Выбираем интернет-эквайринг для оплаты на сайте

В статье рассматривается вариант выбора организации, оказывающей услуги интернет-эквайринга для корпоративных клиентов, одновременно осуществляющей расчеты и техническое подключение без привлечения сторонних процессинговых компаний.

1. Кто имеет право оказывать услуги интернет-эквайринга?

Многочисленные публикации на тему приема платежей в интернете подробно описывают, в основном, общие вопросы выбора контрагента, оказывающего услуги интернет-эквайринга, редко уделяя внимание юридическим вопросам взаимоотношений между участниками процесса.

Попробуем чуть подробнее остановиться на юридических вопросах.

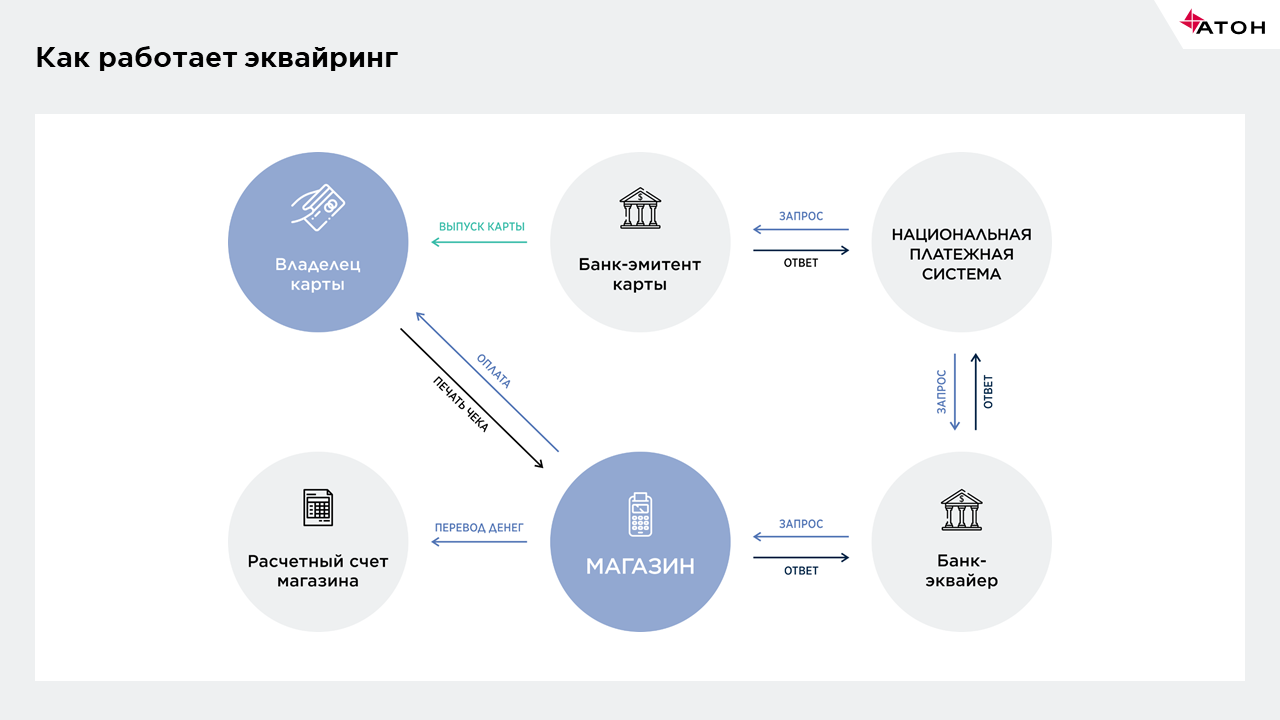

По смыслу операции интернет-эквайринг – это безналичный перевод денежных средств с банковской карты в пользу поставщика товаров или услуг.

На банковской карте денежные средства не хранятся и не учитываются, реквизиты банковской карты являются инструментом управления денежными средствами, находящимися на банковском счете (классические дебетовые или кредитные карты) или денежными средствами, предварительно предоставленными физическим лицом кредитной организации, без открытия банковского счета (предоплаченные карты).

В Российской Федерации безналичные услуги (с открытием или без открытия банковского счета) перевода денежных средств могут

оказывать исключительно кредитные организации.

Из этого следует, что наличие договора с кредитной организацией на получение безналичных платежей через интернет-ресурсы является для поставщика товаров и услуг обязательным. Денежные средства при этом могут быть зачислены исключительно на банковский расчетный счет поставщика товаров или услуг, кроме операций по возврату денежных средств.

Иногда, для того чтобы «докопаться» до «истины», с кем же будет заключен договор, требуется много времени на внимательное изучение всех страниц сайта в поисках договора или прямой информации о том, кто же «стоит» за платежным сервисом.

На рынке есть предложения от компаний, не имеющих банковскую лицензию, по приему платежей банковскими картами в интернете.

Чем привлекательна такая схема для магазина? Вывод полученных денежных средств ООО «Ромашка» может осуществить на любые платежные

инструменты: банковские счета, банковские карты, счета по учету электронных денежных средств (Yandex.Money,), на электронные

чеки (WebMoney). Однако данная схема подпадает под определение незаконной банковской деятельности с точки зрения правовой

ответственности самой ООО «Ромашка», действия получателя денежных средств (поставщика товаров и слуг) могут быть квалифицированы

как операции, конечной целью которых является уход от налогообложения.

Заключая договор на прием платежей с компанией, не имеющей банковской лицензии, все риски деятельности этой компании перекладываются на получателя денежных средств.

С учетом того, что ЦБ РФ будет предпринимать в 2014 году меры по «зачистке» рынка от подобных посредников, существует вероятность потери денег при работе подобным образом. Хотя конечно «свистопляска» с отзывом лицензий у банков тоже не добавляет оптимизма.

2. Особенности оказания кредитными организациями услуг по приему платежей в интернете альтернативными способами

Бурное развитие альтернативных способов оплаты в РФ привело к формированию мнения, что для успешного ведения бизнеса, интернет-ресурс

должен принимать все возможные способы оплаты.

Появился термин «платежный агрегатор» – организация, предоставляющая возможность интернет-ресурсу принимать денежные средства различными способами по единому договору. С юридической точки зрения, в случае заключения одного договора на прием платежей разными способами, «платежный агрегатор» должен быть кредитной организацией.

Для оказания «агрегаторских» услуг кредитная организация заключает соответствующие договоры с банками, мобильными операторами и другими участниками рынка, предоставляющими возможность оплаты альтернативными способами.

3. С кем заключается договор?

В случае с классическими банками такого вопроса не возникает, услуга интернет-эквайринга предлагается на сайте кредитной организации,

очевидно, что договор будет заключаться с ней.

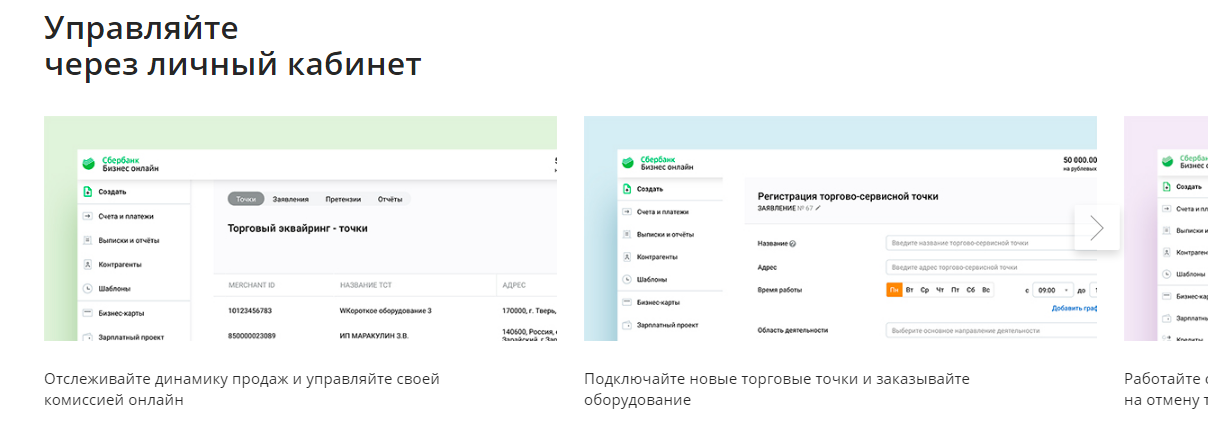

Рынок интернет-эквайринга еще не достиг «зрелости», прежде всего, это проявляется в отсутствии публичных тарифов и окончательных условий, публикуемых в открытом доступе большинством кредитных организаций. «Альфа-Банк», «Русский стандарт», «ВТБ-24», «Сбербанк РФ», «ПСКБ», «КИТ-финанс» и другие банки указывают лишь общую информацию о возможности предоставления услуги интернет-эквайринга, предлагая на сайте оставить контактную информацию для последующего общения и определения условий работы. Многие банки для обеспечения информационного взаимодействия привлекают сторонние процессинговые компании, в этом случае договор на услуги интернет-эквайринга будет либо трехсторонним, либо договоров придется заключать несколько.

Большая часть классических банков, оказывающих услуги интернет-эквайринга, не предлагает возможность получения оплаты альтернативными

способами.

Отдельную нишу занимают кредитные организации, предоставляющие сервис не только интернет-эквайринга, но и возможность получения оплаты другими способами, при этом они предлагают платежные услуги на отдельных сайтах под брендированным наименованием. Для них данный вид бизнеса является одним из основных, и они с готовностью рассказывают на своих интернет ресурсах о всех существенных деталях будущего взаимодействия.

4. Документы

Какие документы требуются для заключения договора с кредитной организацией на интернет-эквайринг?

Требования у всех разные, и это неудивительно. Например, для открытия банковского счета во всех банках (за редким исключением)

с вас возьмут стандартный перечень. Это понятно: он определен инструкцией ЦБ РФ №28-И.

Это понятно: он определен инструкцией ЦБ РФ №28-И.

Кредитная организация, заключая договор на прием платежей (скорее всего, в названии договора будут фигурировать формулировки о переводах без открытия счета и информационно-технологическом взаимодействии), как правило, не требует открытия у себя банковского счета, поэтому законодательно установленного перечня документов нет.

Кредитная организация при составлении перечня документов для подключения услуги интернет-эквайринга будет руководствоваться

внутренними документами и представлениями, основанными на действующем законодательстве. Информация о требуемом пакете документов,

о способах их заверения и о порядке обмена документами должны быть доступны на сайте кредитной организации.

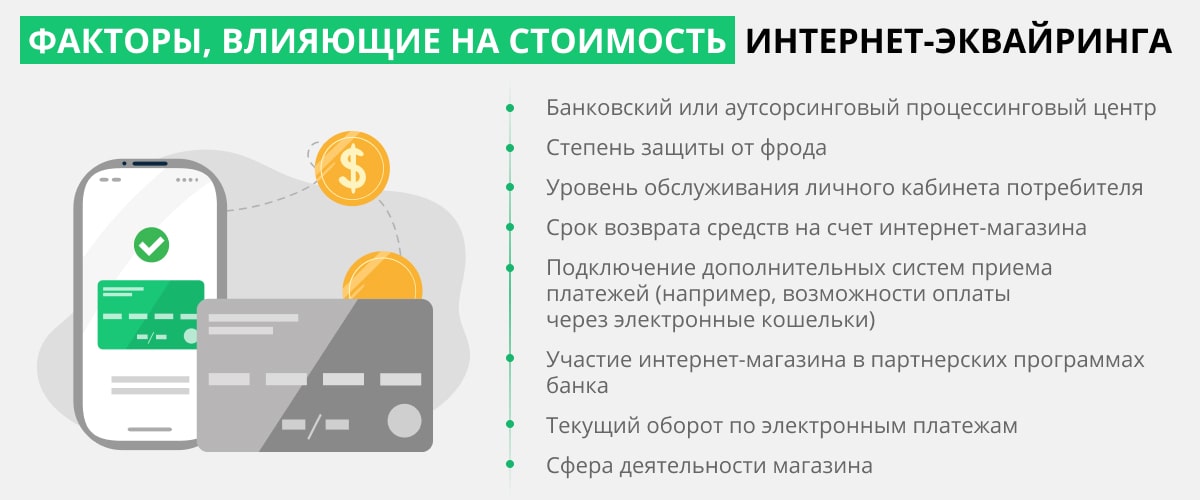

5. Интересные тарифы

Мнение о том, что для получения наиболее выгодного предложения по тарифам интернет- ресурс должен заключать прямые договоры по всем способам оплаты, является верным только отчасти. Для некоторых платежных методов получение более выгодных ставок, чем может предложить «платежный агрегатор», возможно только при условии достижения определенного объема совершаемых операций.

Рынок интернет-эквайринга крайне конкурентный с точки зрения «легкости» выбора контрагента.

Причина в том, что для подключения услуги не требуется физическое присутствие банковского офиса в регионе, где располагается

персонал интернет-ресурса, не нужно никуда приходить, подключение и сама услуга предоставляется через интернет.

Привлечение клиента кредитная организация осуществляет либо через прямые продажи (выставки, телефонные переговоры), либо через рекламу услуги в интернете; подписанные документы могут быть присланы по почте.

Хотя тарифы точно не являются единственным определяющим фактором при выборе, с кем работать, размер комиссий очень важен. Сделав правильный выбор, интернет-магазин будет нести меньше расходов – при этом делать-то ничего не нужно, главное – на начальном этапе правильно выбрать с кем работать, если необходимо – договориться на индивидуальные условия оказания услуги.

Размер комиссии чаще всего будет зависеть от конкретного способа оплаты, самые высокие ставки при оплате со счетов мобильных

операторов, самые низкие – банковский и почтовый перевод.

Для большинства интернет-проектов основным способом оплаты за продаваемые товары или услуги будет банковская карта. Доля оплат картами будет составлять 75-85% от общего оборота при онлайн оплате.

Поэтому, выбирая с кем работать, прежде всего, надо обращать внимание на размер комиссии по банковским картам. Возможно, вам предложат минимальные тарифы по альтернативным способам, однако, простая арифметика подсказывает, что лучшая комиссия должна быть по операциям, имеющим наибольшую долю в обороте.

Еще одним примером «заманивания» клиента является низкая комиссия на входе, одновременно с дополнительной комиссией за перевод

принятых платежей (вывод) на банковский счет. Итоговая комиссия за операцию в этом случае будет, скорее всего, выше – поэтому,

принимая решение с кем работать, необходимо внимательно смотреть на совокупность тарифов.

Итоговая комиссия за операцию в этом случае будет, скорее всего, выше – поэтому,

принимая решение с кем работать, необходимо внимательно смотреть на совокупность тарифов.

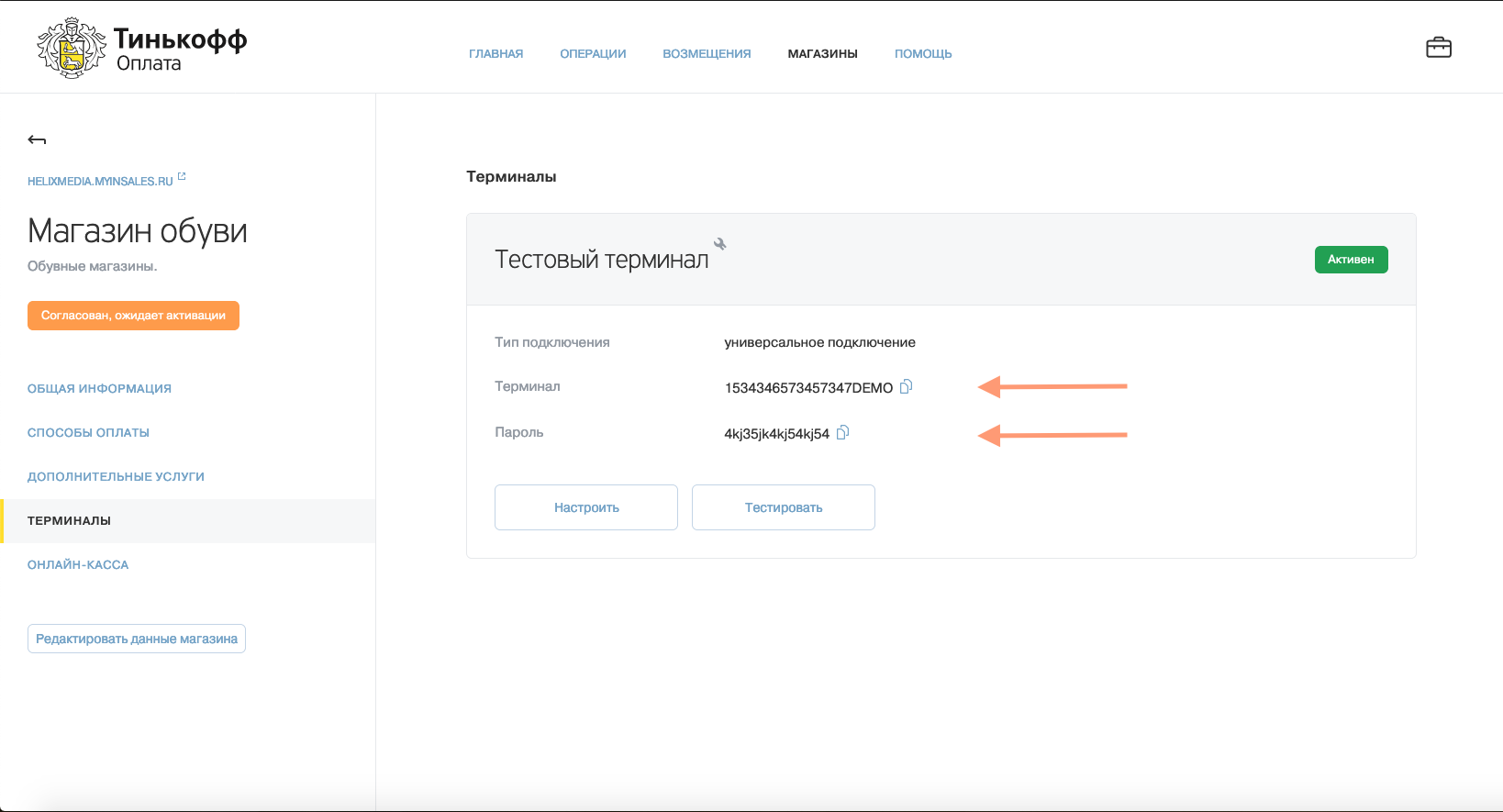

6. Техническая интеграция

Для распространенных CMS (систем управления сайтом), скорее всего, можно будет использовать готовый платежный модуль, для уникального интернет-ресурса потребуется провести полноценную интеграцию через API (интерфейс программирования приложений), предоставленный «платежным агрегатором». Информация о наличии разработанных готовых модулях для CMS доступна как на информационном ресурсе платежного агрегатора, так и на сайтах компаний разработчиков CMS.

Услуги по подключению вполне можно доверить внешнему программисту, привлеченному на выполнение разовой работы, например, через

«фрилансовые» ресурсы. Сроки выполнения работы будут зависеть от его квалификации и, как правило, составят несколько рабочих

дней. Интеграция с «платежным агрегатором» позволит в рамках одного технического решения принимать оплату всеми предлагаемыми

способами оплаты, в соответствии с заключенным договором.

Сроки выполнения работы будут зависеть от его квалификации и, как правило, составят несколько рабочих

дней. Интеграция с «платежным агрегатором» позволит в рамках одного технического решения принимать оплату всеми предлагаемыми

способами оплаты, в соответствии с заключенным договором.

7. Делаем правильный выбор

- выбираем нужные способы оплаты для интернет-ресурса;

- выбираем среди публичных предложений несколько, удовлетворяющих по размерам комиссии по банковским картам, при этом, для плательщика проведение операции должно быть бесплатным;

- анализируем требуемый пакет документов для заключения договора;

- анализируем трудоемкость и стоимость технической интеграции;

- анализируем наличие поддержки плательщиков в режиме 24х7 – плательщик не должен остаться один на один с возможной проблемой при совершении оплаты;

- сравниваем платежные формы – плательщику должно быть удобно и понятно;

- общаемся с менеджерами кредитной организации, отвечающими за подключение – проверяем скорость реагирования на запросы, качество и полноту ответов, пытаемся получить индивидуальный тариф;

- принимаем решение и подключаемся;

- при достижении значительных объемов операций повторно запрашиваем у кредитной организации индивидуальные условия.

Автор — Елена Горбова. Оригинал статьи — на сайте shopolog.ru

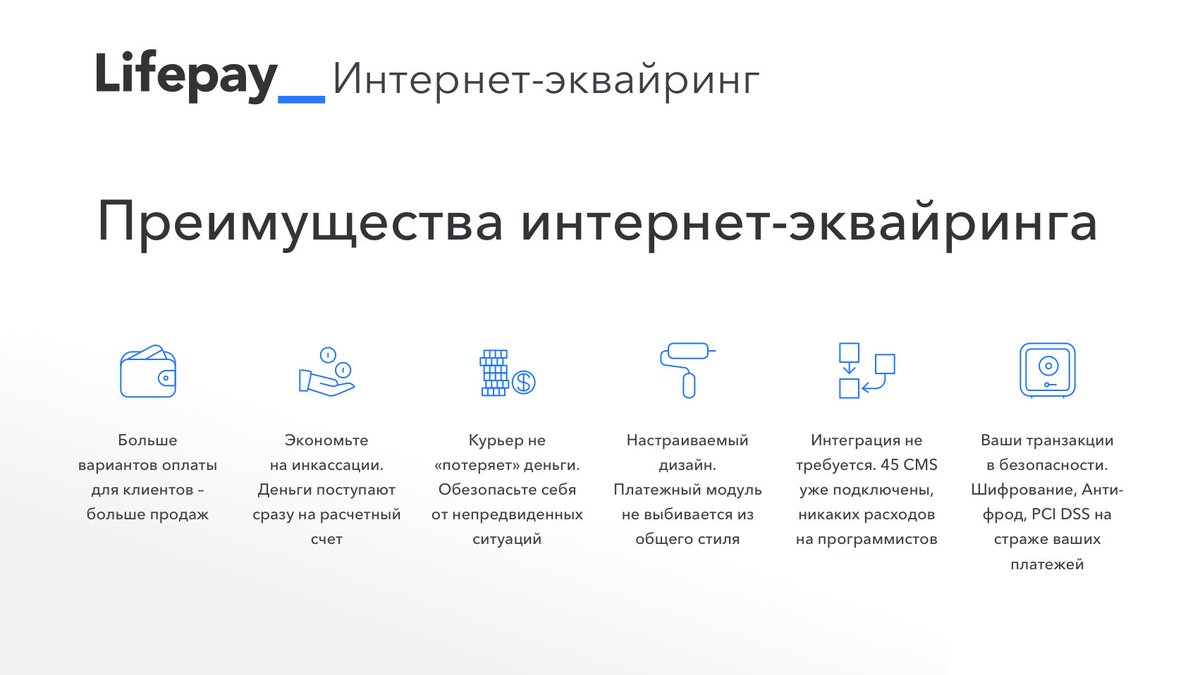

Как подключить интернет-эквайринг?

Как подключить интернет-эквайринг?

Владельцы «Витрины» могут подключить интернет-эквайринг (приём платежей картами на сайте).

Преимущества для бизнеса при приёме онлайн-платежи:

- Удалённая оплата заказа

Клиенты смогут оплатить необходимые товары и услуги онлайн без посещения вашей торговой точки. Вам останется доставить товар или дождаться, пока клиент сам заберет его.

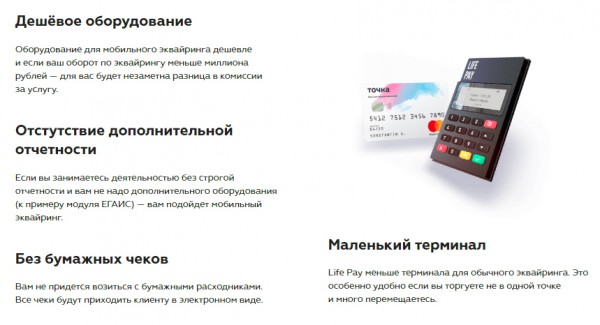

- Отсутствие необходимости снабжать курьеров кассами

Иногда курьеры могут забыть принять оплату у клиента или же обсчитаться. При оплате в вашей витрине такого не случится. Вы сами устанавливаете цены и принимаете оплату на р/c.

- Никаких интеграций и настроек

Не нужно внедрять форму оплаты в витрину — всё уже настроено и готово к работе. Клиентам останется ввести данные банковской карты и нажать кнопку «Оплатить».

Оставить заявку на подключение витрины к интернет-эквайрингу можно несколькими способами:

- способ. В личном кабинете перейти в раздел «Онлайн заказы» — «Витрина». В разделе вы сможете оформить заявку на подключение оплаты по QR-коду. В заявке необходимо выбрать банк, указать ФИО и телефон.

- способ. Позвонить в отдел продаж БИФИТ Касса по номеру +7 499 704 06 98. Менеджер подробнее расскажет о приеме платежей и запросит необходимую информацию для передачи данных в банк.

- способ. Отправить письмо на адрес электронной почты [email protected]. Тема письма: «Подключение витрины к эквайрингу». В письме необходимо указать ФИО, номер телефона и ИНН.

Обратите внимание: для подключения к эквайрингу нужно открыть расчётный счёт в банке, предоставляющем данную услугу. Вы в любой момент можете перечислить деньги на ваш основной р/c. На данный момент расчетным банком выступает Райффайзенбанк. В скором времени список банков будет пополняться.

В день заявки с вами свяжется менеджер банка.

После подтверждения данных на странице оформления заказа появится возможность выбора оплаты: «Оплатить при получении» или «Оплатить онлайн».

——

Остались вопросы?

Задайте вопрос по почте: [email protected]

Позвоните по номеру: +7 499 704 30 50

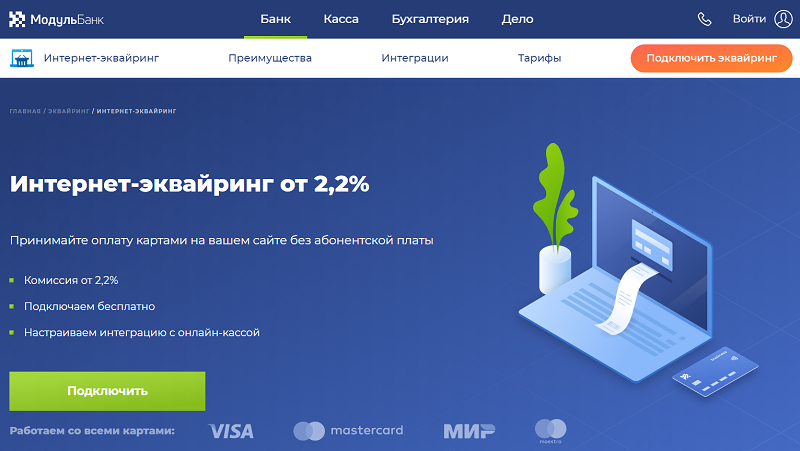

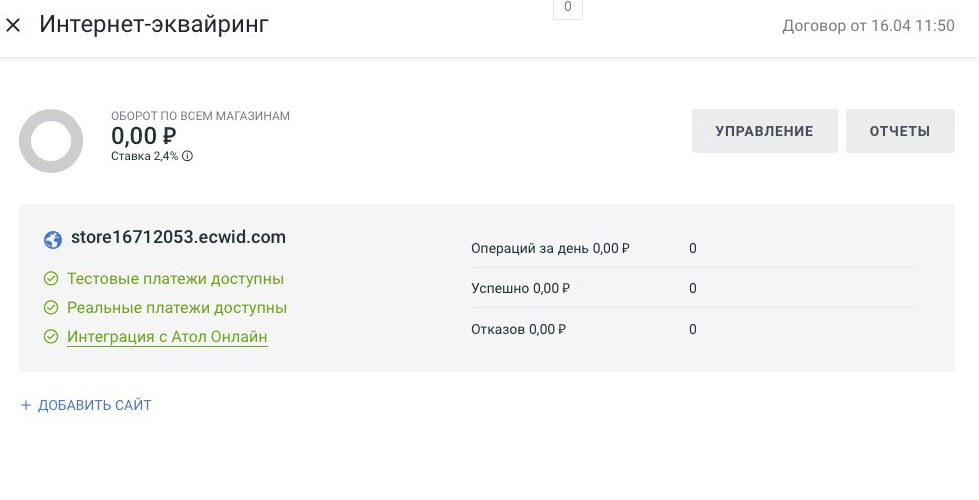

Интернет-эквайринг для ип и юридических лиц

Какова процентная ставка?

Ставка подбирается индивидуально для каждого клиента банка и зависит от оборота, среднего чека и сферы деятельности организации.

Каковы сроки подключения?

Срок подключения эквайринга на ваш сайт зависит от его системы управления (CMS).

Карты каких платежных систем поддерживаются?

Visa, MasterCard, МИР.

Адаптирована ли ваша страница под мобильное приложение?

Да, страница оплаты адаптирована для просмотра на мобильных устройствах.

Обязательно ли наличие расчетного счета в ПСБ?

Нет, однако если вы являетесь действующим клиентом ПСБ с открытым расчетным счетом, то зачисление денежных средств на него произойдет на следующий день. Если счет открыт в другом банке, то на следующий рабочий день.

Возможно ли выставлять счета на оплату и отправлять их на e-mail клиента?

Да, выставление счета на оплату возможно через личный кабинет интернет-эквайринга

У ПСБ свой процессинг?

Да, мы используем программное обеспечение собственной разработки.

Есть ли у ПСБ дополнительная комиссия?

Нет, дополнительная комиссия не взимается.

Где можно отслеживать операции?

Вы можете отслеживать операции в личном кабинете интернет-эквайринга.

Возможен ли доступ в личный кабинет для нескольких сотрудников и возможно ли разграничить права доступа?

Да, управлять списком сотрудников и правами доступа вы можете в разделе личного кабинета интернет-эквайринга.

Есть ли у вас брендирование?

Да.

Есть ли предавторизация?

Да.

Есть ли рекарринг?

Да, настроить автоматическое списания денежных средств с банковских карт (рекарринг) можно в разделе личного кабинета интернет-эквайринга.

Какую отчетность предоставляет банк?

Направляется ежедневный реестр по обработанным операциям.

Интернет-эквайринг, тарифы на подключение к сайту

- 21.03.2014

- Просмотров:

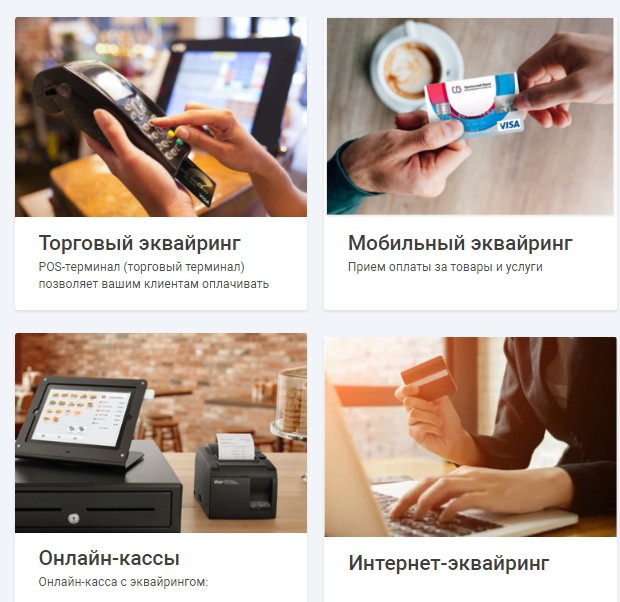

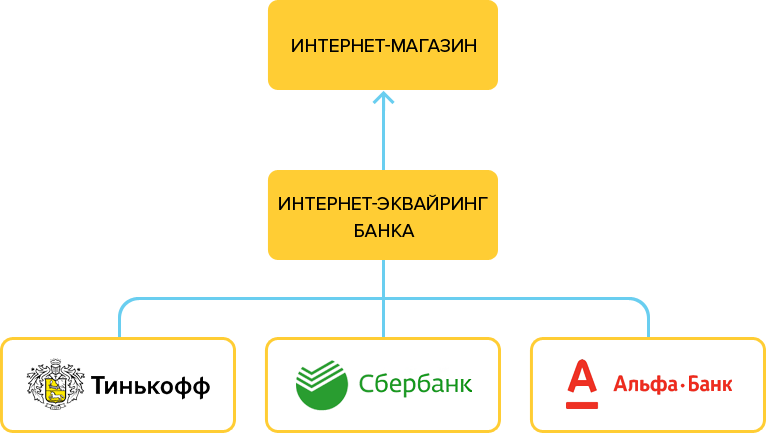

Интернет-эквайринг — это прием онлайн оплаты через интернет, платежи обрабатываются банком, имеющим лицензию на эквайринг (банк-эквайер).

Для предоставления услуги эквайринга банк-эквайер устанавливает на территории торгово-сервисных предприятий (магазины, кафе, заправки и т. д.) платежные терминалы, которые позволяют принимать платежи.

д.) платежные терминалы, которые позволяют принимать платежи.

Услуги по интернет-эквайрингу предоставляют такие банки как:

Как работает интернет-эквайринг

Интернет эквайринг – это разновидность платежных услуг, используемая интернет-магазинами и позволяющая принимать помимо наличных средств, все способы онлайн оплаты. Сегодня она доступна держателям карт всех банков страны и ориентирована на несколько основных систем, среди которых Виза и МастерКард. А поскольку количество абонентов данного сервиса постоянно растет, возникает и потребность в применении простого и понятного механизма работы с ним на собственных интернета.

Схема работы интернет-эквайринга

Плательщик

Интернет-магазин

Поцессинг(PayMaster)

Банк эквайер (АО ККБ)

Платежная система

Банк-эмитент

Что такое Банк эмитент?

Банк эмитент (эмиссионный банк) – банк, выпускающий в обращение денежные знаки, ценные бумаги (облигации, векселя, акции) и платежно-расчетные документы (чековые книжки, банковские карты). Право эмиссии денег принадлежит центральному банку, а выпускать ценные бумаги могут и центральные банки, и коммерческие.

Право эмиссии денег принадлежит центральному банку, а выпускать ценные бумаги могут и центральные банки, и коммерческие.

Что такое Банк-эквайер?

Банк-эквайер (обслуживающий банк) – кредитная организация, организующая точки приема банковских карт (терминалы, банкоматы) и осуществляющая весь комплекс финансовых операций, связанных с выполнением расчетов и платежей.

Преимущества интернет-эквайринга

Инструмент равно удобный как для клиентов сервиса, так и для его владельцев. Он позволяет:

Обеспечить работу сервиса круглосуточно без использования услуг операторов

Быстро и точно обрабатывать платежи

Увеличивать целевую платежеспособную аудиторию ресурса

Следить за расходом средств (для потребителей), а также получать отчетность по всем операциям (для владельцев сайта)

Обеспечить возможность осуществления взаиморасчётов с клиентами не только регионов но и даже стран

Существенно снизить риск мошенничества при оплате товаров и услуг

Именно по таким причинам интернет-эквайринг сегодня активно используется всеми крупными и малыми международными торговыми сетями. Для каждого предпринимателя, желающего выйти на широкую целевую аудиторию и в перспективе работать в различных странах, интернет-эквайринг является одним из важнейших инструментов. Но если ранее установка его была сопряжена с рядом сложностей, то сегодня позволить себе подобную услугу на собственном ресурсе могут все.

Для каждого предпринимателя, желающего выйти на широкую целевую аудиторию и в перспективе работать в различных странах, интернет-эквайринг является одним из важнейших инструментов. Но если ранее установка его была сопряжена с рядом сложностей, то сегодня позволить себе подобную услугу на собственном ресурсе могут все.

Как работает PayMaster

Подключить интернет-эквайринг на сайт

Поскольку интернет-эквайринг является достаточно специфическим сервисом, его функционирование без использования платежных агрегаторов очень сложно представить.

Отказ от подобного программного обеспечения в большинстве случаев приводит к многочисленным сбоям и неполадкам в работе системы, в результате которых пользователи, уже раз столкнувшиеся с ошибкой на портале, попросту отказываются от услуг интернет-магазина и переходят на другой, где сервис для них более надежен и понятен.

Использование платежного агрегатора PayMaster позволяет быстро и надежно решить данную проблему. Наш сервис со своей стороны гарантирует владельцам интернет-магазинов и их плательщикам:

Наш сервис со своей стороны гарантирует владельцам интернет-магазинов и их плательщикам:

Владельцам сайтов:

Высокую конверсию при оплате картами;

Персонального менеджера который доступен 24/7;

Помощь в настройке и интеграции нашей системы;

Быструю техническую поддержку пользователю;

Ежедневные выплаты на расчетный счет в банке;

Кастомизация платежной страницы в ББ сайта;

Плательщикам:

Бесперебойную работу системы оплаты;

Возможность сохранить банковские карты;

Высокую конверсию при оплате картами;

Удобный, интуитивно понятный интерфейс;

Подсказки в ходе работы с ресурсом;

Дополнительную защиту проводимых транзакций;

Сверх того подключение к платежному интегратору поднимает рейтинг самого ресурса, при том, как в глазах потенциальных потребителей, так и по данным стандартных систем оплаты.

А это льготные условия сотрудничества, более высокая скорость обработки данных для всех клиентов, а также возможность выхода на международную арену не только в качестве продавца, но и основного партнера. Кроме того, именно пользование таким модулем позволяет решить все проблемы по эксплуатации системы и оптимизировать прием платежей для сайта. Фактически он меньше подвержен ошибкам, сбоям в работе и другим малоприятным явлениям. Тем же заказчикам, которое для его установки обращаются в специальную компанию, доступны также выгодные условия обслуживания такого модуля: фактически вся дальнейшая работа над ним ложится на плечи разработчиков.

Тарифы на интернет-эквайринг

Карты Visa от 2%

Карты MasterCard от 2%

Карты Maestro от 2%

Карты «Мир» от 2%

Другие карты от 2%

Как компании выбрать партнера для интернет-эквайринга

Поговорим о том, зачем нужен такой сервис и на какие его особенности стоит обратить внимание.

Онлайн-платежи в России

В период с 2010 по 2018 год отечественный рынок показал самый большой рост числа безналичных транзакций по картам — почти в тридцать раз — среди стран Европы. Сегодня на каждого жителя России приходится по две банковские карточки, поэтому неудивительно, что они являются наиболее распространенным способом оплаты в интернете. По нашим данным, в 2019 году с их помощью провели более 83% транзакций.

Также российский рынок является крупнейшим в Европе по объему транзакций с использованием цифровых кошельков. Если взглянуть на статистику сервиса Robokassa, то «Яндекс.Деньги» и WebMoney занимают долю в 12,1% от общего числа переводов.

Потребители все чаще используют цифровые методы оплаты, а компании — активнее принимают платежи онлайн. Только в прошлом году число отечественных веб-сайтов, принимающих оплату в интернете, выросло на 15%. Вместе с этим есть интерес и к платежным сервисам, которые помогают компаниям принимать онлайн-платежи. Так, с Robokassa уже работает более 121 тыс. организаций и 3 млн плательщиков.

Так, с Robokassa уже работает более 121 тыс. организаций и 3 млн плательщиков.

Зачем нужен платежный сервис

Платежные сервисы отвечают за проведение безналичных платежей через интернет и помогают предпринимателям подключить прием онлайн-транзакций на своих сайтах. Сделать это могут как индивидуальные предприниматели и юридические лица, решившие открыть интернет-магазин, так и физ. лица, желающие монетизировать хобби.

В чем выгода? Владельцам сайтов не нужно создавать отдельные веб-страницы для перевода денег — с формами для ввода данных и технической информацией о проведении платежей — достаточно добавить специальную кнопку. Когда покупатель на неё нажмет, он перейдет на сайт платежного сервиса, где сможет выбрать предпочитаемый метод оплаты и заполнить платежную информацию.

В чем выгода для покупателей? Они получают возможность оплатить понравившийся товар в несколько кликов и могут быть уверены в безопасности своих данных.

На что обратить внимание

Это ключевые моменты, влияющие на опыт работы с поставщиком платежных услуг:

- Скорость и простота подключения.

Если процесс подключения долгий и сложный, вы просто потеряете время. Большинство сервисов имеет программные интерфейсы (API) для интеграции с сайтом компании, но если в вашем штате нет системного администратора, настроить все самостоятельно будет сложно. Ищите партнера, который предлагает готовые модули для популярных систем управления контентом (CMS).

Если процесс подключения долгий и сложный, вы просто потеряете время. Большинство сервисов имеет программные интерфейсы (API) для интеграции с сайтом компании, но если в вашем штате нет системного администратора, настроить все самостоятельно будет сложно. Ищите партнера, который предлагает готовые модули для популярных систем управления контентом (CMS). - Помощь с решением законодательных вопросов. По закону 54-ФЗ для приема онлайн-платежей на сайте необходимо приобрести или арендовать онлайн-кассу, чтобы передавать информацию о транзакциях в налоговую службу. Хорошо, если поставщик платежных услуг сможет взять на себя эту задачу и предоставит вам такие решения.

- Количество способов оплаты. Разнообразие вариантов оплаты — это удобство для ваших клиентов. У каждого из них есть предпочтения и привычки, поэтому возможность выбора методов оплаты — это конкурентное преимущество.

- Качество технической поддержки. Она должна работать круглосуточно, чтобы вы могли получить консультацию в любое время — даже если ЧП произойдет глубокой ночью.

Будет хорошо, если платежный сервис предоставляет возможность быстрого получения документации: отчетов о продажах, подробной аналитики, а также бухгалтерских данных.

Будет хорошо, если платежный сервис предоставляет возможность быстрого получения документации: отчетов о продажах, подробной аналитики, а также бухгалтерских данных. - Безопасность платежных данных. Партнер должен соблюдать технологические стандарты, обеспечивающие безопасность транзакций, и поддерживать технологии защиты персональных данных клиентов от потенциальных утечек — это PCI DSS, SSL и 3D Secure.

- Наличие дополнительных функций. Например, это может быть сервис отправки SMS для получения информации о поступлении оплаты и оповещения клиентов. Такие мелочи могут упростить жизнь и продавцу, и покупателю.

- Если вы планируете принимать платежи как физическое лицо, стоит дополнительно удостовериться, что платежный сервис предоставляет возможность такой работы работает с простыми гражданами. Некоторые поставщики таких услуг заключают договоры исключительно с предпринимателями.

Что будет, если не учесть эти моменты

В первую очередь вы рискуете понести репутационные потери. Клиенты, недовольные обслуживанием, начнут оставлять негативные отзывы в соц.сетях и могут повлиять на мнение потенциальных покупателей ваших товаров или услуг, ближнего круга своих знакомых. Также потери будут финансовыми — например, если клиент не сможет оплатить покупку удобным ему способом, то он может отменить свой заказ и не вернется в будущем. Так делает почти 40% потребителей по всему миру.

Клиенты, недовольные обслуживанием, начнут оставлять негативные отзывы в соц.сетях и могут повлиять на мнение потенциальных покупателей ваших товаров или услуг, ближнего круга своих знакомых. Также потери будут финансовыми — например, если клиент не сможет оплатить покупку удобным ему способом, то он может отменить свой заказ и не вернется в будущем. Так делает почти 40% потребителей по всему миру.

Есть риск потерять деньги на штрафах — если вы не обеспечите безопасность данных держателей банковских карт, Visa и Mastercard могут взыскать с вас компенсацию. В исключительных случаях суммы достигают 200 тыс. долларов. Существует и административная ответственность — в России это 152-ФЗ, а также КоАП 13.12 и 15.36. Не стоит забывать и о материальной ответственности перед клиентами.

Почему стоит работать с Robokassa

Быстрое подключение. Чтобы вам было удобно, мы подготовили подробную инструкцию на сайте. Интегрировать наш платёжный сервис можно как с помощью API, так и готовых платежных модулей — они есть для «Битрикс24», AMO CRM, WordPress и других CMS.

Много вариантов оплаты. Предлагаем более 30 различных способов — от банковских карт и электронных кошельков, до систем бесконтактных платежей вроде Apple Pay. Мы регулярно внедряем новые варианты оплаты, если они широко востребованы аудиторией.

Рекуррентные платежи (автоплатежи). Они позволяют принимать абонентскую плату или оплату по подписке. В этом случае покупатель указывает данные банковской карты всего один раз, а платежи осуществляются автоматически с указанными промежутками.

Функция ручного выставления счетов. С её помощью можно сформировать счет для клиента — с товарами и ценами — и отправить его письмом со ссылкой на оплату заказа.

Сервис «Робочеки». Он поможет выполнить требования ФЗ-54 и будет автоматически передавать информацию о финансовых транзакциях в налоговую службу. Но если у вас установлены другие решения для передачи данных, вы всегда можете использовать Robokassa только как инструмент для проведения онлайн-платежей на вашем сайте.

Интеграция с чат-ботами. Поможем принимать оплату в популярных мессенджерах и настроить уведомления об оплате.

Бесплатный маркетплейс «Robo.market». Торговая площадка для тех, кто не хочет или не может создать свой интернет-магазин. Любой предприниматель может зарегистрироваться на платформе, опубликовать свой товар и начать его продавать. Все платежи защищены и проводятся через сервис Robokassa.

Системы защиты персональных данных. За всеми операциями присматривает система фрод-мониторинга. Еще мы ежедневно проверяем свой сайт на наличие вредоносного кода и каждый год проходим 1 Level аудит на соответствие требованиям PCI DSS. Это — стандарт безопасности данных банковских карт, который разработали Visa и Mastercard.

Техническая поддержка Robokassa всегда готова ответить на ваши вопросы. Вы можете нам написать или позвонить.

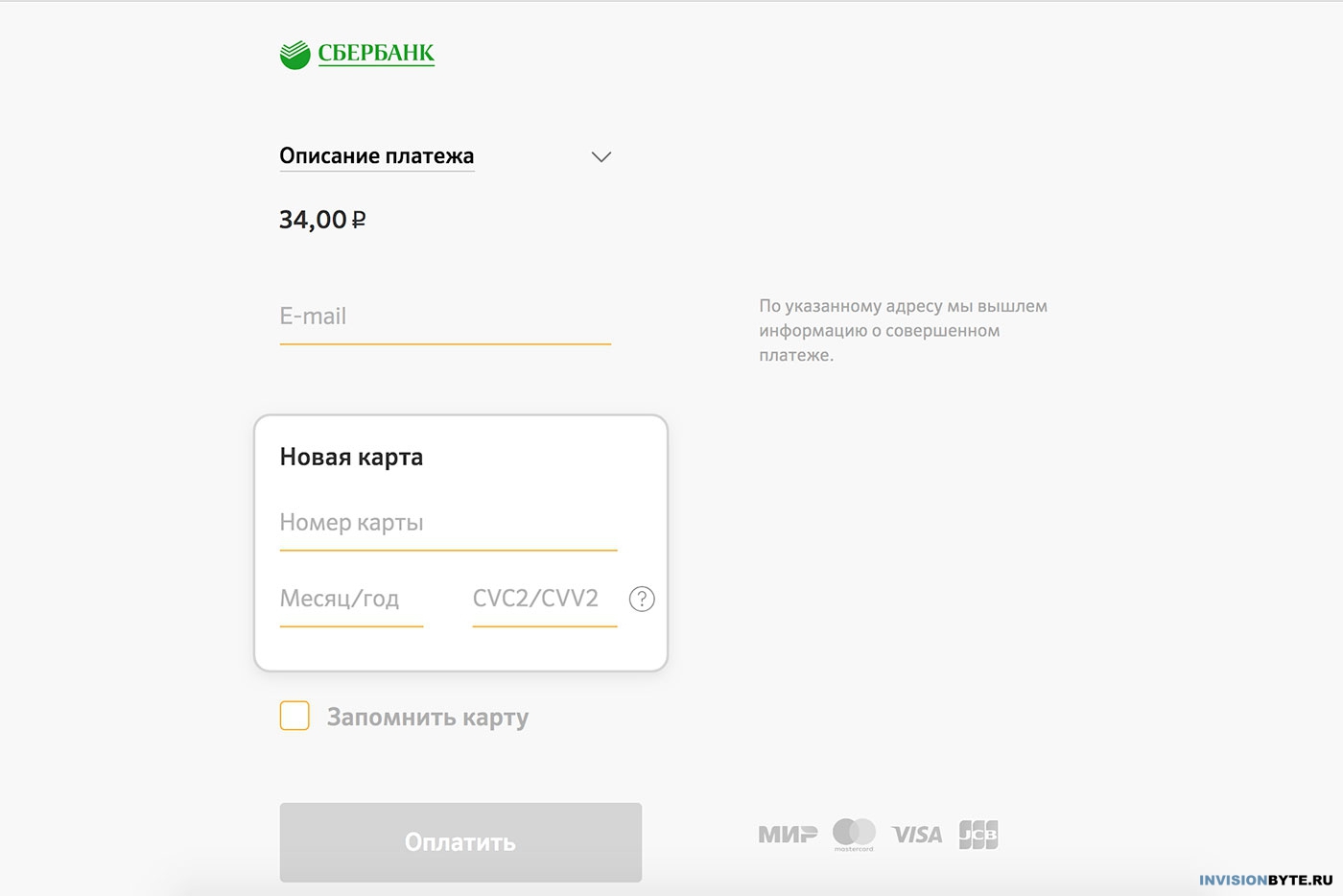

Правила онлайн оплаты через эквайринг Сбербанк

К оплате принимаются платежные карты VISA, MasterCard, МИР – комиссия 0%

Вы можете оплатить свой заказ банковской картой онлайн через Процессинговый центр ПАО «Сберанк», осуществляющий интернет эквайринг. Оплата производится в соответствии с выставленным счетом.

Оплата производится в соответствии с выставленным счетом.

Для оплаты (ввода реквизитов Вашей карты) Вы будете перенаправлены на платежный шлюз ПАО СБЕРБАНК, где Вам необходимо ввести данные Вашей банковской карты:

1. Номер карты

2. Срок действия карты (указан на лицевой стороне карты)

3. Имя держателя карты (латинскими буквами, точно также как указано на карте)

4. CVC2/CVV2 код

Далее нажать на кнопку «ОПЛАТИТЬ».

Соединение с платежным шлюзом и передача информации осуществляется в защищенном режиме с использованием протокола шифрования SSL. В случае если Ваш банк поддерживает технологию безопасного проведения интернет-платежей Verified By Visa, MasterCard SecureCode, MIR Accept, J-Secure для проведения платежа также может потребоваться ввод специального пароля.

Настоящий сайт поддерживает 256-битное шифрование. Конфиденциальность сообщаемой персональной информации обеспечивается ПАО СБЕРБАНК. Введенная информация не будет предоставлена третьим лицам за исключением случаев, предусмотренных законодательством РФ. Проведение платежей по банковским картам осуществляется в строгом соответствии с требованиями платежных систем МИР, Visa Int., MasterCard Europe Sprl, JCB. Информацию о правилах и методах дополнительной идентификации уточняйте в Банке, выдавшем Вам банковскую карту.

Конфиденциальность сообщаемой персональной информации обеспечивается ПАО СБЕРБАНК. Введенная информация не будет предоставлена третьим лицам за исключением случаев, предусмотренных законодательством РФ. Проведение платежей по банковским картам осуществляется в строгом соответствии с требованиями платежных систем МИР, Visa Int., MasterCard Europe Sprl, JCB. Информацию о правилах и методах дополнительной идентификации уточняйте в Банке, выдавшем Вам банковскую карту.

После успешной оплаты вы получите электронный чек. Информация, указанная в чеке, содержит все данные о проведенной платежной транзакции.

При возникновении проблем с оплатой необходимо обратиться к менеджеру, который ведет ваш заказ или в службу технической поддержки по телефону Колл-центра +7495-937-2222

Что такое эквайер и как работает интернет-эквайер?

В настоящее время цифровые платежи становятся все популярнее, поскольку они становятся новой реальностью. Следовательно, возможность обрабатывать карточные платежи имеет важное значение для конкурентоспособности и прибыльности любого онлайн-бизнеса. Чтобы продавцы начали принимать платежи на своем веб-сайте, им необходимо подписать контракт с эквайером. Если вы еще не знакомы с этим термином, в этой статье рассказывается обо всем, что касается эквайринга и того, как работает интернет-эквайринг.

Следовательно, возможность обрабатывать карточные платежи имеет важное значение для конкурентоспособности и прибыльности любого онлайн-бизнеса. Чтобы продавцы начали принимать платежи на своем веб-сайте, им необходимо подписать контракт с эквайером. Если вы еще не знакомы с этим термином, в этой статье рассказывается обо всем, что касается эквайринга и того, как работает интернет-эквайринг.

Проще говоря, эквайер — это финансовое учреждение, которое обрабатывает транзакции между продавцом и покупателем. Имейте в виду, что эквайер должен иметь лицензию на ассоциацию карт (MasterCard, Visa и т. Д.), А также соответствовать соответствующим требованиям (например, правилам эквайринга MasterCard или Visa).

Роль эквайера в онлайн-транзакции Роль эквайера заключается в обработке транзакций по картам.Но как это работает? Когда продавцы хотят обрабатывать транзакции по дебетовым или кредитным картам на своем бизнес-сайте, им необходимо подписать договор с банком-эквайером. Затем в процессе платежа эквайер авторизует транзакции по карте и подключается к банку-эмитенту от имени продавца. В банковской архитектуре отношения эмитент-эквайер находятся между продавцом и покупателем. Не забывайте, что некоторые банки-эквайеры сотрудничают со сторонними поставщиками платежей. Продавцам может потребоваться самим выбрать поставщика платежных услуг, иногда даже до того, как выбрать стороннего эквайера.Продавцу нужен онлайн-эквайер для приема платежей за товары или услуги своей компании. Однако, помимо выбора эквайера, продавцам часто необходимо выбрать шлюз, который обеспечит окно оплаты для их магазина во время покупок в Интернете. И банки-эквайеры, и сервисы платежных шлюзов могут помочь защитить транзакции продавца.

Затем в процессе платежа эквайер авторизует транзакции по карте и подключается к банку-эмитенту от имени продавца. В банковской архитектуре отношения эмитент-эквайер находятся между продавцом и покупателем. Не забывайте, что некоторые банки-эквайеры сотрудничают со сторонними поставщиками платежей. Продавцам может потребоваться самим выбрать поставщика платежных услуг, иногда даже до того, как выбрать стороннего эквайера.Продавцу нужен онлайн-эквайер для приема платежей за товары или услуги своей компании. Однако, помимо выбора эквайера, продавцам часто необходимо выбрать шлюз, который обеспечит окно оплаты для их магазина во время покупок в Интернете. И банки-эквайеры, и сервисы платежных шлюзов могут помочь защитить транзакции продавца.

Вот несколько рекомендаций, которые помогут вам выбрать правильного поставщика услуг торгового эквайринга:

- Если вы знаете среднее количество платежей на своем веб-сайте, вы можете рассчитать ожидаемые расходы различных эквайеров.

Более того, у каждого эквайера своя система комиссий. Поэтому, имея дело с банком-эквайером, убедитесь, что вам предоставлен прозрачный список комиссий и цен.

Более того, у каждого эквайера своя система комиссий. Поэтому, имея дело с банком-эквайером, убедитесь, что вам предоставлен прозрачный список комиссий и цен. - Убедитесь, что банк-эквайер работает с платежным шлюзом, который вы используете.

- Проверьте, поддерживает ли банк-эквайер нужную карту и способы оплаты.

- Проверьте, соответствует ли продавец-эквайер стандартам безопасности и PCI DSS (Стандарт безопасности данных индустрии платежных карт).

- Запросите информацию о количестве времени, которое требуется для отправки средств на ваш банковский счет.

- Выбирая между локальным и глобальным эквайрингом карт, подумайте, предлагает ли эквайер свои услуги в странах ваших клиентов. Кроме того, убедитесь, что эквайер поддерживает список валют, которые могут использовать ваши клиенты. В то время как международные эквайеры охватывают все территории, местные эквайринги более доступны и адаптированы к конкретным рынкам.

- Подготовьте всю информацию о своей компании перед подачей заявки.

Платежные эквайеры являются посредниками между продавцами и покупателями. Чтобы сделать лучший выбор, мы рекомендуем вам точно представить, что вы ищете, и не стесняйтесь задавать профессионалам столько вопросов, сколько вам нужно.

Stripe: Введение в онлайн-платежи

В этом руководстве рассматриваются основы онлайн-платежей и объясняются различия для общих бизнес-моделей: интернет-магазины, SaaS и подписные компании, а также платформы и торговые площадки.Начните с прочтения основ платежей и того, что все компании должны знать об онлайн-платежах, а затем перейдите непосредственно к разделу о вашей бизнес-модели.

Мы также составили список наиболее распространенных отраслевых терминов и их определений, поэтому, если вы не знакомы с какими-либо фразами в этом руководстве, обратитесь к глоссарию.

Если вы хотите сразу же начать принимать онлайн-платежи, прочтите нашу документацию, чтобы начать работу.

Прежде чем углубляться в детали платежа для различных бизнес-моделей, полезно иметь общее представление о том, как работают платежи: как деньги перемещаются от клиента к вашему бизнесу, как банки облегчают эти платежи и какие затраты связаны с системой. .Изучение этих фундаментальных строительных блоков онлайн-платежей поможет вам лучше понять нюансы настройки платежей для вашей собственной бизнес-модели.

Поток онлайн-платежей

В каждой онлайн-транзакции участвуют четыре основных игрока:

- Владелец карты: Лицо, владеющее кредитной картой

- Продавец: Владелец бизнеса

- Эквайрер: Банк, который обрабатывает платежи по кредитным картам от имени продавца и направляет их через сети карт (например, Visa, Mastercard, Discover или American Express) в банк-эмитент.

Иногда эквайеры могут также сотрудничать с третьей стороной, чтобы помочь в обработке платежей.

Иногда эквайеры могут также сотрудничать с третьей стороной, чтобы помочь в обработке платежей. - Банк-эмитент: Банк, который предоставляет кредиты и выдает карты потребителям от имени сети карт.

Чтобы принимать карточные онлайн-платежи, вам необходимо работать с каждым из этих игроков (либо через одного поставщика платежей, либо путем создания собственных интеграций).

Во-первых, вам необходимо открыть счет в коммерческом банке и установить отношения с банком-эквайером или платежной системой.Эквайеры и процессоры помогают направлять платежи с вашего веб-сайта в карточные сети, такие как Visa, Mastercard, Discover и American Express. В зависимости от вашей настройки у вас может быть отдельный эквайер (часто банк, который поддерживает сетевые отношения) и процессор (который сотрудничает с эквайером для облегчения транзакций) или единое отношение, которое включает обе услуги.

Для безопасного сбора сведений о платеже вам может также потребоваться шлюз, который помогает надежно защитить информацию. Шлюзы часто используют токенизацию для анонимности платежных реквизитов и защиты конфиденциальных данных от ваших систем, помогая вам соблюдать отраслевые правила безопасности, называемые стандартами PCI.

Шлюзы часто используют токенизацию для анонимности платежных реквизитов и защиты конфиденциальных данных от ваших систем, помогая вам соблюдать отраслевые правила безопасности, называемые стандартами PCI.

Один провайдер может предложить услуги шлюза, обработки и эквайринга, которые могут помочь упростить ваши онлайн-платежи. Иногда поставщик платежей создает прямую интеграцию с сетями карт, помогая уменьшить сторонние зависимости.

Когда вы принимаете платеж в Интернете, шлюз надежно шифрует данные, которые будут отправлены эквайеру, а затем в сети карт.Затем сети карт связываются с банком-эмитентом, который либо подтверждает, либо отклоняет платеж (банковские правила или нормативные требования могут иногда требовать дополнительной аутентификации карты, например 3D Secure, перед принятием платежа). Банк-эмитент ретранслирует сообщение обратно на шлюз или в эквайер, чтобы вы могли подтвердить платеж клиенту (например, отобразив на вашем сайте сообщение «Платеж принят» или «Платеж отклонен»).

Здесь описывается поток онлайн-платежей для разовых платежей с использованием U.S. долларов в США. Если вы хотите выйти на международный уровень, вам, возможно, потребуется найти партнера в банке и наладить отношения на местном уровне. Или, если вы представляете новый продукт и хотите начать взимать плату с клиентов на регулярной основе, вам потребуется не только принять номер кредитной карты, но также точно инициировать и собирать платежи через заданный интервал времени. Вам также потребуется построить логику, чтобы приспособиться к различным моделям ценообразования, выяснить, как восстанавливать неудавшиеся платежи, управлять пропорциями, когда клиенты меняют план, и многое другое.

Затраты, связанные с онлайн-платежами

Существует множество комиссий, которые сопровождают каждую транзакцию, обрабатываемую через эту четырехстороннюю систему. Visa, Mastercard, Discover, American Express и другие сети карт устанавливают комиссии, называемые комиссиями за обмен и схему.

Interchange обычно представляет собой основную часть затрат, связанных с транзакцией. Эта сумма предоставляется банку-эмитенту, поскольку он принимает на себя наибольший риск, предоставляя кредит или банковские услуги держателю карты.

Сборы по схемевзимаются самими сетями карт и могут включать дополнительную комиссию за авторизацию и трансграничные транзакции. Также может взиматься комиссия за возврат средств и другие сетевые услуги.

Вместе эти сборы составляют сетевые расходы. Они различаются в зависимости от типа карты, местоположения транзакции, канала (лично или онлайн) и кода категории продавца (MCC). Например, транзакция, совершенная с помощью бонусной кредитной карты, потребует более высоких сетевых комиссий, чем транзакция с бонусной картой, поскольку банки часто используют эти комиссии для субсидирования стоимости бонусной программы.

Стандартная система ценообразования Stripe с оплатой по факту предлагает единую прозрачную ставку для всех платежей по картам, что помогает повысить предсказуемость ваших расходов на платежи. Учить больше.

Учить больше.

В этом разделе рассматриваются две важные темы для всех предприятий, принимающих платежи: как воронка онлайн-платежей может повысить вашу конверсию и как добавление правильных способов оплаты может расширить круг потенциальных клиентов.

Воронка онлайн-платежей

Для совершения покупки транзакции проходят через три этапа: завершение оформления заказа, защита от мошенничества и принятие в сети.Конверсия происходит, когда транзакция успешно завершена.

На каждом этапе воронки число потенциальных клиентов может постепенно сокращаться. Если у вас длительный или сложный процесс оформления заказа, часть клиентов упадет. Затем, если учесть мошенничество и среднюю скорость принятия транзакций, пул сузится еще больше.

Понимание взаимодействия между этими шагами важно для оптимизации всей вашей воронки. Это особенно верно для компаний, у которых есть отдельные команды, которые занимаются проверкой, мошенничеством и приемом сети, каждая из которых оптимизирует свои собственные показатели. Например, если команда, работающая над завершением оформления заказа, сосредоточена исключительно на сокращении количества брошенных корзин, они могут запросить меньше информации о клиенте, чтобы уменьшить трение. Однако это может привести к еще большему мошенничеству, поскольку вы не всегда собираете такие данные, как полный платежный адрес и почтовый индекс, чтобы подтвердить транзакцию.

Например, если команда, работающая над завершением оформления заказа, сосредоточена исключительно на сокращении количества брошенных корзин, они могут запросить меньше информации о клиенте, чтобы уменьшить трение. Однако это может привести к еще большему мошенничеству, поскольку вы не всегда собираете такие данные, как полный платежный адрес и почтовый индекс, чтобы подтвердить транзакцию.

В этом разделе мы дадим вам обзор воронки онлайн-платежей и поделимся передовыми методами повышения конверсии.

Разработка лучших форм оформления заказа

Воронка онлайн-платежей начинается с оформления заказа, когда клиенты вводят свою платежную информацию для покупки товаров или услуг.На этом этапе вы хотите собрать достаточно информации, чтобы иметь возможность проверить, являются ли клиенты тем, кем они являются, но не добавляйте слишком много трений в процесс оформления заказа, что может привести к тому, что клиенты полностью откажутся от него.

Если ваша форма оформления заказа слишком сложна, вы рискуете потерять продажи от наиболее вероятных покупателей — клиентов с товарами в корзине и полным намерением совершить покупку. Фактически, 87% клиентов отказываются от покупки, если процесс оформления заказа слишком сложен.

Фактически, 87% клиентов отказываются от покупки, если процесс оформления заказа слишком сложен.

Чтобы улучшить процент завершения оформления заказа, первым делом необходимо пройти собственный процесс оформления заказа с точки зрения клиента и найти любые трения, которые могут привести к отказу.Обратите внимание на то, как долго сайт загружается, сколько полей в вашей форме и поддерживает ли ваш процесс оформления заказа автозаполнение.

Лучшие формы оформления заказа адаптируются к опыту клиентов. Например, рекомендуется предлагать адаптивные формы оформления заказа, которые автоматически изменяют размер до меньшего экрана мобильного устройства и предлагают цифровую клавиатуру, когда клиентам предлагается ввести данные своей карты. Вам также следует подумать о поддержке мобильных кошельков, таких как Apple Pay или Google Pay, чтобы обойти ручной ввод данных.

Если вы решите выйти на международный уровень, ваша форма оформления заказа должна соответствовать каждому рынку. Разрешить клиентам платить в местной валюте — это только начало, но вам также необходимо поддерживать местные способы оплаты, чтобы обеспечить максимально удобное обслуживание. Например, более половины клиентов в Нидерландах предпочитают платить с помощью iDEAL — метода оплаты, который напрямую переводит средства с банковского счета клиента в компанию.

Разрешить клиентам платить в местной валюте — это только начало, но вам также необходимо поддерживать местные способы оплаты, чтобы обеспечить максимально удобное обслуживание. Например, более половины клиентов в Нидерландах предпочитают платить с помощью iDEAL — метода оплаты, который напрямую переводит средства с банковского счета клиента в компанию.

Номер карты также может указывать на географическое местонахождение клиента, что позволяет динамически изменять поля формы для сбора нужной информации для каждой страны.Например, если ваша форма распознает карту Великобритании, вы должны добавить поле для ввода почтового индекса. Если ваша форма распознает американскую карту, вам следует изменить это поле на почтовый индекс.

Stripe Checkout — это страница мгновенных платежей, предназначенная для увеличения конверсии. Он динамически отображает мобильные кошельки, когда это необходимо, и поддерживает 15 языков, поэтому клиенты могут использовать персонализированную и актуальную форму оформления заказа. Узнайте больше здесь.

Узнайте больше здесь.

Управление рисками онлайн

Следующий шаг — оценить, является ли транзакция мошеннической.В большинстве случаев незаконные платежи совершаются мошенниками, которые выдают себя за законных клиентов, используя украденные карты и номера карт.

Например, если мошенник совершает покупку на вашем веб-сайте, используя номер украденной карты, о котором не сообщалось, вполне возможно, что платеж будет успешно обработан. Затем, когда владелец карты обнаруживает мошенническое использование карты, он или она будут сомневаться в платеже в своем банке, подавая возвратный платеж. Хотя у вас есть возможность оспорить этот возвратный платеж, представив доказательства того, был ли платеж действительным, правила карточной сети, как правило, в большинстве споров благоприятствуют клиенту.Если ваша компания проиграет спор, она потеряет исходную сумму транзакции. Вы, как владелец бизнеса, также должны будете заплатить комиссию за возвратный платеж — расходы, связанные с отменой банком платежа по карте.

Хотя возвратные платежи являются частью приема платежей в Интернете, лучший способ управлять ими — это вообще предотвратить их появление. Есть два основных подхода: логика, основанная на правилах, и машинное обучение.

Обнаружение мошенничества на основе правил работает на основе созданной логики «Если x, то сделайте y», и аналитики по мошенничеству постоянно управляют им.Примеры включают блокировку всех транзакций из определенной страны, IP-адреса или суммы, превышающей определенную сумму в долларах. Однако, поскольку эта логика основана на строгих правилах, она не распознает скрытые шаблоны и не адаптируется к изменяющимся векторам мошенничества путем анализа информации, выходящей за рамки этих определенных параметров. В результате аналитики часто играют в догонялки — вручную создают новые правила после обнаружения мошенничества, а не активно борются с мошенничеством.

С другой стороны,Управление мошенничеством на основе машинного обучения может использовать данные транзакций для обучения алгоритмов, которые обучаются и адаптируются.Некоторые модели машинного обучения имитируют поведение рецензентов, в то время как другие обучаются с помощью миллионов точек данных. Эти модели учатся отличать законные транзакции от потенциально мошеннических. Некоторые из этих моделей могут даже обучаться, что делает их более масштабируемыми и эффективными, чем логика, основанная на правилах.

Например, предположим, что покупатель с нормальным поведением в Интернете и подозрительным IP-адресом хочет что-то купить на вашем сайте.Машинное обучение решает, какой вес должен иметь каждый из этих сигналов. Например, следует ли отклонять транзакцию исключительно на основании IP-адреса? Система на основе правил может блокировать все транзакции из этого места, но модель машинного обучения должна иметь возможность различать хорошие и плохие транзакции путем взвешивания местоположения вместе со всей другой доступной информацией, чтобы определить вероятность того, что данный платеж приведет к возврат платежа.

Сочетание этих двух подходов — логики на основе правил и управления мошенничеством с использованием машинного обучения — может стать мощным настраиваемым решением.Вы можете не только использовать изощренность машинного обучения, но и настроить подход и логику кодирования, специфичную для вашего бизнеса. Например, вы можете установить собственные правила на основе уровня риска подмножества ваших пользователей и того, что они покупают.

Подробнее читайте в нашем руководстве по машинному обучению для обнаружения мошенничества.

Stripe Radar — это набор современных инструментов для обнаружения и предотвращения мошенничества. Его ядро работает на основе адаптивного машинного обучения, в котором алгоритмы оценивают каждую транзакцию на предмет риска мошенничества и предпринимают соответствующие действия.Radar предоставляется бесплатно как часть интегрированной цены Stripe. Пользователи могут перейти на Radar for Fraud Teams, чтобы установить собственную логику, основанную на правилах, и использовать другие мощные инструменты для профессионалов в области мошенничества.

Улучшение приема сети

Последний шаг в воронке онлайн-платежей — это прием карты в сети: успешная обработка платежа банком-эмитентом.

Когда покупатели совершают покупку, в банк-эмитент отправляется запрос на оплату. В зависимости от множества факторов, начиная от доступного баланса вашего клиента, форматирования метаданных транзакции и даже времени простоя системы, банк-эмитент примет или отклонит запрос.Чем выше ваша скорость принятия, тем больше транзакций вы успешно обработали.

Вы можете уменьшить количество ненужных отказов, собрав дополнительные данные или передав такие данные, как CVC, адрес выставления счета и почтовый индекс во время оформления заказа. Эта информация дает банку-эмитенту дополнительную информацию о транзакции, помогая повысить шансы на принятие законных транзакций.

Stripe помогает автоматически улучшать доступность сети для предприятий благодаря прямой сетевой интеграции и отраслевым партнерствам, которые предоставляют дополнительные данные и понимание причин отказов.Мы используем это для создания моделей машинного обучения, которые определяют лучшие способы обновления метаданных платежей, чтобы повысить шансы на принятие. Узнайте больше здесь.

Глобальные способы оплаты

Хотя карты являются преобладающим способом онлайн-платежей в США, 40% потребителей за пределами США предпочитают использовать другой способ оплаты, чем кредитная карта, включая банковские переводы и цифровые кошельки (например, Alipay, WeChat Pay или Apple Pay). . Вы можете потерять продажи просто потому, что не предлагаете предпочтительные способы оплаты для глобальной аудитории.

Чтобы получить прибыль от глобальной клиентской базы, вам необходимо предложить способы оплаты, которые наиболее часто используются в странах, в которых вы работаете. Существует пять распространенных способов оплаты:

- Кредитные карты позволяют клиентам занимать средства в банке и либо полностью ежемесячно выплачивать остаток, либо возвращать деньги с процентами. Дебетовые карты производят платежи, списывая деньги непосредственно с текущего счета клиента, а не используя кредитную линию.

- Цифровые кошельки , включая Apple Pay и Google Pay, позволяют клиентам оплачивать продукты или услуги в электронном виде, привязав карту или банковский счет. Цифровые кошельки также могут позволить клиентам хранить денежную ценность непосредственно в приложении с пополнениями.

- Банк дебетует и переводит переводит деньги прямо с банковского счета клиента. Списание средств со счетов позволяет собирать банковскую информацию ваших клиентов и снимать средства с их счетов (например, ACH в США.С.). Кредитные переводы связаны с банковскими счетами клиентов, и они отправляют вам деньги (например, банковские переводы). Существуют также способы оплаты, такие как Giropay в Германии и iDEAL в Нидерландах, которые работают как слой поверх банков для облегчения переводов, но больше похожи на цифровые кошельки.

- Купи сейчас, заплати позже — это растущая категория способов оплаты, которая предлагает клиентам немедленное финансирование онлайн-платежей, обычно выплачиваемых фиксированными платежами с течением времени. Примеры включают Afterpay, Klarna и Affirm.

- Способы оплаты наличными от таких компаний, как OXXO и Boleto, позволяют клиентам делать покупки в Интернете без банковского счета. Вместо того, чтобы платить за продукт или услугу, клиенты получают сканируемый ваучер со справочным номером транзакции, который они затем могут принести в банкомат, банк, круглосуточный магазин или супермаркет и произвести оплату наличными. Как только ссылочный номер для денежного платежа совпадает с первоначальной покупкой, компания получает оплату и может отправить продукт.

Дополнительную информацию см. В нашем руководстве по способам оплаты.

Stripe позволяет поддерживать десятки способов оплаты за одну интеграцию. Учить больше.

Прочтите этот раздел, если вы хотите продавать товары лично в розничных точках в дополнение к своему веб-сайту или мобильному приложению.

Все чаще розничные торговцы, которые начинали как операции только онлайн, находят успех в расширении в физический мир, открывая личные точки. Поскольку более 90% покупок по-прежнему совершаются лично, это создает для цифрового бизнеса потенциал для создания нового потока доходов.

Проблема, однако, состоит в том, чтобы объединить данные для ваших онлайн-платежей и личных платежей. Клиенты ожидают, что они будут одинаково взаимодействовать с вашим бизнесом по всем каналам, и, как часть этого, то, как они совершают покупки, должно быть последовательным и соответствовать бренду. Например, пользователи могут ожидать, что коды скидок и рекламные акции будут применяться как при онлайн-покупках, так и при личных покупках.

Вот две вещи, которые вам нужно знать, если вы хотите расширить свой онлайн-бизнес для поддержки личных продаж:

1.Используйте существующую инфраструктуру

Розничным торговцам часто приходится создавать двух отдельных платежных систем: одного для онлайн-покупок, а другого — для личных покупок. Для этого требуются две интеграции и две отдельные учетные записи, что удваивает объем работы, необходимой для начала работы, затрудняет управление финансовой сверкой и часто хранит данные о клиентах в каждой учетной записи.

Вместо этого убедитесь, что вы используете существующую платежную инфраструктуру — то, что вы уже настроили для онлайн-платежей, — а не привлекаете нового поставщика.Это не только экономит ваше время и ресурсы, но также упрощает отчетность и помогает создать более унифицированный опыт работы с клиентами.

Это обеспечивает беспрепятственный платежный процесс независимо от того, совершают ли клиенты покупку со своего смартфона или заходят в ваш магазин. Например, клиенты могут оформить подписку лично, которая продолжается онлайн. Способ оплаты, который они использовали в магазине, будет сохранен в их онлайн-профиле, где они смогут обновить любые детали или изменить периодичность подписки.

2. Поддержка чип-карт и мобильных кошельков

Карты с магнитной полосойповышают подверженность бизнеса риску, поскольку мошенники легко могут скопировать их и требуют дополнительных действий для шифрования информации о платежах клиентов. В результате чиповые карты EMV, которые более безопасны и защищают предприятия от ответственности в случае мошенничества, на протяжении десятилетий были мировым стандартом.

В 2015 году США начали переход на чиповые карты, и сегодня они используются для большинства транзакций по кредитным картам.Тем не менее, есть предприятия, которые используют более старые устройства чтения карт, поддерживающие карты с магнитной полосой. Поскольку вы оцениваете оборудование для приема личных платежей, важно выбрать более новый кард-ридер, который позволяет принимать карты с чипом.

Вам также следует рассмотреть возможность поддержки мобильных кошельков, таких как Apple Pay и Google Pay, для личных транзакций. Как и чиповые карты, они надежно шифруют платежную информацию и сводят к минимуму вашу ответственность, связанную с мошенническими транзакциями. Мобильные кошельки также улучшают процесс оплаты, делая транзакции более удобными и упрощенными для клиентов.

Stripe Terminal помогает объединить ваши онлайн- и офлайн-каналы с помощью гибких инструментов разработчика, предварительно сертифицированных устройств чтения карт и облачного управления оборудованием.

Прочтите этот раздел, если вы взимаете плату с клиентов на регулярной основе или используете сохраненную платежную информацию.

При управлении регулярным доходом возникает большая сложность в том, как инициировать и собирать платежи, а также приспосабливаться к различным моделям ценообразования. Вы должны хранить платежную информацию клиентов и аккуратно взимать с них плату через определенные промежутки времени.

Есть два способа настроить это: создать собственную платежную систему или купить существующее программное обеспечение. В любом случае вам необходимо убедиться, что ваша биллинговая система может принимать заказы через Интернет или мобильную кассу, правильно выставлять счета клиенту на основе модели ценообразования (например, фиксированная ставка или многоуровневое ценообразование) и собирать платежи с использованием любых методов оплаты. клиенты предпочитают использовать. Вам также потребуется способность выявлять важные для повторяющегося бизнеса идеи, включая отток, ежемесячный регулярный доход и другие ключевые показатели подписки, или интегрироваться с вашей системой управления взаимоотношениями с клиентами или системой учетных записей.

Когда вы решаете, создавать ли собственное программное обеспечение с нуля или покупать уже существующее, подумайте об альтернативных издержках. Рассмотрите текущие инженерные ресурсы, необходимые для создания и поддержки вашего программного обеспечения для выставления счетов, по сравнению с другими потребностями вашего бизнеса.

Вот три аспекта SaaS и оплаты подписки:

1. Настройка гибкой логики подписки

Логика подпискисостоит из правил, основанных на времени и цене, которые вместе позволяют точно взимать плату с ваших клиентов с заранее определенной частотой.Когда у вас есть только один продукт и простая цена, например 25 долларов в месяц за подписку на программное обеспечение, настроить эту логику в вашей биллинговой системе легко, потому что сумма в долларах не меняется от месяца к месяцу.

Со временем вы можете расширить свой бизнес за счет добавления новых продуктов и рекламных акций. Вам необходимо убедиться, что логика вашей подписки способна справиться с этим ростом, имея возможность экспериментировать с различными моделями ценообразования, такими как фиксированная, на место или дозированная подписка, многоуровневое ценообразование, freemium и бесплатные пробные версии.Вам также может понадобиться возможность предлагать пакеты или скидки.

Ваша логика подписки также должна быть достаточно гибкой, чтобы учитывать изменения планов клиентов в любое время. Если кто-то хочет перейти на более дешевый план в середине месяца, вы должны пропорционально распределить расходы по обоим планам и убедиться, что с клиента будет взиматься соответствующая сумма в будущем.

2. Подумайте о своих потребностях в выставлении счетов

Клиенты обычно предпочитают получать счет, если вы выставляете им счет на крупную сумму или отправляете одноразовый счет (и то и другое является обычным явлением для SaaS-компаний, у которых в качестве клиентов есть другие предприятия).

Чтобы отправлять счета-фактуры, подумайте о том, как должен выглядеть процесс создания: есть ли в счетах одинаковые позиции или каждую из них нужно настраивать? В зависимости от того, в каких странах вы работаете, вам также необходимо соблюдать различные требования к счетам. Например, вам может потребоваться последовательная нумерация счетов-фактур или установка префиксов счетов-фактур на уровне клиента или учетной записи.

Затем вам нужен способ отправки счетов вашим клиентам. Подумайте, хотите ли вы отправлять их вручную по электронной почте или ваше биллинговое решение может автоматизировать этот процесс за вас.

3. Свести к минимуму непроизвольный отток

Большинство SaaS и подписных компаний сталкиваются с проблемами непроизвольного оттока клиентов, когда клиенты намереваются заплатить за продукт, но их попытка оплаты оказывается неудачной из-за просроченных карт, недостатка средств или устаревших реквизитов карты (9% счетов-фактур по подписке терпят неудачу при первой попытке списания из-за непроизвольный отток).

Если у вас всего несколько неудачных платежей в месяц, легко позвонить или отправить электронное письмо каждому клиенту и попросить его или ее исправить ситуацию (будь то использование нового метода оплаты или обновление информации о платеже).Однако по мере роста вашего бизнеса и управления сотнями клиентов с неудавшимися платежами этот подход становится все менее управляемым.

Более масштабируемый способ общения с вашими клиентами — это отправка автоматических электронных писем о неудачных платежах всякий раз, когда платеж отклонен.

Помимо исходящей связи, вы также можете напрямую повторить платежи. Многие компании будут повторять неудачные транзакции по установленному расписанию, например, каждые семь дней (этот процесс известен как напоминание). Поэкспериментируйте с различными частотами, чтобы узнать, что наиболее эффективно для вашего бизнеса, или найдите поставщика платежей, который автоматизирует процесс напоминаний и позволяет вам адаптировать его в соответствии с предпочтениями ваших клиентов.

Stripe Billing предлагает решение для сквозного биллинга. Вы можете создавать и управлять логикой подписки и счетами, принимать любой поддерживаемый метод оплаты и сокращать непроизвольный отток с помощью интеллектуальной логики повторных попыток.

Прочтите этот раздел, если вы являетесь программной платформой и позволяете другим компаниям принимать платежи напрямую от своих клиентов (например, Shopify), или если вы являетесь торговой площадкой, где вы собираете платежи от клиентов, а затем выплачиваете их продавцам или поставщикам услуг ( как Lyft).

Платформы и торговые площадкипредъявляют одни из самых сложных требований к оплате, поскольку они принимают деньги от имени продавцов или поставщиков услуг и выплачивают им выплаты. В результате возникает множество уникальных соображений, включая проверку личности продавцов, соблюдение правил управления денежными переводами, взимание платы за обслуживание с каждого платежа и регистрацию 1099 в IRS, когда это применимо.

Однако предоставление платежных функций вашим клиентам позволяет вам выделить вашу платформу или рынок и повысить ценность для ваших продавцов или поставщиков услуг.Вы можете помочь им быстрее запускать бизнес, не беспокоясь о длинных приложениях для торговых счетов или написании кода для приема платежей.

Традиционно для добавления платежных функций необходимо было получить лицензию, а также зарегистрироваться и поддерживать статус посредника по платежам с сетями карт (таких как Visa, Mastercard, Discover или American Express). Поскольку считается, что вы контролируете поток средств при перемещении денег между покупателями и продавцами, в карточных сетях действуют строгие правила.Этот процесс может занять месяцы (иногда годы) и потребовать миллионы долларов авансовых и текущих затрат.

Сегодня, однако, существует несколько вариантов для платформ и торговых площадок, позволяющих добавлять настраиваемые платежные возможности для своих клиентов и получать доход от платежей без необходимости регистрироваться в качестве посредника по оплате.

Вот две возможности, которые необходимо учитывать при добавлении платежей на свою платформу или торговую площадку:

1. Подтверждение пользователей во время адаптации

Прежде чем принимать какие-либо деньги от имени своих продавцов или компаний, вам необходимо зарегистрировать их в своей платежной системе и подтвердить их личность.Этот шаг осложняется строгими законами и нормативными актами, в том числе законами «Знай своего клиента» (KYC) и требованиями проверки санкций, которые влекут за собой штрафы и штрафы за нарушения. В дополнение к государственным постановлениям, которые могут отличаться от страны к стране, сети карт, включая Visa, Mastercard, Discover и American Express, имеют свои собственные требования к сбору информации, которые регулярно обновляются.

Уравновесить эти требования к информации и удобство работы пользователей непросто.С одной стороны, вы хотите собрать как можно больше информации (например, полное имя, адрес электронной почты, дату рождения, последние четыре цифры номера социального страхования в США, номер телефона и адрес), чтобы убедиться, что ваша платформа не работает. t используются в гнусных целях, таких как отмывание денег или финансирование терроризма. Вы также хотите избежать штрафных санкций со стороны регулирующих органов и финансовых партнеров.

С другой стороны, вы хотите, чтобы ваш пользовательский опыт был лучше, чем у конкурентов. Это означает, что процесс адаптации не вызывает затруднений, что не всегда совместимо с запросами подробной информации.

Чтобы устранить трение, рассмотрите возможность поэтапного сбора данных и автоматического заполнения полей для пользователей, когда это возможно. Например, вы можете запрашивать налоговую информацию у продавцов или поставщиков услуг только после того, как они преодолеют порог отчетности IRS. И вы можете предварительно заполнить поля для их юридического имени и адреса, если вы уже собрали эту информацию.

2. Поддержка различных способов перевода денег

Плата пользователям — это больше, чем просто перевод денег из точки А в точку Б.Вам нужна возможность собирать плату за услуги для вашей платформы, распределять и направлять средства между продавцами, а также контролировать, когда выплаты отправляются на банковские счета ваших продавцов.

Допустим, вы запускаете платформу электронной коммерции, а покупатель совершает покупку на 50 долларов у продавца. Вам нужно подумать о трех сторонах: вашей платформе, ваших продавцах или поставщиках услуг и их покупателях или конечных пользователях. Прежде чем платить продавцу, вам необходимо получить комиссию за платформу. Затем необходимо выяснить, как и когда отправить оставшиеся средства продавцу.Вы отправляете выплату сразу после получения товаров или услуг, или вы собираете средства и выплачиваете каждую неделю? У вас есть правильная банковская информация для направления платежа?

Вам также необходимо убедиться, что вы переводите деньги соответствующим образом. Например, в США 46 штатам требуются собственные лицензии для перевода денег от имени других. В Европе законы PSD2 требуют лицензирования платежных посредников. Если регулирующий орган считает вас отправителем денег или платежным посредником и у вас нет лицензии, вы можете быть оштрафованы или подвергаться риску закрытия.

В зависимости от вашей бизнес-модели вы должны иметь возможность поддерживать несколько различных способов перевода денег, например:

- Индивидуально: С одного клиента взимается плата, а одному получателю выплачиваются деньги (например, услуга совместного использования поездок).

- «Один ко многим»: Одна транзакция разделяется между несколькими продавцами или получателями (например, торговая площадка, где покупатель покупает одну «тележку» с товарами, полученными из нескольких интернет-магазинов).

- Хранение средств: Платформа принимает средства от клиентов и хранит их в резерве перед выплатой получателям (например,грамм. платформа по продаже билетов, которая платит получателям только после того, как мероприятие состоится).

- Списание средств со счета: Платформа выполняет дебетование или сторнирование транзакции для получения средств от своих продавцов или поставщиков услуг (например, платформа электронной коммерции взимает ежемесячную плату за обслуживание магазина со своих бизнес-клиентов).

- Подписки: Платформа позволяет продавцам взимать периодические платежи с клиентов (например, платформа SaaS позволяет своим некоммерческим организациям принимать повторяющиеся пожертвования).

Stripe Connect позволяет платформам и торговым площадкам упростить платежи для своих продавцов, поставщиков услуг и клиентов. Он поддерживает регистрацию и проверку, позволяет принимать более 135 валют и десятки локальных способов оплаты по всему миру со встроенной защитой от мошенничества, производить выплаты пользователям и отслеживать движение средств.

Мы надеемся, что это руководство дало вам общий обзор онлайн-платежей и помогло вам разобраться в нюансах настройки ваших собственных платежей.

Это наше первое руководство из серии об основах онлайн-платежей. В будущих руководствах мы продолжим изучать основополагающие концепции, такие как личные и регулярные платежи, а также более сложные темы, такие как снижение ставок и управление выплатами.

А пока вот еще кое-что:

Все предприятия, принимающие платежи

Для интернет-магазинов

SaaS компании

Платформы и торговые площадки

В этом глоссарии определены наиболее распространенные термины в платежной индустрии.

Приобретатель

Также называемый банком-эквайером, эквайер — это банк или финансовое учреждение, которое обрабатывает платежи по кредитным или дебетовым картам от имени продавца и направляет их через сети карт в банк-эмитент.

Банковские переводы

Может относиться к дебетовому счету, когда вы собираете банковскую информацию своих клиентов и снимаете средства с их счетов, или к кредитному переводу, когда вы связываете банковские счета клиентов, и они переводят вам деньги.

Картхолдер

Лицо, владеющее кредитной или дебетовой картой.

Карточные сети

Обработка транзакций между продавцами и эмитентами и контроль приема кредитных карт. Они также контролируют сетевые расходы. Примеры включают Visa, Mastercard, Discover и American Express.

Возвратный платеж

Также называемый спором, возвратный платеж происходит, когда держатели карт ставят под сомнение платеж их эмитенту карты. Во время процесса возвратного платежа бремя доказывания того, что лицо, совершившее покупку, владеет картой и авторизовало транзакцию, ложится на продавца.

Комиссия за возвратный платеж

Затраты, понесенные продавцом, когда банк-эквайер отменяет платеж по карте.

Цифровой кошелек

Позволяет клиентам оплачивать продукты или услуги в электронном виде, привязав карту или банковский счет или сохранив денежное выражение непосредственно в приложении. Примеры включают Apple Pay, Google Pay, Alipay и WeChat.

Споры

См. Определение «Возвратный платеж».

Четырехсторонняя система

Четыре стороны, участвующие в обработке платежей: держатель карты, продавец, эквайер и банк-эмитент.

Мошенничество

Любая ложная или незаконная транзакция. Обычно это происходит, когда кто-то украл номер карты или данные текущего счета и использует эту информацию для совершения несанкционированной транзакции.

Развязка

Комиссия, уплачиваемая банку-эмитенту за обработку платежа по карте.

Банк-эмитент

Банк, выпускающий кредитные и дебетовые карты для потребителей.

Код категории продавца (MCC)

Четырехзначный номер, используемый для классификации бизнеса по типу товаров или услуг, которые он предоставляет.

Принятие сети

Процент транзакций, которые были приняты или отклонены банком-эмитентом. Отказ может произойти из-за устаревших учетных данных, подозрений в мошенничестве или недостатка средств.

Стоимость сети

Сумма межбанковских и схемных сборов.

Платежный посредник

Традиционно для добавления платежных функций требовалась платформа или торговая площадка для регистрации и поддержания статуса посредника по платежам (или PayFac) в карточных сетях, поскольку считалось, что это контролирует поток средств между покупателями и продавцами.Сегодня можно легко добавить платежные функции, которые требуются большинству платформ и торговых площадок, не становясь посредником в платежах.

Платежный шлюз

Часть программного обеспечения, которая шифрует информацию о кредитной карте на сервере продавца и отправляет ее эквайеру. Услуги шлюза и эквайеры часто являются одним и тем же лицом.

Способ оплаты

Способ оплаты товаров или услуг потребителем. Способы оплаты включают банковские переводы, кредитные или дебетовые карты и цифровые кошельки.

Платежный процессор

Облегчает транзакцию по кредитной карте, отправляя платежную информацию между продавцом, банком-эмитентом и эквайером. Обработчик платежей обычно получает реквизиты платежа из платежного шлюза.

Стандарты безопасности данных PCI (PCI DSS)

Стандарт информационной безопасности, который применяется ко всем объектам, участвующим в хранении, обработке или передаче данных о держателях карт и / или конфиденциальных данных аутентификации.

Плата за схему

Комиссия, взимаемая карточной сетью.Одна транзакция может повлечь за собой сборы по нескольким схемам, такие как сборы за авторизацию или сборы за услуги.

Вернуться к руководствамКак работают онлайн-платежи с помощью кредитной или дебетовой карты?

Онлайн-транзакции по кредитным и дебетовым картам могут быть очень сложными и включать множество различных субъектов и несколько этапов.

Процесс приема платежей по кредитным или дебетовым картам от клиентов в Интернете включает в себя несколько субъектов и множество этапов. Прежде чем мы исследуем их более подробно, давайте определим некоторые ключевые термины:

Торговый счет — тип банковского счета, необходимый для бизнеса, чтобы принимать платежи по кредитным или дебетовым картам от клиентов.

Эмитент (банк-эмитент A.K.A.) — финансовое учреждение, которое предоставляет своим клиентам кредитные или дебетовые карты. В контексте этого руководства воспринимайте его как банк вашего клиента.

Карточная ассоциация (карточная сеть A.K.A.) — совокупность финансовых учреждений-участников, которые обрабатывают карточные платежи в соответствии с согласованным набором правил. Основные примеры — Visa и Mastercard.

Эквайрер (банк-эквайер или торговый банк) — финансовое учреждение, которое обрабатывает транзакцию на основе информации от эмитента и ассоциации карт.Они предоставляют предприятиям торговые счета и являются лицензированными членами карточных ассоциаций.

Платежный процессор — термин, которому часто дают разные определения. В контексте этого руководства обработчик платежей — это средство эквайера, которое передает детали транзакции в соответствующую ассоциацию карт.

Платежный шлюз — программное обеспечение, которое упрощает передачу данных карты клиента с веб-сайта продавца в платежную систему.(Как и «обработчик платежей», этому термину также часто приписывают разные определения.)

От покупателя, завершающего процесс оформления заказа, до продавца, получающего средства на свой банковский счет, общего процесса онлайн-кредита и транзакции по дебетовым картам происходят в два основных этапа:

Авторизация

Клиринг и расчет

1) Авторизация, шаг за шагом

Клиент завершает процесс оформления заказа продавца и выбирает оплату с помощью кредитной или дебетовой карты, указав данные своей карты.

Продавец безопасно передает информацию о транзакции (включая эти данные карты) на свой платежный шлюз.

Платежный шлюз безопасно передает информацию о транзакции в платежный процессор, используемый банком-эквайером продавца.

Платежный процессор безопасно передает информацию о транзакции в ассоциацию карты.

Карточная ассоциация безопасно передает информацию о транзакции в банк-эмитент клиента, который проверяет наличие достаточных средств для завершения транзакции, а также выполняет проверки, чтобы гарантировать, что транзакция не является мошеннической.

Банк-эмитент клиента отправляет ответ ассоциации карты, указывая, одобрена ли транзакция или отклонена.

Привязка карты передает этот ответ платежному процессору продавца.

Обработчик платежей передает этот ответ платежному шлюзу.

Платежный шлюз информирует об ответе как покупателя, так и продавца.

2) Клиринг и расчет, шаг за шагом

В конце дня продавец отправляет пакет всех авторизованных транзакций с этого дня своему платежному процессору.

Платежный процессор передает эти санкционированные транзакции через соответствующие ассоциации карт.

Банк-эквайер продавца переводит средства в размере суммы транзакции на свой торговый счет (за вычетом любых соответствующих комиссий).