Как стабильно зарабатывать на ставках?

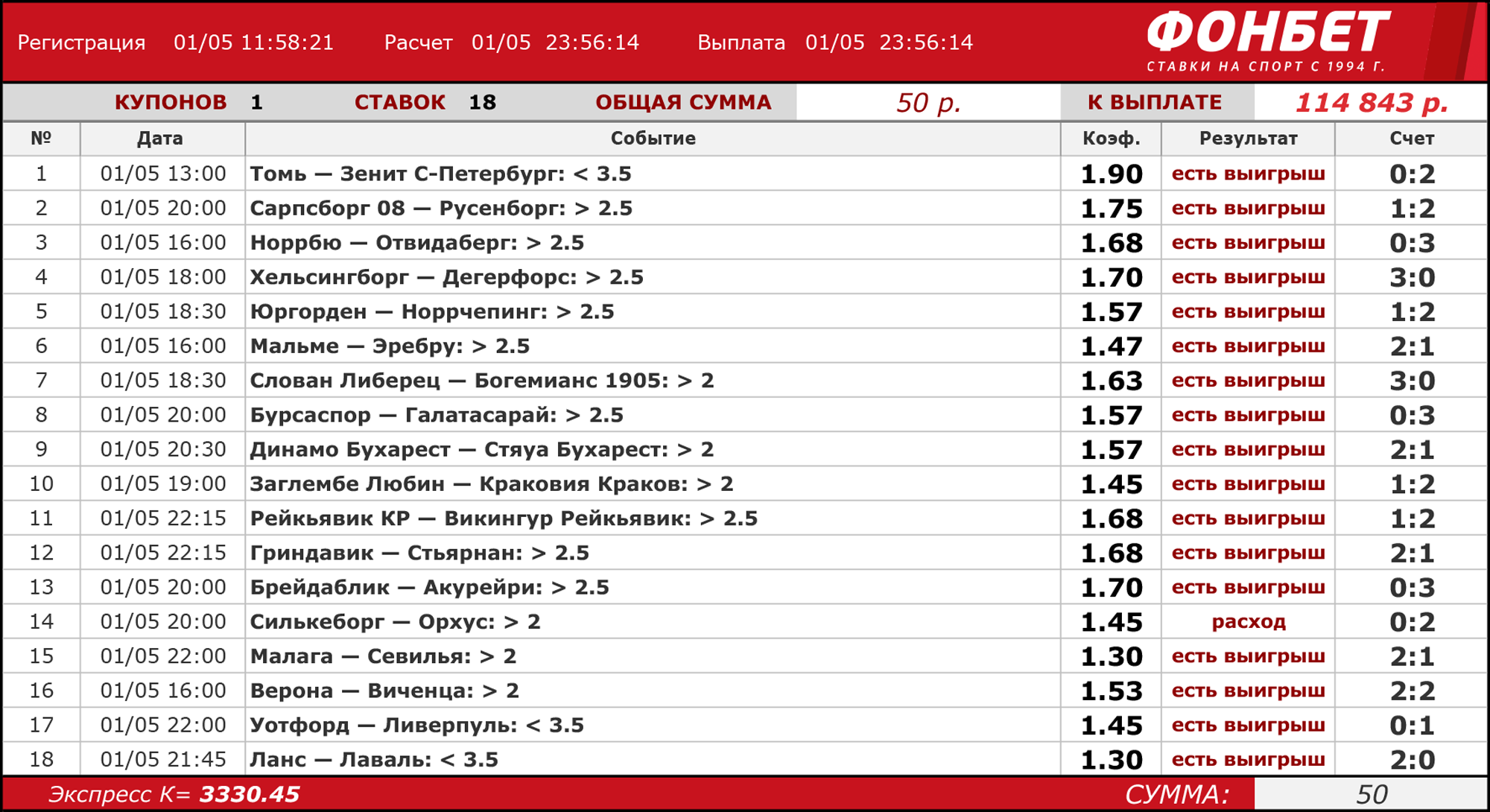

Получается, что одни, покидая букмекерскую контору не в силах сдержать радость прыгая до неба, а другие, опустив голову думают, где взять деньги для возврата долгов. Увы, изучая статистику и практические наблюдения, получается — число счастливчиков значительно меньше чем тех, кто расстается с банком. И счастливчики — понятие непостоянное. Сейчас ты на троне, завтра простился со всем банкроллом.

Стабильный заработок на ставках требует иных качеств. Для этого необходимы расчетливость, хладнокровие, изучение статистики накануне матчей. Также не стоит забывать, что это игра и играют в нее люди, которым ничто человеческое ни чуждо!

Как стабильно зарабатывать на ставках?

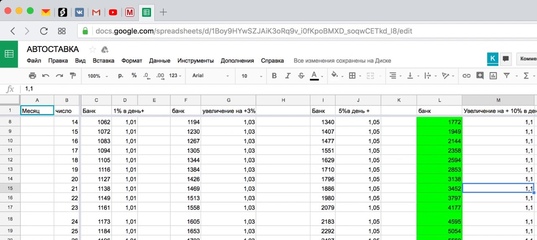

Главное не ждать, что какая-то одна чудесная ставка принесет вам миллионы долларов дохода. Лучше настроиться пусть на небольшой, но стабильный доход. Так поступают профессиональные игроки в букмекерских конторах, которых принято называть бетторами. Для получения стабильной прибыли бетторы дают ряд рекомендаций:

- Старайтесь ставить на виды спорта, в которых вы понимаете.

Глупцы пытаются ставить случайным образом, где они ничего не смыслят, не говоря уж о проведении осознанного офиса с анализом.

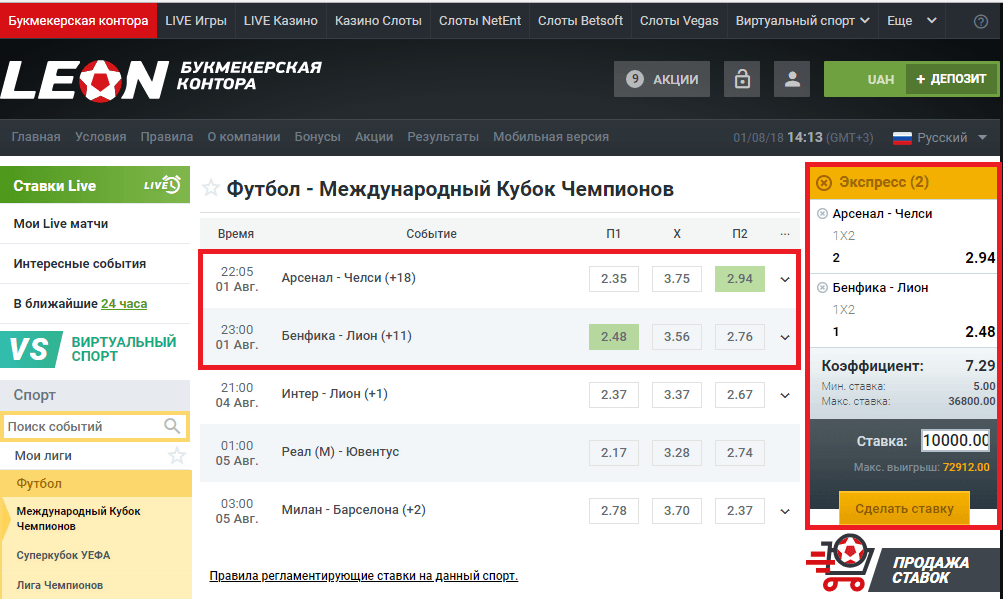

Глупцы пытаются ставить случайным образом, где они ничего не смыслят, не говоря уж о проведении осознанного офиса с анализом. - Выбирая букмекерскую контору — обращайте внимание на коэффициенты. Они должны быть оптимальными: не слишком высокими и не слишком низкими.

- Читайте превью определенных матчей, знакомьтесь с аналитическими статьями по конкретным лигам. Изучайте результаты спортивных событий. Это сделает прогнозы более обоснованными.

- Из множества стратегий спортивных ставок постарайтесь выбрать наиболее подходящую. Отыщите баланс между ставками с наименьшими коэффициентами и средними, более рискованными.

- На первый план поставьте эффективный банк-менеджмент. Определите сумму персонального банка и для беттинга старайтесь не превышать при 1-й ставке больше 2-х процентов.

- Если цель — игра на дальней дистанции со стабильным доходом от ставок, лучше отказаться от лайв-ставок и экспрессов более чем 4 исхода.

Заработок на ставках новичку

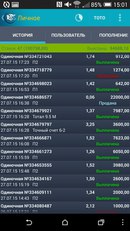

Предыдущие рекомендации — полезнее для профессиональных бетторов. Далеко не каждому новичку под силу грамотно проанализировать спортивное событие. Однако и они способны получить прибыль, если вступить в программу доверительного управления. Для этого необходимо найти беттора-профессионала, который будет распоряжаться вашими деньгами. Он, применяя свой опыт и знания, будет делать за вас грамотные ставки. Далее, оставив определенный процент за свои услуги, переведет выигрыш вам на счет.

Далеко не каждому новичку под силу грамотно проанализировать спортивное событие. Однако и они способны получить прибыль, если вступить в программу доверительного управления. Для этого необходимо найти беттора-профессионала, который будет распоряжаться вашими деньгами. Он, применяя свой опыт и знания, будет делать за вас грамотные ставки. Далее, оставив определенный процент за свои услуги, переведет выигрыш вам на счет.

Вывод

Иметь стабильный доход на ставках вполне реально. Хотя многие уверены, это невозможно. Получать прибыль от игры в букмекерской конторе под силу, как новичку, так и профессиональному игроку. А уж сами букмекеры своего точно не упустят.

Как заработать на бирже? 5 главных ошибок при торговле.

1. Трейдинг как прогнозирование рынка.

Подавляющее большинство трейдеров занимаются прогнозированием рынка с помощью разнообразных приемов. В основном, это анализ графиков с использованием индикаторов. Трейдеры связывают заработок на бирже с правильным определением направления движения цены. Это выглядит логичным, но новички не понимают, что заработок на бирже никак не связан с прогнозами рынка.

Это выглядит логичным, но новички не понимают, что заработок на бирже никак не связан с прогнозами рынка.

Новички каждый день пытаются заработать на бирже, делая ставки на рост или падение рынка, вместо того, чтобы понять, как нужно торговать, чтобы иметь преимущество на бирже. Деньги. Деньги. Деньги.

Они настолько одержимы зарабатыванием денег, что у них не хватает времени критически подойти к анализу того, что они делают. Это напоминает ситуацию, когда человек пилит дерево тупой пилой, и зная это, на совет заточить пилу он отвечает: «некогда точить пилу – пилить надо». Другими словами, получается малоэффективная торговля, связанная с попытками поймать ежедневные движения рынка, чтобы «напилить» денег. Вот только рынок почему-то постоянно ускользает. Продолжаться это может не один год, пока трейдер не потеряет все свои деньги. Только потом он начинает задумываться – а что же я делаю не так? И что делают успешные трейдеры, чего не делаю я?

Успешный трейдинг не связан с правильным прогнозом движения цены. Все успешные трейдеры знают, что успех связан с применением торговых систем, которые имеют статистическое преимущество перед случайными входами-выходами. Поэтому вторая самая очевидная ошибка – это отсутствие торговой системы.

Все успешные трейдеры знают, что успех связан с применением торговых систем, которые имеют статистическое преимущество перед случайными входами-выходами. Поэтому вторая самая очевидная ошибка – это отсутствие торговой системы.

2. Отсутствие торговой системы – то есть четких правил, которыми должен руководствоваться в своей торговле трейдер.

У трейдера, теряющего деньги на бирже, нет системы — в голове у него некая каша из его личных представлений о том, как анализировать и прогнозировать рынок, и набора технических приемов прогнозирования рынка из книжек и интернета – таких как индикаторы и ценовые паттерны. Добавим к этому информационный шум из аналитических обзоров и финансовых новостей, а также побольше эмоций — жадности и страха. С помощью этой ядерной смеси трейдер пытается понять рынок и «напилить» денег. Разумеется, результат будет отрицательным. Хотя бы потому что рынок малопредсказуемый. Пытаться зарабатывать на каких-либо методах анализа, предсказывающих рынок, – бесперспективное занятие.

Торговая система должна иметь определенный статистический перевес. Это означает, что если по системе сделать 100 сделок, то общий результат предполагается положительным. Понятно, что случайные 100 сделок вряд ли дадут положительный перевес. То есть правила этой системы должны предполагать положительный результат, полученный неслучайным образом.

3. Третья ошибка связана с тем, что трейдер теряет деньги, не уделяя должное внимание управлению рисками. Вот эти типичные ошибки: трейдер не ставит стоп-лосс; снимает или отодвигает стоп-лосс; если рынок идет против позиции, трейдер увеличивает размер позиции –усредняется, в надежде на разворот рынка; трейдер превышает допустимый риск в сделке – кода потери в одной сделке составляют 5-10% от счета и более.

Бывает, что в «менее надежные» сделки трейдер входит одним числом лотов, а в «надежные сделки» — намного большим, т.е. меняется размер позиции в зависимости от собственной уверенности трейдера в сделке. Разумеется, все это приводит к губительным убыткам. Трейдеру кажется, что его успех зависит от того, насколько точно он определит направление рынка и войдет в нужной точке. Однако гораздо больше его результат зависит от качества управления рисками. Ибо, как бы трейдер порой точно ни предсказывал рынок, он никогда не сможет перевесить убытки по своим крупным неудачным сделкам, которые стали крупными только благодаря неумелому управлению рисками.

4. 80% начинающих трейдеров хватают прибыль при первой удачной возможности. В результате они имеют много небольших по размеру прибыльных сделок. Никто не знает, где рынок остановит свое движение и развернется. Этого не знают и успешные трейдеры, никто никогда не покупает на самом низу и не продает на самом верху. Однако успешные трейдеры умеют держаться за прибыльные сделки и превращать небольшие прибыльные сделки в крупные прибыльные сделки — только за счет того, что они не спешат выскакивать с мелкой прибылью с рынка.

Никто не знает, где рынок остановит свое движение и развернется. Этого не знают и успешные трейдеры, никто никогда не покупает на самом низу и не продает на самом верху. Однако успешные трейдеры умеют держаться за прибыльные сделки и превращать небольшие прибыльные сделки в крупные прибыльные сделки — только за счет того, что они не спешат выскакивать с мелкой прибылью с рынка.

Психологически трудно долго выдерживать прибыльную сделку, то есть давать прибыли течь, особенно когда эта прибыль долгожданна, после серии убыточных сделок или когда прибыль настолько велика, что жжет руки. Начинающий трейдер пытается быть правым как можно чаще – поэтому он пытается избегать стоп-лоссов и хватает прибыль как можно быстрее, пока она не исчезла. Опытный трейдер делает наоборот – он быстро гасит убыточные позиции, но он умеет добиться перевеса в строну прибыли в немногочисленных прибыльных сделках, за счет того, что в его торговой системе прибыльная сделка удерживается намного дольше убыточной сделки.

5. И наконец, начинающий трейдер находится во власти своих эмоций. Успешный трейдер умеет своими эмоциями управлять так, чтобы они не мешали прибыльному трейдингу. Рынок приучает трейдера делать неправильные вещи – держаться за убыточные сделки и быстро хватать мелкие прибыли. Рынок всегда стремится вызвать у человека негативные эмоции, что неизбежно в условиях неопределенности, когда человек планирует одно и ставит на это свои деньги, а рынок делает совсем не то, что от него ожидает трейдер.

Человек привык действовать в жизни по логике вещей, но на рынке эта логика часто не работает. Все, что кажется логичным, приносит убытки, а совершенно, казалось бы, иррациональные движения рынка могут приносить прибыль. Человек не может полностью избавиться от эмоций, однако успешный трейдер умеет их контролировать и не допускает, чтобы они оказывали влияние на принимаемые решения. Ключ к этому контролю эмоций лежит не во внешнем самоконтроле, а в глубоких убеждениях трейдера относительно всего того, что происходит на рынке.

Если новичок приходит на биржу с мыслями о деньгах, то рано или поздно он будет разочарован, а его трейдинг превратится в постоянную борьбу с самим собой. Для того, чтобы научиться контролировать себя, необходимо понять, какие именно ваши убеждения о трейдинге не соответствуют объективной действительности и изменить их.

Как я заработал 30$ на ставках на спорт / Хабр

Привет, Хабр! В этой статье я расскажу как я заработал на ставках на спорт, используя Python и базовую математику. Кому интересно, добро пожаловать под кат!

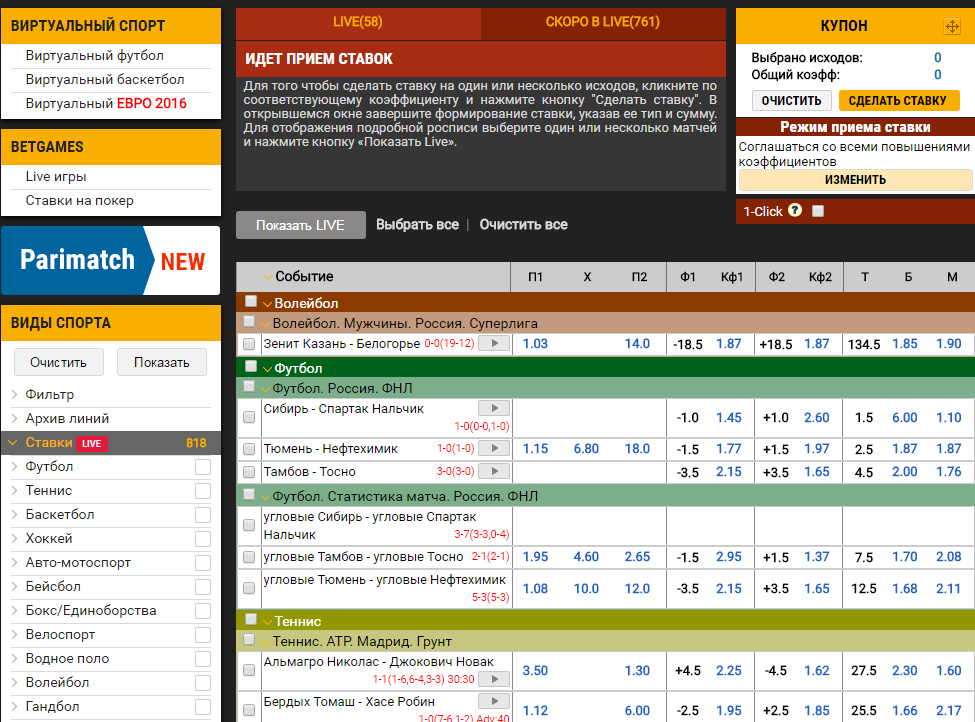

Букмекерская вилка

Есть такой термин в ставках на спорт как букмекерская вилка. Букмекерская вилка — это такая ситуация, когда разница коэффициентов в двух или более конторах позволяет сделать по ставке на каждый взаимоисключающий исход у разных букмекеров и остаться в прибыли при любом результате. Как раз таки поиском этих вилок мы и займёмся .

Как раз таки поиском этих вилок мы и займёмся .

Как это работает?

Рассмотрим теннисный матч, который проходил 16.07 между Матусевичем А. и Пэрисом Дж. Вот какие коэффициенты предлагала на данный матч контора marathonbet:

А вот какие коэффициенты были в конторе plusminus:

Находится вилка достаточно просто: если выражение 1/K1 +1/K2 меньше 1, то вилка есть, в противном случае, вилки нет, где

K2 — коэффициент на второй исход во второй конторе.

Рассчитаем для нашего случая. Если мы в конторе marathonbet поставим на Матусевича, а в plusminus на Пэриса, то вилки не будет, так как 1/1.125+ 1/3.92 = 1.1439909297052153. А если мы поставим наоборот, то: 1/5.7 + 1/1.24 = 0.9818902093944539 из этого следует, что вилка есть.

Сколько ставить?

После того, как вилка была найдена, встаёт вопрос: сколько ставить? Воспользуемся простой математической формулой:

summa_min = (K1 x summa_max)/K2, где K1<K2;

summa_max — максимальная сумма, которую вы можете поставить в одной конторе;

summa_min — минимальная сумма, которую придётся поставить в другой конторе.

Рассчитаем для нашего случая. Предположим, что максимальная сумма, которую мы готовы поставить составляет 100$, тогда summa_min = ( 1.24 x100)/5.7; summa_min = 21.75438596491228$. Получается, что на коэффициент 5.7 ставим 21.75438596491228$, а на коэффициент 1.24 ставим 100$, при этом чистый выигрыш составит 2.2456140350877263$. Естественно, 21.75438596491228$ вы не поставите, да и это было бы подозрительно, поэтому желательно округлить до ближайшего целого числа.

Практика

Что ж, теперь, когда основные теоретические аспекты разъяснены, осталось написать код, который будет автоматически находить те самые вилки. Импортируем необходимые библиотеки:

import requests

from bs4 import BeautifulSoup

from difflib import SequenceMatcher

from collections import defaultdictПолучаем html-код исходной страницы:

def get_html(url):

r = requests.get(url)

return r.textДалее получаем игроков и их коэффициенты всех теннисных матчей в букмекерской конторе marathonbet:

def get_all_event_marathonbet(html):

all_players = []

all_K = []

soup = BeautifulSoup(html, 'lxml')

all_event = soup. find('div',

class_ = "sport-category-content").find_all('div',

class_='bg coupon-row')

for players in all_event:

players = players['data-event-name'].\

replace('- ', '.').split('.')

player_1 = players[1].strip()

player_2 = players[3].strip()

all_players.append(player_1)

all_players.append(player_2)

for g in all_event:

K1 = g.find('td',colspan="1").find('span',

class_="selection-link active-selection").text

K2 = g.find('td', colspan="1").find('span',

class_="selection-link active-selection").\

findNext('span').text

all_K.append(K1)

all_K.append(K2)

return all_players, all_K

find('div',

class_ = "sport-category-content").find_all('div',

class_='bg coupon-row')

for players in all_event:

players = players['data-event-name'].\

replace('- ', '.').split('.')

player_1 = players[1].strip()

player_2 = players[3].strip()

all_players.append(player_1)

all_players.append(player_2)

for g in all_event:

K1 = g.find('td',colspan="1").find('span',

class_="selection-link active-selection").text

K2 = g.find('td', colspan="1").find('span',

class_="selection-link active-selection").\

findNext('span').text

all_K.append(K1)

all_K.append(K2)

return all_players, all_KАналогично нужно написать функцию для получения игроков и их коэффициенты в другой букмекерской конторе, код которой вы сможете найти на github. Теперь создадим функцию, которая из списка игроков формирует пары, то есть сами матчи:

def create_arr_couple(arr_players):

arr_couple = []

for i in range(0, len(arr_players), 2):

arr_couple. append(arr_players[i] + ' V '

+ arr_players[i + 1])

return arr_couple

append(arr_players[i] + ' V '

+ arr_players[i + 1])

return arr_coupleПосле этого нужно написать функцию, которая формирует словарь вида: {‘Матусевич V Пэрис’: [‘1.24’, ‘3.92’]}. Это можно сделать следующим образом:

def create_dict(arr_couple, arr_key):

cat = defaultdict(list)

scet = 0

try:

for i in range(len(arr_couple)):

cat[arr_couple[i]].append(arr_key[scet])

cat[arr_couple[i]].append(arr_key[scet + 1])

scet += 2

return dict(cat)

except IndexError:

print('ERROR!')

Далее осталось написать 4 небольшие функции, которые:

1) находит общие события между двумя конторами:

def similar(a, b):

return SequenceMatcher(None, a, b).ratio()Данная функция возвращает число от 0 до 1, которое показывает на сколько одна строка похоже на другую, так как бывают такие ситуации, что фамилию одного и того же игрока могут в разных конторах написать по-разному. Например, фамилию Sarmiento в одной конторе транслитерировали как Сармьенто, а в другой как Сармиенто.

Например, фамилию Sarmiento в одной конторе транслитерировали как Сармьенто, а в другой как Сармиенто.

2) считает сумму 1/K1 +1/K2 :

def find_vilka(K1, K2):

return 1/float(K1)+1/float(K2)3) считает, сколько составит чистый выигрыш:

def profit(K, summa_max,summa_min):

print("Выигрыш составит: "+

str((float(K)*summa_max)-summa_min-summa_max))4) рассчитывает, сколько и на какой коэффициент нужно ставить:

def raschet_vilki(K1,K2,summa_max = 100):

if K1<K2:

summa_min = (float(K1)*summa_max)/float(K2)

print('На коэффициент {}'.format(K1)+

' ставим {} '.format(summa_max))

print('На коэффициент {}'.format(K2) +

' ставим {} '.format(summa_min))

profit(K1, summa_max, summa_min)

else:

summa_min = (float(K2) * summa_max) / float(K1)

print('На коэффициент {}'.format(K1) +

' ставим {} '.format(summa_min))

print('На коэффициент {}'. format(K2) +

' ставим {} '.format(summa_max))

profit(K2, summa_max, summa_min)

format(K2) +

' ставим {} '.format(summa_max))

profit(K2, summa_max, summa_min)Заключение

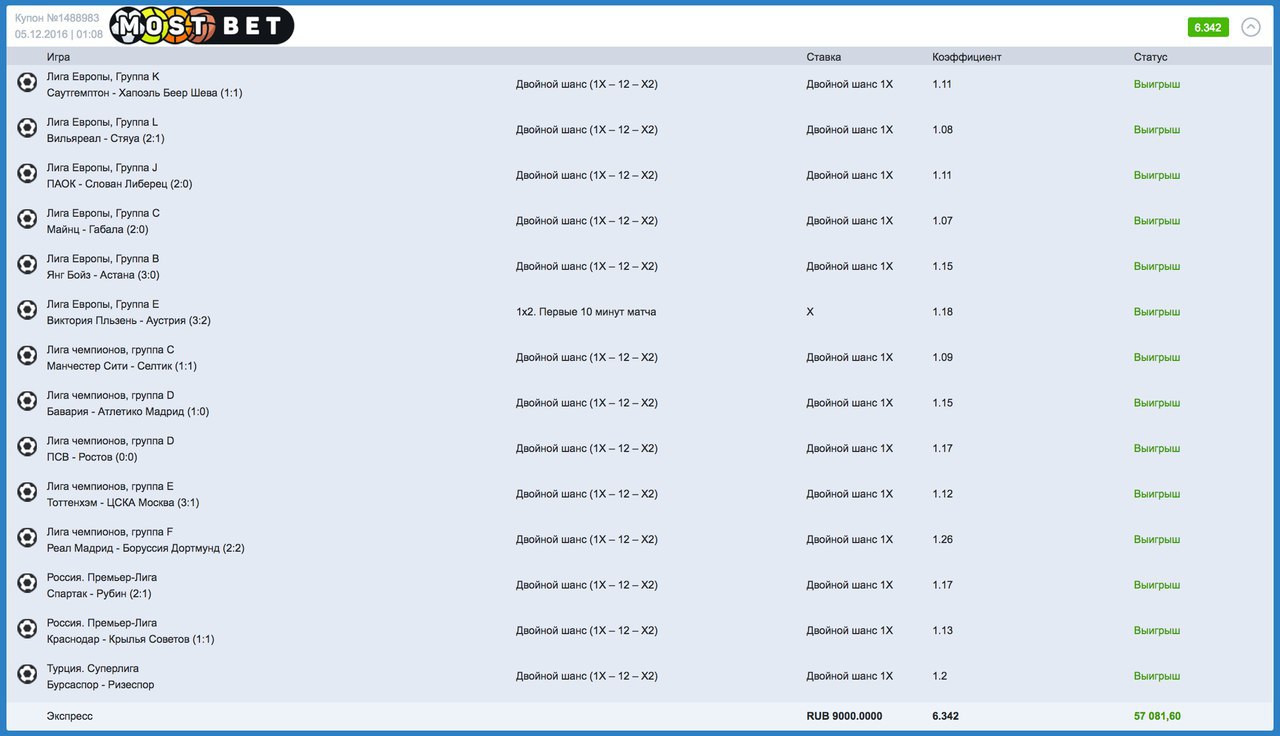

Таким образом, чуть больше чем за месяц мне удалось заработать 30$ при вложении 120$. Да, это немного, учитывая, что программа была написана для двух букмекерских контор, только для тенниса и я мониторил коэффициенты на матчи 3-5 раз в сутки. В среднем, в день удавалось находить по две вилки. В основном, попадались вилки от 0. 97 и выше, что приносило соответственно лишь пару процентов от поставленного.

5 безопасных способов заработать 3%

Кажется, это было давно, но средний 12-месячный депозитный сертификат (CD) давал доходность более 5%.

Фактически, до технического краха 2000 года — и начала двух десятилетий экспериментальной денежно-кредитной политики Федеральной резервной системы — 5% считались бы минимумом . В 1980-е годы доходность CD не превышала 10%. То были времена!

Маловероятно, что мы когда-либо снова увидим 10% CD в нашей жизни. Даже 5% могут показаться преувеличением в мире, в котором средняя 12-месячная CD по-прежнему приносит менее 1% после более чем трех лет повышения ставки ФРС.

Даже 5% могут показаться преувеличением в мире, в котором средняя 12-месячная CD по-прежнему приносит менее 1% после более чем трех лет повышения ставки ФРС.

Однако важно помнить, что высокие урожаи прошлого приходились на время гораздо более высокой инфляции. При сегодняшних более низких темпах инфляции даже доходность 3% позволяет вам опережать инфляцию. На такой урожайности нельзя быстро разбогатеть, но это респектабельно. И что немаловажно, это можно сделать безопасно.

Сегодня мы рассмотрим пять безопасных способов получить доходность не менее 3%. Хотя вы, возможно, захотите добиться более высокой доходности своего долгосрочного инвестиционного портфеля, вы можете рассматривать их как варианты сбережений денежных средств, которые могут вам понадобиться в ближайшие год-пять.

Данные по состоянию на 13 июня.

1 из 5

Сетевые компакт-диски

Средняя доходность 12-месячного депозитного сертификата сегодня составляет почти смущающие 0,65%. Но это , среднее значение . Если вы готовы присмотреться к магазинам и привязать свои деньги на более длительный период времени, существует множество банков, предлагающих доходность около 3%.Предполагая, что ваш депозит составляет 250 000 долларов или меньше, вложение будет таким же безрисковым, как и ценные бумаги Казначейства США. (Страхование FDIC гарантирует до 250 000 долларов на вкладчика на банк.)

Но это , среднее значение . Если вы готовы присмотреться к магазинам и привязать свои деньги на более длительный период времени, существует множество банков, предлагающих доходность около 3%.Предполагая, что ваш депозит составляет 250 000 долларов или меньше, вложение будет таким же безрисковым, как и ценные бумаги Казначейства США. (Страхование FDIC гарантирует до 250 000 долларов на вкладчика на банк.)

Итак, если у вас есть проблема высокого качества, связанная с наличием избыточных сбережений более четверти миллиона долларов, просто купите компакт-диски в нескольких банках и пользуйтесь защитой до 250 000 долларов на каждую.

Возможно, ваш соседский банк не особенно конкурентоспособен. Ставки CD основаны на спросе банка на депозиты в конкретный момент времени, и если у банка уже есть больше депозитов, чем ему нужно, у него нет стимула платить за ваши деньги.Но различные веб-сайты, такие как Bankrate.com и Nerdwallet.com, дают вам возможность просматривать наиболее прибыльные варианты.

Многие популярные онлайн-брокеры, такие как TD Ameritrade и E * Trade, также позволяют вам делать покупки и покупать компакт-диски в различных банках на вашем брокерском счете. Это удобно, так как избавляет вас от необходимости отслеживать выписки из нескольких банков.

2 из 5

Налогооблагаемые муниципальные облигации

Самым большим преимуществом при продаже муниципальных облигаций является тот факт, что полученные проценты не облагаются налогом.Итак, предположение о том, что налогооблагаемый муни может быть хорошей инвестицией, обычно вызывает недоумение.

Но есть много причин для рассмотрения налогооблагаемых муниципальных облигаций. Для начала, у вас может быть большой кусок вложенного яйца на необлагаемом налогом счете, таком как IRA или 401 (k). Не облагаемые налогом проценты — бессмысленная привилегия, когда сама учетная запись уже не облагается налогом.

Процентные ставки налогооблагаемых муниципальных образований, как правило, выше, чем у их необлагаемых налогом собратьев, чтобы компенсировать потерю налоговых льгот. И сегодня нередко можно встретить пяти-семилетние налогооблагаемые муниципальные облигации с рейтингом AA, приносящие доходность более 3%.

И сегодня нередко можно встретить пяти-семилетние налогооблагаемые муниципальные облигации с рейтингом AA, приносящие доходность более 3%.

Поскольку рынок облигаций неликвиден, а инвентарь облигаций вашего брокера может сильно отличаться от инвентаря вашего соседа, нет смысла перечислять здесь отдельные облигации. Но если вам это кажется интересным, позвоните своему брокеру или войдите в систему и посмотрите, есть ли у него какие-либо «прямые выплаты Build America Bonds» с кредитным рейтингом не ниже AA. Вы должны быть в состоянии составить портфель из них со сроками погашения от пяти до семи лет с доходностью более 3%.

Случайный пример: в штате Пенсильвания в 2010 г. был выпуск облигаций Build America с прямой выплатой и погашением в 2026 г. При текущих ценах доходность 3,1%. В наши дни это хорошо для облигаций с рейтингом AA.

3 из 5

Привилегированные акции

Привилегированные акции представляют собой интересную гибридную ценную бумагу. Чейз Робертсон — управляющий партнер Robertson Wealth Management, RIA, базирующегося в Хьюстоне, — называет привилегированные акции «долгом, одетым как капитал», и это хорошая метафора.

Чейз Робертсон — управляющий партнер Robertson Wealth Management, RIA, базирующегося в Хьюстоне, — называет привилегированные акции «долгом, одетым как капитал», и это хорошая метафора.

Как и обычные старые добрые обыкновенные акции, привилегированные акции отображаются в балансе как капитал. Это важно для банков и других компаний, у которых есть соглашения, ограничивающие размер долга, который они могут нести. Также, как и по обыкновенным акциям, по привилегированным акциям выплачиваются дивиденды, а не проценты, и, как правило, это происходит ежеквартально. Невыплата этих дивидендов разозлит инвесторов, хотя это не дефолт, как пропущенная выплата процентов.

Но в отличие от дивидендов по обыкновенным акциям, которые со временем растут, дивиденды по привилегированным акциям, как правило, фиксированы, как процент по облигациям.Итак, с практической точки зрения, вы можете рассматривать привилегированные акции как бессрочные облигации без определенного срока погашения.

«Привилегированные акции более рискованны, чем традиционные облигации, потому что они имеют меньшее значение в структуре капитала. Держатели облигаций должны быть здоровы, прежде чем владельцы привилегированных акций получат выплаты », — говорит Эллиас Стабински, управляющий портфелем Robertson Wealth Preferred Equity. «Но на практике тщательно продуманный портфель привилегированных акций будет иметь лучшую доходность с поправкой на риск, чем портфель высокодоходных облигаций.

Держатели облигаций должны быть здоровы, прежде чем владельцы привилегированных акций получат выплаты », — говорит Эллиас Стабински, управляющий портфелем Robertson Wealth Preferred Equity. «Но на практике тщательно продуманный портфель привилегированных акций будет иметь лучшую доходность с поправкой на риск, чем портфель высокодоходных облигаций.

Будьте осторожны, покупая привилегированные акции по цене более 25 долларов за акцию, так как многие выпуски подлежат погашению по этой цене. Вы бы не хотели платить 27 долларов за предпочтение только для того, чтобы компания выкупила его у вас на следующий день по 25 долларов.

Привилегированные акции Bank of America серии E (BAC-PE, 22,38 доллара США) имеют приличную доходность 4,4%. Аналогичным образом, привилегированные акции BB&T серии F (BBT / PF, 25,04 доллара США) имеют доходность 5,2%. Вы также можете инвестировать в привилегированные акции через фонды. iShares Preferred and Income Securities ETF (PFF, $ 36. 68), который содержит более 460 различных привилегированных акций, дает приличные 5,9% и, как правило, намного более ликвиден и легче торгуется, чем большинство индивидуальных привилегированных акций. Однако он взимает 0,46% годовых.

68), который содержит более 460 различных привилегированных акций, дает приличные 5,9% и, как правило, намного более ликвиден и легче торгуется, чем большинство индивидуальных привилегированных акций. Однако он взимает 0,46% годовых.

4 из 5

Triple-Net REIT

«Безопасность» и «фондовый рынок» обычно не входят в одно предложение. Но если вы ищете именно доход, одни из самых безопасных дивидендов на фондовом рынке, как правило, можно получить в инвестиционных фондах недвижимости (REIT).В частности, тройное пространство REIT.

Управление тройным портфелем может быть самой простой работой в мире. Арендная плата не включает налоги, страховку и техническое обслуживание (отсюда и название) — ваши арендаторы несут ответственность за все три. Ваша единственная обязанность — собрать арендную плату, а затем переработать ее в стабильную выплату дивидендов инвесторам.

Два самых стабильных REIT в этой сфере — это Realty Income (O, 73,07 доллара США) и National Retail Properties (NNN, 55,21 доллара США).

Realty Income управляет портфелем из более чем 5700 объектов недвижимости, большинство из которых являются сайтами с высокой посещаемостью, такими как аптеки и магазины повседневного спроса. Walgreens (WBA) — крупнейший арендатор. National Retail управляет аналогичным портфелем из почти 3000 объектов недвижимости, при этом 7-Eleven является ее крупнейшим арендатором.

В текущих ценах доход от недвижимости и доход от розничной торговли по стране составляют 3,7% и 3,6% соответственно. Инвесторы также значительно повысили их ставки в этом году, поэтому не ожидайте многого от прироста капитала в краткосрочной перспективе.Кроме того, REIT, как и акции, могут быть волатильными. Показательный пример: цена акций Realty Income колебалась между 52,37 и 74,14 доллара за последние 52 недели. Но если вы ищете именно доход, дивиденды, выплачиваемые этими двумя REIT, являются одними из самых безопасных, которые вы найдете на фондовом рынке.

Если вы предпочитаете разнообразие биржевых фондов, Vanguard Real Estate ETF (VNQ, 89,27 долл. США), который взимает 0,12% годовых в виде комиссионных, владеет диверсифицированной корзиной из примерно 190 REIT и дает разумные 4.0%.

США), который взимает 0,12% годовых в виде комиссионных, владеет диверсифицированной корзиной из примерно 190 REIT и дает разумные 4.0%.

5 из 5

Дивидендные акции

Если вы ищете максимальную безопасность, вам, вероятно, следует прекратить читать здесь. После почти 15% -ного пробега с начала года до настоящего времени и десятилетия почти непрерывных бычьих рыночных условий, фондовый рынок не оценивается так, чтобы обеспечить высокую или даже среднюю доходность в течение следующего десятилетия.

С момента дна в 2009 году индекс S&P 500 рос среднегодовыми темпами около 15% в год, что намного выше долгосрочного исторического среднего значения в 10%.Итак, либо будущее действительно выглядит иначе, чем прошлое … либо следующие несколько лет будут иметь доходность ниже средней, чтобы мы вернулись к долгосрочному среднему значению.

Но вы конкретно ищете дивидендный доход, и вы готовы пережить некоторые резкие колебания цен в ближайшие годы, многие акции с дивидендами будут приносить вам гораздо более 3% годовых. Два прекрасных примера:

Два прекрасных примера:

- Altria Group (MO, 51,59 доллара США), американский производитель Philip Morris и других табачных брендов, возможно, является самой легендарной дивидендной акцией всех времен.Ежегодно он увеличивает дивиденды, как часы, и в текущих ценах приносит существенные 6,2%.

- AT&T (T, 32,18 долл. США) — еще одна высокодоходная акция, которая может дополнить портфель доходов. В то время как телефонные и интернет-услуги являются беспощадным бизнесом, компания смотрит в будущее, приобретая Time Warner и ее медиа-активы, такие как HBO. При текущих ценах AT&T приносит очень привлекательные 6,3%.

Если выбор отдельных акций — не ваша чашка чая, iShares Select Dividend ETF (DVY, $ 97.90) также является надежным вариантом, который приносит неплохие 3,4% и взимает 0,39% годовых.

35 способов заработать до 10% на свои деньги

Трудно поверить, что всего год назад экономика США находилась практически в свободном падении, став жертвой безжалостной пандемии коронавируса. Уровень безработицы резко вырос, доходность казначейских облигаций упала до рекордных минимумов, а финансовые рынки охватили страхи. Сегодня ситуация почти обратная: экономический рост набирает обороты, чему способствуют стимулы на триллионы долларов со стороны федерального правительства; инфляция растет; доходность казначейских облигаций растет; и инвесторы снова берут на себя риск.

Уровень безработицы резко вырос, доходность казначейских облигаций упала до рекордных минимумов, а финансовые рынки охватили страхи. Сегодня ситуация почти обратная: экономический рост набирает обороты, чему способствуют стимулы на триллионы долларов со стороны федерального правительства; инфляция растет; доходность казначейских облигаций растет; и инвесторы снова берут на себя риск.

Хотя экономическая ситуация улучшается, этого нельзя сказать об инвесторах, ищущих доход и доход. Индекс акций крупных компаний S&P 500 продолжает устанавливать рекордные максимумы, но дает только 1,4%, что является одним из самых низких показателей в истории рынка. Процентные ставки по облигациям инвестиционного уровня, таким как казначейские облигации и высококлассные корпоративные долговые обязательства, по-прежнему чрезвычайно низки по историческим меркам и уязвимы для повышения ставок (цены на облигации и процентные ставки движутся в противоположных направлениях). Например, iShares 20+ Year Treasury Bond, торгуемый на бирже фонд, который содержит корзину долгосрочных казначейских облигаций, потерял 12. 5% годовых, что в шесть раз больше его доходности. Мэтт Паллай, глава отдела мультиактивных решений Harbour Funds, говорит: «Сейчас мы видим во всем мире, что доход — один из самых дефицитных ресурсов».

5% годовых, что в шесть раз больше его доходности. Мэтт Паллай, глава отдела мультиактивных решений Harbour Funds, говорит: «Сейчас мы видим во всем мире, что доход — один из самых дефицитных ресурсов».

Помня об этой задаче, мы приступили к поиску возможностей получения дохода в восьми различных классах активов, включая облигации, акции, инвестиционные фонды недвижимости и товарищества с ограниченной ответственностью. Мы ничего не можем сделать с доступными сегодня процентными ставками по категориям, включая муниципальные облигации и облигации инвестиционного уровня, которые, как правило, предлагают низкую доходность со значительным риском, но мы считаем, что открыли ряд интересных инвестиционных возможностей.Это руководство предназначено, чтобы помочь вам сориентироваться в сегодняшней сложной ситуации с доходами.

Прежде чем вы добьетесь привлекательной урожайности, стоит учесть несколько соображений. У вас должен быть финансовый план в сочетании с четким пониманием подходящего долгосрочного распределения портфеля. Ситуация каждого уникальна, но, как правило, вы должны убедиться, что у вас достаточно денежных средств или их эквивалентов для покрытия расходов на жизнь в течение шести месяцев или года, прежде чем вкладывать средства в высокорисковые / высокодоходные активы, такие как акции и высокодоходные облигации. .Цены, доходность и другие данные — до 9 апреля.

Ситуация каждого уникальна, но, как правило, вы должны убедиться, что у вас достаточно денежных средств или их эквивалентов для покрытия расходов на жизнь в течение шести месяцев или года, прежде чем вкладывать средства в высокорисковые / высокодоходные активы, такие как акции и высокодоходные облигации. .Цены, доходность и другие данные — до 9 апреля.

1 из 8

Краткосрочные денежные вложения: 0-2%

Доходность краткосрочных счетов с фиксированным доходом определяется политикой Федеральной резервной системы. В этом заключается проблема держателей денежных средств и краткосрочных ликвидных активов: сегодня ФРС удерживает краткосрочные ставки около нуля и телеграфировала, что намерена придерживаться этой политики еще как минимум пару лет. Следовательно, доходность, доступная по фондам денежного рынка, депозитным сертификатам и краткосрочным казначейским облигациям, микроскопична.

Риски: При уровне инфляции 2% деньги, которые вы храните в денежных резервах и ликвидных активах, теряют покупательную способность. Тем не менее, безопасные эквиваленты денежных средств необходимы для резервов на случай чрезвычайных ситуаций и для покрытия краткосрочных обязательств, таких как налоги или плата за обучение. Это может быть время, чтобы свести к минимуму денежные эквиваленты и, для обязательств более чем через год, рассмотреть варианты с немного большей доходностью и небольшим риском.

Тем не менее, безопасные эквиваленты денежных средств необходимы для резервов на случай чрезвычайных ситуаций и для покрытия краткосрочных обязательств, таких как налоги или плата за обучение. Это может быть время, чтобы свести к минимуму денежные эквиваленты и, для обязательств более чем через год, рассмотреть варианты с немного большей доходностью и небольшим риском.

Как инвестировать: В качестве примера мрачной среды для доходов на краткосрочных счетах рассмотрим Vanguard Federal Money Market (символ VMFXX, доходность 0.01%). Даже с минимальными гонорарами Vanguard вы можете заработать только один ничтожный базовый балл. Так называемые высокодоходные сберегательные счета и компакт-диски предлагают немного больше. Marcus от Goldman Sachs , застрахованная FDIC, предлагает 0,5% годовых для онлайн-сберегательного счета без неснижаемого остатка и 0,65% для девятимесячного компакт-диска с неснижаемым остатком в 500 долларов.

Фонды очень краткосрочных высококачественных облигаций внезапно стали популярными среди инвесторов, стремящихся выжать из наличных больше базисных пунктов. Эти фонды обычно имеют дюрацию (показатель чувствительности к процентной ставке) менее 1, что означает, что они лишь незначительно колеблются в зависимости от изменений процентных ставок, и содержат краткосрочные казначейские обязательства, ценные бумаги, обеспеченные активами, и корпоративные облигации инвестиционного уровня. Vanguard Ultra Short-Term Bond (VUBFX, 0,43%) — хороший тому пример; Биржевые фонды того же жанра включают Pimco Enhanced Short Maturity Active (MINT, 102 доллара США, 0,33%) и Invesco Ultra Short Duration (GSY, 50 долларов США, 0,37%). Просто помните, что эти фонды имеют небольшой риск, поэтому их лучше сопоставить с обязательствами на год или больше в будущем.

Обычно мы не рекомендуем фонд с дюрацией 1,5 для ликвидных активов, но мы сделаем исключение для FPA New Income (FPNIX, 1. 65%). Это связано с превосходной репутацией фонда в области управления рисками и сохранения капитала на протяжении многих лет. Управляемая Томом Эттеберри с 2004 года (менеджер Абхиджит Патвардхан присоединился к нему в 2015 году), New Income никогда не теряла денег ни за один год с момента своего создания в 1984 году. Фонды с фиксированным доходом включают обеспеченные активами ценные бумаги, такие как автомобили, дебиторская задолженность по кредитным картам и оборудованию, жилищное строительство. ценные бумаги и краткосрочные казначейские обязательства.

65%). Это связано с превосходной репутацией фонда в области управления рисками и сохранения капитала на протяжении многих лет. Управляемая Томом Эттеберри с 2004 года (менеджер Абхиджит Патвардхан присоединился к нему в 2015 году), New Income никогда не теряла денег ни за один год с момента своего создания в 1984 году. Фонды с фиксированным доходом включают обеспеченные активами ценные бумаги, такие как автомобили, дебиторская задолженность по кредитным картам и оборудованию, жилищное строительство. ценные бумаги и краткосрочные казначейские обязательства.

2 из 8

Муниципальные облигации: 1-2%

Выпущены правительствами штата и местными органами власти в США.S., по муниципальным облигациям выплачиваются проценты, не облагаемые федеральными налогами, а по облигациям, выпущенным в штате вашего проживания, также не облагаются налогами штата и местными налогами. Когда большая часть экономики практически остановилась во время пандемии весной 2020 года, обычно стабильный рынок муни внезапно стал нестабильным. Цены на Muni упали (а доходность выросла) в то же время, когда казначейские облигации, извлекая выгоду из панического бегства к качеству, выросли в цене. В течение некоторого времени безналоговые муниципалитеты приносили даже больше, чем облагаемые налогом казначейские облигации и многие корпоративные облигации.Но это окно вскоре закрылось.

Цены на Muni упали (а доходность выросла) в то же время, когда казначейские облигации, извлекая выгоду из панического бегства к качеству, выросли в цене. В течение некоторого времени безналоговые муниципалитеты приносили даже больше, чем облагаемые налогом казначейские облигации и многие корпоративные облигации.Но это окно вскоре закрылось.

Риски: Главный риск в настоящее время может заключаться в том, что оценки муниципальных образований чрезвычайно богаты по нескольким критериям, включая большие скидки по доходности по сравнению с казначейскими облигациями того же срока погашения. За последний год Munis продемонстрировал мощное восстановление, оказав давление на доходность, поскольку федеральное правительство перелопатило бюджетные стимулы для правительств штатов, сбор налогов превысил ожидания, а инвесторы вернулись на рынок с ограниченным предложением. Некоторые финансовые консультанты, такие как Энди Капырин из RegentAtlantic, даже временно прекратили инвестировать в муниципалитеты, потому что математика для получения более высокой доходности после уплаты налогов (по сравнению с налогооблагаемыми облигациями), особенно для краткосрочных муниципальных образований, не работает даже для налогоплательщиков в высшие налоговые категории.

Как инвестировать: У Munis еще есть кое-что для себя. Дефолты случаются редко — намного ниже, чем для корпоративных облигаций инвестиционного уровня с такими же кредитными рейтингами. У Munis очень низкая корреляция с акциями и другими «рискованными» активами, что означает, что они добавляют диверсификации инвестиционного портфеля. Они также должны извлечь выгоду из надвигающихся налоговых изменений. «Налоги определенно растут с приходом новой администрации, что является хорошим предзнаменованием для муниципалитетов», — говорит Дэвид Албрихт, директор по инвестициям Newfleet Asset Management.

Вы можете получить доступ к хорошо диверсифицированной корзине муниципальных облигаций, вложив средства в национальный муниципальный фонд. Fidelity Intermediate Municipal Income (FLTMX, 0,75%) входит в список Kiplinger 25, список наших любимых фондов без нагрузки. С поправкой на максимальную ставку федерального налога в размере 37% плюс дополнительный налог Medicare в размере 3,8% на чистый инвестиционный доход, эквивалентная доходность фонда составляет 1,27% (или 0,99% для инвесторов с налоговой категорией 24%). Более 80% холдингов имеют рейтинг А или выше.Самый крупный сектор — здравоохранение; два крупнейших государства — это Техас и Иллинойс.

Более 80% холдингов имеют рейтинг А или выше.Самый крупный сектор — здравоохранение; два крупнейших государства — это Техас и Иллинойс.

Vanguard Intermediate-Term Tax-Exempt (VWITX, 0,84%) — индексный фонд с 11 000 облигаций муни, 90% из которых имеют рейтинг A или выше. Низкие расходы фонда (0,17%) помогли ему легко превзойти наиболее активно управляемые фонды муниципальных облигаций в большинстве лет. Доходность, эквивалентная налоговому эквиваленту, составляет 1,42% для тех, кто платит по максимальной федеральной ставке, или 1,11% с поправкой на ставку налога 24%. Если вы стремитесь к более высокой доходности (но с большим риском), рассмотрите вариант Vanguard High-Yield, освобожденный от налога на прибыль (VWAHX, 1.81%). Несмотря на название, 80% активов этого активно управляемого фонда имеют инвестиционный уровень. Более высокая доходность (эквивалент налога 3,06% для инвесторов с максимальной ставкой; 2,38% для тех, кто находится в группе 24%) и риск больше связаны с более высокой средней дюрацией фонда, равной 6, что подразумевает примерно 6% убыток портфеля, если проценты ставки должны были вырасти на процентный пункт.

3 из 8

Облигации инвестиционного уровня: 1-3%

В обычное время ядро типичного портфеля с фиксированным доходом составляют облигации инвестиционного уровня, выпущенные США.S. Казначейство, государственные учреждения и корпорации, которые обеспечивают доход без больших колебаний цены облигаций. Но с учетом всплеска доходности в этом году и необычно высокой дюрации для индексов облигаций эта формула в последнее время не работает. «Всего за несколько месяцев у нас была нестабильность на несколько лет», — говорит Эдди Ватару, главный инвестиционный директор Osterweis Total Return. Например, iShares Core U.S. Aggregate Bond, ETF, который отслеживает индекс Bloomberg Barclays US Aggregate Bond, потерял 3,4% в первом квартале.Учитывая доходность фонда в 1,4%, инвестору потребуется почти 2,5 года, чтобы возместить потери по основной сумме за эти три месяца.

Риски: Несмотря на недавний рост процентных ставок (например, доходность 10-летних казначейских облигаций выросла примерно на 0,75 пункта в первом квартале), ставки по-прежнему остаются низкими по историческим меркам, поскольку экономика оживляется и инфляционные ожидания растут. Это может привести к более высоким ставкам, особенно по средне- и долгосрочным облигациям инвестиционного уровня.(Политика низких процентных ставок ФРС оказывает наибольшее влияние на ценные бумаги со сроком погашения до двух лет.) Кроме того, преимущество доходности корпоративных облигаций над казначейскими облигациями необычно узкое. «Сейчас вы должны быть очень осторожны с облигациями инвестиционного уровня», — говорит Уэйн Плевняк, управляющий портфелем облигаций в Gabelli Funds.

Это может привести к более высоким ставкам, особенно по средне- и долгосрочным облигациям инвестиционного уровня.(Политика низких процентных ставок ФРС оказывает наибольшее влияние на ценные бумаги со сроком погашения до двух лет.) Кроме того, преимущество доходности корпоративных облигаций над казначейскими облигациями необычно узкое. «Сейчас вы должны быть очень осторожны с облигациями инвестиционного уровня», — говорит Уэйн Плевняк, управляющий портфелем облигаций в Gabelli Funds.

Как инвестировать: Многочисленные инвестиционные стратеги, такие как Паллай из Harbour Funds, замечают привлекательный компромисс между рисками и вознаграждением в секьюритизированных продуктах, таких как жилые и коммерческие ценные бумаги, обеспеченные ипотекой, особенно неагентского типа.Срок погашения, как правило, короткий, а доходность относительно высокая, а выплаты по ипотеке должны получать выгоду от роста цен на жилье и от потребителей, у которых есть сбережения от государственных чеков стимулирования и сокращения потребления.

DoubleLine Total Return Bond (DLTNX, 2,9%), член Kip 25, почти все свои деньги вложил в секьюритизированные активы. Управляемый Джеффри Гундлахом, Эндрю Хсу и Кеном Шинода, фонд имеет секьюритизированные кредиты, такие как студенческие и потребительские ссуды, а также множество агентских и неагентских жилищных и коммерческих ипотечных кредитов.Джеффри Шерман, заместитель директора по инвестициям фирмы, отмечает, что во время роста ставок амортизируемая ипотечная задолженность позволяет фонду реинвестировать входящие денежные потоки по более высоким ставкам.

В то время, когда доход невелик, а процентная ставка высока для казначейских облигаций и корпоративных облигаций инвестиционного уровня, многие финансовые консультанты обращаются к активно управляемым многосекторальным фондам облигаций. На нестабильном рынке консультанты ищут тактических управляющих портфелем, обладающих широкими возможностями для передвижения, а также записей об эффективном управлении рисками. Алексу Селезневу, портфельному стратегу в Councilor, Buchanan & Mitchell, нравится стабильность Baird Core Plus Bond (BCOSX, 1,3%), диверсифицированного фонда средней продолжительности, которым управляет команда из восьми человек во главе с Мэри Эллен Станек, главным инвестиционным директором. компании Baird Advisors. Джефф Портер из SBSB Financial Advisors говорит, что Guggenheim Total Return Bond (GIBLX, 1,9%) максимально использует свою свободу передвижения на рынке с фиксированным доходом. На протяжении многих лет фонд легко опережал Agg.

Алексу Селезневу, портфельному стратегу в Councilor, Buchanan & Mitchell, нравится стабильность Baird Core Plus Bond (BCOSX, 1,3%), диверсифицированного фонда средней продолжительности, которым управляет команда из восьми человек во главе с Мэри Эллен Станек, главным инвестиционным директором. компании Baird Advisors. Джефф Портер из SBSB Financial Advisors говорит, что Guggenheim Total Return Bond (GIBLX, 1,9%) максимально использует свою свободу передвижения на рынке с фиксированным доходом. На протяжении многих лет фонд легко опережал Agg.

4 из 8

Инвестиционные фонды в сфере недвижимости: 3%

Поскольку REIT обязаны ежегодно распределять не менее 90% своего дохода среди акционеров, они могут предложить относительно заманчивую доходность. REIT, как правило, не движутся идеально синхронно с акциями и облигациями, поэтому этот класс активов предлагает преимущества диверсификации с течением времени. Кроме того, REIT обеспечивают защиту от инфляции в периоды роста цен (в последнее время в центре внимания инвесторов) из-за того, что недвижимость является твердой активами, и способности владельцев собственности перекладывать растущие расходы на арендаторов за счет повышения арендной платы.

Риски: Недвижимость была одним из худших секторов рынка в прошлом году. Отключение из-за COVID нанесло ущерб объектам, в которых проживает большое количество людей — например, офисным зданиям, торговым центрам и отелям. Но разнообразие отрасли объясняет, почему многие коммерческие REIT упали на 20-40%, в то время как REIT для центров обработки данных и промышленных предприятий выросли.

Как инвестировать: Джефф Колич, менеджер Baron Real Estate Income Fund, видит хорошую ценность в многочисленных потерпевших крах коммерческих и жилых REIT, активы которых продаются на публичном рынке по ценам, которые представляют собой большие скидки по сравнению с недавними частными инвестициями. сделки с недвижимостью.Строительство коммерческой недвижимости резко сократилось в 2020 году из-за пандемии, что создало дисбаланс спроса и предложения.

Один из вариантов, выбранных Kolitch, — это Douglas Emmett (DEI, 33 доллара, 3,4%), застройщик на Западном побережье элитных офисных и многоквартирных домов. Девелопер из Лос-Анджелеса владеет высококачественной недвижимостью в престижных районах Лос-Анджелеса с ограниченным предложением, таких как Беверли-Хиллз и Вествуд. По подсчетам Колич, акции, упавшие в прошлом году на 35%, торгуются со значительным дисконтом по сравнению со стоимостью лежащей в основе собственности.

Девелопер из Лос-Анджелеса владеет высококачественной недвижимостью в престижных районах Лос-Анджелеса с ограниченным предложением, таких как Беверли-Хиллз и Вествуд. По подсчетам Колич, акции, упавшие в прошлом году на 35%, торгуются со значительным дисконтом по сравнению со стоимостью лежащей в основе собственности.

Джон Бэкингем, редактор The Prudent Speculator, поддерживает REIT, которым помогают светские тенденции в демографии и технологиях. Alexandria Real Estate (ARE, 168 долл. США, 2,6%) — ведущий владелец-оператор офисных кампусов в области биологических наук, где проводятся исследования и разработки фармацевтических препаратов. Бакингему также нравится Digital Realty (DLR, 141 доллар США, 3,3%), которая владеет и управляет центрами обработки данных и облачными хранилищами по всему миру. Александрия и Digital Realty не являются самыми прибыльными REIT, но имейте в виду, что это растущие компании, которые могут увеличивать свои продажи примерно на 6% в год.

Vanguard Real Estate (VNQ, 94 долл. США, 2,5%) обеспечивает недорогой доступ к диверсифицированной корзине из более чем 170 ценных бумаг. Крупнейшие холдинги ETF — это American Tower, которая владеет и управляет обширной инфраструктурой беспроводной связи, и Prologis, которая владеет цепочками поставок и промышленной недвижимостью (включая склады) по всему миру.

5 из 8

Высокодоходные облигации: 3-4%

Высокодоходные «мусорные» облигации выпускаются компаниями с рейтингом ниже инвестиционного уровня.За кредитование этих более рискованных предприятий инвесторы получают более высокую доходность, чем предлагают облигации инвестиционного уровня. Но сегодня средняя доходность «высокодоходных» облигаций ниже 5% является чрезвычайно низкой по историческим меркам, что является функцией текущего режима низких процентных ставок и узких спрэдов между мусорными и инвестиционными облигациями.

Но из-за более коротких сроков погашения и более высоких купонов высокодоходные облигации имеют гораздо меньшую дюрацию, чем облигации инвестиционного уровня. Это означает, что мусорные облигации менее чувствительны к повышению процентных ставок — серьезный риск для портфелей облигаций сегодня.Просто обратите внимание, что мусорные облигации движутся больше синхронно с акциями, чем с казначейскими облигациями, и, вероятно, заслуживают лишь ограниченную часть вашего распределения с фиксированным доходом.

Это означает, что мусорные облигации менее чувствительны к повышению процентных ставок — серьезный риск для портфелей облигаций сегодня.Просто обратите внимание, что мусорные облигации движутся больше синхронно с акциями, чем с казначейскими облигациями, и, вероятно, заслуживают лишь ограниченную часть вашего распределения с фиксированным доходом.

Риски: Обычно риск неисполнения обязательств является главным соображением. Но Рэй Кеннеди, управляющий фондом Hotchkis & Wiley High Yield Fund, считает, что ставка дефолта, которая могла составлять 8% для мусора в 2020 году, может упасть всего до 2%, в основном из-за сильной экономики. «Прилив действительно поднимает все лодки, — говорит он.

Как инвестировать: Ищите ловких риск-менеджеров. PGIM High Yield (PHYZX, 4,1%), который ориентирован на мусор с более высоким рейтингом (то есть облигации с рейтингом двойной и одинарной B), за последнее десятилетие вошел в дециль самых прибыльных высокодоходных фондов. Vanguard High-Yield Corporate (VWEHX, 3,2%), фонд 25 кипов, имеет более высокий кредитный рейтинг, чем индекс Bloomberg Barclays U.S. Corporate High Yield.

Или уменьшите риск с помощью портфеля с более низкой дюрацией. DoubleLine Flexible Income (DLINX, 3.8%) имеет дюрацию всего 1,6 и инвестирует в различные долговые расписки, включая корпоративные облигации, банковские ссуды, секьюритизированные активы и долговые обязательства развивающихся рынков. Osterweis Strategic Income (OSTIX, 2,8%) замечательно соответствует стандартам бросовых облигаций. За два десятилетия фонд понес убытки всего за три года, и только за один (2008 год) убыток составил более 1%. Основное внимание в нем уделяется высокодоходным долгам, приближающимся к погашению (дюрация 1,3 портфеля составляет всего 40% дюрации высокодоходного индекса).

6 из 8

Дивидендные акции: 3-5%

Акции, по которым выплачиваются дивиденды, могут играть центральную роль дохода в диверсифицированном портфеле.Если предположить, что корпорация остается здоровой и способна ежегодно увеличивать объем распределения, рост дивидендов может соответствовать или превышать уровень инфляции. Это важное соображение для поддержания покупательной способности долгосрочного портфеля. Сравните это с ценными бумагами с фиксированным доходом, такими как казначейские облигации и корпоративные облигации, купоны которых остаются неизменными независимо от движения потребительских цен.

Том Пламб, президент Plumb Funds, отмечает, что сегодняшняя ситуация весьма необычна, поскольку дивидендная доходность акций голубых фишек, таких как Johnson & Johnson и Emerson Electric, выше, чем доходность, доступная по долговым обязательствам тех же корпораций.(Обе акции являются членами Kiplinger Dividend 15, наших любимых дивидендных акций.)

Риски: Акции имеют тенденцию быть гораздо более рискованными, чем высококачественные облигации с точки зрения волатильности. А высокая доходность по акциям может быть признаком низких перспектив роста или даже бедствия компаний. «Не покупайте доход вслепую, — советует Дэн Гентер, исполнительный директор RNC Genter Capital Management. «Нет ничего хорошего в том, чтобы получить доходность в 6%, если акции потеряют 10% в цене». Genter фокусируется на компаниях, которые постоянно увеличивают дивиденды.

Как инвестировать: Высокодоходные акции обычно встречаются среди ценных бумаг. Цены на энергоносители упали в охваченном пандемией 2020 году, но в этом году восстановились. Майкл Куггино, менеджер постоянного портфеля, предпочитает Chevron (CVX, 103 долл. США, 5,0%), которая работает по всему миру, хорошо управляет распределением капитала и выплачивает дивиденды, которые хорошо покрываются сильным денежным потоком. Бэкингем из благоразумного спекулянта в целом избегает инвестирования в регулируемые коммунальные предприятия, но делает исключение для Pinnacle West Capital (PNW, 82,4 доллара США).1%), электрогенератор, работающий в Аризоне, в том числе в Фениксе. Большая часть привлекательности связана с расположением коммунального предприятия в штате с высокими темпами роста населения и инвестиций в бизнес.

Если вы ищете хорошего роста с дивидендами, рассмотрите Lockheed Martin (LMT, $ 386, 2,7%), акции Kiplinger Dividend 15. У оборонного подрядчика огромный портфель заказов, и Пламб считает, что компания выиграет от роста оборонных бюджетов и гонки вооружений с участием высоких технологий с Китаем и Россией.Крупная фармацевтическая компания предлагает привлекательную доходность для предприятий с устойчивым ростом и сильными финансами. Pfizer (PFE, 37 долл. США, 4,3%), например, может показаться героическим из-за его молниеносной разработки ведущей вакцины против COVID-19, но его акции по-прежнему торгуются с соотношением цены и прибыли всего 11. Bristol- Myers Squibb (BMY, 63 долл. США, 3,1%) торгуется с прибылью в восемь раз больше, что, по мнению Гентера, недооценивает восемь новых препаратов, находящихся в разработке, продажи которых могут приносить 25 миллиардов долларов в год.

Если вы предпочитаете инвестировать в корзину дивидендных акций, рассмотрите Schwab US Dividend Equity (SCHD, $ 74, 3.1%), член Kiplinger ETF 20 с коэффициентом расходов 0,06%, который держит около 100 акций и уделяет приоритетное внимание качеству и финансовой устойчивости компании в дополнение к высокой доходности. В настоящее время крупнейшими активами являются Home Depot и Texas Instruments.

7 из 8

Закрытые фонды: 6-8%

В отрасли, где сейчас доминируют открытые и биржевые фонды, закрытые фонды несколько необычны. После листинга на бирже и привлечения капитала посредством первичного публичного предложения эти фонды инвестируют вырученные средства в акции, облигации и другие финансовые активы.Цена акций фонда колеблется в зависимости от спроса инвесторов и может торговаться с дисконтом или премией к стоимости базовых активов на акцию или стоимости чистых активов (NAV).

Риски: Большинство закрытых фондов используют заемные деньги или кредитное плечо для покупки активов портфеля. Кредитное плечо может увеличить доходность цен на бычьих рынках, но усилить убытки для NAV в медвежьи периоды. Прошлый год был хрестоматийным примером риска использования заемных средств. Джон Коул Скотт, главный инвестиционный директор Closed-End Fund Advisors, говорит, что средний фонд закрытого типа упал на 46% с 19 февраля по 18 марта 2020 года, прежде чем быстро восстановиться.

Как инвестировать: Фонды облигаций Muni составляют около одной трети всей совокупности закрытых фондов. Это связано с тем, что кредитное плечо позволяет управляющим фондами повышать доходность относительно низкодоходного и безопасного портфеля необлагаемых налогом облигаций. Сегодняшний ландшафт процентных ставок позволяет менеджерам брать кредиты по дешевке и кредитовать муниципальных заемщиков по более высоким ставкам. «Нам очень нравится рынок муниципальных образований, потому что стоимость заимствований сейчас очень привлекательна для использования высококачественного актива», — говорит Стив О’Нил, портфельный управляющий в RiverNorth Capital Management, крупном управляющем фондами закрытого типа.

Скотт говорит, что портфель диверсифицированного закрытого фонда может включать RiverNorth Managed Duration Muni Income (RMM, 19 долларов США, 5,8%). Фонд торгуется с 6% дисконтом к чистой стоимости активов и имеет коэффициент кредитного плеча 35% (заемные деньги в процентах от активов), что является примерно средним показателем для закрытого муниципального фонда. Он сочетает в себе тактическое инвестирование RiverNorth в фонды закрытого типа (в настоящее время 35% портфеля) с управлением фондами муниципальных облигаций со стороны фирмы по управлению капиталом MacKay Shields (в настоящее время 65% холдингов).

Для более высокого дохода Скотт рекомендует Nuveen Real Estate Income (JRS, 10 долларов США, 7,7%), который инвестирует в обыкновенные и привилегированные акции и в долговые обязательства, выпущенные компаниями, занимающимися недвижимостью. Фонд торгуется с дисконтом 7% к чистой стоимости активов и имеет кредитное плечо 28%. Завершают выбор Скотта акции Miller / Howard High Income Equity (HIE, 10 долл. США, 5,9%), которые изобилуют акциями энергетических и финансовых компаний, продаются с 8% дисконтом и имеют скромную долговую нагрузку; и Aberdeen Standard Global Infrastructure (ASGI, 20 долларов США, 6 долларов США).5%), которому принадлежит глобальный портфель компаний, связанных с инфраструктурой (и разрешено инвестировать до 20% активов в частный бизнес). Фонд торгуется с 10% дисконтом к чистой стоимости активов и не использует кредитного плеча.

8 из 8

Энергетическая инфраструктура среднего звена: 5-10%

Компании среднего звена перерабатывают, хранят и транспортируют нефть и природный газ. Они расположены между компаниями, занимающимися добычей (которые занимаются производством энергии) и компаниями, занимающимися переработкой (производящими готовую продукцию).Трубопроводные компании действуют как своего рода платная дорога, транспортируя нефть, природный газ и сопутствующие товары по всей стране. В этой нише работают два типа бизнеса: товарищества с ограниченной ответственностью и корпорации C. MLP ежегодно выплачивают инвесторам большую часть своего дохода и не платят корпоративные налоги. Менее десяти лет назад MLP доминировали в отрасли. Но многие крупные игроки перешли в C-корпус с более широкой базой инвесторов и более простым корпоративным налогообложением (MLP выдают инвесторам формы K-1, что может доставлять неудобства во время уплаты налогов).Корпорация C выиграла от снижения ставки корпоративного налога с 35% до 21%.

Риски: Прошлый год был прекрасным примером риска инвестирования в эти недиверсифицированные, довольно нестабильные предприятия. Падение цен на энергоносители и падение спроса сокрушили отрасль (хотя операционные показатели на самом деле были намного лучше, чем предполагалось). Более половины MLP сократили свои распределения в 2020 году, чтобы пережить шторм. Отрасль также сталкивается со значительным регуляторным риском со стороны администрации Байдена.

Как инвестировать: Ирония заключается в том, что враждебное отношение администрации Байдена к строительству новых нефте- и газопроводов является оптимистичным для действующих игроков. «Эти активы критически важны для экономики», — говорит специалист по MLP Пол Байокки из инвестиционной консалтинговой и управляющей компании SS&C ALPS. «Если построить сложнее, это сделает существующие трубопроводы более привлекательными». Из-за этой точки зрения и восстановления спроса на энергию запасы трубопроводов в этом году выросли на 20%.

Саймон Лэк, менеджер Catalyst MLP & Infrastructure Fund, предпочитает трубопроводы, связанные с экологически чистым природным газом и сопутствующими продуктами.Ему нравится компания Williams Companies (WMB, 24 доллара США, 7,0%), которая перерабатывает около 30% природного газа в США и управляет сетью трубопроводов из Техаса в Нью-Йорк. Канадская компания Enbridge (ENB, 37 долл. США, 7,1%) осуществляет перевозки канадской нефти и газа в США и является крупнейшим оператором трубопроводов в Северной Америке.

Стюарт Гликман, энергетический аналитик CFRA Research, ищет сильные предприятия в области сжиженного природного газа, которые разделены на компоненты с устойчивым базовым спросом, такие как этан, используемый для производства пластмасс.Крупнейшая средняя компания MLP, Enterprise Products Partners (EPD, 23 долл. США, 7,9%), является крупным игроком на рынке NGL. Еще один MLP с сильным влиянием на природный газ — это Enable Midstream Partners (ENBL, 7 долларов США, 9,6%).

Для корзины предприятий энергетической инфраструктуры рассмотрим Alerian MLP (AMLP, 31 доллар США, 7,6%). Путем небольшой финансовой инженерии биржевой фонд инвестирует только в MLP, но выдает акционерам форму 1099 для получения дохода вместо надоедливой формы K-1. Pacer American Energy Independence (USAI, 22 доллара США, 5,1%) содержит корзину корпоративных игроков и игроков MLP из США и Канады. Сохраняя вес MLP на уровне менее 25% активов, этот ETF также позволяет избежать проблемы K-1.

10 лучших способов получить доходность 10% от ваших инвестиций

Получаете ли вы максимальную рентабельность инвестиций? Журнал Kiplinger’s Personal Finance Magazine

ежегодно обсуждает способы повышения доходности ваших инвестиций в своем последнем выпуске. Должен сказать, что я всегда очень разочарован их рекомендациями.Я люблю журнал, но меня не особо интересовал список паевых инвестиционных фондов и биржевых фондов (ETF). Но мне нужны были конкретные идеи о том, как заработать 10% годовых на свои инвестиции.

Казначейские облигации США приносят менее 1%, а фонды денежного рынка не намного лучше. Депозитные сертификаты с трудом подбираются на 2% или около того даже для самых длинных сроков погашения.

Но продолжатся ли эти уровни? Фондовый рынок возвращался на 8% ежегодно за последнее столетие.Но где инвестору найти 10%, когда рынок откатывается или движется вбок?

10 лучших способов получить доходность инвестиций 10%

Вот 10 способов заработать 10% рентабельности инвестиций или даже больше. Кроме того, есть несколько дополнительных бонусных идей, которые помогут вам получить большую отдачу от инвестиций.

Но вам не нужно покупать дома и сдавать в аренду недвижимость, чтобы получить большую рентабельность инвестиций, существует несколько различных вариантов инвестирования в недвижимость с использованием краудсорсинга с небольшими минимальными начальными вложениями, таких как Roofstock, PeerStreet и Fundrise.Во многих случаях теперь вы можете инвестировать в недвижимость всего за несколько сотен долларов.

1. Легко инвестировать в недвижимость с небольшими деньгамиНедвижимость — отличный способ заработать более 10% прибыли на инвестиции. Я большой поклонник того, чтобы стать арендодателем, о чем я уже говорил несколько раз здесь: Money Q&A . Хотя вам нужно подсчитывать цифры и проводить исследования, вы можете заработать 10% прибыли от инвестиций с вашей арендной платой.

Но не всегда нужно вкладывать деньги в коммерческую недвижимость или становиться арендодателем. Есть и другие способы инвестирования в недвижимость всего за несколько сотен долларов через одноранговые инвестиционные финтех-сайты, такие как Streitwise, Fundrise, PeerStreet, Roofstock и другие.

Кровля

Roofstock — это торговая площадка №1 по покупке и продаже домов на одну семью. Компания Roofstock представлена на более чем 40 рынках США. 1 из 10 домов в U.S. — это аренда на одну семью (SFR), что составляет более 15 миллионов домохозяйств.

Аренда на одну семью — это стабильный класс активов со значительно меньшей волатильностью, чем акции. Стоимость аренды на одну семью с 1971 года практически не коррелировала с ценами на акции, а коэффициент корреляции составлял всего 0,07.

Их онлайновая торговая площадка дает возможность обычным инвесторам владеть недвижимостью, приносящей стабильный доход, и создавать богатство с помощью недвижимости. Roofstock позволяет легко инвестировать удаленно.Более 60% их клиентов покупают арендуемую недвижимость, расположенную на расстоянии более 1000 миль. С помощью анализа рынка Roofstock проводит исследования и анализ данных, чтобы помочь вам определить, какие местоположения соответствуют вашим инвестиционным целям.

Торговая площадкаRoofstock предлагает аренду домов для продажи на 40 рынках и 21 штате по всей стране, и они продолжают расширяться. Объем коллективных транзакций Roofstock за два года после запуска на рынок превысил 1 миллиард долларов, что сделало его одним из самых быстрорастущих финтех-стартапов всех времен.

И их ведущая в отрасли гарантия на крышу дает инвесторам возможность совершать покупки удаленно с полной уверенностью. Их сертифицированная недвижимость проверяется и поставляется с 30-дневной гарантией возврата денег, поэтому вы можете с уверенностью инвестировать удаленно.

PeerStreet

PeerStreet — еще одна отличная площадка для инвестирования в ссуды под залог недвижимости. Платформа PeerStreet обеспечивает инвестиции в высокодоходные краткосрочные кредиты, на 100% ориентированные на задолженность по недвижимости. PeerStreet поддерживается американской венчурной компанией Andreessen-Horowitz.

Создать портфель недвижимости с PeerStreet просто. Вы можете создать свой собственный портфель инвестиций в ссуду на недвижимость или позволить PeerStreet проводить исследования и инвестировать за вас с помощью автоматизированных средств инвестирования. Вы просто выбираете несколько специальных параметров, и PeerStreet автоматически помещает вас в ссуды на недвижимость.

PeerStreet Investments — Краудфандинговые инвестиции в недвижимость Краткосрочные инвестиции в недвижимость с краудфандингом с исторической годовой процентной ставкой от 6% до 10%? возвращается.Зарегистрироваться Сегодня!

Команда экспертовPeerStreet в области финансов и недвижимости гарантирует гарантию каждой ссуды с использованием передовых алгоритмов, анализа больших данных и ручных процессов, чтобы гарантировать, что PeerStreet предоставляет высококачественные инвестиции. Они проверяют создателей и допускают на платформу только опытных частных кредиторов с большим опытом работы в отрасли.

Эти кредиторы проводят собственную процедуру комплексной проверки, чтобы вручную выбрать заемщиков, которым они готовы предоставить ссуду.Это создает более качественные ссуды в большем количестве. Итак, вы можете инвестировать с уверенностью.

Fundrise

Как одна из немногих компаний, предлагающих качественные инвестиции в недвижимость обычным инвесторам (участвовать может любой житель США старше 18 лет), Fundrise — действительно уникальная платформа с впечатляющими цифрами, включая 80 000 индивидуальных инвесторов, 3 миллиарда долларов. стоимость недвижимости в его портфеле и средняя оценка 4,98 / 5,00 звезд по рейтингу BBB.

Чтобы определить, является ли инвестирование в дома, офисные здания и другую инвестиционную недвижимость хорошим вариантом для вашего собственного портфеля, вот некоторые вещи, которые следует учитывать при получении дохода:

Согласно Forbes , государственные акции обычно уступают частным инвестициям.Это связано с тем, что публичные акции имеют аукционную премию за ликвидность, что означает, что вы платите примерно на 20-30% больше за актив просто потому, что вы покупаете его на публичном рынке, а не на частном рынке.

В конечном счете, если вы хотите более высокую доходность своих инвестиций, высокоэффективное управление портфелем и доступ к качественным, диверсифицированным вариантам инвестирования на рынке частной недвижимости, тогда Fundrise — ваш лучший выбор.

РЕЙЦ

Инвестиционные фондыв сфере недвижимости (REIT) — еще один отличный вариант, если вы не хотите напрямую владеть недвижимостью.По закону REIT обязаны распределять большую часть своей прибыли среди акционеров в виде дивидендов. Эти выплаты и предстоящее возвращение недвижимости делают REIT привлекательной альтернативой, помогающей инвесторам достичь 10-процентного порога.

Инвесторы могут просматривать множество различных типов инвестиций в недвижимость. А квалифицированные инвесторы могут начать всего с 5000 долларов. Инвесторы могут инвестировать в недвижимость самых разных типов, доходности и месторасположения.

StreitwiseStreitwise — это краудфандинговая платформа по недвижимости Reg A для аккредитованных и неаккредитованных инвесторов .Streitwise в настоящее время продвигает публичное предложение REIT по покупке офисной недвижимости на Среднем Западе. На данный момент они привлекли более 28 миллионов долларов от наших партнеров и инвесторов с 10% годовой дивидендной доходностью с 2017 года.

Streitwise напрямую владеет и управляет собственной коммерческой недвижимостью, тогда как многие другие инвестиционные веб-платформы служат посредниками между обычными инвесторами и управляющими недвижимостью. Такой практический подход к управлению активами практически не имеет аналогов в сегменте недвижимости финтех-индустрии, что, возможно, со временем может привести к повышению производительности этих активов.

Любой, у кого есть всего лишь 5000 долларов для инвестирования и желает диверсифицировать свой портфель за пределами акций и облигаций, должен рассмотреть возможность инвестирования в коммерческую недвижимость с Streitwise. Низкие комиссии, потенциал для высокой доходности, подтвержденная историческая эффективность и потенциал получения пассивного дохода идеально подходят для обычных инвесторов, которые ранее были закрыты от коммерческих инвестиций из-за огромных входных барьеров и сложности этого конкретного рынка.

Streitwise показала хорошие результаты во время недавней рецессии.По состоянию на июль 2021 года они собрали 100% арендных обязательств с каждого арендатора в своем портфеле. В целом их сильные кредитные арендаторы хорошо пережили рецессию, и они уверены, что в будущем это будет продолжаться. Streitwise также была одной из немногих инвестиционных платформ, которые не приостанавливали выплаты в период рецессии.

2. Выплата долга — как вложение

Выплата долга с высокой процентной ставкой — это то же самое, что получение такой же нормы прибыли на инвестиции, которую вы дали бы вам.Все дело в альтернативных издержках. Собственно, это то же самое, что я рекомендую людям делать с повышением заработной платы. Это лучшая возможность вложить деньги в работу на вас.

Например, если у вас есть кредитная карта с балансом, по которому взимается процентная ставка 16%, выплата этого долга будет аналогична вложению и получению этих 16% от инвестиций. Выплата долга под высокие проценты — отличный способ заработать звездную доходность.

3.Долгосрочные акции

Сделайте долгосрочное инвестирование в акции автоматически. Вы можете легко увеличить автоматические инвестиции в банке, у дисконтного брокера или даже в приложении для смартфонов, таком как Robinhood. Откладывайте деньги каждый месяц, когда времена хорошие, а времена плохие. Избегание ошибок инвестирования принесет вам больше денег в долгосрочной перспективе, чем попытки выбрать самый популярный сектор / акции / фонд / инвестиции за многие годы.

С помощью специалиста по финансовому планированию вы можете выбрать хорошо диверсифицированный инвестиционный портфель, соответствующий вашему финансовому положению и степени риска, который вы готовы принять.Конечно, вам, возможно, придется пойти на больший риск, если вы хотите получить эту 10% -ную норму прибыли.

Большинство из нас — жертвы предвзятости новизны. Целое поколение инвесторов знало фондовый рынок только с 2003 по 2013 год. Наше недавнее прошлое не является предвестником того, каким будет наше долгосрочное инвестиционное будущее. 10% годовой доходности инвестиций в долгосрочной перспективе вполне достижимо.

Если вы ищете места для традиционных инвестиционных счетов, вы можете попробовать инвестировать с Betterment или Stash Invest.

Новейший робот-советник на рынке под названием M1 Finance дает более опытным инвесторам отличные возможности для инвестирования. M1 Finance упрощает процесс инвестирования как для начинающих, так и для опытных инвесторов. В отличие от других роботов-консультантов, M1 Finance не взимает комиссию с и дает вам возможность лучше контролировать свои инвестиции, если они вам нужны (и меньше, если вы этого не сделаете).

M1 Finance — Начни инвестировать сегодня бесплатно! Цена: Бесплатные торги Просто выберите свои инвестиции, и пусть интеллектуальная автоматизация M1 сделает все остальное.Никаких сборов или комиссий. Зарегистрироваться сейчас!

4. Краткосрочная торговля акциями

Конечно, краткосрочная торговля акциями не для всех и не должна осуществляться с большой частью всего вашего инвестиционного портфеля. Попытка рассчитать время на фондовом рынке — это грубый способ заработать 10% прибыли на инвестиции, но это может стоить вашего времени и усилий с небольшой частью вашего инвестиционного портфеля.

Я очень быстро торгую акциями. И, что еще лучше, я вырос на 15% за последние 12 недель. Конечно, это намного лучше, чем 10% в годовом исчислении.

Многие сервисы свинг-трейдинга учат инвесторов не дневной торговле, а инвестированию в акции с малой капитализацией, которые хранятся всего несколько дней или недель. Вы можете следить за тем, как сервис торгует своими собственными портфелями, зеркально копирует их сделки и узнает основы краткосрочной торговли с помощью технического анализа.Сначала я был настроен скептически, но на самом деле мне действительно понравилось снова заниматься биржевой торговлей. И то, что я встала, конечно же, не повредит!

5. Открытие собственного дела

Я большой поклонник открытия собственного дела. Желаю, чтобы у всех был дух предпринимательства. Это был один из лучших способов заработать 10% рентабельности инвестиций. Будь то открытие ресторана по соседству или простое создание блога, бизнес-предприятие — отличный способ повысить отдачу от ваших инвестиций.

6. Искусство и другие предметы коллекционирования, такие как Lego, могут разнообразить ваши вложения

Хорошее искусство, прекрасные предметы коллекционирования или даже качественный антиквариат в целом — это безопасные вложения, которые имеют тенденцию расти в цене с такой же или более высокой скоростью, чем почти любые другие инвестиции. Кроме того, они — в отличие от акций или облигаций — имеют дополнительный бонус в виде возможности ежедневно пользоваться ими у себя дома.

Лего Согласно недавнему исследованию экономистов,Коллекционирование Lego принесло больше, чем инвестиции в крупные акции, облигации и золото за три десятилетия, закончившиеся в 2015 году.Например, сборы для истребителей-джедаев и замков Хогвартса приносят 11% годовых.

Lego не подвержены влиянию рыночной волатильности. Кроме того, существует огромного вторичного рынка для Lego, на котором совершаются «десятки тысяч транзакций в день». Например, набор Lego для «Звездных войн» Дарта Ревана в 2014 году продавался по цене 3,99 доллара, а годом позже на eBay был продан за 28,46 доллара. Это 613% -ная надбавка.

Новые наборы имеют более высокую доходность, чем старые наборы.Более высокая стоимость, возможно, связана с растущей популярностью Lego, превращающейся в инвестицию. А «Лего Фильм 2: Вторая часть» выйдет в прокат в феврале 2019 года.

Арт.Знаете ли вы, что искусство превзошло S&P на 250% с 2000 года? Или что 88% менеджеров по управлению активами рекомендуют инвестировать в искусство? Если это похоже на ваше вложение, Masterworks.io позволяет покупать акции элитного искусства.

Masterworks.io пытается разрушить старые барьеры для инвестиций в искусство, предлагая обычным людям возможность инвестировать в высококлассные произведения искусства таких выдающихся художников, как Моне, Пикассо и Энди Уорхол.Masterworks.io был основан в 2017 году и в настоящее время управляется инвестиционными профессионалами (включая соучредителей Betterment и Fundrise) и энтузиастами искусства с более чем 75-летним опытом коллекционирования и инвестирования между собой.

С Masterworks.io вы не сможете в ближайшее время вешать оригинальную картину Пикассо у себя дома, но вы можете владеть частью работы Пикассо. Процесс относительно прост: Masterworks.io анализирует соответствующие данные (продажи, исторические показатели повышения курса, рыночная стоимость и т. Д.).) и покупает произведение искусства на аукционе или у продавца произведений искусства по цене ниже справедливой рыночной.

Затем Masterworks.io подает заявку на публичное размещение в Комиссии по ценным бумагам и биржам. После утверждения SEC и FINRA инвесторы Masterworks.io могут приобретать доли в произведениях искусства по цене 20 долларов за акцию (иногда существует минимальное количество акций, необходимое инвесторам для получения доступа к произведению искусства). Наконец, вы можете отслеживать ценность своих произведений искусства с помощью платформы расширенного анализа данных Masterworks.io.

Мне нравится находить такие драгоценные камни в замечательных информационных бюллетенях, таких как Morning Brew !