Pегистр задолженностей | Creditinfo Eesti AS

Официальный Регистр задолженностей был учрежден эстонскими банками в 2001 году. Creditinfo является управляющим этого регистра. В регистре содержится информация о 1,8 миллионах уникальных платёжных нарушений, как предприятий, так и частных лиц. Сведения в регистр поступают от членов Регистра задолженностей, а также от кредиторов во всех важнейших областях: в банковском секторе, в сфере связи, топлива, телекоммуникаций, торговли, строительства и т.п.

Почему стоит вводить данные о долгах в Регистр задолженностей?

- Ускоряет процесс уплаты долгов. В течение первого месяца оплачивается 25%, в течение первых 3 месяцев — 40% из всех требований.

- Предостерегает другие компании от партнера с плохим платежным поведением. Каждый месяц в онлайн-системах Creditinfo делается около 800 000 запросов о задолженностях частных лиц и предприятий.

- Помогает эстонским предприятиям принимать правильные кредитные решения и позволяет им применять принцип добросовестного кредитования.

Регистр отражает информацию о датах возникновения и окончания долга, размер суммы долга и происхождение долга.

Платёжное нарушение является нарушением денежного обязательства должника (неисполнение или ненадлежащее исполнение обязательства, включая задержки с исполнением), которое соответствует следующим условиям:

- Нарушение длилось более сорока пяти (45) дней с даты финансового обязательства, т.е. со следующего дня после срока оплаты;

- Сумма должна составлять не менее тридцати (30) евро, которые могут включать в себя как основные требования, так и / или вспомогательные требования финансового предприятия;

- Задолженность, являющаяся основой платёжного нарушения, должна быть подлинной, проверенной и подлежащей возмещению.

| Интервал задолженностей начиная с 1.01.2011: |

|---|

| 30,00 € – 64,99 € |

| 65,00 € – 319,99 € |

| 320,00 € – 639,99 € |

| 640,00 € — 3 199,99 € |

| 3 200,00 € — 12 799,99 € |

| 12 800,00 € — 63 999,99 € |

| 64 000 € и больше |

Если на день публикации задолженности требований больше чем одно, датой начала задолженности отмечается день, следующий за сроком платежа самого старого требования. Сумма вводимой задолженности при нескольких требованиях – это сальдо долга всех требований на данный момент (вместе с интрессами и пенями минимум 30,00 евро).

Задолженность изменяют (сумму увеличивают или уменьшают) в зависимости от сальдо долга.

Задолженность

Задолженности не удаляют в соответствии с заключенной с должником договоренностью. Информация, внесенная в регистр, сохраняется у фирм на 7 лет, у частных лиц на 5 лет начиная с даты окончания проблемного платежа.

Информация, внесенная в регистр, сохраняется у фирм на 7 лет, у частных лиц на 5 лет начиная с даты окончания проблемного платежа.

16.11.2021 Приобанк Онлайн

В банке ведется постоянная работа по расширению перечня услуг/операций, доступных в «Приобанк Онлайн»!

Сегодня вам доступно (в разделах):

Главная страница

-

Просмотр списка всех своих счетов/вкладов/карт, открытых в нашем банке, и остатков на них,

-

Просмотр списка кредитов, полученных в нашем банке, и задолженности по ним,

Мои вклады

-

Просмотр списка своих счетов/вкладов и остатков на них,

-

Просмотр истории проведенных операций по счетам/вкладам; формирование/печать выписки (Основные условия вкладов),

-

Открытие/ пополнение/ закрытие онлайн-вклада,

Мои карты

-

Просмотр списка своих карт и остатков/ лимитов/ доступных средств по ним,

-

Просмотр истории проведенных операций по картам; формирование/печать выписки,

-

Формирование онлайн-выписки из процессинга (по картам международных платежных систем),

с карты ПРИО-КАРТ вы можете:

-

Пополнить счет карты с другого своего счета карты/вклада,

-

Перевести средства со счета карты на другой свой счет карты/вклада,

-

Открытие/ пополнение/ закрытие онлайн-вклада,

-

Оплатить услуги: коммунальные (КВЦ, детские сады, Газ), мобильный/домашний телефон, интернет, TV,

Мои кредиты

-

Просмотр списка кредитов, полученных в нашем банке; задолженности по кредитам и по процентам,

-

Просмотр истории проведенных операций по кредиту; формирование/печать выписки,

-

Погашение кредита и процентов по кредиту — со счета ПРИО-КАРТ,

Мои переводы

-

Просмотр всех переводов, произведенных Вами,

-

Создание нового перевода по реквизитам ранее произведенного перевода,

-

Создание нового перевода в рублях — по указанным Вами реквизитам/ на указанный Вами счет в нашем или другом банке — со счета ПРИО-КАРТ,

Мои распоряжения

-

Просмотр всех платежей/переводов, блокировок системы, произведенных Вами,

-

Формирование/ Печать платежного поручения / квитанции,

-

Создание шаблона платежа/перевода (удобно, если часто перечисляете одному получателю),

Мои шаблоны

-

Просмотр/выбор шаблонов платежей/переводов, созданных Вами,

-

Создание нового перевода/платежа по реквизитам шаблона,

ПЛАТЕЖИ

-

Оплата коммунальных услуг (КВЦ, детские сады, Газ) — со счета ПРИО-КАРТ,

-

Оплата услуг связи (мобильный/домашний телефон, интернет, TV) — со счета ПРИО-КАРТ,

ПЕРЕВОДЫ

между своими счетами

другим получателям

-

Создание нового перевода в рублях — по указанным Вами реквизитам/ на указанный Вами счет в нашем или другом банке — со счета ПРИО-КАРТ,

-

Создание нового перевода по реквизитам ранее произведенного перевода,

налоговые платежи (сборы)

-

Создание нового перевода в рублях в адрес налогового органа Рязанской области (выбирается из списка) или другого региона (по реквизитам) — со счета ПРИО-КАРТ,

СЕРВИС

смена пароля

мои настройки

-

Настройка авторизации: подтверждать / не подтверждать сеансовым ключом вход в систему,

-

Установление лимитов: по сумме одной операции без подтверждения сеансовым ключом; а также по сумме операций в сутки/месяц (в пределах лимитов, установленных Банком*),

-

Выбор предпочтительной карты для платежей/переводов,

ЛИМИТЫ ОПЕРАЦИЙ в системе «Приобанк Онлайн», установленные Банком

см. в «ДОКУМЕНТЫ»: «Лимиты операций,совершаемых в системе дистанционного банковского обслуживания «Приобанк Онлайн»

в «ДОКУМЕНТЫ»: «Лимиты операций,совершаемых в системе дистанционного банковского обслуживания «Приобанк Онлайн»

СТОИМОСТЬ УСЛУГ, предоставляемых в системе «Приобанк Онлайн»

см. в «ДОКУМЕНТЫ»: «Тарифы на предоставление услуг в системе дистанционного банковского обслуживания «Приобанк Онлайн»

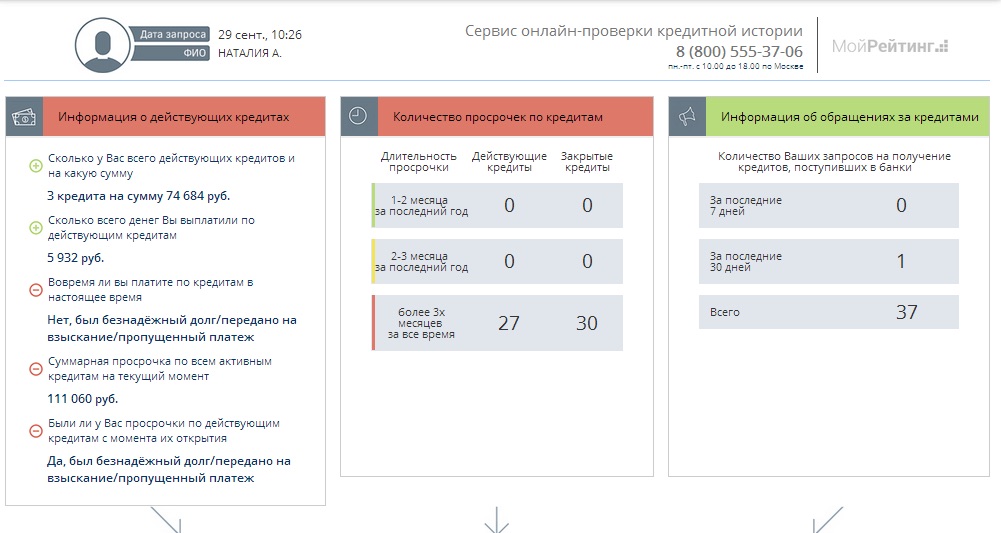

Как уменьшить долг по кредиту

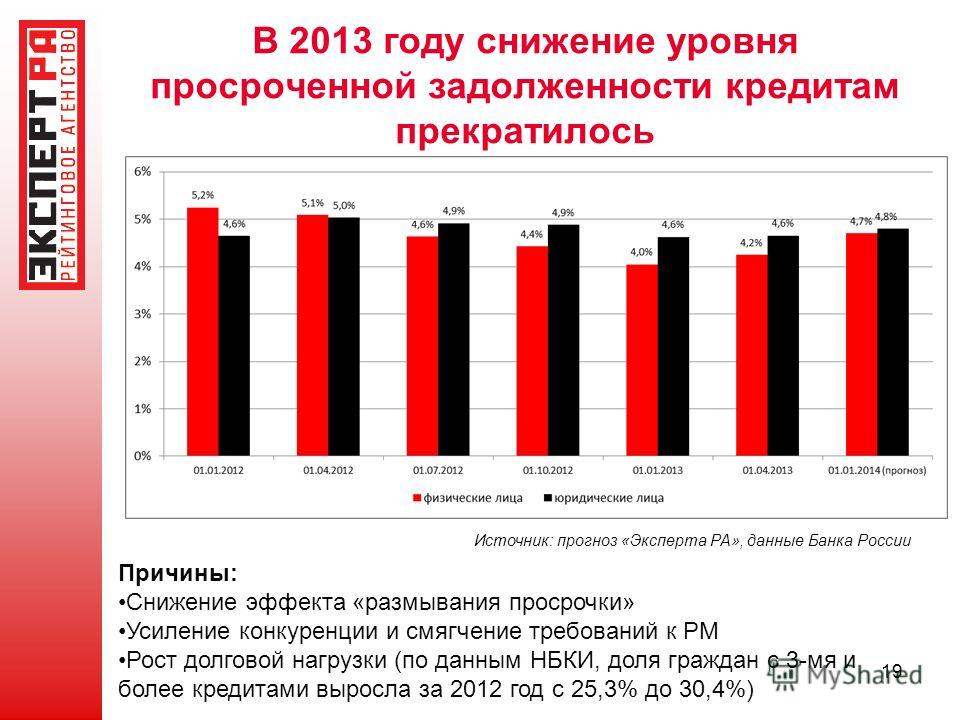

В связи с экономической ситуацией за последние несколько лет долговая нагрузка граждан России значительно выросла и продолжает расти. По данным Объединенного Кредитного Бюро (ОКБ) почти 15% закредитованного населения направляют на погашение долгов большую часть своего дохода.

Если вы попали в трудную ситуацию и чувствуете, что вам не хватает денег, чтобы погасить приближающиеся ежемесячные платежи по займам, не отчаивайтесь. Мы собрали для вас несколько вариантов как уменьшить долг по кредиту.

Первый и самый простой способ – сообщить вашему кредитору о возникшей проблеме и взять отсрочку или каникулы.

Что нужно, чтобы получить отсрочку:

- Написать заявление в банк с указанием причины, в силу которой вы не можете оплачивать займ как раньше. Среди таких причин могут быть: рождение ребенка, понижение в должности, потеря работы, серьезная и продолжительная болезнь.

- Обязательно возьмите с собой паспорт, документы для подтверждения ухудшения материального состояния и копию кредитного договора.

После этих действий кредитор может пойти вам на встречу и предложит условия отсрочки – внимательно изучите их. Таким образом можно либо уменьшить ежемесячный платеж, либо на некоторое время отменить его вовсе, тем самым получив возможность решить временные финансовые трудности.

Обратите внимание на то что, когда увеличивается срок кредитования, растет и размер переплаты. Поэтому использовать данный способ решения проблемы стоит только, если вы уверены в скором разрешении негативной ситуации. Если разрешения финансовых трудностей в ближайшее время не предвидится, этот вариант уменьшения долга по кредиту вам не подойдет.

Если разрешения финансовых трудностей в ближайшее время не предвидится, этот вариант уменьшения долга по кредиту вам не подойдет.

Следующий способ решения проблемы, реструктуризация займа. Он подразумевает изменение условий кредитного договора в сторону облегчения условий для заемщика. Чаще всего реструктуризация применяется для изменения графика платежей. Также возможно продление срока выплаты, изменение размера процентов, изменение валюты кредита.

Использовать реструктуризацию есть смысл только тогда, когда вы сделали все расчеты и готовы на увеличение переплаты по кредиту в целом для снижения ежемесячного взноса. То есть способ актуален для тех, у кого уже практически безвыходное положение или оформлен займ в иностранной валюте.

Уменьшить сумму долга по кредиту не получится, однако среди преимуществ здесь можно отметить снижение размера ежемесячного платежа и сохранение качества кредитной истории.

Третий способ – рефинансирование займа. Он подразумевает получение кредита на более выгодных условиях у другого банка и закрытие текущего займа полученной суммой. Среди выгодных условий возможно снижение процентной ставки и продление срока кредитования.

Он подразумевает получение кредита на более выгодных условиях у другого банка и закрытие текущего займа полученной суммой. Среди выгодных условий возможно снижение процентной ставки и продление срока кредитования.

Данный вариант не подойдет тем, у кого уже есть несколько крупных задолженностей. В такой ситуации банки крайне неохотно идут на одобрение.

Для заемщиков, у которых на балансе есть около 5 действующих займов у разных кредиторов, подойдет консолидация или объединение нескольких долгов в один.

Объединить можно как залоговые и потребительские займы, так и кредитные карты, в один ипотечный кредит, который подразумевает более низкую процентную ставку и низкий ежемесячный платеж. Что может стать значительной помощью в уменьшении долга по кредиту. Так как итоговая цена и сумма становится «дешевле», чем при других способах решения ситуации.

Как воспользоваться:

- Подать заявку на консолидацию.

Для этого нужен только паспорт и документ подтверждающий, что вы собственник закладываемой недвижимости.

Для этого нужен только паспорт и документ подтверждающий, что вы собственник закладываемой недвижимости. - Дождаться одобрения, получить необходимую сумму и закрыть долги самостоятельно, либо доверить перевод средств кредитору.

- Ежемесячно оплачивать только один займ по низкой ипотечной ставке.

При этом, если вы выбираете погасить действующие задолженности лично и подтверждаете расходование средств необходимыми справками, можно рассчитывать на снижение годовой ставки по процентам.

Документальное подтверждение ежемесячного дохода для получения необходимой суммы, также не является стоп-фактором для консолидации. При таком способе вы можете взять до 3-х созаемщиков.

Еще один вариант – это уменьшение суммы долга по кредиту через суд. В этом случае снизить ставку конечно не удастся, но можно снизить размер пени, начисленной на просрочку. Регулятором здесь является статья 333 Гражданского Кодекса РФ.

Алгоритм действий прост. Вы пишете заявление в свободной форме с подробным описанием сложившейся ситуации и подаете его в судебный орган. Этот способ может помочь, если больше ничего не удалось успеть предпринять до начала разбирательства.

Также не стоит забывать о страховке. Если вы не пренебрегли ей при оформлении кредита, то страховая компания может покрыть долг банку, при условии, что ваш случай подпадает под условия полиса. Таковыми как правило являются: потеря трудоспособности из-за травмы, потеря работы, получение инвалидности.

И наконец, когда ситуация становится совсем бедственной решением может стать банкротство физического лица. Но лучше не доводить до этого, так как займы будут закрыты за счет продажи имущества должника. И лишь в случае, если у заемщика не осталось совсем ничего, он будет освобожден от всех кредитов.

Как узнать свою кредитную историю по ИНН. Первое кредитное бюро в 2021 году

Что такое кредитная историяКредитные карты, ипотека, автокредиты, овердрафты, товары в рассрочку…На сегодняшний день, кредиты уже абсолютно обыденное явление. Все чаще и чаще они выступают своеобразной палочкой-выручалочкой для многих граждан нашей страны.

Все чаще и чаще они выступают своеобразной палочкой-выручалочкой для многих граждан нашей страны.

Беря кредит в той или иной организации казахстанцы вступают с ней в некие отношения. А вот то, каким «партнером» они были в этих отношениях, показывает история кредитных обязательств. То есть, если говорить простыми словами, — это информация о вас, как о должнике, о ваших кредитах и о вашей платежной дисциплине. В ней можно увидеть, погашен ли ваш кредит в полном объеме, были ли допущены просрочки по платежам и другое.

Если говорить более конкретно, то в рейтинге заемщика отображается:

- Вся информация о вас, как о заемщике. Т.е., указана информация о кредиторах, данные о ставках и суммах кредитов, указаны сроки исполнения. Так же отображаются все кредитные договоры

- Насколько выполняются обязательства. Т.е., есть ли на данный момент просрочки, штрафные санкции, задолженности, случаи невозврата

- Количество запросов кредитной истории на вас как заемщика из разных организаций и банков

Нужно отметить, что отображаемая в отчете информация может быть не только от банков, но и от лизинговых компаний или других организаций, предоставляющих кредитные услуги.

Все кредитные истории граждан Республики Казахстан хранятся в Первом кредитном бюро. Согласно Закону «О кредитных бюро и формировании кредитных историй в Республике Казахстан», срок их хранения составляет 10 лет с момента получения последних данных о субъекте кредитной истории. Поэтому стоит помнить, если ваша кредитная привлекательность далека от идеала, взять новый кредит в ближайшие 10 лет будет сложнее.

К своему рейтинге заемщика нужно относится ответственно. Ведь он может пригодиться не только при еще одной попытке получения очередного кредита, но и в других случаях. Бытует информация, что данные будут учитываться при приеме на работу. То есть, если у вас имеются невыплаченные кредиты или проблемы с выплатой кредитов, соискатель может отказать вам в приеме на работу.

Помимо просрочки и невыплат, на качество вашей кредитной привлекательности могут повлиять и другие факторы. Например, часто банки обращают внимание на наличие невыполненных обязательств по коммунальным услугам, налогам или штрафам.

Если у вас возникла необходимость узнать свой рейтинг заемщика, сделать это можно двумя способами: в режиме онлайн или лично обратившись в соответствующее учреждение.

Получить данные о своей кредитной истории в режиме онлайн вы можете на таких сайтах:

- сайт Первого кредитного бюро

- сайт Электронного правительства Республика Казахстан

Для того, чтобы заказать персональный кредитный отчет на одном из этих порталов, вам необходимо сперва зарегистрироваться на одном из них, далее – пройти авторизацию, заполнить заявку и подписать ее электронной цифровой подписью (ЭЦП).

Если ЭЦП у вас нет, то сперва ее необходимо получить. Для этого вам нужно:

- зайти на портал Электронного правительства Республика Казахстан

- изучить инструкцию пользователя

- установить специальное программное обеспечение

- подать онлайн-заявку

- подтвердить заявку в НАО ГК «Правительство для граждан»

- установить регистрационные свидетельства НУЦ РК

Кстати, получить ЭЦП можно на следующие типы хранилищ: файловая система, Kaztoken, ЭЦП на sim-карте, удостоверения личности.

Возвращаемся к заказу персонального кредитного отчета в режиме онлайн. Стоит отметить, что получить данный отчет один раз в год можно абсолютно бесплатно. А вот за каждый последующий отчет в течении года вам уже придется заплатить 400 тенге.

Кстати, получить отчет вы можете только о себе.

Услуга предоставления персонального кредитного отчета в режиме онлайн доступна круглосуточно.

Хочется отметить, что, помимо заказа персонального кредитного отчета, на сайтах Первого кредитного бюро и Электронного правительства Республика Казахстан вы можете заказать услугу по контролю вашей кредитной истории, а также услугу оспаривания информации по кредитной истории.

Если у вас нет возможности узнать свой рейтинг заемщика в режиме онлайн или вы просто не сторонник получения данных таким способом, то для заказа персонального кредитного отчета вы можете лично обратиться в один из центров обслуживания населения (ЦОН), в офис Первого кредитного бюро или в отделение АО «Казпочта». При себе вам необходимо будет иметь документ, удостоверяющий личность и ИНН.

При себе вам необходимо будет иметь документ, удостоверяющий личность и ИНН.

Стоимость первого отчета в году будет для вас бесплатным. Каждого последующего – 400 тенге. Но стоит еще отметить, что в АО «Казпочта» и в ЦОН за предоставление услуги дополнительно взимается комиссия в размере 250 тенге.

Когда обновляется кредитная историяКак уже было описано выше, кредитная история, согласно законодательству, сохраняется в ПКБ на протяжении 10 лет. И именно по истечению этого срока можно будет сказать, что она обновилась. Кредитная история все так же будет числится в Первом кредитном бюро, но уже не будет нести той ценности, что раннее. Ибо теперь в ней будет зафиксирована лишь краткая информация о вашем контракте и фактическая дата погашения кредита. Информация о количестве дней и сумме просрочек отображаться уже не будет.

Если говорить о действующей/актуальной кредитной истории, то стоит знать, что данные по ней должна обновляться в бюро кредитных историй не позднее 15 дней с даты изменения или получения банками любых данных в отношении субъекта кредитной истории.

Как заемщику исправить репутацию? Вопрос, которым часто задаются владельцы плохих кредитных историй.

Нужно сразу отметить, что исправить, очистить или удалить плохой рейтинг заемщика никак нельзя. Единственное, что вы можете с ней сделать, если в этом есть необходимость, это ее улучшить.

Первое, что можно сделать для улучшение вашей кредитной привлекательности – это погасить существующую проблемную задолженность, если таковая имеется. Это уже существенно улучшит вашу ситуацию. Так как получить новый кредит, имея, на сегодняшний день, не погашенный проблемный займ, практически не реально. А вот если задолженности уже нет – банки готовы рассматривать возможность сотрудничества с вами.

Второе, что можно сделать – это взять микрозайм, кредитку или, например, кредит на небольшую сумму и, в дальнейшем, добросовестно и вовремя погашать по ним задолженность. Пара-тройка таких вовремя и добросовестно погашенных кредитов значительно улучшать вашу репутацию в глазах банка. Подобрать нужный займ вы можете по ссылкам: Кредитные карты онлайн, Онлайн кредит на карту, Кредиты онлайн наличными, Кредиты наличными, Кредитные карты.

Подобрать нужный займ вы можете по ссылкам: Кредитные карты онлайн, Онлайн кредит на карту, Кредиты онлайн наличными, Кредиты наличными, Кредитные карты.

Третье, что можно сделать – это открыть депозит (оптимально: пополняемый депозит). Данный фактор никак напрямую не повлияет на вашу историю кредитных обязательств, но однозначно сыграет в вашу пользу. Ведь при подаче заявки на кредит, банк должен принять во внимание тот факт, что у вас есть актив виде депозита. А если вы его еще и регулярно пополняете, то это хороший знак для банка, говорящий о вашей платежеспособности. Ознакомиться с актуальными рейтингами и условиями депозитов в банках Казахстана можно по ссылке.

Улучшение кредитной истории – процесс кропотливый, и требующий времени. Но стоит понимать, что без этого ваше возможное плодотворное сотрудничество с банками, практически, сводится на нет.

Что делать, если вы нашли в своей кредитной истории неверные данные

Если вы увидели в отчете о КИ недостоверную информации, вы можете оспорить ее. Для этого нужно предоставить подтверждающие документы. Сделать это можно бесплатно на сайте ПКБ. Перейдя по ссылке, нажмите кнопку «Оспорить», опишите ошибку и предоставьте соответствующие документы. Срок оспаривания – 15 рабочих дней.

Для этого нужно предоставить подтверждающие документы. Сделать это можно бесплатно на сайте ПКБ. Перейдя по ссылке, нажмите кнопку «Оспорить», опишите ошибку и предоставьте соответствующие документы. Срок оспаривания – 15 рабочих дней.

На сегодняшний день, узнать задолженность по кредиту не составляет особого труда. Сделать это можно несколькими способами:

- личное обращение в офис/отделение кредитной организации, где оформлялся кредит

- с помощью интернет-банкинга

- звонок в колл-центр кредитного учреждения

- обращение в Первое кредитное бюро (доступно в режиме онлайн)

Списка банков, дающих кредиты клиентам с плохой КИ, на текущий момент, не существует. И вообще, сложно назвать хотя бы один банк, про который можно с 100% уверенностью сказать, что он выдает займы клиентам с отрицательной КИ.

Нужно понимать, что финансовые организации рассматривают каждую ситуацию индивидуально. И если, например, вашему соседу с плохой историей кредитования в выдаче кредита отказали, то это совсем не означает, что откажут и вам. Ведь если вами были допущены незначительные просрочки, или допущены в силу весомых причин (тяжелая болезнь, увольнение с работы), то банк может закрыть на это глаза.

Также стоит помнить, что у каждого банка наработаны свои критерии оценки кредитоспособности. То есть, если для одного банка просрочка платежей сроком 10 дней считается нормой, то для другого может стать весомой причиной для отказа в выдаче кредита.

Вывод один: не стоит бояться обращаться в банк или другую кредитную организацию с целью получения кредита, если у вас плохая история кредитных обязательств. Ведь тот факт, получите вы кредит или нет, зависит лишь от вашей конкретной ситуации.

Первое кредитное бюроО Первом кредитном бюро мы упоминали немного выше. Что ж это такое?

Что ж это такое?

Первое кредитное бюро – единственное бюро кредитных историй в Республики Казахстан. Именно в нем хранятся все КИ граждан и предприятий нашей республики (а это больше, чем 40 миллионов контрактов). С ПКБ сотрудничает более 270 поставщиков-получателей информации.

В ПКБ предоставляются услуги как физическим и юридическим лицам, так и кредитным организациям. Физическим лицам доступны такие услуги:

- персональный кредитный отчет

- контроль КИ

- персональный кредитный рейтинг

- оспаривание данных

- подписка на Unlim

- отчет о банковской гарантии/поручительстве

юридическим:

- корпоративный кредитный отчет

- оспаривание

- отчет о банковской гарантии/поручительстве

Основная миссия Первого кредитного бюро – это содействие банкам и финансовым организациям в своевременном выявлении и снижении правовых, экономических и репутационных рисков при работе с клиентами.

Первое кредитное бюро существует на рынке уже 14 лет (с 2004 года). В состав его учредителей входят такие организации как: Народный банк Казахстана, Fortebank, БанкЦентрКредит, АТФ Банк, Цесна Банк, а также международный холдинг Creditinfo.

В состав его учредителей входят такие организации как: Народный банк Казахстана, Fortebank, БанкЦентрКредит, АТФ Банк, Цесна Банк, а также международный холдинг Creditinfo.

Справочная информация о Первом кредитной бюро доступна по ссылке.

лучших кредитов для консолидации долга на ноябрь 2021 года

Руководство по банковской ставке для выбора лучших кредитов для консолидации долга

Почему стоит доверять Bankrate?

Bankrate сравнивает и исследует кредиторов и финансовые продукты более 40 лет. Сотни ведущих новостных организаций полагаются на Bankrate как на надежный источник информации. Bankrate стремится помочь вам принимать разумные и обоснованные решения о ваших финансах. Мы следуем строгим правилам, чтобы рекламодатели не влияли на наши редакционные материалы.Наша редакционная группа не получает прямого вознаграждения от рекламодателей, а наш контент проверяется на предмет достоверности.

Ссуда на консолидацию долга может помочь вам более эффективно управлять своими долгами, но только если вы найдете ссуду, которая подходит для вашей ситуации. При покупке лучшей ссуды для консолидации долга ищите самую низкую процентную ставку, сумму ссуды, которая соответствует вашим потребностям, доступный и приемлемый срок погашения и низкие комиссии. Подробная информация о ссуде, представленная здесь, актуальна на дату публикации.Последнюю информацию можно найти на веб-сайтах кредиторов. Перечисленные ниже ведущие кредиторы выбираются на основе таких факторов, как годовая процентная ставка, суммы кредита, комиссии, требования к кредитам и широкая доступность.

При покупке лучшей ссуды для консолидации долга ищите самую низкую процентную ставку, сумму ссуды, которая соответствует вашим потребностям, доступный и приемлемый срок погашения и низкие комиссии. Подробная информация о ссуде, представленная здесь, актуальна на дату публикации.Последнюю информацию можно найти на веб-сайтах кредиторов. Перечисленные ниже ведущие кредиторы выбираются на основе таких факторов, как годовая процентная ставка, суммы кредита, комиссии, требования к кредитам и широкая доступность.

Резюме: займы на консолидацию долга в 2021 году

Что такое консолидация долга?

Консолидация долга — это процесс, при котором множественные долги, часто по кредитным картам, объединяются в один платеж. Это может упростить выплату долга быстрее и отслеживать размер вашей задолженности.

Некоторые компании предоставляют услуги по консолидации долга, но часто консолидацию долга можно выполнить самостоятельно с незначительным риском одним из двух способов: перевести весь свой долг на процентную ставку 0%, перевести остаток на кредитную карту или получить ссуду для консолидации долга.

Что такое ссуда на консолидацию долга и как она работает?

Ссуда на консолидацию долга — это тип индивидуальной ссуды, которая может помочь вам объединить несколько долгов с высокими процентами в одну новую ссуду, в идеале с более низкой процентной ставкой.Вы выплачиваете несколько долгов с помощью одной ссуды с фиксированным ежемесячным платежом. При ответственном управлении ссудой на консолидацию долга можно сэкономить на процентах и быстрее выбраться из долга. Получая ссуду на консолидацию долга, вы подаете заявление о заимствовании суммы вашей задолженности по существующим долгам. После утверждения ссуды вы получаете средства и используете их для погашения своих кредитных карт или других ссуд. В некоторых случаях средства могут быть отправлены напрямую вашим кредиторам.С этого момента вы начинаете делать ежемесячные платежи по новой ссуде на консолидацию долга. Самым популярным типом консолидируемого долга является задолженность по кредитной карте, поскольку по нему обычно устанавливаются одни из самых высоких процентных ставок. Но вы также можете консолидировать другие долги, такие как личные ссуды, ссуды до зарплаты и медицинские счета, хотя студенческий долг не может быть консолидирован, как другие виды долгов.

Но вы также можете консолидировать другие долги, такие как личные ссуды, ссуды до зарплаты и медицинские счета, хотя студенческий долг не может быть консолидирован, как другие виды долгов.

Зачем консолидировать долг?

- Потенциально более низкие процентные ставки: Если у вас есть несколько кредитных карт с двузначными процентными ставками и вы имеете право на личный заем на консолидацию долга по более низкой ставке, вы потенциально можете сэкономить много денег на процентах и сборах.

- Скорейшее погашение долга : Объединение всех долгов в одну корзину может упростить выплату долга раньше, потому что вам не нужно балансировать отдельные платежи.

- Упрощенные финансы: Ставки по кредитным картам меняются, поэтому ваши ежемесячные платежи зависят от вашего баланса, и может быть трудно узнать, когда ваши долги будут выплачены. Консолидация долга объединяет все в одном месте, чтобы вам было легче отслеживать это.

- Установить график погашения: Ссуда консолидации долга объединяет несколько долгов в один ежемесячный платеж с фиксированной ставкой и установленным сроком погашения, поэтому ваши ежемесячные платежи остаются неизменными.Вам не нужно беспокоиться о нескольких сроках оплаты или разных суммах платежей.

- Улучшение кредитного рейтинга: Модели кредитного рейтинга, такие как FICO и VantageScore, придают большое значение коэффициенту использования кредита. Когда новый консолидированный заем снижает коэффициент использования кредита, в результате может вырасти ваш кредитный рейтинг.

Однако консолидация долга может оказаться бесполезной, если вы:

- Получите более высокие процентные ставки с консолидацией долга

- Придется оплачивать затраты, которые перевешивают выгоду

- Могут пропустить платежи, что приведет к увеличению затрат

Хотя консолидация долга может быть полезна для многих, она не может решить все ваши финансовые проблемы самостоятельно.Вам нужно будет избегать просроченных платежей или повторного накопления остатков на недавно оплаченных счетах кредитной карты. В противном случае вы можете поставить свою кредитку в худшее положение.

Преимущества кредита на консолидацию долга

Консолидация долга может сэкономить вам деньги. Если у вас есть несколько кредитных карт с двузначными процентными ставками и вы имеете право на личный заем на консолидацию долга по более низкой ставке, вы можете сэкономить много денег на процентах и, возможно, на сборах.Это также упрощает ваши финансы.Ссуда на консолидацию долга объединяет несколько долгов в один ежемесячный платеж с фиксированной ставкой и установленным сроком погашения, поэтому ваши ежемесячные платежи остаются неизменными, и вы знаете, когда будет выплачен долг. Ставки по кредитным картам варьируются, поэтому ваши ежемесячные платежи зависят от вашего баланса, и может быть трудно узнать, когда ваши долги будут выплачены.

Кроме того, использование консолидированной ссуды для погашения нескольких долгов, особенно счетов по кредитным картам, может положительно повлиять на ваш кредитный рейтинг.Модели кредитного скоринга, такие как FICO и VantageScore, придают большое значение коэффициенту использования кредита (сколько из доступного кредита вы использовали). Когда новый консолидированный заем снижает коэффициент использования кредита, в результате может вырасти ваш кредитный рейтинг.Конечно, вам нужно избегать просроченных платежей или повторного накопления остатков на счетах недавно оплаченных кредитных карт. В противном случае вы можете поставить свою кредитку в худшее положение.

Когда ссуда на консолидацию долга является хорошей идеей?

Консолидация долга подходит не для всех ситуаций, но, если вы соответствуете следующим критериям, возможно, стоит принять во внимание:

- Вы можете выплатить долг : Кредит не поможет, если вы не сможете его погасить.Получение ссуды на консолидацию долга без возможности ее выплаты в долгосрочной перспективе только ухудшит положение.

- У вас высокий кредитный рейтинг : высокий кредитный рейтинг может помочь вам получить ссуду с более низкими процентными ставками, чем ваши текущие долги.

- Вам нужен один платеж : Если вам легче отслеживать меньшее количество счетов, один ежемесячный платеж может помочь вам погасить свой долг.

- Вам нравятся варианты фиксированного платежа : Фиксированный платеж возможен с помощью ссуды на консолидацию долга.

Как получить кредит на консолидацию долга

Каждая кредитная организация имеет свои собственные критерии отбора заемщиков. Общие требования заключаются в том, что заемщики должны быть не моложе 18 лет, законно проживать в США и не иметь права выкупа или банкротства.

Большинство кредиторов ищут минимальный кредитный рейтинг в районе середины 600-х годов и соотношение долга к доходу (DTI) ниже 45 процентов. DTI — это процент от вашего ежемесячного валового дохода, который идет на ежемесячные выплаты по долгу.Отличный кредитный рейтинг и низкий DTI обеспечат вам лучшую процентную ставку и могут дать вам право на получение более крупного кредита. Даже если у вас плохая кредитная история, вы можете найти кредитора, который готов предоставить вам ссуду, но вы будете платить более высокие процентные ставки. Если вы участвуете в этом сценарии, вы можете подать заявку вместе с другим подписавшимся лицом, которое имеет хорошую репутацию, чтобы повысить ваши шансы на получение одобрения.Повредит ли мой кредитный рейтинг ссуда на консолидацию долга?

Подача заявки на ссуду для консолидации долга может временно снизить ваш кредитный рейтинг, потому что кредитору придется провести жесткую проверку кредитоспособности, прежде чем он сможет вас одобрить.Однако, если вы вносите ежемесячные платежи по ссуде вовремя и больше не набираете остатки на карте, ссуда на консолидацию кредитной карты может улучшить ваш кредитный рейтинг. Вы можете консолидировать долг, не нанося ущерба своей кредитной истории. Персональные ссуды для консолидации долга имеют несколько функций, которые с меньшей вероятностью повредят вашему кредиту, чем возобновляемый долг, такой как кредитные карты. Персональный кредит — это кредит в рассрочку с фиксированной ставкой, фиксированными ежемесячными платежами и фиксированной датой погашения. Это упрощает их составление бюджета и делает их более дешевой формой кредита, чем кредитные карты, которые имеют переменные процентные ставки, платежи, которые меняются в зависимости от ставки и баланса, и нет четкой даты выплаты.Тот факт, что многие люди берут ссуды в рассрочку для погашения остатков возобновляемой ссуды, многое говорит о потенциальных кредитных преимуществах ссуд на консолидацию долга.

Кредит консолидации долга по сравнению с кредитной картой с переводом остатка

Возможно, будет дешевле объединить ваш долг с помощью кредитной карты с нулевым балансом. С картой переноса баланса вы переносите задолженность по кредитной карте на новую кредитную карту с начальной ставкой 0 процентов. Цель карты с переводом баланса — погасить остаток до истечения срока действия начальной ставки, чтобы вы сэкономили деньги на процентах.При расчете потенциальной экономии обязательно учитывайте комиссию за перевод остатка.Имейте в виду, что погашение существующей задолженности по кредитной карте переводом баланса на другую кредитную карту вряд ли снизит коэффициент использования кредита, как это может сделать ссуда на консолидацию долга.

Кредит на консолидацию долга также будет предлагать более высокие лимиты по займам, что позволит вам погасить больше долга, а также фиксированные ежемесячные платежи, которые облегчат составление бюджета и сохранят дисциплину при выплате долга.

Заемщики с плохой или отличной кредитной историей могут претендовать на получение ссуд на консолидацию долга, но те, у кого кредитная история очень хорошая или отличная, получают лучшие ставки. Есть кредиторы, которые специализируются на ссудах для людей с плохой кредитной историей, но их стоимость выше.Альтернативы займу на консолидацию долга

Собственный капитал

Один из популярных способов погашения долга — использовать собственный капитал в своем доме. Ссуды под залог собственного капитала и кредитные линии под залог собственного капитала (HELOCs) позволяют заемщикам использовать свои дома в качестве залога в обмен на финансирование.Просто не забудьте учесть риски, если вы рассматриваете этот вариант. Кредитор может арестовать ваш дом, если вы не можете произвести платеж.Услуги по списанию долгов

Услуги по облегчению долгового бремени, обычно называемые компаниями по урегулированию долга, предлагают другой способ справиться с вашим долгом, если вы не можете претендовать на получение консолидирующего кредита. Эти компании обращаются к кредиторам и сборщикам долгов от вашего имени и пытаются погасить задолженность на меньшую сумму. Если вы решите воспользоваться услугами по облегчению долгового бремени (возможно, в качестве альтернативы банкротству), имейте в виду, что сборы, взимаемые этими компаниями, могут быть высокими.Не торопитесь, чтобы полностью изучить сборы, обзоры и другие детали перед подачей заявки. Также будет разумно сравнить несколько компаний по облегчению долгового бремени, прежде чем брать на себя обязательства.Кредитная консультация

Еще один вариант, который может помочь вам обуздать задолженность, — это консультирование по кредитным вопросам. Консультационные компании по кредитованию часто (хотя и не всегда) являются некоммерческими организациями. Помимо консультирования по вопросам долга, эти компании могут предлагать услугу, известную как план управления долгом или DMP.С помощью DMP вы делаете разовый платеж компании по кредитным консультациям, которая затем делит этот платеж между вашими кредиторами.Компания ведет переговоры о более низких процентных ставках и комиссиях от вашего имени, чтобы снизить ваши ежемесячные долговые обязательства и помочь вам быстрее погасить долги.

ОднакоDMP редко бывают бесплатными, даже если они предоставляются некоммерческой службой кредитного консультирования. Возможно, вам придется заплатить комиссию за установку в размере от 30 до 50 долларов, плюс ежемесячный сбор (часто от 20 до 75 долларов) компании кредитного консультирования за управление вашим DMP в течение трех-пяти лет.

Как выбрать лучший заем для консолидации долга?

Важно получить ссуду на консолидацию долга, которая соответствует вашему бюджету и поможет вам достичь своей цели по устранению долга.Многие кредиторы проведут предварительную квалификацию, не проводя тщательного расследования вашего кредита. Предварительная квалификация дает вам хорошее представление о ставке, сумме кредита и сроке кредита, на которые вы можете претендовать.

Затем вы можете использовать их, чтобы сравнить варианты и решить, какой из них лучше всего подходит для вас, на основе следующих факторов.

Годовые процентные ставки

Когда вы покупаете ссуду для консолидации долга, посмотрите на годовую процентную ставку и убедитесь, что срок выплаты удобен.

«Вы захотите максимально снизить процентную ставку по своему долгу, но не попадайтесь в ловушку слишком растягивания срока кредита, — говорит Грег Макбрайд, CFA, главный финансовый аналитик Bankrate». Дополнительные выплаты сведут на нет часть ваших сбережений ».

«Рассмотрите возможность внесения дополнительных платежей, чтобы вы платили ту же сумму в счет долга, что и до консолидации, но с более низкой ставкой, вы получите ее быстрее и с меньшими затратами.”

Стоимость кредита

Когда вы ходите по магазинам, сравните стоимость ссуды, например комиссию за выдачу кредита и другие сборы. Вы хотите быть уверены, что получаете наилучшую общую ситуацию, поэтому сравните общие затраты по ссуде. Вы можете обнаружить, что кредитор с комиссией может быть лучшим выбором из-за более низкой годовой процентной ставки, или вы можете понять, что комиссии перевешивают более низкую годовую процентную ставку.

Характеристики кредитора

Кредиторы могут не предлагать все те же функции, и некоторые функции могут сделать процесс консолидации и погашения долга более удобным для вас.Потенциальные полезные функции включают такие вещи, как новые кредиторы, производящие прямые платежи вашим предыдущим кредиторам, поэтому вам не нужно делать это самостоятельно, кредитный мониторинг, программы поддержки клиентов и другие программы обслуживания клиентов.

Часто задаваемые вопросы о кредитах на консолидацию долга

Как высокие процентные ставки влияют на мой долг?

Выплачивая ссуду, вы не просто возвращаетесь взятой вами сумме; вы также будете платить дополнительную сумму каждый месяц в виде процентов.Если у вас высокая процентная ставка, с вашего непогашенного остатка будет взиматься дополнительная плата, поэтому погашение долга может занять больше времени.

Предположим, у вас есть задолженность по кредитной карте на сумму 5000 долларов и по карте требуется минимальный платеж в размере 2 процентов от вашего баланса. Используя калькулятор кредитной карты, вы можете увидеть, что ваш минимальный платеж начинается с 100 долларов. Если у вас есть 5-процентная процентная ставка по этой карте, примерно 20 долларов вашего минимального платежа пойдут на проценты, а 80 долларов пойдут на основную сумму в первый месяц. Однако, если у вас 18-процентная процентная ставка, 75 долларов вашего платежа пойдут на проценты и только 25 долларов на основную сумму в первый месяц. Это также более чем вдвое увеличит количество времени, которое потребуется для выплаты ссуды, а сумма процентов, которые вы заплатите в течение периода погашения, будет более чем в два раза превышать первоначальный баланс кредитной карты.Каковы риски ссуды на консолидацию долга?

Один из самых больших рисков ссуды на консолидацию долга — это возможность попасть в более глубокую задолженность.Если вы не сможете обуздать расходы, из-за которых у вас возникли долги, ссуда на консолидацию долга вам не поможет. Если вы воспользуетесь ссудой для погашения своих кредитных карт, а затем снова начнете увеличивать остатки на карте, вы закопаетесь в более глубокую долговую яму.

Ежемесячные платежи тоже могут быть высокими. Поскольку вы выплачиваете ссуду по нескольким долгам, ваши ежемесячные платежи могут быть высокими; это не то же самое, что делать минимальные ежемесячные платежи по нескольким кредитным картам. Вы должны быть уверены, что сможете обрабатывать платежи до тех пор, пока кредит не будет погашен.

Сколько я могу сэкономить при консолидации долга?

Экономия будет у всех разная. Это будет зависеть от ваших процентных ставок с отдельными кредиторами по сравнению с вашей процентной ставкой после консолидации, а также от размера вашей задолженности.

Должен ли я консолидировать весь мой долг?

Нет. Вы можете выбрать, какие долги консолидировать, а какие будет выгоднее хранить отдельно, но убедитесь, что вы получаете достаточную общую выгоду, если решите консолидировать только часть своего долга.

Некоторые виды долгов, например, федеральные студенческие ссуды, не могут быть консолидированы с помощью ссуды на консолидацию долга или кредитной карты.

Как консолидация долга влияет на мои ежемесячные платежи?

Если у вас несколько типов долга, скорее всего, у вас будут разные сроки и суммы к оплате по каждому векселю. При консолидации долга вам нужно делать только один ежемесячный платеж. Вы будете знать, сколько будет вашего счета каждый месяц, потому что платежи будут установлены, когда вы получите ссуду на консолидацию долга.

Что такое консолидация долга и следует ли ее консолидировать?

Консолидация долга объединяет несколько долгов, обычно с высокой процентной ставкой, например по счетам по кредитным картам, в один платеж. Консолидация долга может быть хорошей идеей для вас, если вы можете получить более низкую процентную ставку. Это поможет вам сократить общий долг и реорганизовать его, чтобы погасить его быстрее.

Если вы имеете дело с управляемой суммой долга и просто хотите реорганизовать несколько счетов с разными процентными ставками, платежами и сроками погашения, консолидация долга — это разумный подход, который вы можете решить самостоятельно.

Время погашать долги

Зарегистрируйтесь, чтобы связывать и отслеживать все, от карт до ипотечных кредитов, в одном месте.

Как консолидировать долг

Есть два основных способа консолидации долга, оба из которых концентрируют платежи по долгу в одном ежемесячном счете.

Получите 0% процентную ставку, кредитную карту с переводом остатка: переведите все свои долги на эту карту и полностью оплатите остаток в течение периода действия акции. Вам, вероятно, понадобится хороший или отличный кредит (690 или выше), чтобы получить квалификацию.

Получите ссуду на консолидацию долга с фиксированной ставкой: используйте деньги ссуды для выплаты долга, а затем выплачивайте ссуду частями в течение определенного срока. Вы можете претендовать на получение ссуды, если у вас плохой или справедливый кредит (689 или ниже), но заемщики с более высокими баллами, скорее всего, будут претендовать на самые низкие ставки.

Два дополнительных способа консолидации долга — это получение ссуды под залог собственного капитала или ссуды 401 (k). Однако эти два варианта сопряжены с риском — для вашего дома или выхода на пенсию.В любом случае лучший вариант для вас зависит от вашего кредитного рейтинга и профиля, а также от отношения долга к доходу.

Калькулятор консолидации долга

Воспользуйтесь калькулятором ниже, чтобы узнать, имеет ли смысл для вас консолидация.

Когда консолидация долга — это разумный шаг

Для успеха стратегии консолидации необходимо следующее:

Ваши ежемесячные платежи по долгу (включая арендную плату или ипотеку) не превышают 50% вашего ежемесячного валового дохода.

Ваш кредит достаточно хорош, чтобы претендовать на получение кредитной карты 0% или ссуды на консолидацию долга под низкие проценты.

Ваш денежный поток постоянно покрывает выплаты по вашему долгу.

Если вы выберете консолидированный заем, вы сможете погасить его в течение 5 лет.

Вот сценарий, когда консолидация имеет смысл. Допустим, у вас есть четыре кредитные карты с процентной ставкой от 18,99% до 24,99%. Вы всегда вносите платежи вовремя, поэтому у вас хороший кредит.Вы можете претендовать на получение необеспеченной ссуды на консолидацию долга под 7% — это значительно более низкая процентная ставка.

Для многих консолидация показывает свет в конце туннеля. Если вы берете ссуду на трехлетний срок, вы знаете, что она будет погашена через три года — при условии, что вы своевременно вносите платежи и управляете своими расходами. И наоборот, минимальные платежи по кредитным картам могут означать месяцы или годы, прежде чем они будут погашены, при этом начисление процентов больше, чем первоначальная основная сумма.

Можно ли консолидировать кредитные карты?

Консолидируйте свой долг, если вы можете получить ссуду на более выгодных условиях и / или это поможет вам своевременно производить платежи. Просто убедитесь, что это объединение является частью более крупного плана по избавлению от долгов, и что вы не увеличиваете остатки на консолидированных картах. Прочтите о том, как решить проблему задолженности по кредитной карте.

Как работает ссуда на консолидацию долга?

Персональный заем позволяет вам расплачиваться с кредиторами самостоятельно, или вы можете использовать кредитора, который отправляет деньги прямо вашим кредиторам.Прочтите о шагах, необходимых для получения личной ссуды.

Вредят ли ссуды на консолидацию долга вашей кредитной истории?

Консолидация долга может помочь в получении кредита, если вы совершаете своевременные платежи или консолидация сокращает остатки на кредитных картах. Ваш кредит может пострадать, если вы снова увеличите остаток на кредитной карте, закроете большую часть или все оставшиеся карты или пропустите платеж по ссуде на консолидацию долга. Узнайте больше о том, как консолидация долга влияет на ваш кредитный рейтинг.

Когда консолидация долга не стоит того

Консолидация — не серебряная пуля для решения долговых проблем.Он не решает проблему чрезмерных расходов, которые в первую очередь создают долги. Это также не решение, если вы погрязли в долгах и у вас нет надежды выплатить их даже при сокращении выплат.

Если у вас небольшая долговая нагрузка — вы можете погасить ее в течение шести месяцев или года при текущих темпах — и вы сэкономите лишь незначительную сумму за счет консолидации, не беспокойтесь.

Если общая сумма ваших долгов превышает половину вашего дохода, а приведенный выше калькулятор показывает, что консолидация долга — не лучший вариант, вам лучше искать облегчение долгового бремени, чем топтаться на месте.

Моя большая ошибка при выплате долга по кредитной карте — и как ее избежать

Я нажал кнопку «отправить платеж» и почувствовал себя свободным.

Это был январь 2021 года. Я сидел в своей квартире в Бруклине, Нью-Йорк, и смотрел на выписки по кредитным картам на своем ноутбуке. После 10 месяцев составления бюджета я смог позволить себе погасить свой долг в размере 15 000 долларов — мой самый высокий остаток с 2010 года, когда я открыл свою первую кредитную карту.

Когда мне было 18 лет, мама предупредила меня: «Это только на крайний случай». Я определил «чрезвычайные ситуации» в общих чертах, например, зарядка лимузина для мальчишника моего брата или покупка костюма для работы.

Автор на Нью-Йоркской фондовой бирже берет интервью у Энди Пуйоля, основателя и генерального директора некоммерческой организации Building Homes for Heroes.

Брэндон Гомес

Я не одинок. По данным Федеральной резервной системы, в июле задолженность американцев, в основном по кредитным картам, достигла 998,4 миллиарда долларов. Возможно, пандемия стала тревожным сигналом: в прошлом году американцы выплатили рекордные 83 миллиарда долларов по кредитным картам, согласно исследованию, проведенному сайтом личных финансов WalletHub.

К счастью, я среди них.Но вместо того, чтобы потягивать свой праздничный мескаль, я сожалел об огромной ошибке: при выплате долга я полностью прекратил использовать свои карты, в результате чего один из моих двух счетов был закрыт «из-за бездействия».

Кажется тривиальным, но это имело последствия.

Как я выплатил 15 000 долларов долга по кредитной карте

Сначала я искал простые решения.

Мой банк не предлагал никаких услуг рефинансирования , , поэтому я подал онлайн-заявку на получение карты консолидации долга , чтобы собрать мой долг в виде одного ежемесячного платежа с низким процентом.Но мой баланс был слишком высок, и на моем экране промелькнуло слово «отказано».

Затем началась пандемия. Не готовый к новым финансовым «лежачим полицейским», я составил строгий бюджет. Я не мог заработать больше денег, но мог сократить расходы.

Во-первых, я вложил 4000 долларов из своего чрезвычайного фонда в 5000 долларов на погашение долга — стратегия, одобренная экспертом по личным финансам Дэйвом Рэмси, как отмечалось в CNBC Make It в 2018 году.

Мои федеральные студенческие ссуды были отсрочены, то есть мои ежемесячные выплаты были приостановлены вместе с начисляемыми процентами.Поэтому я изменил бюджет, отправив платежи по студенческому кредиту до пандемии в счет долга по кредитной карте вместо .

Добавьте мои первые два государственных стимулирующих чека на общую сумму 1800 долларов, и мой долг упал до 5950 долларов за три простых шага.

Автор присматривает за щенком своего друга Чарли, чтобы заработать немного денег.

Брэндон Гомес

Я продолжал оплачивать минимум своих карт, 419 долларов в месяц. Через 10 месяцев мой долг упал до 1760 долларов. Денежные средства компенсировали разницу: дополнительные выходные сидели за собаками и продавали старые вещи.

К январю мой долг был выплачен. Две недели спустя банк, который представлял одну из моих карт, прислал мне письмо: «К сожалению, мы приняли решение закрыть счет вашей кредитной карты».

Моя неожиданная ошибка — и ее последствия

Я думал, что все сделал правильно.

Я не хотел увеличивать свой долг при его погашении, поэтому я не использовал свою карту, пока не достиг нулевого баланса. Но мой банк пометил счет как «неактивный» и без предупреждения закрыл мою кредитную линию.

Моя кредитная оценка упала с «хорошей» до «плохой» в одночасье. Как я не знал?

«Если вы недоиспользуете кредит, то есть не вкладываете ничего в него на постоянной основе, они могут иногда их закрыть», — объясняет Тим Маурер, член Совета финансовых консультантов CNBC. «Это может повредить вашему кредитному отчету».

Это из-за показателя, называемого отношением долга к кредитному портфелю. Это сумма использованного кредита по сравнению с тем, что доступно. Если то, что доступно, падает, ваш коэффициент повышается, что ухудшает ваш счет.

Мой доступный кредит уменьшился вдвое, когда моя карта закрылась.

«Бездействие — наиболее частая причина уменьшения кредитного лимита», — говорит Тед Россман, старший аналитик по кредитным картам на веб-сайте по личным финансам Bankrate. « Мы видели это во время прошлых рецессий, когда кредиторы нервничали, клиенты не возвращали им деньги».

В 2008 году Федеральная резервная система обнаружила, что 20% банков сокращают лимиты кредитования основных заемщиков. Это произошло снова во время пандемии, согласно данным опроса старших кредитных специалистов Федеральной резервной системы.

Я поговорил с тремя представителями службы поддержки клиентов, чтобы повторно открыть мою карту. Каждый сказал мне, что мне придется повторно подать заявку на новую карту. С «плохим» кредитным рейтингом у меня было меньше шансов на одобрение.

Пробовать не стоило, так как у меня осталась другая кредитная карта. Но поскольку эксперты рекомендуют использовать 30% или меньше вашего доступного кредита, а теперь у меня гораздо меньше доступных кредитов, у меня есть строгий лимит расходов, который я постоянно отслеживаю.

Как правильно использовать свой кредит — даже при погашении долга

Не существует надежного решения, позволяющего избежать моей ситуации, кроме в первую очередь избежания долгов — но вы можете помнить о некоторых хитростях.

Метод, который Россман рекомендует держать в страхе от кредитных мониторов, на удивление прост. «Периодическое использование карты, даже для небольших покупок, которые вы оплачиваете сразу, может помочь вам предотвратить нежелательные скидки», — говорит он.

Но, в зависимости от вашего банка, вам, возможно, придется использовать эту карту не только «время от времени». В прошлом году, по словам Россмана, он получил письмо о том, что один из его кредитных лимитов был сокращен вдвое, поскольку он редко использовал более 10% своего лимита. «Я использовал его, но не очень часто», — говорит он.

Россман быстро позвонил в службу поддержки клиентов своего банка и спросил его старый лимит. К счастью, банк сказал «да», но, по словам Россмана, это будет происходить не каждый раз.

Не используйте более 30%. Всегда используйте более 10%. Найти эту золотую середину сложно. Кажется невозможным делать это регулярно, но я придерживаюсь этого.

Сегодня у меня все еще активна одна кредитная карта. Я устанавливаю лимиты на ежемесячные платежи и оплачиваю выписку вовремя и полностью. С начала 2021 года мой кредитный рейтинг вырос на 20 пунктов.

Я использую свой бюджет погашения — 419 долларов в месяц и выплаты по студенческому кредиту, которые все еще отсрочены, — чтобы восстановить свой чрезвычайный фонд.

Впереди наверняка будет еще одна неровность. Когда это произойдет, я сделаю глубокий вдох и снова начну исследование.

А пока я собираюсь полакомиться мескалем.

Зарегистрируйтесь сейчас: Узнайте больше о своих деньгах и карьере с помощью нашего еженедельного информационного бюллетеня

Не пропустите:

Комиссия за овердрафт достигла еще одного рекорда в этом году. как их избежать

Вот сколько у вас было бы денег, если бы вы 10 лет назад вложили 1000 долларов в пиццу Domino’s

Стоит ли мне брать ссуду для выплаты долгов?

«У меня задолженность по студенческой ссуде, и за последние три года я накопил задолженность по кредитной карте на сумму около 6000 долларов.Я подумываю взять личный заем. Является ли это наиболее эффективным способом погашения долга? »Рекламы частных кредиторов могут быть убедительными:« Вы бы предпочли заплатить 16% по кредитной карте или 6% по ссуде? »

Но приносит ли это прибыль смысл брать в долг для выплаты долга?

Дэйв Рэмси, радиоведущий и писатель, известный своим пренебрежением к долгам, предупредил об опасностях программ консолидации долга, но также о важности устранения причин, лежащих в основе вашего долга. уничтожив его.

Тем не менее, получение ссуды может быть эффективным способом для некоторых людей расплатиться с долгами, — говорит Анджела Коулман, сертифицированный специалист по финансовому планированию с Unified Trust.

«Это не универсальный вариант, — говорит Коулман. «Вы хотите найти лучший способ справиться со своим долгом. Возможно, вы захотите получить личный заем и получить более выгодную процентную ставку, перейти к более качественному долгу и иметь единственный платеж для управления».

Для многих это работает. Но Коулман предупреждает: «Есть вещи, о которых вам нужно знать при поиске личной ссуды.«

Зачем нужен личный заем?

Хотя основная идея кредитных компаний состоит в том, что вы снизите свою процентную ставку, в реальности может не быть значительного улучшения ставки.

Конечно, ставка будет варьироваться в зависимости от вашего кредита и продолжительности ссуды, но в конечном итоге выгода от вашего кредита может быть еще больше. Личные ссуды считаются задолженностью в рассрочку, в отличие от возобновляемой задолженности по вашей кредитной карте.

«Проценты, которые вы платите по индивидуальной ссуде, не будут намного более выгодными, чем по вашей кредитной карте, но поскольку это ссуда в рассрочку, она рассматривается более благоприятно в отношении вашего кредита», — говорит Коулман.

Вы также можете получить выгоду от оптимизации счетов.

«В зависимости от ситуации люди могут рассматривать это как консолидацию долга», — говорит Коулман. «Если бы они получили достаточно крупную ссуду, чтобы погасить внешний долг, они бы платили только один счет по ссуде каждый месяц.«

Не покупайте первый найденный кредит

С личными ссудами нужно опасаться многих вещей.

« Есть много кредиторов, которые очень легко предоставят кредит », — говорит Коулман, «но это дорого обходится, включая более высокую процентную ставку или менее выгодные условия по ссуде».

Вы можете получить ссуду в традиционном банке, онлайн-кредиторе, одноранговом кредиторе или кредитный союз Коулман рекомендует изучить предложения кредитных союзов.

«Кредитные союзы обычно имеют более выгодные процентные ставки для их членов», — говорит Коулман. Кредитные союзы могут взимать только до 18% годовых, в то время как другие кредиторы могут взимать гораздо больше.

Удостоверьтесь, что ваша процентная ставка снизится.

Одна из основных целей личного кредита — снизить стоимость обслуживания долга. В этом не будет никакого смысла, если вы уйдете с более высокой процентной ставкой, чем ваша кредитная карта. Возможна более низкая процентная ставка, особенно если вы держите кредит под контролем.

«Если у вас есть хороший кредит для обеспечения личной ссуды, — говорит Коулман, — процентная ставка, скорее всего, будет благоприятной».

Вы также захотите сравнить срок ссуды. Некоторые кредиторы могут предложить ссуду на 3, 5 или 7 лет с повышением процентных ставок на более длительные сроки. Вам нужно будет рассчитать, сколько процентов вы будете платить в течение срока кредита.

У некоторых кредиторов есть дополнительные условия к своим предложениям, такие как предоставление кредитов только заемщикам с отличной кредитной историей или взимание дополнительной платы, если вы не участвуете в системе автоматической оплаты.

После того, как вы получите ссуду, ваша работа только началась.

Хотя управление ежемесячными выплатами долга может быть проще с помощью личного займа, управление новым долгом требует некоторой работы.

Вам нужно не только выплатить новую ссуду, но и сохранить свой кредит, избегая при этом кредитной карты с нулевым балансом в качестве приглашения потратить деньги.

После того, как вы погасите свою кредитную карту, не закрывайте ее, говорит Коулман, потому что это отрицательно скажется на вашей кредитной истории.

«Но вы не хотите рассматривать эту кредитную карту как дополнительный источник финансирования, с которым у вас могут возникнуть еще большие проблемы», — сказала она. «Это ключ. Ты не хочешь использовать карту. Но ты тоже не хочешь ее закрывать. Может, просто разрежь ее».

CNNMoney (Нью-Йорк) Впервые опубликовано 12 апреля 2018 г .: 14:57 по восточному времени

Следует ли мне расплачиваться по кредитным картам (20 000 долларов США) перед тем, как идти в банк за ссудой на недвижимость?

Как правило, рекомендуется полностью погасить задолженность по кредитной карте перед подачей заявки на ссуду на недвижимость.

Во-первых, вы, вероятно, будете платить большие деньги в виде процентов (денег, которые вы сможете направить на другие цели, например, на выплату ипотечного кредита, после того, как ваш долг будет погашен).

Допустим, вы обязуетесь выплатить долг по кредитной карте в течение года. Скажем, средний A.P.R. по вашим картам составляет 16 процентов (что составляет около в среднем по стране для счетов кредитных карт , по которым были начислены проценты). В этом случае вы заплатите около 1800 долларов в виде процентов. Это серьезные наличные расходы, и, конечно, вы можете в конечном итоге заплатить больше, если не вернете 20 000 долларов в течение года.

Во-вторых, наличие большой суммы долга может означать, что вы снизите свои шансы получить одобрение на получение жилищного кредита. Это происходит из-за того, что известно как отношение вашего долга к доходу (D.T.I.), которое является одним из многих факторов, которые кредиторы проверяют, прежде чем одобрить вам ипотеку.

Нам неизвестен ваш доход, есть ли у вас другие долги помимо остатка на кредитной карте, поэтому вот как вы можете рассчитать свой D.T.I .:

(общие ежемесячные повторяющиеся платежи по долгу) / (общий валовой ежемесячный доход) = отношение долга к доходу

Итак, предположим, что вы задолжали 1500 долларов в месяц по выплате долга (например, студенческие ссуды, автокредиты или задолженность по кредитной карте), и вы зарабатываете 4000 долларов в месяц.Соотношение вашего долга к доходу составит 37,5%.

В большинстве случаев максимальное значение D.T.I. для обычной ипотеки (это ипотека, не застрахованная никакими государственными учреждениями, и это наиболее часто используемый вид жилищной ссуды) составляет 43 процента . Для крупных займов максимальное отношение долга к доходу будет варьироваться в зависимости от ипотечного кредитора, кредитной программы и инвестора.

Даже если ваш D.T.I. меньше 43 процентов, вы не обязательно можете претендовать на лучшую процентную ставку. Большинство кредиторов считают модель идеальной D.Т. составлять 36 процентов дохода заемщика , что может привести к более выгодной ставке.

Итак, важно сосредоточиться в первую очередь на выплате долга по кредитной карте с высокой процентной ставкой.

И если вы в конечном итоге погасите долг по кредитной карте и получите лучшее соотношение долга к доходу, то, возможно, будет лучшим финансовым решением остаться арендатором. Посмотрите на калькулятор арендной платы и покупки , чтобы узнать, действительно ли вам лучше покупать дом.

Управление долгом: 3 способа найти правильный баланс

Долг.Это факт жизни.

Отсутствие долгов — это здорово, но для большинства это нереально. И это нормально. Мало кто может заплатить наличными, чтобы купить дом, машину или получить образование в колледже. Тем не менее, разумно понимать свой долг и управлять им надлежащим образом.

Не все долги плохи.

На самом деле, вам нужна какая-то кредитная история, чтобы претендовать на ссуду, когда она вам действительно нужна.

«Многие из нас запрограммированы на то, чтобы затаить вину, когда мы должны деньги. Не имеет значения, будет ли это физическому лицу, ипотечной ссуде или компании-эмитенту кредитной карты.Главное — выяснить, какой уровень долга вам подходит », — говорит Хизер Уинстон, помощник директора по финансовым консультациям и планированию компании Principal ® .

Winston предлагает несколько практических правил:

28% от ежемесячного дохода до налогообложения

Максимальный платеж по ипотеке (основная сумма, проценты, налоги и страхование)

36% от ежемесячного дохода до налогообложения

Максимальные фиксированные выплаты по долгу (ипотека, автокредит, студенческие ссуды и т. Д.)

Вы не одиноки.

В недавнем опросе мы спросили потребителей, вносят ли они какие-либо финансовые изменения в результате COVID-19, и 21% сказали, что собираются выплатить долг . *

Способы найти правильный баланс

1. Знайте, что вы должны.

Это все равно что записывать все, что вы едите, когда пытаетесь стать здоровым. Вы делаете это, чтобы знать, где вы стоите.

Для долга запишите остаток, процентную ставку и минимальный платеж. Зарегистрируйте это в нашей таблице управления долгом (PDF).

2. Оплатите.

Оцените свои долги по размеру или процентной ставке. Затем решите, как с этим бороться.

Метод снежного кома: Сосредоточьтесь на выплате в первую очередь счета с наименьшим балансом. Продолжайте вносить минимальные платежи по прочим долгам. После выплаты первого долга переходите к следующему долгу с наименьшим остатком. Это может быть правильным методом, если вас мотивирует исчезновение небольших остатков.

Метод более высокой процентной ставки : Сначала сосредоточьтесь на долге с самой высокой процентной ставкой.Как только вы заплатите один, работайте над тем, у которого следующая по величине процентная ставка. Продолжайте вносить минимальные платежи по прочей задолженности. Если вы хотите платить меньше в течение срока кредита, этот метод может быть для вас.

«Когда вы выплачиваете долг с более высокой процентной ставкой, это обычно дает вам более долгосрочную покупательную способность», — говорит Уинстон. «Но в конечном итоге делайте то, что лучше всего подходит для вас. Ключ в том, что независимо от того, какой метод вы выберете, выберите один и сосредоточьтесь на нем ».

Когда вы выплачиваете долг с более высокой процентной ставкой, это обычно дает вам более долгосрочную покупательную способность.”

Хизер Уинстон , помощник директора по финансовому консультированию и планированию

3. Управляйте своим долгом.

Продолжайте управлять своим долгом в рамках общего финансового плана.

- Настроить регулярные автоматические платежи . Несвоевременная оплата может повредить вашему кредиту, к тому же вы можете получить штраф. Автоплата может стать вашим другом.

- На погасите долг быстрее , сократите расходы из своего бюджета или увеличьте свой доход.

- Одолжите smart и хорошенько подумайте, прежде чем брать в долг.Прочтите «5 вопросов, которые нужно задать, прежде чем брать в долг». Если вы планируете финансировать будущие расходы (купить дом в следующем году или заплатить франшизу, потому что у вас будет ребенок), учтите это в своем общем финансовом плане.

- Для долга по кредитной карте договоритесь о более низкой процентной ставке . Позвоните по более низкой цене, и вы можете ее получить. Или рассмотрите хорошую кредитную карту с переводом баланса, которая позволяет вам переводить долг на карту с нулевым процентом в течение определенного периода времени. Но прочтите мелкий шрифт.Вы не хотите, чтобы вас застали врасплох, когда период акции закончится.

- Рефинансирование . Вы можете сэкономить деньги, тем более что процентные ставки сейчас очень низкие. Или объединить долг , чтобы вы сделали один платеж. Просто ознакомьтесь с условиями — в процессе могут взиматься сборы.

Знайте свой кредитный рейтинг.

Не забывайте о своем кредитном рейтинге . Знайте это и перепроверяйте каждый год. Вот как запросить бесплатную копию. (Это единственный веб-сайт, авторизованный федеральным правительством.)

Конечно, помогает выплата остатка по ссуде. Наличие большого долга может повлиять на ваш счет, особенно большой долг по кредитной карте. Исправляйте ошибки в своем кредитном отчете, как только вы их обнаружите. Более высокие баллы обычно означают более легкое одобрение ссуд.

Узнайте больше, прочитав «3 шага, чтобы понять свой кредитный рейтинг и сохранить его здоровым».

36 Финансовые решения Люди сожалеют

Мы попросили членов сообщества BuzzFeed поделиться своими худшими финансовыми решениями.Поскольку колледж — это одна из самых крупных инвестиций, которую человек делает (средний долг студента в США составляет более 32000 долларов), неудивительно, что многие из ответов касались школы — получение больших студенческих ссуд, выбор неправильной программы или нет. понимание процесса финансовой помощи. Другие рассказывали истории о бывших партнерах, автомобилях и кредитных машинах. Один человек даже признался, что, хотя он любит свою жену, он сожалеет, что женился на ком-то, у кого так много долгов.

Подобные переживания причиняют боль, и о них трудно говорить.Мы попросили читателей рассказать о своих ошибках, чтобы, надеюсь, вы смогли на них поучиться.

Вот 36 важных финансовых решений, о которых люди сожалеют.

1. Ее ссуды в значительной степени разрушают нашу жизнь.

Я вышла замуж за человека, у которого была большая задолженность по студенческой ссуде. Не поймите меня неправильно, я люблю свою жену больше всего на свете, но если бы я знал, что ее кредиты могут негативно повлиять на нашу жизнь, я мог бы поступить иначе.Ее ссуды в значительной степени разрушают нашу жизнь. Они сделали это так, что мы практически ничего не можем сделать, хотя мы оба хорошо зарабатываем. Нет ни отпусков, ни новой одежды, ни новых автомобилей, ни сберегательного счета, ни пенсионных счетов, борьбы каждый месяц и особенно во время праздников, когда мы не можем позволить себе покупать подарки нашим семьям. В нашей жизни нужно думать о каждой копейке. Мне почти 40 лет, и я в плену у ее долга. Я не думаю, что люди осознают, насколько разрушительными могут быть студенческие ссуды.Теперь она выплатила больше, чем была получена по первоначальной ссуде, но по-прежнему имеет задолженность на ту же сумму, что и взяла. Если вы не можете сделать двойные или тройные платежи, они просто никогда не исчезнут. В настоящее время мы платим более 10 000 долларов в год только на ПРОЦЕНТЫ. Это убивает нас как в финансовом, так и в психологическом плане. От стресса ВСЕГДА нет перерыва. Если бы я мог вернуться, я бы остался с женой, но не женился бы на ней, и я бы разделил наши финансы. Я знаю, что звучу как бесчувственный придурок, но того количества беспокойства, которое я сделал по поводу ее ссуд, хватит на две жизни.

—даверожер

2. Я задолжал 150 000 долларов в возрасте 25 лет.

Собираюсь в институт. Я знаю, что в наши дни нельзя начинать карьеру без диплома. Но иметь задолженность в размере 150 000 долларов в возрасте 25 лет — это душераздирающая боль. Я даже не могу позволить себе медицинскую страховку на работе из-за выплат по кредиту. Кажется, я даже не могу начать свою жизнь.

—juliannat411366c73

3.Я оплатила учебу бывшего мужа в колледже.

После того, как он прошел большую часть своего продвижения по службе, он сбежал с одним из моих ближайших друзей.

—invalidusername01

4. После колледжа я устроился на «временную» работу.

После колледжа я устроился на «временную» работу вместо того, чтобы сразу заняться тем, чем должен был заниматься. Прожил там два года и жил за счет кредитных карт, потому что моя зарплата была очень низкой, но я был слишком разорен, чтобы переехать в два штата и жить с родителями.Я сильно вырос как личность, но теперь у меня большая задолженность по кредитной карте. После этого было очень сложно найти «настоящую» работу, и я на много лет отстал от того, где должен был быть в своей карьере, из-за чего я оказался в финансовом отставании по сравнению с моими друзьями. Мне следовало делать более размеренные шаги, а не прыгать ради чего-то легкого / веселого по прихоти.

—eviet4c8ae06b0

5. Я продал кучу опционов на акции, чтобы реинвестировать их в пенсионные фонды.

Я начал с интернет-стартапа в 1997 году. Они выплатили небольшое количество опционов на акции, стоимость которых с годами росла в геометрической прогрессии, особенно за счет дробления. Я продержался там пять лет, позволяя полностью отказаться от своих возможностей. Когда я ушел на менее стрессовую работу, они стоили несколько сотен тысяч.

Если бы я просто держался за свое полное портфолио, не касаясь его, я мог бы сегодня уйти на пенсию. Электронная компания огромна. Вместо этого я продал пачку, чтобы реинвестировать в пенсионные фонды — это не ПЛОХАЯ идея, но она выросла на часть стоимости акций.И каждый раз, когда я чувствовал, что он достиг своего пика, что заставляло меня продавать немного, он снова начинал, делая мою продажу постоянно плохой идеей.

Теперь я должен продавать некоторые из них каждый год, чтобы оставаться «на пенсии», работая на другой работе — они, вероятно, исчезнут, когда заработает мой пенсионный фонд. Если бы я оставил его в покое и поверил в его рост, я бы жил как король теперь на всю оставшуюся жизнь. Ни одно из моих вложений не окупилось.

—зутер

6.Ипотечная компания, а также наш агент по недвижимости воспользовались нами.

Покупка дома в 2004 году, когда они бросали ипотечные кредиты всем и каждому. Мы были молоды, наивны и понятия не имели, что делаем, и ипотечная компания, так же как и наш агент по недвижимости, в полной мере воспользовались этим фактом, лол. Мы не вкладывали деньги в более старый дом, и у нас не было фиксированной ставки, поэтому наша ипотека выросла до астрономической суммы, и мы изо всех сил пытались справиться с выплатами.Мы сделали несколько «модификаций кредита», поскольку рефинансирование было невозможным. Но если и в конечном итоге наш платеж был снижен, то он составлял самое большее 30 долларов, что не сильно помогло. Вдобавок к этому нам пришлось заменить кондиционер и водонагреватель в течение первого года (несмотря на то, что оценщик сказал, что они были в хорошем состоянии), а затем через два года у нас была утечка плиты, из-за которой нам пришлось заменить все трубопроводов по всему дому. С годами содержать дом в хорошем состоянии стало просто невозможно — нам нужна была новая крыша, окна (оригинальные окна начала 80-х годов ничего не сделали для климат-контроля в доме) и было много внешней древесины, которую нужно было заменить. , среди прочего.Мы провели так много бессонных ночей, беспокоясь о выплатах и обрушении дома вокруг нас, что в конце концов мы поняли, что просто должны выбраться отсюда, иначе мы утонем в этом навсегда. Кроме того, мы не хотели, чтобы этот дом стоил нам наших отношений, поскольку у нас были ненужные ссоры только из-за того, что мы были в таком большом стрессе. Мы попытались провести короткую продажу (прямая продажа была невозможна из-за необходимости ремонта), но этого не произошло, и Wells Fargo отказал нам в выдаче права выкупа.Таким образом, мы были вынуждены просто отпустить его и переехать. Это сильно подорвало нашу репутацию, но мы были очень счастливы, выбравшись из этого кошмара.

—toddye

7. Я получил ссуду на учебу в кулинарной школе.

Думаю, все мои финансовые проблемы связаны с одним очень плохим решением: я получил студенческую ссуду, чтобы пойти в кулинарную школу. Хуже всего было то, что если бы я подождал всего три месяца, я был бы достаточно взрослым, чтобы не считаться финансовым положением моих родителей, и имел бы право на финансовую помощь.Если бы я мог вернуться в прошлое, я бы дал себе пощечину и сказал бы себе не тратить зря время. (Никогда ничего не делал со степенью — я понял, что, хотя я люблю готовить, работа на профессиональной кухне может быть не для меня.) Хотел бы я хотя бы подождать эти несколько месяцев.

После этого одно неудачное финансовое решение сменяло другое: три машины вышли из строя (из этого был извлечен урок: иногда в долгосрочной перспективе дешевле просто купить новую машину), взяты еще две ссуды (одна ссуда на консолидацию долга и другой — ссуду на покупку автомобиля), и мне звонят коллекторы и, возможно, придется подать заявление о банкротстве.К тому же мой отец был подписан на эти ссуды, так что я тоже испортил его кредит, что заставляет меня чувствовать себя дерьмом. У меня только что родился ребенок, так что теперь у меня тоже есть больничные счета.

К счастью, у меня хорошая работа, и мой муж только что получил хорошую работу, так что, возможно, при тщательном составлении бюджета мы сможем взять этот долг под контроль.

—врач-компаньон77

8. Я зарегистрировал кредитную карту и снял два сникерса.

Когда мне было 18, я был достаточно взрослым, чтобы самостоятельно оформить кредитную карту, я работал в розничном магазине и однажды забыл свою дебетовую карту.Я был голоден и хотел что-нибудь съесть, поэтому подписался на кредитную карту и снял с нее два сникерс-бара примерно за 5 долларов. Я не знаю, почему я был таким, каким был, но решил просто НЕ платить по кредитной карте, и в итоге получил штраф за просрочку платежа почти до 500 долларов. Я игнорировал заявления, пока мне не пришлось попросить мою семью помочь мне с этим чудовищем векселя, и только сейчас он выпал из моей кредитной истории три года спустя. Взрослеть — это сложно, но, к счастью, теперь в моем браке я материально ответственная!

—k44fc49913

9.Более дешевый вариант не всегда лучший.

Мои худшие финансовые ошибки иногда заключаются в более дешевом пути экономии денег. Я купил велосипед за 600 долларов, живя в Японии, и использовал его каждый день. Да, мне он понравился, но я много таскал велосипед и хотел что-то более легкое и быстрое. В итоге я понес убытки и купил велосипед получше за 1500 долларов. Когда я вернулся в Мичиган, я купил машину за 3000 долларов, которая в итоге превратилась в лимон, и вложил в нее 15 000 долларов. Теперь я финансирую машину за 15 000 долларов (которую я могу себе позволить), и она почти новая.

Я купил дом за 110 000 долларов (ХОРОШО ниже моего бюджета), в котором нет гаража, хотя гараж был ЕДИНСТВЕННОЙ вещью в моем списке «потребностей». Теперь я собираюсь поставить в гараж за 25000 долларов.

Мой совет (который я, кажется, никогда не усвоил): более дешевый вариант не всегда лучший.

—коринг2

10. Я профинансировал мотоцикл моей бывшей невесты.

Почти через полтора года занимаюсь этим.Мне нужно привлечь полицию, и я плачу за это каждый месяц, а я даже не видел велосипед за год. Еще есть задолженность в 8000 долларов. Самая большая ошибка.

—samanthaa49b88eb64

11. Я так любил машину, что уговорил себя.

Финансирование автомобиля за 30 000 долларов, когда я была беременна, не работала и не оплачивала счета за квартиру. Какой гений, правда? … Мне так понравилась машина, что я уговорил себя.

—ашлейливас

12. Я позволяю родителям позаботиться о финансовом планировании учебы в колледже.