Оценка стоимости бизнеса: методы и подходы

Бизнес – это не только процесс производства товаров и услуги и извлечения прибыли, это еще товар на рынке, поэтому оценка бизнеса имеет большое значение. Читайте, в каких случаях она требуется, какие есть методы оценки и кому ее можно доверить.

Ключевые концепции оценки стоимости бизнеса

Оценивая бизнес, мы анализируем то, что он принесет в будущем, но в том виде, как есть на момент оценки. При оценке не предполагается никаких дополнительных инвестиций, иных вложений или условий, мы исходим только из текущего состояния и эффективности активов, оценки емкости и динамики рынка.

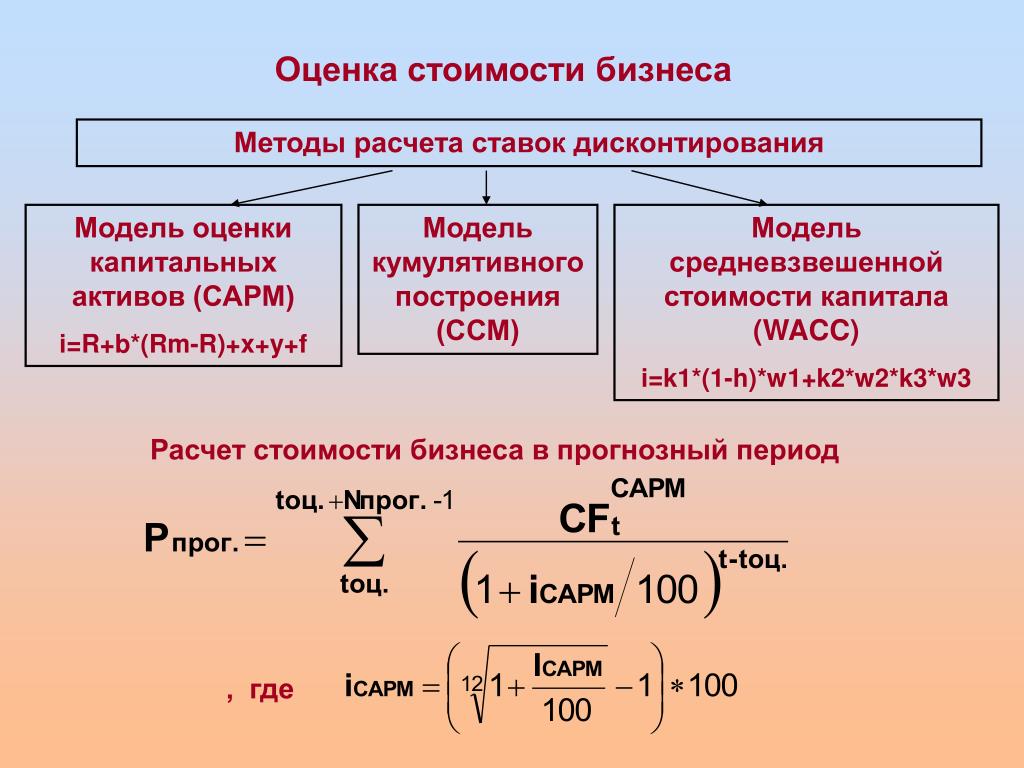

Также мы должны учитывать временную стоимость денег. Суммы на счетах сегодня имеют большую ценность, чем те же самые суммы через год, а суммы через год дороже тех же сумм через два года. Это не только вопрос инфляции, но и предпочтений – человек всегда хочет иметь и владеть здесь и сейчас, а не завтра и где-то далеко. Временная стоимость денег учитывается при оценке в ставке дисконтирования.

В основу оценки ложится предположение о наилучшем, то есть максимально эффективном использовании активов бизнеса.

Риски

В реальности все сделанные предположения и оценки могут быть ошибочны, не точны. Мы не располагаем всей полнотой информации, которая требуется для принятия решений, даже при условии использования мощных средств компьютерного моделирования доступных в настоящее время. Поэтому аналитики должны учитывать риски: либо используя сценарный подход, либо корректируя в ставку дисконтирования.

Мы оцениваем бизнес, исходя из предположения, что он будет работать бесконечно долго, он устойчив, но спрогнозировать его динамику мы можем на относительно короткий срок.

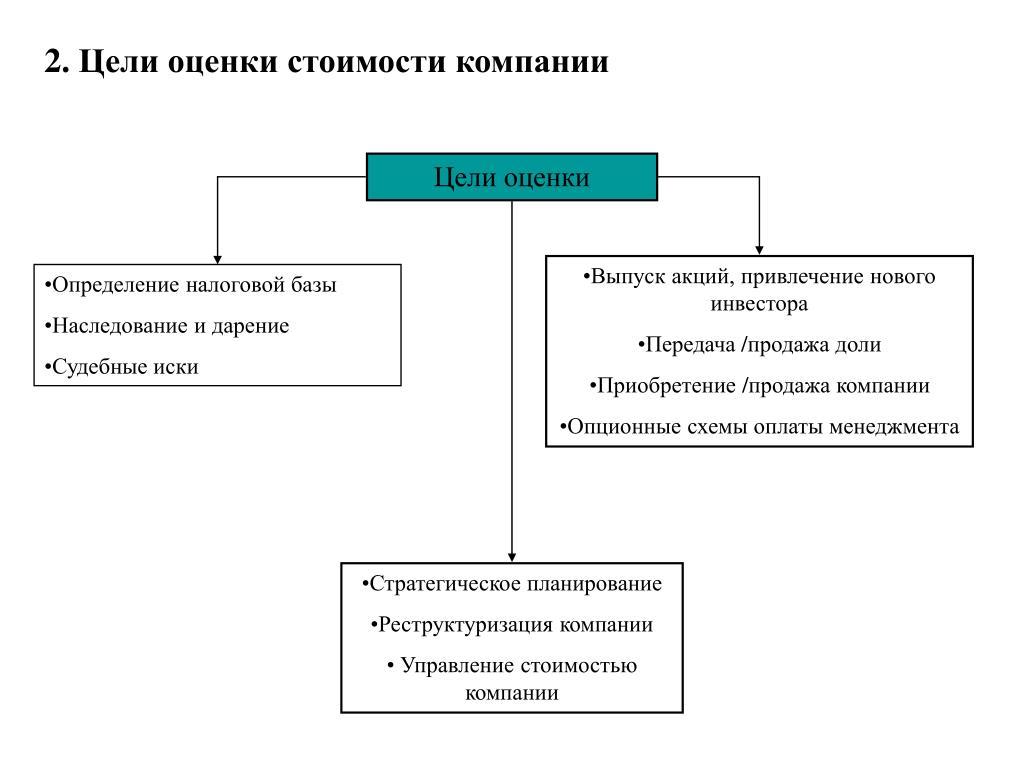

В каких случаях требуется оценка бизнеса

Понимая оценку бизнеса, как достигнутый результат деятельности менеджмента, сфер применения такого исследования несколько. Рассмотрим их далее.

Оценка для целей продажи

В первую очередь мы оцениваем бизнес, когда предполагаем его продать – полностью или частично. Например, продажа компании целиком, продажа пакета акций или доли, продажа отдельного подразделения, филиала, предприятия из состава холдинга, производственной площадки. Под эту задачу также подпадают IPO – первичное размещение акций на фондовом рынке, ICO – первичное размещение токенов в экономике-blockchain.

Например, продажа компании целиком, продажа пакета акций или доли, продажа отдельного подразделения, филиала, предприятия из состава холдинга, производственной площадки. Под эту задачу также подпадают IPO – первичное размещение акций на фондовом рынке, ICO – первичное размещение токенов в экономике-blockchain.

Оценка рыночной стоимости бизнеса требуется и покупателю и продавцу. Только одному надо, чтобы оценка была ниже – и он будет крайне пессимистично оценивать перспективы бизнеса, стремиться ухудшить предпосылки. А другому нужно завысить оценку, используя самые оптимистичные прогнозы, наибольшие из имеющихся коэффициентов. Обе стороны к этой ситуации относятся с пониманием и, используя каждый свою оценку, движутся к компромиссу, который и станет в результате ценой сделки.

Оценка при привлечении средств в действующий бизнес

Необходимость в оценке также появляется в случае привлечения средств – заём, кредит, эмиссия облигаций, когда требуется оценка бизнеса, его долей, акций как объекта залога, гарантий обеспечения возврата привлеченных средств.

Стоимость компании — основной критерий успешности деятельности менедмента и роста благосостояния собственников

Оценка бизнеса, как критерий его эффективности

Современный подход акцентирует внимание на стоимости компании, как основного критерия успешности деятельности менедмента и роста благосостояния собственников. Капитализация компании и динамика этого показателя говорят о перспективах бизнеса больше, чем дивидендные выплаты собственнику. На развитых финансовых рынках собственники получают свой доход, торгуя акциями или фиксируя прибыль, продавая бизнес стратегическому инвестору с прибылью, а не выводя деньги из бизнеса. Поэтому для собственников стоимость компании – это важный показатель, который они ставят в качестве критерия работы и мотивации менеджмента, и требуют регулярного расчета и обоснования этого показателя для контроля своих активов. Методика оценки бизнеса в этом случае разрабатывается, согласовывается с собственником и менеджментом, а затем регламентируется для использования длительном временном горизонте, чтобы получать регулярно прозрачные и сравнимые оценки.

Оценка стартапа

Особняком стоит оценка бизнеса в случае стартапа. Ее цель – оценить стоимость для распределения долей в компании между основателем и первым инвестором. Оценка строится на предположении, что к моменту выхода из проекта стартап будет приносить не менее какого-то целевого значения прибыли. И оцененная на основе данной прибыли компания сможет быть продана стратегическому инвестору или выйти на IPO, что принесет многократный доход на вложенный капитал инвестору. В данном случае оценка делается на гипотетических построениях для бизнеса, который еще не существовал, не работал и не приносил не только прибыли, но даже зачастую выручки.

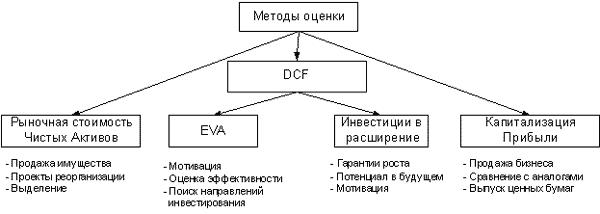

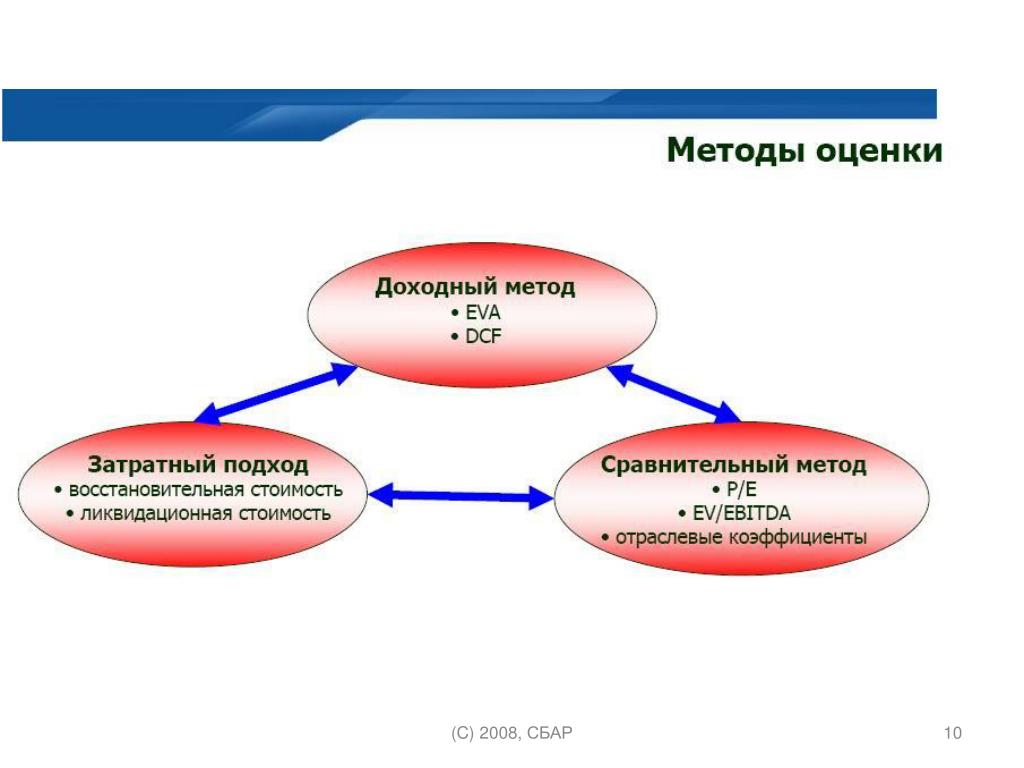

Методы оценки бизнеса

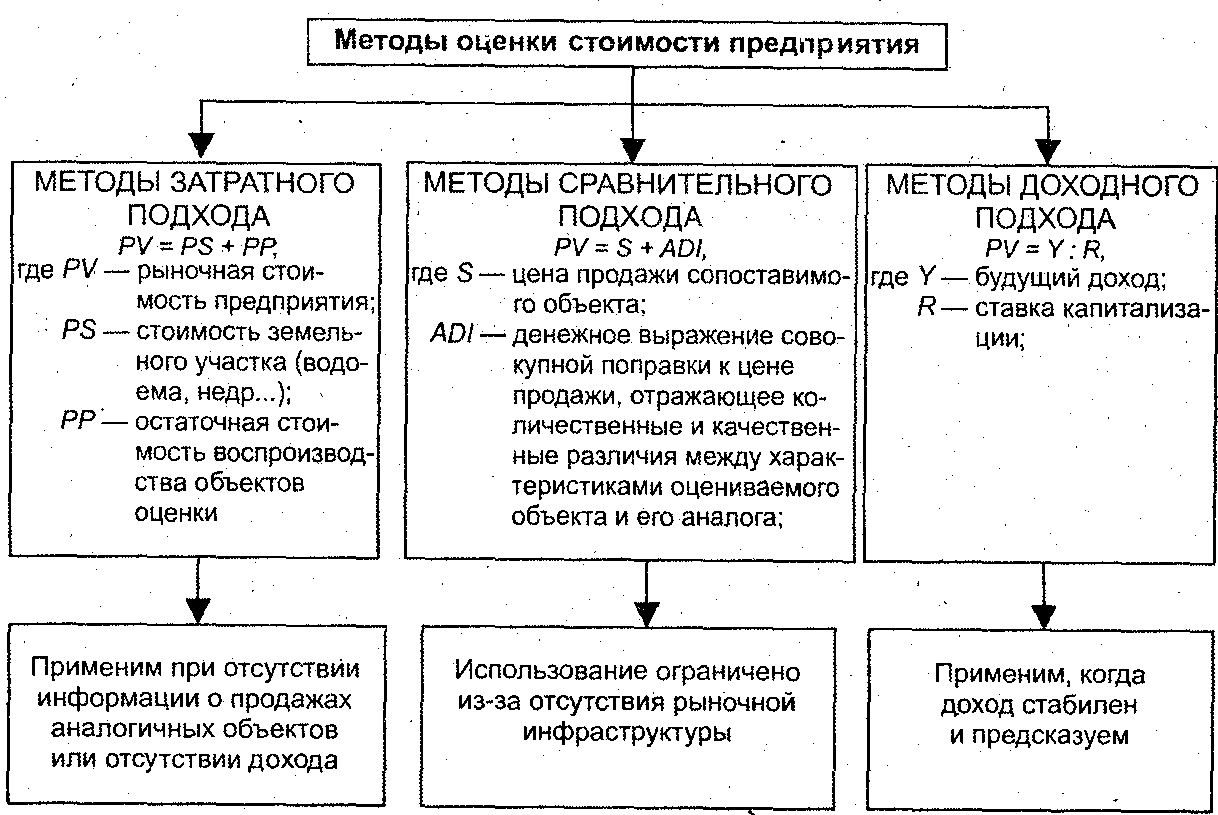

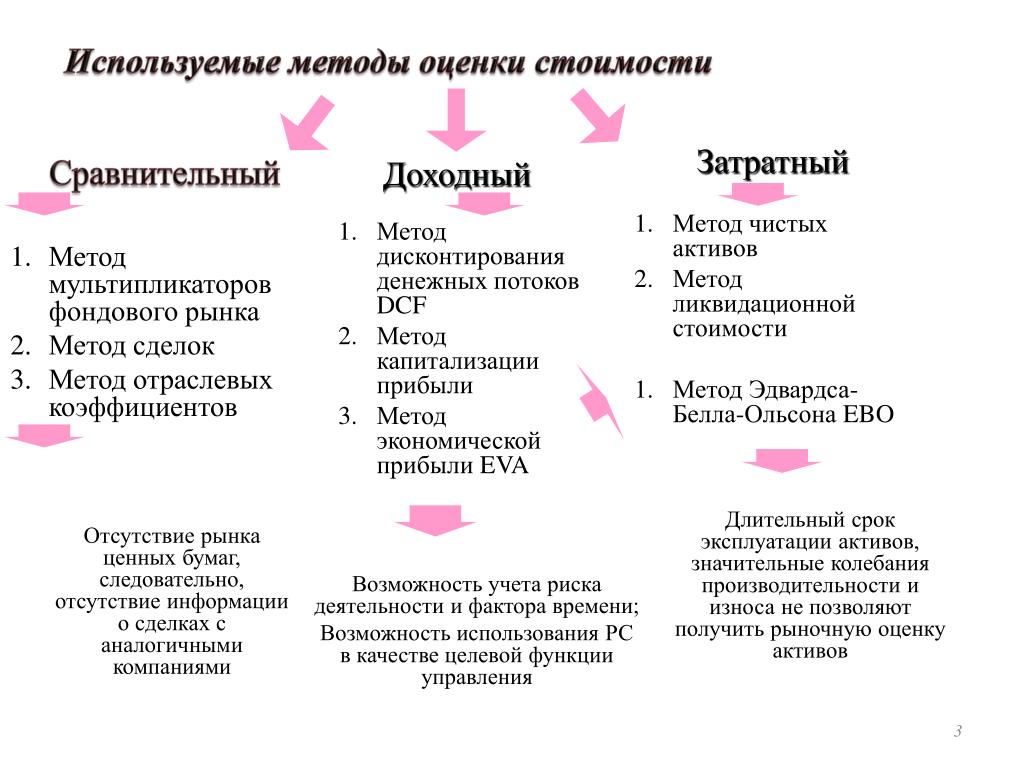

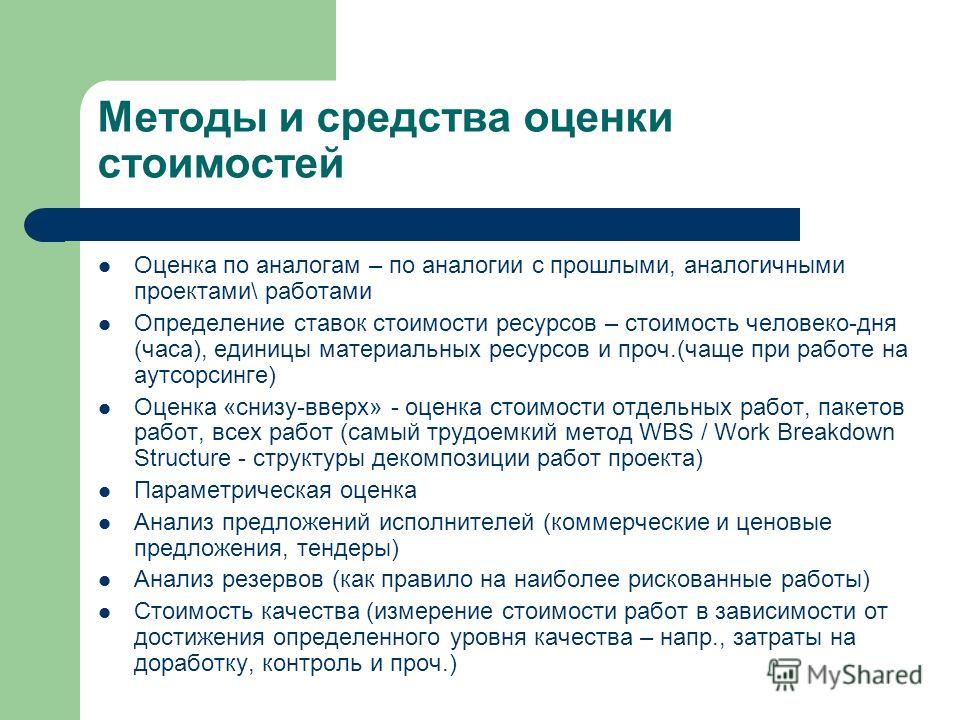

Методов оценки бизнеса несколько, но все они укладываются в три основные группы:

- Сравнительные.

- Доходные.

- Затратные.

Сравнительные методы

В случае сделок с компаниями выбирается несколько сделок с бизнесами, максимально похожими на оцениваемый, по которым известна цена покупки компании целиком либо контрольного пакета или доли. Затем изучают состояние компании накануне совершенной сделки с двумя целями:

- первая – сопоставление целевой и выбранной компании по финансовым и производственным показателям, с тем чтобы оценить сравнимость компаний и обосновать выбор данной компании, как аналога;

- вторая – расчет мультипликаторов: цена / прибыль, цена / денежный поток, цена / балансовая стоимость, в зависимости от имеющихся данных.

Используя рассчитанные мультипликаторы по каждой компании-аналогу, оцениваем стоимость бизнеса целевой компании в интервале от минимальной до максимальной. Чтобы получить одну величину, рассчитывают среднее значение или выбирают самый близкий аналог и оценивают только по нему.

Таким методом оценивают приобретение контрольного пакета или 100% частных, не торгуемых на фондовом рынке компаний.

В случае использования текущей рыночной цены акции на фондовом рынке как ценового ориентира, мы также рассчитываем мультипликаторы либо на одну акцию, либо на полную стоимость компании, если знаем число или долю акций, торгуемых на рынке (free float). Эти мультипликаторы уже применяем к нашей базе (чистая прибыль, выручка и т.п.) и получаем оценку на основе данных фондового рынка.

Известным вариантом сравнительного подхода является метод отраслевых коэффициентов – при наличии объективных данных о большом числе сделок купли-продажи бизнеса в определенной отрасли можно рассчитать показатели стоимости для типичных сделок и использовать их в последующем для оценки. Таким образом, можно оценивать компании малого и среднего бизнеса, но, к сожалению, в России очень мало доступной информации по совершенным сделкам.

Стоимость бизнеса, оцененная этими методами, должна быть скорректирована (уменьшена) на величину обязательств предприятия. При этом предварительно надо изучить обязательства использованного предприятия-аналога и то, как они учитывались при расчете стоимости.

Доходные методы оценки строятся на прогнозировании доходов от оцениваемого бизнеса в будущем

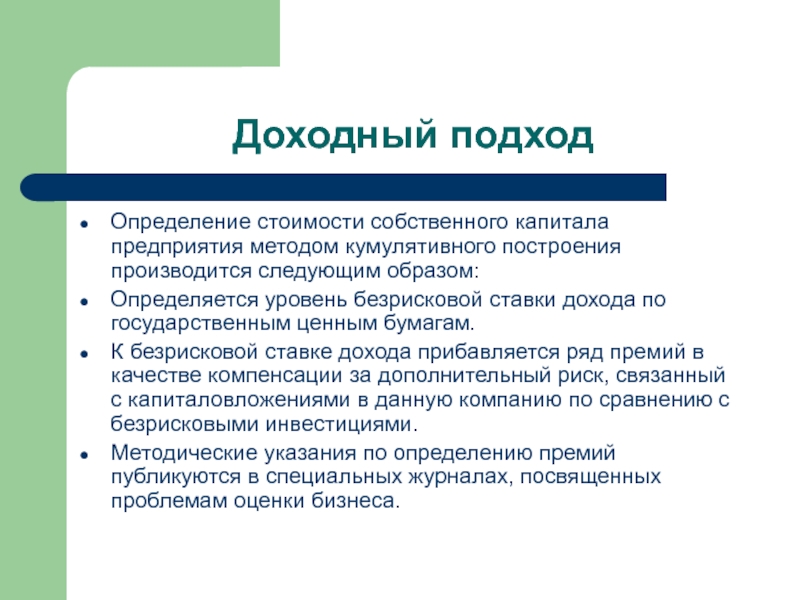

Доходные методы оценки бизнеса компании

Данная группа методов строится на прогнозировании доходов от оцениваемого бизнеса в будущем.

Если компания стабильно получает доход в течение 3–5 лет и его величина составляет в среднем N, то такую компанию можно оценить по формуле:

V = N / R,

где R – ставка капитализации – отраслевое, целевое или рыночное значение ставки доходности на вложения. Также это может быть ставка доходности вложений в альтернативные активы.

Этот метод называется методом капитализации.

В большинстве случаев стабильного дохода на горизонте 3–5 лет добиться не удается, поэтому можно использовать данные по доходу за последний год, принимая во внимание вероятность изменения доходности в будущем.

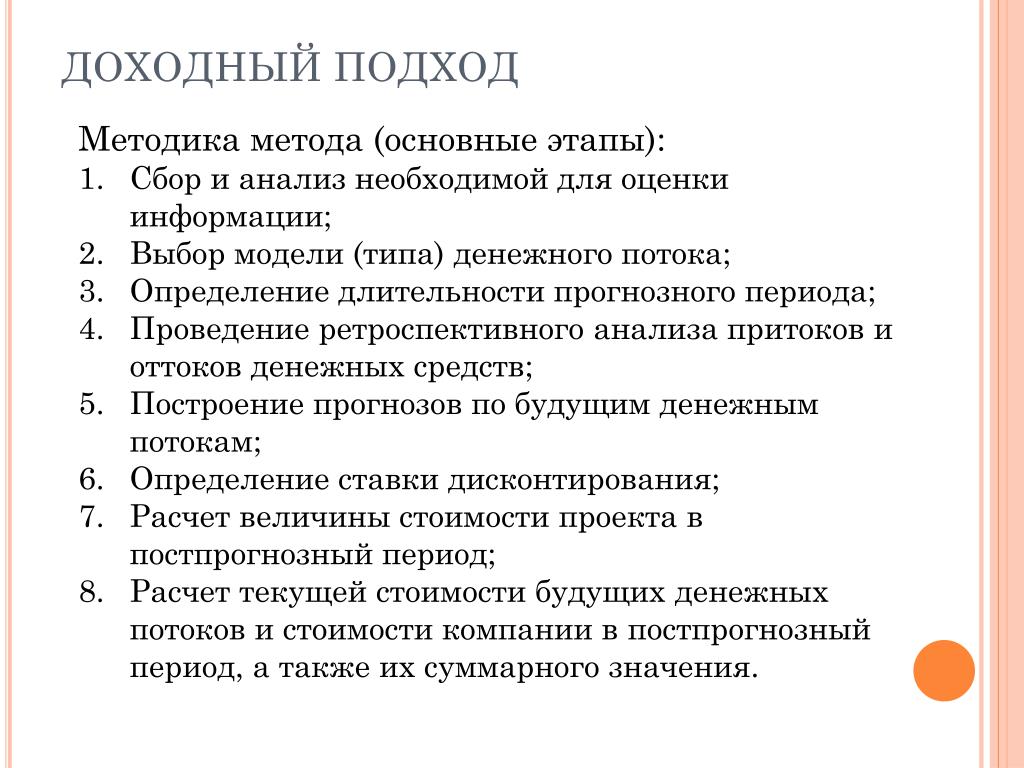

Другой вариант решения данной проблемы – построение финансовой модели с учетом фактора времени и рисков – метод дисконтированных денежных потоков.

В рамках метода строится финансовая модель денежного потока (близка к форме отчета о движении денежных средств) на прогнозный период, то есть такой период, в течение которого денежные потоки мы способны спланировать или спрогнозировать. При этом по завершении прогнозного периода мы предполагаем стабилизацию денежных потоков.

Ключевой момент – выбор ставки дисконтирования, которая определяет временную стоимость денежных потоков и должна учитывать риски и альтернативную доходность активов.

В итоге стоимость бизнеса этим методом определяется по формуле:

V = ∑CFn / (1+r)

где CFn – суммарные денежные потоки за каждый прогнозный период с первого по последний,

r – ставка дисконтирования,

n – номер соответствующего периода.

TV – терминальная стоимость бизнеса, определяется по формуле Гордона, если бизнес продолжит работу. Если предполагается ликвидация бизнеса, терминальная стоимость рассчитывается, как ликвидационная стоимость, а если предполагается продажа – как стоимость чистых активов.

Аналогично сравнительным методам стоимость бизнеса, оцененная доходными методами, также должна быть скорректирована (уменьшена) на величину задолженности предприятия.

При использовании метода ликвидационной стоимости бизнес рассматривается, как комплекс активов, который следует как можно быстрее распродать, чтобы рассчитаться по обязательствам

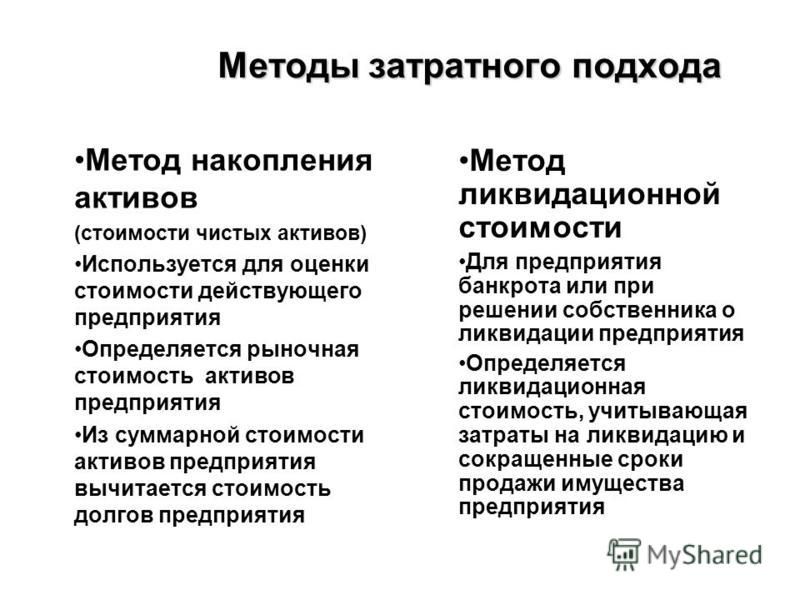

Затратные методы

Основная идея этой группы методов – оценить, сколько денег потребуется инвестору, чтобы воссоздать такой же бизнес. Эта величина и есть стоимость бизнеса и инвестору не следует тратить больше этой суммы при приобретении.

Суммарная стоимость компании может быть оценена как стоимость всех активов за вычетом всех обязательств. Это так называемый метод чистых активов.

Однако использовать в оценке балансовые стоимости активов не целесообразно, их следует переоценить и привести в соответствие с рыночными ценами, тогда оценка методом чистых активов будет лучше соответствовать реальной стоимости компании в соответствии с концепцией данного подхода.

Другим методом оценки бизнеса из этой группы является метод ликвидационной стоимости. В этом случае бизнес рассматривается, как комплекс активов, который следует как можно быстрее распродать, чтобы рассчитаться по обязательствам. Тогда стоимость активов, определенная описанным выше методом чистых активов, корректируется на дисконт (для ускорения продажи) и на затраты по рекламе продаваемых активов.

Несколько слов об убыточном бизнесе и его оценке

Бизнес может быть убыточным по разным причинам:

- в силу конъюнктуры рынка в текущем периоде и это временное явление, которое со сменой «ветра» на рынке вернется в положительную для прибыли зону;

- из-за стратегических управленческих решений, например, компания стремится захватить долю рынка и допускает операционные убытки, используя для своего развития накопленную ранее финансовую «подушку безопасности»;

- в результате ошибок менеджмента, которые уже не исправить и речь идет о банкротстве.

Если речь идет о временном явлении и в перспективе финансовые потоки выйдут в положительную зону, для такого бизнеса наиболее обоснован метод дисконтированных денежных потоков, который строится на предполагаемых результатах будущих периодов.

Но если речь о перманентной убыточности, тогда стоимость такого бизнеса – это сумма стоимостей активов за вычетом обязательств, в соответствии с методом чистых активов.

В большинстве случаев оценку бизнеса лучше доверить профессионалам

Оценка своими руками или с помощью профессионалов

Что лучше – сделать оценку собственными силами или обратиться к профильной компании? В большинстве случаев ответом на этот вопрос будет – обратиться к профессионалам. Во-первых, для многих задач, стоящих перед оценкой, требуется документ от независимого оценщика, входящего в саморегулируемую организацию оценщиков и застраховавшего свою ответственность. Сделать такую оценку самостоятельно невозможно.

Во-вторых, специалисты-оценщики в штате – это дорого. Специалисты такой квалификации не нужны компании на постоянной основе, им нужно иметь профильное образование и повышать квалификацию минимум раз в три года, чтобы подтверждать свой профессиональный уровень.

Специалисты такой квалификации не нужны компании на постоянной основе, им нужно иметь профильное образование и повышать квалификацию минимум раз в три года, чтобы подтверждать свой профессиональный уровень.

Если оценка требуется для внутренних целей, например, нужно посчитать стоимость бизнеса, как показатель KPI менеджмента для собственников, тогда, конечно же, профессиональный оценщик не нужен, требуется. Тогда оценку данного показателя может сделать квалифицированный специалист финансового блока компании.

Оценка бизнеса – это вид искусства или отрасль знания, в которой используются строгие математические методы, при этом они опираются на предпосылки, допущения, прогнозы и гипотезы. Поэтому получаемые в результате цифры – это лишь ориентиры, а не руководство к действию или окончательная цена. Оценка бизнеса, особенно выполняемая независимым профессиональным оценщиком, снимает субъективные факторы и вопросы о возможных манипуляциях информацией. Без обоснованного анализа, без ориентиров, которые дает оценка, прийти к окончательной цене и сделке было бы крайне затруднительно.

Оценка стоимости предприятия. Основные показатели и методы оценки стоимости предприятия. | ГЕРМЕС

Оценочная компания «Гермес» проводит высококачественную оценку стоимости предприятия. Стоит отметить, что данное направление является едва ли не наиболее сложным во всей оценочной деятельности.

Основные показатели при оценке стоимости предприятия:

Точная рыночная стоимость предприятия включат в себя достаточно большое количество показателей, в том числе и результатов его деятельности. При этом также приходится определять финансовую устойчивость предприятия. Во время этого процесса нужно учитывать стоимость недвижимого имущества, оборудования и машин, складских запасов, величину нематериальных активов и финансовых вложений. Помимо всего этого необходимо учитывать следующие показатели:

- эффективность работы компании;

- нынешние и прогнозируемые доходы;

- перспектива развития предприятия;

- уровень конкуренции на соответствующем рынке;

- сравнение вашего предприятия с его аналогами.

То есть можно сказать, что для оценки стоимости предприятий наши специалисты используют углубленный комплексный, организационный, финансовый и технологический анализ деятельности компании, а также перспектив его развития. Всё дело в том, что нынешние предприятия представляют собой достаточно сложные структуры, которые объединяют в себе огромное число самых разнообразных активов. Собственно говоря, именно поэтому мы и проводим оценку стоимости предприятия на основании трёх оценочных категорий — сравнительного, доходного и затратного.

Методы оценки стоимости предприятия:

- сравнительная оценка осуществляется на основании мнения свободного рынка. Оно выражается в ценах тех сделок купли-продажи, которые уже были совершены аналогичными предприятиями. Кроме этого учитывается стоимость их акций. При этом эксперты исходят из того принципа, что аналогичные предприятия с похожей мощностью должны стоить примерно одинаково;

- доходная оценка предприятия основывается на расчётах доходов, которые в перспективе способно принести данное предприятие.

Здесь главную роль играют ожидания инвесторов, которые при определении текущей стоимости компании руководствуются в первую очередь прогнозным уровнем её доходов в обозримом будущем;

Здесь главную роль играют ожидания инвесторов, которые при определении текущей стоимости компании руководствуются в первую очередь прогнозным уровнем её доходов в обозримом будущем; - затратная оценка основывается на стоимости имущества, которая складывается на ценности как материальных, так и нематериальных активов предприятия. Так что главным тут является типичная мотивация и представления достаточно опытного покупателя, который не собирается платить больше, чем общая стоимость всех его активов.

Каждая из этих категорий в отдельности не является полноценной и только при их совместном применении удаётся определить действительно точную стоимость каждого предприятия.

На самом деле предметом исследования здесь может быть и оценка рыночной стоимости не совсем открытой, так и закрытой для фондового рынка предприятия, и оценка бизнеса, и оценка имущественного комплекса как по продажам и выпуску отдельных видов продукции, так и вся его деятельность в целом.

Оценка стоимости предприятия осуществляется для следующих целей:

- разрешение различных споров;

- организация процесса банковского или же инвестиционного кредитования;

- оправдание необходимости проведения тех или иных инвестиционных проектов;

- консолидация и конвертация акций предприятия;

- выкуп обществом акций по требованию самих акционеров;

- покупка долей и паев акций в товариществах, ООО и ЗАО в процессе выхода из состава руководства одного из пайщика или учредителя;

- подготовка приватизируемых предприятий к продаже;

- подготовка обанкротившихся и выставленных на конкурс предприятий к продаже;

- определение возможности требования выплаты дебиторской задолженности во время её переуступки третьему лицу;

- вхождение в общество имущественным взносом в виде ценных бумаг или же имущественного комплекса;

- определение стоимости предприятия при его выделении, поглощении или же слиянии;

- обоснование стоимости размещенных акций и предоставление отчёта об оценке и проспекта эмиссии в ФКЦБ при эмиссии новых акций открытыми акционерными обществами.

Если вам требуется профессиональная оценка стоимости предприятия в Санкт-Петербурге или области, смело обращайтесь в нашу компанию!

доцент кафедры банковского бизнеса и инновационных финансовых технологий Международного банковского института (Санкт-Петербург), кандидат экономических наук, доцент |

|

senior lecturer at the Department of Banking Business and Innovation Financial Technologies of International Banking Institute, PhD in Economics, associate professor |

|

г. Санкт-Петербург |

|

Ключевые слова:

|

Keywords:

|

Актуальность исследования обусловлена необходимостью разработки методологии определения рыночной стоимости банковского бизнеса, учитывающей его высокую подверженность специфическим рискам. |

|

The relevance of the research is determined by the need to develop the methodology of assessing the market value of banking business taking into consideration its high exposure to specific risks. |

|

Обзор статьиПри определении рыночной стоимости банковского бизнеса следует учитывать его специфику, обусловленную проведением банковских операций и других финансовых сделок: |

|

Список использованной литературы1. Письмо Банка России от 06.12.2013 г. № 234-Т «О Методических рекомендациях «О порядке составления кредитными организациями финансовой отчетности»». 2. Головина Г.П. Оценка стоимости коммерческого банка на основе доходного подхода // Вестник Самарского государственного университета. 2010. №7(69). С. 21–26. 3. Головина Г.П. Оценка стоимости коммерческого банка на основе затратного подхода // Экономические науки. 2010. № 8(69). С. 224–227. 4. Оценка бизнеса / под ред. В.Е. Есипова, Г.А. Маховиковой. 3-е изд. СПб., 2010. |

|

Методы оценки стоимости компании на рынке бизнеса

Подбор методов оценки стоимости компании

зависит напрямую от того, с

какой целью она (оценка) проводится. Мировая тенденция по оценке

стоимости компаний приобретает все большую популярность в разных сферах

экономики. Большое внимание следует уделить грамотному подбору

инструментария, занимаясь оценкой компаний. Подбор методов также немало

важен. Следует отметить, что базой для методов оценки служит концепция

экономической добавленной стоимости (ЭВА в дословном переводе с

английского языка), сутью которой является рост рыночной стоимости

акций компании любыми экономическими методами. Если оценка компании

станет управляемой, то, бесспорно, деятельность этой организации будет

успешной при условии правильно организованного менеджмента. Одним из

методов оценки компании является метод дисконтированных денежных

потоков (ДДП). Также используется метод компаративный – это

сравнение нескольких компаний подобного масштаба и похожей

специализации. При этом важно, чтобы акции вышеупомянутых компаний

имели конкретную рыночную стоимость. Важным и эффективным методом

оценки компании считают — методы чистых активов. Но чаще всего самым

востребованным из них называют первый – ДДТ.

Если оценка компании

станет управляемой, то, бесспорно, деятельность этой организации будет

успешной при условии правильно организованного менеджмента. Одним из

методов оценки компании является метод дисконтированных денежных

потоков (ДДП). Также используется метод компаративный – это

сравнение нескольких компаний подобного масштаба и похожей

специализации. При этом важно, чтобы акции вышеупомянутых компаний

имели конкретную рыночную стоимость. Важным и эффективным методом

оценки компании считают — методы чистых активов. Но чаще всего самым

востребованным из них называют первый – ДДТ.

Метод ретроспективного анализа выводит объективную оценку компании

При детальном рассмотрении метода дисконтированных денежных потоков

оказывается, что он невозможен без свободного потока активов (свободно

распределяемый между вкладчиками фирмы) и дисконтной ставки. Путями

свободного распределения потока средств могут быть выплаты дивидендов

или повторные инвестиции в бизнес. Оценивать стоимость

компании, необходимо

компаративным методом. Он включает анализ не только

отечественных, но и зарубежных компаний. Из известных методов оценки

стоимости компании на современном экономическом рынке не названы были

базовые методы – доходный и затратный.

Он включает анализ не только

отечественных, но и зарубежных компаний. Из известных методов оценки

стоимости компании на современном экономическом рынке не названы были

базовые методы – доходный и затратный.

- ассортимент выпускаемой продукции;

- темпы развития организации;

- уровень производств;

- ценовая политика производимой продукции;

- спрос на рынке;

- технологическая база производства;

- перспективы инвестиций;

- планирование результатов финансовых вливаний;

- экономический фон в государстве;

- локальные условия производства;

- конкуренция;

- ниша данного предприятия на рынке;

- измерение единицы роста за единицу времени;

- перспективный план менеджмента.

При любой комплексной финансовой оценке нужно учитывать ставку

дисконта

(процентную ставку, которая используется для перспективного пересчета

доходов в будущем.

Оценочный метод чистых активов

В оценочных методах стоимости компании, нужно учитывать оценку уровней

рыночных цен по состоянию на определенную дату. Удобнее всего для этого

использовать методы чистых активов. В основе такого анализа определение

рыночной цены основных и оборотных средств, приобретенных компанией.

Обязательства, которые берет на себя компания, также учитываются.

Согласно методу чистых активов (МЧА), стоимостью называется разница

между рыночной ценой активов и обязательств. А ведь известно, что виды

стоимости классифицируются по параметру доходности на такие, как

инвестиционная стоимость предприятия, стоимость действующего бизнеса (в

процессе использования), рыночная цена. При этом последняя, является

наиболее реальной. Первая разновидность необходима для определения

доходности предприятия. Эта стоимость предназначена под заказ для

возможного инвестора. Второй вид ценности определяется для продажи,

чтобы показать реальное положение дел. Но наиболее объективный ответ

дает сравнительный подход к оценке готового бизнеса. Однако, этим

методом следует пользоваться в основном для больших масштабных

компаний. Это объясняет тот факт, что подобное предприятие для

сравнения легче найти.

Однако, этим

методом следует пользоваться в основном для больших масштабных

компаний. Это объясняет тот факт, что подобное предприятие для

сравнения легче найти.

Нужно подытожить, что компаративный метод как комплекс, включающий в себя три подвида:

- метод рынка капиталов,

- сделок (предусматривает поглощение),

- метод отраслевых коэффициентов (в основе — соотношение цена бизнеса / финансовый показатель предыдущих сделок).

После проведения всех оценочных анализов итоговые показатели цены будут, отличатся от суммы сделки. Но, скорее всего они будут приближенными. При качественно проведенных анализах отклонения будут не более 10%. А конечный результат сделки уже зависит только от желаний субъектов – покупателя и продавца.

В бизнесе существуют секретные правила, которые нельзя понять. Их достаточно соблюдать.

Затратные методы оценки стоимости собственного капитала

Категорией, отражающей интерес собственника (инвестора) в

компании, является собственный капитал. Традиционно информационной

базой для определения стоимости собственного капитала –

величины капитала собственников в компании, служит бухгалтерский

баланс. В бухгалтерской отчетности собственный капитал

организации по величине и составу отражается в 3-ем разделе

«Капитал и резервы» бухгалтерского баланса.

Традиционно информационной

базой для определения стоимости собственного капитала –

величины капитала собственников в компании, служит бухгалтерский

баланс. В бухгалтерской отчетности собственный капитал

организации по величине и составу отражается в 3-ем разделе

«Капитал и резервы» бухгалтерского баланса.

Бухгалтерский баланс компании показывает состав и величину капитала, который находится под контролем организации и, в конечном счете, ее собственника.

Однако традиционный подход имеет свои недостатки, в идеале в отчете о финансовом положении организации должен быть реализован подход на основе активов к оценке стоимости собственного капитала организации (по ФСО №1 – затратный подход), то есть отражена текущая стоимость замещения собственного капитала действующей компании.

Бухгалтерская величина собственного капитала должна быть

близка к его рыночной величине (т.е. близка к рыночной

стоимости собственного капитала по доходному подходу).

Точное совпадение

величин может быть лишь случайным, так как подобная балансовая

стоимость имеет затратную базу, а рыночная стоимость основана в

основном на будущих результатах таких затрат, перспективах организации. Существующее положение дел показывает, что за редким исключением

рыночная величина стоимости собственного капитала существенно

отличается от бухгалтерской стоимости. Более того, связь между этими

величинами бывает настолько мала, что при оценке сравнительным подходом

стоимостный мультипликатор цена/балансовая стоимость собственного

капитала (P/BV) нередко является или вспомогательным, или вообще не

принимается во внимание.

Существующее положение дел показывает, что за редким исключением

рыночная величина стоимости собственного капитала существенно

отличается от бухгалтерской стоимости. Более того, связь между этими

величинами бывает настолько мала, что при оценке сравнительным подходом

стоимостный мультипликатор цена/балансовая стоимость собственного

капитала (P/BV) нередко является или вспомогательным, или вообще не

принимается во внимание.

Он применяется когда есть возможность оценить стоимость замены объекта оценки другим объектом, который либо является точной копией объекта оценки (стоимость воспроизводства), либо имеет аналогичные полезные свойства (стоимость замещения). Если с течением времени или в процессе эксплуатации объекту оценки свойственно уменьшение стоимости (физический износ, функциональное или экономическое устаревание), то при применении затратного подхода такое уменьшение стоимости учитывается.

Отправной точкой анализа и реализации процедуры оценки в

соответствии с затратным подходом является бухгалтерский баланс,

составленный на базе стоимостных показателей. Так как основой отражения

стоимости в бухгалтерском учете и далее в финансовой отчетности

является принцип учета по первоначальной (исторической) стоимости, то

это порождает конфликт между данным принципом учета и основным

предназначением бухгалтерского баланса – отражением реального

финансового положения организации. Бухгалтерский баланс, сформированный

на основе исторических цен, не может адекватно отражать финансовое

положение организации, кроме такой невероятной ситуации, при которой в

экономике совершенно отсутствует инфляция, технологии остаются на том

же уровне, ситуация в экономике и на рынке не меняется и т.п. В

реальности такой бухгалтерский баланс может с определенными (иногда

весьма существенными) оговорками адекватно отразить финансовое

состояние лишь недавно созданной организации. И основными причинами

этого является изменение во времени как номинальных, так и реальных цен

на принадлежащие организации активы, недостатки в амортизационной и

учетной политике и т.п.

Так как основой отражения

стоимости в бухгалтерском учете и далее в финансовой отчетности

является принцип учета по первоначальной (исторической) стоимости, то

это порождает конфликт между данным принципом учета и основным

предназначением бухгалтерского баланса – отражением реального

финансового положения организации. Бухгалтерский баланс, сформированный

на основе исторических цен, не может адекватно отражать финансовое

положение организации, кроме такой невероятной ситуации, при которой в

экономике совершенно отсутствует инфляция, технологии остаются на том

же уровне, ситуация в экономике и на рынке не меняется и т.п. В

реальности такой бухгалтерский баланс может с определенными (иногда

весьма существенными) оговорками адекватно отразить финансовое

состояние лишь недавно созданной организации. И основными причинами

этого является изменение во времени как номинальных, так и реальных цен

на принадлежащие организации активы, недостатки в амортизационной и

учетной политике и т.п.

Специалист при определении величины собственного капитала с

использованием затратного подхода оперирует понятием рыночной или иной

стоимости и пытается в своих оценках отстраниться от проблем,

свойственных современному бухгалтерскому учету. Здесь следует отметить,

что рыночная стоимость некоторых активов, определяемая на основе

затратного подхода, довольно близка к балансовой. Это наиболее верно

для оборотных активов, особенно для денежных средств, и менее

относится, например, к дебиторской задолженности, запасам. Такие же

активы, как недвижимость, оборудование и некоторые другие, очень редко

соответствуют рыночной стоимости. Наибольшие проблемы возникают с

учетом и отражением в отчетности нематериальных активов. Более того,

следует обратить особенное внимание на тот факт, что стоимость

создаваемых внутри организации нематериальных активов вообще не

фиксируется в бухгалтерской отчетности. Справедливости ради следует

признать, что и оценочная наука еще недостаточно хорошо отработала

методологию оценки стоимости большинства таких нематериальных активов.

Здесь следует отметить,

что рыночная стоимость некоторых активов, определяемая на основе

затратного подхода, довольно близка к балансовой. Это наиболее верно

для оборотных активов, особенно для денежных средств, и менее

относится, например, к дебиторской задолженности, запасам. Такие же

активы, как недвижимость, оборудование и некоторые другие, очень редко

соответствуют рыночной стоимости. Наибольшие проблемы возникают с

учетом и отражением в отчетности нематериальных активов. Более того,

следует обратить особенное внимание на тот факт, что стоимость

создаваемых внутри организации нематериальных активов вообще не

фиксируется в бухгалтерской отчетности. Справедливости ради следует

признать, что и оценочная наука еще недостаточно хорошо отработала

методологию оценки стоимости большинства таких нематериальных активов.

Итак, суть затратного подхода заключается в отражении в

балансе рыночной (справедливой) стоимости всех активов, обязательств и

собственного капитала организации. Техника применения затратного

подхода сводится к пересчету (корректировке) статей бухгалтерского

баланса на основе рыночных цен. Затратный подход позволяет определить

стоимость активов, обязательств и собственного капитала организации.

Затратный подход позволяет определить

стоимость активов, обязательств и собственного капитала организации.

Подход предполагает полный контроль над бизнесом и его ликвидностью на рынке капитала. В противном случае применяются соответствующие скидки с расчетной стоимости.

Базовая формула затратного подхода следующая:

СК = А — О

где, СК — стоимость собственного капитала; А — стоимость активов; О — стоимость обязательств.

Затратный подход оценки стоимости собственного капитала представлен двумя основными методами:

Метод чистых активов.

Метод ликвидационной стоимости.

Метод чистых активов

Метод чистых активов реализуется в затратном подходе для целей оценки рыночной стоимости предприятия как действующего имущественного комплекса (бизнеса).

Оценка здесь исходит исходя из принципа действующего

предприятия, который предполагает, что предприятие является не просто

набором активов, а действует в направлении достижения основных своих

целей. Именно в этом случае компания является бизнесом.

Именно в этом случае компания является бизнесом.

В рамках данного метода анализируется, сколько собственных средств необходимо инвестировать собственнику для создания аналогичного объекта (действующего предприятия).

Метод чистых активов предполагает учет стоимости всех активов и обязательств организации и при оценке действующего предприятия в идеале должен представлять собой сумму затрат на создание предпринимателем оцениваемого бизнеса (принцип субституции).

В методе чистых активов реализуется попытка устранить недостатки, заложенные в современном бухгалтерском балансе и принципах учета, которые не позволяют непосредственным образом показать реальную стоимость принадлежащего собственнику и вложенного им в коммерческую организацию капитала.

Базируясь на принципе замещения, данный метод принимает во внимание амортизированную стоимость замещения (воспроизводства), т.е. речь здесь идет о соответствующей стоимости имущества с учетом его амортизации.

Под амортизацией в оценке понимается потеря ценности по совокупности ряда причин, которые объединяются в три группы:

- Физический износ, под которым понимается потеря стоимости

имущества в результате истечения его службы, ухудшения качества,

поломок, ударов и пр.

- Функциональное устаревание – снижение стоимости имущества по причине низкой производительности или несоответствия объекта иным требованиям при его сопоставлении с более производительным или менее дорогостоящим объектом замещения. Примерами функционального устаревания могут быть слишком высокие расходы на эксплуатацию объекта, избыточная/недостаточная мощность, дизайн, эргономичность и т.п.

- Экономическое устаревание связано со снижением полезности имущества в результате факторов, не имеющих непосредственного отношения к объекту оценки.

Такими факторами могут являться законодательные ограничения, проблемы с доступностью сырья, наличием рабочей силы, изменение в худшую сторону ситуации на рынке, появление конкурирующих технологий и т.п.

Экономический износ (устаревание) предприятия как имущественного комплекса учитывается в последнюю очередь.

Процедура оценки стоимости собственного капитала методом чистых активов предусматривает следующую последовательность шагов:

- Определение рыночной стоимости активов организации.

- Определение рыночной стоимости обязательств организации.

- Расчет разницы между рыночной стоимостью активов и обязательств (расчет рыночной стоимости собственного капитала).

Определение стоимости активов в рамках метода чистых активов является наиболее трудоемкой частью процедуры и вызывает наибольшие методические трудности.

Источником основных ограничений в применении метода чистых активов является его нынешняя неспособность учитывать напрямую стоимость неидентифицируемых нематериальных активов, которые в значительном количестве случаев вносят существенный вклад в стоимость предприятия.

Сегодня в России на практике реализуются следующие подходы к оценке стоимости активов в рамках метода чистых активов:

- Применение балансовой стоимости без корректировок.

- Корректировка балансовой стоимости с применением различных индексов (инфляции, изменения валютных курсов).

- Определение рыночной стоимости активов.

- Определение рыночной стоимости активов при продолжающемся

использовании.

- Расчет стоимости на основе анализа ликвидности активов.

- Определение стоимости, выбранной в соответствии с общепринятыми стандартами оценки и отвечающей специфическим требованиям и условиям заказчика такой оценки.

Как видим, в некоторых случаях имеет место существенное отступление от основных требований применения метода чистых активов для оценки рыночной стоимости как активов, так и собственного капитала организации. Здесь следует сказать, что в первых двух случаях имеет место так называемая экспресс-оценка, и ее результатам не придается большого значения. В последних двух случаях учитываются определенные потребности заказчика.

Таким образом, использование затратного подхода при оценке собственного капитала организации сопряжено с риском его существенной недооценки.

Принято считать, что проблему оценки всей совокупности

неидентифицируемых нематериальных активов решает учитываемая в их

составе деловая репутация (Goodwill),

возникшая в связи с приобретением

предприятия как имущественного комплекса (в целом или его части).

Метод ликвидационной стоимости оценки стоимости собственного капитала

Данный инструмент в отличие от метода чистых активов исходит из того, что оцениваемое предприятие подлежит ликвидации. В данном случае рассматриваются варианты ликвидации бизнеса и распродажи его активов. Соответственно этому оцениваемые активы и обязательства организации оцениваются с учетом сопутствующих ликвидации затрат на продажу имущества и погашение обязательств в определенные сроки. В зависимости от сроков и условий ликвидации организации различают упорядоченную и принудительную ликвидацию.

Несмотря на то что метод ликвидационной стоимости оценки стоимости собственного капитала не основан на концепции действующей организации, он может быть использован при оценке так называемых избыточных активов. Данный вид активов характеризуется тем, что выгода от их реализации превышает выгоду от их функционирования в рамках оцениваемого предприятия.

Итак, мы видим, что базовым условием применения методов

затратного подхода является предпосылка о том, планируется ли

продолжение функционирования предприятия. Исходя из этого предположения

и формируется в одном случае примерная величина, отражающая стоимость

создания подобного предприятия, равная рыночной цене имущества плюс

сопутствующие затраты на приобретение и введение в эксплуатацию

имущества организации. Такая стоимость в теории оценки называется

«рыночной стоимостью при продолжающемся использовании». В

другом случае используется стоимость, равная рыночной цене имущества

организации минус расходы по продаже и выведению его из эксплуатации –

ликвидационная стоимость.

Исходя из этого предположения

и формируется в одном случае примерная величина, отражающая стоимость

создания подобного предприятия, равная рыночной цене имущества плюс

сопутствующие затраты на приобретение и введение в эксплуатацию

имущества организации. Такая стоимость в теории оценки называется

«рыночной стоимостью при продолжающемся использовании». В

другом случае используется стоимость, равная рыночной цене имущества

организации минус расходы по продаже и выведению его из эксплуатации –

ликвидационная стоимость.

Различие между рыночной, ликвидационной и рыночной стоимостью по затратному подходу упрощенно можно продемонстрировать следующим образом.

Таблица 1. Взаимосвязь стоимостей собственного капитала| РСДО — рыночная стоимость собственного капитала действующей организации | -Гудвилл — разница между рыночной и балансовой стоимостью собственного капитала | |

| СМЧА — рыночная стоимость собственного капитала организации, рассчитанная по методу чистых активов | -ЗП — затраты, связанные с приобретением, введением в действие имущества | |

| -ЗЛ — затраты, связанные с ликвидацией организации | ||

| ЛС — ликвидационная стоимость собственного капитала организации | ||

Поскольку стоимость

собственного капитала действующей организации равна стоимости

воспроизводства (замещения) активов минус стоимость обязательств, то в

результате применения метода чистых активов определяется часть

стоимости собственного капитала действующей организации, приходящаяся

на контролируемые организацией идентифицируемые активы.

Величина ликвидационной стоимости собственного капитала, как правило, является наименьшей и отличается от стоимости собственного капитала, рассчитанной по рыночной стоимости активов в использовании на величину затрат, связанных с приобретением, введением в действие имущества, затрат, необходимых для реализации имущества и ликвидации организации. Ликвидационная стоимость собственного капитала представляет собой нижний предел его стоимости.

Основываясь на вышесказанном, можно утверждать, что

показываемая в балансе величина собственного капитала не может являться

показателем, отражающим остаточную величину части активов, на которую

могут претендовать собственники при ликвидации организации, поскольку

ситуация предполагает прекращение его деятельности и в данном случае

величина собственного капитала должна определяться на базе

ликвидационной стоимости. Лишь величина собственного капитала,

определенная в ликвидационном балансе, способна показать минимальный

размер имущества организации, гарантирующего интересы широкого круга ее

инвесторов и кредиторов. По этой причине закрепляемые в нормативных

правовых актах минимальные размеры собственного капитала организации не

гарантируют ни инвесторам, ни кредиторам возврата предоставленного

организации капитала даже в размере минимальной величины собственного

капитала, поскольку рассчитаны на основе принципа действующей

организации. Возникновение же ситуаций, при которых такие гарантии

становятся необходимыми, связано с прекращением ее деятельности.

По этой причине закрепляемые в нормативных

правовых актах минимальные размеры собственного капитала организации не

гарантируют ни инвесторам, ни кредиторам возврата предоставленного

организации капитала даже в размере минимальной величины собственного

капитала, поскольку рассчитаны на основе принципа действующей

организации. Возникновение же ситуаций, при которых такие гарантии

становятся необходимыми, связано с прекращением ее деятельности.

Поэтому, если уж создавать в рамках структуры отчетности о

финансовом положении предусмотренный в ряде случаев резервный фонд, то

наиболее полезным с информационно-аналитической точки зрения было бы

создание резервов на прекращение деятельности (ликвидационного

резервного фонда). Рассчитываемая с его помощью величина ликвидационной

стоимости собственного капитала намного лучше информировала бы

заинтересованных лиц об их рисках, связанных с сотрудничеством с данной

организацией, и была бы хорошей характеристикой (самостоятельно или в

составе финансовых коэффициентов) вероятности прекращения ее

деятельности.

Следует также подчеркнуть, что все коэффициенты, в составе которых в той или иной мере присутствует величина собственного капитала, являются малополезными. Причина этого в неотражении в балансе неидентифицируемых нематериальных активов организации, связанное с этим искаженное исчисление финансового результата, неучет в некоторых случаях внутренней прибыли и связанного с ней налогового вопроса.

Список литературы:- Европейские стандарты оценки 2000: Пер. с англ. М.: «Российское общество оценщиков», 2003.

- Международные стандарты оценки. Восьмое издание. 2007. М.: РОО, 2009.

- Оценка бизнеса. Под редакцией А.Г. Грязновой, М.А. Федотовой. М.: Финансы и статистика, 2009.

Оценка стоимости компании. Основные методы

Аннотация:

Для любой компании неизбежно становится актуальной проблема проведения оценки бизнеса. Стоимость бизнеса отражает его результативность, инвестиционная привлекательность и эффективность. Качественная оценка стоимости бизнеса помогает понять перспективы компании и выбрать оптимальные стратегические направления дальнейшего развития.

Качественная оценка стоимости бизнеса помогает понять перспективы компании и выбрать оптимальные стратегические направления дальнейшего развития.

Необходимость оценки ресурсов компании возникает и при дальнейших сделках: слияние или поглощение компании, ее покупка или продажа, оптимизация страхования деловых рисков или активов, а также другие ситуации. Грамотный руководитель может использовать анализ периодической оценки стоимости компании как один из важных критериев.

Annotation:

The problem of business valuation inevitably becomes an actual question for any company. The cost of business reflects its effectiveness, efficiency and investment attractiveness. Qualitative assessment of business value helps to understand the company’s prospects and to choose the optimal strategic direction for further development.

The need to assess the company’s resources arises when future transactions: the merger or takeover, its purchase or sale, optimization of insurance business risks or assets, as far as in other cases. A qualitative leader undertakes the analysis of periodic assessment of the value of the company as one of the important criteria.

A qualitative leader undertakes the analysis of periodic assessment of the value of the company as one of the important criteria.

TAGS: оценка стоимости компании, оптимизация рисков, оценка ресурсов, оценка бизнеса, интеллектуальная собственность, слияние и поглощение, конкурентноспособность, управление

Об авторе:

Юлия Георгиевна Фирсова, Генеральный директор FMC Media

About the author:

Yulia G. Firsova CEO in FMC Media

Введение

Для любой компании неизбежно становится актуальной проблема проведения оценки бизнеса. Стоимость бизнеса отражает его результативность, инвестиционная привлекательность и эффективность. Качественная оценка стоимости бизнеса помогает понять перспективы компании и выбрать оптимальные стратегические направления дальнейшего развития.

Необходимость оценки ресурсов компании возникает и при дальнейших сделках: слияние или поглощение компании, ее покупка или продажа, оптимизация страхования деловых рисков или активов, а также другие ситуации. Грамотный руководитель может использовать анализ периодической оценки стоимости компании как один из важных критериев.

Грамотный руководитель может использовать анализ периодической оценки стоимости компании как один из важных критериев.

Оценку стоимости активов можно рассматривать как комплексную оценку основных фондов компании, включающую нематериальные (на них мы остановимся более подробно), капитальные активы и оценку капитализации предприятия в целом. Активы, как материальные, так и нематериальные, имеют конкретную ценность и рыночную стоимость. Важно четко понимать все факторы, влияющие на стоимость компании.

Как говорилось выше, хотелось бы более детально рассмотреть учет нематериальных активов, работа с которыми является наиболее оптимальной в связи с вхождением России в ВТО. Перед российскими компаниями возникает вопрос конкурентноспособности. От того, как будут учитываться нематериальные активы, в целом зависит вся капитализация компании. Поскольку ранее компании уделяли небольшое внимание учету нематериальных активов, сегодня для многих является огромной проблемой работа с ними. Но не будем забывать, что вполне реально превратить лежащие мертвым грузом нематериальные активы в дополнительный источник дохода, сформировать механизмы конкурентноспособности, воспользовавшись имеющимися в наличии соответствующими законодательными ресурсами[1].

Но не будем забывать, что вполне реально превратить лежащие мертвым грузом нематериальные активы в дополнительный источник дохода, сформировать механизмы конкурентноспособности, воспользовавшись имеющимися в наличии соответствующими законодательными ресурсами[1].

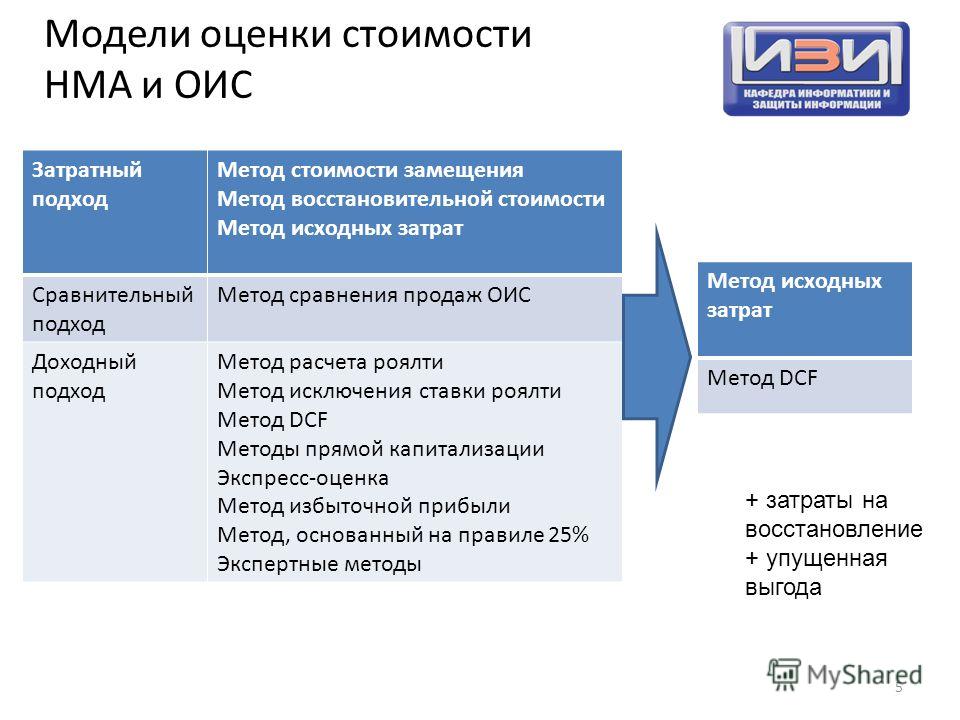

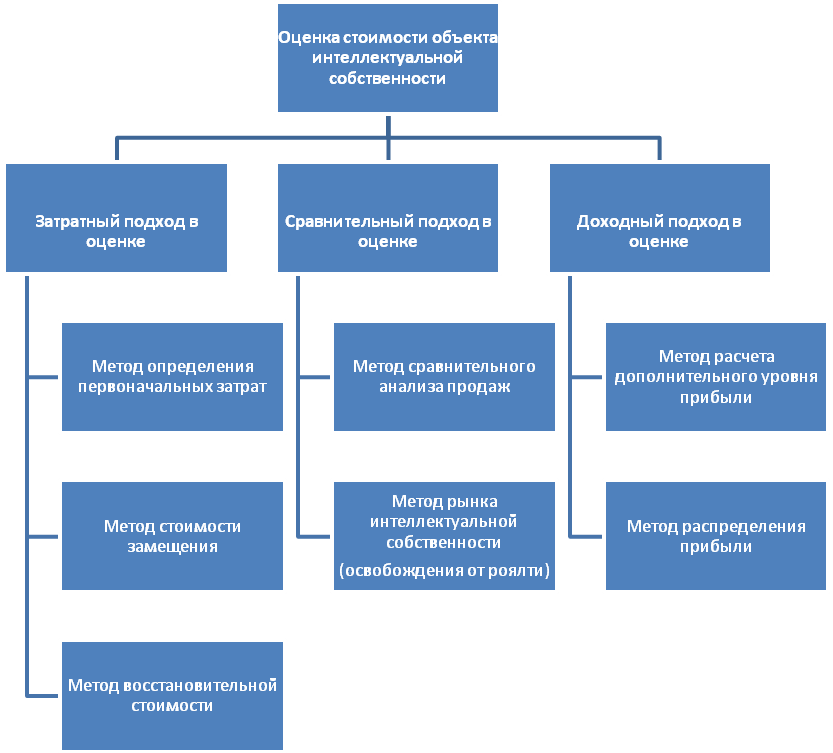

Методы оценки стоимости объектов интеллектуальной собственности

В условиях перехода страны на инновационный путь развития возрастает роль института интеллектуальной собственности, который должен способствовать производству наукоемкой, конкурентоспособной продукции, обеспечивающей высокие темпы развития и структурные преобразования в экономике. Процесс создания и использования интеллектуальной собственности требует эффективного управления посредством разработки интегрированной системы по выявлению, регистрации и управлению объектами интеллектуальной собственности.

В настоящее время каждая крупная компания, осуществляющая инвестиции в создание новых продуктов и объектов, занимающаяся инновационным развитием, нуждается в создании системы управления интеллектуальной собственностью. Руководство Российской Федерации уделяет большое внимание разработке нормативно-правовой базы в данной области, о чем свидетельствует подписанный Президентом В.В.Путиным 18 июня 2012 г. Указ «О Совете при Президенте Российской Федерации по модернизации экономики и инновационному развитию России». «Основными задачами Совета являются подготовка предложений президенту по определению основных направлений и механизмов модернизации экономики и инновационного развития; координация деятельности органов власти, предпринимательского и экспертного сообществ; определение приоритетных направлений, форм и методов государственного регулирования в целях модернизации экономики и инновационного развития России», — сказано в документе[2].

Руководство Российской Федерации уделяет большое внимание разработке нормативно-правовой базы в данной области, о чем свидетельствует подписанный Президентом В.В.Путиным 18 июня 2012 г. Указ «О Совете при Президенте Российской Федерации по модернизации экономики и инновационному развитию России». «Основными задачами Совета являются подготовка предложений президенту по определению основных направлений и механизмов модернизации экономики и инновационного развития; координация деятельности органов власти, предпринимательского и экспертного сообществ; определение приоритетных направлений, форм и методов государственного регулирования в целях модернизации экономики и инновационного развития России», — сказано в документе[2].

Нематериальными активами могут быть признаны активы, срок полезного использования которых превышает 12 месяцев, стоимость которых может быть достаточно точно измерена (имеется документальное подтверждение стоимости, а также затрат, связанных с их приобретением или созданием), идентифицируемые (имеющие признаки, отличающие данный объект от других, в том числе аналогичных) и не имеющие материально-вещественной (физической) формы, используемые в деятельности организации, а также способные приносить организации будущие экономические выгоды.

Существуют три критерия измерения ценности нематериальных активов, лаконично сформулированные Главой Федерального резервного банка Филадельфии (США) Леонардом Накамурой (Leonard Nakamura): нематериальные активы могут рассматриваться как финансовый результат от инвестиций в НИОКР, программное обеспечение, продвижение бренда компании и т.д.; как затраты на создание и разработку результатов интеллектуальной деятельности, покупку лицензий и т.д. с точки зрения прироста операционной прибыли за счет использования нематериальных активов[3].

Необходимо определить следующие методы оценки стоимости объектов нематериальной собственности — нематериальных активов:

— доходный метод. Согласно данному методу, стоимость объектов интеллектуальной собственности соответствует стоимости преимуществ, которыми обладает предприятие в результате их использования.

— сравнительный метод. Сравнительный метод применяется при оценке рыночной стоимости нематериальных активов на основании информации о других недавно совершенных сделках с участием аналогичных нематериальных активов.

— затратный метод. На основе этого метода определяется стоимость самого воспроизводства объектов интеллектуальной собственности: сумма затрат на их создание, приобретение и введение в хозяйственный оборот.

Оценка объектов нематериальной собственности производится для осуществления перераспределения прав на них, а именно: для заключения договоров (франчайзинга, дарения, безвозмездной передачи или наследования), для формирования уставного капитала, залога и привлечения инвестиций, а также для принятия к бухгалтерскому учету сделок, связанных со сменой собственников на действующее предприятие или его доли.

Проведение оценки нематериальных активов и превращение их тем самым в товар позволяет получать доход от владения исключительными, монопольными правами, не нарушая антимонопольного законодательства РФ. Если оценка нематериальных активов состоялась, получила правовую основу, а данный объект интеллектуальной собственности имеет спрос на рынке, он становится ликвидным активом предприятия.

Оценка нематериальных активов предприятия является установлением их стоимости, она демонстрирует потенциальную эффективность объекта интеллектуальной собственности, обладающего производственной или технологической новизной.

Оценка рыночной стоимости нематериальных активов

При сложившейся рыночной ситуации в России, когда мы можем видеть практическое отсутствие данных о стоимости объектов интеллектуальной собственности, а фондовый рынок только формируется, из перечисленных выше методов, рекомендуемых для использования при оценке стоимости объектов интеллектуальной собственности в балансе предприятия, необходимо особо выделить затратный. Затратный метод позволяет изучить стоимости каждой составной части нематериального актива, а затем, путем суммирования, выйти на его итоговую стоимость.

Процедура оценки объектов интеллектуальной собственности включает несколько этапов. Вначале производится анализ структуры нематериальных активов, определяются ее составные части. Затем по отдельности производится оценка элементов и определяется наиболее подходящий метод для оценки составных частей, производятся расчеты. Третьим этапом идет оценка степени износа составных частей объекта интеллектуальной собственности. Износ в данном случае означает утрату полезности, а, соответственно, стоимости. Так, оценка патента учитывает моральный износ, связанный с появлением новых, усовершенствованных аналогов запатентованного изобретения. В конце рассчитывается остаточная стоимость всех частей объекта интеллектуальной собственности и производится ее суммарная оценка. Остаточную стоимость нематериального актива можно рассчитать путем вычитания накопленного износа из его первоначальной стоимости.

Затем по отдельности производится оценка элементов и определяется наиболее подходящий метод для оценки составных частей, производятся расчеты. Третьим этапом идет оценка степени износа составных частей объекта интеллектуальной собственности. Износ в данном случае означает утрату полезности, а, соответственно, стоимости. Так, оценка патента учитывает моральный износ, связанный с появлением новых, усовершенствованных аналогов запатентованного изобретения. В конце рассчитывается остаточная стоимость всех частей объекта интеллектуальной собственности и производится ее суммарная оценка. Остаточную стоимость нематериального актива можно рассчитать путем вычитания накопленного износа из его первоначальной стоимости.

Осуществив оценку рыночной стоимости нематериальных активов и иных результатов интеллектуальной деятельности, можно в совокупности с другими активами компании, можно решить задачи увеличения ее рыночной стоимости, выделения дополнительных активов, имеющих самостоятельный коммерческий интерес, а также оценки размера материального ущерба при незаконном использовании нематериальных активов третьими лицами;

Оценка нематериальных активов имеет колоссальное значение для компаний и организаций, ведущих хозяйственную деятельность в какой-либо высокотехнологичной отрасли, например, в энергетической. В условиях жесткой конкуренции на энергетическом рынке РФ только уникальный характер интеллектуальной собственности предприятия может обеспечить достаточно прочные и высокие монопольные барьеры в долгосрочной перспективе, позволяющие получать стабильные доходы на рынке от монопольного использования новых технологий или продажи патентов и лицензий. Основной проблемой отечественных компаний, работающих на рынке энергетики, является отсутствие нормативно-правовой базы, подтверждающей разработку, создание и использование интеллектуальной собственности. Управление интеллектуальной собственностью отечественных энергетических предприятий, как правило, осуществляется специалистами, не владеющими механизмами правового регулирования для защиты от недобросовестной конкуренции. Создание эффективной системы управления интеллектуальной собственностью предприятия способно сократить инновационные риски и облегчить процесс вывода инновационных технологий на энергетический рынок.

В условиях жесткой конкуренции на энергетическом рынке РФ только уникальный характер интеллектуальной собственности предприятия может обеспечить достаточно прочные и высокие монопольные барьеры в долгосрочной перспективе, позволяющие получать стабильные доходы на рынке от монопольного использования новых технологий или продажи патентов и лицензий. Основной проблемой отечественных компаний, работающих на рынке энергетики, является отсутствие нормативно-правовой базы, подтверждающей разработку, создание и использование интеллектуальной собственности. Управление интеллектуальной собственностью отечественных энергетических предприятий, как правило, осуществляется специалистами, не владеющими механизмами правового регулирования для защиты от недобросовестной конкуренции. Создание эффективной системы управления интеллектуальной собственностью предприятия способно сократить инновационные риски и облегчить процесс вывода инновационных технологий на энергетический рынок.

Так, основываясь на решении Министерства энергетики Российской Федерации <<О разработке Программы инновационного развития>> No. АШ-1299/02 от 17.02.2011г., письме статс-секретаря министра энергетики Российской Федерации от 07.11.2011 No.ЮС-108-19/02, в соответствии с принятой стратегией к 2020 году крупнейшая в российской энергетической отрасли корпорация должна стать глобальной компанией, которая войдет в первую десятку крупнейших электроэнергетических компаний мира. Основными критериями при этом будут выступать объём установленной мощности и размер бизнеса. Ключевыми стратегическими целями компании являются лидерство в области внедрения инноваций, энергетическая эффективность и инвестиционная привлекательность.

АШ-1299/02 от 17.02.2011г., письме статс-секретаря министра энергетики Российской Федерации от 07.11.2011 No.ЮС-108-19/02, в соответствии с принятой стратегией к 2020 году крупнейшая в российской энергетической отрасли корпорация должна стать глобальной компанией, которая войдет в первую десятку крупнейших электроэнергетических компаний мира. Основными критериями при этом будут выступать объём установленной мощности и размер бизнеса. Ключевыми стратегическими целями компании являются лидерство в области внедрения инноваций, энергетическая эффективность и инвестиционная привлекательность.

Для разработки интегрированной системы компания планирует проведение работ по выявлению, определению коммерческой перспективы и коммерциализации объектов интеллектуальной собственности, регистрации и постановке на бухгалтерский учет, на примере результатов проектов в области НИОКР, полученных компанией по состоянию на 2012 год.

Ожидаемые результаты от выполнения этой деятельности — определение ориентиров по расходам компаний на исследовательские работы и модернизацию технологий для обеспечения должного уровня конкурентоспособности по ряду показателей (индикаторов или коэффициентов).

Одним из таких коэффициентов является интеллектуальный коэффициент добавленной стоимости (VAIC). Планируется, что в результате реализации мероприятий, предусмотренных в программе, в период с 2010 по 2020 год, данный коэффициент должен вырасти с 3,5 до 6,5 ед.

Безусловно, если компания хорошо известна и уже завоевала хорошую репутацию благодаря длительному существованию на рынке, стоимость объектов интеллектуальной собственности может составлять значительную долю ее общей стоимости. Однако, приходится признать, что стоимость объектов интеллектуальной собственности довольно часто недооценивается в практике российского бизнеса. Между тем, умелое использование сведений о реальной стоимости нематериальных активов может значительно укрепить положение на рынке для компании любого масштаба.

Особенности оценки стоимости нематериальных активов

Несмотря на общепризнанные вышеуказанные методы, сложность оценки нематериальных активов в первую очередь обусловлена трудоемкостью количественного определения результатов коммерческого использования данных активов, находящихся на той или иной стадии разработки, промышленного освоения или использования, в силу влияния целого ряда разнонаправленных факторов.

В данном материале мы рассматриваем методы оценки объектов интеллектуальной собственности и обсуждаем полные права собственности на них. Но на практике гораздо чаще встает задача определения стоимости отдельных частей имущественных прав на использование объектов интеллектуальной собственности, появляется конкретная задача оценки стоимости нескольких лицензионных договоров. Опыт западных стран показывает, что для оценки стоимости таких договоров может применяться метод стандартных ставок лицензионных отчислений, таких как ставка за использование объекта интеллектуальной собственности. Размер ставки исчисляется в зависимости от рентабельности использования данного объекта, а также от периода использования объекта интеллектуальной собственности, объемов производства, затрат на создание данного объекта, а также ряда других факторов. В основном лицензионные ставки определяются процентным отношением от цены единицы продукции, выпускаемой за счет использования объекта интеллектуальной собственности, от чистого дохода, либо от суммы продажи запатентованной продукции.

При проведении оценки объектов интеллектуальной собственности наиболее сложной задачей является определение экономического эффекта от использования нематериального актива. Важная задача — определить долю чистого дохода, получаемого конкретно от использования оцениваемого актива, для чего обычно применяется факторный анализ. Например, использование изобретения позволяет получить чистый доход благодаря снижению себестоимости продукции, повысить стоимость продукции благодаря улучшению ее качества, увеличить объем продаж, снизить налог на прибыль и т.п.

Серьезной трудностью в определении стоимости нематериальных активов является то, что для их внедрения в производство потребуются инвестиции. Частью чистого дохода от реализации инвестиционного проекта является доход от использования объекта интеллектуальной собственности. В этой связи необходимо вначале разработать инвестиционный проект, составить бизнес-план, в котором рассчитать ожидаемый чистый ежегодный доход, затем выделить ту часть этого дохода, которую можно отнести к используемому нематериальному активу. При этом долевой коэффициент рассчитывается с учетом фактора получения экономии, а применение некоторых изобретений позволяет снизить сумму налога на прибыль.

При этом долевой коэффициент рассчитывается с учетом фактора получения экономии, а применение некоторых изобретений позволяет снизить сумму налога на прибыль.

При оценке нематериальных активов за риск определяется повышенная премия, поскольку вложения в данные активы отличаются большой рискованностью[4]. При использовании нематериальных активов используются в хозяйственном обороте фирмы, это позволяет оптимизировать налог на прибыль, но предварительно необходимо провести грамотную оценку стоимости нематериальных активов, они должны быть поставлены на баланс фирмы как объекты интеллектуальной собственности. Оценка нематериальных активов компании представляет собой определение стоимости пяти главных видов объектов интеллектуальной собственности: объекты авторского права, коммерческая тайна, промышленная собственность, goodwill, а также другие (нетрадиционные) виды объектов интеллектуальной собственности.

При проведении оценки стоимости объектов интеллектуальной собственности необходимо принимать в расчет объекты, учитываемые и не учитываемые в балансе компании. Например, деловая репутация (goodwill) не учитывается в балансе компании, но этот нематериальный актив должен быть обязательно учтен при осуществлении оценки стоимости бизнеса, так как в ряде случаев он может оказать значительное влияние на конечную стоимость компании.

Например, деловая репутация (goodwill) не учитывается в балансе компании, но этот нематериальный актив должен быть обязательно учтен при осуществлении оценки стоимости бизнеса, так как в ряде случаев он может оказать значительное влияние на конечную стоимость компании.

Заключение

Традиционная система бухгалтерского учета нематериальных активов и интеллектуальной собственности на предприятии происходит аналогичным образом, что и учет материальных активов. Такое обобщение, не принимающие во внимание специфические особенности, присущие продуктам интеллектуальной деятельности, приводит к тому, что денежные потоки и потоки прибыли, построенные по данным бухгалтерского учета, искажают истинную ценность нематериальных активов и как следствие стоимости компании в целом. Стоимость нематериальных активов играет важную роль при определении общей стоимости предприятия.

Для создания в компании полноценной системы управления интеллектуальной собственностью, необходимо приведение нормативно-правовой базы предприятия в соответствие с законодательством Российской Федерации в части учета нематериальных активов.

Объекты интеллектуальной собственности могут приносить компании значительную экономическую выгоду в будущем, например, при оказании услуг, на производстве, для управленческих нужд компании, или в предпринимательской деятельности.

Таким образом, компания имеет право на получение тех экономических выгод, которые в будущем принесут ей нематериальные активы, в случае, если она обладает надлежаще оформленными документами, подтверждающими существование самого актива и права на него, а также имеет контроль над объектами интеллектуальной собственности. Эффективное управление нематериальными активами, их вовлечение в хозяйственный и гражданско-правовой оборот является одним из условий конкурентоспособности компании, поэтому важно рассматривать интеллектуальную собственность не только с точки зрения ее защиты, но и с точки зрения оценки ее практической рыночной стоимости.

[1] При работе с нематериальными активами используются следующие основные нормативные документы:

-Федеральный закон от 21. 11.1996 № 129-ФЗ «О бухгалтерском учете»;

11.1996 № 129-ФЗ «О бухгалтерском учете»;

— Положение по бухгалтерскому учету «Учет нематериальных активов» ПБУ 14/2007», утвержденное приказом Минфина России от 27.12.2007 № 153н;

— План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утвержденные приказом Минфина России от 31.10.2000 № 94н;

— Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное приказом Минфина России от 29.07.1998 № 34н;

— приказ Минфина России от 22.07.2003 № 67н «О формах бухгалтерской отчетности организаций».

[2] http://призидент.рф/документы/15690[3] Источник: http://www.ocenka21.ru/branch/aiblin/intelekt_kompaniy/ [4] http://www.ceae.ru/pub-ocennematact.htm

|

Год выпуска: 2009 Автор: Чеботарев Н.Ф. Жанр: Финансы Издательство: «Дашков и К» Формат: PDF Качество: OCR Количество страниц: 256 Описание: В учебнике «Оценка стоимости предприятия» систематизирован теоретический и методический материал по оценке стоимости активов предприятия (бизнеса).

Книга «Оценка стоимости предприятия» ставит задачу ознакомления с основами методологии оценки стоимости имущества предприятия с использованием рыночного (сравнительного), затратного (имущественного) и доходного подходов к оценке предприятия (бизнеса). Содержание учебника «Оценка стоимости предприятия»Основные понятия, цели и этапы процесса оценки имущества предприятия

Содержание принципов, подходов и методов оценки имущества предприятия

Оценка эффективности финансово-хозяйственной деятельности предприятия в целях определения его стоимости

Критерии оценки несостоятельности (банкротства) предприятия

Оценка объектов недвижимости

Оценка рыночной стоимости машин и оборудования

Оценка стоимости нематериальных активов

Оценка стоимости товарно-материальных запасов

Оценка стоимости имущества предприятия-должника с целью продажи при банкротстве

Методы и модели оценки человеческого капитала предприятия

Оценка человеческого капитала предприятия

Оценка долей в предприятии (бизнесе)

Оценка стоимости предприятия при реструктуризации

Литература скачать учебник: Оценка стоимости предприятия — Чеботарев Н.Ф. (9.67 Мбайт)

|

(PDF) Метод оценки бизнес-ценности сценариев информационных систем с оценкой достоверности результата

Линдстрём Å, Гаммельгорд М., Симонссон М., «Метод оценки ИТ-ресурсов в масштабах всего предприятия

с точки зрения производительности и инвестиций. обоснование », В трудах конференции по

Системотехнические исследования (CSER), 2005

Linthicum D, Интеграция корпоративных приложений, Аддисон-Уэсли, Нью-Джерси, 2000

Мейерсон, Б., «Использование системы сбалансированных показателей для увеличения ценности, предоставляемой ИБ»,

Методы оценки информационных технологий и управление, ван Гремберген В., ред., Idea

Group Publishing, 2001

Morton K, «Управление активами в электроэнергетика », Power Engineering Journal

октябрь 1999

Nielsen, J., Usability Engineering, Morgan Kaufmann Publishers Inc., Сан-Франциско, Калифорния,

1993

Нерман П.,« Функциональная эталонная модель для работы и Приложения для обслуживания в пределах

Управление активами в Ваттенфаль », магистерская работа, Департамент промышленной информации и

Системы управления, Королевский технологический институт (KTH), Швеция, 2006

Närman, P., Джонсон, П., Нордстрем, Л., «Архитектура предприятия: структура, поддерживающая анализ качества системы

», Материалы конференции EDOC, 2007 г.

(OMB) — Управление управления и бюджета, «Архитектура федерального предприятия ( FEA)

Консолидированная справочная модель, версия 2.1 », 2006 г.

Оскарссон, О., Механизмы модифицируемости в больших программных системах, докторская диссертация

Центр исследований программных систем, ISBN 91-7372-527-7, дисс. 39081, Университет Линчёпинга,

Швеция, 1982

Прессман, Р., Инс Д., Разработка программного обеспечения: подход практикующего специалиста, European

Adaptation, 5th Edition, McGraw-Hill, 2000

Redman, T., Качество данных: полевое руководство, Digital Press, 2001

Reich BH, Nelson KM , «Их собственными словами: видение ИТ-директора будущего внутри организации

», База данных по достижениям в информационных системах 34: 4, 2003 г.

Роберт С.П., Казелла Г., «Статистические методы Монте-Карло», Springer, 2005

SAP AG, «SAP Business Maps: Solution Maps», из

http: // www.sap.com/solutions/businessmaps/solutionmaps/index.epx, по состоянию на 31 января 2008 г.

Саати Т. Л., Процесс аналитической иерархии. Питтсбург, Пенсильвания: Univ. Pittsburgh, 1988.

Scheer, AW, Разработка бизнес-процессов: эталонные модели для промышленных предприятий,

Springer-Verlag, 1994

Schniederjans, MJ, Hamaker, JL, «Новая модель стратегических инвестиций в информационные технологии

», Менеджмент Decision, 41/1, 2003.

Шафер Г. Математическая теория доказательств.Princeton University Press, 1976

Strassman, P.A. Information Payoff, Free Press, 1985

Swanson M., «Руководство по самооценке безопасности для систем информационных технологий», NIST

, специальная публикация 800-26, Национальный институт стандартов и технологий, 2001.

Telelogic AB, Focal Point Информация о продукте, [в Интернете], доступно:

http://www.focalpoint.se [14 июня 2006 г.].

Как измерить свою организационную культуру и ценности

3.Диаграмма CTS

Это еще одна ориентированная на сотрудников оценка, которую необходимо выполнить для измерения ценностей организационной культуры компании.

Но что такое диаграмма CTS?

Диаграмма CTS (общее благо, трансформация, личный интерес) — это набор вопросов, разделенных на три категории, которые позволяют узнать, что ваши сотрудники думают о культурных ценностях в вашей компании и на чем, по их мнению, вы должны сосредоточиться.

ДиаграммаCTS включает 3 основные категории с набором соответствующих вопросов, на которые необходимо ответить:

Эта оценка предоставляет вам полную информацию о том, как сотрудники видят организационную культуру и как они относятся к ценностям, которые она приносит.

Вместе с оценочной картой бизнес-потребностей и опросом удовлетворенности работой диаграмма CTS может помочь руководителям и сотрудникам определить способ достижения желаемых культурных ценностей, принимая во внимание идеи с обеих точек зрения.

Типы комплексной оценки

Помимо этих трех основных типов оценки, существуют более комплексные системы оценки, которые могут помочь измерить ценности организационной культуры вашей компании, а именно:

Инвентаризация организационной культуры: обеспечивает оценку текущего состояния организационной культуры. культура.Он измеряет четыре поведенческие нормы, имеющие решающее значение для организационной культуры: потребности в удовлетворении, ориентация на людей, ориентация на задачи, потребности в безопасности. Вот пример диаграммы OCI, составленной медсестрами в одной из больниц в Греции:

Изображение предоставлено: Health Science Journal

Как видите, все ответы измеряются по трем показателям: конструктивный, пассивный / Оборонительный и агрессивный / оборонительный. Результаты показывают те аспекты организационной культуры, которыми довольны работники, и на чем следует сосредоточиться.Такой подход позволяет полностью изучить ценности организационной культуры без проведения нескольких отдельных оценок.

Инструмент оценки организационной культуры (OCAI) : это один из широко известных методов измерения ценностей организационной культуры. Он фокусируется на четырех основных конкурирующих ценностях, которые доминируют или не доминируют в организационной культуре.

Изображение предоставлено: OCAI-online

Эти значения соответствуют четырем типам организационных культур.Этот метод позволяет определить тип организационной культуры, преобладающий в вашей компании, и то, что необходимо сделать для достижения желаемых ценностей организационной культуры.

Заключительные мысли

Оценка ценностей организационной культуры — важный шаг на пути к успеху вашей компании. Сообщается, что 48,4% сотрудников увольняются с работы из-за плохой организационной культуры. Таким образом, регулярное измерение ценностей организационной культуры вашей компании предоставит вам важные данные о том, как сохранить позитивную рабочую среду, и поможет вам добиться успеха.

Об авторе: Райан страстный писатель, который любит делиться своими мыслями и опытом с читателями. В настоящее время он работает агентом по недвижимости на сайте hu.Flatfy.com. Ему нравится все, что связано с путешествиями и новыми странами.

4 метода определения стоимости вашей компании

Не только владельцы и руководители частных предприятий часто задаются вопросом о стоимости своих предприятий, у них также возникает множество других вопросов, например, что они могут сделать, чтобы улучшить стоимость их бизнеса.

Определение стоимости бизнеса можно разбить на четыре общие методологии для систематического определения стоимости. Давайте посмотрим на каждого.

1. Балансовая стоимость

Самым простым и обычно наименее точным из методов оценки является балансовая стоимость. Он полностью сосредоточен на балансе и балансовой стоимости активов за вычетом любых соответствующих обязательств. Несмотря на то, что у этого подхода есть много недостатков, он по-прежнему широко используется экспертами по оценке, хотя ему обычно придается очень небольшой вес по сравнению с другими методами.В нашем примере предположим, что балансовая стоимость вашей компании составляет 2 000 000 долларов.

2. Сопоставимые компании, акции которых обращаются на бирже

Публичные фондовые рынки оценивают стоимость каждой торгуемой компании. Это дает основу для определения стоимости вашей компании, особенно по сравнению с компаниями, аналогичными вашей. Этот метод обычно рассматривает выручку за последние двенадцать месяцев (обычно называемые LTM) и следующие двенадцать месяцев (NTM), а также прибыль до вычета процентов, налогов, износа и амортизации (EBITDA):