Лизинг в России, виды и особенности лизинговых компаний на рынке

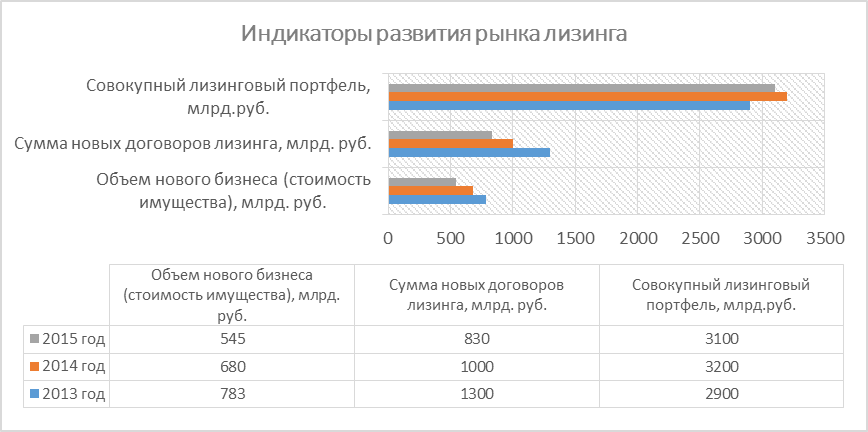

Подавляющее большинство обзоров по анализу рынка лизинга в России ориентировано на его непосредственных участников – лизинговые компании. При этом основное внимание уделяется динамике рынка лизинга, доле различных типов имущества в общем объёме лизинговых операций и прочим аспектам, которые не имеют для лизингополучателя никакой практической значимости.

В этой статье мы расскажем о типах лизинговых компаний, работающих на рынке лизинга России и их особенностях, имеющих значение для лизингополучателя.

Виды лизинговых компаний на рынке лизинга РФ

Лизинговые компании, работающие на российском рынке, можно разделить на различные типы в зависимости от размеров, регионов работы, зависимости от одного финансирующего банка, типов передаваемого в лизинг имущества и т.п.

Компании с государственным участием (государственные лизинговые компании)

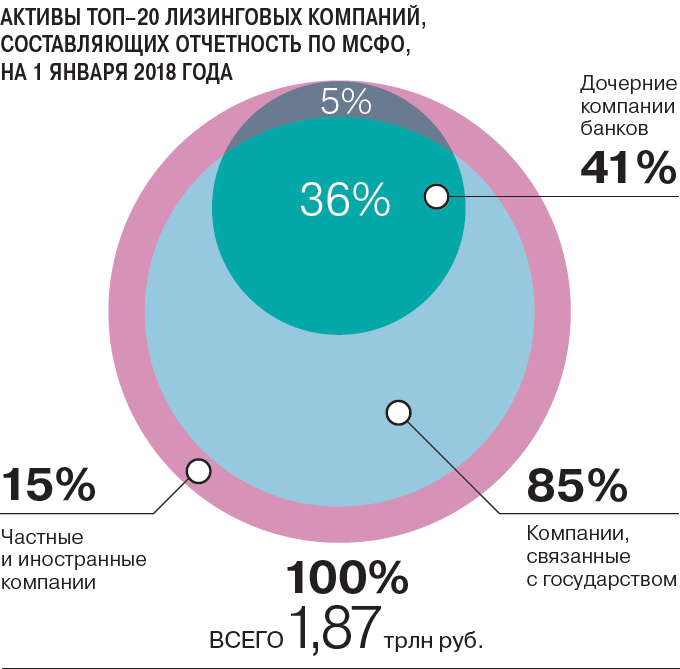

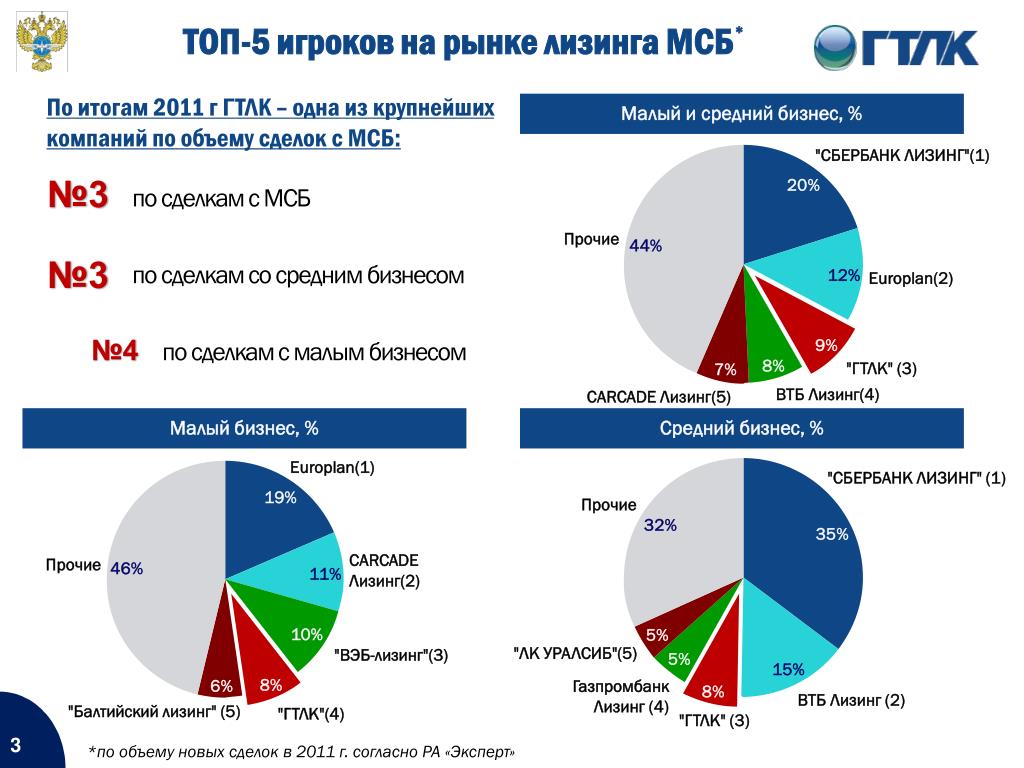

Государственные лизинговые компании (Сбербанк Лизинг, Росагролизинг, ВЭБ-лизинг, ВТБ Лизинг, Государственная транспортная лизинговая компания и др.

Государственные лизинговые компании могут быть как узкоспециализированными (Росагролизинг – лизинг для сельского хозяйства, Ильюшин финанс – лизинг авиационной техники и т.п.), так и универсальными, работающими по лизингу любого имущества (Сбербанк Лизинг, ВЭБ-лизинг, ВТБ Лизинг и т.п.).

При получении финансирования в государственных лизинговых компаниях к лизингополучателям и лизинговым проектам предъявляются весьма жёсткие требования (особенно в случае получения лизинга на льготных условиях).

Лизинговые компании с развитой филиальной сетью

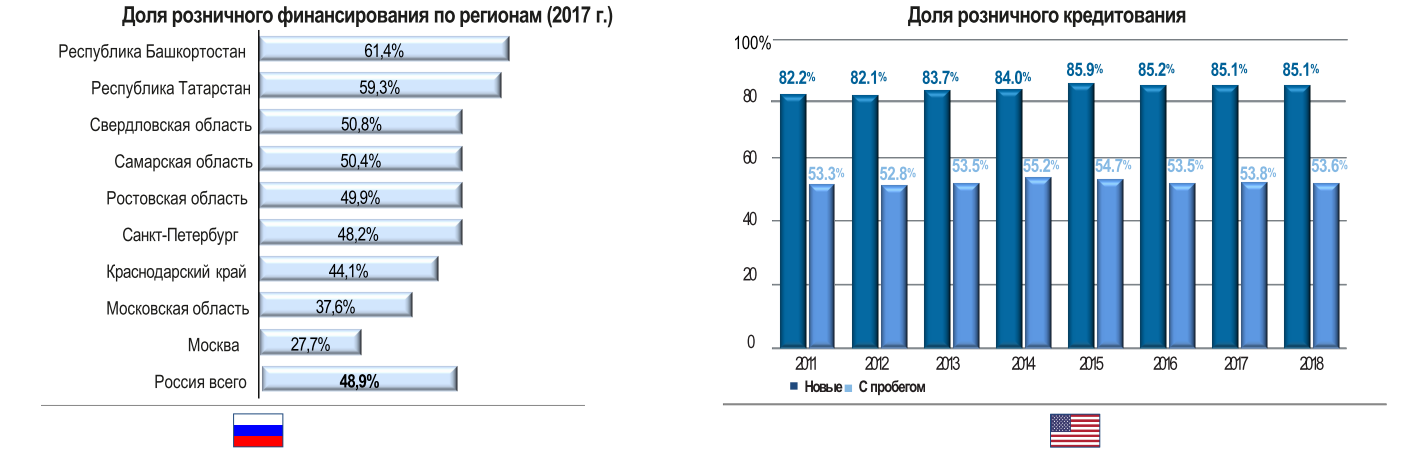

Многие крупнейшие лизинговые компании имеют развитую филиальную сеть. Филиалы и представительства лизинговых компаний открываются в различных регионах России. Расширение регионального присутствия лизинговых компаний связано с низким уровнем конкуренции на рынке услуг лизинга во многих регионах, высокой потребностью в лизинговом финансировании у клиентов отдалённых регионов, необходимостью проводить оценку бизнеса лизингополучателя «на месте» и осуществлять регулярный контроль за состоянием и условиями эксплуатации предмета лизинга.

При работе с лизингополучателями в регионах лизинговые компании, созданные при банках, используют как филиальную сеть материнского банка, так и собственные филиалы и представительства.

Наличие у лизинговой компании филиала или представительства зачастую не является обязательным условием для заключения лизинговых сделок с лизингополучателями из соответствующего региона.

Банковские лизинговые компании

Значительное количество лизинговых компаний на рынке лизинга России создано банками либо соответствующими финансовыми группами. Как правила, на принадлежность к соответствующей финансовой группе указывает название лизинговой компании:

— «ВЭБ-лизинг» (Государственная корпорация «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)»)

— «Сбербанк Лизинг» («Сбербанк России»)

— ВТБ Лизинг (Банк ВТБ)

— «Газпромбанк Лизинг» («Газпромбанк»)

— «Альфа-Лизинг» («Альфа-Банк»)

— «Райффайзен-Лизинг» («Райффайзенбанк»)

— «МКБ–Лизинг» («Московский Кредитный Банк»)

— «ЮниКредит Лизинг» («ЮниКредит Банк»)

Банковский лизинг характеризуется весьма высокой зависимостью условий лизинга от требований материнского банка.

Лизингополучателю в ряде случаев проще получить финансирование по лизингу в лизинговой компании, организованной банком, в котором у него открыт расчётный счёт или где лизингополучатель получал кредиты. В этом случае лизинговая компания может не проводить проверку лизингополучателя службой безопасности, не запрашивать некоторые документы, что упрощает процесс подготовки лизинговой сделки и сокращает время принятие решения лизинговой компанией.

Лизинговые компании, созданные производителями

Многие крупные производители различной техники для увеличения объёмов продаж своей продукции и предоставления покупателям дополнительной услуги приобретения имущества в лизинг создают лизинговые компании. Лизинговые компании при производителях занимаются реализацией на условиях лизинга только продукции конкретного производителя.

Лизинговые компании при производителях занимаются реализацией на условиях лизинга только продукции конкретного производителя.

Организованные производителями лизинговые компании часто имеют в дилерских центрах своих представителей либо сотрудников, которые предоставляют покупателям автомобилей и техники услуги лизинга.

На российском рынке лизинга работают следующие компании, созданные производителями:

— Группа компаний «КАМАЗ-ЛИЗИНГ» – лизинг грузовых автомобилей КамАЗ и автобусов НЕФАЗ.

— Фольксваген Груп Финанц – лизинг легковых автомобилей Volkswagen (Фольксваген), Audi (Ауди), SKODA (Шкода), а также лизинг автосервисного оборудования для официальных дилеров и компаний, претендующих на статус официального дилера.

— ООО «Вольво финанс сервис Восток» (ООО «ВФС Восток», Volvo Financial Services) – лизинг грузовой и спецтехники Mack, Renault Trucks, UD Trucks, Volvo Trucks, Volvo Construction Equipment, Volvo Buses, Volvo Penta и Volvo Aero.

— ООО «МАН Файненшиал Сервисес» (MAN Financial Services GmbH ) – лизинг грузовых автомобилей и автобусов MAN.

— ООО «Скания Лизинг» – лизинг грузовых автомобилей Скания (SCANIA).

Компании, специализирующиеся на лизинге автомобилей

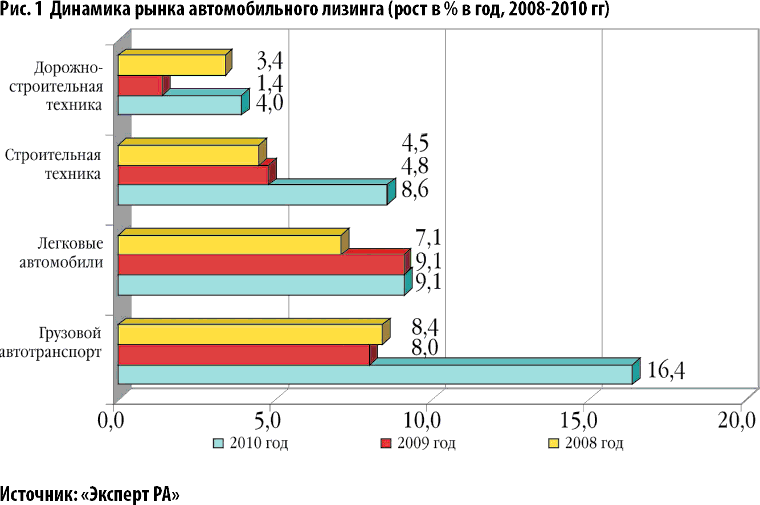

На российском рынке лизинга сегмент лизинга легкового и коммерческого транспорта является наиболее развитым и быстро растущим. Практически все лизинговые компании (если только они не являются узкоспециализированными) предлагают условия лизинга легковых и грузовых автомобилей.

На рынке лизинга существуют лизинговые компании, для которых лизинг автомобилей является приоритетным направлением деятельности. К таким компаниям относятся:

— Europlan (Европлан)

— Carcade Лизинг (Каркаде лизинг)

— Элемент Лизинг

— СОЛЛЕРС-ФИНАНС (SOLLERS-FINANCE)

Выделение лизинга автомобилей в качестве приоритетного направления деятельности не означает, что лизинговые компании не финансируют сделки с другими предметами лизинга. В указанных лизинговых компаниях направлению лизинга автомобилей уделяется повышенное внимание: разрабатываются программы лояльности для поставщиков автомобилей, предлагаются различные продукты для клиентов в сегменте лизинга автомобилей и т.п. При этом указанные лизинговые компании, пользуясь своей известностью на рынке лизинга автомобилей и налаженными связями с автосалонами, от которых они имеют постоянный поток клиентов, зачастую предлагают далеко не самые выгодные условия лизинга (прежде всего с точки зрения стоимости ресурсов и цены лизинга).

В указанных лизинговых компаниях направлению лизинга автомобилей уделяется повышенное внимание: разрабатываются программы лояльности для поставщиков автомобилей, предлагаются различные продукты для клиентов в сегменте лизинга автомобилей и т.п. При этом указанные лизинговые компании, пользуясь своей известностью на рынке лизинга автомобилей и налаженными связями с автосалонами, от которых они имеют постоянный поток клиентов, зачастую предлагают далеко не самые выгодные условия лизинга (прежде всего с точки зрения стоимости ресурсов и цены лизинга).

Лизинг автомобилей является основным направлением деятельности также для лизинговых компаний, созданных производителями соответствующей техники:

— «КАМАЗ-ЛИЗИНГ»

— Фольксваген Груп Финанц

— Вольво финанс сервис Восток

— МАН Файненшиал Сервисес

— Скания Лизинг

Специализированные лизинговые компании (лизинг железнодорожного, авиационного транспорта, сельскохозяйственной техники, медицинского оборудования)

На рынке лизинга России существуют лизинговые компании, специализирующиеся на лизинге определённых типов имущества.

- лизинг железнодорожного подвижного состава — ООО «Брансвик Рейл Лизинг» (Brunswick Rail), ООО «ТрансФин-М», ГЛК «ТрансКредитЛизинг»

- лизинг авиатехники, самолётов, оборудования для аэропортов — ООО «Ильюшин Финанс Ко» (ИФК)

- лизинг племенного скота, техники и оборудования для сельского хозяйства — ОАО «Росагролизинг»

- лизинг медицинского оборудования и оборудования для косметологии — Медицинская Лизинговая Компания

Выбор среди множества лизинговых компаний той, которая предложит вам наиболее выгодные условия лизинга – сложная и трудоёмкая задача, требующая хорошего знания российского рынка лизинга, программ и продуктов лизинговых компаний.

Специалисты нашей компании готовы оказать вам помощь в выборе лизингодателя и наиболее выгодных условий лизинга с учётом ваших пожеланий.

Между рисками и возможностями

- Замедление мировой и российской экономик, все еще низкий спрос на энергоресурсы и ограничения авиасообщения продолжают сдерживать лизинговый сектор в стране.

Агентство ожидает незначительный и неоднородный рост лизингового портфеля в стоимостном выражении на 5–10% по итогам предыдущего года. В 2021 году рост, по ожиданиям АКРА, может составить 15–25% благодаря возможному восстановлению деловой активности до докризисных уровней.

Агентство ожидает незначительный и неоднородный рост лизингового портфеля в стоимостном выражении на 5–10% по итогам предыдущего года. В 2021 году рост, по ожиданиям АКРА, может составить 15–25% благодаря возможному восстановлению деловой активности до докризисных уровней. - Структурно высокие кредитные риски в экономике сокращают возможности для здорового роста отрасли. Доля проблемной задолженности по группе рейтингуемых компаний осталась примерно в том же оценочном интервале, что и в 2019 году, — 15–20% портфеля. Среди отдельных лизингодателей дополнительно до 20–30% портфеля может иметь относительно уязвимое, по мнению АКРА, кредитное качество.

- Возвращение к устойчивому росту железнодорожного лизинга не будет быстрым. Вероятное восстановление глобальной экономики может стимулировать цены на уголь и, соответственно, оживление на лизинговом рынке во второй половине 2021 года. Грузоперевозки нефти, напротив, не поддержат рост ранее 2022 года ввиду условий соглашения ОПЕК+, ограничивающего добычу и, соответственно, экспорт сырья.

- Лидеры авиации, по нашим наблюдениям, отложили вопрос обновления парка самолетов как минимум до второй половины 2021 года. Беспрецедентное снижение пассажиропотока на фоне пандемии коронавируса и ослабление рубля продолжают оказывать прямой сдерживающий эффект на сектор.

- Массовый сегмент розницы, включая лизинг грузовых и легковых авто, где уже ощущается отложенный спрос, сможет стабилизировать бизнес быстрее других транспортных направлений. Однако, по мнению АКРА, кредитные риски, присущие этому сегменту, остаются наименее предсказуемы в условиях экономического спада.

- Внешняя поддержка — один из основных факторов стабилизации рисков отрасли. Лидеры рынка имеют связи с государством или являются частью финансово-промышленных групп, что обуславливает конкурентные преимущества и позволяет лучше справляться с вызовами операционной среды.

- Суд Евразийского экономического союза летом 2020 года предоставил странам-участницам право самостоятельно регулировать лизинговую деятельность.

Это решение, по мнению Агентства, может приблизить реформу лизинга в России.

Это решение, по мнению Агентства, может приблизить реформу лизинга в России. - Выпуски облигаций становятся все более востребованным способом привлечения финансирования. Облигационное фондирование продолжает заменять банковское среди небольших и средних розничных компаний. У государственных лизингодателей и других компаний, работающих с крупным бизнесом, облигационные займы вытесняют, скорее, собственные средства в структуре финансирования, приводя к осязаемому росту показателей левериджа.

Условия внешней среды пока ограничивают развитие отрасли

Подробнее в макропрогнозе АКРА «Структурные и конъюнктурные факторы экономического роста в России» от 19 ноября 2020 года.

Непредвиденные экономические шоки предыдущего года продолжат испытывать финансовую устойчивость лизинговой отрасли и служить серьезным препятствием для ее развития на горизонте ближайших 6–12 месяцев. В частности, спад деловой активности спровоцировал существенное снижение спроса в экономике и сомнения относительно целесообразности капитальных инвестиций у бизнеса. Сохраняющаяся неопределенность относительно экономического роста, а также все еще актуальные риски повторного введения жестких карантинных мер из-за распространения коронавируса усугубляют ситуацию. Эти факторы в совокупности негативно отразились на текущем и потенциальном росте лизинговых компаний.

Сохраняющаяся неопределенность относительно экономического роста, а также все еще актуальные риски повторного введения жестких карантинных мер из-за распространения коронавируса усугубляют ситуацию. Эти факторы в совокупности негативно отразились на текущем и потенциальном росте лизинговых компаний.

Согласно оценкам Агентства, падение реального и номинального ВВП России в 2020 году составило 4,3 и 6,1% соответственно. Ожидаемое восстановление экономики в текущем году при отсутствии прочих непредвиденных шоков, включая труднопредсказуемые геополитические риски, может быть благоприятным фоном для стабилизации поступательного развития лизинговой отрасли (согласно текущему прогнозу Агентства, рост реального и номинального ВВП в 2021 году составит 3,8 и 8,3% соответственно). В то же время АКРА не ожидает стабильного роста бизнеса ранее третьего–четвертого квартала. Отдельные крупные разовые сделки могут стимулировать рынок, однако, согласно ожиданиям Агентства, лизинг железнодорожного транспорта и гражданской авиации (основные направления отрасли по объему бизнеса) сможет вернуться к предсказуемому росту только по мере стабилизации глобальной и национальной экономик, спроса на энергоресурсы, а также по мере ослабления ограничений на авиаперелеты. Массовый сегмент розничного лизинга в лице отдельных компаний уже демонстрирует рост бизнеса и, по ожиданиям АКРА, сможет быстрее его стабилизировать. Однако масштабы этого направления не настолько велики, чтобы стать драйвером для всей отрасли. Таким образом, Агентство ожидает незначительный (5–10%) рост лизингового портфеля по результатам 2020 года, преимущественно за счет разовых факторов, и допускает годовой (15–25%) рост сектора в 2021 году на фоне вероятного восстановления экономики и реализации отложенного спроса на лизинг.

Массовый сегмент розничного лизинга в лице отдельных компаний уже демонстрирует рост бизнеса и, по ожиданиям АКРА, сможет быстрее его стабилизировать. Однако масштабы этого направления не настолько велики, чтобы стать драйвером для всей отрасли. Таким образом, Агентство ожидает незначительный (5–10%) рост лизингового портфеля по результатам 2020 года, преимущественно за счет разовых факторов, и допускает годовой (15–25%) рост сектора в 2021 году на фоне вероятного восстановления экономики и реализации отложенного спроса на лизинг.

Помимо падения спроса на лизинговые услуги, обусловленного снижением деловой активности, АКРА отмечает наличие высоких системных кредитных рисков, сдерживающих возможности для здорового роста сектора. Эти риски уже ведут к повышению уровня потенциально проблемной задолженности по лизинговым контрактам (в том числе за счет роста проблемной реструктуризации) и могут оказать заметное давление на капитализацию сектора. По наблюдениям АКРА, многие лидирующие компании как в сегменте крупного бизнеса, так и в сегменте розничного лизинга осознают существующие тенденции и не стремятся наращивать портфель в текущих условиях. Менее крупные лизингодатели, в свою очередь, тяготеют к более агрессивному росту в попытке занять образовавшуюся нишу на рынке лизинговых услуг. Агентство оценивает такую стратегию как потенциально рискованную.

Менее крупные лизингодатели, в свою очередь, тяготеют к более агрессивному росту в попытке занять образовавшуюся нишу на рынке лизинговых услуг. Агентство оценивает такую стратегию как потенциально рискованную.

Следствием более высоких рисков лизинговых портфелей является наблюдаемое сокращение кредитных лимитов для лизинговой отрасли (особенно малым и средним компаниям, не имеющим связей с государством и не аффилированным с банковскими группами) со стороны ее основных кредиторов — банков. Согласно ожиданиям АКРА, сложившееся положение вещей останется неизменным как минимум до середины 2021 года и продолжит несколько ограничивать возможности лизинговых компаний финансировать рост нового бизнеса.

Дополнительными препятствиями для устойчивого развития лизинга в стране, по мнению Агентства, остаются относительно слабая осведомленность о лизинговых услугах и их преимуществах среди субъектов малого и среднего предпринимательства (МСП), конкуренция с прочими финансовыми организациями, а также отсутствие системного регулирования отрасли, ограничивающее приток новых денег в сектор.

Снижение стоимости российского рубля в 2020 году оказало противоречивый эффект на финансовые показатели отрасли. С одной стороны, положительная переоценка крупных валютных договоров позволила в некоторой степени поддержать номинальную динамику по росту портфеля в прошлом году. С другой стороны, переоценка лизинговых платежей по новому курсу оказывает дополнительное давление на кредитное качество соответствующих лизингополучателей и в конечном итоге может привести к росту проблемных активов.

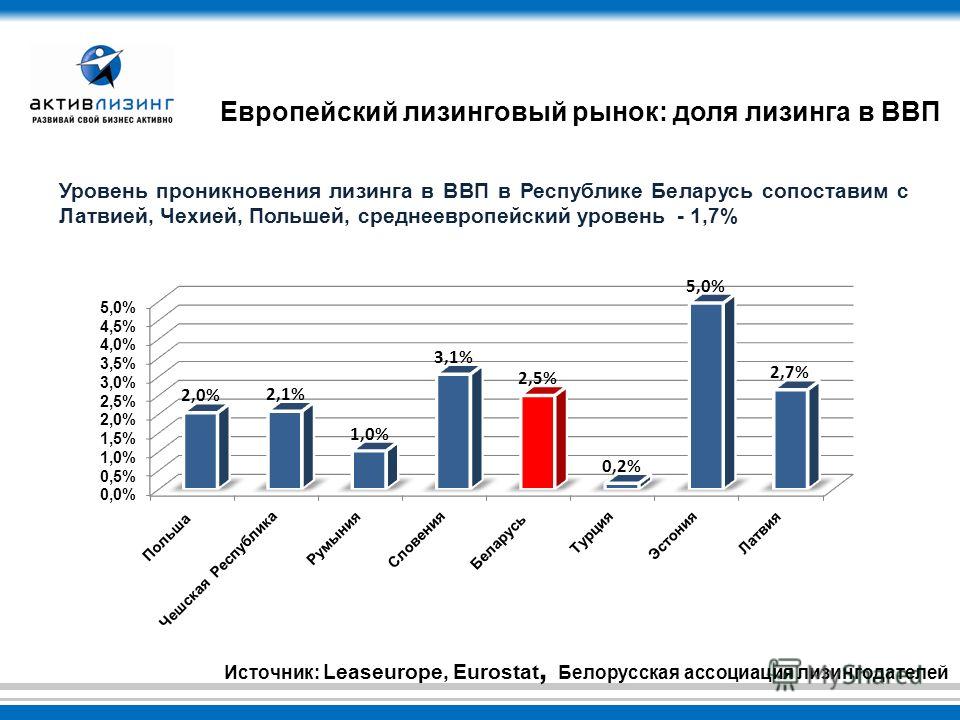

Укрепляет потенциал роста сектора все еще низкий уровень проникновения лизинговых услуг в экономику. Положительное влияние этого фактора будет иметь более выраженный стимулирующий эффект в долгосрочной перспективе по мере стабилизации рисков операционной среды.

В перспективе возвращение к активной реализации нацпроектов в сфере развития экономики городов (общественный транспорт, экопроекты, модернизация и/или замена оборудования ЖКХ и строительного оборудования и др.) будет способствовать развитию лизинговой отрасли. Однако АКРА полагает, что основную часть этих проектов, вероятнее всего, будут реализовывать крупнейшие лизинговые компании, что приведет к дальнейшему повышению концентрации отрасли и, как следствие, к ухудшению конкурентной среды.

Однако АКРА полагает, что основную часть этих проектов, вероятнее всего, будут реализовывать крупнейшие лизинговые компании, что приведет к дальнейшему повышению концентрации отрасли и, как следствие, к ухудшению конкурентной среды.

Позиция государства, активно участвующего в развитии отрасли, по-прежнему является одним из ключевых элементов, определяющих показатели и динамику лизингового рынка. На сегодняшний день базовый сценарий АКРА предполагает сохранение готовности и желания правительства оказывать помощь сектору в случае снижения его собственной устойчивости. К факторам поддержки отрасли Агентство также относит послабления со стороны банковского регулирования (возможность реструктуризации проблемных кредитов лизинговой отрасли без дополнительного давления на капитал банков), что потенциально создает дополнительный буфер для абсорбции негативных последствий снижения экономики и роста кредитных рисков. Агентство положительно оценивает такие инициативы, отмечая при этом, что большинство лизинговых компаний пока не стремятся пользоваться предложенными послаблениями.

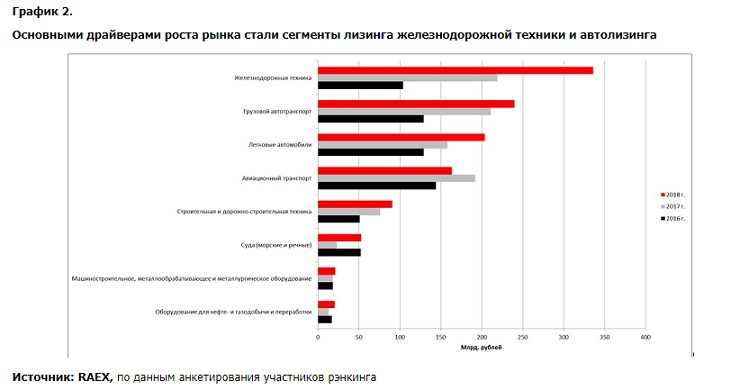

Помимо общих сдерживающих и стимулирующих факторов для всей лизинговой отрасли, динамика сегмента во многом определяется потенциалом развития различных транспортных направлений, которые исторически формируют основу лизингового бизнеса в России.

Рисунок 1. Структура финансового лизинга: исторически б

ольшую часть рынка занимали транспортные направленияИсточник: Росстат

Насколько чувствителен лизинг транспортных средств к наблюдаемым экономическим вызовам?

Транспортный лизинг, исторически формирующий более половины лизинговой отрасли в России, закономерно оказался в списке наиболее уязвимых сегментов в условиях пандемии. Агентство отмечает значительное падение спроса на услуги перевозчиков, однако масштаб негативного влияния на основные направления транспортного лизинга оказался неоднородным. Кроме того, АКРА считает, что драйверы роста и потенциал восстановления у различных направлений транспортного лизинга разные.

Лизинг железнодорожного транспорта

Сокращение мирового спроса на уголь и нефть в 2020 году стало определяющим для лизинга железнодорожного транспорта. Внутренний спрос на уголь и нефтепродукты также не смог поддержать потребности в новых вагонах, что привело к сжатию рынка. Согласно оперативным данным ОАО «РЖД» от 01.10.2020, уровень погрузки на его сети за январь–сентябрь предыдущего года оказался на 3,6% ниже, чем за аналогичный период 2019 года.

Внутренний спрос на уголь и нефтепродукты также не смог поддержать потребности в новых вагонах, что привело к сжатию рынка. Согласно оперативным данным ОАО «РЖД» от 01.10.2020, уровень погрузки на его сети за январь–сентябрь предыдущего года оказался на 3,6% ниже, чем за аналогичный период 2019 года.

Рисунок 2. Уровень погрузки сети ОАО «РЖД» снизился в январе–сентябре 2020 года по сравнению с соответствующим периодом 2019–го

Источник: оперативные данные ОАО «РЖД»

Восстановление лизингового рынка железнодорожного транспорта будет в значительной степени зависеть от перспектив роста цен на уголь, существенное снижение которых в 2020 году ограничило экспортные рынки для российских угольных компаний, особенно в западном направлении. Как следствие, основной объем поставок пришелся на восточное направление, а именно на рынки Азиатско-Тихоокеанского региона, где падение цен было не таким существенным. Определенное восстановление глобальной экономики и, соответственно, спроса и цен на уголь возможно в текущем году, что может стимулировать оживление отрасли во второй половине 2021–года.

Грузоперевозки нефти и нефтепродуктов, напротив, не смогут значимо поддержать рынок и обеспечить рост потребностей в новых вагонах в следующие 12 месяцев. По мнению АКРА, заметное увеличение объемов экспорта нефти возможно не ранее 2022 года — ожидания Агентства базируются на предпосылках, заложенных в соглашении стран-экспортеров нефти в рамках сделки ОПЕК+.

Лизинг авиационного транспорта

Наибольшее негативное влияние операционной среды наблюдается в сегменте авиализинга. Снижение пассажиропотока в связи с ограничительными мерами, введенными в рамках борьбы с пандемией, и ослабление рубля оказывают прямой сдерживающий эффект на сектор гражданских авиаперевозок. Дополнительное негативное воздействие на туристический пассажиропоток обусловлено сокращающимися доходами населения.

Рисунок 3. Авиационный сегмент столкнулся с беспрецедентными ограничениями бизнеса в этом году

Источник: Федеральное агентство воздушного транспорта (Росавиация)

Также характерной особенностью российских операторов авиационного лизинга, по мнению АКРА, является плотная конкуренция с международными финансовыми институтами, которые зачастую могут предложить лучшие условия лизинга своим клиентам за счет более дешевого валютного фондирования. Этот фактор будет продолжать сдерживать развитие авиационного лизинга.

Этот фактор будет продолжать сдерживать развитие авиационного лизинга.

На текущий момент планы отдельных крупных авиакомпаний по обновлению парка самолетов отложены и, по ожиданиям Агентства, смогут стимулировать рост авиационного лизинга не раньше второй половины 2021 года. В настоящий момент рынок поддерживают только внутренние авиаперевозки. Долгосрочным фактором роста вплоть до 2025 года останется намерение лидера рынка гражданской авиации существенно нарастить объемы пассажиропотока.

Лизинг грузовых и легковых автомобилей

Лизинг грузовых автомобилей не продемонстрировал существенной негативной динамики в условиях экономического спада. Спрос поддерживался за счет работы продуктовых сетей, государственных закупок общественного транспорта и транспорта для нужд армии, а также относительно непродолжительного периода заморозки строительства в стране в период карантина. В целом, по мнению Агентства, парк грузовых автомобилей нуждается в обновлении, и ожидаемое восстановление экономики в текущем году может стать благоприятным фоном для роста в сегменте. В долгосрочной перспективе национальные проекты развития экономики городов также будут поддерживать рост лизинга общественного транспорта.

В долгосрочной перспективе национальные проекты развития экономики городов также будут поддерживать рост лизинга общественного транспорта.

Лизинг легковых автомобилей, в свою очередь, испытал значительное давление операционной среды, в первую очередь из-за режима самоизоляции, в рамках которого граждане стали пользоваться услугами такси и каршеринга заметно реже. Тем не менее вышеупомянутые услуги все еще востребованы среди населения, поэтому в отсутствие жестких карантинных мер Агентство ожидает восстановление сегмента в ближайшие 6–12 месяцев.

Отдельно стоит отметить, что существенные кредитные риски на фоне спада экономики наименее предсказуемы именно в лизинге грузовых и легковых автомобилей, поскольку большинство лизингополучателей этого сегмента являются представителями МСП. Финансовая устойчивость последнего наиболее чувствительна к текущему ухудшению внешней среды, что может стать препятствием для здорового роста отрасли.

Лидеры отрасли продолжат доминировать благодаря внешней поддержкеКонкурентные преимущества в виде масштабов деятельности лизинговой компании, наличия потенциала внешней поддержки, а также уровня цифровизации бизнеса и широкой партнерской сети являются основными факторами, благоприятствующими наиболее комфортному преодолению сложностей операционной среды.

По мнению Агентства, текущие кризисные явления способствуют еще большему укреплению рыночных позиций доминирующих игроков, что оставляет меньше возможностей для конкуренции. Лидеры рынка, как правило, имеют доступ к стабильным источникам фондирования и/или ликвидности и могут рассчитывать на экстренную помощь в случае необходимости, в том числе и в виде капитала, поскольку оперируют в рамках крупных банковских и финансово-промышленных групп либо являются специализированными государственными финансовыми институтами. Совокупные активы таких компаний превосходят половину совокупных активов лизингового сектора. Вышеупомянутые преимущества становятся еще более ценными на фоне системного сокращения лимитов кредитования лизинговой отрасли.

Потенциал экстраординарной внешней поддержки (от группы или государства), будучи важным конкурентным преимуществом, находит свое отражение и в рейтингах АКРА, увеличивая итоговый уровень кредитоспособности соответствующих лизинговых компаний. Таким образом, базовый сценарий Агентства подразумевает, что риски операционной среды будут несколько балансироваться за счет возможностей и желания государства, а также большей части финансово-промышленных групп продолжать оказывать поддержку отрасли. Помимо финансовой помощи, АКРА ожидает сохранение других форм поддержки. В частности, предоставление доступа к более обширной клиентской базе и дополнительным каналам продаж за счет офисов и прочих точек присутствия аффилированных структур, возможность заимствовать более совершенные процедуры риск-менеджмента, технологии и IT-процессы, обеспечение доступа персонала к корпоративным программам обучения, резерв квалифицированных кадров, а также возможность привлечения опытных менеджеров из смежных отраслей, в первую очередь банковской.

Цифровизация лизинговой отрасли все еще отстает от других сегментов сферы финансовых услуг и будет оставаться значимым источником возможностей и конкурентных преимуществ для наиболее успешных участников рынка. В целом можно сказать, что сектор сумел подстроиться под вызовы удаленной работы в период строгой самоизоляции и карантинных мер и ускорил процессы digital-трансформации бизнеса.

Важным направлением развития для лизинговых компаний останется поддержание высокого качества и спектра оказываемых услуг за счет расширения партнерских сетей, позволяющих обеспечить бесперебойное сервисное обслуживание предметов лизинга.

Реформе лизинга — зеленый свет

По мнению АКРА, прошлогоднее решение Суда Евразийского экономического союза в отношении прав российских регулирующих органов вводить специальный надзор за деятельностью лизинговой отрасли существенным образом приблизило реформу лизингового рынка в стране. В частности, суд признал право отдельных стран-членов ЕАЭС вводить государственное регулирование лизингового сектора на своей территории, включая внедрение финансовых нормативов и требований к отчетности, а также право страны-члена союза самостоятельно устанавливать правила налогообложения сделок лизинга. Таким образом, суд признал правомочность позиции Российской Федерации, что дает правительству возможность приступить к реализации разработанного плана реформ.

По мнению АКРА, реформа лизингового рынка, которая предполагает принципиально иной уровень прозрачности сектора и регулирование, приближенное к банковским стандартам, будет одним из ключевых факторов, определяющих долгосрочное развитие отрасли в целом и ее отдельных представителей в частности. Реформирование сектора предусматривает внедрение требований к обязательному раскрытию информации, пруденциальному надзору и новым стандартам учета. Кроме того, предполагается создание саморегулируемых организаций, которые, скорее всего, будут подотчетны Банку России, а также внедрение реестра лизинговых компаний (по аналогии с лицензированием банков).

АКРА позитивно оценивает инициативу регулирования лизинговой отрасли и отмечает, что такой подход соответствует лучшим мировым практикам. По мнению Агентства, планируемое регулирование будет способствовать консолидации сектора и его оздоровлению, поскольку будет стимулировать уход с рынка слабых и недобросовестных игроков. АКРА также ожидает, что большая прозрачность и наличие понятных правил регулирования, обеспечивающих защиту кредиторов и инвесторов (как юридических, так и физических лиц), будут способствовать притоку финансирования, что в конечном итоге может улучшить диверсификацию все еще концентрированной базы фондирования многих лизинговых компаний. Схожие с банковскими стандарты регулирования и более строгие подходы в риск-менеджменте, вероятно, приведут к ужесточению конкуренции как в самой лизинговой отрасли, так и в борьбе лизинговых компаний за клиентов с банками. Тем не менее для лидеров рынка изменения конкурентной среды будут минимальными благодаря более зрелым бизнес-моделям, достаточно узнаваемым брендам, устоявшимся клиентским базам и значимым рыночным позициям в определенных нишах.

Влияние пандемии на качество активов зависит от специфики портфеля лизинговой компанииДля анализа изменений качества активов и фондирования лизингового сектора Агентство использовало данные лизинговых компаний, которые имеют кредитный рейтинг АКРА. По объему лизингового портфеля эти компании занимают практически половину рынка.

Агентство полагает, что уровень кредитных рисков в секторе значительно вырос в 2020 году. Доля проблемной задолженности на балансе лизинговых компаний несколько увеличилась, однако в целом по группе анализируемых компаний находится примерно в том же оценочном интервале — 15–20% портфеля. Дополнительно АКРА оценивает, что у некоторых компаний еще до 20–30% лизингового портфеля может иметь сомнительное, по мнению Агентства, кредитное качество. Реализация соответствующих кредитных убытков и их влияние на устойчивость отдельных компаний и сектора в целом будет зависеть от глубины и продолжительности экономического спада и своевременности поддержки со стороны государства.

АКРА также отмечает, что на фоне непростых условий прошлого и нынешнего годов усиливается разница в динамике показателей качества активов между крупными компаниями, входящими в финансовые группы и/или имеющими поддержку государства, и рыночными компаниями, работающими с розничными клиентами.

Основное увеличение просроченных платежей, реструктурированных кредитов, а также потенциально проблемной задолженности в настоящий момент приходится на компании первой группы. Здесь главными определяющими факторами являются: (1) структура портфеля, а именно присутствие наиболее пострадавших от пандемии отраслей с большими суммами отдельных договоров (авиация, железнодорожные перевозки), (2) высокая концентрация на крупных лизингополучателях, а также (3) желание и возможность принимать больший риск, полагаясь на потенциал внешней поддержки от материнской группы или государства. Факт возможной поддержки также обусловил меньший рост резервов, созданных под кредитные риски, в сравнении с небольшими и средними розничными компаниями. По оценке АКРА, доля проблемной задолженности в портфеле ряда компаний этой группы может достигать 50%.

Компании розничного сегмента, имеющие кредитный рейтинг АКРА, в настоящий момент, напротив, демонстрируют более медленный рост как с точки зрения доли просроченных платежей, так и потенциально проблемной задолженности. Последняя, по оценке АКРА, находится в интервале 1,5–11% лизингового портфеля в зависимости от компании. При этом к формированию резервов компании розничного лизинга подходят более консервативно. Лизинговый портфель у них по большей части состоит из легкового и грузового транспорта, автобусов, строительной и дорожно-строительной техники, небольшая доля портфеля приходится на специальное оборудование различного профиля. Для максимального сохранения качества портфеля розничные компании в течение 2020 года существенно снизили аппетит к риску, приостановив продажи в наиболее пострадавших от пандемии сегментах своего рынка (пассажирские перевозки, туризм, коммерческое строительство). Кроме того, они крайне ограниченно предоставляли в лизинг оборудование предприятиям, деятельность, которых требует уникального и, соответственно, низколиквидного оборудования и увеличили величину размера авансовых платежей.

Ряд розничных компаний отмечали ухудшение платежной дисциплины клиентов в апреле–мае 2020 года (в том числе и из-за специфики работы в сегменте МСП), что привело к росту просроченной свыше 90 дней задолженности к концу второго квартала предыдущего года. Однако уже к концу третьего квартала уровень такой задолженности, по оценке компаний, вернулся к прошлогодней величине.

Важно отметить, что несмотря на относительно более высокие текущие показатели качества активов, кредитные риски в сегменте розничного лизинга остаются наименее предсказуемыми по сравнению с аналогичными рисками компаний, работающих с крупным бизнесом. Высокая неопределенность сохраняется и относительно влияния пандемии на предприятия МСП. Как следствие, в зоне повышенного кредитного риска остаются средние и малые лизинговые компании, клиентами которых они являются.

Тенденция к диверсификации фондирования сохраняется

Вот уже несколько лет продолжается активный выход лизинговых компаний на облигационный рынок, что способствует большей диверсификации источников фондирования лизинговой деятельности и более равномерному распределению базы фондирования по срокам погашения обязательств. Облигационный рынок как источник финансирования в настоящий момент широко востребован не только среди крупных игроков, как было ранее, но и среди средних и малых лизинговых компаний.

Рисунок 4. Доля выпущенных облигаций растет, заменяя другие источники фондирования

Источник: АКРА, отчетность компаний

АКРА ожидает дальнейшее увеличение доли облигационного фондирования, так как этот инструмент интересен лизинговым компаниям благодаря тому, что позволяет им более гибко управлять своей задолженностью на фоне тенденции снижения ставок на облигационные выпуски. Принимая во внимание невысокие банковские ставки по депозитам, Агентство также отмечает интерес к облигационному финансированию среди инвесторов, а также юридических и физических лиц.

Как следует из рис. 4, который отражает структуру фондирования по розничным компаниям, облигационные займы в таких компаниях замещают банковские кредиты. Так, если в 2017 году банковские кредиты составляли 48% пассивов, а выпущенные облигации — 23%, то по итогам первого полугодия 2020 года их доли были равны 43 и 29% соответственно. Агентство также отмечает, что доля собственного капитала розничных компаний при этом достаточно стабильна и составляет около 20% баланса, тогда как у крупных игроков отмечается замещение облигационными займами собственного капитала, доля которого в структуре пассивов сократилась с 27% в 2017 году до 12% по результатам первой половины 2020–го.

С учетом вышесказанного показатели достаточности капитала (ПДК) у компаний, работающих в сегментах авиа- и железнодорожного транспорта, а также входящих в финансовые группы, более волатильны, чем у компаний розничного сегмента. ПДК розничных компаний, рассчитанный по итогам первого полугодия предыдущего года, находится в диапазоне 18–22%, тогда как ПДК крупных игроков демонстрирует отрицательную динамику и составляет 10–15%. Снижение их показателя относительно значений 2019 года говорит о том, что капитализация крупных компаний и стабильность их бизнеса все еще зависят от внешней поддержки.

АКРА по-прежнему отмечает высокую концентрацию фондирования на кредиторах компаний, специализирующихся на крупном бизнесе; драйвером остается финансирование крупных игроков связанными структурами и банками, входящими в группы. Доля требований пяти крупнейших кредиторов в этом сегменте достигает 80%. В розничном сегменте наблюдается постепенное увеличение диверсификации и снижение доли крупнейших кредиторов (в среднем по сегменту: крупнейший кредитор — 20%, пять крупнейших кредиторов — 35%).

В ходе опроса, проведенного АКРА, представители розничных компаний, имеющих рейтинг Агентства, отмечали, что в период карантина ряд банков проявляли осторожность при выдаче новых кредитов лизинговой отрасли, а некоторые и вовсе приостанавливали кредитование. Тем не менее достаточно высокая диверсификация среди банков-кредиторов, снижение риск-аппетита при заключении новых лизинговых договоров и сокращение темпов роста нового бизнеса позволили большинству попавших в выборку лизинговых компаний пройти период карантина без критического дефицита в финансировании. Еженедельный мониторинг движения денежных средств лизинговых компаний, проводимый АКРА в период с марта по июль 2020 года, показал, что работа с дебиторской задолженностью и взвешенный подход при определении условий в рамках заключения новых договоров обеспечили компаниям входящий денежный поток, необходимый для обслуживания долга.

Популярность лизинга в России — читайте от Финэксперт

Существует лизинговый рынок в России? Будет ли лизинг успешно развиваться? В чем смысл международного лизинга? Ответы на эти и другие вопросы вы узнаете из данной статьи.

Для начала, что из себя представляет лизинг? Лизинг – это финансовая услуга, вся суть которой заключается в передаче в аренду техники на длительный срок, предворительно приобретается лизинговой компанией. Россия уделяет большое внимание развитию лизинга. Для того чтобы рынок лизинговых отношений осуществлял эффективную деятельность государственная политика должна:

- Создать благоприятную почву для развития лизинга, что в перспективе поможет преодолеть спад в промышленности.

- Всячески поддерживать и поощрять льготами малый и средний бизнес в стране, не забывая при этом и про индивидуальный.

Деятельность государства в сфере лизинговых отношений, государственных органов, субъектов Российской Федерация, законодательных органов сводится к решению двух целей:

- развитие лизингового кредитования в целом.

- развитие лизинга по отдельным друг от друга отраслям.

Для этого государство делает целенаправленные и планомерные действия. Во-первых, это стремление всячески защитить нестабильные и новые лизинговые предприятия, действие выражается в издании нормативно – правовых актов, которые как раз и призваны обеспечивать стабильную работу лизинговых компаний. Также надо сказать, что государство предоставляет предприятиям хорошие налоговые и кредитные льготы, в частности лизинговые предприятия освобождаются от уплаты налога на прибыль, что должно несомненно сказаться на развитии лизинга.

В России наиболее востребованными лизинговыми программами являются лизинг на автомобили (легковые и грузовые) и лизинг на общественный транспорт, в частности автобусы, а также это лизингова программа на самолеты и речные суда.

Российская Федерация стремится увеличить лизинговые организации, в связи с чем, ведется активное обучение основам лизинга студентов высших учебных заведения, также это и дополнительная квалификация преподавательского состава, повышение знаний в области лизинга также нужна и федеральным служащим, которые как раз и занимаются вопросами лизинга.

По мнению экспертов, лизинг в России – это довольно новая отрасль экономики и кредитования, следовательно, нельзя сказать, что лизинг в стране развивается большими темпами, это связано в первую очередь с нестабильностью. Это в первую очередь связано с деятельностью чиновников, занимающимися лизинговыми вопросами. Вместо того чтобы вкладывать в лизинг больше средств, они посчитали, что будет правильным приостановить финансирование. Свои действия чиновники оправдывают тем, что лизинг в России является убыточным. Однако специалисты по кредитованию с оптимизмом смотрят в будущее и считают, что лизинг в России способен развиваться дальше, свое высказывание они аргументируют тем, что лизинг в стране развивался достаточно стабильно, и не было регрессивного состояния, хотя небольшие застои все же присутствовали.

Итак, подведем итог всему вышесказанному. Лизинг в современной России существует, но к сожалению большого развития не получает, в связи с недостатком финансирования (если сравнивать с 2012 годом). Тем не менее, есть надежда, что данная сфера кредитования поднимется на новый уровень, и число лизинговых предприятий поднимается. Ведь именно лизинг обеспечивает малый бизнес всеми необходимыми технологиями за короткий срок, что позволит молодому предприятию быстро встать на ноги.

Лизинг автомобилей

Лизинг автомобилей – это нечто среднее между арендой и куплей-продажей в кредит. По условиям договора лизинга лизинговая компания (лизингодатель или арендодатель) приобретает выбранный лизингополучателем (арендатором) автомобиль и сразу передаёт ему в пользование.

Содержание

Скрыть- Условия лизинга авто

- Лизинг автомобилей для физических лиц

- Лизинг автомобилей для юридических лиц

- Лизинг легковых автомобилей

- Лизинг грузовых автомобилей

- Подводные камни при лизинге автомобиля

Условия лизинга авто

Лизингополучатель использует автомобиль и платит лизинговой компании регулярные платежи, одновременно «выплачивая» стоимость машины.

Лизинговые платежи состоят из процентов за пользования лизингом, части стоимости имущества и расходов по его содержанию (налоги, проч.).

После того, как лизингодателю будет выплачена полная стоимость имущества, машина переходит в собственность лизингополучателя. Иными словами, лизинг – это когда лизинговая компания покупает выбранный клиентом для него автомобиль, а клиент постепенно его выкупает и платит определённую плату (процент) за пользование лизингом.

Лизинг автомобилей для физических лиц

Покупка автомобилей физическими лицами в лизинг – распространённое явление в Западной Европе и США. Таким способом приобретается больше трети всех легковых автомобилей. Несмотря на это, в России на сегодня по схеме лизинга частными лицами приобретается ничтожно малое количество автомобилей. Причина этого не только финансовые, но и ментальные – россиянам приятнее пользоваться собственным автомобилем, даже выплачивая за него кредит. Однако лизинг может иметь место там, где невозможно получить кредит в силу возрастных или иных ограничений для заёмщика. Не передавая автомобиль в собственность сразу, лизинговая компания по сравнению с кредитом уменьшает свои риски на случай неуплаты.

Лизинг автомобилей для юридических лиц

Лизинг автомобилей для юридических лиц гораздо более популярен, чем для частных граждан. Потому что для организаций лизинг автомобилей – это удобный способ привлечения стороннего капитала в бизнес. Не имея достаточной массы залогового имущества для того, чтобы взять кредит, можно получить в распоряжение автомобиль по системе лизинга. Вместе с тем, законодательство позволяет поставить лизинговый автомобиль на баланс организации сразу, после заключения договора лизинга. Это значит, что юридическое лицо сможет сразу начислять амортизацию, оптимизируя этим свой налоговый учёт.

Лизинг легковых автомобилей

Лизинг легковых автомобилей удобен, когда арендатор, не выкупая автомобиль полностью, может заменить его на новый. В западных странах это распространённая схема, которая популяризирует лизинг автомобилей среди населения. В России же лизинг до недавнего времени был возможен только для коммерческого использования. Однако и после законодательных изменений продажи легковых автомобилей в лизинг не получили широкого распространения. Лизинг легковых автомобилей удобен тем, что по договорённости с лизинговой компанией можно не принимать автомобиль в собственность, а выплаченную стоимость использовать для приобретения в лизинг следующего автомобиля. Это прельщает тех, кто по каким-либо соображениям не хочет иметь в собственности используемый автомобиль.

Лизинг грузовых автомобилей

Грузовые автомобили и спецтехника гораздо чаще становятся предметом лизинга чем легковые. В лизинг можно приобрести как новые грузовые автомобили, так и бывшие в употреблении. Это простой и быстрый способ активного расширения парка грузовых автомобилей.

Рассмотрение заявок на приобретение автомобиля в лизинг, как правило, гораздо более простое и быстрое, чем заявок на кредит.

Да, и количество документ при оформлении гораздо меньше. Вместо 4 договоров: кредита, купли-продажи, страхования и залога при лизинге заключается только 2: непосредственно лизинг и страхование. В то же время никаких дополнительных ограничений в работе грузовой техники лизинг не накладывает.

Подводные камни при лизинге автомобиля

Если покупатель оказывается не в состоянии платить по договору кредита автомобиля, автомобиль, как залог, может быть реализован, и за счёт этого покрыт долг по кредиту. При этом оставшаяся от продажи сумма будет собственностью заёмщика. Если лизингополучатель не в состоянии дальше платить по договору, все выплаченные суммы могут остаться у лизинговой компании.

При просрочке лизинговых платежей лизингодатель может самостоятельно направить в банк бесспорное распоряжение о списании долга со счёта должника.

Вместе с тем, в договоре лизинга есть и положительные моменты. К примеру, взятое в лизинг имущество не может уйти под арест (в т. ч. и налоговый) по просроченным долгам лизингополучателя.

Совет от Сравни.ру: требуйте от лизинговых компаний расчёта эффективного (реального) процента по лизингу и смету расходов по сделке, чтобы вы могли спрогнозировать свои затраты на весь срок действия договора лизинга.

Операционный лизинг | Scania Россия

Настройки файлов cookieНеобходимые файлы cookie

Эти файлы cookie необходимы для работы сайта и не могут быть отключены в наших системах. Обычно необходимые файлы cookie отвечают за реакцию сайта на ваши действия, например запрос сервиса, настройку параметров конфиденциальности, вход в учетную запись или заполнение форм. Вы можете настроить предупреждения в браузере или блокировку необходимых файлов cookie, но тогда определенные разделы сайта не будут работать. Необходимые файлы cookie не содержат личных данных.

Active Настройки файлов cookieФайлы cookie для оценки эффективности

Эти файлы cookie отвечают за статистику посещаемости и источники трафика. Мы используем их, чтобы измерять и повышать эффективность сайта. Анализируя информацию от файлов cookie для оценки эффективности, мы можем вычислить, какие страницы наиболее и наименее популярны, и отследить перемещения пользователей по сайту. Вся информация от файлов cookie для оценки эффективности агрегируется анонимно. Если вы запретите использование этих файлов cookie, мы не увидим, когда вы посещали сайт, и не сможем оценить его эффективность.

Active Настройки файлов cookieФункциональные файлы cookie

Эти файлы cookie обеспечивают дополнительные функции и персонализацию сайта. Функциональные файлы cookie можем добавить мы или сторонние поставщики услуг (см. нашу «Политику в отношении файлов cookie»), чьи сервисы работают на страницах нашего сайта. Если вы запретите использование этих файлов cookie, некоторые или все дополнительные сервисы могут начать работать с ошибками. Когда функциональные файлы cookie разрешены, сторонние поставщики услуг могут обрабатывать ваши данные, включая личную информацию.

Active Настройки файлов cookieФайлы cookie для таргетинга

Эти файлы cookie могут добавлять на сайт наши рекламные партнеры (см. нашу «Политику в отношении файлов cookie»). Компании используют файлы cookie для таргетинга, чтобы составлять списки интересов и показывать вам актуальные объявления на других сайтах. Файлы cookie для таргетинга не содержат личных данных, но учитывают ваш уникальный тип браузера и устройства для выхода в Интернет. Запретив использование этих файлов cookie, вы будете видеть объявления без учета ваших интересов.

Active Настройки файлов cookieФайлы cookie социальных сетей

Эти файлы cookie добавлены на сайт различными сервисами социальных сетей, чтобы вы могли делиться нашим контентом с друзьями и знакомыми (см. нашу «Политику в отношении файлов cookie»). Файлы cookie для социальных сетей могут отслеживать в браузере историю посещения сайтов и составлять списки интересов. В результате вы увидите персонализированный контент и сообщения на других сайтах. Запретив использование этих файлов cookie, вы не увидите ссылки на социальные сети или не сможете ими воспользоваться.

ActiveЛизинговые программы с партнерами

ПРЕИМУЩЕСТВА ЛИЗИНГА:- Лизинг позволяет сохранить оборотные средства

- Лизинг позволяет экономить на налогах

- Лизинг стимулирует развитие бизнеса

- Лизинг позволяет получить государственную субсидию

- Лизинг позволяет извлекать прибыль сразу после оформления сделки

«КАМАЗ-ЛИЗИНГ» – ЕДИНСТВЕННАЯ ЛИЗИНГОВАЯ КОМПАНИЯ, РАБОТАЮЩАЯ НАПРЯМУЮ ОТ ПРОИЗВОДИТЕЛЯ – ПАО «КАМАЗ»

ПРЕИМУЩЕСТВА «КАМАЗ-ЛИЗИНГ»

— первоначальный платеж – от 10%;

— удорожание – от 0%;

— срок лизинга – до 5 лет;

— полное КАСКО 1,07%;

— возможность выбора графика платежей: равномерный, убывающий, сезонный, ступенчатый;

— регистрация в ГИБДД и транспортный налог уже включены в лизинговые платежи;

— оборудование техники системой ГЛОНАСС;

— учет транспортного средства на балансе как лизингодателя, так и лизингополучателя;

— оперативное рассмотрение заявки: предварительное решение за 1 час. Окончательное решение от 1 дня.

КОНТАКТЫ

№ | Подразделение, должность | ФИО | Рабочий телефон | Сотовый телефон |

Заместитель генерального директора по продажам | Артозей Валентина Александровна | 45-21-66 | 8-960-070-04-98 | |

1 | Региональный директор по лизингу ЦФО | Локтев Никита Александрович | 45-27-16 | 8-962-572-40-84 |

2 | Региональный директор по лизингу ПФО | Шайхразиев Шамиль Шарипович | 45-27-06 | 8-927-470-76-88 |

3 | Региональный директор по лизингу СЗФО | Симонова Оксана Николаевна | 45-27-08 | 8-927-480-92-21 |

4 | Региональный директор по лизингу ЮФО, УФО и СКФО | Белобородов Александр Геннадьевич | 45-27-02 | 8-903-318-24-56 |

5 | Региональный директор по лизингу УФО | Блинов Максим Сергеевич | 37-19-13 | 8-960-063-73-28 |

6 | Региональный директор по лизингу СФО и ДВФО | Карабан Анастасия Валерьевна | 45-26-49 | 8-965-611-86-56 |

ПРИЛОЖЕНИЯ:

2. Перечень документов, необходимых для подачи заявки, для юр. лиц

3. Перечень документов, необходимых для подачи заявки, для ИП

* По решению кредитного комитета КАМАЗ-ЛИЗИНГ, исходя из анализа финансово-хозяйственной деятельности Заявителя, условия могут быть изменены.

Благодаря гибким условиям финансирования, Вы сможете выгодно приобрести новую автотехнику КАМАЗ и расширить возможности вашего бизнеса!

Воспользуйтесь всеми преимуществами, приобретая КАМАЗ в лизинг через Европлан:

- Низкий аванс – от 10%

- Удорожание автомобиля в лизинге – от 0%

- Минимальные ежемесячные платежи, учёт сезонности в графике платежей.

- Скидка до 15% по госпрограмме субсидирования Минпромторга.

- Спецтарифы на полное КАСКО 1,6%

- Принятие решения о финансировании за 15 минут.

- Срок оформления сделки лизинга — от 1 дня.

- Заключение сделки в любом из более 80 офисов Европлана по всей России.

- Не требуется налоговая декларация, бухгалтерская отчётность и справки.

- Предоставляются дополнительные услуги: страхование, регистрация в ГИБДД или ГТН, помощь на дорогах, топливная карта, онлайн-кабинет клиента.

СберЛизинг осуществляет деятельность на рынке лизинговых услуг РФ с 1993 года и входит в ТОП-20 лизинговых компаний Европы по версии европейской ассоциации Leaseurope. Сегодня СберЛизинг — клиентоориентированная и динамично развивающаяся лизинговая компания с развитой региональной сетью, предлагающая своим клиентам — представителям крупного, среднего, малого и микробизнеса, лучшие решения с учетом отраслевой специфики. Компания присутствует во всех регионах страны, оформление лизинговой сделки возможно в любом отделении Сбербанка, обслуживающем корпоративных клиентов. Клиенты компании первыми в России смогли воспользоваться услугой электронного подписания договоров, а также удобным мобильным приложением. Лизинг техники КАМАЗ с АО «Сбербанк Лизинг» это:

- Значительная выгода за счет субсидий Минпромторга РФ и сниженных ставок удорожания от АО «Сбербанк Лизинг»

- Первоначальный платеж от 0%

- Лимит финансирования до 100 млн ₽ без ограничения по количеству предметов лизинга

- Срок лизинга до 60 месяцев

- Рассмотрение заявки за 8 часов

Для получения консультации по продукту Вы можете заполнить on-line заявку или обратиться в ближайший офис АО «Сбербанк Лизинг» в вашем регионе.

1. Рекламная листовка2. Контакты офисов лизинговой компании Сбербанк лизинг.

* Предложения не являются публичной офертой. Условия финансирования могут измениться в зависимости от фактических финансовых показателей клиента.

ВТБ Лизинг – крупнейшая лизинговая компания в России, является частью Корпоративно-инвестиционного бизнеса Группы ВТБ. Мы поможем сформировать условия финансирования таким образом, чтобы они максимально учитывали потребности и специфику вашего бизнеса.- Срок оформление сделки – от 8 часов

- Небольшой ежемесячный платеж на срок до 5 лет

- Аванс – от 10%

- Гибкий график платежей

- Стоимость и количество автотранспорта в лизинг – без ограничений

- Минимальный пакет документов

Тел. 8 (800) 700-64-89 (звонок по России бесплатный)

Заявка на консультацию

1. Специальные предложения на технику КАМАЗ от ВТБ Лизинг.

2. Рекламная листовка

3. Контакты офисов ВТБ Лизинг в вашем регионе

Первая лизинговая компания России «Балтийский лизинг» в партнерстве с ПАО «КАМАЗ» предлагает приобрести технику «КАМАЗ» в лизинг на максимально выгодных условиях и в кратчайшие сроки.

Наши преимущества:

- Аванс от. 5%

- срок до 60 месяцев

- Предварительное решение о финансировании в день обращения по 4-м документам.

- Скидка по программе «Льготный лизинг» Минпромторга РФ.

- Работаем с вновь созданными компаниями.

- Более 70 филиалов во всех регионах страны.

Направить заявку на лизинг

1. Рекламная листовка

2. Контакты офисов лизинговой компании Балтийский лизинг

Альфа-Лизинг – лизинг от компании Альфа-Лизинг выгодный инструмент для приобретения автомобилей.

Преимущества финансирования от Альфа-Лизинга:

- низкий аванс от 5 %;

- срок до 60 месяцев;

- сделки до 250 млн. ₽

- минимальный пакет документов;

- решение за 1 день;

- электронный документооборот;

- сниженный тариф «КАСКО» от 1,2%.

Для получения подробной информации Вы можете обратиться по телефону 8 800 100 17 06 (бесплатный звонок по всей России)

1. Рекламная листовка2. Контакты офисов Альфа-Лизинг

Правила участия для партнеров

ЛИЗИНГ БУ И НОВЫХ АВТОМОБИЛЕЙ ДЛЯ ВСЕХ РЕГИОНОВ РОССИИ. / Автовернисаж

Лизинг — это один из самых эффективных способов оптимизации налогооблагаемой базы предприятия, фактическая экономия может составлять до 50% оплаченных сумм за предмет лизинга.

Компания АВТОВЕРНИСАЖ — это автоматизированная онлайн-система обработки заявок во всех ведущих лизинговых компаниях Российской Федерации.

Уникальность нашего предложенияв том, что мы предлагаем оформление в лизинг не только новых автомобилей и специализированной техники, но и Б/У (подержанных) автомобилей, спецтехники, водного и иного транспорта и оборудования, принадлежащего физическим и юридическим лицам .

На новые автомобили марок Mersedec,Volvo, Kia предлагаем значительные скидки. На все автомобили ,оформленные в лизинг,бесплатно устанавливается охранная система Цезарь сателлит,а также замена масла,и гарантия на автомобиль 1 год!

Оказываем услуги по оформлению в лизинг не только автомобилей и специализированной техники и оборудования, представленные на нашем сайте, но и реализуемые физическими лицами или предприятиями.

- Срок лизингового соглашения составляет от 1года до 3 лет.( возможен индивидуальный подход )

- Первоначальный взнос составляет от 20% стоимости автомобиля или оборудования, в зависимости от срока и графика платежей.

- Первоначальный взнос на новае авто,от 10%.

- ЛИЗИНГОВЫЕ программы с выделением НДС, а также без НДС.

Для Вашего удобства компания АВТОВЕРНИСАЖ также оказывает услуги по:

- страхованию ОСАГО / КАСКО

- регистрации предмета ЛИЗИНГА в органах ГИБДД

- установке дополнительного оборудования на автомобиль

НЕОБХОДИМЫЕ ДОКУМЕНТЫ ПЕРЕЙТИ К ВЫБОРУ АВТОМОБИЛЯ КРЕДИТОВАНИЕ ФИЗИЧЕСКИХ ЛИЦ

Оставить заявку на лизинг Вы можете по телефону: +7 (812) 603-80-08,

либо заполнить форму обратной связи:

AVIS Flex — АВИС Лизинг

AVIS рядом с вами!

Avis имеет парк из более чем 2000 автомобилей, работающих в более чем 70 городах Российской Федерации, при поддержке сети, охватывающей всю страну в 20 городах

Долгосрочная аренда по программе Avis Flex доступна по всей России

Автомобиль издавна — не просто роскошь, а средство передвижения, без которого современный мир не смог бы угнаться за стремительным ритмом жизни.Если по каким-то причинам у вас нет доступа к собственному автомобилю, наша компания поможет вам арендовать его на самых выгодных условиях.

По нашей программе Avis Flex мы выдаем автомобиль на срок от 2 до 24 месяцев, и чем больше продолжительность аренды, тем дешевле ежемесячная аренда (она включает 20% НДС).

Предлагаем прокат автомобилей престижных марок, эконом и люкс класса, все в отличном состоянии.

За дополнительной информацией обращайтесь в отдел лизинга +7 (495) 981-19-17

Обязательные документы, необходимые для заключения соглашения Avis Flex:

Частное лицо: Паспорт

ИП: реквизиты банковского счета, свидетельство о государственной регистрации ИП, паспорт

Юридические лица: документ, подтверждающий право подписи от имени юридического лица, свидетельство о государственной регистрации, свидетельство о постановке на налоговый учет, реквизиты банковского счета, паспорт генерального директора

* Все документы можно отправить по электронной почте или по копии

При заключении договора требуется оплата аренды за первый и последний месяц.Оплата может производиться в рублях наличными и банковскими картами (для физических лиц), а также по безналичному расчету (для юридических и физических лиц).

Дополнительную информацию можно получить по телефону в Москве +7 (495) 981-19-17, в Санкт-Петербурге +7 (812) 600-12-13 или по бесплатному телефону в России: 8-800-250-12-13.

Преимущества нашей лизинговой программы:

1. Программа операционного лизинга АВИС позволяет приобрести любой автомобиль иностранного производства или заменить имеющийся автопарк.

2. Возможность покупки авто.

3. Avis Leasing доступен как корпоративным клиентам, так и физическим лицам.

4. Экспресс-программа для корпоративных клиентов и физических лиц

5. Равные ежемесячные платежи, облегчающие управление финансовыми потоками и точное составление бюджета для вашей компании

6. Оптимизация налогообложения. Арендатор сможет относить арендные платежи к счету прибылей и убытков, тем самым уменьшая свою налоговую базу, а также требовать часть НДС от лизингового платежа

Ежемесячные платежи включают:

- Все виды страхования (КАСКО и ОСАГО) действуют в течение всего срока действия договора.В случае аварии мы берем на себя урегулирование всех вопросов со страховой компанией и дилерами / сервисными центрами, и ваш автомобиль в тот же день отправляется в ремонт. В спорных случаях мы защищаем ваши интересы.

- Никаких ограничений по количеству водителей, их возрасту и стажу вождения!

- Меняем стеклянные элементы автомобиля без необходимости получения справки в ГИБДД!

- Все налоги: транспортный, дорожный, налог на имущество, НДС.

- Регистрация автомобиля, сервисная квитанция

- Горячая линия поддержки 24/7

- Поставляем зимние шины (дополнительный комплект), выполняем сезонную замену и хранение шин.

- Осуществляем плановое техническое обслуживание у дилера

- Обеспечим замену автомобиля в случае аварии или ремонта

bne IntelliNews — ИНТЕРВЬЮ: Europlan — пионер автолизинга в России

Зачем покупать машину, если ее можно взять в аренду? Возможность лизинга автомобилей идеально подходит для быстрорастущей экономики России.После распада Советского Союза ни у кого не было денег, но у каждого, у кого была достойная бизнес-идея, было множество возможностей. Уловка заключалась в том, чтобы заполучить немного наличных, чтобы бизнес сдвинулся с мертвой точки. В этом мире родился Europlan, который предоставил малым и средним предприятиям (МСП) возможность приобретать автомобили, фургоны и грузовики таким образом, чтобы они могли себе позволить и масштабироваться.

Europlan родился в кругу банкиров, выросших из проекта USAID, который привел к созданию Delta Bank, первого в России банка, сосредоточившегося на ипотеке в конце 90-х годов.

Дельта Банк породил ряд предприятий, в том числе Delta Credit, Delta Capital, фонд прямых инвестиций, управляемый Кириллом Дмитриевым, который сейчас возглавляет Российский фонд национального благосостояния, Российский фонд прямых инвестиций (РФПИ) и Delta Leasing, среди прочих. вещи.

Генеральный директорEuroplan Александр Михайлов работает в компании 20 лет с момента ее основания и наблюдал рост рынка в условиях турбулентности и бума по мере развития финансового сектора России.«В первые дни Delta Capital просто пыталась продвигать автокредиты, чтобы попытаться заставить банки выйти из рынка ГКО [суверенного казначейского векселя] и предложить финансовые продукты, которые были полезны людям, — говорит Михайлов.

«В то время банки не особо интересовались потребительскими кредитами и в первую очередь занимались крупным бизнесом. «Дельта Лизинг» выросла из одной из этих инициатив », — сказал Михайлов bne IntelliNews в эксклюзивном интервью.

Один из основателей Europlan, Николай Заровиге, входил в команду Delta Leasing и помогал развивать бизнес.

БВЦП

Затем в 2003 году Delta Group начала продавать все свои активы.Программа предназначена только для того, чтобы начать бизнес в финансовом секторе, но как только этот бизнес начинает набирать критическую массу, созданные фонды и банки продаются — часто руководству в MBO.

Delta Credit была продана французскому банку Société Générale, у которого были большие планы на российский рынок. Delta Bank был продан американскому банковскому гиганту GE, у которого были аналогичные планы. А компания Delta Leasing была продана Barings Vostok Capital Management, ведущему фонду прямых инвестиций, основанному и управляемому самым известным управляющим фондами России Майклом Калви.

Уважаемый и с чередой чрезвычайно успешных инвестиций за плечами, Калви оказался в центре внимания Klieg, когда два года назад был арестован по сфабрикованному обвинению в хищении и предан суду. Участвуя в некоторых из самых успешных сделок с частным капиталом в России, например, будучи одним из первых инвесторов в российскую интернет-компанию «Яндекс», Калви увидел потенциал в лизинге и купил Delta Leasing, передав часть капитала тогдашней управленческой команде.

Ранее «Дельта Лизинг» приобрела лизинговый бизнес ведущего автосалона «Рольф», который зарекомендовал себя как один из ведущих российских дистрибьюторов автомобилей иностранного производства. bne IntelliNews взял интервью у основателя Rolf Сергея Петрова, который стал легендой российского автомобильного бизнеса, но, как и Калви, в 2019 году вступил в конфликт с заинтересованными сторонами и был вынужден продать.

В рамках бизнеса Рольфа Петров основал компанию «Рольф Лизинг», но, поскольку это никогда не было основной частью его дилерского бизнеса, он продал дочернюю компанию Calvey и Delta Leasing в 2004 году.

В течение следующих одиннадцати лет руководство наращивало бизнес, поскольку лизинг постепенно становился все более популярным, и это в конечном итоге превратилось в Europlan. Затем компания была приобретена Safmar Group, принадлежащей семье Гуцериевых, в сентябре 2015 года у Barings, и 25% минус одна акция была зарегистрирована на Московской бирже (MOEX) в первом листинге лизинговой компании в России.

Российский магнат Михаил Гуцериев был недавно назван в санкциях ЕС, введенных против Беларуси.Однако он не владеет Safmar Financial, которую возглавляет Саид Гуцериев и владеет Europlan, и санкции не распространяются на Safmar Financial или Europlan, говорится в заявлении Группы.

Саид Гуцериев, сын Михаила Гуцериева, становится одним из ведущих российских предпринимателей. Среди множества его холдингов — гигант бытовой электроники М.Видео-Эльдорадо, ныне крупнейший розничный продавец электроники в Европе, а также ряд компаний, оказывающих финансовые услуги. .

Лизинговый бизнес

Europlan — это финансовая компания, а не автомобильная компания. Она собирает дешевые и долгосрочные средства для покупки автомобилей, которые затем сдает в аренду клиентам в России. Вначале большинство клиентов арендовали грузовые автомобили и фургоны для поддержки малых и средних предприятий, поскольку лизинг является привлекательной альтернативой покупке грузовиков для молодого растущего бизнеса.Сегодня профиль изменился. Грузовики и фургоны по-прежнему составляют половину бизнеса, но бизнес по лизингу автомобилей теперь составляет вторую половину, особенно для крупных корпораций, которым нужны служебные автомобили.

Но что делает Европлан необычным, так это то, что он привлек почти все финансирование в первое десятилетие от иностранных кредиторов и, в частности, банков развития.

«Помогли фонды прямых инвестиций, и это полностью сконцентрировало нас на создании стоимости для акционеров», — сказал Михайлов.«Мы никогда не теряли на этом внимания, даже в самый тяжелый период кризиса 2008 года.

Управленческой команде была предоставлена полная свобода действий для ведения бизнеса, но поскольку она возникла в результате программы в США, а затем была передана иностранному фонду прямых инвестиций, Europlan основывалась на передовых методах корпоративного управления и полной прозрачности. которые теперь глубоко укоренились в ее корпоративной ДНК.

И многосторонним банкам развития (МБР) это понравилось.Europlan попал во все свои сладкие места: местная компания по оказанию финансовых услуг, которая помогала развитию малого и среднего бизнеса, но имела безупречные бухгалтерские книги и безупречно чистую бизнес-модель. В бурные дни конца 90-х — начала нулевых было трудно найти российскую компанию, нуждающуюся в капитале, с подобным профилем. МБР выстраивались в очередь, чтобы одолжить деньги Europlan.

«С 2002 года мы взяли пять кредитов от ЕБРР.Никто другой тогда не совершал с ними столько сделок. Мы взяли по два от [немецких банков развития МСП] KfW и DEG и еще от голландского FMO, Черноморского банка торговли и развития, US UPS Capital Business Credit, IFC, а также два от [банка развития США, Overseas Private Инвестиционная корпорация] », — сказал Михайлов.

«Мы помогли этим иностранным организациям привлечь потребителей и малый и средний бизнес через лизинг автомобилей.Некоторые банки, которые ссужали напрямую МСП, часто теряли свои деньги. Но у нас был проверенный бизнес, подкрепленный конкретным торгуемым активом, который соответствовал всем передовым практикам, приносил прибыль и приносил хорошую прибыль », — добавил Михайлов.

Доступ к деньгам МБР также был конкурентным преимуществом, поскольку это финансирование было дешевле с более длительными сроками погашения, чем все, что доступно в местных банках, что позволяло Europlan предлагать очень конкурентоспособные пакеты для других форм финансирования легковых и грузовых автомобилей и при этом получать значительную маржу на бизнес.

Все изменилось после резкого скачка цен на нефть в 2014 году и глубокой девальвации рубля. Кризис 2014 года изменил способ работы российского рынка. Даже после кризиса 2008 года установление цен в долларах было нормой для большинства предприятий. Цены на автомобили, квадратный метр офисных площадей, даже стейк в меню в шикарном ресторане были указаны в долларах, даже если счет был оплачен в рублях. Власти пытались искоренить эту практику, объявив ее вне закона, но все, что произошло, это то, что все начали использовать «y.е. » или «эквивалентные единицы», которые оказались такими же, как стоимость доллара в тот день.

Но это внезапно закончилось в 2014 году. Глубина обвала рубля, которая упала с 35 руб. За доллар до 80 руб. В нижней точке, вынудила всех устанавливать цены в рублях, поскольку валютные риски, связанные с ценообразованием контрактов в долларах, теперь снизились. невыносимо.

«В 2008 году мы были вынуждены обратиться за финансированием в российские банки.Но проблем не возникло. Благодаря нашему опыту в частном секторе и воспитанию в МБР, мы также были образцовыми заемщиками для российских банков, и они были более чем счастливы давать нам ссуды », — сказал Михайлов.

Europlan организовал в России синдицированный кредит среди банков развития в 2008 году — всего за месяц до глобального кризиса — и выпустил первую рублевую облигацию. Будучи новатором в 2018 году, компания организовала первый синдицированный кредит среди российских банков.

Сегодня заемное финансирование является основным источником финансирования: половина денег, необходимых Europlan, поступает от выпуска облигаций, а другая половина — за счет традиционных российских займов.

Говоря об эволюции российского рынка автолизинга на протяжении многих лет, Михайлов говорит: «Он был очень маленьким в 2004 году и с тех пор сильно вырос, но проникновение все еще составляет около 9.6% (сегмент легковых автомобилей) по сравнению с 39% в шести крупнейших странах ЕС и 33% в 27 странах ЕС », — сказал Михайлов. «Ежегодно в России продается около 1,5 млн новых автомобилей. Таким образом, рынок входит в пятерку лучших в Европе ».

Это эквивалент миллиардов долларов, расходуемых в год на легковые и грузовые автомобили, а средний темп роста рынка за последние четыре года составил 24% в рублевом выражении.

«В Европе частный лизинг для физических лиц — это большой бизнес, но в России это все еще рынок B2B.По словам Михайлова, малые и средние предприятия покупают парки офисных автомобилей для мотивации своих сотрудников или для доставки услуг. «Лизинговый бизнес все еще находится в стадии развития».

Одна из вещей, которая расстраивает Михайлова, заключается в том, что россияне по-прежнему предпочитают копить и покупать машину сразу, а не покупать машину сейчас с финансированием и медленно расплачиваться. И когда они его финансируют, большинство россиян берут автокредит в банке.

«В России ок.50% продаж автомобилей — это прямые покупки. Это безумно! В США более 85% всех закупок финансируются », — сказал Михайлов.

Лизинг должен быть особенно привлекательным для рынка, на котором реальные располагаемые доходы оставались неизменными на протяжении большей части последних восьми лет.

Привлекательность лизинга снизилась слишком недавно, поскольку Центральный банк России (ЦБР) отменил шестилетнее снижение ставок и снова начал их повышать благодаря всплеску инфляции с начала этого года.

«Почему эти люди не пользуются финансовыми услугами. Стоимость кредита для людей по-прежнему высока. Его ставка Центрального банка 5,5% плюс реальные ставки около 9%. Это заставляет большинство людей покупать за наличные. Но когда ставки падали, это сказывалось на нашем бизнесе и на экономике в целом », — сказал Михайлов.

Автолизинг, с другой стороны, переживает взрывной рост, особенно в конце 2020 года, и, согласно прогнозам Эксперт РА, ожидается, что он останется одним из драйверов рынка в 2021 году.

Europlan рос двузначными числами даже тогда, когда стоимость финансирования выражалась двузначными числами в рублях из-за недостаточного проникновения.

«По итогам 2020 года спада в аренде не было. В апреле и мае дилерские центры были закрыты, но к июню и июлю продажи автомобилей снова начали расти, и к концу года продажи значительно выросли.Лизинг следовал этим тенденциям. Мы выросли на + 25% по лизинговому портфелю и + 19% по новому бизнесу в период с 2020 по 2019 год », — сказал Михайлов.

Рынок лизинга легковых автомобилей в России, прогноз до 2022 г.

«В сегменте корпоративных автомобилей в России ожидается умеренный рост при среднегодовом темпе роста 8.7% к 2022 году, 337,3 тысячи новых регистраций, благодаря стабильному финансовому лизингу, растущей популярности операционного лизинга и обновлению автопарка компаниями »

Лизинг автомобилей рассматривается как решение растущего числа проблем, с которыми сталкиваются компании в связи с их потребности мобильности. Среди прочего, это проблемы, связанные с финансированием транспортных средств, техническим обслуживанием автопарка и, что более важно, обработкой остаточных рисков. В нынешних рыночных условиях предприятия сосредоточены на своих основных продуктах / услугах и стремятся передать на аутсорсинг всю остальную вспомогательную деятельность.Мобильность является важным отделом — от покупки автопарка до ремаркетинга по конкурентоспособной цене — и для каждого из сегментов цепочки создания стоимости, если за работой не работает команда экспертов, возникают такие проблемы, как скачки затрат, несоответствия в использовании, нарушения в обслуживании автопарка. , и риск падения остаточной стоимости может возникнуть.

Это исследование проливает свет на размер рынка в сегментах легковых автомобилей (PV) и легких коммерческих автомобилей (LCV) и предоставляет данные о продажах / парках для всего рынка, а также для сегментов автопарка и служебных автомобилей (настоящий парк).Сегмент служебных автомобилей подробно обсуждается с акцентом на фактическое развитие и потенциал роста финансовой аренды, операционной аренды и прямой покупки. В анализе учитываются исторические данные и текущие рыночные условия, а также мнения и мнения участников рынка, чтобы дать пятилетний прогноз возможностей роста (на период 2017-2022 годов). В дополнение к рыночным данным (PV и LCV) для новых регистраций и портфеля, исследование предоставляет фактические данные о конкурентах (портфель) для ведущих поставщиков лизинговых услуг в стране.Данные о конкурентах доступны для обоих лизинговых сегментов (операционного и финансового) за базовый 2017 год.

Развитие любой отрасли зависит от таких факторов, как трансформационные тенденции, которые связаны с макроэкономическими факторами региона и новыми бизнес-моделями. которые отражают инновации в мобильных решениях, таких как аренда, совместное использование автомобилей (одноранговый, корпоративный, традиционный), интегрированная мобильность и альтернативные силовые агрегаты (бензиновый, дизельный, BEV, PHEV, FCEV, другие).В исследовании рассматриваются эти эволюционные тенденции, которые, как ожидается, будут определять рынок. Для лизинговых провайдеров и других компаний, которые разделяют лизинговую экосистему, интерес заключается в возможностях роста, которые им необходимо рассмотреть и использовать, а также в стратегических императивах, которые помогают в их стремлении к росту и успеху. В целом, исследование дает полное представление о лизинговых площадях (в зависимости от региона) и предлагает подробный отчет о ключевых тенденциях, обзоре рынка и перспективах.

Комацу БОТЛ Финанс СНГ, ООО

Комацу БОТЛ Финанс СНГ, ОООООО «БОТ Лизинг (Евразия)» — лизинговая компания, созданная в России как первая японская лизинговая компания общего назначения, получила участие в капитале компании Komatsu Ltd.Group в мае 2020 года и изменила название компании на Komatsu BOTL Finance CIS, LLC. Прилагая больше усилий к финансированию продаж продукции Komatsu, создавая условия для более легкого приобретения высококачественной продукции, представляющей японские технологии, местными компаниями, внося свой вклад в развитие российской экономики, она также продолжит поддерживать расширение бизнеса японских компаний в России.

Обзор компании- Название компании

- ООО «Комацу БОТЛ Финанс СНГ»

- Дата основания

- март 2007

- Направление деятельности

- Лизинг (общие активы) и прочие сопутствующие услуги

- Представитель

- Генеральный директор / Кенго Кагава

- Акционеры

- Комацу СНГ, ООО 60%

- BOT Lease Co., ООО 40%

- Количество сотрудников

- 49 (на 31 марта 2021 г.)

- Капитал

- 550 904 583,01 руб.

- Адрес

- Бизнес-центр «Амбер Плаза», Россия, , г. Москва, ул. Краснопролетарская, д. 36.

- Телефон

- 7-495-775-7535

- Оборудование

- Строительная техника, горнодобывающая техника, лесохозяйственная техника, промышленное оборудование, транспортные средства и т. Д.

- Потребности клиентов

- Финансирование продаж, долгосрочное фиксированное финансирование, ускоренная амортизация, аренда в иностранной валюте

- март 2007 г.

- Создание ООО «БОТ Лизинг (Евразия)».(введена в эксплуатацию в декабре 2007 г.)

- мая 2020

- ООО «Комацу СНГ» приобрело 60% капитала

Адрес : Бизнес-центр «Амбер Плаза» 127473, Россия, г. Москва, ул. Краснопролетарская, д. 36,

Телефон : 7-495-775-7535

АВТОРСКИЕ ПРАВА © BOT Lease, Co., Ltd. ВСЕ ПРАВА ЗАЩИЩЕНЫ.

События ATO

Ежегодно проводимое в Москве мероприятие Aircraft Finance and Lease Russia & CIS является крупнейшим в России мероприятием, полностью посвященным вопросам авиационного финансирования, аренды самолетов и двигателей, а также модернизации флота для авиакомпаний России и стран СНГ.

В 2019 году в конференции приняли участие более 205 представителей авиакомпаний и аэропортов из 16 стран России и СНГ (24% участников), а также ведущих международных и отечественных лизингодателей, банков, OEM-производителей.