Куда лучше инвестировать казахстанцам — Forbes Kazakhstan

ФОТО: © pixabay.com

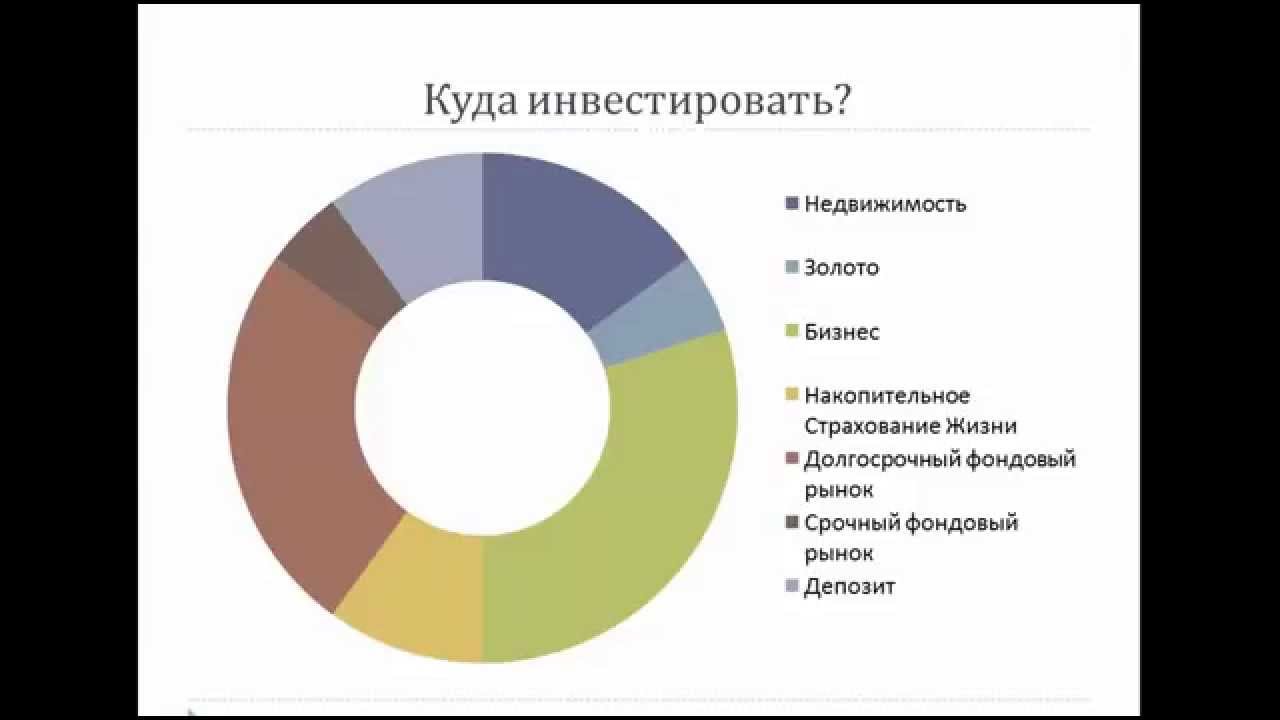

До недавнего времени лучшим способом вложения капитала считалась недвижимость. Квартира в Нур-Султане, Алматы, Москве, Стамбуле или европейских столицах признавалась единственно приемлемым выбором. Особенно это касалось городов России и Турции. Валюты этих стран слабые, ключевые ставки низкие, а в отношении России еще и применяются санкции. Однако последние события на финансовых рынках, связанные с мягкой денежно-кредитной политикой мировых центробанков, значительно повысили интерес инвесторов к другим инструментам. Причем не только к традиционным акциям и облигациям, но и к крипте.

За последний год совокупный баланс шести ключевых мировых ЦБ, включая ФРС США, ЕЦБ и Банк Японии, увеличился с $15 до $25 трлн. Западные ЦБ сохраняют процентные ставки на нуле и продолжают печатать деньги, заливая рынки ликвидностью. Однако регуляторы emerging markets (развивающихся стран) вынуждены идти на ужесточение денежно-кредитной политики в ответ на ускорение роста цен.

Для начала нужно определиться с целью. Денег никогда не бывает много, но удобней обозначить точную цель, к которой нужно идти. Она хорошо известна из прикладной финансовой теории и подтверждается расчетами Alpari – это два миллиона долларов или евро. Судите сами: хорошая квартира в одной из мировых столиц – это миллион долларов или евро. Но еще нужен пассивный доход, который позволит не работать. Для инвестиций понадобится еще один миллион. Вложив эту сумму, например, в облигации emerging markets и дивидендные акции, можно легко зарабатывать 4-8% в год, или 40-80 тыс. долларов или евро. Это вполне достойная сумма на одну персону.

Правда, при инвестировании в облигации развивающихся стран всегда есть риски девальвации локальных валют, которые способны обесценить ваши инвестиции. Риски дефолта также существуют. Обычно дефолт объявляется не по процентным платежам, а по всему телу долга. Это понятно, платить проценты намного легче, чем гасить всю сумму долга. Определить надежность тех или иных долговых бумаг легко. Достаточно посмотреть кредитные рейтинги стран Moody’s или S&P. Идеальная пропорция в финансовой подушке 80% – акции, 20% – облигации.

Это понятно, платить проценты намного легче, чем гасить всю сумму долга. Определить надежность тех или иных долговых бумаг легко. Достаточно посмотреть кредитные рейтинги стран Moody’s или S&P. Идеальная пропорция в финансовой подушке 80% – акции, 20% – облигации.

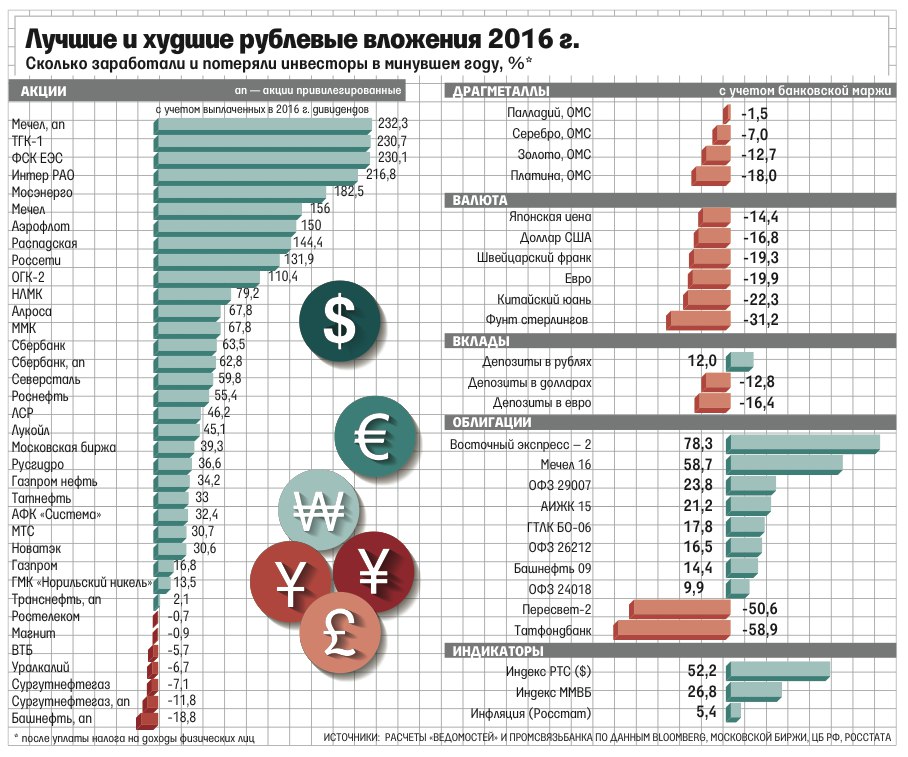

Теперь перейдем к главному, то есть к рынку акций. Как известно, по акциям выплачиваются дивиденды. Дивидендная доходность рассчитывается как отношение размера выплаты к курсу бумаги. И здесь стоит обратить внимание на акции России и Турции. Они по данному показателю занимают первые две строчки в мире. Королем дивидендов emerging markets на данный момент являются привилегированные акции российского «Cургутнефтегаза». Это самая богатая компания России – 10% всей добываемой в России нефти плюс $47 млрд на банковских счетах. Акции этой компании доступны на Московской бирже и на мировых площадках в виде ADR.

Однако основную доходность инвесторам обеспечивают не дивиденды, а рост курсовой стоимости. Вот только хорошее ли сегодня время для покупки акций? Сейчас глобальная капитализация фондовых рынков на 27% превышает глобальный ВВП. Это исторический рекорд, который на 5% выше предыдущего пика, установленного перед кризисом Lehman Brothers 2008 года. Вероятность коррекции на мировом рынке акций сейчас очень высока. Причина может быть любой. Но главный риск – если финансовые результаты американских компаний окажутся хуже ожиданий. Падение американских акций может спровоцировать падение котировок на фондовых рынках по всему миру. Америка давно растет, повышая риски коррекции. Падение на рынке акций сильно ударит по рынку нефти и, вероятно, обнулит рынок криптовалют.

Это исторический рекорд, который на 5% выше предыдущего пика, установленного перед кризисом Lehman Brothers 2008 года. Вероятность коррекции на мировом рынке акций сейчас очень высока. Причина может быть любой. Но главный риск – если финансовые результаты американских компаний окажутся хуже ожиданий. Падение американских акций может спровоцировать падение котировок на фондовых рынках по всему миру. Америка давно растет, повышая риски коррекции. Падение на рынке акций сильно ударит по рынку нефти и, вероятно, обнулит рынок криптовалют.

Можно сделать вывод, что стандартные инструменты инвестирования – акции и облигации – работают. Но риски инвестирования в них сейчас выше средних. Есть ли альтернатива, которая позволит застраховаться от негативного сценария развития ситуации на рынках? Есть! И данной альтернативой традиционно считается золото. Спрос на благородный металл будет всегда. Особенно в период войн, революций и эпидемий. Естественно, золото — это лучшая защита от девальвации мировых валют.

При этом можно покупать не только непосредственно золото, но и акции золоторудных компаний. В отличие от инвестиций в золото напрямую, они еще выплачивают дивиденды. Риск здесь традиционен – акции золоторудных компаний, хоть и в меньшей степени, но подвержены общим трендам на мировых рынках. И если на фондовый рынок придет сначала «медведь», а затем, как говорится, маленький пушной зверь, то мало никому не покажется.

Тулеген Уразалиев, директор официального партнера Alpari в Алматы

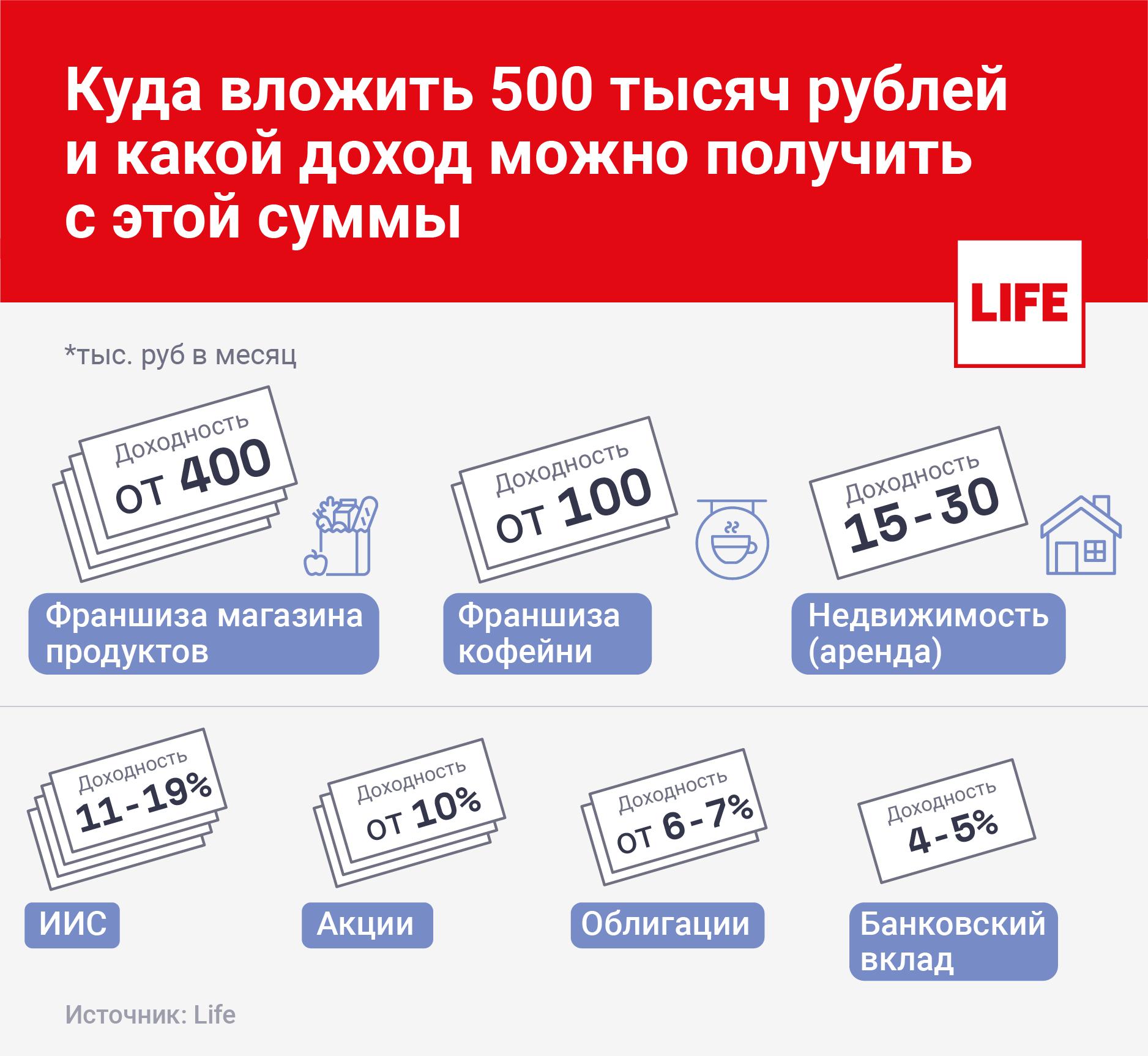

Куда лучше вложить деньги в 2020 году

Куда лучше вложить деньги в 2020 году? Есть несколько инвестиционных инструментов, которые часто выбирают украинцы: банковский вклад, жилая недвижимость и облигации внутреннего госзайма от Freedom Finance Украина. У каждого варианта ― свои нюансы.

Покупка государственных облигаций

Один из способов пассивного заработка, набирающий популярность в Украине, ― ОВГЗ. Что гарантирует государство и какие условия предлагают инвестиционные компании? Если брать для примера Freedom Finance Украина, условия покупки гособлигаций следующие:

Что гарантирует государство и какие условия предлагают инвестиционные компании? Если брать для примера Freedom Finance Украина, условия покупки гособлигаций следующие:

— годовой доход ― 13% в гривне и 5% в долларах США от стоимости ОВГЗ;

— начисление процентов каждый месяц;

— обратный выкуп ― у держателя есть возможность вернуть гособлигации досрочно по изначальной стоимости вместе с заработанными процентами.

Государственные гарантии: 100% возврат инвестиций и освобождение от уплаты подоходного налога ― 18%. Чтобы купить облигации внутреннего госзайма, достаточно заключить договор с инвестиционной компанией, открыть счет и оплатить стоимость ценных бумаг.

Открытие депозита

Максимально понятный вариант инвестирования. Клиент может положить деньги на определенный срок без досрочного снятия. Этот способ позволяет получить более высокие проценты, чем по стандартному депозиту. Но если вкладчик захочет вернуть сбережения досрочно, ему грозит аннулирование всех начисленных процентов.

Класть деньги лучше в проверенный банк. Он должен быть участником Фонда гарантирования вкладов физических лиц. Только в этом случае при банкротстве финансового учреждения клиентам возвращают до 200 тысяч грн с одного счета.

Покупка квартиры для арендного бизнеса

Люди всегда будут нуждаться в жилье, а потому арендный бизнес актуален в любые времена. Но только если выбрана высоколиквидная недвижимость: видовая квартира в крупном городе, в районе с развитой инфраструктурой. Тогда доход от сдачи можно получать долгие годы.

Инвестору понадобится серьезный стартовый капитал и тщательный подход к выбору жильцов. Также нужно быть готовым к периодическим простоям квартиры и расходам на ремонт и налоги.

Выбирая финансовый инструмент, учитывайте надежность и уровень доходности. Оптимальным соотношением этих двух показателей могут похвастаться ОВГЗ. При выборе банковского вклада стоит обращать внимание на финансовое учреждение и класть не более 200 тысяч грн. Недвижимость подойдет тем, кто обладает значительной суммой и готов взять на себя хлопоты арендодателя.

Недвижимость подойдет тем, кто обладает значительной суммой и готов взять на себя хлопоты арендодателя.

В какие акции вкладывать деньги

Что такое акции и как их выбирать?

Немного о том, в какие акции вкладывать деньги, если вы новичок.

Вы много слышали про инвестиции в фондовый рынок и, наконец, решились попробовать. С чего же начать?

Немного теории. Давайте разбираться, что такое акции. В самых разных источниках вы найдете гигабайты информации по финансовой грамотности. Чтобы переваривать все это, необходимо разбираться хотя бы в базовых терминах. Мы в ITI Capital любим рассказывать о сложном просто и понятно. Сейчас все расскажем.

Акция — это ценная бумага, которая дает своему владельцу что-то вроде небольшого кусочка от огромного пирога. Если представить, что компанию разделили на маленькие части и раздали, а вернее — продали, людям, то один такой кусочек — это и есть акция.

Предположим, что вы купили акции компании, например, по рублю.

Перед любым инвестором, а именно так вас назовут, если вы купите ценные бумаги компании, встает вопрос, как выбрать компании и акции, куда вложить деньги? При этом хорошо бы заработать, а не потерять деньги.

Почему акции лучше покупать через брокера?

Кто такой брокер и как он поможет купить акции

Ответ на этот вопрос очень простой — без брокера вы просто не сможете выйти на биржу. Поэтому покупать акции через брокера не “лучше”, а “необходимо”.

Правила таковы, что участниками торгов могут быть только специализированные компании со специальными лицензиями. Их выдает Банк России. Кроме того, он еще проверяет и регулирует их деятельность.

Брокеры — это компании, которые могут давать доступ к торгам своим клиентам. Чтобы им стать — необходимо открыть счет у брокера. Сейчас, когда почти все можно сделать с мобильного телефона, открыть счет можно за несколько минут. Все что нужно — это следовать инструкциям на сайте брокера. Например, открыть счет в ITI Capital можно через портал госуслуги или на сайте, имея перед глазами паспорт, номер инн и снилс.

Открыть счет недолго — брокер оформит вас за пару часов, дальше нужна регистрация на бирже. Регистрация там может произойти в этот же день или на следующий, если вы подали заявку ближе к вечеру.

Как выбрать брокера?

На что нужно обращать внимание, чтобы не ошибиться.

Обращайте внимание на то, как давно брокер работает на бирже, какие у него лицензии и репутация. Для полноценного обслуживания брокеру нужны лицензии на брокерскую и депозитарную деятельность.

Как и в любом бизнесе, клиенты голосуют ногами и рублем.

Также трейдеры часто открывают счета у нескольких брокеров одновременно и в процессе выбирают, с кем им комфортнее. Для того, чтобы понять, насколько качественно работает брокер, протестируйте его услуги и ответьте на такие вопросы: легко ли дозвониться на консультантов и технической поддержки, насколько просто пополнить счет и вывести деньги, удобны ли торговый терминал и личный кабинет, дружелюбная ли служба поддержки, все ли работает из программного обеспечения?

Обратите внимание, оказывает ли брокер аналитическую поддержку клиентам: готовит ли аналитические обзоры по рынку, торговые идеи, предлагают ли вам готовые инвестиционные продукты? Такие решения — это очень удобно для тех, кто только начинает свой путь в инвестировании. Например, модельные портфели, в которых уже собраны акции или облигации с хорошим потенциалом роста.

Где новичку купить акции крупных компаний?

И нужно ли для этого огромное состояние?

Если вы решили инвестировать свои деньги в российскую экономику, вам подойдет акции крупных российских компаний. Это всем известные Газпром, Лукойл, МГТС и тд. Их можно купить на Московской бирже, там вы можете купить акции почти всех российских компаний.

Акции крупных зарубежных компаний можно купить на Санкт-Петербургской бирже, там их сейчас обращается огромное количество. Принято считать, что для того, чтобы стать инвестором зарубежной компании нужно иметь какой-то особенный статус или огромное состояние. Совсем нет. Регулярно покупать акции зарубежных компаний может позволить себе почти любой. Это намного проще и дешевле, чем принято думать. Получить доступ на Санкт-Петербургскую биржу можно почти через любого брокера.

Как выбрать, в какие акции стоит вкладывать деньги?

С каких ценных бумаг начинать осваиваться в инвестировании?

Самое простое — начать с крупных, известных компаний, которые уже пользуются популярностью у инвесторов. На профессиональном языке их называют “голубые фишки”. К ним относятся Сбербанк, Газпром, Ростелеком и многие другие. Как правило, это стабильные компании, значимые на федеральном уровне.

На профессиональном языке их называют “голубые фишки”. К ним относятся Сбербанк, Газпром, Ростелеком и многие другие. Как правило, это стабильные компании, значимые на федеральном уровне.

В чем их преимущество? Их ценные бумаги всегда пользуются спросом. А значит — вы легко можете их купить и всегда найдете покупателя, если решите их продать.

Как избежать рисков при инвестировании денег в акции?

Как не потерять все?

Гарантированно избежать всех рисков не получится. Это важно понимать. Если вам предлагают инвестировать деньги в ценные бумаги без риска, то перед вами либо мошенник, либо посредник, которые взял эти риски на себя.

Но риски можно свести к минимуму. Например, инвестируя в акции крупных компаний. В случае обвала рынка, акции крупных компаний всегда можно продать. Скорее всего, так будут делать большинство акционеров, поэтому цена резко упадет и продавать придется с убытком. Но так вы сможете вернуть хотя бы часть денег.

“Голубые фишки” в России — это почти всегда компании с госучастием или системообразующие компании, то есть те, на которых держится целая отрасль или даже город. Даже если в бизнесе этих компаний будут большие сложности, они получат федеральную поддержку.

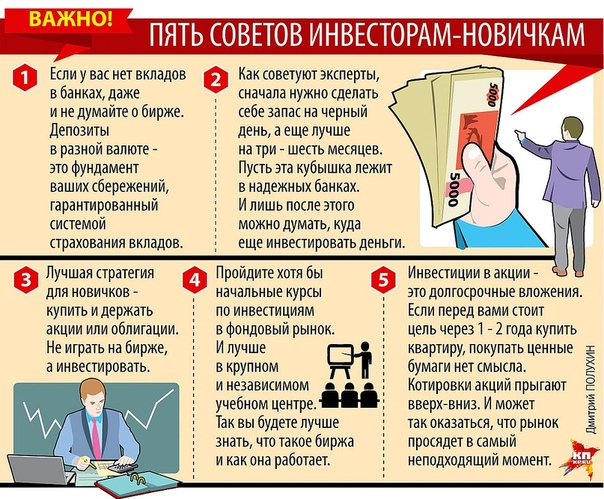

Важный совет, не очевидный для новичков — не вкладывайте все деньги в одну компанию или один сектор экономики, разделите инвестиции на несколько частей и распоряжайтесь ими по разному. Другими словами — диверсифицируйте риски. Если в какой-то из областей экономики вдруг грянет кризис, и цены на акции упадут, вы потеряете только часть инвестиций, а остальные получится сохранить. Кроме того, не инвестируйте в долг и не инвестируйте все, что у вас есть — такое поведение инвестора больше похоже на игру в казино, нередко с тем же результатом.

Инвестиции в акции — это профессия, которая требует опыта, знаний, времени и вложений. Если вы осваиваете эту область в качестве хобби, имейте в виду, что за риск нужно будет заплатить.

Но если у вас недостаточно опыта, это совсем не значит, что вы обязательно должны терять деньги. Мы постарались дать советы, которые помогут сделать первые шаги. Начинайте с малого, читайте и учитесь, а на первое время — вооружитесь опытом и советами наставника. Мы всегда рядом, чтобы помочь.

куда вложить свободные 20 млн сумов в Узбекистане – Spot

Как в условиях нестабильности обменного курса, высокой инфляции сохранить и приумножить сбережения. Своим мнением и советами поделились предприниматель, бизнес-аналитик и специалист рынка капитала.

Обратите внимание: опубликованная в статье информация не является финансовым советом. Помните — любые инвестиции всегда влекут за собой финансовые риски. Spot не несет ответственности за ваши удачные или неудачные сделки.

С начала года сум подешевел по отношению к доллару на 12%, Центральный банк прогнозирует в 2019 году инфляцию на уровне 13,5−15,5%. Spot совместно с экспертами в сфере бизнеса и финансов рассказывает, как в нынешних условиях можно не только сохранить свои сбережения, но и приумножить их.

Spot совместно с экспертами в сфере бизнеса и финансов рассказывает, как в нынешних условиях можно не только сохранить свои сбережения, но и приумножить их.

Держать деньги в национальной валюте под матрасом — не самое лучшее решение. С учетом инфляции они будут ежегодно обесцениваться как минимум на 10%. Среди доступных для физических лиц в Узбекистане инструментов инвестирования — банковские вклады, ценные бумаги, памятные монеты, доли в бизнесе.

При выборе подходящего инструмента следует учесть множество нюансов. Самая распространенная рекомендация — диверсификация инвестиционного портфеля. Нужно комбинировать высокорисковые (но прибыльные) и надежные (но малоприбыльные) вложения, чтобы покрыть риски первых за счет стабильного дохода от вторых.

Магамед Жаваров

Бизнес-аналитик консалтинговой компании Leverage

Прежде всего стоит учесть, что любые вложения сопровождаются определенного рода рисками. Ничто не является исключением. К тому же риски могут быть как явными, так и скрытыми.

К тому же риски могут быть как явными, так и скрытыми.

Стоит также понимать, что риски и доходность движутся параллельно друг другу, соответственно, чем выше риски, тем выше доходность, и наоборот.

Второй момент заключается в вопросе, на который нужно ответить перед совершением любого вложения: «Какова цель — приумножение или сбережение?» В первом случае подойдут вложения в акции или бизнес, во втором — покупка иностранной валюты, ювелирных изделий, памятных монет ЦБ, банковские вклады.

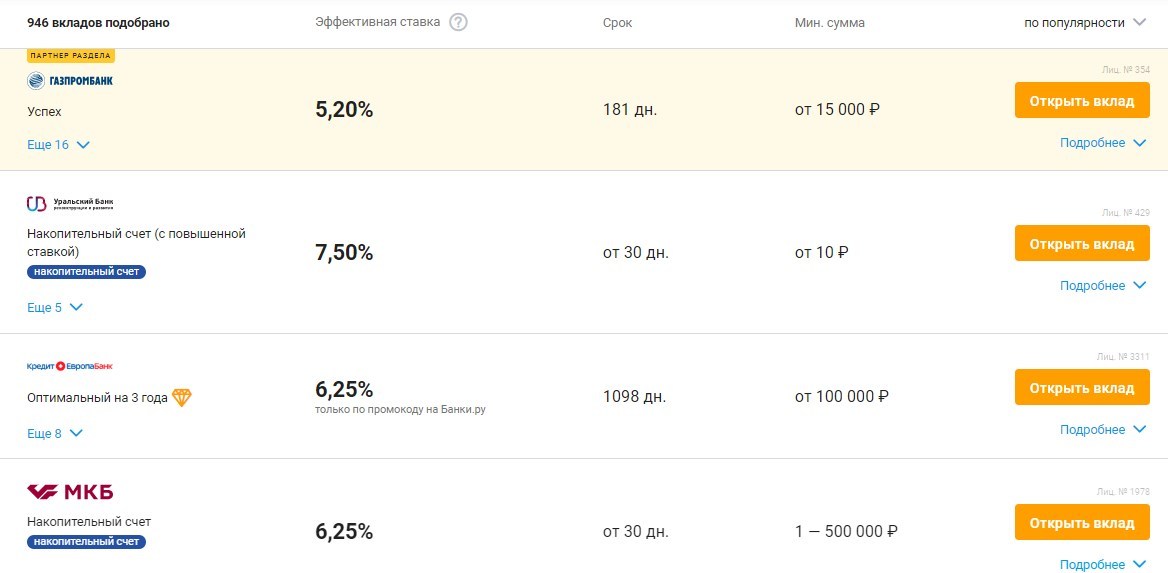

Положить деньги в банк

Наиболее надежный и менее доходный способ накопления средств. Банки принимают на депозиты в основном сумы и доллары США. Самый высокий процент по первым составляет 24%, вкладов в американской валюте — 8%. Чем меньше срок депозита, тем ниже его доходность.

С поправкой на инфляцию, которая, по прогнозам АБР, в этом году составит 16%, а в 2020-м — 14%, доходность в год составит 9%, или 1,8 млн сумов (при условии вложения 20 млн сумов).

Нужно учитывать девальвацию сума, потому что колебания курса национальной валюты невозможно предсказать. В 2018 году сум подешевел по отношению к доллару на 2,5%, а с начала этого года — уже на 12%. Вот несколько наиболее выгодных предложений:

Банк | Проц. ставка | Срок | Мин. взнос | Доход за год* |

«Асака банк» | 24% | 2 года | — | 4,8 млн |

Xalq Bank | 23% | 1,5 года | 100 тыс. | 4,6 млн |

Узнацбанк | 21% | 1,5 года | 1 млн | 4,2 млн |

Kapitalbank (online) | 21% | 1 год | 500 тыс. | 4,2 млн |

Hi-Tech Bank | 21% | 1 год и 1 мес | 1 млн | 4,2 млн |

* Без учета инфляции

Вложения на такой долгий срок подойдут тем, кто не планирует совершать крупные покупки в ближайшие год-два, потому что при досрочном снятии вклада большинство банков вычтут из основной суммы выплаченные за время хранения денег проценты.

Процентная ставка долларовых депозитов намного ниже — в среднем около 6%. Связано это с тем, что американская валюта более стабильна и слабо подвержена инфляции.

Самую высокую ставку в 7% предлагают сразу семь банков. Срок — два−четыре года, минимальный взнос — от $100 до $1000. Доходность по таким вкладам из расчета $2000 составит $140 в год.

Вклады в евро можно открыть лишь в двух банках. Процентная ставка — 2% годовых.

По закону, если с банком возникнут проблемы, например, он лишится лицензии, сумму вклада в полном объеме возместит Фонд гарантирования вкладов граждан в банках. Этим и объясняется надежность вложения средств в банки.

Этим и объясняется надежность вложения средств в банки.

«Если целью вложения выступает обыденное сбережение средств, отлично подойдет покупка инвалюты и направление ее во вклады. Можно, конечно, деньги направить и на сумовой депозит, но тут нужно быть внимательным и учитывать рост цен и динамику обесценения нацвалюты. Даже если процентная ставка по сумовому депозиту превосходит эти два параметра, никто не гарантирует, что в ближайшее время цены не вырастут и не произойдет скачок курса доллара. В случае сбережения активы принесут выгоду (накопленную) лишь по истечении продолжительного периода времени — навскидку пять-семь лет. При этом меньше рисков потерять денежные вложения», — отметил Магамед Жаваров.

Купить акции

Spot уже на примере SPO Кокандского механического завода объяснял, почему вложение в акции может быть выгоднее банковских вкладов. Но первичное или вторичное размещение акций крупных компаний происходят на фондовой бирже довольно редко.

В целом объем этого рынка в Узбекистане пока очень маленький. Из всех акций, торгующихся на бирже, есть много неликвидных (то есть их сложно продать, а значит, инвестор не сможет вернуть вложенные деньги в любой момент).

Начинать инвестировать в акции следует постепенно и ни в коем случае не направлять на этот вид все свои сбережения. Пошаговую инструкцию, как начать зарабатывать на фондовом рынке, можно почитать тут.

Карен Срапионов

Партнер инвестиционной компании Avesta Investment Group

Сегодня удачное вложение средств в акции может стать одним из наиболее интересных и доходных видов инвестирования, опережая даже покупку долларов США, который только с июня вырос на 9,5%, а год назад стоил на 19,8% дешевле.

Например, набор из десяти компаний (представлены в таблице ниже), которые мне кажутся интересными для инвестирования, за год выросли более чем в два раза без учета полученных дивидендов, которые также составили более 20%.

Среди абсолютных лидеров роста — акции завода «Узбекхиммаш», цена на которые выросла почти в 5,8 раза несмотря на удручающие финансовые показатели завода в 2019 году, которые, надеюсь, исправятся с окончанием реформ в нефтегазовом секторе Узбекистана.

Более чем в два раза выросли акции «Узбекуголь», «Узметкомбинат», привилегированные акции Алмалыкского ГМК. Минимальный рост цены акций из такого портфеля составляет 40%.

Разумеется, рынок акций является одним из наиболее рискованных секторов для инвестиций, поэтому вкладывать сюда должны инвесторы, имеющие некоторые знания и сумму вложений, которую они готовы потерять без ущерба для финансового состояния своей семьи.

В целом же я не советую непрофессиональным инвесторам активно вкладывать свои сбережения в рынок акций, поскольку это требует постоянного внимания и реагирования на те или иные корпоративные события, умения интерпретировать новости в возможное изменение цены акций и так далее. Так, вложив в акции 20 млн сумов, за год можно удвоить капитал и получить свыше 41 млн.

Так, вложив в акции 20 млн сумов, за год можно удвоить капитал и получить свыше 41 млн.

Акции | 8/16/2018 | 8/16/2019 | Рост (раз) | Прибыль* |

BIOK (Biokimyo) | 15 000 | 26 000 | 0,73 | 660 000 |

KSCM (Quvasoycement) | 150 000 | 300 000 | 1,00 | 9 000 000 |

UZMK («Узметкомбинат») | 10 000 | 29 001 | 1,90 | 1 140 000 |

AGM1 (АГМК) | 6010 | 24 300 | 3,04 | 1 096 000 |

UZHM («Завод Узбекхиммаш») | 751 | 5 101 | 5,79 | 260 000 |

LITI (O’zlitineftgaz) | 50 000 | 70 100 | 0,40 | 1 200 000 |

URTS (УзРТСБ) | 6 000 | 8 411 | 0,40 | 144 000 |

TKVK (Toshkentvino kombinati) | 90 000 | 220 000 | 1,44 | 7 776 000 |

UZIR («Узбекуголь») | 1000 | 3100 | 2,10 | 126 000 |

KYEZ (Kogon Yog’-Ekstraksiya zavodi) | 400 | 1750 | 3,38 | 81 120 |

Итого: | 329 161,00 | 687 763,00 | 2,09 | 21 483 000 |

* При условии покупки по 60 шт каждой акции на общую сумму в 20 млн сумов.

Купить золото

Ранее бизнес-аналитик Магамед Жаваров специально для Spot объяснял, стоит ли инвестировать в золотые памятные монеты Центрального банка.

Золото — стабильный актив, и это его главное преимущество. Именно поэтому вложение средств в памятные монеты служат больше сохранности денег, чем приумножению капитала. Даже в случае краха как национальной, так и свободно конвертируемых валют, именно золото выступит альтернативой, на которую будет максимальный спрос.

В долгосрочной перспективе памятные монеты могут стать идеальным инструментом сбережения и защиты накопленных средств от обесценения и рыночных колебаний иностранных валют. В таком случае потенциальная выгода от инвестиций в золотые монеты может проявиться через семь-десять лет.

Менее чем за год цена одной золотой монеты выросла на 10% (с 12,7 млн сумов до 14 млн). Так на одной золотой монете за прошедшие восемь месяцев можно было заработать 1,2 млн сумов.

Памятные монеты можно продать обратно банку. При этом следует учесть, что они требуют особого ухода, так как при появлении повреждений на их поверхности, стоимость монеты может быть снижена.

При этом следует учесть, что они требуют особого ухода, так как при появлении повреждений на их поверхности, стоимость монеты может быть снижена.

«По сравнению с теми наценками, которые Центробанк прибавлял к себестоимости золотых монет месяцами ранее (около $300), сегодня надбавка намного меньше — около 3,2%, или $40−45. ЦБ продает памятные монеты по цене немного выше цены самого металла, однако по прошествии малого промежутка времени даже при повышении котировок золота и продаже по цене чуть ниже биржевой, инвестор может получить доход. Отличная ситуация обстоит с монетами, выполненными из серебра, наценка к себестоимости которых составляет почти 100%», — говорит Магамед Жаваров.

Так как в банках Узбекистана осталось менее 300 монет, в качестве инвестиций в драгоценные металлы можно рассмотреть и покупку ювелирных изделий. При этом нужно быть уверенным в качестве драгоценного металла, отмечает Жаваров.

Помимо того, что инвестору могут продать золото более низкой пробы, еще и недобропорядочные производители могут завышать вес изделий с применением толстореберных камней, что снижает их ценность.

«Если для инвестирования есть 20 млн сумов, конечно, лучше инвестировать их в памятные монеты. Они изготовлены из чистого металла высшей 999,9 пробы, в отличие от ювелирных изделий, которые обычно выполнены из золота 583, 585 или 750 пробы. Если же сумма накоплений меньше, более удобным для обывателя будет покупка ювелирных изделий, которые разнятся по весу от 3 грамм и более. При этом есть риск понести ответственность в рамках административного и уголовного законодательства, если инвестор переоценил свои возможности и начал торговать в значительных объемах валютой или изделиями из драгметаллов (монеты, ювелирные изделия), так как это лицензируемые виды деятельности», — отметил аналитик Leverage.

Вложить в бизнес

Готовый бизнес можно купить на сервисах объявлений. 20 млн сумов будет достаточно, чтобы купить парикмахерскую в Самарканде, магазин косметики или салон свадебных платьев в Ташкенте, игровой клуб в Намангане и даже установку для мини-гольфа.

Покупка бизнеса — самый рискованный инструмент, который в то же время может приносить самую высокую прибыль. Однако вложение средств в готовый бизнес требует от инвестора минимальных знаний в маркетинге, продажах, умения составить грамотный бизнес-план.

Даже в том случае, когда собственник продает стабильный бизнес, всегда могут произойти изменения на рынке, в законодательстве, которые негативно отразятся на деятельности компании. Кроме того, ведение бизнеса может отнимать много времени, требовать дополнительных инвестиций.

Вячеслав Кан

Основатель Torg.uz (сейчас OLX.uz) и центра профориентации MyWay

20 млн сумов — не такая большая сумма для инвестирования. Даже для старта небольшого бизнеса этих денег может не хватить.

Если говорить о бизнесе, то, пожалуй, единственно возможный вариант для вложения такой суммы — это так называемый реферальный или advice маркетинг. Часто такой вид деятельности называют сетевым маркетингом, но на мой взгляд, лучше подходит слово advice («совет»).

Люди рекомендуют другим людям продукты или услуги, получая свое вознаграждение. Большие суммы, которые традиционные компании тратят на рекламу, большой штат продавцов, менеджеров, аренду магазинов и т. п., уходят в этом бизнесе на выплаты в дистрибьюторской сети.

Причем, вкладывая какие-то средства, можно построить свою сеть дистрибьюторов и самостоятельно распоряжаться своим временем и ресурсами. Есть, конечно, риск нарваться на «пирамиду» и потерять вложенные деньги.

Чтобы этого избежать, нужно тщательно изучать компанию, продукт и маркетинговый план. Продукт, который продает компания, должен быть качественным и полезным, а главное, стоимость этого продукта не должна быть завышенной.

В этом бизнесе, который, к слову, охватывает миллионы людей во всем мире, работают десятки тысяч компаний, генерируя миллиарды долларов. К примеру, оборот компании Amway в 2018 году составил $8,6 млрд.

Куда бы вложили свободные деньги эксперты?

Карен Срапионов:

Конечно, в акции.

Стал бы я рекомендовать что-то, если я туда сам не готов вкладывать?

Магамед Жаваров

Выскажу свои предпочтения в пользу вложения в акции. Всё же активный доход в виде дивидендов лучше и порой выше, чем процент по банковскому вкладу даже с учетом уплаты налога на дивиденды. Но это если говорить о приумножении собственных сбережений. Если встает вопрос о сбережении доходов и их защиты от влияния инфляции и обесценения национальной валюты, то, думаю, выбор остановился бы на ювелирных изделиях.

Да и, как говорится, «не стоит хранить все яйца в одном лукошке», диверсификацию никто не отменял. Вкладывая в несколько доходных инструментов, вы распределяете риски. Такой подход исходит из понимания того, что риски не проявятся сразу по всем «фронтам».

Вячеслав Кан:

Самообразование. Инвестиции в собственное развитие — это полезное вложение денег. Особенно, если благодаря полученным знаниям и опыту можно будет зарабатывать больше денег, занимаясь интересным делом.

Например, вас интересовала фотография. Можно пройти курсы, научиться правильно фотографировать, купить фотоаппарат (правда, хорошие камеры могут стоить дорого) и обрести новую профессию, которая при должном отношении может приносить хороший доход. Если это, например, плюс 1,5 млн сумов в месяц, то вложенные средства окупятся через год с небольшим.

Наверное, могут быть и другие способы вложения 20 млн сумов. Главное — подходить к вопросу инвестирования вдумчиво и осознанно, тщательно продумывая возможные варианты развития ситуации.

А куда вы бы вложили свободные 20 млн сумов? Пишите в комментариях.

Инвестиции в валюте в 2020 году

Одно из главных правил успешного инвестирования – распределение капитала между разными классами активов. Чем лучше диверсифицирован портфель, тем надёжнее вы защищены от непредвиденных колебаний рынков.

Использование валютных финансовых инструментов в дополнение к рублёвым решает сразу две задачи. С одной стороны, можно инвестировать в привлекательные активы любых регионов мира, с другой – снизить риски, связанные с волатильностью рубля.

С одной стороны, можно инвестировать в привлекательные активы любых регионов мира, с другой – снизить риски, связанные с волатильностью рубля.

Какая пропорция между валютами будет оптимальной? Это зависит, прежде всего, от целей накопления. Если вы рассматриваете формирование портфеля сбережений на длительный срок, то на практике используют подход: 50% – вложения в рублях, 50% – в долларах и евро.

Прошлый год порадовал инвесторов — фондовые рынки выросли на 15–30%. В 2020 году имеются предпосылки для сохранения позитивной динамики. Среди благоприятных факторов – мягкая денежно-кредитная политика мировых ЦБ и потепление в торговых отношениях Америки и Китая. Наряду с этим, среди рисков – неопределённость вокруг президентских выборов в США и последствия вспышки нового коронавируса.

Для получения высоких инвестиционных результатов выбирайте инструменты с оптимальным для вас балансом риска и доходности. Следите за ключевыми событиями в политике и экономике и помните о правиле диверсификации.

Инвестиции в технологии

В 2019 году центральные банки по всему миру, включая Федеральную резервную систему (ФРС) США, проводили мягкую денежно-кредитную политику. Регуляторы понижали процентные ставки, уменьшали резервные требования для банков, покупали государственные облигации — делали всё, чтобы стимулировать рост деловой активности и потребительских расходов. В 2020 году экономика ощутит на себе позитивный эффект такой политики.

Великобритания вышла из Евросоюза в оговорённом порядке, сторонам останется договориться о торговом соглашении. Между тем США и Китай заключили первую фазу торговой сделки. У инвесторов станет меньше поводов для беспокойства, и это всегда позитив для фондовых рынков.

Инвестбанк Goldman Sachs и агентство Bloomberg считают маловероятной рецессию экономики США в 2020 году. Пекин и Вашингтон приближаются к заключению масштабного торгового соглашения, а высокие потребительские расходы в США продолжат расти. Это подтолкнет вверх американскую экономику, а вместе с ней и рынки акций. Возможно, наступило время для инвестиций в американские компании.

Это подтолкнет вверх американскую экономику, а вместе с ней и рынки акций. Возможно, наступило время для инвестиций в американские компании.

Чтобы заработать на росте, рассмотрите инвестиционную стратегию Технологичные компании 4.0 с фиксированными ставками в 7% годовых в евро и 10% в долларах США. Стратегия приносит доход, если акции четырёх входящих в неё американских компаний — Broadcom, Qualcomm, Facebook, Adobe не опускаются ниже уровня в 75% (за 100% принимается цена бумаг на дату покупки).

Разобраться, как работает этот продукт и как происходит начисление процентов можно у менеджеров Альфа-Банка, оставьте заявку на сайте.

Учимся инвестициям в БПИФ

Инвестиции на развитых рынках в валюте привлекают повышенное внимание на фоне низких ставок по вкладам в долларах и евро. В России одним из самых удобных и выгодных механизмов для этих целей являются биржевые паевые инвестиционные фонды – аналог популярных на Западе индексных фондов (ETF).

Биржевой ПИФ отражает динамику определённого индекса в реальном времени. Паи можно купить и продать в любой момент, при этом сделки заключаются на Московской бирже, что позволяет зарабатывать на инструментах зарубежных рынков в рамках российской юрисдикции. Такие инвестиции отличаются прозрачным ценообразованием, высокой ликвидностью и технологичностью.

Первые в России биржевые фонды в долларах и евро были созданы управляющей компанией Альфа-Капитал. Сейчас мы предлагаем рассмотреть три валютных БПИФ:

•

Альфа Технологии 100 (в долларах) – для вложений в акции 100 крупнейших технологических компаний, которые торгуются на американской фондовой бирже NASDAQ.

•

Альфа БПИФ S&P 500 (в долларах) – для инвестиций в американские компании, входящие в индекс S&P 500.

•

Альфа Европа 600 (в евро) – для вложений в акции 600 европейских компаний, которые покрывают 90% европейского рынка акций и 17 стран Еврозоны.

Для удобства клиентов, которые не планируют самостоятельно приобретать паи на бирже, доступны стратегии доверительного управления.

Для удобства клиентов, которые не планируют самостоятельно приобретать паи на бирже, доступны стратегии доверительного управления.

Облигации для консерваторов

Вспышка коронавируса в Китае в начале 2020 года, напомнила инвесторам об осторожности при выборе инвестиционной стратегии. Чтобы избежать лишних рисков, портфель лучше формировать надёжными активами.

Скорее всего, предпочтительной валютой размещения может стать доллар США, который вряд ли пострадает в случае шокового сценария или кризиса.

Оптимальнее всего в 2020 году выбрать наименее рискованные продукты в свой портфель. Например, такими могут стать долларовые облигации.

При выборе облигаций фокус с критерия «доходность» должен быть смещён к категориям «дюрация»* и надёжность эмитента. С помощью дюрации инвесторы понимают средний срок возврата инвестиций.

В связи с неоднозначной геополитической обстановкой, при составлении портфеля лучше всего отдавать предпочтение сбалансированному подходу, то есть иметь в портфеле облигации с разными сроками погашения.

Можно рассмотреть три бумаги:

•

Gazprom-34 с доходностью к погашению 3,73% и датой погашения 28.04.2034;

•

Russia-28 с доходностью к погашению 2,69% и датой погашения 24.06.2028;

•

Alfa IQ 6.95% с доходностью к погашению 5,75%.

куда лучше вложить деньги в 2021 году

После сложного 2020 года, когда экономика Украины понесла серьезные потери, перед многими украинцами стоит вопрос о том, куда вкладывать деньги. Но так, чтобы не только не потерять, но желательно и приумножить свои сбережения.

К теме Доллар или евро: в какой валюте лучше хранить деньги в 2021 году

К счастью, сегодня каждому доступен широкий спектр инвестиционных инструментов. Все они обладают различным уровнем доходностью и имеют различные нюансы при использовании.

Банковский вклад

Один из наиболее традиционных способов сохранения средств – банковский вклад. Это один из самых высокорисковых способов инвестирования, с небольшим первоначальным капиталом. Однако при этом это один из наименее доходных способов сбережения.

Это один из самых высокорисковых способов инвестирования, с небольшим первоначальным капиталом. Однако при этом это один из наименее доходных способов сбережения.

Для того чтобы положить деньги в банк, порой достаточно иметь небольшую сумму. Но стоит отметить, что банки предлагают ставки по депозитам всего лишь от 3 до 10% по депозитам в гривнах. При этом инфляция в Украине в 2020 году составила 5%. То есть ставки по депозитам едва-едва покрывают уровень инфляции.

Банковский вклад – один из наименее доходных способов сбережения / Фото energepic.com, Pexels

В любом случае, если вы хотите отнести в банк значительную сумму денег, лучше не класть ее в один банк, а диверсифицировать свои вложения, открыв счета в 2 – 3 банках. Причина в том, что гарантированная к возмещению максимальная сумма составляет всего 200 тысяч гривен с одного банка. А значит при большей сумме вашего депозита, вы можете лишиться части средств при банкротстве той кредитной организации, куда вы положили деньги.

Покупка недвижимости

Вложить деньги «в бетон» это довольно надежный способ их сохранения. Но он требует наличия на руках достаточно большой суммы денег – как правило, начиная от нескольких десятков тысяч долларов. Обычному человеку понадобится не один год, чтобы накопить эти деньги.

Доходность квартиры при ее сдаче в аренду или перепродаже по выросшей цене в обозримой перспективе также вряд ли принесет вам более 10%, а в краткосрочной перспективе, скорее всего, не превысит уровень инфляции.

Покупка недвижимости требует большой суммы денег / Фото Expect Best, Pexels

Если же вы хотите сдавать приобретенную недвижимость, то надо быть готовым к расходам на ремонт, который периодически придется делать.

Драгоценные металлы

Покупку слитков драгоценных металлов стоит рассматривать как инвестиции на долгосрочную перспективу. Золото и другие металлы традиционно являются «защитным активом» в то время, как финансовые рынки входят в «зону турбулентности».

Покупка слитков дорогих металлов – это инвестиции на долгосрочную перспективу / Фото Pexel

Так, например, за последние 5 лет золото подорожало в 1,5 раза – до 1770 долларов за тройскую унцию. В украинских банках можно купить как слитки (весом от 1 грамма до 1 килограмма), так и монеты из драгоценных металлов. Однако у этого способа есть немало недостатков.

- Помимо сложно прогнозируемого уровня доходности, для вложения средств в металлы вам необходимо будет найти банк, в котором это можно сделать по выгодному для вас курсу.

- Кроме того, при продаже вы можете столкнуться с тем, что в некоторых банках можно продать только тот слиток, который вы купили. А это значит, что банк легко может установить невыгодный для вас курс продажи.

Вложения на финансовом рынке

Одним из наиболее удобных способов вложения средств являются инвестиции на финансовом рынке. Причина в том, что на финансовом рынке можно в режиме одного окна вложить деньги в различные активы:

Причина в том, что на финансовом рынке можно в режиме одного окна вложить деньги в различные активы:

- валюту и криптовалюту;

- акции;

- индексы;

- энергоносители и другие активы.

А это значит, что вы можете сформировать такой портфель, который будет наиболее доходным.

Одной из платформ, предоставляющих доступ к финансовому рынку, наиболее удобных как для начинающих, так и для опытных инвесторов, является Libertex от компании Forex Club. Она доступна в виде веб-приложения, а также приложений для операционных систем iOS и Android. Это значит, что вы сможете эффективно вкладывать ваши средства в широкий спектр активов буквально не вставая с дивана.

Чтобы инвестировать деньги в Libertex вам нужно:

- открыть и пополнить ваш торговый счет;

- потом всего лишь выбрать подходящий финансовый инструмент;

- определиться с суммой, которую вы хотите инвестировать, а также направлением вашей инвестиции;

- после этого вам останется нажать «в рост», если вы ожидаете роста, или «в снижение», если вы прогнозируете падение котировок.

Одной из интересных функций Libertex является мультипликатор, который позволяет кратно увеличить вашу прибыль. Однако следует помнить, что использование мультипликатора также увеличивает и риски.

Интересно Экоинвестиции: как зарабатывать, защищая окружающую среду

Кроме того в Libertex есть встроенные инструменты технического анализа рынка и лента новостей, благодаря которым вы сможете проанализировать рынок и спрогнозировать динамику движения цены интересных вам финансовых активов. Если же вы не хотите проводить анализ сами, то вы можете обратиться к специалистам Forex Club, которые имеют многолетний опыт успешных инвестиций. Эксперты компании подскажут вам, как лучше вкладывать средства, чтобы получить максимум прибыли.

Хотите выгодно вложить ваш капитал? Начните получать прибыль на финансовом рынке вместе с Libertex от Forex Club.Что лучше для инвестиций?

Недвижимость или акции? Это вопрос, который многие из нас хотят знать, чтобы разбогатеть.

Как инвестор обоих классов активов на протяжении десятилетий, ответ сводится к вашим финансовым возможностям, толерантности к риску, индивидуальным особенностям и постоянной доходности. Ваши предпочтения в отношении недвижимости или акций также будут сильно зависеть от того, в какой жизни вы находитесь.

У нас есть магнаты в сфере недвижимости, и у нас есть магнаты фондового рынка.У нас даже есть богатые инвесторы в облигации, такие как Билл Гросс, который зарабатывал более 100 миллионов долларов в год, когда руководил PIMCO. Следовательно, очевидно, что вы можете разбогатеть на недвижимости, акциях и облигациях.

Важно понимать, что здесь нет арендаторов или денежных магнатов. Рентабельность аренды всегда -100% каждый месяц. Между тем, в наши дни мы можем получить наличными только ~ 0,4% или около того, что может даже не побить инфляцию. Чтобы разбогатеть, вы должны идти на просчитанный риск.

Несмотря на то, что я работал с акциями (акциями) в течение 13 лет, для обычного человека я по-прежнему предпочитаю недвижимость акциям. Возможно, это потому, что я сидел в первом ряду и наблюдал столько бойни во время пузыря доткомов 2000 года и финансового кризиса 2008-2009 годов, который меня утомил.

Возможно, это потому, что я сидел в первом ряду и наблюдал столько бойни во время пузыря доткомов 2000 года и финансового кризиса 2008-2009 годов, который меня утомил.

Тем не менее, я твердо убежден, что каждый, кто стремится к финансовой независимости, должен владеть как акциями, так и недвижимостью. Затем вам решать, какой процентный вес каждого класса активов является частью вашего портфеля.

Недвижимость или акции? Почему недвижимость лучше

В споре между недвижимостью или акциями позвольте мне сначала привести аргументы в пользу того, почему реальное государство — лучший способ накопить богатство, чем акции.

1) Вы больше контролируете недвижимость.

Каждая ваша инвестиция в физическую недвижимость возлагает ответственность на вас как на генерального директора. В качестве генерального директора вы можете вносить улучшения, сокращать расходы (рефинансировать ипотеку сейчас, когда ставки снова упали до рекордно низкого уровня), повышать арендную плату, находить лучших арендаторов и соответственно продавать.

Если у вас есть личность, которая любит управлять ситуациями, вы, вероятно, предпочтете владение недвижимостью, а не акциями. Просто будьте осторожны, думая, что знаете слишком много для вашего же блага.

Конечно, вы все еще зависите от экономического цикла, но в целом у вас гораздо больше свободы действий в принятии решений по оптимизации благосостояния. Когда вы инвестируете в государственную или частную компанию, вы являетесь миноритарным инвестором, который доверяет руководству.

Иногда менеджеры совершают мошенничество или разносят свои компании вдребезги неразумными приобретениями. Никто не заботится о ваших инвестициях больше, чем вы.

2) Использование чужих денег.

Кредитное плечо на растущем рынке — замечательная вещь.Даже если недвижимость отслеживает инфляцию только в долгосрочной перспективе, увеличение на 3% для собственности, на которую вы откладываете 20%, составляет 15% возврата наличными.

Через пять лет вы увеличите свое эквити более чем вдвое с этой скоростью. С другой стороны, акции приносят примерно 7-10% годовых, включая дивиденды. Кредитное плечо также убивает при падении, поэтому не забывайте всегда проверять худшие значения перед покупкой.

С другой стороны, акции приносят примерно 7-10% годовых, включая дивиденды. Кредитное плечо также убивает при падении, поэтому не забывайте всегда проверять худшие значения перед покупкой.

3) Налоговые льготы.

Вы можете не только вычесть проценты по ипотечной задолженности на сумму до 750000 долларов США по состоянию на 2020 год, но и продать свой основной дом с целью получения прибыли, не облагаемой налогом, до 250000 долларов США для одиноких людей и 500000 долларов США для супружеских пар, если вы живете в доме. за последние два из пятилетнего периода.

Как только вы попадете в категорию 24% федерального подоходного налога, вам действительно стоит задуматься о приобретении недвижимости. При ставке федерального подоходного налога 32% обязательно иметь основное место жительства.

Все расходы, связанные с управлением вашей арендуемой недвижимостью, также вычитаются из вашего дохода. Однако существуют ограничения на доход, поэтому убедитесь, что вы не зарабатываете намного больше, чем ~ 175 000 долларов в год.

4) Материальный актив.

Недвижимость — это то, что вы можете увидеть, почувствовать и использовать.Жизнь — это жизнь, а недвижимость может обеспечить более высокое качество жизни. Учитывая, что из-за пандемии мы все проводим гораздо больше времени в своих домах, внутренняя стоимость недвижимости значительно выросла.

Акции — это больше не листки бумаги с событиями, а тикеры и числа на экране. Единственный способ, которым акции могут принести пользу, — это продать и использовать вырученные средства. С недвижимостью это похоже на получение особого предложения «два по цене одного».

Когда наступит конец света, вы можете искать убежище в своей собственности.Недвижимость — один из трех столпов выживания, два других — еда и кров.

Во время обвала фондового рынка в марте 2020 года рынок недвижимости значительно вырос. Если у вас тогда были акции, вы, возможно, впали в панику. Что касается недвижимости, вы, вероятно, держались и продолжали собирать арендную плату.

5) Легче анализировать и количественно оценивать.

Если вы можете рассчитать реальные расходы и доход от аренды, это все, что вам действительно нужно, когда дело доходит до оценки объекта недвижимости.Если вы можете занять под 3% и сдать в аренду с доходностью 6% +, вы, вероятно, оказались в выигрыше. Если у вас есть финансовые средства для инвестирования, недвижимость можно сразу же эксплуатировать.

Существует не только компонент денежного потока, но и базовый компонент капитала, который помогает инвесторам создавать богатство. Акции требуют, чтобы вы доверяли тому, что сообщает компания.

У компаний есть бесчисленное множество способов изменить свою численность, чтобы все выглядело лучше, чем есть на самом деле, например корректировка дебиторской задолженности, добавление разовых прибылей и использование различных стратегий амортизации и амортизации, и это лишь некоторые из них.

Взгляните на Redfin, чтобы узнать последние оценки, сопоставимые данные и историю продаж. Исследовать недвижимость намного проще, чем изучать акции.

Исследовать недвижимость намного проще, чем изучать акции.

См .: Как правильно проанализировать и оценить инвестиции в арендуемую недвижимость

6) Менее заметная волатильность.

Стоимость вашего дома может резко падать, и вы никогда об этом не узнаете, поскольку нет дневного тикера. В плохие времена полезность вашего дома действительно помогает смягчить удар, когда вы наслаждаетесь своим домом и создаете отличные воспоминания.

Во время спада 2008–2009 годов я все еще мог наслаждаться своей недвижимостью на озере Тахо 15–20 дней в году, даже несмотря на то, что ее стоимость резко падала. Между тем, глядя на экран телевизора или компьютера, я просто злился. Когда ваши инвестиции менее волатильны, гораздо легче оставаться в курсе и не продавать на дне.

Во время обвала фондового рынка в марте 2020 года рынок недвижимости продемонстрировал огромную динамику роста. Деньги превращались из акций в материальные, менее волатильные активы, приносящие доход. По состоянию на ноябрь 2020 года цены на недвижимость продолжают расти по стране в целом.

По состоянию на ноябрь 2020 года цены на недвижимость продолжают расти по стране в целом.

Взгляните на эту диаграмму эффективности инвестиций от Fundrise, моей любимой краудфандинговой платформы в сфере недвижимости. Обратите внимание, насколько стабильно работает портфель платформы Fundrise с 2013 года.

Вы можете бесплатно подписаться на Fundrise и изучить его. Fundrise является создателем диверсифицированной eREIT. Розничные инвесторы теперь могут инвестировать в недвижимость, которая когда-то была зарезервирована для институциональных инвесторов и сверхвысокую чистую прибыль для частных лиц.

7) Источник гордости и удовлетворения.

Зарабатывать деньги ради денег через какое-то время становится довольно пустым чувством. Когда вы проверяете свой портфель акций, чтобы убедиться, что он растет, вы не испытываете особой гордости или удовлетворения.

И наоборот, каждый раз, проезжая мимо сдаваемой в аренду недвижимости, я горжусь тем, что сделал покупки много лет назад. На самом деле, я часто выбираю маршрут, чтобы целенаправленно проезжать мимо сдаваемой в аренду собственности, потому что она заставляет меня чувствовать себя счастливой.

На самом деле, я часто выбираю маршрут, чтобы целенаправленно проезжать мимо сдаваемой в аренду собственности, потому что она заставляет меня чувствовать себя счастливой.

Я знаю, что мои деньги работают, насколько это возможно, поэтому мне не нужно.Недвижимость — это постоянное напоминание о том, что просчитанные риски со временем окупаются. Возникает неописуемое ощущение, что никто не говорит вам, когда вы закрываете свою собственность.

Хотя вначале банк, вероятно, владел большей его частью, вы буквально чувствуете себя королем или королевой своего замка. Когда вы умираете, вы можете передать свою гордость своим детям или ближайшим товарищам, чтобы позволить им создать свои собственные воспоминания.

Кроме того, существует «повышающая» функция, при которой ваши наследники наследуют собственность на основе стоимости собственности на момент передачи, так что базовая стоимость выше, что помогает снизить налоговые обязательства, если собственность когда-либо будет продана.

8) Более изолирован от внешних переменных.

Недвижимость местная. Если вы приняли правильное решение о покупке в экономически сильном регионе, вы будете в большей степени изолированы от национальной или мировой экономики. Взрыв в Испании, скорее всего, не повлияет на размер арендной платы, которую вы можете взимать. Brexit фактически помог снизить ставки по ипотечным кредитам, поскольку иностранные инвесторы купили безопасные казначейские облигации США.

С COVID-19 все больше людей хотят покупать дома, потому что все больше людей проводят больше времени дома.Чем дольше мы живем, тем больше неприятностей мы испытаем.

Фактически, чем хуже происходят события, тем ниже ипотечные ставки, поскольку инвесторы ищут безопасности в облигациях. Таким образом, недвижимость не только обеспечивает комфорт во время неопределенности, но и становится более доступной. По мере того как доступность увеличивается из-за снижения ставок по ипотечным кредитам, растет спрос и приводит к дальнейшему росту цен.

Вы всегда можете рефинансировать

Посетите Credible, мою любимую площадку для кредитования, чтобы привлечь предварительно квалифицированных кредиторов, соревнующихся за ваш бизнес, бесплатно менее чем за три минуты.Ставки по ипотеке снова упали до рекордных минимумов. Воспользуйтесь преимуществом. Я получил новый ARM 7/1 за 2.125% без комиссии!

Конечно, предприятия в вашем районе могут внезапно исчезнуть, а вы тоже сломаться. В результате рекомендуется диверсификация в менее дорогостоящие регионы страны с более высокой урожайностью.

Я делаю это через краудфандинг в сфере недвижимости и сосредотачиваюсь на инвестициях в недвижимость Техаса, Небраски, Юты и Теннесси. Я считаю, что демографический сдвиг в сторону от дорогих прибрежных городов будет долгим.

9) Правительство на вашей стороне.

Вы не только получаете щедрые налоговые вычеты по ипотечным процентам и прибыль, не облагаемую налогом, но и получаете помощь, если не можете выплатить ипотечный кредит. Правительство также агрессивно преследовало банки, чтобы вынудить их распространить модификации ссуд на плохих и хороших кредиторов.

Правительство также агрессивно преследовало банки, чтобы вынудить их распространить модификации ссуд на плохих и хороших кредиторов.

Например, во время финансового кризиса 2008–2009 годов я получил бесплатную модификацию ссуды с 5,875% до 4,25% по 30-летней фиксированной ипотеке. Правительство преследовало Bank of America, и Bank of America был вынужден бесплатно предоставить многим своим клиентам льготную ставку по ипотеке.

Есть множество штатов без права регресса, таких как Калифорния и Невада, которые не потратят внимание на другие ваши активы, если вы решите на несколько месяцев прекратить выплачивать ипотеку и сквотировать. Когда в последний раз правительство спасало индивидуальных инвесторов от вложений в акции?

Во время пандемии правительство вынудило банки предоставить домовладельцам помощь по ипотеке. Хотя неясно, будет ли в будущем прощение по ипотеке.

10) Недвижимость менее рискованна, чем акции

Недвижимость по своей природе менее рискованна, чем акции, потому что это материальный актив, обеспечивающий полезность. Вы не проснетесь и через месяц и обнаружите, что ваша недвижимость стоит на 32% меньше, чем акции в марте 2020 года.

Вы не проснетесь и через месяц и обнаружите, что ваша недвижимость стоит на 32% меньше, чем акции в марте 2020 года.

Учитывая, что недвижимость менее рискованна, по иронии судьбы инвесторы в недвижимость могут заработать больше денег, потому что инвесторы более склонны покупать в долг. Долг увеличивает прибыль (и убытки). Но в долгосрочной перспективе недвижимость имеет тенденцию расти в цене как минимум на 1% по сравнению с индексом потребительских цен.

Недвижимость или акции: причины, по которым акции лучше

Теперь, когда я привел аргумент в пользу того, почему недвижимость является моим предпочтительным классом активов, позвольте мне теперь поспорить, почему акции лучше для создания богатства.

1) Исторически более высокая доходность.

Акции исторически приносили 8-10% годовых по сравнению с 2-4% для недвижимости за последние 60 лет.

Вы также можете использовать маржу, чтобы повысить доходность акций, однако я не рекомендую эту стратегию в долгосрочной перспективе. Если вас поймают на распродаже маржи, ваш брокерский счет может вынудить вас ликвидировать холдинги, чтобы получить наличные, когда дела пойдут по другому пути. Вы можете потерять все.

Если вас поймают на распродаже маржи, ваш брокерский счет может вынудить вас ликвидировать холдинги, чтобы получить наличные, когда дела пойдут по другому пути. Вы можете потерять все.

И наоборот, ваш банк не может заставить вас найти наличные для более быстрого погашения ипотечного долга или уехать, пока вы платите по ипотеке.

2) Намного жидче.

Если вам не нравятся акции или вам нужны немедленные деньги, вы можете легко продать свои запасы и получить наличные через три дня. Если вам нужно обналичить недвижимость, вы потенциально можете получить кредитную линию под залог собственного капитала (HELOC). Однако HELOC стоят денег, и их установка может занять не менее месяца. Продажа дома может занять 14 дней или никогда, если недооценена.

Единственная проблема с ликвидностью заключается в том, что во время крайней неопределенности легче паниковать.Мы, люди, эмоциональны. Когда вы видите, что ваши акции упали на 30% за один месяц, вполне естественно попытаться защитить свой капитал путем продажи. К сожалению, панические продажи оказались исторически плохим ходом. Лично я считаю, что потребность в ликвидности переоценена.

К сожалению, панические продажи оказались исторически плохим ходом. Лично я считаю, что потребность в ликвидности переоценена.

3) Снижение транзакционных издержек.

Операционные издержки онлайн теперь бесплатны, независимо от того, насколько мала транзакция. Индустрия недвижимости по-прежнему является олигополией и по-прежнему взимает комиссию от 3,5% до 6% за продажу.

Можно подумать, что изобретение Zillow снизит операционные издержки, но, к сожалению, они мало что сделали для снижения затрат. К счастью, Redfin помог снизить транзакционные издержки, что является одной из причин, почему я являюсь акционером.

4) Меньше работы.

Недвижимость требует постоянного управления из-за технического обслуживания, конфликтов с соседями и ротации арендаторов. Акции можно буквально навсегда оставить в покое и выплачивать дивиденды инвесторам.

Без головной боли, связанной с обслуживанием недвижимости, вы можете сосредоточить свое внимание на чем-то другом, например, провести время с семьей, по делам или путешествовать по миру.

Если вам не хочется управлять своим портфелем акций, вы можете нанять традиционного финансового консультанта или обратиться к консультанту по цифровому богатству, например Betterment, или консультанту по цифровому / гибридному капиталу, например Personal Capital, за гораздо меньшую плату.

Personal Capital на самом деле проводит бесплатный обзор инвестиционного портфеля с финансовым консультантом, если вы зарегистрируетесь и свяжете активы на сумму не менее 100 000 долларов.

5) Больше разнообразия.

Если вы не очень богаты, вы не можете владеть недвижимостью в Гонолулу, Сан-Франциско, Рио, Амстердаме и во всех других крупных городах мира одновременно.Лучшее, что вы можете сделать, — это инвестировать в диверсифицированные фонды недвижимости и REIT, и в этом случае вы инвестируете как инвестор в акции.

С акциями вы можете легко инвестировать в разные компании, сектора и страны. Ваши возможности инвестирования в акции намного шире. Это может быть ошеломляющим.

Это может быть ошеломляющим.

6) Инвестируйте в то, что используете.

Один из самых интересных аспектов фондового рынка — это то, что вы можете инвестировать в то, что используете. Допустим, вы большой поклонник продуктов Apple, чизбургеров McDonald’s и штанов для йоги Lululemon.Вы можете просто купить AAPL, MCD и LULU. Если вы это сделали за последние 10 лет, вы сделали феноменально! И вы тоже получили удовольствие от продуктов.

Вы также можете инвестировать в компании, которые вам отказали. Еще в 2011–2012 годах, когда я подумывал уйти из мира финансов, я разослал резюме во многие технологические компании, такие как Google, Facebook и Apple. Я не получил ответа ни от кого из них. В результате я решил покупать акции каждой компании, чтобы извлечь выгоду из их успеха.

Приятно не только использовать продукты, в которые вы инвестируете, но и зарабатывать на них деньги.

7) Налоговые льготы.

Долгосрочный прирост капитала и дивидендный доход облагаются налогом по более низким ставкам (15% и 20%), чем четыре верхних ставки дохода W2 (32%, 35%, 37%. Если вы можете построить свой финансовый орех достаточно большим, чтобы большинство Если ваш доход поступает от дивидендов, вы можете снизить предельную ставку налога на 20%, в зависимости от действующего законодательства.

Если вы можете построить свой финансовый орех достаточно большим, чтобы большинство Если ваш доход поступает от дивидендов, вы можете снизить предельную ставку налога на 20%, в зависимости от действующего законодательства.

Чтобы получить максимальную предельную разницу налогов в 20%, вам необходимо заменить свой доход W2 в размере от ~ 200 001 до 425 800 долларов на дивидендный доход или долгосрочный прирост капитала.

8) Хеджирование проще.

Вы можете защитить свои вложения в недвижимость с помощью страхования. Однако, если случается стихийное бедствие, часто бывает сложно заставить вашу страховую компанию оплатить ущерб, потому что вы должны доказать свое требование.

Вы также можете сделать хеджирование, продав в короткую продажу недвижимость и акции, связанные с недвижимостью. Однако, учитывая, что недвижимость является местной, трудно точно застраховать вас от рисков, связанных с недвижимостью.

С акциями вы можете легко и точно продавать акции или покупать обратные ETF, чтобы защитить свой портфель от риска падения.

См .: Как заработать много денег во время следующего спада

9) За вычетом текущих налогов и сборов.

Владение недвижимостью требует уплаты налога на собственность, который обычно составляет 1-3% от стоимости собственности каждый год. Затем идут расходы на техническое обслуживание, страхование и расходы на управление имуществом. Вы можете создать свой собственный портфель из отдельных акций и облигаций всего за 5 долларов за сделку.

Если вы держите отдельные акции, текущие комиссии не взимаются. Есть только риски плохого управления, давления со стороны конкуренции и многого другого.Комиссии ETF незначительны. Только когда вы инвестируете в активно управляемые портфели, вы начинаете видеть, что плата за управление иногда увеличивается до 1%. Конечно, если вы инвестируете в хедж-фонд, фонд может взимать с вас до 2% комиссии за управление и 20% прибыли.

Личные характеристики, наиболее подходящие для недвижимости и акций

Надеюсь, я предоставил вам сбалансированный взгляд на недвижимость или акции. Очевидно, что вы можете разбогатеть на обоих активах. Теперь я хочу коснуться того, какие черты личности больше всего подходят инвесторам в недвижимость или акции.

Очевидно, что вы можете разбогатеть на обоих активах. Теперь я хочу коснуться того, какие черты личности больше всего подходят инвесторам в недвижимость или акции.

- Считаю, что богатство состоит из реальных активов, а не из бумаги.

- Знайте, где вы хотите жить, по крайней мере, в ближайшие пять лет.

- Плохо работают в изменчивой среде.

- Спады легко пугают. Последний раз март 2020 года.

- Слишком часто покупает и продает. По иронии судьбы высокие транзакционные издержки не позволяют вам слишком часто торговать и взорвать себя.

- Наслаждайтесь общением с людьми.

- Гордится владением.

- Любит чувствовать себя лучше или, по крайней мере, наслаждается иллюзией контроля.

- Рад передать контроль тем, кто должен знать лучше.

- Может улучшить волатильность желудка.

- Имейте огромную дисциплину, чтобы не гоняться за митингами и не продавать, когда что-то рушится.

- Любит изучать экономику, политику и изучать акции.

- Не хочу, чтобы тебя связывали.

- Иметь ограниченный капитал для инвестирования.

Недвижимость или акции во время пандемии

Учитывая, что пандемия все еще продолжается, стоит коснуться недвижимости или акций в это самое необычное время.

Как недвижимость, так и акции пока работают исключительно хорошо. U.Средняя цена вторичного жилья в Южной Америке составила 320 000 долларов, что на 14,8% больше, чем в сентябре 2019 года. Между тем, индекс S&P 500 закрылся на 16% в 2020 году.

Однако акции нас всех напугали в марте 2020 года, когда S&P 500 рухнул примерно на 32%. В это время недвижимость продолжала расти и фактически набирала обороты, когда падали ставки по ипотечным кредитам.

Поэтому я рекомендую недвижимость как лучшее вложение во время пандемии. Рынок недвижимости показал менее волатильную динамику по сравнению с акциями.Кроме того, недвижимость обеспечивает безопасность и комфорт, что особенно ценится во времена смерти и неопределенности.

Если у вас есть дети, я думаю, что предпочтение недвижимости еще сильнее. Каждый день я просыпаюсь с благодарностью, что у меня есть дом, в котором приютят мою маленькую дочь и маленького сына. Тем не менее, я не думаю об акциях каждый день. Но когда я это делаю, я склонен думать, что еще может пойти не так, что даст акциям преимущество.

В долгосрочной перспективе — лучший выбор

Выбор между инвестированием в недвижимость или акции похож на выбор между шоколадным тортом или горячим мороженым с фруктовой помадкой.Оба хороши при условии, что вы не едите слишком много.

Когда вы моложе, инвестировать в акции легче, так как у вас меньше денег и вы более мобильны. Если у вас будет достаточно денег, чтобы купить недвижимость в аренду в молодом возрасте, у вас будет больше энтузиазма и энергии, чтобы справиться с работой, необходимой для владения таким активом.

Если у вас будет достаточно денег, чтобы купить недвижимость в аренду в молодом возрасте, у вас будет больше энтузиазма и энергии, чтобы справиться с работой, необходимой для владения таким активом.

По мере того, как вы становитесь старше, вы, вероятно, захотите пустить корни. Следовательно, выгодно владеть хотя бы основным местом жительства. Приятно остепениться и наслаждаться активом, который со временем, вероятно, будет цениться.В старшем возрасте вы также можете захотеть упростить жизнь из-за меньшей энергии и большего количества семейных обязанностей.

С акциями замечательно видеть, как растут портфели. 100% пассивный характер владения акциями и получения дивидендов очень важен, если вы очень заняты.

Но через некоторое время становится все менее приятно видеть, что на вашем брокерском счете больше денег. Деньги нужно на что-то тратить, иначе какой смысл копить и вкладывать деньги? Чем старше и богаче вы становитесь, тем чаще вы задаете этот вопрос.

Что бы вы ни делали, не владейте ничем. Инфляция лишит вас финансового счастья, когда вы станете старше и менее склонны или способны работать. Собственные активы, которые растут с инфляцией, такие как акции и недвижимость. Создайте свой портфель пассивного дохода. Нет причин, по которым вы не можете инвестировать и в недвижимость, и в акции.

Предложения по увеличению благосостояния

Инвестируйте в недвижимость. Если у вас нет первоначального взноса для покупки недвижимости или вы не хотите ограничивать свою ликвидность в физической недвижимости, обратите внимание на Fundrise, одну из крупнейших сегодня краудсорсинговых компаний в сфере недвижимости.

Краудсорсинг в сфере недвижимости также позволяет вам быть более гибкими в инвестициях в недвижимость, вкладывая средства не только в то место, где вы живете, но и для получения максимальной прибыли. Например, максимальная ставка составляет около 3% в Сан-Франциско, но более 10% на Среднем Западе и Юге, если вы хотите получать доход от строго инвестирования.

Я лично вложил 810 000 долларов в краудфандинг в сфере недвижимости, чтобы диверсифицировать свои активы и получать пассивный доход. Crowdstreet — отличная платформа по недвижимости для аккредитованных инвесторов.Они сосредоточены на индивидуальных сделках в 18-часовых городах, где оценка ниже, а темпы роста обычно выше.

Рефинансируйте ипотеку . Посетите Credible, мой любимый рынок ипотечных кредитов, на котором предварительно квалифицированные кредиторы соревнуются за ваш бизнес. Вы можете получить конкурентоспособные реальные котировки менее чем за три минуты бесплатно. Ставки по ипотеке упали до рекордно низкого уровня. Когда банки конкурируют, вы выигрываете.

Управляйте своими финансами в одном месте . Лучший способ стать финансово независимым и защитить себя — это управлять своими финансами, зарегистрировавшись в Personal Capital.Это бесплатная онлайн-платформа, которая объединяет все ваши финансовые счета в одном месте, чтобы вы могли видеть, где вы можете оптимизировать.

Читатели, что, по вашему мнению, является лучшим вложением? Недвижимость или акции? Какой инвестиционный класс вы предпочитаете? Какой инвестиционный класс вы предпочитаете в будущем?

Это просто миф, что недвижимость — лучшее вложение, чем акции?

Инвесторы в новую недвижимость иногда позволяют себе затуманивать ощущение владения арендуемой недвижимостью… [+] процесс принятия решений, не позволяющий объективно оценить альтернативы покупке недвижимости.

Гетти Владение недвижимостью, безусловно, может окупиться, но утверждать, что это однозначно более выгодное вложение, чем вкладывать деньги на финансовые рынки, — недальновидно. На протяжении многих лет я разговаривал с многочисленными инвесторами, которые в конечном итоге арендовали свой дом, когда они переехали, вместо того, чтобы продавать, покупали доходную недвижимость только потому, что так поступали их родители, или покупали съемную квартиру, потому что не знали, что еще делать. с их деньгами и доходом рассказ о собственности имел смысл.

с их деньгами и доходом рассказ о собственности имел смысл.

Недвижимость — это очень эмоциональная категория для многих инвесторов, которая может создавать проблемы, когда инвесторы не могут объективно проанализировать достоинства решения о покупке. Из-за особых рисков, связанных с инвестированием в недвижимость, это не имеет смысла для каждого инвестора. Даже когда это уместно, важно рассмотреть возможность диверсификации за пределами недвижимости.

Невозможно адекватно сравнить доходность частных инвестиций в недвижимость с общим фондовым рынком.Даже когда доступны некоторые данные, большое значение имеют география, налогообложение, денежные потоки, цена покупки, расходы и другие факторы. С чисто точки зрения повышения цен Zillow Home Value Index является полезным ресурсом.

На приведенной ниже диаграмме показан индекс стоимости дома Zillow (ZHVI) с 1997 по 2019 год для всех типов домов, включая дома для одной семьи и кондоминиумы.

Источник: Zillow Home Value Index (1997 — 2019)

Кристин МакКенна, Darrow Wealth Management Если посмотреть на четыре из десяти крупнейших географических рынков по размеру, становится ясно, что у США много различий. С. в целом и сами регионы. За 23-летний период совокупная доходность Чикаго была явно худшей — 47%, в то время как цены на рынке Бостона выросли больше всего на 185%.

С. в целом и сами регионы. За 23-летний период совокупная доходность Чикаго была явно худшей — 47%, в то время как цены на рынке Бостона выросли больше всего на 185%.

Кристин Маккенна, Darrow Wealth Management

Для сравнения, за тот же период S&P 500 показал общую доходность 552%, включая реинвестирование дивидендов.

Конечно, существуют ограничения при сравнении данных Zillow о повышении цен на жилье и фактической прибыли, которую инвесторы могут получить от инвестиционной собственности.В частности, он не учитывает потенциальный постоянный денежный поток от доходной собственности или то, как ипотека может обеспечить кредитный рычаг для увеличения доходности инвестиций. С другой стороны, данные также не учитывают денежные вложения в недвижимость, расходы, затраты на продажу и т. Д.

Инвестиции в недвижимость без владения недвижимостью Физические лица не всегда понимают, что они могут воспользоваться преимуществами владения недвижимостью, не рискуя стать арендодателем. Инвестиционные фонды в сфере недвижимости (REIT) предлагают именно это. Как и другие публично торгуемые ETF и паевые инвестиционные фонды, REIT бывают разных «разновидностей» в зависимости от вашей инвестиционной цели. Вы можете приобрести недвижимость REIT для сдачи в аренду, которая инвестирует в определенные географические районы, или крупный фонд, который инвестирует в коммерческую недвижимость в США или по всему миру.

Инвестиционные фонды в сфере недвижимости (REIT) предлагают именно это. Как и другие публично торгуемые ETF и паевые инвестиционные фонды, REIT бывают разных «разновидностей» в зависимости от вашей инвестиционной цели. Вы можете приобрести недвижимость REIT для сдачи в аренду, которая инвестирует в определенные географические районы, или крупный фонд, который инвестирует в коммерческую недвижимость в США или по всему миру.

Используя для сравнения индекс S&P United States REIT, за последние 10 лет (заканчивающиеся 20.02.2020) индекс приносил более 12,50% в годовом исчислении, в то время как S&P 500 вырос более чем на 14% (в годовом исчислении) за тот же период. время (для сравнения, S&P Dow Jones Indices базирует данные для обоих индексов на уровне 100).Хотя недвижимость, как правило, является более нестабильным классом активов из-за ее чувствительности к процентным ставкам, доходность, по крайней мере, подходит для сравнения.

Фондовый рынок имеет несколько преимуществ перед недвижимым имуществом с точки зрения инвестиций: небольшой капитал, необходимый для участия, потери ограничены вашими первоначальными инвестициями, легкодоступные данные для сравнения инвестиций и оценки риска, ликвидность финансовых рынков обеспечивает легкий выход, когда вам нужно чтобы обналичить, и стоимость вашего актива постоянно обновляется, поэтому вы всегда будете знать, где вы находитесь (по крайней мере, на сегодняшний день).

Владение арендуемой недвижимостью может обеспечить постоянный доход и помочь защитить от инфляции, но при этом требует больших денежных затрат и крайне неликвидно. Помимо первоначального капитала, необходимого для покупки недвижимости, вам нужно будет иметь достаточно денег для оплаты любого возникающего экстренного ремонта, специальных оценок в здании кондоминиума или покрытия ипотеки и обслуживания, если у вас есть вакансия. Со временем вам нужно будет улучшить недвижимость, чтобы получить более высокий доход от аренды, или подготовиться к продаже, которая обычно стоит 5–6% от продажной цены в виде комиссионных.Альтернативные издержки выделения всех этих денежных средств поддаются количественной оценке и должны оцениваться в прогнозах денежных потоков при анализе возможных инвестиций.

Как и на фондовом рынке, у арендодателя есть множество факторов, не зависящих от вас. Возможно, крупнейший работодатель в этом районе переезжает в штаб-квартиру или на рынок наводняется приток новых квартир, сдающихся в аренду, и цены на аренду падают.

Как арендодатель, вы должны реагировать на арендаторов при возникновении проблем, даже если это неудобно.Оплата управляющему недвижимостью может облегчить большую часть вашей рабочей нагрузки, но если у вас нет большой прибыли или значительного портфеля недвижимости, затраты на это могут оставить вас в минусе. Ваше физическое расстояние от объекта размещения может потребовать, чтобы вы заплатили менеджерам на месте.

С другой стороны, инвестировать в публичные паевые инвестиционные фонды и ETF можно из любого места. В отличие от недвижимости, где наем управляющего недвижимостью на самом деле является всего лишь центром затрат, финансовый консультант может сэкономить ваше время и улучшить вашу прибыль за счет возможностей планирования и инвестиционной стратегии с поправкой на риски.

Помимо содержания собственности, владение арендуемой недвижимостью также требует от вас поиска и проверки арендаторов, навигации по жилищным законам штата в случае повреждения имущества или проблем с арендатором, а также решения проблем, которые могут возникнуть с соседями или ассоциациями домовладельцев.

Время — деньги, особенно для занятых профессионалов. По мере того, как вы ведете числа и количественно оцениваете альтернативные издержки, убедитесь, что ожидаемых денежных потоков достаточно, чтобы оправдать вашу доходность, взвешенную по времени.

Как и в случае с любыми другими инвестициями, диверсификация — один из лучших способов управления рисками.Недвижимость может стать важной частью инвестиционного портфеля для правильного инвестора, который знает, на что подписывается, когда становится арендодателем. Прежде чем вас соблазнит идея стать земельным бароном, поговорите с кем-нибудь, кто владеет арендуемой недвижимостью, и проведите подсчет. Для занятых профессионалов может быть сложно найти недвижимость с достаточным потенциалом роста и постоянным денежным потоком, чтобы оправдать время и хлопоты арендодателя.

Стоит ли инвестировать в акции или облигации?

Как молодой профессионал, в вашей жизни происходит достаточно событий, поэтому создание богатства может показаться далекой фантазией. И хотя традиционный 401 (k) — отличное место для начала, есть и другие методы, которые могут помочь пополнить ваши сбережения. Создание инвестиционного портфеля — это простой и практичный способ помочь приумножить ваши средства. Итак, какие типы инвестиций лучше всего подходят для вас: акции или облигации? Вот 4 совета, которые помогут вам сделать выбор.

И хотя традиционный 401 (k) — отличное место для начала, есть и другие методы, которые могут помочь пополнить ваши сбережения. Создание инвестиционного портфеля — это простой и практичный способ помочь приумножить ваши средства. Итак, какие типы инвестиций лучше всего подходят для вас: акции или облигации? Вот 4 совета, которые помогут вам сделать выбор.

В отличие от акций, облигации выпускаются с фиксированной процентной ставкой, которая обещает определенный доход. 1 Независимо от того, как колеблется стоимость облигации, вам гарантирован определенный процентный доход от ваших первоначальных инвестиций, хотя и немного ниже, чем вы могли бы ожидать от инвестиций в акции.

2. За риском приходит награда. При выборе инвестирования в облигации или в акции необходимо учитывать риск и прибыль. Облигации более безопасны по одной причине — вы можете ожидать более низкой доходности от своих инвестиций. С другой стороны, акции обычно сочетают в себе некоторую непредсказуемость в краткосрочной перспективе с потенциалом более высокой отдачи от ваших инвестиций.По данным CNN Money, с 1926 года крупные акции в среднем приносили 10% годовых по сравнению с 5–6% доходностью по долгосрочным государственным облигациям. 2