Банкротство физических лиц в 2020 году в Москве: стоимость процедуры и услуг юриста по банкротству

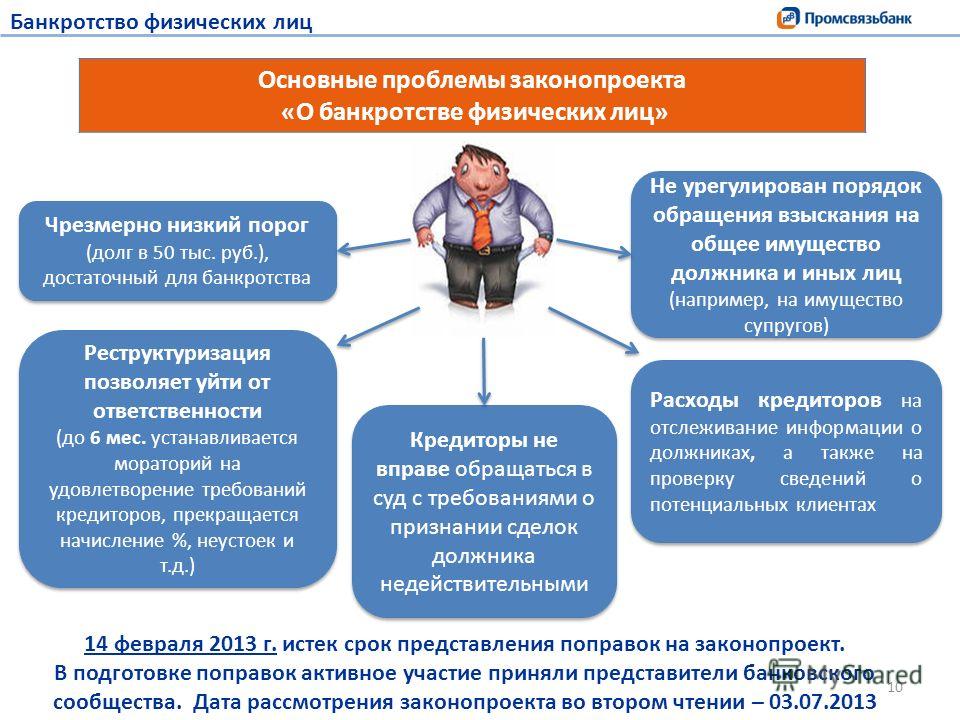

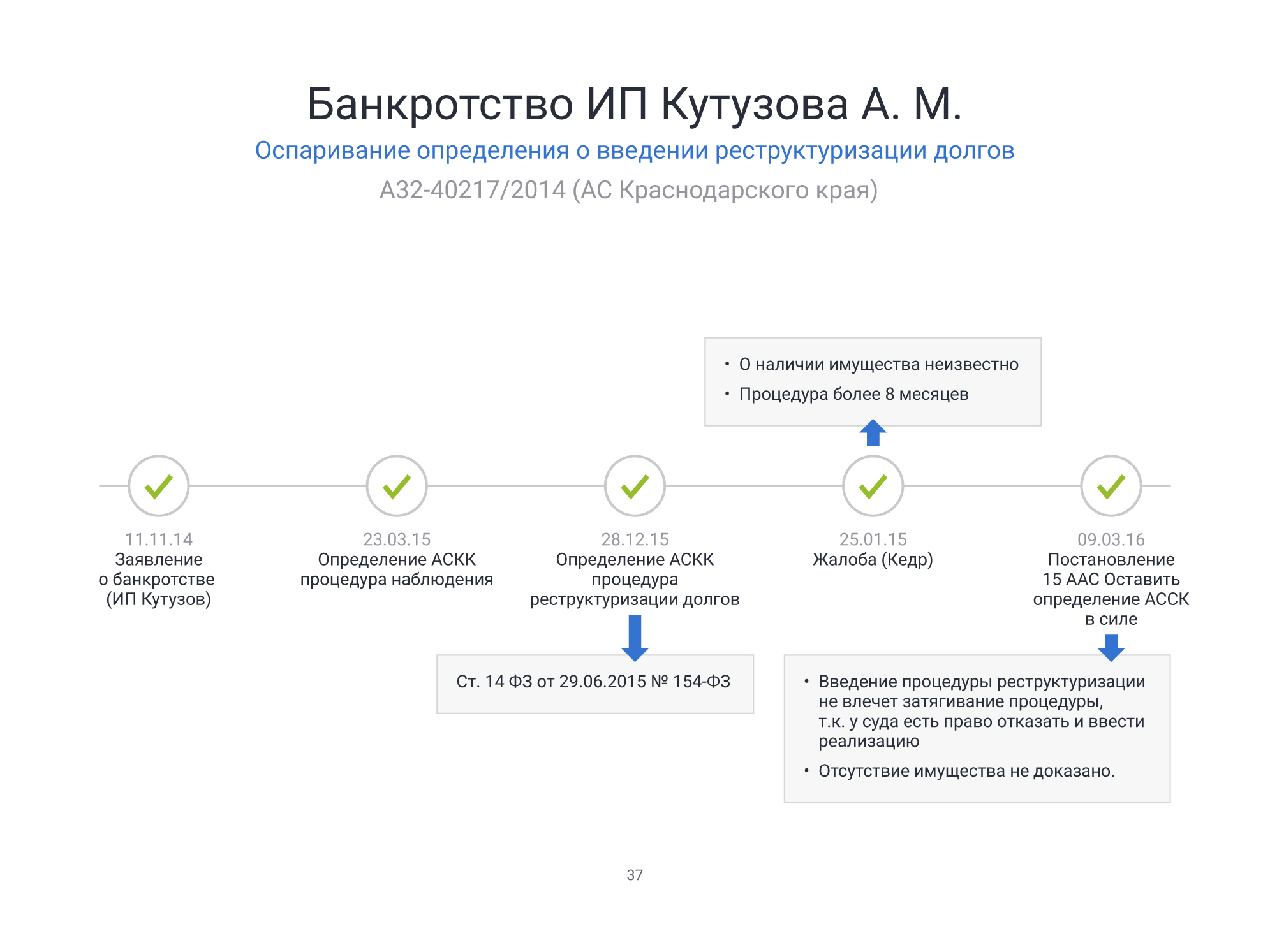

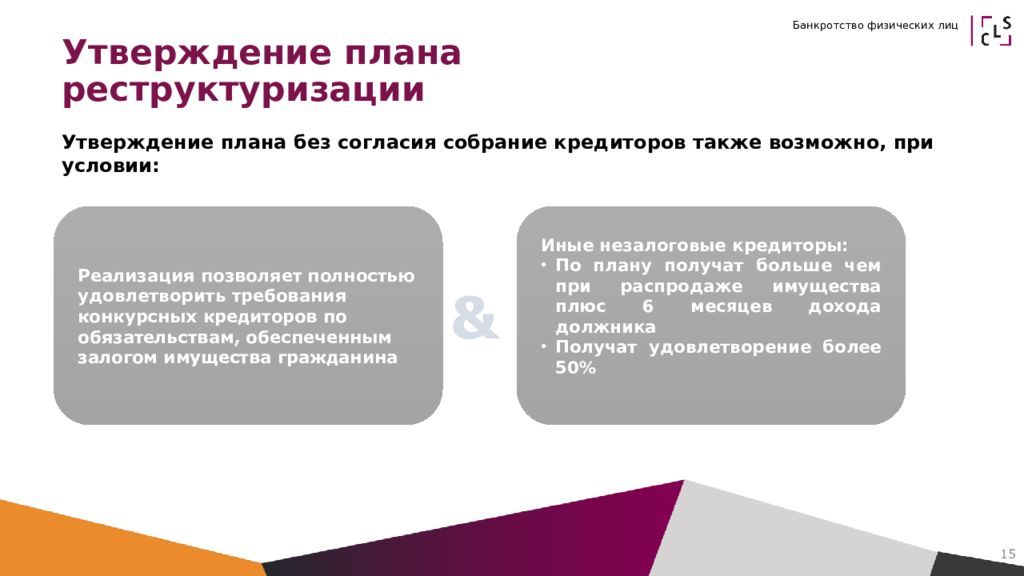

С момента принятия первой утвержденной редакции Закона о банкротстве физических лиц прошло уже почти пять лет. За это время банковское сообщество перестало настороженно относиться к данной процедуре и все чаще выступает в ней заявителем. Арбитражные суды, в свою очередь, активно используют при банкротстве физических лиц определенные обкатанные годами и практикой механизмы его проведения. Так суды одного региона в обязательном порядке начинают рассматривать дело о банкротстве с введения реструктуризации долга. При этом представленными документами подтверждается не только отсутствие денег у должника, но и его нетрудоспособность. В других регионах суды сразу переходят к процедуре реализации имущества должника.

Неизменными до 2020 года оставались лишь причины, которые заставляли граждан запустить процесс банкротства. Среди самых главных были непогашенные задолженности, нарушенные кредитные обязательства и отсутствие каких-либо финансовых источников.

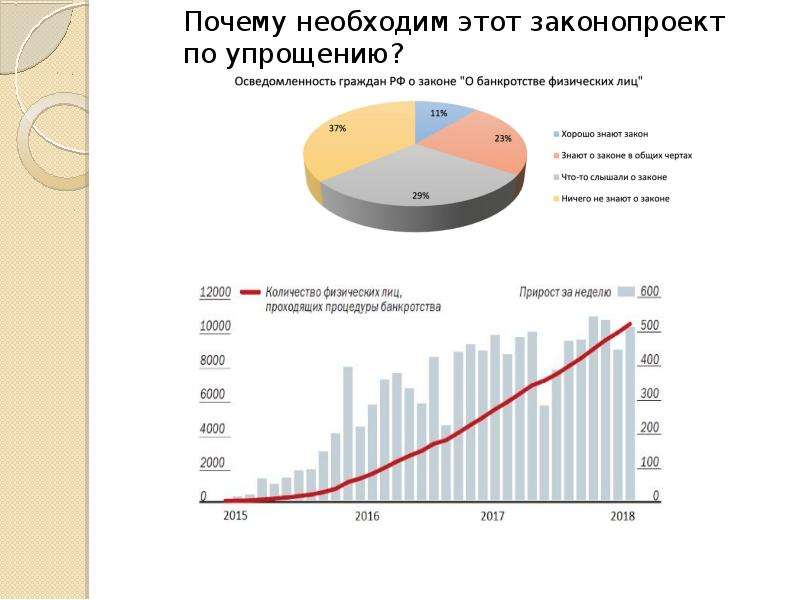

В условиях, когда Нац. Бюро Кредитных Историй третий год подряд фиксирует рост числа банкротов в России, сомневаться, что их будет значительно больше после снятия режима самоизолиции, не приходится.

Именно поэтому компания Волан М готова предложить компетентную информационную и юридическую помощь гражданам Москвы и области для принятия решения о запуске процедуры финансового банкротства.

Для начала разберемся с информационной стороной процесса. Дополнительные знания о процедуре вряд ли будут лишними, а кого-то, возможно, даже сподвигнут к самостоятельным действиям.

Разберем подробно основные понятия, связанные с банкротством физического лица, и осветим важные моменты и вопросы, которыми интересуются наши клиенты. Итак:

Банкротство как вынужденная мера

В условиях экономического кризиса банкротство юридического, физического лица ни для кого не редкость. Именно поэтому многих так волнует вопрос: банкротство — это вынужденная мера или способ уйти от обязательств?

Именно поэтому многих так волнует вопрос: банкротство — это вынужденная мера или способ уйти от обязательств?

Попробуем разобраться в данном вопросе. Понятие «банкротство» закреплено в статье 2 Федерального закона «О несостоятельности (банкротстве)» № 127-ФЗ от 26.10.2002 (далее — Закон о банкротстве). Согласно указанной норме банкротство — это признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам, о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и (или) исполнять обязанность по уплате обязательных платежей. В данном случае должником может быть как гражданин, в том числе, индивидуальный предприниматель, так и юридическое лицо, оказавшиеся неспособными удовлетворить требования по денежным обязательствам, исполнять обязанности по уплате обязательных платежей. Причины неплатежеспособности могут быть самые разные: как внешние, так и внутренние.

Причины банкротства юридических лиц зависят от того какой деятельностью они занимаются. Так, например, внешние причины могут быть вызваны закономерностями экономического развития (кризисы, цикличность), политической ситуацией в стране и мире, несовершенством существующего законодательства, демографическими проблемами в стране и прочее. К внутренним причинам банкротства юридических лиц можно отнести наличие некомпетентного руководства в данной отрасли, отсутствие эффективной системы управления предприятием, нерациональная структура организации предприятия, недостаточное повышение квалификации сотрудников, низкая заинтересованность (мотивация) в результатах деятельности, ухудшение психологической атмосферы в коллективе, отсутствие четкой финансовой стратегии развития организации, низкая конкурентоспособность продукции, неэффективная реклама и прочее.

Так, например, внешние причины могут быть вызваны закономерностями экономического развития (кризисы, цикличность), политической ситуацией в стране и мире, несовершенством существующего законодательства, демографическими проблемами в стране и прочее. К внутренним причинам банкротства юридических лиц можно отнести наличие некомпетентного руководства в данной отрасли, отсутствие эффективной системы управления предприятием, нерациональная структура организации предприятия, недостаточное повышение квалификации сотрудников, низкая заинтересованность (мотивация) в результатах деятельности, ухудшение психологической атмосферы в коллективе, отсутствие четкой финансовой стратегии развития организации, низкая конкурентоспособность продукции, неэффективная реклама и прочее.

Причинами банкротства физических лиц может стать потеря работы, снижение доходов и увеличение расходов в связи с болезнью близких или рождением ребенка, в результате которых наступает неплатежеспособность должника, неправильное сопоставление своих возможностей и потребностей.

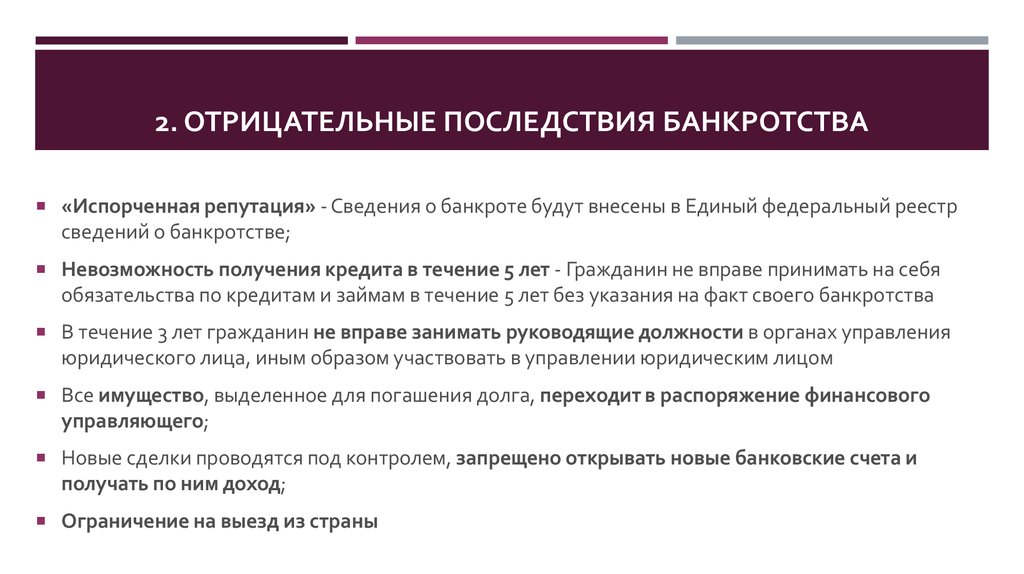

Ирина Кондрашихина, начальник отдела по контролю (надзору) в сфере саморегулируемых организаций Управления Росреестра по Вологодской области предупреждает: «Не стоит забывать, что в случае признания должника банкротом наступают определенные последствия для должника.

Так, например, для гражданина это будут следующие последствия:

— в течение пяти лет с даты признания гражданина банкротом он не вправе принимать на себя обязательства по кредитным договорам и (или) договорам займа без указания на факт своего банкротства;

— в течение трех лет с даты признания гражданина банкротом он не вправе занимать должности в органах управления юридического лица, иным образом участвовать в управлении юридическим лицом;

— в течение 5 лет нельзя скрывать факт принятия плана реструктуризации долгов, если к должнику применялась процедура по реструктуризации долгов гражданина, при кредитовании и приобретении товаров в рассрочку;

— в случае признания гражданина банкротом суд вправе вынести определение о временном ограничении права на выезд гражданина из РФ;

— после признания гражданина банкротом все его имущество идет в конкурсную массу. Исключение составляет имущество, на которое не может быть обращено взыскание в соответствии с гражданским процессуальным законодательством;

Исключение составляет имущество, на которое не может быть обращено взыскание в соответствии с гражданским процессуальным законодательством;

— при обнаружении сокрытого имущества производство по делу о банкротстве может быть возобновлено и данное имущество будет реализовано с целью удовлетворения оставшихся требований кредитора и т. д.

Что касается должника — юридического лица, то для него процесс признания банкротства носит исключительно негативный характер. С начала процесса он полностью отстраняется от управления компанией, его работа подвергается тщательной проверке, и в случае уличения его в хищениях, уничтожении документации или умышленном причинении вреда компании подвергается административной и уголовной ответственности».

Поэтому закономерно возникает вопрос — а можно ли как-то предупредить банкротство?

Само предупреждение банкротства характеризуется как комплекс мероприятий правового регулирования отношений должника, его кредиторов и государственных органов, обеспечивающий предотвращение возможных негативных последствий в результате снижения платежеспособности должника.

Существуют и иные способы предупреждения банкротства.

Например, к экономическим способам предупреждения банкротства можно отнести модернизацию предприятия, перепрофилирование производства, принятие мер, направленных на повышение квалификации персонала, изменение системы управления организации, дополнительный выпуск акций, увеличение уставного капитала за счет дополнительных взносов участников или третьих лиц и прочее.

Юридическими способами предупреждения банкротства являются заключение соглашения о новации, отступном либо прекращение обязательств иными способами, заключение договоров на выгодных условиях, взыскание дебиторской задолженности, истребование имущества из чужого незаконного владения, частичная продажа своего имущества и другие меры.

Таким образом, знание причин банкротства, своевременное их устранение и принятие мер по предупреждению банкротства позволят избежать наступления неблагоприятных последствий от введения процедур банкротства.

Бывают случаи, когда некоторые вполне платежеспособные заемщики, узнав о существовании такого закона, но, не разобравшись в его тонкостях, могут перестать платить по кредитам и займам, в надежде, что их долги будут прощены. Однако использовать данный механизм для списания долга без реальных к тому оснований не стоит. Процедура банкротства — это не кредитная амнистия, а трудоемкий, долгий и не очень приятный процесс. Следует помнить о последствиях признания банкротом! Принимая во внимание изложенное, необходимо сто раз подумать, прежде чем подать заявление в суд о признании себя банкротом.

Безусловно, не надо забывать о добросовестных, сознательных предприятиях, организациях, гражданах, которые действительно пострадали, к примеру, от последствий финансово-экономического кризиса, которыми были предприняты все меры по предупреждению банкротства, но не получилось восстановить свою платежеспособность. В таких случаях действительно, банкротство — это вынужденная мера.

Пресс-служба Управления Росреестра по Вологодской области

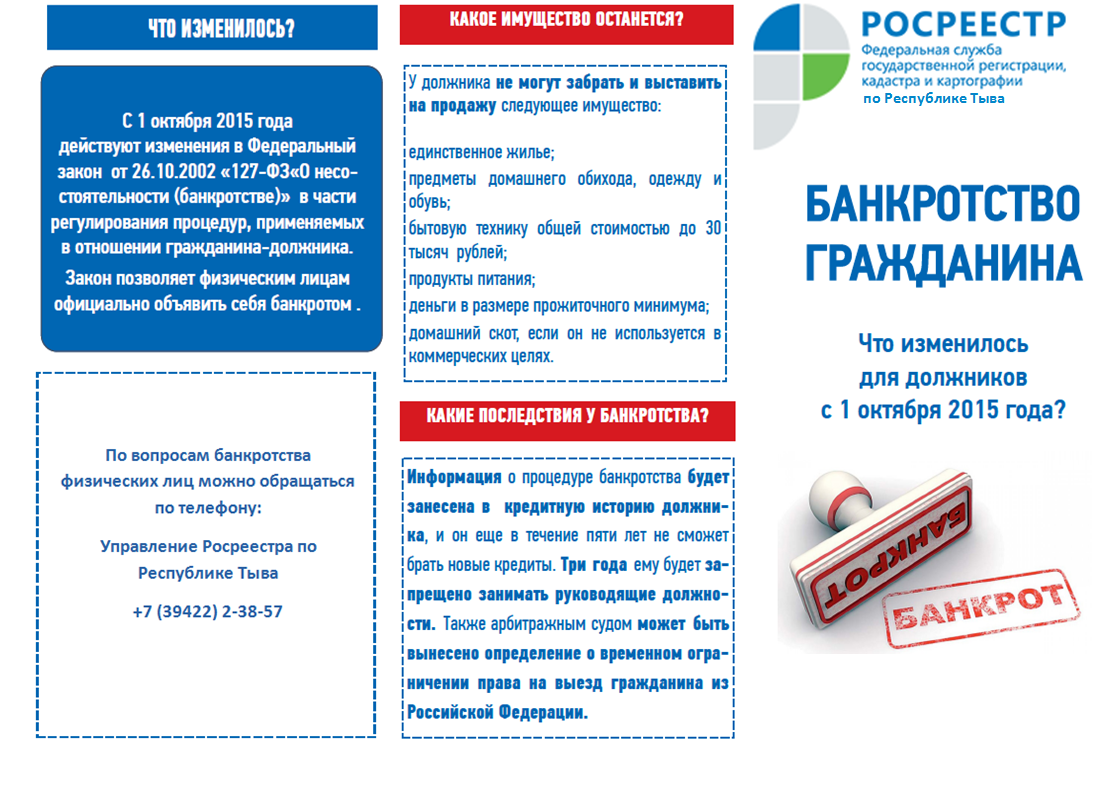

Объявить себя банкротом можно будет бесплатно и без обращения в суд. С 1 сентября вступает в силу новый закон, который допускает списание долга от 50 тыс. до 500 тыс. рублей по упрощенной схеме через МФЦ.

Гражданин должен обратиться в МФЦ с целью признать себя несостоятельным: по месту жительства или по регистрации.

В МФЦ гражданин получает инструкции и на месте заполняет заявление. В заявлении должен быть указан размер долга, полный список кредиторов и их реквизиты.

В течение одного дня сотрудники МФЦ проверяют документы и основания обращения за внесудебным банкротством: направляется запрос в ФССП об окончании исполнительных производств из-за отсутствия имущества — п. 4 ч. 1 ст. 46 ФЗ №229.

4 ч. 1 ст. 46 ФЗ №229.

Если гражданин соответствует критериям, в течение 3 дней запускается процедура банкротства и гражданина вносят в реестр ЕФРСБ.

Если МФЦ не нашли основания для банкротства?: данные об окончании исполнительных производствах не подтвердились, или они закрыты по другим причинам (например, приостановлены, прекращены), в течение 3 рабочих дней заявление возвращается должнику.

Далее гражданин вправе через месяц подать заявление снова. Но если перемены не произошли, то последует еще один отказ.

Также можно обжаловать отказ МФЦ в Арбитражном суде. В течение 6 месяцев гражданин будет числиться в реестре ЕФРСБ. В этот период кредиторы имеют полное право запрашивать сведения об имуществе должника. Они могут проверять сделки должника, и в том случае если они будут не согласны, кредитная организация может направить в арбитражный суд свое возражения. Если судом будут признаны основания кредиторов обоснованными, внесудебное банкротство прекращается. В этом случае судом вводится процедура реструктуризации долга.

В этом случае судом вводится процедура реструктуризации долга.

Если по истечению шести месяцев возражений заявлено не было, долги с должника списываются, и он освобождается от каких-либо обязательств.

С момента ввода процедуры банкротства в силу вступают следующие ограничения:

— Прекращаются притязания кредиторов: банков, МФО, коллекторов, физических и юридических лиц.

— Кредиторы смогут направлять запросы в ведомства и государственные органы для поиска скрытого имущества.

— Должнику запрещено брать на себя долговые обязательства, оформлять кредиты и выступать поручителем.

Скачать форму заявления о признании гражданина банкротом во внесудебном порядке

Когда объявлять банкротство

Если у вас большие долги, которые вы не можете погасить, вы задерживаете выплаты по ипотеке и находитесь под угрозой потери права выкупа, вас преследуют сборщики счетов — или все вышеперечисленное, — объявление о банкротстве может быть вашим ответом. А может и не быть.

А может и не быть.

В некоторых случаях банкротство может уменьшить или устранить ваши долги, спасти ваш дом и удержать сборщиков счетов в страхе, но оно также имеет серьезные последствия, включая долгосрочный ущерб вашему кредитному рейтингу.Это, в свою очередь, может ограничить вашу способность брать ссуды в будущем, повысить ставки, которые вы платите за страховку, и даже затруднить получение работы.

Ключевые выводы

- Подача заявления о банкротстве — это один из способов избавиться от тяжелого долгового бремени, но оно имеет негативные последствия, которые могут длиться годами.

- Два распространенных типа личного банкротства — Глава 7 и Глава 13 — будут оставаться в вашей кредитной истории в течение 10 и семи лет соответственно.

- Перед тем, как подать заявление о банкротстве, стоит связаться с вашими кредиторами, чтобы узнать, готовы ли они к переговорам.Например, у многих кредиторов есть программы для людей, у которых возникают проблемы с выплатой ипотеки.

Виды банкротства

Дела о банкротстве рассматриваются федеральными судами, и федеральный закон определяет шесть различных типов. Два наиболее распространенных типа, используемых физическими лицами, — это Глава 7 и Глава 13, названные в честь разделов федерального кодекса о банкротстве, в которых они описаны. Глава 11 о банкротстве, о которой часто пишут заголовки, касается прежде всего бизнеса.

Банкротство по главе 7, тип которого подает большинство физических лиц, также называют прямым банкротством или ликвидацией.Доверительный управляющий, назначенный судом, может продать часть вашей собственности и использовать вырученные средства для частичного погашения ваших кредиторов, после чего ваши долги считаются погашенными. Некоторые виды имущества могут быть освобождены от ликвидации при соблюдении определенных ограничений. К ним относятся ваша машина, ваша одежда и предметы домашнего обихода, инструменты вашей торговли, пенсии и часть любого капитала, который у вас есть в вашем доме. Вы должны указать имущество, на которое вы претендуете, как освобожденное от налогообложения при подаче заявления о банкротстве.

Вы должны указать имущество, на которое вы претендуете, как освобожденное от налогообложения при подаче заявления о банкротстве.

С другой стороны, банкротство в соответствии с главой 13 приводит к утвержденному судом плану погашения для вас всей или части ваших долгов в течение периода от трех до пяти лет.Некоторые из ваших долгов также могут быть погашены. Поскольку это не требует ликвидации ваших активов, банкротство по главе 13 может позволить вам сохранить свой дом, пока вы продолжаете вносить согласованные платежи.

Определенные виды долгов обычно не могут быть погашены путем банкротства. К ним относятся алименты, алименты, студенческие ссуды и некоторые налоговые обязательства.

Процесс подачи заявления о банкротстве

Существует ряд юридически требуемых шагов, связанных с подачей заявления о банкротстве.Невыполнение их может привести к прекращению вашего дела.

Перед подачей заявления о банкротстве физические лица должны пройти консультацию по кредитным вопросам и получить свидетельство для подачи заявления о банкротстве. Консультант должен проанализировать вашу личную ситуацию, дать совет по составлению бюджета и управлению долгом, а также обсудить альтернативы банкротству. Вы можете узнать названия утвержденных правительством кредитных консультационных агентств в вашем районе, позвонив в ближайший к вам федеральный суд по делам о банкротстве или посетив его веб-сайт.Взаимодействие с другими людьми

Консультант должен проанализировать вашу личную ситуацию, дать совет по составлению бюджета и управлению долгом, а также обсудить альтернативы банкротству. Вы можете узнать названия утвержденных правительством кредитных консультационных агентств в вашем районе, позвонив в ближайший к вам федеральный суд по делам о банкротстве или посетив его веб-сайт.Взаимодействие с другими людьми

Подача заявления о банкротстве включает в себя подачу заявления о банкротстве и финансовой отчетности, в которой указаны ваши доходы, долги и активы. Вам также необходимо будет подать форму проверки нуждаемости, которая определяет, достаточно ли ваш доход, чтобы соответствовать требованиям главы 7. Если это не так, вам придется подать заявление о банкротстве в соответствии с главой 13. Вам также необходимо будет заплатить регистрационный сбор, хотя иногда от него отказываются, если вы можете доказать, что не можете себе этого позволить.

Вы можете получить необходимые вам бланки в суде по делам о банкротстве. Если вы пользуетесь услугами адвоката по банкротству, что обычно является хорошей идеей, они также должны иметь возможность их предоставить.

Если вы пользуетесь услугами адвоката по банкротству, что обычно является хорошей идеей, они также должны иметь возможность их предоставить.

После того, как вы подадите заявку, управляющий по делу о банкротстве, назначенный для вашего дела, организует собрание кредиторов, также известное как собрание 341 для раздела кодекса о банкротстве, где оно предусмотрено. Это возможность для людей или предприятий, которым вы должны деньги, задать вопросы о вашем финансовом положении и ваших планах, если таковые имеются, по их выплате.

Ваше дело будет рассмотрено судьей по делам о банкротстве на основании предоставленной вами информации.Если суд определит, что вы пытались скрыть активы или совершили другое мошенничество, вы можете не только проиграть дело, но и столкнуться с уголовным преследованием. Если ваше дело не очень сложное, вам, как правило, не нужно явиться к судье в суд.

После того, как вы подали заявление о банкротстве, но до того, как ваши долги будут погашены, вы должны пройти образовательный курс для должников, который даст вам советы по составлению бюджета и управлению деньгами. Опять же, вам нужно будет получить сертификат, подтверждающий ваше участие.Вы можете получить список утвержденных поставщиков услуг по обучению должников в суде по делам о банкротстве или в Министерстве юстиции.

Опять же, вам нужно будет получить сертификат, подтверждающий ваше участие.Вы можете получить список утвержденных поставщиков услуг по обучению должников в суде по делам о банкротстве или в Министерстве юстиции.

Если суд вынесет решение в вашу пользу, ваши долги будут погашены в случае главы 7. В главе 13 будет утвержден план погашения. Погашение долга означает, что кредитор больше не может пытаться взыскать его с вас.

Последствия банкротства

Оба типа индивидуального банкротства имеют негативные последствия.Банкротство по главе 7 будет оставаться в вашей кредитной истории в течение 10 лет, в то время как банкротство по главе 13 обычно сохраняется в течение семи лет.

По словам Experian, одного из трех крупнейших национальных кредитных бюро, «объявление о банкротстве оказывает наибольшее влияние на кредитные рейтинги». Это также может создать впечатление, что вы представляете низкий риск для компаний, которые запрашивают ваш отчет, включая других кредиторов, страховые компании и потенциальных работодателей.

Также обратите внимание, что существуют ограничения на то, как часто вы можете погашать свои долги в результате банкротства.Например, если у вас были погашены долги в результате банкротства по главе 7, вы должны подождать восемь лет, прежде чем сможете сделать это снова.

Нужен ли юрист?

В отличие от корпораций и товариществ, физические лица могут подать заявление о банкротстве без адвоката. Это называется заполнением дела «pro se». Но поскольку подача заявления о банкротстве сложна и должна быть сделана правильно, чтобы добиться успеха, как правило, неразумно пытаться это сделать без помощи поверенного, имеющего опыт в процедурах банкротства.

Иногда даже Налоговая служба готова вести переговоры. Вы можете уменьшить сумму налоговой задолженности или распределить платежи по времени.

Альтернативы банкротству

Банкротство иногда является лучшим способом избавиться от тяжелого финансового бремени, но это не единственный способ. Есть альтернативы, которые часто могут уменьшить ваши долговые обязательства без неприятных последствий банкротства.

Есть альтернативы, которые часто могут уменьшить ваши долговые обязательства без неприятных последствий банкротства.

Ведение переговоров с кредиторами без привлечения судов иногда может принести пользу обеим сторонам.Вместо того, чтобы рисковать получить ничего, кредитор может согласиться на график погашения, который уменьшает ваш долг или распределяет ваши платежи на более длительный период времени.

Если вы не можете произвести выплаты по ипотеке, стоит позвонить в службу поддержки ссуды, чтобы узнать, какие у вас есть варианты, кроме подачи заявления о банкротстве. Они могут включать в себя воздержание, которое позволит вам прекратить производить платежи в течение определенного времени, или план погашения, предназначенный для растягивания небольших ежемесячных платежей на более длительный период.Другим вариантом может быть модификация ссуды, которая изменит условия вашего ссуды (например, снизит процентную ставку) на постоянной основе, что упростит погашение. Однако остерегайтесь нежелательных предложений от компаний, утверждающих, что они могут защитить ваш дом от потери права выкупа. Они могут быть не более чем мошенниками.

Они могут быть не более чем мошенниками.

Если вы должны деньги IRS, вы можете иметь право на компромиссное предложение, позволяющее рассчитаться с агентством на сумму меньшую, чем вы должны. В некоторых случаях IRS также предлагает планы ежемесячных платежей для налогоплательщиков, которые не могут выплатить свои налоговые обязательства сразу.

Когда подавать заявление о банкротстве

Закон о банкротстве существует для того, чтобы помочь людям, взявшим на себя неуправляемую сумму долга — часто в результате крупных медицинских счетов или других непредвиденных расходов, которые произошли не по их вине, — начать все сначала. Но это непростой процесс, и он не всегда приводит к счастливому концу.

Поэтому перед подачей заявления о банкротстве обязательно изучите все возможные варианты и будьте готовы к некоторым из негативных последствий, описанных выше.Если вы решите, что банкротство — ваш единственный жизнеспособный вариант, как это делают сотни тысяч американцев каждый год, помните, что пометка в вашей записи не будет постоянной. Осторожно используя кредит в будущем и вовремя оплачивая счета, вы можете начать восстанавливать свой кредит и постепенно избавиться от банкротства.

Осторожно используя кредит в будущем и вовремя оплачивая счета, вы можете начать восстанавливать свой кредит и постепенно избавиться от банкротства.

Правда о банкротстве | RamseySolutions.com

Если вы читаете это, вы, вероятно, думаете о банкротстве (или находитесь в процессе). Мир может сказать вам, что этот маршрут — начало новой жизни.. . или ужасный финал. Но что правда о банкротстве?

Проще говоря, банкротство — это юридический процесс, через который может пройти человек, чтобы погасить некоторые долги, которые они не могут выплатить.

Если вы настолько погрязли в долгах, что банкротство кажется вам единственным выходом, знайте следующие три вещи: 1) Есть надежда — и все будет в порядке. 2) Есть и другие варианты — и вы должны попробовать каждый из них, прежде чем впадать в банкротство. 3) Банкротство не определяет вас , а не будет концом.

Помните об этих трех вещах, читая оставшуюся часть этой статьи и узнавая правду о банкротстве, включая разбивку по этим конкретным темам:

Что такое банкротство?

Какие виды банкротства?

Как работает банкротство?

Что произойдет, если вы объявите о банкротстве?

Каковы последствия объявления банкротства?

Следует ли объявить о банкротстве?

Каковы альтернативы заявлению о банкротстве?

Что такое банкротство?

Банкротство — это судебное разбирательство, в ходе которого вы говорите судье, что не можете выплатить свои долги. Судья и судебный попечитель проверяют ваши активы и пассивы (то есть то, чем вы владеете и что должны), чтобы решить, погасить (или отменить) часть ваших долгов. Если суд установит, что у вас действительно нет средств для выплаты долга, вы пройдете через официальный процесс объявления о банкротстве.

Судья и судебный попечитель проверяют ваши активы и пассивы (то есть то, чем вы владеете и что должны), чтобы решить, погасить (или отменить) часть ваших долгов. Если суд установит, что у вас действительно нет средств для выплаты долга, вы пройдете через официальный процесс объявления о банкротстве.

Краткая история банкротства

Термин банкротство , вероятно, произошел от итальянской фразы banca rotta — что буквально означает сломанная скамья — потому что в средневековые времена, если торговец не мог расплатиться со своими кредиторами, они могли сломать рыночный прилавок торговца (или скамейка). 1

Получите помощь по денежным вопросам. Поговорите с финансовым тренером сегодня!

А конкретно насчет банкротства в Америке? Что ж, несколько различных актов о банкротстве всплывало во время экономического кризиса до Закона о банкротстве 1898 года. В нем говорилось, что банкротство не требовало одобрения кредитора, и сохранялось до Закона о реформе банкротства 1978 года, который установил законы, которым мы следуем сегодня.

Теперь, когда вы подаете заявление о банкротстве, никто не приходит разбить вам скамейку (слава богу!), Но это все еще болезненный опыт.

Какие виды банкротства?

Существует шесть различных типов банкротства:

Глава 13 Банкротство

Глава 13 — это метод банкротства для физических лиц, когда суд утверждает план погашения вами части или всей вашей задолженности в течение трех-пяти лет. Вы можете сохранить свои активы, и у вас будет время обновить ипотеку. Вы соглашаетесь на ежемесячный план выплат и должны строго соблюдать бюджет, контролируемый судом.(В банкротстве нет конфиденциальности.)

Люди могут подать заявление о банкротстве согласно главе 13, если их необеспеченный долг составляет менее 419 275 долларов, а обеспеченный долг — менее 1 257 850 долларов. 2

Глава 7 Банкротство

Банкротство Глава 7 является наиболее распространенным видом для физических лиц. В этом случае суд продает все ваши активы, за некоторыми исключениями, чтобы вы могли выплатить как можно больше долга. Оставшаяся неоплаченная задолженность обычно аннулируется.

В этом случае суд продает все ваши активы, за некоторыми исключениями, чтобы вы могли выплатить как можно больше долга. Оставшаяся неоплаченная задолженность обычно аннулируется.

Вы можете потерять свой дом (или вложенный в него капитал) и машину в процессе, в зависимости от решения суда. Нет установленной суммы долга, которую вам нужно было бы квалифицировать — суд просто должен решить, что вы не зарабатываете достаточно денег для погашения долга.

Глава 11 Банкротство

Обычно только для предприятий Глава 11 создает план того, как бизнес будет продолжать работать, выплачивая все свои долги.

Глава 12 Банкротство

Банкротство по главе 12 позволяет фермерам и рыбакам получить план выплат по своим долгам, чтобы избежать обращения взыскания на их собственность.

Глава 15 Банкротство

Дела о международном банкротстве рассматриваются в главе 15.

Глава 9 Банкротство

Глава 9 Банкротство — это план погашения для поселков, городов, школ и т. п., чтобы выплатить свои долги.

п., чтобы выплатить свои долги.

П.С. Для получения конкретной информации о законах о банкротстве в вашем регионе посетите веб-сайт судов США. Там вы найдете информацию о процессе и о том, где найти помощь в вашем районе. В каждом судебном округе США есть суд по делам о банкротстве — всего 90 округов.

Как работает банкротство

Вы увидите эту тему на протяжении всей статьи: банкротство — отстой. Если вы можете этого избежать, избегайте этого. (См. Практические способы сделать это в разделе «Какие есть альтернативы объявлению банкротства».) Но если вы делаете все возможное, чтобы избежать банкротства, и все же дошли до этого момента, вот краткий обзор того, как подать заявление о банкротстве и оформить документы, которые вы нужно будет подготовиться.

Как подать заявление о банкротстве

- Выясните, на какой тип банкротства подавать.

- Соберите и систематизируйте необходимые документы (перечисленные ниже).

- Пройдите курс кредитного консультирования.

- Заполните документы о банкротстве.

- Убедитесь, что у вас есть гонорары (услуги адвоката и подача документов).

- Распечатайте документы о банкротстве.

- Подайте документы о банкротстве.

- Отправьте все необходимые документы своему конкурсному управляющему (лицу, назначенному судом для рассмотрения вашего дела).

- Встретьтесь с этим доверительным управляющим на 341 собрании (или собрании кредиторов ).

- Пройдите курс обучения должников.

- Завершить процесс банкротства (который зависит от типа банкротства, о котором вы заявили).

- Восстановите свою жизнь и знайте, что вы можете выйти из этой ситуации!

Да, будет ощущение, что вы копаете и хвастаетесь каждой биткой личной информации, которую вы когда-либо имели. На самом деле, единственный плюс в том, что они не просят эту неловкую фотографию из ежегодника восьмого класса.

Какие документы нужны для банкротства?

О банкротстве связано чертовски много документов, форм и документов, но давайте поговорим о том, что вам нужно собрать с самого начала:

- Налоговые декларации за последние два года (для главы 7) или за четыре года (для главы 13)

- Документы о доходах (например, квитанции о заработной плате за последние шесть месяцев, ваши последние два W-2 и подтверждение любых дополнительных источников дохода, таких как аренда недвижимости или социальное обеспечение)

- Информация об ипотеке (например, оценка, отчеты о платежах по ипотеке и, возможно, акт доверительного управления и доказательство страхования жилья)

- Информация об автомобиле (например, подтверждение стоимости вашего автомобиля, выписки по автокредиту и, возможно, копия вашей регистрации и свидетельство о страховании автомобиля)

- Информация о выходе на пенсию

- Выписки по банковскому счету

- Идентификация (имеется в виду ваше действительное удостоверение личности с фотографией и подтверждение вашего номера социального страхования)

- Другая документация, показывающая любые другие долги или расходы, такие как алименты или алименты

Да, это много. Банкротство не из легких! Кроме того, в вашем штате или судебной системе может потребоваться больше. Будьте готовы к большой охоте и наберитесь здесь терпения.

Банкротство не из легких! Кроме того, в вашем штате или судебной системе может потребоваться больше. Будьте готовы к большой охоте и наберитесь здесь терпения.

Что произойдет, если вы объявите о банкротстве?

Если вы объявляете о банкротстве, кредиторы должны прекратить любые попытки взыскать с вас деньги, по крайней мере, временно. Большинство кредиторов не могут написать вам, позвонить или подать в суд после того, как вы подали заявку. Но даже если вы объявите о банкротстве, суд может потребовать от вас выплатить определенные долги. Каждое дело о банкротстве уникально, и только суд может решить детали вашего собственного банкротства.

Давайте поговорим на мгновение о том, что означает банкротство, а что нет:

Что покрывает банкротство?

Банкротство может остановить обращение взыскания на ваш дом, возврат собственности или удержание вашей заработной платы. ( Возмещение — это когда суд предписывает отправить часть вашей зарплаты напрямую вашему кредитору, при этом вы никогда не увидите денег). Банкротство аннулирует многие — но не все — ваши долги.

Банкротство аннулирует многие — но не все — ваши долги.

Что не покрывается банкротством?

- Студенческие ссуды

- Государственные долги, такие как налоги, штрафы или пени

- Алименты и алименты

- Дорогие вещи, приобретенные непосредственно перед заявлением о банкротстве, например автомобили, лодки или ювелирные изделия

Каковы последствия объявления банкротства?

Давайте не будем приукрашивать: банкротство наносит огромный эмоциональный урон человеку.Это относится к разводам, потере любимого человека и неудачам в бизнесе. Помимо эмоционального воздействия, есть и другие последствия объявления банкротства:

Ваше банкротство становится достоянием общественности.

Это означает, что ваше имя и другая личная информация появится в протоколах суда для всеобщего доступа. Вот так . . . Потенциальные работодатели, банки, клиенты и предприятия могут получить доступ к деталям вашего банкротства.

Заявление о банкротстве — дорогое удовольствие.

Сборы за подачу заявления о банкротстве по главе 13 будут стоить около 310 долларов плюс гонорары адвокату, которые могут составлять от 3000 до 3000 долларов. В случае банкротства по главе 7 вам придется выложить 335 долларов на регистрацию и от 1500 до 3000 долларов на адвоката. 3

После банкротства покупка дома может быть более сложной.

Если вы не платите за дом наличными, может пройти от одного до четырех лет, прежде чем вы получите право на получение ипотечной ссуды. 4

Банкротство влияет на ваш кредитный рейтинг.

Мы не занимаемся кредитным рейтингом, но для вас важно знать, что банкротство повлияет на ваш FICO. Жесткий. И этот звон сохраняется. Банкротства по главе 13 остаются в вашем кредитном отчете около семи лет, а глава 7 остается там в течение 10 лет.

Банкротство не погашает все долги.

Мы уже коснулись этого, но объявление о банкротстве не избавляет от всех ваших проблем — и даже не избавляет от всех ваших долгов. Большинство студенческих ссуд, алиментов, алиментов, любых подтвержденных долгов, неуплаченных налогов, государственных долгов или судебных штрафов не погашаются при банкротстве.

Большинство студенческих ссуд, алиментов, алиментов, любых подтвержденных долгов, неуплаченных налогов, государственных долгов или судебных штрафов не погашаются при банкротстве.

Следует ли объявить о банкротстве?

Послушайте. Мы уже говорили об этом раньше и скажем еще раз: банкротство должно быть вашим последним вариантом. Ознакомьтесь со всеми альтернативами (иначе говоря, как избежать банкротства) ниже. Попробуйте все до единого. Если ничего не работает, и вы все еще так сильно находитесь под водой, что просто не умеете плавать, тогда и только тогда вы объявляете о банкротстве.

Каковы альтернативы заявлению о банкротстве?

Прежде чем вы начнете собирать эту гигантскую кучу документов, которые вам нужно подать о банкротстве, просмотрите этот список альтернатив:

Получите ограниченный бюджет.

Составление бюджета может показаться пугающим, но это всего лишь план для ваших денег. И если вы планируете выбраться из долгов и избежать банкротства, вам не обойтись без бюджета. Вам нужно точно видеть, какие деньги вы получаете и куда они все идут.

И если вы планируете выбраться из долгов и избежать банкротства, вам не обойтись без бюджета. Вам нужно точно видеть, какие деньги вы получаете и куда они все идут.

Как только вы увидите, что ваши деньги делают , вы можете начать рассказывать ему, что вы хотите, чтобы он сделал. И то, что вам нужно , — это высвободить больше денег для выплаты этого долга.

Это означает сокращение дополнительных расходов и меньшие затраты.Это означает изучение советов о том, как на всем сэкономить. Это означает, что нужно быть очень осторожным с каждым долларом, который вы зарабатываете и тратите.

Да, это работа. Но это может быть именно то, что удерживает вас от банкротства. Не надо. Пропускать. Этот.

Закройте четыре стены.

Когда вы составляете бюджет, который будет работать на вас прямо сейчас, с чего вы начнете? На чем вы должны сосредоточиться? Начните с того, что мы называем вашими четырьмя стенами: еда, коммунальные услуги, жилье и транспорт. Это самое главное.

Это самое главное.

Держите всех накормленными, включенным светом, крышей над головой и бензином в машине, чтобы приступить к работе. Если эти Четыре стены — это единственное, за что вы можете заплатить, пока выбираетесь из долгов, это называется режимом выживания, и это может быть то, что вам нужно прямо сейчас.

Продам. Все. Ты. Может.

Вот в чем дело: если вы объявите о банкротстве, вы, вероятно, все равно потеряете часть своего имущества. Так что прямо сейчас продавайте все, что можете.Будьте тем, кто отвечает за то, что происходит и что происходит с деньгами, поступающими от этих продаж. Положите все эти деньги прямо в свой долг.

Поговорите с финансовым тренером.

Вам не нужно идти в одиночку. Прочтите еще раз: Необязательно идти в одиночку. Обратитесь к финансовому тренеру и расскажите о своей ситуации. Они здесь не для того, чтобы судить — они здесь, чтобы помочь.

Финансовый тренер может помочь вам разработать индивидуальный план действий для вашей конкретной ситуации. И да, разговоры о деньгах могут быть пугающими, но если вы объявите о банкротстве, ваша финансовая конфиденциальность немедленно исчезнет. Обращение к надежному финансовому тренеру сейчас может помочь вам избежать необходимости открываться для целого зала суда, состоящего из людей, находящихся в процессе банкротства.

И да, разговоры о деньгах могут быть пугающими, но если вы объявите о банкротстве, ваша финансовая конфиденциальность немедленно исчезнет. Обращение к надежному финансовому тренеру сейчас может помочь вам избежать необходимости открываться для целого зала суда, состоящего из людей, находящихся в процессе банкротства.

Создайте дополнительный доход.

Еще один способ избежать банкротства — привлечь больше денег. Получите себе побочную суету. Есть множество способов работать сверхурочно, которые вписываются в ваш график, а также множество домашних заданий, которые не позволят вам тратить дополнительное время на дорогу или деньги на бензин.

Ты будешь занят. Но это на время — и если вы находитесь на грани банкротства, вы прямо сейчас ведете войну. Война против вашего долга. Хорошая новость в том, что вы знаете, кто победит. Вы. Даже если вы попробуете каждую альтернативу из этого списка и все равно не сможете бороться с банкротством, вы не проиграете.

Привет. Мы не говорим легкомысленно: банкротство — отстой. Мы знаем. Мы также знаем, что вы можете подняться выше.

Узнайте, как это сделать, в Financial Peace University — доступно только в Ramsey +.Учения в FPU начинались с разговоров за кофе. Люди, испытывающие трудности с финансами, хотели услышать от Дэйва Рэмси — получить надежду от его истории о достижении дна и повторном рытье дороги. Эти разговоры в конечном итоге превратились в наш самый продаваемый денежный курс, который уже более 25 лет помогает людям научиться выплачивать долги, составлять бюджет и создавать богатство. Независимо от их дохода. Независимо от их прошлого.

Попробуйте бесплатную пробную версию Ramsey +. Проведите время этого бесплатного пробного периода, слушая историю Дэйва, узнавая, как выбраться из этого долга и полагая, что вы можете пройти через это — банкротство или отсутствие банкротства.Потому что ты можешь. И ты будешь.

Банкротство | Суды США

О банкротстве

Заявление о банкротстве может помочь человеку, отказавшись от долга или составив план погашения долга. Дело о банкротстве обычно начинается, когда должник подает заявление в суд по делам о банкротстве. Ходатайство может быть подано физическим лицом, супругами вместе, корпорацией или другим юридическим лицом.

Дело о банкротстве обычно начинается, когда должник подает заявление в суд по делам о банкротстве. Ходатайство может быть подано физическим лицом, супругами вместе, корпорацией или другим юридическим лицом.

Все дела о банкротстве рассматриваются в федеральных судах в соответствии с правилами, изложенными в U.S. Кодекс о банкротстве.

Существуют разные типы банкротств, которые обычно упоминаются в соответствующих главах Кодекса США о банкротстве.

- Физические лица могут подать заявление о банкротстве по главе 7 или 13, в зависимости от специфики своей ситуации.

- Муниципалитеты — города, поселки, деревни, налоговые округа, муниципальные коммунальные предприятия и школьные округа могут подать заявление в соответствии с Главой 9 на реорганизацию.

- Компании могут подать заявление о банкротстве в соответствии с главой 7 для ликвидации или главой 11 для реорганизации.

- Глава 12 предусматривает облегчение долгового бремени семейным фермерам и рыбакам.

- Заявления о банкротстве, в которых участвуют стороны из более чем одной страны, подаются в соответствии с главой 15.

Основы банкротства предоставляют подробную информацию о регистрации.

Настоятельно рекомендуется обратиться за консультацией к квалифицированному юристу, поскольку банкротство имеет долгосрочные финансовые и правовые последствия. Физические лица могут подать заявление о банкротстве без помощи адвоката, что называется заявлением о банкротстве.Выучить больше.

Используйте формы, пронумерованные в серии 100, для подачи заявления о банкротстве физических лиц или супружеских пар. Используйте формы, пронумерованные в серии 200, если вы готовитесь к банкротству от имени не физического лица, такого как корпорация, товарищество или общество с ограниченной ответственностью (LLC). Индивидуальные предприниматели должны использовать формы, пронумерованные в серии 100.

Поиск юриста, включая бесплатные юридические услуги

Если вам нужна помощь в поиске адвоката по банкротству, вам могут помочь указанные ниже ресурсы. Если вы не можете позволить себе нанять адвоката, вы можете иметь право на получение бесплатных юридических услуг.

Если вы не можете позволить себе нанять адвоката, вы можете иметь право на получение бесплатных юридических услуг.

Что такое банкротство по главе 7 и нужно ли подавать в 2021 году?

В двух словахБанкротство по главе 7 — это обычный судебный процесс для погашения вашего долга, но он подходит не всем. Давайте рассмотрим некоторые основы банкротства, которые помогут вам узнать об этом и решить, подходит ли это вам.

Банкротство по главе 7 — это мощный юридический инструмент в Соединенных Штатах, который позволяет полностью стереть многие долги, включая долги по кредитным картам, медицинские долги, автокредиты и ссуды до зарплаты.По оценкам экспертов, более 39 миллионов американцев объявили о банкротстве. [1] Это чаще, чем думает большинство людей.

Один хороший вопрос, который стоит задать себе, если вы рассматриваете вопрос о банкротстве по главе 7: есть ли у меня больше долгов, чем я когда-либо смогу выплатить, учитывая мой текущий доход и имущество? Если ответ положительный, то банкротство по главе 7 может быть правильным вариантом.

Что такое глава 7? Как работает ?В главе 7 о банкротстве вы должны заполнить формы о том, что вы зарабатываете, тратите, владеете и задолжали, и подавать эти формы в суд по делам о банкротстве.Вы также должны будете подавать недавние налоговые декларации и квитанции о заработной плате, если вы работаете.

Доверительный управляющий, который является должностным лицом, ответственным за ваше дело, рассмотрит ваши формы и документы. У вас будет короткая встреча с ними, на которой они зададут вам основные вопросы о том, что находится в ваших формах.

Через пару месяцев вы получите по почте извещение из суда об официальном прекращении вашего дела о банкротстве. Подавляющее большинство людей, которые честны, полностью заполнили свои формы банкротства и выполнили необходимые шаги, добиваются признания своего банкротства судом.

Какой долг можно и нельзя погасить?

Банкротство по главе 7 может стереть следующие общие долги:

Эти долги известны как «погашаемые» долги.

В тот момент, когда кто-то подает заявление о банкротстве, вступает в силу правило, называемое «автоматическое приостановление». Это временно мешает кому-либо взыскать ваши долги.

Банкротство по главе 7 не может списать следующие типы долгов:

Алименты и алименты

Недавние налоговые и другие долги, которые вы должны правительству, например штрафы

Студенческие ссуды обычно не могут быть аннулированы

Эти долги известны как безнадежные долги.

Обеспеченные долги — это долги, обеспеченные имуществом, например, ипотека, обеспеченная домом, или автокредит, обеспеченный автомобилем. Если вы хотите сохранить свою собственность, которая обеспечивает долг, вы не можете стереть долг в главе 7 о банкротстве. Перед подачей заявки вы также должны убедиться, что у вас есть текущие платежи по долгам. Если вы готовы отказаться от собственности, то банкротство по главе 7 может стереть обеспеченные долги.

Могу ли я сохранить свою собственность, если я подам заявление о банкротстве согласно Главе 7?

В 95 процентах случаев банкротства по главе 7 люди могут оставить себе все свое имущество. [2] Кодекс о банкротстве содержит правила, называемые «изъятиями», которые позволяют вам хранить несколько видов собственности, например наличные деньги, одежду, мебель, автомобили и т. Д., До определенной суммы в долларах, известной как «освобождение от уплаты налогов». пределы. »

Конкретные льготы, которые вы можете использовать для сохранения собственности, зависят от вашего штата. Во многих штатах действуют «исключения по шаблону», позволяющие удерживать любую собственность, если она стоит меньше определенной суммы. Для 19 штатов, в которых разрешены «федеральные исключения по делу о банкротстве», потолок по шаблону составляет немногим более 10 000 долларов, что означает, что вы можете сохранить собственность на сумму менее 10 000 долларов.

Если стоимость вашей собственности превышает установленный предел освобождения от уплаты налогов, доверительный управляющий может наложить арест на собственность и продать ее, чтобы выплатить долг вашим кредиторам. Именно поэтому главу 7 люди называют «ликвидационным банкротством», хотя любая ликвидация происходит редко.

Имущество, не защищенное льготами, считается «не освобожденным от налогов». Наиболее распространенные формы беспроцентной собственности — это дорогие автомобили и дома.

Кто имеет право на банкротство по главе 7? Я должен подавать?

Есть разница между тем, кому разрешено подавать и кому подавать.Большинство людей, которые зарабатывают ниже среднего дохода для своего штата, в зависимости от размера их семьи, могут подавать документы. Это потому, что они проходят «тест на нуждаемость» в соответствии с законодательством о банкротстве. Тест на нуждаемость учитывает ваш среднемесячный доход за последние 6 месяцев.

Если у вас нет работы или ваш заработок близок к минимальной заработной плате, вы скорее всего, будут претендовать на банкротство по главе 7. Если вы не пройдете тест на нуждаемость, вы можете подать заявление о банкротстве по главе 13, но не по главе 7.

Люди, которые хотят начать все сначала, обычно попадают в одну из трех категорий:

Те, кто должен подать заявление о банкротстве прямо сейчас;

Те, кому следует немного подождать, а затем подать заявление о банкротстве по главе 7;

Те, кто не должен подавать заявление о банкротстве по главе 7.

Должен ли я подавать заявление о банкротстве прямо сейчас?

Некоторые признаки того, что вы можете подходить для подачи заявления о банкротстве сейчас:

У вас погашаемая задолженность на сумму более 10000 долларов

Ваш кредитный рейтинг уже низкий (ниже 600)

собственное дорогое имущество

Платежи не позволяют сводить концы с концами каждый месяц

Вы беспокоитесь о задержании заработной платы или привлечении к ответственности за долг

Вы сдали тест на нуждаемость, потому что зарабатываете ниже среднего дохода в вашем штате

Вы не видите способа погасить свой долг в течение следующих 5 лет

Если это применимо, возможно, сейчас самое подходящее время для подачи заявления о банкротстве .

Кому ждать подачи?

Определенные действия могут усложнить банкротство по главе 7, и немного подождать может помочь. Если вы все еще полагаетесь на свои кредитные карты, чтобы сводить концы с концами, или вы совершили крупные покупки за последние 6 месяцев, то лучше подождать, чтобы подать заявку, и сначала оплатить ваши последние платежи.

Если вы вернули или передали собственность члену семьи или другу в прошлом году, то по возможности лучше подождать с подачей заявки. Вы должны указать эти действия в своих документах о банкротстве, и ваш попечитель спросит вас о них.

Если вы подаете на кого-то в суд или планируете подать в суд на кого-то, то по возможности лучше не подавать заявление о банкротстве, пока вы не узнаете окончательный исход дела. Люди часто откладывают банкротство по главе 7, если ожидают компенсации за причиненный вред.

Кроме того, если вы задолжали арендодателю деньги и не планируете переезжать, постарайтесь наверстать упущенные арендные платежи перед подачей заявления. То же самое обычно касается автокредитования, если вы хотите оставить машину себе.

Наконец, если вы ожидаете, что ваше финансовое положение ухудшится, вы можете отложить подачу документов.Вы можете подать заявление о банкротстве в соответствии с Главой 7 только один раз в 8-летний период, поэтому вы не захотите подавать заявление, если знаете, что у вас возникнут новые долги.

Глава 7 и Глава 13 банкротство

Основное различие между главой 7 и главой 13 банкротства состоит в том, что в главе 13 о банкротстве вы не стираете сразу все долги. Вы предлагаете план погашения, основанный на вашей способности выплатить определенные долги. Управляющий банкротством и все кредиторы рассматривают план по главе 13, и, если он приемлем для всех участников, суд подтверждает ваш план погашения, который рассчитан на три-пять лет.

Большинство людей заявляют о банкротстве в соответствии с главой 13 вместо главы 7 по двум причинам. Во-первых, они не проходят проверку на нуждаемость из-за своего высокого дохода и не имеют права на банкротство в соответствии с главой 7. Во-вторых, у них есть дом, который они хотят сохранить, на который не распространяется действие Закона о банкротстве, предусмотренного главой 7.

Если вы подумываете о том, чтобы заполнить главу 13, потому что вы не прошли тест на нуждаемость, посмотрите на причины, по которым вы не сдаете. Период ретроспективного анализа для проверки нуждаемости составляет 6 месяцев, поэтому, если вы недавно столкнулись с падением семейного дохода, вы можете иметь право на участие в Главе 7 в ближайшем будущем.

Как подать заявление о банкротстве главы 7

Соберите свои финансовые документы. Если вы работаете, это обычно означает получение квитанций о заработной плате и налоговых деклараций за последние два года. Также неплохо получить последние выписки из банковского счета и кредитный отчет.

Заполните анкеты банкротства. Эти формы известны как ваше заявление о банкротстве. Они включают вопросы о том, что вы зарабатываете, тратите, владеете и должны.Люди выбирают либо нанять юриста для заполнения этих форм за них, либо заполнять их самостоятельно. Они доступны на сайте судов США.

Пройдите курс кредитного консультирования. Это 60-минутный курс, который вы можете пройти онлайн в любом квалифицированном некоммерческом консультационном агентстве по кредитованию. Вы получите свидетельство об окончании курса, которое подадите в суд.

Подайте заявление о банкротстве в суд по делам о банкротстве. Вы можете сделать это по почте, лично или через Интернет, если это разрешено судом.Если у вас есть адвокат, он заполнит формы за вас. На данный момент 80% вашей работы выполнено. Но вам нужно будет выполнить несколько задач после подачи документов.

Отправьте своему доверенному лицу необходимые документы. Вам будет назначен управляющий от суда по делам о банкротстве. Это не судья, но они все равно следят за вашим делом. Скорее всего, они потребуют, чтобы вы отправили им по электронной или обычной почте те же документы, которые вы подали в суд, и могут иметь другие запросы, например выписки из банковского счета.

Пройдите курс финансового менеджмента. Этот курс по личным финансам похож на тот, который вы изучаете перед подачей заявки, и его также можно пройти онлайн. Он длится 60 минут и подготовит вас к жизни после банкротства. Обязательно подайте в суд свидетельство о прохождении курса.

Примите участие в краткой встрече со своим доверенным лицом, известной как «341 встреча». Большинство 341 встречи длятся 5-10 минут и проходят по стандартному сценарию вопросов. Во время COVID-19 они проводились по телефону и по видеоконференции.

Получите выписку. Это произойдет примерно через 2-3 месяца после вашей 341 встречи, если все пойдет по плану. Поздравляю.

Сколько времени займет банкротство по главе 7?

Большинство людей могут подать заявление о банкротстве в течение одной недели, если они организованы. Встреча 341 с попечителем, который курирует ваше дело, состоится примерно через один-два месяца после того, как вы подадите заявление.

Если все пойдет хорошо, через два-три месяца после встречи с попечителем вы получите по почте письмо о том, что ваш долг официально погашен.Это означает, что банкротство по главе 7 от начала до погашения долгов занимает около 3-5 месяцев.

Сколько стоит банкротство по главе 7?

Суд по делам о банкротстве требует уплаты пошлины в размере 338 долларов. Если ваш доход ниже 150% от федеральной черты бедности, вы можете претендовать на освобождение от уплаты сбора. Люди, находящиеся на социальном обеспечении или безработные, обычно имеют право на освобождение от уплаты сбора. Вы можете оплатить пошлину в рассрочку, если вы подадите запрос и суд согласится.

Каждый из двух онлайн-курсов по личным финансам стоит от 10 до 50 долларов, в зависимости от выбранного вами провайдера.Вы также можете претендовать на освобождение от платы за эти курсы в зависимости от вашего дохода.

Если вы нанимаете адвоката, самые большие затраты при банкротстве — это гонорары адвоката. Нанять адвоката по делу о банкротстве для рассмотрения дела по главе 7 стоит в среднем 1500 долларов.

Какова жизнь после банкротства? Как долго в вашем кредитном отчете указано банкротство по главе 7?

Большинство людей, подавших заявление о банкротстве в соответствии с главой 7, чувствуют облегчение от того, что все их кредитные карты и медицинские долги, а также другие подлежащие погашению долги полностью исчезли.Многие люди видят, что их кредитные баллы улучшаются, если их кредитные баллы находятся в диапазоне ниже 600.

Процесс банкротства часто вызывает новое чувство уверенности, когда люди чувствуют себя более комфортно в своих финансовых делах, чем когда они начинали. Частично причина кроется в двух обязательных курсах по личным финансам. Глава 7 «Банкротство» также заставляет задуматься о своем финансовом положении.

Люди, подающие заявление о банкротстве в соответствии с главой 7, обычно более серьезно относятся к составлению бюджета, сбережению и восстановлению своего кредита, используя такие инструменты, как ссуды для кредитных организаций и обеспеченные кредитные карты.

Глава 7 о банкротстве остается в вашем кредитном отчете в течение 10 лет, но многие люди, подающие документы, видят, что их кредитная история улучшается, и могут получить одобрение на ипотеку в течение нескольких лет, если они примут правильные финансовые решения после банкротства.

Альтернативы главе 7 о банкротстве

Альтернативы банкротству могут помочь вам начать все с нуля. Тот, который вам подходит, будет зависеть от вашего финансового положения и типа вашей задолженности. Давайте рассмотрим каждый вариант.

Погашение долга: Вы можете вести переговоры со своими кредиторами. Если вы задержали платежи или собираетесь это сделать, вы можете связаться со своим кредитором, чтобы обсудить проблему. Возможно, вам удастся разработать доступный план выплат или договориться об урегулировании долга на сумму, меньшую, чем полная причитающаяся сумма. Это особенно верно в отношении задолженности по кредитной карте. Как правило, компенсация должна быть выплачена единовременно.

План погашения: Другой вариант — заключение плана управления долгом с агентством.В отличие от урегулирования долга, план управления долгом предполагает выплату долга в течение долгого времени на более приемлемых условиях, чем у вас есть сейчас. Обычно в план управления долгом могут быть включены только необеспеченные долги.

Консолидация долга: Еще одним вариантом облегчения долгового бремени является получение ссуды на консолидацию долга для выплаты долга. Тогда у вас будет только один ежемесячный платеж новому кредитору. Эти ссуды часто предлагают более низкие процентные ставки, чем те, которые вы уже платите.

Другой вариант — продать ваше ценное имущество, чтобы расплатиться с кредиторами. Но будь осторожен. Денег, которые вы получаете за свою собственность, может быть недостаточно для выплаты или погашения всех ваших долгов. В любом случае вам может потребоваться подать заявление о банкротстве.

Заключение

Следует ли вам подавать заявление о банкротстве в соответствии с главой 7, зависит от вашего финансового положения и от того, какие другие варианты облегчения долгового бремени доступны вам. Также важно учитывать сроки подачи. Курс кредитного консультирования или бесплатное обследование у адвоката по банкротству — отличная отправная точка, чтобы узнать больше о ваших возможностях.

Источники:

Автор:

Рохан Павулури

TwitterLinkedInРохан Павулури — генеральный директор и соучредитель Upsolve, одного из ведущих ресурсов Америки, помогающих семьям с низким доходом и рабочим классом преодолевать финансовые трудности. Он окончил Гарвардский колледж в 2018 году и был включен в список TIME100 Next в 2021 году. Он также является членом … подробнее о Рохане Павулури

Когда вы не можете позволить себе обанкротиться — ProPublica

Скоро начнется весенний ритуал в Америке.Десятки тысяч людей скоро получат возмещение налогов, и когда они это сделают, они наконец смогут позволить себе то, о чем они думали месяцами, если не годами: банкротство.

Это происходит каждый налоговый сезон. Когда намного больше людей внезапно могут платить адвокату, количество заявлений о банкротстве резко возрастает в марте, остается высоким в апреле, а затем снижается.

В прошлом году я путешествовал по стране, пытаясь понять, почему банкротство часто подводит тех, кому должно помочь.Я проанализировал миллионы документов и опросил десятки судей, юристов и людей, борющихся с долгами. Ответ оказывается простым: люди слишком разорены, чтобы обанкротиться. Подача документов стоит денег, как и наем адвоката, что является лучшим способом убедиться, что вы действительно получаете облегчение долгового бремени.

«Это бесполезное решение, если вы не можете платить, потому что у вас нет денег», — сказал один мужчина, живущий в парке трейлеров в небольшом городке недалеко от Индианаполиса. «Прискорбно осознавать, что для нас нет правовой системы.”

Множество людей, рассматривающих дело о банкротстве, повторяли мне одно и то же снова и снова: если бы у них была 1000 долларов на оплату услуг адвоката, то им, вероятно, вообще не нужно было бы подавать документы. «Забавно, как вы покупаете банкротство, — восхищалась Трина Райт из Мемфиса.

У людей, которые нанимают юристов, чтобы помочь им подавать документы в соответствии с главой 7, почти в обязательном порядке списывают долги, показывают национальные данные по подаче документов. И должники с адвокатами живут намного лучше, чем те, кто делает это в одиночку, подает заявление pro se.Исследования показывают очевидные преимущества для тех, кто успешно погашает свои долги, от более высоких кредитных рейтингов до более высоких доходов. Более того, такая целенаправленная помощь может помочь поддержать экономику в целом.

Те, кто не может позволить себе адвокатов, часто обращаются к плохим вариантам с предсказуемо плохими результатами. Некоторые пытаются разобраться со сложными формами банкротства самостоятельно, рискуя дорогостоящими ошибками. Других соблазняют нерегулируемые «составители петиций», обещающие дешево банкротство. В Лос-Анджелесе я обнаружил целую индустрию составителей петиций, которые часто пренебрегают законами о банкротстве из-за отсутствия правоприменения.

«Если бы у нас был адекватный доступ к нашей правовой системе, — сказал мне там судья, — уязвимые люди с долгами не стали бы этим прекрасным полем для сбора мошенниками».

На Юге должники часто избегают авансовых расходов, заявляя о банкротстве в соответствии с главой 13. В отличие от главы 7, которая погашает долги через несколько месяцев, глава 13 представляет собой план выплат, который обычно рассчитан на пять лет. Юристы на Юге часто начинают Главу 13 за 0 долларов, позволяя оплачивать свои гораздо более высокие гонорары (обычно от 3000 до 4000 долларов) через план.Это обеспечивает немедленную защиту должников с низкими доходами, но большинство из них не в состоянии справиться с выплатами. Как только их дела прекращаются, их долги возвращаются.

Столкнувшись с подобными вариантами, многие люди просто пытаются выжить, часто под угрозой конфискации их заработной платы кредиторами.

За последнее десятилетие количество заявлений о банкротстве потребителей ежегодно колебалось от 800 000 до 1,5 миллиона. Это небольшая доля из миллионов семей, испытывающих финансовые трудности, и исследователи давно утверждают, что гораздо больше людей выиграют от регистрации.И хотя причины, по которым кто-то может или не может подать заявление о банкротстве, могут быть сложными, очевидно, что важным ингредиентом является доступность.

Итак, если гонорары адвокату могут определить, объявляет ли кто-либо о банкротстве и как, то можно ли что-нибудь с этим сделать? Я обнаружил, что хорошая новость в том, что ответ — да. Плохая новость в том, что все исправить не так просто.

Подробнее

Как система банкротства терпит неудачу у чернокожих американцев

Согласно анализу ProPublica, чернокожие люди, борющиеся с долгами, гораздо реже, чем их белые сверстники, получают долгосрочное освобождение от банкротства.В первую очередь виноват стиль банкротства, практикуемый юристами Юга.

В случае главы 7 гонорары адвокатам, как и любой другой долг, аннулируются.В результате большинство юристов по делам о банкротстве требуют, чтобы клиенты полностью платили перед подачей заявления. Есть множество свидетельств того, что людям трудно собрать для этого деньги. Это то, что вы ожидаете от страны, где почти половина взрослых говорят, что, если бы они столкнулись с чрезвычайными расходами в размере 400 долларов, у них не было бы денег, чтобы покрыть их. У чернокожих американцев, скорее всего, будет мало сбережений, что приведет к целому ряду плохих результатов, например, к невозможности накопить до подачи заявления о банкротстве.

Закон о банкротстве 2005 года только усугубил проблему.Во имя предотвращения обмана своих кредиторов в законопроекте были введены новые требования к должникам и их адвокатам. Масштабы таких злоупотреблений сомнительны, но бремя новых требований привело к увеличению гонораров адвокатам по всей стране примерно на 50 процентов. Средний гонорар адвоката для главы 7 сегодня превышает 1100 долларов, а судебные издержки добавляют еще 335 долларов. Результат? Меньше заявок, особенно от людей с низкими доходами.

Самым чистым решением было бы изменить закон, чтобы обеспечить большую гибкость в том, как должники платят своим адвокатам по делам главы 7.

Создание «механизма, с помощью которого люди могли бы со временем оплачивать гонорары адвокатам, сделало бы главу 7 более доступной», — сказала судья Элизабет Перрис, которая вышла на пенсию в 2015 году, проработав более 30 лет судьей по делам о банкротстве в Орегоне. Перрис является сопредседателем Комиссии по банкротству потребителей Американского института банкротства, группы экспертов, работающих над потенциальными улучшениями системы, которые будут выпущены позже в этом году.

Перрис сказал, что комиссия, скорее всего, внесет конкретное предложение о гонорарах адвокатам, но примет ли Конгресс меры, не так ясно.«Мы не наивны, — сказал Перрис. «Мы понимаем, что внести изменения в законодательство может быть сложно».

У этой идеи есть по крайней мере один влиятельный сторонник в Конгрессе. Когда я спросила об этом сенатора Элизабет Уоррен, штат Массачусетс, специалиста по вопросам банкротства, она ответила: «Семья должна учитывать многое, принимая болезненное решение о том, подавать ли, когда и как подавать заявление о банкротстве. Могут ли они платить своему адвокату в рассрочку, это не относится к их числу ».

Между тем, есть несколько юристов, которые пробуют обходные пути: один из самых старых — это когда клиенты передают пачку чеков с датой регистрации перед подачей заявки.После подачи дела эти чеки сдаются на хранение в течение нескольких месяцев, в результате чего получается продуманный план рассрочки платежей. Большинство судей решили, что такое решение нарушает закон, но не все.

В заключении 2015 года, одобряющем использование чеков с датой даты выпуска, главный судья Суда США по делам о банкротстве Северного округа Джорджии К. Рэй Маллинз написал: «Лишить борющихся должников добровольного адвоката в такое трудное время явно противоположно намерения Кодекса о банкротстве.”

В Южном округе штата Алабама главный судья по делам о банкротстве Генри Каллавей работает над другим решением. Обеспокоенный тем фактом, что более 70 процентов банкротств в округе происходят по главе 13, он разрабатывает правило, которое позволит юристам вместо этого разбивать гонорары на две части для подачи по главе 7. Первый будет охватывать услуги, оказанные до подачи заявления о банкротстве; второй — услуги после. Поскольку второе соглашение подписывается после петиции, оно имеет другой правовой статус и не погашается, как другие долги.В отличие от дела по главе 13, где списание долга обусловлено выполнением плана выплат, это даст облегчение клиентам, а затем позволит со временем производить выплаты юристам.

Как правило, он надеется, что местные поверенные с большей охотой попробуют что-то другое. «Юристы не собираются делать что-либо, если они не уверены, что у них не возникнут проблемы из-за этого», — сказал он.

Это, конечно, запутанная договоренность. Но некоторые судьи считают это законным, в том числе федеральный апелляционный суд и судьи по делам о банкротстве Флориды и Мичигана.Его растущая популярность уже породила кустарный промысел для облегчения платежей.

Получите наши лучшие расследования

Подпишитесь на рассылку Big Story.

BK Billing запущен в 2016 году для управления двухсторонними соглашениями для юристов, обычно с клиентами, которые вносят аванс в размере 0 долларов США. Компания помогает адвокатам составлять, по их словам, юридически обоснованные клиентские соглашения и обрабатывает платежи.

На данный момент компания работала с «несколькими сотнями» юристов более чем в 40 штатах, — сказал Дэвид Стидхэм, генеральный директор. Но поскольку немногие судьи решили, являются ли такие договоренности законными, существует большая неопределенность в отношении модели BK Billing. «Сейчас такой дикий запад», — сказал он.

Шон Мохинни, президент компании, сказал, что он использовал двухчастную схему, основанную на главе 7, когда работал адвокатом по банкротству в Юте, где базируется BK Billing.По его словам, предложение главы 7 за 0 долларов имеет огромное значение для клиентов, особенно для тех, чья зарплата была увеличена.

«Если им удастся остановить кровотечение и быстро возбудить дело, они смогут внести разумную оплату адвокату», — сказал он.

Но, конечно же, BK Billing — это бизнес, и его услуги имеют стоимость, которая сама по себе может вызвать проблемы. Чтобы снизить риск дефолта клиентов, BK Billing оплачивает услуги юристов авансом и взимает 25-процентную комиссию.Таким образом, если поверенный обычно взимает 1000 долларов, BK Billing выплатит ему 750 долларов, а затем получит 1000 долларов от должника в течение следующего года.

Чтобы учесть гонорар, адвокаты склонны брать больше. Но Стидхам сказал, что адвокаты должны быть «готовы получить скидку». Адвокаты, однако, сказали мне, что было трудно удержаться от повышения их гонорара.

В конце прошлого года Доверительный управляющий Центрального округа Калифорнии в США подал жалобу на местную фирму, в том числе в связи с удвоением гонораров после перехода на модель BK Billing.Доверительный управляющий США, подразделение Министерства юстиции, которое курирует систему банкротства, назвал сборы недобросовестными и требует штрафов против фирмы, которая утверждает, что ее гонорары являются разумными за дополнительные услуги, которые она предоставляет.

По сравнению с этими сложными маневрами другое решение проблемы гонораров адвокатам кажется на удивление простым: сделать юридическую помощь при банкротстве бесплатной. Но организации по оказанию гражданской юридической помощи, которые являются основным источником такой помощи, также испытывают финансовые затруднения.

«У нас недостаточно ресурсов для оказания услуг по банкротству во всех наших округах», — сказал Стивен МакГаррити, исполнительный директор Community Legal Aid, обслуживающего клиентов в центральном северо-восточном Огайо.

В этом году его группа вместе с организациями, оказывающими юридические услуги в 11 других штатах, начнет использовать новый инструмент под названием Upsolve, чтобы помочь большему количеству бедных должников подавать документы. Upsolve, разработанный некоммерческой организацией в Нью-Йорке, представляет собой своего рода TurboTax для банкротства, помогая должникам собрать необходимую документацию и задавая вопросы простым языком.Программа заполняет небольшую стопку форм, необходимых для подачи, а затем юрист просматривает их. Дела ведутся pro se, но при возникновении осложнений должник может получить помощь юриста.

«Это был способ расширить круг людей, которым мы можем помочь, не имея с нашей стороны больших ресурсов», — сказал МакГаррити.

Возможно, в будущем бесплатная помощь будет доступна всем, кто в ней нуждается. Или, может быть, Конгресс перепишет закон, чтобы позволить должникам со временем платить адвокатам.Тем временем люди, борющиеся с долгами, будут продолжать делать то, что они делали всегда: ждать и надеяться на облегчение.

2 вида банкротства физических лиц

В соответствии с Конституцией США у вас есть возможность полностью или частично списать свои долги, когда вы больше не можете выполнять свои обязательства перед кредиторами и кредиторами. К потребителям применяются два основных типа личного банкротства. Глава 7 «Банкротство» позволяет должникам полностью или частично погашать свой долг. В главе 13 о банкротстве должники полностью или частично выплачивают свой долг в соответствии с планом выплат.Взаимодействие с другими людьми

Глава 7 Банкротство

В соответствии с главой 7 о банкротстве вы можете полностью или частично погасить свои долги после того, как ваши ликвидные активы будут использованы для погашения части долга.

Что такое ликвидные активы?

Ликвидные активы — это активы, которыми вы владеете, которые можно легко и быстро конвертировать в наличные. Типичные примеры включают любой остаток на текущем или сберегательном счете. Закон штата определяет, какие виды ликвидных активов должны использоваться для выплаты кредиторам — они известны как освобожденные (не могут использоваться для погашения) и не освобожденные (должны использоваться для погашения) активы.Ваши не освобожденные от налогообложения ликвидные активы должны быть переданы в суд для распределения между вашими кредиторами в качестве частичного погашения вашего долга.

После того, как любые ликвидные активы, не освобожденные от налога, были распределены между вашими кредиторами, все оставшиеся долги погашаются, кроме тех, которые не подлежат погашению. Вы больше не несете ответственности по погашенным долгам и сохраняете за собой освобожденные от налогообложения активы. Кроме того, ни кредиторы, ни сторонние сборщики не могут пытаться взыскать с вас эти долги.Взаимодействие с другими людьми

Как мне пройти?

Чтобы иметь право на участие в главе 7, вы должны пройти тест на нуждаемость, подтверждающий, что ваш доход меньше среднего дохода для размера вашей семьи в вашем штате. Помимо прохождения проверки на нуждаемость, вы должны получить консультацию по кредитным вопросам в утвержденном агентстве кредитного консультирования. Вы можете найти утвержденные консультационные агентства по кредитным вопросам на веб-сайте Программы попечителей США.

Если вы не пройдете проверку нуждаемости, вам не будет разрешено подать главу 7. Вместо этого вы можете подать главу 13.

Глава 13 Банкротство

В соответствии с главой 13 вы полностью или частично погашаете свой долг в рамках трех-пятилетнего плана погашения. Когда вы подаете заявление о банкротстве, вы также подаете в суд план выплат. После подачи плана вы должны начать производить выплаты доверительному управляющему (который затем платит вашим кредиторам). Это необходимо, даже если ваш план не был одобрен.

Через несколько недель будет проведено слушание для утверждения вашего плана выплат.Хотя кредиторы могут возражать против сумм платежей, последнее слово остается за судьей. После того, как ваш план будет одобрен, вы продолжите платить доверительному управляющему. Как только вы завершите свой план платежей по главе 13, оставшаяся задолженность будет погашена. Вы больше не несете ответственности за погашенные долги.

причин, по которым некоторые выбирают главу 13 вместо главы 7

Вы можете подать главу 13, даже если вы могли бы подать главу 7. Некоторые люди предпочитают это делать, если у них есть обеспеченный долг, например, автокредит, который они хотят продолжать платить, чтобы они могли оставить свою машину.Поскольку банкротство в соответствии с главой 7 требует, чтобы вы отказались от определенных ликвидных активов, глава 13 может быть лучшим вариантом, если вы хотите сохранить эти активы. Кроме того, если ваш доход превышает средний размер вашей семьи в вашем штате, вы не сможете подать заявление о банкротстве в соответствии с главой 7.

В соответствии с Кодексом США о банкротстве для подачи главы 13 у вас не может быть более 1 184 200 долларов обеспеченного долга и 394 725 долларов необеспеченного долга. Кроме того, как и в главе 7, вы должны получить консультацию по кредитным вопросам в утвержденном агентстве по кредитным консультациям.Взаимодействие с другими людьми

Обратитесь за советом перед подачей заявления о банкротстве физического лица

Поскольку законы о банкротстве лиц настолько сложны, перед подачей заявления о банкротстве рекомендуется посоветоваться с адвокатом. Это лучший способ обеспечить полное и точное оформление документов.

The Balance не предоставляет налоговых, инвестиционных или финансовых услуг и консультаций. Информация представлена без учета инвестиционных целей, устойчивости к риску или финансовых обстоятельств конкретного инвестора и может не подходить для всех инвесторов.Прошлые показатели не свидетельствуют о будущих результатах. Инвестирование сопряжено с риском, включая возможную потерю основной суммы долга.

Что могут сделать кредиторы при банкротстве?

Если у вас большой долг, который вы не можете погасить, и вы исчерпали все другие возможности, подача заявления о банкротстве может быть вашим последним средством.

К счастью, мы живем не во времена Диккенса, и существует цивилизованный процесс, чтобы воспользоваться этим вариантом. Закон устанавливает процедуру банкротства и определяет, какое имущество ваши кредиторы могут получить в свои руки для погашения ваших долгов.

Виды банкротства

Существует несколько процессов, с помощью которых вы можете подать заявление о банкротстве. Два типа, которые больше всего нравятся людям, — это банкротство по главе 7 и банкротство по главе 13.

Банкротство в соответствии с главой 7 позволяет вам на законных основаниях погасить или больше не нести ответственность за большую часть задолженности, которая была у вас на дату подачи заявления о банкротстве. Этот процесс занимает около трех месяцев после подачи заявления о банкротстве. Выбрав этот маршрут, вы можете потерять часть своей собственности.Если вы передали собственность до подачи заявления о банкротстве, передача может быть возвращена вам.

Банкротство по главе 13 позволяет вам вступить в план выплат для погашения вашего долга на период от трех до пяти лет. Конгресс даже продлил плановый период до семи лет, за некоторыми исключениями, из-за кризиса. Этот процесс защищает вашу собственность и предотвращает удержание заработной платы, и вы можете погасить непогашенный долг через свой план выплат. Вы должны ежемесячно вносить выплаты из своего располагаемого дохода.

Прохождение процедуры банкротства

Перед тем, как пройти процедуру банкротства, вы можете рассмотреть определенные факторы. В сообщении для Коллегии адвокатов штата Орегон юридический редактор Ричард Слотти советует:

- Составьте список своих ежемесячных доходов и расходов.

- Даже если вы погасите свои долги в результате банкротства, вы легко можете снова накопить новый долг, если у вас нет медицинской страховки или страховки автомобильной ответственности.

- Составьте список всех ваших кредиторов с их адресами и суммами денег, которые вы им должны.

- Некоторые люди могут быть «доказательством судебного решения» в том смысле, что у них может не быть собственности адекватной стоимости для изъятия или достаточного дохода для гарнирования, даже если их кредиторы получили судебное постановление против них. Кредиторы могут не думать, что им стоит подавать в суд на таких людей, но вы все равно можете подать заявление о банкротстве, чтобы прекратить их преследование.

- Если у вас есть склонность к погашению долгов, подача заявления о банкротстве не может быть постоянным решением. Вы можете подать заявление о банкротстве по главе 7 только через восемь лет.Лучше всего заранее решить свои финансовые вопросы, чтобы вам снова не грозило банкротство.

- Некоторые виды долгов освобождены от защиты от банкротства. Если у вас есть задолженность по алиментам или алиментам для вашего супруга, вы не можете уклониться от этих обязанностей посредством банкротства. Возмещение ущерба и уголовные штрафы также относятся к таким долгам, на которые не распространяется защита от банкротства.

- Если вы задолжали подоходный налог с физических лиц, он может быть погашен только при определенных обстоятельствах, и то же самое относится к вашей ответственности за прохождение недействительных чеков или мошенническую деятельность по кредитным картам.От задолженности по студенческой ссуде также особенно трудно избавиться.

Что могут сделать кредиторы при банкротстве?

Ваше «имущество банкротства» состоит из всего вашего дохода и имущества, которым потенциально могут владеть кредиторы. Это включает в себя все имущество, которым вы владеете на момент подачи заявления о банкротстве, а также любой заработанный вами доход, даже если вы его еще не получали.