404 — Экспобанк

Правовая информация

Условия использования данного интернет-сайта

Указанные ниже условия определяют порядок использования данного интернет-сайта. Пользуясь доступом к этому интернет-сайту (в том числе к любой из его страниц) Вы, тем самым, соглашаетесь соблюдать изложенные ниже условия в полной мере.

Обращаем Ваше внимание, что если Вы уже являетесь клиентом АО «Экспобанк», то настоящие условия следует применять совместно с положениями и требованиями, определенными в соответствующем договоре между Вами и АО «Экспобанк». Просим принять во внимание, что все продукты и услуги АО «Экспобанк» предоставляются Вам на основании соответствующих договоров.

АО «Экспобанк» оставляет за собой право изменить настоящие условия в любое время без предварительного уведомления пользователей данного интернет-сайта путем внесения необходимых изменений в настоящие условия.

Доступ к сайту

АО «Экспобанк» имеет право по своему усмотрению в одностороннем порядке ограничить доступ к информации, содержащейся на данном интернет-сайте, в том числе (но, не ограничиваясь) если есть основания полагать, что такой доступ осуществляется с нарушением настоящих условий.

Обращаем Ваше внимание, что данный интернет-сайт разработан таким образом, и его структура подразумевает, что доступ к интернет-сайту и получение соответствующей информации должны начинаться со стартовой страницы интернет-сайта. В этой связи, доступ к любой странице этого интернет-сайта посредством прямой ссылки на такую страницу, минуя стартовую страницу данного интернет-сайта может означать, что Вы не увидите важную информацию о данном интернет-сайте, а также условия использования этого интернет-сайта.

Авторские права

Информация, содержащаяся на данном интернет-сайте, предназначена только для Вашего личного использования. Запрещается сохранять, воспроизводить, передавать или изменять любую часть данного интернет-сайта без предварительного письменного разрешения АО «Экспобанк». Разрешается распечатка информации с данного интернет-сайта только для Вашего личного использования такой информации.

Продукты и услуги третьих лиц

В случае если на данном интернет-сайте находятся ссылки на интернет-сайты третьих лиц, такие ссылки не являются поддержкой, продвижением, либо рекламой со стороны АО «Экспобанк» продуктов или услуг предлагаемых на таких интернет-сайтах третьих лиц. Вы самостоятельно несете всю ответственность, связанную с использованием Вами указанных ссылок для доступа к интернет-сайтам третьих лиц. АО «Экспобанк» не несет ответственности или обязанности за содержание, использование или доступность таких интернет-сайтов третьих лиц или за любые потери или ущерб, возникающие в результате использования таких интернет-сайтов третьих лиц.

Данный интернет-сайт может содержать материалы и информацию, предоставленные третьими лицами. АО «Экспобанк» не несет ответственности или обязанности за точность и корректность таких материалов и информации.

Третьим лицам запрещается размещать ссылки на данный интернет-сайт в других интернет-сайтах или размещать ссылки в данном интернет-сайте на другие интернет-сайты без предварительного получения письменного согласия АО «Экспобанк».

Отсутствие оферты

Никакая информация, содержащаяся на данном интернет-сайте, не может и не должна рассматриваться в качестве предложения или рекомендации о приобретении или размещении любых инвестиций или о заключении любой другой сделки или предоставлении инвестиционных советов или оказании услуг.

Отсутствие гарантий

Принимая во внимание, что АО «Экспобанк» предпринимает и будет предпринимать все разумные меры для обеспечения аккуратности и достоверности информации размещенной на данном интернет-сайте, следует учитывать, что АО «Экспобанк» не гарантирует и не принимает никаких обязательств (прямых и косвенных) по отношению к точности, своевременности и полноте размещенной на данном интернет-сайте информации.

Оценки, заключения и любая другая информация, размещенные на данном интернет-сайте следует применять только в информационных целях и только для Вашего персонального использования (принимая во внимание порядок изменения настоящих условий, изложенный в начале).

Никакая информация, размещенная на данном интернет-сайте, не может и не должна рассматриваться в качестве инвестиционного, юридического, налогового или любого другого совета или консультации, и не предназначена и не должна использоваться при принятии каких-либо решений (в том числе инвестиционных).

Ограничение ответственности

АО «Экспобанк» ни при каких обстоятельствах не несет ответственности или обязательств ни за какой ущерб, включая (без ограничений) ущерб или потери любого вида вследствие невнимательности, включая (без ограничений) прямые, косвенные, случайные, специальные или сопутствующие убытки, ущерб или расходы, возникшие в связи с данным интернет-сайтом, его использованием, доступом к нему, или невозможностью использования или связанные с любой ошибкой, несрабатыванием, неисправностью, компьютерным вирусом или сбоем оборудования, или потеря дохода или деловой репутации, даже в тех случаях, когда в явно выраженной форме Вам было сообщено о возможности таких потерь или ущерба, возникших в связи доступом, использованием, работой, просмотром данного интернет-сайта, или размещенных на данном интернет-сайте ссылок на интернет-сайты третьих лиц.

АО «Экспобанк» оставляет за собой право изменять, приостанавливать или прекращать временно или на постоянной основе работу данного интернет-сайта или любой его части с предварительным уведомлением или без предварительного уведомления в любое время по своему усмотрению. Вы подтверждаете и соглашаетесь, что все изменения, приостановление или прекращение работы данного интернет-сайта не влекут возникновения каких-либо обязательств перед Вами со стороны АО «Экспобанк».

Регулирующее законодательство

Настоящие условия регулируются законодательством Российской Федерации. Вы подтверждаете и соглашаетесь, что все вопросы и споры, возникающие в связи с данным интернет-сайтом и условиями его использования подлежат рассмотрению в юрисдикции Российской Федерации.

Данный интернет-сайт разработан для использования в Российской Федерации и не предназначен для использования любым физическим или юридическим лицом, находящимся в юрисдикции или стране, где публикация информации, размещенной на данном интернет-сайте или возможность доступа к данному интернет-сайту или распространение информации с помощью данного интернет-сайта или иное использование данного интернет-сайта нарушают законодательство такой юрисдикции или страны. В случае если Вы решили воспользоваться доступом к информации, размещенной на данном интернет-сайте, обращаем Ваше внимание, что Вы самостоятельно несете ответственность за соблюдение применимых местных, государственных или международных законов, и Вы самостоятельно несете ответственность за любое использование информации размещенной на данном интернет-сайте вне юрисдикции Российской Федерации. В случае возникновения какого-либо вопроса, связанного с применением регулирующего законодательства, рекомендуем Вам обратиться за помощью к Вашему консультанту по юридическим вопросам.

В случае если Вы решили воспользоваться доступом к информации, размещенной на данном интернет-сайте, обращаем Ваше внимание, что Вы самостоятельно несете ответственность за соблюдение применимых местных, государственных или международных законов, и Вы самостоятельно несете ответственность за любое использование информации размещенной на данном интернет-сайте вне юрисдикции Российской Федерации. В случае возникновения какого-либо вопроса, связанного с применением регулирующего законодательства, рекомендуем Вам обратиться за помощью к Вашему консультанту по юридическим вопросам.

ЦБ предложил ограничить выдачу россиянам кредитов с плавающими ставками :: Финансы :: РБК

Какие риски видит ЦБ

Заемщики-физлица имеют более низкий уровень финансовой грамотности, чем корпоративные клиенты банков, потому для граждан сценарий роста ставки по кредиту может оказаться критическим, говорится в докладе.

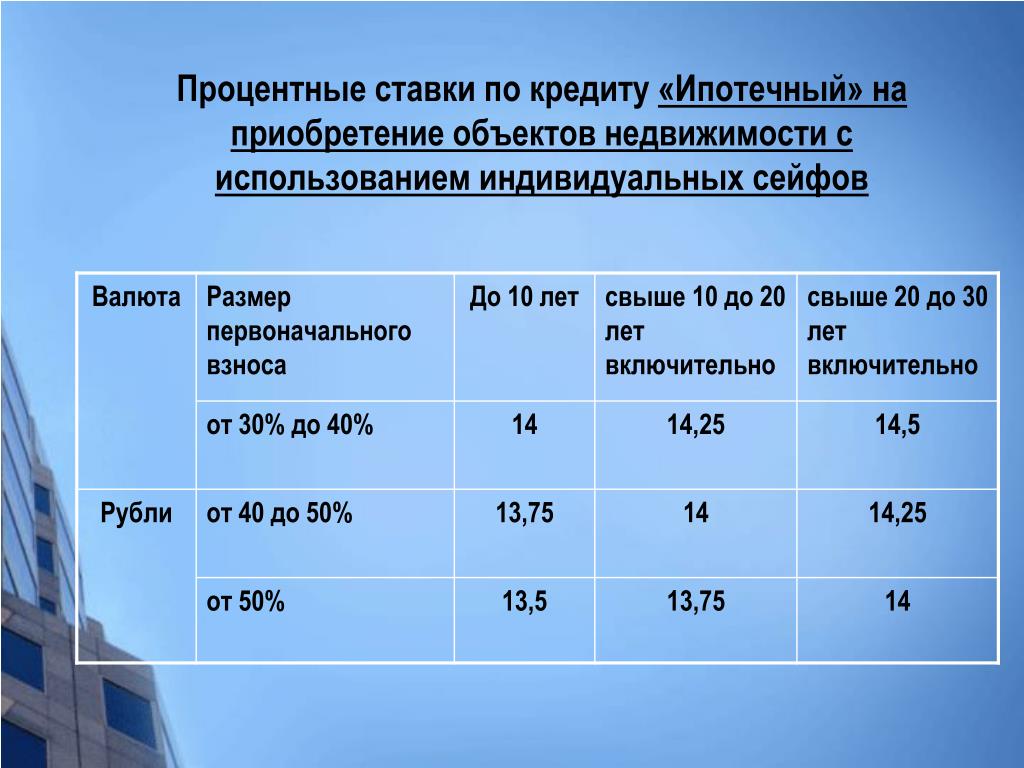

«При изменении процентной ставки по 15-летнему кредиту с 7 до 9% ежемесячный платеж возрастет на 13%, а суммарная переплата по кредиту увеличится на 34%», — приводит пример ЦБ. Даже если банк сделает для клиента фиксированный платеж, а изменение ставок будет влиять на срок кредита, рост ставки на 2 п.п. увеличит срок погашения долга на треть, следует из расчетов. Процентный риск заемщика может трансформироваться в кредитный — из-за увеличения нагрузки клиент не сможет обслуживать кредит, что скажется на качестве активов самого банка, следует из доклада регулятора.

Даже если банк сделает для клиента фиксированный платеж, а изменение ставок будет влиять на срок кредита, рост ставки на 2 п.п. увеличит срок погашения долга на треть, следует из расчетов. Процентный риск заемщика может трансформироваться в кредитный — из-за увеличения нагрузки клиент не сможет обслуживать кредит, что скажется на качестве активов самого банка, следует из доклада регулятора.

ЦБ также предупреждает, что рост ставок в экономике не всегда происходит синхронно с увеличением номинальных доходов населения: «естественный хедж» может не сработать, особенно в странах с формирующимися рынками, к которым относится Россия.

Широкое распространение кредитов с новыми условиями может привести к некорректной продаже таких продуктов. По мнению ЦБ, кредиты с плавающими ставками сложны для понимания и многие потребители не смогут ориентироваться на традиционные показатели вроде ежемесячного платежа и суммы переплаты по кредиту. «Нельзя исключать, что отдельные кредиторы фактически будут навязывать кредиты с плавающими ставками, не предоставляя заемщикам альтернативы, умалчивая о рисках подобных продуктов и акцентируя внимание лишь на положительных сторонах», — опасается Банк России.

Наконец, ЦБ прямо указывает, что кредитование по переменным ставкам может нести системные риски и провоцировать «эффект заражения» в банковской сфере. «Если заемщик берет кредит по плавающей ставке и ставка существенно возрастает, то его показатель долговой нагрузки (отношение ежемесячных платежей по кредитам к доходу. — РБК) автоматически увеличивается и ухудшается качество его кредитов, взятых в других банках по фиксированной ставке, тем самым кредитные портфели этих банков также ухудшаются», — поясняет механику эффекта ЦБ.

«Исторически процентные ставки в России достаточно волатильны, в том числе и ключевая ставка ЦБ. С определенной периодичностью происходят кризисы, в результате которых ставки взлетают до двузначных значений: мы помним кризисы 2014 и 2008 годов. В подобной ситуации резкое повышение ставки по кредиту наверняка подтолкнет заемщика к проблемам с обслуживанием долга», — рассуждает аналитик Moody’s Светлана Павлова. Подобные продукты лучше работают в развитых экономиках, где ставки более стабильны, объясняет она.

Банки уже интересуются ипотекой с плавающими ставками — Национальная финансовая ассоциация, в частности, обсуждает для них стандартный договор. Но предлагать такие услуги крупнейшие кредитные организации пока не торопятся, отмечал портал banki.ru. ЦБ действует на опережение, говорит директор банковских рейтингов Национального рейтингового агентства Константин Бородулин: он не хочет повторения ситуации с валютными ипотечниками, а также рассчитывает «сделать все финансовые продукты доступными и понятными населению».

Регулирование или запрет

Первый вариант, который предлагает Банк России, — полный запрет выдачи населению кредитов с плавающими ставками. Это полностью нивелирует процентный риск для заемщиков, отмечается в докладе. Однако в этих условиях снизится доступность ипотеки для некоторых категорий граждан, а банки получат меньше возможностей развивать ипотечное кредитование.

Возможный компромисс в этом направлении — ограничение доли кредитов, которые банки могли бы выдать розничным заемщикам по переменным ставкам. Для этого ЦБ должен иметь полномочия по установке количественных параметров, отмечается в докладе (Банк России это уже предлагал).

Для этого ЦБ должен иметь полномочия по установке количественных параметров, отмечается в докладе (Банк России это уже предлагал).

ЦБ также предлагает рассмотреть изменение условий выдачи кредитов с плавающими ставками. Например, закрепить в законодательстве, что подобные ссуды не должны оформляться более чем на 10–15 лет, ставка по ним не может расти более чем на 2 п.п., а срок — более чем на три года. Еще один вариант — ограничение круга заемщиков. Регулятор считает, что ипотеку под нефиксированный процент должны брать только «квалифицированные заемщики», то есть те, кто берет ссуду не на единственное жилье и имеет низкую долговую нагрузку. Такие сценарии снизят вероятность перехода процентного риска в кредитный, хотя и ограничат возможности банков и самих граждан.

Такие сценарии снизят вероятность перехода процентного риска в кредитный, хотя и ограничат возможности банков и самих граждан.

Банк России не исключает применение альтернативных подходов — например, увеличение коэффициентов риска по кредитам с плавающими ставками. Подобные надбавки, зависящие от показателей долговой нагрузки, уже применяются в необеспеченном кредитовании и ипотеке.

Необходимости в запрете плавающих ставок нет, считает Светлана Павлова: их доля в портфеле (0,1%) говорит о том, что продукт не очень востребован. «Не факт, что заемщики будут заинтересованы в таком продукте и в дальнейшем», — полагает аналитик.

«ЦБ вряд ли пойдет на простое ограничение такого кредитования, гораздо более логичным шагом выглядит либо прямое ограничение уровня предельной процентной ставки, либо косвенное ограничение выдачи по данным продуктам», — считает Бородулин.

Ипотека «традиционно является социально чувствительным сегментом», рассуждает директор по банковским рейтингам «Эксперт РА» Иван Уклеин: «Исходя из текущей риторики Банка России, стоит задача не запретить или зарегулировать ипотеку с плавающими ставками, а защитить права заемщиков, которые не являются профессионалами финансового рынка и не следят за прогнозной динамикой ключевой ставки (а таких — подавляющее большинство)». Основную часть ипотечных заемщиков предлагаемые новации не затронут, заключает он.

Основную часть ипотечных заемщиков предлагаемые новации не затронут, заключает он.

120 дней без процентов. Сбер запускает новую бесплатную кредитную карту | ДЕНЬГИ: События | ДЕНЬГИ

СберБанк запускает самый долгожданный продукт этого года — универсальную кредитную СберКарту. Она оптимальна для любых жизненных ситуаций и даёт клиентам сразу четыре уникальных преимущества.

Удобный беспроцентный период

На покупки по кредитной СберКарте действует максимальный беспроцентный период до 120 дней, который начинается каждый месяц первого числа. Целый месяц можно совершать покупки, а затем есть ещё 3 месяца, чтобы вернуть их без процентов.

К примеру, если оплатить картой товар или услугу в сентябре, то долг можно вернуть без переплаты вплоть до 31 декабря, а покупки ноября можно оплатить до конца января и т.д.

Удобно, что, когда бы клиент ни совершил покупку, беспроцентный период по ней будет длиться не менее 3 месяцев, тогда как по многим другим кредитным картам с длинным беспроцентным периодом он может составить всего один день вместо 100 или 120.

Гарантированная ставка

Если погасить долг в течение грейс-периода не получилось, процентная ставка составит 17,9% годовых. В отличие от большинства других кредитных карт, процентная ставка по кредитной СберКарте единая для покупок и снятия наличных, и она гарантирована абсолютно всем клиентам, которым одобрена карта, тогда как у большинства конкурентов клиент узнаёт свою ставку только после того, как банк рассмотрит его заявку.

Сниженная ставка 9,8% годовых в категории «Здоровье» и СберМегаМаркете

Это уникальное предложение СберБанка — рекордно низкая ставка при покупках в аптеках и медицинских учреждениях, потому что здоровье, своё и близких — первый приоритет для каждого.

Такая же рекордно низкая ставка будет распространяться и на все товары одного из крупнейших маркетплейсов —СберМегаМаркета: для этого достаточно оплатить покупку онлайн новой кредитной СберКартой.

Бесплатное обслуживание и СМС-информирование об операциях

Независимо от объёма покупок по карте и любых других условий, кредитная СберКарта всегда будет бесплатной — никаких комиссий за оформление и обслуживание. Она всегда выручит вас, если понадобятся деньги, и не будет отягощать кошелёк списанием комиссий даже в периоды «простоя».

Она всегда выручит вас, если понадобятся деньги, и не будет отягощать кошелёк списанием комиссий даже в периоды «простоя».

Мы уверены, что кредитная карта должна быть бесплатной. А ставка 9,8% в СберМегаМаркете и категории «Здоровье» позволяет совершать практически любые покупки максимально выгодно, даже если вы не пользуетесь беспроцентным периодом».

Мы уверены, что кредитная карта должна быть бесплатной. А ставка 9,8% в СберМегаМаркете и категории «Здоровье» позволяет совершать практически любые покупки максимально выгодно, даже если вы не пользуетесь беспроцентным периодом».Карту можно оформить за однуминуту в приложении СберБанкОнлайн и получить решение почти мгновенно. Подробнее — на сайте банка.

СберБанк запускает новую бесплатную кредитную СберКарту — Газета.Ru

Прослушать новость

Остановить прослушивание

В СберБанке появится новая бесплатная кредитная СберКарта с беспроцентным периодом до 120 дней. Она оптимальна для любых жизненных ситуаций и даёт клиентам сразу четыре уникальных преимущества, сообщает пресс-служба банка.

Для покупок по кредитной СберКарте действует максимальный беспроцентный период до 120 дней, который начинается каждый месяц первого числа. Целый месяц можно совершать покупки, а затем есть ещё 3 месяца, чтобы вернуть их без процентов. К примеру, если оплатить картой товар или услугу в сентябре, то долг можно вернуть без переплаты вплоть до 31 декабря. Беспроцентный период по карте будет длиться не менее 3 месяцев, когда бы клиент ни совершил покупку.

Целый месяц можно совершать покупки, а затем есть ещё 3 месяца, чтобы вернуть их без процентов. К примеру, если оплатить картой товар или услугу в сентябре, то долг можно вернуть без переплаты вплоть до 31 декабря. Беспроцентный период по карте будет длиться не менее 3 месяцев, когда бы клиент ни совершил покупку.

Если погасить долг в течение грейс-периода не получилось, процентная ставка составит 17,9% годовых. В отличие от большинства других кредитных карт, процентная ставка по кредитной СберКарте единая для покупок и снятия наличных.

Такая же рекордно низкая ставка будет распространяться и на все товары одного из крупнейших маркетплейсов — СберМегаМаркета: для этого достаточно оплатить покупку онлайн новой кредитной СберКартой.

Независимо от объёма покупок по карте и любых других условий, кредитная СберКарта всегда будет бесплатной — никаких комиссий за оформление и обслуживание.

«Мы проанализировали наиболее популярные категории трат россиян, в которых пользователи совершают покупки по кредитным картам. Выяснилось, что это продукты, одежда и товары для дома. Статистика говорит о том, что кредитные карты перестали быть продуктом только для крупных покупок: люди пользуются ими, потому что это удобно, а самое главное — выгодно. Выгодно пользоваться деньгами банка, получать бонусы за покупки и не платить проценты 120 дней, ведь в это время можно использовать свои деньги иначе — например, сделать вклад или положить на накопительный счёт.

Выяснилось, что это продукты, одежда и товары для дома. Статистика говорит о том, что кредитные карты перестали быть продуктом только для крупных покупок: люди пользуются ими, потому что это удобно, а самое главное — выгодно. Выгодно пользоваться деньгами банка, получать бонусы за покупки и не платить проценты 120 дней, ведь в это время можно использовать свои деньги иначе — например, сделать вклад или положить на накопительный счёт.

Важно, что грейс-период по нашей карте работает очень просто: начинается каждый месяц и гарантирует клиентам минимум 3 месяца на возврат долга без процентов. Для нас было важно создать удобный кредитный продукт с прозрачными и предсказуемыми условиями. Мы уверены, что кредитная карта должна быть бесплатной. А ставка 9,8% в СберМегаМаркете и категории «Здоровье» позволяет совершать практически любые покупки максимально выгодно, даже если вы не пользуетесь беспроцентным периодом», — рассказал Кирилл Царёв, заместитель председателя правления Сбербанка .

Кредит под залог дома – простое решение денежных проблем

Кредит под залог дома – это сделка между кредитной организацией и заёмщиком, позволяющая последнему получить крупную сумму денег взамен на залог имущества.

Заёмщик обязуется вернуть кредит в установленный срок, а если нарушает обязательства, компания в праве продать дом, чтобы погасить задолженность. От обычного потребительского кредита заём под залог отличают более выгодные условия, низкая процентная ставка и длительный срок погашения.

Какие проблемы решает кредит под залог дома

Кредит под залог дома в Capital Invest – это простой способ справиться с финансовыми трудностями. Такой заём стоит брать, когда нужна большая сумма денег здесь и сейчас. К примеру, когда нужно срочно погасить мелкие кредиты, купить квартиру, машину или оплатить учёбу. Банки неохотно сотрудничают с клиентами, которые не имеют постоянного дохода и не могут доказать свою платёжеспособность. А кредит под залог дома в микрокредитной организации легко решает эту проблему.

А кредит под залог дома в микрокредитной организации легко решает эту проблему.

Залоговое имущество гарантирует, что заёмщик вернёт задолженность, ведь он не станет рисковать собственным жильём. Достаточно вовремя оплачивать кредит, и никаких проблем не будет, и ситуация будет решена.

В Capital Invest лояльно относятся к выдаче кредитов под залог, упрощают процедуру оформления и не требуют справки о доходах.

Преимущества залогового кредита

Главная выгода здесь в том, что недвижимость становится активом и приносит деньги собственнику. К примеру, взять кредит под залог дома можно для развития бизнеса и выплачивать платежи уже с прибыли. Также достаточно выгодно будет купить квартиру и сдавать её в аренду.

Обычно сума кредита составляет 80% рыночной стоимости жилья. Это намного больше, нежели то, что предлагают банки в условиях потребительского кредита. Большой срок кредитования позволяет заёмщику подобрать максимально комфортный для себя платёж, ведь зачастую главная причина всех просрочек – это неправильно рассчитанный ежемесячный платёж.

Высокий процент одобрения гарантирует, что больше 90% желающих получают кредит. Во время действия кредитного договора заёмщик всё так же остаётся владельцем дома, однако он временно не может его продать или подарить. Также дом не может быть в аварийном состоянии. И ещё один момент: кредит в https://capital-invest.com.ua/ru/ не выдадут, если на недвижимость уже оформлен заём, или дом находится под арестом.

Кредит под залог дома – это отличный способ улучшить своё благосостояние и решить финансовые трудности. Это безопасный вид кредитования, ведь право собственности на недвижимость остаётся у заёмщика. А полученную сумму можно тратить на любые цели!

СберБанк запускает новую бесплатную кредитную СберКарту с беспроцентным периодом до 120 дней

СберБанк запускает самый долгожданный продукт этого года — универсальную кредитную СберКарту. Она оптимальна для любых жизненных ситуаций и даёт клиентам сразу четыре уникальных преимущества.

Удобный беспроцентный период — 120 дней

На покупки по кредитной СберКарте действует максимальный беспроцентный период до 120 дней, который начинается каждый месяц первого числа. Целый месяц можно совершать покупки, а затем есть ещё 3 месяца, чтобы вернуть их без процентов.

К примеру, если оплатить картой товар или услугу в сентябре, то долг можно вернуть без переплаты вплоть до 31 декабря, а покупки ноября можно оплатить до конца января и т. д.

Удобно, что, когда бы клиент ни совершил покупку, беспроцентный период по ней будет длиться не менее 3 месяцев, тогда как по многим другим кредитным картам с длинным беспроцентным периодом он может составить всего один день вместо 100 или 120.

Гарантированная ставка

Если погасить долг в течение грейс-периода не получилось, процентная ставка составит 17,9% годовых. В отличие от большинства других кредитных карт, процентная ставка по кредитной СберКарте единая для покупок и снятия наличных, и она гарантирована абсолютно всем клиентам, которым одобрена карта, тогда как у большинства конкурентов клиент узнаёт свою ставку только после того, как банк рассмотрит его заявку.

Сниженная ставка 9,8% годовых в категории «Здоровье» и СберМегаМаркете

Это уникальное предложение СберБанка — рекордно низкая ставка при покупках в аптеках и медицинских учреждениях, потому что здоровье, своё и близких, — первый приоритет для каждого.

Такая же рекордно низкая ставка будет распространяться и на все товары одного из крупнейших маркетплейсов — СберМегаМаркета: для этого достаточно оплатить покупку онлайн новой кредитной СберКартой.

Бесплатное обслуживание и СМС-информирование об операциях

Независимо от объёма покупок по карте и любых других условий, кредитная СберКарта всегда будет бесплатной — никаких комиссий за оформление и обслуживание. Кредитная СберКарта всегда выручит вас, если понадобятся деньги, и не будет отягощать кошелёк списанием комиссий даже в периоды «простоя».

Карту можно оформить за одну минуту в приложении СберБанк Онлайн и получить решение почти мгновенно.Мы проанализировали наиболее популярные категории трат россиян, в которых пользователи совершают покупки по кредитным картам.

Выяснилось, что это продукты, одежда и товары для дома. Статистика говорит о том, что кредитные карты перестали быть продуктом только для крупных покупок: люди пользуются ими, потому что это удобно, а самое главное — выгодно. Выгодно пользоваться деньгами банка, получать бонусы за покупки и не платить проценты 120 дней, ведь в это время можно использовать свои деньги иначе — например, сделать вклад или положить на накопительный счёт. Важно, что грейс-период по нашей карте работает очень просто: начинается каждый месяц и гарантирует клиентам минимум 3 месяца на возврат долга без процентов. Для нас было важно создать удобный кредитный продукт с прозрачными и предсказуемыми условиями. Мы уверены, что кредитная карта должна быть бесплатной. А ставка 9,8% в СберМегаМаркете и категории «Здоровье» позволяет совершать практически любые покупки максимально выгодно, даже если вы не пользуетесь беспроцентным периодом, — сказал Кирилл Царёв, заместитель Председателя Правления Сбербанка.

Подробнее о кредитной СберКарте — на сайте банка.

Подробнее о кредитной СберКарте — на сайте банка.

***

ПАО Сбербанк — один из крупнейших банков в России и один из ведущих глобальных финансовых институтов. На долю Сбербанка приходится около трети активов всего российского банковского сектора. Сбербанк является ключевым кредитором для национальной экономики и занимает одну из крупнейших долей на рынке вкладов. Основным акционером ПАО Сбербанк является Российская Федерация в лице Министерства финансов Российской Федерации, владеющая 50% уставного капитала ПАО Сбербанк плюс 1 голосующая акция. Оставшимися 50% минус 1 голосующая акция от уставного капитала банка владеют российские и международные инвесторы. Услугами Сбербанка пользуются клиенты в 18 странах мира. Банк располагает обширной филиальной сетью в России: около 14 тысяч точек обслуживания. Зарубежная сеть банка состоит из дочерних банков, филиалов и представительств в Великобритании, США, СНГ, Центральной и Восточной Европе, Индии, Китае и других странах. Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015. Официальные сайты банка: www.sberbank.com (сайт Группы Сбербанк), www.sberbank.ru.

Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015. Официальные сайты банка: www.sberbank.com (сайт Группы Сбербанк), www.sberbank.ru.В 2020 году Сбербанк провёл ребрендинг и предлагает частным и корпоративным клиентам финансовые и нефинансовые услуги банка и компаний Группы Сбербанк. Экосистема Сбер сегодня — это множество сервисов для жизни, ежедневная помощь в решении насущных задач частных клиентов и бизнеса. Сайт экосистемы Сбер — www.sber.ru.

СберБанк запускает новую бесплатную кредитную СберКарту с беспроцентным периодом до 120 дней

Главная / Деловые новости / СберБанк запускает новую бесплатную кредитную СберКарту с беспроцентным периодом до 120 дней

СберБанк запускает самый долгожданный продукт этого года – универсальную кредитную СберКарту. Она оптимальна для любых жизненных ситуаций и даёт клиентам сразу четыре уникальных преимущества.

Удобный беспроцентный период – 120 дней

На покупки по кредитной СберКарте действует максимальный беспроцентный период до 120 дней, который начинается каждый месяц первого числа. Целый месяц можно совершать покупки, а затем есть ещё 3 месяца, чтобы вернуть их без процентов.

Целый месяц можно совершать покупки, а затем есть ещё 3 месяца, чтобы вернуть их без процентов.

К примеру, если оплатить картой товар или услугу в сентябре, то долг можно вернуть без переплаты вплоть до 31 декабря, а покупки ноября можно оплатить до конца января и т. д.

Удобно, что, когда бы клиент ни совершил покупку, беспроцентный период по ней будет длиться не менее 3 месяцев, тогда как по многим другим кредитным картам с длинным беспроцентным периодом он может составить всего один день вместо 100 или 120.

Гарантированная ставка

Если погасить долг в течение грейс-периода не получилось, процентная ставка составит 17,9% годовых. В отличие от большинства других кредитных карт, процентная ставка по кредитной СберКарте единая для покупок и снятия наличных, и она гарантирована абсолютно всем клиентам, которым одобрена карта, тогда как у большинства конкурентов клиент узнаёт свою ставку только после того, как банк рассмотрит его заявку.

Сниженная ставка 9,8% годовых в категории «Здоровье» и СберМегаМаркете

Это уникальное предложение СберБанка – рекордно низкая ставка при покупках в аптеках и медицинских учреждениях, потому что здоровье, своё и близких, – первый приоритет для каждого.

Такая же рекордно низкая ставка будет распространяться и на все товары одного из крупнейших маркетплейсов – СберМегаМаркета: для этого достаточно оплатить покупку онлайн новой кредитной СберКартой.

Бесплатное обслуживание и СМС-информирование об операциях

Независимо от объёма покупок по карте и любых других условий, кредитная СберКарта всегда будет бесплатной – никаких комиссий за оформление и обслуживание. Кредитная СберКарта всегда выручит вас, если понадобятся деньги, и не будет отягощать кошелёк списанием комиссий даже в периоды «простоя».

Мы проанализировали наиболее популярные категории трат россиян, в которых пользователи совершают покупки по кредитным картам. Выяснилось, что это продукты, одежда и товары для дома. Статистика говорит о том, что кредитные карты перестали быть продуктом только для крупных покупок: люди пользуются ими, потому что это удобно, а самое главное – выгодно. Выгодно пользоваться деньгами банка, получать бонусы за покупки и не платить проценты 120 дней, ведь в это время можно использовать свои деньги иначе – например, сделать вклад или положить на накопительный счёт. Важно, что грейс-период по нашей карте работает очень просто: начинается каждый месяц и гарантирует клиентам минимум 3 месяца на возврат долга без процентов. Для нас было важно создать удобный кредитный продукт с прозрачными и предсказуемыми условиями. Мы уверены, что кредитная карта должна быть бесплатной. А ставка 9,8% в СберМегаМаркете и категории «Здоровье» позволяет совершать практически любые покупки максимально выгодно, даже если вы не пользуетесь беспроцентным периодом.

Важно, что грейс-период по нашей карте работает очень просто: начинается каждый месяц и гарантирует клиентам минимум 3 месяца на возврат долга без процентов. Для нас было важно создать удобный кредитный продукт с прозрачными и предсказуемыми условиями. Мы уверены, что кредитная карта должна быть бесплатной. А ставка 9,8% в СберМегаМаркете и категории «Здоровье» позволяет совершать практически любые покупки максимально выгодно, даже если вы не пользуетесь беспроцентным периодом.

Заместитель председателя правления Сбербанка Кирилл Царёв

Карту можно оформить за одну минуту в приложении СберБанк Онлайн и получить решение почти мгновенно. Подробнее о кредитной СберКарте – на сайте банка.

Раскрытие информации длярекламодателей | Банковская ставка

Провожу вас по финансовому пути вашей жизни

Если вы ищете независимый и объективный совет по поводу жизненного пути, вы пришли в нужное место. Более четырех десятилетий Bankrate предоставляет самую свежую информацию, рейтинги, таблицы и инструменты по ипотеке, банковскому делу, кредитным картам, инвестициям, займам и многому другому.

Наша команда редакторов и финансовых экспертов, вместе взятых, имеет сотни лет опыта в вопросах, наиболее важных для вашего финансового благополучия.Мы даем рекомендации, исходя из того, что лучше для потребителей. Рекламодатели и партнеры Bankrate не влияют на наши рекомендации.

Мы не включаем все продукты на рынок и не охватываем все финансовые ситуации. Наши советы не персонализированы, а основаны на широком спектре общих целей и ситуаций. Кроме того, наши оценки, советы, рекомендации и рейтинги основаны на прошлых результатах и как таковые не являются гарантией будущих результатов.

Содержимое нашего сайта не заменяет индивидуальные консультации и анализ квалифицированных профессионалов, предоставляющих полную информацию о вашей ситуации.Мы рекомендуем вам получить такой совет при принятии ключевых финансовых решений, особенно от тех, кто действует на платной основе и не принимает компенсацию за рекомендации определенных продуктов.

Наши рекламодатели являются лидерами на рынке, и они компенсируют нам в обмен на размещение своих продуктов или услуг, когда вы переходите по определенным ссылкам, размещенным на нашем сайте. Это позволяет нам бесплатно предоставлять вам качественный контент, конкурентоспособные цены и полезные инструменты.

Это позволяет нам бесплатно предоставлять вам качественный контент, конкурентоспособные цены и полезные инструменты.

Рекламодатели и партнеры могут влиять на то, как, где и в каком порядке продукты отображаются на Bankrate.Другие факторы, такие как наши собственные правила веб-сайта и то, предлагается ли продукт в вашем регионе или в выбранном вами диапазоне кредитного рейтинга, также могут влиять на то, как и где продукты появляются на этом сайте. Кроме того, тарифы и условия постоянно меняются, поэтому полученное вами предложение может не совпадать с тем, которое вы видите на нашем сайте.

Если у вас есть какие-либо вопросы или опасения по поводу того, что вы найдете в Bankrate, свяжитесь с нами по адресу https://www.bankrate.com/contact/.

личных займов на 2021 год: начиная с 2.49% годовых

На что я могу использовать личный кредит?

Имея личный заем, большинство кредиторов позволит вам использовать свои деньги для оплаты почти всего. Таким образом, если вам нужно консолидировать свой долг, оплатить непредвиденные медицинские расходы или произвести ремонт дома, эти ссуды позволят вам сделать это.

Таким образом, если вам нужно консолидировать свой долг, оплатить непредвиденные медицинские расходы или произвести ремонт дома, эти ссуды позволят вам сделать это.

Каковы требования для получения личного кредита?

Чтобы определить ваш риск как заемщика, кредиторы проанализируют ваш кредитный рейтинг, ваш доход и любые другие долги, которые у вас есть на ваше имя.

Чтобы убедиться, что вы получите лучший личный заем, соответствующий вашим потребностям, вы также должны подготовить следующую информацию: цель вашего займа, сумму денег, которую вы хотите заимствовать, и предпочтительный график погашения.

Как быстро я получу свои средства?

Некоторые кредиторы предлагают быструю обработку и одобрение заявок, что означает, что финансирование может быть доступно в тот же день.

Повлияет ли проверка ставок на мой кредитный рейтинг?

Многие кредиторы используют льготный кредитный режим, чтобы дать вам приблизительные процентные ставки и условия ссуды, доступные вам на основе вашего кредита, дохода и других факторов. Если вы решите продолжить работу с ссудой, кредитор проведет серьезный кредитный запрос. Слишком много сложных запросов за определенный период может повредить вашему кредитному рейтингу; мягкий кредит не будет.

Если вы решите продолжить работу с ссудой, кредитор проведет серьезный кредитный запрос. Слишком много сложных запросов за определенный период может повредить вашему кредитному рейтингу; мягкий кредит не будет.

Могу ли я получить ссуду с плохой кредитной историей или без кредита?

Если у вас не идеальный кредит, вы все равно можете претендовать на получение личного кредита. Однако предлагаемые вам процентные ставки, скорее всего, будут выше, а кредит будет стоить дороже. В качестве альтернативы вы можете добавить к своему приложению соавтора с хорошей репутацией, чтобы получить доступ к более привлекательным тарифам.

Могу ли я досрочно погасить личный заем?

Да, но на вас может быть наложен штраф за досрочное погашение, который может составлять проценты за несколько месяцев или процент от оставшейся суммы кредита.

Какие документы мне нужны для подачи заявления?

Кредитор в значительной степени полагается на вашу прошлую финансовую историю, чтобы убедиться, что вы способны погасить ссуду. Документы, подтверждающие, что кто-то способен выполнить кредитные соглашения, включают подтверждение дохода и занятости (например, квитанции о заработной плате), информацию о банковском счете и выписки, а также подтверждение другого долга (например, формы ипотеки или автокредитования).

Что произойдет, если я пропущу платеж или не могу погасить ссуду?

Если вам нужно пропустить платеж, возьмите на себя ответственность и поговорите со своим кредитором о возможных вариантах. Если у вас есть хороший послужной список с кредитором, они могут быть готовы работать с вами, чтобы придумать благоприятное решение.

Однако, если вы не погасите свой ссуду, кредиторы могут предпринять действия, которые могут нанести ущерб вашему кредиту и финансам на долгие годы, включая отправку ссуды в сборы, сообщение о невыполнении обязательств кредитным бюро и привлечение вас в суд.Это может сделать получение нового кредита дорогостоящим или невозможным в будущем.

Изменит ли моя ежемесячная задолженность крупные или дополнительные платежи?

Крупные и дополнительные платежи могут напрямую применяться к вашему основному балансу, уменьшая общую стоимость и выплачиваемые вами проценты. Но вы всегда должны спрашивать кредиторов о штрафах за досрочное погашение, которые могут взиматься, если ссуда будет выплачена раньше согласованного графика платежей.

Лучшие личные займы августа 2021 года

Personal Finance Insider пишет о продуктах, стратегиях и советах, которые помогут вам принимать разумные решения с вашими деньгами.Мы можем получать небольшую комиссию от наших партнеров, таких как American Express, но наши отчеты и рекомендации всегда независимы и объективны.

Этот пост последний раз просматривался и обновлялся 2 августа 2021 года.

Лучшие личные займы на август 2021 года

Ставки в этом посте действительны по состоянию на 02.08.2021.

Если вам нужны наличные для покрытия таких расходов, как медицинский счет или отпуск, личный заем может быть хорошим вариантом для пополнения вашего банковского счета.

При оформлении личного кредита вы подаете заявку на получение определенной суммы денег. Кредитор покажет вам доступные предложения в зависимости от финансовых факторов, таких как ваш кредитный рейтинг, отношение долга к доходу и способность погасить ссуду.

Лучший личный заем для вас часто зависит от вашего кредитного рейтинга, поскольку один кредитор может предложить более выгодную сделку, чем другой. Мы собрали лучших кредиторов для людей с различным кредитным рейтингом, уделяя особое внимание поиску компаний, предлагающих низкие годовые процентные ставки.

БИ

Диапазон годовых: от 2,49% до 19,99% годовых с AutoPay (ставки по состоянию на 24.08.2021.Ставки варьируются в зависимости от цели кредита.)

Диапазон суммы кредита: $ 5,000 — $ 100,000

Срок действия: 2-12 лет

Минимальный кредитный рейтинг: 660

SunTrust Bank создал Lightstream для онлайн-кредитов , и банк предлагает личные ссуды на такие вещи, как ремонт дома, медицинская задолженность и консолидация долга. Lightstream — лучший вариант для тех, у кого отличная кредитоспособность, потому что его самая низкая годовая процентная ставка ниже, чем у любого другого кредитора в нашем списке, даже несмотря на то, что у SoFi более высокие требования к минимальному кредитному баллу.

Обратите внимание на: Высокие требования к кредитному рейтингу. Минимальные кредитные требования Lightstream для личной ссуды составляют 660, поэтому этот кредитор может не подходить для всех типов кредитов.

Полный обзор Lightstream читайте здесь.

БИДиапазон годовых: 4.От 78% до 19,38% (с AutoPay)

Диапазон суммы займа: 5000–100 000 долларов

Срок действия: 2–7 лет

Минимальный кредитный рейтинг: 680

Персональные займы SoFi имеют минимальное требование к кредитному баллу 680, что является нижним пределом того, что считается хорошим кредитным рейтингом. Люди с хорошим кредитным рейтингом, вероятно, смогут получить хорошую ставку с SoFi, но заемщики с отличным кредитным рейтингом могут получить более низкую ставку с Lightstream.

Процентные ставки по этим кредитам варьируются примерно на 13 процентных пунктов, что составляет меньший диапазон, чем у других компаний. Это означает, что процентные ставки для заемщиков с относительно низкими кредитными рейтингами могут быть очень высокими.

Обратите внимание: Относительно высокий минимальный доход для утверждения. Согласно сайту сравнения кредитов Credible, менее 1% заемщиков, одобренных для получения личных кредитов через SoFi, имеют доход менее 50 000 долларов в год, а большинство зарабатывают более 100 000 долларов.

Полный обзор SoFi читайте здесь.

БИДиапазон годовых: от 5,74% до 19,99%

Диапазон суммы кредита: 3 000–100 000 долларов

Срок действия: 1–7 лет

Минимальный кредитный рейтинг: Не указано

В долгосрочной перспективе банк Wells Fargo предлагает различные виды ссуд.Его личные ссуды предлагают низкие процентные ставки, меньшую минимальную сумму займа и более короткие сроки, чем другие. Wells Fargo предлагает ссуды от 3000 до 100000 долларов на срок до 12 месяцев. Заемщики, которые хотят быстро взять свой долг под контроль, могут обнаружить, что личные ссуды Wells Fargo достаточно гибкие, чтобы справиться с консолидацией долга.

Обратите внимание на: Обеспеченные и необеспеченные варианты ссуд. В случае ссуд с обеспечением вы будете вносить залог для защиты ссуды.Это может означать, что ваш дом или ваша машина окажутся под угрозой, если вы не заплатите. Хотя обеспеченные кредиты могут предлагать более низкие процентные ставки, они могут поставить под угрозу очень важные активы. Wells Fargo — единственный из наших фаворитов, предлагающих обеспеченные кредиты.

Кроме того, стоит отметить историю Wells Fargo в области безопасности данных и соблюдения нормативных требований. Банк столкнулся с несколькими федеральными штрафами за ненадлежащее направление клиентов к кредитным и страховым продуктам, а также за проблемы безопасности, связанные с созданием фальшивых счетов несколько лет назад.

Прочтите полный обзор Wells Fargo от Insider здесь.

БИ

Диапазон годовых: 9.95% — 35,99%

Диапазон суммы займа: 2000 — 35 000 долларов

Срок действия: 2 — 5 лет

Минимальный кредитный рейтинг: 600

Личные займы обычно предлагаются тем, кто лучше кредитные рейтинги, но онлайн-кредитор Avant предлагает варианты личного кредита для заемщиков с кредитным рейтингом от 600. У него более низкий лимит, чем у других кредиторов, с максимальной суммой кредита 35 000 долларов.

Обратите внимание: Административные сборы.За личные займы Avant взимается комиссия в размере до 4,75% от суммы вашего займа. Учитывая, что многие другие займы в этом списке не включают административных сборов, комиссий за предоплату или комиссию за выдачу кредита, комиссия Avant высока.

Также стоит отметить высокие процентные ставки у этого кредитора. Хотя это хороший вариант для тех, у кого кредитный рейтинг ниже 600, те, у кого более высокий кредитный рейтинг, могут найти лучшие ставки в другом месте.

Полный обзор Avant от Insider можно прочитать здесь.

Требования к кредитному баллу для личного займа

Кредитный рейтинг играет большую роль в вашей способности получить личный заем и от того, сколько вы заплатите, чтобы занять деньги.Чем лучше ваш кредитный рейтинг, тем ниже, вероятно, будет ваша процентная ставка и тем меньше вы будете платить проценты в течение срока действия ссуды.

Вы можете бесплатно найти свой кредитный отчет на сайте Annualcreditreport.com в любом из трех основных кредитных бюро еженедельно до 20 апреля 2022 года. Хотя этот отчет не дает вам вашего кредитного рейтинга, он покажет вам информацию о вашей кредитной и история платежей, которую кредиторы используют, чтобы решить, давать ли вам ссуду. Просмотр вашего кредитного отчета может помочь вам понять, что вам нужно улучшить.

Вы можете получить свой балл бесплатно в выписке по кредитной карте или в онлайн-аккаунте. Вы также можете заплатить за это в агентстве кредитной информации.

Кредитные баллы делятся на пять категорий в диапазоне от 300 до 850, согласно FICO:

- Очень плохо: ниже 579

- Удовлетворительно: от 580 до 669

- Хорошо: от 670 до 739

- Очень хорошо: между 740 и 799

- Исключительно: выше 800

Хотя кредит действительно влияет на вашу процентную ставку, стоит отметить, что процентные ставки также могут меняться сами по себе, колеблясь в зависимости от стоимости заимствования банка, называемой ставкой по федеральным фондам.Хотя есть альтернативы заимствованию денег, такие как кредитные карты с годовой процентной ставкой 0% и ссуды под залог недвижимости, они не всегда подходят для каждого человека или ситуации.

Другие рассмотренные нами ссуды для физических лиц

- Marcus: Этот известный кредитор и банк требуют такой же минимальный кредитный рейтинг 660, что и банки, предлагающие гораздо более низкие процентные ставки, например Lightstream.

- Discover: Кредиты Discover аналогичны кредитам Маркуса, с теми же минимальными требованиями к кредитному баллу 660 и начальным 6.99% годовых. Но заемщики с хорошей кредитной историей могут получить более низкие процентные ставки в другом месте.

- LendingClub: Эта торговая площадка онлайн-кредитования имеет доступный минимальный кредитный рейтинг 600. Но он взимает среднюю комиссию за выдачу кредита в размере 5,2%, что может привести к увеличению стоимости заимствования. Полный обзор LendingClub читайте здесь.

- Prosper: Сборы мешают Prosper быть лучшим выбором. Хотя для этого требуется только минимальный кредитный рейтинг 640, он также требует комиссии за создание от 2.4% и 5%. Прочтите полный обзор Prosper от Insider здесь.

Какой кредитор является наиболее надежным?

The Better Business Bureau оценивает надежность бизнеса, используя такие факторы, как их способность реагировать на жалобы потребителей, честность в рекламе и ясность в отношении методов ведения бизнеса. Вот оценка каждой компании:

За исключением Wells Fargo, наши фавориты получили рейтинг A + или выше BBB. Имейте в виду, что высокий рейтинг BBB не гарантирует положительных отношений с кредитором, и что вам следует продолжать проводить исследования и разговаривать с другими, кто использовал компанию, чтобы получить максимально полную информацию.

BBB в настоящее время не имеет рейтинга Wells Fargo, поскольку BBB изучает его профиль. Ранее организация поставила Wells Fargo оценку надежности. За последние несколько лет:

Если эта история заставляет вас чувствовать себя некомфортно, вы можете рассмотреть возможность использования одного из других частных кредиторов из нашего списка.

Часто задаваемые вопросы

Почему стоит доверять нашим рекомендациям?

Миссия Personal Finance Insider — помочь умным людям принимать правильные решения с их деньгами.Мы понимаем, что «лучший» часто бывает субъективным, поэтому мы не только подчеркиваем очевидные преимущества финансового продукта, но и выделяем ограничения. Мы потратили часы, сравнивая и противопоставляя характеристики и мелкий шрифт различных продуктов, так что вам не нужно.

Как мы выбирали лучшие личные займы?

Business Insider просмотрел мелкий шрифт личных ссуд и сравнил наши результаты с результатами сайтов по личным финансам, включая NerdWallet, MagnifyMoney и ValuePenguin.Исследование включало индивидуальные ссуды на всех уровнях кредитования. Мы рассмотрели такие факторы, как:

- Диапазон годовых: Мы рассмотрели процентные ставки или стоимость заимствования. Однако годовая процентная ставка варьируется и может измениться в будущем.

- Различная продолжительность сроков: Мы искали банки, которые предлагали различные условия ссуды или продолжительность погашения ссуды. Чем дольше ссуда, тем больше вероятность, что она будет стоить дороже.

- Сборы: Досрочные выплаты, сборы за выдачу и административные сборы могут увеличить стоимость заимствования.По возможности искали ссуды без комиссии.

- Доступность по всей стране: Рассмотренные ссуды были доступны в большинстве штатов США, если не во всех 50.

Подходит ли мне личный заем? Какие есть другие альтернативы?

Персональные ссуды подходят не для каждой ситуации и не для каждого человека. Часто бывает трудно получить личные ссуды из-за высоких требований к кредитному рейтингу. Они также могут иметь высокие процентные ставки, что может означать, что есть лучшие варианты.

Персональные ссуды бывают двух типов: обеспеченные и необеспеченные. Беззалоговые ссуды не обеспечены залогом, таким как дом или автомобиль, в отличие от обеспеченных ссуд. Личные ссуды также имеют более высокие процентные ставки, чем по ссуде на покупку автомобиля или студенческой ссуде. Домовладельцы иногда обнаруживают, что кредитные линии под залог собственного капитала лучше подходят для финансирования капитального ремонта или ремонта с более низкими процентными ставками.

Для небольших сумм вы можете обнаружить, что лучше подойдет кредитная карта с годовой процентной ставкой 0% — они могут быть особенно полезны для консолидации задолженности по кредитной карте или совершения покупок, которые вы хотите погасить со временем.Как правило, эти карты имеют процентную ставку 0% в течение первых 12–16 месяцев с момента открытия. Погасите карту полностью до истечения вводного периода, и вы не будете платить проценты за покупку.

Для крупных покупок, которые не умещаются в пределах кредитного лимита, личный заем может быть правильным вариантом. Стоит рассчитать проценты, которые вы заплатите, и внимательно рассмотреть такие варианты, как обеспеченный кредит, чтобы снизить процентную ставку. Однако личные ссуды следует использовать с умом, поскольку они имеют высокие процентные ставки и могут быть рискованными при наличии залога.

Где еще можно получить личные займы?

Если вы являетесь членом местного кредитного союза или у вас есть поблизости, к которому вы хотите присоединиться, возможно, стоит проверить там ставки по личному кредиту. Часто более мелкие кредиторы любят кредитные союзы может предлагать гораздо более низкие процентные ставки, чем более крупные банки и кредиторы. Они также имеют тенденцию быть более гибкими в отношении требований к кредитам. Возможно, стоит проверить их ставки и условия в рамках вашего исследования.

Лиз Кнуевен

Персональный финансовый репортер

Райан Вангман

Репортер по младшим кредитам

Средние процентные ставки по кредитам: автомобиль, дом, учеба, малый бизнес и личные ссуды

В зависимости от типа ссуды, которую вы получаете, средняя процентная ставка, которую вы будете платить, может варьироваться от 0% до более 200%.Чтобы рассчитать процентную ставку для каждого типа ссуды, кредиторы могут использовать ваш кредитный рейтинг, вашу кредитную историю, размер ссуды, продолжительность срока, доход, местонахождение и различные другие факторы, относящиеся к инвестициям кредитора и риску заемщика.

Средняя процентная ставка по автокредиту

Средняя процентная ставка по автокредиту по стране обычно составляет от 3% до 10%. По словам Эдмундса, условия кредита различаются, но средняя продолжительность автокредитования достигла рекордного уровня 69,3 месяца в 2017 году.Исходя из 60-месячной ссуды и кредитного рейтинга заемщика от 690 до 850, средняя процентная ставка по автокредиту на новый автомобиль в 2017 году составила 4,28%. Процентные ставки варьируются в зависимости от кредитного рейтинга потребителя, продолжительности срока кредита, от того, подержанный автомобиль или новый, а также от других факторов, связанных с риском кредитования конкретного потребителя.

Потребителям с кредитным рейтингом выше 690 могут быть предложены процентные ставки по автокредиту в размере всего 2%, хотя в среднем они варьируются от 3% до 5%, в зависимости от кредитного рейтинга.Заемщики с более низкими оценками могут получать процентную ставку в пять-десять раз выше, чем у потребителей с лучшими оценками. Еще одним определяющим фактором ставок по автокредитованию является то, подержанная машина или новая. Подержанные автомобили, как правило, имеют более высокие процентные ставки, чем новые автомобили из-за их более низкой стоимости при перепродаже и более высокого риска, связанного с финансированием потенциально менее надежного автомобиля.

Средняя процентная ставка по ипотеке

Средняя процентная ставка по ипотеке для заемщиков с хорошими кредитными рейтингами по 30-летнему кредиту с фиксированной ставкой в 2017 году составила 4%.Ставка, по которой будут выплачиваться выплаты, в основном зависит от типа ипотеки, которую вы получаете, срока ее действия и вашего кредитного рейтинга. Хотя процентные ставки по ипотеке несколько различаются в зависимости от штата, эти различия, как правило, минимальны. Наиболее распространенные ипотечные ссуды — это ипотека с фиксированной ставкой на 15 и 30 лет, которая обеспечивает неизменную ежемесячную ставку в течение срока ссуды, и гибридные ипотечные ссуды с плавающей ставкой 5/1, которые имеют фиксированную ставку в течение первых пяти лет. , после чего ежегодно корректируются.

Другие виды предлагаемых ипотечных ссуд включают ссуды FHA, предназначенные для потребителей с низкими доходами; Кредиты VA, предназначенные для ветеранов; ипроцентная ипотека, которая позволяет заемщику выплачивать только проценты в течение первых нескольких лет и, таким образом, сокращать ежемесячный платеж.Ссуды FHA и VA поддерживаются государством, но ставки по этим ипотечным кредитам могут варьироваться, потому что они колеблются в зависимости от рынка и заемщика. Для получения дополнительной информации о выплатах по ипотеке ознакомьтесь с нашим полным анализом здесь.

Средняя процентная ставка по студенческой ссуде

Федеральная процентная ставка по студенческому кредиту зависит от типа ссуды, на которую вы имеете право. Большинство студентов используют федеральные ссуды для финансирования своего обучения, но есть также возможность использовать вместо них частных кредиторов; Кроме того, некоторые, кто берет взаймы в рамках государственной программы, могут позже переключиться на частных кредиторов для рефинансирования или консолидации своей ссуды.Каждый федеральный студенческий заем имеет универсальную фиксированную процентную ставку, ежегодно устанавливаемую Конгрессом. Кредитный рейтинг не является фактором для федеральных студенческих ссуд, в отличие от большинства других типов ссуд. Вместо этого ставка, которую вы заплатите, зависит от типа ссуды, которую вы получаете, диапазона вашего дохода и от того, учитесь ли вы в школе или собираетесь учиться в аспирантуре.

| Прямая субсидированная ссуда | Бакалавриат | 5,05% |

| Прямая несубсидированная ссуда | Бакалавриат | 5.05% |

| Прямой несубсидируемый заем | Выпускник | 6.60% |

| Прямой заем PLUS | Выпускник или родители * | 7.60% |

* Родитель магистрантов

Студенческая ссуда Частные кредиторы

Если вы хотите профинансировать свое образование, лучше всего использовать все доступные варианты федерального кредита, прежде чем подавать заявку на получение частного студенческого кредита. В отличие от федеральных займов, любые частные студенческие ссуды требуют, чтобы вы производили платежи, пока вы учитесь в школе, и они также, как правило, дороже, чем федеральные ссуды.Процентные ставки по частным займам могут быть фиксированными или переменными, в зависимости от типа займа. Средняя процентная ставка по студенческому кредиту имеет широкий диапазон, но некоторые кредиторы предлагают процентные ставки от 2%, а ставки могут достигать 18% в зависимости от кредитного рейтинга. Любой студент, выпускник или родитель может подать заявку на получение частной ссуды. Утверждение студенческих ссуд включает проверку кредитного рейтинга и истории. Из-за того, что у большинства студентов нет кредитной истории, это помогает подать заявку вместе с другим лицом, обычно родителем, чтобы увеличить вероятность одобрения.

| Частный заем с фиксированной ставкой * | 3,63% — 14,44% |

| Частный заем с переменной процентной ставкой * | 2,93% — 12,73% |

| Частный заем Рефинансирование% ** | 2,5734% — 8,24% |

* Диапазон взят от шести популярных частных кредиторов (College AVE, Sallie Mae, LendEDU, Citizens Bank, PNC Ascent)

** Диапазон фиксированных и переменных ставок взят от шести популярных частных кредиторов рефинансирования (SoFi, Earnest, CommonBond, Laurel Road, LendKey, Citizens Bank)

Средняя процентная ставка по кредиту для малого бизнеса

Средняя процентная ставка по кредиту малого бизнеса от традиционного кредитора, обычно банка или кредитного союза, колеблется от 3% до 5.5%. Ссуды, финансируемые онлайн-кредитором, могут иметь процентные ставки от 6% до более 100%. Процентная ставка сильно различается в зависимости от типа кредитора и кредитного продукта.

Самыми распространенными кредиторами являются банки, хотя онлайн и альтернативные кредиторы предлагают все больше других вариантов. Поскольку эти новые варианты регулируются меньшим количеством правил для кредитов малому бизнесу, они предлагают более широкий диапазон процентных ставок на основе кредитного рейтинга вашего бизнеса, финансовой отчетности и даже вашего личного кредитного рейтинга.

В таблице ниже показаны типы кредиторов и их средние годовые процентные ставки при условии, что у заемщика хороший кредитный рейтинг.

| Крупные национальные банки | 2,55% — 5,14% |

| Мелкие национальные и региональные банки | 3,23% — 5,40% |

| Иностранные банки (филиалы в США) | 1,50% — 5,45% |

| Онлайн или альтернативные кредиторы | 5,49% — 66,57% |

Средняя ставка по ссуде для малого бизнеса по ссудным продуктам

Средние годовые процентные ставки для малых предприятий варьируются от 4.От 25% до 200%. Диапазон обусловлен потребностями бизнеса в различных видах финансирования. В приведенной ниже таблице вы можете увидеть наиболее распространенные кредитные продукты и их диапазон годовых. Приведенные ниже диапазоны годовых включают все типы заемщиков и кредитные рейтинги.

| Банковские ссуды | 4,25% — 13,00% | |

| SBA 7 (a) Ссуды | 5,85% — 9,00% | |

| Срочные онлайн-ссуды | Линии 7,35% — 99,70% | Кредит5.25% — 80,00% |

| Денежные авансы торговцам | 12,00% — 200,00% | |

| Факторинг счетов | 13,00% — 60,00% |

Большинство потребителей подают заявки на срочные ссуды, которые предоставляются банками, включая ссуды, обеспеченные администрацией малого бизнеса (SBA), или альтернативными кредиторами. При получении срочной ссуды вы занимаетесь авансом и выплачиваете ее ежемесячно в течение определенного количества лет. Другие распространенные ссуды включают кредитную линию, которая дает заемщику доступ к определенной сумме средств в любой момент времени; денежный аванс торговцу, аванс, основанный на будущих доходах бизнеса; и факторинг счетов-фактур, при котором счета-фактуры продаются за единовременную денежную сумму для улучшения денежного потока и сокращения долга.

Средняя процентная ставка по индивидуальному кредиту

В среднем процентные ставки по личным займам варьируются от 10% до 28%, в зависимости от вашего кредитного рейтинга. Большинство потребителей имеют кредитный рейтинг от 660 до 720, который может варьироваться в зависимости от используемой модели оценки.

Другими факторами, используемыми для определения точной ставки, которую вы будете платить, являются ваш трудовой стаж, доход, штат или место жительства и гражданство. Кредиторы также оценят стабильность вашей работы и отрасли, в которой вы работаете, а также ваше отношение долга к доходу.Что касается гражданства, держатели визы h2B, как правило, имеют высокие процентные ставки от банков из-за их короткой кредитной истории и более высокой вероятности того, что владелец визы может покинуть страну. Чтобы узнать больше о займах физических лиц, прочтите нашу полную статью.

Источники

Процентные ставки по 3-летним индивидуальным кредитам упали до 30-дневного минимума

Наша цель здесь, в Credible Operations, Inc., номер NMLS 1681276, называемый ниже «Надежный», — дать вам инструменты и уверенность, необходимые для улучшения ваши финансы.Хотя мы продвигаем продукты наших партнеров-кредиторов, которые компенсируют нам наши услуги, все мнения принадлежат нам.

Последние тенденции процентных ставок по личным займам на рынке Credible, обновляются еженедельно. (iStock)

Заемщики с хорошей кредитной историей, ищущие личные ссуды в течение недели с 9 августа 2021 г., прошли предварительную квалификацию по ставкам, которые упали на более короткие сроки и повысились на более длительные сроки по сравнению с ссудами с фиксированной ставкой на прошлой неделе.

Для заемщиков с кредитным рейтингом 720 или выше, которые использовали рынок Credible для выбора кредитора в течение недели с августа.9:

- Ставки по трехлетним кредитам с фиксированной ставкой в среднем составили 11,31%, по сравнению с 11,53% неделей ранее и 11,43% годом ранее. В прошлом году ставки по 3-летним личным кредитам достигли минимума в течение недели 3 августа 2020 года, когда они составляли в среднем 10,45%.

- Ставки по 5-летним кредитам с фиксированной ставкой в среднем составили 13,82%, по сравнению с 13,71% неделей ранее и ниже по сравнению с 15,60% годом ранее. Ставки по 5-летним физическим кредитам достигли минимума в течение последних 12 месяцев и составили 12,65% в течение недели с 3 мая 2021 года.

Личные ссуды стали популярным способом консолидации и погашения задолженности по кредитным картам и других ссуд.Их также можно использовать для покрытия непредвиденных расходов, таких как медицинские счета, для крупной покупки или для финансирования проектов по благоустройству дома.

С учетом того, что процентные ставки по 3-летним личным кредитам пока падают в течение августа, заемщики имеют возможность значительно снизить свои процентные расходы при использовании личного кредита для рефинансирования других долгов с высокими процентами, таких как кредитные карты.

Подходит ли вам личный заем, часто зависит от множества факторов, в том числе от того, на какую ставку вы можете претендовать.Сравнение нескольких кредиторов и их ставок может помочь убедиться, что вы получите лучший личный заем для ваших нужд.

Всегда полезно сравнивать покупки на таких сайтах, как Credible, чтобы понять, на какую сумму вы претендуете, и выбрать лучший вариант для вас.

Вот последние ежемесячные тенденции изменения процентных ставок по личным кредитам на рынке Credible.

Тенденции еженедельных ставок по личным кредитам

На приведенной выше диаграмме показаны средние предварительно утвержденные ставки для заемщиков с кредитным рейтингом 720 или выше, которые использовали рынок Credible для выбора кредитора.

В июле 2021 года:

- Ставки по 3-летним индивидуальным кредитам в среднем составили 11,35%, по сравнению с 12,15% в июне и 11,43% годом ранее.

- Ставки по 5-летним индивидуальным кредитам в среднем составили 13,67%, по сравнению с 13,46% в июне и 15,60% годом ранее.

Ставки по личным ссудам значительно различаются в зависимости от кредитного рейтинга и срока ссуды. Если вам интересно, на какие ставки по личным кредитам вы можете претендовать, вы можете использовать онлайн-инструмент, такой как Credible, для сравнения вариантов от разных частных кредиторов.Проверка ставок не повлияет на ваш кредитный рейтинг.

Все кредиторы на рынке Credible предлагают ссуды с фиксированной ставкой по конкурентоспособным ставкам. Поскольку кредиторы используют разные методы для оценки заемщиков, рекомендуется запросить личные ставки по кредитам у нескольких кредиторов, чтобы вы могли сравнить свои варианты.

Текущие ставки по кредитам для физических лиц по кредитному рейтингу

В зависимости от таких факторов, как ваш кредитный рейтинг, тип кредита, который вы хотите получить, и срок погашения кредита, процентная ставка может отличаться.

Как показано на диаграмме выше, хороший кредитный рейтинг может означать более низкую процентную ставку, а ставки, как правило, выше по ссудам с фиксированными процентными ставками и более длительными сроками погашения.

Как получить более низкую процентную ставку

Многие факторы влияют на процентную ставку, которую кредитор может предложить вам по личному кредиту. Но вы можете предпринять некоторые шаги, чтобы повысить свои шансы на получение более низкой процентной ставки. Вот несколько тактик, которые стоит попробовать.

Увеличить кредитный рейтинг

Как правило, люди с более высоким кредитным рейтингом имеют право на более низкие процентные ставки.Шаги, которые могут помочь вам со временем улучшить свой кредитный рейтинг, включают:

- Оплачивайте счета вовремя. История платежей — самый важный фактор в вашем кредитном рейтинге. Оплачивайте все свои счета вовремя на причитающуюся сумму.

- Проверьте свой кредитный отчет. Посмотрите свой кредитный отчет, чтобы убедиться, что в нем нет ошибок. Если вы обнаружите ошибки, обсудите их с кредитным бюро.

- Снизьте коэффициент использования кредита. Погашение долга по кредитной карте может улучшить этот важный фактор оценки кредитоспособности.

- Избегайте открытия новых кредитных счетов. Подайте заявку и откройте кредитные счета, которые вам действительно нужны. Слишком много сложных запросов по вашему кредитному отчету за короткий промежуток времени может снизить ваш кредитный рейтинг.

Выберите более короткий срок кредита

Срок погашения личного кредита может варьироваться от одного до нескольких лет. Как правило, более короткие сроки предполагают более низкие процентные ставки, поскольку деньги кредитора находятся под угрозой в течение более короткого периода времени.

Если ваше финансовое положение позволяет, подача заявления на более короткий срок может помочь вам получить более низкую процентную ставку.Помните, что более короткий срок не только выгоден кредитору — выбрав более короткий срок погашения, вы будете платить меньше процентов в течение срока действия ссуды.

Получите ссайнера

Возможно, вы знакомы с концепцией соизмерения, если у вас есть студенческие ссуды. Если ваш кредит недостаточно хорош, чтобы претендовать на лучшую процентную ставку по личному кредиту, поиск соавтора с хорошим кредитом может помочь вам обеспечить более низкую процентную ставку.

Просто помните, что если вы не погасите ссуду, ваш партнер будет на крючке, чтобы ее погасить.И оформление ссуды также может повлиять на их кредитный рейтинг.

Сравните ставки от разных кредиторов

Перед тем, как подавать заявку на личный заем, рекомендуется поискать и сравнить предложения от нескольких разных кредиторов, чтобы получить самые низкие ставки. Онлайн-кредиторы обычно предлагают наиболее конкурентоспособные ставки — и могут быстрее выплатить ваш кредит, чем обычные учреждения.

Но не волнуйтесь, сравнение ставок и сроков не должно занимать много времени.

Credible упрощает задачу. Просто введите сумму займа, и вы сможете сравнить нескольких кредиторов, чтобы выбрать наиболее подходящего для вас.

О компании Credible

Credible — это торговая площадка для нескольких кредиторов, которая позволяет потребителям находить финансовые продукты, которые лучше всего подходят для их уникальных обстоятельств. Интеграция Credible с ведущими кредиторами и кредитными бюро позволяет потребителям быстро сравнивать точные, персонализированные варианты ссуд, не подвергая риску свою личную информацию и не влияя на их кредитный рейтинг.Торговая площадка Credible обеспечивает непревзойденное качество обслуживания клиентов, что подтверждается более чем 4500 положительными отзывами Trustpilot и рейтингом TrustScore 4,7 / 5.

Узнайте о вариантах ссуды | Бюро финансовой защиты прав потребителей

Тип процентной ставки

Фиксированная или регулируемая ставка

Процентные ставки бывают двух основных типов: фиксированная и регулируемая.

Этот выбор влияет на:

- Может ли измениться ваша процентная ставка

- Могут ли измениться ваши ежемесячные платежи по основной сумме и процентам и их сумма

- Сколько процентов вы будете платить в течение срока кредита

Сравните ваши варианты процентной ставки

Что нужно знать

Ваши ежемесячные платежи с большей вероятностью будут стабильными при использовании ссуды с фиксированной ставкой, поэтому вы можете предпочесть этот вариант, если вы цените уверенность в своих расходах по ссуде в долгосрочной перспективе.При использовании ссуды с фиксированной процентной ставкой ваша процентная ставка, ежемесячная выплата основного долга и процентов останутся прежними. Ваш общий ежемесячный платеж может измениться — например, если ваши налоги на недвижимость, страхование домовладельца или ипотечное страхование могут вырасти или упасть.

Ипотека с регулируемой ставкой (ARM) менее предсказуема, но может быть дешевле в краткосрочной перспективе. Вы можете рассмотреть этот вариант, если, например, вы планируете снова переехать в течение начального фиксированного периода ARM. В этом случае будущие корректировки ставок могут не повлиять на вас.Однако, если вы останетесь в своем доме дольше, чем ожидалось, вы можете заплатить намного больше. В более поздние годы ARM ваша процентная ставка меняется в зависимости от рынка, а ваш ежемесячный основной долг и процентные платежи могут вырасти намного, даже вдвое. Подробнее

Изучите ставки для различных типов процентных ставок и убедитесь сами, как начальная процентная ставка по ARM сравнивается со ставкой по ипотеке с фиксированной процентной ставкой.

Понимание ипотечных кредитов с регулируемой процентной ставкой (ARM)

Большинство ARM имеют два периода.В течение первого периода ваша процентная ставка фиксирована и не изменится. Во время второго периода ваша ставка регулярно повышается и понижается в зависимости от рыночных изменений. Узнайте больше о том, как меняются регулируемые ставки. Большинство ARM имеют 30-летний срок ссуды.

Вот как будет работать пример ARM:

5/1 ипотека с регулируемой ставкой (ARM)

ARM могут иметь другие конструкции.

Некоторые ARM могут регулироваться чаще, и нет стандартного способа описания этих типов ссуд.Если вы подумываете о нестандартной структуре, обязательно внимательно прочтите правила и задайте вопросы о том, когда и как можно изменить ставку и платеж.

Понять мелкий шрифт.

ARM включают особые правила, определяющие, как работает ваша ипотека. Эти правила определяют, как рассчитывается ваша ставка и насколько можно изменить ставку и платеж. Не все кредиторы соблюдают одни и те же правила, поэтому задавайте вопросы, чтобы убедиться, что вы понимаете, как эти правила работают.

ARM, продаваемые людям с более низким кредитным рейтингом, как правило, более рискованны для заемщика.

Если ваш кредитный рейтинг составляет около 600 или ниже, вам могут быть предложены ARM, которые содержат рискованные функции, такие как более высокие ставки, ставки, которые изменяются чаще, штрафы за предоплату и остатки по кредитам, которые могут увеличиваться. Проконсультируйтесь с несколькими кредиторами и получите расценки на ссуду FHA. Затем вы можете сравнить все свои варианты.

Программы фермерских ссуд

Агентство фермерских услуг предлагает ссуды, чтобы помочь фермерам и владельцам ранчо получить финансирование, необходимое для создания, расширения или содержания семейной фермы.

Изучите наши программы ниже или воспользуйтесь нашим инструментом поиска фермерских ссуд, чтобы найти ссуду, которая подходит именно вам.

В новостяхFarm Service Agency расширяет резервные резервы по ссуде для клиентов, пострадавших от COVID-19

Текущие процентные ставки по ссуде FSA

| Программа | Процентные ставки | 40 Ферма Операционная — Прямая | 1,750% |

|---|---|---|

| Операционная деятельность — Микрозайм | 1.75% | 1.500% |

| Экстренная ссуда — сумма фактического убытка | 2.750% | |

Действительна с 1 августа 2021 г. Прочтите наш путеводитель, чтобы узнать:

Английский Испанский Примеры фермерских займов

Операционные займыОперационные займы могут использоваться для покупки домашнего скота, семян и оборудования.Он также может покрыть эксплуатационные расходы фермы и расходы на проживание семьи, пока ферма начинает работать. Подробнее. Знакомство с фермером: Операционная ссуда помогла фермерам Аляски Брайану и Лори Олсон расширить свою деятельность по выращиванию ягод. Подробнее.

Ссуды на владение фермойСсуды на владение фермой можно использовать для покупки или расширения фермы или ранчо. Этот заем может помочь в оплате расходов на закрытие, строительстве или улучшении зданий на ферме, а также в сохранении и защите почвенных и водных ресурсов.Подробнее. Знакомство с фермером: Джесси и Трейси Пол приобрели ферму, используя ссуду на владение фермой. Сегодня их семья производит чистый кленовый сироп в Траут-Крик, штат Мичиган. Подробнее.

МикрозаймыМикрозаймы — это вид ссуды на эксплуатацию или владение фермой. Они разработаны для удовлетворения потребностей мелких и начинающих фермеров, а также для нетрадиционных и специализированных операций, упрощая некоторые требования и предлагая меньше бумажной работы. Подробнее. Знакомство с фермером: С помощью микрозайма под низкий процент Ник Боуман смог приобрести новое оборудование для своей фермы с гидропонным базиликом, что позволило ему в четыре раза увеличить свой бизнес и расширить доступ к свежему базилику в своем сообществе. Подробнее.

Молодежные ссудыМолодежные ссуды — это тип операционной ссуды для молодых людей в возрасте от 10 до 20 лет, которым требуется помощь в образовательном сельскохозяйственном проекте. Обычно эта молодежь участвует в клубах 4-H, FFA или аналогичных организациях.Подробнее. Знакомство с фермером: Пэйтон Фармер получила ссуду для молодежи на покупку племенной телки и начала выращивать ее стадо. Подробнее. Ссуды племенам коренных американцевСсуды племенам коренных американцев помогают племенам приобретать земельные права в пределах племенной резервации или общины коренных жителей Аляски; продвигать текущие сельскохозяйственные операции; обеспечить финансовые перспективы для сообществ коренных американцев; повысить продуктивность сельского хозяйства; и сохранить культурные земли для будущих поколений.Подробнее Чрезвычайные ссуды Чрезвычайные ссуды помогают фермерам и владельцам ранчо оправиться от производственных и физических потерь, вызванных засухой, наводнением, другими стихийными бедствиями или убытками. Подробнее. Знакомство с фермером: Брюс и Дженнифер Макколл гордятся тем, что растят своих сыновей на ферме и использовали программы FSA и ссуды для расширения своей деятельности и восстановления после стихийных бедствий. Подробнее. Целевое финансирование ссудыЧасть ссудных средств FSA зарезервирована для меньшинств и женщин-фермеров и владельцев ранчо на покупку и управление фермой или ранчо.Подробнее. Знакомство с фермером: Фермер Куа Тао использовал ссуду FSA для покупки птицефермы с двумя птичниками на 40 акрах в Арканзасе. Подробнее. Часть ссудных средств FSA предназначена для начинающих фермеров и владельцев ранчо — семейных фермеров, которые только начинают свой путь в сельском хозяйстве. Подробнее. Знакомство с фермером: Дакота Дэвидсон — начинающий фермер из Депорта, штат Техас, выращивающий пшеницу, кукурузу и сою. Благодаря ссуде для начинающего фермера, полученной от FSA, он смог купить остаток того, что ему было нужно для посадки своего первого урожая пшеницы.Подробнее. Прямые ссуды и гарантированные ссудыМногие ссуды FSA доступны в виде гарантированных ссуд или прямых ссуд. Прямые ссуды предоставляются напрямую фермерам от АФН. Check AlsoПсихологические особенности детей 5-6 лет: что нужно знать родителямКак меняется поведение ребенка в 5-6 лет. На что обратить внимание в развитии дошкольника. Какие … | ||

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Выяснилось, что это продукты, одежда и товары для дома. Статистика говорит о том, что кредитные карты перестали быть продуктом только для крупных покупок: люди пользуются ими, потому что это удобно, а самое главное — выгодно. Выгодно пользоваться деньгами банка, получать бонусы за покупки и не платить проценты 120 дней, ведь в это время можно использовать свои деньги иначе — например, сделать вклад или положить на накопительный счёт. Важно, что грейс-период по нашей карте работает очень просто: начинается каждый месяц и гарантирует клиентам минимум 3 месяца на возврат долга без процентов. Для нас было важно создать удобный кредитный продукт с прозрачными и предсказуемыми условиями. Мы уверены, что кредитная карта должна быть бесплатной. А ставка 9,8% в СберМегаМаркете и категории «Здоровье» позволяет совершать практически любые покупки максимально выгодно, даже если вы не пользуетесь беспроцентным периодом, — сказал Кирилл Царёв, заместитель Председателя Правления Сбербанка.