Кредитные потребительские кооперативы | Банк России

Согласно статье 5 Федерального закона от 13.07.2015 № 223-ФЗ «О саморегулируемых организациях в сфере финансового рынка» (далее — Закон № 223-ФЗ) базовые стандарты разрабатываются саморегулируемой организацией в сфере финансового рынка (далее — СРО). Базовые стандарты подлежат согласованию и утверждению в порядке, установленном Указанием Банка России от 09.08.2017 № 4484-У «О порядке согласования комитетом по стандартам по соответствующему виду деятельности финансовых организаций при Банке России базовых стандартов и утверждения Банком России согласованных комитетом по стандартам по соответствующему виду деятельности финансовых организаций при Банке России базовых стандартов». В соответствии с требованиями Закона № 223-ФЗ и Указания Банка России от 30.05.2016 № 4027-У «О перечне обязательных для разработки саморегулируемыми организациями в сфере финансового рынка, объединяющими микрофинансовые организации, кредитные потребительские кооперативы, базовых стандартов и требованиях к их содержанию, а также перечне операций (содержании видов деятельности) на финансовом рынке, подлежащих стандартизации в зависимости от вида деятельности финансовых организаций» разработаны, согласованы Комитетом по стандартам кредитных потребительских кооперативов, утверждены Банком России и размещены на официальном сайте Банка России:

- Базовый стандарт совершения кредитным потребительским кооперативом операций на финансовом рынке;

- Базовый стандарт корпоративного управления кредитного потребительского кооператива;

- Базовый стандарт защиты прав и интересов физических и юридических лиц — получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих кредитные потребительские кооперативы;

- Базовый стандарт по управлению рисками кредитных потребительских кооперативов (далее — базовые стандарты).

Согласно части 2 статьи 4 Закона № 223-ФЗ базовые стандарты обязательны для исполнения всеми КПК, осуществляющими свою деятельность на основании Федерального закона от 18.07.2009 № 190-ФЗ «О кредитной кооперации» вне зависимости от их членства в СРО КПК. На основании части 1 статьи 14 Закона № 223-ФЗ СРО КПК осуществляет контроль за соблюдением базовых стандартов своими членами. В соответствии со статьей 15 Закона № 223-ФЗ за несоблюдение базовых стандартов СРО КПК вправе применять в отношении своих членов следующие меры:

- предъявление требования об обязательном устранении членом СРО КПК выявленных нарушений в установленные сроки;

- вынесение члену СРО КПК предупреждения в письменной форме;

- наложение штрафа на члена СРО КПК в размере, установленном внутренними документами СРО КПК;

- исключение из членов СРО КПК;

- иные меры, установленные внутренними документами СРО КПК, не противоречащие законодательству Российской Федерации и нормативным актам Банка России.

Сверхвыгодный вклад как способ потерять свои сбережения

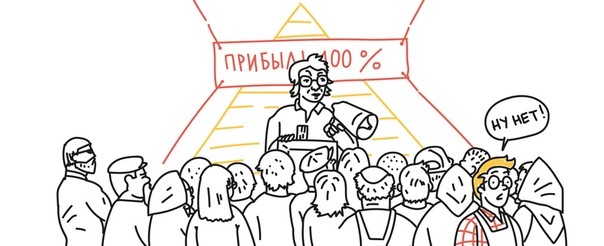

«30% годовых по вкладам» – броская реклама убеждает человека нести деньги в кредитный кооператив (добровольное объединение физических или юридических лиц). Но нередко такие организации оказываются финансовыми пирамидами, а люди не получают ни своих вложений, ни процентов. Как проверить кооператив на надежность?

Кредитные потребительские кооперативы: что это и зачем они нужны?

Кредитный потребительский кооператив (КПК) – это добровольное объединение физических или юридических лиц на основе членства и по территориальному, профессиональному или иному принципу в целях удовлетворения финансовых потребностей членов этого кооператива (пайщиков)

Но не всегда создание такого кооператива полезно для пайщиков. Иногда под КПК мошенники маскируют финансовые пирамиды.

Как обманывают пайщиков?

Эксперты ОНФ проекта «За права заемщиков» в ходе работы по противодействию нарушениям и недобросовестным практикам на финансовом рынке ответили на огромное количество обращений членов КПК. В основном о помощи просят пайщики, которые вложили деньги, но по окончании срока действия договора о передаче сбережений кооперативу ни своих вложений, ни процентов не увидели. Нередко КПК прекращает свою деятельность, и людям просто некуда обратиться. При этом чаще нарушаются права предпенсионеров и пенсионеров.

Обычно люди реагируют на яркую рекламу: «30% годовых по вкладам в КПК», «вклады в КПК застрахованы государством». Но не все знают, что государственная система страхования банковских вкладов не распространяется на сбережения пайщиков. КПК может заключить договор со страховой компанией, но страховки, как и компенсации саморегулируемых организаций, объединяющих кредитные кооперативы, не гарантируют пайщикам полный возврат вложенных средств.

Как обнаружить признаки финансовых пирамид в КПК?

Вам предлагают вложить деньги под высокие проценты, обещают гарантированный доход, просят активно привлекать друзей и предлагают бонусы – это повод насторожиться. Если вам не дают изучить устав КПК или договор и все время торопят – это уже однозначно признаки неправомерной деятельности. Лучше поищите другого финансового партнера.

Обратите внимание на юридическую форму организации: это должен быть кредитный потребительский кооператив (КПК) или сельскохозяйственный кредитный потребительский кооператив (СКПК). Остальные формы – ООО, ОАО, ЗАО, ИП – не имеют к КПК и СКПК никакого отношения. Если увидите название типа ООО «Кредитный потребительский кооператив» или ЗАО «Приобретательский кредитный кооператив», имейте в виду – перед вами мошенники. При этом следует обращать внимание на расшифровку аббревиатур КПК и СКПК, за которыми могут скрываться, например, «кредитный производственный кооператив» или «сельскохозяйственный кредитно-производственный кооператив» – так мошенники пытаются ввести граждан в заблуждение.

Обязательно нужно проверить, сколько существует на финансовом рынке КПК и его репутацию. Лучше запросить выписку из Единого государственного реестра юрлиц на сайте ФНС и посмотреть, как давно КПК ведет свою деятельность и уполномочен ли на это вообще.

Найдите КПК в реестре на сайте Банка России и сверьте данные в нем с реквизитами кооператива. Его название, ИНН, ОГРН должны полностью совпадать с записью в реестре. Также желательно зайти на сайт саморегулируемой организации КПК, найти свой кооператив и проверить, застрахованы ли вложения пайщиков.

Посоветуйтесь с родными и близкими, стоит ли передавать свои вложения КПК или лучше обратиться в кредитную организацию, которая включена в государственную систему страхования банковских вкладов.

Как обманутым пайщикам защитить свои права?

Если после обращений в КПК денежные средства вам не вернули, вы вправе подать жалобу в ЦБ РФ. Уполномоченный орган проведет проверку, по какой причине кооператив не производит выплату.

Также следует обратиться в органы полиции по месту нахождения кооператива. Возможно, там вы узнаете, что уголовное дело уже возбуждено по заявлениям других пайщиков.

Не дожидаясь постановления о признании вас потерпевшим, вы можете обратиться в суд по месту нахождения КПК с иском о взыскании задолженности.

Одновременно рекомендуется проверить кооператив через систему my.arbitr.ru на наличие возбужденного дела о банкротстве. Если в отношении КПК введена процедура банкротства, нужно незамедлительно подавать в арбитражный суд заявление о включении требований пайщика в реестр требований кредиторов.

Кроме того, существует Фонд по защите прав вкладчиков и акционеров. Его задачами являются ведение реестров вкладчиков и акционеров, чьи права были нарушены на финансовом и фондовом рынках РФ, а также осуществление компенсационных выплат тем, кому был причинен ущерб на этих рынках. Рассчитывать на денежную выплату вы сможете в том случае, если кооператив был включен в реестр компаний, вкладчикам которых выплачивается компенсация.

1 Пункт 2 ч. 3 ст. 1 Федерального закона от 18 июля 2009 г. № 190-ФЗ «О кредитной кооперации».

что это и как он устроен?

СОДЕРЖАНИЕКак создать кооператив?

Как работает КПК?

Может ли КПК стать доходным бизнесом?

Защищены ли сбережения в КПК?

Как не спутать КПК с финансовой пирамидой?

Вы живете в маленьком городке или селе, где нет отделений банков. У вас небольшой бизнес или подсобное хозяйство. Порой вам нужны дополнительные деньги или, наоборот, вы готовы вложить свободные средства, но не знаете, кому их доверить. Кредитный потребительский кооператив (КПК) может вам помочь. Что такое КПК и о чем нужно помнить, обращаясь в кредитный кооператив?

Кредитный потребительский кооператив (КПК) может вам помочь. Что такое КПК и о чем нужно помнить, обращаясь в кредитный кооператив?

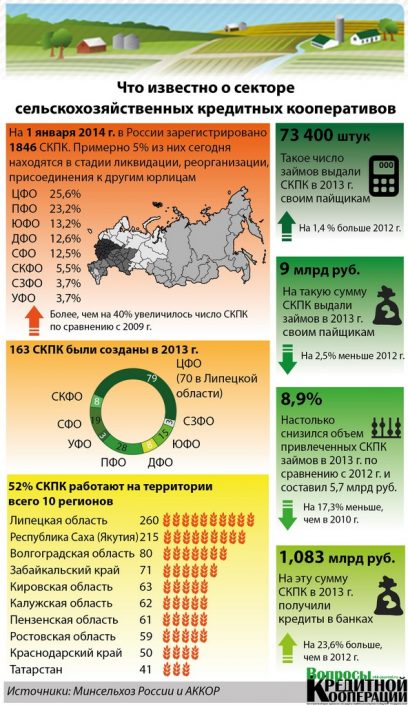

Кредитные потребительские кооперативы (КПК) — это подобие касс взаимопомощи. Люди или компании одного региона, профессии, рода деятельности, социального статуса объединяются, чтобы самим решать свои финансовые задачи. Они скидываются «в общий котел» (фонд финансовой взаимопомощи) и сами же могут одалживать часть этих общих денег под проценты. Например, фермеры могут создать сельскохозяйственный КПК и брать в нем займы на посевную.

В кооперативе можно получить заем не только для бизнеса, но и на личные нужды. Процент обычно выше, чем в банках, зато получить его проще. И наоборот, можно вложить деньги в КПК и получить доход больше, чем по банковскому депозиту. Но такие вложения не попадут под защиту Агентства по страхованию вкладов. КПК также могут привлекать займы от сторонних компаний, даже если они не являются их пайщиками.

Как создать кооператив?

1. Найти единомышленников

Объединиться в КПК могут как обычные люди (должно собраться не менее 15 желающих), так и компании (минимум 5 юридических лиц). Также бывают кооперативы смешанного типа — в них входят и физические, и юридические лица. В этом случае их общее число не должно быть меньше 7. После создания кооператива круг пайщиков может быть расширен.

2. Договориться о правилах

Нужно сразу определить специализацию кооператива — будет ли КПК работать, к примеру, с предпринимателями, только с фермерами или со всеми потребителями. Это важно сделать в самом начале, потому что правила для них различаются. Работу сельскохозяйственных КПК регулирует закон «О сельскохозяйственной кооперации», а других кооперативов — закон «О кредитной кооперации».

3. Определить финансовую модель и тарифную политику

Члены кооператива сами решают, на каких условиях КПК будет работать: под какой процент будет привлекать средства, под какой процент и в каком размере выдавать займы, а также каким будет минимальный пай — доля, которую вносят в капитал его участники. Решение зависит от всех участников КПК.

Решение зависит от всех участников КПК.

4. Подготовить документы

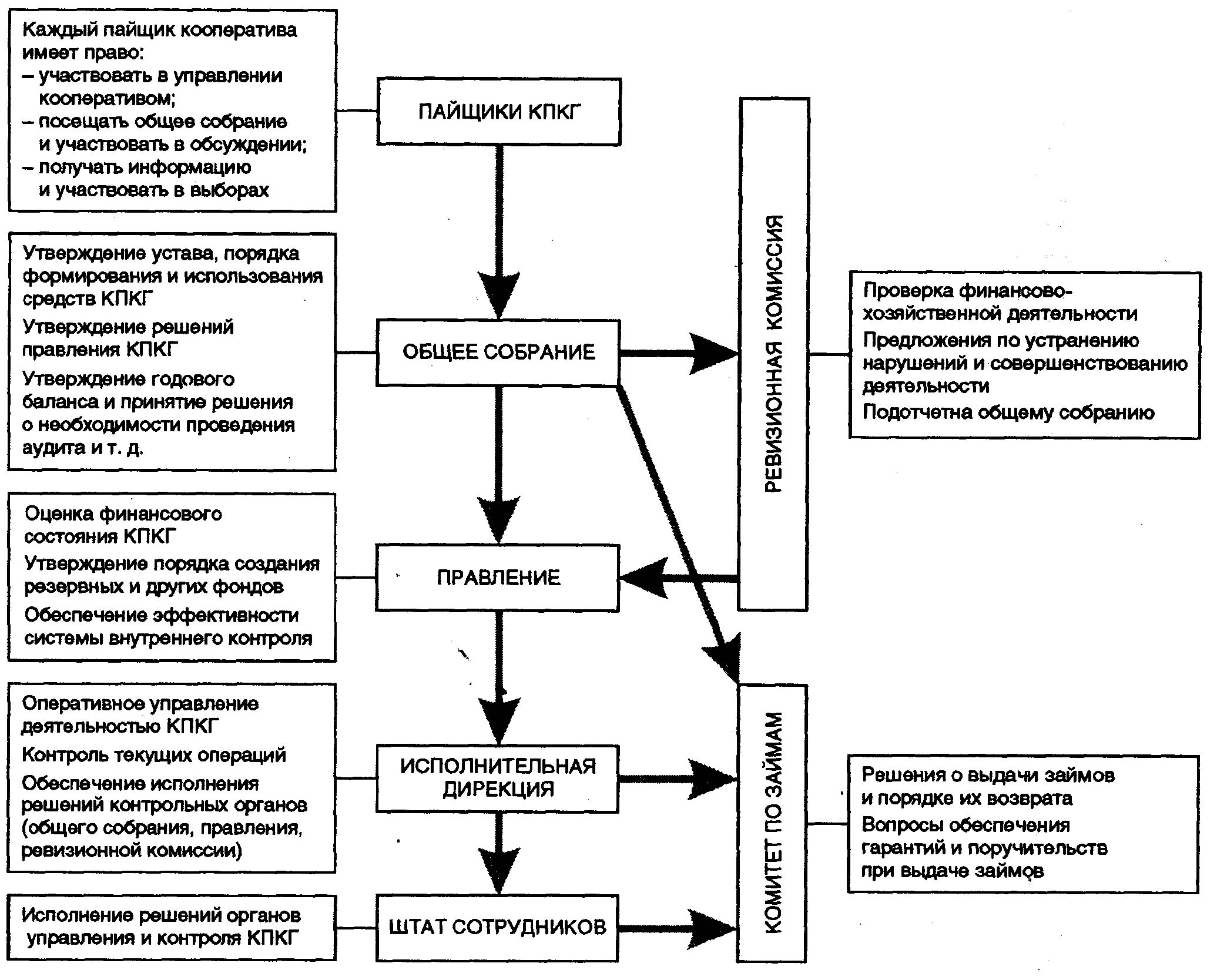

Нужно установить порядок приема в кооператив, оговорить права, обязанности и ответственность пайщиков, определить структуру и полномочия органов управления. Все эти решения должны войти в устав КПК.

5. Выбрать саморегулируемую организацию или ревизионный союз

Каждый КПК обязан состоять в одной из саморегулируемых организаций (СРО). Реестр СРО финансового рынка опубликован на сайте Банка России. Для сельскохозяйственных КПК схема чуть сложнее: они должны быть членами одного из ревизионных союзов, а союз обязан входить в СРО. Реестры ревизионных союзов можно найти в интернете.

6. Собрать деньги

Участники должны внести членские взносы (они пойдут на административные расходы самого кооператива) и паи (они сформируют капитал КПК). Пайщики, у которых есть свободные деньги, могут внести их в фонд финансовой взаимопомощи — именно из этих средств кооператив будет выдавать займы другим пайщикам. И только пайщикам — никакие сторонние лица или организации одолжить деньги у КПК не могут.

И только пайщикам — никакие сторонние лица или организации одолжить деньги у КПК не могут.

Как работает КПК?

-

КПК формирует паевой фонд (аналог уставного капитала, который создается за счет паев).

-

Кроме того, КПК привлекает под проценты личные сбережения своих участников, а также займы от юридических лиц. Из этих средств создается фонд финансовой взаимопомощи.

-

Пайщики могут брать займы у КПК за счет средств фонда финансовой взаимопомощи: компании — на развитие бизнеса, а люди — на личные нужды.

Может ли КПК стать доходным бизнесом?

КПК — некоммерческая организация, то есть создается не для получения прибыли. КПК не занимаются ни торговлей, ни производством, ни каким-либо сервисом, например бухгалтерскими услугами в Иркутске. Их главная функция — организовывать финансовую взаимопомощь внутри кооператива: принимать деньги от одних пайщиков и выдавать займы другим. Членские взносы и разница за счет процентов между выданными и привлеченными средствами идут на покрытие расходов кооператива.

Членские взносы и разница за счет процентов между выданными и привлеченными средствами идут на покрытие расходов кооператива.

Если по итогам года расходы превышают доходы, участники КПК должны внести дополнительные членские взносы для покрытия убытков. Если же кооператив оказался в плюсе, то прибыль обычно направляют в резервный фонд на случай убытков в будущем.

Защищены ли сбережения в КПК?

КПК не входят в государственную систему страхования вкладов. Пайщики должны самостоятельно следить за финансовым состоянием кооператива.

При этом КПК делают отчисления в компенсационный фонд саморегулируемой организации — 0,2% своих среднегодовых активов. Это своеобразная страховка — СРО собирает их на случай, если какой-либо из кооперативов — участников организации обанкротится. Пайщики разорившегося КПК смогут получить до 5% средств компенсационного фонда пропорционально своей доле в кооперативе.

Многие кооперативы также самостоятельно страхуют привлеченные деньги в страховых компаниях и обществах взаимного страхования. Но риск потерять сбережения, размещенные в КПК, все же остается.

Но риск потерять сбережения, размещенные в КПК, все же остается.

Как не спутать КПК с финансовой пирамидой?

Под КПК иногда маскируются финансовые пирамиды и обычные мошенники. Ниже приводим несколько правил, как не ошибиться при выборе КПК.

Проверьте название

Юридическая форма организации должна быть «Кредитный потребительский кооператив» (КПК) или «Сельскохозяйственный кредитный потребительский кооператив» (СКПК). Все остальные формы — ООО, ОАО, ЗАО, ИП — не имеют к КПК и СКПК никакого отношения. Если увидите название типа ООО «Кредитный потребительский кооператив» или ЗАО «Приобретательский кредитный кооператив», знайте: перед вами мошенники. При этом следует всегда смотреть на расшифровку аббревиатуры КПК или СКПК, за которой также могут скрываться мошенники, например «Кредитный производственный кооператив» или «Сельскохозяйственный кредитно-производственный кооператив». Так мошенники пытаются ввести граждан в заблуждение.

Найдите в госреестре

Зайдите на сайт Банка России и найдите там свой кооператив. Сверьте данные государственного реестра с реквизитами КПК. Полное название, ИНН, ОГРН должны совпадать. Для подстраховки зайдите на сайт саморегулируемой организации КПК и найдите свой кооператив там.

Опасайтесь агрессивной рекламы

Если видите кричащую рекламу: «50% годовых по вкладам в КПК!», «Вклады в КПК застрахованы государством», это явный обман. Проценты в кооперативах выше банковских, но не в несколько раз. Стандарты СРО кооперативов ограничивают доходность вложений: максимум составляет 1,8 от действующей ключевой ставки (можно посмотреть на главной странице сайта Банка России). Например, на 1 марта 2018 года ключевая ставка составила 7,5% — и значит, КПК не могли предложить доходность выше 13,5% годовых.

Не стройте пирамиды

Иногда КПК в рамках программы лояльности предлагают бонусы за приглашение нового клиента. Но надо быть очень внимательным в таких вопросах. Всегда обращайте внимание, когда сотрудники организации предлагают деньги либо необоснованные бонусы за активное привлечение большего числа новых пайщиков-вкладчиков. Есть риск, что вы имеете дело с финансовой пирамидой.

Но надо быть очень внимательным в таких вопросах. Всегда обращайте внимание, когда сотрудники организации предлагают деньги либо необоснованные бонусы за активное привлечение большего числа новых пайщиков-вкладчиков. Есть риск, что вы имеете дело с финансовой пирамидой.

Изучите документы

Не дают почитать устав КПК, договор, или условия там прописаны нечетко? На вас давят, торопят? Лучше уходите и поищите другого финансового партнера.

Кредитный потребительский кооператив — хорошая альтернатива банковским услугам, особенно для частных предпринимателей и малого бизнеса. Но членство в КПК требует осмотрительности и активного участия в работе кооператива.

Статья подготовлена по материалам сайта https://fincult.info/

Разъяснение вопросов деятельности кредитных потребительских кооперативов — Объявления

Оформление кредита в

банке иногда требует немало времени и сил. Гораздо проще и быстрее получить

деньги в кредитном потребительском кооперативе (КПК).

В последнее время все больше возрастает интерес к такому виду денежного займа.

Что такое кредитные кооперативы? Кредитные потребительские

кооперативы (КПК) — это подобие касс взаимопомощи. Люди или компании

одного региона, профессии, рода деятельности, социального статуса объединяются,

чтобы самим решать свои финансовые задачи. Они скидываются «в общий котел»

(фонд финансовой взаимопомощи) и сами же могут одалживать часть этих

общих денег под проценты. В кооперативе можно получить заем как для

бизнеса, но и для личных нужд. Процент обычно выше, чем

в банках, зато получить его проще. И наоборот, можно вложить деньги

в КПК и получить доход больше, чем по банковскому депозиту.

Но такие вложения не попадут под защиту Агентства по страхованию

вкладов. КПК также могут привлекать займы от сторонних компаний, даже если

они не являются их пайщиками. КПК — некоммерческая организация, то

есть создается не для получения прибыли. КПК не занимаются ни торговлей, ни

производством, ни каким-либо сервисом.

Какими преимуществами обладают члены кооперативов?

Члены кооператива сами решают, на каких условиях КПК будет работать: под какой процент будет привлекать средства, под какой процент и в каком размере выдавать займы, а также каким будет минимальный пай — доля, которую вносят в капитал его участники. Решение зависит от всех участников КПК. Члены кооператива могут свободно выйти из КПК и забрать свой пай в любой момент.

Как не ошибиться при выборе кооператива?

Поскольку под КПК иногда маскируются финансовые пирамиды и обычные мошенники. Рекомендуется соблюдать несколько правил при выборе.

Юридическая форма

организации должна быть «Кредитный потребительский кооператив» (КПК) или

«Сельскохозяйственный кредитный потребительский кооператив» (СКПК). Все

остальные формы — ООО, ОАО, ЗАО, ИП — не имеют к КПК

и СКПК никакого отношения. Названия типа ООО «Кредитный

потребительский кооператив» или ЗАО «Приобретательский кредитный

кооператив» намеренно вводят граждан в заблуждение.

Гражданин может зайти на сайт Банка России и найти там свой кооператив, чтобы сверить данные государственного реестра с реквизитами КПК (полное название, ИНН, ОГРН).

Агрессивная реклама должна насторожить. Явным обманом являются лозунги типа «50% годовых по вкладам в КПК!», «Вклады в КПК застрахованы государством. Проценты в кооперативах действительно выше банковских, но не в несколько раз. Стандарты саморегулируемых организаций кооперативов ограничивают доходность вложений: максимум составляет 1,8 от действующей ключевой ставки, которую можно посмотреть на главной странице сайта Банка России. Например, на 1 марта 2018 года ключевая ставка составила 7,5% — и значит, КПК не могли предложить доходность выше 13,5% годовых.

Должны настораживать предложения денежных средств либо необоснованных бонусов за активное привлечение большего числа новых пайщиков-вкладчиков. Это характерно для финансовой пирамиды.

Кредитный

потребительский кооператив — хорошая альтернатива банковским услугам,

особенно для частных предпринимателей и малого бизнеса. Но членство

в КПК требует осмотрительности и активного участия в работе

кооператива.

Но членство

в КПК требует осмотрительности и активного участия в работе

кооператива.

Кредитные потребительские кооперативы – что это?

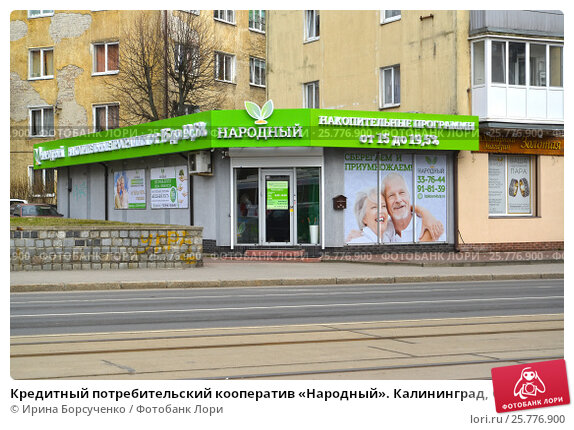

Кредитный потребительский кооператив – это некоммерческая организация, добровольное объединение граждан по какому-либо признаку с целью взаимной финансовой поддержки. КПК можно назвать кассой взаимопомощи, где за счет постоянных взносов пайщиков удовлетворяются их финансовые нужды.

КПК оказывает сберегательные услуги, а также занимается выдачей займов своим пайщикам под проценты. На сегодня в России зарегистрировано более 2500 кооперативов.

Схема работы

-

Кредитно-потребительский кооператив привлекает средства при помощи открытия вкладов.

-

Члены кооператива платят вступительные, членские и паевые взносы.

Вступительный взнос есть не везде и является разовым. Членские взносы обычно регулярные, например, раз в квартал, и сумма эта фиксирована. Паевые взносы представляют собой денежные средства, размещенные в кооперативе под проценты.

Вступительный взнос есть не везде и является разовым. Членские взносы обычно регулярные, например, раз в квартал, и сумма эта фиксирована. Паевые взносы представляют собой денежные средства, размещенные в кооперативе под проценты.

-

Капитал кооператива формируется из взносов пайщиков, доходов от деятельности кооператива, привлеченных средств и других, не запрещенных законом источников.

-

Капитал кооператива делится на три фонда: паевой — используется для текущих нужд, резервный — используется в качестве финансовой подушки на случай непредвиденных обстоятельств и фонд финансовой помощи, из которого предоставляются кредиты.

-

Основная цель кооператива — не прибыль, как в финансовых пирамидах, а взаимопомощь членов друг другу. Эта организация объединяет людей, у которых есть избыток средств и они могут получить доход от участия в кооперативе, и людей с недостатком средств, которым нужны деньги, например, на развитие бизнеса.

Основные правила

-

Деятельность регулируется Федеральным законом от 18 июля 2009 года № 190-ФЗ «О кредитной кооперации».

-

КПК не может заниматься торговлей, производством или оказанием услуг (кроме привлечения средств и выдачи займов).

-

КПК объединяет пайщиков на добровольной основе, руководствуясь территориальным, профессиональным или иным признаком.

-

Кредиты выдаются только пайщикам кооператива.

-

И по кредитам, и по вкладам ставки кооператива выше банковских.

-

Кооперативом управляет общее собрание пайщиков.

-

КПК должен состоять в саморегулируемой организации (СРО), где создаются компенсационные фонды на случай убытков или банкротства.

-

КПК отчитывается о своей деятельности Центральному банку РФ.

-

Кооператив не поручается по кредиту своего пайщика и не погашает другие его займы.

Почему выгодно быть членом кооператива

-

Кооператив дает возможность разместить денежные средства под более выскую процентную ставку, чем в банке.

-

Вы можете получить кредит на свои нужды без длительного и сложного оформления документов.

-

Вы можете участвовать в управлении кооперативом, пайщиком которого вы являетесь.

-

Кооперативные вклады обычно застрахованы страховой компанией.

-

Кооперативы уже доказали свою устойчивость в условиях финансовой нестабильности, сберегая деньги своих вкладчиков от инфляции.

Сложно ли стать членом кооператива?

Если вы совершеннолетний гражданин России, имеющий паспорт, то вам достаточно прийти в кооператив с этим документом, написать заявление о вступлении и оплатить вступительный взнос.

Кредитный потребительский кооператив. Что это?

На вопросы о кредитных потребительских кооперативах отвечает управляющий Отделением по Курской области Главного управления Центрального банка Российской Федерации по Центральному федеральному округу Евгений Викторович Овсянников.

— Евгений Викторович, что такое кредитный потребительский кооператив – КПК?

–Кредитный потребительский кооператив – это объединение граждан и юридических лиц для взаимной финансовой помощи. Для этого КПК ведет организационно-хозяйственную деятельность, но не предпринимательскую. Являясь некоммерческой организацией, КПК создается не для извлечения прибыли, а для удовлетворения материальных потребностей его членов – пайщиков.

КПК действует наподобие кассы взаимопомощи. Привлекая деньги пайщиков, кооператив предоставляет их в виде займов другим членам кооператива. КПК не вправе предоставлять займы гражданам и организациям, не являющимся членами кооператива, не может осуществлять торговую и производственную деятельность, операции с ценными бумагами (кроме государственных и муниципальных ценных бумаг, закладных).

— Евгений Викторович, как развивается рынок кредитной потребительской кооперации?

– В настоящее время в государственном реестре КПК зарегистрировано почти 3000 КПК. Значимость кредитной кооперации как микрофинансового института возрастает. Основная часть осуществляющих деятельность на финансовом рынке региона КПК – кооперативы, чьи головные организации располагаются на других территориях. На территории Курской области в настоящее время зарегистрировано 4 КПК.

— Если на территории области привлекают денежные средства различные кооперативы, как не ошибиться с выбором?

– Если гражданин хочет стать пайщиком кредитного кооператива, прежде всего, необходимо проверить, включен ли кооператив в государственный реестр КПК. Он опубликован на сайте Банка России (www.cbr.ru). Принимать новых членов и привлекать их сбережения может только кооператив, который включен в реестр Банка России и одновременно является членом саморегулируемой организации (СРО) – объединения таких же кооперативов. Об этом также можно узнать в реестре, который обновляется ежемесячно.

Он опубликован на сайте Банка России (www.cbr.ru). Принимать новых членов и привлекать их сбережения может только кооператив, который включен в реестр Банка России и одновременно является членом саморегулируемой организации (СРО) – объединения таких же кооперативов. Об этом также можно узнать в реестре, который обновляется ежемесячно.

КПК, не исполняющие требования законодательства в части членства в СРО, подлежат принудительной ликвидации.

В случае если кредитный кооператив не входит в СРО, но привлекает средства пайщиков и принимает новых членов, рекомендуется незамедлительно направить информацию об этом в Банк России.

– Застрахованы ли средства пайщиков?

– Следует иметь в виду, что привлечение денежных средств КПК осуществляется по договору передачи личных сбережений, а не по договору банковского вклада (депозита). Государственная система страхования вкладов в банках на сбережения членов кредитного кооператива не распространяется, и государство не несет ответственности по обязательствам КПК.

Организаторы КПК, стремясь показать надежность своего предприятия, могут заявлять, что взносы пайщиков застрахованы. В этом случае уточните – от чего именно. Запросите договор со страховой компанией (его обязаны предоставить по первому требованию) и почитайте, о каких страховых случаях идет речь.

Если возникают сомнения в легальности деятельности организации, рекламирующей себя как кредитный потребительский кооператив и привлекающей деньги граждан, или в ней усматриваются признаки «финансовой пирамиды», рекомендуется обращаться в Банк России. Сделать это можно через Интернет-приемную на сайте Банка России www.cbr.ru или отправив письмо по адресу: 107016, г. Москва, ул. Неглинная, д. 12.

Рискованные сбережения — vtomske.ru

Кредитная кооперация: техника безопасности для пайщиков

Дмитрий Кандинский / vtomske.ru

В течение последних двух лет по России прокатилась волна банкротств кредитных потребительских кооперативов (КПК). Организации, которые еще недавно активно рекламировали сбережения под высокий процент и казались многим привлекательными, стали вызывать опасения. Что такое кредитная кооперация и чем она отличается от банков? Как обстоит ситуация с кредитными кооперативами в Томске? Попробуем разобраться.

Что такое кредитная кооперация и чем она отличается от банков? Как обстоит ситуация с кредитными кооперативами в Томске? Попробуем разобраться.

Найди пять отличий

Кредитный потребительский кооператив (КПК) — добровольное объединение физических или юридических лиц (пайщиков) по территориальному, профессиональному или иному принципу в целях удовлетворения финансовых потребностей. За сухим определением стоит финансовая организация, которая очень напоминает кассы взаимопомощи, которые существовали на многих предприятиях в советское время, только география несколько шире.

Хотя, по классике жанра, КПК не должен выходить за пределы региона. Это связано с одной особенностью: пайщики кооперативов имеют право активно участвовать в их деятельности. Им следует ходить на собрания, быть в курсе всех принимаемых решений (особенно о формировании органов управления кооператива), о выдаче займов из средств пайщиков, а также знакомиться с результатами проверок, изучать отчетность о работе кооператива. У пайщиков есть право избираться в состав органов управления КПК. Право есть. Но давайте объективно: мало кто готов заниматься этим в реальности. Большинство пайщиков оставляют эту задачу на откуп руководителям кооперативов (как показывает практика — зря).

У пайщиков есть право избираться в состав органов управления КПК. Право есть. Но давайте объективно: мало кто готов заниматься этим в реальности. Большинство пайщиков оставляют эту задачу на откуп руководителям кооперативов (как показывает практика — зря).

КПК могут привлекать средства пайщиков под проценты и выдавать их пайщикам же, которым требуются заемные средства. Естественно, под еще больший процент. Другие виды деятельности, в том числе инвестирование, кооперативам недоступны. Если хранить сбережения в кооперативе, проценты обычно выше, чем по депозитам в банке. И это сыграло с ними злую шутку.

Высокий процент по сбережениям (существенно выше ставки, предлагаемой банками) привлекал в КПК большое количество граждан. Однако главная проблема кроется в самой сути КПК. Кооператив может только привлекать сбережения и выдавать займы. И для положительного баланса процент по займам должен быть выше.

В последние годы в связи с беспрецедентным снижением ключевой ставки банковские кредиты стали как никогда доступны для населения. Займы в КПК становились все менее востребованными. Но если нет займов — нет прибыли, а значит, нечем выплачивать проценты на сбережения.

Займы в КПК становились все менее востребованными. Но если нет займов — нет прибыли, а значит, нечем выплачивать проценты на сбережения.

Картина в цифрах

На конец сентября в Томской области было зарегистрировано 13 кредитных потребительских кооперативов. При этом четыре из них находятся в стадии ликвидации или реорганизации и один КПК — в стадии банкротства. Кстати, это — тенденция последнего времени. По данным томского отделения Сибирского ГУ Центробанка, за последние пять лет в Томской области был один случай банкротства кредитного потребительского кооператива, к настоящему времени процедура завершена.

— Речь идет об одном из крупнейших КПК в регионе. От его действий пострадало свыше 900 человек, в основном это пенсионеры, — комментирует сопредседатель регионального штаба ОНФ, координатор Бюро расследований ОНФ в Сибири Константин Юденко. — Они лишились своих накоплений. В настоящее время серьезные трудности испытывают еще как минимум два кооператива. В результате могут пострадать еще свыше 200 пайщиков. Сегодня мы видим, что некоторые кредитные потребительские кооперативы в Томской области активно привлекают средства граждан, обещая высокие проценты по вкладам. В Томске есть две финансовые организации, которые привлекают вклады под 16 %. Есть организация, которая нелегально привлекает деньги населения в долларах, что вообще запрещено законодательством.

Сегодня мы видим, что некоторые кредитные потребительские кооперативы в Томской области активно привлекают средства граждан, обещая высокие проценты по вкладам. В Томске есть две финансовые организации, которые привлекают вклады под 16 %. Есть организация, которая нелегально привлекает деньги населения в долларах, что вообще запрещено законодательством.

Важно знать, что КПК в стадии ликвидации или банкротства не должны принимать новых членов, заключать и продлевать договоры передачи личных сбережений, принимать сбережения. О том, что в отношении КПК ведутся мероприятия, связанные с ликвидацией или банкротством, можно узнать на сайтах Федеральной налоговой службы, Высшего арбитражного суда, Единого федерального реестра сведений о банкротстве.

При этом даже КПК, имеющий статус «действующий», может обладать ограниченной правоспособностью, то есть с признаками недействующего юридического лица. Эту информацию можно уточнить в выписке из ЕГРЮЛ, которая доступна на сайте Федеральной налоговой службы,

Правила «кооперативной» безопасности

В последние годы требования к работе кредитных кооперативов постоянно ужесточаются. Банк России делает это исключительно в целях защиты интересов пайщиков и тех, кто намерен ими стать, а также для стабилизации финансового положения КПК. Однако не все кооперативы готовы работать в новых условиях.

Банк России делает это исключительно в целях защиты интересов пайщиков и тех, кто намерен ими стать, а также для стабилизации финансового положения КПК. Однако не все кооперативы готовы работать в новых условиях.

Если этот финансовый инструмент кажется привлекательным, перед тем как решить внести деньги в КПК, стоит узнать больше о конкретном кооперативе. Узнать, выносились ли в отношении него предписания о запрете, в какой саморегулируемой организации он состоит, понаблюдать за поведением КПК на рынке.

Есть несколько признаков, которые должны стать тревожными звоночками. Прежде всего — активная агрессивная реклама по привлечению все новых и новых пайщиков. Бонусы за привлечение друзей, подарки новым сберегателям — все это повод насторожиться. Возможно, вы столкнулись с финансовой пирамидой.

Вторым тревожным звоночком должны стать высокие проценты по сбережениям.

— Кредитные потребительские кооперативы — это некоммерческие организации, они не ведут никакой инвестиционной деятельности. Единственное, за счет чего кооперативы обеспечивают доходность паев, — это проценты по выданным займам. Поэтому стоит задуматься, что за заемщики у этого КПК, которые готовы платить столь высокие проценты, и есть ли они вообще, — отмечает управляющий отделением Томск Банка России Елена Петроченко. — Обратите внимание на то, что закон ограничивает размер процентов, под которые кооперативы могут привлекать средства граждан. Он не должен превышать 1,8 от ключевой ставки Банка России. То есть с учетом нынешней ставки максимальный процент по сбережениям в КПК — 7,65 %. Эта ставка отражает примерный уровень доходности предпринимательской деятельности в экономике, демонстрирует доход, который реально может получать кооператив, предоставляя займы своим членам.

Единственное, за счет чего кооперативы обеспечивают доходность паев, — это проценты по выданным займам. Поэтому стоит задуматься, что за заемщики у этого КПК, которые готовы платить столь высокие проценты, и есть ли они вообще, — отмечает управляющий отделением Томск Банка России Елена Петроченко. — Обратите внимание на то, что закон ограничивает размер процентов, под которые кооперативы могут привлекать средства граждан. Он не должен превышать 1,8 от ключевой ставки Банка России. То есть с учетом нынешней ставки максимальный процент по сбережениям в КПК — 7,65 %. Эта ставка отражает примерный уровень доходности предпринимательской деятельности в экономике, демонстрирует доход, который реально может получать кооператив, предоставляя займы своим членам.

Средства, которые пайщик передает в КПК, не застрахованы государством, в отличие от банковского вклада. При этом кооператив, как и любое предприятие или гражданин, может самостоятельно страховать свои имущественные интересы. Но это не обязанность, а право. В этом случае нужно внимательно изучить договор, чтобы точно знать, как долго он действует, что является страховым случаем и на какой размер страхового возмещения можно рассчитывать при его наступлении. Например, возместит ли вам страховая компания вложенные деньги в случае признания судом кооператива банкротом.

В этом случае нужно внимательно изучить договор, чтобы точно знать, как долго он действует, что является страховым случаем и на какой размер страхового возмещения можно рассчитывать при его наступлении. Например, возместит ли вам страховая компания вложенные деньги в случае признания судом кооператива банкротом.

— Как правило, договор страхования заключается лишь на год и при наличии трудностей у кооператива страховой компанией просто не продлевается, — предостерегает координатор проекта ОНФ «За права заемщиков» в Томской области адвокат Мария Родченко.

Чтобы убедиться, что вы связались с легальным кооперативом, проверьте его на сайте Центробанка, там есть специальный раздел. Кроме этого, в разделе «Решения Банка России» размещаются сведения о действующих в отношении КПК предписаниях регулятора о запрете принимать новых членов, привлекать средства пайщиков и предоставлять займы.

— Такие предписания выдаются кооперативам, в деятельности которых были установлены значимые нарушения закона. Отмечу, что предписания не запрещают кооперативам выплачивать средства своим пайщикам по уже заключенным договорам передачи личных сбережений, — рассказывает Елена Петроченко.

Отмечу, что предписания не запрещают кооперативам выплачивать средства своим пайщикам по уже заключенным договорам передачи личных сбережений, — рассказывает Елена Петроченко.

Кроме того, стоит подробно изучить деятельность КПК как юридического лица. С помощью выписки из ЕГРЮЛ на сайте ФНС можно узнать, принимал ли кооператив решение о ликвидации. Это может стать сигналом о том, что в деятельности КПК могут быть проблемы.

А с помощью сайта арбитражного суда можно выяснить, проводились ли по заявлению от пайщиков в отношении кооператива или его учредителей судебные слушания. Это тоже должно вас насторожить.

А кто в ответе?

Сбережения пайщиков КПК, в отличие от банковских вкладов, государством не застрахованы. Вступив в кредитный потребительский кооператив, пайщики становятся фактически его собственниками и несут субсидиарную ответственность по его убыткам.

— Поэтому первый и самый важный уровень контроля за сохранностью сбережений в КПК — это сами пайщики. Они должны следить за деятельностью и финансовым положением кооператива, — отмечает управляющая томским отделением Центробанка.

Они должны следить за деятельностью и финансовым положением кооператива, — отмечает управляющая томским отделением Центробанка.

Даже если пайщик не стал членом органа управления КПК, по закону он может в любой момент ознакомиться с документами и отчетностью КПК. Если кооператив не информирует о собраниях, уклоняется от предоставления документов и отчетности — это нарушения прав пайщиков, о которых следует сообщить в Банк России.

— Если пайщики считают, что нарушаются условия двухстороннего договора о передаче личных сбережений и в деятельности кооператива наблюдаются признаки банкротства, определенные законом, то они могут самостоятельно обратиться в арбитражный суд с заявлением о признании КПК банкротом, — комментирует Елена Петроченко.

По ее словам, если суд признает заявление обоснованным, в отношении кредитного потребительского кооператива вводится процедура наблюдения и назначается временный управляющий.

— С этого момента могут быть предъявлены требования кредиторов по денежным обязательствам. Пострадавшим пайщикам нужно подать свое заявление в течение 30 календарных дней с момента введения процедуры наблюдения. Это можно сделать и после введения конкурсного производства и признания кооператива арбитражным судом банкротом. На это у пайщиков есть два месяца. В период конкурсного производства и начинаются выплаты пайщикам по их требованиям из конкурсной массы, если ее достаточно.

Пострадавшим пайщикам нужно подать свое заявление в течение 30 календарных дней с момента введения процедуры наблюдения. Это можно сделать и после введения конкурсного производства и признания кооператива арбитражным судом банкротом. На это у пайщиков есть два месяца. В период конкурсного производства и начинаются выплаты пайщикам по их требованиям из конкурсной массы, если ее достаточно.

***

Если говорить объективно, то даже при самом лучшем раскладе в случае банкротства не удастся вернуть всю вложенную в сбережения в КПК сумму. Поэтому, прежде чем решиться сберегать деньги в кредитном кооперативе, стоит вспомнить известную поговорку и не раз подумать, нет ли других, более безопасных альтернатив.

Определение финансового кооператива

Что такое финансовый кооператив?

Финансовый кооператив (кооператив) — это тип финансового учреждения, которым владеют и управляют его члены. Цель финансового кооператива — действовать от имени объединенной группы, предлагая традиционные банковские услуги. Эти учреждения пытаются дифференцироваться, предлагая услуги выше среднего наряду с конкурентоспособными ставками в области страхования, кредитования и инвестиционных сделок.

Эти учреждения пытаются дифференцироваться, предлагая услуги выше среднего наряду с конкурентоспособными ставками в области страхования, кредитования и инвестиционных сделок.

Ключевые выводы:

- Финансовый кооператив — это способ структурировать финансовое учреждение таким образом, чтобы оно принадлежало и управлялось его членами (например, кредитным союзом).

- Управление кооперативом часто бывает демократическим, каждый член имеет один голос.

- Эти кооперативы обычно предлагают качественные услуги по конкурентоспособным ценам. В отличие от банков, они могут быть сосредоточены на финансовом благополучии своих членов, а не на максимизации прибыли.

- Кооперативы различаются по размеру и форме и могут варьироваться в зависимости от конкуренции со стороны коммерческих фирм, а также местной нормативно-правовой базы.

Понимание финансовых кооперативов

Кредитные союзы — самая популярная форма финансовых кооперативов, потому что они принадлежат их членам и управляются ими. Эти финансовые учреждения часто платят процентные ставки выше средних и доступны только для тех, у кого есть счета.

Эти финансовые учреждения часто платят процентные ставки выше средних и доступны только для тех, у кого есть счета.

Размер финансовых кооперативов может варьироваться от небольшого числа филиалов до обширных тысяч филиалов. Многие финансовые кооперативы предлагают продукты и услуги, сопоставимые с продуктами и услугами крупных диверсифицированных банков.

Как устроены финансовые кооперативы

Финансовые кооперативы имеют открытое членство, и, в отличие от банков, они могут быть больше заинтересованы в обеспечении финансового благополучия своих членов, а не в получении прибыли. Контроль над кооперативом принимает демократическую форму, когда каждый член получает один голос. Их индивидуальное финансовое положение не имеет значения, и они не обладают различными уровнями контроля, основанными на владении акциями.

Члены кооператива, будучи собственниками, также являются покупателями.Размер кооператива зависит от количества его членов. По мере присоединения большего числа членов у финансового кооператива появляется больше ресурсов для предложения финансовых продуктов, снижения комиссионных, более низких процентных ставок по ссудам и более высокой доходности по сбережениям. Кредитные союзы, в частности, предлагают банкоматы и в совокупности могут иметь больше этих устройств, чем крупные банки.

Кредитные союзы, в частности, предлагают банкоматы и в совокупности могут иметь больше этих устройств, чем крупные банки.

Помимо финансовых продуктов и услуг, предлагаемых кооперативом, они также могут быть источниками финансового образования для его членов и других лиц.Услуги, которые предоставляют кооперативы, могут включать планирование выхода на пенсию и понимание того, как работает кредит.

Краткая история

История финансовых кооперативов восходит к сельским кооперативам, которые были созданы для предоставления фермерам кредитных и финансовых услуг. Потребительские кооперативы также могут быть созданы для предоставления членам разнообразных продуктов и услуг, таких как здравоохранение, жилье, бакалея и страхование. Жилищные кооперативы, например, могут состоять из многоквартирных комплексов, в которых члены проживают и в которых покупают долю собственности.

Масштабы кооперативов могут варьироваться от небольших местных предприятий до крупных кооперативов, действующих во многих штатах. Финансовый кооператив может сформировать совет директоров для обеспечения руководства и структуры организации.

Финансовый кооператив может сформировать совет директоров для обеспечения руководства и структуры организации.

Кредитный кооператив

В Китае есть Народный банк, который инициировал схему кредитной кооперации. Это санкционированный кооперативный союз, который позволяет гражданам получать кредиты. Это предусмотрено в системе владения.

Создание кредитных кооперативов

Схема кредитных кооперативов была создана в 1950-х годах, и с тех пор она обслуживает людей, предоставляя им кредиты на ссудной основе. На момент создания схемы кредитных кооперативов не существовало таких коммерческих предприятий или банков, которые могли бы способствовать кредитованию граждан на ссудной основе. Вместо того, чтобы полагаться на банки, схема кредитных кооперативов помогает в распределении кредита между государством и жителями сельской местности.Эта схема была в основном направлена на распределение денег среди жителей сельской местности.

Влияние экономических реформ

Это было в конце 1970-х годов, когда в экономическом секторе были проведены реформы, которые позволили вести предпринимательскую деятельность на индивидуальной основе. В результате стало возможным создание и объединение коллективных предприятий. В результате этого стало возможным функционирование RCC на низовом уровне. Кроме того, предоставление кредитов и сберегательных счетов стало возможным благодаря семьям и другим коллективным предприятиям.

В результате стало возможным создание и объединение коллективных предприятий. В результате этого стало возможным функционирование RCC на низовом уровне. Кроме того, предоставление кредитов и сберегательных счетов стало возможным благодаря семьям и другим коллективным предприятиям.

Кредитные кооперативы

Существуют различные физические лица и предприятия, которые внедряют кредитные кооперативные ассоциации. В этих случаях люди часто выбирают другие источники кредита. Однако некоторые люди и агентства считают это незаконными формами получения кредита. Некоторые из этих форм кредита и услуг допускаются в некоторых конкретных случаях. Если схемы кредитных кооперативов вводятся коммерческими банками, то это законно, и несколько процентов ссуд берутся в государственных банках.Обычно частные предприниматели получают от коммерческих банков ссуды менее одного процента.

Изначально схемы кредитных кооперативов были введены в Китае, а затем эти организации были запрещены до 1998 года. После этого последовала выдача запрета на незаконную финансовую деятельность на индивидуальной и корпоративной основе. Существует конкретная схема кредитного кооператива, внедрена как сельская, так и городская схемы судоходства. Это привело к развитию многих коммерческих банков.

После этого последовала выдача запрета на незаконную финансовую деятельность на индивидуальной и корпоративной основе. Существует конкретная схема кредитного кооператива, внедрена как сельская, так и городская схемы судоходства. Это привело к развитию многих коммерческих банков.Что такое кредитный союз?

Что такое кредитный союз?

• Кредитные союзы — это некоммерческие организации, которые принадлежат участникам и контролируются ими, без удовлетворения требований внешних акционеров. Члены регулярно делают сбережения каждый месяц, и это формирует денежный пул, который ссужается членам в виде ссуд под разумные процентные ставки.

• Члены могут участвовать сколько угодно или мало — от простых сбережений и займов до участия в Ежегодном общем собрании, на котором участники выбирают Директоров и голосуют за дивиденды по акциям, или даже становятся активными волонтерами.

• Присоединяйтесь к кредитному союзу, и вы станете частью огромного всемирного движения, насчитывающего более 200 миллионов человек!

youtube.com/embed/AONzVsBwCFE?rel=0″ frameborder=»0″ allowfullscreen=»allowfullscreen»/>

Преимущества членства—

10 причин вступить в кооперативный кредитный союз

- 1. Co-op Credit Union предоставляет простой способ сэкономить всего от 10 фунтов стерлингов в месяц, и эти регулярные суммы вскоре будут расти.

- 2. Вы можете легко изменить сумму, которую вы сохраняете, и снимать деньги, используя онлайн-доступ для участников или отправив нам электронное письмо

- 3. Ваши сбережения в безопасности — деятельность кредитных союзов регулируется Управлением финансового надзора и Управлением пруденциального регулирования, как и банки и строительные общества. Сбережения участников защищены схемой компенсации финансовых услуг (FSCS).

- 4. В зависимости от резервов акции (сбережения) имеют право на годовой дивиденд.

- 5. Поскольку мы являемся «некоммерческим финансовым кооперативом», наша дополнительная прибыль возвращается членам через годовые дивиденды.

- 6. Мы — этичный выбор для экономии.

- 7. Мы предоставляем членам доступные ссуды по очень конкурентоспособным процентным ставкам.

- 8. Ссуды доступны для новых и существующих членов.

- 9. Нет никаких скрытых комиссий или комиссий за любые транзакции, а также комиссий за ранние расчеты.

- 10. Кредитный союз принадлежит членам и работает на благо членов — так что вы разделяете наш успех.

Кто может вступить в The Co-op Credit Union?

Кооперативный кредитный союз открыт для действующих сотрудников и пенсионеров ряда кооперативных организаций — см. Перечисленные ниже . Члены семей сотрудников также могут присоединиться, если они проживают по тому же адресу и старше 16 лет.

Вы можете присоединиться к The Co-op Credit Union, если вы работаете в : The Co-op Group, Co-op Financial Services, Южном кооперативном обществе, Средних графствах, Кооперативном обществе Radstock, Кооперативе Heart of England. Оперативное общество, Кооперативное общество Тамворта, Кооперативное общество Нормандских островов, Кооперативное общество Восточной Англии, Ассоциация британских кредитных союзов Ltd, Кооперативы Великобритании, Кооперативная академия, Кооперативный колледж, Единство Доверительный банк, Кооперативный банк, Телефонный кооператив, Кооператив Центральной Англии, Доверие кооперативных академий, Кооперативная партия, Благотворительный фонд помощи, ФК Юнайтед оф Манчестер, Кооперативное общество Линкольншира, Новости кооператива, Woodcraft Folk, SUMA Wholefoods, Unicorn Grocery Manchester.

Оперативное общество, Кооперативное общество Тамворта, Кооперативное общество Нормандских островов, Кооперативное общество Восточной Англии, Ассоциация британских кредитных союзов Ltd, Кооперативы Великобритании, Кооперативная академия, Кооперативный колледж, Единство Доверительный банк, Кооперативный банк, Телефонный кооператив, Кооператив Центральной Англии, Доверие кооперативных академий, Кооперативная партия, Благотворительный фонд помощи, ФК Юнайтед оф Манчестер, Кооперативное общество Линкольншира, Новости кооператива, Woodcraft Folk, SUMA Wholefoods, Unicorn Grocery Manchester.

Или, если вы являетесь членом: The Phone Co-op, USDAW, Членство в кооперативном магазине, The Co-operative Party, Кооперативное общество Mid County, FC United of Manchester, FC United of Manchester Supporters Group, The Woodcraft Folk, продуктовый магазин Unicorn

Или если вы являетесь пенсионером указанного выше работодателя.

Если у вас есть какие-либо вопросы о вашем праве на участие, пожалуйста, свяжитесь с нами, мы будем рады проконсультировать.

Подать заявку на получение кредита! Присоединяйтесь к вашему кредитному союзу

Наша структура | Farm Credit

Farm Credit помогает ей выполнять важную миссию, поставленную Конгрессом, — поддерживать сельские общины и сельское хозяйство надежными, последовательными кредитными и финансовыми услугами сегодня и завтра.

Мы — общенациональная сеть из 71 независимого частного кредитного учреждения во всех 50 штатах и Пуэрто-Рико. Мы — кооперативы, принадлежащие нашим клиентам — фермерам, владельцам ранчо, фермерским кооперативам и другим агропредприятиям, сельским коммунальным службам и другим в сельской Америке. Такая структура гарантирует, что потребности клиентов всегда на первом месте. И эти клиенты также разделяют успех своего учреждения.

Чистый доход, который получают учреждения Farm Credit, можно использовать только двумя способами: удерживать в учреждении Farm Credit в качестве капитала для укрепления нашей финансовой устойчивости, которая обеспечивает надежное обслуживание, или передавать нашим клиентам-владельцам в виде дивидендов патронажа. Эти дивиденды эффективно снижают стоимость займов для фермеров и владельцев ранчо по всей стране. В 2018 году Farm Credit вернул своим клиентам-владельцам 1,7 миллиарда долларов в виде дивидендов. За последние 10 лет Farm Credit вернул 12 миллиардов долларов в виде дивидендов.

Эти дивиденды эффективно снижают стоимость займов для фермеров и владельцев ранчо по всей стране. В 2018 году Farm Credit вернул своим клиентам-владельцам 1,7 миллиарда долларов в виде дивидендов. За последние 10 лет Farm Credit вернул 12 миллиардов долларов в виде дивидендов.

Хотя Конгресс создал Farm Credit в 1916 году, Farm Credit не получает никакого государственного финансирования или налоговых поступлений. Вместо этого наша структура меняет традиционный поток средств.Мы собираем деньги на Уолл-стрит и возвращаем их сельским общинам.

Farm Credit привлекает средства путем продажи долговых ценных бумаг на национальных денежных рынках через Федеральную корпорацию финансирования фермерских кредитов. Farm Credit страхует свои долги через Страховую корпорацию Farm Credit System Insurance Corporation, самофинансируемую страховую организацию. Обладая рейтингом AAA, долг Farm Credit пользуется большим спросом, что приводит к конкурентоспособным процентным ставкам по кредитам для наших клиентов-владельцев, независимо от финансовых условий в сельском хозяйстве и сельских районах Америки.

После того, как Финансовая корпорация выпустит долговые ценные бумаги от имени всех учреждений фермерского кредитования, четыре региональных оптовых банка Farm Credit, AgFirst, AgriBank, CoBank и Farm Credit Bank of Texas финансируют отдельные ассоциации фермерских кредитов, которые поддерживают фермеров, владельцев ранчо и сельских покупателей жилья. Помимо финансирования местных розничных ассоциаций, CoBank также использует поступления от долговых ценных бумаг Farm Credit для выдачи ссуд непосредственно фермерским кооперативам, поставщикам сельской инфраструктуры и другим агробизнесам.

Ассоциации фермерских кредитов, которые поддерживают более 500 000 клиентов-владельцев, разделены на четыре района. В каждом районе есть свой региональный оптовый банк. Ассоциации перечислены ниже по округам, а конкретные территории, которые они обслуживают, можно увидеть на этой карте.

AgFirst Farm Credit Bank

AgCredit

AgCarolina Farm Credit

AgChoice Farm Credit

AgGeorgia Farm Credit

AgSouth Farm Credit

ArborOne Farm Credit

Cape Fear Farm Credit

Carolina Farm Credit

Central Kentucky AgCredit

Colonial Farm Credit

Farm Credit of Центральная Флорида

Кредит фермы Флориды

Кредит фермы Северо-Западной Флориды

Кредит фермы штата Вирджиния

Кредит первой южной фермы

Кредит фермы MidAtlantic

Кредит фермы Пуэрто-Рико

Агрокредит River Valley

Кредит фермы юго-западной Джорджии

AgriBank

AgCountry Farm Credit Services

AgHeritage Farm Credit Services

Compeer Financial

Delta Agricultural Credit Association

Farm Credit Illinois

Farm Credit Mid-America

Farm Credit Midsouth

Farm Credit Services of America

Farm Credit Services of Mandan

Farm Кредитные услуги Северной Дакоты

Фарм-кредитные услуги Западного Арканзаса

Фермерские кредиты Юго-Восточный Миссури

FCS Financial

GreenStone Farm Credit Services

CoBank

American AgCredit

Farm Credit East

Farm Credit of Enid

Farm Credit of New Mexico

Farm Credit of Southern Colorado

Farm Credit of Western Kansas

Farm Credit of Western Oklahoma

Farm Credit Services of Colusa-Glenn

Farm Кредитные услуги Гавайев

Услуги фермерского кредита Юго-запад

Фермерский кредит Запад

Фермерский кредит Фресно-Мадера

Frontier Farm Credit

Golden State Farm Credit

High Plains Farm Credit

Idaho AgCredit

Northwest Farm Credit Services

Оклахома AgCredit

Premier Farm Credit

Western AgCredit

Yankee Farm Credit

Yosemite Farm Credit

Farm Credit Bank of Texas

Ag New Mexico Farm Credit Services

AgTexas Farm Credit Services

Alabama Ag Credit

Alabama Farm Credit

Capital Farm Credit

Central Texas Farm Credit

Heritage Land Bank

Legacy Ag Credit

Lone Star Ag Credit

Земельный банк Луизианы

Земельный банк Миссисипи

Земельный банк Плейнс

Южный агрокредит

Техасские услуги по кредитованию фермерских хозяйств

Сервисные корпорации

AgVantis, Inc.

Farm Credit Financial Partners, Inc.

Farm Credit Foundations

FCC Services

Federal Farm Credit Banks Funding Corporation

Управление фермерского кредита, независимое федеральное агентство финансового регулирования, регулирует систему фермерского кредита.

Совет по сельскохозяйственному кредитованию — это национальная торговая ассоциация, представляющая учреждения системы сельскохозяйственного кредита перед Конгрессом, исполнительной властью и другими организациями.Узнайте больше о Совете по фермерскому кредитованию.

BCC Credit Cooperative Ltd.

Primer

Определение кооператива

Кооператив — это особый тип организации, которая находится в коллективной собственности и демократически контролируется ее членами для удовлетворения их общих экономических, социальных или культурных потребностей и действует на основе принципов кооперации.

Принципы сотрудничества

- Добровольное и открытое членство

- Контроль демократических членов

- Участие в экономической деятельности участников

- Автономия и независимость

- Образование, обучение и информация

- Сотрудничество между кооперативами

- Забота об обществе

Акроним

| С | – | Контролируется участниками |

| – | С заглавной буквы | |

| – | Потреблено участником / владельцем | |

| O | – | В собственности участников |

| O | – | Управляется людьми, избранными или назначенными членами |

п. | – | Под патронажем участников |

| S | – | Сервис-ориентированный |

Что такое кредитный кооператив?

Кредитный кооператив — это должным образом зарегистрированная финансовая организация, принадлежащая, управляемая и находящаяся под патронатом ее членов, основная цель которой:

- Поощрение инвестиций среди своих членов;

- Создать пул таких инвестиций, по которому его членам могут предоставляться ссуды для производственных или сберегательных целей; и

- Предоставлять сопутствующие услуги, позволяющие своим членам получить максимальную выгоду от таких займов.

Почему стоит присоединиться к Bcc Credit Cooperative Ltd.?

- Экономическая выгода

- У участников появляется привычка бережливости и разумного использования денег.

- Члены пользуются займами по нормальной, если не более низкой процентной ставке.

- участников увеличивают свой доход за счет займов.

- участников развивают привычку инвестировать.

- участников станут единоличными владельцами и получат равные дивиденды или прибыль, соответствующую доле участников.

- У участников появляется привычка бережливости и разумного использования денег.

- Социальные пособия

- Участники развивают осведомленность в решении общих проблем и потребностей между собой.

- участников развивают чувство принадлежности, любви и заботы о людях.

- членов получат признание на местном и провинциальном уровнях, поскольку кооператив BCC зарегистрирован в провинции Манитоба.

- Религиозные пособия

- Участники познают священность богатства.

- членов развивают чувство христианского служения и солидарности.

- участников научатся адаптировать образ жизни «Основного христианского сообщества».

- Участники познают священность богатства.

Каково видение Bcc Credit Cooperative Ltd.?

Это кооператив, основанный на Евангелии, цель которого — стать катализатором подъема экономических, культурных, политических и религиозных взглядов и ценностей членов, заинтересованных сторон и всего сообщества, ведущего к полному развитию человечества.

Какова миссия Bcc Credit Cooperative Ltd.?

Мотивированный словами Христа: «Я пришел исполнить не мою волю, а волю ЕГО, который послал меня, и учением Церкви, что человек, полностью живущий и развитый, является венцом славы Божьего творения», а также Присутствие Святого Духа, мы обязуемся стать проводниками перемен для возвышения членов, их семей и всего сообщества.

Каковы цели Bcc Credit Cooperative Ltd.

?

?- Целей:

- Для обеспечения постоянной защиты принципов, социальных вопросов, гендерного равенства и ценностей Евангелия.

- Практиковать совершенство в совместном предоставлении услуг, лидерстве и управлении.

- Предоставлять деловые услуги для кооператоров, направленных на создание жизнеспособного экономического предприятия.

- Для укрепления и развития лидеров посредством непрерывного образования и обучения.

- Для построения основных христианских общин.

Кто может стать участником?

- Член с правом голоса:

- Лицо, которое может разумно пользоваться услугами Кооператива.

- Кандидат должен быть не моложе 18 лет.

- Заполнил форму заявки на членство.

- Уплатил членский взнос в размере 10 долларов.

- Внес членские акции на сумму не менее 100 долларов США.

- Принял участие в семинаре по предварительному обучению (PMES).

- Член без права голоса:

- Кандидат должен быть не моложе 18 лет.

- Заполнил форму заявки на членство.

- Уплатил членский взнос в размере 10 долларов.

Права и обязанности члена-собственника

- Права:

- Голосовать

- Проголосовать за

- Просить информацию и отчеты о делах и событиях кооператива

- Рекомендовать политику

- Обязанности:

- Для участия в принятии решений через Общее собрание

- Добросовестно вносить членский взнос

- Преданно служить в случае избрания и / или назначения

- Активно участвовать в деятельности кооператива

Привилегии, обязанности и преимущества участника

- Привилегии:

- Воспользоваться услугами кооператива

- На уважительное отношение со стороны сотрудников кооператива

- Обслуживать с особой заботой

- Получить возможность внести предложения на благо курятника

- Обязательства:

- Соблюдать правила и положения кооператива

- Для поддержки кооператива в достижении его видения и миссии

- Для исполнения обязательств особо верный платеж по ссуде

- Выгоды от сотрудничества:

- Возврат средств за патронаж

- Кооператив должен распределять и кредитовать остаток прибыли, возникающей в результате деятельности Кооператива в каждый финансовый год Кооператива, каждому члену в форме патронажного дохода, его долю, пропорциональную бизнесу, осуществляемому членом с или через Кооператив в том финансовом году, одобренном решением правления.

- Дивиденды

- Это выплата процентов члена на оплаченный акционерный капитал, как определено Советом директоров.

- Скидка на комиссию за перевод

- Доступна дисконтированная комиссия за перевод каждой транзакции.

Где работает Kiva | Кива

Kiva проводит регулярный непрерывный мониторинг всех полевых партнеров, но публикует здесь обновления статуса только в ответ на соответствующие важные изменения у партнера.

Обновление статуса — 27 февраля 2020 г .:

Kiva и CCT согласились прекратить свое партнерство после почти 11 лет и почти 9 миллионов долларов в виде кредитов. Этот партнер полностью погасил задолженность перед Kiva, и эти средства были распределены между кредиторами. Мы благодарим CCT за годы сотрудничества и желаем им успехов в их будущих начинаниях.

Обновление статуса — 26 июля 2019 г .:

Kiva недавно переоценила уровень риска, связанного с займами от этого полевого партнера.В ходе этого процесса наши аналитики собрали обновленную операционную и финансовую информацию об учреждении, поговорили с ключевыми сотрудниками и проанализировали кредитные продукты полевого партнера. В результате рейтинг риска CCT Credit Cooperative теперь отображается как 2 звезды вместо 3 звезд.

Описание партнера:

Основанный в 2004 году Центр общественных преобразований, сберегательный и кредитный кооператив (CCT), партнер HOPE International, является дочерней структурой Центра общественных преобразований группы министерств, религиозной некоммерческой организации. организация развития, которая занимается преобразованием жизни и общества путем оказания услуг бедным посредством целостного подхода к развитию, основанного на христианских принципах.ОДП распространяется на микропредпринимателей, работников сферы услуг, странствующих торговцев, сирот, коренное население, безземельных сельскохозяйственных рабочих, рыбаков и брошенных детей в городских бедных общинах. Кроме того, Центр трансформации сообществ управляет программами обучения и развития, клиниками и операциями по оказанию помощи при стихийных бедствиях. CCT также управляет бизнесом по распространению непатентованных фармацевтических препаратов под названием Tindahan Para Sa Bayan, который позволяет микропредпринимателям получать доступ к недорогим лекарствам, одновременно направляя любой дополнительный доход на проекты социальных услуг.

Кроме того, Центр трансформации сообществ управляет программами обучения и развития, клиниками и операциями по оказанию помощи при стихийных бедствиях. CCT также управляет бизнесом по распространению непатентованных фармацевтических препаратов под названием Tindahan Para Sa Bayan, который позволяет микропредпринимателям получать доступ к недорогим лекарствам, одновременно направляя любой дополнительный доход на проекты социальных услуг.

CCT имеет очень сильную социальную миссию и ориентирован на бедных. Средний размер кредита для заемщиков ОДТ очень мал и составляет 117 долларов США (хотя максимальная сумма кредита составляет около 2000 долларов США). Хотя около 80% ссуд предназначены для микробизнеса, CCT также финансирует ссуды на образование (планы «Учеба — сейчас — плати») и жилищные ссуды. Недавно CCT также открыла свои услуги рядовым сотрудникам партнерских компаний в образовательных и жилищных целях. Как кооператив, его клиенты являются его совладельцами, и большая часть (70%) прибыли возвращается его клиентам-членам в виде дивидендов и компенсационных выплат.

CCT имеет 19 центров, преобразованных в модель общественного центра. Единый магазин для всех услуг для разных групп бедности. Центры профессиональной подготовки уличных людей, услуги микропредприятий, фильтрация воды, школы «Видения надежды», медицинские и стоматологические услуги и т. Д. CCT также имеет группы сберегательно-кредитной ассоциации, которые предназначены для обслуживания беднейших из бедных для тех членов сообществ, которые не может участвовать в программе микрофинансирования. Цель программы — познакомить этих людей со схемой сбережений, чтобы начать обучение финансовой дисциплине; как экономить, изучать Библию / развивать характер, как хорошо распоряжаться своими ресурсами и менять свой взгляд на управление финансами.Эти услуги предоставляются в новых общественных центрах CCT.

По состоянию на 2010 год у CCT было 133 филиала на Филиппинах и более 130 000 клиентов-микропредпринимателей. Типичные микропредприниматели, размещенные CCT на Kiva, включают владельцев продуктовых магазинов, продавцов рыбы, сборщиков мусора, производителей продуктов питания, транспортных и сельскохозяйственных предприятий.

CCT Реагирование на тайфуны на Филиппинах:

Из 70 000 заемщиков CCT 4803 пострадали от недавних тайфунов.Пострадали 26 сотрудников CCT. CCT быстро отреагировал на помощь пострадавшим, раздав продукты, основные лекарства, одежду, одеяла и поролоновые матрасы. CCT продолжает поддерживать своих партнеров и заемщиков, пострадавших от наводнения.

Менеджмент:

Команда менеджеров CCT глубоко разбирается в микрофинансовых операциях и финансовой индустрии на Филиппинах. Рут Калланта, президент и главный исполнительный директор, практикующий специалист по социальному развитию, входившая в состав Совета World Vision International, глобального подразделения международной организации по оказанию помощи и развитию, и одна из основателей Alliance of Philippine Partners in Enterprise Development (ПРИЛОЖЕНИЕ ) сеть МФО на Филиппинах.

Совет директоров CCT состоит из уважаемых бизнесменов и академиков. Его председателем является профессор Рональд Чуа, специалист по микрофинансам Азиатского института менеджмента — ведущей бизнес-школы в Азии, а его казначеем — Алиса Гохок, девелопер.

CCT насчитывает более 380 штатных сотрудников, а также бизнес-наставников-волонтеров и лидеров сообществ, которые работают с заемщиками в 11 регионах, 20 провинциях и 49 городах на Филиппинах.

Подробнее:

Примечание о доходности портфеля CCT:

Мы глубоко заботимся о стоимости, которую заемщики Kiva платят по своим кредитам, поэтому справедливое ценообразование является основной частью нашего первоначального процесса комплексной проверки для Field Партнеры.Благодаря 0% -ному капиталу Kiva многие из наших полевых партнеров также могут повысить стоимость своих кредитов за счет снижения процентных ставок, предложения нефинансовых услуг или создания новых кредитных продуктов.

Для партнеров с заявленной доходностью портфеля или средней годовой процентной ставкой выше 50% Kiva предпринимает шаги, чтобы проверить, оправданы ли высокие ставки влиянием кредитов. Kiva также проверяет, не получает ли партнер необоснованную прибыль и не выплачивает завышенную заработную плату, и что повышенные операционные расходы партнера оправдываются его операционной средой и / или дизайном его кредитных продуктов.

Мы стремимся поддерживать ссуды, которые не накладывают неоправданное бремя затрат на трудолюбивых заемщиков. Тем не менее, мы признаем, что для охвата уязвимых и изолированных людей с помощью высокоэффективных продуктов и услуг некоторые из наших партнеров несут высокие затраты, которые требуют взимания с заемщиков затрат, превышающих средние, для обеспечения устойчивости и масштаба.

Факторы, увеличивающие расходы, которые эта партнерская организация взимает со своих заемщиков, включают:

- Они предоставляют очень маленьких ссуд .Это приводит к более высоким эксплуатационным расходам, поскольку предоставление каждой отдельной ссуды представляет собой минимальную удельную стоимость.

- Они предоставляют очень краткосрочных займов , что ведет к более высоким операционным расходам, поскольку каждый краткосрочный заем приносит меньшую сумму дохода, чем более долгосрочный.

- Они предоставляют больше, чем просто наличные деньги многим своим заемщикам, включая дорогостоящие комплексные услуги , такие как здравоохранение, финансовое или бизнес-обучение, услуги по распространению сельскохозяйственных знаний, страхование или доступ к образованию.

- Они работают в регионе, который подвержен риску стихийных бедствий , что увеличивает стоимость ведения бизнеса.

Роль групп и кредитных кооперативов в сельском кредитовании в JSTOR

Кредитные группы и кредитные кооперативы могут предоставить доступный кредит мелким фермерам, поскольку они могут снизить операционные издержки и снизить риск дефолта. В развивающихся странах эти два вида кредитных механизмов имеют неоднозначную репутацию, хотя их трудности отражают недостатки в реализации, а не в самих кредитных механизмах.В статье показано, что успешные схемы группового кредитования хорошо работают с однородными группами, несущими солидарную ответственность за невыполнение обязательств. Практика отказа в кредите всем членам группы в случае дефолта является наиболее эффективным и наименее затратным способом обеспечения солидарной ответственности. Еще один способ поощрить участников к выплате — это требование обязательных вкладов, которые возмещаются только тогда, когда все заемщики возвращают свои ссуды. В статье отмечается, что кредитные кооперативы, привлекающие сберегательные вклады, менее зависимы от внешних источников и увеличивают мотивацию заемщиков к погашению.Успех кредитных кооперативов требует обучения членов, а также менеджмента. Опыт показывает, что кредитные кооперативы не должны расширять свою деятельность за пределы финансового посредничества, пока они не разовьют сильные институциональные и управленческие возможности.

В статье отмечается, что кредитные кооперативы, привлекающие сберегательные вклады, менее зависимы от внешних источников и увеличивают мотивацию заемщиков к погашению.Успех кредитных кооперативов требует обучения членов, а также менеджмента. Опыт показывает, что кредитные кооперативы не должны расширять свою деятельность за пределы финансового посредничества, пока они не разовьют сильные институциональные и управленческие возможности.

The World Bank Research Observer стремится информировать неспециалистов об исследованиях, проводимых в Банке и за его пределами в областях экономики, имеющих отношение к политике развития.Требуя лишь минимального опыта в области экономического анализа, его обзоры и обзоры ключевых вопросов исследований экономики развития предназначены для политиков, руководителей проектов, журналистов, которые следят за новостями, а также учителей и студентов, изучающих экономику развития и смежные дисциплины. Статьи для наблюдателя не рассылаются рецензентам, но все публикуемые статьи оцениваются и утверждаются редакционной коллегией, в которую входят от трех до четырех известных экономистов, не входящих в Банк. У Observer около 1500 подписчиков в странах ОЭСР и около 10 000 подписчиков в развивающихся странах.

У Observer около 1500 подписчиков в странах ОЭСР и около 10 000 подписчиков в развивающихся странах.

Oxford University Press — это отделение Оксфордского университета. Издание во всем мире способствует достижению цели университета в области исследований, стипендий и образования. OUP — крупнейшая в мире университетская пресса с самым широким присутствием в мире. В настоящее время он издает более 6000 новых публикаций в год, имеет офисы примерно в пятидесяти странах и насчитывает более 5500 сотрудников по всему миру. Он стал известен миллионам людей благодаря разнообразной издательской программе, которая включает научные работы по всем академическим дисциплинам, библии, музыку, школьные и университетские учебники, книги по бизнесу, словари и справочники, а также академические журналы.

.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Вступительный взнос есть не везде и является разовым. Членские взносы обычно регулярные, например, раз в квартал, и сумма эта фиксирована. Паевые взносы представляют собой денежные средства, размещенные в кооперативе под проценты.

Вступительный взнос есть не везде и является разовым. Членские взносы обычно регулярные, например, раз в квартал, и сумма эта фиксирована. Паевые взносы представляют собой денежные средства, размещенные в кооперативе под проценты.