Сельская ипотека — СберБанк

1 В расчет не принимаются кредиты в рамках продуктов «Военная ипотека»-«Приобретение готового жилья» и «Военная ипотека»-«Приобретение строящегося жилья».

2 В соответствии с Постановлением Правительства РФ от 28.01.2006 года №47 «Об утверждении Положения о признании помещения жилым помещением, жилого помещения непригодным для проживания, многоквартирного дома аварийным и подлежащим сносу или реконструкции, садового дома жилым домом и жилого дома содовым домом».

3 Под «Сельскими территориями» понимается следующее: сельские поселения или сельские поселения и межселенные территории, объединенные общей территорией в границах муниципального района, сельские населенные пункты, входящие в состав городских поселений, муниципальных округов, городских округов (за исключением городских округов, на территории которых находятся административные центры субъектов Российской Федерации), сельские населенные пункты, входящие в состав внутригородских муниципальных образований г. Севастополя, рабочие поселки, наделенные статусом городских поселений, рабочие поселки, входящие в состав городских поселений, муниципальных округов, городских округов (за исключением городских округов, на территории которых находятся административные центры субъектов Российской Федерации). Перечень таких сельских населенных пунктов и рабочих поселков на территории субъекта Российской Федерации определяется высшим исполнительным органом государственной власти субъекта Российской Федерации или органом исполнительной власти субъекта Российской Федерации, уполномоченным высшим исполнительным органом государственной власти субъекта Российской Федерации

Севастополя, рабочие поселки, наделенные статусом городских поселений, рабочие поселки, входящие в состав городских поселений, муниципальных округов, городских округов (за исключением городских округов, на территории которых находятся административные центры субъектов Российской Федерации). Перечень таких сельских населенных пунктов и рабочих поселков на территории субъекта Российской Федерации определяется высшим исполнительным органом государственной власти субъекта Российской Федерации или органом исполнительной власти субъекта Российской Федерации, уполномоченным высшим исполнительным органом государственной власти субъекта Российской Федерации

4 Под «Сельскими агломерациями» понимается следующее: сельские территории, а также поселки городского типа, рабочие поселки, не входящие в состав городских округов, и малые города с численностью населения, постоянно проживающего на территории, не превышающей 30 тыс. человек. Перечень сельских агломераций на территории субъекта Российской Федерации определяется высшим исполнительным органом государственной власти субъекта Российской Федерации или уполномоченным органом.

Сельскую ипотеку хотят сделать доступной для покупки домов в Подмосковье

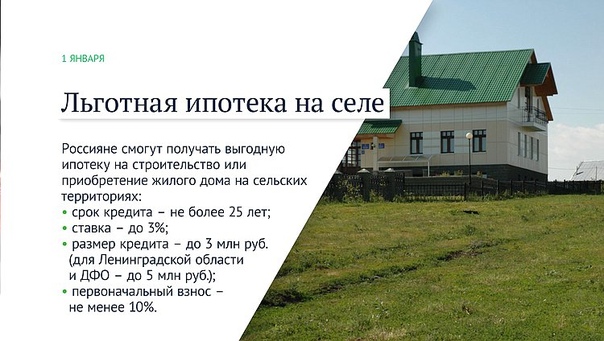

С подобной инициативой выступил Минсельхоз. Напомним, в рамках программы льготного ипотечного кредитования «Сельская ипотека» россиян могут приобрести в кредит жилье за пределами городов под весьма комфортную ставку, не превышающую 3% годовых. Московская область была исключена из данной программы.

Купить дачу в Подмосковье или дом в коттеджном поселке в области в скором времени можно будет и с помощью льготной «Сельской ипотеки». Проект соответствующего постановления правительства, расширяющего действие данной программы на Московскую область, подготовил и вынес на общественное обсуждение Минсельхоз.

«Воспользоваться данной возможностью смогут те, кто трудится в АПК и именно на конкретной сельской территории не менее 2 лет, — говорится о деталях данного постановления на сайте Министерство жилищной политики МО. – Кредит на льготных условиях будет предоставляться на строительство жилого дома на земельном участке, находящемся в собственности у заемщика и расположенном на сельских территориях (сельских агломерациях) Московской области».

Помимо строительства объектов ИЖС, льготную сельскую ипотеку предлагают разрешить выдавать на покупку готового жилья в сельской местности, недостроенного жилья, квартиры в одной из новостроек Подмосковья, возводимой в сельской местности, а также тем, кто хочет купить земельный участок для строительства дома.

Еще одно нововведение, предложенное Минсельхозом в программу «Сельская ипотека», заключается в разрешении использования средств материнского капитала для погашения кредитов, взятых по ней. Дело в том, что фактического запрета на использование маткапитала для сельской ипотеки нет и сейчас, но на практике банки по формальным признакам могут отказать в выдаче кредита. В скором времени, ситуация может измениться.

Источник: ГдеЭтотДом.РУ

Ипотека в Россельхозбанке — до 60000000 рублей по ставке от 1.

7 % в городе Москве

7 % в городе МосквеРазнообразие ипотечных продуктов, как правило, определяется государственными программами субсидирования. При поддержке Правительства РФ, Россельхозбанк разработал предложения по ипотеке на выгодных условиях для приобретения любой недвижимости.

Клиенты компании могут оформить кредит на покупку жилья в сельской местности, квартиры на первичном или вторичном рынках недвижимости, загородного дома с земельным участком или апартаментов в городе.

В сотрудничестве с крупными компаниями-застройщиками, финансовая организация формирует специальные условия в виде ипотечных каникул или пониженной ставки по договорам участия в долевом строительстве. Также льготная процентная ставка в Россельхозбанке действует по ипотеке с господдержкой на приобретение квартиры у застройщика – партнера и по другим программам.

Особенности кредитования

Требования к заемщику во многих компаниях бывают достаточно жесткие. Для одобрения суммы на покупку жилья необходим определенный пакет документов, в том числе на созаемщика. Специалисты по ипотеке в Россельхозбанке берут на себя максимум хлопот по оформлению всей документации.

Специалисты по ипотеке в Россельхозбанке берут на себя максимум хлопот по оформлению всей документации.

Организация может предложить наиболее комфортный вариант для каждого клиента. Например, одной из программ является ипотека всего по двум документам. При наличии собственной недвижимости и передаче ее в залог, клиенту доступны крупные кредиты на любые цели или покупка нового жилья.

Желающим получить в 2021 году в Россельхозбанке ипотеку, стоит заранее собрать справки о доходах, в том числе на созаемщика. Полный перечень необходимых документов отражен на сайте организации. После проверки всей информации, будет вынесено предварительное решение. С каждым клиентом работает персональный менеджер, ориентированный на результат.

Как взять ипотеку в Россельхозбанке

Перед тем как оформить ссуду, стоит самостоятельно рассчитать размер примерного ежемесячного платежа по ипотеке в Россельхозбанке при помощи онлайн калькулятора.

Указав подходящие параметры можно автоматически увидеть предварительный расчет и получить пример графика платежей. Окончательные данные может предоставить только сотрудник кредитного отдела банка.

Окончательные данные может предоставить только сотрудник кредитного отдела банка.

Заявка в Россельхозбанке на ипотеку на жилье рассматривается не более 5 дней. После получения одобрения, в течение 90 дней выбирается объект недвижимости. Аккредитованный оценщик банка выдает заключение, которое клиент предоставляет в банк. Далее подписываются договор купли-продажи объекта, а также договора ипотеки и страхования. После этого, заемщик подает заявление в Росреестр, получает оттуда выписку и предоставляет ее копию в кредитную организацию.

Стало известно, где в Пензенской области будет действовать программа сельской ипотеки

Пенза, 5 марта 2020. PenzaNews. Перечень сельских агломераций на территории Пензенской области, где можно получить ипотечный кредит на покупку или строительство жилья по льготной ставке до 3% годовых, утвержден приказом регионального Минсельхоза №54 от 4 марта.

© Фото из архива ИА «PenzaNews» Купить фотографию

Согласно тексту документа, специальные условия, предлагаемые в рамках новой государственной программы «Комплексное развитие сельских территорий», будут действовать не только в селах и деревнях, но и в некоторых городах — в Белинском, Городище, Сурске, Нижнем Ломове, Никольске и Спасске.

Также в перечень включены села, расположенные неподалеку от областного центра. Среди них — Засечное, где находится микрорайон «Город Спутник», Малая Валяевка, Золотаревка, Бессоновка, Ухтинка, Чемодановка и другие.

Сельская ипотека под 0,1% в Пензенской области: пойдет ли регион на такой шаг?

«В Пензенской области в рамках реализации мероприятий региональной программы комплексного развития сельских территорий стартовала программа льготной сельской ипотеки. Согласно действующему законодательству и принятым нормативным документам, любой гражданин Российской Федерации, изъявивший желание проживать на сельских территориях, может воспользоваться данной программой. Для этого необходимо иметь прописку в том регионе, где находится отделение банка, в которое клиент обращается за ипотекой, и иметь 10% и более первоначального взноса», — прокомментировали в пресс-службе Минсельхоза Пензенской области.

В ведомстве добавили, что получить сельскую ипотеку можно в уполномоченных кредитно-финансовых учреждениях, с которыми Минсельхоз России заключит соответствующее соглашение — на данный момент к реализации программы подключился Россельхозбанк.

«Минимальная процентная ставка составляет 2,7% [годовых]», — уточнили в пресс-службе.

Трудное счастье: как получить ипотеку на загородный дом

https://realty.ria.ru/20200608/1572632377.html

Трудное счастье: как получить ипотеку на загородный дом

Трудное счастье: как получить ипотеку на загородный дом

Покупатели городских новостроек успешно осваивают получение ипотеки буквально в два клика, а вот тем, кто приобретает загородный дом, сложнее. На резко ставшую… Недвижимость РИА Новости, 08.06.2020

2020-06-08T15:49

2020-06-08T15:49

2020-06-08T16:02

материнский капитал

банки

сбербанк россии

втб

россельхозбанк

ипотека

загородная недвижимость

жилье

f.a.q. — полезное

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn24.img.ria.ru/images/realty/40321/39/403213903_0:0:3072:1728_1920x0_80_0_0_76ccdcbfbe5d97ef015fb50d505b1174. jpg

jpg

Покупатели городских новостроек успешно осваивают получение ипотеки буквально в два клика, а вот тем, кто приобретает загородный дом, сложнее. На резко ставшую востребованной загородную недвижимость все еще сложнее получить кредит, хотя в стране действует программа льготной сельской ипотеки со ставками того самого «европейского уровня» – от 0,1%. Эксперты рассказали читателям сайта «РИА Недвижимость», какие объекты можно приобрести на этих условиях, что предлагают банки тем, кто не вписался в льготную программу и какие требования есть для заемщиков. Материал подготовлен при участии экспертов Россельхозбанка, Сбербанка, банка «Дом.РФ», банка ВТБ, руководителя направления по развитию ипотечного кредитования Райффайзенбанка Антона Красильникова, директора по маркетингу «Доброград девелопмент» Анны Комаровой и заместителя руководителя ипотечного департамента компании «Этажи» Татьяны Решетниковой.

https://realty.ria.ru/20200428/1570680412.html

https://realty.ria.ru/20200413/1569869286. html

html

https://realty.ria.ru/20200311/1568414734.html

https://realty.ria.ru/20200303/1567942942.html

https://realty.ria.ru/20180402/1517750506.html

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://realty.ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn23.img.ria.ru/images/realty/40321/39/403213903_0:0:2732:2048_1920x0_80_0_0_010ccdccb538ba69cd21fd193628c5ce.jpgНедвижимость РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

материнский капитал, банки, сбербанк россии, втб, россельхозбанк, ипотека, загородная недвижимость, жилье, f.a.q. — полезное

ПОЛНОЕ руководство по ссудам на недвижимость за рубежом в США

Америка — прекрасная страна, и вам нравится здесь работать. Но вы думаете о покупке земли у себя на родине. Будь то выход на пенсию или просто диверсификация вашего инвестиционного портфеля, покупка земли в другой стране может быть сложной задачей. Кроме того, вы хотите убедиться, что приняли правильное решение о финансировании.

Ниже мы расскажем вам, как купить недвижимость за границей и как получить ссуду на недвижимость за рубежом.

Почему выгодно инвестировать в недвижимость за рубежом

Покупка недвижимости определенно классифицируется как инвестиция. Вы собираетесь вложить деньги во что-то, что может расти. Каждая дополнительная сумма, которую вы потратите на инфраструктуру недвижимости, также увеличит ее рыночную стоимость. Вот несколько причин, по которым инвестировать в недвижимость за границей — отличная идея.

Вы собираетесь вложить деньги во что-то, что может расти. Каждая дополнительная сумма, которую вы потратите на инфраструктуру недвижимости, также увеличит ее рыночную стоимость. Вот несколько причин, по которым инвестировать в недвижимость за границей — отличная идея.

Получать доход за границей

Покупка недвижимости в другой стране — отличный способ диверсифицировать свой инвестиционный портфель.Владение и аренда недвижимости в другой валюте может помочь снизить профиль риска ваших текущих инвестиций.

Выгода от владения недвижимостью за рубежом

Владение недвижимостью за пределами США упрощает получение финансовых услуг за границей. У вас будет более широкий доступ к кредитам в этой стране, поскольку вы владеете чем-то ценным в этой стране. Это также может служить в качестве некоторой формы безопасности при подаче заявления на получение любых других финансовых услуг.

Уйти на пенсию за пределами США.С.

Наличие собственности в другой стране означает, что у вас будет прекрасная возможность выйти на пенсию за пределами США.

Некоторые соображения перед покупкой земли в другой стране

Купить недвижимость за границей — отличная идея. Но вот несколько вещей, которые вам все же следует учитывать, прежде чем покупать недвижимость за рубежом.

Стоимость жизни

В идеале вы хотите купить недвижимость в стране, где стоимость жизни ниже, чем в США. Проведите небольшое исследование стоимости жизни в рассматриваемом районе. Убедитесь, что прожиточный минимум вас не отягощает. Вы хотите выбрать хорошее место для инвестиций.

Законы о собственности

Есть страны с непростыми законами о собственности. Убедитесь, что вы имеете право владеть землей в стране, где вы желаете инвестировать в недвижимость.Получите право владеть землей в этой стране, прежде чем вы решите приобрести недвижимость.

Налоговые обязательства

Как и в США, в некоторых странах действуют особые налоги на недвижимость. Учтите эти расходы, когда планируете покупку и обслуживание вашей новой собственности. Вы не хотите покупать недвижимость только для того, чтобы потерять ее через несколько лет из-за плохого налогового планирования.

Учтите эти расходы, когда планируете покупку и обслуживание вашей новой собственности. Вы не хотите покупать недвижимость только для того, чтобы потерять ее через несколько лет из-за плохого налогового планирования.

Финансирование

Финансирование недвижимости за рубежом может быть непростым делом. Получение ипотеки в другой стране означает, что вам понадобится очень большой первоначальный взнос и, вероятно, вы также будете платить сверхвысокие процентные ставки.Вам также может потребоваться оформить новый полис страхования жизни, чтобы ваша новая ипотека была обеспечена на случай, если с вами что-то случится. Есть более простые способы финансировать вашу новую собственность. Рассмотрите возможность получения ссуды в США. Ниже мы рассмотрим, как получить ссуду на недвижимость за рубежом.

Ваша стратегия выхода

S. Оптимизируйте свои планы и уделите себе достаточно времени. Возможно, вы захотите продать различные активы в США, прежде чем переехать в новый дом.

S. Оптимизируйте свои планы и уделите себе достаточно времени. Возможно, вы захотите продать различные активы в США, прежде чем переехать в новый дом.Кредиты на недвижимость за рубежом

На данный момент вы, вероятно, слышали обо всех преимуществах покупки и инвестирования в недвижимость за рубежом, но в то же время у вас есть одна проблема. Как ты собираешься найти деньги? Даже имея большую зарплату, вы все равно не сможете самостоятельно оплатить эту собственность.К счастью, у нас есть ссуды на недвижимость за рубежом, чтобы помочь нам в этом отношении — и в зависимости от того, где мы совершаем покупку, мы можем получить финансирование, используя следующие методы:

Используйте свои пенсионные счета

Возможно, вам не захочется пользоваться своими пенсионными счетами, поскольку вы не хотите, чтобы в дни выхода на пенсию вам не хватало денег. Однако в некоторых случаях это может быть единственным решением. Если у вас есть средства в плане 401 (k) или на частном пенсионном счете, вы можете использовать эти деньги для покупки недвижимости за границей.

Имейте в виду, что существует определенный набор правил, когда дело доходит до выхода на пенсионный счет с целью покупки недвижимости за границей. Лимит ссуды 401 (k) установлен в размере 50 000 долларов США, а также в размере 50% от баланса вашего счета. Это означает, что если ваш баланс меньше 100 000 долларов, вы не сможете получить всю сумму.

Вам также, возможно, придется заплатить некоторые штрафы за снятие денег, когда вы снимаете эти деньги — поэтому убедитесь, что вы прочитали мелкий шрифт.В большинстве случаев эти штрафы возникают, если вы решите снять со своего пенсионного счета более 10 000 долларов.

Займы под залог собственного капитала

Очень популярный способ получить финансирование для зарубежной недвижимости — это заимствование из собственного капитала. Этот вид финансирования, также называемый кредитной линией собственного капитала (HELOC), имеет несколько преимуществ.

Во-первых, процентная ставка по HELOC обычно ниже, чем по любой другой ссуде, которую вы можете найти за границей. Вообще говоря, эти ссуды имеют процентную ставку всего 2% на начальный период, за которой следует фиксированная средняя процентная ставка 4,5% на оставшуюся часть ссуды.

Вообще говоря, эти ссуды имеют процентную ставку всего 2% на начальный период, за которой следует фиксированная средняя процентная ставка 4,5% на оставшуюся часть ссуды.

Более того, если вы выберете HELOC, вы автоматически станете покупателем за наличные — по крайней мере, в глазах иностранного продавца. Вы можете воспользоваться преимуществами любых скидок при оплате наличными, которые позволят вам лучше договориться о более выгодной цене.

Кроме того, поскольку HELOC — это не что иное, как кредитная линия, вам не нужно использовать ее полностью — если только она вам действительно не нужна.Это хороший вариант, если вам необходимо вносить промежуточные платежи во время строительства недвижимости.

Финансирование продавца

Некоторые продавцы могут быть готовы предоставить финансирование для некоторых объектов недвижимости, которые вы планируете приобрести. Условия будут отличаться от одного продавца к другому — и, по сути, это будет то, о чем вы и продавец придете к соглашению. В большинстве случаев обычный срок этих ссуд составляет 5 лет, но вы можете договориться с ними, чтобы предоставить более удобный срок для ваших целей.

В большинстве случаев обычный срок этих ссуд составляет 5 лет, но вы можете договориться с ними, чтобы предоставить более удобный срок для ваших целей.

Вообще говоря, чем дольше конкретная недвижимость выставляется на продажу, тем легче вам будет договориться о ней. Однако, как и в случае с финансированием из банков, не следует ожидать, что продавец предоставит вам документ, пока вы не завершите платежи по ссуде.

Финансирование разработчиков

Иногда другие варианты финансирования могут быть недоступны — в этом случае вам придется творчески подходить к получению ссуды.В этой ситуации девелоперы все чаще предоставляют займы иностранным покупателям, у которых нет других вариантов получения финансирования. На самом деле это обычная практика в Мексике, Бразилии, Никарагуа, Белизе и Панаме, если не упомянуть некоторых.

Например, мексиканский застройщик может предложить ссуду, которую он называет «5-5-5». Это означает первоначальный взнос в размере 5000 долларов США и 500 долларов США ежемесячно в течение пяти лет, беспроцентный, с одновременным платежом по мере погашения кредита.

Этот вид финансирования обычно возникает, когда застройщик только начинает продавать.Как только проект начинает хорошо продаваться, кажется, что более привлекательные условия финансирования больше не рассматриваются.

Международные жилищные займы

Международные займы — это вообще классика, на которую можно пойти. Проще говоря, вы получите ссуду как нерезидент (например, в США) — ссуду, которая позволит вам погасить недвижимость за рубежом.

Эти ссуды могут быть предоставлены банками, если они доступны в вашей стране (иностранные покупатели недвижимости не всегда имеют право на ссуды в некоторых странах), или вы можете воспользоваться альтернативными ссудами, специально предназначенными для иностранных покупателей.Эти ссуды, безусловно, будут иметь более высокую процентную ставку и более высокий средний годовой доход, но хорошая новость заключается в том, что для них потребуется только ваше удостоверение личности и подтверждение дохода. Они очень удобны, независимо от того, являетесь ли вы гражданином США или держателем визы.

Как купить недвижимость за рубежом

Хотите инвестировать в недвижимость за рубежом? Давайте посмотрим, как это сделать.

Определите области для инвестиций

Проведите исследование и поговорите с друзьями и семьей. Примите осознанное решение об областях, которые вы рассматриваете.Вы можете попросить местных профессионалов помочь вам. Вы не хотите столкнуться с нежелательными сюрпризами в будущем.

Посмотрите на долгосрочные тенденции в сфере недвижимости

Недвижимость в одной стране может иметь разные тенденции. Все дело в местоположении. На стоимость недвижимости влияет множество факторов. Изучите район и типы недвижимости, аналогичные той, которая вас интересует. История области может дать хорошее представление о потенциале роста интересующей вас собственности.

Изучите прогнозы рынка

Здесь вам помогут экономисты и финансовые эксперты. Узнайте, что ожидается от страны и региона, в который вы хотели бы инвестировать. Вы хотите покупать недвижимость в местах, у которых есть потенциал для роста.

Вы хотите покупать недвижимость в местах, у которых есть потенциал для роста.

Исследование юридических вопросов

Владение землей в другой стране имеет юридическую сторону. Это может быть связано с большим количеством бюрократии. Изучите необходимые процессы или документацию, необходимую для владения землей. Кроме того, убедитесь, что вы сможете получить визу или вид на жительство в стране, в которую вы ввели новые инвестиции, если захотите ее посетить.

Обратитесь за профессиональной помощью

При покупке недвижимости в другой стране очень важно получить квалифицированную помощь. Агенты по недвижимости существуют именно по этой причине. Они хотят помочь вам принять лучшее решение как можно быстрее. Международные агенты по недвижимости имеют отличное понимание и советы по поводу мест, которые вам интересны. У них часто есть люди на местах, в которые вы, возможно, думаете об инвестировании, которые могут дать вам советы и информацию на местном уровне.

Когда вы пройдете все ступени вниз и будете готовы к покупке, вам нужно будет профинансировать новую недвижимость.Для этого можно использовать личный заем!

Как использовать личный заем для покупки недвижимости за рубежом

Давайте посмотрим, как получить ссуду на недвижимость за рубежом.

1. Определите вашу потребность

Спланируйте свои потребности. Составьте бюджет, чтобы точно определить, сколько средств вам понадобится для покупки и сохранения новых инвестиций.

2. Подать заявку на получение кредита

Есть много кредиторов, которые предлагают личные ссуды. Некоторые кредиторы могут быть более адаптированы к вашим конкретным потребностям и профилю заимствования.Так что ищите и исследуйте. Найдите ссуду, на которую вы имеете право.

После того, как вы найдете одного или двух кредиторов, которые могут работать, вы можете подать предварительное одобрение или полную заявку, чтобы узнать, что они вам предлагают. Просто имейте в виду, что полное заявление означает, что кредитор проведет проверку кредитоспособности, и слишком много проверок кредитоспособности могут снизить ваш кредитный рейтинг.

Просто имейте в виду, что полное заявление означает, что кредитор проведет проверку кредитоспособности, и слишком много проверок кредитоспособности могут снизить ваш кредитный рейтинг.

3. Получите предложение

Предложения по ссудепоступят, когда вы завершите процесс подачи заявок, и кредиторы подтвердят, имеете ли вы право.Завершите все дополнительные звонки и примите предложение, которое считаете лучшим. Хорошая идея — тщательно сравнить ваши кредитные предложения, чтобы убедиться, что вы выбрали лучшее.

Как только вы примете предложение, средства будут переведены на ваш счет. Сколько времени потребуется, чтобы деньги отразились на вашем счете, будет зависеть от того, какого кредитора вы выберете. В некоторых случаях это может занять 2-3 рабочих дня. У других это может длиться неделю или даже дольше.

4. Купите землю и верните ссуду

Как только вы получите деньги, вы можете покупать недвижимость.Когда все это будет сделано, остается только погасить ссуду за недвижимость за рубежом. У некоторых кредиторов есть варианты автоплатежей, которые можно настроить через Интернет. При автоплате ежемесячный платеж будет автоматически списываться с вашего счета каждый месяц. Это гарантирует, что вы не пропустите ни одного платежа.

У некоторых кредиторов есть варианты автоплатежей, которые можно настроить через Интернет. При автоплате ежемесячный платеж будет автоматически списываться с вашего счета каждый месяц. Это гарантирует, что вы не пропустите ни одного платежа.

5 стран, в которых можно купить недвижимость за рубежом

Как зарубежный покупатель жилья, есть несколько стран, где вы можете получить выгоду от инвестиционной недвижимости. В большинстве случаев прибыль поступает от арендной платы — и если среднемесячная арендная плата выше, чем в вашей стране, тогда вы, как домовладелец, сможете получить от этого еще больше.

При этом вам также необходимо учитывать налог на доход от аренды и средний доход от аренды. Для целей этого руководства мы рассчитаем наши данные следующим образом:

- Средняя ежемесячная арендная плата за дом / дом площадью 1292 кв. Фута

- Средняя арендная доходность, или сумма, которую владелец может ожидать в качестве возврата от своих инвестиций — до вычета платы за обслуживание, налогов и других расходов.

Рассчитывается в процентах.

Рассчитывается в процентах. - Ставка налога на доход от аренды при условии, что ежемесячная арендная плата за вашу собственность составляет 1500 долларов США

С учетом вышесказанного, вот лишь несколько стран, в которых вы можете неплохо заработать как владелец зарубежной недвижимости.Все, что вам нужно сделать, — это выбрать подходящие ссуды на покупку зарубежной недвижимости и купить хороший дом в хорошо расположенном районе.

Филиппины

В настоящее время Филиппины стали домом для многих эмигрантов, желающих уйти на пенсию за границу и желающих жить в месте с лучшим климатом. Это место подходит для тех, кто устал от хаотичного ритма своей страны и хочет переехать куда-нибудь, где есть более спокойный образ жизни.

Как покупатель зарубежной недвижимости, вы, безусловно, могли бы извлечь выгоду из этого потока людей, ищущих жилье.Кроме того, поскольку ежемесячная арендная плата составляет 2422 доллара, а также доходность от аренды 6,12% и эффективный налоговый доход 4,06%, вы, безусловно, можете получить большой доход, просто купив здесь недвижимость.

Объединенные Арабские Эмираты

Благодаря высокому уровню жизни и удобному географическому положению все больше и больше людей переезжают в Объединенные Арабские Эмираты. Стабильность и безопасность очень хорошие, в стране также довольно хорошая инфраструктура.

Когда так много людей ищут здесь аренду, было бы стыдно не инвестировать в недвижимость в этой стране.Средняя ежемесячная арендная плата составляет 3070 долларов США, а доходность от аренды составляет 5,19%, но, учитывая, что эффективный налог на доход от аренды составляет 5%, это место — мечта домовладельца.

Индонезия

Индонезия — очень красивое место. Здесь есть пляжи и удивительное количество возможностей трудоустройства, поэтому все больше и больше людей переезжают туда, чтобы начать жизнь. Однако, поскольку покупать там дом довольно дорого, все больше и больше людей выбирают аренду.

Это хорошо для инвестора в недвижимость за рубежом.При средней месячной арендной плате в 2486 долларов, эффективном подоходном налоге 20% и доходности от аренды 8,61% инвестировать в дом в Индонезии довольно удобно.

Канада

Канада — страна, где все вежливы, зима прекрасна, а летом прохладный воздух. Все больше и больше людей переезжают в Канаду, привлеченные возможностями, которые она открывает — и, учитывая красоты этой страны, мы не можем сказать, что мы виним их за желание там жить.

Ежемесячная арендная плата в Канаде составляет 3 740 долларов, что очень удобно для вас, если вы снимаете жилье из-за границы.Кроме того, с доходностью 3,98% и эффективным налогом на прибыль в размере 25% можно сказать, что большая часть этих денег окажется в ваших карманах.

Турция

Инвестиции в дом в Турции могут быть хорошим вариантом для вас, если вы живете в Соединенных Штатах. Так как ежемесячный доход очень хороший, в последние годы люди все чаще искали там работу. К тому же тот факт, что Турция сама по себе очень красивая страна, безусловно, помогает этому делу.

Ежемесячная арендная плата там неплохая, если вы домовладелец — независимо от того, покупали ли вы в США. С. или откуда-нибудь еще. При цене около 1128 долларов в месяц вы можете рассчитывать на получение довольно значительных выгод. Более того, с доходностью от аренды 3,62% и эффективным налогом на доход от аренды 21,94% вы получите довольно большой доход, просто купив недвижимость в Турции и сдав ее в аренду другим людям.

С. или откуда-нибудь еще. При цене около 1128 долларов в месяц вы можете рассчитывать на получение довольно значительных выгод. Более того, с доходностью от аренды 3,62% и эффективным налогом на доход от аренды 21,94% вы получите довольно большой доход, просто купив недвижимость в Турции и сдав ее в аренду другим людям.

5 советов по покупке земли в другой стране

Теперь, когда мы показали вам, как получить ссуду на недвижимость за границей, вот несколько последних вещей, которые следует учитывать.

1. Заведите двух новых друзей

Во-первых, наймите местного поверенного, который поможет вам с юридическими вопросами, касающимися ваших новых инвестиций.Затем, во-вторых, попросите международного агента по недвижимости помочь вам с фактической покупкой недвижимости.

2. Покупайте продукт, а не обещайте

Убедитесь, что вы не принимаете чьи-то обещания. Вам нужно отделить хитроумную тактику продаж от самого продукта, который вы покупаете. Вам нужно купить то, что улучшит вашу жизнь и богатство. Правильное исследование объекта недвижимости, который вы рассматриваете, поможет вам отделить продукт от обещанного.

Вам нужно купить то, что улучшит вашу жизнь и богатство. Правильное исследование объекта недвижимости, который вы рассматриваете, поможет вам отделить продукт от обещанного.

3.Управляйте своими ожиданиями денежного потока

Проведите исследование. Осмотрите недвижимость. Это поможет вам рассчитывать на любые дополнительные расходы или необходимые инвестиции, которые потребуются. Это может включать такие вещи, как сантехника или другие расходы на техническое обслуживание.

4. Познакомьтесь с соседями

Перед покупкой недвижимости важно понимать, в каком районе и в каком районе вы покупаете недвижимость. Эти факторы имеют большое влияние на ожидаемый рост стоимости вашей собственности. Поэтому, если возможно, встретитесь и поприветствуйте соседей по соседству и задайте им несколько вопросов.У них может быть ценная информация.

5. Соблюдайте действующее законодательство

Убедитесь, что вы соблюдаете все действующие законы и постановления, такие как раскрытие информации FACTA. Вам не нужны неожиданные визиты сотрудников налоговых органов. Соблюдайте законы и налоговые правила как в США, так и в стране, в которой вы совершаете покупку.

Вам не нужны неожиданные визиты сотрудников налоговых органов. Соблюдайте законы и налоговые правила как в США, так и в стране, в которой вы совершаете покупку.

Персональные ссуды

для недвижимости за рубежом!

Проверить варианты ссуды

Кредиты до 35 000 долларов США. Соруководитель не требуется.Без штрафа за предоплату.

Заключение

Не упустите возможность инвестировать в недвижимость за рубежом. Теперь у вас есть все необходимое, чтобы инвестировать в недвижимость за рубежом и как получить ссуду на недвижимость за рубежом. Так что начните воплощать свои мечты в жизнь. Купите недвижимость за рубежом сегодня!

Земельные ссуды: что нужно знать

Если вы планируете участок земли для строительства дома или использования в коммерческих целях, вы, вероятно, не сможете получить обычную ипотеку для финансирования покупки; вам, скорее всего, придется подавать заявление на получение земельного кредита.

Земельные ссуды не так распространены, как ипотечные ссуды, поэтому вариантов меньше. При меньшей конкуренции между кредиторами вы можете столкнуться с более высокими требованиями к первоначальному взносу, более высокой процентной ставкой и меньшим временем для выплаты ссуды, чем при использовании традиционной ипотеки.

При меньшей конкуренции между кредиторами вы можете столкнуться с более высокими требованиями к первоначальному взносу, более высокой процентной ставкой и меньшим временем для выплаты ссуды, чем при использовании традиционной ипотеки.

Если вы подаете заявление на получение земельного кредита, важно знать, на что вы идете и как сократить свои расходы.

Что такое земельные ссуды?

Земельный заем, как следует из названия, используется для финансирования покупки участка земли.Земельные ссуды представляют собой очень небольшую часть кредитного рынка и, как правило, более рискованны для кредиторов, чем ипотечные ссуды, объясняет Кейси Флеминг, советник по ипотеке в C2 Financial Corp. в Сан-Хосе, Калифорния. Если кредитору необходимо взыскать взыскание по земельной ссуде, нет гарантии возврата денег.

«Владельцы необработанной земли с гораздо большей вероятностью прекратят платить и уйдут от собственности в случае финансового события в их жизни», — говорит Флеминг. «Если у вас есть собственный дом, вы сделаете все возможное, чтобы его спасти.Имея необработанную землю, вы не можете использовать ее или получать от нее какой-либо доход ».

«Если у вас есть собственный дом, вы сделаете все возможное, чтобы его спасти.Имея необработанную землю, вы не можете использовать ее или получать от нее какой-либо доход ».

Свободную землю продать намного сложнее, чем участок с домом, потому что на землю меньше спроса, чем на уже построенные дома.

«Большинство людей не справляются с покупкой земли и строительством на ней чего-либо», — говорит Флеминг. «Это требует гораздо больше времени и денег, чем люди ожидают. Даже если это фиктивный верх, люди хотят чего-то, с чего они могут начать, а затем работать ».

Если принять во внимание эти реалии, легко понять, почему земельный заем, вероятно, будет иметь менее выгодные условия, чем ипотечный заем.Некоторые кредиторы требуют значительного первоначального взноса и взимают более высокие процентные ставки по земельным займам. Кроме того, некоторые земельные ссуды имеют значительно более короткие сроки погашения, чем обычная 15-летняя или 30-летняя ипотека.

Как работают земельные займы?

Хотя требования и условия погашения земельной ссуды могут отличаться от традиционной ипотеки, процесс подачи заявки и получения средств в чем-то похож. Кредитор земельной ссуды по-прежнему обычно запрашивает у заявителей документацию об их финансовом положении и проводит проверку кредитоспособности.

Кредитор земельной ссуды по-прежнему обычно запрашивает у заявителей документацию об их финансовом положении и проводит проверку кредитоспособности.

Несмотря на то, что существует меньше организаций, которые предоставляют земельные ссуды, чем другие виды жилищного финансирования, все же рекомендуется присмотреться, если возможно, чтобы убедиться, что вы получаете наилучшие возможные условия.

Как и в случае с традиционной ипотекой, вам обычно необходимо внести первоначальный взнос по земельной ссуде, а затем вернуть остаток с процентами в течение заранее установленного периода времени.

5 типов ссуд на землю

Существует пять распространенных типов ссуд на землю, которые вы можете получить для финансирования покупки, каждый со своими условиями и особенностями.

1. Кредитные ссуды на землю

Местные банки и кредитные союзы более склонны предлагать ссуды на землю, чем крупные национальные банки. Лучше всего найти кредитора, который присутствует рядом с землей, которую вы хотите купить. Местные финансовые учреждения обычно знают район и могут лучше оценить стоимость земли и ее потенциал.

Местные финансовые учреждения обычно знают район и могут лучше оценить стоимость земли и ее потенциал.

Если вы не планируете зарабатывать землю, процентные расходы будут высокими, говорит Флеминг, и кредитор может потребовать первоначальный взнос в размере 50 процентов.

Тем не менее, некоторые кредиторы могут пожелать получить меньший первоначальный взнос и взимать более низкие процентные ставки, если у вас есть планы на строительство земли в ближайшее время.Местные кредиторы с большей вероятностью предложат более длительные сроки погашения, что даст вам больше времени для выплаты долга, что приведет к снижению ежемесячных платежей.

Как и в случае с любой ссудой, подумайте, прежде чем подавать заявление.

2. Ссуды для жилищного строительства в сельской местности USDA

Если вы планируете построить основное жилье в сельской местности, Министерство сельского хозяйства США (USDA) предлагает несколько ссуд, которые могут помочь:

- Ссуды по разделу 523 предназначены для заемщиков, которые планируют построить собственный дом.

- Ссуды по статье 524 позволяют вам нанять подрядчика, который построит для вас дом.

Оба кредита предназначены для семей с низким и средним доходом и имеют срок погашения всего два года.

Однако процентные ставки могут быть низкими. Например, ссуды по разделу 523 взимают всего 3 процента, в то время как ссуды по разделу 524 взимают меньше, чем текущая рыночная ставка, при этом ставка по вашему конкретному ссуде фиксируется при закрытии.

В зависимости от ситуации вы также можете претендовать на получение ссуды без первоначального взноса.

3. Ссуды SBA 504

Если вы являетесь владельцем бизнеса, планирующим использовать землю для своего бизнеса, вы можете претендовать на ссуду 504 через Управление малого бизнеса США (SBA).

С ссудой 504 вы, SBA и кредитор помогаете покрыть расходы на покупку земли:

- SBA предоставляет ссуду на 40 процентов от стоимости покупки.

- Кредитор предоставляет ссуду на 50% стоимости покупки.

- Вы вносите 10 процентов в виде первоначального взноса.

Процентная ставка по ссуде 504 будет основана на текущих рыночных ставках. Однако условия ссуды, которую вы получаете через кредитора, могут варьироваться в зависимости от того, какого кредитора вы выберете.

4. Ссуда под залог собственного капитала

Если у вас есть существующий дом со значительным капиталом, возможно, стоит получить ссуду под залог собственного капитала вместо земельной ссуды. По ссуде под залог жилого фонда нет первоначального взноса, и обычно вы можете получить низкую процентную ставку, независимо от того, что вы планируете делать с землей, потому что ваш дом обеспечивает ссуду.

Обратной стороной является то, что в случае невыполнения обязательств по ссуде вы можете потерять свой дом. Кроме того, поскольку вы не используете ссуду для покупки, строительства или существенного улучшения дома, используемого в качестве залога, выплачиваемые вами проценты не подлежат налогообложению.

В зависимости от кредитора и ссуды срок погашения может составлять от 5 до 30 лет.

5. Финансирование продавца

В некоторых случаях лицо или компания, продающие землю, могут быть готовы предложить краткосрочное финансирование. Однако типичный продавец не занимается кредитованием и не имеет широкого портфеля ссуд, как у местного банка или кредитного союза.

В результате можно ожидать высоких процентных ставок и крупного первоначального взноса. Также маловероятно, что вы получите долгий срок погашения. Рассмотрите этот вариант только в том случае, если вы не можете претендовать на получение земельного кредита другого типа.

Как получить земельный ссуду

Как и в случае с любым другим типом ссуды, важно внимательно присмотреться. Обычно рекомендуется работать с опытным брокером, поэтому проведите исследование, чтобы найти кого-то, кто раньше работал с кредитами на землю в вашем районе.

Если вы хотите присмотреться к покупкам, стоит начать с того, чтобы посмотреть, имеете ли вы право на участие в какой-либо из упомянутых выше программ ссуд, финансируемых государством. Вы также можете связаться с местными кредиторами и кредитными союзами, которые с большей вероятностью предоставят вам такое финансирование.

Вы также можете связаться с местными кредиторами и кредитными союзами, которые с большей вероятностью предоставят вам такое финансирование.

Плюсы и минусы земельной ссуды

Земельные ссуды используются в довольно специфических обстоятельствах, поэтому они бесполезны для огромной доли покупателей жилья. Вот несколько способов, которыми они могут иметь для вас смысл, а некоторые — нет:

Плюсы

- Простой способ профинансировать проект, если вы покупаете пустой участок и строите себе новый дом

- Государственные программы могут помочь вам получить низкие процентные ставки при небольшом первоначальном взносе или без него

- Может помочь владельцам малого бизнеса обосноваться на новом месте

Минусы

- Может быть сложно найти кредитора

- Если вы не соответствуете критериям участия в одной из государственных программ, с вас может взиматься высокая процентная ставка или вам придется использовать свой собственный капитал, что может поставить под угрозу вашу текущую собственность.

- Многие ссуды на землю имеют короткие сроки погашения, что означает высокие ежемесячные выплаты до тех пор, пока долг не будет выплачен

Как найти для себя подходящую ссуду на землю

Важно присмотреться, чтобы найти лучший ссуду на землю для вашей ситуации.Прежде чем делать что-либо еще, Флеминг рекомендует разработать комплексный план того, что вы хотите делать с землей. Это может помочь вам определить, какой тип ссуды и условия лучше всего подходят для ваших целей.

Имейте в виду, что у некоторых кредиторов могут быть ограничения на размер финансирования. Другие могут потребовать разовый платеж, который представляет собой крупный разовый платеж в конце срока кредита.

«Возможно, вам придется разработать план выплаты до наступления срока платежа», — говорит Флеминг.

Рассматривая варианты ссуды, убедитесь, что вы выбрали тот, который соответствует вашему бюджету и поможет вам достичь конечной цели с землей.

Взять земельный кредит на покупку и строительство с нуля, говорит Флеминг, не для всех, «но те, кто это делает, обычно очень довольны, когда их проект завершен».

Следующие шаги

Если у вас уже есть обеспеченный земельный заем, вы, вероятно, думаете о строительстве дома своей мечты или какого-либо другого сооружения на новом участке.

Если вы не получали ссуду на землю в USDA или SBA, подумайте о том, чтобы поговорить с кредитором, который знаком с ссудами на строительство дома. Ознакомьтесь с руководством Bankrate по ссудам на строительство жилья для получения более подробной информации.

Подробнее:

Десять главных оправданий покупки дома без сельского хозяйства Министерства сельского хозяйства США

USDA Rural Development (RD ссуды) — один из последних вариантов ипотечной ссуды без предоплаты на текущем рынке жилья. Это одна из двух 100% ипотек, и единственная, которая не требует, чтобы заемщик был военнослужащим или ветераном (ссуды VA).Ссуды RD позволяют вам купить дом без первоначального взноса наличными — хотя вам, вероятно, понадобятся наличные при закрытии сделки для других вещей, таких как страхование домовладельцев и сборы за осмотр. Так зачем кому-то покупать дом с другим вариантом? Давайте рассмотрим 10 основных оправданий покупки дома без использования USDA Rural Development .

Так зачем кому-то покупать дом с другим вариантом? Давайте рассмотрим 10 основных оправданий покупки дома без использования USDA Rural Development .

10) Я не хочу быть фермером. МИФ. Сельское развитие не финансирует действующие фермы. Ипотека предназначена для покупки дома в «сельской местности», но не для содержания фермы.

9) Не хочу жить дальше в палках. МИФ. Хотя термин «сельский» часто вызывает образы жизни в сельской местности вдали от цивилизации, это не обязательно относится к этому варианту ипотеки. Да, вы, безусловно, можете искать дом в деревне (если это не ферма), но вы можете быть удивлены небольшими городками, поселками и кварталами, которые попадают в географическую категорию сельских в соответствии с USDA. Смотреть: Это в сельской местности? Право на развитие сельских районов Министерства сельского хозяйства США

8) Я предпочитаю жить по соседству с соседями. МИФ. Обратитесь к номеру 9. Вы можете быть удивлены тем, что районы считаются сельскими. Вы могли бы жить в сообществе с соседями по обе стороны от дома, заводя друзей на всю жизнь.

МИФ. Обратитесь к номеру 9. Вы можете быть удивлены тем, что районы считаются сельскими. Вы могли бы жить в сообществе с соседями по обе стороны от дома, заводя друзей на всю жизнь.

Первые три оправдания для отказа от покупки дома с Rural Development сосредоточены на одном: мифах об использовании RD и «жизни в дереве». Посмотрите короткое видео ниже, в котором мы развенчаем мифы Министерства сельского хозяйства США о развитии сельских районов.

7) Я не впервые покупаю дома, поэтому мне не подходят такие варианты. МИФ. Министерство сельского хозяйства США по развитию не только для новых покупателей жилья. Фактически, среди вариантов ипотечной ссуды, доступных на сегодняшнем рынке жилья, нет ни одного, специально предназначенного для покупки первого дома. Вместо этого для первых покупателей жилья доступны гранты и другая помощь. Итак, будь то ваш первый дом или шаг впереди от вашего нынешнего дома, вы можете иметь право на этот вариант 100% финансирования.

Итак, будь то ваш первый дом или шаг впереди от вашего нынешнего дома, вы можете иметь право на этот вариант 100% финансирования.

6) Я слышал, что ипотечные кредиты не являются мошенничеством. МИФ (в основном).В прошлом на рынке жилья изобиловали мошенничество, равно как и обычные старые безнадежные ссуды. Тем не менее, Министерство сельского хозяйства США по развитию сельских районов основывается на определенных критериях, таких как кредитный рейтинг, отношение долга к доходу и подтверждение занятости. Вы не можете просто пойти к кредитору и уйти с кучей денег. Вам нужно будет доказать свой доход и подобные вещи, убедившись, что ссуды, предоставленные в рамках развития сельских районов, являются хорошими ссудами с очень низкими процентами по умолчанию — это не афера.

5) Отсутствие первоначального взноса означает, что я заплачу более высокую процентную ставку. МИФ. В общем, чем больше денег вы вложите, тем лучше будет процентная ставка / годовая процентная ставка. Однако отказ от нуля не повредит вам, когда дело доходит до хорошо зарекомендовавшего себя варианта, такого как развитие сельских районов. Вы получите конкурентоспособную процентную ставку / годовую процентную ставку, как если бы вы выбрали ссуду FHA или другие аналогичные варианты.

Однако отказ от нуля не повредит вам, когда дело доходит до хорошо зарекомендовавшего себя варианта, такого как развитие сельских районов. Вы получите конкурентоспособную процентную ставку / годовую процентную ставку, как если бы вы выбрали ссуду FHA или другие аналогичные варианты.

4) Не хочу жить на грунтовой дороге. МИФ (по-прежнему). Обратитесь к номерам 10, 9 и 8. Да, вы можете купить дом на грунтовой дороге, если вы этого хотите, но это не требование.

3) Но я накопил первоначальный взнос, поэтому я хочу положить его на свою ипотеку. Нет проблем. Вы можете вложить деньги в ипотеку для развития сельских районов, но вам просто не нужно, если вы захотите. Или вы можете потратить эти деньги на другие дела, связанные с домом, такие как ремонт / украшение света, покупка газонокосилки или оплата дополнительных счетов. Тебе решать.

2) Я зарабатываю слишком много денег. Это действительно законно. USDA требует дохода для ссуды на развитие сельских районов.Целью Министерства сельского хозяйства США, когда был собран этот заем, было помочь людям, живущим в городе, не обязательно зарабатывающим много денег, переехать в более сельские районы и начать превращать их в сообщества и кварталы. Так что да, существуют ограничения дохода — поговорите с консультантом по ипотеке о лимитах в вашем районе.

Это действительно законно. USDA требует дохода для ссуды на развитие сельских районов.Целью Министерства сельского хозяйства США, когда был собран этот заем, было помочь людям, живущим в городе, не обязательно зарабатывающим много денег, переехать в более сельские районы и начать превращать их в сообщества и кварталы. Так что да, существуют ограничения дохода — поговорите с консультантом по ипотеке о лимитах в вашем районе.

1) Я плохо выгляжу в тракторе. Опять же, Министерство сельского хозяйства США не является залогом покупки фермы.

Теперь, когда мы вас прояснили, дайте нам знать, если у вас возникнут другие вопросы.Вы можете оставить комментарий ниже, и мы ответим на ваши вопросы!

(фото предоставлено Creative Commons)

Как финансировать зарубежную недвижимость

Если вы собираетесь купить недвижимость за границей, скорее всего, вы не сможете получить местную ипотеку для финансирования собственности. Даже в тех местах, где существует ипотечное кредитование, условия могут быть гораздо менее благоприятными, чем вы обычно находите дома. В зависимости от страны вы можете платить более высокую процентную ставку и гораздо больший первоначальный взнос — 30%, 40% или даже 50% от стоимости недвижимости.Кроме того, вам может потребоваться оформить полис страхования жизни на сумму ипотечного кредита, указав банк в качестве бенефициара. В зависимости от страны — и вашего возраста — это может стать препятствием, поскольку страховщики в некоторых странах устанавливают верхние возрастные ограничения на то, кто может оформить полис страхования жизни.

Даже в тех местах, где существует ипотечное кредитование, условия могут быть гораздо менее благоприятными, чем вы обычно находите дома. В зависимости от страны вы можете платить более высокую процентную ставку и гораздо больший первоначальный взнос — 30%, 40% или даже 50% от стоимости недвижимости.Кроме того, вам может потребоваться оформить полис страхования жизни на сумму ипотечного кредита, указав банк в качестве бенефициара. В зависимости от страны — и вашего возраста — это может стать препятствием, поскольку страховщики в некоторых странах устанавливают верхние возрастные ограничения на то, кто может оформить полис страхования жизни.

Поскольку ипотечные кредиты, как правило, недоступны для покупателей из США за границей — а большинство американских банков не предоставляют ссуды для покупок за рубежом, — каковы альтернативы, если вы хотите купить дом в другой стране? Здесь мы рассмотрим три способа финансирования покупки зарубежной недвижимости.

Ключевые выводы

- Покупка зарубежной недвижимости в качестве дома для отдыха или инвестиционной собственности вполне достижима и может помочь диверсифицировать более широкий портфель активов.

- Ипотечные кредиты не всегда доступны для иностранных заемщиков, поэтому наличные или средства с инвестиционных счетов могут быть вашим лучшим вариантом.

- В каждой стране будут свои правила и законы, которые применяются к иностранцам, покупающим недвижимость, поэтому обязательно ознакомьтесь с местными правилами перед тем, как погрузиться в них.

Наличные

Говорят, деньги — это король, и это, безусловно, может быть правдой, когда речь идет о покупке недвижимости за рубежом.Вы не только сможете заключить сделку быстрее, но и получите лучшую цену за счет скидок или обновлений — или и того, и другого.

В целом, оплата наличными рекомендуется только в том случае, если рассматриваемая недвижимость уже построена, а не на стадии подготовки к строительству. Если вы вносите аванс наличными за то, что еще не построено, всегда есть риск, что у разработчика закончатся деньги или возникнут другие проблемы, которые либо задержат, либо помешают завершению проекта. В таких ситуациях вернуть свои деньги может быть сложно или, по крайней мере, отнимать много времени.

В таких ситуациях вернуть свои деньги может быть сложно или, по крайней мере, отнимать много времени.

Финансирование разработчиков

В зависимости от страны вы можете претендовать на получение финансирования застройщика, если приобретете участок, дом или недвижимость перед строительством в застройке. Финансирование девелопера обычно требует небольшого количества документов, нет возрастных ограничений или требований по страхованию жизни. Еще один плюс в том, что иногда финансирование разработчика бывает беспроцентным.

При одном типе финансирования разработчика вы вносите платежи в фиксированные сроки, например, 10% при подписании договора купли-продажи, 10% через шесть месяцев, еще 10% через 12 месяцев и остаток после завершения проекта.Вместо фиксированных сроков вы можете вносить платежи в соответствии с этапами строительства, например, платить 10% вниз, 20% после завершения фундамента, 20% после завершения строительства первого этажа и т. Д. При другом виде финансирования застройщика вы делать регулярные платежи каждый месяц. Например, если вы покупаете лот на 50 000 долларов в Коста-Рике, вы можете платить примерно 1200 долларов в месяц в течение четырех лет, в зависимости от процентной ставки, если применимо.

Например, если вы покупаете лот на 50 000 долларов в Коста-Рике, вы можете платить примерно 1200 долларов в месяц в течение четырех лет, в зависимости от процентной ставки, если применимо.

Самонаправленная ИРА

Если вы нацелены на дом за границей и планируете использовать его исключительно в качестве сдачи в аренду или в качестве инвестиционной собственности, вы можете использовать средства от своего самостоятельного IRA для совершения покупки.IRS не указывает, какие типы инвестиций разрешены в самостоятельной ИРА, и указывает только то, что разрешено , а не , включая предметы коллекционирования (например, произведения искусства, марки и антиквариат), определенные монеты и страхование жизни.

В отличие от традиционных IRA, в которых варианты инвестирования обычно ограничиваются акциями, облигациями и паевыми инвестиционными фондами, средства из самоуправляемой IRA можно инвестировать в более широкий набор активов, включая недвижимость — как дома, так и за рубежом. Поскольку собственность должна рассматриваться как инвестиция в недвижимость, вы не сможете жить в доме, пока не станете достаточно взрослыми, чтобы начать получать выплаты со счета.Вы также не можете использовать его для отпуска, и если вы попытаетесь обойти закон, сдавая его себе в аренду, IRS будет недоволен. Однако пока вы ожидаете выхода на пенсию, вы можете использовать свои самостоятельные средства IRA для оплаты собственности и любых расходов, связанных с техническим обслуживанием.

Поскольку собственность должна рассматриваться как инвестиция в недвижимость, вы не сможете жить в доме, пока не станете достаточно взрослыми, чтобы начать получать выплаты со счета.Вы также не можете использовать его для отпуска, и если вы попытаетесь обойти закон, сдавая его себе в аренду, IRS будет недоволен. Однако пока вы ожидаете выхода на пенсию, вы можете использовать свои самостоятельные средства IRA для оплаты собственности и любых расходов, связанных с техническим обслуживанием.

Налоговое законодательство сложное и периодически меняется. Всегда полезно работать с квалифицированным налоговым специалистом и / или юристом по недвижимости, чтобы убедиться, что вы понимаете как риски, так и последствия инвестирования в зарубежную недвижимость с вашим индивидуальным IRA.

Особые соображения

Если вы покупаете землю за границей, имейте в виду, что транзакционные издержки могут значительно увеличить общую стоимость недвижимости. Одной из самых больших комиссий является комиссия за перевод или гербовый сбор: налог, взимаемый многими странами, который может добавить более 10% к продажной цене. Вы также можете оплатить услуги адвоката, нотариуса и регистрационные сборы, а также свою долю комиссии агента по недвижимости.

Вы также можете оплатить услуги адвоката, нотариуса и регистрационные сборы, а также свою долю комиссии агента по недвижимости.

Прежде чем покупать недвижимость за границей, важно ознакомиться с местными законами, чтобы убедиться, что вам даже разрешено покупать недвижимость.Даже если вы можете купить недвижимость в определенной стране, могут существовать ограничения на типы собственности, которую могут покупать иностранцы. Например, на Филиппинах вы можете купить квартиру в проекте кондоминиума, если 60% квартир принадлежит филиппинцам. Однако иностранцы, как правило, не могут владеть домом или землей.

Также могут быть правила относительно того, что произойдет, если вы захотите продать недвижимость. В Малайзии, например, иностранцы могут покупать недвижимость, но если они когда-либо ее продадут, деньги должны храниться на малазийском банковском счете.

Итог

При покупке дома за границей крайне важно убедиться, что сделка проводится таким образом, чтобы защитить ваши права собственности. В Соединенных Штатах покупатели жилья получают право собственности на недвижимость; однако это различие не так очевидно в каждой стране. Консультации квалифицированного специалиста по недвижимости и юриста помогут обеспечить максимально гладкий процесс, защитить ваши права собственности и оформить все необходимые документы.

В Соединенных Штатах покупатели жилья получают право собственности на недвижимость; однако это различие не так очевидно в каждой стране. Консультации квалифицированного специалиста по недвижимости и юриста помогут обеспечить максимально гладкий процесс, защитить ваши права собственности и оформить все необходимые документы.

Фондов на строительство и покупку земли

Традиционную ипотеку найти легко, но обычно есть одна загвоздка: вы можете занять деньги только на покупку уже существующего дома. Строительные ссуды отличаются тем, что они финансируют все необходимое для строительства нового дома, гаража или бизнес-структуры. Они также могут работать при ремонте или покупке земли (если у вас еще нет нужной собственности).

Строительные ссуды менее популярны, чем стандартные жилищные ссуды, но их можно получить от многочисленных кредиторов.Если вы подумываете о строительстве, узнайте об основах и узнайте, как каждый кредитор справляется с особенностями.

Как работают ссуды на строительство

Строительный ссуда — это краткосрочная ссуда на недвижимость. Вы можете использовать ссуду для покупки земли, строительства на уже имеющейся у вас собственности или ремонта существующих построек, если ваша программа позволяет. Строительные ссуды похожи на кредитную линию, потому что вы получаете только ту сумму, которая вам нужна (в виде авансов) для завершения каждой части проекта.В результате вы платите проценты только на сумму, которую вы фактически заимствуете (в отличие от единовременной ссуды, когда вы берете 100% имеющихся денег вперед и сразу же выплачиваете проценты на весь остаток).

Вы можете использовать ссуду для покупки земли, строительства на уже имеющейся у вас собственности или ремонта существующих построек, если ваша программа позволяет. Строительные ссуды похожи на кредитную линию, потому что вы получаете только ту сумму, которая вам нужна (в виде авансов) для завершения каждой части проекта.В результате вы платите проценты только на сумму, которую вы фактически заимствуете (в отличие от единовременной ссуды, когда вы берете 100% имеющихся денег вперед и сразу же выплачиваете проценты на весь остаток).

Платежи

На этапе строительства вы обычно вносите только процентные платежи (или вообще не платите в некоторых случаях) на основании непогашенного остатка по кредиту. Часто выплаты начинаются от шести до 24 месяцев после получения кредита.

Выплаты подрядчикам

По мере того, как вы продвигаетесь и достигаете основных этапов своего проекта, вы или застройщик можете запрашивать выплаты за выполненные работы.Инспектор должен удостовериться, что работа выполнена, но инспекторы не обязательно оценивают качество работы. Выплата застройщику идет, если все в порядке.

Выплата застройщику идет, если все в порядке.

Временное финансирование

Ссуды на строительство обычно выдаются на срок менее одного года, и вы обычно погашаете их другой «постоянной» ссудой. Строительный кредит часто заканчивается после завершения строительства. Чтобы погасить ссуду, вы получите оценку и осмотр завершенного объекта недвижимости и перефинансируете более подходящий ссуду.Взаимодействие с другими людьми

Поскольку ссуды на строительство имеют более высокие (часто изменяемые) процентные ставки, чем традиционные жилищные ссуды, вы все равно не захотите оставлять ссуду навсегда.

Есть два способа справиться с временным характером этих кредитов:

- Подайте заявку на получение новой ссуды после завершения строительства. Вам нужно будет соответствовать требованиям, как если бы вы подали заявку на новую ипотеку. В результате вам необходимы доход и кредитоспособность, чтобы получить одобрение.

- Организуйте обе ссуды в начале процесса (также известного как однократное закрытие).

Еще один термин, используемый FHA, — это ипотека от строительства до постоянной. Такой подход может минимизировать затраты на закрытие, потому что вы объединяете ссуды вместе. После строительства вы получите стандартный жилищный заем (например, ипотеку с фиксированной ставкой на 15 или 30 лет). Это также может быть предпочтительнее, если вы не уверены в получении разрешения после строительства.

Еще один термин, используемый FHA, — это ипотека от строительства до постоянной. Такой подход может минимизировать затраты на закрытие, потому что вы объединяете ссуды вместе. После строительства вы получите стандартный жилищный заем (например, ипотеку с фиксированной ставкой на 15 или 30 лет). Это также может быть предпочтительнее, если вы не уверены в получении разрешения после строительства.

Этапы

Вы можете использовать средства строительного кредита практически на любом этапе вашего проекта, включая покупку земли, земляные работы, заливку фундамента, каркас и отделку.Вы также можете строить гаражи, сараи и другие сооружения в зависимости от политики вашего кредитора.

Авансовый платеж

Как и в случае с большинством займов, не рассчитывайте на то, что займете 100% того, что вам нужно. Большинство кредиторов требуют, чтобы вы вложили в сделку некоторую долю капитала, и они могут потребовать не менее 20% вниз. Вы, конечно, можете принести деньги к столу. Но если у вас уже есть земля, вы потенциально можете использовать ее в качестве залога вместо денежных средств.

Но если у вас уже есть земля, вы потенциально можете использовать ее в качестве залога вместо денежных средств.

Твердый план

Чтобы получить ссуду на строительство, вам нужно будет соответствовать требованиям, как и в случае любой другой ссуды.Это означает, что вам нужна хорошая кредитоспособность и благоприятное соотношение (отношение долга к доходу и ссуды к стоимости). Желателен и первоначальный взнос в размере 20%, хотя есть исключения. Подтверждение постоянного дохода также важно.

Одобрение кредитора

Строительные ссуды уникальны, потому что банк должен одобрить ваши строительные планы. Если вы покупаете у застройщика, который регулярно работает с конкретным кредитором, согласование может быть проще. Однако «нестандартные» проекты могут быть сложными.Ожидайте, что ваш кредитор запросит полную информацию о проекте: кто выполняет работу, как точно будут выполнены (архитектурные чертежи должны отражать детали), каков график для каждого этапа, сколько все будет стоить, будет ли структура соответствовать местным нормам и требованиям, и сколько будет стоить недвижимость после завершения строительства? К сожалению, вы не можете просто взлететь.

Сможете ли вы сделать работу?

Что, если вы хотите сделать все строительные работы самостоятельно? К сожалению, это еще больше усложняет задачу.Банки не решаются работать с собственниками-застройщиками. Банки опасаются, что у непрофессионалов больше шансов столкнуться с задержками и проблемами. Если вы не профессиональный подрядчик с многолетним опытом работы на полную ставку, вам, вероятно, придется нанять кого-то другого.

План на случай непредвиденных обстоятельств

Иметь план — это прекрасно, а гибкость еще лучше. Строительные проекты печально известны задержками и неожиданностями, поэтому не забудьте оставить место для маневра в своем бюджете, а также в сроках.

Не выделяйте в бюджет каждую копейку, которую банк готов ссудить, и не планируйте переезжать из вашего дома на следующий день после «запланированного» завершения.

Финансирование сельской недвижимости — Modern Homesteading

O В следующий день небольшая дорога приведет вас к гравийной дороге с надписью «Продается» рядом с ней. Вы поедете по этой дороге к старому полуразрушенному дому с провисшим крыльцом, гнилыми ступенями и разбитыми окнами. Но посмотрите здесь — прямая линия крыши и отвесные двери, смелая пружина в бетонном ящике — а там, за домом, небольшой фруктовый сад. Какой-то гештальт-механизм в далеком уголке разума жужжит и щелкает: дом. После двух лет поисков мы с женой поняли, что эта небольшая усадьба в Вирджинии — подходящее место для нас.Потом мы позвонили в наш банк.

Вы поедете по этой дороге к старому полуразрушенному дому с провисшим крыльцом, гнилыми ступенями и разбитыми окнами. Но посмотрите здесь — прямая линия крыши и отвесные двери, смелая пружина в бетонном ящике — а там, за домом, небольшой фруктовый сад. Какой-то гештальт-механизм в далеком уголке разума жужжит и щелкает: дом. После двух лет поисков мы с женой поняли, что эта небольшая усадьба в Вирджинии — подходящее место для нас.Потом мы позвонили в наш банк.Мы были активными членами этого банка почти всю свою жизнь. В нем хранились все наши сбережения. Там мы получили страховку, автокредиты и платежные карты. Наш кредит был идеальным. Я был уверен, что нас утвердят на ссуду. Как мог наш банкир — практически член семьи — сказать «нет»? Вроде легко.

Улучшенное имущество, то есть имущество с домом на нем, представляет больший риск, чем неулучшенное имущество. И чем больше улучшен сам дом, тем больше у вас шансов разделить сердечное рукопожатие с кредитором.

Кредитным специалистам нравятся известные количества. Они чувствуют себя более неудобно, чем ученик седьмого класса на тубе на танцах Сэди Хокинс, когда вы говорите им, что в доме нет воды, нет проводки, есть пристройка и адрес, который указывает на сарай вашего соседа. Хорошая новость заключается в том, что есть люди и учреждения, которые ссужают деньги на недвижимость, которую вы хотите купить. Вам просто нужно найти их, убедить, что вы рискуете, а затем заплатить им.

Они чувствуют себя более неудобно, чем ученик седьмого класса на тубе на танцах Сэди Хокинс, когда вы говорите им, что в доме нет воды, нет проводки, есть пристройка и адрес, который указывает на сарай вашего соседа. Хорошая новость заключается в том, что есть люди и учреждения, которые ссужают деньги на недвижимость, которую вы хотите купить. Вам просто нужно найти их, убедить, что вы рискуете, а затем заплатить им.

Я хотел бы поделиться некоторыми вещами, которые мы узнали в процессе покупки нашей усадьбы в Вирджинии.Рассмотрим следующее общее введение в финансирование сельской собственности. Это сложный вопрос, который еще больше усложняется региональными различиями в землепользовании. Не стесняйтесь нанять квалифицированного юриста, специалиста по финансовому планированию и / или покупателя-брокера.

Работа с банкирами

Термин «ипотека» происходит от латинского корня «смерть». Кажется, если бы вы не выполнили условия своей средневековой ипотеки, хороший человек пришел бы из центрального банковского округа и убил бы вас. Индустрия финансовых услуг с годами смягчилась, но, тем не менее, следует проявлять осторожность.Делайте домашнее задание и всегда читайте мелкий шрифт. Когда вы занимаете деньги, кредитор требует залог или обеспечение — актив, который он может конвертировать в деньги, если вы не выплатите кредит. В большинстве сделок с недвижимостью залогом выступает само имущество. Потому что на рынке сельской недвижимости

Индустрия финансовых услуг с годами смягчилась, но, тем не менее, следует проявлять осторожность.Делайте домашнее задание и всегда читайте мелкий шрифт. Когда вы занимаете деньги, кредитор требует залог или обеспечение — актив, который он может конвертировать в деньги, если вы не выплатите кредит. В большинстве сделок с недвижимостью залогом выступает само имущество. Потому что на рынке сельской недвижимости

гораздо более неопределенный, чем для городских или пригородных домов, кредиторы часто не решаются предоставлять ссуды в сельской местности. Это болезненный опыт — обнаружить, что место вашей мечты не считается достойным теми, кто держит в руках кошелек.

Что ищет финансист

Андеррайтеры ипотечного кредита рассмотрят ваш доход и занятость, кредитную историю и активы. Для многих из нас возвращение к сельской жизни может включать в себя преднамеренное сокращение масштабов, простоту или даже добровольную (надеюсь, добровольную) бедность. Ища ипотечный кредит, вы должны держать эти идеалы при себе. Ссуды на дома и землю — это ссуды под ваши будущие доходы. Вам необходимо регулярно приносить прибыль в годы, предшествующие вашей покупке.Начните жить в идеале простоты в части расходов в балансе, избегая долга, как чумы. Однако вы можете захотеть «привить» себя к долгу перед подачей заявления на ипотеку, взяв небольшие ссуды на необходимые вещи, такие как автомобили или образование.

Ссуды на дома и землю — это ссуды под ваши будущие доходы. Вам необходимо регулярно приносить прибыль в годы, предшествующие вашей покупке.Начните жить в идеале простоты в части расходов в балансе, избегая долга, как чумы. Однако вы можете захотеть «привить» себя к долгу перед подачей заявления на ипотеку, взяв небольшие ссуды на необходимые вещи, такие как автомобили или образование.

Так начнется построение вашей кредитной истории. Держите эту историю в чистоте, вовремя оплачивая счета. Кредиторы выполнят проверку кредитоспособности.

Ваши кредиторы захотят убедиться, что у вас есть ликвидные активы, достаточные для внесения первоначального взноса и покрытия расходов на закрытие (обычно от 2% до 4% от общей стоимости имущества), а также достаточные резервные сбережения, чтобы обеспечить буфер против потеря работы или другие финансовые затруднения.Чем больше вы можете заплатить авансом, тем меньше вы рискуете для кредитора. А если вы можете внести 20% от суммы кредита, вы можете избежать оплаты ипотечного страхования. Не забудьте включить IRA и другие типы пенсионных фондов в свой счет активов, а также стоимость наличных средств или ссуд по страхованию жизни.

Не забудьте включить IRA и другие типы пенсионных фондов в свой счет активов, а также стоимость наличных средств или ссуд по страхованию жизни.

Частное финансирование

Самый простой и часто единственный способ получить финансирование для необлагороженной или немного улучшенной земли — это попросить продавцов ссудить вам деньги, которые вы постепенно погашаете в соответствии с условиями ипотеки.Это дает много преимуществ как покупателю, так и продавцу. Продавцу выплачивается единовременный авансовый платеж, он получает ежемесячный платеж за весь срок ссуды, дополнительно получает прибыль от процентов, взимаемых с покупателя, и может назначить условия платежа по своему усмотрению. Покупатель может сэкономить на определенных расходах на закрытие сделки, может получить более выгодную сделку в целом и, что наиболее важно, теперь может фактически купить недвижимость.

Если вы не можете убедить продавца профинансировать недвижимость, вы можете выбрать коммерческих кредиторов или различные организации, спонсируемые дядей Сэмом для предоставления кредита сельским покупателям: Агентство сельскохозяйственных услуг (FSA), Система фермерского кредитования (FCS) и Федеральное жилищное управление (FHA).

За последние несколько лет банковская и кредитная отрасли подверглись волне консолидации, в результате чего истинно местный банк оказался под угрозой исчезновения. Тем не менее, учреждения с местными филиалами могут быть вашим лучшим вариантом. Люди в этих отделениях — ваши соседи, и они, как правило, лучше знакомы с особенностями сельской собственности.

Наши друзья Эми и Стив нашли 44 акра леса без дома и с неосвоенным источником. Они просили ипотеку во всех крупных банках, расположенных в коммерческом центре нашего региона.Единодушный ответ был «Ни за что». В конце концов они обратились к Банку фермеров и торговцев в маленьком городке, ближайшем к собственности, который, как оказалось, профинансировал покупку для нынешнего владельца. «Они знали не только об этом особняке, но и о той весне! Работа с местными жителями определенно привела к тому, что мы собирались», — говорит Эми.

По общему признанию, процентная ставка по их ссуде выше, чем по обычной ссуде, и она не снизится до тех пор, пока Эми и Стив не начнут строительство своего дома. Но в этот момент их текущая ссуда будет преобразована в новую ссуду, включающую затраты на строительство.

Но в этот момент их текущая ссуда будет преобразована в новую ссуду, включающую затраты на строительство.

История наших друзей также хорошо иллюстрирует феномен предыдущего кредитора: если у вас возникли проблемы с поиском финансирования, попробуйте работать с тем же кредитором, который в настоящее время владеет ипотекой. Этот же прием можно использовать для поиска страховки для мест, которые трудно застраховать.

Суть в том, что если недвижимость будет незначительно улучшена или не улучшена, кредиторы не будут предлагать вам фиксированную фиксированную ставку ипотечного кредита с фиксированным сроком, потому что ваша собственность представляет собой высокий риск.Чем выше риск, тем выше процентная ставка. Андеррайтеры ипотечного кредита сделают более высокие процентные ставки доступными для заемщиков, использующих другую линейку кредитных продуктов. Единственный способ узнать, что предлагается, — поговорить с кредиторами.

После долгих поисков мы смогли получить предложения от двух региональных банков с местными отделениями. Оба были местами, куда мы ходили лично, чтобы обсудить наши нужды. Оба были готовы ссудить нам деньги, не проводя обследование собственности (которое мы не могли себе позволить), и были готовы принять дом даже в его несколько ветхом состоянии — как адекватное улучшение.Их отношение к собственности лучше всего можно охарактеризовать как «Не спрашивай, не говори». Хотя оба потребовали проведения оценки и, следовательно, удовлетворения от того, что они смогут окупить свои инвестиции в случае дефолта, ни один из кредиторов не захотел подробно останавливаться на состоянии дома и его систем.

Оба были местами, куда мы ходили лично, чтобы обсудить наши нужды. Оба были готовы ссудить нам деньги, не проводя обследование собственности (которое мы не могли себе позволить), и были готовы принять дом даже в его несколько ветхом состоянии — как адекватное улучшение.Их отношение к собственности лучше всего можно охарактеризовать как «Не спрашивай, не говори». Хотя оба потребовали проведения оценки и, следовательно, удовлетворения от того, что они смогут окупить свои инвестиции в случае дефолта, ни один из кредиторов не захотел подробно останавливаться на состоянии дома и его систем.

Нам предложили ипотеку с регулируемой процентной ставкой (ARM). Они обычно имеют более низкие начальные ставки, чем ссуды с фиксированной ставкой, потому что заемщики принимают на себя риск того, что их ставки вырастут в период корректировки.В нашем случае, однако, наша первоначальная ставка была существенно выше, чем обычная ставка. Более высокая ставка компенсировала банку дополнительный риск в отношении нашей собственности. С ARM процентная ставка корректируется (обычно на три или пять лет) в соответствии с индексом, выбранным вашим кредитором — обычно казначейскими векселями или мерой национальной или региональной стоимости средств. Эта корректировка может стать серьезным препятствием для вашего бюджета. Даже с учетом стандартных ограничений, ограничивающих такое увеличение, можно увидеть, что ваши ежемесячные платежи вырастут на 50% и более в худшем случае.