пенсионерам, без первоначального взноса, с плохой кредитной историей

Снижение процентной ставки, которое произошло в последние 3-4 года, сделало ипотеку более доступной для потенциальных заемщиков. Вместе с тем, этот вид кредитования является наиболее долгосрочным и крупным в плане выделяемых банками сумм. Поэтому вполне естественным является предъявление к клиентам достаточно серьезных требований.

Содержание

Скрыть- Основные требования банков по ипотеке

- Возраст

- Гражданство

- Прописка

- Стаж

- Платежеспособность

- Первый взнос

- Кредитная история

- Другие требования

- Как происходит изучения соискателей ипотеки?

- Способы определения платежеспособности

- Требования к документам

- Кому не дают ипотеку?

- Есть ли альтернатива?

- Кому дают ипотеку с господдержкой?

- Кому дают ипотеку без первого взноса?

Основные требования банков по ипотеке

При принятии решения об одобрении выдачи ипотечного кредита тому или иному потенциальному заемщику банки руководствуются несколькими основными критериями. В их число входит, что вполне естественно, возраст и гражданство клиента, уровень его дохода и параметры кредитной истории.

При этом каждый банк имеет возможность самостоятельно устанавливаться значение применяемых им критериев

Возраст

Большая часть банков, включая бесспорного лидера отечественной финансовой отрасли Сбербанк, установили минимальную возрастную планку для выдачи ипотеки на уровне 21 года. Такой подход объясняется более серьезными требованиями, предъявляемыми при долгосрочном кредитования, чем, например, при потребительском, которое доступно практически в любой финансовой организации по достижении 18-летнего возраста. Однако, некоторые банки, самым крупным из которых является Уралсиб, все-таки готовы оформлять ипотеку клиентам, если им исполнилось 18 лет.

Что касается верхнего возрастного предела, установленного для получателей ипотеки, то в большинстве случаев определяется возраст, которого клиент достигнет на момент полного расчета по кредиту. В Сбербанке он равен 75 годам, как и в значительной части других наиболее известных и крупных банков. Совкомбанк кредитует заемщиков в том случае, если по истечении срока ипотеки им не исполнится более 85 лет.

Гражданство

Практически все крупные отечественные кредитные организации оформляются ипотеку исключительно для российских граждан. В этом число входит Сбербанк, Газпромбанк, Россельхозбанк и т.д. Однако, в последние годы некоторые финансовые учреждения, учитывая появившийся достаточно серьезный спрос, стали кредитовать иностранных граждан, законно проживающих и работающих на территории России. Это касается, прежде всего, банков с иностранным участием, включая Росбанк, Райффайзенбанк, а также ряд серьезных российских банков, например, ВТБ, Открытие и Транскапиталбанк.

В подобной ситуации в число обязательных требований к заемщику включается официальное оформление регистрации и разрешение на работу в РФ.

Прописка

Несколько лет назад требование, связанное с наличием постоянной регистрации по месту нахождения банка, оформляющего ипотечный кредит, было обязательным. Сегодня для некоторых банков, включая Сбербанк, Россельхозбанк, Уралсиб и многих других, для одобрения ипотечной сделки вполне остаточно временной прописки заемщика. Более того, часть кредитных организации, например, ВТБ, вообще исключило регистрацию из числа требований к клиенту при оформлении ипотеки. В этом случае единственным условием для выдачи кредита, связанным с географической принадлежностью, выступает работа на территории России.

Стаж

Наличие трудоустройства практически всегда выступает обязательным требованием к потенциальному заемщику при оформлении ипотечного кредита. Однако, конкретная величина стажа работы на последнем месте каждым банком устанавливается самостоятельно. Обычно от клиента требуется наличие, как минимум, полугодичного трудоустройства.

Обычно от клиента требуется наличие, как минимум, полугодичного трудоустройства.

Тем не менее, в некоторых случаях данное требование не является критичным, так как даже при работе в течение месяца кредит вполне реально получить. Такой вариант возможен, например, в банке Дельтакредит. Но при этом заемщику предлагаются менее выгодные условия ипотеки, которые могут заключаться:

- В повышенной процентной ставке;

- В сокращении максимального срока кредитования;

- В необходимости предоставления поручительства или дополнительного залога.

Платежеспособность

Ключевой критерий, напрямую влияющий как на саму возможность кредитования, так и на предлагаемые банком условия. Уровень платежеспособности клиента зависит от нескольких факторов, в число которых входят:

- Совокупный доход с учетом всех имеющихся у клиента источников;

- Количество членов семьи, что определяет величину постоянных расходов;

- Наличие уже имеющихся кредитных и других видов финансовых обязательств.

Исходя из уровня платежеспособности, определяется такой важный параметр кредита как величина регулярного ежемесячного платежа. Далее с учетом получившейся суммы вычисляется максимальная величина ипотеки и продолжительность действия кредитного договора.

Таким образом, именно платежеспособность потенциального клиента в значительной степени влияет на все параметры займа.

Первый взнос

Минимальная величина первоначального взноса на приобретение квартиры или другого вида недвижимости в ипотеку составляет 10%. Однако, в некоторых случаях она устанавливается на более высоком уровне. Например, при покупке готовой квартиры в ипотеку через Сбербанк первый платеж должен составляет не менее 15%, а в случае приобретения загородного дома он еще увеличивается и равняется, как минимум, 25% от стоимости жилья.

Аналогичные предлагаемым Сбербанком условиям установлены и в других кредитных организациях. Указанный размер первоначального взноса зависит, прежде всего, от ликвидности оформляемой в ипотеку недвижимости. Именно поэтому при покупке квартиры он обычно заметно ниже, чем при приобретении частного дома.

Указанный размер первоначального взноса зависит, прежде всего, от ликвидности оформляемой в ипотеку недвижимости. Именно поэтому при покупке квартиры он обычно заметно ниже, чем при приобретении частного дома.

Кредитная история

Наличие беспроблемной кредитной истории, наряду с платежеспособностью клиента, является в современных условиях наиболее значимым критерием одобрения сделки по оформлению ипотеки. Более того, текущие просрочки по уже взятым заемщиком финансовым обязательствам означают почти 100%-ю вероятность отказа в выдаче кредита. Подобная политика банков объясняется достаточно просто.

Последние несколько лет реальные доходы населения неуклонно снижаются, что привело к появлению серьезных финансовых проблем у большого количества заемщиков. Очевидно, что наличие трудностей с выплатой ранее взятых займов с большой степенью вероятности может привести к аналогичным проблемам с ипотекой. Именно поэтому клиентам, имеющим испорченную кредитную историю и, тем более, текущие просрочки, рассчитывать на одобрение ипотечного кредита крайне проблематично.

Другие требования

Помимо перечисленных выше обязательных требований, некоторые банки устанавливают дополнительные условия, выполнение которых также необходимо для оформления ипотеки. В их число обычно входят:

- Предоставление дополнительного залога, помимо покупаемой квартиры, в виде какого-либо имущества. В этом случае клиенту предоставляется пониженная процентная ставка и более выгодные условия кредитования;

- Заключение договора поручительства. Еще один фактор, положительно влияющий на возможные параметры ипотеки;

- Открытие счета в банке, оформляющем кредит. Стандартная практика для многих финансовых организаций, которые стремятся зарабатывать не только на получении процентом по займу, но и на оказании клиенту других видов банковских услуг.

Как происходит изучения соискателей ипотеки?

Проверка потенциального клиента осуществляется работниками службы безопасности и кредитного отделка банка. При этом каждая финансовая организация разрабатывает собственный механизм контроля. Однако, несмотря на некоторые различия, всегда проверяется:

При этом каждая финансовая организация разрабатывает собственный механизм контроля. Однако, несмотря на некоторые различия, всегда проверяется:

- Кредитная история клиента;

- Характеристики объекта недвижимости, который планируется приобрести;

- Сведения о доходах и месте трудоустройства заемщика.

Способы определения платежеспособности

Оценка платежеспособности клиента осуществляется с учетом нескольких факторов. Наиболее важными из них являются: уровень постоянных доходов, стаж трудоустройства на последнем месте работы, занимаемая должность, а также величина расходов на содержание семьи и размер других обязательных платежей по имеющимся обязательствам.

Требования к документам

При оформлении ипотеки от потенциального заемщика требуется предоставить пакет документов, первая часть которых касается непосредственно клиента:

- Анкета клиента банка;

- Паспорт и другие личные документы, перечень которых устанавливается банком, включая ИНН, СНИЛС, военный билет и т.д.;

- Справка о доходах, а также копия трудовой книжки и действующего контракта;

- Документы о семейном положении;

- Документы, подтверждающие возможность осуществить первый взнос, например, свидетельство о маткапитале или выписка со счета в банке.

Вторая часть документов относится к приобретаемому в ипотеку объекту недвижимости и включает:

- Отчет об оценке квартиры, дома или другого вида недвижимости с указанием данных об эксперте, составившем его;

- Паспорт или другой документ, удостоверяющий личность продавца;

- Свидетельство о праве собственности продавца на объект недвижимости или выписка из ЕГРН;

- Технический и кадастровый паспорта на квартиру или дом;

- Согласие второго супруга/и, если он/она не выступают в качестве созаемщика по кредиту;

- Страховой полис на покупаемую недвижимость (оформляется после предварительного одобрения сделки со стороны банка).

Кому не дают ипотеку?

Можно выделить два главных препятствия для получения ипотеки. Первое из них связано с отсутствием или недостаточным уровнем официального дохода. В подобной ситуации часто оказываются фрилансеры, работники, которые получают заработную плату по серым схемам, а также предприниматели и самозанятые.

Первое из них связано с отсутствием или недостаточным уровнем официального дохода. В подобной ситуации часто оказываются фрилансеры, работники, которые получают заработную плату по серым схемам, а также предприниматели и самозанятые.

Второй проблемой является наличие плохой кредитной истории. Подобная ситуация относится сегодня к достаточно распространенным.

Она может быть дополнительно осложнена наличием ранее взятых и еще невыплаченных кредитов.

Есть ли альтернатива?

В качестве альтернативы для ипотечного кредитования может выступать получение потребительского займа. Требования к этой категории клиентов намного менее серьезные, хотя и процентная ставка, как правило, выше.

Другой реальным вариантом получения денежных средств является обращение в МФО. Однако, в этом случае речь идет о небольших суммах и коротком сроке кредитования. Очевидно, что приобрести квартиру в подобной ситуации нереально.

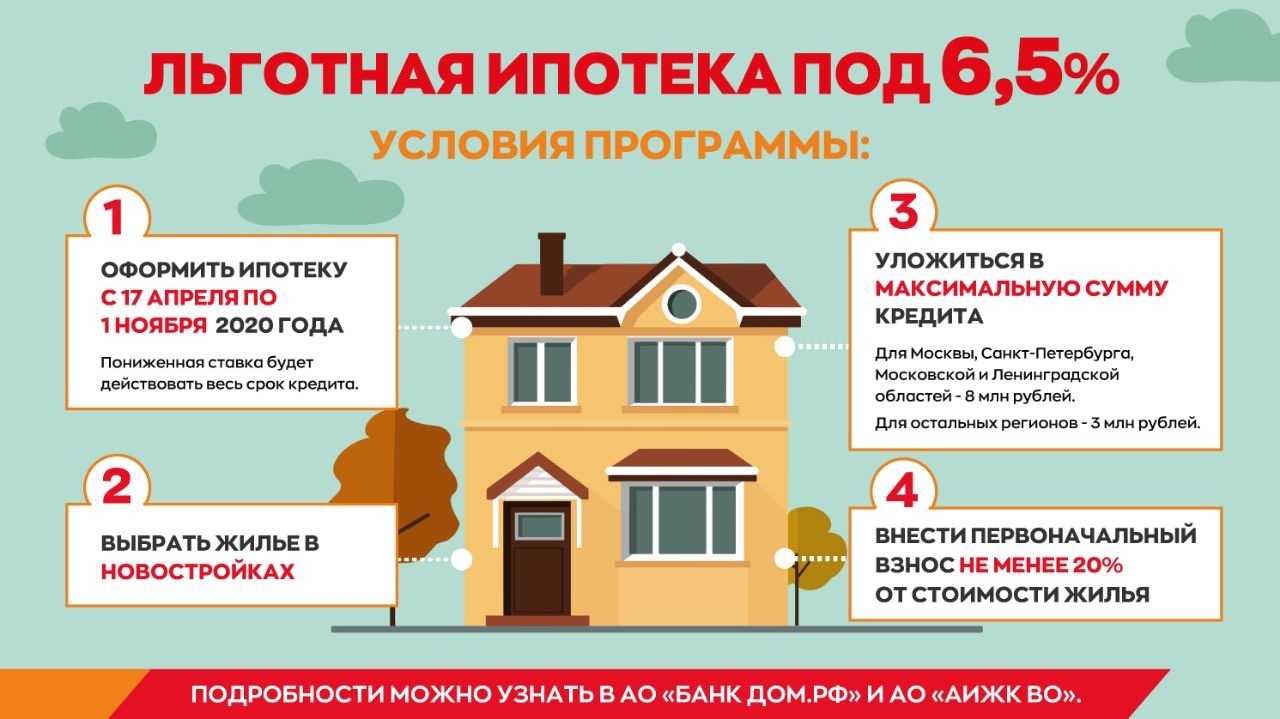

Кому дают ипотеку с господдержкой?

Ипотека с государственной поддержкой предоставляется некоторым категориям потенциальных заемщиков. К ним относятся:

- Семьи, получившие право на материнский капитал;

- Семьи, в состав которых входят дети-инвалиды или члены семьи с ограниченными возможностями;

- Семьи, имеющие несовершеннолетних детей;

- Военнослужащие, а также лица, участвующие в военных действиях.

Кому дают ипотеку без первого взноса?

Сократить или полностью исключить необходимость первоначального взноса по ипотечному кредиту может использование сертификата на материнский капитал, а также получение жилья по программе военной ипотеки. Кроме того, избежать стартового платежа позволяет участие в рекламных акциях и программах, которые периодически проводят некоторые банки и застройщики, предлагая при этом льготные условия оформления ипотеки.

Кто может оформить ипотеку Сбербанка: всё о заемщиках и созаемщиках — Ипотека

Заемщик по ипотеке — это человек, который подает заявку и оформляет на себя ипотечный кредит. На него ложится большая ответственность, поэтому банк предъявляет к нему определенные требования. Давайте разбираться, кто может взять ипотеку.

На него ложится большая ответственность, поэтому банк предъявляет к нему определенные требования. Давайте разбираться, кто может взять ипотеку.

Требования к заемщикам

Гражданство РФ

Подать заявку на ипотеку могут только граждане России. Если же у вас нет гражданства, а есть только вид на жительство, подать заявку не получится.

Прописка на территории России

Тут всё просто: у вас должна быть постоянная или временная регистрация — а проще говоря прописка, — на территории России.

Возраст от 21 года

На момент подачи заявки вам уже должен исполниться 21 год. Если вы при этом уже состоите в браке, вашему супругу тоже должно быть не меньше 21 года — или придется заключить брачный договор.

Вы пенсионер? Не переживайте — пенсионеры тоже могут подать заявку на ипотеку, особых требований к возрасту нет, но есть условие: вы должны вернуть кредит до того, как вам исполнится 75 лет. Если же вы подаете заявку на ипотеку без подтверждения дохода и занятости, то на момент возврата кредита вам должно быть не больше 65 лет.

🔥 Если вы получаете зарплату или пенсию на карту СберБанка, для подачи заявки вам больше ничего не требуется. Информация о стаже работы и зачислениях уже есть в распоряжении банка.

Если вы получаете зарплату на карту другого банка, есть еще ряд условий.

Стаж работы

Вы сможете подать заявку, если у вас не менее 6 месяцев стажа на текущем месте работы и не менее 1 года общего стажа за последние 5 лет.

⚡️ 15 декабря 2020 года СберБанк снизил требование по минимальному стажу для оформления ипотеки до 3 месяцев.

Вам не придется предоставлять трудовую книжку. Вместо этого при заполнении заявки на ипотеку на ДомКлик введите свой номер СНИЛС для заказа онлайн-выписки из Пенсионного Фонда. Подробнее о том, как это работает, читайте в статье «Мы упростили оформление ипотеки: трудовая книжка больше не нужна».

Если вы самозанятый и зарегистрированы в сервисе «Мое дело» от СберБанка, вы также можете подать заявку на ипотеку. Сделать это можно после того, как на карту СберБанка, привязанную к сервису, придет не меньше 4 зачислений дохода.

Стабильный подтвержденный доход

В качестве дохода могут быть учтены:

- заработная плата

- пенсия

- доход от аренды квартиры — в качестве дополнительного

Не принимаются в расчет дохода детские пособия и другие льготные выплаты. Для подтверждения дохода можно предоставить справку 2-НДФЛ или справку по форме банка.

⛔️ Важно: если кроме детских пособий у вас пока нет стабильного дохода, подать заявку не получится.

Как понять, достаточно ли дохода для получения ипотеки

На калькуляторе ипотеки ДомКлик выберите программу кредитования, укажите размер первоначального взноса и стоимость жилья. После этого вы увидите сумму ежемесячного платежа. Желательно, чтобы она составляла не больше 50% от вашего ежемесячного дохода — у вас должны оставаться деньги на еду, коммунальные платежи, содержание детей и другие обязательные расходы. Иначе повышается риск отказа в ипотеке со стороны банка. Подробно о том, как быстро и удобно рассчитать ипотеку, рассказываем здесь:

Если дохода недостаточно для ипотеки

Для увеличения суммы кредита вы можете привлечь в качестве созаемщиков до 3 человек. При рассмотрении заявки банк будет учитывать общий доход. Если заемщик привлекает дополнительных участников к сделке, таких участников будут называть созаемщиками, а самого заемщика — титульным созаемщиком. Титульный созаемщик обязательно должен быть наделен собственностью.

Созаемщиками могут быть не только родственники. Это могут быть и друзья. Добавить созаемщика вы сможете при подаче заявки на ипотеку на ДомКлик. Если же вы решили привлечь созаемщика после одобрения заявки на ипотеку, свяжитесь с менеджером на ДомКлик — доступен чат и заказ звонка.

❗️ Важно: созаемщик несет ответственность по кредиту в случае, если основной заемщик перестает платить. Поэтому и требования к созаемщику такие же, как к заемщику.

Также в качестве созаемщика вы можете привлечь члена семьи, который является владельцем сертификата на льготную покупку объекта недвижимости. Это могут быть дети, родители, внуки, братья, сестры, племянники, бабушки, дедушки. Владелец сертификата может выступать как созаемщик без учета платежеспособности, но его обязательно надо будет наделить собственностью в покупаемой недвижимости.

Узнать обо всех доступных способах увеличить сумму кредита, можно в статье «Ипотека: как увеличить сумму кредита».

Почему супруг — всегда созаемщик

Если вы состоите в браке на момент подачи заявки на ипотеку, ваш супруг автоматически становится созаемщиком по ипотеке — ведь супруги приобретают недвижимость в совместную собственность, даже если оформлена она на кого-то одного. При расчете суммы кредита банк будет учитывать ваш общий доход.

Если же вдруг у вашего супруга плохая кредитная история или вы просто не хотите привлекать его в качестве созаемщика, вам необходимо до подачи заявки на ипотеку заключить брачный договор. Подробнее о том, как это сделать, в нашей статье «Брачный договор при покупке жилья в ипотеку».

Супруг не входит в число созаемщиков также в случае, если у него нет гражданства России. При этом его доход учитываться не будет, а значит у вас доход должен быть достаточный для оформления ипотеки.

Как узнать, одобрят ли ипотеку

Заранее предсказать решение банка невозможно. Тем не менее, кое-что сделать всё же можно. Вы можете заказать свою кредитную историю, чтобы проверить данные, которые отражены там. Чем выше ваш кредитный рейтинг, тем выше вероятность, что всё пройдет хорошо. О том, как проверить кредитную историю, читайте в статье

Можно ли взять вторую ипотеку в Сбербанке не погасив первую

Бывает так, что человеку необходимо взять вторую ипотеку, не погасив первую. Ипотека – это долгосрочный займ. А значит за то время, пока она выплачивается, может многое поменяться в планах заемщика. Рождение детей, более престижная работа, желание расширить жилплощадь, учеба детей – все эти обстоятельства могут подтолкнуть человека на взятие второго ипотечного кредита. Если в жизни сложилась подобная ситуация, то лучше заранее узнать все нюансы и возможные препятствия на пути к задуманному.

Содержимое страницы

Можно ли взять еще одну ипотеку

Оформить ипотечный договор дважды можно. Процедура получения второго займа будет намного дольше, чем первого. Это объясняется тем, что банк учитывает все свои риски, и необходимые проверки при приеме документов исполняются с особой тщательностью. Данные сделки входят в категорию сложных. Ими занимаются только специалисты с большим профессиональным опытом работы.

Если соблюдать все условия, предъявленные банком, то получение второй ипотеки в Сбербанке ни для кого не станет проблемой. Главный критерий для подобного займа – высокие доходы всех членов семьи. Но существуют еще некоторые требования к желающим оформить сделку:

- Доход. Желающий обязан официально уведомить банк о своих официальных и дополнительных видах притока денежных средств. Особое внимание будет уделено тому, чтобы общего дохода хватало на погашение всех долгов.

- Репутация. У пользователя должна иметься идеальная кредитная история. Это значит, что у человека не должно быть неоплаченных кредитов, штрафов, каких-либо нарушений по первому ипотечному займу или вообще по любым соглашениям, которые когда-либо были между заемщиком и банком.

- Иждивенцы.

Сумма, которую заемщик будет выплачивать за ипотеку, опирается на количество родственников, проживающих вместе и находящихся на иждивении. Прожиточный минимум для конкретной семьи вычитается из общего совокупного дохода семьи.

Сумма, которую заемщик будет выплачивать за ипотеку, опирается на количество родственников, проживающих вместе и находящихся на иждивении. Прожиточный минимум для конкретной семьи вычитается из общего совокупного дохода семьи. - Первый займ. В случае если клиент погасил около 70% долга по предыдущему ипотечному кредиту, шанс что ему ободрят вторую ипотеку, заметно увеличивается.

- Первоначальный взнос. Желающий взять вторую ипотеку вносит в качестве первой оплаты не менее 10% от суммы стоимости дома или квартиры.

- Залог. Условия оформления следующего ипотечного кредита могут отличаться от того займа, который человек брал первым. Залог должен соответствовать новым условиям. Страхование залога тоже обязательно. Для банка важно, чтобы стоимость недвижимости, которая находится в залоге, перекрывала размер суммы образовавшегося долга.

Важно! Если клиент зарекомендовал себя как добросовестный пользователь банковских услуг в течение довольно длительного времени, ему могут предоставить снижение процентной ставки по ипотеке.

Это основные критерии, которые обычно играют решающую роль для одобрения сделки банками. При их соблюдении, человек попадает в категорию наиболее выгодных и желательных клиентов для финансовой организации.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявкуПрямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Кроме основных требований, существуют и дополнительные. Такие, как:

- наличие гражданства РФ;

- возраст заемщика – не моложе 21 года и не старше 65 лет;

- доказательства постоянной работы и стабильной зарплаты;

- регистрация в городе или регионе, где находится офис банка;

- соответствующий стаж работы на последнем месте трудоустройства – от полугода.

Из всех условий для того, чтобы взять ипотеку, если уже есть ипотека в Сбербанке, наиболее весомым будет критерий возраста заемщика. По законам Российской Федерации гражданин имеет все права и возможности брать различные кредиты. Но далеко не во многих банках одобряют такие возрастные рамки.

Но далеко не во многих банках одобряют такие возрастные рамки.

Требования о гражданстве и прописке можно объяснить тем, что банк учитывает свои риски, и в случае чрезвычайных ситуаций работники банка могут подать заявление только в тот суд, где прописан заемщик. Именно поэтому недвижимость должна находиться в этом же регионе.

Как повысить шансы на одобрение следующей ипотеки

Подготовиться к такой сделке следует заранее. Вот некоторые рекомендации, которые помогут любому желающему, который берет ипотечный займ во второй раз:

- Оформлять сделку лучше всего до 35 лет. Обычно в промежутке от 25 до 35 лет у человека имеется постоянный доход для оплаты платежей.

- Тщательно выбирать созаемщиков и поручителей. Их возраст тоже учитывается при составлении договора.

- Весомое значение будет иметь наличие зарплатной карты Сбербанка.

- Упомянуть сотрудникам банка о другом имуществе при его наличии: автомобиль, дача, участок и тд.

- Застраховать свою жизнь и объекты недвижимости.

- Применить средства, данные государством для того, чтобы сумма первого взноса возросла. Такими средствами могут быть материнский капитал, жилищный сертификат и т.п.

Простые и конкретные рекомендации заметно повысят шансы на получение второго имущественного займа.

Пакет документов для второго займа

Список необходимых бумаг для повторной ипотеки ничем не отличается от их перечня документов при получении первого займа.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

В него входят:

- Справка о доходах.

- Паспорт гражданина РФ.

- Индивидуальный Налоговый номер.

- Свидетельство о собственности.

- Справки о поручителях и созаемщиках.

- Документы на первую ипотеку и справка об остатке долга по ней.

Риски для заемщика

Две ипотеки – это значительный риск для любого гражданина. Такие желания можно оправдать лишь срочной необходимостью в приобретении или расширении жилищных условий. Принимая такое важное решение, стоит несколько раз все спланировать и убедиться, что семья имеет возможность параллельно оплачивать несколько займов.

Такие желания можно оправдать лишь срочной необходимостью в приобретении или расширении жилищных условий. Принимая такое важное решение, стоит несколько раз все спланировать и убедиться, что семья имеет возможность параллельно оплачивать несколько займов.

Часто в данной ситуации оказываются молодые супруги, где появились дети и вместе с ними нужда в расширении жилищных условий. Возможности накопить наличные средства для покупки дома или квартиры нет. Поэтому молодые люди берут второй ипотечный займ, не погасив первый.

Банки всегда будут стараться снизить любые свои риски. Крупные суммы подобных займов вынуждают кредитора на особо тщательную проверку заемщиков. По этим причинам заемщикам придется пережить некоторые сложности, ведь в погашении будут нуждаться теперь сразу два не маленьких долга. К тому же, у семьи должны оставаться средства для комфортного проживания.

Квартиры в рассрочку от застройщика: разбираем плюсы, минусы

Автор: Анна Ермошина • 16 марта, 2021

Этот вид приобретения жилья привлекает тех, кто может внести сразу часть суммы за квартиру, а за последующие полгода/год выплатить уже остальную стоимость.

«Под эту категорию подходят люди, у которых уже есть определённая сумма, которую вносят изначально и жилье, которое во временем выгодно продадут и внесут оставшуюся часть денег. Рассрочка также подходит тем, кто по каким-либо причинам не может взять ипотеку», – сообщает Артур Меркушев, директор аналитического отдела Dominfo.

По данным строительной компании «Неометрия» чаще всего это клиенты, которые ищут жилье для себя и не планируют перепродажу в будущем. В основном, это:

- – индивидуальные предприниматели, имеющие большую часть суммы на руках;

- – клиенты, которые в ближайшее время продадут или уже продали недвижимость;

- – покупатели, имеющие достаточный для покупки депозит в банке . Они либо только сняли деньги со счета с хорошими процентами, либо, наоборот, дожидаются пока срок депозита закончится;

- – платежеспособные клиенты с испорченной кредитной историей;

- – покупатели, которым банк одобрил недостаточную сумму ипотечного кредита.

Для оформления рассрочки необходим только паспорт, справка о доходах покупателя не требуется.

«Ключевое преимущество рассрочки — это простая процедура ее оформления, в отличие от получения ипотечного кредита. Покупателю квартиры не нужно собирать пакет документов, подтверждать доход и ждать одобрения банка», – считает Алексей Зубик, коммерческий директор группы компаний BSA.

Плюс данной процедуры еще и в том, что погасить долг можно одновременно с процентами, в отличие от оформления ипотечного кредита.

«В случае с аннуитетным ипотечным платежом, когда каждый месяц заемщик вносит одинаковую сумму, первые треть срока большая часть ежемесячного платежа уходит на погашение процентов, а не самого тела кредита. В таком случае при расторжении договора или перепродаже недвижимости он потеряет больше средств, чем при рассрочке», – уверен Алексей.

Недостатки покупки в рассрочкуОсновным минусом такой покупки, по мнению экспертов, является срок выплаты долга и отсутствие выгоды при досрочном погашении.

«Застройщик не начисляет проценты, а просто увеличивает стоимость квартиры соразмерно процентной ставке по рассрочке сразу при заключении договора, поэтому нет возможности не платить проценты при досрочном погашении», – объясняет эксперт.

К примеру, оформление ипотеки более удобно по срокам выплаты, нежели приобретение в рассрочку.

«Рассрочка дается на ограниченный срок в основном полгода-год, максимум два. Ипотеку же можно взять на несколько лет. Ежемесячные выплаты по рассрочке обычно большие, за просрочку пени, и сумма становится еще внушительнее», – считает Артур Меркушев.

Также стоить не забывать про риски, которые также актуальны при покупке.

«Приобретение строящейся недвижимости несет в себе два основных риска: срыв сроков строительства и Банкротство застройщика. Если при простом переносе сроков дольщик все еще может рассчитывать на получение жилья, то Банкротство может поставить крест на приобретении», – адвокат Антон Лебедев.

Наиболее выгодные варианты рассрочкиПервоначальный взнос при рассрочке для большинства людей составляет 30-60% от стоимости квартиры.

«Оптимальными условиями рассрочки являются первоначальный взнос на уровне 50% от стоимости жилья сроком на один год. В этом случае, проценты, как правило, не начисляются», – отмечает Надежда Коркка, управляющий директор компании «Метриум» (участник партнерской сети CBRE).

Однако у многих застройщиков есть и другие условия.

«Но у некоторых компаний есть нестандартные программы: с первым взносом 20% или совсем без него. Стоит помнить, что застройщик, чтобы избежать рисков, делает наценку на квартиру, т.е. в рассрочку она будет стоить дороже. Чем меньше первый взнос, тем больше наценка», – поясняет Алексей Зубик.

Автор: Анна Ермошина •16 марта, 2021

«Стоимость недвижимости не упадет». Эксперт рассказал, что происходит на рынке жилья

О рынке недвижимости — интервью Олега Моргунова, директора строительной компании «Владар».

— Какие главные события 2020 года повлияли на рынок жилья?

— Сегодня только ленивый не высказывается о рынке недвижимости — настолько этот сектор изменился в 2020 году. Хотя события, которые мы все переживали в начале 2020, больше предрекали проблемы в отрасли: кризис в экономике, падение рубля, подорожание импортных товаров. Но всё это померкло на фоне коронакризиса. Ведь мы все впервые переживали подобный опыт: неизвестная болезнь, которая влечет за собой человеческие потери, против которой на тот момент не было вакцин — как на это реагировать? Решение о локдауне для строителей, как и для любого бизнеса, в котором физическое присутствие людей необходимо, это тоже стало вызовом. Что в таких условиях нам все оставалось делать, толком никто не знал.

Мы перешли в онлайн, старались не прерывать работу настолько, насколько это возможно. Спрос, естественно, упал. Потому что на тульском рынке еще не привыкли покупать квартиру, не вставая с дивана. Для наших клиентов важно самим увидеть все, посмотреть вживую, пообщаться. В итоге мы делали невозможное возможным, пока сверху не пришла помощь — льготная ипотека.

— Насколько подстегнуло спрос введение льготной ипотеки?

— Очень сильно. Взять ипотеку под 6,5 — этого даже вообразить себе никто не мог. Ставки более 10 — вот к чему привыкли люди.

Ипотека — часто единственная возможность купить свое жилье, этот инструмент очень важен. Но насколько она была тяжела для человека с невысоким доходом… А здесь все вдруг изменилось — ставка стала низкой, условия демократичнее (сейчас, кстати, можно взять ипотеку и на 30 лет, и с первоначальным взносом 15%). Для строительной отрасли наступили хорошие времена. Вы видите, сколько появилось проектов, как это подстегнуло застройщиков начать новые объекты.

— Как долго будет действовать льготная ипотека?

— Пока программа рассчитана до июля 2021. Но уже сейчас появляется критика этой меры. В частности, Банк России высказывается о том, что льготную ставку следует свернуть. Президент – о том, что следует ограничить условия ее предоставления: не всем регионам, например, будет разрешено выдавать льготные ипотеки. Многие экономисты критикуют льготную ставку: люди берут кредиты, которые не в состоянии будут погашать через какое-то время, поскольку уровень доходов не растет.

Но уже сейчас появляется критика этой меры. В частности, Банк России высказывается о том, что льготную ставку следует свернуть. Президент – о том, что следует ограничить условия ее предоставления: не всем регионам, например, будет разрешено выдавать льготные ипотеки. Многие экономисты критикуют льготную ставку: люди берут кредиты, которые не в состоянии будут погашать через какое-то время, поскольку уровень доходов не растет.

Поэтому стоит или не стоит сейчас покупать жилье, каждый решает сам исходя из своей жизненной ситуации.

Если человек или семья видит в себе силы погашать ежемесячный платеж, стоит взять квартиру в ипотеку сейчас по ставке 6%, а не когда она вырастет до 8−10%.

— Какие инструменты онлайн-продаж появились на рынке новостроек в связи с локдауном?

— Мы использовали все, что было возможно на тот момент: онлайн-консультации и онлайн-показы, онлайн-бронирование на сайте «Владар», онлайн-одобрение ипотеки. Но надо сказать, что как только стало возможно приглашать покупателей в офис, люди с удовольствием ехали на просмотры. Мы не можем на 100% перейти в онлайн, это против психологии. Да, кому-то хватает увиденного на сайте или в скайпе, но большинству — нет. Люди готовятся платить очень большие деньги и хотят все выяснять при личной встрече.

— Сегодня вложения в недвижимость — это возможность получить доход или всё же просто сохранить сбережения от инфляции?

— Мое мнение, что недвижимость сегодня — это уже не про доходы. Это про сохранение. Если еще два года назад мы наблюдали такой вид клиентов, как профессиональные инвесторы, которые покупали квартиры оптом, чтобы потом зарабатывать на них, то сейчас это идет на спад. Появляются непрофессиональные инвесторы, которые покупают квартиру, чтобы «была на всякий случай», потому что условия позволяют взять льготную ипотеку. Но именно заработать на недвижимости сегодня сложно: новостройки очень выросли в цене, это делает их непривлекательными для инвестиций. За это можно сказать «спасибо» и проектному финансированию, из-за которого застройщики больше не продают дешево на котловане.

За это можно сказать «спасибо» и проектному финансированию, из-за которого застройщики больше не продают дешево на котловане.

Во что вкладывать, в новостройку или вторичку — это дело вкуса. Как сложится ситуация в будущем, после отмены льготной ставки, сказать сложно.

Но стоимость недвижимости

не упадет.

В лучшем случае будет падение спроса, снижение активности, большинство предпочтет выжидательную позицию.

— Жилье эконом-, бизнес-, премиум-класса — не всем понятно, что включают в себя эти понятия. Чем отличаются квартиры в этих сегментах?

— Есть некие практики, которые позволяют называть то или иное жилье элитным или экономичным. Каждый застройщик, если он строит объекты разного класса, расскажет вам, что такое комфорт в его понимании, — но это не стандарт, это некая договоренность, часто достигнутая методом наблюдения. Застройщики наблюдают друг за другом, отмечают какие-то фишки в продукте, а потом используют их уже в своих проектах. Так и рождается то, что мы называем категорией жилья.

Сегодня большинство тульских застройщиков стараются строить в категории «комфорт». Мы, например, к такому классу относим свой проект «Баташевский сад» на Веневском шоссе. Там и современные места общего пользования, входы в подъезд без порогов, прозрачные входные группы, видеонаблюдение, яркая отделка, комфортный двор с полем для игр — в общем, это очень отличается от того, что строили еще 5 лет назад.

Сегодня мы, компания «Владар», стараемся, чтобы жизнь наших покупателей была именно комфортной за счет решений в проекте. Причем локация здесь не играет роли. Комфортный дом или комплекс можно построить где угодно, в отличие от бизнес- или премиальных проектов, где локация — это краеугольный камень, на котором все держится.

Здесь уместно в качестве примера привести наш бизнес-проект — дом «Скандинавия» на ул. Болдина, 27, в 350 метрах от Центрального парка. По некоторым ключевым параметрам этот проект относится уже к премиальной недвижимости. Например, он четырехэтажный и рассчитан всего на 56 владельцев.

Болдина, 27, в 350 метрах от Центрального парка. По некоторым ключевым параметрам этот проект относится уже к премиальной недвижимости. Например, он четырехэтажный и рассчитан всего на 56 владельцев.

Архитектурные решения в проекте достойны самой высокой похвалы — дом красивый, современный, яркий, очень напоминает современные многоквартирные дома в Норвегии.

Потому мы и назвали дом «Скандинавия», что он в себе несет очень много скандинавского. Кстати, наши клиенты, кто часто бывает или жил за границей, сразу говорят, что это проект очень достойный, европейский. Мы рады такой оценке.

— Для вашего дома «Скандинавия» проходил конкурс дизайн-проектов отделки квартир. Покупатели смогут использовать эти решения?

— Да, был конкурс, который мы проводили совместно с партнерами, компанией Soluzioni di casa. Получили 10 прекрасных работ от очень талантливых людей, настоящих художников интерьера. Все работы есть на нашем сайте. Мы в компании голосовали за лучшую концепцию, зрители в соцсетях — за своего фаворита. Мнения не совпали, но это хорошо.

У нас не было задачи делать именно дизайн-проекты, поскольку это очень индивидуальный продукт. Мы объявили конкурс на концепции дизайна для трех планировок, одна из которых была двухуровневой. Если нашим клиентом будет близка какая-то из концепций, ее автор, конечно, проработает полноценный дизайн проект.

Дом «Скандинавия» нас всех очень вдохновил и вдохновляет. Там действительно есть место для творчества, фантазии. Скоро дом будет готов, и наши жители воплотят задумки, опираясь в том числе на идеи наших конкурсантов.

Сайт компании Инстаграм проекта «Скандинавия»

Телефон отдела продаж (4872) 51−52−56.

кому дают и стоит ли брать?

На выходе потребитель должен получить ставку в 7% годовых. Первые банки уже подписали соглашения с Фондом развития предпринимательства, а в начале марта первые две семьи уже получили ипотечный кредит по госпрограмме. Новость, безусловно, хорошая. Но мы решили разобраться, все ли так просто, как обещают в правительстве.

Первые банки уже подписали соглашения с Фондом развития предпринимательства, а в начале марта первые две семьи уже получили ипотечный кредит по госпрограмме. Новость, безусловно, хорошая. Но мы решили разобраться, все ли так просто, как обещают в правительстве.

Главное, что стоит понимать еще на старте: речь идет не о государственном кредите, а о компенсациях по удешевлению стоимости ипотечных кредитов от частных банков. То есть вы заключаете с банком Договор об ипотечном кредитовании по их установленной ставке, а все выплаты процентов по кредиту, что свыше 7%, за вас платит государство. НО! До тех пор, пока бюджетом предусмотрено финансирование этой статьи расходов.

2. КТО МОЖЕТ ПОЛУЧИТЬ КРЕДИТ НА ПОКУПКУ ЖИЛЬЯ ПОД 7%?- Внутренние переселенцы.

- Жители общежитий и аварийных домов

- Научно-педагогические сотрудники.

- Медики и сотрудники бюджетной сферы.

- Граждане, состоящие на «квартирном учете».

- Молодые семьи.

При этом в течение последних пяти лет все перечисленные категории граждан, кроме временно перемещенных лиц, не должны были продавать жилье или другую недвижимость.

3. В КАКИХ БАНКАХ МОЖНО ПОЛУЧИТЬ ИПОТЕКУ 7%?

Кредит выдают: государственные ПриватБанк, Укргазбанк и Ощадбанк, а также коммерческие «Глобус», Мегабанк, ОТП Банк и Кредобанк.

4. НА КАКУЮ СУММУ МОЖНО РАССЧИТЫВАТЬ?Максимальная сумма кредита заемщику не должна превышать двух миллионов гривен, а максимальная стоимость жилья — 2,5 миллиона.

При этом первоначальный взнос должен быть не менее 15% от стоимости приобретаемого жилья. То есть если выбранное жилье стоит один миллион гривен, то получатель кредита должен внести аванс 150 тысяч гривен собственных средств. А если ваш кредит максимальный (два миллиона), то авансовый платеж составляет 20%.

А если ваш кредит максимальный (два миллиона), то авансовый платеж составляет 20%.

Можно приобретать жилье и в строящихся домах, и на вторичном рынке. Разрешена ипотека и на частные дома, причем как введенные в эксплуатацию, так и недострои.

Но возраст любого здания не должен превышать три года, то есть если вы заключаете договор в банке в 2021 году, то дом должен быть 2018-21 годов постройки.

Площадь жилья на одного человека или семью из двух человек не должна превышать 50 квадратных метров. На каждого следующего члена семьи — плюс 20 квадратов. То есть семье с одним ребенком положено до 70 квадратных метров, с двумя детьми — до 90 квадратных метров.

6. НА СКОЛЬКО ЛЕТ ВЫДАЕТСЯ «ДОСТУПНАЯ ИПОТЕКА 7%»?Мы также рассказывали, сколько еще могут безопасно служить одесские дома, лифты и электротранспорт.

Кредит выдается на срок до 20 лет.

7. КАКОЙ ДОЛЖЕН БЫТЬ У МЕНЯ ДОХОД, ЧТОБЫ МНЕ ДАЛИ КРЕДИТ?Каждый банк рассматривает суммарный доход семьи (домохозяйства) или отдельного гражданина согласно своим положениям.

Однако компенсацию от государства получат только те граждане, ежемесячный суммарный средний доход которых за последние шесть месяцев не превышает средний пятикратный месячный размер зарплаты в соответствующем регионе Украины по данным Госстата. Другими словами, в Одесской области вы попадаете в программу, если ваш суммарный средний доход в месяц и доход каждого члена вашей семьи не превышает 75,3 тысячи гривен.

Подготовлено при консультации Корпорации агентств недвижимости Одессы

Мы также рассказывали о том, какие еще новшества вступили в силу в Украине с 1 марта 2021 года.

У нас появился Viber канал в котором мы рассказываем о коммунальных платежах, тарифах, льготах и субсидиях. Присоединяйтесь!

Присоединяйтесь!в России могут ввести льготную ипотеку на вторичное жильё

Почему недвижимость в стране дорожает даже при падающих доходах россиян и что будет с ценами дальше, Sobesednik.ru рассказал вице-президент Гильдии риэлторов России Константин Апрелев.

В начале 2021 года российские банки продолжили ужесточать подход к выдаче ипотеки. В феврале доля одобренных заявок на такие кредиты упала до четырехлетнего минимума – 63,8% против 69,1% в декабре, подсчитали в Национальном бюро кредитных историй, сообщает РБК. Предыдущий минимум был в феврале 2017 года, когда показатель составлял 63,9%.

– Думаю, в данном случае не стоит говорить о какой-то сезонности. Это тенденция, – заявил Константин Апрелев в интервью Sobesednik.ru.

Темпы роста ипотеки при отсутствии увеличения доходов населения сохранялись только благодаря снижению ипотечных ставок. Но они зафиксировались.

И, естественно, это сразу же отразилось на количестве тех, кто может позволить себе взять ипотеку, кому позволяет это сделать доходная часть семейного бюджета. И если в ближайшее время ключевая ставка ЦБ все-таки будет увеличена, то это однозначно приведет к еще большему сокращению ипотеки. В глобальной перспективе это может привести к сокращению объемов продаж, и, ввиду отсутствия покупательского спроса, к сокращению объемов строительства.

В 2020 году уже и так построено жилья меньше, чем в 2019-м, – подчеркивает Апрелев. – А в этом году, думаю, будет и еще меньше. Что, впрочем, неудивительно, ведь снижается и количество застройщиков, а значит, пропадает конкуренция в этой сфере.

Константин Апрелев // фото: стоп-кадр YouTubeПо мнению Константина Апрелева, рычаги, которые могут помочь стимулировать спрос на жильё, есть.

– Во-первых, снижение стоимости жилья, но этого не происходит. А, во-вторых, рост доходов населения, но и тут все плачевно, – признает эксперт.

К чему это может привести? Ни к чему хорошему – к кризису в сфере и сокращению темпов строительства нового жилья. Чтобы этого не произошло, правительству надо поддержать льготную ипотеку на готовое построенное жилье, а не продолжать стимулировать долевое строительство с привлечением денежных средств физических лиц. В нем уже нет никакой необходимости, так как жилье у нас в основном строится на деньги банков.

Как купить дом с низким доходом в 2021 году

Можно (и выполнимо) купить дом с низким доходом

Когда вы покупаете дом с низким доходом, вы сталкиваетесь с несколькими препятствиями.

При аренде сэкономить на первоначальном взносе непросто. И вам может быть труднее поддерживать соотношение долга к доходу и кредитный рейтинг на чистом уровне.

К счастью, существуют утвержденные правительством программы, помогающие малообеспеченным людям вступить в домовладение.

И, скорее всего, вы подходите хотя бы для одного из них.

Подтвердите право на покупку дома (18 марта 2021 г.)В этой статье (Перейти к…)

Обзор программ покупки жилья для малоимущих

Даже при низком доходе существует множество программ и вариантов, которые помогут вам купить дом. Вот краткий обзор 8 популярных программ, призванных помочь арендаторам с низкими доходами стать собственниками жилья:

- Ссуды HomeReady и Home Possible отличаются низкими требованиями к первоначальному взносу; всего 3 процента от покупной цены дома

- Жилищный заем USDA позволяет вам купить дом без денежных вложений и 100-процентного финансирования

- Жилищный заем VA предназначен специально для покупателей жилья военного назначения и не требует минимального кредитного рейтинга или первоначальный взнос

- FHA ипотечные ссуды отлично подходят для покупателей с более низким кредитным рейтингом или более высоким уровнем долга.В них легче пройти квалификацию, чем в большинство других программ.

- Программа Good Neighbor Next Door предлагает уникальные преимущества для медсестер, специалистов по оказанию первой помощи и учителей

- Промышленные и мобильные дома являются одними из самых доступных вариантов жилья и могут быть профинансированным с помощью многих основных ипотечных программ

- Сертификаты ипотечного кредита дают вам налоговый кредит, равный некоторому проценту от ваших процентов по ипотеке

- Помощь при первоначальном взносе в форме грантов или ссуд оказывает помощь людям, находящимся в «недостаточно обслуживаемом» или «редевелопмент», независимо от дохода

- Персональные ссуды может помочь вам купить дом по более низкой цене

Мы рассмотрим каждую из этих программ более подробно ниже, начиная с ипотечных программ для домов с низким доходом покупатели.

Подтвердите право на покупку дома (18 марта 2021 г.)Жилищные займы с низким доходом

Многие из лучших ипотечных программ доступны только покупателям жилья с низким или средним доходом. Они — решение, когда ваш вопрос: «Как купить дом с низким доходом и хорошей кредитной историей?»

Эти жилищные ссуды с низким доходом предлагают одно или несколько преимуществ, в том числе:

- Процентные ставки и выплаты ниже рыночных

- Скидки на ипотечное страхование

- Низкие требования к первоначальному взносу

- Помощь при первоначальном взносе (гранты и ссуды)

Большинство этих программ требуют от вас пройти определенную форму утвержденного образования для покупателей жилья, особенно если вы новичок.И все они требуют, чтобы вы жили в доме — ни дома для отпуска, ни аренда не разрешены.

Кредиторы также предлагают поддерживаемые государством программы, которые не ограничены доходом, но их функции полезны для покупателей жилья, которые зарабатывают меньше.

HomeReady и Home Возможное преимущество

ПрограммаFannie Mae HomeReady и кредит Home Possible Advantage от Freddie Mac предусматривают низкие требования к первоначальному взносу. Вам нужно всего три процента от покупной цены дома, и это может быть подарок, грант или ссуда из приемлемого источника.

Кроме того, действует скидка на ипотечное страхование этих ссуд на покупку жилья с низким доходом. При снижении на три процента стандартная ипотечная страховка для покупателя с рейтингом 720 FICO составляет 0,95 процента в год. Однако с помощью этих специальных программ вы можете заплатить всего от 0,65 до 0,77 процента.

Минимальный обязательный взнос от заемщика отсутствует. Более того, продавцу дома разрешается оплачивать заключительные расходы в размере до трех процентов от покупной цены. Вместо того, чтобы договариваться о более низкой продажной цене, попробуйте попросить продавца покрыть ваши заключительные расходы.

Ипотека USDA (сельское жилье)

Если вы покупаете не в черте города, вы можете претендовать на жилищный заем Министерства сельского хозяйства США. Эта программа была создана, чтобы помочь заемщикам с доходом от низкого до среднего приобрести дома в сельской местности.

Около 40 процентов населения США проживает в определенных сельских районах. С жилищным кредитом Министерства сельского хозяйства США вы можете купить дом без выплаты денег и 100-процентного финансирования.

Существует два типа ссуд Министерства сельского хозяйства США: гарантированная программа для тех, чей доход не превышает 115 процентов от среднего дохода по региону (AMI), и прямая программа для тех, кто имеет доход от 50 до 80 процентов от AMI.

ипотечных кредиторов, одобренных Министерством сельского хозяйства США, предоставляют гарантированные ссуды, в то время как правительство финансирует прямые ссуды, вообще не привлекая частных кредиторов.

VA ипотечные кредиты

Ипотека VA для военных покупателей жилья не предназначена специально для заявителей с низким доходом, но она полезна по нескольким причинам.

Во-первых, в программе нет минимального кредитного рейтинга (хотя кредиторы могут добавить свои собственные минимумы, если захотят).

Во-вторых, нет требования о первоначальном взносе.Вы можете профинансировать 100% стоимости покупки.

В-третьих, нет ипотечного страхования. Плата за финансирование VA может быть включена в сумму кредита.

Наконец, ипотечные кредиты VA позволяют продавцам оплачивать до четырех процентов от покупной цены в качестве закрытия. Таким образом, вы можете попасть в дом без каких-либо наличных средств.

Жилищные ссуды FHA

СсудыFHA специально предназначены для малообеспеченных, малообеспеченных и / или впервые покупающих жилье.

Эта программа, поддерживаемая Федеральной жилищной администрацией, упрощает процедуру становления домовладельцем за счет смягчения стандартов, которым должны соответствовать заемщики для получения ипотеки.

В зависимости от кредитора, которого вы используете, вы можете получить ссуду FHA с соотношением долга к доходу до 45% или кредитным рейтингом до 580. Некоторые кредиторы даже разрешают кредитный рейтинг от 500, если покупатель может внести предоплату в размере 10%.

Благодаря этим и другим льготам, ссуда FHA является одной из самых популярных ипотечных ссуд с низким первоначальным взносом на рынке.

Подтвердите право на покупку дома (18 марта 2021 г.)Хороший сосед по соседству

Эта программа предлагает уникальные льготы для медсестер, специалистов по оказанию первой помощи и учителей.Если вы имеете на это право, вы можете покупать дома, лишенные права выкупа HUD, со скидкой 50%. Используйте ипотеку FHA, и вам понадобится всего 100 долларов в качестве первоначального взноса.

Вы найдете дома на веб-сайте HUD, и вам нужен лицензированный агент по недвижимости, который представит вам ваше предложение.

Если ваше предложение принято и вы имеете право на получение финансирования, вы получаете дом. 50-процентная скидка делает его намного более доступным. Скидка — это фактически вторая ипотека.

Эта вторая ипотека, однако, не имеет процентов и не требует выплат.Живем в доме три года, и вторая ипотека прекращается.

Промышленные и мобильные дома

Промышленное жилье — одно из самых доступных по цене. Дома на утвержденных фондах и облагаемые налогом как недвижимость, могут финансироваться с помощью многих основных ипотечных программ.

Многие программы требуют немного более высоких первоначальных взносов или более ограничительных условий для промышленных домов.

Получение ипотеки на промышленный или мобильный дом

Например,HomeReady увеличивает минимальный первоначальный взнос с трех до пяти процентов, если вы финансируете строительство дома.

Мобильные дома, которые не классифицируются как недвижимость, можно приобрести с помощью личных займов, таких как программа FHA Title 2. Это не ипотека, потому что дома не считаются недвижимостью.

Кредиты физическим лицам

Одна из стратегий, которую можно использовать, если у вас низкий доход, — это платить за дом цену ниже рыночной.

Часто дома, которые не финансируются с помощью традиционной ипотеки, имеют очень низкие цены покупки. Продавец просто хочет продать дом, но никто не может получить на него ссуду.

В этих случаях вы можете использовать личный заем. Эти ссуды совершенно не зависят от собственности. Кредитор не будет запрашивать оценку, потому что дом не является залогом.

Вы можете получить одобрение на получение личной ссуды быстрее, чем с традиционной ипотечной ссудой. Кроме того, время утверждения сокращается.

Сертификаты ипотечных кредитов (ИПК)

Ипотечные кредитные сертификаты (MCC) позволяют расширить покупательную способность жилья. Если вы соответствуете требованиям для получения дохода, вы получаете налоговый кредит в размере некоторого процента от ваших процентов по ипотеке.

Кредиторам разрешается добавить этот кредит к вашему соответствующему доходу, когда они гарантируют вашу ипотеку. Это позволяет вам претендовать на более высокую сумму ипотеки, чем вы могли бы в противном случае.

Ипотечные кредитные сертификаты выдаются многими штатами, округами и городами, и их правила и суммы сильно различаются.

Помощь при первоначальном взносе (DPA)

Помощь в выплате первоначального взноса может быть предложена благотворительными организациями, государственными учреждениями, работодателями и другими источниками.Обычно он принимает форму гранта или ссуды.

Большинство программ налагают определенные ограничения на доход для получателей. Некоторые из них, однако, оказывают помощь людям, которые покупают в районах с недостаточным уровнем обслуживания или реконструкции, независимо от дохода.

Средний авансовый платеж составляет около 12 000 долларов. Удивительно, но многие из тех, кто имеет право на DPA, никогда не подают на него заявку, потому что не знают, что она существует.

Если не спросить, не получишь

Теперь вы знаете об этих программах, поэтому узнайте у местных агентов по недвижимости или жилищного управления о тех, которые могут относиться к вам.

Люди могут купить дом с низким доходом и ничего не платить из своего кармана.

В рамках помощи в выплате первоначального взноса, уступок продавцов или других программ, таких как Community Seconds, вы можете купить дом без денег, если ваш доход и кредит соответствуют правилам программы.

Подтвердите право на покупку дома (18 марта 2021 г.)FAQ

Как купить дом с низким доходом?Очень возможно купить дом с низким доходом.Но вы должны знать, какая ипотечная программа примет ваше заявление. К счастью, существует множество ссуд, предназначенных для того, чтобы помочь вам купить дом с низким доходом. Вот несколько популярных вариантов:

— ссуды FHA — допускают низкий доход и всего на 3,5 процента или 500 кредитных баллов

— ссуды USDA — специально для покупателей с низким доходом в сельской местности и пригороде

— Ссуды VA — Хороший вариант с нулевым уплатой для ветеранов с низким доходом и обслуживающего персонала

— Ссуды на дома — Новые ссуды для покупателей с низкими доходами с потерей всего 3%

— Возможное жилье ссуды — Всего 3 процента вниз для «заемщиков с очень низким, низким и средним доходом»

Вы можете изучить варианты покупки жилья для малоимущих здесь .

Как мне получить ипотеку для малоимущих?Имеете ли вы право на ипотеку с низким доходом, зависит от программы. Например, вы можете претендовать на ипотеку FHA с понижением всего на 3,5% и кредитным рейтингом 580. Или, если ваш дом находится в подходящем районе и ваш доход ниже местного предела, вы можете получить ипотечный кредит USDA с нулевой скидкой. Ветераны могут претендовать на ипотеку для малоимущих, используя ссуду VA . Или вы можете подать заявку на ипотеку вместе с созаемщиком и получить право на получение кредита на основании совокупного дохода. См. Другие ссуды для малоимущих здесь .

Какие программы доступны для начинающих покупателей жилья?Специализированные ипотечные программы могут помочь новым покупателям жилья преодолеть препятствия, такие как низкий кредит или доход, меньшие первоначальные взносы или высокий уровень долга. Несколько хороших программ, доступных для начинающих покупателей жилья, включают ипотеку Home Possible от Freddie Mac; Ипотека HomeReady от Fannie Mae; Обычная 97 ипотека ; и обеспеченные государством ссуды, такие как FHA , USDA и VA .Те, кто впервые покупает жилье, также могут подать заявку на получение грантов помощи при первоначальном взносе и через жилищный департамент штата или местного отделения.

Может ли правительство помочь мне купить дом?Правительство может помочь вам купить дом несколькими способами. Возможно, самый прямой способ получить помощь от правительства — это подать заявку на получение помощи при первоначальном взносе — это грант или ссуда под низкий процент, которая поможет вам внести первоначальный взнос. Вы также можете купить дом, используя ипотеку, обеспеченную государством, например FHA или USDA.С помощью этих программ правительство по сути страхует ссуду, поэтому вы можете покупать с более низким доходом, кредитным рейтингом или первоначальным взносом, чем в противном случае.

Как купить дом без подтверждения дохода?Вы больше не можете покупать дом без подтверждения дохода. Вы должны доказать, что можете каким-то образом вернуть ссуду. Но есть — это современных альтернатив ссуд с заявленным доходом . Например, вы можете показать «подтверждение дохода» в банковских выписках, активах или пенсионных счетах вместо налоговых форм W2 (традиционный метод).Многие люди, которые в наши дни хотят купить дом без подтверждения дохода, считают ссуду для выписки из банка хорошим вариантом.

Как вы сдаете в аренду?Вариант аренды или «аренда с выкупом» — это не совсем то, что звучит. Нельзя просто сдавать в аренду до тех пор, пока дом не будет оплачен. Вместо этого вы обычно платите более высокую арендную плату за установленное время. Эта избыточная арендная плата затем идет на первоначальный взнос, когда вы покупаете дом позже. Сдаваемая в аренду может помочь вам купить дом, если у вас сейчас мало денег.Однако сдача в аренду требует сотрудничества с продавцом и сопряжена с особыми рисками. Узнайте, как сдать в аренду с выкупом. .

Могу ли я сдавать в аренду без первоначального взноса?Сдача в аренду не означает, что вы можете купить дом без первоначального взноса. Когда вы сдаете в аренду с выкупом, вы ежемесячно платите дополнительную арендную плату, которая впоследствии пойдет на ваш первоначальный взнос. И обычно договоры аренды с выкупом включают в себя «опционную плату», которая очень похожа на первоначальный взнос. Плата за опцион меньше — подумайте, 1% от покупной цены вместо 3-20% — и в конечном итоге она идет на вашу покупку.Но это все же несколько тысяч долларов, которые вы должны заплатить авансом, чтобы впоследствии получить право на покупку дома.

Могу ли я получить грант на покупку дома?Да, вы можете получить грант на покупку дома. Или, по крайней мере, вы можете подать заявку на получение гранта на покупку дома. Это так называемые гранты «помощи при первоначальном взносе». Они не будут платить за весь дом, но могут помочь покрыть ваш первоначальный взнос, чтобы сделать ипотеку более доступной. Скорее всего, вы получите право на получение гранта на покупку дома, если у вас низкий или средний доход и вы живете в «целевом районе».» См. Наше полное руководство по грантам и займам на авансовый платеж здесь.

Какие сегодня ставки по ипотеке для покупателей жилья с низким доходом?

Многие программы, позволяющие купить дом с низким доходом, имеют более низкие ставки, чем стандартная ипотека.

Однако даже ставки по кредитам, обеспеченным государством, не устанавливаются государством. Вам нужно получить несколько предложений от нескольких кредиторов, а затем выбрать наиболее выгодную сделку.

Подтвердите новую ставку (18 марта 2021 г.)Как получить одобрение на ипотеку

Как U.Южная экономика продолжает восстанавливаться после рецессии, которая произошла почти девять лет назад, многие люди хотят покупать дома после нескольких лет аренды или проживания в предыдущем доме. В результате рынок недвижимости является конкурентным во многих частях страны, что требует от покупателей агрессивных предложений и, в некоторых местах, конкуренции с инвесторами с большими карманами, которые платят наличными.

Это означает, что сейчас, более чем когда-либо, вам необходимо получить ипотечный кредит, прежде чем покупать недвижимость.

Если вы ищете ипотечного кредитора, Credible — это бесплатный, удобный и бесплатный онлайн-сервис.

Понимание современного ипотечного рынка

До жилищного кризиса 2008–2009 годов казалось, что получить ипотечный кредит (а то и два-три) может любой, у кого есть пульс. Кредиторы выдавали «субстандартные» ссуды людям с плохой кредитной историей, все время зная, что заявители не могут позволить себе платежи и в конечном итоге объявят дефолт.

Эти кредитные привычки были явно неустойчивыми, и остальное мы знаем.Банкам была оказана финансовая помощь, а миллионы домовладельцев либо потеряли свои дома, либо застряли под водой, задолжав по ипотеке гораздо больше, чем стоил их дом.

Даже сейчас, когда рынок недвижимости начинает восстанавливаться, ипотечный кризис оставил свой след. Андеррайтинг ипотечного кредита — критерии, по которым банки определяют, предоставлять ли ссуду, — является более строгим. Это не означает, что молодым парам или другим людям, впервые покупающим жилье, будет сложно получить ипотечный кредит. Но это означает, что доказать банку, что вы финансово готовы к ипотеке, важнее, чем когда-либо.

Связанный: Как узнать, что вы готовы купить дом?

Что нужно, чтобы получить одобрение на ипотеку

Прежде чем заполнять заявку на ипотеку или даже пройти через день открытых дверей, вам нужно знать следующее:

- Ваш ежемесячный доход

- Сумма ваших общих ежемесячных платежей по долгу (автокредиты, студенческие ссуды и минимальные платежи по кредитной карте)

- Ваш кредитный рейтинг и любые кредитные проблемы за последние несколько лет

- Сколько денег вы можете положить

- Сколько дома вы можете себе позволить (чтобы оценить это, воспользуйтесь нашим простым калькулятором.)

1. Рассчитайте свой доход и ежемесячные долговые обязательства

Первым шагом в подготовке к подаче заявления на ипотеку является документальное подтверждение вашего ежемесячного дохода и выплат по долгу. Вам нужно будет предоставить кредитору квитанции об оплате не менее двух недель, чтобы не повредить их сбор. Если вы работаете не по найму или у вас переменный доход, ожидайте, что процесс андеррайтинга будет немного более сложным. Например, вам может потребоваться предоставить копии одной или двух прошлых налоговых деклараций.Затем кредитор может посчитать среднее значение вашего дохода за последние два года или меньшее из двух чисел.Чтобы получить одобрение на ипотечный кредит, вам нужно придерживаться определенных коэффициентов, которые кредиторы используют для определения суммы, которую вы можете позволить себе для выплаты ипотечного кредита. Выплаты по крупным долгам (например, автокредиты или большие студенческие ссуды) ограничивают размер разрешения на ипотеку, которое вы можете получить. Если возможно, погасите эти ссуды или, по крайней мере, избегайте новых платежей по ссуде.

2. Пройдите медицинское обследование вашего кредита

Перед подачей заявления на ипотеку получите и свой кредитный рейтинг, и отчет о кредитной истории.. Убедитесь, что в отчете нет ошибок или недавних оскорбительных элементов, например просроченных платежей. Поскольку вы можете тратить месяцы на покупку дома, вы можете рассмотреть возможность подписки на услугу, которая обеспечивает регулярный мониторинг кредитных отчетов примерно за 20 долларов в месяц. Вы можете отменить это после того, как закроете свой дом.

Что касается вашего кредитного рейтинга, ваш расчетный кредитный рейтинг FICO должен быть не менее 680 и предпочтительно выше 700. Если что-то меньше, вам может потребоваться найти высококвалифицированного соавтора или потратить время на улучшение своего кредита, прежде чем получить одобрение ипотеки.Чем ниже ваш кредитный рейтинг, тем выше ставка по ипотеке.

Если ваш кредит чуть меньше 680, вы можете рассмотреть вопрос о ссуде FHA. Эти застрахованные государством ссуды позволяют снизить кредитный рейтинг и значительно снизить первоначальные платежи, но при этом возникают значительные дополнительные расходы.

Наконец, не подавайте заявку на новый кредит в течение нескольких месяцев до подачи заявления на ипотеку. Банки становятся подозрительными, если кажется, что вы набираете новый кредит. Мой ипотечный брокер однажды сказал мне, что даже для получения чека о кредитоспособности по новому тарифному плану на сотовый телефон может потребоваться письмо с объяснением в адрес вашего ипотечного кредитора.

3. Определите свой ипотечный бюджет

Прежде чем разговаривать с ипотечным инспектором, вы захотите определить, сколько дома вы можете себе позволить и с каким комфортом будете платить (это разные вещи!).Хорошее правило заключается в том, что общая сумма ваших жилищных выплат (включая сборы, налоги и страховку) не должна превышать 35% вашего валового дохода (до налогообложения).

Например, если вместе вы и со-покупатель зарабатываете 80 000 долларов в год, ваша совокупная максимальная выплата за жилье составит 2333 доллара в месяц.Однако это абсолютный максимум. Я рекомендую придерживаться общей суммы жилищных выплат в размере 25% от валового дохода. Здесь вы найдете других читателей, которые еще более консервативны.

Может быть трудно приравнять этот ежемесячный платеж к фиксированной цене дома, поскольку ваш ежемесячный платеж за жилье зависит от таких переменных, как процентная ставка по ипотеке, налоги на недвижимость, стоимость страхования жилья и частного ипотечного страхования (PMI), а также любые кондоминиумы или сборы ассоциации.

4. Подсчитайте, сколько вы можете сэкономить на первоначальном взносе

Затем определите, сколько вы можете сэкономить на первоначальный взнос, чтобы внести свой первый дом.На сегодняшнем рынке ожидайте, что ваш ипотечный кредитор потребует не менее 10% первоначального взноса, если вы не получаете ссуду FHA или ссуду по другой специальной программе.Если он у вас есть, подумайте о том, чтобы отложить 20%, чтобы избежать частного ипотечного страхования (PMI) — дорогостоящего страхования, которое защищает вашего ипотечного кредитора, если вы лишитесь права выкупа до создания достаточного капитала в собственности.

Подтвердите максимальную сумму, которую вы хотите потратить, прежде чем начать процесс утверждения ипотеки. Агенты по недвижимости, ваши собственные желания и некоторые недобросовестные ипотечные кредиторы могут попытаться склонить вас к покупке более дорогого дома, чем вы можете себе позволить, возможно, рационализируя свое решение, напоминая вам, что недвижимость обязательно вырастет в цене.Это может случиться, но я бы взял меньшую плату, которую вы можете себе позволить в хорошие и плохие времена, по сравнению с более крупной выплатой, которую вы можете потерять при потере права выкупа.

Когда и где подавать заявку на ипотеку

Вы можете встретиться с ипотечным кредитором и пройти предварительную квалификацию в любое время. Предварительный квалификационный отбор просто означает, что кредитор считает, что на основании вашего кредитного рейтинга, дохода и других факторов вы сможете получить одобрение на ипотеку. Это неформально и ни к чему не обязывает.

По мере того, как вы приближаетесь к покупке дома, вам нужно будет получить предварительное разрешение.Вы можете встретиться с местным банком, кредитным союзом или ипотечным брокером. Или вы даже можете получить предварительное одобрение онлайн от любого количества национальных онлайн-ипотечных кредиторов.

Куда бы вы ни пошли, это предварительное одобрение не является обязательным, но это формальный (иш) показатель вашей способности получить одобрение на ипотеку. Большинство продавцов захотят получить предварительное одобрение в течение нескольких дней после получения вашего предложения.

Наш любимый ипотечный кредитор

Есть много компаний, предлагающих конкурентоспособные ставки по ипотеке, но их трудно найти одну за другой.Вот почему нам нравится Credible, который полностью переводит процесс утверждения в онлайн. Всего за три минуты Credible предлагает ссуды от нескольких кредиторов, не раскрывая им ваши личные данные. Вы даже можете быстро создать письмо с предварительным одобрением, которое можно использовать, чтобы начать процесс покупки дома. Узнайте больше о Credible.

Есть много компаний, предлагающих конкурентоспособные ставки по ипотеке, но их трудно найти одну за другой. Reali Loans использует технологии, чтобы гарантировать, что вы получите лучшую ставку по жилищному кредиту.После того, как вы получите предварительное одобрение, Reali Loans подберет для вас консультанта по жилищному ссуде, который поможет вам на каждом этапе процесса. Узнайте больше о займах Reali.

Сводка

Если вы являетесь основным кандидатом в заемщики (с хорошей кредитной историей и доходом), авторитетный ипотечный кредитор должен сразу же предложить вам свои лучшие ставки. Но не бойтесь делать покупки. Небольшие различия в вашей ставке по ипотеке могут привести к большим сбережениям в течение всего срока действия вашей ссуды.

Подробнее:

Определение ссуды Федерального жилищного управления (FHA)

| Ссуды FHA vs.Обычные ссуды | ||

|---|---|---|

| КРЕДИТ FHA | ОБЫЧНЫЙ КРЕДИТ | |

| Минимальный кредитный рейтинг | 500 | 620 |

| Авансовый платеж | 3,5% с кредитным рейтингом 580+ и 10% с кредитным рейтингом от 500 до 579 | от 3% до 20% |

| Условия кредита | 15 или 30 лет | 10, 15, 20 или 30 лет |

| Ипотечное страхование | Авансовый MIP + Годовой MIP на 11 лет или на весь срок действия кредита, в зависимости от LTV и продолжительности кредита | Нет при первоначальном взносе не менее 20% или после выплаты кредита до 78% LTV |

| Взносы по ипотечному страхованию | Авансовый платеж: 1.75% кредита + Годовая: от 0,45% до 1,05% | PMI: от 0,5% до 1% от суммы кредита в год |

| Подарки при предоплате | 100% первоначального взноса можно в подарок | Подарком может быть только деталь, если первоначальный взнос меньше 20% |

| Программы поддержки авансового платежа | Есть | № |

Особые соображения

Взносы по ипотечному страхованию

Для получения ссуды FHA необходимо уплатить два типа взносов по ипотечному страхованию (MIP) — авансовый MIP и годовой MIP (который взимается ежемесячно).В 2020 году авансовый MIP равен 1,75% от базовой суммы кредита.

Вы можете либо оплатить MIP авансом во время закрытия, либо включить его в ссуду. Например, если вам предоставлен жилищный заем на сумму 350 000 долларов, вы заплатите авансовый платеж MIP в размере 1,75% x 350 000 долларов = 6 125 долларов. Эти платежи переводятся на счет условного депонирования, созданный Министерством финансов США; если вы в конечном итоге не выплачиваете свой кредит, эти средства используются для выплат по ипотеке.

Хотя название несколько вводит в заблуждение, заемщики фактически производят ежегодные выплаты MIP каждый месяц.(Другими словами, ежегодные выплаты MIP не производятся ежегодно.) Размер выплат составляет от 0,45% до 1,05% от базовой суммы кредита. Суммы платежей также различаются в зависимости от суммы ссуды, продолжительности ссуды и исходного отношения ссуды к стоимости (LTV). Типичная стоимость MIP обычно составляет 0,85% от суммы кредита.

Например, если у вас есть заем в размере 350 000 долларов, вы будете делать ежегодные выплаты MIP в размере 0,85% x 350 000 долларов = 2975 долларов (или 247,92 долларов в месяц). Эти ежемесячные взносы выплачиваются в дополнение к единовременному авансовому платежу MIP.

Вы будете вносить ежегодные платежи по программе MIP в течение 11 лет или срока кредита, в зависимости от продолжительности кредита и LTV.

У вас может быть возможность вычесть уплаченную вами сумму страховых взносов; тем не менее, для этого вам необходимо составить список своих вычетов, а не использовать стандартный вычет.

Соответствие требованиям для получения ссуды FHA

Ваш кредитор оценит вашу квалификацию для получения ссуды FHA, как и любой заявитель на ипотеку. Однако вместо использования вашего кредитного отчета кредитор может просмотреть вашу историю работы за последние два года (а также другие записи истории платежей, такие как коммунальные платежи и арендная плата).Пока вы восстановили хороший кредит, вы все равно можете претендовать на ссуду FHA, если вы прошли через банкротство или потерю права выкупа. Важно помнить, что, как правило, чем ниже ваш кредитный рейтинг и первоначальный взнос, тем выше процентная ставка, которую вы будете платить по ипотеке.

Наряду с критериями кредитного рейтинга и первоначального взноса, существуют особые требования FHA к ипотечным кредитам, изложенные FHA для этих ссуд. Ваш кредитор должен быть кредитором, одобренным FHA, и у вас должен быть постоянный трудовой стаж или вы работали у одного и того же работодателя в течение последних двух лет.

Если вы работаете не по найму, вам необходимо два года успешной работы по найму; это может быть подтверждено налоговыми декларациями, балансом за текущий год и отчетом о прибылях и убытках. Если вы занимались индивидуальной трудовой деятельностью менее двух лет, но более одного года, вы все равно можете иметь право, если у вас есть солидный опыт работы и доходов в течение двух лет, предшествующих самозанятости (и самозанятость связана с тем же или родственным занятием). У вас должен быть действующий номер социального страхования, законно проживать в США.S., и быть совершеннолетним (согласно законам вашего штата) для подписания ипотеки.

Обычно финансируемая недвижимость должна быть вашим основным местом жительства и должна быть занята владельцем. Другими словами, кредитная программа FHA не предназначена для инвестирования или сдачи в аренду недвижимости. Отдельно стоящие и двухквартирные дома, таунхаусы, таунхаусы и кондоминиумы в рамках утвержденных FHA кондоминиумов имеют право на финансирование FHA.

Ваш начальный коэффициент (ваш платеж по ипотеке, сборы ТСЖ, налоги на имущество, ипотечное страхование и страхование домовладельца) не должен превышать 31% от вашего валового дохода.В некоторых случаях вас могут одобрить с соотношением 40%.

Ваш внутренний коэффициент (ваш платеж по ипотеке и все прочие ежемесячные потребительские долги) должен составлять менее 43% от вашего валового дохода. Однако можно получить одобрение с коэффициентом до 50%. Кроме того, вам потребуется оценка имущества от оценщика, одобренного FHA, и дом должен соответствовать определенным минимальным стандартам. Если дом не соответствует этим стандартам и продавец не согласится на требуемый ремонт, вы должны оплатить ремонт при закрытии.(В этом случае средства хранятся на эскроу до тех пор, пока не будет произведен ремонт).

Одним из ограничений кредитов FHA является то, что они имеют внешние ограничения на сумму, которую вы можете взять в долг. Они устанавливаются в зависимости от региона, в котором вы живете, а в недорогих районах установлен более низкий предел (называемый «нижний предел»), чем обычная ссуда FHA и участки с высокой стоимостью, имеющие более высокий показатель (называемый «потолком»).

Кроме того, есть регионы «особого исключения», включая Аляску, Гавайи, Гуам и США.Южные Виргинские острова — где очень высокие затраты на строительство делают пределы еще выше. В остальном лимит установлен на уровне 115% от средней цены на жилье для округа, установленной Министерством жилищного строительства и городского развития США.

В приведенной ниже таблице перечислены лимиты по кредитам на 2020 год:

| 2020 FHA Кредитные лимиты | |||

|---|---|---|---|

| ТИП СОБСТВЕННОСТИ | НИЗКАЯ ПЛОЩАДЬ ПОЛ | ВЫСОКОГОТОВИТЕЛЬНАЯ ПЛОЩАДЬ ‘ПОТОЛОК’ | СПЕЦИАЛЬНОЕ ИСКЛЮЧЕНИЕ ПЛОЩАДЬ |

| Одноблочный | $ 331 760 | $ 765 600 | 1 148 400 долл. США |

| Двухъядерный | 424 800 долл. США | $ 980325 | $ 1 470 475 |

| Трехэлементный | 513 450 долл. США | $ 1,184,925 | $ 1 777 375 |

| Четыре блока | 638 100 долл. США | $ 1 472 550 | 2 208 825 долл. США |

Освобождение от ссуды FHA

Получив ссуду FHA, вы можете иметь право на облегчение ссуды, если вы испытали законные финансовые трудности — например, потерю дохода или увеличение расходов на жизнь — или у вас возникли трудности с ежемесячными выплатами по ипотеке.Программа FHA по доступной модификации жилья (HAMP), например, может помочь вам избежать потери права выкупа, навсегда снизив ежемесячный платеж по ипотеке до доступного уровня.

Чтобы стать полноправным участником программы, вы должны успешно завершить пробный план платежей, в котором вы делаете три запланированных платежа — вовремя — на меньшую измененную сумму.

Итог

Хотя заем FHA может показаться отличным, он не для всех. Это не поможет тем, у кого кредитный рейтинг меньше 500.Тем, у кого плохая кредитная история, лучше рассмотреть личный заем. С другой стороны, начинающим домовладельцам, которые могут позволить себе крупный первоначальный взнос, может быть лучше использовать обычную ипотеку. Более вероятно, что они смогут сэкономить больше денег в долгосрочной перспективе за счет более низких процентных ставок и премий по ипотечному страхованию, которые предоставляют обычные кредиторы.

Ссуды FHA создавались не для того, чтобы помочь потенциальным домовладельцам, которые делают покупки в более высоком ценовом диапазоне.Скорее, кредитная программа FHA была создана для поддержки покупателей жилья с низким и средним доходом, особенно тех, у кого мало денег, накопленных для первоначального взноса ».

Когда вы покупаете дом, вы можете нести дополнительные наличные расходы, такие как сборы за выдачу кредита, гонорары адвокатам и расходы на оценку. Одним из преимуществ ипотеки FHA является то, что продавец, застройщик или кредитор могут оплатить некоторые из этих заключительных расходов от вашего имени. Если продавцу сложно найти покупателя, возможно, он предложит вам помощь при закрытии, чтобы стимулировать сделку.

Что нужно для получения ипотеки?

Итак, вы готовы сделать шаг и стать владельцем дома. Для большинства из нас дома выдают по ипотеке. На погашение этих крупных кредитов требуются десятилетия, и они стоят тысячи долларов процентов, но они позволяют приобрести дом, который в противном случае был бы не в состоянии себе позволить.