В чем подвох карты рассрочки Совесть от КИВИ банка — обзор подводных камней, всех хитростей и нюансов

Чем красивее звучит реклама, неважно что за продукт продвигают, тем больше вероятность вызвать подозрение у потенциальных клиентов. Все уже давно в курсе, что бесплатный сыр только в мышеловке. Но и там мышке не всегда везет. А как насчет беспроцентной рассрочки? В это тоже сложно поверить сразу, ведь многие уже обожглись с десяток лет назад на «бесплатных» кредитах. А вот Киви банк обещает своим клиентам реальную рассрочку за которую ничего платить не нужно. Для этого достаточно просто открыть карту Совесть. Если вы еще думаете что и в этом предложении есть подвох, тогда давайте разбираться с ним вместе.

Рассрочка без процентов и кто за нее платит

Первое что бросается в глаза при просмотре рекламы, это акцентирование внимание на том, что у банка есть «совесть», поэтому они дают рассрочку без процентов. То есть, оформив карту, вы получаете возможность покупать товары в рассрочку на несколько месяцев и оплачивать только фактическую стоимость покупки.

Не может и не будет ни при каких обстоятельствах. И здесь нет никакого подвоха. Просто банк заключает взаимовыгодное соглашение на сотрудничество с определенным партнером (магазин, салон, клиника, туроператор). Цель этого сотрудничества — получение обоюдной выгоды от предоставления рассрочки третьим лицам, то есть вам, покупателям.

В целом строится система трехмерных взаимоотношений:

- Банк предоставляет собственные средства клиентам для оплаты покупок в определенных магазинах (в тех, с которыми у него заключен договор о сотрудничестве), а взамен получает выгоду в виде процентов от магазина за купленные у него товары по карте Совесть;

- Магазин, в свою очередь, получает постоянный приток новых клиентов и как следствие увеличение собственного товарооборота и получение стабильной прибыли. Взамен, он выплачивает премиальные банку, которые покрывают банковские издержки и обеспечивают поступление стабильного дохода;

- Клиент, ничем не жертвуя, получает кредитную карту от банка совершенно бесплатно (нет ни платы за открытие, ни за обслуживание), с внушительной суммой лимита (до 300 тысяч) и тратит эти деньги на покупки в рассрочку.

При этом сумма остается такой же, как и при покупке за наличные, а процентов дополнительных за это нет (если оплачивать обязательные платежи точно в срок).

При этом сумма остается такой же, как и при покупке за наличные, а процентов дополнительных за это нет (если оплачивать обязательные платежи точно в срок).

По сути, здесь нет никакого мошенничества, хоть о нем и говорят недовольные критики. Здесь попросту чистые партнерские отношения между банком и магазин на выгодных условиях.

Недостатки карты принимаемые за подвох

В целом, если детально разобраться в условиях банка, то выходит, что все подводные камни, которые так смущаю клиентов, это в большинстве случаев их собственная невнимательность. Ведь как показывает практика, банки, для того чтобы отвлечь клиента от скрытых комиссий и платежей, печатают некоторые условия мелким текстом, чтобы на них просто не обратили внимание. В случае с картой Совесть, таких условий попросту нет. Банк открыто говорит обо всех своих услугах и их стоимости.

Если разбираться детальнее, то все описываемые недовольными клиентами недостатки, можно визуально разделить на 2 категории: минусы использования карты и невнимательность клиента. Давайте разбираться со всем по порядку.

Давайте разбираться со всем по порядку.

Минусы карты

Реальные минусы карты — это те условия, которые не дают поставить карту Совесть в ряд идеальных банковских продуктов. К ним можно отнести следующие:

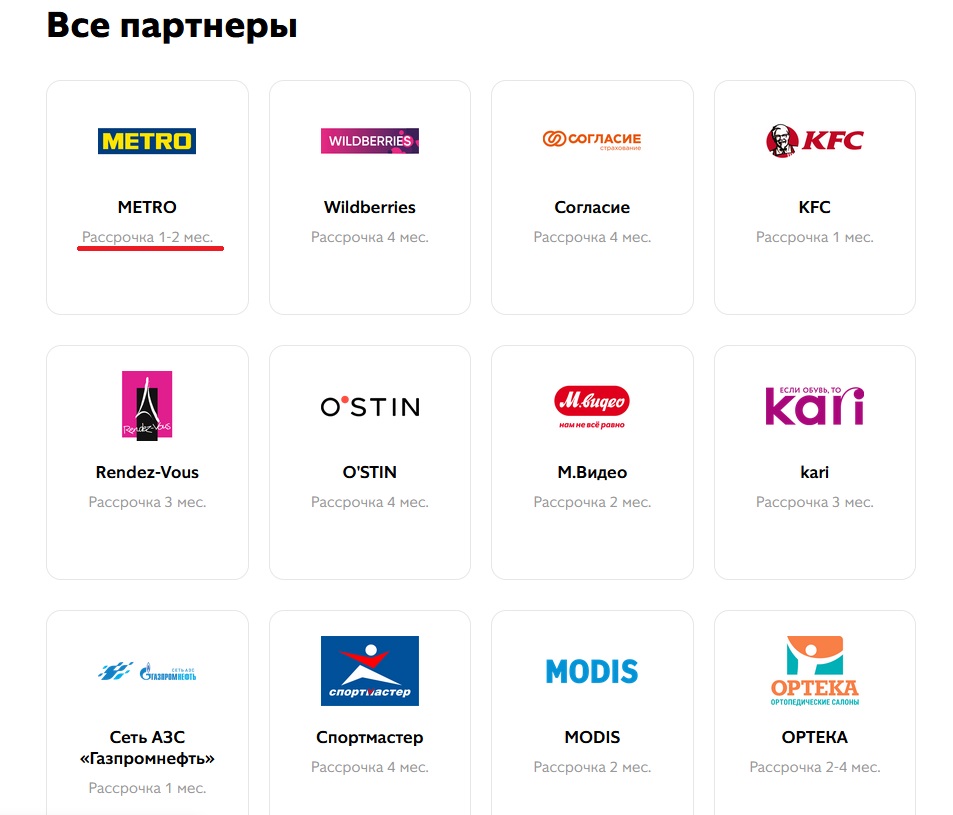

- Покупки только у партнеров. Да, это проблема, партнеров у Киви еще не так много, хотя сеть постоянно расширяется и среди них довольно крупные и соответственно дорогие компании. НО! Об этом банк говорит открыто, и если вы решили все-таки открыть эту карту, значит, вы сознательно сделали свой выбор;

- Запрещается использовать карту предпринимателям. Этот пункт прописан непосредственно в договоре. В случае получения банком информации о том, что вы использовали карту для последующей перепродажи товара с целью получения личной выгоды, ее заблокируют.

- Дополнительный спам. Подписывая договор, вы даете согласие банку делиться вашими данными, а именно телефоном и электронкой, со своими партнерами. Ведь для того они и подписывали это соглашение, чтобы у магазинов появлялись новые клиенты.

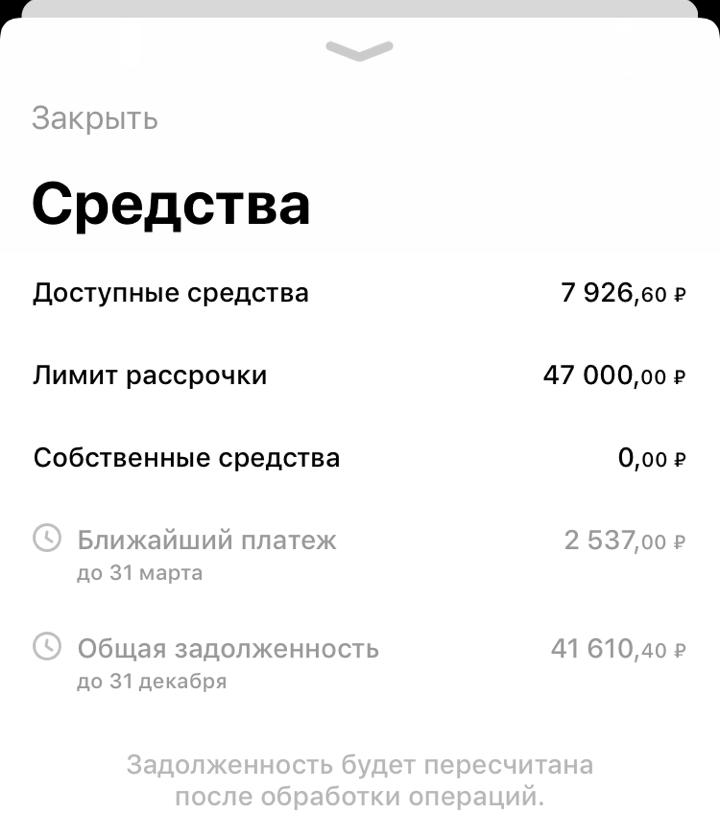

- Одобрение низкого кредитного лимита. В 80% случаев банк одобряет своим потенциальным клиентам довольно низкий лимит, чаще всего он не превышает 30 тысяч. Но вот в чем хитрость, не стоит сразу опускать руки и отказываться от карты, совершайте свои покупки, вовремя вносите пополнение, и уже через пару месяцев банк повысит ваш лимит в несколько раз.

- Запрет на снятие наличных. Это недостаток раздражает многих, но и о нем банк не скрывает, обосновывая это тем, что карта выпущена исключительно для покупок в партнерской сети банка.

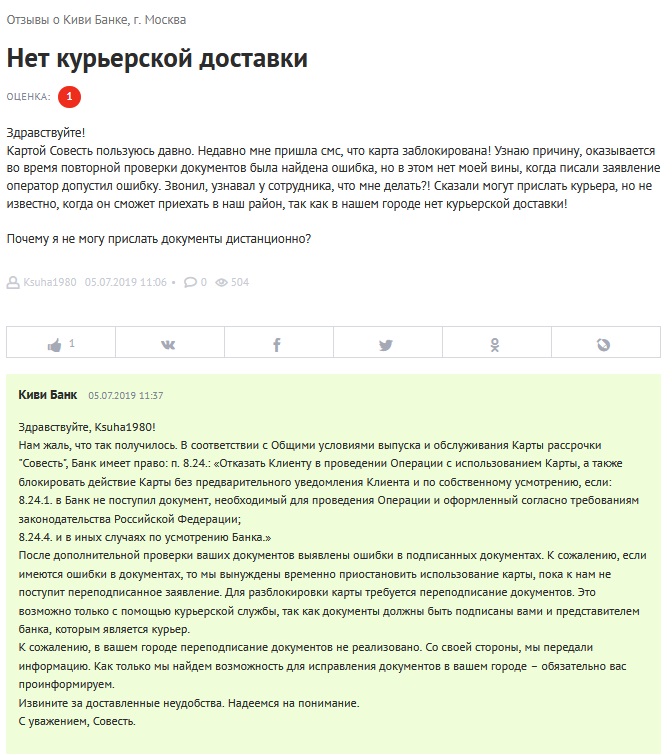

- Сложности закрытия счета. Пожалуй, это самый неожиданный минус, на который сразу явно никто не обратит внимание. По истечении срока действия карты, а это 5 лет, банк в автоматическом режиме выдаст вам новую. И совершенно неважно нужна она вам или нет. А вот если вы хотите прекратить пользование картой, вам нужно разорвать договор, подписанный с банком. И вот здесь основная проблема: заявление можно только отправить по почте, а оно, в свою очередь, должно быть заверено нотариально.

- Частый отказ в получении лимита. Если почитать отзывы недовольных клиентов, то мы видим, что даже полученная на руки карта не гарантирует одобрение кредитного лимита. После того как курьер получит от вас нужные документы и банк их проверит, будет принято окончательное решение по вашему запросу.

К справке! Хоть банк и не объясняет причину своего отказа, но доподлинно известно, что на принятое решение влияет ваша кредитная история, наличие оформленных кредитов или кредитных карт и небольшой доход.

Собственные ошибки

Вторая категория вымышленных подвохов связанна только с невнимательностью клиентов:

- Дополнительные проценты — они начисляются только после истечения срока рассрочки оговоренной условиями покупки в определенном магазине. Все это указано в договоре и здесь нет никакого обмана. Если вы успеваете погасить рассрочку в определенные сроки, то комиссий действительно нет. А если вы не уложились в эти сроки, тогда вам придется дополнительно заплатить 10% годовых.

- Деньги не поступили вовремя на счет из-за чего был выписан штраф. Банк предупреждает, вносите деньги заблаговременно, не оставляя все на последний день. По техническим причинам платеж может быть получен банком на протяжении 3 рабочих дней.

Конечно, каждый может для себя найти еще огромный список недостатков и отнести их в ряд подвохов банка. Но если смотреть на вещи реально, то, по сути, банк действительно гарантирует уникальную возможность получить товар в рассрочку и не переплачивать ни копейки. Но если вы по каким-то причинам не можете выполнять свои обязательства в четко установленный срок, тогда вам придется платить больше чем вы предполагали. А если по существу, то явных подвохов у карты попросту нет, и у банка КИВИ действительно есть «Совесть».

Совесть — первая в России карта рассрочки

В конце 2016 в России появился новый интересный финансовый продукт — КИВИ Банк выпустил первую в нашей стране карту рассрочки, которую назвал «Совесть».

Востребованность новинки сегодня уже очевидна: если на старте проекта у Совести насчитывалось всего 49 брендов-партнеров, то на начало осени 2017 года эту карту рассрочки принимают к оплате уже почти 300 ритейлеров и предприятий услуг.

С картой SOVEST можно купить в рассрочку без переплаты продукты и автозапчасти, технику-электронику и лекарства, общее количество точек приема насчитывается более 17 тысяч.

Магазинам, как и предполагалось, партнерство по рассрочке с QIWI Банком позволяет не только привлекать новых покупателей и клиентов, но и заметно увеличить размер среднего чека.

Прообразом карты стал схожий продукт из далекой солнечной Бразилии, где им пользуется более половины взрослого населения страны. Любопытно, но российскую карту изначально хотели назвать «Честнок», но все-таки остановились на «Совести». Этот бренд, кстати, придумал Андрей Амлинский, автор известных рекламных слоганов «Не тормози, сникерсни», «Есть идея – есть IKEA», «В любом месте веселее вместе», а также «Сосу за копейки».

Для покупателей же карта «Совесть» оказалась неожиданной новинкой, так как была по-настоящему честным финансовым инструментом, с которым стало возможным покупать все товары в рассрочку на несколько месяцев не только без процентов и переплат, но и без первого взноса.

Тут вроде должен возникнуть вопрос «Где подвох?». Но на самом деле никаких подводных камней нет, всё по-честному: если держатель карты правильно планирует свои доходы и расходы и возвращает полностью и вовремя сумму совершенных покупок, то никаких процентов не возникает. Например, если рассрочка на четыре месяца, то за этот срок клиент равными частями возвращает банку только стоимость товара или услуги, при этом переплаты за пользование банковскими деньгами не образуется.

Всё что «Совесть» зарабатывает — это комиссии от партнерских точек, в которых покупатель приобретает товар или услугу по этой карте. Для пользователей даже смски бесплатные.

ОФОРМИТЬ КАРТУ РАССРОЧКИ >>Карта «Совесть это справедливая рассрочка «по-честноку» — вернул сумму покупки в срок и не переплатил процентов!

достоинства и недостатки» – портал Вашифинансы.рф

Брошюра «Банковские карты рассрочки: достоинства и недостатки»

Печатный материал поможет пользователю разобраться с сущностью и видами кредитных карт, в том числе карт рассрочки оплаты за приобретенные товары или услуги

Описание

Материал содержит общую справочную информацию о банковских картах и их видах. Как частный случай кредитных карт рассматриваются карты рассрочки оплаты, проведен анализ особенностей, преимуществ и «подводных камней» наиболее распространенных в России карт рассрочки — «Халва», «Совесть», «Хоум Кредит».

Как частный случай кредитных карт рассматриваются карты рассрочки оплаты, проведен анализ особенностей, преимуществ и «подводных камней» наиболее распространенных в России карт рассрочки — «Халва», «Совесть», «Хоум Кредит».

Автор продукта, координаты

Саратовский социально-экономический институт РЭУ им.Г.В.Плеханова, E-mail: [email protected], 8(845-2)211-800

Анненкова Е.А.

Особенности применения продукта

Брошюра рекомендована для использования в качестве раздаточного материала преподавателями, государственными и общественными организациями в рамках просветительских мероприятий по повышению финансовой грамотности населения. Перед использованием материала лицам, проводящим такие мероприятия, рекомендуется убедиться в актуальности содержащейся в материале информации, опирающейся нормативно-правовую базу.

Опыт применения продукта

Материал применяется в рамках просветительских мероприятий по повышению финансовой грамотности населения Саратовской области.

Материал также размещен на сайте ССЭИ РЭУ им. Г.В. Плеханова http://www.seun.ru/content/finansgramotnost/specialistam/doc/38.pdf

Актуальность материала

Содержимое, опирающееся нормативно-правовую базу, состав и условия карт рассрочки, перечень торговых точек-партнеров, любые контактные данные актуальны на 25.03.2020 г.

Организации, обладающие экспертизой в использовании продукта, координаты

Министерство образования Саратовской области

American Express, Diners Club, MasterCard, Union Card, VISA, банковская карта, интернет-банкинг, кредитный лимит, магазин-партнер, МИР, первоначальный взнос, платежная система, смарт-карта, СМС-оповещение, СМС-уведомление

Карта Совесть – в чем подвох, мошенничество или реальная выгода

Современное общество можно поделить на два противостоящих лагеря: те, кто с радостью пользуется всем, что предлагается бесплатно или крайне выгодно, и те, кто в любом заманчивом предложении ищет подводные камни, считая, что бесплатный сыр предлагается лишь раз в жизни и в одном месте — в мышеловке. Как только новый банковский продукт пошел в широкие массы, пользователи стали спрашивать, в чем подвох карты Совесть и искать признаки мошенничества у такого привлекательного предложения.

Как только новый банковский продукт пошел в широкие массы, пользователи стали спрашивать, в чем подвох карты Совесть и искать признаки мошенничества у такого привлекательного предложения.

Выгодное предложение или мошенничество?

О том, как банки пытаются заработать на своих клиентах, слагаются едва ли не легенды. Повсеместно обсуждаются грабительские проценты, пени, штрафы, скрытые комиссии. Тогда как любой положительный отзыв чаще всего воспринимается как «заказной», ведь «где это видано, чтобы что-то делалось бесплатно». Вот почему, как только начала действовать карта Совесть, пользователи заподозрили развод. Больше всего сомнений вызывали следующие условия:

- Бесплатное оформление и обслуживание карты, включая дополнительные сервисы. Те, кто не первый день являются клиентами различных банков, давно привыкли, что платить нужно практически за все: открытие карты, обслуживание, информирование об операциях. Поэтому понятна реакция тех, кому впервые в руки попадает карта Совесть — почему все это бесплатно?

- Отсутствие комиссий.

Вне зависимости от стоимости товара и периода рассрочки никакие дополнительные деньги с владельца Совести не снимаются.

Вне зависимости от стоимости товара и периода рассрочки никакие дополнительные деньги с владельца Совести не снимаются. - Беспроцентное пользование лимитом карты в рамках периода рассрочки. Пожалуй, именно эта характеристика вызывает самые большие сомнения. Не слишком подкованные в финансовом отношении люди искренне недоумевают, какой резон банку, цель функционирования которого — заработок, просто так предоставлять в пользование свои деньги.

В отношении перечисленных моментов сомневаться не стоит — никакого подвоха, обмана, мелкого шрифта в договоре и попыток «надуть» клиента предложение КИВИ Банка не подразумевает.

Чем вызваны отрицательные отзывы

Все выгодные предложения по карте реализуются в магазинах-партнерах программы. Именно они готовы платить банку за то, чтобы в торговых точках увеличился товарооборот, а следовательно выросла и их прибыль. Так что ни о какой благотворительности речь не идет.

Стоит только задаться целью найти отрицательные мнения и можно найти целые форумы с десятками недовольных пользователей. Вот только внимательное изучение комментариев дает возможность сделать вывод, что недовольны чаще всего следующие категории клиентов:

Вот только внимательное изучение комментариев дает возможность сделать вывод, что недовольны чаще всего следующие категории клиентов:

- Те, кто не потрудился изучить условия, касающиеся партнерства. Еще раз обращаем внимание: предложение действует в партнерской сети, перечень магазинов-партнеров всегда актуален на сайте банка. Вне сети карту можно использовать только при подключении дополнительной опции «Покупки во всех магазинах».

- Пользователи, неаккуратно вносящие платежи. Как только в сети появляется вопрос: «Карта Совесть — мошенничество или реальное предложение?», сразу же отписываются те, кому пришлось выплачивать проценты: «Грабеж!», «Обещали бесплатную рассрочку, а я переплатил вдвое!», «Начислили штраф!». Разумеется, о том, что такие действия банка вызваны собственным невыполнением платежных обязательств, комментаторы умалчивают.

- Покупатели, которым не продали акционный товар в рассрочку. По отзывам клиентов «Эльдорадо» и некоторых других магазинов, наиболее популярна жалоба об отказе продать акционные позиции в рассрочку.

Хотя этот момент прописан в договоре, поэтому жаловаться на него — значит, признать, что условия не были внимательно изучены.

Хотя этот момент прописан в договоре, поэтому жаловаться на него — значит, признать, что условия не были внимательно изучены.

Заключение

Если вы пытаетесь выяснить, в чем подвох карты Совесть, можем вас успокоить — никаких подводных камней предложение не имеет. Вся информация открыта и доступна, изучите ее и тогда использование карты принесет только положительные эмоции.

Геологи выяснили, куда пропали сотни миллионов лет скальной летописи Большого Каньона

Куда пропали очереди за iPhone

Помните, как описывали выход нового iPhone раньше? Огромные очереди, люди с палатками и складными стульями, драки незнакомцев за упущенное место. Даж …

Куда пойти на уик-энд Кино «Круиз по джунглям» во всех кинотеатрах страныСвежайший семейный блокбастер, где Дуэйн Джонсон и Эмили Блант («Мэри Поппинс возвращается») отпра …

Куда девался прежний Little Big? Новый клип группы можно похвалить за актуальность и даже некоторую смелость, но в нем явно не хватает огонька. …

…

Куда пойти на выходные кино «Бендер: Золото империи» К слову «бендериана» не очень клеится слово «франшиза», да и, откровенно говоря, Ильф и Петров не имеют никакого отноше …

Куда отправиться на пикник? Не сходить на пикник во время летних выходных — настоящее преступление, учитывая, что в нашем городе есть несколько отличных локаций, которые и …

Куда приводит популизм Директор АНО «НИЦ «Особое мнение» Екатерина Курбангалеева — о партийной ответственности за своих избирателей …

Куда пойти на выходные 13-15 августа Органные вечера в Кусково Концерты в имении графов Шереметевых — одно из самых ярких событий московского лета. Ежегодно в усадебном дворце выступают …

Куда ведёт уханьский след? В США продолжается расследование происхождения коронавируса и путей его проникновения в человеческую популяцию. После специального распоряжения прези …

Куда мы слезем с нефтяной иглы Росстат фиксирует снижение доли нефтегазового сектора в экономике. Почему тут нечему радоваться? Росстат наконец-то посчитал долю нефтегазового секто …

Почему тут нечему радоваться? Росстат наконец-то посчитал долю нефтегазового секто …

Куда пойти на выходные 20-22 августа Чемпионат мира по пляжному футболу в Москве Пандемия подарила в этом году планете и матчи большого футбола (Евро-2020, турнир прошёл в том числе в Са …

Куда пойти на выходные 6-8 августа Фильм про красавчика-робота. Теперь немецкий Сценарием картина «Я создан для тебя» не удивит совершенно точно: уж сколько лет кинорежиссёры реализуют …

Сотни американцев погибли из-за жары Из-за аномальной жары в США более сотни людей погибло или находится в тяжелом состоянии. Власти пытаются придумать, как смягчить смертельные последст …

Netflix теряет сотни тысяч подписчиков Компания Netflix на протяжении достаточно длительного времени пользовалась безумной популярностью на рынке стриминговых сервисов, так как у нее банал …

Следует ли платить единовременно или несколькими платежами?

Опубликовано

Когда дело доходит до покрытия больших расходов, обычно существует два способа оплаты.

Вы можете заплатить единовременно или в рассрочку.

Единовременная выплата — это один крупный платеж, а установка — это несколько платежей, обычно выплачиваемых ежемесячно.

Как и многие другие финансовые решения, каждый вариант имеет свои преимущества и недостатки.

Ваши собственные финансы будут решающим фактором, если вы решите оплатить расходы единовременно или небольшими частями.

Но как узнать, что для вас наиболее разумно?

Когда применяются эти платежи

По большей части, единовременные выплаты по сравнению с выплатами в рассрочку ограничиваются более крупными суммами заемных денег.

Другими словами, это виды платежей, которые взимают процентную ставку.

Например, что-то вроде вашего ежемесячного счета за электроэнергию или оплаты Wi-Fi — это всего лишь ежемесячный платеж.

Это расходы на обслуживание, а не те расходы, которые связаны с процентной ставкой. Это означает, что вы не будете платить дополнительные расходы по процентной ставке.

Это означает, что вы не будете платить дополнительные расходы по процентной ставке.

Кроме того, вы не оплачиваете услуги единовременно. Они почти всегда ежемесячно.

Паушальные суммы и рассрочка используются, когда вы занимаетесь ссудой на покупку автомобиля или жилья, а также при оплате кредитной картой.

Кредитные карты немного отличаются, потому что процентные ставки не вступают в силу, пока вы не «опоздаете» с платежом.

Единовременная выплата или рассрочка вступают в игру, если финансовое учреждение или кредитор предоставляет вам определенную сумму денег.

Теперь, когда мы рассмотрели, когда действительно возникает этот вариант оплаты, давайте обсудим различные финансовые сценарии.

Когда мне выбрать единовременную выплату или рассрочку?

Есть довольно простой способ взглянуть на эти два типа окупаемости.

Единовременная выплата имеет смысл, если вы можете себе это позволить и хотите сэкономить в долгосрочной перспективе.

С другой стороны, вы должны вносить платежи в рассрочку, если у вас недостаточно денег впереди и вам удобнее использовать постоянный ежемесячный платеж.

Если вы заняли большую сумму денег, но ваша ситуация изменилась, и теперь вы можете полностью погасить ссуду или счет одним выстрелом или несколькими крупными платежами, это прекрасно.

Это позволит вам погасить свой долг в более короткие сроки, что в конечном итоге приведет к уменьшению суммы долгосрочных процентов, которые вы в конечном итоге будете платить.

С другой стороны, если вам удобнее использовать стабильную рассрочку платежа, которую вы можете надежно учесть в своем бюджете, это тоже приемлемый вариант.

В конечном итоге из-за выплаты процентов вы будете платить больше, но долгосрочные сбережения не всегда идеальны, даже если на бумаге это звучит лучше.

Если у вас небольшой запас денег, имеет смысл медленно и неуклонно выплачивать заемные деньги по мере того, как вы постоянно накапливаете больше денег.

Может показаться, что это менее желательный вариант, но он также даст вам возможность более последовательно составлять бюджет и позволит вам увеличивать фонд сберегательного счета в темпе, который имеет смысл для вас.

Мы поможем вам взять кредитВы хотите занять деньги в виде ссуды или кредитной линии?

HRCCU может помочь.

Мы предлагаем личные, автомобильные и жилищные ссуды, а также варианты кредитных карт, все с разумными ставками APY, и, конечно же, вы всегда можете погасить эти ссуды быстрее, выполнив единовременную выплату.

Общие сведения о займах в рассрочку и процентных ставках по кредитным картам

Иногда нам всем нужно совершить покупку, которая требует от нас занять деньги или полагаться в кредит.Это могут быть более крупные инвестиции, например открытие нового бизнеса или покупка нового дома. Или они могут быть меньшими суммами для таких вещей, как неожиданный счет за ремонт автомобиля. Независимо от размера ссуды, если вы понимаете, как работают процентные ставки, вы можете принимать решения о заимствовании со спокойствием и избегать ловушки слишком больших выплат.

Независимо от размера ссуды, если вы понимаете, как работают процентные ставки, вы можете принимать решения о заимствовании со спокойствием и избегать ловушки слишком больших выплат.

Ссуды в рассрочку и кредитные карты — это оба способа заимствования денег и могут иметь аналогичные условия. Но у них есть некоторые отличия, преимущества и недостатки.

Общие сведения о процентных ставках по кредитным картам

Кредитная карта предлагает постоянный доступ к деньгам во время покупки. С кредитной картой у вас есть лимит или максимальная сумма доступных средств для доступа (то есть кредитный лимит), и вам не нужно брать все деньги сразу. Кредитные карты предлагают больше удобства и гибкости, но при более высоких процентных ставках, чем инвестиционные кредиты.

Большинство кредиторов по кредитным картам рассчитывают ваш процентный платеж на основе дневной ставки, беря годовую ставку и деля ее на 365.Это называется ежедневной периодической процентной ставкой. Затем кредиторы применяют это к вашему ежедневному балансу кредитной карты, чтобы взимать процентную плату в конце каждого ежемесячного платежного цикла, если у вас есть остаток и вы не выплачиваете свою карту каждый месяц.

Затем кредиторы применяют это к вашему ежедневному балансу кредитной карты, чтобы взимать процентную плату в конце каждого ежемесячного платежного цикла, если у вас есть остаток и вы не выплачиваете свою карту каждый месяц.

Хорошая новость в том, что вам не нужно платить проценты по кредитной карте, если вы выплачиваете их каждый месяц. Проценты начисляются только на сумму, которую вы должны в конце каждого месяца, поэтому можно по-прежнему использовать кредитные карты для крупных покупок И избежать процентных сборов, если вы выплачиваете свой баланс каждый месяц.Если вы этого не сделаете, с вашего причитающегося остатка будут начислены проценты.

Если вы можете оплачивать свой баланс ежемесячно и избежать дорогостоящих процентных ставок, использование кредитной карты может иметь преимущества, такие как получение авиационных миль, возврат денег или бонусные баллы, если ваша карта предлагает бонусные преимущества. Это также отличный способ продемонстрировать стабильную платежеспособность, что также улучшит ваш кредитный рейтинг.

Общие сведения о процентных ставках по ссуде в рассрочку

Кредит в рассрочку предлагает единовременную выплату при условии, что вы вернете ее в течение определенного периода времени, как правило, ежемесячными платежами.В отличие от использования кредитной карты, этот заем предоставляет определенную сумму средств и лучше всего подходит для крупных проектов, таких как реконструкция дома или консолидация долга. Использование личной ссуды по конкурентоспособной процентной ставке может помочь вам погасить долг, например долг по кредитной карте с высокой процентной ставкой, быстрее.

Ставка, которую вы обеспечиваете по ссуде в рассрочку, зависит от суммы ссуды, вашего кредитного рейтинга и других факторов. Ссуды в рассрочку могут иметь комиссию за выдачу и просрочку платежа, которую вам следует учитывать. Имея хорошую кредитную и банковскую историю, вы можете получить ссуду в рассрочку с годовой процентной ставкой, намного ниже средней процентной ставки по кредитной карте.

Если вы хотите профинансировать крупный проект или покупку, или надеетесь сократить или консолидировать задолженность, мы здесь, чтобы помочь. В Citizens Bank мы можем обеспечить вам ссуду, которая подходит именно вам, и наилучшую возможную процентную ставку. Чтобы начать работу с приложением, позвоните по телефону (317) 831-0110 или найдите ближайший к вам филиал.

Подумайте дважды, прежде чем платить арендную плату кредитной картой

Оплата аренды с помощью кредитной карты поначалу может показаться хорошей идеей.Узнайте обо всех связанных с этим рисках и затратах, прежде чем вы сделаете неудачный финансовый шаг.

женщина платит кредитной картой онлайн Источник: Getty Images

Когда вам приходит в голову идея использовать кредитную карту для оплаты аренды, это может показаться блестящей идеей, особенно если у вас есть бонусная карта в кошельке. Все дополнительные баллы, которые вы можете заработать за то, за что не можете не платить, могут показаться секретным сокровищем, которое вы не обнаружили до сих пор. К сожалению, на самом деле ситуация не так хороша.Операции по кредитным картам для оплаты аренды изобилуют комиссиями и финансовыми проблемами. Это не значит, что вы ничего не можете извлечь из этого. Здесь мы обсудим, о чем вам следует подумать, прежде чем вы решите внести следующий арендный платеж с помощью кредитной карты.

К сожалению, на самом деле ситуация не так хороша.Операции по кредитным картам для оплаты аренды изобилуют комиссиями и финансовыми проблемами. Это не значит, что вы ничего не можете извлечь из этого. Здесь мы обсудим, о чем вам следует подумать, прежде чем вы решите внести следующий арендный платеж с помощью кредитной карты.

Сборы могут быстро выйти из-под контроля

В зависимости от того, какой из онлайн-сервисов по оплате аренды вы решите воспользоваться, вы столкнетесь с различными комиссиями. Однако при использовании кредитной карты можно ожидать комиссию не менее 3%.Кроме того, многие онлайн-сервисы, которые позволяют вам оплачивать аренду с помощью кредитной карты, плохо справляются с раскрытием информации о сборах до тех пор, пока вы не зарегистрируетесь. Не позволяйте этому отвлекать вас от поиска. Некоторые места позволяют управляющему имуществом устанавливать плату. Вы же не хотите, чтобы вас внезапно ошеломил какой-то астрономический заряд.

Не стоит забывать и про проценты. Годовая процентная ставка по операциям с кредитными картами намного выше, чем по большинству других типов ссуд. Следовательно, если вы не сможете полностью выплатить свои долги в конце месяца, вы можете рассчитывать на большие проценты.В настоящее время средняя годовая процентная ставка по кредитной карте составляет около 17%.

Годовая процентная ставка по операциям с кредитными картами намного выше, чем по большинству других типов ссуд. Следовательно, если вы не сможете полностью выплатить свои долги в конце месяца, вы можете рассчитывать на большие проценты.В настоящее время средняя годовая процентная ставка по кредитной карте составляет около 17%.

Награды мало помогают

Один из аргументов, к которому люди всегда прибегают, защищая с помощью кредитной карты для арендных платежей, — это преимущество вознаграждения по кредитной карте. Вы можете заработать кэшбэк или мили на все те тысячи долларов, которые вы тратите каждый месяц. На бумаге это звучит великолепно. Однако, если учесть фактическую доходность, вы увидите, что цифры начинают выглядеть далеко не идеально. Абсолютно лучшие кредитные карты вернут вам примерно 2% при оплате аренды через Интернет.Поскольку комиссия за такие транзакции в среднем составляет около 3%, вы снизитесь на 1%. Имейте в виду, что это лучший сценарий. Большинство кредитных карт дадут вам только 1% возврата от онлайн-платежей, что означает, что ваш эффективный убыток составляет 2%.

Бонусы могут быть единственным исключением

Один из немногих способов, когда оплата аренды с помощью кредитной карты действительно может быть прибыльной, — это получение приветственного бонуса. Первоклассные бонусы по кредитным картам требуют, чтобы вы потратили много денег за короткий период времени.Например, вы можете списать с карты 4000 долларов в течение трех месяцев. Хотя для некоторых это легко достижимо, другие могут с трудом удовлетворить эти требования. Один арендный платеж может легко склонить чашу весов в вашу пользу, что значительно облегчит право на получение недостижимого в противном случае бонуса.

Что вы получите взамен? Бонусы по кредитным картам различаются по величине. Однако лучшие из них могут стоить более 1000 долларов. Следовательно, если все, что вы платите, — это 30–50 долларов за использование кредитной карты, вы все равно уходите с огромным преимуществом в свою пользу.

Как всегда, будьте осторожны. Не забывайте всегда делать математические расчеты и следить за тем, чтобы уходить с деньгами в кармане. Хотя некоторые приветственные предложения могут стоить сотни долларов, одно на вашей кредитной карте может стоить всего 50 или 100 долларов. Не делайте никаких предположений, иначе это может дорого вам обойтись.

Хотя некоторые приветственные предложения могут стоить сотни долларов, одно на вашей кредитной карте может стоить всего 50 или 100 долларов. Не делайте никаких предположений, иначе это может дорого вам обойтись.

Никогда не платите за аренду с помощью удобного чека

Компании-эмитенты кредитных карт иногда выписывают вам удобный чек. Это похоже на обычный чек, хотя он выписан против вашей кредитной линии.Если вы его используете, банк будет взимать с вашей транзакции денежный аванс, а не обычную покупку. Это ужасный финансовый ход. Денежные авансы — одни из худших сделок для потребителей. Они взимают чрезвычайно высокую годовую процентную ставку и идут с большими предоплатами. Что еще хуже, вы не получаете никаких вознаграждений за денежные авансы вообще.

Financial Tip — LOC Federal Credit Union

Рассматривали ли вы возможность подачи заявки на получение кредитной карты, предлагающей 0% процентную ставку / отсроченный процент при совершении крупной покупки? Хотя предложение 0% финансирования может показаться идеальным для вас и ваших финансов на бумаге, вы действительно изучили все тонкости предложения? Несмотря на очевидное преимущество нулевой процентной ставки в течение периода окупаемости, на самом деле у кредитной карты с нулевой процентной ставкой есть некоторые существенные недостатки, о которых немногие действительно знают. Прежде чем принимать решение о предложении финансирования с нулевым процентом, важно рассмотреть некоторые плюсы и минусы и убедиться, что вы можете позволить себе пойти по этому пути с финансовой точки зрения.

Прежде чем принимать решение о предложении финансирования с нулевым процентом, важно рассмотреть некоторые плюсы и минусы и убедиться, что вы можете позволить себе пойти по этому пути с финансовой точки зрения.

Нет процентов за установленный период времени. Вы действительно можете открыть кредитную карту и воспользоваться нулевой процентной ставкой в течение заранее определенного периода времени. Конечно, при любых финансовых усилиях ваш кредитный рейтинг играет очень важную роль в определении того, имеете ли вы право на такие предложения.

Финансирование 0% может помочь в оплате дорогостоящих товаров. Не оплачивая сразу все сразу, использование предложения 0% для крупных покупок может позволить вам получить новый телевизор или диван, не выплачивая при этом никаких процентов.

Дополнительные преимущества. Некоторые предложения 0% могут даже иметь дополнительные льготы, такие как вознаграждение за возврат денег или баллы, которыми вы можете воспользоваться.

Невыплата остатка может привести к огромным финансовым расходам. Эти предложения в основном отсрочивают проценты для вас в течение установленного периода времени. Если вы сможете выплатить всю ссуду в установленные сроки, проценты будут прощены. Однако неуплата полной суммы может привести к тому, что вы будете наказаны, добавив отсроченные проценты к вашему невыплаченному балансу.

Годовая процентная ставка 0% не длится вечно. Как только продвижение 0% закончится, оно закончится. Известно ли вам, какой будет обычная годовая процентная ставка по карте после окончания периода отсроченных процентов? Эти ставки могут варьироваться от 15 до 25%, а иногда могут достигать 30%, поэтому будьте осторожны с переносом остатка, если вы приближаетесь к концу периода акции.

Отсутствие платежа может дорого обойтись. Вы можете попрощаться с рекламным периодом, если не можете произвести платеж или даже опоздали на несколько дней. Это может привести к выплате отложенных процентов.

Это может привести к выплате отложенных процентов.

Минимальных платежей недостаточно. Компания, выпускающая кредитную карту, скорее всего, потребует от вас внести только минимальный ежемесячный платеж, который обычно представляет собой процент от непогашенного остатка. Маловероятно, что вы выплатите остаток до истечения рекламного периода, если вы внесете только минимальный платеж.

Играйте по правилам и вносите платежи вовремя и в полном объеме, и вы воспользуетесь беспроцентным предложением. Если вы опоздаете с платежом, пропустите его или потеряете возможность произвести платеж, вы можете столкнуться с завышенной процентной ставкой в дополнение к ретроактивным процентам, что в конечном итоге может привести к тому, что вы отстаете еще больше, чем когда вы начали.

Хотя у вас могут быть планы погасить эту карту до истечения рекламного периода, иногда могут происходить неожиданные вещи.Ни одна ситуация с финансовым решением не может быть одинаковой, поэтому перед принятием решения важно полностью проанализировать свои финансы. Наличие плана имеет решающее значение для успеха этих предложений. Если вы приближаетесь к дате окончания акции или она уже прошла, а у вас большой баланс, приходите к нам, чтобы получить бесплатную проверку кредита сегодня!

Наличие плана имеет решающее значение для успеха этих предложений. Если вы приближаетесь к дате окончания акции или она уже прошла, а у вас большой баланс, приходите к нам, чтобы получить бесплатную проверку кредита сегодня!

Назначить встречу

Определение возобновляемого кредита

Что такое возобновляемый кредит?

Оборотный кредит — это соглашение, которое позволяет держателю счета повторно занимать деньги до установленного долларового лимита, одновременно выплачивая причитающуюся часть текущего баланса в виде регулярных платежей.Каждый платеж, за вычетом начисленных процентов и комиссий, пополняет доступную для владельца счета сумму.

Кредитные карты и кредитные линии работают по принципу возобновляемого кредита.

Ключевые выводы

- Возобновляемый кредит позволяет клиентам гибко получать доступ к деньгам до заранее установленной суммы, известной как кредитный лимит.

- Когда клиент оплачивает открытый остаток по возобновляемому кредиту, эти деньги снова становятся доступными для использования за вычетом процентов и любых комиссий.

- Клиент ежемесячно выплачивает проценты на текущую задолженность.

- Возобновляемые кредитные линии могут быть обеспеченными или необеспеченными.

Как работает возобновляемая кредитная линия?

Когда заемщик получает разрешение на возобновляемый кредит, банк или финансовое учреждение устанавливает установленный кредитный лимит, который можно использовать снова и снова, полностью или частично. Кредитный лимит — это максимальная сумма денег, которую финансовое учреждение готово предоставить клиенту, ищущему средства.

Возобновляемый кредит обычно утверждается без даты истечения срока. Банк разрешит действие соглашения до тех пор, пока счет остается в хорошем состоянии. Со временем банк может повысить кредитный лимит, чтобы побудить своих самых надежных клиентов тратить больше.

Заемщики ежемесячно выплачивают проценты на текущую задолженность. Из-за удобства и гибкости возобновляемого кредита по нему обычно взимается более высокая процентная ставка по сравнению с традиционными кредитами в рассрочку. Возобновляемый кредит может предоставляться с переменными процентными ставками, которые могут корректироваться. Стоимость возобновляемого кредита сильно различается:

Возобновляемый кредит может предоставляться с переменными процентными ставками, которые могут корректироваться. Стоимость возобновляемого кредита сильно различается:

- Кредитная линия под залог собственного капитала (HELOC) могла быть получена с процентной ставкой ниже 5% клиентами с отличным кредитным рейтингом по состоянию на май 2021 года. Этот тип кредита, по сути, является второй ипотечной ссудой, в которой дом владельца счета выступает в качестве залога. .

- На другом конце шкалы кредитные карты имеют среднюю процентную ставку почти 15% для клиентов с отличным кредитным рейтингом и около 18% для «стартовых карт» для молодых потребителей.И это не учитывает комиссии, привязанные к аккаунту.

Кредиторы учитывают несколько факторов, определяющих платежеспособность заемщика, прежде чем устанавливать кредитный лимит. Для человека факторы включают кредитный рейтинг, текущий доход и стабильность занятости. Для организации или компании банк проверяет баланс, отчет о прибылях и убытках и отчет о движении денежных средств.

Примеры возобновляемых кредитов

Распространенные примеры возобновляемого кредита включают кредитные карты, кредитные линии собственного капитала (HELOC), а также личные и деловые кредитные линии.Кредитные карты — самый известный вид возобновляемого кредита. Однако существует множество различий между возобновляемой кредитной линией и потребительской или деловой кредитной картой.

Во-первых, для использования кредитной линии не используется физическая карта, как при использовании кредитной карты; Доступ к кредитным линиям обычно осуществляется через чеки, выпущенные кредитором.

Во-вторых, кредитная линия не требует от покупателя совершения покупки. Это позволяет переводить деньги на банковский счет клиента по любой причине, не требуя фактической транзакции с использованием этих денег.Это похоже на выдачу наличных по кредитной карте, но обычно не связано с высокими комиссиями и более высокими процентными ставками, которые могут возникнуть при выдаче наличных денег.

Виды возобновляемого кредита

Оборотный кредит может быть обеспеченным или необеспеченным. Между ними есть существенные различия. Обеспеченная кредитная линия гарантирована залогом, например, домом в случае HELOC. Необеспеченный возобновляемый кредит не гарантирован залогом или активом, например кредитной картой (если только это не обеспеченная кредитная карта, которая требует от потребителя внести денежный депозит в качестве обеспечения.)

Компания может иметь свою возобновляемую кредитную линию, обеспеченную активами, принадлежащими компании. В этом случае общий кредит, предоставленный клиенту, может быть ограничен определенным процентом от обеспеченного актива. Например, финансовое учреждение может установить кредитный лимит на уровне 80% от остатка запасов компании. Если компания не выполняет свое обязательство по выплате долга, финансовое учреждение может лишить обеспеченных активов и продать их, чтобы выплатить долг.

Поскольку необеспеченный кредит более рискован для кредиторов, он всегда сопровождается более высокими процентными ставками.

Преимущества и недостатки возобновляемого кредита

Основное преимущество возобновляемого кредита состоит в том, что он позволяет заемщикам гибко получать доступ к деньгам, когда они им нужны. Многие малые и крупные предприятия зависят от возобновляемого кредита, чтобы поддерживать стабильный доступ к наличным деньгам из-за сезонных колебаний их затрат и продаж.

Как и в случае с потребителями, ставки по кредитным линиям широко варьируются в зависимости от кредитной истории бизнеса и от того, обеспечена ли кредитная линия залогом.И, как и потребители, предприятия могут поддерживать минимальные затраты по займам, выплачивая свои балансы до нуля каждый месяц.

Возобновляемый кредит может быть рискованным способом заимствования, если не использовать его разумно. Значительная часть вашего кредитного рейтинга (30%) — это уровень использования кредита. Высокий уровень использования кредита может отрицательно повлиять на ваш кредитный рейтинг. Большинство кредитных экспертов рекомендуют держать эту ставку на уровне 30% или ниже.

Соглашение о возобновляемом кредите часто включает пункт, который позволяет кредитору закрыть или значительно сократить кредитную линию по ряду причин, включая серьезный экономический спад.Важно понимать, какие права в этом отношении имеет кредитор в соответствии с соглашением.

Возобновляемый кредит против ссуды в рассрочку

Возобновляемый кредит отличается от кредита в рассрочку, который требует фиксированного количества платежей, включая проценты, за определенный период времени. Для возобновляемого кредита требуется только минимальный платеж плюс любые комиссии и проценты, при этом минимальный платеж зависит от текущего баланса.

Возобновляемый кредит является хорошим индикатором кредитного риска и может значительно повлиять на кредитный рейтинг человека.С другой стороны, ссуды с рассрочкой платежа могут быть лучше рассмотрены в кредитном отчете физического лица, если все платежи производятся вовремя.

Возобновляемый кредит подразумевает, что предприятие или физическое лицо предварительно одобрили получение ссуды. Не требуется заполнять новую заявку на получение кредита и переоценку кредита для каждого случая использования возобновляемого кредита.

Не требуется заполнять новую заявку на получение кредита и переоценку кредита для каждого случая использования возобновляемого кредита.

Также возобновляемый кредит предназначен для краткосрочных и небольших ссуд. Для более крупных ссуд финансовым учреждениям требуется дополнительная структура, включая рассрочку платежей в заранее установленных суммах.

Оборотный кредитпротив кредита в рассрочку

Возобновляемый кредит против кредита в рассрочку: обзор

Существует два основных типа погашения кредита: возобновляемый кредит и кредит в рассрочку. Оборотный кредит позволяет заемщикам потратить заемные деньги, погасить их и снова потратить. Кредитор предоставляет им установленный кредитный лимит, который можно использовать полностью или частично.

Напротив, заемщики погашают кредитные ссуды в рассрочку с помощью плановых периодических платежей.Этот тип кредита включает постепенное сокращение основной суммы и, в конечном итоге, полное погашение, завершение кредитного цикла.

И возобновляемые кредиты, и кредиты в рассрочку бывают обеспеченными и необеспеченными, но чаще встречаются обеспеченные кредиты в рассрочку.

Ключевые выводы

- Кредит в рассрочку предоставляет заемщикам единовременную выплату, и фиксированные плановые платежи производятся до тех пор, пока ссуда не будет выплачена полностью.

- Возобновляемый кредит позволяет заемщику потратить деньги, которые они взяли в долг, погасить их и снова занять в случае необходимости.

- Кредитные карты и кредитные линии являются примерами возобновляемого кредита.

- Примеры ссуд в рассрочку включают ипотечные ссуды, автокредиты, студенческие ссуды и индивидуальные ссуды.

Что такое возобновляемый кредит?

Кредитная карта и кредитная линия (LOC) — две распространенные формы возобновляемого кредита. Ваш кредитный лимит не изменяется, когда вы производите платежи по своему возобновляемому кредитному счету. Вы можете возвращаться к своей учетной записи, чтобы занимать больше денег так часто, как хотите, при условии, что вы не превышаете свой лимит.

Поскольку при открытии счета вы не получаете единовременную ссуду, нет установленного плана платежей с возобновляемым кредитом. Вам предоставляется возможность занять до определенной суммы. Однако такая гибкость часто приводит к более низким суммам заимствований и более высоким процентным ставкам. Заемщики должны проценты на полученную сумму, а не на весь кредитный лимит.

Возобновляемый кредит может быть более опасным способом получения займа, чем кредит в рассрочку. Большая часть вашего кредитного рейтинга (30%) — это коэффициент использования кредита — например, насколько близок баланс вашей карты к вашему общему лимиту по каждой карте.Высокий баланс снижает ваш счет.

Что такое кредит в рассрочку?

Наиболее отличительными особенностями кредитного счета в рассрочку являются заранее установленная продолжительность и дата окончания, которые часто называют сроком ссуды. Кредитное соглашение обычно включает график погашения, в котором основная сумма кредита постепенно уменьшается за счет платежей в рассрочку в течение нескольких лет.

Обычные ссуды в рассрочку включают ипотечные кредиты, автокредиты, студенческие ссуды и личные ссуды.С помощью каждого из них вы знаете, сколько составляет ваш ежемесячный платеж и как долго вы будете производить платежи. Чтобы занять больше денег, требуется дополнительная заявка на получение кредита.

| Возобновляемый кредит против кредита в рассрочку | |

|---|---|

| Оборотный кредит | Кредит в рассрочку |

| Заемная сумма может быть использована в любое время, возвращена и снова заимствована при необходимости | Заемщикам доступна единовременная ссуда |

| Имеет более высокие процентные ставки | Может быть сложнее претендовать на |

| Заемщики должны проценты только на ту сумму, которую они получили | Фиксированное количество платежей, включая проценты, за определенный период времени |

Плюсы и минусы кредита в рассрочку

Кредит в рассрочку имеет свои плюсы и минусы, которые необходимо учитывать. Вот как это сочетается с возобновляемым кредитом.

Вот как это сочетается с возобновляемым кредитом.

Предсказуемые выплаты

Самым большим преимуществом использования кредита в рассрочку для погашения возобновляемой задолженности является корректировка ежемесячных ожиданий погашения. При использовании кредитных карт и другой возобновляемой задолженности ожидается, что вы заплатите минимальную сумму на непогашенный остаток. Это может привести к многочисленным обязательным платежам с широким диапазоном сумм погашения, что вызовет трудности при составлении бюджета.

При использовании кредита в рассрочку вам предоставляется фиксированная сумма ежемесячного погашения за указанный период времени, что упрощает составление бюджета.Кредиты в рассрочку также могут быть продлены с течением времени (например, 30-летняя ипотека), позволяя снизить ежемесячные платежи, которые могут лучше соответствовать вашим ежемесячным потребностям в денежном потоке.

Снижение затрат по займам

Для квалифицированных заемщиков кредит в рассрочку может быть дешевле возобновляемого кредита, поскольку он связан с процентными ставками. Компании, выпускающие кредитные карты, взимают процентные ставки, которые увеличиваются каждый месяц, когда остатки не оплачиваются полностью. Чем выше процентная ставка, тем дороже может быть удержание возобновляемого долга в долгосрочной перспективе.

Компании, выпускающие кредитные карты, взимают процентные ставки, которые увеличиваются каждый месяц, когда остатки не оплачиваются полностью. Чем выше процентная ставка, тем дороже может быть удержание возобновляемого долга в долгосрочной перспективе.

В целом кредиторы в рассрочку предлагают более низкие процентные ставки для заемщиков с хорошей кредитной историей. Некоторые люди даже берут ссуды в рассрочку, чтобы погасить свой возобновляемый кредит. У этой стратегии есть свои преимущества и недостатки. Кроме того, возобновляемый долг может сопровождаться чрезмерными комиссиями за просрочку платежей или превышение кредитных лимитов.

Недостатки рассрочки

Хотя есть некоторые преимущества использования кредита в рассрочку для выплаты более дорогого возобновляемого долга, существуют некоторые недостатки.Во-первых, некоторые кредиторы не позволяют досрочно погашать остаток по кредиту. Это означает, что вам не разрешается платить больше требуемой суммы каждый месяц (или даже полностью погашать задолженность) без наложения штрафа за предоплату. Обычно это не проблема с погашением долга по кредитной карте.

Обычно это не проблема с погашением долга по кредитной карте.

Кредиторы в рассрочку предъявляют более строгие требования к доходам, прочей непогашенной задолженности и кредитной истории. Большинство компаний, выпускающих кредитные карты, более снисходительны в своей практике кредитования, особенно в отношении заемщиков с более высоким уровнем риска.

Кредит в рассрочку может показаться панацеей от возобновляемого долга с высокой процентной ставкой, но эта стратегия выгодна только в том случае, если вы готовы покупать гораздо меньше с помощью кредитных карт после выплаты остатков. Пополнение остатков на новых кредитных картах в дополнение к ежемесячным платежам, требуемым для выплаты ссуды в рассрочку, может оказывать огромное давление на ваш бюджет каждый месяц.

3 ловушки для кредитных карт, в которые нельзя попасть в качестве выпускника нового колледжа

Когда вы заканчиваете колледж, вы сталкиваетесь с множеством финансовых решений и новыми обязанностями.Если вы устроились на работу, ваш вновь обретенный доход также может помочь вам получить доступ к финансовым продуктам, которые вы не могли получить раньше, например, к бонусным кредитным картам.

Но прежде чем вы зарегистрируетесь для получения карты или начнете использовать ее регулярно, важно знать о трех основных подводных камнях кредитной карты, которых следует избегать.

1. Выбор неправильной кредитной карты

Закон о картах от 2009 г. ограничил возможности компаний, выпускающих кредитные карты, для продажи студентам колледжей и усложнил для студентов получение карты, но новые выпускники могут столкнуться с множеством вариантов выбора карт.

Важно не торопиться подписываться на него, даже если вас соблазняет обещание бонуса за регистрацию или других льгот. Вы хотите найти карту, которая:

- Предлагает бонусные вознаграждения, соответствующие вашим схемам покупок . Например, если вы теперь много тратите на продукты, когда вы больше не пользуетесь планом питания в общежитии, вам может потребоваться карта, предлагающая бонусные вознаграждения за покупки продуктов.

- Годовая плата не взимается (или взимается в разумных пределах). Хотя карты с комиссией иногда окупаются, если льготы карты оправдывают затраты, убедитесь, что вы получаете льготы, которыми будете пользоваться, прежде чем платить, чтобы стать участником карты.

- Не взимает других дорогостоящих сборов, которые могут применяться к вам. . Например, с некоторых карт взимается комиссия за транзакции за рубежом. Если вы планируете часто уезжать за границу по работе или для удовольствия, вы, вероятно, этого не хотите.

- Имеет новый бонус за регистрацию участника карты, который вы можете легко заработать: Карты часто предлагают стимулы, например 250 долларов наличными после регистрации, но вы должны соответствовать требованиям к расходам, чтобы заработать их. Если вы не тратите много, как новый выпускник, то подписка на карту, чтобы заработать бонус, на который вы не имеете права, принесет мало пользы.

Тщательно исследуйте варианты карт — их много.

2. Взимать больше, чем вы можете себе позволить

Процентные ставки по кредитным картам могут быть очень дорогостоящими. Если вы ежемесячно оплачиваете свою карту полностью, это не имеет значения — вы не будете платить проценты. Но если вы взимаете больше, чем можете покрыть, когда приходит счет, вам в конечном итоге причитаются проценты.

Если вы не оплачиваете остаток полностью, проценты делают ваши покупки дороже и обязывают вас к новому ежемесячному платежу.Когда вы используете завтрашний доход для оплаты вчерашних счетов, вы снижаете вероятность того, что сможете жить по средствам, и с большей вероятностью в конечном итоге окажетесь в долгах по кредитной карте.

Очень важно избежать этого. Внимательно следите за тем, что вы заряжаете, и прекратите использовать свои карты, пока ваш баланс не достигнет уровня, который вы не сможете погасить.

3. Забыть платить по счетам

Когда вы только начинаете, легко позволить чему-то ускользнуть. К сожалению, отсутствие даже одного платежа по кредитной карте может испортить ваш кредитный рейтинг на долгие годы.Вам не нужен балл, который ухудшает вашу способность покупать машину или претендовать на получение ипотечной ссуды из-за того, что вы забыли платеж.

Чтобы избежать этого, настройте текстовые напоминания или напоминания календаря на несколько дней до наступления срока платежа. Или, если вы живете в рамках бюджета и уверены, что сможете полностью оплатить свою карту, подумайте о настройке автоматических платежей, чтобы не пропустить срок.

Избегая этих трех ловушек, вы можете убедиться, что ваши кредитные карты помогают вам получать вознаграждения и увеличивать кредитоспособность, не приводя вас в долги.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

При этом сумма остается такой же, как и при покупке за наличные, а процентов дополнительных за это нет (если оплачивать обязательные платежи точно в срок).

При этом сумма остается такой же, как и при покупке за наличные, а процентов дополнительных за это нет (если оплачивать обязательные платежи точно в срок).

Вне зависимости от стоимости товара и периода рассрочки никакие дополнительные деньги с владельца Совести не снимаются.

Вне зависимости от стоимости товара и периода рассрочки никакие дополнительные деньги с владельца Совести не снимаются. Хотя этот момент прописан в договоре, поэтому жаловаться на него — значит, признать, что условия не были внимательно изучены.

Хотя этот момент прописан в договоре, поэтому жаловаться на него — значит, признать, что условия не были внимательно изучены.