Капитализация процентов по вкладам

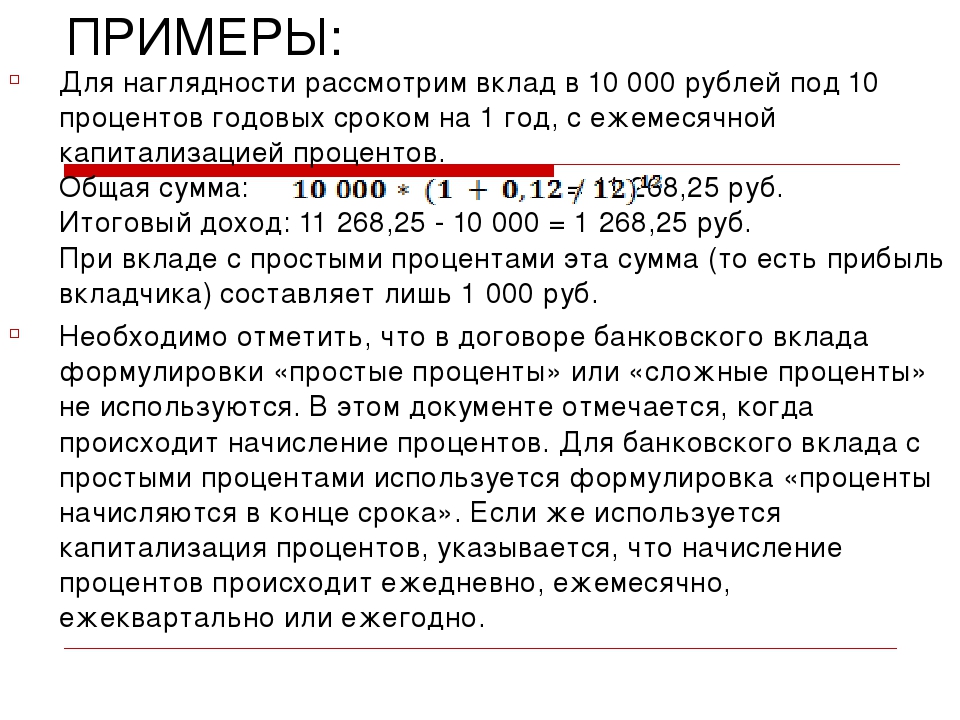

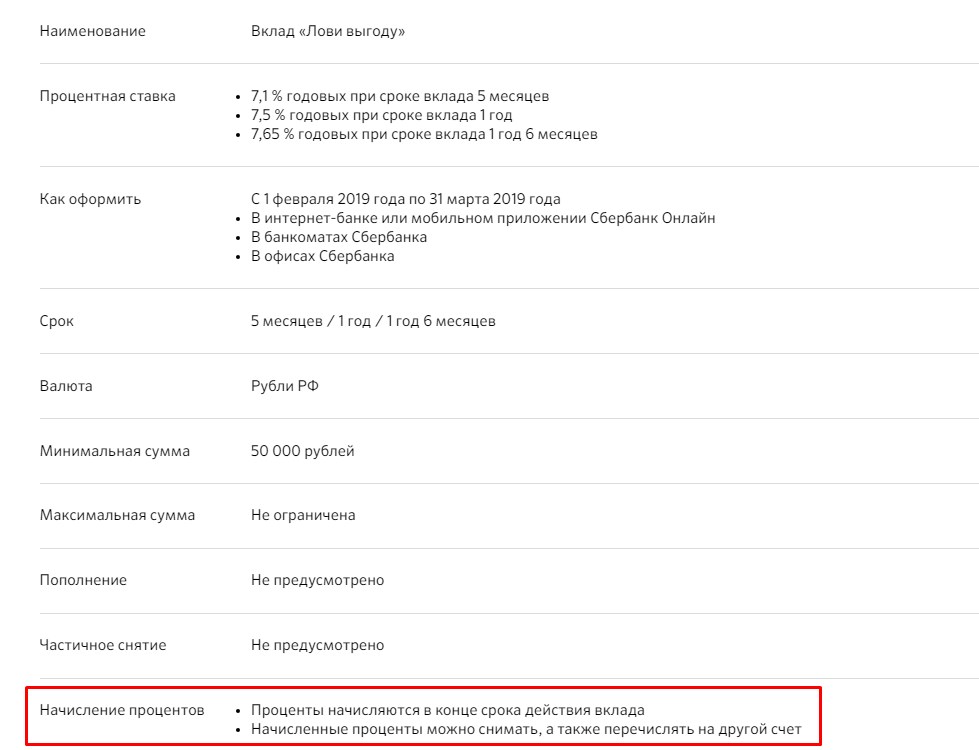

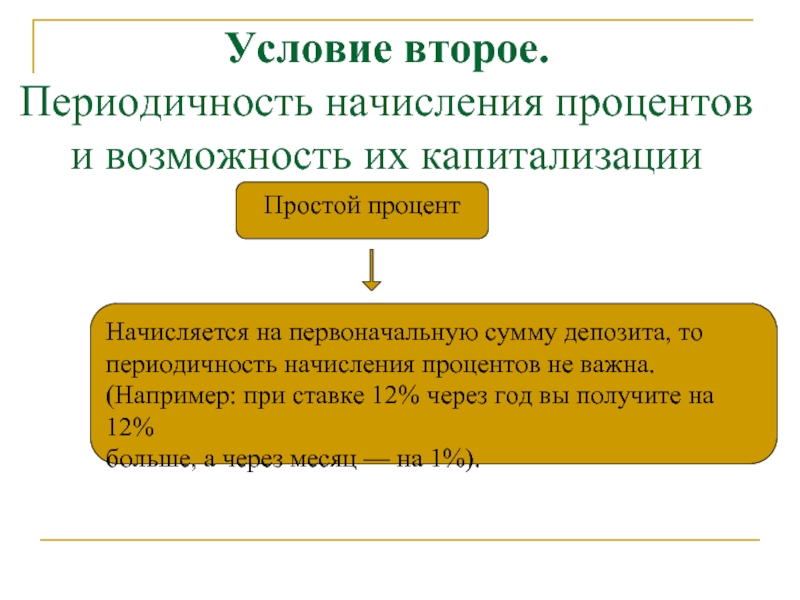

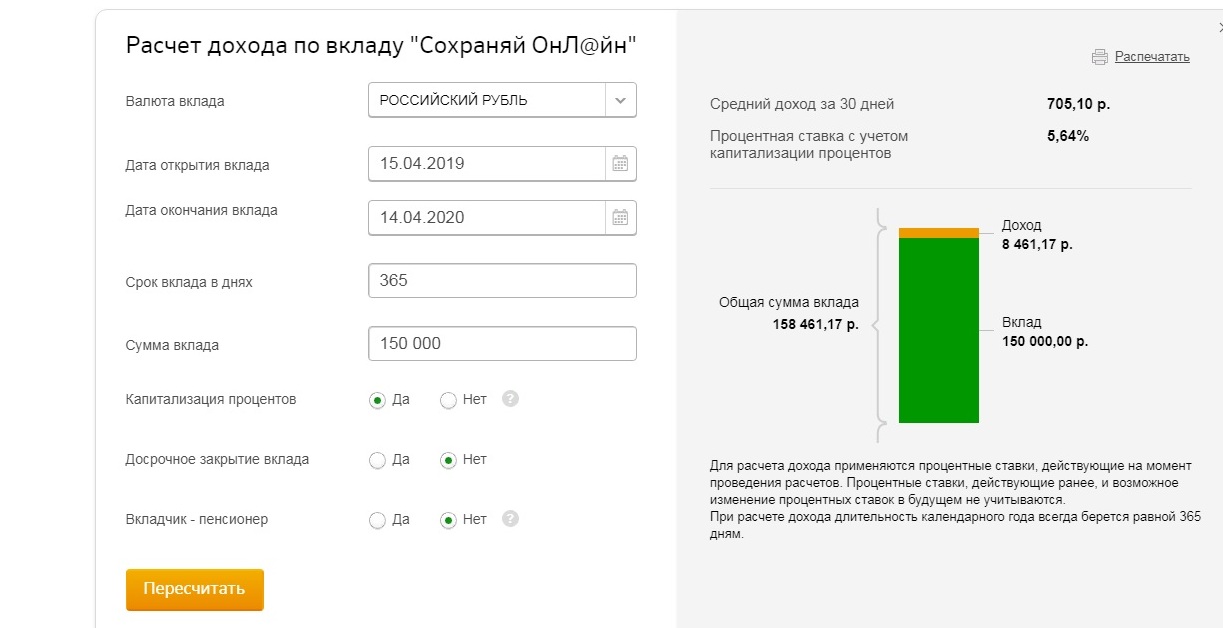

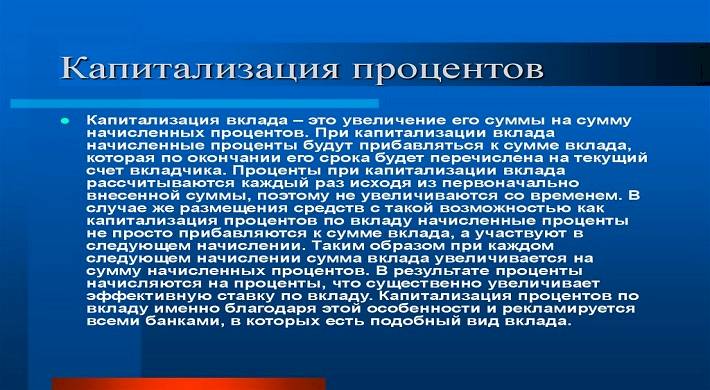

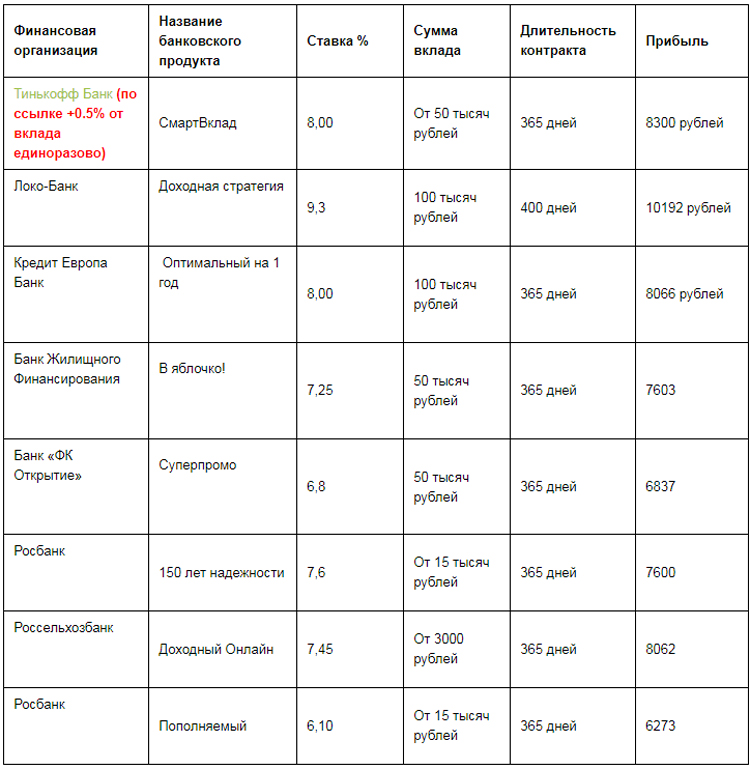

Как правило, начисление дохода по вкладу производится по окончанию срока действия договора. Но так происходит не всегда: в зависимости от вида вклада, и наличия дополнительных опций, начисление процентов по вкладу возможно не только после его окончания, но и периодически, на протяжении всего действия договора.

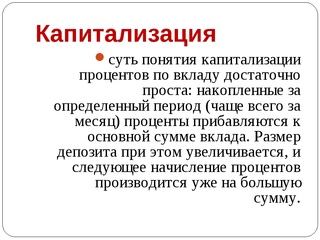

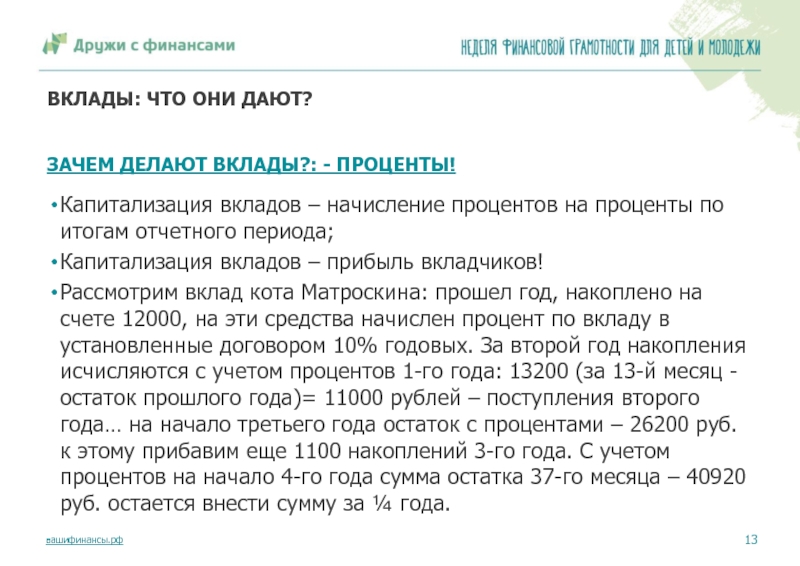

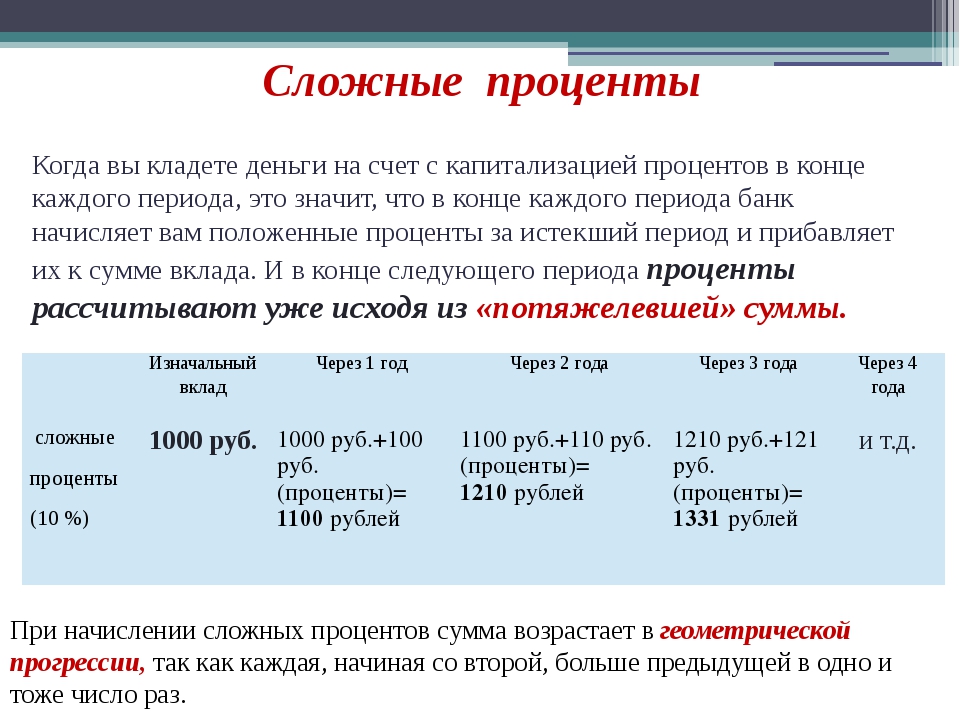

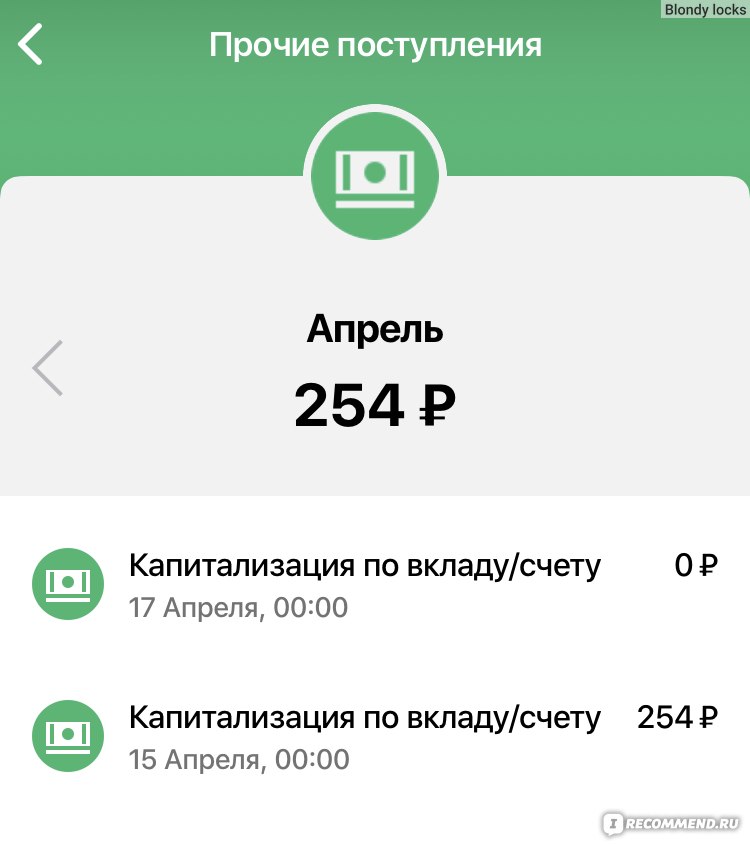

Такое начисление процентов (раз в месяц или раз в квартал) называется капитализацией процентов по вкладу. При этом начисление производится таким образом, что проценты могут добавляться не только к самому вкладу, но и к тем процентам, которые были прежде начислены и добавлены к вкладу.

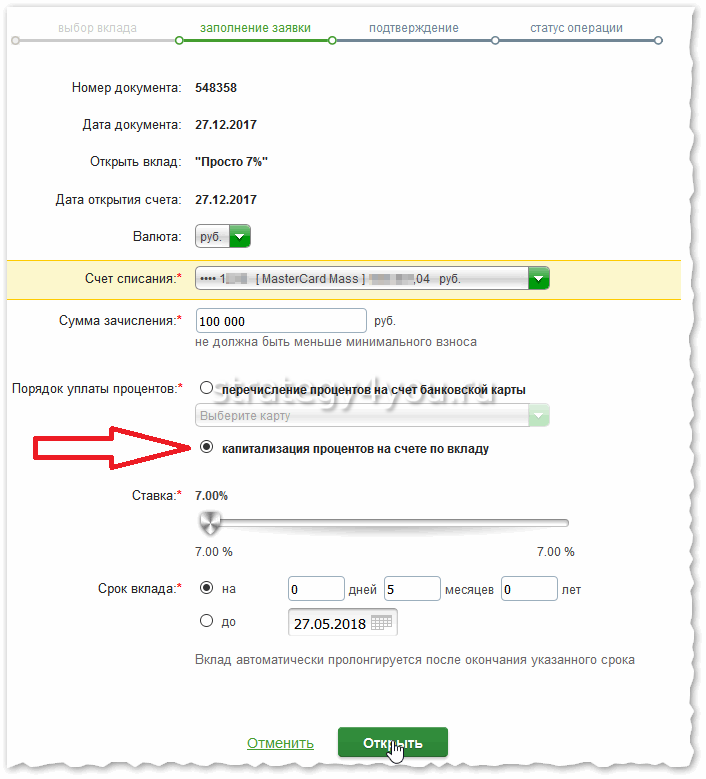

То есть, существует несколько способов получения вкладчиком начисленных процентов. Банк может причислить проценты к основной сумме вклада, начислить на счет бессрочного вклада или карточного счета. Если рассматривать данные варианты с точки зрения доходности, то наиболее выгодным будет, конечно, именно причисление процентов к сумме вклада, так как последующие проценты будут начисляться на уже возросшую сумму.

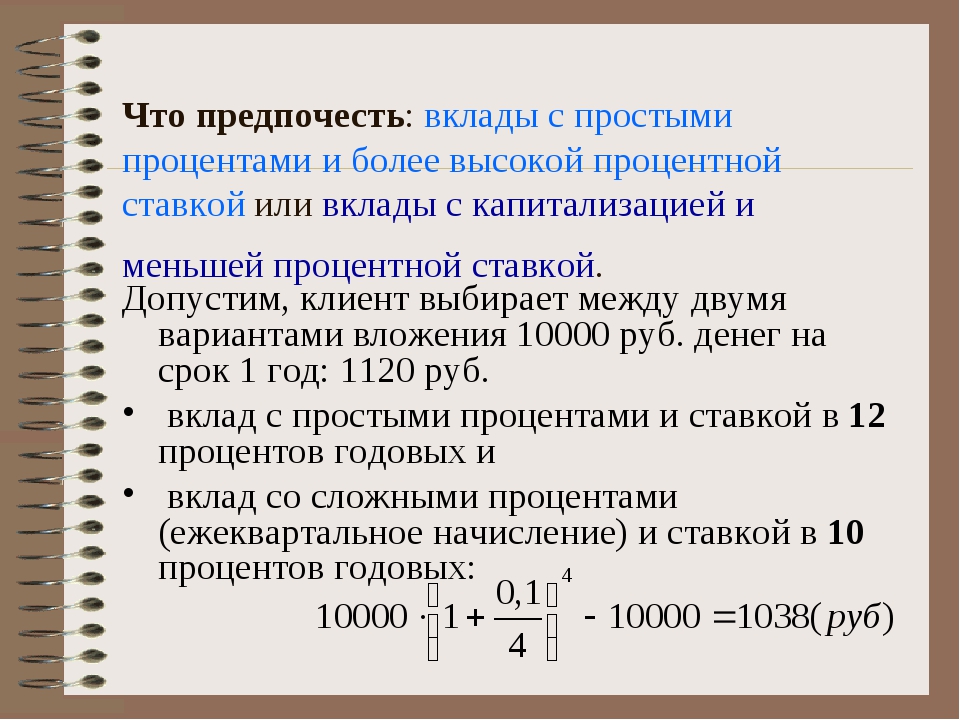

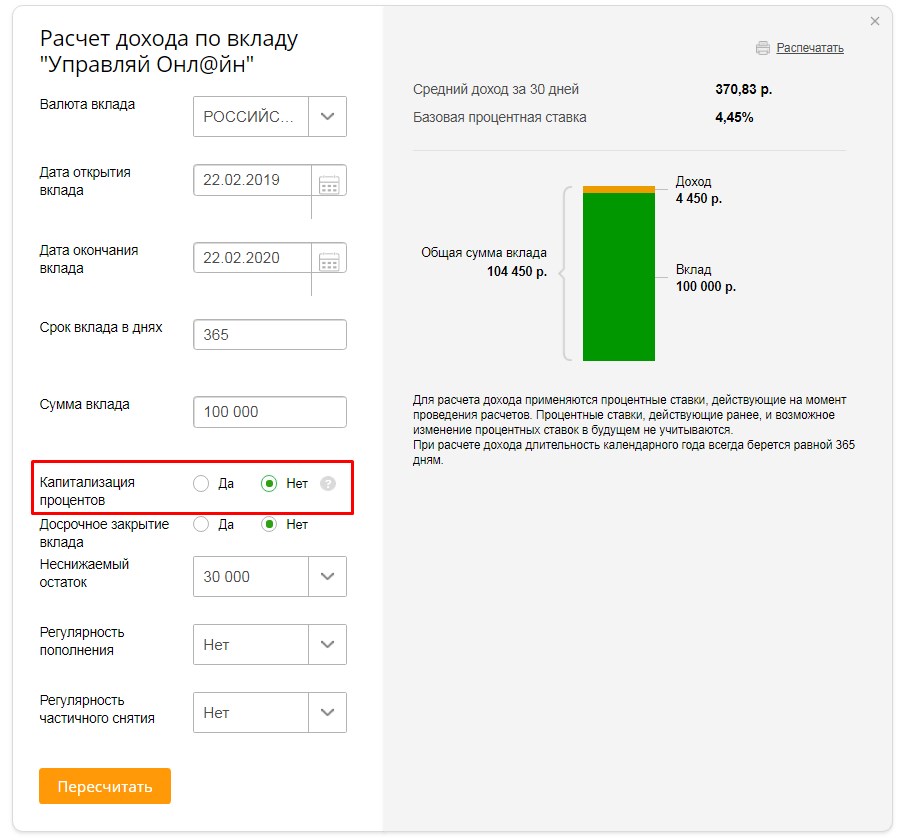

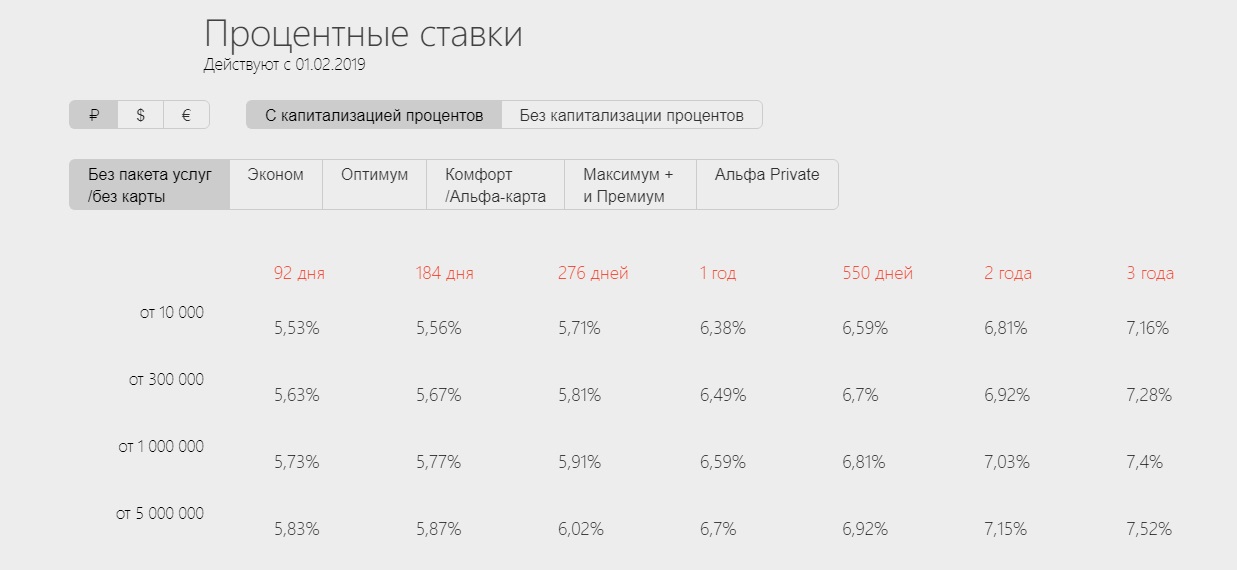

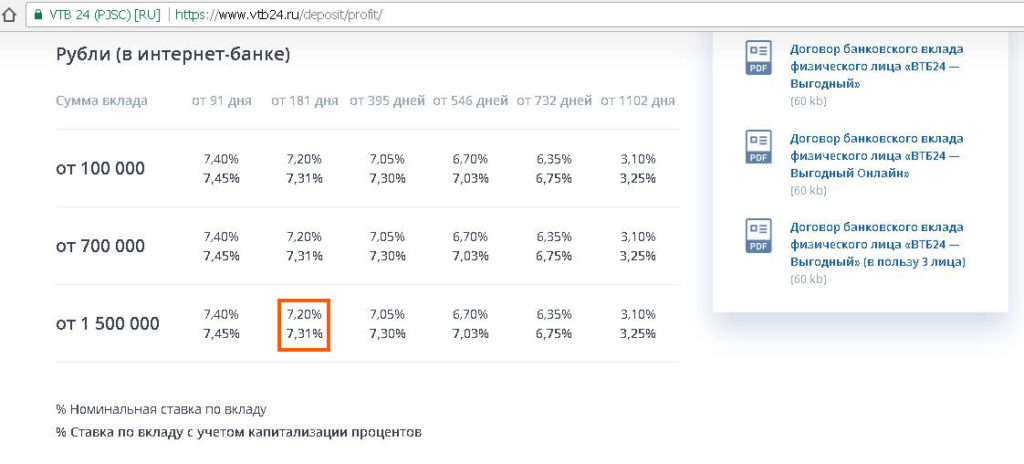

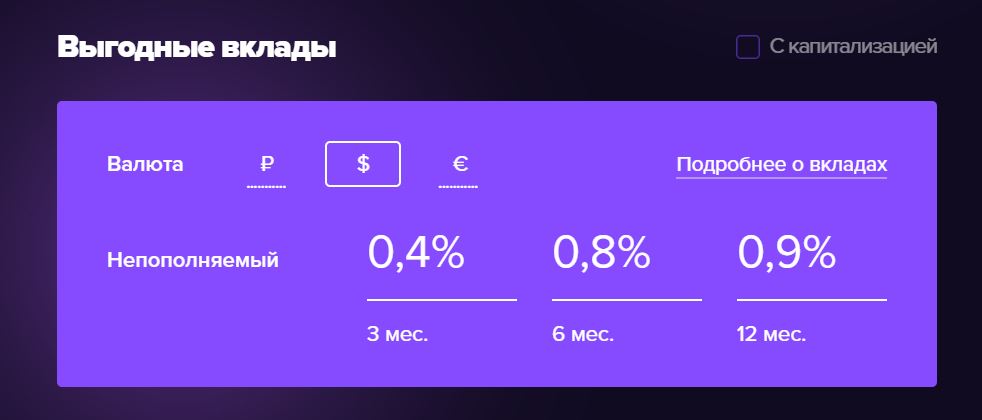

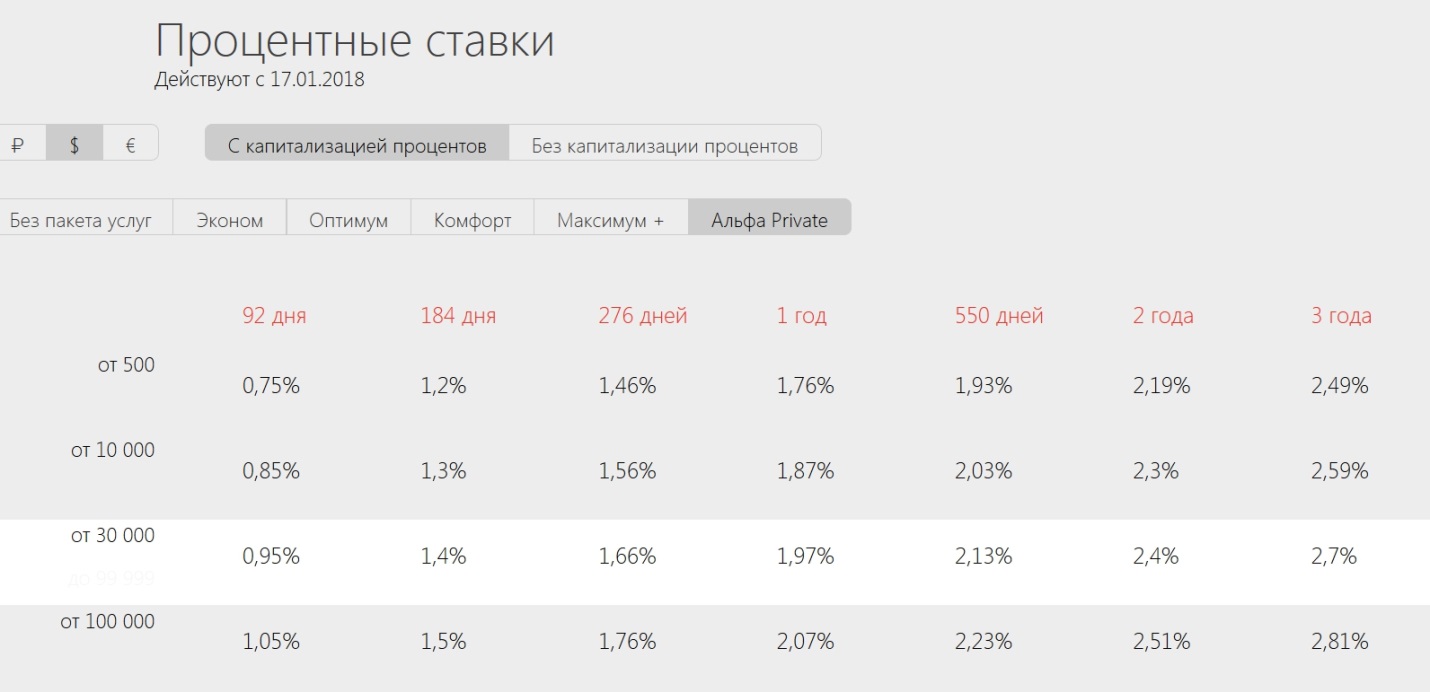

На первый взгляд, получается, что вклады с капитализацией процентов гораздо выгоднее стандартных вкладов, где выплата начисленных процентов производится по окончанию срока действия договора. Однако не все столь однозначно, и при более детальном рассмотрении условий тех и других видов вкладов, можно увидеть, что чаще всего вклады с капитализацией имеют процентную ставку несколько ниже, чем вклады традиционные.

Таким образом, при выборе между прибыльностью обычных вкладов и вкладов с капитализацией процентов, стоит учитывать, что, делая ставку на капитализацию, скорее всего, придется потерять в размере процентной ставки. И, напротив, предложения с высокими процентными ставками зачастую не предполагают опции капитализации процентов.

Поэтому правильность выбора будет зависеть от целей и предпочтений конкретного вкладчика. Ознакомившись с предложениями банков, и правильно расставив приоритеты, можно рассчитывать на максимальную выгоду от вклада.

Читайте также

Какие вклады бывают?

Мультивалютные банковские вклады

Особенности срочных банковских вкладов

Калькулятор вкладов

Вклады с капитализацией и пополнением в банках Екатеринбурга | проценты, сроки

ЦБ РФна 11 фев $ 73,8526 (−0,2666) € 89,5684 (+0,0398) КС 4,25% год МС 4,486% год Finam.

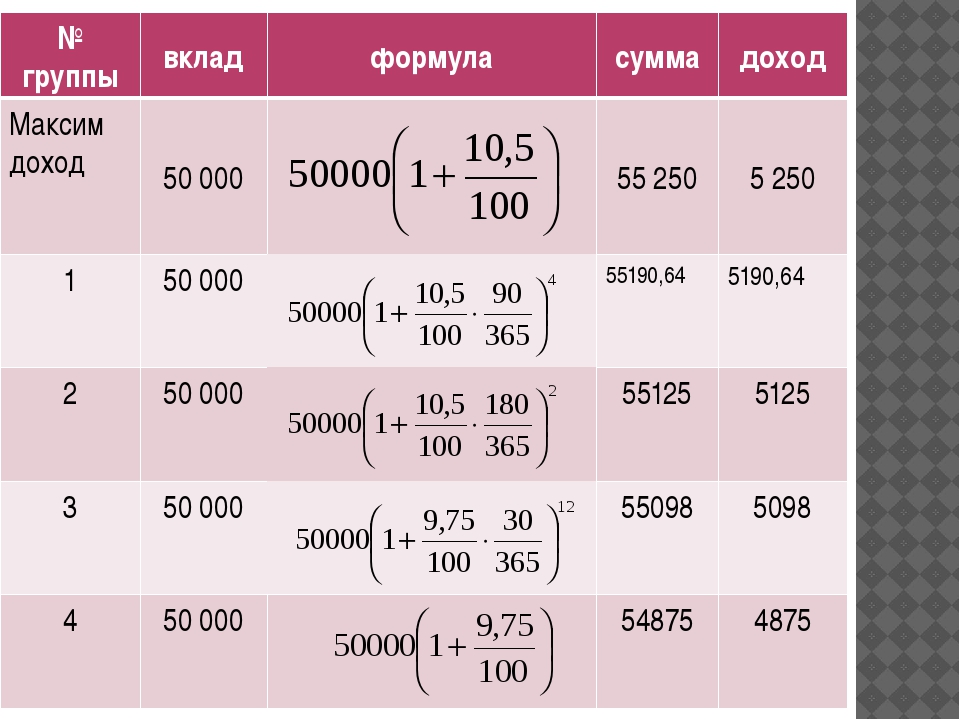

- Ф — начисление процентов по фиксированной ставке на конкретный срок

- Ш — начисление процентов по периодам

- П — пополнение

- Пр — пролонгация

- К — капитализация процентов

- Р — расходные операции

- Л — льготное расторжение вклада

Вклады с капитализацией (К) и пополнением (П) отличаются повышенной прибылью за счет применения двух самых доходных условий банковских депозитов одновременно. В данном случае сумму вклада увеличивают и дополнительные взносы вкладчика, и причисленные проценты к сумме вклада (капитализация).

В данном случае сумму вклада увеличивают и дополнительные взносы вкладчика, и причисленные проценты к сумме вклада (капитализация).

Смотрите также

Вклады с капитализацией и пополнением, Вклады с частичным снятием и пополнением, Вклады с капитализацией, Пополняемые вклады, Вклады с частичным снятием без потери процентов, Сезонные вклады, Вклады для пенсионеров, Вклады с подарками, Детские вклады, Мультивалютные вклады, Вклады онлайн, Накопительные счета, Вклады с ежедневным начислением процентов, Вклады с ежемесячной выплатой процентов, Вклады с выплатой процентов впередЧто такое Начисление процентов и Капитализация процентов

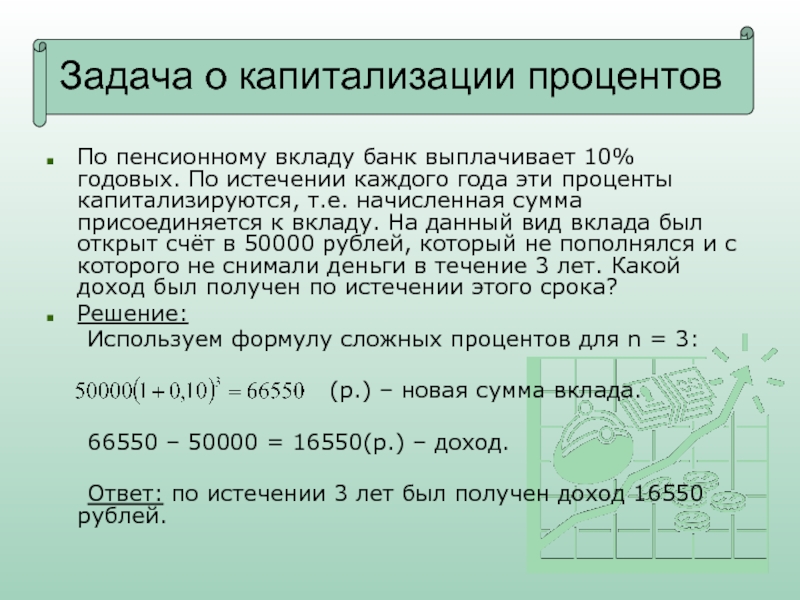

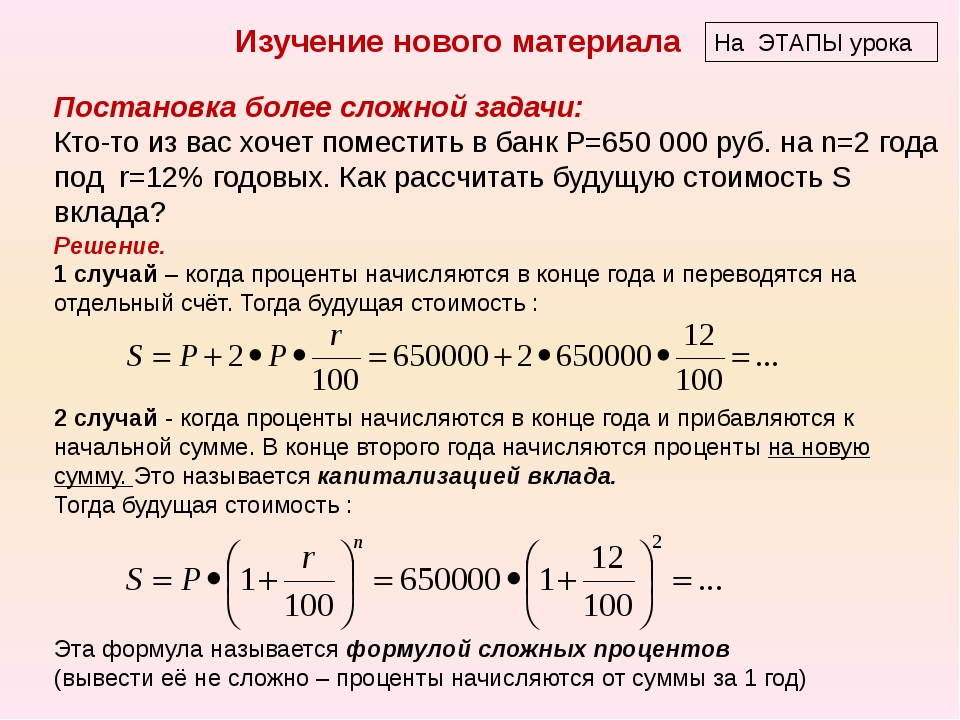

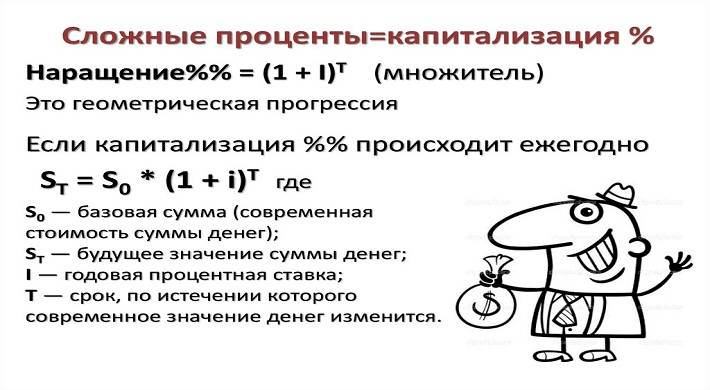

На размещенные клиентами вклады (депозиты) банк выплачивает проценты, согласно ставке, определенной в договоре. Эти проценты могут быть как простыми, так и сложными.

- начисление процентов;

- капитализация процентов.

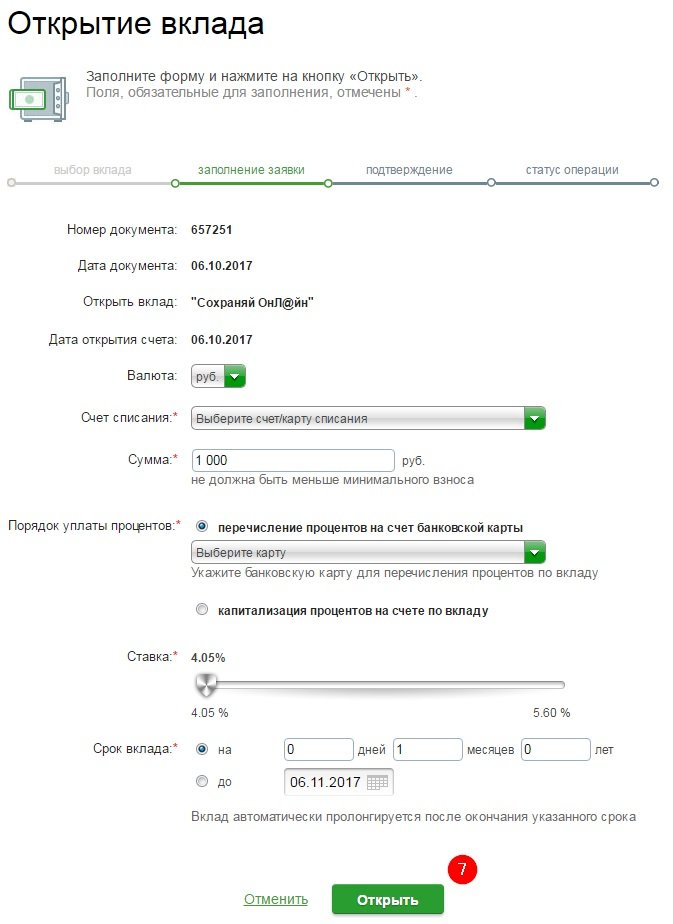

С этой целью необходимо понимать механизм открытия депозитного счета и принцип расчета процентов. Итак, чтобы клиент мог разместить депозит, банк открывает ему текущий либо карточный (если к счету выпускается дебетовая или кредитная карта) счет. При подписании договора банк открывает клиенту депозитный счет, на который перечисляются средства (в размере суммы, указанной в договоре). С этого момента операции с ними становятся недоступными для клиента. Возврат этих средств на текущий счет произойдет либо в случае досрочного разрыва договора депозита, либо окончания его срока действия. Однако помимо депозитного счета, банк открывает специальный транзитный счет, на котором накапливаются начисленные проценты.

Каким же образом происходит начисление процентов?

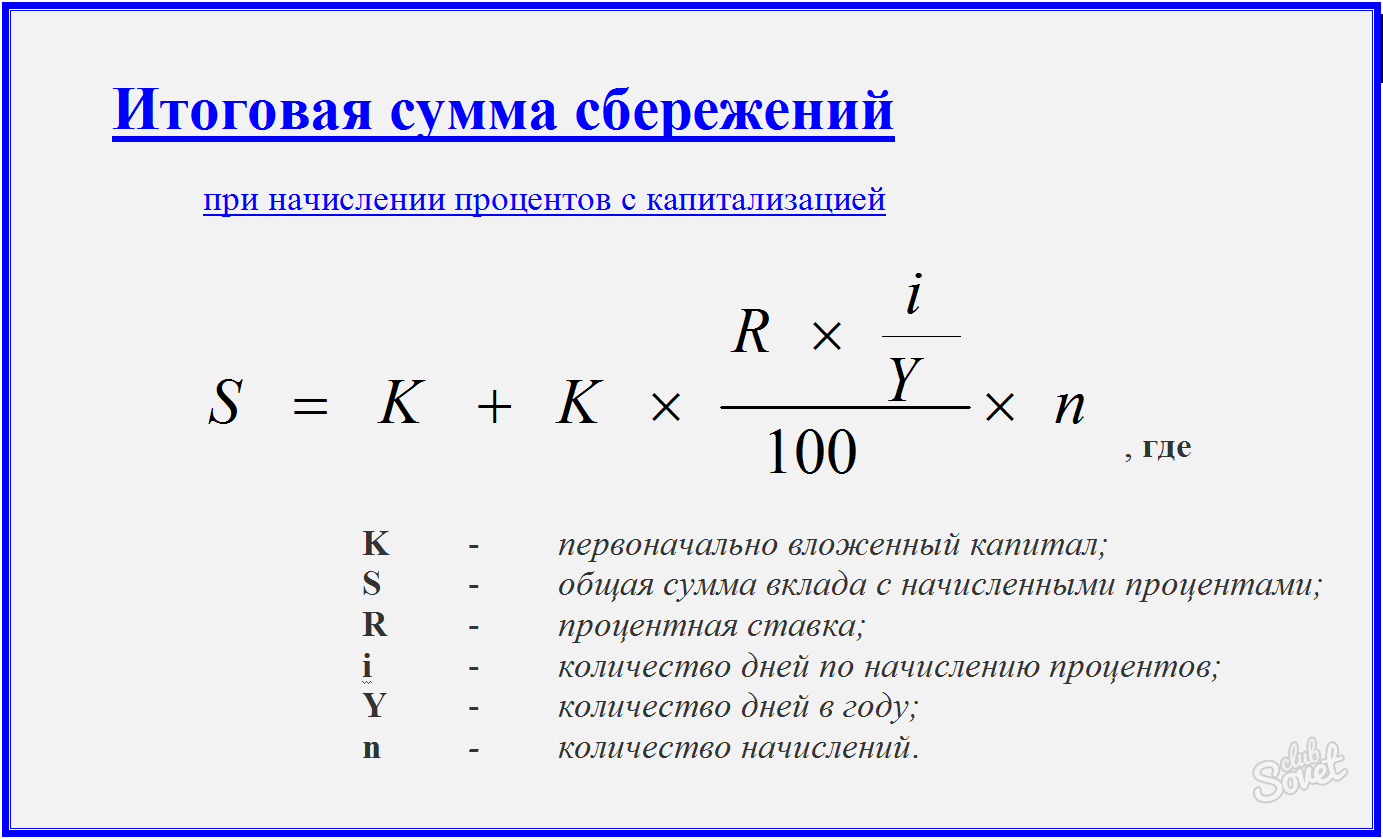

Проценты по депозитному вкладу начисляются ежедневно, в зависимости от трех условий:

- Срока размещения депозита.

- Процентной ставки, выраженной, как правило, в годовых.

- Временной базы для расчета процентов (360 или 365 дней).

Например, если временная база для начисления процентов составляет 365 дней, процентная ставка 10% годовых, то за один день на сумму депозита будет начислено:

10% / 365 = 0,0274%

Предположим, сумма депозита составляет 10000 долл. США. Тогда сумма процентов за один день составит:

10000 * 0,000274 = 2,74 долл. США

Однако эти средства не попадут в распоряжение клиента, а будут накапливаться на специальном счете. Этот процесс и носит название начисления процентов.

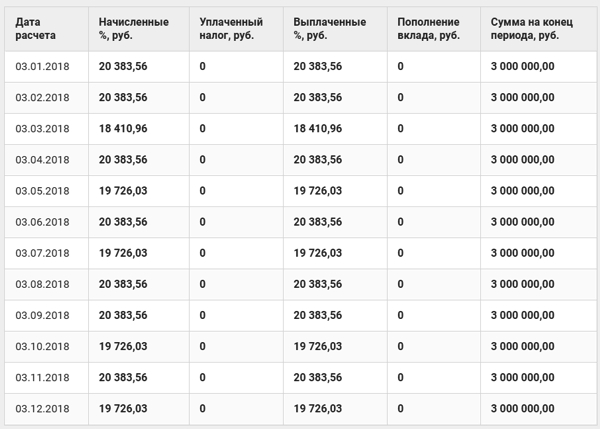

Помимо вышеперечисленных условий в договоре указывается период капитализации процентов. В обычной практике проценты капитализируются либо один раз по окончании действия депозита, либо несколько раз в течении срока действия договора.

Например, депозит размещается 23.03 на срок один год с ежемесячной капитализацией процентов. Это означает, что по 22.04 проценты будут ежедневно начисляться на транзитный счет, а 23.04 будут перечислены на текущий счет клиента, то есть попадут в его распоряжение.

Это означает, что по 22.04 проценты будут ежедневно начисляться на транзитный счет, а 23.04 будут перечислены на текущий счет клиента, то есть попадут в его распоряжение.

В случае начисления сложных процентов в день капитализации средства начисленные на тот момент проценты будут зачислены на депозитный счет, то есть не попадут в распоряжение клиента.

Капитализировать или списать: учитываем проценты по целевым кредитам и займам у застройщика

Генеральный директор аудиторской фирмы «Эксклюзив Консалтинг» Ольга ГАРАЩЕНКО и руководитель отдела консультационных услуг этой компании, входящей в состав ECCON GROUP, Наталья БРОВКИНА проанализировали важный аспект налогообложения девелоперской компании, использующей счета эскроу. С любезного разрешения ECCON GROUP портал ЕРЗ.РФ публикует статью на эту тему, размещенную на сайте компании.

Фото: www.vesfin.ru

Как практикующие консультанты в своей деятельности мы часто сталкиваемся с интересным феноменом российского законодательного регулирования учета.

Одним их таких спорных вопросов можно назвать учет процентов по кредитам и займам на строительство у застройщиков.

Почему-то так сложилось, что такая типичная операция, как начисление процентов, не нашла своего однозначного решения для компаний, выступающих в качестве застройщиков, особенно если речь идет о долевом жилищном строительстве. А сейчас, в период перехода отрасли на счета эскроу и проектное финансирование, вопрос только актуализировался и расширился.

Мы попытались собрать воедино нормы и правила, касающиеся вопроса учета процентов по целевому кредитованию застройщика, и — нет, не дать однозначный ответ, — но обозначить пути решения этой проблемы в сегодняшних условиях.

В чем суть дискуссии

Итак, в центре нашего внимания — застройщик. Он строит многоквартирный дом или иной объект недвижимости в соответствии с требованиями 214-ФЗ.

Как известно, новые положения этого закона ввели для застройщика запрет на прямое использование для строительства средств участников долевого строительства (дольщиков). Теперь денежные средства по договору участия в долевом строительстве (ДДУ) поступают на специальные счета эскроу, открытые дольщиком в обслуживающем банке, и перечисляются непосредственно на счета застройщика только после ввода объекта строительства в эксплуатацию.

Соответственно, застройщик привлекает стороннее финансирование — целевой кредит у банка и (или) целевой заем от своего учредителя (материнской компании). Следует напомнить, что именно такие возможности привлечения денег на строительство предусмотрены действующей редакцией 214-ФЗ.

При этом, целевым считается кредит (заем), который может быть использован застройщиком только на цели строительства объекта недвижимости, а также кредит, выданный в целях рефинансирования такого кредита или займа (п. 4 ст. 2 214-ФЗ).

4 ст. 2 214-ФЗ).

Как в таком случае должны учитываться застройщиком проценты по кредиту и займу? Можно ли капитализировать их в себестоимость строительства? На какую дату отражать сумму процентов в бухгалтерском и налоговом учете? Рассмотрим это.

Фото: www.siapress.ru

История вопроса

Некоторое время назад основной темой, которая обсуждалась в связи с проблематикой учета процентов по кредиту или займу у застройщика, была возможность включения таких процентов в целевое расходование средств дольщиков.

Как известно, до последнего времени при отражении финансового результата как в бухгалтерском, так и в налоговом учете большинством застройщиков применялся подход в виде расчета экономии по окончании срока строительства, который основывался на квалификации отношений по ДДУ как предоставления дольщиком и использования застройщиком средств целевого финансирования.

Концепция «целевого финансирования» предполагает, что полученные от дольщиков денежные средства застройщик использует на четко обозначенные цели строительства и ведет соответствующий раздельный учет таких средств. Применительно к ДДУ такие цели (направления расходования) обозначены в ст. 18 214-ФЗ.

Долгое время в данной норме не содержалось упоминания о процентах по кредитам и займам, полученным девелопером для финансирования строительства, что вызывало споры в отношении возможности расходования средств дольщиков на уплату процентов.

Чтобы снизить риски споров, в том числе с налоговыми органами, большинство застройщиков в ДДУ стали указывать на то, что они имеют право использовать полученные по договору средства в том числе на уплату процентов, расширяя тем самым цели расходования средств дольщиков. Это давало им возможность включать проценты в себестоимость объекта строительства. Но – проблема так и оставалась проблемой…

Далее в нормативное регулирование вошло понятие «услуг застройщика». Средства, составляющие цену ДДУ, стали фактически разделены на две составляющие – возмещение затрат на строительство объекта и оплата услуг застройщика, на которую режим целевого расходования не распространялся (п. 1 ст. 5 и п. 2 ст. 18 214-ФЗ). Проценты по долговым обязательствам стали включаться в себестоимость объекта как затраты на содержание застройщика.

Средства, составляющие цену ДДУ, стали фактически разделены на две составляющие – возмещение затрат на строительство объекта и оплата услуг застройщика, на которую режим целевого расходования не распространялся (п. 1 ст. 5 и п. 2 ст. 18 214-ФЗ). Проценты по долговым обязательствам стали включаться в себестоимость объекта как затраты на содержание застройщика.

Глобальные изменения законодательства о долевом строительстве последнего времени, предполагающие отказ от прямого привлечения средств дольщиков в пользу проектного финансирования, полностью поменяли систему – застройщик, заключающий ДДУ с условием об эскроу, деньги на строительство от граждан фактически не получает и нормы ст. 18 214-ФЗ не применяет. А это значит, что использование в учете концепции «целевого финансирования» становится для такого застройщика под большим вопросом. Ведь нельзя потратить целевым образом то, что ты еще не получил. И в действующей редакции Налогового кодекса РФ четко указано, что средства целевого финансирования – это средства, аккумулированные именно на счетах застройщика, а не дольщика (пп. 14 п. 1 ст. 251 НК РФ).

14 п. 1 ст. 251 НК РФ).

А вот для девелоперов, достраивающих дома по старым разрешениям на строительство, законом предусмотрены различные нормы «переходного периода», в которых проценты по целевым кредитам и займам могут быть учтены в качестве расходов, понесенных в рамках целевого финансирования (см. Рис. 1).

Источник: ECCON GROUP

Таким образом, после окончательного перехода отрасли к использованию счетов эскроу порядок учета процентов по кредитам и займам у застройщика вновь остается без однозначного нормативного регламентирования.

Почему важно определиться с квалификацией отношений сторон по ДДУ

Как мы видим, для застройщиков долевого жилищного строительства любой способ учета, в том числе и процентов по долговым обязательствам, так или иначе упирается в квалификацию отношений между сторонами договора участия в долевом строительстве.

Не будем подробно останавливаться на этом аспекте (он достоин отдельной дискуссии), отметим лишь, что в настоящее время существует три основных подхода к решению вопроса о применяемой модели учета у застройщика, перешедшего на применение счетов эскроу.

Первый — это привычное для застройщиков «целевое финансирование», где застройщик фактически выступает в качестве посредника, агента, который получает средства дольщика и тратит их на четко оговоренные договором или законом цели.

Дело в том, что до сих пор не поставлена окончательная нормативная «точка» в вопросе применения метода расчета выручки как экономии средств дольщиков. И многие бухгалтеры не могут решится на серьезные перемены, все еще надеясь на «реинкарнацию» привычного метода учета. И это несмотря на то, что уже из нескольких разъяснений контролирующих органов следует вывод, что при использовании счетов эскроу применять концепцию «целевого финансирования» при расчете налогов невозможно.

Кстати, нельзя сказать, что надежда на возврат к старому порядку учета окончательно разрушена: к конце прошлого года Минфин РФ внес на рассмотрение законопроект о расширении понятия целевого финансирования, зафиксированного в Налоговом кодексе РФ, и включении в него средств на счетах эскроу. К сожалению, до сих пор данная законодательная инициатива не дошла даже до внесения на рассмотрение парламента, да и вступит в силу она, как предполагается, не ранее января следующего года. И поэтому перспектива окончательной расстановки точек над «i» в этом вопросе вызывает большое сомнение.

К сожалению, до сих пор данная законодательная инициатива не дошла даже до внесения на рассмотрение парламента, да и вступит в силу она, как предполагается, не ранее января следующего года. И поэтому перспектива окончательной расстановки точек над «i» в этом вопросе вызывает большое сомнение.

Второй вариант организации учета застройщика, привлекающего деньги дольщиков на счета эскроу, опирается на позицию, что его финансовый результат определяется по модели оказания услуг. ДДУ в этом случае рассматривается как договор оказания дольщику услуг застройщика по организации строительства. Цена договора – это цена услуг застройщика. Соответственно, по нормам и бухгалтерского, и налогового законодательства такой доход, относящийся к длительному технологическому циклу, должен распределяться «равномерно» по каждому отчетному периоду. В бухгалтерском учете речь может идти о способе «по мере готовности», предусмотренном ПБУ 2/2008 «Учет договоров строительного подряда», утвержденными Приказом Минфина РФ от 24. 10.2008 №116н, а для целей налогообложения налогом на прибыль используются нормы п. 2 ст. 271 Налогового кодекса РФ, предусматривающие распределение выручки в соответствии с принципом равномерного признания доходов и расходов.

10.2008 №116н, а для целей налогообложения налогом на прибыль используются нормы п. 2 ст. 271 Налогового кодекса РФ, предусматривающие распределение выручки в соответствии с принципом равномерного признания доходов и расходов.

Кстати сказать, тенденция на переход к равномерному признанию дохода застройщика возникла немного ранее повсеместного перехода на эскроу – застройщики пытались таким образом избежать убытков в своей деятельности ввиду все усиливающегося внимания к их отчетности от контролирующих органов и банков. Однако следует отметить, что чаще всего такой способ в этот период применялся не ко всей сумме выручки по ДДУ, а только к ее части, выделенной в договоре в качестве услуг застройщика. И поэтому распространены были иные способы равномерного распределения дохода, например, пропорционально периоду действия договоров или равными суммами, а также более «экзотические» методы, подчас очень далекие от понятия экономической обоснованности.

И, наконец, третий вариант квалификации отношений по ДДУ возник только в связи с переходом застройщиков на эскроу, ранее он практически не обсуждался в профессиональных кругах. Мы называем такой подход «ДДУ как аналог договора купли-продажи». Сторонники данной позиции предлагают считать ДДУ договором купли-продажи будущей недвижимой вещи (несмотря на то, что Пленум ВАС РФ в Постановлении от 11.07.2011 №54 фактически опроверг такой вывод — но это уже другая история!) и рассматривают подписание передаточного акта с дольщиком как реализацию товара — объекта недвижимости, с соответствующим отражением доходов и расходов в момент такой реализации.

Мы называем такой подход «ДДУ как аналог договора купли-продажи». Сторонники данной позиции предлагают считать ДДУ договором купли-продажи будущей недвижимой вещи (несмотря на то, что Пленум ВАС РФ в Постановлении от 11.07.2011 №54 фактически опроверг такой вывод — но это уже другая история!) и рассматривают подписание передаточного акта с дольщиком как реализацию товара — объекта недвижимости, с соответствующим отражением доходов и расходов в момент такой реализации.

Схематично палитра мнений об изменении модели учета у застройщика, привлекающего денежные средства на счета эскроу, приведена на Рис. 2:

Источник: ECCON GROUP

К сожалению, единственного и окончательного мнения о порядке определения финансового результата по ДДУ в «эпоху эскроу» пока не сформировалось, поэтому решение о том, по какому пути идти в этом вопросе, оставим бухгалтеру и учетной политике компании-застройщика.

А мы пока зафиксируем первый важный тезис — порядок учета процентов по целевым кредитам и займам у застройщика зависит от применяемой застройщиком модели признания финансового результата, которая, в свою очередь, зависит от квалификации отношений между сторонами ДДУ (целевое финансирование, услуги застройщика, аналог договора купли-продажи недвижимости).

Поэтому стоит признать, что в настоящее время единый подход к порядку признания процентов по целевому кредиту (займу) застройщика отсутствует.

Бухгалтерский учет: немного теории

В бухгалтерском учете порядок учета процентов по кредитам и займам регламентирован ПБУ 15/2008 «Учет расходов по займам и кредитам», утвержденными Приказом Минфина РФ от 06.10.2008 №107н.

Положения данного документа предполагают, что процентные затраты отражаются в прочих расходах того периода, к которому они относятся, за исключением их части, подлежащей включению в стоимость инвестиционного актива (см. Рис. 3).

Рис. 3).

Источник: ECCON GROUP

Из определения инвестиционного актива, данного в п. 7 ПБУ 15/2008, можно выделить ряд ключевых критериев его признания (Рис. 4).

Источник: ECCON GROUP

И вот на этом этапе возникает несколько вопросов в отношении признания актива инвестиционным, имеющих значение для застройщика.

Во-первых, может ли быть признан инвестиционным актив, который строится компанией для третьего лица? Определение пункта 7 ПБУ 15/2008 не содержит на это запрета: объект должен быть принят к бухгалтерскому учету «…заемщиком и (или) заказчиком (инвестором, покупателем)…».

Другой вопрос, что согласно данному определению объект впоследствии может быть принят к учету именно в качестве внеоборотного актива. А если речь идет об учете инвестора, то как девелопер может узнать, как этот инвестор будет учитывать будущий объект недвижимости у себя в учете? А если этих инвесторов несколько? А если они все — физические лица вообще без учета?

В данном случае следует констатировать, что этот пункт фактически не может работать, поскольку законодательством по бухгалтерскому учету не предусмотрена возможность установления зависимости между способами ведения бухгалтерского учета одним экономическим субъектом от ведения учета другими экономическими субъектами, в частности, его контрагентами. Поэтому при определении объектов, являющихся инвестиционными активами, экономический субъект не должен основывать свои решения на том, каким образом эти объекты будут впоследствии учитываться его контрагентом – заказчиком (инвестором, покупателем), в частности, будут ли они приниматься им к учету в качестве внеоборотных активов или нет.

Поэтому при определении объектов, являющихся инвестиционными активами, экономический субъект не должен основывать свои решения на том, каким образом эти объекты будут впоследствии учитываться его контрагентом – заказчиком (инвестором, покупателем), в частности, будут ли они приниматься им к учету в качестве внеоборотных активов или нет.

Такие выводы содержатся в Рекомендации Р-69/2016-КпР «Включение долговых затрат в стоимость производимой продукции», принятой 27.05.2016 Фондом «НРБУ «БМЦ».

Из этого тезиса следует и следующий вывод – о том, что инвестиционным активом может быть признан актив, который в учете заемщика будет отражаться в составе оборотных активов, например, готовой продукции или товаров.

Кроме того, положениями Международных стандартов финансовой отчетности (МСФО) предусмотрено, что к «квалифицируемым активам», которые являются аналогом инвестиционных активов российского бухучета, могут относиться в том числе запасы (§7 МСФО (IAS) 23 «Затраты по заимствованиям»). А согласно п. 7.1 ПБУ 1/2008 «Учетная политика организации», утвержденным Приказом Минфина РФ от 06.10.2008 №106н, положения МСФО могут в первую очередь учитываться организацией при формировании своей учетной политики в том случае, если по конкретному вопросу учета в российском стандарте не установлен способ его отражения.

А согласно п. 7.1 ПБУ 1/2008 «Учетная политика организации», утвержденным Приказом Минфина РФ от 06.10.2008 №106н, положения МСФО могут в первую очередь учитываться организацией при формировании своей учетной политики в том случае, если по конкретному вопросу учета в российском стандарте не установлен способ его отражения.

Фото: www.barcelonaimmo.com

Что касается таких критериев признания инвестиционного актива как длительность времени подготовки к использованию объекта и существенность затрат на его подготовку (строительство), то данные аспекты подлежат урегулированию в учетной политике организаций. Очевидно, что для девелопера, основным видом деятельности которого является строительство объектов недвижимости на продажу, такое строительство вполне можно признать и длительным, и существенным по стоимости.

Кстати, можно обратить внимание на то, что в критериях признания объекта строительства инвестиционным активом отсутствует требование о целевом назначении кредита или займа. Здесь речь идет о заемных средствах, фактически потраченных на приобретение (создание) объекта.

Здесь речь идет о заемных средствах, фактически потраченных на приобретение (создание) объекта.

Но самый большой вопрос возникает здесь применительно к концепции «целевого финансирования».

Как мы уже говорили, в этом случае застройщик выступает в качестве посредника, получающего денежные средства и тратящего их на заранее оговоренные цели. Поэтому в его учете в этой части вообще никакого актива быть не должно. Затраты на строительство – это не совсем актив застройщика, это потраченные средства инвесторов.

Но так исторически сложилось, что застройщик (несмотря на то, что он фактически является агентом дольщиков) все затраты на строительство отражает в своем учете, накапливая их на счете 08 «Вложения во внеоборотные активы» и (или) счете 20 «Основное производство». Это является оправданным и с той точки зрения, что участники долевого строительства заключают договоры не одномоментно: они могут их потом расторгать, уступать права по ним и т.д. В связи с чем компания, выступающая в качестве специализированного застройщика долевого жилищного строительства, является по сути инвестором-застройщиком всего дома. А часть помещений и вовсе могут после ввода дома в эксплуатацию перейти в собственность самого застройщика – для дальнейшей продажи или самостоятельного коммерческого использования.

А часть помещений и вовсе могут после ввода дома в эксплуатацию перейти в собственность самого застройщика – для дальнейшей продажи или самостоятельного коммерческого использования.

Иными словами, в учете застройщика стоимость незавершенного объекта строительства представляет собой такой сложный «комбинированный» объект, частично являющийся активом, возможно, инвестиционным, а частично состоящий из потраченных затрат целевого финансирования, которые и активом застройщика вовсе не являются, – причем соотношение этих частей постоянно меняется.

Бухгалтерский учет процентов у застройщика

С учетом вышеприведенных норм рассмотрим, какие подходы можно применять застройщику при отражении в учете процентов по целевым кредитам и займам.

Понятно, что детальный порядок учета зависит от положений учетной политики компании. Для упрощения рассматриваем вариант включения процентов в себестоимость строящегося объекта (для накопления затрат обычно используются счета 08 «Вложения во внеоборотные активы» и (или) 20 «Основное производство») — то есть их капитализация, и вариант отражения процентов в составе расходов текущего периода (счет 91 «Прочие доходы и расходы»), то есть ежемесячно, пропорционально количеству дней пользования суммой кредита (займа).

Первая ситуация — целевое финансирование. Это самая сложная и неоднозначная ситуация, прежде всего потому, что она мало урегулирована на нормативном уровне. А для застройщиков, перешедших на применение счетов эскроу, скорее всего, такой подход и вовсе невозможен.

Фото: www.asninfo.ru

Однако, если учитывать эту логику, а также наши предыдущие рассуждения о статусе отражаемого в учете застройщика актива в виде затрат на строительство объекта, то следует отметить, что нормы ПБУ 15/2008 об инвестиционном активе в данном случае неприменимы.

Если стоимость объекта строительства формирует имущество, передаваемое в рамках целевого финансирования, то учет в себестоимости затрат зависит от того, соответствуют ли такие затраты целям (направлениям) расходования средств целевого финансирования. Мы возвращаемся к ст. 18 214-ФЗ и размышлениям о ее применении разными категориями застройщиков (Рис. 1).

1).

И если для компании, еще не перешедшей на эскроу, можно допустить возможность включения процентов в себестоимость строительства (это будет зависеть от соответствия кредита или займа условиям и ограничениям, установленным 214-ФЗ, в зависимости от даты разрешения на строительство), то для застройщика с эскроу возможность определения этих целей — под большим вопросом. Ведь если для таких застройщиков ст. 18 214-ФЗ не применяется, то как могут быть определены возможные направления расходования средств? В договоре с дольщиком? В кредитном договоре? В учетной политике?

Следует отметить также, что направления расходования средств целевого финансирования (по сути — цели ДДУ) и цели кредита — это не одно и то же. Некоторые эксперты высказывают такое мнение: «Кредит же целевой — на строительство, значит он может включаться в целевое финансирование». Спешим опровергнуть данное утверждение: цели расходования предоставленных средств определяются источником этого финансирования; для ДДУ — это дольщик, договор с ним и закон, регламентирующий эти отношения, а для кредита – выдавший его банк. Получается, что для обоснованной капитализации процентов по банковскому кредиту в себестоимости строительства необходимо получить условное согласие дольщика на использование его средств на уплату этих сумм в адрес банка.

Получается, что для обоснованной капитализации процентов по банковскому кредиту в себестоимости строительства необходимо получить условное согласие дольщика на использование его средств на уплату этих сумм в адрес банка.

Итак, наш вывод из вышесказанного такой: для застройщиков, заключающих ДДУ с условием о размещении денег на счетах эскроу и применяющих концепцию «целевого финансирования», капитализацию процентов в стоимости строительства считаем очень спорной позицией. Впрочем, как и саму возможность использования данного подхода в рамках действующего законодательства.

При применении подхода к признанию финансового результата по модели договора купли-продажи предполагаем, что строящийся объект недвижимости – это товар, то есть для целей учета — готовая продукция. А точнее, это совокупность соединенных вместе единиц продукции для разных заказчиков.

Как мы рассмотрели выше, оборотный актив также может быть инвестиционным активом, при условии соответствия иным критериям пункта 7 ПБУ 15/2008. Исходя из этого мы можем сделать вывод о возможности включения в стоимость продукции, подготовка которой к предполагаемому использованию требует длительного времени, процентных затрат по кредиту или займу, привлеченному для производства такой продукции.

Исходя из этого мы можем сделать вывод о возможности включения в стоимость продукции, подготовка которой к предполагаемому использованию требует длительного времени, процентных затрат по кредиту или займу, привлеченному для производства такой продукции.

Соответственно, если в учетной политике застройщика, применяющего подход «ДДУ аналог ДКП» будут прописаны критерии признания актива инвестиционным (какой срок подготовки объекта считается длительным и какие подготовительные затраты – существенными) и строящийся объект будет соответствовать таким критериям, то проценты по целевым кредитам и займам могут быть капитализированы в его стоимости. Если объект строительства не будет соответствовать критериям признания инвестиционным активом, то долговые затраты подлежат признанию прочими расходами компании.

А вот что касается услуг застройщика, то совершенно очевидно, что они не могут быть квалифицированы в качестве инвестиционного актива, да и вообще в качестве актива. Поэтому застройщик, применяющий метод равномерного признания своих услуг, вне зависимости от того, перешел он на использование счетов эскроу или нет, не может включать сумму начисленных процентов в себестоимость строительства. Впрочем, в этом и нет большого практического смысла, поскольку при таком подходе затраты на строительство, относящиеся к реализованным по ДДУ помещениям, ежемесячно должны списываться на текущие расходы периода, покрываясь соответствующими суммами начисленного расчетного дохода.

Поэтому застройщик, применяющий метод равномерного признания своих услуг, вне зависимости от того, перешел он на использование счетов эскроу или нет, не может включать сумму начисленных процентов в себестоимость строительства. Впрочем, в этом и нет большого практического смысла, поскольку при таком подходе затраты на строительство, относящиеся к реализованным по ДДУ помещениям, ежемесячно должны списываться на текущие расходы периода, покрываясь соответствующими суммами начисленного расчетного дохода.

Таким образом, порядок возможного учета процентов по целевым кредитам и займам застройщика в зависимости от применяемой модели учета можно представить в виде такой схемы (Рис. 5):

Источник: ECCON GROUP

Положения Налогового кодекса РФ об учете процентов

В налоговом учете требования об учете процентов по кредитам и займам существенно для целей налога на прибыль отличаются от бухгалтерского учета. Здесь нет понятия инвестиционного актива, да и правилами формирования первоначальной стоимости амортизируемых активов и запасов не предусмотрено включение в нее сумм процентных расходов.

Здесь нет понятия инвестиционного актива, да и правилами формирования первоначальной стоимости амортизируемых активов и запасов не предусмотрено включение в нее сумм процентных расходов.

В налоговом учете проценты по любому виду долговых обязательств налогоплательщика признаются внереализациоными расходами текущего периода на основании пп. 2 п. 1 ст. 265 НК РФ, с учетом особенностей, предусмотренных ст. 269 НК РФ.

Что касается застройщика, то так получается, что в налоговом учете имеют место две конкурирующие позиции по учету процентных затрат на строительство.

С одной стороны, многочисленными письмами Минфина РФ было подтверждено, что расходы, связанные с выплатой процентов по кредитам и займам, в соответствии с пп. 2 п. 1 ст. 265 НК РФ учитываются для целей налогообложения прибыли организаций как внереализационные расходы и включению в первоначальную стоимость объекта строительства (амортизируемого имущества) не подлежат. И этот факт не вызывает вопросов.

Фото: www. gtrk-vyatka.ru

gtrk-vyatka.ru

С другой стороны, если речь идет не о стоимости амортизируемого имущества, а о стоимости имущества, передаваемого в рамках целевого финансирования дольщику, то следует учитывать нормы пп. 17 п. 270 НК РФ, согласно которым при определении налоговой базы по налогу на прибыль не учитываются расходы в виде стоимости имущества, переданного в рамках целевого финансирования в соответствии с пп. 14 п. 1 ст. 251 НК РФ. Это значит, что потраченные целевым образом деньги дольщика – это не расходы застройщика.

И вот здесь мы опять возвращаемся к вопросу, соответствует ли уплата процентов целям расходования средств дольщиков. Ведь только в этом случае проценты могут быть фактически капитализированы застройщиком в стоимости строящегося объекта, то есть в данном случае – учтены при расчете экономии по окончании строительства.

И в данной ситуации наши выводы будут аналогичны. Для застройщиков, которые продолжают работать без эскроу, направления расходования средств дольщиков предусмотрены соответствующими редакциями ст. 18 214-ФЗ. При соответствии которым проценты по целевому кредиту или целевому займу могут быть включены в уменьшение целевого финансирования, а для застройщиков с эскроу мы считаем капитализацию процентов очень рискованным решением.

18 214-ФЗ. При соответствии которым проценты по целевому кредиту или целевому займу могут быть включены в уменьшение целевого финансирования, а для застройщиков с эскроу мы считаем капитализацию процентов очень рискованным решением.

Но, оговоримся, эти выводы актуальны по нормам действующего законодательства, до тех пор, когда (точнее, если) будут приняты изменения в Налоговый кодекс РФ, включающие средства на эскроу-счетах в целевое финансирование.

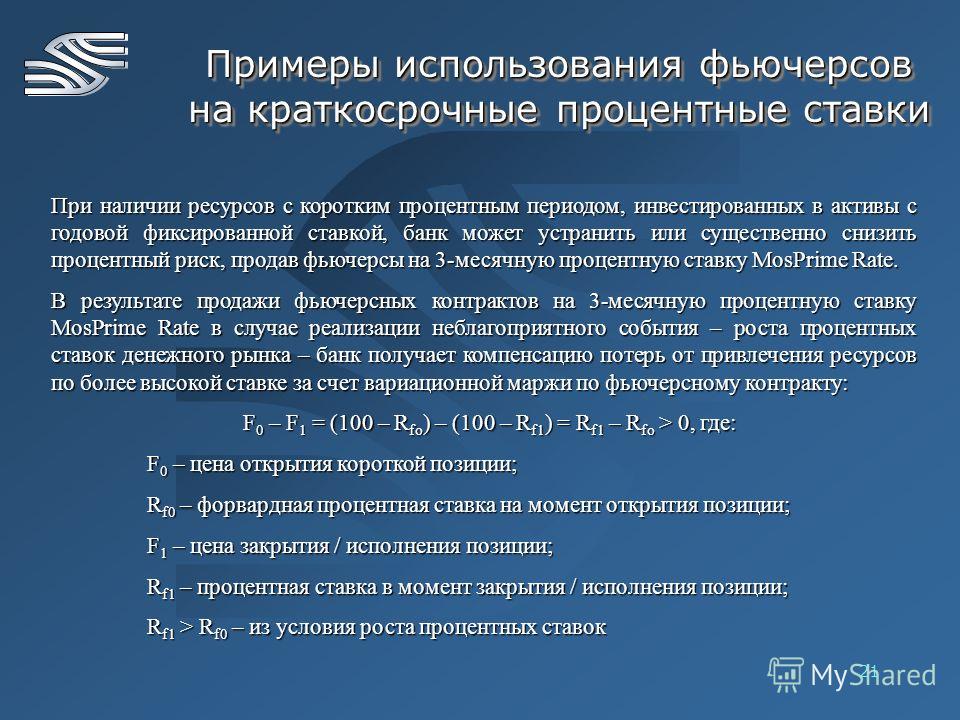

Вместе с тем, при принятии решения о порядке налогового учета процентов нельзя обойти вниманием и недавние изменения налогового законодательства, вступившие в силу с 1 января 2020 года (см. Рис. 6).

Источник: ECCON GROUP

Данными изменениями регламентируются особенности учета процентов по целевому кредиту, заключенному специализированным застройщиком с уполномоченным банком. Теперь нормами пп. 12 п. 7 ст. 272 НК РФ предусмотрено, что такие проценты подлежат признанию не в конце каждого месяца пользования кредитом (п. 8 ст. 272 НК РФ), а в момент их фактической уплаты. Аналогичная норма в отношении признания доходов банка, выдавшего такой кредит, содержится в пп. 14 п. 4 ст. 271 НК РФ.

8 ст. 272 НК РФ), а в момент их фактической уплаты. Аналогичная норма в отношении признания доходов банка, выдавшего такой кредит, содержится в пп. 14 п. 4 ст. 271 НК РФ.

Налоговый учет процентных затрат

Первое, на что стоит обратить внимание в данном случае, — что в налоговом учете проценты по целевым кредитам от банков и проценты по займам от учредителя должны учитываться по-разному.

Второй важный момент — изменение налогового законодательства с 1 января 2020 года.

Ну и не стоит забывать о разных подходах к расчету финансового результата (Рис. 2), которые влияют на методы учета для целей налогообложения у застройщика.

В результате выводы о возможных подходах к отражению процентов по целевому кредиту от банка в налоговом учете можно представить в виде такой схемы, как на Рис. 7:

Источник: ECCON GROUP

Соответственно, получается, что во всех случаях, кроме применения концепции «целевого финансирования» застройщиком без эскроу, суммы причитающихся к оплате процентов по целевому кредиту будут признаваться в налоговом учете внереализационными расходами.

Причем, до начала текущего года процентные расходы по целевому кредиту подлежали признанию в общем порядке, согласно п. 8 ст. 272 НК РФ — на конец каждого месяца отчетного (налогового) периода или на дату прекращения кредитного договора, а начиная с 1 января 2020 года они должны учитываться на дату уплаты процентов (пп. 12 п. 7 ст. 272 НК РФ).

Что касается процентов по целевым займам от материнской компании застройщика, то эти суммы и после 1 января 2020 года продолжают признаваться внереализационными расходами ежемесячно, вне зависимости от даты их уплаты. Но если застройщик пока не использует счета эскроу и в налоговом учете рассчитывает экономию по окончании строительства, то проценты по такому займу могут быть учтены в уменьшение средств целевого финансирования, при их соответствии требованиям 214-ФЗ.

И в качестве заключения…

Еще раз отметим, что, к сожалению, вопрос о порядке учета процентов по целевым кредитами и целевым займам, полученным застройщиком долевого жилищного строительства, относятся к разряду таких, которые в настоящее время не имеют однозначного решения. Множество условий и факторов оказывают влияние на процесс принятия решения об учете.

Множество условий и факторов оказывают влияние на процесс принятия решения об учете.

Мы очень надеемся, что рассуждения и выводы, изложенные в настоящей статье, помогут бухгалтерам компаний-застройщиков определиться с возможными подходами к учету процентных затрат, в зависимости от конкретной ситуации, и решить для себя — капитализировать или списать эти проценты на расходы.

Приглашаем обсудить эти вопросы на очном семинаре «Финансирование, бухгалтерский учёт и налогообложение деятельности застройщиков в 2020 году», который пройдет в Красной поляне (Сочи) 3—4 сентября нынешнего года.

Ольга ГАРАЩЕНКО (на фото слева), генеральный директор аудиторской фирмы «Эксклюзив Консалтинг» (ECCON GROUP)

Наталья БРОВКИНА (на фото справа), руководитель отдела консультационных услуг аудиторской фирмы «Эксклюзив Консалтинг» (ECCON GROUP)

Другие публикации по теме:

Эффект налогового капкана: чем для застройщика-«упрощенца» может обернуться переход на эскроу

Эксперты: при использовании застройщиком счетов эскроу льгота по НДС должна быть сохранена

Эксперты: счета эскроу фактически отменяют упрощенное налогообложение застройщиков

Минстрой: к вопросу о поэтапном допуске застройщиков к средствам на счетах эскроу вернемся. Но через год

Но через год

С пяти до трех лет сокращен срок, в течение которого можно перепродавать жилье без уплаты НДФЛ

Застройщикам, возводящим социальную инфраструктуру, уменьшат налог на прибыль и НДС

Владимир Путин: Застройщикам, возводящим социальную и инженерную инфраструктуру в рамках КОТ, следует уменьшить налоги на прибыль

Сергей Лукин: Из тарифов на технологическое присоединение к инженерным сетям необходимо исключить налог на прибыль и НДС

В правительстве исключат завышение налогооблагаемой базы для недвижимости

Эксперт Ольга Гаращенко: Актуальная информация о ценах в строительстве есть у налоговой

Предпринимателей обложат экологическим налогом

Минэкономразвития: более трети всех выявленных видов неналоговых платежей приходится на строительную сферу

Как изменился порядок расчета налога на недвижимость

Бизнес просит приравнять к предпринимателям членов советов директоров и правлений и ослабить неналоговые платежи

Банкам, кредитующим застройщиков, Минстрой предлагает предоставить налоговые каникулы: разъяснения эксперта

Минфин России поможет застройщикам сэкономить при создании юрлиц под каждый проект

Изменения закона о долевом строительстве лишают застройщиков налоговых льгот, что скажется на цене квартир

Теперь взносы в компенсационный фонд долевого строительства не будут облагаться налогами

Вклады в Альфа-Банке | Банковские вклады в рублях и валюте для физических лиц под высокие проценты в 2020 году

0.1″>Что такое вклад?Банковский вклад — это сумма денег, которую клиент размещает в банке на определённый срок с целью получения дохода в виде процентов. Клиент может забрать все деньги со вклада в любой момент.

Какая разница между вкладом и депозитом?

В целом это два одинаковых инструмента — и по тому, и по другому клиент получает доход в виде процентов. Но вкладом могут быть только деньги в любой валюте, а депозитом — еще и ценные бумаги, а также другие ценности, которые передаются на хранение в банк либо любое другое учреждение, именуемое депозитарием.

0.1″>Почему выгодно открывать вклад в Альфа-Банке?

Доход. Высокие ставки, можно выбрать удобный срок вклада и условия пополнения и снятия. Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета.

Надежно. Альфа-Банк — один из самых надёжных банков страны и крупнейший частный банк с высокими рейтингами. Мы ежегодно подтверждаем свой уровень высокими оценками от международных рейтинговых агентств: Fitch, Standart&Poor’s, Moody’s.

Удобно. Вклады можно открыть онлайн — в мобильном приложении, на сайте или в отделении, где менеджеры подберут самое выгодное решение.

0.1″>Можно ли открыть вклад на ребенка?

Да, это могут сделать родители или законные представители, а также сами дети от 14 до 18 лет при наличии письменного согласия законных представителей.

Как открыть вклад?

Открыть вклад можно в мобильном приложении или в отделении банка.

© 2021 ООО БАНК «КУРГАН» Базовая лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (с правом привлечения во вклады денежных средств физических лиц) и на осуществление банковских операций с драгоценными металлами № 2568 от 06. Вклады в Банке «КУРГАН» застрахованы в размерах и порядке, предусмотренном законодательством РФ Присоединяйтесь: Телефон службы технической поддержки ООО БАНК «КУРГАН» (3522)600416 |

Учитываем капитализируемые проценты по кредиту. Налоги & бухучет, № 33, Апрель, 2016

Проценты по банковскому кредиту в учетных целях следует рассматривать как финансовые расходы. Отсюда все учетные особенности, которые установлены П(С)БУ 7 «Основные средства» и П(С)БУ 31 «Финансовые расходы».

Так, по общему правилу (см. п. 8 П(С)БУ 7)

финансовые расходы не включают в первоначальную стоимость (ПС) основных средств (ОС), приобретенных (созданных) полностью или частично за счет заимствований

1956333″>Исключение составляют финансовые расходы, которые включаются в себестоимость квалификационных активов согласно П(С)БУ 31.В свою очередь, П(С)БУ 31 предусматривает два подхода к учету финансовых расходов, в том числе процентов за пользование кредитами банков. В нем говорится, что юридические лица признают финансовые расходы расходами того отчетного периода, за который они были начислены (признаны обязательствами), кроме финансовых расходов, которые капитализируют (т. е. включают в ПС ОС).

С учетом требований обоих документов получается, что банковские проценты:

— отражают в составе финансовых расходов отчетного периода либо

— капитализируют, т. е. включают их сумму в ПС ОС.

От чего же это зависит и как выбрать правильный вариант учета?

195795″>Прежде всего от вида предприятия. Дело в том, что по предписаниям п. 4 П(С)БУ 31 и п. 1.1 Методрекомендаций № 1300* никогда не капитализируют финансовые расходы:— субъекты малого предпринимательства — юридические лица;

— представительства иностранных субъектов хозяйственной деятельности;

— юридические лица, не занимающиеся предпринимательской деятельностью (т. е. неприбыльные организации)**.

Если ваше предприятие относится к одной из перечисленных категорий, то всю сумму банковских процентов нужно признавать расходами того отчетного периода, в котором они были начислены. Если же вы в число «счастливчиков» не попадаете, тогда дальше нужно разбираться, по какому принципу финансовые расходы делят на капитализируемые и некапитализируемые.

Капитализация применяется только к суммам тех финансовых расходов, которых можно было бы избежать, если бы не осуществлялись расходы на создание квалификационного актива ( п. 5 П(С)БУ 31 и п. 2.2 Методрекомендаций № 1300). При этом квалификационным признают актив, который обязательно требует существенного времени для его создания ( п. 3 П(С)БУ 31)***. Примерный перечень квалификационных активов приведен в приложении 1 к П(С)БУ 31.

В нашем случае срок изготовления оборудования, создаваемого за счет заемных средств, превышает 3 месяца, а значит, можно говорить о том, что предприятие несет расходы на создание квалификационного актива. Следовательно, сумма банковских процентов за пользование кредитом на изготовление оборудования подлежит капитализации в порядке и по правилам, установленным П(С)БУ 31.

Как долго вам предстоит капитализировать проценты?

Капитализация финансовых расходов осуществляется только в течение периода создания квалификационного актива ( п. 2.3 Методрекомендаций № 1300).

Начинают капитализировать финансовые расходы при одновременном соблюдении таких условий ( п. 10 П(С)БУ 31 и п. 2.7 Методрекомендаций № 1300):

— понесены расходы, связанные с созданием квалификационного актива;

— осуществлены финансовые расходы;

— начаты работы по созданию квалификационного актива, включая технические и административные мероприятия, выполняемые до создания такого актива.

Другими словами, если ваше предприятие получило кредит на изготовление оборудования в январе, а фактически первые расходы на его изготовление были понесены только в феврале, то капитализировать уплаченные проценты за пользование кредитом можно только с февраля. А вот январские проценты признают расходами текущего отчетного периода, поскольку на тот момент еще не были понесены расходы на создание квалификационного актива.

А вот январские проценты признают расходами текущего отчетного периода, поскольку на тот момент еще не были понесены расходы на создание квалификационного актива.

Прекращают капитализацию после завершения работ по созданию квалификационных активов, а точнее, после ввода созданных ОС в эксплуатацию

Об этом сказано в п. 13 П(С)БУ 31 и п. 2.9 Методрекомендаций № 1300.

Начисление капитализируемых банковских процентов отражают корреспонденцией счетов: Дт 951 «Проценты за кредит» — Кт 684 «Расчеты по начисленным процентам». После этого их сумму списывают с кредита субсчета 951 в дебет соответствующего субсчета учета капитальных инвестиций или других квалификационных активов (в нашем случае — в Дт 152 «Приобретение (изготовление) основных средств»)*.

19583074″>Более подробно о бухгалтерском учете финансовых расходов, в том числе о порядке определения суммы расходов на создание квалификационных активов, см. в «Налоги и бухгалтерский учет», 2011, № 18, с. 4; 2013, № 48, с. 20 (но, конечно же, помните, что в части налогового учета эти публикации безнадежно устарели).Что касается налогового учета, то тут все просто: сумма капитализированных процентов будет влиять на объект обложения налогом на прибыль постепенно, по мере начисления амортизации стоимости оборудования. Причем это справедливо как для предприятий-высокодоходников (с доходом свыше 20 млн грн.), так и для малодоходников (с доходом не более 20 млн грн.).

Единственное исключение — если вы, будучи высокодоходником, получаете кредит от связанного лица — нерезидента. В этом случае вам, на наш взгляд, обязательно нужно будет откорректировать бухфинрезультат на налоговую разницу исходя из суммы расходов по начислению процентов по долговым обязательствам перед связанными лицами — нерезидентами ( пп. 140.2 и 140.3 НКУ). О том, как это сделать, читайте в «Налоги и бухгалтерский учет», 2015, № 100, с. 34.

140.2 и 140.3 НКУ). О том, как это сделать, читайте в «Налоги и бухгалтерский учет», 2015, № 100, с. 34.

Однако обращаем внимание! Налоговики подходят к вопросу корректировки в этом случае достаточно либерально. Так, в своем письме от 29.07.2015 г. № 7304/Ф/99-99-19-02-02-14 специалисты ГФСУ разъяснили, что корректировка по п. 140.2 НКУ вообще не касается случаев капитализации процентов. На наш взгляд, это слишком смелый вывод, который из п. 140.2 не следует. Дело в том, что эта норма Кодекса не делает никаких исключений для капитализируемых процентов. А вот налоговики, наоборот, ставят в привилегированное положение тех налогоплательщиков, которые капитализируют проценты, в сравнении с их коллегами, которые имеют право не «заморачиваться» с капитализацией. Поэтому руководствоваться или нет этим разъяснением – выбор за вами. Если вы все же решили воспользоваться консультацией налоговиков, мы со своей стороны рекомендовали бы вам получить у них еще индивидуальную налоговую консультацию по этому вопросу.

Тот факт, что расходы на уплату процентов в пользу несвязанных лиц и связанных лиц — резидентов не корректируют на основании п. 140.2 НКУ, налоговики отмечали в письме ГФСУ от 29.03.2016 г. № 6858/6/99-99-19-02-02-15.

Определение капитализированного процента

Что такое капитализированные проценты?

Капитализированные проценты — это стоимость заимствования для приобретения или строительства долгосрочного актива. В отличие от процентных расходов, понесенных для любых других целей, капитализированные проценты не сразу относятся на расходы в отчете о прибылях и убытках финансовой отчетности компании. Вместо этого фирмы капитализируют его, а это означает, что выплачиваемые проценты увеличивают стоимостную основу соответствующего долгосрочного актива в балансе. Капитализированные проценты появляются частями в отчете о прибылях и убытках компании в виде периодических расходов на амортизацию, учитываемых по соответствующему долгосрочному активу в течение срока его полезного использования.

Общие сведения о капитализированных процентах

Капитализированные проценты — это часть исторической стоимости приобретения активов, которые принесут пользу компании в течение многих лет. Поскольку многие компании финансируют строительство долгосрочных активов за счет долга, общепринятые принципы бухгалтерского учета (GAAP) позволяют компаниям избегать списания процентов по такому долгу и включать их в свои балансы как часть исторической стоимости долгосрочных активов.

Типичные примеры долгосрочных активов, по которым разрешается капитализация процентов, включают различные производственные объекты, недвижимость и суда.Капитализация процентов не разрешается для запасов, которые производятся повторно в больших количествах. Налоговое законодательство США также разрешает капитализацию процентов, которая обеспечивает налоговый вычет в будущие годы за счет периодических расходов на амортизацию.

Ключевые выводы

- Капитализированные проценты — это стоимость заимствования для приобретения или строительства долгосрочного актива.

- В отличие от типичных процентных расходов, капитализированные проценты не сразу относятся на расходы в отчете о прибылях и убытках компании.

- Поскольку многие компании финансируют долгосрочные активы за счет долга, компаниям разрешено расходовать активы в долгосрочной перспективе.

- Капитализируя процентные расходы, компании могут получать доход от актива, чтобы оплачивать его с течением времени.

С точки зрения учета по методу начисления капитализация процентов помогает связать затраты на использование долгосрочного актива с прибылью, полученной от этого актива в те же периоды использования. Капитализированные проценты могут быть зарегистрированы только в том случае, если их влияние на финансовую отчетность компании существенно.В противном случае капитализация процентов не требуется, и ее следует немедленно списать на расходы. После регистрации капитализированные проценты не оказывают немедленного влияния на отчет о прибылях и убытках компании, а вместо этого отображаются в отчете о прибылях и убытках в последующих периодах через амортизационные расходы.

Важно

В соответствии с принципом согласования капитализация процентов связывает стоимость долгосрочного актива с прибылью, полученной от этого же актива в течение срока его полезного использования.

Пример капитализированного процента

Рассмотрим компанию, которая строит небольшой производственный объект стоимостью 5 миллионов долларов со сроком эксплуатации 20 лет.Он заимствует сумму для финансирования этого проекта под 10%. На завершение проекта потребуется год, чтобы здание можно было использовать по назначению, и компании разрешено капитализировать свои годовые процентные расходы по этому проекту, которые составляют 500 000 долларов.

Компания капитализирует проценты, записывая дебетовую проводку в размере 500 000 долларов США на счет основных средств и компенсационную кредитовую проводку для денежных средств. По окончании строительства производственная площадка компании имеет балансовую стоимость 5 долларов.5 миллионов долларов США, включая 5 миллионов долларов США затрат на строительство и 500 000 долларов США капитализированных процентов.

В следующем году, когда производственный объект будет использоваться, компания отнесет на себя расходы по линейной амортизации в размере 275000 долларов (5,5 млн долларов от балансовой стоимости объекта, разделенной на 20 лет полезного использования), из которых 25000 долларов (500000 долларов капитализированных процентов, разделенных на 20 лет), относится на капитализированные проценты.

Определение капитализированных процентов — AccountingTools

Что такое капитализированные проценты?

Капитализированные проценты — это стоимость средств, используемых для финансирования строительства долгосрочного актива, который предприятие строит для себя.Капитализация процентов требуется по методу начисления и приводит к увеличению общей суммы основных средств, отражаемых в балансе. Примером такой ситуации является ситуация, когда организация строит свою собственную штаб-квартиру, используя для этого строительный кредит.

Эти проценты добавляются к стоимости долгосрочного актива, так что проценты не признаются в текущем периоде как процентные расходы. Вместо этого теперь это основной актив, который включается в амортизацию долгосрочного актива.Таким образом, первоначально он появляется в балансе и относится на расходы в течение срока полезного использования актива; Таким образом, расходы отражаются в отчете о прибылях и убытках как амортизационные расходы, а не процентные расходы.

Вместо этого теперь это основной актив, который включается в амортизацию долгосрочного актива.Таким образом, первоначально он появляется в балансе и относится на расходы в течение срока полезного использования актива; Таким образом, расходы отражаются в отчете о прибылях и убытках как амортизационные расходы, а не процентные расходы.

Ведение учета капитализированных процентов может быть сложным, поэтому обычно рекомендуется, чтобы использование капитализации процентов было ограничено ситуациями, когда имеется значительная сумма связанных процентных расходов. Кроме того, капитализация процентов откладывает признание процентных расходов и, таким образом, может сделать результаты бизнеса лучше, чем показывают его денежные потоки.

Как правило, затраты по займам, относящиеся к основному активу, — это затраты, которых в противном случае можно было бы избежать, если бы актив не был приобретен. Есть два способа определить стоимость заемных средств для включения в актив:

Прямые затраты по займам .

Если заемные средства были понесены специально для получения актива, то затраты по займам для капитализации представляют собой фактические понесенные затраты по займам за вычетом любого инвестиционного дохода, полученного от промежуточного инвестирования этих займов.

Если заемные средства были понесены специально для получения актива, то затраты по займам для капитализации представляют собой фактические понесенные затраты по займам за вычетом любого инвестиционного дохода, полученного от промежуточного инвестирования этих займов.Затраты по займам из общего фонда . Займы могут обрабатываться централизованно для общих корпоративных нужд и могут быть получены с помощью различных долговых инструментов. В этом случае получите процентную ставку на основе средневзвешенной суммы затрат предприятия по займам в течение периода, применимого к активу. Сумма допустимых затрат по займам при использовании этого метода ограничивается общими затратами по займам предприятия в течение применимого периода.

Капитализация затрат по займам прекращается, когда организация практически завершила все действия, необходимые для подготовки актива к использованию по назначению.Предполагается, что существенное завершение произошло после завершения физического строительства; работа над мелкими доработками не продлит срок капитализации. Если организация строит несколько частей проекта и может использовать одни части, в то время как строительство продолжается на других частях, то ей следует прекратить капитализацию затрат по займам на те части, которые она завершает.

Если организация строит несколько частей проекта и может использовать одни части, в то время как строительство продолжается на других частях, то ей следует прекратить капитализацию затрат по займам на те части, которые она завершает.

Пример капитализированного процента # 1

ABC International строит новую всемирную штаб-квартиру в Роквилле, штат Мэриленд.ABC произвела платежи в размере 25 000 000 долларов 1 января и 40 000 000 долларов 1 июля; строительство было завершено 31 декабря.

На период строительства ABC может капитализировать 25 000 000 долларов США первого платежа и половину второго платежа, как указано в следующей таблице:

Разница между процентами и капитализированными процентами | Малый бизнес

Выплаченные проценты — это стоимость займа. В бухгалтерском учете существует два типа выплачиваемых процентов: сложные и простые проценты.

Капитализированные проценты — это форма сложных процентов, отражаемых в балансе капитальных затрат предприятия. Этот процент является частью долгосрочного долга. Руководители бизнеса, которые рассматривают крупные капитальные вложения для долгосрочной стратегии роста компании, должны учитывать, как капитализированные проценты влияют как на краткосрочный оборотный капитал, так и на долгосрочные обязательства.

Этот процент является частью долгосрочного долга. Руководители бизнеса, которые рассматривают крупные капитальные вложения для долгосрочной стратегии роста компании, должны учитывать, как капитализированные проценты влияют как на краткосрочный оборотный капитал, так и на долгосрочные обязательства.

Определение типов процентов

Большинство ссуд выдается через банки, но есть также бизнес-инвесторы и специализированные кредиторы, которые ссужают компаниям ссуды на крупные коммерческие расходы, предназначенные для улучшения капитального ремонта и расходов.Капитальные улучшения включают такие расходы, как покупка склада для расширения, приобретение новой техники и финансирование нового парка транспортных средств.

Процентная ставка по ссуде определяется на основе собственных формул, которые включают такие данные, как альтернативные издержки, ожидаемая инфляция, продолжительность ссуды, риск неисполнения обязательств заемщиком, ликвидность и правительственные постановления. Компании могут рассматривать два типа бизнес-ссуд:

Компании могут рассматривать два типа бизнес-ссуд:

- Простые проценты ссуд начисляют проценты на основной остаток.Если годовая процентная ставка составляет 5 процентов от 100 000 долларов, годовая процентная ставка составляет 5 000 долларов. Простые проценты часто используются в кредитных линиях, а не в долгосрочных ссудах.

- Сложные проценты кредитов начисляют проценты на основную сумму долга и начисленные проценты. Подумайте об ипотечной ссуде, по которой проценты начисляются на невыплаченную основную сумму и проценты. Эти ссуды со временем дорожают.

Владельцы бизнеса, ищущие капиталовложения, могут не иметь возможности выбрать тип структуры кредита.Они остаются на усмотрение кредитора или инвестора, поэтому наличие надежной финансовой книги с высокими доходами, хорошей кредитной историей и ответственным оборотным денежным потоком является обязательным условием. Руководители бизнеса, рассматривающие возможность финансирования капитальных затрат, должны найти время, чтобы поработать с профессиональным бухгалтером или бухгалтером для подготовки своих финансовых отчетов. Если финансовая отчетность не показывает, что компания является сильным кандидатом для инвестиций, либо в бизнес-плане должно быть указано серьезное экономическое обоснование, либо руководители бизнеса должны предпринять усилия для сокращения затрат и стабилизации доходов.и прибыль.

Если финансовая отчетность не показывает, что компания является сильным кандидатом для инвестиций, либо в бизнес-плане должно быть указано серьезное экономическое обоснование, либо руководители бизнеса должны предпринять усилия для сокращения затрат и стабилизации доходов.и прибыль.

Что такое капитализированный процент?

Как уже указывалось, капитализированные проценты — это термин процента, используемый в финансовой отчетности компании. Обычно это сложные проценты по ссуде, взятой на приобретение или строительство долгосрочных активов. Сумма капитализированных процентов — это сумма начисленных процентов на причитающиеся сложные проценты; Начисленная сумма — это часть процентов, которая не была выплачена с момента последней выплаты. Стоимость ссуды со временем увеличивается, потому что проценты по будущей задолженности также начисляются.

Таким образом, ссуда в размере 100 000 долларов под 5 процентов, полученная для покупки нового тягача с прицепом, выплачиваемая в течение следующих пяти лет, не просто включает 5 000 долларов процентов в год. На процентный баланс также начисляются проценты. Если он начисляется ежегодно, начисленные проценты добавляются к оставшемуся остатку кредита в размере 100 000 долларов США.

На процентный баланс также начисляются проценты. Если он начисляется ежегодно, начисленные проценты добавляются к оставшемуся остатку кредита в размере 100 000 долларов США.

Это делается в бизнесе как общепринятый принцип бухгалтерского учета (GAAP). Компании могут включать проценты в балансы как часть своих долгосрочных активов, а не списывать их как краткосрочные операционные расходы.Интерес к капиталу используется для инвестиций в рост компании и включает в себя крупные покупки недвижимости, объектов и операционного оборудования, судов и флота. Он не используется для инвентаризации, расходов на оборотный капитал или общего обслуживания и замены существующего оборудования.

Интерес против. Капитализированные проценты

Теперь, когда вы понимаете, что капитализированные проценты — это тип сложных процентов, используемых в бухгалтерском учете и ведении финансовой отчетности, вы понимаете, что проценты и капитализированные проценты могут относиться к одному и тому же. Обсуждая баланс с инвесторами, руководитель бизнеса может называть капитализированные проценты процентами. Хотя это правильно, это может привести к путанице, потому что не все проценты являются капитализированными.

Обсуждая баланс с инвесторами, руководитель бизнеса может называть капитализированные проценты процентами. Хотя это правильно, это может привести к путанице, потому что не все проценты являются капитализированными.

Понимание того, что проценты используются в личных и коммерческих финансах, создает много возможностей для взаимного обмена базовыми терминами бухгалтерского учета, иногда неправильно. Эта путаница усугубляется тем фактом, что проценты могут также относиться к доле владения акциями компании.Бизнес, который выпускает акции для инвесторов, будь то через частные сделки или публичные предложения и торги на фондовой бирже, может иметь инвесторов с «контрольным пакетом акций» в компании. Это не означает, что акционер одолжил компании деньги, а вместо этого имеет контрольный пакет в размере 51 процента или более акций компании.

Если компания имеет 1 миллион акций, мажоритарным акционером является партия или стратегический альянс с 500 001 акцией. Этот акционерный капитал также указывается в балансе компании как «оплаченный капитал» и может быть разбит на отдельные статьи, такие как привилегированные и обыкновенные акции. Он также включает нераспределенную прибыль и казначейские акции, которые по-прежнему принадлежат компании, а не акционеру.

Он также включает нераспределенную прибыль и казначейские акции, которые по-прежнему принадлежат компании, а не акционеру.

Расчет процентов

Поскольку простые и сложные проценты представляют собой разные способы подсчета процентов по разным структурам ссуды, существует два разных способа расчета процентов по ссуде. Простой процент умножает ставку на основную сумму и срок. Простые проценты просты:

Простые проценты = основная сумма x процентная ставка x срок

Это означает, что ссуда в размере 700 000 долларов под 8 процентов на 10 лет в сумме дает 560 000 долларов в общей сумме процентов.Это 56 000 долларов США в виде годовых процентов или 4 666,66 долларов США в месяц только по выплате процентов.

Сложные проценты сложнее, потому что это общая сумма основного долга и процентов в будущем за вычетом основной суммы в настоящее время. Имейте в виду, что сложные проценты могут начисляться ежедневно, ежемесячно, ежеквартально или ежегодно. Для простоты в этих примерах используется ежегодное начисление сложных процентов.

Для простоты в этих примерах используется ежегодное начисление сложных процентов.

Сложные проценты = основная сумма x [(1 + процентная ставка) Срок — 1]

Тот же заем в размере 700000 долларов, описанный в примере простых процентов, в сложных процентах будет выглядеть следующим образом:

700000 долларов x [(1.08) 10 — 1] = 811 247,49 долларов США

Процентная ставка превышает сумму кредита через 10 лет, что более чем в два раза превышает первоначальную сумму задолженности. Это значительно больше процентов, чем простая процентная ссуда.

Вот почему стоимость ипотеки иногда вдвое превышает фактическую сумму кредита, даже если процентная ставка была довольно низкой. Если вы посмотрите на таблицу платежей по ипотеке за 30-летний период, вы увидите, что общая сумма, выплаченная по ссуде, продолжает увеличиваться с течением времени.Вот почему многие заемщики стараются погасить ссуду дополнительными выплатами по основной сумме, чтобы уменьшить сложный фактор ссуды. Если основной баланс падает, сумма процентов и сложных процентов основана на меньшем значении.

Если основной баланс падает, сумма процентов и сложных процентов основана на меньшем значении.

Начисленные сложные проценты

Начисленные сложные проценты постоянно вычитают существующие платежи, но добавляют новые выплаты остатка процентов на основе стоимости ссуды. Расчет процентов и определение суммы процентов, начисленных для требований капитализированных процентов на балансе, отличаются.Формула рассчитывает изменения в сумме остатка ссуды. Но начисленные проценты — это общая сумма процентов, причитающихся за весь срок ссуды, которая еще не была получена. Это означает, что если ссуда представляет собой капитальные вложения на пять лет и прошло три года, в балансе отражаются только начисленные проценты за два года.

Например, если взять пятилетнюю ссуду на сумму 300 000 долларов США на покупку новых печатных машин для издателя, а процентная ставка составляет 6 процентов ежегодно, общая сумма процентов составит 101 467 долларов США. Если к концу третьего года остается остаток процентов в размере 40 586 долларов США, то это начисленные капитализированные проценты, указанные в балансе.

Если к концу третьего года остается остаток процентов в размере 40 586 долларов США, то это начисленные капитализированные проценты, указанные в балансе.

Зачем заботиться о капитализированных процентах?

Капитализированные расходы влияют на корпоративные налоговые декларации иначе, чем оборотный капитал и расходы. Это амортизированные расходы в долгосрочной перспективе по сравнению с расходами, которые вычитаются из доходов в соотношении доллар к доллару. Идея состоит в том, что капитальные затраты с прилагаемыми к ним процентами капитала являются долгосрочными инвестициями в компанию, которые могут не получить немедленного возврата инвестиций.

При покупке здания может потребоваться значительный ремонт, который требует времени. Участок необработанной земли требует развития. Для нового оборудования может потребоваться остановка производства, чтобы удалить старое и установить новое. На обучение людей работе с новым оборудованием может потребоваться время. Все эти факторы влияют на то, как капитальные затраты влияют на рентабельность инвестиций и чистую прибыль. Вычитание всей суммы за один год, год приобретения, может привести к значительным убыткам в этом году.Амортизация учитывает срок полезного использования нового приобретения и, таким образом, распределяет затраты на этот срок. Это помогает бизнесу вести бухгалтерский учет на более высоком уровне, когда дело касается чистой прибыли или убытков.

Все эти факторы влияют на то, как капитальные затраты влияют на рентабельность инвестиций и чистую прибыль. Вычитание всей суммы за один год, год приобретения, может привести к значительным убыткам в этом году.Амортизация учитывает срок полезного использования нового приобретения и, таким образом, распределяет затраты на этот срок. Это помогает бизнесу вести бухгалтерский учет на более высоком уровне, когда дело касается чистой прибыли или убытков.

Это важно, особенно если бизнес ищет новых инвесторов или имеет совет директоров, в который входят лица, имеющие значительное влияние, возможно, даже контрольный пакет акций компании. Инвесторы хотят видеть компанию последовательной. Это необходимо на каждом этапе жизненного цикла компании.У новой компании должны быть устойчивые тенденции роста. В хорошо зарекомендовавшей себя компании должны быть проработаны кусочки головоломки, чтобы доходы были стабильными.

Капитальные вложения действительно влияют на денежный поток доходов и в большинстве случаев добавляют значительные долги, но инвесторы хотят видеть последовательное управление капиталом даже при увеличении показателей. Это позволяет выплачивать дивиденды и распределять прибыль.

Это позволяет выплачивать дивиденды и распределять прибыль.

Определение капитализированных процентов по отчетам

В выписках о ссуде не будет четко указано, что такое капитализированные проценты.Хороший бухгалтер или бухгалтер классифицирует любую новую ссуду в бухгалтерских книгах компании как долг и должен установить параметры платежа. Если вы используете программное обеспечение для бухгалтерского учета, такое как Quickbooks, отчеты легко генерируются, чтобы определить, каков остаток ссуды в любой момент времени.

Помните, что программы предоставляют точные данные только в том случае, если точные данные введены в систему. Вот почему необходимо с самого начала ведения любого бизнеса установить надлежащую бухгалтерскую практику.Большинство предприятий, использующих методы двойной записи, имеют одну учетную запись для кредита любого платежа, таким образом уменьшая задолженность во второй записи.

При просмотре годовых отчетов капитализированные проценты указываются в балансе, а не в отчете о прибылях и убытках. Это не расходы, которые распределяются вместе с другими операционными расходами и расходами на оборотный капитал. В балансе вы найдете капитализированные расходы в составе неоперационных расходов. Это может быть процентный доход, процентные расходы или амортизированное отсроченное финансирование.Это расходы по выплате кредита.

Это не расходы, которые распределяются вместе с другими операционными расходами и расходами на оборотный капитал. В балансе вы найдете капитализированные расходы в составе неоперационных расходов. Это может быть процентный доход, процентные расходы или амортизированное отсроченное финансирование.Это расходы по выплате кредита.

Поскольку капитализированные проценты не считаются частью годовых краткосрочных обязательств компании, они не влияют на коэффициент оборотного капитала. Этот коэффициент помогает определить платежеспособность компании в плане оплаты краткосрочных долговых обязательств оборотными активами и доходами. Сильное соотношение составляет от 1,2 до 2,0. Если бы долгосрочный долг был рассчитан с использованием этого коэффициента, то можно было бы подумать, что компания склоняется к банкротству.

С учетом сказанного, компания, которая может рефинансировать долгосрочный долг — или реструктурировать его, чтобы сэкономить на сложных процентах, которые накапливаются как капитализированные проценты на балансе, — может добавить тысячи долларов обратно в прибыль компании. Вот почему владельцы бизнеса должны правильно указывать капитализированные проценты и использовать коэффициенты оборотного капитала в свою пользу, пытаясь всегда реструктурировать долгосрочные обязательства, которые будут способствовать увеличению прибыли компании.

Вот почему владельцы бизнеса должны правильно указывать капитализированные проценты и использовать коэффициенты оборотного капитала в свою пользу, пытаясь всегда реструктурировать долгосрочные обязательства, которые будут способствовать увеличению прибыли компании.

Что такое капитализированный процент по студенческим займам?

Справочник по ссуде для студентов

Помощь в связи с COVID-19 может повлиять на информацию на этой странице.Знайте свои варианты, прежде чем принимать какое-либо решение.

Капитализированные проценты по студенческим ссудам увеличивают общую сумму, которую вы должны выплатить. Это невыплаченные проценты, которые обычно добавляются к остатку вашей студенческой ссуды после периодов, когда вы не платите, например, во время отсрочки или отсрочки.

Этого интереса следует избегать; в противном случае вы вернете намного больше, чем первоначально взяли в долг.

Сколько стоят капитализированные проценты?

Допустим, вы занимаете 5000 долларов каждый год, когда учитесь в школе, под 5% годовых. За четыре года обучения в школе и шестимесячный льготный период начисляются проценты в размере 2 937 долларов США. При погашении эта сумма процентов будет капитализирована — добавлена к вашему балансу — и вы получите 22 937 долларов.

За четыре года обучения в школе и шестимесячный льготный период начисляются проценты в размере 2 937 долларов США. При погашении эта сумма процентов будет капитализирована — добавлена к вашему балансу — и вы получите 22 937 долларов.

В дальнейшем вы будете платить проценты сверх капитализированных процентов — в данном случае дополнительно 31 доллар в месяц.

Но этого можно избежать, выплачивая проценты до их капитализации. Если вы заплатите 2937 долларов в качестве процентов до того, как они будут добавлены к вашему балансу, ваша задолженность составит 20 000 долларов. Избегая капитализации, вы сэкономите 802 доллара в течение срока ссуды, что упростит выплату студенческой ссуды раньше.

Что заставляет проценты использовать студенческие ссуды?

Существует несколько ситуаций, в которых проценты капитализируются.

Для федеральных студенческих ссуд капитализация невыплаченных процентов происходит:

После периода отсрочки для несубсидированных ссуд.

Если вы откажетесь от планов с пересмотренной оплатой по мере поступления (REPAYE), с оплатой по мере поступления (PAYE) или с погашением на основе дохода (IBR).

Если вы ежегодно не подтверждаете свой доход по планам REPAYE, PAYE и IBR.

Если вы больше не имеете права производить платежи на основе вашего дохода по PAYE или IBR.

Если вы участвуете в плане выплаты условного дохода (ICR), он капитализируется ежегодно.

При консолидации федеральных займов.

Для частных студенческих ссуд капитализация процентов обычно происходит в следующих ситуациях, но уточните у своего кредитора.

После отсрочки.

После периода воздержания.

Как избежать капитализированных процентов по студенческим ссудам

Вы можете избежать капитализированных процентов по студенческим ссудам следующими способами:

Выплачивайте проценты ежемесячно, пока вы учитесь в школе.

Выплата процентов по несубсидируемым займам во время отсрочки обучения в школе поможет вам избежать затрат на капитализацию, а также позволит избежать отсрочки или отсрочки в целом. Если у вас есть частный заем, выберите план погашения, который начинается с выплаты только процентов в школе.

Выплата процентов по несубсидируемым займам во время отсрочки обучения в школе поможет вам избежать затрат на капитализацию, а также позволит избежать отсрочки или отсрочки в целом. Если у вас есть частный заем, выберите план погашения, который начинается с выплаты только процентов в школе.Выплата процентов до их зачисления на ваш баланс. Зная, что вызывает капитализацию, вы можете предотвратить эти расходы. Например, делайте ежемесячные платежи в течение льготного периода, чтобы погасить проценты до начала выплаты. Или выплатите проценты единовременно, если вы знаете, что больше не имеете права на план, ориентированный на доход. Платеж должен произойти до изменения статуса кредита. Свяжитесь со своим кредитором или обслуживающей организацией по студенческому кредиту, чтобы произвести платеж.

Предотвращение капитализации процентов может сэкономить сотни или тысячи долларов.

«

Предотвращение капитализации процентов может сэкономить сотни или тысячи долларов».

Например, вы студент-иждивенец, занимавший максимальную сумму несубсидированных федеральных студенческих ссуд каждый год с 2014 по 2018 год. Вы должны 27 000 долларов плюс 3276 долларов капитализированных процентов. Если вы выплатите начисленные проценты до их капитализации, ваш ежемесячный платеж будет более чем на 30 долларов меньше, и вы сэкономите 754 доллара в течение срока ссуды.

Выплата процентов в течение льготного периода | Не выплачивать проценты; пусть проценты капитализируются | |

|---|---|---|

Общая сумма задолженности по окончании льготного периода | ||

Воспользуйтесь калькулятором студенческой ссуды, чтобы узнать, сколько будет ваш счет по студенческой ссуде, если вы позволите проценты заглавные буквы.

Ключевые термины в этой истории

Капитализация: процесс, который добавляет невыплаченные проценты к основному остатку вашей ссуды, увеличивая сумму, на которую вы выплачиваете проценты в будущем. Капитализация обычно происходит после периодов санкционированной невыплаты, например отсрочки и льготного периода. Вы можете избежать капитализации, выплачивая по крайней мере проценты по кредиту каждый месяц.