Потребительские кредиты 2021 ТОП 100 лучших кредитов по процентной ставке для физических лиц

Сегодня на рынке потребитель сталкивается с предложением различных программ кредитования, на что следует обратить внимание?

Как выбрать выгодный кредит?

Потенциальный заемщик должен:

- Учитывать финансовую нагрузку, которая ляжет на его плечи при погашении банковского продукта. Клиенту следует выбрать такое соотношение суммы и срока займа, при котором размер платежа не будет превышать половины его ежемесячного дохода.

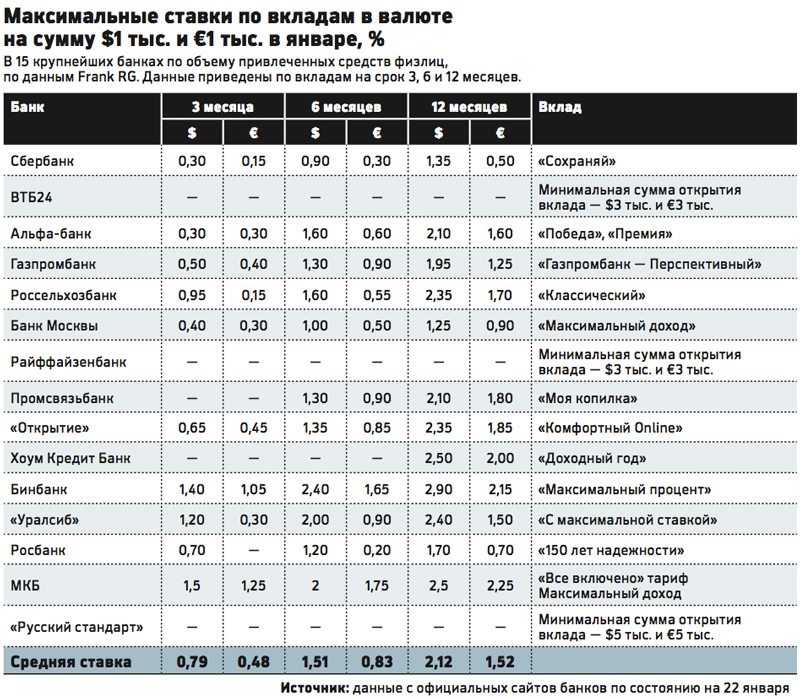

- Предварительно ознакомиться с предложениями банков, которые могут предоставить клиенту льготные условия — более низкие ставки для физических лиц. Прежде всего, следует обратить внимание на организации, в которых у клиента обслуживается зарплатная карта, открыт вклад или есть положительная кредитная история.

- Необходимо внимательно изучить все условия выбранной программы.

Погашается только сумма начисленных процентов. В результате проценты дважды начисляются на одну и ту же сумму кредита, что заметно увеличивает итоговый размер переплаты. Банк нередко предлагает заемщику заключить договор личного страхования. Если он согласен застраховать свою жизнь, здоровье, риск потери работы, то клиент может взять заемные средства на более выгодных условиях. Обычно ставки по предложениям с личным страхованием на 1—2 процентных пункта ниже по сравнению с предложениями без страховки.

Какая самая низкая ставка на 14.02.2021?

В каталогах нашего сервиса на сегодня самая низкая ставка от 3% годовых.

Сколько предложений действует на сегодня?

На сайте 714 кредитов от крупнейших банков России.

Кредиты в банках ТОП 100, взять кредит под низкий процент в 2021 году

Кредиты в банках России

По статистике, в 2021 году 50% семей имеют непогашенный кредит. Благодаря большому количеству предложений для физических лиц такие банковские продукты стали доступными. Сегодня легко найти предложение, которое полностью бы отвечало требованиям кредитополучателя.

Если вы ищите, где взять кредит, то этот сайт подходит оптимально. С его помощью найдут предложения люди, которые:

- хотят получить деньги быстро на потребительские нужды;

- не имеют официальной работы;

- ищут низкие процентные ставки;

- доверяют банкам с высоким уровнем надежности.

С помощью сайта оформите кредит наличными без справок от крупнейших холдингов как и СберБанк, Банк ВТБ, Газпромбанк, Альфа-Банк, Россельхозбанк.

Как и где оформить кредит?

Выберете наиболее лучшее предложение. Многие банки предлагают оформить онлайн-заявку на кредит. Она ускоряет сроки рассмотрения предложения, позволяет получить положительный ответ из нескольких учреждений.

Когда получен ответ по заявке на кредит, остается прийти в ближайшее отделение, чтобы предоставить оригиналы документов. Вы можете сразу перейти на официальную страницу банка, чтобы посмотреть, каким условиям должен соответствовать кредитополучатель.

Нужная сумма может быть выдана наличными или с перечислением на карточку. Выбирайте тот вариант, по которому вам будет удобно погашать долг.

Плюсы и минусы кредитов наличными

Получить кредит наличными проще, поскольку заявка рассматривается быстро. В редких случаях на это может уйти до 7 дней. К достоинствам относится:

- возможность использования средств без предоставления отчета о целях использования;

- небольшой перечень предоставляемых документов;

- отсутствие требования залога и без поручителей.

Недостатки — небольшой кредитный лимит и более существенная процентная ставка.

Способы оформления заявки на кредит: онлайн или в банке

Кредит наличными оформляется при подаче заявки онлайн. Форма заполняется в течение 10-15 минут. Чем полнее в ней информация, тем больше шансов получить одобрение. Написать ее и отправить можно в любое время суток.

В банке заявка заполняется в бумажном варианте. Вы можете сразу получить консультацию кредитного менеджера, который поможет выбрать наиболее подходящую программу.

Как подобрать подходящий кредит?

Оформить кредит проще, если воспользоваться калькулятором кредитов. На сайте bankiros.ru можете указать срок и нужную сумму, дополнительные условия. В автоматическом режиме будут выданы предложения, отвечающие предъявленным требованиям. Пользователи увидят:

- максимальные лимиты;

- процентные ставки;

- сроки.

Лучшие предложения по кредитам

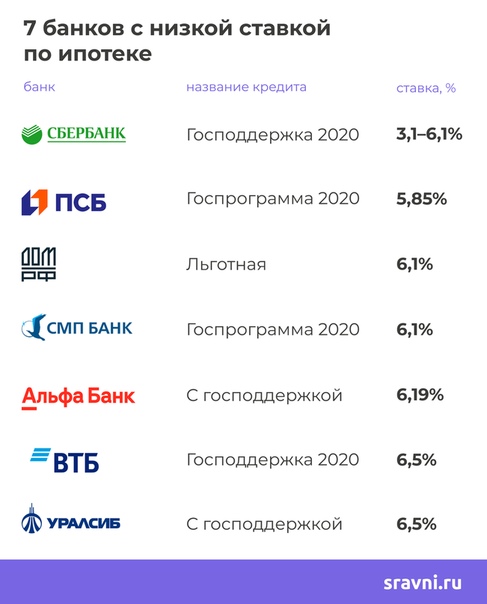

Взять потребительский кредит легко по ставке от 5,5%. Лучшие условия предлагаются для постоянных или зарплатных клиентов, людей с положительной кредитной историей, при предоставлении справки о доходах. Есть предложения в рамках программы рефинансирования, позволяющие объединить сразу несколько кредитов.

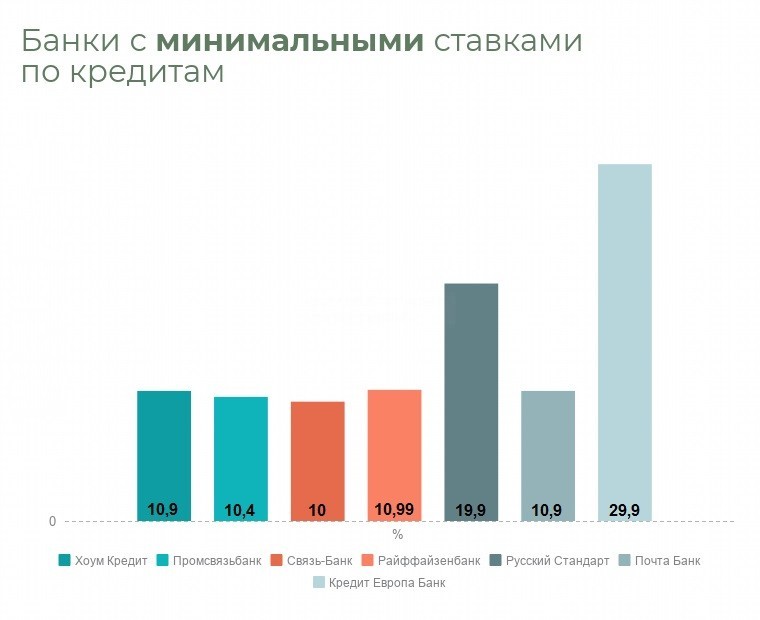

Текущие тенденции ставок по кредитам

Кредиты в банках предлагаются по ставкам, которые ниже, чем были в прошлые годы. Крупные учреждения снижают показатели, что вызывает некоторый ажиотаж среди клиентов. Акцент делается на выдачу более существенных сумм. Во многих банках на процент не сказывается требование к страхованию жизни, отсутствуют дополнительные комиссии.

Акцент делается на выдачу более существенных сумм. Во многих банках на процент не сказывается требование к страхованию жизни, отсутствуют дополнительные комиссии.

Дополнительная информация по кредиту в России

условия, процентные ставки на 2021 год

Потребительский кредит – это простой способ получить деньги на любые ваши нужды, например, срочную покупку бытовой техники. Это одна из самых востребованных услуг в кредитных организациях РФ. Потребительский кредит банки в 2021 году выдают на самых выгодных условиях. Проверить это вы можете на Выберу.Ру.

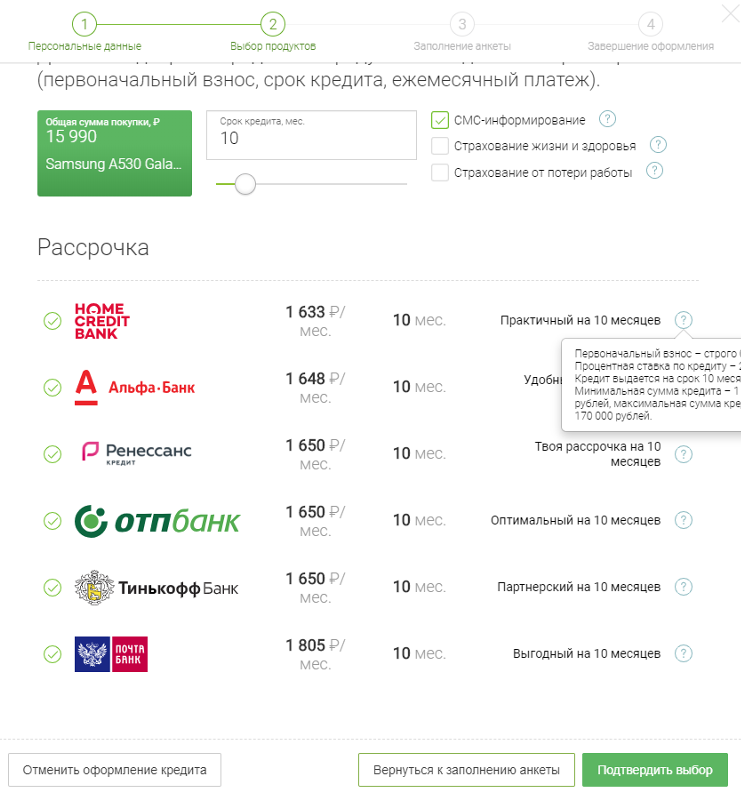

Прежде, чем оформить займ, стоит найти выгодную программу. Для этого просмотрите список предложений в вашем городе: мы собрали их все на одной странице, чтобы вы могли быстро оценить условия разных кредиторов. Чтобы взять потребительский кредит под низкий процент и не ошибиться, рассчитайте график выплат по займу с помощью онлайн-калькулятора, доступного на нашем сайте. В карточке любого продукта кликните на «Детальный расчет» и в полях на следующей странице введите интересующую вас сумму и срок кредита.

Вопросы и ответы

Где взять кредит без отказа?

Выберу.ру собрал актуальные предложения банков в вашем регионе, которые дают кредит всем без исключения. Каждый кредит можно оформить, предоставив справки о доходе, но без залога и гарантий поручителей. Займ будет оформлен в случае одобрения заявки в тот же день (но сколько времени это займет, нужно уточнять у сотрудников банка, в который вы обратились). Не все банки дают кредит без отказа на любые нужды. Система поиска на Выберу.ру удобна тем, что вы сразу видите предложения, которые соответствуют понятию «кредит без отказа»: отсутствие комиссии, залога, поручительства, необходимости подтверждать доход, рассмотрение заявки день в день.

Как я узнаю одобрили мне кредит или нет?

О результатах рассмотрения заявления на кредит онлайн сообщает сотрудник банка в телефонном звонке. Если вы не смогли ответить на звонок, вам позвонят еще раз в другое время, а также продублируют сообщение в СМС и в письме на электронную почту.

В какой банк я могу обратиться за кредитом?

Многие крупные банки России предоставляют услуги онлайн-заявки на кредит. Однако всем заемщикам важно найти выгодный заем. В этом поможет Выберу.ру. Чтобы найти все кредиты, которые можно оформить через интернет, в верхней части страницы нужно выбрать пункт «Возможность онлайн-заявки». Система автоматически выведет все соответствующие предложения.

Задайте свой вопросОт чего зависит процентная ставка на потребительский кредит

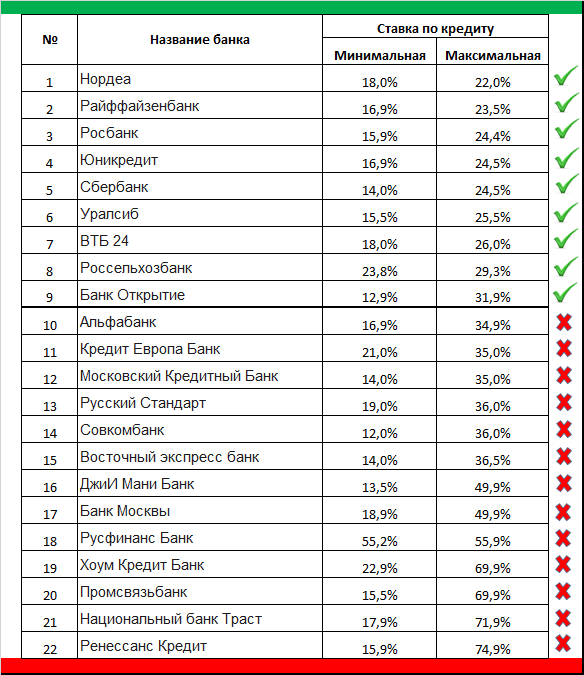

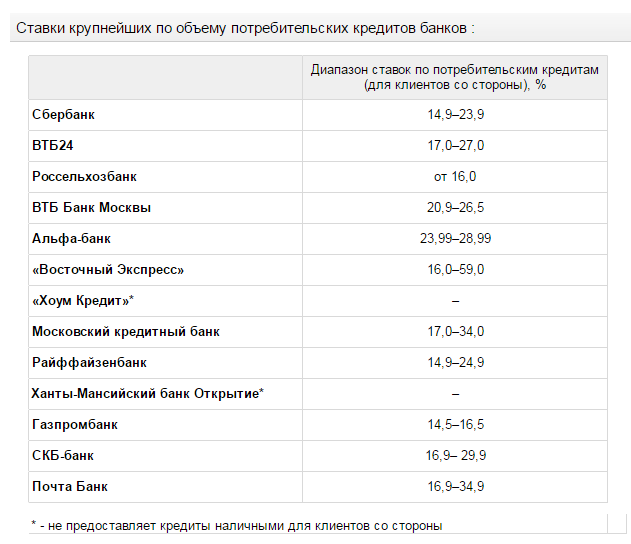

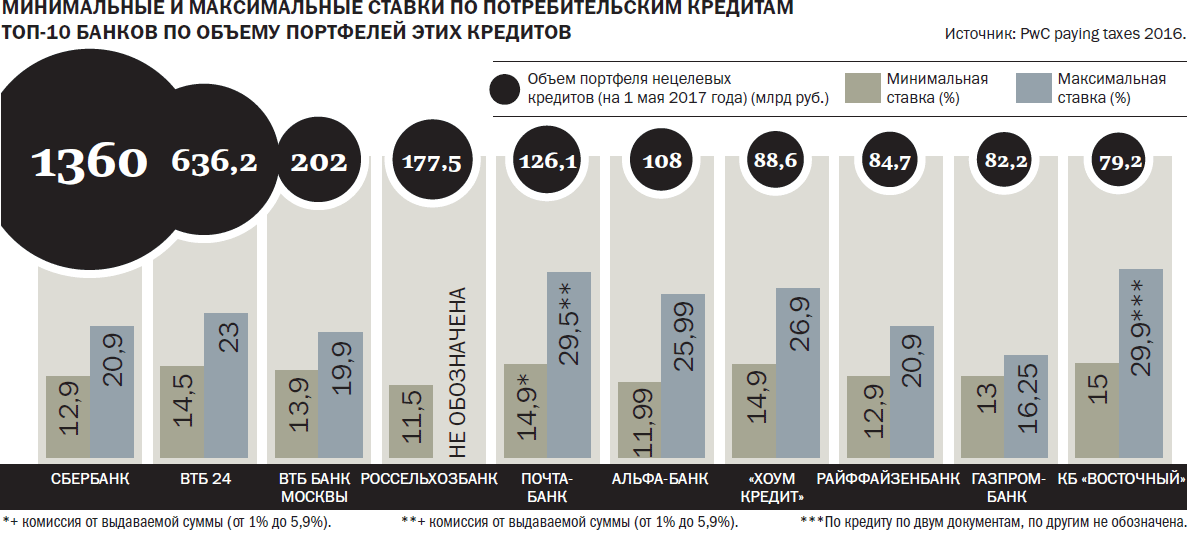

Процентная ставка — один из основных критериев, по которым потенциальные заемщики оценивают кредитные предложения. Зачастую клиенты банков ориентируются на наименьшую ставку, но это не всегда верно. Предлагаем разобраться, от чего зависит процентная ставка на потребительский кредит и как выбрать оптимальную кредитную программу.Факторы, которые влияют на ставки по кредитам, условно можно разделить на несколько категорий:

- общая экономическая ситуация, а также ключевая ставка Центрального банка Российской Федерации;

- кредитная стратегия каждого отдельного банка;

- выбранные параметры кредитной программы;

- финансовые обстоятельства заемщика.

Экономические факторы

Ключевая ставка Центробанка РФ — это инструмент регулирования в финансовой системе страны. Последние несколько лет ключевая ставка находилась на уровне 6-8%. Это означает, что участники финансового рынка — банки — могут положить на депозиты или взять в долг средства у регулятора по установленной ключевой ставке. Чем она выше для банка, тем будет больше и процентная ставка на потребительский кредит. В такой ситуации сложнее брать кредиты, спрос на них падает. При низкой ключевой ставке кредитование, наоборот, становятся доступнее. Таким образом центробанки разных стран могут регулировать объем денежной массы, которая находится в обращении, стимулировать потребление, влиять на инфляцию.

Стратегия банка

Также процентная ставка на потребительский кредит зависит от стратегии, принятой в банке. Некоторые кредитно-финансовые организации нацелены на увеличение кредитного портфеля, поэтому активно привлекают клиентов и нередко снижают требования к заемщикам. Другие банки могут быть заинтересованы в привлечении депозитов и ограничивают выдачу кредитов через установление консервативных условий и более высоких ставок.

Другие банки могут быть заинтересованы в привлечении депозитов и ограничивают выдачу кредитов через установление консервативных условий и более высоких ставок.

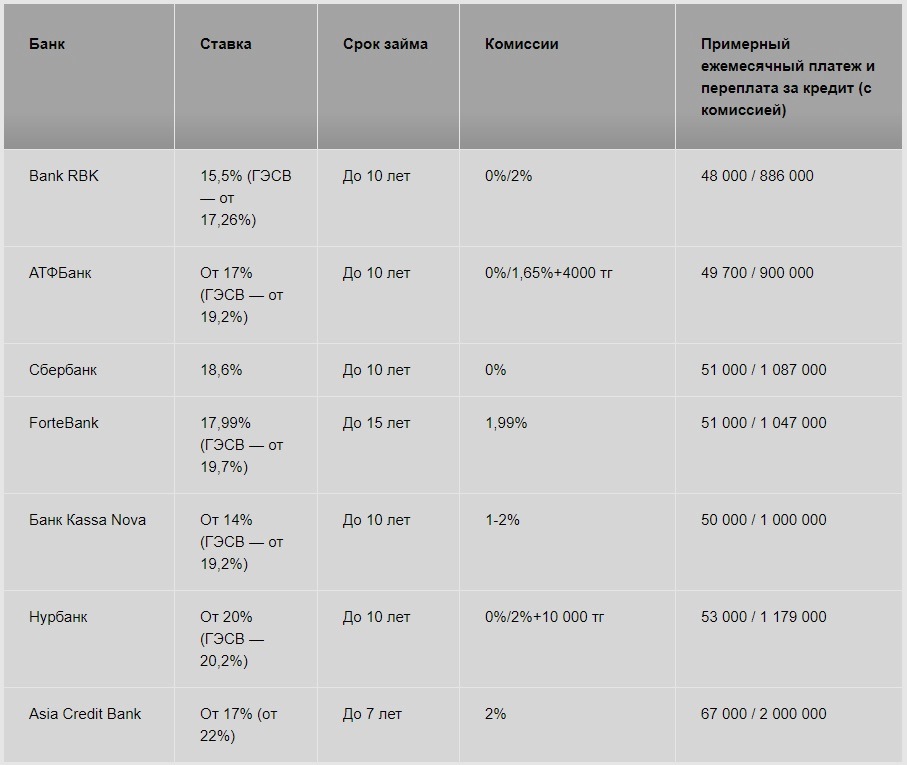

Кредитные параметры

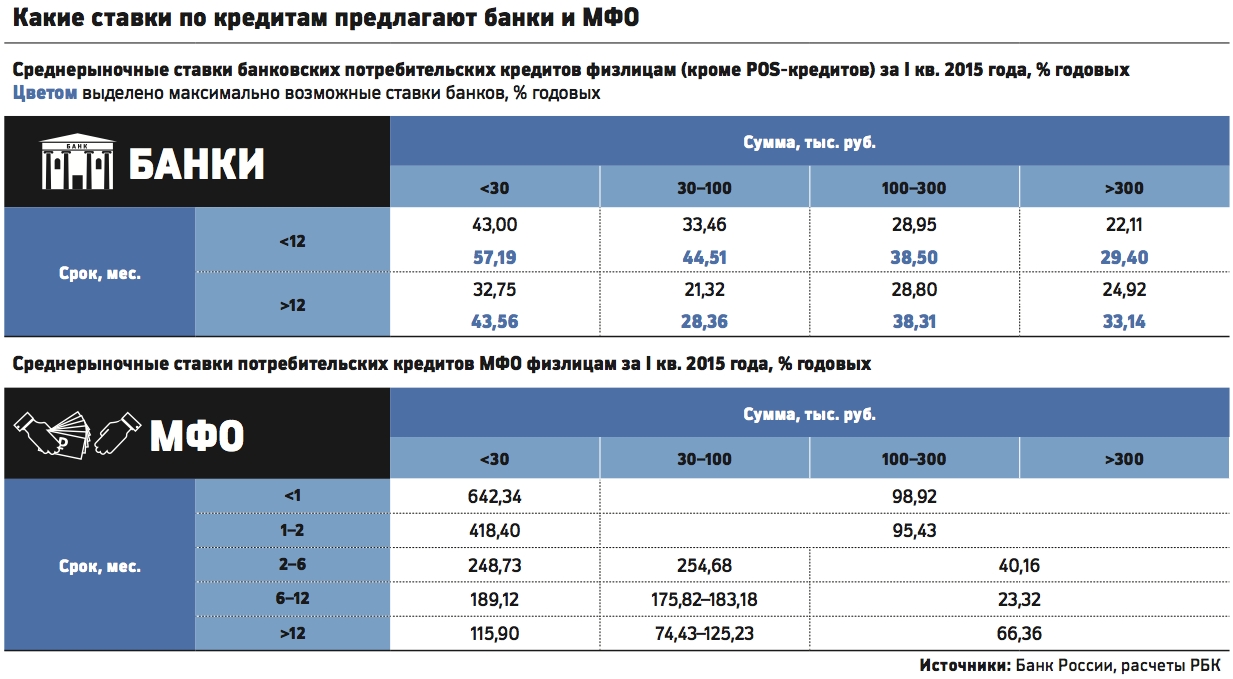

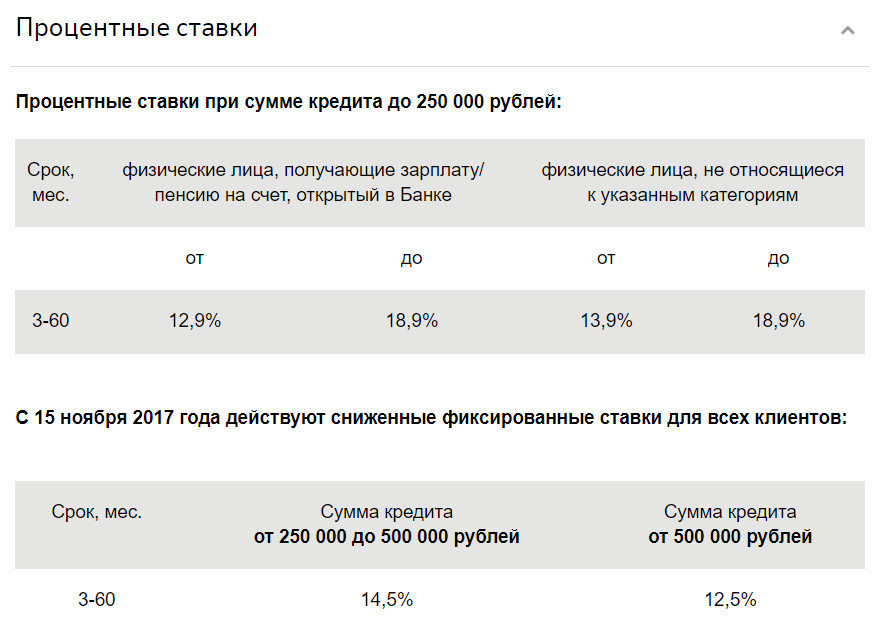

В большинстве случаев процентная ставка на потребительский кредит также зависит от суммы и сроков кредитования. В банке долгосрочный крупный кредит может выдаваться под меньшую ставку, чем небольшой краткосрочный. Перед оформлением договора имеет смысл уточнить, как меняются проценты по кредиту с учетом сроков и сумм. В отдельных случаях, чтобы получить выгодную ставку, может оказаться разумным взять чуть больший кредит, чем планировалось изначально, с возможностью погашать его досрочно.

Финансовые обстоятельства заемщика

Стоит отметить, что процентная ставка на потребительский кредит определяется индивидуально для каждого клиента. При этом банк учитывает много факторов:

- кредитную историю заемщика;

- факт трудоустройства и наличие постоянного дохода;

- соотношение доходов и расходов;

- наличие движимого и недвижимого имущества в собственности;

- наличие в семье заемщика детей и взрослых на иждивении;

- возможность предоставить залог или пригласить поручителей;

- и другие обстоятельства.

В виду того, что каждому заемщику процентная ставка на потребительский кредит утверждается персонально, не имеет особо смысла сравнивать минимальные ставки в разных банках. Гораздо эффективнее обратиться за консультацией в интересные вам банки и попросить сделать предварительный расчет с учетом вашей финансовой ситуации. Это позволит более точно оценить доступные вам программы кредитования и выбрать наиболее подходящую.

Поделиться с друзьями:

Кредитование населения: кредит наличными, кредитные карты, специальные программы кредитования физических лиц в банке > Ростовская область

Потребительский кредит

Ипотечное кредитование

Автокредитование

Кредитные карты

Кредитные каникулы

Дистанционные способы оплаты кредитов

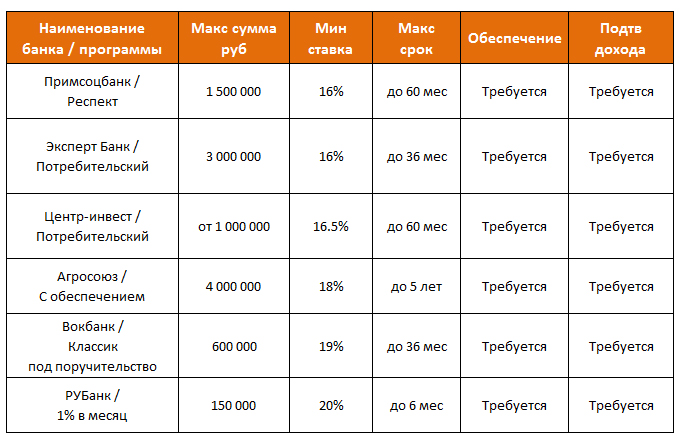

Преимущества кредитования в банке «Центр-инвест»

-

разработка индивидуальных программ кредитования

-

без ограничения максимальной суммы кредита

-

без скрытых комиссий, оплата процентов за фактический срок пользования кредитом

-

возможность досрочного полного или частичного погашения в любое время без штрафных санкций, без ограничений по сумме и дате платежа

-

скидки при оформлении заявки на сайте банка (до 0,25%)

-

возможность дистанционного обслуживания кредита (Интернет-банк, банкомат, терминал самообслуживания, кассы банка)

Правила и документы

Вопросы и ответы

Россияне стали чаще отказываться от одобренных банками кредитов :: Финансы :: РБК

- Увеличение числа отказов от ранее одобренных предложений напрямую связано с пандемией коронавируса, считает управляющий директор розничных кредитных продуктов Райффайзенбанка Андрей Спиваков.

«В период острой неопределенности люди предпочитают если не снижать, то точно не увеличивать кредитную нагрузку, поэтому с апреля по июнь много клиентов просто не вышли на сделки, а поскольку это треть года, то отсюда и просадка», — поясняет он.

«В период острой неопределенности люди предпочитают если не снижать, то точно не увеличивать кредитную нагрузку, поэтому с апреля по июнь много клиентов просто не вышли на сделки, а поскольку это треть года, то отсюда и просадка», — поясняет он. - Клиенты действительно стали осторожнее в кризис, соглашается руководитель бизнеса потребительского кредитования банка «Санкт-Петербург» Андрей Афанасьев. «Сейчас мы видим, что показатель восстанавливается, и второй волны снижения не фиксируем», — добавляет банкир.

- Снижение take rate на пике пандемии может объясняться внешними ограничениями, считает директор департамента розничных рисков банка «Зенит» Александр Шорников: «Проблемы в кризис были временные и связаны с необходимостью визитов в офис банка или получения документов, которые в условиях пандемии было сложно оформить для заверения сделки». Банкир не согласен с выводами бюро, что россияне стали гораздо чаще отказываться от одобренных кредитов. «Предполагаем, что это не реальное падение, а логика расчета конкретного БКИ», — поясняет Шорников.

- У Промсвязьбанка (ПСБ) take rate несколько снизился в последние месяцы, говорит директор департамента розничного кредитования ПСБ Андрей Точеный: «Основной причиной является увеличение доли продаж в дистанционных каналах, где этот показатель традиционно ниже, поскольку клиенты часто подают онлайн-заявки, только чтобы узнать условия кредитования».

- В ВТБ и Московском кредитном банке считают, что общее рыночное снижение take rate может быть связано со сдержанным спросом и неуверенностью потребителей. В банках не фиксировали снижения показателя, сообщили представители кредитных организаций. В Газпромбанке в период с апреля по август наблюдался рост выдач относительно количества одобренных заявок, сообщил его представитель. Сбербанк отказался от комментариев, остальные крупные банки не ответили на запрос РБК.

Что еще повлияло на желание россиян брать кредиты

Читайте на РБК Pro

«Неопределенность относительно перспектив развития экономики и собственных доходов заставляет заемщиков «дважды подумать», прежде чем взять кредит», — подтверждает аргументы банкиров старший кредитный специалист Moody’s Ольга Ульянова. Она не исключает, что и условия по кредитам от банков могли не устроить потребителей. «Заемщики, вдохновленные заявлениями банков и аналитиков о снижении кредитных ставок на фоне снижения ставки ЦБ, по всей видимости, в реальности получают не настолько выгодные предложения, как они ожидают. Ведь при снижении ключевой ставки на 2 п. п. с начала года средние ставки потребительского кредитования опустились на меньшую величину», — отмечает Ульянова.

Она не исключает, что и условия по кредитам от банков могли не устроить потребителей. «Заемщики, вдохновленные заявлениями банков и аналитиков о снижении кредитных ставок на фоне снижения ставки ЦБ, по всей видимости, в реальности получают не настолько выгодные предложения, как они ожидают. Ведь при снижении ключевой ставки на 2 п. п. с начала года средние ставки потребительского кредитования опустились на меньшую величину», — отмечает Ульянова.

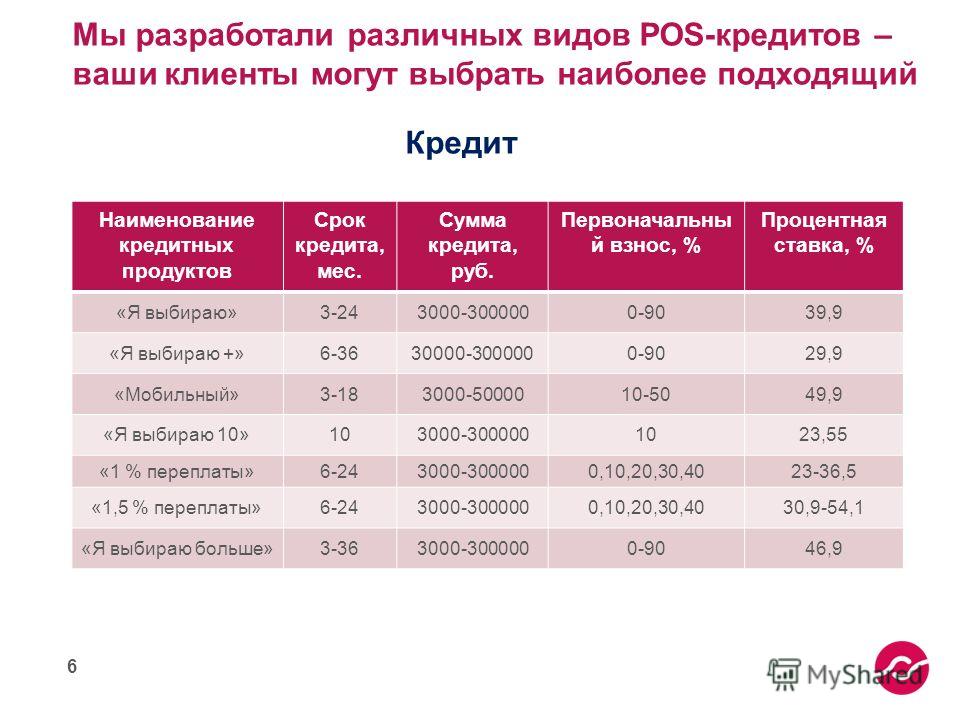

Ранее аналитики «Эксперт РА» оценили, что смягчение Банком России денежно-кредитной политики в этом году слабо сказалось на ставках по потребительским ссудам. В сегменте кредитов наличными и POS-кредитов ставки даже выросли во втором квартале.

Смягчение политики ЦБ не привело к снижению ставок по потребкредитамTake rate мог упасть в том числе из-за маркетинговых уловок банков, допускает старший аналитик рейтингового агентства НКР Егор Лопатин. «Клиент ожидает увидеть полную стоимость кредита (ПСК), сопоставимую с процентной ставкой, озвученной в рекламном предложении. На деле зачастую клиент перед подписанием кредитного договора видит ПСК заметно выше процентной ставки по кредиту, что происходит, как правило, по причинам, связанным с включением финансовой защиты заемщика (страховки по кредиту. — РБК). Банки стали все чаще предлагать клиентам финансовую защиту, особенно на фоне пандемии, во время которой возросли риски потери заемщиками дохода», — поясняет эксперт.

«Клиент ожидает увидеть полную стоимость кредита (ПСК), сопоставимую с процентной ставкой, озвученной в рекламном предложении. На деле зачастую клиент перед подписанием кредитного договора видит ПСК заметно выше процентной ставки по кредиту, что происходит, как правило, по причинам, связанным с включением финансовой защиты заемщика (страховки по кредиту. — РБК). Банки стали все чаще предлагать клиентам финансовую защиту, особенно на фоне пандемии, во время которой возросли риски потери заемщиками дохода», — поясняет эксперт.

В условиях кризиса и пандемии кредиторы не только чаще предлагали страховки, но и одобряли ссуды на более короткие сроки, замечает Лагуткин. Сокращение срока кредитования автоматически снижало сумму, которую может предложить заемщику банк, — это могло не соответствовать ожиданиям потребителей, и они отказывались от предложения, добавляет гендиректор бюро «Эквифакс».

Изменится ли поведение потенциальных заемщиков во вторую волну пандемии

Take rate — довольно стабильный показатель, но он подвержен сезонности, замечает Лагуткин: «В конце года и активность кредиторов, и потребителей возрастает и take rate может отличаться от обычных значений». По оценкам БКИ «Эквифакс», в конце этого года показатель все же будет расти в преддверии новогодних праздников. «Можно ожидать, что по потребительским кредитам значение take rate приблизится к 33–35%», — говорит Лагуткин.

По оценкам БКИ «Эквифакс», в конце этого года показатель все же будет расти в преддверии новогодних праздников. «Можно ожидать, что по потребительским кредитам значение take rate приблизится к 33–35%», — говорит Лагуткин.

По мере роста риск-аппетита банков к новым выдачам конверсия одобренных заявок будет расти, полагает партнер Deloitte Екатерина Трофимова: «Мы не ожидаем дальнейшего существенного снижения take rate к концу года, в частности и из-за сезонного спроса на кредиты».

Банки сократили выдачи потребкредитов впервые с кризисного апреляГендиректор «Эквифакса» подчеркивает, что конверсия одобренных заявок в выдачи очень важна банкам: рост take rate увеличивает выдачи, а значит, и доходы организаций. «Многие кредиторы формируют специальные модели, оценивающие эластичность take rate к параметрам одобряемых кредитов, и могут на должном уровне, с одной стороны, управлять величиной take rate, хотя и в довольно ограниченном интервале», — поясняет Лагуткин.

«Многие кредиторы формируют специальные модели, оценивающие эластичность take rate к параметрам одобряемых кредитов, и могут на должном уровне, с одной стороны, управлять величиной take rate, хотя и в довольно ограниченном интервале», — поясняет Лагуткин.

«На основе анализа take rate мы можем вносить корректировки в модели продаж и учитываем причины его изменения при формировании дальнейшего предложения, также он позволяет делать выводы о клиентском поведении», — объясняет глава департамента ПСБ.

Увеличить take rate со своей стороны банки могут только предоставлением клиентам более выгодных кредитных предложений, считает Ульянова. «Наращивать этот показатель путем уступок по маржинальности совсем не в интересах банков. Поэтому они обычно используют другой путь — увеличение «воронки продаж», то есть привлекаемой аудитории потенциальных заемщиков. Тогда при сохранении сложившегося уровня выборки кредитов банкам все же удается достичь плановых выдач», — отмечает она.

«Наращивать этот показатель путем уступок по маржинальности совсем не в интересах банков. Поэтому они обычно используют другой путь — увеличение «воронки продаж», то есть привлекаемой аудитории потенциальных заемщиков. Тогда при сохранении сложившегося уровня выборки кредитов банкам все же удается достичь плановых выдач», — отмечает она.

Опасения новой волны пандемии и роста цен из-за волатильности рубля поддерживают спрос потребителей на дорогостоящие покупки, а значит, и на кредиты, замечает Шорников. «Но рынок уже, на наш взгляд, отыграл пик отложенного спроса к октябрю, поэтому ожидаем умеренный рост спроса до конца года в соответствии с сезонностью, но без всплеска в декабре», — резюмирует он.

Потребительский кредит в Новосибирске — ставки

Согласие на обработку персональных данных

Я даю свое согласие на обработку АО “Банк Акцепт» (местонахождение: г. Новосибирск, ул. Советская, д. 14), в

том числе его структурными подразделениями, указанных в настоящей заявке категорий персональных данных,

включая сбор, запись, систематизацию, накопление, использование, хранение, уточнение (обновление,

изменение), извлечение, передачу (распространение, предоставление, доступ), в том числе среди третьих лиц,

обезличивание, блокирование, удаление и уничтожение, как банком самостоятельно, так и с привлечением третьих

лиц в качестве исполнителей (в т.ч. хранителей, распространителей), действующих на основании агентских или

иных заключенных ими с банком договоров. Обработка моих персональных данных осуществляется в целях исполнения обязательств, заключения и исполнения

договоров между мною и банком, поручения Банком обработки моих персональных данных другим лицам, получения

любой информации с использованием любых средств связи, включая электросвязь и почтовые отправления, в том

числе об услугах банка, рекламы, исполнения, прекращения моих обязательств перед банком или банком передо

мной, а также взаимодействия с банком по иным вопросам.

Новосибирск, ул. Советская, д. 14), в

том числе его структурными подразделениями, указанных в настоящей заявке категорий персональных данных,

включая сбор, запись, систематизацию, накопление, использование, хранение, уточнение (обновление,

изменение), извлечение, передачу (распространение, предоставление, доступ), в том числе среди третьих лиц,

обезличивание, блокирование, удаление и уничтожение, как банком самостоятельно, так и с привлечением третьих

лиц в качестве исполнителей (в т.ч. хранителей, распространителей), действующих на основании агентских или

иных заключенных ими с банком договоров. Обработка моих персональных данных осуществляется в целях исполнения обязательств, заключения и исполнения

договоров между мною и банком, поручения Банком обработки моих персональных данных другим лицам, получения

любой информации с использованием любых средств связи, включая электросвязь и почтовые отправления, в том

числе об услугах банка, рекламы, исполнения, прекращения моих обязательств перед банком или банком передо

мной, а также взаимодействия с банком по иным вопросам. Обработка моих персональных данных может осуществляться путем использования средств автоматизации и без

использования таких средств, а также иными способами с учетом имеющихся в банке технологий. Настоящее

согласие действует в течение срока, который необходим для достижения вышеуказанных целей обработки

персональных данных. Если федеральным законом установлен иной срок хранения персональных данных, настоящее

заявка подлежит хранению в порядке, установленном законодательством об архивном деле в Российской Федерации,

в течение установленного законом срока. Настоящее согласие может быть отозвано мной в любое время путем

подачи в Банк письменного заявления. Настоящим подтверждаю, что лица, указанные в настоящей заявке,

проинформированы (уведомлены) мною об осуществлении обработки их персональных данных АО «Банк Акцепт». Я даю свое согласие на обработку моих персональных данных АО «Банк Акцепт» в целях рассылки сообщений

информационного, рекламного характера, информации о специальных предложениях (бессрочно).

Обработка моих персональных данных может осуществляться путем использования средств автоматизации и без

использования таких средств, а также иными способами с учетом имеющихся в банке технологий. Настоящее

согласие действует в течение срока, который необходим для достижения вышеуказанных целей обработки

персональных данных. Если федеральным законом установлен иной срок хранения персональных данных, настоящее

заявка подлежит хранению в порядке, установленном законодательством об архивном деле в Российской Федерации,

в течение установленного законом срока. Настоящее согласие может быть отозвано мной в любое время путем

подачи в Банк письменного заявления. Настоящим подтверждаю, что лица, указанные в настоящей заявке,

проинформированы (уведомлены) мною об осуществлении обработки их персональных данных АО «Банк Акцепт». Я даю свое согласие на обработку моих персональных данных АО «Банк Акцепт» в целях рассылки сообщений

информационного, рекламного характера, информации о специальных предложениях (бессрочно). Настоящее согласие

может быть отозвано мной в любое время путем направления письменного уведомления в адрес Банка.

Настоящее согласие

может быть отозвано мной в любое время путем направления письменного уведомления в адрес Банка.

процентов: что это такое?

Процент — это стоимость использования чужих денег. Когда вы занимаетесь деньгами, вы платите проценты. Когда вы ссужаете деньги, вы получаете проценты.

Здесь вы узнаете больше о процентах, в том числе о том, что это такое и как рассчитать, сколько вы зарабатываете или должны, в зависимости от того, одалживаете вы или занимаете деньги.

Что есть интерес?

Проценты рассчитываются как процент от остатка ссуды (или депозита), периодически выплачиваемый кредитору за право использования своих денег.Сумма обычно указывается как годовая ставка, но проценты могут начисляться за периоды длиннее или короче одного года.

Проценты — это дополнительные деньги, которые должны быть возвращены в дополнение к первоначальной сумме кредита или депозита. Иными словами, рассмотрите вопрос: что нужно, чтобы занять деньги? Ответ: больше денег.

Как работает процент?

Существует несколько различных способов расчета процентов, и некоторые из них более выгодны для кредиторов.Решение о выплате процентов зависит от того, что вы получите взамен, а решение о выплате процентов зависит от альтернативных вариантов, доступных для вложения ваших денег.

При заимствовании: Чтобы занять деньги, вам нужно будет вернуть то, что вы взяли в долг. Кроме того, чтобы компенсировать кредитору риск предоставления вам кредита (и его неспособность использовать деньги где-либо еще, пока вы их используете), вам необходимо выплатить на больше, чем вы взяли взаймы .

Изображение Терезы Чиечи © The Balance 2019 При кредитовании: Если у вас есть дополнительные деньги, вы можете предоставить их самостоятельно или поместить средства на сберегательный счет, фактически позволив банку ссудить их или инвестировать средства.Взамен вы будете рассчитывать на проценты. Если вы не собираетесь ничего зарабатывать, у вас может возникнуть соблазн потратить деньги вместо этого, потому что ждать мало пользы.

Сколько вы платите или зарабатываете в виде процентов? Это зависит от:

- Процентная ставка

- Сумма кредита

- Срок возврата

Более высокая ставка или более долгосрочная ссуда приводят к тому, что заемщик платит больше.

Пример: Процентная ставка 5% в год и остаток в 100 долларов приводят к начислению процентов в размере 5 долларов в год при условии, что вы используете простые проценты.Чтобы увидеть расчет, воспользуйтесь таблицей Google Таблиц с этим примером. Измените три фактора, перечисленные выше, чтобы увидеть, как изменяется процентная стоимость.

Большинство банков и эмитентов кредитных карт не используют простые проценты. Вместо этого проценты складываются, в результате чего суммы процентов растут быстрее.

Как получить проценты?

Вы получаете проценты, когда ссужаете деньги или вкладываете средства на процентный банковский счет, такой как сберегательный счет или депозитный сертификат (CD). Банки предоставляют ссуды за вас: они используют ваши деньги, чтобы предлагать ссуды другим клиентам и делать другие инвестиции, и они передают вам часть этих доходов в виде процентов.

Банки предоставляют ссуды за вас: они используют ваши деньги, чтобы предлагать ссуды другим клиентам и делать другие инвестиции, и они передают вам часть этих доходов в виде процентов.

Периодически (например, каждый месяц или квартал) банк выплачивает проценты на ваши сбережения. Вы увидите транзакцию по выплате процентов и заметите, что баланс вашего счета увеличивается. Вы можете потратить эти деньги или оставить их на счете, чтобы они продолжали приносить проценты. Ваши сбережения действительно могут дать импульс, если вы оставите проценты на своем счете; вы будете получать проценты на свой первоначальный депозит , а также проценты, добавленные к вашему счету .

Получение процентов сверх ранее заработанных процентов называется сложными процентами.

Пример: Вы вносите 1000 долларов на сберегательный счет, на который выплачивается процентная ставка 5%. С простыми процентами вы заработаете 50 долларов за год. Вычислять:

- Умножьте 1000 долларов сбережений на 5% годовых.

- 1000 долларов x 0,05 = 50 долларов дохода (см., Как преобразовать проценты и десятичные дроби).

- Остаток на счете через год = 1050 долларов США.

Однако большинство банков рассчитывают ваш процентный доход каждый день, а не только через год.Это работает в вашу пользу, потому что вы пользуетесь преимуществом сложного процента. Если предположить, что ваш банк ежедневно увеличивает проценты:

- Через год остаток на вашем счету составит 1 051,16 доллара.

- Ваша годовая процентная доходность (APY) составит 5,12%.

- Вы заработаете 51,16 доллара США в виде процентов в течение года.

Разница может показаться небольшой, но мы говорим только о вашей первой 1000 долларов. На каждые 1000 долларов вы будете зарабатывать немного больше. По прошествии времени и по мере того, как вы вносите больше, процесс будет продолжать расти, принося все большие и большие доходы.Если вы оставите аккаунт в покое, вы заработаете 53,78 доллара в следующем году по сравнению с 51,16 доллара в первый год.

См. Этот пример в таблице Google Таблиц. Сделайте копию таблицы и внесите изменения, чтобы узнать больше о сложных процентах.

Когда мне нужно платить проценты?

Когда вы занимаете деньги, вам обычно нужно платить проценты. Но это может быть неочевидно, поскольку не всегда есть отдельная проводка или отдельный счет на оплату процентов.

Долг в рассрочку: При использовании стандартных кредитов на покупку жилья, автомобилей и студентов процентные расходы включаются в ежемесячный платеж. Каждый месяц часть вашего платежа идет на уменьшение вашего долга, а другая часть — это ваши процентные расходы. С помощью этих кредитов вы выплачиваете свой долг в течение определенного периода времени (например, 15-летняя ипотека или пятилетний автокредит).

Оборотная задолженность: Прочие ссуды — это возобновляемые ссуды, что означает, что вы можете брать больше месяц за месяцем и производить периодические выплаты по долгу. Например, кредитные карты позволяют вам многократно тратить деньги до тех пор, пока вы не превысите свой кредитный лимит. Расчет процентов различается, но не так сложно понять, как начисляются проценты и как работают ваши платежи.

Например, кредитные карты позволяют вам многократно тратить деньги до тех пор, пока вы не превысите свой кредитный лимит. Расчет процентов различается, но не так сложно понять, как начисляются проценты и как работают ваши платежи.

Дополнительные расходы: Ссуды часто указываются с годовой процентной ставкой (APR). Это число говорит вам, сколько вы платите в год, и может включать дополнительные расходы помимо процентов. Чистые процентные расходы — это процентная ставка (а не годовая процентная ставка).По некоторым кредитам вы оплачиваете заключительные расходы или финансовые расходы, которые технически не являются процентными расходами, которые зависят от суммы вашего кредита и вашей процентной ставки. Было бы полезно узнать разницу между процентной ставкой и годовой процентной ставкой. Для сравнения, APR обычно является лучшим инструментом.

Ключевые выводы

- Проценты — это деньги, которые вы либо должны при ссуде, либо выплачиваются при ссуде.

- Когда у вас есть задолженность по процентам, они рассчитываются как процент от взятой ссуды (или депозита).

- Вы получаете проценты, когда ссужаете деньги или кладете средства на процентный банковский счет.

- Получение процентов сверх ранее заработанных процентов называется сложными процентами.

Что такое процентная ставка по ссуде или сберегательному счету?

Процентная ставка — это процент, который описывает, сколько заемщик будет платить за ссуду. Часто указывается как годовая ставка, но в зависимости от ситуации проценты могут указываться и рассчитываться различными способами.Взаимодействие с другими людьми

Когда вы занимаетесь деньгами, вы платите кредитору проценты. Когда вы кладете деньги на процентный сберегательный счет, вы по сути ссужаете деньги банку и зарабатываете на них проценты. Некоторые банки предлагают более высокие процентные ставки, чем другие.

Процентный доход

Когда вы кладете деньги в банк, вы можете получать с них проценты, особенно если вы кладете их на сберегательный счет или депозитный сертификат (CD). Однако счета, которые позволяют ежедневные расходы, такие как текущие счета, часто не приносят процентов.

Однако счета, которые позволяют ежедневные расходы, такие как текущие счета, часто не приносят процентов.

Банк платит вам за хранение ваших средств на депозите — и иногда использует эти средства, чтобы заработать больше денег, предоставляя ссуды другим клиентам (например, предлагая автокредиты или кредитные карты) или инвестируя другими способами.

Проценты, которые вы зарабатываете в банке или кредитном союзе, обычно указываются в виде годовой процентной доходности (APY), которая учитывает сложные проценты. Фактическая процентная ставка, которую вы зарабатываете, часто ниже, чем указанная процентная ставка, но после начисления сложных процентов — получения процентов сверх ранее заработанных процентов — вы можете заработать полную процентную ставку.

Если вы оставите свои деньги нетронутыми, вы должны получить доход, равный APY за один год. Поскольку ставка является процентной, вы можете рассчитать, сколько долларов вы заработаете, независимо от того, сколько вы вносите. В таблице ниже показано, сколько вы можете потенциально заработать на сберегательном счете с 2% годовых в течение 30 лет.

В таблице ниже показано, сколько вы можете потенциально заработать на сберегательном счете с 2% годовых в течение 30 лет.

Выплата процентов

Когда вы занимаете деньги, вы платите за это кредиторам, и это часто выражается в процентах от суммы, которую вы занимаете, — известной как процентная ставка.Взаимодействие с другими людьми

Процентная ставка отличается от годовой процентной ставки (APR), которая часто указывается для потребительских кредитов. Годовая процентная ставка сообщает вам, сколько вы можете рассчитывать платить за каждый год использования денег, и включает в себя комиссию сверх процентных расходов.

Сравнивая ставки, внимательно изучите все связанные с этим затраты. Всегда проверяйте числа самостоятельно и сравнивайте варианты, прежде чем совершать коммит.

Обычно лучше выплачивать проценты по самой низкой ставке.Однако могут возникнуть ситуации, когда вы предпочтете (или просто захотите принять) ссуду с более высокой процентной ставкой, особенно если у вас плохой кредит. Кредитные карты также часто имеют более высокие процентные ставки.

Кредитные карты также часто имеют более высокие процентные ставки.

Факторы, влияющие на процент, который вы зарабатываете

Процентная ставка, которую вы зарабатываете на свои деньги, может зависеть от политики банка или учреждения, которое их держит. Однако изменения базовой процентной ставки Федеральной резервной системы имеют большое влияние на большинство процентных сберегательных счетов.

Когда Федеральная резервная система поднимает процентные ставки, вы можете увидеть, что банки тоже поднимут свои. Когда он снижает процентные ставки, банки также могут понизить свои.

Факторы, влияющие на процент, который вы выплачиваете

Процентные ставки по ссудам могут сильно различаться и часто зависят от типа ссуды, которую вы получаете.

Большинство кредиторов рассматривают риск заемщика — насколько вероятно, что вы вернете ссуду. Они часто используют ваш кредитный рейтинг как показатель этого. Потенциальные заемщики с более высокими баллами обычно получают более выгодные процентные ставки.

Чтобы получить представление о том, как ваш кредитный рейтинг может повлиять на процентную ставку, которую вы получаете по личному кредиту, и, следовательно, на то, что вы должны заплатить, введите разные ответы для своего кредитного рейтинга в калькулятор ниже.

Еще одним фактором, который помогает кредиторам определять процентные ставки, является срок ссуды — то есть на какой срок вы собираетесь занимать деньги. Обычно чем короче срок, тем ниже процентная ставка.

Ссуды могут иметь фиксированную процентную ставку, то есть она не изменится в течение срока ссуды, или переменную процентную ставку, что означает, что она может повышаться или понижаться в течение срока ссуды, обычно по мере изменения процентной ставки.

Процентные ставки по кредитным картам часто намного выше, чем ставки по другим типам ссуд, таким как личные ссуды, ипотека и автокредиты. Это потому, что ссуда по кредитной карте считается возобновляемым долгом: ссудой с лимитом расходов, который автоматически возобновляется, как только вы ее погасите. Если вы не расплачиваетесь сразу, то обычно вы платите солидную процентную ставку на остаток.

Если вы не расплачиваетесь сразу, то обычно вы платите солидную процентную ставку на остаток.

Лучшие ставки по ссуде для физических лиц на февраль 2021 г.

Руководство по банковским ставкам для выбора наилучшего ссуды для физических лиц

По состоянию на субботу, 13 февраля 2021 г.Зачем доверять Bankrate?

Наша миссия Bankrate — дать вам возможность принимать более разумные финансовые решения.Мы сравниваем и опрашиваем финансовые учреждения более 40 лет, чтобы помочь вам найти продукты, подходящие для вашей ситуации. Наша отмеченная наградами редакционная группа следует строгим правилам, чтобы рекламодатели не влияли на контент. Кроме того, наш контент тщательно отслеживается и тщательно редактируется для обеспечения точности.

Покупая личный заем, сравните годовые ставки нескольких кредиторов, чтобы убедиться, что вы получаете конкурентоспособную ставку. Также ищите кредиторов, которые сводят комиссии к минимуму и предлагают условия погашения, соответствующие вашим потребностям. Информация о ссуде, представленная здесь, актуальна на дату публикации. Посетите веб-сайты кредиторов для получения более подробной информации. Перечисленные здесь личные ссудодатели выбираются на основе таких факторов, как годовая процентная ставка, суммы ссуды, комиссии, кредитные требования и т.

Информация о ссуде, представленная здесь, актуальна на дату публикации. Посетите веб-сайты кредиторов для получения более подробной информации. Перечисленные здесь личные ссудодатели выбираются на основе таких факторов, как годовая процентная ставка, суммы ссуды, комиссии, кредитные требования и т.

Резюме: Кредиты физическим лицам в 2021 году

Лучшие ставки по кредитам физическим лицам в феврале 2021 года

- Ставки по личным займам

- Низкие процентные ставки

- Ставки по безнадежным кредитам

- Ставки хороших кредитов

- Ставки по займам на консолидацию долга

| SoFi | 5.99% –20,25% (с автоплатой) | от 2 до 7 лет | 5 000–100 000 долларов | Общий заем физическим лицам |

| LightStream | 5,95% –19,99% (с автоплатой) | от 2 до 7 лет | 5 000–100 000 долларов | Щедрые условия погашения |

| Avant | 9. | от 2 до 5 лет | 2000–35 000 долларов США | Люди с плохой кредитной историей |

| Маркус от Goldman Sachs | 6,99% –19,99% (с автоплатой) | от 3 до 6 лет | 3500–40 000 долларов | Консолидация долга |

| Лучшее яйцо | 5,99% –29.99% | от 3 до 5 лет | 2000–35 000 долларов США | Низкая ставка |

| Обновление | 6,94% –35,97% (с автоплатой) | 3 или 5 лет | 1000–50 000 долларов | Быстрое финансирование |

| Выплата | 5,99% –24,99% | от 2 до 5 лет | 5 000–40 000 долларов | Выплата долга по кредитной карте |

| Выскочка | 8. | 3 или 5 лет | 1000–50 000 долларов | Маленькая кредитная история |

| LendingClub | 8,05% –35,89% | 3 или 5 лет | 1000–40 000 долл. США | Использование подписавшего |

| PenFed | 6,49% –17,99% | от 1 года до 5 лет | 600–20 000 долларов | Члены кредитного союза |

| ТД Банк | 6.99% –21,99% | от 3 до 5 лет | 2000–50 000 долларов | Немного комиссий |

| PNC Банк | Начиная с 6,54% (с автоплатой) | от 6 месяцев до 5 лет | 1 000–35 000 долл. США | Личные визиты |

| LightStream | 5. | от 2 до 7 лет | 5 000–100 000 долларов | Щедрые условия погашения |

| Выплата | 5,99% –24,99% | от 2 до 5 лет | 5 000–40 000 долларов | Выплата долга по кредитной карте |

| Лучшее яйцо | 5,99% –29,99% | от 3 до 5 лет | 2000–35 000 долларов США | Низкая ставка |

| SoFi | 5.99% –18,83% (с автоплатой) | от 2 до 7 лет | 5 000–100 000 долларов | Защита по безработице |

| FreedomPlus | 7,99% –29,99% | от 2 до 5 лет | 7 500–40 000 долларов | Быстрое одобрение |

| PenFed | 6,49% –17,99% | от 1 года до 5 лет | 600–20 000 долларов | Члены кредитного союза |

| Выскочка | 7. | 3 или 5 лет | 1000–50 000 долларов | Небольшая кредитная история или ее отсутствие |

| LendingClub | 8,05% –35,89% | 3 или 5 лет | 1000–40 000 долл. США | Использование созаемщика |

| Проспер | 7,95% –35,99% | 3 или 5 лет | 2000–40 000 долларов США | Без штрафа за предоплату |

| Обновление | 6.94% –35,97% | 3 или 5 лет | 1000–50 000 долларов | Быстрое финансирование |

| Маркус от Goldman Sachs | 6,99% –19,99% (с автоплатой) | от 3 до 6 лет | 3500–40 000 долларов | Консолидация долга |

| ТД Банк | 5,67% –21,99% | от 1 года до 5 лет | 2000–50 000 долларов | Варианты обеспеченного кредита |

Для получения дополнительной информации о низких процентных ставках посетите нашу страницу о ссуде для физических лиц с низким процентом.

| Безнадежные кредиты | 5,99% –35,99% | До 10 000 долл. США | Не указано | Плохой кредитный рейтинг |

| Выскочка | 7,98% –35,99% | 1000–50 000 долларов | 600 | Ограниченная кредитная история |

| OneMain Financial | 18.00% –35,99% | 1500–20 000 долларов | Не указано | Обеспеченные кредиты |

| Личный обеспеченный заем TD Bank | Начиная с 5,67% | 5 000–50 000 долларов | Не указано | Кредитный корпус |

| Avant | 9,95% –35,99% | 2000–35 000 долларов США | 580 * | Необеспеченные займы |

| LendingPoint | 9. | 2 000–25 000 долл. США | 585 | Гибкие варианты погашения |

| Обновление | 6,94% –35,97% (с автоплатой) | 1000–50 000 долларов | 620 | Быстрое финансирование |

| LendingClub | 8,05% –35,89% | 1000–40 000 долл. США | 600 | Онлайн-опыт |

* Минимальный кредитный рейтинг Avant составляет 580 FICO и 550 Vantage.

Для получения дополнительной информации о процентных ставках по плохим кредитам посетите нашу страницу о плохих кредитах для физических лиц.

| SoFi | 5,99% –18,28% (с автоплатой) | 5 000–100 000 долларов | 680 | Высокие лимиты заимствования |

| Маркус от Goldman Sachs | 6,99% –19,99% (с автоплатой) | 3500–40 000 долларов | Не указано | Кредиты физическим лицам без комиссии |

| LendingClub | 8. | 1000–40 000 долл. США | 600 | Привлечение денег у других инвесторов |

| LightStream | 2,49% –19,99% (с автоплатой) | 5 000–100 000 долларов | 660 | Заемщики, которые могут претендовать на лучшие ставки |

| Проспер | 7.95% –35,99% | 2000–40 000 долларов США | 640 | Совместные займы |

| Ракетные ссуды | 7,161% –29,99% (с автоплатой) | 2 000–45 000 долл. США | Не указано | Быстрое финансирование |

| Лучшее яйцо | 5,99% –29,99% | 2000–35 000 долларов США | 640 | Заемщики с кредитом «в порядке» |

| Откройте для себя | 6. | 2,500–35 000 долларов | 660 | Диапазон условий погашения |

| Достоверный | 4,99% –35,99% (с автоплатой) | 600–100 000 долл. США | Зависит от | Заемщики, желающие установить цену в магазине |

| Задаток | Начиная с 4,99% | 1000–100 000 долл. США | 680 | Заемщики, которые хотят, чтобы в своей заявке учитывались другие факторы |

| Citizens Bank | 7.99% –20,89% (с автоплатой) | 5 000–15 000 долларов | Не указано | Суммы малых кредитов |

| Выплата | 5,99% –24,99% | 5 000–40 000 долларов | 640 | Заемщики, желающие консолидировать долг |

Для получения дополнительной информации о хороших кредитных ставках, посетите нашу страницу о хороших кредитных личных ссудах.

| Лучшее яйцо | 5,99% –29,99% | 3–5 лет | 2000–35 000 долларов США | Работники с высокими доходами и хорошей кредитной историей |

| Выплата | 5,99% –24,99% | 2–5 лет | 5 000–40 000 долларов | Консолидация задолженности по кредитной карте с кредитом ниже среднего |

| Световой поток | 5.95% –19,99% (с автоплатой) | 2–7 лет | 5 000–100 000 долларов | Высокодолларовые кредиты и более длительные сроки погашения |

| PenFed | 6,49% –17,99% | 1–5 лет | 600–20 000 долларов | Меньшие ссуды в кредитном союзе |

| OneMain Financial | 18. | 2–5 лет | 1500–20 000 долларов | Кредит от справедливой до плохой |

| Откройте для себя | 6,99% –24,99% | 3–7 лет | 2,500–35 000 долларов | Хороший кредит и финансирование на следующий день |

| Выскочка | 7,98% –35,99% | 3–5 лет | 1000–50 000 долларов | Потребители с небольшой кредитной историей |

| Маркус от Goldman Sachs | 6.99% –19,99% (с автоплатой) | 3–6 лет | 3500–40 000 долларов | Консолидация крупных долгов |

Для получения дополнительной информации о ставках по ссудам на консолидацию долга посетите нашу страницу о ссудах консолидации долга.

Подробная информация: Лучшие ставки по личным кредитам в 2021 году

- SoFi: Лучший общий кредит для физических лиц

- LightStream: Лучший личный заем с щедрыми условиями погашения

- Avant: Лучший личный заем для людей с плохой кредитной историей

- Маркус от Goldman Sachs: Лучший личный заем для консолидации долга

- Best Egg: Лучший личный заем под низкие ставки

- Обновление: Лучший личный заем для быстрого финансирования

- Выплата: Лучший личный заем для выплаты долга по кредитной карте

- Upstart: Лучший персональный кредит для небольшой кредитной истории

- LendingClub: Лучший личный заем для совместного подписания

- PenFed: Лучший персональный кредит для членов кредитного союза

- TD Bank: Лучший кредит для физических лиц за небольшие комиссии

- PNC Bank: Лучший персональный кредит для личных визитов

SoFi: Лучший личный кредит в целом

Обзор: SoFi, цифровой кредитор, предлагает различные продукты, от личных займов до рефинансирования студенческих займов, частных студенческих займов, жилищных займов, инвестирования и различных видов страхования. Он работает над тем, чтобы стать универсальным местом, где можно копить, тратить и управлять своими деньгами.

Он работает над тем, чтобы стать универсальным местом, где можно копить, тратить и управлять своими деньгами.

Льготы: SoFi предлагает широкий спектр льгот, которые выходят за рамки простого финансирования вашего личного кредита, включая скидку на автоплату и защиту от безработицы на случай, если вы потеряете работу и не сможете позволить себе погасить кредит. Он также предлагает консультации по вопросам карьеры и реферальный бонус, если подпишется соответствующий друг. Участники получают индивидуальное финансовое планирование и не взимают никаких комиссий. Ссуды, которые являются бесплатными, варьируются от 5000 до 100000 долларов и должны быть погашены в течение двух-семи лет.Ссуды с фиксированной ставкой варьируются от 5,99% до 20,25% годовых.

На что обращать внимание: Чтобы воспользоваться этими льготами, вам необходимо иметь солидный кредитный рейтинг — не менее 680 баллов.

| SoFi |

| 4,7 / 5,0 |

| 680 |

| 5,99% –20,25% (с автоплатой) |

| 5 000–100 000 долларов |

| от 2 до 7 лет |

| Не указано |

| Нет |

Читать SoFi Review эксперта Bankrate

LightStream: Лучшие ссуды для щедрых условий погашения

Обзор: LightStream, подразделение Truist, предлагает ссуды практически на любой случай и на щедрых условиях погашения. Он предлагает ссуды на неотложную медицинскую помощь, ссуды на образование до 12 лет, ссуды на нужды семьи и многое другое.

Он предлагает ссуды на неотложную медицинскую помощь, ссуды на образование до 12 лет, ссуды на нужды семьи и многое другое.

Льготы: Срок погашения составляет от двух до семи лет, что означает, что вы можете дольше погасить кредит и получить более низкие ежемесячные платежи. Сумма кредита достигает 100 000 долларов, что хорошо, если у вас есть значительные расходы. Нет никаких комиссий и никаких штрафов за предоплату, и вы получаете скидку на вашу процентную ставку, когда подписываетесь на автоплату.

На что обращать внимание: Вам нужно будет доказать, что у вас есть несколько лет кредитной истории с множеством разных типов счетов, чтобы соответствовать требованиям.Просрочки, невыполнения обязательств и просрочки платежа могут снизить ваши шансы на участие.

| LightStream |

| 4,6 / 5,0 |

| 660 |

| 5,95% –19,99% (с автоплатой) |

| 5 000–100 000 долларов |

| от 2 до 7 лет |

| Не указано |

| Нет |

Ознакомьтесь с обзором LightStream от эксперта Bankrate

Avant: Лучший кредит для людей с плохой кредитной историей

Обзор: Avant специализируется на кредитовании людей с хорошей или плохой кредитной историей. Не у всех есть хорошая кредитоспособность, но это не значит, что у них не должно быть возможности взять ссуду.

Не у всех есть хорошая кредитоспособность, но это не значит, что у них не должно быть возможности взять ссуду.

Льготы: Большинство клиентов Avant имеют кредитный рейтинг от 600 до 700. Вы можете получить свои деньги в течение одного рабочего дня после получения одобрения и воспользоваться кредитами от 2000 долларов США, что полезно, если вам не нужно занимай много денег, но все равно нуждаешься в быстром доступе к наличным деньгам. Срок до пяти лет.

На что обращать внимание: Процентные ставки начинаются с 9.95 процентов годовых и может доходить до 35,99 процента годовых, что выше, чем процентные ставки других кредиторов. Avant также взимает административный сбор в размере до 4,75% и штраф в размере 25 долларов США.

| Авант |

| 4,5 / 5,0 |

| 580 FICO и 550 Vantage |

| 9,95% –35,99% |

| 2 000–35 000 долл. США |

| от 2 до 5 лет |

| Не указано |

Административный сбор: до 4. 75%; Плата за просрочку: 25 долларов США; Комиссия за платеж Dishonored: $ 15 75%; Плата за просрочку: 25 долларов США; Комиссия за платеж Dishonored: $ 15 |

Прочитать эксперта Bankrate Avant Review

Маркус от Goldman Sachs: лучший заем для консолидации долга

Обзор: Заем на консолидацию долга — это заем, который используется для погашения нескольких непогашенных долгов. Вы будете занимать деньги с помощью одной ссуды, чтобы выплатить множество мелких ссуд или кредитных карт, по которым взимались гораздо более высокие процентные ставки. Затем вы вносите один ежемесячный платеж в новую ссуду. Маркус специализируется на займах для консолидации долга с широкими суммами займов и относительно низкой годовой процентной ставкой.

Льготы: Процентные ставки начинаются с 6,99 процента, и вы можете занять до 40 000 долларов. Маркус не взимает никаких комиссий. У вас также есть возможность изменить свой ежемесячный срок платежа до трех раз в течение срока действия кредита в зависимости от того, что лучше всего подходит для ваших финансов.

На что обращать внимание: Маркус не перечисляет какие-либо конкретные требования к кредитному рейтингу, доходу или соотношению долга к доходу, чтобы помочь вам узнать, имеете ли вы право, а также не допускает совместных подписантов.

| Маркус от Goldman Sachs |

| 4,7 / 5,0 |

| Не указано |

| 6,99% –19,99% (с автоплатой) |

| 3500–40 000 долларов |

| от 3 до 6 лет |

| Не указано |

| Нет |

Прочитать эксперта по банковским ставкам Маркуса от Goldman Sachs Review

Best Egg: лучшее для низких годовых

Обзор: Best Egg предлагает личные займы для различных целей, будь то консолидация долга, рефинансирование кредитной карты, семейные нужды или Домашние улучшения.

Льготы: Best Egg предлагает ссуды от 2000 долларов, а вы можете взять взаймы до 35000 долларов. Процентные ставки начинаются с 5,99% годовых для тех, у кого лучший кредит. За досрочное погашение кредита штрафы за досрочное погашение отсутствуют.

Процентные ставки начинаются с 5,99% годовых для тех, у кого лучший кредит. За досрочное погашение кредита штрафы за досрочное погашение отсутствуют.

На что обращать внимание: Комиссия за оформление составляет от 0,99% до 5,99%, а комиссия за просрочку платежа в размере 15 долларов взимается в течение трех дней с момента пропущенного платежа.

| Лучшее яйцо |

| 4.6 / 5,0 |

| 640 |

| 5,99% –29,99% |

| 2 000–35 000 долл. США |

| от 3 до 5 лет |

| Не указано |

| Комиссия за оформление кредита: от 0,99% до 6,99% от суммы кредита; Плата за просрочку: 15 долларов США; Комиссия за возврат платежа: $ 15 |

Прочитать эксперт Bankrate Best Egg Review

Обновление: лучшее для быстрого финансирования

Обзор: Вы можете получить свои средства в течение дня с помощью кредита на повышение. Суммы ссуды варьируются от 1000 до 50 000 долларов, и вы можете использовать личный заем для чего угодно: консолидации долга, улучшения дома или покрытия крупных расходов.

Суммы ссуды варьируются от 1000 до 50 000 долларов, и вы можете использовать личный заем для чего угодно: консолидации долга, улучшения дома или покрытия крупных расходов.

Льготы: Срок действия трех или пяти лет позволяет выплатить ссуду в соответствии с графиком, который лучше всего подходит для вашего бюджета. Процентные ставки начинаются с 6,94% годовых, если у вас есть хороший кредит, чтобы соответствовать требованиям.

На что обращать внимание: Все личные ссуды сопровождаются комиссией за выдачу от 2,9 до 8 процентов. Также существует комиссия за неуплату в размере 10 долларов США.

| Обновление |

| 4,8 / 5,0 |

| 620 |

| 6,94% –35,97% (с автоплатой) |

| 1 000–50 000 долл. США |

| 3 или 5 лет |

| Не указано |

| Комиссия за оформление: от 2,9% до 8%; Плата за просрочку: до 10 долларов США; Комиссия за возвращенный чек: $ 10 |

Прочтите обзор обновления Bankrate’s expert

Выплата: лучший заем для выплаты долга по кредитной карте

Обзор: Займы на выплату специально предназначены для заемщиков, которые хотят погасить долг по кредитной карте с высокими процентами. Если вы изо всех сил пытаетесь выбраться из долга по кредитной карте и сталкиваетесь с растущими процентными ставками, вы можете использовать ссуду Payoff, чтобы избавиться от нее, а затем вносить фиксированные ежемесячные платежи в свою единую ссуду Payoff.

Если вы изо всех сил пытаетесь выбраться из долга по кредитной карте и сталкиваетесь с растущими процентными ставками, вы можете использовать ссуду Payoff, чтобы избавиться от нее, а затем вносить фиксированные ежемесячные платежи в свою единую ссуду Payoff.

Льготы: У вас есть доступ к бесплатному счету FICO, обновляемому ежемесячно. За досрочное погашение кредита или дополнительные платежи штраф не взимается. Также нет никаких штрафов за просрочку платежа или сборов, если вам вернули чек.

На что следует обращать внимание: Для участия в программе необходимо иметь кредитный рейтинг не ниже 640.Кредиты финансируются в период от двух до пяти рабочих дней после утверждения, что медленнее, чем у многих других онлайн-кредиторов. Также существует комиссия за отправку от 0 до 5 процентов.

| Выплата |

| 4,6 / 5,0 |

| 640 |

| 5,99% –24,99% |

| 5 000–40 000 долларов |

| от 2 до 5 лет |

| Не указано |

| Комиссия за оформление: от 0% до 5% |

Прочтите экспертный обзор по выплате Bankrate

Upstart: лучший кредит для небольшой кредитной истории

Обзор: Хотя Upstart имеет минимальные требования к кредитному баллу, при подаче заявления он оценивает больше, чем просто ваш кредитный рейтинг. Кредитор учитывает ваше образование, историю вашей работы и некоторые факторы кредитного рейтинга при определении вашего права на участие.

Кредитор учитывает ваше образование, историю вашей работы и некоторые факторы кредитного рейтинга при определении вашего права на участие.

Льготы: Вы можете подать заявку, даже если у вас нет долгой кредитной истории. Если вы относительно новичок в заимствовании денег, возможно, вы имеете на это право. За досрочное погашение кредита не взимается штраф, и вы можете взять взаймы всего в 1000 долларов.

На что обращать внимание: Содружественные подписчики не допускаются, и Upstart взимает комиссию за оформление и просрочку.

| Выскочка |

| 4,5 / 5,0 |

| 580 |

| 8,41% –35,99% |

| 1 000–50 000 долл. США |

| 3 или 5 лет |

| 12 000 долл. США |

| Комиссия за просрочку платежа: 5% или 15 долларов США; Комиссия за оформление: до 8%; Комиссия за возвращенный чек: $ 15 |

Прочтите экспертный обзор Bankrate Upstart Review

LendingClub: лучший заем для использования со-подписавшего

Обзор: Если вы изо всех сил пытаетесь найти кредитора, который позволил бы вам заимствовать, вам может потребоваться помощь соавтор. К сожалению, не каждый кредитор предлагает такую возможность. LendingClub, с другой стороны, позволяет подавать заявки совместно с подписавшимся лицом или совместно.

К сожалению, не каждый кредитор предлагает такую возможность. LendingClub, с другой стороны, позволяет подавать заявки совместно с подписавшимся лицом или совместно.

Льготы: LendingClub позволяет вам использовать соавтора, чтобы претендовать на ссуду, которую вы иначе не получили бы, или с более высокой процентной ставкой. В LendingClub ставки начинаются с 8,05 процента. Также существует 15-дневный льготный период на случай, если вы не сможете выплатить ссуду в день ее погашения.

На что обращать внимание: На получение средств уходит около четырех дней.Также существует комиссия за оформление в размере от 3 до 6 процентов.

| LendingClub |

| 4,3 / 5,0 |

| 600 |

| 8,05% –35,89% |

| 1000–40 000 долларов |

| 3 или 5 лет |

| Не указано |

| Комиссия за оформление: от 3% до 6%; Комиссия за просрочку: 5% или 15 | долларов

Прочтите обзор LendingClub от эксперта Bankrate

PenFed: лучший кредит для членов кредитного союза

Обзор: Вам не нужно обращаться в традиционный банк или онлайн-кредитора, чтобы найти лучшие предложения. Кредитные союзы также предлагают ссуды для физических лиц. PenFed ориентирован на военнослужащих и военнослужащих, но есть и другие способы стать участником.

Кредитные союзы также предлагают ссуды для физических лиц. PenFed ориентирован на военнослужащих и военнослужащих, но есть и другие способы стать участником.

Льготы: годовых начинаются с 6,49 процента, и вы можете получить ссуду всего за 600 долларов.

На что обращать внимание: Чтобы получить личный заем, вам необходимо стать участником PenFed. Хотя стать участником может любой желающий — вам просто нужно иметь сберегательный счет в компании на 5 долларов — это все же дополнительный шаг в процессе, который может нарушить условия сделки.

| PenFed |

| Не указано |

| 6,49% –17,99% |

| 600–20 000 долл. США |

| от 1 года до 5 лет |

| Не указано |

| Штраф за просрочку: 29 долларов США; Комиссия за возвращенный чек: 30 | долларов

TD Bank: Лучший кредит за небольшую комиссию

Обзор: TD Bank’s Fit Loan может предоставить финансирование всего за один рабочий день с широким диапазоном сумм кредита. Он также взимает только одну плату: штраф за просрочку платежа в размере 5 процентов или 10 долларов, в зависимости от того, что меньше. У него нет комиссий за создание, ежемесячных, годовых, предоплатных или недостаточных денежных сборов.

Он также взимает только одну плату: штраф за просрочку платежа в размере 5 процентов или 10 долларов, в зависимости от того, что меньше. У него нет комиссий за создание, ежемесячных, годовых, предоплатных или недостаточных денежных сборов.

Льготы: Хотя получение кредита через Интернет обычно проходит быстро и легко, это не всегда самый удобный вариант для всех. Если вам нужно посетить филиал, чтобы поговорить с человеком о займе для физических лиц, попробуйте TD Bank. Вы можете подать заявку онлайн, по телефону или в местном отделении.Самый высокий годовой доход составляет 21,99 процента, в то время как другие кредиторы доходят до 35,99 процента.

На что обращать внимание: кредиты TD Bank доступны только для жителей Коннектикута, Нью-Джерси, Делавэра, Нью-Йорка, Вашингтона, округа Колумбия, Северной Каролины, Флориды, Пенсильвании, Мэна, Род-Айленда, Мэриленда, Южной Каролины, Массачусетс, Вермонт, Нью-Гэмпшир и Вирджиния.

| ТД Банк |

| 4,2 / 5,0 |

| Не указано |

6. 99% –21,99% 99% –21,99% |

| 2 000–50 000 долларов |

| от 3 до 5 лет |

| Не указано |

| Комиссия за просрочку: 5% или 10 $ |

Прочитать эксперт по Bankrate TD Bank Review

PNC Bank: лучший кредит для личного посещения

Обзор: Иногда вам просто нужно встретиться с кем-то лицом к лицу. PNC Bank имеет 2300 отделений в 37 штатах, что делает его хорошим выбором для людей, предпочитающих личные банковские операции.

Льготы: Нет никаких комиссий за подачу заявки, за оформление или предоплату в личных займах PNC. Вы можете подать заявку онлайн, по телефону или лично. Сумма ссуды начинается от 1000 долларов, и вы можете подать заявку вместе с другим заявителем, который поможет вам получить квалификацию, если вы не захотите самостоятельно.

На что обращать внимание: продукты и функции PNC зависят от региона. Когда вы посещаете PNC Bank онлайн, вам необходимо ввести свой почтовый индекс, чтобы увидеть предложения. Приведенные здесь данные верны для почтового индекса 10019.

Приведенные здесь данные верны для почтового индекса 10019.

| PNC Банк |

| 4,5 / 5,0 |

| Не указано |

| Начиная с 6,54% (с автоплатой) |

| 1 000–35 000 долл. США |

| от 6 месяцев до 5 лет |

| Не указано |

| Нет |

Прочитать эксперт по Bankrate Обзор банка PNC

Что такое личный заем?

Персональные ссуды — это краткосрочные ссуды, которые потребители могут получить от банков, кредитных союзов или частных кредиторов, таких как кредиторы онлайн-рынка и небанковские одноранговые кредиторы.Заемные средства можно использовать практически для любых целей, например, для погашения других долгов, финансирования ремонта дома или оплаты семейных нужд, таких как свадьба или усыновление.

Заемщики получают единовременную выплату, которая погашается в течение нескольких лет. Большинство сроков ссуды для физических лиц варьируются от 24 до 60 месяцев, но некоторые могут быть и более высокими. Персональный заем погашается ежемесячными платежами, аналогично автокредиту или жилищной ипотеке.

Персональный заем погашается ежемесячными платежами, аналогично автокредиту или жилищной ипотеке.

Персональные ссуды обычно необеспечены, то есть они не обеспечены залогом, таким как автомобиль, дом или другие активы.

Если вам нужны наличные деньги быстро, эти ссуды — хороший выбор, потому что процесс утверждения и финансирования часто происходит быстрее, чем процесс кредитной линии собственного капитала, что позволяет вам занимать средства по мере необходимости, а не единовременно. Если этот тип финансирования кажется привлекательным, узнайте, как работают HELOC, и сравните ставки со ставками личных кредитов.

Каковы текущие процентные ставки по личным займам?

Процентные ставки по личным займам в настоящее время варьируются от 3 до 36 процентов, в зависимости от вашего кредитного рейтинга. По состоянию на 10 февраля 2021 года средняя процентная ставка по индивидуальному кредиту составляет 11,84 процента.

Чем лучше ваш кредитный рейтинг, тем больше у вас шансов получить личный заем с самой низкой доступной процентной ставкой. Сравните предложения по личному ссуде, чтобы увидеть, на что вы имеете право, прежде чем подавать заявление о ссуде.

Сравните предложения по личному ссуде, чтобы увидеть, на что вы имеете право, прежде чем подавать заявление о ссуде.

Средние процентные ставки по личным кредитам по кредитному рейтингу

Средние процентные ставки по личным кредитам варьируются от 10,3% до 12,5% для «отличных» кредитных баллов от 720 до 850, 13.От 5 до 15,5 процента для «хороших» кредитных баллов от 690 до 719, от 17,8 до 19,9 процента для «средних» кредитных баллов от 630 до 689 и от 28,5 до 32,0 процента для «плохих» кредитных баллов от 300 до 629.

| Отличный кредит | 720–850 | 10,3% –12,5% |

| Хорошая кредитоспособность | 690–719 | 13,5% –15,5% |

| Средний кредит | 630–689 | 17,8% –19,9% |

| Плохой кредит | 300–629 | 28.5% –32,0% |

Ставки по состоянию на 05.08.2020

Ссуды с отличной кредитной историей

Ссуды с отличной кредитной историей — это ссуды, предназначенные для заемщиков с отличной кредитной историей, обычно между 720 и 850. Такой высокий кредитный рейтинг может сопровождаться многие льготы, включая среднюю годовую процентную ставку до 10,3 процента, хотя некоторые кредиторы идут еще ниже. Если ваш кредитный рейтинг попадает в этот диапазон, ищите хороших кредиторов с низкими рекламируемыми ставками и небольшими комиссиями.

Такой высокий кредитный рейтинг может сопровождаться многие льготы, включая среднюю годовую процентную ставку до 10,3 процента, хотя некоторые кредиторы идут еще ниже. Если ваш кредитный рейтинг попадает в этот диапазон, ищите хороших кредиторов с низкими рекламируемыми ставками и небольшими комиссиями.

Хорошие кредиты

Хорошие кредиты предлагают конкурентоспособные процентные ставки и, как правило, низкие комиссии.Считается, что у вас хороший кредитный рейтинг, если у вас есть кредитный рейтинг от 690 до 719, и с таким высоким баллом вы можете претендовать на среднюю годовую процентную ставку 13,5 процента. Однако, если у вас хороший кредит и вы заинтересованы в получении личной ссуды, присмотритесь к ним; вы можете иметь право на получение еще более низкой процентной ставки.

Справедливые кредитные ссуды

Если у вас удовлетворительный или средний кредитный рейтинг, может быть трудно найти личный ссуду с разумными ставками и комиссиями. Если ваш кредитный рейтинг находится между 630 и 689, ваш кредитный рейтинг средний. Хотя это считается менее чем звездным баллом, вы все же можете претендовать на получение личной ссуды со средней годовой процентной ставкой 17,8 процента. В этом списке лучших личных кредитов для справедливой кредитной истории перечислены кредиторы, которые обслуживают людей с оценками в середине 600-х.

Хотя это считается менее чем звездным баллом, вы все же можете претендовать на получение личной ссуды со средней годовой процентной ставкой 17,8 процента. В этом списке лучших личных кредитов для справедливой кредитной истории перечислены кредиторы, которые обслуживают людей с оценками в середине 600-х.

Ссуды с плохой кредитной историей

Вы можете получить одобрение на получение ссуды даже с плохой кредитной историей, хотя вы не имеете права на получение лучших годовых годовых. Если ваш кредитный рейтинг составляет от 300 до 629, наилучшая доступная процентная ставка может быть около 28.5 процентов. Однако ссуда с плохой кредитной историей, даже со ставкой, близкой к 30 процентам, является лучшим финансовым вариантом, чем ссуда до зарплаты; Чтобы узнать, какие ставки доступны, сравните предложения нескольких кредиторов с плохой кредитной историей.

Как коронавирус влияет на личные займы?

Влияние COVID-19 оставило миллионы американцев без надежного источника дохода, и многие могут искать личные ссуды для покрытия чрезвычайных расходов. В ответ на беспрецедентные рыночные условия некоторые банки объявили о новых предложениях по ссуде и более низких процентных ставках, хотя многие также начали ужесточать свои квалификационные требования.Заемщики, у которых уже есть личные ссуды, могут воспользоваться преимуществами программ облегчения ссуды: хотя программы различаются в зависимости от кредитора, можно временно отложить выплаты или отказаться от комиссии.

В ответ на беспрецедентные рыночные условия некоторые банки объявили о новых предложениях по ссуде и более низких процентных ставках, хотя многие также начали ужесточать свои квалификационные требования.Заемщики, у которых уже есть личные ссуды, могут воспользоваться преимуществами программ облегчения ссуды: хотя программы различаются в зависимости от кредитора, можно временно отложить выплаты или отказаться от комиссии.

Что такое кредиты на нужды коронавируса?

Ссуды для тяжелых условий жизни в связи с коронавирусом — это краткосрочные личные ссуды, разработанные кредиторами специально для помощи людям, пострадавшим от пандемии коронавируса. Эти ссуды обычно составляют менее 5000 долларов и могут быть погашены в течение трех лет или меньше. Кредиты на нужды коронавируса популярны, в частности, среди кредитных союзов; если вам нужна краткосрочная помощь, узнайте у местного кредитного союза о его предложениях.

Плюсы и минусы кредитов физическим лицам

Плюсы:

- Одна единовременная выплата , обычно с фиксированной процентной ставкой, что помогает отслеживать ежемесячные платежи.

- Получите деньги быстро , иногда в течение всего дня, в зависимости от выбранного вами кредитора.

- Многие из них — это необеспеченных ссуд , что означает, что ваш дом или автомобиль не используются для ссуд.

- Процентные ставки намного ниже , чем процентные ставки по ссудам до зарплаты, которые взимают более 400 процентов.

- В отличие от очень рискованных ссуд до зарплаты, ссуды для физических лиц дают вам разумное время для погашения ссуды .

Минусы:

- Годовые процентные ставки обычно выше на годовых, чем у некоторых обеспеченных кредитов.

- Если у вас низкий кредитный рейтинг , вы можете не соответствовать требованиям.

- Некоторые кредиторы взимают сборы , такие как сборы за оформление, просрочку и предоплату. Чем ниже ваш кредитный рейтинг, тем больше вероятность того, что у вас есть кредитор, который взимает больше комиссий.

- Некоторые кредиторы не предлагают совладельцев , что означает, что вы можете использовать только свой кредитный рейтинг и историю для участия.

- Вы добавляете еще один счет к своим ежемесячным платежам, что может привести к увеличению или даже нарушению вашего бюджета.

Как получить личную ссуду

При таком большом количестве кредиторов получение личной ссуды может быть сложной задачей. Вот пять советов по получению личной ссуды:

- Определите, сколько вам нужно. Запишите сумму денег, которая вам понадобится для получения кредита, будь то консолидация долга или ремонт дома. Обязательно учитывайте любые комиссии за выдачу кредита, которые некоторые кредиторы вычитают из общей суммы кредита.

- Проверьте свой кредитный рейтинг. Чем выше ваш кредитный рейтинг, тем выше процентная ставка, которую вы получите. Если у вас приемлемый или плохой кредит, подумайте о том, чтобы добавить к нему соавтора; Совместное подписание с хорошей кредитной историей улучшит вашу общую кредитную картину и принесет вам более выгодные ставки.

- Пройдите предварительную квалификацию. Многие кредиторы позволяют вам проверять свои ставки с помощью процесса, называемого предварительной квалификацией, который не повредит вашей кредитной истории. Сравните ставки различных кредиторов, в том числе онлайн-кредиторов, банков и кредитных союзов, чтобы выбрать наиболее выгодную сделку.

- Завершите процесс утверждения. После того, как вы получите предложение и примете ссуду, вам, вероятно, придется предоставить квитанции об оплате, налоговые документы и удостоверение личности. Многие кредиторы позволяют подавать эти документы онлайн.

- Начать выплаты по кредиту. После оформления кредита вы, вероятно, получите его в течение недели, хотя многие онлайн-кредиторы могут похвастаться финансированием всего за один рабочий день. Обязательно укажите дату платежа и подумайте о настройке автоматических платежей, если они доступны; многие кредиторы предлагают за это скидки.

Подробнее читайте в нашей статье о том, как получить личный заем.

Как выбрать личную ссуду

Всегда лучше узнать расценки у нескольких разных кредиторов, прежде чем подавать заявку на получение ссуды.Сравнивая кредиторов, обратите внимание на следующие факторы.

Требования к одобрению

У каждого кредитора есть свой собственный порог одобрения потенциальных заемщиков. Кредиторы, вероятно, будут учитывать ваш кредитный рейтинг, отношение долга к доходу, доход и многое другое. Многие из них перечисляют некоторые или все эти требования на своих веб-сайтах, поэтому перед подачей заявки стоит провести небольшое исследование. Если у вас кредит ниже среднего, ищите кредиторов, которые используют другие критерии утверждения; некоторые будут учитывать такие вещи, как ваша область обучения или история работы.

Процентные ставки

Ваша процентная ставка — один из наиболее важных факторов, которые следует учитывать при сравнении кредиторов. Если у вас хороший кредит, вы можете сосредоточиться на кредиторах, рекламирующих низкие ставки. Однако самая низкая заявленная цена никогда не гарантируется, поэтому обязательно сравните и свои фактические расценки.

Если у вас хороший кредит, вы можете сосредоточиться на кредиторах, рекламирующих низкие ставки. Однако самая низкая заявленная цена никогда не гарантируется, поэтому обязательно сравните и свои фактические расценки.

При сравнении процентных ставок не забудьте также включить любые комиссии или штрафы; Комиссия за выдачу кредита или за подачу заявки может значительно увеличить общую стоимость вашего кредита.

Сумма ссуды

Вам нужно выбрать кредитора, который предлагает ссуды с желаемой суммой финансирования. Если вам нужна ссуда для чего-то небольшого, например, на мелкий ремонт автомобиля, вы будете искать других кредиторов, чем если бы вам нужно было оплатить десятки тысяч долларов медицинскими счетами.

Варианты погашения

Хороший личный кредитор обычно предлагает несколько условий погашения, поэтому вы можете выбрать тот, который наиболее подходит для вашей ситуации. Если вы занимаетесь большой суммой денег, вы можете найти кредитора с длительными сроками погашения — это уменьшит ваш ежемесячный платеж. Если у вас меньшая ссуда, более короткий срок погашения сократит общую сумму процентов, которые вы платите.

Если у вас меньшая ссуда, более короткий срок погашения сократит общую сумму процентов, которые вы платите.

Уникальные особенности

В дополнение к вышеупомянутым функциям вы можете следить за кредиторами с любыми уникальными льготами (или ограничениями). Убедитесь, что любой кредитор, которого вы рассматриваете, позволит вам использовать ваш заем для той цели, которую вы намереваетесь. Некоторые, например Payoff, ограничивают свои личные ссуды конкретным использованием, например, консолидацией долга.

Также целесообразно изучить варианты обслуживания клиентов компании, особенно если вы предпочитаете личное обслуживание онлайн.Если вам нужна дополнительная информация, вы всегда можете посмотреть отзывы о компании или проверить ее профиль Better Business Bureau.

Причины получить личный заем

За исключением займов от нескольких нишевых кредиторов, таких как Payoff, большинство персональных займов можно использовать для любых целей. Наиболее частые причины получить личный заем:

- Консолидация долга.

Если у вас, например, несколько линий задолженности по кредитной карте, вы можете погасить их с помощью личной ссуды и погасить ссуду со временем, часто с более высокой процентной ставкой.

Если у вас, например, несколько линий задолженности по кредитной карте, вы можете погасить их с помощью личной ссуды и погасить ссуду со временем, часто с более высокой процентной ставкой. - Чрезвычайные расходы. Неожиданные расходы, такие как ремонт автомобиля или больничный счет, могут снизить ваш ежемесячный бюджет, а небольшой личный заем может снизить непосредственные расходы.

- Ремонт дома. Персональный заем — отличный способ оплатить крупный проект по ремонту дома и повысить стоимость вашего дома.

- Крупная покупка или событие. Персональные ссуды часто используются для покрытия крупных расходов, таких как свадьба или отпуск.

Чтобы узнать больше, прочитайте нашу статью о девяти основных причинах подачи заявления на получение личного кредита.

Когда вам следует получить личный заем

При ответственном использовании личные займы могут стать отличным инструментом для консолидации долга, покрытия непредвиденных расходов или, наконец, создания пула, о котором вы мечтали. Размышляя о подаче заявки, важно помнить, что ссуда — это заемные деньги, и ее нужно будет погасить. Если в вашем бюджете есть место для регулярных платежей в течение нескольких лет, вам может подойти личный заем.

Размышляя о подаче заявки, важно помнить, что ссуда — это заемные деньги, и ее нужно будет погасить. Если в вашем бюджете есть место для регулярных платежей в течение нескольких лет, вам может подойти личный заем.

Когда не следует брать личный заем

Хотя личные займы могут быть полезны, они не идеальны для каждой ситуации.Если вы хотите использовать личную ссуду для чего-то, на что можно накопить, например, отпуска или предмета роскоши, личная ссуда может быть не лучшим вариантом. Вы могли бы расплачиваться за этот отпуск на долгие годы.

Вы также можете дважды подумать, прежде чем подавать заявление, если ваш доход нестабилен. Помимо отсутствия стабильного дохода для ежемесячных выплат, может быть трудно получить право на получение конкурентоспособной ставки. Некоторые кредиторы принимают во внимание ваш доход и занятость при подаче заявки, поэтому важно оценить ваше финансовое здоровье, прежде чем рассматривать личный заем.