Кадастровая стоимость 2019 — по новым правилам

С 2019 года введен единый подход к применению кадастровой стоимости для объектов налогообложения недвижимого имущества.

Этот подход распространяется на все виды недвижимости и охватывает три вида налога: налог на имущество организаций, земельный налог, налог на имущество физлиц.

Для тех, кто следит за законодательством: Федеральный закон от 03.08.2018 г. № 334-ФЗ внес поправки в п.2 ст.375 и п.15 ст. 378.2 НК РФ.

Признание кадастровой стоимости в качестве налоговой базы претерпело три ключевых изменения и стало унифицированным для всех видов недвижимости, налогообложение которой производим исходя из кадастровой стоимости.

Запись в реестре – это главное

В качестве налоговой базы может применяться только кадастровая стоимость, указанная в Едином государственном реестре недвижимости ( ЕГРН).

До 1 января 2019 года из-за возможности проведения индивидуальной оценки в этом вопросе был полный хаос: кадастровая стоимость устанавливалась, затем корректировалась в сторону уменьшения по решению комиссии или суда, муниципалитеты, заинтересованные в наполнении бюджета, привлекали альтернативного оценщика и направляли ходатайства в суд о пересмотре кадастровой стоимости, принятой комиссией.

Налоговые органы, проверяя уточненные декларации, изучали документы и собирали сведения — подлинность решений комиссий по пересмотру стоимости, даты их вступления в силу, были ли результаты пересмотрены муниципалитетами и т.д. Масса судебных разбирательств регорганов с собственниками, с третьими лицами, споры по налогу на имущество налоговиков и налогоплательщиков. Вал документов и полная неразбериха.

И вот теперь в вопросе определения налоговой базы недвижимого имущества поставлена точка. Законодательно закреплен основной источник сведений о кадастровой стоимости – информационный ресурс ЕГРН.

Кадастровая стоимость изменилась – когда признаем?

С 1 января 2019 года период, с которого действует уточненная кадастровая стоимость, зависит от причины ее изменения.

1. Если изменились качественные или количественные характеристики объекта, а именно – уточнили площадь объекта или его назначение, изменился вид разрешенного использования земельного участка, перевели земли из одной категорию в другую — уточненная кадастровая стоимость признается для налогообложения со дня внесения сведений в ЕГРН. А не со следующего налогового периода, как было ранее.

Для расчета налога объект налогообложения определяем так: за полные месяцы — с начала года до внесения записи в ЕГРН – принимаем сумму по прежней кадастровой стоимости, за полные месяцы — с даты изменения и до конца года – по уточненной.

2. Если изменения кадастровой стоимости произошли из-за технической ошибки в сведениях ЕГРН, или в результате ее пересмотра на комиссии при Росреестре, или обжалования в суде – уточенная кадастровая стоимость- после внесения верных сведений в ЕГРН — может быть применена за весь период , когда применялась ошибочная ( а потом оспоренная вами) кадастровая стоимость.

Это значит, что можно пересчитать и вернуть налоги и за предыдущие годы. Но есть нюанс.

Оспаривание и особенности ретроприменения

Как было раньше: Если вы не согласны с кадастровой стоимостью — можно было применить индивидуальную рыночную стоимость — привлечь оценщика, пойти за решением в комиссию при Росреестре или в суд. Измененная кадастровая стоимость могла быть использована

А как быть с предыдущими периодами? Если вы не успели подать заявление, не было отчета оценщика об оспаривании, или вы не успели по каким-то иным причинам?

С 1 января 2019 год это правило изменено: если вам удалось оспорить кадастровую стоимость по решению комиссии или суда или она изменена Росреестром вследствие исправления ошибок или недостоверных сведений — вновь установленная кадастровая стоимость может быть применена за все периоды, в которые применялась ошибочная кадастровая стоимость.

Но важно! По закону перерасчет возможен только в случае, если решение об изменении кадастровой стоимости будет принято

При выполнении требований об оспаривании вы сможете вернуть деньги за 2015-2918 годы.

Помним, что заявление о зачете или возврате налога можно подать не позднее трех лет со дня его уплаты.

Порядок определения кадастровой стоимости земельного участка

Недвижимость — это объект, имеющий свою цену, характеристику. Каждый земельный участок имеет свои индивидуальные характеристики. К таким характеристикам, в том числе, относятся: категория земельного участка и вид разрешенного использования. В соответствии с назначением земли и видом его использования и рассчитывается кадастровая стоимость конкретного земельного участка..

1. Органы исполнительной власти субъектов Российской Федерации принимают решение о проведении государственной кадастровой оценки земельных участков, которая должна проводиться не реже одного раза в 5 лет.

2. Управление Росреестра в соответствующем субъекте Российской Федерации готовит перечень всех земельных участков, находящихся на территории субъекта и подлежащих кадастровой оценке.

3. Отбор исполнителя работ по определению кадастровой стоимости и заключение с ним договора на проведение оценки.

4. Определение кадастровой стоимости и составление отчета об определении кадастровой стоимости.

В основе кадастровой оценки земельных участков лежит принцип их классификации по целевому назначению и виду функционального использования.В составе населенного пункта все земли делятся на административно-территориальные единицы, а в составе таких единиц выделяются соответствующие кадастровые кварталы в зависимости от размеров и специфики соответствующей территориальной единицы.

Единицей измерения, к которой привязано определение кадастровой стоимости каждого конкретного участка, является удельный показатель кадастровой стоимости 1 квадратного метра.

Данный показатель определяется для каждого кадастрового квартала в разрезе каждого конкретного вида разрешенного использования. То есть, применительно к землям населенных пунктов, удельная кадастровая стоимость определяется для 17 допустимых видов разрешенного использования применительно к каждому кадастровому кварталу.

При этом, если земельному участку установлено несколько видов разрешенного использования, то для определения его кадастровой стоимости выбирается тот удельный показатель, значение которого больше.

6. Утверждение органом исполнительной власти субъектов Российской Федерации результатов определения кадастровой стоимости.

7. Внесение результатов определения кадастровой стоимости в государственный кадастр недвижимости.

Таким образом, основными факторами, влияющими на кадастровую стоимость конкретного земельного участка, являются:· его вид разрешенного использования, определенный в установленном законом порядке;

· размер удельного показателя кадастровой стоимости, определенного для конкретного вида разрешенного использования применительно к кадастровому кварталу.

Вид разрешенного использования земельного участка устанавливается актами органов государственной власти, местного самоуправления (распоряжения о предоставлении земель? договоры аренды и купли-продажи, акты выбора земельного участка и др.). Вместе с тем, отнесение земельного участка указанными актами к конкретному виду разрешенного использования подчинено следующим правилам.Разрешенное использование земельного участка должно соответствовать функциональному назначению возведенного в установленном порядке объекта недвижимости на данном земельном участке.В свою очередь, функциональное назначение объекта определяется записью в документах технической инвентаризации и должно соответствовать назначению, которое указывалось при вводе объекта в эксплуатацию. Приведем пример, если на земельном участке расположено здание, в техническом паспорте которого указано функциональное назначение «Офис», то участок будет отнесен к группе № 7 — Земельные участки, предназначенные для размещения офисных зданий делового и коммерческого назначения.Кадастровая стоимость земли

Нашим клиентам дарим скидку 10% при заказе 3х услуг одновременно

Многих собственников земельных участков интересует, как специалисты рассчитывают налоговую ставку на землю. Главное, что учитывается при расчете налоговой ставки, – кадастровая стоимость земли. Ведь результаты оценки кадастровой стоимости позволяют разработать стратегию экономического развития региона или конкретных физических лиц. Кадастровая стоимость земли непосредственно влияет на то, насколько привлекательным будет регион для инвесторов, будут ли крупные компании покупать здесь земли для развития своего бизнеса и какие будут цены.

Чтобы определить актуальную цену на землю и получить другую информацию о ней, свяжитесь с консультантами сайта domokod.ru.

Как определяется кадастровая стоимость земли?

Оценка земельных участков проводится с применением специальных методик и технологий, которые разработал Госкадастр. Если не считать некоторых поправок, эти технологии актуальны для всех регионов страны. При взгляде на кадастровую стоимость вы можете заметить, что от рыночной ее отличает солидная сумма. Причем эта сумма обычно не превышает 30 %. Увидев большую разницу, обратитесь в комиссию при Роскадастре и перепроверьте кадастровую стоимость земли.

Госкадастр указывает на то, что единственный официальный документ, подтверждающий стоимость на землю из кадастра, – это выписка из Российского реестра. Независимо от того, электронный это или печатный документ, он должен быть закреплен ЭЦП или официальной печатью Росреестра. Уже при наличии кадастровой выписки из ЕГРН землевладельцы вправе обращаться в специальную комиссию при Росреестре.

Согласно Роскадастру, собственники земли вправе обращаться в судебные инстанции для оспаривания ее стоимости. Однако проводить оценку по кадастру могут только специалисты, назначенные государственной оценочной комиссией. Ни у одной другой организации таких полномочий нет.

Параметры, влияющие на кадастровую стоимость земли

Уже понятно, что рыночная и официальная стоимость земли различаются между собой. Официальная цена рассчитывается с учетом следующих параметров:

- характеристик земельного участка и даты его внесения в единый госреестр;

- места регистрации земельного участка;

- уровня, на котором находится инженерная и транспортная инфраструктура региона;

- экономического потенциала региона и его привлекательности для инвесторов;

- экологической обстановки в районе расположения интересующей земли.

Знать расположение участка нужно потому, что для отдельных регионов установлен определенный коэффициент, рассчитывающийся с помощью специальных методик. Москва, Санкт-Петербург и другие города федерального значения имеют повышенный коэффициент. В других округах используется стандартный или заниженный показатель.

В соответствии с действующими законодательными актами уполномоченные органы обязаны проводить новую оценку земли каждые 3-5 лет. Именно поэтому лица, владеющие землей, всегда остаются в курсе актуальной кадастровой стоимости. Справка ЕГРН позволяет знать, какова кадастровая стоимость конкретного земельного надела согласно стандартам, указанным в Госкадастре.

| ГКО земельных участков НП на территории Республики Татарстан в 2021 году | Принято решение о проведении государственной кадастровой оценки | Республика Татарстан | 2021 |

| ГКО земельных участков населенных пунктов Новосибирской области в 2021 году | Принято решение о проведении государственной кадастровой оценки | Новосибирская область | 2021 |

| ГКО земельных участков НП, СХ, ООТ, ЛФ, ВФ, ПРОМ, ЗЗ города Севастополя в 2021 г. | Принято решение о проведении государственной кадастровой оценки | Севастополь | 2021 |

| Республика Башкортостан оценка ОКС и ЛФ 2020 год | Подготовлен проект отчёта об итогах государственной кадастровой оценки | Республика Башкортостан | 2020 |

| ГКО земельных участков НП на территории Владимирской области в 2021 году | Принято решение о проведении государственной кадастровой оценки | Владимирская область | 2021 |

| ГКО земельных участков ЛФ, ВФ, ЗЗ на территории Томской области в 2021 году | Принято решение о проведении государственной кадастровой оценки | Томская область | 2021 |

| ГКО земель особо охраняемых территорий и объектов Алтайского края в 2021 году | Принято решение о проведении государственной кадастровой оценки | Алтайский край | 2021 |

| тест_Чукотка | Подготовлен проект отчёта об итогах государственной кадастровой оценки | Чукотский АО | 2020 |

| ГКО ЗУ в составе земель СХН на территории Ярославской области в 2021 году | Принято решение о проведении государственной кадастровой оценки | Ярославская область | 2021 |

| ГКО зданий, помещений Республики Крым в 2019 г. | Результаты определения кадастровой стоимости утверждены | Республика Крым | 2019 |

Измените кадастровую стоимость, чтобы снизить налог на землю

Размер налога за земельный участок можно уменьшить путем оспаривания кадастровой стоимости земли.

Наличие в собственности земельного участка влечет обязанность платить за него налог. Его размер зависит от кадастровой стоимости надела. Но часто завышенная кадастровая стоимость влечет расчет необоснованно высокого налога. Узнайте, как уменьшить земельный налог, из нашей статьи.

Как оспорить кадастровую стоимость

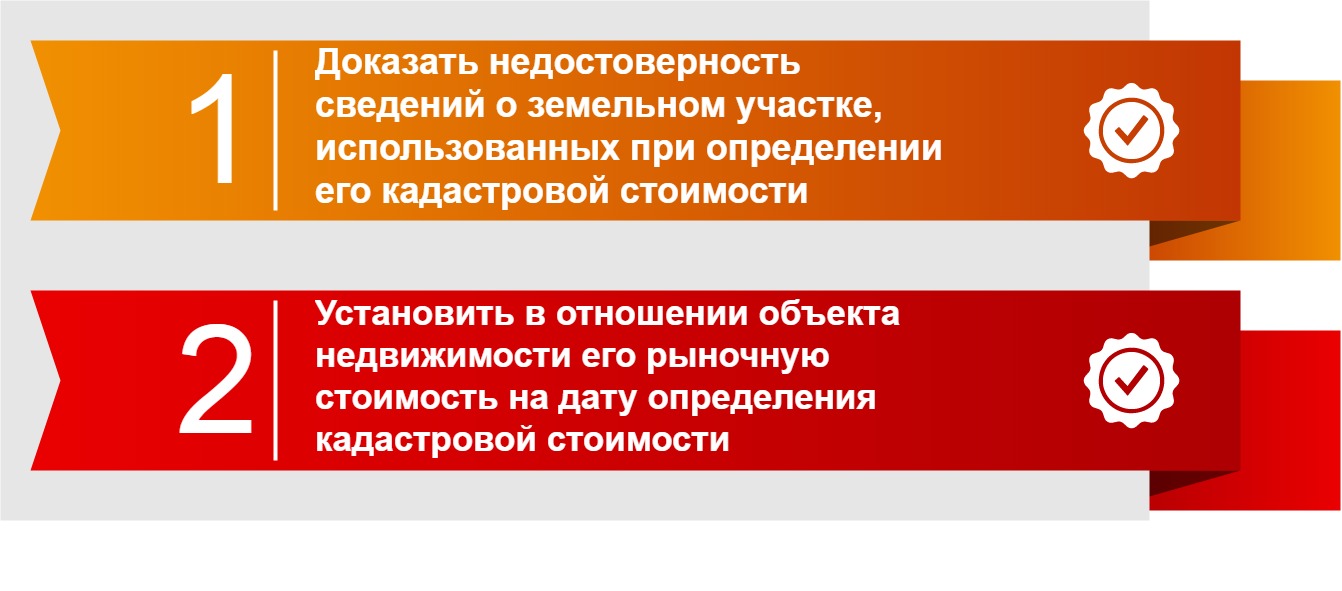

Оспорить кадастровую стоимость можно двумя способами: в комиссии и в суде. При этом уменьшение кадастровой стоимости может быть за счет изменения вида разрешенного пользования или оспаривания отчета по кадастровой оценке участка до утверждения кадастровой стоимости.

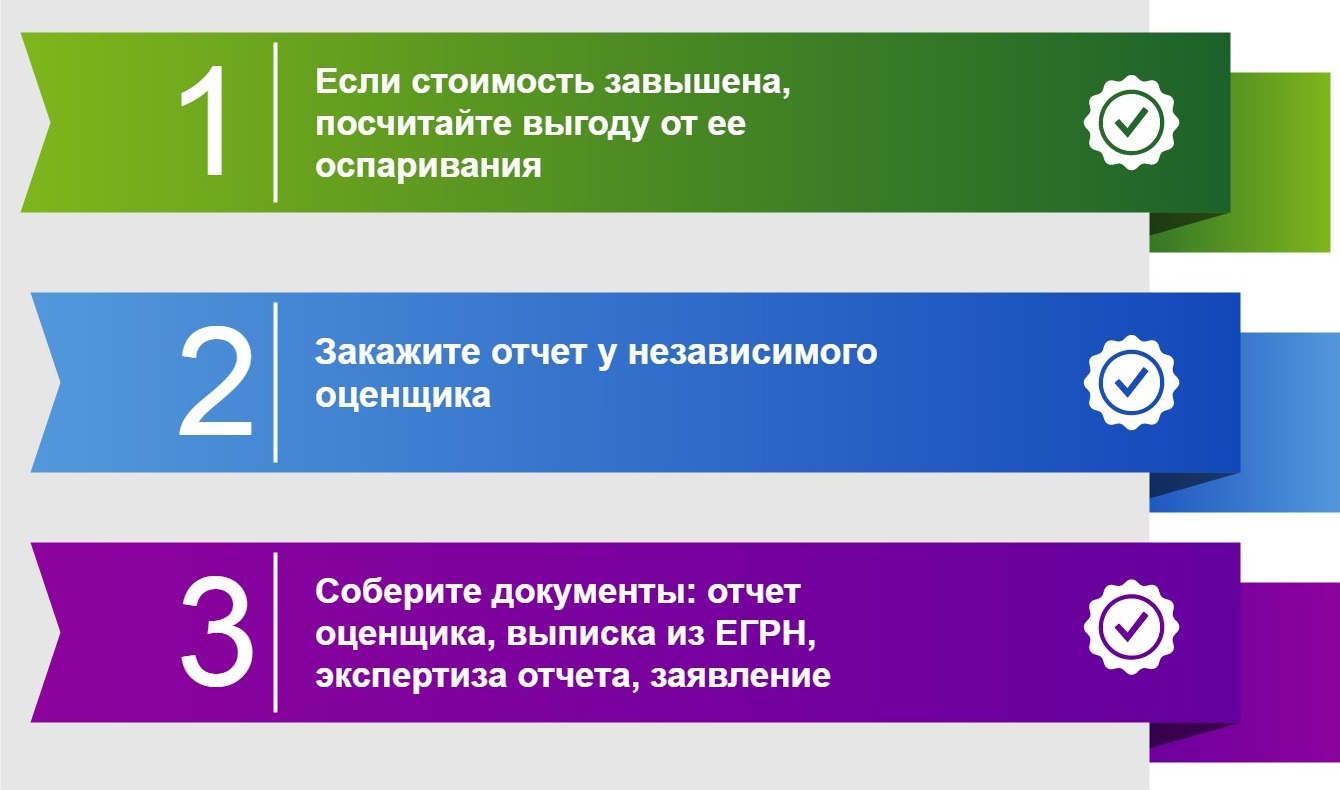

Чтобы оспорить кадастровую стоимость, можно воспользоваться удобным способом:

Способы оспаривания кадастровой стоимости земли

Рассмотрим вариант снижения налога за счет уравнивания кадастровой и рыночной стоимости участка.

Кадастровая стоимость земельного участка

Цена земли оценивается в двух аспектах: с ракурсов рыночной и кадастровой стоимости. Рыночная стоимость отображает ценность участка на рынке недвижимости, определяется продавцом и покупателем при выставлении на продажу. Кадастровая стоимость – величина, определяемая государством на основе оценки земли. Теоретически обе стоимости земельных наделов должны совпадать, но на практике они могут различаться во много раз.

Рыночная стоимость зависит от качественных характеристик земли: площадь, размер, вид разрешенного пользования, категория земель, наличие построек, качество почвы. Государству не важны эти условия, оценщик составляет отчет без осмотра участка на местности, поэтому разница в кадастровой стоимости несопоставимых земель может серьезно различаться.

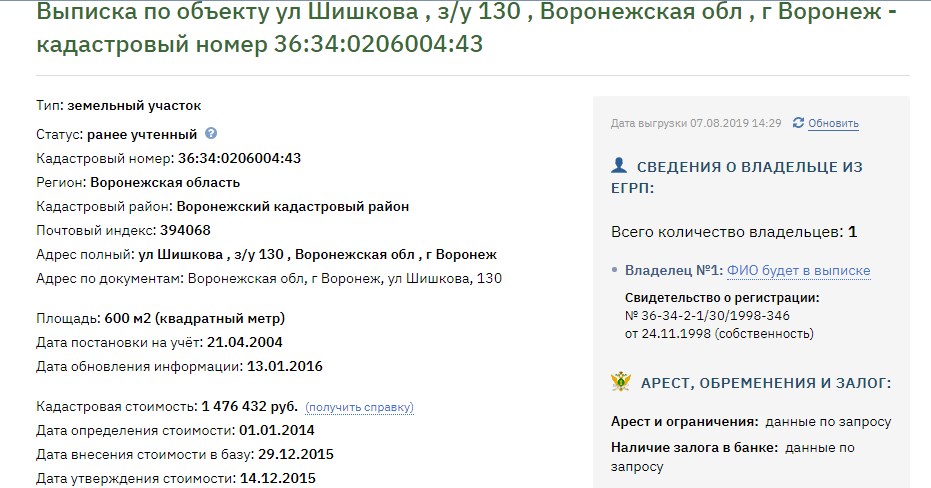

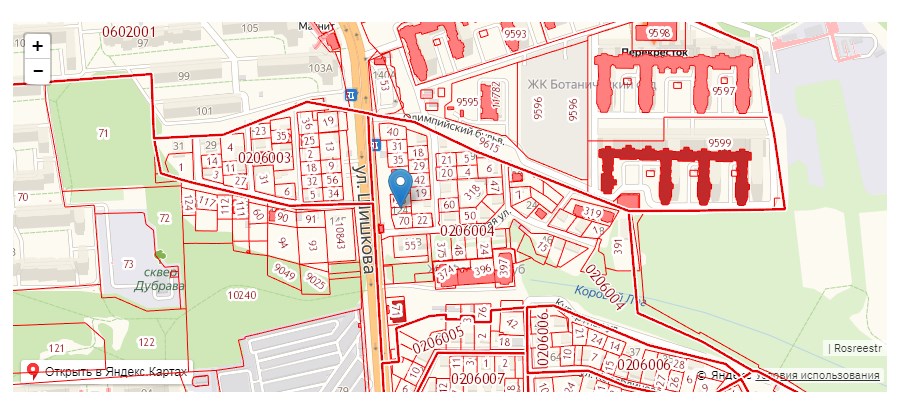

Чтобы узнать кадастровую стоимость своего участка, можно запросить сведения в специализированном ресурсе https://rosreestr.net/uznat-kadastrovuyu-stoimost-nedvijimosti или воспользоваться публичной кадастровой картой https://rosreestr.net/kadastrovaya-karta.Введите в строку поиска адрес земельного участка или его кадастровый номер, на экране отобразится краткая информация по объекту.

Выписка из ЕГРН

На публичной кадастровой карте можно найти земельный участок вручную.

Публичная кадастровая карта

Для оспаривания вам понадобятся сведения о площади участка, его назначении, размере кадастровой стоимости и дате ее установления. Подробная инструкция по использованию ресурса по этой ссылке: https://rosreestr.net/info/kak-poluchit-vypisku-iz-egrpРазобраться в адекватности установленной кадастровой стоимости легко: поиск аналогичных участков в этом районе по схожим параметрам покажет, насколько завышена цена вашей земли. О росте кадастровой стоимости также скажут налоговые уведомления, если в последние пару лет вы платили больший налог.

Прежде чем начать процедуру оспаривания кадастровой стоимости участка, мысленно оцените вероятную выгоду и возможные расходы. Сравните установленный сейчас налог с тем, который вы планируете платить в будущем после оспаривания, сравните разницу в размере налогов с расходами, которые требуется понести на оценку участка. Если на оспаривание кадастровой стоимости следует потратить больше, чем вы планируете сэкономить – смысла затевать спор нет. Во всех остальных случаях можно попробовать. При удачном исходе вы начнете платить сниженный налог, начиная с налогового периода, в течение которого было подано заявление.

Важно! Вероятно, что кадастровую стоимость участка придется оспаривать не раз: государство пересматривает кадастровую стоимость каждые пять лет, в Москве и Санкт-Петербурге – каждые 2 года, в регионах – раз в три года.

Где оспаривать кадастровую стоимость земельного участка?

Существует два органа по оспариванию кадастровой стоимости недвижимости – суд и комиссия при Росреестре. Юридические лица обращаются в комиссию, если кадастровая стоимость земли установлена раньше 2017 года, если после – можно сразу обратиться в суд. Граждане могут подать заявление в суд, но также не лишены права обратиться сначала в комиссию. В случае отказа в удовлетворении заявления, решение комиссии можно обжаловать в суде. В случае оспаривания кадастровой стоимости земли, находящейся в аренде, заявителем может быть не только собственник, но и арендатор – для него будет снижена арендная плата за участок.

Документы для оспаривания кадастровой стоимости земли

1. Отчет оценщика

Для процедуры оспаривания большое значение имеет отчет независимого оценщика. Его можно заказать в саморегулируемой организации оценщиков, застраховавших свою ответственность. Выбрать хорошего оценщика можно путем ознакомления с решениями комиссии на сайте Росреестра: в тексте документов будет видно, чьи отчеты составлены безупречно и помогают решить вопрос с переоценкой стоимости земли.

Важно, чтобы дата определения рыночной стоимости земли совпадала с датой определения кадастровой стоимости, иначе вам могут отказать в удовлетворении заявления. Обязательно проверьте сведения о собственнике и характеристики участка: в случаях опечаток придется заказывать новый отчет.

2. Экспертиза отчета

Этот этап будет обязательным в случае расхождения кадастровой и рыночной стоимости более, чем на 30%. При обращении в суд без подачи заявления в комиссию при Росреестре экспертизу можно не проводить.

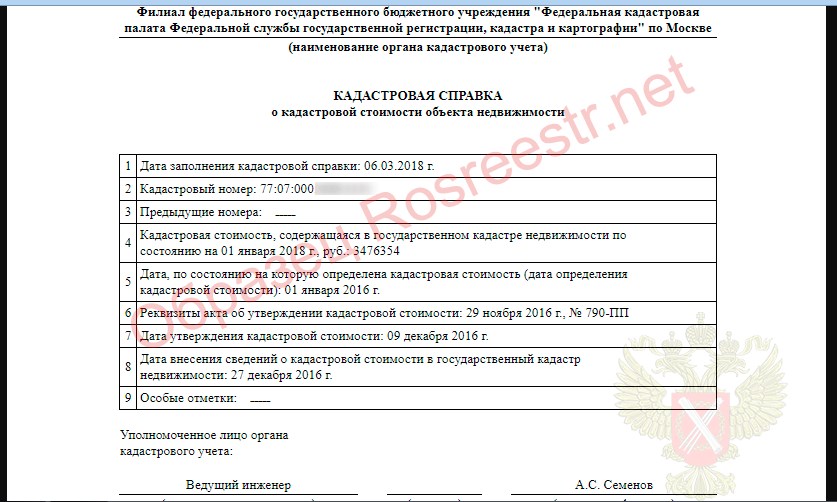

3. Справка о кадастровой стоимости

Вы можете заказать выписку на сайте https://rosreestr.net, подробная инструкция о получении справки здесь: https://rosreestr.net/info/kak-poluchit-vypisku-iz-egrp

Справка о кадастровой стоимости объекта

4. Документы на земельный участок

Собственник земли предоставляет право собственности на землю либо выписку из ЕГРН, арендатор – договор аренды участка.

5. Заявление

Вы должны написать о том, что не согласны с установленной на сегодняшний день кадастровой стоимостью участка, поэтому хотите ее изменить. Для комиссии составляется заявление о пересмотре кадастровой стоимости, в суд подается исковое заявление, которое будет рассмотрено в порядке административного судопроизводства. Суд рассмотрит ваше заявление в течение двух месяцев, в случае необходимости назначения экспертизы отчета об оценке земли срок может увеличиться.

Как самостоятельно снизить кадастровую стоимость земли? от чего зависит кадастровая стоимость — Объект

В законодательстве Российской Федерации отмечается, что сегодня абсолютно все земельные участки (форма собственности и целевое использование не имеют значения) подлежат государственной регистрации с внесением всех данных о них в кадастр.

Поскольку на сегодняшний день налог на недвижимость на недвижимость напрямую связан с ее ценой, указанной в кадастре, многие озабочены тем, как снизить кадастровую стоимость земли самостоятельно.Чтобы получить развернутый ответ, сначала следует понять принципы взимания этой стоимости с государства.

Причины увеличения стоимости

Стоимость покупки земельного участка от кадастровой стоимости по определению не должна заметно отличаться.

На практике эти показатели могут быть совершенно разными, поскольку кадастровая стоимость определяется не только рыночными показателями и ценой аналогичных объектов, но и:

- географическое положение участка;

- рыночные особенности;

- привлекательность для инвесторов;

- объектов инфраструктуры;

- перспективы на будущее и так далее.

Чтобы получить полный перечень того, от чего зависит кадастровая стоимость, необходимо приобрести методическое издание с правилами расчета. Конечно, на самом деле именно рыночная цена собственности в данный момент времени имеет основное влияние на стоимость недвижимости.

Бывает, что завышение цены в регистрах вызвано обычным человеческим фактором, когда сотрудники просто случайно перепутали данные нескольких собственников. Этого можно избежать, сравнив имеющиеся показатели с данными конкретной кадастровой стоимости.

Цена

Удельными показателями кадастровой стоимости земельных участков являются средние показатели кадастровой стоимости. Они рассчитываются с учетом многих характеристик земли и по разным формулам.

Так на цену влияет:

- близлежащая инфраструктура;

- целевое назначение земельного участка;

- категория земель;

- доступность и многое другое.

Формулы для расчета и объединения всех необходимых показателей подбираются с учетом наличия бремени собственности или, наоборот, начала ее использования.Итак, участки, выгода из которых уже извлечена по минимуму, получают значение от государства исходя из понижающего коэффициента в расчетах. Как рассчитать кадастровую стоимость только принятой в пользование земли? Для этого воспользуйтесь формулой умножения средних показателей аналогичных объектов недвижимости на площадь всей территории.

Варианты снижения затрат

Как правило, вопрос о снижении кадастровой стоимости в первую очередь возникает у предпринимателей и иных собственников, использующих землю с целью получения прибыли.Это связано с тем, что далеко не все бизнесмены могут платить завышенный налог.

Перед тем, как самостоятельно снизить кадастровую стоимость земельного участка, необходимо определить, возможно ли это вообще.

В государстве предусмотрены специальные положения на этот счет, и возможно снижение ценовых показателей на земельные участки в ФО

.В чем разница между кадастровой стоимостью и инвентаризацией? Определение кадастровой стоимости

С недавнего времени недвижимость стала оцениваться по-новому. Введена кадастровая стоимость, которая предусматривает другие принципы расчета стоимости объектов и максимальное приближение к рыночной цене. В то же время нововведение повлекло за собой увеличение налоговой нагрузки. В статье описывается разница между кадастровой стоимостью инвентаря и способом ее расчета.

Какова стоимость запасов?

Инвентарная стоимость недвижимого имущества — плод работы Бюро технической инвентаризации (БТИ). Их методология предусматривает, что при оценке базы берется первичная стоимость объекта и умножается на коэффициенты износа. Разница между кадастровой стоимостью и запасами в том, что во втором случае не учитываются рыночные факторы.

При инвентаризации было учтено все, из чего состоит здание, строение или помещение — размер и материал стен, полов, крыш, окон, дверей.В штате БТИ были предоставлены методики, которые периодически приходили на площадку и проверяли имеющиеся в бюро данные.

В дальнейшем все изменения вносились ежегодно в автоматическом режиме — во-первых, с поправкой на инфляцию, а во-вторых, с поправкой на время. Однако все равно, как бы быстро здание ни старело, его инвентарная стоимость растет. Если собственник недвижимости задается вопросом, как узнать инвентарную стоимость объекта, то ему необходимо заглянуть в технический паспорт.Есть необходимая информация.

Какова кадастровая стоимость?

Кадастровая стоимость другая. Когда он был разработан, Минфин задался целью увеличить налоговые поступления в бюджет. Однако традиционным способом, простым повышением налоговых ставок, этого добиться не удалось. Поэтому мы решили пойти с другой стороны и изменить методологию оценки. Цель была одна: как можно ближе к рыночной стоимости.

В результате был принят федеральный закон «Об оценочной деятельности в Российской Федерации», и теперь определение кадастровой стоимости приобрело правовой характер.

Кадастровая стоимость земельных участков

Принципы новой оценки взяты из области земельного налога. Здесь долгое время расчет кадастровой стоимости ведется от местоположения участка и его категории. Однако он нужен не только для налогообложения, но и для арендных отношений. Тогда участники сделки не сомневаются в ее размере. Все данные можно найти в кадастровой палате, которую необходимо пересматривать не реже одного раза в 5 лет.

Земельные участки также имеют нормативную стоимость, применяемую при невозможности определения кадастра. Однако бывают случаи, когда только он используется, например, при получении кредита в банке, приобретении земли в муниципальную собственность и так далее. Власти регионов вправе менять стандартную цену каждый год, но не более чем на четверть. Кроме того, он не должен превышать порог в 75% от рыночной стоимости.

Порядок проведения кадастровой оценки

Попросив узнать, чем отличается кадастровая стоимость от инвентаризации, сначала следует обратить внимание на методологию.Если инвентаризационная стоимость требует скрупулезности и методичности в течение многих лет, кадастровая оценка выполняется относительно быстро. Последовательность действий с ним следующая:

- Власти области принимают решение о проведении оценки. Его нужно проводить не реже одного раза в 5 лет.

- Росреестр на основании этого составляет перечень объектов оценки. Данные взяты из государственного кадастра.

- Росреестр привлекает оценочную фирму на конкурсной основе.

- Оценщик на основании нормативных документов и коэффициентов, которые в них указаны, проводит всю процедуру.

- Саморегулируемая организация оценщиков рассматривает отчет о кадастровой оценке.

- Полученные данные утверждены властями области и опубликованы.

- Данные внесены в кадастровую систему.

Кто оценивает недвижимость?

Наверное, точнее всех сможет ответить на вопрос, чем отличается кадастровая стоимость от инвентаризации, оценщик.В этом качестве действуют специальные компании, имеющие лицензии на данный вид деятельности.

Чтобы получить доступ к желанному пути, им необходимо пройти, кроме того, еще и конкурсный отбор. Такая процедура предусмотрена специальным Федеральным законом «О договорных закупках для государственных и муниципальных нужд». Причем перед подписанием договора оценщик за свой счет страхует риски неправильной оценки. Сумма страховки не менее 30 миллионов рублей.

Получение государственных средств за выполненные работы становится возможным только после получения властями региона положительного экспертного ответа на отчет и утверждения результатов оценки.

Как рассчитывается кадастровая стоимость объекта недвижимости?

Оценщики для определения стоимости объектов используют весь комплекс технических регламентов, стандартов, положений и законодательных актов. Однако здесь не приветствуется индивидуальный подход, который сразу показывает разницу между кадастровой стоимостью и инвентаризацией.

Кадастровая оценка предусматривает массовый подход, когда нет необходимости измерять каждую квартиру или дом. Судя по всему, у участвующих компаний есть набор коэффициентов в зависимости от местоположения объекта и его категории.Берется сумма оценки BTI и умножается на эти коэффициенты. Поэтому инвентаризация и кадастровая стоимость квартиры иногда различаются в несколько раз. Чиновники стараются учитывать буквально все — даже расстояние до троллейбусной остановки, метро или наличие детской площадки.

Коэффициенты отображаются просто. Оценщики с региональными властями берут за основу стоимость квадратного метра на рынке недвижимости и подсчитывают, насколько это больше.Осталось немного (процентов 10) уменьшить результат деления — и соотношение готово.

Как налог на недвижимость зависит от кадастровой стоимости?

В связи с тем, что кадастровая и инвентарная стоимость определяется по-разному, разница в цене недвижимого имущества, принятого в качестве налоговой базы, была значительной.

Если бы налоговые ставки остались прежними, большинство владельцев недвижимости внезапно обанкротились бы. Так, на Урале, если цена квартиры в паспорте указана в 200 тысяч рублей, после переоценки не меньше 500 тысяч.Государство в обстоятельствах, при которых кадастровая и инвентарная стоимость недвижимого имущества настолько различается, решено с применением налоговых ставок, что в некоторой степени компенсирует убытки налогоплательщиков. В результате регионы вправе устанавливать налоговые ставки, но в коридоре, утвержденном на федеральном уровне. Для жилья устанавливается максимальная ставка 0,1%, если стоимость имущества не превышает 300 млн рублей.

Всегда ли новый налог больше, чем раньше?

Чем отличается кадастровая стоимость инвентаря? Принципы налогообложения.При инвентаризации налог был небольшим, и мало кто обращал на него внимание. Теперь все по-другому. В некоторых регионах, перешедших на новый режим, налогоплательщики уже начали получать уведомления, указывающие на обескураживающие данные, превышающие даже их худшие опасения.

Однако в некоторых случаях налог на имущество можно будет платить даже в меньших суммах, чем раньше. Дело в том, что по данному налогу не облагается налогом квартира площадью 20 квадратных метров, дом — 50, жилой дом — 10.Если все же взять во внимание компенсационные выплаты, становится ясно — много людей живут в больших домах и престижных районах.

Например, в отдаленной сельской местности стоимость квадратного метра жилья в кадастре может составлять от 7 до 15 тысяч рублей, а в Москве — от 1

.В чем разница между кадастровой стоимостью и инвентаризацией? Определение кадастровой стоимости

С недавнего времени недвижимость стала оцениваться по-новому. Введена кадастровая стоимость, предусматривающая другие принципы расчета стоимости объектов и максимальное приближение к рыночной цене. В то же время нововведение повлекло за собой увеличение налоговой нагрузки. В статье описывается разница между кадастровой стоимостью инвентаря и способом ее расчета.

Какова стоимость запасов?

Инвентарная стоимость недвижимого имущества — плод работы Бюро технической инвентаризации (БТИ). Их методология предусматривает, что при оценке базы берется первичная стоимость объекта и умножается на коэффициенты износа. Разница между кадастровой стоимостью и запасами в том, что во втором случае не учитываются рыночные факторы.

При инвентаризации было учтено все, из чего состоит здание, строение или помещение — размер и материал стен, полов, крыш, окон, дверей.В штате БТИ были предоставлены методики, которые периодически приходили на площадку и проверяли имеющиеся в бюро данные.

В дальнейшем все изменения вносились ежегодно в автоматическом режиме — во-первых, с поправкой на инфляцию, а во-вторых, с поправкой на время. Однако все равно, как бы быстро здание ни старело, его инвентарная стоимость растет. Если собственник недвижимости задается вопросом, как узнать инвентарную стоимость объекта, то ему необходимо заглянуть в технический паспорт.Есть необходимая информация.

Какова кадастровая стоимость?

Кадастровая стоимость другая. Когда он был разработан, Минфин задался целью увеличить налоговые поступления в бюджет. Однако традиционным способом, простым повышением налоговых ставок, этого добиться не удалось. Поэтому мы решили пойти с другой стороны и изменить методологию оценки. Цель была одна: как можно ближе к рыночной стоимости.

В результате был принят федеральный закон «Об оценочной деятельности в Российской Федерации», и теперь определение кадастровой стоимости приобрело правовой характер.

Кадастровая стоимость земельных участков

Принципы новой оценки взяты из области земельного налога. Здесь долгое время расчет кадастровой стоимости ведется от местоположения участка и его категории. Однако он нужен не только для налогообложения, но и для арендных отношений. Тогда участники сделки не сомневаются в ее размере. Все данные можно найти в кадастровой палате, которую необходимо пересматривать не реже одного раза в 5 лет.

Земельные участки также имеют нормативную стоимость, применяемую при невозможности определения кадастра. Однако бывают случаи, когда только он используется, например, при получении кредита в банке, приобретении земли в муниципальную собственность и так далее. Власти регионов вправе менять стандартную цену каждый год, но не более чем на четверть. Кроме того, он не должен превышать порог в 75% от рыночной стоимости.

Порядок проведения кадастровой оценки

Попросив узнать, чем отличается кадастровая стоимость от инвентаризации, сначала следует обратить внимание на методологию.Если стоимость инвентаря требует скрупулезности и методичности в течение многих лет, кадастровая оценка проводится относительно быстро. Последовательность действий с ним следующая:

- Власти региона принимают решение о проведении оценки. Его нужно проводить не реже одного раза в 5 лет.

- Росреестр на основании этого составляет перечень объектов оценки. Данные взяты из государственного кадастра.

- Росреестр привлекает оценочную фирму на конкурсной основе.

- Оценщик на основании нормативных документов и коэффициентов, которые в них указаны, проводит всю процедуру.

- Саморегулируемая организация оценщиков рассматривает отчет о кадастровой оценке.

- Полученные данные утверждены властями области и опубликованы.

- Данные внесены в кадастровую систему.

Кто оценивает недвижимость?

Наверное, точнее всех сможет ответить на вопрос, чем отличается кадастровая стоимость от инвентаризации, оценщик.В этом качестве действуют специальные компании, имеющие лицензии на данный вид деятельности.

Чтобы получить доступ к желанному пути, им необходимо пройти, кроме того, еще и конкурсный отбор. Такая процедура предусмотрена специальным Федеральным законом «О договорных закупках для государственных и муниципальных нужд». Причем перед подписанием договора оценщик за свой счет страхует риски неправильной оценки. Сумма страховки не менее 30 миллионов рублей.

Получение государственных средств за выполненные работы становится возможным только после получения властями региона положительного экспертного ответа на отчет и утверждения результатов оценки.

Как рассчитывается кадастровая стоимость объекта недвижимости?

Оценщики для определения стоимости объектов используют весь комплекс технических регламентов, стандартов, положений и законодательных актов. Однако здесь не приветствуется индивидуальный подход, который сразу показывает разницу между кадастровой стоимостью и инвентаризацией.

Кадастровая оценка предусматривает массовый подход, когда нет необходимости измерять каждую квартиру или дом. Судя по всему, у участвующих компаний есть набор коэффициентов в зависимости от местоположения объекта и его категории.Берется сумма оценки BTI и умножается на эти коэффициенты. Поэтому инвентаризация и кадастровая стоимость квартиры иногда различаются в несколько раз. Чиновники стараются учитывать буквально все — даже расстояние до троллейбусной остановки, метро или наличие детской площадки.

Коэффициенты отображаются просто. Оценщики с региональными властями берут за основу стоимость квадратного метра на рынке недвижимости и подсчитывают, насколько это больше.Осталось немного (процентов 10) уменьшить результат деления — и соотношение готово.

Как налог на недвижимость зависит от кадастровой стоимости?

В связи с тем, что кадастровая и инвентарная стоимость определяется по-разному, разница в цене недвижимого имущества, принятого в качестве налоговой базы, была значительной.

Если бы налоговые ставки остались прежними, большинство владельцев недвижимости внезапно обанкротились бы. Так, на Урале, если цена квартиры в паспорте указана в 200 тысяч рублей, после переоценки не меньше 500 тысяч.Государство в обстоятельствах, при которых кадастровая и инвентарная стоимость недвижимого имущества настолько различается, решено с применением налоговых ставок, что в некоторой степени компенсирует убытки налогоплательщиков. В результате регионы вправе устанавливать налоговые ставки, но в коридоре, утвержденном на федеральном уровне. Для жилья устанавливается максимальная ставка 0,1%, если стоимость имущества не превышает 300 млн рублей.

Всегда ли новый налог больше, чем раньше?

Чем отличается кадастровая стоимость инвентаря? Принципы налогообложения.При инвентаризации налог был небольшим, и мало кто обращал на него внимание. Теперь все по-другому. В некоторых регионах, перешедших на новый режим, налогоплательщики уже начали получать уведомления, указывающие на обескураживающие данные, превышающие даже их худшие опасения.

Однако в некоторых случаях налог на имущество можно будет платить даже в меньших суммах, чем раньше. Дело в том, что по данному налогу не облагается налогом квартира площадью 20 квадратных метров, дом — 50, жилой дом — 10.Если принять во внимание полагающуюся льготу, станет понятно — много

.Кадастровая съемка

предварительный просмотр печатиКадастровая съемка — национальный продукт — предоставляет данные, относящиеся к собственности на землю, и является основой для широкого спектра географических данных и приложений в экономике, управлении и частной жизни.

Основной задачей в области кадастровой съемки является сбор данных о земельных участках и обновление данных по мере необходимости.Это означает, что он вносит ценный вклад в защиту недвижимости. Результаты кадастровых съемок заносятся в план земельной книги. В связи с этим, только те геодезисты, которые внесены в официальный Реестр геодезистов, имеют право проводить кадастровую съемку в Швейцарии.

В то же время кадастровая съемка составляет основу практически всех других географических данных, которые необходимы для многочисленных приложений в экономике, государственном управлении и частной жизни.Таким образом, многие географические информационные системы, например для районных, городских и районных планов, основаны на данных кадастрового обследования, которые в своей совокупности образуют национальный продукт, для которого определены единые стандарты.

Контакт

Геодезия и Федеральное управление кадастровой съемки

Кадастровая съемка и PLR-кадастр

Телефон +41 58 464 73 03

Электронная почта

Глоссарий

Термины и сокращения, используемые в Швейцарской системе кадастровой съемки

A | B | C | D | E | F | G | H | Я | J | K | L | M | N | O | P | Q | R | S | Т | U | V | W | X | Y | Z

,

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.