Образец бухгалтерского баланса за 2019 год

Все организации, которые ведут бухгалтерский учет, до 31.03.2019 обязаны сдать годовую отчетность по итогам 2018 года в органы статистики и Федеральную налоговую службу. В состав отчетности входит бухгалтерский баланс и отчет о финансовых результатах (форма № 2). Мы расскажем о том, как избежать ошибок при заполнении баланса.

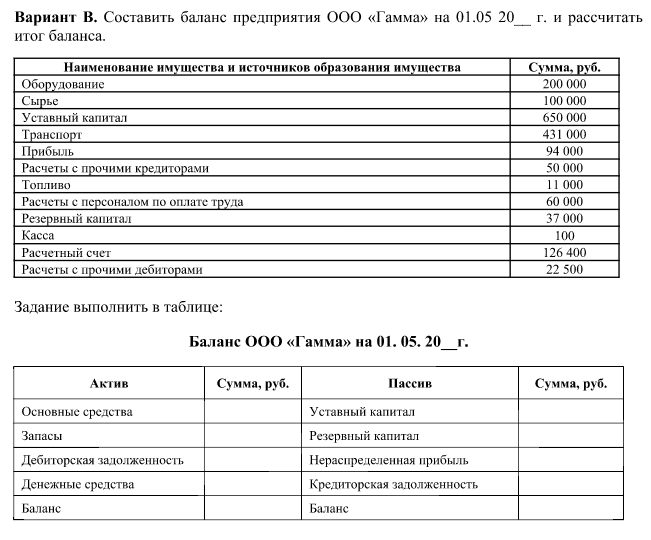

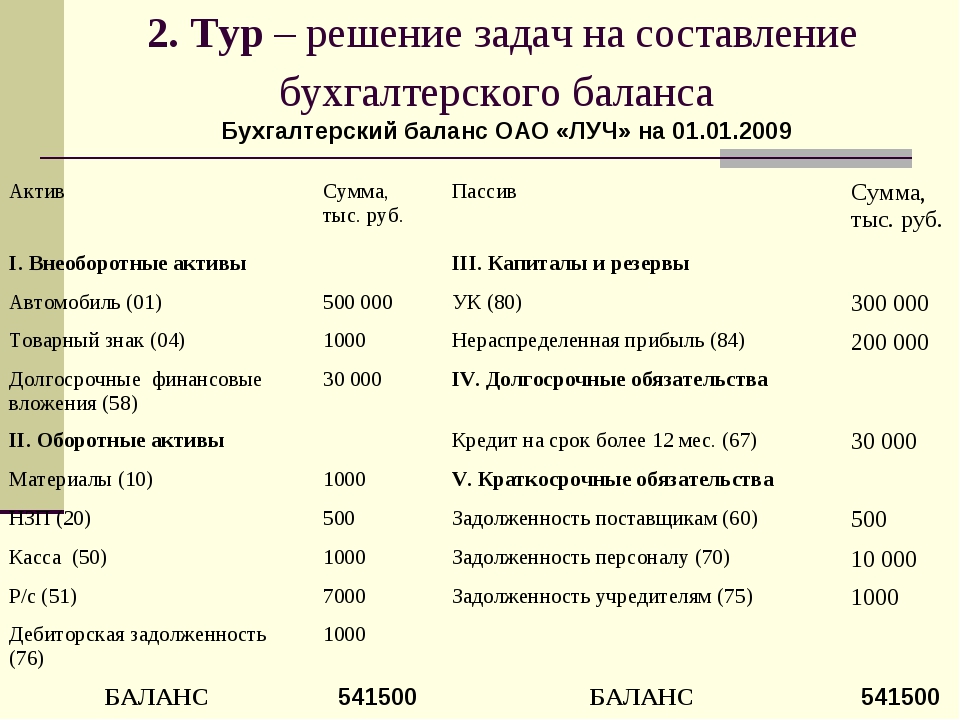

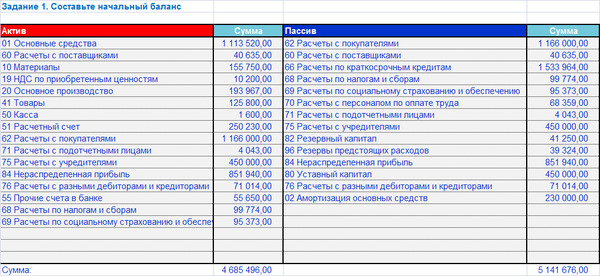

Баланс предприятия всегда состоит из двух частей: актива и пассива:

Актив и пассив всегда равны друг другу, что и дало название этому документу. Все данные по строкам этого отчета обязательно должны совпадать с показателями из других отчетных форм. Как свести бухгалтерский баланс (форма 1) без ошибок?

На титульном листе следует указать наименование организации, ее адрес, коды ИНН, ОКПО и вид деятельность в соответствии с новым классификатором ОКВЭД2.

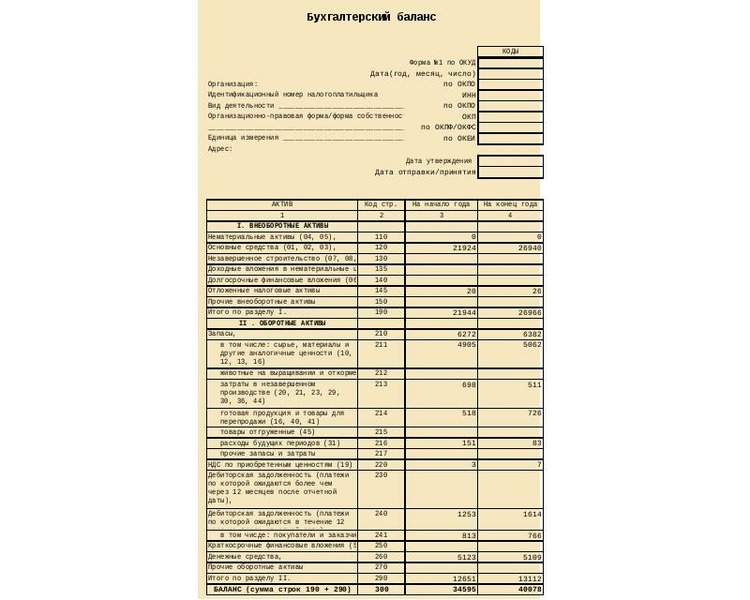

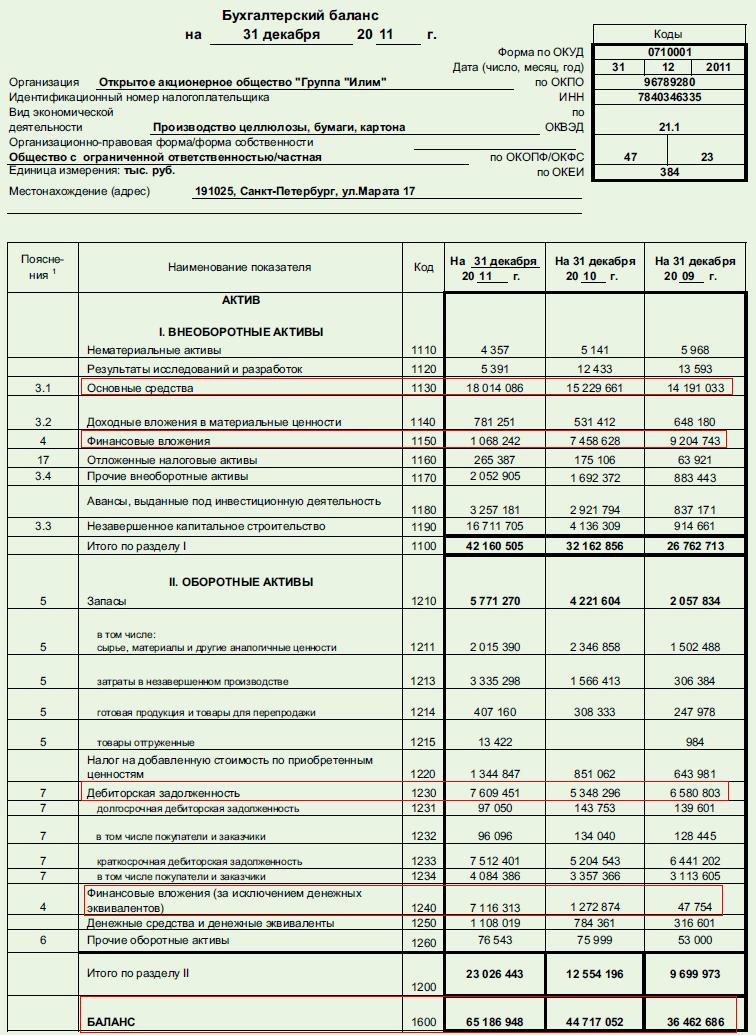

Первые два раздела — это актив. Выглядит его начало так:

Первая колонка предназначена для указания номера пункта в пояснениях, в котором содержится расшифровка приведенной позиции.

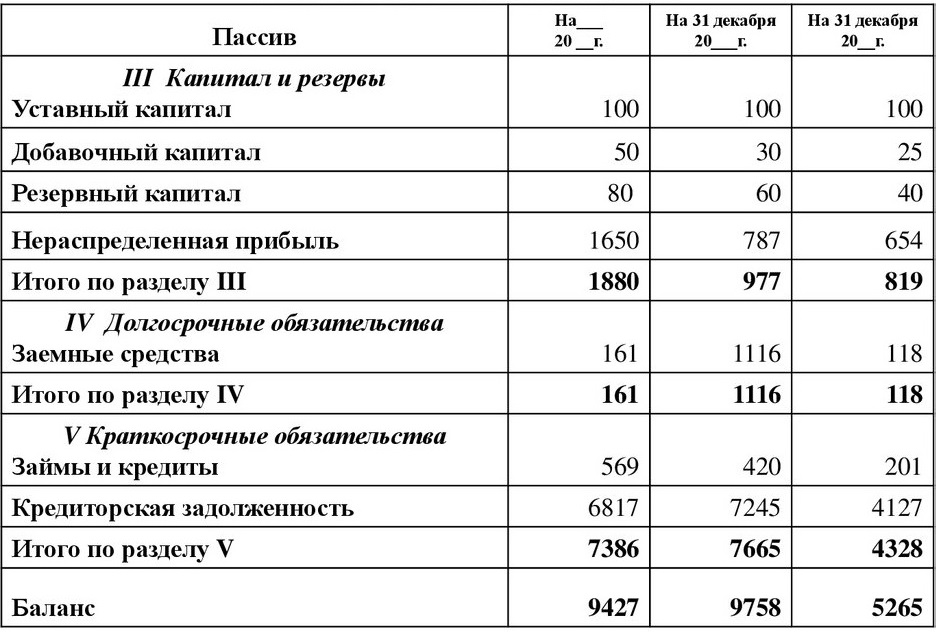

С третьего по пятый разделы — пассив. Образец выглядит так:

Все показатели в этих разделах дополнительно разбиты по группам статей плана счетов бухгалтерского учета («Дебиторская задолженность», «Основные средства» и т. д.). Детализацию этих групп бухгалтер определяет самостоятельно, исходя из учетных данных и показателей.Показатели: существенные и несущественные

Первый вопрос, который возникает при заполнении бухгалтерского баланса: «Счетов в плане много, а строк в балансе мало. Как вместить все данные и какие из них можно не указывать?» Ответ прост: в валюте баланса следует расшифровывать только существенные показатели. К ним относятся все данные, без сведений о которых не получается правильно и полноценно оценить финансовое положение компании. При этом оценку существенности показателя должна определять сама организация, и результаты должны быть прописаны в учетной политике для целей бухучета.

Обычно существенными признаются показатели, которые составляют 5 % или более от общей массы однородных активов или пассивов предприятия. Поэтому для каждой строки типовой формы № 1 необходимо ввести подстроки с существенными показателями. Именно в них происходит расшифровка укрупненных значений, указанных в строке. Несущественные показатели так не расшифровываются, и их значение, при необходимости, можно указать только в пояснениях к балансу.

Данные, необходимые для заполнения формы № 1

Все показатели бухгалтерского баланса — это остатки по счетам бухучета на конец отчетного периода. Справочно указываются также данные по остаткам на конец двух отчетных периодов.

Перед составлением отчета необходимо провести инвентаризацию остатков и закрыть счета (пункт 38 ПБУ 4/99, пункт 27 Положения по ведению бухгалтерского учета и отчетности). Для этого следует проверить, все ли операции, совершенные в календарном году, попали в регистры учета, и нет ли ошибок в оборотах, которые были сформированы на основании этих данных, по синтетическим и аналитическим счетам.

В форме № 1 на конец года обязательно должна содержаться полная информация обо всех активах и пассивах предприятия. Все сведения необходимо проверить, ведь их достоверность придется заверить своей подписью руководителю. При заполнении отчета необходимо руководствоваться разделом IV ПБУ 4/99. Это значит, что следует учесть сроки обращения всех активов и обязательств. Если их срок погашения или обращения составляет более 12 месяцев, то такие активы или пассивы являются долгосрочными. Обязательства и активы сроком до 12 месяцев являются краткосрочными. Важно отметить, что эти показатели рассчитываются, исходя из договорных планов, а не из фактического исполнения.

Обязательства и активы сроком до 12 месяцев являются краткосрочными. Важно отметить, что эти показатели рассчитываются, исходя из договорных планов, а не из фактического исполнения.

Заполняя бухгалтерский баланс и отчет о финансовых результатах, также важно исходить из экономической сущности показателей, а не из того, по какому счету они были учтены. К примеру, депонированная зарплата сотрудников, которая учитывается по счету 76 (а не по счету 70), отражается в пассиве как кредиторская задолженность перед персоналом, а не кредиторская задолженность перед прочими кредиторами.

Внимательно следует подойти и к отражению стоимости активов имущественного характера. Их следует указывать в «чистом виде», за вычетом регулирующих величин. Такими величинами обычно признаются:

- резерв по сомнительным долгам;

- резерв под обесценивание финансовых вложений;

- суммы начисленной амортизации основных средств;

- резерв под снижение стоимости материальных ценностей.

Поэтому в стоимости основных средств не должны содержаться амортизационные отчисления, а все резервные отчисления необходимо отминусовать от финансовых вложений и дебиторской задолженности.

В пояснениях к отчету необходимо обязательно указать полную информацию обо всех регулирующих величинах. В силу пункта 34 ПБУ 4/99 нельзя зачитывать между собой значения учетных статей активов и пассивов баланса. Сальдо по активно-пассивным счетам необходимо отразить развернуто. В частности, из кредиторской задолженности не следует отнимать дебиторскую, даже если фактически оба показателя относятся к одному и тому же контрагенту. Исключение только одно: можно отражать свернутое сальдо по отложенным налоговым активам и обязательствам (пункт 19 ПБУ 18/02).

Если баланс подлежит сдаче в орган статистики и в ФНС, необходимо пронумеровать в нем строки. Код строк следует указывать в соответствии с приложением к приказу Минфина, утверждающему форму отчета. Для некоторых категорий организаций существуют особенности в нумерации. В частности, малые предприятия отражают в отчете только укрупненные величины, включающие в себя несколько учетных показателей. В этом случае код строки определяется по самому крупному показателю из тех, которые входят в эту строку. При отсутствии в учете какого-либо показателя из баланса необходимо ставить прочерк. Он ставится также, если при округлении получилось число меньше единицы. Данные, не попавшие в отчет из-за округления, необходимо указать в пояснениях к балансу и отчету о финансовых результатах.

В частности, малые предприятия отражают в отчете только укрупненные величины, включающие в себя несколько учетных показателей. В этом случае код строки определяется по самому крупному показателю из тех, которые входят в эту строку. При отсутствии в учете какого-либо показателя из баланса необходимо ставить прочерк. Он ставится также, если при округлении получилось число меньше единицы. Данные, не попавшие в отчет из-за округления, необходимо указать в пояснениях к балансу и отчету о финансовых результатах.

Все показатели, имеющие по учету отрицательное значение, необходимо указывать в круглых скобках. Знак «минус» при этом не ставится. Аналогично обозначаются показатели, которые необходимо вычесть из итоговой суммы по строке. В частности, так обозначается сумма непокрытого убытка по строке 1370 бухгалтерского баланса.

Сопоставимость показателей

Все данные из формы № 1 за отчетный период и два прошлых отчетных периода обязательно должны быть сопоставимы. Это значит, что показатели всех строк необходимо формировать по одним и тем же правилам. Иногда бывает, что показатели несопоставимы. Например, когда выявляются существенные ошибки в прошлых отчетных периодах или была изменена учетная политика предприятия. В таких случаях необходимо указать в балансе за 2018 год показатели прошлых лет уже с учетом корректировки.

Иногда бывает, что показатели несопоставимы. Например, когда выявляются существенные ошибки в прошлых отчетных периодах или была изменена учетная политика предприятия. В таких случаях необходимо указать в балансе за 2018 год показатели прошлых лет уже с учетом корректировки.

Срок сдачи бухгалтерского баланса за 2018 год

Сдавать форму № 1 и пояснения к ней в органы статистики и ФНС требуется только один раз в год: в период с 1 по 31 марта. Такой срок определен статьей 23 Налогового кодекса РФ и статьей 18 Закона № 402-ФЗ. Однако любая организация может составлять этот документ для своих собственников хоть каждый месяц. Никакой промежуточной отчетности в контролирующие органы при этом сдавать не нужно.

Если пропустить сроки отчета в Росстат и налоговую службу, последует наказание сразу двух видов:

Поэтому с годовой отчетностью за 2018 год лучше не опаздывать.

Форма баланса за 2018 год, бланк в формате .xls

Бухгалтерский баланс, образец заполнения .doc

бланк и сроки сдачи, составление — Контур.Экстерн

Кто сдает форму №1

Баланс обязаны сдавать все компании. Малые предприятия имеют право сдавать годовую бухгалтерскую отчетность по упрощенным формам (пп. «а» п. 6 Приказа Минфина России от 02.07.2010 № 66н).

Многие бухгалтеры именуют баланс формой № 1, но фактически баланс — это форма по ОКУД № 0710001.

Скачать бланк бухгалтерского баланса (форма 1)

Куда сдавать и в какие сроки

Первым делом годовой баланс нужно представить в ФНС.

Также баланс могут запросить поставщики или учредители, чтобы оценить финансовое положение фирмы.

Срок сдачи бухгалтерского баланса за 2019 год — до 31 марта 2020 включительно.

Раньше один экземпляр баланса в составе бухгалтерской отчетности нужно было направить в территориальный орган статистики (ст. 18 Федерального закона от 06.12.2011 № 402-ФЗ). С отчетности за 2019 год такая обязанность отменена. Исключение — организации, чья отчетность содержит гостайну, и те, кого обязало Правительство РФ.

Отчетность за 2020 год все организации обязаны представлять в электронном виде через оператора ЭДО. Еще отчетность за 2019 год субъекты малого предпринимательства могли сдавать на бумаге, теперь это запрещено.

Как составить бухгалтерский баланс

Актив и пассив — это составные части баланса.

Актив включает два раздела: оборотные активы (задолженность дебиторов, деньги на счетах и т. п.) и внеоборотные активы (НМА, основные средства, отложенные налоговые активы и т. п.).

Пассив состоит из трех разделов:

- Капитал и резервы.

- Краткосрочные обязательства.

- Долгосрочные обязательства.

Актив баланса информирует обо всем имуществе компании, а пассив расскажет об источниках поступления этого имущества. Обязательно должно соблюдаться равенство: Актив = Пассив.

Баланс содержит информацию на конец года. Также в нем указывается информация по всем показателям на конец двух предыдущих лет. Так, в балансе за 2020 год бухгалтеры в том числе укажут данные за 2019 и 2018 годы.

Все показатели баланса объединяются в статьи. Каждая строка баланса имеет свой код. Малые предприятия могут составить краткий баланс, а вот другие компании дают подробную расшифровку всех статей. Насколько детально раскрывать информацию в балансе, организация определяет сама, опираясь на уровень существенности того или иного показателя (примечание № 2 к балансу, указанное в Приказе Минфина России от 02.07.2010 № 66н). Информация об уровнях существенности обычно прописывается в учетной политике.

Посмотреть коды строк баланса

ПБУ 4/99 раскрывает информацию о том, какие показатели нужно включить в баланс.

Отчетность в ФНС в срок и без ошибок!

Дарим доступ на 14 дней в Экстерн!

Попробовать

Бухгалтерский баланс предприятия за три года: нюансы

Бухгалтерский баланс предприятия за три года — это обязательный отчет, который вместе с прочей отчетностью представляется всем заинтересованным пользователям. Давайте узнаем, зачем он нужен именно за три года и почему иногда его приходится корректировать.

Для чего нужен бухгалтерский баланс за три года

В наш стремительный век информация быстро теряет свою актуальность, и прошлогодние новости уже никого не интересуют. А тут трехлетний период — зачем?

Дело в том, что на основе баланса принимаются экономические и управленческие решения. Чтобы эти решения были обоснованными и эффективными, к балансу предъявляется ряд требований. Необходимость отражать в нем показатели за три года означает обеспечение требования сравнимости (сопоставимости) информации.

Чтобы эти решения были обоснованными и эффективными, к балансу предъявляется ряд требований. Необходимость отражать в нем показатели за три года означает обеспечение требования сравнимости (сопоставимости) информации.

Сравнимость показателей на одну и ту же дату позволяет выявить различия в их величине, оценить их количественно и качественно, сформировать мнение о финансовом положении компании на отчетные даты, а также определить тенденции ее развития.

Но чтобы показатели можно было сравнить, они должны быть сопоставимы — сформированы по единым правилам. В этом случае можно сравнить показатели на ту же дату предыдущих периодов с учетом изменений законодательства и учетной политики компании. Если же способ учета изменился, корректировка баланса за прошлые периоды неизбежна. Как это происходит, рассмотрим далее на примере.

С 01.06.2019 в форму бухбаланса и другой бухотчетности внесены изменения.

Корректируем баланс за три года на примере отчетности ООО

Корректировка баланса может потребоваться, например, при обнаружении в учете ошибок. При этом действуют специальные правила внесения корректировок в отчетность, а также особый порядок представления уточненного баланса пользователям.

При этом действуют специальные правила внесения корректировок в отчетность, а также особый порядок представления уточненного баланса пользователям.

Еще один из случаев, когда баланс корректируется, — существенное изменение учетной политики.

Например, ООО «Ария» составляет бухгалтерский баланс за 3 года с учетом того, что в его учетную политику в 2020 году были внесены положения, повлекшие существенное изменение показателей баланса. В соответствии с п. 15 ПБУ 1/2008 «Учетная политика организации» (утверждено приказом Минфина России от 06.10.2008 № 106н) в этом случае нужен ретроспективный пересчет этих показателей.

Бухгалтер ООО «Ария» должен пересчитать показатели баланса за 2 предшествующих периода, исходя из предположения, что такая учетная политика применялась компанией начиная с 01.01.2018. Затем нужно отразить в балансе результат перерасчета показателей предыдущих периодов (п. 21 ПБУ 1/2008). Результат пересчета отражается на счете 84 «Нераспределенная прибыль (непокрытый убыток)».

В пояснениях к балансу бухгалтеру ООО «Ария» необходимо указать, какие изменения и почему внесены в учетную политику, как отражены в балансе последствия этих изменений, а также внести суммы изменений по всем откорректированным статьям за каждый период.

Ретроспективный пересчет разрешено не проводить организациям, которым доступно упрощенное ведение бухучета (п. 15.1 ПБУ 1/2008).

Итоги

Составить баланс на отчетную дату — значит отразить в нем информацию не только текущего периода, но и за 2 предыдущих года. Это позволит всем заинтересованным пользователям провести качественный анализ показателей баланса и принять правильные экономические решения. При составлении баланса за 3 года иногда требуется корректировать его показатели, что позволяет сделать данные отчета более сопоставимыми, а принятые на его основе решения — эффективными.

Баланс (Отчет о финансовом положении)

Роль Баланса в деятельности предприятия трудно переоценить. Ведь это финансовый отчет, который отражает реальное финансовое состояние предприятия и на основании которого можно сделать вывод о деятельности такого предприятия.

Ведь это финансовый отчет, который отражает реальное финансовое состояние предприятия и на основании которого можно сделать вывод о деятельности такого предприятия.

Каковы основные требования к составлению Баланса и как его правильно заполнить?

Баланс как форма отчетности

Согласно Национальному положению (стандарту) бухгалтерского учета 1 «Общие требования к финансовой отчетности», утвержденному приказом Минфина Украины от 07.02.2013 г. № 73 (далее — НП(С)БУ 1), «Баланс (Отчет о финансовом состоянии)» (далее — Баланс) — это форма отчета, отражающая активы, обязательства и собственный капитал предприятия (п. 7 р. II НП(С)БУ 1).

Баланс (отчет о финансовом состоянии) — отчет о финансовом состоянии предприятия, отражающий на определенную дату его активы, обязательства и собственный капитал (п. 3 р. І НП(С)БУ 1).

Баланс предприятия составляют на конец последнего дня отчетного периода. Поэтому годовой Баланс составляют по состоянию на конец дня 31 декабря. Месячные (на последнюю дату месяца) и квартальные формы (на 31 марта, 30 июня, 30 сентября и 31 декабря) Баланса НП(С)БУ 1 называются промежуточными, их заполняют нарастающим итогом с начала отчетного года.

Поэтому годовой Баланс составляют по состоянию на конец дня 31 декабря. Месячные (на последнюю дату месяца) и квартальные формы (на 31 марта, 30 июня, 30 сентября и 31 декабря) Баланса НП(С)БУ 1 называются промежуточными, их заполняют нарастающим итогом с начала отчетного года.

Какие предприятия составляют Баланс

Согласно ч. 1 ст. 11 Закона Украины «О бухгалтерском учете и финансовой отчетности в Украине» от 16.07.1999 г. № 996-ХІV финансовую отчетность, в т.ч. Баланс, должны составлять все предприятия, которые обязаны вести бухгалтерский учет.

Кто именно должен составлять и представлять Баланс как форму № 1? Ответ можно найти в п. 2 р. I НП(С)БУ 1. В частности, там говорится, что нормы данного стандарта распространяются на юридических лиц всех форм собственности, которые обязаны представлять финансовую отчетность в соответствии с законодательством, но исключениями являются:

- банки;

- бюджетные учреждения.

А вот малые предприятия, микропредприятия, юрлица — плательщики единого налога 3 группы и неприбыльные организации могут использовать формы НП(С)БУ 25 «Упрощенная финансовая отчетность» или же общие формы с НП(С)БУ 1.

Согласно п. 2 р. ІІ НП(С)БУ 1 такие предприятия «могут самостоятельно определять целесообразность составления финансовой отчетности по формам, приведенным в данном Национальном положении (стандарте)» (такие изменения привнес в НП(С)БУ 1 приказ Минфина от 31.05.2019 г. № 226. О них мы рассказывали в публикации «Изменения в П(С)БУ 25: знакомимся с последствиями»).

Обратите внимание

Предприятия, для составления финансовой отчетности применяющие международный стандарт финансовой отчетности для малых и средних предприятий, используют формы отчетов, утвержденные НП(С)БУ 1. То есть они должны заполнять «большой» Баланс согласно п. 1 р. IV НП(С)БУ 1.

Отдельные Балансы

Агрегированный бухгалтерский баланс предприятия — анализ, статьи и пример, как составить

Главный отчетный документ любого предприятия – бухгалтерский баланс, в котором перечисляются все активы и пассивы. Он используется при проведении экономического анализа и может быть представлен в различных формах, одна из которых – агрегированная. Ниже о ней будет рассказано более подробно.

Агрегированный баланс – общее понятие и предназначение

Агрегированный баланс – это обобщенная (укрупненная) форма бухгалтерского баланса, благодаря использованию которой процедура проведения финансового анализа упрощается. Тут вы узнаете, как правильно составить отчет о финансовых результатах фирмы.

Следует отметить, что даже стандартный бухгалтерский баланс в определенной степени является агрегированным из-за того, что некоторые приведенные в нем данные имеют схожий экономический смысл и объединяются в статьи. Об этом говорится в Приказе Минфина № 66н от 2 июля 2010 года.

Агрегированный баланс обладает рядом особенностей, а именно:

- Максимально упрощен, поэтому не вызывает сложностей при изучении и позволяет быстро выделить основные показатели, оказывающие влияние на экономическое положение организации;

- Содержит данные, предназначенные для расчета коэффициента финансовой устойчивости, индекса деловой активности, ликвидности;

- Формируется различными способами, ведь единого алгоритма укрупнения не существует;

- Имеет структуру стандартного баланса – преобразуются только статьи;

- Уровень достоверности проведенного анализа зависит от степени агрегирования информации: чем сильнее укрупнены данные, тем ниже качество оценки.

Как уже говорилось выше, агрегированный бухгалтерский баланс требуется при проведении анализа. На его основе производится оценка двух важных показателей, один из которых – ликвидность, второй – платежеспособность предприятия. Они взаимосвязаны друг с другом.

Так при расчете ликвидности сумма 3-х активов делится на сумму 2-х пассивов, а полученный результат позволяет установить, хватит ли организации денежных средств для покрытия имеющейся задолженности в текущем году.

Структуру и основные правила составления баланса можно посмотреть в этом видео:

Степени агрегирования

Общее количество степеней агрегирования бухгалтерского баланса назвать невозможно. Это связано с тем, что отчетный документ может быть составлен несколькими способами и предназначаться для проведения различного по глубине анализа.

Наиболее известны 2 степени агрегирования баланса – высшая и предшествующая ей. В первом случае данные максимально укрупнены и входят либо в раздел «Активы», либо в раздел «Пассивы», а единственным числовым показателем остается валюта.

Во втором случае упомянутые выше статьи детализированы. Так раздел «Активы» может включать в себя пункты «Внеоборотные активы» и «Оборотные активы», а в раздел «Пассивы» – подразделы «Капитал и резервы», «Долгосрочные обязательства», «Краткосрочные обязательства».

Составление и оформление баланса

Основой для формирования агрегированного баланса служит стандартный бухгалтерский баланс. В процессе укрупнения данных производится объединение статей, имеющих сходное экономическое содержание. Общая структура финансового документа остается нетронутой, поэтому сохраняется равенство активов и пассивов.

Чтобы сформировать агрегированный баланс, необходимо:

- Располагать оборотно-сальдовой ведомостью и стандартным бухгалтерским отчетом;

- Проанализировать содержание документов и выделить в них подразделы, которые можно объединить;

- Используя Microsoft Excel или аналогичную программу, составить отчет в виде таблицы, включающей в себя столбцы (их число зависит от степени агрегирования) с уже обобщенной информацией.

Это важно! Объединение разделов стандартного баланса должно иметь экономическое обоснование. В частности активы группируются по степени ликвидности, а пассивы – по срокам погашения.

Баланс для анализа финансовой устойчивости.Пример статей и кодов строк

Готовый агрегированный баланс может выглядеть следующим образом:

| Статья | Коды строк стандартного баланса |

| Активы | |

| Постоянные активы: | |

| Нематериальные активы | 110 |

| Основные средства | 120+135 |

| Капиталовложения | 130 |

| Долгосрочные вложения | 140 |

| Прочие НМА | 150 |

| Дебиторская задолженность со сроком погашения более года | 230 |

| Итого постоянные активы: | 190+230 |

| Текущие активы | |

| НЗП | 213 |

| Авансы поставщикам | 245 |

| Запасы и МБП | 211 |

| Готовая продукция | 214 |

| Дебиторская задолженность со сроком погашения до года | 215+[241:243] |

| Денежные средства | 250+260 |

| Прочие текущие активы | [212:220]+246+270 |

| Итого текущие активы: | 290-244-230 |

| БАЛАНС АКТИВОВ: | 300-244 |

| Пассивы | |

| Собственные средства: | |

| Уставной капитал | 410+420+244 |

| Накопленный капитал | [430:475] |

| Итого собственные средства: | 490-244 |

| Заемные средства | |

| Долгосрочные обязательства | 590 |

| Краткосрочные кредиты | 610 |

| Кредиторская задолженность | 621+622+623 |

| Авансы покупателей | 627 |

| Расчеты с бюджетом и фондами | 625+626 |

| Расчеты по зарплате | 624 |

| Прочие пассивы | [628;660] |

| Текущие пассивы | 690 |

| Итого заемные средства: | 590+690 |

| БАЛАНС ПАССИВОВ | 700-244 |

Каким бывает анализ агрегированного баланса

Агрегированная форма баланса используется для проведения двух видов анализа. Первый из них – вертикальный, а второй – горизонтальный. Краткие описания обоих приведены ниже.

Вертикальный анализ представляет собой эффективный способ оценки структуры и динамики всех расходов и прибылей в общей выручке предприятия. Его результаты позволяют определить тенденции, свойственные деятельности организации в заданном временном промежутке.

При проведении горизонтального анализа данные из агрегированного баланса сравниваются с аналогичными значениями, полученными ранее, например, месяц или год назад.

Одновременно с этим учитывается уровень инфляции, что дает возможность выявить определенные закономерности и сделать прогноз относительно будущих финансовых показателей предприятия.

Представленные виды анализа дополняют друг друга. Их единовременное проведение позволяет сформировать общее представление об экономическом положении организации.

Пример агрегированного баланса.Статьи баланса

Количество статей в описываемой форме бухгалтерского баланса зависит от степени агрегирования. Если последняя является высшей, то документ имеет такую структуру, в которой есть всего 2 раздела: «Активы» и «Пассивы». Если баланс более развернут, то статей в нем гораздо больше.

Здесь вы узнаете, как правильно рассчитать и определить чистые активы в балансе.

Они формируются путем объединения схожих разделов стандартного бухгалтерского баланса. В приведенном выше примере статьи находятся в первом столбце. Это нематериальные активы, основные средства, долгосрочные вложения, уставной капитал и т.д.

Заключение

Агрегированный баланс – важный финансовый документ. Он редко вызывает сложности в процессе составления, но при этом заметно облегчает аналитику. Отсюда следует, что использование укрупненной формы бухгалтерского баланса – залог проведения качественного экономического анализа.

Пример составления агрегированного баланса можно посмотреть тут:

Не забудьте добавить «FBM.ru» в источники новостей

Как подготовить балансовый отчет: 5 шагов для начинающих

Балансовый отчет компании является одним из наиболее важных финансовых отчетов, которые она готовит — обычно ежеквартально или даже ежемесячно (в зависимости от периодичности отчетности).

Этот документ, отражающий ваши общие активы, обязательства и чистую стоимость, позволяет быстро оценить ваше финансовое состояние и может помочь проинформировать кредиторов, инвесторов или ключевые заинтересованные стороны о вашем бизнесе.

Вы оказались в ситуации, когда вам нужно было подготовить баланс? Вот что вам нужно знать, чтобы понять, как работают балансы и что делает их фундаментальными для бизнеса, а также общие шаги, которые вы можете предпринять для создания базового баланса для вашей организации.

Бесплатная электронная книга: Руководство для менеджера по финансам и бухгалтерскому учету

Получите доступ к своей бесплатной электронной книге сегодня.

СКАЧАТЬ СЕЙЧАСЧто такое баланс?

Бухгалтерский баланс — это финансовый отчет, в котором указывается так называемая «балансовая стоимость» организации, рассчитанная путем вычитания всех обязательств компании и акционерного капитала из ее общих активов.

Баланс предлагает внутренним и внешним аналитикам моментальный снимок того, как компания работает в настоящее время, как она работала в прошлом и как она ожидает результатов в ближайшем будущем.Это делает балансы важным инструментом для индивидуальных и институциональных инвесторов, а также ключевых заинтересованных сторон внутри организации и любых внешних регулирующих органов.

Большинство балансовых отчетов составлено в соответствии с этим уравнением:

Активы = Обязательства + Собственный капитал

Приведенное выше уравнение включает три широких сегмента или категории стоимости, которые необходимо учитывать:

1. Активы

Актив — это все, что принадлежит компании и имеет определенную сумму измеримой стоимости, что означает, что он может быть ликвидирован и превращен в наличные.Это товары и ресурсы, принадлежащие компании.

Активы могут быть далее разбиты на оборотные активы и внеоборотные активы .

- Оборотные активы , как правило, представляют собой то, что компания ожидает преобразовать в денежные средства в течение года, например, денежные средства и их эквиваленты, предоплаченные расходы, запасы, рыночные ценные бумаги и дебиторская задолженность.

- Внеоборотные активы — это долгосрочные инвестиции, которые компания не ожидает конвертировать в денежные средства в краткосрочной перспективе, такие как земля, оборудование, патенты, товарные знаки и интеллектуальная собственность.

Связано: 6 способов понимания финансов, которые помогут вам профессионально работать с Excel

2. Обязательства

Обязательство — это любая задолженность компании или организации перед должником. Это может относиться к расходам на заработную плату, арендной плате и коммунальным платежам, выплатам долга, деньгам, причитающимся поставщикам, налогам или долговым обязательствам.

Как и активы, обязательства могут быть классифицированы как краткосрочные обязательства или долгосрочные обязательства.

- Краткосрочные обязательства обычно представляют собой обязательства со сроком погашения в течение одного года, которые могут включать кредиторскую задолженность и прочие начисленные расходы.

- Долгосрочные обязательства , как правило, представляют собой обязательства, погашение которых компания не ожидает в течение одного года. Обычно это долгосрочные обязательства, такие как аренда, облигации к оплате или ссуды.

3. Акционерный капитал

Акционерный капитал обычно относится к чистой стоимости компании и отражает сумму денег, которая осталась бы, если бы все активы были проданы, а обязательства выплачены.Акционерный капитал принадлежит акционерам, будь то частные или государственные владельцы.

Точно так же, как активы должны равняться обязательствам и собственному капиталу, акционерный капитал можно представить следующим уравнением:

Собственный капитал = Активы — Обязательства

Всегда ли баланс в балансе?

Баланс должен всегда баланс. Само название происходит от того факта, что активы компании будут равны ее обязательствам плюс любой выпущенный акционерный капитал.Если вы обнаружите, что ваш баланс не соответствует действительности, это может быть вызвано одним из следующих виновников:

- Неполные или неверные данные

- Неправильно введенные транзакции

- Ошибки курсов валют

- Ошибки в инвентаризации

- Расчет неверного капитала

- Просчитанная амортизация или амортизация кредита

Как подготовить основной баланс

Вот шаги, которые вы можете выполнить, чтобы создать базовый баланс для вашей организации.Даже если часть или весь процесс автоматизирован с использованием системы бухгалтерского учета или программного обеспечения, понимание того, как составляется бухгалтерский баланс, позволит вам выявить потенциальные ошибки, чтобы их можно было исправить до того, как они нанесут длительный ущерб.

1. Определение отчетной даты и периода

Балансовый отчет предназначен для отображения общих активов, обязательств и акционерного капитала компании на определенную дату, обычно называемую отчетной датой. Часто отчетной датой будет последний день отчетного периода .

Большинство компаний, особенно публично торгуемых, отчитываются ежеквартально. В этом случае отчетная дата обычно приходится на последний день квартала:

.- Q1: 31 марта

- 2 квартал: 30 июня

- 3 квартал: 30 сентября

- 4 квартал: 31 декабря

Компании, которые отчитываются ежегодно, часто используют 31 декабря в качестве отчетной даты, хотя они могут выбрать любую дату.

Нередко подготовка баланса занимает несколько недель после окончания отчетного периода.

Связанный: 10 важных деловых навыков, необходимых каждому профессионалу

2. Определите свои активы

После того, как вы определили дату и период отчетности, вам нужно будет подсчитать ваши активы на эту дату.

Обычно в балансе активы перечисляются двумя способами: как отдельные статьи, а затем как общие активы.Разделение активов на разные позиции поможет аналитикам точно понять, что это за активы и откуда они взялись; их объединение потребуется для окончательного анализа.

Активы часто делятся на следующие позиции:

- Оборотные активы:

- Денежные средства и их эквиваленты

- Краткосрочные рыночные ценные бумаги

- Дебиторская задолженность

- Опись

- Прочие оборотные активы

- Внеоборотные активы:

- Долгосрочные ценные бумаги, обращающиеся на рынке

- Объект

- Гудвилл

- Нематериальные активы

- Прочие внеоборотные активы

Оборотные и внеоборотные активы должны быть рассчитаны промежуточным итогом, а затем суммированы вместе.

3. Определите свои обязательства

Аналогичным образом вам нужно будет определить свои обязательства. Опять же, их следует разделить как на отдельные позиции, так и на итоги, как показано ниже:

- Краткосрочные обязательства:

- Кредиторская задолженность

- Начисленные расходы

- Доходы будущих периодов

- Текущая часть долгосрочной задолженности

- Прочие краткосрочные обязательства

- Долгосрочные обязательства:

- Доходы будущих периодов (внеоборотные)

- Обязательства по долгосрочной аренде

- Долгосрочная задолженность

- Прочие долгосрочные обязательства

Как и в случае с активами, они должны быть вычислены как промежуточные итоги, а затем суммированы вместе.

4. Рассчитать собственный капитал

Если компания или организация находится в частной собственности одного владельца, то акционерный капитал, как правило, довольно прост. Если он является публичным, этот расчет может усложниться в зависимости от различных типов выпущенных акций.

Общие статьи, найденные в этом разделе баланса, включают:

- Обыкновенные акции

- Привилегированные акции

- Казначейские акции

- Нераспределенная прибыль

5.Добавьте общую сумму обязательств к общей величине акционерного капитала и сравните ее с активами

Для обеспечения сбалансированности баланса необходимо будет сравнить общие активы с общими обязательствами плюс собственный капитал. Для этого вам нужно сложить обязательства и собственный капитал.

Вот пример готового баланса:

Если вы обнаружили, что баланс не сбалансирован, вероятно, проблема связана с некоторыми бухгалтерскими данными, на которые вы полагались.Дважды проверьте правильность и точность всех введенных вами данных. Возможно, вы пропустили или продублировали активы, обязательства или капитал, или неправильно рассчитали свои итоговые суммы.

Основа всей финансовой отчетности

Балансы — это одна из самых важных финансовых отчетов, позволяющая быстро оценить финансовое состояние компании. Узнав, как их создавать и устранять проблемы, когда они не сбалансированы, вы можете стать бесценным членом вашей организации.

Хотите узнать больше о цифрах в финансовой отчетности? Изучите наши курсы по финансам и бухгалтерскому учету, чтобы узнать, как вы можете развить интуитивные знания финансовых принципов и заявлений, чтобы получить критически важное представление о производительности и потенциале.

Как создать баланс для вашего бизнеса

В BusinessTown у вас есть доступ к более чем 50 загружаемым инструментам, таким как рабочие листы, образцы и шаблоны, которые помогут вам начать и вести бизнес.

Наши самые популярные инструменты:

Полный контрольный список для запуска, 18 страниц

Электронная книга «300 лучших идей для малого бизнеса», 105 страниц

Полный шаблон бизнес-плана, 29 страниц

Полный образец бизнес-плана, 35 страниц

Пример маркетингового плана до 2000 долларов, 12 страниц

Шаблон одностраничного маркетингового плана

Пример маркетингового плана на одной странице

50 Рабочий лист тактики партизанского маркетинга, 8 страниц

Рабочий лист оценки бизнес-идей

8 основных шагов по созданию шаблона продажи

Торговые презентации, которые понравятся вашим клиентам Шаблон

Диалоговое окно с образцом презентации продаж

Лист 50 способов создания бесконечных потенциальных клиентов

Шаблон и образец сценария холодного вызова

Электронные письма с шаблоном и образцом продаж

Голосовые сообщения с шаблоном и образцом обратных вызовов

Шаблоны и образцы отчета о прибылях и убытках

Шаблоны и образцы бухгалтерского баланса

Шаблоны и образцы денежных потоков

Шаблон расчета амортизации

Ключевые финансовые показатели Образец

Как я начал успешный бизнес без денег и опыта, пример из практики

Ключевые вопросы для выбора лучшей бизнес-идеи Рабочий лист

Рабочий лист бизнес-идеи

Использование шестиэтапного подхода к выбору бизнес-идеи Пример использования

21 Руководство по бизнес-идеям, которые легко начать с неполного рабочего дня

Руководство для 42 домашних предприятий: начать работу

Почему я неоднократно менял юридическое лицо моего бизнеса, пример из практики

Рабочий лист оценки клиентских сегментов и конкурентов

Рабочий лист «Отличите свой бизнес от конкурентов»

Как я выделил свой первый бизнес на переполненном рынке, пример из практики

Создание шаблона и образца пресс-релиза

Marketing Bob’s Rent-A-Bike, пример использования

Планирование, проектирование и создание вашего веб-сайта Рабочий лист

Рабочий лист поисковой оптимизации

Лист 50 идей для публикаций в блоге

Лист 50 творческих идей интернет-маркетинга

Лист оценки потенциальных имен для вашего бизнеса

Как я финансировал покупку бизнес-пример

Образец сопроводительного письма для поиска финансирования

Образцы инкассовых писем

Четыре квадранта теории управления временем График

Как составить баланс, используя простое уравнение баланса

Регулярный анализ финансового положения бизнеса жизненно важен для того, чтобы организация не сбивалась с пути.А балансовый отчет является одним из наиболее важных финансовых отчетов для анализа: он дает представление о чистой стоимости вашей компании за определенное время.

Что такое баланс?

Балансовый отчет — это бухгалтерский отчет, в котором представлена сводная информация о финансовом состоянии компании за определенный период. В сводке, также известной как отчет о финансовом положении, на одной странице представлены активы, обязательства и капитал компании.

Важно знать, как составлять баланс.Владельцы бизнеса просматривают его, чтобы отслеживать доходы и расходы компании. Кредиторы и кредиторы учитывают данные баланса при принятии решения о том, имеет ли компания право на получение банковских ссуд или корпоративной кредитной карты. Потенциальные инвесторы анализируют результаты деятельности компании, сравнивая то, чем компания владеет, с тем, что она должна. Эти сценарии являются тремя наиболее типичными, но есть много других вариантов использования баланса.

Как составить баланс

Бухгалтерский баланс включает три компонента: активы, обязательства и капитал.Он разделен на две части: активы находятся на левой стороне, а общие обязательства и капитал — на правой. Как следует из названия, баланс всегда должен быть сбалансированным. Активы слева будут равны обязательствам и собственному капиталу справа.

Бухгалтерский баланс отражает количество активов и пассивов на последний момент отчета или отчетного периода. Большинство балансовых отчетов создается за 12 месяцев, хотя вы можете установить любой период времени. Окончательные цифры отражают состояние компании в последний день отчета.

При создании баланса элементы должны быть перечислены в порядке ликвидности, начиная с наиболее ликвидных активов, таких как денежные средства и запасы. Пункты, которые сложнее ликвидировать, идут в конец списка.

Уравнение баланса

Бухгалтерский баланс должен заканчиваться двумя столбцами с соответствующими цифрами внизу.

Основное уравнение бухгалтерского учета:

Активы = Обязательства + Собственный капитал

Активы слева будут равны обязательствам и собственному капиталу справа.При просмотре баланса два столбца будут отражать уравнение баланса с отдельными счетами, показывающими, как две стороны складываются.

Три аспекта баланса в деталях

Три элемента, необходимые для уравнения баланса, — это активы, обязательства и капитал. Рассмотрим подробнее, как составить баланс, используя три части.

Активы

Активы включают в себя все, чем владеет компания, что может быть количественно выражено в долларах. Отражать активы как дебет, за исключением счетов накопленной амортизации, у которых есть кредитовые остатки.Примеры активов в отчете о финансовом положении компании включают:

- Денежные средства

- Запасы

- Поставки

- Дебиторская задолженность

- Предоплаченные расходы

- Оборудование, транспортные средства и механизмы

- Мебель и оборудование

- Земля, здания и Свойства

- Улучшения

Последние четыре актива известны как основные или долгосрочные активы. Ожидается, что они прослужат дольше года и со временем могут обесцениться.

В зависимости от сложности вашего бизнеса вам могут потребоваться классифицированные балансы. В случае подробного баланса счета группируются и представлены по категориям. Наиболее распространенные классификации активов в порядке ликвидности:

- Оборотные активы

- Инвестиции

- Основные средства

- Нематериальные активы

- Прочие активы

Обязательства

Обязательства — это обязательства компании— суммы задолженности перед кредиторами.Общие обязательства обычно указываются как кредитовые остатки. Наряду с собственным капиталом или акционерным капиталом они расположены в правой части баланса, чтобы отображать требования в отношении активов компании.

Например, в бухгалтерском балансе указано 250 000 долларов в активах, 150 000 долларов в обязательствах и 100 000 долларов в собственном капитале. Кредиторы предъявили претензию в размере 150 000 долларов США к активам компании на сумму 250 000 долларов США. Как только долги будут выплачены, владелец может потребовать свой капитал в размере 100 000 долларов.

Типичные счета пассивов, перечисленные в балансе фирмы, включают:

При создании классифицированного баланса счета пассивов организуются как краткосрочные или долгосрочные долги (в порядке появления):

- Краткосрочные обязательства

- Долгие -Срочные обязательства

Долгосрочные обязательства включают в себя капитальную аренду, отсроченную компенсацию и банковские ссуды на срок более одного года.

Собственный или акционерный капитал

Собственный капитал равен активам за вычетом обязательств и представляет собой сумму собственного капитала, инвестированного в фирму.Ее также называют балансовой стоимостью компании. Собственный капитал относится к предприятиям, которые являются индивидуальными предпринимателями, а собственный капитал относится к корпорациям. Как и в случае с обязательствами, счета собственного капитала и акционеров отражаются как кредиты.

Примером того, как на счете собственного капитала владельца будет отображаться капитал, является единственная строка с именем индивидуального предпринимателя: Марк Джонсон, Capital. Раздел акционерного капитала включает больше счетов, чем раздел собственного капитала баланса.Три типичных счета акционерного капитала:

- Привилегированные акции

- Простые акции

- Нераспределенная прибыль

Образец баланса

Просмотрите приведенный выше пример баланса от Apple, Inc., чтобы понять, как читать баланс. Независимо от размера компании баланс должен быть четким и понятным. В обоих столбцах перечислены свои позиции с итоговой суммой, равной другой, для баланса.

Не во всех балансах используется форма бухгалтерского учета с левой-правой или двойной записью.При сравнении других таймфреймов баланс может отображаться в виде составных частей. Тем не менее, ясно видеть, как каждая часть уравнения баланса складывается и уравновешивается.

Как читать балансовый отчет

Балансовый отчет представляет собой моментальный снимок нескольких важных факторов, касающихся бизнеса. Просмотр отчета предоставит ценную финансовую информацию по следующим факторам.

Ликвидность

Сравнение активов компании с ее обязательствами за определенный период дает представление о ликвидности компании: когда текущие активы превышают текущие обязательства, у бизнеса есть денежный поток для покрытия своих краткосрочных финансовых обязательств.Позиции в верхней части раздела активов являются наиболее ликвидными, что означает, что эти активы можно быстрее всего конвертировать в наличные.

Кредитное плечо

Сравнение долга с собственником или акционерным капиталом — распространенный способ анализа левериджа в балансе. Когда обязательства или долг высоки, консервативный инвестор может встревожиться. Но более высокие обязательства не обязательно означают, что у бизнеса проблемы — компания может быть стратегически усилена.

Кредитное плечо описывает, какая часть оборотного капитала компании формируется за счет заемных средств, и может быть полезным показателем финансового риска, который принимает на себя компания.Компании, использующие заемные средства, могут активно стремиться к расширению, и для роста им необходимо брать на себя долги.

Норма прибыли

Потенциальным инвесторам нравится знать, насколько хорошо компания приносит прибыль — это помогает им решить, будут ли инвестиции в компанию прибыльными. Такие расчеты, как рентабельность инвестированного капитала (ROIC), рентабельность капитала (ROE) и рентабельность активов (ROA), требуют информации, представленной в балансе, для определения коэффициентов рентабельности.

Разделение чистой прибыли на обязательства и капитал дает рентабельность инвестированного капитала (ROIC).Чтобы узнать показатель рентабельности собственного капитала, разделите чистую прибыль компании на собственный капитал. Разделив чистую прибыль на общую сумму активов, вы получите показатель ROA.

Эффективность

Работа с балансом и отчетом о прибылях и убытках может показать, насколько эффективно компания использует свои оборотные активы. Коэффициент оборачиваемости активов (ATR) — это один из способов измерения эффективности путем деления выручки компании на ее основные средства, чтобы узнать, как компания конвертирует свои активы в прибыль.

Назначение баланса

Знание того, как составлять и читать баланс компании, необходимо для понимания состояния бизнеса.Вы можете создать баланс за любой указанный период — многие компании создадут многолетний баланс, в котором сравнивается, как компания развивалась за свою недавнюю историю.

Обобщенные данные, отображаемые на одном листе, могут предоставить подробную информацию о состоянии компании. Составление баланса на конец года позволит вам быть в курсе того, как работает ваша компания, и идет ли она по пути к достижению ваших целей.

Как подготовить баланс

Одним из важных элементов анализа финансовой отчетности является бухгалтерский баланс.Это показывает ваши активы — то, чем вы владеете, ваши обязательства — то, что вы должны, и собственный капитал — это ваши инвестиции и инвестиции ваших партнеров в бизнес.

Во-первых, вам необходимо определить финансовую отчетность, которую вы или ваш финансовый специалист будете составлять для своего бизнеса. Эти финансовые отчеты помогут вам определить финансовое положение вашей фирмы на определенный момент времени и в течение определенного периода времени, а также вашу денежную позицию. Многие малые предприятия терпят неудачу, потому что владелец теряет контроль над финансовым положением фирмы.Если вы разбираетесь в финансовой отчетности, с вами этого не случится.

Следуйте этому руководству для подготовки баланса:

Активы

- Строка 1 — это кассовый счет фирмы. Фирмы малого бизнеса должны иметь под рукой немного наличных для повседневных операций. Деловым фирмам также необходимо иметь под рукой наличные на случай чрезвычайных ситуаций и воспользоваться любыми выгодными сделками, которые они могут найти на рынке.

- Строка 2, дебиторская задолженность, показывает, что ваши кредитные клиенты должны вам, если ваша фирма предоставляет кредит.Поскольку балансовый отчет подобен снимку финансового положения фирмы в определенный момент времени, данные по дебиторской задолженности и всем остальным счетам являются точными на тот день, когда составляется этот финансовый отчет.

- Стоимость товарных запасов фирмы указана в строке 3. Товарно-материальные запасы — это просто товары, которые фирма предлагает для продажи.

- Последним активом в выборочном балансе являются основные средства. Этот актив указан в строке 4 и включает в себя все оборудование и транспортные средства, которыми вы владеете, а также любые земли и здания, которыми вы владеете.Эти активы обычно относятся к крупным и высоко оцененным активам, которые принадлежат вашей коммерческой фирме, а также к активам, которые могут со временем обесцениться.

- Стоимость счетов активов суммируется и указывается в строке 5. Общие активы — это стоимость всего, чем владеет ваша фирма.

Обязательства и капитал

- Строка 6 перечисляет кредиторскую задолженность, которая представляет собой краткосрочные кредитные счета, которые вы должны своим поставщикам.

- Строка 7 показывает любые долгосрочные банковские ссуды или ссуды из других источников, которые вы взяли со сроком погашения более года.Возможно, вам пришлось использовать долгосрочные ссуды, чтобы ваша фирма оставалась платежеспособной.

- Строка 8 показывает размер собственного капитала, вложенного в фирму. Это деньги, которые владелец и другие инвесторы вложили в фирму.

- Последняя строка, строка 9, содержит количество обязательств и капитала. Это общая сумма долга фирмы плюс инвестиции владельцев в фирму. Сумма обязательств и капитала должна равняться общей сумме активов, поскольку фирма не может владеть больше, чем она должна.

Пример баланса

Вот как может выглядеть базовый баланс компании на конец года:

| Активы | Значение |

| 1. наличными | 40 000 долл. США |

| 2. Акты Рек. | 200 000 |

| 3. Опись | 180 000 |

| 4.Фиксированные активы | 400 000 |

| 5.Итого активы | 820 000 |

| Обязательства и капитал | Значение |

| 6. Акты к оплате | 180 000 долл. США |

| 7.LT Bank Loans | 240 000 |

| 8. Собственный капитал | 400 000 |

| 9. Общая сумма обязательств и капитала | 820 000 |

Подготовка стартового баланса

Когда вы начинаете бизнес и подаете заявку на стартовую ссуду, вас могут попросить предоставить несколько конкретных финансовых отчетов для стартапа, включая отчет о прибылях и убытках, отчет о движении денежных средств или источниках и использовании средств, а также баланс.Создание этих финансовых отчетов может показаться бессмысленным, потому что на данный момент у вас нет постоянного бизнеса. Но по-прежнему важно записывать свои оценки в письменной форме, включая бухгалтерский баланс.

Что такое бухгалтерский баланс?

Балансовый отчет — это бизнес-отчет, который показывает, чем владеет бизнес, сколько он должен, и стоимость инвестиций владельца в бизнес. Баланс рассчитывается в определенные моменты времени, например, при запуске бизнеса, в конце каждого месяца, квартала или года и в конце бизнеса.

Бухгалтерский баланс состоит из двух разделов. В первом разделе перечислены все активы компании. Во втором разделе перечислены обязательства фирмы и собственный капитал (для малого бизнеса) или нераспределенная прибыль (для корпорации.

Общие активы компании должны равняться сумме общих обязательств и общей суммы собственного капитала; то есть итоги должны быть сбалансированы.

Эта формула, Активы = Обязательства + Собственный капитал, называется уравнением бухгалтерского учета.

Формат бухгалтерского уравнения является основой для построения баланса.

Зачем мне бухгалтерский баланс?

Балансовый отчет — это важный документ, который предоставляет информацию для кредитора, который ищет конкретную информацию о бизнесе для использования при получении стартового кредита. Это также важно для владельца бизнеса, поскольку дает представление о бизнесе в различные моменты времени.

Для начинающего бизнеса без истории баланс показывает финансовое положение бизнеса на дату запуска, включая то, что на самом деле произошло на текущем этапе запуска и что произойдет до даты запуска бизнеса.

Этапы подготовки баланса для открытия бизнеса

Все расчеты в этой таблице производятся на дату запуска.

Сначала укажите стоимость всех активов в бизнесе на дату запуска. Сюда входят денежные средства, оборудование и транспортные средства, расходные материалы, запасы, предоплаченные предметы (например, страхование), стоимость любых зданий или земли, находящихся в собственности. (Обычно дебиторская задолженность включается как актив, но, поскольку бизнес еще не начался, не должно быть никаких сумм, причитающихся бизнесу).

Затем перечислите все обязательств (суммы, которые компания должна другим), включая бизнес-кредитные карты, любые ссуды, предоставленные бизнесу при запуске, любые суммы, причитающиеся поставщикам при запуске. Сложите общую сумму обязательств.

Разница между активами и обязательствами отображается в балансе как «Собственный капитал» (для некорпоративного бизнеса) или «Нераспределенная прибыль» (для корпорации). Эта сумма — ваше вложение в бизнес.

Пример баланса: до и после ссуды

Один из способов представить свой баланс кредитору — создать две версии, чтобы показать финансовое положение вашего нового бизнеса до и после ссуды, которую вы запрашиваете.

Первый баланс показывает, что владелец уже вложил в бизнес 13 500 долларов в виде наличных денег, предоплаты страховки, а также мебели и оборудования.

Баланс простого запуска: до ссуды

| Активы | Сумма |

| Наличные | 3 000 долл. США |

| Опись | $ 0 |

| Предоплаченная страховка | 2 500 долл. США |

| Мебель и приспособления | 8 000 долл. США |

| Итого активы | 13 500 долл. США |

| Обязательства и собственный капитал | |

| Краткосрочные обязательства | 1000 долларов США |

| Кредиты и долгосрочные обязательства | $ 0 |

| Собственный капитал | 12 500 долларов США |

| Итого обязательства и собственный капитал | 13 500 долл. США |

Баланс простого запуска: после ссуды

Второй баланс показывает ссуду в размере 50 000 долларов, которая используется для покупки инвентаря продуктов для продажи и добавления дополнительной мебели и оборудования.

| Активы | Сумма |

| Наличные | 3 000 долл. США |

| Опись | 40 000 долл. США |

| Предоплаченная страховка | 2 500 долл. США |

| Мебель и приспособления | 18 000 долл. США |

| Итого активы | 63 500 долл. США |

| Обязательства и собственный капитал | |

| Краткосрочные обязательства | 1000 долларов США |

| Кредиты и долгосрочные обязательства | 50 000 долл. США |

| Собственный капитал | 12 500 долларов США |

| Итого обязательства и собственный капитал | 63 500 долл. США |

Обзор баланса показывает, что владелец вложил 13 500 долларов в капитал (в основном наличными и мебелью / оборудованием) для запуска бизнеса.

Взаимозачетом активов являются обязательства и собственный капитал. Текущие (краткосрочные) обязательства в размере 1000 долларов могут представлять собой небольшие долги перед поставщиками за некоторую офисную мебель. Долгосрочные обязательства и ссуды, скорее всего, будут связаны с товарными запасами и мебелью.

Этот баланс дает кредитору представление о состоянии бизнеса на дату запуска. Подготовка баланса часто бывает сложной, и CPA может помочь в этом упражнении.

Стартовый баланс и отчет о прибылях и убытках

Отчет о прибылях и убытках (иногда называемый отчетом о прибылях и убытках) показывает объем продаж и прибыли в бизнесе с течением времени. был доход и каковы были расходы за это время? С другой стороны, баланс — это моментальный снимок финансового состояния бизнеса в определенный момент времени. Поскольку финансовая картина бизнеса постоянно меняется, оба отчета необходимы, чтобы дать полное представление о финансовом состоянии бизнеса.

Как подготовить и проанализировать баланс (+ примеры)

Мы можем получать компенсацию от партнеров и рекламодателей, чьи продукты представлены здесь. Компенсация может повлиять на размещение продуктов на нашем сайте, но редакционные мнения, оценки и обзоры не зависят от рекламодателей или партнеров и не зависят от них.

Бухгалтерский баланс, как и отчет о прибылях и убытках (отчет о прибылях и убытках) и отчет о движении денежных средств, предназначен для распространения среди людей за пределами компании.

Бухгалтеры и бухгалтеры должны готовить балансовый отчет в конце каждого отчетного периода, особенно потому, что правила GAAP требуют, чтобы все корпорации США выпускали балансовый отчет.

Широко используемые в бухгалтерском учете итоговые данные баланса могут предоставить владельцам бизнеса надежную информацию о финансовом состоянии их бизнеса. Фактически, балансы используются как для внутренних, так и для внешних целей по разным причинам, включая расчет оборотного капитала и мониторинг операционных расходов.

Итоги баланса также можно использовать при выполнении любых бухгалтерских расчетов, таких как бухгалтерские коэффициенты или создание прогнозов для вашего бизнеса. Вы также найдете в балансе фиксированные затраты, такие как ссуды и векселя к оплате.

Обзор: определение баланса

Балансовый отчет — это отчет, который показывает активы, обязательства и капитал бизнеса в определенный момент времени. Заявление предназначено для того, чтобы точно показать, чем компания владеет, что она должна и сколько денег было вложено в компанию владельцами и инвесторами.

На баланс не влияют корректировка записей в журнале или заключительные записи, а также ваш баланс не влияет напрямую на вашу чистую прибыль и отчет о движении денежных средств.

Формула баланса

Если вы знакомы с популярными терминами бухгалтерского учета, вы знаете, что все ваши счета главной книги должны быть классифицированы как одно из следующих:

- Активы

- Обязательства

- Доход

- Расходы

- Собственный капитал / капитал

Хотя счета доходов и расходов находятся в вашем отчете о прибылях и убытках, баланс представляет собой сводную информацию об активах, обязательствах и счетах собственного капитала вашего бизнеса, обеспечивая основу для формулы баланса, которую вы запомните:

Активы = Пассивы + Капитал

В отличие от отчета о движении денежных средств или скорректированного пробного баланса, баланс обычно не используется для создания бюджета или управления бизнес-расходами, а вместо этого предназначен для помощи владельцам бизнеса в мониторинге активов. , обязательства и капитал должным образом.

Элементы баланса

Баланс состоит из трех основных элементов: активов, пассивов и капитала, при этом элементы активов и пассивов разделены на две части. Эти пять элементов включают:

1. Активы

Активы — это все, что принадлежит вашему бизнесу. Примеры активов включают денежные счета, эквиваленты денежных средств, дебиторскую задолженность, запасы, мебель и запасы.

Активы в вашем балансе обычно делятся на две категории: текущие активы и долгосрочные активы.Оборотными активами считаются все, что можно быстро конвертировать в наличные.

2. Долгосрочные активы

Долгосрочные активы, также известные как основные средства, включают землю, машины, оборудование, а также нематериальные активы, такие как патенты и товарные знаки.

3. Обязательства

Обязательствами считаются обязательства вашего бизнеса. Например, обязательства включают кредиторскую задолженность, задолженность по процентам, заработную плату к оплате и депозиты клиентов.

Как и активы, обязательства делятся в вашем балансе на две категории: текущие обязательства и долгосрочные обязательства.Текущими обязательствами считаются любые обязательства, подлежащие выплате в течение года.

4. Долгосрочные обязательства

Долгосрочные обязательства — это обязательства, которые не будут погашены в следующем году. Примеры долгосрочных обязательств включают ссуды и векселя к оплате, хотя некоторые векселя к оплате могут считаться текущими обязательствами, если они подлежат погашению в течение года.

5. Капитал

Капитал представляет собой сумму денег, которую вы или ваши инвесторы вложили в бизнес.Также называемый капиталом, счет собственного капитала представляет собой чистую стоимость компании. Сумма, сложенная вместе с общей суммой пассивов, должна совпадать с вашими общими активами или балансироваться с ней.

6. Активы = пассивы + капитал

Активы на вашем балансе всегда должны соответствовать общей сумме пассивов вашей компании плюс собственный капитал.

Пример баланса

Midway Services Balance Sheet 12/31/2020

| РЕСУРСЫ | |

|---|---|

| Текущие активы | |

| Наличные | 125 000 долл. США |

| Задолженность на счетах | 80 000 долл. США |

| Инвентарь | 75 000 долл. США |

| Итого оборотные активы | 280 000 долл. США |

| Основные средства | |

| Строительство | 300 000 долл. США |

| Оборудование | 100 000 долл. США |

| Всего основных средств | 400 000 долл. США |

| ИТОГО АКТИВЫ | 680 000 долл. США |

| ОБЯЗАТЕЛЬСТВА | |

| Текущие обязательства | |

| Кредиторская задолженность | 45 000 долл. США |

| Проценты к выплате | 11 000 долл. США |

| Налоги к уплате | 15 000 долл. США |

| Итого текущие обязательства | 71 000 долл. США |

| Долгосрочные обязательства | |

| Векселя к оплате | 165 000 долл. США |

| Итого долгосрочные обязательства | 236 000 долл. США |

| ВСЕГО ОБЯЗАТЕЛЬСТВА | |

| КАПИТАЛ ВЛАДЕЛЬЦА | |

| Капитал | 295 000 долл. США |

| Нераспределенная прибыль | 149 000 долл. США |

| ОБЩИЙ КАПИТАЛ ВЛАДЕЛЬЦА | 444 000 долл. США |

| ИТОГО ОБЯЗАТЕЛЬСТВА И КАПИТАЛ ВЛАДЕЛЬЦА | 680 000 долл. США |

Как создать баланс для вашего малого бизнеса

Самый простой и точный способ создать баланс — использовать бухгалтерское программное обеспечение.Тем не менее, вы все равно можете создать баланс, даже если вы используете ручную систему бухгалтерского учета или программное обеспечение для работы с электронными таблицами. Вот несколько вариантов:

Метод № 1: вручную

Если у вас нет очень малого бизнеса, может быть чрезвычайно сложно подготовить баланс вручную. Однако, если вы отслеживаете свои бухгалтерские операции в отдельных регистрах, это возможно. Во-первых, вы возьмете остаток на текущем денежном счете и поместите его в раздел текущих активов.

Любые остатки дебиторской задолженности, которые могут быть у вас, будут помещены под текущим заголовком, как и любые запасы, которые у вас есть на складе.Сложите эти итоги, чтобы получить общую сумму текущих активов.

Далее, если вы отслеживаете основные средства, вам нужно включить общую сумму основных средств. Сложите общие суммы текущих и основных средств, чтобы получить общую сумму активов.

Далее вы выполните тот же процесс для расчета текущих и долгосрочных обязательств. Такие статьи, как кредиторская задолженность, считаются краткосрочными обязательствами, в то время как векселя к оплате или банковские ссуды считаются долгосрочными обязательствами. Сложите эти две цифры вместе, чтобы получить общую сумму обязательств.

Наконец, вам нужно будет рассчитать сумму денег, которую вы вложили в компанию. Любые деньги, вложенные другими, также должны быть включены. Вы добавите номер собственного капитала к общему количеству обязательств.

Ваш ручной баланс должен выглядеть следующим образом:

| Ресурсы | Количество |

|---|---|

| Наличные | 12 000 долл. США |

| Задолженность на счетах | 13 000 |

| Инвентарь | 5 000 |

| Основные средства | 16 000 |

| Итого Активы | 46 000 |

| Обязательства и капитал | Количество |

| Кредиторская задолженность | 9 000 долл. США |

| Векселя к оплате | 13 000 |

| Собственник / инвестор | 24 000 |

| Общая сумма обязательств и капитала | 46 000 |

Метод № 2: Используйте бухгалтерское программное обеспечение

Безусловно, самый простой и точный способ составить баланс — это использовать бухгалтерское программное обеспечение.Отслеживая все ваши транзакции в бухгалтерском программном приложении, вы можете получить точный баланс за секунды.

Волновой учет предлагает как сводные, так и подробные балансы. Источник: программное обеспечение волнового учета.

От проверенных временем бухгалтерских программных приложений, таких как QuickBooks Desktop и Sage 50cloudaccounting (ранее Peachtree), до более новых приложений, таких как Wave Accounting и Xero, использование бухгалтерского программного обеспечения — лучший способ составить точную финансовую отчетность, такую как баланс.

Метод № 3: Таблица

Подготовка баланса с помощью программного обеспечения для работы с электронными таблицами на самом деле то же самое, что подготовка баланса вручную, поскольку вам все равно придется вручную вводить итоги, как и при использовании ручного метода.

Несмотря на то, что наличие шаблона может значительно ускорить процесс, вам все равно придется вычислять число и рисковать ошибкой.

Microsoft Excel предлагает шаблон баланса для тех, кто не использует бухгалтерское программное обеспечение.Источник: Microsoft Excel.

Заключительные мысли о балансе

Баланс, как и отчет о движении денежных средств и отчет о прибылях и убытках, требуются правилами GAAP. Баланс предназначен для отображения общих активов, пассивов и капитала компании в любой конкретный момент времени, что делает его особенно ценным для финансовых учреждений, текущих и потенциальных инвесторов и руководства компании.

Если вам сложно создать баланс с помощью ручной системы или программного обеспечения для работы с электронными таблицами, почему бы не подумать о переходе на программное обеспечение для бухгалтерского учета, которое упрощает создание всех финансовых отчетов, необходимых для вашего бизнеса.

Как создать баланс: пошаговое руководство

Составление баланса — важная практика, которую необходимо проводить ежеквартально или ежемесячно. Этот финансовый отчет дает представление о финансовом состоянии вашей компании с подробным описанием ваших активов, обязательств и акционерного капитала.

Не знаете, как создать баланс?

Ниже мы рассмотрим цель создания балансовых отчетов, а затем дадим пошаговое руководство по созданию собственных балансов.

Что такое бухгалтерский баланс?

Бухгалтерский баланс — это снимок финансового положения вашей компании. Это помогает в финансовом планировании и позволяет бизнесу видеть капитал собственника. Это один из трех основных финансовых отчетов, которые необходимы каждому владельцу бизнеса для проведения финансового моделирования и бухгалтерского учета. Два других документа — это отчет о прибылях и убытках и отчет о движении денежных средств.

По своей сути бухгалтерский баланс — один из наиболее точных способов анализа финансового положения компании.В развернутом виде балансовый отчет может показать вам:

- Чем владеет предприятие

- Сколько предприятие должно

- Сколько было инвестировано в компанию

Как следует из названия, ваши активы всегда должны быть равны к совокупной стоимости ваших обязательств и капитала. Лист всегда должен быть сбалансирован на . Активы предприятия должны равняться обязательствам плюс собственный капитал. Если что-то не выровнено, ваши расчеты или обозначения неверны.Согласно Гарвардскому университету:

«Балансовый отчет — это финансовый отчет, который сообщает так называемую« балансовую стоимость »[активы — обязательства] организации, рассчитанную путем вычитания всех обязательств компании и акционерного капитала из ее общих активов. . »

Назначение баланса

Баланс — это моментальный снимок финансового положения компании в определенный момент времени. Это важный показатель как для внутреннего, так и для внешнего мира, но по разным причинам:

- Для внутреннего использования — Он помогает вам увидеть, успешен ли бизнес или нет.Проанализировав свою позицию ликвидности (т.е. денежные средства и дебиторская задолженность), вы увидите, можете ли вы позволить себе предстоящие расходы или справиться с рыночным шоком. Кроме того, вы можете анализировать исторические тенденции в своих активах и обязательствах, чтобы убедиться, что ваш бизнес работает должным образом, или быстро выявить проблемные области. Если цифры не выглядят хорошо, это может спровоцировать внутренние изменения в том, как вы ведете бизнес.

- Внешний вид — это инструмент, который помогает инвесторам, заинтересованным сторонам и внешним регулирующим органам оценивать финансовое положение бизнеса, какие ресурсы в настоящее время доступны и как они финансировались.Для инвесторов это может помочь им понять, будет ли разумно инвестировать в компанию. Они могут экстраполировать эти числа для определения других финансовых показателей, таких как отношение долга к собственному капиталу, прибыльность и ликвидность. Для внешних аудиторов бухгалтерский баланс может помочь им подтвердить, что компания соблюдает законы об отчетности.

Что находится на балансе?

Практически каждый баланс сводится к следующему уравнению: Активы = Обязательства + Собственный капитал.Кроме того, это уравнение привязано к определенной дате, известной как «отчетная дата».

Хотя это зависит от вашего бизнеса, в большинстве случаев бухгалтерский баланс следует составлять и затем распространять, по крайней мере, ежеквартально, если не ежемесячно.

Балансы состоят из трех основных элементов:

Активы

Раздел активов баланса показывает, какими ценностями владеет ваш бизнес. Эти активы обычно располагаются в порядке ликвидности — другими словами, насколько легко их можно конвертировать в наличные.Обычно это делится на две категории активов:

Оборотные активыАктивы, которые, вероятно, могут быть конвертированы в денежные средства в течение года. У них есть различные подкатегории, в том числе:

- Денежные средства и их эквиваленты — Ваши наиболее ликвидные активы — наличные деньги, чеки и деньги, хранящиеся на вашем текущем и сберегательном счетах.

- Дебиторская задолженность — Деньги, которые должны быть у ваших клиентов, которые будут выплачены в ближайшем будущем.

- Рыночные ценные бумаги — Торговые вложения, которые можно легко продать.

- Предоплата — Ценности, за которые вы уже заплатили, например страхование или аренду.

- Опись — Оборудование, сырье и готовая продукция.

Согласно Investopedia, долгосрочные активы определяются как «стоимость основных средств компании, которые могут использоваться более 1 года, за вычетом амортизации.К ним относятся:

- Основные средства — Основные средства, здания, оборудование и машины.

- Нематериальные активы — Нефизические активы, такие как патенты, авторские права, лицензии и соглашения о франшизе.

- Долгосрочные ценные бумаги — инвестиции, которые нельзя продать в течение года, например облигации или недвижимость.

Обязательства

В разделе «Обязательства» баланса показано, какие деньги вы в настоящее время должны другим лицам, включая текущие расходы и различные формы долга.Обязательства разбиты на две подкатегории. Они являются либо долгосрочным обязательством, либо текущим обязательством.

- Краткосрочные обязательства — Коммунальные услуги, налоги, арендная плата, кредиторская задолженность и выплаты процентов по долгосрочным долгам.

- Долгосрочные обязательства — Облигации к оплате и долгосрочная задолженность.

Собственный капитал

Это стоимость средств, вложенных акционерами в компанию, а также нераспределенная прибыль.По нераспределенной прибыли компания должна выплачивать дивиденды из чистой прибыли. Собственный капитал = Общая сумма активов — Общая сумма обязательств.

Как составить баланс

Теперь, когда вы знаете, что находится в балансе, как сделать свой собственный? Выполните следующие действия:

- Шаг 1. Выберите дату баланса — Балансовый отчет предназначен для отображения всех ваших коммерческих активов, обязательств и акционерного капитала в определенный день года или в течение определенного периода времени. .Большинство компаний готовят отчеты ежеквартально, обычно в последний день марта, июня, сентября и декабря. Компании также могут выбрать ежемесячную подготовку балансовых отчетов, и в этом случае они будут отчитываться в последний день каждого месяца.

- Шаг 2. Составьте список всех ваших активов — После того, как вы установили дату, ваша следующая задача — составить список всех ваших текущих активов. Чтобы сделать этот раздел более действенным, лучше всего разделить их в порядке ликвидности.В первую очередь идут более ликвидные предметы, такие как наличные деньги и дебиторская задолженность, а в последнюю очередь — неликвидные активы, такие как запасы. После внесения в список текущего актива вам необходимо будет включить в него долгосрочные (долгосрочные). Не забудьте также включить неденежные активы.

- Шаг 3 : Сложите все свои активы — После детализации различных категорий активов сложите их все. Окончательный подсчет будет проведен в категории общих активов. Чтобы убедиться, что ваши цифры верны, дважды сверьте эту цифру с главной бухгалтерской книгой компании.

- Шаг 4: Определите краткосрочные обязательства — Составьте список текущих обязательств, которые подлежат погашению в течение года после отчетной даты. К ним относятся кредиторская задолженность, краткосрочные векселя к оплате и начисленные обязательства.

- Шаг 5. Расчет долгосрочных обязательств — Составьте список обязательств, погашение которых не будет выполнено в течение года. К ним относятся долгосрочные векселя, облигации к оплате, пенсионные планы и ипотеки.

- Шаг 6: сложите обязательства — сложите промежуточный итог текущих обязательств с промежуточным итогом долгосрочных обязательств, чтобы определить ваши общие обязательства.

- Шаг 7: Расчет собственного капитала — Определите нераспределенную прибыль вашего бизнеса, а также общий акционерный капитал. Нераспределенная прибыль — это прибыль бизнеса, которая зарезервирована для реинвестиций (не распределяется в качестве дивидендов акционерам). Акционерный капитал представляет собой комбинацию акционерного капитала и нераспределенной прибыли.

- Шаг 8: сложите обязательства и собственный капитал — Если ваши обязательства + собственный капитал = активы, вы правильно выполнили баланс.Если этого не произошло, возможно, вам придется вернуться и просмотреть свою работу.

Ramp: повышенная прозрачность и помощь при закрытии книг быстрее

Встраивая в свой календарь три основных финансовых отчета (баланс, отчет о прибылях и убытках и отчет о движении денежных средств), вы получите большую видимость финансового будущего своей компании. Однако составление балансовых отчетов на квартальной или ежемесячной основе может занять много времени.

Вот где приходит на помощь Ramp.

Ramp — единственная корпоративная карта, которая может помочь вам упростить процесс создания баланса и быстрее закрывать бухгалтерские книги в конце месяца.Это достигается благодаря встроенной в карту платформе автоматического управления расходами и отслеживания расходов в реальном времени.

С Ramp в вашей команде проще составлять баланс и быстрее закрывать бухгалтерские книги. Ознакомьтесь с возможностями Ramp сегодня и улучшите финансы своей компании.

Источники:

Harvard Business School. Как подготовить бухгалтерский баланс. https://online.hbs.edu/blog/post/how-to-prepare-a-balance-sheet

CFI.Бухгалтерский баланс. https://corporatefinanceinstitute.com/resources/knowledge/accounting/balance-sheet/

Investopedia. Бухгалтерский баланс. https://www.investopedia.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.