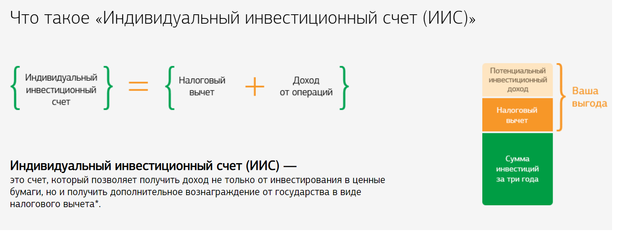

что такое индивидуальный инвестиционный счет и зачем он нужен

Быстрое открытие счета. На заполнение заявки онлайн уйдет всего несколько минут. Наш представитель сам приедет с необходимыми документами — куда и когда вам удобно. Если у вас уже есть дебетовая карта Тинькофф, встреча не понадобится: документы можно подписать кодом из СМС, а счет откроется практически сразу после оформления заявки. Если на бирже выходной или вы оставили заявку после 19:00 по московскому времени, откроем счет в ближайший рабочий день. Заполнить заявку на ИИС Простые тарифы. На тарифе «Инвестор» есть только комиссия за сделки — всё остальное бесплатно. На тарифе «Трейдер» небольшая ежемесячная плата, но минимальная комиссия на любые виды сделок. Больше никаких скрытых платежей и комиссий нет.Низкий порог входа. Можно начать инвестировать даже с 10 ₽ — примерно столько стоит один пай фондов «Вечного портфеля» от управляющей компании Тинькофф Капитал. Большинство облигаций стоят около 1000 ₽.

Помощь в подборе активов. Подборки акций и облигаций можно найти в приложении в разделе «Что купить». Там наши аналитики собирают данные о самых привлекательных компаниях — например, тех, что занимаются облачными вычислениями, производством роботов или разработкой вакцины от COVID-19.

Также с подбором ваших первых ценных бумаг поможет наш робот-советник. Ответьте всего на три вопроса, и он сформирует готовый список активов, которые лучше всего подходят именно вам.

А если вы точно знаете, что ищете, подберите акции в скринере — это специальный фильтр, помогающий отобрать бумаги по множеству параметров: по дивидендному доходу, капитализации, финансовому рынку или принадлежности к производственному сектору.

Широкий диапазон доступных ценных бумаг. С ИИС в Тинькофф на Московской бирже можно купить акции, облигации и еврооблигации российских компаний, а также 8 основных мировых валют и ряд биржевых фондов — ETF. На Санкт-Петербургской бирже можно купить еврооблигации российских компаний, а также акции многих американских, немецких и китайских компаний.

Круглосуточная поддержка. Если у вас останутся вопросы, вы можете задать их в чате приложения Тинькофф Инвестиций или в личном кабинете на сайте tinkoff.ru. Отвечаем круглосуточно, в любой день недели — без праздников и выходных.

ИИС — СберБанк

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком.

Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ссылке.

Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(http://www.sberbank.com/ru/compliance/ukipk)

Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(http://www.sberbank.com/ru/compliance/ukipk)

Государство вернет вам деньги.

Почему стоит открыть ИИС :: Новости :: РБК Инвестиции

Почему стоит открыть ИИС :: Новости :: РБК ИнвестицииЧто такое ИИС и какие налоговые преимущества он дает? В чем разница между типами льгот А и Б? Какая подойдет вам? Мы разобрались и подготовили самую важную информацию, которую нужно знать про ИИС

Фото: uforms. ru для РБК Quote

ru для РБК Quote

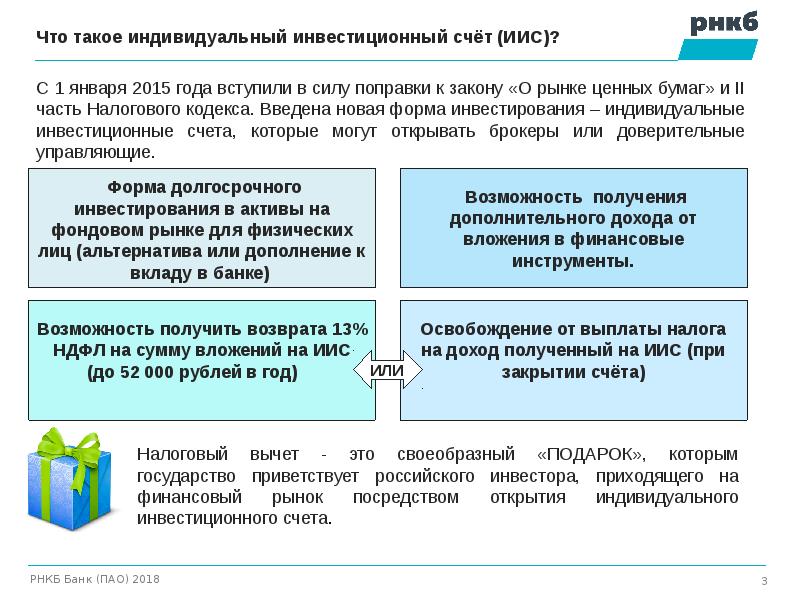

Зачем он нужен

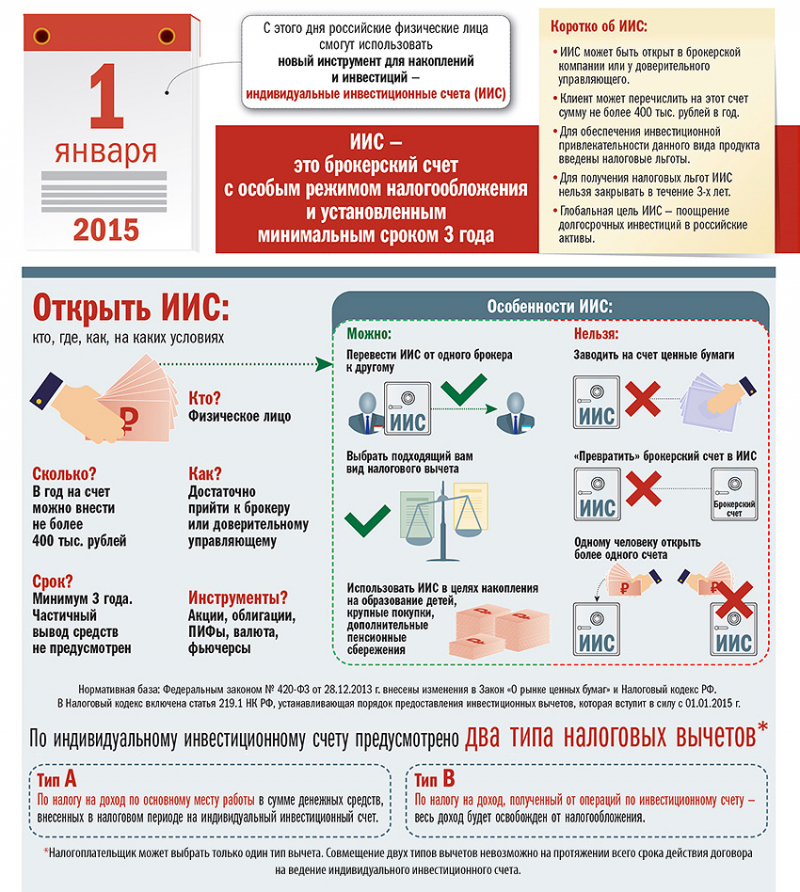

Коротко говоря — чтобы меньше платить налогов, торгуя на фондовом рынке. В отличие от обычного брокерского счета, по ИИС можно получить налоговую льготу. Чтобы воспользоваться этим преимуществом, нужно придерживаться нескольких условий. Разберемся, каких именно и насколько это сложно.

Чтобы получить льготу, вам потребуется

- быть налоговым резидентом РФ;

- пополнять ИИC не более чем на ₽1 млн в год. Меньше — можно, больше — нет;

- не закрывать ИИC три года.

Если продадите бумаги и выведете средства со счета, то ваш ИИС автоматически закроется. В таком случае вы потеряете льготу, и все налоги придется заплатить как обычно;

Если продадите бумаги и выведете средства со счета, то ваш ИИС автоматически закроется. В таком случае вы потеряете льготу, и все налоги придется заплатить как обычно; - платить НДФЛ. Вы получаете белую зарплату, и ваш работодатель платит НДФЛ за вас. Либо у вас есть ИП, и вы платите подоходный налог самостоятельно.

Также нельзя иметь больше одного ИИС. Если вы хотите открыть новый ИИС, то существующий придется закрыть.

На самом деле все не так уж страшно. И если вы подходите под эти критерии и готовы следовать нехитрым правилам, то смело открывайте счет. Бумаги на ИИС можно купить сразу или позже, когда захотите.

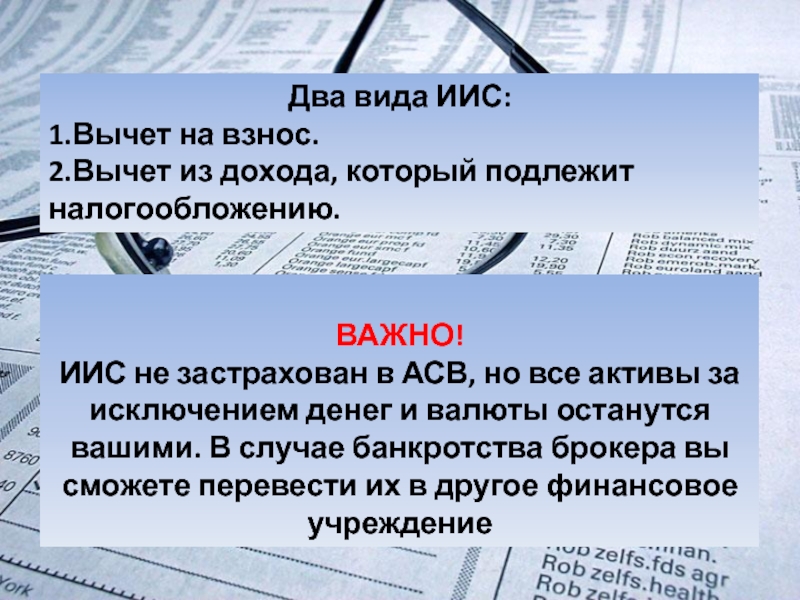

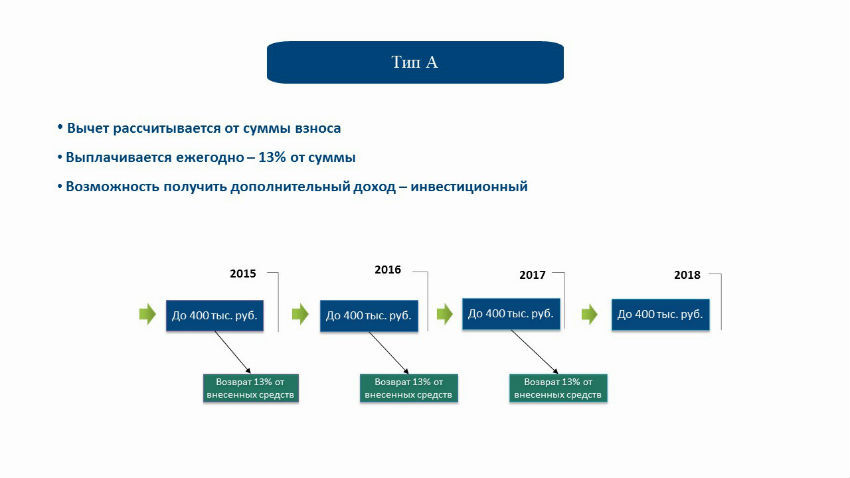

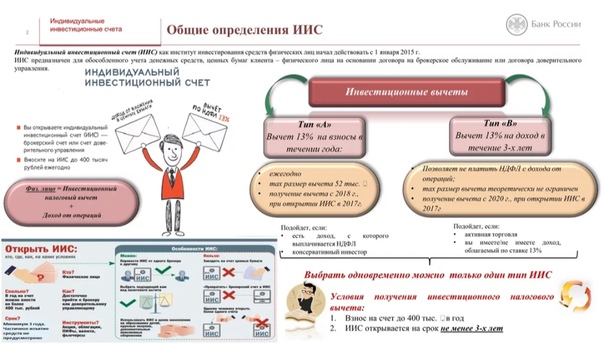

А теперь самое интересное. У ИИС есть два типа налогового вычета — А и Б. Их нельзя использовать одновременно и придется выбрать, какой вам подходит больше. Но не обязательно решать сразу. Какую льготу применить, можно будет определиться уже после того, как открыли счет.

Варианты налоговых льгот по ИИС

Первый тип налогового вычета (А) хорошо послужит для новичков и пассивных инвесторов, второй тип (Б) — для тех, кто планирует активно торговать и готов к рискам.

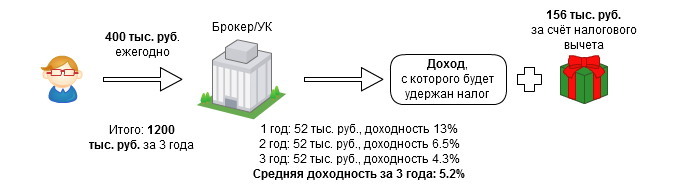

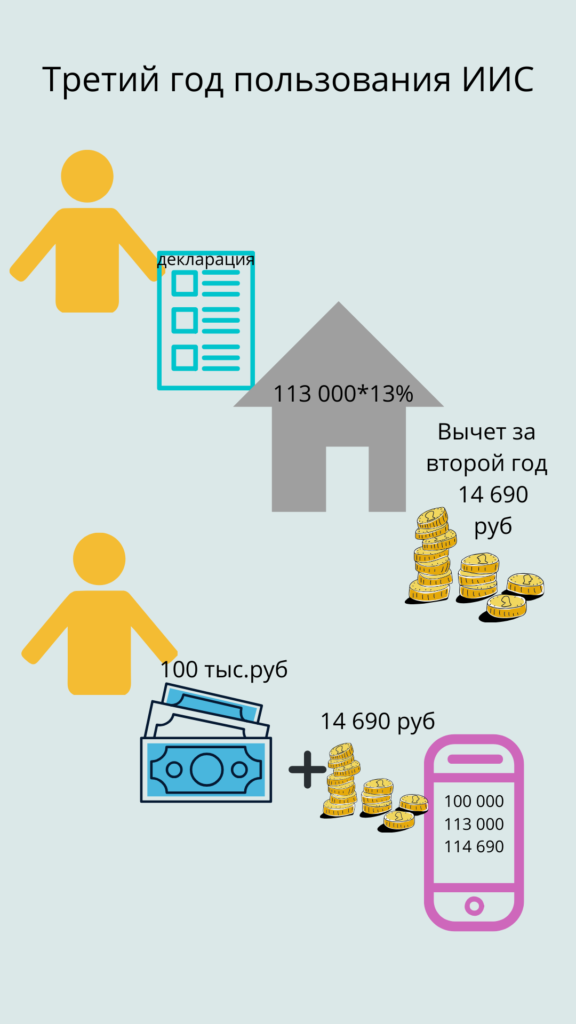

Это ИИС с вычетом на взносы. В этом случае вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. По условиям, сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. То есть максимально вы можете получить от государства по этой льготе ₽52 тыс. в год.

При типе вычета А государство возвращает вам деньги, которые вы заплатили ему в качестве подоходного налога за год. Соответственно, сумма налогового вычета также не может превышать сумму подоходного налога, который вы отдали государству.

Чтобы было понятнее, как все работает на практике, приведем пример. Допустим, вы официально трудоустроены и получаете белую зарплату ₽80 тыс. в месяц. Каждый месяц ваш работодатель удерживает с вас НДФЛ в размере ₽10,4 тыс. Таким образом, за год вы заплатите государству ₽124,8 тыс. подоходного налога. С помощью ИИС можно вернуть часть этой суммы.

В итоге главное, на что нужно обратить внимание, — это сумма денег, которую вы внесли на ИИС за текущий год, и подоходный налог, который заплатили государству за это время.

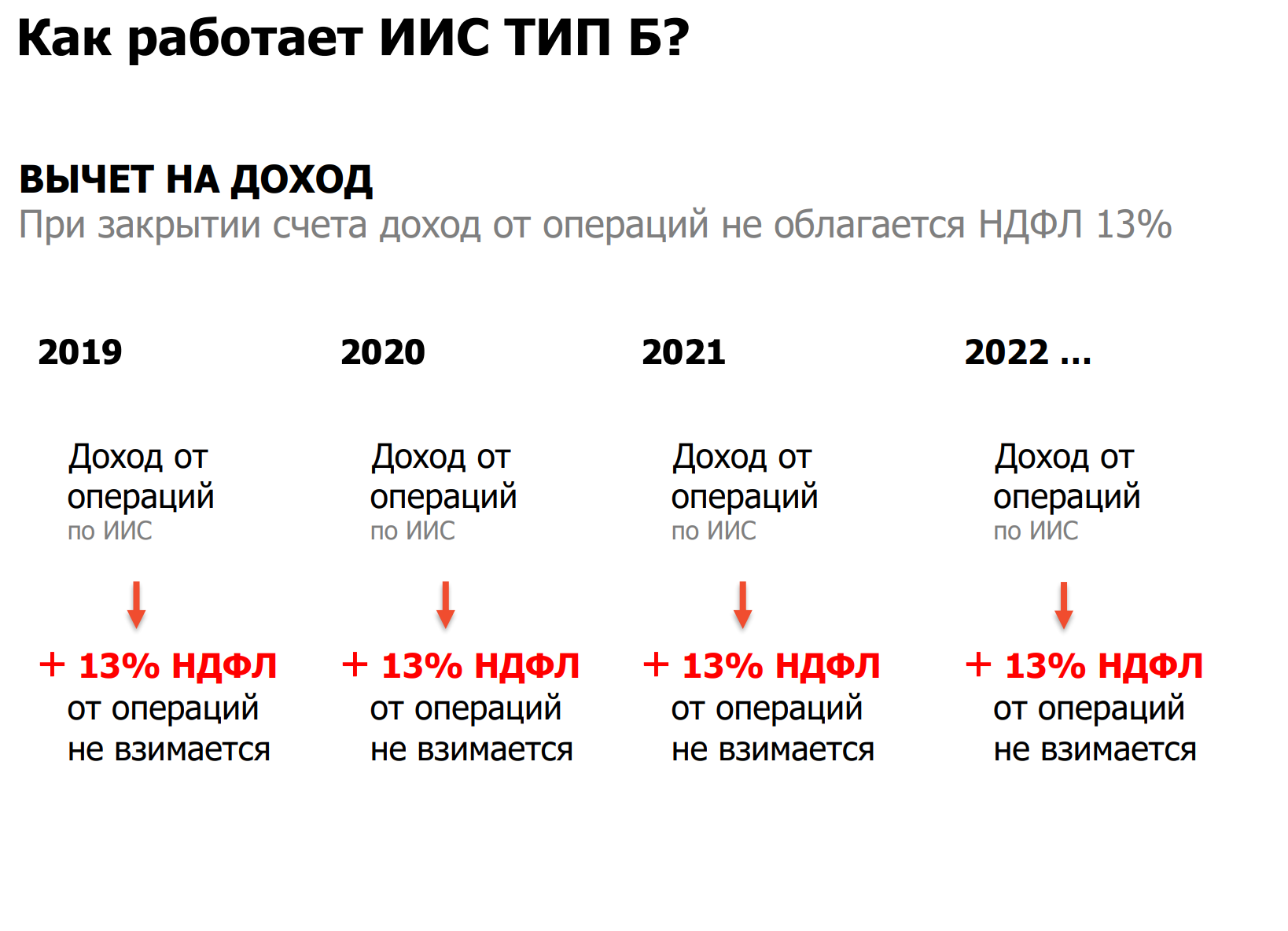

Это ИИС с типом вычета на доходы. Такая льгота освободит вашу прибыль от налога. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%. Для сравнения — на обычном брокерском счете с вашей прибыли от сделок государство попросит отдать 13%.

В отличие от типа А, у налогового вычета типа Б нет никаких ограничений в сумме льготы. То есть не важно, сколько вы заработали. Любая ваша прибыль, кроме дивидендов и купонов по облигациям, останется не тронутой подоходным налогом.

Напомним, что вносить на ИИС можно не более ₽1 млн в год. А это значит, что нужно здорово постараться, чтобы получить хорошую доходность и сделать для себя этот тип льгот более выгодным, чем тип А. Получить налоговый вычет по типу Б можно по истечении трех лет после открытия ИИС.

Тип вычета А наиболее популярный, потому что избавляет от лишних хлопот. Достаточно открыть ИИС, купить бумаг и каждый год не забывать оформлять вычет. Для типа Б необходимо больше временных затрат и нервов. Но какой вариант выбрать — зависит исключительно от ваших целей, желаний и возможностей.

Достаточно открыть ИИС, купить бумаг и каждый год не забывать оформлять вычет. Для типа Б необходимо больше временных затрат и нервов. Но какой вариант выбрать — зависит исключительно от ваших целей, желаний и возможностей.

На следующий год после того, как вы открыли ИИС, сможете получить свой первый налоговый вычет типа А. Подробно о том, как пошагово это сделать, расскажем в следующей статье.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Индивидуальный инвестиционный счет. Райффайзен Капитал

Взносы первого года

Потенциальный доход от роста взносов первого года

Взнос 1

Потенциальный доход от роста взносов двух лет

Взнос 2

Взнос 1

Взносы третьего года

Потенциальный доход от роста взносов трех лет

Взнос 3

Взнос 2

Взнос 1

Открытие счета

1 год

2 года

3 года

Срок инвестирования определяется Вами, но не может составлять менее 3 лет

как это работает, как открыть инвестиционный счет

ОПИФ облигаций «Альфа-Капитал Еврооблигации». Правила доверительного управления № 0386-78483614 зарегистрированы ФСФР России 18.08.2005 г. ОПИФ смешанных инвестиций «Альфа-Капитал Баланс». Правила доверительного управления № 0500-94103344 зарегистрированы ФСФР России 13.04.2006 г. ОПИФ облигаций «Альфа-Капитал Облигации Плюс». Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ облигаций «Альфа-Капитал Резерв». Правила доверительного управления № 0094-59893648 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ акций «Альфа-Капитал Акции роста».

Правила доверительного управления № 0386-78483614 зарегистрированы ФСФР России 18.08.2005 г. ОПИФ смешанных инвестиций «Альфа-Капитал Баланс». Правила доверительного управления № 0500-94103344 зарегистрированы ФСФР России 13.04.2006 г. ОПИФ облигаций «Альфа-Капитал Облигации Плюс». Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ облигаций «Альфа-Капитал Резерв». Правила доверительного управления № 0094-59893648 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ акций «Альфа-Капитал Акции роста».

Правила доверительного управления № 0697-94121997 зарегистрированы ФСФР России 12.12.2006 г. ОИПИФ «Альфа-Капитал Индекс МосБиржи». Правила доверительного управления № 0696-94121678 зарегистрированы ФСФР России 12.12.2006 г. OПИФ акций «Альфа-Капитал Ликвидные акции». Правила доверительного управления № 0387-78483850 зарегистрированы ФСФР России 18.08.2005. ОПИФ акций «Альфа-Капитал Перспектива». Правила доверительного управления № 0388-78483695 зарегистрированы ФСФР России 18. 08.2005. ОПИФ акций «Альфа-Капитал Глобальный баланс». Правила доверительного управления № 0907-94126486 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ акций «Альфа-Капитал Бренды». Правила доверительного управления № 0909-94126641 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ акций «Альфа-Капитал Ресурсы».

08.2005. ОПИФ акций «Альфа-Капитал Глобальный баланс». Правила доверительного управления № 0907-94126486 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ акций «Альфа-Капитал Бренды». Правила доверительного управления № 0909-94126641 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ акций «Альфа-Капитал Ресурсы».

Правила доверительного управления № 0698-94121750 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ акций «Альфа-Капитал Технологии». Правила доверительного управления № 0699-94121833 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ фондов «Альфа-Капитал Золото». Правила доверительного управления № 0908-94126724 зарегистрированы ФСФР России 07.08.2007 г., ОПИФ смешанных инвестиций «Альфа-Капитал Стратегические Инвестиции». Правила доверительного управления ОПИФ смешанных инвестиций «Альфа-Капитал Стратегические Инвестиции» зарегистрированы ФСФР России 05 июля 2007 г. за № 0888-94124636. ИПИФ смешанных инвестиций «Альфа-Капитал». Правила доверительного управления ИПИФ смешанных инвестиций «Альфа-Капитал» зарегистрированы ФКЦБ России апреля 1999 г. за № 0034-18810975. ЗПИФН «ЖН». Правила доверительного управления № 1817-94168740 зарегистрированы федеральной службой по финансовым рынкам России 24.06.2014 г.

за № 0034-18810975. ЗПИФН «ЖН». Правила доверительного управления № 1817-94168740 зарегистрированы федеральной службой по финансовым рынкам России 24.06.2014 г.

Индивидуальный инвестиционный счет

АО «СОЛИД Менеджмент»

Лицензия ФКЦБ России № 21-000-1-00035 от 27.12.1999 на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами.

Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами, выдана ФСФР России от 13.11.2008 г. № 045-11768-001000.

Обращаем Ваше внимание, что стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами. Правилами доверительного управления паевым инвестиционным фондом предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда.

Правилами доверительного управления паевым инвестиционным фондом предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда.

Получить подробную информацию об услугах АО «СОЛИД Менеджмент» Вы можете по адресу 125284, город Москва, Хорошёвское шоссе, дом 32А, этаж 5, пом XVI, комн 2 и по телефону 8 (495) 228-70-15, или у агентов. Правила доверительного управления ОПИФ рыночных финансовых инструментов «Солид – Инвест» зарегистрированы ФКЦБ России 20.03.2000 № 0040-52697973. Правила доверительного управления ОПИФ рыночных финансовых инструментов «Солид – российские облигации» зарегистрированы ФКЦБ России 27.04.2002 № 0065-58549452. Правила доверительного управления ОПИФ рыночных финансовых инструментов «Солид – пенсионный капитал» зарегистрированы ФКЦБ России 20.09.2000 № 0045-54859434. Правила доверительного управления ОПИФ рыночных финансовых инструментов «Солид-Индекс МосБиржи» зарегистрированы ФСФР России 20. 04.2005 № 0351-76578546. Правила доверительного управления ОПИФ рыночных финансовых инструментов «Солид – Глобус» зарегистрированы ФСФР России 09.09.2010 № 1903-94169099. Правила доверительного управления ЗПИФ рентный «Солид Недвижимость-2» зарегистрированы ФСФР России 29.09.2011 в реестре за №2209-94178425. Правила доверительного управления ЗПИФ недвижимости «Солид Рентный — 2» зарегистрированы Банком России 26.12.2017 в реестре за № 3444. Правила доверительного управления ОПИФ рыночных финансовых инструментов «Солид – Высокодоходные облигации» зарегистрированы Банком России 19.11.2019г. в реестре за № 3905.

04.2005 № 0351-76578546. Правила доверительного управления ОПИФ рыночных финансовых инструментов «Солид – Глобус» зарегистрированы ФСФР России 09.09.2010 № 1903-94169099. Правила доверительного управления ЗПИФ рентный «Солид Недвижимость-2» зарегистрированы ФСФР России 29.09.2011 в реестре за №2209-94178425. Правила доверительного управления ЗПИФ недвижимости «Солид Рентный — 2» зарегистрированы Банком России 26.12.2017 в реестре за № 3444. Правила доверительного управления ОПИФ рыночных финансовых инструментов «Солид – Высокодоходные облигации» зарегистрированы Банком России 19.11.2019г. в реестре за № 3905.

Правила доверительного управления ЗПИФ недвижимости «Солид Недвижимость» зарегистрированы ФСФР России № 0292-74504182 от 01.10.2004г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления ЗПИФ недвижимости «Солид – Земельный» зарегистрированы ФСФР России №0546-94119629 от 22.06.2006г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления ЗПИФ кредитный «Солид –Кредитный» зарегистрированы ФСФР России №1362-94155714 от 29.01.2009г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления ЗПИФ недвижимости «Солид – Араб» зарегистрированы ФСФР России №2049-94173876 от 01.02.2011г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления ЗПИФ прямых инвестиций «Солид Сервис» зарегистрированы ФСФР России №1804-94167628 от 10.06.2010г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления ЗПИФ комбинированный «Капитал Инвестиции» зарегистрированы Центральным Банком РФ №3861 от 26.09.2019г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления Закрытым комбинированным паевым инвестиционным фондом «Паллада Капитал» зарегистрированы Центральным Банком РФ №3907 от 19.11.2019 (инвестиционные паи фонда предназначены для квалифицированных инвесторов).

Правила доверительного управления ЗПИФ кредитный «Солид –Кредитный» зарегистрированы ФСФР России №1362-94155714 от 29.01.2009г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления ЗПИФ недвижимости «Солид – Араб» зарегистрированы ФСФР России №2049-94173876 от 01.02.2011г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления ЗПИФ прямых инвестиций «Солид Сервис» зарегистрированы ФСФР России №1804-94167628 от 10.06.2010г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления ЗПИФ комбинированный «Капитал Инвестиции» зарегистрированы Центральным Банком РФ №3861 от 26.09.2019г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления Закрытым комбинированным паевым инвестиционным фондом «Паллада Капитал» зарегистрированы Центральным Банком РФ №3907 от 19.11.2019 (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Не допускается распространение информации о паевом инвестиционном фонде, инвестиционные паи которого ограничены в обороте, за исключением случаев ее раскрытия в соответствии с Федеральным законом от 29.11.2001 N 156-ФЗ «Об инвестиционных фондах» и иными федеральными законами.

Не допускается распространение информации о паевом инвестиционном фонде, инвестиционные паи которого ограничены в обороте, за исключением случаев ее раскрытия в соответствии с Федеральным законом от 29.11.2001 N 156-ФЗ «Об инвестиционных фондах» и иными федеральными законами.

АО «СОЛИД Менеджмент» уведомляет клиентов и иных заинтересованных лиц о существовании риска возникновения конфликта интересов при осуществлении деятельности по управлению ценными бумагами и деятельности по доверительному управлению паевыми инвестиционными фондами. При этом под конфликтом интересов АО «СОЛИД Менеджмент», заключившей договор доверительного управления, понимается наличие у АО «СОЛИД Менеджмент» и (или) иных лиц, если они действуют от имени АО «СОЛИД Менеджмент» или от своего имени, но за ее счет, и (или) ее работников интереса, отличного от интересов стороны по договору доверительного управления (клиента АО «СОЛИД Менеджмент»), при совершении либо не совершении юридических и (или) фактических действий, влияющих на связанные с оказанием услуг АО «СОЛИД Менеджмент» интересы стороны по договору доверительного управления (клиента АО «СОЛИД Менеджмент»).

Информация о структуре и составе акционеров (участников) АО «СОЛИД Менеджмент» (управляющая компания), в том числе о лицах, под контролем либо значительным влиянием которых находится АО «СОЛИД Менеджмент», соответствует информации, представленной 31.08.2020г. в 17-18 управляющей компанией в Банк России в соответствии с Положением Банка России от 26.12.2017 № 622-П для размещения на официальном сайте Банка России

©2004 – 2020. При использовании любых материалов, опубликованных на сайте, ссылка на www.solid-mn.ru обязательна. Разработано nettoweb.

Что такое брокерский счет и как его открыть?

Что такое брокерский счет?

Брокерский счет — это то, что большинство инвесторов используют для покупки и продажи ценных бумаг, таких как акции, облигации и паевые инвестиционные фонды. Вы можете переводить деньги на брокерский счет и обратно, как и банковский счет, но, в отличие от банков, брокерские счета предоставляют вам доступ к фондовому рынку и другим инвестициям.

Вы также увидите брокерские счета, называемые налогооблагаемыми, поскольку инвестиционный доход на брокерском счете облагается налогом как прирост капитала.Это можно сравнить с пенсионными счетами (такими как IRA), которые имеют другой набор правил налогообложения и снятия средств, и могут быть лучше для пенсионных сбережений и инвестиций.

Как работают брокерские счета?

Существует целый ряд лицензированных брокерских фирм — от более дорогих брокеров с полным спектром услуг до брокеров со скидками в Интернете с низкими комиссиями — где вы можете открыть брокерский счет.

Многие брокеры позволяют вам быстро открыть брокерский счет онлайн, и вам обычно не нужно для этого много денег — на самом деле, многие брокерские фирмы позволяют вам открыть счет без первоначального депозита.Однако перед покупкой инвестиций вам необходимо будет пополнить счет. Вы можете сделать это, переведя деньги со своего текущего или сберегательного счета или с другого брокерского счета. Вы также можете отправить чек по почте.

Вы также можете отправить чек по почте.

Вы владеете деньгами и инвестициями на своем брокерском счете, и вы можете продать их в любое время. Брокер держит вашу учетную запись и действует как посредник между вами и инвестициями, которые вы хотите приобрести.

Нет ограничений на количество брокерских счетов, которые вы можете иметь, или сумму денег, которую вы можете ежегодно вносить на налогооблагаемый брокерский счет.Комиссия за открытие брокерского счета не взимается.

Брокерские счета и пенсионные счета

Стандартный брокерский счет или налогооблагаемый счет не дает никаких налоговых преимуществ для инвестирования через счет — в большинстве случаев ваши инвестиционные доходы будут облагаться налогом. С другой стороны, это означает, что для этих аккаунтов очень мало правил: вы можете забрать свои деньги в любое время и по любой причине и инвестировать столько, сколько захотите. (Вот наш выбор лучших брокерских счетов.)

Но если вы инвестируете на пенсию, вам нужно открыть пенсионный счет, а не налогооблагаемый брокерский счет. Пенсионный счет, такой как Roth или традиционный IRA, — это инвестиционный счет с льготным налогообложением, специально разработанный для ваших пенсионных сбережений. Из-за этого, в отличие от облагаемых налогом брокерских счетов, пенсионные счета накладывают ограничения на то, когда и как вы можете снимать деньги, а также на то, сколько вы можете вносить каждый год. (Вот наш выбор лучших аккаунтов IRA.)

Пенсионный счет, такой как Roth или традиционный IRA, — это инвестиционный счет с льготным налогообложением, специально разработанный для ваших пенсионных сбережений. Из-за этого, в отличие от облагаемых налогом брокерских счетов, пенсионные счета накладывают ограничения на то, когда и как вы можете снимать деньги, а также на то, сколько вы можете вносить каждый год. (Вот наш выбор лучших аккаунтов IRA.)

Примечание. Возможно, вы уже инвестируете для выхода на пенсию через своего работодателя — многие компании предлагают план, спонсируемый работодателем, например 401 (k), и соответствуют вашим взносам. Вы все еще можете открыть IRA, но мы рекомендуем внести как минимум достаточно средств в ваш 401 (k), чтобы сначала заработать этот матч.

Как выбрать провайдера брокерского счета

После того, как вы определились, хотите ли вы пенсионный счет или налогооблагаемый брокерский счет, вам нужно будет выбрать провайдера счета.Есть два основных варианта, которые удовлетворяют потребности большинства инвесторов: онлайн-брокеры и робо-советники. Оба предлагают пенсионные счета и налогооблагаемые брокерские счета.

Оба предлагают пенсионные счета и налогооблагаемые брокерские счета.

Счет онлайн-брокера

Если вы хотите покупать и управлять своими собственными инвестициями, брокерский счет у онлайн-брокера для вас.

Инвестиционный счет в онлайн-брокерской компании позволяет покупать и продавать инвестиции через веб-сайт брокера. Дисконтные брокеры предлагают широкий спектр инвестиций, включая акции, паевые инвестиционные фонды и облигации.

Управляемый брокерский счет

Управляемый брокерский счет поставляется с управлением инвестициями от консультанта по человеческим инвестициям или робо-консультанта. Робо-консультант представляет собой недорогую альтернативу найму менеджера по человеческим инвестициям: эти компании используют сложные компьютерные алгоритмы для выбора и управления вашими инвестициями за вас, исходя из ваших целей и графика инвестирования.

Робо-консультанты, вероятно, подойдут вам, если вы не хотите, чтобы ваши инвестиции были в значительной степени невмешательствами. У нас есть полный список лучших робо-советников.

У нас есть полный список лучших робо-советников.

Как открыть брокерский счет

После того, как вы открыли инвестиционный счет, вам нужно будет инициировать депозит или перевод средств. Брокер проведет вас через процесс. После завершения перевода и пополнения вашего брокерского счета вы можете начать инвестировать.

Вас могут спросить, хотите ли вы иметь счет наличными или маржинальный. Маржинальный счет позволяет вам занимать деньги у брокера для совершения сделок, но вы будете платить проценты, а это рискованно.Как правило, сначала лучше использовать денежный счет.

Реклама

ТОРГОВЛЯ 4.0 Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакционной командой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений.Сборы и минимумы: Рекламная акция: Кредит наличными до 5 000 долларов США с соответствующим депозитом. |

ИНТЕРАКТИВНЫЕ БРОКЕРЫ IBKR LITE 5,0 Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений.Сборы и минимумы: Продвижение: Нет. |

SOFI ACTIVE INVESTING 4.5 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений.Сборы и минимальные суммы: Акция: Бесплатные консультации по вопросам карьеры плюс скидки по кредиту с соответствующим депозитом. |

4 типа инвестиционных счетов, которые вы должны знать

Если вам нравятся варианты, у вас есть много вариантов инвестиционных счетов. Что это будет, ИРА? Налогооблагаемый счет? Сберегательный счет колледжа? Это один из первых вопросов, который задают финансовые фирмы при создании учетной записи.

Что это будет, ИРА? Налогооблагаемый счет? Сберегательный счет колледжа? Это один из первых вопросов, который задают финансовые фирмы при создании учетной записи.

Это руководство по различным типам инвестиционных счетов поможет вам найти лучший, исходя из ваших сберегательных целей, права на участие и того, кому вы хотите сохранить право собственности на счет (вы, вы и кто-то еще, или даже несовершеннолетний).

Типы инвестиционных счетов

1. Стандартный брокерский счет

Стандартный брокерский счет — иногда называемый налогооблагаемым брокерским счетом или не пенсионным счетом — обеспечивает доступ к широкому спектру инвестиций, включая акции, паевые инвестиционные фонды , облигации, биржевые фонды и др.Любые проценты или дивиденды, которые вы зарабатываете на инвестициях, а также любая прибыль от инвестиций, которые вы продаете, облагаются налогами в год получения денег.

С учетной записью, не предназначенной для выхода на пенсию, вы можете выбрать способ владения:

Индивидуальный налогооблагаемый брокерский счет: открывается физическим лицом, которое сохраняет право собственности на счет и будет нести единоличную ответственность за налоги, взимаемые с этого счета.

Совместный налогооблагаемый брокерский счет: счет, совместно используемый двумя или более людьми — обычно супругами, но его можно открыть с кем угодно, даже без родственников.

Когда вы открываете брокерский счет, фирма, скорее всего, спросит вас, хотите ли вы иметь счет наличными или маржинальный. Денежный счет подходит большинству инвесторов. Он позволяет вам покупать инвестиции за деньги, которые вы вносите на счет. Маржинальный счет предназначен для инвесторов, которые хотят занять деньги у брокера для покупки инвестиций. Маржинальная торговля — это более рискованный вид инвестирования, который лучше всего подходит для опытных трейдеров.

Право на участие: вы должны быть совершеннолетним (не моложе 18 лет) и иметь номер социального страхования или налоговый идентификационный номер (среди других форм идентификации), чтобы открыть брокерский счет.

Полезно знать: нет ограничений на то, сколько денег вы можете внести на налогооблагаемый брокерский счет, и деньги могут быть сняты в любое время, хотя вы можете иметь задолженность по налогам, если инвестиции, которые вы продаете для обналичивания, выросли в цене.

2. Пенсионные счета

Пенсионный счет, такой как IRA, или индивидуальный пенсионный счет, представляет собой стандартный брокерский счет с доступом к тому же диапазону инвестиций. Самая большая разница между пенсионным счетом и брокерским счетом заключается в том, как IRS облагает или не облагает налогом взносы, прибыль от инвестиций и снятие средств.

В зависимости от типа IRA, который вы выбираете, вы получаете либо предварительную налоговую льготу в год, когда вы делаете взносы на счет (с традиционным IRA), либо внутреннюю налоговую льготу, которая делает ваши снятие средств при выходе на пенсию без уплаты налогов ( через Roth IRA). Совместные IRA не допускаются.

Право на участие: Вы должны иметь заработанный доход (или у вас должен быть супруг (а) с квалифицированным трудовым доходом), чтобы иметь право вносить взносы в IRA. Также существуют ограничения дохода для внесения взносов в IRA Рота и для удержания взносов в традиционный IRA.Подробнее о правилах участия в IRA можно узнать здесь.

Полезно знать: максимальный размер взноса в IRA составляет 6000 долларов в 2020 и 2021 годах (7000 долларов для лиц в возрасте 50 лет и старше). Согласно правилам IRS, могут быть налоги и штрафы за погружение в IRA до достижения 59 лет. Если вы думаете, что вам понадобятся деньги на раннем этапе, Roth IRA предлагает больше вариантов без штрафных санкций.

Эти поставщики предлагают обширные инструменты и рекомендации для вкладчиков, которые ищут место для открытия IRA.

3.Счета для образования

Один из самых популярных типов счетов, используемых для оплаты расходов на образование, — это накопительный план 529. (Это отличается от планов с предоплатой 529, которые позволяют вам фиксировать государственную плату за обучение в учебном заведении, которое реализует этот план.) Большинство штатов предлагают свои собственные планы 529, которые вы можете открыть напрямую, но обычно деньги можно использовать в подходящие школы по всей стране. Некоторые брокерские конторы также позволяют открыть счет 529. Например, TD Ameritrade предлагает 529 счетов через план Небраски, а Wealthfront предлагает их через Неваду.

Например, TD Ameritrade предлагает 529 счетов через план Небраски, а Wealthfront предлагает их через Неваду.

Еще один вариант сбережений на образование — это накопительный счет Coverdell Education. ESA должно быть создано до того, как бенефициару исполнится 18 лет, и, как и 529s, деньги можно использовать для оплаты колледжа, начального и среднего образования.

Право на участие: относительно или нет, любой может вносить вклад в эти планы от имени бенефициара. И любой может быть назван бенефициаром по счету, если деньги идут на оплату квалифицированного образования.

Полезно знать: взносы в фонд 529s и ESA не подлежат налогообложению (хотя вы можете получить вычет государственного налога на взносы в размере 529), но квалифицированное распределение не облагается налогом.

4. Инвестиционные счета для детей

Инвестиционные счета выше требуют, чтобы владелец был не моложе 18 лет. Но как насчет брокерских счетов подающего надежды молодого Баффета, которого вы знаете? Есть несколько вариантов размещения несовершеннолетних:

Счет депозитарного брокера

Этот инвестиционный счет открыт для несовершеннолетнего с деньгами, подаренными ребенку. Взрослый (попечитель) контролирует счет и передает активы ребенку, когда он или она достигает «возраста совершеннолетия», то есть 18 или 21 года, в зависимости от законов штата.

Взрослый (попечитель) контролирует счет и передает активы ребенку, когда он или она достигает «возраста совершеннолетия», то есть 18 или 21 года, в зависимости от законов штата.

Два типа счетов депо — это Единообразный закон о дарении несовершеннолетним (UGMA) и Единообразный закон о передаче прав несовершеннолетним (UTMA). Разница заключается в том, какие объекты вы можете использовать в аккаунте. UTMA могут владеть недвижимостью в дополнение к типичным инвестициям, разрешенным в обоих типах счетов (наличные деньги, акции, облигации, паевые инвестиционные фонды). Как только деньги поступают на счет, их нельзя перевести другому получателю.

Право на участие: ребенку не нужен заработок для получения UGMA.В некоторых штатах разрешены UGMA, в некоторых разрешены UTMA, а в некоторых разрешены оба варианта. Брокер может определить, позволяет ли ваше государство открыть его для бенефициара.

Полезно знать: в отличие от денег на образовательном счете, деньги, вложенные в UGMA или UTMA, можно использовать для любых целей, а не только для обучения в колледже. И имейте в виду, что если ребенок подает заявку на финансовую помощь, активы на счете опекунства считаются принадлежащими учащемуся и могут повлиять на их право на получение помощи и размер пакета помощи.

И имейте в виду, что если ребенок подает заявку на финансовую помощь, активы на счете опекунства считаются принадлежащими учащемуся и могут повлиять на их право на получение помощи и размер пакета помощи.

IRA опекуна

Если ребенок заработал, он имеет право вносить взносы в Roth или традиционный IRA.Учетная запись создается и поддерживается взрослым, который передает ее ребенку, когда ему исполняется 18 или 21 год.

Право на участие: заработанный доход может быть получен от чего угодно, включая присмотр за детьми, неформальный бизнес по стрижке газонов или спонсорство в Instagram. как сообщили в IRS.

Полезно знать: в Roth IRA взносы — но не доход от инвестиций — могут быть изъяты в любое время без уплаты подоходного налога или штрафа за досрочное снятие.

Где открыть инвестиционный счет?

Большинство финансовых учреждений предлагают, как минимум, стандартные брокерские счета и IRA.Многие также предлагают образовательные сберегательные счета и счета депо.

Если вы хотите, чтобы кто-то управлял вашими деньгами за вас, бразды правления могут взять на себя брокер с полным спектром услуг (фирма с консультантом по инвестициям) или робот-консультант. Робо-консультант — это недорогая автоматизированная служба управления портфелем, которая взимает небольшую комиссию за контроль вашего инвестиционного портфеля.

Реклама

ТОРГОВЛЯ 4.0 Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакционной командой.Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений.Сборы и минимумы: Рекламная акция: Кредит наличными до 5 000 долларов США с соответствующим депозитом. |

ИНТЕРАКТИВНЫЕ БРОКЕРЫ IBKR LITE 5,0 Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений.Сборы и минимумы: Продвижение: Нет. |

SOFI ACTIVE INVESTING 4,5 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений.Сборы и минимальные суммы: Акция: Бесплатные консультации по вопросам карьеры плюс скидки по кредиту с соответствующим депозитом. |

Плюсы и минусы индивидуального счета акций | Финансы

Автор: Стивен Мелендес | Рецензент: Алисия Бодин, сертифицированный главный финансовый тренер Ramsey Solutions | Обновлено 3 мая 2019 г.

Если у вас есть деньги для инвестирования, одним из популярных вариантов является открытие индивидуального счета акций в брокерской компании по вашему выбору. Если вы выберете правильные акции, вы сможете заработать приличную сумму денег, часто облагаемую налогом по относительно низкой ставке долгосрочного прироста капитала, и вам не придется платить комиссию за управление управляющему инвестиционным фондом.С другой стороны, вам придется самостоятельно следить за своими инвестициями, и у вас также не будет гарантий инвестирования в некоторые менее рискованные инвестиции, такие как застрахованные банковские продукты и государственные облигации.

Как работает счет акций

Отдельные акции по определению представляют собой частичную долю владения в компании. Они дают вам право в определенной степени участвовать в управлении компанией, например, голосовать за кандидатов в корпоративный совет директоров.Они также позволяют вам получать дивидендов , которые представляют собой выплаты, которые компании могут выбрать для выплаты акционерам в качестве способа делиться прибылью с их фактическими владельцами.

Конечно, вы также можете получить прибыль, покупая акции, а затем продавая их дороже, чем вы за них заплатили. Для этого вы обычно работаете с брокерской фирмой. В настоящее время большинство из них позволяет вам искать акции в Интернете по названию или с помощью тикера и символа , финансируя покупки деньгами, переведенными с вашего банковского счета.

Поскольку большая часть рынка сейчас автоматизирована, комиссия упала, комиссия , взимаемая при покупке и продаже акций, снизилась, а некоторые брокерские конторы даже предлагают бесплатные сделки при определенных или всех обстоятельствах. Не забудьте подумать о связанных с этим комиссиях, когда вы планируете покупать или продавать акции, поскольку они могут съесть вашу прибыль или увеличить ваши убытки.

Поскольку комиссии часто являются фиксированными, независимо от того, сколько акций вы покупаете или продаете одновременно, часто стоит совершить одну крупную сделку, а не несколько мелких сделок, при условии, что комиссию вашего брокера взимает.

Индивидуальные акции против Паевые инвестиционные фонды

Если вы решите инвестировать в фондовый рынок, вы, вероятно, захотите потратить хотя бы некоторое время на знакомство с компаниями, в которые вы, возможно, захотите инвестировать. Это может включать в себя онлайн-исследования, поиск новостей, отчетов аналитиков и нормативных документов, касающихся конкретных компаний.

Большую часть необходимой информации можно найти на веб-сайтах брокеров и на страницах по связям с инвесторами, которые ведутся самими компаниями.Вы также можете получить нормативную документацию, такую как квартальные и годовые отчеты, которые обычно требуются по закону, через Комиссию по ценным бумагам и биржам.

Однако выполнение всего этого исследования требует времени, и в зависимости от вашего опыта и уровня интереса вы можете найти его утомительным или обеспокоиться тем, что вы не сможете конкурировать с профессиональными трейдерами и управляющими фондами.

Альтернативой инвестированию непосредственно на фондовом рынке является инвестирование в профессионально управляемый паевой инвестиционный фонд , , где эксперты объединяют деньги инвесторов для инвестирования в акции, облигации и другие инвестиции, передавая прибыль инвесторам после получения вознаграждения. Такая структура комиссионных является сдерживающим фактором для некоторых инвесторов, которые предпочли бы не платить комиссионные и просто покупать акции для себя, но другие видят в ней долгожданный компромисс для опыта управляющего взаимным фондом.

Такая структура комиссионных является сдерживающим фактором для некоторых инвесторов, которые предпочли бы не платить комиссионные и просто покупать акции для себя, но другие видят в ней долгожданный компромисс для опыта управляющего взаимным фондом.

Индивидуальные акции против ETF Investing

Другой подобной альтернативой является индексный фонд , который автоматически отслеживает производительность индекса фондового рынка, такого как промышленный индекс Доу-Джонса, Standard & Poor’s 500 или высокотехнологичный индекс Nasdaq Composite.

Многие индексные фонды — это биржевые фонды , что означает, что вы можете покупать их у большинства брокеров так же, как покупать акции. У некоторых финансовых учреждений есть индексные фонды, которые вы также можете покупать напрямую, как и паевые инвестиционные фонды. Поскольку индексные фонды не полагаются на человеческий опыт в той же степени, что и традиционные паевые инвестиционные фонды, они часто имеют более низкие комиссии.

Если вас интересуют паевые инвестиционные фонды или индексные фонды, купите один с понравившейся вам структурой комиссионных от компании, которой вы доверяете.

Фондовый рынок и риск

Инвестирование в фондовый рынок может быть рискованным, поскольку можно потерять часть или даже все свои деньги, инвестируя в акции с падающими ценами. Если вы инвестируете в компанию, которая обанкротилась, вы даже можете увидеть, что ваши акции фактически обесцениваются.

Естественно, некоторые акции более рискованны, чем другие, и, как правило, вы с большей вероятностью потеряете деньги, инвестируя в новую и непроверенную компанию, чем в крупную промышленную фирму, которая существует уже несколько десятилетий.Однако инвестирование в рискованные компании также может принести огромную прибыль.

Альтернативы инвестированию на фондовом рынке

Альтернативы инвестированию в фондовый рынок включают вкладывание денег в менее рискованные инвестиции, такие как страховые продукты, доступные в банках. Сберегательные счета, счета денежного рынка и депозитные сертификаты, доступные в банках, приносят стабильную процентную ставку и обычно застрахованы Федеральной корпорацией страхования вкладов на сумму до 250 000 долларов на одного клиента в банке .

Сберегательные счета, счета денежного рынка и депозитные сертификаты, доступные в банках, приносят стабильную процентную ставку и обычно застрахованы Федеральной корпорацией страхования вкладов на сумму до 250 000 долларов на одного клиента в банке .

Счета в кредитных союзах аналогичным образом застрахованы Национальной администрацией кредитных союзов , а в некоторых штатах предлагается дополнительное страхование вкладов в банках штата. Обратной стороной является то, что основные индексы фондового рынка часто имеют более высокую доходность, чем банковские проценты, а отдельные акции работают еще лучше.

Облигации, представляющие собой ценные бумаги с постоянной процентной ставкой, также часто рассматриваются как альтернатива фондовому рынку с низким уровнем риска. Облигации можно получить в государственных учреждениях, часто с налоговыми льготами, и у корпораций, желающих занять деньги.

Проверьте кредитные рейтинги и другую информацию об облигациях и организациях, их выпускающих, чтобы правильно оценить свой риск. Облигации обычно приносят более высокую процентную ставку, чем банковские продукты с большим риском, поскольку они не застрахованы FDIC, но они также обычно менее рискованны (и потенциально менее прибыльны), чем акции.

Облигации обычно приносят более высокую процентную ставку, чем банковские продукты с большим риском, поскольку они не застрахованы FDIC, но они также обычно менее рискованны (и потенциально менее прибыльны), чем акции.

Как избежать мошенничества с акциями

Многие инвесторы время от времени будут делать плохие ставки на фондовом рынке, но некоторые также попадут в ловушку откровенного мошенничества.Они могут принимать форму рекламы и сообщений в Интернете, рекламирующих возможности быстрого обогащения за счет инвестиций в относительно неизвестные компании. Иногда те, кто делится информацией, тайно уже инвестируют в сами компании.

Эти мошенничества часто называют схемами «накачать и сбросить», поскольку мошенники увеличивают стоимость акций, а затем продают свои собственные активы, оставляя в руках других инвесторов. Старайтесь избегать мошенничества, с недоверием относясь к советам по запасам, которые вы получаете из неизвестных источников, и самостоятельно исследуя любые инвестиционные возможности, которые вам предоставляются.

Инвестиционное мошенничество не ограничивается акциями: в прошлом также существовали мошеннические схемы, связанные с недвижимостью, а в последние годы они также перешли на новые формы инвестиций, такие как цифровые валюты.

Акции и налоги

Одним из больших преимуществ инвестирования в акции и другие ценные бумаги, а также в определенные инвестиции, такие как недвижимость, является то, что если вы держите их в течение года или более, вы можете платить налог на свои доходы в долгосрочная ставка прироста капитала .Это 15 процентов для большинства налогоплательщиков, в то время как некоторые платят 20 процентов или ноль процентов в зависимости от их общего дохода. Некоторые дивиденды, известные как квалифицированные дивиденды , также облагаются налогом по этой ставке.

Напротив, деньги, которые вы зарабатываете на работе, от неквалифицированных дивидендов и от процентов, облагаются налогом по вашей обычной ставке дохода, которая обычно выше. Вы также можете требовать убытки от инвестиций как капитальные убытки, которые можно использовать для компенсации прироста капитала или, в ограниченной степени, обычного дохода.

Вы также можете требовать убытки от инвестиций как капитальные убытки, которые можно использовать для компенсации прироста капитала или, в ограниченной степени, обычного дохода.

5 способов использования брокерских услуг как сберегательного счета

Поскольку граница между брокерскими счетами и банковскими счетами продолжает стираться, вкладчикам важно помнить, что им не нужно переводить свои деньги на банковские счета, чтобы получить безопасный и возвратный банковский счет. Вкладчики могут получить аналогичные виды прибыли с низким уровнем риска, предлагаемые традиционными банками и банковскими продуктами, даже не покидая своих брокерских счетов.

По мере того, как брокерские счета и банковские счета становятся все более похожими, вкладчики часто могут делать многие из одинаковых вещей на каждом счете.На брокерских счетах вы можете не только инвестировать в акции, облигации и фонды, но и часто можете использовать счет в качестве универсального финансового счета. Другими словами, вы обычно можете выписывать чеки и оплачивать счета со своей учетной записи, часто при этом также собирая проценты.

Другими словами, вы обычно можете выписывать чеки и оплачивать счета со своей учетной записи, часто при этом также собирая проценты.

Как использовать брокерские услуги для ваших сбережений

1. Храните свой депозит наличными у вашего брокера

Вкладчики могут спрятать свои наличные у брокера и получить проценты в фонде денежного рынка. Обычно брокерские конторы переводят излишки наличности в основной фонд денежного рынка, позволяя вам собрать дополнительную монету.Например, TD Ameritrade предлагает 0,04 процента на остатках до 5000 долларов США и до 0,43 процента при гораздо более высоких суммах. Между тем Чарльз Шваб предлагает инвесторам защищенный Федеральной корпорацией страхования вкладов (FDIC) счет с доходностью 0,34%.

Эти варианты неплохие, хотя и не приносят намного больше процентов, чем базовый сберегательный счет в одном из крупных банков. Если вы хотите заключить более выгодную сделку, вам следует обратить внимание на Interactive Brokers, которое предлагает более конкурентоспособную ставку по сравнению со ставками ведущих банков.

Interactive Brokers будет платить 1,63 процента (по состоянию на сентябрь 2019 года) на остатках, превышающих 10 000 долларов. Загвоздка в том, что для получения полной ставки у вас должен быть капитал не менее 100000 долларов. В противном случае проценты распределяются пропорционально размеру вашего счета. В любом случае брокер не предлагает процентов на первые 10 000 долларов наличными на счете.

Как и в случае со сберегательными счетами банка, предлагаемые ставки в Interactive Brokers будут изменяться вверх и вниз в зависимости от преобладающих изменений процентных ставок.А денежные средства до 250 000 долларов защищены Корпорацией по защите инвесторов в ценные бумаги (SIPC), хотя брокер добавляет дополнительное покрытие.

2. Купите ETF краткосрочных государственных облигаций

Если вы хотите, чтобы весь баланс вашего счета работал по еще более высокой ставке, то вы можете подумать о покупке биржевого фонда (ETF), состоящего из краткосрочных федеральных облигаций. Государственные облигации. Эти ETF предлагают доходность, соответствующую краткосрочным процентным ставкам, а облигации в фонде являются краткосрочными, как правило, сроком менее года.Облигации обеспечиваются федеральным правительством — той же организацией, которая поддерживает гарантии FDIC на банковских счетах.

Государственные облигации. Эти ETF предлагают доходность, соответствующую краткосрочным процентным ставкам, а облигации в фонде являются краткосрочными, как правило, сроком менее года.Облигации обеспечиваются федеральным правительством — той же организацией, которая поддерживает гарантии FDIC на банковских счетах.

Если вас интересуют такие инвестиции, вы можете приобрести их так же, как акции или другие ценные бумаги, разместив заказ у своего брокера, используя тикер фонда. Вы будете платить ежегодный взнос, называемый соотношением расходов, в зависимости от того, сколько вы вложили в фонд.

Например, одним из таких фондов является ETF Goldman Sachs Access Treasury 0-1 Year (GBIL).Фонд отслеживает краткосрочные процентные ставки, поэтому, когда они растут и падают, доходность фонда также растет. Около трех четвертей облигаций фонда подлежат погашению менее чем за шесть месяцев, и, поскольку это облигации США, они считаются столь же надежными, как и вложения.

Доходность облигации к погашению составляет 1,89 процента по состоянию на сентябрь 2019 года, а коэффициент расходов фонда составляет 0,12 процента, или затраты в размере 12 долларов в год на каждые вложенные 10 000 долларов. Это примерно 1 доллар в месяц на каждые 10 000 долларов, которые вы вложили, и это разумная цена для такого фонда.

Это примерно 1 доллар в месяц на каждые 10 000 долларов, которые вы вложили, и это разумная цена для такого фонда.

Поскольку в наши дни процентные ставки настолько низкие, важно искать недорогой фонд, чтобы вы могли хранить большую часть своего процентного дохода.

3. Купить паевой инвестиционный фонд денежного рынка

Использование ETF — это один из способов использовать средства, чтобы ваш брокерский счет выглядел как банковский счет. Другой способ — это покупка паевого инвестиционного фонда денежного рынка, обеспеченного облигациями федерального правительства. Оба достигают схожих целей с одинаковыми (очень ограниченными) рисками. Таким образом, вы можете выбрать такой паевой инвестиционный фонд или иным образом выбрать его, когда доступ к ETF недоступен.

Как и фонд облигаций ETF, этот вид паевых инвестиционных фондов денежного рынка инвестирует в очень краткосрочные облигации федерального правительства, как правило, со средним сроком погашения от 30 до 60 дней. Таким образом, фонд отслеживает краткосрочные ставки, и по мере их роста и падения доходность фонда также будет меняться. Опять же, эти облигации поддерживаются федеральным правительством, поэтому они настолько же безопасны, насколько и облигации.

Таким образом, фонд отслеживает краткосрочные ставки, и по мере их роста и падения доходность фонда также будет меняться. Опять же, эти облигации поддерживаются федеральным правительством, поэтому они настолько же безопасны, насколько и облигации.

Одним из примеров этого взаимного фонда денежного рынка является Федеральный фонд денежного рынка Vanguard (VMFXX). На начало сентября 2019 года он предлагал доходность 2.06 процентов, а средний срок погашения составлял всего 34 дня. Фонд взимает коэффициент расходов в размере 0,11 процента или 11 долларов в год на каждые вложенные 10000 долларов. Это чуть меньше 1 доллара в месяц на каждые 10 000 вложенных долларов.

Если вас интересуют такие инвестиции, вы можете приобрести их, как любой паевой инвестиционный фонд. Это означает, что обычно для первоначальной покупки есть минимальные вложения — например, у фонда Vanguard есть начальный минимум 3000 долларов — но затем вы можете постепенно увеличивать свою позицию.Опять же, ищите низкий коэффициент расходов, чтобы вы могли держать больше этих процентов в своем собственном кармане.

4. Купите компакт-диск через посредника.

Если вы ищете высокодоходный вариант сбережений у своего брокера, подумайте о том, чтобы обратиться к компакт-дискам. Да, вы можете купить CD через брокерский счет. CD с брокерской услугой похож на банковский CD в том смысле, что по нему выплачивается гарантированная контрактом процентная ставка. В остальном компакт-диск с посредничеством отличается от банковского компакт-диска, особенно тем, как его покупают и продают.

У брокерского CD есть несколько ключевых отличий, которые должен знать любой потенциальный инвестор. Брокерные компакт-диски можно приобрести в качестве нового выпуска через онлайн-брокера, и обычно за это взимается небольшая комиссия. Обычно они доступны при минимальных инвестициях в 1000 долларов США и доступны с шагом 1000 долларов США. Некоторые продукты CD через посредников могут не предлагать защиты FDIC, поэтому стоит сначала проверить их перед покупкой.

Если вам по какой-то причине необходимо закрыть компакт-диск, вам придется продать его на рынке, как если бы вы сделали облигацию или акцию. Следовательно, вы можете не получить полную стоимость CD, если процентные ставки повысились. С другой стороны, если ставки упали, вы можете получить более высокую прибыль, чем ожидалось. Но если вы держитесь до погашения, вы получите оговоренные в контракте платежи и полную стоимость.

Следовательно, вы можете не получить полную стоимость CD, если процентные ставки повысились. С другой стороны, если ставки упали, вы можете получить более высокую прибыль, чем ожидалось. Но если вы держитесь до погашения, вы получите оговоренные в контракте платежи и полную стоимость.

Те, кто покупает компакт-диск через посредника, захотят посмотреть на комиссионные, чтобы минимизировать затраты.

5. Создайте учетную запись для управления денежными средствами в робо-консультанте

Если у вас уже есть учетная запись робо-консультанта или вы ищете высокодоходный счет для управления денежными средствами, то обращение к робо-консультанту может быть отличным вариантом. .Два крупнейших независимых консультанта-робота требовали новых депозитов и предлагают привлекательную доходность.

Робо-консультанты Wealthfront и Betterment теперь предлагают процентные ставки, которые конкурентоспособны с лучшими онлайн-банками. По состоянию на сентябрь 2019 года Betterment предлагает 2,38 процента для своего сберегательного счета, что примерно в 24 раза лучше, чем средний показатель по сберегательным счетам по стране в 0,1 процента. Кроме того, вы не будете платить за консультацию и получите покрытие FDIC на сумму до 1 миллиона долларов наличными.

Кроме того, вы не будете платить за консультацию и получите покрытие FDIC на сумму до 1 миллиона долларов наличными.

Аналогичная ситуация наблюдается в Wealthfront, который предлагает 2,32% за наличный расчет. Вы также получите до 1 миллиона долларов в рамках страхового покрытия FDIC и не будете платить комиссию за консультацию наличными на счете. Вы можете быстро создать учетную запись и легко переводить деньги на разные счета.

Затем, если вы готовы инвестировать с помощью робо-консультанта, вы можете перевести деньги на платный инвестиционный счет и приступить к работе. Робо-советник — отличный выбор для экономии денежных средств.

Итог

Если вы хотите получить доход от высокодоходного сберегательного счета с (почти) безопасностью банка, у вас есть несколько вариантов, чтобы заставить его работать с вашим брокерским счетом.Использование брокерского счета для банковских операций также может помочь вам объединить вашу финансовую жизнь с одним провайдером и может предложить другие преимущества с точки зрения простоты и удобства.

Подробнее:

От редакции: всем инвесторам рекомендуется провести собственное независимое исследование инвестиционных стратегий, прежде чем принимать инвестиционное решение. Кроме того, инвесторам сообщают, что результаты прошлых инвестиционных продуктов не являются гарантией повышения цен в будущем.

Когда открывать брокерский счет

Все больше и больше вкладчиков обращаются к брокерским счетам, поскольку они ищут способы максимизировать свои чрезвычайные фонды в среде, где традиционные сберегательные счета предлагают процентные ставки в среднем всего 0,09%.

Более 40% инвесторов в США заявили, что у них был брокерский счет в 2018 году, по сравнению с 31% в 2012 году, согласно отчету исследовательской компании Hearts & Wallets за май 2019 года.

Брокерские счета, иначе известные как налогооблагаемые инвестиционные счета, аналогичны пенсионным счетам, таким как 401 (k) или IRA: инвесторы открывают счет у брокера или инвестиционной консультационной фирмы и могут покупать акции, паевые инвестиционные фонды и другие активы.

Но там, где пенсионные счета имеют ограничения на сумму денег, которую можно вносить каждый год, и ограничения на то, когда средства могут быть сняты, брокерские счета более гибкие. В отчете нет ограничений по доходу или взносам, и инвесторы могут снять свои деньги в любое время, что является одной из причин, по которой их популярность растет.

Однако они не предлагают таких же налоговых льгот, как пенсионные счета. Традиционные IRA и 401 (k) позволяют инвесторам откладывать налоги до выхода на пенсию, в то время как IRA Roth и 401 (k) позволяют инвестициям расти без налогов до тех пор, пока взносы не будут отозваны (инвесторы вносят деньги, которые уже облагаются налогом).

Инвесторы платят налоги, когда они зарабатывают деньги на средствах на брокерском счете, например, когда они продают акции или другие активы или когда по акциям выплачиваются дивиденды. Однако есть преимущества, в том числе более широкий спектр вариантов инвестирования и потенциал роста на рынке.

Гибкость в сочетании с потенциальной прибылью от инвестиций привлекает на эти счета больше инвесторов, сказала NerdWallet Лаура Варас, основатель и исполнительный директор Hearts & Wallets. «Все больше и больше потребителей осознают противоречие между возможностью откладывать налоги с помощью счетов типа 401 (k) s и необходимостью быстрого доступа», — сказала она.

Когда открывать брокерский счет

Брокерские счета идеально подходят для сбережений или целей, которые находятся дальше пяти лет, но ближе, чем пенсия, говорят эксперты. Согласно отчету Hearts & Wallets, они также могут дополнять чрезвычайные сбережения инвестора.

«Есть некоторые обстоятельства, при которых клиентам следует открыть брокерский счет, например, клиенты, имеющие более краткосрочные цели [например] денежная альтернатива первоначальному взносу за дом», — сказал Райан Дж. Маршалл, сертифицированный специалист по финансовому планированию из Нью-Джерси, сообщает CNBC Make It.«В тех случаях, когда у них есть цели от четырех до семи лет, брокерский счет может помочь в достижении некоторых из этих краткосрочных целей».

Но, прежде чем открывать налогооблагаемый счет, инвесторы должны отложить значительный чрезвычайный фонд и максимально заполнить свои пенсионные счета, говорит Маршалл.

«Первый шаг — получить как минимум совпадение 401 (k)», — говорит Маршалл. «Шаг второй будет заключаться в том, чтобы воспользоваться вкладом Roth IRA, если он имеет право. Шаг третий будет заключаться в доведении до максимума пенсионного плана компании, а затем на четвертом шаге будет открытие брокерского счета для дополнительных инвестиций.»

Как открыть брокерский счет

Перед открытием брокерского счета вам необходимо провести небольшое исследование, чтобы выяснить, какой из них подходит вам. Во-первых, изучите свои варианты в финансовых компаниях, таких как Vanguard, Fidelity, Schwab и др. Вы также можете изучить онлайн-брокеров, таких как Robinhood.

Затем ознакомьтесь с предложениями каждой торговой платформы. Как правило, брокерские счета позволяют инвесторам покупать более широкий спектр активов, чем 401 (k), но вы всегда должны дважды проверять .

После того, как вы откроете счет, что можно сделать бесплатно, вы переведете на него средства для покупки инвестиций.

Самое важное, на что нужно обращать внимание: комиссии. Существует множество комиссий, связанных с брокерским счетом, как и с любым инвестиционным счетом, которые во многом будут зависеть от брокера, который управляет этим счетом. Основные комиссии, которые следует учитывать, включают плату за обслуживание счета, которая представляет собой ежемесячную, ежеквартальную или годовую плату, взимаемую некоторыми брокерами, и комиссии, которые представляют собой сборы , уплачиваемые брокеру за выполнение сделки.

Вот более подробное описание шагов, которые необходимо предпринять, чтобы открыть счет:

- Сравните брокеров : посмотрите на комиссии и минимальные суммы счетов для онлайн-брокеров и традиционных финансовых учреждений, таких как Vanguard. Различные учреждения будут лучше работать для разных типов инвесторов.

Эксперты говорят, что если вы только начинаете, вы, вероятно, захотите найти тот, у которого минимальные требования и доступ к индивидуальным советам. Их часто называют «дисконтными брокерами».

Эксперты говорят, что если вы только начинаете, вы, вероятно, захотите найти тот, у которого минимальные требования и доступ к индивидуальным советам. Их часто называют «дисконтными брокерами». - Перевести средства : переместить деньги на счет, чтобы вы могли покупать инвестиции.

- Купить инвестиции : Вас интересуют акции? Облигации? Паевые инвестиционные фонды или ETF? Проведите небольшое исследование, чтобы решить, во что вы действительно хотите инвестировать и почему. Многие брокеры предоставляют свои собственные исследования, к которым они предоставят вам доступ, но вы также можете прочитать об акциях и других активах на таких сайтах, как Morningstar. Сумма денег, которую вы должны инвестировать, будет здесь играть большую роль: паевые инвестиционные фонды — отличный способ, например, диверсифицировать ваш портфель, но часто имеют более высокие минимальные инвестиции, чем ETF.Стоимость акций компании зависит от компании. Вот пять критериев, которые следует учитывать при выборе акций, вот как выбрать лучший паевой инвестиционный фонд, и вот еще шесть вещей, которые следует учитывать при инвестировании.

Оттуда, если вы хотите увеличить свои инвестиции, настройте автоматический перевод на свой брокерский счет, что вы сможете сделать онлайн. Просто убедитесь, что ваш чрезвычайный фонд и пенсионные счета имеют достаточное финансирование.

Хотя вкладчики используют брокерские счета для пополнения сбережений, это не одно и то же.Как и при любом инвестировании, всегда существует риск потери денег, хотя исторически рынок всегда рос.

Не пропустите: Почему сейчас прекрасное время внести свой вклад в Roth IRA

Понравилась эта история? Подпишитесь на CNBC Сделайте это на YouTube!

Чего ожидать при открытии брокерского счета

Если вы читаете это, возможно, вы планируете открыть брокерский счет.Возможно, вы захотите вложить деньги на пенсию или образование ребенка или просто попытаться заработать немного денег, которые вы отложили. В этой публикации объясняется, чего ожидать, если вы все же решите открыть брокерский счет, в том числе какую информацию вас попросят предоставить, какие решения вас попросят принять, какие вопросы вы должны задать своему зарегистрированному финансовому специалисту и каковы ваши права клиент брокерско-дилерской фирмы.

В этой публикации объясняется, чего ожидать, если вы все же решите открыть брокерский счет, в том числе какую информацию вас попросят предоставить, какие решения вас попросят принять, какие вопросы вы должны задать своему зарегистрированному финансовому специалисту и каковы ваши права клиент брокерско-дилерской фирмы.

Информация, которую вас попросят предоставить

Когда вы решите открыть счет, вам нужно будет заполнить документы.Это будет включать в себя приложение для нового счета , которое брокерско-дилерские фирмы могут также называть формой нового счета, формой открытия счета или чем-то подобным. Эта форма заявки потребует от вас предоставить некоторую информацию о себе, а также попросит вас принять определенные решения в отношении вашей учетной записи. Как более подробно объясняется ниже, зарегистрированные финансовые специалисты брокерско-дилерской фирмы используют эту информацию для нескольких целей, включая получение информации о вас и ваших финансовых потребностях и выполнение определенных нормативных обязательств. Хотя заполнение заявки может занять некоторое время, важно точно ответить на вопросы в заявке. Поэтому не забудьте внимательно прочитать заявление, сопроводительные соглашения и другие документы, которые дает вам брокерская фирма, и задавайте вопросы о том, чего вы не понимаете.

Хотя заполнение заявки может занять некоторое время, важно точно ответить на вопросы в заявке. Поэтому не забудьте внимательно прочитать заявление, сопроводительные соглашения и другие документы, которые дает вам брокерская фирма, и задавайте вопросы о том, чего вы не понимаете.

В заявке на создание новой учетной записи, наряду с другой информацией, вас, вероятно, попросят указать:

- Номер социального страхования или другой идентификационный номер налогоплательщика: Правила Комиссии по ценным бумагам и биржам (SEC) и Регулирующего органа финансовой индустрии (FINRA), которые регулируют отрасль ценных бумаг, требуют, чтобы брокерские фирмы запрашивали эту информацию по нескольким причинам.Как и банки, кредитные союзы и другие финансовые учреждения, брокерские фирмы должны сообщать Налоговой службе о доходах, которые вы получаете от своих инвестиций. Кроме того, в соответствии с Законом USA PATRIOT от 2001 года финансовые учреждения могут использовать ваш номер социального страхования для проверки вашей личности при открытии брокерских счетов, чтобы помочь предотвратить отмывание денег и финансирование терроризма.

- Информация о водительских правах или паспорте, или информация из другого удостоверения личности государственного образца: Это также может помочь зарегистрированному финансовому специалисту выполнять свои обязательства в соответствии с Законом USA PATRIOT Act.

- Статус занятости, финансовая информация — например, ваш годовой доход и чистая стоимость — и инвестиционные цели: Сбор этой информации помогает зарегистрированному финансовому специалисту выполнять нормативные обязательства. Например, если ваш зарегистрированный финансовый специалист рекомендует вам инвестиции, правила SEC и FINRA требуют, чтобы ваш зарегистрированный финансовый специалист собирал эту информацию. Кроме того, эта информация может помочь зарегистрированному финансовому специалисту определить подходящие для вас инвестиционные рекомендации.

Обратите внимание, что термины, используемые для описания инвестиционных целей, часто различаются в зависимости от брокерско-дилерских фирм и приложений для новых счетов.