Займы без карты в 2021

Взять займ без карты срочно

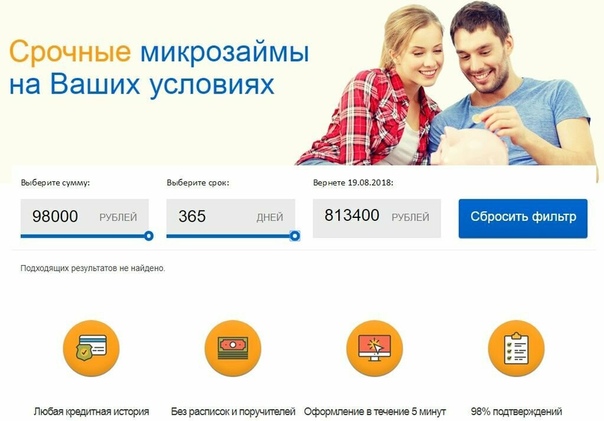

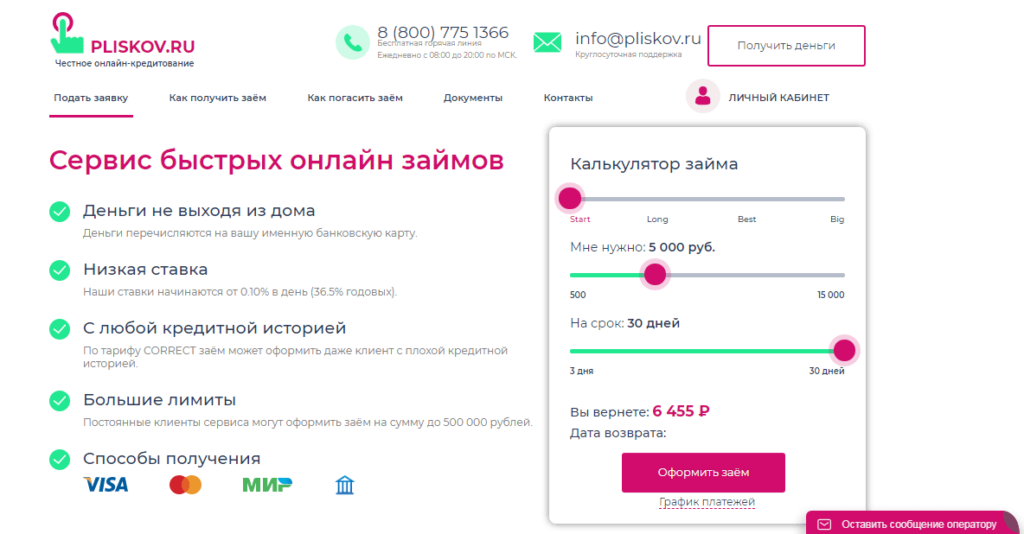

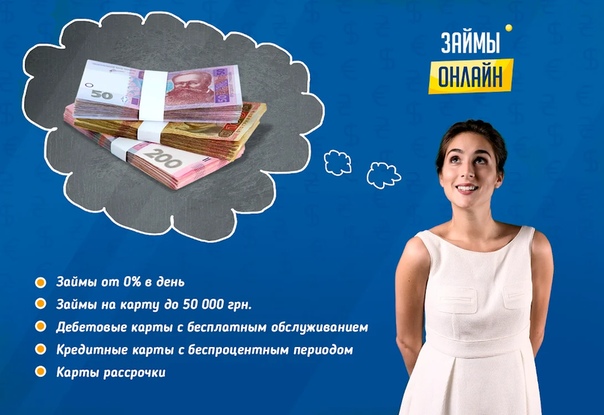

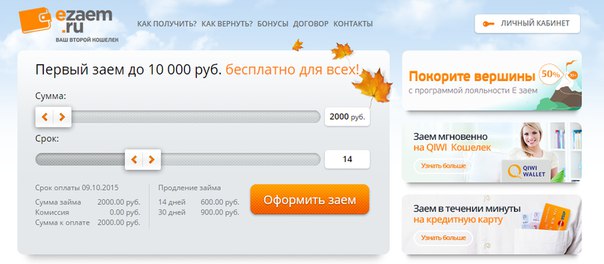

В 2021 году микрофинансовые организации России предлагают оформить микрозайм в режиме онлайн с выдачей денег на банковскую карту. Однако не всем удобен такой способ получения средств: одних нет именной дебетовой карты, другие не хотят «светить» реквизиты.

Можно ли взять займ без привязки карты

Основное преимущество МФК, МКК и МФО в широком выборе способа получения займа. Если у вас нет карты или вы не хотите указывать ее данные, можно оформить без карты банка займ за 5 минут. Деньги могут быть выданы любым удобным способом:

- на электронный кошелек;

- денежным переводом;

- в офисе компании наличными.

Следует учитывать, что многие микрофинансовые компании первый займ без процентов могут одобрить только с выдачей на именную карту или наличными денежным переводом.

Условия и требования займов без подтверждения карты

Займ без активации карты доступен только гражданам РФ, имеющим постоянный доход. Заявителю должно быть больше 18 лет. Для оформления потребуется паспорт и мобильный телефон.

Заявителю должно быть больше 18 лет. Для оформления потребуется паспорт и мобильный телефон.

Условия займа зависят от выбранной МФО и суммы кредита. Основные правила кредитования следующие:

- выплата равными платежами 1 раз в неделю или месяц при получении крупной суммы на несколько месяцев;

- если займ небольшой, то он погашается единоразово в конце срока действия договора;

- договор можно продлить, если оплачены проценты за пользование кредитом;

- оформление без залога и поручителей.

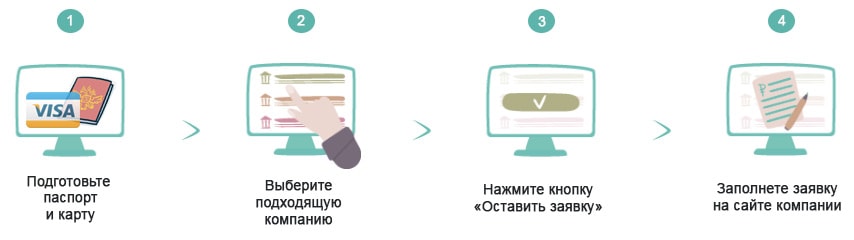

Как оформить займ без карты

Чтобы получить деньги, для начала нужно заполнить анкету на сайте и выбрать удобный способ получения средств. Если у вас нет электронного кошелька, то нужно заранее его зарегистрировать. Процедура займет не более 5 минут, потребуется только номер телефона.

Займ без списания с карты выдается в течение нескольких минут после проверки анкеты. Погашать долг можно со счета электронного кошелька, в кассе любого банка или терминале оплаты.

Взять Микрозайм Без Карты, Займ на Киви Без Привязки Карты

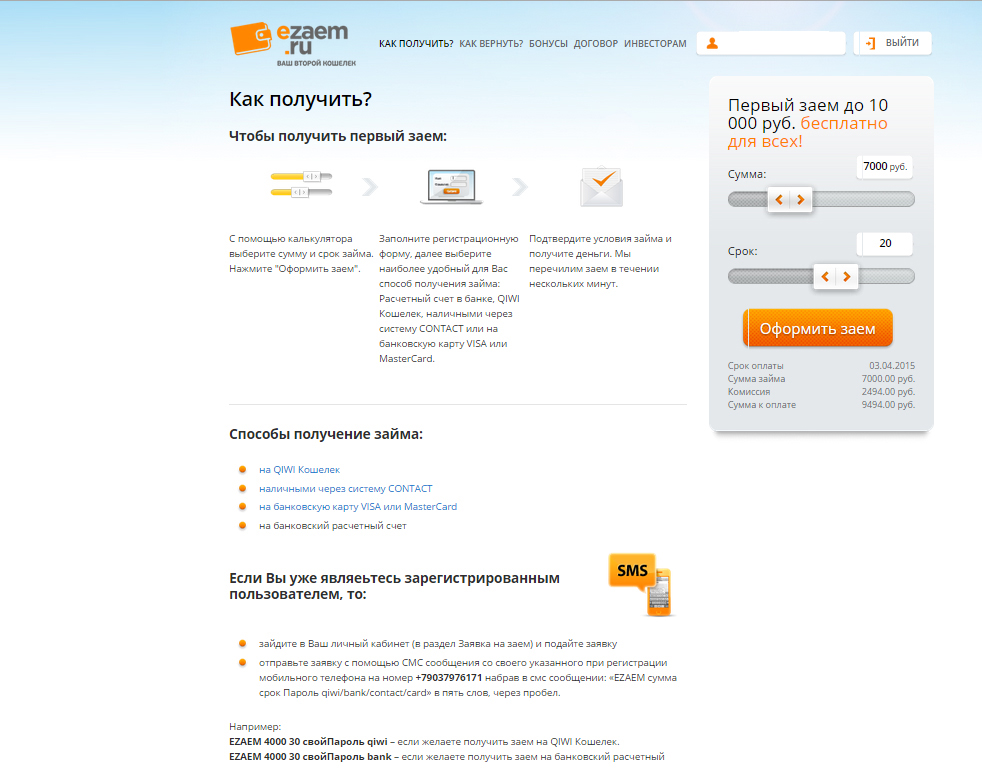

Qiwi Wallet распространенная виртуальная банковская система, с помощью которой можно совершать разнообразные онлайн платежи. Можно ли взять займ на Киви без карты? Для этого нужно просто зарегистрироваться в системе по номеру телефона. Взять микрозайм без карты стало возможным, благодаря виртуальным платежным сервисам. Номер телефона становится номером виртуального кошелька, с помощью которого можно оплачивать любые покупки в интернет-магазинах и оплачивать виртуальные услуги.

Оформление займа на Киви — это:

- получение денежного перевода на виртуальный кошелек;

- круглосуточный сервис без завышенного требования к клиентам;

- отсутствие пластиковой банковской карты;

- разные способы погашения долга.

Для начисления средств нет необходимости иметь карту банка, деньги поступают на виртуальный счет. Под рукой должен быть только телефон, выход в интернет и паспорт.

МФО и займ на киви без карты

Микрофинансовые организации предпочитают не иметь дело с электронными платежными сервисами (Яндекс, Вебмани), так как выдача денег непроверенному клиенту представляет определенный риск. Если при невыплате долга банки могут списать денежные средства с карточки без согласия клиента, то в случае с электронными кошельками это сделать невозможно. Электронные платежные системы находятся в ведении зарубежных компаний, поэтому российским банкам сложно контролировать перемещение денежных масс и финансовых операций не в своей юрисдикции.

Наличие банковской карты российской финансовой организации позволяет иметь представление о платежеспособности клиента. При отсутствии пластика это сделать невозможно. Поэтому любые займы без проверки личности выдаются на самых жестких условиях.

Как получить кредит без карты

Несмотря на определенные финансовые риски, большинство банковских организаций выдают денежные средства без привязки карты к электронному кошельку. Взять микрозайм не получится в Конго или Займере. Всё что нужно – это указать свои паспортные данные в анкете. Активировать банковскую карту не нужно, не требуется проходить верификацию на Qiwi. Достаточно паспортных данных и номера телефона.

Взять микрозайм не получится в Конго или Займере. Всё что нужно – это указать свои паспортные данные в анкете. Активировать банковскую карту не нужно, не требуется проходить верификацию на Qiwi. Достаточно паспортных данных и номера телефона.

После заполнения онлайн формы анкеты нужно дождаться одобрения, а затем выбрать способ зачисления денежных средств на кошелек.

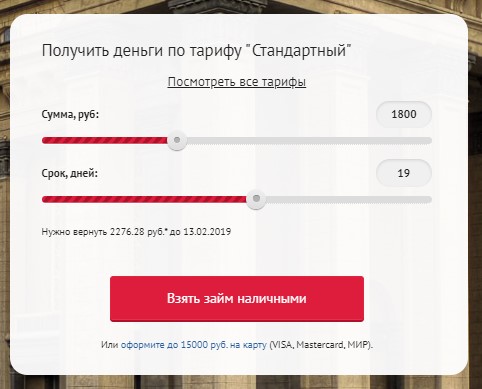

Условия предоставления быстрого займа следующие:

- небольшие суммы до 30000 руб;

- высокие проценты при просрочке платежей;

- короткие сроки погашения кредита.

Возможность отсрочки по платежам предоставляется, но только после выплаты процентов по кредиту.

Стоит ли брать займ на киви без привязки карты?

Воспользоваться сервисом можно, если срочно нужны наличные. Например, необходимо провести срочный платеж, а денег нет. Сервис Киви предоставляет возможность получить деньги моментально. С помощью данной услуги можно быстро пополнить счет, оплатить коммунальные услуги, купить что-то в интернет-магазине, обналичить нужную сумму в банкомате.

Иногда нужно срочно положить деньги на счет, а терминал находится далеко от дома. На выручку приходит Киви Валлет.

Вывести деньги с кошелька можно на любую банковскую карточку. Еще одна выгода – отсутствие проверки личности заемщика. Необходим скан паспорта, другой подтверждающий документ не обычно не требуют.

Обналичивают средства любым способом:

- вывод на пластиковую карту;

- вывод через платежные сервисы (Корона, Контакт).

Получить наличные можно без проблем в любом банкомате, заплатив проценты за банковскую операцию.

Сервис Киви удобен тем, что не требуется предоставлять данные о своей банковской карточке и выкладывать их в интернет: получают деньги без предоставления дополнительной платежной информации.

Единственное условие – своевременное погашение процентов. С условиями кредитования следует ознакомиться еще на стадии подписания договора. Условия довольно жесткие, за просрочку начисляются проценты.

Меры безопасности взятия займа на киви без банковской карты

- сохраняйте в тайне коды, указанные СМС-информатором в телефоне;

- не доверяйте тем, кто по телефону представляется сотрудником МФО и требует прямо сейчас указать секретный код карты или другую персональную информацию;

- следите за статусом переведенных денежных единиц, при непоступлении платежа сразу связывайтесь с оператором или менеджером по контактному номеру.

Выполняя указанные несложные правила, можно обезопасить себя от неприятных случаев с просроченным платежом или мошеннической схемы.

Чтобы не получить отказ в кредитовании, отправляйте заявку сразу в несколько МФО. В этом случае можно сделать выбор и получить микрозаймы на максимально выгодных для себя условиях без подтверждения платежеспособности и предоставления справок о зарплате и иных доказательств финансовой состоятельности. Онлайн кредитование не занимает много времени, все вопросы решаются в считанные минуты.

Онлайн кредитование не занимает много времени, все вопросы решаются в считанные минуты.

Получить быстрый заем проще простого

Анвар

Строитель

Томск

В Томске живу давно.

С помощью компании Мол Булак я начал строить свой дом: залил фундамент, построил каркас и сейчас готовлюсь обшивать дом.

Мне нравится, что в компании сотрудники доброжелательные. Каждому оказывают достойное внимание.

После прихода в офис или общения с сотрудниками Мол Булак у меня поднимается настроение.

Зымырат

Продавец

Екатеринбург

Самое ценное для меня это время. А в Мол Булаке знают цену времени и создают удобства для получения денег, когда мне нужно и где мне нужно.

Мне не надо приезжать в офис, чтобы оформить заём.

Это мне очень нравится, так как экономит мое время. Сотрудники ценят мое время и быстро обслуживают.

Ойбек

Строитель

Ярославль

В Компании получил деньги на оформление патента.

Оставшуюся сумму отправил родным в Таджикистан.

Мне приятно приходить в офис. Сотрудники всегда встречают и провожают с улыбкой. Здесь как дома чувствуется настоящее азиатское гостеприимство и уважение как к гостю.

Становится тепло и уютно, можно попить чай и поговорить с земляками.

Мамура

Оператор на заводе

Санкт-Петербург

Я из Узбекистана г. Навои. В Санкт-Петербурге живу и работаю уже два года.

Первый раз обратилась в 2016 по приезду, мне не хватало денег на оформление документов, и в Мол Булаке мне очень помогли, что позволило мне встать на ноги.

Здесь работают добрые люди, всегда советуют как поступить и куда обратиться. Я чувствую искреннюю поддержку и заботу Мол Булак. Поэтому обращаюсь сюда за деньгами уже в пятый раз.

Что помешает аферистам взять кредит на ваше имя или отобрать недвижимость

Мошенники нередко используют электронную подпись, чтобы оформить заем на чужое имя или сменить собственника недвижимости без его ведома. От отъема недвижимого имущества владельца защитит новый закон, но, чтобы не пришлось выплачивать незаконно оформленный кредит, придется соблюдать правила «цифровой гигиены»

Что такое электронно-цифровая подпись?

Электронная цифровая подпись (ЭЦП) – это средство идентификации человека, использующего программный продукт. Существует несколько ее видов.

Еще один пример использования простой ЭЦП – введение PIN-кода при безналичном расчете в магазине.

Еще один пример использования простой ЭЦП – введение PIN-кода при безналичном расчете в магазине.

Усиленная неквалифицированная ЭЦП нам нужна, например, при пользовании порталом «Госуслуги». Подпись здесь представляет собой знакомые логин и пароль, которые необходимо привязать к своему аккаунту и личности посредством явки в удостоверяющий центр.

Усиленная квалифицированная ЭЦП – это программный код, который привязывается к подписываемому электронному документу. Ее использование требует оформления в удостоверяющем центре токена (флеш-карты с кодом-подписью) и установки специальных криптопрограмм. Без такой ЭЦП не смогут обойтись нотариусы, судьи, сотрудники государственных органов, арбитражные управляющие, директора и бухгалтеры.

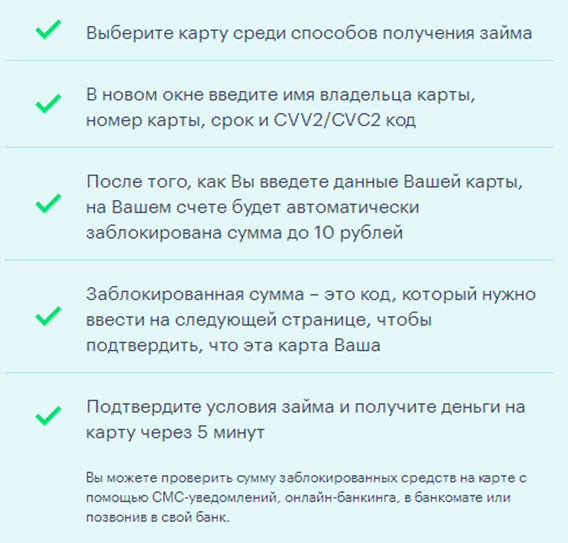

Как с помощью простой ЭЦП получить заем через интернет?

Нередко микрофинансовые организации и банки предоставляют клиентам возможность заключить договор займа посредством ЭЦП. Для этого достаточно зайти в личный кабинет, нажать на кнопку выдачи займа и ввести пришедший на мобильный телефон код.

Как мошенники используют ЭЦП для оформления займов на чужое имя?

Они обманом получают доступ к личному кабинету клиента кредитной организации и привязывают к нему другой номер телефона.

Бывает, мошенники сами создают личный кабинет, используя незаконно полученные персональные данные человека. У многих онлайн-ростовщиков существует также процедура верификации при помощи страницы в соцсетях – в таких случаях предварительно взламывается эта страница.

Как проверить наличие «фейкового» займа?

Для этого вам достаточно зайти на сайт районного суда, расположенного по адресу регистрации, либо в банк исполнительных производств на сайте ФССП России. При неблагоприятном развитии событий после введения ваших Ф.И.О. появится информация о задолженности и лице, которое пытается ее взыскать.

Что делать в случае незаконного оформления займа мошенниками?

В первую очередь необходимо обратиться в полицию. Лучше подать заявление в региональное управление с просьбой поручить расследование отделу по борьбе с компьютерными преступлениями.

Лучше подать заявление в региональное управление с просьбой поручить расследование отделу по борьбе с компьютерными преступлениями.

Далее необходимо направить уведомление в кредитную организацию, выдавшую заем. В нем нужно сообщить о краже ваших персональных данных и ЭЦП. К уведомлению следует приложить копию заявления в полицию.

Если кредитор требует с вас возврата денег – обратитесь в суд с заявлением о признании договора займа незаключенным.

Как добиться признания договора займа недействительным?

Это можно доказать, сославшись на то, что:

- номер телефона, на который пришел код ЭЦП, не принадлежит вам;

- денежные средства были перечислены на счет, который вы не оформляли;

- в онлайн-заявке на заем указаны неактуальные персональные данные (старые сведения о прописке, данные устаревшего паспорта).

Можно ли себя обезопасить от незаконного оформления займа?

Для оформления электронных кредитов мошенники чаще используют личные кабинеты на сайтах кредитных организаций и телефонные номера, к которым эти кабинеты привязаны. Поэтому данные своего личного кабинета – логин и пароль – необходимо тщательно скрывать. И это касается не только бумажки-напоминалки с кодами. Достаточно согласиться на заманчивое предложение браузера сохранить пароль и логин при их вводе – и работа мошенников станет намного легче. Постарайтесь запомнить их и каждый раз вводите «по памяти», как PIN-код от своей банковской карты.

Поэтому данные своего личного кабинета – логин и пароль – необходимо тщательно скрывать. И это касается не только бумажки-напоминалки с кодами. Достаточно согласиться на заманчивое предложение браузера сохранить пароль и логин при их вводе – и работа мошенников станет намного легче. Постарайтесь запомнить их и каждый раз вводите «по памяти», как PIN-код от своей банковской карты.

Периодически меняйте пароль и отслеживайте все СМС, поступающие на телефон.

Не используйте один пароль для всех онлайн-сервисов и не заносите в онлайн-формы на сомнительных сайтах свои персональные данные.

Попытка взлома аккаунта в соцсети или подозрительный звонок от сотрудника банка, пытающегося узнать у вас персональные данные или данные банковской карты, могут свидетельствовать о подготовке мошенников к оформлению займа. В таких случаях необходимо проявить бдительность.

Как мошенники оформляют сделки с недвижимостью при помощи ЭЦП?

Для осуществления сделок с недвижимостью необходима усиленная квалифицированная ЭЦП. Обычно мошенники оформляют ее в удостоверяющих центрах, используя копии паспортов и СНИЛС, которые берут из открытых источников и взломанных баз данных банков.

Обычно мошенники оформляют ее в удостоверяющих центрах, используя копии паспортов и СНИЛС, которые берут из открытых источников и взломанных баз данных банков.

Недобросовестные сотрудники удостоверяющих центров по невнимательности или сговорившись с мошенниками могут оформить ЭЦП на любого человека. Воспользовавшись ею, злоумышленник получает возможность подать заявление в Росреестр и переписать квартиру на нужных лиц.

Что делать, если недвижимость перешла в чужую собственность?

Если мошенническое отчуждение недвижимости все же произошло, необходимо обратиться в Росреестр и узнать, когда это случилось и на кого оформлено имущество.

После этого следует обратиться в суд с заявлением о признании сделки недействительной. Нужно будет обратить внимание суда на то, что кроме ЭЦП нет доказательств, подтверждающих намерение отдать недвижимость иным лицам и ваше с ними знакомство.

Пригодятся сведения о вашем фактическом проживании с семьей в якобы отчужденном жилом помещении, о проведении вами строительных работ и обустройстве нежилого помещения в период мошеннических действий и т. п. Главное – доказать в суде, что у вас не было причин продавать недвижимость и на момент использования фиктивной ЭЦП вы относились к имуществу как к своему.

п. Главное – доказать в суде, что у вас не было причин продавать недвижимость и на момент использования фиктивной ЭЦП вы относились к имуществу как к своему.

Как избежать несанкционированного распоряжения имуществом?

Ранее, чтобы не допустить подобных ситуаций, собственнику необходимо было обратиться в Росреестр через МФЦ с просьбой запретить оформление сделок с недвижимостью с использованием ЭЦП. В таком случае все сделки регистрировались Росреестром только при условии личной подачи документов владельцем недвижимого имущества.

Однако после внесения последних поправок в Закон о госрегистрации недвижимости для совершения сделок на основании документов, подписанных электронной подписью, собственник должен подать специальное заявление в Росреестр1. После этого в ЕГРН будет внесена запись о возможности регистрации сделки с недвижимостью путем подачи электронных документов. Если такой записи в реестре не окажется, регистрирующий орган не примет заявление о регистрации перехода, прекращения права собственности на объект недвижимости и прилагаемые к нему документы в электронной форме. Эти законодательные изменения позволят защитить граждан от мошенничества (подробнее об осуществлении сделок с недвижимостью через интернет и о том, как поправки помогут исключить случаи передачи прав на недвижимое имущество без ведома собственника, читайте в публикации «Помешает ли новый закон мошенникам отбирать недвижимость у ее владельцев?»).

Эти законодательные изменения позволят защитить граждан от мошенничества (подробнее об осуществлении сделок с недвижимостью через интернет и о том, как поправки помогут исключить случаи передачи прав на недвижимое имущество без ведома собственника, читайте в публикации «Помешает ли новый закон мошенникам отбирать недвижимость у ее владельцев?»).

Кроме того, нельзя забывать, что остается риск передачи недвижимого имущества в собственность другого человека путем подачи бумажных документов в МФЦ по поддельному паспорту или доверенности. Поэтому стоит позаботиться о внесении в ЕГРН записи, которая не позволит продать, заложить или сдать в аренду недвижимость без вашего ведома. Подробнее об этом читайте в материале «Чтобы мошенники не передали недвижимость в чужую собственность… владельцу нужно подать заявление, которое наложит ограничение на сделки с его имуществом».

Для собственников юридических лиц предусмотрена возможность обратиться в ФНС и установить порядок регистрации изменений в ЕГРЮЛ только при личной явке уполномоченных от компании лиц.

1 Федеральный закон от 2 августа 2019 г. № 299-ФЗ «О внесении изменений в Федеральный закон “О государственной регистрации недвижимости”» (вступит в силу с 1 января 2020 г.).

Как минимизировать риск использования ЭЦП мошенниками?

ЭЦП является удобным способом заключения сделок и ведения бизнеса, позволяющим сэкономить огромное количество времени. Однако человек должен осознавать риски использования ЭЦП и соблюдать простые правила «цифровой гигиены», позволяющие снизить их до минимума.

- Не распространяйте свои персональные данные в интернете на сомнительных сайтах, страницах соцсетей и т.п.

- Следите за соблюдением правил обработки персональных данных их операторами. Если прекращено сотрудничество с банком или иной организацией, которой были предоставлены копии паспорта, СНИЛС и иных документов, потребуйте удаления этой информации из базы данных.

- Периодически обновляйте пароли на онлайн-сервисах, которыми пользуетесь.

- Храните токен с ЭЦП при себе или в месте, доступ к которому есть только у вас.

Как получить займ без карты в МФО?

Скорая финансовая помощь сегодня вполне реальна посредством сотрудничества с МФО, причем самому пользователю потребуется озаботиться лишь наличием одного документа – паспорта. Необходимая сумма, сразу после подписания договора окажется на карте клиента и будет доступна к использованию. А что делать есть карты нет или по каким-либо причинам ею невозможно сейчас воспользоваться, а нужда в деньгах слишком острая?

Как оформить микрозайм онлайн без карты?

Микрофинансовые компании невероятно популярны и это неспроста, ведь у них есть масса преимуществ перед банковскими структурами:

- все что нужно для оформления быстрых денег – паспорт и выход в интернет;

- вердикт кредитора приходит не позднее 1 часа с момента подачи заявки, при этом независимо от календарной даты и фактического времени суток;

- деньги могут получить граждане с запущенной кредитной историей, кроме того займы помогают улучшить КИ;

- велика вероятность получить первый займ абсолютно бесплатно – под 0%;

- постоянные клиенты МФО часто награждаются участием в выгодных программах лояльности, помогающих солидно сэкономить на окончательном размере выплаты.

Как можно получить деньги в долг без банковской карты?

Конечно получить деньги на банковскую карту легче всего и именно этот вариант перевода зачастую выбирают пользователи сервисов микрофинансирования. Однако МФО заботятся о своих клиентах и предлагают альтернативные методы перевода средств такие как:

- банковский счет;

- электронный кошелек;

- мобильный счет;

- денежный перевод.

Клиент во время заполнения заявки сам выбирает вариант получения и указывает его в анкете.

Микрозайм на электронный кошелек

Этот вариант по своей актуальности мог бы посоревноваться с получением денег на банковскую карту. Перевод осуществляется в течении 10 минут и его можно тут же использовать как для расчётов в сети, так и для обналичивания.

Российские граждане имеют возможность пользоваться следующими кошельками:

- Яндекс. Деньги;

- Вебмани;

- Киви.

Заем наличными

Когда средства нужны срочно и времени на открытие карты и электронного кошелька нет, всегда можно обратиться к варианту получения денег наличными. МФО сотрудничают со следующими системами денежных переводов:

МФО сотрудничают со следующими системами денежных переводов:

- Золотая Корона;

- Контакт;

- Юнистрим.

Кроме того, деньги наличными можно получить в кассе самой МФО.

Займ на банковский счет

Если карты нет, но счет у гражданина имеется то микрозайм можно получить в банке. Процедура значительно более продолжительна, чем предыдущие варианты (от 1 до 3 суток), но сумму можно будет взять наличными в банке или перевести на иной счет или карту.

Займы сегодня можно получить различными способами и удаленно и наличными, но всегда нужно заранее учитывать свои финансовые возможности, чтобы лишить себя сомнительного удовольствия в виде оплаты штрафов, общения с коллекторами и ответа в суде.

Похожие предложения:

без отказа и проверок, без паспорта с 18 лет

Часто возникают ситуации, в которых денежные средства необходимы здесь и сейчас. Обратившись к друзьям, или родственникам не получается, то займы на карту Сбербанка моментально, онлайн, без отказа, станут отличным выходом из ситуации. Основное их преимущество – мгновенное получение, не посещая представительства кредитной организации. Средства в случае одобрения поступают на счёт моментально. Обратиться за финансовой помощью любое время, для этого понадобится только телефон и выход в интернет.

Основное их преимущество – мгновенное получение, не посещая представительства кредитной организации. Средства в случае одобрения поступают на счёт моментально. Обратиться за финансовой помощью любое время, для этого понадобится только телефон и выход в интернет.

Быстрые займы на карту Сбербанка онлайн: без отказа

Если финансовые затруднения возникли внезапно, есть интернет и карта Сбербанка, то подходящим выходом из ситуации станет обращение в микрофинансовые организации. Сейчас такой вид кредитования широко распространён и воспользоваться им может любой гражданин РФ с 18 лет. Такие организации, как правило имеют высокий процент одобрения заявок, и работают они безотказно.

Зачастую займы одобряются без проверок кредитной истории, обратившись в МФО, получить займ на карту Сбербанка могут граждане с подпорченной репутацией.

Требования к клиенту

- Возраст то 18 лет, это одно из самых главных требований к будущему заёмщику.

- Гражданство РФ.

Заявитель должен иметь паспорт гражданина РФ и иметь постоянную прописку. Некоторые микрокредитные организации требуют регистрации в районе, имеющем представительство компании, но это относится к стационарным точкам приёма заявок. Так как большинство подобных компаний предпочитает вести свою деятельность онлайн, то они не имеют территориальной привязки, соответственно, воспользоваться их услугами может любой, независимо от местоположения.

Заявитель должен иметь паспорт гражданина РФ и иметь постоянную прописку. Некоторые микрокредитные организации требуют регистрации в районе, имеющем представительство компании, но это относится к стационарным точкам приёма заявок. Так как большинство подобных компаний предпочитает вести свою деятельность онлайн, то они не имеют территориальной привязки, соответственно, воспользоваться их услугами может любой, независимо от местоположения. - Наличие трудоустройства. Этот пункт обязательный при подаче заявки на получение микрозайма. Информация никак не проверяется, МФО требуют указания рабочего места и стажа работы.

- Положительная кредитная история. Большинство МФО не обращают на кредитную историю внимания и выдают займы без отказа даже лицам, имеющим проблемы с другими кредиторами. Другие микрофинансовые организации, тщательно контролирующие этот показатель и взять займ у них практически невозможно если репутация испорчена. Как правило, это те компании, которые предоставляют займы под самые низкие проценты.

Самыми важными требованиями заёмщику являются первые два пункта, если по ним вы подходите, то можно смело подавать онлайн-заявку на получение микрозайма на карту.

Условия займов

Получить микрозайм на карту Сбербанка онлайн безотказно можно на следующих условиях.

Ирина Большакова

Банковский кредитный эксперт

За 1 минуту! Рассчитаем переплаты на калькуляторе. Предложим море выгодных предложений по займам, кредитам и картам, очень гибкие условия. Попробуем?)

Рассчитать- Срок кредитования от 7 до 30 дней, это самый распространённый вариант предоставления быстрых займов. Есть организации, которые кредитуют население на более длительный срок, но это уже представители микрокредитных компаний и в их требование входит подтверждение трудоустройства и уровня доходов.

- Процентная ставка в 2021 году колеблется от 1,5 до 3% в день. Каждая микрофинансовая организация предлагает свои условия, но среднестатистический показатель 2% в день.

На таких условиях одобряются займы срочно и без отказов.

На таких условиях одобряются займы срочно и без отказов. - Получение денег происходит перечислением на карту, электронный кошелёк или системой денежных переводов. Раньше МФО ограничивали возможность получения займов для держателей карт «Маэстро» от Сбербанка. Сейчас и эти карты с удовольствием участвуют в процессе кредитования. Перевод средств выполняется моментально после одобрения заявки, поэтому весь процесс оформления микрозайма занимает не более 15 минут.

- Вернуть займ так же просто, как и взять. Для этого необходимо войти в личный кабинет заёмщика и осуществить перевод на нужную сумму в пользу кредитора с банковской карты. Можно использовать для оплаты электронный кошелёк или сделать перевод через «Контакт» или «Евросеть». Какой бы способ ни был избран, главное, сделать это вовремя.

Сейчас многие МФО, с целью привлечения большего числа клиентов, не начисляют штрафов за просрочку просто продолжают начисляться проценты за пользование заёмными деньгами. Тем не менее не стоит злоупотреблять этим, так как подобное портит репутацию и компания может отказать в микрокредите.

Как получить займ на карту Сбербанка онлайн безотказно

Некоторых интересует вопрос, как получить быстрый займ на карту Сбербанка онлайн безотказно без паспорта? В настоящее время это невозможно.

Существует информация, что Сбербанк начинал вести деятельность по микрокредитованию своих клиентов и одобрял небольшие долги в режиме онлайн. Подобное распространялось только на держателей карт, имеющих положительную историю взаимоотношений с банком. Паспорт для получения займа не требовался в связи с тем, что у кредитора уже имелась вся необходимая информация о заёмщике. Сейчас такая практика Сбербанком не ведётся.

В случае если взаимоотношения с МФО не складываются, можно попытаться получить займ от частных лиц. В этом случае кредитором выступает физическое лицо, заключающее договор о получении денежных средств с указанием суммы, которую необходимо вернут и всех условий кредитования. Условия кредитования в этом случае схожи с теми, на которых предлагают свои услуги МФО. Единственная разница в том, что кредитором вступает не юридическое лицо, а конкретный человек.

Единственная разница в том, что кредитором вступает не юридическое лицо, а конкретный человек.

Оформить микрозайм легко и просто. Стоит только подать заявку в режиме онлайн. Воспользуйтесь предоставленной возможностью и получите деньги на карту уже через 15 минут после подачи заявки. Это поможет быстро решить внезапно возникшие проблемы. Главное, реально оценить свои силы и не поддаться на соблазн получить взаймы денежные средства, которые предоставляются без проверок и отказов.

Получите ссуду без банковского счета — Cash Today No Checking Account | TitleMax

Ver en Español

Получить ссуду без банковского счета проще, чем вы думаете! Большинство ссуд без банковского счета малоизвестны потенциальным заемщикам, но как только вы ознакомитесь с фактами, вы, вероятно, обнаружите, что получить ссуду сегодня и получить необходимые деньги очень легко.

Поиск ссуды без банковского счета часто означает понимание разницы между обеспеченной и необеспеченной ссудой.Обеспеченная ссуда — это ссуда, при которой потенциальный заемщик предоставляет какое-то обеспечение под взятые взаймы деньги.

Если у вас нет банковского счета, но вам нужна ссуда, вы не можете претендовать на многие из предлагаемых необеспеченных ссуд. Большинство этих предложений предоставляется банками. Они основаны на глубоком изучении вашей кредитной истории, чтобы оценить уровень вашего риска, рассматривая вас скорее как число, чем как личность.

Когда дело доходит до ссуд без банковского счета, обеспеченная ссуда — отличный вариант.Обеспеченная ссуда может открыть дверь к сотням или даже тысячам долларов немедленной ссуды, при этом устраняя сложную бумажную работу, обострения и неопределенность банковской ссуды.

Вы можете получить кредит без банковского счета, если вы:

Шаг 1

Иметь действующие водительские права

Шаг 2

Приобретите автомобиль или мотоцикл с вашим именем в праве без залога

Шаг 5

Получите нужные деньги всего за 30 минут

TitleMax® ЯВЛЯЕТСЯ НАЦИОНАЛЬНЫМ ИСТОЧНИКОМ ИСТОЧНИКОВ С ГЛАВНЫМ ОБЕСПЕЧЕНИЕМ И ЗАМЕТА

Если у вас есть автомобиль и ваш титул не подлежит удержанию, то весьма вероятно, что вы будете иметь право на получение ссуды или залога в залог на право собственности на автомобиль. TitleMax облегчает вам достижение ваших ближайших целей, оплату любых счетов, которые вам нужно оплатить, а затем погашение обеспеченного кредита или залога, пока вы продолжаете управлять своим автомобилем!

TitleMax облегчает вам достижение ваших ближайших целей, оплату любых счетов, которые вам нужно оплатить, а затем погашение обеспеченного кредита или залога, пока вы продолжаете управлять своим автомобилем!

TitleMax не требует наличия активного банковского счета для обработки ссуды на право собственности на автомобиль. Если у вас есть доступ к автомобилю с правом без залога, вы можете претендовать на ссуду или залог у нас. Конкретные доступные суммы зависят от штата и стоимости автомобиля, а дополнительные требования зависят от штата.

Ежедневно выдаем ссуды без банковского счетаМы работаем с такими же людьми, как вы, чтобы вам было легко и быстро получить необходимые средства.Мы понимаем, что хорошим, честным и трудолюбивым людям иногда требуются дополнительные деньги, и мы будем работать с вами, чтобы оказать вам необходимую помощь!

Мы также стремимся упростить вам оплату вашего счета. Например, вы можете рассчитаться досрочно без начисления штрафов за предоплату. Мы стремимся устанавливать конкурентоспособные цены. Пенсионеры и инвалиды тоже могут претендовать!

Мы стремимся устанавливать конкурентоспособные цены. Пенсионеры и инвалиды тоже могут претендовать!

Все больше и больше людей отказываются от ведения традиционного банковского счета по многим причинам.В TitleMax мы устраняем пробелы, чтобы вы могли получить желаемую ссуду.

Мы предлагаем быстрый и простой процесс подачи заявки. Часто можно получить нужные деньги всего за 30 минут, когда вы посетите нас в магазине.

Не думайте, что дверь для ваших денежных потребностей закрыта только потому, что у вас нет традиционного банковского счета. С TitleMax вы можете получить ссуду или залог под залог титула в одном из наших более чем 1100 офисов в Соединенных Штатах! Мы помогли тысячам людей получить деньги, в которых они нуждаются, для некоторых продуктов не требуется банковский счет.

Позвоните нам или посетите нас сегодня, чтобы начать работу.

Как получить личную ссуду без кредита

В вашей жизни могут быть моменты, когда вам понадобится личная ссуда. Но если вы только начинаете, может быть сложно получить ссуду без кредита. Чтобы помочь вам сориентироваться в этом туманном периоде, когда ваша кредитная история невелика, мы обсудим, как получить личную ссуду без кредита, какие у вас есть варианты, является ли ссуда без проверки кредитоспособности хорошей идеей и альтернативы стоит учесть.

Но если вы только начинаете, может быть сложно получить ссуду без кредита. Чтобы помочь вам сориентироваться в этом туманном периоде, когда ваша кредитная история невелика, мы обсудим, как получить личную ссуду без кредита, какие у вас есть варианты, является ли ссуда без проверки кредитоспособности хорошей идеей и альтернативы стоит учесть.

Перейти к:

Могу ли я получить ссуду без кредита?

Технически возможно получить ссуду без кредитного рейтинга. Но если вы попытаетесь получить ссуду без кредитного рейтинга, вы, вероятно, столкнетесь с высокой процентной ставкой и менее чем благоприятными условиями. Отсутствие кредита пугает кредиторов. Инструмент, который они обычно использовали бы, чтобы судить, вернете ли вы ссуду (ваш кредитный рейтинг), либо не существует, либо слишком слаб, чтобы сообщить им то, что им нужно знать.

Вот несколько причин, по которым у вас может не быть кредитного рейтинга:

- Вы только вступаете во взрослую жизнь и у вас не было времени или возможности набрать кредитный рейтинг.

- Вы не использовали кредит в течение последних двух лет. Отсутствие активности останавливает потребность бюро кредитных историй в получении точной оценки.

- Вы недавно иммигрант, только начинаете в США и должны создать кредитный рейтинг с нуля.

Отсутствие кредитного рейтинга — не то же самое, что плохой кредитный рейтинг. Когда кто-то говорит вам, что у вас нет кредитного рейтинга, это просто означает, что нет четких данных о том, как вы ведете себя как заемщик. Персональные ссуды для тех, у кого нет кредита, представляют собой варианты заимствования, специально разработанные для заемщиков, у которых нет длительной кредитной истории.

Получить ссуду без кредита может быть непросто. Даже если у вас есть кредит, кредитный рейтинг, необходимый для личных кредитов, может немного сбить с толку. Если вы хотите получить автокредит, кредит для финансирования нового пула или личный заем для покрытия чрезвычайной ситуации, хороший кредитный рейтинг — это ключ к открытию кредитной двери.

Какие варианты ссуды доступны, если у меня нет кредита?

Допустим, вы оказались в затруднительном положении и вам необходимо получить личную ссуду без кредита. Право на получение экстренной ссуды без кредитной истории непросто, но возможно.Чтобы получить ссуду без кредита, нужно знать свои варианты.

Ниже мы поговорим о том, как эти варианты могут помочь вам получить ссуду без кредита:

- Онлайн-кредиторы

- Банки и кредитные союзы

- Cosigner

- Залог (обеспеченные ссуды)

- Выплаты по чеку

- Личный ссуды для плохих кредитов

- Ссуды для кредитных организаций

- Семья и друзья

Онлайн-кредиторы

Некоторые онлайн-кредиторы обслуживают заемщиков, желающих получить ссуду без кредита, путем взвешивания других вещей.Они могут посмотреть, где вы учились в колледже, вашу специальность и средний балл.

Банки и кредитные союзы

Если ваша кредитная история практически не существует, вы можете быть удивлены своей способностью получить ссуду без кредита через домашний банк или кредитный союз. Пока у вас есть налаженные отношения, банк или кредитный союз может легко открыть вашу учетную запись, чтобы проверить, например, насколько регулярно вы делаете вклады, тратите ли вы больше, чем вносите, и в целом, насколько ответственно вы обращаетесь со своим счетом.

Пока у вас есть налаженные отношения, банк или кредитный союз может легко открыть вашу учетную запись, чтобы проверить, например, насколько регулярно вы делаете вклады, тратите ли вы больше, чем вносите, и в целом, насколько ответственно вы обращаетесь со своим счетом.

Cosigner

Сотрудник с высоким кредитным рейтингом повышает ваши шансы на получение кредита. Это также увеличивает вероятность того, что вы получите низкую процентную ставку и привлекательные условия погашения. Кроме того, каждый своевременный ежемесячный платеж помогает создать положительную кредитную историю. Получите ссуду у соавтора только в том случае, если вы уверены, что сможете вернуть его: если вы пропустите ежемесячный платеж, пострадает кредит вашего соавтора.

Обеспечение (обеспеченные ссуды)

Существует два типа ссуд физическим лицам: обеспеченные и необеспеченные.Обеспеченная ссуда означает, что вы обещаете дать кредитору то, что у вас есть (актив), если вы не можете выплатить ссуду. Это называется «залог залога». Обычно легче претендовать на получение личных займов без кредита, если вы можете предложить залог.

Это называется «залог залога». Обычно легче претендовать на получение личных займов без кредита, если вы можете предложить залог.

Залогом может быть что угодно, имеющее ценность, например: пенсионный счет, автомобиль, сберегательный счет или драгоценности.

Авансы по получению зарплаты

Некоторые работодатели предлагают авансы по получению зарплаты. Это ссуды, погашаемые за счет удержаний из будущих зарплат.Часто эти программы реализуются через сторонние кредитные компании и предлагают всем сотрудникам одинаковые процентные ставки и условия — независимо от их кредитного рейтинга.

Если вам нужно получить ссуду без кредита, и ваш работодатель предлагает аванс в счет зарплаты, это может принести вам пользу двумя способами:

- Вы получите необходимую ссуду, когда она вам понадобится.

- Это может помочь построить ваш кредитный рейтинг.

Прежде чем брать ссуду, убедитесь, что вы понимаете, во сколько вам это будет стоить в виде процентов и комиссий. Также узнайте об условиях погашения и убедитесь, что вы можете позволить себе ежемесячный вычет из своей зарплаты.

Также узнайте об условиях погашения и убедитесь, что вы можете позволить себе ежемесячный вычет из своей зарплаты.

Персональные ссуды для плохой кредитной истории

Как мы уже упоминали, низкий или несуществующий кредитный рейтинг — не то же самое, что плохой кредитный рейтинг. Тем не менее, кредиторы, готовые взять на себя риск в отношении заемщиков, которым необходимо получить ссуду без кредита, часто являются теми же кредиторами, которые берут на себя риск в отношении заемщиков с плохой кредитной историей.

С личными ссудами на случай плохой кредитной истории дает вам возможность совершать полные и своевременные платежи, что повысит ваш рейтинг.Просто следите за процентными ставками — ставки по этим займам могут быть очень высокими.

Ссуды для создания кредита

Чтобы получить ссуду без кредита, вы можете рассмотреть вопрос о ссуде для создания кредита. Получая ссуду на строительство кредита, вы подаете заявку и получаете разрешение на получение небольшой ссуды. Вы производите платежи по ссуде, включая проценты, и эти платежи сообщаются кредитным бюро. Только после того, как все платежи будут произведены, вы получите доступ к взятым в долг.

Вы производите платежи по ссуде, включая проценты, и эти платежи сообщаются кредитным бюро. Только после того, как все платежи будут произведены, вы получите доступ к взятым в долг.

Кредит на создание кредита — хороший вариант, если вы пытаетесь получить кредит.Это не лучший вариант, если деньги нужны сразу.

Семья и друзья

Для вашей семьи и друзей не будет секретом, что вам понадобится помощь в получении ссуды, если у вас нет кредита. Они поймут, если вы не успели собрать кредитную историю. Если вы оказались в чрезвычайной ситуации, обратитесь за помощью к тем, кто о вас заботится.

Если они согласны одолжить вам деньги, относитесь к ним так же, как и к любой ссуде. Напишите договор с указанием:

- Сколько вы занимаетесь

- Как часто вы будете производить платеж

- Сколько будет выплачиваться

- Когда кредит будет выплачен полностью

А затем придерживайтесь его .Нет ничего хуже, чем потерять доверие кого-то достаточно доброго, чтобы прийти вам на помощь.

Хорошая ли идея — получить кредит без чека?

Нет. Даже в крайнем случае ссуда без проверки кредитоспособности никогда не является хорошей идеей. Лучше выбрать один из вариантов, перечисленных выше.

Как следует из названия, ссуда без проверки кредитоспособности не требует проверки кредитоспособности. Однако это не означает, что вы автоматически получаете квалификацию. Кредиторы смотрят на такие вещи, как занятость, доход и есть ли у вас обеспечение.И эти ссуды часто слишком дороги, из-за чего заемщики попадают в порочный круг долгов. Будьте очень осторожны, если рассматриваете ссуду без чека.

На рынке много ссуд без проверки кредитоспособности. И ссуды до зарплаты, и ссуды под залог являются типами ссуд без проверки кредитоспособности. Оба являются непомерно дорогими, часто взимая 400% или более процентов. И оба могут заманить вас в ловушку цикла заимствований, а затем необходимости занять больше, чтобы выплатить первый заем.

Некоторые кредиторы, не проверяющие кредитоспособность, дают своим компаниям причудливые названия, призванные походить на обычные банки. Общим для всех кредитов без проверки кредитоспособности являются недопустимо высокие процентные ставки, непомерные комиссии и условия, затрудняющие выплату кредита в срок.

Общим для всех кредитов без проверки кредитоспособности являются недопустимо высокие процентные ставки, непомерные комиссии и условия, затрудняющие выплату кредита в срок.

Итоги

Искать ссуду без кредита — это ни весело, ни легко. Однако получение кредита в этой ситуации возможно. Если вы хотите получить ссуду без кредита, просмотрите эти рекомендации, найдите тот, который лучше всего соответствует вашей ситуации, и сделайте это. Если вы будете осторожно управлять ссудой, когда она окажется в ваших руках, вы на пути к созданию прочного кредитного рейтинга.

Остались вопросы?

Вот еще несколько вопросов, на которые мы ответили:

Ссуды и кредитные рейтинги

Другие темы

Где получить личный заем

Заемщики с хорошей или отличной кредитной историей (690 и выше) имеют самый широкий варианты, когда дело доходит до покупок для личных займов. Кредиторы рассматривают заемщиков со средней или плохой кредитной историей как более высокие риски, и в результате некоторые могут не предлагать ссуды. Но плохой кредитный рейтинг не означает, что вы не можете получить личную ссуду.

Но плохой кредитный рейтинг не означает, что вы не можете получить личную ссуду.

Три основных варианта получения личной ссуды:

Онлайн-кредиторы: Эти кредиторы предлагают удобный способ поиска и сравнения личных кредитов.

Кредитные союзы: Местный кредитный союз может предлагать частные ссуды с более низкими процентными ставками и более гибкими условиями, чем ссуды от других кредиторов.

Банки: несколько крупных банков и финансовых учреждений предлагают ссуды физическим лицам, в том числе Wells Fargo и Citibank.

Персональные ссуды от онлайн-кредиторов

Большинство онлайн-кредиторов указывают ставки и условия во время процесса предварительной квалификации после мягкой проверки кредитоспособности.Это просто запрос, и это не повредит вашей репутации; Жесткая проверка кредитоспособности — это фактическая заявка на получение кредита, которая может на короткое время снизить ваш кредитный рейтинг.

Абсолютная конкуренция на рынке личных займов означает, что онлайн-кредиторы изо всех сил стараются выделиться среди традиционных кредиторов либо с руководящими принципами кредитования, которые выходят за рамки традиционных моделей кредитного скоринга, либо с дополнительными функциями, такими как гибкие платежи, отсутствие комиссий или способы снижения ваших процентов ставка при погашении.

Некоторые онлайн-кредиторы ориентированы на сильных заемщиков, предлагая большие суммы ссуд и низкие процентные ставки.Кредитный рейтинг от 690 до 719 считается хорошим, а рейтинг 720 и выше — отличным.

Другие кредиторы обслуживают заемщиков со средним или ниже кредитным рейтингом. Ставки выше, но кредитор может учитывать другие факторы, помимо вашего среднего (от 630 до 689) или плохого (от 300 до 629) кредитного рейтинга.

Заемщики с плохой кредитной историей могут рассмотреть:

Заем по совместному подписанию. Друг или родственник с хорошей кредитной историей может помочь вам получить ссуду или более низкую процентную ставку.

Содействующая сторона несет ответственность за выплату кредита, если вы этого не сделаете.

Содействующая сторона несет ответственность за выплату кредита, если вы этого не сделаете.

Персональные ссуды от кредитных союзов

Кредитные союзы часто готовы работать с заемщиками, имеющими справедливую или плохую кредитоспособность. Эти некоммерческие финансовые учреждения обслуживают людей, которые живут, учатся, работают или поклоняются в определенной местности. Чтобы подать заявку на ссуду, вам необходимо сначала стать участником.

«

Если вы ищете небольшую личную ссуду, кредитный союз должен быть вашей первой остановкой».

Если вы ищете небольшую личную ссуду — менее 2500 долларов, — кредитный союз должен быть вашей первой остановкой.Некоторые кредиторы не предлагают такие маленькие ссуды.

Персональные ссуды в банках

Вам, вероятно, понадобится хороший кредит, чтобы претендовать на получение ссуды для физических лиц в банке. Если вы уже являетесь клиентом банка, вы можете получить такие преимущества, как подача заявки без посещения отделения или право на получение большей суммы кредита.

Некоторые крупные банки предлагают бесплатные кредитные рейтинги или ссуды без комиссии за оформление.

К крупным банкам, которые выдают ссуды физическим лицам, относятся:

Ситибанк: ссужает в основном основных заемщиков и лимиты составляют 12 500 долларов США для новых клиентов.

Discover: фокусируется на ссудах консолидации долга и предоставляет бесплатные оценки FICO, независимо от того, являетесь ли вы существующим клиентом или нет.

Маркус: Интернет-кредитор от Goldman Sachs, который не взимает комиссию и дает заемщикам возможность отложить платеж после 12 месяцев своевременных платежей.

Wells Fargo: позволяет заемщикам отправлять деньги напрямую кредиторам для консолидации долга.

Некоторые из самых известных национальных банков, такие как Bank of America и Chase, не предлагают необеспеченные личные займы.Они действительно предлагают другие кредитные продукты, такие как ипотека, кредитные линии и кредитные карты.

Местный общественный банк может предлагать личные ссуды. У существующих клиентов, имеющих хорошую репутацию в банке, больше шансов получить самые низкие ставки.

Как выбрать кредитора

При покупке личного кредита обязательно обращайте внимание на годовую процентную ставку, а не только на процентную ставку или ежемесячный платеж. Годовая процентная ставка включает процентную ставку и любые дополнительные сборы, которые вы должны заплатить.Это лучшее сравнение стоимости яблок и яблок для двух займов.

«

Покупайте по ценам, но не только по ценам».

Покупайте по ценам, но не только по ценам. Подумайте, какой кредитор предлагает удобные для потребителей функции, которые могут вам понадобиться. Например, с некоторыми ссудами на консолидацию долга кредиторы будут отправлять деньги напрямую кредиторам, избавляя вас от этого шага. Другие кредиторы могут позволить вам выбрать дату платежа или прощать периодическую плату за просрочку платежа.

Разница в полпункта в процентной ставке по пятилетнему индивидуальному кредиту в 5000 долларов будет стоить около доллара в месяц.Однако гибкость переноса платежа может уберечь вас от пропуска платежа и понесения пени за просрочку платежа, а также снижения вашего кредитного рейтинга.

Некоторые кредиторы могут предоставлять ссуды только для определенных целей. Payoff, например, ищет только клиентов, которые хотят консолидировать задолженность по кредитной карте. Некоторые кредитные союзы выдают крупные ссуды только на ремонт дома. Но большинство кредиторов не заботится о том, что вы делаете с деньгами.

Лучшие ссуды для плохих кредитов в феврале 2021 г.

Руководство по банковскому проценту для выбора лучшего личного кредита для плохих кредитов

Автор: Ханне Гундерсен

По состоянию на пятницу, 12 февраля 2021 г.

Зачем доверять Bankrate?

Наша миссия Bankrate — дать вам возможность принимать более разумные финансовые решения. Мы сравниваем и опрашиваем финансовые учреждения более 40 лет, чтобы помочь вам найти продукты, подходящие для вашей ситуации. Наша отмеченная наградами редакционная группа следует строгим правилам, чтобы рекламодатели не влияли на контент. Кроме того, наш контент тщательно отслеживается и тщательно редактируется для обеспечения точности.

Мы сравниваем и опрашиваем финансовые учреждения более 40 лет, чтобы помочь вам найти продукты, подходящие для вашей ситуации. Наша отмеченная наградами редакционная группа следует строгим правилам, чтобы рекламодатели не влияли на контент. Кроме того, наш контент тщательно отслеживается и тщательно редактируется для обеспечения точности.

Перечисленные здесь ссудодатели выбираются на основе таких факторов, как кредитные требования, годовая процентная ставка, суммы ссуд, комиссии и т. Д.

Лучшие ставки по безнадежным кредитам в феврале 2021 г.

| Ссуды с плохими кредитами | Плохая кредитная история | Не указано | 5.99% –35,99% | Не указано | 10 000 |

| Upstart | Ограниченная кредитная история | 600 | 8,69% –35,99% | 1000 долларов США | 50 000 долл. |

| OneMain Financial | Обеспеченные кредиты | Не указано | 18.00% –35,99% | 1500 долларов США | 20 000 долл. США |

| ТД Банк | Ограничения по низкой ставке | Не указано | 6,99% -21,9% | 2 000 долл. США | 50 000 долл. США |

| Avant | Диапазон вариантов погашения | 580 * | 9.95% –35,99% | 2 000 долл. США | 35 000 долл. США |

| LendingPoint | Малые кредиты | 585 | 9,99% –35,99% | 2 000 долл. США | 25 000 долларов США |

| Обновление | Быстрое финансирование | 620 | 6,94% –35. | 1000 долларов США | 50 000 долл. США |

| LendingClub | Опыт работы в сети | 600 | 8,05% –35,89% | 1000 долларов США | 40 000 долл. США |

* Минимальный кредитный рейтинг Avant составляет 580 FICO и 550 Vantage.

Что нужно знать о плохих кредитах

Как коронавирус влияет на плохие кредиты?

Из-за воздействия COVID-19 многие банки и онлайн-кредиторы корректируют свои предложения по личным кредитам.Но в то время как заемщики, у которых уже есть личные ссуды, могут иметь возможность отсрочить платежи или отказаться от комиссии, потенциальные заемщики могут столкнуться с более серьезными препятствиями, чем обычно, из-за того, что банки стремятся минимизировать риск. Некоторые меняют процентные ставки, в то время как другие начали предлагать новые ссуды на нужды лечения коронавируса.

«В целом, заемщики с менее положительным кредитным рейтингом могут найти более ограниченные варианты заимствования из-за спада COVID-19», — говорит Марк Хэмрик, старший экономический аналитик Bankrate.«Те, кто в противном случае мог бы иметь право на получение ссуд в лучшие времена, относятся к тем, кому с экономической точки зрения будет труднее получить их в эти более сложные времена».

Тем не менее, есть и хорошие новости: «К счастью, низкие процентные ставки помогают ограничить расходы по займам для тех, кто соответствует требованиям. Одна из наших мантр состоит в том, что всегда выгодно выбирать лучшие ставки. Даже если один кредитор не Если вы не готовы дать заемщику право на получение определенного продукта, вполне может быть другой кредитор, который это сделает.»

Если у вас не самый высокий кредитный рейтинг и вы не уверены в том, что вы получите одобрение, попробуйте начать поиск ссуды в банке, в котором открыт ваш текущий или сберегательный счет. Вы также можете воспользоваться вариантами предварительной квалификации с кредиторами, которые уже специализируются на ссудах с плохой кредитной историей.

Что такое ссуды с плохой кредитной историей?

Плохая кредитоспособность означает низкий кредитный рейтинг или короткую кредитную историю. Такие вещи, как просрочка платежей или превышение лимита по кредитным картам, могут снизить ваш кредитный рейтинг.

Ссуды по плохой кредитной истории — это вариант для людей, чья кредитная история отражает некоторые финансовые ошибки, или людей, у которых не было времени на создание кредитной истории.Эти ссуды либо обеспечены (обеспечены залогом, например, дом или автомобиль), либо необеспечены. Процентные ставки, комиссии и условия для этих типов ссуд различаются в зависимости от кредитора.

Различные банки, кредитные союзы и онлайн-кредиторы предлагают ссуды тем, у кого слабая кредитоспособность, но порог для того, что считается «кредитоспособным заемщиком», варьируется в зависимости от учреждения. Некоторые кредиторы предъявляют более строгие требования, чем другие, поэтому при поиске ссуды важно внимательно присмотреться к ним.

Расчетная годовая процентная ставка по шкале оценок FICO

| Отлично | 800–850 | 21% | 10.3% –12,5% |

| Очень хорошо | 740–799 | 25% | 10,3% –12,5% |

| Хорошо | 670–739 | 21% | 13,5% –15,5% |

| Удовлетворительно | 580–669 | 17% | 17,8% –19,9% |

| Очень плохое | 300–579 | 16% | 28.5% –32% |

Что считается плохой кредитной историей?

Существует несколько моделей кредитного скоринга, которые вы можете использовать для проверки своего кредитного рейтинга, но система кредитного скоринга FICO является одной из самых популярных. Оценки FICO варьируются от 300 до 850, при этом нижняя граница оценки считается плохой или удовлетворительной.

Оценки FICO варьируются от 300 до 850, при этом нижняя граница оценки считается плохой или удовлетворительной.

Согласно FICO, плохой кредитный рейтинг находится в следующих диапазонах:

- Справедливый кредит: от 580 до 669.

- Плохой кредит: от 300 до 579.

Плохой или справедливый кредитный рейтинг может повлиять на вашу способность получить одобрение на получение ссуды и даже может повлиять на вашу способность снимать квартиру или покупать дом. Если вы действительно получите одобрение на получение ссуды с плохой кредитной историей, с вас, вероятно, будут взиматься самые высокие процентные ставки и более высокие комиссии. Однако есть долгосрочные привычки, которые вы можете развить, чтобы улучшить свой кредитный рейтинг, например, полностью оплачивать счета каждый месяц и регулярно проверять свой кредитный отчет на предмет ошибок.

Что составляет плохой кредитный рейтинг?

FICO рассчитывает ваш кредитный рейтинг, используя пять частей информации:

- История платежей (35 процентов).

- Суммы задолженности (30 процентов).

- Длина кредитной истории (15 процентов).

- Новый кредит (10 процентов).

- Кредитный микс (10 процентов).

Если у вас не хватает финансов в одной или нескольких из этих областей, ваш балл упадет. Например, наличие истории просроченных платежей будет иметь огромное влияние на ваш счет, поскольку история платежей влияет на ваш счет больше всего. Такие вещи, как банкротства, потери права выкупа и высокие суммы долга по отношению к вашему доходу, также могут привести к плохой кредитной истории.

Как получить безнадежную ссуду?

Получение индивидуальной ссуды с плохой кредитной историей не невозможно, но требует тщательного исследования, чтобы найти наиболее доступную ссуду. Вот несколько шагов, чтобы получить личную ссуду, если у вас нет хорошей кредитной истории.

- Проверьте свой кредитный рейтинг. Узнайте, как обстоят дела с вашим кредитом, запросив бесплатный кредитный отчет на AnnualCreditReport.

com. Вы имеете право на получение одного бесплатного кредитного отчета каждый год от каждого агентства кредитной информации, хотя в настоящее время вы можете получить доступ к еженедельным отчетам до апреля 2021 года.

com. Вы имеете право на получение одного бесплатного кредитного отчета каждый год от каждого агентства кредитной информации, хотя в настоящее время вы можете получить доступ к еженедельным отчетам до апреля 2021 года. - Убедитесь, что вы можете погасить ссуду. Оцените свой доход и бюджет, чтобы убедиться, что вы можете поддерживать дополнительный ежемесячный платеж по кредиту.

- Сравните личные ссуды с плохой кредитной историей. Если у вас уже есть отношения с банком или кредитным союзом и у вас хорошая репутация, у него может быть для вас вариант личного кредита. Вы также можете исследовать личные ссуды на предмет плохой кредитной истории в Интернете, но не забудьте прочитать мелкий шрифт и независимые отзывы о кредиторе.

- Воспользуйтесь предварительной квалификацией. Перед тем, как подать заявку на ссуду, многие онлайн-кредиторы позволяют вам проверить, соответствуете ли вы требованиям, не выполняя жесткую проверку кредитоспособности.

Это хороший способ поискать безнадежную ссуду, не влияя на ваш кредитный рейтинг.

Это хороший способ поискать безнадежную ссуду, не влияя на ваш кредитный рейтинг. - Изучите обеспеченные ссуды. Некоторые кредиторы предлагают обеспеченные личные ссуды, которые часто легче получить, если у вас кредит ниже среднего. Эти ссуды должны быть обеспечены такими активами, как ваш дом или автомобиль, но они обычно имеют более низкую годовую процентную ставку.

- При необходимости добавьте подписавшего. Стороны, подписавшие договор, несут частичную ответственность за ссуду и могут быть обязаны выплатить ссуду, если вы задержите платежи. Однако добавление соподписавшегося лица с хорошей кредитной историей может помочь вам получить квалификацию и снизить процентные ставки.

- Собрать финансовые документы. При подаче заявления на ссуду вам, вероятно, придется предоставить квитанции о заработной плате, налоговые документы, информацию о трудоустройстве и многое другое. Собрав все эти документы заранее, вы ускорите процесс получения кредита.

- Будьте готовы к жесткой проверке кредитоспособности. Хотя вы можете пройти предварительную квалификацию у многих кредиторов, не инициируя жесткую проверку кредитоспособности, фактическая заявка приведет к одной из этих проверок. Жесткая проверка кредитоспособности может временно повредить ваш кредит, хотя вы сможете восстановить потерянные баллы, как только начнете платить по кредиту.

В сегодняшнем финансовом климате одна из самых важных вещей, которые вы можете сделать для защиты своего финансового здоровья, — это провести исследование перед подачей заявления на получение личного кредита, особенно если у вас плохая кредитная история.«Я не могу достаточно подчеркнуть важность обучения себя как потребителя и поиска подходящего финансового продукта, который поможет вам в достижении ваших целей», — говорит Лесли Тэйн, адвокат по урегулированию долгов. «Низкий кредитный рейтинг означает, что у вас ограниченные возможности, но это не значит, что у вас их мало. Есть продукты, которые помогают заемщикам с низкой или плохой кредитной историей ».

Есть продукты, которые помогают заемщикам с низкой или плохой кредитной историей ».

Как выбрать лучшую кредитную компанию с плохой кредитной историей

Не существует единой лучшей кредитной компании для всех. Лучшая кредитная компания для вас зависит от нескольких факторов.

Правомочность требований

Многие кредиторы перечисляют конкретные требования приемлемости на своих сайтах. Некоторые ключевые элементы информации, на которые следует обратить внимание, — это минимальный кредитный рейтинг, минимальный уровень дохода и максимальное отношение долга к доходу. Вам нужно будет найти кредитора, который примет вашу конкретную финансовую картину.

Процентные ставки и комиссии

Все кредиторы используют разные критерии для расчета вашей процентной ставки, поэтому важно внимательно изучить вопрос, прежде чем подавать заявку на ссуду.Получите расценки от нескольких кредиторов и сравните процентные ставки, чтобы определить, какой из займов будет для вас самым дешевым, также принимая во внимание такие вещи, как сборы за оформление и предоплату.

Условия погашения

Кредиторы могут предлагать условия погашения от одного года до 12. Более короткий период погашения означает, что вы выберетесь из долгов раньше и в целом будете платить меньше процентов. С другой стороны, более длительный период погашения уменьшит ваш ежемесячный счет. Выберите компанию, которая предлагает период погашения, который лучше всего подходит для вашего бюджета.

Тип кредитора

Вы можете найти личные ссуды в банках, кредитных союзах и онлайн-кредитных организациях. Правильный выбор для вас частично зависит от того, как вы любите вести бизнес. У онлайн-кредиторов часто самые низкие ставки, но у вас не будет личного обслуживания банка. Кроме того, местный кредитный союз, с которым вы уже ведете бизнес, может с большей готовностью предоставить вам ссуду без кредита на основе ваших существующих отношений.

7 типов ссуд с плохой кредитной историей

Есть два основных варианта получения личной ссуды, если у вас плохая кредитная история: обеспеченная и необеспеченная. Но если у вас возникли проблемы с получением традиционного личного кредита, у вас есть другие варианты.

Но если у вас возникли проблемы с получением традиционного личного кредита, у вас есть другие варианты.

1. Обеспеченные и необеспеченные ссуды для физических лиц

Стандартные ссуды для физических лиц могут быть обеспеченными или необеспеченными. Обеспеченные кредиты требуют залога, например, дома или автомобиля. Как правило, они предлагают более выгодные ставки и условия и более высокие лимиты по ссуде, поскольку у вас больше стимулов для своевременного погашения ссуды. А если у вас плохая кредитная история, может быть легче получить обеспеченную ссуду, чем необеспеченную.

Однако в случае невыполнения обязательств по ссуде вы рискуете потерять свой дом, машину или другое имущество. Наиболее распространенными типами обеспеченных ссуд являются ипотека, ссуды на покупку жилья и автокредиты, хотя некоторые кредиторы предлагают обеспеченные ссуды для физических лиц.

Необеспеченные ссуды не требуют залога, а размер получаемой вами ставки зависит от вашей кредитоспособности — это означает, что на них может быть сложнее претендовать, если у вас кредит ниже среднего. Поскольку он не обеспечен активами, этот тип ссуды обычно имеет более высокую процентную ставку и более низкие лимиты по ссуде, но вы не рискуете потерять свои активы, если просрочите платежи.

Поскольку он не обеспечен активами, этот тип ссуды обычно имеет более высокую процентную ставку и более низкие лимиты по ссуде, но вы не рискуете потерять свои активы, если просрочите платежи.

Плюсы: Персональные ссуды, как правило, сопровождаются высокими кредитными лимитами, и вам не обязательно требуется какое-либо обеспечение, чтобы соответствовать требованиям.

Минусы: Если вы выберете необеспеченный личный заем, годовая процентная ставка может быть намного выше той, которую вы можете заплатить, и вы можете вообще не соответствовать требованиям.

Вывод: Обеспеченные и необеспеченные ссуды могут быть полезными инструментами для получения необходимых средств, но взвесьте все за и против разных типов, чтобы убедиться, что вы не подвергаете свои активы риску.

2. Ссуды до зарплаты

Ссуды до зарплаты — это краткосрочные ссуды, обычно на сумму 500 долларов или меньше. Они взимают невероятно высокие комиссионные в обмен на быстрые наличные, а погашение обычно происходит до вашей следующей зарплаты.

Плюсы: Кредиторы до зарплаты не проводят проверки кредитоспособности, поэтому с ними легче получить одобрение, чем с другими кредиторами.

Минусы: Общая стоимость заимствования высока — иногда до 400 процентов в виде процентов, поэтому важно сначала взвесить другие варианты.Кредиторы до зарплаты также могут быть хищниками по своей природе, поэтому обязательно тщательно изучите все потенциальные компании, на которые вы изучаете, прежде чем регистрироваться.

Вывод : Ссуды до зарплаты могут увеличить ваши долги из-за чрезвычайно высоких процентных ставок. Они также могут быть хищными, и лучше начинать поиск личной ссуды с более авторитетных кредиторов.

3. Ссуды наличными

Ссуды наличными аналогичны краткосрочной ссуде и предоставляются эмитентом вашей кредитной карты.Сумма, которую вы получаете, выплачивается наличными и заимствуется из доступного остатка на вашей кредитной карте.

Плюсы: Авансы наличными — один из самых быстрых способов получить деньги, поэтому, возможно, вам стоит изучить их, если у вас есть срочные потребности.

Минусы: Если у вас есть необеспеченная кредитная карта, процентная ставка аванса наличными, вероятно, будет выше, чем годовая процентная ставка стандартной покупки вашей карты, и выше, чем процентные ставки по личным ссудам.

Вывод: Денежный аванс может быть полезным способом погашения любых непредвиденных расходов, но не рекомендуется для частого использования.Поскольку льготного периода нет, проценты начисляются немедленно, что может поставить вас в неблагоприятное финансовое положение.

4. Банковские договоры

В зависимости от политики вашего банка, он может утвердить вам краткосрочную ссуду или соглашение о минимальном овердрафте. Это, конечно, зависит от вашей банковской истории и способности держать ваш счет открытым. Для получения дополнительной информации обратитесь в свой банк и спросите о возможных вариантах.

Плюсы: Если у вас хорошие отношения с банком и вам нужен доступ к небольшой сумме наличных денег, договор с банком может стать хорошим краткосрочным решением.

Минусы: Поскольку банковские соглашения не являются официальной политикой, они не являются надежным способом заимствования денег.

Вывод: Если вы хотите заключить банковское соглашение, лучший способ узнать ваши варианты — напрямую связаться с вашим банком и узнать о его правилах.

5. Ссуды под залог недвижимости для плохих кредитов

Как и ссуды для физических лиц, ссуды под залог недвижимости предоставляют единовременную выплату авансом, которую вы выплачиваете фиксированными ежемесячными платежами. Эти ссуды используют ваш дом в качестве залога, что означает, что кредитор имеет право наложить арест на ваш дом в случае, если вы не производите платежи.Однако, поскольку это тип обеспеченной ссуды, процентные ставки могут быть ниже, чем по стандартным личным ссудам.

Плюсы: Поскольку ссуды под залог собственного капитала обеспечиваются вашим домом, их может быть легче получить людям с плохой кредитной историей.

Минусы: Поскольку ваш дом является залогом по ссуде, если вы не будете вносить ежемесячные платежи вовремя, вы рискуете потерять свой дом.

Вывод: Ссуды под залог собственного капитала могут быть идеальными для вещей, которые требуют большой суммы денег вперед, например, более крупных проектов по благоустройству дома или консолидации долга.

6. HELOCs для плохой кредитной истории

HELOCs похожи на ссуды под залог жилья в том смысле, что они основаны на собственном капитале вашего дома и обеспечиваются самим вашим домом. Однако HELOC функционально похожи на кредитные карты в том, что они позволяют вам брать взаймы ровно столько, сколько вам нужно, когда вам это нужно, а затем возвращать средства с переменной процентной ставкой.

Плюсы: HELOCS позволяет снимать деньги в удобном для вас темпе. Так что, если вы планируете небольшие проекты по благоустройству дома, разбросанные на определенный период времени, HELOC может быть тем, что вам нужно для финансирования этих проектов.

Минусы: Как и в случае ссуды под залог собственного капитала, вы используете свой дом в качестве залога, что подвергает вас риску, если вы не вносите платежи вовремя.

Вывод: HELOC — это действительный вариант ссуды для людей с плохой кредитной историей, поскольку вы обеспечите ссуду своим домом. Это также хороший вариант, если вам не нужно вносить все свои средства заранее.

7. Студенческие ссуды для плохой кредитной истории

Студенческие ссуды, хотя и не являются личным ссудой, могут удовлетворить ваши потребности, если вы пытаетесь оплатить расходы на образование, такие как обучение, учебники, проживание и питание и многое другое.Многие кредиторы, предоставляющие личные ссуды, не позволяют вам использовать средства на образование, поэтому вам придется начать поиск с кредиторов по ссуде на обучение в случае плохой кредитной истории.

Плюсы: Студенческие ссуды иногда являются единственным способом получить финансирование, если вам нужно оплатить обучение в колледже или связанные с этим расходы.

Минусы: Минусы: Студенческие ссуды не предлагаются многими кредитными организациями, и если у вас плохая кредитная история, вам почти наверняка понадобится соавтор, чтобы соответствовать требованиям.

Вывод: В отличие от других вариантов в этом списке, студенческие ссуды можно использовать только для одной цели, но почти все кредиторы по студенческим ссудам принимают совместных подписантов, если у вас плохой кредит.

Как определить мошенничество с плохой кредитной историей

Покупая личный заем, обратите внимание на красные флажки, которые могут указывать на то, что вы попадаете в мошенничество:

- Гарантии без одобрения : Обычно уважаемые кредиторы хотите просмотреть свой кредитный отчет, доход и другую информацию перед тем, как продлить предложение. Если вы встретите кредитора, которого не интересует история ваших платежей, возможно, вы попали в неприятную ситуацию.

- Нет регистрации в вашем штате : Федеральная торговая комиссия требует, чтобы кредиторы были зарегистрированы в штате, в котором они ведут бизнес.

Узнайте, лицензирован ли бизнес в вашем штате.

Узнайте, лицензирован ли бизнес в вашем штате. - Некачественные методы рекламы : Телефонные звонки и вымогательство от двери до двери не считаются законной рекламной практикой для надежных кредиторов. Точно так же предложения ссуды, которые заставляют вас действовать немедленно, призваны заставить вас принять их без должного рассмотрения.

- Предоплата: Хотя сборы за подачу заявки, за оформление или оценку являются обычными платежами по ссуде, эти сборы часто вычитаются из общей суммы ссуды.Если кредитор требует, чтобы вы предоставили наличные деньги или предоплаченную дебетовую карту заранее, это незаконно.

- Незащищенный веб-сайт: Сайт кредитора должен быть безопасным, то есть адрес веб-сайта должен начинаться с «https» и содержать символ замка на любой странице, где вас просят предоставить личную информацию.

- Нет физического адреса: У солидных кредиторов должен быть физический адрес, указанный на их веб-сайтах.

Подробная информация: лучшие кредитные компании с плохой кредитной историей в 2021 году

Лучший кредит для плохих кредитных рейтингов: Плохие кредитные ссуды

Обзор: Как агрегатор ссуд, Bad Credit Loans направляет заявителей к авторитетным кредиторам, которые готовы предоставить необеспеченные кредиты ссуды тем, у кого плохая кредитоспособность.Годовая процентная ставка по личным займам от сети кредиторов и поставщиков финансовых услуг по ссуде безнадежных кредитов колеблется от 5,99% до 35,99% при суммах ссуды до 10 000 долларов. Подача заявки на получение ссуды бесплатная, хотя заявители должны быть не моложе 18 лет.

Льготы: Bad Credit Loans не взимает плату за запрос кредита через свой сайт. Кроме того, Bad Credit Loans заявляет, что разрабатывает процесс подачи заявок таким образом, чтобы позволить претендовать практически любому, даже тем, кто не обязательно будет одобрен в другом месте.

На что следует обращать внимание: Bad Credit Loans не является самим кредитором. Он связывает потребителей с кредиторами и другими поставщиками финансовых услуг, а это означает, что вам нужно будет внимательно прочитать условия, сборы и все другие требования, предлагаемые каждым кредитором, поскольку детали могут отличаться.

Он связывает потребителей с кредиторами и другими поставщиками финансовых услуг, а это означает, что вам нужно будет внимательно прочитать условия, сборы и все другие требования, предлагаемые каждым кредитором, поскольку детали могут отличаться.

| Плохие кредитные ссуды |

| НЕТ |

| Не указано |

| 5,99% –35,99% |

| До 10 000 долл. США |

| от 90 дней до 6 лет |

| Не указано |

| Зависит от |

Лучший кредит для ограниченной кредитной истории: Upstart

Обзор: Upstart заработал репутацию компании, предлагающей быстрые и справедливые необеспеченные личные займы.В то время как многие заявки на получение ссуды основываются в первую очередь на кредитном рейтинге заемщика и годах кредита, заявки Upstart также учитывают образование, историю работы и область обучения человека. Годовая процентная ставка для ссуд Upstart варьируется в зависимости от штата и составляет от 8,69% до 35,99%. Сумма займа варьируется от 1000 до 50 000 долларов, и вы можете выбрать срок погашения от трех до пяти лет.

Годовая процентная ставка для ссуд Upstart варьируется в зависимости от штата и составляет от 8,69% до 35,99%. Сумма займа варьируется от 1000 до 50 000 долларов, и вы можете выбрать срок погашения от трех до пяти лет.

Льготы: Средства предоставляются быстро, уже на следующий день после утверждения, и нет никаких штрафов за предоплату.

На что обращать внимание: Upstart взимает единовременную комиссию за выдачу кредита, которая может достигать 8 процентов от утвержденной суммы кредита. Upstart также взимает плату за просрочку платежа и плату за возвращенный чек.

| Выскочка |

| 4,5 / 5 |

| 600 |

| 8,69% –35,99% |

| 1 000–50 000 долл. США |

| 3 или 5 лет |

| Не указано |

| Комиссия за оформление: от 0% до 8%; Комиссия за просрочку: 5% или 15 долларов США; Комиссия за возврат чека: $ 15 |

Лучший обеспеченный кредит: OneMain Financial

Обзор: OneMain Financial предлагает как необеспеченные, так и обеспеченные кредиты, которые требуют предоставления залога, например, автомобиля. Суммы кредита варьируются от 1500 до 20000 долларов. Годовая процентная ставка может составлять от 18% до 35,99%, а продолжительность срока составляет 24, 36, 48 или 60 месяцев.

Суммы кредита варьируются от 1500 до 20000 долларов. Годовая процентная ставка может составлять от 18% до 35,99%, а продолжительность срока составляет 24, 36, 48 или 60 месяцев.

Льготы: Процесс подачи заявки и финансирования с помощью OneMain очень быстр — обычно от двух до трех дней с момента начала заявки до получения средств. Компания также имеет более 1500 филиалов для тех, кто занимается обычным бизнесом.

На что обращать внимание: OneMain Financial взимает плату за выдачу документов, которая зависит от штата, в котором вы живете.В некоторых случаях это фиксированная сумма в размере от 25 до 400 долларов США, а в других — это может быть процент от суммы кредита. Размер комиссионных составляет от 1 до 10 процентов. OneMain также взимает плату за просрочку платежа, размер которой зависит от штата, в котором вы открыли ссуду. Обычно размер комиссии составляет от 5 до 30 долларов или от 1,5 до 15 процентов за просрочку платежа.

| OneMain Financial |

| 3,8 / 5 |

| Не указано |

18% –35. 99% 99% |

| 1500–20 000 долларов |

| от 24 до 60 месяцев |

| Не указано |

| Комиссия за оформление: от 25 до 400 долларов или от 1% до 10%; Комиссия за просрочку платежа: от 5 до 30 долларов или от 1,5% до 15%; Комиссия за недостаточность средств: от 10 до 50 долларов |

Лучший кредит для низких ставок: TD Bank

Обзор: Необеспеченный личный заем TD Bank «TD Fit» позволяет заемщикам брать в долг от 2 000 до 50 000 долларов. Хотя он не предлагает абсолютно низкие ставки, предел его ставок по личным кредитам относительно низок — 21.99 процентов годовых. Это может сделать его особенно привлекательным для заемщиков с плохой кредитной историей, которые в противном случае могли бы иметь ставки выше 30 процентов.

Льготы: Единственная комиссия TD Bank — 5 процентов или 10 долларов за просрочку платежа. Нет никаких ежемесячных сборов, годовых сборов, сборов за предоплату, штрафов за просрочку или недостаточных сборов фонда.

На что обращать внимание: Кредиты TD Bank доступны для очень ограниченной клиентской базы. Чтобы соответствовать требованиям, вы должны проживать в Коннектикуте, Нью-Джерси, Делавэре, Нью-Йорке, Вашингтоне, Д.C., Северная Каролина, Флория, Пенсильвания, Мэн, Род-Айленд, Мэриленд, Южная Каролина, Массачусетс, Вермонт, Нью-Гэмпшир или Вирджиния.

| ТД Банк |

| 4,2 / 5 |

| Не указано |

| 6,99% -21,99% |

| 2 000–50 000 долларов |

| от 12 до 60 месяцев |

| Не указано |

| Комиссия за просрочку: 5% или 10 $ |

Лучшее для диапазона вариантов погашения: Avant

Обзор: Avant предлагает необеспеченные займы на сумму от 2 000 до 35 000 долларов США.Срок погашения ссуд Avant составляет от 24 до 60 месяцев, а годовая процентная ставка составляет от 9,95% до 35,99%.

Льготы: Для тех, кто соответствует требованиям, ссуды могут быть доступны уже на следующий рабочий день после утверждения.

На что обращать внимание: Кредиты Avant сопровождаются административным сбором в размере 4,75 процента. Также существует штраф в размере 25 долларов за просрочку платежа, если ежемесячный платеж не производится в полном объеме в течение 10 дней до установленной даты, а также сбор за недостаточность средств в размере 15 долларов.

| Avant |

| 4,5 / 5 |

| 580 FICO, 550 Vantage |

| 9,95% –35,99% |

| 2 000–35 000 долл. США |

| от 24 до 60 месяцев |

| Не указано |

| Административный сбор: до 4,75%; Плата за просрочку: 25 долларов США; Плата за Dishonored: $ 15 |

Лучшее для малых кредитов: LendingPoint