10 лучших дивидендных акций. Рейтинг РБК :: Новости :: РБК Инвестиции

«РБК Инвестиции» выбрали по 10 российских и иностранных акций, на которые стоит обратить внимание с точки зрения дивидендов. Приоритетом выбора бумаг была дивидендная доходность, но не только она

Многие инвесторы следят не столько за биржевыми котировками, сколько за тем, насколько успешно работают компании. Ведь стабильно получающая прибыль компания также стабильно распределяет ее между акционерами путем выплаты дивидендов. Для таких инвесторов именно дивиденды становятся источником дохода и они ставят дивиденды в основу своей стратегии.

Ведь стабильно получающая прибыль компания также стабильно распределяет ее между акционерами путем выплаты дивидендов. Для таких инвесторов именно дивиденды становятся источником дохода и они ставят дивиденды в основу своей стратегии.

Один из способов заработать на дивидендах — это купить акции после объявления компании о выплатах. Остается следить за объявлениями и выбирать для вложения бумаги с привлекательной дивидендной доходностью. Такие стратегии позволяют заработать и на росте котировок. Инвесторов привлекает доходность, и они начинают покупать акции, поднимая тем самым цены.

Но этот способ имеет и достаточно рискованную сторону. Когда истекает срок покупки под дивиденды, бумаги падают в цене — это называется «дивидендный гэп ». Продавая бумаги, инвестор, несмотря на получение дивидендов, может проиграть на падении цен и в итоге получить не ту доходность, на которую рассчитывал.

Успех в стабильности

Другой способ зарабатывать на дивидендах — это выбрать бумаги компаний, которые стабильно и эффективно работают, и регулярно выплачивают дивиденды.

Причем, такие бумаги должны не просто приносить высокую дивидендную доходность. Дивидендная доходность — это отношение размера дивидендов к цене покупки бумаги (или, например, к средней цене за отрезок времени). И если котировки акции будут падать, то дивидендная доходность будет расти, но инвестор будет при этом терять свой капитал. Поэтому, кроме дивидендной доходности, нужно учитывать рост размера дивидендов и котировок ценных бумаг .

Чтобы помочь инвесторам в начале дивидендного сезона, мы отобрали российские и иностранные акции из каталога «РБК Инвестиции», наиболее привлекательные для долгосрочных дивидендных инвестиций.

Лучшие акции были определены по значению сводного балла, который учитывает

- дивидендную доходность;

- динамику роста дивидендов;

- динамику котировок акций.

Показатели рассчитывались по итогам дивидендных выплат за последние пять лет. Список лучших российских бумаг, стабильно привлекательных для ориентированного на дивиденды инвестора, получился таким.

Акции выбирались из числа торгуемых на Московской бирже, которые можно купить за российские рубли в каталоге «РБК Инвестиции ».

Мы выбрали из акций, по которым в течение пяти предыдущих лет инвесторы непрерывно получали дивидендные выплаты. Для определения дивидендной доходности и динамики размера дивидендов мы брали суммы дивидендных выплат, которые инвестор получал в течение каждого календарного года, вне зависимости от того, промежуточные это дивиденды текущего года или выплаты по итогам предыдущего.

Такой подход отражает именно позицию инвестора, позволяя оценить фактическую доходность его вложений в течение определенного срока. Для расчета дивидендной доходности каждого года мы делили сумму выплаченных в течение года дивидендов на среднюю цену акции в предыдущем году.

Рост цен мы оценивали с 2015 года по 2021 год включительно.

Список наиболее интересных иностранных дивидендных акций по итогам пяти лет выглядит так:

Эти бумаги на протяжении пяти лет приносили годовую дивидендную доходность от 2,2% до 11,3%, а также показали рост дивидендов и рост котировок.

В некоторых случаях можно заметить даже отдельное снижение размера дивидендных выплат. Но расчет по средневзвешенным значениям показывает тенденцию роста дивидендных выплат по этим бумагам. Это касается и динамики цен

Как мы считали

Акции в рейтинге ранжируются по значению сводного балла.

Сводный балл (СБ) рассчитан как произведение средневзвешенной дивидендной доходности (СДД), коэффициента прироста дивидендов (КПД) и коэффициента прироста цены (КПЦ).

СБ = СДД х КПД х КПЦ

При расчете средневзвешенной доходности больший вес придавался более поздним выплатам. Для выплат 2020 года вес равен 5, далее для 2019 года — 4, 2018 — 3, 2017 — 2, 2016 –1

Коэффициент прироста дивидендов считался как деление средневзвешенного размера дивидендов (СРД) по акции за пять лет (поздние выплаты имеют больший вес) на средний размер дивидендов, взвешенный регрессивно (РСРД, больший вес имеют более ранние выплаты). Такой подход позволяет оценить величину стабильного роста дивидендов, сглаживая возможные колебания.

Таким же образом считался коэффициент прироста цены акции — делением средневзвешенной цены (СВЦ) с большим весом более поздних цен, на регрессивно взвешенную среднюю цену (РСВЦ), с большим весом более ранних цен. Это также позволяет стабилизировать и усреднить показатели. Прирост цен акций считался с 2015 года по 2021 год. Средняя цена 2021 года бралась за период с 1 января по 9 февраля.

Это также позволяет стабилизировать и усреднить показатели. Прирост цен акций считался с 2015 года по 2021 год. Средняя цена 2021 года бралась за период с 1 января по 9 февраля.

КПЦ = СВЦ/РСВЦ

Заметка носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Различия между АКЦИЯМИ и ОБЛИГАЦИЯМИ

ПечатьНесмотря на то что и акции и облигации являются ценными бумагами, различия между АКЦИЕЙ и ОБЛИГАЦИЕЙ принципиальные. В то время как

акция является ценной бумагой, удостоверяющей долю собственности ее владельца (акционера) в компании и дает акционеру право на участие в управлении компанией и/или на получение дивидендов,

облигация фиксирует долговые обязательства компании перед держателем облигации и не имеет отношения к доле в компании и к распределению прибыли и управлению компанией.

Соответственно, исходя из сущности этих ценных бумаг, их владельцы имеют разные права и возможности относительно дохода, обеспечиваемого этими инструментами, его размера, периодичности и порядка выплаты, а также гарантий получения дохода и рисков, а также возможности влияния на деятельность компании. Акцинеры — совладельцы компании, держатели облигаций — кредиторы.

ВЫПЛАТЫ ПО ЦЕННОЙ БУМАГЕ

Держатели ценных бумаг периодически получают выплаты, предусмотренные непесредственно каждой ценной бумагой (эмиссионными документами выпуска).

Акционеры получают дивиденды, определенные решением общего собрания. Других периодических выплат по акциям нет. При ликвидации компании акционеру выплачивается часть средств, при их наличии, после удовлетворения требований всех кредиторов.

Владельцам облигаций выплачивается процентный доход с периодичностью, обозначенной в документе, регламентирующем выпуск облигаций ( решение о выпуске или проспект эмиссии) и при окончании срока обращения облигаций, при погашении, выплачивается номинальная стоимость. Дополнительных выплат по облигациям нет.

Дополнительных выплат по облигациям нет.

РЕГУЛЯРНОСТЬ ВЫПЛАТ

Сроки и регулярность выплат для акций и облигаций различаются и определяются для каждой ценной бумаги отдельно.

Выплата дивидендов на акции происходит обычно один раз в год. Некоторые компании выплачивают дивиденды раз в квартал. Сроки выплаты дивидендов устанавливаются отдельно каждым решением о распределении прибыли предприятия акционерам.

Выплаты владельцам облигаций происходят регулярно на периодичной основе — раз в месяц, в квартал, полугодие, год. Периодичность выплат неизменна в течение срока обращения облигационного займа.

РАЗМЕР ВЫПЛАТ

Размер выплачиваемого дохода на акцию определяется ежегодно общим собранием акционеров, зависит от результатов финансовой деятельности компании и может существенно различаться год от года. При неудовлетворительном финансовом результате дивиденты могут не выплачиваться, то есть доходность инвестиции в периоде может быть равна нулю.

Процентный доход, выплачиваемый владельцам облигаций, регламентируется эмиссионными документами выпуска. В них четко зафиксирована доходность и порядок ее изменения, если такое изменение предусмотрено выпуском облигаций.

СТОИМОСТЬ ЦЕННОЙ БУМАГИ

И акции и облигации имеют номинальную стоимость, устанавливаемую эмиссионными документами при выпуске. При первичном размещении ценные бумаги обычно продаются и покупаются по номинальной стоимости. В ходе обращения ценных бумаг на вторичном рынке их стоимость может существенно отличаться от номинальной.

Стоимость акции на рынке зависит от финансовых показателей эмитента, уровня выплачиваемых на акцию дивидендов и ожиданий будущих финансовых результатов эмитента. Чем лучше финансовые показатели и ожидания — тем выше стоимость акции. Стоимость акций, соответственно результатам деятельности, может как возрастать так и снижаться.

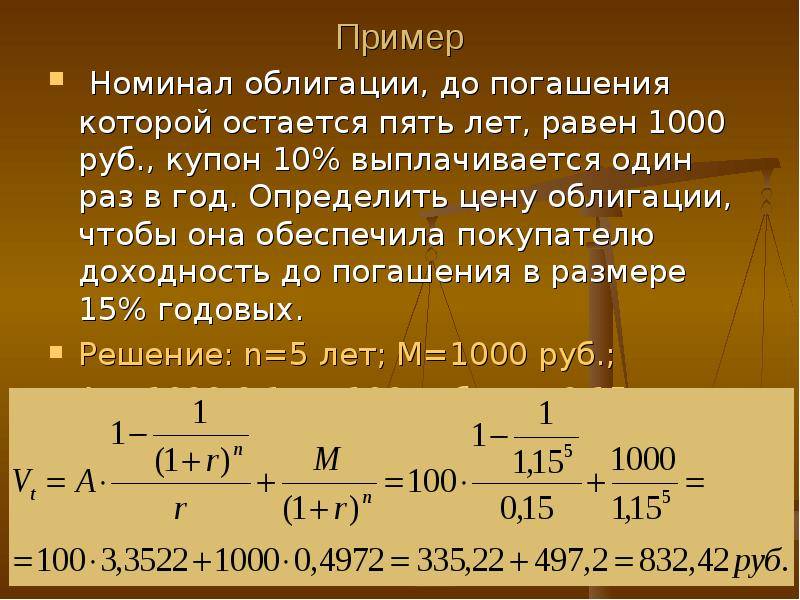

Цена облигации напрямую связана с ее номинальной стоимостью, предусмотренной к выплате при погашении, номинальной доходностью выпуска, срочностью, а также существенно зависит от общей процентной ставки в экономике. При увеличении стоимости средств в экономике цена облигаций, независимо от финансовых результатов эмитента, снижается, а при снижении — наоборот — растет. То есть находится в обратной зависимости. Изменение рыночной цены может быть существенным, но не влияет на номинальную доходность и выплату при погпшении.

При увеличении стоимости средств в экономике цена облигаций, независимо от финансовых результатов эмитента, снижается, а при снижении — наоборот — растет. То есть находится в обратной зависимости. Изменение рыночной цены может быть существенным, но не влияет на номинальную доходность и выплату при погпшении.

ГАРАНТИИ ВЫПЛАТ, РИСКИ

Как и все инвестиции, инвестиции в ценные бумаги несут риски для инвестора. Акции являются более рискованным финансовым инструментом.

Акционерам не гарантируют возврата инвестированных ими средств или каких-либо выплат на акцию.

Облигации обеспечены имуществом и активами компании-эмитента, либо другим обеспечением и гарантируют выплату номинала и регулярные выплаты процентного дохода.

В случае ликвидации компании-эмитента при делении имущества акционеры могут рассчитывать только на ту часть имущества, которая останется после выплаты всех долгов, в том числе и по облигациям.

СРОКИ ОБРАЩЕНИЯ

Акция является бессрочной ценной бумагой, то есть существует до ликвидации акционерного общества.

Облигации выпускаются на срок, определяемый эмиссионными документами.

В результате, при принятии инвестиционного решения в части инструмента инвестиции, взвешиваются все плюсы и минусы акций и облигаций в приложении к частной ситуации каждого инвестора. Единого, «правильного», решения нет, и во внимание нужно принимать множество индивидуальных факторов. После определения вида инвестиционного инструмента нужно сделать выбор среди множества доступных на рынке ценных бумаг. Несколько рекомендаций полезных при выборе конкретного выпуска облигаций для инвестиции предлагается здесь.

Сколько можно заработать на акциях (в реальных Примерах) +IPO, Дивиденды

Сколько можно зарабатывать на покупке акций в месяц или год. Примеры доходности и сравнения. Сколько зарабатывают на покупке ценных бумаг на стадии IPO и при получении дивидендов.

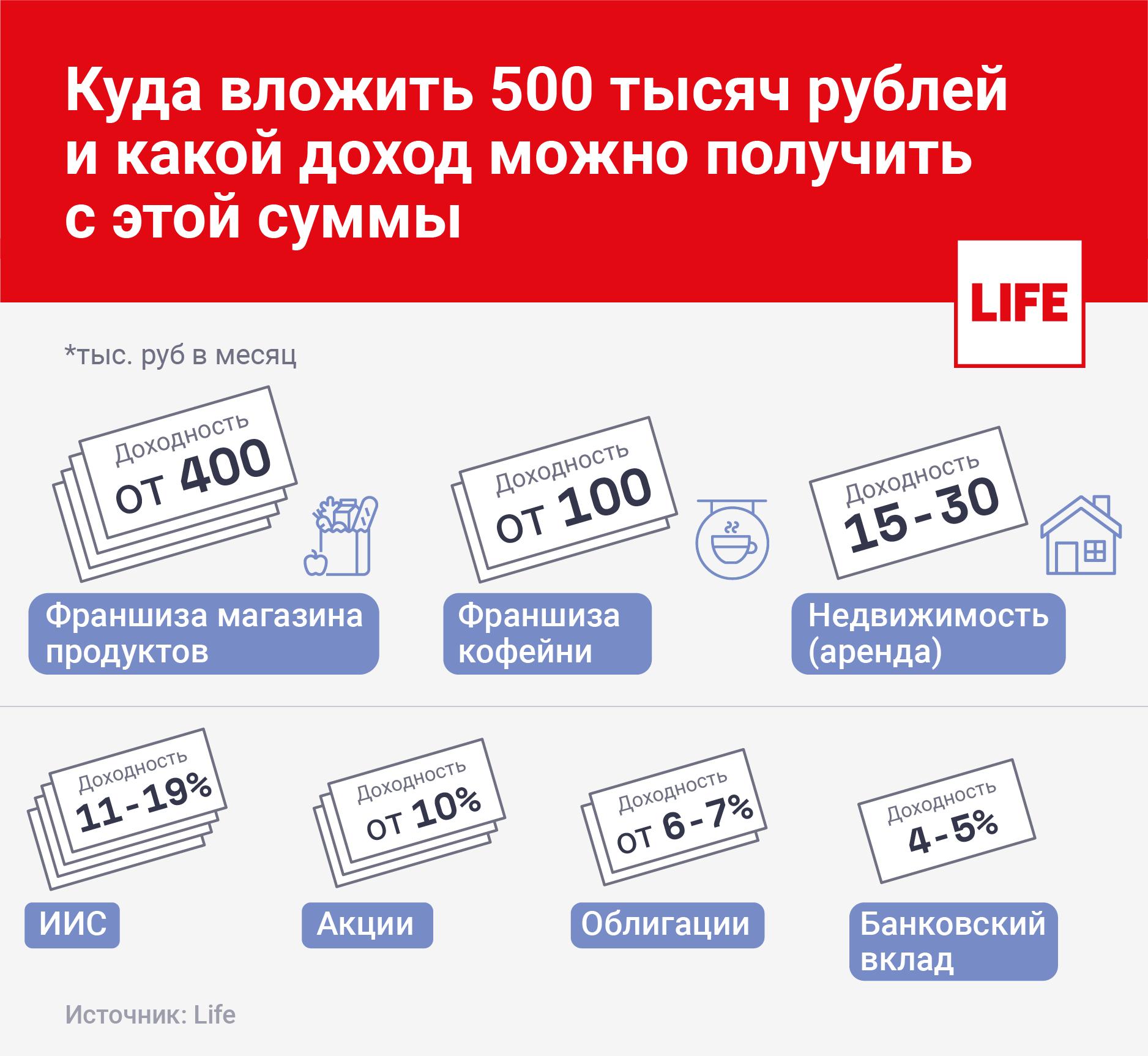

Конкретная сумма, сколько можно заработать на акциях, зависит от сбалансированности портфеля и срока инвестирования. Если речь идет о долгосрочном инвестировании, то 20-30% годовых – норма для фондового рынка.

Если речь идет о долгосрочном инвестировании, то 20-30% годовых – норма для фондового рынка.

При активном трейдинге риски выше, но и профит растет, те же 15-20% можно получить за месяц торговли. Даже при максимально консервативной работе трейдеры зарабатывают, как минимум 50-60% годовых.

Сколько можно заработать на акциях (Реальные примеры)

Деньги можно зарабатывать на долгосрочных вложениях, так, например, акции McDonald’s за последние 6 месяцев выросли в цене на 50%, принеся своим инвесторам по 100 долларов с каждой ценной бумаги. Но иногда краткосрочные инвестиции приносят значительно больше денег. Люди, участвующие в IPO российского ритейлера OZON, за 2 дня смогли получить прирост капитала в 40%.

Одно из отличий фондового рынка в том, что у акций нет предела для роста.

Например, только за период марта по сентябрь стоимость акции Amazon выросла на 118,46%. За неполных полгода каждая вложенная $1000 могла превратиться в $2118,46 – ни один банк не может предложить аналогичную доходность.

Но это не предел, сколько можно зарабатывать на покупке акций, здесь нет ограничений по прибыли и грамотно составленный инвестпортфель может сделать обычного человека миллионером.

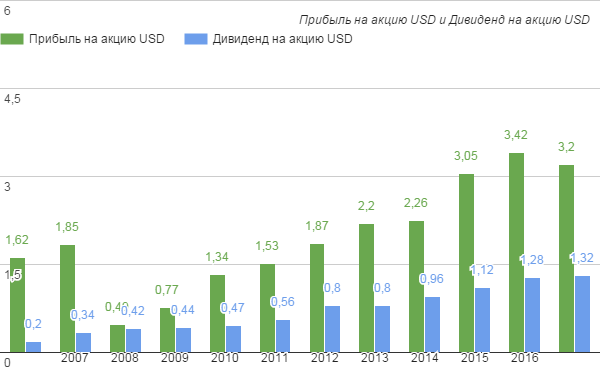

Заработок на дивидендах

Заработок на дивидендах в основном подразумевает долгосрочное инвестирование (но есть и другая стратегия, об этом позже), его особенность в том, что инвестор делает ставку не на сильный рост ценных бумаг, а на дивидендные выплаты.

При выборе этого направления покупаются акции дивидендных аристократов, королей и чемпионов. Это категории бумаг, эмитенты которых десятилетиями выплачивают вознаграждение акционерам и постоянно увеличивают его. Аристократов не так уж и много, даже в США их количество исчисляется десятками.

Для наглядности разберем не самый яркий пример c доходностью по бумагам Johnson & Johnson на дистанции с 2010 по 2020 год. Инвестиции в бумаги дивидендного аристократа совершались в начале 2010 года при стоимости $65,00 за акцию. Приобретено 100 акций за $6500.

Приобретено 100 акций за $6500.

Доход инвестора в этом примере состоит из 2 компонентов:

- Рост стоимости акций – к концу периода цена JNJ выросла до $145. При продаже акций инвестор получил $14500;

- Выплаченные дивиденды – суммарно за это время компания выплатила $28,82 на каждую акцию.

Часто выплаты производятся за несколько раз в году, например, ежеквартально. Одни из самых больших дивидендов среди американские компаний платят:

- GAP – 5.99%;

- AT&T – 5.47%;

- Exxon Mobil – 5.09%;

- Abbvie – 4.92%;

- People’s United Finl – 4.35%.

Достаточно многие американские компании постоянно выплачивают дивиденды в размере более 2% годовых от стоимости ценной бумаги. К таким корпорациям относятся: Legget and Platt, McDonald’s, Archers Daniels Midland, PepsiCo, Coca-Cola.

Чтобы получить дивиденды, необязательно владеть акциями весь год, достаточно лишь несколько дней в период даты отсечки, когда происходит фиксация списка акционеров для дивидендных выплат. После этой даты курс акций обычно немного проседает, так как компания расходует большие суммы на выплаты, но курс восстанавливается за пару недель. Поэтому заработок на дивидендах подходит не только долгосрочным инвесторам.

После этой даты курс акций обычно немного проседает, так как компания расходует большие суммы на выплаты, но курс восстанавливается за пару недель. Поэтому заработок на дивидендах подходит не только долгосрочным инвесторам.

Заработок на долгосрочных инвестициях

Другой, более пассивный способ заработка – долгосрочные вложения рассчитанные на увеличение стоимости ценной бумаги в будущем, не смотря на текущие колебания ее стоимости. Стратегия называется Купи и держи (Buy & Hold).

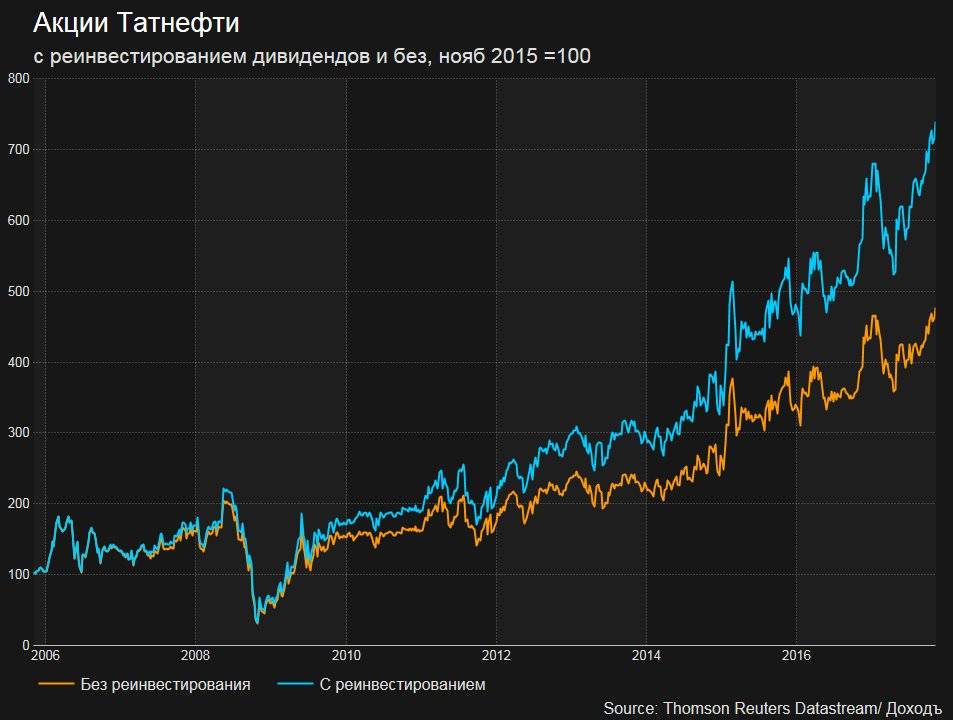

В портфель могут входить и дивидендные аристократы (как консервативная составляющая инвестпортфеля), и бумаги компаний, для которых вознаграждение акционеров не является приоритетом. Цель – максимизация роста акций на многолетней дистанции. Дивиденды могут выплачиваться, но в портфелях роста они полностью реинвестируются.

Недавно многие эксперты рекомендовали вкладывать деньги в корпорации, занимающиеся разработкой игр. Крупнейшие игровые гиганты хорошо выросли в цене:

- Glu Mobile– $;

- Activision Blizzard– $;

- UbiSoft – €;

- Electronic Arts– $.

Еще один пример, сколько можно зарабатывать на покупке акций – корпорация Тесла. Только за 11 месяце 2020 года она принесла своим акционерам более 450% прибыли, не говоря о других периодах, которые тоже сопровождаются бурным ростом.

Существуют различные подходы к выбору ценных бумаг для инвестирования, но никто не знает заранее, сколько можно заработать за год если купить акции тех или иных компаний. В отсутствие глобальных кризисов и плохих новостей, рынок ценных бумаг обычно растет и приносит доход своим инвесторам. Но даже в кризис, цифры, графики и курс акций всегда отвечают положительно на вопрос, реально ли заработать на акциях.

Заработок на краткосрочной торговле

Трейдинг предполагает активную работу. Трейдер ищет точки входа, определяется с целевыми уровнями и заключает сделки на день – неделю, до полутора месяцев.

В инвестировании есть такое понятие как «ребалансировка портфеля» – 1-2 раза в год пересматривается его состав. Докупаются перспективные бумаги, исключаются те, в которых держатель портфеля не уверен. В трейдинге этого нет, так как нет самого портфеля, но есть ряд открытых сделок.

В трейдинге этого нет, так как нет самого портфеля, но есть ряд открытых сделок.

В краткосрочной торговле меньшее значение имеет фундаментальный анализ. Он учитывается (квартальные отчеты, новости о поглощениях, выходе на новые рынки, презентации новой продукции), но долгосрочный прогноз на основе «фундамента» не воспринимается.

Хороший пример краткосрочной торговли по акциям Porsche. Мы уже пару лет работаем с профессиональным брокером Just2Trade. Это европейское отделение от ФИНАМ, брокер регулируется не только Банком России, но и в США и Европе. Здесь можно покупать более 30 тысяч иностранных акций без статуса квалифицированного инвестора.

Чтобы купить акции, достаточно нажать кнопку BUY:

Теперь мы можем получать дивиденды и удерживать акции, но наша цель – краткосрочная прибыль. По проведенной аналитике акции должны продолжить рост, что вскоре и произошло:

Чтобы зафиксировать полученную прибыль, нужно продать акции и закрыть текущую сделку. Это можно сделать также одним нажатием:

Это можно сделать также одним нажатием:

Итоговая прибыль отображается в истории сделок под графиком:

Всего за несколько дней была получена прибыль в $87,91.

Торговля на бирже предполагает большую доходность по сравнению с долгосрочными инвестициями. Если инвестор ориентируется на 20-30% годовых, то трейдер в год может зарабатывать больше 100% от депозита.

Трейдер зарабатывает и на росте, и на падении акций. Теоретически инвесторы также могут это делать, вкладываясь в «шортящие» ETF, но на практике это происходит редко.

В трейдинге больше работает технический анализ – индикаторы, разметка графика, графические и свечные паттерны. Торговать можно по простейшим методикам, например, при пробое уровня и закреплении за ним.

Для трейдинга подходят любые акции, но лучше обращать внимание на высоковолатильные акции, чья цена постоянно колеблется. Высокую волатильность за последние полгода показывают: Boeing, CityGroup, General Electrics, AMD, Chevron, General Motors, NVIDIA, Bank of America.

Покупка акций на IPO

IPO – это первое размещение акций на фондовой бирже. Цель любого размещение – привлечение средств на развитие бизнеса. В год в мире на IPO выходит более 1200 компаний.

IPO с точки зрения инвесторов, очень интересны. Корпорация устанавливает ориентировочную цену бумаги, но сразу после размещения, стоимость акции может взлететь на 20-30-40%.

В среднем рост цены акций, впервые размещенных на бирже за 3 месяца составляет 48%.

При размещении облигаций, их стоимость на IPO всегда меньше номинальной стоимости, то есть той, за которую эмитент обещает выкупить ценную бумагу через определенное время.

Например, тот же Just2Trade позволяет инвестировать в акции на стадии IPO:

Прекрасный пример заработка на первичном размещении – IPO акций OZON. Интернет-магазин эмитировал 33 миллиона акций по цене 30 долларов за штуку.

- 24 ноября участники IPO получили акции.

- 25 ноября стоимость акций взлетела на 30%.

- 26 ноября рост цены составил уже 35-40%.

Одно из самых высокодоходных размещений – это IPO Twilio. Twilio – это американский разработчик программного обеспечения, созданный в США в 2008 году. В 2016 году компания провела IPO, выставим одну акцию за 15 долларов. Рост стоимости акции за первый день составил 92%. Через 4 года цена выросла до 319 долларов. Таким образом с момента IPO каждая ценная бумага подорожала на 2026%, это 506% годовых в среднем.

Впервые на биржу также вышли:

- Исследовательская компания PPD Inc. Рост акций за первые полгода после размещения составил 42%;

- Разработчик программ для расчетов по вычислительной химии Schrodinger inc. Рост акции за первые полгода также составил порядка 46%;

- Стартам по редактированию генома Beam Therapeutics. С момента размещения, наблюдается постоянный рост стоимости акции, за первые 5 месяцев он составил 65%, эксперты полагают, что потенциальный рост может составить 110% годовых.

Сколько можно заработать на акциях на IPO заранее не известно никому. Но в большинстве своем, после первичного размещения стоимость акции как минимум немного увеличивает, принося инвестору доход.

На акциях каких компаний можно заработать

Подбор ценных бумаг зависит от целей:

- Инвестирование – нужны акции, чей бизнес, вероятнее всего, будет расти в будущем. Горизонт планирования как минимум несколько лет;

- Трейдинг – отбираются акции с достаточной ликвидностью и прочими техническими характеристиками с перспективой на ближайшие дни, неделю.

При инвестировании нужно понимание перспектив компании и отрасли, в которой она работает. Например, в будущем высока вероятность роста:

- Производителей электромобилей. До насыщения рынка все еще далеко;

- IT сектора. Развивается интернет вещей, требуется разработка соответствующего ПО. Это дает стимул для роста крупнейших производителей оборудования для IoT;

- Блокчейна. С момента успешного запуска технологии прошло больше 10 лет, но она до сих далека от массового применения;

- 5G, 6G. Для IoT нужна будет быстрая передача огромных массивов данных, у компаний, работающих в этой сфере, высокий потенциал.

Помимо общей оценки при решении вопроса какие акции покупать учитываются финансовые показатели компании, закредитованность, охват мировых рынков, наличие мощных конкурентов.

Трейдеры для отбора акций используют скринеры – специальные фильтры, позволяющие из тысяч ценных бумаг отсеять несколько десятков и работать с ними.

Можно отфильтровать акции по показаниям нескольких индикаторов, изменению цены, ликвидности, стране, биржам, на которых они торгуются.

Bank of America ежегодно составляет ТОП лучших акций, которые стоит добавить в свой инвестиционный портфель любому человеку. Свой рейтинг они составляют, основываясь на:

- Перспективах роста;

- Диверсифицированности бизнеса;

- Наличие новых продуктов;

- Интересе инвесторов к акциям.

Банк рекомендует обратить снимание на следующие ценные бумаги:

- Walt Disney – это известная компания, которая ведет хорошо диверсифицированный бизнес, она владеет парками развлечений, снимает мультики, фильмы и сериалы. Корпорация входит второй год подряд в список лучший компаний для инвестирования денег;

- Tyson Food – лидер пищевой промышленности;

- CarMax – продавец подержанных автомобилей;

- Exxon Mobil – крупная нефтяная компания, как и Walt Disney входит в топ лучший компаний второй год подряд;

- American Electric Power – американская электроэнергетическая компания;

- CityGroup – крупнейший банк из США, показавший хороший рост в 2019 году;

- Dentsply Sirona – компания производитель оборудования для стоматологии;

- Raytheon Company – производитель оружия для военных сил США;

- Intel – производитель электронных устройств;

- WestRock Company – производитель экологического упаковочного материала;

- Kimco Realty Corporation – траст в сфере недвижимости.

В список лучших компаний для инвестиций попадали такие гиганты как: General Motors, Morgan Stanley и Microsoft.

Как заработать на покупке акций каждый инвестор решает для себя самостоятельно. Самый консервативный метод – приобретение ценных бумаг для долгосрочных инвестиций. Если инвестор вместе с деньгами готов вкладывать свое время, то можно заниматься покупкой бумаг с целью получения дивидендов или трейдинга. Во всех трех случаях торговля на бирже может приносить хороший доход.

Профессиональные брокеры, где можно покупать акции

EvotradeJust2TradeRoboForex

Брокер Evotrade предлагает более 2000 активов. Современная торговая платформа делает процесс покупки акций проще, чем заказ пиццы.

Здесь мы можете собрать внушительный портфель и зарабатывать не только на росте акций, но и за счет дивидендов. Кроме ценных бумаг с NYSE и NASDAQ, у брокера Evotrade есть огромное количество европейских и азиатских компаний, например, Nestle, Porsche, Ubisoft, Rolls-Royce, Sony…, а также фьючерсы на энергоресурсы и сырьевые товары, фондовые индексы и другие.

Брокер регулируется в России ЦРОФР, предоставляет профессиональную торговую платформу и лучшие условия. Минимальный депозит для открытия счета $250.

Сайт: Evotrade

Just2Trade — Международный брокер от ФИНАМ с европейской регистрацией. Здесь можно покупать более 30 000+ акций без статуса квалифицированного инвестора с более чем 20 бирж со всего мира и возможностью получать дивиденды.

Также среди акций есть более 2000 биржевых фондов и облигации.

Брокер регулируется FINRA, CySEC, MiFID и Банком России. Минимальный депозит для открытия счета $500.

Сайт: Just2Trade

Брокер RoboForex работает более 10 лет и позволяет торговать акциями с 14 европейских стран и США. На платформе R Trader (+ есть и другие) доступно более 12 000 активов. Брокер регулируется IFSC и The Financial Commission, также имеет сертификацию Verify My Trade (VMT).

Внедрена программа страхования с лимитом в 5 000 000 EUR. Получено более 10 наград, например IAFT Awards, International Business Magazine Awards. Компания является официальным спонсором BMW M Motorsport.

Официальный сайт: RoboForex

Портфельное инвестирование

Смысл составления портфеля – снизить риски и добиться стабильности. За это приходится платить снижением доходности.

В состав инвестиционного портфеля включаются как голубые фишки со сравнительно низким потенциалом роста, так и средние/малые компании с перспективой роста на 100+% в ближайшие годы. Смысл покупки акций в том, что рост одних бумаг с запасом компенсирует потери по другим акциям и выведет итоговый результат в плюс.

Для сравнения – примитивный портфель из акций Exxon Mobil, Chevron, Lukoil и AT&T на 10-летней дистанции дает доход в 4,13%. Это слишком мало даже для консервативного инвестирования. Причина этого – плохо диверсифицированный портфель, в нем явный перекос в сторону нефтяного сектора.

Адекватный портфель на этой же дистанции дает более 14% годовых. То есть за счет портфельного инвестирования доходность увеличена на 200+%.

Диверсификация портфеля – обязательное условие.

Стоит понимать, что фондовый рынок, это место куда вкладывают огромные деньги. Одно дело вложить 200 долларов, другое $700 000. Согласитесь, понятие рисков здесь будет разное.

Рисковать 200 долларами это не равнозначно риском 700 тысячам. Поэтому даже доходность в 15-20% годовых для больших сумм, это очень хорошие цифры. На дистанции в десять лет и с учетом реинвестиций, это дает колоссальные результаты.

- В примере ниже сравнение доходности в случае снятия ежегодной прибыли и получения денег лишь от изначального вклада, а во втором случае реинвестиции прибыли и получения доходов с учетом роста капитала.

Посмотрите, уже через 10 лет капитал, учитывая сложные проценты, в два раза больше, а прибыль в 6 раз.

Через 20 лет и капитал будет уже почти в 8 раз больше относительно первого варианта. А ежегодная прибыль уже позволит жить с изначального вклада всего лишь 3000 долларов.

Интересное по теме:За 24 года доходность в пассивном режиме составит более 9400%.

Преимущества торговли акциями

У этого вида деятельности масса преимуществ:

- Тысячи торгуемых акций с достаточными объемами даже для внутридневной торговли. Даже при жесткой фильтрации ежедневно требованиям трейдера будет соответствовать 20-30 бумаг;

- Есть доступ к реальным ценам, биржевым объемам;

- Акции более предсказуемы по сравнению с рынком Форекс, то есть фондовый рынок более стабилен, взгляните сами на исторические графики главных индексов;

- Сравнительно высокий доход. Что касается того, сколько можно заработать на акциях в месяц, то при активной агрессивной торговле можно выйти на результат в 8-11% и даже выше. При инвестировании профит 0,7-2,0% в месяц – это норма;

- Теоретически рост акций не ограничен. Сценарий с ростом валют на сотни процентов за несколько лет исключен, на фондовом рынке такие ситуации – не редкость;

- Даже у обычных инвесторов есть возможность заработка на IPO. Ряд брокеров собирает пул из желающих купить акции компаний до листинга на бирже, формирует из их взносов один и с ним участвует в IPO. Это реальная возможность заработать более 100% от вложенной суммы за несколько месяцев;

- Что дает покупка акций – вы становитесь долевым участником бизнеса. При заключении сделки делается соответствующая запись в депозитарии, даже при банкротстве брокера акции не пропадут, а лишь будут переведены к другой брокерской компании на ваш выбор;

- Работают стандартные методики анализа рынка;

- Помимо активного трейдинга можно создать долгосрочный инвестиционный портфель. При этом инвестор сам выбирает тип дохода – получить максимум при продаже инвестпортфеля или сделать ставку на дивиденды, получая ежегодные выплаты.

Это можно рассматривать, как аналог банковского депозита. В США почти весь пенсионный фонд обращается на фондовом рынке.

Недостатки скорее косметические:

- В зависимости от брокера может отличаться ПО, придется привыкать к новым терминалам. Если используются пользовательские индикаторы, они могут не подойти к новой торговой платформе;

- Торговля не ведется в режиме 24х7, график привязан к работе бирж. Азиатские биржи работают, когда в европейской части планеты ночь;

- При бессистемной торговле гарантирован убыток.

Новичков останавливает кажущаяся сложность торговли на фондовом рынке. При более тесном знакомстве с ним становится понятно, что работа совсем не сложная. Отзывы реальных трейдеров доказывают это.

Советы начинающим инвесторам

Новичкам, задумавшимся над тем с чего начать, следует прислушаться к следующим рекомендациям.

Для инвестирования отводится только та сумма, с которой человек готов расстаться без проблем для семейного бюджета.

Что касается того сколько нужно инвестировать, то единого стандарта нет, минимальная сумма пополнения счета зависит от брокера. Если ограничения нет, то минимальный капитал зависит от портфеля. В теории можно покупать от 1 акции нужной компании, то есть достаточно капитала в несколько сотен долларов. Если брокер предоставляет кредитное плечо, то сумма может уменьшиться в 5-20 раз. Но лучше рассчитывать на 500 долларов, чтобы открыть несколько сделок и снизить риски, а также иметь запас на счету.

Если стартовый капитал ограничен $300-$500, но есть желание собрать большой инвестпортфель, идеальное решение – ETF фонды.

Нежелательно концентрировать инвестиции только на 2-3 ценных бумагах. Если повезет, прибыль может в разы превышать среднюю доходность рынка, но и риск велик, даже при растущем рынке можно получить убыток на отдельных секторах.

Диверсификация – одно из основных правил инвестора.

Для снижения рисков в периоды нестабильности можно балансировать основной портфель короткими позициями по инструментам с высокой обратной корреляцией. Например, перед пандемией коронавируса можно было купить бумаги Direxion Daily S&P 500 Bear 1X Shares (тикер SPDN). Это инверсный ETF фонд, он растет при падении индекса S&P Во время паники весной 2020 года потери из-за падения стоимости акций SPY компенсировались ростом SPDN:

Инвестирование – не трейдинг. Не нужно ежедневно проверять стоимость портфеля и мысленно распределять доход. Инвестору нужно абстрагироваться от инвестпортфеля и воспринимать его отстраненно. Краткосрочная просадка возможна, но это не повод мгновенно изменять состав акций. Что касается трейдинга и того можно ли заработать на покупке акций, то это возможно. Трейдинг – это очень захватывающий процесс, но в силу психологических особенностей подойдет не всем.

- Гнаться за сверхдоходностью не стоит ни в одном из способов.

Для максимизации дохода в будущем желательно реинвестировать начисленные дивиденды. С той же целью можно регулярно докупать акции, даже дополнительные $100-$200 в месяц дадут на дистанции ощутимый эффект.

Если после покупки акций SPY на $10000 ежемесячно докупать бумаги на $100, то на дистанции в 10 лет это фактически удваивает доход по сравнению со сценарием без наращивания портфеля. Профит оказался равен $56,173 вместо $27,251.

При портфельном инвестировании риск потери денег минимален. Самый негативный сценарий – умеренная просадка, потерять 100% вложенных средств практически невозможно.

Если бы деньги вкладывались, например, в S&P 500, то для потери 100% средств нужна катастрофа планетарного масштаба, которая бы уничтожила рынок США.

Заключение

В вопросе сколько зарабатывают на покупке и продаже акций все зависит от стиля работы и целей. Инвестиции на дистанции приносят доход, превышающий процент по депозитам в банке, но рассчитывать на 100+% годовых не стоит. Трейдинг сопряжен с риском и психологической нагрузкой, но дает в разы большую доходность. Трейдеры могут зарабатывать 60-100% в год и даже выше.

Трейдинг подойдет не всем, но инвестированием может заниматься любой совершеннолетний человек, способный выделить хотя бы $300-$500 для покупки первых акций. Это несложно и на дистанции в 10-20 лет позволит достичь неплохих результатов. Начав инвестировать в 20-25 лет, уже к 40-45-летнему возрасту можно выйти на «пенсию».

Автор: Станислав Горов

Автор статей, трейдер и инвестор. «Трейдинг для меня — это источник вдохновения и приятное времяпровождение. Здесь более 20000 активов, но даже любой один из них может открыть большие горизонты деятельности, знаний и возможностей.»

как получить стабильный доход за счет дивидендных акций

Консервативными называют инвесторов, предпочитающих стабильный доход с низким уровнем риска. Хорошим выбором для них могут быть дивидендные акции крупных компаний. Этот актив может показать лучшую динамику относительно рынка во время коррекций. Покупка ETF на дивидендные акции может стать отличным решением для поддержания высокого уровня диверсификации портфеля. Наши аналитики подготовили подборку из трех отлично структурированных ETF, которые помогут снизить уровень риска вашего портфеля.

1. SPDR S&P Dividend ETF

Текущая цена: $120.

Тикер: SDY.US

SPDR S&P Dividend ETF – хороший вариант для тех, кто ищет стабильный дивидендный доход, который со временем будет увеличиваться. Ориентир фонда — индекс S&P High Yield Dividend Aristocrats Index. Критерием отбора ценных бумаг для этого ETF является их текущая доходность: фонд формируется только из акций самых прибыльных компаний. При этом эмитент должен увеличивать дивиденды каждый год в течение как минимум 25 лет подряд. Благодаря такому подходу SDY инвестирует только в компании, которые, предположительно, продолжат выплачивать дивиденды в будущем. Поэтому этот ETF считается надежным выбором для консервативных инвесторов. Повышение дивидендов также способствует покрытию инфляции.

Основные факты:

Активы под управлением, AUM — $19,12 млрд.

Дивидендная доходность — 2,6%.

Коэффициент расходов, Expense Ratio — 0,35%.

Количество наименований акций в ETF — 113.

Компании с наибольшей аллокацией в ETF:

- Exxon Mobil Corporation — 3,38%;

- AT&T, Inc. — 2,53%;

- People’s United Financial, Inc. — 2,37%;

- Chevron Corporation — 2,30%;

- Federal Realty Investment Trust — 2,02%.

Наибольшая доля аллокации по странам — США, 95,4%.

Наибольшая доля аллокации по секторам — финансы, 24,0%.

Среднее значение P/E Ratio по портфелю — 18,4х.

Доходность ETF с начала года — 15,1%.

Перед покупкой SPDR S&P Dividend ETF рекомендуем ознакомиться с ключевым информационным документом (KID) этого ETF.

2. Vanguard High Dividend Yield ETF

Текущая цена: $102,5.

Тикер: VYM.US

ETF Vanguard связан с индексом FTSE High Dividend Yield Index. Он включает акции дивидендных компаний с высокой капитализацией. Большей частью они относятся к типу value companies – компаний, обладающих низкой рыночной ценой, но при этом имеющие высокие обороты и прибыль. Для включения в фонд отбираются ценные бумаги на основе их текущей доходности: в ETF попадают только самые прибыльные value-компании. Эти акции относятся к активам с низким уровнем риска: как правило, компании-эмитенты ведут свою деятельность в стабильных отраслях, где обеспечивают стабильный денежный поток.

Основные факты:

Активы под управлением, AUM — $36,70 млрд.

Дивидендная доходность — 2,92%.

Коэффициент расходов, Expense Ratio — 0,06%.

Количество наименований акций в ETF — 417.

Компании с наибольшей аллокацией в ETF:

- JPMorgan Chase & Co — 3,61%;

- Johnson & Johnson — 3,40%;

- Procter & Gamble Company — 2,59%;

- Home Depot, Inc. — 2,57%;

- Bank of America, Corp. — 2,34%.

Наибольшая доля аллокации по странам — США, 96,2%.

Наибольшая доля аллокации по секторам — финансы, 21,9%.

Среднее значение P/E Ratio по портфелю — 19,6х.

Доходность ETF с начала года — 12,7%.

Перед инвестицией в Vanguard High Dividend Yield ETF рекомендуем ознакомиться с ключевым информационным документом (KID).

3. Schwab US Dividend Equity ETF

Текущая цена: $74,4.

Тикер: SCHD.US

Дивидендный ETF от Schwab отслеживает индекс Dow Jones U.S. Dividend 100 Index, в состав которого входят высокодоходные акции компаний, выплачивающих дивиденды не менее 10 лет. Для управления ETF используется скоринговая модель для отбора 100 акций на основе их финансовой устойчивости.

Также в индекс встроены некоторые требования к диверсификации, например:

- ни одна акция не может составлять более 5% индекса;

- отдельный сектор фондового рынка не может превышать 25%.

Помимо этого, методология учитывает еще несколько показателей, включая рост дивидендов и дивидендную доходность. Благодаря этому портфель должен демонстрировать существенное повышение дивидендных выплат по сравнению с более широким рынком.

Основные факты:

Активы под управлением, AUM — $22,45 млрд.

Дивидендная доходность — 2,79%.

Коэффициент расходов, Expense Ratio — 0,06%.

Количество наименований акций в ETF — 102.

Компании с наибольшей аллокацией в ETF:

- Home Depot, Inc. — 4,6%;

- Texas Instruments Incorporated — 4,23%;

- Amgen, Inc. — 4,15%;

- Pfizer, Inc. — 4,12%;

- Broadcom, Inc. — 4,09%.

Наибольшая доля аллокации по странам — США, 99,1%.

Наибольшая доля аллокации по секторам — финансы, 21,4%.

Среднее значение P/E Ratio по портфелю — 17,7х.

Доходность ETF с начала года — 16,8%.

Подробная информация о Schwab US Dividend Equity ETF содержится в ключевом информационном документе (KID), рекомендуем ознакомиться перед инвестицией.

Как купить эти ETF?

Если у вас еще нет инвестиционного счета, откройте его прямо сейчас — удаленно за 10 минут. Для этого достаточно заполнить небольшую анкету и пройти верификацию.

После открытия счета купите ETF любым удобным способом:

Через торговую веб-платформу Freedom24. В разделе «Веб-терминал» наберите в поиске SCHD.US (тикер Schwab US Dividend Equity ETF), VYM.US (тикер Vanguard High Dividend Yield ETF) и SDY.US (тикер SPDR S&P Dividend ETF) и в результатах поиска выберите соответствующий ETF. Затем в окне торговых операций (справа) откройте сессию безопасности, выберите нужное количество бумаг и нажмите кнопку «Выставить приказ на покупку».

Через приложение Freedom24 для iPhone и Android. Нажмите иконку поиска в правом верхнем углу окна «Котировки». В появившемся окне поиска наберите SCHD.US (тикер Schwab US Dividend Equity ETF), VYM.US (тикер Vanguard High Dividend Yield ETF) и SDY.US (тикер SPDR S&P Dividend ETF) и в результатах поиска выберите соответствующий ETF. Бумага добавится в маркетвотч — нажмите на нее и выберите вкладку «Приказ» в открывшейся карточке. Укажите нужное количество ETF и нажмите кнопку «Выставить приказ на покупку».

Перейти в веб-платформу Freedom24 >>

*Отказ от ответственности: Дополнительная информация предоставляется по запросу. Инвестиции в ценные бумаги и другие финансовые инструменты всегда сопряжены с риском потери капитала, Клиент должен сам сообщить об этом, в том числе ознакомиться с Уведомлением о раскрытии информации о рисках. Мнения и оценки составляют наше суждение на дату данного материала и могут быть изменены без предварительного уведомления. Комиссии, сборы или другие расходы могут уменьшить финансовый результат от Ваших вложений. Показатели доходности в прошлом не гарантируют доходности в будущем. Этот материал не предназначен в качестве предложения или ходатайства о покупке или продаже какого-либо финансового инструмента. Представленные здесь мнения и рекомендации не учитывают индивидуальных обстоятельств, целей или потребностей клиента и не представляют собой инвестиционную консультационную услугу. Получатель этого отчета должен принять свои собственные независимые решения в отношении любых ценных бумаг или финансовых инструментов, упомянутых в данном документе. Информация была получена из источников, которые Freedom Finance Cyprus Ltd. считает надежными; ее филиалы и / или дочерние компании (совместно именуемые Freedom Finance) не гарантируют ее полноты или точности, за исключением случаев раскрытия информации, относящейся к Freedom Finance и / или ее филиалам/агентам и взаимодействия аналитика с эмитентом, который является предметом исследования. Все цены являются ориентировочными по состоянию на закрытие рынка для обсуждаемых ценных бумаг, если не указано иное.

Инвестирование в акции. Практический курс

** Вы находитесь на странице Курса #1 по Инвестированию в Акции на Фондовом Рынке среди русскоязычных курсов в своей категории на Udemy! С наибольшим количеством студентов и Отзывов. Присоединяйтесь к Курсу по Инвестициям в Акции сегодня **

—

Можно ли получать доход, не выходя из дома либо находясь в отпуске в другой стране? Можно ли получать прибыль от сдачи в аренду жилых и коммерческих помещений в Америке, не владея ими напрямую? Да, это вполне возможно и для этого не обязательно иметь на счету десятки и сотни тысяч долларов. Я инвестирую в акции российских и американских компаний на фондовом рынке уже несколько лет, и для этого мне требуется только смартфон и доступ в интернет.

Разве не здорово при знакомстве представляться «частным инвестором«? И им в принципе является любой человек, имеющий в своем портфеле акции, облигации или другие финансовые инструменты. Быть акционером определенной компании дает Вам право получать доход от ее прибыли в виде дивидендов, и это не говоря о том, что в течение года Вы можете покупать акции на низких уровнях и продавать их при их росте, зарабатывая также и на этом. С 2015-2019 годы американские компании наподобие Amazon, VISA или Netflix росли примерно на 40-70% в год и даже больше. За 2019 год российский рынок акций показал один из самых лучших ростов во всем мире (+44%)! Даже кризис 2020, возникший в результате Коронавируса CoVid-19, для разумного инвестора, оказался возможностью приобрести акции на просадке и продать их в дальнейшем с еще большей прибылью, так как рынки имеют тенденцию всегда восстанавливаться после любого кризиса и возобновлять свой рост с еще большим размахом.

Крупные инвесторы рассматривают такие кризисы как распродажи, которые случаются раз в 8-10 лет, и они пользуются ими для приобретения фундаментально хороших компаний по очень низкой цене. Вы тоже можете приобрести акции крупнейших российских и американских компаний именно сейчас с очень большим дисконтом.

***

В этом курсе мы научим Вас как правильно инвестировать в акции российских и американских компаний, в какое время их покупать и как понять когда их продать вовремя, либо стоит ли их держать в долгосрочной перспективе, а какие акции держать, чтобы получать регулярный дивидендный доход. Вы также научитесь анализировать новости в мире и в своей стране, а также корпоративную отчетность компании, чтобы понять куда будет двигаться цена акции в будущем.

Кроме того, мы расскажем Вам про рыночные мультипликаторы, которые помогают определять какие акции являются перепроданными, а какие недооцененными, чтобы Вы знали когда именно необходимо покупать и в какой момент уже стоит продавать.

Конечно же, курс включает и такие практические вопросы инвестирования, как правильно выбрать брокера на бирже, налоговые аспекты, а также сделаем обзор ИИС, благодаря которому можно получать дополнительные 13% доходности ежегодно.

***

Этот курс будет регулярно пополняться новыми лекциями, и периодически я буду выкладывать видео с моим текущим портфелем акций и теми сделками, которые я совершил за прошедший месяц.

Последние загруженные лекции включают в себя мой текущий портфель на ИЮНЬ 2021 года и обзор рынка акций в первой половине 2021 года, а также акции, которые ведут себя лучше рынка в период кризиса, и планы на ближайший период. Вы всегда можете задать свои вопросы в комментариях к лекциям или мне напрямую, буду рад на них ответить.

Я постарался включить в этот курс только нужную информацию (минимум важной теории для понимания макроэкономики и корпоративных финансов и практические аспекты инвестирования) и ничего лишнего, чтобы не отнимать ваше ценное время.

***

Помните, что, покупая этот курс, Вы ничего не теряете. По правилам Udemy, если по каким-либо причинам, Вам не понравится этот курс, Вы можете вернуть все свои деньги в течение 30 дней без каких-либо дополнительных вопросов.

По окончании курса, Вам выдается сертификат от Udemy о прохождении курса по Практическому курсу инвестирования в акции.

***

Итак, 50 лекций и 5 часов полезного контента от экономиста и практикующего инвестора, с 30-дневной гарантией возврата средств и сертификатом по окончании курса. Потратьте пару часов своего времени на изучение этого курса, чтобы потом сберечь и приумножить свои средства, инвестируя правильным образом!

До встречи внутри курса!

что нужно знать держателю акций

Инвестировать в акции – получать прибыль от их перепродажи при росте курса. Однако не стоит сбрасывать со счетов и другой важный источник дохода по акциям – дивиденды. Схема их распределения между акционерами в Австрии во многом напоминает российские механизмы. Но есть и весьма интересные особенности.

Виды акций и дивиденды в Австрии

Акция – это ценная бумага, дающая право ее владельцу на долю в уставном капитале акционерного общества (AG) и на часть прибыли в форме дивиденда. Цена акции и размер дивидендов не связаны линейно, хотя между ними есть зависимость.

Получение дивидендов – выгодный путь инвестиций в экономику АвстрииВиды акций в Австрии:

| По праву голоса | Обыкновенные акции (Stammaktien) Наиболее распространенная ценная бумага, владелец которой получает дивиденды и принимает участие в собраниях акционеров с правом голоса. | Привилегированные акции (Vorzugsaktien) Владелец получает повышенный доход и первоочередную выплату дивидендов (то есть, если прибыль позволяет их выплатить, совет директоров не может их отменить). Но право голоса на собраниях акционеров эти акции не дают. |

| По степени владения | Акции на предъявителя (Inhaberaktien) В акции нет данных по имени и фамилии собственника, ее свободно можно передать другому владельцу. Она не дает права на получение дивидендов. | Именные акции (Namensaktien) Имя и фамилия держателя вносятся в реестр акционеров компании, передать акции можно только через договор купли-продажи. Дает право на получение дивидендов. |

| По доле капитала | Акции с номиналом (Nennwertaktien) Имеет установленную стоимость, обычно не меньше 1 евро. Номинальная (а не рыночная) стоимость используется для расчета дивидендов. | Акции без номинала (Stückaktien) Не имеет номинальной стоимости. Для расчета дивидендов используется математическая модель: размер уставного капитала делят на количество акций. |

| По времени выпуска | Новые акции (Junge Aktien) Выпускаются в ходе второй и последующих эмиссий для увеличения первичного капитала. По новым акциям обычно не выплачивается первый дивиденд. | Старые акции (Alte Aktien) Выпускаются во время первой эмиссии. Чтобы после последующих эмиссий доли держателей старых акций не сокращались, они получают подписку (Bezugsrecht), которой могут воспользоваться для первоочередной покупки новых акций, либо продать подписку на фондовой бирже. |

Как определяется размер дивидендов

Дивиденды выплачиваются из чистой прибыли, их размер рассчитывают на совете директоров компании. Во внимание принимаются:

- финансовые показатели за истекший период;

- стратегия развития компании.

Знать точный размер дивидендов невозможно. Даже если доход компании в истекшем году был высоким, совет директоров может предложить акционерам отказаться от выплаты дивидендов, чтобы пустить средства на развитие или новые проекты.

Пример расчета дивидендов

Компания Binder + Co специализируется на переработке, экологических и упаковочных технологиях. Согласно финансовой отчетности за 2015 г., оборот компании достиг рекордного значения 95,50 млн евро, EBIT – € 5,93 млн, что на 38 % выше уровня предыдущего года, объем заказов на начало 2016 г. оценивался в € 45, 06 млн.

Акционеры утвердили предложение совета директоров о выплате дивидендов за акцию в размере € 1,49 на два последующих года (€ 0,70 21 апреля 2016 года и €0,79 21 апреля 2017 года). В годовом исчислении это на 15–17 % больше дивидендов, выплаченных в 2015 году (€ 0,60).

Решение собрания акционеров по выплате дивидендов

Предложение совета директоров по дивидендам выносится на утверждение общего собрания акционеров. Обычно одна акция соответствует одному голосу, поэтому решение принимают мажоритарии (владеющие большим числом акций).

Время проведения общего собрания определяется уставом компании, но не позже первых восьми месяцев финансового года. На собрании совет директоров представляет финансовую и административную отчетность и свои предложения по дивидендам, а также использованию нераспределенной прибыли.

Размер дивидендов утверждается на собрании акционеровДивиденды обычно выплачиваются раз в год, хотя устав компании может предполагать и другие варианты. Средства перечисляются в течение 7–10 рабочих дней. Дивиденды автоматически зачисляются на брокерский счет, никаких дополнительных операций акционерам для этого совершать не нужно.

Поскольку транзакции на фондовой бирже происходят постоянно, компания устанавливает день, когда список инвесторов и число принадлежащих им акций окончательно фиксируются для выплаты дивидендов. Этот день называется датой фиксации (Ex-Tag).

В Австрии Ex-Tag обычно устанавливают на день, следующий за собранием акционеров, либо за 1–3 дня до даты выплаты дивидендов. Но после утверждения объема дивидендов акции уже торгуются ex dividend – без права на получение дивидендов.

Совет: если знать дату собрания акционеров компании, своевременное приобретение акций поможет быстро получить дивиденды. Но фактически накануне выплаты дивидендов акции быстро растут в цене, поэтому лучше покупать их заранее.

От чего зависит размер дивидендов в Австрии

На размер дивидендов влияют несколько факторов:

- Дивидендная доходность – отношение текущей цены акции к дивиденду, выплаченному в последний год. Этот процентный показатель позволяет эффективно оценить уровень дохода, который владелец акций получит при условии, что их цена и дивиденды не изменятся.

- Политика начисления дивиденда. Иногда компании выделяют на выплату дивидендов определенный % от чистой годовой прибыли (обычно 30 %). В этом случае размер дивидендов меняется в зависимости от финансовых показателей. Если компания потерпит убытки, акционеры ничего не получат. Большинство компаний в Австрии стремится поддерживать дивиденд на фиксированном уровне, нивелируя колебания, связанные с изменением финансовых показателей.

- Налог на дивиденды – в Австрии начисляется по фиксированной ставке 27,5 % на держателей акций австрийских компаний – и резидентов, и нерезидентов. Налог на дивиденды не уплачивается, если они начисляются материнской корпорации, зарегистрированной в ЕС. Она должна более одного года владеть акциями (более 10 %) предприятия, выплачивающего дивиденды. Подробнее о налоговой системе Австрии можно прочитать в статье нашего блога.

- Флуктуации рынка. Цена акций может падать, когда рынок находится в отрицательной фазе (в соответствии с индексом ATX). Прямой связи между рыночной стоимостью акций и объемом дивидендов нет, но высокий дивиденд может выровнять общую доходность по акциям, что является хорошим прогнозом для компании.

Размер дивидендов и рыночная стоимость акций не связаны друг с другом напрямуюСовет: если стоимость акций с высокими дивидендами идет вниз в нейтральной или положительной фазе рынка, это уже говорит о негативном прогнозе для компании. Возможно, на следующем собрании акционеров размер дивидендов будет уменьшен или их выплата приостановлена.

Заключение: Как заработать на дивидендах в Австрии?

Чтобы адекватно оценить возможную прибыль при инвестициях в акции, нужно учитывать важные моменты:

- Акции хранятся на депозитарном счете брокерской компании или банка, за его обслуживание ежемесячно взимается плата – небольшой процент от рыночной стоимости всех акций.

- Брокерская компания может взимать дополнительную комиссию, при небольших счетах – даже без осуществления сделок.

- Биржа взимает комиссию за транзакции.

- Точный размер дивидендов известен только после годового собрания акционеров.

- Выплата дивидендов влияет на стоимость акций: перед годовым собранием они растут в цене, а после выплаты дивидендов – падают.

- Дивиденды облагаются высоким налогом.

Совет: для получения стабильной прибыли рекомендуется диверсифицировать фондовый портфель. При равной стоимости акций компаний определяющим фактором при выборе может стать сумма последних выплаченных дивидендов. Ознакомиться со статистикой по дивидендам на акции австрийских предприятий можно на портале фондового рынка Австрии.

Поскольку ставка рефинансирования ЕЦБ сохраняется на нулевом уровне, инвестиции в акции с целью получения дивидендов более выгодны, чем хранение денег на вкладе с низким процентом.

А что думаете вы о фондовых инвестициях? Возможно, вы уже вложили деньги в акции австрийских компаний или только подбираете варианты для инвестиций? Поделитесь опытом в комментариях!

А также не забудьте подписаться на нашу рассылку, в которой мы предлагаем актуальную и интересную информацию о жизни, работе, отдыхе в Австрии, а также инвестициях в ее экономику.

Инвестировали в ценные бумаги за рубежом? Какие налоги должны заплатить в бюджет.: Елена Макеева. Экономика|

Управление частным капиталом (wealth management), как и управление активами, консультирование по вопросам налогового планирования, — явление для Украины относительно новое. Хотя в мире считается, что изменения в отрасли управления активами ускоряются по экспоненте. По данным компании PwC, активы под управлением к 2025 году увеличатся до $145,4 трлн.

Еще недавно считалось, что инвестировать в ценные бумаги за рубежом, — роскошь только для избранных.

Сегодня же, украинцы могут инвестировать свои сбережения в акции не только украинских компаний, но и ведущих мировых компаний за рубежом. Для этого понадобится банковский счет в зарубежном банке, открытый на имя резидента Украины, индивидуальная лицензия, а также помощь иностранного брокера.

Лицензия на открытие счета за рубежом вам не понадобится. А для осуществления перевода средств резидентом Украины из Украины на этот счет она нужна.

Вы можете получить лицензию в электронном виде. Для этого необходимо подать заявление в Национальный банк Украины о выдаче электронной лицензии, документы, подтверждающие наличие у физического лица доходов в сумме, достаточной для осуществления перевода средств на основании такой лицензии, а также оригиналы или копии документов, подтверждающих цель осуществления перевода из Украины.

Вуаля, осталось только выбрать, в акции какой компании вы хотите инвестировать.

Цель любых инвестиций — получать прибыль от работы компании. Поэтому, вложив свои деньги в акции иностранной компании, вы, рано или поздно, получите свою инвестиционную прибыль, а, значит, должны будете заплатить соответствующие налоги в бюджет Украины.

Поэтому, вопрос налогообложения инвестиционной прибыли физического лица – резидента Украины очень важен.

Налоговых разъяснений на этот счет написано немало, а вот практика декларирования иностранных доходов в виде инвестиционной прибыли из-за рубежа все еще недостаточная.

Поэтому среди экспертов бытует разное мнение, как такие доходы должны облагаться в Украине. Об этом и поговорим детальнее.

Итак, общий порядок налогообложения доходов физических лиц урегулирован разделом IV Налогового кодекса Украины. Согласно пп. 162.1.1 Кодекса, плательщик налога — физическое лицо-резидент, получающее доходы как из источника их происхождения в Украине, так и иностранные доходы.

Подпунктом 163.1.3 Кодекса предусмотрено, что объектом налогообложения резидента являются иностранные доходы — доходы (прибыль), полученные из источников за пределами Украины.

При этом, доход, полученный из источников за пределами Украины, — это любой доход, полученный резидентами, в том числе от любых видов их деятельности за пределами таможенной территории Украины, включая доход от отчуждения инвестиционных активов.

В соответствии с пп.164.2.9 Кодекса, в общий месячный (годовой) налогооблагаемый доход плательщика налога включается доход в виде инвестиционной прибыли от проведения налогоплательщиком операций с ценными бумагами.

При этом, порядок налогообложения инвестиционной прибыли урегулирован специальной нормой Кодекса – подпунктом 170.2. В соответствии с ним, инвестиционная прибыль рассчитывается как положительная разница между доходом, полученным налогоплательщиком от продажи отдельного инвестиционного актива с учетом курсовой разницы (при наличии), и его стоимостью, которая определяется из суммы документально подтвержденных расходов на приобретение такого актива.

Что еще важно, Кодексом четко определено — учет общего финансового результата операций с инвестиционными активами ведется налогоплательщиком самостоятельно, отдельно от других доходов и расходов.

Поскольку для целей налогообложения инвестиционной прибыли отчетным периодом считается календарный год, то по результатам года налогоплательщик обязан подать годовую налоговую декларацию об имущественном состоянии и доходах, в которой он должен отразить общий финансовый результат (инвестиционный доход или инвестиционный убыток), полученный в течение такого отчетного года.

Расчет налоговых обязательств по НДФЛ, полученных от операций с инвестиционными активами, приводится в Приложении 1 к Декларации.

Поскольку в состав общего годового налогооблагаемого дохода физического лица включается только положительное значение общего финансового результата операций с инвестиционными активами, то и облагаться должен только положительный результат НДФЛ по ставке 18%, а также военным сбором по ставке 1,5%. Другими словами, не прибыли, нет и налогов.

В экспертной среде существует мнение, что налоговые органы могут применять на практике другую норму Налогового кодекса – пп. 170.11 «Налогообложение иностранных доходов».

Ссылаясь на эту норму, налоговики могут включать в состав налогооблагаемых доходов всю сумму дохода, полученного от отчуждения инвестиционных активов за пределами Украины, а не сумму инвестиционной прибыли, рассчитанную как инвестиционный доход за вычетом соответствующих инвестиционных расходов.

Конечно, здесь можно говорить о двойном налогообложении доходов, ведь доходы физического лица, которые он инвестировал в акции компании, уже были однажды обложены налогами у источника таких доходов. Кроме того, банк, при выдаче лицензии, проверил наличие у физического лица доходов в сумме, достаточной для осуществления перевода средств на основании электронной лицензии.

Мои аргументы, почему такая позиция налоговых органов является неправомерной, лишь дополнят абсурдность применения этой нормы.

Во-первых, саму по себе сделку купли-продажи инвестиционного актива нельзя назвать выплатой налогооблагаемого дохода физическому лицу, ведь по сути резидент Украины получает компенсацию стоимости проданного инвестиционного актива (акций) на момент сделки.

Во-вторых, согласно нормам Налогового кодекса, учет общего финансового результата операций с инвестиционными активами ведется налогоплательщиком самостоятельно. И лишь в случае непредставления налоговой декларации резидентом Украины, налоговым органом проводится документальная проверка, в ходе которой контролирующий орган может самостоятельно определить налоговые обязательства по незадекларированной инвестиционной прибыли за отчетный год.

Однако, где взять налоговым органам данные для расчета незадекларированной инвестиционной прибыли?

В-третьих, специальная норма – пп. 170.2 НКУ не разделяет инвестиционный доход, полученный из источника на территории Украины или за ее пределами, она лишь определяет общие правила налогообложения инвестиционного дохода.

Кроме того, одним из принципов налогового законодательства является презумпция правомерности решений плательщика налога в случае, если нормы закона допускают неоднозначную (множественную) трактовку прав и обязанностей налогоплательщиков, в результате чего есть возможность принять решение в пользу как налогоплательщика, так и контролирующего органа. И если нормы таки противоречат между собой и допускают неоднозначную (множественную) трактовку прав и обязанностей налогоплательщиков или контролирующих органов, то согласно пп. 56.21 Налогового кодекса решение принимается в пользу налогоплательщика.

Поэтому инвестируйте в свое удовольствие и не забывайте декларировать свои доходы.

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

Статьи, публикуемые в разделе «Мнения», отражают точку зрения автора и могут не совпадать с позицией редакции LIGA.net

Как зарабатывать 500 долларов в месяц пассивного дохода, инвестируя в дивидендные акции

Инвестирование в фондовый рынок может помочь построить долгосрочное богатство, но инвестирование в правильные акции также может повысить ваш ежемесячный доход.

Акции с выплатой дивидендов — это инвестиции, за которые вам платят за владение ими. Когда у компаний остается прибыль в конце квартала или года, они иногда возвращают часть этих денег акционерам в качестве дивидендов.

Чтобы заработать значительную сумму денег на дивидендных акциях, нужно время, и это не тактика «быстрого обогащения». Но при наличии правильной стратегии вы можете накопить достаточно этих акций в своем портфеле, чтобы зарабатывать сотни долларов в месяц (или больше) в виде пассивного дохода.

Источник изображения: Getty Images.

Правильный выбор акций

Во-первых, важно убедиться, что вы выбираете правильные инвестиции. Не все дивидендные акции одинаковы, и выбор неправильной акции может привести к потере денег больше, чем зарабатываете.

Одним из важных факторов, на который следует обратить внимание, является дивидендная доходность. Это сумма, которую компания выплачивает в виде дивидендов по отношению к цене ее акций — более высокая дивидендная доходность обычно лучше. Однако не забудьте взглянуть на общую картину и принять во внимание общее финансовое состояние компании. Если дивидендная доходность высока, но коэффициент выплат постоянно растет, например, это красный флаг.

Средняя дивидендная доходность составляет от 2% до 3%, хотя она зависит от отдельных акций и отрасли.Если акция имеет необычно высокую дивидендную доходность, это не всегда плохо. Тем не менее, рекомендуется провести исследование, чтобы убедиться, что компания находится на прочной основе, потому что дивидендная доходность выше среднего не всегда является устойчивой.

Если вы не знаете, с чего начать, подумайте об инвестициях в Dividend Aristocrats. Это компании, которые последовательно увеличивали свои дивидендные выплаты не менее 25 лет подряд. Большинство этих акций известны всем, и это одни из самых сильных и здоровых компаний в стране.Это делает их привлекательными для инвестиций в целом, а не только с точки зрения дивидендов.

Сколько нужно инвестировать?

Сколько вы можете заработать на выплате дивидендов, зависит от отдельных акций, в которые вы инвестируете, а также от того, сколько акций у вас есть.

Скажем, например, вы инвестируете в акцию по цене 100 долларов за акцию с годовой дивидендной доходностью 3%. В этом сценарии вы получите 3 доллара в виде общих дивидендных выплат на акцию (хотя время выплат будет зависеть от того, выплачивает ли их компания ежемесячно, ежеквартально или раз в год).

Предположим также, что вы хотите зарабатывать 6000 долларов в год в виде пассивного дохода или 500 долларов в месяц. С годовым дивидендом в размере 3 долларов вам нужно будет владеть 2000 акциями, чтобы достичь этой цели. А если вы платите 100 долларов за акцию, вам нужно будет вложить 200 000 долларов, чтобы владеть 2 000 акций.

Конечно, 200 000 долларов — большие деньги. Но одним из преимуществ дивидендных акций является то, что вы можете реинвестировать полученные дивиденды в покупку дополнительных акций компании. По прошествии достаточного времени эти реинвестированные дивиденды будут складываться: чем больше у вас акций, тем больше вы заработаете в виде дивидендов, и чем больше вы заработаете в виде дивидендов, тем больше акций у вас будет.Это означает, что вам не нужно вкладывать 200000 долларов из своего кармана, чтобы владеть акциями на 200000 долларов, учитывая, что у вас достаточно времени, чтобы реинвестирование дивидендов работало на вас.

Кроме того, вам не нужно открывать позицию сразу с таким большим количеством акций. Цены на акции также будут колебаться, поэтому вы можете воспользоваться рыночными спадами для покупки акций, что потенциально снизит вашу базовую стоимость в процессе.

Дивидендные акции могут быть отличным вложением. Они не только являются разумным дополнением к вашему инвестиционному портфелю, но также могут стать источником пассивного дохода в будущем.Планируя свою дивидендную стратегию сейчас, вы в конечном итоге получите щедрый поток доходов, который может длиться всю жизнь.

лучших доходных акций для покупки в 2021 году

Обновлено: 23 июня 2021 г., 17:41

В то время как молодые инвесторы, у которых много лет до выхода на пенсию, часто отдают приоритет наращиванию богатства путем инвестирования в акции роста, инвесторы, находящиеся на пенсии или выходящие на пенсию, чаще стремятся получить пассивный доход от своих вложений в акции, чтобы оплачивать некоторые из своих расходов на жизнь.

Инвесторы покупают доходные акции еще и потому, что они менее волатильны, чем акции роста, что делает их хорошим дополнением к любому портфелю. Здесь мы называем некоторые из акций, которые лучше всего подходят для покупки, и помогаем вам понять, как получить пассивный доход с помощью вашей инвестиционной стратегии.

Что такое доходные акции?

Доходная акция — это акция, которая надежно выплачивает дивиденды, которые являются частью прибыли компании, ее акционерам. Дивидендные выплаты — это выплаты, обычно наличными, которые компании регулярно отправляют своим инвесторам.Большинство компаний выплачивают дивиденды ежеквартально, хотя некоторые приносят доход только раз в год или раз в полгода. Меньшая часть компаний ежемесячно выплачивает дивиденды.

В отличие от акций роста, которые инвесторы покупают в первую очередь потому, что они ожидают роста цен на акции, доходные акции привлекательны для инвесторов, которые хотят получать пассивный доход наличными. Вы можете рассчитать дивидендную доходность акции, разделив ее общие годовые дивидендные выплаты на цену акции. Если акции, выплачивающие ежеквартальные дивиденды в размере 0 долларов США.25, равная 1,00 доллару с ежегодными выплатами, торгуется по 20 долларов за акцию, тогда его дивидендная доходность составляет 5%.

Источник изображения: Getty Images

Акции с лучшими доходами

По акциям с лучшими доходами со временем выплаты наличных увеличиваются. Акции с дивидендными выплатами, которые увеличиваются на 10% ежегодно, удваивают свои денежные выплаты акционерам чуть более чем за семь лет, в то время как акции, дивиденды по которым ежегодно увеличиваются на 15%, удваивают денежные выплаты всего за пять лет.

Рост дивидендов, как правило, приводит к росту цены акций, поскольку инвесторы обычно готовы платить больше за акции, предлагающие растущие денежные выплаты. Инвесторы в этих компаниях пользуются лучшим из обоих миров — пассивным доходом и повышением курса акций.

Это одни из самых прибыльных акций, доступных на рынке сегодня:

1. Управление отходамиУправление отходами (NYSE: WM) превосходно превращает мусор в наличные для своих инвесторов.Правильно названный поставщик услуг по сбору, удалению и переработке отходов является крупнейшей такой компанией в Северной Америке. Его обширная сеть существующих свалок образует прочный экономический ров вокруг его бизнеса, поскольку строгие правила и жесткое противодействие домовладельцев новым свалкам делают маловероятным, что конкуренты смогут вырвать долю рынка у короля мусора.

Прибыль Waste Management надежно защищена, и компания передает большую часть своего свободного денежного потока инвесторам через дивиденды и обратный выкуп акций, что увеличивает стоимость акций.Его стабильно растущие дивиденды равняются дивидендной доходности чуть менее 2% на момент написания.

Waste Management увеличила выплату дивидендов 18 лет подряд. Инвесторы, которые покупают акции сегодня, могут ожидать гораздо большего увеличения дивидендов в предстоящие годы, что делает Waste Management идеальным инструментом для получения дохода.

2. VerizonБеспроводные абоненты телекоммуникационного гиганта Verizon Communications (NYSE: VZ) обеспечивают надежную базу доходов и денежных потоков.Verizon сгенерировал ошеломляющий свободный денежный поток в размере 23,6 миллиарда долларов в 2020 году, что позволило компании в прошлом году вознаградить своих акционеров более чем 10 миллиардами долларов в виде дивидендов.

Акции Verizon в настоящее время приносят большие дивиденды, превышающие 4,5% от стоимости акций компании. Телекоммуникационный гигант увеличивал дивиденды в течение 14 лет подряд, а это означает, что инвесторы Verizon могут ожидать, что их денежные выплаты со временем будут неуклонно расти.

3. MicrosoftMicrosoft (NASDAQ: MSFT), лидер технологической отрасли, надежно приносит доход несколькими способами, что является благом для инвесторов, которые получают доход.Его компьютерная операционная система Windows продолжает приносить значительную прибыль, а его чрезвычайно популярный пакет программного обеспечения Office для повышения производительности снова растет благодаря переходу продукта на облачную модель доставки. Бизнес Microsoft в области облачной инфраструктуры Azure быстро расширяется, а LinkedIn, которой владеет Microsoft, быстро растет. Вместе с популярной игровой платформой Xbox доходы компании, вероятно, продолжат расти в ближайшие годы.

Текущая дивидендная доходность Microsoft, хотя и довольно скромная, составляет примерно 1%, но быстро растет.Компания увеличила дивиденды на 11% в 2020 году, 18-й год подряд, когда она увеличила выплаты. Такой рост делает Microsoft отличным вариантом для тех, кто ищет доходную акцию с потенциалом роста дивидендной доходности.

Запасы ростаРастущие акции — это компании, которые увеличивают свою выручку и прибыль быстрее, чем средний бизнес в своей отрасли.

Товары для дома и личной гигиеныАссортимент товаров широкого потребления варьируется от косметики и средств ухода за кожей до товаров для дома.

Запасы инфраструктурыВ условиях нехватки государственных бюджетов частный сектор, вероятно, будет играть важную роль в создании инфраструктуры, необходимой для поддержки глобального роста.

Акции технологийСектор технологий огромен: производители гаджетов, разработчики программного обеспечения, провайдеры беспроводной связи, потоковые сервисы и многие другие.

Как создать стратегию инвестирования доходаОдин из способов получить значительный инвестиционный доход — создать портфель акций, основанный на их способности получать доход в виде дивидендов.Помимо покупки доходных акций, вы можете покупать акции паевых инвестиционных фондов и биржевых фондов (ETF), которые специализируются на акциях, выплачивающих дивиденды.

Целью любой стратегии инвестирования дохода является создание диверсифицированного портфеля приносящих доход акций и получение выгоды от него. Владение многими акциями, приносящими доход, может компенсировать влияние на ваш портфель от любой одной компании, уменьшающей или приостанавливающей выплату дивидендов, будь то из-за рыночных условий, финансовых проблем или того и другого. Эта ориентированная на доход стратегия диверсификации должна гарантировать удовлетворение ваших денежных потребностей.

Последние статьи

Где будет IBM через 3 года?

Big Blue имеет амбициозные планы по улучшению качества продукции на следующие три года.

Лев Солнце | 7 октября 2021 г.

1 разумная причина купить эту растущую акцию сегодня

REIT обычно считаются доходными автомобилями, но этот бизнес предлагает вам рост и доход.Вот почему стоит покупать.

Рубен Грегг Брюэр | 7 октября 2021 г.

Является ли запрет на импорт IQOS смертельным ударом для Altria?

Табачный гигант рассчитывал на то, что устройство для нагрева табака будет расти в будущем.

Рич Дюпри | 7 октября 2021 г.

4 акции с большой капитализацией, на которые стоит обратить внимание после падения в понедельник

Три из четырех акций имеют рыночную капитализацию более 1 триллиона долларов, и ожидается, что они будут активно расти в будущем.

Хосе Наджарро | 6 октября 2021 г.

У Altria грядет важное решение

Его многомиллиардная доля в Anheuser-Busch InBev открывается 10 октября, что чревато потенциальными финансовыми последствиями.

Джастин Поуп | 5 октября 2021 г.

Новая IBM: рост доходов, больше свободного денежного потока и (возможно) сокращение дивидендов

IBM видит впереди стабильный рост, поскольку она фокусируется на программном обеспечении и гибридных облачных вычислениях.

Тимоти Грин | 5 октября 2021 г.

2 дивидендные акции для продажи

Эти высокодоходные дивидендные акции обеспечивают стабильность в условиях нестабильности рынка.

Дженнифер Сайбил | 5 октября 2021 г.

5 вещей, которые инвесторы должны знать о выделении IBM Kyndryl

К концу 2021 годаBig Blue значительно снизится.

Лев Солнце | 5 октября 2021 г.

3 акции технологических компаний, которые стоит купить сейчас и держать навсегда

Долгосрочное мышление может помочь вам добиться прочного богатства.

Тревор Дженневин, Джереми Боуман и Эрик Волкман | 4 октября 2021 г.

Эти технологические запасы помогают повысить производительность труда

С развитием удаленной работы продукция этих компаний пользуется большим спросом.

Брайан Уизерс, Демитри Калогеропулос и Тоби Борделон | 4 октября 2021 г.

Как заработать на фондовом рынке

Заработать на фондовом рынке, инвестируя в акции, котирующиеся на фондовых биржах, таких как BSE или NSE, некоторым может показаться несложным. В конце концов, каждый может купить акции одним нажатием кнопки, верно? Ну не совсем.Создание портфеля акций, который может приносить приличную доходность в долгосрочной перспективе на постоянной основе, — вот что нужно для того, чтобы зарабатывать деньги на рынке акций. Однако реальность такова, что инвестирование напрямую в фондовый рынок может быть не для всех, поскольку акции всегда были нестабильным классом активов без каких-либо гарантий доходности. Единственная положительная сторона заключается в том, что в течение более длительного периода времени капитал был способен обеспечивать более высокую, чем скорректированную на инфляцию, доходность среди всех классов активов.

Во-первых, мы посмотрим, как можно заработать деньги, покупая акции. Есть два основных способа заработать деньги на акциях — через прирост капитала и за счет дивидендов.

Прибыль от прироста капитала

Инвестируя в акции, можно рассчитывать на получение прибыли за счет прироста капитала, то есть от прибыли, полученной от капитала (основной суммы инвестиций) при повышении цены акций. Прибыль или прибыль от акций может достигать 100 процентов и более. Однако нет никаких гарантий прироста капитала.Всегда существует вероятность того, что рыночные цены останутся ниже цены покупки.

Получение дивидендов

Помимо прироста капитала по акциям, инвесторы могут рассчитывать на доход в виде дивидендов. Компания распределяет прибыль между своими акционерами, объявляя частичные или полные дивиденды. В большинстве случаев компания частично распределяет прибыль, а оставшуюся часть оставляет для других целей, например для расширения. Дивиденды распределяются на акцию. Если компания решает выплатить 10 рупий за акцию, и если номинальная стоимость акции составляет 10 рупий, это называется 100-процентным дивидендом.

Формула расчета дивидендной доходности: