Передача госслужащим акций в доверительное управление

]]>Подборка наиболее важных документов по запросу Передача госслужащим акций в доверительное управление (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы: Передача госслужащим акций в доверительное управление Открыть документ в вашей системе КонсультантПлюс:Путеводитель по корпоративным спорам. Вопросы судебной практики: Общее собрание акционеровВместе с тем, удовлетворяя иск, суд первой инстанции указал, что поскольку в соответствии с частью 2 статьи 17 Федерального закона «О государственной гражданской службе Российской Федерации» Солнцева Л.В. обязана была передать свои акции в доверительное управление, а на момент проведения собрания этого не сделала, то голосование участников собрания с участием неполномочного представителя, нельзя признать легитимным, кворум для принятия решения по четвертому вопросу повестки собрания отсутствовал.

«Конституционно-правовые основы антикоррупционных реформ в России и за рубежом: Учебно-методический комплекс (учебное пособие)»

(Отв. ред. С.А. Авакьян)

(«Юстицинформ», 2016)Так, судебная коллегия по гражданским делам суда Ханты-Мансийского автономного округа — Югры решила оставить без удовлетворения апелляционную жалобу по следующему вопросу . По материалам дела истица была привлечена к дисциплинарной ответственности в виде замечания за нарушение законодательства о противодействии коррупции (п. 2.2 ст. 14.1 Федерального закона «О муниципальной службе в Российской Федерации»), а именно за владение ценными бумагами без передачи их в доверительное управление.

Конфликт интересов, связанный с владением ценными бумагами, банковскими вкладами

1.1. Описание ситуации

Государственный служащий и/или его родственники владеют ценными бумагами организации, в отношении которой государственный служащий осуществляет отдельные функции государственного управления.

Меры предотвращения и урегулирования

В случае если государственный служащий владеет ценными бумагами организации, в отношении которой он осуществляет отдельные функции государственного управления, он обязан уведомить представителя нанимателя и непосредственного начальника о наличии личной заинтересованности в письменной форме, а также передать ценные бумаги в доверительное управление.

Необходимо отметить, что существует проблема выбора управляющей организации или доверительного управляющего, которым государственный служащий может доверить управление принадлежащими ему ценными бумагами.

В случае если родственники государственного служащего владеют ценными бумагами организации, в отношении которой он осуществляет отдельные функции государственного управления, государственный служащий обязан уведомить представителя нанимателя и непосредственного начальника о наличии личной заинтересованности в письменной форме. При этом в целях урегулирования конфликта интересов государственному служащему необходимо рекомендовать родственникам передать ценные бумаги в доверительное управление либо рассмотреть вопрос об их отчуждении.

До принятия государственным служащим мер по урегулированию конфликта интересов представителю нанимателя рекомендуется отстранить государственного служащего от исполнения должностных (служебных) обязанностей в отношении организации, ценными бумагами которой владеет государственный служащий или его родственники.

Комментарий

Для родственников государственного служащего ограничений на владение ценными бумагами не установлено. Тем не менее, важно понимать, что наличие в собственности у родственников государственного служащего ценных бумаг организации, на деятельность которой государственный служащий может повлиять в ходе исполнения должностных обязанностей, также влечет конфликт интересов.

При рассмотрении данной ситуации необходимо отметить, что отсутствует коллизия норм статей 11 и 12. 3 Федерального закона № 273-ФЗ. Статья 12.3 устанавливает обязанность передачи ценных бумаг, акций (долей участия, паев в уставных (складочных) капиталах организаций) в доверительное управление в целях предотвращения конфликта интересов, в случае если владение этими ценными бумагами приводит или может привести к конфликту интересов. Аналогичные положения установлены в качестве запретов для государственных служащих в федеральных законах, регулирующих прохождение различных видов государственной службы (для гражданской службы – часть 2 статьи 17 Федерального закона № 79-ФЗ). Такие предписания являются общим для всех государственных служащих запретом, связанным с государственной службой.

3 Федерального закона № 273-ФЗ. Статья 12.3 устанавливает обязанность передачи ценных бумаг, акций (долей участия, паев в уставных (складочных) капиталах организаций) в доверительное управление в целях предотвращения конфликта интересов, в случае если владение этими ценными бумагами приводит или может привести к конфликту интересов. Аналогичные положения установлены в качестве запретов для государственных служащих в федеральных законах, регулирующих прохождение различных видов государственной службы (для гражданской службы – часть 2 статьи 17 Федерального закона № 79-ФЗ). Такие предписания являются общим для всех государственных служащих запретом, связанным с государственной службой.

В то же время в статье 11 Федерального закона № 273-ФЗ предусмотрены меры по предотвращению и урегулированию конфликта интересов, что в свою очередь предполагает применение изложенных в ней положений при наличии конкретной ситуации, которая приводит или может привести к конфликту интересов. Таким образом, исходя из анализа взаимосвязанных положений частей 2, 4 и 6 статьи 11 вышеуказанного закона, предусмотренная обязанность государственного служащего передать принадлежащие ему ценные бумаги, акции (доли участия, паи в уставных (складочных) капиталах организаций) в доверительное управление является мерой предотвращения и урегулирования конфликта интересов в конкретной ситуации, когда государственному служащему стало известно о возможности такого конфликта.

Таким образом, исходя из анализа взаимосвязанных положений частей 2, 4 и 6 статьи 11 вышеуказанного закона, предусмотренная обязанность государственного служащего передать принадлежащие ему ценные бумаги, акции (доли участия, паи в уставных (складочных) капиталах организаций) в доверительное управление является мерой предотвращения и урегулирования конфликта интересов в конкретной ситуации, когда государственному служащему стало известно о возможности такого конфликта.

1.2. Описание ситуации

Государственный служащий участвует в осуществлении отдельных функций государственного управления в отношении банков и кредитных организаций, в которых сам государственный служащий, его родственники или иные лица, с которыми связана личная заинтересованность государственного служащего, имеют вклады либо взаимные обязательства, связанные с оказанием финансовых услуг (кредитные обязательства, оказание брокерских услуг по участию в организованных торгах на рынке ценных бумаг и др. ).

).

Меры предотвращения и урегулирования

Государственному служащему следует уведомить о наличии личной заинтересованности представителя нанимателя и непосредственного начальника в письменной форме.

Представителю нанимателя рекомендуется до принятия государственным служащим мер по урегулированию конфликта интересов отстранить государственного служащего от исполнения должностных (служебных) обязанностей в отношении банков и кредитных организаций, в которых сам государственный служащий, его родственники или иные лица, с которыми связана личная заинтересованность государственного служащего, имеют вклады либо взаимные обязательства, связанные с оказанием финансовых услуг (кредитные обязательства, оказание брокерских услуг по участию в организованных торгах на рынке ценных бумаг и др.).

Доверительное управление – БКС Мир Инвестиций

Ожидаемая доходность в % годовых по стандартной стратегии доверительного управления. Не является обещанием уровня доходности.

Не является обещанием уровня доходности.

Продукт не имеет отношения к услугам по открытию банковских счетов и приему вкладов и не подлежит страхованию в соответствии с Федеральным законом от 23 декабря 2003 года М 177-ФЗ «О страховании вкладов в банках Российской Федерации». Не является индивидуальной инвестиционной рекомендацией.

Услуга по доверительному управлению оказывается Акционерным обществом Управляющая компания «Брокеркредитсервис».

© 2002-2020 АО УК «БКС». Все права защищены. Любое использование материалов без разрешения запрещено.

АО УК «БКС». Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 050-12750-001000 от 10.12.2009. Выдана ФСФР России. Без ограничения срока действия. Подробную информацию об осуществлении АО УК «БКС» деятельности по доверительному управлению Вы можете найти в информационном бюллетене «Приложение к Вестнику ФСФР», на сайте в АО УК «БКС» по адресу: Российская Федерация, 630099, г. Новосибирск, ул. Советская, 37, тел.: (383) 210-50-20. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Прежде чем передать денежные средства и/или ценные бумаги в доверительное управление, следует внимательно ознакомиться с регламентом доверительного управления. Данные о ценных бумагах указаны в материале исключительно в информационных целях для описания стратегии доверительного управления. Указание примера ожиданий инвестора, его инвестиционных целей, инвестиционного профиля драйверов роста является предположительным и не является обещанием гарантий уровня риска, доходности, эффективности управления активами, размера и стабильности издержек, доходов, безопасности инвестиций.

Новосибирск, ул. Советская, 37, тел.: (383) 210-50-20. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Прежде чем передать денежные средства и/или ценные бумаги в доверительное управление, следует внимательно ознакомиться с регламентом доверительного управления. Данные о ценных бумагах указаны в материале исключительно в информационных целях для описания стратегии доверительного управления. Указание примера ожиданий инвестора, его инвестиционных целей, инвестиционного профиля драйверов роста является предположительным и не является обещанием гарантий уровня риска, доходности, эффективности управления активами, размера и стабильности издержек, доходов, безопасности инвестиций.

Более подробно с информацией, обязательной к раскрытию по стандартным стратегиям доверительного управления, с рисками, с условиями доверительного управления вы можете ознакомиться на официальном сайте АО УК «БКС»; иная подлежащая раскрытию информация (включая ссылку на страницу, на которой можно оставить обращение(жалобу).

100% защита вложений доступна только при полном соблюдении условий продукта, в том числе срока вложений, отсутствии дефолта по финансовым инструментам, входящим в состав активов и иных обстоятельств, описанных в Положении о рисках АО УК «БКС» размещенному по адресу. При досрочном расторжении можно не только не получить доход, но и потерять до 100% вложенных средств. Не является гарантией отсутствия уменьшения стоимости активов, составляющих инвестиционный портфель.

ООО «Компания БКС»

© 1995 — 2021.

Любое использование материалов

сайта без разрешения запрещено

Возьмите и потратьте мои деньги. Что такое доверительное управление в инвестициях

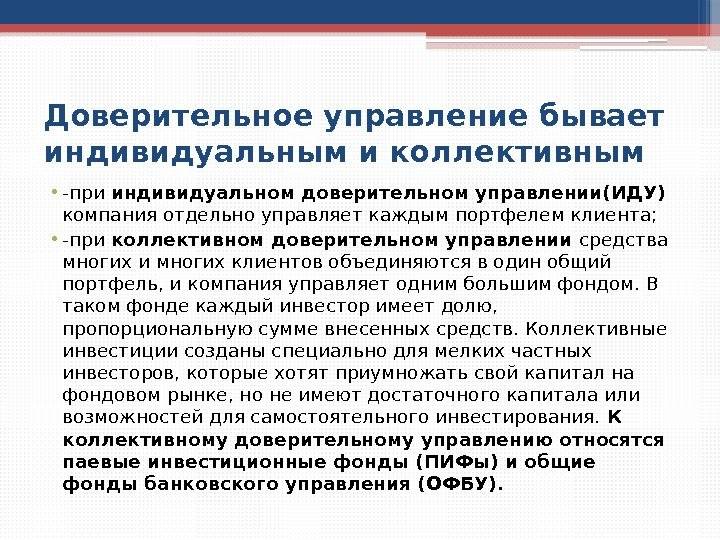

Доверительное управление бывает разным

1. Коллективное ДУ, или управление фондами. Под ним понимают объединение финансовых средств, полученных от многих инвесторов, и управление ими как одним портфелем. Например, ПИФ (паевой инвестиционный фонд), БПИФ — (биржевой ПИФ) или ETF.

Для начинающих коллективное управление привлекательно тем, что здесь по сути нет порога входа – можно вложить минимальную сумму (есть БПИФы, где стоимость пая около 1 рубля, — прим. «Секрета»). У каждого такого фонда есть декларация, в которой зафиксировано, какую именно сумму и в какие инструменты он вкладывает.

«Секрета»). У каждого такого фонда есть декларация, в которой зафиксировано, какую именно сумму и в какие инструменты он вкладывает.

Деньгами ПИФов и БПИФов распоряжаются управляющие компании, и чем удачнее будут инвестиции, тем выше в итоге окажется цена паев фонда, тем больше денег получит инвестор при их продаже.

2. Стандартные стратегии ДУ. Большинство управляющих компаний разрабатывают готовые стратегии инвестирования и предлагают новым клиентам просто присоединиться к одной из них. То есть купить не пай фонда, а готовый портфель с определённым набором активов — акций, облигаций, ETF, деривативов в различной пропорции.

Каждая стандартная стратегия имеет определенный уровень риска и цель, например, получение дохода от роста капитализации акций компании или получение дивидендного дохода. Некоторые стратегии объединяют сразу несколько целей.

Стандартные стратегии немного схожи с ПИФами: деньги, полученные от разных инвесторов, вкладывают по одним и тем же правилам, утверждённым для той или иной стратегии. При этом стандартные стратегии предусматривают более высокий порог входа, чем ПИФы. Зато и доходность у них может быть намного больше, поскольку ПИФы могут инвестировать в ценные бумаги только в соответствии с требованиями ЦБ. А портфельные управляющие при изменениях на рынке могут действовать по своему усмотрению, вкладываясь в наиболее выгодные на данный момент активы.

При этом стандартные стратегии предусматривают более высокий порог входа, чем ПИФы. Зато и доходность у них может быть намного больше, поскольку ПИФы могут инвестировать в ценные бумаги только в соответствии с требованиями ЦБ. А портфельные управляющие при изменениях на рынке могут действовать по своему усмотрению, вкладываясь в наиболее выгодные на данный момент активы.

3. Индивидуальные стратегии ДУ. Обычно их разрабатывают для состоятельных инвесторов, которым необходимо вложить крупную сумму. Здесь не используются стандартные решения, а клиент не ограничен в структуре и списке возможных активов. Стратегия инвестирования разрабатывается индивидуально под каждого клиента с учётом его финансовых возможностей, ожидаемой доходности и допустимого уровня риска. Комиссия за управление активами в этом случае может быть достаточно высокой (подробнее об этом — ниже).

Плюсы и минусы ДУ

Очевидных плюсов у доверительного управления несколько.

- Инвестору не нужно разбираться в биржевых инструментах и принимать решение о том, когда и сколько их покупать или продавать.

За него все операции проведёт управляющая компания.

За него все операции проведёт управляющая компания. - Вложенные средства находятся под контролем профессионалов рынка.

- УК имеет возможность купить для неквалифицированного инвестора ценные бумаги, которые инвестор сам купить не сможет.

- ДУ может принести больший доход, чем, например, банковский депозит.

- Клиент всегда может проконтролировать деятельность УК, которая, кроме того, периодически сама отчитывается о своей деятельности.

Но и минусы тоже есть.

- За ДУ нужно платить, а комиссии за обслуживание иногда снижают доходность портфеля. Причём эти комиссии управляющая компания взимает в любом случае, даже при отсутствии прибыли.

- В среднем за управление взимается 1–2 % от суммы входа ежеквартально. Кроме того, возможны комиссии за вход (также от всей суммы), за успех (от суммы дохода) и за досрочный выход. Размеры комиссий у разных УК могут отличаться. Комиссия за успех может составлять 5–20 % от суммы дохода в зависимости от сложности стратегии.

- Придётся доверить посторонним свои денежные средства. Чтобы избежать рисков и не отдать деньги непрофессионалам или мошенникам, рекомендуется скрупулезно изучить работу компании с точки зрения надёжности (об этом ниже).

- Доходы инвестора зависят от решений управляющей компании – удачных или не слишком.

- УК не могут гарантировать доходность выбранной инвестиционной стратегии, поскольку нет гарантий того, что те или иные ценные бумаги принесут ожидаемую прибыль. Инвестиции – это в любом случае риск, чем больше потенциальная доходность стратегии, тем выше риск потерять депозит.

- Сроки вывода денег. У некоторых УК это невозможно сделать по первому требованию клиента, поскольку каждая стратегия имеет определенный срок действия. Клиент может завершить стратегию, вывод средств при этом займёт 10–20 дней.

Title | Фонд защиты вкладчиков

Дата: 25.01.2017

Федеральным законом от 2 апреля 2014 года № 37-ФЗ «Об особенностях функционирования финансовой системы Республики Крым и города федерального значения Севастополя на переходный период», в целях защиты прав лиц, которые являлись владельцами акций с номинальной стоимостью в иностранной валюте и данные о которых не представлены, Автономная некоммерческая организация «Фонд защиты вкладчиков» (далее – Фонд) наделяется полномочиями доверительного управляющего акциями указанных владельцев.

Фонд приступил 30 декабря 2016 года к осуществлению полномочий доверительного управляющего обыкновенными именными акциями (государственный регистрационный номер выпуска акций 1-01-50505-А) Акционерного общества «Крымское предприятие по племенному делу в животноводстве» (ОГРН 1159102040569) (далее – АО «Крымское племпредприятие»), размещенными держателем реестра АО «КРЦ» (лицензия № 003-13978-000001 от 24 декабря 2002 г.) на лицевом счете доверительного управляющего в количестве 190 000 штук, что составляет 5,05 % уставного капитала АО «Крымское племпредприятие».

Срок доверительного управления акциями не может превышать три года с даты зачисления акций на лицевой счет доверительного управляющего (8 августа 2016 года).

В срок до 7 августа 2019 года владельцы акций АО «Крымское племпредприятие» вправе обратиться в Фонд с заявлением о передаче акций из доверительного управления на основании документов, подтверждающих права такого лица на акции с номинальной стоимостью в иностранной валюте, или на основании решения суда.

Направить документы и получить дополнительную информацию можно по следующим адресам: 295000, Республика Крым, г. Симферополь, ул. Набережная имени 60-летия СССР, д. 69А; 115114, Москва, ул. Летниковская, д. 10, стр.4 (телефон +7(495)332-3795, (доб. 51-66), а также по электронной почте: [email protected].

В связи с истечением 8 августа 2019 г. трехлетнего срока доверительного

управления, на основании части 2.5 статьи 14 Федерального закона от 2 апреля

2014 г. № 37-ФЗ «Об особенностях функционирования финансовой системы Республики Крым и города федерального значения Севастополя на переходный период» и в соответствии с пунктом 2 Указания Банка России от 16 апреля 2018 г.

№ 4776-У «О порядке передачи акций эмитентов, зарегистрированных на территории Республики Крым или на территории города федерального значения Севастополя,

в связи с прекращением автономной некоммерческой организацией «Фонд защиты вкладчиков» доверительного управления указанными акциями», Фондом

8 августа 2019 г.

из доверительного управления переданы 190 000 штук обыкновенных именных акций АО «Крымское племпредприятие».

из доверительного управления переданы 190 000 штук обыкновенных именных акций АО «Крымское племпредприятие».Возврат к списку

Домодедово доверяет / Владельцы Домодедово предлагают инвесторам контроль над аэропортом в доверительное управление

Владельцы Домодедово предлагают инвесторам контрольный пакет акций аэропорта в доверительное управление. Это облегчает продажу с точки зрения антимонопольного законодательства и налогообложения. Но несет потенциальные риски для инвесторов: контроль над бизнесом по окончании срока действия договора может быть утрачен. Предложенная схема не устраивает претендентов на актив. Они ищут «дружественных партнеров», в частности 10% акций аэропорта может получить Сбербанк.

«Газете.Ru» стала известна схема продажи аэропорта Домодедово, которую предлагают потенциальным покупателям его владельцы. Бенефициары не настаивают на единовременной продаже 100% кипрского офшора Verulia, владеющего аэропортом. Покупателям предлагается 50% минус 1 акция и передача остальной доли в доверительное управление с правом последующего выкупа новым владельцем, сообщил источник, близкий к переговорам.

Такая схема отчасти упрощает сделку с точки зрения антимонопольного законодательства и налогообложения.

Согласие антимонопольной службы необходимо в любом случае, поясняет Дмитрий Дмитриев, юрист фирмы Lidings, консультирующей иностранные компании по вопросам российского права.

Но предложенная владельцами схема продажи аэропорта удобна тем, что при передаче акций в доверительное управление покупатель и продавец образуют «группу лиц» и последующая продажа акций уже не будет требовать согласия ФАС.

«Такого рода схемы иногда выбирают иностранные инвесторы с целью обхода различных законодательных ограничений в сфере имущественного оборота, – добавляет Александр Гармаев, юрист корпоративной практики компании Vegas Lex. – К примеру, контролируемые нерезидентами компании не могут иметь на праве собственности определенные земельные участки».

Приобретение актива в несколько этапов может быть обусловлено и бизнес-факторами, говорит юрист. «Возможно, инвестор не располагает в настоящий момент необходимой суммой на приобретение контрольного пакета акций либо сделка содержит отлагательные условия, по которым приобретение второго пакета акций в собственность инвестора состоится через несколько лет в случае стабильной прибыльности бизнеса и так далее», – поясняет Гармаев.

Сделка в рамках юрисдикций, связанных соглашениями об избежании двойного налогообложения (Кипр имеет обширный список таких соглашений), позволяет решить ряд проблем, связанных с возможной излишней уплатой налога, поясняли юристы, когда владельцы Домодедово перевели активы с острова Мэн (DME Limited) на Кипр (компания Verulia).

Управляющая компания «Домодедово» владеет аэропортовым комплексом. Если актив представлен недвижимым имуществом, то при приобретении более 50% акций может возникнуть обязанность налогообложения на Кипре, замечает Дмитриев. «Независимо от того, является ли продавец российским или кипрским лицом, налог на прибыль от продажи акций будет уплачиваться в стране резидентности продавца (Кипр). В свою очередь, доходы, полученные в результате доверительного управления, будут облагаться налогом у покупателя», – объяснил юрист.

Но предложенная владельцами Домодедово схема несет потенциальные риски для инвесторов.

«Природа доверительного управления подразумевает, что акции по окончании срока доверительного управления должны вернуться в распоряжение учредителя управления, – поясняет юрист Vegas Lex. – в результате чего инвестор потеряет решающую роль в бизнесе».

– в результате чего инвестор потеряет решающую роль в бизнесе».

Доверительный управляющий (инвестор) несет ответственность перед учредителем управления за причиненные убытки, перечисляет Гармаев. Кроме того, инвестор не сможет воспользоваться налоговыми преимуществами, установленными для мажоритарных акционеров при выплате дивидендов.

Такой вариант не устраивает ни одного из претендентов на актив.

Инвестподразделение «Альфа-групп» А1 привлекает к сделке Внешэкономбанк. Причем приобретение аэропорта возможно на паритетной основе. Но ВЭБ еще не принял решения, дата рассмотрения предложения А1 на кредитном комитете пока не определена, сообщил источник в банке.

Группа «Сумма» заинтересована в приобретении контрольного пакета актива, остальные доли могут быть распределены между «дружественными компаниями», в том числе 10% акций может получить Сбербанк.

Еще один потенциальный покупатель – группа компаний «Ренова» Виктора Вексельберга – детализацию по схеме продажи от владельцев актива не получил в принципе, сообщил источник «Газеты.Ru», близкий к «Ренове». «Домодедово, как аэропорт, нам интересен, но процесс организации тендера по его продаже нам не очень нравится, поэтому мы осторожны», – заявил Вексельберг в прошлую пятницу, пояснив, что тендер, по его мнению, недостаточно прозрачен.

Основная сложность связана с тем, что покупатели не получают необходимую финансовую и юридическую информацию по активу в полном объеме и в установленные сроки, сетует источник, близкий к переговорам. «Актив сложный, а продавец торопился: накануне завершения сбора заявок на покупку аэропорта банком Goldman Sachs без ответа оставались более 90% запросов по активу», – говорит источник «Газеты.Ru».

Активных действий по продаже аэропорта сейчас не ведется, подтвердил «Газете.Ru» источник, близкий к бенефициарам Домодедово. «В процессе подготовки к размещению акций холдинговой компании аэропорта при содействии Goldman Sachs разарабатывалась оптимальная схема продажи Домодедово на случай получения адекватных предложений. На данный момент предложений, отвечающих поставленным критериям, не поступало», – говорит источник,близкий к аэропорту.

Стратегия доверительного управления «Универсальный выбор – 3 года»

Информация о партнере УК «БКС»

- В соответствии со Стандартным инвестиционным профилем «Рациональный», прогнозируемый риск составляет 5%-15% от вложенного капитала, срок действия договора по стратегиям «ДУ ИИС 80/20», ДУ «Универсальный выбор – 3 года», ДУ «Умные инвестиции» – 3 года. Указание доходности не является обещанием гарантий будущего уровня доходности.

- В соответствии со Стандартным инвестиционным профилем «Умеренно-консервативный», прогнозируемый риск составляет 1%-5% от вложенного капитала. Указание доходности не является обещанием гарантий будущего уровня доходности.

- В соответствии со Стандартным инвестиционным профилем «Агрессивный», прогнозируемый риск составляет 25%-35% от вложенного капитала, срок действия договора по стратегии «Российские акции» – 3 года. Указание доходности не является обещанием гарантий будущего уровня доходности.

Прежде чем передать денежные средства в доверительное управление, необходимо ознакомиться с Регламентом доверительного управления ценными бумагами и средствами инвестирования в ценные бумаги и производные финансовые инструменты, в том числе декларацией о рисках, который является неотъемлемой частью договора доверительного управления и находится в открытом доступе на странице АО УК БКС в сети Интернет по адресу: https://bcs.ru/am/trust/documents, а также с условиями стандартных стратегий доверительного управления «ДУ ИИС 80/20», «Российские акции», «Умные инвестиции», «Универсальный выбор – 3 года».

Подробную информацию об осуществлении АО УК «БКС» деятельности по доверительному управлению Вы можете найти в информационном бюллетене «Приложение к Вестнику ФСФР», на сайте https://bcs.ru/am/company/disclosure, на сайте www.bcs.ru/am, в ленте ЗАО «Интерфакс», в АО УК «БКС» по адресу: Российская Федерация, 630099, г. Новосибирск, ул. Советская, 37, тел.: +7 (383) 210-50-20.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг.

Передача активов отзывному живому трасту

Этот меморандум был подготовлен, чтобы предоставить вам некоторую общую информацию и описать, что нужно сделать, чтобы передать активы вам в качестве доверительного управляющего вашего отзывного живого траста или подготовить назначение бенефициаров.

Зачем передавать активы себе в качестве доверенных лиц?

Цели траста, включая избежание управления завещанием после вашей смерти, будут нарушены, если титул останется на ваше имя.Следовательно, необходима формальная передача права собственности.

Какое «имя» следует использовать?

Мы предлагаем, чтобы право собственности на доверительные активы принадлежало доверительному собственнику (-ам) в основном в форме, изложенной в следующих примерах:

Совместный попечитель: «Джон Джонс и Мэри Джонс, попечители фонда Джонса, с 1 января 2009 года».

Единственный попечитель: «Мэри Джонс, попечитель фонда Мэри Джонс с 1 января 2009 года».

Некоторые учреждения, с которыми вы можете иметь дело (например, брокерские конторы и банки), могут пожелать использовать другую последовательность слов в названии траста или сокращениях, например:

«Джон Джонс и Мэри Джонс, попечители UTA dtd 1/1/09».

«Мэри Джонс, Доверительный управляющий UTA dtd 1/1/09».

Наши обсуждения могут взаимозаменяемо относиться к передаче «трасту» или «доверительному управляющему». Фактически, юридический титул должен включать имена доверенных лиц и траста. Документ о предоставлении права собственности на «The Jones Trust от 1 января 2009 года» без ссылки на доверенного лица (ов) недействителен.

Идентификационный номер налогоплательщика

Отзывный траст не платит налоги. Для целей федерального подоходного налога и подоходного налога Калифорнии активы в трасте считаются принадлежащими вам.Если вы подаете налоговую декларацию и указываете доход траста в своих декларациях и если вы являетесь попечителем своего траста, Налоговая служба и Калифорнийский налоговый совет по франчайзингу не требуют отдельный идентификационный номер налогоплательщика для отзываемого траста.

При переводе активов или при работе с банками, агентами по переводу акций или другими плательщиками дохода вас попросят указать «идентификационный номер налогоплательщика» для траста. В качестве идентификационного номера налогоплательщика траста следует использовать свой номер социального страхования.Если доверительное управление было создано мужем и женой, можно использовать номер социального страхования доверительного управляющего.

Ваше место жительства

Если ваша резиденция будет храниться в качестве актива траста, мы рекомендуем вам передать право собственности на резиденцию на ваше имя (имена) в качестве доверительного управляющего. Если вы проживаете в кооперативе или кондоминиуме, мы посоветуем вам, как осуществить передачу.

Если право собственности на ваше жилище должно быть передано на имя траста, пожалуйста, предоставьте нам копию текущего акта на ваше место жительства, содержащее «юридическое» описание места жительства и номер участка оценщика.Мы подготовим новый документ, показывающий вас как праводателя (ов) и доверительного управляющего (ов) траста, в форме, предложенной на странице 1, как получатель, и затем мы можем организовать регистрацию нового документа. Согласно действующему законодательству, передача собственности отзывному трасту не приведет к переоценке собственности, и мы подадим оценщику необходимую форму с заявлением об освобождении от налогов.

Прочая недвижимость

Если у вас есть другие интересы в сфере недвижимости, вам следует рассмотреть возможность включения этих интересов в траст.Вы должны подписать акт на каждый отдельный процент недвижимого имущества, который вы передаете трасту. Пожалуйста, предоставьте нам копии текущих документов на эту недвижимость.

Расчетные счета

Из-за возможных неудобств мы не рекомендуем менять название ваших повседневных небольших текущих счетов. Если из общих активов, которые вы сохраняете за пределами траста, меньше 100 000 долларов, закон Калифорнии разрешает передачу после смерти путем «декларации» и без формального завещания.

Сберегательный счет

Мы рекомендуем, чтобы ваши сберегательные счета хранились доверенным лицом отзываемого траста.Любой сберегательный счет банка или ссудо-сберегательной ассоциации или депозитный сертификат должны быть переведены на имя траста в форме, предложенной на странице 1 настоящего меморандума. Вам следует обсудить перевод этих счетов напрямую с депозитным учреждением, которое заполнит за вас внутренние документы.

Счета депо

Вы должны зарегистрировать любой счет ценных бумаг на имя траста, как это предлагается на стр. 1 выше. Вам следует поговорить напрямую со своим брокером, который подготовит для вашей подписи новое соглашение об открытии счета.

Рыночные ценные бумаги, не хранящиеся на брокерских счетах

Любые ценные бумаги, не хранящиеся на брокерском или депозитарном счете, должны быть перерегистрированы на имя траста в форме, предложенной на стр. 1. Для передачи любого сертификата акций, который у вас есть, вы, как правило, должны предоставить сертификаты акций вместе с с выполненным назначением (либо на обратной стороне сертификата, либо в назначении отдельно от ценной бумаги) с вашими подписями, гарантированными вашим биржевым маклером или банком, агенту по переводу с инструкциями по перевыпуску сертификата на имя траста.

Ценные бумаги закрытых компаний

Чтобы передать в траст любые акции закрытой компании, которые теперь хранятся на ваше имя (имена), вы должны поручить секретарю корпорации выпустить новые сертификаты на имя (имена) доверенного лица (ов). в форме, предложенной на стр. 1. Существующие сертификаты следует аннулировать.

Инвестиции в товарищества

Некоторые соглашения о партнерстве могут не разрешать инвестору передавать свою долю участия в партнерстве в доверительный фонд, созданный инвестором.Если вы рассматриваете возможность передачи какой-либо партнерской доли в отзывный траст, вы можете попросить нас изучить копию соглашения о партнерстве и любые поправки к соглашению, чтобы определить, разрешена ли передача. Если партнерское соглашение разрешает передачу, вы затем подписываете Передачу партнерской доли, которую мы можем подготовить. Некоторые партнерства также взимают комиссию за перевод. Также может потребоваться, чтобы партнеры подписали согласие на замену траста в качестве партнера.

Активы обозначения получателя

Определенные активы, такие как страхование жизни, пенсионные планы и счета, а также аннуитеты, передаются в соответствии с формами назначения получателя, поданными в соответствующие компании, а не по вашей воле или доверию.

Полисы по страхованию жизни

Нет необходимости передавать права собственности полисов страхования жизни отзывному живому трасту. Поступления по страхованию жизни не подлежат администрированию в наследственном имуществе, если в форме назначения бенефициара, поданной в компанию по страхованию жизни, указан бенефициар, отличный от его «имущества».Может быть целесообразно сохранить ваших нынешних бенефициаров (если ваше «имущество» не является вашим бенефициаром), или вы можете указать доверительного управляющего в качестве бенефициара. Мы рекомендуем вам обсудить с нами подходящего получателя.

Чтобы изменить обозначение бенефициара в полисах личного страхования жизни, вы можете написать в компанию и попросить форму «смены бенефициара», или вы можете попросить своего агента по страхованию жизни внести изменения.

Выплаты сотрудникам и пенсионные планы

Мы рекомендуем вам обсудить с нами выбор получателя доходов от пенсионных счетов, включая индивидуальные пенсионные счета, счета плана Keogh, счета 401 (k), пенсионные счета компании, счета отсроченной компенсации и другие пенсионные счета.Работающий по найму супруг обычно должен указывать другого супруга в качестве основного бенефициара, а других лиц, таких как дети или траст, в качестве условного бенефициара; если траст назван так, счет может быть выплачен доверительному управляющему в форме, предложенной на странице 1 настоящего меморандума. В настоящее время закон требует строгого соблюдения формальностей при подписании определенных типов обозначений бенефициаров. Последствия налога на прибыль различаются в зависимости от назначения получателя. В частности, указание траста в качестве бенефициара IRA или другого пенсионного счета может иметь неблагоприятные налоговые последствия.Мы настоятельно рекомендуем вам обсудить назначение бенефициара с нами или другими налоговыми консультантами.

Аннуитеты

Аннуитеты также переходят по назначению получателя, а не по вашей воле или доверию. Эти обозначения бенефициаров чувствительны к налогам, поэтому обсудите их с нами или другими налоговыми консультантами.

Мы надеемся, что приведенная выше информация будет вам полезна. Пожалуйста, дайте нам знать, можем ли мы оказать какую-либо помощь в переводе ваших активов в отзывный траст или в подготовке назначений бенефициаров.

Как мне выделить или передать акции трасту? : Сообщите в службу поддержки

Часто ошибочно полагают, что акции должны быть зарегистрированы на имя

Trust . Trust не является физическим лицом, и поэтому, строго говоря, это должно быть зарегистрировано как , а не как держатель акций. Было бы также неправильно, хотя это часто делается, регистрировать траст , как если бы он был юридическим лицом (если только это не корпоративный попечитель).Примечание: Акции, как и любые другие инвестиции траста, должны принадлежать доверительным управляющим, в их имена в доверительном управлении для бенефициаров траста.

Чтобы отразить тот факт, что акции принадлежат Доверительным управляющим на Trust (а не на выгодных условиях), вы можете указать название Доверительного фонда или тот факт, что они находятся в доверительном управлении в реестре и на любой акции. сертификаты как учетное обозначение .

Например: если Джек Джонс и Джилл Джонс являются попечителями, вы сначала должны создать совместного акционера.

Как создать совместного акционера?

В приведенном выше примере мы использовали обозначение « re Jones Family Settlement Trust ». Вы также могли бы сформулировать это как « как попечители фонда семейного поселения Джонса ».

Примечание: Возможность добавить обозначение всегда предоставляется после того, как вы распределили или передали акции.

Просто выберите Да и добавьте обозначение точно так, как хотите, включая любые « re » или « as ».

Примечание: Если существует более одного Доверительного управляющего, т. Е. Он не является единственным корпоративным Доверительным управляющим, вы должны включить каждого Доверительного собственника в качестве совместного акционера. Попечители могут выбрать, чтобы все попечители не регистрировались как держатели акций, но если они являются физическими лицами, должны быть включены по крайней мере двое, чтобы они могли предоставить действительную расписку.

Примечание. Однако вы можете ввести только один адрес для доверенных лиц. Это может быть личный адрес первых поименованных попечителей или адрес соответствующей компании.

Трасты и налоги: трасты и налог на прирост капитала

Налог на прирост капитала — это налог на прибыль («прибыль»), когда что-то («актив»), стоимость которого увеличилась, изымается или передается в траст.

Когда может быть уплачен налог на прирост капитала

Если активы переданы в траст

Налог оплачивает либо лицо:

- продажа актива трасту

- передача актива («учредитель»)

Если активы выведены из траста

Доверительные собственники обычно должны платить налог, если они продают или передают активы от имени бенефициара.

Нет налога, подлежащего уплате голыми трастами, если активы передаются бенефициару.

Иногда актив может быть передан кому-то другому, но налог на прирост капитала не уплачивается. Это случается, когда кто-то умирает и «интерес к владению» исчезает.

Бенефициар получает часть или все активы в траст

Иногда бенефициар траста становится «абсолютно правомочным» и может указывать доверительным управляющим, что им делать с активами, например, когда они достигают определенного возраста.

В этом случае доверительные собственники уплачивают налог на прирост капитала на основе рыночной стоимости активов, когда бенефициар получил право на них.

Трасты нерезидентов Великобритании

Правила налога на прирост капитала для трастов-нерезидентов Великобритании сложны. Вы можете получить помощь с уплатой налогов.

Расчет общей прибыли

Доверительным управляющим необходимо рассчитать общую налогооблагаемую прибыль, чтобы знать, должны ли они платить налог на прирост капитала.

Допустимые затраты

Попечители могут вычесть затраты для уменьшения прибыли, в том числе:

- стоимость имущества (включая административные сборы)

- профессиональные гонорары, например, для адвоката или биржевого маклера

- Стоимость улучшения собственности или земли для увеличения ее стоимости, например, строительство зимнего сада (но не ремонт или регулярное обслуживание)

Налоговые льготы

Попечители могут уменьшить или отложить сумму налога, уплачиваемого трастом, если прибыль имеет право на налоговые льготы.

| Разгрузка | Описание |

|---|---|

| Помощь в частной резиденции | Попечители не платят налог на прирост капитала при продаже собственности, которой владеет траст. Это должно быть основное место жительства для тех, кому разрешено жить там по правилам траста. |

| Помощь при выбытии бизнес-активов | Доверительные управляющие платят 10% налог на прирост капитала с квалифицируемой прибыли, если они продают активы, используемые в бизнесе бенефициара, который теперь завершен.Они также могут получить облегчение при продаже акций компании, у бенефициара которой было не менее 5% акций и права голоса. |

| Разгрузочное устройство | Попечители не платят налоги, если они передают активы бенефициарам (или другим попечителям в некоторых случаях). Получатель платит налог при продаже или отчуждении активов, если он также не требует льготы. |

Не облагаемая налогом скидка

Доверительные управляющие должны платить налог на прирост капитала только в том случае, если общая налогооблагаемая прибыль превышает необлагаемую налогом льготу траста (так называемая годовая сумма освобождения).

Не облагаемая налогом надбавка для трастов:

- £ 6 150

- 12 300 фунтов стерлингов, если получатель помощи уязвим — инвалид или ребенок, родитель которого умер

Если имеется более одного бенефициара, может применяться более высокое пособие, даже если только один из них является уязвимым.

См. Не облагаемые налогом льготы за предыдущие годы.

Не облагаемая налогом скидка может быть уменьшена, если учредитель траста учредил более одного траста («урегулирование») с 6 июня 1978 года.

Более подробная информация о налоге на прирост капитала и самооценке трастов.

Сообщите о прибылях и убытках в

HMRCПопечители должны сообщить и уплатить налог на прирост капитала жилой недвижимости в Великобритании онлайн в течение 30 дней с даты завершения.

Доверительные управляющие должны сообщать о продаже или передаче других активов в налоговой декларации по трасту и самооценке имущества.

Загрузите и заполните форму прироста капитала по налогу на доверительный фонд и имущество (SA905), если вы являетесь доверенным лицом, отправляющим налоговую декларацию по почте.

Если вам нужна дополнительная помощь

Есть более подробное руководство по налогу на прирост капитала.

Свяжитесь с HMRC или получите профессиональную налоговую консультацию, если вам нужна помощь.

Передача трастовых акций Образцы статей

В отношении

Передача трастовых акцийПродажа трастовых акций 1.1. Доверительный фонд соглашается продать Компании те Акции, которые заказываются Учетными записями (на основании заказов, размещенных держателями полиса в этот Рабочий день, как определено ниже) и которые доступны для покупки такими Учетными записями, выполняя такие заказы на ежедневной основе в стоимость чистых активов рассчитывается в следующий раз после получения Трастом или назначенным им лицом заказа на Акции.Для целей настоящего Раздела 1.1 Компания должна быть уполномоченным Трастом для получения таких распоряжений от владельцев полиса, и получение таким назначенным лицом должно представлять собой получение Трастом; при условии, что Доверительный фонд получит уведомление о таких заказах до 9:30 утра по нью-йоркскому времени следующего рабочего дня.

Голосование по трастовым акциям В отношении любого вопроса, поставленного на голосование держателей трастовых акций («Голосующие акции»), Компания предоставит право «сквозного» голосования владельцам Контрактов, зарегистрированных в SEC, как до тех пор, пока Закон 1940 года требует таких привилегий в таких случаях.В случаях, когда применяются «сквозные» привилегии, Компания (i) будет запрашивать инструкции по голосованию от Владельцев контрактов по контрактам, зарегистрированным SEC; (ii) голосование голосующих акций, принадлежащих Владельцам контрактов, в соответствии с инструкциями или доверенностями, своевременно полученными от таких Владельцев контрактов; и (iii) голосование принадлежащих ему голосующих акций, которые не относятся к резервам по контрактам, зарегистрированным SEC, или по которым он не получил своевременных инструкций по голосованию, в той же пропорции, что и инструкции, своевременно полученные от владельцев контрактов, зарегистрированных SEC.Компания несет ответственность за обеспечение подсчета «проходящих» голосов для Счета в соответствии с положениями, изложенными выше, и с другими Участвующими страховыми компаниями. Ни Компания, ни какие-либо из ее аффилированных лиц никоим образом не будут рекомендовать действия в связи с запросом доверенных лиц в отношении трастовых акций, принадлежащих таким Владельцам контрактов, или противодействовать им, или препятствовать им, за исключением вопросов, в отношении которых Компания имеет право в соответствии с Правилом 6e-2 или 6e-3 (T) в соответствии с Законом 1940 года голосовать голосующими акциями без учета инструкций по голосованию от владельцев контрактов.

Доверительные сертификаты и передача прав Раздел 3.01 [Зарезервировано].

Регистрация и передача акций (a) Любая передача любых акций должна быть завершена только при условии соблюдения Участником и предполагаемым принимающим лицом всех применимых законов; и, кроме того, может быть завершено только в соответствии с положениями настоящего Соглашения.

Покупка и погашение долей доверительного портфеля 3.1 Мы сделаем доли Портфелей доступными для Счетов в интересах Контрактов.Акции будут доступны для покупки по стоимости чистых активов на акцию, которая будет рассчитана в следующий раз после того, как мы (или наш агент) получим заказ на покупку, как это установлено в соответствии с положениями текущего проспекта эмиссии Траста. Несмотря на вышесказанное, Попечительский совет Траста («Попечители») может отказать в продаже акций любого Портфеля любому лицу или может приостановить или прекратить предложение акций любого Портфеля, если такое действие требуется по закону или регулирующими органами, имеющими юрисдикции или если, по единоличному усмотрению Доверительных управляющих, они сочтут такие действия наилучшими интересами акционеров такого Портфеля.Не ограничивая вышесказанное, Доверительные управляющие определили, что существует значительный риск того, что Траст и его акционеры могут подвергнуться неблагоприятному воздействию со стороны инвесторов, чья деятельность по покупке и погашению осуществляется в соответствии с рыночным графиком, и разрешили Трасту, Страховщику и Трасту перевод. агенту принимать процедуры и предпринимать другие действия (включая, помимо прочего, отклонение определенных заказов на поставку), которые они сочтут необходимыми для сокращения, сдерживания или устранения активности рыночного времени.Вы соглашаетесь сотрудничать с нами, чтобы помочь нам в реализации ограничений Доверительного фонда на операции по покупке и погашению, которые соответствуют рыночному графику.

ВЫПУСК, ВЫКУП И ПЕРЕДАЧА АКЦИЙ A. UMBFS соглашается принимать заказы на покупку и запросы на выкуп в отношении Акций каждого Фонда по почте, телефону или личной доставкой в каждый Рабочий день Фонда в соответствии с Проспектом такого Фонда; при условии, однако, что UMBFS будет принимать заказы на покупку только от тех штатов, в которых Акции подходят для продажи, как время от времени указывается Доверительным фондом.UMBFS на момент, когда рассчитывается стоимость чистых активов каждого Фонда в каждый Рабочий день Фонда, выпускает и выкупает со счетов, указанных в заказе на покупку или запрос на выкуп, в надлежащей форме и принимаемых Фондом соответствующего числа. полных и дробных Акций на основе стоимости чистых активов на Акцию соответствующего Фонда, указанной в извещении, полученном в такой Рабочий день Фонда от Фонда или от имени Фонда. UMBFS не несет ответственности за уплату первоначального выпуска или других налогов, которые должны быть уплачены Трастом в связи с выпуском любых Акций в соответствии с настоящим Соглашением.UMBFS не обязано выпускать какие-либо Акции после получения от Уполномоченного лица или соответствующего федерального или государственного органа письменного уведомления о том, что продажа Акций приостановлена или прекращена, и UMBFS имеет право полагаться на такое письменное уведомление. Оплата Акций будет осуществляться в форме чека, банковского перевода, перевода через Автоматизированную клиринговую палату или другими способами, о которых стороны соглашаются по взаимному согласию.

Передача Привилегированных акций При условии соблюдения применимого законодательства о ценных бумагах Казначейству разрешается передавать, продавать, уступать или иным образом отчуждать («Передавать») все или часть Привилегированных акций в любое время, а также Компании должен предпринять все шаги, которые могут быть обоснованно запрошены Казначейством для облегчения передачи Привилегированных акций, включая, помимо прочего, как изложено в Разделе 4.4, при условии, что Казначейство не будет передавать какие-либо Привилегированные акции, если такая передача потребует от Компании соблюдения требований о периодической отчетности Раздела 13 или 15 (d) Закона о фондовых биржах 1934 года («Закон о биржах») и Такие требования к компании уже не распространялись. В соответствии с вышеизложенным, Компания должна обеспечить разумное сотрудничество для облегчения любых передач Привилегированных акций, в том числе, насколько это разумно в данных обстоятельствах, путем предоставления такой информации о Компании и ее деятельности, которую предполагаемый получатель может обоснованно запросить, и управления Компании в разумных пределах готовы ответить на вопросы предполагаемого получателя в соответствии с обычной практикой, при условии во всех случаях согласия предполагаемого получателя на обычное соглашение о конфиденциальности.

Сертификаты и передача прав Раздел 5.01.

Передача акций До прекращения действия настоящего Соглашения, за исключением случаев, предусмотренных или разрешенных в настоящем документе, Акционер соглашается не: (a) передавать какие-либо Акции или любые права или доли в них; (б) заключать какие-либо контракты, опционы или другие соглашения, договоренности или договоренности в отношении любой Передачи акций; (c) предоставлять доверенность, доверенность или иное разрешение на любую из Акций в отношении любых вопросов, описанных в Разделе 4.1; (d) депонировать любую из Акций в доверительный фонд с правом голоса или заключить соглашение о голосовании или договоренность в отношении любой из Акций в отношении любых вопросов, описанных в Разделе 4.1; или (e) предпринимать любые другие действия, которые предназначены для ограничения, ограничения или вмешательства в выполнение обязательств такого Акционера по настоящему Соглашению или транзакций, предусмотренных настоящим Соглашением.

Регистрация и передача сертификатов (a) Доверительный управляющий должен обеспечить ведение реестра («Реестр»), в котором, в соответствии с такими разумными правилами, которые он может предписывать, Доверительный управляющий должен обеспечить регистрацию сертификатов и оформление передачи Сертификатов.Доверительный управляющий настоящим первоначально назначается Регистратором с целью регистрации Сертификатов и передачи Сертификатов, как это предусмотрено в настоящем документе. Вкладчик, Владельцы и Доверительный управляющий имеют право проверять Реестр после разумного уведомления в обычные часы Доверительного управляющего и получать его копии, а Доверительный управляющий имеет право полагаться на сертификат, оформленный от имени Регистратора Уполномоченное должностное лицо в отношении имен и адресов владельцев сертификатов, а также основных сумм и номеров таких сертификатов.Если лицо, не являющееся Доверительным управляющим, назначается Регистратором Владельцами большинства совокупных прав голоса, представленных выданными на тот момент Сертификатами, такие Владельцы должны незамедлительно направить Доверительному управляющему и Владельцам письменное уведомление о назначении такого Регистратора и местонахождение и любое изменение местонахождения Регистра. В связи с любым таким назначением разумные гонорары Регистратора оплачиваются в качестве расходов Доверительного фонда в соответствии с Разделом 7.06 настоящего Соглашения.

Перевод активов в траст и из него — Denha & Associates, PLLC

Автор: Randall A.Denha, J.D., LL.M.

Есть много разных типов и форм трастов. При этом все трасты делятся на две категории: отзывные и безотзывные. Передача собственности из траста может быть простой или почти невозможной, в зависимости от того, какой тип траста вы сформировали.

Как работают отзывные трасты

Как правило, вы выступаете в качестве доверительного управляющего, если формируете отзывное трастовое доверие. Вы сохраняете контроль над собственностью, которую помещаете в нее. Вы можете продать его или вернуть обратно из траста, как сочтете нужным.Вы можете полностью разрушить доверие, если решите, что договоренность все-таки не работает для вас.

Но все, что может сделать отзывное доверие, — это избежать завещания в отношении собственности, которой он владеет, когда вы умрете. Вы можете назначить преемника доверительного управляющего, который возьмет на себя управление трастом вместо вас, если вы станете некомпетентным. Таким образом, суду не нужно назначать опекуна для надзора за вашими личными делами. Отзывный траст не защищает вашу собственность от кредиторов, судебных исков против вас или налогов на наследство, поскольку технически вы сохраняете право собственности на принадлежащую ему собственность.

Безотзывные трасты разные

Вы не можете выступать в качестве доверительного управляющего, когда вы создаете безотзывный траст и помещаете в него собственность, что называется «финансированием» траста. Вы должны отойти в сторону. Вам больше не принадлежит эта собственность — ваша собственность принадлежит вам — поэтому вы не имеете права забрать ее обратно. У вас нет права голоса в том, следует ли его продавать, вкладывать деньги из траста и как. Только назначенный вами попечитель может решать эти вопросы.

После того, как вы передали актив безотзывному трасту, он переходит в траст.На самом базовом уровне защита активов и планирование имущества с безотзывным трастом проистекает из этого факта: при правильном оформлении лицо может передать активы безотзывному трасту, а его будущие кредиторы не могут забрать этот актив. Вы больше не владеете активом; Траст владеет активом. Этот тип траста может владеть практически любым типом актива, но перед передачей любого актива необходимо провести тщательное обсуждение с компетентным юристом.

В обмен на отказ от контроля над собственностью, которую вы использовали для финансирования траста, вы получаете несколько льгот.Он не только избежит завещания, но ни кредиторы, ни кто-либо, кто вынесет судебное решение против вас, не смогут его коснуться. Он не засчитывается в стоимость вашего имущества для целей налога на наследство и не учитывается в вашем чистом капитале, если вам необходимо иметь право на участие в программе Medicaid или другой государственной помощи.

Ниже приведены некоторые из безотзывных трастов, которые обычно используются с кратким описанием каждого для вашей опасности или викторины с друзьями:

- Супружеский пожизненный доступ к трасту (SLAT) : SLAT — это безотзывный траст, который обычно используется супружескими парами для обеспечения защиты активов и налогового планирования для супруга и потомков и который использует освобождение от налога на дарение, позволяя супругу получить доступ к ресурсы.

- Безотзывный траст по страхованию жизни (ILIT) : ILIT — это безотзывный траст, используемый для исключения страхования жизни из наследства и налогооблагаемого имущества Концедента.

- Доверительный фонд с отказом от ответственности : Обычно используемый в завещании или трасте траст с отказом от ответственности относится к защитному доверию для выжившего супруга, финансируемого за счет активов, которые оставшийся в живых супруг мог бы получить напрямую, но вместо этого «отказался от прав». Условия Завещания или Доверия затем диктуют, что эти активы, от которых отказано, влить в «Доверительный фонд отказа от ответственности.”

- Dynasty Trust : Dynasty Trust предназначен для вечной жизни, защищая активы из поколения в поколение от развода, судебных исков и различных налогов. Обычно эти трасты используются клиентами, которые хотят, чтобы активы оставались внутри и приносили пользу только их потомкам.

- Доверительный фонд доверителя : или «Преднамеренно дефектный доверительный фонд доверителя» — это метод безотзывного доверительного управления, при котором Концедент передал актив трасту, но Концедент по-прежнему платит подоходный налог, причитающийся с активов траста.Такое смещение налогового бремени позволяет Праводателю ежегодно делать дополнительный подарок трасту, но IRS рассматривает это как штраф, а не подарок.

- Сохраненный аннуитетный траст доверителя (GRAT) : Планирование GRAT включает в себя передачу концедентом активов безотзывному доверительному фонду, но получение аннуитета обратно. Обычно это делается для передачи активов потомкам, но цель состоит в том, чтобы передать активы, не вызывая признания налога на дарение.

- Qualified Domestic Trust (QDOT) : Используется, когда один из супругов не является гражданином США.QDOT позволяет супругу-гражданину США оставлять активы на попечение супруга-негражданина без взимания налогов.

- Qualified Personal Resident Trust (QPRT) : Родители часто используют QPRT для передачи дома потомкам по низкому налогу на дарение. Праводатель передает дом Безотзывному трасту, но получает обратно право на бесплатное пользование домом.

- Образовательные трасты : Образовательные трасты относятся к безотзывным трастам, созданным для распределения активов только для обучения бенефициаров.Обычно предназначен для потомков Праводателя.

- Благотворительный траст на оставшуюся ренту (CRAT) : CRAT — это безотзывный траст, используемый при планировании благотворительного имущества, когда Концедент передает Безотзывному трасту актив, но получает обратно фиксированный аннуитетный платеж.

- Благотворительный остаток Uni-Trust (CRUT) : CRUT — это безотзывный траст, используемый при планировании благотворительной недвижимости, когда Концедент передает Безотзывному трасту актив, но получает обратно аннуитетный платеж, который привязан к справедливой рыночной стоимости активов, а не чем фиксированная годовая сумма.

- UniTrust : UniTrust относится к безотзывному трасту, который распределяет активы между бенефициаром на основе процента от чистых активов в трасте на заданную дату. Вместо того, чтобы давать бенефициару «весь доход», который может меняться из года в год или даже равняться нулю, UniTrust ежегодно выплачивает бенефициару сумму, даже если нет дохода.

- Обходной траст : Обходной траст — это метод, обеспечивающий освобождение первого супруга от уплаты налога на наследство.Как правило, оставшийся в живых супруг имеет доступ к средствам, но после смерти пережившего супруга оставшиеся активы «обходят» его имущество и передают его потомкам без уплаты налогов.

- Credit Shelter Trust : Credit Shelter Trust — это метод, при котором имущество умершего супруга и поколение, не освобожденное от уплаты налогов, «защищаются» и сохраняются. Как правило, оставшийся в живых супруг имеет доступ к целевым фондам, но после смерти пережившего супруга оставшиеся активы переходят к потомкам без налогов на наследство и переходящих от поколения к поколению налогов.

- Брачные трасты : Брачные трасты обычно используются вместе с Bypass или Credit Shelter Trust для хранения той части активов умершего супруга, которая превышает сумму налога на смерть. Имущество предназначено для оставшегося в живых супруга, защищенного от кредиторов или будущих супругов, но является частью налогооблагаемого имущества этого супруга. При правильном составлении траст квалифицируется как часть «супружеского» исключения, отсюда и название.

- AB Trust : Траст AB Trust или AB Trust представляет собой комбинацию Credit Shelter Trust (траст «A») и Marital Trust (траст «B»).Эти трасты используются супружескими парами для размещения всех активов умершего супруга в защитных трастах, но при этом не облагаемые налогом активы хранятся отдельно от активов, которые не освобождаются от налогов на момент смерти первого супруга.

- Pet Trust : Доверие позволяет вам планировать уход за своим питомцем в случае его смерти. Доверительный фонд также распространяется на любых домашних животных, которые могут быть беременны на момент вашей смерти. Создавая доверие для своего питомца, вы обеспечиваете его максимально приближенный к нормальной жизни.

Перемещение имущества из отзывного траста

Если вы в своем уме, вы можете в любой момент изъять собственность из отзываемого траста. Если вы некомпетентны, это может сделать ваш опекун-преемник или доверенность. Это просто вопрос обращения вспять процесса, с помощью которого вы изначально финансировали траст собственностью.

Например, если вы передали недвижимость в свой траст, вы бы сделали это на основании документа, передав ее от своего имени лично на имя своего траста.Если вы хотите вернуть собственность, достаточно просто составить новый акт, который возвращает право собственности от имени вашего траста на ваше имя. Тот же процесс работает с титулами на автомобили или банковские счета. Если вы назвали траст бенефициаром своих пенсионных счетов или полиса страхования жизни, вы просто заполняете новые формы назначения бенефициара, снова меняя порядок вещей.

Если ваше доверие безотзывно

Ничего из этого не сработает, если вы создали безотзывное доверие, или, по крайней мере, все будет не так просто.Если у вас есть явное письменное согласие всех бенефициаров траста и доверительного управляющего, они, а не вы, могут попросить суд вмешаться. Если все согласны и представляют веские аргументы в пользу вывода собственности из доверительного фонда, судья может издать приказ, разрешающий это. Бенефициары и доверительный управляющий должны будут доказать, что первоначальные условия траста больше не служат той цели, которую вы имели в виду при его создании.

После этого траст может быть «декантирован», фактически лишен всего, что в нем хранится.Затем это имущество будет передано новому трасту, созданному доверительным управляющим, с более благоприятными условиями. Право собственности не обязательно вернется к вам.

Если вы включили средства защиты доверия в свои исходные трастовые документы, вы можете попросить эту третью сторону внести изменения. В большинстве случаев это изменение должно быть тем, что вы изложили в начале, например, желанием удалить собственность в определенное время и только в случае возникновения определенных обстоятельств.

Последствия передачи трастов, налога на прибыль и налога на имущество

Модуль 6. Налоговые вопросы и доверительные отношения

Перевод Налоги

Хорошая новость относительно трастов и налогообложения заключается в том, что подарки и наследство не являются считается доходом для целей налога на прибыль.Это означает, что подарки трастам и распределение основной суммы от трастов бенефициарам не подлежит подоходный налог.

Там есть два типа налогов на передачу, которые могут иметь отношение к трастам: налог на дарение и налог на наследство. Оба налога раньше были ключевыми элементами в планах недвижимости для много миллионов клиентов, но серия изменений в законе, начиная с в конце 1990-х годов и достигнув кульминации в 2012 году, эти налоги стали неактуальными для подавляющее большинство американцев. По состоянию на 2013 год закон 2012 года давал каждому налогоплательщику до 5 миллионов долларов без учета пожизненного налога на передачу, что означает, что первые 5 миллионов долларов переводы, облагаемые иным образом, не облагались налогом на передачу.Это количество был также проиндексирован с учетом инфляции, а это означает, что это число растет с каждым годом. В Ожидается, что в 2018 году сумма освобождения от налогов составит около 5,6 млн долларов. Более того, неиспользованное освобождение умершего человека «переносится» на его или ее оставшийся в живых супруг. Фактически, супружеские пары имеют более 11 долларов. миллион в пожизненном освобождении.

Пока это делает налог на передачу неактуальным для большинства людей, людей старшего возраста. юрист должен быть знаком с правилами, чтобы иметь возможность работать с имуществом планы состоятельных клиентов.В той мере, в которой он применяется, налог на передачу ставки высокие: до 40% на федеральном уровне плюс дополнительный налог на государство уровень в некоторых штатах.

Подарок налог, который применяется при передаче подарка, и налог на наследство, который применяемые при смерти, — это разные стороны одной медали. Они действуют вместе. Они применяются по той же ставке и по той же сумме пожизненного исключения, которую мы обсуждали. ранее — это одна сумма исключения, которая применяется к обоим налогам. Если человек использует 3 доллара миллиона его освобождения от налога на дарение в течение жизни, эта сумма вычитается из его сумма освобождения от уплаты налога на наследство.

Примечание о незавершенном налоговом законодательстве

По состоянию на В начале декабря 2017 года Палата представителей и Сенат приняли разные версии налоговой реформы, которая может серьезно повлиять на трансфертные налоги, обсуждаемые в этом модуль. Закон о налоговой реформе, принятый Палатой представителей, удвоит освобождение от налогов. незамедлительно суммируйте и постепенно откажитесь от налога на наследство в течение следующих нескольких лет, в то время как версия Сената оставит налог на наследство в силе, но удвоит сумма освобождения. Будет ли закон принят, и если да, то какая версия не понятно.Более того, даже если налог на наследство будет изменен или отменен, это может быть отменены будущим законодательством, особенно если демократы вновь возьмут власть в Конгрессе и / или Президентство. Основные принципы, изложенные в этой презентации: вряд ли сильно изменится (кроме случаев отмены налога на наследство), и поэтому это материал по-прежнему стоит знать, но с пониманием того, что сумма освобождения очень сильно меняется.

Подарок Налог

Итак, Начнем с налога на дарение.Прежде всего следует отметить, что не все подарки облагается налогом. Подарки супругам, являющимся гражданами США, не облагаются налогом все. Подарки на благотворительность (при условии, что они передаются не облагаемым налогом благотворительным организациям). организации) не облагаются налогом. Более того, первые 15000 долларов США подарков в год. на получателя не облагается налогом на дарение. Это известно как «ежегодный исключение », и, как и освобождение от пожизненного налога на передачу, подлежит корректировки инфляции и повышения один раз в несколько лет с шагом 1000 долларов.Ежегодная сумма исключения составляет 15 000 долларов США по состоянию на 2018 год.

Подарки не подлежат исключению или освобождению, вычитаются из дающего сумма исключения пожизненного трансфертного налога (5,6 миллиона долларов). Это только один раз исчерпана сумма подарков (или наследства), подлежащих передаче налог.

Для богатые люди, чьи активы достаточны, чтобы привести их в сферу релевантность налога на передачу, трасты могут быть отличным инструментом для минимизации налога на передачу.

Подарок Ежегодное исключение из налогов

Во-первых, трасты могут использоваться, чтобы воспользоваться ежегодным исключением.Пока дарители по понятным причинам многие потомки не хотят дарить денежные подарки несовершеннолетним бенефициары, они гораздо более склонны передавать активы семейным трастам или трасты, которые будут держать активы для долгосрочной выгоды бенефициаров.

Давайте предположим, например, что у пожилой и богатой пары есть 40 бенефициаров, включая детей, внуков и правнуков. Пара может подарить до 30 000 долларов США, без каких-либо последствий налога на передачу, каждому бенефициару каждому год.(IRS даже позволяет сделать это одному супругу, который может преимущество комбинированных ежегодных сумм исключения обоих супругов до тех пор, пока другой супруг соглашается — метод, известный как «разделение подарков».) С 40 бенефициаров по 30 000 долларов США каждый, пара может распределить до 1,2 миллиона долларов США на каждого год, не используя ни цента из своих пожизненных исключений.

Пока клиенты почти наверняка откажутся от перспективы выписать чеки на 30 000 долларов. каждому из 40 бенефициаров, многие из которых могут быть детьми, создавая массивное семейное доверие хранить эти подарки — готовая и жизнеспособная альтернатива.В доверительные отношения могут быть созданы с их потомками в качестве бенефициаров траста. Для Например, он может предоставлять целевые фонды, которые можно использовать для здравоохранения, образования, поддержание и поддержка бенефициаров траста по усмотрению доверительного управляющего, и что целевые фонды будут распределены среди детей клиента на равных акции после смерти клиентов. Такое расположение позволяет клиенту писать один чек на 1,2 миллиона долларов один раз в год для траста и исключение ежегодного налога на дарение, доступное для всех потомков.

«Крамми» Права на выход

Там Однако это одна загвоздка, требующая дополнительных юридических маневров. Технически, ежегодное исключение в размере 15000 долларов США в год на одного бенефициара составляет всего лишь доступно, когда подарок представляет настоящий интерес. Подарок доверию, потому что это не передается бенефициару немедленно, обычно считается подарком будущий интерес. Некоторые предприимчивые калифорнийские поверенные в 1960-х решить эту проблему, предоставив каждому бенефициару техническое право на свою долю любого вклада в течение ограниченного времени после вклада.В нашем примере это будет означать положение о том, что любой из 40 бенефициаров имеет право снять свои 30 000 долларов в любое время, например, в течение 30 дней после того, как клиенты делать ежегодный взнос. Это делает подарок «подарком». интерес », а не будущий интерес, что дает право на получение подарка. ежегодное исключение из налогов.

Пока IRS первоначально назвал это право вывода фиктивным и отказалось признать законность маневра, Девятый окружной апелляционный суд признал его в знаменитое дело Crummey v.Комиссар еще в 1969 году. Другие суды последовал их примеру, и IRS в конце концов признал обоснованность этой тактики. Из-за названия известного дела, которое его подтвердило, эти права вывод иногда называют полномочиями на вывод «Крамми». Для тактика, чтобы быть гарантированно работающей, доверительный управляющий должен уведомить каждого бенефициара о право отказа сразу после подарка и, в идеале, каждый бенефициар должен подписать подтверждение того, что он был уведомлен о право отказа, хотя родитель может расписаться за несовершеннолетнего бенефициара.

Усадьба Налог и валовое налогооблагаемое имущество

Для доверительное устройство для работы, чтобы минимизировать налоги на передачу, активы траста должны быть считается за пределами «налогооблагаемого имущества» лица, предоставившего право. При определении «Валовая налогооблагаемая недвижимость» для целей налога на имущество, Налоговый кодекс довольно широко о том, что считается активами умершего человека. В то время как правила валовой недвижимости сложны, мы сосредоточимся только на их значении трасты.

Если лицо, предоставившее траст, сохраняет определенные права на активы траста, они считается частью его налогооблагаемого имущества, а это означает, что активы траста будут подлежат обложению налогом на наследство (тем самым сводя на нет любые возможные налоговые льготы по передаче доверие).

Первый, в соответствии с разделом 2036 Налогового кодекса, если концедент сохраняет право использования или пользование имуществом до конца своей жизни, это имущество является частью ее налогооблагаемое имущество. Если траст позволяет лицу, предоставившему право, получать доход от доверие, которое считается использованием или получением доверия. Аналогично, если траст содержит дом, и лицо, предоставившее право, живет в нем, то есть использование или наслаждение собственность, независимо от того, дает ли траст право лицу, предоставившему право жить там.Таким образом, в трастах трансфертного налогового планирования концедент должен быть не получил доступа или прав на использование трастовых активов или, по крайней мере, любых таких права должны быть запланированы, чтобы закончиться в определенное время. Обратите внимание, однако, что если существует срок, после которого истекает интерес лица, предоставившего право, в трасте, лицо, предоставившее право, должно пережить этот срок, иначе активы являются частью его налогооблагаемой имущество.

Секция 2038 также возвращает в налогооблагаемую недвижимость лица, предоставившего право, любое имущество, в отношении которого она сохранила за собой право «изменять, исправлять, отзывать или прекращать действие».Итак, поместье траст налогового планирования не должен давать лицу, предоставившему право, право выполнять любое из этих вещи в трастовые активы. По сути, концедент должен полностью отказаться от контроль над активами траста.

Доход Налогообложение трастов

Как физические лица, когда трасты зарабатывают деньги на процентах, дивидендах, приросте капитала или любых других Таким образом, они должны платить федеральный подоходный налог и налог штата. К сожалению, доход пороговые значения налоговых ставок для трастов очень низкие, что означает, что их эффективные налоговые ставки намного выше, чем для физических лиц.По состоянию на 2017 год, например, любой доход выше 12500 долларов в год облагается налогом по ставке 39,6% от федерального бюджета. уровень в одиночку. Для сравнения, люди должны зарабатывать более 400000 долларов в доход для достижения налоговой категории 39,6%.

Трасты могут уменьшить свой налогооблагаемый доход, распределяя его между бенефициарами. Когда траст распределяет доход между бенефициарами, траст может удержание на распределенную сумму. Бенефициар, получающий этот доход будет платить подоходный налог с этой суммы в соответствии с его или ее собственным налоговым уровнем.Для Например, траст, заработавший в 2017 году $ 20 000 дохода, окупит 6 000 долларов США в виде федерального подоходного налога. С другой стороны, если 20 000 долларов были распределены для бенефициара Тома, который находится в налоговой категории 25%, это увеличит его подоходный налог на 5000 долларов. Это налоговая экономия для семьи в размере более 1000 долларов.

Когда попечителям предоставляется право владеть или распределять доход, это дает им гибкость принятия решений о распределении по годам. Попечители может также работать с бухгалтерами и другими налоговыми экспертами, чтобы определить лучший способ для обработки дохода в данном году.Попечители, с советом и налогом профессионалов, могут даже распределять распределения как доход или основную сумму в зависимости от о том, что лучше для семьи.

Давайте скажем, например, что траст с совокупными активами в 400 000 долларов заработал 20 000 долларов в обычного дохода в 2017 году и распределил 20000 долларов Тому и 20000 долларов Джейн за их расходы на проживание в течение этого года. Предположим также, что доход Джейн ставит ее в категорию 28%, а доход Тома — в 25%. скобка. Если бы траст уплатил подоходный налог с 20 000 долларов дохода, он бы платить более 6000 долларов федерального подоходного налога.Если Том платит федеральный подоходный налог, это составит 5000 долларов. Если Джейн заплатит федеральный подоходный налог, это составит 5600 долларов.

В в этом случае доверительный управляющий может передать Тому все распределение в размере 20000 долларов в качестве доход и все выплаты Джейн в размере 20 000 долларов в принципе. Количество Таким образом, передача Джейн не подлежит налогообложению, и Том будет несет ответственность за уплату налога на прибыль в полном объеме. Это экономит семейные деньги общий. Затем доверительный фонд может передать Тому основную сумму в размере 5000 долларов США. компенсировать ему уплаченный им подоходный налог.

Концедент Трасты

Чтобы люди не создавали ложное доверие меры по перемещению доходов и избежанию подоходного налога, с 1970-х годов Налоговый кодекс предусматривает, что доверительные отношения сохраняются у доверителя. определенные элементы контроля должны рассматриваться как активы лица, предоставившего право в отношении для целей подоходного налога. Трасты, с которыми обращаются таким образом, известны как «трасты доверителя». Правила определения того, какие трасты считаются трастами доверителя, изложены в разделах 671-679 Налогового кодекса сложны.За наших целей, мы можем резюмировать это так, что большинство полномочий по распределению траста или административный контроль над активами траста, которые удерживаются доверитель заставляет трасты считаться трастами доверителя. Заметным исключением является что полномочия, которые могут осуществляться только с согласия «противной стороны» (что обычно означает любого бенефициара траста, потому что осуществление контроль над активами траста может снизить постоянную доступность траста активы) не приведет к тому, что траст будет считаться трастом доверителя.

Исключение «противная сторона» обеспечивает большую гибкость практикующие специалисты при определении того, использовать ли трасты доверителя или не доверителя трасты. Например, концедент из группы с низким налогом может захотеть, чтобы траст был считается трастом доверителя, поскольку она платит более низкую налоговую ставку, чем с доверие, в то время как клиент с высоким доходом может захотеть, чтобы доверитель обратная причина.

Реальный Соображения по поводу имущества

Необходимо учитывать еще три налоговых соображения. имея в виду, имея дело с недвижимостью.Первые два связаны с налогом на прирост капитала. Когда недвижимость продается по цене, превышающей ее «базовую стоимость», продавец должен заплатить налог на прирост капитала на эту прибыль. В основе стоимости обычно лежит сумма который был куплен плюс определенные улучшения, сделанные в собственности.

А. Повышение стоимостной основы