Как правильно взять кредит? Простые правила, чтобы жить с банком «долго и счастливо»

При выборе кредитной программы, мы часто обращаем внимание лишь на цифры: ставки, комиссии, сроки. Но есть те особенности банковских предложений, которые могут рассказать клиенту намного больше. Как не ошибиться при выборе банка? На что обратить внимание при заключении договора? Как выбрать наиболее подходящую кредитную программу? На эти и другие вопросы ответил вице-президент Саровбизнесбанка Вячеслав Бартков.

Выбираем банк

Если вы решили взять кредит, первое, что нужно сделать — подумать, действительно ли он вам нужен. Иногда бывает достаточно немного накопить, оптимизировать траты или подождать поступления крупной суммы денег. Если заемные средства все-таки необходимы, нужно ответственно подойти к выборубанка. За кредитом лучше обращаться в тот банк, с которым вас уже что-то связывает, например, он обслуживает вашу зарплатную карту, у вас открыт в нем вклад, или вы просто ежемесячно оплачиваете в этом банке коммунальные услуги.

Если же ни с одним банком вас ничто не связывает, или они не подходят по каким-то причинам, например, нет отделений в вашем городе, стоит обратиться в крупный, проверенный банк. Первым делом посмотрите отзывы на тематических сайтах и в социальных сетях.

Низкие ставки и громкие рекламные акции? На деле все может обернуться скрытыми комиссиями, навязанными услугами и жесткими условиями обслуживания. Скрытые комиссии и платежи при обслуживании кредита — способ банка сделать низкую ставку по кредиту, но вместе с тем, получить прибыль и покрыть свои риски. Так можно столкнуться с комиссией за обслуживание счета, за внесение и снятие наличных, досрочное погашение, либо вообще столкнуться с препятствиями раньше срока погасить кредит.

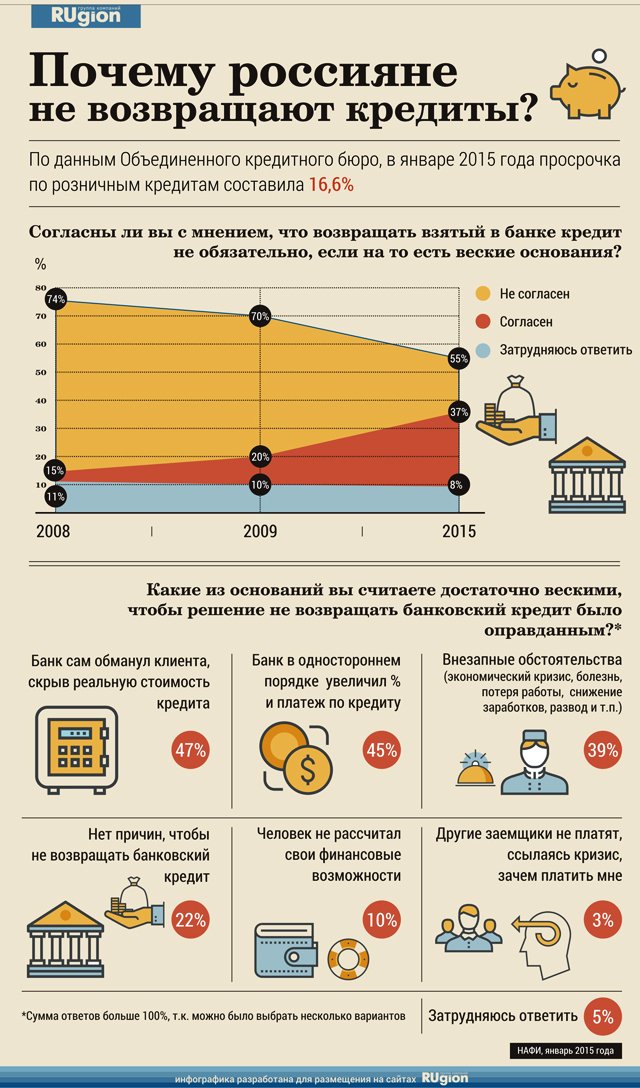

Обратите внимание на то, как банки работают с должниками. Никто не может гарантировать, что у заемщика не случится такой ситуации, в которой ему станет тяжело платить по кредиту. В этом случае важно, как поступает банк с должниками, предлагает ли «кредитные каникулы», идет ли на реструктуризацию долга, передает ли долги коллекторам или пытается сам войти в ситуацию своего клиента, найти с ним выгодный для обеих сторон выход

Никто не может гарантировать, что у заемщика не случится такой ситуации, в которой ему станет тяжело платить по кредиту. В этом случае важно, как поступает банк с должниками, предлагает ли «кредитные каникулы», идет ли на реструктуризацию долга, передает ли долги коллекторам или пытается сам войти в ситуацию своего клиента, найти с ним выгодный для обеих сторон выход

Я бы не рекомендовал подавать заявку на один и тот же кредит в несколько банков одномоментно. Не более двух заявок показывают серьезность ваших намерений. Многочисленные запросы кредитов отражаются в Бюро кредитных историй и видны при проверке вас банком.

Выбираем кредит

Следующий шаг — выбор кредита. Есть целевые: автокредиты, ипотечные и жилищные кредиты, и потребительские — на любые цели, его можно взять на отдых, ремонт и, разумеется, вместо целевых кредитов. Преимущество потребкредитов — заявки на них рассматриваются быстрее, комплект документов меньше, как правило, это паспорт и СНИЛС.

Целевые кредиты являются обеспеченными — то есть занимая у банка средства вы должны гарантировать свой возврат движимым, недвижимым имуществом или поручительством другого человека. Так автокредит обеспечивается приобретаемым автомобилем, ипотека — жильем. Таким образом, приобретаемое имущество при целевом кредите всегда находится в залоге на время обслуживания кредита.

Если банк предлагает целевые кредиты, которые вам подходят — берите их. Их условия не повторит ни один потребительский. Если в приоритет для вас — скорость рассмотрения заявок и ваша цель не попадает ни под одно целевое кредитное предложение, потребительский кредит также не единственный выбор. В случае, когда вам нужна сумма, которую вы можете вернуть в течение двух месяцев (именно столько длится льготный период по кредиткам большинства банков) разумнее получить кредитную карту или повысить лимит по имеющейся карте.

Внимание к условиям

Различаются и способы погашения кредита. Если банк позволяет выбрать, погашать кредит равными или уменьшающимися платежами — в договоре вы увидите слова аннуитетный и дифферинцированный соответственно. При выборе уменьшающихся платежей заемщик существенно экономит на выплате процентов, но первые платежи будут чуть больше, чем в случае равных платежей.

При выборе банка и кредитной программы обратите внимание, возможно ли досрочное погашение кредита, и, если возможно, нет ли комиссий за эту услугу. Кредит — история, как правило, долгая.За это время вы можете получить большую премию, продать что-то ненужное, в конце концов, выиграть в лотерею или получить наследство. Крупную сумму разумно потратить на погашение кредита — частично или полностью. В первом случае банк пересчитает вам проценты, что поможет сэкономить.

Возьмите в офисе банка или скачайте на сайте типовой договор. По возможности покажите его юристу, самому разобраться в нем будет непросто из-за обилия экономических и юридических терминов.

Если, не смотря на все наши советы, вы не можете решить, в какой банк пойти за кредитом и какую программу выбрать, спросите об этом знакомого. Если человек взял кредит в банке и уже выплатил его, при этом остался доволен сервисом, отношением к клиенту, его совет — лучший ориентир.

Как получить кредит, если все банки вам отказали

МОСКВА, 20 дек – ПРАЙМ, Валерия Княгинина. Реклама выгодных кредитов сегодня повсюду. Банки и микрофинансовые организации пытаются привлечь клиентов любыми путями — выгодные предложения, персональные условия, удобное оформление. Однако на деле получить кредит не так просто. Эксперты рассказали агентству «Прайм», по каким причинам вам могут не одобрить кредит и что нужно сделать для получения заветного «одобрено» при следующем обращении в банк.

Эксперт рассказал, почему не стоит брать кредит под Новый год

ОСНОВНЫЕ ПРИЧИНЫ ОТКАЗА

Причины для отказа в выдаче кредита одинаковы практически для каждого банка. Прежде чем принять решение, банк очень тщательно оценивает заемщика по ряду параметров. И чем больше сумма кредита, тем больше требований и более объемная оценка составляется. Так, например, банк может отказать в получении кредита, если заемщик не соответствует тому набору требований, которые указываются в конкретном предложении.

Самыми популярными причинами отказа в выдаче кредита служат недостаточный подтвержденный уровень дохода, высокая долговая нагрузка, а также плохая кредитная история — если заемщик ранее допускал просрочки по кредитам, поясняет первый вице-президент «Опоры России» Павел Сигал.

Кроме уровня зарплаты и кредитной нагрузки, банк оценивает профессию и место работы. Например, сложнее получить кредит людям рабочих специальностей, менее сложно – руководителям и офисным работникам.

«Если банк запрашивает копию трудовой книжки, то специалисты организации обязательно оценят трудовой стаж и то, насколько часто и по каким причинам заемщик меняет работу. Если клиент меняет работу часто, есть записи об увольнении из-за прогулов и других причин, то в кредите могут отказать – банк таким образом страхуется на случай, если заемщик останется без постоянного заработка», — объясняет Сигал.

Если нет «белого» дохода, банк также в большинстве случаев откажет в выдаче денег (за исключением пенсионеров), добавляет директор департамента рынка капиталов ИК «Универ Капитал» Артем Тузов.

Еще одна причина для отказа – закредитованность, когда клиент уже имеет один или несколько кредитов в других банках, и они занимают более 40% его доходов, отмечает Тузов.

Каждый седьмой россиянин делает ремонт в кредит

Причиной отказа также может служить нежелание заемщика пойти на дополнительные услуги, которые банк предлагает, чтобы снизить ставку по кредиту – например, страхование жизни и здоровья. «Это также страховка банка на случай, если заемщик не сможет вернуть кредит, и отказ становится поводом, чтобы не выдавать заемные средства», – добавляет Сигал.

«Это также страховка банка на случай, если заемщик не сможет вернуть кредит, и отказ становится поводом, чтобы не выдавать заемные средства», – добавляет Сигал.

КАК ИСПРАВИТЬ КРЕДИТНУЮ ИСТОРИЮ

Бывает, что плохая кредитная история образовалась из-за ошибки банка. Поэтому в первую очередь необходимо самостоятельно проверить свою кредитную историю.

Финансовый советник и эксперт по личным инвестициям Иван Капустянский советует заглянуть в Центральный каталог кредитных историй, где хранится информация о том, в каких бюро находится ваша история. После ответа можно направить запросы во все бюро кредитных историй и получить полную информацию.

«Если ошибка банка подтвердилась, необходимо направить заказным письмом заявление в БКИ. Там обязаны перепроверить данные на основании заявления и исправить ошибку», — говорит он.

В случае отказа в кредите из-за реально плохой кредитной истории, ни в коем случае нельзя обращаться к тем, кто обещает полностью ее очистить – это мошенники.

«Единственная возможность улучшить кредитную историю — сделать так, чтобы в нее были внесены новые записи о новых кредитах, а затем они были успешно погашены. Соответственно заемщик становится исправным плательщиком», — считает Капустянский.

Так как крупный банк вряд ли сразу одобрит даже маленький кредит неблагонадежному заемщику, начинать нужно с организаций, которые выдают мелкие и дорогие займы и отправляют данные о займе в БКИ.

«Обычно те, кому отказали в кредите, идут в МФО, там можно получить деньги, но нужно внимательно читать договор, так как бывают очень высокие процентные ставки», — предостерегает Тузов.

После получения небольшого кредита, нужно пробовать одобрить кредитную карту в крупном банке, затем потребительский кредит и так далее. Самое важное при восстановлении кредитной истории – ни в коем случае не нарушать условия кредитного договора, отмечает Капустянский.

Кредитную историю может начать восстанавливать даже человек, который прошел процедуру банкротства физического лица. «Для этого необходимо сначала начать получать стабильный доход, который будет видеть банк. Например, на карту. По истечению года можно пробовать брать мелкую электронику в рассрочку или кредитную карту. Далее по нарастающей», — поясняет эксперт.

«Для этого необходимо сначала начать получать стабильный доход, который будет видеть банк. Например, на карту. По истечению года можно пробовать брать мелкую электронику в рассрочку или кредитную карту. Далее по нарастающей», — поясняет эксперт.

ПРАВИЛА НАДЕЖНОГО ЗАЕМЩИКА

Однако даже этот тернистый путь не гарантирует полное исправление кредитной истории. Поэтому гражданам, у которых сейчас нет проблем с финансовой дисциплиной, все равно стоит заботится о своей кредитной истории.

Для этого необходимо соблюдать несколько простых правил:

1. Выплаты по всем вашим кредитам не должны превышать 30% от бюджета.

2. Сформируйте запас денег на счету, чтобы эта сумма могла покрыть все ваши расходы на период от трех месяцев. Это необходимо на случай временной потери работы или возникновения непредвиденных ситуаций.

3. Попытайтесь оптимизировать ваши расходы, в том числе на обслуживание кредитов, например, рефинансировать их в случае снижения ставки, заключил Капустянский.

Как получить автокредит: пошаговая инструкция :: Autonews

Фото: Sebastian Gollnow, РБК, Skoda

Для многих россиян кредит — это единственная возможность купить машину. Благодаря этой банковской услуге тратить долгие годы на накопление нужной суммы не придется. Чтобы стать владельцем собственного автомобиля, достаточно подготовить стандартный пакет документов и выполнить несколько несложных действий. При этом часть из них сегодня можно произвести в режиме онлайн, не выходя из дома.

Время от подачи заявки на ссуду до получения личного транспортного средства составляет всего несколько дней. К тому же процентная ставка по автокредиту заметно ниже, чем по другим видам кредитования. А использовать заемные средства можно как для покупки новой машины, так и для приобретения автомобиля с пробегом. Мы составили простую пошаговую инструкцию, которая поможет быстро и безопасно получить автокредит.

К тому же процентная ставка по автокредиту заметно ниже, чем по другим видам кредитования. А использовать заемные средства можно как для покупки новой машины, так и для приобретения автомобиля с пробегом. Мы составили простую пошаговую инструкцию, которая поможет быстро и безопасно получить автокредит.

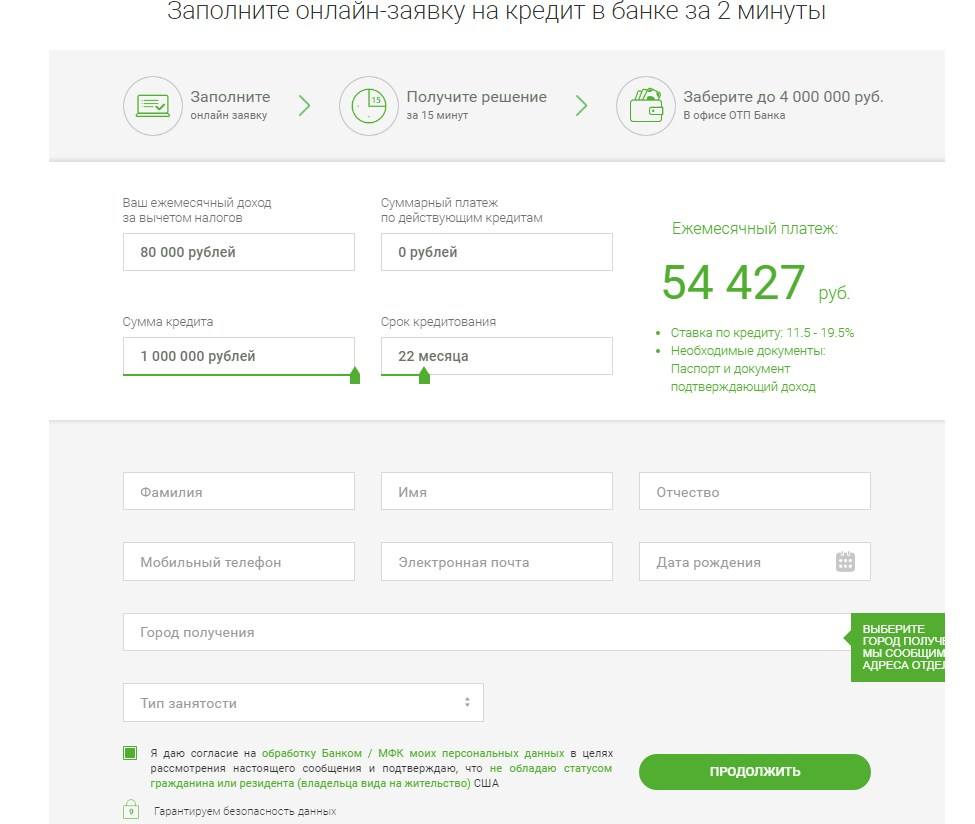

Шаг 1: подайте заявку на кредит

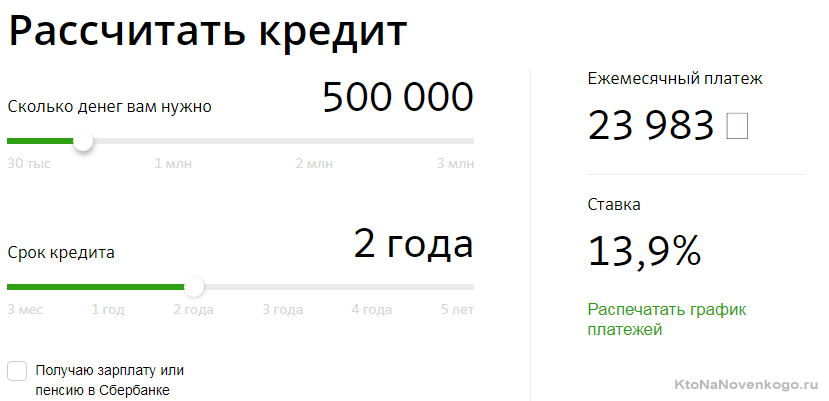

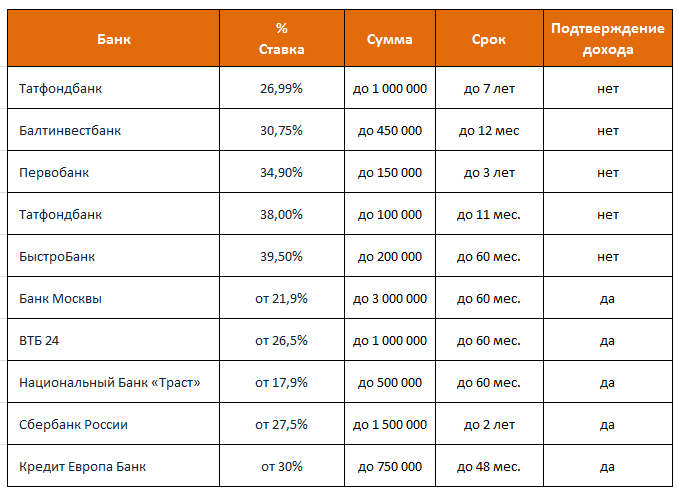

Прежде всего потенциальному заемщику необходимо оценить свои финансовые возможности. Сумма ежемесячного платежа не должна превышать 30% от общего дохода семьи. Подходящую модель и кредитную программу следует подбирать исходя из этого. Слишком дорогая машина может стать причиной постоянного дефицита денежных средств. Определиться с банком будет проще, составив таблицу и расписав в ней условия различных программ, которые показались наиболее привлекательными.

Подать заявку на получение автокредита можно разными способами. Например, заполнить специальную форму на портале банка или лично посетить офис. Требования к заемщикам обычно размещены на официальных сайтах кредитных организаций. Другой путь — заполнить анкету на сайте дилера, указав понравившуюся модель. Менеджер автосалона свяжется с потенциальным заемщиком для уточнения деталей и самостоятельно отправит заявку сразу нескольким банкам-партнерам.

Другой путь — заполнить анкету на сайте дилера, указав понравившуюся модель. Менеджер автосалона свяжется с потенциальным заемщиком для уточнения деталей и самостоятельно отправит заявку сразу нескольким банкам-партнерам.

Шаг 2: передайте документы и ждите решения

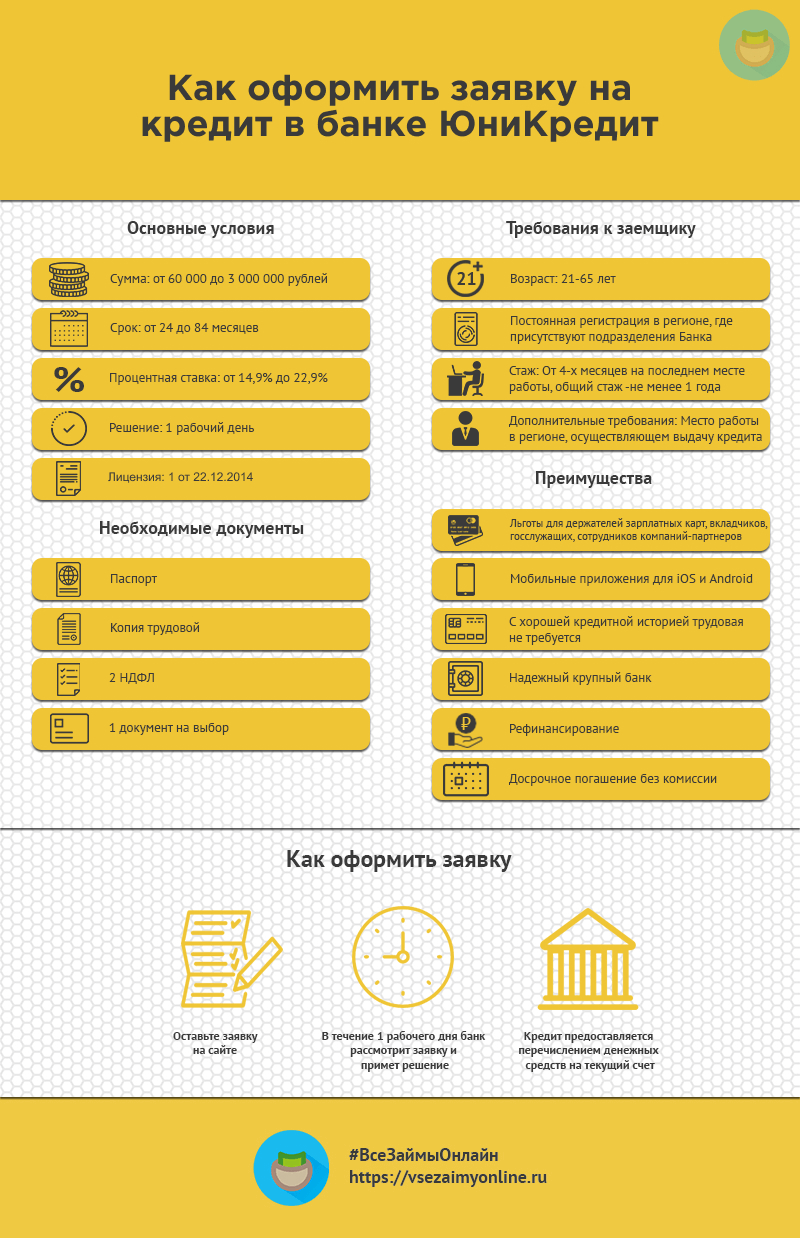

Список документов, которые потребуются для рассмотрения заявки, можно уточнить на сайте банка или у кредитного специалиста. Классический пакет включает паспорт, справку о доходах, заверенную копию трудовой книжки и заявление на предоставление кредита. В редких случаях сотрудники финансовых учреждений дополнительно просят принести копию диплома о высшем образовании, свидетельство о браке, ИНН, СНИЛС, выписку о состоянии банковского счета и другие бумаги.

В последнее время популярность набирают программы экспресс-кредитования. В этом случае процедура выдачи максимально упрощена: деньги предоставляют на основании паспорта и любого второго документа. Например, водительских прав или военного билета. Процентная ставка при этом будет выше на 3–7%.

Например, водительских прав или военного билета. Процентная ставка при этом будет выше на 3–7%.

На принятие решения по заявке может уйти от нескольких минут до нескольких дней, в зависимости от банка и программы кредитования. Если платежеспособность клиента покажется сотрудникам кредитного комитета недостаточной, ему предложат поискать созаемщика или поручителя. Он разделит ответственность за кредит с будущим автовладельцем.

Шаг 3: сделайте первоначальный взнос

Следующее действие — заключение договора купли-продажи с дилерским центром или физическим лицом, у которого заемщик приобретает автомобиль. Одновременно происходит выплата первоначального взноса. Как правило, он составляет от 10 до 50% от стоимости транспортного средства. При этом чаще всего работает правило: чем больше величина такого платежа, тем меньше переплата по кредиту.

После заключения договора покупатель получает два комплекта ключей, ПТС, сервисную книгу и счет с остатком долга. Определиться с конкретным автомобилем и выполнить эти процедуры нужно в ограниченный срок, который устанавливает банк. После его истечения заявку на автокредит придется подавать по новой.

После его истечения заявку на автокредит придется подавать по новой.

Шаг 4: оформите страховой полис

Чаще всего оформление полиса каско — обязательное условие для выдачи кредита. Поскольку автомобиль станет предметом залога, банку важно обезопасить его от разного рода неприятностей. А потому такая страховка должна действовать в течение всего срока займа. В то же время банк не вправе заставить клиента застраховаться. Вместо этого он может установить более высокую процентную ставку или отказать в предоставлении займа.

Страховая сумма должна равняться или быть выше рыночной стоимости автомобиля. При этом кредитные организации обычно ограничивают перечень компаний, где можно купить страховку, списком своих партнеров. Таким образом банк минимизирует риски на случай невозврата кредитных средств. Например, если машина пострадает в аварии или будет угнана. Стандартный пакет документов для составления страхового договора: копия паспорта, водительских прав и ПТС.

Шаг 5: заключите договор с банком

После этого покупатель едет в банк для подписания договора кредитования и договора залога. Последний ограничивает права заемщика на распоряжение транспортным средством. То есть без разрешения банка собственник не сможет продать машину, сдать ее в аренду, переоформить на другое имя или внести существенные конструктивные изменения. Такие действия могут квалифицироваться как мошенничество. Если же должник будет регулярно задерживать платежи, банк может изъять автомобиль и продать его с целью вернуть свои деньги.

Последний ограничивает права заемщика на распоряжение транспортным средством. То есть без разрешения банка собственник не сможет продать машину, сдать ее в аренду, переоформить на другое имя или внести существенные конструктивные изменения. Такие действия могут квалифицироваться как мошенничество. Если же должник будет регулярно задерживать платежи, банк может изъять автомобиль и продать его с целью вернуть свои деньги.

Перед оформлением кредитного договора важно внимательно изучить его условия. Иногда такой документ содержит спорные пункты и защищает только одну сторону. Лучше заранее попросить проект договора и прочитать его в спокойной обстановке, а при обнаружении непонятных формулировок — обращаться к юристу. Если договор ущемляет права заемщика, требуйте изменить его условия или подайте заявку в другую кредитную организацию.

Шаг 6: заберите автомобиль у продавца

Кредитные деньги банк перечисляет напрямую на счет организации-продавца. Процедура перевода может занять несколько дней, после чего покупка будет считаться состоявшейся. Перед подписанием передаточного акта важно тщательно осмотреть автомобиль и проверить все документы на наличие ошибок. Выявленные недостатки следует вписать в акт — так будет проще защитить свои права в судебном порядке.

Процедура перевода может занять несколько дней, после чего покупка будет считаться состоявшейся. Перед подписанием передаточного акта важно тщательно осмотреть автомобиль и проверить все документы на наличие ошибок. Выявленные недостатки следует вписать в акт — так будет проще защитить свои права в судебном порядке.

После этого заемщику останется только поставить автомобиль на учет и передать оригинал ПТС на ответственное хранение в банк. Кстати, полис ОСАГО лучше приобрести в страховой компании, выбранной для КАСКО. Во-первых, страхователь в этом случае может получить дополнительную скидку. Во-вторых, если потребуется внести изменения в условия договора, сделать это у одного страховщика значительно быстрее.

Как правильно взять кредит, чтобы не оказаться в «долговой яме» — Рамблер/финансы

Набор простых, но важных советов о том, как взять кредит и не оказаться в заложниках у банка

Вам срочно понадобились деньги. Не на квартиру, не на шикарную машину — существенно меньше. Допустим, на ремонт вашего жилища. Или на романтическое путешествие по Великому шелковому или Северному морскому пути. Накопленных вами денег не хватает, необходимо еще 300 400 тысяч. Потребительский кредит — это то, что вам сейчас нужно. Но прежде чем оформлять его, взвесьте все за и против. Выплаты по потребительскому кредиту не должны превышать 25 30% от доходов, иначе вместо решения одной своей проблемы вы рискуете получить новую, и не одну.

Не на квартиру, не на шикарную машину — существенно меньше. Допустим, на ремонт вашего жилища. Или на романтическое путешествие по Великому шелковому или Северному морскому пути. Накопленных вами денег не хватает, необходимо еще 300 400 тысяч. Потребительский кредит — это то, что вам сейчас нужно. Но прежде чем оформлять его, взвесьте все за и против. Выплаты по потребительскому кредиту не должны превышать 25 30% от доходов, иначе вместо решения одной своей проблемы вы рискуете получить новую, и не одну.

се же решили взять кредит? А как выбрать кредитора и оформить договор так, чтобы с течением времени он не стал головной болью? Маленькая юридическая тонкость: потребительский кредит можно оформить только в банке. В других организациях, действующих на законных основаниях, вы можете заключить договор займа.

Сколько брать?

Потребительские кредиты выдают только физическим лицам, и потратить эти деньги можно на покупку товаров и услуг для себя или своей семьи. Кредит можно взять как на конкретную покупку — это целевой кредит, так и без уточнения предстоящих трат.

Максимальная сумма кредита зависит от вашего дохода (будь то заработная плата, пенсия или стипендия). Чем он выше, тем больше шансов на то, что вы сможете полностью и в срок расплатиться по кредиту. Поэтому и сумма кредита, который вам могут выдать, тоже выше. Сумма кредита без обеспечения, как правило, будет ниже, чем с поручителями или под залог имущества.

арайтесь подсчитать, сколько денег вам необходимо, и на какой срок. Помните при этом, что вам придется вернуть не только эти деньги, но и проценты, а также оплатить возможные дополнительные услуги. Учитывайте и предстоящие крупные расходы, не связанные с кредитом, да и о форс-мажорных обстоятельствах не забывайте.

Полная стоимость кредита

Важно! Обязательно выясните полную стоимость кредита (ПСК). В ней учитывается не только сумма кредита и процентная ставка, но и другие расходы, предусмотренные договором, например страховка или плата за выпуск кредитной карты. Банк обязан указывать ПСК в правом верхнем углу на первой странице договора, в рамке над таблицей, содержащей индивидуальные условия кредита. Причем ПСК указывается максимально возможным шрифтом. Кстати, о шрифте. Никакого мелкого шрифта в договоре быть не может — это запрещено. Но память о том, что такое было сплошь и рядом и самые «вкусные» для банка условия прописывались именно таким образом, жива до сих пор.

Причем ПСК указывается максимально возможным шрифтом. Кстати, о шрифте. Никакого мелкого шрифта в договоре быть не может — это запрещено. Но память о том, что такое было сплошь и рядом и самые «вкусные» для банка условия прописывались именно таким образом, жива до сих пор.

включает не только расходы на выплату процентов, но и другие прописанные в договоре платежи по получению и обслуживанию ссуды, например различные платежи страховщикам, оценщикам и другим компаниям и пр. ПСК позволяет сравнить условия, предлагаемые различными банками. Расчет могут и должны сделать в кредитных организациях, а заемщику останется только сравнить итоговые значения ПСК, чтобы выбрать подходящий банк или кредитный продукт. Банк России ежеквартально рассчитывает и публикует среднерыночные значения ПСК по различным категориям потребительских кредитов. Ознакомиться с этой информацией можно на сайте Банка России: www.cbr.ru. ПСК не может превышать среднерыночные значения более чем на одну треть.

Дополнительные навязанные услуги

Проверьте, не включены ли в договор какие-то дополнительные платные услуги, без которых вы прекрасно обойдетесь: смс-информирование, кредитная карта, удаленное обслуживание или услуги нотариуса. Уточните, можете ли вы от них отказаться. Банк не должен включать в стоимость кредита услуги, на которые вы не давали свое согласие.

Уточните, можете ли вы от них отказаться. Банк не должен включать в стоимость кредита услуги, на которые вы не давали свое согласие.

едитном договоре может быть пункт, который обязывает вас застраховать предмет залога, свою жизнь или здоровье. И хотя вы не обязаны это делать, страхование позволит снизить возможные риски, например, сохранить заложенное имущество, если вы вдруг лишитесь работы. В таком случае банк может предложить вам более выгодные условия по размеру кредита, сроку или процентной ставке. От покупки страховки, разумеется, можно отказаться, но тогда и условия по кредиту будут иными. Заклинания недобросовестных менеджеров по продажам о том, что без страховки вам не одобрят кредит, — всего лишь психологическое давление. Более того, даже если вам навязали страховку, то от нее вы можете отказаться в течение 14 календарных дней, в таком случае деньги вам вернут.

Договор

Сравнивайте предложения разных банков и выбирайте. У всех банков есть общие, стандартные условия договора потребительского кредита. Они всегда есть на сайте банка и в его офисе. Но каждый договор включает и набор индивидуальных условий — именно от них зависят стоимость кредита, сроки и сумма ежемесячных выплат. Индивидуальные условия состоят из 16 обязательных пунктов и могут содержать дополнительные пункты, которые должны быть согласованы банком и заемщиком. Договор считается заключенным, только если стороны достигли согласия по всем этим пунктам.

Они всегда есть на сайте банка и в его офисе. Но каждый договор включает и набор индивидуальных условий — именно от них зависят стоимость кредита, сроки и сумма ежемесячных выплат. Индивидуальные условия состоят из 16 обязательных пунктов и могут содержать дополнительные пункты, которые должны быть согласованы банком и заемщиком. Договор считается заключенным, только если стороны достигли согласия по всем этим пунктам.

заключении договора обратите внимание на валюту платежа и процентную ставку, особенно внимательно проверьте: график платежей (размер, количество и периодичность), условия досрочных платежей и расторжения договора, штрафы и пени (они входят в индивидуальные условия договора). Не торопитесь подписывать договор сразу. Вы имеете право на то, чтобы взять 5 дней и подумать над предложением. Сравнивайте предложения разных кредиторов и выбирайте то, которое вам подходит.

Отступать некуда?

Вот вы уже выбрали и оформили кредит. И вдруг выясняется, что вы переоценили свои возможности, вас вдруг уволили с работы или произошли еще какие-нибудь события, негативным образом сказавшиеся на размере ваших доходов. Если с момента оформления нецелевого потребительского кредита еще не прошло 14 дней, вы можете полностью вернуть его банку, уплатив проценты за фактическое время пользования заемными деньгами.

Если с момента оформления нецелевого потребительского кредита еще не прошло 14 дней, вы можете полностью вернуть его банку, уплатив проценты за фактическое время пользования заемными деньгами.

А если две недели пользования кредитом уже истекли? Во-первых, ни в коем случае не следует прятаться от проблемы, поскольку она никуда не денется. Попытайтесь договориться со своим кредитором. Чем раньше вы к нему обратитесь, тем больше шансов на то, что решение, устраивающее обе стороны, будет найдено. Это могут быть кредитные каникулы, в течение которых вы будете платить только проценты, реструктуризация, или увеличение срока кредита, означающая уменьшение ежемесячного платежа, рефинансирование и т. д.

Реструктуризация — это изменение условий заключенного договора с той же кредитной организацией. Срок кредитования увеличивается, соответственно уменьшается сумма ежемесячного платежа. Однако принятие соответствующего решения банком является его правом, а не обязанностью. При ненадлежащем исполнении обязательств по кредитному договору банк вправе обратиться с иском в суд.

Рефинансирование, его еще называют перекредитованием, предполагает заключение нового договора, причем банк может быть как тот же, так и другой. Смысл его в том, что вы берете еще один кредит для того, чтобы погасить предыдущий (один или даже несколько). Обязательные условия получения нового кредита — отсутствие открытых просрочек, аккуратное и своевременное внесение платежей по прошлому кредиту (кредитам), достаточность уровня дохода для погашения общей суммы платежей. При прочих равных рефинансирование намного предпочтительнее реструктуризации, тем более что оно не портит кредитную историю заемщика.

ли заемщик вполне платежеспособный, но не слишком пунктуальный? Раньше из-за просрочки такие клиенты подвергались огромным штрафам. Теперь же закон ограничивает штрафные санкции за просрочку платежей по кредитам. Размер неустойки по ссудам, выданным начиная с 1 июля 2014 года, не может превышать 20% годовых, или 0,1% за каждый день нарушения обязательств.

Как, отче наш.. .

.

Тем не менее, еще раз повторю: подписывайте кредитный договор, только если вы уверены в том, что все его условия вам понятны, если вы точно представляете, какие платежи, когда и в какой сумме вам необходимо будет произвести. Кредит — это договорные отношения, стороны которых соглашаются выполнять определенные обязанности добровольно, поэтому вся полнота ответственности лежит на заемщике и кредиторе. Важно, чтобы вы понимали, что средства на исполнение договорных обязательств у вас есть, а также были убеждены, что сможете погашать задолженность не только сейчас, но и в будущем.

А взять потребительский заём (не путать с кредитом!) можно в микрофинансовых организациях, кредитных потребительских кооперативах, сельскохозяйственных кооперативах и ломбардах. Условия займа могут сильно отличаться от условий кредита.

Если вы все-таки предпочтете микрофинансовую компанию, обязательно убедитесь, что она указана в госреестре МФО. Он размещен на сайте Банка России в разделе «Финансовые рынки». Обратите также внимание на специальный знак в поисковой системе «Яндекс»: зеленый кружок с галочкой и надписью «Реестр ЦБ РФ». Это означает, что сведения о данной микрофинансовой организации есть одновременно и в госреестре МФО, и в реестре одной из трех действующих саморегулируемых организаций в сфере финансового рынка. Свидетельство о регистрации (копия) должно быть размещено в офисе МФО и во всех местах оказания услуг, в том числе на сайте в интернете.

Обратите также внимание на специальный знак в поисковой системе «Яндекс»: зеленый кружок с галочкой и надписью «Реестр ЦБ РФ». Это означает, что сведения о данной микрофинансовой организации есть одновременно и в госреестре МФО, и в реестре одной из трех действующих саморегулируемых организаций в сфере финансового рынка. Свидетельство о регистрации (копия) должно быть размещено в офисе МФО и во всех местах оказания услуг, в том числе на сайте в интернете.Можно ли взять кредит после банкротства физического лица?

После официального признания личного банкротства многие должники сталкиваются с весьма неприятным и довольно неожиданным последствием. Речь идет о сложностях в оформления кредита, а в отдельных случаях даже о невозможности его получения после установления факта финансовой несостоятельности через суд.

Но в действительности получить кредит после банкротства возможно — правда, не все кредитные организации его выдадут. Рассмотрим, какие банки могут выдать кредит банкротам и на какие суммы можно рассчитывать.

Законно ли отказывать банкроту в выдаче займа?

Закон о банкротстве граждан № 127-ФЗ не предусматривает последствий для банкротов в виде ограничения на получение займов. Но с небольшой оговоркой: по закону, в течение 5 лет после признания банкротства заемщик должен сообщать банку о своем статусе перед тем, как взять кредит.

Если этого не сделать, то у финансовой организации появятся абсолютно законные основания отказать в выдаче займа, поскольку информация о банкротстве фиксируется в кредитной истории.

На практике приходилось сталкиваться со случаями, когда банк отказывал банкроту даже в выдаче дебетовых карт. Аргументировал он это тем, что у клиента сформировалась отрицательная кредитная история после банкротства, и он был отнесен к категории неблагонадежных. По закону банки не могут отказать в открытии и обслуживании расчетного счета по причине банкротства, поэтому лучшим решением такой ситуации станет направление жалобы в Центробанк.

Также следует учитывать статус Ваших задолженностей до банкротства: если они отнесены банком в разряд безнадежных, то это негативно отразилось на вашей кредитной истории. А с плохой кредитной историей затруднительно оформить кредит даже без статуса банкрота. Однако с испорченной КИ можно обратиться в МФО, но там можно рассчитывать только на небольшие займы.

А с плохой кредитной историей затруднительно оформить кредит даже без статуса банкрота. Однако с испорченной КИ можно обратиться в МФО, но там можно рассчитывать только на небольшие займы.

Те, кто брал кредит после банкротства физлица, говорят о вполне реальной возможности его оформления. Но существует несколько нюансов:

- заявка будет рассматриваться специалистами службы безопасности банка в индивидуальном порядке;

- не стоит обращаться в банк, ранее выдвигавший к Вам кредиторские требования в ходе банкротства;

- сроки рассмотрения такой заявки могут быть дольше обычных;

- банк может потребовать залог в качестве обеспечения;

- рассчитывать приходится лишь на потребительские займы с небольшими суммами;

- ипотека после банкротства маловероятна, но по прошествии 5 лет и при формировании положительной кредитной истории есть шансы её получить;

Главное, что нужно помнить при оформлении займа после банкротства: не скрывать свой статус и быть с предполагаемым кредитором предельно откровенным. Ведь банки проверяют банкротов гораздо тщательнее, включая базы должников в ФССП, Федресурс, картотеку арбитражных дел и собственные архивы.

Ведь банки проверяют банкротов гораздо тщательнее, включая базы должников в ФССП, Федресурс, картотеку арбитражных дел и собственные архивы.

Подать заявку на кредит после банкротства можно, но велики шансы на отказ

Для того, чтобы получить средства в долг, сначала надо исправить кредитную историю, приобрести имущество, которое можно оставить в залоге у банка, или открыть в этой кредитной организации зарплатную карту или депозит.

В каких банках можно оформить займ после банкротства

Обращаться за новым кредитом сразу после банкротства не стоит. Наилучшим временем, когда можно брать кредит после признания своей финансовой несостоятельности, считается период по истечении 12–18 месяцев после закрытия дела о банкротстве. Если обратиться за кредитом непосредственно после вынесения судом решения о банкротстве, то с вероятностью в 99% будет отказано в оформлении.

Наиболее простым способом, как получить средства в долг после банкротства, станет обращение в:

- МФО;

- кредитно-потребительский кооператив;

- сервис взаимного p2p кредитования.

Но этот вариант отличается массой недостатков: высокие проценты, небольшие суммы и короткие сроки. Он не подходит тем, кому нужна крупная сумма денег.

Рассмотрим, какие банки дают кредит банкротам:

- Абсолют Банк. На большие суммы рассчитывать не стоит, обращаться лучше через 2–3 года после банкротства;

- Почта Банк. Все заявки на займы от банкротов рассматриваются в индивидуальном порядке, шансы на получение есть;

- ВТБ. Также принимают заявки на кредит от банкротов, но одобряют нечасто;

- Совкомбанк. Лоялен практически ко всем категориям заемщиков, даже предлагает программы восстановления кредитной истории.

Прежде, чем обратиться в банк с вопросом, можно ли брать кредит, если признали банкротом, рекомендуем воспользоваться нижеследующими советами — они позволят повысить лояльность к Вам как к заемщику:

- Приобрести имущество. Подойдет даже относительно свежий — не старше 5 лет, автомобиль российского производства.

Стоит он немного, но может использоваться в качестве залога;

Стоит он немного, но может использоваться в качестве залога; - Откройте зарплатную карту в банке, где желаете оформить займ — к корпоративным клиентам они относятся гораздо лояльнее;

- Откройте в банке депозитный или сберегательный счет. Хорошие отношения с организацией позволят рассчитывать на кредит.

Но прежде, чем подавать документы на получение займа, задайте себе вопрос: «а могу ли я его своевременно погасить»? Помните, что повторное банкротство возможно только спустя пять лет после предыдущей процедуры признания физлица финансово несостоятельным.

Узнать, дадут ли кредит или как списать все текущие задолженности через банкротство физлица можно, обратившись к нашим кредитным юристам. Мы проконсультируем по вопросам кредитования и банкротства физических лиц, поможем разработать оптимальную схему банкротства, и Вы сможете избавиться ото всех проблемных задолженностей.

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты

youtube.com/embed/uAF5Hz2GLxE?rel=0″ frameborder=»0″/>

Запсибкомбанк Нефтеюганск

Согласие на обработку персональных данных Я уведомлен о том, что информация, переданная мною по сети Интернет, может стать доступной 3-им лицам, и освобождаю ПАО «Запсибкомбанк» (далее — Банк), от ответственности, в случае, если указанные мною сведения станут доступными 3-им лицам. В целях принятия Банком решения по кредитной заявке даю своё согласие, считая этого достаточным, на обработку персональных данных.Я даю свое согласие ПАО «Запсибкомбанк» на осуществление

обработки любыми способами, в том числе автоматизированную и без использования средств автоматизации, своих персональных данных, указанных в настоящем

заявлении и иных документах, предоставляемых мной в связи с кредитованием, путем сбора, записи, систематизации, накопления, хранения, уточнения

(обновления, изменения), извлечения, использования, передачи (распространения, предоставления доступа), обезличивания, блокирования, удаления,

уничтожения персональных данных в соответствии с Федеральным законом от 27. 07.2006 № 152-ФЗ «О персональных данных». Указанные мною персональные

данные предоставляются в целях кредитования, исполнения договорных обязательств, информирования меня о новых разработанных банковских продуктах и

услугах любыми способами, а также взаимодействия по иным вопросам, для чего ПАО «Запсибкомбанк» имеет право осуществлять передачу моих персональных

данных третьим лицам, осуществляющим информационную рассылку: почтовую, электронную и SMS-оповещений, предоставляющим ПАО «Запсибкомбанк» услуги по

урегулированию вопросов по просроченной задолженности. Согласие предоставляется с момента подписания мною настоящего заявления бессрочно. Настоящее

согласие может быть отозвано мною при предоставлении в ПАО «Запсибкомбанк» заявления в письменной форме в соответствии с требованиями законодательства

Российской Федерации.

07.2006 № 152-ФЗ «О персональных данных». Указанные мною персональные

данные предоставляются в целях кредитования, исполнения договорных обязательств, информирования меня о новых разработанных банковских продуктах и

услугах любыми способами, а также взаимодействия по иным вопросам, для чего ПАО «Запсибкомбанк» имеет право осуществлять передачу моих персональных

данных третьим лицам, осуществляющим информационную рассылку: почтовую, электронную и SMS-оповещений, предоставляющим ПАО «Запсибкомбанк» услуги по

урегулированию вопросов по просроченной задолженности. Согласие предоставляется с момента подписания мною настоящего заявления бессрочно. Настоящее

согласие может быть отозвано мною при предоставлении в ПАО «Запсибкомбанк» заявления в письменной форме в соответствии с требованиями законодательства

Российской Федерации.

Ипотека в банках Красноярска и Красноярского края

Наверх

Условия и процентная ставка по ипотеке в банках Красноярского края

Ознакомьтесь с условиями и процентными станками по ипотеке в банках Красноярска. В ипотеку можно купить жилье любого типа: квартиру, таунхаус, апартаменты, загородный дом с земельным участком, комнату или долю в квартире, квартиру в новостройке, а также гараж или коммерческую недвижимость.

Процентные ставки по ипотечным кредитам сегодня составляют в среднем от 9,25% до 10,5% годовых. При этом многие банки готовы снизить ставку на 0,5-1,5% при участии заемщика в зарплатном проекте банка, внесении первоначального взноса свыше 50% или оплате части стоимости недвижимости материнским капиталом. Некоторые банки совместно с партнерами-застройщиками предлагают на покупку строящегося жилья в отдельных новостройках минимальную ставку в 7,4% годовых. Кроме того, при электронной регистрации сделки купли-продажи недвижимости ставка может быть снижена на 0,1%.

Максимальный срок ипотеки в банках составляет 30 лет. Оптимальным с точки зрения ежемесячного платежа и общей суммы переплаты является срок кредита в 15-20 лет. Средний фактический срок погашения кредитов, по информации банков, составляет 12-15 лет. Возраст потенциального заемщика, как правило, должен быть менее 21 года и не более 65 лет на момент последней выплаты по ипотечному кредиту.

Размер первоначального взноса при покупке квартиры в среднем составляет 15-20%, при покупке загородной или коммерческой недвижимости – 30-40%.

Ипотека без первоначального взноса выдается в некоторых банках, но в этом случае необходимо предоставить в залог уже имеющуюся в собственности недвижимость, а процентные ставки по ипотеке без первоначального взноса обычно выше на 1,5-2%, чем по стандартной ипотеке.

Вы можете взять ипотеку в 2021 году в банках в Красноярске, Ачинске, Енисейске, Дивногорске, Зеленогорске, Канске, Лесосибирске, Минусинске, Назарово, Норильске, Сосновоборске, Шарыпово, Уяре, Боготоле, Подгорный.

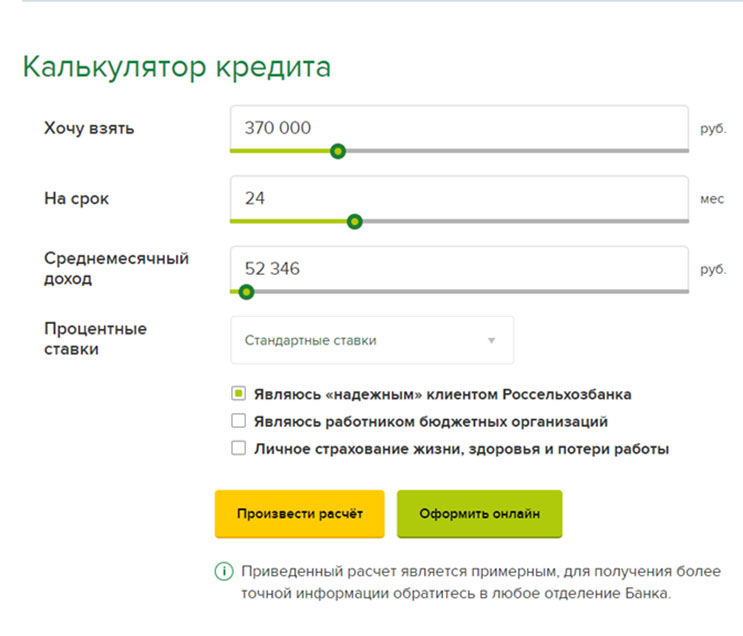

Потянете ли вы ипотеку при своем уровне дохода? Чтобы узнать это, вы можете самостоятельно рассчитать сумму ежемесячного платежа с помощью ипотечного калькулятора (достаточно знать приблизительную стоимость квартиры), а затем отправить кредитную заявку на ипотеку в один, несколько или во все банки.

Получите личный заем в своем банке

Personal Finance Insider пишет о продуктах, стратегиях и советах, которые помогут вам принимать разумные решения с вашими деньгами. Мы можем получать небольшую комиссию от наших партнеров, но наши отчеты и рекомендации всегда независимы и объективны.

Чтобы получить ссуду в банке, убедитесь, что у вас есть план ее возврата. Bloom Productions / Getty Images- Если вы хотите подать заявление на получение банковского кредита, первое, что вам нужно сделать, это проверить свой кредит.

- Затем вам нужно узнать, предлагает ли ваш банк личные займы. Как правило, чтобы получить ссуду в банке, вам нужно быть постоянным клиентом с хорошей кредитной историей.

- Если ваш банк предлагает ссуды, вам необходимо подготовить документы, уточнить условия ссуды и убедиться, что у вас есть план ее возврата.

- Если ваш банк не предлагает ссуд — или даже если он предлагает — вы можете получить котировки для сравнения у онлайн-кредиторов, которые имеют меньше правил и могут основывать свои предложения меньше на вашем существующем кредите, а больше на ваших возможностях погасить.

- Посетите домашнюю страницу Business Insider, чтобы узнать больше.

Будь то личный заем на покупку автомобиля, консолидацию долга, финансирование бизнеса или ремонт дома, подача заявления на получение индивидуального кредита в банке может быть способом увеличения кредита и оплаты того, что вам нужно.

Чтобы получить личный заем в банке, вам, как правило, нужно быть существующим клиентом с хорошей кредитной историей, — говорит Джейми Янг, эксперт по личным финансам в Credible, онлайн-рынке займов.

«Если вы работаете с Chase, Bank of America или Capital One, вам придется искать в другом месте — они не предлагают личные ссуды», — говорит Янг. «Goldman Sachs Bank предлагает процесс онлайн-подачи заявок через свой бренд Marcus, а также легко запрашивать ставки в подразделении онлайн-кредитования SunTrust Bank, LightStream».

Обратите внимание, что банки сталкиваются с большим количеством требований, чем онлайн-кредиторы, поэтому «в результате у них самые строгие стандарты кредитования», — говорит Приянка Пракаш, эксперт по кредитованию и кредитованию в Fundera.«Онлайн-кредиторы намного более гибкие. Они придают меньшее значение кредиту, а большее — вашей способности выплатить ссуду. Это означает, что доход имеет первостепенное значение».

Или вы можете использовать рынок личных займов, например Credible, для одновременного запроса ставок у нескольких кредиторов.

Как получить ссуду в банке

1. Проверьте свой кредитный рейтинг

Если вы начинаете процесс ссуды впервые, начните с получения кредитной истории.

Вы можете бесплатно проверить его в любое время на таких сайтах, как Credit Karma, Credit Sesame и Credit.com. Вам не нужен идеальный кредитный рейтинг в 850, чтобы получить ссуду, но кредиторы рассматривают ваш кредитный рейтинг как показатель вашей надежности как покупателя и соответствующим образом корректируют свои предложения — поэтому чем выше ваш рейтинг, тем лучше.

2. Если что-то не так, откройте свой кредитный отчет.

Ваш кредитный рейтинг — это трехзначное сокращенное обозначение информации, содержащейся в вашем кредитном отчете, которая отслеживает всю вашу кредитную деятельность. Согласно Федеральной торговой комиссии, вы имеете право на получение одной бесплатной копии вашего кредитного отчета каждые 12 месяцев от каждой из трех общенациональных кредитных компаний: Experian, Equifax и TransUnion.

Обратите внимание, что существует множество возможностей заплатить за ваш кредитный отчет, но Annualcreditreport.com — лучшее место, чтобы получить ваш отчет бесплатно (или позвоните по телефону 1-877-322-8228). Будьте готовы указать свое имя, адрес, номер социального страхования и дату рождения, чтобы подтвердить свою личность.

2. Знайте, что ссуды действительно могут повысить кредитные рейтинги.

Если вы хотите взять ссуду для консолидации долга по кредитной карте или быстрее погасить долг, это может помочь во многих отношениях, чем вы можете себе представить.

«Получение личной ссуды для погашения долга по кредитной карте с высокими процентами может повысить ваш кредитный рейтинг за счет снижения коэффициента использования кредита», — говорит Янг. «Вот насколько вы близки к тому, чтобы исчерпать свои лимиты по кредитным картам. Старайтесь не использовать более 30% своего лимита по любой карте».

Кроме того, если вы раньше не брали ссуду в рассрочку, например, ссуду на покупку автомобиля, добавление личной ссуды к вашему кредитному портфелю может повысить ваш кредитный рейтинг. «Это потому, что ваш кредитный портфель составляет 10% вашего кредитного рейтинга», — говорит она.

«Это потому, что ваш кредитный портфель составляет 10% вашего кредитного рейтинга», — говорит она.

3. Поймите, что существуют типы личных кредитов

Есть два типа личных кредитов: обеспеченные и необеспеченные.

Необеспеченные ссуды — это ссуды, не обеспеченные залогом, например, личные активы или дом. Банк оценивает, предоставлять ли вам ссуду, на основе вашей финансовой истории и кредитного рейтинга.

Если вы не имеете права на получение необеспеченной ссуды, кредиторы также предлагают обеспеченные варианты, которые могут быть использованы против активов или счетов, которые у вас есть в банке, или чего-то более материального, например дома или автомобиля.Ипотека, ссуды на покупку жилья и автокредиты считаются обеспеченными ссудами, поскольку вы предоставляете залог.

Помните, что если вы берете обеспеченную ссуду, используя свой дом, машину или что-то еще в качестве залога, вы рискуете потерять все, что вы использовали в качестве заемного средства, если вы не сможете выплатить свои ссуды.

Практически любой кредитор, предлагающий необеспеченные ссуды, включая банки и кредитные союзы, также будет предлагать обеспеченные ссуды.

4. Убедитесь, что ваш банк предлагает личные ссуды.

Как сказал выше Джейми Янг из Credible, чтобы получить личный ссуду в банке, вам, как правило, нужно быть существующим клиентом с хорошей кредитной историей.Некоторые банки не предлагают ссуды для физических лиц, поэтому вы захотите узнать, что предлагает ваш банк.

Если ваш банк не предлагает ссуд — или даже если он предлагает — вы можете получить расценки от онлайн-кредиторов, которые имеют меньше правил и могут основывать свои предложения меньше на вашем существующем кредите, а больше на вашей способности погашать. Онлайн-кредиторы могут быть альтернативой банковским кредитам или основой для сравнения.

После того, как вы проверите ставки, предлагаемые онлайн-кредиторами, посмотрите, предложит ли ваш банк более выгодную сделку.

5. Приведите в порядок свои документы

Одной из самых сложных частей при получении банковской ссуды является объем документации, который требуется как часть процесса.

«Получение ссуды в банке может занять недели и даже месяцы. Основная причина, по которой это занимает так много времени, заключается в том, что вам нужно подать кучу документов», — говорит Пракаш из Fundera.

Характер документов будет зависеть от типа ссуды, на которую вы подаете заявку, но в целом вам могут потребоваться:

- квитанции о заработной плате / подтверждение дохода

- налоговые декларации за последние пару лет

- документация 401 (k) s и других финансовых счетов

- удостоверение личности с фотографией

- история аренды / ипотеки

- подтверждение залога, если вы хотите получить обеспеченную ссуду

Это хорошая идея, чтобы получить эти основы в порядке раньше ходатайствовать о ссуде, чтобы ускорить процесс.

6. Попытайтесь получить предварительное одобрение

Хотя это не надежная гарантия, предварительное одобрение — это когда кредитор продлевает неофициальное предложение по кредиту, ожидая полного одобрения.

В этом случае предварительное одобрение сообщит заемщику, на какую сумму кредита, условия и график погашения он, скорее всего, будет претендовать заранее. Кроме того, предварительное одобрение подтверждает, что заемщик выполнил общие требования банка к приемлемости.

Процесс обычно включает в себя заявку и оценку кредитной истории, и хотя это стоит сделать, это не гарантия того, что банк продлит именно эти сроки, когда придет время выдавать ссуду.

7. Ознакомьтесь с условиями.

Персональные ссуды — это ссуды в рассрочку, то есть когда вы занимаете фиксированную сумму денег и выплачиваете ее с процентами ежемесячными платежами в течение срока ссуды.

Срок кредита составляет от 12 до 96 месяцев. Когда вы завершите условия кредита, этот кредит считается закрытым. Если требуется больше денег, вы должны повторно подать заявку на новый кредит.

8. Составьте план выплаты кредита

Получив ссуду, убедитесь, что у вас есть план ее выплаты. Сколько вы будете должны в месяц? Планируете ли вы платить необходимый минимум или делать дополнительные платежи и быстрее возвращать их? Когда должна быть выплата?

Сколько вы будете должны в месяц? Планируете ли вы платить необходимый минимум или делать дополнительные платежи и быстрее возвращать их? Когда должна быть выплата?

Рассмотрите возможность настройки автоматических платежей со своего текущего счета после того, как ваша зарплата будет очищена, или напоминаний календаря, чтобы не пропустить срок.

«Ваша история платежей составляет 35% вашего кредитного рейтинга», — говорит Янг из Credible. «Если вы продолжите производить своевременные платежи и сократите общую сумму долга, ваш кредит улучшится» — и в следующий раз, когда вы захотите занять деньги, это будет проще.

Как получить личный заем

Персональный заем может быть отличным способом получить деньги, необходимые для консолидации долга или финансирования проекта улучшения дома — при условии, что у вас есть надежный план его погашения.

Вот восемь шагов, необходимых для получения личной ссуды:

- Введите числа.

- Проверьте свой кредитный рейтинг.

- Рассмотрим ваши варианты.

- Выберите тип кредита.

- Найдите лучшие ставки по личным кредитам.

- Выберите кредитора и подайте заявку.

- Предоставить необходимую документацию.

- Принимайте кредит и начинайте платить.

Если вы заинтересованы в получении займа в банке, кредитном союзе или онлайн-кредиторе, процесс в основном одинаков. Но для того, чтобы получить ссуду с умом, потребуется немного дополнительных исследований и усилий, чтобы убедиться, что вы получите лучшее предложение.

Зачем брать личный заем?

Персональный заем позволяет консолидировать долг под высокие проценты, финансировать непредвиденные расходы или финансировать небольшие улучшения дома.Персональный заем часто является хорошей альтернативой чему-то вроде кредитной карты; По данным Федеральной резервной системы, средняя процентная ставка по двухлетнему индивидуальному кредиту составляет около 9,5 процента по сравнению со средней процентной ставкой по кредитной карте около 16 процентов.

В зависимости от вашей кредитоспособности и кредитора, у которого вы занимаетесь, вы можете получить средства в течение нескольких дней, что идеально подходит для срочных нужд. Они также могут быть необеспеченными, поэтому вам не придется отдавать свой дом или имущество в залог, и вы не рискуете ничего потерять из-за просрочки платежа.

Однако важно помнить, что личные ссуды не бесплатны. Подача заявки на получение одного из них — хорошая идея, только если вы можете позволить себе выплатить как основную сумму, так и проценты в долгосрочной перспективе.

Как получить личный заем за 8 шагов

Если вы решили, что личный заем — это правильный вид финансирования, начните с этих восьми шагов.

1. Наберите числа

Меньше всего вам или кредиторам нужно, чтобы вы взяли личную ссуду и не смогли позволить себе ее выплатить.Хотя кредиторы обычно проводят должную осмотрительность, чтобы убедиться, что у вас есть возможность выплатить долг, разумно рассчитывать свои собственные цифры, чтобы убедиться, что это сработает.

Для начала определите, сколько денег вам понадобится, помня о том, что некоторые кредиторы взимают комиссию за выдачу кредита, которую они вычитают из поступлений от вашей ссуды. Убедитесь, что у вас достаточно денег, чтобы получить то, что вам нужно, после выплаты комиссии.

Затем воспользуйтесь персональным кредитным калькулятором, чтобы узнать, какой будет ваш ежемесячный платеж. Это может быть сложно, если вы не знаете, какие ставки и условия погашения предложат кредиторы, но вы можете поиграть с цифрами, чтобы понять, сколько вам будет стоить ссуда, и решить, сможет ли ваш бюджет с ней справиться.

Вывод: Прежде чем подавать заявку на получение личного кредита, определите, сколько денег вам понадобится и какой ежемесячный платеж вы можете себе позволить.

Следующие шаги: Используйте калькулятор личных займов Bankrate, чтобы оценить свои ежемесячные платежи.

2. Проверьте свой кредитный рейтинг

Большинство кредиторов проводят проверку кредитоспособности, чтобы определить, насколько вероятно, что вы вернете свой кредит. Хотя некоторые онлайн-кредиторы начали искать альтернативные кредитные данные, они, как правило, смотрят на ваш кредитный рейтинг.

Хотя некоторые онлайн-кредиторы начали искать альтернативные кредитные данные, они, как правило, смотрят на ваш кредитный рейтинг.

Большинство лучших личных займов требуют, чтобы у вас был хотя бы справедливый кредит, но хороший и отличный кредит даст вам больше шансов получить одобрение с хорошей процентной ставкой.

Если ваш кредитный рейтинг ниже, чем вы ожидали, получите копию своего кредитного отчета на AnnualCreditReport.com, чтобы узнать, есть ли какие-либо ошибки. Если вы обнаружите ошибки, свяжитесь с основными агентствами кредитной информации (Equifax, TransUnion и Experian), чтобы исправить их.

Если ваш кредитный рейтинг низкий по другим причинам, у вас все еще есть шанс получить ссуду.Но процентные ставки и сборы могут быть слишком высокими, чтобы окупить их, поэтому перед подачей заявки примите меры для улучшения вашего кредита.

Вывод: Чем выше ваш кредитный рейтинг, тем выше вероятность того, что вы получите одобрение на получение ссуды и тем ниже может быть ваша процентная ставка.

Следующие шаги: Проверьте свой кредитный рейтинг и историю. Если ваш результат ниже квалификационных требований, примите меры, чтобы улучшить свой результат.

3. Обдумайте свои варианты

В зависимости от вашей кредитоспособности вам может потребоваться или не потребоваться совместное подписание, чтобы получить одобрение на ссуду с приличной процентной ставкой.Если вы не можете найти соавтора, у вас может быть возможность получить обеспеченный личный заем вместо необеспеченного.

Обеспеченные кредиты требуют залога, такого как автомобиль, дом или наличные деньги на сберегательном счете или депозитном сертификате в обмен на более выгодные условия. Если вы не сможете погасить ссуду, кредитор может изъять залог для погашения долга.

Также нужно подумать, где взять ссуду. В традиционных банках, например, вам может быть трудно получить одобрение, если у вас плохая кредитная история.Однако некоторые онлайн-кредиторы специализируются на работе с заемщиками с плохой кредитной историей, а некоторые кредитные союзы имеют краткосрочные ссуды, которые служат дешевой альтернативой ссудам до зарплаты.

Вывод: Если вы не отвечаете квалификационным требованиям, совместное подписание, ссуда с плохой кредитной историей или обеспеченная ссуда могут повысить ваши шансы на одобрение.

Следующие шаги: Если вы не думаете, что получите одобрение, изучите варианты ссуды или обратитесь к члену семьи или другу с хорошим финансовым здоровьем с просьбой стать вашим соавтором.

4. Выберите тип ссуды.

После того, как вы поймете, в каком положении находится ваш кредит и рассмотрели все возможные варианты, определите, какой тип ссуды лучше всего подходит для вашей ситуации. В то время как некоторые кредиторы проявляют гибкость в отношении того, как вы используете средства, другие могут одобрять заявки на получение кредита только в том случае, если деньги будут использоваться для определенных конкретных целей.

Например, один кредитор может согласиться с тем, чтобы вы взяли личную ссуду для финансирования своего малого бизнеса. Однако следующий кредитор может вообще не разрешить вам использовать заемные средства в коммерческих целях.Как правило, разумно найти кредитора, который сможет ссудить вам деньги именно по той причине, по которой они вам нужны.

Однако следующий кредитор может вообще не разрешить вам использовать заемные средства в коммерческих целях.Как правило, разумно найти кредитора, который сможет ссудить вам деньги именно по той причине, по которой они вам нужны.

На Рынке личных ссуд Bankrate можно найти различные типы ссуд, например:

- Ссуды консолидации долга: Консолидация долга — одно из наиболее распространенных применений ссуд физическим лицам. Взяв один заем для покрытия существующей задолженности, вы уменьшите количество платежей, о которых вам нужно беспокоиться каждый месяц, и получите одну (потенциально более низкую) процентную ставку.

- Ссуды для рефинансирования кредитной карты: Некоторые компании, такие как Payoff, специализируются на ссудах для людей, желающих погасить задолженность по кредитной карте. Поскольку ставки по личным ссудам часто ниже, чем по кредитным картам, ссуда может быть хорошим способом погасить остатки по кредитной карте и погасить их в течение более длительного периода.

- Ссуды на улучшение жилищных условий: Ссуды на улучшение жилищных условий могут быть хорошим вариантом, если вы хотите заранее оплатить крупный ремонт без получения обеспеченной ссуды под залог собственного капитала.

- Медицинские ссуды: Поскольку медицинские расходы часто непредсказуемы, личный ссуда может быть хорошим способом уменьшить непосредственное финансовое бремя и выплатить долг в течение нескольких лет.

- Экстренные ссуды: Срочные ссуды полезны для различных целей. Поломки автомобиля, меньшие медицинские расходы или лопнувшая труба могут быть вескими причинами для получения кредита.

- Свадебные ссуды: Свадьбы и отпуск могут быть дорогостоящими, поэтому многие люди для их оплаты обращаются в личные ссуды.При этом выплаты распределяются на несколько лет, поэтому вам не нужно беспокоиться о том, чтобы сразу заплатить за особый случай.

Вывод: Найдите кредитора, который предлагает ссуды, разработанные для ваших конкретных нужд.

Следующие шаги: Поищите на рынке личных ссуд Bankrate, чтобы найти ссуду, которая идеально подходит для вас и вашей ситуации заимствования.

5. Присмотритесь к лучшим ставкам по ссуде для физических лиц

Не соглашайтесь на первое полученное предложение; вместо этого найдите время и поищите наилучшую возможную процентную ставку.Сравните несколько типов кредиторов и типы ссуд, чтобы понять, на что вы имеете право.

Как правило, предложения по кредитованию физических лиц можно найти из следующих источников финансирования:

- Банки.

- Кредитные союзы.

- Онлайн-кредиторы.

Если вы долгое время являлись владельцем счета в своем банке или кредитном союзе, сначала подумайте о том, чтобы поговорить с ним. Если вы доказали, что на протяжении многих лет принимали правильные финансовые решения, ваш банк или кредитный союз, возможно, захотят не обращать внимания на некоторые недавние кредитные ошибки.

Некоторые онлайн-кредиторы также позволяют вам пройти предварительную квалификацию с помощью мягкой проверки кредита, которая не повлияет на ваш кредитный рейтинг. Это может быть отличным способом просматривать предложения без каких-либо обязательств.

Кредиторы, не предлагающие процесс предварительной квалификации, обычно проводят жесткие кредитные расследования в рамках процесса подачи заявки на получение кредита. Чтобы ограничить влияние сложных запросов на ваш кредитный рейтинг, лучше всего делать покупки в течение 45-дневного периода, чтобы засчитывать их как один запрос для целей кредитного скоринга.

Takeaway: Не соглашайтесь на первое полученное предложение. Сравните несколько кредиторов и типы ссуд и проверьте вариант предварительной квалификации перед подачей заявки, чтобы избежать влияния на ваш кредит.

Следующие шаги: Осмотрите и сравните предложения, ставки и комиссии, чтобы найти ссуду по конкурентоспособным ставкам.

6. Выберите кредитора и подайте заявку

После того, как вы выполнили комплексную проверку, выберите кредитора с лучшим предложением для ваших нужд. Затем запустите процесс подачи заявки.

В зависимости от типа кредитора, вы можете пройти весь процесс подачи заявки в режиме онлайн или вам может потребоваться сделать часть его в местном банке или филиале кредитного союза.

У каждого кредитора разная информация о том, какая информация ему понадобится в заявке, но обычно вам необходимо указать свое имя, адрес и контактную информацию, причину получения кредита, а также информацию о доходах и трудоустройстве.

Вы также укажете, какую сумму вы хотите занять, и можете получить несколько различных вариантов действий после мягкой проверки кредита.У вас также будет возможность ознакомиться с полными условиями кредита, включая комиссию и срок погашения. Внимательно прочитайте мелкий шрифт, чтобы избежать скрытых комиссий и других ошибок.

Выводы: Все кредиторы имеют разные квалификационные требования и могут запрашивать разную информацию, но обычно заявку на получение личной ссуды можно заполнить онлайн.

Следующие шаги: Приходите к заявлению с подробной информацией о ваших финансовых показателях и причине вашей личной ссуды.

7. Предоставьте необходимую документацию

В зависимости от кредитора и вашей кредитной ситуации вам может потребоваться предоставить некоторую документацию после подачи заявления. Например, вам может потребоваться загрузить или отправить по факсу копию последней квитанции о заработной плате, копию водительских прав или подтверждение места жительства.

Кредитор сообщит вам, нужна ли ему какая-либо документация от вас и как передать ее нужному человеку. Чем быстрее вы предоставите информацию, тем быстрее примете решение.

Выводы: Будьте готовы предоставить всю документацию, необходимую в процессе подачи заявки.

Следующие шаги: Заблаговременно соберите квитанции о заработной плате, подтверждение места жительства, информацию о водительских правах и W-2, чтобы ускорить процесс подачи заявления.

8. Примите ссуду и начните производить платежи

После того, как кредитор уведомит вас о том, что ваша заявка одобрена, вам нужно будет завершить оформление кредитных документов и принять условия. После этого вы обычно получаете ссуду в течение недели, но некоторые онлайн-кредиторы получают ее в течение одного-двух рабочих дней.

Теперь, когда у вас есть ссуда, обратите внимание на дату первого платежа и подумайте о настройке автоматических платежей с вашего текущего счета. Некоторые кредиторы даже предлагают скидки по процентной ставке, если вы настроили свою учетную запись на автоплатежи.

Также подумайте о добавлении дополнительных денег к своим платежам каждый месяц. Хотя личные ссуды могут быть дешевле, чем кредитные карты, вы все равно сэкономите на процентах, выплачивая ссуду досрочно.

Выводы: Вы можете получить средства уже через один-два рабочих дня после утверждения и принятия условий кредита.Как только вы получите одобрение, начните обдумывать, как вы выплатите свой баланс.

Следующие шаги: Создайте план погашения кредита: подумайте об автоматических платежах и подумайте о более быстром погашении остатка, чтобы сэкономить деньги на процентах.

Как получить личный заем

Когда вы подаете заявление на получение личного кредита, учитываются ваш доход, кредитный рейтинг и отношение долга к доходу. Хотя квалификационные требования будут различаться в зависимости от кредитора, есть несколько передовых методов, которые вы можете применить, чтобы увеличить свои шансы.

- Повысьте свой кредитный рейтинг: Хороший кредит может облегчить право на получение личной ссуды по более низкой процентной ставке.

- Выплата долга: Если у вас есть задолженность, своевременная и полная оплата счетов может положительно повлиять на ваш кредитный рейтинг, что может увеличить ваши шансы на одобрение. Это также снижает отношение вашего долга к доходу, что помогает вам соответствовать требованиям.

- Заручитесь помощью подписавшего: Если вы не отвечаете квалификационным требованиям, попросите друга или члена семьи, имеющего хорошее финансовое состояние, стать вашим соподписавшимся, это может увеличить ваши шансы на одобрение.

Советы по подаче заявления на получение индивидуальной ссуды

Если вам нужен личный ссуда, поиск подходящей ссуды и получение одобрения — это лишь некоторые из факторов, которые вам следует учитывать. Вы также хотите защитить себя и избежать распространенных ошибок на своем пути.

Убедитесь, что индивидуальный заем предлагает вам лучшую сделку.

Прежде чем рассматривать различные варианты индивидуального займа и начать делать покупки по лучшей ставке, стоит приостановить и убедиться, что персональный заем сам по себе лучше всего подходит для вашей ситуации.

Проверьте, есть ли другие виды ссуд, которые могут лучше удовлетворить ваши потребности. Например, вы можете взять ссуду под залог собственного капитала или кредитную линию под залог собственного капитала.

Учитывая, что ссуды под залог собственного капитала обеспечиваются вашим домом, в то время как личные ссуды, как правило, не обеспечиваются, ваша процентная ставка, вероятно, будет более выгодной, если вы задействуете собственный капитал. Имейте в виду, что, поручив свой дом для обеспечения кредита, вы принимаете значительно больший риск в обмен на потенциально более низкую ставку.

Будьте осторожны с консолидацией кредитной карты

Использование личной ссуды для погашения задолженности по кредитной карте на нескольких счетах и консолидация платежей — одно из самых популярных применений личных ссуд. Если вы можете обеспечить более низкую процентную ставку по своему личному кредиту, чем вы платили по кредитной карте, эта стратегия может сэкономить вам много денег в виде процентов.

Используйте этот калькулятор консолидации долга, чтобы рассчитать, сколько денег может сэкономить консолидация кредитной карты.

Однако, если вы берете личную ссуду для консолидации долга по дорогой кредитной карте, вам следует быть осторожным. Вы можете саботировать свои усилия по экономии денег и потенциально навредить своим кредитным рейтингам, если снова накопите новую задолженность по кредитной карте после погашения старых карт.

Вы можете саботировать свои усилия по экономии денег и потенциально навредить своим кредитным рейтингам, если снова накопите новую задолженность по кредитной карте после погашения старых карт.

Прочтите мелкий шрифт

Вам следует ознакомиться с полными условиями и положениями любого кредита, включая комиссию и период погашения. Это поможет вам избежать скрытых затрат и других подводных камней.

Обязательно попросите кредитора полностью раскрыть все условия кредита и прочтите мелкий шрифт.Существуют различия в условиях, предлагаемых разными кредиторами.

В частности, убедитесь, что условия ежемесячной оплаты и погашения работают на вас. Также могут взиматься сборы за просроченные платежи, заявки, возвращенные чеки, страхование кредита и многое другое.

Кредитор стремится обеспечить стабильный поток выплат по процентам от вас в течение срока ссуды, поэтому также проверьте наличие штрафов за досрочное погашение в случае, если вы хотите досрочно выплатить ссуду.

Остерегайтесь комиссии за выдачу кредита

Прежде чем подавать заявку на новый личный заем, обратите особое внимание на то, взимает ли кредитор комиссию за выдачу кредита.Хотя некоторые кредиторы, похоже, предлагают более низкие процентные ставки, вы можете обнаружить, что они также устанавливают комиссию за выдачу кредита, которая эффективно увеличивает общую стоимость вашего кредита.

Возможно, вам будет лучше с кредитором, который предлагает более высокую ставку, чем другие, но не добавляет никаких комиссий за оформление. Калькулятор сравнения кредитов может помочь вам сравнить процентные ставки, комиссию за выдачу кредита и другие комиссии, чтобы найти и сравнить истинную стоимость финансирования между разными кредиторами.

Тщательно подумайте об автоматическом снятии средств

Некоторые онлайн-кредиторы предлагают заемщикам стимулы для предоставления доступа к их банковским счетам для автоматического снятия их ежемесячных платежей.Например, вы можете претендовать на скидку, если подпишетесь на автоматические ежемесячные платежи.

Если вам удобно планировать автоматическое снятие средств (и вы настроили свой ежемесячный бюджет для их поддержки), вы можете воспользоваться этим удобным и, возможно, более дешевым вариантом оплаты. Однако, если у вас непоследовательный график выплат или другие проблемы, которые могут затруднить автоматическое снятие средств, вы можете избежать таких договоренностей.

Некоторые кредиторы могут устанавливать условия вашего личного кредита, чтобы требовать автоматических платежей.Если вы предпочитаете платить онлайн или чеком, посмотрите, есть ли у вас возможность отказаться. Если кредитор требует автоматических платежей в качестве условия заимствования, вам нужно будет решить, является ли это препятствием для вашей сделки.

Избегайте хищнических кредиторов

Есть несколько практических правил, чтобы избежать мошенничества с личными ссудами. Например, если кредитор гарантирует одобрение или не интересуется вашей историей платежей, это, вероятно, незаконно — даже кредиторы, специализирующиеся на ссудах с плохой кредитной историей, должны оценить вашу кредитоспособность, чтобы определить, стоит ли риск предоставления вам кредита. У уважаемых кредиторов также будет физический адрес и они будут зарегистрированы в вашем штате.

У уважаемых кредиторов также будет физический адрес и они будут зарегистрированы в вашем штате.

При поиске личной ссуды также лучше избегать так называемых кредиторов до зарплаты. Кредиторы до зарплаты предлагают краткосрочные ссуды, срок погашения которых наступает до вашей следующей зарплаты. Они могут быть привлекательными, если вам нужна ссуда быстро, но они известны тем, что взимают высокие процентные ставки, часто превышающие 400 процентов от суммы ссуды.

Спросите о вариантах погашения

Узнайте, какие у вас есть варианты на случай, если вы столкнетесь с трудностями при выплате кредита.Есть ли возможность изменить условия кредита? Позволит ли кредитор вам войти в период отсрочки платежа или перенести платеж до конца кредита при определенных обстоятельствах?

Кроме того, открыт ли кредитор только для арбитража в случае возникновения разногласий? Или можно пройти через судебную систему?

Надеюсь, что ни одна из этих проблем не применима к вашей ситуации. Тем не менее, лучше узнать ответы на эти вопросы заранее.

Тем не менее, лучше узнать ответы на эти вопросы заранее.

Рассмотрите фиксированные или плавающие ставки.

Другой выбор, с которым вы можете столкнуться при поиске правильного типа ссуды, — это выбрать фиксированную или переменную процентную ставку.Большинство личных займов имеют фиксированную процентную ставку, но некоторые кредиторы предлагают варианты с регулируемой процентной ставкой.

Обычно вы начинаете с более низкой ставки по кредиту с переменной ставкой. Но взамен вы также будете рисковать; по мере роста процентных ставок будет расти и ваша переменная ставка. Это может увеличить размер ваших ежемесячных платежей и повлиять на общую стоимость вашего кредита.

При фиксированной ставке ваши платежи останутся неизменными в течение всего срока кредита. Это верно независимо от движения процентных ставок.

Заключительные соображения

Теперь, когда вы знаете, как получить ссуду и некоторые из подводных камней, которых следует избегать, следующий вопрос: следует ли вам ее получать. Персональные ссуды могут быть отличным способом консолидировать и сэкономить деньги на долгах по кредитной карте с более высокими процентами. А если вы берете взаймы на ремонт дома, возможно, вы сможете вернуть часть денег, продав дом.

Персональные ссуды могут быть отличным способом консолидировать и сэкономить деньги на долгах по кредитной карте с более высокими процентами. А если вы берете взаймы на ремонт дома, возможно, вы сможете вернуть часть денег, продав дом.

Но может не иметь смысла занимать деньги на то, что вам не нужно. Например, отпуск может быть забавным, но вы можете в конечном итоге пожалеть об этом, если спустя годы все еще окупаете свою поездку.

Найдите время, чтобы определить, подходит ли получение ссуды в вашей ситуации. Также рассмотрите некоторые альтернативы, такие как кредитные карты с нулевой годовой процентной ставкой, которые могут помочь вам сэкономить как на переводе баланса, так и на новых покупках.

Подготовка — это ключ к успеху

Рассматривая личный заем, изучите все возможные варианты. Обязательно прочтите мелкий шрифт и не бойтесь попросить кредитора что-то уточнить для вас.

Наконец, убедитесь, что настроили себя на успех.Воспользуйтесь автоматическим планом выплат, если вы можете с ним справиться, и ищите способы погасить ссуду раньше срока. Это может положительно повлиять на ваши финансы, повысив ваш кредитный рейтинг и снизив отношение долга к доходу.

Это может положительно повлиять на ваши финансы, повысив ваш кредитный рейтинг и снизив отношение долга к доходу.

Подробнее:

Как получить ссуду в банке

Кредит может помочь вам оплатить необходимые вещи, когда у вас нет денег, но получить взаймы может быть сложно. Если вы начнете процесс подачи заявки на получение банковской ссуды, не понимая всех тонкостей, ваш запрос на ссуду может быть отклонен.Узнайте, чего ожидать и что вы можете сделать заранее, чтобы увеличить шансы на получение одобрения.

Определите свой кредит

Обычно вам нужен кредит, чтобы получить ссуду в банке. Кроме того, ваш кредит часто будет определять тип кредита и условия кредита, которые вам предоставляет кредитор. Это означает, что для получения ссуды у вас должна быть история получения и погашения ссуд. Как получить ссуду, если вам нужны деньги, если у вас нет кредита?

Вы должны с чего-то начать, а это обычно означает занимать меньше денег под более высокие процентные ставки. Вы также можете рассмотреть альтернативных кредиторов, таких как онлайн-кредиторы, которые часто готовы рассматривать аспекты вашей финансовой отчетности помимо вашей кредитной истории при принятии решения о предоставлении вам ссуды. Как только у вас сложится прочная кредитная история, кредиторы будут предоставлять вам больше кредитов — и по более низким процентным ставкам.

Вы также можете рассмотреть альтернативных кредиторов, таких как онлайн-кредиторы, которые часто готовы рассматривать аспекты вашей финансовой отчетности помимо вашей кредитной истории при принятии решения о предоставлении вам ссуды. Как только у вас сложится прочная кредитная история, кредиторы будут предоставлять вам больше кредитов — и по более низким процентным ставкам.

Вы можете просматривать свой кредит бесплатно — вы получаете один бесплатный отчет в год от всех трех основных кредитных агентств: Experian, TransUnion и Equifax. Просмотрите свою кредитную историю, чтобы узнать, что увидят кредиторы, когда вы попросите ссуду.Если их немного, получить ссуду, как правило, будет сложнее, поскольку кредиторы не могут оценить ваш риск как заемщика. Это означает, что вам может потребоваться создать кредит, прежде чем вы получите ссуду, постепенно добавляя ссуды в свою историю.

Обязательно исправляйте ошибки в своих кредитных файлах, так как они делают вас рискованным заемщиком в глазах кредиторов и снижают ваши шансы на получение хорошей ссуды.

Принятие решения о размере банковского кредита

Помните, что заем — это не бесплатные деньги — в конечном итоге вам придется выплатить заемную сумму плюс проценты обратно банку или другому кредитору.Если вы не платите по кредиту вовремя, ваш кредитный рейтинг может упасть. Вот почему так важно рассчитаться с правильной суммой займа.

Обдумайте, сколько вам нужно, исходя из того, что вы планируете делать с деньгами. Но также учитывайте то, какими могут быть ваши регулярные платежи по ссуде и сможете ли вы справиться с ними в соответствии с периодом погашения ссуды, будь то ежемесячный или ежеквартальный.

Также рекомендуется провести предварительные расчеты ссуды, прежде чем рассчитываться по сумме ссуды.Это позволяет увидеть, сколько вы заплатите за ссуду на определенную сумму и как другая сумма ссуды (или срок ссуды, или процентная ставка) могут сэкономить вам деньги. Существует множество онлайн-инструментов, которые помогут вам рассчитать ссуды. Конечно, ставки по кредиту и условия кредитора могут немного отличаться от ваших окончательных платежей по кредиту.

Конечно, ставки по кредиту и условия кредитора могут немного отличаться от ваших окончательных платежей по кредиту.

Определите тип банковского кредита, который вам нужен