Торги Российским рублём на валютной бирже в режиме on-line | онлайн торги Российского рубля

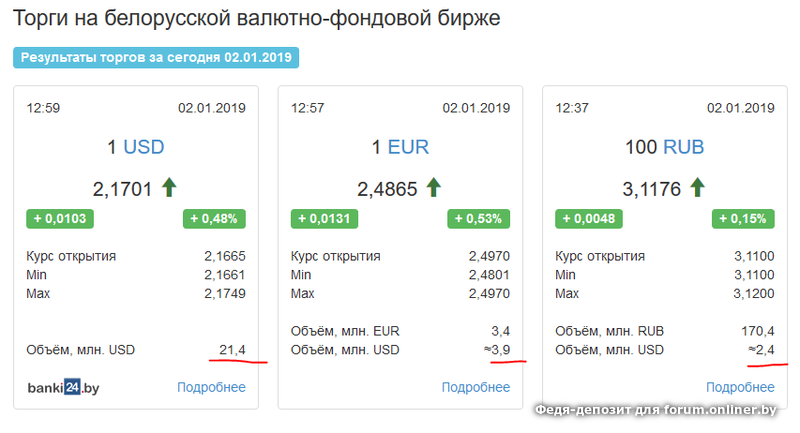

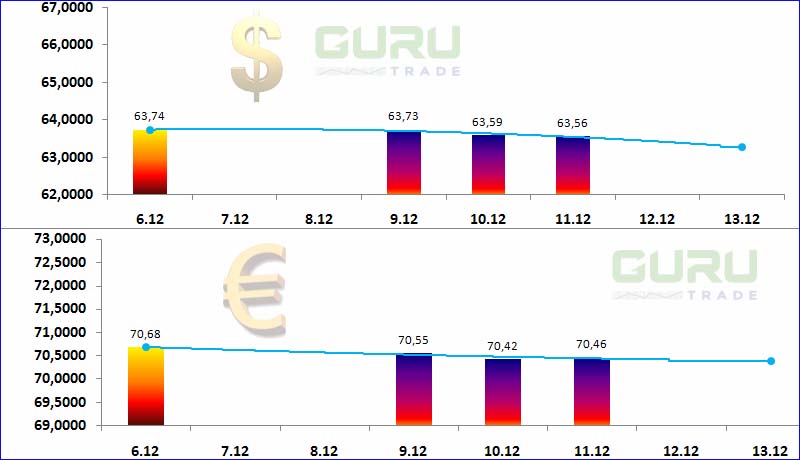

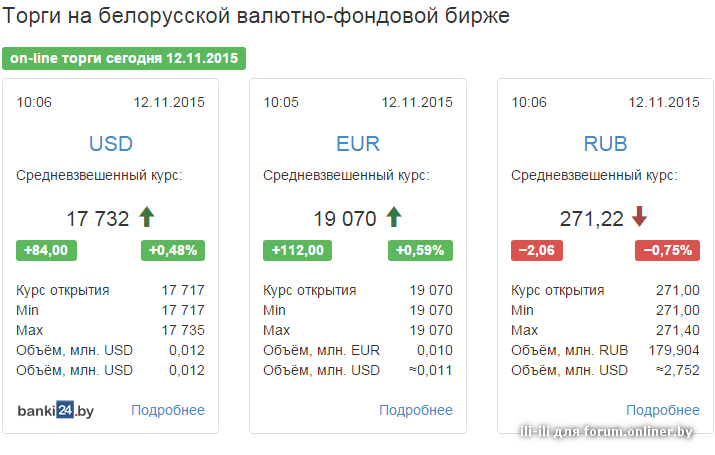

Результаты торгов за сегодня 27.10.2021

Средневзвешенный курс: 3,4563 BYN за 100 RUB

| Изменение за день | −0,0168 | −0,48% | |

| Изменение с начала недели | +0,0254 | +0,74% | |

| Изменение с начала месяца | −0,0059 | −0,17% | |

| Изменение с начала года | −0,0308 | −0,88% |

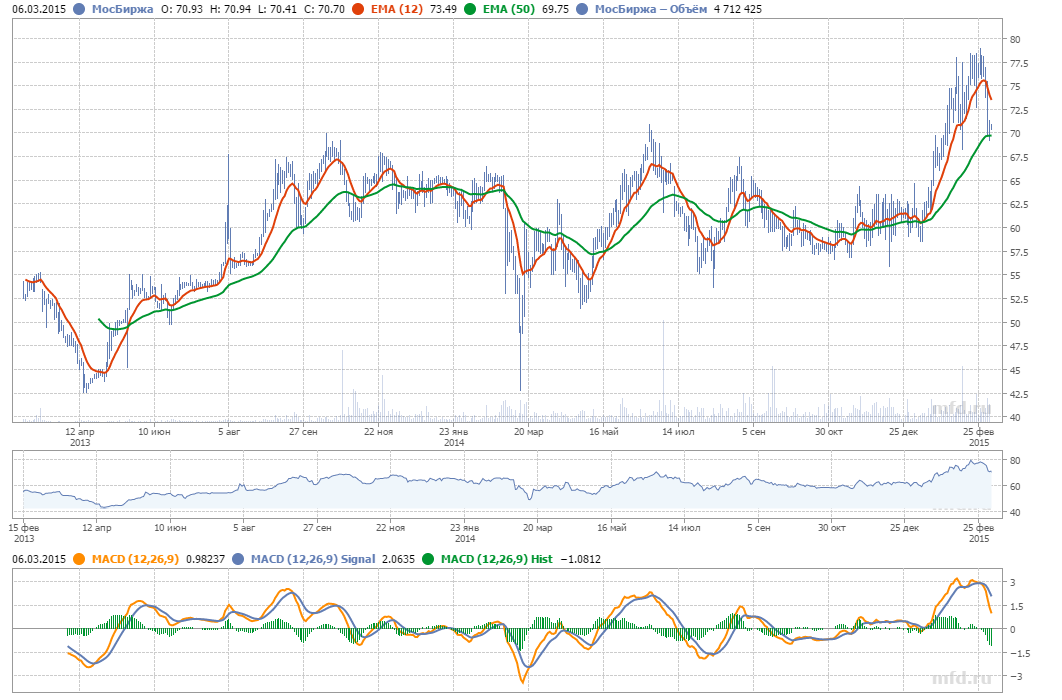

Ход торгов RUB на валютной бирже

Чтобы рассмотреть детально какой-либо период времени на графике с ходом торгов RUB выделите его с помощью мыши

Средневзвешенный курс RUB на БВФБ

1 мес 3 мес 6 мес 1 год Вся история

Характеристики торгов российским рублём 27 октября 2021г.

| Время последней сделки | 12:56 |

| Курс открытия | 3,4731 |

| Курс последней сделки | 3,4478 |

| Минимальный курс | 3,4470 |

| Максимальный курс | 3,4770 |

| Оборот в RUB, млн. | 781,100 |

| Оборот в BYN, млн. | 26,997 |

| Оборот в USD, млн. | ≈11,128 |

| Количество сделок | 66 |

| Средний объём одной сделки в RUB, млн. | 11,835 |

| Средний объём одной сделки в USD, млн. | ≈0,169 |

Торги Российским рублём онлайн на БВФБ

На этой странице вы можете в режиме on-line отслеживать изменение средневзвешенного курса Российского рубля на торгах Валютно-фондовой биржи Беларуси.

Данные в режиме онлайн доступны в течение торговой сессии — с 10:00 до 13:00 по рабочим дням, кроме выходных и государственных праздников. В остальное время на странице показываются результаты самых последних торгов Российским рублём. С помощью календаря в верхней части страницы можно получить информацию из архива валютных торгов.

В блоке «Характеристики торгов» доступна более детальная информация по торгам Российского рубля: время последней сделки, минимальный и максимальный курс, оборот торгов Российским рублём, количество сделок. На странице также представлен график изменения средневзвешенного курса Российского рубля, который отображает текущее состояние торгов в режиме реального времени.

С помощью вкладок в верхней части страницы можно переключаться на подробную информацию о ходе торгов американским долларом, европейской валютой и российским рублём.

«Нефте-BYN-рубль»? Если нефть – вверх, то доллар и евро в Беларуси – вниз

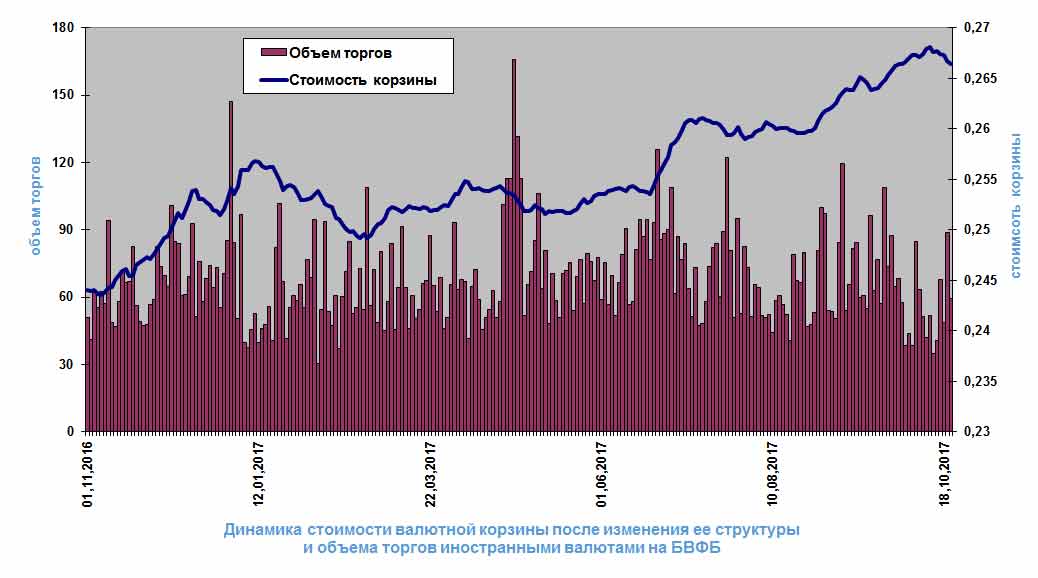

1021 Налоговая неделя, по итогам которой (и ещё двух предыдущих) белорусский рубль вырос к доллару и евро до 15-месячного – с конца июля 2020 года – максимума, а по стоимости 3-х валютной корзины Нацбанка – до 14-месячного, с середины августа 2020-го, пика.

Причём белорусский рубль в последнее время вырос даже к российскому рублю, который на самую дорогу за 3 года нефти укрепился к доллару также до 15-месячного максимума.

Но в понедельник, 25 октября, общее – по валютной корзине Нацбанка – укрепление BYN-рубля прекратилось, российский рубль сильно подорожал, но евро и доллар продолжили падать, обновив в очередной раз свои 15-месячные минимумы в Беларуси.

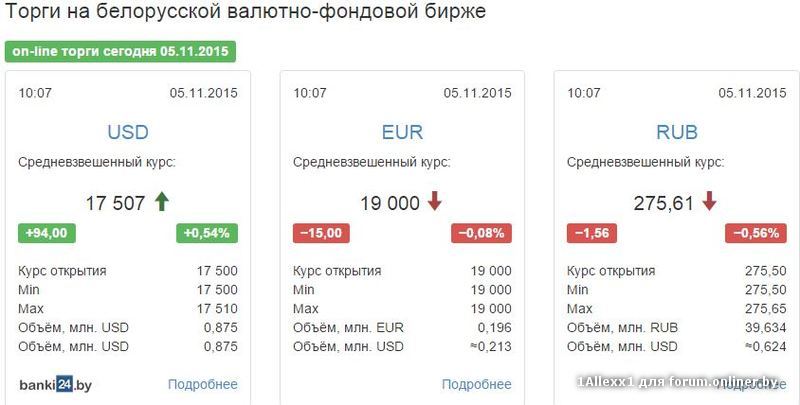

По итогам торгов на БВФБ 25 октября:

- доллар США – подешевел до 2,4211BYN/$

- евро –подешевел

- российский рубль – подорожал до 3,4491BYN/100RUR

- валютная корзина –подорожала до 0,29791BYN.

А всего с начала этого месяца в Беларуси подешевели все основные иностранные валюты, но особенно сильно – евро и доллар:

- доллар – подешевел на 3,68%, а это означает -53,7% годовых

- евро – подешевел

- российский рубль – подешевел на 0,38%, это – -5,5% годовых

- валютная корзина – подешевела на 2,00%, или -29,2% годовых.

Такая ситуация, что сложилась на валютных торгах в понедельник 25 октября – очередное сильное падение евро и доллара при очень сильном росте российского рубля, приведшее даже к удорожанию валютной корзины

Нацбанка – стало результатом резкого укрепления российского рубля у себя дома к доллару на высоких ценах нефть.

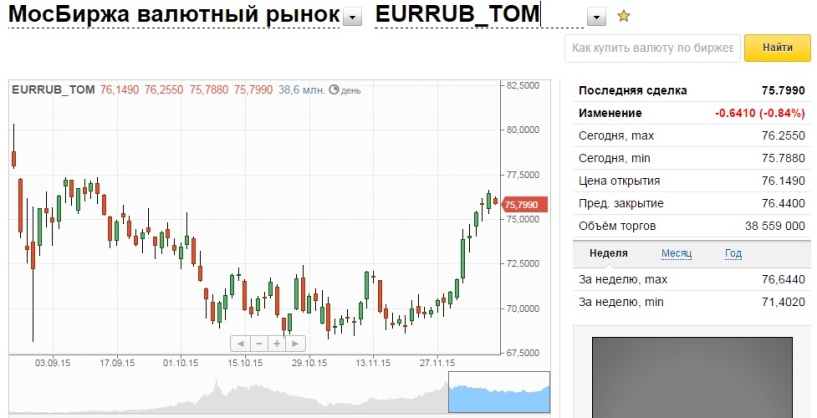

Российский рубль 25 октября достиг своей наивысшей «долларовой точки» за 16 месяцев: доллар в России упал уже к 70R/$ (официальный курс ЦБ РФ на завтра – 70,1345R/$).

А на 15 часов дня 25-го курс уже 69,9R/$: российский рубль вырос к доллару ещё больше.

Укрепился же так сильно российский рубль – на очередном пике цен на нефть: сегодня, 25 октября, они достигли $86,4/бар. (по сорту нефти «Brent»)– уже выше того максимума, что был 3 октября 2018-го. Это уже – 7 летний максимум нефти, с октября 2014-го.

А с начала 2021 года – на 67%.

Итак, российский рубль вышел на 16-месячный пик к доллару – благодаря уже 7-летнему максимуму цен на нефть.

И в Беларуси было решено не следовать так жёстко за российским рублём: 25 октября его курс к белорусскому рублю вырос, причём довольно сильно, составив 3,4491BYN/100RUR (перед этим было 3,4309 BYN/100RUR).

Тем не менее, российский рубль продолжает оставаться в Беларуси дешевле, чем он был в начале года – на 1,09% (минус 1,33% годовых за прошедшие в 2021-м 298 дней).

Ну а доллар и евро продолжили падение в Беларуси.

Доллар США– главная иностранная и главная учётная валюта в Беларуси – упал сегодня, в понедельник 25 октября, до нового 15-месячного минимума 2,4211 BYN/$.

Доллар теперь в Беларуси на 6,12% дешевле, чем в начале 2021 года: падение за 298 дней – 7,49% годовых, что больше самой высокой %-ставки на срочных долларовых депозитах.

Что означает BYN-рублёвые потери $-долларовых вкладчиков даже на самых доходных $-вкладах. А реальные потери, с учётом роста цен – ещё больше.

А у тех, кто использует евро в качестве валюты сбережений, хотя таких в Беларуси не очень много, реальное падение их €-активов – ещё больше.

Особенно после того, как евро сегодня, 25 октября, упал до 2,8194BYN/€ – минимального курса с 27 июля 2020-го, став ещё ближе к тогдашнему преддевальвационному уровню.

Падение европейской валюты к белорусскому рублю за 298 дней с начала 2021 года – куда более чувствительное, чем доллара – 11,0% (-13,5% годовых).

Итак, 25 октября доллар и евро в Беларуси подешевели до нового 15-месячного «дна».

Поэтому по «евро-долларовой» корзине, исключающей взаимное влияние этих основных мировых валют, где доллара США и евро 50:50, белорусский рубль 25 октября оказался на очередной высшей за 15 месяцев точке.

Полностью компенсировав падение к этим мировым валютам в девальвацию августа 2020-го: по евро-доллару белорусский рубль – на уровне конца июля того года.

Стратегическое укрепление BYN-рубля началось сразу после достижения 7 апреля 2021-го рекордной стоимости евро-долларовой корзины – исторического минимума BYN-рубля.

Десять дней назад, 15 октября, стоимость 3-хвалютной корзины Нацбанка впервые за год упала ниже 0,3000 BYN: 22 октября2020-го ей не было позволено опуститься ниже этой отметки, ставшей с того момента нижней допустимой точкой стоимости корзины.

И всю предыдущую («налоговую») неделю корзина продолжала падать в цене – каждый день, всё дальше от 0,3000 BYN. Период каждодневного, по итогам валютных торгов БВФБ, падения стоимости валютной корзины длился 7 дней.

И вот, наконец, корзина подорожала – в понедельник 25 октября, через удорожание в ней российского рубля, который занимает 50% места в 3-хвалютной корзине.

Стоимость валютной корзины выросла 25 октября до 0,29791BYN (после 0,29760 BYNот 22 октября – минимума за 14 месяцев, с 17 июля 2020-го).

Валютная корзина сейчас стоит на 4,66% меньше, чем в начале года (падение за 298 дней – 5,71% годовых).

По итогам валютных торгов на БВФБ, по состоянию на 25 октября в Беларуси:

- курс доллара – минимальный за 15 месяцев, с 29 июля 2020-го

- курс евро – минимальный за 15 месяцев, с 27 июля 2020-го

- стоимость «евро-долларовой корзины» – 15-месячный минимум, с 28 июля 2020-го

- стоимость валютной корзины Нацбанка – близка к минимальной с 17 августа 2020-го

- стоимость российского рубля – в коридоре колебания с начала 2020-го

Стабильность белорусского рубля держится сейчас на сильном росте экспортной выручки от роста продажи за рубеж «подсанкционных» товаров, прежде всего – нефтепродуктов и удобрений в Украину (а ещё в Нидерланды – по августовской статистике).

Получается, что белорусский рубль стал «нефте-BYN-рублём»: если нефть – вверх, то евро и доллар в Беларуси – вниз.

Поэтому всё это может прекратиться, как только не станет возможности экспортировать эту продукцию из-за санкций. Но пока что там – бурный рост экспорта и валовой выручки.

фото на превью ru.depositphotos.com

Источник: www.infobank.by

Беларуский рубль достиг пика. Когда начнётся падение?

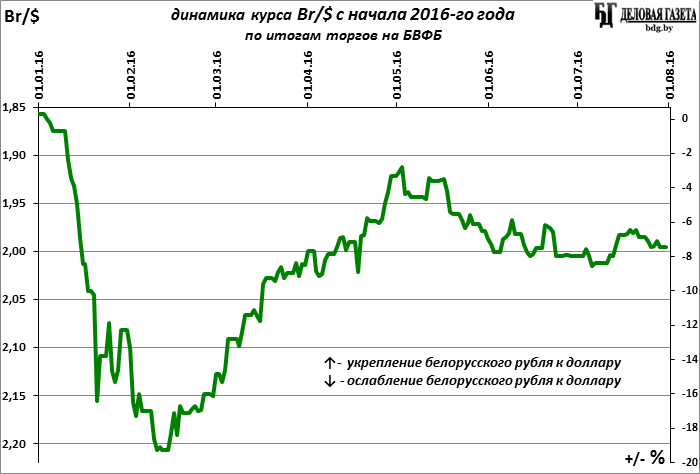

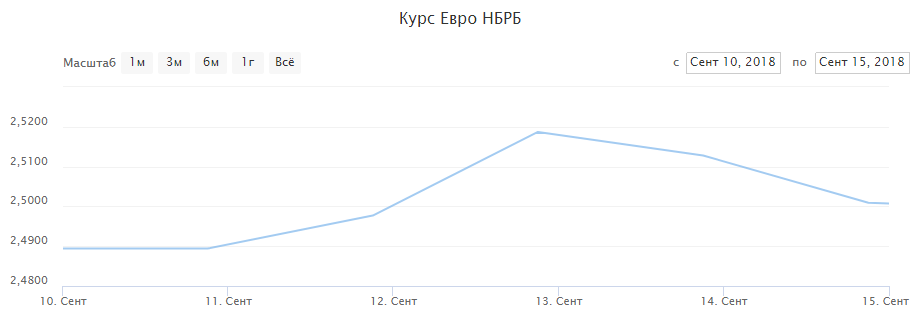

А в среду 20-го на валютных торгах БВФБ был пик по 3-хвалютной корзине Нацбанка и по «евро-долларовой» корзине, но к доллару было небольшое ослабление, а по евро не было нового пикового курса: BYN-рубль начал, было, притормаживать своё укрепление.

Опосредованным фактором такого «торможения» укрепления BYN-рубля было хоть и небольшое, но, как оказалось, чувствительное для российского рубля снижение нефтяных цен в первой половине дня: российская валюта 20-го немного к доллару ослабела.

Российский рубль имеет наибольшее, а иногда и определяющее влияние на белорусский рубль: с небольшим падением к доллару R-рубля, чуть-чуть ослаб к доллару и BYN-рубль.

Однако во второй половине 20-ого нефть стала быстро дорожать, и уже рано утром 21 октября достигла нового 3-хлетнего максимума – $86/бар.

А это означает снова укрепление российского рубля, а с ним – и позыв к укреплению рубля белорусского. Однако российский рубль укрепился 21 числа не так сильно, как ожидалось (нефть с утра снова немного подешевела).

Зато укрепился белорусский рубль. Причём ко всем основным иностранным валютам.

Вот уже несколько дней «налоговой недели» белорусский рубль обновляет максимумы со времен июльско-августовской девальвации прошлого года – на пару с российским рублём, который в последнее время заметно «потяжелел» на 3-летних рекордах нефтяных цен.

И накануне – не стало исключением: BYN-рубль сегодня, 21 октября, на валютных торгах БВФБ поднялся до очередного пикового значения за почти что уже 15 месяцев.

По итогам валютных торгов 21 октября в Беларуси:

доллар США – упал до 2,4362 BYN/$, нового 15-месячного минимума

евро – упал до 2,8343 BYN/€, нового 15-месячного минимума

российский рубль – опустился до 3,4309 BYN/100RUR

валютная корзина Нацбанка – подешевела до 0,29821 BYN, 14-месячного минимума

евро-долларовая корзина – подешевела, в результате: белорусский рубль укрепился к главным мировым валютам до своего очередного 15-месячного максимума.

А с начала октября падение курсов – такое: за 21 день месяца

доллар – подешевел на 3,08%, а это означает -53,5% годовых

евро – подешевел на 2,95%, что соответствует -51,2% годовых

российский рубль – подешевел на 0,90%, это – -15,7% годовых

валютная корзина – подешевела на 1,97%, или -36,0% годовых.

Доллар США в четверг 21 октября, на валютных торгах БВФБ упал к белорусскому рублю на всего-то 0,19 копеек. Но новый курс – 2,4362 BYN/$ – стал минимальным с 29 июля 2020-го – августовская девальвация к доллару, таким образом, полностью компенсирована.

Доллар теперь в Беларуси на 5,53% дешевле, чем в начале 2021 года: падение за 294 дня – 6,87% годовых, что больше самой высокой %-ставки на срочных долларовых депозитах.

Сам же доллар США немного ослаб в мире за последние несколько дней: индекс доллара USDX 21 октября составил 93,6 пунктов – отдалившись от годичного максимума, что был 15 октября (94,5 пунктов).

Евро 21 октября ослабел к белорусскому рублю вообще всего лишь на 0,05 копейки, и, тем не менее, сегодняшний курс – 2,8343 BYN/€ – минимальный с 28 июля 2020 года: и к евро BYN-рубль также полностью компенсировал августовскую прошлогоднюю девальвацию.

С начала 2021 года падение евро в Беларуси больше, чем доллара: европейская валюта в Беларуси стоит на 10,5% меньше, чем в начале года (падение за 294 дня – 13,1% годовых).

Ну а сам евро к доллару сейчас – 1,1640 €/$. Хотя не так давно, 6 октября, евро ослабевал к доллару до 1,1542 €/$ – впервые за 14,5 месяцев так сильно.

Итак, 21 октября доллар и евро в Беларуси подешевели почти до 15-месячного минимума.

Поэтому по «евро-долларовой» корзине, исключающей взаимное влияние этих основных мировых валют, где доллара США и евро 50:50, белорусский рубль 21 октября оказался на очередной высшей за 15 месяцев точке.

Полностью компенсировав падение к этим мировым валютам в девальвацию августа 2020-го: по евро-доллару белорусский рубль – на уровне конца июля того года.

Стратегическое укрепление BYN-рубля началось сразу после достижения 7 апреля 2021-го рекордной стоимости евро-долларовой корзины – исторического минимума BYN-рубля.

Нефть накануне, как выше сказано, немного подешевела после достижения 3-летнего максимума $85,8/бар (цена закрытия 20 октября): 21 октября «Brent» припал до $84,8/бар.

Но в целом в последнее время нефть быстро дорожает: за два месяца цена нефти выросла на $20/бар, впервые с 3 октября 2018-го достигнув $86/бар.

Быстрый восстановительный рост цен на нефть начался с ноября 2020-го, и за 12 месяцев нефть подорожала в 2,26 раз. А с начала 2021 года – на 63%.

А с начала 2021 года – на 63%.

Благодаря такому росту цен на нефть российский рубль находится сейчас на 15-месячном максимуме.

Официальный курс ЦБРФ на 22-ое – 70,9904 RUR/$ (позавчера был – 70,9604 RUR/$, и это было минимумом с середины июля 2020 года).

Но российский рубль упал сегодня к белорусскому рублю: BYN-рубль 21 октября укрепился к R-рублю – до 3,4309BYN/100R.

Всего с начала года российский рубль подешевел в Беларуси на 1,61% (-2,00% годовых).

В конце прошлой недели стоимость 3-х валютной корзины Нацбанка снизилась до 0,29911 BYN, впервые перейдя через нижнюю границу коридора, что неформально был обозначен год назад, когда 22 октября валютной корзины не было дано опуститься ниже 0,3000 BYN, и определив тем самым нижнюю допустимую точку стоимости корзины.

Три дня назад, 18 октября, валютная корзина стала ещё дешевле, упав до 0,29869 BYN, ещё ниже допустимой некогда границы. Позавчера, во вторник 19-го, ещё ниже – 0,29834 BYN. Вчера было снова падение, хоть и небольшое – до 0,29821 BYN (на 13 базисных пунктов).

И вот – очередное падение – до 0,29799 BYN (на 22 базисных пункта)– это новый минимум за 14 месяцев – с 17 июля 2020-го.

Валютная корзина сейчас стоит уже на 4,64% меньше, чем в начале года (падение за 294 дня – 5,75% годовых).

Валютная корзина Нацбанка дешевеет уже 6 торговых сессий подряд. Но последние 2 дня – вчера и сегодня – падение самое малое за этот период.

Это значит, белорусский рубль подходит к своему пиковому, максимальному значению – период уплаты налогов заканчивается, и это может стать одним из оснований возможного курсового разворота – на удорожание валютной корзины, на ослабление BYN-рубля.

Ну а пока белорусский рубль на налоговой неделе 21 октября достиг наивысшей за время после девальвации прошлого года точки по всем основным параметрам – к доллару, евро и по валютной корзине Нацбанка.

В ближайшее время многое будет зависеть от движения российского рубля, а фактически – от движения цен на нефть.

Кроме того, и сам рост цен на нефть увеличивает валютную выручку Беларуси от экспорта нефтепродуктов, который, несмотря на введённые санкции, продолжается, особенно – в Украину, достигнув рекордных значений.

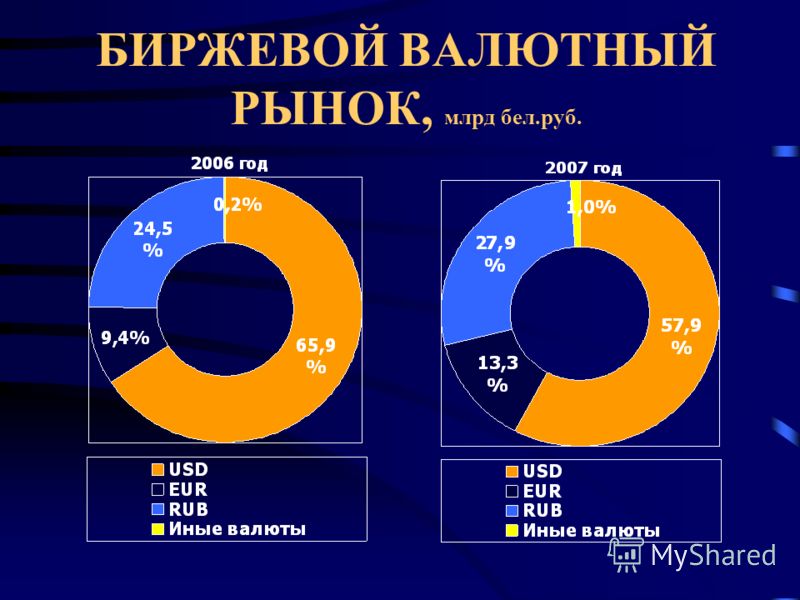

Оценка мировых валютных рынков

Последнее трехлетнее исследование BIS показывает, что мировая торговля иностранной валютой увеличилась до более чем 6 триллионов долларов в день. Торговля резко восстановилась после спада в 2016 году, чему способствовал рост торговли с финансовыми клиентами, такими как банки нижнего уровня, хедж-фонды и основные торговые фирмы. Объемы брокерских услуг Prime восстанавливались одновременно. Эти изменения во многом были вызваны более широким использованием валютных свопов для управления финансированием и большей электронизацией клиентской торговли.Они привели к дальнейшей концентрации торговли в нескольких финансовых центрах. 1

Классификация JEL: C42, C82, F31, G12, G15.

Оборот на мировых валютных (FX) рынках достиг 6,6 триллиона долларов в день в апреле 2019 года. Это больше, чем в апреле 2016 года в 5,1 триллиона долларов в день, и ознаменовало возврат к долгосрочной тенденции к росту оборотов, зафиксированной в каждом трехлетнем центральном банке BIS. Обзор с 2001 года. В этой статье мы исследуем недавнюю эволюцию размера и структуры мировых валютных рынков, опираясь на результаты последнего обзора.

Это больше, чем в апреле 2016 года в 5,1 триллиона долларов в день, и ознаменовало возврат к долгосрочной тенденции к росту оборотов, зафиксированной в каждом трехлетнем центральном банке BIS. Обзор с 2001 года. В этой статье мы исследуем недавнюю эволюцию размера и структуры мировых валютных рынков, опираясь на результаты последнего обзора.

Глобальный валютный рынок более непрозрачен, чем многие другие финансовые рынки, потому что он организован как внебиржевой (OTC) рынок, построенный на кредитных отношениях. В последние годы изменения в структуре рынка, такие как интернализация сделок в собственных пулах ликвидности дилеров, еще больше снизили долю торговой активности, которая «видна» другим участникам рынка (Schrimpf and Sushko (2019) в этом выпуске). Трехгодичный обзор дает исчерпывающий, хотя и нечастый обзор активности на этом сильно фрагментированном рынке. 2

Ключевые выносы

- Торговля на мировых валютных рынках достигла 6,6 трлн долларов в день в апреле 2019 года по сравнению с 5,1 трлн долларов в апреле 2016 года.

- Более широкое использование валютных свопов для управления ликвидностью банковского финансирования и хеджирования портфелей в иностранной валюте, а также рост основных брокерских услуг способствовали росту торговли.

- Электронификация валютных рынков привела к еще большей концентрации торговли в нескольких финансовых центрах.

Статистические данные: данные за всеми графиками

Объемы торгов на валютном рынке в апреле 2019 года были поддержаны ростом торговли с финансовыми клиентами, такими как небольшие банки, хедж-фонды и основные торговые фирмы (PTF).Прайм-брокерские услуги на валютном рынке — посреднические услуги, предоставляемые ведущими валютными дилерами финансовым клиентам, — окупились одновременно. Прайм-брокерские услуги расширились по всем инструментам, но особенно заметны в спотовой торговле. Во многом это было связано с более активным присутствием PTF, некоторые из которых приобрели прочную основу в качестве небанковских участников электронного рынка. Это также компенсировало продолжающееся снижение спотовой торговли на междилерских рынках.

Это также компенсировало продолжающееся снижение спотовой торговли на междилерских рынках.

Активизация торговли валютными свопами, особенно небольшими банками, внесла наибольший вклад в общий рост валютного оборота (таблица A1 приложения).В основном это было связано с использованием свопов в управлении фондированием банков. Еще одним примечательным событием стала активная торговля форвардными контрактами, особенно в сегменте беспоставочных форвардных контрактов (NDF), привлекательном для хедж-фондов и PTF. В то время как на увеличение объема торговли валютными свопами и форвардными контрактами приходилось около 75% роста мировых объемов обмена валют с 2016 года, рост спотовой торговли был более сдержанным из-за продолжительного периода пониженной волатильности и спада междилерской спотовой торговли.

Электронификация на валютном рынке сначала получила распространение в междилерской торговле, но с тех пор ее траектория изменилась.В последние годы в сегменте «от дилера к клиенту» наблюдается наибольший рост электронизации. Поскольку электронные торги, как правило, регистрируются в нескольких крупных финансовых центрах, это также приводит к увеличению доли офшорной торговли.

Поскольку электронные торги, как правило, регистрируются в нескольких крупных финансовых центрах, это также приводит к увеличению доли офшорной торговли.

Эта статья организована следующим образом. В первом разделе представлены эмпирические данные о финансовых факторах, влияющих на объемы иностранной валюты. Во втором более подробно рассматриваются изменения в валютных свопах с особым упором на банковскую торговлю. В третьей рассматриваются более широкие тенденции в торговле с финансовыми клиентами и инструментами, а также основные брокерские операции на валютном рынке.Четвертый анализирует степень электронизации валютной торговли в ключевых сегментах рынка. Пятый раздел посвящен тенденции к большей концентрации торговли в основных валютных центрах и, как следствие, увеличению оффшорной торговли. Заключительный раздел завершается.

Объемы торгов на валютном рынке в основном отражают финансовые мотивы

Восстановление объемов, зафиксированное в Трехлетнем обзоре 2019 года, следует за необычно низкой торговой активностью три года назад, когда исследование показало снижение впервые с 2001 года (График 1, левая панель). В 2016 году первичный брокерский бизнес еще не полностью оправился от шока в швейцарском франке 2015 года, 3 банковский сектор приспосабливался к новой нормативной среде, а состав участников изменился в пользу игроков, более склонных к риску (Мур и др. (2016)). Полугодовые опросы валютных комитетов и других источников в крупных центрах подтверждают, что 2019 год представляет собой возврат к долгосрочной восходящей тенденции в валютной торговле (центральная панель). 4

В 2016 году первичный брокерский бизнес еще не полностью оправился от шока в швейцарском франке 2015 года, 3 банковский сектор приспосабливался к новой нормативной среде, а состав участников изменился в пользу игроков, более склонных к риску (Мур и др. (2016)). Полугодовые опросы валютных комитетов и других источников в крупных центрах подтверждают, что 2019 год представляет собой возврат к долгосрочной восходящей тенденции в валютной торговле (центральная панель). 4

Исследование 2019 года показывает, что в динамике объемов валютной торговли по-прежнему доминируют мотивы финансовых институтов, а не потребности, возникающие непосредственно в результате реальной экономической деятельности.Сегмент клиентов, наиболее тесно связанный с мировой торговлей, — это нефинансовые корпорации, и в 2019 году их доля в торговле практически не изменилась и составила менее 8% (график 1, правая панель). Возобновился долгосрочный сдвиг в сторону финансовых клиентов за пределами дилерского сообщества, при этом доля торговли с другими финансовыми учреждениями выросла с 51% в 2016 году до 55% в 2019 году. Напротив, торговля среди представленных дилеров выросла незначительно, так что меж- доля дилеров в общем объеме валютных операций продолжала снижаться.

Напротив, торговля среди представленных дилеров выросла незначительно, так что меж- доля дилеров в общем объеме валютных операций продолжала снижаться.

Регрессионный анализ подтверждает преобладание финансовых мотивов. Как показано в Таблице 1, торговля товарами и услугами показывает положительную связь с оборотом иностранной валюты (столбец 1), однако валюты, в которых участвуют более крупные корпорации, показывают рост ниже номинальной (столбец 2). Напротив, рост оборота иностранной валюты лучше фиксируется при учете финансовых потоков (столбец 3) и доли торговли с финансовыми клиентами (столбец 4). Кроме того, в валютах с более высокой долей оффшорной торговли в финансовых центрах также наблюдался более высокий валютный оборот (столбец 5). 5

Увеличение FX-свопов

С 2013 года валютные свопы и форварды были основными инструментами роста общей валютной торговли (График 1, левая панель). 6 Их совокупная доля оборота выросла с 54% в 2013 году до 61% в 2016 году и 64% в 2019 году. В отличие от этого, доля спотовой торговли упала с 38% до 30% за этот период.

В отличие от этого, доля спотовой торговли упала с 38% до 30% за этот период.

Доля доллара США в свопах даже выше, чем в спот, при этом доллар США находится на одной стороне более чем 90% оборота валютных свопов.Тремя наиболее торгуемыми кроссами валютных свопов являются USD / EUR, USD / JPY и USD / GBP (График 2, левая панель). Доминирование доллара объясняется двумя факторами. Во-первых, это предпочтительная валюта международного финансирования, а во-вторых, она служит основной валютой для торговли валютными инструментами.

В период с 2016 по 2019 год объем торговли валютными свопами значительно вырос (график 2, центральная панель). Рынок находится в центре внимания примерно с 2014 года на фоне возобновления ценовых «аномалий» (правая панель; Borio et al (2016), Du et al (2018)).Рост объемов валютных свопов сопровождался отклонением предполагаемых затрат на финансирование валютных свопов от ставок денежного рынка в соответствующих валютах, продолжая тенденцию, уже наблюдавшуюся в 2016 году (Moore et al (2016)).

Банки доминируют в торговле валютными свопами

На междилерскую торговлю приходится 47% всего оборота валютных свопов. Валютные дилеры могут торговать свопами для казначейства своих собственных банков для финансирования или от имени клиентов для целей финансирования и хеджирования. Они также могут использовать валютные свопы для создания компенсационных хеджей для своих позиций в связанных инструментах, таких как форвардные и (более долгосрочные) валютные свопы.На более мелкие банки («банки, не представляющие отчетность» в терминологии обзора) приходилось еще 30% оборота валютных свопов. Они заключают сделки валютного свопа с подотчетными дилерами, чтобы управлять своими собственными потребностями в финансировании или валютном хеджировании, или для оказания посреднических услуг своей собственной местной клиентской базе, например, малым и средним компаниям. 7

Финансирование, управление ликвидностью и хеджирование валютных активов

Возобновление экспансии валютных свопов в период 2016-19 годов в значительной степени связано с увеличением участия банков нижнего уровня. Торговля этими более мелкими и региональными банками, не входящими в группу глобальных валютных дилеров, составила 404 миллиарда долларов (около половины) от общего увеличения оборота свопов. Эти банки в большей степени полагались на валютные свопы для финансирования, потому что у них более ограниченный прямой доступ к долларовому финансированию.

Торговля этими более мелкими и региональными банками, не входящими в группу глобальных валютных дилеров, составила 404 миллиарда долларов (около половины) от общего увеличения оборота свопов. Эти банки в большей степени полагались на валютные свопы для финансирования, потому что у них более ограниченный прямой доступ к долларовому финансированию.

Различная политика основных центральных банков в отношении балансовых отчетов также повлияла на стимулы банков к торговле на рынках валютных свопов. Например, высокая ликвидность в зоне евро усилила стимулы европейских банков к обмену избыточной ликвидности в евро на доллары США.Источники на рынке указывают, что это было вызвано требованием вложить изобилие наличных денег в евро в безопасный и ликвидный актив, выраженный в долларах, даже если это означало оплату на рынке валютных свопов для конвертации валюты. Фактическая потребность в финансировании долгосрочных активов, выраженных в долларах, напротив, по сообщениям, не принималась во внимание.

Использование банками валютных свопов для управления ликвидностью финансирования, естественно, способствует более краткосрочным срокам. Действительно, 2,1 триллиона долларов, или 64% оборота валютных свопов, приходились на семь дней или меньше (График 3, левая панель).За период 2016-19 годов использование валютных свопов по отношению к балансовому финансированию филиалами иностранных банков в США значительно увеличилось (центральная панель). Это указывает на важность валютных свопов в управлении ликвидностью фондирования банков.

В то же время управляющие активами и другие инвесторы также полагаются на валютные свопы как на скользящее хеджирование валютных рисков в портфелях международных облигаций и пассивных инвестиционных фондах. В последние годы они выросли как в количестве, так и в продолжительности.Валютные свопы сроком от одного до трех месяцев, которые были популярными сроками погашения для такого хеджирования, таким образом, показали более высокий оборот по сравнению с тем, что можно было бы ожидать исключительно на основе обратной зависимости между сроком погашения инструмента и частотой торгов.

Оппортунистическое поведение: арбитражные сделки

Банки также могут использовать валютные свопы, чтобы использовать скрытые в них различия в ценах («кросс-валютный базис»), варьируя свои краткосрочные заимствования и / или размещение средств в разных валютах.В частности, финансовые учреждения, наделенные значительными суммами резервных остатков в долларах США или имеющие более дешевый доступ к прямым источникам долларового финансирования, а также доступ к депозитным механизмам центрального банка в различных валютах, имели возможность в короткие сроки урегулировать диспропорции. Валютные свопы (Райм и др. (2017)). Оппортунистическое поведение имеет тенденцию усиливаться в преддверии нормативных дат отчетности, и это происходит в обоих направлениях. Дилеры некоторых крупнейших банков сокращают свое посредничество в валютных свопах примерно к этим датам (Krohn and Sushko (2019)), в то время как некоторые неамериканские банки сталкиваются с стимулами к активному сокращению своего балансового финансирования путем перехода на внебалансовые инструменты. , например валютные свопы.Напротив, другие могут воспользоваться дислокациями ценообразования, перейдя на другую сторону и поставляя желаемую валюту через валютные свопы. Некоторые центральные банки также участвуют в валютных свопах, в основном в качестве кредиторов своих долларовых резервов.

, например валютные свопы.Напротив, другие могут воспользоваться дислокациями ценообразования, перейдя на другую сторону и поставляя желаемую валюту через валютные свопы. Некоторые центральные банки также участвуют в валютных свопах, в основном в качестве кредиторов своих долларовых резервов.

Другие формы арбитража также могут использовать валютные свопы. Например, система связанных обменных курсов HKD / USD работает за счет потоков капитала, регулирующих колебания дифференциала процентных ставок Libor-Hibor (HKMA (2018)). Более высокая волатильность процентных ставок и отклонение от ставок в США за последние три года вызвали увеличение потоков арбитража, при этом инвесторы использовали валютные свопы для синтетического создания длинных / коротких позиций на денежных рынках в двух валютах.Такая активность объясняет значительную часть удвоения оборота HKD / USD со времени последнего Трехлетнего обзора.

Торговля валютными свопами институциональными инвесторами упала

В отличие от увеличения объемов торговли валютными свопами, проводимой банками, объем торговли институциональными инвесторами со времени последнего трехлетнего периода сократился..png) Это развитие было наиболее заметно по парам EUR / USD и JPY / USD — двум основным крестам (График 3, правая панель). Институциональные инвесторы, такие как страховые компании, обычно используют долгосрочные валютные свопы или форварды для хеджирования валютного риска своих вложений в иностранные облигации.

Это развитие было наиболее заметно по парам EUR / USD и JPY / USD — двум основным крестам (График 3, правая панель). Институциональные инвесторы, такие как страховые компании, обычно используют долгосрочные валютные свопы или форварды для хеджирования валютного риска своих вложений в иностранные облигации.

Снижение объемов своп-торговли институциональными инвесторами в EUR / USD и JPY / USD с 2016 года объясняется исчезновением роста доходности от инвестирования в долгосрочные казначейские облигации США на основе валютного хеджирования. В прошлом, когда долгосрочная доходность была снижена в сочетании с смягчением денежно-кредитной политики ЕЦБ и Банком Японии, институциональные инвесторы из зоны евро и японские институциональные инвесторы стремились к повышению доходности, вкладывая средства в казначейские облигации США. В то же время они хеджировали валютный риск с помощью валютных свопов.Сглаживание кривой доходности с конца 2016 года сделало казначейские облигации США менее привлекательными после того, как были учтены затраты на хеджирование (которые основаны на краткосрочных ставках в двух валютах). 8

8

Торговля с финансовыми клиентами и первичным брокером FX

Торговля дилерами с «другими финансовыми учреждениями» — категория, которая включает в себя банки, не представляющие отчетность, хедж-фонды и PTF, институциональных инвесторов и финансовые учреждения официального сектора — заметно выросла с 2016 года на 1 триллион долларов США до 3 долларов США.6 трлн. Таким образом, доля этой разнородной группы финансовых клиентов достигла 55% мировых объемов. Банки, не представляющие отчетность — как правило, более мелкие региональные банки, которые служат клиентами крупных банков-дилеров FX — оставались крупнейшей категорией контрагентов в «других финансовых учреждениях», на их долю приходилось 1,6 триллиона долларов в ежедневном обороте (диаграмма 4, левая панель). Как описано выше, большая часть операций по валютной торговле этими небольшими банками осуществляется через валютные свопы.

Торговля с хедж-фондами и PTF также значительно выросла до почти 600 миллиардов долларов. Хедж-фонды торгуют различными инструментами, включая валютные свопы, форварды и опционы, которые поддерживают их стратегии торговли несколькими активами. Напротив, в стратегиях алгоритмической торговли PTF используются инструменты с высокой степенью электронизации, особенно спотовые и, в последнее время, форвардные.

Хедж-фонды торгуют различными инструментами, включая валютные свопы, форварды и опционы, которые поддерживают их стратегии торговли несколькими активами. Напротив, в стратегиях алгоритмической торговли PTF используются инструменты с высокой степенью электронизации, особенно спотовые и, в последнее время, форвардные.

Возврат оборота при посредничестве прайм-брокера

По нашим оценкам, около трети торговых операций других финансовых организаций в 2019 году было совершено через основных брокеров (см. Вставку A). В сделках с участием основного брокера ведущие дилеры FX позволяют клиентам торговать напрямую от имени банка со своими постоянными контрагентами, при условии соблюдения кредитных лимитов. 9

Благодаря возросшему спросу со стороны небанковских финансовых клиентов, с 2015 по 2016 год индустрия первичных брокерских услуг в значительной степени восстановилась. Оборот при посредничестве премьер-брокеров вырос до 1,5 триллиона долларов в апреле 2019 года, что на 68% больше, чем в исследовании 2016 года. Хотя рост в основном происходил спот (график 4, центральная панель), он также продемонстрировал довольно большой рост валютных свопов, прямых форвардов и опционов. В то же время более консервативные бизнес-модели первичных брокеров, более жесткие методы управления рисками и правила «знай своего клиента» способствовали удержанию только крупных клиентов.

Хотя рост в основном происходил спот (график 4, центральная панель), он также продемонстрировал довольно большой рост валютных свопов, прямых форвардов и опционов. В то же время более консервативные бизнес-модели первичных брокеров, более жесткие методы управления рисками и правила «знай своего клиента» способствовали удержанию только крупных клиентов.

Небанковские участники электронного рынка стимулируют спотовые объемы

Триеннале 2019 года указывает на усиление влияния так называемого «небанковского сообщества электронных маркет-мейкеров», которое входит в более широкую группу PTF. PTF в целом процветают на быстрых алгоритмических стратегиях и полагаются на скорость, а не на баланс для торговли большими объемами. 10 Чтобы получить доступ к валютному рынку, PTF полагаются исключительно на основных брокеров. Эти фирмы осуществляют внебиржевую торговлю на валютном рынке почти исключительно на спотовом рынке и способствовали увеличению спотового оборота.

Более широкий набор PTF уже давно участвует как в «агрессивной» (инициирование сделок), так и в «пассивной» (выступая в качестве добровольного партнера по сделкам, инициированным другими), торгуя на анонимных электронных брокерских платформах. Пассивная торговля эффективно представляет собой предоставление ликвидности: она включает размещение ценовых котировок (лимитных приказов), которые могут быть поражены агрессивными приказами контрагента, стремящегося выполнить сделку по преобладающей рыночной цене. Тем не менее, анонимность такой торговли означает, что контрагент не знает, что он торгует с помощью PTF, и не может рассчитывать на то, что его сопоставят с тем же поставщиком ликвидности в будущем.

Пассивная торговля эффективно представляет собой предоставление ликвидности: она включает размещение ценовых котировок (лимитных приказов), которые могут быть поражены агрессивными приказами контрагента, стремящегося выполнить сделку по преобладающей рыночной цене. Тем не менее, анонимность такой торговли означает, что контрагент не знает, что он торгует с помощью PTF, и не может рассчитывать на то, что его сопоставят с тем же поставщиком ликвидности в будущем.

Небанковские участники рынка электронного рынка отличаются от других партнеров по PTF более широким использованием пассивных (т. Е. Предоставления ликвидности) стратегий и раскрытого предоставления ликвидности через сеть взаимоотношений с клиентами. Контрагент на другой стороне, такой как небольшой банк или управляющий активами, не только знает, что он торгует с небанковским маркет-мейкером, но и рассчитывает на ту же фирму для удовлетворения своих потребностей в ликвидности в иностранной валюте в будущем, поскольку постоянные клиенты.

Небанковские участники рынка электронных товаров теперь глубоко проникли в сферу, которая еще около пяти лет назад была эксклюзивной для банковских дилеров.Исследование Euromoney 2019 года показывает, что доля PTF в спотовой электронной торговле с покупателями резко выросла до 32% по сравнению с 10% тремя годами ранее (график 4, правая панель). 11 Что отличает этих новых игроков от традиционных банковских дилеров, так это то, что они заменяют баланс скоростью. По мере того как они превратились в маркет-мейкеров, наряду с основными валютными дилинговыми банками, они стали неотъемлемой частью валютного посредничества и ключевым фактором, определяющим условия ликвидности, особенно на спотовом рынке.

Коробка А

Прайм-брокерская компания FX и ее вклад в объем торгов

Крупнейшие дилеры FX по объемам также являются крупнейшими поставщиками первичных брокерских услуг (PB). PB позволяет клиентам проводить сделки с группой заранее определенных сторонних оптовых контрагентов от имени основного брокера и с использованием кредита основного брокера. Это также может повлечь за собой предоставление клиенту доступа к электронным платформам, которые когда-то были доступны только крупным банкам.Открыв рынок и допустив более широкое участие небанковских организаций, PB стал важным катализатором отхода от четко очерченной двухуровневой рыночной структуры, в которой дилеры раньше играли исключительную роль в ядре.

Это также может повлечь за собой предоставление клиенту доступа к электронным платформам, которые когда-то были доступны только крупным банкам.Открыв рынок и допустив более широкое участие небанковских организаций, PB стал важным катализатором отхода от четко очерченной двухуровневой рыночной структуры, в которой дилеры раньше играли исключительную роль в ядре.

В отношениях FX PB основной брокер (D3 / PB) гарантирует платеж контрагенту по сделке клиента. Как показано на Графике A1, клиенту (C) предоставляется кредит для выполнения операций напрямую с другим дилером FX (D4) от имени основного брокера (D3 / PB).После исполнения клиентская сделка обычно «передается» первичному брокеру. Когда первичный брокер получает информацию и принимает транзакцию между своим клиентом и другим участником оптового рынка (т. Е. Так называемым исполняющим дилером, D4), именно первичный брокер (а не клиент) становится стороной транзакции. Сделка между основным брокером и исполняющим дилером определяется так называемым «соглашением о сдаче».

Ключевым преимуществом, которое первичные брокеры предоставляют своим клиентам, является анонимность: контрагент по сделке клиента (исполняющий дилер D4) обычно не знает, что они на самом деле имеют дело с клиентом (C) первичного брокера (пунктирная красная стрелка) , поскольку они видят только личность основного брокера (D3 / PB).Прайм-брокеры получают вознаграждение за эти услуги, которые также включают консолидированные расчеты, клиринг и отчетность.

В 2019 году около трети оборота с финансовыми клиентами приходилось на первичное посредничество, как оценивается на основе соответствующей разбивки в Трехлетнем обзоре (График A2, левая и центральная панели). Растущая распространенность ПБ влияет на показатели оборота, зафиксированные Трехлетним периодом. Несмотря на то, что C фактически торгует с D4, на самом деле имеют место две сделки, которые необходимо зарегистрировать в обзоре.В сценарии, когда два клиента с основным брокером сталкиваются друг с другом напрямую, и каждый из их соответствующих основных брокеров регистрирует еще одну сделку со своим клиентом с основным брокером, сделка отказа, выполненная двумя клиентами с основным брокером, может создать в три раза больший оборот, чем прямая сделка. Следовательно, объемы FX PB для финансовых клиентов, которые отражают объем сделок с кредитным обеспечением при первичном посредничестве клиентов, могут превышать соответствующие уступки на междилерском рынке (центральная и правая панели).

Следовательно, объемы FX PB для финансовых клиентов, которые отражают объем сделок с кредитным обеспечением при первичном посредничестве клиентов, могут превышать соответствующие уступки на междилерском рынке (центральная и правая панели).

Учитывая центральную роль кредита, очень большие торговые убытки клиентов могут привести к потерям капитала для основных брокеров. Вся отрасль была потрясена 15 января 2015 года, когда швейцарский франк поднялся на дневной максимум в 39% по отношению к евро после того, как Швейцарский национальный банк отказался от своего потолка обменного курса. Хотя к концу дня они восстановились, ключевые кроссы обменного курса швейцарского франка по отношению к доллару США и евро в этот день изменились на 12 стандартных отклонений. Волны потрясения ощущались во всех уголках мировых валютных рынков.Модели управления рисками прайм-брокеров просто не создавались для учета такого экстремального хвостового события. Индивидуальные убытки банков, предоставляющих услуги PB специализированным розничным валютным маржинальным брокерам, исчислялись сотнями миллионов. В целом, отрасль претерпела ужесточение кредитного менеджмента и управления рисками, более строгие требования по привлечению клиентов и консолидацию. Эти события стали ключевым фактором необычно низких объемов валютной торговли, зафиксированных в Трехлетнем периоде 2016 года.

В целом, отрасль претерпела ужесточение кредитного менеджмента и управления рисками, более строгие требования по привлечению клиентов и консолидацию. Эти события стали ключевым фактором необычно низких объемов валютной торговли, зафиксированных в Трехлетнем периоде 2016 года.

Несмотря на общеотраслевые изменения, более свежие примеры показывают, что прайм-брокеры продолжают сталкиваться с идиосинкразическими рисками, связанными с убытками на клиентских сделках.По сообщениям СМИ, в декабре 2018 года крупный банк-дилер FX столкнулся с большими убытками, связанными с сделками клиента хедж-фонда турецкой лирой, которые испытали приступ необычной волатильности. Поскольку клиент не смог выполнить требование о внесении залога, последовавшие за этим убытки вызвали пересмотр всего подхода банка к FX PB, включая вывод крупных PTF, занимающихся FX в качестве небанковских маркет-мейкеров.

Электронификация торгов по ключевым сегментам рынка

Электронное исполнение (электронная торговля) позволяет вести быструю торговлю и, следовательно, способствует общему росту оборота FX. В целом, доля торговли валютой, осуществляемой электронным способом, увеличилась лишь незначительно, до 56% в 2019 году. Однако есть заметные различия в прогрессе электронизации по инструментам, а также в сегментах рынка между дилерами и клиентами.

В целом, доля торговли валютой, осуществляемой электронным способом, увеличилась лишь незначительно, до 56% в 2019 году. Однако есть заметные различия в прогрессе электронизации по инструментам, а также в сегментах рынка между дилерами и клиентами.

Электронизация валютного рынка первоначально началась в междилерском спотовом сегменте с появлением централизованных книг лимитных заявок на электронных брокерских платформах, таких как EBS и Reuters (Refinitiv). Однако этот сегмент рынка больше не является лидером в области электронизации валютной торговли.Фактически, доля электронной торговли на междилерских спотовых рынках фактически сократилась (см. Schrimpf and Sushko (2019) в этом выпуске). Он намного быстрее рос в сделках между дилерами и клиентами с другими финансовыми учреждениями (График 5, левая панель). Как обсуждалось выше, большая часть этого увеличения связана с более активным участием PTF в качестве небанковских маркет-мейкеров.

Расхождение в темпах электронизации сегментов от дилера к клиенту и от дилера к дилеру также заметно по другим инструментам, таким как валютные свопы и, особенно, форварды (график 5, центральная и правая панели). Форвардные сделки между дилерами и их финансовыми клиентами показали самые быстрые темпы электронизации. Торговля NDF составляет значительную часть этой деятельности (см. Patel and Xia (2019) в этом выпуске). В частности, перевод NDF на электронные платформы привлек большие объемы хедж-фондов и PTF. 12

Форвардные сделки между дилерами и их финансовыми клиентами показали самые быстрые темпы электронизации. Торговля NDF составляет значительную часть этой деятельности (см. Patel and Xia (2019) в этом выпуске). В частности, перевод NDF на электронные платформы привлек большие объемы хедж-фондов и PTF. 12

Концентрация валютной торговли в офшорных хабах

Несмотря на то, что торговля валютой сильно фрагментирована между многочисленными электронными площадками и «пулами ликвидности», большая часть операций проходит через столы лишь нескольких ведущих дилеров (диаграмма 6, левая панель) в нескольких финансовых центрах.На один только Лондон приходится 43%, в то время как совокупная доля четырех ведущих торговых центров, в которые также входят Нью-Йорк, Сингапур и САР Гонконг, составляет 75% мирового валютного оборота. Более того, их совокупная доля постоянно увеличивалась (центральная панель).

Эта тенденция к концентрации, естественно, шла рука об руку с более высокой долей офшорной торговли, транзакций, в которых оба контрагента находятся за пределами юрисдикции, выпускающей валюту. На сегодняшних валютных рынках, которые торгуются круглосуточно, оффшорная торговля является нормой.Доля оффшорной торговли долларом США, евро и японской иеной — тремя наиболее торгуемыми валютами — составляет 79%, 84% и 74% соответственно.

На сегодняшних валютных рынках, которые торгуются круглосуточно, оффшорная торговля является нормой.Доля оффшорной торговли долларом США, евро и японской иеной — тремя наиболее торгуемыми валютами — составляет 79%, 84% и 74% соответственно.

Экономика географической концентрации является основной движущей силой роста оффшорной торговли. Намного менее затратно наладить партнерские и кредитные отношения с дилерами и клиентами всего в нескольких центрах, чем в каждой стране в отдельности. Размещение валютных столов в одном месте с другими функциями банков, такими как денежный рынок и казначейские подразделения, также благоприятствует крупным финансовым центрам.Различия в правовой базе и ИТ-инфраструктуре, 13 и огромное количество бизнес-филиалов, которые потребуются для ведения географически разнесенной торговли валютой, говорят в пользу географической концентрации. 14 В частности, крупные дилеры стремятся объединить свой электронный торговый бизнес в одном из крупных валютных центров. Таким образом, такая концентрация частично компенсирует децентрализованную внебиржевую структуру валютных рынков.

Таким образом, такая концентрация частично компенсирует децентрализованную внебиржевую структуру валютных рынков.

Следовательно, рост доли оффшорной торговли связан с увеличением объема торговли этой валютой, и наоборот (График 6, правая панель, и в соответствии с результатами регрессии, приведенными в Таблице 1).Например, снижение оборота малазийского ринггита в период с 2016 по 2019 год согласуется с тем, что власти фактически запрещают оффшорную торговлю MYR. Относительно медленный рост торговли юанями также согласуется с падением доли офшорных торговцев юанями (CNH) (см. Вставку B).

Заключение

Объемы Global FX восстановились от минимумов, зафиксированных в предыдущем трехлетнем обзоре BIS. Объемы торговли иностранной валютой были поддержаны ростом торговли с финансовыми клиентами, такими как небольшие банки, хедж-фонды и основные торговые фирмы.Таким образом, объемы брокерских услуг Prime показали отскок по всем инструментам, что было особенно заметно на спотовом рынке. Сильный рост торговли валютными свопами, особенно небольшими банками, стал самым крупным источником общего роста валютного оборота и во многом был обусловлен решающей ролью этих инструментов в управлении ликвидностью финансирования банков.

Сильный рост торговли валютными свопами, особенно небольшими банками, стал самым крупным источником общего роста валютного оборота и во многом был обусловлен решающей ролью этих инструментов в управлении ликвидностью финансирования банков.

Результаты Трехлетнего периода 2019 года также указывают на увеличение присутствия небанковских электронных маркет-мейкеров, составляющих часть более широкого класса основных торговых фирм.Эти новые игроки предоставляют услуги валютного посредничества, заменяя баланс скоростью. Их более широкое присутствие на валютном рынке, теперь также в торговых отношениях, связанных с торговлей банковскими дилерами, стало жизненно важным для понимания условий ликвидности и функционирования рынка.

Преобладание мотивов финансовой торговли и дальнейшая электронизация валютной торговли, особенно в сегменте дилер-клиент, способствовали дальнейшей концентрации торговли в нескольких финансовых центрах, где проводится электронная торговля.Следовательно, более географически сконцентрированная торговля при помощи технологий до некоторой степени компенсирует сильно фрагментированный характер валютных рынков.

Box B

Оборот юаней наклоняется к берегу

Франк Пакер, Андреас Шримпф и Владислав Сушко Среднедневной оборот китайского юаня (RMB) превысил 280 миллиардов долларов в день в апреле 2019 года, но он оставался лишь восьмой по объему торговлей валюты в мире (график B1, левая панель).Доля юаня в мировой торговле валютой выросла меньше, чем в период между предыдущими трехлетними исследованиями, до 4,3% в 2019 году из-за вялого роста оффшорной торговли юанем (CNH). Оборот юаня остается ниже, чем ожидалось, исходя из показателей реальной экономики, таких как объем торговли и ВВП на душу населения (центральная панель). Отклонение можно объяснить финансовыми факторами, такими как ограничения на потоки финансового капитала. Впервые за более чем десятилетие относительная важность наземной торговли юанями на таких платформах, как CFETS, увеличилась, в то время как доля оборота CNH снизилась с 73% в 2016 году до 64% в 2019 году (правая панель).

Доля офшорной деятельности в юанях снизилась по нескольким причинам. Во-первых, спекулятивная активность сдерживалась несколькими ограничениями ликвидности на рынке CNH в 2016-17 годах. Спреды CNH-CNY в 2019 году были ниже, чем в 2016 году (график B1, правая панель). Во-вторых, доходность офшорных депозитов была низкой, что делало их менее привлекательными, чем депозиты в других валютах, и сдерживало их рост (График B2, левая панель). В-третьих, ужесточение контроля со стороны властей материкового Китая привело к сокращению выпуска офшорных облигаций в юанях (облигации с димсамом) китайскими корпорациями.В период с конца 2016 г. по середину 2019 г. общий объем облигаций с димсамом снизился, что негативно отразилось на ликвидности CNH. В-четвертых, власти Китая начали предлагать иностранным инвесторам более прямые пути доступа к оншорным рынкам юаней. Они открыли больше каналов, таких как Stock Connect, Bond Connect и CFETS Connect, и увеличили квоты для иностранных институциональных инвесторов. Эти инициативы привели к чистому инвестиционному потоку из САР Гонконг на материк, превышающему 350 миллиардов юаней в период со второго квартала 2018 года по первый квартал 2019 года.

Эти инициативы привели к чистому инвестиционному потоку из САР Гонконг на материк, превышающему 350 миллиардов юаней в период со второго квартала 2018 года по первый квартал 2019 года.

За последние три года в офшорной деятельности в юанях произошел важный сдвиг с точки зрения местоположения торгов: акции Гонконга и Лондона выросли до 41% и 22% соответственно (график B2, центральная панель). Поскольку интерес хедж-фондов к CNH снизился из-за факторов, перечисленных выше, оффшорная торговля юанями отдает предпочтение банковским и клиринговым центрам с прямыми оншорными связями, особенно в Гонконге. Таким образом, в апреле юань занял пятое место в рейтинге SWIFT (график B1, левая панель), который отражает потоки межбанковских платежей.Лондон также продолжал повышать свой статус ведущего оффшорного центра для юаней, вытеснив Сингапур в качестве крупнейшего торгового центра для юаней за пределами Китая.

В отличие от замедляющегося роста общего оборота в юанях, резервы центрального банка в юанях значительно выросли в последние годы, при этом на официальные учреждения приходилось 51% от общего оборота иностранных институциональных инвесторов к третьему кварталу 2018 года. Оборот в юанях с участием контрагентов из официального сектора вырос с в среднем 1 доллар в день.От 1 до 2,0 млрд долларов за последние три года. В то же время доля юаня в общих валютных резервах почти удвоилась с 1% в 2016 году до почти 2% в 2019 году, что эквивалентно примерно 200 миллиардам долларов (график B2, правая панель), что еще раз свидетельствует о повышенном внимании общественности. сектора к инвестиционным возможностям в юанях. Распределению резервов в юанях способствовал поэтапный процесс открытия внутренних рынков, проводимый официальными органами, а также относительно высокая доходность по сравнению с другими инструментами с фиксированным доходом и хорошая диверсификация по сравнению с другими резервными валютами.

Оборот в юанях с участием контрагентов из официального сектора вырос с в среднем 1 доллар в день.От 1 до 2,0 млрд долларов за последние три года. В то же время доля юаня в общих валютных резервах почти удвоилась с 1% в 2016 году до почти 2% в 2019 году, что эквивалентно примерно 200 миллиардам долларов (график B2, правая панель), что еще раз свидетельствует о повышенном внимании общественности. сектора к инвестиционным возможностям в юанях. Распределению резервов в юанях способствовал поэтапный процесс открытия внутренних рынков, проводимый официальными органами, а также относительно высокая доходность по сравнению с другими инструментами с фиксированным доходом и хорошая диверсификация по сравнению с другими резервными валютами.

Список литературы

Bech, M (2012): «Объем валюты во время финансового кризиса и сейчас», Ежеквартальный обзор BIS , март, стр. 33-43.

Borio, C., R. McCauley и P McGuire (2017): «Валютные свопы и форварды: отсутствует глобальный долг?», BIS Quarterly Review , сентябрь, стр. 37-54.

37-54.

Borio, C., R. McCauley, P. McGuire и V Sushko (2016): «Потеря покрываемого процентного паритета: понимание кросс-валютной основы», BIS Quarterly Review , сентябрь, стр. 45-64.

Cheung, YW, R. McCauley and C Shu (2019): «Торговля валютой с географическим распределением: юань и другие валюты развивающихся стран», Рабочие документы BIS , № 806.

Chitu, L, B. Eichengreen и A. Mehl (2014): «Когда доллар обогнал фунт стерлингов в качестве ведущей международной валюты? Данные рынков облигаций», Journal of Development Economics , vol 111, pp 225-45.

Du, W., A. Tepper и A. Verdelhan (2018): «Отклонения от покрытого паритета процентных ставок», Journal of Finance , том 73, № 3, стр. 915-57.

Элерс, Т., Ф. Пакер и Ф. Чжу (2016): «Меняющийся ландшафт оффшорных и наземных рынков юаня», BIS Quarterly Review , декабрь, стр 72–3.

Эйхенгрин, Б., Р. Лафаргетт и А. Мель (2016): «Кабели, акулы и серверы: технология и география валютного рынка», Рабочий документ NBER , № 21884, январь.

Федеральный резервный банк Нью-Йорка (2005 г.): «Валютный основной брокер, обзор продуктов и рекомендации по передовой практике», Годовой отчет , стр. 33-46.

Hasbrouck, J и R Levich (2017): «Метрики валютного рынка: новые результаты, основанные на данных банковских расчетов CLS», Рабочий документ NBER , № 23206.

Денежно-кредитное управление Гонконга (2018 г.): «Операции системы связанных обменных курсов — механизм и теория», исследовательский меморандум , 11/2018, декабрь.

Крон, И. и В. Сушко (2019): «Вторичные эффекты ликвидности на валютном рынке спот и своп», Рабочие документы BIS , готовятся к печати.

МакКоли, Р. и М. Скатинья (2011): «Торговля иностранной валютой в развивающихся валютах: больше финансовых, больше офшорных», BIS Quarterly Review , март, стр 67-75.

Мур, М., А. Шримпф и В. Сушко (2016): «Уменьшение размера валютных рынков: причины и последствия», BIS Quarterly Review , декабрь, стр. 35-51.

35-51.

Патель, Н. и Д. Ся (2019): «Офшорные рынки стимулируют валютную торговлю валютами развивающихся рынков», BIS Quarterly Review , декабрь, стр. 53-67.

Rigaudy, J-F (2019): «Резервы юаня все еще относительно невелики», Central Banking , февраль.

Райм, Д., А. Шримпф и О. Сирстад (2017): «Сегментированные денежные рынки и арбитраж с покрытым процентным паритетом», Рабочие документы BIS , № 651, июль.

Шримпф, А. и В. Сушко (2019): «Выполнение валютных сделок: сложное и сильно фрагментированное», BIS Quarterly Review , декабрь, стр. 39-51.

Приложенный стол

Валютные интервенции США — Fedpoints

Валютная интервенция США

Эта страница последний раз обновлялась в мае 2007 г. и больше не обновляется. Пожалуйста, см. Операции с иностранной валютой для получения актуальной информации по этому вопросу.

Цель валютной интервенции

Министерство финансов и Федеральная резервная система, которые являются денежно-кредитными властями США, время от времени проводят интервенции на валютном рынке, чтобы противостоять беспорядочной рыночной конъюнктуре. После краха Бреттон-Вудской системы в 1971 году Соединенные Штаты использовали валютные интервенции как для замедления быстрых колебаний обменного курса, так и для того, чтобы сигнализировать о том, что денежные власти США считают, что обменный курс не отражает фундаментальных экономических условий.В конце 1990-х годов валютные интервенции США стали намного реже. Соединенные Штаты проводили интервенции на валютном рынке восемь дней в 1995 году, но только дважды с августа 1995 года по декабрь 2006 года.

После краха Бреттон-Вудской системы в 1971 году Соединенные Штаты использовали валютные интервенции как для замедления быстрых колебаний обменного курса, так и для того, чтобы сигнализировать о том, что денежные власти США считают, что обменный курс не отражает фундаментальных экономических условий.В конце 1990-х годов валютные интервенции США стали намного реже. Соединенные Штаты проводили интервенции на валютном рынке восемь дней в 1995 году, но только дважды с августа 1995 года по декабрь 2006 года.

Объем валютного рынка

Валютный рынок — это сеть финансовых учреждений и брокеров, в которой частные лица, предприятия, банки и правительства покупают и продают валюты разных стран. Они делают это, чтобы финансировать международную торговлю, инвестировать или вести бизнес за границей или спекулировать на изменениях цен на валюту.В среднем на валютном рынке по всему миру ежедневно торгуется около 1,9 триллиона долларов в различных валютах.

Существует два основных типа операций на валютном рынке. Соглашение о покупке или продаже валюты по текущему обменному курсу называется спот-сделкой. По соглашению, сделки по спот-сделкам по большинству валютных пар рассчитываются на два дня позже, за исключением валютной пары доллар США — канадский доллар. В форвардной сделке трейдеры соглашаются покупать и продавать валюту для расчета по крайней мере через три дня по заранее определенному обменному курсу.Этот второй тип транзакции часто используется предприятиями для снижения валютного риска.

Соглашение о покупке или продаже валюты по текущему обменному курсу называется спот-сделкой. По соглашению, сделки по спот-сделкам по большинству валютных пар рассчитываются на два дня позже, за исключением валютной пары доллар США — канадский доллар. В форвардной сделке трейдеры соглашаются покупать и продавать валюту для расчета по крайней мере через три дня по заранее определенному обменному курсу.Этот второй тип транзакции часто используется предприятиями для снижения валютного риска.

Влияние изменений обменного курса

Обменный курс — это цена одной иностранной валюты по отношению к другой валюте. Курсы обмена валют вызывают особую озабоченность у правительств, поскольку изменения курсов валют влияют на стоимость продуктов и финансовых инструментов. В результате неожиданные или крупные изменения могут повлиять на состояние рынков и финансовых систем стран.Изменения обменного курса также влияют на международные инвестиционные потоки страны, а также на экспортные и импортные цены. Эти факторы, в свою очередь, могут влиять на инфляцию и экономический рост.

Эти факторы, в свою очередь, могут влиять на инфляцию и экономический рост.

Например, предположим, что цена японской иены изменится со 120 иен за доллар до 110 иен за доллар в течение нескольких недель. Говоря рыночным языком, иена «укрепляется» или «дорожает» по отношению к доллару, что означает, что она дорожает в долларовом выражении. Если новый обменный курс сохранится, это приведет к нескольким связанным эффектам.Во-первых, подорожает японский экспорт в США. Со временем это может привести к снижению объемов экспорта в США, что, в свою очередь, может привести к потере рабочих мест для экспортеров в Японии. Кроме того, более высокие импортные цены в США могут оказать инфляционное влияние в Соединенных Штатах. Наконец, экспорт из США в Японию станет дешевле, что может привести к увеличению экспорта США и росту занятости в США.

Ожидаемые различия в процентных ставках между странами являются одним из основных факторов, влияющих на обменные курсы.Деньги имеют тенденцию течь в инвестиции в страны с относительно высокими реальными (то есть с поправкой на инфляцию) процентными ставками, увеличивая спрос на валюты этих стран и, следовательно, их стоимость на валютном рынке.

Роль Федеральной резервной системы

Конгресс возложил на Казначейство США основную ответственность за международную финансовую политику. На практике, однако, решения Казначейства о валютных операциях обычно принимаются после консультаций с Федеральной резервной системой.Если органы денежно-кредитного регулирования решат провести интервенцию на валютном рынке, интервенция проводится Федеральным резервным банком Нью-Йорка. Когда принимается решение поддержать курс доллара по отношению к другой валюте, отдел торговли иностранной валютой ФРС Нью-Йорка покупает доллары и продает иностранную валюту; и наоборот, чтобы снизить стоимость доллара, он продает доллары и покупает иностранную валюту. Хотя торговый персонал ФРС может работать на валютном рынке в любое время и на любом рынке мира, в центре внимания обычно находится США.С. рынок.

Поскольку покупка или продажа долларов ФРС невелика по сравнению с общим объемом долларовой торговли, они не меняют немедленно баланс спроса и предложения. Вместо этого вмешательство влияет на настоящее и будущее поведение инвесторов. В связи с этим валютная интервенция США используется как средство, сигнализирующее о желаемом движении обменного курса.

Процесс интервенции

Иностранная валюта, которая используется для интервенции, обычно поступает в равной степени из авуаров Федеральной резервной системы и Стабилизационного фонда валютного казначейства.Эти авуары в настоящее время состоят из евро и японской иены. Интервенции могут координироваться с другими центральными банками, особенно с центральным банком страны, валюта которой используется.

В последние годы Федеральная резервная система и Казначейство сделали свои интервенции более прозрачными. Таким образом, ФРС Нью-Йорка часто имеет дело напрямую со многими крупными межбанковскими дилерами одновременно для покупки и продажи валюты на спотовом валютном рынке. Исторически ФРС не участвовала в форвардных сделках или других сделках с производными финансовыми инструментами.Министр финансов обычно подтверждает вмешательство США во время проведения операции ФРС или вскоре после нее. Часто заявления, которые отражают официальную позицию США в отношении их политики обменного курса, сопровождаются подтверждением интервенций со стороны Казначейства.

Федеральная резервная система регулярно «стерилизует» интервенции на валютном рынке, что предотвращает изменение объема банковских резервов с помощью интервенций с уровней, соответствующих установленным целям денежно-кредитной политики. Например, если ФРС Нью-Йорка продает доллары для покупки иностранной валюты, эта продажа увеличивает резервы банковской системы.Чтобы стерилизовать транзакцию, ФРС в своих операциях на внутреннем открытом рынке может удалить резервы путем продажи государственных ценных бумаг.

Федеральный резервный банк Нью-Йорка объявляет полную информацию о валютной деятельности органов денежно-кредитного регулирования США примерно через 30 дней после окончания каждого календарного квартала в отчете, который направляется в Конгресс и одновременно публикуется под названием «Операции Казначейства и Федеральной резервной системы с иностранной валютой» .

Не вся деятельность торгового центра ФРС Нью-Йорка на рынке управляется Министерством финансов или Федеральной резервной системой.Иногда ФРС Нью-Йорка может действовать в качестве агента от имени других центральных банков и международных организаций, желающих участвовать на валютном рынке США, без участия денежных властей США. Иностранный центральный банк использует ФРС Нью-Йорка в качестве своего агента вне своего часового пояса и своих обычных валютных контрагентов. Эти покупки и продажи не считаются валютной интервенцией США и не предназначены для отражения какой-либо политической инициативы монетарных властей США.Когда Федеральная резервная система покупает и продает валюту от имени иностранных центральных банков, совокупный уровень банковских резервов не изменяется, и стерилизация не требуется.

Валютные операции — ФЕДЕРАЛЬНЫЙ РЕЗЕРВНЫЙ БАНК НЬЮ-ЙОРКА

ФРС Нью-Йорка уполномочена Федеральным комитетом по открытым рынкам (FOMC) вмешиваться в работу валютного (FX) рынка путем выполнения валютных операций для Системного счета открытого рынка (SOMA) в соответствии с указаниями FOMC и в своем качестве в качестве финансового агента Соединенных Штатов для Стабилизационного фонда обменного курса (ESF) в соответствии с указанием США.С. Казначейство. ФРС Нью-Йорка также предоставляет услуги по операциям с иностранной валютой своим владельцам счетов в официальном секторе, правительственным учреждениям США (по указанию Казначейства США) и Федеральной резервной системе.Федеральная резервная система и Казначейство США могут вмешиваться на валютном рынке, когда это необходимо для противодействия беспорядочной рыночной конъюнктуре. После краха Бреттон-Вудской системы в 1971 году денежно-кредитные органы США (Федеральная резервная система и Казначейство США) использовали валютные интервенции как для уменьшения чрезмерной волатильности обменного курса, так и для того, чтобы обозначить точку зрения США.С., что обменный курс не отражает фундаментальных экономических условий. Однако с 1996 года США вмешивались только в трех отдельных случаях, включая покупку японской иены в июне 1998 года, покупку евро в сентябре 2000 года и продажу японской иены в марте 2011 года.

Интервенции по указанию FOMC или Казначейства осуществляются Федеральным резервом Нью-Йорка. Когда принимается решение поддержать курс доллара по отношению к другой валюте, Торговая стойка на открытом рынке ФРС Нью-Йорка покупает доллары и продает эту иностранную валюту; и наоборот, чтобы снизить стоимость доллара, он продает доллары и покупает иностранную валюту.

В контексте операции по поддержанию курса доллара по отношению к другой валюте, иностранные валюты, которые используются для интервенции, исторически поступали в равной степени из валютных резервов, хранящихся в портфеле SOMA и ESF. Эти авуары в настоящее время находятся в евро и японских иенах. Исторически интервенции координировались с другими центральными банками, особенно с теми, которые выпускают валюту или валюты, участвующие в интервенции.

Помимо интервенций, Бюро также предоставляет услуги по операциям с иностранной валютой трем основным группам клиентов: правительству Соединенных Штатов и его агентствам (в качестве фискального агента), иностранным центральным банкам и денежно-кредитным органам, имеющим счета в ФРС Нью-Йорка, и федеральным Резервная система.Валютные операции для правительства США и его агентств обычно облегчают платежи в иностранной валюте. Эти транзакции обычно составляют большую часть объема торговли валютой Desk. Иностранные центральные банки, имеющие счета в ФРС Нью-Йорка, также регулярно запрашивают операции в иностранной валюте. Иногда Служба также способствует определенным платежам в иностранной валюте Совету управляющих или другим Федеральным резервным банкам.

SEC.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов.Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Пожалуйста, объявите свой трафик, обновив свой пользовательский агент, чтобы включить в него информацию о компании.

Чтобы узнать о передовых методах эффективной загрузки информации с SEC.gov, в том числе о последних документах EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, в том числе о передовых методах, которые делают загрузку данных более эффективной, и о SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу [email protected].

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Код ссылки: 0.14ecef50.1635368563.26252f4e

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности.В целях безопасности и обеспечения того, чтобы общедоступная служба оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 U.S.C. §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других лиц к контенту SEC.gov. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерное количество запросов. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период.Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.gov. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы гарантировать, что веб-сайт работает эффективно и остается доступным для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

. Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.