Ипотека молодой семье в 2021 году, кредит на покупку жилья молодой семье

Иван БлиновАвтор Выберу.ру, [email protected]Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

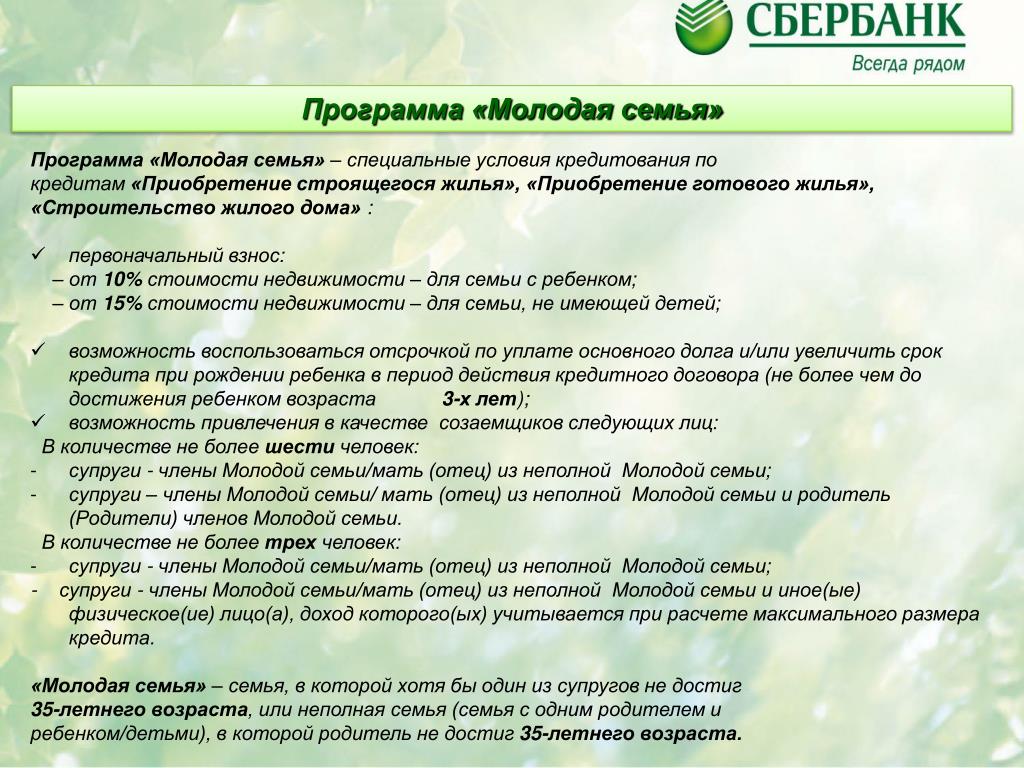

Молодой считается семья, в которой оба супруга или одинокий родитель на момент подачи заявки на ипотечный кредит не достигли возраста 35 лет. Ипотечные программы для молодой семьи в 2021 году предоставляют различные коммерческие банки. Условия ипотеки молодой семье отличаются пониженной процентной ставкой, минимальным первоначальным взносом (или его отсутствием), возможностью отсрочки платежа по ипотеке без штрафных санкций.

Также молодая семья может рассчитывать на ипотечный кредит, став участником государственной программы помощи. Ипотека по программе «Молодая семья» в 2021 году дает возможность получить безвозмездную государственную субсидию при покупке жилья в размере 35% (при отсутствии детей) или 40% (если в семье есть ребенок). Полученные средства могут быть использованы для долевого участия в строящемся объекте или для возведения дома.

Подробнее с условиями ипотеки молодой семье вы можете ознакомиться на сайте Выберу.ру, где собраны все ипотечные программы банков для молодой семьи.

Часто задаваемые вопросы

Как взять ипотеку молодой семье?

Необходимо выполнить ряд действий:- обратиться к кредитору и заполнить заявление;

- дождаться решения по вашей заявке;

- в случае одобрения собрать пакет документов для предоставления в банк;

- кредитор проверит достоверность представленных сведений;

- если с документами все в порядке, можно начинать оформление договора с банком.

Что нужно, чтобы взять ипотеку молодой семье?

Семья должна соответствовать определенным условиям:- нуждаться в улучшении жилищных условий и состоять на учете;

- иметь российское гражданство;

- иметь ежемесячный доход, позволяющий оплачивать ипотеку;

- быть зарегистрированными в том регионе, где планируется получить субсидию;

- не получать аналогичную помощь ранее.

Можно ли участвовать в программе молодая семья если есть ипотека?

Нет, участвовать в программе при наличии жилья нельзя. Если у заемщиков есть квартира в ипотеке, они не могут претендовать на получение помощи от государства. Даже в случае продажи долей повторно встать на очередь можно будет только через 5 лет.

Задайте свой вопросПравительство Республики Татарстан

Как можно получить доступное и комфортное жилье?

В рамках реализации приоритетного национального проекта «Доступное и комфортное жиле – гражданам России» предусмотрены следующие программы приобретения гражданами жилья.

1. Классическая ипотека.

Кредиты предоставляются коммерческими банками Российской Федерации (срок кредитования от 1 года до 18,5 лет, процентная ставка от 12,8% до 16,1%). Правительством РФ был создан собственный оператор со 100-процентным государственным капиталом – ОАО «Агентство по ипотечному жилищному кредитованию». Эта организация обеспечивает рефинансирование ипотечных кредитов, благодаря чему появляется возможность развивать ипотеку, т. е. снижать процентную ставку и увеличивать срок кредитования на покупку.

2. Социальная ипотека (республиканский проект, реализуется с 2005 г.).

Участие в программе могут принять жители Республики Татарстан, имеющие менее 18 кв.м. общей площади в городе и 21,2 кв.м. в сельской местности. Программа ориентирована на людей со средними и низкими доходами, не способными без государственной поддержки улучшить свои жилищные условия, поэтому жилье в рамках программы предоставляется на условиях рассрочки платежа до 28,5 лет под 7% годовых за невыкупленные кв. м. с оформлением права собственности после выкупа (постановление Кабинета Министров Республики Татарстан от 15.04.2005г. № 190 «Об утверждении правил и порядка постановки на учет нуждающихся в улучшении жилищных условий в системе социальной ипотеки в Республике Татарстан»).

е. снижать процентную ставку и увеличивать срок кредитования на покупку.

2. Социальная ипотека (республиканский проект, реализуется с 2005 г.).

Участие в программе могут принять жители Республики Татарстан, имеющие менее 18 кв.м. общей площади в городе и 21,2 кв.м. в сельской местности. Программа ориентирована на людей со средними и низкими доходами, не способными без государственной поддержки улучшить свои жилищные условия, поэтому жилье в рамках программы предоставляется на условиях рассрочки платежа до 28,5 лет под 7% годовых за невыкупленные кв. м. с оформлением права собственности после выкупа (постановление Кабинета Министров Республики Татарстан от 15.04.2005г. № 190 «Об утверждении правил и порядка постановки на учет нуждающихся в улучшении жилищных условий в системе социальной ипотеки в Республике Татарстан»).

N 315 «О целевой программе «Обеспечение жильем молодых семей в республике татарстан» на 2008 — 2010 годы).

Субсидия предоставляется на приобретение у любых физических и (или) юридических лиц одного или нескольких жилых помещений, в том числе на уплату первоначального взноса при получении ипотечного жилищного кредита или займа на приобретение жилого помещения или строительство индивидуального жилья, отвечающего установленным санитарно-техническим требованиям, благоустроенного применительно к условиям населенного пункта, выбранного для постоянного проживания.

Расчет размера субсидии производится исходя из нормы общей площади жилого помещения, установленной для семей разной численности, количества членов молодой семьи и норматива стоимости 1 кв. метра общей площади жилья по соответствующему муниципальному образованию, в котором молодая семья состоит на учете в качестве участника Программы. Норматив стоимости 1 кв. метра общей площади жилья по муниципальному образованию устанавливается органом местного самоуправления, но этот норматив не должен превышать средней рыночной стоимости 1 кв.

N 315 «О целевой программе «Обеспечение жильем молодых семей в республике татарстан» на 2008 — 2010 годы).

Субсидия предоставляется на приобретение у любых физических и (или) юридических лиц одного или нескольких жилых помещений, в том числе на уплату первоначального взноса при получении ипотечного жилищного кредита или займа на приобретение жилого помещения или строительство индивидуального жилья, отвечающего установленным санитарно-техническим требованиям, благоустроенного применительно к условиям населенного пункта, выбранного для постоянного проживания.

Расчет размера субсидии производится исходя из нормы общей площади жилого помещения, установленной для семей разной численности, количества членов молодой семьи и норматива стоимости 1 кв. метра общей площади жилья по соответствующему муниципальному образованию, в котором молодая семья состоит на учете в качестве участника Программы. Норматив стоимости 1 кв. метра общей площади жилья по муниципальному образованию устанавливается органом местного самоуправления, но этот норматив не должен превышать средней рыночной стоимости 1 кв.

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Дальневосточная ипотека0,01 % Квартира или таунхаус Загородный дом или коттедж ежемес. платежот 10 427 ₽ | до6 млн ₽ | от 15%от 750 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Ипотека с господдержкой для семей с детьмиот 0,1 % Квартира или таунхаус Загородный дом или коттедж ежемес. платежот 10 521 ₽ | до12 млн ₽ | от 15%от 750 000 ₽ | Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Дальневосточная ипотека0,1 % Квартира или таунхаус Загородный дом или коттедж ежемес. | до6 млн ₽ | от 15%от 750 000 ₽ | Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Дальневосточная ипотека0,6 % Квартира Загородный дом или коттедж ежемес. платежот 11 056 ₽ | до6 млн ₽ | от 15%от 750 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Дальневосточная ипотека0,8 % Квартира ежемес. платежот 11 275 ₽ | до6 млн ₽ | от 15%от 750 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 4 мес. на последнем месте | |||

Дальневосточная ипотека0,9 % Квартира Загородный дом или коттедж ежемес. | до6 млн ₽ | от 15%от 750 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Дальневосточная ипотекаот 0,9 % Квартира Загородный дом или коттедж Другое ежемес. платежот 11 386 ₽ | до6 млн ₽ | от 15%от 750 000 ₽ | Выдача на счет Стаж работы от 6 мес. на последнем месте | |||

Дальневосточная ипотека ДОМ.РФ0,9 % Квартира Загородный дом или коттедж ежемес. платежот 11 386 ₽ | до6 млн ₽ | от 15%от 750 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 3 мес. | |||

Дальневосточная ипотека ДОМ.РФ0,9 % Квартира Загородный дом или коттедж ежемес. платежот 11 386 ₽ | до6 млн ₽ | от 15%от 750 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Дальневосточная ипотека1 % Квартира Загородный дом или коттедж ежемес. платежот 11 497 ₽ | до6 млн ₽ | от 15%от 750 000 ₽ | Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Руководство по покупке дома: молодые семьи

Молодые семьи сталкиваются с различными проблемами при покупке жилья

Великая рецессия и связанный с ней жилищный кризис все еще свеж в умах многих молодых людей.

Если вы похожи на многих миллениалов, особенно с молодыми семьями, вы можете бояться выходить на рынок жилья. Это понятно, но наличие растущей семьи может стать для вас толчком.

Подтвердите новую ставку (4 октября 2021 г.)Новички: для покупки требуется ипотека

Перед тем, как отправиться на открытый конкурс, молодая семья должна оценить свое финансовое положение, чтобы определить, имеет ли смысл покупать.

По данным CoreLogic, около 35% американцев оплачивают покупку дома наличными. Тем не менее, большинство из этих покупателей основали свою карьеру и немного старше. Обычно они продали предыдущий дом и могут направить часть своей прибыли на первоначальный взнос.

С другой стороны, вы, вероятно, только начинаете и у вас нет кучи денег, чтобы сделать первую покупку жилья.

Вам понадобится ипотека.

Низкие авансовые платежи За некоторыми исключениями, ипотечные кредиторы не ссужают вам 100% стоимости дома. Чтобы получить ссуду, вам необходим первоначальный взнос, некоторый собственный взнос в счет покупной цены.

Чтобы получить ссуду, вам необходим первоначальный взнос, некоторый собственный взнос в счет покупной цены.

Если у вас есть стандартные 20 процентов, 20 000 долларов на каждые 100 000 долларов стоимости недвижимости, приличный кредит и надежный доход, вам, вероятно, будет довольно легко получить ипотеку.

Вы также избегаете ипотечного страхования, которое может добавлять сотни к вашему ипотечному платежу каждый месяц, в зависимости от вашего кредитного рейтинга, размера первоначального взноса и ипотечной программы.

Варианты минимального авансового платежа

К сожалению, у большинства молодых семей нет такой роскоши.Возможно, они выплачивают студенческие ссуды. Могут быть расходы по уходу за детьми, и не все получают зарплату в Кремниевой долине сразу после учебы в школе.

Денег может быть мало, но существует несколько ипотечных программ, предназначенных для помощи молодым семьям с первоначальным взносом. Многие из них имеют требования к получению дохода, и чем больше ваша семья, тем выше может быть ваш заработок.

В таблице ниже перечислены варианты минимального первоначального взноса.

Подходит для вашего семейного дома: Кредит

Ипотечные кредиторы учитывают несколько факторов, чтобы определить, имеете ли вы право на получение жилищного кредита.Одна из наиболее важных частей информации — это ваш кредитный рейтинг. В целом, оценка «хорошо» находится между 680 и 739. (Оценка 740 или выше обычно классифицируется как «отлично»).

Данные залет показывают, что ваш кредитный рейтинг является точным показателем того, насколько вероятно, что вы успешно выплатите ипотечный кредит. Кредитные рейтинги молодых семей не только влияют на их способность получить одобрение на получение ипотеки — они влияют на стоимость этой ипотеки.

Наиболее важным фактором вашего кредитного рейтинга является ваша история платежей — платите вовремя в течение многих лет, и ваш рейтинг будет отражать ваше ответственное управление долгом.Другой важный компонент — это сумма используемого кредита по сравнению с суммой, к которой у вас есть доступ. Это называется «коэффициентом использования», и чем он ниже, тем лучше ваш результат.

Это называется «коэффициентом использования», и чем он ниже, тем лучше ваш результат.

Доход, необходимый для покупки дома

Ипотечные кредиторы внимательно следят за вашим доходом при рассмотрении вашего заявления. Как правило, они предпочитают, чтобы отношение долга к доходу (DTI) заявителей составляло 43 процента или ниже.

DTI равняется предложенному вами платежу по ипотеке (основная сумма, проценты, налоги на имущество и страхование домовладельцев) плюс минимальные платежи для других ваших счетов, таких как кредитные карты, студенческие ссуды и автокредитование, разделенные на ваш валовой (до налогообложения) доход.

Если ваш новый домашний платеж будет составлять 1500 долларов, а другие ваши выплаты составят 500 долларов, а ваш доход составляет 5000 долларов в месяц, ваш DTI будет составлять 40 процентов. Это 2000 долларов, разделенные на 5000 долларов.

Вы, , можете получить одобрение с более высокими DTI, но обычно вам придется компенсировать этот недостаток более высоким первоначальным взносом, отличной кредитной историей или другим фактором.

Стоимость домовладения

Многие ипотечные программы для начинающих покупателей, в том числе молодых семей, не зря требуют образования покупателя жилья.Это связано с тем, что большинство новых покупателей не знают, сколько дополнительных затрат придется на их ипотеку.

Планируйте тратить не менее одного процента стоимости вашего дома каждый год на техническое обслуживание и ремонт. Ваш платеж по ипотеке, вероятно, будет включать основную сумму и проценты, налоги на недвижимость и страхование домовладельцев.

Однако вам, возможно, также придется заплатить взносы в ассоциацию домовладельцев, стоимость полиса страхования от наводнения или за другие предметы, такие как система домашней безопасности.

Подтвердите новую ставку (4 октября 2021 г.)Предварительное одобрение ипотеки

Проведение тщательной проверки ваших финансов и получение ваших кредитных отчетов должно дать вам честную оценку того, готовы ли вы взять ипотечный кредит. Если вы готовы, получите предварительное одобрение кредитора, прежде чем отправиться на поиски жилья.

Если вы готовы, получите предварительное одобрение кредитора, прежде чем отправиться на поиски жилья.

Предварительное одобрение дает вам больше доверия со стороны продавцов, когда вы делаете предложение. Предварительные согласования обычно длятся 60-90 дней, поэтому не тратьте это время на попытки выяснить, какой тип дома вы хотите или в каком районе вы хотите жить.

Лучшие сообщества для молодых семейОпределите, в каком районе и в каком доме нуждается ваша семья. Если вы мечтаете о шампанском с ограниченным бюджетом на диетические газированные напитки, сделайте шаг назад и поймите, что небольшие и более дешевые заведения не зря называют «домами для начинающих».

Вы всегда можете переехать позже. А пока держите свои эмоции под контролем и не покупайте дома больше, чем вы можете себе позволить.

Покупка в районе с хорошими школами может быть разумной инвестицией — как в будущее ваших детей, так и в ваш собственный банковский счет, когда пришло время продавать.

Такие факторы, как безопасность, другие семьи, с которыми можно пообщаться, и такие вещи, как парки или игровые площадки, вероятно, должны иметь приоритет над диковинными кухнями и впечатляющими человеческими пещерами, по крайней мере, на несколько лет.

Будьте консервативны

Даже если оба родителя работают, молодые семьи должны рассматривать дома, которые они могут себе позволить, имея только одну зарплату. Когда у вас есть дети, безопаснее иметь финансовую подстилку.

Один из родителей может потерять работу, или в случае неотложной медицинской помощи семейный банковский счет будет опустошен. И вы, вероятно, также пытаетесь откладывать на пенсию и / или колледж.

Дом меньшего размера в старом районе может иметь больше смысла для тех, кто впервые покупает жилье с ограниченным бюджетом.Во многих городах новые дома обходятся дороже и дольше добираются на работу. Это увеличивает ваши расходы на топливо и, возможно, ваши страховые взносы на автомобиль.

Найдите время, чтобы проверить, как добраться до любого района, который вы серьезно рассматриваете, прежде чем делать предложение о доме.

Будьте изобретательны

Если вы или ваш супруг / супруга всегда под рукой по дому, покупка фиксирующего верха может быть разумным шагом. Но только если вы знаете, что можете справиться с ремонтом и ремонтом дома.

Может быть непрактично или непрактично проводить много ремонтных работ с маленькими детьми.

Наконец, рассмотрим многоквартирную собственность. Покупка недвижимости с двумя-четырьмя квартирами может позволить вам жить без арендной платы в одной из квартир.

Этот вариант имеет смысл, если вы не возражаете против того, чтобы стать арендодателем и быть на связи с арендаторами.

Какие сегодня ставки по ипотеке?

Текущие ставки по ипотеке для молодых семей зависят от выбранного ими жилищного кредита, суммы, доступной для первоначального взноса, и их кредитного рейтинга. Кроме того, насколько они умны, когда делают покупки в обмен на ипотеку. Перед выбором кредита всегда полезно сравнить предложения нескольких кредиторов.

Кроме того, насколько они умны, когда делают покупки в обмен на ипотеку. Перед выбором кредита всегда полезно сравнить предложения нескольких кредиторов.

Помощь при покупке нового дома

Узнайте о государственных программах, облегчающих покупку дома.

Программы, которые помогут вам заплатить за дом

Департамент жилищного строительства и городского развития (HUD) предлагает ряд федеральных программ, которые могут помочь вам приобрести дом, если вы имеете право на получение помощи:

Ссуды FHA для лиц, впервые покупающих жилье

- Федеральное жилищное управление ( FHA), часть HUD, страхует ипотечные кредиты, облегчая потенциальным домовладельцам получение ссуд.FHA также предлагает дома HUD на продажу. Узнайте больше о займах FHA.

Ваучеры на домовладение

Программа гарантирования жилищных кредитов для индейцев

- Программа, также известная как Раздел 184, представляет собой жилищную ипотеку, специально разработанную для семей американских индейцев и коренных жителей Аляски, деревень Аляски, племен или жилищных единиц, определенных племенами.

Программы для военнослужащих и ветеранов

Программы для сельских жителей

Государственные программы

В дополнение ко всем программам HUD финансирует утвержденные жилищные консультационные агентства по всей стране, которые могут предоставить консультации по многим вопросам, связанным с жильем, включая покупку дом.Используйте эту карту, чтобы найти его в вашем штате.

Потери права выкупа

Если вас интересует недвижимость, связанная с изъятием права выкупа, обратитесь к лицензированному агенту по недвижимости, который посоветует вам, когда это имущество может быть доступно для покупки.

Кредиты FHA и дома HUD

Если вы покупатель жилья, у Департамента жилищного строительства и городского развития (HUD) есть две программы, которые могут помочь сделать этот процесс более доступным.

Ссуды FHA

Федеральное жилищное управление (FHA) управляет программой ссуд FHA.Это может быть хорошим выбором для ипотеки, если вы впервые покупаете ее, потому что требования не такие строгие, как для других ссуд. Первоначальный взнос и стоимость закрытия невысоки.

Первоначальный взнос и стоимость закрытия невысоки.

Имею ли я право?

Как мне подать заявление?

FHA не ссужает деньги людям. Он страхует ипотечные ссуды от кредиторов, одобренных FHA, от дефолта. Чтобы подать заявку на получение ссуды, застрахованной FHA, вам необходимо обратиться к кредитору, утвержденному FHA. Найдите здесь кредитора, одобренного FHA.

Как мне пожаловаться?

Если у вас есть жалоба на кредитную программу FHA, обратитесь в Ресурсный центр FHA.

HUD Homes

Когда домовладельцы не выплачивают ссуду FHA, HUD переходит в собственность собственности, поскольку HUD курирует программу ссуд FHA. Эти свойства называются либо домами HUD, либо собственностью недвижимого имущества HUD (REO).

Имею ли я право?

Ваша квалификация для покупки дома HUD зависит от вашего кредитного рейтинга, способности получить ипотеку и суммы вашего первоначального взноса наличными. Вы также можете использовать ипотеку, застрахованную FHA, для покупки дома HUD.

Как подать заявку?

Используйте HUDHomestore, чтобы найти списки объектов недвижимости, принадлежащих HUD (REO) для продажи.Щелкните вкладку агента, чтобы найти контактную информацию, чтобы узнать больше об объекте недвижимости.

Куда мне обратиться за дополнительной помощью?

Если у вас есть вопрос или вам нужна дополнительная информация о ссудах FHA или домах HUD, вы можете:

Программа ваучеров домовладельцев

Если у вас низкий доход и вам нужна помощь в покупке первого дома, вам может помочь программа жилищного ваучера Департамента жилищного строительства и городского развития (HUD).

Ваучер на выбор жилья Право на участие

Вы должны:

Быть первым покупателем в соответствии с определением HUD

Соответствовать минимальному уровню дохода, установленному местным управлением государственного жилищного строительства (PHA).

. как минимум один взрослый, работающий полный рабочий день и не менее одного года

Полная программа консультирования по вопросам домовладения и жилья

Как подать заявление на получение ваучера на выбор жилья

Обратитесь в местное агентство PHA. Если он не предлагает программу домовладения, вы можете связаться с центром обслуживания клиентов PIH HUD.

Если он не предлагает программу домовладения, вы можете связаться с центром обслуживания клиентов PIH HUD.

Как подать жалобу, связанную с жильем

Дополнительная информация о ваучерах на выбор жилья

Если вы продали свой дом, вы не сможете использовать программу для своей следующей покупки. Ваучеры на выбор жилья предназначены для тех, кто покупает впервые.

Вы не обязаны работать с конкретным агентом по недвижимости или каким-либо конкретным кредитором при получении жилищного кредита.

У вас есть вопросы?

Задайте реальному человеку любой вопрос, связанный с государством, бесплатно. Они дадут вам ответ или сообщат, где его найти.

Последнее обновление: 9 июня 2021 г.

Программы жилищного строительства на одну семью | Сельское развитие

Хорошо построенное и доступное жилье имеет важное значение для жизнеспособности общин в сельских районах Америки. Жилищные программы дают семьям и отдельным лицам возможность покупать, строить, ремонтировать или владеть безопасными и доступными по цене домами, расположенными в сельской местности Америки.Право на получение этих ссуд, гарантий по ссудам и грантов зависит от дохода и варьируется в зависимости от среднего медианного дохода для каждой области.

Вы хотите купить или построить, отремонтировать или перефинансировать свой сельский дом? Ознакомьтесь с разделом «Возможности получения жилищного кредита на одну семью», чтобы начать работу, также на испанском языке.

Программы домовладения

** УВЕДОМЛЕНИЕ ** Министерство сельского хозяйства США (USDA), Rural Development (RD) недавно получило сообщения о том, что домовладельцы получали письма, предлагающие особую помощь в рамках Программы модернизации доступного жилья (HAMP) и пробных программ обеспечения доступности жилья для просроченных ссуд.В письме содержится план оплаты и клиенту предлагается заполнить форму для отправки по факсу или почте, содержащую личную информацию (номер социального страхования, подпись). Не отвечайте на этот запрос, это незаконный запрос. Если вы получили подозрительный звонок или письмо относительно жилищного кредита RD, не следуйте инструкциям и позвоните нам по телефону 1-800-414-1226, чтобы поговорить с представителем. Если вы подозреваете, что стали жертвой мошенничества с личными данными, вам следует связаться с местными властями.

Информация о программе

Ссуды на домовладение с фиксированной ставкой под низкие проценты предоставляются квалифицированным лицам непосредственно Министерством сельского хозяйства США.Финансирование также предлагается по фиксированным ставкам и на условиях через ссуду от частного финансового учреждения и гарантировано Министерством сельского хозяйства США по развитию для квалифицированных лиц. Ни одна из этих программ жилищного кредита не требует первоначального взноса.

USDA Rural Development также предлагает конкурентоспособные гранты государственным и частным некоммерческим жилищным организациям самопомощи и федерально признанным племенам, чтобы дать возможность трудолюбивым семьям построить свои собственные дома.

Программы развития сельских районов в отношении жилья для одной семьи:

Ссуды и гранты на ремонт односемейного жилья предоставляют средства пожилым домовладельцам и домовладельцам с очень низким доходом для устранения угроз для здоровья и безопасности, выполнения необходимого ремонта, улучшения или модернизации дома, обеспечения доступности домов для людей с ограниченными возможностями или повышения энергоэффективности домов. поэтому эти семьи с очень низким доходом тратят меньше своих доходов на счета за коммунальные услуги.

Для получения дополнительной информации о программах односемейного жилья или чтобы узнать, соответствуете ли вы требованиям, обратитесь в местный офис Министерства сельского хозяйства США по развитию сельских районов .

Поскольку семьи с низкими доходами и семьи меньшинств особенно уязвимы в финансовом отношении в эпоху после рецессии и после жилищного кризиса, заинтересованные стороны задаются вопросом, остается ли домовладение надежным средством повышения благосостояния этих домашних хозяйств. Ответ на этот вопрос зависит от ряда факторов, которые влияют на накопление богатства, включая доход домохозяйства, продолжительность владения, время покупки в зависимости от показателей рынка, характеристики дома (такие как состояние, возраст, местоположение и тип структуры), которые влияют на расходы на содержание и ставку вознаграждения, а также на условия ипотеки.4 Домохозяйства с ограниченными ресурсами имеют ограниченные возможности для создания прочной экономической базы, на которой можно строить свое будущее. Поэтому директивные органы, работающие над предотвращением нового жилищного кризиса, должны позаботиться о том, чтобы не обременять семьи, которые могут реализовать преимущества домовладения, крупнейшего источника благосостояния домохозяйств в Соединенных Штатах.5 Аналитики жилищной политики пересматривают предположения о наилучшем способе спасения. сделать домовладение доступным и устойчивым для семей с низкими доходами и меньшинств.Как подчеркивает Алан Маллах из Brookings Institution, увеличения числа домовладельцев с низкими доходами недостаточно; директивные органы должны принять меры, которые будут «способствовать созданию устойчивой модели домовладения для домохозяйств с низкими доходами» 6. Учитывая, что последствия рецессии и жилищного кризиса все еще присутствуют, в этой статье исследуется важность и проблемы, связанные с низкими доходами и меньшинствами. домовладение. Последние показатели домовладения показывают, что 73,5 процента владельцев — белые, в то время как доля домовладельцев афроамериканцев и латиноамериканцев остается ниже 50 процентов.Аналогичным образом, уровень владения домом для домохозяйств с очень низкими доходами был на 43,8 процентных пункта ниже, чем для домохозяйств с высоким доходом (диаграмма 1). Это давние различия. С 1980-х годов федеральная политика облегчила путь к домовладению для семей с низкими доходами и меньшинств, что потенциально приносит пользу как отдельным домохозяйствам, так и обществу в целом, борясь с бедностью7. , увеличение сбережений и покупательной способности, возможность брать займы под собственный капитал дома и возможность рефинансирования по более низким процентным ставкам.Однако такие выгоды не гарантированы, и, как показывают обзор и обобщение исследовательских заметок Кристофера Герберта и Эрика Бельски, домовладение следует рассматривать как «вложение, которое сопряжено со значительными рисками и неопределенностями. терять деньги на своих домах или получать меньшую прибыль, чем если бы они снимали их в течение определенного периода »8. Недавняя рецессия и взрыв жилищного пузыря являются ярким примером этого риска; реальное чистое богатство домохозяйств упало на 57 процентов с 2006 по 2011 год.Этот спад особенно сильно ударил по домохозяйствам с низким доходом и меньшинствам, поскольку на долю собственного капитала приходится большая часть их благосостояния.9 Это влияние ярко проявляется в столичном районе Чикаго, где шесть округов страдают от особенно высоких показателей потери права выкупа права выкупа и снижения стоимости жилья. после жилищного кризиса. В этих округах отрицательный собственный капитал был непропорционально сконцентрирован в районах проживания меньшинств с низким уровнем достатка, где почти половина собственности находилась либо под водой, либо почти таковой.По сравнению с проживающими в белых кварталах вероятность того, что у этих заемщиков будет мало или совсем не будет капитала в своих домах, в конце 2011 года была в два раза выше.10 Однако 46 000 владельцев с низкими доходами имели совершенно другой опыт работы с доступными и устойчивыми ипотечными кредитами, гарантированными программой Community Advantage Program (CAP). CAP, совместная инициатива программы реинвестирования сообществ, организованная Центром самопомощи сообществ, Фондом Форда и Fannie Mae, делает вторичный рыночный капитал доступным для малообеспеченных и миноритарных заемщиков.Благодаря тщательно оформленным кредитам эти заемщики смогли накопить богатство даже в тяжелые экономические времена. Ссуды CAP всегда представляют собой ипотечные ссуды с фиксированной процентной ставкой сроком на 30 лет, гарантированные с учетом дохода домохозяйства и способности поддерживать домовладение, и активно обслуживаемых для оказания помощи проблемным заемщикам11. 15 процентов ипотечных кредитов с фиксированной ставкой высшего качества, 20 процентов ипотечных кредитов с фиксированной процентной ставкой и 36 процентов ипотечных кредитов с регулируемой процентной ставкой.12 С момента выдачи займов до середины 2011 года владельцы CAP «получили среднюю годовую доходность на свой капитал в размере 27 процентов». Финансовая выгода — не единственная причина, по которой большинство американских семей стремятся иметь дом; социальные пособия также связаны с домовладением. В недавно опубликованном Национальном исследовании жилищного строительства, спонсируемом Fannie Mae, наиболее часто упоминаемыми причинами для желания иметь дом были хорошее место для воспитания детей, безопасное место для жизни, больше места для семьи и контроль над своим жилым пространством.13 Герберт и Бельски обнаружили, что нефинансовые выгоды, связанные с домовладением, которые были связаны с улучшением физического и психологического здоровья, очевидны, но не гарантированы.14 Некоторые из этих преимуществ относятся к большему удовлетворению — жизнью, своим домом и своим соседством. При сравнении отношения арендаторов и собственников к домовладельцам, Harris Interactive (Национальная ассоциация риэлторов) обнаружила, что владельцы более удовлетворены большинством аспектов жизни своего сообщества, включая доступ к природе и природным ресурсам, здравоохранение, шоппинг, возможности получения образования и т. Д. развлечения, искусство и культура, транспорт и семейная среда.Домовладельцы считали свои сообщества более сильными, безопасными и стабильными, чем арендаторы, и с большей вероятностью сообщали, что чувствуют связь с другими, знают своих соседей и проявляют гражданскую активность.15 В другом исследовании владельцы CAP по сравнению с группа подходящих арендаторов, также было обнаружено, что они имеют больше социальных связей, ведущих к более активному социальному взаимодействию и вовлечению, большему чувству способности контролировать важные аспекты своей жизни и решать проблемы, а также меньшему общему стрессу после финансового кризиса, несмотря на то, что они испытали аналогичные уровни финансового стресса и лишений.16 Хотя Уильям Роэ и Роберто Кверчиа также обнаружили, что владельцы были более удовлетворены жизнью и имели более широкие социальные сети, чем арендаторы, с которыми их сравнивали, они не обнаружили, что «участие в добровольных ассоциациях, удовлетворение соседством, самооценка или восприятие» возможностей »были в значительной степени связаны с домовладением. Они выдвинули гипотезу о том, что покупатели с низким и более высоким доходом могут по-разному испытывать влияние покупки жилья, что влияние собственности проявляется с течением времени и что методы, используемые для измерения этих воздействий, могут быть неадекватными.17 Однако, несмотря на потенциальные выгоды, домовладение сопряжено с риском, и его результаты не могут быть ни ожидаемыми, ни желательными. Если у домовладельца слишком много дома, за который нужно платить, он не рефинансирует, чтобы воспользоваться снижением процентных ставок, испытывает непредвиденный ремонт или триггерные события (например, развод или неотложная медицинская помощь), имеет дом, стоимость которого падает или дорожает очень медленно, или имеет ипотеку с хищническими условиями, тогда владение трудно поддерживать23. В 2004 и 2006 годах исследования HUD обнаружили высокую вероятность того, что половина семей с низким доходом и меньшинств вернутся к аренде в течение пяти лет после покупки дома из-за безработицы. или снижение доходов, изменение ставок по ипотечным кредитам, бремя расходов на жилье или другие триггерные события.24 Совсем недавно Ван Зандт и Роэ обнаружили, что кризис на рынке жилья оставил значительное число домовладельцев с низким доходом перед риском оказаться неспособным сохранить право собственности всего через два года из-за непредвиденных расходов и необходимости ремонта дома.25 Исторически неравенство существовало в доступе к домовладению для домохозяйств с низкими доходами и меньшинств. Факторы, которые формируют, препятствуют или облегчают возможности домовладения для этих домохозяйств, были предметом серьезных исследований, в том числе исследований, проведенных по заказу Управления разработки политики и исследований HUD в начале и середине 2000-х годов.В центре внимания этих запросов, вызванных опасениями по поводу справедливости и дискриминации, были различия в доле домовладения в зависимости от дохода и расовых или этнических групп (диаграмма 1). Сохранение этих различий, согласно ряду соответствующих исследований, свидетельствует о том, что демографические и экономические факторы играют значительную роль в формировании тенденций в сфере домовладения. Анализ состава разрыва в домовладении пришел к выводу, что социально-экономические переменные объясняют значительную часть разницы, а меньшую часть можно отнести на счет дискриминации и неустановленных влияний.26 Наряду с доходом благосостояние домохозяйства определяет, могут ли семьи позволить себе первоначальный взнос и заключительные расходы, а также смогут ли они сохранить домовладение после покупки. В исследовании 2004 года, проведенном по заказу HUD, меньшинства и белые с одинаковым уровнем дохода с одинаковой вероятностью стали домовладельцами, но богатство было лучшим предиктором перехода меньшинства к домовладению.Домохозяйствам меньшинств требовался более высокий уровень благосостояния для достижения такой же вероятности владения домом, как и у белых домохозяйств, при прочих равных условиях. Разрыв в благосостоянии был очевиден среди этнических и расовых групп. В одном примере, обнаруженном при изучении показателей благосостояния арендаторов, большая часть чернокожих и латиноамериканских арендаторов имела настолько мало богатства, что ссуды с нулевым первоначальным взносом были единственным доступным для них вариантом ипотеки. Чистый капитал белых домохозяйств на 50-м процентиле уровня благосостояния был примерно эквивалентен чистому капиталу чернокожих и латиноамериканских домохозяйств на 75-м процентиле.Другими словами, при уровне благосостояния 50-го процентиля чистая стоимость белых арендаторов составляла 10 000 долларов (в долларах 1998 г.), но только после 75-го процентиля чистая стоимость черных арендаторов составляла чуть более 10 000 долларов, а у латиноамериканцев — около 8 500 долларов 29 .По данным Pew Research Center, разница в уровне благосостояния домохозяйств сохраняется. У одной пятой домохозяйств США в 2009 году был нулевой или отрицательный собственный капитал. Из этой группы 35 процентов были чернокожими домохозяйствами, 31 процент — латиноамериканцами, 19 процентов — азиатами и 15 процентов — белыми.Без учета собственного капитала среднее благосостояние домохозяйств в 2009 году составляло 29 169 долларов США для белых, 20 300 долларов США для выходцев из Азии, 2 806 долларов США для выходцев из Латинской Америки и 1050 долларов США для чернокожих.30 Таким образом, как отмечалось выше, сокращение чистой стоимости домашних хозяйств в США во время рецессии сильнее всего ударило по меньшинствам, поскольку они больше зависели от собственного капитала как источника богатства. Местоположение и географическое положение также влияют на неравенство в владении жильем между группами через их влияние на предложение и спрос на жилье. Такие факторы, как цены на землю, нормативно-правовая среда, правила зонирования и строительства, плотность населения и демографические характеристики — все это влияет на способность потенциальных покупателей приобрести дом.Например, в центральных городах исторически было меньше домовладений, чем в пригородных районах, отчасти потому, что домовладение было связано в основном с домами на одну семью, которые менее распространены в городах. В результате меньшинства и семьи с низким доходом, сосредоточенные в центральной части городов, имели доступ к меньшим возможностям домовладения31 Правительства, фонды, кредитные учреждения и общественные организации приложили усилия для устранения этих препятствий и содействия успешному домовладению. Такие организации работают, часто совместно, чтобы создать возможности для домовладения, инновационные инструменты финансирования и стратегии удержания. Яннеке Рэтклифф, исполнительный директор Центра общественного капитала Университета Северной Каролины, объясняет, что эти действия, как правило, попадают в одну из трех категорий: обеспечение доступности домовладения, расширение доступа к надежному и надежному финансированию и подготовка потенциальных покупателей к тому, чтобы стать успешными домовладельцами.35 инициатив HUD являются важной частью этого ландшафта, в котором департамент концентрирует энергию и ресурсы на устранении барьеров и расширении возможностей для домовладения с низкими доходами и меньшинств. Доступная по цене помощь помогает семьям с низким доходом преодолевать барьеры в плане благосостояния и достигать благоприятного соотношения долга к доходу, позволяющего поддерживать низкие ежемесячные платежи. Примеры такого типа поддержки включают помощь при первоначальном взносе, гранты, субсидии, ваучеры на домовладение, безвозвратные ссуды и льготные вторичные ипотеки. Даже небольшие суммы помощи при первоначальном взносе увеличивают вероятность перевода новых покупателей в домовладение36. Хотя примерно каждый пятый покупатель жилья впервые получает такую помощь от своих семей, домохозяйства с низкими доходами с меньшей вероятностью будут иметь такой вариант. .37 Одним из источников помощи этим домашним хозяйствам является Федеральное жилищное управление (FHA), которое содействует приобретению жилья в первый раз для малообеспеченных покупателей. Минимальный размер первоначального взноса FHA составляет 3.5 процентов от продажной цены контракта. Эдвард Шиманоски, помощник заместителя помощника секретаря HUD по экономическим вопросам, отмечает, что традиционная роль FHA — обслуживание платежеспособных покупателей жилья впервые — особенно важна для семей с маленькими детьми, которые могут получить наибольшую выгоду от раннего доступа к домовладению. «Первым покупателям часто не хватает денег для оплаты первоначального взноса и затрат на закрытие сделки, взимаемых обычными кредиторами, и в противном случае им пришлось бы откладывать домовладение на многие годы», — говорит Шиманоски.38 Правомочные покупатели жилья также могут получить помощь с первоначальным взносом и закрытием расходов в рамках программ HOME Investment Partnerships (HOME) и программы грантов на развитие сообщества (CDBG). Посредством этих программ HUD выделяет блок-гранты городам и штатам, которые затем решают, как использовать средства. Денежные средства НА ДОМАШНЕМУ направляются на улучшение местных стратегий доступного жилья, которые расширяют возможности домовладения для людей с низкими доходами. Одно исследование показало, что почти все программы HOME предлагают помощь с первоначальным взносом и затратами на закрытие в дополнение к другим типам поддержки, таким как гарантии по кредитам, списание продажной цены и выкуп процентных ставок.39 В период с 2004 по 2008 год программа American Dream Downpayment Initiative (теперь часть HOME) помогла более чем 26 000 малообеспеченным покупателям жилья впервые столкнуться с самым большим препятствием для приобретения жилья: первоначальный взнос и заключительные расходы, а также расходы на реабилитацию. Хотя программа ограничивала помощь в размере более 10 000 долларов, или 6 процентов от покупной цены, средняя сумма составляла 5000 долларов на семью40. Исследование HUD 2005 года пришло к выводу, что небольшие суммы помощи при первоначальном взносе, подобные этой, могут быть очень эффективными, помогая арендаторам стать собственниками жилья. и что всего 1000 долларов может привести к 19-процентному увеличению количества домохозяйств с низким доходом, покупающих дом.В то время как размер увеличения уменьшается по мере увеличения уровня помощи, помощь в размере до 10 000 долларов США может привести к увеличению общего количества домовладений на 34 процента, хотя влияние на недостаточно обслуживаемые группы больше — увеличение на 41 процент домовладений с низкими доходами. .41 Некоторые покупатели могут снизить свои общие инвестиции за счет собственного капитала с помощью программы HUD Self-Help Homeownership Opportunity Program (SHOP). Национальные и региональные некоммерческие организации и консорциумы, получающие гранты SHOP, в период с 1996 по 2008 год построили 16 957 единиц жилья в форме домовладения для семей с низкими доходами.Гранты используются для покупки земли и улучшения инфраструктуры, средняя стоимость не может превышать 15 000 долларов за единицу; должны быть привлечены дополнительные средства на строительство или реконструкцию. Получатели грантов могут осуществлять деятельность МАГАЗИНОВ сами или заключать контракты с некоммерческими аффилированными лицами для развития отделений МАГАЗИНОВ, отбора покупателей жилья, координации собственных усилий и волонтерских усилий, а также помощи в организации временного и постоянного финансирования для покупателей жилья. Чтобы значительно снизить закупочные цены, покупатели жилья должны уделять минимальное количество часов поту, включая покраску, столярные изделия, отделочные работы и установку гипсокартона, кровли и сайдинга.Согласно неопубликованному исследованию, проведенному Управлением разработки политики и исследований HUD, без этого долевого участия общие затраты на развитие будут на 0,2–14,7 процента выше для каждой единицы жилья42. Арендатора домов, получающих помощь от HUD, могут стать домовладельцами в рамках программы Housing Choice Voucher Homeownership, в рамках которой за последнее десятилетие было закрыто около 15 000 домовладений. Эта программа позволяет участвующим государственным жилищным агентствам предлагать жильцам возможность использовать субсидию по ваучерам на аренду для покрытия ежемесячных расходов на владение.После успешного завершения программы предварительной консультации, которая охватывает обслуживание дома, составление бюджета и управление деньгами, кредитное консультирование и ремонт кредита, а также ипотечное финансирование, покупатель находит подходящий дом. В своем анализе Abt Associates обнаружила, что количество государственных жилищных агентств, решивших реализовать эту программу, выросло с 12 пилотных участков в 1999 году до более 450 в 2006 году. Показатели потери права выкупа, просрочки и невыполнения обязательств были довольно низкими для этих покупателей, которые в основном были матери-одиночки с детьми, представители меньшинств и люди с ограниченными возможностями переезжают в районы с более высоким уровнем домовладения и немного более низким уровнем бедности, чем в районах, где они снимали жилье.43 Альтернативная форма помощи покупателям жилья с низким доходом, покупка при аренде, доступна через фонды HOME, CDBG и Housing Choice Voucher Homeownership. Оценка программы домовладения с низкими доходами, предшествовавшей программе HOME, показала, что 10 процентов участвовавших семей стали собственниками путем выкупа в лизинг. Этот вариант позволял покупателям жилья, которым нужно было немного больше времени, чтобы накопить сбережения, необходимые для первоначального взноса, или решить проблемы с кредитом, живя в доме, который они в конечном итоге купят.В одном населенном пункте выкуп аренды был использован в рамках программы переходного жилья в качестве последнего шага, чтобы помочь бывшим бездомным семьям стать собственниками жилья44. Расширение доступа к домовладению предполагает предоставление надежных ипотечных кредитов большему количеству домохозяйств с помощью таких инструментов, как гибкие и альтернативные правила андеррайтинга, которые снижают риск домовладения. Примеры включают программу вторичного ипотечного кредитования CAP, которая позволила банкам по всей стране помочь более чем 50 000 семей с низкими доходами приобрести дома.К другим примерам относятся такие средства, как освобожденные от налогов облигации, которые государственные и местные органы власти выпускают через агентства жилищного финансирования, чтобы помочь финансировать доступные ипотечные кредиты для квалифицированных покупателей жилья впервые.45 В 2008 и 2009 годах, когда доступ к кредитам и жилищному финансированию стал более трудным, а жилищный кризис усугубился, основные финансовые кредиторы не смогли обслуживать заемщиков с низкими доходами; семьям с более слабой кредитной историей все чаще отказывали в ипотечном кредите или утверждали ссуды с высокими процентными ставками.Когда частный капитал покинул рынок и кредиты ужесточились (рис. 2), экономист отдела анализа жилищного финансирования HUD Джон Комо объясняет: «FHA заполнило пустоту, чтобы позволить домовладельцам получить доступ к капиталу и не дать рынкам жилья в наиболее напряженных районах полностью закрыться». Доля рынка FHA, которая составляла лишь 4,5 процента всех кредитов на покупку жилья в 2005 и 2006 годах, выросла до 32,6 процента к 2009 году47. FHA имеет решающее значение, страхуя ипотечные кредиты для покупателей жилья, тем самым защищая кредиторов и инвесторов от убытков.Благодаря этим гарантиям, покупатели жилья впервые и группы с недостаточным уровнем обслуживания имеют лучший доступ к устойчивым займам. Консультации по вопросам жилья — это еще один подход к доступному и устойчивому домовладению. Предоставляя хорошую информацию и рекомендации, жилищное консультирование борется с незнанием процессов покупки жилья и домовладения, которое делает многих заемщиков с низким доходом и меньшинств уязвимыми для хищнической практики кредитования и неподготовленными к домовладению. Закон Додда-Фрэнка о реформе Уолл-стрит и защите прав потребителей, который требует от кредиторов распространять среди потребителей список поставщиков консультационных услуг, одобренных HUD, определяет объем консультирования по вопросам домовладения как «весь процесс домовладения, включая решение о покупке дома, выбор и покупка дома, вопросы, возникающие в течение периода владения домом или влияющие на него (включая рефинансирование, дефолт и отчуждение права выкупа и другие финансовые решения), а также продажа или иное распоряжение домом.»48 Когда клиенты решают купить дом, консультанты помогают заемщикам ориентироваться в процессе покупки жилья, проверяя кредитную документацию, чтобы избежать мошенничества с ипотекой, высоких процентных ставок, завышенных оценок, недоступных условий погашения и других условий, которые приводят к потере капитала, увеличению долга , дефолт и взыскание. Консультации по предотвращению потери права выкупа помогают домовладельцам, столкнувшимся с просрочкой платежа или невыполнением обязательств, с сокращением расходов, переговорами с кредиторами и обслуживающими ссуды, а также уменьшением убытков.После 2005 года спрос на консультационные услуги по вопросам просрочки платежей по ипотеке, рефинансированию и обратной ипотеке начал расти. В период с 2006 по 2007 финансовый год количество клиентов, получивших консультации по вопросам снижения риска потери права выкупа, увеличилось на 55 процентов. Консультации домовладельцев по вопросам обслуживания домов или финансового управления также выросли на 22 процента в 2007 году, что отражает экономический спад и жилищный кризис. В 2007 году общее число получавших консультации по вопросам жилья достигло 1,7 миллиона.50 Последний отчет HUD и министерства финансов в отчете жилищного фонда показывает, что 8.С апреля 2009 года 5 миллионов заемщиков встретились с консультантами по жилищным вопросам, утвержденными HUD51. В начале 2012 года по заказу HUD были опубликованы два исследования результатов консультирования — консультирование перед покупкой и консультирование по обращению взыскания. Одна из важных задач консультирования перед покупкой — выявить потенциальных покупателей, которые еще не готовы к приобретению жилья, и посоветовать им, как снизить риск невыполнения обязательств, прежде чем они подадут заявку на ипотеку. Результаты первого исследования показали, что в течение 18 месяцев после обращения за помощью к покупателю жилья, помощи с первоначальным взносом или закрытием или правом на участие в конкретной кредитной программе 35 процентов участников исследования стали домовладельцами.Во втором исследовании рассматривался опыт группы домовладельцев, получивших услуги по смягчению последствий потери права выкупа в 2009 году. Эти домовладельцы чаще, чем американские домовладельцы в целом, принадлежали к расовому или этническому меньшинству, имели годовой доход ниже среднего и отставали. по ипотеке из-за потери дохода; у немногих были сбережения на покрытие пропущенных платежей. Большинство из них связывалось со своим кредитором, когда они впервые не выплачивали ипотечные платежи, но не смогли договориться о средствах правовой защиты.Благодаря консультированию 69 процентов получили компенсацию по ипотеке, а 56 процентов смогли получить текущие выплаты по ипотеке. Клиенты, которые обращались за помощью до того, как стали неплатежеспособными, жили лучше, чем те, кто получил помощь после шести или более месяцев задержки платежей.52 «Эти исследования, — поясняет Марина Л. Майре, аналитик по социальным наукам в Управлении разработки политики и исследований HUD», — Конечно, они не представляют всех клиентов, консультирующих клиентов по вопросам предварительной покупки или потери права выкупа, но согласование этих результатов с другими исследованиями по вопросам жилищного консультирования подчеркивает эффективность жилищных консультаций и важную роль, которую они играют в оказании помощи семьям в достижении и сохранении права собственности на жилье.»53 Эти усилия по облегчению выхода на рынок, доступности и успеха впервые, малообеспеченных домовладельцев и домовладельцев из числа меньшинств в настоящее время оцениваются в свете защиты восстановления и будущего здоровья рынка жилья и экономики. Принимая решение о том, как реформировать и регулировать систему жилищного финансирования, политики стремятся к сбалансированному подходу, который делает возможным домовладение, не подвергая заемщиков или кредиторов чрезмерному риску банкротства.Текущие обсуждения направлены на поиск подходящей формы государственного участия в обеспечении федерального ипотечного страхования, регулирующем надзоре и защите от дискриминации, которые необходимы для поддержания доверия к рынку, а также для защиты кредитования малообеспеченных и миноритарных заемщиков56. В ходе этих реформ высказывались мнения о том, как должна работать новая система жилищного финансирования и чего она должна достигать. Центр американского прогресса собрал, проанализировал и разместил на своем веб-сайте 21 рекомендованный план реформ от различных заинтересованных сторон для справки и сравнения.Анализ Центра показывает, что большинство планов преследуют как минимум три цели: четкая и ограниченная по масштабу государственная гарантия, повышение роли частного капитала и надлежащий надзор со стороны государства57. Несмотря на то, что первые признаки восстановления жилья присутствуют, это восстановление значительно сдерживается накопившейся суммой отчуждения права выкупа и незанятыми квартирами, удерживаемыми вне рынка, общей потерей жилищного благосостояния, безработицей, ограниченным кредитованием тех, кто не имеет высоких кредитных рейтингов, минимальным капиталом для вторичный рынок ипотеки и ненадежные семейные финансы.Возврат частного капитала и ликвидности на вторичный рынок ипотеки является приоритетной задачей. «Главный урок этого кризиса, — заявляет секретарь Донован, — заключается в том, что решения, принятые на вторичном рынке, очень четко определяют практику кредитования на первичном рынке — и потенциал разнородного воздействия на доступность и качество ипотечных кредитов в недостаточно обслуживаемых общинах очень велик. реальный »58. Поскольку рынок жилья остается нестабильным, потребуется время и разум, чтобы разработать реформы, которые обеспечат доступ к ипотеке для кредитоспособных семей с низкими доходами и меньшинств, а также снизят риски и увеличат защиту потребителей, инвесторов и налогоплательщиков.Эти результаты жизненно важны для устойчивого домовладения для миллионов американцев и имеют решающее значение для общего здоровья экономики.

|

Ипотечные ссуды с низким доходом на 2021 год

Варианты жилищной ссуды с низким доходом вселяют надежду

Благодаря множеству доступных сегодня жилищных ссуд для малоимущих, вы можете быть домовладельцем, даже если вы не зарабатываете много денег.

В этой статье моя цель — дать вам все инструменты, необходимые для поиска, подачи заявки и успешного закрытия ипотечного кредита, несмотря на низкий доход.

Эти ссуды дадут вам надежду на то, что вы сможете купить дом, не экономя от 10% до 20% стоимости дома на первоначальном взносе. И что еще более важно, надеюсь, вы сможете позволить себе ежемесячный платеж после въезда.

Щелкните здесь, чтобы узнать, имеете ли вы право на покупку дома.В этой статье:

Лучшие варианты ипотеки для малообеспеченных

Для постройки дома нужен хорошо укомплектованный пояс с инструментами, как и для его покупки. Вот некоторые из лучших вариантов ипотеки для малоимущих.

Поиск подходящего ипотечного кредита с меньшим бюджетом — это процесс, но его стоит предпринять. Обнаружение этих типов жилищных ссуд с низким доходом может быть только первым шагом. См. Часть 2 этой статьи о , как кредиторы решают, одобряют ли вы для получения ссуды. Следующими вашими шагами может стать работа над своими кредитными или сберегательными привычками, чтобы ваше кредитное приложение выглядело намного лучше. А пока перейдем к конкретным программам жилищного кредитования.

Жилищный кредит USDA: вариант ссуды с нулевой оплатой

Кредит Министерства сельского хозяйства США позволяет вам купить дом с нулевым первоначальным взносом.Он доступен для собственности в районах, которые Министерство сельского хозяйства США определяет как сельские, хотя многие подходящие районы являются довольно пригородными. Чтобы проверить подходящие районы, см. Карту приемлемости собственности Министерства сельского хозяйства США.

Эта программа также называется ссудой на развитие сельских районов или программой гарантированного ссуды USDA. На протяжении многих лет это был фантастический жилищный кредит для малообеспеченных семей. Вы можете купить дом по низкой процентной ставке, практически не заплатив из своего кармана.

Более того, ссуда Министерства сельского хозяйства США специально предназначена для

- Люди, у которых еще нет подходящего дома.

- Те, кто зарабатывает 115% или меньше среднего дохода в районе.

Заем USDA с низким доходом (прямой заем USDA)

Эта программа создана специально как жилищный кредит для малообеспеченных семей. Также известные как ссуды по разделу 502, они доступны лицам с очень низким и низким доходом, определяемым как от 50% до 80% среднего дохода в районе.

У вас может быть 33-летний или даже 38-летний срок в некоторых случаях.Кроме того, субсидии доступны для тех, кто не имеет права на получение полной оплаты.

Чтобы узнать, находится ли ваш доход в установленных пределах, см. Страницу ограничения дохода по прямой ссуде Министерства сельского хозяйства США.

Имейте в виду, что стандартные жилищные кредиторы не предлагают эту программу. Вы должны подать заявку напрямую через USDA.

Ваш доход должен быть слишком низким, чтобы другие программы кредитования имели право на участие. Вы должны убедиться, что не имеете права на получение стандартной ссуды USDA, прежде чем подавать заявку на получение прямой ссуды USDA.

Поговорите со специалистом по ссуде Министерства сельского хозяйства США о стандартном финансировании Министерства сельского хозяйства США, заполнив здесь короткую анкету.Кредит FHA: отличный вариант ипотеки для снижения доходов

Вы, наверное, уже слышали о кредитной программе FHA. Это еще один вид кредита, поддерживаемого государством, который помогает малообеспеченным лицам приобрести дом. Вот основные моменты этой программы:

- 3,5% первоначальный взнос

- Продавец может оплатить все или большую часть ваших заключительных расходов

- Позволяет получить более низкие кредитные баллы, чем обычное финансирование

Как покупатель жилья с низким доходом, вот некоторые дополнительные особенности ссуды FHA, которые вас заинтересуют:

- 3.Первоначальный взнос в размере 5% может быть получен из подарочных денег.

- FHA предъявляет более мягкие требования к коэффициенту долга, чем обычное финансирование, что означает, что вы можете претендовать на получение более низкого дохода.

- FHA не требует, чтобы у вас были дополнительные деньги в банке после закрытия ссуды.

- Вы можете использовать совладельца (другое лицо, которое вносит свой вклад в погашение кредита, но не будет проживать в доме).

FHA разработан для семей с низкими доходами. Это помогло миллионам людей проникнуть в собственное домовладение, несмотря на традиционные препятствия.

Щелкните здесь, чтобы узнать, имеете ли вы право на получение ссуды FHA сейчас.FHA 203k: Купите и отремонтируйте дом с помощью одной ссуды

Ссуда FHA 203k — это, по сути, ссуда FHA с дополнительной функцией: возможность финансировать покупную цену и расходы на реабилитацию в ипотеку.

Эта программа ссуды — одна из лучших жилищных ссуд для малоимущих, потому что она позволяет воспользоваться более низкими ценами на ремонтные работы.

В конце этой статьи я расскажу о том, как кредитор обеспечивает соответствие собственности минимальным стандартам.Что ж, с FHA 203k это не имеет значения. Вы финансируете ремонт, необходимый для приведения его в соответствие с минимальными требованиями FHA к собственности.

Поскольку дома не соответствуют требованиям для традиционного финансирования, они обычно получают большую скидку. Это позволяет людям с более низким доходом легче попасть в дом.

Щелкните здесь, чтобы проверить свое право на участие в программе FHA.VA Mortgage: самые дешевые ежемесячные выплаты по ипотеке

Если у вас есть военный опыт, ипотека VA должна быть первым вариантом ипотеки для малоимущих, которую вы выберете.Это требует нулевого первоначального взноса, и продавец может оплатить все или большую часть ваших затрат на закрытие сделки.

Не существует ежемесячной ипотечной страховки, которая может сэкономить сотни в месяц. Отсутствие ипотечного страхования означает, что вы можете купить больше дома с меньшим ежемесячным доходом по сравнению с другими типами ссуд.

И, ссуды VA более снисходительны в отношении требований к долгу и кредитному рейтингу. Многие люди и семьи с низким доходом использовали ссуду VA для покупки своего первого дома.

Чтобы иметь право на участие, вы должны иметь опыт военной службы в США не менее

.- 90 дней или более в военное время, если в настоящее время находится на действительной военной службе

- 181 день и более в мирное время

- 24 месяца или полный период, на который вы были заказаны, если сейчас не обслуживаются.

- 6 лет, если в Национальной гвардии или резерве

Если вы имеете на это право, вы могли бы быть очень близки к тому, чтобы иметь собственный дом, несмотря на то, что в настоящее время у вас низкий доход.

Щелкните здесь, чтобы проверить право на получение жилищного кредита VA.Домашняя ссуда на ремонт HomePath и HomePath — Выкуп дома от Fannie Mae

Примечание редактора: Fannie Mae завершила свою программу HomePath 6 октября 2014 г. Для получения более подробной информации посетите нашу страницу Fannie Mae HomePath.

Программа HomePath позволяет покупателям жилья с низким доходом более легко получить квалификацию, чем большинство других программ ссуды.Вот несколько замечательных особенностей HomePath:

- Требуется только 5% первоначальный взнос

- Оценка не требуется

- Минимальные стандарты собственности отсутствуют

- Частное страхование ипотеки не требуется.

Эта ссуда поможет вам купить фиксатор верха по низкой цене. Ваш ежемесячный платеж впишется в ваш бюджет намного легче, чем многие дома в отличном состоянии. А отсутствие ипотечного страхования означает значительное сокращение ваших ежемесячных расходов.

Эти дома являются недвижимостью, принадлежащей Fannie Mae.Цель Fannie — продать эти дома таким потенциальным домовладельцам, как вы. Таким образом, они устраняют многие традиционные препятствия на пути к владению домом, такие как PMI и большой первоначальный взнос.

Это отличная новость для покупателей, ищущих ипотеку с низким доходом. Найдите список домов, выставленных на продажу в вашем районе, с помощью поиска на HomePath.com. Затем позвоните утвержденному кредитору HomePath здесь и приступайте к работе.

Существует также возможность приобрести и отремонтировать дом с помощью ссуды на ремонт HomePath. Вы можете купить и отремонтировать недвижимость по своему вкусу, взяв всего одну ссуду.

См. Полные рекомендации по HomePath здесь и рекомендации по ремонту HomePath здесь.

HomeReady 3% вниз по ипотеке

Новая программа HomeReady от Fannie Mae чрезвычайно гибка в отношении источников дохода. Кандидаты могут использовать доход членов семьи, не получивших ссуду, в качестве компенсирующего фактора. Это означает, что член семьи, который не хочет брать ссуду, все равно может помочь вам получить квалификацию.

Кроме того, вы можете использовать доход постояльца и соседа по комнате, доход от аренды квартиры в подвале и доход созаемщика, не являющегося жильцом, чтобы соответствовать требованиям.

Требуемый первоначальный взнос составляет всего 3% и может быть полностью получен в виде подарка или одобренной программы помощи при первоначальном взносе.

Посмотрите, сможете ли вы купить дом по ипотечной программе HomeReady.Хороший сосед по соседству — дома со скидкой 50%. Требуется всего лишь первый взнос в размере 100 долларов США

Программа Good Neighbor Next Door (GNND) — это особый тип ссуды, предлагаемый Министерством жилищного строительства и городского развития США (HUD). Он позволяет сотрудникам правоохранительных органов, учителям и сотрудникам службы экстренной помощи покупать дома со скидкой 50%!

Вот как это работает.Вы находите дом на сайте GNND HUD и делаете предложение. Если предложение подают более одного человека, проводится случайная лотерея, чтобы узнать, чье предложение принято.

Если вас выбрали, вы должны доказать, что вы являетесь утвержденным типом государственного служащего.

HUD устанавливает «тихую вторую» ипотеку на 50% от указанной цены. Но если вы проживете в доме полные 3 года, этот долг будет списан!

Вы можете использовать различные виды финансирования для этой программы. Но если вы используете FHA, ваш первоначальный взнос составляет всего 100 долларов.

Если вы соответствуете вышеуказанным критериям, это идеальный вариант ипотеки для малоимущих. В конце концов, вам нужно оплатить только 50% покупной цены дома. Свяжитесь с одним из наших кредитных специалистов здесь, чтобы узнать процентные ставки и начать работу.

Промышленное жилье: ссуды на мобильные дома

Готовые дома представляют собой большую часть доступных домов во многих районах. Вы можете найти действительно низкие цены на промышленные дома, обычно называемые передвижными домами.

Мобильные дома могут быть отличным способом попасть в дом за гораздо меньшие деньги авансом и ежемесячно.Они не ценят то же самое, что и стандартные односемейные дома из палки. Тем не менее, они могут быть отличным способом проникнуть в домовладение.

Просто убедитесь, что вы смотрите только на дома, построенные не ранее 15 июня 1976 года. Любой передвижной дом, построенный до этой даты, не может быть профинансирован с помощью какого-либо традиционного кредита.

Щелкните здесь, чтобы узнать, имеете ли вы право на покупку дома промышленного производства.Кредит FHA — самый простой способ профинансировать покупку мобильного дома. Применяются стандартные правила FHA, например, снижение на 3,5% и более низкие кредитные стандарты, но требуются некоторые дополнительные проверки собственности.

Чтобы увидеть полные инструкции по ссудам FHA на мобильный дом, ознакомьтесь с нашим сообщением в блоге или просто нажмите здесь, чтобы узнать, имеете ли вы право на покупку дома промышленного производства.

Помощь при первоначальном взносе от благотворительных и государственных организаций

Вы будете удивлены, узнав, сколько городов, округов и штатов предлагают помощь при первоначальном взносе покупателям жилья с низким и средним доходом. На самом деле их слишком много, чтобы перечислить.

Помощь при первоначальном взносе, также известная как DPA, является мощным инструментом для домовладения.Это избавляет от многолетней экономии на первоначальном взносе. Когда у вас низкий доход, трудно накопить достаточно, чтобы купить дом.

Программа инвестиционного партнерства HUD HOME

HUD ежегодно распределяет средства по юрисдикциям во всех 50 штатах, чтобы помочь покупателям жилья с низкими доходами. Приемлемые покупатели должны получать не более 80% среднего дохода в районе.

Юрисдикций, которые управляют фондами, слишком много, чтобы их перечислить, но вы можете легко узнать, есть ли в вашем районе программа, спонсируемая ДОМАШНИМ ОБРАЗОМ.

ФондыDPA можно использовать в сочетании со многими стандартными типами ссуд. Если в вашем районе есть программа, обратитесь к опытному кредитному специалисту, чтобы узнать, можете ли вы совместить помощь при первоначальном взносе с типом кредита, который вас интересует.

Щелкните здесь, чтобы проверить свое право на покупку жилья.Помощь в оплате авансового платежа из городов, штатов и округов

Многие местные органы власти предлагают средства DPA заемщикам с низкими доходами. Программы помощи при первоначальном взносе оживляют городские и пригородные районы.Он побуждает семьи покупать дома, въезжать и улучшать жизнь сообщества.

Вот несколько примеров возможной помощи при предоплате:

- Орландо, Флорида: 42 000 долларов

- Нью-Джерси: 800 долларов

- Коннектикут: 14000 долларов

- Сиэтл: 45 000 долларов

- Сент-Луис, Миссури: 5000 долларов

Каждая программа немного отличается. Иногда помощь в виде первоначального взноса представляет собой субсидию с низким доходом, которую вам не нужно возвращать. Другие программы DPA дают вам ссуду под небольшой процент или без него, но в конечном итоге должны быть возвращены.

Спросите местного агента по недвижимости о программах помощи при предоплате в вашем регионе и посетите нашу страницу помощи при предоплате, чтобы увидеть больше примеров организаций, которые участвуют.

Благотворительные организации

Некоторые благотворительные организации могут вносить фонды поддержки авансового платежа в ссуды FHA. Но они должны быть одобрены HUD.

Чтобы узнать, одобрена ли неправительственная организация в вашем районе, выполните поиск по названию или местонахождению здесь.

Щелкните здесь, чтобы узнать, какие программы помощи при первоначальном взносе вам доступны.Гранты для малообеспеченных семей на покупку дома

По всей стране существуют программы грантов на уровне городов, округов и штатов, помогающие малообеспеченным семьям купить дом.

И я расскажу вам, как их найти.

Жилье дорожает, особенно в крупных метро. Вот почему местные органы власти участвуют в выплате первоначального взноса и помощи в покрытии расходов.

Многие регионы не могут снизить цены на жилье в своем регионе. Но что они могут сделать, так это раздать деньги, чтобы помочь семьям попасть в дома, когда иначе они не смогли бы этого сделать.

К сожалению, не так много централизованных баз данных всех этих индивидуальных грантовых программ, если они вообще есть. Каждый грант имеет свои правила, суммы в долларах и географические ограничения.

Но вы все равно можете найти эти программы в том, чем пользуетесь постоянно: в Google.

Проверьте это.

Просто введите в Google название своего города, штата или округа и укажите «жилищный грант».Примерно за 3 минуты я смог найти очень хорошие программы в Сиэтле, Майами, Северной Дакоте, Коннектикуте и округе Кларк, штат Невада.

Буквально в каждом месте, которое я искал в Google, была жилищная программа.

Вот пример того, что я нашел:

- Сиэтл: до 55 000 долларов (да, именно столько) в виде помощи в виде первоначального взноса семьям, зарабатывающим менее 80% от среднего дохода по региону.

- Майами: 2% от стоимости дома для семей с низким и средним доходом

- Северная Дакота: всего 500 долларов на покупку.Право на участие имеют впервые покупатели жилья, которые соответствуют требованиям к уровню дохода.

- Коннектикут: Покрытие полного первоначального взноса (обычно 3–3,5%) посредством ссуды под низкие проценты.

- Clark County, Nevada: Безвозвратный грант в размере 4% от суммы ссуды для покрытия первоначального взноса и расходов на закрытие.

Это лишь некоторые из сотен грантовых программ, доступных по всей стране для семей с низкими доходами. Всего за несколько минут исследования вы сможете стать собственником жилья через программу грантов.

Подробнее об опциях ипотеки для малообеспеченных

Правительство хочет, чтобы вы получили ипотеку с низким доходом.

Звучит странно, но на самом деле это не так.

По данным Национальной ассоциации строителей жилья, домовладение составляет от 15% до 18% экономики США. Без домовладельцев экономический рост просто остановился бы.

Итак, правительство спонсирует множество программ — ссуды FHA, USDA, VA, а также многие традиционные программы — для стимулирования домовладения среди лиц со средней и даже ниже средней заработной платой.

Благодаря этим программам официантки, фабричные рабочие и даже сезонные рабочие нередко получают ипотечные кредиты с низким доходом.

Проблема в том, что многие арендаторы продолжают снимать жилье, потому что считают, что не могут претендовать на это.

Они не осознают, что могут запросить предварительное одобрение у кредитора, как правило, всего за счет стоимости кредитного отчета, и кредитор может даже оплатить счет за это.

Дело в том, что ипотека с низким доходом доступна многим тысячам малооплачиваемых работников в городах США.С. — но они должны проверить свое право на участие.

Готовы проверить, подходите ли вы? Начни здесь.

Затраты на закрытие, оплачиваемые продавцом, помогают с ипотекой с низким доходом

При поиске ипотечных ссуд с низким доходом вы должны учитывать общую стоимость проживания в доме, которая включает первоначальный взнос и расходы на закрытие ссуды.

Отличный способ сократить расходы — заставить продавца оплатить ваши заключительные расходы. Затраты на закрытие могут составить несколько тысяч долларов, что может серьезно подорвать ваши планы на покупку дома.

Почему продавец должен оплачивать ваши заключительные расходы? Потому что нынешний владелец дома хочет продать дом, вероятно, почти столько же, сколько вы хотите его купить. Многие домовладельцы или банки (если дом подвергается отчуждению) дают покупателю тысячи долларов для обеспечения плавного закрытия.

Поработайте со своим агентом по недвижимости, чтобы правильно запросить заключительные расходы. Вам нужно будет попросить сумму, соответствующую ситуации.

Если у дома, который вы просматриваете, есть несколько предложений, они, вероятно, не примут одно, в котором просят помочь с закрытием.

Возможно, вы захотите найти дома, которые нуждаются в работе или пользуются меньшим спросом. Продавцы обычно более охотно оплачивают затраты на закрытие сделок на рынках, которые все еще наводнены отчуждением права выкупа.

Затраты на закрытие — это не развлечение, а реальность при получении ипотеки, даже ипотеки для семей с низким доходом. Если есть шанс, что продавец поможет, вы можете спросить.

Щелкните здесь, чтобы проверить статус вашего права на покупку дома.Как кредиторы решают, одобрены ли вы

Теперь, когда мы рассмотрели ваши инструменты как покупателя жилья с низким доходом, давайте погрузимся в основы получения ипотеки.Это правила, которые применяются ко всем, с любым доходом, получающим любой вид ипотеки.

Кредит. Это единственная область заявки на получение кредита, где вы действительно можете проявить себя, даже если у вас низкий доход. Кредитор хочет знать, что вы были верны в меньших обязанностях, прежде чем возлагать на вас большую ответственность. Не имеет значения, что ваши автокредиты, лимиты по кредитной карте и т. Д. Меньше, чем у заемщиков с более высоким доходом.

Единственное, что имеет значение, — это то, что вы отнеслись к кредиту любого размера ответственно.

Хороший кредитный рейтинг может поднять сумму в долларах, на которую вы претендуете. Если у вас невысокий кредитный рейтинг, вы можете сначала поработать над ним, прежде чем продолжить свой путь к домовладению. Как заемщик с низким доходом, вы должны иметь все остальные аспекты вашей заявки на ипотеку, чтобы получить лучший доступный дом. Ознакомьтесь с нашими статьями и видео в кредит здесь.

Занятость. Кредитор захочет убедиться в том, что у вас есть стабильная работа, даже если доход от этой работы в настоящий момент низок.

В заявке на ипотеку будет гораздо лучше выглядеть, если у вас была одна работа в течение последних двух с лишним лет, а не много. Кредитор хочет знать, что вы можете удержать работу. В конце концов, это будет ваше средство погашения ипотеки.

Если за последние несколько лет у вас было несколько работ, составьте отличное письмо с объяснением, почему вы сменили работу. Вынуждено ли сокращение штатов сменить работу? Кроме того, свяжите вместе каждый опыт работы, указав, как каждый из них соотносится с другим. Долгое время на одной и той же работе выглядит намного лучше, чем долгая история несвязанной работы.

Долг по сравнению с доходом. Это большой. Это может иметь значение между тем, если вы владеете домом и продолжаете его сдавать в аренду.

Кредитор посмотрит, сколько у вас долга по сравнению с вашим доходом. Поскольку у вас низкий доход, вы хотите, чтобы и выплаты по долгу были низкими.

Вот почему: вы не можете использовать около 45% своего валового дохода для покрытия всех расходов на жилье плюс любой ежемесячный долг. Вот пример:

$ 3,000 ежемесячный доход брутто

45% = 1350 долларов.

- 200 долларов на машину оплата

- Выплата по студенческому кредиту на сумму 250 долларов США

- Минимальная сумма платежей по кредитной карте 50 долларов

Это 850 долларов в месяц, оставшиеся на выплату основного долга, процентов, налогов на имущество, взносов на ТСЖ и страхования домовладельцев.

Но если бы у вас было всего 50 долларов в месяц на счетах по кредитной карте и не было другой задолженности, у вас было бы до 1300 долларов, доступных для оплаты дома. Это увеличение вашей покупательной способности на 100000 долларов из-за уменьшения ежемесячного долга на 450 долларов.

За месяцы и годы перед покупкой дома составьте план выплаты долгов.

Авансовый платеж. Трудно сэкономить. В условиях ограниченного бюджета достаточно сложно поставить еду на стол. К счастью, есть жилищные ссуды для малообеспеченных семей. Многие варианты не требуют первоначального взноса. Я просматриваю эти программы в разделе «Пояс для инструментов» ниже.

Тем не менее, кредитор захочет убедиться, что вы можете сэкономить деньги. Поэтому, даже если это всего 25 долларов в месяц, посмотрите, какие расходы вы можете сократить из своего бюджета и направить на сберегательный счет.

Имущество. Кредитор проверяет собственность, чтобы убедиться, что она соответствует минимальным требованиям. У вас может возникнуть соблазн взглянуть на фиксатор верха, чтобы получить более низкую закупочную цену, которая вписывается в ваш бюджет. Это нормально, просто имейте в виду, что одобрение ссуды — это непростая задача для ветхого дома.

Получите предварительное одобрение, прежде чем искать дом

Поскольку вы ищете ипотечный кредит для малообеспеченных, весьма вероятно, что вы приблизились к максимальным пределам коэффициента долга. Вот почему рекомендуется получить предварительное одобрение от кредитора.

В предварительном одобрении будет указана максимальная цена покупки. Всегда узнавайте это магическое число, прежде чем смотреть дома. Нет ничего хуже, чем влюбиться в дом за пределами вашего ценового диапазона.

Щелкните здесь, чтобы узнать, имеете ли вы право на получение жилищного кредита.Последние слова о жилищных ссудах с низким доходом

Есть множество вариантов для покупателей жилья с низкими доходами. Просто нужно найти правильный.

Держись. То, что вам отказали в первый раз, не означает, что вы не можете повторно подать заявку после того, как очистили свой кредит, получили повышение или выплатили долг.