Оценка бизнеса в Екатеринбурге — узнать стоимость предприятия в «Априори»

Для чего нужна оценка стоимости бизнеса?

Бизнес — это инструмент увеличения прибыли и возможность открыть новые направления. И бизнес сейчас часто рассматривают как товар, который можно продать и получить за это сумму денег. Продажа или покупка, поиск инвестиций, оптимизация бизнес-процессов невозможны без грамотной оценки бизнеса. Зачастую реальная стоимость скрыта за множеством внешних проявлений и предполагаемых фактов. Только профессиональные оценщики помогут решить задачу и предоставить объективные данные.

Наберите номер (343) 237-27-27, 361-11-41 и запишитесь на консультацию в офисе группы компаний «Априори» или отправьте заявку по адресу [email protected]

Необходимость оценки стоимости бизнеса

Условия рыночной экономики таковы, что многие сделки совершаются с определенным риском. Для продавца, покупателя и владельца бизнеса знание цены объекта является решающим.

Оценка бизнеса — это комплекс мероприятий, по итогам которых предоставляется отчет (заключение эксперта, аналитическое заключение) на необходимую для заказчика дату. Чтобы сделать оценку, эксперт использует информацию Заказчика, доступные внешние сведения, информацию о состоянии рынка и целевого сегмента. На основе собранной информации, оценщик (судебный эксперт, эксперт) определяет обоснованные методы оценки и производит расчёт каждым из них. Итоговая стоимость определяется в процессе согласования значений, полученных разными методами. Стоимость, указанная в отчете (заключении эксперта, аналитическом заключении) может совпадать с предлагаемой ценой, может от нее существенно отличаться.

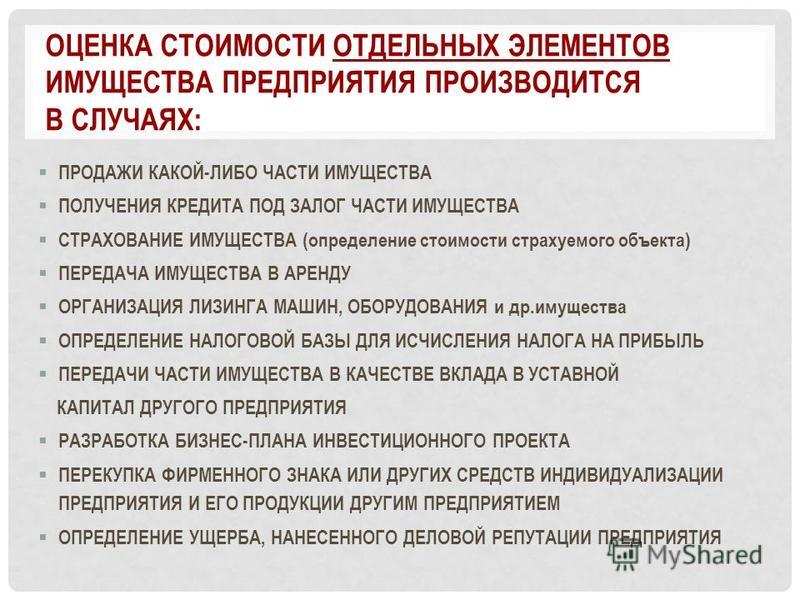

В процедуре оценки бизнеса отдельное место занимает определение стоимости имущественного комплекса предприятия. Объект – деятельность, направленная на получение прибыли, она осуществляется на основе работы имущественного комплекса. Само предприятие – это объект имущества и структура деятельности, производящая или реализующая продукцию, услуги, работы.

Основные цели

Иногда оценка является обязательной, в других случаях – добровольным мероприятием. В деловом мире сложно заниматься развитием бизнеса, когда нет сведений о его реальной стоимости на рынке.

С какими целями проводится оценка?

- консолидация активов;

- повышение эффективности управления, оптимизация бизнес-процессов;

- разработка и внедрение бизнес-планов на основе реальных фактов;

- принятие инвестиционных решений;

- купля-продажа предприятия целиком или частями;

- установление долей совладельцев;

- слияние, ликвидация поглощение и другие типы реструктуризации;

- определение кредитоспособности;

- расчет сумм при страховании.

Бывает, что результаты становятся неожиданными, но зная их, руководитель может перестроить деятельность компании или продать предприятие.

Например, многие начинают пользоваться арендованными помещениями, если содержание собственных теряет выгоду. Работников можно нанимать только в сезон, при этом не нужно оплачивать простой.

Кроме того, подтвержденные цифры могут быть предметом разговора с инвесторами при необходимости получения дополнительных финансов.

Подходы при оценке предприятий

Исходя из Федеральных стандартов, обязательными являются три подхода. Каждый из них позволяет получить свои параметры.

- затратный подход позволяет определять фундаментальную стоимость, созданную действующим предприятием;

- сравнительный основывается на информации об аналогичных компаниях.

Сведения могут быть получены на основе уже совершенных сделок с биржевого или внебиржевого рынка, а также сделок по слиянию и поглощению;

Сведения могут быть получены на основе уже совершенных сделок с биржевого или внебиржевого рынка, а также сделок по слиянию и поглощению; - доходный – в основе лежит доход предприятия. Чем больше денежных потоков приносит компания, тем выше ее цена. Оценка состоит в анализе будущего дохода предприятия в результате его успешной работы или продажи, также учитываются риски.

Что необходимо для проведения оценки?

Процедура проводится на основании ряда документов, которые нужно предоставить эксперту.

Понадобится:

- Общая информация о предприятии включая историю развития, основные виды деятельности, структуру управления, положение на рынке и прочие данные;

- Данные бухгалтерии;

- Данные управленческой отчетности;

- Планы и прогнозы предприятия;

- Документы и информация об имуществе, имущественных правах и обязательствах предприятия.

Для обоснованной оценки стоимости бизнеса требуется провести грамотный анализ финансового состояния предприятия. Оценщик должен понять, насколько реализуются возможности на текущий момент и что можно предпринять для повышения дохода.

Оценщик должен понять, насколько реализуются возможности на текущий момент и что можно предпринять для повышения дохода.

Такую работу следует доверять только квалифицированным профессионалам, способным гарантировать качественное проведение оценки. Оценка стоимости бизнеса не может проводиться в короткие сроки, требуется тщательный анализ, который занимает время.

Работа проводится в несколько этапов:

- предварительный: согласование объемов, сроков, стоимости работ. На этом этапе происходит изучение самого предприятия, специфики его деятельности;

- стартовый: выезд на объект, получение документов, изучение бумаг и открытых источников;

- аналитика: маркетинговое исследование, анализ деятельности и прогнозы перспектив;

- проведение расчетов и заключение. Отчет сдается Заказчику.

Доверившись настоящим профессионалам, вы застрахуете себя от финансовых потерь и обеспечите себе спокойствие.

Наберите номер (343) 237-27-27, 361-11-41

biz

biz|

№ |

НАИМЕНОВАНИЕ УСЛУГИ |

СТОИМОСТЬ |

|

1. |

оценка предприятий и бизнеса |

Стоимость рассчитывается индивидуально и зависит от объема работ |

|

2. |

оценка дебиторской задолженности |

Стоимость рассчитывается индивидуально и зависит от объема работ |

|

3. |

оценка акций и других ценных бумаг |

Стоимость рассчитывается индивидуально и зависит от объема работ |

Также вас может заинтересовать оценка ценных бумаг.

Экспресс-оценка стоимости бизнеса | СБИС Помощь

Экспресс-оценка стоимости бизнесаСБИС позволяет оценить рыночную и балансовую стоимость организации, а также помогает понять, насколько интересен бизнес с точки зрения вложений. Например, если вы хотите оценить стоимость предприятия перед покупкой, продажей или началом инвестирования.

Просмотреть оценку стоимости бизнеса контрагента

- Откройте карточку компании.

- Перейдите на вкладку «Опубликованные сведения» в раздел «Стоимость бизнеса».

Оценить стоимость бизнеса своей компании можно в разделе «Отчетность/Аналитика».

Методы расчета рыночной стоимость компании

СБИС позволяет рассчитать стоимость компании, оценить ее положение относительно конкурентов и спрогнозировать будущие доходы. Для расчета рыночной стоимости организации используются пять методик:

- метод рынка капитала — основывается на использовании цен акций компаний-аналогов;

- метод регрессионого анализа — основан на расчете соответствия между стоимостью на бирже и показателями прибыли и стоимости имущества для компании одной отрасли;

- метод чистых активов — отражает стоимость имущества компании за вычетом ее долгов;

- стоимость компании на бирже — оценка рыночной стоимости компании в соответствии с данными биржи;

- метод дисконтирования денежных потоков — оценивает возможность компании приносить доход в среднесрочной перспективе.

Чтобы получить подробную информацию по используемым алгоритмам расчета, нажмите на название методики.

Как увеличить прибыль

СБИС оценивает потенциал роста компании в зависимости от суммы инвестированных средств и дает прогноз на случай вложений. Измените объем инвестиций на панели настроек, система покажет как может увеличиться выручка и прибыль компании.

Оценить положение компании относительно конкурентов

СБИС ищет конкурентов компании по встроенным алгоритмам и сортирует по стоимости бизнеса. Владельцы компаний увидят здесь ближайших конкурентов, инвесторы — альтернативные направления вложения средств.

Рядом с заголовком раздела указана дата построения списка конкурентов. Список обновляется по кнопке .

Чтобы получить более подробную информацию по конкуренту, нажмите название компании.

В случае если вы хотите получить последние данные по стоимости вашей компании и улучшить положение среди конкурентов, воспользуйтесь функцией публикации свежей бухгалтерской отчетности.

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Оценка бизнеса — когда необходима и как проводится?

30.10.2019

Оценка, то есть определение стоимости любых видов активов регулируется в Российской Федерации специальным федеральным законом — № 135-ФЗ «Об оценочной деятельности в Российской Федерации» и Федеральными стандартами оценки (ФСО), которых на сегодняшний день действует 12, а ещё один (ФСО № 6) отменён. Стандарты № 1-3 являются общими, определяющими базовые понятия оценки и общие требования к её проведению, ФСО № 5 определяет требования к проведению экспертизы отчётов, остальные стандарты устанавливают правила проведения оценки различных типов стоимости или отдельных видов активов. Оценка бизнеса регулируется одноимённым стандартом «Оценка бизнеса (ФСО №8)». Что касается видов стоимостей, то хотя чаще всего под стоимостью актива понимается его рыночная стоимость, законодательно определены ещё такие виды стоимости как ликвидационная, инвестиционная и кадастровая (кроме того, в Федеральном стандарте оценки «Цель оценки и виды стоимости (ФСО № 2)» в дополнение к перечисленным видам сделана оговорка: «Оценщик вправе использовать другие виды стоимости в соответствии с действующим законодательством Российской Федерации, а также международными стандартами оценки»).

Что понимается под оценкой предприятия (бизнеса) и для чего она нужна?

Объектом оценки, если речь идёт об оценке бизнеса, могут выступать акции предприятия, доли в его уставном капитале, паи в паевых фондах производственных кооперативов или имущественный комплекс организации.

Такого рода оценка может понадобиться в следующих случаях:

- покупка или продажа бизнеса, доли в бизнесе, акций и т.п. Профессионально выполненная оценка позволяет определить объективную стоимость продаваемого или приобретаемого актива с учётом всех присущих ему специфических особенностей и рисков. В отличие от недвижимости или многих видов движимого имущества, широко представленных на рынке, приблизительное понимание о стоимости которых зачастую может быть составлено без привлечения оценщика, бизнес является более сложной структурой, имеющей большое количество индивидуальных особенностей, затрудняющих сравнение даже при известных фактах предложений или сделок по продаже схожих предприятий (да и информации о самих таких предложениях/сделках существенно меньше по сравнению с недвижимостью или движимым имуществом).

Так что привлечение оценщика способно помочь принять наиболее взвешенное решение о сделке как для продавца, так и для покупателя;

Так что привлечение оценщика способно помочь принять наиболее взвешенное решение о сделке как для продавца, так и для покупателя; - кредитование бизнеса. В случае, если в качестве залога по привлекаемому кредиту выступают активы предприятия, для подтверждения его стоимости, от которой, помимо прочего, будет зависеть объём предоставляемых банком средств, так же потребуется отчёт об оценке;

- страхование бизнеса или отдельных активов. Ситуация схожа с кредитованием, однако в данном случае определяется не стоимость объекта залога, а страховая сумма по договору;

- ликвидация, банкротство, сделки присоединения или реструктуризация бизнеса. Оценка может проводиться для целей определения стоимости активов ликвидируемой организации; для корректного учёта стоимости приобретаемых долей или акций и т.п.;

- cудебные споры. В отдельных случаях в ходе судебных споров между хозяйствующими субъектами встаёт вопрос о стоимости предприятия или его активов.

В некоторых случаях отчёт об оценке может пригодиться уже на стадии подачи искового заявления, как дополнительное обоснование исковых требований, в других суд может назначить судебную экспертизу по определению стоимости. В последнем случае назначенный судом эксперт подготовит экспертное заключение, требования к которому определяются уже не 135-ФЗ, а Федеральным законом № 73-ФЗ «О государственной судебно-экспертной деятельности в Российской Федерации». Здесь стоит обратить внимание, что как правило суд выбирает экспертную организацию из числа предложенных участвующими в деле сторонами, так что в случае имеющейся перспективы судебного разбирательства, в котором может быть затронут вопрос о стоимости предприятия, стоит заранее озаботиться выбором экспертной организации, обладающей соответствующими компетенциями и опытом. Таковой может выступить как оценочная организация, так и специализирующиеся на проведении именно судебных экспертиз компании.

В некоторых случаях отчёт об оценке может пригодиться уже на стадии подачи искового заявления, как дополнительное обоснование исковых требований, в других суд может назначить судебную экспертизу по определению стоимости. В последнем случае назначенный судом эксперт подготовит экспертное заключение, требования к которому определяются уже не 135-ФЗ, а Федеральным законом № 73-ФЗ «О государственной судебно-экспертной деятельности в Российской Федерации». Здесь стоит обратить внимание, что как правило суд выбирает экспертную организацию из числа предложенных участвующими в деле сторонами, так что в случае имеющейся перспективы судебного разбирательства, в котором может быть затронут вопрос о стоимости предприятия, стоит заранее озаботиться выбором экспертной организации, обладающей соответствующими компетенциями и опытом. Таковой может выступить как оценочная организация, так и специализирующиеся на проведении именно судебных экспертиз компании.

Кто проводит оценку?

Выполнить отчёт об оценке бизнеса может организация, имеющая в штате не менее двух оценщиков, сдавших квалификационный экзамен как минимум по одному из трёх направлений:

- оценка бизнеса

- оценка недвижимости

- оценка движимого имущества

А также являющихся членами саморегулируемой организации оценщиков и полис страхования профессиональной ответственности (деятельность самой оценочной организации также страхуется).

При этом оценщик, непосредственно подписавший отчёт, должен иметь квалификационный аттестат именно по оценке бизнеса. Всё это не касается только судебных экспертов, к которым подобные требования не выдвигаются. Конечно, при этом назначаемый судом эксперт должен иметь соответствующую квалификацию. Однако, несмотря на то что как правило в дипломе оценщика указывается квалификация именно по оценке предприятия (бизнеса), нужно учитывать, что этот вид оценки является наиболее сложным и требующим наибольшего опыта и профессиональной компетенции. Оценка бизнеса зачастую включает в себя и оценку движимого и недвижимого имущества, и оценку нематериальных активов, находящихся на балансе предприятия, что требует от оценщика знаний и опыта сразу во всех направлениях оценки.

Как проводится оценка

При проведении оценки бизнеса применяются доходный, сравнительный и затратный подходы к оценке.

В затратном подходе оценщик использует бухгалтерский баланс предприятия, внося корректировки к его статьям, позволяющие учесть разницу между балансовой и рыночной стоимостью соответствующих активов в тех случаях, когда такая корректировка необходима. Скажем, денежные средства на счету организации корректировки не требуют, а вот балансовая стоимость недвижимости часто отличается от рыночной, и корректировка соответствующей статьи баланса может быть достаточно существенной.

Скажем, денежные средства на счету организации корректировки не требуют, а вот балансовая стоимость недвижимости часто отличается от рыночной, и корректировка соответствующей статьи баланса может быть достаточно существенной.

Сравнительный подход базируется на сопоставлении цен сделок или предложений с аналогичными оцениваемому объектами. Поскольку применительно к бизнесу сложно говорить о стопроцентной идентичности предприятий, речь идёт лишь об их схожести, причём это понятие может толковаться здесь достаточно широко. Для учёта способных оказать влияние на стоимость различий между оцениваемым предприятием и подобранными аналогами применяются различные корректировки, мультипликаторы и т.п.

В доходном подходе стоимость предприятия формируется исходя из доходности бизнеса. Оценщик анализирует ретроспективные показатели деятельности организации, его текущее состояние и перспективы развития, выстраивая по итогам этого анализа финансовую модель текущих и будущих денежных потоков предприятия, которые и конвертируются в стоимость.

Что нужно для проведения оценки?

Как правило, для проведения оценки требуются прежде всего:

- уставные документы;

- бухгалтерская отчётность на дату оценки и за несколько лет, ей предшествующих;

- детализация строк баланса;

- сведения об активах;

- план развития – при наличии такового – и иные документы.

Полный перечень необходимых оценщику документов обычно формируется на этапе заключения договора на оценку и может существенно различаться для разных типов предприятий и различных случаев оценки.

Оценка стоимости бизнеса (стартапа, компании) в «Специалист»

XДанный контент доступен только авторизованным пользователям. Пожалуйста, войдите на сайт, либо зарегистрируйтесь.

Вход РегистрацияПрограмма разработана с учетом профессионального стандарта «Специалист по оценочной деятельности» утвержденного приказом Минтруда России от 26. 11.2018г. No742н.

11.2018г. No742н.

Если Вы жаждете узнать, как:

- правильно оценить стоимость бизнеса стартапа, компании;

- рассчитать стоимость бизнеса различными методами;

- оценить синергетические эффекты от приобретения компании;

- получить практические навыки самостоятельной оценки бизнеса;

- повысить эффективность управленческой работы участников курса.

…тогда этот курс просто создан для Вас! Вы не только узнаете ответы на эти вопросы, но и сами придумаете новые методы их разрешения.

Цель курса: предоставить слушателям полноценный комплекс знаний и навыков, необходимых для успешной оценки бизнеса. В курс входит:

- ознакомление участников курса с современными технологиями оценки бизнеса;

- получение участниками курса навыков решения практических задач в области оценки бизнеса и обоснования справедливой стоимости компании;

- повышение эффективности управленческой работы участников курса.

Курс рассчитан на следующие категории слушателей:

- предпринимателей, открывающих свое дело;

- венчурных бизнесменов, реализующих стартапы;

- начальников и сотрудников отделов инвестиций;

- руководителей и менеджеров проекта;

- бизнес-аналитиков;

- представителей подразделений продаж, сбыта, закупок.

Курс гарантирует большое количество практических упражнений, игр и аналитических заданий, выполнение которых закрепит знания и наполнит Вас уверенностью.

Престижные документы центра (свидетельство или удостоверение о повышении квалификации) станут весомым дополнением к вашему резюме.

Получите всего за 16 ак. часов навыки, способные значимо поднять вашу ценность на рынке труда!

Записывайтесь на курс!

Полезная информация

Для оценки компаний, имеющих стабильные выплаты дивидендов, можно применить метод дисконтирования дивидендов. Суть метода заключается в прогнозировании дивидендов компании на прогнозный и постпрогнозный период.

Далее полученные дивиденды с помощью коэффициента дисконтирования приводятся к моменту принятия инвестиционного решения.

В итоге полученные значения складываются и определяется стоимость 1 акции.

Суть метода заключается в прогнозировании дивидендов компании на прогнозный и постпрогнозный период.

Далее полученные дивиденды с помощью коэффициента дисконтирования приводятся к моменту принятия инвестиционного решения.

В итоге полученные значения складываются и определяется стоимость 1 акции.

Оценка бизнеса (предприятия)

Оценка бизнеса (предприятия) – комплексная процедура для определения стоимости предприятия, а также его способности приносить доход владельцу. Оценка бизнеса предполагает не только оценку всех его активов в денежном выражении, но и расчёт их потенциальной прибыльности. Оценка предприятия играет большую роль при оценке ценных бумаг.

Когда нужна оценка бизнеса (предприятия)?

Оценка бизнеса может иметь разные цели. В зависимости от этого определяется разная стоимость.

- Определение рыночной стоимости необходимо при купле/продаже предприятия. Это стоимость в данный момент при текущих условиях.

- Если оценка необходима для определения целесообразности инвестирования в этот бизнес, то определяется инвестиционная стоимость.

- Также существует понятие ликвидационной стоимости. Она определяется, если предприятие прекращает свое существование и являет собой остаточную стоимость активов. Предприятие также может выступать залогом для получения кредита.

Определение залоговой стоимости при кредитовании бизнеса очень распространенная практика. Решение споров в связи с определением долей без независимой оценки невозможно. Такие споры могут возникать, например, при принятии наследства. Оценка реальной стоимости предприятия необходимо для оплаты госпошлины, при слиянии или поглощении компании.

Процедура оценки бизнеса (предприятия)

Для оценки стоимости бизнеса применяются различные методы. На их выбор влияют поставленные перед оценщиком задачи. Во время оценки анализируется вся финансовая отчётность предприятия, также осуществляется аудит активов. Важным этапом оценки бизнеса является тщательный анализ рынка, на котором предприятие осуществляет свою деятельность. Такой анализ позволяет оценит потенциал предприятия приносить доход своему владельцу в будущих периодах.

Компания «Центр независимой оценки и экспертизы» специализируется на разных типах услуг оценки. Оценщики, которые занимаются оценкой бизнеса, являются сертифицированными специалистами в данной области экспертиз. Восьмилетний опыт работы компании в сфере оценочных услуг дает возможность гарантировать качество, оперативность и компетентность. По результатам оценки заказчик получает официальный документ — заключение о проведенных работах, в котором закреплены выводы эксперта.

г. Казань, ул.Вишневского, д.51/1, офис 2 Телефон: 8 (843) 260-11-20

г.Альметьевск, ул. Чехова, д. 33, офис 204. Телефон: 8 (8553) 35-19-45

Также нашим центром проводиться экспертиза и оценка в таких городах: Казань, Альметьевск, Бугульма, Набережные Челны, Нижнекамск, Елабуга, Зеленодольск, Чистополь, Лениногорск, Азнакаево, Заинск и других городов и районов Республики Татарстан.период вложений

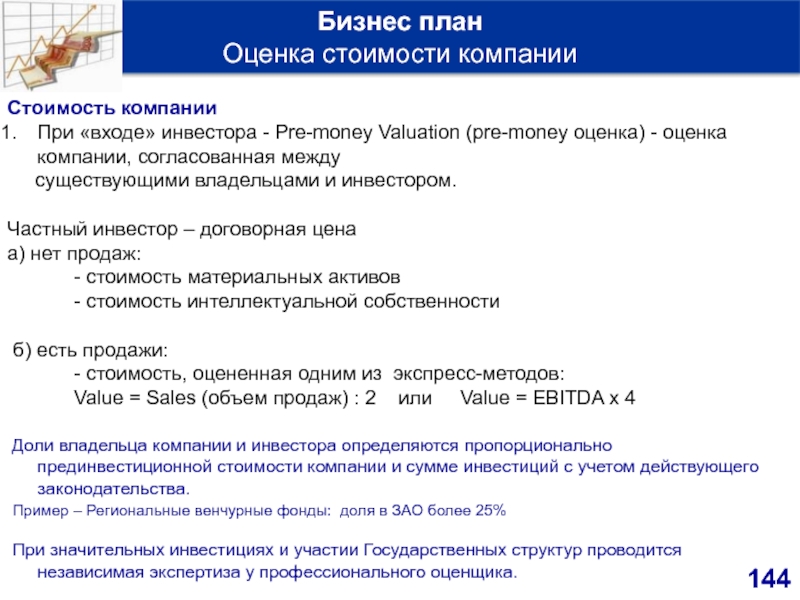

Рыночная стоимость (Market Value) – обобщенный термин, альтернативный бухгалтерскому (учетному) взглядe на компанию.

Стоимость может рассматриваться с позиции выгод владельцев только собственного капитала, тогда возникает термин “акционерная рыночная стоимость”. Если учитываются интересы финансовых и нефинансовых заинтересованных лиц, то правильнее говорить о стейкхолдерской стоимости.

Для обозначения текущей оценки выгод всех финансовых владельцев капитала (собственного и заемного) часто используется термин “рыночная стоимость корпорации” (Value of Firm).

Акцентирование на выгодах, получаемых отдельными заинтересованными лицами, привело к возникновению понятия справедливой рыночной стоимости (Fair Market Value). Следующие термины уточняют понятие справедливой стоимости для конкретных групп заинтересованных лиц:

Фундаментальная стоимость (Fundamental Value) – расчетная оценка, отражающая выгоды владения активами и всем капиталом компании (собственным и заемным) для обезличенного рыночного инвестора. Как правило, эта оценка формируется на базе общедоступной на рынке информации.

Инвестиционная стоимость – расчетная оценка выгод, которая делается под конкретного инвестора на основе доступной для него информации (часто скрытой от широкого доступа). Расчет производится на базе прогнозов денежных выгод покупателя и оценке его инвестиционных рисков.

Внутренняя стоимость (Intrinsic Value) – расчетная оценка выгод существующего собственника компании, которая делается на основе всей имеющейся информации, т.е. с учетом влияния фундаментальных и нефундаментальных факторов создания выгод (стоимости).

По материалам книги Тепловой Т.В. “Корпоративные финансы”

Оценка стоимости бизнеса предприятия | Аудиторско-консалтинговая группа «Гориславцев и Ко»

Завоевание доверия международных инвесторов имеет ключевое значение для многих российских компаний, только делающих первые шаги на пути к полноценной интеграции в систему мирового разделения труда. В настоящее время получила особую актуальность оценка бизнеса по международным стандартам. Ведь определение стоимости и комплексная оценка бизнеса обеспечивают эффективное управление всеми видами рисков, способствуют оптимизации налогообложения и повышают степень прозрачности бизнеса.

Цели оценки бизнеса охватывают практически все аспекты деятельности компании:

- Сделки по купле-продаже бизнеса.

- Разработка бизнес-плана и других инвестиционных программ.

- Расчёт стоимости залогового обеспечения при получении кредитов.

- Определение эффективности управления бизнесом.

- Определение страховой стоимости бизнеса.

- Определение налога на имущество.

- Реструктуризация компании (слияние, разделение, ликвидация и др.).

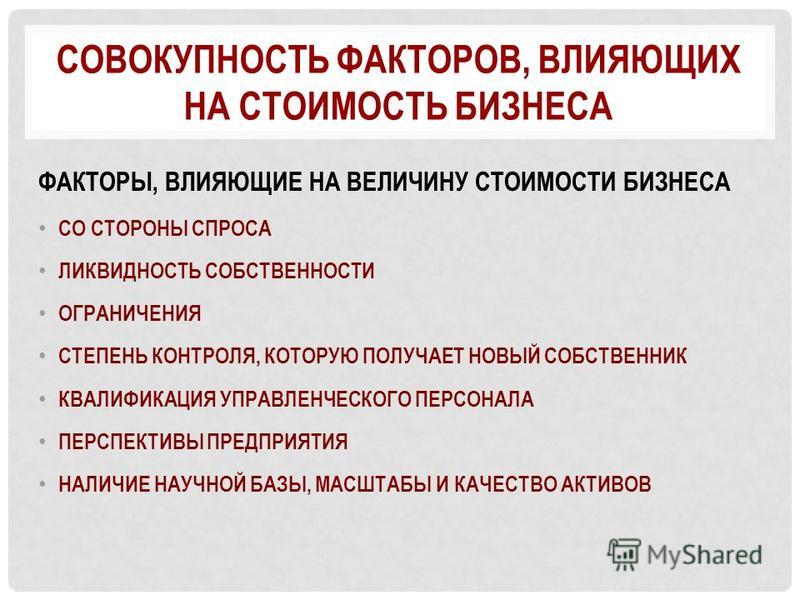

Стоимость бизнеса представляет собой объективный показатель результатов деятельности компании. Соответственно, оценка стоимости бизнеса – это комплексный анализ финансово-хозяйственной деятельности и дальнейших перспектив развития. Процесс оценки включает определение стоимости всех активов, принадлежащих компании: недвижимости, машин, оборудования, материальных запасов, финансовых вложений, нематериальных активов и др. Отдельно оценивается эффективность деятельности компании, динамика доходов, перспективы дальнейшего развития и конкурентные позиции среди аналогичных компаний. На основании комплексного анализа дается актуальная оценка по стоимости предприятия бизнеса как единого имущественного комплекса, способного генерировать прибыль в долгосрочном периоде.

Оценка стоимости бизнеса

Среди российских компаний и фирм имеется постоянная потребность в независимой оценке собственного бизнеса, в том числе и в переоценке активов компании для приведения системы бухгалтерского учета в соответствие с МСФО.

Оценка бизнеса строится на современной концепции рыночной стоимости, по которой определяется цена объекта оценки на открытом рынке. Методика по оценке предприятий бизнеса реализована в виде следующих подходов (методов): затратного, доходного и сравнительного.

При затратном подходе производится расчет стоимости замещения и учитываются все виды износа (физический и моральный). Оценка бизнеса посредством затратного метода предусматривает оценку стоимости имущества, как совокупности активов компании. Этот подход основан на предпосылке, что потенциальный покупатель не будет платить за данную компанию больше, чем стоят все её активы.

Доходный подход предусматривает построение модели схожего бизнеса, с возможностью сохранения экономических показателей после смены собственника бизнеса. При выполнении оценки на основе доходного подхода особое внимание уделяется доходу, который компания может получить в будущем. Этот подход часто используют инвесторы, определяющие стоимость многих видов бизнеса в зависимости от потенциальных доходов без учета реальных активов компании.

Оценка малого бизнеса посредством сравнительного подхода основана на показателях свободного рынка, на котором совершается множество сделок по купле-продаже аналогичных компаний или их долей. Сравнительный подход базируется на принципе замещения – стоимость бизнеса компании будет одного порядка с ценами на схожие виды бизнеса. В рамках сравнительного подхода анализируются характеристики имущества компании в сравнении с аналогичными видами имущества, для которых известна рыночная стоимость.

По результатам проведенных оценочных работ определяется диапазон наиболее вероятной стоимости бизнеса. В процессе согласования всех результатов, полученных по различным методикам (подходам), устанавливается реальная стоимость бизнеса.

Если Вам нужна комплексная оценка стоимости бизнеса – обращайтесь в аудиторско-консалтинговую группу «Гориславцев и К.». Мы оценим стоимость Вашего бизнеса по современным методикам и в точном соответствии с международными стандартами.

Сколько стоит профессиональная оценка бизнеса?

12 марта 2020

Сколько стоит профессиональная оценка бизнеса?

АНАСТАСИЯ БУРЖУА

Как правило, существует два типа гонораров, связанных с профессиональной оценкой бизнеса: вознаграждение оценщика бизнеса и дополнительные сборы за использование работы одного или нескольких специалистов.

1. Вознаграждение профессионального оценщика

Традиционно стоимость проведения профессиональной оценки бизнеса может составлять от 3000 до 30 000 долларов и более.Плата за оценку может быть фиксированной или рассчитываться на основе почасовой оплаты. Стоимость проведения оценки бизнеса может значительно варьироваться от одного оцениваемого бизнеса к другому и от одной оценочной компании к другой.

Есть несколько факторов, которые играют решающую роль в определении надлежащего вознаграждения профессионального оценщика бизнеса. В их числе:

Цель оценки. Цель оценки бизнеса — один из основных факторов, влияющих на стоимость оценки.Например, оценки, предназначенные для использования в качестве неофициальных или предварительных ориентиров цен для покупателей или продавцов семейного бизнеса, требуют меньше работы от эксперта по оценке и могут стоить меньше. С другой стороны, оценки, предназначенные для использования в крупномасштабных сложных судебных процессах, обычно требуют гораздо больше работы от оценщика и могут стоить дороже.

Тип задания по оценке, например задание по расчету, задание по суммарной оценке, задание по подробной оценке.Стоимость участия в расчетах может варьироваться от 3000 до 8000 долларов. Расчетные задания менее затратны, более ограничены по объему, требуют менее глубоких исследований и не требуют применения всех трех подходов к оценке бизнеса. Стоимость участия в оценке может варьироваться от 6000 долларов для сводного оценочного отчета до более 30 000 долларов для подробного оценочного отчета. Задания по оценке являются более дорогостоящими, более широкими по своему охвату, требуют более глубокого исследования и включают «полный» процесс оценки, включая рассмотрение всех трех основных подходов к оценке.Чтобы узнать больше о Типах соглашений об оценке, щелкните здесь. Чтобы узнать больше о трех основных подходах к оценке бизнеса, щелкните здесь.

Характер и сложность оцениваемого делового интереса. При оценке затрат на проведение оценки эксперт по оценке бизнеса рассматривает конкретную отрасль и категорию бизнеса, связанные с ними нормативные требования, структуру компании (отдельная организация или холдинговая компания; отдельная единица или несколько дочерних компаний или другие многоуровневые организации), размер компании (глобальный vs.отечественные предприятия), структура оцениваемой доли (обыкновенные, привилегированные и казначейские акции), структура капитала компании (простая или сложная с различными классами ценных бумаг), влияние неизбежных действий акционеров и другие факторы.

Опыт и области знаний профессионального эксперта-оценщика. Чтобы получить объективную и обоснованную оценку и избежать существенных искажений оценки, важно, чтобы клиент привлек к работе эксперта по оценке, который обладает опытом и подготовкой в отношении того типа работы, который подходит для данной оценки, и глубины понимание в соответствующей отрасли и категории бизнеса.Полномочия эксперта по оценке особенно важны для оценок, выполняемых в таких целях, как сопровождение судебных разбирательств, налогообложение наследства и дарения, оценка планов владения акциями сотрудников (ESOP) и финансовая отчетность.

Оценка, выполненная опытным и аккредитованным оценщиком бизнеса, вряд ли будет наименее затратной, но ожидается, что такая оценка позволит избежать существенного занижения или завышения стоимости и поможет предполагаемым пользователям оценки принять правильные бизнес-решения или достичь наилучших результатов в бизнесе.

2. Доплата за использование работы специалиста

При необходимости с клиента может взиматься плата за использование работы одного или нескольких специалистов. Примеры работы специалистов включают оценку недвижимости и оборудования, выполняемую компаниями по оценке недвижимости и оборудования, оценки разумного вознаграждения от профессиональных кадровых компаний, а также оценки интеллектуальной собственности (ИС) и патентов, выполняемые поверенными по ИС.

Библиография

Национальная ассоциация сертифицированных оценщиков и аналитиков, NACVA (2015). Профессиональные стандарты. Получено с: http://web.nacva.com/TL-Website/PDF/NACVA_Professional_Standards_Incl_Review_Stnds_Effective_8-1-15_Final.pdf

Сколько стоит оценка бизнеса?

Один из наиболее часто задаваемых вопросов об оценке бизнеса: «Сколько стоит оценка бизнеса?»

Это сложный вопрос, на который нет простого ответа, хотя в Интернете есть множество статей, в которых пытаются определить диапазон средней стоимости оценки бизнеса.Приведенные диапазоны, однако, настолько велики, что бесполезны при оценке затрат в каждом конкретном случае.

Это связано с тем, что на стоимость услуг по оценке бизнеса влияет ряд факторов. Размер, тип и сложность бизнеса; цель оценки; структура собственности компании; и другие переменные будут определять сложность оценки и, в свою очередь, стоимость ее подготовки. В этой статье мы рассмотрим все факторы, которые могут повлиять на стоимость подготовки отчета об оценке бизнеса.В общем, вы можете предположить, что оценка, которая включает в себя более сложную оценку любого из этих факторов, приведет к более высокой стоимости оценки бизнеса.

Загрузите наш бесплатный контрольный список

для оценки бизнеса , чтобы узнать, какую информацию необходимо предоставить для точной и всеобъемлющей оценки вашего бизнеса.Факторы, влияющие на стоимость оценки бизнеса

Оценка бизнеса начинается с понимания бизнеса и цели оценки и продолжается через сбор данных до выбора правильного подхода к оценке и расчета стоимости.Стоимость будет представлять собой комбинацию всех этих факторов — типа бизнеса (частный, малый или большой и сложный), типа и количества собранных и оцененных данных, а также метода или методов оценки, наиболее подходящих для расчета стоимости.

В предыдущей статье мы описали этапы проведения оценки бизнеса:

- Понять цель оценки.

- Определите основу стоимости.

- Определите предпосылку ценности.

- Просмотрите исторические показатели бизнеса.

- Определите перспективы для бизнеса.

- Определите используемый подход к оценке.

- Применяйте скидки.

- Достигните определения стоимости.

Есть несколько этапов процесса, на которых может возникнуть большая сложность. С самого начала цель оценки может определять, насколько дорого она будет стоить.

Этапы оценки бизнеса с учетом связанных факторов затрат

|

Сколько стоит оценка бизнеса? Это зависит.

В связи с указанными выше факторами стоимость составления отчета об оценке вашего бизнеса или бизнес-активов зависит как от индивидуального бизнеса, так и от бизнес-ситуации или причины обращения за оценкой. (Напишите в Твиттере!) Без понимания того и другого эксперт по оценке не только не сможет оценить бизнес — он или она не сможет оценить стоимость проведения оценки.

В Valentiam мы обладаем опытом во всех аспектах оценки бизнеса и можем оценить факторы, которые повлияют на затраты при проведении оценки вашего бизнеса. Каждый бизнес и ситуация индивидуальны, поэтому мы настраиваем подход к оценке, чтобы получить наиболее точную и обоснованную ценность, которую мы можем предоставить; это означает, что цена за выполнение оценки также будет изменена в соответствии с уровнем сложности оценки.

Нужна помощь в определении стоимости вашего бизнеса?

В Valentiam наши специалисты по оценке имеют опыт применения всех методов оценки, приемлемых в бухгалтерской практике.Мы привносим в каждый проект коллективный десятилетний опыт в области оценки и трансфертного ценообразования. Позвоните нам, чтобы узнать, как мы можем помочь вам с оценкой вашего бизнеса и потребностями в трансфертном ценообразовании.

Сколько должна стоить оценка бизнеса?

Как и любые другие профессиональные услуги, такие как юридические услуги, медицинское обслуживание, финансовые консультационные услуги или бухгалтерские услуги, цена оценочных услуг для конечного пользователя всегда должна составлять на соображений при выборе профессиональной или профессиональной фирмы.Однако обычно не подходит для покупок у продавца с самой низкой ценой или использования конкурентных торгов для получения самой низкой цены. Пациенту с сердцем, жизнь которого может зависеть от навыков и рассудительности его хирурга, было бы неразумно выставить свою операцию на торги. Точно так же клиент, чье финансовое состояние может зависеть от качества работы или эффективности свидетельских показаний его эксперта по оценке, вероятно, не должен принимать решение о найме оценщика, основываясь в первую очередь на минимальных гонорарах.

Остерегайтесь недорогих и неразумных оценок — от этого может зависеть ваша финансовая жизнь!

При оценке бизнеса к недорогому программному продукту следует подходить с осторожностью. Как правило, эти продукты предназначены для того, чтобы давать быстрые и не обязательно точные ответы покупателям, покупающим цены, и намеренно лишают клиента опыта многолетней мудрости оценки оценщика. Часто они выполняются оценщиками, работающими неполный рабочий день, или убыточными лидерами, призванными заманить клиентов в более дорогие консалтинговые соглашения.Пользователи должны остерегаться любого оценщика, который желает высказать свое мнение о ценности без посещения объекта, личного собеседования и практической проверки финансовой и административной документации компании.

При этом связь между качеством услуг и оплатой не является линейной: существуют факторы, не связанные с качеством услуг, которые влияют на размер взимаемой за них платы. Например, основной объем работы, которую оценщик должен выполнить для оценки, определяется профессиональными стандартами, которым он должен следовать при проведении оценки.Появление Единых стандартов практики профессиональной оценки (USPAP) в качестве правил контроля для выполнения заданий по оценке увеличило объем работы, которую должны выполнять оценщики, даже при выполнении простых оценочных заданий.

Тем не менее, самый крупный фактор, влияющий на стоимость оценки, — это цель, к которой заказчик желает приложить результат оценки. Оценка для использования в качестве неформального руководства по ценообразованию для продавцов или покупателей требует наименьшего объема работы в непрерывном объеме усилий, а оценки, проводимые для использования в спорных судебных процессах, вероятно, потребуют наибольших усилий.Между этими крайностями находятся оценки для других целей, таких как соглашения о покупке / продаже, соглашения о партнерстве, имущественное планирование, распределение активов и т. Д.

Предварительный анализ, исследование стоимости — от 3000 до 10 000 долларов.

Такие неполные методы оценки могут быть хорошо подходящими для ситуаций, когда клиенту требуется предварительная оценка стоимости, возможно, в качестве отправной точки для переговоров о продажах или для лучшего понимания факторов создания стоимости. в его компании.Часто этот тип задания начинается с исследования стоимости, чтобы определить факторы стоимости субъекта хозяйствования, а затем в течение определенного периода времени проводят консультации для подготовки бизнеса и владельца к последующей продаже. В тех случаях, когда мы участвуем в переговорах, упаковке или презентации бизнес-единицы, нашей фирме также может быть выплачен гонорар за успех.

Limited Partnership Appraisals — Value in Real Property Assessment Only — Discount Study — от 3000 до 10 000 долларов.

Типичным местом проведения такой оценки является семейное товарищество, созданное для защиты активов недвижимого имущества от налогообложения на недвижимость.Обычно партнерство не распределяет доход между партнерами с ограниченной ответственностью, и вся прибыль выплачивается Генеральному партнеру. Стоимость предприятия основана на его активах, а стоимость активов недвижимого имущества предоставляется нам оценщиком недвижимости. Наша задача состоит в том, чтобы оценить стоимость небольших долей миноритарного ограниченного партнерства в предприятии и назначить рыночные скидки и скидки меньшинства от стоимости предприятия, если это применимо. Эти проекты обычно включают только сводный отчет.

Комплексная оценка — Итоговый отчет — 7 500–35 000 долларов.

Это наиболее распространенный тип задания, требующий применения полного набора процедур оценки. Этот тип взаимодействия подходит для большинства видов судебных разбирательств, включая семейное право, споры о партнерстве, судебные тяжбы о притеснении акционеров, принудительный выкуп, деловые правонарушения, споры по контрактам и т. Д. анализ и отчетность должны быть выполнены со стандартом тщательности, который позволит им выдержать строгий перекрестный допрос, проводимый адвокатом противной стороны.Это требует времени и денег, как и все остальные составляющие судебного разбирательства. Оценка — не место, где можно срезать углы.

Все эти правила ценообразования основаны на наличии хорошей бухгалтерской и бухгалтерской отчетности. Как правило, оценщик не может приступить к выполнению задания, пока не будет доступна хорошая финансовая отчетность (отчеты о прибылях и убытках и балансы). Разумеется, это не должно быть бесспорным, но если речь идет о доходе предприятия или стоимости активов, оценщику должны быть даны инструкции относительно того, какие допущения использовать в его оценке.

Стивен Шредер, JD MCBA ASA , возглавляет офисы компании American Business Appraisers в Северной Калифорнии. Вы можете связаться с ним по телефону 800-882-2600 или по электронной почте [email protected].

Руководство по оценке бизнеса: нужна ли мне оценка?

Введение

Как владелец бизнеса, вы столкнетесь с одним из самых важных вопросов: Сколько стоит мой бизнес?

Чтобы ответить на этот вопрос, большинство владельцев бизнеса платят профессионалу, чтобы он оценил свой бизнес.Прежде чем сделать то же самое, убедитесь, что вы понимаете следующее:

- Что такое оценка?

- Сколько стоит оценка бизнеса?

- Должен ли я иметь оценщика, брокера или моего CPA для оценки моего бизнеса?

- Мне действительно нужна оценка моего бизнеса?

- Как определяется стоимость моего бизнеса?

При получении оценки у вас обычно есть три варианта:

- Устное мнение о стоимости

- Отчет в письменной форме, не соответствующий стандартам оценки

- Официальная оценка (самостоятельная)

Какой тип оценки вам подходит? Подходящий тип оценки зависит от конкретной цели получения оценки.Большинство оценок выполняется в юридических целях, поэтому получение оценки в этом формате оценки может иметь ограниченную пользу для вас, если вашей целью является продажа вашего бизнеса.

Какой стандарт ценности лучше всего использовать при оценке вашего бизнеса? В большинстве оценок бизнеса в качестве стандарта оценки используется справедливая рыночная стоимость (FMV). FMV не принимает во внимание стратегическую ценность для покупателя. Следовательно, любая оценка бизнеса с использованием FMV в качестве стандарта стоимости для компании среднего размера вряд ли отражает то, за что на самом деле может продаваться бизнес.

Наконец, кого вы должны нанять, чтобы оценить свой бизнес и сколько они взимают? Ваши варианты включают бизнес-брокеров, фирмы M&A, CPA и оценщиков бизнеса. Кто подходит для вашей ситуации? И сколько стоит оценка? Вам нужно заплатить 10 000 долларов за оценку или вам следует доверять бесплатной оценке от брокера?

В этой статье мы ответим на все эти вопросы и дадим конкретные советы по найму оценщика. Мы также делимся нашим исследованием относительно средней стоимости оценки на основе нашего опроса 45 фирм.

Содержание

- Выбор правильного типа оценки бизнеса

- Устное мнение о ценности

- Письменный отчет, не соответствующий стандартам оценки

- Официальная оценка (самостоятельная)

- Выбор правильного типа оценки в соответствии с вашими целями

- Выбор правильного стандарта стоимости: справедливая рыночная стоимость или справедливая рыночная стоимость. Стратегическая ценность

- Выбор подходящего человека для оценки вашего бизнеса

- Бизнес-брокер

- Фирмы M&A

- CPA

- Оценщики бизнеса

- Сторонние оценщики

- Выбор подходящего оценщика в соответствии с вашими целями

- Лучший оценщик в юридических целях

- Лучший оценщик для продажи вашего бизнеса

- Выбор правильных методов в зависимости от вашего бизнеса и целей

- Методы Small vs.Компании среднего размера

- Как типы покупателей влияют на вашу оценку

- Прочие соображения

- Недостатки программного обеспечения для оценки бизнеса

- Миф о сторонних оценках

- Оценка — это мнение одного человека

- Торговая площадка неэффективна

- Следят ли покупатели за оценками?

- Процесс оценки бизнеса

- Сбор данных

- Анализировать и нормализовать финансовые показатели

- Дополнительные вопросы

- Составить отчет

- Средняя цена оценки — наше исследование на основе данных 45 компаний

- Бизнес-брокеры

- Фирмы M&A

- Инвестиционные банкиры

- Оценщики бизнеса

- CPA и бухгалтерские фирмы

- Финансовые консультационные компании

Выбор правильного типа оценки бизнеса

При рассмотрении вопроса о том, стоит ли вам проводить оценку вашего бизнеса, у вас есть несколько вариантов.Различные типы оценок бизнеса не имеют стандартных определений, , но большинство отчетов попадают в одну из трех основных категорий:

- Устное мнение

- Письменный отчет для неправовых целей (например, продажа бизнеса)

- Письменный отчет для юридических целей

Устное мнение о ценности

Устное (технически «устное») мнение о ценности — это , подходящее для любого владельца бизнеса, которому не нужен письменный отчет. Этот тип оценки обычно предполагает, что оценщик, брокер или CPA просматривают финансовую отчетность владельца и предлагают устную оценку стоимости. Некоторые бизнес-брокеры и посредники по слияниям и поглощениям предлагают эту услугу бесплатно, в то время как большинство опытных экспертов взимают плату за эту услугу. Эти типы отчетов полезны, если вы находитесь на стадии исследования продажи бизнеса и хотите получить приблизительное представление о том, чего стоит ваш бизнес, прежде чем тратить больше времени, денег и усилий на процесс.Обычно мы даем клиенту устное мнение о его ценности без подготовки официального отчета. Обычно мы беседуем с клиентом 30–60 минут, прежде чем сообщить ему, какой тип отчета мы считаем необходимым. Формальный отчет не требуется для большинства малых предприятий.

Письменный отчет, не соответствующий стандартам оценки

Отчет об ограниченной оценке Письменные отчеты могут иметь длину от нескольких до 50 и более страниц. Эти отчеты не соответствуют стандартам оценки и не могут использоваться в юридических целях.Обычно мы называем эти отчеты «оценкой бизнеса, а не для юридических целей». Формат этих отчетов значительно различается. Некоторые из них просты и понятны, а другие длинные, формальные и полны технического жаргона, не имеющего применения за пределами юридического мира. «Расчет стоимости» — это попытка отрасли предложить упрощенный отчет для владельцев бизнеса. Цены могут варьироваться от бесплатных до десятков тысяч долларов. Эти отчеты полезны для владельцев бизнеса, желающих продать свой бизнес. Поскольку эти отчеты не соответствуют стандартам оценки, их формат может быть разным. Категоризация отчетов, входящих в эту категорию, практически невозможна.

Официальная аттестация (автономная)

Этот тип отчета необходим для любой юридической цели , такой как развод, налоговый вопрос или банкротство. Эти отчеты часто состоят из сотен страниц и бесполезны для владельца бизнеса, желающего продать свой бизнес.Формат этих отчетов более согласован, чем отчет об ограниченной оценке, поскольку они соответствуют стандартам оценки. Эти отчеты обычно стоят 5000 долларов и более. Вам не нужен этот тип оценки, если оценка не используется в юридических целях.

Выбор правильного типа оценки в соответствии с вашими целями

Бизнес-оценки используются для многих целей.

Стоимость бизнеса часто требуется в бракоразводных процессах, налоговом планировании, процедурах банкротства, судебных разбирательствах, соглашениях купли-продажи и стратегическом планировании.Оценка также необходима при организации финансирования и оценке экономического ущерба для судебных разбирательств.

Большинство оценок выполняется в юридических целях, поэтому получение оценки в этом формате может иметь ограниченное применение, если вашей целью является продажа вашего бизнеса. Это связано с тем, что оценка может не отражать фактическую стоимость вашего бизнеса, если вы продадите свой бизнес на открытом рынке.

К сожалению, большинство оценок бизнеса написано для тех, кто участвует в судебных процессах или других юридических вопросах.

Большинство оценок используют сложный язык , который трудно понять, и включают формулы, которые мало пригодны для владельца бизнеса, который хочет продать свою компанию.

Например, большинство оценок содержат углубленный анализ национальных и местных экономических и отраслевых факторов, влияющих на стоимость бизнеса, который требуется для оценок, предназначенных для судебных разбирательств. Однако большинство владельцев знакомы с экономическими и отраслевыми факторами, которые влияют на стоимость их бизнеса, и не хотят платить эксперту за подготовку отчета для обсуждения этих факторов.

Аттестация, подготовленная для юридических целей , должна соответствовать многочисленным законодательным нормам и стандартам.

Например, оценка развода может потребовать строгого определения стоимости, такого как «справедливая рыночная стоимость», в то время как оценка для другой цели может потребовать стандарта «справедливой стоимости». Использование разных стандартов ценности может привести к значительным различиям в стоимости бизнеса. Хотя такое различие может быть важным для судебного разбирательства, оно может не иметь смысла в реальном мире.

Оценки, подготовленные для юридических целей, должны соответствовать ряду строгих юридических стандартов. По мере развития отрасли оценки бизнеса эти стандарты усложнялись, и в результате стандартный отчет об оценке бизнеса с годами стал длиннее.

Следование этим стандартам приводит к увеличению времени на подготовку отчета и увеличению стоимости оценки. В результате большинство оценок бизнеса бесполезны для владельца, желающего продать, потому что они слишком эзотеричны и сбивают с толку и, следовательно, не имеют практической ценности в реальном мире.

Многие бизнес-брокеры и посредники по слияниям и поглощениям сбиты с толку этими стандартами, и в результате решают не предлагать оценку бизнеса в качестве услуги. В то же время, большинство людей, предлагающих оценку бизнеса, — это оценщики и CPA, многие из которых никогда не продавали бизнес. Большинство из них имеют лишь элементарное представление о процессе покупки и продажи бизнеса, и лишь немногие понимают рынок слияний и поглощений, в связи с чем возникает вопрос:

Вы бы заплатили оценщику тысячи долларов за определение стоимости вашего бизнеса, если бы этот человек никогда не продавал бизнес лично?

Выбор правильного стандарта стоимости: справедливая рыночная стоимость или справедливая рыночная стоимость.Стратегическая ценность

В большинстве оценок бизнеса в качестве стандарта оценки используется справедливая рыночная стоимость (FMV). Справедливая рыночная стоимость может быть определена следующим образом:

Сумма, при которой собственность будет переходить из рук в руки между желающим покупателем и добровольным продавцом, при этом ни один из них не находится под каким-либо принуждением к покупке или продаже, и оба они обладают достаточным знанием соответствующих фактов.

FMV не принимает во внимание стратегическую ценность для покупателя. Следовательно, любая оценка бизнеса с использованием FMV в качестве стандарта стоимости для компании среднего размера вряд ли отражает то, за что на самом деле может продаваться бизнес.

Стратегическая стоимость, также называемая инвестиционной стоимостью, представляет собой стоимость бизнеса для конкретного покупателя. Он может представлять добавленную стоимость для конкретного покупателя бизнеса. Компании, похожие на компании покупателя, которые предлагают потенциальную синергию, будут иметь более высокую стратегическую ценность для этого покупателя. Обратной стороной является то, что вы не можете измерить стратегическую ценность своего бизнеса для покупателя, если вы являетесь продавцом. Чтобы измерить стратегическую ценность, вы должны полностью понимать компанию покупателя и иметь доступ к ее финансовой отчетности.Единственный способ определить стратегическую ценность — это процесс конкурентного аукциона, в котором несколько покупателей конкурируют друг с другом за приобретение вашего бизнеса.

Большинство предприятий стоимостью менее 5 миллионов долларов будут продавать по справедливой рыночной стоимости (FMV), в то время как многие компании стоимостью более 5 миллионов долларов будут продавать сверх справедливой рыночной стоимости.

Если ваш EBITDA меньше , чем 1 миллион долларов: Имеет смысл провести оценку вашей компании, если ваш денежный поток (EBITDA) составляет менее 1 миллиона долларов в год.

Если ваша EBITDA больше , чем 1 миллион долларов: Для компаний с EBITDA, превышающим 1 миллион долларов в год, оценка будет служить только для установления минимальной цены (или минимальной цены), по которой компания будет продавать. Многие компании с более низким и средним уровнем дохода продают сверх своей справедливой рыночной стоимости, если они продаются стратегическому покупателю.

Выбор подходящего человека для оценки вашего бизнеса

Бизнес-брокер

Многие бизнес-брокеры предлагают подготовить оценку бизнеса для потенциальных клиентов.Некоторые бизнес-брокеры предлагают бесплатный отчет в качестве приманки для привлечения потенциальных клиентов, но большинство опытных брокеров взимают плату за оценку. Если брокер работает строго на комиссионной основе, может существовать конфликт интересов , потому что у брокера может возникнуть соблазн высказать завышенное мнение о стоимости в качестве побуждения нанять его. Обратной стороной является то, что немногие бизнес-брокеры имеют более чем элементарное понимание оценки бизнеса. Поэтому найти квалифицированного бизнес-брокера, который оценит ваш бизнес, может оказаться трудным.

Фирмы M&A

Многие фирмы и посредники по слияниям и поглощениям также предлагают своим клиентам услуги по оценке. Многие из этих фирм предоставят упрощенный отчет об оценке и сосредоточатся на стоимости вашего бизнеса исключительно в контексте продажи. Эти фирмы имеют опыт оказания помощи своим клиентам в покупке и продаже компаний и обладают высокой квалификацией, чтобы проконсультировать вас о стоимости вашего бизнеса, особенно если покупатель вашего бизнеса, вероятно, будет стратегическим покупателем.Кроме того, стоимость большинства компаний среднего размера определяется в процессе аукциона, и консультанты по слияниям и поглощениям хорошо знакомы с этим процессом. Они могут посоветовать вам соотношение между ценой, которую вы можете получить в ходе организованного аукциона, и базовой стоимостью, указанной в отчете об оценке.

CPA

Бухгалтеры и бухгалтеры иногда предлагают своим клиентам услуги по оценке. Некоторые CPA также являются лицензированными оценщиками бизнеса. Хотя бухгалтеры хорошо разбираются в цифрах, мало кто из них продавал бизнес раньше, и это не идеальный выбор, если целью вашей оценки является продажа вашего бизнеса.С другой стороны, более крупные бухгалтерские фирмы имеют в штате преданных своему делу профессионалов в области слияний и поглощений, которые могут быть более квалифицированными для подготовки оценки.

Оценщики бизнеса

Оценщики наиболее квалифицированы для оценки бизнеса с юридической точки зрения. Однако, если у них нет реального опыта продаж компаний, их не следует использовать для оценки вашего бизнеса, если ваша цель — продавать.

Сторонний оценщик

Несколько оценщиков предлагают свои оценки через сеть бизнес-брокеров.Эти сети активно продают свои услуги бизнес-брокерам, взимая всего несколько сотен долларов, в то время как брокеры повышают стоимость до 1000%. Многие сети франчайзинговых бизнес-брокеров активно убеждают всех своих франчайзи продавать свои сторонние оценочные услуги. Как правило, мы не рекомендуем сторонних оценщиков.

Выбор подходящего оценщика в соответствии с вашими целями

Лучший оценщик в юридических целях

CPA и оценщики бизнеса идеально подходят для получения оценки для юридических целей.

При получении оценки для юридических целей вам следует выбрать оценщика бизнеса или лицензированного CPA.

Лучший оценщик для продажи вашего бизнеса

Бизнес-брокеры и посредники по слияниям и поглощениям идеально подходят, когда целью вашей оценки является продажа вашего бизнеса или взвешивание вариантов выхода.

При продаже компании не требуется экспертиза, которая может быть использована в суде. В результате советник может составить более короткий отчет, который ограничен методами оценки, которые покупатели фактически используют в реальном мире, что сэкономит вам деньги.Консультант также должен иметь реальный опыт продаж компаний.

Выбор правильных методов в зависимости от вашего бизнеса и целей

Методы для малого и среднего бизнеса

Методы, используемые для оценки малого бизнеса (доход менее 5 миллионов долларов США), отличаются от методов, используемых для оценки бизнеса среднего рынка (выручка 5+ миллионов долларов США). К сожалению, большинство оценочных программ не делают этого различия, и иногда вы получаете отчет, который не подходит для вашего бизнеса.При проведении оценки бизнеса спрашивайте оценщика об отрасли и размере предприятий, которые они продают и оценивают на регулярной основе.

Как типы покупателей влияют на вашу оценку

Задача оценки вашего бизнеса усложняется тем, что существуют разные типы покупателей. Некоторые покупатели хотят купить бизнес в качестве инвестиции, которой будет управлять менеджер. Другие могут рассматривать ваш бизнес как стратегическое дополнение к аналогичному бизнесу, которым они уже владеют, и в этом случае они могут получить синергетические выгоды.

Бухгалтерские расходы, например, могут незначительно увеличиться, если покупатель добавит второе место. Размер и тип бизнеса , который у вас есть, определят тип покупателя , который, скорее всего, купит ваш бизнес, что, в свою очередь, определит кратное , которое покупатель, вероятно, заплатит. Само собой разумеется, что любой, кто оценивает ваш бизнес, должен хорошо знать, кто, вероятно, купит ваш бизнес.

Другие соображения

Недостатки программного обеспечения для оценки бизнеса

В результате применения этих сложных юридических стандартов большая часть программного обеспечения для создания отчетов об оценке бизнеса разработана специально для проведения оценок в юридических целях.

Практически все оценщики используют коммерческое программное обеспечение для оценки бизнеса при подготовке оценки, а некоторые разработали собственное программное обеспечение.

Если ваша цель — продать свой бизнес, вам будет сложно найти оценщика, который использует программное обеспечение для оценки, разработанное для этой цели.

К сожалению, отчеты, создаваемые большинством оценочных программ, носят сугубо технический характер и не имеют особого смысла для владельцев бизнеса, которые хотят продать.

Перед тем, как нанять оценщика, рекомендуем запросить образец отчета. Прочтите это и посмотрите, сможете ли вы это понять. Если вы не можете этого сделать, не нанимайте оценщика, если оценка вам не нужна строго в юридических целях.

Миф о сторонней оценке

Многие бизнес-брокеры (но, как правило, не посредники по слияниям и поглощениям) рекомендуют получить оценку от третьей стороны. Брокеры дают эту рекомендацию, потому что они могут продать оценку с большой наценкой и не нуждаются в технических знаниях, необходимых для оценки компании.

Большинство офисов бизнес-брокеров с франшизой подталкивают своих франчайзи к продаже сторонних оценок, часто с наценкой от 200% до 500%. Недостатком сторонней оценки является то, что вы редко взаимодействуете напрямую с оценщиком. Как правило, мы не рекомендуем стороннюю оценку.

Оценка — это мнение одного человека

При оценке бизнеса вы просто платите за мнение профессионала. Это мнение всегда может измениться.

Это означает, что ценность, которую они дают вам, не является окончательной стоимостью вашего бизнеса, а, скорее, является их мнением о стоимости в определенный момент времени и текущих рыночных условиях. Это , основанное на их ограниченном знании вашего бизнеса и на гипотетическом покупателе.

Рынок неэффективен

Продажа малых и средних предприятий неэффективна, в отличие от рынков других активов, таких как недвижимость и акции.Ценообразование на эффективных рынках имеет тенденцию падать в более узком диапазоне, чем на неэффективных рынках.

В результате значения значительно меняются со временем. Следовательно, рынок и процесс продажи вашего бизнеса могут сильно повлиять на окончательную цену продажи.

Следят ли покупатели за оценками?

Покупатели не всегда следят за оценкой. Оценка — это попытка оценить, сколько гипотетическая третья сторона может заплатить за ваш бизнес, исходя из текущего состояния экономики и вашего бизнеса, а также на основе субъективной интерпретации оценщиком рисков и потенциала роста вашего бизнеса.

Эта задача сложна, особенно если потенциальные покупатели для вашего бизнеса неискушенные , чьи мнения, как правило, менее единообразны, чем искушенные покупатели . Хотя гораздо сложнее предсказать, как поведут себя искушенные люди, чем неискушенные люди, мнения покупателей неодинаковы, поэтому типичного покупателя нет.

Процесс оценки бизнеса

Сбор данных

Большинство оценок начинается с анализа отчетов о прибылях и убытках, балансовых отчетов и анкеты компании за три-пять лет.Этот процесс сбора данных отнимает у вас много времени (хотя, вероятно, это самая захватывающая часть для CPA), потому что он включает в себя сбор большого объема финансовой и операционной информации о вашей компании.

Анализировать и нормализовать финансовые показатели

Как только оценщик получит эту информацию, он нормализует или скорректирует вашу финансовую отчетность. Этот шаг включает в себя корректировку вашей финансовой отчетности для расчета SDE или EBITDA, чтобы ваш бизнес можно было сравнить с другими компаниями в вашей отрасли.

Дополнительные вопросы

Оценщику необходимо будет связаться с вами во время этого процесса, и ваше участие является ключом к точности оценки. Не бойтесь задавать вопросы во время этого процесса.

Составьте отчет

После завершения этого шага оценщик составит отчет на основе предоставленной вами информации, а также информации, которую оценщик уже получил об отрасли.

Средняя цена оценки — наше исследование на основе данных 44 компаний

Мы опросили случайную выборку из 44 бизнес-брокеров, посредников по слияниям и поглощениям, инвестиционных банкиров, оценщиков бизнеса и CPA, чтобы спросить их, сколько они будут платить за оценку небольшой производственной компании с годовым доходом от 5 до 10 миллионов долларов.

Вот результаты:

Бизнес-брокеры

Компания №1 — Бизнес-брокер и оценщик: они рекомендовали «Брокерское мнение о ценности» и не указали цену.

Компания № 2 — Бизнес-брокер, Посредник по слияниям и поглощениям: 10 000 долларов на оценку.

Компания № 3 — Бизнес-брокер, Посредник по слияниям и поглощениям: рекомендована сторонняя оценка на сумму 4000 долларов.

Компания № 4 — Бизнес-брокер, Посредник по слияниям и поглощениям: 2500 долларов на оценку бизнеса.

Компания № 5 — Бизнес-брокер, Посредник по слияниям и поглощениям: от 3000 до 5000 долларов за оценку.

Компания № 6 — Бизнес-брокер, Посредник по слияниям и поглощениям: письменное мнение за 950 долларов или официальная оценка за 2500 долларов.

Компания № 7 — Бизнес-брокер, посредник по слияниям и поглощениям: от 950 до 2500 долларов за оценку.

Компания № 8 — Бизнес-брокер, Посредник по слияниям и поглощениям: рекомендована сторонняя оценка на сумму 5000 долларов США.

Диапазон = от 950 до 10 000 долларов

Среднее значение = от 3771 до 4500 долларов

Фирмы M&A

Компания № 9 — Консультант по слияниям и поглощениям: они сказали, что в оценке нет необходимости, и рекомендовали продать компанию на аукционе.

Компания № 10 — Консультант по слияниям и поглощениям: от 5 000 до 10 000 долларов за оценку, или 350 долларов в час.

Компания № 11 — Консультант по слияниям и поглощениям: удержание 5% от расчетной суммы оценки. Также включает в себя другие услуги.

Компания №12 — Консультант по слияниям и поглощениям: Предлагает бесплатную оценку для потенциальных клиентов.

Компания № 13 — Консультант по слияниям и поглощениям: Не рекомендовал проведение оценки.

Компания № 14 — Консультант по слияниям и поглощениям: рекомендована сторонняя оценка.

Компания №15 — Консультант по слияниям и поглощениям: Не рекомендовал проведение оценки.

Компания №16 — Консультант по слияниям и поглощениям: Не рекомендовал проведение оценки.

Компания № 17 — Консультант по слияниям и поглощениям: Не рекомендовал проведение оценки. Не дает оценок. Этот советник предпочитает процесс на основе аукциона для достижения максимальной цены.

Компания № 18 — Консультант по слияниям и поглощениям: Не рекомендовал проведение оценки.

Компания №19 — Советник по слияниям и поглощениям: от 1500 до 2500 долларов за ограниченный отчет. От 5000 до 10000 долларов на оценку бизнеса.

Компания №20 — Консультант по слияниям и поглощениям: Требовался частный отчет стоимостью 9500 долларов.

Компания № 21 — Советник по слияниям и поглощениям: Не рекомендовал оценку.

Компания № 22 — Консультант по слияниям и поглощениям: Не рекомендовал проведение оценки.

Компания № 23 — Консультант по слияниям и поглощениям: 6500 долларов на оценку бизнеса.

Компания № 24 — Консультант по слияниям и поглощениям: порекомендовал стороннюю оценку стоимостью от 10 000 до 15 000 долларов.

Диапазон = от 1500 до 15000 долларов

Среднее значение = 6250–8917 долларов

Инвестиционные банкиры

Компания № 25 — инвестиционно-банковская фирма с полным спектром услуг: от 12 000 до 17 000 долларов США.Процесс занимает от четырех до пяти недель. Они не рекомендовали устанавливать цену для компании, так как рекомендовали проводить аукцион без цены. Они хотели, чтобы мы преследовали стратегическую ценность, а не справедливую рыночную стоимость.

Компания № 26 — инвестиционный банкир: Они не предоставили информацию о ценах. Они сказали, что цены варьируются в зависимости от нескольких факторов. Они также упомянули попытку достичь стратегической ценности.

Диапазон = от 12 000 до 17 000 долларов США

Среднее значение = 14 500 долларов США

Оценщики бизнеса

Компания № 27 — Бизнес-оценщик: от 15 000 до 18 000 долларов.

Компания № 28 — оценщик бизнеса: у них было несколько структур оплаты, начиная от простого отчета и заканчивая более подробным отчетом, если это необходимо.

Компания № 29 — Бизнес-оценщик: от 3000 до 5000 долларов за устное заключение о стоимости; $ 10 000 + за письменный отчет.

Компания № 30 — Бизнес-оценщик: от 12 000 до 20 000 долларов. Они обсудили различные стандарты стоимости в зависимости от цели оценки. Они заявили, что требования к отчетности для оценок в юридических целях, таких как имущественное планирование, являются более строгими, и упомянули стратегии для максимального увеличения денежного потока и стоимости.

Компания № 31 — оценщик бизнеса: от 2 000 до 3 000 долларов за расчет оценки (очень короткий отчет). От 5000 до 20000 долларов за полную оценку бизнеса.

Компания № 32 — Оценщик бизнеса: от 12 000 до 30 000 долларов. Они могут начать с базового отчета, а затем перейти на более полный отчет.

Компания № 33 — Бизнес-оценщик: от 7 500 до 10 000 долларов за консультации по определению стоимости продажи компании. От 12 000 до 15 000 долларов на подготовку отчета для юридических целей.

Компания № 34 — Индивидуальный практик, оценщик бизнеса: 12 500 долларов США 15 000 долларов США.

Компания № 35 — Индивидуальный практик, оценщик бизнеса: от 6000 до 10 000 долларов.

Компания № 36 — Бизнес-оценщик: от 3500 до 6000 долларов.

Компания № 37 — оценщик, магистр делового администрирования, экономист: от 5 000 до 10 000 долларов за ограниченный отчет.

Компания № 38 — Оценщик: 7 500 долларов США за ограниченную оценку.

Диапазон = от 2 000 до 30 000 долларов США

Среднее значение = от 7 885 до 13 038 долларов

CPA и бухгалтерские фирмы

Компания № 39 — публичная бухгалтерская фирма с полным спектром услуг: от 10 000 до 15 000 долларов.Отчеты составляют 80-100 страниц и предназначены для налоговых и других целей.

Компания № 40 — CPA, оценщик бизнеса: устное мнение о стоимости от 2000 до 3000 долларов. Отчет о расчетах на 5000 долларов. Официальный отчет от 8000 до 10000 долларов.

Компания № 41 — CPA и оценщик бизнеса: взимает 15 000 долларов за оценку бизнеса.

Компания № 42 — CPA и оценщик бизнеса: взимает от 5000 до 7000 долларов за оценку бизнеса.

Диапазон = от 2 000 до 15 000 долларов США

Среднее значение = 7500–9167 долларов США

Финансовые консультационные компании

Компания № 43 — Финансовая консультационная группа, которая предлагает оценку бизнеса: Предоставляет оценку продаж бизнеса на почасовой основе.Оценка для юридических целей составляет 10 000 долларов и более.

Компания № 44 — Международная финансовая консультационная фирма: от 30 000 до 40 000 долларов.

Диапазон = от 10 000 до 40 000 долларов США

Среднее значение = от 20 000 до 25 000 долларов США

Сколько стоит оценка бизнеса?

Сколько стоит оценка бизнеса?

Чтобы понять, чего на самом деле стоит бизнес, мы рекомендуем провести полный и всесторонний анализ, учитывающий специфику компании и ее отрасли.Чтобы помочь вам лучше понять процесс, вот несколько ответов на часто задаваемые вопросы.Довольно часто нам звонят владельцы бизнеса, которые хотят продать свой бизнес и просто хотят узнать разумную цену на листинге. К сожалению, простой и быстрой оценки не существует. А для тех, кто обещает провести оценку на сумму от 500 до 1500 долларов — ну, вы знаете эту поговорку — вы получаете то, за что платите.

В подобных случаях мы, безусловно, можем найти данные о похожих компаниях, которые продавали в этом регионе, и использовать мультипликатор, или быстро взглянуть на историческую чистую прибыль компании и применить формулу.Однако диапазон значений этого типа анализа ненадежен и часто бесполезен.

Чтобы понять, чего на самом деле стоит компания, необходимо провести всесторонний анализ, учитывающий специфику компании и ее отрасли.

Тем не менее, чтобы предоставить ценовое предложение для оценки бизнеса, нам необходимо знать больше о том, для чего вам это нужно, как быстро вам это нужно, и о качестве информации, которая у вас есть. Иногда мы можем оценить стоимость во время ознакомительного звонка.Однако нам может потребоваться сначала просмотреть некоторые из ваших организационных документов и финансовых отчетов.

Чтобы помочь вам лучше понять процесс, я собрал несколько ответов на часто задаваемые вопросы . Стоимость оценки зависит от нескольких ключевых факторов:

Что определяет цену оценки бизнеса?- Цель оценки.

- Тип необходимого отчета.

- Доступность и качество финансовой информации.

- Как быстро требуется отчет.

Мы обычно получаем запросы на оценку, необходимую для уплаты налогов на наследство или дарение, расторжения брака, споров между акционерами, договоров купли-продажи, распределения покупной цены, тестирования на предмет обесценения и выдающихся доменов судебных разбирательств, но вам может потребоваться оценка для любого количества других вещей. Знание цели позволяет нам предложить, какой уровень детализации необходимо включить и какой тип отчета мы должны выпустить.

Какую информацию мне нужно предоставить?Качество доступной информации может как определить время, необходимое для завершения оценки, так и повлиять на результаты. Если доступны организованные и хорошо проверенные финансовые отчеты, мы сможем тратить меньше времени на настройку моделей и меньше нуждаться в дополнительных вопросах.

Сколько времени занимает оценка?Обычно работа по оценке занимает от 3 до 5 недель.В некоторых случаях мы можем провести оценку быстрее, но это требует изменения текущих приоритетов и предъявляет повышенные требования к нашим сотрудникам.

Есть ли более дешевые альтернативы?Короткий ответ — да. Если вы ищете только ценность и вам не нужно разбираться в методологиях, предпринятых процессах и обосновании лежащих в основе предположений, это может сэкономить время и деньги, но не будет подходить ни для чего, кроме использования в ваших собственных информационных целях.Если вы отправляете стоимость в IRS или третью сторону, вам, вероятно, понадобится отчет об оценке, подтверждающий допущения и методологии, примененные при оценке.

С чего начать?Свяжитесь со мной . Моя роль — помочь вам найти правильное решение и разработать план, позволяющий достичь этих целей. Как ни соблазнительно объединить все оценки в одну категорию и одну и ту же стоимость, правда в том, что вам доступно множество вариантов, и хороший профессионал, сертифицированный в области оценки бизнеса, может объяснить эти варианты.

Как оценить малый бизнес

Привлечение нового раунда финансирования, подача заявок на ссуды для малого бизнеса, передача прав собственности… каждое финансовое событие в жизни малого бизнеса требует определенного способа оценки стоимости компании. Где бы вы ни находились в жизненном цикле своего бизнеса, вам захочется узнать, как оценить малый бизнес раньше, чем позже. Уверенность в своей оценке поможет вам точно определить, как привлечь инвесторов и привлечь финансирование или оценить свой бизнес, чтобы найти подходящего покупателя.

Оценка показывает общую стоимость вашей компании. Вы рассчитаете стоимость своего бизнеса по указанной формуле с учетом ваших активов, доходов, отрасли, а также любых долгов или убытков. Предприниматели, желающие купить существующий бизнес, также должны быть знакомы с оценками и чувствовать себя комфортно, оценивая стоимость независимо от запрашиваемой цены владельцем бизнеса или брокером.

Если покупка и продажа бизнеса — это новый рубеж для вас, вы можете обратиться к любому количеству онлайн-ресурсов, которые помогут вам определить ценность бизнеса.Но даже если вы не планируете продавать или у вас уже есть предложение, знание того, как оценить бизнес — и определение собственной ценности — может помочь составить план действий вашей компании, а также будущие стратегии выхода.

Проведение оценки — отличная возможность оценить финансовое состояние и потенциал вашего бизнеса или бизнеса, который вы надеетесь купить. Наряду с финансовой работой, оценка вашего бизнеса также требует от вас контроля над любыми эмоциями. В частности, если это ваша первая компания или если вы управляете семейным бизнесом, постарайтесь подойти к оценке как можно более объективно, чтобы получить точные цифры.

Если вы не прирожденный бизнес или человек счисления (или, скажем, бухгалтер), оценка бизнеса — не самый простой процесс. Сначала вам нужно понять некоторые ключевые определения:

Если вы знакомы с EBITDA, вы, вероятно, уже знакомы с SDE или дискреционной прибылью продавца, даже если вы никогда не слышали этот термин. Напоминаем, что EBITDA — это прибыль до вычета процентов, налогов, износа и амортизации — по сути, это чистая чистая прибыль бизнеса.

Как и EBITDA, владельцы бизнеса рассчитывают SDE, чтобы определить истинную ценность своего бизнеса для нового владельца, поэтому ваша SDE будет включать такие расходы, как доход, который вы сообщаете в IRS, неденежные расходы — независимо от дохода, который фактически приносит ваш бизнес. Однако, в отличие от EBITDA, вы также добавляете обратно зарплату собственника и выплаты собственнику в свой расчет SDE. Крупные предприятия обычно используют расчеты EBITDA для оценки своего бизнеса, а малые предприятия обычно используют SDE, поскольку владельцы малого бизнеса часто расходуют личные выгоды.

Очень важно, чтобы потенциальные покупатели тоже понимали SDE. Скорее всего, владельцы бизнеса предоставят вам это число, поэтому важно понимать, как владелец бизнеса достиг этого значения и что эти значения отражают реальный бизнес.

Чтобы рассчитать SDE вашего бизнеса: Начните с дохода до вычета налогов и процентов. Затем вы добавите обратно все покупки, которые не являются необходимыми для операций, например транспортные средства или путешествия, которые вы указываете как коммерческие расходы. Поездки сотрудников, благотворительные пожертвования, разовые покупки и ваша собственная заработная плата — все это может быть включено в ваш SDE.(Покупатели могут спросить о вашем дискреционном денежном потоке, когда вы предложите им свою оценку, поэтому будьте готовы включить и оценить каждый крупный расход или покупку.)

Наконец, любые текущие долги или будущие платежи, называемые обязательствами, вычитаются из чистой прибыли . Подробнее об обязательствах чуть позже.

SDE представляет собой истинную денежную ценность вашего бизнеса, но ваша SDE оценивает ваш бизнес в соответствии с отраслевыми стандартами. (Если вы использовали EBITDA для оценки своего бизнеса, вы будете использовать мультипликатор EBITDA.Чаще малому бизнесу следует использовать SDE для оценки своего бизнеса, поскольку владельцы малого бизнеса обычно тратят значительную часть доходов своего бизнеса на зарплату и расходы на проживание.