Как взять ипотеку без официального трудоустройства — ищем варианты

Как взять ипотеку без официального трудоустройства — вопрос довольно популярный. Работа с оформлением по трудовой книжке дает возможность получить кредит в банке на приобретение квартиры или дома без лишних препятствий и проволочек. Наличие постоянного заработка клиента снижает риски для финансовых учреждений и гарантирует выплату ипотеки. Но официальная зарплата может быть не единственным источником дохода, а гражданин иметь средства для покупки жилья, оставаясь по документам нетрудоустроенным. На этот случай банки предлагают различные пути решения вопроса с предоставлением ипотеки.

Способы получить ипотеку без трудоустройства

Банк одобрит ипотечный кредит безработному, если будет доказана платежеспособность заемщика. Для этого есть несколько способов:

Предоставить справку о доходе по форме банка. Некоторые финансовые учреждения, предлагают такие условия, где не требуется 2-НДФЛ.

Привлечь поручителей и созаемщиков. Ими могут быть супруг, родственник или близкий друг, желающий помочь с кредитными гарантиями.

Внести первоначальный взнос. Чем выше он будет, тем больше шансов получить одобрение на ипотечный кредит.

Предоставить в залог ликвидное имущество. Например, недвижимость, транспорт, земельный участок, ценные бумаги.

Условия по ипотечному кредитованию без подтверждения доходов и трудовой занятости банк определяет на свое усмотрение: в одной организации предъявят жесткие требования, в другой — могут одобрить заем по двум документам.

Документы, подтверждающие доход без официального места работы

Документов, доказывающих состоятельность потребителя много. Наиболее распространенные среди них:

выписка по расчетному счету, на который зачисляются средства;

официальный договор аренды на недвижимость, которая приносит финансовый доход;

данные с брокерской биржи, где обозначаются ценные бумаги, приносящие прибыль.

Можно пойти от обратного и подтвердить не доходы, а расходы. Документы об оплате обучения, медицинского страхования, покупки недвижимости, автомобиля и других крупных затрат станут дополнительными доказательствами платежеспособности.

Недостатки и преимущества ипотеки без трудоустройства

Заемщикам, решившим воспользоваться программами ипотечного кредитования без подтверждения доходов от официального трудоустройства, следует быть готовыми к строгим требованиям банка. К таким условиям относятся:

большой первоначальный взнос;

высокая процентная ставка по кредиту;

маленькая сумма займа;

короткий период возврата средств.

Это необязательные критерии, но в целях минимизации рисков большинство финансовых организаций ужесточают правила по выдаче ипотеки такого рода.

Ставки и сроки не будут препятствием для кредитования, если на руках есть значительная часть необходимой суммы на покупку жилья.

Отношение банков к ипотечному кредитованию граждан без места работы

Итак, возможно ли сегодня без оформления трудоустройства взять кредит на покупку жилья? Да, банки с каждым годом лояльнее относятся к клиентам, не имеющим официальный источник финансирования. К таким группам граждан относятся фрилансеры (без зачисления в штат), арендодатели, инвесторы, самозанятые (без оформления в качестве ИП). Финансовые учреждения не игнорируют этих клиентов, чтобы оставаться конкурентоспособными, и предлагают займы на приобретение жилья.

Чтобы оформить ипотеку без подтверждения трудоустройства, потребителю придется пройти долгую и тщательную процедуру проверки документов, либо воспользоваться специальными программами кредитования, разработанными для таких случаев.

Через сколько дней после трудоустройства можно оформить ипотеку

Иногда выгодные условия займа на жилье стоят того, чтобы трудоустроиться официально. Возникает вопрос: через сколько дней после оформления на работу могут дать ипотеку? Строгих сроков по этому поводу нет. Банки работают по нескольким вариантам:

Возникает вопрос: через сколько дней после оформления на работу могут дать ипотеку? Строгих сроков по этому поводу нет. Банки работают по нескольким вариантам:

Рассматривают период работы на последнем месте 1-6 месяцев при наличии бессрочного трудового договора.

Изучают общий стаж, который должен быть больше одного года.

Вообще не учитывают срок отработанных дней.

Решение финансового учреждения зависит от программы и суммы ипотечного кредитования.

Прежде чем выбрать между оформлением займа на жилье по стандартному алгоритму со всеми необходимыми документами и ипотекой по специальным условиям без официального трудоустройства, следует оценить выгоду и возможности.

Помощь с налоговым вычетом | Семейная ипотека5,29 % Квартира или таунхаус ежемес. платежот 5 374 ₽ | до12 млн ₽ | от 15%от 150 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 4 мес. | ||

Возможности господдержки | Ипотека с господдержкойот 5,5 % Квартира ежемес. платежот 5 426 ₽ | до3 млн ₽ | от 15%от 150 000 ₽ | Выдача на счет Стаж работы от 3 мес. на последнем месте | ||

Высокий процент одобрения | Ипотека на вторичном рынке9,29 % Квартира или таунхаус Загородный дом или коттедж Комната или доля Апартаменты ежемес. платежот 6 412 ₽ | от300 тыс. ₽ | от 20%от 200 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 3 мес. на последнем месте | ||

Ипотека для семей с детьмиот 0,01 % Квартира или таунхаус ежемес. | до12 млн ₽ | от 15%от 150 000 ₽ | Выдача на счет | |||

Дальневосточная ипотека0,01 % Квартира или таунхаус Загородный дом или коттедж ежемес. платежот 4 168 ₽ | до6 млн ₽ | от 15%от 150 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Господдержка 2020от 0,1 % Квартира ежемес. платежот 4 187 ₽ | до3 млн ₽ | от 15%от 150 000 ₽ | Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Дальневосточная ипотека0,1 % Квартира или таунхаус Загородный дом или коттедж ежемес. | до6 млн ₽ | от 15%от 150 000 ₽ | Выдача на счет Стаж работы от 1 мес. после испытательного срока | |||

Дальневосточная ипотека0,6 % Квартира Загородный дом или коттедж ежемес. платежот 4 293 ₽ | до6 млн ₽ | от 15%от 150 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

Дальневосточная ипотека ДОМ.РФ0,6 % Квартира Загородный дом или коттедж ежемес. платежот 4 293 ₽ | до6 млн ₽ | от 15%от 150 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

| РФ»>Дальневосточная ипотека ДОМ.РФ 0,6 % Квартира Загородный дом или коттедж ежемес. платежот 4 293 ₽ | до6 млн ₽ | от 15%от 150 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 3 мес. на последнем месте | |||

|

По каким программам применяется |

Новостройка (приобретение квартиры) |

|

Кто может быть заемщиком |

Наемный работник Учредитель (участник) юридического лица |

|

Подтверждение дохода и трудовой деятельности |

Не требуется |

|

Первый взнос |

От 20% до 80% от стоимости приобретаемой квартиры |

|

Процентная ставка, годовых |

8,5% — по программе «Новостройка» (приобретение квартиры) |

Может ли муж оформить ипотеку без согласия жены?

Кто бы мог подумать, но этот вопрос очень часто задают в поисковых системах Интернета. Видимо, многие семьи сталкиваются с ситуацией, когда жилищную проблему нужно решить без официального согласия супруги. При этом не обязательно, что между мужем и женой неразрешимый конфликт. Мотивация может быть любой – неофициальная работа, плохая кредитная история, наличие судимости, долгов или иных провокационных моментов. Что же делать?

Видимо, многие семьи сталкиваются с ситуацией, когда жилищную проблему нужно решить без официального согласия супруги. При этом не обязательно, что между мужем и женой неразрешимый конфликт. Мотивация может быть любой – неофициальная работа, плохая кредитная история, наличие судимости, долгов или иных провокационных моментов. Что же делать?

О чем говорит закон?

В принципе, по российскому законодательству, при оформлении кредита получать письменное согласие мужа или жены не обязательно. В гражданском кодексе лишь закреплена презумпция о том, что действия супруга считаются всегда совершенными с согласия второго супруга. НО статья 34 СК РФ гласит, бремя по долгам несут оба супруга одинаково. Поэтому многие банки по умолчанию вписывают мужа или жену созаемщиком, если видят, что заемщик состоит в браке. Это объясняется достаточно просто: даже если за 10-30 лет ипотечного кредитования супруги разведутся, обязательства по выплате кредита останутся у обоих; благодаря этому шансы на конечное погашение задолженности существенно возрастают, а значит, риски банка сведены практически к нулю.

ВАЖНО! Созаемщик в ипотеке – это человек, который вместе с основным заемщиком берет на себя ответственность по кредиту. В случае, если основной заемщик не может по каким-то причинам выплатить долг, за него это делает созаемщик до тех пор, пока ипотека полностью не будет погашена. В российских банках можно оформить до четырех созаемщиков.

Здесь требуется уточнение – нотариально заверенное согласие супруга необходимо не на взятие кредита в банке, а на оформление впоследствии залога недвижимости, приобретаемого по ипотеке. Иначе Росреестр не зарегистрирует сделку купли-продажи, и она будет считаться недействительной.

Получается, выхода из ситуации только два – развод либо брачный договор. Если первый вариант решения вопроса кажется слишком кардинальным, эксперты советуют обратиться ко второму. Тем более, что от момента одобрения кредита до сделки по покупке квартиры у заемщика есть как минимум 3 месяца для подготовки всей документации.

Брачный договор

Данным документом муж и жена устанавливают право собственности на существующие объекты недвижимости, а также на то имущество, которое будет приобретаться в дальнейшем.

Договор заключается в письменной форме и заверяется нотариусом (СК РФ, ст. 41). Здесь главное, чтобы один супруг не ущемлял права другого. Хотя нотариус подскажет, как прописать правильно.

Брачный договор также нельзя изменить в одностороннем порядке, а свое действие он прекращает только после развода (СК РФ, ст. 43).

Таким образом, если один из супругов решит взять ипотеку без согласия второго, он должен предоставить в банк брачный договор. Ипотека без супруга-созаемщика оформляется только через этот документ. Но мужу придется позаботиться о другом созаемщике, либо поручителе. Иначе заявку могут отклонить.

ВАЖНО! Если брачный договор составляется специально для того, чтобы взять ипотеку без участия второго супруга, нужно обязательно прописать пункт о первоначальном взносе и ежемесячных платежах. Укажите источник направляемых средств, иначе все деньги в семье будут считаться совместными.

Случаи-исключения

Однако существуют ситуации — более или менее распространенные — когда предоставление нотариально заверенного согласия супруга необязательно для оформления ипотеки. Например,

Например,

- Если заемщик прямо указывает в ипотечной заявке, что средства на внесение первоначального взноса и оплату ежемесячных платежей у него взялись по наследству или в результате дарения. В этом случае деньги считаются его личными. Но тогда заемщику понадобится документально доказать, что деньги действительно были получены по наследству или в качестве дара.

- Если один супруг занимается оформлением ипотеки по доверенности, а второй – выступает основным заемщиком, согласие на приобретение недвижимости тоже не потребуется. Так происходит потому, что сам факт подписанной доверенности и участия в сделке говорит о полной готовности второго супруга к тому, что недвижимость будет приобретена в ипотеку.

Сделка без согласия и брачного договора

Безусловно, в жизни бывают разные ситуации, тем более, когда люди собираются разводиться. Сюрпризом для жены может стать не только женщина на стороне, но и неожиданно образовавшийся кредит, на который она не давала согласия, а брачный договор в семье никогда не заключался. В данном случае больше всего пугает внушительный долг, который внезапно ложится и на ее плечи в том числе. Что делать и к кому обращаться?

В данном случае больше всего пугает внушительный долг, который внезапно ложится и на ее плечи в том числе. Что делать и к кому обращаться?

Нужно доказать, что она не была согласна на кредит, говорят эксперты. Для этого необходимо направить в банк соответствующее письменное заявление, лучше заказным письмом с уведомлением о вручении и описью вложений. В последующем оно пригодится при рассмотрении данного спора в суде.

Требовать признания сделки недействительной в судебном порядке одна из сторон имеет право в течение года со дня, когда она узнала или должна была узнать о совершении данной операции.

Здесь важно не упустить время, найти опытного адвоката по семейным делам и подготовить максимум возможных доказательств. Например, пригласить свидетелей, которые смогут дать показания, что супруга не знала о квартире, не проживала там и не платила за нее, что муж распоряжался недвижимостью единолично и исключительно в своих целях.

Как взять ипотеку без прописки

Статья подготовлена компанией Ипотека Live, если требуется помощь в ипотечных вопросах обращайтесь, а также Вы можете пройти экспресс-тест для оценки ваших шансов на ипотеку. Спасибо, полезного чтения.

Спасибо, полезного чтения.

Оставить заявку

Содержание:

- Что делать, если необходимо взять ипотеку без прописки

- Какие банки дают ипотеку без постоянной прописки

Что делать, если необходимо взять ипотеку без прописки

Какое значение для банка имеет адрес регистрации заемщика? Ведь даже иностранные граждане могут взять жилищный заем на приобретение квартиры. Сделаем оговорку: иностранец — желанный гость в кредитном отделе банка, если он является налоговым резидентом и имеет адрес регистрации по месту жительства. Кредитор требует наличия официального адреса у всех: у россиян и у иностранцев. В случае неуплаты кредита банк должен иметь контактные данные должника — телефон и адрес. Этих данных достаточно, чтобы сформировать исковое заявление в суд.

В случае, если есть проблемы с регистрацией, возможны несколько вариантов:

- Если есть постоянная прописка в одном регионе, а покупать жилье планируется в другом, то банк может не согласиться: согласно действующему российскому законодательству, подавать в суд на неплательщика надо в регионе его постоянной регистрации, а это дополнительные хлопоты для финансового учреждения.

- Если есть временная регистрация в регионе приобретения жиль, но нет постоянной, то за счет дополнительных уступок со стороны потенциального заемщика можно уговорить банк все-таки выдать кредит: существенно (до 50%) увеличить первоначальный взнос, предоставить подтверждение стабильного дохода уровня выше среднего, найти хорошего платежеспособного поручителя или созаемщика, оформить в качестве залога еще один объект недвижимости (например, гараж или нежилое помещение).

- Если же нет ни временной, ни постоянной регистрации на территории РФ, то об оформлении ипотеки речи идти не может – ни один мало-мальски уважающий себя банк, заботящийся о своей репутации, на это не пойдет.

Напомним, чего нельзя делать для получения прописки:

- В объявлениях о продаже недвижимости часто встречаются лоты по баснословно низкой цене. Читаешь описание — сообщают, что это доля для регистрации по месту жительства, не для проживания. Нередко такие объявления дают мошенники.

- Объявления об оформлении временной прописки за деньги — тоже утка.

Вам выдают заполненный бланк, который не является официальным. При проверке банк быстро вычислит махинацию и не одобрит заявку.

Вам выдают заполненный бланк, который не является официальным. При проверке банк быстро вычислит махинацию и не одобрит заявку.

Оптимальный способ получить штамп от паспортного стола — заключить договор длительной аренды и договориться с собственником, что он оформит вам временную прописку на срок действия соглашения. Если срок действия договора аренды превышает 12 месяцев, собственник по закону обязан вас прописать и зарегистрировать договор в Росреестре. Даже если срок аренды меньше года, с арендодателем можно найти общий язык: попробуйте договориться об оформлении регистрации за дополнительную плату.

Какие банки дают ипотеку без постоянной прописки

Чтобы взять кредит на собственное жилье, нужно оформить временную регистрацию. Если адрес прописки находится не в том городе или области, где заемщик собрался брать квартиру, можно поступить следующим образом:

- найдите банк, у которого есть филиалы по месту вашей прописки и в городе, где находится жилье;

- подайте заявку и получите одобрение по месту регистрации;

- оформите кредит по месту нахождения недвижимости.

По этой схеме работают крупные банки с развитой сетью филиалов — Сбербанк, ВТБ, Росбанк Дом и другие. Условия для междугородней ипотеки близки к стандартным. Разница — в сложности оформления, пересылке документов и необходимости неоднократно ездить из одного города в другой. Избавиться от сопутствующих сложностей можно: заключите договор с ипотечным агентом, который выполнит организационную работу за вас.

Если место покупки недвижимости и временная регистрация совпадают, заемщика ждет меньше сложностей с документами. Нужно подать документы, дождаться одобрения и выходить на сделку.

Чтобы ваши шансы получить ипотеку по временной прописке выросли, продемонстрируйте банку вашу надежность:

- накопите первоначальный взнос выше 30% от стоимости жилья;

- найдите созаемщика или поручителя с хорошей кредитной историей, финансовой стабильностью и постоянной регистрацией по месту выдачи кредита;

- Предоставьте в качестве залога недвижимое имущество.

Гарантированное одобрение займа при отсутствии прописки в городе, где клиент покупает жилье — это работа брокеров из компании «Ипотека Live». Мы решаем задачу жилищного кредитования комплексно:

- предлагаем несколько программ кредитования на выбор;

- обеспечиваем сопровождение заявки и одобрение без задержек;

- оформляем полный пакет документов для банка;

- организуем сделку: подписание договора займа, куплю-продажу недвижимости и подачу документов в Росреестр;

- помогаем сэкономить на процентных ставках.

Оставить заявку

Уменьшим ежемесячный платеж на ₽ Заплатите банку меньше на ₽

Также подберем выгодную страховку. Средняя экономия — до ₽ на лет.

Итоговая выгода до₽

Ипотека LIVEпоможет сэкономить

Хочу сэкономить

Расчет является предварительным

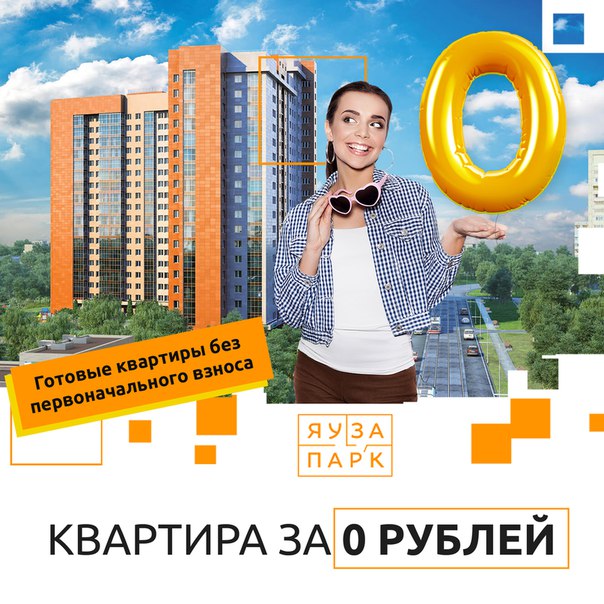

Ипотека без первоначального взноса | Чистая Слобода

Приобретая собственное жилье, большинство из нас сталкивается с рядом важных вопросов. Основные из них: какую квартиру выбрать — в новостройке или «вторичке», и где взять необходимую на покупку сумму.

Основные из них: какую квартиру выбрать — в новостройке или «вторичке», и где взять необходимую на покупку сумму.

Главным и несомненным преимуществом приобретения жилья в новостройке является тот факт, что вы получаете в собственность новую квартиру с новыми коммуникациями, готовым ремонтом и благоустроенной территорией с отличными детскими площадками и просторными парковочными карманами. Если сбережений на всё это счастье не хватает, просто выберите подходящий вариант ипотечного кредитования. «Чистая Слобода» сотрудничает с ведущими банками, предлагая самые разнообразные ипотечные программы. И даже если суммы на первоначальный взнос по ипотеке у вас НЕТ – возможность купить квартиру ЕСТЬ! Покупайте новую квартиру с программой «Ипотека без первоначального взноса»* от ПАО АКБ «Металлинвестбанк» и отмечайте новоселье уже в этом году!

Вместительная однокомнатная квартира, просторная двушка или большая трёшка – в «Чистой Слободе» найдется вариант для любой семьи и любого бюджета. Для молодой семьи предлагаем рассмотреть вариант приобретения двухкомнатной квартиры площадью — 60,48 кв.м. с удобной планировкой. Просторный коридор позволит организовать достаточно мест для хранения. Габариты кухни оценит хозяйка, ведь здесь удобно разместится большой обеденный стол и кухонный гарнитур. Отдельная детская – мечта каждых родителей. В этой планировке ее можно организовать в центральной комнате. А в большой комнате, при грамотном зонировании пространства, с легкостью разместится спальное место для родителей и уютная гостиная для душевных вечеров. Выбрав квартиру в «Чистой Слободе», вам не придется делать ремонт. Квартиры застройщик сдает с отделкой «под ключ».

Для молодой семьи предлагаем рассмотреть вариант приобретения двухкомнатной квартиры площадью — 60,48 кв.м. с удобной планировкой. Просторный коридор позволит организовать достаточно мест для хранения. Габариты кухни оценит хозяйка, ведь здесь удобно разместится большой обеденный стол и кухонный гарнитур. Отдельная детская – мечта каждых родителей. В этой планировке ее можно организовать в центральной комнате. А в большой комнате, при грамотном зонировании пространства, с легкостью разместится спальное место для родителей и уютная гостиная для душевных вечеров. Выбрав квартиру в «Чистой Слободе», вам не придется делать ремонт. Квартиры застройщик сдает с отделкой «под ключ».

Выбирайте свое будущее уже сегодня, ведь с каждым днем квартир в готовых новостройках остается всё меньше. Приезжайте на экскурсию в «Чистую Слободу» и посмотрите, как живет наш дружный микрорайон. Информацию по ипотечному кредитованию и наличию квартир уточняйте по тел: (383) 274-37-37.

* Кредит предоставляется ПАО АКБ «Металлинвестбанк». Генеральная лицензия ЦБРФ №2440 от 21.11.14. Условия действительны при получении кредита по Акции «Ипотека без первоначального взноса». В рамках акции возможно приобретение квартиры по продуктам «Ипотечный кредит на строительство жилья» и «Ипотечный кредит на покупку жилья». Для граждан РФ с постоянной и временной организацией на территории РФ. Процентная ставка 12,5%. Ставка действительна на весь срок кредитования. Срок кредита – 12 до 300 месяцев. Возраст заемщика от 18 до 55 лет для женщин и до 60 лет для мужчин (65 лет на момент окончания срока кредита). Общий трудовой стаж не менее 1 года, в т.ч. 4 месяца на последнем месте работы. Страхование жилья от утраты и повреждения осуществляется в пользу банка на срок действия кредитного договора. Страхование риска ограничения и/или утраты права собственности и страхование рисков смерти и утраты трудоспособности заемщика (по желанию клиента). Страхование осуществляется заемщиком самостоятельно в страховых компаниях, отвечающих требованиям Банка, в соответствии с тарифами страховых компаний. При отказе от страхования риска ограничения и/или утраты права собственности процентная ставка увеличивается на 1%. Срок действия Акции с 01.01.2017 по 31.12.2017. Банк может отказать в предоставлении кредита без объяснения причин. С подробными условиями акций и кредитных действующих продуктов Банка вы можете ознакомиться на сайте www.metallinvestbank.ru или у специалиста Банка. Предложение не является офертой.

Страхование осуществляется заемщиком самостоятельно в страховых компаниях, отвечающих требованиям Банка, в соответствии с тарифами страховых компаний. При отказе от страхования риска ограничения и/или утраты права собственности процентная ставка увеличивается на 1%. Срок действия Акции с 01.01.2017 по 31.12.2017. Банк может отказать в предоставлении кредита без объяснения причин. С подробными условиями акций и кредитных действующих продуктов Банка вы можете ознакомиться на сайте www.metallinvestbank.ru или у специалиста Банка. Предложение не является офертой.

**Предложение распространяется на все типы квартир домов №№ 19,20,21,22,25,26 (по ГП). Все подробности по акциям уточняйте в офисах продаж «Чистой Слободы» по адресам: ул. Забалуева, 51/1, Красный проспект, 77/1 , или по телефону (383) 274-37-37.

Fannie Mae HomeReady | Руководство на 2021 год и лимиты дохода

Что такое ссуда HomeReady?

Отсутствие большого первоначального взноса удерживает многих арендаторов от покупки собственного дома.

Несколько кредитных программ могут помочь снизить это препятствие, в том числе ипотека Fannie Mae HomeReady.

Вы можете заплатить всего 3% по ссуде HomeReady. Это меньше 6000 долларов на дом за 200000 долларов — даже меньше, чем первоначальный взнос по ссуде FHA в размере 3,5%.

Plus вы можете использовать подарки, гранты или небольшую ссуду, чтобы покрыть первоначальный взнос или заключительные расходы.И доход от любого взрослого, проживающего в вашем доме, может помочь вам получить это право.

Это делает HomeReady одной из самых простых ипотечных программ для участия в программе.

Подтвердите свое право на участие в программе HomeReady (20 октября 2021 г.)В этой статье (Перейти к…)

О HomeReady Mortgage

Федеральное ипотечное агентство Fannie Mae запустило программу HomeReady в декабре 2015 года. Теперь она доступна у многих крупных кредиторов США.

Благодаря ссуде HomeReady покупатели жилья с доходом ниже среднего для их района могут получить более легкий доступ к ипотеке с низким первоначальным взносом по текущим ставкам.

HomeReady позволяет внести первоначальный взнос всего в 3%. И как уникальное преимущество, это позволяет «объединять доходы», то есть доход от всех кормильцев в семье может учитываться при андеррайтинге.

Это означает, что доходы от бабушек и дедушек, родителей, родственников и работающих детей могут быть использованы для получения права на жилищный заем.

Для многих семей это может означать разницу между получением кредита и отказом.

Текущие домовладельцы также могут использовать HomeReady для рефинансирования.

В некоторых случаях программа допускает до 97 процентов стоимости кредита (LTV). С другими кредитными программами для рефинансирования может потребоваться LTV от 80 до 85 процентов.

Соответствует требованиям для получения кредита на жилищное строительство

Чтобы получить ссуду HomeReady, вы должны не выходить за пределы установленного программой дохода, пройти короткий онлайн-курс по домовладению и иметь приличный кредит.

Точные требования могут варьироваться в зависимости от кредитора, но Fannie Mae устанавливает минимальные требования для всех заявок на получение кредита HomeReady.

Основные требования для HomeReady включают:

- Вы не должны зарабатывать более 80% от среднего дохода вашего переписного участка. Проверьте средний доход в вашем районе здесь

- Вы должны согласиться пройти 4-6-часовой онлайн-курс обучения домовладению

- В большинстве случаев вам нужен балл FICO не менее 620

- Вам необходимо использовать дом в качестве основного места жительства

- Вам необходимо соотношение долга к доходу (DTI) не выше 50%. Эта программа более мягкая, чем большинство других ипотечных программ.

Если вы соответствуете этим критериям, программа ссуды HomeReady может быть именно тем, что вам нужно, чтобы перейти от аренды к домовладению.

Подтвердите свое право на участие в программе HomeReady (20 октября 2021 г. )

)Пределы дохода HomeReady

Fannie Mae устанавливает лимит дохода для своей программы HomeReady. Чтобы соответствовать критериям, вы не можете получать более 80% среднего дохода в вашем регионе (AMI).

Это означает, что если в вашем районе средний годовой доход составляет 100 000 долларов, вы должны заработать 80 000 долларов или меньше, чтобы иметь право на участие в программе HomeReady.

Поскольку HomeReady предназначен для заемщиков с низкими доходами, эти ограничения могут не быть проблемой для большинства заявителей.

Но что, если вы беспокоитесь, что ваш доход слишком низок , чтобы соответствовать требованиям?

В этом случае заем HomeReady может очень помочь. Fannie Mae позволяет заявителям учитывать доход от других членов семьи в своем заявлении, что упрощает получение кредита.

Вы можете использовать доход от арендатора, если он проживал с вами не менее одного года до покупки дома.

Или вы можете использовать доход члена семьи, друга или другого члена семьи, не являющегося арендатором, чтобы соответствовать требованиям.

В этом случае человек не должен проживать с вами один год. И они не обязательно должны быть в вашей заявке на ипотеку. Кредитор просто считает свой доход «компенсирующим фактором», давая вашему доходу дополнительный прирост, который может потребоваться для предоставления вам права на ипотеку.

Проверьте свое право на доход (20 октября 2021 г.)Соответствующие типы собственности

У заемщиков есть много вариантов покупки недвижимости с помощью кредита HomeReady.

При желании вы можете приобрести традиционный дом на одну семью.Но, если вы хотите чего-то другого, Fannie Mae также позволяет приобрести:

- Квартиры в кондоминиумах

- Дома в запланированной застройке (PUD)

- Кооперативы

- Готовые дома

- Многосемейные дома на 2, 3 или 4 единицы

Обратите внимание, заемщики, которым нужен многоквартирный дом потребуется более высокий кредитный рейтинг, возможно, до 680.

Независимо от того, какой тип дома вы покупаете с HomeReady, он должен быть вашим основным местом жительства. Это означает, что если в здании 2-4 квартиры, вы должны постоянно проживать в одной из них.

Это означает, что если в здании 2-4 квартиры, вы должны постоянно проживать в одной из них.

Другими словами, данная кредитная программа не может быть использована для покупки инвестиционной недвижимости или домов для отпуска. Он предназначен для покупателей с низким и средним доходом, которые ищут дом для проживания.

Процентные ставки по ипотеке HomeReady

Процентные ставки по ипотечной ссуде HomeReady такие же, как и по «традиционной» ссуде.За использование программы HomeReady премиум не взимается.

Фактически, ипотечные ставки по ссуде HomeReady могут быть даже ниже, чем по другим ипотечным ссудам с низким первоначальным взносом — например, по обычной ссуде 97 на 3% меньше.

Но, поскольку ставки по ипотечным кредитам могут различаться между кредиторами на целых 50 базисных пунктов (0,50%), выгодно присматриваться. Не прекращайте покупки после того, как получите первое предложение.

Варианты ипотеки с фиксированной процентной ставкой

Заемщики, использующие ипотечную программу HomeReady, имеют доступ к полному набору ипотечных продуктов с фиксированной процентной ставкой, в том числе:

- 10-летняя ипотека с фиксированной ставкой

- 15-летняя ипотека с фиксированной ставкой

- 20-летняя ипотека с фиксированной ставкой

- 30-летняя ипотека с фиксированной ставкой

Этот набор вариантов является большим преимуществом по сравнению с кредитами USDA , которые предлагают только ипотеку на 30 лет.

Краткосрочные ссуды часто имеют более низкие процентные ставки, чем 30-летние ссуды. Благодаря низкой ставке и краткосрочным срокам заемщики могут сэкономить десятки тысяч процентов на ипотечных процентах в течение срока действия ссуды.

Однако 10-, 15- и 20-летние ссуды обычно имеют гораздо более высокие ежемесячные платежи, чем 30-летние ипотечные ссуды. Это потому, что вам нужно выплатить ту же сумму кредита в более короткие сроки.

По этой причине большинство покупателей жилья выбирают ипотеку с фиксированной процентной ставкой сроком на 30 лет.

Варианты ипотеки с регулируемой процентной ставкой

Заемщики, использующие ипотечную программу HomeReady, также имеют доступ к ряду ипотечных продуктов с регулируемой процентной ставкой (ARM). К ним относятся:

Ссуды с регулируемой ставкой имеют фиксированную ставку на первые 5, 7 или 10 лет. После этого ваша процентная ставка и ежемесячный платеж могут расти каждый год.

Это делает ARM намного более рискованными, чем ссуды с фиксированной ставкой.

Некоторые ведущие кредиторы отказались от HomeReady ARM.Поэтому, если вы хотите получить ссуду с регулируемой ставкой, вам, возможно, придется поискать кредитора, предлагающего ее.

Подтвердите новую ставку (20 октября 2021 г.)Помощь с первым платежом HomeReady

Первоначальный взнос HomeReady составляет примерно половину среднего размера первоначального взноса, и это лишь часть тех 20%, которые, по мнению многих арендаторов, им нужно накопить.

Тем не менее, получение 3% — что составляет 6000 долларов за дом за 200000 долларов — может быть сложной задачей для покупателей дома с ограниченным доходом и / или сбережениями.

HomeReady помогает, предоставляя гибкие источники авансового платежа. Вы можете использовать:

- Подарочные фонды — Члены семьи могут помочь вам внести первоначальный взнос, подарив деньги. Обратите внимание, этот должен быть настоящим подарком, а не замаскированной ссудой. Узнайте больше о требованиях к выплате первоначального взноса здесь.

- Гранты для покупателя жилья — Спросите своего кредитного специалиста или агента по недвижимости о программах помощи при первоначальном взносе в вашем районе.Многие местные органы власти и некоммерческие организации предлагают эти

- ссуды с первоначальным взносом — Программа Fannie Mae Community Seconds может помочь вам получить вторую ссуду специально для покрытия вашего первоначального взноса и расходов на закрытие.

Помощь в выплате первоначального взноса может также предлагать ссуду с низким или беспроцентным процентом. ваша вторая ипотека — если вы продаете или рефинансируете.

Помощь в выплате первоначального взноса может также предлагать ссуду с низким или беспроцентным процентом. ваша вторая ипотека — если вы продаете или рефинансируете.Ссуды HomeReady по сравнению с ссудами FHA

Как и ссуды HomeReady, ссуды FHA помогают людям преодолевать финансовые проблемы, связанные с домовладением.

Если вы имеете право на HomeReady, вы также можете иметь право на FHA. Но какая ипотечная программа лучше?

Арендаторы с ограниченными денежными средствами для первоначального взноса использовали ссуды FHA с 1934 года. Минимальная сумма первоначального взноса FHA составляет 3,5%, что немного выше, чем 3% HomeReady.

Первоначальные взносы аналогичны, но у этих двух кредитных программ есть большие различия.

Когда кредит FHA лучше, чем HomeReady?

FHA лучше всего подходит для заемщиков с более низким кредитным рейтингом.

При минимальном уровне FICO 580 вы можете взять кредит только на 3,5%.

(Заемщики с оценками от 500 до 579 могут по-прежнему соответствовать требованиям, но им потребуется как минимум 10% первоначальный взнос.)

(Заемщики с оценками от 500 до 579 могут по-прежнему соответствовать требованиям, но им потребуется как минимум 10% первоначальный взнос.)Поддержка Федерального управления жилищного строительства помогает кредиторам продлить льготные условия ссуды заемщикам с более низким кредитным рейтингом.

Напротив, HomeReady больше зависит от кредитоспособности заемщика, и вам, как правило, требуется не менее 620 баллов, чтобы соответствовать требованиям.

СсудыFHA также лучше всего подходят для людей с более высоким доходом, поскольку программа FHA, в отличие от HomeReady, не имеет ограничений по доходу.

Когда HomeReady лучше кредита FHA?

СсудыHomeReady предлагают большую гибкость, когда пришло время проверить доход.

Например, заемщики с низкими доходами могут добавить в заявку на ссуду доход от других взрослых членов домохозяйства. Это может помочь вам претендовать на получение большей суммы кредита, а также снизить ваш DTI.

Вы даже можете посчитать дополнительный доход от арендной платы постояльца, если планируете иметь соседа по комнате или сдавать комнату в доме.

Кроме того, поскольку HomeReady — это обычный кредит, вы можете отменить частную ипотечную страховку (PMI), как только вы выплатите ссуду до 80% от стоимости дома. Это значительно снизит ваши ежемесячные выплаты по ипотеке.

Для сравнения, ипотечное страхование FHA длится весь срок действия ссуды, если вы не вложите 10% или более.

Помните, однако, что вы должны зарабатывать 80% или меньше среднего дохода в вашем районе, чтобы иметь право на участие в программе HomeReady.

Fannie Mae HomeReady vs.Фредди Мак: домашний возможный

Программа Freddie Mac’s Home Possible работает так же, как HomeReady от Fannie Mae.

Как и программа HomeReady, Freddie Mac’s Home Возможная ссуда:

- Допускает первоначальный взнос в размере 3%

- Имеет предел дохода в 80% от среднего дохода по региону

- Дружественен к совместному заемщику

Однако есть два основных различия.

Во-первых, многим кредиторам требуется кредитный рейтинг не менее 660, чтобы претендовать на получение жилищной ссуды.HomeReady, с другой стороны, обычно доступен с оценкой FICO 620 или выше.

Кроме того, Freddie Mac не учитывает доход, не являющийся заемщиком, в заявке на получение кредита.

Обе программы позволяют использовать доход постояльца для получения права, если у вас есть кто-то, снимающий комнату, при условии, что это лицо проживает с вами как минимум год.

Но только программа Fannie Mae HomeReady будет считать доход от членов семьи, не являющихся арендаторами, в вашу пользу. Так что эта программа, вероятно, лучше, если ваш доход находится на грани допуска.

Сравните свои варианты ипотеки с низким первоначальным взносом (20 октября 2021 г.)Часто задаваемые вопросы о Fannie Mae HomeReady

HomeReady только для тех, кто впервые покупает жилье?Нет, ипотечную программу HomeReady могут использовать как новые, так и повторные покупатели.

Нужен ли мне кредит для использования программы HomeReady? Однако вы не можете получить ссуду HomeReady, если у вас все еще есть задолженность по нескольким другим жилищным ссудам.

Однако вы не можете получить ссуду HomeReady, если у вас все еще есть задолженность по нескольким другим жилищным ссудам.Нет, для использования HomeReady не обязательно иметь кредитную карту.Вам даже не обязательно иметь средний балл. Ипотечная программа HomeReady доступна покупателям с кредитным рейтингом от 620.

У меня нет кредитного рейтинга. Могу ли я использовать программу HomeReady?Да, вы все равно можете использовать программу HomeReady, если ваш кредитный рейтинг не существует. Программа позволяет использовать нетрадиционные торговые линии для создания кредитной истории, включая счета за коммунальные услуги, счета за мобильный телефон или интернет, членство в спортзале и большинство других счетов, требующих ежемесячной оплаты.

Как подать заявление на получение ссуды HomeReady?Fannie Mae предлагает программу HomeReady через частных ипотечных кредиторов.

Мой кредитор не предоставляет ссуды HomeReady. Что мне делать? Другими словами, вы не подаете заявку напрямую в Fannie Mae. Скорее, вы можете подать заявку практически у любого основного ипотечного кредитора. Большинство из них имеют право предоставлять ссуды Fannie Mae. Обычно вы можете подать заявку онлайн, по телефону или в офисе местного банка или кредитора.

Другими словами, вы не подаете заявку напрямую в Fannie Mae. Скорее, вы можете подать заявку практически у любого основного ипотечного кредитора. Большинство из них имеют право предоставлять ссуды Fannie Mae. Обычно вы можете подать заявку онлайн, по телефону или в офисе местного банка или кредитора.Fannie Mae предоставила всем своим утвержденным ипотечным кредиторам право подписывать и утверждать ипотечные кредиты HomeReady.Ваш кредитор может отказаться, и это нормально. Есть много утвержденных ипотечных кредиторов, которые могут вам помочь. Позвоните еще нескольким кредиторам, пока не найдете тот, который предлагает эту программу.

Является ли HomeReady тем же, что и MyCommunityMortgage?Нет. Программа MyCommunityMortgage (MCM) была прекращена Fannie Mae в конце 2015 года. HomeReady — это новая ипотечная программа, запущенная в декабре 2015 года. Это не то же самое, что MyCommunityMortgage, и в некоторых отношениях HomeReady можно рассматривать как замену .

Какой размер первоначального взноса мне нужен для HomeReady?

Ипотечная программа HomeReady требует минимального первоначального взноса в размере 3%. Например, если вы покупаете дом за 250 000 долларов, вам потребуется минимум 7 500 долларов, чтобы получить право на HomeReady.

Может ли мой первоначальный взнос быть денежным подарком от родственника?Да, ваш первоначальный взнос по кредиту HomeReady может быть денежным подарком от родственника, супруга, подруги или парня или жениха / невесты. Деньги не обязательно должны поступать из ваших собственных сбережений.Убедитесь, что ваш кредитный специалист и агент по недвижимости знают, что вы будете использовать подаренные средства. И убедитесь, что средства надлежащим образом задокументированы в подарочном письме на ипотеку.

Сколько собственных денег мне нужно довести до закрытия?От вас не требуется вносить свои собственные деньги для закрытия ипотечной программы HomeReady.

Существует ли максимальное соотношение долга к доходу по ипотеке HomeReady? Ваш авансовый платеж может быть подарен вам от третьей стороны, и вы можете попросить домашнего продавца оплатить ваши заключительные расходы, используя опцию, известную как уступки продавца.Обычно стоимость закрытия составляет от 2% до 5% от суммы кредита, поэтому обязательно обсудите эти расходы со своим агентом по недвижимости и кредитным специалистом, прежде чем заключать договор на покупку дома. И вам нужно будет обсудить любые уступки продавца до подписания контракта.

Ваш авансовый платеж может быть подарен вам от третьей стороны, и вы можете попросить домашнего продавца оплатить ваши заключительные расходы, используя опцию, известную как уступки продавца.Обычно стоимость закрытия составляет от 2% до 5% от суммы кредита, поэтому обязательно обсудите эти расходы со своим агентом по недвижимости и кредитным специалистом, прежде чем заключать договор на покупку дома. И вам нужно будет обсудить любые уступки продавца до подписания контракта.Да, программа HomeReady ограничивает заемщиков соотношением долга к доходу 50%.

Требуется ли ипотечная ссуда HomeReady для частного ипотечного страхования (PMI)?Да, программа HomeReady требует от заемщиков оплаты частного ипотечного страхования (PMI), когда они занимают более 80% стоимости дома.PMI автоматически аннулируется, когда кредит достигает 78% LTV.

Сколько стоит PMI с ссудой HomeReady?Программа HomeReady отличается более низкими затратами на страхование ипотечных кредитов, чем другие обычные ссуды, включая другую программу с понижением 3%, обычную 97.

Как долго я буду оплачивать частную ипотечную страховку по программе HomeReady? Точные затраты PMI зависят от вашего кредитного рейтинга и первоначального взноса. Ваш кредитный специалист может сказать вам, сколько будет стоить PMI по вашему кредиту HomeReady после того, как вы заполните заявку.

Точные затраты PMI зависят от вашего кредитного рейтинга и первоначального взноса. Ваш кредитный специалист может сказать вам, сколько будет стоить PMI по вашему кредиту HomeReady после того, как вы заполните заявку.HomeReady — это обычный ипотечный кредит через Fannie Mae, что означает, что вы должны оплачивать частную ипотечную страховку до тех пор, пока стоимость кредита до стоимости вашего дома (LTV) не достигнет 80% от первоначальной покупной цены или 80% рынка дома. ценить.

Могу ли я использовать HomeReady для рефинансирования?Да, вы можете использовать программу HomeReady для рефинансирования вашего существующего дома, включая рефинансирование с ограниченным наличным расчетом (LCIR). Одним из преимуществ рефинансирования с помощью HomeReady является то, что вам нужно всего 3% собственного капитала в доме, чтобы получить квалификацию (то есть максимальный LTV составляет 97 процентов).

Могу ли я использовать пенсионный доход для получения разрешения на HomeReady? Для некоторых других программ рефинансирования требуется не менее 20% собственного капитала или максимальная стоимость кредита 80%.

Для некоторых других программ рефинансирования требуется не менее 20% собственного капитала или максимальная стоимость кредита 80%.Да, программа HomeReady позволяет заемщику использовать граничный доход для получения квалификации.Сюда входит арендный доход от дополнительных жилых единиц. Пансионеры должны иметь 12-месячный стаж проживания с вами и вносить свой доход. Не всегда требуется документация за все 12 месяцев.

Моя семья живет со мной. Могу ли я использовать их доход, чтобы получить право на ипотеку?Да, это цель ипотечной программы HomeReady. Вам разрешается использовать доход человека, проживающего в вашем доме, чтобы помочь вам получить жилищный заем. Использование чужого дохода в андеррайтинге может значительно снизить ваш DTI и значительно упростить квалификацию.Сюда входит доход от родителей, детей, соседей по комнате и других взрослых членов семьи.

Если я использую чей-то доход для получения права на участие, должен ли он быть в заявлении?

Нет, вам не нужно включать других людей в ваше заявление на ипотеку HomeReady — даже если их доход используется для того, чтобы помочь вам получить право на получение кредита. Чтобы использовать доход другого лица в своем заявлении, вам нужно будет только предъявить документ, подтверждающий доход, и подписанное заявление, в котором указывается его намерение проживать с вами не менее 12 месяцев.

Существует ли максимально допустимое количество сожителей с HomeReady?Нет, программа HomeReady не ограничивает количество родственников, проживающих в одном доме, или количество родственников, чей доход используется для получения права на участие в программе.

Все ли в доме должны быть гражданами США?Нет. Однако родственники, не занимающиеся взаймыми, должны иметь юридические документы, подтверждающие их иммиграционный статус — грин-карту, рабочую визу и т.

Моя семья не считается малообеспеченной.Могу ли я использовать HomeReady? Д.

Д.Нет. Заемщики должны соответствовать требованиям к доходу, чтобы соответствовать требованиям. Первоначально HomeReady работала для всех заемщиков в переписных районах с низким доходом, но Fannie Mae пересмотрела программу в 2019 году, чтобы удалить эту функцию. Теперь все покупатели жилья, использующие HomeReady, должны соответствовать критериям дохода.

Должен ли я проходить курсы консультирования домовладельцев, чтобы получить квалификацию?Да, для участия в программе HomeReady требуется консультация домовладельца. Онлайн-курс под названием Framework можно пройти на вашем смартфоне за 4-6 часов.

Если я уже проходил курс по покупке дома, это засчитывается?Да, вы можете использовать сертификат с предыдущего курса консультирования домовладельцев как часть заявки на ипотеку HomeReady, если курс был завершен в течение последних шести месяцев.

Могу ли я использовать ипотеку HomeReady, если у меня есть другой дом?

Да. Вы можете владеть другой жилой недвижимостью и при этом получать ссуду HomeReady, если вы планируете сделать новый дом своим основным местом жительства.Однако вы не можете использовать HomeReady, если у вас все еще есть задолженность по более чем одной ссуде на недвижимость. Созаемщики, которые не планируют жить в доме, могут иметь задолженность по нескольким дополнительным объектам недвижимости.

Какие сегодня ставки по ипотеке HomeReady?

Ипотечная программа HomeReady разработана, чтобы помочь большему количеству домохозяйств в США получить одобрение на получение ссуд с низким первоначальным взносом. Заемщики могут использовать доход от родственников и лиц, не являющихся родственниками, для покупки и рефинансирования жилищных ссуд.

Узнайте текущие ставки по ипотеке в реальном времени.Ваш номер социального страхования не требуется для начала, и все цитаты идут с доступом к вашим текущим счетам по ипотечным кредитам.

Подтвердите новый тариф (20 октября 2021 г.)

ипотечных кредитов без подтверждения дохода: как они работают и где взять

Нажав «Посмотреть тарифы», вы будете перенаправлены в нашу головную компанию LendingTree. В зависимости от вашей кредитоспособности вы можете найти до пяти разных кредиторов.

Ипотека с подтверждением дохода без подтверждения дохода, также называемая ипотекой с заявленным доходом, позволяет заявителям соответствовать требованиям, используя нестандартную документацию о доходах.В то время как большинство ипотечных кредиторов запрашивают ваши налоговые декларации, ипотечные кредиты с проверкой отсутствия дохода вместо этого учитывают другие факторы, такие как доступные активы, собственный капитал и общий денежный поток. Это упрощает получение жилищного кредита, если вы работаете не по найму или полагаетесь на сезонные комиссии.

Что такое ипотека для проверки отсутствия дохода?

В ипотечных кредитах с проверкой дохода кредиторы не требуют от заявителей подтверждения или документального подтверждения источника дохода.

Другие названия таких ипотечных кредитов включают ссуды с «заявленным доходом» и ссуды «без документов» или «альтернативные документы», но все они подпадают под одно и то же определение с некоторыми отличиями.Существует четыре основных типа ипотечных ссуд с подтверждением отсутствия дохода, каждый со своим уровнем требований.

Другие названия таких ипотечных кредитов включают ссуды с «заявленным доходом» и ссуды «без документов» или «альтернативные документы», но все они подпадают под одно и то же определение с некоторыми отличиями.Существует четыре основных типа ипотечных ссуд с подтверждением отсутствия дохода, каждый со своим уровнем требований.- SISA — заявленная прибыль, заявленные активы

- SIVA — заявленная прибыль, подтвержденные активы

- NIVA — без подтверждения доходов, проверенные активы

- NINA — без проверки доходов, без проверки активов

Заявленный доход, заявленные активы

Кредит SISA может быть полезен, если у вас есть значительный доход и активы, которые трудно задокументировать.Когда вы подаете заявку на ссуду SISA, кредитор соглашается принять предоставленные вами данные о доходах и активах без какой-либо документации. Это может быть полезно для владельцев малого бизнеса, которые хранят все свои активы на бизнес-счете и не документируют свою личную компенсацию в квитанциях о заработной плате, формах W-2 или формах 1099.

В таких случаях банковские выписки за 12–24 месяцев можно использовать для расчета ежемесячного денежного потока предприятия вместо другой документации.

В таких случаях банковские выписки за 12–24 месяцев можно использовать для расчета ежемесячного денежного потока предприятия вместо другой документации.Заявленный доход, подтвержденные активы

Этот тип ссуды наиболее полезен, если большую часть вашего дохода сложно документально подтвердить, но у вас есть поддающиеся проверке активы.Кредитор соглашается принять вашу цифру дохода и проверить ваши доступные активы. Один из примеров, когда SIVA может быть подходящим, — это тот, чей доход основан на чаевых или чаевых, но у кого есть личный банковский счет на свое имя.

Нет дохода, проверенные активы

Ссуда с подтвержденными активами без дохода предназначена для заявителей, которые имеют поддающиеся проверке активы, но доход, который не может быть задокументирован. В этом случае кредитор проверяет ваши активы и не принимает во внимание ваш доход.Пенсионер, который получает доход со своих пенсионных счетов, может не иметь достаточного поддающегося проверке дохода, но его активы могут быть задокументированы, поэтому они получат выгоду от использования ссуды NIVA.

Нет доходов, нет активов

С минимальным количеством требований ссуды NINA лучше всего подходят для заявителей, которые не могут предоставить документы о доходах или активах. Кредиторы NINA основывают одобрение исключительно на залоге и других факторах, не связанных с доходом. Кто-то, кто работает в иностранной компании и держит свои активы в иностранном банке, может быть не в состоянии предоставить какую-либо документацию, приемлемую для U.С. кредиторы. Использование ссуды NINA в этом случае может позволить заемщику пропустить перевод документов и международные переводы активов.

История ипотечных ссуд для проверки отсутствия дохода

Ссуды с проверкой отсутствия дохода стали очень популярными в годы, предшествовавшие краху рынка жилья в 2008 году. Их рост был вызван ослаблением стандартов андеррайтинга и ростом цен на недвижимость, что заставило потребителей поверить в то, что дома будут продолжать расти в цене бесконечно. Как только стало ясно, что это не так, ссуды без дохода потеряли популярность среди кредиторов и инвесторов.

Первоначально эти ссуды предназначались для людей, чей доход был затруднен из-за сезонности, самозанятости или заключения независимых договоров. В преддверии кризиса они вместо этого стали для кредиторов ярлыком, позволяющим протолкнуть неквалифицированных заемщиков через процесс ипотеки.

По мере того, как количество жилищных дефолтов резко возросло, а государственное регулирование ужесточилось, эти кредитные программы практически исчезли. Кредиторы должны были документально подтвердить способность заемщика выплатить ссуду, а инвесторы не были заинтересованы в покупке ценных бумаг с ипотечным покрытием для ссуд, которые Fannie Mae и Freddie Mac не одобряли.

Доступны ли еще ипотечные кредиты с проверкой дохода без подтверждения дохода или с ограниченным доходом?

Эти типы ссуд по-прежнему доступны от кредиторов, которые предлагают варианты портфельного кредитования и не удерживаются государственными агентствами, такими как Fannie Mae или Freddie Mac, в соответствии с соответствующими правилами ипотечного кредитования. Кредиторы без дохода используют частный капитал инвесторов для создания этих продуктовых предложений. К ним относятся прямые кредиторы, такие как Chase Bank, Citibank и U.S. Bank; оптовые кредиторы, такие как Stearns, JMAC и Newfi; и даже такие крупные финансовые инвестиционные фирмы, как Charles Schwab.

Большинство других банков и кредитных союзов не предлагают эти типы ссуд, потому что их сложно упаковать и продать инвесторам на вторичном рынке. Учитывая, что единственной альтернативой является сохранение таких ипотечных кредитов внутри компании, немногие кредиторы готовы взять на себя такие обязательства по капиталу. Дополнительный риск, связанный с ипотечными кредитами без дохода, — это еще одна причина, по которой большинство кредиторов избегают их предложения.

Подходит ли вам ипотека с проверкой без дохода или с ограниченной проверкой?

Проверочные ипотечные кредиты без дохода и с ограниченным доходом заслуживают изучения, если вы работаете не по найму, имеете сезонные источники дохода или иным образом испытываете проблемы с квалификацией для получения обычного ипотечного кредита.Все эти сценарии могут усложнить документирование вашего дохода, что делает простоту ссуды без подтверждения идеальной.

Однако потребители с недостаточным доходом не должны использовать эти ссуды как способ скрыть недостаточное финансовое положение. Вам следует подавать заявление на получение ипотеки с подтверждением отсутствия дохода, только если вы действительно можете позволить себе производить платежи. Эти ссуды следует рассматривать как решение для сокращения бумажной работы, а не как решение здравого смысла вопроса о доступности.

Ссуды с ограниченной документацией На 1% — 3% выше рыночных ставок 20% или выше 700+ Ссуды без документации На 5% выше рыночных ставок 20% или более больше 700+ Обычные ссуды Рыночные ставки От 3% до 5% 620+ Кроме того, у ссуд без верификации есть существенные недостатки.Их процентные ставки намного выше, чем ставки по обычным кредитам, и они также уделяют большое внимание авансовым обязательствам. Это часто приводит к минимальным первоначальным взносам от 20% до 40% или выше. Минимальные кредитные баллы для этих программ также выше, чем обычно.

Где я могу получить ипотечную ссуду для подтверждения дохода?

Вы можете начать исследование своих вариантов для этих типов ссуд с портфельным кредитором или ипотечным брокером, который работает с портфельными кредиторами от вашего имени.Если у вас есть пенсионные или инвестиционные счета в крупной финансовой фирме, изучите варианты ипотечного кредитования, предлагаемые текущим клиентам.

Каждый кредитор определяет свои собственные квалификационные критерии, исходя из своей терпимости к риску и требований своих инвесторов. Однако кредиторы часто требуют более высоких кредитных рейтингов, более крупных первоначальных взносов и более низких показателей отношения ссуды к стоимости, чем аналогичные ссуды с полной документацией.

Вместо налоговых деклараций кредитор может запросить выписки с банковского счета за 12 месяцев, чтобы определить ваш ежемесячный денежный поток.Вместо того, чтобы просматривать ваши счета активов, кредитор может запросить две оценки, чтобы подтвердить стоимость собственности и вашу долю в ней. Как правило, кредиторы будут искать компенсирующие факторы, чтобы заменить информацию, которую они не собирают в форме квитанций о заработной плате, налоговых деклараций или отчетов об активах.

4 способа получить ипотеку с низким первоначальным взносом без ссуды FHA — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

СсудыФедерального управления жилищного строительства, для которых требуется всего лишь 3,5% первоначального взноса, могут стать спасением для заемщиков с ограниченными сбережениями и плохой кредитной историей. Обратная сторона? Они идут с дорогими авансовыми и текущими взносами по ипотечному страхованию.

Но если ваш кредитный рейтинг равен 620 или выше, вы можете сэкономить деньги с помощью ипотечных кредитов HomeReady, Standard 97, HomeOne или Home Possible. Вы не только сэкономите на страховании ипотечного кредита, но и при этом ссуде потребуется всего лишь 3% первоначального взноса.

Готовая ипотека Fannie Mae’s

Вы можете претендовать на ипотеку HomeReady от Fannie Mae — одной из двух спонсируемых государством организаций, которые поддерживают систему жилищного финансирования США, — если у вас есть:

Вы можете использовать эту ссуду для покупки или рефинансирования одноквартирного дома, и вам не нужно быть первым покупателем жилья. Вы даже можете получить помощь при первоначальном взносе в виде подарка, гранта или ссуды Community Seconds от государственного учреждения, некоммерческой организации или работодателя. При снижении на 3% вы должны взять ссуду с фиксированной ставкой, а не ипотеку с регулируемой ставкой.

Вам придется заплатить за частное ипотечное страхование (PMI), если вы выложите менее 20%, но вы можете отменить его, когда у вас будет 20% капитала. С ссудой FHA вы должны будете платить ежемесячные взносы по ипотечному страхованию в течение как минимум 11 лет, если не на весь срок ссуды, а также авансовый взнос по ипотечному страхованию в размере 1,75% от суммы ссуды. Кредит HomeReady может сэкономить вам тысячи, если не десятки тысяч долларов на ипотечном страховании.

Уникальным аспектом ипотеки HomeReady является то, что если вы получали доход от жильца в течение как минимум девяти из последних 12 месяцев, вы можете засчитать его в счет до 30% дохода, необходимого для получения ипотеки, при условии, что доход продолжится.Вы также можете использовать прогнозируемый доход от дополнительного жилья на финансируемой собственности, чтобы помочь вам получить квалификацию.

Ипотека HomeReady также может быть хорошим вариантом, если у вас есть родитель, который желает быть созаемщиком, но не будет жить с вами. Их доход (и долги) можно добавить к вашему, чтобы помочь вам получить квалификацию, если вы не можете самостоятельно. Но это также может привести к превышению предела дохода, чтобы претендовать на участие в программе HomeReady — в этом случае вы можете попытаться получить ссуду Standard 97, как описано ниже.

Однако помните, что созаемщик берет на себя все те же риски и обязанности по ссуде, что и вы, поэтому это серьезная просьба.

Жилищный заем Fannie Mae’s Standard 97

Fannie Mae также предлагает кредит Standard 97, где 97 — это процент от стоимости дома, который вы будете финансировать. Другими словами, это еще одна ипотека на 3% ниже. Чтобы соответствовать требованиям, вы должны быть впервые покупателем жилья, то есть у вас не было дома в течение последних трех лет. Вы также можете использовать эту ссуду для рефинансирования жилищной ссуды, принадлежащей Fannie Mae.

Как и в случае ссуды HomeReady, вы можете использовать заемщика, не являющегося жильцом, чтобы помочь вам получить квалификацию. Программы также имеют одинаковые требования к кредитному рейтингу, PMI и DTI. Опять же, вам нужно будет профинансировать одноквартирный дом на одну семью с помощью ссуды с фиксированной процентной ставкой.

СсудыStandard 97 не имеют ограничений по доходу, поэтому они могут быть хорошим вариантом, если ваш доход слишком высок для ссуды HomeReady. Вам все равно будет разрешено получить помощь при первоначальном взносе в виде подарка, гранта или сообщества Секундная ссуда.Тем не менее, ссуда Standard 97 не позволяет вам использовать доход от квартиры или дополнительный доход от единицы жилья, чтобы соответствовать требованиям.

Возможна ипотека дома Фредди Мака

Freddie Mac’s Home Возможная ипотека аналогична ипотеке Fannie Mae’s HomeReady. Он разработан, чтобы помочь людям с очень низким и средним доходом купить дом.

Как и HomeReady, ваш доход может достигать 80% от среднего дохода по региону. На переписных участках с низким доходом нет ограничения дохода. Инструмент «Возможный домашний доход и право собственности» поможет вам определить, соответствуете ли вы критериям.

Еще одной уникальной особенностью этой ссуды является то, что она позволяет вам использовать так называемый «собственный капитал» для покрытия до 100% вашего первоначального взноса и расходов на закрытие. Freddie Mac определяет собственный капитал как «предоставленные материалы или труд, выполненный заемщиком до закрытия объекта недвижимости. Стоимость труда, который они предоставляют, и деньги, которые они тратят на материалы для ремонта дома, считаются эквивалентом личных средств ». Ссуды HomeReady также позволяют получить собственный капитал, но только в том случае, если вы вносите не менее 3% из собственных средств.

Программа Home Possible не имеет минимального кредитного рейтинга или максимального требования DTI, но ваш кредитный рейтинг в сочетании с остальной частью вашего профиля заемщика должен быть приемлемым в соответствии с алгоритмами андеррайтинга ипотечных кредитов Freddie Mac. Вам также нужно будет платить PMI, пока у вас не будет 20% капитала. Более того, в рамках этой программы разрешена ипотека с регулируемой процентной ставкой.

Если вы кладете только 3%, вы должны использовать ссуду для покупки одноквартирной собственности. Например, если вы хотите купить дуплекс, вам потребуется более крупный первоначальный взнос.Как и в случае с 3% -ной скидкой Fannie Mae, вы можете обратиться к совместному заемщику, не занимающемуся проживанием, чтобы получить право на жилищную ипотеку.

Кредит HomeOne Фредди Мака

Кредит HomeOne Фредди Мака эквивалентен ипотеке Fannie Mae Standard 97. У него нет ограничений по доходу, и по крайней мере один заемщик должен быть первым покупателем жилья, то есть человеком, который не владел домом в течение последних трех лет.

Требование о первом покупателе жилья, конечно, не применяется, если вы рефинансируете.Но ссуда, которую вы рефинансируете, должна принадлежать Фредди Маку.

Как и в случае с HomePossible, эта кредитная программа не имеет требований к минимальному кредитному баллу или максимальному DTI, но ваш общий финансовый профиль должен быть принят системой андеррайтинга Freddie Mac.

Вы можете использовать ссуду HomeOne для финансирования одноквартирного дома, например дома или кондоминиума. Минимальный первоначальный взнос составляет 3%, но вы можете получить помощь при первоначальном взносе в виде подарка, гранта или кредита Affordable Seconds, что аналогично программе Fannie Mae Community Seconds.

Вы должны получить ипотеку с фиксированной процентной ставкой; ОРУЖИЯ не допускаются. Вам нужно будет вести PMI до тех пор, пока у вас не будет 20% капитала.

Итог

Все четыре ипотечных кредита с низким первоначальным взносом предназначены для заемщиков, которые будут жить в доме. Чтобы воспользоваться этими программами, вы должны финансировать основное место жительства, а не второй дом или инвестиционную недвижимость.

Благодаря подобным кредитным программам, особенно в сочетании с помощью по предоплате, отсутствие того, что вы можете позволить себе заплатить авансом, больше не должно мешать вам, если вы хотите стать домовладельцем.При стабильном доходе, ограниченном долге и хорошей кредитной истории — не говоря уже о низких процентных ставках — купить дом проще, чем когда-либо.

Ипотечная программаONE | Mass.gov

ONE Mortgage — это 30-летняя ссуда с фиксированной процентной ставкой с 3-процентным первоначальным взносом и одними из самых низких процентных ставок. С ONE Mortgage вам никогда не придется платить за частную ипотечную страховку (PMI), что позволяет ежемесячно экономить сотни долларов. Кроме того, квалифицированные заемщики получат дополнительную субсидию для снижения своих ежемесячных платежей.Созданная в 1990 году и сначала известная как SoftSecond, ONE Mortgage помогла более 22 000 семей с низким и средним доходом приобрести свой первый дом. Более 40 кредиторов по всему Содружеству предлагают ОДНУ ипотеку. Для получения дополнительной информации и использования нашего калькулятора, чтобы узнать, что вы можете себе позволить, перейдите по адресу https://www.mhp.net/one-mortgage.

Как это работает?

У ONE Mortgage есть четыре функции, которые делают покупку дома действительно доступной:

- Минимальный взнос 3%

- Низкие фиксированные процентные ставки

- Отсутствие частного ипотечного страхования (PMI)

- Дополнительная помощь, снижающая ежемесячные выплаты

Благодаря этим функциям ONE Mortgage может снизить ваши ежемесячные платежи на сотни долларов каждый месяц по сравнению с другими 30-летними ипотечными кредитами.Воспользуйтесь нашим калькулятором ONE Mortgage, чтобы узнать, как ONE может повысить вашу покупательную способность.

Кто имеет право?

Чтобы получить ОДНУ Ипотеку, вам необходимо:

- Будьте первым покупателем жилья. Это означает, что у вас не было дома ни разу за последние три года.

- Пройдите курс покупателя жилья. Этот курс поможет вам подготовиться к процессу покупки дома.

- Выполните наши требования к первоначальному взносу. Мы требуем 3-процентный первоначальный взнос для покупки квартиры, дома на одну семью или дома на две семьи.Мы требуем 5-процентный первоначальный взнос для покупки дома на три семьи. Вы можете использовать программу авансового платежа или подаренные деньги от члена семьи как часть этого первоначального взноса.

- Иметь общий семейный доход ниже наших лимитов. Эти ограничения дохода различаются в зависимости от общины и количества людей в вашей семье.

- Иметь семейное имущество на сумму менее 75 000 долларов. Это включает любые текущие счета, сберегательные счета, акции или облигации. Но сюда не входит большинство пенсионных счетов и сберегательных счетов колледжей.

- Выполните наши ограничения по кредитному рейтингу. Ваш кредитный рейтинг должен быть не менее 640, чтобы купить дом на одну семью или квартиру, и не менее 660, чтобы купить дом на две или три семьи. У нас также есть варианты для людей, у которых нет кредитной истории.

- Согласитесь жить в этой собственности в качестве основного места жительства. Если вы перестанете жить в собственности, вы должны будете рефинансировать ОДНУ ипотеку.

ONE Mortgage также помогает держателям ваучера Раздела 8 стать собственниками жилья. В рамках нашей программы по разделу 8 для домовладения заемщики используют свои жилищные пособия (HAP) для выплаты ипотечного кредита на кондоминиум или дом на одну семью.Для получения дополнительной информации отправьте электронное письмо по адресу [email protected].

Казначейство заявляет, чтодомовладельцев без традиционных ипотечных кредитов могут получить помощь

штатов могут выделить часть из 10 миллиардов долларов федерального финансирования нуждающимся домовладельцам, чтобы помочь людям, купившим свое жилье с помощью нетрадиционных жилищных кредитов, согласно официальным данным Министерства финансов.

Руководство, выпущенное в понедельник для нового Фонда помощи домовладельцам, позволяет штатам предоставлять финансовую помощь квалифицированным жителям, которые сталкиваются с потерей права выкупа по ссуде на мобильный дом или дом, приобретенный по договору о праве собственности — ссуде, финансируемой продавцом недвижимости .Некоторые пожилые жители, которые взяли обратную ипотеку на свои дома — сделка, в рамках которой заемщики могут получить наличные деньги за долю в своем доме — также могут претендовать на получение денег на экстренную помощь.

Адвокаты и правительства некоторых штатов убедили Министерство финансов расширить поддержку программы тем, у кого нет традиционных ипотечных кредитов. Несколько штатов, в том числе Техас и Нью-Йорк, разработали предварительные планы, которые позволят им выделить часть денег из Фонда помощи домовладельцам тем, у кого есть мобильные дома или дома, приобретенные по договорам о праве собственности, которые иногда называют земельными договорами.

Такие домовладельцы являются одними из наиболее уязвимых, поскольку их можно легко лишить права выкупа или выселить после того, как они пропустят всего несколько платежей. И эти заемщики, которые обычно имеют низкие кредитные рейтинги, склонны платить более высокие, чем обычно, процентные ставки по кредитам, которые они берут на приобретение жилья.

10 миллиардов долларов, выделенных Фонду помощи домовладельцам, были включены в Американский план спасения, меры в размере 1,9 триллиона долларов, принятые Конгрессом и администрацией Байдена, чтобы помочь американцам «испытывать трудности, связанные с пандемией», в своих домах.Деньги распределяются между штатами, индейскими племенами и территориями США.

Фонд помощи домовладельцам выделяется отдельно от 47 миллиардов долларов, которые федеральное правительство выделяет штатам для оказания помощи в аренде квартиросъемщикам, которым грозит выселение, и которые также были включены в Американский план спасения.

Нет кредитного рейтинга? | Получите беспроигрышную ссуду с ипотечным кредитом Churchill

Уже более 25 лет Churchill Mortgage выполняет миссию, направленную на то, чтобы привести наших клиентов к высшей американской мечте — домовладению без долгов.Мы считаем, что лица, не имеющие долгов и не имеющие кредитного рейтинга, должны иметь такой же доступ к более разумной ипотеке, как и лица, имеющие рейтинг FICO®. Отсутствие долгов — это большое дело, и это нужно праздновать!

Как получить ипотечный кредит без кредитного рейтинга или рейтинга FICO® Score?

Оценка FICO® Score имеет большое значение, потому что это простой способ провести быструю оценку рисков. Если у вас нет рейтинга FICO®, это может немного затруднить получение ипотечного кредита, но не исключить его.В компании Churchill наши специалисты по жилищным кредитам профессионально обучены, чтобы помочь вам получить более разумную ипотеку, которая может быть быстро выплачена, чтобы вы могли как можно скорее вернуться к образу жизни без долгов.

Все жилищные ссуды проходят процесс андеррайтинга, но не балловые ссуды должны проходить ручной процесс андеррайтинга. Это означает, что андеррайтер рассмотрит ваше заявление, включая такие документы, как банковские выписки, платежные квитанции и ежемесячные платежи по счетам. При подаче заявки на ссуду без кредитного балла требуется дополнительная документация, но после утверждения процесс такой же беспрепятственный, как и любой традиционный жилищный кредит.

У меня нет долгов, и я хочу купить дом — что дальше?

Поздравляем! Вот 5 простых шагов, чтобы получить ссуду без кредитного рейтинга:

- Заполните форму и свяжитесь с одним из наших специалистов по жилищным кредитам.

- Определите размер ежемесячного платежа по ипотеке. Мы рекомендуем не более 25% от получаемой вами зарплаты. Посмотрите, сколько дома я могу себе позволить? Калькулятор , который поможет вам вычислить числа!

- Просмотрите ваш анализ общих затрат, предоставленный вашим специалистом по жилищному кредиту.

- Соберите все необходимые документы: платежные квитанции, банковские выписки, ежемесячные счета и информацию об инвестициях.

- Отложите деньги на первый взнос.

Варианты выхода из дома

Как избежать потери права выкупа

Домовладельцы, которые испытывают трудности с выплатами по ипотеке, сталкиваются с трудным выбором — останетесь ли вы в доме, который вам больше не по карману, или вам стоит попытаться уехать? Хотя может быть трудно подумать о том, чтобы выйти из дома и принять это решение, это может быть лучшим вариантом, если другие решения, позволяющие удержать вас в своем доме, больше не являются жизнеспособными.Не уходите от дома просто так.

Могут быть варианты получше. Самое важное — избежать потери права выкупа закладной — и могут быть доступны варианты, которые помогут вам, если вы готовы покинуть свой дом. Некоторые варианты могут даже предлагать денежные стимулы, чтобы помочь вам переехать и переехать в другое жилье. Пришло время действовать, пока не стало слишком поздно.Как избежать потери права выкупа

Вот обзор возможных вариантов, когда вы больше не можете оставаться в своем доме, но хотите избежать потери права выкупа:

Продажа дома — вариант, если у вас есть финансовые трудности, и вы больше не можете себе это позволить.Если ваш дом стоит больше, чем сумма, которую вы должны по ипотеке и другим долгам, обеспеченным домом, разница известна как собственный капитал. Продажа с долевым участием позволяет вам конвертировать эту часть стоимости вашего дома в наличные, которые вы можете сохранить или использовать для других целей при продаже дома.

- Погасить оставшуюся ипотечную задолженность

- Получите выгоду от собственного капитала вашего дома, сохранив свою долю выручки от его продажи

- Используйте выручку на новое жилье, другие расходы или сбережения

- Избегайте ущерба для вашего кредита, вызванного потерей права выкупа

- Получите больше гибкости и контроля над выходом из дома

Подробнее »

Короткая продажа — это продажа вашего дома за сумму, меньшую, чем остаток по ипотеке.Если ваш ипотечный служащий соглашается на короткую продажу, вы можете продать свой дом и погасить часть своего остатка по ипотеке за счет вырученных средств. В зависимости от вашей ситуации от вас могут потребовать внести финансовый взнос для покрытия баланса, но как только короткая продажа будет завершена, вы будете освобождены от ответственности по выплате любого остатка, что называется «отказом от покрытия дефицита».

- Погасите оставшуюся задолженность по ипотеке

- Может быть доступна помощь при переезде — до 3000 долларов

- Начните восстанавливать кредит раньше, чем если бы вы прошли через потерю права выкупа

- Возможно, вы сможете получить еще одну ипотеку Fannie Mae для покупки дома раньше (всего за 2 года), чем если бы вы прошли через выкуп (до 7 лет)

Подробнее »

При выдаче ипотечного кредита ™ (документ об отказе от права выкупа) вы передаете право собственности на свою собственность владельцу ипотечного кредита в обмен на освобождение от ссуды и платежей.

- Погасите задолженность по ипотеке

- Может иметь право на помощь при переезде в размере до 3000 долларов

- Начните восстанавливать кредит раньше, чем если бы вы прошли через потерю права выкупа

- Возможно, вы сможете получить ипотечный кредит Fannie Mae для покупки дома раньше (всего за 2 года), чем если бы вы прошли через выкуп (до 7 лет)

- Обеспечьте гибкость и контроль над выходом из дома — выберите немедленный выезд, оставайтесь на срок до трех месяцев (без оплаты аренды) или сдавайте дом в аренду на срок до одного года

Подробнее »

Обращение взыскания — это юридический процесс, при котором ваша ипотечная компания получает право собственности на ваш дом (т.е., вернуть собственность). Взыскание права выкупа происходит, когда домовладелец не произвел платежи, не выполнил или нарушил условия своего ипотечного кредита.

- Выселение из дома — вы потеряете свой дом и все имущество, которое вы, возможно, создали

- Стресс и неуверенность в том, что вы не знаете точно, когда вам придется покинуть дом

- Ущерб вашей кредитной истории, влияющий на вашу способность получить новое жилье, кредит и, возможно, даже потенциальную работу, в течение многих лет

- Может иметь задолженность после продажи права выкупа

- Потеряйте любую помощь при переезде или возможности аренды, которые могут быть доступны с другими вариантами

- Утрата возможности получить ипотеку Fannie Mae для покупки другого дома на срок до 7 лет (рекомендации Fannie Mae)

Подробнее »

.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

на последнем месте

на последнем месте платежот 4 168 ₽

платежот 4 168 ₽ платежот 4 187 ₽

платежот 4 187 ₽ Вам выдают заполненный бланк, который не является официальным. При проверке банк быстро вычислит махинацию и не одобрит заявку.

Вам выдают заполненный бланк, который не является официальным. При проверке банк быстро вычислит махинацию и не одобрит заявку.

Помощь в выплате первоначального взноса может также предлагать ссуду с низким или беспроцентным процентом. ваша вторая ипотека — если вы продаете или рефинансируете.

Помощь в выплате первоначального взноса может также предлагать ссуду с низким или беспроцентным процентом. ваша вторая ипотека — если вы продаете или рефинансируете. (Заемщики с оценками от 500 до 579 могут по-прежнему соответствовать требованиям, но им потребуется как минимум 10% первоначальный взнос.)

(Заемщики с оценками от 500 до 579 могут по-прежнему соответствовать требованиям, но им потребуется как минимум 10% первоначальный взнос.)

Однако вы не можете получить ссуду HomeReady, если у вас все еще есть задолженность по нескольким другим жилищным ссудам.

Однако вы не можете получить ссуду HomeReady, если у вас все еще есть задолженность по нескольким другим жилищным ссудам. Другими словами, вы не подаете заявку напрямую в Fannie Mae. Скорее, вы можете подать заявку практически у любого основного ипотечного кредитора. Большинство из них имеют право предоставлять ссуды Fannie Mae. Обычно вы можете подать заявку онлайн, по телефону или в офисе местного банка или кредитора.