Фонд акций Добрыня Никитич — Сбер Управление Активами

20% комиссия брокера ПАО Сбербанк за сделки по покупке/продаже паев биржевых паевых инвестиционных фондов под управлением АО «Сбер Управление Активами».

«Сбер Управление Активами» и «Сбер Инвестиции» — бренды, используемые АО «Сбер Управление Активами» для продвижения своих финансовых продуктов.

АО «Сбер Управление Активами» зарегистрировано Московской регистрационной палатой 01.04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбер Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.

Паевые инвестиционные фонды ПИФ | Банк УРАЛСИБ

АО «УК УРАЛСИБ» предоставляющая услугу по управлению инвестиционными фондами, паевыми инвестиционными фондами, входит в ФК «УРАЛСИБ».

АО «УК УРАЛСИБ» Лицензия на осуществление деятельности по управлению инвестиционными

фондами, паевыми

инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00037, выдана

ФКЦБ России 14

июля 2000 г. Лицензия профессионального участника рынка ценных бумаг на осуществление

деятельности по

управлению ценными бумагами № 045-06475-001000, выдана ФКЦБ России 5 марта 2003 г. Стоимость

инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом

не определяют

доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные

фонды. Прежде

чем приобрести инвестиционный пай, следует внимательно ознакомиться с Правилами

доверительного управления

фондом. Правилами фондов предусмотрены надбавки при приобретении и скидки при погашении

паев. Взимание

надбавок (скидок) уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных

фондов.

Лицензия профессионального участника рынка ценных бумаг на осуществление

деятельности по

управлению ценными бумагами № 045-06475-001000, выдана ФКЦБ России 5 марта 2003 г. Стоимость

инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом

не определяют

доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные

фонды. Прежде

чем приобрести инвестиционный пай, следует внимательно ознакомиться с Правилами

доверительного управления

фондом. Правилами фондов предусмотрены надбавки при приобретении и скидки при погашении

паев. Взимание

надбавок (скидок) уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных

фондов.

3-07

Телефон: 8 495 723 76 74. Адрес Управляющей компании в

информационно-телекоммуникационной сети Интернет: www.uralsib-am.ru. Открытый паевой инвестиционный фонд

рыночных

финансовых инструментов «УРАЛСИБ Глобальные акции» (Правила зарегистрированы ФСФР России, №

2610 от 28.05.

2013 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ

Глобальные

облигации» (Правила зарегистрированы ФСФР России, № 2608 от 28.05.2013 г.) Открытый паевой

инвестиционный

фонд рыночных финансовых инструментов «УРАЛСИБ Первый» (Правила зарегистрированы ФКЦБ

России, №

0029-18610555 от 14.09.1998 г.

3-07

Телефон: 8 495 723 76 74. Адрес Управляющей компании в

информационно-телекоммуникационной сети Интернет: www.uralsib-am.ru. Открытый паевой инвестиционный фонд

рыночных

финансовых инструментов «УРАЛСИБ Глобальные акции» (Правила зарегистрированы ФСФР России, №

2610 от 28.05.

2013 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ

Глобальные

облигации» (Правила зарегистрированы ФСФР России, № 2608 от 28.05.2013 г.) Открытый паевой

инвестиционный

фонд рыночных финансовых инструментов «УРАЛСИБ Первый» (Правила зарегистрированы ФКЦБ

России, №

0029-18610555 от 14.09.1998 г. ) Открытый паевой инвестиционный фонд рыночных финансовых

инструментов

«УРАЛСИБ Профессиональный» (Правила зарегистрированы ФКЦБ России, № 0053-56612554 от

27.04.2001 г.)

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ

Консервативный» (Правила

зарегистрированы ФКЦБ России, № 0056-56658088 от 06.06.2001 г.) Открытый паевой

инвестиционный фонд

рыночных финансовых инструментов «УРАЛСИБ Глобальные инновации». (Правила зарегистрированы

ФСФР России, №

1142-94140995 от 27.12.2007 г.) Открытый паевой инвестиционный фонд рыночных финансовых

инструментов

«УРАЛСИБ Акции роста» (Правила зарегистрированы ФКЦБ России, № 0030-18610638 от 14.

) Открытый паевой инвестиционный фонд рыночных финансовых

инструментов

«УРАЛСИБ Профессиональный» (Правила зарегистрированы ФКЦБ России, № 0053-56612554 от

27.04.2001 г.)

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ

Консервативный» (Правила

зарегистрированы ФКЦБ России, № 0056-56658088 от 06.06.2001 г.) Открытый паевой

инвестиционный фонд

рыночных финансовых инструментов «УРАЛСИБ Глобальные инновации». (Правила зарегистрированы

ФСФР России, №

1142-94140995 от 27.12.2007 г.) Открытый паевой инвестиционный фонд рыночных финансовых

инструментов

«УРАЛСИБ Акции роста» (Правила зарегистрированы ФКЦБ России, № 0030-18610638 от 14. 09.1998

г.) АО «УК

УРАЛСИБ» информирует о совмещении различных видов деятельности, а также о существовании

риска

возникновения конфликта интересов.

09.1998

г.) АО «УК

УРАЛСИБ» информирует о совмещении различных видов деятельности, а также о существовании

риска

возникновения конфликта интересов.

Пенсионные фонды и коллективные инвестиции

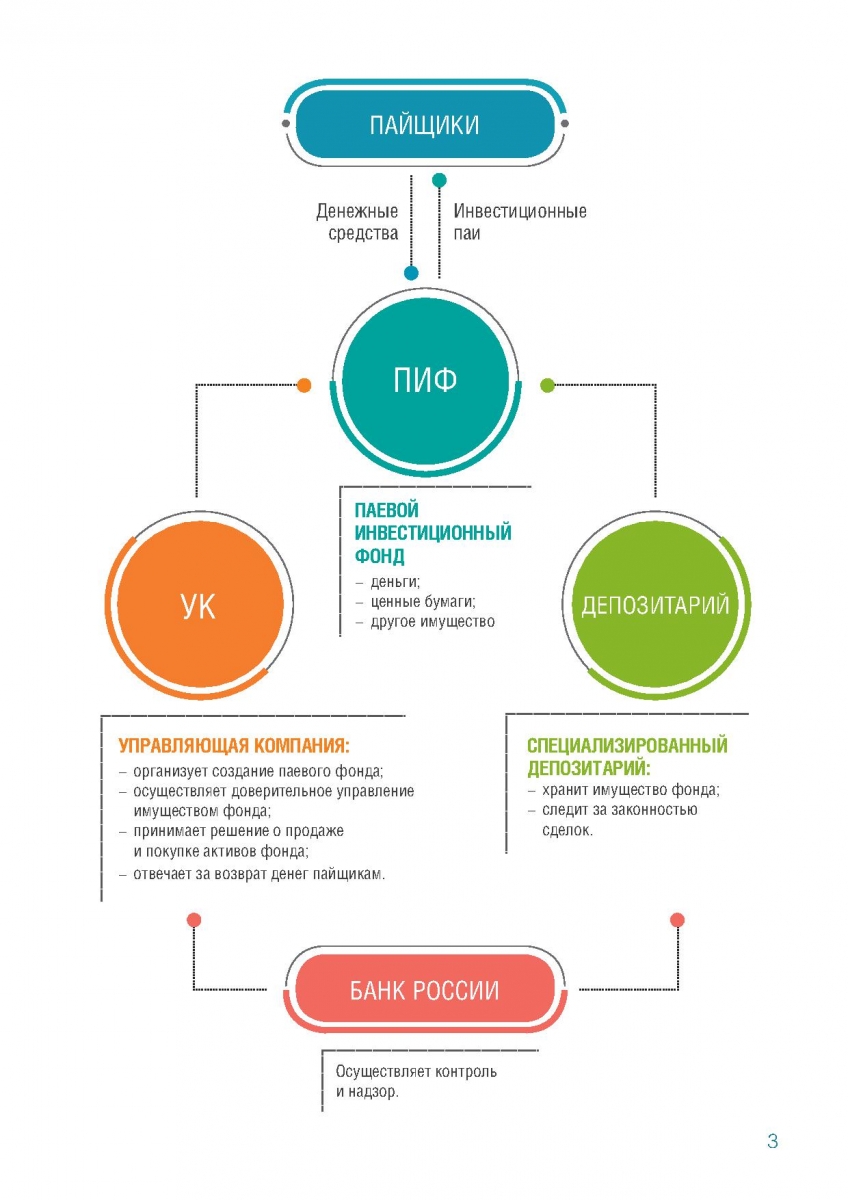

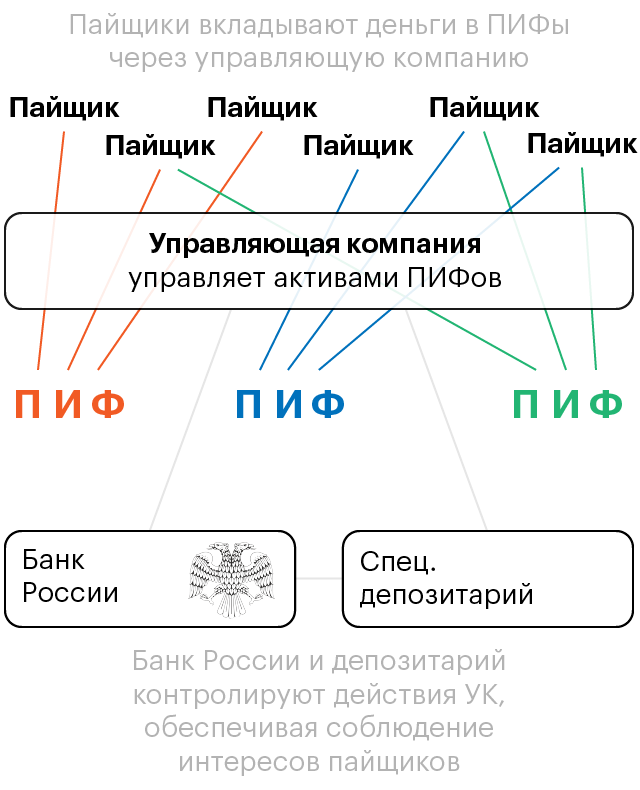

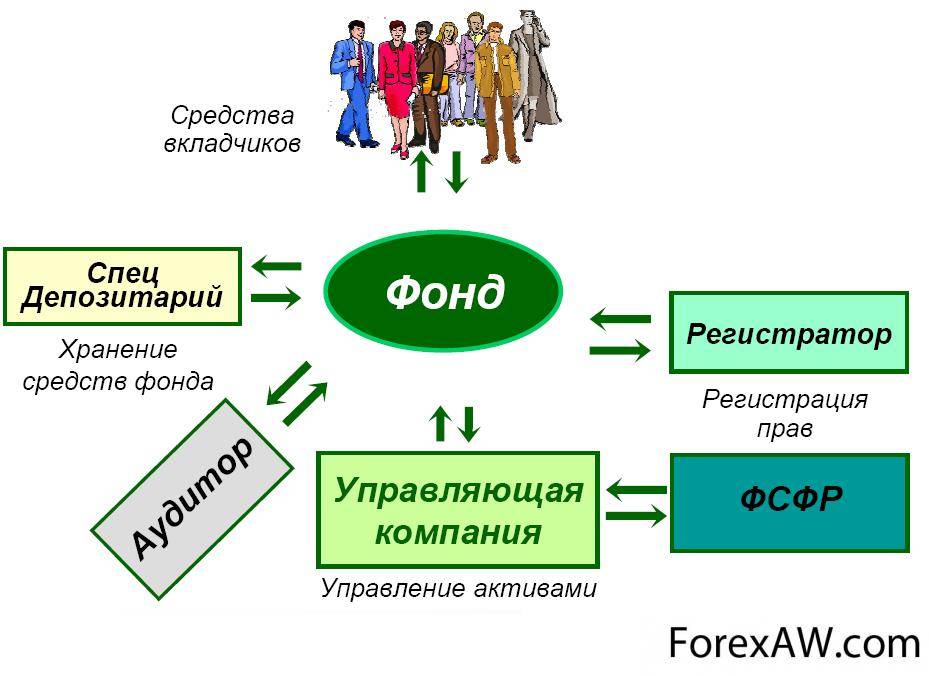

Рынок коллективных инвестиций объединяет негосударственные пенсионные фонды (НПФ), инвестиционные фонды, их управляющие компании и специализированные депозитарии.

41 негосударственный пенсионный фонд

264 управляющие компании

26 специализированных депозитариев

1764 паевых инвестиционных фонда

2 акционерных инвестиционных фонда

Действуют в РФ по состоянию на 30.06.2021

Негосударственные пенсионные фонды предоставляют услуги по обязательному пенсионному страхованию (ОПС) и негосударственному пенсионному обеспечению (НПО).

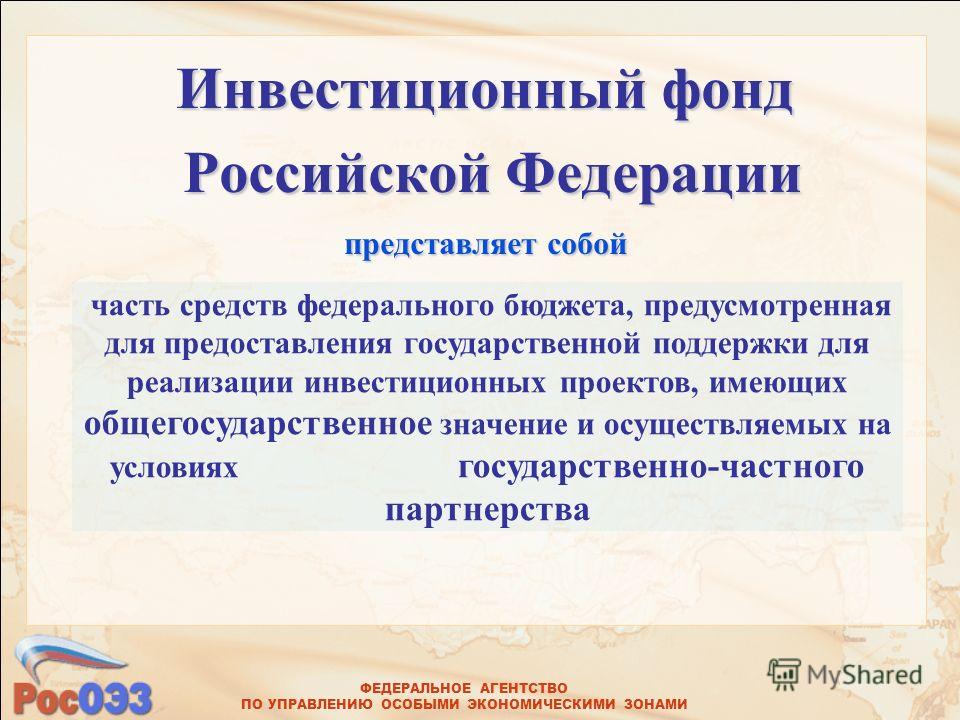

НПФ, которые имеют лицензию по ОПС, осуществляют управление пенсионными накоплениями, формирующимися за счет уплачиваемых работодателями за своих работников страховых взносов по ОПС. С 2014 года перечисление работодателями новых взносов на формирование накопительной части пенсии приостановлено, и в настоящий момент НПФ управляют средствами, накопленными за прошлые периоды. Все фонды, которые занимаются ОПС, включены в систему гарантирования прав застрахованных лиц. Средства, доверенные таким фондам, гарантируются Агентством по страхованию вкладов.

В рамках НПО фонды осуществляют управление средствами пенсионных резервов, формирующимися за счет исключительно добровольных пенсионных взносов юридических и физических лиц.

4,5 трлн ₽

Объем средств негосударственных пенсионных фондов по итогам первого полугодия 2021 года

Средства НПФ являются источником так называемых длинных денег. Одним из главных трендов последних лет является увеличение доли вложений НПФ в реальный и государственный секторы экономики на фоне сокращения финансового сектора.

Инвестированием средств НПФ занимаются управляющие компании, которые также предоставляют услуги по управлению средствами ипотечного покрытия и жилищного обеспечения военнослужащих, собственными средствами и страховыми резервами страховщиков, а также средствами инвестиционных фондов.

На 30 июня 2021 года

37,0 млн человек участвуют в ОПС

6,2 млн человек — в НПО

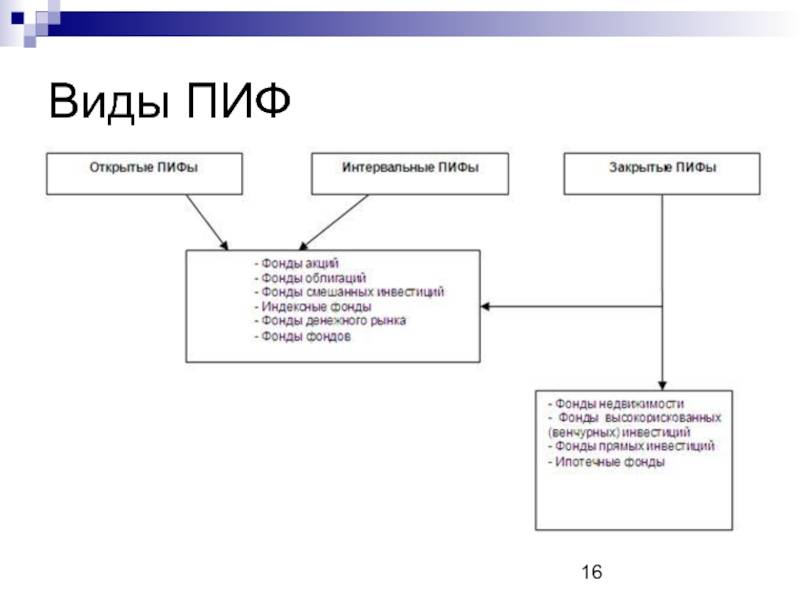

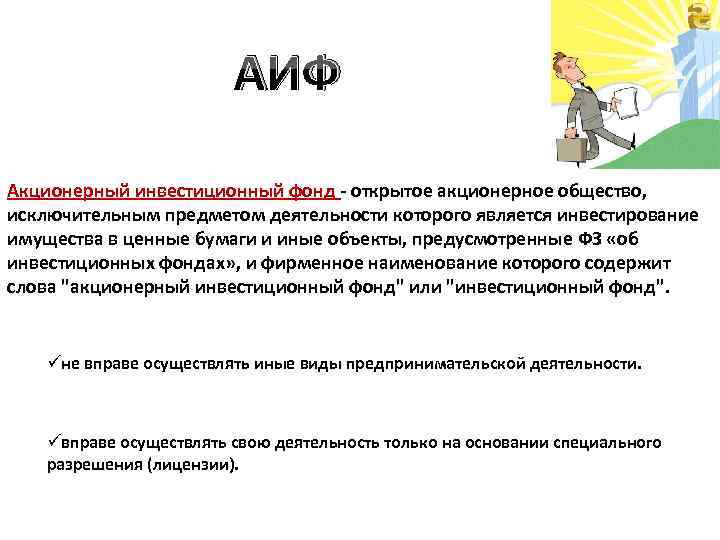

В последние годы среди розничных инвесторов растет популярность инвестиционных фондов, которые бывают паевыми и акционерными.

В августе 2018 года Банк России зарегистрировал правила доверительного управления первого в России биржевого ПИФ, ознаменовав тем самым новый этап в развитии российского рынка инвестиционных фондов.

Банк России является одновременно регулятором и контролирующим органом для управляющих компаний инвестиционных фондов, НПФ и инвестиционных фондов: он устанавливает правила на рынке коллективных инвестиций и следит за их соблюдением. С учетом социальной значимости участников рынка коллективных инвестиций и прежде всего НПФ Банком России уделяется особое внимание вопросам их финансовой устойчивости и надежности, противодействия недобросовестным практикам и защиты прав потребителей финансовых услуг.

Стоимость чистых активов ПИФ за II квартал увеличилась на 13% и на 30 июня 2021 года составила

6,1 трлн ₽

Помимо Банка России в отрасли существует еще один контролирующий институт — специализированные депозитарии ПИФ и НПФ (хранят имущество фондов и контролируют распоряжение им), а также регулирующий — саморегулируемые организации участников рынка коллективных инвестиций (задают стандарты для своих членов). Их деятельность также находится под контролем Банка России.

Программа «Доверительное управление» для инвесторов от Газпромбанка

Группа Газпромбанка предоставляет частным инвесторам полный спектр инвестиционных услуг, отличающихся соотношением риска и доходности и полностью соответствующих их финансовым целям и задачам и зачастую не ограничен стандартными инвестиционными инструментами.

Рекомендации при формировании инвестиционного портфеля основаны на детальном анализе рыночной конъюнктуры в каждом конкретном случае, и фундаментальном понимании командой тенденций развития глобальной экономики.

Доверительное управление осуществляется как на основе ряда базовых инвестиционных стратегий, так и на основе стратегий, учитывающих индивидуальные предпочтения клиентов и соотношение риска и доходности. При этом подход, применяемый при разработке уникальных стратегий доверительного управления, ориентирован на детальное информирование клиента о ходе инвестиционного процесса и возможность обсуждения выбранных стратегий в любой момент времени.

Уведомление об обязательной информации для получателей финансовых услуг.

Также Банк ГПБ (АО) предоставляет услуги по доверительному управлению активами, предназначенными для квалифицированных инвесторов. Признание Квалифицированными инвесторами осуществляется в соответствии с «Условиями принятия решения о признании лица квалифицированным инвестором Банка ГПБ (АО)».

Услугами доверительного управления Группы Газпромбанка пользуются более 70 представителей российского корпоративного сектора, а также 12 000 частных инвесторов.

Бизнес доверительного управления Группы Газпромбанка представлен совместно с одной из крупнейших управляющих компаний на российском рынке – Акционерное общество «Газпромбанк – Управление активами», основанной в 2004 году.

Профессионализм команды, ее значительный опыт и результаты инвестиционной деятельности управляющей компании отмечены рейтингами максимальной надежности Национального рейтингового агентства (ААА) и рейтингового агентства «Эксперт РА» (А++).

Для розничных клиентов Группа Газпромбанка разработала ряд стандартизированных инвестиционных продуктов – паевые инвестиционные фонды (ПИФы):

Детально ознакомиться с услугами доверительного управления вы можете на сайте управляющей компании Акционерное общество «Газпромбанк – Управление активами», пройдя по ссылке

Открытые паевые фонды

¹ ̶ Данные на 31.08.2021. Доходность за последние 12 месяцев — 19,96%, 9 месяцев — 15,11%, 6 месяцев — 14,92%, 3 месяца — 4,84%, 1 месяц — 0,18%

Доходность за последние 12 месяцев — 19,96%, 9 месяцев — 15,11%, 6 месяцев — 14,92%, 3 месяца — 4,84%, 1 месяц — 0,18%

² ̶ Данные на 31.08.2021. Доходность за последние 12 месяцев — 5,77%, 9 месяцев — 1,56%, 6 месяцев — 1,54%, 3 месяца — 1,32%, 1 месяц — 1,25%.

ООО «УК ВЕЛЕС Менеджмент» (Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00656 от 15 сентября 2009 года выдана ФСФР России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-14068-001000 от 25 октября 2018 года выдана ЦБ РФ (Банк России), без ограничения срока действия.) До приобретения инвестиционных паев паевых инвестиционных фондов получить подробную информацию о паевых инвестиционных фондах под управлением ООО «УК ВЕЛЕС Менеджмент» и ознакомиться с правилами, а также с иными документами, предусмотренными Федеральным законом от 29. 11.2001 N 156-ФЗ «Об инвестиционных фондах» и иными нормативными актами федерального органа исполнительной власти по рынку ценных бумаг, включая сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев, можно по адресу: г. Москва, Краснопресненская набережная, д. 12, под. 7, эт. 5, пом. 514, по телефону: + 7 (495) 967-09-13 или в сети Интернет по адресу: www.veles-management.ru. Информация, которая должна быть опубликована в соответствии с правилами доверительного управления паевых инвестиционных фондов, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может, как увеличиваться, так и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Взимание надбавок и (или) скидок уменьшает доходность вложений в паевые инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления фондом.

11.2001 N 156-ФЗ «Об инвестиционных фондах» и иными нормативными актами федерального органа исполнительной власти по рынку ценных бумаг, включая сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев, можно по адресу: г. Москва, Краснопресненская набережная, д. 12, под. 7, эт. 5, пом. 514, по телефону: + 7 (495) 967-09-13 или в сети Интернет по адресу: www.veles-management.ru. Информация, которая должна быть опубликована в соответствии с правилами доверительного управления паевых инвестиционных фондов, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может, как увеличиваться, так и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Взимание надбавок и (или) скидок уменьшает доходность вложений в паевые инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления фондом. Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ВЕЛЕС – Глобальный». Правила доверительного управления фондом зарегистрированы ЦБ РФ (Банком России) 25.07.2019 года за № 3784. Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ВЕЛЕС – Системный». Правила доверительного управления фондом зарегистрированы ЦБ РФ (Банком России) 25.07.2019 года за № 3782. Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ВЕЛЕС – Классический». Правила доверительного управления фондом зарегистрированы ЦБ РФ (Банком России) 25.07.2019 года за № 3783.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ВЕЛЕС – Глобальный». Правила доверительного управления фондом зарегистрированы ЦБ РФ (Банком России) 25.07.2019 года за № 3784. Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ВЕЛЕС – Системный». Правила доверительного управления фондом зарегистрированы ЦБ РФ (Банком России) 25.07.2019 года за № 3782. Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ВЕЛЕС – Классический». Правила доверительного управления фондом зарегистрированы ЦБ РФ (Банком России) 25.07.2019 года за № 3783.

Список и схема взаимосвязей участников ООО «УК ВЕЛЕС Менеджмент» и лиц, под контролем либо значительным влиянием которых находится ООО «УК ВЕЛЕС Менеджмент».

Что такое инвестиционный фонд — как работают, зарабатывают инвестиционные фонды, участники

18.08.2020

20007

Автор: Игорь СмирновФото: pixabay.com

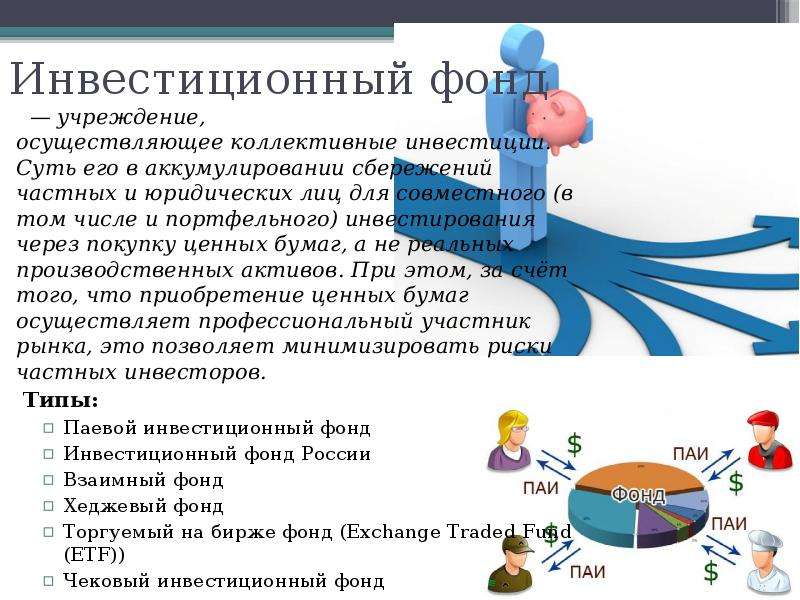

Инвестиционные фонды (mutual funds) – это объединения для совместного получения дохода от вложенных средств. Инвестиционные фонды есть практически везде, где можно зарабатывать не только трудом, но за счет размещения капитала. А интернет делает инвестиционные фонды доступными из любой точки мира.

Инвестиционные фонды есть практически везде, где можно зарабатывать не только трудом, но за счет размещения капитала. А интернет делает инвестиционные фонды доступными из любой точки мира.

Последние новости:

Суть заработка клиента инвестиционных фондов описать просто:

- Клиент вносит деньги в инвестиционный фонд.

- Фонд вкладывает деньги в какие-то приносящие доход активы.

- Прибыль от вложения делят между собой клиент и лица управляющие фондом.

Но структура и операции инвестиционных фондов сложны и разнообразны. Кратко объяснить их не получится, потому разберем вначале общие понятия.

Чем отличается инвестиционный фонд?

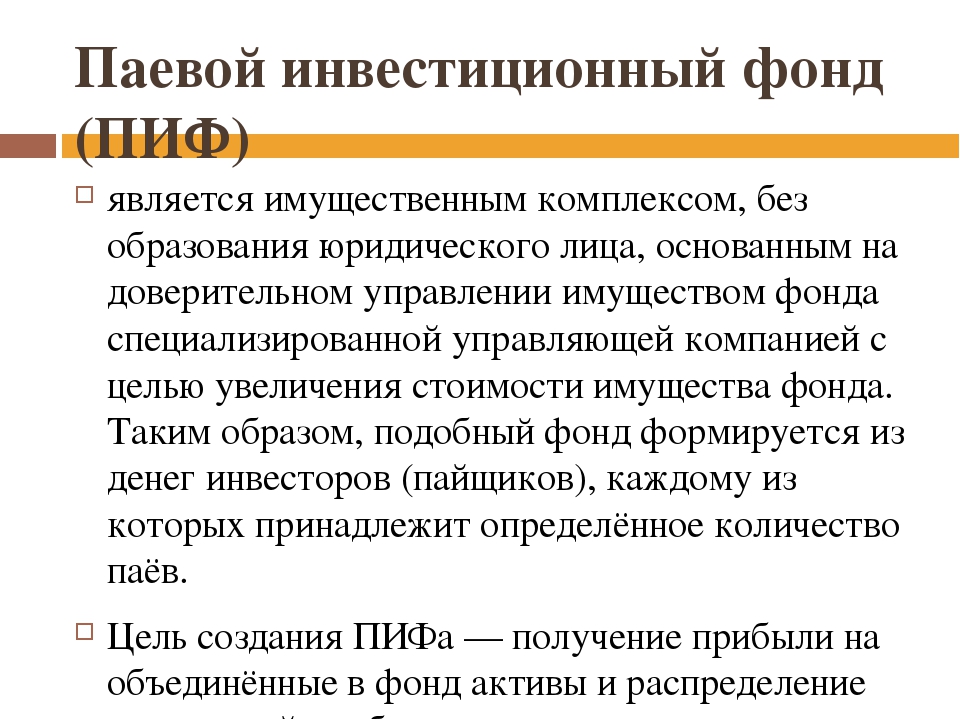

Инвестиционный фонд это не предприятие, а совокупность имущества: вложенных инвесторами денег и купленных за эти деньги активов.

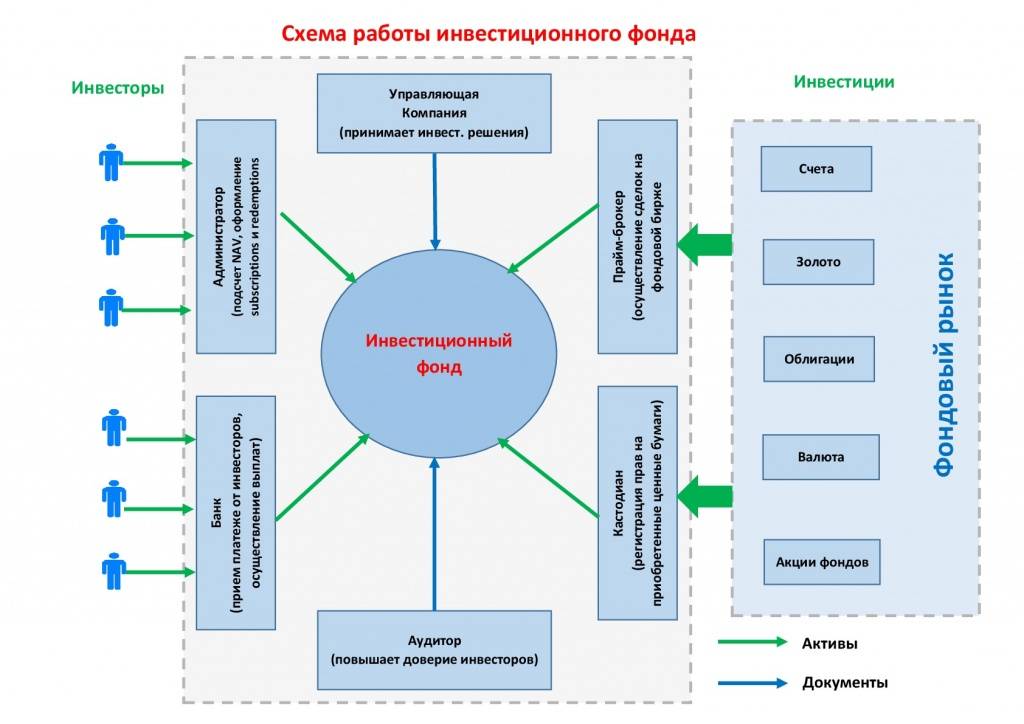

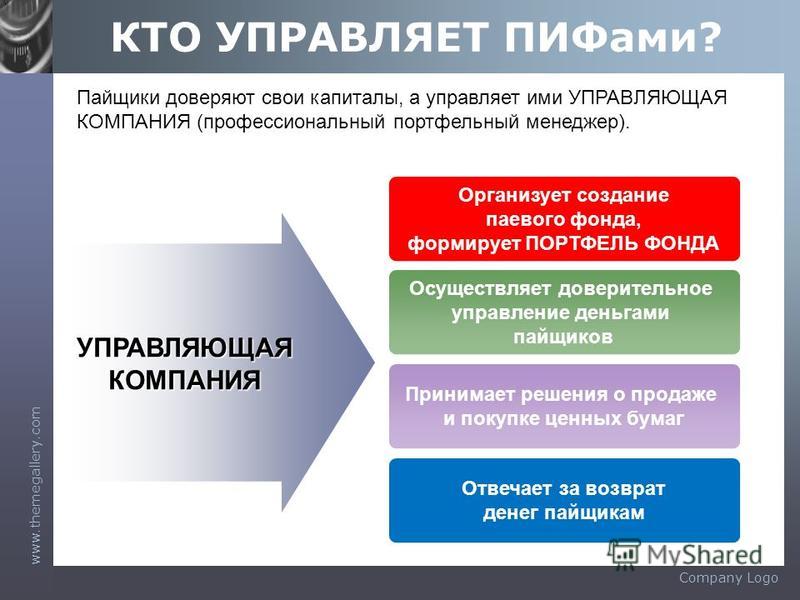

У инвестиционного фонда всегда есть управляющий или управляющая компания, которые проводят операции и несут ответственность за них.

Инвестиционный фонд не занимается производством, продажей товаров или услуг. Он только покупает и продает приносящие прибыль активы.

Он только покупает и продает приносящие прибыль активы.

Такими активами чаще бывают ценные бумаги: акции, облигации и финансовые обязательства, но это может быть недвижимость, драгоценные металлы и камни, другие финансовые инструменты и пр.

Важные уточнения:

- Купленные инвестиционным фондом активы не становятся собственностью инвесторов, но остаются имуществом фонда.

- Инвестиционные фонды выпускают свои ценные бумаги: акции, доли, паи.

- Владелец доли в инвестиционном фонде становится владельцем части общего имущества, но не является хозяином какой-то конкретной, принадлежащей фонду акции, облигации, золотого слитка и т.п.

Инвестор может продать долю в фонде по текущей стоимости.

Как зарабатываются деньги в инвестиционных фондах?

Активы инвестиционного фонда приносят прибыль двумя способами:

- дорожают с течение времени и могут быть проданы выше цены покупки;

- на активы начисляется какой-то доход, например – проценты по облигациям и дивиденды по акциям.

Основные активы в корзине фонда и порядок операций с ним может сильно отличаться. Потому никто не скажет, какая средняя доходность по инвестиционным фондам вообще. Можно лишь собрать статистические данные по определенным фондам и группам фондов за прошлые периоды. В 2019 году некоторые крупные инвестиционные фонды, работающие на биржах США, приносили больше 20% прибыли.

Фото: pixabay.com

Как распределяются заработанные инвестиционным фондом средства?

Все фонды делят доход от операций пропорционально долям клиентов, по количеству акций, паев. Делится лишь прибыль, но не активы фонда. Стоимость основного вложения возвращается, когда инвестор продает долю в инвестиционном фонде.

Чем выгодны инвестиционные фонды?

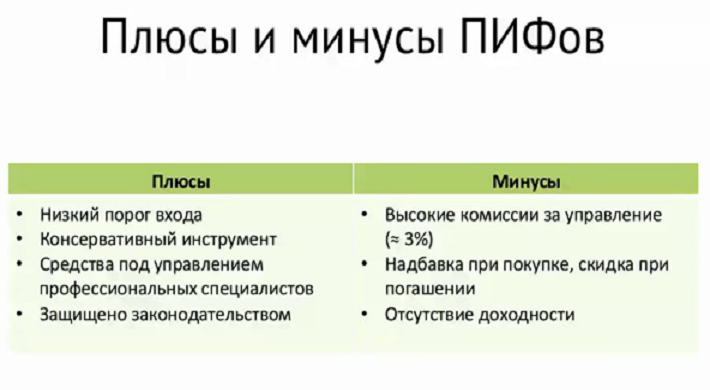

У инвестиционных фондов есть особые достоинства в сравнении с другими вариантами инвестиций:

- Инвестиционный фонд объединяет в себе значительные суммы и потому может приобрести дорогое неделимое имущество.

- Инвестиционный фонд способен купить массу разных активов.

Рост цен на одни активы компенсирует падение стоимости других. Тем самым уменьшаются риски инвестора.

Рост цен на одни активы компенсирует падение стоимости других. Тем самым уменьшаются риски инвестора. - Инвестиционный фонд имеет достаточные средства, чтобы нанимать управляющих с высокой квалификацией. Это помогает больше зарабатывать и также уменьшает риски.

- Инвестиционные фонды не требуют от инвесторов личных решений о сделках, что делает его удобным для инвесторов без специальных знаний и опыта.

Как устроены инвестиционные фонды?

Структура инвестиционного фонда во многом зависит от специфики его работы. Но есть некоторые общие правила:

- Инвесторы (вкладчики, клиенты) вносят в Фонд деньги, но не работают в нем и не занимаются активными операциями.

- Управляющие инвестиционным фондом организуют его структуру и работу. Нанимают специалистов по рыночным операциям.

- Специалистами по инвестициям могут быть брокеры и другие профессиональные торговцы активами.

- Инвестиционный фонд может иметь специалистов по продаже своих бумаг (акций, паев).

- В инвестиционном фонде работают контролеры, внутренние и внешние.

Некоторые должности иногда совмещают одни и те же лица, но их права и обязанности от этого не меняются.

Все написанное выше подходит ко всем инвестиционным фондам. Однако реальные фонды редко бывают универсальными, но имеют свою специфику по целям, активам и работе с клиентами.

Виды инвестиционных фондов

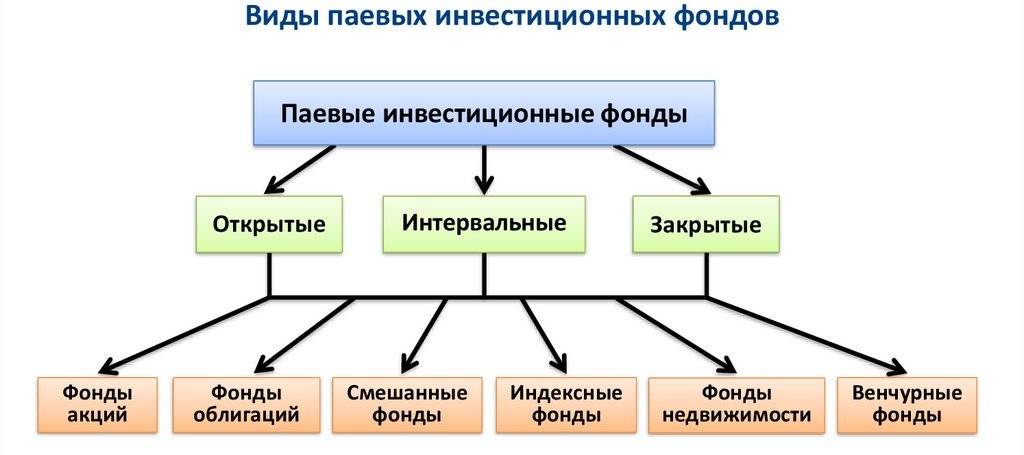

Инвестиционные фонды можно классифицировать по нескольким критериям:

- по основным активам в инвестиционном портфеле;

- по странам и рынкам;

- по вариантам управления и обращения с активами;

- по механизму разделения капитала на доли;

- по способам продажи этих долей и другим существенным признакам.

Кроме того в разных языках и странах есть разные определения инвестиционных фондов. Вот только распространенные англоязычные названия:

- investment pools;

- collective investment vehicles;

- collective investment schemes;

- managed funds;

- simply funds.

Чтобы не запутаться выберем только распространенные устойчивые типы инвестиционных фондов. Обычно в них постоянно сочетаются одни и те же характеристики.

Фото: pixabay.com

Классификация фондов по доступности

✔ Открытые, закрытые и частные инвестиционные фонды (Public-availability vehicles, Limited-availability vehicles, Private-availability vehicles)

По этому критерию открытыми называют инвестиционные фонды, акции или паи которых продаются неограниченному кругу лиц.

Закрытыми или ограниченными называют инвестиционные фонды, доли в которых доступны лишь определенным категориям инвесторов. Это могут быть ограничения по закону или правилам фонда, а могут иметь место высокий финансовый порог вступления в фонд.

Частные инвестиционные фонды могут принадлежать только ограниченному кругу лиц, например – членам семьи.

Классификация по соотношению цен акций и активов

✔ Открытые и закрытые инвестиционные фонды (Open-End & Closed-End Funds)

Акции фондов обоих типов находятся в свободном обращении на вторичном рынке. Но механизм назначения цен в каждом случае свой.

Но механизм назначения цен в каждом случае свой.

Акции открытых фондов продаются по цене прямо зависящей от чистой стоимости активов (Net asset value, NAV).

Тут стоит напомнить, что такое чистая стоимость активов.

NAV = (активы фонда – обязательства фонда)/число акций фонда.

NAV определяют при закрытии торгового дня.

Акции закрытых фондов могут пройти первоначальное размещение, а потом продаваться на бирже по рыночной цене. Эта цена не зависит от NAV, но ее сравнивают с этим показателем. Если цены ниже чистой стоимости активов – говорят что акция фонда продается со скидкой, если выше – то с премией.

Стоимость акций закрытых фондов меняется в течение дня рыночным способом, на основе спроса и предложения.

Классификация по стилю управления фондом

✔ Активные и пассивные инвестиционные фонды (Actively & Passively Managed Funds)

Фонды с пассивным управлением покупают определенный портфель активов, а затем держат акции в инвестиционной корзине и ждут дохода от них.

Доход складывается из роста цены активов и процентного дохода от акций и облигаций.

Такие фонды часто называют индексными, т.к. цена их акций прямо зависит от индекса цен их инвестиционного портфеля, т.е. цены активов этого портфеля.

Фонд с активным управлением не просто держит акции, облигации и другие активы, но покупает и продает содержимое инвестиционного портфеля.

Активный фонд зарабатывает как минимум трижды: на процентном доходе по акциям и облигациям, на росте цены активов, на перепродаже этих активов.

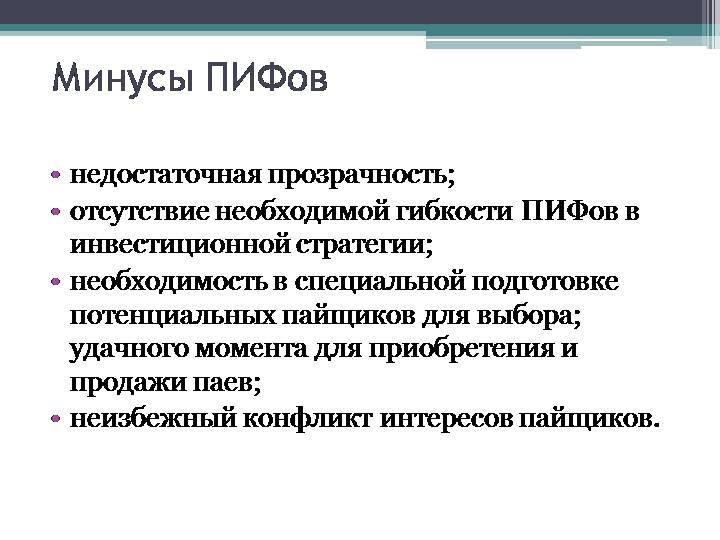

Комиссии, т.е. плата управляющим, в активных фондах в разы выше, чем в пассивных.

Активно управляемых фондов мало. Большинство фондов пассивные.

✔ Паевые инвестиционные фонды (Mutual Funds) или (Unit investment trusts)

Это самый первый и распространенный во многих странах вариант фонда. Такие фонды различаются по нескольким признакам. Но имеют общие черты:

- Их капитал разделен на паи, доли (аналог акций) или акции, которые либо дорожают, либо по ним начисляется доход.

- Цена паев меняется не чаще раза в день, потому они плохо подходят для перепродажи.

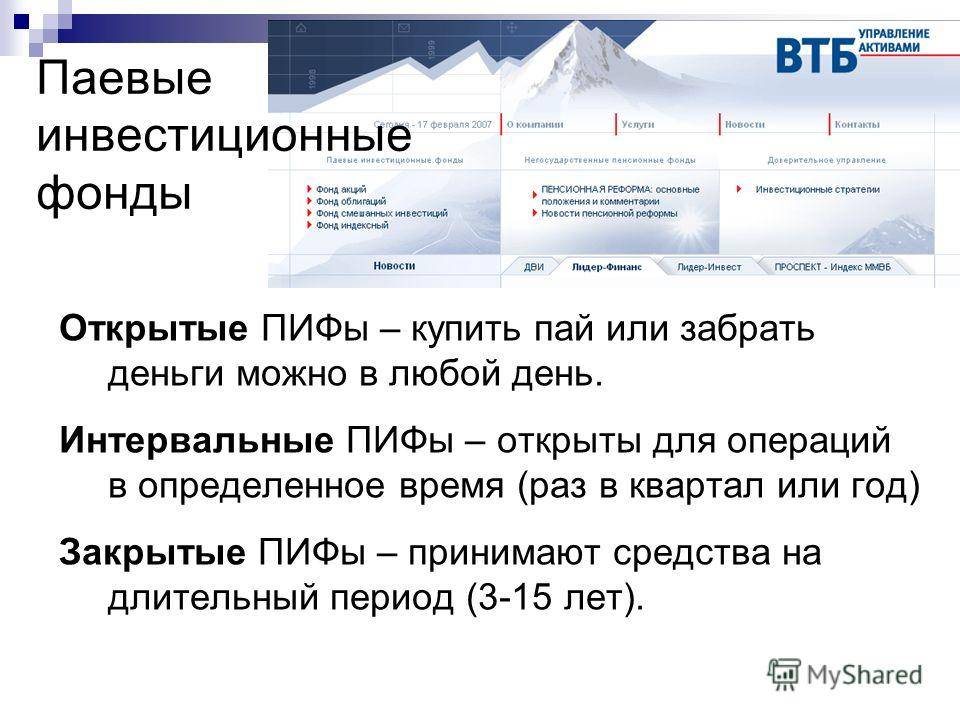

Паевые инвестиционные фонды также могут быть открытыми и закрытыми.

- Акции открытого фонда постоянно продаются, выкупаются фондом и перепродаются. Открытые фонды могут эмитировать новые акции.

- Акции закрытых фондов погашают только в назначенное время. Количество этих акций не меняется.

Паевые инвестиционные фонды также могут находиться под активным и пассивным управлением.

✔ Биржевые индексные фонды (Exchange Traded Funds, ETF)

Сравнительно новый и популярный тип инвестиционных фондов. Суть их работы можно описать так:

- Инвестиционный фонд покупает акции, облигации или иные доходные активы какого-то сектора.

- Происходит оценка этих активов. Для этого используются совокупные индексы по определенной позиции. Они всегда доступны и широко известны.

- Затем ETF выпускает свои акции, цена которых изменяется вслед за индексом.

- Фонд организует постоянную свободную торговлю этими акциями.

Цены ETF изменяются в течение дня вслед за индексом портфеля.

Акции Exchange Traded Funds покупают долгосрочные инвесторы, чтобы заработать на росте индексов; и спекулянты, чтоб получить прибыли на краткосрочных сделках.

Достоинство ETF в низком пороге входа. Некоторые их акции стоят всего несколько центов.

✔ Хедж-фонды (Hedge Funds)

Особый вид инвестиционных фондов с широкими возможностями и сложным управлением.

Обычно хедж-фонды выбирают целью либо получение максимального дохода при выбранном уровне риска, либо снижение риска при установленном уровне дохода.

Хедж-фонды отличаются от прочих инвестиционных фондов сразу по многим параметрам:

- хедж-фонды не придерживаются одного направления, но работают с разными активами;

- хедж-фонды не только хранят активы в инвестиционном портфеле, но продают и покупают их, для повышения прибыли или снижения риска;

- хедж-фонды не ограничивают себя в операциях и ограничены законом меньше других фондов;

- хедж-фонды пользуются заемными средствами;

- хедж-фонды назначают клиентам сравнительно высокие комиссии;

- хедж-фонды требуют значительных вложений и не работают с мелкими инвесторами.

В США минимальный порог вступления в хедж-фонд – 5 млн. долл. для частного инвестора, и 20 млн. долл. для корпораций.

Особое преимущество хедж-фондов в том, что они не следуют за рынком, но добиваются своей цели при любом движении рынка: получают доход, как при росте, так и при снижении котировок; уменьшают риски когда рынок становится неустойчив.

✔ Инверсные или обратные фонды (Inverse Exchange Traded Funds)

Особый вид фондов, который ярко демонстрирует гибкость этой формы инвестирования.

Обратные фонды действуют по принципам ETF, но не стремятся зарабатывать на текущих операциях, а ставят «против рынка». Из-за этого инверсные фонды постоянно несут небольшие потери, но когда случается падение рынка они сразу многократно зарабатывают. Иногда тысячи процентов.

Это бизнес для профессиональных инвесторов, тонко чувствующих ситуацию.

Краткое резюме

Инвестиционные фонды имеют некоторые преимущества перед прямыми инвестициями. Потому что инвестиционные фонды сглаживают риски, а риски значат субъективно больше, чем выигрыш.

При активном управлении инвестиционный фонд позволяет заработать больше средней прибыли по рынку, несмотря на комиссии управляющим.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

ВНЖ в Португалии за инвестиции в фонды: условия, преимущества, кому подойдет

У получения ВНЖ в Португалии через вложения в фонды есть несколько преимуществ, которых нет при других вариантах получения этого статуса.

Меньше общих расходов, включая налоги и затраты на оформление, чем при инвестициях в недвижимость. Например, итоговые затраты, считая единоразовые расходы на подписку, при вложении в фонды от 350 000 € не превысят 380 000 €. А при покупке недвижимости на ту же сумму, скорее всего, превысят 400 000 €. К этой сумме еще надо добавить оплату услуг юристов, а также расходы на ремонт и обустройство дома.

Большая диверсификация, чем покупка одного или нескольких отдельных объектов недвижимости.

Инвестициями управляют профессионалы: заявителю не надо самому искать объект недвижимости, получать одобрение на покупку, оформлять сделку, подавать налоговые декларации, тратиться на содержание жилья или искать арендаторов. Можно вообще забыть об инвестициях до срока закрытия фонда.

Сниженный порог входа. Вложения в инвестфонд гораздо дешевле других вариантов получения золотой визы Португалии: например, прямого перевода капитала от 1 млн евро, покупки недвижимости от 500 000 € или открытия бизнеса.

350 000 € — небольшая сумма и по сравнению с другими программами получения ВНЖ в Европе. Также большой плюс, что это возвратные инвестиции, которые еще могут принести неплохую доходность в евро.

Потенциальная доходность выше, чем при вложениях в другие активы, которые подходят для получения ВНЖ в Португалии.

Оптимизация налогообложения. С дивидендов и прибыли от прироста капитала не нужно платить налоги, если инвестор получает ВНЖ в Португалии за инвестиции и не является налоговым резидентом страны.

Безопасность. Фонды зарегистрированы Комиссией по рынку ценных бумаг (CMVM). Их деятельность также регулируется Центробанком страны и управляющей компанией фонда. Регулярные аудиты проводит также налоговая служба. Это позволяет быть полностью уверенным в соблюдении всех норм законодательства и придерживании выбранной инвестстратегии.

хедж-фондов набирают обороты в Enbridge Inc (ENB)

Insider Monkey обработал множество 13F заявок хедж-фондов и успешных стоимостных инвесторов, чтобы создать обширную базу данных о владениях хедж-фондами. Документы 13F показывают позиции хедж-фондов и успешных инвесторов на конец второго квартала. Вы можете найти статьи о сделках отдельных хедж-фондов на многочисленных веб-сайтах финансовых новостей. Однако в этой статье мы рассмотрим их коллективные действия за последние 6 лет и проанализируем, что умные деньги думают о Enbridge Inc (NYSE: ENB) на основе этих данных.

Готова ли Enbridge Inc (NYSE: ENB) к скорому ралли? Умные деньги становились все менее обнадеживающими. Количество ставок на бычий хедж-фонд за последние месяцы сократилось на 3. В конце июня Enbridge Inc (NYSE: ENB) входила в портфели 19 хедж-фондов. Максимальный максимум для этой статистики — 28. Наши расчеты также показали, что ENB не входит в число 30 самых популярных акций среди хедж-фондов (нажмите, чтобы увидеть рейтинг за второй квартал).

Количество ставок на бычий хедж-фонд за последние месяцы сократилось на 3. В конце июня Enbridge Inc (NYSE: ENB) входила в портфели 19 хедж-фондов. Максимальный максимум для этой статистики — 28. Наши расчеты также показали, что ENB не входит в число 30 самых популярных акций среди хедж-фондов (нажмите, чтобы увидеть рейтинг за второй квартал).

Репутация хедж-фондов как проницательных инвесторов была запятнана за последнее десятилетие, поскольку их хеджированная доходность не могла поспевать за нехеджированной доходностью рыночных индексов.Наше исследование показало, что в период с 1999 по 2016 год компаниям хедж-фондов с небольшой капитализацией удавалось опережать рынок на двузначные цифры в год, но в последние годы маржа опережающих показателей снижалась. Тем не менее, мы все же смогли заранее идентифицировать избранную группу холдингов хедж-фондов, которые с марта 2017 года превзошли индексные фонды S&P 500 на 79 процентных пунктов (подробности см. Здесь). Мы также смогли заранее идентифицировать избранную группу холдингов хедж-фондов, которые в период с 2006 по 2017 год отставали от рынка на 10 процентных пунктов ежегодно. Примечательно, что в последние годы рентабельность этих акций увеличивалась. Инвесторы, которые занимают длинную позицию на рынке и продают эти акции, в период с 2015 по 2017 год должны были вернуть более 27% годовых. Мы отслеживаем и публикуем список этих акций с февраля 2017 года в нашем ежеквартальном информационном бюллетене.

Примечательно, что в последние годы рентабельность этих акций увеличивалась. Инвесторы, которые занимают длинную позицию на рынке и продают эти акции, в период с 2015 по 2017 год должны были вернуть более 27% годовых. Мы отслеживаем и публикуем список этих акций с февраля 2017 года в нашем ежеквартальном информационном бюллетене.

История продолжается

Ян Уэйс Маршал Уэйс

Ян Уэйс из Marshall Wace

В Insider Monkey мы изучаем несколько источников, чтобы найти следующую отличную инвестиционную идею.Например, ожидается, что к 2050 году рынок продуктов питания на растительной основе вырастет в 100 раз, поэтому мы проверяем это акций . Мы просматриваем списки, такие как 10 лучших акций роста для покупки, чтобы выбрать следующую Tesla, которая принесет 10-кратную прибыль. Несмотря на то, что мы рекомендуем позиции только в небольшой части анализируемых нами компаний, мы проверяем как можно больше акций. Мы читаем письма инвесторов хедж-фондов и слушаем презентации акций на конференциях хедж-фондов. Вы можете подписаться на нашу бесплатную ежедневную новостную рассылку на нашей домашней странице.Имея все это в виду, давайте рассмотрим последнюю акцию хедж-фонда, охватывающую Enbridge Inc (NYSE: ENB).

Вы можете подписаться на нашу бесплатную ежедневную новостную рассылку на нашей домашней странице.Имея все это в виду, давайте рассмотрим последнюю акцию хедж-фонда, охватывающую Enbridge Inc (NYSE: ENB).

Считают ли хедж-фонды, что ENB — это хорошая акция для покупки сейчас?

На конец второго квартала в общей сложности 19 хедж-фондов, отслеживаемых Insider Monkey, имели длинную позицию по этой акции, что на -14% больше, чем в первом квартале 2020 года. На графике ниже показано количество хедж-фондов с бычьей позицией в ENB за последние 24 квартала. В условиях, когда позиции хеджирования претерпевают свои обычные приливы и отливы, существует несколько заслуживающих внимания менеджеров хедж-фондов, которые значительно увеличили свои активы (или уже накопили крупные позиции).

Самая большая доля в Enbridge Inc (NYSE: ENB) принадлежала Galibier Capital Management, которая сообщила о владении акциями на сумму 30,9 млн долларов на конец июня. За ним следует Marshall Wace LLP с позицией в 27,8 млн долларов. Среди других инвесторов, настроенных на оптимизм в отношении компании, были Citadel Investment Group, Schonfeld Strategic Advisors и Point72 Asset Management. Что касается веса портфеля, присвоенного каждой позиции, Heronetta Management придавала наибольший вес Enbridge Inc (NYSE: ENB) — около 6.3% портфеля 13F. Yaupon Capital также относительно оптимистичен в отношении акций, выделяя 4,43 процента своего портфеля акций 13F для ENB.

Среди других инвесторов, настроенных на оптимизм в отношении компании, были Citadel Investment Group, Schonfeld Strategic Advisors и Point72 Asset Management. Что касается веса портфеля, присвоенного каждой позиции, Heronetta Management придавала наибольший вес Enbridge Inc (NYSE: ENB) — около 6.3% портфеля 13F. Yaupon Capital также относительно оптимистичен в отношении акций, выделяя 4,43 процента своего портфеля акций 13F для ENB.

Поскольку Enbridge Inc (NYSE: ENB) засвидетельствовала медвежьи настроения со стороны умных денег, мы можем видеть, что существует определенный «уровень» управляющих деньгами, которые решили полностью продать свои позиции во втором квартале. Интересно, что Renaissance Technologies сократила самую крупную инвестицию из 750 фондов, за которыми следил Insider Monkey, на общую сумму около 8 долларов.7 миллионов акций, и Millennium Management Исраэля Энгландера стояла за этим шагом, поскольку фонд продал около 4,8 миллиона долларов. Эти сделки интересны, так как совокупный интерес хедж-фондов упал на 3 фонда во втором квартале.

Давайте рассмотрим активность хедж-фондов в других акциях, подобных Enbridge Inc (NYSE: ENB). Мы рассмотрим The PNC Financial Services Group Inc. (NYSE: PNC), Brookfield Asset Management Inc. (NYSE: BAM), Petroleo Brasileiro SA — Petrobras (NYSE: PBR), FedEx Corporation (NYSE: FDX), The Bank of Nova Scotia (NYSE: BNS), Mercadolibre Inc (NASDAQ: MELI) и NetEase, Inc (NASDAQ: NTES).Рыночная стоимость этой группы акций напоминает рыночную стоимость ENB.

[таблица] Тикер, количество HF с позициями, общая стоимость HF позиций (x1000), изменение позиции HF PNC, 38,727612, -1 BAM, 34,1657528,0 PBR, 25,2799044, -2 FDX , 61,2170185, -2 BNS, 14,223095, -5 MELI, 74,4024188,5 NTES, 43,3720524,11 Среднее, 41,3,2188882,0.9 [/ table]

Если у вас возникли проблемы с форматированием, просмотрите таблицу. .

Как вы можете видеть, в этих акциях в среднем было 41,3 хедж-фонда с бычьими позициями, и средняя сумма, инвестированная в эти акции, составляла 2189 миллионов долларов. В случае с ENB эта цифра составляла 166 миллионов долларов. Mercadolibre Inc (NASDAQ: MELI) — самые популярные акции в этой таблице. С другой стороны, Банк Новой Шотландии (NYSE: BNS) — наименее популярный банк, у которого всего 14 позиций бычьих хедж-фондов. Enbridge Inc (NYSE: ENB) — не наименее популярная акция в этой группе, но интерес хедж-фондов по-прежнему ниже среднего. Наша общая оценка настроения хедж-фондов для ENB составляет 26,5. Акции с большим количеством позиций хедж-фондов относительно других акций, а также относительно их исторического диапазона получают более высокую оценку настроения.Наши расчеты показали, что топ-5 самых популярных акций среди хедж-фондов вернули 95,8% в 2019 и 2020 годах и превзошли S&P 500 ETF (SPY) на 40 процентных пунктов. Эти акции выросли на 24% с 2021 года по 22 октября и по-прежнему опережают рынок на 1,6 процентных пункта. Небольшое количество хедж-фондов также были правы, сделав ставку на ENB, поскольку с конца второго квартала (до 22 октября) его акции вернулись на 8,7% и превзошли рынок с еще большим отрывом.

В случае с ENB эта цифра составляла 166 миллионов долларов. Mercadolibre Inc (NASDAQ: MELI) — самые популярные акции в этой таблице. С другой стороны, Банк Новой Шотландии (NYSE: BNS) — наименее популярный банк, у которого всего 14 позиций бычьих хедж-фондов. Enbridge Inc (NYSE: ENB) — не наименее популярная акция в этой группе, но интерес хедж-фондов по-прежнему ниже среднего. Наша общая оценка настроения хедж-фондов для ENB составляет 26,5. Акции с большим количеством позиций хедж-фондов относительно других акций, а также относительно их исторического диапазона получают более высокую оценку настроения.Наши расчеты показали, что топ-5 самых популярных акций среди хедж-фондов вернули 95,8% в 2019 и 2020 годах и превзошли S&P 500 ETF (SPY) на 40 процентных пунктов. Эти акции выросли на 24% с 2021 года по 22 октября и по-прежнему опережают рынок на 1,6 процентных пункта. Небольшое количество хедж-фондов также были правы, сделав ставку на ENB, поскольку с конца второго квартала (до 22 октября) его акции вернулись на 8,7% и превзошли рынок с еще большим отрывом.

Получайте уведомления по электронной почте в реальном времени: Follow Enbridge Inc (NYSE: ENB)

Предлагаемые статьи:

Раскрытие информации: Нет.Эта статья изначально была опубликована на сайте Insider Monkey.

Goldman Sachs предоставляет клиентам хедж-фондов исследования в области криптографии от компании The Block

Rafael Henrique | SOPA Images | LightRocket | Getty Images

Goldman Sachs начал предоставлять своим институциональным торговым клиентам отчеты об исследованиях от крипто-новостной и информационной компании The Block.

Хедж-фонды и другие клиенты начали получать отчеты в четверг через цифровую платформу Marquee инвестиционного банка, согласно электронному письму, полученному CNBC.Первым отчетом, доступным клиентам Goldman, был обзор протоколов децентрализованного финансирования (DeFi) в сети Ethereum.

«Стремясь предоставить соответствующий контент и исследования цифровых активов, GS Digital Assets теперь предоставляет эксклюзивный доступ к избранным отчетам из Block Research», — говорится в сообщении банка. «Хотя для них обычно требуется платная подписка, клиенты могут получить к ним бесплатный доступ с помощью учетной записи Marquee».

«Хотя для них обычно требуется платная подписка, клиенты могут получить к ним бесплатный доступ с помощью учетной записи Marquee».

Шаг Goldman, ведущего глобального инвестиционного банка, является признаком повышенного спроса со стороны крупных инвесторов на информацию и анализ о криптовалютах и связанных областях, таких как DeFi.Bank of America и Morgan Stanley в этом году объявили о создании новых отделов криптографических исследований, а в прошлом году Goldman модернизировал свое подразделение цифровых активов и в мае начал торговать инструментами, связанными с биткойнами.

Представитель Goldman подтвердил подлинность электронного письма клиента и отказался от дальнейших комментариев.

Инвестиционный банк сообщил, что его платформа Marquee, которая позволяет клиентам получать доступ к данным и аналитике без использования традиционных методов, таких как звонки продавцам, имеет 50 000 активных пользователей в месяц.

Головокружительный рост биткойнов и других криптовалют в последние годы сопровождался появлением новых новостных агентств, таких как The Block и CoinDesk, и расширением приема на работу авторитетными агентствами, включая Bloomberg News.

«Крупные финансовые учреждения и технологические компании уже некоторое время используют набор исследовательских и информационных услуг The Block, чтобы глубже понять быстрорастущий рынок цифровых активов», — сказал генеральный директор Block Майкл Маккаффри в электронном письме.

Хедж-фонды понесли большие убытки из-за ошибочных ставок Казначейства перед сокращением ФРС, говорят трейдеры

Некоторые хедж-фонды, вероятно, понесут существенные убытки в результате неуклонного сужения разницы между доходностью долгосрочного государственного долга США и более краткосрочного долга, заявили трейдеры в пятницу.

Опасения по поводу возможных убытков возникают по мере того, как глобальные кривые доходности сглаживаются, а краткосрочные ставки растут быстрее, чем долгосрочные, что является предвестником потенциальных экономических проблем.Это противоположно тому, что многие ожидали, особенно в преддверии заседания Федеральной резервной системы в Вашингтоне на следующей неделе.

На мировых рынках облигаций в последнее время наблюдается сглаживание кривых из-за ожиданий того, что центральным банкам потребуется повысить процентные ставки и, следовательно, увеличить стоимость заимствований, что приведет к неуверенному восстановлению экономики после COVID-19 с дальнейшим усилением после того, как Банк Канады принял решение в среду. отказаться от стимулов эпохи COVID и повысить свои прогнозы по увеличению скорости.

В пятницу спред между 5- TMUBMUSD05Y, 1,186% и 30-летние казначейские ставки TMUBMUSD30Y, 1,934% снова упала до уровней, невиданных с марта 2020 года, и как очень короткий, так и очень длинный концы кривой были перевернуты. Кроме того, кривые доходности 5 и 30 секунд также сглаживаются в Великобритании, Германии, Италии и Франции.

В отличие от других игроков на рынке, ряд хедж-фондов использовали кредитное плечо, чтобы сделать ставку на форму кривой доходности, при этом многие позиционировали себя так, как предполагалось, в преддверии заметного роста доходности в долгосрочной перспективе перед ожидаемым объявлением. Федеральной резервной системой, чтобы сократить ежемесячные покупки облигаций на 120 миллиардов долларов, заявили трейдеры.Объявление, вероятно, будет сделано по завершении двухдневного политического заседания в среду.

Федеральной резервной системой, чтобы сократить ежемесячные покупки облигаций на 120 миллиардов долларов, заявили трейдеры.Объявление, вероятно, будет сделано по завершении двухдневного политического заседания в среду.

Некоторые ставки были сделаны через евродолларовые позиции, которые считаются менее рискованным и более ликвидным способом делать ставки на форму кривой доходности. Вместо того, чтобы сделать крутизну, как многие предполагали, кривая неуклонно сглаживалась, поскольку перспективы экономического роста инвесторов с фиксированным доходом ухудшились, что привело к недавнему всплеску продаж краткосрочных долговых обязательств и покупок более долгосрочных.Доходность по долгу и цены движутся в противоположном направлении.

«В течение последних трех-четырех недель фонды с кредитным плечом, по существу, настроились на снижение ставок ФРС, что привело к более высоким ставкам на рынке казначейства США, и они фактически были застигнуты врасплох» из-за снижения 10- и 30-летние ставки и сглаживание кривой, сказал трейдер Том ди Галома из Seaport Global Holdings в Гринвиче, Коннектикут.

На протяжении большей части этого года многие стратеги ожидали, что доходность казначейских облигаций в конечном итоге вырастет, при этом ряд аналитиков прогнозировали, что эталонная 10-летняя казначейская облигация TMUBMUSD10Y, 1.560%, использовались для определения цены на все, от ипотеки до автокредитования, к концу 2021 года вырастет до 2%.

«Клиенты, как и я, обычно ищут более высокие ставки, но многие люди остановились перед сокращением ФРС и изменение процентных ставок застало их офсайд », — сказал ди Галома по телефону в пятницу. «В какой-то момент мы увидим более высокие ставки, вопрос лишь в том, полностью ли покрыты эти позиции. Некоторые хедж-фонды переживают лучшие годы, а некоторые значительно упали, главным образом потому, что они играют на волатильности процентных ставок и находятся на неправильной стороне.

Аналитики связывают недавнее выравнивание кривой в США с любым количеством факторов. Они включают мнение о том, что повышение ставок будет только препятствовать восстановлению экономики, а также более мягкое мнение о том, что экономика в любом случае может замедлиться, если ФРС повысит уровень инфляции и удастся взять ее под контроль. Третий подход заключается в том, что желание многих трейдеров выйти из убыточных сделок с более крутым ростом только усугубило сглаживание кривой.

Третий подход заключается в том, что желание многих трейдеров выйти из убыточных сделок с более крутым ростом только усугубило сглаживание кривой.

«Было много разговоров о том, что хедж-фонды находятся в офсайде, но я не знаю, в какой степени», — сказал Ларри Мильштейн, старший управляющий директор и глава отдела торговли государственными долгами в R.W. Pressprich & Co. в Нью-Йорке. «Движение со сглаживанием кривой удивило многих людей, ожидавших более высоких ставок. Глобальные центральные банки стали более активно реагировать на рост инфляции, что привело к значительному изменению цен и, возможно, нанесло некоторый ущерб многим людям ».

Доходность большинства казначейских облигаций была ниже в пятницу при 2-летней ставке

TMUBMUSD02Y,

0,501%

на 0,491%, 10-летний

TMUBMUSD10Y,

1,560%

на 1,555% и 30-летний

TMUBMUSD30Y,

1.934%

на 1,941%. Между тем, основные фондовые индексы выросли, а промышленный индекс Доу

DJIA,

+ 0,25%,

Индекс S&P 500

SPX,

+ 0,19%

и индекс Nasdaq Composite

КОМП,

+ 0,33%

все заканчивается в октябре на рекордных максимумах.

хедж-фондов никогда не были такими оптимистичными для Marathon Patent Group, Inc. (MARA)

В этой статье мы собираемся использовать настроения хедж-фондов в качестве инструмента и определить, сможет ли Marathon Patent Group, Inc.(NASDAQ: MARA) сейчас это хорошее вложение. Нам нравится анализировать настроения хедж-фондов перед тем, как проводить дни углубленных исследований. Мы делаем это потому, что у хедж-фондов и других элитных инвесторов есть многочисленные выпускники Лиги плюща, профессиональные консультанты по сетям и консультанты по цепочке поставок, которые работают или консультируют их. Нет недостатка в новостях, посвященных неудавшимся инвестициям хедж-фондов, и это факт, что выбор хедж-фондов не превосходит рынок в 100% случаев, но их консенсус-выбор исторически был очень успешным и после этого превзошел рынок. поправка на риск.

Является ли Marathon Patent Group, Inc. (NASDAQ: MARA) первоклассной инвестицией сейчас? Видные инвесторы становились все более оптимистичными. Количество ставок на бычьи хедж-фонды увеличилось на 9 за последние месяцы. В конце июня Marathon Patent Group, Inc. (NASDAQ: MARA) входила в портфели 19 хедж-фондов. Исторический максимум для этой статистики ранее был равен 10. Это означает, что оптимистичное количество позиций хедж-фондов по этой акции в настоящее время находится на рекордно высоком уровне. Наши расчеты также показали, что MARA не входит в число 30 самых популярных акций среди хедж-фондов (нажмите, чтобы увидеть рейтинг за второй квартал).В нашей базе данных было 10 хедж-фондов с позициями MARA на конец первого квартала.

Количество ставок на бычьи хедж-фонды увеличилось на 9 за последние месяцы. В конце июня Marathon Patent Group, Inc. (NASDAQ: MARA) входила в портфели 19 хедж-фондов. Исторический максимум для этой статистики ранее был равен 10. Это означает, что оптимистичное количество позиций хедж-фондов по этой акции в настоящее время находится на рекордно высоком уровне. Наши расчеты также показали, что MARA не входит в число 30 самых популярных акций среди хедж-фондов (нажмите, чтобы увидеть рейтинг за второй квартал).В нашей базе данных было 10 хедж-фондов с позициями MARA на конец первого квартала.

Репутация хедж-фондов как проницательных инвесторов была запятнана за последнее десятилетие, поскольку их хеджированная доходность не могла поспевать за нехеджированной доходностью рыночных индексов. Наше исследование показало, что в период с 1999 по 2016 год компаниям хедж-фондов с небольшой капитализацией удавалось опережать рынок на двузначные цифры в год, но в последние годы маржа опережающих показателей снижалась. Тем не менее, мы все же смогли заранее идентифицировать избранную группу холдингов хедж-фондов, которые с марта 2017 года превзошли индексные фонды S&P 500 на 79 процентных пунктов (подробности см. Здесь).Мы также смогли заранее идентифицировать выбранную группу холдингов хедж-фондов, которые в период с 2006 по 2017 год отставали от рынка на 10 процентных пунктов ежегодно. Интересно, что маржа отстающих от этих акций увеличивалась в последние годы. Инвесторы, которые занимают длинную позицию на рынке и продают эти акции, в период с 2015 по 2017 год должны были вернуть более 27% годовых. Мы отслеживаем и публикуем список этих акций с февраля 2017 года в нашем ежеквартальном информационном бюллетене.

Тем не менее, мы все же смогли заранее идентифицировать избранную группу холдингов хедж-фондов, которые с марта 2017 года превзошли индексные фонды S&P 500 на 79 процентных пунктов (подробности см. Здесь).Мы также смогли заранее идентифицировать выбранную группу холдингов хедж-фондов, которые в период с 2006 по 2017 год отставали от рынка на 10 процентных пунктов ежегодно. Интересно, что маржа отстающих от этих акций увеличивалась в последние годы. Инвесторы, которые занимают длинную позицию на рынке и продают эти акции, в период с 2015 по 2017 год должны были вернуть более 27% годовых. Мы отслеживаем и публикуем список этих акций с февраля 2017 года в нашем ежеквартальном информационном бюллетене.

История продолжается

Мэтью Халсайзер PEAK6 Capital

Мэтью Халсайзер из PEAK6 Capital

Теперь давайте посмотрим на последние действия хедж-фонда вокруг Marathon Patent Group, Inc.(NASDAQ: MARA).

Считают ли хедж-фонды, что MARA — это хорошая акция для покупки сейчас?

К третьему кварталу 2021 года в общей сложности 19 хедж-фондов, отслеживаемых Insider Monkey, удерживали длинные позиции по этой акции, что на 90% больше, чем в предыдущем квартале. Ниже вы можете увидеть, как изменилось отношение хедж-фондов к MARA за последние 24 квартала. В условиях, когда позиции хедж-фондов претерпевают свои обычные приливы и отливы, существует «верхний уровень» известных менеджеров хедж-фондов, которые значительно увеличивали свои ставки (или уже накопили крупные позиции).

Ниже вы можете увидеть, как изменилось отношение хедж-фондов к MARA за последние 24 квартала. В условиях, когда позиции хедж-фондов претерпевают свои обычные приливы и отливы, существует «верхний уровень» известных менеджеров хедж-фондов, которые значительно увеличивали свои ставки (или уже накопили крупные позиции).

Можно ли покупать акции MARA?

Согласно общедоступным данным о холдингах хедж-фондов и институциональных инвесторов, собранным Insider Monkey, Citadel Investment Group Кена Гриффина занимает позицию номер один в Marathon Patent Group, Inc. (NASDAQ: MARA) на сумму около 76,8 миллиона долларов, что составляет менее 0,1 %% от общего портфеля 13F. На втором месте Renaissance Technologies с позицией 52,4 миллиона долларов; в акции фонда инвестировано 0,1% его портфеля 13F.Некоторые другие профессиональные менеджеры по управлению деньгами, настроенные оптимистично, включают Hound Partners Джонатана Ауэрбаха и KCL Capital Кевина Коттрелла и Криса ЛаСузы. Что касается веса портфеля, присвоенного каждой позиции, Bronson Point Partners отдали наибольший вес Marathon Patent Group, Inc. (NASDAQ: MARA), около 2,88% ее портфеля 13F. Hound Partners также относительно оптимистично смотрит на акции, отдав 0.98% своего портфеля акций 13F в пользу MARA.

(NASDAQ: MARA), около 2,88% ее портфеля 13F. Hound Partners также относительно оптимистично смотрит на акции, отдав 0.98% своего портфеля акций 13F в пользу MARA.

Теперь основные хедж-фонды возглавляли «бычье» стадо.KCL Capital, управляемая Кевином Коттреллом и Крисом ЛаСуса, создала самую крупную позицию в Marathon Patent Group, Inc. (NASDAQ: MARA). По состоянию на конец квартала KCL Capital инвестировала в компанию 5,5 млн долларов. В течение квартала Bronson Point Partners Ларри Фоули и Пола Фаррелла также инициировали открытие позиции на 5,3 миллиона долларов. Другие фонды с совершенно новыми позициями в MARA — это Rubric Capital Management Дэвида Розена, ExodusPoint Capital Майкла Гелбанда и Sessa Capital Джона Петри.

Давайте теперь посмотрим на активность хедж-фондов в других акциях — не обязательно в той же отрасли, что и Marathon Patent Group, Inc.(NASDAQ: MARA), но оценивается так же. Мы рассмотрим Cannae Holdings, Inc. (NYSE: CNNE), CNO Financial Group Inc (NYSE: CNO), Integer Holdings Corporation (NYSE: ITGR), GrafTech International Ltd. (NYSE: EAF), 2U Inc (NASDAQ). : TWOU), Phreesia, Inc. (NYSE: PHR) и Pebblebrook Hotel Trust (NYSE: PEB). Рыночная стоимость этой группы акций аналогична рыночной стоимости MARA.

(NYSE: EAF), 2U Inc (NASDAQ). : TWOU), Phreesia, Inc. (NYSE: PHR) и Pebblebrook Hotel Trust (NYSE: PEB). Рыночная стоимость этой группы акций аналогична рыночной стоимости MARA.

[таблица] Тикер, количество HF с позициями, общая стоимость HF позиций (x1000), изменение позиции HF CNNE, 34,522342, -2 CNO, 21,363432,3 ITGR, 23,200458,7 EAF, 36,377086, -2 TWOU, 25,757888,2 PHR, 26,226853, -1 PEB, 17,57810,7 Среднее, 26,357981,2 [/ table]

Если у вас возникли проблемы с форматированием, посмотрите таблицу здесь.

Как вы можете видеть, в этих акциях в среднем было 26 хедж-фондов с бычьими позициями, и средняя сумма, инвестированная в эти акции, составляла 358 миллионов долларов. В случае MARA эта цифра составляла 109 миллионов долларов. GrafTech International Ltd. (NYSE: EAF) — самая популярная акция в этой таблице. С другой стороны, Pebblebrook Hotel Trust (NYSE: PEB) — наименее популярный фонд всего с 17 позициями бычьих хедж-фондов. Marathon Patent Group, Inc. (NASDAQ: MARA) — не наименее популярная акция в этой группе, но интерес хедж-фондов по-прежнему ниже среднего. Наша общая оценка настроения хедж-фондов для MARA составляет 45,3. Акции с большим количеством позиций хедж-фондов относительно других акций, а также относительно их исторического диапазона получают более высокую оценку настроения. Наши расчеты показали, что топ-5 самых популярных акций среди хедж-фондов вернули 95,8% в 2019 и 2020 годах и превзошли S&P 500 ETF (SPY) на 40 процентных пунктов. Эти акции выросли на 24% с 2021 года по 22 октября и по-прежнему опережают рынок на 1,6 процентных пункта. Небольшое количество хедж-фондов также были правы, делая ставки на MARA, поскольку акции вернулись 57.На 7% с конца второго квартала (до 22 октября), что еще больше превзошло рынок.

Наша общая оценка настроения хедж-фондов для MARA составляет 45,3. Акции с большим количеством позиций хедж-фондов относительно других акций, а также относительно их исторического диапазона получают более высокую оценку настроения. Наши расчеты показали, что топ-5 самых популярных акций среди хедж-фондов вернули 95,8% в 2019 и 2020 годах и превзошли S&P 500 ETF (SPY) на 40 процентных пунктов. Эти акции выросли на 24% с 2021 года по 22 октября и по-прежнему опережают рынок на 1,6 процентных пункта. Небольшое количество хедж-фондов также были правы, делая ставки на MARA, поскольку акции вернулись 57.На 7% с конца второго квартала (до 22 октября), что еще больше превзошло рынок.

Предлагаемые статьи:

Раскрытие информации: Нет. Эта статья изначально была опубликована на сайте Insider Monkey.

Follow Insider Monkey в Twitter

Инвестирование с 401 (k) по сравнению с индексными фондами

Пара проверяет свои индексные фонды

Индексные фонды — это недорогие паевые инвестиционные фонды, предназначенные для отслеживания эффективности групп акций, а 401 ( k) счета представляют собой пенсионные счета с льготным налогообложением, которые многие предприятия предлагают своим работникам. Эти два инструмента инвестирования обеспечивают разные преимущества, которые обычно дополняют друг друга, и оба фигурируют в стратегиях многих инвесторов. Однако иногда инвесторам приходится выбирать, вкладывать ли деньги в индексные фонды или планы 401 (k). Вот ключи к пониманию плюсов и минусов каждого. Рассмотрите возможность работы с финансовым консультантом при создании или периодическом изменении своей инвестиционной стратегии.

Эти два инструмента инвестирования обеспечивают разные преимущества, которые обычно дополняют друг друга, и оба фигурируют в стратегиях многих инвесторов. Однако иногда инвесторам приходится выбирать, вкладывать ли деньги в индексные фонды или планы 401 (k). Вот ключи к пониманию плюсов и минусов каждого. Рассмотрите возможность работы с финансовым консультантом при создании или периодическом изменении своей инвестиционной стратегии.

401 (k) и основы индексного фонда

Изменение налогового законодательства 1978 года привело к созданию 401 (k) s, и сегодня они являются наиболее популярными пенсионными планами, спонсируемыми работодателями.Сотрудники, решившие участвовать в программе 401 (k) s, могут автоматически удерживать взносы из их зарплаты, и эти планы предлагают важные налоговые и другие льготы для пенсионного планирования.

Не путайте планы 401 (k) с планами Roth 401 (k). Планы Roth финансируются за счет долларов после уплаты налогов. Roth 401 (k) имеют большую гибкость, чем обычные 401 (k), потому что взносы могут быть сняты в любое время без штрафных санкций или дополнительных налогов. Досрочное снятие заработка может повлечь за собой налоги и штрафы.Тем не менее, как взносы, так и доходы, как правило, могут быть освобождены от уплаты налогов после достижения возраста 59,5 лет.

Досрочное снятие заработка может повлечь за собой налоги и штрафы.Тем не менее, как взносы, так и доходы, как правило, могут быть освобождены от уплаты налогов после достижения возраста 59,5 лет.

Первый общедоступный индексный фонд, запущенный в 1975 году. Управляющие индексными фондами стремятся соответствовать показателям рынка в целом или списку конкретных ценных бумаг, таких как индекс, подобный S&P 500, вместо того, чтобы пытаться выбрать акции, которые будут лучше других. магазин. Такой пассивный стиль управления ведет к сокращению объемов торговли и снижению затрат. В дополнение к другим сильным сторонам этого подхода это помогло индексным фондам превзойти наиболее активно управляемые фонды в долгосрочной перспективе.Сегодня в пассивные фонды, в том числе индексные, вкладывается больше денег, чем в активно управляемые фонды.

401 (k) Плюсы

Основным преимуществом счета 401 (k) перед индексным фондом является налоговое преимущество. Взносы на счет 401 (k) производятся до налогообложения. Владельцы не платят налоги на вложенные ими доллары или доходы от своего инвестиционного портфеля, пока они не начнут выводить средства.

Владельцы не платят налоги на вложенные ими доллары или доходы от своего инвестиционного портфеля, пока они не начнут выводить средства.

История продолжается

Еще одно преимущество, не меньшее или большее значение для многих участников 401 (k), заключается в том, что их работодатели согласовывают суммы, которые они вкладывают в фонды.То есть на каждый доллар, вкладываемый служащим, работодатель вкладывает еще один доллар. Это фактически удваивает сумму, которую люди могут сэкономить. Не все работодатели подходят друг другу, и те, которые это делают, обычно ограничивают совпадения процентом от заработной платы сотрудника.

401 (k) Cons

401 (k) documents

Основным недостатком 401 (k) является то, что владелец обычно не может снимать деньги со счета до достижения возраста 59,5 лет без необходимости платить Штраф в размере 10% плюс любой подоходный налог при снятии средств.Это означает, что номера 401 (k) лучше всего подходят для пенсионных сбережений и имеют ограниченное использование для других финансовых целей, таких как средства на случай чрезвычайных ситуаций и сбережения для дома.

Владельцы 401 (k) s также должны начать снимать средства, называемые обязательными минимальными распределениями (RMD), начиная с возраста 70 1/2. Такое снятие средств может вызвать налоговые проблемы для некоторых пенсионеров, но строгие штрафы в размере 50% от суммы любых невозвратных RMD обеспечивают соблюдение требований.

План 401 (k) обычно также предлагает ограниченный выбор инвестиций.Как правило, выбор состоит из нескольких индексных фондов и фондов с установленной датой. Большинство из них не позволяют сотрудникам инвестировать в отдельные акции и облигации.

IRS ограничивает годовой взнос 401 (k) до 19 500 долларов в 2021 году. Верхний предел увеличивается примерно на 500 долларов каждые пару лет. Если сотрудники хотят сэкономить и больше инвестировать, им придется использовать другой автомобиль.

Высокие сборы также снижают привлекательность 401 (k). В дополнение к уплате сборов, взимаемых паевыми фондами, инвесторы 401 (k) также должны платить дополнительные ежегодные сборы, часто до 1. 5% от суммы на счете, взимаемой планом 401 (k).

5% от суммы на счете, взимаемой планом 401 (k).

Наконец, не у всех есть доступ к плану 401 (k). Многие работодатели, особенно малые предприятия, не предлагают эти планы.

Плюсы и минусы индексных фондов

Долговременный послужной список индексных фондов более высокой доходности по сравнению с активно управляемыми фондами — их главная привлекательность. Отчасти они делают это из-за низких комиссионных, которые допускает пассивный стиль управления.

Индексные фонды также обычно хорошо диверсифицированы, поскольку им принадлежит большое количество акций.Это может помочь ограничить обратную сторону доходности фонда во время рыночных минимумов.

Индексные фонды широко доступны для покупки в банках, традиционных и онлайн-брокерских конторах. Существуют сотни фондов, отслеживающих многие секторы рынка и активы, включая облигации и сырьевые товары, в дополнение к акциям. Индексные фонды не имеют ограничений на взносы, ограничений на снятие средств или требований к выводу средств.

Основным недостатком индексных фондов по сравнению с планами 401 (k) является отсутствие каких-либо налоговых преимуществ.Покупки фондами производятся за доллары после уплаты налогов, и инвесторы платят налоги с любой прибыли в своих владениях.

Bottom Line

Финансовый менеджер проверяет эффективность индексного фонда

Для многих, если не для большинства, пенсионеров налоговые преимущества и возможность получения соответствующих взносов превосходят низкие комиссии и широкие возможности инвестирования, предлагаемые индексными фондами. Однако индексные фонды играют важную роль, позволяя инвесторам накапливать средства, которые можно использовать для других целей, кроме выхода на пенсию.Вообще говоря, как индексные фонды, так и планы 401 (k) рекомендуются как часть стратегии инвестора.

Советы по инвестированию

Решение о том, следует ли и сколько вкладывать в план 401 (k) или индексный фонд, требует тщательного анализа вашего индивидуального налогового и финансового положения.

Работа с финансовым консультантом может улучшить ваш анализ вариантов. Бесплатный инструмент SmartAsset за пять минут подберет вам финансовых консультантов в вашем районе, которые помогут с этими решениями.Если вы готовы к сотрудничеству с местными консультантами, начните прямо сейчас.

Работа с финансовым консультантом может улучшить ваш анализ вариантов. Бесплатный инструмент SmartAsset за пять минут подберет вам финансовых консультантов в вашем районе, которые помогут с этими решениями.Если вы готовы к сотрудничеству с местными консультантами, начните прямо сейчас.Если вы собираетесь заниматься имуществом и пенсионным планированием самостоятельно, неплохо подготовиться полностью. SmartAsset предлагает вам множество бесплатных онлайн-ресурсов, которые помогут вам спланировать будущее. Например, посмотрите наш калькулятор выхода на пенсию.

Фото: © iStock.com / Inside Creative House, © iStock.com / DNY59, © iStock.com / eclipse_images

Сообщение «Инвестирование с 401 (k) vs.Индексные фонды впервые появились в блоге SmartAsset.

Паевые инвестиционные фонды | Investor.gov

Что такое паевые инвестиционные фонды?

Паевой инвестиционный фонд — это компания, которая объединяет деньги многих инвесторов и вкладывает деньги в ценные бумаги, такие как акции, облигации и краткосрочные долги. Объединенные активы паевого инвестиционного фонда известны как его портфель. Инвесторы покупают акции паевых инвестиционных фондов. Каждая акция представляет собой долю инвестора в фонде и доход, который он приносит.

Объединенные активы паевого инвестиционного фонда известны как его портфель. Инвесторы покупают акции паевых инвестиционных фондов. Каждая акция представляет собой долю инвестора в фонде и доход, который он приносит.

Почему люди покупают паевые инвестиционные фонды?

Какие типы паевых инвестиционных фондов бывают?

Каковы преимущества и риски паевых инвестиционных фондов?

Как покупать и продавать паевые инвестиционные фонды

Общие сведения о комиссиях

Как избежать мошенничества

Дополнительная информация

Почему люди покупают паевые инвестиционные фонды?

Паевые инвестиционные фонды — популярный выбор среди инвесторов, потому что они обычно предлагают следующие функции:

- Профессиональный менеджмент. Управляющие фондами проводят исследования за вас. Они выбирают ценные бумаги и следят за их исполнением.

- Диверсификация или «Не кладите все яйца в одну корзину». Паевые инвестиционные фонды обычно инвестируют в различные компании и отрасли.

Это помогает снизить риск, если одна компания потерпит неудачу.

Это помогает снизить риск, если одна компания потерпит неудачу. - Доступность. Большинство паевых инвестиционных фондов устанавливают относительно низкую сумму в долларах для первоначальных инвестиций и последующих покупок.

- Ликвидность. Инвесторы паевых инвестиционных фондов могут легко выкупить свои акции в любое время по текущей стоимости чистых активов (СЧА) плюс любые комиссии за выкуп.

Какие типы паевых инвестиционных фондов бывают?

Большинство паевых инвестиционных фондов попадает в одну из четырех основных категорий — фонды денежного рынка, фонды облигаций, фонды акций и фонды целевой даты. У каждого типа есть свои особенности, риски и награды.

- Фонды денежного рынка имеют относительно низкие риски. По закону они могут инвестировать только в определенные высококачественные краткосрочные инвестиции, выпущенные корпорациями США, а также федеральными, государственными и местными органами власти.

- Фонды облигаций имеют более высокие риски, чем фонды денежного рынка, потому что они обычно стремятся обеспечить более высокую доходность.Поскольку существует много разных типов облигаций, риски и выгоды фондов облигаций могут сильно различаться.

- Фонды акций инвестируют в корпоративные акции. Не все фонды акций одинаковы. Вот несколько примеров:

- Фонды роста фокусируются на акциях, которые могут не выплачивать регулярные дивиденды, но имеют потенциал для получения финансовой прибыли выше среднего.

- Фонды дохода инвестируют в акции, по которым выплачиваются регулярные дивиденды.

- Индексные фонды отслеживают определенный рыночный индекс, такой как Standard & Poor’s 500 Index.

- Отраслевые фонды специализируются на определенном сегменте отрасли.

- Фонды с установленной датой содержат набор акций, облигаций и других инвестиций. Со временем состав постепенно меняется в соответствии со стратегией фонда.

Фонды с установленной датой, иногда называемые фондами жизненного цикла, предназначены для лиц, планирующих выйти на пенсию.

Фонды с установленной датой, иногда называемые фондами жизненного цикла, предназначены для лиц, планирующих выйти на пенсию.

Каковы преимущества и риски паевых инвестиционных фондов?

Паевые инвестиционные фонды предлагают профессиональное управление инвестициями и потенциальную диверсификацию.Также они предлагают три способа заработка:

- Выплата дивидендов. Фонд может получать доход от дивидендов по акциям или процентов по облигациям. Затем фонд выплачивает акционерам почти весь доход за вычетом расходов.

- Распределение прироста капитала. Цена ценных бумаг в фонде может увеличиваться. Когда фонд продает ценную бумагу, которая выросла в цене, фонд получает прирост капитала. В конце года фонд распределяет эту прибыль от прироста капитала за вычетом любых капитальных убытков среди инвесторов.

- Увеличенная NAV. Если рыночная стоимость портфеля фонда увеличивается после вычета расходов, тогда увеличивается стоимость фонда и его долей.

Чем выше NAV, тем выше стоимость ваших инвестиций.

Чем выше NAV, тем выше стоимость ваших инвестиций.

Все фонды несут определенный уровень риска. В паевых инвестиционных фондах вы можете потерять часть или все деньги, которые вы инвестируете, потому что ценные бумаги фонда могут упасть в цене. Дивиденды или процентные выплаты также могут измениться по мере изменения рыночных условий.

Прошлые результаты фонда не так важны, как вы думаете, потому что прошлые результаты не предсказывают будущую доходность.Но прошлые результаты могут сказать вам, насколько нестабильным или стабильным был фонд в течение определенного периода времени. Чем более волатильным является фонд, тем выше инвестиционный риск.

Как покупать и продавать паевые инвестиционные фонды

Инвесторы покупают доли паевых инвестиционных фондов у самого фонда или через брокера фонда, а не у других инвесторов. Цена, которую инвесторы платят за паевой инвестиционный фонд, представляет собой стоимость чистых активов фонда на акцию плюс любые комиссии, взимаемые во время покупки, такие как объем продаж.

паев паевых инвестиционных фондов «подлежат выкупу», то есть инвесторы могут продать акции обратно фонду в любое время.Как правило, фонд должен отправить вам платеж в течение семи дней.

Перед покупкой паев паевого инвестиционного фонда внимательно прочтите проспект эмиссии. Проспект эмиссии содержит информацию об инвестиционных целях, рисках, результатах и расходах паевого инвестиционного фонда. См. Раздел «Как читать проспект паевого инвестиционного фонда», часть 1, часть 2 и часть 3, чтобы узнать больше о ключевой информации в проспекте эмиссии.

Плата за понимание

Как и в любом другом бизнесе, управление паевым инвестиционным фондом связано с расходами. Фонды перекладывают эти расходы на инвесторов, взимая комиссионные и другие расходы.Сборы и расходы варьируются от фонда к фонду. Фонд с высокими затратами должен работать лучше, чем фонд с низкими затратами, чтобы приносить вам такую же прибыль.

Даже небольшая разница в сборах может означать значительную разницу в доходах с течением времени. Например, если вы вложили 10 000 долларов в фонд с годовой доходностью 10% и годовыми операционными расходами 1,5%, через 20 лет у вас будет примерно 49 725 долларов. Если вы инвестировали в фонд с такой же эффективностью и расходами 0,5%, через 20 лет вы получите 60 858 долларов.

Например, если вы вложили 10 000 долларов в фонд с годовой доходностью 10% и годовыми операционными расходами 1,5%, через 20 лет у вас будет примерно 49 725 долларов. Если вы инвестировали в фонд с такой же эффективностью и расходами 0,5%, через 20 лет вы получите 60 858 долларов.

Использование калькулятора стоимости паевых инвестиционных фондов для расчета того, как затраты различных паевых инвестиционных фондов складываются с течением времени и уменьшают ваши доходы. Типы комиссий см. В Глоссарии паевых инвестиционных фондов.

Как избежать мошенничества

По закону, каждый паевой инвестиционный фонд должен подавать проспект эмиссии и регулярные отчеты акционеров в SEC. Прежде чем инвестировать, обязательно ознакомьтесь с проспектом эмиссии и необходимыми отчетами акционеров. Кроме того, инвестиционные портфели паевых инвестиционных фондов управляются отдельными организациями, известными как «инвестиционные консультанты», которые зарегистрированы в Комиссии по ценным бумагам и биржам. Перед инвестированием всегда проверяйте, зарегистрирован ли инвестиционный консультант.

Перед инвестированием всегда проверяйте, зарегистрирован ли инвестиционный консультант.

Паевые инвестиционные фонды и ETFs — Руководство для инвесторов

Закрытые фонды

Индексные фонды

Интеллектуальные бета-фонды, количественные фонды и другие нетрадиционные индексные фонды

Интервальные фонды

Протоколы голосования и политика взаимных фондов по доверенности

Инвестиции в паевые инвестиционные фонды: подробнее Чем предыдущие результаты фонда

инвестиционных фондов | BlackRock

Этой информации должен предшествовать текущий проспект эмиссии или сопровождать его.Инвесторам следует внимательно прочитать и обдумать его, прежде чем вкладывать средства. Чтобы получить текущий проспект или, если таковой имеется, краткий проспект, щелкните название фонда или посетите www.iShares.com или www.blackrock.com.

Инвестирование сопряжено с риском, включая возможную потерю основной суммы долга.

Тщательно обдумайте инвестиционные цели Фондов, факторы риска, а также сборы и расходы перед инвестированием. Эту и другую информацию можно найти в проспектах фондов, которые можно получить, посетив базу данных SEC Edgar.Внимательно прочтите проспект эмиссии перед инвестированием.

Цена закрытия и стоимость чистых активов (СЧА) акций фонда будут колебаться в зависимости от рыночных условий. Фонды закрытого типа могут торговать с премией к NAV, но часто торгуются с дисконтом. Акции CEF покупаются и продаются по «рыночной цене», определяемой путем конкурсных торгов на фондовой бирже. Стоимость чистых активов (СЧА) — это стоимость всех активов фонда за вычетом обязательств, деленная на количество акций в обращении.

Акции ETF покупаются и продаются по рыночной цене (не чистой стоимости активов) и не выкупаются индивидуально из Фонда.Брокерские комиссии снизят доходность. Рыночная доходность основана на средней точке спреда спроса / предложения в 16:00. восточное время (когда NAV обычно определяется для большинства ETF) и не отражает доход, который вы получили бы, если бы вы торговали акциями в другое время.

восточное время (когда NAV обычно определяется для большинства ETF) и не отражает доход, который вы получили бы, если бы вы торговали акциями в другое время.

Показанные результаты могут отражать отказ от комиссионных и / или возмещение расходов инвестиционным консультантом фонду за некоторые или все указанные периоды. Без таких отказов производительность была бы ниже.

Показатели, показанные для определенных классов акций определенных фондов, являются синтетическими, предварительными показателями, увеличивающими эффективность других классов акций фонда.В таких случаях соответствующая комиссия, зависящая от класса акций, применяется к синтетическим до начала деятельности, чтобы показать, как бы класс акций работал, если бы он существовал в течение указанного периода времени. При оценке доходности фонда важно отметить, что он не отражает фактическую доходность такого класса акций. Все показатели после создания класса акций являются фактическими показателями. Для получения подробной информации о том, какие фонды и классы акций используют синтетические, предварительные результаты, посетите эту страницу.

Показатели, показанные для определенных фондов, могут отражать показатели фондов, когда они следовали разным инвестиционным стратегиям. Для получения дополнительной информации о том, какие фонды отражают эффективность фондов, когда они следовали разным инвестиционным стратегиям, посетите эту страницу.

Средства распределяются компанией BlackRock Investments, LLC (вместе с ее аффилированными лицами, «BlackRock»).