Как научиться инвестировать правильно: 7 простых шагов :: Новости :: РБК Инвестиции

Многие инвесторы, открыв брокерский счет, не знают, что делать дальше. Однако, для того чтобы сделать первые шаги, не надо иметь диплом финансиста. О них вам расскажет Дмитрий Макаров, стратег по рынку акций SberCIB

Однако, открыв счет, не все готовы приступать к сделкам: зачастую начинающим инвесторам сложно принимать решения о выборе ценных бумаг, эмитентов, моменте для покупки и продажи. При этом научиться инвестировать — не так сложно, как кажется, сейчас для этого есть большое количество возможностей.

Однако, открыв счет, не все готовы приступать к сделкам: зачастую начинающим инвесторам сложно принимать решения о выборе ценных бумаг, эмитентов, моменте для покупки и продажи. При этом научиться инвестировать — не так сложно, как кажется, сейчас для этого есть большое количество возможностей.Главный совет, который можно дать новичку в инвестициях, — относитесь к инвестированию серьезно с самого начала. Начинайте не из любопытства, не для того, чтобы попробовать, а для того, чтобы добиться реальных результатов.

1. Освойте финансовое планирование

Для начала определитесь, какие средства вы будете вкладывать в ценные бумаги. Не стоит забывать, что фондовый рынок

несет в себе больше рисков, чем, например, банковские депозиты, поэтому для начала рекомендую сформировать так называемую подушку безопасности, которую можно хранить в банке, и только потом приступать к покупке ценных бумаг

. Инвестируйте на бирже только те деньги, которые можете позволить себе потерять.

2. Проходите обучение

Не ленитесь учиться, тем более что сейчас появляется все больше бесплатных ресурсов от надежных организаций. Ваш банк или брокер наверняка предлагает бесплатные обучающие ресурсы: статьи в мобильном приложении, Telegram-канал с аналитикой, e-mail рассылки и другие.

Фото: Arhelaos / Shutterstock

Банк России публикует материалы по финансовой грамотности и инвестициям на своей образовательной площадке «Финансовая культура», а недавно запустил видеоблог, где рассказывает, как устроена экономика. Курсы по инвестированию от лучших российских и зарубежных университетов можно также найти на таких платформах, как Coursera или Openedu.

Банк России публикует материалы по финансовой грамотности и инвестициям на своей образовательной площадке «Финансовая культура», а недавно запустил видеоблог, где рассказывает, как устроена экономика. Курсы по инвестированию от лучших российских и зарубежных университетов можно также найти на таких платформах, как Coursera или Openedu.Поначалу материалы про экономику и фондовый рынок могут показаться сложными, но чем регулярнее вы будете заниматься, тем быстрее освоите азы, а затем обучение будет не трудной, а скорее увлекательной задачей. Ведь, познавая мир инвестиций, мы одновременно узнаем много нового о мире вокруг нас: о том, как устроена экономика в других странах, как работают компании в различных сферах, и даже о том, как ведут себя инвесторы в различных обстоятельствах.

3. Осваивайте инвестиции вместе с детьми

Многим сегодняшним взрослым не преподавали основы финансовой грамотности в школе, поэтому можно изучить их вместе со своими детьми — сейчас для этого создано большое количество увлекательных ресурсов. Например, можно участвовать в онлайн-олимпиадах или поиграть в финансовые настольные игры, такие как «Монополия» или «Денежный поток».

Например, можно участвовать в онлайн-олимпиадах или поиграть в финансовые настольные игры, такие как «Монополия» или «Денежный поток».

Фото: LightField Studios / Shutterstock

Кстати, брокерский счет

можно открыть по достижении 18 лет, поэтому, если начать откладывать небольшие суммы регулярно с этого возраста, то выработается привычка, и за время обучения в университете вполне можно заработать на первоначальный взнос за квартиру или машину. По данным исследования Сбера, 65% молодежи инвестируют на срок до 1 года.

4. Расширяйте кругозор

Инвестировать однозначно проще тем, у кого шире кругозор. Вам будет легче предугадать движение той или иной акции, воздержаться от покупок ценных бумаг компании с неблагонадежным руководством, выбрать

Вклад в ваш финансовый результат принесет не только обучение инвестициям, а обучение вообще.

5. Используйте все возможности финансовых мобильных приложений

Мобильные приложения могут стать вашими настоящими помощниками, не игнорируйте их полезные функции. Банковские приложения помогут вам проанализировать свои траты, начать систематически откладывать, сэкономить с помощью покупок у партнеров, а сэкономленные деньги как раз можно вложить в ценные бумаги. В инвестиционных приложениях, как правило, много полезной обучающей информации, также там много нужных функций: например, можно составить список из избранных акций и следить за их ценой, настроить уведомление о движении цен — приложение предупредит вас, когда нужное значение будет достигнуто, или выбрать

Фото: Pexels

6. Инвестируйте вместе с друзьями и семьей

Инвестируйте вместе с друзьями и семьей

Инвестировать с единомышленниками интереснее и легче. Обсудите с другом финансовые инструменты, которые пока вам не понятны, возможно, он разбирается в них лучше, чем вы. Делитесь с близкими своими стратегиями, находками, неудачами — зачастую благодаря обсуждениям бывает проще как прийти к продуктивному решению, так и избежать импульсивных поступков.

7. Внимательно отнеситесь к инвестиционной стратегии

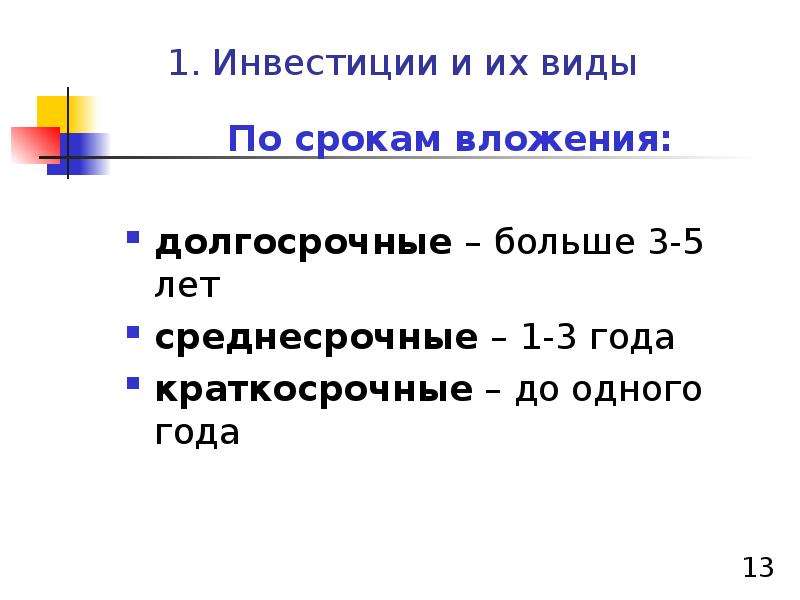

Не инвестируйте наугад, обязательно определитесь с инвестиционной стратегией. Во-первых, поставьте перед собой конкретный временной горизонт. Инвестировать лучше на долгий срок, в краткосрочных сделках, как правило, успешны только профессиональные трейдеры. Диверсифицируйте портфель — чем более разнообразным будет его состав, тем меньше будет вероятность сильной просадки. Если же просадка все-таки случилась, не паникуйте и не спешите все продавать, акции надежных компаний имеют тенденцию восстанавливаться даже после сильных падений. Также не рекомендую инвестировать на заемные средства.

Также не рекомендую инвестировать на заемные средства.

Фото: Pexels

Инвестиции — это не только потенциальный доход, но и возможность расширить кругозор, найти новых единомышленников. Подводя итог, дам еще несколько полезных советов: в погоне за доходностью не забывайте о рисках, ведь чем выше доходность, тем выше риски. И не забывайте инвестировать только с надежными участниками рынка с соответствующей лицензией: ее наличие вы можете в любой момент проверить на сайте Банка России.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

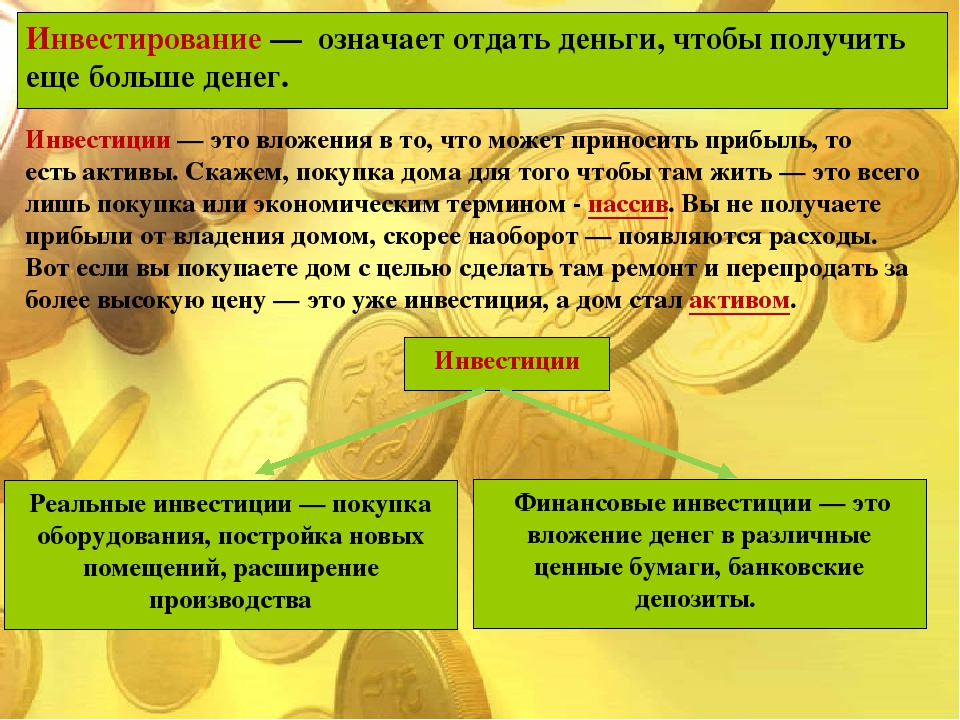

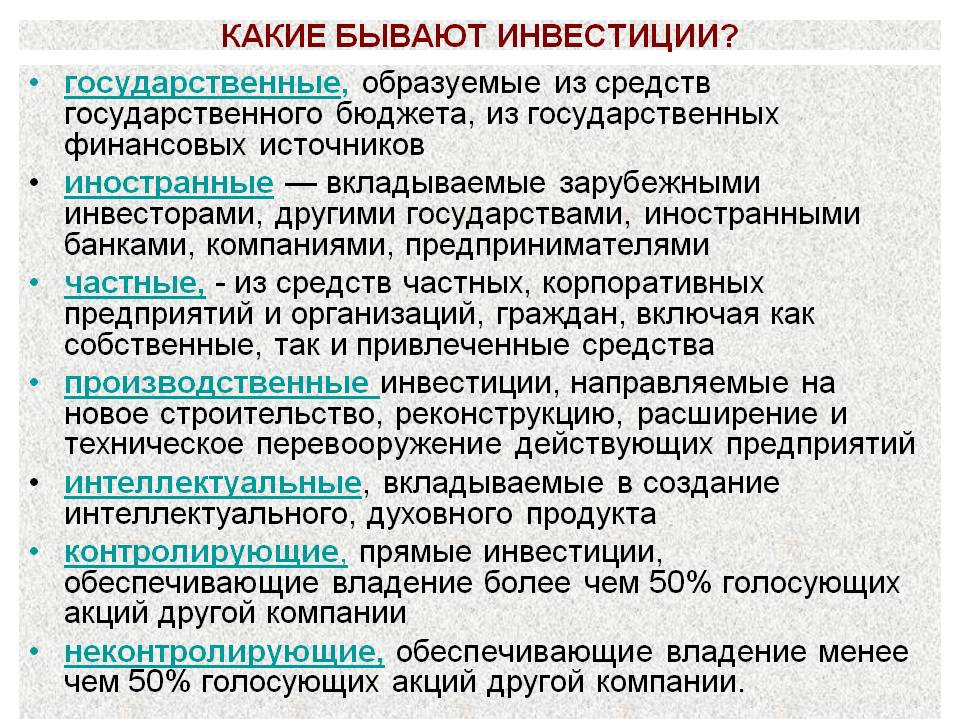

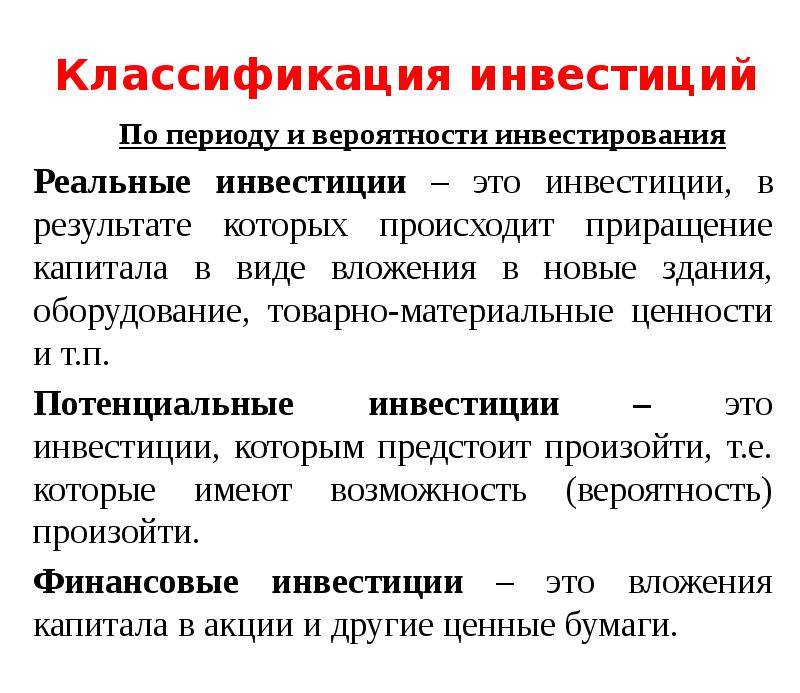

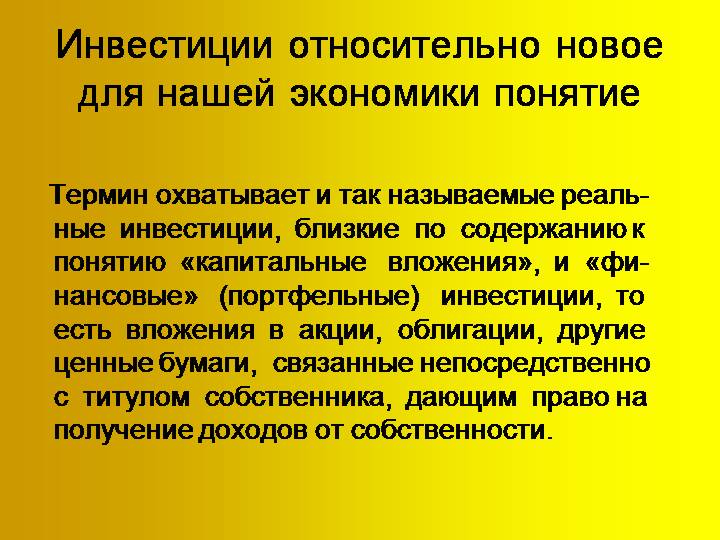

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

ПодробнееО венчурных инвестициях простым языком: что, для кого, с чего начать :: Новости :: РБК Инвестиции

Как венчурные капиталисты зарабатывают, какие у них есть секреты и с чего начать желающим стать венчурным инвестором? Об этом рассказывает основатель и генеральный партнер фонда Fort Ross Ventures Виктор Орловский

Фото: Shutterstock

Кто такой венчурный инвестор?

Человек или юридическое лицо, инвестирующее в стартапы. Стартапы — это частные компании, как правило, в технологической сфере, которые могут достаточно быстро масштабировать свой бизнес и привлекают для этого средства инвесторов.

Стартапы — это частные компании, как правило, в технологической сфере, которые могут достаточно быстро масштабировать свой бизнес и привлекают для этого средства инвесторов.

Соответственно, деньги обычно привлекают через разные инструменты: деньги в капиталах, выпуск новых акций, конвертируемые ноты — SAFE (Simple Agreement for Future Equity), венчурное кредитование (venture debt) и т. д. Все это — деньги инвесторов, которые поступают в компании для финансирования их роста.

Также венчурные инвесторы иногда покупают уже выпущенные акции компаний. Такая транзакция на рынке называется вторичной, то есть акции покупаются у других инвесторов. Эти деньги не идут на развитие компании.

Есть много инструментов, которыми стартапы пользуются для поиска денег — например, разные акселерационные программы (Y Combinator, Сбер 500, программы от МТС и Ростелеком и т.д). Здесь стартапам дают деньги, помогают создать продукт и вывести его на рынок. Иногда за это берут долю в компании-стартапе, иногда — нет, существуют разные модели.

Второй вариант — просто поиск, когда стартапы сами ищут, пишут и ходят по инвесторам. И третий — это различные площадки, через которые сейчас можно находить деньги: Kickstarter, IndieGoGo, Republic и др. Поэтому многообразие большое как в инструментах, так и в том, кто может стать венчурным инвестором.

Первым инвестором Google был преподаватель вуза. Теперь он миллиардерКак венчурные капиталисты зарабатывают деньги?

Венчурные капиталисты всегда рассчитывают на рост стартапа и, соответственно, увеличение его капитализации

. Уоррен Баффет

как-то сказал: «Цена — это то, что ты платишь. Ценность — то, что ты получаешь». Вы всегда хотите платить меньше за большую ценность. Но самое главное — это надежда на будущий рост. То есть вы рискуете сейчас для того, чтобы создать ценность в будущем.

Ценность — то, что ты получаешь». Вы всегда хотите платить меньше за большую ценность. Но самое главное — это надежда на будущий рост. То есть вы рискуете сейчас для того, чтобы создать ценность в будущем.

Фото: Bill Pugliano / Getty Images

Допустим, вы вложили деньги, когда стартап только запустился. Затем он подрос и стал дороже стоить, в него вложил кто-то еще, уже по другой стоимости. Например, вы заплатили за акции компании, когда она была только на бумаге, 1 цент за каждую. Потом прошло время, компания что-то сделала на деньги инвесторов и приобрела новую ценность. Соответственно, и цена за акцию теперь стала $1, компания выросла в 100 раз, значит, и ваша акция теперь стоит $1. Потом компания снова подняла деньги, снова удачно их «отработала» — и теперь акция стоит $100. Значит, у тех, кто покупал акции по $1, доля стоит в 100 раз больше, а у тех, кто по 1 центу — в 10 тыс. раз. Теперь вы можете продать или оставить свои акции.

Потом прошло время, компания что-то сделала на деньги инвесторов и приобрела новую ценность. Соответственно, и цена за акцию теперь стала $1, компания выросла в 100 раз, значит, и ваша акция теперь стоит $1. Потом компания снова подняла деньги, снова удачно их «отработала» — и теперь акция стоит $100. Значит, у тех, кто покупал акции по $1, доля стоит в 100 раз больше, а у тех, кто по 1 центу — в 10 тыс. раз. Теперь вы можете продать или оставить свои акции.

Нужно понимать, что акции стартапа — это не ликвидный инструмент. Нельзя просто так пойти и кому-то их быстро продать (в отличие от бумаг публичных компаний). Стартап — это неликвидный актив, бирж нет, вам нужно найти покупателя самому. Хотя, например, компании Carta X, Forge Global пытаются построить биржи, на которых венчурные инвесторы-акционеры могут продать свои акции.

Но эти инструменты пока не развиты как настоящие биржевые инструменты публичных компаний. Поэтому это неликвидные активы, и главное — очень рисковые. Вы должны рассчитывать на то, что большинство ваших инвестиций не дадут нужного результата.

Вы должны рассчитывать на то, что большинство ваших инвестиций не дадут нужного результата.

В моем примере было так: 1 цент — потом $1 — потом $100. Хорошо, если так произойдет хотя бы с одной компанией, тогда вы окупите все свои инвестиции. Но так как это высокорискованные инвестиции , чаще всего вы покупаете акцию компании за 1 цент, а через год этой компании нет. Не потому что фаундеры сбежали с вашими деньгами и купили себе Ferrari. Они старались изо всех сил, но не получилось. И поэтому ваши акции превращаются просто в никому не нужные бумажки.

Особенности венчурного инвестирования

Венчурному инвестору нужно мысленно нарисовать себе трехмерное пространство: на одной оси будет география, на другой — индустрия, а на третьей — стадия. Нужно определиться с географией — это будет Россия или только Москва? Или Северная Америка? Или весь мир? А индустрия — это роботы? Еда, биотехнологии, финтех? Или все вместе? Стадия — посевная, когда еще ничего нет, кроме презентации? Или это компании, которые уже зарабатывают и вот-вот выйдут на IPO?

Фото: Shutterstock

Конечно, чем более ранняя стадия, тем больше риск и тем ваши чеки в этих компаниях должны быть меньше, а самих компаний — больше. То есть если вы хотите проинвестировать $10 млн на ранней стадии, то инвестируйте их по $100 тыс., тогда вы вложите в 100 компаний. Если вы инвестируете на поздних стадиях, можно разделить их по $3 млн, тогда у вас будет только три компании. А риски, если вы правильно инвестируете, те же.

То есть если вы хотите проинвестировать $10 млн на ранней стадии, то инвестируйте их по $100 тыс., тогда вы вложите в 100 компаний. Если вы инвестируете на поздних стадиях, можно разделить их по $3 млн, тогда у вас будет только три компании. А риски, если вы правильно инвестируете, те же.

Теперь, когда у вас $10 млн проинвестировано в 100 компаний на ранней стадии, 80% этих компаний, скорее всего, умрут. Но какие-то компании выживут, а какие-то принесут вам $100 дохода на 1 вложенный цент, и они могут окупить все ваши остальные инвестиции.

Чем в более ранние стадии вы инвестируете, тем больше вы должны создавать резервов. Во-первых, часть компаний вам придется спасать (и опыт поможет вам разобраться, какие спасать, а какие нет — абсолютное большинство спасать не нужно). Во-вторых, нужно будет поддерживать долю в тех компаниях, которые взлетают. В хорошем венчурном фонде инвесторы резервируют 50% денег под такие кейсы.

Специфика инвестирования есть на каждой стадии, но важно понимать, что вы создаете портфель. Венчурный рынок очень закрытый. Если у вас есть доступ к хорошим стартапам, вам повезло. Чем больше у вас данных, знаний, чем лучше ваши связи, тем лучше поток компаний на входе.

Венчурный рынок очень закрытый. Если у вас есть доступ к хорошим стартапам, вам повезло. Чем больше у вас данных, знаний, чем лучше ваши связи, тем лучше поток компаний на входе.

Секреты венчурных инвесторов

Фактически у венчурного инвестора есть два больших секрета. Первый — как получить доступ? Вот вы нарисовали эти три оси и выбрали точку. Как теперь получить доступ ко всем этим компаниям, которые поднимают деньги? И важно не только до них добраться, но и стать первым. Так у вас будет больше шансов, потому что стартапы всегда собирают только определенную сумму денег.

Фото: Shutterstock

Участвуйте активно в жизни стартапов — помогайте, консультируйте, общайтесь, будьте полезными. Стартапы общаются друг с другом, и так ваше имя будет звучать все чаще. Чем больше вы отдаете, тем больше получаете возможностей. Вы должны стать другом и частью семьи стартапа, которому помогаете. Любите фаундеров и в победах, и в поражениях. Это вознаградится отличными контактами и возможностями.

Стартапы общаются друг с другом, и так ваше имя будет звучать все чаще. Чем больше вы отдаете, тем больше получаете возможностей. Вы должны стать другом и частью семьи стартапа, которому помогаете. Любите фаундеров и в победах, и в поражениях. Это вознаградится отличными контактами и возможностями.

Второй секрет — в том, чтобы выбрать из того, к чему вы дотянулись, отличить лучшее от худшего. Это умение и опыт.

Плюсы и минусы венчурных инвестиций

Плюсы очень простые — вы можете много заработать. Кроме нелегальных бизнесов, таких как казино и торговля оружием, вы таких денег больше нигде не заработаете. Я бы назвал еще один плюс. Инвестиции в венчур — это как инвестиции в детей: вы строите будущее. Лично для меня это очень существенный аргумент. Минус — это, конечно, высокие риски.

Стадии венчурного инвестирования

Условно компания проходит три стадии: это ранняя, или seed-стадия, средняя, или growth/early growth, и late stage growth. Чем более поздняя стадия, тем меньше риск для инвестора. Вы должны зарабатывать в целом 20–25% годовых или больше, иначе премия за риск не оправдана. Есть куда менее рискованные инструменты, где вы можете заработать 10–15% — например, вкладывая в акции публичных компаний.

Вы должны зарабатывать в целом 20–25% годовых или больше, иначе премия за риск не оправдана. Есть куда менее рискованные инструменты, где вы можете заработать 10–15% — например, вкладывая в акции публичных компаний.

Объем инвестиций

Разделите весь ваш ликвидный капитал на четыре части и разложите его на оси, где снизу вверх — риски, а слева направо — ликвидность. То есть высокая ликвидность и высокие риски — это правый квадрат, а низкая ликвидность и низкие риски — это левый квадрат. Соответственно, в верхнем правом квадрате будут публичные рынки (высокий риск и высокая ликвидность публичных акций). Внизу справа будут fixed income, разные долговые инструменты корпораций (низкий риск, высокая ликвидность). В нижнем левом отсеке будет недвижимость, риски и ликвидность низкие, вы не можете просто взять и завтра продать все, что вы хотите продать, в отличие от fixed income. А вот в верхнем левом квадрате будут как раз венчурные инвестиции. Кому нужны такие инвестиции? Риск большой, ликвидность низкая. Ответ очень простой: там самый высокий заработок.

Кому нужны такие инвестиции? Риск большой, ликвидность низкая. Ответ очень простой: там самый высокий заработок.

Объем инвестиций я бы советовал такой: правый верхний, правый нижний и левый нижний квадраты — на ваше усмотрение, а верхний левый — 10% вашего ликвидного капитала. Вычтите ваш бизнес, если он есть, дом, дачу, не считайте их. У вас останется капитал, которым вы управляете, и 10% этого капитала вы можете инвестировать в этот квадрат.

Если денег мало, а заработать хочется, то лучше заходить в фонды. Сейчас это можно сделать с $20–30 тыс. через такие инструменты, как ЗПИФ.

Общий объем венчурных инвестиций очень большой. Он составляет уже $130 млрд в Америке. Для сравнения, в 2011 году он был всего $28,4 млрд, то есть рынок вырос почти в пять раз всего за десять лет. Это очень много!

Венчурные инвестиции в России и США

В США венчурное инвестирование — уже сложившаяся индустрия. Там есть инвесторы на разных стадиях, есть много денег, профессионализм, понимание, как инвестировать, как собирать деньги. В России это все пока только строится, но хочу сказать, что в России есть один замечательный паттерн. Если еще в 2015 году становиться стартапером было не так актуально, то сейчас на стартапы мода. Огромное количество людей сегодня становятся стартаперами. Это хорошо, потому что так появляется опыт. Это опыт командной и индивидуальной работы, опыт построения большой компании из маленького проекта. Таким опытом в России пока обладает небольшое количество людей.

В России это все пока только строится, но хочу сказать, что в России есть один замечательный паттерн. Если еще в 2015 году становиться стартапером было не так актуально, то сейчас на стартапы мода. Огромное количество людей сегодня становятся стартаперами. Это хорошо, потому что так появляется опыт. Это опыт командной и индивидуальной работы, опыт построения большой компании из маленького проекта. Таким опытом в России пока обладает небольшое количество людей.

Почему в Кремниевой долине создается стартап за стартапом? Можно говорить про инвестиционный климат, их умение не обращать внимание на сложности, в том числе принимать провалы, и т. д. Но на самом деле это все следствие, не причина. А причина в том, что там собралось большое количество людей, которые стартовали, делали и ошибались, и так по кругу. Так у людей появился опыт, и каждый раз он себя оправдывает. В новый стартап приходят люди, которые делали уже что-то похожее, и каждый раз у них получается все лучше.

Можно ли стать венчурным инвестором, если нет опыта?

Конечно. Как? Ищите нужные связи, смотрите вокруг себя, изучайте проекты, инвестируйте и учитесь на собственном опыте. Но книги, конечно, тоже нужно почитать. Могу посоветовать «Настольную книгу стартапера» от Стива Бланка, она подходит и инвесторам, и «Почему стартапы терпят поражение» Тома Айзенмана. Отличные работы для тех, кто хочет разобраться в теме.

Как? Ищите нужные связи, смотрите вокруг себя, изучайте проекты, инвестируйте и учитесь на собственном опыте. Но книги, конечно, тоже нужно почитать. Могу посоветовать «Настольную книгу стартапера» от Стива Бланка, она подходит и инвесторам, и «Почему стартапы терпят поражение» Тома Айзенмана. Отличные работы для тех, кто хочет разобраться в теме.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Подробнее

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

ПодробнееПорекомендуйте полезные книги про инвестиции

Здравствуйте! Вы много и интересно пишете об инвестициях. Расскажите, пожалуйста, теперь об источниках, которые пригодятся в обучении инвестированию. Книги, видеокурсы, тренинги.

Книги, видеокурсы, тренинги.

Анонимно

Про видеокурсы и тренинги я ничего не расскажу, но вот про книги могу.

Евгений Шепелев

частный инвестор

Профиль автораВ России издано несколько десятков книг об инвестициях. На мой взгляд, некоторые из них бесполезны, а некоторые, наоборот, стоит внимательно изучить. Вот те, что я готов рекомендовать, — от простых к более сложным.

Б. Малкиел. Десять главных правил для начинающего инвестора

Книга отлично подойдет, чтобы уберечь начинающего инвестора от типичных ошибок.

Автор объясняет взаимосвязь доходности и риска, советует регулярно инвестировать и начать делать это как можно раньше. Обязательно надо диверсифицировать инвестиционный портфель, а вот пытаться обогнать рынок — сложно и рискованно, лучше не надо.

Что делать? 07.02.18Есть ли какая-то базовая модель для диверсификации инвестиций?

Все это с примерами и простым языком, при этом книга небольшая — всего 176 страниц. Можно прочитать за пару вечеров.

Можно прочитать за пару вечеров.

Цитата:

Чтобы свести к минимуму риск и обеспечить долговременный успех в инвестировании, прежде всего следует диверсифицировать свой портфель: он должен включать инструменты денежного рынка, облигации, недвижимость и акции. Затем нужно осуществить диверсификацию внутри каждого класса активов. Самый эффективный путь к этому — приобрести широкий индексный фонд, который просто покупает и держит все ценные бумаги в данном классе. Используя индексы, вы никогда не отстанете от рынка. Никакая другая стратегия не может на это претендовать.

Купить: «Озон», «Литрес»

У. Бернстайн. Манифест инвестора. Готовимся к потрясениям, процветанию и всему остальному

Более продвинутая, чуть более толстая — 230 страниц — и немного более сложная книга, чем предыдущая.

Уильям Бернстайн начинает с краткой истории финансов, чтобы объяснить взаимосвязь доходности и риска и суть финансовых инструментов. Он показывает риск и доходность различных финансовых инструментов, советует, что надо учесть при создании инвестиционного портфеля, и объясняет, почему важно снижать издержки и налоги.

Еще есть полезные сведения о психологии инвесторов, регулярном инвестировании и многом другом.

В конце каждой главы есть резюме. Это удобно, чтобы лучше понять и запомнить прочитанное.

Цитата из книги:

При отборе небольшого числа акций ваши шансы разбогатеть увеличиваются, но это одновременно повышает вероятность того, что вы закончите жизнь в нищете. Покупая и держа весь рынок с помощью пассивно управляемого или индексного взаимного фонда, вы будете владеть акциями всех успешных компаний и получите рыночный доход в полном объеме. Безусловно, вы будете владеть и всеми убыточными компаниями, но это не так важно; максимум убытка, который может принести одна акция, — это ее стоимость при покупке, в то время как успешные компании могут запросто сделать 1000%, а то и 10 000% за 10—20 лет. Если вы упустите одну-две из таких акций, ваш портфель серьезно пострадает.

Купить: «Озон», «Литрес»

Б. Грэм. Разумный инвестор. Полное руководство по стоимостному инвестированию

Бенджамин Грэм считается основателем стоимостного инвестирования — подхода, при котором после тщательного анализа следует вкладывать деньги в недооцененные компании. Книга как раз об этом. «Разумный инвестор» пригодится тем, кто уже знаком с фондовым рынком и хочет научиться отбору недооцененных бумаг.

Книга как раз об этом. «Разумный инвестор» пригодится тем, кто уже знаком с фондовым рынком и хочет научиться отбору недооцененных бумаг.

Еще в ней много полезного о диверсификации вложений, роли акций и облигаций в инвестиционном портфеле, оптимизме и пессимизме инвесторов, разнице между спекулянтами и инвесторами.

Цитата из книги:

Инвестор, чей портфель состоит из правильно подобранных акций, должен быть готов к колебаниям их рыночной стоимости. Он не должен ни расстраиваться из-за ощутимого падения цен, ни бурно радоваться при ощутимом их повышении. Он всегда должен помнить, что рыночные котировки нужны ему лишь для того, чтобы удобнее было принимать обоснованные решения. Он может либо использовать их в своих интересах, либо просто игнорировать. Не стоит покупать акции только потому, что их курс растет, и продавать только потому, что он падает.

Эту книгу я считаю классикой в теме инвестиций. Ее стоит прочесть, даже если вы трейдер или пассивный инвестор, предпочитающий индексные фонды.

Многие данные устарели, но это частично исправляется комментариями Джейсона Цвейга, американского финансового журналиста, написанными в 2003 году. Он после каждой главы показывает, как работают идеи Грэма в современных условиях, — в том числе на примере падения американского рынка акций в начале 2000-х годов. Цвейг также дает ценные дополнения про индексные фонды и онлайн-трейдинг — то, чего при жизни Грэма просто не было.

Мне запомнилось мнение Цвейга о том, может ли инвестор весь свой капитал вкладывать в акции. Может, но только если соблюдаются все условия:

- У такого инвестора есть резерв денег на всю семью минимум на год.

- Он собирается регулярно инвестировать минимум в течение следующих 20 лет.

- Он пережил серьезные кризисы фондового рынка, не продавая акции.

- У него есть инвестиционный план и он его придерживается, контролируя свои эмоции.

Если вы не соответствуете хотя бы одному пункту, часть капитала лучше держать на вкладах или в надежных облигациях.

Купить: «Озон», «Литрес»

Р. Ферри. Все о распределении активов

Распределение активов между разными классами — акциями, облигациями, денежными инструментами — сильно влияет на доходность вложений. Одну из самых известных книг по этой теме написал Ричард Ферри.

Автор рассказывает про свойства разных активов, баланс риска и доходности, инвестиционное планирование, формирование инвестиционного портфеля из разных активов и его ребалансировку — и многое другое.

Книга может показаться сложной из-за таблиц и графиков. Зато в начале каждой главы есть основные идеи этой главы в виде тезисов, это удобно.

Цитата из книги:

Ваше решение, касающееся распределения активов, является самым важным шагом в планировании инвестиций. На этом этапе вы должны определить, какую сумму средств следует выделить на каждый класс активов, таких как акции, облигации, недвижимость и наличность. Именно выбранный вами вариант распределения активов в значительной мере определяет путь роста ваших денег и уровень портфельного риска на длительную перспективу.

Единственный минус: этой книги в магазинах сейчас нет. Ее издали в 2014 году, и тираж давно распродан. Если где-то найдете эту книгу, советую купить.

Р. Гибсон. Формирование инвестиционного портфеля. Управление финансовыми рисками

Книга больше ориентирована на финансовых консультантов и управляющих активами, но и обычным инвесторам будет полезна.

Предупреждаю: это не самое легкое чтиво и начинать знакомство с инвестициями с этой книги не стоит. Тут хватает таблиц, графиков и терминов, да и в целом язык тяжеловесный.

Автор подробно объясняет, как правильно создавать инвестиционный портфель из различных активов. Много внимания уделено тому, как правильно общаться с клиентами, помогать им формулировать цели, определять готовность к риску и горизонт инвестирования.

Цитата из книги:

Традиционно диверсифицированный портфель формируется из трех классов активов: акций, облигаций и эквивалентов денежных средств. Однако не следует упускать из виду и другие классы активов. Среди них, например, международные облигации, международные акции, недвижимость и сырьевые товары. Поскольку экономические события оказывают неодинаковое влияние на разные классы активов, каждый из них имеет собственный профиль доходности. Именно способность профилей доходности различных классов активов в определенной мере компенсировать друг друга является главной в диверсификации и приводит к снижению волатильности портфеля.

Среди них, например, международные облигации, международные акции, недвижимость и сырьевые товары. Поскольку экономические события оказывают неодинаковое влияние на разные классы активов, каждый из них имеет собственный профиль доходности. Именно способность профилей доходности различных классов активов в определенной мере компенсировать друг друга является главной в диверсификации и приводит к снижению волатильности портфеля.

Книгу сложно купить: тираж практически распродан. Я сам с трудом приобрел это издание.

Что, так мало?

Выше — те книги, которые я считаю самыми полезными. Конечно, есть и другие хорошие книги об инвестициях, но они или более специфические и сложные, или просто менее полезные и даже в чем-то спорные. А многие отличные книги в России просто не издавались.

Вот еще несколько изданий, которые тоже заслуживают внимания.

В. Савенок. Как составить личный финансовый план и как его реализовать. Прежде чем инвестировать, важно научиться управлять личными финансами: как контролировать доходы и расходы, копить деньги, создавать резерв на крайний случай и ставить финансовые цели. Книга прежде всего об этом, но и про инвестиции в ней есть полезная информация для начинающих.

Книга прежде всего об этом, но и про инвестиции в ней есть полезная информация для начинающих.

К. Ричардс. Психология инвестиций. Как перестать делать глупости со своими деньгами. Очень часто инвесторы сами создают себе проблемы. Психология — важный аспект инвестирования, и в этой книге на примерах показано, какие ошибки допускают люди и как правильно себя вести, вкладывая деньги. Небольшая, но полезная книга, написанная простым языком.

Э. Роббинс. Деньги. Мастер игры. Я не ждал от этой книги многого: Роббинс специализируется на личностном росте, а не финансах и инвестициях. Но я все равно прочитал ее и приятно удивился: в ней много правильных мыслей о том, как важно инвестировать, и о том, как это делать. Книга точно будет полезна начинающим инвесторам.

И. Клюшнев, Т. Теплова, Д. Панченко. Фондовый рынок США для начинающих инвесторов. Пригодится тем, кто хочет вложиться в американские акции. Тут есть история американского фондового рынка, его инфраструктура, виды ценных бумаг. Даже основы технического и фундаментального анализа есть — главное, не считайте подобный анализ гарантией успеха на рынке.

Даже основы технического и фундаментального анализа есть — главное, не считайте подобный анализ гарантией успеха на рынке.

Г. Маркс. О самом важном. Нетривиальные решения для думающего инвестора. Автор — успешный инвестор и миллиардер, его рассылку с интересом читает сам Уоррен Баффетт. Говард Маркс рассказывает о том, как важно быть терпеливым, тщательно оценивать стоимость активов, противостоять эмоциям и не бояться идти против толпы. Много внимания уделено риску инвестирования.

А если вы предпочитаете не книги, а статьи про инвестиции, то у нас их очень много. Вот популярные подборки:

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Наглядные инвестиции – Бизнес – Коммерсантъ

Банк России опубликовал ключевые информационные документы для паевых инвестиционных фондов. Этот паспорт финансового продукта понятным языком должен раскрыть их основные особенности. Он поможет частным инвесторам разобраться в инвестиционном инструменте, оценить в первом приближении его свойства и соответствие собственным предпочтениям. Участники рынка советуют особое внимание обращать на структуру вложений фондов, риски инвестирования, историческую доходность и комиссии управляющих компаний.

Он поможет частным инвесторам разобраться в инвестиционном инструменте, оценить в первом приближении его свойства и соответствие собственным предпочтениям. Участники рынка советуют особое внимание обращать на структуру вложений фондов, риски инвестирования, историческую доходность и комиссии управляющих компаний.

Паспорт для ПИФа

На минувшей неделе Банк России опубликовал указание, согласно которому с 1 октября 2021 года управляющие компании (УК) будут обязаны ежемесячно раскрывать на своих сайтах основную информацию о паевых инвестиционных фондах (ПИФ): доходность, инвестиционные риски, комиссии, крупнейшие позиции в активах. «Новые требования направлены на защиту прав инвесторов и позволят им легко в едином источнике получить информацию, важную для принятия обоснованных решений, как при приобретении паев ПИФов, так и при оценке результатов деятельности УК»,— отмечают в ЦБ.

Для наглядного представления этих требований регулятор разработал ключевые информационные документы (КИД). В этом паспорте финансового продукта будет раскрываться наиболее важная информация, связанная с каждым ПИФом, в том числе описание его инвестиционной стратегии, основные инвестиционные риски, сведения о наиболее крупных вложения, предыдущие результаты инвестирования, сведения о комиссиях, взимаемых управляющей компанией, другие параметры. Обновлять КИДы управляющие компании будут обязаны на ежемесячной основе.

В этом паспорте финансового продукта будет раскрываться наиболее важная информация, связанная с каждым ПИФом, в том числе описание его инвестиционной стратегии, основные инвестиционные риски, сведения о наиболее крупных вложения, предыдущие результаты инвестирования, сведения о комиссиях, взимаемых управляющей компанией, другие параметры. Обновлять КИДы управляющие компании будут обязаны на ежемесячной основе.

По словам директора по правовым вопросам УК «Сбер Управление активами» Олега Горанского, до принятия нормативного акта формат и объем предоставления информации отличался от компании к компании.

«На рынке были случаи, когда инвестору раскрывались только общие сведения и информация об успешности инвестиций, но при этом не предоставлялись сведения о рисках и комиссиях. Это создавало неправильное впечатление о фонде и могло приводить к мисселингу»,— отмечает господин Горанский.

Структурный подход

Объем КИДа не должен превышать две-три страницы, при этом информация должна быть изложена простым языком и не мелким шрифтом. Например, информация о доходности должна содержать сведения о приросте расчетной стоимости инвестиционного пая, определенном за один, три, шесть месяцев, один, три года и пять лет. Этот параметр нужен, но не имеет первостепенной значимости, так как не гарантирует будущих доходов. «Историческая доходность позволяет инвестору сравнить не только результаты управления фондами разных УК, но и выбрать фонд с наиболее подходящей волатильностью результатов управления»,— отмечает гендиректор «ТКБ Инвестмент Партнерс» Владимир Кириллов. По его словам, для одних клиентов «невысокий, но стабильный из года в год результат по облигационному фонду может быть предпочтительнее потенциально более доходного фонда акций, по которому возможны периоды сильных обесценений».

Например, информация о доходности должна содержать сведения о приросте расчетной стоимости инвестиционного пая, определенном за один, три, шесть месяцев, один, три года и пять лет. Этот параметр нужен, но не имеет первостепенной значимости, так как не гарантирует будущих доходов. «Историческая доходность позволяет инвестору сравнить не только результаты управления фондами разных УК, но и выбрать фонд с наиболее подходящей волатильностью результатов управления»,— отмечает гендиректор «ТКБ Инвестмент Партнерс» Владимир Кириллов. По его словам, для одних клиентов «невысокий, но стабильный из года в год результат по облигационному фонду может быть предпочтительнее потенциально более доходного фонда акций, по которому возможны периоды сильных обесценений».

Более важное значение для инвесторов имеют актуальный состав и структура активов фонда.

Это даст представление об инвестиционных предпочтениях портфельного управляющего, степени диверсификации портфеля ПИФа и о том, каким образом управляющий обеспечивает соответствие целям, заявленным в инвестиционной декларации фонда. «Наиболее актуально понимание структуры портфеля фонда в индексных фондах, где есть индикатор доходности, которому должен следовать управляющий»,— отмечает руководитель направления по взаимодействию с госорганами УК «Альфа-Капитал» Николай Швайковский.

«Наиболее актуально понимание структуры портфеля фонда в индексных фондах, где есть индикатор доходности, которому должен следовать управляющий»,— отмечает руководитель направления по взаимодействию с госорганами УК «Альфа-Капитал» Николай Швайковский.

Цена вопроса

Вознаграждение управляющей компании и иные расходы, уплачиваемые за счет активов фонда на периодической основе,— еще один немаловажный фактор. Эти расходы влияют на стоимость чистых активов ПИФа и, соответственно, на стоимость пая, то есть в конечном счете на доходность инвестирования. «Размер этих комиссий особенно важен для биржевых фондов (БПИФ), так как в них, в отличие от открытых ПИФов, отсутствуют скидки и надбавки (разовые комиссии), которые также влияют на конечные затраты инвестора на приобретение и реализацию паев»,— отмечает Николай Швайковский. Не стоит забывать, что для приобретения паев БПИФов «необходимо открыть брокерский счет или счет доверительного управления, где будут свои дополнительные комиссии», напоминает эксперт.

Что касается кредитного риска, этот параметр будет интересен инвесторам, вкладывающим средства в фонды облигаций. Вместе с тем, по мнению Владимира Кириллова, краткое описание рисков не позволит инвестору сделать практический вывод относительно возможных потерь, но заставит обратить внимание на них, изучить более подробно самостоятельно или попросить разъяснений у продавца.

Познания в сравнении

Характеристики продуктов описаны достаточно подробно, при этом управляющие компании могут добавить необходимые детали. «УК смогут публиковать дополнительную информацию о фондах, если посчитают нужным предоставлять информацию чаще или в другом формате. Так, например, информация по структуре биржевых и инвестиционных фондов у нас раскрывается в режиме онлайн на сайте управляющей компании»,— отмечает главный исполнительный директор «ВТБ Капитал Инвестиций» Владимир Потапов.

В целом новое указание призвано обеспечить большую прозрачность инвестиций в паи и сравнимость характеристик ПИФов, находящихся под управлением разных управляющих компаний.

«Определенный стандарт КИДа позволяет унифицировать предоставление информации от разных участников рынка, инвесторам будет удобнее сравнивать информацию о фондах от разных УК и, соответственно, делать свой выбор»,— отмечает Владимир Потапов. В настоящее время это зачастую сопряжено с определенными сложностями, в том числе необходимо потратить время на поиск и структурирование информации.

Виталий Гайдаев

ROI и ROAS — найдите отличия

Michal Wagner Oct 12, 2021Что такое успех в маркетинге?

На протяжении многих лет успешность в маркетинге определялась высокой окупаемостью инвестиций (ROI). Показатели ROI до сих пор используют для обоснования маркетинговых расходов.

Однако в современном цифровом мире, где конкуренция жесткая, а рынок насыщен, успех часто определяется доходами, и поэтому все большее внимание уделяется окупаемости затрат на рекламу (ROAS).

В чем разница? Разве это не одно и то же?

Одним словом, нет. Общего у них то, что они помогают доказать, была ли кампания успешной или нет, но на этом сходство заканчивается.

В этом блог-посте мы рассмотрим различия (и сходства) между этими двумя метриками и объясним, когда и зачем использовать ROI и ROAS.

Что такое ROI?

ROI означает окупаемость инвестиций. Этот показатель обычно используется в бизнесе для измерения, насколько эффективны ваши инвестиции при получении дохода. ROI, говоря простым языком, нужен для понимания того, что вы получаете обратно в сравнении с тем, что вы вложили.

В рамках этого блога мы будем говорить конкретно о ROI в маркетинге и о том, как рассчитать степень влияния ваших маркетинговых усилий на рост и доход. ROI учитывает все инвестиции и включает дополнительные маркетинговые ресурсы, такие как затраты на программное обеспечение и IT, дизайн, распространение и т. д.

Проще говоря, он рассчитывает общую стоимость и спрашивает, была ли эта кампания прибыльной?

Формула ROI простая:

Например, если ваши маркетинговые затраты на кампанию составляют 50 долларов, и вы получаете 200 долларов прибыли в приведенном выше примере, ваш маркетинговый ROI составит 300%. Или может получиться так, что ваша прибыль составляет 100 долларов, а ваши маркетинговые расходы — 200 долларов. В этом случае ROI в маркетинг составит -50%.

Или может получиться так, что ваша прибыль составляет 100 долларов, а ваши маркетинговые расходы — 200 долларов. В этом случае ROI в маркетинг составит -50%.

По факту это означает, что за каждый 1 доллар вкладываемый в маркетинговую кампанию, вы получаете 3 доллара назад. Во втором примере вы теряете 0,5 доллара на каждом потраченном долларе.

Когда дело доходит до мобильной рекламы, вы можете использовать ROI, чтобы оценить, была ли конкретная реклама прибыльной и, кроме того, повлияла ли эта реклама на ваш доход?

Так что же считать хорошей окупаемостью инвестиций, когда речь заходит о мобильном маркетинге?

Это зависит от целей вашего приложения. По сути, если ваша окупаемость инвестиций (ROI) — положительная (т.е. более 1), и вы эффективно используете все имеющиеся ресурсы, то все в порядке: вы получаете больше дохода, чем тратите.

Что такое ROAS?

ROAS означает окупаемость инвестиций в рекламу. Проще говоря, сколько дохода было получено на каждый доллар, потраченный на рекламу / кампанию.

В отличие от ROI, ROAS не рассчитывает общую прибыльность всех маркетинговых инвестиций и не принимает во внимание другие дополнительные расходы. Вместо этого формула ориентирована исключительно на стоимость рекламы и размер дохода, полученного в результате рекламы.

Для расчета ROAS используйте следующую формулу:

Например, предположим, что вы получаете 1000 долларов от рекламы в TikTok, которая стоит вам 200 долларов. Ваш ROAS в этом случае составляет 500%, что означает, что вы зарабатываете 5 долларов с каждого потраченного доллара.

Не существует каких-либо установленных правил относительно того, что считать хорошим ROAS и сколько времени требуется для получения положительных показателей ROAS. Это зависит от KPI, целей бренда, маржи, канала и вертикали.

Даже в пределах одной и той же вертикали и по разным каналам могут быть различные подходы к тому, что считать хорошим ROAS. Например, получение 5 долларов с каждого доллара, потраченного на Facebook, может быть поводом для беспокойства, но на Google AdWords — это повод для радости.

Для многих маркетологов ROAS — это основной способ оценить успешность кампании. В конце концов, если цель кампании не состоит в простом повышении узнаваемости бренда, то на самом деле речь идет о получении дохода, и именно это и демонстрирует ROAS.

В чем разница между ROI и ROAS?

Многие маркетологи путают ROI и ROAS, потому что ваши расходы на рекламу являются частью инвестиций.

Однако это не все инвестиции целиком, и в этом заключается основное различие между ними.

Возьмем, к примеру, блог. На исследование, написание статей и продвижение требуется время, и, очевидно, не факт, что это приведет к конверсии, но блог поможет увеличить трафик вашего веб-сайта, что, в свою очередь, в итоге увеличит конверсии и доход.

Блог — это часть общих инвестиций, поэтому ресурсы, которые потребовались для создания, распространения и размещения блога, являются частью расчета ROI.

Сравните это с метрикой ROAS, которая связана исключительно с доходами, полученными непосредственно от конкретной рекламы, за запуск которой вы заплатили рекламной сети.

Иными словами, ROI — это макро-подход, используемый для долгосрочного стратегического планирования, тогда как ROAS — это микро-подход, используемый для краткосрочных целей.

Итак, какую же метрику использовать?

Это будет зависеть от того, что вы хотите рассчитать – чистый доход или общую прибыль, но и то, и другое имеет решающее значение для построения полной картины ваших маркетинговых усилий.

В идеальном мире ROI и ROAS дополняют друг друга. Как мы видим, если полагаться только на один вариант, то это может ввести вас в заблуждение и привести к утечке вашего маркетингового бюджета.

Давайте рассмотрим несколько примеров.

Вы потратили 10 000 долларов на кампанию A в TikTok, которая принесла 12 000 долларов. С другой стороны, кампания Б собрала всего 9000 долларов из того же бюджета. Таким образом, кампания A имеет положительную окупаемость затрат на рекламу (120%), а кампания Б — отрицательную (90%). Как видите, 100% – это, по сути, точка безубыточности.

Однако, для кампании B требовалось другое техническое задание. Допустим, эти дополнительные расходы уложились в 1000 долларов, таким образом вся ваша кампания стоила не 10 000 долларов, а 11 000 долларов.

Если учесть другие инвестиции помимо затрат на рекламу, вы поймете, что ROI еще меньше — 82% по сравнению с ROAS — 90%.

Как видите, чтобы оценить успех ваших маркетинговых кампаний важно уметь рассчитывать и ROI, и ROAS.

Ключевые выводы

Есть несколько ключевых различий между ROI и ROAS:

- ROI используется для определения прибыльности всех ваших маркетинговых усилий. Он учитывает все дополнительные расходы сверх стоимости кампании.

- Поскольку он учитывает все инвестиции, ROI является важным показателем для долгосрочного стратегического планирования.

- ROAS говорит нам, какой доход был получен на каждый доллар, потраченный на конкретную рекламу / кампанию. В сегодняшнем мире мобильных устройств для маркетологов это ключевой показатель, который используется для тактического планирования.

- Важно учитывать обе формы окупаемости инвестиций, поэтому маркетологи не должны пренебрегать измерениями как ROI, так и ROAS.

About Michal Wagner

Michal is a Content Writer at AppsFlyer. She has extensive experience writing on subjects ranging from marketing, digital transformation, machine learning, and telecoms tech. Together these give her a wide perspective on matters relating to Mobile Attribution and Marketing Analytics. Michal’s passion lies in taking a complex subject and making it easily accessible to the reader.Что такое инвестиции простым языком и их виды

Решение задачи о распоряжении деньгами с получением максимальной выгоды, приводит к такой форме их использования, как инвестиция (капиталовложение). Если нет цели в получении прибыли – это финансирование или благотворительность. Заниматься инвестированием могут организации и простые граждане.

Вам необходимо найти больше информации о том, как найти инвестора для своего бизнеса? Сайт investgo24.com поможет вам найти ответ на вопрос, где найти инвестора. Международный инвестиционный бизнес портал InvestGo24 содержит в себе много полезных статей об инвестициях, он поможет и бизнесменам и инвесторам реализовать все свои бизнес-идеи с наибольшей выгодой. Переходите на сайт портала по ссылке и знакомьтесь с информацией более подробно.

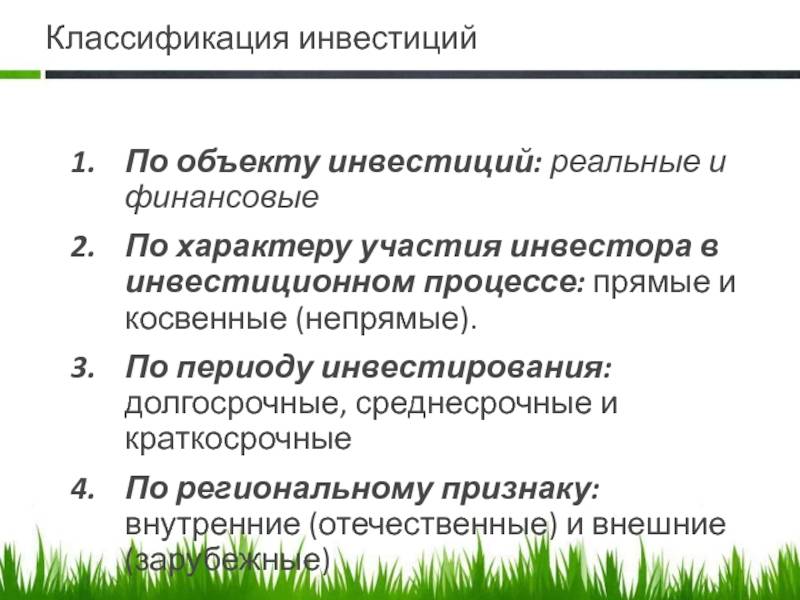

Разные способы размещения капитала из-за условий получения прибыли нуждаются в разграничении.

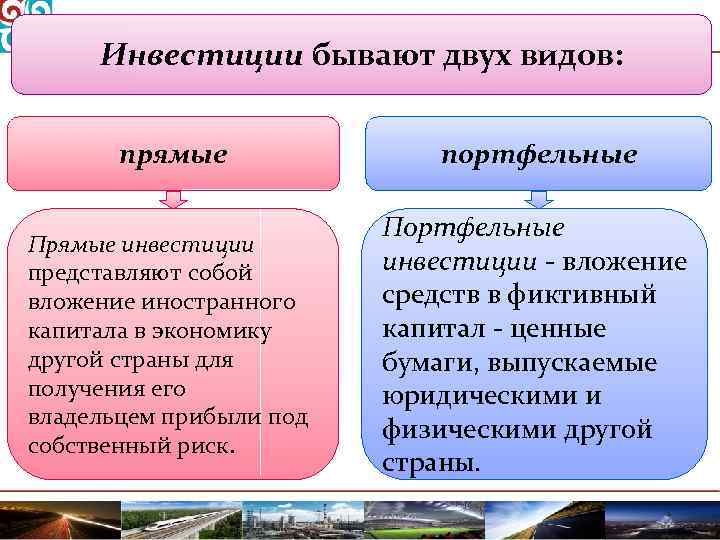

Разновидности инвестирования

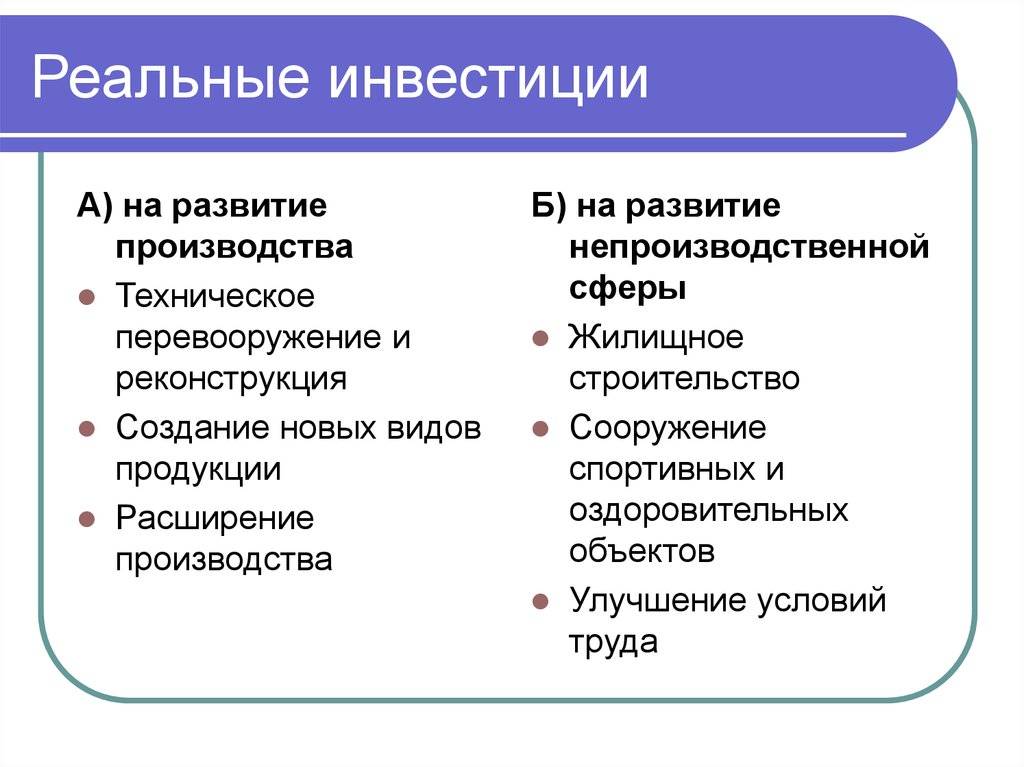

Деньги, вкладываемые в предприятия с целью контроля над деятельностью, называются прямыми или реальными инвестициями. Приобретается контрольный пакет акций. Операции происходят через специальные фонды, соединяющие участников и пропорционально распределяющие расходы и доходы. Основными реальными инвесторами выступает государство и бизнес в лице компаний или иностранные корпорации. Объектом вложения могут выступать нематериальные активы (патенты, авторские права).

Частные инвесторы стимулируют различные отрасли через покупку акций и облигаций, строительство, страховые программы. Деятельность осуществляется с помощью интернета.

Портфельная или финансовая пассивная инвестиция. Инструментом служат паевые фонды, банки, компании брокеров. Аренда с выкупом (лизинг) разновидность таких капиталовложений.

Финансовая спекуляция

Прибыль в разнице цен покупки и продажи. Параметром разграничения спекуляции от инвестиции служат сроки, доходность и высокая степень риска. Объектом выступают ценные бумаги.

Инвестиция не кредит

Инвестиции приносят доход и возвращаются с прибылью. Существует риск безвозвратной утраты, если проект убыточен. Вложения в производство долгосрочны. Получение выгоды через определенное время подтверждает правильность решения о распоряжении финансами.

По материалам сайта: http://investgo24.com/

Дата: 23 декабря 2015

Добавить комментарий

32 визуализации, которые сделают ваш бизнес более понятным для клиентов и инвесторов — от бизнес-модели до value chain

Визуальное представление вашей компании объяснит ваш бизнес лучше, чем 30 слайдов презентации.

Мы собрали лучшие примеры того, как компании объясняют, как они устроены, суть бизнеса и его финансовые результаты для разных типов читателей: клиентов, инвесторов и даже собственных сотрудников. Половина примеров — наши работы для лучших украинских компаний, вторая половина — из годовых отчетов, сайтов и презентаций лучших компаний мира.

Чтобы завоевать доверие клиентов, покажите им свое производствоКомпания Buhler, мировой лидер в оборудовании для пищевой промышленности, оригинально объясняет преимущества своего оборудования. Двухминутное видео начинается с потребности обычного человека есть здоровую и экологически чистую еду. Далее в видео на примере чипсов показано, каким образом компания помогает удовлетворить эту потребность: выпускает оборудование, на котором потом производят полезные и вкусные снеки. Под годовой отчет отведен целый сайт: яркий, интерактивный — его интересно изучать, даже если вы не собираетесь покупать оборудование.

Компания «Нафтогаз Украины» тоже решила сделать упор на понятных визуализациях, которые рассказывают про ее деятельность. Газовая индустрия и сам «Нафтогаз» десятилетиями страдали от коррупции в стране, заслужив презрительное отношение со стороны людей. Как часть новой политики открытости, компания стала выпускать годовые отчеты нового формата — в инфографике и написанные простым языком. Они призваны объяснить украинцам, как меняется «Нафтогаз» и газовый рынок и почему изменения необходимы.

Вот пример инфографики, которая показывает, как газ попадает к нам в плиту или на заводы: от этапа разведки возможного месторождения до доставки конечному потребителю.

Смотреть визуализацию в полном размере

Годовые отчеты «Нафтогаза» стали высокоточным оружием в информационной войне. Почему? Узнайте об этом из нашего кейса — Top Lead сделала уже не один годовой отчет для этой компании.

Производство и цепочка поставки важны для европейских покупателейКогда европейская компания покупает сырье или пищевую продукцию в Украине, ее интересует не только цена, но и то, как в украинской компании отлажено производство этой продукции. Поэтому компания «Адампольсоя», чтобы развеять все опасения потенциальных клиентов из Европы, на своем сайте проиллюстрировала производственный цикл и оборудование, которое используется в процессе переработки сои.

Отдельно «Адампольсоя» объяснила, как выдерживается цепочка производства не ГМО-продукции — от поставки семян до логистики.

Финансовые показатели в инфографике докажут надежность бизнесаФинансовые показатели можно изобразить в инфографике, чтобы показать, откуда берется тот или иной показатель и как они складываются в общий результат. Это хороший способ обратиться к аудитории, которая не разбирается в финансах, но внимание которой вам необходимо привлечь.

Вот как это сделала компания BMW в своем годовом отчете для инвесторов за 2018 год.

Смотреть визуализацию в полном размереБанк ПУМБ в 2018 году показал, как изменяется подход к работе с клиентами. Банк фокусируется на нуждах клиента и меняет структуру работы, чтобы обслуживание становилось все более эффективным.

Смотреть визуализацию в полном размереБанк формирует репутацию современной компании, ориентированной на введение новых технологий, благодаря чему пользоваться банковскими услугами удобно и безопасно.

Смотреть визуализацию в полном размереВ последние годы этот банк объясняет свою надежность, работу разных бизнесов и финансовые результаты за год исключительно в инфографике. Что это дает банку — можно прочитать в нашем кейсе о годовом отчете ПУМБ.

Банк «Південний» тоже использовал инфографику, чтобы показать, как устроена структура банка.

Смотреть визуализацию в полном размереПокажите value chain, чтобы продемонстрировать передовой бизнесМногие компании подробно иллюстрируют свою value chain — цепочку создания ценности. Это делают для того, чтобы показать все связи компании, а также продемонстрировать ее продвинутые бизнес-практики и положительное влияние на сообщество или страну. Вот пример из отчета компании Buhler, о видео которой мы писали выше.

Смотреть визуализацию в полном размереВот еще несколько примеров: Vodafone демонстрирует свою стратегию развития,

Смотреть визуализацию в полном размере

BMW — цепочку создания добавленной стоимости,

Сaterpillar — свою ценность.

Смотреть визуализацию в полном размереПоказать supply chain — значит стать более понятным для всех тех, кто работает с вашим бизнесом в качестве подрядчиков и других партнеров. KION Group изобразила свою логистическую цепочку в 3D-графике и интегрировала ее в интерактивную страничку на сайте компании.

Смотреть визуализацию в полном размереКонсалтинговая компания PWC в своих образовательных материалах изобразила value chain для больницы.

Смотреть визуализацию в полном размереВ визуализации нуждаются и новые понятия, которые становятся частью бизнеса. В экономике знаний ключевым элементом являются данные, которые можно превратить в знания. Проект Open Data Watch визуализировал цепочку создания ценности в мире данных: от сбора до эффекта, который оказывают данные.

Смотреть визуализацию в полном размереКомпания Carefield представила свои услуги, изобразив производственную цепочку в растениеводстве на главной странице сайта.

Смотреть визуализацию в полном размереКомпания ДПЗКУ также демонстрирует собственную производственную цепочку — от закупки сырья до продажи конечному потребителю, иллюстрируя эту цепочку визуально простой, но легкой для запоминания инфографикой на несколько разворотов отчета.

Смотреть визуализацию в полном размереСмотреть визуализацию в полном размере

Смотреть визуализацию в полном размереЧтобы выйти на международный рынок, важно показать менеджмент и стейкхолдеров

Если вы собираетесь работать на рынке Европы, будьте готовы к тому, что инвесторы и ваши европейские партнеры спросят: «Как устроено корпоративное управление бизнеса?», «Кто ключевые стейкхолдеры?». Ответы на эти вопросы показывают уровень менеджмента в компании и подходы к социальной ответственности.

«Нафтогаз» в ходе реформы предложил новую структуру управления. Проблема госкомпаний в Украине — непрозрачное управление, которое провоцирует коррупцию. Объясняя в своем годовом отчете необходимость изменения подходов к управлению компанией, «Нафтогаз» показал в инфографике, как будет работать корпоративное управление по-новому.

Смотреть визуализацию в полном размере«Астарта» визуализирует ключевых стейкхолдеров компании. Требование публиковать информацию о стейкхолдерах содержится в стандарте GRI, согласно которому подготовлен отчет агрокомпании. Эту информацию компания представила в понятной визуализации в своем отчете.

Смотреть визуализацию в полном размереПоказав KPI, вы покажете эффективность работы компанииIT-компания ALSO начала свой годовой отчет правильно — с целей, которые стоят перед персоналом, и того, какого результата добилась компания за год.

Смотреть визуализацию в полном размереСтратегия бизнеса демонстрирует дальновидность компанииНефтяная компания Petronas показывает свои стратегические планы в инфографике.

Смотреть визуализацию в полном размереКомпании, которые работают в Европе и Северной Америке, уделяют много внимания вопросам устойчивого развития и выпускают отдельные отчеты по sustainability. В годовом отчете Vodafone есть простая, но очень понятная схема (инфографикой ее не назовешь), в которой объясняется стратегия создания устойчивого бизнеса.

Смотреть визуализацию в полном размереСтраховая компания «ИНГО» визуализировала свою стратегию, поскольку хотела убедить клиентов в своей готовности играть «в длинную» и что деятельность компании строится на долгосрочной стратегии развития. В 2016 году, когда закрылась 41 страховая компания, это была важная информация для потенциальных клиентов.

Смотреть визуализацию в полном размереДля крупной компании важно показать фокус на устойчивом развитииSustainability report становится обязательной составляющей годовой отчетности компаний, которые находятся в фокусе внимания общества. Обычно это большие корпорации и госкомпании. Тема устойчивого развития пока сложна для понимания, поэтому она точно нуждается в графическом объяснении.

Крупнейшая государственная компания Украины, «Нафтогаз», в своем годовом отчете объясняет six capitals — один из основных показателей социальной и корпоративной ответственности бизнеса.

Смотреть визуализацию в полном размере

Смотреть визуализацию в полном размере

Вот еще один блестящий пример визуализации, на этот раз экосистемы компании — на примере ALSO Marketplace. Когда вы показываете свою экосистему, вы объясняете целевой аудитории, что ваша компания устойчива не только внутри, а и снаружи, поскольку ее деятельность опирается на сеть партнерств, подрядчиков и взаимодействие с ними.

Смотреть визуализацию в полном размереПоставьте клиента в центр отчета, чтобы привлечь новыхСтраховая компания Allianz выделила в своем годовом отчете отдельный раздел, в котором показала, как достигается фокус на клиенте. Для этого визуализированы ключевые составляющие и этапы — от общего подхода (approach) и бизнес-процесса до структуры компании, процесса создания продукта (product development process) и получения обратной связи. Этот отчет компании стал финалистом Content Marketing Awards.

Смотреть визуализацию в полном размереСмотреть визуализацию в полном размере

Смотреть визуализацию в полном размере

Смотреть визуализацию в полном размереГде можно использовать такую визуализацию в ваших коммуникациях?

Везде, где вы стремитесь убедить целевую аудиторию в вашей инновационности, надежности, устойчивости. На сайте — в соответствующих разделах. В годовых отчетах, в презентациях для клиентов, материалах для медиа и в вашем собственном блоге. И в других материалах, в которых вам нужно эффективно дифференцироваться от конкурентов, продемонстрировать экспертизу, ответственность и лидерство.

Сделайте ваш бизнес понятным — при помощи визуализацииЕсть много инструментов для визуализации данных и создания инфографики. Если вы хотите попробовать создать визуализацию самостоятельно, совет: начните с создания макета, и только когда у вас будет готов макет — приступайте к визуализации. Также соблюдайте универсальные правила выбора графиков, которые помогут сделать инфографику понятной для читателя.

Кстати, для того, чтобы объяснить идеи и концепции: показать производство, цепочку создания стоимости, структуру корпоративного управления, историю своей компании и планы на будущее идеально подходит нефинансовый годовй отчет. У Top Lead есть опыт создания самых разных годовых отчетов на любые темы и любой сложности. И мы хотим поделиться своими знаниями с вами на нашей онлайн-конференции Corporate Reporting Conference 2020. Помимо полезной теоретической инфы будет много кейсов, в том числе от компаний Coca-Cola, Kernel, Нова Пошта, 1+1 Media, Infopulse и других. Жмите на баннер, чтобы узнать подробности и купить билет:

Ключевые слова, которые нужно знать начинающим

Изучение и понимание инвестиционных терминов поначалу может показаться немного запутанным или пугающим.

Если вы спросите меня об этих инвестиционных словах, приведенных ниже, всего несколько лет назад, вы, вероятно, получите от меня очень смущенный взгляд.Тем не менее, как и все остальное, быстрое чтение и просмотр этих терминов может привести к тому, что вы точно поймете, что они означают.

А когда дело доходит до инвестирования, существует МНОГО терминологии, которую вы можете подбросить.К тому же, если вы новичок в инвестировании, это, безусловно, может показаться немного подавляющим.

Но не нужно бояться. Вы также не должны чувствовать, что вам нужно знать все условия инвестирования, чтобы даже начать.

На самом деле, несмотря на то, что я самостоятельно управляю своими инвестициями и нахожусь в затруднительном положении в течение нескольких лет, я все время все больше понимаю финансовые слова.

Если вы новичок в инвестировании или просто нуждаетесь в напоминании, эти основные инвестиционные условия ниже — это те, с которыми вам следует ознакомиться в первую очередь.

Условия инвестиционного счета1. Брокер: Это организация, которая позволяет вам покупать и продавать инвестиции за вас. Обычно вы платите за эту услугу. Есть также множество дисконтных онлайн-брокеров, у которых вы часто платите фиксированную комиссию за сделку.

2. Брокерский счет: Брокерский счет создается лицензированной брокерской фирмой, что позволяет инвестору добавлять средства, а затем инвестор может размещать инвестиционные заказы.Инвестор владеет активами, содержащимися на брокерском счете, но обычно должен будет требовать любой налогооблагаемый доход от прироста капитала,

3. Денежный рынок: Счет денежного рынка — это процентный счет, по которому обычно выплачивается более высокая процентная ставка, чем с банковского сберегательного счета. На самом деле я храню здесь значительную часть своих сбережений, чтобы получить гораздо лучшую ежемесячную доходность, чем процентная ставка моего банка 0,001%.

4. 401k: Тип пенсионного плана, предлагаемый работодателем своим сотрудникам, который обычно позволяет инвесторам вкладывать свои деньги в паевые инвестиционные фонды или индексные фонды.Инвестор обычно получает налоговый вычет во время пополнения счета, существуют годовые лимиты, работодатели часто совмещают взносы, и нет налогов, причитающихся до тех пор, пока вы не начнете снимать деньги. В общем, воспользуйтесь преимуществом, если оно есть у вашей компании.

5. Традиционный IRA: Традиционный IRA — это индивидуальный пенсионный счет, который предлагает налоговые льготы для вкладчиков. Вы не будете платить налоги авансом, но вы будете платить при выходе на пенсию. Традиционные IRA предлагают налоговые вычеты до 5500 долларов в год (6500 долларов для лиц от 50 лет и старше).

6. Roth IRA: Индивидуальный пенсионный счет, позволяющий человеку откладывать доход после уплаты налогов. Похож на традиционный IRA. вы можете внести в Roth IRA максимум 5 500 долларов (6 500 долларов, если к концу года вам исполнилось 50 лет). Разница в том, что вы не облагаетесь налогом при получении пенсионных выплат. Однако существуют ограничения в отношении вашей зарплаты. Узнайте больше о Roth IRA здесь.

7. Ролловер IRA: Когда сотрудник увольняется со своего работодателя, он может выбрать пролонгацию баланса 401 (k) и внесение его в Ролловер IRA, который в основном аналогичен традиционному IRA.Один из них у меня в Авангарде.

8. Простой IRA: Тип IRA для владельцев малого бизнеса с менее чем 100 сотрудниками, которые хотят предложить своим сотрудникам какие-то пенсионные пособия, но не хотят иметь дело с более крупными проблемами, которые возникают с компанией 401k.

9. SEP-IRA: Эта форма IRA может использоваться самозанятыми людьми и владельцами малого бизнеса при определенных обстоятельствах. Пределы взносов намного выше, чем у традиционных IRA или Roth IRA.

10. 403b: Пенсионный план, который очень похож на план 401 (k), но предлагается только для некоммерческих организаций.

11. 529 План: Этот план с налоговыми льготами предназначен для экономии на будущих расходах на образование. Это может быть плата за обучение в K-12 или на будущие расходы в колледже. Есть два типа планов 529. Более подробную информацию о тарифных планах 529B можно найти здесь.

Виды вложений сроков

12. Облигация: Облигация — это инвестиция с фиксированным доходом, при которой инвестор ссужает деньги, обычно корпоративные или государственные, которые заимствуют средства на определенный период времени под переменной или фиксированной процентной ставкой.Есть много типов облигаций.

13. Акции: Акция (также известная как «акции» и «капитал») — это тип ценной бумаги, которая означает право собственности на корпорацию и представляет собой требование на часть активов и доходов корпорации. Есть два основных типа акций: обыкновенные и привилегированные. Если интересно, не стесняйтесь гуглить.

14. Пенни-акции: Пенни-акции раньше были теми, которые торговались менее чем по доллару за акцию, но со временем этот термин теперь относится к акциям, которые торгуются ниже 5 долларов за акцию.Есть ряд рисков, связанных с дешевыми акциями, которые заставляют многих инвесторов держаться подальше, поскольку они чрезвычайно волатильны (это слово определено ниже). Есть люди, которые неплохо справляются с дешевыми акциями, но не так много, кто терпит неудачу.

15. Недвижимость: Недвижимость — это собственность, такая как земля, дома, здания или гаражи, которые владелец может использовать или разрешать другим использовать в обмен на уплату арендной платы. Эти свойства также можно перевернуть для получения прибыли.

Рекомендуемый : Хотите улучшить свой 401k или IRA? Получайте рекомендации, улавливайте скрытые платежи и убедитесь, что вы на правильном пути с Blooom. Начните бесплатно здесь.Условия инвестирования

16. Паевой фонд: Паевой фонд — это объединенный портфель. Сам фонд держит отдельные акции в случае фондов акций или облигации в случае фондов облигаций. Паевые инвестиционные фонды — отличный способ получить доступ к группам акций или облигаций, но будьте осторожны.Многие имеют высокие комиссии, которые могут съесть ваши доходы.

17. Индексный фонд: Индексный фонд — это паевой инвестиционный фонд, который позволяет физическому лицу «инвестировать» в индекс, такой как S&P 500. Индексные фонды очень похожи на то, как работают паевые инвестиционные фонды, но обычно имеют очень низкие показатели. сборы и являются лучшим выбором. В основном я инвестировал в индексные фонды с Vanguard.

18. Хедж-фонд: Хедж-фонд — это тип инвестиционного партнерства. Здесь партнеры объединят деньги инвесторов и займутся широким спектром инвестиционной деятельности.По сути, управление тем, куда уходят деньги инвесторов. Для инвесторов это может быть немного рискованнее.

19. ETF: Или торгуемые на бирже фонды похожи на паевые инвестиционные фонды, за исключением того, что они торгуют в течение дня на фондовых биржах, как если бы они были отдельными акциями. Эти ETF могут содержать различные активы, такие как акции, товары или облигации.

20. REITs: Вместо того, чтобы заниматься фактической покупкой и арендой собственности, вы можете инвестировать через инвестиционные фонды недвижимости или REIT.Они торгуют так, как если бы они были акциями, и имеют особый налоговый режим. Существуют различные типы REIT, специализирующиеся на различных типах недвижимости. REIT часто торгуются на крупных биржах, как и другие акции, поэтому они движутся вместе с рынком. У меня очень небольшой процент этого в моем Roth IRA.

21. Краудфандинг в сфере недвижимости: Другой способ инвестирования в недвижимость, относительно новый — краудфандинг в сфере недвижимости. Это дает индивидуальным инвесторам возможность инвестировать в определенные рынки недвижимости, которые ранее были запрещены, например, в коммерческую недвижимость.Они не обязательно следуют за фондовым рынком и не столь ликвидны, что означает, что вы не всегда можете получить кэшбэк мгновенно.

Лучшие краудфандинговые сайты в сфере недвижимости:

Прочие прочие условия инвестирования22. Медвежий рынок: Медвежий рынок — это период, когда цены на акции падают. На медвежьем рынке доверие инвесторов чрезвычайно низко, и многие инвесторы начинают продавать свои акции во время медвежьего рынка, опасаясь дальнейших потерь, тем самым еще больше подпитывая негативный рынок.Обычно для медвежьих рынков характерно падение цен на акции на 20% или более за определенный период времени. Это также может быть отличным временем для покупки, поскольку акции поступают в продажу.

23. Бычий рынок: Бычий рынок, когда рынок движется в положительном направлении и ожидается его продолжение. В целом оптимизм высок, и инвесторы ожидают, что сильные результаты сохранятся в течение месяцев или лет.

24. Нью-Йоркская фондовая биржа: Нью-Йоркская фондовая биржа (NYSE) — это фондовая биржа, расположенная в Нью-Йорке, которая считается крупнейшей фондовой биржей в мире и состоит из 21 зала, которые используются для облегчить торговлю.

25. Dow Jones: Промышленный индекс Доу-Джонса (DJIA) представляет собой средневзвешенное значение 30 основных акций, торгуемых на Нью-Йоркской фондовой бирже (NYSE) и Nasdaq. Он существует с 1896 года!

26. NASDAQ: Это торговая площадка для покупки и продажи ценных бумаг. На бирже Nasdaq котируются тысячи акций, в которую входят такие гигантские компании, как Apple, Google, Microsoft, Oracle, Amazon и Intel.

27.Балансовый отчет: Балансовый отчет отражает активы и пассивы компании. Это просто полный финансовый отчет, который дает представление о том, чем компания владеет и что она должна, а также о суммах, вложенных акционерами.

28. Голубая фишка: Компания, имеющая солидную прибыль, увеличивающиеся дивиденды и отличный баланс.

29. Дивиденды : Часть прибыли компании, которая выплачивается акционерам ежеквартально или ежегодно.Компании не обязаны выплачивать дивиденды по акциям, но многие делают это своим акционерам.

30. Прирост (или убыток) капитала: Это разница между тем, за что вы купили инвестицию, и тем, за что вы ее продаете. Выигрыш — это когда вы покупаете акцию, скажем, по 30 долларов за акцию, а затем продаете ее по 50 долларов за акцию. Потеря — это обратное.

31. Market CAP: Рыночная капитализация рассчитывается путем умножения текущей цены за акцию на количество акций в обращении (количество акций, принадлежащих инвесторам).

32. Биржевой брокер: Биржевой брокер — это учреждение или физическое лицо, которое выполняет заказы на покупку или продажу от имени клиента. Биржевые маклеры помогают урегулировать сделки.

33. Объем: Объем — это количество акций, торгуемых на всем рынке в течение определенного периода времени. Каждая транзакция в часы торговли акциями участвует в подсчете общего объема.

34. Усреднение долларовой стоимости: Это инвестиционный метод покупки фиксированной долларовой суммы конкретной инвестиции по регулярному графику, независимо от цены акции.Это то, что я практикую, и это помогает держать ваши вложения в нужное русло.

35. Волатильность: Это когда есть большие колебания в любом направлении фондового рынка или отдельных акций. Если фондовый рынок растет и падает более чем на 1% в течение определенного периода времени, он, вероятно, будет считаться «нестабильным» рынком.

Последние мысли

Вышеупомянутое — это лишь часть общих условий инвестирования, с которыми вы можете столкнуться, и которые должны знать новички в инвестировании.

Конечно, необходимо понять гораздо больше инвестиционной терминологии, но они помогут вам начать успешно и лучше понять мир инвестиций.

Я рекомендую вам начать с вышеизложенного, а затем постепенно расширять свои знания в области инвестирования по мере того, как вы чувствуете себя комфортно.

Упрощенный язык инвестиций

Постоянное консультирование клиентов по вопросам их инвестиций и пенсий, изучение рынков и инвестиционных предложений, а также встречи с управляющими фондами и специалистами по инвестициям сопряжены со значительным профессиональным риском: употреблением жаргона!

Итак, прежде всего, наши извинения, если вы стали жертвой жаргона от нас.Теперь мы исправим это, объяснив некоторые из основных терминов, которые мы обычно используем в отношении инвестиционных рынков, чтобы гарантировать, что все мы одинаково понимаем их.

Классы активов

Это термин, который используется для описания различных типов основных инвестиционных фондов, составляющих типичный инвестиционный портфель. К наиболее популярным классам активов относятся следующие;

- Акции или капитал : Фонды акционерного капитала покупают долю владения целым рядом компаний.Эти акции (для обозначения «доли» в собственности) обычно торгуются на фондовой бирже.

- Облигации : Компании или правительства выпускают их, где они фактически занимают деньги у инвесторов в обмен на согласованную норму прибыли в течение согласованного периода времени.

- Денежные средства : В денежном фонде менеджер размещает деньги на депозите в банке с разными сроками погашения. Это рассматривалось как абсолютно безопасный способ инвестирования, при котором получаемая прибыль обычно довольно низка.Однако, как мы недавно убедились в Греции и ее банковских проблемах, нет ничего безопасного на 100% …

- Собственность : Здесь инвестиционный фонд (обычно) покупает несколько объектов собственности, и результаты деятельности фонда зависят от роста или падения стоимости этой собственности и дохода, получаемого ею от сдачи в аренду.

- Валюта : В валютном фонде инвестиции основаны на доходности нескольких валют по отношению друг к другу.Специалист-менеджер определяет возможности, основываясь на своих знаниях и ожиданиях движения валют.

- Высокодоходные фонды : это другой тип фонда акций, который состоит исключительно из акций компаний, имеющих общую характеристику — историю выплаты и / или ожидания более высоких, чем обычно, уровней дивидендов в будущем.