как работает и как подключить, плюсы и минусы

Интернет-эквайринг – это популярная услуга банков по приему платежей и переводу денежных средств продавцу онлайн, через сайт. Операция может осуществляться любыми видами безналичных платежей: с пластиковых и виртуальных карт, с электронных кошельков, через интернет-банк.

Содержание

Скрыть- Особенности интернет-эквайринга

- Как выбрать интернет-экваринг

- Преимущества и недостатки интернет-эквайринга

- Как работает интернет-эквайринг

- Обеспечение безопасности платежей

- Как подключить интернет-эквайринг

- Тарифы интернет-эквайринга

- Когда выгодно открыть мерчант-аккаунт за рубежом

- Как открыть мерчант-счет в зарубежном банке

- Часто задаваемые вопросы

- Интернет эквайринг – что это такое простыми словами?

- Что такое мерчант-аккаунт?

- Что значит холдирование денежных средств?

Этот вид эквайринга используется для реализации товаров и услуг через интернет.

Особенности интернет-эквайринга

В отличие от других видов безналичных расчетов картами, интернет-эквайринг работает для всех категорий бизнеса: ООО, ОАО, ИП, самозанятых.

Главные особенности:

- Полностью дистанционный способ. Покупатель и продавец не видят друг друга.

- Для подключения нужен интернет-магазин.

- Не требуется закупать дополнительное оборудование.

- Можно подключить через банк или платежный сервис.

- Платить можно не только с любых видов карт, в т. ч. виртуальных, но и с электронных кошельков, через интернет-банк, Apple Pay, Google Pay.

- Комиссия за услугу выше, чем по торговому эквайрингу, может взиматься не только с продавца, но и с покупателя.

Как выбрать интернет-экваринг

Критерии выбора выгодного интернет-эквайринга:

- Скорость зачисления средств. Деньги могут поступать на счет продавца в течение 1–3 дней, в отдельных случаях до 10 дней после оплаты.

- Комиссия. Плата за операцию составит 2,5–10% от суммы платежа.

- Сумма дополнительных затрат: на подключение, интеграцию.

- Количество способов оплаты.

- Процедура подключения. Это может занять от 2 дней до 2–3 недель в зависимости от подключаемой системы.

- Дополнительные требования. Например, банк может обслуживать только своих клиентов, которые имеют расчетный счет.

- Наличие дополнительных возможностей для пользователей. Например, оформление рассрочки, продажа товаров в кредит, настройка автоплатежей, холдирование средств, B2B-платежи, выставление счетов в чатах.

Преимущества и недостатки интернет-эквайринга

Главные преимущества интернет-эквайринга:

- Не потребуется покупать терминал.

- Подходит для любого, даже самого небольшого бизнеса.

- Безопасность расчетов для продавца и покупателя.

- Повышение конверсии сайта и рост выручки.

- Высокая скорость и простота оплаты.

- Покупки совершаются по предоплате.

- Можно подключать разные способы платежей.

- Расширение географии бизнеса.

Покупателей привлекает возможность получить кешбэк, поэтому они предпочитают онлайн-способы оплаты товаров.

Минусов у услуги практически нет:

- Деньги поступят на счет получателя средств не сразу.

- Комиссия по интернет-эквайрингу выше, чем по торговому.

Как работает интернет-эквайринг

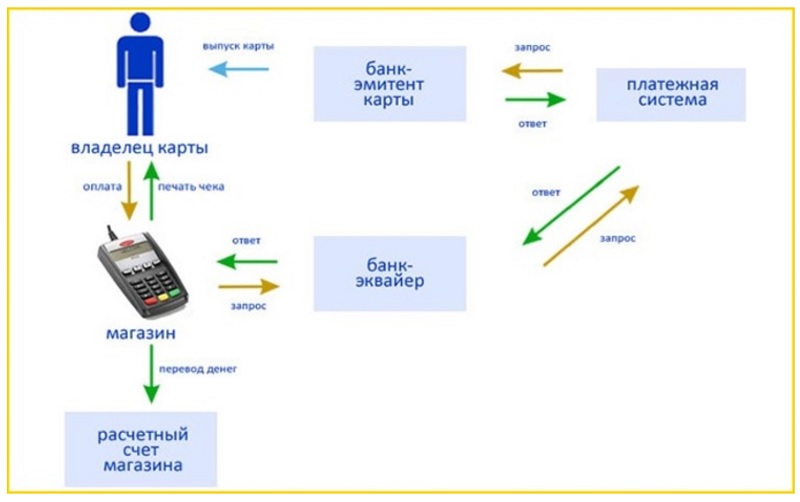

Порядок работы интернет-эквайринга следующий:

- Покупатель выбирает товар на сайте и оформляет заказ.

- Выбирает способ оплаты.

- Заполняет платежную форму.

- Подтверждает операцию введением разового кода.

- Провайдер проверяет подлинность данных и достаточность денежных средств на счете покупателя.

- Информация передается в процессинговый центр;

- Он перенаправляет ее в платежную систему.

- После получения ответа от платежной системы деньги со счета покупателя перечисляются продавцу.

- Чек приходит на электронную почту.

На практике операция совершается за несколько минут.

Обеспечение безопасности платежей

Платежи через интернет-эквайринг полностью безопасны. Это гарантируется протоколами безопасности PCIDSS. Политика банков и платежных сервисов предусматривает строгое соответствие всех операций стандартам 3d Secure. Операции подтверждаются одноразовыми паролями, поступающими в виде смс-сообщений или push-уведомлений.

Как подключить интернет-эквайринг

Подключить интернет-эквайринг можно через банк или платежный сервис (ЮKassa, КИВИ, Robokassa, Единая касса, Paykeeper).

Порядок подключения:

- Сравните условия и тарифы кредитных организаций и платежных агрегаторов.

- Оформите заявление в выбранной компании.

- Заключите договор и получите плагин.

- После установки платёжного модуля, подключите эквайринг на своем сайте.

- Проведите тестовую оплату.

Проверку работы нужно сделать со всех рабочих устройств: с сайта, мобильного приложения. Подключиться можно самостоятельно или вызвать специалистов, которые профессионально произведут все предварительные работы на вашем оборудовании.

Тарифы интернет-эквайринга

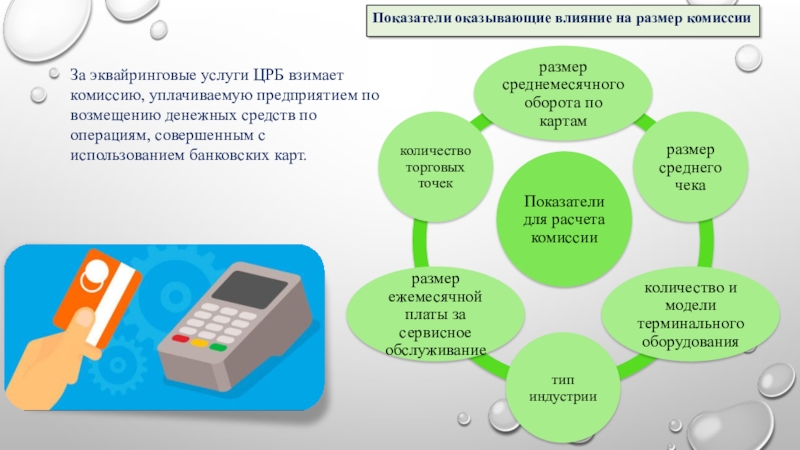

Стоимость интернет-эквайринга зависит от банка или платежного сервиса, набора предоставляемых услуг.

Комиссия банка находится в диапазоне 1,0–4,0% с операции. При оплате через платежные агрегаторы стоимость услуги может составлять до 10,0%.

Величина комиссии зависит от сферы деятельности бизнеса, величине оборота, региона осуществления деятельности.

Когда выгодно открыть мерчант-аккаунт за рубежом

Мерчант-аккаунт может быть открыт как в российском, так и в зарубежном банке. Большинство представителей бизнеса открывают счета в наших банках.

Как открыть мерчант-счет в зарубежном банке

Чтобы открыть мерчант-счет в зарубежном банке, сначала сравните условия, предлагаемые кредитными компаниями. Изучите тарифы, от чего они зависят, какие есть возможности их снижения, какие потребуются документы.

После выбора банка отправьте в него заявление на открытие счета вместе с необходимыми документами. Далее заключается договор и производится настройка сайта.

Часто задаваемые вопросы

Интернет эквайринг – что это такое простыми словами?Простыми словами – это услуга, по подключению к оплате за покупку на сайте онлайн, которую предоставляют бизнесу банки или платежные сервисы. Оплачивать на сайте можно не только банковскими картами, но и другими безналичными способами.

Что такое мерчант-аккаунт?Мерчант-аккаунт представляет собой счет компании в банке-эквайрере, куда поступают деньги при оплате картами через интернет. Он является промежуточным, с него невозможно производить операции, пока деньги не потупят на основной счет получателя. Он открывается для того, чтобы проверить, что плательщик точно не откажется от покупки. Срок блокировки денег на счете составляет от 2 до 14 дней.

Это временная блокировка средств на карте до поступления информации от банка-эквайера. Такая услуга бывает необходима, например, чтобы проверить фактическое наличие товара у продавца. После его подтверждения, средства «размораживаются» и уходят получателю.

После его подтверждения, средства «размораживаются» и уходят получателю.

Об интернет-эквайринге. Простыми словами — Bilderlings

Как он работает. Какой выбрать. Какая система для интернет-магазинов. Рассказываем простыми словами.

Эквайринг – слово, пришедшее в русский язык из английского «acquire» – «приобретение». Суть его – безналичный расчет: человек расплачивается пластиковой картой через терминал и не снимает «наличку». А интернет-эквайринг – система оплаты через интернет. В отличие от обычного или мобильного в таком виде эквайринга не нужен терминал «в магазине»: системой могут пользоваться не только клиенты классических банков, но и виртуальных – платежных и финтех-компаний, обладатели электронных кошельков. Как видите – все просто. Однако – расскажем подробнее.

Шаги по финансовым ступеням

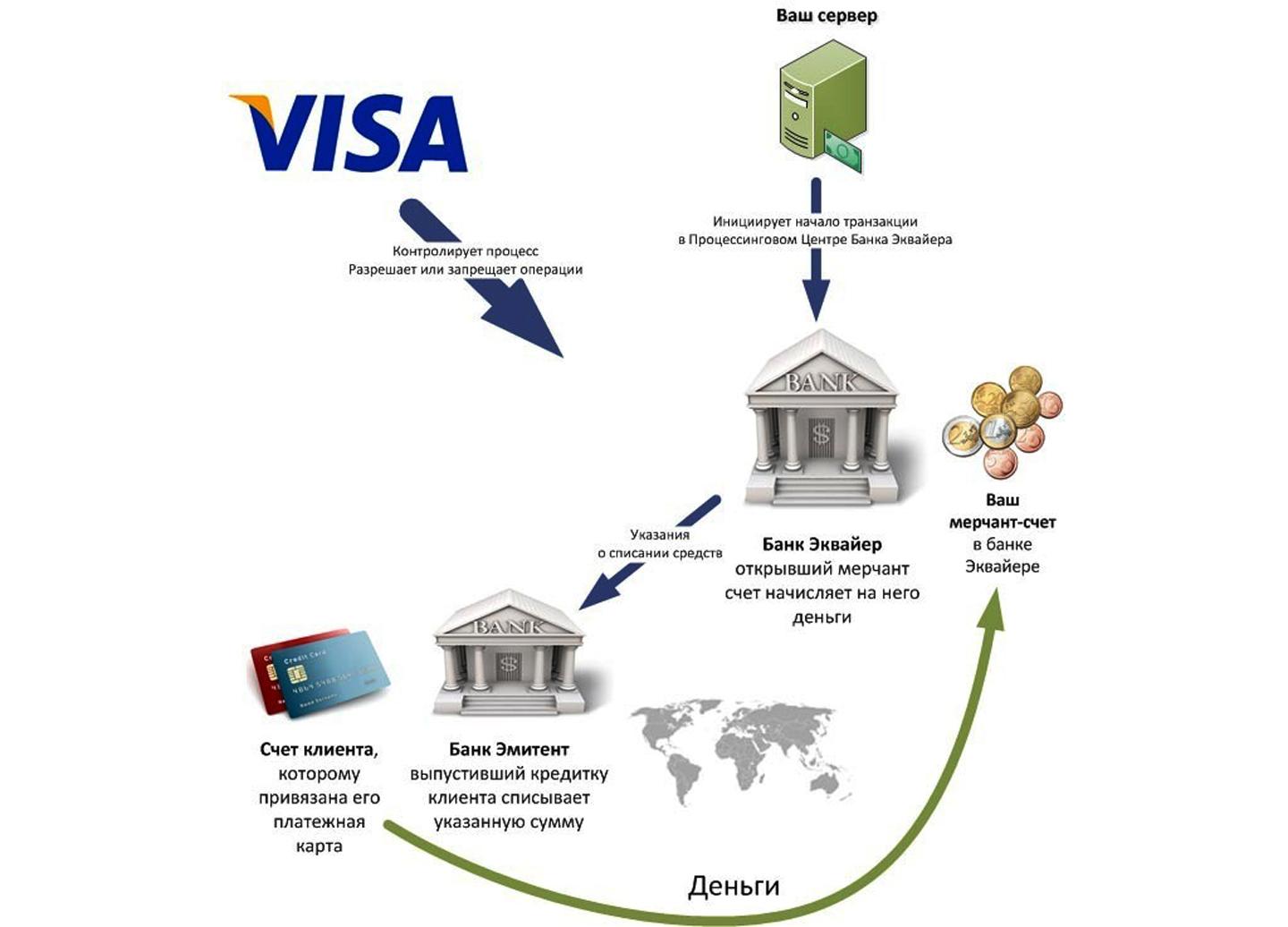

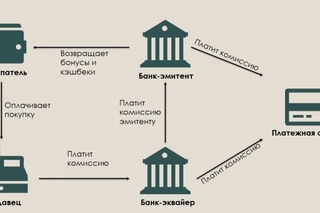

Существует несколько этапов в системе интернет-эквайринга. В том случае, когда у клиента все же есть банковская карточка, а не абсолютно виртуальный электронный кошелек, процесс следующий. Клиент оформляет покупку в том же интернет-магазине и вводит данные своей карты, например, номер, срок действия, код CVV2/CVC2. Этот самый магазин высылает данные платежному агрегатору, тот – отправляет запрос в банк-эквайер: можно ли продолжать операцию. В свою очередь, банк-эквайер делает запрос авторизации в международную платежную систему, которая выпустила конкретную карту, скажем, MasterCard, VISA и так далее.

Клиент оформляет покупку в том же интернет-магазине и вводит данные своей карты, например, номер, срок действия, код CVV2/CVC2. Этот самый магазин высылает данные платежному агрегатору, тот – отправляет запрос в банк-эквайер: можно ли продолжать операцию. В свою очередь, банк-эквайер делает запрос авторизации в международную платежную систему, которая выпустила конкретную карту, скажем, MasterCard, VISA и так далее.

Платежный агрегатор в данной цепочке – это своего рода точка входа к разным системам и способам оплаты, например, с банковских карт, с электронных кошельков, терминалов. Поэтому, клиенту, объективно, лучше сотрудничать именно с посредником-агрегатором, а не бегать самому по десяти партнерам. Первый вариант – проще, поскольку у клиента, скажем, того же интернет-магазина, один менеджер, занимающийся решением финансовых задач. Вовсе неслучайно, большинство магазинов, подключив услугу интернет-эквайринга, предпочитают работать с эквайерами именно через агрегатора.

Так вот, на каждом этапе, включая финальный, проверяется: существует ли вообще клиент «в наличии» и не вклинилась ли в систему какая-то мошенническая структура (или персона, или группа лиц, организаций), есть у него деньги на счету, какие можно брать комиссии, предусмотрены ли за интернет-операции бонусы, и тому подобное.

Все это происходит стремительно. И если с клиентом все понятно, нет никаких сложностей, тогда банк-эмитент (или эмиссионный) отправляет подтверждение МПС, а последний дает положительный ответ банку-эквайеру. Затем у клиента со счета списывается определенная сумма – и он становится счастливым обладателем покупки.

Подчеркнем, в этой цепочке роль провайдера, агрегатора исключительно важная. Через него тем же магазинам работать проще в том числе и потому, что он ведет единый учет всех финансовых операций. Согласитесь, когда все в одной системе и известно, кто именно отвечает за процесс, будучи посредником между разными системами, клиенту легче вести бизнес.

Выбор всегда за клиентом

В процесс интернет-эквайринга включено, порой, четыре участника и больше. Первый – это клиент интернет-магазина. Второй – эмитент, финансовое учреждение, где у данного покупателя есть лицевой счет. Третий – банк-эквайер, с которым сотрудничает продавец – тот самый магазин. Другие участники интернет-эквайринга: упомянутый выше агрегатор, платежная система, которая обеспечивает межбанковскую связь, и так далее.

Вот, в общем-то, и все – если коротко и простыми словами об интернет-эквайринге, в котором упомянутый выше платежный провайдер играет очень большую роль.

Да, с некоторых пор, между прочим, все больше магазинов пользуются системой расчета электронными деньгами – и без привязки к классическим банкам. Активно растет число продвинутых клиентов, которые используют для оплаты в интернет-магазинах виртуальные карты: чтобы снизить риск мошенничества до минимума.

Агрегатор – надежная защита от головной боли

Если говорить о ставках, то важно понимать следующее. Раз интернет-магазин хочет принимать платежи онлайн, тогда ему действительно необходимо подключить систему интернет-эквайринга. Это проще сделать или, как мы уже сказали выше, посредством платежных агрегаторов – посредников между вами и банком, или можно договориться о работе с банком напрямую.

Хотя последнее предпочитают далеко не все, поскольку процессы взаиморасчета непосредственно с банком, как правило, занимают больше времени, нежели работа через агрегатора, к тому же могут случаться всякие неожиданности в системе финансовых операций. И в итоге у клиента – интернет-магазина, которому и так забот хватает, еще больше прибавляется головной боли. А агрегатор – надежная защита от головной боли. Клиенту не надо ни с кем строить взаимоотношения с нуля, надежнее и проще обращаться к провайдеру, который уже имеет налаженные связи – в цепочке интернет-эквайринга.

И в итоге у клиента – интернет-магазина, которому и так забот хватает, еще больше прибавляется головной боли. А агрегатор – надежная защита от головной боли. Клиенту не надо ни с кем строить взаимоотношения с нуля, надежнее и проще обращаться к провайдеру, который уже имеет налаженные связи – в цепочке интернет-эквайринга.

Важно понимать и то, что у агрегатора свои взаимоотношения с банком, и, логично, тогда интернет-магазину выгоднее работать через посредника. Клиенту, когда он только планирует подключить систему интернет-эквайринга важно найти провайдера – посредника, который предоставляет техническую поддержку. Обычно у каждого агрегатора есть история работы с клиентами, а значит, накопленный опыт. Чем дольше и продуктивнее агрегатор работает в системе посреднических операций – тем лучше его «финансовая история», что позволяет эквайерам давать такому провайдеру пониженные ставки, близкие к себестоимости. Эквайерам ведь интересно поддерживать оборот…

О системе работы разных сторон ранее мы уже писали в нашем блоге – рекомендуем: https://bilderlings. com/ru/blog/protsessingovie-uslugi-ne-roskosh-a-instrument-zarabotka/ и https://bilderlings.com/ru/blog/vse-chto-nuzhno-znat-o-protsessinge-esli-vy-reshili-perevesti-biznes-v-onlajn/.

com/ru/blog/protsessingovie-uslugi-ne-roskosh-a-instrument-zarabotka/ и https://bilderlings.com/ru/blog/vse-chto-nuzhno-znat-o-protsessinge-esli-vy-reshili-perevesti-biznes-v-onlajn/.

На самом деле, система интернет-эквайринга для рядового пользователя проста, главное – сделать правильный шаг и все четко просчитать заранее.

Интернет-эквайринг для сайта

По данным Mediascope, в 2019 году 94,4% опрошенных россиян хотя бы раз оплачивали покупки онлайн. Чтобы не отставать от конкурентов и не терять выручку от владельцев банковских карт, бизнесу нужен интернет-эквайринг. Рассказываем, что это и как его подключить для интернет-магазина или сайта.

Интернет-эквайринг для бизнеса

Интернет-эквайринг — это способ принимать оплаты банковскими картами и виртуальными деньгами на сайте или через мессенджер. Таким образом, клиенты смогут покупать в онлайн-магазине круглосуточно и расплачиваться удобным способом. От этого все выигрывают: покупателям будет проще оформить заказ, а бизнес заработает больше.

Интернет-эквайринг необходим частным предпринимателям и компаниям, потому что согласно закону 54-ФЗ все платежи должны проходить через онлайн-кассу с фискальным накопителем. Если вы продаете товары или предоставляете услуги, то обязаны подключиться к оператору фискальных данных и отправлять покупателям электронные чеки.

Физическим лицам эквайринг предоставляют намного реже, потому что для подключения нужен расчетный счет ИП или компании. Это ограничение ввели, чтобы бороться с теневым бизнесом и отмыванием денег.

Простыми словами, процесс эквайринга выглядит так:

- Пользователь оформляет заказ и оплачивает его на сайте.

- Оператор обрабатывает платеж.

- Если операция прошла успешно, оператор передает информацию о заказе онлайн-кассе.

- Касса, в свою очередь, отправляет чек покупателю и передает данные в ОФД и налоговую.

Оплаты через сайт помогут вам привлечь новых клиентов и увеличить объем продаж. А еще вы сможете стать партнером банковских программ лояльности — это приведет покупателей, которым важен кэшбэк. Главное, правильно выбрать банк или платежный сервис — условия должны быть выгодными для вас и клиентов.

Главное, правильно выбрать банк или платежный сервис — условия должны быть выгодными для вас и клиентов.

Внимательно изучите на сайте оператора, какую придется платить комиссию, как долго будут зачисляться деньги на счет и другие тонкости процесса

Как подключить интернет-эквайринг

Подключить интернет-эквайринг можно через банк-эквайер или платежный агрегатор. Подать заявку можно онлайн — после этого позвонит сотрудник организации и согласует время для заключения договора. Многие банки предлагают отправить курьера с документами к вам на дом, к остальным придется ехать в офис.

Обычно для оформления заявки нужны следующие документы:

- Выписка из реестра индивидуальных предпринимателей или юридических лиц c ОГРНИП (для ИП) или ОГРН (для компаний).

- Договор банковского счета, если расчетно-кассовое обслуживание открыто в другом банке.

- Копия паспорта для предпринимателей. Копии устава и решения о назначении руководителя для компаний.

После того как вы подпишете договор и откроете эквайринг, сотрудники сервиса помогут добавить на сайт онлайн-оплату. На этом этапе нужно создать страницу с описанием способов оплаты, логотипами платежных систем и кошельков, которые вы принимаете. Готово! Теперь протестируйте процесс и если все хорошо, то запускайте рекламу и начинайте работать с клиентами.

Преимущества интернет-эквайринга

Платить картой или с помощью бесконтактных платежей (Apple Pay, Google Pay, Samsung Pay) проще, чем отдавать наличные деньги. Так клиенты безболезненно тратят больше, особенно, на спонтанные и эмоциональные покупки. Предложите пользователям оплачивать заказы онлайн и увидите, как вырастет ваш средний чек.

Еще один плюс интернет-оплат в том, что клиенты не уйдут из-за нехватки наличных или потому, что у продавца нет сдачи.

Если вы максимально упростите процесс покупки на сайте, к примеру, добавите оплату в один клик, то пользователи будут заказывать у вас еще охотнее

И также эквайринг экономит время на обслуживание клиентов и расходы на зарплаты персонала. Клиент сам выбирает товар, оформляет и оплачивает заказ — для этого не нужен продавец. Дополнительный плюс — недобросовестные сотрудники не смогут забрать деньги из кассы, потому что все проходит онлайн.

Клиент сам выбирает товар, оформляет и оплачивает заказ — для этого не нужен продавец. Дополнительный плюс — недобросовестные сотрудники не смогут забрать деньги из кассы, потому что все проходит онлайн.

Переходите на онлайн-платежи через сайт или добавьте этот способ оплаты к физической точке и вы увидите, как увеличится выручка. А клиенты станут более лояльными и вернутся за повторными покупками.

Поделиться статьей

Эквайринг — подключить эквайринг от платежной системы Platron | Platron — сервис приёма онлайн платежей и массовые выплаты

Эквайринг – сервис, который позволяет подключить прием банковских карт на сайте интернет-магазина или любого сервиса.

Посредником между продавцом и покупателем выступает банк или платежный сервис, например, Platron.

Доверить интернет-эквайринг платежному сервису зачастую удобнее, чем банку. Платежный сервис может принимать не только карты, но и электронные деньги, платежи с мобильных телефонов, Apple Pay и т. д. Наша компания работает с несколькими банками-эквайерами, что обеспечивает Ваш сервис бесперебойной работой даже в случае временных проблем у одного из банков-эквайеров. Это позволяет не приостанавливать работу интернет-сервиса и обеспечивать высокий уровень обслуживания клиентов.

д. Наша компания работает с несколькими банками-эквайерами, что обеспечивает Ваш сервис бесперебойной работой даже в случае временных проблем у одного из банков-эквайеров. Это позволяет не приостанавливать работу интернет-сервиса и обеспечивать высокий уровень обслуживания клиентов.

Наши возможности:

- Более 20 методов оплаты на вашем сайте — банковские карты Visa, Master Card, электронные деньги, платежи с мобильных телефонов, Apple Pay, интернет-банкинг и т.п.

- Мультиэквайринг: возможность подключения к нескольким банкам-эквайерам, что обеспечивает Ваш сервис бесперебойной работой, даже в случае временных проблем у какого-либо эквайера

- Международный эквайринг — для компаний с клиентами из-за рубежа

- Возможность сделать страницу в привычном дизайне для ваших клиентов

- Удобная и быстрая реализация оплаты в iframe

- Привязка карты плательщика для повторных оплат по банковским картам и мобильной коммерции: ваши клиенты смогут оплачивать ваш товар без ввода каждый раз данных своей карты

- Холдирование денежных средств на карте клиента на случай перерасчета стоимости товара

- Уникальное решение для организации дистанционных продаж при помощи колл-центра

- Автоматические возвраты по всем видам платежей

- Круглосуточная поддержка плательщиков 24×7

Подключить интернет-эквайринг

Чтобы подключить эквайринг, нужно обратиться в профессиональный сервис по подключению онлайн платежей. Например, можно обратиться к менеджерам Platron и отправить заявку. Подключение происходит очень быстро. Мы работаем 24/7, помогаем решить все возникающие вопросы и быстро подключить эквайринг на сайте.

Например, можно обратиться к менеджерам Platron и отправить заявку. Подключение происходит очень быстро. Мы работаем 24/7, помогаем решить все возникающие вопросы и быстро подключить эквайринг на сайте.

Как любому бизнесу, даже самому маленькому, наладить прием платежей в интернете?

ФОТО: Архив пресс-службы

Команда разработчиков интернет-эквайринга Сбербанка Казахстан

Интернет-эквайринг — уже привычная услуга для многих онлайн-магазинов на рынке, а банки уже давно работают по приему платежей в интернете. Однако ДБ АО «Сбербанк» совсем недавно запустил обновленный продукт по эквайрингу. Он отличается от аналогов на рынке и учитывает все потребности клиентов. О том, какие особенности имеют онлайн-платежи через Сбербанк и что даст подключение к эквайрингу небольшому бизнесу, рассказывает директор управления «Электронная коммерция» ДБ АО «Сбербанк» Илья Емельянов.

Илья, расскажите простыми словами, что такое интернет-эквайринг?

— Если говорить о самой базовой функции, то интернет-эквайринг — это сервис, позволяющий принимать в интернете оплату за товары или услуги на сайте или в мобильном приложении магазина. На сегодняшний день для всех нас нет ничего удивительного в том, чтобы купить продукты питания, технику, стройматериалы, одежду, канцтовары или заказать доставку еды, вызвать такси, оплатив всё это онлайн банковской картой. Однако за этими простыми действиями скрывается множество дополнительных функций как для клиента — физического лица, так и для бизнеса.

На сегодняшний день для всех нас нет ничего удивительного в том, чтобы купить продукты питания, технику, стройматериалы, одежду, канцтовары или заказать доставку еды, вызвать такси, оплатив всё это онлайн банковской картой. Однако за этими простыми действиями скрывается множество дополнительных функций как для клиента — физического лица, так и для бизнеса.

Давайте начнем с клиентов. Будет ли покупателям товаров и услуг удобно платить онлайн через интернет-эквайринг от Сбербанка?

— Прежде всего это зависит от того, как выглядит страница, куда вводятся реквизиты карты. Разрабатывая свой продукт, мы смоделировали все этапы платежа, подготовили страницу с точки зрения дизайна и сделали ее максимально удобной для клиента, а также разработали сервис, благодаря которому любой интернет-магазин может в безопасном режиме сохранять данные карты для удобства последующей оплаты.

Кроме того, учли, что многие покупатели сейчас платят через сервисы Apple Pay/Samsung Pay. Если ваша карта привязана к одному из этих сервисов, то оплата на странице компании-продавца займет у вас секунд пять: нажать одну кнопку, пройти идентификацию через Touch ID/Face ID — и оплата проходит.

Если ваша карта привязана к одному из этих сервисов, то оплата на странице компании-продавца займет у вас секунд пять: нажать одну кнопку, пройти идентификацию через Touch ID/Face ID — и оплата проходит.

Наибольшее внимание мы уделили функционалу самостоятельного возврата денежных средств. Например, вы оплатили заказ, но потом передумали или у магазина не оказалось его в наличии. Разные компании с этим работают по-разному, но мы предоставляем инструмент, который позволяет вернуть вам деньги в режиме онлайн, то есть отменить платеж со стороны магазина практически моментально.

Перейдем на сторону бизнеса. Почему предприниматель должен выбрать интернет-эквайринг Сбербанка?

— Здесь есть несколько очень важных факторов. Первое — достаточно выгодные тарифы. Второе – это скорость получения денежных средств. Когда клиент проводит транзакцию с карты, средства аккумулируются в банке на транзитном счете, и перевод их на расчетный счёт компании занимает определенное время. Не так много игроков на рынке, которые предоставляют компании средства уже на следующий день. Мы одни из них. Все платежи, принятые сегодня, будут в вашем полном распоряжении на расчётном счёте до 12 часов следующего дня. При этом мы также работаем над ускорением данного процесса.

Не так много игроков на рынке, которые предоставляют компании средства уже на следующий день. Мы одни из них. Все платежи, принятые сегодня, будут в вашем полном распоряжении на расчётном счёте до 12 часов следующего дня. При этом мы также работаем над ускорением данного процесса.

Следующий очень важный момент для МСБ — это то, что многие сайты небольших компаний сделаны на популярных платформах: Magenta, CS-Cart, Netcat и других. Наш инструмент в виде CMS-плагинов позволит им добавить пару строк в код и начать принимать платежи самостоятельно или с помощью наших консультантов в максимально короткие сроки.

Служба поддержки контролирует все циклы: от получения заявки до запуска продукта, последующей поддержки, адаптации, апдейта и т.д. Все обращения принимаются онлайн на почтовый адрес [email protected]. Могу заверить, что проблемы любой сложности решаются в кратчайшие сроки.

Очевидно, что у Сбербанка в клиентах не только МСБ, но и целые корпорации. ..

..

— Для более крупных клиентов у нас тоже есть ряд интересных функций, например возможность настройки рекуррентных платежей, если клиент на сайте покупает услугу в подписку — сейчас это очень популярная модель. В этом случае наш функционал позволит клиенту не заходить каждый раз на сайт и не оплачивать заново услугу. Если магазин подключен к нашему интернет-эквайрингу и клиент пожелает подключить автоплатеж, то мы будем ежемесячно или с любой другой периодичностью списывать необходимую сумму в адрес компании.

Многие люди регулярно покупают товары в одних и тех же магазинах, где им каждый раз необходимо вводить реквизиты карты. У нас есть решение для бизнеса, которое позволит эту проблему обойти. Если клиент зарегистрировался на площадке и один раз ввел номер карты, подтвердил данные и провел оплату, то в следующий раз магазину не обязательно запрашивать у клиента полные данные карты. Мы присваиваем карте «ключ», который хранится у магазина, что значительно упрощает путь для клиента.

Сейчас на рынке бум интернет-магазинов. Даже те, кто никогда не думал заниматься торговлей, в условиях карантинных ограничений пробует свои силы в этом, по сути, микробизнесе. Есть у вас что предложить таким начинающим предпринимателям?

— Во-первых, очень гибкий личный кабинет, где интернет-магазин может проверить каждую транзакцию, вести аналитику, смотреть отчетность, проверять причины отказов, отклонять операции при необходимости, получать поддержку 24/7 и многое другое. Кстати, для крупного бизнеса, имеющего свои аналитические системы, мы интегрируем наш функционал в CRM компании, чтобы все операции проходили через ИТ-систему бизнес-клиента и в то же время он бы пользовался всеми возможностями нашей системы.

Во-вторых, в личном кабинете менеджер магазина легко может создавать ссылки для оплаты клиентам, это сейчас очень актуально для малого бизнеса. Например, вы продаете товар в «Инстаграме» и создание своего сайта для вас — трудоемкий процесс. Подключая наш интернет-эквайринг, вы сможете создавать ссылки в личном кабинете и высылать их клиентам для оплаты любым удобным способом – в «Инстаграме», мессенджерах и других социальных сетях.

Подключая наш интернет-эквайринг, вы сможете создавать ссылки в личном кабинете и высылать их клиентам для оплаты любым удобным способом – в «Инстаграме», мессенджерах и других социальных сетях.

Как при этом обеспечивается безопасность платежей?

— С точки зрения безопасности все наши платежи соответствуют требованиям международных платежных систем и стандартам безопасности PCI DSS, особенно когда речь идет о крупных платежах. Вероятность мошенничества возникает, если клиент не только компрометирует свои личные данные, такие как номер карты, срок ее действия, код CVV/CVC, но и сообщает посторонним одноразовые пароли, приходящие ему на мобильный телефон. Это самый распространенный способ мошенничества на рынке. От других вариантов — взлома системы или использования чужой карты — система полностью защищена.

Также мы используем самую современную систему фрод-мониторинга, то есть все платежи и данные клиентов обеспечены несколькими уровнями защиты, при этом уровень конверсии (успешных платежей) не страдает. Можно сказать, мы нашли в этом отличный баланс.

Можно сказать, мы нашли в этом отличный баланс.

Поговорим о деньгах. Точнее, о тарифах на интернет-эквайринг от Сбербанка. Известно, что комиссия банка за карточные платежи может составлять до 5% от суммы платежа.

— Наши тарифы на данный момент ниже средних по рынку. Как известно, большую часть комиссии от этого тарифа получает банк — эмитент платежной карты, часть комиссии уходит платежной системе Visa или Mastercard, и лишь небольшая часть комиссии остается банку-эквайеру. В условиях пандемии усилиями Национального банка были существенно снижены тарифы на прием платежей в социально значимых отраслях, естественно, наши тарифы так же снизились. Например, компании по доставке готовой еды пользуются сейчас данными льготами. Вообще комиссия сильно зависит от сферы деятельности, среднего чека, оборотов, количества транзакций. Наша базовая тарифная ставка на текущий момент – 2,8% от оборота, но для льготных категорий деятельности и в зависимости от объемов операций может снижаться.

Наша базовая тарифная ставка на текущий момент – 2,8% от оборота, но для льготных категорий деятельности и в зависимости от объемов операций может снижаться.

Сфера интернет-эквайринга далеко не новая для банков. Как вы работали раньше и почему именно сейчас решили разработать собственное решение?

— Ранее мы работали с мерчантами не напрямую, а через наших агентов, так называемых PSP-провайдеров, но периодически получали просьбы от наших клиентов разработать собственное решение. Мы изучили все варианты, представленные на рынке, и в этом году запустили его на рынок. Теперь у наших клиентов есть возможность подключиться к продуманному сервису с широким функционалом, разработанному под любые сферы бизнеса, независимо от его размера.

Сбербанк сейчас свою миссию видит в развитии сектора малого и среднего бизнеса, и именно для МСБ наш продукт очень комфортный — как с точки зрения подключения, так и с точки зрения тарифов. Кроме того, именно сегодня интернет-эквайринг переживает настоящий бум: в условиях карантина большая часть продаж идет онлайн, и если даже небольшие онлайн-магазины, включая инстаграм-шопы, подключат наш интернет-эквайринг, они смогут принимать платежи онлайн с большой выгодой для своего бизнеса.

Кроме того, именно сегодня интернет-эквайринг переживает настоящий бум: в условиях карантина большая часть продаж идет онлайн, и если даже небольшие онлайн-магазины, включая инстаграм-шопы, подключат наш интернет-эквайринг, они смогут принимать платежи онлайн с большой выгодой для своего бизнеса.

Подробнее информация об интернет-эквайринге доступна по ссылке.

Центр поддержки корпоративных клиентов:

тел. с мобильного 7744 (бесплатно).

Как происходит оплата в интернете и почему ее лучше доверить платежному сервису | by Pikassa Team

Спойлер: платежные сервисы на самом деле не принимают онлайн-платежи

45% россиян стали больше заказывать в интернете, согласно исследованию Mastercard за 2020 год. Платежная система Мир также отметила, что за прошлый год количество онлайн-платежей увеличилось на 40%.

Люди оплачивают в интернете чаще, это факт. Поэтому вопрос, где подключить онлайн-платежи, для многих магазинов и сервисов стал актуален — особенно для тех, кто ранее не работал с предоплатой.

Поэтому вопрос, где подключить онлайн-платежи, для многих магазинов и сервисов стал актуален — особенно для тех, кто ранее не работал с предоплатой.

Прежде чем выбирать платежный сервис, будет полезно понять, как происходит оплата в интернете. Мы расскажем самое главное об онлайн-платежах — кратко и простыми словами, обещаем!

Что такое онлайн-оплата?

Возможность оплаты картой онлайн называется интернет-эквайрингом. Соответственно, оплата товаров и услуг картой в офлайн-магазинах — это торговый эквайринг. Всё просто!

Интернет-эквайринг отличается от торгового тем, что помимо оплаты картами включает платежи с помощью электронного кошелька, баланса телефона и интернет-банка. То есть способов оплаты онлайн больше, чем офлайн, и это, на наш взгляд, огромный плюс интернет-эквайринга.

Как проходит оплата в интернете?

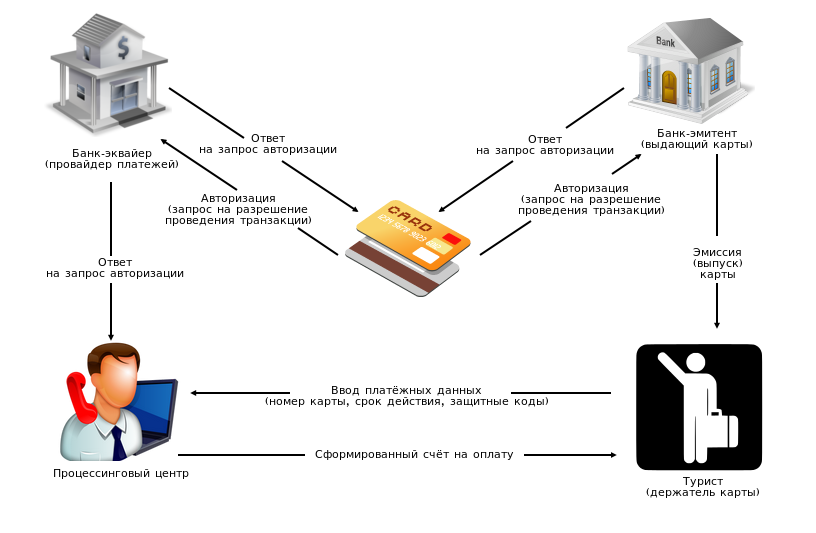

Со стороны это выглядит так: плательщик вводит номер карты в платежную форму и нажимает кнопку «Оплатить». Далее он подтверждает операцию одноразовым кодом от банка, который выпустил его карту.

Далее он подтверждает операцию одноразовым кодом от банка, который выпустил его карту.

Процесс оплаты в целом занимает несколько минут.

(схема)

А кто всё это делает?

На деле в процессе оплаты задействованы сразу несколько участников мировой банковской системы:

- Банк-эквайер

- Международные платежные системы VISA, Mastercard, национальная платежная система Мир

- Банк-эмитент

- Платежный сервис — его также называют процессинговым центром

Каждый из участников цепочки выполняет свою роль:

После того, как покупатель нажал кнопку «Оплатить», запрос на проведение платежа отправляется в банк-эквайер. Эквайер обрабатывает запрос и перенаправляет его в банк плательщика — банк-эмитент. Получив от него ответ, эквайер присваивает платежу финальный статус — «Успешный» или «Неуспешный».

Если операция успешна — банк отправляет по ней возмещение на расчетный счет интернет-магазина, удержав комиссию за свои услуги.

Банк-эмитент обслуживает операции по карте покупателя. Он отправляет одноразовый код-пароль плательщику, он же может отклонить платеж, если на счете покупателя недостаточно средств или операция кажется ему мошеннической. Эмитент также начисляет покупателю кэшбэк, делает выписки по платежам.

Всем этим процессом управляют платежные системы Visa, Mastercard, Мир, без них был бы хаос. Они устанавливают ставки на интернет-эквайринг, следят, чтобы платежи проходили по верным mcc-категориям, решают спорные вопросы (например, чарджбеки — о них мы поговорим отдельно) и бдят за соблюдением своих правил. С ними шутки плохи 🙂

В чем роль платежного сервиса?

Платежный сервис обеспечивает информационно-технологическое взаимодействие между магазином и участниками банковской цепочки. Для этого он использует платежный шлюз — технически это связующее звено между сайтом/приложением магазина и банком-эквайером. Процессинговый центр также отвечает за безопасность и прозрачность операций.

Процессинговый центр также отвечает за безопасность и прозрачность операций.

Если быть точнее, то платежный сервис:

1) открывает плательщику платежную форму, где тот вводит номер карты во время покупки

Немного о безопасности: сбор данных карты в интернете разрешен только при наличии сертификата международного стандарта PCI DSS. Данные карты не хранятся в процессинговом центре и передаются в банк-эквайер в зашифрованном виде, поэтому они не могут быть скомпрометированы.

2) принимает от магазина запрос на проведение платежа и отправляет этот запрос в банк-эквайер — с помощью платежного шлюза

3) получает от банка финальный статус операции и показывает его в личном кабинете, дает возможность магазину управлять операциями и делать сверку.

Звучит парадоксально, но сам платежный сервис не принимает платежи, а только обслуживает магазины технически и информационно. И подключить интернет-эквайринг можно через банк, без участия платежного сервиса.

В чем польза платежного сервиса?

Действительно, в чем плюсы работы с платежным сервисом, если можно работать напрямую с банком?

Плюсов много:

- Больше способов оплаты

Если в банке доступна оплата только картами, то с помощью платежного сервиса можно подключить дополнительные способы: Apple Pay, Google Pay, электронные кошельки, мобильную коммерцию, интернет-банкинг. Как показывает практика, 15% онлайн-платежей оплачиваются не картами, а альтернативными им способами.

2. Каскадный эквайринг

У платежного сервиса чаще всего настроен шлюз не с одним банком, а сразу с несколькими. Если один банк отклонил платеж, сервис отправляет его в следующий — и так по списку, пока оплата не станет успешной. Каскадный эквайринг повышает отказоустойчивость операций, а значит, увеличивает оборот. Больше успешных платежей — больше выручка по онлайн-оплате.

3. Скорость подключения

Подключение интернет-эквайринга в банках небыстрое, как и вся работа банков. Средний срок подключения — 3 недели. Платежные сервисы могут подключить онлайн-оплату за пару дней за счет того, что тесно взаимодействуют с банками-эквайерами и могут с ними договориться. Сервисы также берут на себя всю головную боль с подключением — собирают и проверяют документы для банка, помогают с интеграцией, занимаются поддержкой.

Средний срок подключения — 3 недели. Платежные сервисы могут подключить онлайн-оплату за пару дней за счет того, что тесно взаимодействуют с банками-эквайерами и могут с ними договориться. Сервисы также берут на себя всю головную боль с подключением — собирают и проверяют документы для банка, помогают с интеграцией, занимаются поддержкой.

Поэтому если вы хотите сэкономить время на настройке онлайн-оплаты, лучше обратиться в процессинговый центр — вас не только подключат быстрее, но и организуют прием платежей сразу через несколько крупных банков.

4. Платежная форма

Многие процессинговые центры заинтересованы в эффективности своей платежной формы, поэтому постоянно исследуют конверсию и совершенствуют процесс оплаты. Сервисы также гибки в оформлении платежной формы: они могут не только добавить логотип и изменить цвет элементов формы, но и создать собственный платежный виджет по запросу клиента. Это вряд ли могут себе позволить неповоротливые системы крупных банков, у которых десятки тысяч клиентов.

Поэтому если вы заинтересованы в высокой конверсии платежной формы и узнаваемости бренда, то процессинговые центры в этом вопросе окажутся более эмпатичными.

5. Индивидуальные настройки

В платежном сервисе можно подключить дополнительные возможности: автоплатежи, холдирование (заморозку средств на карте на срок до от 1 до 15 дней), привязку карты, усиленную защиту от мошенничества. Это облегчит работу с онлайн-платежами, особенно если у вас нестандартный бизнес-кейс.

А в чем минусы?

Минус только один: ставка на услуги платежного сервиса обычно выше, чем на услуги банка. Но это того стоит: повышенная ставка может окупиться высокой отказоустойчивости платежей, эффективной формы оплаты и остальных плюсов, что мы описали выше.

Мы рассказали, как происходит оплата в интернете, и раскрыли плюсы и минусы работы с платежным сервисом.

Надеемся, наша статья поможет вам выбрать платежное решение мечты!

А если вы уже задумались, какой сервис выбрать, самое время посмотреть наш сайт.

Статью подготовила команда Pikassa

Карточный эквайринг для платежей в электронной коммерции

Интернет-эквайринг — это услуга приема онлайн-платежей от имени интернет-продавца с использованием банковских карт или интернет-банкинга. Обычно интернет-эквайринг предполагает прием карт Visa, MasterCard и других способов.

Участниками процесса являются банк-эквайер, банк-эмитент, владелец карты или счета, платежная система, поставщик услуг.

Банк-эквайер — это банк, обеспечивающий клиренс между банком-эмитентом карты и интернет-магазином в сети платежной системы.Текущий счет интернет-продавца может быть открыт как в банке-эквайрере, так и в любом другом банке страны. При этом банк-эквайер гарантирует перевод средств на текущий счет продавца или поставщика услуг независимо от того, в каком банке он открыт.

Банк-эмитент — это банк, выпустивший карту плательщика и открывший счет карты. В случае получения положительного ответа на покупку от банка-эквайера банк-эмитент гарантирует снятие средств с карточного счета и их перевод в платежную систему для возмещения расходов банку-эквайеру.

Поставщик услуг — это веб-сервис, который объединяет веб-сайт интернет-продавца с банком-эквайером. Например, платежная платформа FONDY — это поставщик услуг, который обеспечивает интеграцию более 2500 интернет-магазинов с 25 банками Европы. Основные функции поставщика услуг:

- упрощение взаимодействия интернет-магазина с банком-эквайером через собственный веб-API

- возможность брендирования платежных страниц по собственному дизайну веб-сайта

- обеспечение безопасности платежей с технологией #D Secure , система противодействия мошенничеству и стандарты PCI DSS

- агрегирование денежных потоков от различных способов оплаты и перечисление на расчетный счет продавца

- , обеспечивающее взаимодействие с различными банками-эквайерами в рамках единого договора

- предоставление подробных отчетов и действий в соответствии с совершенных платежей

- облегчение конвертации платежей за счет маршрутизации в разные банки в случае отказа или недоступности одного из них

- удобная панель управления торговцем с подробной аналитикой

Интернет-эквайринг на понятном языке

Как это работает. Какой выбрать. Что такое система для интернет-магазинов. Мы обсуждаем тему интернет-эквайринга «простым языком».

Какой выбрать. Что такое система для интернет-магазинов. Мы обсуждаем тему интернет-эквайринга «простым языком».

Acquiring является производным от английского глагола «приобретать» и означает «приобретение». Его суть — безналичный расчет — кто-то платит пластиковой картой через терминал, а наличные не снимают. Интернет-эквайринг — это система платежей через Интернет. В отличие от обычного или мобильного, в этом типе эквайринга терминал «in store» не нужен: он предназначен не только для клиентов традиционных банков, но и для клиентов платежных и финтех-компаний и владельцев электронных кошельков.Как видите, все довольно просто. Однако мы объясним более подробно.

Двигаясь по финансовым ступенькам

Система интернет-эквайринга состоит из нескольких этапов. В случаях, когда у клиента есть банковская карта и нет виртуального электронного кошелька, процесс выглядит следующим образом: клиент совершает покупку в интернет-магазине и вводит данные своей карты, например номер, срок действия, код CVV2 / CVC2. Магазин отправляет данные агрегатору платежей, который отправляет запрос банку-эквайеру: можно ли продолжить транзакцию? В свою очередь, банк-эквайер делает запрос на авторизацию международной платежной системе, выпустившей именно эту карту — MasterCard, VISA или другую.

Магазин отправляет данные агрегатору платежей, который отправляет запрос банку-эквайеру: можно ли продолжить транзакцию? В свою очередь, банк-эквайер делает запрос на авторизацию международной платежной системе, выпустившей именно эту карту — MasterCard, VISA или другую.

Платежный агрегатор — это своего рода точка входа в разные системы и способы оплаты, например, через банковские карты, через электронные кошельки, терминалы. Поэтому объективно клиенту лучше сотрудничать с посредником-агрегатором, чем самому бегать между десятью партнерами. Первый вариант более простой, поскольку у клиента интернет-магазина один менеджер, который занимается решением финансовых проблем. Неслучайно большинство магазинов, подключив сервис интернет-эквайринга, предпочитают работать с эквайерами через агрегатор.

Итак, на каждом этапе, включая последний, проверяется следующее: есть ли вообще «доступный» реальный клиент или в систему вошло какое-то мошенническое лицо (или человек, или группа лиц, организации), делает ли клиент есть деньги на своем счете, какие комиссии могут взиматься, предусмотрены ли определенные бонусы за онлайн-операции и т. д.

д.

Все это делается очень быстро. И если с клиентом все ясно и нет сложностей, то банк-эмитент отправляет подтверждение в АПС, а тот дает положительный ответ банку-эквайеру.Затем со счета клиента снимается определенная сумма, и он становится счастливым обладателем приобретенного товара или услуги.

Подчеркнем, что в этой цепочке чрезвычайно важна роль провайдера — агрегатора. Магазинам проще работать через агрегатор, потому что он ведет единый учет всех финансовых транзакций. Когда все находятся в одной системе и известно, кто именно отвечает за процесс, будучи посредником между разными системами, клиенту легче вести бизнес.

Выбор всегда за заказчиком

Процесс интернет-эквайринга иногда включает четырех и более участников. Первый — это клиент интернет-магазина. Второй — эмитент, финансовое учреждение, в котором у этого клиента есть личный счет. Третий — банк-эквайер, с которым сотрудничает продавец. К другим участникам могут относиться: агрегатор, платежная система, обеспечивающая межбанковские коммуникации, и так далее.

В течение некоторого времени все больше и больше магазинов переходят на систему расчетов электронными деньгами, не будучи привязанными к традиционным банкам.Количество клиентов, которые используют виртуальные карты для оплаты в интернет-магазинах, чтобы снизить риск мошенничества, быстро растет.

Агрегатор — надежная защита от головной боли

Если говорить о ставках, важно понимать следующее. Если интернет-магазин хочет принимать платежи через Интернет, ему действительно необходимо подключиться к системе интернет-эквайринга. Это проще сделать либо, как мы уже говорили выше, через агрегаторов платежей — посредников между вами и банком, либо вы можете заключить договор о работе с банком напрямую.

Большинство предпочитают первый вариант, поскольку процессы взаиморасчетов напрямую с банком занимают больше времени, чем работа через агрегатор; Кроме того, сюрпризы могут возникнуть на любом этапе системы финансовых операций. И в результате клиент — интернет-магазин, у которого уже достаточно забот, получает еще большую головную боль. Агрегатор — надежная защита от головной боли. Клиенту не нужно строить отношения с кем-либо с нуля, безопаснее и проще связаться с провайдером, который уже установил связи — в цепочке интернет-эквайринга.

Агрегатор — надежная защита от головной боли. Клиенту не нужно строить отношения с кем-либо с нуля, безопаснее и проще связаться с провайдером, который уже установил связи — в цепочке интернет-эквайринга.

Также важно понимать, что агрегатор имеет свои отношения с банком, и, по логике вещей, интернет-магазину выгоднее работать через посредника. Когда клиент планирует подключить только систему интернет-эквайринга, важно найти провайдера — посредника, оказывающего техническую поддержку. Обычно каждый агрегатор имеет историю работы с клиентами, а значит, накопленный опыт. Чем дольше и продуктивнее агрегатор работает в системе посреднических операций — тем лучше их «финансовая история», позволяющая эквайерам выставлять такому провайдеру более низкие ставки, близкие к себестоимости.Покупатели действительно заинтересованы в поддержании оборота…

На самом деле система интернет-эквайринга для рядового пользователя проста, главное сделать правильный шаг и заранее все четко просчитать.

Как работает индустрия обработки платежей?

Вы когда-нибудь задумывались, что происходит за кулисами, когда производится онлайн-платеж? Если вы только начинаете заниматься электронной коммерцией и онлайн-платежами — или вам просто интересно узнать о процессе — может быть сложно ориентироваться в запутанной терминологии, используемой в отрасли, и понять, что и как делает каждый участник.

Таким образом, в этом сообщении блога мы объясним основные условия платежной инфраструктуры , которые вам необходимо понять, и как они работают вместе, чтобы активировал глобальные транзакции электронной коммерции .

Бонус : Прочтите эту статью, чтобы получить все, что вам нужно знать о комиссиях за обработку онлайн-платежей.

1. ТорговецНачнем с продавца — человека, предлагающего товары или услуги на продажу.

Что такое торговец?

Торговец — это любое физическое или юридическое лицо, продающее товары или услуги. Продавец электронной коммерции относится к стороне, которая продает товары или услуги через Интернет.

Торговец должен работать с банком-эквайером, чтобы подать заявку и получить торговый счет — счет, который позволяет продавцу принимать кредитные и дебетовые карты, — чтобы иметь возможность начать продавать и получать платежи от покупателей.Вам, вероятно, интересно, что такое банк-эквайер — ну, это банк или финансовое учреждение, которое является зарегистрированным участником сети карт, такой как Visa или MasterCard, и принимает (или приобретает) транзакции для продавцов от имени дебета. и сети кредитных карт. Мы расскажем об этом более подробно позже в этом сообщении блога.

Что такое торговый счет?

Это счет банка-эквайера, который позволяет предприятию принимать кредитные и дебетовые карты.

Счет продавца — это номер счета, выданный банком-эквайером для конкретного продавца. Этот номер счета аналогичен другим уникальным номерам счетов, выпущенным банком (например, номер банковского счета), но специально используется продавцом для идентификации себя как владельца информации о транзакции, которую он отправляет в банк, а также получателя. средств от транзакций. В рамках заявки на получение торгового счета продавцы должны согласиться соблюдать правила, установленные ассоциациями карт, такими как Visa или MasterCard.

Торговые счета облагаются различными комиссиями. Эти сборы могут быть реализованы посредством ежемесячного выставления счетов, в виде процента от каждой транзакции или и того, и другого.

После того, как продавец получил торговый счет, всякий раз, когда покупатель покупает товар с помощью кредитной или дебетовой карты, продавец отправляет информацию о транзакции покупки в свой банк-эквайер, который затем отправляет ее через сеть сопоставления карт на карту. банк-эмитент держателя. Банк-эмитент утвердит или отклонит списание и выставит счет держателю карты на сумму, причитающуюся продавцу.

Если клиент использует цифровой кошелек (например, Visa Checkout, Google Pay и т. Д.) Или другой способ онлайн-оплаты, данные транзакции будут передаваться от продавца поставщику кошелька, а оттуда — к платежным системам, банкам-эквайерам и т. Д. вперед.

2. ПокупательПокупатель — это покупатель, который покупает товары или услуги у продавца.

Когда покупатели совершают покупки в Интернете, они обычно размещают заказ на товар или услугу на веб-сайте продавца.Они будут вводить свои платежные данные — данные кредитной / дебетовой карты или другие способы оплаты — на защищенных веб-страницах или страницах корзины (URL-адрес имеет префикс «HTTPS»), после чего информация зашифровывается веб-браузером и отправляется на серверы продавца. или поставщику платежных услуг или платежному шлюзу , который продавец использует для приема платежей.

После авторизации платежа ( Авторизация кредитной карты, ) продавец выполнит заказ для покупателя.

3. Обработка платежейПосле того, как продавец получил торговый счет, всякий раз, когда покупатель покупает товар с помощью кредитной или дебетовой карты, продавец передает информацию о транзакции покупки в процессор платежей , используемый его банком-эквайером , через платежный шлюз .

Что такое платежный шлюз?

Платежный шлюз — это программное обеспечение, которое упрощает передачу информации о транзакциях.

Платежные шлюзы — это программное обеспечение и серверы, которые передают информацию о транзакции в банки-эквайеры и ответы от банков-эмитентов (например, утверждена ли транзакция или отклонена). По сути, платежные шлюзы облегчают общение внутри банков. Наберитесь терпения, мы немного объясним, что такое банк-эмитент.

Безопасность является неотъемлемой частью всех платежных шлюзов; конфиденциальные данные, такие как номера кредитных карт, должны быть защищены от любых мошеннических действий.Карточные ассоциации создали набор правил и стандартов безопасности, которым должен следовать любой, у кого есть доступ к карточной информации, включая шлюзы. Этот набор правил и стандартов безопасности называется стандартом безопасности данных индустрии платежных карт (PCI-DSS или PCI).

Отправка заказа выполняется с использованием протокола HTTPS, который безопасно передает личную информацию через стороны, участвующие в транзакции. Платежные шлюзы обычно взимают с тех, кто их использует, комиссию за транзакцию.

Многие продавцы электронной коммерции используют поставщиков платежных услуг , чтобы получить доступ к платежным шлюзам и, таким образом, иметь возможность принимать платежи. В этом случае поставщик платежных услуг сделает функциональность шлюза доступной для продавца и его клиентов.

Что такое поставщик платежных услуг (PSP)?

Поставщик платежных услуг — это третья сторона, которая помогает продавцам принимать и упрощать платежи.

Поставщики платежных услуг сотрудничают с банками-эквайерами и их платежными системами , чтобы предложить торговцам возможность принимать платежи .Поставщики платежных услуг часто предлагают услуги в дополнение к обработке транзакций. Эти услуги включают соответствие стандарту безопасности данных индустрии платежных карт (PCI), защиту от мошенничества и возможность обрабатывать разные валюты и переводить на разные языки.

PSP отправляет (через платежный шлюз) информацию о транзакции, инициированную покупателем с продавцом, в платежный процессор , используемый банком-эквайером продавца.

Что такое платежная система?

Платежная система — это компания, уполномоченная обрабатывать транзакции по кредитным картам между покупателями и продавцами.

Платежные системы позволяют продавцам принимать платежи по дебетовым или кредитным картам в Интернете, обеспечивая соединение с банком-эквайером. Эти процессоры выполняют множество функций, например, оценивают, являются ли транзакции действительными и одобрены, используя меры по борьбе с мошенничеством, чтобы гарантировать, что транзакция покупки инициирована источником, который, по их утверждениям, является. Обработчики должны соблюдать стандарты и правила, организованные ассоциациями кредитных карт.Эти стандарты включают правила, касающиеся мошенничества, возвратных платежей и кражи личных данных.

Если покупатель использовал кредитную или дебетовую карту для размещения заказа у продавца, платежный процессор передает информацию о транзакции со шлюза в соответствующую ассоциацию карт .

Что такое карточная ассоциация?

Карточная ассоциация — это сеть банков, которые обрабатывают платежные карты определенного бренда (например, Visa, Mastercard и т. Д.).).

Карточная ассоциация либо одобряет, либо отклоняет транзакцию напрямую (например, в случае American Express) или связывается с банком-эмитентом карты для авторизации (в случае Visa / MasterCard).

4. Банки и расчет по сделкам

Что такое банк-эмитент?

Банк-эмитент — это любой банк или финансовое учреждение, которое предоставляет (или выпускает) кредитные или дебетовые карты через ассоциации карт.

Банк-эмитент несет ответственность за способность держателя карты погасить накопленный им долг кредитной картой или кредитной линией, предоставленной банком.

После получения запроса на авторизацию карты от ассоциации карт банк-эмитент одобряет или отклоняет транзакцию, в зависимости от финансового положения покупателя.

Что такое банк-эквайер?

Банк-эквайер — это банк или финансовое учреждение, которое принимает транзакции по дебетовым или кредитным картам для держателя карты.

Как работает банк-эквайер?

Эквайеры / банки-эквайеры являются зарегистрированными участниками сети карт, таких как MasterCard или Visa, и принимают (или приобретают) транзакции от имени этих сетей дебетовых и кредитных карт для продавца. Карточная сеть соединяет банки-эквайеры с банками-эмитентами, чтобы можно было проверить транзакцию клиента. Каждый раз, когда владелец карты использует дебетовую или кредитную карту для покупки, банк-эквайер либо одобряет, либо отклоняет транзакции на основе информации, имеющейся у сети карт и банка-эмитента о счете этого держателя карты.

Помимо управления транзакциями, эквайер также принимает на себя полный риск и ответственность, связанные с транзакциями, которые он обрабатывает. Из-за этого эквайер взимает различную плату за свои услуги. Эти комиссии варьируются в зависимости от эквайера, но обычно взимаются за такие действия, как транзакции, возврат средств, возвратные платежи и т. Д. Эквайер взимает комиссию от своего имени, сети карт и банка-эмитента, учитывая также расходы на обмен кредитными картами .

Что такое авторизация карты?

Авторизация карты — это запрос на проверку того, одобрена ли карта для использования для завершения данной транзакции покупки.

Авторизация необходима, чтобы проверить, достаточно ли средств на дебетовой или кредитной карте держателя карты и разрешена ли покупка у продавца. Запрос на авторизацию сначала появляется, когда держатель карты пытается приобрести товар или услугу с помощью дебетовой или кредитной карты.

Запрос на авторизацию сначала отправляется через банк-эквайер продавца и связанный с ним платежный процессор, чтобы определить банк держателя карты ( банк-эмитент ). Получив уведомление, банк-эмитент держателя карты затем определяет, будет ли сделка с продавцом одобрена или отклонена на основе кредитной линии держателя карты. Если банк-эмитент одобряет транзакцию, он блокирует («авторизацию») необходимые средства на счете покупателя.

Банк-эмитент затем сообщает результат (одобрен / отклонен) и причину его обратно процессору платежей, который, в свою очередь, передает их продавцу и покупателю через платежный шлюз. Если транзакция одобрена, сумма транзакции списывается со счета держателя карты, и держателю карты выдается квитанция. Весь описанный выше процесс занимает не более нескольких секунд в реальном времени.

На следующем этапе продавец выполняет заказ, размещенный покупателем.После того, как продавец выполнит заказ, банк-эмитент аннулирует авторизацию средств покупателя и подготовится к расчету по транзакции с банком-эквайером продавца .

Что такое обмен кредитными картами?

Обмен кредитными картами — это процесс, в котором банк-эквайер или банк-эквайер отправляет утвержденные транзакции по карте от имени своих продавцов.

Interchange относится к клирингу и расчету записей между участниками платежной системы.Этот термин также может использоваться для описания комиссий или трансфертного ценообразования между эмитентами и покупателями. Участвующие эквайеры и эмитенты платят или получают взаимообмен каждый раз, когда используется кредитная или дебетовая карта. Например, банки оплачивают обменные операции по карточным транзакциям. Этот сбор обычно уплачивается банком-эквайером или банком продавца, банкам потребителя или банку-эмитенту.

В интересах эффективности продавцы обычно отправляют все свои одобренные транзакции в свои банки-эквайеры — через свои платежные системы — в конце каждого дня в пакетном режиме.Затем банк-эквайер отправляет запроса на расчеты по транзакции в участвующие банки -эмитенты покупателей.

Что такое расчет по сделке?

Расчет транзакции — это процесс, посредством которого продавец получает средства для транзакции с покупателем.

Как работает расчет по сделке?

После получения всех разрешений и согласований участвующих сторон банк-эмитент покупателя отправляет средства в банк-эквайер продавца через платежную систему этого банка.Затем банк-эквайер берет эти средства и помещает их на счет продавца. Это называется расчетной оплатой или расчетом.

Для типичных транзакций по карте, даже если авторизация и утверждение выполнения заказа занимают всего несколько секунд, для завершения всей схемы обработки платежей в фоновом режиме может потребоваться до трех дней.

И вот, вкратце, как работает платежная индустрия. Теперь вы должны лучше понимать все сущности, участвующие в онлайн-транзакциях, и последовательность операций обработки платежей, лежащих в основе цифровой торговли.

Ознакомьтесь с дополнительными терминами и концепциями обработки онлайн-платежей, прочитав это полное руководство.

0,00 ср. рейтинг ( 0 % баллов) — 0 голосов

Stripe: Введение в онлайн-платежи

В этом руководстве рассматриваются основы онлайн-платежей и объясняются различия для общих бизнес-моделей: интернет-магазины, SaaS и подписные компании, а также платформы и торговые площадки.Начните с прочтения основ платежей и того, что все компании должны знать об онлайн-платежах, а затем перейдите непосредственно к разделу о вашей бизнес-модели.

Мы также составили список наиболее распространенных отраслевых терминов и их определений, поэтому, если вы не знакомы с какими-либо фразами в этом руководстве, обратитесь к глоссарию.

Если вы хотите сразу же начать принимать онлайн-платежи, прочтите нашу документацию, чтобы начать работу.

Прежде чем углубляться в детали платежа для различных бизнес-моделей, полезно иметь общее представление о том, как работают платежи: как деньги перемещаются от клиента к вашему бизнесу, как банки облегчают эти платежи и какие затраты связаны с системой. .Изучение этих фундаментальных строительных блоков онлайн-платежей поможет вам лучше понять нюансы настройки платежей для вашей собственной бизнес-модели.

Поток онлайн-платежей

В каждой онлайн-транзакции участвуют четыре основных игрока:

- Владелец карты: Лицо, владеющее кредитной картой

- Продавец: Владелец бизнеса

- Эквайрер: Банк, который обрабатывает платежи по кредитным картам от имени продавца и направляет их через сети карт (например, Visa или Mastercard) в банк-эмитент.Иногда эквайеры могут также сотрудничать с третьей стороной, чтобы помочь в обработке платежей.

- Банк-эмитент: Банк, который предоставляет кредиты и выдает карты потребителям от имени сети карт.

Чтобы принимать карточные онлайн-платежи, вам необходимо работать с каждым из этих игроков (либо через одного поставщика платежей, либо путем создания собственных интеграций).

Во-первых, вам необходимо открыть счет в коммерческом банке и установить отношения с эквайером или платежной системой.Эквайеры и процессоры помогают направлять платежи с вашего веб-сайта в карточные сети, такие как Visa и Mastercard. В зависимости от вашей настройки у вас может быть отдельный эквайер (часто банк, который поддерживает сетевые отношения) и процессор (который сотрудничает с эквайером для облегчения транзакций) или одно отношение, которое включает обе услуги.

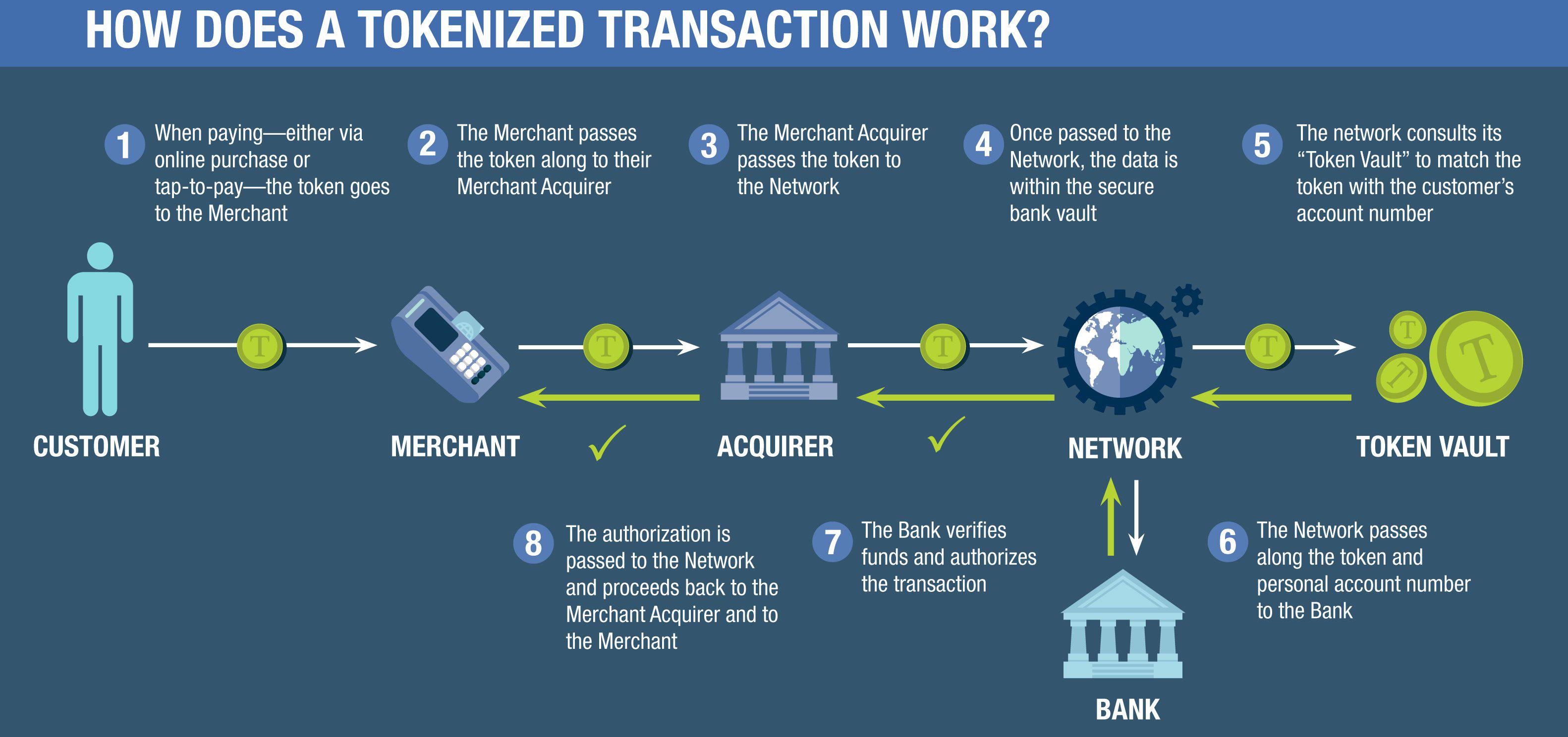

Для безопасного сбора сведений о платеже вам может также потребоваться шлюз, который помогает надежно защитить информацию. Шлюзы часто используют токенизацию для анонимности платежных реквизитов и защиты конфиденциальных данных от ваших систем, помогая вам соблюдать отраслевые правила безопасности, называемые стандартами PCI.

Один провайдер может предложить услуги шлюза, обработки и эквайринга, которые могут помочь упростить ваши онлайн-платежи. Иногда поставщик платежей создает прямую интеграцию с сетями карт, помогая уменьшить сторонние зависимости.

Когда вы принимаете платеж в Интернете, шлюз надежно шифрует данные, которые будут отправлены эквайеру, а затем в сети карт. Затем сети карт связываются с банком-эмитентом, который либо подтверждает, либо отклоняет платеж (банковские правила или нормативные требования могут иногда требовать дополнительной аутентификации карты, например 3D Secure, перед принятием платежа).Банк-эмитент ретранслирует сообщение обратно на шлюз или в эквайер, чтобы вы могли подтвердить платеж клиенту (например, отобразив на вашем сайте сообщение «Платеж принят» или «Платеж отклонен»).

Здесь описывается поток онлайн-платежей для разовых платежей в долларах США в США. Если вы хотите выйти на международный уровень, вам может потребоваться найти партнера в банке и наладить отношения на местном уровне. Или, если вы представляете новый продукт и хотите начать взимать плату с клиентов на регулярной основе, вам потребуется не только принять номер кредитной карты, но также точно инициировать и собирать платежи через заданный интервал времени.Вам также нужно будет построить логику, чтобы приспособиться к различным моделям ценообразования, выяснить, как восстанавливать неудавшиеся платежи, управлять пропорциями, когда клиенты меняют план, и многое другое.

Расходы, связанные с онлайн-платежами

Существует множество комиссий, которые сопровождают каждую транзакцию, обрабатываемую через эту четырехстороннюю систему. Visa, Mastercard и другие сети карт устанавливают комиссии, называемые комиссиями за обмен и схему.

Interchange обычно представляет собой основную часть затрат, связанных с транзакцией.Эта сумма предоставляется банку-эмитенту, поскольку он принимает на себя наибольший риск, предоставляя кредит или банковские услуги держателю карты.

Сборы по схемевзимаются самими сетями карт и могут включать дополнительную комиссию за авторизацию и трансграничные транзакции. Также может взиматься комиссия за возврат средств и другие сетевые услуги.

Вместе эти сборы составляют сетевые расходы. Они различаются в зависимости от типа карты, местоположения транзакции, канала (лично или онлайн) и кода категории продавца (MCC).Например, транзакция, совершенная с помощью бонусной кредитной карты, потребует более высоких сетевых комиссий, чем транзакция с бонусной картой, поскольку банки часто используют эти комиссии для субсидирования стоимости бонусной программы.

Стандартные тарифыStripe с оплатой по факту использования предлагают единую прозрачную ставку для всех платежей по картам, помогая вам повысить предсказуемость ваших затрат на платежи. Учить больше.

В этом разделе рассматриваются две важные темы для всех предприятий, принимающих платежи: как воронка онлайн-платежей может увеличить вашу конверсию и как добавление правильных способов оплаты может расширить круг потенциальных клиентов.

Воронка онлайн-платежей

Для совершения покупки транзакции проходят три этапа: завершение оформления заказа, защита от мошенничества и принятие в сети. Конверсия происходит, когда транзакция успешно завершена.

На каждом этапе воронки число потенциальных клиентов может постепенно сокращаться. Если у вас длительный или сложный процесс оформления заказа, часть клиентов упадет. Затем, если учесть мошенничество и среднюю скорость принятия транзакций, пул сократится еще больше.

Понимание взаимодействия между этими шагами важно для оптимизации всей вашей воронки. Это особенно актуально для предприятий, у которых есть отдельные команды, занимающиеся проверкой, мошенничеством и приемом в сети, причем каждая из них оптимизирует свои собственные показатели. Например, если команда, работающая над завершением оформления заказа, сосредоточена исключительно на сокращении количества брошенных корзин, они могут запросить меньше информации о клиентах, чтобы уменьшить трение. Однако это может привести к еще большему мошенничеству, поскольку вы не всегда собираете такие данные, как полный платежный адрес и почтовый индекс, чтобы подтвердить транзакцию.

В этом разделе мы дадим вам обзор воронки онлайн-платежей и поделимся передовыми методами повышения конверсии.

Разработка лучших форм оформления заказа

Воронка онлайн-платежей начинается с оформления заказа, когда клиенты вводят свою платежную информацию для покупки товаров или услуг. На этом этапе вы хотите собрать достаточно информации, чтобы иметь возможность проверить, являются ли клиенты тем, кем они являются, но не добавляйте слишком много трений в процесс оформления заказа, что может привести к тому, что клиенты вообще откажутся от него.

Если ваша форма оформления заказа слишком сложна, вы рискуете потерять продажи от наиболее вероятных покупателей — клиентов с товарами в корзине и всякого намерения совершить покупку. Фактически, 87% клиентов отказываются от покупки, если процесс оформления заказа слишком сложен.

Чтобы улучшить процент завершения оформления заказа, первым делом необходимо пройти собственный процесс оформления заказа с точки зрения клиента и найти любые трения, которые могут привести к отказу. Обратите внимание на то, как долго загружается сайт, сколько полей в вашей форме и поддерживает ли ваш процесс оформления заказа автозаполнение.

Лучшие формы оформления заказа адаптируются к опыту клиентов. Например, рекомендуется предлагать адаптивные формы оформления заказа, которые автоматически изменяют размер до меньшего экрана мобильного устройства и предлагают цифровую клавиатуру, когда клиентам предлагается ввести данные своей карты. Вам также следует подумать о поддержке мобильных кошельков, таких как Apple Pay или Google Pay, чтобы обойти ручной ввод данных.

Если вы решите выйти на международный уровень, ваша форма оформления заказа должна соответствовать каждому рынку.Разрешить клиентам платить в местной валюте — это только начало, но вам также необходимо поддерживать местные способы оплаты, чтобы обеспечить максимально удобное обслуживание. Например, более половины клиентов в Нидерландах предпочитают платить с помощью iDEAL — метода оплаты, который напрямую переводит средства с банковского счета клиента в компанию.

Номер карты также может указывать на географическое местонахождение клиента, что позволяет динамически изменять поля формы для сбора нужной информации для каждой страны.Например, если ваша форма распознает карту Великобритании, вы должны добавить поле для ввода почтового индекса. Если ваша форма распознает американскую карту, вам следует изменить это поле на почтовый индекс.

Stripe Checkout — это страница мгновенных платежей, предназначенная для увеличения конверсии. Он динамически отображает мобильные кошельки, когда это необходимо, и поддерживает 15 языков, поэтому клиенты могут использовать персонализированную и актуальную форму оформления заказа. Узнайте больше здесь.

Управление рисками онлайн

Следующий шаг — оценить, является ли транзакция мошеннической.В большинстве случаев незаконные платежи совершаются мошенниками, которые выдают себя за законных клиентов, используя украденные карты и номера карт.

Например, если мошенник совершает покупку на вашем веб-сайте, используя номер украденной карты, о котором не было сообщено, вполне возможно, что платеж будет успешно обработан. Затем, когда владелец карты обнаруживает мошенническое использование карты, он или она будут сомневаться в платеже в своем банке, подавая возвратный платеж. Хотя у вас есть возможность оспорить этот возвратный платеж, представив доказательства того, был ли платеж действительным, правила сети карт, как правило, в большинстве споров благоприятствуют клиенту.Если ваш бизнес проиграет спор, ваш бизнес потеряет исходную сумму транзакции. Вы, как владелец бизнеса, также должны будете заплатить комиссию за возвратный платеж — расходы, связанные с отменой банком платежа по карте.

Хотя возвратные платежи являются частью приема платежей в Интернете, лучший способ управлять ими — это вообще предотвратить их появление. Есть два основных подхода: логика, основанная на правилах, и машинное обучение.

Обнаружение мошенничества на основе правил работает на основе созданной логики «Если x, то сделайте y», и аналитики по мошенничеству постоянно управляют им.Примеры включают блокировку всех транзакций из определенной страны, IP-адреса или суммы, превышающей определенную сумму в долларах. Однако, поскольку эта логика основана на строгих правилах, она не распознает скрытые шаблоны и не адаптируется к изменяющимся векторам мошенничества путем анализа информации, выходящей за рамки этих определенных параметров. В результате аналитики часто играют в догонялки — вручную создают новые правила после обнаружения мошенничества, вместо того, чтобы активно бороться с мошенничеством.

С другой стороны,Управление мошенничеством на основе машинного обучения может использовать данные транзакций для обучения алгоритмов, которые обучаются и адаптируются.Некоторые модели машинного обучения имитируют поведение рецензентов, в то время как другие обучаются с помощью миллионов точек данных. Эти модели учатся отличать законные транзакции от потенциально мошеннических. Некоторые из этих моделей могут даже обучаться, что делает их более масштабируемыми и эффективными, чем логика, основанная на правилах.

Например, предположим, что клиент с нормальным поведением в Интернете и подозрительным IP-адресом хочет что-то купить на вашем сайте.Машинное обучение решает, какой вес должен иметь каждый из этих сигналов. Например, следует ли отклонять транзакцию исключительно на основании IP-адреса? Система на основе правил может блокировать все транзакции из этого места, но модель машинного обучения должна иметь возможность различать хорошие и плохие транзакции путем взвешивания местоположения вместе со всей другой доступной информацией, чтобы определить вероятность того, что данный платеж приведет к возвратный платеж.

Сочетание этих двух подходов — логики на основе правил и управления мошенничеством с использованием машинного обучения — может стать мощным настраиваемым решением.Вы можете не только использовать изощренность машинного обучения, но и настроить подход и логику кодирования, специфичную для вашего бизнеса. Например, вы можете установить собственные правила на основе уровня риска подмножества ваших пользователей и того, что они покупают.

Подробнее читайте в нашем руководстве по машинному обучению для обнаружения мошенничества.

Stripe Radar — это набор современных инструментов для обнаружения и предотвращения мошенничества. Его ядро основано на адаптивном машинном обучении с алгоритмами, которые оценивают каждую транзакцию на предмет риска мошенничества и предпринимают соответствующие действия.Radar предоставляется бесплатно как часть интегрированной цены Stripe. Пользователи могут перейти на Radar for Fraud Teams, чтобы установить собственную логику на основе правил и использовать другие мощные инструменты для профессионалов в области мошенничества.

Улучшение приема сети

Последний шаг в воронке онлайн-платежей — это прием карты в сети: успешная обработка платежа банком-эмитентом.

Когда покупатели совершают покупку, в банк-эмитент отправляется запрос на оплату. В зависимости от множества факторов, начиная от доступного баланса вашего клиента, форматирования метаданных транзакции или даже времени простоя системы, банк-эмитент примет или отклонит запрос.Чем выше ваша скорость приема, тем больше транзакций вы успешно обработали.

Вы можете уменьшить количество ненужных отказов, собрав дополнительные данные или передав такие данные, как CVC, адрес выставления счета и почтовый индекс во время оформления заказа. Эта информация дает банку-эмитенту дополнительную информацию о транзакции, помогая повысить шансы на принятие законных транзакций.

Stripe помогает автоматически улучшать доступность сети для предприятий благодаря прямой сетевой интеграции и отраслевым партнерствам, которые предоставляют дополнительные данные и понимание причин отказов.Мы используем это для создания моделей машинного обучения, которые определяют лучшие способы обновления метаданных платежей, чтобы повысить шансы на принятие. Узнайте больше здесь.

Глобальные способы оплаты

Хотя карты являются преобладающим способом онлайн-платежей в США, 40% потребителей за пределами США предпочитают использовать другой способ оплаты, чем кредитная карта, включая банковские переводы и цифровые кошельки (например, Alipay, WeChat Pay или Apple Pay). . Вы можете потерять продажи просто потому, что не предлагаете предпочтительные способы оплаты для глобальной аудитории.

Чтобы получить прибыль от глобальной клиентской базы, вам необходимо предложить способы оплаты, которые наиболее часто используются в странах, в которых вы работаете. Существует пять распространенных способов оплаты:

- Кредитные карты позволяют клиентам занимать средства в банке и либо полностью ежемесячно выплачивать остаток, либо возвращать деньги с процентами. Дебетовые карты производят платежи, списывая деньги непосредственно с текущего счета клиента, а не используя кредитную линию.

- Цифровые кошельки , включая Apple Pay и Google Pay, позволяют клиентам оплачивать продукты или услуги в электронном виде, привязав карту или банковский счет. Цифровые кошельки также могут позволить клиентам хранить денежную ценность непосредственно в приложении с пополнениями.

- Банк дебетует и переводит переводит деньги прямо с банковского счета клиента. Списание средств со счетов позволяет собирать банковскую информацию ваших клиентов и снимать средства с их счетов (например, ACH в США.С.). Кредитные переводы связаны с банковскими счетами клиентов, и они переводят вам деньги (например, банковские переводы). Существуют также способы оплаты, такие как Giropay в Германии и iDEAL в Нидерландах, которые работают как слой поверх банков для облегчения переводов, но больше похожи на цифровые кошельки.

- Купи сейчас, заплати позже — это растущая категория способов оплаты, которая предлагает клиентам немедленное финансирование онлайн-платежей, обычно выплачиваемых фиксированными платежами с течением времени. Примеры включают Afterpay, Klarna и Affirm.

- Способы оплаты наличными от таких компаний, как OXXO и Boleto, позволяют клиентам совершать онлайн-покупки без банковского счета. Вместо того, чтобы платить за продукт или услугу, клиенты получают сканируемый ваучер со справочным номером транзакции, который они затем могут принести в банкомат, банк, магазин или супермаркет и произвести оплату наличными. Как только ссылочный номер для денежного платежа совпадает с первоначальной покупкой, компания получает оплату и может отправить продукт.

Дополнительную информацию см. В нашем руководстве по способам оплаты.

Stripe позволяет поддерживать десятки способов оплаты за одну интеграцию. Учить больше.

Прочтите этот раздел, если вы хотите продавать товары лично в розничных точках в дополнение к своему веб-сайту или мобильному приложению.

Все чаще розничные торговцы, которые начинали как операции только онлайн, находят успех в расширении в физический мир, открывая личные точки. Поскольку более 90% покупок по-прежнему совершаются лично, это создает для цифрового бизнеса потенциал для создания нового потока доходов.