Как не застрять на месте. 7 способов зарабатывать на криптовалюте больше :: РБК.Крипто

Есть множество вариантов увеличить доход с цифровых активов. Например, внести на вклад биткоин и получать процент, ничего не делая. Или же получать тысячи процентов доходности в секторе DeFi. Рассказываем о всех и подробно

Но есть и другие варианты. Одни из них подойдут тем, кто купил биткоин, эфириум или другие монеты и не готов их продавать в ближайшем будущем. Другие могут быть полезны активным трейдерам, которые хотят зарабатывать здесь и сейчас, и как можно больше.

Но есть и другие варианты. Одни из них подойдут тем, кто купил биткоин, эфириум или другие монеты и не готов их продавать в ближайшем будущем. Другие могут быть полезны активным трейдерам, которые хотят зарабатывать здесь и сейчас, и как можно больше.Например, держатели биткоина, которые уверены в будущем росте его цены и намерены хранить актив долгий срок, могут сделать в нем вклад на специальных платформах. На них можно открыть депозит в BTC и других криптовалютах и таким образом пассивно увеличивать количество монет и потенциальную прибыль. Такая опция есть у сервисов blockchain.com, crypto.com и других, ставка по депозиту составляет 5-8% годовых.

Схожее по сути решение предлагает сфера децентрализованных финансов (DeFi). В ней пользователи также могут использовать криптовалюту для внесения депозитов на различных платформах. Есть два варианта. Первый, с меньшим потенциальным доходом и меньшими рисками — предоставление ликвидности децентрализованным торговым площадкам, таким как Uniswap, 1inch и другим. Таким биржам нужен капитал, чтобы могли торговать трейдеры. Поэтому сервисы платят вознаграждение тем, кто предоставляет им активы в пользование.

Таким биржам нужен капитал, чтобы могли торговать трейдеры. Поэтому сервисы платят вознаграждение тем, кто предоставляет им активы в пользование.

Точную доходность предсказать нельзя, она может составлять 3%, 5%, 10% и более процентов. Это зависит от объема торгов на каждой отдельной площадке и с каждым отдельным токеном, так как пользователи, сделавшие депозит, получают процент от комиссий, уплаченных трейдерами.

Выбрать самый выгодный вариант помогут сервисы, такие как dextools.io. На них можно отсортировать торговые пары на Uniswap и других площадках по доходности. Так как этот показатель постоянно меняется, пользователи, зарабатывающие на предоставлении ликвидности, постоянно «переезжают» из одной пары в другую в погоне за наибольшим процентом.

Второй вариант заработка в сфере DeFi — «доходное фермерство». Работает точно также, но здесь, как правило, пользователи предоставляют депозиты на отдельные платформы, созданные специально для этой стратегии. Вносится вклад в Ethereum или других монетах на площадку, она за это выплачивает процент в своих токенах, таким образом «собирается урожай».

Вносится вклад в Ethereum или других монетах на площадку, она за это выплачивает процент в своих токенах, таким образом «собирается урожай».

Отличие от первого варианта в том, что значительно возрастают как риски, так и потенциальная доходность. Зачастую платформы для «фермерства» в первые дни работы предлагают ставку по депозитам в тысячи процентов годовых. Такой результат рассчитывается, исходя из цены токена, в котором пользователи будут получать выплаты за внесение вклада. «Фермеры», получая монеты, продают их, из-за чего их курс падает. Соответственно, и изначальная ставка в тысячи процентов начинает резко снижаться, что произошло, например, с DeFi-сервисом Spaghetti Money, который в первый день работы предлагал годовую доходность в 35 000% за депозит в BTC, но через неделю этот показатель упал ниже 50%.

Подобрать наилучший вариант «фермерам» помогают агрегаторы, такие как coingecko.com и coinmarketcap.com. На них можно отсортировать DeFi-платформы по самым большим ставкам, размер которых на данный момент достигает 20 000% годовых.

Для держателей биткоина, которые хотят зарабатывать на «доходном фермерстве», есть решение — «обернутый» биткоин или Wrapped BTC. Это токен, выпущенный на базе Ethereum, курс которого соответствует курсу первой криптовалюты. Этот актив можно хранить, как настоящий BTC и в то же время вносить в качестве ликвидности на DeFi-платформы для получения процентов по депозиту.

При работе с криптовалютой крайне важен вопрос безопасности, особенно это касается вложений в популярные сейчас DeFi-инструменты, подчеркнул ведущий трейдер United Traders Алексей Марков. Он рекомендовал относиться с осторожностью к обещаниям заоблачных процентов доходности. Десятки процентов в день — это «абсолютно нереально», но многие трейдеры рассчитывают на быстрое обогащение, даже не задумываясь о банальной экономике таких вложений. Не менее бдительным нужно быть и в случае с новым всплеском токенсейлов (ICO, IEO, IDO), проходящих в этой сфере.

«Опять мы видим «сайты на коленке», «космические роудмапы» и прочие атрибуты недобросовестных маркетологов. Безусловно, новые проекты — это потенциальные возможности, но не стоит раскидывать деньги во все подряд, надеясь угадать и вытащить счастливый лотерейный билет. DeFi — это в любом случае крутая штука, и после первой серьезной вспышки этим летом мы еще увидим новый виток роста», — поделился Марков.

Безусловно, новые проекты — это потенциальные возможности, но не стоит раскидывать деньги во все подряд, надеясь угадать и вытащить счастливый лотерейный билет. DeFi — это в любом случае крутая штука, и после первой серьезной вспышки этим летом мы еще увидим новый виток роста», — поделился Марков.

Сфера DeFi и стратегия доходного фермерства может показаться сложной для неопытных пользователей. Поэтому появились аналогичные решения на обычных торговых площадках. Например, биржа Binance, сайт которой 24 сентября Роскомнадзор внес в реестр запрещенных, предлагала доходность до 1200% годовых, хотя позже показатель упал в разы. Продукт со схожими функциями запустила Huobi.

На централизованных площадках есть и более консервативные варианты для извлечения максимума из работы с цифровыми активами. Например, держатели многих токенов могут на биржах зарабатывать на стекинге — эта функция позволяет получать пассивный доход путем увеличения количества монета. Однако здесь есть риск потерять на падении цены токена, используемого для стекинга.

Более безопасный подход — открытие вклада в стейблкоинах, таких как USDT, BUSD и других. Их курс привязан к доллару, что выступает страховкой от снижения стоимости актива. Годовая доходность по таким депозитам обычно составляет 5-8% годовых.

«Сейчас многие биржи предоставляют стекинг. При этом доходность разная. Одним из самых интересных вариантов — на бирже Waves.Exchange, здесь доступен стекинг USDN со ставкой в 13,25% годовых, хотя она плавающая, порядка 10-25%. USDN — криптовалютный токен на платформе Waves, алгоритмически привязанный к доллару», — рассказал СEO Cryptorg.Exchange Андрей Подолян.

Во всех перечисленных способах основой риск — риск контрагента. Любая, даже самая известная и крупная биржа может обанкротиться, ее могут взломать или украсть средства пользователей. В случае с DeFi-платформами, зачастую они запускаются и начинают привлекать клиентов, не проведя проверку кода. В связи с этим есть риск, что у сервиса будет обнаружена критическая уязвимость, которая приведет к потере средств клиентов. Подобное случилось с проектом YAM на второй день после его создания, на фоне чего цена одноименного токена в течение получаса упала с $167 ниже $1.

В связи с этим есть риск, что у сервиса будет обнаружена критическая уязвимость, которая приведет к потере средств клиентов. Подобное случилось с проектом YAM на второй день после его создания, на фоне чего цена одноименного токена в течение получаса упала с $167 ниже $1.

Другой способ повысить эффективность работы с криптовалютой предложила директор по развитию биржи EXMO Мария Станкевич. Например, можно увеличивать капитал с помощью арбитражных сделок. Речь идет о заработке на курсовой разнице, которая образуется между разными торговыми площадками.

На небольших биржах иногда цены криптовалют отстают от рыночных колебаний. Если на таких площадках нет торговых ботов, которые корректируют курс монет до рыночных значений, появляется возможность заработать на разнице курсов. Например, купить актив на бирже, где цена уже упала, перевести его на другую и продать там, пока цена еще не изменилась.

«На криптовалютной бирже-1, например, биткоин торгуется по цене в $9800. На бирже-2 цена биткоина составляет $9600. Трейдер покупает 1 BTC на второй бирже, переводит его на первую биржу и там продает. В итоге получает прибыль в размере $200, которая и является межбиржевым спредом», — объяснила Станкевич.

На бирже-2 цена биткоина составляет $9600. Трейдер покупает 1 BTC на второй бирже, переводит его на первую биржу и там продает. В итоге получает прибыль в размере $200, которая и является межбиржевым спредом», — объяснила Станкевич.

Отслеживать такие возможности можно также с помощью агрегаторов coingecko.com и coinmarketcap.com и других. Но курсовая разница редко бывает «просто так», предупредила Станкевич. На бирже может отсутствовать вывод фиатных средств. Также нужно учитывать, что таким образом мошеннические торговые площадки могут привлекать пользователей с целью кражи их средств. Поэтому прежде чем переводить монеты на незнакомую площадку, крайне важно проверить, работает ли на ней вывод средств.

Сфера децентрализованных финансов получила широкую популярность в конце весны-начале лета этого года. Многие, относящиеся к ней токены показали рост на сотни и тысячи процентов. Например, лидер этого рынка монета YFI с момента создания в серебрение июля дорожала более чем на 100 000%, и подобных историй много. Глава биржи Binance Чанпэн Чжао заявил, что в секторе DeFi много пузырей, входящие в него проекты нередко живут на «пустых обещаниях» и умирают через 2 недели после запуска.

Глава биржи Binance Чанпэн Чжао заявил, что в секторе DeFi много пузырей, входящие в него проекты нередко живут на «пустых обещаниях» и умирают через 2 недели после запуска.

— «Это как биткоин в 2013-м». Три мнения о DeFi и что с ним будет дальше

— «Хайп закончится нескоро». Как увеличить накопления с помощью криптовалют

— Инвестиции в криптовалюту с доходностью в 1000% и выше. Как это работает

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Биткоин подорожал на 5% после воскресного падения :: РБК.Крипто

Стоимость первой криптовалюты вновь превысила $44 тыс. При этом сутками ранее цена биткоина опускалась до $40 тыс.

При этом сутками ранее цена биткоина опускалась до $40 тыс.

Утром в понедельник, 27 сентября, курс биткоина поднимался до $44,3 тыс. По состоянию на 9:45 мск первая криптовалюта торговалась на уровне в $44 тыс., за прошедшие сутки она подорожала на 5%. Котировки актива восстанавливаются после того, как в воскресенье они вновь падали до $40,7 тыс.

В выходные криптобиржа Huobi Global сообщила, что с 24 сентября прекратила регистрацию новых пользователей из Китая. Также компания постепенно отключит действующие аккаунты китайских пользователей до 31 декабря 2021 года.

Это произошло после того, как на прошлой неделе Народный банк Китая объявил незаконной деятельностью все транзакции с использованием биткоина и других цифровых активов. Вне закона оказались и услуги, которые предоставляют криптовалютные биржи жителям Китая.

— Конкуренты Ethereum и Solana. Обзор главных блокчейнов на текущий момент

— «Снижение может усилиться». Что будет с биткоином на следующей неделе

— 500% годовых: мифы и правда о пулах ликвидности DeFi

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Автор

Михаил Теткин

Сбережение криптовалют | Лучшая платформа для сбережений

1. Что такое бессрочные сбережения?

Что такое бессрочные сбережения?

Бессрочные сбережения — это ваш сберегательный счет в криптовалюте. Подпишите свою криптовалюту, чтобы заработать проценты, вы можете погасить свои средства в любое время.

2. Что такое фиксированные сбережения?

Храните криптовалюту? Теперь вы можете хранить, зарабатывая проценты! Чтобы получить более высокий процент, подпишите криптовалюту на фиксированный период сбережения.

3. Что происходит с моими средствами в тот день, когда я подписываюсь на фиксированный продукт сбережений?

В день подписки Binance Savings выведет средства для подписки с вашего биржевого кошелька.

4. Что происходит с моими средствами, когда я подписываюсь на продукт бессрочного сбережения?

После подписки вы получите активы по бессрочным сбережениям. Начисление процентов начинается на второй день.

5. Что произойдёт с моими средствами в дату валютирования продукта с фиксированным депозитом?

В дату валютирования Binance Savings отправит фиксированный сберегательный продукт на ваш сберегательный кошелек, и вы начнете получать проценты.

6. Что происходит с моими средствами в день погашения фиксированного продукта сбережений?

В день погашения вы увидите токены из начального взноса, привязанные к подписке, и начисленные проценты. Этот процесс происходит автоматически.

7. Когда я смогу вернуть свои средства, если подпишусь на продукт бессрочного сбережения?

Закрытие возможно в любое время (кроме 02:50 — 03:10 мск ежедневно)

8. Как я могу выкупить свои средства из продукта с бессрочным сбережением?

Нажмите кнопку «Активы для сбережений», во вкладке «Кошелек». Выберите «Бессрочные сбережения» и нажмите кнопку «Погашение» во вкладке «Операции» на продукте, который вы хотите погасить.

9. Какая разница между стандартным и быстрым выкупом?

«Используя стандартный метод выкупа, вы можете выкупить свои средства на следующий день, при этом получать проценты за период между ними.

Используя метод быстрого выкупа, вы можете выкупить свои средства в тот же день. Этот метод регламентируется суточной квотой.»

Этот метод регламентируется суточной квотой.»

10. Как часто я получаю проценты по бессрочным сберегательным продуктам?

Проценты от бессрочным сберегательным продуктам поступают на ваш аккаунт ежедневно.

11. Есть ли гарантия, что я буду получать проценты по продуктам Binance Savings, даже если криптовалютные рынки будут падать?

Да. Процентная ставка по каждому продукту гарантирована.

12. Попадают ли BNB, которые подписаны на продукт Binance Savings, в расчет для снэпшотов в Binance Launchpad?

Да, весь баланс BNB, подписанный на любой продукт Binance Savings, будет учитываться в расчетах для снэпшотов в Binance Launchpad. Это означает, что вы можете участвовать в Binance Launchpad, зарабатывая при этом проценты на своих активах! Беспроигрышный вариант!

13. Будет ли Binance Savings продолжать добавлять новые продукты и токены, помимо тех, которые доступны в настоящее время?

Да, Binance Savings будет постоянно добавлять новые монеты/токены в качестве продукта для сбережения. Продукты будут поддерживаться в зависимости от спроса и возможности обеспечения максимальной ценности для пользователей Binance Savings.

Продукты будут поддерживаться в зависимости от спроса и возможности обеспечения максимальной ценности для пользователей Binance Savings.

14. Как рассчитывается среднегодовая доходность (APR)?

Среднегодовая доходность (APR) использует среднесуточную процентную ставку за последние 7 дней, умноженную на 365.

Названы три способа получать пассивный доход на криптовалютах

МОСКВА, 3 июня — ПРАЙМ. Инвестирование в цифровые монеты и торговля криптовалютами постепенно стали уже привычными для многих способами заработка. Сегодня криптоактивы позволяют владельцам получать и пассивный заработок — и он может быть больше, чем доходность банковских вкладов и других традиционных финансовых инструментов. О возможностях получения пассивного дохода на криптовалютах, который будет превышает процент по традиционным банковским вкладам, рассказал РБК.

Основатель Dogecoin рассказал, почему биткоин «портит всем веселье»

ДЕПОЗИТ

Многие централизованные криптовалютные биржи переняли принцип работы у банков. Они привлекают пользователей, чтобы те размещали на площадках свои средства. Выгода биржи заключается в росте ликвидности. Некоторые платформы позволяют открывать депозиты с фиксированной либо плавающей процентной ставкой. В качестве вознаграждения владельцы депозитов получают небольшую часть дохода криптобиржи. Например, на Binance можно открыть депозит в Tether сроком на 90 дней под 6% годовых.

Они привлекают пользователей, чтобы те размещали на площадках свои средства. Выгода биржи заключается в росте ликвидности. Некоторые платформы позволяют открывать депозиты с фиксированной либо плавающей процентной ставкой. В качестве вознаграждения владельцы депозитов получают небольшую часть дохода криптобиржи. Например, на Binance можно открыть депозит в Tether сроком на 90 дней под 6% годовых.

Как пишет РБК, доходность депозитов с фиксированной процентной ставкой нетрудно просчитать: чем больше срок, тем выше доходность. Доходность депозитов с плавающей ставкой прогнозировать сложно, поскольку процентная ставка регулярно меняется исходя из ситуации на бирже.

Владелец депозита рискует, предоставляя свои средства бирже. Фактически инвестор перестает владеть цифровыми монетами, поскольку они будут храниться на кошельке площадки, к которому могут получить доступ злоумышленники.

КРЕДИТЫ

Размещать криптовалюту под процент можно не только на биржах, напоминает РБК. Так, например, многие криптовалютные сервисы позволяют владельцам криптовалют выдавать свои цифровые монеты другим пользователям под процент. Существуют два вида таких площадок: децентрализованные, включая Maker, Compound, Aave, и централизованные — например, Nexo и Crypto.com.

Так, например, многие криптовалютные сервисы позволяют владельцам криптовалют выдавать свои цифровые монеты другим пользователям под процент. Существуют два вида таких площадок: децентрализованные, включая Maker, Compound, Aave, и централизованные — например, Nexo и Crypto.com.

На децентрализованных площадках доходность обычно ниже. Они более безопасные, поскольку не хранят пользовательские средства. Процентные ставки по кредитам в криптовалюте обычно не фиксированные, а меняются в зависимости от объема цифровых монет на платформе кредитования. На момент публикации данной информации, на децентрализованной площадке Aave доходность выданных кредитов в Tether составляла 11% годовых, а в DAI — 12%.

Риск кредитора заключается в том, что при использовании децентрализованных площадок есть вероятность столкнуться с недобросовестными заемщиками. В случае использования централизованных бирж остается риск потерять средства в результате хакерской атаки на кошельки площадки.

Эксперт рассказал, почему Ethereum совсем скоро обгонит биткоин

СТЕКИНГ

Стекинг, объясняют эксперты РБК — это способ пассивного заработка, при котором пользователи хранят монеты на алгоритме Proof of Stake (PoS) и обеспечивают работоспособность блокчейна. Это дает им право получать вознаграждение.

Для того, чтобы запустить процесс стекинга, можно отдать свою криптовалюту операторам узла — валидаторам (более легкий способ) или запустить собственный узел. Последний способ подходит для тех, кто обладает достаточными техническими навыками и планирует вложить большую сумму. Собственный узел считается более безопасным и доходным способом стекинга, по сравнению с передачей монет валидаторам.

Стекинг доступен на многих криптовалютных биржах, например, на Binance. Доходность стекинга внутреннего токена площадки Binance Coin на момент публикации статьи составляет 8,4% годовых, а стекинга Ethereum — 1,7% годовых.

При размещении средств на Binance и других централизованных платформах стоит учитывать, что такие площадки подвержены взломам и существует риск потерять свои деньги в случае хакерской атаки.

как зарабатывать до 5% в сутки на депозите

Криптовалюта становится все популярнее среди украинцев. Только за первые пять месяцев 2021 года объем инвестиций в нее вырос в два раза, а общее количество украинских трейдеров — в четыре. Как долго сохранится тенденция и смогут ли цифровые активы стать альтернативой банковским депозитам, — в колонке для «НВ» разбиралась управляющий партнер международного агентства Volk Global Екатерина Эфрос. «Минфин» выбрал главное.

Банковские депозиты VS криптовалютные вклады

Сравним условия открытия сберегательных счетов в украинских банках и криптобиржах, доступных в стране.

Средняя ставка по депозитам в украинских банках в гривне — 7%, а в валюте — 0,4%. Сравним предложения по данным Минфин в Украине при условии, что срок депозита 3 месяца и сумма депозита — 27 тыс. грн, $1 000 или €1 000.

Рассмотрим условия по сберегательным вкладам известных в Украине криптобирж, с которыми можно инвестировать в биткоин и популярные альткоины.

Binance Savings предлагает сберегательные депозиты с плавающей и фиксированной ставкой. В первом случае вклад составит 7 дней, а прибыль рассчитывается ежедневно. Во втором нужно выбрать актив для инвестиций с фиксированной стоимостью и инвестировать депозит на срок от 7 до 60 дней.

Депозиты с фиксированной ставкой приносят меньше прибыли, но зато более надежные. Если по истечении срока цена токена или монеты уменьшится, вы рискуете заработать меньше, чем планировали, или даже уйти в минус.

Сейчас Binance предлагает 9 активов для сбережений с фиксированной ставкой, среди которых BTC под 7% годовых, USDT под 4,24%. По некоторым валютам срок сбережений можно выбирать — от 7 до 60 дней. С плавающей ставкой всего 116 депозитов с доходностью до 5% в сутки.

Для участия в Binance Savings нужно пополнить кошелек, а дальше на странице сберегательных депозитов перевести средства в активы кнопкой «перевести активы».

AAX Saving предлагают вложения по двум направлениям ― Fixed (с фиксированным курсом) и Flexible (с плавающим). Здесь также можно хранить активы по фиксированному курсу 7 дней, но ставка выше ― 20% годовых по тем же BTC, ETH, USDT и USDC.

На бирже есть большой выбор стейблкоинов USDT и USDC и криптовалют ― Solana, XRP, Polkadot и др. Начисления происходят каждую минуту. Ввод и вывод депозита без потери процентов осуществляется мгновенно — это преимущество, по сравнению с «безотзывными» вкладами банков. Для того, чтобы оформить сбережения по одному из активов, достаточно перевести средства со спотового счета в Saving. На сберегательный счет сразу начнут начисляться проценты.

По некоторым активам можно выбирать срок хранения, а еще биржа определяет сумму минимального вклада. После оформления депозита, начисление по нему производят на следующий день в 00.00.

OKEx Earn предлагает сберегательные депозиты по более чем 120 активам. В списке также есть BTC, ETH, USDT со ставкой в среднем 0,9% годовых и токены TRON, WAVES, Bittorent и др., по которым ставка выше — от 1,4% годовых.

Помимо сберегательных депозитов, криптобиржа предлагает хранение активов в формате P2P-займа, стейкинга с более высоким дивидендами — до 45,5% и другими условиями. Чтобы узнать точную процентную ставку по системе сберегательного счета в OKEx, необходимо открыть вкладку «сбережения» напротив нужного актива. Например, BTC можно хранить под 0,89% годовых.

Читайте также: Как отличить рабочий токен от финансовой пирамиды: 5 верных признаков

Криптобиржи с Savings — есть подвох

Несмотря на то, что многие крупные игроки крипторынка предлагают сберегательные продукты, следует внимательно отнестись к выбору платформы для размещения депозита.

Учитывайте текущий операционный статус криптобиржи в Украине и мире, новостной фон. Например, Binance в последнее время получает предупреждения и запреты на работу от регулирующих органов некоторых стран. Недавно комиссия по ценным бумагам Малайзии (SC) обвинила биржу в незаконной работе на территории страны, а также обязала отключить веб-сайт и мобильное приложение в регионе. Ранее Великобритания запретила Binance торговлю криптовалютой в своей стране, а в США биржу активно проверяет налоговая.

Открытие сберегательного счета для криптобиржи можно назвать проверкой на прочность. Coinbase в 2021 тоже решила запустить Savings с доходностью до 4% и вызвала вопросы у регуляторов. Сейчас криптобиржа проходит проверку.

Читайте также: Налоговая амнистия: как задекларировать кеш и криптовалюту

Три преимущества криптодепозитов

Любая криптовалюта ― быстрорастущий, но волатильный актив. В марте BTC стоил дороже $62 тыс., а летом опускался до $30 тыс. Поэтому у этого способа инвестиций и накопления сбережений одновременно так много поклонников и ненавистников.

Криптоактивы у многих ассоциируются со СКАМ-проектами и, к сожалению, рынок не окончательно оформлен с точки зрения закона. Поэтому пока рано говорить о том, что криптовклады послужат полноценной заменой банковским. Однако, они могут стать достойной альтернативой для сбережений и накопления денежных средств, позволяя диверсифицировать риски. Уже сейчас можно выделить минимум три существенных преимущества:

- Во-первых, более высокие проценты. Для примера, стейблкоины практически эквивалентны (с учетом комиссии биржи) по стоимости фиатным валютам. Грубо говоря, можно хранить средства на счете банка в долларах и получать с этого 0,2% годовых, а можно организовать сбережения в USDT на бирже и без привязки к сроку зарабатывать до 20%.

- Во-вторых, возможность быстрого снятия средств без потери процентов. Срок сбережений можно выбирать ― от нескольких дней до нескольких месяцев. Соответственно, криптовалюта может приносить дополнительный доход в те дни, когда она не задействована в торговле на бирже.

- И в-третьих, гораздо больший список активов для инвестиций.

Читайте также: Где купить биткоин: 5 бирж, на которых криптовалюту можно приобрести за гривну

Статья не является инвестиционной рекомендацией. Инвесторы должны учитывать, что рынок криптовалют является очень рискованным и свои вложения они делают на собственный страх и риск.

Восемь платформ кредитования, где можно разместить BTC под проценты | Блокчейн24

Coin98 Analytics опубликовал в твиттере инфографику, где показана доходность депозитов биткоина на восьми платформах для децентрализованного кредитования. Большинство из них работают уже несколько лет и хорошо зарекомендовали себя на рынке DeFi.

To #BTC holders,

In addition to the fact that you can stake on Exchanges to increase your $BTC, you can also stake on other Platforms at an equally attractive interest rate.$NEXO $CRO $CLT $CEL $ILK pic.twitter.com/SCx7jOsQG0— Coin98 Analytics (@Coin98Analytics) October 29, 2020

«Держателям биткоина. Помимо того, что вы можете делать ставки на биржах, чтобы увеличить свой BTC, вы также можете делать стекинг на других платформах по столь же привлекательной процентной ставке», — сообщает аналитическое агентство.

По данным агентства первое место занимает американская компания Constant LLC, разработавшая платформу P2P кредитования а базе Ethereum. Доходность стекинга BTC на ней составлет 9%. У платформы есть токен управления CONST, который раньше был стейблкоином, а сейчас стоит около 30 долларов.

Второе место у платформы децентрализованного финансирования Nexo — она выплачивает 8% годовых. На сайте сообщается, что Nexo (NEXO) — это лицензированное и регулируемое в ЕС финансовое учреждение, которое осуществляет страхование всех кастодиальных активов на 100 миллионов долларов. Сообщается, что у платформы более 800 тысяч клиентов и отличный рейтинг на Trustpilot.

Такую же доходность, по данным агентства, демонстрирует Crypto.com, основанный еще в 2016 году с целью ускорения перехода мира на криптовалюту. Ключевые продукты включают в себя: приложение Crypto.com Wallet & Card, место для покупки, точку продажи и оплаты криптовалютой, карту MCO Visa Card, металлическую карту без ежегодных сборов и собственную блокчейн-сеть.

Четвертое место у Ledn с доходностью 6,5% по депозитам в BTC.

Чуть меньшую доходность предоставляет платформа кредитования CoinLoan (CLT), где можно разместить вклад под 6,4%. CoinLoan работает с 2017 года и позиционируется разработчиками, как P2P-платформа для предоставления ссуд, обеспеченных криптоактивами.

На шестом месте известная платформа Celsius (CEL), где можно разместить BTC под 6,2% годовых. По заявлению на сайте Celsius предоставляет платформу тщательно отобранных услуг деценрализованного финасирования со справедливым процентом, нулевыми комиссиями и молниеносными транзакциями.

Седьмое место занимает площадка BlockFi, чья доходность по вкладам BTC составляет 6%.

И замыкает обзор площадка Inlock (ILK), где размещение BTC приносит 4,56% годовых. Inlock работает с 2017 года описывает себя как платформу для одноранговых займов с крипто-поддержкой.

Когда стоит фиксировать прибыль?

Бычий рынок позволил многим инвесторам получить хорошую прибыль от инвестиций. Стоит ли фиксировать доход, то есть перевести возможную прибыль в реальные деньги?

Взвешивая за и против и рассматривая какую стратегию выбрать, инвесторы могут обратиться к экспертам. Приведем мнение Бена Карлсона, изложенное в его блоге. Карлсон известен как профессионал в управлении состояниями, инвестициями, финансовыми рынками, а также занимается изучением психологии инвесторов.

Лучший рост

Март 2020 г. стал дном, оттолкнувшись от которого S&P 500 продемонстрировал самый большой рост цен с 1950 г., поднявшись почти на 75%. Эксперт указывает на рост отдельных акций с впечатляющими результатами: c 23 марта 2020 г. Tesla выросла почти на 750%, Wayfair — более чем на 900%, Penn National Gaming — на 820%. Криптовалюты не остались в стороне: биткоин взлетел на 650%, а Ethereum — более чем на 1000%.

Читайте также: Лайфхаки Питера Линча, или инвестировать как великие

Задайте себе 5 вопросов

Для выбора верной стратегии Бен Карлсон рекомендует задать себе 5 вопросов и подойти к решению взвешенно.

1. Для чего вообще я покупал эти бумаги?

Разумеется, такой вопрос стоило задавать, прежде чем покупать что-либо. Ответ на него помогает определить риск-профиль и временной горизонт, комфортный для инвестора. Эксперт прав, утверждая, что гораздо легче ответить на этот вопрос с позиции больших прибылей, чем больших потерь.

Инвесторы склонны к разным стратегиям: кто-то предпочитает купить и держать, «будь то ад или высокая вода», другие — более гибкие, предпочитают фиксировать прибыль или, наоборот, продавать проигравших. Бен Карлсон приводит в пример многих акционеров Tesla, которые купив, решили держать «более-менее вечно». Сложность данной стратегии в том, что нужно быть готовым мириться с волатильностью, иногда «пробивающей до костей».

Для тех, кто предпочитает продавать, Карлсон рекомендует заранее предусмотреть стратегию выхода или хотя бы несколько правил, которые будут направлять действия.

2. Есть ли лучшее применение этим деньгам?

Так, например, Джим Крамер, профессиональный инвестор, соучредитель финансового портала TheStreet, недавно заявил, что погасил свою ипотеку за счет прибыли, полученной от инвестиций в биткоин.

Бен Карлсон подчеркивает, что некоторые люди имеют более высокий порог риска, когда дело доходит до взятия долга. Другие не терпят выплачивать проценты и быть должниками.

Стоит осознавать свои финансовые цели. Именно это поможет решить, стоит ли фиксировать прибыль и продать акции-победители.

3. Существуют ли лучшие возможности для инвестиций?

Бен Карлсон указывает на самый простой способ — подумать о том, как бы вы инвестировали свой капитал, если бы все имеющиеся деньги сегодня лежали в наличности и пришлось бы начинать все сначала.

«Стали бы вы инвестировать в те же классы активов, фонды или компании, которыми владеете сейчас? Что бы вы сделали по-другому? Что осталось бы неизменным?» — стоит поразмышлять над этими вопросами, советует гуру. При этом нужно учитывать и налоговые последствия совершаемых действий.

4. Что написано в инвестиционном плане?

Существует огромная разница между портфелем и планом, подчеркивает автор. Портфель акций, взаимных фондов, ETF или любых других инвестиций — это то, что вы купили. Управление портфелем — это то, что следует дальше. Именно поэтому необходим инвестиционный план, который и будет направлять действия инвестора.

Золотые правила инвестиций — это дисциплина, дальновидность, ребалансировка, установка стоп-лоссов, планирование решений — независимо от того, в какую сторону движутся рынки.

Карлсон рассматривает фактор системности на примере акций Tesla. Так, каждый раз, когда доля бумаг достигает 10% или более от портфеля, стоит сокращать позицию, продавая часть Tesla и докупая другие части вашего портфеля, которые не показывают таких высоких результатов. Возможно также установить нижний предел позиции, который заставит покупать акции в любое время, когда они упадут менее чем до 5% от портфеля инвестора.

Таким образом, такой способ может быть полезен для более волатильных инвестиций, потому что у инвестора будет больше возможностей купить ниже, рекомендует эксперт.

Читайте также: 7 смертных грехов рынка

5. Что принесет больше всего сожалений?

Автор предлагает рассматривать инвестирование как форму минимизации сожалений.

«Вы отказываетесь от потребления сейчас, чтобы дать возможность потреблять что-то другое, с надеждой на большую сумму денег в будущем».

Кто-то склонен к риску и способен выстоять во время обвала на рынке. Другим лучше подходит стратегия управления рисками, снижающая волатильность, даже если снижение риска выражается в более низкой ожидаемой доходности в долгосрочной перспективе.

Независимо от этого, Бен Карлсон предлагает взвесить, о чем инвестор будет больше сожалеть после того, как портфель покажет большой прирост:

— упустить дальнейшую прибыль, если продать слишком рано

— увидеть, как эта прибыль испаряется, если слишком долго держать портфель.

«Ключом к минимизации сожалений является понимание себя как инвестора и того, какие эмоции будут сильнее всего давить на вас», — резюмирует Бен Карлсон.

Читайте также: Не делайте так, или как улучшить инвестиционные результаты

БКС Мир инвестиций

биткойнов: стоит ли рисковать на сберегательном счете в криптовалюте?

Это не просто диковинная прибыль, которой хвастаются некоторые биткойнеры в наши дни. Есть еще и доходность.

В то время, когда процентные ставки по обычным банковским депозитам фиксированы — часто ниже 0,5% — компании, занимающиеся финансовыми технологиями, предлагают выплачивать владельцам биткойнов и других криптовалют годовую процентную доходность от 2% до 6%, а иногда и больше. Вы можете внести свои монеты, нажав несколько раз в одном из приложений для смартфонов.

В чем подвох? На самом деле их несколько. В дополнение к риску, который вы уже принимаете, владея криптовалютой, заработок также выплачивается в криптовалютах. Цены на токены могут легко упасть в цене так же резко, как они выросли за последний год, сведя на нет любое преимущество в доходности, которое вы получаете, если сравнивать его с тем, что вы могли бы заработать, инвестируя доллары. И вы, по сути, ссужаете компаниям свою криптовалюту без многих средств защиты, которые предоставляются с банковским счетом, таких как страхование Федеральной корпорации по страхованию вкладов.

У некоторых компаний, предлагающих доходные счета, есть веб-сайты, которые более чем немного похожи на веб-сайты интернет-банка. Крипто-кредитор Nexo использует слоган «Банковское дело на криптовалюте» и рекламирует страховку на сумму 375 миллионов долларов, которую он несет для кастодиальных активов. Однако то, что покрывает этот полис, не похоже на страхование FDIC, которое защищает вкладчиков от убытков. На отдельной странице своего сайта Nexo сообщает, что существует страховка для защиты пользователей от «коммерческих преступлений», которые включают «физическое нарушение и / или нарушение кибербезопасности и / или кражу сотрудников», а не убытки, которые могут быть понесены в результате кредитной деятельности. .

Доходность — часть неожиданного поворота на рынке криптовалют. Биткойн и его потомки, такие как Dogecoin, Ether и бесчисленное множество других токенов, часто рассматриваются как способ избежать устоявшейся финансовой системы. Некоторые «ходлеры» (крипто-сленг для долгосрочных держателей) опасаются доходных аккаунтов, потому что им придется доверить сервису свои закрытые ключи, буквенно-цифровые строки, которые предоставляют контроль над цифровым активом. Но наряду с этим миром возник сложный, взаимосвязанный рынок, который очень похож на более дикая версия Уолл-стрит — с производными финансовыми инструментами, арбитражем, заимствованиями и множеством посредников.Некоторые называют это теневой банковской системой для криптовалюты.

«Никогда не рискуйте всем своим стеком и не рискуйте тем, что вы не можете потерять. Это частные компании без федеральной поддержки »

Нижний предел доходности составляет 2,05%, выплачиваемых за биткойны Gemini Earn. Продукт является частью криптобиржи Gemini, основанной близнецами-миллиардерами Тайлером и Кэмерон Винклвосс. Депозиты, внесенные на счет Earn, покидают Gemini и переходят в другую компанию под названием Genesis, которая, в свою очередь, предоставляет кредиты институциональным и состоятельным клиентам.Эти клиенты могут захотеть занять криптовалюту для финансовых сделок.

Например, трейдер может захотеть провести короткую продажу криптовалюты или поспорить, что ее стоимость упадет. Один из способов сделать это — взять ее взаймы, затем продать и положить разницу в карман, если цена упадет. Но заимствования для крупных спекулятивных коротких сделок по биткойнам в наши дни сравнительно редки. Еще одна причина заимствования биткойнов может заключаться в создании арбитражной сделки, которая использует расхождения в рыночных ценах.Некоторые криптовалютные предприятия и биржи также заимствуют биткойны для обеспечения ликвидности, например, для быстрой оплаты криптовалютой или расчетов по сделке.

Но все это происходит за кадром. Клиенты, вкладывающие свои криптовалюты в Gemini Earn, в конечном итоге должны верить, что Genesis хорошо справляется с проверкой своих заемщиков и контролирует свои риски — и что он поддерживает достаточно сильный собственный баланс, чтобы выплатить клиентам Gemini Earn, даже если некоторые ставки пойдут не так. . «В конце концов, если что-то пойдет не так со стороны заемщика, этот риск лежит на Genesis», — говорит Рошун Патель, вице-президент Genesis по кредитованию.«С момента создания до настоящего времени у нас не было ни одного дефолта или убытков». Тем не менее, как и в случае с другими поставщиками криптовалюты, в разделе часто задаваемых вопросов на веб-сайте Gemini Earn отмечается, что учетные записи не застрахованы FDIC.

BlockFi, пожалуй, самая заметная небанковская криптовалютная фирма, в настоящее время предлагает 5% на депозит до половины биткойнов и 2% на дополнительные депозиты сверх этой суммы и до 20 биткойнов. (При недавней цене около 44000 долларов за токен половина биткойна стоит 22000 долларов.) Он также во многом зависит от кредитования, чтобы платить своим вкладчикам, — пишет в электронном письме главный исполнительный директор и соучредитель Зак Принс. Принс говорит, что фирма также занимается собственной торговлей.

После финансового кризиса 2008 года законодатели США были настолько обеспокоены тем, что банки занимаются собственной торговлей, что ограничили эту практику так называемым правилом Волкера. BlockFi не является банком и не подчиняется таким правилам, но это правило указывает на то, что торговля может быть рискованной. Принс говорит, что деятельность компании можно точнее охарактеризовать как «создание рынка».”

Помимо займов и кредитования, BlockFi использует платформы для торговли криптовалютой. «Например, когда розничный или институциональный клиент торгует с BlockFi, он сталкивается с BlockFi напрямую для сделки, и мы не сопоставляем заказ до подтверждения его для нашего клиента», — говорит Принс. Таким образом, BlockFi потенциально может заработать или потерять деньги, если цены изменятся после сделки. Но Принс говорит, что компания не пытается делать ставки на изменение цен. «Все, что мы делаем в BlockFi, определяется и управляется с учетом всех соображений риска», — говорит он, добавляя, что компания «поддерживает безупречный послужной список в условиях высокой волатильности биткойнов» и что «подавляющее большинство» кредитов BlockFi имеют избыточное обеспечение — это означает, что они обеспечены активами, стоимость которых превышает сумму кредита.

Coinbase, крупнейшая биржа криптовалют в США, не предлагает продуктов с доходом от биткойнов. Он предлагает доходность до 6% для некоторых менее известных криптовалют. Доходность от стекинга — это совсем другой вид зверя, которому нет аналогов в остальной части финансов. В криптовалюте на основе долей владельцы могут разрешить использование некоторых своих токенов в процессе проверки транзакций. Те, кто это сделает, могут получить вознаграждение. Coinbase делает ставки и передает вознаграждения клиентам.Если все это немного сбивает с толку, то следует сосредоточиться на ключевом компромиссе риска: чтобы получить большой доход, вы должны сделать ставку на криптовалюту, которая в противном случае могла бы не интересовать вас, с будущим, по крайней мере таким же неопределенным, как у Биткойна. .

Антони Тренчев, соучредитель и управляющий партнер Nexo, разделяет мнение многих криптоэнтузиастов, отвергающих безопасность банков. «Когда у вас есть традиционный банковский вклад, стандартная сумма страхования вкладов составляет до 250 000 долларов США в США и до 100 000 евро в ЕС, и с этого момента вы остаетесь одни», — написал Тренчев в электронном письме Bloomberg.«Чувство безопасности, заключающееся в том, что депозиты безопасны и застрахованы сверх этих сумм в традиционных банках, в значительной степени коренится в представлении о том, что банки являются прочными, заслуживающими доверия учреждениями». Тренчев сказал, что Nexo можно доверять, потому что ее кредиты имеют избыточное обеспечение.

Тем не менее, многие преданные своему делу биткойнеры по-прежнему скептически относятся к криптовалютным счетам в целом. Дэн Хелд, давний инвестор в биткойны, пишет ежемесячный отчет о состоянии рынка доходности биткойнов. Хелд говорит, что вкладывает небольшой процент своих биткойнов на процентные счета, но советует своим читателям быть осторожными.«Никогда не рискуйте всем своим стеком и не рискуйте тем, что не можете потерять», — говорит он. «Это частные компании без федеральной поддержки».

Некоторые приложения предлагают еще более высокую доходность, если вы принимаете оплату собственным токеном компании. Хельд говорит, что избегает этого. «Нет причин, по которым вам нужен токен, поскольку он представляет собой регуляторный и структурный риск», — написал он в своем мартовском отчете о доходности.

Чтобы понять, что может пойти не так, рассмотрим случай с кредитором криптовалюты Cred. Он подал заявление о банкротстве в ноябре после того, как один из руководителей якобы незаконно присвоил как минимум 225 биткойнов.Из-за подобных историй Брэндон Квиттем, руководитель отдела привлечения пользователей в Swan Bitcoin, приложении, которое автоматизирует регулярные покупки биткойнов, призывает ходлеров отказаться от поиска интереса.

«Исторический прецедент — взрыв хранителей», — сказал Квиттем. Хранитель — это любой, кто держит вашу криптовалюту вместо вас. «У биткойнеров есть немного посттравматического стрессового расстройства, связанного с хранителями, но, честно говоря, мы прошли долгий путь в области обмена и хранения». По мнению Quittem, идея рисковать Биткойном, активом, который в годовом исчислении вырос примерно на 200% за десять лет, ради однозначных процентных выплат не стоит того.«Зачем мне брать на себя дополнительный риск, чтобы получить доход?» он говорит. «Я считаю, что ажиотаж вокруг этих продуктов немного сбивает с толку. Я не думаю, что розничная торговля понимает риск здесь ».

Паркер Льюис, руководитель отдела развития бизнеса в компании Unchained Capital, предоставляющей финансовые услуги в области биткойнов, предостерегает от выдачи кредитов более чем на небольшой процент своих активов и говорит, что половина клиентов Unchained указали, что они никогда не одолжат свои биткойны. (Компания работает над собственным кредитным продуктом, который призван решить проблемы, связанные с хранением и прозрачностью рисков.) Для финтех-компаний и институциональных трейдеров Биткойн может быть просто еще одним активом, который можно брать в долг, давать взаймы и делать ставки. Для многих биткойнеров это ценный актив, который, как они твердо верят, может захватить мир. «Если вы все же решите одолжить Биткойн, — говорит Льюис, — вам будет лучше оценить затраты, потому что вы торгуете с наибольшей асимметрией, которая когда-либо существовала, в отношении риска контрагента и кредитного риска».

Читать дальше: Анонимность криптовалюты регулируется после взлома колониального трубопровода

(В девятом абзаце обновлена цена биткойнов.)

Неужели 8% процентные ставки Биткойна и Эфириума слишком хороши, чтобы быть правдой?

Распродажа криптовалюты была быстрой и жестокой. Два крупнейших токена по рыночной капитализации, Bitcoin (CRYPTO: BTC) и Ethereum (CRYPTO: ETH), менее чем за два месяца потеряли 43% и 36% соответственно от своих рекордных максимумов. Тем не менее, даже несмотря на это снижение, обе криптовалюты легко опережают S&P 500 в 2021 году.

Биткойн и Эфириум обычно колеблются от 5% до 10% и более в день. И в отличие от фондового рынка США, который открыт менее 40 часов в неделю, рынки криптовалюты открыты круглосуточно, 7 дней в неделю, что только подливает масла в огонь волатильности. Как и в случае с любым другим активом, получение процентов добавит стабильности, давая инвесторам доход, независимо от того, насколько сумасшедшим является поведение цены. Вот как вы можете заработать 8% процентов на Биткойн и Эфириум, но почему вы можете этого не хотеть.

Источник изображения: Getty Images.

Ведущие предложения по процентным ставкам

Как и для сберегательного счета, процентная ставка по токену варьируется в зависимости от того, кого вы выбираете для защиты своих инвестиций.Ниже приведены оценки процентных ставок и других показателей некоторыми ведущими хранителями криптовалют и биржами, доступными в США

.Обмен | Процентная ставка по биткойнам | Процентная ставка Ethereum | Год начала торговли криптовалютой | Пользователи | Активы |

|---|---|---|---|---|---|

Nexo | 8% | 8% | 2018 | 1.5 миллионов | 15 миллиардов долларов |

BlockFi | 5% | 4,5% | 2017 | <1 миллион | 15 миллиардов долларов |

Близнецы | 2,1% | 3,1% | 2014 | 13 миллионов | 30 миллиардов долларов |

Robinhood | 0% | 0% | 2018 | 13 миллионов | 20 миллиардов долларов |

Coinbase (NASDAQ: COIN) | 0% | 0% | 2012 | 56 миллионов | 223 миллиарда долларов |

Источники данных: Nexo.io, BlockFi, Gemini, Robinhood, Coinbase.

Более высокие процентные ставки, как правило, выплачиваются более мелкими и молодыми поставщиками с меньшим количеством активов под управлением (AUM). Nexo и BlockFi — две из самых перспективных бирж, которые предлагают привлекательные процентные ставки для биткойнов и Ethereum и даже более высокие ставки для альткойнов и стейблкоинов.

Gemini — крупнейший «установленный» хранитель, где граждане США могут получать процентные ставки на Биткойн и Эфириум. Уровень процента в 2,1% по биткойнам может показаться не таким уж большим, но на самом деле это больше, чем средняя дивидендная доходность по S&P 500.

Данные YCharts.

Robinhood немного сложно определить, поскольку многие из его пользователей (и большая часть его AUM) не привязаны к криптовалюте. Хотя платформа не взимает комиссию за торговлю, она также не выплачивает проценты по биткойнам или Ethereum.

Тогда есть Coinbase, крупнейшая криптобиржа и хранитель, доступная для использования в США. Coinbase не только не выплачивает проценты по биткойнам или Ethereum, но также взимает минимальную комиссию за торговлю в размере 1,49% за транзакцию.

Чтение между строк

В мире криптовалют репутация означает гораздо больше, чем просто AUM и количество пользователей. Безопасность (в первую очередь за счет предотвращения взломов), а также ограничение времени простоя, обеспечение защиты платежей, гарантия простоты использования, обеспечение ликвидности токенов и другие нематериальные активы являются основными причинами, по которым биржи, такие как Coinbase, могут взимать комиссию, которую они взимают.

Еще одна причина, по которой одни биржи платят высокие процентные ставки, а другие не связаны с различными бизнес-моделями.Биржи с нулевой или низкой комиссией (а это практически все игроки, кроме Coinbase) зарабатывают деньги, ссужая активы розничным, институциональным или корпоративным заемщикам под более высокие процентные ставки, чем они платят. Известный своей удобной платформой и бесплатной торговлей, Robinhood зарабатывает большую часть своих денег на маржинальных процентах, что позволяет пользователям использовать свои акции или криптоактивы в качестве залога для кредита, чтобы покупать еще больше. Coinbase также предлагает займы под залог, но только биткойнами, а не другими токенами.

Если биржа слишком щедра с кредитным плечом, которое она позволяет использовать клиентам, она может оказаться чрезмерно подверженной волатильности или неспособной обрабатывать потоки ордеров.Это может привести к тому, что биржи полностью приостановят торговлю (как мы видели Robinhood с GameStop в январе) или временно вылетели (как BlockFi, Coinbase и другие сделали утром 19 мая).

Куда идти дальше

Подобно привлекательности высокодоходных дивидендных акций, вероятно, не стоит инвестировать в Биткойн или Эфириум только для того, чтобы получить высокую процентную ставку. Если вы являетесь поклонником обоих токенов, важно учитывать плюсы и минусы различных бирж и расставлять приоритеты по функциям, которые имеют для вас наибольшее значение.Для сверхустойчивых к риску это может означать поиск высокой доходности.

Но для большинства инвесторов, особенно тех, кто инвестирует в Биткойн и Эфириум впервые, вероятно, лучше всего согласиться с комиссией за транзакции и отсутствием процентных ставок и перейти на более устоявшуюся платформу, которая проста в использовании, обеспечивает точную отчетность и принимает киберпространство. безопасность очень серьезно. Криптовалюта все еще находится на раннем этапе массового внедрения. Если это удастся, мы, вероятно, увидим улучшение безопасности и потенциально более высокие процентные ставки по мере роста конкуренции между биржами.

Эта статья представляет собой мнение автора, который может не согласиться с «официальной» рекомендательной позицией премиальной консультационной службы Motley Fool. Мы разношерстные! Ставка под сомнение по поводу инвестиционного тезиса — даже нашего собственного — помогает нам всем критически относиться к инвестированию и принимать решения, которые помогают нам стать умнее, счастливее и богаче.

Что происходит, когда криптовалюты приносят доход?

Криптовалютыуже давно провозглашаются будущим финансов, но только в 2020 году они наконец-то уловили старую идею: зарабатывать деньги с помощью денег.В мире криптовалют децентрализованное финансирование (или DeFi) включает в себя широкий спектр приложений на основе блокчейнов, предназначенных для увеличения доходов держателей криптовалюты, не полагаясь на посредников — для получения такой пассивной прибыли, которую инвестор может получить со сберегательного счета, казначейства. вексель или облигация Apple Inc.

Идея, похоже, загорелась: депозиты в приложениях DeFi выросли с примерно 1 миллиарда долларов в июне до чуть менее 40 миллиардов долларов к концу января 2021 года, что позволяет предположить, что DeFi может быть основным элементом криптографии с этого момента.В традициях подрывных инноваций — как их представлял Клейтон Кристенсен — DeFi может стать эволюцией технологии блокчейн, которая может сделать ее мейнстримом.

Предпосылка DeFi проста: исправить давнюю неэффективность криптофинансирования капитала, простаивающего с ненулевой альтернативной стоимостью. Теперь большинство инвесторов покупают криптовалюту в надежде, что стоимость самой валюты вырастет, как это произошло с биткойнами. В целом эта стратегия сработала отлично. Ценность криптовалют выросла так быстро, что не было особых причин беспокоиться о прибылях в несколько процентов здесь и там.

Но недавний рост стейблкоинов, которые сохраняют свою ценность постоянной, изменил этот расчет. Совокупная рыночная капитализация стейблкоинов, таких как Terra и USDC, увеличилась более чем в четыре раза в 2020 году. Теперь DeFi открывает широкие возможности для получения пассивного дохода.

Привлекательность подхода с низким уровнем риска к криптовалюте очевидна и может расширить круг инвесторов. Впервые появилась возможность получить компенсацию за владение криптовалютами (даже при отсутствии роста цен), что дает реальные, материальные полезности для цифровых валют и меняет описание класса активов, единственной целью которого раньше было их продажа по цене. более высокая цена.Следовательно, многие из сегодняшних протоколов DeFi могут иметь потенциал стать большими и достаточно смелыми, чтобы конкурировать со своими централизованными аналогами, при этом оставаясь верными своим децентрализованным корням. Кроме того, ввиду отсутствия волатильности и обещания более стабильной доходности институциональные инвесторы теперь рассматривают криптовалюту как часть своих инвестиций в альтернативы.

Урожайное фермерство и торговля валютойПоиск пассивной доходности криптоактивов, называемый «выращиванием урожая», уже обретает форму на ряде новых кредитных платформ.Compound Labs запустила одну из крупнейших кредитных платформ DeFi, где пользователи теперь могут брать и одалживать любую криптовалюту на краткосрочной основе по алгоритмически определяемым ставкам. Фермер с прототипом урожайности перемещает активы по пулам на Compound, постоянно преследуя пул, предлагающий самый высокий годовой процентный доход (APY). На практике это перекликается со стратегией традиционных финансов — кэрри-трейд с иностранной валютой — когда трейдер стремится занять валюту с более низкой процентной ставкой и ссудить ту, которая предлагает более высокую доходность.

Криптовалютное сельское хозяйство, однако, предлагает больше стимулов. Например, вложив стейблкоины на цифровой счет, инвесторы будут вознаграждены как минимум двумя способами. Во-первых, они получают APY на свои депозиты. Во-вторых, что более важно, определенные протоколы предлагают дополнительную субсидию в виде нового токена в дополнение к доходу, который он взимает с заемщика и выплачивает кредитору.

Например,Compound награждает пользователей токеном, который предоставляет права управления — токеном COMP, который более или менее представляет место в совете директоров протокола — просто за использование его услуг.Хотя чеканка монеты Compound практически ничего не стоит, COMP активно торгуется на рынке и может быть легко продан за наличные, если владелец того пожелает. Как следствие, эти «бонусные» токены увеличивают доходность как для заемщиков, так и для кредиторов, часто платя заемщикам больше, чем они должны выплатить кредиторам, поскольку COMP растет в цене.

Как ни странно это звучит, субсидия имеет экономический смысл. Привлечение большего числа людей к использованию протокола Compound увеличивает ценность собственного токена, что, в свою очередь, привлекает больше пользователей для «фермы», создавая положительный цикл роста.Кроме того, распределение токенов управления среди пользователей также позволяет достичь цели децентрализации владения и дает наиболее активным пользователям права голоса, которые при их использовании будут определять направление будущего развития протокола.

Несмотря на то, что Compound положил начало тенденции крипто-кредитования и набирает популярность, выращивание урожая по-прежнему требует опыта, превышающего возможности среднего инвестора. Для достижения успеха в игре требуются частые торги, активный мониторинг и тщательное управление рисками, не говоря уже о борьбе с гораздо более изменчивой доходностью, чем в традиционных финансах.

Однако есть проекты DeFi, ориентированные на розничную торговлю. Gemini, криптовалютная биржа, основанная Тайлером и Кэмероном Винклвоссами, запускает новую услугу под названием «Earn», которая позволяет клиентам вносить свои активы в биткойнах и других криптовалютах на процентные счета без минимального баланса. Точно так же BlockFi, крипто-кредитор, поддерживаемый технологическим миллиардером Питером Тилем, предлагает ставки до 8,6% годовых по депозитам, в то время как банковские сберегательные счета предлагают скудные 0,05%.Anchor, сберегательный протокол на блокчейне Terra, обеспечивает более стабильную доходность вкладчикам в попытке связать опыт DeFi с опытом, предлагаемым традиционными финансами.

Это может быть только начало. Глава отдела цифровых активов Goldman Sachs недавно заявил, что он предвидит будущее, в котором все мировые финансовые активы будут храниться в электронных реестрах, а деятельность, которая сегодня требует отрядов банкиров и юристов, таких как первичное публичное размещение акций и выпуск долговых обязательств, может быть в значительной степени автоматизирована.

Автоматизированные маркет-мейкеры и электронные биржиЭлектронные биржи, подобные тем, которые используются на NYSE или NASDAQ, являются главным кандидатом на то, чтобы быть в авангарде этого отказа от посредничества. Рынки функционируют правильно, потому что есть механизмы для установления цен. В то время как NYSE и NASDAQ используют для этого книги заказов (электронные списки заказов на покупку и продажу), автоматические маркет-мейкеры (AMM) — один из основных строительных блоков DeFi — полагаются на алгоритмы для определения цен на основе спроса и предложения в реальном времени. каждый криптоактив на рынке.

Боеприпасыобладают рядом желаемых свойств. Во-первых, это простота: AMM поддерживают только рыночные ордера — ордера на немедленную покупку или продажу по текущей цене, а не лимитные ордера, которые должны выполняться по определенной цене. Пользователи, покупающие или продающие, поставляют активы в количестве по своему выбору, а AMM рассчитывает цену. Во-вторых, прозрачность: механизм ценообразования, а также все транзакции доступны в публичном реестре, чтобы любой мог их проверить, поэтому трейдеры уверены, что система справедлива.В-третьих, ценообразование AMM является непрерывным и позволяет разместить заказы любого размера без «пробелов» — заказов, которые невозможно заполнить, — часто встречающихся в книгах заказов. Небольшие заказы практически не влияют на цену, в то время как крупные заказы становятся чрезмерно дорогими, что делает невозможным исчерпание пулов. Другими словами, AMM достигают почти бесконечной глубины рынка с конечной ликвидностью. Наконец, нет контрагентов в традиционном понимании, потому что сделки происходят между пользователями и контрактами, которые исполняются самостоятельно.

Несмотря на свои преимущества, у AMM есть важный недостаток: существует множество скрытых рисков.В частности, поставщики ликвидности теряют деньги при изменении стоимости валюты, причем чем больше изменение, будь то вверх или вниз, тем больше потеря. Чтобы сделка того стоила, поставщики ликвидности собирают комиссию за транзакции, давая им стабильный поток дохода в обмен на предоставленную ликвидность — и, надеюсь, компенсируют любые потери.

Быстро меняющаяся среда для AMM представлена протоколом Uniswap, который быстро стал самым популярным и привлек около 10% всех активов, вложенных в DeFi.Uniswap, построенный на основе блокчейна Ethereum, за год зафиксировал объем транзакций в размере 58 миллиардов долларов. Но, несмотря на весь свой успех, новый конкурент, SushiSwap, опираясь на открытый исходный код кодовой базы Uniswap, смог быстро привлечь пользователей — и ликвидность — на свою платформу, предложив пользователям токен управления SUSHI. Это всего лишь пример рисков разработки бесплатного программного обеспечения в условиях жесткой конкуренции на новом рынке.

По мере того, как платформы AMM пытаются закрепиться, ключевой вопрос заключается в следующем: могут ли проекты найти правильное сочетание стимулов, чтобы сделать своих пользователей лояльными, а их ликвидность — устойчивой, или они навсегда останутся под угрозой нарушения со стороны конкурентов?

Более широкая аудиторияПосле почти нулевых процентных ставок почти во всех крупных экономиках DeFi сделала криптовалюту привлекательным выбором для капитала, стремящегося к прибыли.Даже учреждения, которые имеют ограниченную толерантность к риску и отдают предпочтение пассивному доходу над приростом капитала, например фонды университетов и институциональные инвесторы начинают проявлять интерес. Goldman Sachs, JPMorgan и Citi рассматривают возможность выхода на рынок хранения криптовалют после решения OCC по этому вопросу. Visa работает с банком цифровых активов Anchorage, чтобы позволить клиентам банков покупать биткойны. Кроме того, учреждения, традиционно не склонные к риску, такие как страховая компания MassMutual и Калифорнийская система пенсионного обеспечения государственных служащих (CalPERS), стремятся получить доступ к криптовалюте.

Этот растущий интерес может удовлетворить дальнейший спрос на демократизацию финансирования со стороны розничных инвесторов. Например, последствия фиаско Gamestop — когда Robinhood прекратила торговлю акциями, продвигаемыми Reddit, — показали, что может быть спрос на инвестиционные платформы, которые позволяют розничным инвесторам торговать напрямую, будучи защищенными от ярости и осуждения корпораций и регулирующих органов. . DeFi уже воспользовалась этой возможностью в форме Mirror Finance и Synthetix, децентрализованных приложений, которые позволяют инвесторам торговать синтетическими или «зеркальными» активами, такими как акции, без прерывания или цензуры.Эффект пульсации саги Gamestop может занять много времени, чтобы полностью материализоваться, и, похоже, DeFi находится в лучшем положении, чтобы извлечь из этого выгоду.

Тем не менее, фундаментальный закон соотношения риска и доходности может пролить свет на то, почему процентные ставки так заманчивы: в конце концов, DeFi по-прежнему является гораздо более опасным местом для размещения ваших денег с недостаточно понятными рисками. со стороны среднестатистического инвестора. Все протоколы DeFi подвержены риску программных ошибок и / или подражателей, которые в худшем случае могут полностью истощить ликвидность.Кроме того, очевидно, что FDIC не защищает депозиты: протоколы кредитования, такие как Compound или сберегательные счета, такие как BlockFi, могут подвергаться запуску, в то время как AMM, такие как Uniswap, требуют совершенно другой допуск к риску для обеспечения ликвидности.

В общем, не все продукты DeFi предназначены для сбережений, и те, которые определенно не предназначены для пенсионных сбережений. По крайней мере, пока. Но по мере того, как его аудитория расширяется, и к ней присоединяются учреждения, которые привыкли преодолевать опасности жестко регулируемой отрасли, мы ожидаем, что DeFi знаменует наступление долгожданной эры, когда в каждой семье работают криптовалюты.В конце концов, если деньги никогда не спят, зачем криптовалютам?

🔥 Лучшие счета в биткойнах и криптовалютах в 2021 году

Зарабатывайте проценты на криптовалюте

Знаете ли вы, что вы можете получать проценты от биткойнов, Ethereum и других криптоактивов, которыми вы владеете?

Биткойн в прошлом подвергался критике со стороны определенных людей за то, что он является активом, который не приносит никаких дивидендов, но этот аргумент больше не выдерживает никакой критики.

Многие криптоинвесторы хранят свои цифровые активы на таких биржах, как Kraken , Binance и Coinbase для долгосрочного хранения.Однако это означает, что они принимают на себя риск контрагента, поэтому, на мой взгляд, если вы собираетесь хранить свою криптовалюту у стороннего хранителя, вы также можете заставить это работать.

Это мои любимые платформы для криптовалютного кредитования, где вы можете получать проценты от своей криптовалюты, а также получать займы, предоставляя криптовалюту в качестве залога.

- BlockFi — крупнейший и наиболее авторитетный крипто-кредитор

- YouHodler — наибольшее количество поддерживаемых криптовалют, самые низкие комиссии

- Ledn — специализируется на заимствовании и кредитовании биткойнов

В качестве альтернативы вы можете хранить свою криптовалюту в холодном хранилище, но вы не сможете таким образом приумножить свое богатство, если со временем цены на криптоактивы не вырастут.

В этом посте я покажу вам, как можно заработать от 5% и выше на биткойнах , используя процентные счета на платформах, представленных здесь.

Большинство платформ, которые я опишу, помогут вам зарабатывать проценты на криптовалюту путем реализации той или иной формы кредитования. Я много писал о моем опыте кредитования P2P и моих любимых платформах кредитования P2P, но сегодня мы добавим сюда криптофактор — следовательно, мы будем говорить о кредитах, обеспеченных криптовалютой. На мой взгляд, как инвестора, добавление криптовалюты в качестве залога знаменует собой огромное улучшение по сравнению с традиционными платформами P2P-кредитования, которым может не хватать прозрачности и которые в основном работают без залога.

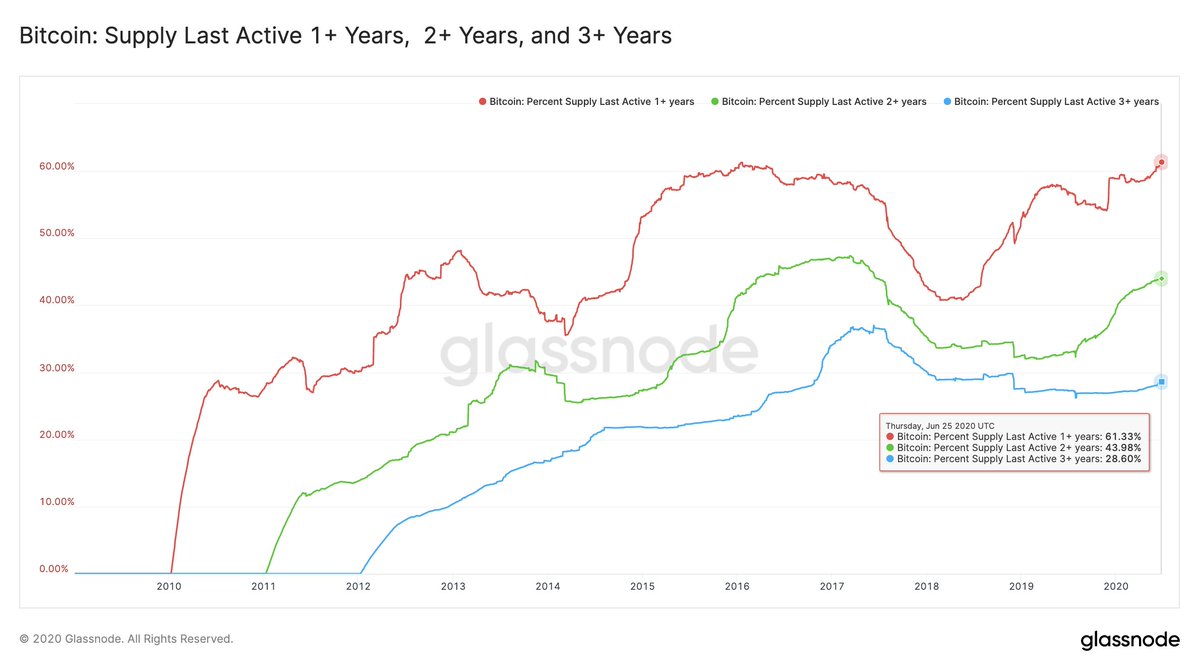

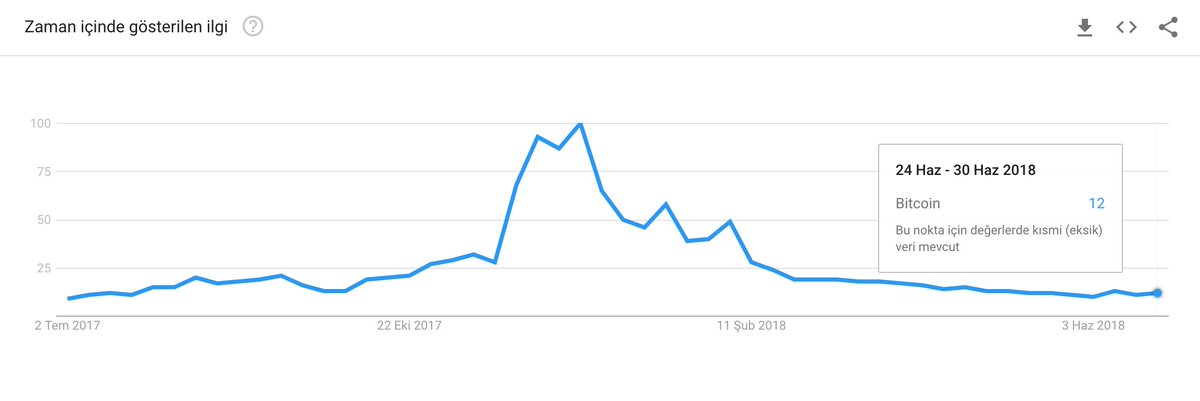

Крипто-кредитование становится огромной отраслью, и мы можем взглянуть на тенденции Google, чтобы убедиться в этом. Взгляните на диаграмму, показывающую значительный рост интереса к криптовалютным кредитам во всем мире за последние три года.

Давайте посмотрим на лучшие доступные платформы. Прежде чем мы начнем, важно отметить, что эти платформы исключают меньше людей, чем традиционные платформы P2P-кредитования. В то время как традиционные платформы работают в очень строгих географических ограничениях, с платформами крипто-кредитования может участвовать практически любой, кто владеет криптовалютой.

BlockFi — Лучшая платформа для крипто-кредитования

BlockFi предлагает инвесторам два продукта:

- BlockFi Процентный счет

- Кредиты, обеспеченные криптовалютой

Процентный счет BlockFi (BIA) позволяет вам запустить свою криптовалюту и зарабатывать ежемесячные процентные платежи в виде активов, которые вы вносите в BlockFi.

клиентов BlockFi, использующих BIA, зарабатывают сложные проценты в криптовалюте, что со временем значительно увеличивает их баланс в биткойнах, эфире и долларах близнецов (GUSD).

Кредиты, обеспеченные криптовалютой , позволяют получить доступ к ликвидности без продажи. Используя свою криптовалюту в качестве залога, вы можете разблокировать до 50% стоимости ваших активов в долларах США. Вы можете получить ссуду в течение дня (в долларах США или стейблкоинах).

клиентов BlockFi используют ссуды с криптовалютой для любых операций — от выплаты долга по кредитной карте до покупки дома. Компании обращаются к BlockFi, чтобы помочь им с финансированием заработной платы и расширением бизнеса. У заимствования вместо продажи есть много преимуществ, включая налоговые льготы.

С BlockFi вы можете заработать до 8,6% на своей криптовалюте. Обратите внимание, что этот продукт ориентирован на доллары США, а не на какую-либо другую фиатную валюту, и, хотя в этом нет большого недостатка, стоит отметить, что если вы используете стейблкоин на основе евро или фунта стерлингов, вам нужно будет конвертировать эти монеты в стейблкоин доллара США. например, USDC или GUSD, чтобы начать зарабатывать проценты на процентном счете BlockFi.

BlockFi предлагает ставку до 6% на биткойны, что является одним из самых высоких показателей, которые я когда-либо видел.С другой стороны, необходимо иметь в виду комиссию за снятие средств, которая в среднем составляет около 35 евро за снятие.

Вам предоставляется один бесплатный вывод средств в месяц, однако этого должно быть достаточно для большинства долгосрочных держателей криптовалюты, которые просто хотят поместить свои деньги на надежное хранение. и зарабатывают проценты. В любом случае они не будут часто снимать деньги.

BlockFi предлагает ссуд, обеспеченных криптовалютой, , позволяет вам получить доступ к ликвидности без продажи, что дает большие налоговые льготы и позволяет вам оставаться в крипто-игре.Используя свою криптовалюту в качестве залога, вы можете разблокировать до 50% стоимости ваших активов в долларах США. Средства BlockFi в тот же день посредством банковского перевода или стейблкоина.

клиентов BlockFi используют ссуды с криптовалютой для любых операций — от выплаты долга по кредитной карте до покупки дома. Компании обращаются к BlockFi, чтобы помочь им с финансированием заработной платы и расширением бизнеса. У заимствования вместо продажи есть много преимуществ, включая налоговые льготы.

С BlockFi вы можете заработать до 8.6% на вашу криптовалюту. Обратите внимание, что этот продукт ориентирован на доллары США, а не на какую-либо другую фиатную валюту, и, хотя в этом нет большого недостатка, стоит отметить, что если вы используете стейблкоин на основе евро или фунта стерлингов, вам нужно будет конвертировать эти монеты в стейблкоин доллара США. например, USDC или GUSD, чтобы начать зарабатывать проценты на процентном счете BlockFi.

Только в 2020 году BlockFi распределила своим клиентам ежемесячные выплаты процентов на сумму более 50 миллионов долларов.

Прочтите мой подробный обзор BlockFi или просто нажмите на эту ссылку ниже, чтобы начать получать проценты от своей криптовалюты или получить ссуду.

BlockFi также предлагает кредитную карту Bitcoin Rewards. Держатели карт могут заработать 1,5% в биткойнах с каждой транзакции. Это интуитивно понятный и простой способ получить доступ к новому классу активов, и он кардинально изменит способ работы вознаграждений по кредитным картам.

Новое мобильное приложение BlockFi с обновленным дизайном позволяет клиентам брать платформу BlockFi с собой куда угодно. Вы можете переводить средства с помощью ACH и банковских платежей, и они добавили поддержку широкого диапазона валют, включая Litecoin (LTC), USD Coin (USDC), Tether (USDT) (USDT доступен для не-U.Только для клиентов S.) и PAX Gold (PAXG), первая криптовалюта, которая позволяет напрямую инвестировать в золото.

Я очень воодушевлен следующими инновациями от BlockFi и считаю эту платформу одним из самых лучших способов заработать на криптовалюте. Если вы не трейдер, но счастливы держать свои криптовалюты в долгосрочной перспективе, это один из лучших способов получить прибыль от ваших криптовалют, особенно в случае таких криптовалют, как Биткойн, которые по своей сути не обеспечивают никакой прибыли. для держателей.

Зарабатывайте проценты с BlockFi

YouHodler предлагает обширный набор финансовых услуг, связанных с криптовалютами. По сути, платформа призвана помочь инвесторам использовать криптовалюты без необходимости активно торговать ими.

YouHodler удалось сделать крипто-HODLing активной стратегией. Для инвесторов доступ к эксклюзивному криптовалютному сберегательному счету и процентным кредитам являются предпочтительными способами расширения вашего портфеля.

Это мгновенно решает проблему с цифровыми валютами — альтернативные издержки.То есть, вместо того, чтобы оставлять свои цифровые монеты бездействующими в частном кошельке, YouHodler позволяет вам получать доход от своих авуаров. В то же время вы сохраняете свои инвестиции и, таким образом, можете обналичивать свои монеты, когда сочтете нужным.

YouHodler реализует несколько инновационных стратегий для увеличения вашей прибыли, поэтому это идеальная платформа для тех, кто любит настраивать вещи и смотреть, что работает лучше всего. Компания зарегистрирована на Кипре и регулируется в Европе, а средства клиентов надежно хранятся в платформе Ledger Vault.

Вы также можете использовать YouHodler в качестве биржи для торговли криптовалютами. Если вы уже получили потрясающую прибыль на своих биткойнах, возможно, пришло время сделать перерыв. Например, сберегательные счета YouHodler выплачивают 12% годовых по стейблкоинам. Следовательно, вы можете произвести обмен биткойнов на фиатные деньги с комиссией всего в 2% прямо на нашей платформе, а затем конвертировать фиатные деньги в свои любимые стейблкоины или наоборот, чтобы начать зарабатывать проценты.

Вы можете прочитать мой полный обзор YouHodler, если хотите узнать больше об этой платформе, или просто щелкните ссылку ниже, чтобы перейти непосредственно на веб-сайт Youhodler и начать работу.

Получайте проценты с YouHodler

Канадская Ledn — это надежная и безопасная платформа, на которой вы можете максимизировать свои биткойны, заработать больше биткойнов или получить ссуду под свои биткойны, не продавая их.

Ledn — один из лучших вариантов ссуды или сберегательного счета для биткойнов. Они привержены Биткойну и не предлагают других криптовалютных предложений. Хотя для некоторых это может быть отрицательным моментом, я ценю тот факт, что они не преследуют блестящие (но менее безопасные) криптовалюты того времени и сосредотачиваются на биткойнах.Это позволяет им сосредоточить всю свою энергию на защите одной криптовалюты, что для меня имеет смысл.

Вы можете посмотреть мой полный обзор Ledn или даже послушать мой подкаст с соучредителем Ledn Маурисио Ди Бартоломео на Mastermind.fm.

Ledn предлагает три основных продукта:

- Ссуды, обеспеченные биткойнами — для тех, кто хочет избежать налогообложения при разблокировании ликвидности из своих биткойн-холдингов.

- Сберегательные счета Биткойн и USDC — отличное место для хранения биткойнов и USDC, зарабатывая до 6.10% APY в биткойнах или 11% APY в USDC полностью пассивно.

- B2X — быстрый и простой способ удвоить свой биткойн-баланс за счет кредита, обеспеченного биткойнами, и покупки биткойнов.

Одним из значительных преимуществ Ledn перед BlockFi является их более высокая доходность по BTC. BlockFi предлагает только 6% на 1-й биткойн, в то время как Ledn предлагает 6,10% на первые 2 биткойна, хранящихся у них. Если у вас есть, скажем, 3 BTC для размещения на таких платформах, вы можете разделить их между двумя платформами и, таким образом, получить в среднем чуть больше 6% от всех ваших BTC.

Ledn использует BitGo, одного из самых уважаемых в мире хранителей криптовалюты, для хранения своей криптовалюты в холодном хранилище.

Обратите внимание, что их привлекательный продукт B2X недоступен в некоторых юрисдикциях, включая США.

Зарабатывайте проценты с Ledn

CoinLoan — это платформа P2P-кредитования для кредитов, обеспеченных криптоактивами, базирующаяся в Эстонии.

Вот как это работает.

Как кредитор вы сначала вносите фиатные средства или стейблкоины.С другой стороны, заемщик вкладывает криптоактивы для обеспечения ссуды.

После того, как кредитор и заемщик найдены, используется смарт-контракт, чтобы гарантировать, что заемщик платит вовремя, иначе он рискнет своим криптовалютным залогом.

После выплаты кредита кредитору возвращается его основная сумма плюс проценты, а криптоактивы возвращаются заемщику.

Подробнее : Мой подробный обзор Coinloan

Кредиторы получают значительную выгоду, имея, таким образом, возможность предоставлять ссуды людям с подтвержденным залогом.CoinLoan выступает в роли хранителя безопасного и понятного опыта.

Стоит отметить, что CoinLoan лицензирован в Европе и хорошо регулируется. Платформа также реализует политику AML.

Посетите CoinLoan

С Binance у вас есть несколько способов заработка на криптовалюте.

Гибкая экономия

Самый простой способ — это, вероятно, воспользоваться их продуктом «Гибкая экономия». Гибкие сбережения — это ваш сберегательный счет Crypto. Подпишитесь на свою криптовалюту, чтобы получать проценты с возможностью выкупа своих средств в любое время.

Чтобы процитировать несколько доступных на данный момент оценок годовой урожайности, у нас есть:

- BUSD на 2,44%

- USDT по 2,11%

- DASH на 1,83%

Есть 24 монеты, которые вы можете использовать для гибкого сберегательного счета.

Заблокированные сбережения

Для более высокой доходности вы захотите выбрать продукт «Заблокированные сбережения». Подписав свою криптовалюту на заблокированные периоды сбережений, вы, в свою очередь, получите более высокий процентный доход. Вы можете выбрать одну из нескольких длительностей в зависимости от используемой монеты, но обычно это один или несколько вариантов из следующих:

- 7 дней

- 14 дней

- 30 дней

- 90 дней

Например, с BUSD вы получаете процентную ставку 7 в годовом исчислении.42% на момент написания, в то время как USDT дает вам 6,79%. Оба эти стейблкоина можно легко купить на самой бирже Binance.

См. Также : Как заработать проценты на криптовалюте с Binance

Диапазон монет, доступных для заблокированных сбережений, более ограничен, мы можем выбирать только между 6 монетами: BUSD, USDT, COCOS, ONE, EOS.

Ставки

Возможно, вы слышали о ставках, которые можно использовать для тех монет, которые используют механизм майнинга Proof-of-Stake.С Binance вы можете поставить 24 разных монеты, причем доходность от одной монеты к другой значительно различается. Среди самых урожайных — КАВА (14-16%), LOOM (10-12%) и ЗИЛ (8-10%)

.Зарабатывайте на криптовалюте с Binance

Lendary описывает себя как альтернативную услугу однорангового кредитования, которая генерирует прибыль за счет автоматизации и оптимизации процесса, который сильно отличается от традиционной деятельности по кредитованию физических лиц или малых предприятий: «Маржинальное финансирование».

По своей сути Lendary — это программное обеспечение для автоматизации маржинального финансирования, которое обеспечивает постоянное и оптимальное кредитование ваших средств на криптовалютной бирже 24/7.

Что мне больше всего нравится в Lendary, так это то, что он сочетает в себе несколько интересных особенностей инвестиционных продуктов:

- Это высокодоходный способ вложения денег;

- он полностью не коррелирует со всеми другими классами активов (также не коррелирован с криптовалютными рынками),

- он извлекает выгоду из действительно инновационного способа управления рисками (Lendary также не потерпел убытков во время краха Covid в марте, в отличие от большинства традиционных P2P-сервисов),

- имеет ежедневную ликвидность в связи с коротким периодом удержания кредитов.

Подробнее : Мой подробный обзор Lendary

Для всех, кто заинтересован в получении ежедневных процентных ставок на уровне, превышающем большинство традиционных продуктов, и кто не уклоняется от экспериментов с чем-то новым, вам обязательно стоит попробовать Lendary.

Попробовать Lendary

Crypto.com — это не ваша повседневная биржа, поскольку она позволяет покупать, продавать и обменивать криптовалюту, а также предлагать обеспеченные криптовалютой ссуды, а также дебетовые карты.