Кредиты в Уфе от 3% на 20.10.2021 | Оформите заявку на кредит в одном из 40 банков Уфы

Потребительский кредит в Уфе — определенная сумма, предоставляемая гражданам взаймы для покупки каких-либо товаров или оплаты услуг. Сегодня население РФ массово пользуется такими банковскими продуктами. Люди считают для себя удобным использование кредитов для приобретения нового или подержанного транспортного средства, мебели, даже жилплощади.

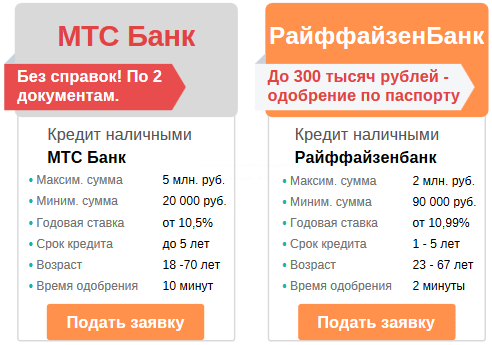

Поможет оформить кредит портал Banki.ru. Здесь соискатель сможет открыть страницу с актуальными на 20.10.2021 2021 кредитными предложениями от разных ФО по минимальной ставке 3, тщательно изучить и сравнить их, а потом перейти к заполнению заявки, не потратив ни одной лишней минуты. Если понадобится подсчитать, какую выгоду заемщик извлечет из сделки по кредиту, для этого есть онлайн-калькулятор.

Какие кредиты представлены в Уфе:

- единовременные;

- возобновляемые;

- на неотложные нужды;

- доверительные;

- на недвижимость;

- на товары первой необходимости;

- на платные услуги;

- для молодых семейств;

- пенсионерам;

- на ремонт жилья.

На нашем же сайте можно найти полезный сервис – «Мастер подбора кредитов». С его помощью удастся за считаные минуты отыскать лучшие варианты финансирования Уфы из 326 кредитов, заполнив всего одну простую анкету.

О процедуре оформления

Какие действия нужно выполнить, чтобы взять кредит в одной из 40 финансовых организаций Уфы:

- Ознакомиться с перечнем кредитов, выбрать наиболее выгодные предложения. Это можно сделать разными способами (проконсультировавшись в офисе, на официальном сайте компании, по телефону).

- Подготовить пакет документов.

- Заполнить заявку на кредит и отправить ее кредитору.

- Дождаться рассмотрения и одобрения.

- Получить кредит наличными или на банковскую карту (можно открыть специально или воспользоваться уже имеющейся).

Об одобрении

Пользователь зашел на страницу с вариантами кредитов, указал город — Уфа, приступил к оформлению запроса. Какие аспекты особенно важны, когда нужно добиться 100%-го одобрения:

- внешний вид клиента, пришедшего за кредитом, и поведение на собеседовании;

- кредитор проверит, не состоит ли заявитель на учете в психоневрологическом или наркологическом диспансере;

- свою роль играет наличие или отсутствие у соискателя судимости;

- не должно быть неоплаченных штрафов или коммунальных платежей;

- помочь с оформлением кредита может предоставление залога или привлечение поручителей.

Соблюдение простых рекомендаций позволит быстро и без проблем получить кредит в банке.

Публикация: 06.10.2021

Изменено: 06.10.2021

Стоит ли брать кредит, чтобы закрыть кредитную карту

Содержание статьи

Кредитная карта и кредит наличными: в чем разница

Сначала разберемся, чем различаются два вида кредитования.

| Характеристика | Кредитная карта | Кредит наличными |

| Срок кредитования | Любой в течение срока действия карты. Вы можете взять взаймы сумму в рамках кредитного лимита и вернуть ее через день, а можете по частям возвращать несколько месяцев. Главное — помнить о минимальном платеже и не пропускать сроки. | От нескольких месяцев до нескольких лет в зависимости от условий договора. |

| Срок начисления процентов | После истечения беспроцентного грейс-периода. Он обычно длится до 50 дней, но все зависит от условий по карте. Пока идет грейс-период, проценты не начисляются. |

С первого дня кредитования. Как правило, проценты начисляются сразу на всю сумму. При дифференцированном платеже их объем может меняться по мере выплат. При дифференцированном платеже их объем может меняться по мере выплат.

|

| Процентная ставка | В среднем 23–25 %. | В среднем 10–13 %. |

Когда можно взять заем для погашения задолженности по карте

По таблице видно: по кредитке проценты обычно намного выше, чем по обычному кредиту. Поэтому ею предпочитают пользоваться только в рамках грейс-периода. А если уложиться в этот срок не получается, придется платить проценты. И тут выходит, что выгоднее будет выплачивать эту сумму в рамках потребительского кредита и платить 13 %, а не 25 %.

- Разумеется, в каждом случае условия свои. Но если Вы узнали себя в описанной ситуации, возможно, Вам будет целесообразно взять кредит, чтобы погасить задолженность по кредитной карте.

-

Учитывайте важную деталь: на время погашения потребкредита кредитной картой лучше не пользоваться.

Когда этого делать не стоит

Задолженность маленькая. Если Вы сможете погасить задолженность по кредитке за 2–3 месяца, разница по процентам будет не такая уж и большая. Зато Вам не придется иметь дело с оформлением нового кредита, повышением кредитной нагрузки и другими сложностями.

Кредитная история плохая. Увы, испорченная КИ может серьезно снизить шансы получить кредит на выгодных условиях. Скорее всего, разница в процентах окажется несущественной: чем хуже кредитная история, тем выше процент, который предлагают заемщику банки. Так они стараются обезопасить себя от потери денег.

У Вас много кредитов.

Закредитованность ухудшает кредитную историю и повышает вероятность отказа. Отказы в свою очередь тоже ухудшают КИ. К тому же с высокой кредитной нагрузкой банально сложнее справиться. Труднее учитывать платежи и разбираться со сроками, легко допустить ошибку, а это влечет за собой дополнительные выплаты.

Можно ли сделать наоборот

Можно. Правда, в большинстве случаев невыгодно — причины мы описали выше. Но есть ситуации, когда кредитная карта действительно поможет расплатиться с большим кредитом:

- Вы погашаете ипотеку или автокредит. Взять кредитную карту или потребительский кредит, чтобы поскорее выплатить обязательства за квартиру или машину, — нормальная тактика. Так Вы снимете с имущества обременение и сможете не волноваться. Это актуально, если квартиру или машину после погашения кредита человек, например, хочет продать. Покупатель есть уже сейчас, но надо снять обременение, а для этого нужно досрочно погасить ипотеку.

-

Вы уверены, что сможете рассчитаться по кредитке раньше, чем закончится грейс-период.

В остальных случаях платить кредитной картой за кредит не стоит.

Читайте также: Брать ли новый кредит, чтобы закрыть старый?Выводы

Идея кажется странной, но в большинстве случаев погашать задолженности по кредитке потребительским кредитом — оправданное решение. А вот наоборот делать не стоит, чтобы не столкнуться с повышенными процентами. Старайтесь учитывать детали ситуации: многое зависит от нюансов, индивидуальных для каждого случая. Просчитывайте все возможные варианты — так Вам будет проще принять взвешенное решение. И не обращайтесь за микрозаймами: они точно не помогут.

Где взять кредит наличными под низкий процент?

02/08/2019 / 0:31 / Статьи, ЭкономикаНе только бизнесмены и предприниматели мечтают о дешёвых деньгах. Чем богаче государство, стабильнее денежная единица, тем меньше приходится платить за пользование кредитными средствами. Символические процентные ставки позволяют жить в долг, ни в чём себе не отказывая.

Варианты маленьких процентов

Санкции и экономический кризис не опустили на дно банковскую систему РФ. При массе проблем у рядовых граждан есть способы пользоваться заимствованными средствами без существенной переплаты. Даже в микрокредитных организациях можно взять небольшую сумму в кредит на короткий период под символический процент. На такой шаг финансисты идут ради привлечения потенциальной клиентуры. При последующем обращении всё будет гораздо дороже. Будьте внимательны: любой договор — это ловушка. Малейшая просрочка способна привести к штрафам.

Отделаться маленькой суммой можно с помощью ломбарда: если брать деньги на пару дней — переплата будет крохотная. Но потребуется оставить дорогостоящий залог. Но минимальный % гарантируют только государственные и системные банки. Использование кредитной карты — это шанс не переплачивать вообще. А если сделать покупку в «правильной» торговой сети, то получите поощрительный бонус. Стандартный льготный период составляет 45 дней.

Будьте внимательны!

Каждый банк заинтересован заработать. Святая задача кредитора — загнать потребителя в кабалу. При решении взять кредит под низкий процент обязательно:

- Читайте соглашение, ищите ловушки.

- Требуйте распечатанный договор с расчётом процентной ставки.

- Берите кредиты в экстренном случае.

- Имейте дело с серьёзными учреждениями.

Брать заимствования выгодно на предметы, которые будут приносить прибыль: торговое оборудование, одежда по акциям для перепродажи на рынке, транспорт для занятия извозом.

5 лучших кредиторов с твердыми деньгами

Хороший кредитор — один из самых больших ресурсов, который может иметь инвестор в недвижимость. Однако некоторые сделки не соответствуют критериям традиционных кредиторов. Это не значит, что вы не можете финансировать собственность; это просто означает, что вам, возможно, придется найти альтернативные типы ссуд.

Однако некоторые сделки не соответствуют критериям традиционных кредиторов. Это не значит, что вы не можете финансировать собственность; это просто означает, что вам, возможно, придется найти альтернативные типы ссуд.

Здесь вы получите исчерпывающее объяснение ссуд за твердые деньги, прежде чем попадете в список лучших кредиторов за твердые деньги. Вы должны иметь полное представление о том, что такое ссуды в твердых деньгах и для чего они используются, прежде чем выбирать этот вариант финансирования для покупки недвижимости.

Что такое ссуда в твердой валюте?

Ссуда в твердой валюте — это вид ссуды на недвижимость, выдаваемой частным кредитором для собственности, не занимаемой владельцем. Ссуды под твердые деньги обычно краткосрочные, от шести до 36 месяцев, и имеют более высокую процентную ставку, чем традиционные банковские ссуды.

Ссуды в твердой валюте утверждаются исходя из стоимости недвижимости больше, чем кредитоспособности заемщика. Эти ссуды часто используются, потому что они имеют исключительно быстрое время утверждения.Ссуды под твердые деньги часто закрываются в течение двух-четырех недель.

Эти ссуды часто используются, потому что они имеют исключительно быстрое время утверждения.Ссуды под твердые деньги часто закрываются в течение двух-четырех недель.

Чем ссуды в твердых деньгах отличаются от банковских ссуд?

Основное различие между ссудой в твердой валюте и обычной банковской ссудой — это сам кредитор. Ссуды под твердые деньги почти всегда выдает частный кредитор, будь то физическое лицо или частная кредитная компания.

Поскольку эти ссуды используются для недвижимости, не занимаемой владельцем, они не регулируются, как потребительская ипотека. Это означает, что кредиторы, предоставляющие твердые деньги, могут взимать более высокие процентные ставки и сборы и уходить на условиях, которые не допускались бы с традиционными займами.

Хотя Закон о правде в кредитовании (TILA) и Закон о процедурах расчетов с недвижимостью (RESPA) обычно не применяются к коммерческой ипотеке, все же существуют правила, которым традиционные финансовые учреждения должны следовать. Банки, застрахованные на федеральном уровне, по-прежнему регулируются Федеральной корпорацией страхования вкладов (FDIC), а кредитные союзы — Национальным управлением кредитных союзов (NCUA). Кредиторы за твердые деньги не налагают на них никаких правил.

Банки, застрахованные на федеральном уровне, по-прежнему регулируются Федеральной корпорацией страхования вкладов (FDIC), а кредитные союзы — Национальным управлением кредитных союзов (NCUA). Кредиторы за твердые деньги не налагают на них никаких правил.

Какие типы недвижимости финансируют кредиторы за твердые деньги?

Хотя кредитор с твердыми деньгами может ссудить любой тип недвижимости, не занимаемой владельцем, он обычно ищет ситуации с довольно быстрой стратегией выхода, чтобы знать, что они получат оплату к концу срока ссуды.

Ремонтно-перевернутая недвижимость

Ссуды в твердой валюте очень распространены с фиксированной и перевернутой недвижимостью. Фактически, многие кредиторы даже профинансируют ремонт. Сделки такого типа идеально подходят для кредитора, поскольку сделки обычно завершаются в течение шести месяцев.

Если кредитор также финансирует ремонт, он оценит стоимость ремонта и выдаст розыгрыши, поскольку они нужны заемщику для оплаты проделанной работы. Это гарантирует, что средства используются для ремонта, и ограничивает риски кредитора, поскольку они выдают только части за раз.

Это гарантирует, что средства используются для ремонта, и ограничивает риски кредитора, поскольку они выдают только части за раз.

Многие кредиторы с твердыми деньгами даже предпочитают финансировать ремонт, чтобы знать, что проект будет завершен. Если заемщик перенесет снос и у него закончатся деньги, стоимость может стать меньше покупной цены. Финансируя проект, им не нужно беспокоиться о том, что заемщик не сможет завершить работу из-за нехватки средств.

Аренда

Кредиторы с твердыми деньгами также будут предоставлять краткосрочные ссуды для инвестиционной недвижимости в жилую недвижимость.Обычно цель здесь — рефинансировать недвижимость в течение 12–36 месяцев, чтобы выплатить ссуду в твердой форме.

Инвесторы могут обратиться за твердой ссудой для аренды недвижимости, если им нужно иметь возможность быстро закрыть сделку и у них нет времени на обращение в банк. Им также может понадобиться частный заем, если арендуемая недвижимость нуждается в ремонте до того, как банк профинансирует сделку.

Им также может понадобиться частный заем, если арендуемая недвижимость нуждается в ремонте до того, как банк профинансирует сделку.

Многоквартирный дом

Подобно ссудам на аренду недвижимости, инвесторам может потребоваться капитал для быстрого закрытия многоквартирного дома, когда не хватает времени для прохождения традиционного процесса кредитования.

Инвестор также может покупать многоквартирную недвижимость с небольшим количеством арендаторов или без них, которая нуждается в большом ремонте. Этот тип собственности будет трудно получить в банке, поэтому они могут искать ссуду в твердой валюте. Они могут выполнить необходимые работы и сдать недвижимость в аренду, прежде чем рефинансировать ее с помощью долгосрочной ссуды.

Коммерческая недвижимость

Обычная ситуация с коммерческой недвижимостью — инвестор, имеющий арендатора, который арендует помещения, но не имеет собственности для их размещения. Инвестор найдет свободную недвижимость, которую арендатор сдаст в аренду, но он должен сначала выкупить недвижимость и подготовить ее для арендатора.

Инвестор найдет свободную недвижимость, которую арендатор сдаст в аренду, но он должен сначала выкупить недвижимость и подготовить ее для арендатора.

Банк может не захотеть финансировать пустующую недвижимость, предназначенную для использования в качестве инвестиций, если у заемщика нет активов для обеспечения ссуды. В этой ситуации может быть полезна ссуда в твердой валюте, чтобы завершить сделку, провести улучшения арендатора и сдать его в аренду. Как только арендатор появится и будет платить арендную плату, банк с большей готовностью профинансирует недвижимость.

Проценты и комиссии по ссуде в твердой валюте

За удобство и простоту утверждения ссуды в твердой валюте приходится платить. Кредиторы будут взимать более высокие проценты по ссудам в твердой форме, потому что это ссуды с более высоким риском и потому что они краткосрочные.

Долгосрочные ссуды приносят проценты в течение нескольких лет от обработки одной ссуды. Деньги, вложенные в ссуды в твердой форме, необходимо реинвестировать каждые шесть-36 месяцев. Каждый раз, когда деньги вкладываются в ссуду, возникают дополнительные расходы и новые риски.

Деньги, вложенные в ссуды в твердой форме, необходимо реинвестировать каждые шесть-36 месяцев. Каждый раз, когда деньги вкладываются в ссуду, возникают дополнительные расходы и новые риски.

Процентные ставки частных кредиторов начинаются с 7% для сделок с меньшим риском, но процентные ставки по этим кредитам обычно составляют около 10% и могут доходить до 13% и более.

Существуют также авансовые платежи, которые кредитор взимает для покрытия стоимости обработки ссуды и любых выплачиваемых комиссий. Это также гарантирует, что они по-прежнему будут получать прибыль, если заемщик выплатит ссуду до конца срока.

Общие комиссии за ссуду в твердой форме включают:

- Комиссия за оформление: Обычно от 1% до 3%.

- Комиссия брокера.

- Регистрационный взнос.

- Комиссия за андеррайтинг.

- Стоимость подготовки документа.

- Комиссия за обработку.

- Комиссия за финансирование.

Эти сборы могут составлять от 3000 до 5000 долларов, не включая плату за оформление, и часто оплачиваются авансом.

Руководство по одобрению ссуд

Кредиторы, предоставляющие твердые деньги, обычно не следуют тем же процедурам андеррайтинга, что и банки. В большинстве случаев они не разбирают финансы заемщика, как это делает банк.Их также обычно не волнует, откуда поступили средства первоначального взноса.

Кредит

Кредитор, вероятно, проведет проверку кредитоспособности, но обычно они ищут только минимальный кредитный рейтинг от 600 до 620. В основном они хотят убедиться, что заемщик не допустил дефолта по нескольким кредитам или не утонул в долгу.

Стоимость собственности

Основная проблема в процессе андеррайтинга — это стоимость собственности и рынок, на котором она находится. их деньги обратно, если им придется лишить права выкупа.

Обычно проводится оценка для проверки стоимости собственности, но кредитор также хочет убедиться, что аналогичные дома продаются на этом рынке в разумные сроки. Они не хотят сидеть на доме несколько месяцев в ожидании его продажи.

Стратегия выхода

Кредитор должен рассмотреть стратегию выхода заемщика, поскольку именно так они собираются погасить ссуду. В конце краткосрочного периода происходит разовый платеж, поэтому они хотят быть уверены, что заемщик сможет их оплатить.

Если заемщик планирует перевернуть собственность, отремонтировать ее и продать с прибылью, кредитор знает, что он получит оплату за заключительный стол, как только заемщик продаст.

Если заемщик намерен рефинансировать недвижимость до конца срока, кредитор захочет быть уверенным в том, что он сможет получить финансирование. Кредитор может быть не так готов ссудить кому-то с плохой кредитной историей. В этом случае они внимательно изучат кредитные и личные финансы заемщика.Они также могут потребовать более высокий первоначальный взнос, чтобы ограничить свой риск в случае, если заемщик не сможет выплатить кредитору в конце срока.

Некоторые кредиторы, предоставляющие твердые деньги, также предлагают долгосрочное финансирование инвестиционной собственности на пяти- или 10-летние сроки. Они могут пожелать провести рефинансирование собственными силами, если заемщик соответствует кредитным требованиям.

Кредитор может также воспользоваться ссудой с намерением возобновить ссуду в твердой валюте, если заемщик не может вовремя получить рефинансирование.Это не ужасная ситуация для кредитора, потому что он продолжит получать высокую процентную ставку еще на один срок.

Опыт

Кредиторы с твердыми деньгами также принимают во внимание опыт заемщика. Если они ссужают ссуду на подержанную недвижимость, им нравится видеть заемщиков, которые заключили хотя бы пару других сделок.

Местный рынок

Мелкие кредиторы обычно придерживаются тех рынков, которые им известны, и заявляют, что рынок недвижимости развит. Большинство из них не любит недвижимость в сельской местности.Если они действительно ссудят в сельской местности, они, вероятно, одобрит ссуду только с более низким соотношением ссуды к стоимости (LTV). Примерно от 50% до 60% является обычным явлением в сельской местности.

График финансирования ссуды

Твердые деньги привлекают короткое время, необходимое для финансирования ссуды. Поскольку процесс андеррайтинга в основном сосредоточен на стоимости недвижимости, во многих случаях ссуды утверждаются в течение 48 часов.

Многие частные кредиторы состоят из небольшой группы инвесторов и имеют ограниченный объем доступных денег.Обычно кредитный специалист или андеррайтер должен получить одобрение инвесторов после завершения андеррайтинга.

Кредиторы с твердыми деньгами не имеют клиентских депозитов для финансирования ссуд, и они не могут занимать деньги у Федеральной резервной системы. Они ограничены собственными средствами от частных инвесторов, поэтому им приходится откладывать деньги на каждый одобренный кредит. В противном случае у них может не быть быстрого доступа к деньгам, когда придет время закрыть.

После утверждения ссуды кредитор заказывает оценку.Кредит обычно можно закрыть в течение нескольких дней после завершения оценки.

Если все идет быстро и нет никаких неожиданных задержек, ссуду в твердых деньгах можно профинансировать уже через 7-10 дней, в зависимости от того, сколько времени займет оценка. Это очень быстро по сравнению с обычной банковской ссудой.

Это очень быстро по сравнению с обычной банковской ссудой.

Некоторые ссуды в твердой валюте сейчас финансируются через краудфандинг. Платформа краудфандинга гарантирует ссуду, заказывает оценку, выставляет баллы и устанавливает процентную ставку.Затем они разместили его на платформе, чтобы отдельные инвесторы могли частично финансировать. Финансирование этого типа кредита может занять больше времени, в зависимости от того, сколько времени потребуется, чтобы привлечь достаточное количество инвесторов для его поддержки.

Кредиторы с твердыми деньгами для начинающих инвесторов

У начинающих инвесторов может быть больше проблем с привлечением кредитора для финансирования сделки. Это особенно верно в отношении фиксированных кредитов. Кредитор не имеет возможности узнать, способен ли заемщик управлять строительством или арендаторами в случае доходной собственности.

Некоторые частные кредиторы работают только с опытными инвесторами. Они требуют, чтобы заемщик имел за плечами минимальное количество успешных сделок, чтобы получить одобрение на получение ссуды. Обычно они требуют какой-то проверки предыдущих инвестиций.

Они требуют, чтобы заемщик имел за плечами минимальное количество успешных сделок, чтобы получить одобрение на получение ссуды. Обычно они требуют какой-то проверки предыдущих инвестиций.

В качестве альтернативы они могут захотеть увидеть закрывающие документы от первоначальной покупки и продажи. Что касается доходной собственности, они, вероятно, будут искать доказательства того, что заемщик владеет недвижимостью, а также недавние отчеты о доходах или налоговые декларации.

Риски, связанные с ссудами под твердые деньги

Кредитор — не единственный, кто рискует по ссудам под твердые деньги. Высокая стоимость заимствования твердых денег может затруднить их выплату, если приобретаемая недвижимость не так прибыльна, как ожидалось. Это может привести к тому, что заемщик потеряет собственность после того, как вложил в нее все свои деньги, или полностью разорится, чтобы ее выплатить.

Также существует риск работы с недобросовестным кредитором. Некоторые кредиторы могут использовать тактику «наживки и подмены».Это означает, что вначале они предложат отличные условия и низкую процентную ставку, а потом изменят условия. Они могут даже изменить условия в самый последний момент, не оставив заемщику выбора, кроме как принять новые условия или проиграть сделку.

Некоторые кредиторы могут использовать тактику «наживки и подмены».Это означает, что вначале они предложат отличные условия и низкую процентную ставку, а потом изменят условия. Они могут даже изменить условия в самый последний момент, не оставив заемщику выбора, кроме как принять новые условия или проиграть сделку.

Как избежать рисков

Вот почему инвесторы в недвижимость должны работать только с кредиторами, которые имеют хорошую репутацию и должны проверять все кредитные документы и соглашения. Некоторые кредитные соглашения могут обязывать заемщика, но позволяют кредитору изменить условия или отказаться от сделки в любое время.

Анабель Урибе, ссудный офис компании Investor Property Loan, предлагает инвесторам в недвижимость несколько советов, как поговорить с кредиторами с твердыми деньгами. «Иногда это может быть очень очевидно, если вы разговариваете с недобросовестным кредитором. Когда кто-то предлагает ставку и срок, чтобы зацепить вас, не изучая сделку до некоторой степени, это обычно плохой знак. Если кредитор запрашивает у вас длинный список точных вопросов, прежде чем дать вам цитату (лично или по телефону), то вы, скорее всего, поговорите с профессионалом.«

Если кредитор запрашивает у вас длинный список точных вопросов, прежде чем дать вам цитату (лично или по телефону), то вы, скорее всего, поговорите с профессионалом.«

Урибе также предоставил список вопросов, которые инвестор в недвижимость должен задать кредитору:

- Как долго вы занимаетесь бизнесом?

- Какие сделки вы финансируете чаще всего? закрыть?

- Существуют ли какие-либо другие «мусорные» комиссии, помимо баллов, обработки и андеррайтинга, которые связаны с этим кредитом?

- Выплачиваются ли комиссии авансом или включаются в кредит?

- Если комиссии могут быть оплачены авансом , есть ли возможность договориться о более низкой процентной ставке?

Вы также можете рассмотреть возможность использования ссудного брокера для получения ссуды в твердой валюте. Уважаемые брокеры тратят много времени на построение отношений с прямыми кредиторами. Они также работали с достаточным количеством из них, чтобы знать, кому можно доверять.

Уважаемые брокеры тратят много времени на построение отношений с прямыми кредиторами. Они также работали с достаточным количеством из них, чтобы знать, кому можно доверять.

Брокер также может связать вас с подходящим кредитором в зависимости от типа собственности, суммы кредита, вашего опыта и рынка, на котором вы находитесь. Вы, вероятно, получите лучшие условия кредита, работая с кредитором, с которым удобно ваш тип сделки.

Брокеры могут помочь в подготовке необходимой информации для отправки кредитору.Наличие необходимой документации для немедленной отправки кредитору может помочь вам получить одобрение и ускорить процесс.

Однако использование брокера может стоить дорого. Некоторые кредиторы могут снизить комиссию за инициирование, когда задействован брокер, чтобы он мог взимать свою комиссию. Комиссия брокера может составлять от 1% до 4% в зависимости от размера сделки. В случае более крупных займов комиссия обычно ниже.

Однако, если брокер может предложить вам более низкую процентную ставку, это может быть хорошей инвестицией.

Пять лучших кредиторов за твердые деньги

Эти кредиторы за твердые деньги имеют лучшую репутацию в отрасли. У них справедливые условия по сравнению с другими кредиторами в отрасли, и они доказали, что могут быстро заключать сделки без изменения условий в последнюю минуту.

В пятерку крупнейших кредиторов отрасли входят:

- RCN Capital.

- CoreVest.

- Lima One Capital.

- Цокольный этаж.

- LendingHome.

Просмотрите суммы ссуд, процентные ставки, условия, минимальный кредитный рейтинг и время закрытия для наших пяти лучших кредиторов с твердыми деньгами.

RCN Capital

RCN Capital — это общенациональный кредитор, который предлагает ссуды в твердой валюте на ремонт и переоборудование домов, арендуемых и многоквартирных домов. Они также занимаются долгосрочным финансированием аренды, на которое заемщики в твердой форме могут претендовать в конце срока ссуды.

Они также занимаются долгосрочным финансированием аренды, на которое заемщики в твердой форме могут претендовать в конце срока ссуды.

Как я начал свою компанию по кредитованию в размере 300 тыс. Долл. США в месяц

Получайте 5 бесплатных советов от успешных основателей каждую неделю прямо в свой почтовый ящик.

Здравствуйте! Кто вы и какой бизнес начали?

Меня зовут Майкл Михаил, я основатель и генеральный директор Stratton Equities, ведущего национального кредитора, предоставляющего твердые деньги и неквалифицированную ипотеку для национальных инвесторов в недвижимость, с самым большим разнообразием ипотечных кредитов и программ по всей стране. .Мы специализируемся на уникальных программах ссуды частным лицам с самыми низкими ставками в отрасли и работаем напрямую с инвесторами в недвижимость, ипотечными брокерами и риэлторами.

В 2017 году я заметил, как изменилась ипотечная отрасль после нормативных актов, представленных в период с 2008 по 2012 год, и знал, что пора изложить что-то самостоятельно — я буквально начал Stratton Equities с последними 1000 долларов, которые у меня были, и в пределах первых за шесть месяцев мы выросли до 1 миллиона долларов. На сегодняшний день мы собрали более 3 миллионов долларов.

На сегодняшний день мы собрали более 3 миллионов долларов.

Какова ваша предыстория и как вам пришла в голову эта идея?

Я всю свою жизнь был неустойчивым предпринимателем, но всегда возвращался в ипотечную отрасль, купив свою первую инвестиционную недвижимость в 19 лет, используя программу ссуд под твердые деньги.

Вы настолько сильны, насколько сильна ваша команда, и вам, как предпринимателю, необходимо понимать болевые точки в каждой области и понимать, как их облегчить.

Еще до того, как я начал работать в Stratton Equities, я всегда знал, что хочу стать предпринимателем, и ранее работал в сфере ипотечного кредитования, а также на протяжении своей карьеры развивал несколько малых предприятий. До открытия ипотечного бизнеса; Я был успешным личным тренером, живя в Дубае, я создал автомойку и магазин деталей, живя во Флориде, и даже спроектировал компанию по производству высококачественных витаминных добавок в Нью-Джерси, запустив Stratton Equities.

Мне посчастливилось путешествовать по миру, когда я был моложе, живя в 19 странах за 5 лет, и, хотя это было захватывающе, я знал, что единственный способ добиться той жизни и успеха, которых я хотел, — это стать предпринимателем в Соединенных Штатах. Состояния.

Проведите нас через процесс проектирования, прототипирования и производства вашего первого продукта.

На протяжении всей своей жизни я всегда был человеком с цифрами, постоянно отслеживая тенденции, а также приливы и отливы на рынке недвижимости.Я увидел потребность на рынке в универсальном магазине для широкого спектра вариантов ипотеки. Именно тогда я попытался создать ипотечную компанию, у которой было бы как можно больше инновационных кредитных программ под одной крышей.

В Stratton Equities мы известны тем, что у нас самый большой объем кредитных программ в рамках одной компании. Наиболее распространенные частные денежные ссуды: твердые деньги, промежуточные ссуды, новое строительство, ссуды с заявленным доходом / без документов, ссуды с фиксированным доходом и коммерческие.

Наиболее распространенное различие между частными денежными ссудами и банковскими ссудами заключается в том, что у них меньше андеррайтинга и правил, и, поскольку они основаны на активах, вы не ограничены проверкой вашего дохода.

Еще одна причина, по которой заемщики получают выгоду, выбирая ссуду частным лицам, особенно с Stratton Equities, заключается в том, что мы можем закрыть ссуды в течение 7-10 дней, в отличие от ссуды QM.

Опишите процесс открытия бизнеса.

Запуск Stratton Equities происходил постепенно. После открытия компании по производству витаминов в 2017 году я начал работать в коммерческой ипотечной компании, с которой началось мое понимание разработки чего-то нового.

Сразу же я увидел, что у компании, в которой я работал, были очень ограниченные программы, и вся операционная система того, как компания обрабатывала ссуды и взаимодействовала с заемщиками, не работала для меня.

В то время это было неприятно, потому что возможности, которые у них были для заемщиков и кредитных специалистов, ограничивали рост, который вы могли получить, работая в такой компании.

В это время я начал исследовать другие существующие кредитные программы. Я был заинтригован тем, что нашел кредитные программы, от которых люди могли бы получить выгоду в целом, и это был мой путь к созданию компании.

Как только я понял, что создаю что-то большое, я немедленно купил веб-сайт, зарегистрировал компанию и сложил строительные блоки для основания Stratton Equities.В ее основе лежали инновационные программы, которые я разработал и нашел, никогда прежде не встречавшиеся на рынке под одной крышей. Ответственность является частью этого — на это очень сложно ответить, их ограничение, я считаю, просто желанием закрепиться на нишевом рынке.

Вы должны быть связаны, застрахованы, вы должны иметь лицензию в отделе банковского дела и страхования — вы должны быть зарегистрированы — и затем вам нужен доступ к капиталу для кредитования.

Когда клиент не может заплатить, как и любая другая ипотечная компания, после нескольких просроченных платежей — вы предпринимаете необходимые юридические меры, чтобы вернуть собственность.

Что помогло привлечь и удержать клиентов с момента запуска?

Один из самых больших инструментов, который мы используем, — это включение компании в список всех отраслевых каталогов, которые мы можем. За последний год мы присоединились к таким компаниям, как Scotsman Guide, Bigger Pockets, Hard Money Home и другим. Для нас было чрезвычайно важно быть четко представленными среди наших коллег и конкурентов.

Кроме того, с момента основания компании я был очень увлечен влиянием электронного маркетинга.Я курировал свою базу данных на протяжении многих лет, а также использовал другие маркетинговые стратегии для привлечения потенциальных клиентов к этому списку. Мы постоянно обновляем наши программы и расценки, поэтому очень важно иметь возможность напрямую связываться с нашей аудиторией и сообщать им, что по крайней мере 30% из них являются постоянными клиентами.

Иногда люди забывают, что мы решаем проблемы и, вероятно, имеем то, о чем вы даже не думали, что это возможно — одна простая рассылка электронной почты приводит к непомерному потоку трафика на наш веб-сайт и телефонные линии.

Как у вас дела сегодня и на что похоже будущее?

Stratton Equities находится в стадии роста и постоянно набирает сотрудников! В 2020 году мы планируем расширить нашу команду более квалифицированными старшими кредитными специалистами, пока мы не достигнем 30 постоянных клиентов, работающих на полную ставку.

Я понял, что все пытаются отнять у вас деньги, и если вы хотите по-настоящему защитить свой бизнес, вам необходимо защитить свои активы и свои деньги.

Рост связан с наличием успешной и хорошо мотивированной команды, которая разделяет то же видение и страсть, что и компания.

Начав свой бизнес, узнали ли вы что-нибудь особенно полезное или полезное?

Я понял, что все пытаются отнять у вас деньги, и если вы хотите по-настоящему защитить свой бизнес, вам необходимо защитить свои активы и свои деньги.

Все кажутся забавными, модными и милыми, когда хотят от вас денег — как только эти деньги выпадают из вашего кармана, их трудно вернуть. Вы должны беречь свои деньги и быть экономным. Дорогостоящие товары или «модные» бизнес-решения могут показаться хорошими на бумаге, но они нереалистичны в качестве долгосрочных инвестиций.

Вы должны беречь свои деньги и быть экономным. Дорогостоящие товары или «модные» бизнес-решения могут показаться хорошими на бумаге, но они нереалистичны в качестве долгосрочных инвестиций.

Молодые предприниматели хотят тратить, тратить, тратить, когда начинают свой бизнес. За время работы в качестве предпринимателя я научился тому, что вы должны создавать компанию с нуля — строить ее изо дня в день. Вы не только сэкономите деньги, но и станете владельцем своего бизнеса, а также узнаете тонкости, а также инфраструктуру своей компании — разделение на подразделение.

Начните с малого и наблюдайте, как он растет!

Какую платформу / инструменты вы используете для своего бизнеса?

Когда я запустил Stratton Equities, все, что у меня было, это веб-сайт, который мой нынешний менеджер по маркетингу разработал для меня.В то время мне нужно было что-то быстрое и простое в использовании, с тех пор мы стали использовать менеджеров социальных сетей, таких как Hootsuite, Email-маркетинг через постоянный контакт, и в этом году будем внедрять обширную программу CRM.

Моим любимым инструментом в моем бизнесе до сих пор был «Постоянный контакт»: с помощью одного электронного письма вы можете оказать огромное влияние на свою аудиторию, если у вас есть отличная база данных. Наша база данных выросла благодаря нашим обширным стратегиям SEO и созданию контента — из-за этого у нас был огромный приток органического прямого трафика в наш почтовый ящик.

Какие книги, подкасты или другие ресурсы были самыми влиятельными?

Есть две книги, которые действительно повлияли на меня, и я настоятельно рекомендую их любому предпринимателю; 16 уроков успеха Наполеона Хилла и «Электронный миф» Майкла Гербера.

Совет для других предпринимателей, которые хотят начать или только начинают?

Это мой итог, когда дело доходит до успешного предпринимателя; сосредоточьтесь, расставляя приоритеты, жертвуйте и не позволяйте другим отнимать ваше время.Чтобы добиться успеха, нужно быть эгоистичным по отношению к себе.

Успех приходит сверху, я не могу стремиться к успеху, если не знаю, что происходит в каждом отделе моей компании. Если кредитные специалисты испытывают затруднения, лучший способ исправить это — работать напрямую с ними и понять, как они могут вернуться на правильный путь.

Если кредитные специалисты испытывают затруднения, лучший способ исправить это — работать напрямую с ними и понять, как они могут вернуться на правильный путь.

главное внимание уделяется подаче, моя дверь всегда открыта для работы с моей командой над тем, как улучшить их подачу или изменить ее с помощью их уникального голоса.Вы настолько сильны, насколько сильны ваша команда, и вам, как предпринимателю, необходимо понимать болевые точки в каждой области и понимать, как их облегчить.

Самым полезным аспектом моей карьеры до сих пор является способность просыпаться и идти работать на своих условиях. Так много раз в моей жизни мне приходилось изо всех сил пытаться добраться из пункта А в пункт Б, я благодарен за то, что у меня есть работа, и я много работаю. Я ненавижу выходные, праздники и не верю в выходной, но это потому, что я очень люблю работать.Для меня очень много значит иметь что-то, что я создал для себя. Как предпринимателю важно найти то, что для вас наиболее важно, и то, что вы пытаетесь создать для себя.

Вы хотите нанять на определенные должности прямо сейчас?

В настоящее время мы стремимся расширить нашу команду и нанять на полную ставку старших кредитных специалистов. В Stratton Equities у нас слишком много потенциальных клиентов и недостаточно кредитных специалистов! Когда вы присоединяетесь к команде Stratton Equities, вы попадаете в среду для процветания, роста и развития своего будущего.

В Stratton Equities мы напрямую предоставляем нашим кредитным специалистам потенциальных клиентов, больше не будем бегать в поисках финансирования для собственных сценариев займа или иметь дело со сценариями займа с несколькими кредиторами.

Я с энтузиазмом отношусь к построению карьеры наших кредитных менеджеров и к тому, чтобы каждый член нашей команды имел поддержку, знания и лидерские качества, необходимые для достижения успеха.

Где мы можем узнать больше?

Если у вас есть вопросы или комментарии, оставьте комментарий ниже!

Stratton Equities опубликовали последнюю информацию о своем бизнесе!

7 месяцев назад мы проследили за Stratton Equities, чтобы увидеть

как у них дела

так как мы опубликовали эту статью.

Хотите начать свой бизнес?

Эй! 👋Я Пэт Уоллс, основатель Starter Story.

Мы проводим интервью с успешными владельцами бизнеса и рассказываем истории их бизнеса. Рассказывая об этих историях, мы хотим помочь вам начать работу.

Заинтересованы в открытии собственного дела? Присоединяйтесь к Starter Story Premium, чтобы стать лучшим помощником для начала и развития вашего бизнеса:

- Подключиться + получить совет от успешных предпринимателей

- Пошаговые инструкции о том, как начать и развиваться

- Эксклюзивный и ранний доступ к лучшим тематическим исследованиям в Интернете

- И многое другое!

ПРОДВИГАЕТСЯ

Знаете ли вы, что бренды, использующие Klaviyo, имеют рентабельность инвестиций в 95 раз?

Электронная почта, SMS и многое другое — Klaviyo объединяет ваш маркетинг, обеспечивая рост, не тратя время и ресурсы.

Доставляйте более релевантные электронные письма и текстовые сообщения — на основе ваших данных. Klaviyo помогает превратить одноразовых покупателей в постоянных клиентов со всей мощью корпоративного решения и без каких-либо сложностей.

Klaviyo помогает превратить одноразовых покупателей в постоянных клиентов со всей мощью корпоративного решения и без каких-либо сложностей.

Присоединяйтесь к Brumate, Beardbrand и 265000 других компаний, использующих Klaviyo для увеличения своих онлайн-продаж.

Попробуйте Klaviyo бесплатно прямо сейчас ➜

БесплатноХотите начать бизнес?

Мы собрали 20 предприятий, которые вы можете начать не выходя из дома.Подпишитесь на нашу бесплатную еженедельную рассылку и получайте их прямо сейчас.

Частное кредитование: полное руководство для инвесторов

Основные выводы

Инвестирование в недвижимость — это, по сути, одна из самых разумных и безопасных стратегий, способствующих накоплению богатства. При наличии надлежащей базы и знаний инвестирование в недвижимость может быть очень прибыльным для любого. Но давайте будем честными, вы это уже знали. Однако особый интерес представляет то, что инвестор может сделать с деньгами, которые он зарабатывает от прибыльной карьеры.

Хотя часть прибыли, несомненно, будет направлена на выбранный ими образ жизни, инвесторам рекомендуется разумно распоряжаться своими деньгами. Конечно, вы можете реинвестировать в другую собственность, но если вы ищете альтернативу, может быть один вариант, который вы еще не рассматривали: частное кредитование .

Инвесторам, у которых есть на это средства, следует рассмотреть возможность кредитования частных лиц в сфере недвижимости. Этот процесс предлагает тот же тип базовой безопасности и потенциальной прибыли, что и реабилитация или оптовая продажа, но без фактического приобретения новой собственности.

Что такое кредитование частных лиц?

Частное кредитование — это когда физические лица ссужают свой собственный капитал другим инвесторам или профессионально управляемым фондам недвижимости, обеспечивая при этом указанную ссуду ипотечной ссудой под недвижимость. По сути, кредитование частных лиц служит альтернативой традиционным кредитным учреждениям, таким как крупные банки.

По мере того, как начинающие инвесторы набираются опыта, они стремятся ставить более высокие цели. Оставление с трудом заработанных денег на сберегательном счете — не способ защитить и приумножить ваши активы.В конце концов, кредитование частных лиц позволяет вам получить ссуду недвижимостью, которая стоит намного дороже ссуды. В некотором смысле этот процесс может быть менее рискованным, чем владение недвижимостью. Вот почему так важно ознакомиться с лучшими вариантами финансирования недвижимости, доступными сегодняшним инвесторам.

В прошлом финансирование недвижимости обычно поступало от банков, государственных учреждений, страховых компаний и пенсионных фондов. Однако с учетом списка строгих требований и сроков, не подходящих для среднего инвестора в недвижимость, быстро возникла потребность в альтернативных источниках кредитования.В то же время для тех, у кого были соответствующие средства, стало очевидно, что их деньги могут лучше служить инвесторам, чем крупные учреждения. В настоящее время кредитование частных лиц является важнейшим компонентом индустрии инвестиций в недвижимость. Фактически, его присутствие позволяет среднему инвестору вести и поддерживать устойчивую карьеру.

В настоящее время кредитование частных лиц является важнейшим компонентом индустрии инвестиций в недвижимость. Фактически, его присутствие позволяет среднему инвестору вести и поддерживать устойчивую карьеру.

Если вы не знали, есть несколько преимуществ для тех, кто решил одолжить частные деньги. Если все сделано правильно, то предложение альтернативных вариантов финансирования недвижимости может снизить риски и одновременно повысить благосостояние.Конечно, это не для всех. Вы должны спросить себя, можете ли вы себе это позволить. Наличие немного дополнительных денег в банке не обязательно означает, что вы должны бросить их в первого встречного инвестора. Если вы готовы снизить потенциальные риски и воспользоваться открывающимися возможностями, частное кредитование может потребовать вашего рассмотрения.

Вы можете рассмотреть вопрос о кредитовании частных лиц, если к вам применимо одно из следующих условий:

Вы инвестор в недвижимость и хотите расширить свой портфель.

Вы врач, юрист, генеральный директор или другой специалист, имеющий большой доход или избыток денежных средств.

У вас большой пенсионный сберегательный счет.

Вы пенсионер и хотите получить пассивный доход.

Вы являетесь владельцем недвижимости или другого доверительного фонда.

Вы — технический предприниматель, владеющий успешным стартапом.

Вы выиграли лотерею.

Вы хотите и можете помочь другу или члену семьи.

Все еще на заборе? Не волнуйтесь; следующий ответ ответит на любые вопросы или проблемы, которые могут у вас возникнуть по поводу ведения бизнеса по кредитованию частных лиц:

[Хотите узнать, как профинансировать вашу первую инвестиционную сделку? Нажмите здесь, чтобы зарегистрироваться на наш БЕСПЛАТНЫЙ онлайн-курс по недвижимости, где вы можете узнать, как начать инвестировать в недвижимость, даже с ограниченными средствами. ]

]

Анатомия частной денежной ссуды

Концепция частного денежного займа относительно проста. Для того, чтобы ссуда такого рода произошла, необходимы три элемента: заемщик, кредитор и много документов.

Для всех намерений и целей кредитование частных лиц — это, пожалуй, лучший шанс инвестировать в недвижимость без собственных денег. По крайней мере, частные денежные ссуды могут обеспечить нуждающихся инвесторов. Хотя кажется, что они служат той же цели, что и традиционные кредитные учреждения, между ними есть несколько ключевых отличий.Частные денежные займы обычно взимают более высокие ставки, чем банковские, но они также более доступны в случаях, когда средний банк уступает. Кроме того, банки и другие финансовые учреждения обычно не обеспечивают такое же сочетание скорости и прозрачности в процессе принятия решений.

Как стать частным кредитором

Как я уже упоминал выше, кредитование частных лиц может предложить несколько преимуществ для всех участников. Инвесторы нередко в конечном итоге переходят к частным займам за счет этих выгод.Если вы заинтересованы в кредитовании частных лиц, вы можете выполнить несколько шагов:

Инвесторы нередко в конечном итоге переходят к частным займам за счет этих выгод.Если вы заинтересованы в кредитовании частных лиц, вы можете выполнить несколько шагов:

Создайте свой бизнес и получите необходимую страховку.

Познакомьтесь с юристом, чтобы определить структуру вашей компании.

Определите, в чем вы предпочитаете кредитовать.

Присоединяйтесь к платформе или сети однорангового кредитования, чтобы найти возможные инвестиции.

Оцените потенциальных клиентов, рассчитав потенциальную доходность и уровни риска.

Начните свой бизнес с кредитования частных лиц.

Кредитование частных лиц: как определить заемщиков

Концепция кредитования частных денег относительно проста: без денег инвестирование в недвижимость не существует. Деньги, как и в любой другой отрасли, являются источником жизненной силы инвестора. Инвесторам в недвижимость необходимо активно работать над получением частных денежных ссуд для финансирования своих сделок. Чаще всего средний инвестор не может финансировать сделку своими деньгами.Более того, даже если средства доступны, инвесторы будут искать помощи частных денег. Независимо от ситуации конкретного инвестора, существует особая вероятность того, что ему понадобится помощь частных денег. Вместо того, чтобы объединять деньги или растягивать каждый доллар, инвесторам предоставляется больше возможностей для развития своего бизнеса за счет частных денег.

Чаще всего средний инвестор не может финансировать сделку своими деньгами.Более того, даже если средства доступны, инвесторы будут искать помощи частных денег. Независимо от ситуации конкретного инвестора, существует особая вероятность того, что ему понадобится помощь частных денег. Вместо того, чтобы объединять деньги или растягивать каждый доллар, инвесторам предоставляется больше возможностей для развития своего бизнеса за счет частных денег.

Возможно, даже более важным является скорость и эффективность, с которыми могут быть получены частные деньги. Скорость реализации имеет решающее значение для инвестора, и это может означать разницу между закрытием сделки и ее проигрышем.Своевременное получение денег может значительно упростить закрытие сделки.

При кредитовании частных лиц вы столкнетесь с несколькими типами заемщиков. Хотя каждый из них уникален, все они ищут одно и то же. Вот четыре типа заемщиков, с которыми вы можете столкнуться:

Реабилитация / Продажа: Этот тип инвестора обычно покупает жилую недвижимость и завершает ремонт с намерением перепродать ее после завершения проекта.Заемщики в этом секторе находят частные деньги привлекательными, поскольку обычные банки часто не ссужают недвижимость в плохом состоянии. Возможно, что еще более важно, доступ к частным деньгам больше способствует своевременному и прибыльному обращению.

Реабилитация / Аренда: Эти инвесторы обычно покупают жилую недвижимость и завершают реконструкцию с намерением сдать ее в аренду для движения денежных средств. Эти заемщики считают частные деньги привлекательными по тем же причинам, что и инвесторы в категории реабилитации / продажи.

Строители / Девелоперы: Строители и девелоперы будут покупать свободные земли для разрешения и превращения их в жилые или коммерческие помещения. Заемщики в этом секторе заинтересованы в частных деньгах в первую очередь из-за скорости, с которой они могут быть доступны. Кроме того, многие банки не будут кредитовать спекулятивное развитие.

Коммерческие инвесторы: Эта группа инвесторов может стремиться использовать частные деньги в качестве «промежуточной ссуды» для коммерческой собственности, когда обычный банк не будет предоставлять ссуду на нестабилизированный актив.

Кредитование денег: как получать выплаты

Кредитование частных лиц привлекательно из-за гибкости, которую оно предлагает не только заемщикам, но и кредиторам. Видите ли, с традиционной ссудой кредиторы будут получать доход за счет процентных выплат, производимых заемщиком. С другой стороны, частные ссуды позволяют кредиторам договариваться о том, как (и когда) они будут возвращены по ссуде. Эта возможность открывает ряд преимуществ, которые обычно не предлагаются инвесторам.Прочтите следующие соглашения, чтобы узнать больше о зарабатывании денег в качестве частного кредитора.

Совместные предприятия: Для частного кредитора раздел прибыли может быть одним из наиболее привлекательных вариантов финансирования инвестиций. Инвесторы могут вести переговоры, чтобы получить процент от окончательной прибыли в этом типе соглашения. Сумма будет варьироваться в зависимости от контракта и инвестиций, хотя может быть довольно прибыльной. В некоторых случаях частные кредиторы даже найдут заемщиков, которые предложат этот вариант.Просто убедитесь, что вы верите в потенциальный успех сделки и все готово.

Плата за выход: Эта структура ссуды требует от заемщика уплаты заранее определенной суммы в конце срока ссуды. Плата за выход часто оговаривается как процент от общей стоимости инвестиции. В некоторых случаях кредиторы могут даже договориться о повышении платы за выход, которая меняется в зависимости от того, когда ссуда выплачивается полностью. Например, если заемщику потребуется несколько дополнительных месяцев для погашения ссуды, он заплатит более крупную плату за выход.

Выплата процентов: Как я упоминал выше, выплата процентов — это один из нескольких способов получения дохода от ссуды на частные деньги. Фактически, это наиболее распространенная установка на частные деньги. Кредиторы могут установить процентную ставку во время утверждения ссуды и сидеть сложа руки и ждать поступления денег. Как правило, частные денежные ссуды связаны с более высокими процентными ставками, чем другие ссуды, что делает этот механизм особенно привлекательным для кредиторов.

баллов: баллов — это, по сути, комиссии, выплачиваемые заемщиками в обмен на более низкие процентные ставки.Баллы рассчитываются как процент от общей суммы займа, при этом один балл соответствует одному проценту от суммы займа. Некоторые кредиторы предпочитают эту систему, потому что баллы позволяют выплачивать им более крупные суммы с последующей выплатой дополнительных процентов. Чаще всего баллы выплачиваются в начале срока кредита и предлагаются заемщиком в качестве стимула для предоставления кредита.

Станьте частным кредитором: советы профессионалов

Проще говоря: кредитование частных лиц позволяет вам выступать в роли банка для других инвесторов.Вместо того, чтобы покупать активы напрямую, вы получаете возможность финансировать активы, принадлежащие коллегам и партнерам. К настоящему времени вы, вероятно, понимаете, насколько полезной может быть такая установка. Однако есть еще несколько вещей, которые вам следует знать, прежде чем начать. Прочтите следующие советы, прежде чем заключать первую сделку в качестве частного кредитора:

Начните с малого: Определите диапазон, с которым вам удобно работать, и придерживайтесь его. Ошибка номер один, которую делают частные кредиторы, когда они только начинают, — это слишком мелкое разведение.Оцените свои финансы и желаемый уровень риска и создайте четкие руководящие принципы для потенциальных проектов. Если кто-то подходит к вам в поисках большего, чем вы хотите предложить, не бойтесь направить его в другое место.

Найдите хорошего адвоката: Став частным кредитором, вы не станете юристом. Вам по-прежнему понадобится помощь, когда дело доходит до переговоров и пересмотра контрактов. Кроме того, если вы начинаете бизнес по кредитованию частных лиц, вам необходимо принять ряд мер правовой защиты, прежде чем начать.Найдите квалифицированного юриста по недвижимости в вашем районе и приведите его в свою команду. Со временем их роль в вашей компании станет бесценной.

Работа по месту: Выгодные сделки с недвижимостью по всей стране; Впрочем, есть и сделки прямо у вас под носом. Если вы решите начать свой бизнес по кредитованию частных лиц на местном уровне, вы можете лично встретиться с инвесторами. Кроме того, вы, вероятно, будете более доступны для общения и будущих инвестиций.Не стоит недооценивать потенциал собственного рынка; Вы никогда не знаете, какие сделки могут прийти вам на помощь. Вы всегда можете расширяться в будущем.

Будьте прозрачны: Избегайте раздувания своего портфеля или фона для привлечения потенциальных инвестиций. Независимо от того, на каком этапе своей инвестиционной карьеры вы находитесь, пусть ваша работа говорит сама за себя. Вы не хотите вводить в заблуждение себя или свой кредитный бизнес. Всегда поддерживайте прозрачность и оставайтесь верными своей миссии и ценностям.

Не забывайте о себе: Помните, если вы не покупаете активы напрямую, это не означает, что вы не инвестор. Продолжайте свое профессиональное и финансовое образование, даже если вы выберете роль кредитора. Вам по-прежнему нужно быть в курсе рыночных тенденций, финансовых новостей и других факторов, влияющих на мир недвижимости. Хотя у вас нет практической роли в финансируемых инвестициях, вам все же необходимо иметь сильную деловую хватку.

Изучите тему: Просмотрите перечисленные выше типы заемщиков и ознакомьтесь с различными типами сделок.Узнайте, какие факторы влияют на успешную реабилитацию, покупку и удержание или аренду недвижимости. Таким образом, когда заемщик предлагает сделку, вы знаете, как ее оценить. Очевидно, они раскрасят вложение в хорошем свете, но действительно ли это выгодно? Чтобы быть успешным частным кредитором, крайне важно точно понимать, что происходит в той нише, в которую вы хотите инвестировать.

Что такое кредитование твердых денег?

Кредитование твердыми деньгами является другой альтернативой традиционным источникам кредитования и позволяет заемщикам использовать инвестиции (во многих случаях недвижимость) в качестве обеспечения по ссуде.В то время как многие источники кредитования полагаются на кредитную историю заемщика, кредитование твердыми деньгами зависит от рассматриваемого актива. Кредитование твердых денег обычно требует более высоких процентных сборов, чем традиционные кредиты, но может предоставить заемщикам более широкий доступ к капиталу и более мягкий процесс утверждения. Инвесторы с низкой кредитоспособностью и высокой долей в собственности часто обращаются к твердым деньгам для финансирования. Кроме того, владельцы собственности, которым грозит потеря права выкупа, также могут использовать ссуды в твердой валюте.

Как стать кредитором твердых денег

Кредитование твердыми деньгами может предоставить уникальную возможность для инвесторов с дополнительным капиталом в руках.Тем не менее, при принятии любого финансового решения важно помнить о должной осмотрительности и заранее обдумывать любые потенциальные риски. Если вы заинтересованы в том, чтобы стать кредитором за твердые деньги, вот несколько шагов, которым вы можете следовать:

Назовите свой бизнес и создайте структуру своей компании.

Настройте присутствие вашего бизнеса в Интернете.

Обратитесь за юридической консультацией по вопросу создания общества с ограниченной ответственностью.

Изучите потенциальные инвестиционные возможности.

Составьте бизнес-план и наметьте критерии будущих займов.

Спрогнозируйте будущие финансовые результаты любых потенциальных займов.

Начните свой бизнес по кредитованию твердых денег.

Плюсы кредитования твердых денег

Кредитование твердыми деньгами дает инвесторам возможность оставаться активными в сфере недвижимости, не обязательно добавляя недвижимость в свой портфель. Некоторые кредиторы с твердыми деньгами могут вообще никогда не покупать недвижимость.Это может быть огромным преимуществом для любого, у кого нет времени и ресурсов для фактического приобретения сделки с недвижимостью, поскольку это позволяет кредиторам использовать прибыльный потенциал недвижимости, не «пачкая руки», так сказать.

Еще одно важное преимущество кредитования за твердые деньги — это степень контроля, которую оно предлагает. Кредиторы за твердые деньги имеют последнее слово в том, с кем они работают и на каких условиях. Любой, кто приобрел недвижимость, вероятно, помнит процесс подачи заявки на получение средств, ожидание одобрения заявки и ведение переговоров.Если вы заимствуете твердые деньги, вы окажетесь на месте водителя — и это довольно привлекательное преимущество для многих.

Минусы кредитования твердых денег

При любых финансовых возможностях будут задействованы минусы. Для тех, кто заинтересован в кредитовании твердых денег, самая очевидная проблема — найти достаточно капитала, чтобы начать работу. Требуемая сумма средств может служить серьезным барьером для входа, но важно помнить, что недвижимость предлагает отличный путь. Инвесторы могут продвигаться вверх, управляя успешными сделками с недвижимостью самостоятельно; со временем они могут генерировать средства, необходимые для начала кредитования.

Кредитование твердыми деньгами также сопряжено с определенным риском для кредитора. Действуя вне рамок традиционного процесса подачи заявки на кредит, который используют крупные банки, кредиторы, оказывающие твердые деньги, действительно могут выбирать, с кем им работать. Это означает принятие риска на инвестора, которого могут не одобрить некоторые стандарты. Чтобы противодействовать этому риску, заимодавцы твердых денег должны разработать собственные стандарты. Кредиторы должны быть готовы исследовать инвесторов, недвижимость и в конечном итоге доверять своему чутью в отношении потенциального кандидата.

Продолжить чтение нашего Руководства по кредитованию частных денег Серия

Является ли сейчас привлекательным кредитование частных лиц? Прочтите вторую часть нашей серии: «Руководство для частных кредиторов: разделение частной ссуды», чтобы получить подробное руководство о том, что на самом деле представляет собой ссуда частным лицам. Если вы до сих пор делали успешную карьеру в сфере недвижимости и имеете приличный капитал в банке, вы можете получить выгоду от предоставления ссуд другим начинающим инвесторам. Когда дело доходит до получения частного кредита, происходит особый процесс.Вы должны знать, у кого вы берете взаймы — насколько они квалифицированы? — и при этом определять жизнеспособность сделки. Читайте дальше, чтобы понять надлежащую юридическую документацию, такую как письмо о намерениях, договор купли-продажи, предварительный отчет о праве собственности и многое другое.

И если вы готовы узнать, как начать привлекать инвесторов, прочитайте часть 3 нашей серии : « Руководство для частных кредиторов: как привлечь инвесторов». В части 3 вы узнаете о преимуществах, которые ссуды предоставят заемщикам, а также о потенциальных недостатках.Кроме того, после того, как вы примете официальное решение начать свой бизнес по кредитованию частных лиц, вам нужно будет понять, с чего начать. Вы сконцентрируетесь на жилой или коммерческой недвижимости? Будете ли вы раздавать краткосрочные или долгосрочные кредиты? Вы предпочитаете более прямой или пассивный доход? Все эти вопросы будут рассмотрены, когда вы продолжите нашу серию статей.

Если вам неясно, в чем разница между частными деньгами и твердыми деньгами, прочитайте часть 4 нашей серии: Руководство для частных кредиторов: частные и личные деньги.Тяжелые деньги. В части 4 будут объяснены преимущества и недостатки сделок по финансированию частными деньгами по сравнению с твердыми деньгами. Кредитование частных денег может привлекать любого, у кого есть немного лишних денег, которые они хотят вложить. Кредиторы за твердые деньги похожи; однако они, как правило, более организованные и полуинституциональные. Решите, что лучше для вас и вашей сделки, просмотрев последнюю часть нашей серии.

Сводка

Кредитование частных лиц может представлять привлекательную возможность для обеих сторон.Инвесторы, ищущие альтернативные источники финансирования, обнаружат, что преимущества включают более быстрый процесс утверждения и расширенный доступ к финансированию. С другой стороны, лица, предоставляющие кредиты, могут обнаружить, что у них есть уникальный доступ к потенциальным инвестициям и сделкам. Независимо от того, на какой стороне сделки вы находитесь, частное кредитование — это жизнеспособный вариант для расширения вашего финансового портфеля и повышения благосостояния.

Отсутствие средств мешает вам инвестировать в недвижимость? Не позволяй!

Одно из препятствий, с которыми сталкиваются многие новые инвесторы, — это поиск средств для своих сделок с недвижимостью.Наш новый онлайн-курс по недвижимости, организованный опытным инвестором Таном Мерриллом, разработан, чтобы помочь вам начать изучение множества вариантов финансирования, доступных для инвесторов, а также наиболее прибыльных на сегодняшний день стратегий инвестирования в недвижимость.

Зарегистрируйтесь на наш БЕСПЛАТНЫЙ однодневный веб-семинар по недвижимости и начните узнавать, как инвестировать в современный рынок недвижимости!

Подходит ли для вашего бизнеса выдача наличных от продавца?

Вы — владелец малого бизнеса, который сейчас нуждаетесь в капитале, и денежный аванс от продавца выглядит выгодной сделкой.Прежде чем действовать, подумайте вот о чем: эти быстрые деньги могут действительно стоить вам. Известно, что

MCA имеют годовую процентную ставку — общую стоимость ссуды, включая все комиссии, — в трехзначных цифрах. Эти расходы, а также ежедневный график погашения могут вызвать серьезные проблемы с движением денежных средств. В некоторых случаях MCA могут привести к долговой ловушке, когда погасить практически невозможно, и вам придется рефинансироваться в другой — и еще один — MCA или подать заявление о банкротстве.

Вот почему многие защитники прав потребителей и некоммерческие кредиторы считают MCA вариантом финансирования последней инстанции.Ниже мы изложим плюсы и минусы торговых денежных авансов, чтобы помочь вам сделать правильный выбор финансирования.

Что такое денежный аванс торговцу?

Кредит наличными для торговца предоставляет альтернативное финансирование традиционному ссуде малому бизнесу. Продавцы, предоставляющие денежные авансы, заявляют, что их финансовый продукт технически не является ссудой. Провайдер MCA дает вам аванс наличными в обмен на долю ваших будущих продаж.

Как работают коммерческие денежные авансы

Коммерческие денежные авансы исторически выдавались предприятиям, чей доход поступает в основном от продаж кредитных и дебетовых карт, например, в ресторанах или магазинах розничной торговли.Теперь коммерческие денежные авансы доступны другим предприятиям, которые не сильно зависят от продаж по кредитным или дебетовым картам.

Выплаты авансовых платежей продавцам могут быть структурированы двумя способами.

Вы можете получить аванс наличными в обмен на часть ваших будущих продаж по кредитным и дебетовым картам, или вы можете получить аванс наличными, который погашается путем перечисления фиксированного ежедневного или еженедельного списания со своего банковского счета, известного как ACH, для Автоматизированная клиринговая палата, снятие средств.

По словам Шона Мюррея, бывшего брокера по выдаче наличных для торговцев и основателя торгового журнала DeBanked, этот вариант стал наиболее распространенным типом выдачи наличных для торговцев.Они называются авансами наличных для торговцев ACH и позволяют поставщикам предлагать услуги предприятиям, которые не связаны в первую очередь с продажами по кредитным и дебетовым картам.

Вместо того, чтобы производить один фиксированный платеж каждый месяц с банковского счета в течение установленного периода погашения, с торговым авансом наличными вы производите ежедневные или еженедельные платежи плюс комиссионные до тех пор, пока аванс не будет выплачен полностью.

Размер комиссии зависит от вашей способности выплатить продавцу денежный аванс. Поставщик денежных авансовых платежей определяет коэффициент фактора — обычно в диапазоне от 1.От 2 до 1,5 — исходя из оценки риска. Чем выше коэффициент, тем выше комиссия, которую вы платите. Вы умножаете денежный аванс на коэффициент коэффициента, чтобы получить общую сумму погашения. Например, аванс в размере 50 000 долларов с коэффициентом 1,4 представляет собой общую выплату в размере 70 000 долларов, включая комиссионные в размере 20 000 долларов.

Структура погашения MCA

Вот более подробная разбивка того, как могут быть структурированы выплаты наличных денег торговцам:

Процент продаж по кредитным картам

Поставщик авансовых платежей продавцам автоматически вычитает процент от вашей кредитной или дебетовой карты продажи до тех пор, пока согласованная сумма не будет полностью погашена.Допустим, вам нужно 50 000 долларов, чтобы купить новую печь для вашего ресторана. Вы подаете заявку и получаете одобрение на получение аванса в размере 50 000 долларов. Поставщик назначил коэффициент 1,4 для контракта, так что вы должны 70 000 долларов.

Срок погашения обычно составляет от трех до 12 месяцев; чем выше объем продаж по вашей кредитной карте, тем быстрее вы выплатите продавцу денежный аванс.

В этом случае предположим, что ваш продавец, предоставляющий аванс наличными, вычитает 10% от ваших ежемесячных продаж по кредитной карте, пока вы не вернете 70 000 долларов, а ваш загруженный ресторан в среднем приносит 100 000 долларов дохода по кредитной карте в месяц.Вы будете платить 10 000 долларов в месяц при ежедневных выплатах в размере 333 долларов в течение 30-дневного месяца. В таком темпе вы выплатите аванс к седьмому месяцу. Но если ваш доход упадет до 70 000 долларов в месяц, вы не сможете полностью выплатить продавцу денежный аванс до 10-го месяца, выплачивая 233 доллара в день.

Как мы объясним ниже, скорость, с которой вы выплачиваете ссуду, является фактором при определении вашей годовой процентной ставки и может помочь в достижении трехзначного числа.

Предварительно определенный процент продаж — это оценка, основанная на вашем прогнозируемом ежемесячном доходе.Поскольку ваши продажи могут колебаться, скорость погашения ссуды может быть больше или меньше, чем ожидалось, говорит Дэвид Голдин, генеральный директор Capify, поставщика денежных авансов для торговцев, и президент Ассоциации финансирования малого бизнеса, торговой ассоциации, которая представляет коммерческие компании по выдаче наличных. «В восьмидесяти процентах случаев это занимает больше времени, чем предполагал покупатель».

Фиксированное ежедневное снятие средств

В соглашении такого типа указывается ежедневный или еженедельный платеж, подлежащий снятию, на основе оценки вашего ежемесячного дохода.Например, бизнес с ежемесячным доходом в 100 000 долларов должен был бы составлять 333 доллара в день или 2331 доллар в неделю, исходя из процента продаж в 10%.

В отличие от структуры погашения, связанной с продажами по кредитной карте или дебетом, ваш платеж не зависит от объема продаж. Это означает, что вы будете платить одинаковую сумму независимо от того, упадут продажи или увеличатся.

Рассчитайте стоимость денежного аванса торговцу

Ваша годовая процентная ставка представляет собой общую стоимость займа вашего денежного аванса торговцу, включая все комиссии и проценты.Эта цифра также зависит от того, сколько времени потребуется, чтобы полностью погасить аванс. Воспользуйтесь приведенным ниже калькулятором MCA, чтобы сравнить стоимость займа вашего торгового аванса со стоимостью других займов для малого бизнеса.

Почему заемщики выбирают MCA

Хотя коммерческие денежные авансы — это крайний вариант финансирования, у них есть свои плюсы:

Они быстрые. Часто вы можете получить MCA в течение недели или около того без тяжелой документации. Провайдеры проверяют ежедневные квитанции по кредитным картам, чтобы определить, может ли владелец их выплатить.

Физическое обеспечение не требуется. MCA необеспечены, поэтому вам не нужно предоставлять физическое обеспечение. Это означает, что вам не нужно заранее предоставлять бизнес-активы для поддержки вашего финансирования — и вы рискуете потерять эти активы, если не можете позволить себе выплатить долг. Однако поставщик MCA, скорее всего, потребует личную гарантию, которая представляет собой письменное соглашение, по которому вы будете нести личную ответственность за выплату аванса. В этом случае поставщик MCA может возместить любые убытки, если вы не сможете заплатить.

Когда продажи падают, ваш платеж тоже может быть. Когда график погашения основан на фиксированном проценте от ваших продаж, выплаты корректируются в зависимости от того, насколько хорошо работает ваш бизнес.

Тем не менее, MCA — далеко не идеальный вариант заимствования, и вы можете получить некоторые из этих преимуществ с другими типами финансовых продуктов.

Причины опасаться MCA

Ваш годовая процентная ставка может быть выражена трехзначным числом. Годовая процентная ставка, или общая годовая стоимость заимствования со всеми включенными комиссиями и процентами, обычно колеблется от 40% до 350%, в зависимости от кредитора, размера аванса, любых дополнительных сборов и времени, необходимого для погашения аванса. в полном объеме и силу продаж бизнеса по кредитным картам.Это намного дороже, чем традиционные банковские ссуды, годовая процентная ставка которых обычно составляет 10% или меньше; онлайн-кредиты малому бизнесу с годовой ставкой от 8% до 99%; и кредитные карты для бизнеса, с годовой процентной ставкой от 12,9% до 29,9%.

Чем выше объем продаж, тем выше годовая процентная ставка. Для MCA, выплачиваемых за счет процента от продаж вашей кредитной карты, годовая процентная ставка зависит не только от общей уплаченной комиссии, но и от того, как быстро вы погашаете ссуду. Если у вас низкие продажи, ваши платежи растянутся на более длительный период времени, и ваша годовая процентная ставка упадет.Если вы увеличиваете продажи по кредитным картам, вы быстрее погашаете MCA — и, следовательно, годовая процентная ставка повышается. Например, компания может предложить вам аванс в размере 100 000 долларов с коэффициентом 1,3 с общим погашением в 130 000 долларов. Если вы погасите его всего за шесть месяцев, годовая процентная ставка составит не менее 60%. Если вы погасите его в течение 12 месяцев, годовая процентная ставка составит минимум 30%.

Досрочное погашение не дает никаких преимуществ. Поскольку вы должны выплатить фиксированную сумму комиссионных, несмотря ни на что, вы не получите экономии на процентах от досрочного погашения.Это отличается от традиционной «амортизируемой» ссуды для малого бизнеса, при которой досрочное погашение приведет к меньшим выплатам процентов. Это также означает, что если вы решите рефинансировать, вам все равно придется заплатить все согласованные сборы, и вы также можете получить штраф за досрочное погашение.

Федерального надзора нет. Индустрия выдачи наличных для торговцев не подлежит федеральному регулированию, поскольку MCA структурированы как коммерческие операции, а не займы. Вместо этого, согласно отчету First Data, они регулируются Единым торговым кодексом в каждом штате, в отличие от банковских законов, таких как Закон о праве на кредитование.

Ваш кредитный рейтинг может быть изменен. Хотя MCA обычно являются вариантом для владельцев бизнеса с плохой кредитной историей, это не означает, что поставщик MCA не будет по крайней мере проверять ваш кредитный рейтинг в процессе подачи заявки. По словам Голдина, фоновые проверки кредитоспособности являются обычным требованием для поставщиков MCA, но если кредитный запрос поставщика приводит к жесткой проверке кредитоспособности, это может повредить вашему кредитному рейтингу.

Существует опасность цикла долга. Скорость и простота MCA могут привести к возникновению долгового цикла, особенно если вы не имеете права на другие виды финансирования.Заемщикам может потребоваться еще один аванс вскоре после получения первого из-за чрезвычайно высоких затрат и частоты погашения MCA, что может вызвать проблемы с движением денежных средств. Например, ежедневный платеж в размере сотен долларов может затруднить денежный поток многих малых предприятий и подвергнуть их риску дефолта.

Контракты могут сбивать с толку. Издержки и структура погашения МКА могут затруднить их понимание. Контракты часто содержат незнакомые условия, такие как определенный процент (процент, который вы выплачиваете из продаж по кредитной карте), цена покупки (сумма, которую вы получаете) и квитанции о приобретенной сумме (общая сумма возврата).Поставщики MCA не предоставляют годовые процентные ставки, что делает невозможным сравнение с другими финансовыми продуктами. От вас также могут потребовать подписать юридический документ, называемый признанием приговора, который лишает вас права защищать себя, если компания привлечет вас к суду.

Альтернативы MCA

Перед тем, как обратиться к коммерческому авансу наличными, владельцы малого бизнеса должны искать альтернативы. Если отсутствие залога или потребность в скорости затрудняют получение традиционной ссуды, онлайн-кредиторы предлагают ссуды для малого бизнеса с конкурентоспособными годовыми ставками и условиями погашения.

Для предприятий с плохой кредитной историей

Владельцы бизнеса с плохой кредитной историей могут попытаться получить финансирование у онлайн-кредиторов OnDeck и Kabbage. Верхний предел годовых для этих кредиторов составляет 99%. Но для заемщиков с ограниченным выбором они предлагают некоторые преимущества по сравнению с MCA.

Срочные ссуды для бизнеса OnDeck — менее дорогая и более гибкая альтернатива МКА. В отличие от поставщиков MCA, компания сообщает о вашей платежной деятельности в кредитные бюро, поэтому это дает вам возможность создать надежный бизнес-кредит, который может помочь вам получить бизнес-ссуду по более низкой цене в будущем.

Имея доступ к сумме до 500 000 долларов, периоды погашения растягиваются до трех лет и выплаты производятся ежедневно или еженедельно, ссуды от OnDeck лучше всего использовать для расширения, например, покупки оборудования или найма новых сотрудников. Помимо соответствия минимальной квалификации, заемщики не могут быть включены в список отраслей с ограниченным доступом компании.

Kabbage является одним из вариантов бизнес-ссуд для плохой кредитной истории, так как кредитор требует минимальный кредитный рейтинг 560, чтобы соответствовать требованиям. Кэббидж предоставляет от 2000 до 250 000 долларов с более короткими сроками погашения, чем OnDeck.Это лучший вариант для краткосрочных потребностей в оборотном капитале, чем для расширения.

Вы оплачиваете каждый розыгрыш с собственной структурой вознаграждения ежемесячно в течение шести, 12 или 18 месяцев. При годовой процентной ставке от 24% до 99% Kabbage стоит дорого, но все же, вероятно, будет дешевле, чем MCA.

Для предприятий, у которых есть неоплаченные счета

Для предприятий, у которых есть неоплаченные счета-фактуры, BlueVine предоставляет вам от 85% до 90% суммы счета авансом, а оставшуюся часть — после оплаты вашего клиента за вычетом комиссионных.Заемщики могут получить до 5 миллионов долларов в течение 24 часов по ставке от 15% до 68%.

Квалификация может быть сложной. Для BlueVine требуется минимальный личный кредитный рейтинг 530 и годовой доход не менее 100 000 долларов США.

Найдите другие альтернативы MCA

5 бизнес-займов, которые можно получить, не будучи прибыльными

Поскольку в 2017 году Бюро статистики труда сообщило о 415 226 стартапах, которым исполнилось менее одного года, очевидно, что эта категория бизнеса будет нуждаться в финансировании как никогда раньше.Однако бизнес-кредиты — дело непростое. Они, как правило, предлагают компаниям более крупную кредитную линию, чем личные ссуды или кредитные линии. С другой стороны, квалификация может быть трудной и часто требует от вас предоставления как минимум двухлетней документации, подтверждающей вашу прибыль.