Формирование баланса в редакциях 2.0 и 3.0 «1С:Бухгалтерии 8». В чем разница?

Сальдо на конец периода по дебету счета 69.01, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.02.1, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.02.2, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.02.3, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.02.4, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.

Плюс

Сальдо на конец периода по дебету счета 69.02.6, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.02.7, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.03.1, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.03.2, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.04, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69. 05.1, развернутое по субконто «Виды платежей в бюджет (фонды)»

05.1, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.05.2, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.06.1, развернутое по субконто «Виды платежей в бюджет (фонды)»

плюс

Сальдо на конец периода по дебету счета 69.06.2, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.01, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.06.3, развернутое по субконто «Виды платежей в бюджет (фонды)»

Сальдо на конец периода по дебету счета 69. 06.4, развернутое по субконто «Виды платежей в бюджет (фонды)»

06.4, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.06.5, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.11, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.12, развернутое по субконто «Виды платежей в бюджет (фонды)»

Плюс

Сальдо на конец периода по дебету счета 69.13

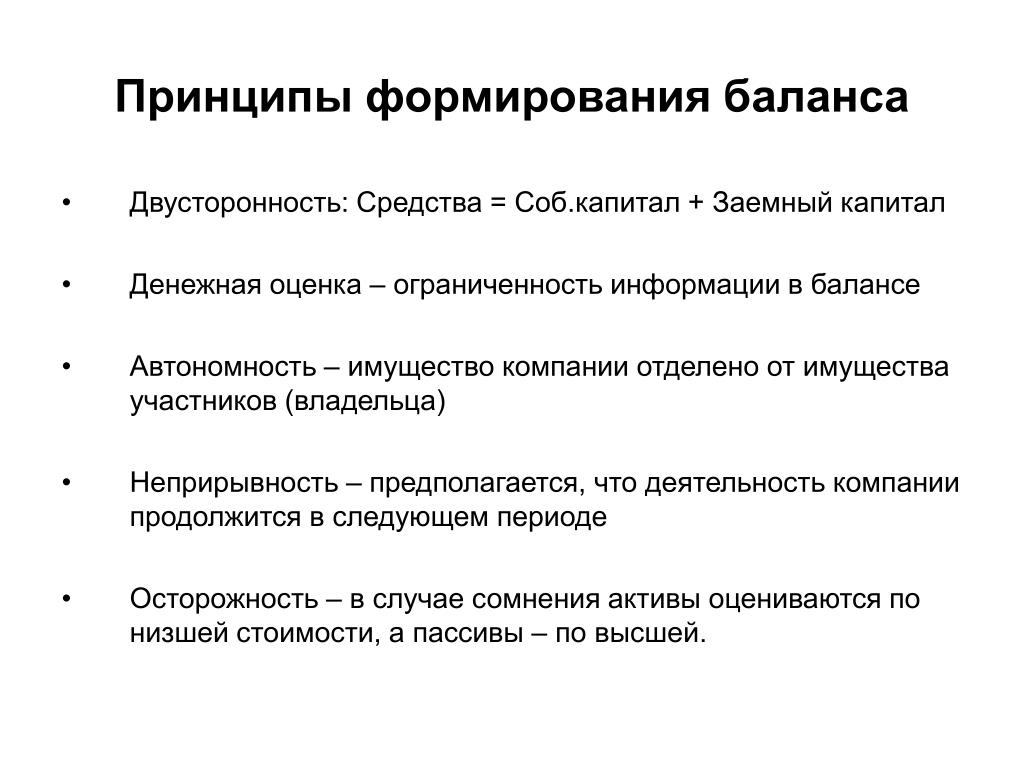

Теории баланса и их значение для практики

Бухгалтерская отчетность — это практически единственно возможный для внешнего пользователя источник информации о финансовом положении предприятия. О том, что представляет собой бухгалтерская отчетность с точки зрения существующих теорий баланса, рассказывает М. Л. Пятов, Санкт-Петербургский государственный университет.

Л. Пятов, Санкт-Петербургский государственный университет.

Содержание

- Теории баланса и их значение для практики

Человек, создающий бухгалтерскую информацию и работающий с ней, рано или поздно обязательно должен задаться вопросом: что же может рассказать о предприятии его бухгалтерская отчетность? Отчасти ответ на этот вопрос дает рассмотрение существующих теорий баланса.

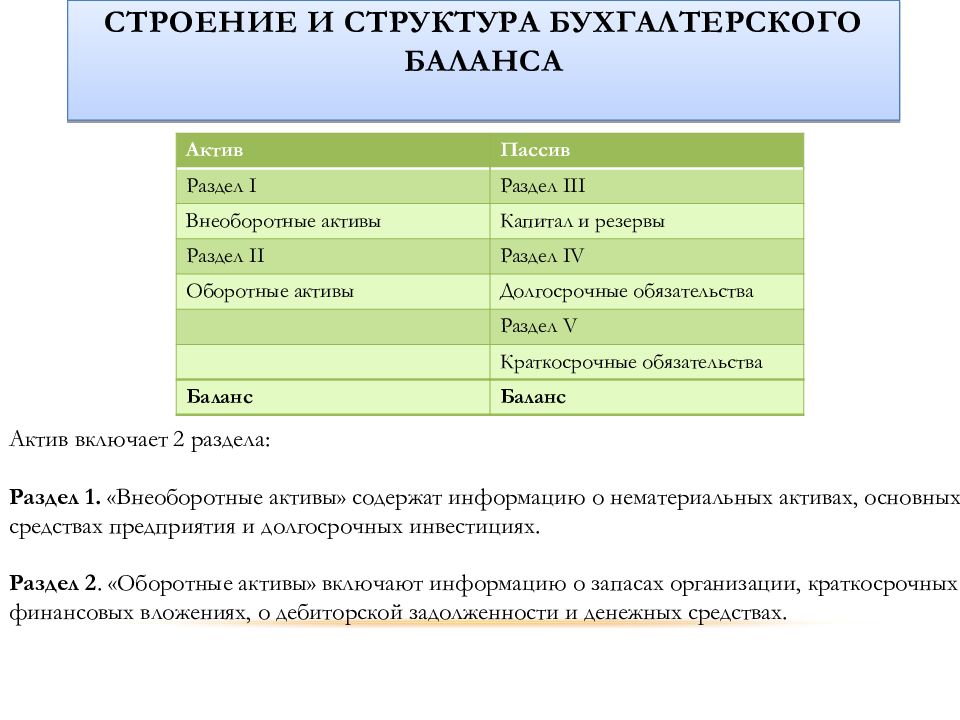

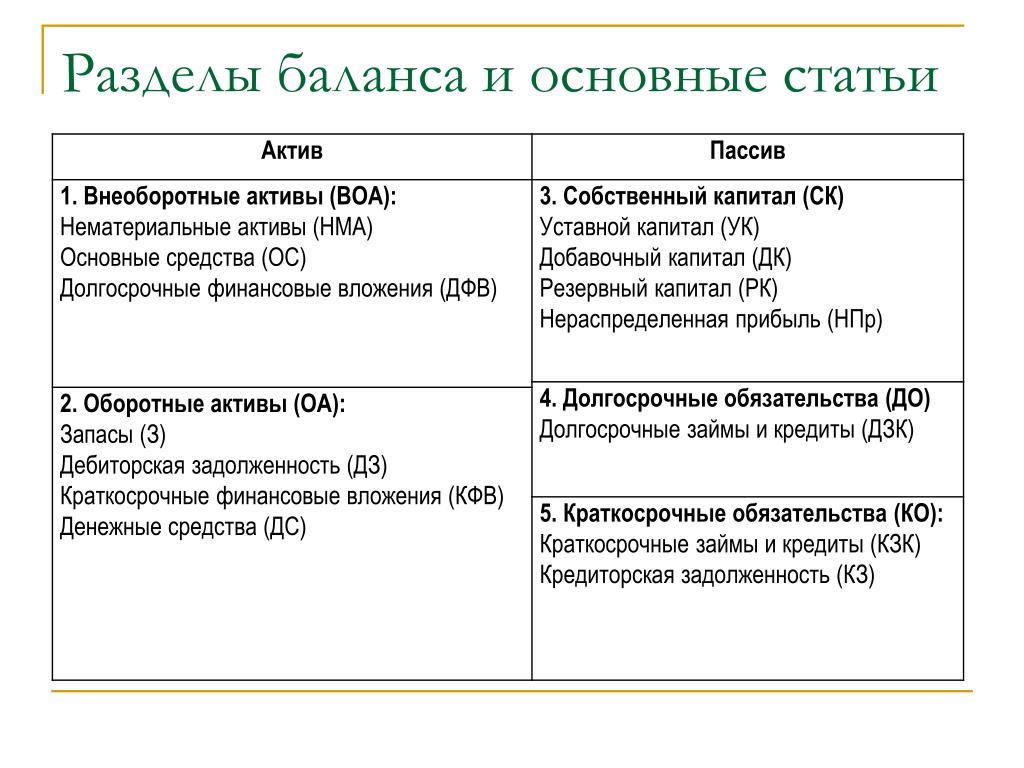

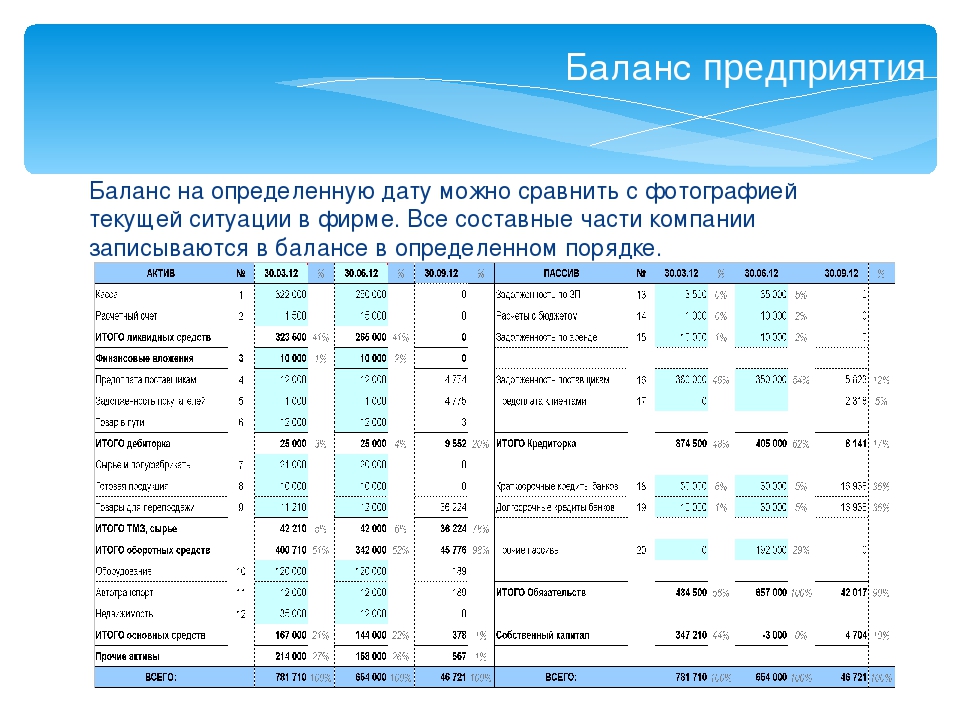

Одно из основных положений континентально-европейской школы бухгалтерского учета, к которой принадлежит и российская система бухгалтерии, состоит в том, что в качестве центрального элемента бухгалтерской отчетности предприятия рассматривается бухгалтерский баланс.

Действительно, классический подход к анализу бухгалтерской информации предполагает, что наибольший объем сведений о финансовом положении предприятия мы черпаем именно из баланса.

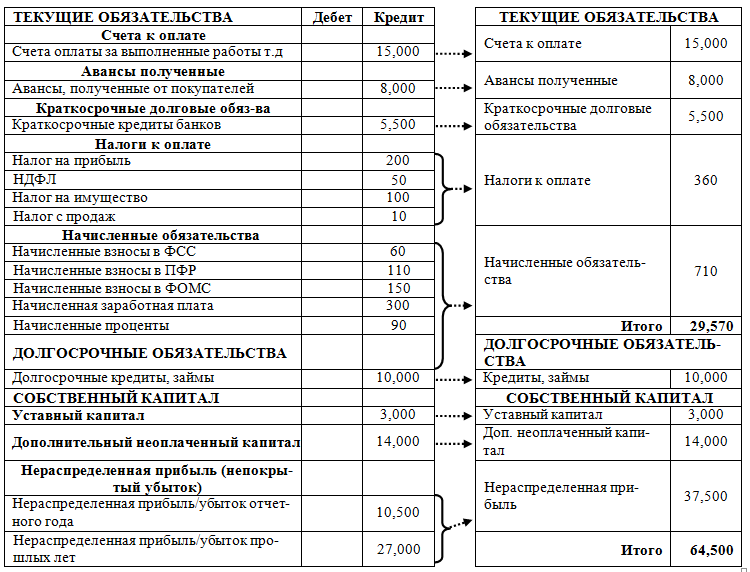

Мы оцениваем платежеспособность компании, сопоставляя определенные элементы актива с отраженной в пассиве баланса кредиторской задолженностью. Один из подходов к оценке рентабельности состоит в соотнесении прибыли с активом компании или его конкретными элементами.

Определяя финансовый леверидж предприятия, мы соотносим отраженный в пассиве бухгалтерского баланса объем собственных источников средств фирмы с суммой ее кредиторской задолженности.

Таким образом, информационной базой для определения и платежеспособности, и рентабельности, и левериджа предприятия традиционно выступает бухгалтерский баланс. Именно он призван ответить на все поименованные вопросы (платежеспособность, рентабельность, леверидж), возникающие при оценке финансового благополучия фирмы. Однако в состоянии ли баланс дать исчерпывающие ответы на все эти вопросы одновременно?

Развитие теории и практики бухгалтерского учета на протяжении XX столетия показывает, что ответ на данный вопрос является отрицательным. При этом самым ярким противоречием между определенными целями составления бухгалтерского баланса является противоречие между задачами демонстрации платежеспособности компании и отражением финансовых результатов ее деятельности. Данным целям, выдвигаемым перед бухгалтерским балансом практикой учета, соответствуют теории статического и динамического баланса.

При этом самым ярким противоречием между определенными целями составления бухгалтерского баланса является противоречие между задачами демонстрации платежеспособности компании и отражением финансовых результатов ее деятельности. Данным целям, выдвигаемым перед бухгалтерским балансом практикой учета, соответствуют теории статического и динамического баланса.

Дискуссия о целях составления бухгалтерского баланса в начале XX века легла в основу развития направления теории бухгалтерского учета, которую называют балансоведением.

Основное свое развитие балансоведение получило в германской школе учета. Именно здесь сформировались две учетные теории, которым было суждено определить развитие бухгалтерского учета с начала XX века до наших дней — теории статического и динамического баланса.

Терминами статический и динамический баланс мы обязаны одному из самых известных бухгалтеров на протяжении всей истории нашей профессии — Эйгену Шмаленбаху (1873-1955). Статическая теория баланса так была названа им в целях противопоставления своего учения (динамической теории баланса) традиционным взглядам, наиболее ярким выразителем которых он считал последователя И. Ф. Шера (1846-1924) Генриха Никлиша (1876-1946). (Подробнее см. Я.В. Соколов «Бухгалтерский учет: от истоков до наших дней» — М.: «ЮНИТИ», 1996 г.).

Ф. Шера (1846-1924) Генриха Никлиша (1876-1946). (Подробнее см. Я.В. Соколов «Бухгалтерский учет: от истоков до наших дней» — М.: «ЮНИТИ», 1996 г.).

В основе каждой из этих теоретических конструкций лежат совершенно определенные взгляды на цель составления бухгалтерского баланса.

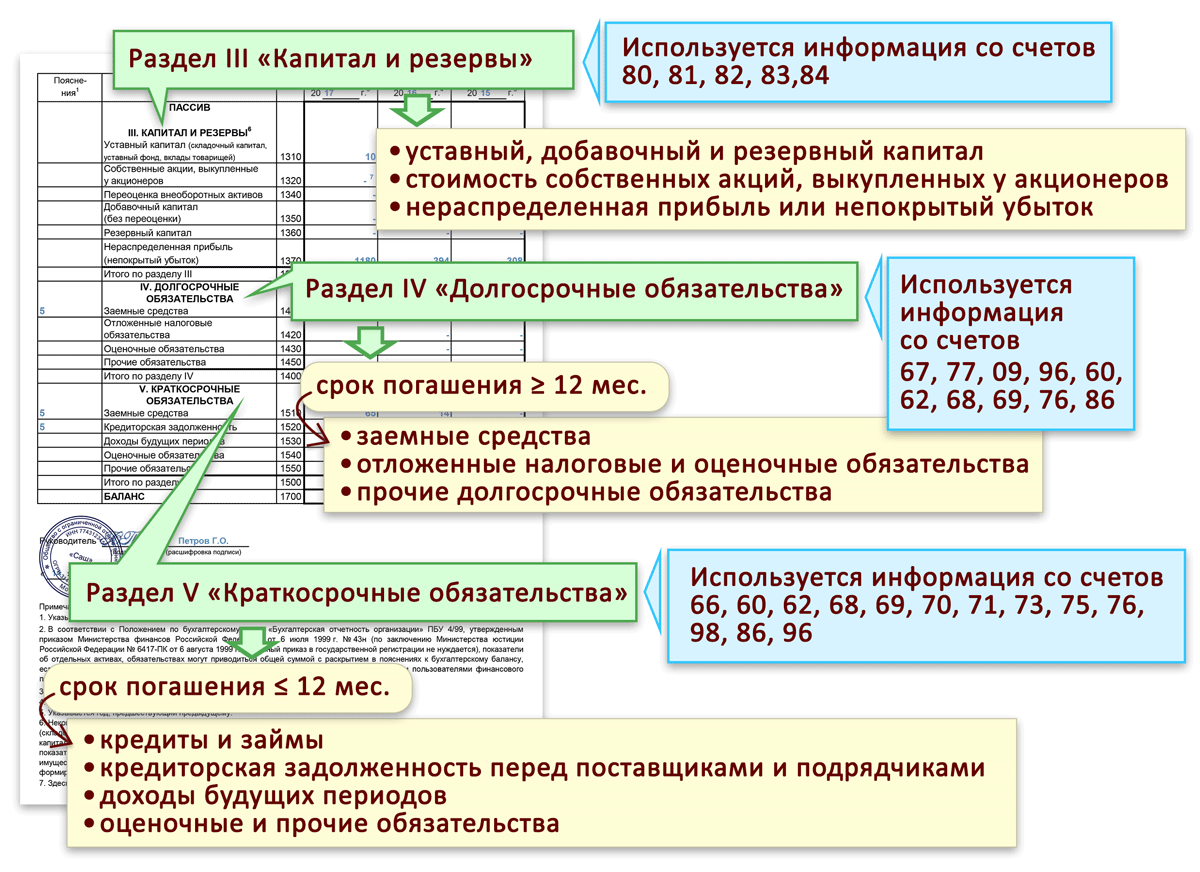

Идея статической теории — отражение кредитоспособности предприятия, его возможности погасить свои долги. Основными пользователями отчетности здесь провозглашаются кредиторы компании. Идея динамической балансовой теории отражение в отчетности эффективности деятельности фирмы, исчисление финансовых результатов этой деятельности. Здесь в роли основного пользователя бухгалтерской информации выступают собственники компании.

Данные цели, которые ставятся перед балансом, определяют различия в методологии бухгалтерского учета, то есть различия в определении содержания баланса, группировки и оценки его статей.

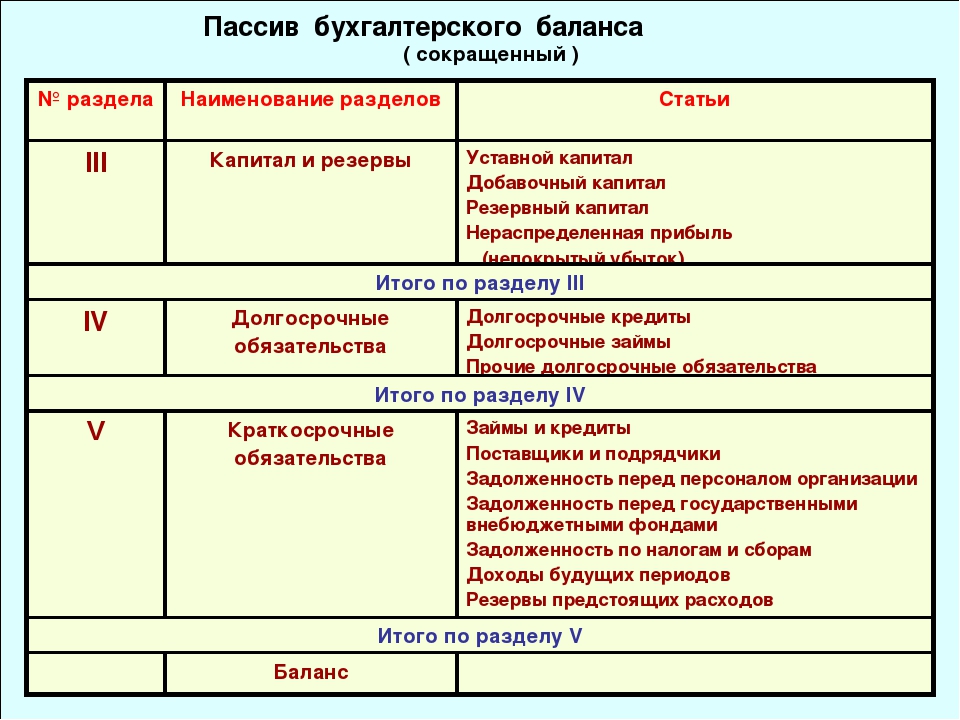

Итак, цель статического баланса — показать, насколько предприятие в состоянии оплачивать свои долги. Это предполагает рассмотрение актива баланса как имущества, служащего обеспечением долгов фирмы, а пассива — как перечня таких долгов перед собственниками предприятия и прочими кредиторами. При этом та часть пассива баланса, которую мы сегодня называем «Капитал и резервы», трактуется как долг фирмы своим собственникам. Чем больше этот долг, тем больше прибыль компании.

Это предполагает рассмотрение актива баланса как имущества, служащего обеспечением долгов фирмы, а пассива — как перечня таких долгов перед собственниками предприятия и прочими кредиторами. При этом та часть пассива баланса, которую мы сегодня называем «Капитал и резервы», трактуется как долг фирмы своим собственникам. Чем больше этот долг, тем больше прибыль компании.

Цель составления баланса фирмы в этом случае — увидеть, хватит ли имеющегося сегодня у предприятия имущества, чтобы погасить имеющиеся сегодня у него долги. Понимание актива как перечня имущества, обеспечивающего погашение долгов фирмы, определяет правила его формирования и оценки его статей.

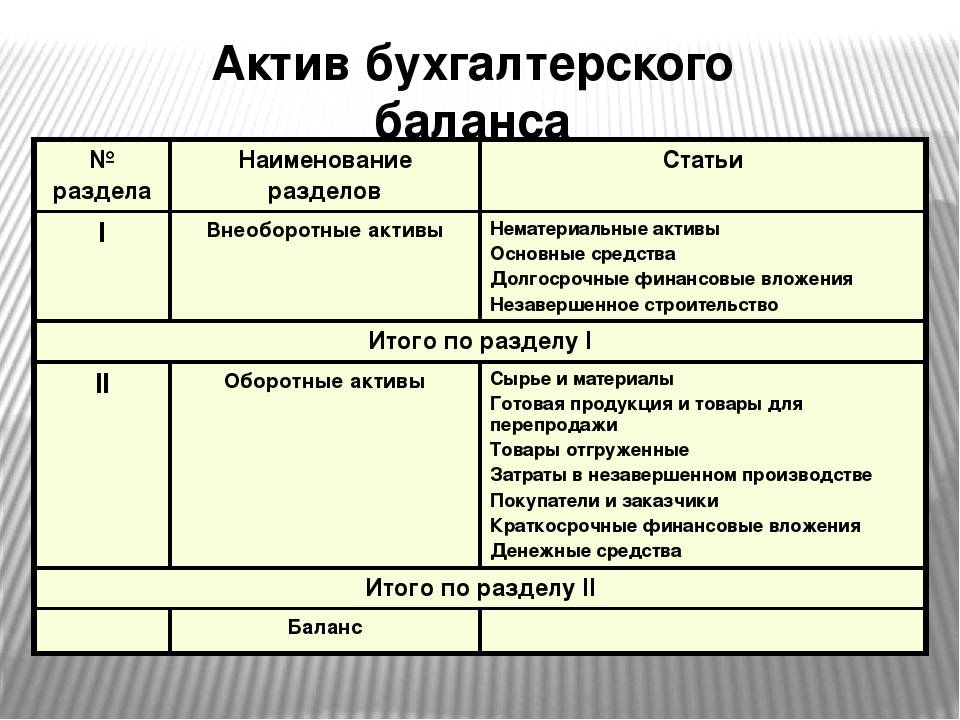

Прежде всего, статическая интерпретация баланса предполагает включение в актив только имущества компании, которое может быть продано, и собственно денежных средств. Эта идея формирует правило, по которому в активе баланса может быть показано только имущество, находящееся у предприятия на праве собственности. Если предприятие вкладывает деньги во что-то отличное от приобретения могущего быть проданным имущества (например, финансирует рекламную компанию), это рассматривается как получение убытков.

Главной характеристикой актива определяется его ликвидность, то есть скорость его возможного обращения в деньги. Отсюда группировка статей актива по признаку возрастания степени их ликвидности.

Определение актива как обеспечения долгов фирмы формирует правило оценки его статей по ценам возможной продажи соответствующего имущества. При этом актив должен постоянно (по мере изменения цен возможной продажи) переоцениваться. Пользователя, оценивающего платежеспособность компании, интересуют, конечно, не те цены, по которым имущество когда-то было приобретено, а те цены, по которым его можно продать сегодня, чтобы расплатиться по долгам. Рост цен возможной продажи имущества трактуется как прибыль компании, снижение этих цен — как убыток. При этом под амортизацией активов, соответственно уменьшающей прибыль, понимается снижение их стоимости.

Очевидно, что такой подход к построению актива баланса и оценке его статей делает результаты анализа платежеспособности предприятия максимально объективными. Числители коэффициентов платежеспособности действительно начинают представлять собой суммы оценки обеспечения долгов компании. Однако переоценка активов затрагивает величину собственных источников средств предприятия, а точнее прибыли фирмы, искажая ее сумму, отражаемую в балансе, так как прибыль начинает представлять собой не финансовый результат реальных хозяйственных операций (деятельности компании), а следствие изменения цен на ее имущество.

Числители коэффициентов платежеспособности действительно начинают представлять собой суммы оценки обеспечения долгов компании. Однако переоценка активов затрагивает величину собственных источников средств предприятия, а точнее прибыли фирмы, искажая ее сумму, отражаемую в балансе, так как прибыль начинает представлять собой не финансовый результат реальных хозяйственных операций (деятельности компании), а следствие изменения цен на ее имущество.

В отличие от статического баланса, цель динамического баланса — продемонстрировать эффективность деятельности компании, исчислить финансовый результат его деятельности — прибыль или убыток. Динамический баланс показывает кругооборот капитала компании. Элементы баланса — это стадии движения доходов и расходов фирмы. Для динамического баланса характерно совершенно иное понимание актива. Здесь актив трактуется как комплекс расходов фирмы, которые должны принести ей доходы в будущих отчетных периодах. Актив показывает направления вложения денег с целью получения прибыли.

Так, предположим, фирма покупает станок. Приобретая это имущество, она несет расходы. Расходы эти несутся компанией с целью получения прибыли. Чтобы исчислить финансовый результат от приобретения данного станка, нужно расходы на его приобретение сопоставить с теми доходами, которые будут получены в результате его эксплуатации. Это доходы от продажи продукции, которая на нем будет выпущена. Однако продукция будет выпущена и продана в будущих отчетных периодах. Пока же этого не произошло, расходы на приобретение оборудования капитализируются — отражаются в активе баланса по статье «Основные средства» как расходы, относящиеся к будущим отчетным периодам. В дальнейшем, посредством начисления амортизации, то есть рекапитализации этих расходов, их суммы сформируют новые статьи актива — «Незавершенное производство» и «Готовая продукция». Это тоже расходы, относящиеся к будущим отчетным периодам, то есть тем, в которых продукция будет продана.

При отражении в учете продажи продукции, расходы на приобретение станка, включенные в себестоимость выпущенной продукции, будут списаны с баланса — декапитализированы. В этот момент их сумма будет сопоставлена с полученными благодаря им доходами от продажи продукции в целях исчисления прибыли.

В этот момент их сумма будет сопоставлена с полученными благодаря им доходами от продажи продукции в целях исчисления прибыли.

Итак, в динамическом балансе актив — это расходы, относящиеся к будущим отчетным периодам. Такая трактовка формирует определенные особенности группировки статей актива и их оценки.

Прежде всего, динамический баланс предполагает включение в актив только того, на что предприятие потратило деньги, то есть тех статей, за которыми стоят реально понесенные предприятием расходы. Так, например, если фирма получает какое-либо имущество безвозмездно, оно вообще не должно отражаться в активе баланса или может быть отражено в условной оценке в один рубль.

Динамический баланс предполагает группировку элементов актива по срокам окупаемости понесенных на их формирование расходов. Отсюда деление активов компании на внеоборотные (срок окупаемости расходов более года) и оборотные (год и менее).

Но главная особенность динамического понимания актива баланса — это подход к оценке его статей. Если актив понимается как расходы предприятия, его элементы должны оцениваться по себестоимости, то есть в сумме фактических затрат на их формирование — сумме вложенных в них денег. При этом актив ни при каких обстоятельствах не должен переоцениваться, так как для исчисления прибыли мы полученные доходы должны сопоставить с суммами средств, вложенных компанией с целью их (доходов) получения.

Если актив понимается как расходы предприятия, его элементы должны оцениваться по себестоимости, то есть в сумме фактических затрат на их формирование — сумме вложенных в них денег. При этом актив ни при каких обстоятельствах не должен переоцениваться, так как для исчисления прибыли мы полученные доходы должны сопоставить с суммами средств, вложенных компанией с целью их (доходов) получения.

Оппоненты оценки активов по себестоимости в качестве аргумента против данного подхода часто говорили о несопоставимости оценки совершенно одинаковых активов, купленных по разным ценам. Однако здесь следует понимать, что речь идет не об отражении физического состава имущества или демонстрации его стоимости на текущий момент времени, а об отражении объема средств, вложенных в эти активы, то есть реального объема расходов компании. Если при приобретении двух одинаковых машин одна из них была куплена за шесть, а другая за семь тысяч долларов, то именно эти величины как суммы реально понесенных расходов должны формировать актив нашего предприятия.

Очень важным для восприятия идей теории динамического баланса является и понимание динамической трактовки пассива. Шмаленбах впервые кредиторскую задолженность предприятия определил как «доходы, которые еще не стали расходами» (Соколов, указ. соч. с. 309). Эта идея легла в основу целого ряда положений современной теории финансового менеджмента как науки об управлении активами и пассивами предприятия. Действительно, кредиторская задолженность — это временные доходы фирмы, инвестиции контрагентов в бизнес предприятия, дополнительные к обеспечиваемым собственными источниками средств вливания в его деятельность. Наличие кредиторской задолженности — это дополнительные средства в обороте компании. И с экономической точки зрения кредиторская задолженность — это именно доходы в том смысле, в котором доходом может быть назван любой получаемый компанией кредит.

Методология учета, соответствующая теории динамического баланса, формирует наиболее объективные оценки финансового результата деятельности предприятия, однако идет вразрез с идеями оценки платежеспособности, так как цены приобретения (себестоимость) имущества могут совершенно не соответствовать возможным ценам их продажи как обеспечения долгов фирмы.

Итак, мы имеем две достаточно стройные и логически выдержанные концепции бухгалтерского баланса, каждая из которых соответствует определенной цели формирования бухгалтерской отчетности. При этом методики бухгалтерского учета, соответствующие данным двум теориям, решая совершенно разные задачи, противоречат друг другу. Решение одной задачи исключает решение другой. Или мы более-менее достоверно представляем в отчетности картину платежеспособности компании, но утрачиваем объективную информацию о ее финансовых результатах, либо отчетность показывает эффективность деятельности предприятия, но при этом вуалируется картина его платежеспособности. Однако такое положение вещей характерно для теории бухгалтерского учета. Что же происходит на практике?

В теории цели оценки платежеспособности и рентабельности предприятия могут рассматриваться как существующие независимо друг от друга. На практике и та, и другая цели стоят перед одной и той же составляемой бухгалтером отчетностью. Это положение вещей практически во всех странах мира привело к полной эклектике идей статической и динамической балансовых теорий при формировании регулятивов в области методологии бухгалтерского учета. Исключением не является и современная практика учета в России. Составляемый на сегодняшний день нашими бухгалтерами баланс можно назвать статикодинамическим.

Это положение вещей практически во всех странах мира привело к полной эклектике идей статической и динамической балансовых теорий при формировании регулятивов в области методологии бухгалтерского учета. Исключением не является и современная практика учета в России. Составляемый на сегодняшний день нашими бухгалтерами баланс можно назвать статикодинамическим.

Общее правило оценки активов — сумма фактических затрат на их приобретение (динамическая трактовка), при этом мы имеем возможность переоценивать основные средства, начислять оценочные резервы (статический баланс).

В активе показывается только имущество, принадлежащее компании на праве собственности (статический баланс), в то же время актив включает такие позиции как «Расходы будущих периодов», «Нематериальные активы» (динамическая концепция) и так далее.

Можно сказать, что таким образом практика пришла к разумному решению существующей проблемы. Однако, с другой стороны, можно с уверенностью констатировать, что такое смешение принципов статического и динамического баланса приводит к тому, что составляемая на сегодняшний день отчетность не содержит ни объективной картины платежеспособности компании, ни достоверных данных о ее финансовых результатах.

То, что мы знаем о том, что составляемая на практике отчетность далека от идеала — это уже очень хорошо. Зная, какие правила составления баланса соответствуют динамической, а какие статической концепции, мы можем вносить соответствующие коррективы в наше мнение о демонстрируемой в отчетности картине финансового положения компании с позиций оценки ее платежеспособности и рентабельности. Более того, имея доступ к дополнительной по отношению к представленной в отчетности информации (а это имеет место в случае, если мы являемся внутренними пользователями отчетности, и баланс составляется для управленческих целей, или в случае, если компания особенно заинтересована в нас как в пользователях ее отчетности), мы можем внести в баланс соответствующие коррективы (например, переоценить активы до цен их возможной продажи).

Итак, беря в руки бухгалтерский баланс, мы всегда должны помнить о том, что стоящие перед ним цели — представить картину платежеспособности предприятия и продемонстрировать рентабельность его деятельности, не могут быть достигнуты одновременно по причине противоречия соответствующих этим целям методик бухгалтерского учета фактов хозяйственной жизни. Однако знание данного факта делает наше мнение о финансовом положении предприятия, формируемого по данным реально составляемого на практике баланса, более взвешенным и объективным, чем мнение пользователя, убежденного, что бухгалтерская отчетность рассказывает о предприятии все, что необходимо о нем знать.

Однако знание данного факта делает наше мнение о финансовом положении предприятия, формируемого по данным реально составляемого на практике баланса, более взвешенным и объективным, чем мнение пользователя, убежденного, что бухгалтерская отчетность рассказывает о предприятии все, что необходимо о нем знать.

Теории баланса и их значение для практики

| Фактические данные | Оценки | |

|---|---|---|

| Счет текущих операций | ||

| Торговый баланс | ||

| Экспорт товаров (таможенная статистика) | Первые два месяца квартала — официальные отчетные данные ФТС России | 1. Оценка за третий месяц квартала экспорта энергетических товаров осуществляется на основе оперативных данных ЦДУ ТЭК и биржевых котировок нефти марки Юралс 2.  Оценка за третий месяц квартала экспорта прочих товаров осуществляется на основе оперативных данных ФТС России Оценка за третий месяц квартала экспорта прочих товаров осуществляется на основе оперативных данных ФТС России |

| Импорт товаров (таможенная статистика) | Первые два месяца квартала — официальные отчетные данные ФТС России | Оценка за третий месяц квартала осуществляется на основе оперативных данных ФТС России |

| Нерегистрируемый в таможенной статистике импорт товаров | 1. Расчет за квартал 2. Оценка за квартал стоимости дорогостоящих товаров, ввезенных в Российскую Федерацию физическими лицами для личного потребления, а также стоимости товаров, приобретенных в иностранных Интернет- магазинах, осуществляется на основе экстраполирования ретроспективных данных осуществляется на основе оценки размера розничного товарооборота и доли импорта в ресурсах торговли |

|

| Поправки к таможенным данным по экспорту и по импорту товаров по методологии платежного баланса | Первые два месяца квартала — данные банковской отчетности об экспорте и импорте товаров без пересечения границы Российской Федерации | 1. Оценка за третий месяц Оценка за третий месяц2. Оценка за квартал показателей, отчетность по которым собирается с квартальной периодичностью, осуществляется на основе экстраполирования ретроспективных данных квартала экспорта и импорта товаров без пересечения границы Российской Федерации осуществляется на основе экстраполирования ретроспективных данных |

| Баланс услуг | ||

| Экспорт услуг по статье «Транспорт» | Оценка за квартал осуществляется на основе данных банковской отчетности за первые два месяца квартала о поступлении денежных средств за оказанные транспортные услуги нерезидентам и экстраполирования ретроспективных данных | |

| Импорт услуг по статье «Транспорт» | Оценка за квартал осуществляется на основе данных банковской отчетности за первые два месяца квартала о платежах денежных средств за оказанные транспортные услуги нерезидентами и экстраполирования ретроспективных данных | |

| Экспорт услуг по статье «Поездки» | Оценка за квартал осуществляется на основе оперативных данных ФМС России об общем количестве пересечений границы Российской Федерации на въезд нерезидентами, динамики эффективного обменного курса российского рубля и экстраполирования ретроспективных данных | |

| Импорт услуг по статье «Поездки» | Оценка за квартал осуществляется на основе динамики эффективного обменного курса российского рубля, инфляции, реальных располагаемых доходов населения и экстраполирования ретроспективных данных | |

| Экспорт услуг по статье «Прочие услуги» | Оценка за квартал осуществляется на основе данных банковской отчетности за первые два месяца квартала о поступлении денежных средств за оказанные прочие виды услуг нерезидентам и экстраполирования ретроспективных данных | |

| Импорт услуг по статье «Прочие услуги» | Оценка за квартал осуществляется на основе данных банковской отчетности за первые два месяца квартала о платежах денежных средств за оказанные прочие виды услуг нерезидентами и экстраполирования ретроспективных данных | |

| Баланс оплаты труда | ||

| Оплата труда к получению | Оценка за квартал осуществляется на основе экстраполирования ретроспективных данных | |

| Оплата труда к выплате | Оценка за квартал осуществляется на основе оперативной информации ФМС России о численности нерезидентов, работающих в Российской Федерации, данных о средней заработной плате в Российской Федерации в оцениваемом квартале и динамике обменного курса российского рубля | |

| Баланс инвестиционных доходов | ||

| Федеральные органы управления | ||

| Доходы к получению | Оценка за квартал осуществляется на основе графика погашения процентов по кредитам, предоставленным Правительством Российской Федерации иностранным заемщикам | |

| Доходы к выплате | ||

| Ценные бумаги, эмитированные Правительством Российской Федерации, номинированные в рублях | Первые два месяца квартала — расчет на основе данных банковской отчетности | Оценка за третий месяц квартала начисленных процентов осуществляется на основе величины остатка ценных бумаг в собственности нерезидентов и их доходности по состоянию на конец второго месяца |

| Еврооблигации, эмитированные Правительством Российской Федерации | Первый месяц квартала — расчет на основе данных банковской отчетности | Оценка за второй и третий месяцы квартала начисленных процентов осуществляется на основе величины остатка ценных бумаг в собственности нерезидентов и их доходности по состоянию на конец первого месяца |

| Кредиты | За квартал — данные Банка России о платежах процентов по кредитам, привлеченным от международных финансовых организаций | |

| Субъекты Российской Федерации | ||

| Доходы к выплате | ||

| Еврооблигации и облигации в российских рублях, эмитированные субъектами Российской Федерации | Первый месяц квартала — расчет на основе данных банковской отчетности | Оценка за второй и третий месяцы квартала начисленных процентов осуществляется на основе величины остатка ценных бумаг в собственности нерезидентов и их доходности по состоянию на конец первого месяца |

| Кредиты | За квартал —данные субъектов Российской Федерации | |

| Центральный банк | ||

| Доходы к получению | ||

| Международные резервы | За квартал — данные Банка России | |

| Нерезервные активы | За квартал — данные Банка России | |

| Доходы к выплате | За квартал — данные Банка России | |

| Банки | ||

| Доходы к получению | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе экстраполирования ретроспективных данных |

| Доходы к выплате | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе экстраполирования ретроспективных данных |

| Прочие секторы | ||

| Доходы к получению | ||

| Дивиденды | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе мониторинга средств массовой информации и экстраполирования ретроспективных данных |

| Реинвестированная прибыль | Оценка за квартал осуществляется на основе публикуемых финансовых результатов компаний и экстраполирования ретроспективных данных | |

| Проценты по ссудам и займам | Первый месяц квартала — данные банковской отчетности | Оценка за второй и третий месяцы квартала осуществляется на основе данных по накопленным остаткам на начало квартала и о новых предоставлениях ссуд и займов за оцениваемый квартал, а также экстраполирования ретроспективных данных |

| Доходы по финансовому лизингу | Оценка за квартал осуществляется на основе экстраполирования ретроспективных данных | |

| Доходы по долговым бумагам | Первые два месяца квартала — расчет на основе данных банковской отчетности | Оценка за третий месяц квартала осуществляется на основе мониторинга средств массовой информации и экстраполирования ретроспективных данных |

| Доходы к выплате | ||

| Дивиденды | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе мониторинга средств массовой информации и экстраполирования ретроспективных данных |

| Реинвестированная прибыль | Оценка за квартал осуществляется на основе публикуемых финансовых результатов компаний и экстраполирования ретроспективных данных | |

| Проценты по ссудам и займам | Первый месяц квартала — данные банковской отчетности | Оценка за второй и третий месяцы квартала осуществляется на основе данных по накопленным остаткам на начало квартала и о новых заимствованиях за оцениваемый квартал, а также экстраполирования ретроспективных данных |

| Доходы по финансовому лизингу | Оценка за квартал осуществляется на основе экстраполирования ретроспективных данных | |

| Доходы по долговым бумагам | Первые два месяца квартала — расчет на основе данных банковской отчетности | Оценка за третий месяц квартала осуществляется на основе мониторинга средств массовой информации и экстраполирования ретроспективных данных |

| Баланс ренты | ||

| Доходы к получению | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе экстраполирования ретроспективных данных |

| Доходы к выплате | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе экстраполирования ретроспективных данных |

| Баланс вторичных доходов | ||

| Текущие трансферты к получению | ||

| Начисленные таможенные пошлины | За квартал — данные Банка России | |

| Личные трансферты | Оценка за квартал осуществляется на основе данных банковской отчетности за первые два месяца квартала о поступлении денежных средств физическим лицам и экстраполирования ретроспективных данных | |

| Налоги | Оценка за квартал осуществляется на основе базовых показателей — оплаты труда к выплате и объявленных к выплате дивидендов | |

| Текущие трансферты к выплате | ||

| Начисленные таможенные пошлины | За квартал — данные Банка России | |

| Личные трансферты | Оценка за квартал осуществляется на основе данных банковской отчетности за первые два месяца квартала о перечислении денежных средств физическими лицами и экстраполирования ретроспективных данных | |

| Взносы в международные организации | Первый месяц квартала — данные Минфина России | Оценка за второй и третий месяцы квартала осуществляется на основе экстраполирования ретроспективных данных |

| Счет операций с капиталом | ||

| Непроизведенные нефинансовые активы | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе экстраполирования ретроспективных данных |

| Капитальные трансферты | ||

| Прощение долга | Оценка за квартал осуществляется на основе мониторинга средств массовой информации | |

| Прочие капитальные трансферты | Оценка за квартал осуществляется на основе экстраполирования ретроспективных данных | |

| Финансовый счет | ||

| Чистое принятие обязательств | ||

| Федеральные органы управления | ||

| Портфельные инвестиции | ||

| Облигации федерального займа (ОФЗ) и еврооблигации | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе графика погашения корпусов и купонов и оперативной информации о приобретении нерезидентами новых выпусков еврооблигаций Правительства Российской Федерации и ОФЗ |

| Cсуды и займы | Оценка за квартал осуществляется на основе оперативной информации о сумме привлечения кредитов от международных финансовых организаций и расчетного графика погашения основного долга по привлеченным Правительством Российской Федерации кредитам | |

| Прочие обязательства | Оценка за квартал осуществляется на основе отдельных отчетных данных о фактических платежах по внешнему долгу | |

| Субъекты Российской Федерации | ||

| Еврооблигации, эмитированные органами управления субъектов Российской Федерации | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе графика погашения корпусов и купонов и оперативной информации о приобретении нерезидентами новых выпусков еврооблигаций субъектов Российской Федерации |

| Кредиты | За квартал — данные субъектов Российской Федерации | |

| Центральный банк | ||

| Кредиты | За квартал — данные Банка России | |

| Наличная национальная валюта | Оценка за квартал осуществляется на основе отчетных данных о ввозе наличной национальной валюты банками, а также оценки за квартал связанных статей текущего счета | |

| Банки | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе оперативных данных банковской отчетности |

| Прочие секторы | ||

| Прямые инвестиции | ||

| Участие в капитале | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе мониторинга средств массовой информации и экстраполирования ретроспективных данных |

| Реинвестирование доходов | Оценка за квартал соответствует оценке реинвестированной прибыли по статье доходы к выплате | |

| Кредиты прямого инвестирования | Первый месяц квартала — данные банковской отчетности | Оценка за второй и третий месяцы квартала осуществляется на основе мониторинга средств массовой информации, сведений коммерческих информационных систем и экстраполирования ретроспективных данных |

| Задолженность по дивидендам | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе мониторинга средств массовой информации и экстраполирования ретроспективных данных |

| Портфельные инвестиции | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе экстраполирования ретроспективных данных |

| Ссуды и займы | Первый месяц квартала — данные банковской отчетности | Оценка за второй и третий месяцы квартала осуществляется на основе мониторинга средств массовой информации, сведений коммерческих информационных систем и экстраполирования ретроспективных данных |

| Финансовый лизинг | Оценка за квартал осуществляется на основе экстраполирования ретроспективных данных | |

| Прочие обязательства | ||

| Задолженность по дивидендам | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе экстраполирования ретроспективных данных |

| Задолженность по договорам по переуступке | Первый месяц квартала — данные | Оценка за второй и третий месяцы квартала осуществляется на основе |

| прав требования | банковской отчетности | экстраполирования ретроспективных данных |

| Производные финансовые инструменты | Первый месяц квартала — данные банковской отчетности | Оценка за второй и третий месяцы квартала осуществляется на основе экстраполирования ретроспективных данных |

| Прочие прочие обязательства | Оценка за квартал осуществляется на основе экстраполирования ретроспективных данных | |

| Чистое приобретение финансовых активов, кроме резервных | ||

| Органы государственного управления | ||

| Ссуды и займы | Оценка за квартал осуществляется на основе графика погашения основного долга по кредитам, предоставленным Правительством Российской Федерации | |

| Прочие активы | ||

| Взносы Российской Федерации в уставные фонды международных финансовых организаций | За квартал — данные Банка России | |

| Задолженность по налогам | Оценка за квартал осуществляется по установленным ставкам налогов на основе оценки объявленных к выплате дивидендов | |

| Центральный банк | ||

| Кредиты | За квартал — данные Банка России | |

| Прочие активы | Первые два месяца квартала — данные Банка России | Оценка за третий месяц квартала осуществляется на основе экстраполирования ретроспективных данных |

| Банки | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе оперативных данных банковской отчетности |

| Прочие секторы | ||

| Прямые инвестиции | ||

| Участие в капитале | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе мониторинга средств массовой информации и экстраполирования ретроспективных данных |

| Реинвестирование доходов | Оценка за квартал соответствует оценке реинвестированной прибыли по статье доходы к получению | |

| Кредиты прямого инвестирования | Первый месяц квартала — данные банковской отчетности | Оценка за второй и третий месяцы квартала осуществляется на основе мониторинга средств массовой информации, сведений коммерческих информационных систем и экстраполирования ретроспективных данных |

| Портфельные инвестиции | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе экстраполирования ретроспективных данных |

| Наличная иностранная валюта | Оценка за квартал осуществляется на основе отчетных данных о ввозе/вывозе банками наличной иностранной валюты за два месяца квартала и оперативной информации по неполному кругу банков о ее ввозе/вывозе за третий месяц, а также оценке за квартал связанных статей текущего счета | |

| Торговые кредиты и авансы | Оценка за квартал осуществляется на основе экстраполирования ретроспективных данных | |

| Неклассифицированные операции | Оценка за квартал осуществляется на основе экстраполирования ретроспективных данных | |

| Прочие активы | ||

| Ссуды и займы | Первый месяц квартала — данные банковской отчетности | Оценка за второй и третий месяцы квартала осуществляется на основе мониторинга средств массовой информации, сведений коммерческих информационных систем и экстраполирования ретроспективных данных |

| Финансовый лизинг | Оценка за квартал осуществляется на основе экстраполирования ретроспективных данных | |

| Текущие счета и депозиты | Оценка за квартал осуществляется на основе экстраполирования ретроспективных данных | |

| Задолженность по договорам по переуступке прав требования | Первый месяц квартала — данные банковской отчетности | Оценка за второй и третий месяцы квартала осуществляется на основе экстраполирования ретроспективных данных |

| Производные финансовые инструменты | Первые два месяца квартала — данные банковской отчетности | Оценка за третий месяц квартала осуществляется на основе экстраполирования ретроспективных данных |

| Прочие прочие активы | Оценка за квартал осуществляется на основе экстраполирования ретроспективных данных | |

| Международные резервы (резервные активы) | За квартал — данные Банка России |

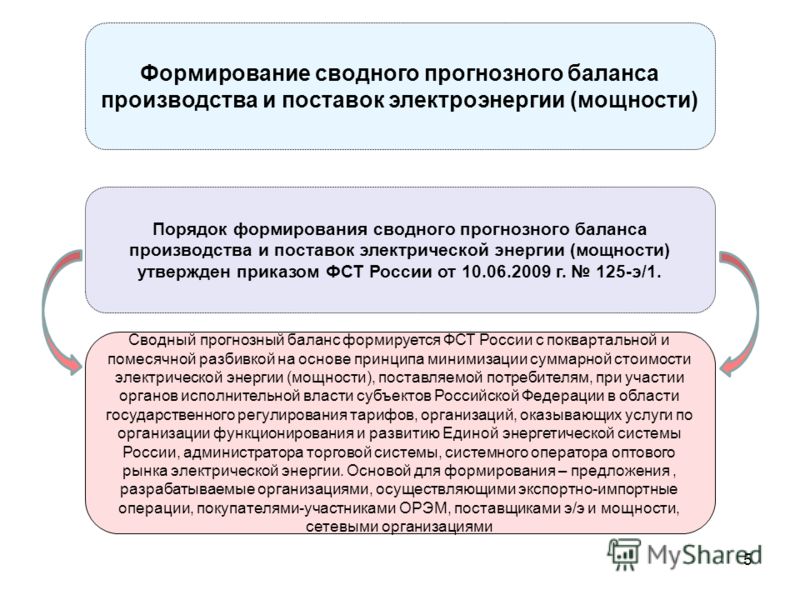

Формирование прогнозного баланса

Содержание страницы

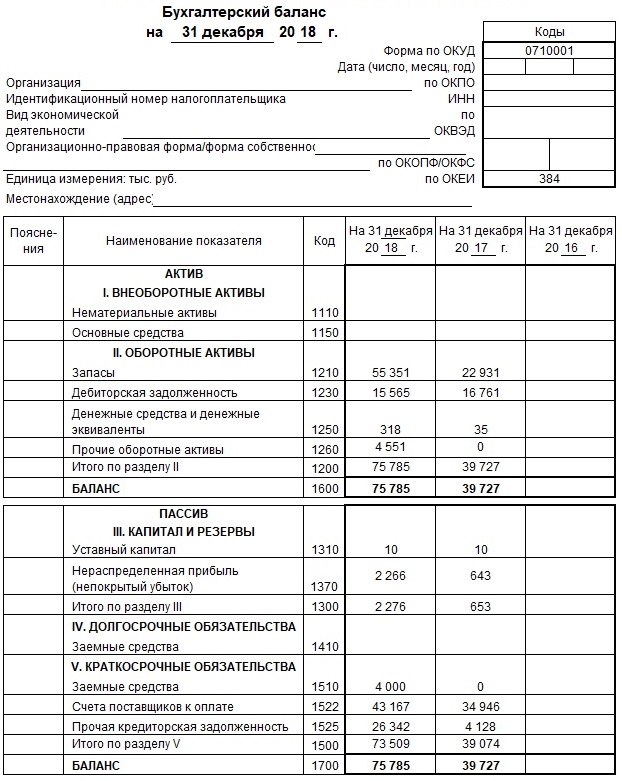

Финансовый контроль является фактором, который влияет на увеличение эффективности работы компании. Прогнозный баланс является одним из инструментов этого финансового контроля. Это специальный документ, форма которого установлена приказом Минфина №66н. Организация может также сама разработать образец баланса. При этом могут применяться укрупненные строки. На базе значений этих строк определяются коэффициенты. Нужны они для оценки итогов, достигнутых организацией.

Прогнозный баланс является одним из инструментов этого финансового контроля. Это специальный документ, форма которого установлена приказом Минфина №66н. Организация может также сама разработать образец баланса. При этом могут применяться укрупненные строки. На базе значений этих строк определяются коэффициенты. Нужны они для оценки итогов, достигнутых организацией.

Как формируется сводный прогнозный баланс?

Особенности прогнозируемого баланса

Прогнозный баланс – это инструмент планирования. Представляет собой вид финансовой отчетности, посредством которой можно извлечь сведения о прогнозируемом состоянии компании на завершение отчетного периода.

Как производится прогнозирование бухгалтерского баланса коммерческой организации методом процента от продаж?

Для оформления баланса нужно собрать сведения о финансовой работе фирмы, накопленные за определенный период. Формирование баланса предполагает следующую подготовку:

- Анализ экономического состояния фирмы.

- Определение нужных коэффициентов.

- Установление взаимосвязи различных значений.

Как проводится проверка прогнозной финансовой информации?

Бухгалтеру нужно будет учесть вероятность неизменности той или иной статьи баланса. При этом имеет смысл определить, какие именно факторы будут изменять балансовые статьи.

Функции баланса

Одна из ключевых функций баланса – установление тех проблем, которые могут возникнуть при дальнейшей деятельности. Рассмотрим остальные функции:

- Расчет ключевых финансовых показателей.

- Адекватная оценка финансового состояния фирмы в дальнейшем.

- Обнаружение факторов, которые предположительно могут ухудшить финансовое состояние субъекта.

- Выявление факторов, которые могут повлиять на экономическую устойчивость.

- Установление верности произведенных расчетов.

- Оценка соответствия коэффициентов нормам рынка.

- Оценка перспектив деятельности фирмы.

- Оценка размера обязательств организации, которые появятся в перспективе.

- Постановка краткосрочных и долгосрочных целей, касающихся размера прибыли и оборотных активов, долгов организации.

Прогнозный баланс обязательно нужен для больших предприятий, которые планируют развиваться.

Особенности составления

Первый шаг при формировании баланса – установление желаемого размера капитала фирмы. При этом нужно ориентироваться, что эти виды капиталов не будут значительно меняться:

- Уставной.

- Резервный.

- Добавочный.

То есть такой базовый показатель, как капитал фирмы, меняется под воздействием изменений прибыли. Прибыль является самым динамическим показателем. Она рассчитывается путем умножения предполагаемой выручки на показатели рентабельности за прошлые периоды.

Если будет известен будущий размер дохода, можно использовать метод процента от продаж. В рамках этого метода статьи баланса увеличиваются/уменьшаются пропорционально изменению размера выручки.

Увеличение доходов предполагает повышение стоимости запасов организации. При этом будут присутствовать сделки с новыми партнерами. Соответственно, увеличится объем дебиторских долгов. Предполагается, что для покупки нужных активов нужно будет оформлять новые кредиты. Они могут быть как долгосрочными, так и краткосрочными.

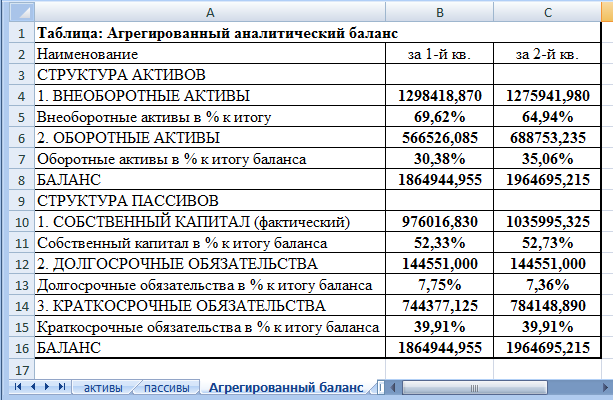

После определения значений ключевых строк нужно рассчитать активы и пассивы. Через вычитание пассива из актива можно установить потребность фирмы в привлечении внешних источников финансирования.

Составление

Формирование прогнозного баланса можно подразделить на эти шаги:

- Анализ актуального экономического состояния (при этом используются аналитические таблицы).

- Анализ итогов деятельности.

- Установление факторов, которые влияют на финансовые итоги.

- Установление относительных и абсолютных корректировок в активах-пассивах, доходах-тратах.

- Непосредственно создание баланса.

Первый шаг при создании баланса – установление размера капитала фирмы. Определить эту величину можно через формулу СКn + 1. Уставной капитал считается практически неизменяемой величиной. А потому вносится он в прогнозный баланс в том же значении, который указан в отчетном балансе. Практически не изменяются добавочный и резервный капиталы. То есть ключевым элементом считается прибыль организации.

Определить эту величину можно через формулу СКn + 1. Уставной капитал считается практически неизменяемой величиной. А потому вносится он в прогнозный баланс в том же значении, который указан в отчетном балансе. Практически не изменяются добавочный и резервный капиталы. То есть ключевым элементом считается прибыль организации.

Величина прибыли устанавливается на основании ожидаемого процента рентабельности. Он определяется на базе показателей динамики отношения прибыли к выручке.

Прогноз величины выручки выполняется на основании этих значений:

- Объем продажи за прошедшие периоды.

- Рыночная конъюнктура.

- Динамика изменения конъюнктуры.

- Доходность деятельности.

- Ценовая политика.

- Расходы.

- Производственные мощности, которые есть на данный момент.

Прогнозный баланс нужен для определения коэффициентов, способствующих сравнению фактических итогов деятельности с плановыми.

К СВЕДЕНИЮ! При разработке прогнозного баланса обычно используются компьютерные программы.

Метод процента от продаж

Существует много методов разработки прогнозного баланса. Наиболее популярный из них – создание баланса исходя из зависимости всех параметров от объема продаж. Суть этого метода заключается в том, что большинство параметров увеличиваются/уменьшаются в зависимости от изменения объема продаж. При формировании баланса таким методом нужно учитывать эти правила:

- Увеличение величины продаж сопровождается увеличением значения активов.

- Дефицит финансирования компенсируется внешними источниками финансирования (к примеру, займы, кредиты).

- Увеличение величины активов может производиться за счет повышения обязательств фирмы и нераспределенных прибылей.

- Для составления баланса требуется проводить постоянный сбор сведений о деятельности организации.

- Работа прогнозируется на базе детального анализа максимального количества параметров: доходы, траты, активы и пассивы. То есть анализ невозможен без максимального объема информации.

- Составление баланса предполагает применение различных бухгалтерских отчетов. Желательно брать отчеты за максимально продолжительные периоды.

- Проще всего делать прогнозы относительно параметров операций, которые постоянно повторяются.

Формирование прогнозного баланса по методу процента от продаж предполагает эти этапы:

- Установление прогнозируемого размера реализации товаров.

- Установление процента увеличения/уменьшения фактической выручки в сравнении с плановыми значениями.

- Оформление прогнозного отчета о финансовых итогах деятельности. Себестоимость и коммерческие траты определяются в соотношении с величиной продажи товаров. Заключительный результат формирования отчета – расчет показателя чистой прибыли.

- Формирование прогнозного баланса.

- Суммирование значений статей отчетности для установления заключительной суммы по активам/пассивам.

Самый последний этап формирования баланса – установление потребности в сторонних источниках финансирования. Потребность эта определяется путем получения разницы между активами и пассивами. Полученное значение нужно для корректировки балансов, формирования балансовой разницы.

Потребность эта определяется путем получения разницы между активами и пассивами. Полученное значение нужно для корректировки балансов, формирования балансовой разницы.

К СВЕДЕНИЮ! Прогнозный баланс является универсальным документом. На его базе можно определить ключевые финансовые коэффициенты. К примеру, это могут быть коэффициенты ликвидности и экономической устойчивости. На базе баланса можно рассчитать различные целевые значения. Он необходим для определения стратегии развития организации.

Произошла ошибка при настройке пользовательского файла cookie

Этот сайт использует файлы cookie для повышения производительности. Если ваш браузер не принимает файлы cookie, вы не можете просматривать этот сайт.

Настройка вашего браузера для приема файлов cookie

Существует множество причин, по которым cookie не может быть установлен правильно. Ниже приведены наиболее частые причины:

- В вашем браузере отключены файлы cookie.

Вам необходимо сбросить настройки своего браузера, чтобы он принимал файлы cookie, или чтобы спросить вас, хотите ли вы принимать файлы cookie.

Вам необходимо сбросить настройки своего браузера, чтобы он принимал файлы cookie, или чтобы спросить вас, хотите ли вы принимать файлы cookie. - Ваш браузер спрашивает вас, хотите ли вы принимать файлы cookie, и вы отказались. Чтобы принять файлы cookie с этого сайта, нажмите кнопку «Назад» и примите файлы cookie.

- Ваш браузер не поддерживает файлы cookie. Если вы подозреваете это, попробуйте другой браузер.

- Дата на вашем компьютере в прошлом. Если часы вашего компьютера показывают дату до 1 января 1970 г., браузер автоматически забудет файл cookie. Чтобы исправить это, установите правильное время и дату на своем компьютере.

- Вы установили приложение, которое отслеживает или блокирует установку файлов cookie. Вы должны отключить приложение при входе в систему или проконсультироваться с системным администратором.

Почему этому сайту требуются файлы cookie?

Этот сайт использует файлы cookie для повышения производительности, запоминая, что вы вошли в систему, когда переходите со страницы на страницу. Чтобы предоставить доступ без файлов cookie

потребует, чтобы сайт создавал новый сеанс для каждой посещаемой страницы, что замедляет работу системы до неприемлемого уровня.

Чтобы предоставить доступ без файлов cookie

потребует, чтобы сайт создавал новый сеанс для каждой посещаемой страницы, что замедляет работу системы до неприемлемого уровня.

Что сохраняется в файле cookie?

Этот сайт не хранит ничего, кроме автоматически сгенерированного идентификатора сеанса в cookie; никакая другая информация не фиксируется.

Как правило, в cookie-файлах может храниться только информация, которую вы предоставляете, или выбор, который вы делаете при посещении веб-сайта. Например, сайт не может определить ваше имя электронной почты, пока вы не введете его. Разрешение веб-сайту создавать файлы cookie не дает этому или любому другому сайту доступа к остальной части вашего компьютера, и только сайт, который создал файл cookie, может его прочитать.

Уравновешивание времени формирования и электрохимических характеристик высокоэнергетических литий-ионных батарей

https://doi.org/10.1016/j.jpowsour. 2018.09.019Получение прав и контента

2018.09.019Получение прав и контентаОсновные моменты

- •

Протоколы формирования оптимизированы для уменьшения время и улучшить характеристики езды на велосипеде.

- •

Возможность осаждения Li во время формирования исследуется с помощью посмертного анализа.

- •

Медленное формирование приводит к большему увеличению импеданса и более низкому сохранению емкости.

- •

Влияние образования на химический состав и толщину SEI охарактеризовано с помощью XPS.

Abstract

Большинство литий-ионных батарей по-прежнему основаны на материалах интеркаляционного графита для анодов, и процесс их формирования обычно занимает несколько дней или даже больше, чтобы обеспечить стабильную межфазную фазу твердого электролита (SEI). Этап медленного формирования приводит к более низким темпам производства LIB, требует большого количества цикловых батарей и составляет вторую по величине стоимость при производстве батарей. Стремясь снизить высокие производственные затраты, связанные с длительным временем формирования, мы изучили пять различных протоколов формирования в богатых никелем LiNi 0,8 Mn 0,1 Co 0,1 O 2 (NMC811) / графитовых ячейках, где общее время формирования варьировалось от 10 до 86 часов. Электрохимические характеристики и посмертный анализ показывают, что очень длительное время формирования не обязательно улучшает долгосрочные характеристики, в то время как очень короткие протоколы формирования приводят к литиевому покрытию и ухудшению электрохимических характеристик.Мы считаем, что оптимальный протокол циклической смены пласта является промежуточным по длине, чтобы минимизировать рост импеданса, улучшить сохранение емкости и избежать литиевого покрытия.

Стремясь снизить высокие производственные затраты, связанные с длительным временем формирования, мы изучили пять различных протоколов формирования в богатых никелем LiNi 0,8 Mn 0,1 Co 0,1 O 2 (NMC811) / графитовых ячейках, где общее время формирования варьировалось от 10 до 86 часов. Электрохимические характеристики и посмертный анализ показывают, что очень длительное время формирования не обязательно улучшает долгосрочные характеристики, в то время как очень короткие протоколы формирования приводят к литиевому покрытию и ухудшению электрохимических характеристик.Мы считаем, что оптимальный протокол циклической смены пласта является промежуточным по длине, чтобы минимизировать рост импеданса, улучшить сохранение емкости и избежать литиевого покрытия.

Ключевые слова

Быстрое образование

Катод, обогащенный никелем

Стабильность при циклическом воздействии

Литий-ионный аккумулятор

Твердый электролит между фазами

Литиевое покрытие

Рекомендуемые статьи Цитирующие статьи (0)

Просмотреть полный текст © 2018 Allsevier права защищены.

Рекомендуемые статьи

Ссылки на статьи

Формирование баланса во времени Оценка

Использование

Остатки формируются в конце дня обработки.Формирование баланса позволяет, например,

Характеристики

При формировании баланса значения типы времени, определенные при оценке времени, сжимаются для каждого дня или периода.

Пример

Стоимость часов продуктивности

Тип времени определяется из суммы значений типов времени для:

Конец примера.

Формирование дневных остатков

Суточные сальдо формируются с помощью правила расчета персонала, которое вызывается функцией RTIP.Правило расчета зарплаты определяет виды времени, в которых должно суммироваться количество часов всех видов времени, сгенерированных при оценке времени.

Функция RTIP читает записи TIP. Правило расчета зарплаты обрабатывается для определенного вида времени. Используемая строка правила расчета зарплаты зависит от типа времени обрабатываемой записи TIP. Вы можете определить обработку, зависящую от типа времени, оставив функцию RTIP параметра 2 пустой.

Результаты обработки хранятся в таблице TES.

Пример

Формирование сальдо с использованием строки «Сформировать дневные итоги в схеме TM00» в правиле расчета персонала TR10

Конец примера.

* 0540 | ADDDB * | ADDDB0500 | ADDDB0003 |

Операция ADDDB добавляет значение в поле Number записи TIP для типа времени 0540 в таблице TES к указанным типам времени. В приведенном выше примере к значению в соответствующем типе времени добавляются следующие типы времени:

В приведенном выше примере к значению в соответствующем типе времени добавляются следующие типы времени:

Остатки за период формирования

Периодические сальдо не формируются с использованием правил расчета персонала. Они формируются в конце обработки в соответствии с тем, что вы определили в таблице T555A ( Типы времени

) в Определить виды времени

раздел Руководства по внедрению.В этой таблице вы можете указать, следует ли добавлять тип времени к дневному балансу или к балансу для

период оценки времени

.

Виды времени, которые должны быть включены в сальдо периодов, накапливаются в соответствующем виде времени для каждого периода.

Характеристики передачи времени

Спецификации переноса времени позволяют изменять временные сальдо, рассчитанные для отдельных сотрудников при оценке времени. Это означает, что в исключительных случаях вы можете изменить результаты оценки времени для отдельных сотрудников онлайн.

Это означает, что в исключительных случаях вы можете изменить результаты оценки времени для отдельных сотрудников онлайн.

Вы можете использовать спецификации переноса времени для переноса часов

Их также можно использовать для установки фиксированных значений для типов времени.

Пример

Конец примера.

Временные сальдо вводятся вручную в Характеристики передачи времени

инфо-тип (2012).. Вы можете определить, какие типы времени следует передавать в Перенос остатков

раздел Руководства по внедрению.

В схеме функция P2012 импортирует спецификации передачи времени.

Обновление результатов

В конце дня обработки результаты обновляются с помощью функции CUMBT. Балансы переносятся из TES в ZES (индивидуальные дневные балансы) в соответствии со спецификациями в Типы времени

таблица и накопленные в SALDO (накопленные остатки).

Примечание

Функция НАБОР также обновляет виды повременной оплаты. Все виды оплаты в DZL переносятся в ZL. Таблица ZL переносится в расчет заработной платы посредством интерфейса.

Конец заметки.

Создание альянсаи баланс мировых держав на JSTOR

Информация о журналеInternational Security издает ясные, хорошо задокументированные эссе по всем аспектам контроля и применения силы, от всех политических точки зрения.Его статьи охватывают современные вопросы политики и исследуют стоящие за ними исторические и теоретические вопросы. Очерки международной безопасности определили дискуссию по Политика национальной безопасности США и программа стипендий. по вопросам международной безопасности. Читатели журнала International Security узнают о новых разработках в: причины и предотвращение войны этнический конфликт и миротворчество проблемы безопасности после холодной войны Европейская, азиатская и региональная безопасность ядерные силы и стратегия контроль над вооружениями и распространение оружия постсоветские проблемы безопасности дипломатическая и военная история

Информация об издателе Одна из крупнейших университетских издательств в мире, MIT Press издает более 200 новых книг каждый год, а также 30 журналов по искусству и гуманитарным наукам, экономике, международным отношениям, истории, политологии, науке и технологиям, а также по другим дисциплинам. Мы были одними из первых университетских издательств, которые предлагали названия в электронном виде, и мы продолжаем внедрять технологии, которые позволяют нам лучше поддерживать научную миссию и широко распространять наш контент. Энтузиазм прессы к инновациям находит отражение в том, что мы постоянно исследуем этот рубеж. С конца 1960-х годов мы экспериментировали с поколениями электронных издательских инструментов. Благодаря нашей приверженности новым продуктам — будь то электронные журналы или совершенно новые формы коммуникации — мы продолжаем искать наиболее эффективные и действенные средства обслуживания наших читателей.Наши читатели привыкли ожидать превосходства наших продуктов, и они могут рассчитывать на то, что мы сохраним приверженность созданию строгих и инновационных информационных продуктов в любых формах, которые может принести будущее издательского дела.

Мы были одними из первых университетских издательств, которые предлагали названия в электронном виде, и мы продолжаем внедрять технологии, которые позволяют нам лучше поддерживать научную миссию и широко распространять наш контент. Энтузиазм прессы к инновациям находит отражение в том, что мы постоянно исследуем этот рубеж. С конца 1960-х годов мы экспериментировали с поколениями электронных издательских инструментов. Благодаря нашей приверженности новым продуктам — будь то электронные журналы или совершенно новые формы коммуникации — мы продолжаем искать наиболее эффективные и действенные средства обслуживания наших читателей.Наши читатели привыкли ожидать превосходства наших продуктов, и они могут рассчитывать на то, что мы сохраним приверженность созданию строгих и инновационных информационных продуктов в любых формах, которые может принести будущее издательского дела.

Формирование пространственно-временного паттерна в биопленках E. coli, объясняемое простым балансом физической энергии

rsc.org/schema/rscart38″> В то время как режим роста биопленки дает заметные преимущества для роста популяций бактерий, механизмы образования биопленок все еще сильно обсуждаются.Здесь мы исследуем замечательное спонтанное формирование регулярных пространственных структур во время роста биопленки Escherichia coli . Эти описанные здесь паттерны проявляются у неподвижных бактерий, что исключает как хемотаксическое происхождение, так и другие, основанные на подвижности. Мы демонстрируем, что минимальная физическая модель, основанная на разделении фаз, хорошо их описывает. Чтобы подтвердить предсказательную способность нашей модели, мы настраиваем взаимодействия клетка-клетка и клетка-поверхность, используя клетки, экспрессирующие разные поверхностные придатки.Далее мы объясняем, как клетки, несущие пилюсы F, вносят в свой типичный паттерн родство своего дикого типа, плохо опушенного, при смешивании вместе. Эта работа поддерживает гипотезу, что чисто физико-химические процессы, такие как взаимодействие клетка-клетка и взаимодействие клетка-поверхность, могут управлять появлением высокоорганизованной пространственной структуры, которая потенциально является решающей для судьбы сообщества и биологических функций.

Эта статья в открытом доступе

Подождите, пока мы загрузим ваш контент… Что-то пошло не так. Попробуйте снова?Использование низкой температуры для уравновешивания ферментативного осахаривания и образования фурана во время предварительной обработки SPORL пихты Дугласа

Использование низкой температуры для уравновешивания ферментативного осахаривания и образования фурана во время предварительной обработки SPORL пихты Дугласа | Treesearch Перейти к основному содержанию The. gov означает, что это официально.

gov означает, что это официально.

Веб-сайты федерального правительства часто заканчиваются на .gov или .mil. Прежде чем делиться конфиденциальной информацией, убедитесь, что вы находитесь на сайте федерального правительства.

Сайт безопасный.

https: // гарантирует, что вы подключаетесь к официальному веб-сайту, и что любая предоставляемая вами информация шифруется и безопасно передается.

Тип публикации:

Научный журнал (JRNL)

Первичная станция (и):

Лаборатория лесных товаров

Источник:

«Биохимия процессов», том 49, 2014 г . ; стр.466-473.

; стр.466-473.

Описание

t Сравнение аналитических результатов предварительной обработки сульфитом для преодоления устойчивости к лигноцеллюлозам (SPORL) пихты Дугласовой (Pseudotsuga menziesii) при двух различных температурах показывает, что кажущаяся энергия активации разложения сахара выше, чем у гидролиза гемицеллюлозы, по сравнению с 161 100 кДж / моль кДж / моль.Таким образом, можно сбалансировать производство продуктов разложения с гидролизом гемицеллюлозы и, следовательно, эффективность ферментативного осахаривания полученного субстрата, изменяя температуру и продолжительность предварительной обработки. В частности, предварительная обработка при 165 ° C в течение 75 минут значительно снижает образование фурана по сравнению с предварительной обработкой при 180 ° C в течение 30 минут, при сохранении той же жесткости предварительной обработки и, следовательно, такой же ферментативной перевариваемости субстрата (SED). Получение высокого САД с пихтой Дугласа также ограничено содержанием лигнина.К счастью, бисульфитеин SPORL обеспечивает делигнификационную активность. Комбинируя кинетические модели гидролиза гемицеллюлозы, деградации сахаров и делигнификации, производительность предварительной обработки может быть оптимизирована в отношении температуры, продолжительности, кислоты и нагрузки бисульфита. Кинетический подход, принятый в этом исследовании, является эффективным для разработки жизнеспособных низкотемпературных процессов предварительной обработки для эффективной биоконверсии лигноцеллюлоз.

Получение высокого САД с пихтой Дугласа также ограничено содержанием лигнина.К счастью, бисульфитеин SPORL обеспечивает делигнификационную активность. Комбинируя кинетические модели гидролиза гемицеллюлозы, деградации сахаров и делигнификации, производительность предварительной обработки может быть оптимизирована в отношении температуры, продолжительности, кислоты и нагрузки бисульфита. Кинетический подход, принятый в этом исследовании, является эффективным для разработки жизнеспособных низкотемпературных процессов предварительной обработки для эффективной биоконверсии лигноцеллюлоз.

Цитирование

Чжан, К.; Houtman, C.J .; Чжу, J.Y. 2014. Использование низкой температуры для уравновешивания ферментативного осахаривания и образования фурана во время предварительной обработки SPORL пихты Дугласа. Биохимия процессов, Том 49, 2014; С. 466-473.

цитируется

Примечания к публикации

- Мы рекомендуем вам также распечатать эту страницу и прикрепить ее к распечатке статьи, чтобы сохранить полную информацию о цитировании.

- Эта статья была написана и подготовлена служащими правительства США в официальное время и поэтому находится в открытом доступе.

https://www.fs.usda.gov/treesearch/pubs/46313

FIFA 20: Полное руководство по индивидуальной тактике

Победа в футбольных матчах — это не только наличие в вашем распоряжении лучших игроков, но и право тактика, позволяющая максимально раскрыть свои таланты и использовать слабости оппонентов.

FIFA 20 ничем не отличается от реального футбола, так как тактическое умение оппонентов может помочь вам выиграть игры даже с более слабыми командами.

Для новичков все варианты построения и тактики в игре могут показаться сложными. Следуйте советам наших экспертов, чтобы узнать, как использовать их в своих интересах.

Выбор редакции

Содержание

- FIFA 20: Formations

- FIFA 20: Defensive Tactics

- FIFA 20: Offensive Tactics

- FIFA 20: Attack and Defensive Gameplans

- Player

FIFA 20 имеет наибольшее количество вариантов построения из всех игр FIFA на сегодняшний день, с множеством альтернатив для систем с тремя, четырьмя и пятью защитниками.

Какую расстановку вы выберете, во многом зависит от вашего стиля игры: одни предпочитают быструю контратаку, а другие больше подходят для терпеливого наращивания и владения мячом.

Из 30 формаций в FIFA 20 вы обычно будете сталкиваться с одними и теми же вариантами онлайн, поскольку многие игроки следуют «мете» (термин, используемый в игровом мире, обозначающий «наиболее эффективную доступную тактику») и пробуют копировать тактику и схемы, используемые профессиональными геймерами.

После неэффективности в предыдущих версиях FIFA, 4-4-2 теперь весьма полезен в FIFA 20, и вы увидите, что все больше людей используют его в Интернете, поскольку он предлагает хороший баланс между защитой и атакой. Формы 4-2-3-1 и 4-1-2-1-2 остаются эффективными и популярными, при этом 4-5-1 также используются многими стримерами Twitch и YouTube.

Защищаться в FIFA 20 сложнее, чем раньше, поэтому вам следует выбрать такую схему, которая обеспечивает адекватную поддержку в защите, когда вы теряете мяч в опасных зонах. В результате такие схемы, как 4-2-4 , довольно редко можно встретить в сети, но их можно очень приятно использовать, если вы хотите много игр с высокими результатами и не слишком беспокоитесь о результате.

В результате такие схемы, как 4-2-4 , довольно редко можно встретить в сети, но их можно очень приятно использовать, если вы хотите много игр с высокими результатами и не слишком беспокоитесь о результате.

Людям, которым нравится играть мячом по флангам и у которых есть быстрые широкие игроки, следует использовать тактические схемы, которые максимально используют темп, например, 4-2-3-1 и различные варианты 4-3-3 . Владение мячом лучше подходит для расстановок, предлагающих множество вариантов паса в центре поля, например, 4-1-2-1-2 узкий .Вторая формация 4-1-2-1-2 состоит из четырех центральных полузащитников, чтобы вы могли доминировать в этой области поля.

Как 4-1-2-1-2, 4-2-2-2 использует четырех центральных полузащитников, но с двумя центральными атакующими полузащитниками, отодвинутыми дальше наружу, чтобы предложить другой подход. Эти игроки должны быть быстрыми и хорошо вести мяч, поскольку их иногда просят выполнять роль вингеров и связывать защиту с атакой.

В FIFA 20 существует пяти различных вариантов 4-3-3 , в том числе один с ложной девяткой.Наиболее часто используемые варианты 4-3-3 — это вариант по умолчанию 4-3-3 (1) с тремя основными центральными полузащитниками, 4-3-3 (3) с двумя центральными полузащитниками и 4-3-3 ( 4), в котором средний полузащитник используется в качестве центрального атакующего полузащитника.

Базовая расстановка 3-5-2 — наиболее распространенный подход «три сзади» в FIFA 20, поскольку в нем есть два центральных полузащитника для поддержки задней линии. По сути, это означает, что у вас есть пять игроков в защите, и вы получаете хороший баланс между заполнением полузащиты и игрой на флангах.

Каждая формация имеет настройки по умолчанию для трех ключевых областей , которые вы можете изменить , чтобы лучше соответствовать вашему стилю игры. Стиль защиты, ширину и глубину защиты можно изменить, чтобы помочь вам изменить построение, чтобы оно соответствовало вашим игрокам и способу игры в FIFA 20.

Существует пять вариантов защитного стиля: отпад, сбалансированный, давление при сильном касании, нажатие после потери владения и постоянное давление. Они упорядочены по уровням давления, которое ваши игроки оказывают на оппонентов, когда вы не владеете мячом.

Drop Back пытается сохранить форму построения, когда вы теряете мяч, и игроки будут придерживаться своих позиций, если вы вручную не контролируете их, чтобы сместить их из положения. Постоянное давление — полная противоположность этому, и игроки заставляют игроков изо всех сил пытаться отыграть мяч при первой же возможности, при этом каждый игрок нажимает, включая нападающих и вингеров. Это часто может сместить игроков с позиции и заставит игроков быстрее устать.

Сбалансированный представляет собой сочетание двух и является настройкой по умолчанию для каждой формации. Давление на тяжелое касание оказывает давление, когда есть свободный мяч или когда игрок плохо контролирует мяч, в то время как Press After Possession Loss заставит всех ваших игроков нажимать семь секунд после потери мяча, прежде чем вернуться к Сбалансированный.

Defensive Width имеет три основных варианта: узкий, нормальный и широкий, но применяется по шкале от 1 до 10. Narrow (1-3) удерживает ваших игроков в центре поля, перегружая центральные зоны, но оставляя широкое пространство. Нормальный (4-7) пытается уравновеситься, сохраняя форму построения по умолчанию, в то время как Широкий (8-10) больше закрывает крылья и останавливает противников, эксплуатирующих большие площади

Defensive Depth также изменяется по шкале от 1 до 10 с тремя основными вариантами: Deep, Medium и High. Deep (1-3) заставит ваших игроков больше сидеть сложа руки, приглашая соперников на вашу половину, но затрудняет быстрым игрокам вход сзади и сводит на нет длинные мячи. Средняя (4-7) — это сбалансированная линия защиты, которая пытается отыграть мяч в зоне полузащиты. High (8-10) подталкивает ваших защитников к раннему давлению на оппонентов, но оставляет вас открытыми для контратак.

В разделе «Наступательные тактики» есть пять основных настроек , которые вы можете изменить, чтобы настроить свою расстановку по умолчанию. Это стиль атаки, ширина, игроки в штрафной, угловые и штрафные удары.

Вы можете выбрать четыре различных стиля атаки: владение, сбалансированный, длинный мяч и быстрое наращивание. Владение способствует более короткой игре в пас, когда игроки занимают позиции, чтобы удержать мяч, а не убегать от мяча, забегая за защитниками.

Сбалансированный видит, что некоторые игроки совершают атакующие действия, но старается поддерживать форму команды, когда находится на мяче. Long Ball стремится подтолкнуть игроков вперед за защитниками, а нападающие будут совершать атаки, даже когда мяч у ваших защитников. Fast Build Up позволяет всем атакующим игрокам совершать пробежки, и даже защитники отжимаются, когда у вас есть мяч.Это заставляет больше игроков атаковать, но может оставить команды незащищенными от защиты.

Fast Build Up позволяет всем атакующим игрокам совершать пробежки, и даже защитники отжимаются, когда у вас есть мяч.Это заставляет больше игроков атаковать, но может оставить команды незащищенными от защиты.

Ширина атаки совпадает с шириной защиты, но определяет ширину игры ваших игроков, когда они владеют мячом. Он имеет три основных параметра, регулируемых по шкале от 1 до 10: узкий, нормальный и широкий. Narrow (1-3) больше подходит для тактов, в которых много центральных полузащитников, а не крайних. Wide (8-10) рассчитан на использование флангов с вингерами и крайними защитниками, а Normal (4-7) представляет собой сочетание двух.

Players in Box определяет, сколько ваших игроков будут смотреть, чтобы попасть в зону, когда вы переключаетесь с флангов. Низкий, Нормальный и Высокий — это три основных области. Low (1-3) оставляет только ваших нападающих в зоне встречи с навесами, Normal (4-7) заставляет некоторых полузащитников также пытаться попасть в штрафную, в то время как High (8-10) толкает как как можно больше игроков в эту зону. Если вы склонны часто переходить дорогу, рекомендуются более высокие настройки для игроков в коробке, но это может сделать вас уязвимыми для ответных атак.

Если вы склонны часто переходить дорогу, рекомендуются более высокие настройки для игроков в коробке, но это может сделать вас уязвимыми для ответных атак.

угловых и штрафных ударов устанавливаются по шкале от 1 до 5 от низкого до высокого. Это определяет, сколько игроков находится в зоне для угловых и атакующих штрафных ударов. Низкий удерживает больше игроков, в то время как высокий гораздо более атакует и даже отправляет защитников на стандартные позиции.

У каждой команды может быть пять разных планов игры, между которыми можно переключаться во время матчей, нажимая D-Pad влево или вправо на контроллере, чтобы переключаться между: Ультразащитным, Защитным, Сбалансированным, Атакующим и Ультра атакующим.

Хотя они называются «Оборонительный» и «Атакующий», вы можете назначить для этих игровых планов любое построение и любую тактику. Многие игроки FIFA 20 используют игровые планы, чтобы даже изменить положение своих игроков в игре, что обеспечивает большую гибкость с химией при игре в FIFA Ultimate Team.

пользовательских тактик и построений можно назначить каждому из пяти вариантов плана игры, а игроков также можно переключать в соответствии с каждым построением. По умолчанию атакующие игровые планы имеют более высокие настройки глубины и давления, а защитные игровые планы настроены на снижение глубины и использование более низкой линии защиты.

Область «Инструкции для игроков» позволяет вам установить индивидуальную тактику для всех ваших полевых игроков и вашего вратаря в каждом из пяти планов игры.

Каждому из ваших игроков также могут быть назначены конкретные инструкции, которым он должен следовать в игре, например, приказать полузащитникам держаться подальше или разрешить защитникам присоединиться к атаке.

Есть 11 различных вариантов полевых и два варианта для вратарей, каждый из которых имеет свои индивидуальные настройки. Каждая позиция имеет параметры, соответствующие тому месту, где они играют на поле, поэтому у нападающих нет настроек для защитного поведения.

И нападающие, и крайние защитники имеют возможность атаковать. Нападающие могут установить свои атакующие заходы, чтобы попасть сзади, смешанная атака, Target Man или False 9. Попадание сзади смотрит, чтобы играть с плеча защитника и подбирать мячи. Target Man выглядит как выход для атак, в то время как False 9 опускается глубоко, чтобы забрать мяч из полузащиты. Смешанная атака сочетает в себе эти возможности.

Атакующие заезды для крайних защитников говорят сами за себя: присоединяйтесь к атаке, сбалансированная атака и оставайтесь в стороне во время атаки.Присоединение к атаке называлось Always Overlap в предыдущих версиях FIFA, но выполняет ту же роль.

Attacking Support — вариант для центральных полузащитников и защитников. Три варианта для центральных защитников: Присоединяйтесь к атаке, Оставайтесь в стороне во время атаки и Играйте нападающим. Последний из этих вариантов обычно используется только с Ультра атакой, но может применяться в любое время.

Варианты полузащиты для атакующей поддержки: «Отбросить между защитниками», «Оставаться позади во время атаки», «Сбалансированная атака» и «Вперед».Drop Between Defenders заставляет полузащитника поддерживать оборону и играть намного глубже, помогая вывести мяч из-за спины. Оставаться позади во время атаки сохраняет позицию полузащитника как в игре, так и вне ее.

Chance Creation используется крайними вингерами, чтобы определить, являются ли они естественными вингерами или инвертированными. Есть четыре настройки: Cut Inside, Balanced Width, Stay Wide и Free Roam. Cut Inside предназначен для перевернутых нападающих, чтобы переместить мяч внутрь на более сильную ногу и выполнить бросок или пас.Оставайся широким для традиционных вингеров, чтобы простреливать штрафную площадку. Сбалансированная ширина — это сочетание этих двух, в то время как Free Roam — это новое дополнение в FIFA 20, которое заставляет нападающего бегать в пространство как внутри, так и за пределами крайнего защитника.

Defensive Behavior — опция для центральных полузащитников и имеет три настройки: Cuting Lanes, Balanced Defense и Man Mark. Вырезание проходов заставит полузащитника играть глубже и не дать мячу пройти к нападающим, в то время как Ман Марк подталкивается ближе к полузащитнику соперника, чтобы нажать и отыграть мяч.

Защитная позиция также подходит для центральных опорных полузащитников и имеет два варианта: прикрытие в центре или прикрытие. Cover Center пытается удержать полузащитников на месте, в то время как Cover Wing будет широко их толкать, если перекрывающийся крайний защитник оставил свою сторону поля незащищенной.

Position Freedom предназначен для центральных полузащитников и центральных атакующих полузащитников и сообщает им: «Свободный ход» или «Придерживаться позиции». Игроки, настроенные на свободный режим, часто будут выходить из своей позиции по умолчанию, чтобы искать бреши в защите противника и пробегать сзади.

Все атакующие игроки и широкие полузащитники имеют настройку для Защитная поддержка : Возвращайся в защиту, Базовая поддержка защиты и Оставайся впереди. Три варианта для этого должны быть довольно очевидными, но у вас всегда должен быть хотя бы один или два ваших нападающих, возвращающихся на защиту.