Статья 28. Требования к структуре инвестиционного портфеля / КонсультантПлюс

Статья 28. Требования к структуре инвестиционного портфеля

1. Структура инвестиционного портфеля управляющей компании должна удовлетворять следующим основным требованиям:

1) максимальная доля в инвестиционном портфеле ценных бумаг одного эмитента или группы связанных эмитентов не должна превышать 10 процентов инвестиционного портфеля, за исключением государственных ценных бумаг Российской Федерации, ценных бумаг, обязательства по которым гарантированы Российской Федерацией, ипотечных ценных бумаг, выпущенных в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах и удовлетворяющих требованиям, установленным Правительством Российской Федерации, а также ценных бумаг, которые соответствуют требованиям, установленным Правительством Российской Федерации;

(пп. 1 в ред. Федерального закона от 21.07.2014 N 218-ФЗ)

2) депозиты в кредитной организации и ценные бумаги, эмитированные этой кредитной организацией, в сумме не должны превышать 25 процентов инвестиционного портфеля;

3) максимальная доля в инвестиционном портфеле ценных бумаг, эмитированных аффилированными лицами управляющей компании и специализированного депозитария, не должна превышать 10 процентов инвестиционного портфеля;

4) максимальная доля в инвестиционном портфеле депозитов, размещенных в кредитных организациях, являющихся аффилированными лицами управляющей компании, не должна превышать 20 процентов инвестиционного портфеля;

5) максимальная доля в инвестиционном портфеле акций одного эмитента не должна превышать 10 процентов его капитализации;

6) максимальная доля в инвестиционном портфеле облигаций одного эмитента не должна превышать 40 процентов совокупного объема находящихся в обращении облигаций данного эмитента, за исключением государственных ценных бумаг Российской Федерации, ценных бумаг, обязательства по которым гарантированы Российской Федерацией, ипотечных ценных бумаг, выпущенных в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах и удовлетворяющих требованиям, установленным Правительством Российской Федерации, а также ценных бумаг, которые соответствуют требованиям, установленным Правительством Российской Федерации;

(пп. 6 в ред. Федерального закона от 21.07.2014 N 218-ФЗ)

6 в ред. Федерального закона от 21.07.2014 N 218-ФЗ)

7) максимальная доля в совокупном инвестиционном портфеле ценных бумаг одного эмитента не должна превышать 50 процентов совокупного объема находящихся в обращении ценных бумаг данного эмитента, за исключением государственных ценных бумаг Российской Федерации, ценных бумаг, обязательства по которым гарантированы Российской Федерацией, ипотечных ценных бумаг, выпущенных в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах и удовлетворяющих требованиям, установленным Правительством Российской Федерации, а также ценных бумаг, которые соответствуют требованиям, установленным Правительством Российской Федерации.

(пп. 7 в ред. Федерального закона от 21.07.2014 N 218-ФЗ)

(п. 1 в ред. Федерального закона от 18.07.2009 N 182-ФЗ)

2. Максимальная доля в инвестиционном портфеле отдельных классов активов, указанных в подпунктах 2 — 6 и 10 пункта 1 статьи 26 настоящего Федерального закона, определяется Правительством Российской Федерации.

(в ред. Федерального закона от 18.07.2009 N 182-ФЗ)

3. Максимальная доля в инвестиционном портфеле активов, указанных в подпунктах 7 — 9 пункта 1 статьи 26 настоящего Федерального закона, определяется Правительством Российской Федерации.

(п. 3 в ред. Федерального закона от 03.12.2012 N 242-ФЗ)

5. Структура инвестиционного портфеля или его части может быть определена в форме инвестиционного индекса. Порядок определения инвестиционного индекса (индексов) для инвестирования средств пенсионных накоплений в соответствующий класс активов устанавливается Центральным банком Российской Федерации. Особенности управления инвестиционным портфелем, структура которого определена в форме инвестиционного индекса, устанавливаются в договоре доверительного управления средствами пенсионных накоплений, договоре доверительного управления средствами выплатного резерва, договоре доверительного управления средствами пенсионных накоплений застрахованных лиц, которым установлена срочная пенсионная выплата.

6. В случае нарушения требований к максимальной доле определенного класса активов в структуре инвестиционного портфеля из-за изменения стоимости, рассчитанной в соответствии с нормативными актами Центрального банка Российской Федерации, или оценочной стоимости активов и (или) изменения в структуре собственности эмитента управляющая компания обязана скорректировать структуру активов в соответствии с требованиями к структуре инвестиционного портфеля в течение шести месяцев с даты обнаружения указанного нарушения.

(в ред. Федерального закона от 23.04.2018 N 87-ФЗ)

7. В случае нарушения требований к максимальной доле определенного класса активов в структуре инвестиционного портфеля в результате умышленных действий управляющей компании она обязана устранить нарушение в течение 30 дней с даты обнаружения указанного нарушения. Кроме того, она обязана возместить Пенсионному фонду Российской Федерации ущерб, являющийся следствием отклонения от установленной структуры активов и от совершения сделок, произведенных для корректировки структуры активов. Порядок определения суммы ущерба в целях настоящего пункта устанавливается Центральным банком Российской Федерации.

Порядок определения суммы ущерба в целях настоящего пункта устанавливается Центральным банком Российской Федерации.

(в ред. Федерального закона от 23.07.2013 N 251-ФЗ)

8. Инвестиционный портфель (совокупный инвестиционный портфель) оценивается по стоимости, рассчитанной в соответствии с нормативными актами Центрального банка Российской Федерации. Правительство Российской Федерации устанавливает максимальную долю в инвестиционном портфеле активов, оцениваемых по стоимости, отличной от рыночной, а также требования к таким активам.

(п. 8 в ред. Федерального закона от 23.04.2018 N 87-ФЗ)

9. Порядок корректировки инвестиционных портфелей управляющих компаний в случае нарушения требований пункта 1 настоящей статьи устанавливается Центральным банком Российской Федерации.

(п. 9 в ред. Федерального закона от 23.07.2013 N 251-ФЗ)

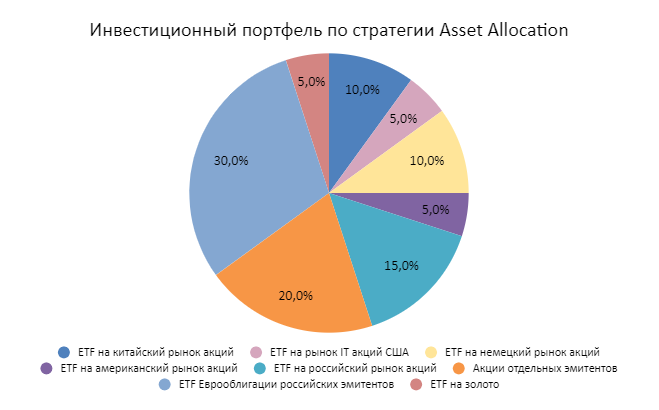

Оптимизация портфеля с помощью метода PQM (часть 1)

Поиск оптимальной структуры активов в портфеле, безусловно, вопрос непростой. С одной стороны, многое зависит от параметров входящих в портфель активов, с другой – от индивидуальных предпочтений и ограничений инвестора. Тем не менее, современная финансовая теория и новые методы анализа и торговли значительно упрощают этот процесс.

С одной стороны, многое зависит от параметров входящих в портфель активов, с другой – от индивидуальных предпочтений и ограничений инвестора. Тем не менее, современная финансовая теория и новые методы анализа и торговли значительно упрощают этот процесс.

Одним из примеров реализации современной портфельной теории может служить метод Портфельного Котирования PQM – метод, позволяющий конструировать и анализировать многочисленные вариации портфелей, созданных из большого набора активов. Причем ценность возможностей для анализа заключается не только в наблюдении за изменением абсолютной стоимости портфеля, но и в изучении поведения портфеля по отношению к рынку или, например, альтернативному портфелю, что позволяет оперативно принимать инвестиционные решения. Результатом применения метода является создание новой финансовой единицы – синтетического инструмента (с техническим названием PCI – personal composite instrument).

В этой статье мы ограничимся набором из 6 акций американских компаний, которые, на первый взгляд, показали относительно неплохие результаты в течение последних лет.

- Walt Disney Company (20%)

- Home Depot Inc. (20%)

- Honeywell International Inc. (15%)

- International Business Machines Corporation (15%)

- Coca-Cola Company (10%)

- McDonald’s Corporation (20%)

При сравнении динамики портфеля с рынком (в качестве рынка условно выступает индекс Dow Jones Industrial Average, в который входят все перечисленные акции) оказалось, что портфель систематически обыгрывал индекс до кризиса, во время него и в течение периода восстановления. Полученный за считанные секунды график PCI очень удачно иллюстрирует поведение портфеля по отношению к индексу:

График 1: Портфель против индекса Dow Jones

Несмотря на довольно удачную случайную подборку весов входящих в портфель активов, нам пока не известно является ли она оптимальной, то есть существуют ли другие весовые коэффициенты, обеспечивающие более низкий показатель риска на том же уровне доходности или более высокий показатель доходности при неизменном уровне риска.

Однако, определение оптимальности портфеля для инвестора, как уже говорилось выше, будет зависеть от индивидуальных предпочтений и ограничений. Без наличия конкретных требований к характеристикам портфеля мы не можем узнать, будет ли, к примеру, для инвестора портфель с более высоким уровнем дохода, но и более высоким уровнем риска, предпочтительнее первоначального портфеля. В этой связи, для целей анализа оптимальным портфелем мы будем называть портфель, который бы имел максимальную отдачу доходности на единицу риска. Этот показатель известен как коэффициент Шарпа.

В отличие от традиционной его версии, которая показывает отношение премии за риск к показателю риска, мы ограничимся отношением доходности портфеля к риску, без поправки на безрисковую ставку. Это упрощение никак не повлияет на выводы, которые позволят сравнить эффективность альтернативных инвестиционных портфелей.

Для начала вернемся к первоначальному портфелю со случайно заданными весами и определим его параметры риска и доходности. Анализ портфелей будет основываться на месячных данных по ценам закрытия шести акций по выборке январь 2005 года – апрель 2013 года. Поскольку изначальной целью было сравнение динамики портфеля с индексом (рынком), мы решили применить немного нестандартный подход и скорректировать месячные цены закрытия акций путем деления на соответствующие значения индекса. На основе логарифмов приростов доходности мы рассчитали средние месячные значения доходности и стандартные отклонения доходности для шести рядов данных. Результаты вычислений представлены в таблице ниже:

Таблица 2: Реализованные доходности, стандартные отклонения и коэффициенты Шарпа в сравнении с портфелем Р1

| DIS | HD | HON | IBM | KO | MCD | |

| Mean Return | 0. 49% 49% | 0.24% | 0.40% | 0.42% | 0.35% | 0.77% |

| StDev | 4.25% | 5.73% | 4.51% | 4.53% | 3.95% | 4.09% |

| Sharpe Ratio | 0.11 | 0.04 | 0.09 | 0.09 | 0.09 | 0.19 |

Оказалось, что наибольшую (0.77%) среднюю месячную доходность (в сравнении с индексом) показали акции MCD, наименьшую – акции HD (0.24%). Наименьшим стандартным отклонением отметились акции KO (3.95%), наибольшим – акции HD (5.73%). Кроме того, мы рассчитали упрощенную версию коэффициента Шарпа, показывающую отношение доходности актива к риску. Самый высокий коэффициент (0.19) у акций MCD, показавших наибольшую отдачу доходности на единицу риска. Этот факт позволяет нам предполагать, что именно у акций MCD будет самый высокий весовой коэффициент в «оптимальном» портфеле. Для продолжения анализа нам также понадобятся характеристики взаимосвязи шести активов между собой – коэффициенты ковариации. Ковариационная матрица рассчитана на той же выборке месячных данных.

Ковариационная матрица рассчитана на той же выборке месячных данных.

Имея все необходимые входные параметры и предполагая, что найденные значения доходности и стандартного отклонения для шести бумаг являются лучшими оценками ожидаемых доходностей и рисков, мы можем приступить к формированию портфелей. Напомним, что исходные данные уже были скорректированы на значения индекса, поэтому портфели, которые мы получим, уже будут отражать поведение относительно рынка.

Первый портфель (Р1), который мы получим, станет отправной точкой для поиска более удачных комбинаций активов. Это портфель со случайными весовыми коэффициентами, график которого был приведен в самом начале. Зная параметры риска и доходности шести бумаг, входящих в его состав, их веса и ковариационную матрицу, мы можем рассчитать среднюю месячную доходность портфеля и его стандартное отклонение. Нетрудно заметить, что путем комбинирования активов мы добились существенного снижения риска. Стандартное отклонение портфеля P1 составляет всего 1. 74%, а доходность – 0.46%:

74%, а доходность – 0.46%:

Таблица 3: Реализованные доходности, стандартные отклонения и коэффициенты Шарпа в сравнении с портфелем Р1 и P2

| DIS | HD | HON | IBM | KO | MCD | P1 | |

| Mean Return | 0.49% | 0.24% | 0.40% | 0.42% | 0.35% | 0.77% | 0.46% |

| StDev | 4.25% | 5.73% | 4.51% | 4.53% | 3.95% | 4.09% | 1.74% |

| Sharpe Ratio | 0.11 | 0.04 | 0.09 | 0.09 | 0.09 | 0.19 | 0.26 |

Кроме того, по сравнению с любой из шести бумаг, портфель обладает гораздо более высокой отдачей доходности на единицу риска, о чем свидетельствует коэффициент Шарпа (0.26), который в итоге и будет определять эффективность портфеля.

Теперь, зная характеристики случайного портфеля, мы можем приступить к поиску такой комбинации активов, которая бы наилучшим образом соответствовала нашим предпочтениям и ограничением. Как уже говорилось, основным показателем оптимальности портфеля мы выбрали коэффициент Шарпа. Изменяя веса шести бумаг, входящих в портфель, нам нужно найти такую комбинацию, которая соответствовала бы максимально возможному отношению доходности к риску. Единственные ограничения на поиск решения, которые мы задаем, заключаются в том, что весовые коэффициенты должны быть не меньше нуля, а их сумма должна быть равна 100%, чтобы сохранить возможность сравнения портфелей.

Как уже говорилось, основным показателем оптимальности портфеля мы выбрали коэффициент Шарпа. Изменяя веса шести бумаг, входящих в портфель, нам нужно найти такую комбинацию, которая соответствовала бы максимально возможному отношению доходности к риску. Единственные ограничения на поиск решения, которые мы задаем, заключаются в том, что весовые коэффициенты должны быть не меньше нуля, а их сумма должна быть равна 100%, чтобы сохранить возможность сравнения портфелей.

Решение приводит нас к следующему составу портфеля: как мы и ожидали, самый большой вес (32.67%) получили акции MCD, поскольку именно они имели самый высокий коэффициент Шарпа. Затем по убыванию весов расположились DIS (19.33%), HON (19.04%), HD (10.96%), KO (10.28%) и IBM (7.71%):

Диаграмма структуры портфеля Р2

В результате, полученный путем изменения весов для максимизации коэффициента Шарпа, портфель (Р2) показал однозначно лучшие показатели, чем портфель со случайными весовыми коэффициентами (Р1):

| DIS | HD | HON | IBM | KO | MCD | P1 | P2 | |

| Mean Return | 0. 49% 49% | 0.24% | 0.40% | 0.42% | 0.35% | 0.77% | 0.46% | 0.52% |

| StDev | 4.25% | 5.73% | 4.51% | 4.53% | 3.95% | 4.09% | 1.74% | 1.72% |

| Sharpe Ratio | 0.11 | 0.04 | 0.09 | 0.09 | 0.09 | 0.19 | 0.26 | 0.30 |

Максимизированный коэффициент Шарпа для портфеля Р2 составил 0.3. Это значение выше, чем у портфеля Р1 (0.26), не говоря уже об индивидуальных параметрах активов. Причем строго лучше оказался как показатель доходности (0.52%), так и стандартного отклонения (1.72%). Вывод – полученный максимизацией коэффициента Шарпа портфель всегда предпочтительнее для рационального инвестора (помним о предположении нашего анализа о том, что рассчитанные показатели риска и доходности являются их лучшими оценками).

С помощью инструментария PCI мы можем легко построить найденный нами «оптимальный» портфель, введя полученные весовые коэффициенты для шести акций, и соотнеся базовую часть PCI к аналогичному по стоимости портфелю, состоящему только из индекса Dow Jones Industrial Average (см. график).

график).

График 2: Портфель, максимизирующий коэффициент Шарпа, по отношению к индексу Dow Jones

Как и в предыдущем случае со «случайным» портфелем Р1, мы получаем практически непрерывно растущую в течение последних 7 лет структуру, волатильность которой заметно возрастает во времена экономической нестабильности.

Тем не менее, подчеркнем, что это оптимальный портфель только для нас, поскольку мы избрали коэффициент Шарпа в качестве основного критерия оптимальности. Мы можем лишь утверждать, что при существующих входных параметрах нет другого портфеля, который бы позволял достичь более высокой доходности (>0.52%) при заданном уровне риска (1.72%), а также нет портфеля, который был бы менее рискованным (

Продолжение статьи читайте в разделе «Оптимизация портфеля с помощью метода PQM (часть 2)»

Формирование и оптимизация структуры инвестиционного портфеля

1.

Формирование и оптимизация структуры инвестиционного портфеля Подготовили:

Формирование и оптимизация структуры инвестиционного портфеля Подготовили:Студенты группы

Д 706Ф

Алимова А.О. и Серякова К.С.

2. Отбор эмитентов

Каждый инвестор самостоятельно формируетсписок наиболее важных для него критериев ,

основываясь на собственных инвестиционный

предпочтениях.

На этом этапе нами были выбраны наиболее

прибыльные нефтяные компании такие как :

1. Лукойл

2. Новатек

3. Роснефть

4. Татнефть

Лукойл – российская нефтяная компания. Основной вид

детальности –операции по разведке, добыче и переработки нефти и

природного газа. Была создана 25 ноября 1991 года.

Основатель компании – Вагит Юсуфович Алекперов.

Новатек — российская газовая компания ,основанная в

Новокуйбышевске Самарской области в 1994 году.

Основатель Леонид Викторович Михельсон

Роснефть — российская нефтегазовая компания, контрольный

пакет акций которой принадлежит государственному АО

«Роснефтегаз».

Была создана 1993 году .Во главе компании стояли :

Была создана 1993 году .Во главе компании стояли :Александр Путилов, Юрий Беспалов, Сергей Богданчиков.

Татнефть — российская нефтегазовая компания. Была создана в

1950 году .Основная отрасль нефте и газодобыча,

нефтеперерабатывающая промышленность. Основатель компании –

Рустам Минниханов

4. Ожидаемая доходность и риски по акциям с 2013 по 2017 г составили :

РоснефтьЛукойл

rср

σi

1%

6%

rср

σi

1%

7%

rср

1%

σi

7%

Роснефть

Новатек

rср

1%

σi

7%

5. Ковариация доходностей

ЛукойлНоватек

Роснефть

Татнефть

0,003396235

0,001543737

0,002746983

0,001954071

0,00439945

0,002233993

0,001435611

0,00507754

0,003072822

Лукойл

Новатек

Роснефть

Татнефть

0,004680943

6. Коэффициенты корреляции доходностей

ЛукойлНоватек

Роснефть

Татнефть

Лукойл

Новатек

Роснефть

Татнефть

1

0,39936988

0,661500847

0,490088865

1

0,472667631

0,316352145

1

0,630295349

1

область допустимых портфелей

1,40%

1,20%

1,00%

0,80%

σр

0,60%

0,40%

0,20%

0,00%

0,00%

1,00%

2,00%

3,00%

4,00%

5,00%

6,00%

7,00%

8,00%

8.

Коэффициент Бэтта Лукойл

Коэффициент Бэтта ЛукойлНоватек

Роснефть

0,41

0,30

0,65

Бэтта портфеля

Бетта портфеля

0,73016

Коэффициент Трейнора

Коэффициент Трейнора

1,8763

Сумма Wi

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

1

Сбербанк

0

0

1

0,467117132

0,317102246

0,242701384

0,699048297

0,747283701

0,51606153

0,426107281

0,087344317

0,270194221

0,378687364

0,630292449

0,345361757

0,296001753

0,224597145

0,038431514

0,301272215

0,185820925

0,048613254

0,236876456

0,451726168

0,112126772

0,190340055

0,43078351

Газпром

0

1

0

0,46555806

0,407715222

0,446101168

0,267353359

0,217006183

0,04803282

0,503055966

0,8204172

0,303066982

0,449468662

0,259640807

0,459065319

0,39453224

0,34867155

0,889722776

0,474513579

0,503799826

0,630053752

0,461409965

0,314920984

0,359081499

0,342063418

0,056538649

Роснефть

1

0

0

0,067324808

0,275182532

0,311197448

0,033598345

0,035710116

0,43590565

0,070836753

0,092238482

0,426738797

0,171843974

0,110066744

0,195572924

0,309466007

0,426731305

0,071845709

0,224214205

0,310379249

0,321332994

0,301713579

0,233352847

0,528791729

0,467596527

0,512677842

E(r)p

0,59%

1,33%

0,90%

1,08%

0,99%

0,99%

1,00%

0,98%

0,78%

1,09%

1,22%

0,90%

1,04%

0,97%

1,03%

0,97%

0,92%

1,26%

1,03%

1,02%

1,07%

1,00%

0,96%

0,89%

0,90%

0,76%

σр

7,13%

6,63%

5,83%

5,20%

5,33%

5,42%

5,22%

5,28%

5,73%

5,24%

6,03%

5,51%

5,25%

5,22%

5,28%

5,36%

5,54%

6,26%

5,33%

5,50%

5,80%

5,42%

5,25%

5,77%

5,61%

5,83%

Оптимизация инвестиционного портфеля Блог успешного инвестора

Каждый инвестор знает, что успех на инвестиционном рынке в основном основан на максимизации прибыли при ограничении риска потери ваших средств. Итак, вы сформировали портфель, просчитали доходность, запаслись активами и стали ждать прибыли. Но часто бывает, что проходит 1-3-6-12 месяцев, а миллионами и не пахнет. Более того, запланированная средняя доходность далека от реальной. Настроение падает, а процесс инвестирования уже не кажется таким интересным. В этот момент на помощь приходит оптимизация инвестиционного портфеля. Сегодня поделюсь опытом и шагами по ее проведению.

Итак, вы сформировали портфель, просчитали доходность, запаслись активами и стали ждать прибыли. Но часто бывает, что проходит 1-3-6-12 месяцев, а миллионами и не пахнет. Более того, запланированная средняя доходность далека от реальной. Настроение падает, а процесс инвестирования уже не кажется таким интересным. В этот момент на помощь приходит оптимизация инвестиционного портфеля. Сегодня поделюсь опытом и шагами по ее проведению.

Содержание:

- Оптимизация инвестиционного портфеля

- Реальный пример оптимизации

Оптимизация инвестиционного портфеля

Оптимизация инвестиционного портфеля часто недооценивается инвесторами. Я не говорю, что каждый месяц нужно кардинально менять структуру активов. Но если по прошествии 3-6 мес. вы видите, что стоите на месте или ушли в минус, то не нужно прятать голову в песок, давайте разбираться почему так произошло.

1 шаг. Анализируем структуру портфеля.

В идеале вы должны вести учет доходности по каждому активу. По рискованным инструментам с высокими рисками рекомендую фиксировать результаты еженедельно или раз в 2 недели. Так их легче контролировать и управлять возможными рисками. По остальным активам допустимо записывать результаты 1 раз в месяц. Это позволит вам постоянно держать руку на пульсе и сильно не отклоняться от плана.

Если такая таблица не составлялась, то нужно собрать данные на момент вложения денег и по сегодняшний день. Видя цифры в целом, отмечаем красным активы, доходность по которым далека от запланированной, а зеленым, что следует плану или перевыполняет его.

2 шаг. Ищем ошибки.

Нас интересует инвестиции, выделенные красным цветом. В 70-80% случаев это будут финансовые инструменты со средним и высоким уровнем риска. Рассматриваем каждый и делаем пометки, отвечая на вопросы:

- Способен ли данный инструмент приносить запланированную доходность,

- Внутри инструмента правильно ли выбраны активы по соотношению доходности к риску.

- Какие действия предпринять, чтобы вернуться к плану.

Рассмотрим на примере памм счетов. Запланированная доходность 12% в месяц, по факту выходит 4-5%.

Ответ на 1-ый вопрос будет положительным, т.е. теоретически инвестирование в памм счета может приносить 12% ежемесячно. Значит сбой произошел на этапе подбора счетов. А именно, чтобы выполнить план в 12% нужно вкладывать в проверенных управляющих с доходностью 3-5% в неделю и максимальной просадкой 30-35%.

Возможные ошибки:

- При планировании вы заложили указанный уровень риска. По факту деньги часто оказываются вложены в консервативные счета, которые в принципе не могут обеспечить требуемую доходность.

- Изначально в погоне за прибылью было нарушено соотношение риска, что привело к потере части депозита и часть времени была затрачена на восстановление депозита.

Как исправить:

- Увеличить размер депозита, чтобы при текущей доходности и комфортном уровне риска уложиться в план.

- Компенсировать разницу в доходах прибылью от других финансовых инструментов (за счет роста стоимости акций, успешных бизнес-проектов и т.д.).

- Повысить финансовую грамотность, узнав новые способы вложения и перевести часть денег туда (например, в ramm-счета с управляемым уровнем риска).

- Подобрать счета с более высокой доходностью. Это не лучший вариант, т.к. рост риска может привести к еще большей потере денег.

3 шаг. Поиск возможностей.

Взглянем на элементы выделенные зеленым цветом, представляющие собой активы, которые укладываются в план по доходности и опережают его. Отлично – тут вы преуспели и все сделали правильно. Подумайте, какие действия нужно совершить, чтобы увеличить прибыль. К таким действиям относятся:

- увеличение вложений,

- реинвестирование,

- масштабирование.

Например, вы посуточно сдаете квартиру и она пользуется спросом, превышающим предложение. Чтобы увеличить прибыль, вы можете:

Чтобы увеличить прибыль, вы можете:

- Выделить деньги, чтобы снять похожую квартиру рядом в долгосрочную аренду и пересдавать ее посуточно,

- Увеличить стоимость проживания,

- Перенаправлять часть клиентов в даты, когда у вас все занято, другим арендаторам за небольшой процент.

4 шаг. Оптимизация инвестиционного портфеля.

Выбираете подходящие варианты, которые можно быстро реализовать и приступаете к их осуществлению.

Реальный пример оптимизации

Рассмотрим пример оптимизации на примере моего инвестиционного портфеля за неделю.

| Инструмент | Начало недели | Конец недели | Прибыль/убыток в $ | Доходность в % |

| Вложения в собственный бизнес | ||||

| Интернет-магазин | 7300 | 265 | 3,63 | |

| Интернет проекты (сайты) | 4000 | 230 | 5,75 | |

| Итого | 11300 | 495 | 4,38 | |

| Самостоятельная торговля на форекс | ||||

| Счет в FxPro | 1637,17 | 1642,37 | 5,2 | 0,32 |

| Счет в Roboforex | 1661 | 1661 | 0,00 | |

| Счет в Amarkets | 2028 | 2028 | 0,00 | |

| Итого | 5326,17 | 5331,37 | 5,2 | 0,10 |

| Памм счета Amarkets | ||||

| Fixall | 466,81 | 462,92 | -3,89 | -0,83 |

| Inferno | 475,72 | 458,82 | -16,90 | -3,55 |

| Corporal | 380,53 | 383,42 | 2,89 | 0,76 |

| Sakura | 331,05 | 318,97 | -12,08 | -3,65 |

| Итого | 1654,11 | 1624,13 | -29,98 | -1,81 |

| RAMM-счета | ||||

| Day_Lighter | 408,33 | 387,38 | -20,95 | -5,13 |

| Siriys | 366,85 | 332,47 | -34,38 | -9,37 |

| Profitcoming | 316,65 | 317,44 | 0,79 | 0,25 |

| Итого | 1091,83 | 1037,29 | -54,54 | -4,99 |

| CopyFX Roboforex | ||||

| Goodok | 344,10 | 375,48 | 31,38 | 9,12 |

| LEXUS | 274,11 | 276,91 | 2,80 | 1,02 |

| hek (ночной скальпер 15) | 387,11 | 388,17 | 1,06 | 0,27 |

| NAGARIA | 264,01 | 263,82 | -0,19 | -0,07 |

| Итого | 1269,33 | 1304,38 | 35,05 | 2,76 |

| Larson&Holz | ||||

| MR Chandra | 441,4 | 455,93 | 14,53 | 3,29 |

| ManhaTTan Club | 447,25 | 440,69 | -6,56 | -1,47 |

| BoomBuhTruh | 438,32 | 444,74 | 6,42 | 1,46 |

| Итого | 1326,97 | 1341,36 | 14,39 | 1,08 |

| Инвестирование в криптовалюту | ||||

| Bitcoin (BTC) | 1000 | |||

| Ethereum (ETH) | 800 | |||

| Ripple (XRP) | 800 | |||

| Litecoin (LTC) | 550 | |||

| Stellar (XLM) | 350 | |||

| Итого | 3500 | |||

| Вложение на индивидуальный инвестиционный счет через ФИНАМ | ||||

| Сбербанк (SBER) | 450 | 450 | 0,00 | |

| Газпром (GAZP) | 400 | 400 | 0,00 | |

| Мостотрест (MSTT) | 300 | 300 | 0,00 | |

| Яндекс (YNDX) | 450 | 450 | 0,00 | |

| МТС (MTSS) | 300 | 300 | 0,00 | |

| Ленэнерго (LSNG) | 453 | 453 | 0,00 | |

| Юнипро (UPRO) | 498 | 498 | 0,00 | |

| Остаток на счете | 102,96 | 102,96 | 0,00 | |

| Итого | 2953,96 | 2953,96 | ||

| Stock RoboForex | ||||

| Facebook (FB) | 400 | 400 | 0,00 | |

| Microsoft (MSFT) | 500 | 500 | 0,00 | |

| Celgene (CELG) | 200 | 200 | 0,00 | |

| VOLKSWAGEN AG (VOW) | 603 | 603 | 0,00 | |

| Tesla Inc (TSLA) | 580 | 580 | 0,00 | |

| Intel Corporation (INTC) | 619,79 | 619,79 | 0,00 | |

| Итого | 2902,79 | 2902,79 | 0,00 | |

| FinmaxFX (не вкладывать) | ||||

| Apple (AAPL) | 800 | 1092,18 | 292,18 | 36,52 |

| Alibaba (BABA) | 300 | 354,63 | 54,63 | 18,21 |

| Яндекс (YNDX) | 500 | 554,23 | 54,23 | 10,85 |

| Роснефть (ROSN) | 403 | 407,81 | 4,81 | 1,19 |

| на счете | 1604,93 | 1604,93 | 0,00 | |

| Итого | 3607,93 | 4013,78 | 405,85 | 11,25 |

| Вложения в недвижимость | ||||

| Сдача в аренду | 5300 | 60 | 1,13 | |

Нераспр. прибыль прибыль | 248,46 | |||

| Итого | 40481,55 | 41412,53 | 930,98 | 2,30 |

Я веду учет инвестиций в обычной таблице Exsel, куда заношу данные каждую неделю. Поэтому проблем с анализом структуры инвестиционного портфеля у меня нет. Следуя вышеизложенным шагам, отмечаю красным активы, которые не устраивают меня по доходности. В моем случае сюда относятся:

- В ramm-инвестировании – счета Day_Lighter и Siriys, периодически сливающие приличные суммы. Если бы не ограничение недельных убытков до 5%, я мог бы потерять на этой неделе 20% от вложенных средств. Ошибка очевидна – нарушение соотношения риска к прибыли. Исправлять буду методом смены счетов.

- С начала месяца стали поступать жалобы на брокера FinmaxFx, в частности на ужасную поддержку, затягивание выплаты денег под невнятными предлогами.

Я проверял вывод денег из данной компании месяцев 5-6 назад и все было нормально, но остаться в стороне не мог. Поэтому попросил знакомого зарегистрироваться в компании и открыть демо-счет. Все переговоры записывать и присылать мне. Все в подробностях рассказывать не буду – но такого я не ожидал. Менеджеры компании настойчиво вынуждают вас пополнить счет всеми правдами и откровенным враньем, а в случае вежливого отказа начинают просто хамить. В завершение мне прислали скрин переписки, где компания нарушив сроки выплаты ссылается на пункты договора-оферты, составленного с сильным ущемлением прав трейдера. Такая ситуация меня не устраивает, поэтому на неделе закрыл все позиции, т.к. захотел зафиксировать прибыль и поставил деньги на вывод.

Для тех, кто не хочет закрывать позиции можно воспользоваться сменой брокера и функцией переноса открытых ордеров, доступной у брокера Amarkets. Я изначально хотел поступить так, но оценив прибыль, решил закрыть позиции. Сейчас на фоне коронавируса идет небольшой откат и можно купить акции на откате.

Сейчас на фоне коронавируса идет небольшой откат и можно купить акции на откате.Прошла уже половина срока на вывод, но деньги на счет мне не поступили. Если ситуация не измениться к концу недели буду готовить документы на чарджбэк по банковской карте.

Настоятельно рекомендую не вкладывать деньги в FinmaxFx или выводить их в срочном порядке. Кроме того, ни в коем случае не давайте доступ к вашему счету через демонстрацию экрана, как они просят – сольют большую часть денег. На этой неделе изменю свой отчет о данном брокере.

В данном случае даже при успешной торговле CFD на акции, если компания не выплатит деньги, то потеря доходности и почти 2500$ вложенных денег отсрочат выполнение плана. Обратите внимание, что данная сумма не будет критичной, т.к. портфель диверсифицирован и, немного его подкорректировав, я смогу выправить доходность к середине года.

- Внимательные читатели заметят, что из отчета пропал сервис копирования сделок Forex4you.

Оценив результаты копирования сделок и выбор управляющих, я решил закончить сотрудничество с данной компанией, т.к. доходность оставляла желать лучшего и приходилось постоянно менять трейдеров. Компания вывела деньги в конце 2-ого дня.

Оценив результаты копирования сделок и выбор управляющих, я решил закончить сотрудничество с данной компанией, т.к. доходность оставляла желать лучшего и приходилось постоянно менять трейдеров. Компания вывела деньги в конце 2-ого дня. - Последним недооцененным активом в портфеле является аренда дома с доходностью 60$ в месяц. Уже пару месяцев я вынашиваю идею сделать ремонт и сдавать дом посуточно. Поэтому решил все выведенные деньги c FinmaxFx направить туда. Примерный план уже есть, поделюсь им с вами в отчетах.

Таким образом, получилось разобрать ошибки и прописать пути их решения.

Поиск возможностей с настроенным учетом также не занял много времени:

- Интернет-проекты показывают хороший рост при сравнительно небольших вложениях. В среднем доходность растет на 25-50 долларов в неделю. Основная часть сайтов начинает выходить из песочницы и занимать позиции. В связи с этим на этой неделе выделил 300$ из нераспределенной прибыли для инвестирования в интернет-проекты.

В ближайшее время напишу целый отчет и расскажу об этом подробнее.

В ближайшее время напишу целый отчет и расскажу об этом подробнее.

Интернет-магазин выходит из спячки, поэтому решил его поддержать 500$ на рекламу и расширение ассортимента. Прибыль на этой неделе просела, т.к. основная часть была продана с последующей оплатой.

- Торговля акциями также обладает хорошим потенциалом увеличения доходности, особенно если рассматривать недооцененные компании на российском рынке и американский рынок акций. Сюда входит, в частности, торговля CFD на акции, которая в последнее время по доходности начинает догонять инвестиции в памм счета и копирование сделок.

При этом ситуация с FinmaxFx еще раз показывает, насколько важно правильно выбрать брокера и распределять средства между ними. Поэтому на неделе проверил отзывы и вывод денег в каждой из компаний, с которыми работаю:

- в Stock RoboForex деньги вывелись моментально – за 10-15 секунд. В результате увеличил депозит в данной компании на 1000$ для поиска возможностей инвестировать в ценные бумаги.

- из FxPro выводил 80% депозита и деньги упали на карту на следующий день, поэтому добавил туда еще 300$, т.к. планирую увеличить загрузку депозита.

- с Amarkets сотрудничаю дольше всех, но все равно проверил – поступление денег на кошелек заняло 3 часа. При этом со мной по телефону связался менеджер, чтобы проверить действительно ли я ставил деньги на вывод. После подтверждения заявка была исполнена в течение получаса. Добавил туда 1000$.

- брокер ФИНАМ, обладатель лицензии ЦБ РФ, вывел свободные 100$ без каких-либо вопросов.

И вкратце про остальные активы.

Самостоятельная торговля на этой неделе не задалась. Поиск точек входа в рынок с оглядкой на фундаментальный анализ требовал времени, а оно требовалось на интернет-проекты, магазин и разборку с брокером. Как результат торговал только по USDJPY и GBPUSD – 2 сделки закрылись в профит, 1 по стопу. Итог +5,20$. Я уже было расстроился, но потом увидел результаты памм счетов и копирования и понял, что небольшой профит на этой неделе – это отличный показатель, т.к. огромная масса трейдеров закрыла ее с приличным минусом.

Итог +5,20$. Я уже было расстроился, но потом увидел результаты памм счетов и копирования и понял, что небольшой профит на этой неделе – это отличный показатель, т.к. огромная масса трейдеров закрыла ее с приличным минусом.

Это ярко видно на примере консервативных управляющих в Амаркетс. Только Corporal показал стабильный доход в +0,78%, остальные сыграли в минус. Итоговый результат по брокеру – 29,98$ или 1,81% от депозита. Зато отлично себя зарекомендовали сервисы копирования сделок CopyFx и Larson&Holz с профитом в 35,05$ и 14,39$ соответственно.

По итогу прибыль за неделю составила 930,98$, что составляет 2,30% от депозита, но почти половина этой суммы приходится на закрытие сделок по FinmaxFx, поэтому о точной доходности можно будет судить через неделю.

Таким образом, оптимизация инвестиционного портфеля представляет собой процесс балансировки вашего портфеля между инвестиционными инструментами и компаниями, гарантирующими низкую доходность при минимальном риске, и активами, предлагающими норму прибыли, достаточную для достижения запланированной цели, но с высоким риском потери депозита.

Руководство по стратегиям оптимизации портфеля

Есть некоторые финансовые дела, которые могут быть связаны с наукой, например составление бюджета, подача налоговой декларации или автоматические платежи. А если вы инвестор, вам следует добавить в этот список оптимизацию портфеля. Регулярно просматривая портфолио, вы можете вносить коррективы и повышать вероятность того, что в конечном итоге вы получите комфортную прибыль, а не разочаровывающие результаты. Несколько быстрых упражнений помогут упростить оптимизацию портфеля.Если вы только начинаете, финансовый консультант может помочь вам установить порядок инвестирования на всю жизнь.

Возможно, вы уже знаете оптимизацию портфеля под другим названием, например, «оптимальное распределение активов» или «теория современного портфеля». Но вне зависимости от названия идея и цель одинаковы. Вы хотите построить свой портфель так, чтобы приносить максимально возможную прибыль, сохраняя при этом риск, который вы готовы нести.

Это означает создание сбалансированного портфеля, что означает желание распределить свой инвестиционный капитал между различными активами. Затем вы сбалансируете эти активы, чтобы достичь желаемого результата с вознаграждением за риск.

Оптимизация портфеля должна привести к тому, что инвесторы называют «эффективным портфелем». Это означает, что он приносит максимально возможную прибыль при установленной вами терпимости к риску. (В качестве альтернативы, этот термин может относиться к портфелю, который имеет минимальный риск получения прибыли, к которой он стремится, хотя это менее распространенное использование.)

Классы активов и оптимизацияВ любой стратегии оптимизации портфеля будет применяться концепция диверсификации, что означает инвестирование в самые разные типы и классы активов.

Диверсификация по классам активов — это стратегия снижения рисков. Классы финансовых активов включают различные типы ценных бумаг, долговых обязательств и акций, которые вы можете держать. Кроме того, у каждого актива есть свой профиль доходности и риска. Важно отметить, что разные классы активов имеют разный «системный риск», который описывает их реакцию на рынок в целом.Например, когда на фондовом рынке дела идут хорошо, сырьевые товары и облигации, как правило, идут плохо. И наоборот, товары и облигации растут, когда акции падают.

Кроме того, у каждого актива есть свой профиль доходности и риска. Важно отметить, что разные классы активов имеют разный «системный риск», который описывает их реакцию на рынок в целом.Например, когда на фондовом рынке дела идут хорошо, сырьевые товары и облигации, как правило, идут плохо. И наоборот, товары и облигации растут, когда акции падают.

В идеале, распределение ваших инвестиций по разным классам активов позволяет вам воспользоваться преимуществами различных систематических рисков. Некоторые из популярных классов активов включают:

- Облигации — долговые инструменты, выпущенные правительствами и крупными организациями.

- Облигации, приносящие доход — это подмножество облигаций, по которым на регулярной основе выплачиваются проценты.

- Акции — акции, выпущенные частными компаниями, которые обычно делятся на категории с большой, средней и малой капитализацией в зависимости от размера фирмы-эмитента.

- Товары — Право собственности на товары или продукты, как правило, сырье, торговля которыми основана на их будущих ценах.

- Контракты — инструменты, выпущенные частными лицами, такие как депозитные сертификаты и аннуитеты.

- Денежные средства и их эквиваленты — Деньги на банковском счете или другие безопасные активы, которые вы можете немедленно ликвидировать.

Большинство розничных инвесторов избегают прямого контакта с товарными рынками и рынками облигаций, поскольку они относятся к классам высокого риска. Альтернативой является покупка в паевые инвестиционные фонды или биржевые фонды, которые покупают эти активы. Например, вместо того, чтобы брать на себя значительный риск, связанный с торговлей товарными контрактами драгоценными металлами, вы можете приобрести паевой инвестиционный фонд, привязанный к цене золота. Это дешевле, менее рискованно и намного доступнее.

Что такое риск? В самом простом определении риск — это вероятность того, что вы потеряете деньги на вложении или не получите ожидаемой прибыли.Однако инвесторы также измеряют риск через волатильность, которая относится к вероятности значительного изменения цены актива.

Это одна из причин, по которой риск и вознаграждение часто коррелируют. Актив с высокой волатильностью может принести или потерять большую ценность. Такой диапазон потенциальных результатов делает актив трудным для прогнозирования и, следовательно, рискованным.

Стратегии оптимизации портфеля

Вот где резина встречается с дорогой, и ваш личный подход к инвестированию и оптимизации портфеля вступает в действие.Несмотря на то, что вневременной совет «определите, что лучше всего работает для вас», применим, есть несколько ключевых приемов, которые необходимо понять.

Обратите внимание, что все приведенные ниже примеры значительно упрощены. Специалисты по инвестициям используют сложные формулы для определения оптимизации портфеля, и существует множество программных пакетов и роботов-консультантов, которые помогают независимым инвесторам облегчить тяжелую математическую работу.

Оценка активов При оптимизации вашего портфеля вы назначаете «оптимизационный вес» для каждого класса активов и всех активов в этом классе. Вес — это процент портфеля, который сконцентрирован в каком-либо конкретном классе. Например, предположим, что мы оцениваем акции по ставке 10%, а облигации — по 20%. Это означает, что облигации в два раза важнее для нашего портфеля, чем акции. Таким образом, мы могли бы затем присвоить частичные веса медленнорастущим акциям и быстрорастущим акциям на уровне 20% и 10% соответственно. Любые акции, выбранные для этого портфеля, должны установить и поддерживать эти отношения.

Вес — это процент портфеля, который сконцентрирован в каком-либо конкретном классе. Например, предположим, что мы оцениваем акции по ставке 10%, а облигации — по 20%. Это означает, что облигации в два раза важнее для нашего портфеля, чем акции. Таким образом, мы могли бы затем присвоить частичные веса медленнорастущим акциям и быстрорастущим акциям на уровне 20% и 10% соответственно. Любые акции, выбранные для этого портфеля, должны установить и поддерживать эти отношения.

Вы назначаете веса активов на основе вашего допуска к риску и доходности.Если вы надеетесь минимизировать риск, вы должны придать больший вес активам с низким уровнем риска и низким темпом роста. Это то, что мы сделали в приведенном выше примере, присвоив в два раза больший вес безопасным инвестициям, чем прибыльным.

Выбор веса для оптимизации Определение весов активов — вот где оценочные суждения влияют на процесс оптимизации. Вы должны учитывать свои инвестиционные цели, сколько лет у вас осталось до пенсии и вашу терпимость к риску. После того, как вы сделаете эту личную оценку, вы назначите веса различным классам активов, чтобы сбалансировать предпочтения по риску и доходности.Вы ищете то, что некоторые инвесторы называют «границей эффективности»: максимальную сумму, которую ваши инвестиции могут заработать при установленном вами уровне риска.

После того, как вы сделаете эту личную оценку, вы назначите веса различным классам активов, чтобы сбалансировать предпочтения по риску и доходности.Вы ищете то, что некоторые инвесторы называют «границей эффективности»: максимальную сумму, которую ваши инвестиции могут заработать при установленном вами уровне риска.

Например, если вы решите, что вам комфортно с 20% -ным риском убытков, вы хотите создать портфель, который может принести максимально возможную прибыль, не превышая этот порог. Таким образом, вы можете выбрать следующие активы для своего портфеля на основе обещанной доходности каждого из них:

- Bond ABC; Риск 10%

- Stock XYZ; Риск 50%

- Stock TUV; Риск 30%

Теперь нам нужно рассчитать наши веса.В неоптимизированном портфеле мы можем разместить слишком много денег в облигациях ABC, таким образом уменьшив нашу возможную доходность, или чрезмерно инвестировать в акции XYZ, что создало бы слишком большой риск. Итак, нам нужно точно рассчитать, сколько каждой акции мы хотим:

Итак, нам нужно точно рассчитать, сколько каждой акции мы хотим:

- Вес (ABC) + Вес (XYZ) + Вес (TUV) = 1 — вместе эти три актива составляют весь портфель. Для математических целей мы представляем проценты в виде десятичных знаков, поэтому 100% равно «1».

- .1 * Вес (ABC) + 0,5 * Вес (XYZ) + 0.3 * Вес (TUV) = 0,2 — средний риск, который вы хотите иметь в своем портфеле, составляет не более 20%.

Проницательные читатели заметят, что мы не можем решить эту формулу . У нас слишком много переменных. Нам нужно исправить это, сделав призыв к суждению. На чем мы хотим сделать акцент? У нас есть активы с низким, средним и высоким риском, каждый с пропорциональной доходностью.

Теоретическое уравнение оптимизацииДопустим, мы ценим безопасность выше роста.Таким образом, мы вкладываем только 10% наших денег в более рискованный StockXYZ. Мы бы оптимизировали наш портфель, сохранив фиксированный результат (риск 20%) и вложив следующие средства:

- Вес (ABC) + 0,10 + Вес (TUV) = 1

- 1 * Вес (ABC) + 0,5 * 0,1 + 0,3 * Вес (TUV) = 0,2

Теперь у нас есть решаемое уравнение:

- Вес (ABC) + Вес (TUV) = 0,9 — В нашем портфеле 10% StockXYZ и 90% все остальное.

- Вес (ABC) = 0,9 — Вес (TUV) — Таким образом, количество BondABC в нашем портфеле составляет 90% минус вес StockTUV.

Это возвращает нас к первому уравнению:

- 1 * (0,9 — Вес (TUV)) + 0,5 * 0,1 + 0,3 * Вес (TUV) = 0,2

Теперь мы знаем, что вес BondABC — это просто остаток после вычитания веса двух других наших активов. Мы можем использовать это как нашу переменную и решить.

- 1 * (0,9 — Вес (TUV)) + 0,05 + 0,3 * Вес (TUV) = 0,2

- 1 * (0,9 — Вес (TUV)) + 0,3 * Вес (TUV) = 0,15

- .09 — 0,1 * Вес (TUV) + 0.3 * Вес (TUV) = 0,15

- — 0,1 * Вес (TUV) + 0,3 * Вес (TUV) = 0,06

- 0,2 * Вес (TUV) = 0,06

- Вес (TUV) = 0,3

- Вес (ABC) = 0,9 — Вес (TUV) = 0,6

Наш оптимизированный портфель будет включать 60% активов в BondABC, 10% в StockXYZ и 30% в StockTUV. Это позволяет нам инвестировать 10% наших денег в высокорисковый и высокопроизводительный потенциал StockXYZ, сохраняя при этом удобный профиль риска в 20%.

Помните, это очень упрощенный пример.Профессиональные инвесторы используют гораздо более сложные формулы, чем простое среднее значение для взвешивания своих портфелей. Но независимо от того, насколько продвинутой становится математика, она сводится к одному и тому же основному принципу. Умные инвесторы создают формулу для распределения установленной доли своего капитала в рискованные активы с высокой прибылью и более безопасные активы.

Временная стратегия и оптимизация Инвесторы оптимизируют свои портфели, чтобы поддерживать баланс риска и прибыли, который соответствует их текущим потребностям. Для этого они должны регулярно менять состав срочного портфеля.Инвесторы могут быть гораздо более открытыми для рискованных активов, если у них есть много лет, чтобы вернуть деньги, если актив теряет стоимость. Однако если они близки к выходу на пенсию или в год, когда их ребенок начнет получать деньги из фонда колледжа, они, вероятно, не смогут мириться с таким риском. Это потому, что у вас меньше времени и меньше гибкости портфеля для управления убытками.

Это потому, что у вас меньше времени и меньше гибкости портфеля для управления убытками.

Оптимизация портфеля — важный инструмент в этом процессе. Независимо от того, используете ли вы подход «сделай сам» или пользуетесь профессиональными услугами, многие факторы со временем будут влиять на переменные и уравнения.Но при регулярных проверках и техническом обслуживании вы можете сохранить свои инвестиции на целевом уровне.

ИтогОптимизация портфеля — важная часть создания инвестиционной стратегии и управления ею с течением времени. Это требует разумной оценки желаемой прибыли, жизненного цикла, толерантности к риску и инвестиционных предпочтений. После того, как вы установили эти значения, вы можете вычислить числа и проценты, которые отражают и, надеюсь, поддерживают их.

Многие инвесторы могут создавать и реализовывать стратегию оптимизации портфеля самостоятельно.Тем не менее, многие другие полагаются на профессиональную помощь или алгоритмы для удовлетворительного выполнения этой важной работы.

Советы инвестору- Существуют хорошие практические правила, которым нужно следовать в отношении распределения активов и того, как вы можете корректировать свой портфель с возрастом, но вы также можете использовать такие инструменты, как калькуляторы распределения активов и пенсионные калькуляторы, чтобы помочь вам визуализировать текущую ситуацию и предвидеть, как ваши инвестиционные приоритеты могут измениться.

- Профессиональные консультанты могут помочь вам разобраться в некоторых сложностях оптимизации портфеля, не вдаваясь в подробности.Найти подходящего финансового консультанта, который соответствует вашим потребностям, не должно быть сложной задачей. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за пять минут. Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении ваших финансовых целей, начните прямо сейчас.

Фото: © iStock.com / utah778, © iStock.com / alubalish, © iStock.com / courtneyk

Эрик Рид Эрик Рид — внештатный журналист, специализирующийся на экономике, политике и глобальных проблемах, с существенным освещением финансов и личных финансов.Он принимал участие в таких изданиях, как The Street, CNBC, Glassdoor и Consumer Reports. Работа Эрика сосредоточена на влиянии абстрактных вопросов на человека с упором на аналитическую журналистику, которая помогает читателям более полно понять свой мир и свои деньги. Он делал репортажи из более чем дюжины стран, включая Сан-Паулу, Бразилия; Пномпень, Камбоджа; и Афины, Греция. Бывший адвокат, до того как стать журналистом, Эрик работал в судебных процессах по ценным бумагам и судебной защите по уголовным делам, на общественных началах занимался вопросами торговли людьми.Он окончил юридический факультет Мичиганского университета, и его можно встретить в любую субботу осенью, подбадривая его «Росомахи».(PDF) Оптимизация инвестиционного портфеля в среде настольного процессора MS Excel

Оксана Гордей, Богдан Пацай, Виктория Гурочкина, Оксана Овдиенко, Рафаэль Мищенко

14

Прибыльность задачи минимального риска мы считаем целесообразной выберите модель максимальной эффективности

с ограничением максимальной доли в 50% в портфеле.

6. Выводы и перспективы дальнейших исследований.

Благодаря возможностям информационных компьютерных технологий был предложен инвестиционный портфель

, который содержит различные типы активов для диверсификации и, вероятно, увеличения общей доходности инвестиционного портфеля

. Проанализировали различные математические модели, используемые в инвестиционном анализе при формировании портфелей

, и решили использовать модель Квази-Шарпа как наиболее подходящую для экономики Украины

.

Итак, прямая и обратная задачи оптимизации инвестиционного портфеля решались с использованием

модели Квази-Шарпа. В портфелях с выбранной стратегией максимальной эффективности Золото имеет большую долю

, учитывая его прибыльность; Биткойн, несмотря на доходность, имеет высокий остаточный риск, который

объясняет небольшую часть актива. В портфелях с минимальным риском значительная доля иностранной валюты составляет

: евро и доллар США, остаточный риск которых приближается к нулю.

Доля гривны в обоих портфелях минимальна, что связано с инфляцией в стране.

Согласно задачам были проанализированы возможные компоненты инвестиционного портфеля, из которых

наиболее актуальны для физического лица на украинском фондовом рынке, включая облигации внутреннего правительства

, криптовалюту, банковские депозиты, драгоценные металлы и пять наиболее распространенные инвестиции были определены

: биткойны, доллары США, евро, гривны и золото.

Оптимальные инвестиционные портфели сформированы по стратегии (максимальная прибыль, минимальный риск

). В случае максимальной прибыли наиболее оптимальными являются золото — 50%, доллар — 42% и биткойн — 8%. Низкая доля криптовалюты

связана с высоким остаточным риском этой безопасности. При использовании стратегии

«минимальный риск» в евро — 50%, долларах США — 49% и гривне — 1%.

MS Excel сознательно выбран для этого научного исследования. Неоспоримым преимуществом этого продукта

является простота импорта и обработки данных.Таким образом, MS Excel может удовлетворить потребности студентов

в обработке данных плоскости, чтобы использовать стандартные функции табличного процессора и требовать

учителей и ученых для проведения исследований. В редакторе есть инструменты для анализа и

оптимизации данных для этого. Кроме того, вы можете использовать язык макросов VBA. Для представления данных

удобно использовать диаграммы. Отдельно стоит упомянуть возможность использования надстроек MS

Excel, которые значительно расширяют возможности электронных таблиц.

Такое использование универсальных программ MS Excel позволяет максимально использовать прикладной характер информационных навыков

в индивидуальной практике.

Ссылки

1. Kong, F., & Zhao, L. (2020). Инвестиционный портфель для студентов колледжа по зависимости

и психологии потери предпринимательства. Revista Argentina de Clinica Psicologica, 29 (1), 131–140.

https://doi.org/10.24205/03276716.2020.17

2.Аранго, М., Риос, Дж., Монтьель, К., и Луна, Э. (2020). Разработка финансового программного обеспечения для моделирования инвестиционных портфелей

на колумбийском рынке капитала. RISTI — Revista Iberica de

Sistemas e Tecnologias de Informacao, 2020 (E31), 328–341.

3. Олийнык В., Козьменко О. (2019). Оптимизация управления инвестиционным портфелем. Сербский

Journal of Management, 14 (2), 373–387. https://doi.org/10.5937/sjm14-16806

4.Луз Иоланда Торо Суарес. (2015). Особенности управления инвестиционным портфелем негосударственных пенсионных фондов

. Revistă Teoretico-Ştiinţifică / Теоретический и научный журнал, (2), 1–27.

5. Во, Н. Н. Ю., Хе, X., Лю, С., и Сюй, Г. (2019). Глубокое обучение для принятия решений и оптимизации

социально ответственных инвестиций и портфеля. Системы поддержки принятия решений, 124.

https://doi.org/10.1016/j.dss.2019.113097

Распределение активов — Обзор, примеры, стратегии распределения активов

Что такое распределение активов?

Распределение активов относится к инвестиционной стратегии, в которой люди делят свои инвестиционные портфели между различными классами активов для минимизации инвестиционных рисков.Классы активов Класс активов Класс активов — это группа схожих инвестиционных инструментов. Как правило, они торгуются на одних и тех же финансовых рынках и регулируются одними и теми же правилами и положениями. делятся на три большие категории: акции, акции, что такое акции? Лицо, владеющее акциями компании, называется акционером и имеет право требовать часть остаточных активов и прибыли компании (в случае роспуска компании). Термины «акции», «акции» и «капитал» взаимозаменяемы., торговля и инвестирование с фиксированным доходомРуководства CFI по торговле и инвестированию разработаны как ресурсы для самостоятельного обучения, позволяющие научиться торговать в удобном для вас темпе. Просмотрите сотни статей о торговле, инвестировании и важных темах для финансовых аналитиков. Узнайте о классах активов, ценах на облигации, риске и доходности, акциях и фондовых рынках, ETF, динамике, технических средствах, денежных средствах и эквивалентах. Эквиваленты наличных денежных средств Наличные деньги и их эквиваленты являются наиболее ликвидными из всех активов на балансе. Эквиваленты денежных средств включают ценные бумаги денежного рынка, банковские акцепты.Все, что не входит в эти три категории (например, недвижимость, товары, искусство), часто называют альтернативными активами.

Факторы, влияющие на решение о распределении активов

При принятии инвестиционных решений на распределение портфеля инвесторов влияют такие факторы, как личные цели, уровень толерантности к риску и инвестиционный горизонт.

1. Факторы цели

Факторы цели — это индивидуальные стремления достичь заданного уровня прибыли или сбережений по определенной причине или желанию.Следовательно, разные цели влияют на то, как человек вкладывает деньги и как рискует.

2. Допуск к риску

Допуск к риску означает, насколько человек готов и способен потерять определенную сумму своих первоначальных инвестиций в ожидании получения более высокой прибыли в будущем. Например, не склонные к риску инвесторы отказываются от своего портфеля в пользу более надежных активов. Напротив, более агрессивные инвесторы рискуют большей частью своих инвестиций в ожидании более высокой прибыли. Узнайте больше о риске и доходности Риск и доходность При инвестировании риск и доходность сильно взаимосвязаны.Повышенная потенциальная отдача от инвестиций обычно идет рука об руку с повышенным риском. Различные типы рисков включают в себя риск проекта, отраслевой риск, конкурентный риск, международный риск и рыночный риск.

3. Временной горизонт

Фактор временного горизонта зависит от продолжительности инвестирования инвестором . В большинстве случаев это зависит от цели вложения. Точно так же разные временные горизонты влекут за собой разную устойчивость к риску.

Например, долгосрочная инвестиционная стратегия может побудить инвестора инвестировать в более изменчивый или более рискованный портфель, поскольку динамика экономики неопределенна и может измениться в пользу инвестора.Однако инвесторы с краткосрочными целями не могут вкладывать средства в более рискованные портфели.

Как работает распределение активов

Финансовые консультанты обычно советуют, чтобы снизить уровень волатильности портфелей, инвесторы должны диверсифицировать свои инвестиции в различные классы активов. Такая основная аргументация делает распределение активов популярным в управлении портфелем, потому что разные классы активов всегда будут обеспечивать разную доходность. Таким образом, инвесторы получат защиту от ухудшения своих вложений.

Пример распределения активов

Допустим, Джо находится в процессе создания финансового плана выхода на пенсию. Поэтому он хочет инвестировать свои сбережения в размере 10 000 долларов на временной горизонт в пять лет. Таким образом, его финансовый советник может посоветовать Джо диверсифицировать свой портфель по трем основным категориям в соотношении 50/40/10 между акциями, облигациями и наличными деньгами. Его портфель может выглядеть следующим образом:

- Акции

- Акции роста малой капитализации — 25%

- Акции стоимости большой капитализации — 15%

- Международные акции — 10%

- Облигации

- Правительство облигации — 15%

- Высокодоходные облигации — 25%

- Денежные средства

Таким образом, распределение его инвестиций по трем широким категориям может выглядеть следующим образом: 5000 долларов США / 4000 долларов США / 1000 долларов США.

Стратегии распределения активов

При распределении активов нет фиксированного правила относительно того, как инвестор может инвестировать, и каждый финансовый советник следует своему подходу. Ниже приведены две основные стратегии, используемые для влияния на инвестиционные решения.

1. Распределение активов по возрасту

При распределении активов по возрасту решение об инвестировании принимается в зависимости от возраста инвесторов. Поэтому большинство финансовых консультантов советуют инвесторам принимать решение об инвестировании в акции, исходя из вычета их возраста из базового значения 100.Цифра зависит от продолжительности жизни инвестора. Чем выше продолжительность жизни, тем выше доля инвестиций в более рискованные области, такие как фондовый рынок.

Пример

Используя предыдущий пример, предположим, что Джо сейчас 50 лет и он с нетерпением ждет выхода на пенсию в 60 лет. Согласно возрастному подходу к инвестированию, его советник может посоветовать ему инвестировать в акции в доля 50%, остальное в других активах. Это связано с тем, что если вычесть его возраст (50) из сто базового значения, вы получите 50.

2. Фонды жизненного цикла Распределение активов

При распределении средств жизненного цикла или намеченной дате инвесторы максимизируют свою отдачу от инвестиций. возврат инвестиций или сравните эффективность различных вложений. (ROI) на основе таких факторов, как их инвестиционные цели, их терпимость к риску и их возраст. Такая структура портфеля сложна из-за проблем стандартизации.Фактически, каждый инвестор имеет уникальные различия по трем факторам.

Пример

Допустим, исходная структура инвестиций Джо составляет 50/50. По прошествии пяти лет его толерантность к риску по отношению к акциям может увеличиться до 15%. В результате он может продать свои 15% облигаций и реинвестировать часть в акции. Его новый микс будет 65/35. Это соотношение может со временем меняться в зависимости от трех факторов: инвестиционных целей, толерантности к риску и возраста.

Примеры других стратегий

1.Распределение активов с постоянным весом

Стратегия распределения активов с постоянным весом основана на политике «покупай и держи». То есть, если акция теряет стоимость, инвесторы покупают ее больше. Однако, если он вырастет в цене, они продадут большую долю. Цель состоит в том, чтобы пропорции никогда не отклонялись более чем на 5% от исходной смеси.

2. Тактическое распределение активов

Стратегия тактического распределения активов решает проблемы, возникающие в результате стратегического распределения активов, связанных с долгосрочной инвестиционной политикой.Таким образом, тактическое распределение активов направлено на максимизацию краткосрочных инвестиционных стратегий. В результате это добавляет больше гибкости в борьбе с динамикой рынка, так что инвесторы вкладывают средства в активы с более высокой доходностью.

3. Распределение застрахованных активов

Для инвесторов, не склонных к риску, распределение застрахованных активов является идеальной стратегией. Он включает в себя установку базовой стоимости активов, от которой портфель не должен упасть. Если он падает, инвестор предпринимает необходимые действия для предотвращения риска.В противном случае, если они могут получить стоимость, немного превышающую стоимость базового актива, они могут с комфортом покупать, держать или даже продавать.

4. Динамическое размещение активов

Динамическое размещение активов — самый популярный тип инвестиционной стратегии. Это позволяет инвесторам корректировать свою долю инвестиций в зависимости от подъемов и падений рынка, а также прибылей и убытков в экономике.

Дополнительные ресурсы

CFI предлагает аналитика по финансовому моделированию и оценке (FMVA) ® Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI по анализу финансового моделирования и оценки (FMVA) ® поможет вам обрести уверенность в себе. необходимость в вашей финансовой карьере.Запишитесь сегодня! программа сертификации для тех, кто хочет вывести свою карьеру на новый уровень. Чтобы узнать больше и расширить свою карьеру, ознакомьтесь с дополнительными ресурсами CFI ниже:

- Руководство по процессу управления портфелем Менеджер портфеля Менеджеры портфеля управляют инвестиционными портфелями, используя шестиэтапный процесс управления портфелем. Узнайте, что именно делает менеджер портфеля в этом руководстве. Управляющие портфелем — это профессионалы, которые управляют инвестиционными портфелями с целью достижения инвестиционных целей своих клиентов.

- Акционерный капитал против фиксированного дохода: Акционерный капитал против фиксированного дохода. Акции и продукты с фиксированным доходом — это финансовые инструменты, которые имеют очень важные различия, которые должен знать каждый финансовый аналитик. Инвестиции в акционерный капитал обычно состоят из акций или фондов акций, тогда как ценные бумаги с фиксированным доходом обычно состоят из корпоративных или государственных облигаций.

- Риск и доходность Риск и доходность При инвестировании риск и доходность сильно взаимосвязаны. Повышенная потенциальная отдача от инвестиций обычно идет рука об руку с повышенным риском.Различные типы рисков включают риск, связанный с конкретным проектом, отраслевой риск, риск конкуренции, международный риск и рыночный риск.

- Стратегии инвестирования в акцииСтратегии инвестирования в акцииСтратегии инвестирования в акции относятся к различным типам вложения в акции. Эти стратегии включают в себя вложение стоимости, роста и индексного инвестирования. На стратегию, которую выбирает инвестор, влияет ряд факторов, таких как финансовое положение инвестора, инвестиционные цели и терпимость к риску.

Белая книга методологии инвестирования Wealthfront

Введение

Wealthfront стремится предоставить услугу, которая упрощает и автоматизирует инвестирование.Wealthfront предлагает каждому инвестирующему клиенту рекомендованный портфель, составленный с использованием современной теории портфеля (MPT) и персонализированный с учетом их устойчивости к риску. Оттуда клиенты могут настроить свой портфель, используя выбранные нами фонды, а Wealthfront позаботится обо всем остальном — реинвестировании дивидендов, перебалансировке портфеля с учетом налоговых требований и выполнении ежедневного автоматического сбора налоговых убытков.

Рекомендуемые портфелиWealthfront предназначены для обеспечения привлекательного компромисса между риском и долгосрочной прибылью после вычета налогов за вычетом комиссионных за счет диверсифицированного набора глобальных классов активов, каждый из которых обычно представлен недорогими пассивными активами. ETF.В этом техническом документе описывается процесс, который Wealthfront использует для построения рекомендуемых портфелей, а также непрерывный процесс мониторинга и перебалансировки, который гарантирует, что все портфели (рекомендованные и настроенные) остаются близкими к целевому распределению при минимизации налогов от реализованной прибыли.

Мы постоянно отслеживаем и периодически балансируем портфели, чтобы обеспечить их оптимальную диверсификацию. Мы также пытаемся минимизировать ваши налоги, анализируя налоги, которые могут быть получены от каждого класса активов, и создавая распределения, специально адаптированные для налогооблагаемых и необлагаемых налогом (пенсионных) портфелей.

Наша инвестиционная методология включает пять этапов:

- Определите разнообразный набор классов активов

- Выберите наиболее подходящие ETF для представления каждого класса активов

- Примените современную теорию портфеля для построения распределения активов, которое максимизирует ожидаемую реальную доходность после вычета налогов для каждого уровня портфельного риска

- Определите свою устойчивость к риску, чтобы выбрать наиболее подходящее для вас распределение

- Отслеживайте и периодически перебалансируйте свой портфель, используя преимущества реинвестирования дивидендов для исправления отклонений от желаемых весов

Современная теория портфелей — одна из наиболее широко используемых основ для управления диверсифицированными портфелями.Экономисты, разработавшие MPT, Гарри Марковиц и Уильям Шарп, получили Нобелевскую премию по экономике в 1990 году за свои новаторские исследования. Хотя у MPT есть свои ограничения, особенно в области сценариев значительного ухудшения ситуации с очень низкой вероятностью, мы и наши консультанты считаем, что это лучшая структура, на которой можно построить эффективную службу управления инвестициями.

Сложные услуги по управлению инвестициями часто были доступны только богатым инвесторам через финансовых консультантов.Многие из этих консультантов взимают среднюю годовую комиссию за управление в размере 1%, а минимальный размер счета составляет не менее 1 миллиона долларов *. Внедряя полностью программное решение, основанное на десятилетиях академических исследований, Wealthfront может предоставлять свои услуги автоматизированного управления инвестициями по гораздо более низким ценам, чем традиционные услуги управления инвестициями.

* PriceMetrix State of Retail Wealth Management, 10-й годовой отчет, 2020

Поиск классов активов

Исследования постоянно показывают, что лучший способ максимизировать доходность на всех уровнях риска — это комбинировать классы активов, а не отдельные ценные бумаги (Markowitz, 1952; Sharpe, 1964; Brinson, Hood & Beebower, 1986; Brinson, Singer & Beebower, 1991; Ибботсон и Каплан, 2000).Поэтому первым шагом в нашей методологии является определение широкого набора диверсифицированных общедоступных классов активов, которые будут служить строительными блоками для наших портфелей. Мы рассматриваем долгосрочное историческое поведение каждого класса активов, соотношение риска и доходности, концептуализированное в теориях ценообразования активов, и ожидаемое поведение, основанное на долгосрочных долгосрочных тенденциях и макроэкономической среде. Мы также оцениваем волатильность каждого класса активов, корреляцию с другими классами активов, защиту от инфляции, стоимость реализации через ETF (коэффициент расходов) и налоговую эффективность.

Классы активов подразделяются на три большие категории: акции, облигации и инфляционные активы. Акции, несмотря на их высокую волатильность, дают инвесторам возможность участвовать в экономическом росте и дают возможность для долгосрочного роста капитала, а также относительно эффективны с точки зрения налогообложения благодаря благоприятному налоговому режиму (по сравнению с налогообложением обычного дохода) для долгосрочного капитала. прибыль и дивиденды по акциям. Облигации и ценные бумаги, подобные облигациям, являются наиболее важными классами активов, приносящих доход. Хотя облигации имеют более низкие ожидания доходности, они обеспечивают подушку для портфелей с большим количеством акций во время экономической нестабильности из-за их низкой волатильности и низкой корреляции с акциями.Большинство облигаций неэффективны с точки зрения налогообложения, поскольку процентный доход по облигациям облагается налогом по обычным ставкам подоходного налога. В налогооблагаемой отчетности мы используем муниципальные облигации, дивиденды по которым освобождены от федерального подоходного налога. Активы, которые защищают инвесторов от инфляции как в условиях умеренной, так и в условиях высокой инфляции, включают казначейские ценные бумаги с защитой от инфляции (TIPS), недвижимость и сырьевые товары. Их цены, как правило, сильно коррелируют с инфляцией.

На основании тщательного анализа наша инвестиционная группа в настоящее время рассматривает следующие классы активов:

Акции США представляют собой долю владения корпорациями, базирующимися в США.В США самая большая экономика и фондовый рынок в мире. Хотя экономика США сильно пострадала от финансового кризиса 2008–2009 годов, она по-прежнему остается одной из самых устойчивых и активных в мире, поскольку в ее основе лежит замечательный двигатель инноваций.

Акции зарубежных развитых рынков представляют собой долю владения в компаниях с головными офисами в развитых странах, таких как Европа, Австралия и Япония. Хотя экономики Европы и Японии испытали некоторые трудности в последние несколько десятилетий, зарубежные развитые рынки составляют значительную часть мировой экономики и обеспечивают диверсификацию по сравнению с акциями США.

Акции развивающихся рынков представляют собой долю владения в иностранных компаниях в развивающихся странах, таких как Бразилия, Китай, Индия, Южная Африка и Тайвань. По сравнению с развитыми странами, развивающиеся страны имеют более молодую демографию, рост среднего класса и более быстрый экономический рост. На их долю приходится половина мирового ВВП, и эта доля, вероятно, будет увеличиваться по мере развития развивающихся рынков. Акции развивающихся рынков более волатильны, но мы ожидаем, что они принесут более высокую доходность, чем акции США и акции зарубежных развитых рынков в долгосрочной перспективе.

Акции прироста дивидендов представляют собой долю владения в компаниях США, которые ежегодно увеличивали выплаты дивидендов в течение последних десяти или более лет подряд. Они, как правило, являются хорошо управляемыми компаниями с большой капитализацией в менее цикличных отраслях и, следовательно, менее волатильны, чем акции в целом. Многие компании этого класса активов имеют более высокую дивидендную доходность, чем доходность их корпоративных облигаций и доходность государственных облигаций США.

Облигации США — это высококачественные долговые обязательства, выпущенные Казначейством США, правительственными учреждениями и корпорациями США.Облигации США обеспечивают стабильный доход, низкую историческую волатильность и низкую корреляцию с акциями. Из-за политики низких процентных ставок, которую в настоящее время проводит Федеральная резервная система, облигации США предлагают исторически низкую доходность и, как ожидается, принесут относительно низкую реальную доходность.

Корпоративные облигации США — это долговые обязательства, выпущенные корпорациями США с кредитным рейтингом инвестиционного уровня для финансирования коммерческой деятельности. По сравнению с облигациями США, которые содержат большое количество облигаций, выпущенных правительством США и правительственными агентствами, корпоративные облигации предлагают более высокую доходность из-за более высокого кредитного риска, неликвидности и возможности отзыва.

Облигации развивающихся стран — это долговые обязательства, выпущенные правительствами и квазигосударственными организациями из стран с формирующимся рынком. Они предлагают более высокую доходность, чем облигации развитых стран. Облигации стран с формирующимся рынком имели серийные дефолты в 1980-х, 1990-х и даже 2000-х. Однако мир изменился. Страны с формирующимся рынком с более молодой демографией, более сильным экономическим ростом, более здоровыми балансами и более низким соотношением долга к ВВП имеют меньший риск, чем думает большинство инвесторов.

Муниципальные облигации — это долговые обязательства, выпущенные правительствами штата и местными властями США.В отличие от большинства других облигаций, проценты по муниципальным облигациям освобождены от федерального подоходного налога. Они предоставляют индивидуальным инвесторам с высокими налоговыми категориями эффективный с точки зрения налогообложения способ получения дохода, низкую историческую волатильность и диверсификацию.

Казначейские ценные бумаги с защитой от инфляции (TIPS) — это индексированные по инфляции облигации, выпущенные федеральным правительством США. В отличие от номинальных облигаций, основная сумма и купоны TIPS периодически корректируются на основе индекса потребительских цен (ИПЦ). Хотя в настоящее время TIPS имеют исторически низкую доходность, их индексируемая по инфляции функция и низкая историческая волатильность делают их единственным классом активов, который может обеспечить получение дохода и защиту от инфляции для инвесторов, не склонных к риску.

Недвижимость доступна через публично торгуемые инвестиционные фонды недвижимости США (REIT), которые владеют коммерческой недвижимостью, жилыми комплексами и торговыми площадями. Они выплачивают арендную плату инвесторам в качестве дивидендов. REIT обеспечивают доход, защиту от инфляции и диверсификацию.

Товары отражают цены на энергоносители (например, природный газ и сырую нефть). Сырьевые товары обеспечивают защиту от инфляции и диверсификацию. Инвестирование в сырьевые товары через биржевые продукты также относительно эффективно с точки зрения налогообложения благодаря благоприятному налоговому режиму в отношении долгосрочного прироста капитала и дивидендов по акциям.

Нет однозначного ответа на вопрос «сколько классов активов должны владеть инвесторы?» Относительно легко улучшить соотношение риска и доходности портфеля из двух или трех классов активов. Становится все труднее повысить доходность портфеля, уже диверсифицированного по семи или восьми классам активов. Выход за пределы определенного уровня сложности обычно приводит к уменьшению прибыли, особенно если вы учитываете затраты на ETF при принятии решений. При этом мы продолжим оценивать новые относительно некоррелированные классы активов, которые могут быть реализованы с использованием недорогих ликвидных ETF, чтобы улучшить распределение активов.

После того, как мы определимся с классами активов, нашим следующим шагом будет выбор инвестиционных инструментов.

Выбор инвестиционных инструментов