«Жадность побеждает». Актуальны ли сегодня долгосрочные вложения :: Новости :: РБК Инвестиции

Все большую популярность приобретают инвестиции в ценные бумаги, которые рассчитаны всего на несколько месяцев. Насколько это выгодно и кому, расскажет автор книги «Когда плохо — это хорошо» Исаак Беккер

Фото: «РБК Инвестиции»

Сейчас на Московской бирже зарегистрировано более 11 млн индивидуальных инвесторов. Каждый из них пришел на рынок своим путем, но всех объединяет одно — желание заработать. В нашей стране не издаются миллионными тиражами работы Бенджамина Грэма, но благодаря прессе, интернету и многочисленным урокам финансовой грамотности многие россияне знают, что гуру инвестирования, как правило, призывают вкладываться в качественные компании, которые приносят хорошую прибыль, имеют эффективный менеджмент, радужное будущее и так далее.

Каждый из них пришел на рынок своим путем, но всех объединяет одно — желание заработать. В нашей стране не издаются миллионными тиражами работы Бенджамина Грэма, но благодаря прессе, интернету и многочисленным урокам финансовой грамотности многие россияне знают, что гуру инвестирования, как правило, призывают вкладываться в качественные компании, которые приносят хорошую прибыль, имеют эффективный менеджмент, радужное будущее и так далее.

Бенджамин Грэм (1894–1976) — известный американский экономист и профессиональный инвестор. Его часто называют отцом стоимостного инвестирования. Бенджамин Грэм был убежден в том, что рынок нельзя «переиграть» в краткосрочной перспективе. Истина его утверждений была доказана множество раз в период 1930–2000 годов.

В акции таких компаний советуют входить, как правило, на длительный срок, как минимум на три — пять лет. За это время с большой вероятностью вы сможете хорошо заработать и не тратить свои силы и здоровье на попытках правильно «реагировать» на

Рассмотрим конкретный пример. Так, несмотря на то что последние несколько лет были не совсем удачными для компании Berkshire Hathaway Уоррена Баффетта (и других стоимостных инвесторов), в долгосрочном плане она уверенно бьет рынок.

Рассмотрим конкретный пример. Так, несмотря на то что последние несколько лет были не совсем удачными для компании Berkshire Hathaway Уоррена Баффетта (и других стоимостных инвесторов), в долгосрочном плане она уверенно бьет рынок.У компании есть такая традиция: на первой странице годового отчета всегда размещается таблица, в которой сравнивается рост ее акций и индекса широкого рынка США S&P 500. Так вот, за период с 1965 по 2020 год среднегодовой рост акций Berkshire Hathaway составил 20,0%, а S&P 500 — всего 10,2%. В целом за этот период акции холдинга Баффета выросли на 2 810 526%, а индекс — только на 23 454%. Разница впечатляет! Так что на данный момент сомнений в результативности долгосрочного подхода Баффета ни у кого быть не может.

Однако нужно признать, что срок, в течение которого инвесторы владеют акциями (holding period), сокращается на протяжении многих десятилетий. Если в 50-е и 60-е годы прошлого века акции на американской бирже NYSE держали в среднем семь-восемь лет, то в 2020 году это значение было где-то районе пяти с половиной месяцев.

Если в 50-е и 60-е годы прошлого века акции на американской бирже NYSE держали в среднем семь-восемь лет, то в 2020 году это значение было где-то районе пяти с половиной месяцев.

Прошлый год вообще немного «развратил» частного инвестора, за что ему, вероятно, в ближайшее время может быть выставлен внушительный «счет». Понять новичков (и не только) можно, ведь против 500%, 600% и даже 700% годового роста отдельных акций устоять сложно. В их числе Tesla, Zoom Video, Moderna, Netflix, NVIDIA и многие другие. Всего за несколько месяцев можно было заработать столько, сколько при традиционном подходе buy and hold пришлось бы ждать годами. Я уже не говорю о моде на IPO, где зачастую котировки взлетали уже в первый день торгов. Вот некоторые примеры за прошлый год: акции

Подобная стратегия стала присущей не только частным инвесторам, но и профессионалам, которые управляют миллионами и миллиардами клиентских денег. Возьмем в качестве примера активно управляемый биржевой фонд ARK Innovation ETF, который под руководством знаменитой Кэти Вуд вкладывает деньги своих клиентов в инновационные компании. В прошлом году этот ETF показал феноменальный рост — 152,52%.

Какие инвестиции

он предпочитает? На сайте компании сказано: «ARK предлагает долгосрочный инвестиционный горизонт полного инвестиционного цикла, или 7+ лет. ARK стремится к сравнительному анализу долгосрочного роста капитала, фокусируясь на убеждении в том, что инновации являются ключом к росту». Однако анализ ежедневных сделок компании, которые открыты для всех желающих, говорит о том, что это не вся правда и в компании весьма активно и часто торгуют.

Однако анализ ежедневных сделок компании, которые открыты для всех желающих, говорит о том, что это не вся правда и в компании весьма активно и часто торгуют.

В чем правда, брат?

Опытные инвесторы хорошо знают, что существует много стратегий и путей заработка на фондовом рынке. Например, кто-то увлекается классическим трейдингом, а кто-то даст голову на отсечение, что лучше торговых роботов ничего нет.

Так, если речь идет о человеке, который пришел на фондовый рынок для того, чтобы использовать его преимущества для эффективного накопления или сохранения денег на безбедную старость, то ему, безусловно, больше подойдет стратегия долгосрочных вложений. Особенно если у него нет возможности и/или желания заниматься этими вопросами серьезно и уделять им много времени.

Только при этом нужно четко понимать, что это обойдется гораздо большим уровнем риска и возможны не только радости успеха, но и разочарования потерь. Будет большой ошибкой считать прошлый год неким ориентиром того, как все обычно происходит на рынке. Скорее всего, это была аномалия.

Только при этом нужно четко понимать, что это обойдется гораздо большим уровнем риска и возможны не только радости успеха, но и разочарования потерь. Будет большой ошибкой считать прошлый год неким ориентиром того, как все обычно происходит на рынке. Скорее всего, это была аномалия. Не исключено и мирное сосуществование долгосрочных и краткосрочных стратегий. Для некоторых инвесторов это позволяет разделить риски. Например, многие опытные люди делают так: 80–90% своего капитала они ориентируют на долгосрочные вложения в крупные надежные компании, а на 10–20% удовлетворяют свой азарт рискованного инвестора, время от времени вкладываясь в ту или иную перспективную идею.

Фото: RomanR / Shutterstock

Краткие итоги:

- Хорошие инвестиции — это тогда, когда вы зарабатываете деньги, а не теряете их.

Вот почему не нужно сталкивать «лбами» два стратегических подхода к инвестированию, а лучше просто знать и использовать плюсы и минусы каждого из них.

Вот почему не нужно сталкивать «лбами» два стратегических подхода к инвестированию, а лучше просто знать и использовать плюсы и минусы каждого из них. - Очень важно также понять, что именно вам больше всего подходит как инвестору в данный момент времени. Правильный выбор очень важен и может помочь получать больше хороших результатов на фондовом рынке и не разочаровываться в нем.

- Обе стратегии инвестирования имеют право на жизнь. В разные времена они по-разному эффективны, требуя разных навыков и затрат времени инвестора. Все это крайне важно и необходимо знать каждому игроку, который только начинает свою жизнь на бирже.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

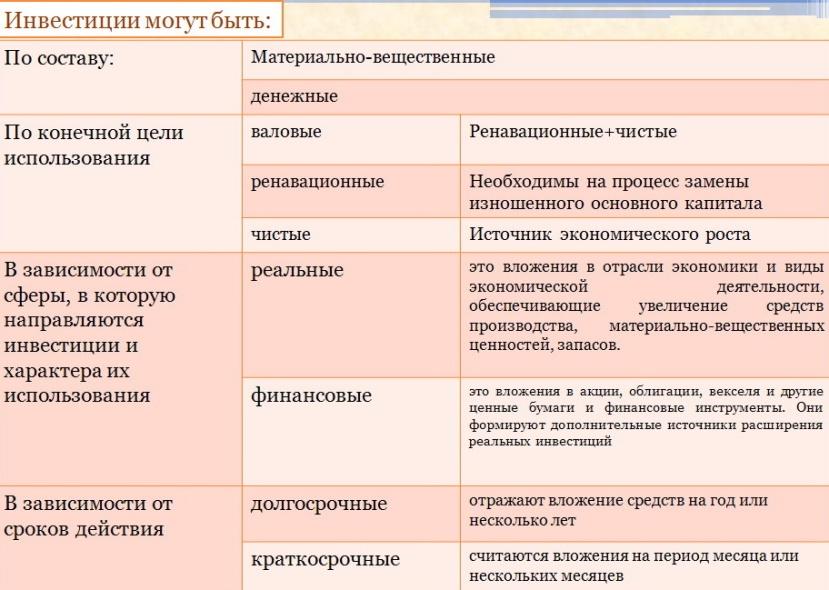

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

ПодробнееОпрос: чаще всего инвестициями интересуются россияне в возрасте от 31 года до 40 лет — Экономика и бизнес

МОСКВА, 19 октября. /ТАСС/. Россияне в возрасте от 31 года до 40 лет чаще других интересуются инвестиционными продуктами. Основная цель, которую ставят перед собой инвесторы, — это обеспечить себе пассивный доход, показал проведенный Райффайзенбанком опрос (есть в распоряжении ТАСС).

/ТАСС/. Россияне в возрасте от 31 года до 40 лет чаще других интересуются инвестиционными продуктами. Основная цель, которую ставят перед собой инвесторы, — это обеспечить себе пассивный доход, показал проведенный Райффайзенбанком опрос (есть в распоряжении ТАСС).

«Более 51% участников опроса заявили, что у них уже есть инвестиционные продукты — брокерские счета, ИИС, ПИФы, доверительное управление или структурные финансовые продукты. По популярности продукты для инвестиций приближаются к накопительным счетам и вкладов — эти инструменты есть примерно у 60% опрошенных, — отмечают в пресс-службе банка. — Больше всего инвестиционные продукты используют люди в возрасте от 31 до 40 лет — в этой группе таких 53%. В возрасте 40-60 лет — инвестиции применяют 50%, а до 30-ти — 49% респондентов».

Как показал опрос, интерес к инвестициям не зависит от пола. Среди мужчин и женщин доля тех, кто пользуется инвестиционными продуктами, составляет по 50%. При этом большинство инвесторов хотели бы получать доходность по портфелю как минимум в 10-20% годовых. Еще 8% рассчитывают на большую прибыльность. У 33% респондентов более скромные ожидания — они хотят доходность портфеля от 10% годовых.

Еще 8% рассчитывают на большую прибыльность. У 33% респондентов более скромные ожидания — они хотят доходность портфеля от 10% годовых.

Уровень ожиданий зависит от возраста. Самую большую доходность хотели бы получать россияне в возрасте 41-50 лет. А в группе 21-30 больше всех тех, кто считает приемлемой доходность от 4-6% в год, показал опрос.

Основной целью инвестирования обеспечить себе пассивный доход ставят 36% респондентов. Каждый четвертый хочет для начала просто попробовать свои силы, а 18% — с помощью инвестирования планируют накопить на выполнение среднесрочной цели, например на покупку квартиры. Еще 6% хотят за счет прибыли покрыть кредиты или ипотеку, а для 15% — это альтернатива банковскому вкладу сроком на один год.

«Средний инвестор в России стал значительно моложе. Большинство готовы инвестировать на горизонте одного-трех лет и рассчитывают на получение пассивного дохода, тогда как долгосрочные инвестиции значительно эффективнее. То есть ваши инвестиции покажут себя лучше на горизонте 10-20 лет. И это тоже этап развития рынка, который мы проходим. В Европе большинство инвесторов вкладывают деньги на долгий срок, и рассчитывают пользоваться этими деньгами на пенсии. От этого зависит и аппетит к риску, и выбор инвестиционных инструментов», — прокомментировал ТАСС итоги опроса руководитель управления аналитики УК «Райффайзен капитал» Александр Моисеев.

И это тоже этап развития рынка, который мы проходим. В Европе большинство инвесторов вкладывают деньги на долгий срок, и рассчитывают пользоваться этими деньгами на пенсии. От этого зависит и аппетит к риску, и выбор инвестиционных инструментов», — прокомментировал ТАСС итоги опроса руководитель управления аналитики УК «Райффайзен капитал» Александр Моисеев.

Опрос был проведен Райффайзенбанком в октябре 2021 года. В нем приняли участие более тысячи россиян старше 21 года из Москвы, Санкт-Петербурга, Новосибирска, Екатеринбурга, Казани, Нижнего Новгорода, Челябинска и других городов.

Иллюстрированный самоучитель по основам бухгалтерского учета › Учет долгосрочных инвестиций и источников их финансирования › Понятие, виды, задачи и принципы учета долгосрочных инвестиций [страница — 23] | Самоучители по бухгалтерским программам

Понятие, виды, задачи и принципы учета долгосрочных инвестиций

Долгосрочные инвестиции – это затраты на создание, увеличение размеров, а также приобретение внеоборотных активов длительного пользования (свыше одного года), не предназначенных для продажи.

Не являются долгосрочными инвестициями долгосрочные финансовые вложения в государственные ценные бумаги, ценные бумаги и уставные капиталы других организаций.

Согласно Положению по бухгалтерскому учету долгосрочных инвестиций, утвержденному приказом Минфина России от 30.12.93 г. №160, долгосрочные инвестиции связаны:

- с осуществлением капитального строительства в форме нового строительства, а также реконструкции, расширения и технического перевооружения действующих организаций и объектов непроизводственной сферы;

- приобретением зданий, сооружений, оборудования, транспортных средств и других отдельных объектов (или их частей) основных средств;

- приобретением земельных участков и объектов природопользования;

- приобретением и созданием активов нематериального характера (исключительных прав на объекты интеллектуальной собственности, средств индивидуализации товаров (работ, услуг)).

Основными задачами учета долгосрочных инвестиций являются:

- своевременное, полное и достоверное отражение всех произведенных расходов при строительстве объектов по их видам и учитываемым объектам;

- обеспечение контроля за ходом выполнения строительства, вводом в действие производственных мощностей и объектов основных средств;

- правильное определение и отражение инвентарной стоимости вводимых в действие и приобретенных объектов основных средств, земельных участков, объектов природопользования и нематериальных активов;

- осуществление контроля за наличием и использованием источников финансирования долгосрочных инвестиций.

Бухгалтерский учет долгосрочных инвестиций ведется на счете 08 «Вложения во внеоборотные активы». На этом счете отражаются инвестиции по их видам на специально открываемых субсчетах:

- 08-1 «Приобретение земельных участков»;

- 08-2 «Приобретение объектов природопользования»;

- 08-3 «Строительство объектов основных средств»;

- 08-4 «Приобретение объектов основных средств»;

- 08-5 «Приобретение нематериальных активов»;

- 08-6 «Перевод молодняка животных в основное стадо»;

- 08-7 «Приобретение взрослых животных»;

- 08-8 «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ» и др.

По дебету счета 08 «Вложения во внеоборотные активы» отражают фактически произведенные затраты на строительство (создание) и приобретение соответствующих активов, а также затраты на формирование основного стада.

Сформированная первоначальная стоимость объектов основных средств, нематериальных и других активов, принятых в эксплуатацию и оформленных в установленном порядке, списывается со счета 08 «Вложения во внеоборотные активы» в дебет счетов 01 «Основные средства», 03 «Доходные вложения в материальные ценности», 04 «Нематериальные активы» и др.

Законченные долгосрочные инвестиции оценивают исходя из инвентарной стоимости законченных строительных объектов и приобретенных отдельных видов основных средств и других внеоборотных активов.

Сальдо по счету 08 «Вложения во внеоборотные активы» отражает величину капитальных вложений организации в незавершенное строительство, незаконченные операции приобретения основных средств и нематериальных активов, а также сумму незаконченных затрат по формированию основного стада.

Незавершенные долгосрочные инвестиции отражаются по статье «Незавершенное строительство» раздела I «Внеоборотные активы» бухгалтерского баланса.

Организация аналитического учета по счету 08 «Вложения во внеоборотные активы» зависит от вида долгосрочных инвестиций.

По затратам, связанным со строительством и приобретением основных средств, аналитический учет ведется по каждому строящемуся или приобретаемому объекту основных средств. При этом построение аналитического учета должно обеспечить возможность получения данных о затратах на: строительные работы и реконструкцию; буровые работы; монтаж оборудования; оборудование, требующее монтажа; оборудование, не требующее монтажа, а также на инструменты и инвентарь, предусмотренные сметами на капитальное строительство; проектно-изыскательские работы; прочие затраты по капитальным вложениям.

По затратам, связанным с приобретением (созданием) нематериальных активов, аналитический учет осуществляется по каждому приобретенному или созданному самой организацией объекту нематериальных активов.

Ведение аналитического учета по затратам, связанным с формированием основного стада, производится по видам животных (крупный рогатый скот, свиньи, овцы, лошади и т.д.).

Если организация осуществляет научно-исследовательские, опытно-конструкторские и технологические работы, то она организует учет по видам выполняемых работ, а также по договорам (заказам).

6. Краткосрочные и долгосрочные инвестиции. Инвестиции

Читайте также

Краткосрочные и долгосрочные кредиты

Краткосрочные и долгосрочные кредиты

Кредит на цели строительства относится к краткосрочным, и его длительность колеблется от шести до тридцати шести месяцев в зависимости от масштабов и бюджета проекта. Процентные ставки по таким кредитам могут быть самыми

Процентные ставки по таким кредитам могут быть самыми

Долгосрочные инвестиции

Долгосрочные инвестиции Как только закончились рождественские каникулы, я вернулся в свою академию в Нью-Йорке. Тяжело было покидать теплые берега Гавайских островов и возвращаться в холодную зиму Нью-Йорка. Вместо того чтобы носиться по волнам на доске

82. Краткосрочные, долгосрочные и среднесрочные кредиты

82. Краткосрочные, долгосрочные и среднесрочные кредиты В зависимости от срока банковские кредиты делятся на краткосрочные, долгосрочные и среднесрочные.Краткосрочные кредиты – кредиты, срок пользования которыми не превышает одного года. В основном они обслуживают

Депозит на краткосрочные финансовые цели

Депозит на краткосрочные финансовые цели

Что касается депозита на краткосрочные финансовые цели сроком в пару лет, то в данном случае можно порекомендовать следующие варианты. Относительно срока депозита : он должен четко совпадать со сроком, который вы определили для

Относительно срока депозита : он должен четко совпадать со сроком, который вы определили для

2.1. Долгосрочные инвестиции государственных органов и органов местного самоуправления

2.1. Долгосрочные инвестиции государственных органов и органов местного самоуправления 2.1.1. Порядок предоставления инвестиций в виде бюджетных средств Финансирование строительства осуществляется в соответствии с Положением о формировании перечня строек и объектов

2.2. Долгосрочные инвестиции юридических лиц

2.2. Долгосрочные инвестиции юридических лиц Участниками инвестиционной деятельности наравне с органами власти могут быть организации и физические лица. В таком случае они становятся потенциальными собственниками недвижимости (или ее части), если до окончания

59.

Краткосрочные, долгосрочные и среднесрочные кредиты

Краткосрочные, долгосрочные и среднесрочные кредиты

59. Краткосрочные, долгосрочные и среднесрочные кредиты В зависимости от срока банковские кредиты делятся на краткосрочные, долгосрочные и среднесрочные.Краткосрочные кредиты – кредиты, срок пользования которыми не превышает одного года. В основном они обслуживают

48. Краткосрочные, долгосрочные и среднесрочные кредиты

48. Краткосрочные, долгосрочные и среднесрочные кредиты В зависимости от срока банковские кредиты делятся на краткосрочные, долгосрочные и среднесрочные.Краткосрочные кредиты – кредиты, срок пользования которыми не превышает одного года. В основном они обслуживают

4. Краткосрочные и долгосрочные инвестиции

4. Краткосрочные и долгосрочные инвестиции

Долгосрочные инвестиции вкладываются на период от трех и более лет, краткосрочные на период от одного года. Эффективное управление всеми сферами деятельности предприятия обеспечивает успешное развитие в условиях разумной

Краткосрочные и долгосрочные инвестиции

Долгосрочные инвестиции вкладываются на период от трех и более лет, краткосрочные на период от одного года. Эффективное управление всеми сферами деятельности предприятия обеспечивает успешное развитие в условиях разумной

101. Долгосрочные инвестиции предприятия

101. Долгосрочные инвестиции предприятия Долгосрочные инвестиции – это затраты на создание, увеличение размеров, а также приобретение внеоборотных активов длительного пользования, не предназначенных для продажи, за исключением долгосрочных финансовых вложений в

3.1 Краткосрочные последствия

3.1 Краткосрочные последствия Тем не менее негативное воздействие этих решений, усиленное отставкой правительства Кириенко 23 августа, было крайне серьезным. Решение о расширении валютного коридора, или либерализации валютного курса, практически привело к крупнейшей

4.2.11 Краткосрочные меры по сокращению неплатежей

4.2.11 Краткосрочные меры по сокращению неплатежей Для сокращения накопленной задолженности необходимо проводить политику кнута и пряника по отношению к предприятиям-дебиторам и к предприятиям-кредиторам. Надо ввести разный налоговый режим для текущей и просроченной

Сбалансированы ли краткосрочные и долгосрочные цели?

Сбалансированы ли краткосрочные и долгосрочные цели? Стратегическое планирование ведется в режиме реального времени, с учетом изменений конкурентной среды и собственных сильных и слабых сторон, поэтому требуется определить не только долгосрочные цели, но также

Краткосрочные цели

Краткосрочные цели Я определяю краткосрочные цели как те цели, на достижение которых требуется от одного дня до одного года. И хотя по своей необходимости эти цели являются более скромными, чем долгосрочные цели, по своей важности они имеют равное с ними значение. Капитан

Заблуждение № 8 Делайте долгосрочные диверсифицированные инвестиции

Заблуждение № 8 Делайте долгосрочные диверсифицированные инвестиции Все описанные заблуждения представляют собой правила, которые разработаны богатыми специально для вас, чтобы вы по-прежнему оставались наемными работниками и не могли приблизиться

Инвестиции в публично торгуемые бумаги и прямые инвестиции

Инвестиции в публично торгуемые бумаги и прямые инвестиции Стратегии активного владенияБудучи стратегическим владельцем и доверенным лицом холдингов в cфере публично торгуемых ценных бумаг, инвестор может влиять на корпоративное поведение через голосования по

4 причины, почему покупка акций отличается от похода в казино

Автор: Антон Жуков, профиль в Пульсе — Zhukovfinance

Многие инвесторы, когда только начинают изучать фондовый рынок, считают, что они узнали про «Грааль» и через недельку-другую можно готовиться к богатству. Я разочарую вас, но это не так: инвестиции — муторный и долгосрочный процесс, в котором побеждают только терпеливые.

Сразу определимся, что исторически долгосрочные вложения начинаются с трех лет, но лично я рассматриваю для себя горизонт от десяти лет. Хотя многое, конечно, зависит от возраста инвестора.

Если вы вкладываетесь меньше чем на три года — вы краткосрочный инвестор, и тогда вам могут быть неинтересны мои аргументы ниже (хотя, может, и наоборот).

1. Никто не переспорил Баффета

Наверное, многие слышали про спор Баффета с управляющими хедж-фондами в 2006 году, в котором Уоррен объявил, что готов заключить пари на $1 млн с любым хедж-фондом, который сможет переиграть обычный индекс S&P 500 на горизонте десяти лет. Среди изобилия хедж-фондов, которые обещают инвесторам огромные прибыли, нашелся лишь один смельчак. Правда, и тот потерпел поражение в споре со стариком Уорреном, составив аж целых пять портфелей из фондов и проиграв по каждому из них.

Результаты спора Уоррена Баффета с управляющими хедж-фондами

Хотя бывает, что спекуляции приводят к большим заработкам… правда, чаще заработок достается только тем, кто продает обучающие курсы на эту тему 🙂

2. Издержки съедают прибыль в краткосроке

Если отбросить шутки, то, конечно, есть возможность зарабатывать на краткосрочных сделках, но статистика показывает, что вероятность успеха на длинной дистанции у вас очень мала. На рынке работает прекрасное правило «чем больше доходность, тем больше риск», а следовательно, принимая на себя постоянно большие риски, рано или поздно ваш депозит останется у крупных игроков рынка. Не стоит забывать и про издержки, которые вы понесете в случае частого совершения сделок. Из основных стоит выделить комиссию брокера и налог с дохода, которые даже при успешной торговле могут съесть львиную долю вашей прибыли.

3. Необоснованный риск приводит к убыткам

Краткосрочная торговля, как и казино, имеет одну большую ловушку: победив единожды, трейдер начинает верить в свою гениальность, уходит с работы, берет кредит — и удача неожиданно отворачивается от него. Всегда нужно помнить, что, торгуя краткосрочно, вы боретесь с роботами, торгующими по конкретным алгоритмам огромных инвестиционных компаний, которые разрабатывают эти алгоритмы годами. К тому же роботы не имеют эмоций, а эмоции — один из главных врагов трейдера.

График соотношения доходности к риску

4. Активные инвесторы чаще пропускают ралли

Есть еще один интересный пример. Bloomberg сравнил доходность индекса S&P 500 с так называемым индексом хедж-фондов, в который входят результаты профессиональных фондов с Уолл-стрит. Bloomberg взял те фонды, которые специализируются на активном управлении — это значит, что они спекулируют акциями, покупают и продают в моменте.

Как видно из графика, такая стратегия привела к тому, что фонды пропустили весь рост на рынке (ралли) и уступили по доходности главному индексу американской экономики.

Сравнение от Bloomberg доходностей пассивного (черный) и активного (голубой) инвестирования за последние девять лет

То есть нужно просто купить — и ждать?

В целом да, но важно понимать, что именно вы покупаете.

Вернемся к неунывающему примеру с S&P 500.

График S&P 500

Если посмотреть на график американского индекса S&P 500, то можно увидеть одну важную закономерность: рынок в долгосрочной перспективе всегда растет и любые экономические невзгоды рано или поздно заканчиваются. Но важно понимать, что это касается американского рынка, ведь доллар США является валютой №1 в мире. Никто не может гарантировать вам подобный результат в будущем, но я привык опираться на исторические данные, а они показывают силу американского рынка на дистанции. При анализе рынка любой другой страны нужно обязательно учитывать долгосрочный тренд валюты страны, акции которой вы покупаете.

Прекрасный пример — рынок РФ.

Индекс Московской биржи

Если посмотреть на индекс Московской биржи, то ситуация очень схожа с тем, что мы видели на графике S&P 500, но не нужно забывать, что российский рубль в долгосрочной перспективе постоянно обесценивается. Давайте посмотрим на тот же график, только в долларах, — называется он индекс РТС.

Индекс РТС

А вот здесь ситуация уже не такая интересная, даже в долгосрочной перспективе, потому что наряду с ростом рынка в рублях мы имеем падение национальной валюты к доллару и в итоге видим колебания «вокруг нуля».

И такая история касается почти любого рынка развивающихся стран, поэтому для долгосрочных инвестиций активы выбирать тоже нужно с умом.

Ну и что?

При долгосрочном инвестировании вы должны проанализировать бизнес компании, акции которой покупаете, и принять решение — насколько этот бизнес вам кажется надежным и перспективным. Процесс ничем не отличается от покупки реального бизнеса. Когда же вы хотите краткосрочно «срубить бабла», анализ бизнеса мало чем поможет вам, потому что на коротком горизонте спекулянты могут загнать цену вниз, даже если сам бизнес идеален.

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций. Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты.

УК «Долгосрочные инвестиции»

Общество с ограниченной ответственностью «Управляющая компания «Долгосрочные инвестиции» создано в апреле 2013 года с целью осуществления деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами.

Наши сотрудники – это молодые профессионалы, сочетающие в себе энтузиазм и опыт, энергичные и увлеченные люди, готовые преодолевать сложности любого уровня.

Основная информация об Управляющей компании (размещено 30.09.2021) | |

Полное фирменное наименование: | Общество с ограниченной ответственностью «Управляющая компания «Долгосрочные инвестиции» |

Сокращенное наименование: | ООО «УК «Долгосрочные инвестиции» |

Номер и дата выдачи лицензии управляющей компании на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами: | 21-000-1-00983 от 01.12.2014 г. |

Основной государственный регистрационный номер: | 1137746315343 |

Генеральный директор: | Белоносов Игорь Анатольевич |

Место нахождения: | 121059, город Москва, улица Киевская, дом 7, корп. 2, этаж/комната 13/13 |

Почтовый адрес: | 121059, город Москва, улица Киевская, дом 7, корп. 2, этаж/комната 13/13 |

Телефон: | +7 (495) 280 18 22 |

Адрес сайта в сети Интернет: | http://lt-invest.ru/ |

Адрес электронной почты: | |

Банковские реквизиты: | ИНН 7718928743 |

Виды долгосрочных инвестиций

Как правило, долгосрочное инвестирование является более надежным и стабильным, хотя прибыль от него может быть не такой большой, как при краткосрочном. Именно поэтому многие отдают предпочтение именно этому виду вложений. Существуют множество видов долгосрочных инвестиций. Давайте рассмотрим семь наиболее популярных.

I. Акции и иные ценные бумаги

Ценные бумаги, в том числе акции, пользуются высоким спросом по сравнению с другими направлениями долгосрочных инвестиций. Они предполагают перспективность компании, повышение производственных объемов, освоение новых рынков, в том числе международных. Зачастую при инвестировании в акции подбирается самая перспективная область. Чтобы сохранить собственные вложения и потенциальный доход, профессиональные инвесторы вкладывают средства одновременно в ряд компаний различных областей. Все подобные инвестиции образуют инвестиционный портфель.

В некоторых случаях, чтобы выбрать самые перспективные и успешные направления или же отдельные организации владелец средств не имеет всю необходимую информацию или знания. Бывает и так, что для покупки ценных бумаг требуется больше средств, чем есть в наличии. В подобных ситуациях инвестор может обратиться за помощью к ПИФам или паевым инвестфондам.

ПИФами называют посреднические организации, которые выполняют разнообразные операции с акциями и иными ценными бумагами. Они могут купить для своего клиента их в необходимом количестве, а также выполнять иные операции – продать или предложить альтернативу. Нередко клиенты ПИФов хотят воспользоваться услугой по формированию инвестпортфеля с наибольшей прибыльностью с тем, чтобы в будущем продать свою часть. В этом случае управляющий детально подходит к выбору бумаг в такой портфель, интересуясь пожеланиями клиента.

II. Стратегические инвестиции

Стратегические инвестиции относятся к долгосрочным финансовым вложениям. Именно к их числу принадлежит «контрольный пакет акций», после получения которого к инвестору переходит право на управление компанией. Приобретение контрольного пакета акций необычайно редко происходит сразу, зачастую это довольно продолжительный процесс. Инвестор шаг за шагом (иногда это длится годы) приобретает акции, после чего в его собственности находится необходимое их количество. После этого он может сильно влиять на коммерческую политику либо ведение дел предприятия.

III. Вложения в производственное оборудование и транспорт

Данный вид инвестиций пользуется немалой популярностью. Так, например, после покупки транспортных средств, их можно сдавать в аренду либо лизинг, с этой же целью некоторые приобретают техническое оборудование. В результате инвестор получает арендную плату за пользование своим имуществом, в будущем он может просто продать его.

В этом случае необходимо все тщательно рассчитать – расходы на ремонт, составление договора аренды, страховку и прочие детали. Для данного вида долгосрочных инвестиций существуют риски невостребованности оборудования либо его повреждения при эксплуатации. В последнем случае при отсутствии страховки расходы на ремонт могут быть значительными. Если учесть все эти нюансы, то инвестиции в транспорт и оборудование могут стать очень выгодными.

IV. Инвестиции в торговлю на валютном рынке Forex

Это направление пользуется определенной популярностью, хотя многие относятся к нему с недоверием. Инвестиции в валютный рынок можно осуществлять посредством доверительного управления либо ПАММ структуру. Такие вложения могут быть краткосрочными и долгосрочными. Период инвестирования определяет непосредственно инвестор.

Как правило, доходность подобных вложений достаточно велика, она зависит от выбранной стратегии, диверсификации, уровня рисков и иных условий. Все же риски в этом случае могут быть очень высоки, особенно, если неправильно выбрать трейдера или компанию. Многие инвесторы вначале вкладывают средства на небольшой тестовый период, а при успешном сотрудничестве увеличивают срок и объем вложений.

V. Прямые инвестиции в производство

Другим популярным направлением долгосрочных инвестиций является прямые вложения средств в бизнес либо производство. В данном случае возможны варианты – размещение средств в расширение существующего производства с целью выпуска новой продукции либо повышения ее качества. Слабой стороной таких вложений может стать неправильный выбор направления развития либо недостаточное развитие предприятия. Как бы то ни было, допущенные при вложениях ошибки не позволят добиться желаемого результат.

VI. Инвестиции в недвижимость и ее сооружение

Вложения в постройку недвижимости либо покупку сооруженных коммерческих либо жилых объектов позволят получить немалую прибыль. Некоторые для реализации своих планов применяют не только свои средства, но и взятые взаймы. И такое решение полностью обоснованно, но только в том случае, если помнить о вероятных рисках. При инвестировании средств в сооружение объекта важно принять во внимание вероятного того, что подрядчик может либо обанкротиться, либо отказаться от выполнения заказа ввиду неблагоприятной экономической ситуации в государстве.

Если средства были инвестированы в построенный объект, тогда ввиду повышенной конкуренции среди арендодателей либо отсутствия арендатора возможен простой. Другая слабая сторона данного направления долгосрочных инвестиций – это высокая стоимость недвижимости. Для покупки качественного объекта требуется немалая денежная сумма либо возможность получения займа в необходимом размере на выгодных условиях. К сожалению, подобные условия далеко не всегда доступны.

VII. Инвестиции в ювелирные изделия, драгоценные металлы и объекты тезаврации

Данный вид инвестиций является долгосрочным, поскольку подобные вещи хранятся достаточно долго, порой более трех лет. Однако он не позволяет получить дивидендов либо промежуточной прибыли, к тому же нуждаются в охране либо создании специальных условий хранения. Иногда, правда, можно заработать на экспонировании в музеях либо сдаче в аренду. Слабыми сторонами подобных вложений считаются расходы на охрану, высокая цена первоначальных инвестиций, возможность снижения ценности, порчи и возникновение различных форс-мажорных ситуаций.

Как видно, у каждого вида долгосрочных инвестиций есть свои сильные и слабые стороны. Хорошо, когда в инвестиционном портфеле имеются одновременно несколько различных видов вложений. Подобный подход получил название диверсификации. Она предполагает разделение средств для инвестиций одновременно в ряд финансовых инструментов, что позволяет уменьшить вероятные риски и получить желаемый доход.

Другие статьи на нашем сайте

Как инвестировать на длительный срок — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Инвестирование — долгая игра. Независимо от того, хотите ли вы инвестировать для выхода на пенсию или приумножить свои сбережения, лучше всего, когда вы положите деньги на работу на рынках, установите их и забудете. Но успешное долгосрочное инвестирование не так просто, как просто бросить деньги на фондовый рынок — вот семь советов, которые помогут вам разобраться в долгосрочном инвестировании.

1. Приведите свои финансы в порядок

Прежде чем вы сможете инвестировать на длительный срок, вам необходимо знать, сколько денег вы должны инвестировать. Это означает наведение порядка в своих финансах.

«Точно так же, как врач не выпишет вам рецепт, не поставив вам диагноз, не следует рекомендовать инвестиционный портфель до тех пор, пока клиент не пройдет комплексный процесс финансового планирования», — говорит Тейлор Шульте, сертифицированный финансовый специалист из Сан-Диего. планировщик (CFP) и ведущий подкаста Stay Wealthy.

Начните с инвентаризации своих активов и долгов, составьте разумный план погашения долга и поймите, сколько вам нужно для полного запаса средств в чрезвычайном фонде. Решение этих финансовых задач в первую очередь гарантирует, что вы сможете вкладывать средства в долгосрочные инвестиции и вам не придется в течение некоторого времени снова выводить деньги.

Досрочный вывод средств из долгосрочных инвестиций подрывает ваши цели, может вынудить вас продать с убытком и может иметь потенциально дорогостоящие налоговые последствия.

2. Знай свой временной горизонт

У всех разные инвестиционные цели: выход на пенсию, оплата учебы детей в колледже, получение первоначального взноса за дом.

Неважно, какова цель, ключом ко всему долгосрочному инвестированию является понимание вашего временного горизонта или того, сколько лет до того, как вам понадобятся деньги. Как правило, долгосрочное инвестирование означает пять или более лет, но четкого определения нет. Понимая, когда вам нужны средства, которые вы инвестируете, вы лучше понимаете, какие инвестиции нужно выбрать и на какой риск вы должны пойти.

Например, Деренда Кинг, CFP с Urban Wealth Management в Эль-Сегундо, Калифорния, предполагает, что если кто-то инвестирует в фонд колледжа для ребенка, которому 18 лет до того, как стать студентом, он может позволить себе больше риск. «Они могут иметь возможность инвестировать более агрессивно, потому что у их портфеля больше времени, чтобы оправиться от рыночной волатильности», — говорит она.

3. Выберите стратегию и придерживайтесь ее

После того, как вы определились со своими инвестиционными целями и временным горизонтом, выберите инвестиционную стратегию и придерживайтесь ее.Может быть даже полезно разбить общий временной горизонт на более узкие сегменты, чтобы сделать выбор в пользу распределения активов.

CFP Стейси Фрэнсис, президент и генеральный директор Francis Financial в Нью-Йорке, делит долгосрочное инвестирование на три разных сегмента в зависимости от целевой даты вашей цели: от пяти до 15 лет, от 15 до 30 лет и более 30 лет. лет. По мнению Фрэнсиса, в кратчайшие сроки следует наиболее консервативно инвестировать в портфель от 50% до 60% акций, а остальное — в облигации.Наиболее агрессивные могут подняться до 85–90% акций.

«Приятно иметь руководящие принципы», — говорит Фрэнсис. «Но на самом деле вы должны делать то, что подходит вам». Особенно важно выбрать портфель активов, который вам удобен, чтобы быть уверенным в том, что вы будете придерживаться своей стратегии, несмотря ни на что.

«Когда на рынке наблюдается спад, возникает много страха и беспокойства, когда вы видите резервуар вашего портфеля», — говорит Фрэнсис. «Но продавать в то время и фиксировать убытки — худшее, что вы можете сделать.”

4. Понимание инвестиционных рисков

Чтобы избежать резкой реакции на падение рынка, убедитесь, что вы знаете о рисках, связанных с инвестированием в различные активы, прежде чем покупать их.

Акции обычно считаются более рискованными инвестициями, чем, например, облигации. Вот почему Фрэнсис предлагает урезать ваши акции по мере приближения к своей цели. Таким образом, вы сможете зафиксировать часть своих достижений по мере того, как вы достигнете установленного срока.

Но даже в категории акций некоторые инвестиции более рискованные, чем другие.Например, акции США считаются более безопасными, чем акции стран с все еще развивающейся экономикой, из-за обычно большей экономической и политической неопределенности в этих регионах.

Облигациимогут быть менее рискованными, но они не на 100% безопасны. Например, безопасность корпоративных облигаций зависит от чистой прибыли эмитента. Если фирма обанкротится, она может оказаться не в состоянии выплатить свои долги, и держатели облигаций должны будут нести убытки. Чтобы свести к минимуму этот риск дефолта, вам следует продолжать инвестировать в облигации компаний с высокими кредитными рейтингами.

Однако оценить риск не всегда так просто, как посмотреть кредитный рейтинг. Инвесторы также должны учитывать свою терпимость к риску или степень риска, на которую они способны.

«Это включает в себя возможность наблюдать, как стоимость вложений растет и падает, не влияя на их способность спать по ночам», — говорит Кинг. Даже компании и облигации с высоким рейтингом могут в определенные моменты времени отставать.

5. Хорошая диверсификация для успешного долгосрочного инвестирования

Распределение вашего портфеля по разным активам позволяет вам хеджировать свои ставки и повышать шансы, что у вас есть выигрыш в любой момент времени в течение длительного периода инвестирования.«Нам не нужны две или более инвестиций, которые сильно коррелируют и движутся в одном направлении», — говорит Шульте. «Мы хотим, чтобы наши инвестиции двигались в разных направлениях, это определение диверсификации».

Распределение ваших активов, вероятно, начинается с сочетания акций и облигаций, но диверсификация требует более глубоких усилий. В рамках фондовой части вашего портфеля вы можете рассматривать, среди прочего, следующие типы инвестиций:

- Акции крупных компаний или акции компаний с большой капитализацией — это акции компаний, общая рыночная капитализация которых обычно превышает 10 миллиардов долларов.

- Акции компаний среднего размера или акции компаний средней капитализации — это акции компаний с рыночной капитализацией от 2 до 10 миллиардов долларов.

- Акции малых компаний , или акции компаний с малой капитализацией, представляют собой акции компаний с рыночной капитализацией ниже 2 миллиардов долларов.

- Акции роста — это акции компаний, которые стремительно увеличивают прибыль или выручку.

- Стоимостные акции — это акции, цена которых ниже той, которая определена аналитиками (или вами) как истинная стоимость компании, что обычно отражается в низком соотношении цены к прибыли или балансовой стоимости.

Акции могут быть классифицированы как сочетание вышеперечисленного, смешанного размера и стиля инвестирования. Например, у вас могут быть акции большой стоимости или акции малого роста. Чем больше у вас разных типов инвестиций, тем выше ваши шансы на положительную долгосрочную прибыль.

Диверсификация через паевые инвестиционные фонды и ETF

Чтобы повысить свою диверсификацию, вы можете инвестировать в фонды, а не в отдельные акции и облигации. Паевые инвестиционные фонды и биржевые фонды (ETF) позволяют легко создавать хорошо диверсифицированный портфель с участием сотен или тысяч отдельных акций и облигаций.

«Чтобы иметь по-настоящему широкие возможности, вам необходимо владеть множеством отдельных акций, а для большинства людей необязательно иметь достаточную сумму денег для этого», — говорит Фрэнсис. «Итак, один из самых замечательных способов диверсификации — это паевые инвестиционные фонды и биржевые фонды». Вот почему большинство экспертов, включая таких, как Уоррен Баффет, рекомендуют среднестатистическим людям инвестировать в индексные фонды, которые обеспечивают дешевый и широкий доступ к акциям сотен компаний.

6. Помните о затратах на инвестирование

Инвестиционные затраты могут съесть вашу прибыль и подпитывать ваши убытки. Когда вы инвестируете, вы обычно должны помнить о двух основных сборах: о соотношении расходов фондов, в которые вы инвестируете, и о любых комиссиях за управление, взимаемых консультантами. В прошлом вам также приходилось платить за торговые сборы каждый раз, когда вы покупали отдельные акции, ETF или паевые инвестиционные фонды, но сейчас это гораздо реже.

Коэффициенты расходов фонда

Когда дело доходит до инвестирования в паевые инвестиционные фонды и ETF, вы должны оплачивать ежегодную норму расходов, а это столько, сколько нужно для управления фондом каждый год.Обычно они выражаются в процентах от общих активов, которыми вы владеете в фонде.

Шульте предлагает искать инвестиции с коэффициентом расходов ниже 0,25% в год. Некоторые фонды могут также добавлять комиссию за продажу (также называемую внешней или внутренней загрузкой, в зависимости от того, взимается ли она при покупке или продаже), комиссию за возврат (если вы продаете до указанного срока) или и то, и другое. Если вы хотите инвестировать в недорогие индексные фонды, вы, как правило, можете избежать подобных сборов.

Гонорары за финансовые консультации

Если вы получите консультацию по своим финансовым и инвестиционным решениям, с вас могут взиматься дополнительные расходы.Финансовые консультанты, которые могут предложить подробные рекомендации по ряду финансовых вопросов, часто взимают ежегодную плату за управление, выраженную в процентах от стоимости активов, которые вы держите у них. Обычно это от 1% до 2% в год.

Робо-консультанты— более доступный вариант, от 0% до 0,25% активов, которые они хранят для вас, но они, как правило, предлагают более ограниченное количество услуг и вариантов инвестирования.

Долгосрочное влияние комиссий

Хотя любые из этих инвестиционных затрат могут казаться небольшими независимо друг от друга, со временем они значительно возрастают.

Подумайте, инвестировали ли вы 100 000 долларов за 20 лет. Предполагая, что годовой доход составляет 4%, при уплате 1% годовых вы получите почти на 30 000 долларов меньше, чем если бы вы снизили свои расходы до 0,25% годовых, согласно данным Комиссии по ценным бумагам и биржам США. Если бы вы могли оставить эту сумму вложенной с той же годовой прибылью в 4%, вы заработали бы дополнительно 12 000 долларов, то есть у вас было бы на 40 000 долларов больше при меньших затратах.

7. Регулярно пересматривайте свою стратегию

Даже несмотря на то, что вы твердо намерены придерживаться своей инвестиционной стратегии, вам все равно необходимо периодически проверять и вносить изменения.Фрэнсис и ее команда аналитиков ежеквартально проводят углубленный анализ портфелей своих клиентов и их основных активов. Вы можете сделать то же самое со своим портфолио. Если вы пассивно инвестируете в индексные фонды, возможно, вам не потребуется проверять его ежеквартально, но большинство консультантов рекомендуют проверять его как минимум раз в год.

Когда вы проверяете свой портфель, вы хотите убедиться, что ваши ассигнования по-прежнему соответствуют целевому уровню. Например, на горячих рынках акции могут быстро превысить намеченную часть вашего портфеля, и их необходимо урезать.Если вы не обновите свои запасы, вы можете в конечном итоге взять на себя больший (или меньший) риск со своими деньгами, чем предполагали, что само по себе несет в себе риски. Вот почему регулярная перебалансировка — важная часть соблюдения вашей стратегии.

Вы также можете дважды проверить свои активы, чтобы убедиться, что они по-прежнему работают должным образом. Фрэнсис недавно обнаружил в портфелях некоторых клиентов фонд облигаций, который отклонился от заявленной инвестиционной цели и повысил доходность за счет инвестирования в бросовые облигации (которые имеют самый низкий кредитный рейтинг, что делает их наиболее рискованными из облигаций).Это был больший риск, чем они ожидали при размещении облигаций, поэтому она отказалась от этого.

Ищите изменения и в вашей собственной ситуации. «Финансовый план — это живой дышащий документ», — говорит Шульте. «В жизни клиента все может быстро измениться, поэтому важно периодически проводить обзорные встречи, чтобы быть уверенным, что изменение их ситуации не повлечет за собой изменений в том, как их деньги вкладываются».

Последнее слово о долгосрочном инвестировании

В целом, инвестирование — это сосредоточение внимания на своих финансовых целях и игнорирование суетливости рынков и средств массовой информации, которые их освещают.Это означает покупку и удержание в течение длительного времени, независимо от каких-либо новостей, которые могут побудить вас попробовать рассчитать время на рынке.

«Если вы думаете о краткосрочной перспективе, о следующих 12 или 24 месяцах, я не думаю, что это инвестирование. Это было бы торговлей », — говорит Вид Поннапалли, CFP и владелец компании Unique Financial Advisors and Tax Consultants в Холмделе, штат Нью-Джерси.« Есть только один способ инвестирования, и это долгосрочный ».

Начните инвестировать с этими предложениями от наших партнеров

Раскрытие информации для рекламодателей

Что такое долгосрочные инвестиции? — Определение | Значение

Определение: Долгосрочные инвестиции — это внеоборотные активы, которые не используются в операционной деятельности для получения доходов.Другими словами, долгосрочные инвестиции — это активы, которые удерживаются более одного года или отчетного периода и используются для создания других доходов помимо обычных операций компании.

Что означают долгосрочные инвестиции?

Векселя к получению, акции и облигации обычно считаются долгосрочными инвестициями, если руководство планирует хранить их более одного года. Ни один из этих активов традиционно не используется в операционной деятельности. Например, компания обычно не покупает облигации в рамках своей деятельности, если она не является инвестиционной фирмой.Покупка облигаций будет считаться инвестицией для производителя.

Компании также могут инвестировать в активы, которые могут быть использованы в операционной деятельности, но удерживаются в качестве инвестиций.

Пример

Земля — хороший пример долгосрочной инвестиции. Земля сама по себе является долгосрочным активом, который обычно используется в деятельности компании, но не обязательно. Например, производитель, который хочет расширить свой завод, может приобрести 300 акров земли. Он использует 100 акров для строительства заводских зданий и парковок.

Производитель удерживает остальные 200 земель и ждет, чтобы продать их другому предприятию, желающему приобрести место в промышленном парке. Эта земля считается инвестициями и не используется в деятельности компании. Таким образом, он классифицируется как долгосрочная инвестиция, а не как долгосрочный актив. 100 акров, которые были использованы для строительства завода, классифицируются как долгосрочный актив.

Традиционно классифицированный баланс разделяет общие внеоборотные активы на долгосрочные инвестиции, производственные активы или основные средства и нематериальные активы.Таким образом, инвесторы могут видеть, сколько компания вкладывает в свою деятельность по сравнению с другими видами деятельности.

Долгосрочные инвестиции — обзор, преимущества, стратегии

Что такое долгосрочные инвестиции?

Долгосрочные инвестиции — это активы, которые физическое или юридическое лицо намеревается владеть в течение более трех лет. Инструменты, способствующие долгосрочным инвестициям, включают акции, недвижимость. Недвижимость. Недвижимость — это недвижимость, состоящая из земли и улучшений, включая здания, приспособления, дороги, сооружения и инженерные сети.Права собственности дают право собственности на землю, улучшения и природные ресурсы, такие как полезные ископаемые, растения, животные, вода и т. Д., Денежные средства и т. Д. Долгосрочные инвесторы берут на себя значительную степень риска в погоне за более высокой прибылью.

Долгосрочные инвестиции не подлежат корректировкам из-за временных колебаний рынка. Однако такие инвестиции могут быть списаны, чтобы отразить снижение рыночной стоимости.

Преимущества долгосрочного инвестирования

Долгосрочное инвестирование, вероятно, приведет к значительному накоплению богатства в долгосрочной перспективе.Многие люди, которым не хватает опыта, необходимого для участия на рынках производных финансовых инструментов Рынок производных финансовых инструментов Рынок производных финансовых инструментов — это финансовый рынок для финансовых инструментов, таких как фьючерсные контракты или опционы. зависят от долгосрочной окупаемости инвестиций при планировании своего финансового будущего. Он может включать дивиденды от владения акциями и проценты, полученные по фиксированным депозитам.

2. Меньше времени

Долгосрочное инвестирование требует меньше времени, поскольку инвесторам не нужно ежедневно отслеживать небольшие колебания рынков.

3. Снижение комиссий за транзакции

Брокерские комиссии и налоги на прирост капитала составляют большую часть затрат на инвестирование, за исключением фактора риска. С долгосрочных инвесторов комиссионные за транзакции взимаются реже, если не по более низкой ставке, чем с краткосрочных инвесторов Краткосрочные инвесторы против долгосрочных инвесторов Краткосрочные инвесторы — это инвесторы, вкладывающие средства в финансовые инструменты. Многие инвесторы могут позволить доходам накапливаться на своих банковских счетах, откладывая налоги на прирост капитала.Налог на прирост капитала также взимается по более низкой ставке, чем краткосрочная прибыль.

Стратегии долгосрочных инвестиций

1. Стратегия текущего дохода

Стратегия текущего дохода включает в себя ряд решений о распределении, направленных на выявление установленных организаций, которые обеспечивают распределение выше среднего без риска дефолта, например акции с крупной капитализацией и голубые фишки Голубые фишки Голубые фишки — это акции хорошо зарекомендовавшей себя корпорации с репутацией надежности, качества и финансовой стабильности.Акции «голубых фишек» обычно являются лидерами рынка в своих секторах и имеют рыночную капитализацию в миллиарды долларов. Они лучше всего подходят для инвестора, ищущего относительно стабильную и последовательную стратегию.

Чтобы найти подходящие компании, инвестор должен сосредоточить внимание на основных факторах долгосрочной прибыли для акционеров. Они включают в себя конкурентное преимущество бизнеса, перспективы его роста и компетентность его управленческой команды, а не квартальные отчеты и цены на акции.Характерные признаки хорошей инвестиционной возможности включают:

- Компании со значительной историей стабильных или постоянно увеличивающихся дивидендов

Редкие события часто вызывают временное падение цен на акции компании. Такие случаи обычны в нефтяной отрасли, которая чрезвычайно чувствительна к изменениям геополитической ситуации. Однако это не оказывает постоянного влияния на способность компании выплачивать дивиденды. Напротив, для долгосрочных инвесторов он представляет собой скорее возможность покупки, чем угрозу.

- Компании, работающие в малоизменяющихся отраслях с растущим доходом.

Это означает, что по мере роста доходов и численности населения люди с большей вероятностью будут тратить деньги на товары в таких отраслях. К ним относятся отрасли производства основных потребительских товаров, такие как продукты питания и напитки, а также здравоохранение.

2. Стратегия роста капитала

Стратегия роста капитала направлена на максимальное повышение стоимости всех ценных бумаг в портфеле в течение 10 лет и более.Такие портфели могут включать акции и упакованные продукты, такие как биржевые фонды (ETF) и паевые инвестиционные фонды. Такая стратегия может включать разнообразный набор ценных бумаг в зависимости от склонности людей к риску.

Обычно максимальный прирост капитала достигается только за счет агрессивного распределения, что очень рискованно. Инвесторы обычно выбирают фонды с установленной датой, поскольку основной целью инвестиций является финансирование обучения в колледже или пенсионных планов. Вначале они могут быть агрессивными, а по мере приближения установленной даты становятся более консервативными.

3. Сбалансированная инвестиционная стратегия

Сбалансированная инвестиционная стратегия направлена на объединение инвестиций в портфель таким образом, чтобы риски и доходность уравновешивались. Как правило, акции и облигации составляют равную долю владения в таком портфеле. Такая стратегия больше всего подходит инвесторам со средним аппетитом к риску.

Что касается сохранения капитала, то они включают низкодоходные, но безопасные инструменты, такие как высококачественные облигации и акции, по которым выплачиваются стабильные дивиденды.С другой стороны, сюда включаются более рискованные, но более высокооплачиваемые акции, такие как привилегированные акции, а также акции компаний с низкой рыночной капитализацией и кредитным рейтингом. Они представляют собой аспект агрессивного роста капитала сбалансированных стратегий.

Дополнительные ресурсы

CFI является официальным поставщиком услуг глобального финансового моделирования и оценки (FMVA) ™. Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI по финансовому моделированию и оценке (FMVA) ® поможет вы обретете необходимую уверенность в своей финансовой карьере.Запишитесь сегодня! программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить продвижение по карьерной лестнице, вам будут полезны следующие дополнительные ресурсы:

- Инвестирование: руководство для начинающихИнвестирование: руководство для начинающих Руководство CFI по инвестициям для начинающих научит вас основам инвестирования и научит их начинать. Узнайте о различных стратегиях и методах торговли. Стратегия, направленная на создание инвестиционного портфеля, специально структурированного для получения регулярного дохода.

- Инвестиционные фонды в сфере недвижимости (REIT) Инвестиционные фонды в области недвижимости (REIT) Инвестиционные фонды в области недвижимости (REIT) — это инвестиционные фонды или ценные бумаги, которые инвестируют в приносящую доход недвижимость. Фонд управляется и принадлежит компании акционеров, которые вносят деньги для инвестирования в коммерческую недвижимость, такую как офисные и многоквартирные дома, склады, больницы, торговые центры, студенческие общежития, отели

Краткосрочные инвестиции по сравнению с долгосрочными инвестициями

Есть два способа понять разницу между краткосрочными и долгосрочными инвестициями.

Определение простое. Краткосрочная инвестиция — это любой актив, которым вы владеете в течение одного года или меньше. Большинство инвесторов держат краткосрочные инвестиции не более чем на несколько месяцев, если не на несколько недель. Долгосрочная инвестиция — это любой актив, который вы держите более одного года. Большинство инвесторов держат долгосрочные инвестиции в течение нескольких лет в рамках общей стратегии своего портфеля.

Теперь о длинной версии.

Что такое краткосрочное инвестирование по сравнению с долгосрочным инвестированием?

Краткосрочные и долгосрочные инвестиции различаются тем, как вы их используете.Акция — это краткосрочная инвестиция в руках дневного трейдера, который продает ее в течение нескольких часов. Если вы владеете акциями 401 (k) в течение нескольких лет, эти же акции будут считаться долгосрочными инвестициями.

Общий профиль краткосрочных инвестиций

Как отмечалось выше, краткосрочные инвестиции — это финансовые инструменты, которыми вы владеете менее года. Большинство трейдеров будут держать краткосрочные инвестиции в течение максимум нескольких месяцев, стремясь получить прибыль от волатильности и краткосрочной выгоды.

Хотя любой актив технически может быть краткосрочным вложением, у большинства из них есть несколько общих черт. Как правило, это волатильные активы, позволяющие цене двигаться достаточно быстро, чтобы инвесторы могли получить прибыль от актива в течение короткого периода времени. Как правило, они будут иметь относительно небольшие колебания цен. Наконец, краткосрочные инвестиции также, как правило, будут высоколиквидными, что позволит инвесторам довольно быстро продать актив.

Обычные краткосрочные инвестиции включают такие продукты, как акции, опционы и ETF, все волатильные активы с существующими рынками, которые позволяют быстро продавать.

В частности, дневные трейдеры и активные трейдеры часто держат значительные краткосрочные инвестиции.

Общий профиль для долгосрочных инвестиций

Долгосрочные инвестиции — это финансовые инструменты, которыми вы владеете более года. Большинство трейдеров удерживают эти инвестиции в течение нескольких лет, встраивая их в портфели с определенной стратегией, например, 401 (k) s, фонды колледжа и долгосрочные сберегательные счета.

Как и в случае краткосрочных инвестиций, любой актив может быть долгосрочным вложением.Однако обычные долгосрочные инвестиции растут в цене медленно, но предсказуемо, что делает их более надежными активами в течение нескольких лет. Инвесторы также обычно держат неликвидные активы в качестве долгосрочных инвестиций.

Самая распространенная долгосрочная инвестиция — недвижимость. Многие люди покупают дома в качестве инвестиции, которую они будут удерживать годами, если не десятилетиями, позволяя собственности расти в цене. Процесс покупки и продажи дома, который делает эту инвестицию очень неликвидной, сделает ее трудной краткосрочной инвестицией, но станет меньшей проблемой в течение многих лет.

Другие распространенные долгосрочные инвестиции включают многие паевые инвестиционные фонды и облигации.

Долгосрочные инвестиции являются обычным явлением для большинства пенсионных счетов и фондов колледжей, портфели которых, как правило, торгуются относительно редко и рассчитывают на долгосрочный рост.

Роль краткосрочных и долгосрочных инвестиций

Краткосрочные и долгосрочные инвестиции играют разные роли в портфеле. Некоторые из наиболее общих стратегических различий включают:

Волатильность

Краткосрочные инвестиции имеют тенденцию к большей волатильности активов, чем долгосрочные позиции.Хотя волатильность не обязательно является преимуществом для инвестиций в последние годы, краткосрочные трейдеры обычно полагаются на нее для получения прибыли.

Меньшее движение

Краткосрочные инвестиции имеют тенденцию искать позиции, которые принесут или потеряют меньшую ценность, чем долгосрочные инвестиции. У трейдера меньше времени для краткосрочных инвестиций, чтобы вернуть утраченную стоимость, поэтому они склонны искать более безопасные продукты, которые принесут некоторую прибыль в ближайшем будущем. Трейдеры, удерживающие краткосрочные позиции, как правило, пытаются компенсировать меньшую прибыль, совершая более частые сделки.

Обратите внимание, что дневные трейдеры являются частым исключением из этого правила. Они склонны искать колебания с высокой волатильностью, извлекая выгоду из внезапных колебаний цен на актив в течение нескольких часов.

Агрессивный

Долгосрочные инвестиции могут занять более агрессивную позицию, чем краткосрочные, потому что они могут лучше нести убытки. Инвестор, который планирует владеть определенным активом в течение нескольких лет, имеет время, чтобы восстановить любую потерянную стоимость, что часто может случиться с агрессивными или рискованными инвестициями.Краткосрочные инвестиции имеют значительно меньше места для такого рода ошибок.

Сравнение пассивных и активных инвестиций

Активные инвесторы часто держат краткосрочные позиции. Эти трейдеры довольно часто перемещают свои продукты, что по определению имеет тенденцию делать свои активы краткосрочными инвестициями. Напротив, пассивные инвесторы обычно покупают и удерживают свои активы в течение более длительных периодов времени. Опять же, по определению, это делает их активы долгосрочными.

Немедленное сравнение с целями Horizon

Наконец, инвесторы склонны выбирать инвестиции, исходя из своих целей.

Инвесторы, у которых есть непосредственные цели, обычно держат краткосрочные инвестиции. Например, профессиональные трейдеры часто держат краткосрочные инвестиции, если они живут за счет прибыли, которую приносит их торговля. В этом случае целью инвестора будет получение дохода в течение следующей недели или месяца. Другие инвесторы могут захотеть добавить немного стоимости в отпускной фонд или сэкономить на более красивом автомобиле. Все эти позиции, вероятно, будут закрыты в течение ближайшего года, и в результате, как правило, они будут состоять из акций, опционов и других краткосрочных позиций.

Еще есть инвесторы с «горизонтальными» целями. Это инвесторы, которые копят и торгуют на что-то далекое будущее. Пенсионные счета — типичный пример горизонтальной цели, поскольку все чаще они представляют собой сбережения для первоначального взноса за дом. Инвестор не закроет эту позицию в течение следующего года. Вместо этого они будут владеть этим портфелем на долгие годы. Обычно этот портфель заполняют долгосрочными инвестициями, которые со временем растут.

Долгосрочные инвестиции — простое определение

Активы, которые будут удерживаться в течение длительного периода времени.Как долго это «длинный» зависит от точки зрения отдельного инвестора. Для внутридневных трейдеров долгосрочное значение может означать неделю (поскольку они обычно удерживают позицию в течение нескольких часов или около того).

Хотя некоторые из наших инструментов могут использовать другое определение, в Sunshine Profits мы предполагаем, что под долгосрочным периодом подразумевается период , по крайней мере, 6 месяцев .

Еще немного о долгосрочных инвестициях

Несмотря на то, что не существует единого мнения относительно продолжительности «долгосрочных» инвестиций, есть несколько интуитивно понятных индикаторов того, можно ли считать инвестиции долгосрочными.В частности, если инвестиции производятся с учетом фундаментальных факторов, а не исключительно как краткосрочная спекулятивная сделка, они могут попасть в категорию «долгосрочных».

Долгосрочный период — это период, в течение которого цены имеют тенденцию следовать указаниям фундаментальных факторов («склонность» здесь, конечно, не равно «всегда»). И наоборот, краткосрочный период — это период, в течение которого цены не должны вести себя так, как предполагают фундаментальные факторы. Для золота и серебра это будет означать, что, хотя цены имеют тенденцию следовать фундаментальным показателям в долгосрочной перспективе, сильные отклонения от общего направления ценовых изменений, предлагаемых фундаментальными показателями (a.к.а. восходящий тренд) можно увидеть довольно часто в краткосрочной перспективе.

Если вы работаете исходя из предположения, что драгоценные металлы находятся в постоянном общем восходящем тренде, долгосрочные инвестиции могут быть восприняты вами как менее рискованные из-за того, что (если ваше предположение верно), чем дольше период инвестирования, тем меньше вероятность того, что золото и серебро будут торговаться низкими. Проще говоря, если правильно предположить, что золото находится в общем восходящем тренде, то маловероятно (но все же возможно!), Что оно будет обесцениваться в течение следующих двух лет.Однако, если мы рассмотрим горизонт в одну неделю, возможность обесценивания за этот период уже не кажется такой уж маловероятной.

Теоретическое различие между долгосрочными инвестициями и краткосрочными сделками и связанная с этим неопределенность в течение длительных периодов времени имеют некоторые операционные последствия при создании портфеля золота и серебра. Один из наиболее важных — это то, как долгосрочные инвесторы получают доступ к рынку драгоценных металлов в долгосрочной перспективе. Из-за того, что они склонны открывать позицию и поддерживать ее в течение длительного периода, они обычно не используют деривативы, например, из-за временного спада опционов.

Использование ETF или ETN в долгосрочной перспективе может быть неприемлемым, поскольку они либо недостаточно (ETF), либо совсем не обеспечены (ETN) реальным золотом или серебром. Отсутствие надлежащей поддержки в физических драгоценных металлах важно, потому что фонды могут просто обанкротиться, и в этом случае инвесторы могут никогда не увидеть свои основные вложения (не говоря уже о прибылях).

Из-за факторов, упомянутых выше, было бы целесообразно выбрать физическое золото и серебро в качестве основного инструмента долгосрочного инвестирования.Для долгосрочных инвестиций основные недостатки хранения физических слитков, такие как низкая ликвидность, высокие затраты на хранение и транспортировку, компенсируются тем фактом, что позиции сохраняются в течение более длительного периода времени.

Кроме того, географически диверсифицированные физические холдинги предлагают одну из лучших доступных страховок от юридических рисков и банкротств контрагентов. Первое имеет место, потому что, если золото конфискуется в одной юрисдикции, его может не быть в других. Последнее верно, поскольку ваши активы являются материальными, а не только обещанием кого-то еще заплатить вам деньги в зависимости от цены на золото и серебро.Одним из конкретных рисков, связанных с физическим золотом и серебром, является риск кражи, поскольку хранилища вашего хранителя никогда не могут быть безопасными на 100%. Для получения дополнительной информации о том, как покупать золото и серебро в зависимости от временного горизонта ваших инвестиций, ознакомьтесь с нашим руководством по покупке золота.

Надеемся, вам понравилось читать приведенное выше определение. Если вы хотите узнать больше о золоте и, в частности, о его последних колебаниях цен и их последствиях, мы приглашаем вас подписаться на нашу новостную рассылку по золоту.Это бесплатно, и если вам это не нравится, вы можете легко отказаться от подписки. Зарегистрироваться Сегодня.

НазадПонравилась статья? Поделись с другими!

Долгосрочные и краткосрочные инвестиции: в чем разница?

Понимание разницы между долгосрочными и краткосрочными инвестициями может помочь инвесторам выстроить свои инвестиционные стратегии. Развитие этих знаний может стать первым шагом к определению инвестиционных ценных бумаг, подходящих для ваших целей.Вот что нужно учесть.

Что такое долгосрочные инвестиции?

Долгосрочные инвестиции покупаются и удерживаются в течение нескольких лет, например, 10 лет и более. Эта инвестиционная стратегия может подходить для долгосрочных финансовых целей, таких как выход на пенсию, и может включать в себя определенные акции и паевые инвестиционные фонды.

Когда у инвестора есть несколько лет или больше до того, как он планирует начать вывод средств со своих инвестиционных счетов, он может считать себя в состоянии взять на себя больший риск, чем если бы у него было всего несколько лет для инвестирования.Это связано с тем, что более длительные периоды времени могут позволить инвестициям потенциально восстановиться после периодического снижения стоимости. Конечно, такое выздоровление не гарантируется; любая инвестиция может со временем обрести или потерять ценность, включая возможную потерю основной инвестиционной стоимости.

Что такое краткосрочные инвестиции?

Краткосрочные инвестиции обычно покупаются и удерживаются в течение более короткого периода времени — обычно три года или меньше. Обычно они подходят для нужд или целей, которые являются ближайшими или ближайшими.Если инвестор выбирает краткосрочный период инвестирования, он может рассмотреть такие типы инвестиций, которые имеют относительно низкий рыночный риск. Однако стремление к снижению рыночного риска не гарантирует прибыли или стабильной основной стоимости.

Примеры краткосрочных инвестиций могут включать депозитные сертификаты (CD), счета денежного рынка, государственные облигации и казначейские векселя.

Долгосрочное и краткосрочное инвестирование

Вот некоторые различия между долгосрочным и краткосрочным инвестированием:

- Временной горизонт: Промежуток времени, по истечении которого вы начнете снимать средства со своих инвестиционных счетов, определяет ваш временной горизонт.Долгосрочным обычно считается 10 лет или более, а краткосрочным — три года или меньше.

- Рыночный риск: Рыночный риск — это возможность того, что выставленные на рынок активы могут потерять стоимость. Уровень рыночного риска, связанного с инвестициями, зависит от типа инвестиций и вашей стратегии. При определении того, подходят ли вам краткосрочные или долгосрочные инвестиции, подумайте о том, чтобы обсудить рыночный риск с профессиональным финансовым специалистом.

- Инвестиционные цели: Для достижения долгосрочных инвестиционных целей обычно требуются годы или десятилетия, и они могут включать выход на пенсию и сбережения для колледжа.Краткосрочные инвестиционные цели могут занять месяцы или несколько лет. Примеры краткосрочных инвестиционных целей могут включать сбережения на отпуск, свадьбу или улучшение дома.

Планирование долгосрочных и краткосрочных инвестиционных стратегий

Долгосрочные инвестиционные стратегии могут помочь поддержать крупные покупки или жизненные события, которые произойдут через несколько лет или даже десятилетий. Поскольку для достижения долгосрочных целей сбережений, таких как выход на пенсию или обучение в колледже, часто требуются большие суммы денег, это может помочь спланировать свою инвестиционную стратегию как можно раньше.

Краткосрочные инвестиционные стратегии обычно разрабатываются для небольших целей, до которых могут потребоваться месяцы или несколько лет. Из-за более коротких временных рамок типы инвестиций, подходящие для краткосрочных целей, обычно отличаются от типов инвестиций, используемых для долгосрочных целей.

Несмотря на то, что у них могут быть разные временные горизонты и разные связанные тактики, долгосрочные инвестиционные стратегии и краткосрочные инвестиционные стратегии могут быть частично сформированы путем ответов на некоторые из одних и тех же вопросов.

Вот несколько вопросов, которые следует изучить перед формированием инвестиционной стратегии:

- Сколько денег вам понадобится ? Чтобы ответить на этот вопрос, вам может потребоваться несколько связанных предположений. Например, если вы откладываете на пенсию, вы, вероятно, захотите принять во внимание свою ожидаемую продолжительность жизни, желаемый образ жизни после выхода на пенсию и потребности в медицинском обслуживании, среди других факторов.

- Как налоги повлияют на вашу инвестиционную стратегию? Как и инфляция, налоги могут иметь большое влияние на вашу инвестиционную стратегию.Например, вы можете захотеть рассмотреть счета с особыми налоговыми функциями, такими как 529 сберегательных планов колледжа, которые предлагают рост ваших инвестиций с отсрочкой налогообложения.

- Когда начнется вывод средств? Это еще один способ спросить, какова будет ваша инвестиционная стратегия. Например, если вы откладываете деньги на образование своего ребенка, вы можете предположить, что отчисления начнутся в первый год обучения в колледже.

- Как долго продлится вывод средств? Вы можете предпочесть не заканчивать долгосрочную инвестиционную стратегию единовременным снятием средств.Например, если вы планируете выйти на пенсию в возрасте 65 лет и предполагаете, что ожидаемая продолжительность жизни составит 85 лет, вы можете захотеть, чтобы ваши отказы продлились 20 лет. Однако для краткосрочных целей, таких как отпуск, вы можете снять единовременную выплату.

- Будете ли вы инвестировать единовременно или периодически? При расчете максимальной суммы, которую вы потенциально можете достичь к концу своей цели по сбережениям, вам необходимо принять во внимание частоту платежей или инвестиционных покупок. Например, будете ли вы инвестировать единовременную сумму вперед? Будете ли вы вносить определенную сумму в начале каждого года или будете вкладывать фиксированную сумму каждый месяц?

- Какие типы инвестиций вы будете использовать? Типы инвестиций, которые вы используете, могут быть выбраны в соответствии с желаемой доходностью и вашей терпимостью к риску.Количество времени, которое вы должны инвестировать, также может помочь вам определиться с выбором типа инвестиций.

Кто может рассмотреть долгосрочные инвестиционные стратегии?

Проще говоря, долгосрочные инвестиционные стратегии могут быть полезны любому, у кого есть цель сбережений, которая находится по крайней мере через несколько лет. В мире личных финансов обычно считается, что до долгосрочных целей нужно от семи до десяти лет.

Долгосрочные инвестиционные стратегии могут быть рассмотрены инвесторами, которые хотят:

- Накопление на пенсию: Это частая причина для долгосрочной инвестиционной стратегии.Это связано с тем, что для многих выход на пенсию может быть самой крупной финансовой целью в жизни, а также самой долгой задачей.