Потребительский кредит под залог недвижимости

Потребительский кредит даст Вам возможность получить своевременно определенную сумму под залог недвижимости. На этой странице вы можете найти наш онлайн-калькулятор, который поможет вам рассчитать примерный ежемесячный платеж и определиться со сроком выплаты.

Главные плюсы, которые отличают нецелевой кредит под залог квартиры:

- возможность получить крупную сумму;

- привлекательная ставка – обычно на 1,5–3% ниже, чем в программах стандартного потребительского кредитования;

- возможность использовать деньги по своему усмотрению.

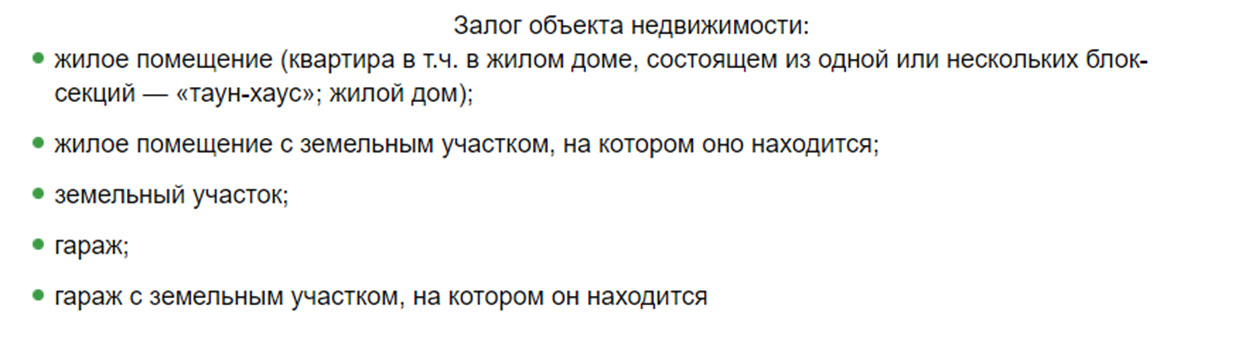

В большинстве случаев возможно получить нецелевой кредит под залог квартиры, таунхауса, апартаментов, коммерческой недвижимости. Таким образом, перечень объектов, которые допустимо предоставить в качестве залога, достаточно широк. При этом допускается оформить в залог имущество третьего лица с его согласия.

Если вы владеете долей в имуществе, которое планируете предоставить в качестве обеспечения по своим долговым обязательствам, важно учитывать, что в залог может быть принято все помещение целиком. При этом для оформления потребуется согласие всех собственников.

Нецелевой кредит под залог квартиры позволяет использовать полученные средства на любые нужды. Такая программа кредитования подойдет в случаях, когда:

- есть желание приобрести недвижимость за рубежом, но оформление ипотеки в стране покупки невозможно или слишком трудоемко;

- вы планируете дорогостоящее обучение, которое позволит вывести карьеру на новый уровень доходов;

- предстоит дорогостоящее обследование или лечение, которое носит кратковременный характер и не требует длительной реабилитации;

- необходимы средства для начала или развития собственного дела и по каким-либо причинам программы кредитования для представителей бизнеса вам не подходят.

Оформляя нецелевой кредит под залог квартиры или иной недвижимости, надо учитывать, что кроме стандартных документов, подтверждающих личность заемщика и уровень его доходов, потребуется пакет документов по залоговой недвижимости. Их перечень определяется спецификой залогового объекта: жилое помещение или нежилое, заемщик является единоличным владельцем или имеет в собственности только долю, – также могут влиять другие аспекты.

У каждого заемщика своя уникальная жизненная ситуация и необходимость в кредите продиктована различными потребностями и задачами. Прежде чем оформить нецелевой кредит под залог квартиры, дома или иной недвижимости, мы рекомендуем проконсультироваться с кредитным менеджером. Специалист расскажет, на какую сумму кредита можно претендовать, какие документы потребуется оформить, ответит на интересующие вас вопросы по выбранной программе кредитования.

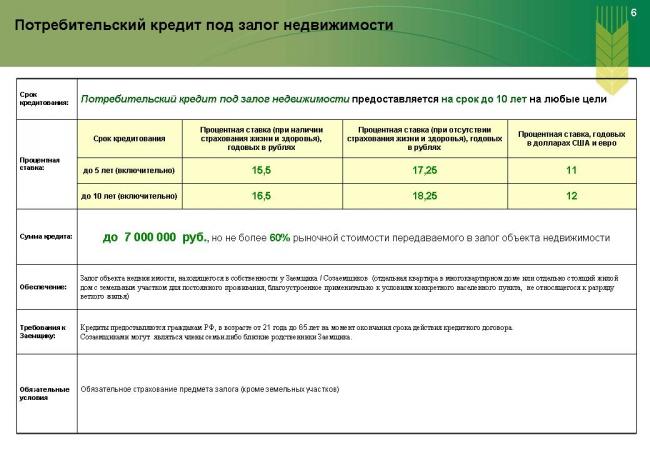

Ипотека «Кредит на любые нужды под залог недвижимости» в Примсоцбанке, Ставка: от 11,5% годовых

Кредиты предоставляются гражданам РФ, имеющим постоянную или временную регистрацию на территории РФ.

- Возраст на момент оформления кредита:

- не менее 18 лет

- Возраст на момент окончания выплаты по кредиту:

- Не более 65 лет

- Трудовой стаж:

- не менее 3 мес. на последнем месте работы

- Необходимые документы для подтверждения дохода:

- cправка по форме 2 НДФЛ и/или по форме Банка

- Привлечение Созаемщиков:

-

Созаемщиками по кредиту может выступать не более 2-х физических лиц, доход которых учитывается при расчете максимального размера кредита.

Супруг(а) Титульного созаемщика является созаемщиком в обязательном порядке вне зависимости от его(ее) платежеспособности и возраста. Данное требование не применяется в случае наличия брачного договора.

При наступлении страхового случая Ваши обязательства по кредиту возьмет на себя страховая компания, поэтому необходимым условием предоставления кредита являются следующие виды страхования:

- Страхование жизни и утраты трудоспособности4

- Страхование предмета залога

- Риск утраты права собственности (на усмотрение Банка)

- Рассмотрение кредитной заявки, проверка документов и объекта ипотеки:

- Бесплатно

- Оценка объекта ипотеки

- Единовременно, при заключении договора об оценке рыночной стоимости, согласно тарифам оценочной компании.

- Единовременно. В соответствии с тарифами Управления Росреестра.

- Страхование риска утраты права собственности:

- Решение о необходимости данного вида страхование определяет банк. Ежегодно в соответствии с тарифами страховой компании.

- Открытие и обработка аккредитива, аренда индивидуального сейфа, перевод денежных средств:

- В соответствии с тарифным сборником Банка

- Комиссия за использование программы «Назначь свою ставку» и снижение процентной ставки:

- В соответствии с тарифным сборником Банка

Документы для оформления залога недвижимости

У Вас нет времени собирать пакет документов для получения кредита?

С нашей помощью Вы можете очень быстро решить финансовые проблемы – документы, необходимые для залога недвижимости, и получения необходимой суммы денег уже есть у Вас на руках.

- Паспорт гражданина РФ

- Свидетельство о государственной регистрации собственности

*договор купли-продажи, дарственная, свидетельство о вступлении в наследство и т.д.

Что Вам нужно будет заполнить для получения займа

- срок

- сумма

- описание объекта

- фио

- дата рождения

-

Без согласия супругов. Залог оформляется по минимальному пакету бумаг — Вам не придется оповещать своих родных и близких о том, что Вы берете займ.

-

С плохой кредитной историей. Мы не проверяем Вашу кредитную историю и выдаем займы всем, кому требуются средства.

-

Без подтверждения доходов. Если Ваша зарплата не проходит по официальным бумагам или Вы временно не трудоустроены, с нашей помощью Вы все равно сможете получить деньги.

-

Без привлечения поручителей.

Среди документов для регистрации договора залога недвижимости нет заявления о поручительстве. Поэтому Вам нет необходимости беспокоить Ваших близких и просить их подтвердить Вашу платежеспособность.

Среди документов для регистрации договора залога недвижимости нет заявления о поручительстве. Поэтому Вам нет необходимости беспокоить Ваших близких и просить их подтвердить Вашу платежеспособность.

Быстро! Рассмотрение заявки и оформление бумаг за 2 дня.

Выгодно! У нас низкие проценты и удобный для клиента график выплат.

Надежно! Мы работаем по закону, договор займа и залога регистрируется в государственных органах.

Удобно! Вы остаетесь собственником недвижимости и продолжаете ею пользоваться.

-

Шаг первый.Обращение в компанию. Просто позвоните в наш офис и договоритесь о встрече. После подачи заявки специалисты приступят к ее рассмотрению.

-

Шаг второй.Одобрение и оформление документов. После подтверждения заявки проводится оформление бумаг, подписание договоров. В то же время рассчитывается порядок выплат, сумма и другие моменты.

-

Шаг третий.Подача документов на регистрацию и получение половины займа. В день подачи бумаг на регистрацию вы получите 50% от суммы займа.

-

Шаг четвертый.Регистрация договора. После того, как договор будет зарегистрирован, вы получите оставшуюся сумму займа.

Важно!

Вы можете оформить займ, если:

- Вы собственник квартиры.

- Вам есть 18 лет.

- Недвижимость находится в Москве или Московской области.

Не нашли ответ на свой вопрос? Позвоните нам

Мы ценим Ваше время, доверие и всегда идем навстречу клиентам. Это дает возможность предложить оптимальные условия залогового кредитования.

К другим услугам:

Другие полезные материалы:

Какие нужны документы для кредита под залог квартиры узнайте на нашем сайте

Кредитование под залог недвижимости – это удобная услуга получения наличных, если деньги нужны срочно. Мы предлагаем самые лояльные условия на рынке – для того, чтобы оформить кредит под залог квартиры, вам потребуется всего 3 документа.

Мы предлагаем самые лояльные условия на рынке – для того, чтобы оформить кредит под залог квартиры, вам потребуется всего 3 документа.

Какие нужны документы для получения денег под залог квартиры?

Для физических лиц

- 1. Паспорт

- 2. Второй документ,

удостоверяющий личность

(СНИЛС, водительские права,

военный билет и т.д.). - 3. Правоустанавливающие

документы на недвижимость:- • Свидетельство о собственности

- • Основание перехода прав собственности – договор купли продажи, дарения, видетельство о вступлении в наследство, решение суда, договор передачи квартиры по приватизации и т.д.

Для юридических лиц

- Учредительные

документы - Правоустанавливающие документы

- Подтверждение совершения

оплаты объекта

Особые случаи:

- • Если вы находитесь в браке и залоговый объект является совместно нажитым имуществом, то вам обязательно потребуется согласие второго супруга.

- • Для залога коттеджа, частного дома или таунхауса потребуются оригиналы документов на земельный участок.

- • Если хотите получить деньги под залог доли квартиры или комнаты, которая является общедолевой собственностью, вам потребуется нотариальное согласие остальных собственников.

- • Для залога коммунальной квартиры согласие соседей не потребуется

Как быстро получить кредит:

К нам может обратиться любой владелец квартиры на первичном или вторичном рынке, комнаты или доли квартиры, ведь требования к клиентам у нас самые лояльные – подтверждение доходов не требуется, кредитную историю мы так же не проверяем.

- • Рассматриваем заявки – за 1 час.

- • Оформляем договора – от 1 дня.

- • Выдача денежной суммы – в день регистрации

наличными или переводом на банковский счет. - • Возможны частичные выплаты до оформления!

Как проходит оформление займа:

Ставка от 14,59% годовых

В зависимости от суммы займа,

срока, вида объекта.

Преимущества получения займа под долю

Гибкий график

Срок займа

от 1 месяца до 20 лет.

Никаких дополнительных платежей, кроме штрафов за просрочку

Возможно досрочное погашение без комиссии.

Залог квартиры – преимущества:

- 1. Быстрое получение займа без лишних документов – оформление залога проводится за срок от 1 дня по минимальному списку документов.

- 2. Не требуется подтверждение доходов – не нужны никаких справки или поручители, кредитную историю мы не учитываем.

- 3. Не требуется страхование и какие-либо дополнительные траты.

- 4. Вы все время остаетесь собственником недвижимости – договор подается на государственную регистрацию для оформления обременения, чтобы вы не могли ее продать или подарить.

Наша компания предоставляет самые удобные условия кредитования на рынке – мы всегда открыты к сотрудничеству и готовы рассмотреть любые предложения клиента. Выдача денежных средств производится под залог квартир на территории Москвы и Московской области.

Выдача денежных средств производится под залог квартир на территории Москвы и Московской области.

Страхование кредитных платежей | Чтобы избежать незапланированных финансовых убытков и защитить близких от принятия кредитных обязательств в ситуациях, когда неожиданно возникают трудности с возвратом Кредита, мы предлагаем страхование кредитных платежей. Ежемесячный страховой платеж, от 5 EUR, обеспечивает возможность получить страховую компенсацию в случае вынужденной безработицы или временной нетрудоспособности, а также позволяет сохранить имущество, так как страховщик покроет остаток кредита в случае постоянной нетрудоспособности или потери жизни. | Страхование имущества | Для Вашего удобства предлагаем застраховать недвижимость при посредничестве банка SEB у нашего партнера — в латвийском филиале АО IF P&C Insurance. Застраховав свое жилье, Вы обеспечите безопасность и получите возможность избежать незапланированных финансовых убытков, которые могут возникнуть в результате кражи, пожара, аварии водопровода или других происшествий. Убедитесь, что подготовленный полис страхования недвижимости соответствует следующим критериям:

Обновленный страховой полис просим отправить по адресу [email protected] или доставить в любой филиал банка SEB до окончания срока действующего страхового полиса. Преимущества страхования недвижимости в If:

|

«Кредит под залог имеющейся квартиры»

В соответствии с требованиями Федерального закона от 27.07.2006г. № 152-ФЗ «О персональных данных» даю согласие «КРАЕВОМУ КОММЕРЧЕСКОМУ СИБИРСКОМУ СОЦИАЛЬНОМУ БАНКУ» ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ, местонахождение: Российская Федерация, Алтайский край, 656049, г. Барнаул, пр-кт Ленина, 61 (далее – Банк), на обработку моих персональных данных (далее – Согласие) и подтверждаю, что действую своей волей и в своем интересе. Согласие дается на обработку всех моих персональных данных, указанных в заявке, любыми способами, в том числе третьими лицами, в том числе воспроизведение, электронное копирование, обезличивание, блокирование, уничтожение, а также вышеуказанную обработку иных моих персональных данных, полученных в результате их обработки.

Согласие дается на обработку всех моих персональных данных, указанных в заявке, любыми способами, в том числе третьими лицами, в том числе воспроизведение, электронное копирование, обезличивание, блокирование, уничтожение, а также вышеуказанную обработку иных моих персональных данных, полученных в результате их обработки.

Согласие дается мною для целей заключения с Банком любых сделок, соглашений, договоров и дальнейшего их исполнения, а также исполнения иных обязательств, сторонами которых могут являться или являются стороны настоящего Согласия; для принятия решений или совершения иных действий, порождающих юридические последствия в отношении меня или других лиц или иным образом затрагивающих мои права и законные интересы, а также для предоставления мне информации об оказываемых Банком услугах. Согласие действует до его отзыва мною путем направления в Банк заявления в простой письменной форме. В случае отзыва Согласия на обработку персональных данных прекращение обработки персональных данных происходит только после полного исполнения сторонами настоящего Согласия обязательств, вытекающих из договорных отношений, а уничтожение персональных данных производится не ранее истечения срока хранения, установленного для конкретного вида документов, если персональные данные содержатся в указанных документах.

Я даю согласие на предоставление Банком всей имеющейся обо мне информацию в объеме, в порядке и на условиях, определенных Федеральным законом «О кредитных историях» № 218-ФЗ от 30 декабря 2004 года, во все бюро кредитных историй, включенные в государственный реестр бюро кредитных историй, а также на получение кредитного отчета из вышеозначенных бюро для заключения Договора и в течение срока действия Договора.

Я даю согласие на получение мной рекламы, рассылки, в том числе по сети подвижной радиотелефонной связи, от Банка, его контрагентов и аффилированных лиц.

Эксперты рассказали об особенностях получения кредита под залог квартиры

(Казань, 29 октября, «Татар-информ»). Кредит под залог квартиры — это оптимальный вариант при необходимости получить крупную сумму денег в сжатые сроки. Основное преимущество этого типа займа состоит в том, что банки предлагают меньшую процентную ставку в сравнении с программами, по которым не предусмотрен залог, а значит и переплата по кредиту будет существенно меньше.

Основной нюанс получения такого вида займа состоит в том, что на закладываемое имущество налагается обременение в ходе подписания кредитного договора. Таким образом, накладываются дополнительные ограничения на собственника жилья до момента полного возврата денег по кредитным обязательствам. То есть он не может продать, сдать или обменять свою квартиру.

Перед тем, как получить кредит под залог квартиры, важно выполнить одно важное условие — застраховать эту недвижимость.

Предлагаемые банками условия отличаются друг от друга, но общее у них все же имеется:

1.Сумма к выдаче будет зависеть от цены квартиры и ее состояния. Обычно банки выдают кредиты в объеме 60-80% от рыночной стоимости недвижимости.

2.При определении суммы кредита учитывается ликвидность квартиры. Иными словами, данное жилье должно пользоваться спросом. На данный показатель влияют такие критерии, как площадь, местоположение квартиры, общее состояние и пр.

3.Срок погашения долга достаточно большой. В среднем можно взять деньги на срок до 30 лет. При этом закладываемая квартира не должна находиться под обременением.

В среднем можно взять деньги на срок до 30 лет. При этом закладываемая квартира не должна находиться под обременением.

4.Квартира должна находиться в том регионе, в котором расположено кредитное учреждение, в котором берется займ. К примеру, если клиент является собственником квартиры во Владивостоке, а банк находится в Краснодаре, договор на кредитование не будет заключен.

5.У заемщика должна иметься регистрация в том регионе, где находится отделение банка.

Кроме того, клиент должен соответствовать требованиям, предъявляемым конкретным банком к заемщикам, и быть готовым к предоставлению необходимого пакета документов.

К обязательным для предоставления документам относят:

1.Паспортные данные. Потребуются копии всех страниц.

2.Документ, который подтвердит трудовой стаж. То есть, копия договора или трудовой книжки.

3.Справка формата 2-НДФЛ.

4.Свидетельство о праве собственности на квартиру.

5.Иные документы по недвижимости. К примеру, выписка из ЕГРП, дарственная, договор купли-продажи и пр.

6.Выписка из домовой книги.

7.Справка, подтверждающая, что у собственника нет долгов по оплате услуг ЖКХ.

Какие документы необходимы для сдачи дома в залог? | Руководства по дому

Лорен Тредуэлл Обновлено 27 июня 2017 г.

Дом чаще всего используется в качестве залога для финансирования бизнеса и для обеспечения ссуд под залог собственного капитала и кредитных линий. Чтобы дом мог считаться залогом, он должен быть свободен от каких-либо залогов, таких как ипотека, или, по крайней мере, иметь достаточно капитала для покрытия суммы кредита. Независимо от того, используете ли вы свой дом в качестве залога по бизнес-ссуде или для обеспечения ссуды на покупку собственного капитала или кредитной линии, всем кредиторам требуется некоторая основная документация, подтверждающая, что вы являетесь законным владельцем и что интерес кредитора в собственности будет защищен.

Документ, подтверждающий право собственности

Документ является юридическим доказательством того, что вы владеете домом и имеете право передать право собственности кредитору в случае невыполнения обязательств по ссуде. Он содержит адрес, а также информацию о карте оценщика, такую как номера лотов, участков и книг. Если у вас нет копии акта с другими ипотечными документами, позвоните в офис регистратора асессора округа, чтобы запросить его. Вам придется платить за каждую страницу.

Он содержит адрес, а также информацию о карте оценщика, такую как номера лотов, участков и книг. Если у вас нет копии акта с другими ипотечными документами, позвоните в офис регистратора асессора округа, чтобы запросить его. Вам придется платить за каждую страницу.

Выписка по ипотеке или Уведомление об удовлетворении ипотечной ссуды

Если дом все еще имеет ипотеку, вы должны предоставить кредитору копию последней выписки по ипотеке, чтобы подтвердить общую сумму ссуды, баланс и ежемесячные платежи.Это, наряду с оценкой, сообщает кредитору, сколько капитала доступно для использования в качестве обеспечения.

Если дом оплачен, кредитор должен увидеть Уведомление об удовлетворении требований. Этот документ подтверждает, что ипотека была выплачена в полном объеме и что предыдущий кредитор больше не имеет прав на недвижимость. Это важно, потому что права первого держателя ипотеки имеют преимущественную силу над любыми другими требованиями, а это означает, что второй кредитор не сможет забрать собственность в случае невыполнения обязательств.

Декларации о страховании домовладельцев

Вам необходимо показать кредитору копию страницы с декларациями о страховании домовладельцев.В этом документе указывается номер полиса, срок действия полиса, суммы страхового покрытия имущества и ответственности, ежемесячная или годовая премия и имя любого кредитора или другого держателя залога. Без доказательства страхования кредитор не может быть уверен, что он сможет взыскать любую невыплаченную часть ссуды, если стоимость дома снизится из-за ущерба от стихийных бедствий или других событий.

Оценка дает оценку

Ваш кредитор выполняет оценку, чтобы подтвердить стоимость собственности, но вы также можете сделать ее и включить ее в свое заявление, чтобы кредитор имел предварительное представление о стоимости дома.Кроме того, всегда полезно иметь независимую оценку на случай, если оценка кредитора кажется ошибочной. Однако оценка кредитора, вероятно, будет немного ниже, чем ваша, потому что кредитор должен определить наименьшую оценку дома в случае, если ему придется продать недвижимость на аукционе или иным образом быстро ее ликвидировать.

Список комплексной проверки квартир и многоквартирных ссуд — Multifamily.loans

Quick Qualification

Используйте эти элементы, чтобы быстро узнать, соответствуете ли вы желаемому LTV, LTC, сумме кредита и т. Д.. Это даст только очень общую картину, но также даст относительно быстрое положительное / отрицательное указание на осуществимость рассматриваемой ссуды.

Промежуточная операционная отчетность (P&L) за 12 месяцев.

Текущая арендная плата.

Указание на то, что чистая стоимость заемщика превышает сумму кредита, а ликвидность заемщика превышает 10% от суммы кредита. В противном случае потребуется обсуждение вместе с PFS (личным финансовым отчетом).

Официальная цитата

Используйте эти элементы, чтобы получить официальную цитату или перечень условий, за которыми может поддержать ваш кредитор. Эти котировки будут подлежать полному андеррайтингу (пунктов в разделе «Обязательства и закрытие») и заполнению всех сторонних отчетов.

Имущество:

Заемщик:

Название юридического лица

Организационная структура

Личный финансовый отчет для каждого поручителя *

Резюме / биография для каждого поручителя * 9000

Информация о компании по управлению недвижимостью (если это не самоуправление)

* Поручителем будет выступать любое физическое лицо, владеющее более 20% GP.Партнеры LP не имеют гарантий. Для поручителей с ограниченным опытом потребуется сильная управляющая компания.

Обязательства и закрытие

В дополнение к вышеупомянутым пунктам, перечисленным в разделе «формальное предложение», следующий список описывает остаток требований к документам до закрытия. В ходе андеррайтинга и анализа отчетов третьих сторон могут возникнуть другие вопросы, и может потребоваться дополнительная документация или элементы андеррайтинга. Ниже представлен баланс предметов, необходимых для того, чтобы добраться до закрывающего стола.

Ниже представлен баланс предметов, необходимых для того, чтобы добраться до закрывающего стола.

Заемщик

Гаранты

SREO (форма предоставлена)

Разрешение на выдачу банковской и кредитной информации (форма предоставлена)

Проверка вкладов (выписки с банковского счета)

Недвижимость

Текущая арендная плата (за все месяцы до закрытия включительно)

Текущий операционный отчет (за все месяцы до закрытия включительно)

Исследование ALTA (требования 2021 года)

Копия все коммерческие договоры аренды

Копия договора аренды прачечной

Копии всех договоров на обслуживание (т.е. вывоз мусора, борьба с вредителями, озеленение, обслуживание бассейнов и т. д.)

Право собственности (в соответствии с требованиями кредитора)

Свидетельства о заселении (при наличии)

Лицензии на аренду (если имеются / применимы)

Подтверждение соответствия строительным нормам

Копия акта (при наличии)

Письмо о зонировании (при наличии)

Назначение консультанта (форма предоставляется)

Назначение страхового агента (форма предоставлен)

Компания по управлению недвижимостью

Перечень находящихся в управлении объектов недвижимости

Заключенное соглашение об управлении

Маркетинговый план (при наличии)

Маркетинговые материалы (при наличии)

Образец аренды

Расходы совместно с другими объектами недвижимости (если применимо ble)

Анализ заработной платы (форма должна быть предоставлена)

Стандартные отчеты сторонних организаций

Термитная инспекция (заемщик привлечен)

Оценка (с привлечением кредитора)

Этап 1 (привлечен кредитор)

PCNA (привлечен кредитор)

Полный список документов для заявления на ипотеку

Обновлено Джиной Поголь

Если вы планируете подать заявку на новый жилищный кредит или рефинансирование ипотеки в 2020 году, необходимых документов может оказаться меньше, чем вы думаете. Поэтому, прежде чем тратить несколько часов на копание документов и оплату в копировальном центре больше, чем требуется, просмотрите этот список. Независимо от того, являетесь ли вы новым покупателем жилья или опытным инвестором в недвижимость, для ипотеки требуется меньше документов, чем вы могли себе представить.

Поэтому, прежде чем тратить несколько часов на копание документов и оплату в копировальном центре больше, чем требуется, просмотрите этот список. Независимо от того, являетесь ли вы новым покупателем жилья или опытным инвестором в недвижимость, для ипотеки требуется меньше документов, чем вы могли себе представить.

Документы, необходимые для подачи заявления на ипотеку

Реформы ипотечного кредитования, проведенные несколько лет назад, ужесточили правила и вынудили ипотечных кредиторов одобрять жилищные ссуды только в том случае, если заявители могли себе их позволить.Это привело к появлению лавины дополнительных документов, необходимых для ипотеки, поскольку кредиторы стремились избежать судебных разбирательств и штрафов.

Сегодня отрасль более уверена в законах и их требованиях, а количество запросов на документацию несколько снизилось. Кроме того, технический прогресс сократил количество документов, которые вы должны предоставить ипотечному кредитору.

Вот пять вещей, которые должен предоставить каждый соискатель ипотеки, прежде чем он сможет получить одобрение кредита.

- Удостоверение личности с фотографией для предотвращения кражи личных данных и мошенничества с ипотекой

- Разрешение на получение кредитного отчета (у вашего кредитора есть форма; вы просто ее подписываете)

- Свидетельство о страховании домовладельцев (при покупке оно не понадобится до закрытия)

- Подтверждение дохода (подробности см. Ниже)

- Источник первоначального взноса и / или затрат на закрытие (подробнее см. Ниже)

Наемным работникам, которые получают формы W-2, возможно, больше ничего не потребуется для получения разрешения на ипотеку.

Автоматизированные системы андеррайтинга (AUS) и требования к документации

Большинство ипотечных кредитов сегодня гарантировано программным обеспечением. Кредиторы Fannie Mae используют, например, Desktop Underwriter (DU), а кредиторы Freddie Mac используют Loan Prospector (LP). У других кредиторов есть собственные программы.

Обратите внимание, что кредиторы не могут гарантировать всем заявителям на ипотеку программное обеспечение. Если у вас очень мало информации о вашем кредитном отчете или много неточностей, люди должны подписать ваше заявление вручную.Если ваше приложение не получает от программного обеспечения решения «одобрить», оно может получить рекомендацию «направить», что означает, что его должен подписать человек. Руководство по ручному андеррайтингу требует гораздо больше документации.

Если у вас очень мало информации о вашем кредитном отчете или много неточностей, люди должны подписать ваше заявление вручную.Если ваше приложение не получает от программного обеспечения решения «одобрить», оно может получить рекомендацию «направить», что означает, что его должен подписать человек. Руководство по ручному андеррайтингу требует гораздо больше документации.

Самое замечательное в AUS заключается в том, что они могут значительно сократить количество документов, которые соискатели ссуды должны предоставить для обеспечения одобрения ипотеки. Покупатели жилья впервые или повторные заемщики, которые не в курсе, могут быть удивлены тем, как мало документации они должны представить сегодня.

Некоторые кредиторы даже позволяют вам просто отправить изображение вашей зарплаты и банковской выписки по тексту или электронной почте.

Заявление на получение минимальной ипотечной ссуды для наемных работников

Если вы штатный сотрудник W-2, который не получает комиссионных или бонусов, вам может потребоваться всего несколько документов — достаточно, чтобы доказать, что у вас есть предсказуемый и достаточный доход и средства для закрытия. В этом случае вы предоставляете следующие вещи:

В этом случае вы предоставляете следующие вещи:

- Самая последняя квитанция о заработной плате, если в ней указаны ваши доходы за текущий год

- Копия последней банковской выписки с указанием средств до закрытия

Нередко просят предоставить последние две квитанции о заработной плате или банковские выписки за трехмесячный период.Если вы являетесь обычным наемным работником W-2 и проработали пару лет, вам может потребоваться выписка из банковского счета и квитанция о заработной плате. И вы можете отправить его своему кредитору. Наверное, намного проще, чем вы себе представляли.

Дополнительные ипотечные документы для выплаты заработной платы, бонусов или комиссионных доходов

Если вы не работали на работе в течение двух или более лет, или у вас есть неполный рабочий день, бонус или комиссионный доход, ваш кредитор может запросить дополнительную информацию.

Если в вашем источнике средств на закрытие указан крупный депозит или показаны отклоненные чеки, вам, вероятно, придется оформить дополнительные документы. Это также применимо, если вы получаете бонусы или комиссионные в размере 25 или более процентов от вашего общего дохода. Вот эти статисты.

Это также применимо, если вы получаете бонусы или комиссионные в размере 25 или более процентов от вашего общего дохода. Вот эти статисты.

- Два года формы W-2 для лиц, проработавших менее двух лет

- Два года налоговых деклараций со всеми таблицами для тех, кто имеет бонусный или комиссионный доход

- Письмо с объяснением крупных депозитов и доказательство того, что средства поступили не из запрещенного источника (например, продавца жилья, кредитора, агента по недвижимости или нераскрытой ссуды)

- Объяснение отклоненных чеков

Эти дополнительные документы могут вызвать запросы на оформление дополнительных документов.См. Ниже ситуации, для которых может потребоваться дополнительная документация.

Документы на ипотеку для самозанятых заемщиков

Самозанятые потребители имеют более сложные профили, а документы, необходимые для ипотеки, могут быть более обширными. Это люди, для обслуживания которых изначально были созданы так называемые ссуды «lite doc» или ссуды с «установленным доходом». Идея заключалась в том, чтобы сократить обременительную бумажную работу, но при этом установить, что у заемщика достаточно денег и дохода, с помощью альтернативных методов.Ссуды с заявленным доходом больше не являются законными.

Идея заключалась в том, чтобы сократить обременительную бумажную работу, но при этом установить, что у заемщика достаточно денег и дохода, с помощью альтернативных методов.Ссуды с заявленным доходом больше не являются законными.

Сегодня традиционные программы кредитования требуют формы подоходного налога для подтверждения дохода. Однако в других программах банковские выписки используются для определения дохода самозанятых соискателей. Вот требования, с которыми вы можете столкнуться как самостоятельно занятый заемщик.

- Налоговые декларации с физических лиц за два года (или более)

- Налоговые декларации предприятий за два (или более) года

- Копии банковских выписок по личным и коммерческим счетам (два или три месяца для традиционного андеррайтинга, до 24 месяцев для банковских выписок по кредитам)

- Копии бизнес-лицензий и / или корпоративных документов

- Справка от бухгалтера или CPA о состоянии вашего бизнеса

- Письмо с объяснением неравномерности или снижения доходов от бизнеса

- Партнерские налоговые декларации и / или таблица К-1

Страховщики используют сложную форму для корректировки дохода от самозанятости, добавляя обратно вычеты по таким статьям, как амортизация или истощение, поскольку они не производятся с вашего банковского счета, и вычитая расходы, которые не были вычтены из ваших налоговых деклараций, Например, 50 процентов деловых обедов, которые вы не получили для вычета налогов, вычитаются из вашего налогооблагаемого дохода, потому что вы действительно потратили деньги.

Ипотечные документы на незаработанный доход

Для дохода, не связанного с работой, вы можете столкнуться с множеством необходимых форм.

Инвесторы получают то же отношение, что и самозанятые заемщики. если у вас есть дом в аренде, вы должны предоставить налоговую декларацию, чтобы показать свой доход. Эта информация попадает в другой раздел заявки на получение кредита, если только ваш доход от аренды не указан в налоговой декларации предприятия. Прочие требования к документации по нетрудовому доходу включают:

- Форма социального страхования SSA-1099, письмо о вознаграждении или выписки из банковского счета, подтверждающие прямой депозит

- Пенсии, форма 1099-П, письмо о выплате пенсии или выписки из банковского счета, подтверждающие прямой вклад

- Инвалидность, алименты, алименты или государственная помощь, требуются документы, подтверждающие размер и продолжительность

- Форма 1099-INT для процентного дохода или 1099-DIV для дивидендного дохода

- Форма 1099-B для прироста капитала с брокерских счетов

- Налоговые декларации и дополнительные документы могут быть использованы для документирования всего нетрудового дохода

Это наиболее распространенные виды доходов. Но для любого вида требования довольно единообразны. Вы должны доказать, что имеете право на получение дохода — например, письмом из государственного учреждения, декретом о разводе или частной страховой компанией.

Но для любого вида требования довольно единообразны. Вы должны доказать, что имеете право на получение дохода — например, письмом из государственного учреждения, декретом о разводе или частной страховой компанией.

Вы должны доказать, что ожидается, что этот доход будет продолжаться не менее трех лет, и что вы получаете его надежно. Выписки с банковского счета, подтверждающие депозиты или аннулированные чеки, покрывают это требование.

Дополнительные ипотечные документы для особых ситуаций

Одна вещь в ипотечном андеррайтинге, которая может расстроить заемщиков, заключается в том, что один документ, кажется, вызывает запросы дополнительных документов.Проверьте этот список, чтобы увидеть, применимы ли эти ситуации, а затем будьте готовы к дополнительным запросам.

- Постановление о разводе для получения алиментов или дохода на содержание ребенка или для доказательства того, что ваш супруг (а) платит долги, указанные в вашем кредитном отчете

- «Подарочное письмо» и выписки из банковского счета от того, кто дарит вам деньги в качестве предоплаты или заключительных расходов

- Письма с объяснением проблем с вашим кредитным отчетом

- Акт обследования септических систем или колодцев

- Аннулированные чеки (12 месяцев) или бланк подтверждения аренды, показывающий своевременную оплату аренды

- Страница декларации о страховании от наводнения для домов в определенных зонах наводнения

Этот список может не охватывать все возможные запросы документации, но он включает полный обзор наиболее распространенных. Если вы знаете, что ваша ситуация необычна или требует объяснения, проявите инициативу и обсудите ее с кредитором, чтобы упростить ваш путь к одобрению и минимизировать стресс, связанный с предоставлением документов для вашего заявления на ипотеку.

Если вы знаете, что ваша ситуация необычна или требует объяснения, проявите инициативу и обсудите ее с кредитором, чтобы упростить ваш путь к одобрению и минимизировать стресс, связанный с предоставлением документов для вашего заявления на ипотеку.

Распечатать страницу

Подписание окончательных кредитных документов: на что обращать внимание

В этой статье:

Вы подписываете много документов, когда покупаете и финансируете дом. Но именно эти окончательные кредитные документы обязывают вас совершить покупку и ипотеку, поэтому внимательно их изучите.

- Окончательная заявка на получение кредита должна точно отражать ваш доход, активы и объект недвижимости

- В вашем окончательном заключительном раскрытии подробно описаны условия и комиссии вашего кредита.

- Убедитесь, что ваша личная информация и способ, которым вы вводите заголовок, верны.

Гораздо проще сделать это заранее дома и ответить на вопросы, чем в сжатые сроки в титульном офисе.

Прочтите и осознайте, прежде чем подписывать

Ваша дата закрытия — она же «дата подписания» — может быть беспокойной.Это потому, что сегодня вам нужно прочитать много бланков и поставить на них свою подпись. Многие из этих документов многословны и запутаны. Но важно понять их перед подписанием.

Почему это делается в спешке и под давлением? Вместо этого вы можете запросить копию этих документов раньше. Это дает вам возможность просматривать эти документы в удобном для вас темпе. И вы можете узнать обо всем, чего вы не понимаете, у своего поверенного или ответственного за закрытие дела.

Узнайте об этих приоритетных документах задолго до даты закрытия.И знайте, что искать в этих документах, включая мелкий шрифт. Это поможет избежать серьезных сожалений в дальнейшем.

Заключительное раскрытие

Ожидается, что в дату закрытия вы подпишете несколько форм, заметок и документов. И одно из самых важных — это заключительное раскрытие (CD). Поэтому ваш кредитор должен предоставить вам этот документ за три рабочих дня до запланированного закрытия. Бюро финансовой защиты потребителей рекомендует проверить:

Поэтому ваш кредитор должен предоставить вам этот документ за три рабочих дня до запланированного закрытия. Бюро финансовой защиты потребителей рекомендует проверить:

- Ваше написание имени

- Эта сумма, срок, цель, продукт и тип кредита соответствуют вашей последней оценке кредита

- Ваша процентная ставка

- Есть ли у вашего кредита штраф за досрочное погашение?

- Есть ли у вашей ссуды раздельный платеж?

- Что ваш предполагаемый общий ежемесячный платеж соответствует вашей последней оценке кредита

- Если у вас есть позиции в предполагаемых налогах, страховках и оценках, которые не находятся на условном депонировании

- Ваши заключительные расходы соответствуют вашей последней оценке кредита

- Ваша касса к закрытию соответствует вашей последней оценке кредита.

Еще четыре окончательных кредитных документа

Другие важные документы, которые вы также можете ожидать при закрытии, включают:

Вексель

Это ваше согласие на выплату ипотеки. В нем должна быть указана общая сумма займа; процентная ставка; последствия просрочки платежа; и, если у вас есть регулируемая ставка, объяснение того, как она может измениться.

В нем должна быть указана общая сумма займа; процентная ставка; последствия просрочки платежа; и, если у вас есть регулируемая ставка, объяснение того, как она может измениться.

Доверительный акт

Повторяя информацию из простого векселя, этот документ определяет ваши права заемщика.Это также дает вашему кредитору право требовать вашу собственность путем обращения взыскания, если вы не соблюдаете условия ипотеки. Посмотрите внимательно на формулировку внутри. Например, в разделе «размещение» должно быть указано, что вы будете проживать в доме в качестве основного места жительства.

Кроме того, в разделе «опасные вещества» говорится, что вам не разрешается хранить опасные материалы в вашем доме. А в разделе «ускорение» указывается, что ваш кредит может быть просрочен, если вы не будете своевременно вносить платежи по ипотеке или соблюдать условия кредита.Одно из таких условий — если вы продаете недвижимость, вы должны вернуть ссуду.

Первоначальное раскрытие условного депонирования

В этой выписке указаны точные суммы, которые вы будете вносить на свой счет условного депонирования (конфискации), если он у вас есть. В нем должна быть разбита ваша основная сумма и процентные платежи, а также указаны суммы конфискации для страхования и налогов.

В нем должна быть разбита ваша основная сумма и процентные платежи, а также указаны суммы конфискации для страхования и налогов.

В следующем разделе показано, как расходуются ваши средства условного депонирования (конфискации). Ищите строки, которые показывают ваш ежемесячный платеж условного депонирования, любые снятия средств для покрытия налогов и страхования, а также текущий баланс аккаунта.

Реквизиционное право

Вот форма, которая включается только при рефинансировании основного места жительства. В таком случае вы имеете право аннулировать кредит в течение трех рабочих дней. Если вы не рефинансируете, вы не имеете права отменить его после закрытия.

Но подождите; есть еще

Перечисленные выше документы являются наиболее важными, но не единственными документами, которые вы получите. Другие, менее важные элементы, включенные в ваш стек для проверки и подписания, могут включать:

- Форма сертификации заемщика.

Этот документ подтверждает, что вся информация, которую вы предоставили в процессе подачи заявки, является точной и полной.

Этот документ подтверждает, что вся информация, которую вы предоставили в процессе подачи заявки, является точной и полной. - Ошибки и пропуски / соглашение о соответствии. Подписывая эту форму, вы разрешаете своему кредитору исправить ошибки в вашем кредитном пакете. Это может включать отсутствующий документ или подпись. Вы должны помочь кредитору в устранении этих проблем.

- Заявление об обслуживании. Эта форма указывает, может ли ваше обслуживание ссуды быть переуступлено, продано или передано другой стороне, пока ссуда остается непогашенной

- Документы государственного и местного самоуправления. Они соответствуют требованиям местного правительства и правительства штата. Обычно они используются для сбора информации и защиты ваших прав

Почему стоит разобрать мелкий шрифт

Все эти документы требуют очень внимательного изучения.

«Обычно вы берете на себя обязательство выплатить большую сумму денег. И эти ежемесячные платежи будут продолжаться в течение многих лет », — говорит Марк Ли Левин, профессор школы управления недвижимостью и строительством Бернса Денверского университета.«Вы не можете позволить себе ошибиться».

И эти ежемесячные платежи будут продолжаться в течение многих лет », — говорит Марк Ли Левин, профессор школы управления недвижимостью и строительством Бернса Денверского университета.«Вы не можете позволить себе ошибиться».

Оспаривание подписанного вами юридического документа — тяжелая работа. Просто спросите Дж. Кейта Бейкера, координатора программы ипотечного банкинга и преподавателей в North Lake College.

«Допустим, вы попали в суд из-за спора по поводу одного из документов. Суды почти всегда соглашаются с написанным значением ипотеки. Адвокаты кредитора обычно пишут на этом языке. Таким образом, заемщик почти всегда проигрывает спор », — говорит Бейкер.

Бейкер видел много случаев сожаления заемщика.

«Многие судьи абсолютно не симпатизируют тем, кто говорит, что не понимал или не читал то, что они подписали», — говорит он.

Действия, которые можно предпринять

Чтобы предотвратить угрызения совести заемщика, попробуйте следующие советы:

Получите закрывающие документы заранее. Полный комплект этих документов запросите у вашего заключительного. Сделайте это одновременно с вашим заключительным раскрытием, как минимум за три дня до закрытия.

Полный комплект этих документов запросите у вашего заключительного. Сделайте это одновременно с вашим заключительным раскрытием, как минимум за три дня до закрытия.

Попросите юриста прочитать эти документы. «Было бы хорошо, если бы вас представлял адвокат», — говорит Левин. «Обычно это самое крупное финансовое обязательство, которое большинство людей берут на себя в своей жизни».

Внимательно проверьте номера. «Убедитесь, что заемная сумма совпадает с суммой, указанной в смете кредита и закрывающих формах раскрытия информации. И убедитесь, что вексель выставлен только на эту сумму », — говорит Бейкер.

Проверьте сумму денег, которую вам нужно привлечь к закрытию. «Это на странице 3 заключительного раскрытия вкладки« Расчет наличных средств для закрытия », — отмечает Бейкер.

Главный вывод здесь — прочитать важные вещи, желательно за до вашего дня закрытия. Если у вас есть вопросы по кредиту, позвоните своему кредитору и ничего не подписывайте, пока не будете удовлетворены ответами.

Все еще вариант для некоторых

Ссуды с низким уровнем документации или без документации позволяют заемщикам подавать заявку на получение ипотечной ссуды без необходимости предоставления обширной финансовой документации. Обычно получение ипотеки требует оформления большого количества документов.Вам необходимо задокументировать свой доход, предоставив квитанции о заработной плате, формы W2, налоговые декларации, выписки с различных счетов и многое другое. Когда ваш кредитор или ипотечный брокер требует от вас документации, это хороший знак — они пытаются получить лучшую ипотеку, на которую вы можете претендовать.

Однако некоторые люди не могут предоставить необходимые документы. Для них привлекательной является ссуда с ограниченным объемом документации или без документации, и эти ссуды все еще доступны для некоторых.

Причины недостаточной документации по ссудам

Есть несколько причин, по которым вы не сможете или не захотите предоставить информацию кредитору. Например:

Например:

- Самостоятельно занятые люди предпочитают показывать более низкий доход для целей налогообложения, но это имеет неприятные последствия при обращении за ссудой

- Молодые рабочие имеют историю низкой заработной платы или вообще не имеют истории

- Новые владельцы бизнеса не могут показать прошлый стабильный заработок (обычно требуется несколько лет)

- Пенсионеры с инвестиционным доходом

- Требования конфиденциальности диктуют, что вы держите уровень дохода при себе

- Найти и систематизировать документацию слишком сложно

- Ваш доход или активы никак не задокументированы приемлемо для кредитора

Соответствие требованиям без документации

«Старые добрые времена» легкого получения кредита прошли.До финансового кризиса, достигшего пика в 2008 году, вы могли просто сказать своему ипотечному брокеру, сколько вы зарабатываете, и не требовалось никаких доказательств — если они вообще были. Эти заявленные доходы — также известные как «лживые» ссуды — больше не доступны в свободном доступе.

Эти заявленные доходы — также известные как «лживые» ссуды — больше не доступны в свободном доступе.

Бюро финансовой защиты потребителей (CFPB) теперь требует от кредиторов гарантировать, что у вас есть возможность погасить любые утвержденные ссуды, если ипотека является «соответствующей» ссудой. Но некоторые кредиторы готовы работать в неквалифицированной ипотечной сфере.

Обратите внимание, что эти кредиторы не собираются возвращаться в 2006 год — они не заинтересованы в выдаче субстандартных кредитов с использованием неточных цифр.Однако они заинтересованы в работе с людьми, у которых есть возможность платить (при отсутствии возможности документировать свои доходы и активы в традиционных форматах).

Соответствует требованиям для получения ссуд без документов

Чтобы претендовать на эти кредиты, вы должны быть привлекательным заемщиком, и приведенные ниже характеристики вам помогут.

Кредиторы готовы согласиться на меньшее количество информации, только если у вас хороший кредитный рейтинг (выше 720 — хорошее место для начала). Тем не менее, если все остальное в порядке, несколько штрихов в ваших кредитных отчетах не могут испортить сделку.

Тем не менее, если все остальное в порядке, несколько штрихов в ваших кредитных отчетах не могут испортить сделку.

Доход всегда помогает получить одобрение на получение ссуды. Но неквалифицированные кредиторы могут более снисходительно оценивать ваш доход. Если вы сможете обосновать свою позицию (даже если вы не можете представить W2), вас могут одобрить.

Активы или наличие большого количества резервных денег также помогают в вашем случае. Крупные банковские и инвестиционные счета могут служить «резервами», в которые вы можете вкладывать средства, чтобы продолжать производить платежи. Кредиторы могут быть более снисходительными к доходам, если вы хорошо разбираетесь в активах.

Кредиторы любят минимизировать свои риски и следить за тем, чтобы у вас была шкура в игре.Если вы сделаете более крупный первоначальный взнос, у вас будет больше шансов с кредиторами с низким уровнем документации. Для обычных ипотечных кредитов достаточно 20%, но для неквалифицированных кредиторов может потребоваться 40% и более. Вы всегда можете использовать этот капитал когда-нибудь позже.

Вы всегда можете использовать этот капитал когда-нибудь позже.

Стоимость

Бесплатных обедов не бывает. Поскольку вы не подтверждаете свою способность погашать с помощью стандартных документов, кредиторы берут на себя больший риск. Эти кредиторы также берут на себя больший регуляторный риск, работая в серых (но все еще правовых) областях.В результате цена выше.

Ожидайте, что процентная ставка по крайней мере на на один процент выше для ссуды с низкой документацией. Другие сборы за обработку также могут быть завышены. Если вы просто ищете более простой способ подать заявку на ссуду, возможно, это не лучший вариант — откопайте старые налоговые декларации и квитанции о выплатах. Но если вы попадаете в перечисленные выше категории, это может быть ваш вариант только , и он все равно стоит своей цены.

Как использовать частную ипотеку

Частная ипотека — это жилищный заем, финансируемый из частных источников средств, таких как друзья, семья или бизнес, а не через традиционного ипотечного кредитора. Это может пригодиться людям, которым сложно получить ипотеку обычным способом.

Это может пригодиться людям, которым сложно получить ипотеку обычным способом.

Этот вид ипотеки может принести пользу всем участникам, если он оформлен правильно. Однако без мер предосторожности все может пойти плохо — как для ваших отношений, так и для ваших финансов.

Оценивая решение о заимствовании или ссуде посредством частной ипотеки, помните об общей картине: создание беспроигрышного решения, в котором каждый получает финансовую выгоду, не принимая на себя слишком большого риска.

Преимущества использования частной ипотеки

В мире полно кредиторов, включая крупные банки, местные кредитные союзы и онлайн-кредиторы.Так почему бы просто не заполнить заявку и не взять взаймы у одного из них?

Легкость квалификации

Во-первых, некоторые заемщики могут не иметь права на получение ссуды от традиционного кредитора. Банкам требуется много документации, и иногда финансы заемщика не кажутся достаточно надежными для предпочтений банка. Даже если вы более чем в состоянии погасить ссуду, основные кредиторы должны подтвердить, что вы можете погасить, и у них есть определенные критерии для завершения этой проверки.Например, самозанятые люди не всегда имеют формы W-2 и стабильную историю работы, которые требуются кредиторам, а молодые люди могут не иметь хороших кредитных рейтингов, потому что их кредитная история коротка.

Даже если вы более чем в состоянии погасить ссуду, основные кредиторы должны подтвердить, что вы можете погасить, и у них есть определенные критерии для завершения этой проверки.Например, самозанятые люди не всегда имеют формы W-2 и стабильную историю работы, которые требуются кредиторам, а молодые люди могут не иметь хороших кредитных рейтингов, потому что их кредитная история коротка.

Финансовые преимущества

Ссуда между членами семьи также может иметь хороший финансовый смысл.

Заемщики могут сэкономить деньги, выплачивая членам семьи более низкие процентные ставки, чем они могли бы получить традиционными способами. Просто обязательно следуйте правилам IRS, если планируете держать ставки на низком уровне; Если ваш заем не соответствует Применимой федеральной ставке (AFR), могут возникнуть налоговые последствия.

Точно так же люди, у которых есть дополнительные наличные деньги, могут зарабатывать больше, предоставляя ссуды частным лицам, чем они получали бы с банковских вкладов, таких как компакт-диски и сберегательные счета.

Понимание рисков

Жизнь полна сюрпризов, и любая ссуда может испортиться. Вы можете согласиться на личную ипотеку с добрыми намерениями, но есть риски, которые следует учитывать заранее.

Отношения могут измениться

Внести долг в отношения может быть непросто. Если у заемщика становится мало денег, он может испытывать дополнительный стресс и чувство вины, если не может производить платежи.С другой стороны, кредитор оказывается в затруднительном положении: либо строго следит за соблюдением графика платежей, либо принимает убытки.

Обстоятельства могут измениться

Финансовое положение заемщика может измениться, так же как и кредитора. Прежде чем двигаться дальше, оцените способность кредитора принять на себя риск крупной ссуды. Это особенно важно, если от кредитора зависят другие, например дети или супруги. Подумайте, может ли предоставление ссуды повлиять на способность кредитора выйти на пенсию, ухаживать за иждивенцами или предпринять другие важные финансовые шаги.

Стоимость недвижимости может колебаться

Недвижимость стоит дорого, и ее стоимость может сильно меняться со временем. Кредиторы должны быть довольны состоянием и местонахождением собственности и уверены, что стоимость дома не уменьшится.

Техническое обслуживание может быть дорогостоящим

Для содержания собственности требуются время, деньги и внимание. Проблемы могут возникнуть даже при удовлетворительном осмотре дома. Кредиторы должны быть уверены, что житель или владелец сможет оплатить обслуживание и решить любые проблемы, прежде чем они выйдут из-под контроля.

Название может быть непонятным

Кредитор должен настаивать на обеспечении ссуды залогом. Если заемщик добавляет какие-либо дополнительные ипотечные кредиты или кто-то налагает залог на дом, это гарантирует, что кредитор получит деньги первым. Тем не менее, вы также должны проверить наличие проблем перед продажей. Традиционные ипотечные кредиторы настаивают на поиске титула, и заемщик или кредитор должны убедиться, что у собственности есть четкое право собственности. Подумайте о страховании титула, которое обеспечивает дополнительную защиту.

Подумайте о страховании титула, которое обеспечивает дополнительную защиту.

Ваши налоги могут быть затронуты

Налоговые законы сложны, и перемещение больших сумм денег может создать проблемы. Прежде чем что-либо делать, поговорите с местным налоговым консультантом, чтобы вас не застали врасплох.

Как структурировать частную ипотеку

Любая ссуда должна быть хорошо документирована. В хорошем кредитном соглашении все изложено в письменной форме, чтобы ожидания всех были ясны и было меньше возможных сюрпризов. Спустя годы вы или ваш собеседник можете забыть, о чем вы говорили, но в письменном документе будут подробно изложены детали.

Документация делает больше, чем просто сохраняет ваши отношения в неприкосновенности — она защищает обе стороны частной ипотеки. Просматривая свое соглашение, убедитесь, что изложены все мыслимые детали, начиная с:

- Когда наступают выплаты (ежемесячно, ежеквартально, первого числа месяца) и есть ли льготный период?

- Как и где производить платежи? Электронные платежи предпочтительнее?

- Может ли заемщик произвести предоплату и есть ли за это штраф?

- Обеспечен ли кредит залогом?

- Что может сделать кредитор, если заемщик пропускает платежи? Может ли кредитор взимать плату, сообщать в агентства кредитной информации или лишать права выкупа дома?

Кроме того, кредитору целесообразно обеспечить свои интересы, даже если кредитор и заемщик являются близкими друзьями или членами семьи. Обеспеченная ссуда позволяет кредитору забрать имущество путем обращения взыскания и вернуть свои деньги в худшем случае.

Обеспеченная ссуда позволяет кредитору забрать имущество путем обращения взыскания и вернуть свои деньги в худшем случае.

Если собственность хранится только на имя заемщика — без должным образом оформленного залога — кредиторы могут обратиться за домом или оказать давление на заемщика, чтобы он использовал стоимость дома для погашения долга.

Обратиться за профессиональной помощью

По вопросам документации обратитесь к квалифицированным специалистам. Поговорите с местными юристами, вашим налоговым инспектором и другими людьми, которые могут помочь вам в этом процессе.Вы работаете с большими суммами денег; это не проект DIY. При найме профессионала вы можете рассмотреть:

- Получите ли вы письменные соглашения об ипотеке?

- Могут ли платежи обрабатываться кем-то другим (и автоматизироваться)?

- Будут ли документы поданы в органы местного самоуправления (например, для обеспечения кредита)?

- Будет ли сообщаться о платежах в кредитные бюро (что помогает заемщикам создавать кредит)?

Профессиональная помощь с самого начала гарантирует, что ваша частная ипотечная договоренность будет приносить пользу обеим сторонам в течение всего срока действия кредита.

Документы, необходимые при подаче заявления на ипотеку

Если вы думаете о покупке дома , бумажная работа будет играть большую роль в обеспечении вашей ипотеки. Эта информация имеет решающее значение для помощи вашему кредитору в проверке ваших доходов и активов. Страховщики предъявляют строгие требования, которым они должны следовать, которые могут потребовать проверки на нескольких этапах процесса подачи заявки. Но есть и хорошие новости — профессионалы FirstBank Mortgage знают все тонкости и помогут вам на каждом этапе.Как минимум, это исходные документы, которые вам понадобятся при подаче заявления на ипотеку:

Документы, которые вам понадобятся при подаче заявления на ипотеку

1. Ваш доход и история работы

Шаг номер один: найдите последних квитанций о заработной плате, а также W-2 и налоговые декларации за последние два года для каждого человека, указанного в заявке на получение кредита. Эта основная информация говорит о стабильности вашей работы и дает вашему кредитору представление о том, сможете ли вы вносить ежемесячные платежи по ипотеке.

Эта основная информация говорит о стабильности вашей работы и дает вашему кредитору представление о том, сможете ли вы вносить ежемесячные платежи по ипотеке.

2. Ваш долг и ежемесячные расходы

При подаче заявления на ипотеку укажите все непогашенные кредиты, которые вы в настоящее время погашаете, включая все автокредиты, ипотеки, студенческие ссуды, кредитные карты и алименты выплаты алиментов. Не забудьте указать имя кредитора, адрес, номера счетов, минимальные ежемесячные платежи и остатки на текущих счетах. Кредиторы будут использовать эту информацию, чтобы определить соотношение вашего долга к доходу или процент вашего ежемесячного дохода, потраченный на выплату долга.

3. Где вы жили

Один из самых простых документов, которые нужно найти при подаче заявления на ипотеку, — это список мест, где вы жили последние два года, включая имена и адреса домовладельцев, если у вас еще нет дома.

4. Ваши активы

Кредиторы должны видеть выписки из вашего банковского счета для всех текущих, сберегательных счетов и счетов денежного рынка, домов или собственности, которыми вы в настоящее время владеете (включая информацию о кредиторе, номер счета, ежемесячный платеж и сумма вашей задолженности по ссуде) и другие отчеты об активах, такие как акции и облигации, индивидуальные пенсионные накопления, компакт-диски или любые другие ценные бумаги, которые можно использовать для первоначального взноса.Вы также должны предоставить пенсию, социальное обеспечение или выплаты по инвалидности, если применимо, дивиденды и бонусы. Они должны подтвердить, что у вас есть необходимые средства для закрытия расходов, первоначального взноса и денежных резервов (при необходимости) для ссуды, которую вы пытаетесь получить.

Еще одна вещь…

Даже если эти документы готовы , ваш кредитор может запросить другую подтверждающую информацию. Кредитным специалистам часто требуется дополнительная документация при работе с вашей кредитной заявкой.А если у вас есть собственный бизнес, или вы работаете по контракту или являетесь внештатным сотрудником, вам также понадобятся формы 1099 и отчеты о прибылях и убытках как минимум за два года. Лучшее, что вы можете сделать при подаче заявки на ссуду, — это не делать больших изменений и не снимать со счетов больше денег, чем обычно.

Кредитным специалистам часто требуется дополнительная документация при работе с вашей кредитной заявкой.А если у вас есть собственный бизнес, или вы работаете по контракту или являетесь внештатным сотрудником, вам также понадобятся формы 1099 и отчеты о прибылях и убытках как минимум за два года. Лучшее, что вы можете сделать при подаче заявки на ссуду, — это не делать больших изменений и не снимать со счетов больше денег, чем обычно.

Хотя большая часть этой информации может быть проверена онлайн с вашего разрешения, это не уменьшит количество документации, необходимой для подтверждения вашей квалификации для выплаты кредита.Но независимо от того, предпочитаете ли вы бумажные документы или обмен информацией в электронном виде, FirstBank Mortgage здесь, чтобы упростить процесс, ответить на все ваши вопросы и помочь получить ипотеку, которая подходит вам и вашей финансовой ситуации.

———-

Готовы рассмотреть варианты ипотеки? Щелкните здесь , чтобы найти кредитного специалиста в вашем районе.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Среди документов для регистрации договора залога недвижимости нет заявления о поручительстве. Поэтому Вам нет необходимости беспокоить Ваших близких и просить их подтвердить Вашу платежеспособность.

Среди документов для регистрации договора залога недвижимости нет заявления о поручительстве. Поэтому Вам нет необходимости беспокоить Ваших близких и просить их подтвердить Вашу платежеспособность.

Чтобы узнать больше о возможностях страхования и особых предложениях, свяжитесь со своим руководителем по сделкам частных лиц или позвоните по телефону 26668777.

Чтобы узнать больше о возможностях страхования и особых предложениях, свяжитесь со своим руководителем по сделкам частных лиц или позвоните по телефону 26668777. № 40003151743, для которого предусмотрена выплата страховой компенсации в размере невыполненных кредитных обязательств в случае страхового случая.

№ 40003151743, для которого предусмотрена выплата страховой компенсации в размере невыполненных кредитных обязательств в случае страхового случая.

Этот документ подтверждает, что вся информация, которую вы предоставили в процессе подачи заявки, является точной и полной.

Этот документ подтверждает, что вся информация, которую вы предоставили в процессе подачи заявки, является точной и полной.