Оценка доходности вложений в недвижимость

Недвижимое имущество, кроме обладания потребительскими свойствами, направленными на удовлетворение потребности в жилье и производственных площадях, также является выгодной формой вложения капитала. С точки зрения инвестора, важнейшим параметром при вложении капитала в недвижимость является показатель доходности (нормы отдачи на вложенный капитал). Перед принятием решения по инвестиции, любой инвестор, прежде всего, рассчитает доходность предполагаемого вложения и убедится в том, что данное вложение удовлетворяет его требованиям эффективности.

Базовый расчет доходности вложения в недвижимость и расчет нормы отдачи на вложенный капитал является несложной процедурой, которую вполне можно провести самостоятельно.

Для того чтобы объяснить основные этапы расчета доходности вложений в объект недвижимости, рассмотрим подробнее некоторые формы вложения

капитала в объекты коммерческой недвижимости и проведем оценку доходности этих вложений на примере.

Экономический анализ и оценка недвижимости для объектов, не завершённых строительством — задача достаточно сложная и требует всестороннего анализа конкретного инвестиционного проекта, расчета и обоснования его затратной части, прогноза будущих доходов и учета всех коммерческих рисков проекта. Поэтому для простоты и наглядности изложения здесь мы рассмотрим самый простой для проведения финансового анализа вариант вложения капитала в недвижимость, а именно покупку готового нежилого здания, полностью пригодного к эксплуатации и не требующего проведения ремонтных работ.

Первым шагом при оценке доходности вложения в готовое коммерческое здание является всесторонний анализ данного сегмента рынка.

Например, если в качестве инвестиции предполагается купить офисное здание, то нужно собрать актуальную рыночную информацию о ставках

аренды и стоимости продажи в собственность площадей в офисных зданиях разных классов за последний год. Такая информация широко

представлена в различных обзорах рынка недвижимости.

Данные по ценам переводятся в валюту, в которой оперирует инвестор – в нашем примере это доллары США. Собранные ценовые данные надо также очистить от НДС, а арендные ставки дополнительно скорректировать на величину операционных и эксплуатационных расходов, если изначально эти расходы были включены в ставку аренды.

Очищенные таким образом данные о ценах продажи и ставках аренды удобно сразу представить в виде таблицы:

1-й квартал | 2-й квартал | 3-й квартал | 4-й квартал | |

Ставка аренды в здании класса А, $/кв.м./год, без НДС и операционных, эксплуатационных расходов | 1152 | 1053 | 920 | 800 |

Стоимость 1 кв.м. в здании класса А, долл. США | 13152 | 12150 | 11220 | 9888 |

Ставка аренды в здании класса В, $/кв. | 776 | 732 | 675 | 561 |

Стоимость 1 кв.м. в здании класса В, долл. США | 7566 | 7220 | 6687 | 6163 |

Далее, для расчета годовой доходности вложения в офисное здание следует годовую ставку арендной платы за 1 кв.м. офисного помещения в этом здании разделить на рыночную стоимость 1 кв.м. этого здания и результат умножить на 100. Полученная величина будет равняться годовой доходности вложения средств в данное здание, выраженной в процентах годовых.

Применяя вышесказанное к нашему модельному примеру, получим, что доходность вложения в офисное здание класса А находится на уровне 8-9% годовых, а доходность вложения в офисное здание класса В — на уровне 9-10% годовых:

1-й квартал | 2-й квартал | 3-й квартал | 4-й квартал | |

Доходность вложения в офисное здание класса А, % годовых | 8,76 | 8,67 | 8,20 | 8,09 |

Доходность вложения в офисное здание класса B, % годовых | 10,26 | 10,14 | 10,09 | 9,10 |

Таким образом, с точки зрения инвестора, в данных рыночных условиях, вложения в офисную недвижимость класса В будут

предпочтительней, поскольку доходность таких вложений будет выше.

Подробнее о применении доходных методов в оценке стоимости недвижимости…

© Корпорация «ОЦЕНКА». Копирование запрещено.

Арендный поток — Паевые фонды

Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21—000—1—00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077—08158—001000, выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1. Телефоны: +7 495 783-4-783, 8 800 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.alfacapital.ru.

Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1. Телефоны: +7 495 783-4-783, 8 800 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.alfacapital.ru.ОПИФ рыночных финансовых инструментов «Альфа-Капитал Еврооблигации». Правила доверительного управления № 0386-78483614 зарегистрированы ФСФР России 18.08.2005 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Баланс». Правила доверительного управления № 0500-94103344 зарегистрированы ФСФР России 13.04.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Облигации Плюс». Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Резерв». Правила доверительного управления № 0094-59893648 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Акции роста». Правила доверительного управления № 0697-94121997 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ликвидные акции». Правила доверительного управления № 0387-78483850 зарегистрированы ФСФР России 18.08.2005. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Глобальный баланс». Правила доверительного управления № 0907-94126486 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Бренды». Правила доверительного управления № 0909-94126641 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ресурсы». Правила доверительного управления № 0698-94121750 зарегистрированы ФСФР России 12.

Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Резерв». Правила доверительного управления № 0094-59893648 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Акции роста». Правила доверительного управления № 0697-94121997 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ликвидные акции». Правила доверительного управления № 0387-78483850 зарегистрированы ФСФР России 18.08.2005. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Глобальный баланс». Правила доверительного управления № 0907-94126486 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Бренды». Правила доверительного управления № 0909-94126641 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ресурсы». Правила доверительного управления № 0698-94121750 зарегистрированы ФСФР России 12. 12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Технологии». Правила доверительного управления № 0699-94121833 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Золото». Правила доверительного управления № 0908-94126724 зарегистрированы ФСФР России 07.08.2007 г., ИПИФ рыночных финансовых инструментов «Альфа-Капитал». Правила доверительного управления № 0034-18810975 зарегистрированы ФКЦБ России 05.04.1999 г. ЗПИФ недвижимости «ЖН». Правила доверительного управления № 1817-94168740 зарегистрированы ФСФР России 24.06.2010 г. ЗПИФ недвижимости «Центр-Сити». Правила доверительного управления № 3385 зарегистрированы Банком России 12.09.2017 г. ЗПИФ недвижимости «АКТИВО ШЕСТЬ». Правила доверительного управления № 3329 зарегистрированы Банком России 15.06.2017 г. ЗПИФ недвижимости «Альфа-Капитал Арендный поток». Правила доверительного управления № 3936 зарегистрированы Банком России 30.12.2019 г. БПИФ рыночных финансовых инструментов «ТЕХНОЛОГИИ 100».

12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Технологии». Правила доверительного управления № 0699-94121833 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Золото». Правила доверительного управления № 0908-94126724 зарегистрированы ФСФР России 07.08.2007 г., ИПИФ рыночных финансовых инструментов «Альфа-Капитал». Правила доверительного управления № 0034-18810975 зарегистрированы ФКЦБ России 05.04.1999 г. ЗПИФ недвижимости «ЖН». Правила доверительного управления № 1817-94168740 зарегистрированы ФСФР России 24.06.2010 г. ЗПИФ недвижимости «Центр-Сити». Правила доверительного управления № 3385 зарегистрированы Банком России 12.09.2017 г. ЗПИФ недвижимости «АКТИВО ШЕСТЬ». Правила доверительного управления № 3329 зарегистрированы Банком России 15.06.2017 г. ЗПИФ недвижимости «Альфа-Капитал Арендный поток». Правила доверительного управления № 3936 зарегистрированы Банком России 30.12.2019 г. БПИФ рыночных финансовых инструментов «ТЕХНОЛОГИИ 100». )»**. Правила доверительного управления № 3691 зарегистрированы Банком России 19.03.2019 г. БПИФ рыночных финансовых инструментов «ЕВРОПА 600». Правила доверительного управления № 3805 зарегистрированы Банком России 08.08.2019 г. Управляющая компания обращает внимание, что в соответствии с пунктом 7 статьи 21 Федерального закона от 29.11.2001 № 156 «Об инвестиционных фондах» инвестиционные паи биржевого паевого инвестиционного фонда при их выдаче могут приобретать только уполномоченные лица. «БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые облигации». Правила доверительного управления № 4039 зарегистрированы Банком России 19.05.2020. ЗПИФ недвижимости «Азимут». Правила доверительного управления № 1507-94111384 зарегистрированы ФСФР России 06.08.2009 г., ЗПИФ недвижимости «АКТИВО ДЕСЯТЬ». Правила доверительного управления № 3633 зарегистрированы Банком России 28.12.2018 г., ЗПИФ недвижимости «Альфа-Капитал Арендный поток-2». Правила доверительного управления № 4093 зарегистрированы Банком России 09.

)»**. Правила доверительного управления № 3691 зарегистрированы Банком России 19.03.2019 г. БПИФ рыночных финансовых инструментов «ЕВРОПА 600». Правила доверительного управления № 3805 зарегистрированы Банком России 08.08.2019 г. Управляющая компания обращает внимание, что в соответствии с пунктом 7 статьи 21 Федерального закона от 29.11.2001 № 156 «Об инвестиционных фондах» инвестиционные паи биржевого паевого инвестиционного фонда при их выдаче могут приобретать только уполномоченные лица. «БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые облигации». Правила доверительного управления № 4039 зарегистрированы Банком России 19.05.2020. ЗПИФ недвижимости «Азимут». Правила доверительного управления № 1507-94111384 зарегистрированы ФСФР России 06.08.2009 г., ЗПИФ недвижимости «АКТИВО ДЕСЯТЬ». Правила доверительного управления № 3633 зарегистрированы Банком России 28.12.2018 г., ЗПИФ недвижимости «Альфа-Капитал Арендный поток-2». Правила доверительного управления № 4093 зарегистрированы Банком России 09. 07.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Акции». Правила доверительного управления № 4145 зарегистрированы Банком России 27.08.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Облигации». Правила доверительного управления № 4146 зарегистрированы Банком России 27.08.2020 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые Российские Акции». Правила доверительного управления №4213 зарегистрированы Банком России 23.11.2020. БПИФ рыночных финансовых инструментов «Альфа-Капитал Китайские акции». Правила доверительного управления №4222 зарегистрированы Банком России 30.11.2020. ЗПИФ недвижимости «Альфа-Капитал ФастФуд». Правила доверительного управления №4265 зарегистрированы Банком России 21.01.2021 г. ЗПИФ недвижимости «Активо одиннадцать». Правила доверительного управления № 3773 зарегистрированы Банком России 16.07.2019 г. ЗПИФ недвижимости «Активо двенадцать». Правила доверительного управления № 3999 зарегистрированы Банком России 19.03.2020 г.

07.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Акции». Правила доверительного управления № 4145 зарегистрированы Банком России 27.08.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Облигации». Правила доверительного управления № 4146 зарегистрированы Банком России 27.08.2020 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые Российские Акции». Правила доверительного управления №4213 зарегистрированы Банком России 23.11.2020. БПИФ рыночных финансовых инструментов «Альфа-Капитал Китайские акции». Правила доверительного управления №4222 зарегистрированы Банком России 30.11.2020. ЗПИФ недвижимости «Альфа-Капитал ФастФуд». Правила доверительного управления №4265 зарегистрированы Банком России 21.01.2021 г. ЗПИФ недвижимости «Активо одиннадцать». Правила доверительного управления № 3773 зарегистрированы Банком России 16.07.2019 г. ЗПИФ недвижимости «Активо двенадцать». Правила доверительного управления № 3999 зарегистрированы Банком России 19.03.2020 г. ЗПИФ недвижимости «АКТИВО ЧЕТЫРНАДЦАТЬ». Правила доверительного управления № 4153 зарегистрированы Банком России 03.09.2020 г. ЗПИФ недвижимости «АКТИВО ПЯТНАДЦАТЬ». Правила доверительного управления № 4184 зарегистрированы Банком России 19.10.2020 г. ЗПИФ недвижимости «АКТИВО ШЕСТНАДЦАТЬ». Правила доверительного управления № 4321 зарегистрированы Банком России 18.03.2021 г.

ЗПИФ недвижимости «АКТИВО ЧЕТЫРНАДЦАТЬ». Правила доверительного управления № 4153 зарегистрированы Банком России 03.09.2020 г. ЗПИФ недвижимости «АКТИВО ПЯТНАДЦАТЬ». Правила доверительного управления № 4184 зарегистрированы Банком России 19.10.2020 г. ЗПИФ недвижимости «АКТИВО ШЕСТНАДЦАТЬ». Правила доверительного управления № 4321 зарегистрированы Банком России 18.03.2021 г.

ПИФ — паевой инвестиционный фонд.

ИИС — индивидуальный инвестиционный счет.

Измерение доходности коммерческой недвижимости, соотношение с риском

В мире, где не происходит никаких перемен, ставкой доходности была бы ставка капитализации (CapRate). Однако, напомним, CapRate – это ставка доходности за один год, требуемая в момент времени, а сколько недвижимость может принести за 2, 3, 5 или 10 лет? Существует три показателя, которые в мировой практике управляющие инвестициями в недвижимость используют для описания доходности инвестиций, и которые важны для инвестора, чтобы оценить соответствие как целевых доходностей, так и фактического результата своим ожиданиям и риск-аппетиту (поскольку именно риск как измеритель возможной неудачи является первоначальным мерилом возможной и ожидаемой доходности): Equity Multiple, IRR, CoC.

Equity Multiple – мультипликатор капитала

Equity Multiple (мультипликатор капитала), применяется в различных индустриях для измерения доходности. Для сферы недвижимости в качестве такового применяется мультипликатор TVPI (Total Value to Paid-In), который переводится как суммарная стоимость на вложенный капитал; он отражает номинальную сумму денег, которую инвестор получает после выхода из инвестиции и выражается в коэффициенте относительно первоначально вложенного капитала. Например, если вложено ₽10млн и получено в итоге ₽20млн, мультипликатор капитала (TVPI) равен 2x, то есть капитал удвоился. Все просто – и это значимая сумма. Однако, возникает вопрос — за какой период капитал увеличился вдвое? За 1 год, за 2, за 10? Чтобы ответить на этот вопрос, используется такой индикатор доходности, как IRR.

IRR (Internal Rate Return) – внутренняя норма доходности

IRR (Internal Rate Return) переводится как внутренняя норма доходности (ВНД) и описывает взвешенную по времени совокупную годовую процентную ставку, которую каждая единица капитала (рубль или доллар), находящаяся в инвестировании, в т.

Для расчета IRR используется та же формула, что и для определения стоимости объекта недвижимости методом DCF, только в обратную сторону. В формуле DCF место неизвестного показателя занимает ставка доходности (это и есть IRR), а место известного, помимо будущего денежного потока, занимает фактическая цена приобретения объекта.

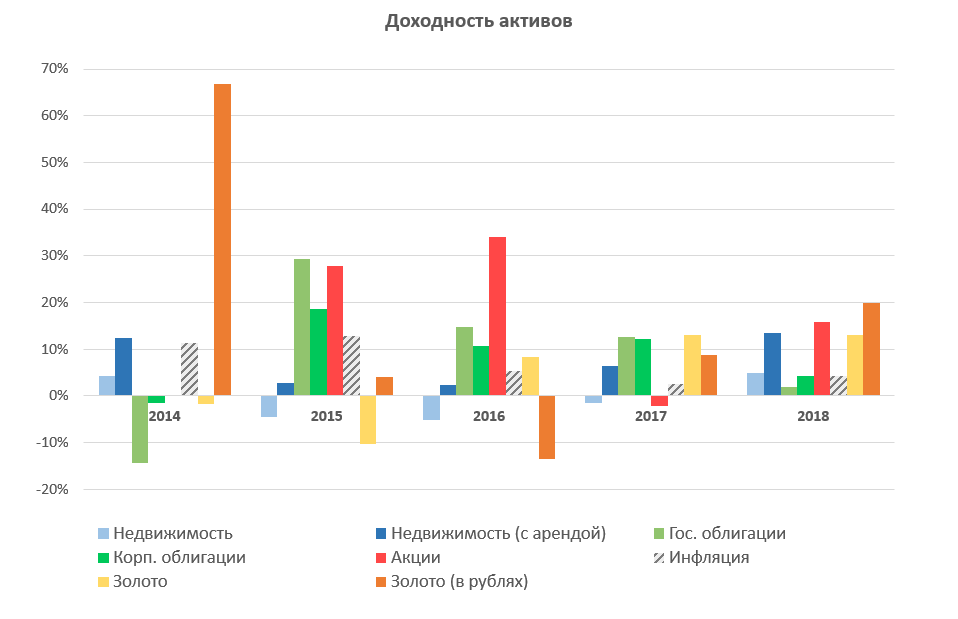

IRR удобен тем, что показывает альтернативность инвестиций в недвижимость, например, инвестициям в иные классы активов в тот же период времени. При этом, следует отличать IRR, во-первых, от общей доходности вложений (Total Return), выражаемой в номинальном размере, и показывающую среднюю сумму денег, заработанную инвестицией ежегодно, во-вторых, от ставки дисконтирования (например, WACC или RRR), через которые рассчитывается стоимость объекта, исходя из требования к доходности со стороны инвестора (конкретного — через RRR; или «среднего» — через WACC), если IRR равна или выше этих ставок – это потенциально интересная инвестиция.

CoC (Cash-on-Cash) Return – текущая, дивидендная доходность

CoC (Cash-on-Cash) Return переводится как «Доходность наличные-на-наличные». Это показатель, характеризующий текущую доходность инвестиций в недвижимость, — какой регулярный (по сути дивидендный) поток будет получать инвестор на внесенный капитал. Показатель отражается в процентах годовых для его сравнения с иными регулярными доходностями инвестора: процентами, купонами, дивидендами на акции, однако, не следует смешивать его, например, с таким измерителем как Current Yield, который отражает текущую доходность к текущей стоимости.

В России довольно часто встречается также показатель доходности в виде срока окупаемости (Payback Period), однако, в мировой практике он практически не используется, поскольку, во-первых, базово не учитывает стоимость денег во времени (хотя более совершенный метод дисконтированного срока окупаемости — Discounted Payback Period, DPP — позволяет это делать), а,  Метод актуален для «бессрочных» владельцев недвижимости, при том, что любая инвестиция в конечном итоге предполагает выход – то есть монетизацию.

Метод актуален для «бессрочных» владельцев недвижимости, при том, что любая инвестиция в конечном итоге предполагает выход – то есть монетизацию.

Также важно обращать внимание на то, в качестве каких данных показываются индикаторы доходности.

- Они могут быть целевыми (Target Return). Такие индикаторы рассчитываются прогнозно при планировании инвестиций, при этом добросовестными управляющими они всегда представляются с оговоркой, о том, что не являются гарантированными.

- Исторические индикаторы доходности или индикаторы отражают уже конкретные результаты инвестирования (Investment Performance). В этом случае важен момент, на который рассчитан результат: это могут быть (а) текущие данные о результатах (Current Performance) или уже после выхода из инвестиции (Final Performance). Результаты инвестирования рассчитываются управляющими, в основном, с начала срока жизни инвестиционного механизма (например, фонда), поэтому для инвесторов, которые присоединяются к фонду не с начала его запуска, результат может отличаться; для таких инвесторов управляющие формируют текущие данные о результатах (Current Performance) как с начала инвестирования, так и за последние перед входом инвестора периоды (год, квартал, месяц), при этом, расчет целевого результата такого инвестора – отдельная задача либо самого инвестора, либо его персонального финансового советника.

Кроме того, расчет результатов инвестирования у разных управляющих может различаться умышленно или объективно. Здесь важно то, придерживается ли управляющий общепринятых стандартов расчета результатов, например, таких как Global investment performance standard, GIPS (разработанных в качестве мирового стандарта CFA Institute), которые за счет унификации методики расчета результатов инвестирования позволяют сравнивать эффективность разных управляющих.

Важность соотношения доходность/риск

Отдельного напоминания в вопросах измерения доходности достоин вопрос соотношения таких понятий, как «риск» и «доходность». Простое правило: чем выше доходность, тем выше риск, и наоборот, мы неоднократно упоминали выше и будем упоминать далее. Оно работает как в сравнении между собой разных классов инвестиционных активов (акции, облигации, недвижимость), так и внутри конкретного класса (например, внутри недвижимости, это разные стили инвестирования: Core, Core Plus, Value-Added и Opportunistic). Далее мы подробно рассматриваем виды рисков при инвестировании в коммерческую недвижимость.

Далее мы подробно рассматриваем виды рисков при инвестировании в коммерческую недвижимость.

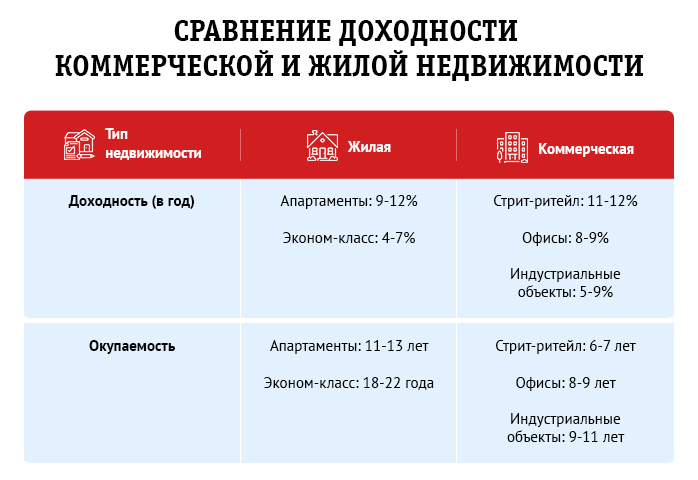

Отвечая на вопрос, почему Core-недвижимость такая низкодоходная (8-12%) следует помнить, что ближайший к ней профиль риска имеет государственные облигации. Проявляя интерес к прогнозно высокой доходности (20% и более), стоит обратить внимание также на то, какой уровень кредитного плеча применяется в инвестициях.

Инвестиции в недвижимость могут предложить очень широкий спектр возможностей по риск/доходности, от самого низкого риска (близкого по доходности к государственному долгу) до крайне высокого (уровня венчурного инвестирования).

Интерфакс-Недвижимость / ПН ГК ФСК выходит на рынок коммерческой недвижимости

27 сентября 2021, 09:15

Москва.

24 сентября. ИНТЕРФАКС-НЕДВИЖИМОСТЬ – В ГК ФСК создано направление по реализации инвестиционно-строительных проектов коммерческой недвижимости, курировать его будет директор по развитию коммерческой недвижимости Сергей Пшеничников, рассказали в компании.

24 сентября. ИНТЕРФАКС-НЕДВИЖИМОСТЬ – В ГК ФСК создано направление по реализации инвестиционно-строительных проектов коммерческой недвижимости, курировать его будет директор по развитию коммерческой недвижимости Сергей Пшеничников, рассказали в компании.Во всех проектах ГК ФСК планируется создать концептуальные объекты офисной и коммерческой недвижимости. Для реализации данной цели и формирования портфеля объектов привлечены консалтинговые компании KNIGHT FRANK, CBRE и Cushman & Wakefield, а также ведущие архитектурные бюро Москвы.

Целевой показатель по коммерческой недвижимости на ближайшие пять лет развития компании – 400 тыс. кв.м.

«Динамичное развитие и расширения нашей компании, постановка новых стратегических целей требуют проработки дополнительных направлений бизнеса, – говорит президент ГК ФСК Владимир Воронин. – ГК ФСК создала блок по работе с инвестиционно-строительными проектами коммерческой недвижимости, куда планирует привлечь опытный кадровый состав для максимально эффективной деятельности. Уверен, что Сергей Пшеничников решит поставленные перед ним задачи в кратчайшие сроки».

Уверен, что Сергей Пшеничников решит поставленные перед ним задачи в кратчайшие сроки».

«Доходность рынка жилой недвижимости зависит от различных факторов, поэтому одним из оптимальных решений для крупного девелопера становится диверсификация портфеля. Создание направления работы ГК ФСК по коммерческой недвижимости имеет хорошие перспективы и ставит передо мной интересные задачи», — отмечает Пшеничников.

Как рассказала директор департамента консалтинга и аналитики Knight Frank Ольга Широкова, сегодня девелоперы жилой недвижимости идут в коммерческий сектор из-за изменений, связанных со стоимостью вида разрешенного использования земельных участков: за счет создания новых рабочих мест вне привычных деловых центров они могут получить льготу при реализации своих жилых проектов.

«Эта стратегия в том числе укладывается и в современную «концепцию 15-минутного города», когда в рамках комплексного жилого проекта создаются и рабочие места, и вся необходимая для жизни инфраструктура. Рынок коммерческой недвижимости в свою очередь «помогает» девелоперам: для одних локаций сегодня актуальны форматы городских складов, light indusrial – наиболее активно растущие сегменты, для других – офисы в различных форматах. Все это в том числе призвано повысить и качество жилых проектов, а также вернуть тенденцию децентрализации коммерческой недвижимости», — дополнила Широкова.

Рынок коммерческой недвижимости в свою очередь «помогает» девелоперам: для одних локаций сегодня актуальны форматы городских складов, light indusrial – наиболее активно растущие сегменты, для других – офисы в различных форматах. Все это в том числе призвано повысить и качество жилых проектов, а также вернуть тенденцию децентрализации коммерческой недвижимости», — дополнила Широкова.

В CBRE подтвердили перспективность развития направления коммерческой, в частности, офисной недвижимости.

«В течение последних семи лет средний ежегодный объем ввода на офисном рынке находится на уровне 300 тыс кв.м против 1,6 млн кв.м в 2006-2009 годах и 1,4 млн кв.м в 2014 году. Сохранение низких объемов строительства и увеличение спроса на офисные площади до 2020 года способствовали сокращению объема свободных площадей. Уже в середине 2021 года доля свободных площадей вернулась к уровню до пандемии — 9%. Несмотря на активное восстановление спроса, девелоперы не спешат массово запускать новые проекты — из заявленных к вводу 0,8 млн кв. м в 2021 году для аренды или покупки доступно лишь 20% офисных площадей. В объектах, ожидаемых к вводу в 2022–2023 годах, уже законтрактовано порядка 30% площадей. Таким образом, несмотря на рост спроса, транзакционная активность сдерживается доступным предложением на рынке. В данных реалиях выход на рынок офисного девелопмента профессионального игрока, безусловно, позитивен», — прокомментировал гендиректор CBRE в России Владимир Пинаев.

м в 2021 году для аренды или покупки доступно лишь 20% офисных площадей. В объектах, ожидаемых к вводу в 2022–2023 годах, уже законтрактовано порядка 30% площадей. Таким образом, несмотря на рост спроса, транзакционная активность сдерживается доступным предложением на рынке. В данных реалиях выход на рынок офисного девелопмента профессионального игрока, безусловно, позитивен», — прокомментировал гендиректор CBRE в России Владимир Пинаев.

Сергей Пшеничников имеет значительный опыт работы в строительной сфере, в том числе 10 лет он занимал должность генерального директора в ООО «Сити-Девелопер» (O1 Properties). Компания выступала техническим заказчиком в Москве и Московской области, осуществляла строительный консалтинг и оценку объектов недвижимости, принимала участие в реновации культурно-делового комплекса «Большевик», строительстве бизнес-центров Lighthouse, Vivaldi Plaza и других. Общая площадь проектов, реализованных «Сити-Девелопер» под руководством Пшеничникова, превышает 500 тыс. кв.м.

кв.м.

Какая недвижимость сохранит доходность в кризис

Когда вы заходите на свою страницу в Facebook или Instagram, открываете тот или иной сайт и наслаждайтесь его богатым содержанием, вы, очевидно, понимаете, что вся эта информация должна где-то храниться и откуда-то приходить на ваши компьютеры и мобильные телефоны. Если вы торгуете на фондовом рынке через определенного онлайн-брокера, также должно быть место, где хранится информация о ваших сделках и данные о тысячах других инвесторов, причем это должно быть место, где надежно, безопасно, где всегда есть электричество и сервер работает в кондиционированном помещении.

Вся эта «цифра», как правило, хранится и обрабатывается в современных дата-центрах (data centers, или центрах хранения и обработки данных), которые оснащены соответствующим оборудованием. Крупные компании, такие например, как Facebook, Amazon или Microsoft, используют собственные мощные центры хранения и обработки информации. Правда, и им зачастую выгодно прибегать к услугам специальных фирм, которые владеют data-центрами в разных уголках нашей планеты. А вот подавляющее большинство относительно мелких и не очень компаний, для которых работа с большими объемами информации является частью их бизнеса, как правило, обращаются к сторонним фирмам.

Правда, и им зачастую выгодно прибегать к услугам специальных фирм, которые владеют data-центрами в разных уголках нашей планеты. А вот подавляющее большинство относительно мелких и не очень компаний, для которых работа с большими объемами информации является частью их бизнеса, как правило, обращаются к сторонним фирмам.

Здесь мы подошли к теме нашей колонки: любой data center — это своеобразный сплав специально сооруженной для этих целей недвижимости и ее электронной начинки. В данном случае нас больше интересует первая составляющая — на ней мы и собираемся зарабатывать. Именно эта недвижимость с инфраструктурой, необходимой для бесперебойного функционирования дата-центра, сдается в аренду корпоративным клиентам с разными сетевыми и вычислительными потребностями, которые обычно устанавливают собственные серверы и вычислительную технику на этих объектах и управляют ими.

Реклама на Forbes

По информации исследовательской компании Technavio, за период с 2020 по 2024 год глобальный рынок дата-центров должен вырасти почти на $305 млрд, прирастая ежегодно в среднем на 17%. Интересно, что в первичном прогнозе на пять лет, который был выпущен в августе прошлого года, речь шла о $284 млрд. Прибавка, по всей видимости, связана с коронавирусом и предполагаемом в связи с этим росте онлайн-услуг, что для большинства экспертов является весьма ожидаемым последствием пандемии.

Интересно, что в первичном прогнозе на пять лет, который был выпущен в августе прошлого года, речь шла о $284 млрд. Прибавка, по всей видимости, связана с коронавирусом и предполагаемом в связи с этим росте онлайн-услуг, что для большинства экспертов является весьма ожидаемым последствием пандемии.

Как вложиться в подобные центры хранения и обработки информации? Для частного инвестора, который заинтересуется данной темой, хорошие возможности для вложений открывают специальные трасты недвижимости — REIT, которые специализируются именно на «домиках для цифры». В настоящее время речь может идти о пяти трастах (см. таблицу).

Таблица. Доходность data center REIT

(Источник)

Как видно из таблицы, есть достаточно крупные по капитализации трасты, а есть и совсем небольшие по меркам американского рынка компании. Возьмем, например, Digital Realty Trust (DLR) — это одна из наиболее крупных фирм, которая работает на рынке услуг, предоставляемых дата-центрами. Она расположена в Калифорнии и начала функционировать как траст недвижимости (REIT) в 2004 году. Относительная молодость — отличительная черта всех трастов в этой области, так как они создавались на волне большого интереса к дата-центрам в конце 1990-х и начале 2000-х годов.

Она расположена в Калифорнии и начала функционировать как траст недвижимости (REIT) в 2004 году. Относительная молодость — отличительная черта всех трастов в этой области, так как они создавались на волне большого интереса к дата-центрам в конце 1990-х и начале 2000-х годов.

Компания владеет 267 дата центрами в 20 странах, что делает ее значимым игроком на этом поле. Среди крупных клиентов Digital Realty Trust следует выделить такие известные имена, как IBM, AT&T, Clear Chanel и др.

А вот совсем небольшая фирма в нашем списке — CoreSite Realty Trust (COR) основана в 2001 году со штаб-квартирой в Колорадо, специализируется на работе только в Северной Америке и имеет всего 24 дата-центра. Правда, ее дивиденды самые «жирные» среди пяти трастов недвижимости и составляют в настоящее время 3,93%.

Интересно, что все компании хорошо себя показали во время кризиса, связанного с Covid-19: так, с начала этого года акции Digital Realty Trust (DLR) выросли на 20,2% (здесь и далее данные на 11. 05.2020), а CoreSite Realty Trust (COR) — на 10,71%. Востребованность и перспективность услуг, которые представляют дата-центры, в полной мере проявились и в росте акций других трастов: бумаги Equinix Inc. (EQIX) стали дороже 16,16%, QTS Realty Trust (QTS) — на 17,84%, CyrusOne Inc. (CONE) — на 13,28%. Оценить эти показатели роста можно, только сопоставив их с тем, как вел себе рынок в целом в этом году: за это время индекс широкого рынка США S&P 500 опустился на 6,71%.

05.2020), а CoreSite Realty Trust (COR) — на 10,71%. Востребованность и перспективность услуг, которые представляют дата-центры, в полной мере проявились и в росте акций других трастов: бумаги Equinix Inc. (EQIX) стали дороже 16,16%, QTS Realty Trust (QTS) — на 17,84%, CyrusOne Inc. (CONE) — на 13,28%. Оценить эти показатели роста можно, только сопоставив их с тем, как вел себе рынок в целом в этом году: за это время индекс широкого рынка США S&P 500 опустился на 6,71%.

Интересно также посмотреть и результаты инвестиций в привычную для нас недвижимость, которая не связана с цифровыми технологиями. Как она чувствует себя в эти кризисные времена и каковы ее перспективы? Может, чтобы заработать, вовсе и не нужно лезть в новые реалии, которые часто не всем до конца понятны?

Используем для этого Vanguard Real Estate ETF (VNQ) — американский биржевой фонд, которые отражает сводную картину состояния недвижимости в разных секторах, включая жилую недвижимость, торговую, промышленную, медицинскую, складскую и т. д. Так вот, с начала года этот фонд опустился почти на 20%, что гораздо хуже рынка. И это нормально: во время кризиса практически вся классическая недвижимость, как правило, не в фаворе.

д. Так вот, с начала года этот фонд опустился почти на 20%, что гораздо хуже рынка. И это нормально: во время кризиса практически вся классическая недвижимость, как правило, не в фаворе.

Это касается не только США, но и других стран, где масштабы кризисных явлений могут значительно «переплюнуть» Америку. Так, на днях Банк Англии предсказал, что цены на недвижимость в этой стране могут упасть на 16% из-за кризиса, связанного с новым коронавирусом. Полагаю, что цены на дома и квартиры в Лондоне опустятся гораздо ниже. Аналогичная ситуация вполне ожидаема и с недвижимостью в других европейских странах.

Все это говорит о том, что американские трасты недвижимости, владеющие дата-центрами, предоставляю сейчас весьма заманчивую возможность для заработка.

Можно, но осторожноБезусловно нужно понимать, что инвестиции в такие трасты связаны с риском, как и любые другие вложения на фондовом рынке — особенно сейчас, когда акции всех пяти компаний находятся на своих исторических ценовых вершинах. Вот почему окончание года может быть не таким оптимистичным, как его начало. Речь о том, что данные вложения лучше рассматривать как перспективные, а не как возможность заработать по-быстрому, что всегда не очень здорово.

Вот почему окончание года может быть не таким оптимистичным, как его начало. Речь о том, что данные вложения лучше рассматривать как перспективные, а не как возможность заработать по-быстрому, что всегда не очень здорово.

Говоря о дата центрах и их «домиках», нужно иметь в виду, что есть возможность инвестиций и через специальный биржевой фонд инфраструктурных трастов недвижимости — Pacer Benchmark Data & Infrastructure Real Estate SCTR ETF (SRVR), куда входят все наши 5 дата-центров и где они занимают около 40% в общем портфеле. Использование этого фонда менее рискованно, но доход может быть ниже. Во всяком случае, с начала года рост его акций был нулевой, что в принципе для настоящего времени очень даже неплохо, но это существенно хуже достижений, которые показали за это время отдельные дата–REIT.

Одно из больших преимуществ вложений в «финансовую» недвижимость является ее доступность для массового инвестора. Сюда можно прийти и с миллионами долларов, и всего с несколькими тысячами. Но в этом и большая опасность для советника, в данном случае для меня: когда пишешь об успешных инвестициях в этой области, есть опасность привлечь внимание не очень опытных людей, которые в погоне за заработком зачастую забывают о сопутствующих рисках.

Но в этом и большая опасность для советника, в данном случае для меня: когда пишешь об успешных инвестициях в этой области, есть опасность привлечь внимание не очень опытных людей, которые в погоне за заработком зачастую забывают о сопутствующих рисках.

Реклама на Forbes

Специально для них хочу отметить следующее: при всей своей привлекательности в настоящий момент, трасты недвижимости, специализирующиеся на дата-центрах, очень волатильны и могут привести к потерям. Вот почему их следует рассматривать в качестве одной из инвестиционных идей, решение об использовании которой следует принимать исключительно с позиций потребностей личного инвестиционного портфеля и своих реальных возможностей рисковать.

Мнение автора может не совпадать с мнением редакции

цены, доходность и перспективы – Tranio.Ru

По данным JLL, в первой половине 2016 года в глобальную коммерческую недвижимость было вложено около 260 млрд евро, что на 10 % меньше, чем в первом полугодии 2015-го. Это во многом объясняется спадом активности на двух крупнейших рынках мира — американском, где инвестиции в долларах сократились на 16 % из-за укрепившейся валюты, и на британском (−28 %), где царила неопределённость в связи с «Брекзитом».

Это во многом объясняется спадом активности на двух крупнейших рынках мира — американском, где инвестиции в долларах сократились на 16 % из-за укрепившейся валюты, и на британском (−28 %), где царила неопределённость в связи с «Брекзитом».

Рассмотрим рынки доходной недвижимости семи стран:

Австрия

Инвестиции. В первой половине 2016 года в коммерческую недвижимость Австрии было вложено 1,5 млрд евро, что в 8,5 раз больше, чем за аналогичный период 2015-го. Это объясняется тем, что за первые шесть месяцев года было заключено сразу несколько значимых сделок, среди которых — продажа башни IZD за 270 млн евро. На австрийском рынке преобладают инвесторы из Германии.

Офисы. На офисы пришлось 54 % инвестиций за первые шесть месяцев года. Спрос в Вене превышает предложение, и пустуют лишь 6 % помещений. Активность на офисном рынке тормозит и недостаточное предложение. Средняя доходность — 4,2 % годовых.

Торговая недвижимость. В I квартале 2016 в сегмент был вложен лишь 1 % инвестиций, но в 2015 году он получил примерно четверть капитала. Средняя доходность — 4−5 %.

Склады. В этом секторе не хватает качественного продукта. Покупатели складов в большинстве случаев занимают их сами, а не сдают в аренду. Доходность — 6,5 % в Вене и 7 % в Граце.

Жильё. С 2008 по 2015 годы цены на квартиры в Вене выросли на 75 %. Среди покупателей на столичном рынке 40 % — иностранцы. Средняя доходность жилья — 3,5−4 %.

| Тип недвижимости | Аренда, евро/м² в месяц | Годовая динамика аренды, % | Цены, евро/м² | Годовая динамика цен, % | Доходность, % | Прогноз на 2016–2017 |

|---|---|---|---|---|---|---|

| Вена | ||||||

| Офисы | 20,8 | −0,6 | 6 087,8 | 13,9 | 4,1 | ↑ |

| Стрит-ретейл | 240,0 | 0,0 | 82 285,7 | 17,1 | 3,5 | ↑ |

| Торговые комплексы | 88,0 | 0,0 | 20 705,9 | 2,9 | 5,1 | ↑ |

| Склады | 4,8 | 0,0 | 876,9 | 11,5 | 6,5 | ↔ |

| Квартиры (долгосрочная аренда) | 14,4 | −2,0 | 4 928,0 | 8,4 | 3,5 | ↑ |

| Грац | ||||||

| Офисы | 11,3 | 0,0 | 2 076,9 | 9,2 | 6,5 | ↑ |

| Стрит-ретейл | 88,0 | 0,0 | 24 000,0 | 8,0 | 4,4 | ↑ |

| Торговые комплексы | 40,0 | 0,0 | 7 619,0 | 3,2 | 6,3 | ↑ |

| Склады | 4,0 | 0,0 | 685,7 | 7,1 | 7,0 | ↔ |

| Квартиры (долгосрочная аренда) | 11,3 | −2,8 | 3 055,0 | 3,6 | 4,4 | ↑ |

Великобритания

Инвестиции. Великобритания — крупнейший европейский рынок недвижимости. В 2015 году в коммерческие объекты этой страны было инвестировано 73 млрд евро, из которых почти половина пришлась на Большой Лондон. При этом 43 % инвесторов — иностранцы, преимущественно американцы. В первой половине 2016-го объём инвестиций в этот сегмент рынка составил около 29 млрд евро, что на 28 % меньше по отношению к аналогичному периоду 2015-го.

Офисы. В I квартале 2016 на офисы пришлось 42 % инвестиций. Арендные ставки растут, доходность снижается. Офисы премиум-сегмента в Лондоне приносят 3,6 % в год.

Торговая недвижимость. В I квартале 2016 в сегмент было вложено 14 % инвестиций. Ставки доходности премиальных объектов стрит-ретейла имеют тенденцию к понижению (3,4 % годовых в Лондоне).

Склады. В I квартале 2016 на склады пришлось 12 % вложений. На развитие сектора благоприятно сказывается рост объёмов онлайн-торговли в стране. Доходность складов в Лондоне — 4,8 %.

Жильё. С 2007 года (предыдущий пик) по 2015 год жильё в Лондоне подорожало на 50 %. В Великобритании за тот же период рост составил лишь 7 %. Доходность квартир в британской столице — 2,4 %.

| Тип недвижимости | Аренда, евро/м² в месяц | Годовая динамика аренды, % | Цены, евро/м² | Годовая динамика цен, % | Доходность, % | Прогноз на 2016–2017 |

|---|---|---|---|---|---|---|

| Лондон | ||||||

| Офисы | 100,0 | 9,5 | 33 333,3 | 17,1 | 3,6 | ↔ |

| Стрит-ретейл | 500,0 | 7,7 | 176 470,6 | 15,6 | 3,4 | ↑ |

| Торговые комплексы | 415,0 | −5,0 | 124 500,0 | 0,9 | 4,0 | ↑ |

| Склады | 16,3 | 0,0 | 4 126,3 | 5,3 | 4,8 | ↑ |

| Квартиры (долгосрочная аренда) | 25,0 | 6,2 | 12 574,0 | 8,2 | 2,4 | ↑ |

| Манчестер | ||||||

| Офисы | 39,2 | 1,6 | 9 400,0 | 1,6 | 5,0 | ↔ |

| Стрит-ретейл | 135,0 | 5,8 | 38 117,6 | 18,2 | 4,3 | ↑ |

| Торговые комплексы | 175,0 | 1,5 | 44 210,5 | 6,8 | 4,8 | ↑ |

| Склады | 7,3 | 4,3 | 1 581,8 | 4,3 | 5,5 | ↑ |

| Квартиры (долгосрочная аренда) | 12,4 | н/д | 3 402,0 | 3,5 | 4,4 | ↑ |

Германия

Инвестиции. ФРГ — второй по величине рынок недвижимости Европы после Великобритании. В первой половине 2016 года в коммерческие объекты Германии было вложено 17,5 млрд евро, что на 4 % меньше по отношению к первому полугодию 2015-го. Около 40 % инвесторов — иностранцы.

Офисы. В I квартале 2016 года на офисы пришлась почти половина инвестиций. В городах «большой семёрки» спрос растёт быстрее предложения, аренда дорожает, а доходность сокращается. Качественные офисы приносят около 4 % в год.

Торговая недвижимость. В I квартале 2016 в сегмент было вложено 20 % инвестиций. Ставки доходности премиальных объектов стрит-ретейла имеют тенденцию к понижению. В среднем они приносят 3–4 % годовых.

Склады. В I квартале 2016 на склады пришлось 10 % вложений. Из-за недостатка качественных предложений и сильного спроса доходность сокращается (5–6 % годовых).

Жильё. С 2011 по 2015 годы жильё в Германии подорожало в среднем на 55 %, в Мюнхене — на 65 %, в Берлине — почти в 2 раза. Долгосрочная аренда квартир приносит в среднем около 3 %.

| Тип недвижимости | Аренда, евро/м² в месяц | Годовая динамика аренды, % | Цены, евро/м² | Годовая динамика цен, % | Доходность, % | Прогноз на 2016–2017 |

|---|---|---|---|---|---|---|

| Берлин | ||||||

| Офисы | 17,8 | 6,7 | 5 340,0 | 20,0 | 4,0 | ↑ |

| Стрит-ретейл | 244,0 | 1,7 | 77 052,6 | 9,7 | 3,8 | ↑ |

| Торговые комплексы | 92,0 | 0,0 | 25 976,5 | 11,8 | 4,3 | ↑ |

| Склады | 5,8 | 4,5 | 1 200,0 | 13,6 | 5,8 | ↔ |

| Квартиры (долгосрочная аренда) | 10,3 | 1,1 | 3 651,1 | 10,5 | 3,4 | ↑ |

| Мюнхен | ||||||

| Офисы | 26,8 | 0,0 | 8 691,9 | 4,1 | 3,7 | ↑ |

| Стрит-ретейл | 296,0 | 0,0 | 107 636,4 | 6,1 | 3,3 | ↑ |

| Торговые комплексы | 126,7 | 0,0 | 38 984,6 | 9,0 | 3,9 | ↑ |

| Склады | 7,0 | 7,7 | 1 555,6 | 19,7 | 5,4 | ↔ |

| Квартиры (долгосрочная аренда) | 17,2 | 2,2 | 7 353,0 | 8,9 | 2,8 | ↑ |

Испания

Инвестиции. В 2015 году объём инвестиций в испанскую недвижимость достиг максимума после кризиса — 13 млрд евро, что на 25 % больше по отношению к 2014 году. Однако в первой половине 2016 в сегмент было вложено 3,4 млрд евро, что на 20 % меньше по сравнению с аналогичным периодом предыдущего года. Количество зарубежных инвесторов увеличивается: в 2015 году доля иностранцев на рынке коммерческой недвижимости составляла около 50 %, в первом полугодии 2016 — уже 73 %.

Офисы. В 2015 году на этот сектор пришлось 43 % инвестиций. Спрос на аренду в Мадриде и Барселоне был самым высоким за последние 9 лет. Тем не менее на рынке всё ещё высока доля вакантных помещений: в Мадриде пустуют 15,9 % офисов, в Барселоне — 14 %, их доходность в Мадриде и Барселоне составляет 4,3 и 4,5 % соответственно.

Торговая недвижимость. В 2015 году в торговые центры и комплексы Испании было вложено 2,65 млрд евро (рекорд за 10 лет). Доходность стрит-ретейла составляет около 4 %, торговых комплексов — 5 %.

Склады. Спрос в Мадриде и Барселоне превышает предложение, и количество пустующих объектов стремительно сокращается. Доходность — около 7 %.

Жильё. С 2007 года, когда испанский рынок достиг пика, до 2015 (период дна после кризиса) жильё в Испании подешевело на 43 %. Наибольшим потенциалом роста цен обладают рынки Барселоны и Мадрида. Доходность квартир — около 5 %.

| Тип недвижимости | Аренда, евро/м² в месяц | Годовая динамика аренды, % | Цены, евро/м² | Годовая динамика цен, % | Доходность, % | Прогноз на 2016–2017 |

|---|---|---|---|---|---|---|

| Мадрид | ||||||

| Офисы | 16,7 | 3,2 | 4 705,9 | 19,0 | 4,3 | ↑ |

| Стрит-ретейл | 204,0 | 4,1 | 65 280,0 | 18,0 | 3,8 | ↑ |

| Торговые комплексы | 35,3 | 0,4 | 8 479,2 | 0,4 | 5,0 | ↑ |

| Склады | 4,9 | 3,5 | 861,3 | 5,8 | 6,9 | ↓ |

| Квартиры (долгосрочная аренда) | 11,8 | 9,6 | 2 751,0 | 1,7 | 5,1 | ↑ |

| Барселона | ||||||

| Офисы | 13,3 | 13,9 | 3 555,6 | 31,6 | 4,5 | ↑ |

| Стрит-ретейл | 220,0 | 1,9 | 70 400,0 | 15,5 | 3,8 | ↑ |

| Торговые комплексы | 36,8 | 0,0 | 8 832,0 | 0,0 | 5,0 | ↑ |

| Склады | 4,9 | 3,5 | 861,3 | 9,5 | 6,9 | ↓ |

| Квартиры (долгосрочная аренда) | 13,9 | 17,6 | 3 518,0 | 5,4 | 4,7 | ↑ |

США

Инвестиции. По данным JLL, с 2009 по 2015 годы инвестиции в американскую коммерческую недвижимость росли примерно на 20–25 % в год. В первой половине 2016-го в этот сегмент было вложено 108 млрд евро, что на 16 % меньше по отношению к 2015 году. Рынок коммерческой недвижимости США остаётся самым крупным в мире.

Офисы. Доля вакантных помещений сокращается, аренда дорожает, доходность понижается на большинстве (72 %) рынков. Помещения приносят в среднем 4,4 % годовых.

Торговая недвижимость. В Майами, Нью-Йорке и Сан-Франциско пустуют 2–3 % помещений, качественных предложений не хватает. Доля пустующих помещений в первой половине 2016 года имела тенденцию к увеличению. Средняя доходность — 4,6 %.

Склады. Согласно опросу компании PwC, склады — самый перспективный сегмент на рынке коммерческой недвижимости США в 2016 году. Один из основных рисков здесь — износ помещений, так как половина таких объектов в Штатах построены в 1980-х гг. или ранее. Доля пустующих помещений в этом секторе сокращается, аренда дорожает, доходность понижается. Склады в США приносят в среднем 5 % годовых.

Жильё. Многоквартирные дома — самый сильный и устойчивый сектор коммерческой недвижимости США. В 2015 году объекты этого типа привлекли 30 % инвестиций. По состоянию на 2016 год, цены в США ещё на 5 % ниже пика 2007 года, в Майами — на 22 %. Особняком стоит Нью-Йорк, где жильё стоит на 13 % дороже по отношению к 2007 году. Средняя доходность жилой недвижимости в США — 4,4 %.

| Тип недвижимости | Аренда, евро/м² в месяц | Годовая динамика аренды, % | Цены, евро/м² | Годовая динамика цен, % | Доходность, % | Прогноз на 2016–2017 |

|---|---|---|---|---|---|---|

| Нью-Йорк | ||||||

| Офисы | 50,2 | 5,6 | 14 178,8 | 11,8 | 4,3 | ↑ |

| Стрит-ретейл | 450,0 | 4,7 | 154 285,7 | 12,2 | 3,5 | ↑ |

| Торговые комплексы | 51,0 | 5,4 | 10 633,0 | 10,0 | 5,8 | ↑ |

| Склады | 4,8 | 6,4 | 1 049,8 | 13,6 | 5,5 | ↑ |

| Квартиры (долгосрочная аренда) | 40,9 | 3,9 | 14 009,2 | 7,0 | 3,5 | ↑ |

| Майами | ||||||

| Офисы | 13,0 | 7,0 | 3 473,3 | 18,9 | 4,5 | ↑ |

| Стрит-ретейл | 200,0 | 1,8 | 61 935,5 | 18,2 | 3,9 | ↔ |

| Торговые комплексы | 68,2 | 4,4 | 14 237,2 | 8,9 | 5,8 | ↔ |

| Склады | 6,2 | 0,4 | 1 273,9 | 4,7 | 5,9 | ↑ |

| Квартиры (долгосрочная аренда) | 16,1 | 7,2 | 2 907,0 | 5,7 | 4,0 | ↑ |

Франция

Инвестиции. Объём инвестиций в коммерческую недвижимость Франции в 2015 году достиг восьмилетнего максимума — 26 млрд евро. В первой половине 2016-го в такие объекты здесь было вложено 9,1 млрд евро, что на 16 % больше, чем за аналогичный период 2015 года. Рост инвестиций обусловлен тем, что были заключены три сделки стоимостью более 500 млн евро. Около трети инвесторов на французском рынке — иностранцы.

Офисы. Качественного предложения не хватает, спрос превышает предложение, ставки доходности имеют тенденцию к понижению. Офисы в премиум-сегменте приносят в среднем 3,25 % годовых.

Торговая недвижимость. Во Франции строится мало торговых объектов, и новое предложение создаётся в основном за счёт редевелопмента. Ставки доходности находятся на историческом минимуме (около 3 % для объектов стрит-ретейла в Париже).

Склады. Инвестиции в этот сектор незначительны и составляют лишь 3 % от общего объёма вложений. Спрос превышает предложение, ставки доходности имеют тенденцию к понижению. Склады приносят в среднем около 6 % годовых.

Жильё. Французский рынок жилья относительно спокойно переносит периоды кризиса. Годовая динамика цен находится в диапазоне от −2 до +2 %. В I квартале 2016 цены были на 8 % ниже по отношению к пику III квартала 2011 года. Доходность жилья — около 3−4 %.

| Тип недвижимости | Аренда, евро/м² в месяц | Годовая динамика аренды, % | Цены, евро/м² | Годовая динамика цен, % | Доходность, % | Прогноз на 2016–2017 |

|---|---|---|---|---|---|---|

| Париж | ||||||

| Офисы | 52,7 | 0,4 | 16 853,3 | 10,4 | 3,8 | ↓ |

| Стрит-ретейл | 885,0 | 0,0 | 354 000,0 | 16,7 | 3,0 | ↑ |

| Торговые комплексы | 166,7 | 0,0 | 50 001,0 | 12,5 | 4,0 | ↑ |

| Склады | 4,6 | 1,9 | 947,6 | 18,6 | 5,8 | ↑ |

| Квартиры (долгосрочная аренда) | 26,2 | −0,8 | 8 543,5 | 0,9 | 3,7 | ↑ |

| Лион | ||||||

| Офисы | 18,0 | 0,0 | 4 500,0 | 14,6 | 4,8 | ↓ |

| Стрит-ретейл | 175,0 | 4,3 | 52 500,0 | 17,3 | 4,0 | ↑ |

| Торговые комплексы | 126,0 | 15,4 | 43 200,0 | 23,6 | 3,5 | ↑ |

| Склады | 3,9 | 0,0 | 784,0 | 12,5 | 6,0 | ↑ |

| Квартиры (долгосрочная аренда) | 11,7 | −2,3 | 3 052,2 | 0,4 | 4,6 | ↑ |

Чехия

Инвестиции. В первой половине 2016 года инвестиции в коммерческую недвижимость Чехии сократились на 29 % до 956 млн евро. Тем не менее сумма вложенных в сегмент средств на 39 % выше среднего показателя за последние 10 лет.

Офисы. Спрос превышает предложение, ставки доходности имеют тенденцию к понижению. В Праге наиболее востребованы офисы класса «А». Пустуют 14,6 % помещений. Средняя ставка доходности в премиум-сегменте — 5,5 %.

Торговая недвижимость. Как и на офисном рынке, в секторе торговых объектов спрос также превышает предложение и ставки доходности имеют тенденцию к понижению. Средняя доходность объектов стрит-ретейлав премиум-сегменте — 5,25 %.

Склады. Пустующие площади сократились до пятилетнего минимума (5 %) и высокий спрос подогревает спекулятивное строительство. Средняя доходность высококачественных складов — 6,5 %.

Жильё. Цены на квартиры в Чехии достигли дна в 2013 году и с тех пор растут. В 2015 году они повысились на 4,5 %. Около 40 % проданных в 2015 году в Праге жилых объектов — это квартиры с одной спальней. Жильё в чешской столице приносит в среднем 3,7 % годовых.

| Тип недвижимости | Аренда, евро/м² в месяц | Годовая динамика аренды, % | Цены, евро/м² | Годовая динамика цен, % | Доходность, % | Прогноз на 2016–2017 |

|---|---|---|---|---|---|---|

| Прага | ||||||

| Офисы | 15,2 | 2,6 | 3 172,2 | 11,5 | 5,8 | ↑ |

| Стрит-ретейл | 160,0 | 8,1 | 45 176,5 | 20,8 | 4,3 | ↑ |

| Торговые комплексы | 56,0 | 0,0 | 12 800,0 | 9,5 | 5,3 | ↑ |

| Склады | 4,0 | 4,3 | 711,1 | 8,2 | 6,8 | ↔ |

| Квартиры (долгосрочная аренда) | 9,2 | 17,1 | 3 027,0 | 4,5 | 3,7 | ↓ |

| Брно | ||||||

| Офисы | 10,7 | 8,3 | 1 551,5 | 14,9 | 8,3 | ↑ |

| Стрит-ретейл | 70,0 | 0,0 | 10 838,7 | 3,2 | 7,8 | ↑ |

| Торговые комплексы | 45,0 | 2,6 | 6 967,7 | 9,2 | 7,8 | ↑ |

| Склады | 4,1 | 0,0 | 607,5 | 3,1 | 8,0 | ↔ |

| Квартиры (долгосрочная аренда) | 6,7 | 10,8 | 1 807,0 | 4,5 | 4,4 | ↓ |

•

По прогнозам Cushman & Wakefield, в 2016 году общий объём инвестиций в коммерческую недвижимость ЕС (не считая рынок Великобритании) будет на 10 % выше, чем в 2015-м, а в Великобритании — на 25 % ниже. Спад активности инвесторов в Соединённом Королевстве может быть связан с «Брекзитом». Согласно прогнозу JLL, объём инвестиций на рынке США в 2016 году сократится на 10–15 % в годовом исчислении. Главная причина — нехватка интересных предложений и макроэкономическая неопределённость.

Ставки доходности на развитых рынках в последние годы имели тенденцию к понижению из-за высокого спроса на недвижимость премиум-сегмента и растущих цен. Эксперты ожидают, что этот тренд сохранится и в 2016–2017 годах. Ставки аренды и цены на объекты также будут повышаться. По прогнозам Standard & Poor’s, недвижимость будет дорожать даже в Великобритании, несмотря на «Брекзит»: в 2016 году рост составит 5 %, а в 2017-м цены опустятся на примерно 2 %.

| США | Великобритания | ЕС | |

|---|---|---|---|

| Годовая динамика инвестиций, % | −10–15 | −25 | +10 |

| Доходность | Понизится или сохранится на прежнем уровне | Понизится в премиум-сегменте, повысится в среднем ценовом сегменте | Понизится в премиум-сегменте, повысится или сохранится на прежнем уровне в среднем ценовом сегменте |

| Ставки аренды | Повысятся | Сохранятся на прежнем уровне в премиум-сегменте | Сохранятся на прежнем уровне или повысятся |

| Спрос со стороны арендаторов | Сохранится на прежнем уровне или повысится | Сохранится на прежнем уровне или понизится | Сохранится на прежнем уровне или повысится |

| Цены на недвижимость | ↑ | ↑ | ↑ |

Юлия Кожевникова, Tranio

Инвестиции в Самаре, гарантированные недвижимостью – выгодно, надежно и доступно»

Вы инвестируете в доходный бизнес, а возврат гарантируется залогом высоколиквидной недвижимости предпринимателя.

На текущий момент в России механизм кредитования малого и среднего бизнеса развит очень плохо: для того чтобы предпринимателю получить денежные средства на развитие бизнеса нужно пройти огонь, воду и медные трубы, и это вовсе не гарантирует конечный успех. В связи с этим, имеется большой спрос на небанковское финансирование: учредителям бизнеса и индивидуальным предпринимателям проще привлечь инвестиции в Самаре в виде быстрого займа от инвестора. При этом они готовы выплачивать проценты выше банковских, так как доходность их бизнеса позволяет это делать. Кроме того они готовы предоставить в качестве обеспечения по займу личную высоколиквидную жилую или коммерческую недвижимость, что является гарантией возвращения денежных средств для инвестора. Такая форма инвестиции в бизнес абсолютно законна

Например, цветочному магазину на период праздников требуются дополнительные оборотные средства для закупки товара. Предпринимателю гораздо проще получить быстрый займ на пару месяцев, сделать хорошую прибыль в период высокого спроса и рассчитаться по займу. И не придется проходить мучительные банковские проверки с предоставлением бухгалтерской отчетности.

Наша компания является связующим звеном между предпринимателями и инвесторами Самары, которые их финансируют. Кроме этого мы осуществляем и контролируем все процессы, связанные с поиском и проверкой заемщиков, регистрацией сделок и избавляем инвестора от всех рутинных или требующих экспертности действий. Инвестору достаточно выбрать одно или несколько из подготовленных нами инвестиционных предложений и после этого он начнет получать ежемесячный доход. Вступайте в клуб инвесторов Самары!

Можно выделить следующие этапы нашей совместной с инвестором деятельности:

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

10 главных характеристик прибыльной арендуемой недвижимости

Вы хотите приобрести жилую недвижимость для сдачи в аренду, чтобы увеличить свой инвестиционный портфель? Если вы сделаете правильный выбор, инвестиционная недвижимость может быть захватывающей и очень выгодной. Но помимо доходов и вознаграждений, инвестирование в недвижимость может быть пугающим для начинающего инвестора.

Недвижимость — это сложный бизнес, и здесь много мин, которые могут свести на нет ваши доходы. Вот почему важно провести подробное исследование, прежде чем погрузиться в подробности, чтобы вы знали обо всех плюсах и минусах инвестирования в недвижимость.Вот самые важные вещи, которые следует учитывать при покупке доходной недвижимости.

Ключевые выводы

- Тщательно осмотрите район — его жизнеспособность и удобства являются ключевыми.

- Район с высокой долей вакантных площадей — плохой знак.

- Узнайте цены продажи в районе, чтобы получить представление о стоимости на местном рынке.

- Изучите среднюю арендную плату в районе и определите, насколько выгодна для вас покупка арендуемой собственности.

Начало поиска

Начните поиск недвижимости самостоятельно, прежде чем привлекать к работе профессионала. Агент может оказать давление на вас, чтобы вы совершили покупку, прежде чем вы найдете наиболее подходящую для вас инвестицию. И для того, чтобы найти эти вложения, потребуются некоторые навыки слежки и немного кожи для обуви.

Это исследование поможет вам сузить несколько ключевых характеристик вашей собственности, таких как тип, местоположение, размер и удобства.Как только вы это сделаете, вам может понадобиться агент по недвижимости, чтобы помочь вам завершить покупку.

Варианты вашего местоположения будут ограничены тем, собираетесь ли вы активно управлять недвижимостью или нанять кого-то другого, чтобы сделать это за вас. Если вы собираетесь активно управлять им самостоятельно, вам не нужна недвижимость, которая находится слишком далеко от того места, где вы живете. Если вы собираетесь нанять компанию по управлению недвижимостью, которая позаботится о нем, близость не будет проблемой.

10 основных характеристик, которые следует учитывать

Давайте взглянем на 10 основных вещей, которые следует учитывать при поиске подходящей арендуемой недвижимости.

10 главных характеристик доходной недвижимости в аренде

1. Окрестности

Район, в котором вы покупаете, будет определять типы арендаторов, которых вы привлекаете, и уровень вашей вакансии. Если вы покупаете квартиру рядом с университетом, велика вероятность, что студенты будут доминировать в вашем пуле потенциальных арендаторов, и вам будет трудно заполнять вакансии каждое лето. Имейте в виду, что некоторые города пытаются препятствовать переходу от аренды, взимая непомерные сборы за разрешение и нагромождая бюрократизм.

2.Налог на недвижимость

Налоги на недвижимость, вероятно, будут широко варьироваться в зависимости от вашего целевого региона, и вы хотите знать, сколько вы потеряете. Высокие налоги на недвижимость — не всегда плохо — например, в прекрасном районе, который привлекает долгосрочных арендаторов, но есть и непривлекательные места с высокими налогами.

В отделе оценки муниципалитета будет храниться вся налоговая информация, или вы можете поговорить с домовладельцами в сообществе. Обязательно узнайте, возможно ли повышение налога на имущество в ближайшем будущем.Город, находящийся в затруднительном финансовом положении, может повысить налоги, намного превышающие те, которые арендодатель может реально взимать с арендной платы.

3. Школы

Учитывайте качество местных школ, если вы имеете дело с домами для семьи. Хотя вас больше всего беспокоит ежемесячный денежный поток, общая стоимость вашей арендуемой собственности вступает в игру, когда вы в конечном итоге ее продаете. Если поблизости нет хороших школ, это может повлиять на стоимость ваших инвестиций.

4. Преступность

Никто не хочет жить по соседству с очагом преступной деятельности.Местная полиция или публичная библиотека должны иметь точную статистику преступности по районам. Проверьте показатели вандализма, серьезных и мелких преступлений и не забудьте отметить, растет или снижается преступная активность. Вы также можете спросить, как часто полиция появляется в вашем районе.

5. Рынок вакансий

Места с растущими возможностями трудоустройства привлекают больше арендаторов. Чтобы узнать, какова оценка доступности работы в конкретном регионе, обратитесь к U.S. Бюро статистики труда (BLS) или посетите местную библиотеку. Если вы увидите объявление о переезде в этот район крупной компании, вы можете быть уверены, что рабочие, ищущие жилье, будут стекаться туда. Это может привести к росту или снижению цен на жилье в зависимости от типа бизнеса. Вы можете предположить, что если вы хотите, чтобы эта компания находилась у вас на заднем дворе, ваши арендаторы тоже.

6. Удобства

Совершите поездку по окрестностям и проверьте парки, рестораны, тренажерные залы, кинотеатры, остановки общественного транспорта и все другие льготы, которые привлекают арендаторов.У мэрии может быть рекламная литература, которая может дать вам представление о том, где лучше всего сочетаются общественные удобства и частная собственность.

7. Дальнейшее развитие

Муниципальный отдел планирования будет располагать информацией о застройках или планах, которые уже были зонированы в этом районе. Если будет много строительства, это, вероятно, хороший район для роста. Следите за новыми разработками, которые могут повредить цене окружающей собственности. Дополнительное новое жилье также может конкурировать с вашей собственностью.

8. Количество объявлений и вакансий

Если в районе необычно много объявлений, это может сигнализировать о сезонном цикле или о том, что район находится в упадке — вам нужно выяснить, что это такое. В любом случае высокий уровень вакантных площадей вынуждает арендодателей снижать арендную плату для привлечения арендаторов. Низкий уровень вакантных площадей позволяет арендодателям повышать арендную плату.

9. Средняя арендная плата

Доход от аренды будет вашим хлебом с маслом, поэтому вам нужно знать среднюю арендную плату в этом районе.Убедитесь, что любая недвижимость, которую вы рассматриваете, может иметь достаточно арендной платы, чтобы покрыть ипотечный платеж, налоги и другие расходы. Достаточно хорошо изучите местность, чтобы определить, куда она может направиться в следующие пять лет. Если вы можете позволить себе этот район сейчас, но ожидается рост налогов, доступная недвижимость сегодня может означать банкротство позже.

10. Стихийные бедствия

Страхование — это еще один расход, который вам придется вычесть из своих доходов, поэтому вам нужно знать, сколько это будет вам стоить.Если район подвержен землетрясениям или наводнениям, расходы на страхование могут существенно снизить ваш доход от аренды.

Получение информации

Официальные источники хороши, но вы захотите поговорить с соседями, чтобы получить реальную информацию. Поговорите как с арендаторами, так и с домовладельцами. Арендаторы будут гораздо более честны в отношении отрицательных сторон района, потому что они не вкладывают в него деньги. Посетите этот район в разное время в разные дни недели, чтобы увидеть своих будущих соседей в действии.

Выбор недвижимости

Лучшая инвестиционная недвижимость для новичков — это, как правило, дом на одну семью или кондоминиум. Квартиры не требуют особого ухода, потому что ассоциация кондоминиумов заботится о внешнем ремонте, оставляя вас беспокоиться о интерьере. Кондо, однако, как правило, получают более низкую арендную плату и дорожают медленнее, чем дома на одну семью.

Дома на одну семью, как правило, привлекают долгосрочных арендаторов. Иногда семьи или пары считаются лучшими арендаторами, чем одинокие люди, потому что существует мнение, что семьи могут быть финансово стабильными и регулярно платить арендную плату.

Когда ваш район сузится, ищите недвижимость с потенциалом высокой стоимости и хорошо прогнозируемым денежным потоком. Оцените недвижимость, которая стоит дороже, чем вы можете себе позволить, а также недвижимость в пределах досягаемости. Недвижимость часто продается по цене ниже ее листинговой цены.

Следите за перечисленными ценами на другую недвижимость и проверяйте городские записи, чтобы узнать окончательные цены продажи, чтобы получить представление о реальной рыночной стоимости в районе.

Для потенциального повышения стоимости ищите недвижимость, которая — с небольшими косметическими изменениями и незначительным ремонтом — привлечет арендаторов, которые могут платить более высокую арендную плату.Это также повысит стоимость собственности, если вы решите продать ее через несколько лет.

Конечно, для обеспечения прибыльного предприятия важно покупать недвижимость по разумной цене. При аренде собственности рекомендуется платить не более чем в 12 раз больше годовой арендной платы, которую вы ожидаете получить.

Определение арендной платы

Как определяется потенциальная рента? Вам нужно будет сделать обоснованное предположение. Не увлекайтесь излишне оптимистичными предположениями.Если установить слишком высокую арендную плату и остаться пустым на несколько месяцев, то общая прибыль быстро упадет. Начните со средней арендной платы за квартал и работайте оттуда. Подумайте, стоит ли ваше жилье немного больше или немного меньше и почему.

Чтобы выяснить, работает ли арендная плата для вас как инвестора, рассчитайте, сколько на самом деле будет вам стоить недвижимость. Вычтите ожидаемый ежемесячный платеж по ипотеке, налоги на недвижимость, разделенные на 12 месяцев, расходы на страхование, разделенные на 12, и щедрое пособие на техническое обслуживание и ремонт.

Не стоит недооценивать затраты на содержание собственности. Эти расходы зависят от возраста собственности и от того, сколько ухода вы планируете делать самостоятельно. Новое здание, вероятно, потребует меньше работы, чем более старое. Квартире в пенсионном сообществе, скорее всего, не будет такого же ущерба, как и в случае жилья за пределами университетского городка колледжа.

Самостоятельный ремонт значительно сокращает расходы, но это также означает, что вы всегда будете на связи круглосуточно в экстренных случаях. Другой вариант — нанять фирму по управлению недвижимостью, которая будет заниматься всем, от сломанных туалетов до сбора арендной платы каждый месяц.Ожидайте, что вы будете платить за эту услугу около 10% валового дохода от аренды.

Если все эти цифры выровняются или, что еще лучше, у вас останется немного денег, теперь вы можете попросить своего агента по недвижимости сделать предложение.

Совершение покупки

Банки предъявляют более жесткие требования к кредитованию инвестиционной недвижимости, чем основные жилые дома. Они полагают, что в тяжелые времена люди менее склонны подвергать опасности свои дома, чем бизнес-недвижимость. Будьте готовы заплатить как минимум 20–30% за первоначальный взнос, плюс расходы на закрытие.Перед тем, как подписать документ, попросите профессионала тщательно осмотреть недвижимость и попросить юриста по недвижимости.

Не забудьте оплатить достаточную страховку. Страхование арендатора покрывает имущество арендатора, но за само здание отвечает арендодатель, и страхование может быть дороже, чем для аналогичного дома, занимаемого владельцем. Ипотечные проценты, страхование и амортизация собственности не облагаются налогом до определенной суммы.

Итог

В каждом штате есть хорошие города, в каждом городе есть хорошие кварталы, и в каждом районе есть хорошая недвижимость.Чтобы выровнять все три, требуется много усилий и исследований. Когда вы в конечном итоге найдете свою идеальную арендуемую недвижимость, сохраняйте реалистичность своих ожиданий и убедитесь, что ваши собственные финансы достаточно здоровы, чтобы вы могли подождать, пока недвижимость начнет приносить деньги.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О