Операционный и финансовый лизинг — различия

Мир финансирования активов, договоров аренды и лизинга бывает не всегда настолько понятен, как хотелось бы. Одна из областей, при понимании которой часто возникают сомнения, — разница между финансовым и операционным лизингом.

В российском законодательстве правовые и организационно-экономические особенности лизинга определены Федеральным законом от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге), учет лизинга регламентирован Приказом Минфина РФ от 17.02.1997 № 15 «Об отражении в бухгалтерском учете операций по договору лизинга». В обоих документах в основном описываются операции финансового лизинга.

Операционный лизинг — услуга, по своему определению отличающаяся от финансового лизинга. Поэтому начнем с объяснения финансового лизинга.

Что такое финансовый лизинг?

Финансовый лизинг — способ предоставления финансирования, когда фактически лизингодатель (лизинговая компания, арендодатель) покупает актив для конечного пользователя (лизингополучателя или арендатора) и передает его в аренду на согласованный период времени.

«Право владения и пользования предметом лизинга переходит к лизингополучателю в полном объеме, если договором лизинга не установлено иное».1

В общем это означает, что лизингополучатель находится в практически такой позиции, как если бы он приобрел актив.

С точки зрения бизнеса активы — это имущество, способное приносить доход. На предприятии это: здания, оборудование, сырье на складах, деньги на счетах, автотранспорт и многое другое. В бухгалтерском балансе компании их стоимость указывается в активе. В этой статье мы подразумеваем под активом транспортное средство (ТС) или спецтехнику.

Лизинговая компания (ЛК) получает арендные (лизинговые) платежи в счет вознаграждения за сдачу актива в финансовую аренду (лизинг) лизингополучателю. ЛК сохраняет за собой право собственности, но клиент получает полноценное право на пользование активом.

Лизингополучатель будет вносить лизинговые платежи, которые покроют рыночную стоимость актива за время лизинга.

Главное условие договора — ежемесячное внесение этих платежей и иногда довольно крупного выкупного платежа в конце срока лизинга. Когда все выплачено, право собственности на актив переходит от лизинговой компании к арендатору (лизингополучателю). Технически финансовый лизинг не может быть прерван или отменен, хотя возможно завершить его ранее даты условленной в договоре лизинга в случае досрочного выкупа имущества. График с условиями досрочного погашения включается в договор.

Когда все выплачено, право собственности на актив переходит от лизинговой компании к арендатору (лизингополучателю). Технически финансовый лизинг не может быть прерван или отменен, хотя возможно завершить его ранее даты условленной в договоре лизинга в случае досрочного выкупа имущества. График с условиями досрочного погашения включается в договор.

Конечный этап лизинга

Что произойдет по окончании основного периода финансового лизинга может варьироваться и зависит от условий договора лизинга. Возможны такие опции:

- клиент выкупает предмет лизинга по остаточной стоимости, а не рыночной стоимости;

- лизингополучатель переводит долг по договору лизинга третьей стороне.

Если клиент хочет взять в лизинг новый автомобиль, ЛК предлагает услугу продажи старого авто в трейд-ин. Полученные после реализации средства засчитываются в счет исполнения обязательств лизингополучателя по внесению авансового платежа по новой сделке.

Операционный лизинг

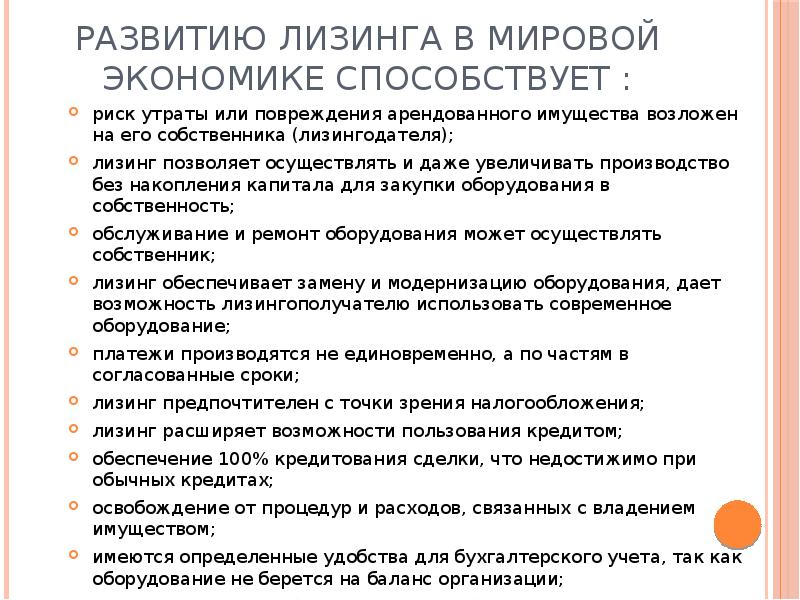

В контрасте с финансовым лизингом операционный лизинг не предает лизингополучателю ни рисков, ни преимуществ владения активом. Такой лизинг заключается на меньший срок, чем предельный срок работоспособности имущества.

Такой лизинг заключается на меньший срок, чем предельный срок работоспособности имущества.

Остаточная стоимость прогнозируется в начале лизинга, и лизингодатель берет на себя риски, связанные с тем, будет ли соответствовать реальная остаточная стоимость расчетам лизингодателя, сделанным относительно остаточной стоимости предмета лизинга. Поэтому операционный лизинг чаще можно увидеть в таких сферах деятельности и производства, в которых активы имеют большой амортизационный период, например: воздушные суда, транспортные средства, строительное и машинное оборудование. Клиент получает возможность пользоваться предметом лизинга на протяжении согласованного срока лизинга оплачивая арендные (лизинговые) платежи в установленные сроки и размере. Не вся стоимость актива выплачивается за срок аренды (лизинга) в сравнении с финансовым лизингом.

Операционный лизинг зачастую включает в договор дополнительный пакет услуг, как техническое обслуживание автомобиля, топливная программа, шинный сервис и другие.

Право собственности на предмет лизинга остается у лизингодателя, но по окончании срока лизинга актив (предмет лизинга) возвращается лизингодателю. После окончания срока лизинга и возврата лизингополучателем актива (предмета лизинга) лизингодатель вправе использовать предмет лизинга по своему усмотрению, в т.ч. может продать предмет лизинга. Тот же лизингополучатель может продолжить арендовать актив по справедливой арендной плате, но в этом случае заключается не договор лизинга, а договор аренды.

Обобщенно

Классификация лизинга, финансового или операционного, базируется на рисках и преимуществах владения предметом лизинга, а также на том, передается ли право собственности на предмет лизинга по окончанию срока лизингополучателю. Ценность этих факторов, как правило, является субъективной, поэтому важно внимательно знакомиться с условиями договора лизинга.

| Операционный лизинг | Финансовый лизинг | |

|---|---|---|

| Владение | Право собственности на предмет лизинга остается у ЛК на весь срок лизинга. | Право собственности на предмет лизинга остается у ЛК на весь срок лизинга. Опция смены владельца появляется на конечном этапе договора лизинга. |

| Бухгалтерский учет | Расходы по арендным платежам признаются расходами текущего финансового периода в составе расходов по арендным платежам. Предмет лизинга отражается пользователем (арендатором) в составе нефинансовых активов как самостоятельные объекты бухгалтерского учета. | У арендатора такие активы отражаются в составе основных средств с одновременным признанием в бухгалтерском учете обязательств (кредиторской задолженности по аренде). |

| Возможность выкупа | В операционном лизинге лизингополучатель не имеет возможности выкупить актив в течение лизингового периода. | Финансовый лизинг позволяет лизингополучателю выкупить актив по окончании лизинга. |

| Срок лизинга | Срок лизинга распространяется на менее, чем 75% срока полезной службы имущества. | Срок лизинга стремится к сроку полезной службы имущества. |

В конечном итоге получается, что дать простое объяснение разницы не так уж просто.

Обобщая информацию о прикладных областях двух видов лизинга можно сказать, что:

Операционный лизинг выбирается в случаях, когда арендуемое имущество требуется на непродолжительный период времени (проектная и разовая работа), а также когда моральный износ оборудования опережает физический, и к концу лизинга понадобится более современное оборудование.

Финансовый лизинг остается самым доступным и надежным с юридической точки зрения способом приобретения производственных активов при нехватке собственных средств компании, когда необходимый срок эксплуатации актива приближается к возможному сроку его полезного использования.

Если вам необходимо что-либо уточнить или если возникли какие-либо вопросы, пожалуйста, оставьте их для наших специалистов: 8 (800) 250-80-80.

Операционный и финансовый лизинг — отличия, таблица

Уже прочитано

0%прочитано статьи

Под словом «лизинг» часто подразумевают только один его вид – финансовый. Он схож с покупкой в кредит: бизнес постепенно покрывает стоимость актива (оборудования, недвижимости, транспорта) и в итоге выкупает его.

Но существует и другой вид лизинга – операционный. Что он представляет собой, какие задачи решает и в чем отличие от финансового – рассмотрим в данной статье на примере лизинга автомобилей.

Операционный лизинг – что это?

Операционный лизинг – это долгосрочная (от года до пяти лет) аренда машины с полным сервисом. Лизингодатель берет на себя все обязательства и риски, связанные с владением: регистрацию и страхование, полное техническое обслуживание и внеплановые ремонты, управление поставщиками, страховыми событиями и штрафами.

В России операционный лизинг автомобилей появился в 1999 г. и до сих пор не очень распространен, хотя в США понятие зародилось уже в начале XX века в железнодорожной отрасли: компании предлагали вагоны в аренду, лизингополучатель не выкупал их, а возвращал по окончании срока.

Сегодня операционный лизинг автомобилей активно используют такие гиганты, как Coca-Cola, Mars, «Лукойл» и др. Однако услуга подходит не только крупному бизнесу, но и малому, и среднему.

Операционный лизинг позволяет за несколько дней и с минимальными единовременными затратами сформировать автопарк компании, где машины могут использоваться:

- В качестве бенефита, то есть меры поощрения. Например, топ-менеджмент компании пользуется корпоративными машинами не только для решения рабочих задач, но и в личных целях.

- В качестве инструмента. Например, для компаний или ее отдельных подразделений с разъездным характером работы.

Как работает операционный лизинг?

Схема работы включает следующие этапы:

- Клиент обращается в лизинговую компанию и обрисовывает задачу: каким сотрудникам и для каких целей нужны машины.

- Лизинговая компания предлагает подходящие решения.

- Стороны обсуждают комфортные условия – срок лизинга, предполагаемый среднегодовой пробег, список необходимых услуг.

- Клиент получает коммерческое предложение.

- После согласования условий клиент готовит пакет документов для одобрения, а затем стороны подписывают договор.

- Клиент получает готовые к эксплуатации автомобили.

- Ежемесячно клиент вносит лизинговые платежи.

- По окончании срока аренды лизингополучатель может вернуть автомобиль, продлить договор с получением нового автомобиля или же выкупить по рыночной цене.

Подпишитесь на нашу рассылку и получайте новые материалы из нашего блога первыми!

ПодписатьсяВы успешно подписаны на нашу рассылку

Спасибо, что выбрали СберАвтопарк.

Операционный и финансовый лизинг: главные отличия

Финансовый лизинг – это владение, а операционный – временное пользование. В этом и состоит ключевое отличие. В первом случае есть обязательство выкупа предмета лизинга в конце срока договора и перехода права собственности. Во втором – предмет лизинга может вернуться к лизингодателю, который будет нести расходы на его дальнейшее хранение и реализацию, т. е. выкуп необязателен, хотя и возможен по желанию клиента. Более детально информация об отличиях отражена в таблице ниже.

Сравнение финансового и операционного лизинга

| Финансовый лизинг | Операционный лизинг | |

|---|---|---|

| Назначение | Владение автомобилем | Пользование автомобилем |

| Ежемесячные платежи |

Включают полную стоимость актива, а также проценты за использование денежных средств, т. к. подразумевается выкуп в конце срока договора к. подразумевается выкуп в конце срока договора

|

Включают более 30 услуг и частичную стоимость актива с учетом процентов за использование денежных средств. Выкуп по умолчанию не предусмотрен |

| Остаточный платеж | Есть в конце срока | Нет, если в конце срока договором не предусмотрен выкуп |

| Авансовый платеж | В среднем 10–15 % от стоимости предмета лизинга по договору купли-продажи | Отсутствует |

| На чьей стороне обслуживание автомобилей? | На стороне лизингополучателя | На стороне лизингодателя |

Преимущества операционного лизинга

При операционном лизинге в компании сохраняется более высокая финансовая гибкость, если сравнивать с оформленными в собственность активами.

- Простое планирование затрат. Компании не нужно прогнозировать расходы на ТО автомобилей, страховку, шиномонтаж и так далее, поскольку все это входит в ежемесячный платеж. Клиент платит фиксированную сумму раз в месяц, а лизингодатель проводит все необходимые работы.

- Снижение налоговой базы. Поскольку автомобили не в собственности, платить за них транспортный налог не нужно. И еще: после внесения лизинговых платежей можно в полном объеме возместить включенный в стоимость этой услуги НДС.

- Обновление трети автопарка в течение календарного года — 15–30 документов.

- Поставщики прочих услуг: перегон и транспортировка, водительское обеспечение, парковка и периодический осмотр, топливо или процессинговые компании, продажа автомобилей с пробегом и прочее — не меньше 10 документов.

-

Доверенности, нормативные документы, политики, соглашения с сотрудниками и прочие юридические документы — не меньше 15 документов.

Помимо этого, упрощаются бизнес-процессы в целом.

- Меньше вовлеченность менеджмента в процесс управления автопарком. Не нужно содержать целый транспортный отдел. Снижается нагрузка на бухгалтеров, кадровиков. От компании достаточно одного контактного лица, с кем лизингодатель мог бы периодически обсуждать текущие вопросы, а также планировать будущие закупки.

- Бизнес взаимодействует с одним контрагентом – лизингодателем, со стороны которого все вопросы решает менеджер. Не нужно вести документооборот со множеством поставщиков: автосалоном, станцией техобслуживания, страховой компанией. В случае ДТП все урегулирование, вплоть до суда, берет на себя лизингодатель.

-

Прозрачная отчетность. Лизинговая компания предоставляет клиенту сведения о пробеге автомобиля за месяц, о страховых событиях, а также статистику по сервисному обслуживанию. По запросу можно получить данные о маршруте, скорости перемещения, простоях.

Эти преимущества помогают оптимизировать административные процессы в компании:

- Снижается количество документов, а значит, и трудозатрат сотрудников, а также почтовых расходов.

- Не раздувается численность штата: решать все вопросы с компанией-лизингодателем может один специалист, а бухгалтеру нужно раз в месяц оплачивать один счет.

- Нет риска злоупотреблений со стороны сотрудников. Эксплуатацию и обслуживание транспортных средств контролирует лизинговая компания.

В чем выгода операционного лизинга автомобилей для бизнеса?

Во-первых, в экономии на транспортных расходах как таковых.

Лизинговая компания приобретает автомобили у дилеров на особых корпоративных условиях. Для клиента это означает более привлекательную стоимость использования машины, нежели при приобретении в собственность.

Во-вторых, в снижении затрат на обслуживание автопарка.

Эти работы включены в ежемесячный платеж, но в качестве собственника их оплачивает лизинговая компания – также по более низким корпоративным ценам.

И в-третьих,

Возможности снизить налоговую базу, расходы на персонал, на документооборот

Операционный лизинг подходит любому бизнесу, для которого автомобили – непрофильный актив, будь то ретейл, медицина, СМИ, мерчендайзинг и т. д. С помощью этого инструмента компания быстро пополняет автопарк, при этом вкладывает свободные средства в развитие, а не в машины и повышает свою эффективность.

Понравилась статья?

Поделитесь статьей с друзьями в соц. сети

Финансовый лизинг : механизм, применение, преимущества

ПечатьФинансовый лизинг –

возможно, самая распространенная форма лизинга. Это один из трех китов (два

других: возвратный и оперативный

лизинг), на которых строит свою деятельность лизинговая компания.

Это один из трех китов (два

других: возвратный и оперативный

лизинг), на которых строит свою деятельность лизинговая компания.

Финансовый лизинг – популярная форма непрямых инвестиций. Почему? Все дело в простоте и удобстве. Инструмент финансового лизинга позволяет обновить основные фонды, не отвлекая при этом большой объем оборотных средств из бюджета компании.

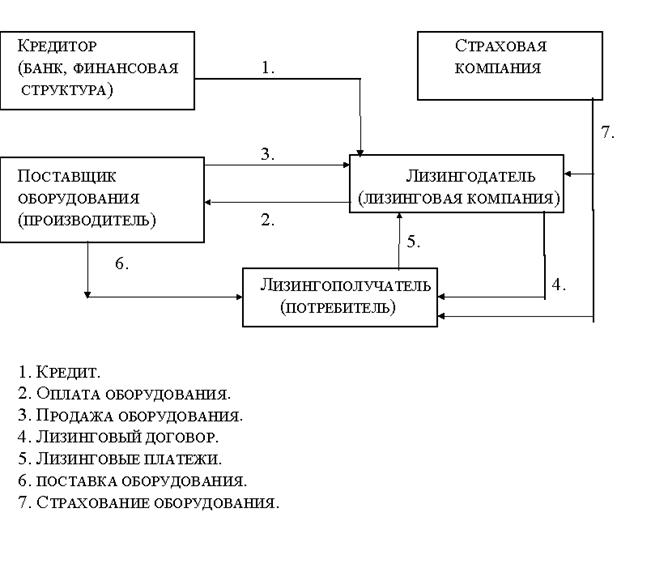

Механизм финансового лизинга

Как используется финансовый лизинг? Например, компания хочет

купить в лизинг грузовой автомобиль или POS терминал. Выбран продавец, выбрана модель. Однако уже сейчас

понятно, что покупка автомобиля отвлечет значительные средства, которые

находятся в обороте. Клиент идет в лизинговую компанию и поручает выкупить у

выбранного продавца автомобиль. Автомобиль в данном случае становится объектом

лизинга. Лизинговая компания выкупает объект и передает его клиенту в

пользование за определенную плату, на определенный срок и на определенных в

договоре финансового лизинга условиях.

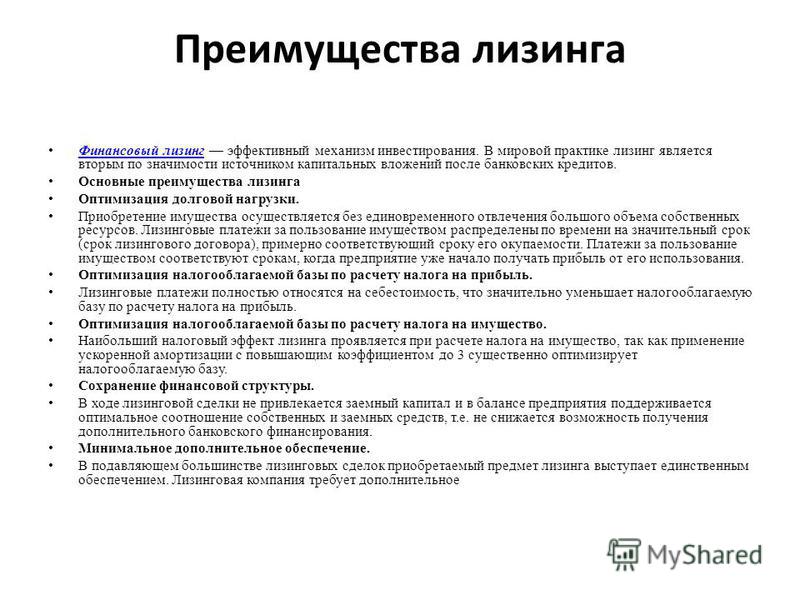

Преимущества финансового лизинга

Выгоды финансового лизинга очевидны

— клиент получает инвестиции в развитие

— клиент получает нужный объект в кратчайшие сроки

— клиент экономит при уплате налога на прибыль (все затраты по финансовому лизингу идут на себестоимость)

— клиент не тратится на залог

— клиенту не надо демонстрировать свою кредитную историю

Кредит или финансовый лизинг?

Конечно, можно воспользоваться кредитом. Но в этом случае придется оформлять залог, доказывать свою финансовую состоятельность и тратить драгоценное время на сбор документации. Если процедура финансового лизинга от момента поступления заявки до подписания договора лизинга занимает от 3 дней до недели, то решение о выдаче кредита банк принимает два-три месяца.

Финансовый лизинг в мире

В настоящее время в мире объем сделок по финансовому лизингу

составляет свыше 350 миллиардов долларов в год. Этот показатель сопоставим с

ежегодным объемом прямых инвестиций. В ЕС доля лизинга автомобилей составляет

35% от общей реализации авто. Целые отрасли в Европе десятилетиями производят

продукцию на оборудовании, взятом по схеме финансового лизинга.

Этот показатель сопоставим с

ежегодным объемом прямых инвестиций. В ЕС доля лизинга автомобилей составляет

35% от общей реализации авто. Целые отрасли в Европе десятилетиями производят

продукцию на оборудовании, взятом по схеме финансового лизинга.

Финансовый лизинг в Беларуси

Сегодня финансовый лизинг доступен и в Беларуси. Белорусские компании могут взять в лизинг автомобили, промышленное оборудование, недвижимость, оргтехнику, платежное и кассовое оборудование и другие объекты лизинга на приемлемых и выгодных условиях. ЗАО «АВАНГАРД ЛИЗИНГ» будет рад поделиться своим опытом и помочь компаниям провести модернизацию основных фондов в удобном и простом формате финансового лизинга.

Финансовый лизинг — это… Что такое Финансовый лизинг?

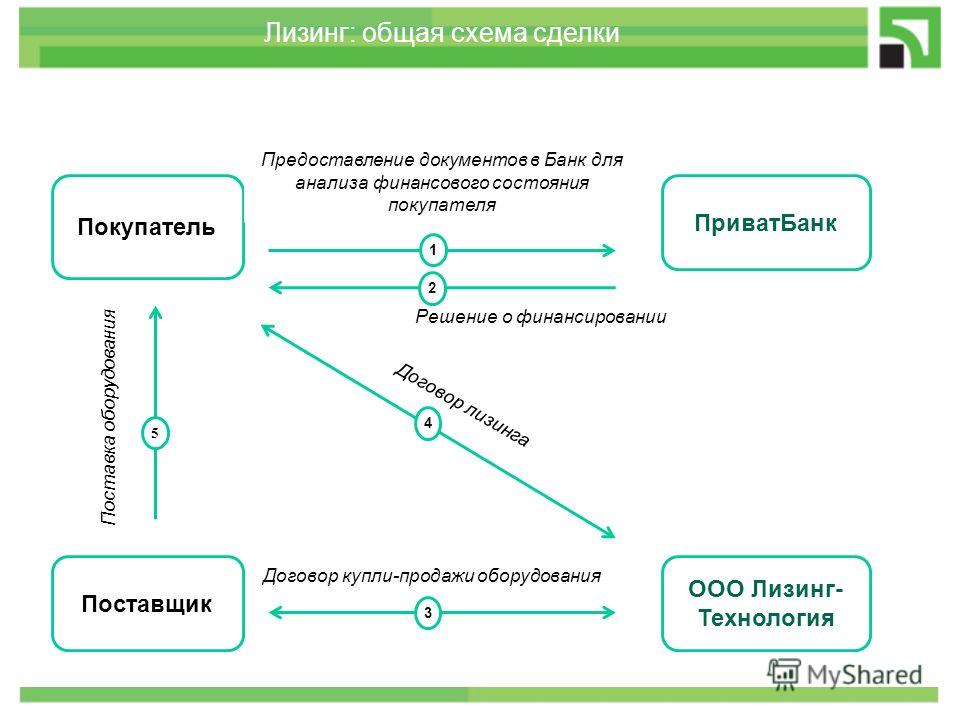

Схема финансового лизингаФинансовый лизинг — это операция по специальному приобретению имущества в собственность и последующей сдачей его во временное владение и пользование на срок, приближающийся по продолжительности к сроку эксплуатации и амортизации всей стоимости или большей части стоимости имущества. В течение срока договора лизингодатель за счет лизинговых платежей возвращает себе всю стоимость имущества и получает прибыль от финансовой сделки. В общем, финансовый лизинг можно рассматривать как форму долгосрочного кредитования.

В течение срока договора лизингодатель за счет лизинговых платежей возвращает себе всю стоимость имущества и получает прибыль от финансовой сделки. В общем, финансовый лизинг можно рассматривать как форму долгосрочного кредитования.

Финансовый лизинг имеет трехсторонний характер взаимоотношений. По заявке лизингополучателя лизингодатель приобретает у поставщика оборудование и передает его в лизинг лизингополучателю, возмещая полностью свои финансовые затраты и получая прибыль через соответствующие лизинговые платежи.

Признаки финансового лизинга

Базовые признаки финансового лизинга:

- лизингодатель приобретает имущество не для своего собственного использования, а специально для передачи его в лизинг;

- право выбора имущества и его продавца принадлежит пользователю;

- продавец имущества знает, что имущество специально приобретается для сдачи его в лизинг, при этом имущество непосредственно поставляется пользователю и принимается им в эксплуатацию;

- претензии по качеству имущества, его комплектности, исправлению дефектов в гарантийный срок лизингополучатель направляет непосредственно продавцу имущества;

- риск случайной гибели и порчи имущества переходит к лизингополучателю после подписания акта приемки-сдачи имущества в эксплуатацию.

Правовое регулирование

Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности.

Однако, предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

Регулируется Федеральным законом РФ о финансовой аренде (лизинге).[1]

Примечания

Литература

- Cuming R. C. C. Model Rules for Lease Financing: A Possible Complement to the UNIDROIT Convention on International Financial Leasing // Uniform Law Review. 1998. Vol. 3. P. 371—384.

- Иванов А. А. Договор финансовой аренды (лизинга): Учебно-практ. пособие. М.: Проспект, 2001.

- Доронина Н.

Г. Договор лизинга // Банковское право Российской Федерации: Особ. часть: В 2 т. Т. 2 / Рук. авт. коллектива и отв. ред. Г. А. Тосунян. М.: Юристъ, 2002.

Г. Договор лизинга // Банковское право Российской Федерации: Особ. часть: В 2 т. Т. 2 / Рук. авт. коллектива и отв. ред. Г. А. Тосунян. М.: Юристъ, 2002. - Газман В.Финансовый лизинг, М.: ГУ ВШЭ, 2003.

- Богуславская С.Б. Финансовый лизинг, УМП. — СПб.: ГУ ВШЭ, 2005.

- Курилец И. Финансовый лизинг как инструмент санации предприятий, М.: «Маркет ДС», 2004.

- Лещенко М. Основы лизинга, М.: «Финансы и статистика», 2003.

- Трушкевич Е. Лизинг, М.: «Амалфея», 2001.

- Газман В.Д. «Лизинг в Налоговом кодексе» // Хозяйство и право-2002- № 2.

- Газман В.Д. «Рынок лизинговых услуг». — М.: Фонд «Правовая культура», 1999.

- Джуха В.М. Лизинг. Ростов-на-Дону: «Феникс», 1999.

- Кабатова Е.В. «Лизинг: правовое регулирование, практика». — М.: «Инфра-М», 1996.

- Кабатова Е.В. «Лизинг: понятие, правовое регулирование, международная унификация». — М.: «Наука», 1991.

- Липсиц И.В., Коссов В.В. » Инвестиционный проект: методы подготовки и анализа».

— М.: Издательство «Век», 1996.

— М.: Издательство «Век», 1996. - Горемыкин В.А. «Лизинг. Практическое учебно-справочное пособие». — М.: «Инфра-М», 1997.

- Лещенко М.И. Основы лизинга. — М.: Финансы и статистика, 2000.

- Лизинг: экономические и правовые основы/ Под ред. проф. Коршунова Н.М. — М.: ЮНИТИ-ДАНА, 2001.

- Прилуцкий Л. «Финансовый лизинг». — М.: «Ось-89», 1997.

- Прилуцкий Л. «Лизинг. Правовые основы лизинговой деятельности в Российской Федерации» — М: «Ось-89», 1996.

- Сусанян К.Г. «Самые выгодные сделки: лизинг, бартер, товарообмен с зарубежными партнерами. — М.: Издательство Мировой океан», 1992.

- Чекмарева Е.Н. «Лизинговый бизнес». — М.: «Экономика», 1993.

- Смиронов А. Л. «Лизинговые операции». — М.: Издательство АО»Консалтбанкир», 1995.

- Харитонова Ю.C. Договор лизинга, М.: «Юрайт-М», 2002.

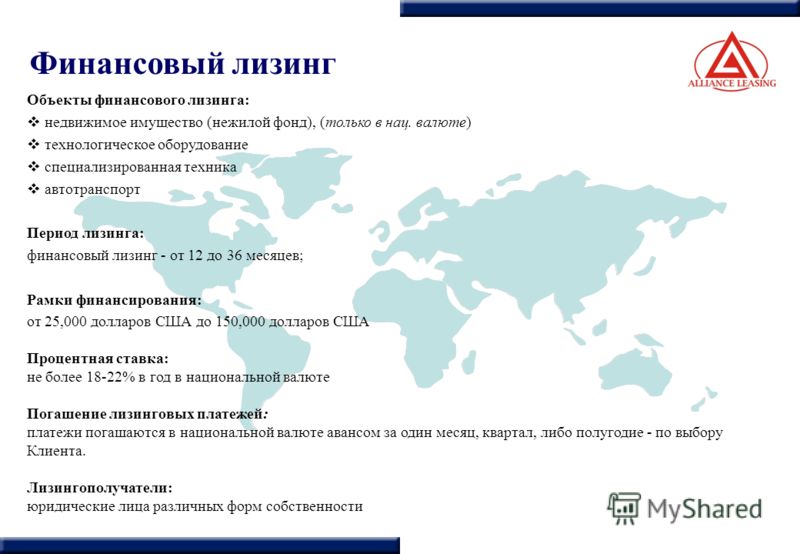

Финансовый лизинг

Лизинг – это финансовый продукт, в рамках которого лизинговая компания приобретает у официального дилера выбранное фермером оборудование и затем передает его фермеру в пользование. Как правило, продолжительность лизингового договора сопоставима со сроком полезного использования техники, однако может быть и намного меньше в том случае, если клиент не хочет переплачивать проценты за пользование заемными средствами и готов погасить всю стоимость за короткий период. По окончании срока лизинга право собственности на технику переходит к фермеру сразу после уплаты последнего лизингового платежа. Процесс подачи заявки на лизинг гораздо проще по сравнению со стандартным банковским кредитом, а решение, как правило, принимается значительно быстрее. При расчете графика лизинговых платежей принимаются в учет индивидуальные предпочтения клиента по размеру первоначального взноса, продолжительности контракта и сезонности платежей. Немаловажным фактом является то, что для принятия решения и подготовки договоров необходимо предоставить пакет из 5 стандартных документов в электронном виде.

Как правило, продолжительность лизингового договора сопоставима со сроком полезного использования техники, однако может быть и намного меньше в том случае, если клиент не хочет переплачивать проценты за пользование заемными средствами и готов погасить всю стоимость за короткий период. По окончании срока лизинга право собственности на технику переходит к фермеру сразу после уплаты последнего лизингового платежа. Процесс подачи заявки на лизинг гораздо проще по сравнению со стандартным банковским кредитом, а решение, как правило, принимается значительно быстрее. При расчете графика лизинговых платежей принимаются в учет индивидуальные предпочтения клиента по размеру первоначального взноса, продолжительности контракта и сезонности платежей. Немаловажным фактом является то, что для принятия решения и подготовки договоров необходимо предоставить пакет из 5 стандартных документов в электронном виде.

Преимущества лизинга

- Услуга доступна прямо у официального дилера, не надо обращаться в банк;

- Привлекательные финансовые условия, включая сезонные акции и скидки;

- Доступны различные варианты графиков платежей включая сезонные графики, платежные каникулы и т.д.

- Процентная ставка фиксируется на момент предоставления финансирования и не меняется на протяжении действия договора – отсутствие непредвиденных расходов у клиента;

- Возможность финансирования прицепного оборудования других производителей, а также бывшей в употреблении техники;

- Существенно более простая процедура подачи заявки по сравнению со стандартным банковским кредитом;

- Быстрое принятие решения (порядка 80% решений по заявкам принимаются срок до 3 дней

Услуги лизинга для юридических лиц

Новикомбанк оказывает услуги лизинга (финансовой аренды) через своего партнера — лизинговую компанию «Нацпромлизинг». Клиенты могут приобрести в лизинг производственное и технологическое оборудование, воздушные, морские и речные суда, спецтехнику и транспортные средства.

Виды сделок

- Финансовый лизинг

- Возвратный лизинг

Преимущества лизинга по сравнению с прямой покупкой или покупкой в кредит

- В соответствии с законодательством (ст. 28 Федерального Закона «О финансовой аренде») лизинговые платежи относятся к расходам, связанным с производством и реализацией, уменьшая налогооблагаемую базу по налогу на прибыль

- Согласно ст. 259.3. Налогового кодекса применение коэффициента ускоренной амортизации в лизинге позволяет в три раза сократить расходы по налогу на имущество и быстрее окупить приобретенное оборудование

- Согласно гл. 21 Налогового кодекса в составе лизинговых платежей выделяется НДС, что позволяет лизингополучателю производить зачет НДС со всей суммы договора, а не только со стоимости предмета лизинга по договору купли-продажи

- В бухгалтерском учете лизинговые платежи не рассматриваются в качестве долга, а указываются в балансе как текущие расходы, что улучшает структуру баланса и повышает кредитоспособность лизингополучателя

- При заключении лизингового договора от лизингополучателя, как правило, не требуется дополнительное обеспечение сделки, т. к. в период лизинга сам предмет лизинга является основным обеспечением

- Срок лизинга, как правило, больше срока доступного кредитования и возможен до 5-и лет

- При использовании лизинга предприятие может получить широкий комплекс услуг по транспортировке, таможенной очистке, монтажу, наладке, государственной регистрации и страхованию предмета лизинга, а также консультационные услуги при проведении переговоров с поставщиками

- Лизинг является эффективным инструментом формирования позитивного имиджа и кредитной истории компании на финансовом рынке

Финансовый лизинг

Лизинговые решения от IVECO Capital это:

Команда экспертов лизинга и транспортной отрасли, способных быстро найти оптимальное решение для каждого клиента, как для одного автомобиля, так и для целого автопарка

Гибкие решения от поставщика финансовых услуг с более чем 25 летним опытом работы в России и по всему миру. Мы понимаем потребности вашего бизнеса и предлагаем непревзойденный уровень гибкости и сервиса

Долгосрочная экономия от продуктов и решений, предлагаемых IVECO Capital. Наши услуги будут приносить Вам выгоду на протяжении долгих лет эксплуатации техники IVECO

Удобство работы с персональным менеджером, который готов предложить весь комплекс дополнительных услуг из одних рук: лизинг, страхование, сервисное обслуживание, телематику и прочие услуги

Сохранение кредитных возможностей Вашего бизнеса. Финансовые решения IVECO Capital позволяют не увеличивать нагрузку на кредитную линию в вашем банке и позволяют использовать ее для других своих целей

Вы можете воспользоваться следующими лизинговыми программами на автомобили IVECO:Преимущества продажи коммерческих и грузовых автомобилей в лизинг:

- Лизингополучатель сам выбирает автомобиль и его продавца в соответствии со своими потребностями и предпочтениями

- Простая процедура оформления

- Залоговым обеспечением служит сам предмет лизинга

- Экономия по налогу на имущество за счет ускоренной амортизации предмета лизинга

- Платежи по лизингу в полном объеме относятся на себестоимость

- НДС, входящий в состав лизинговых платежей, предъявляется к зачету

- Лизингополучатель получает застрахованный и оформленный в ГИБДД автомобиль

- Выбрать лизинговую компанию, условия финансирования которой вам подходят

- Заполнить анкету лизингополучателя

- Собрать стандартный пакет документов (полный перечень необходимых документов Вы можете получить в лизинговой компании)

- Подать заявку в выбранную вами компанию

Наши основные партнеры:

IVECO CAPITAL в России: ООО «Афин Лизинг Восток» В течение более 20 лет, компания Iveco Capital поддерживает продажу автомобилей Iveco, предоставляя финансирование, с учетом опыта ее работы в этом секторе и финансового положения — как члена Группы Iveco, которая, в свою очередь, является членом Группы Fiat – одной из крупнейших в мире организаций.

ОАО «ВТБ Лизинг» — одна из крупнейших компаний, занимает лидирующие позиции в основных сегментах рынка, входит в пятерку ведущих лизинговых компаний России. Единственным акционером ОАО ВТБ Лизинг является ОАО Банк ВТБ.

ООО «Балтийский лизинг» — универсальная лизинговая компания, успешно работающая на российском рынке с 1990 года. Компания предлагает широкий спектр услуг по лизингу автотранспорта, оборудования и спецтехники. Региональная сеть компании насчитывает более 60 филиалов во всех федеральных округах РФ. «Балтийский лизинг» занял прочное место на российском рынке, завоевав доверие многочисленных клиентов, по достоинству оценивших профессионализм и качество работы компании. По итогам 2013 года компания входит в топ-10 крупнейших российских лизинговых компаний (Эксперт РА). В 2014 году по оценке «Национального Рейтингового Агентства» компания «Балтийский лизинг» подтвердила индивидуальный рейтинг кредитоспособности «АА-»

АО «Сбербанк Лизинг» — лизинговая компания с развитой региональной сетью. Предлагает своим клиентам — представителям крупного, среднего и малого бизнеса, а также индивидуальным предпринимателям, лучшие решения с учетом отраслевой специфики. По итогам 1 полугодия 2020 года занимает 1 место по объёму нового бизнеса (по данным «Эксперт РА»). Входит в ТОП-20 лизинговых компаний Европы по версии европейской ассоциации Leaseurope.

АО «ЛК «Европлан» — автофинансовая компания со 100% иностранным капиталом, основанная в 1999 году. Бизнес Европлан принадлежит известным международным фондам прямых инвестиций Baring Vostok Private Equity Fund и Capital International Private Equity Funds. Компания специализируется на предоставлении полного комплекса автофинансовых услуг, как для физических лиц, так и для предприятий и предпринимателей на территории всей Российской Федерации. Региональная сеть Европлан постоянно развивается, и насчитывает более 80 офисов и представительств в 80 регионах России.

ООО «Альфа-Лизинг» — Лизинг легковых, грузовых авто и спецтехники. Без комиссий и переплат. Аванс от 5%. · Эксклюзивные цены. Быстрое одобрение. Минимальный аванс · Финансовые услуги оказывает: АО «Альфастрахование» ООО»Альфамобиль».

Для получения более подробной информации о преимуществах лизинга и получения предварительных расчетов лизинговых платежей, обратитесь к нашему специалисту в отдел продаж

Виталий Пацуков

Телефон: +7 (960) 554-52-02

E-mail: [email protected]

Финансовая аренда

Значение и определение финансовой аренды

Финансовая аренда — это метод, используемый бизнесом для приобретения оборудования с распределением платежей во времени. Чтобы дать правильное определение, это можно выразить как соглашение, по которому арендодатель получает арендные платежи для покрытия стоимости владения. Кроме того, арендодатель несет ответственность за техническое обслуживание, налоги и страхование.

Финансовая аренда похожа на сделку полной покупки, которая финансируется за счет срочной ссуды, поскольку платежи производятся на ежемесячной основе.Однако, в отличие от операции полной покупки, в которой арендатор не представляет обязательный остаток как задолженность, показывает платежи как расходы и сохраняет право собственности на оборудование. В течение периода аренды финансовая компания считается законным владельцем актива.

Основные Особенности финансовой аренды

Аренда капитала / финансовой аренды — это коммерческое соглашение, в котором:

- арендатор (заемщик или покупатель) выбирает актив (оборудование, программное обеспечение, транспортное средство

- арендодатель (финансовая компания) покупает этот актив

- арендатор использует этот актив во время аренды

- арендатор платит серию взносов или арендных платежей за использование этого актива

- арендодатель возмещает значительную часть или почти полную стоимость актива в дополнение к получению процентов от арендной платы, уплаченной арендатором

- арендатор имеет возможность получить право собственности на актив (цена покупки опциона на выгодную сделку или оплата последней арендной платы)

Влияние финансовой аренды на бухгалтерский учет

Финансовая аренда оказывает следующее влияние на бухгалтерский учет:

- Финансовая аренда, капитализируемая, приводит к увеличению активов, а также обязательств, представленных в балансе.Следовательно, оборотный капитал падает, но создается дополнительный левередж за счет увеличения отношения заемного капитала к собственному капиталу.

- Обязательства по аренде не признаются в условиях операционной аренды, что приводит к заниженным коэффициентам левериджа и завышенным коэффициентам доходности.

- В отчете о движении денежных средств часть арендных платежей отражается как поток денежных средств от операционной деятельности, а часть — как поток денежных средств по финансированию, поскольку расходы по финансовой аренде распределяются между основными расходами и процентными расходами, как по ссуде или облигации.

Что такое финансовая аренда? — Тавага

Источник: TavagaФинансовая аренда — это аренда, которая позволяет предприятию занимать актив на длительный период времени, так что срок аренды по существу равен сроку аренды актива, взятого в аренду, и компания капитализирует активы. в своей книге. Финансовая аренда также известна как капитальная аренда.

Как работает финансовая аренда?Как правило, арендодатель принимает актив от имени арендатора и получает компенсацию в виде арендных платежей, уплачиваемых арендатором в течение дней аренды.Право собственности на актив принадлежит арендодателю, но арендатор получает исключительное право использовать актив желаемым образом. Как правило, эти типы контрактов заключаются, когда арендатор не хочет беспокоиться о состоянии актива в конце контракта.

Арендодатель не обязан нести расходы на техническое обслуживание, ремонт, страхование и т. Д., Которые он получает за счет процентов, полученных от арендных платежей.

По окончании срока аренды арендатор имеет право приобрести актив по цене, меньшей, чем стоимость актива на момент окончания срока действия договора.

В чем разница между операционной и финансовой арендой?- В операционной аренде право собственности на актив сохраняется в течение и после окончания срока аренды, тогда как в финансовой аренде право собственности на актив переходит к арендатору в конце срока аренды.

- В операционной аренде, меньше административных требований, поскольку арендатору не нужно беспокоиться о стоимости актива при перепродаже, что происходит при финансовой аренде.Арендатор покупает актив в конце срока аренды по воздушной цене и имеет риск колебаний цен, когда он хочет его перепродать

- Платежи по операционной аренде вычитаются как расходы из отчета о прибылях и убытках, а денежные средства уменьшаются по активам сторона BS по мере совершения платежа, тогда как финансовая аренда отображается на стороне активов BS арендатора

- Текущие расходы (обслуживание, ремонт и т. д.) постоянны в операционной аренде, тогда как есть колебания цен в финансовой аренде

Что такое финансовая аренда и операционная аренда? определение и значение

Определение: Финансовая аренда и операционная аренда являются очень распространенной формой договоров аренды, к которым прибегает физическое лицо.Аренда — это соглашение, по которому арендодатель предоставляет арендатору права на использование имущества арендодателя в обмен на определенные периодические платежи.

Финансовая аренда: Финансовая аренда или капитальная аренда относится к соглашению, по которому арендатор получает право собственности на актив до истечения срока аренды. Проще говоря, финансовая аренда — это вид аренды, при котором арендодатель передает все риски и выгоды, связанные с активом, арендатору до истечения срока действия договора аренды.

Аренда считается финансовой, если она удовлетворяет следующим требованиям:

- По истечении срока аренды арендатор может приобрести актив по выгодной цене.

- Арендатор получает право собственности на актив по истечении срока аренды.

- Срок аренды составляет не менее 75% расчетного срока службы актива.

- Приведенная стоимость арендной платы составляет не менее 90% стоимости актива.

Операционная аренда: Операционная аренда — это вид аренды, при котором арендодатель не передает все риски и выгоды, связанные с активом, арендатору по истечении срока аренды. Срок операционной аренды очень мал по сравнению с финансовой арендой, и следующие основные характеристики операционной аренды, которые отличаются от других договоров аренды:

- Срок аренды значительно меньше срока эксплуатации оборудования.

- Арендатор может расторгнуть договор аренды даже в кратчайшие сроки и без каких-либо значительных штрафных санкций.

- Когда право собственности вместе с риском и выгодами лежит на арендодателе и несет ответственность за страхование и техническое обслуживание оборудования, считается, что аренда является «арендой с обслуживанием». Принимая во внимание, что, когда арендатор несет расходы по страхованию и обслуживанию оборудования, операционная аренда называется «сухой арендой».

Таким образом, основное различие между финансовой и операционной арендой заключается в том, что в первом случае арендодатель по существу передает все риски и выгоды, связанные с активами, арендатору, тогда как во втором случае существенная передача рисков отсутствует. а вознаграждения, связанные с правом собственности, переходят к арендатору.

Финансовая аренда (значение, учет) | Расчеты с примерами

Финансовая аренда — это аренда, при которой финансовая компания владеет активом на законных основаниях в течение срока аренды, но все риски и вознаграждения, связанные с активом, передаются арендатору арендодателем и в конце срока аренды. Срок аренды арендатор также получает право собственности на актив.

Финансовая аренда Значение

Финансовая аренда просто означает метод предоставления финансирования, при котором лизинговая компания покупает актив для пользователя и сдает его ему в аренду на согласованный период.Лизинговая компания называется арендодателем, а пользователь — арендатором. Финансовая аренда (также называемая капитальной арендой) в значительной степени передает все риски и выгоды, связанные с владением активом, арендатору. Он часто используется для покупки арендованных активов на протяжении большей части его экономической жизни.

Классификация аренды как финансовой

Базовый критерий для классификации финансовой аренды (также известной как капитальная аренда в соответствии с ОПБУ США) заключается в том, что арендодатель остается законным владельцем актива в течение всего периода аренды, но все риски и выгоды, связанные с арендованными активами, переходят на арендатор.Арендатор учитывает обязательства и активы, связанные с лизингом, в своих балансах; Кроме того, юридическое право собственности на арендованные активы переходит от арендодателя к арендатору после окончания срока аренды.

Однако есть небольшое противоречие между МСФО и ОПБУ США в классификации аренды как финансовой.

МСФО: вышеуказанные основные критерии классифицируют аренду как финансовую в соответствии с юрисдикцией МСФО

GAAP: , если договор аренды удовлетворяет хотя бы одному из следующих четырех условий, то такая аренда классифицируется как финансовая аренда согласно ОПБУ США:

- Право собственности на арендованный актив переходит от арендодателя к арендатору в конце срока аренды;

- Арендатору разрешено приобрести арендованный актив по более низкой цене, чем справедливая стоимость арендованного актива.

- Срок аренды составляет более 75% срока полезного использования арендованного актива.

- Приведенная стоимость арендных платежей равна справедливой рыночной стоимости актива или превышает ее.

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью с гиперссылкой

Например:

Источник: Финансовая аренда (wallstreetmojo.com)

Учет финансовой аренды

# 1 — В книгах арендатора

- Арендатор в момент заключения договора аренды будет отражать справедливую стоимость (приведенную стоимость минимальных арендных платежей) арендуемого актива как на стороне актива, так и на стороне обязательства в балансе.

- Распределить выплаты периодической арендной платы (оплаченной) на две части

- Финансовые расходы или процентные расходы (расходы в отчете о прибылях и убытках) и

- Уменьшение непогашенной ответственности.

№ 2 — В бухгалтерских книгах Арендодателя

- Распределите денежные средства, полученные от периодической аренды, на две части

- Финансовые или процентные доходы и

- Уменьшение дебиторской задолженности по аренде.

Примеры расчетов по финансовой аренде

Индийской авиакомпанииJet Aviation Ltd требуются пассажирские самолеты для работы.Jet заключает юридическое соглашение об аренде с Boeing (американская компания-производитель самолетов), чтобы сдавать в аренду самолеты. Boeing поставляет самолеты компании Jet 1 января 2019 года на 5-летний срок, в течение которого Jet будет выплачивать ежегодную арендную плату в размере 500000 долларов США в конце каждого года. Предположим, что подразумеваемая процентная ставка составляет 10%

Срок полезного использования самолета — 6 лет. У Jet есть возможность купить самолеты по окончании срока аренды.

Внесите в журнал необходимый учет в бухгалтерских книгах как арендодателя, так и арендодателя. Арендодатель — это физическое лицо, которое на законных основаниях владеет активом, предоставленным в аренду (арендованным на длительный срок) арендатору, который платит единовременную сумму или регулярные платежи за использование этого актива.подробнее (Boeing) и арендатор (Jet Aviation).

# 1 — Проверить, соответствует ли аренда критериям финансовой аренды

- Аренда позволяет выкупить арендованный актив в конце периода аренды.

- Срок аренды составляет 83,33% (5/6), что составляет более 75% срока полезного использования арендованного актива.

#. Аренда удовлетворяет большинству условий; следовательно, он классифицируется как финансовая аренда.

# 2 — Расчет приведенной стоимости (PV) минимальных платежей по финансовой аренде

Формула PV,

PV = P * [1 — (1 + i) -n / i]

Дано :

- годовая арендная плата (P) = 500 000 долларов и

- Неявная процентная ставка ( i ) = 10%

- Период (n) = 5 лет

# 3 — Расчет амортизации

- Общая стоимость самолета = 1895393 долларов США

- Срок полезного использования = 6 лет

# 4 — Бухгалтерский учет в бухгалтерских книгах Boeing (Арендодатель)

i) Зарегистрировать дебиторскую задолженность по аренде в отношении сданного в аренду актива на сумму, равную чистой инвестиционной стоимости в аренде.

ii) Распределите денежные средства, полученные в качестве периодической аренды на две части

- Финансовый или процентный доход Процентный доход — это сумма дохода, полученная от приносящих проценты инвестиций, таких как депозитные сертификаты, сберегательные счета или другие инвестиции, и указывается в отчете о прибылях и убытках Компании. подробнее и

- Уменьшение дебиторской задолженности по аренде.

Примечание: дебетованная стоимость дебиторской задолженности по аренде уменьшит основную сумму в 1 895 393 долларов США на 450 000 долларов.Оставшаяся уменьшенная сумма основного долга в размере 1 445 393 долларов также снизит финансовый доход в следующие годы.

# 5 — Бухгалтерский учет Джет (Арендатор)

i) Запишите справедливую стоимость арендуемого актива как на стороне актива, так и на стороне обязательства в балансе.

ii) Распределите платежи по периодической арендной плате (оплаченной) на две части

- Финансовые расходы или процентные расходы (расходы в отчете о прибылях и убытках) и

- Уменьшение непогашенного обязательства.

iii) Запись на амортизацию пройдена.

# 6 — Расчет бухгалтерской таблицы для финансовой аренды

В таблице представлен расчет финансовой аренды на пятилетний срок аренды. Таблица полезна для бухгалтера для ведения журнала ежегодной записи и подсчета введенных цифр.

Преимущества

- Финансовая аренда — важный источник среднесрочного и долгосрочного финансирования активов.

- Финансовая аренда предоставляет арендатору право использовать актив.

- Лизинговое финансирование обычно дешевле, чем все другие формы финансирования.

- Договор финансовой аренды помогает распределить арендные платежи на несколько лет. Следовательно, нет бремени единовременной выплаты при покупке активов.

- Арендатор может требовать амортизации арендованного актива. Это снижает налоговые обязательства арендатора, поскольку амортизация — это расход, относящийся к счету прибылей и убытков.

- Как правило, по финансовой аренде расходы признаются раньше, чем по операционной аренде.Начисление процентных расходов также дает налоговую выгоду.

- Арендатор получает некоторую техническую помощь в отношении актива от арендодателя.

- Даже в случае последующего повышения цены актива арендатор Арендатор, также называемый Арендатором, является физическим (или юридическим) лицом, которое арендует землю или имущество (обычно недвижимое) у арендодателя (собственника недвижимости) на условиях юридический договор аренды. читать далее необходимо оплатить первоначально согласованные фиксированные платежи.

- Арендатор имеет право приобрести актив в конце периода аренды, как правило, по выгодной цене.

Ограничения / недостатки

- Ответственность за техническое обслуживание актива лежит на арендаторе. Следовательно, арендатор должен нести некоторые расходы на техническое обслуживание.

- Финансовая аренда предполагает передачу значительной части рисков арендатору. Следовательно, арендатор в значительной степени несет риски.

- Договор финансовой аренды не подлежит расторжению со стороны арендатора. Следовательно, арендатор связан своим решением.

- Если арендатор решит не покупать актив, он не станет владельцем актива.

- Арендатор контролирует актив, даже если он не является владельцем актива во время финансовой аренды. Поскольку он не является владельцем, он не может проявлять должную заботу об активах.

- Заключение договора финансовой аренды связано с большим объемом документации и другими формальностями.

Важные замечания относительно

- После каждого периода, когда производится арендная плата, происходит уменьшение остатка платежа, который должен быть произведен, как указано в графике погашения.

- Финансовая аренда влияет на финансовую отчетность арендатора. Они влияют на активы, обязательства, проценты и амортизацию.

Последние мысли

Лизинговое финансирование — подходящий способ финансирования для тех, кто не может привлекать средства за счет заемных средств. Финансовая аренда дает право использовать актив. И финансовая аренда, и капитальная аренда Капитальная аренда — это юридическое соглашение в отношении любого коммерческого оборудования или эквивалента имущества или продажи актива одной стороной (арендатором) другой стороне (арендатору).Арендатор соглашается передать права собственности арендатору после завершения периода аренды, который, как правило, не подлежит расторжению и является долгосрочным по своему характеру. Читать дальше имеют свои достоинства и недостатки. Компания должна тщательно решить, хочет ли она заключать договоры финансовой аренды после их рассмотрения. Это тем более важно, поскольку финансовая аренда предполагает передачу значительной части рисков арендатору. Как правило, фирмы, относящиеся к более высокой налоговой категории, хотели бы классифицировать аренду как финансовую.

Рекомендуемые статьи

Это был справочник по значению финансовой аренды. Здесь мы обсуждаем учет примеров расчета финансовой аренды вместе с записями в журнале. Подробнее о бухгалтерском учете вы можете узнать из следующих статей —

Финансовая аренда или операционная аренда

При финансовой аренде риск владения передается физическому лицу без передачи юридического права собственности. Вы выбираете остаточную стоимость в пределах установленного ATO диапазона, который вам подходит, и в конце срока аренды вы можете выплатить ее, продлить срок или заключить новое соглашение.С другой стороны, операционная аренда — это вариант финансирования активов для предприятий, которые не хотят брать на себя риск продажи автомобиля по окончании срока аренды.

Поскольку оба они являются формой аренды, их объединяет одно общее. То есть владелец оборудования (арендодатель) предоставляет пользователю (арендатору) право использовать оборудование, а затем возвращает его в конце установленного периода.

Различия между ними очевидны, если мы посмотрим, кому остается право собственности, кто несет ответственность за текущие расходы и расходы на техническое обслуживание, и можно ли приобрести автомобиль в конце срока аренды.

Здесь мы рассмотрим оба договора аренды и почему они такие разные:

Финансовая аренда

При финансовой (капитальной) аренде владелец покупает транспортное средство и сдает его в аренду пользователю, у которого будет возможность покупки в конце срока аренды. Арендатор не столкнется с высокими первоначальными затратами, как при прямой покупке автомобиля:

.- Они будут нести ответственность за все риски, как если бы они владели активом, и транспортное средство будет отображаться в балансе.

- Арендодатель сохраняет право собственности, но арендатор имеет исключительное право использования в соответствии с условиями соглашения.

- Арендные платежи производятся пользователем в течение периода аренды, при желании, в конце срока аренды.

- Срок действия соглашения обычно составляет срок полезного использования актива.

- По окончании аренды клиент может оплатить воздушный шар и оставить автомобиль себе.

Операционная аренда

Думайте об операционной аренде как о разновидности договора аренды. Поскольку у него более короткий срок, вы можете регулярно переходить на новый автомобиль.Вы даже можете сделать это, пока действует договор аренды. Разница между операционной арендой и финансовой арендой заключается в том, что пользователь не сможет купить транспортное средство в течение срока аренды.

- Пользователь имеет доступ к автомобилю на определенный период времени в обмен на регулярные ежемесячные платежи.

- Клиент может использовать транспортное средство в течение всего срока действия договора, ежемесячно выплачивая арендную плату. Эти платежи не равны полной стоимости транспортного средства, как при финансовой аренде.

- Риски остаются за арендодателем, поскольку планируется вернуть транспортное средство ему в конце срока.

- Ожидается, что по окончании соглашения у транспортного средства сохранится остаточная стоимость, которая прогнозируется в начале срока аренды.

- Техническое обслуживание автомобиля может быть встроено в платежи.

- Право собственности остается за арендодателем, и по окончании договора транспортное средство может быть возвращено или заключен новый договор аренды.

- С 2019 года в Австралии компании должны перечислять все договоры операционной аренды в своем балансе.

Итак, что выбрать — финансовую или операционную аренду?

Многое зависит от вашей ситуации, и вы можете задать себе следующие вопросы:

- Хотите оставить автомобиль на долгое время или предпочитаете регулярно модернизировать?

- Довольны ли вы тем, что берете на себя все расходы на техническое обслуживание?

- Собираетесь ли вы использовать автомобиль большую часть его жизни?

Финансовая аренда больше подходит для аренды активов, которые будут использоваться в течение длительного времени, в то же время предоставляя пользователю права собственника.Арендатору не придется сталкиваться с огромными капитальными затратами, как при непосредственной покупке автомобиля. Здесь выплаченная арендная плата вычищает большую часть капитала, поэтому приобретение транспортного средства в собственность по окончании соглашения обходится по доступной цене.

При операционной аренде, поскольку они имеют более короткие сроки, у транспортного средства гораздо больше шансов сохранить значительную стоимость в конце, поэтому суммы аренды будут ниже. Операционная аренда больше подходит для краткосрочного использования транспортных средств, чем аренда.Обычно они не предполагают передачи права собственности.

Если финансовая аренда или операционная аренда кажется подходящим решением для вас или вашего бизнеса, узнайте больше о доступных вариантах здесь.

Заявление об ограничении ответственности

Информация, предоставленная Toyota Fleet Management, подразделением Toyota Finance Australia Limited ABN 48 002 435 181, AFSL и Австралийской кредитной лицензией 392536, носит общий характер и предназначена только для вашего сведения. Ничто в этой статье не является и не должно рассматриваться как юридическая, налоговая или финансовая консультация.Прежде чем принимать решение о любом описанном продукте или услуге, мы рекомендуем вам обратиться за независимой профессиональной консультацией, например, к вашему бухгалтеру, налоговому или финансовому консультанту или юристу, который может проконсультировать вас о ваших личных обстоятельствах и о том, что подойдет вам.

Учет аренды — операционная и финансовая аренда, примеры

Что такое аренда?

Аренда — это договоры, по которым владелец собственности / актива разрешает другой стороне использовать собственность / актив в обмен на что-то, обычно деньги или другие активы.Два наиболее распространенных типа аренды Классификация аренды Классификация аренды включает операционную аренду и капитальную аренду. Аренда — это тип сделки, совершаемой компанией для получения права на использование актива. При аренде компания будет платить другой стороне оговоренную сумму денег, аналогичную арендной плате, в обмен на возможность использовать актив. В бухгалтерском учете используются операционная и финансовая (капитальная аренда) аренда. Это пошаговое руководство охватывает все основы учета аренды.

Операционная аренда и финансовая аренда (капитальная аренда)

Двумя наиболее распространенными типами аренды являются операционная аренда и финансовая аренда (также называемая капитальной арендой).Чтобы провести различие между ними, необходимо учитывать, насколько полностью риски и выгоды, связанные с владением активом, были переданы арендатору от арендодателя.

Если эти риски и выгоды были полностью переданы, это называется финансовой арендой в соответствии со стандартами МСФО Стандарты МСФО Стандарты МСФО — это Международные стандарты финансовой отчетности (МСФО), которые состоят из набора правил бухгалтерского учета, которые определяют, как операции и другие бухгалтерские события должны отражаться в финансовой отчетности.Они предназначены для поддержания доверия и прозрачности в финансовом мире. Согласно ASPE, финансовая аренда называется капитальной. В остальном это операционная аренда, которая в основном аналогична договору между арендодателем и арендодателем.

Иногда может быть неясно, были ли полностью переданы риски и выгоды, поэтому МСФО выделяет несколько критериев для различения двух договоров аренды.

По крайней мере, один из следующих критериев должен быть соблюден, чтобы рассматривать аренду как финансовую аренду:

- Существует опцион на выгодную покупку — опцион, предоставляемый арендатору на покупку актива по цене ниже его справедливой стоимости в будущем (обычно в конце срока аренды).Этот вариант обычно определяется в начале аренды.

- Срок аренды составляет значительную часть полезного срока службы актива (как правило, 75% или более).

- Чистая приведенная стоимость (ЧПС) Чистая приведенная стоимость (ЧПС) Чистая приведенная стоимость (ЧПС) — это стоимость всех будущих денежных потоков (положительных и отрицательных) в течение всего срока действия инвестиции, дисконтированных до настоящего времени. минимальных арендных платежей составляет не менее 90% справедливой стоимости актива.

Преимущества лизинга

Лизинг дает ряд преимуществ, которые можно использовать для привлечения клиентов:

- Графики платежей более гибкие, чем кредитные договоры.

- Затраты после налогообложения ниже, поскольку ставки налога у арендодателя и арендатора разные.

- Лизинг предполагает 100% финансирование стоимости актива.

- Для операционной аренды компания создает расходы вместо обязательства, позволяя компании получить финансовое финансирование — часто называемое «забалансовым финансированием».

Недостатки лизинга

Одним из основных недостатков лизинга является проблема агентских затрат.При аренде арендодатель передает все права арендатору на определенный период времени, что создает проблему морального риска. Поскольку арендатор, контролирующий актив, не является владельцем актива, арендатор не может проявлять такую же осторожность, как если бы это был его / ее собственный актив. Это разделение между владением активом (арендодатель) и контролем над активом (арендатор) называется агентскими издержками аренды. Это важное понятие в учете аренды.

Пример и шаги учета аренды

Давайте рассмотрим пример учета аренды.1 января 2017 года компания XYZ подписала договор аренды оборудования сроком на 8 лет. Ежегодные выплаты составляют 28 500 долларов США, которые должны производиться в начале каждого года. По окончании аренды оборудование возвращается арендодателю. Срок службы оборудования 8 лет, остаточная стоимость отсутствует. На момент заключения договора аренды справедливая стоимость оборудования составляла 166 000 долларов. Применяется процентная ставка 10,5% и линейная амортизация.

Шаг 1: Определите тип аренды

- Варианта выкупа по выгодной цене не существует, потому что оборудование будет возвращено арендодателю.

- Срок аренды составляет 8 лет, а экономический срок службы актива составляет 8 лет. Это 100%.

- Используя финансовый калькулятор, рассчитайте PV минимальных арендных платежей:

- N = 8

- I / YR = 10,5

- FV = 0

- PMT = 28,500

- PV = 164,995

- Следовательно, 164,995 / 166,000 = 99%

Заключение: это финансовая / капитальная аренда, потому что по крайней мере один из критериев финансовой аренды соблюден, и во время аренды риски и выгоды от актива были полностью переданы.Мы определили порядок учета аренды.

Этап 2: График погашения лизинга

| Открытие | Проценты | Основная сумма | Закрытие | Расходы | Платежи | Платежи | Баланс |

| 1 | 136495 долларов США | 14,332 долларов США | долларов США 28500 | 28,500 | 15,656 | 106,671 |

| 3 | 106,671 | 11,201 | 28,500 | 17,299 | 89,372 90,372 | 90,500 16 | 70,256 |

| 5 | 70,256 | 7,377 | 28,500 | 21,123 | 49,133 |

| 6 | 49,132.90 | 5,158,95 | 28,500 | 23,341,05 | 25,791,86 |

| 7 | $ 25,792 | $ 2,708 | $ 28,500 | 99022 1, 2017 DR Оборудование 164,995 CR Денежные средства 28,500 CR Обязательства по аренде 136,495 Счет оборудования дебетуется приведенной стоимостью минимальных арендных платежей, а счет обязательств по аренде представляет собой разницу между стоимостью оборудования и наличными, оплаченными в начале года. 31 декабря 2017 г. DR Амортизационные расходы 20,624 CR Накопленная амортизация 20,624 Расходы по амортизации должны быть отражены для оборудования, которое сдано в аренду. Процентные расходы DR 14,332 CR Проценты к уплате 14,332 1 января 2018 г. DR Проценты к уплате 14,332 Обязательства по аренде DR 14,168 CR Денежные средства 280005 Это руководство по учету аренды и пониманию операционной аренды, капитальной аренды, а также дебетов и кредитов для их учета.Вы можете узнать больше об учете аренды на веб-сайте МСФО http://www.ifrs.org/ias-17-leases/ Чтобы продолжить изучение и развитие своих финансовых знаний, мы рекомендуем эти дополнительные ресурсы CFI:

Капитальная аренда и операционная арендаКапитальная аренда и операционная арендаКапитальная аренда (или финансовая аренда) рассматривается как актив на балансе компании, в то время как операционная аренда — это расходы, которые остаются вне баланса. Думайте о капитальной аренде как о владении частью собственности, а операционную аренду — как о аренде собственности. Между капитальной и операционной арендой существуют существенные различия, и это руководство поможет вам понять разницу между двумя типами аренды и их соответствующими методами учета. Стандарты МСФО Стандарты МСФО — это Международные стандарты финансовой отчетности (МСФО), которые состоят из набора правил бухгалтерского учета. которые определяют, как операции и другие бухгалтерские события должны отражаться в финансовой отчетности.Они предназначены для поддержания доверия и прозрачности в финансовом мире. Капитальная аренда учитывается как задолженность. Они обесцениваются с течением времени и несут процентные расходы. Процентные расходы. Процентные расходы возникают из-за компании, которая финансируется за счет заемных средств или аренды капитала. Проценты указаны в отчете о прибылях и убытках, но также могут. Чтобы классифицироваться как капитальная аренда согласно ОПБУ США, должно быть выполнено одно из четырех условий:

В качестве альтернативы, при оценке в соответствии с МСФО, существует еще один критерий, который можно использовать для квалификации аренды как капитальной аренды:

Операционная аренда используется для краткосрочной аренды активов и аналогична сдаче в аренду, поскольку не предполагает каких-либо передача права собственности.Периодические арендные платежи рассматриваются как операционные расходы и относятся на расходы в отчете о прибылях и убытках. Отчет о прибылях и убытках — это одна из основных финансовых отчетов компании, в которой отражены их прибыли и убытки за определенный период времени. Прибыль или, влияющая как на операционную, так и на чистую прибыль. Напротив, капитальная аренда используется для сдачи в аренду долгосрочных активов и предоставления арендатору прав собственности. Порядок бухгалтерского учета: капитальная аренда и операционная арендаКапитальная и операционная аренда подлежат разному учету как для арендатора, так и для арендодателя.Для проведения собеседований с финансами начального уровня достаточно понять, как вести учет только арендатор. Учет операционной аренды относительно прост. Арендные платежи считаются операционными расходами и отражаются в отчете о прибылях и убытках. Фирма не владеет активом, и, следовательно, он не отображается в балансе, и фирма не оценивает амортизацию Методы амортизации Наиболее распространенные типы методов амортизации включают линейную амортизацию, двойное уменьшение остатка, единицы продукции и сумма лет цифр.за актив. Напротив, аренда капитала предполагает передачу прав собственности на актив арендатору. Аренда считается ссудой (заемное финансирование), а процентные платежи относятся на расходы в отчете о прибылях и убытках. Текущая рыночная стоимость актива включается в баланс в составе активов, а амортизация отражается в отчете о прибылях и убытках. С другой стороны, сумма кредита, которая представляет собой чистую приведенную стоимость всех будущих платежей, включается в обязательства. Как правило, по капитальной аренде расходы признаются раньше, чем по аналогичной операционной аренде. Преимущества капитальной арендыЕсть много преимуществ капитальной аренды, в том числе следующие:

Преимущества операционной арендыОперационная аренда также имеет много преимуществ:

ЗаключениеПоскольку как капитальная, так и операционная аренда обычно используются компаниями, это полезно для понимания бухгалтерского учета и соразмерного налогообложения режим для каждого из этих типов аренды как для арендодателя, так и для арендатора.Каждый вид аренды имеет свои преимущества. В зависимости от требований компании и налоговой ситуации они могут выбрать один или другой, а возможно, даже их комбинацию для разных типов активов.

Другие ресурсыCFI является глобальным поставщиком сертификата финансового моделирования и оценки (FMVA) ®. поможет вам обрести уверенность в своей финансовой карьере.Зарегистрируйтесь сегодня !, чтобы помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить изучение других вопросов бухгалтерского учета, см. Эти дополнительные бесплатные ресурсы CFI:

|

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Г. Договор лизинга // Банковское право Российской Федерации: Особ. часть: В 2 т. Т. 2 / Рук. авт. коллектива и отв. ред. Г. А. Тосунян. М.: Юристъ, 2002.

Г. Договор лизинга // Банковское право Российской Федерации: Особ. часть: В 2 т. Т. 2 / Рук. авт. коллектива и отв. ред. Г. А. Тосунян. М.: Юристъ, 2002. — М.: Издательство «Век», 1996.

— М.: Издательство «Век», 1996.