Денежный поток предоставляет собой баланс поступающих средств и произведенных платежей за определенный период.

Положительный денежный поток указывает на достаточную или растущую ликвидность, в то время как отрицательный денежный поток отражает ее недостаток или снижение. Компании, способные формировать сильные денежные потоки, являются более гибкими, способны погашать свои финансовые обязательства, наращивать и обновлять активы, выплачивать средства акционерам и в целом преодолевать препятствия на своем пути.

Денежный поток относится только к денежным средствам или эквивалентам операционной деятельности, и никак не демонстрирует, является ли компания прибыльной или убыточной. У прибыльной компании со слабым денежным потоком могут возникнуть трудности с обеспечением роста или она может оказаться под угрозой банкротства из-за неспособности регулярно погашать краткосрочные обязательства.

С другой стороны, компания с сильным потоком денежных средств, которая может легко оплачивать свои краткосрочные обязательства, используя денежные средства или их эквиваленты, может делать это в ущерб потенциальному росту или получить ликвидность за счет продажи активов, что делает обслуживание долгосрочных обязательств затруднительным. Это может привести к убыточности, но никак не отразится на движении денежных средств компании.

Например, если стартап получит деньги от инвесторов, которые ожидают, что в будущем новый продукт будет приносить доход, компании будет стабильна в краткосрочной перспективе. Однако без текущего дохода компания не может генерировать дополнительный денежный поток, и долгосрочная стабильность компании оказывается под вопросом.

Отчет о движении денежных средств

Отчет включает в себя движение денежных средств по операционной, финансовой и инвестиционной деятельности компании. Потоки от операционной деятельности включают те средства, которые напрямую связаны с основной деятельностью (например, доходы и расходы от реализации продукции).

Инвестиционная деятельность подразумевает улучшение состояния предприятия, например, приобретение или ликвидацию производственного оборудования. Финансовая деятельность включает погашение долговых обязательств и повторный выпуск акций.

Главная страница каждой компании на сайте Investing.com содержит отчет о движении денежных средств. Найти его можно во вкладке «Отчетность». В левом верхнем углу отчета читатели могут изменить период отображения отчетности (годовой или квартальный).

В правом верхнем углу находится кнопка «Все свернуть», позволяющая скрыть компоненты каждого раздела отчета и оставить только суммарные значения.

Об успешности компании обычно судят по прибыли. Однако есть еще один показатель, который может много рассказать о том, как идут дела у фирмы — денежный поток, который является одним из важнейших критериев успешности европейских компаний.

Другое название этого термина, которое можно часто встретить в экономических статьях и обзорах — кэш флоу. Он позволяет реально оценить, какими средствами оперирует компания, и нередко не совпадает с цифрами, представленными в других отчетных документах, таких как баланс или отчет о финансовых результатах.

В этой статье мы подробно рассмотрим, что такое денежные потоки, что они показывают в деятельности компании, какими бывают и как их правильно рассчитывать.

Что такое кэш флоу

Что такое кэш флоуДенежный поток (кэш флоу, англ. cash flow) — экономический показатель, который отражает объем денежных средств, перемещенных внутри предприятия в общем или в отдельных структурных подразделениях. Стоит отметить, что речь идет как о наличных деньгах, так и размещенных на счетах компании.

При расчете денежного потока учитывают как прибыль, полученную в результате любых действий компании, так и все ее затраты.

☝️

Кэш флоу — это «масштабируемый» показатель, так как он может использоваться как один из показателей прибыльности не только компании в целом, но и отдельного подразделения, целой бизнес-сферы или, наоборот, отдельного проекта или даже продукта.

Обычно денежный поток рассчитывается за прошедший финансовых год, однако в некоторых случаях, особенно на первых этапах запуска компании его можно производить поквартально или по мере необходимости, например, когда проект не может выйти даже на самоокупаемость по прошествию запланированного для этого периода. Кэш флоу позволяет строить как долгосрочные, так и краткосрочные стратегии развития.

Данные о денежном потоке представляют особую ценность для инвесторов, так как документ позволяет увидеть, какая сумма от общего массива средств осталась в распоряжении компании, а какая пошла на покрытие расходов.

Исходя из этого различают положительные денежные потоки (показывают приток денег) и отрицательные (отображают отток денег). Соответственно, на основании этих данных инвесторы могут определить, насколько выгодно вкладываться в такую компанию.

Положительный денежный поток — это средства, которые поступают в компанию, т.е. приток денег в предприятие.

Положительный кэш флоу формируют следующие статьи доходов:

- Выручка от продажи товаров;

- Доходы от оказания услуг;

- Часть полученной прибыли, если компания участвует в общем бизнесе с другими предприятиями;

- Дивиденды и выплаты по процентам;

- Инвесторские вклады;

- Безвозмездная помощь от благотворительных организаций;

- Разница от курсов валют.

Отрицательный денежный поток

Отрицательный денежный потокОтрицательный денежный поток — это средства, потраченные предприятием на покрытие различных расходов и издержек, т.е. отток денег из компании.

Отрицательный cash flow формируют следующие виды платежей:

- Себестоимость продукции;

- Заработная плата;

- Амортизация оборудования;

- Исследования;

- Улучшение условий труда;

- Хозяйственные расходы;

- Налоги.

Чистый денежный поток

Чистый денежный потокЧистый денежный поток (англ. net cash flow) — это разница между положительным и отрицательным денежным потоком, т.е. между поступлением средств в компанию и необходимыми тратами. Чистый денежный поток является одним из важнейших показателей, так как отображает уровень благополучия компании и определяет интерес к ней инвесторов.

Чистый денежный поток позволяет инвесторам определить, насколько выгодны вложения в ту или иную компанию:

- Если cash flow выше нуля, то можно говорить об инвестиционной привлекательности;

- Если cash flow ниже нуля или равен ему, инвестиции в данную компанию считаются высокорисковыми.

☝️

Соответственно, чем выше показатель денежного потока, тем более инвестиционно привлекательной считается компания.

Чистый кэш флоу любой компании формируется из следующих основных видов деятельности:

- Операционная — средства, поступающие или использующиеся при основной деятельности компании. Положительный денежный поток при этом составляют деньги, полученные от продаж товаров или оказания услуг, авансы заказчиков; отрицательный — оплата труда сотрудников, себестоимость товаров, налоги.

- Инвестиционная — средства, связанные со сделанными ранее инвестициями. Приток совершается за счет доходов от продажи нематериальных средств, а отток — из-за приобретения объектов инвестиций и расширения инвестиционной деятельности компании.

- Финансовая — это средства, предназначенные для расширения операционной и инвестиционной деятельности. Приток денег происходит за счет получения займов и кредитов и выпуска ценных бумаг, отток — через погашение кредитов и займов, и выплаты дивидендов.

Виды кэш флоу

Виды кэш флоуДенежный поток позволяет оценить правильность ведения деятельности компании и увидеть потенциальные перспективы ее развития. В связи с этим различают несколько видов денежного потока:

По балансу: положительный и отрицательный. Первый показывает доходы компании (приток средств), второй — ее расходы (отток средств).

По виду хозяйственной деятельности: операционный (прямые доходы и расходы от основной деятельности), финансовый (продажа долгосрочных активов и приобретение имущества с целью получения долгосрочной прибыли) и инвестиционный (взятие и погашение кредитов и займов).

По уровням управления: кэш флоу компании в целом, отдельных подразделений и филиалов, отдельных проектов и операций.

По отношению к компании: внутренний (средства для операций внутри компании) и внешний (для проведения сделок с контрагентами и партнерами).

По методу исчисления: совокупный (общая сумма положительного и отрицательного денежных потоков) и чистый (разница между положительным и отрицательным кэш флоу).

По уровню достаточности: избыточный (когда приток средств значительно превышает потребности компании, т.е. когда доходы намного больше расходов) и дефицитный (отток средств значительно превышает их приток в компанию).

По периоду: краткосрочный (доходы и расходы компании за период до одного года) и долгосрочный (приток и отток денег за период больше одного года).

По важности для формирования отчета о финансовой деятельности: приоритетный (доходы и расходы, в которых задействован большой объем денежных средств) и второстепенный (незначительные расходы и доходы, которые почти не влияют на результаты формирования итогового денежного потока).

По моменту времени: текущий (денежный поток на текущий день расчета) и будущий (примерный показатель денежного потока в определенный день в будущем).

Если рассматривать классификацию денежного потока, согласно международным стандартам учета, то различают три вида:

- Кэш флоу по операционной деятельности — приток денег от продажи товаров или оказания услуг, а также расходы на оплату труда сотрудников компании и подрядчиков.

- Кэш флоу по инвестиционной деятельности — все доходы и расходы, связанные с любыми инвестициями компании — как входящими, так и исходящими.

- Кэш флоу по финансовой деятельности — средства, связанные с привлечением капитала, а также кредитов и займов.

Классификация денежных потоков на виды позволяет производит учет, анализ и планирование финансов компании.

Порядок расчета денежного потока

Порядок расчета денежного потокаКак рассчитать денежный поток:

- Определить период, за который будет производиться расчет.

- Определить цель, для которой необходим расчет кэш флоу.

- Выделить статьи дохода и подсчитать их общее значение.

- Выделить статьи расхода и подсчитать их общее значение.

- Воспользоваться одной из формул расчета денежного потока.

Прежде всего, стоит сказать, что денежный поток рассчитывается в привязке к определенным временным отрезкам.

☝️

Как правило, в самом начале работы компании расчет прогнозируемого кэш флоу производится ежемесячно, начиная со второго года — ежеквартально, дальше — ежегодно.

Для расчета берутся актуальные данные на начало или на конец нулевого отрезка.

При расчете кэш флоу могут использоваться разные типы цен:

- Текущие, т.е. актуальные на день расчета без учета инфляционных показателей;

- Прогнозные — для расчета используется прогнозируемый показатель инфляции, умноженный на текущие цены;

- Дефлированные — используются прогнозные цены, разделенные на базовый индекс инфляции.

Как правило, денежный поток рассчитывается в той валюте, в которой компания ведет свою основную деятельность.

Основные методы расчета кэш флоу компании — прямой и косвенный. Чаще используется первый, так как при расчете используются основные отчетные документы бухгалтерского учета. По итогу можно увидеть, в каком «статусе» находится денежный поток компании: приток (когда доходы превосходят расходы) или отток (когда расходы преобладают над доходами).

Расчет денежного потока по формуле

Расчет денежного потока по формулеВ зависимости от того, для каких целей необходим расчет и насколько точным он должен быть, есть три формулы денежного потока и, соответственно, три способа расчета.

Способ первый. Он учитывает всего два показателя: чистый денежный поток, полученный от основной деятельности, и основные расходы.

Формула:

FCF = ЧДП — ЗП,

где

- FCF — денежный поток;

- ЧДП — чистый денежный поток;

- ЗП — основные затраты производства.

Способ второй. По его итогам можно определить причины, которые привели к изменению денежного потока. Формула:

FCF = EBITDA — НП — ЗП — ИОК,

где

- EBITDA — прибыль до вычета выплат процентов, налогов, износа и затрат на амортизацию;

- НП — налог на прибыль;

- ИОК — изменения в оборотном капитале (NWC, Net working capital change).

Способ третий. Используется для составления прогнозов.

FCF = EBIT*(1-tax) + ЗА — ЗП — ИОК,

где

- ЗА — затраты на амортизацию.

Как рассчитывается кэш флоу на реальном примере, можно посмотреть в видео ниже:

Пример расчета кэш флоуЧитайте также:

Чистая прибыль: как рассчитать, формула, примеры

Маржа: понятие, основные виды, отличие от маржинальности. Как рассчитать маржу

Что такое ВВП: объясняем простыми словами

свободный денежный поток (СДП, FCF)

FCF (free cash flow) — свободный денежный поток компании — это сумма, которую можно изъять из бизнеса без ущерба для будущей деятельности, так при её расчете были учтены внутренние потребности компании. Показатель FCF чаще даже более информативен чем чистая прибыль, поскольку инвесторы могут тратить только наличные денежные средства, а не прибыли отражаемые в отчетах компании[1].Формула свободного денежного потока FCF

Чистая прибыль +Затраты на выплату процентов, очищенные от налога на доходы+

Неденежные списания доходов (износ, амортизация) —

Капиталовложения +

Изменения в оборотном капитале +

Дивиденды, уплаченные по «префам» или другим старшим ценным бумагам

Пример расчета FCF компанией НЛМК можно посмотреть тут:

https://nlmk.com/upload/iblock/c88/financial_and_operating_data_4q_2016.xlsx на странице CashFlow:

FCF=

Net cash provided by operating activities-

-Purchases and construction of property, plant and equipment+

+Interest received-Interest paid —

— Advance VAT payments on imported equipment

Примеры расчета свободного денежного потока

расчет свободного денежного потока Газпрома за 2016 год 2 способами

Считаем свободный денежный поток (FCF) Русагро за 2018 год #1

Пример того, как Газпром считает свой свободный денежный поток:

Пример расчета свободного денежного потока (FCF) МТС за 9 мес 2016:

http://static.mts.ru/uploadmsk/contents/1670/17112016_fin_res_Q3_2016.pdf

Отличие свободного денежного потока от чистого денежного потока

На примере результатов Траснефти:

Неплохая статья, где расписано как считать свободный денежный поток:

https://bcs-express.ru/novosti-i-analitika/svobodnyi-denezhnyi-potok-free-cash-flow-chto-eto-takoe-i-kak-ego-schitat

Денежный поток — e-xecutive.ru

Определение денежного потока

Денежный поток представляет собой разницу между денежными поступлениями и выплатами организации. Грамотное управление денежными потоками способно снизить потребности в капитале, ускорив его обороты, а также выявить финансовые резервы внутри предприятия и тем самым снизить объемы внешних займов. Происходит это путем достижения главной цели – обеспечения постоянной платежеспособности на всех этапах планового периода и прогнозирования во времени денежных потоков компании в разрезе отдельных видов хозяйственной деятельности.

Движение денежных средств всегда рассматривается за какой-то период времени. Чаще всего это финансовый год. Однако если в организации имеет место дефицит финансовых средств, то в зависимости от временного промежутка преследуются цели: в краткосрочном периоде – ускорение привлечения денег и замедление выплат, в долгосрочном – рост объема положительного денежного потока и снижение объема отрицательного. Последняя цель может быть достигнута благодаря привлечению средств стратегических инвесторов, финансовых кредитов, проведению дополнительной эмиссии акций, а также продаже финансовых инструментов инвестирования.

Классификация денежных потоков

Все денежные потоки можно разделить на три группы:

• Денежные потоки от операционной (производственной) деятельности. Это основная статья дохода. Прирост дают продажи, дивиденды и проценты, полученные от инвестиций. Уменьшается чистый доход за счет производственных расходов, в том числе выплат процентов и налогов.

• Денежные потоки от инвестиционной деятельности. В эту группу входят денежные потоки, связанные с долгосрочными активами. Прирост средств происходит за счет уменьшения объема инвестиций, отказа от собственности, недвижимости, оборудования, нематериальных и других активов. Приращение же во всех этих областях приводит к тратам.

• Денежные потоки от финансовой деятельности. Данную группу формируют долгосрочные пассивы и собственный капитал. Увеличение долгосрочных займов или продажа акций дает приток денег, уменьшение пассивов и распределение дивидендов акционерам – отток.

Анализ движения денежных средств

Платежеспособность и Ликвидность предприятия часто находятся в зависимости от реального денежного оборота предприятия. Поэтому для оценки финансового благополучия организации не обойтись без анализа движения денежных средств. Последний основывается на отчетах, для составления которых используется один из методов – прямой или косвенный.

- Косвенный метод составления отчета о движении денежных средств

В отчете, составленном по косвенному методу, концентрируется информация о финансовых ресурсах организации, отражаются показатели, содержащиеся в смете доходов и расходов и поступающие в ее распоряжение после оплаты факторов производства для совершения нового цикла воспроизводства. Данные о поступлении денежных средств берутся из отчетного баланса, отчета о прибылях и убытках. Только для некоторых показателей расчет производится по фактическому объему:

• амортизационные отчисления;

• поступления от реализации собственных акций, облигаций;

• получение и выплата дивидендов;

• получение и погашение кредитов и займов;

• капитальные вложения в основные фонды;

• нематериальные активы;

• финансовые вложения;

• прирост оборотных средств;

• реализация основных средств, нематериальных активов, ценных бумаг.

Достоинство косвенного метода в том, что он хорошо показывает взаимосвязь полученного финансового результата с изменением величины денежных средств. В результате корректировки чистой прибыли (убытка) устанавливается реальный приток (отток) денежных средств.

Пример использования косвенного метода при составлении отчета о движении денежных средств

| Содержание показателей | Приток ден.ср. | Отток ден.ср. |

| 1. Потоки ден.ср. в резул.операционной деят. | | |

| Чистая прибыль | | |

| Ам.отчисления | | |

| Измен.текущ.обяз.по кредит.задолж. | | |

| Измен.текущ.дебит.задолж. | | |

| Измен.матер.оборот.средств | | |

| Измен.текущ.фондов и резервов | | |

| | | |

| Итого по разделу 1 | | |

| Чистые потоки ден.ср. в резул.операц.деят. | | |

| 2. Потоки ден.ср. в резул.инвестиционной деят. | | |

| 2.1 Приобр.и реализ.осн.средств | | |

| 2.2 Приобр. и реал. нематер.активов | | |

| 2.3 Приобр.и реал.ценн.бумаг и др.долгоср.фин.активов | | |

| 2.4 Приобр. и продажа собст.акций | | |

| 2.5 Проценты и дивиденты полученные | | |

| 2.6 Предост.займы и поступ. от их погашения | | |

| | | |

| Итого по разделу 2 | | |

| Чистые ден.ср. в резул.инвест.деят. | | |

| 3. Потоки ден.ср.в резул.финансовой деят. | | |

| 3.1 Эмиссия собств.акций | | |

| 3.2 Дивиденды выплаченные | | |

| 3.3 Долгоср.кредиты и займы получ.и погашенные | | |

| 3.4 Краткоср.кредиты и займы получ.и погашенные | | |

| 3.5 Целевые поступления | | |

| | | |

| Итого по разделу 3 | | |

| Чистые ден.ср. в резул.финансовой деят. | | |

| Чистый приток (отток) ден.ср. за отчетный период | | |

| Денежные средства: | | |

| на начало отчетного периода= | | |

| на конец отчетного периода= | | |

- Прямой метод составления отчета о движении денежных средств

При использовании прямого метода сопоставляются абсолютные суммы поступления и расходования денежных средств. Так, поступления денежных средств от покупателей и заказчиков отражаются точно в суммах, поступивших в кассу, на расчетный, валютный и иные счета в банках, равно как и денежные средства, выплаченные поставщикам, подрядчикам, персоналу компании. Преимущество данного метода заключается в том, что он позволяет оценить общие суммы поступлений и выплат, определить статьи, по которым формируется наибольший приток и отток денежных средств. Однако данный метод не раскрывает взаимосвязи полученного финансового результата и изменения денежных средств на счетах предприятия.

Пример использования прямого метода при составлении отчета о движении денежных средств

| Содержание показателей | Приток ден.ср. | Отток ден.ср. |

| 1. Потоки ден.ср. в резул.операционной деят. | | |

| Ден.ср., получ.от покупателей и заказчиков | | |

| Ден.ср., выпл.поставщ., подряд., рабочим и служащим | | |

| Налоги выпл.в бюджет (НДС, акцизы, нал.на приб., подох.и др.) | | |

| Внебюджетные платежи | | |

| Выплаты по соц.страх.и обеспечению | | |

| Прочие ден.поступл.уплач.и получ. | | |

| Штрафы, пени, неустойки уплач.и получ. | | |

| | | |

| Итого по разделу 1 | | |

| Чистые ден.ср. в резул.операционной деят. | | |

| 2. Потоки ден.ср.в резул.инвестиционной деят. | | |

| 2.1 Приобретение и продажа осн.средств | | |

| 2.2 Приобретение и продажа НМА | | |

| 2.3 Приобретение и реал.ценн.бумаг и др.долгоср.фин.влож. | | |

| 2.4 Приобретение и вторичная продажа собст.акций | | |

| 2.5 Предост.займы и поступ.от их погашения | | |

| 2.6 Проценты и дивиденды полученные | | |

| | | |

| Итого по разделу 2 | | |

| Чистые ден.ср.в резул.инвестиционной деят. | | |

| 3. Потоки ден.ср.в резул.финансовой деят. | | |

| 3.1 Эмиссия собст.акций | | |

| 3.2 Дивиденды выплаченные | | |

| 3.3 Долгоср.кредиты и займы получ.и погашенные | | |

| 3.4 Краткоср.кредиты и займы получ.и погашенные | | |

| 3.5 Погашение задолж.по долгоср.аренд.обязат. | | |

| 3.6 Целевые финансовые поступления | | |

| | | |

| Итого по разделу 3 | | |

| Чистые ден.ср.в резул.финансовой деят. | | |

| 4. Курсовые валют.разницы от переоц.валюты по дейст.курсу на отч.дату | | |

| | | |

| Денежные средства: | | |

| На начало отчетного периода= | | |

| На конец отчетного периода= | | |

Ссылки

- «Зарабатываем, тратим и скользим по плану»

- «Прозрачные финансы: шаги к совершенству»

- «Платежный календарь Буратино, или Как управлять денежными потоками с помощью единого казначейства»

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Денежный поток и кассовое планирование

Расчет денежного потока возможен за любой период времени: день, неделю, месяц, год….. Как правило, его рассчитывают на ежемесячной основе. Вы можете прямо сейчас самостоятельно рассчитать денежный поток вашей компании. Для этого необходимо взять бухгалтерский баланс (строка 1250 Денежные средства) и вычесть из остатка денежных средств на последнюю дату составления баланса остаток денежных средств на предыдущую дату составления баланса. При этом результат может быть как положительным, так и отрицательным.Положительный денежный поток – это приток денег в вашу компанию, т.е. за определенный период количество денег в кассе и на расчетном счете увеличилось. Отрицательный денежный поток – это отток денег из бизнеса, уменьшение наличных и безналичных денежных средств.

Денежный поток существует по всем видам деятельности:

- операционной,

- инвестиционной

- финансовой.

Вообще, если говорить о финансовом здоровье компании, необходимо анализировать 2 показателя: прибыль и денежный поток от операционной деятельности. Возможны следующие сценарии:

- Компания прибыльна и операционный денежный поток положительный — ОТЛИЧНЫЙ результат!

- Компания прибыльна, но операционный денежный поток отрицательный — ВНИМАНИЕ! Обязательно разберитесь с чем это связано. Всегда есть причина почему прибыльная компания имеет отрицательный денежный поток и ее надо знать. Классика жанра: Прибыль есть, а Денег нет! Проверьте запасы, дебиторскую и кредиторскую задолженности. Ищите деньги в оборотных активах! Для инвестора ваша компания может быть не привлекательна!

- Компания убыточна, но денежный поток по операционной деятельности положительный — не плохой вариант! Возможно вы на этапе роста бизнеса, когда вложенные инвестиции еще не окупились. Положительный денежный поток по операционный деятельности говорит о том, что в целом компания здорова и скоро выйдет на прибыль. Это интересный вариант для инвестора! Однако, такой вариант может быть обусловлен сезонностью и, как только, оборот бизнеса пойдет на спад — деньги кончатся. Возможны и другие причины. Этот вариант очень рискованный для собственников и руководителей, с низкой финансовой грамотностью, потому что велик соблазн забрать «лишние» деньги из бизнеса, но фактически это чужие деньги, т.к. компания убыточна. Это еще одна классика жанра: Деньги есть, а Прибыли нет!

- Компания убыточна и денежный поток по операционной деятельности отрицательный — этот вариант можно оставить без комментариев. Очевидно, что в этой ситуации бизнесу требуются экстренные меры по выходу из кризиса!

Операционная деятельность — это ваша текущая деятельность, ради которые вы создавали бизнес.

Поступления денежных средств по операционной деятельности – это деньги, которые поступили в счет оплаты ваших товаров (работ, услуг), т.е. это денежные средства, которые пришли от ваших покупателей.

Выбытие денежных средств по операционной деятельности — это деньги, которые вы заплатили для поддержания текущей деятельности вашей компании и без которых вы не можете вести свою операционную деятельность. Это прежде всего зарплата, аренда, коммунальные услуги, реклама и иные расходы:

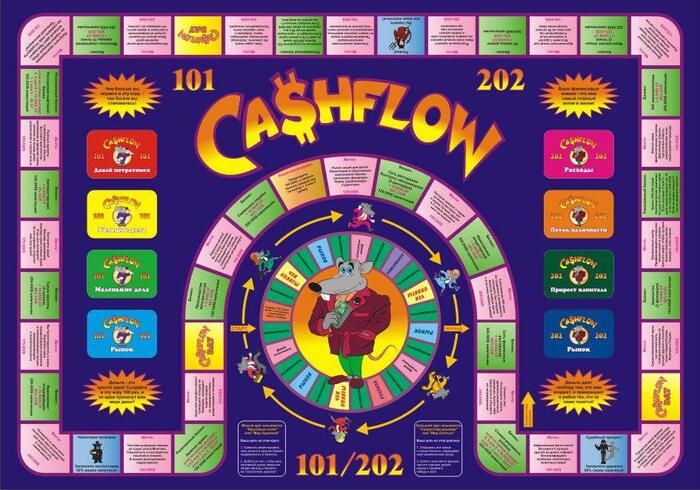

Главный конкурент «Монополии» больше известен в качестве обучающего пособия по управлению личными финансами, чем как интересный способ досуга. Тем не менее вечер за игрой однозначно станет временем, проведённым с пользой, подарив приятные моменты и новые знания.

Краткие характеристики игры:

- количество игроков — 2–6 человек;

- средняя продолжительность — 4 часа;

- допустимый возраст — с 14 лет;

- цель — первым осуществить заявленную мечту или выйти на определенный уровень пассивного дохода.

Настольная игра «Денежный поток»

История игры

Сегодня трудно встретить человека, ни разу не слышавшего о Роберте Кийосаки, американском предпринимателе и инвесторе. Его книги об инвестировании популярны во всём мире, а «Богатый папа, бедный папа» стала настоящим бестселлером. Именно он придумал игру, способную изменить жизнь.

Однажды писатель прочёл мотивирующую лекцию о финансовой грамотности в Токио. После к нему подошла супружеская пара, чтобы сказать спасибо за полученные бесценные знания, способные помочь достичь успеха. Через несколько лет Кийосаки снова пригласили для выступления в столицу Японии. Ситуация с горячей благодарностью воодушевлённых слушателей повторилась. Оказалось, что это та самая пара, мечтавшая изменить жизнь после прошлой лекции. Но всё осталось на прежнем уровне. Произошедший случай заставил знаменитого инвестора впервые задуматься о практической пользе теории.

В головах большинства страх рискнуть и потерять имеющееся был значительно выше возможных богатств, нехватка отработанных навыков мешала использовать советы в действии. Так родилась идея создания игры, позволившей бы на практике опробовать ту информацию, которую давали на лекциях и в книгах. Её разработка заняла два года. В 1993 году мир увидел «Денежный поток 101».

Геймплей «Денежного потока»

Основная идея — по ходу игры исполнить выбранную мечту или увеличить доходы на 50 тысяч долларов, располагая только получаемой зарплатой. Действие разбито на два этапа:

- «крысиные бега» — жизненный стиль «дом—работа»;

- «скоростная дорожка» с инвестициями — пассивный заработок на высоком уровне.

Настольная игра «Денежный поток»

В комплектацию игры входят:

- игровое поле;

- карточки с профессиями и событиями;

- деньги;

- фишки, игральные кубики;

- бланки балансового отчёта;

- правила, набор карандашей с ластиками.

«Денежный поток» — игра? Обзор основных правил

Старт начинается с выбора одной из реальных профессий с разным уровнем зарплат — от дворника до юриста. Затем определяется конечная цель победителя — крупная мечта или установленный правилами пассивный доход в 50 тысяч долларов. В балансовый отчёт переносится информация из профессиональной карточки, которую проверяет аудитор — игрок справа.

Определив стартовые условия, фишки размещают на поле. С помощью игрального кубика устанавливают очерёдность хода. На начальном этапе игроков ждут карточки событий.

- Сделки. Могут быть разного масштаба и дохода. При нехватке средств для её осуществления можно оформить кредит. При отсутствии запрета в условиях сделка продаётся другому игроку по договорной цене.

- Внезапные расходы. Отказ невозможен, суть абсолютна разная — покупка мороженого, приобретение дорогостоящей техники. Сюда же относятся форс-мажоры — лечение, срочный ремонт.

- Заработная плата. Необходимо уведомить ведущего о текущем уровне денежного потока — разнице между доходами и расходами — на своих счетах, пройдя клетку «Чек оплаты» («День выплат»). Невыполнение условий влечёт за собой потерю указанной суммы.

- Благотворительность. Является добровольной передачей 10% доходов. Даёт право двойного бросания кубика на протяжении трёх ходов.

- Рынок. Позволяет продать активы по указанной цене внезапному покупателю, полученные деньги отражаются в балансе.

- Банкротство, увольнение. Потеря дохода означает необходимость внести в банк сумму регулярных расходов. Недостаток личных средств потребует продажи активов по сниженной вдвое цене.

- Ребёнок. Появления нового члена семьи влечёт за собой увеличение постоянных расходов.

Фрагмент игрового поля «Денежного потока»

При превышении дохода над расходами игрок переходит на второй уровень — инвестиционный круг. На этом этапе происходит стократное увеличение пассивного заработка, карточки первого круга теряют действие. За ход кубик бросают дважды. Игровое поле разделяется на три типа:

- мечты;

- инвестиции;

- неожиданные события.

В качестве непредвиденных ситуаций, требующих дополнительных трат, выступают: дорогостоящее лечение, налоговые проверки и суды, развод. Есть и приятные бонусы: выгодные инвестиционные предложения и день «Cashflow», прибавляющий доход. Остаётся добровольная благотворительность.

При приближении окончания игры возможно введение дополнительного режима «Пенсия», когда доходы всех участников падают в десять раз. Участники с низким заработком остаются в весьма плачевном положении.

Все операции, изменяющие денежный баланс или социальный уровень игрока, заносятся в отчёт. В ходе игры регулярно обновляются сведения из двух разделов.

- При покупке акций заполняется информация о виде, цене, количестве и общей стоимости. При продаже недвижимости она вычёркивается из списка собственности, от суммы покупки отнимается закладная, удаляется пассивный доход и пересчитывается денежный поток. Бизнес продаётся аналогично.

- При взятии кредита он заносится в пассивы, причём в расходах учитывается сумма выплат процентов по нему. Непогашенные кредиты запрещают выход на второй круг игры.

Стратегия игры

Хотя «Денежный поток» называется игрой, основная его цель — научить управлять финансами и пассивно зарабатывать, имея небольшую первоначальную зарплату. Достойный жизненный уровень возможен лишь при высоких доходах, поэтому единственный вариант победы — переход с «крысиного бега» на «скоростную дорожку».

Главная стратегия заключается в последовательных продуманных действиях, исключающих необоснованные риски. Инструментов достаточно: можно торговать недвижимостью, покупать акции и инвестировать в бизнес. Грамотный подход, смекалка, анализ ошибок и наблюдение за другими игроками обязательно приведут к успеху.

Игровое поле детской версии «Денежного потока 101/202»

Разновидности «Денежного потока»

Каждая версия не является дополнением к предыдущей, а представляет собой новую игру со своими задачами и возможностями. Исключение — «Денежный поток 202». Сегодня доступны следующие модификации.

- «Денежный поток 101»

Предназначена для людей, живущих по принципу «от зарплаты до зарплаты». Главная задача — поиск и анализ причин, приведших к такой ситуации, изучение азов управления финансами. В комплект входят 12 профессий и 175 игровых карточек. Доступные инструменты создания дополнительного дохода — ценные бумаги и недвижимость. Сама игра разработана на основе линейно растущего рынка.

- «Денежный поток 202»

Комплектация и задачи аналогичны первой версии. Но сам подход кардинально переработан: учитывается три вида состояния рынка — спокойный, возрастающий, убывающий. Опытные игроки рекомендуют провести несколько игр варианта 101, прежде чем приступать ко второму изданию.

- «Денежный поток 303»

В этой версии добавлены ещё 20 профессий и 150 игровых карточек. Уровень игроков прежний, но задачи несколько изменились — знакомство с принципами грамотного управления деньгами, изменение образа мышления, переход от работы по найму к самозанятости. Увеличен перечень возможностей дополнительного заработка — добавлены подработки, земельные спекуляции и автомобильные сделки.

- «Денежный поток 404»Произошло разделение профессий по половому признаку, общее их количество — 64. Число карточек достигло 650. Исходные стартовые условия сохранены, цель — увидеть путь от бедности до финансовых вершин, попробовать развить бизнес и познакомиться с процессом создания большого капитала. Добавлена коррупционная составляющая.

- «Денежный поток 505»Аудитория игры абсолютно иная — опытные бизнесмены, желающие глубже изучить кризисные ситуации и проработать варианты выхода. Рассматриваются всевозможные нюансы, позволяющие избежать поспешных решений в состоянии паники. Трудная ситуация в игре научит правильным действиям в реальности, позволив не только не потерять, но даже заработать.

- Версии для ПК и смартфоновИгра на компьютере полностью повторяет настольную. Партия возможна одиночная и в компании. Модификация для Android сохраняет структуру оригинала и также является бизнес-тренажером.

- «Rich dad»

Версия для самых маленьких — с шести лет. Простые и понятные ситуации познакомят с основами экономики и научат распоряжаться деньгами.

Игровое поле детской версии «Денежного потока»

Главная цель игры — сломать стереотипы и научиться думать как миллионер: количество усилий не равно количеству денег. Знакомство с финансовыми операциями, прокачка знаний в экономике и инвестициях, проработка кризисных моментов, изменение образа мышления — всё это возможно в доступной игровой форме и точно не пройдёт бесследно для начинающего инвестора.

Вопросы, рассмотренные в материале:

- Что представляет собой чистый денежный поток

- Почему чистый денежный поток отличается от чистой прибыли

- На каком этапе развития организации можно проводить подсчет чистого денежного потока

- Как это сделать

Чистый денежный поток средств (с англ. Net Cash Flow», Net Valu», NCF, текущая стоимость, ЧДП) считается одним их базовых показателей, используемых в инвестиционном анализе. Он отражает разницу между положительной и отрицательной направленностью движения финансов за определенный период. Благодаря этому показателю удается оценить положение компании, способность повышать собственную стоимость, инвестиционную привлекательность. ЧДП – сумма средств, полученных от операционного, финансового, инвестиционного направлений работы фирмы.

Чистый денежный поток: определение и составляющие

Речь идет о движении средств на предприятии, то есть о поступлении, выбытии финансов, а также их аналогов. Поступающие средства считают положительным потоком (Cash Inflow, CI), а расходуемые составляют отрицательный, что также обозначают как отток (Cash Outflow, СО). Сразу возникает вопрос о том, в каком случае данный показатель можно считать «чистым».

Расчет чистого денежного потока не требует сложных вычислений, так как это разница притока и оттока финансов. Чтобы его вычислить, отслеживают два данных показателя за конкретный отрезок времени и складывают их.

Речь идет о ключевой позиции инвестиционного анализа, позволяющей определить:

- привлекательность компании с инвестиционной точки зрения, что также называется экономической эффективностью инвестиционного проекта;

- текущее финансовое положение организации;

- способность компании увеличивать свою стоимость.

Разные направления работы компании требуют оттока средств, доставляют их приток. Чтобы определить чистый денежный поток, необходимо учитывать такие его виды:

- операционный – ОСF;

- финансовый – FCF;

- инвестиционный – ICF.

К первому относятся:

- средства, полученные от покупателей товаров/услуг;

- деньги, выплаченные поставщикам;

- зарплатные выплаты персоналу;

- социальные взносы;

- оплата аренды;

- поддержание операционной деятельности.

FCF представляет:

- получение, возврат кредитов, займов;

- проценты по кредитам, займам;

- выплату, получение дивидендов;

- другие платежи по распределению прибыли.

Инвестиционный тип состоит из:

- вознаграждений поставщикам, подрядчикам за внеоборотные средства;

- оплаты доставки, монтажа внеоборотных средств;

- процентов по кредитам за внеоборотные средства;

- выдачи и погашения различных финансовых активов, таких как облигации и пр.

Отметим, что в некоторых случаях определенные поступления могут быть отнесены к разным направлениям. Допустим, компания взяла кредит на обеспечение текущего бизнеса – его следует отнести к FCF, но если планируется использовать данные средства для создания нового бизнес-направления, речь идет уже о ICF. Как вы поняли, все зависит от конкретной ситуации.

Топ-3 статей, которые будут полезны каждому руководителю:

Для кого и как рассчитывается чистый денежный поток

ЧДП позволяет инвесторам, владельцам бизнеса и кредиторам понять, стоит ли вкладывать средства в инвестиционный проект/предприятие. Иными словами, значение показателя чистого денежного потока инвестиционного проекта помогает оценить стоимость его и компании. Реализация инвестиционных проектов нередко требует много времени, а значит, все будущие движения средств приводят к стоимости в настоящий момент времени, давая показатель NPV (Net Present Value). Сразу скажем, что при запуске краткосрочного проекта и расчете его стоимости можно не производить данную операцию.

Чем выше ЧДП, тем проект кажется интереснее для инвесторов и кредиторов. Чтобы доказать это, компания предоставляет необходимые сведения в отчете о движении денежных средств (ОДДС, в зарубежной практике он называется «Cash flow statement»). Данный документ входит в число регламентированных отчетов, поскольку представляет собой большую важность для бизнеса. В ОДДС собирается вся информация об изменениях финансового положения фирмы за отчетный период.

Чистый денежный поток организации является серьезным управленческим инструментом для ее руководства, а именно: он используется в сфере управления ликвидностью. При помощи данных отчета руководители понимают, есть ли у фирмы возможность погасить кредиторскую задолженность, вкладывать средства в новые проекты или пора искать варианты финансирования деятельности извне.

Как уже упоминалось ранее, ОДДС позволяет кредиторам и инвесторам принимать инвестиционные решения, показывает, насколько успешно компания способна управлять финансами, будет ли она выплачивать дивиденды, пр.

|

NCF > 0 |

Инвестиционный проект привлекателен для вложения |

|

NCF ≤ 0 |

У инвестиционного проекта нет средств на увеличение стоимости, от него нужно отказаться |

|

NCF1 > NCF2 |

Инвестиционный проект (1) более привлекателен, чем (2) |

Формулы чистого денежного потока

Показатель чистого денежного потока средств вычисляют по формуле:

где есть три денежных потока:

OCF – от операционной деятельности;

FCF – от финансовой деятельности;

ICF– от инвестиционной деятельности;

i – отрезок времени (обычно берется месяц /год).

Разделение чистого денежного потока текущей деятельности на три типа очень важно, поскольку при общем результате трудно определить, какая из сфер работы фирмы положительно (отрицательно) сказалась на ее финансовом состоянии.

Убытки приносит операционная деятельность? Или большое количество кредитных обязательств и оплата по процентам дает негативный результат? Может быть, в отчетном периоде компания запустила новый проект, оплатила новое оборудование?

Разделение на составляющие позволяет увидеть все тенденции в бизнесе и сделать правильные выводы. Представим это более наглядно:

Как уже говорилось, ситуация может влиять на то, к каким видам деятельности относятся движения средств. К примеру, лизинговые платежи могут считаться операционным, финансовым, либо инвестиционным типом.

Методы расчета чистого денежного потока

Как рассчитать чистый денежный поток? Выбор способа связан с целью расчета, объемом имеющихся отчетных данных. Для расчетов есть прямой и косвенный метод, но при любом из них необходимо отдельно рассматривать все направления работы компании.

- Прямой метод расчета ЧДП.

При вычислении чистого денежного потока прямым методом происходит учет движения финансов, что отражается на бухгалтерских счетах, в Главной книге, журналах-ордерах по каждому виду деятельности. Роль главного показателя играет реализационная выручка.

Прямой метод позволяет контролировать все движения финансов, ликвидность активов, уровень платежеспособности.

ВАЖНО! Данный способ расчетов используется для составления отчетов о движении средств, в соответствии с утвержденной Минфином РФ формой (приказ №4Н от 13.01.2000 №4Н «О формах бухгалтерской отчетности организаций»).

Для расчета ЧДП из суммы выручки, иных поступлений вычитают затраты, уплату налогов и другие виды оттоков.

При использовании данного способа нельзя увязать итоговый финансовый результат с изменениями активов.

- Косвенный метод расчета ЧДП.

При помощи этого метода можно отобразить связь между чистой прибылью и чистым денежным потоком.

В данном случае прибыль не совпадает с приростом ЧДП, она бывает меньше или больше данного показателя. Представьте: предприятие закупило технику, увеличив свои затраты, но это действие сможет положительно отразиться на прибыли уже в следующих периодах. Если фирма взяла кредит, объем ее средств увеличился, но на прибыли это никак не сказалось. Рассмотрим основные различия данного вида прибыли от чистого денежного потока в таблице 1.

Табл. 1 Разница между чистым денежным потоком и чистой прибылью.

|

№ |

ЧДП |

Чистая прибыль |

|

1 |

Движение денег в реальном временном режиме |

Сумма денег по результатам отчетного периода |

|

2 |

Отображает действительное поступление средств за определенный период |

Показывает доход за этот период |

|

3 |

Учитывает все поступления средств |

Не учитывает такие поступления, как кредиты, дотации, спонсорская помощь, инвестиции, пр. |

|

4 |

Учитывает все выплаты средств |

Не учитывает такие выплаты, как погашение кредитов, займов |

|

5 |

Не включает такие затраты, как амортизация, расходы следующих периодов |

Учитывает все издержки |

|

6 |

Высокий показатель – признак финансового благополучия |

Высокий показатель может наблюдаться даже при отсутствии свободных средств |

При использовании косвенного метода прибыль превращается в показатели ЧДП посредством корректировок:

- амортизационных отчислений;

- движения по пассивам;

- изменения в активах.

Для расчетов пользуются бухгалтерским балансом, его приложениями, финансовым отчетом, Главной книгой.

Чтобы определить чистый денежный поток предприятия при помощи косвенного способа, суммируйте прибыль, амортизацию материальных, нематериальных ценностей, дельту задолженности перед кредиторами и резервных фондов, вычтите дельту дебиторской задолженности и запасов товарно-материальных ценностей. Вы увидите, как изменение баланса воздействует на ЧДП, то есть на стоимость активов, пассивов. Представим расчет чистого денежного потока на примере.

Пример расчета чистого денежного потока от операционной деятельности (прямой метод):

|

Показатели |

Сумма (ден. ед.) |

|

Выручка от реализации предложений компании |

25 000 |

|

Полученные авансы |

1200 |

|

Кредиты и займы |

800 |

|

Полученные дивиденды |

120 |

|

Итого поступлений |

27 120 |

|

Выплачено поставщикам и сотрудникам |

21 000 |

|

Проценты и налоги |

5000 |

|

Прочие выплаты |

220 |

|

Итого |

26 240 |

|

ЧДП по операциям |

880 |

С аналитической точки зрения наиболее практичен косвенный метод, ведь он позволяет отследить связь чистого денежного потока компании и прибыли. Иногда приходится сталкиваться с ошибочным мнением о том, что прибыль – это прирост средств компании. Однако после более точного рассмотрения становится понятно, что чистый денежный поток периода может быть больше и меньше данного показателя. Представьте, что компания вложила собственные средства в покупку техники, из-за этого произошло снижение ЧДП относительно прибыли. Другой вариант: в отчетном месяце взят кредит, произведена эмиссия акций, тогда наблюдается увеличение на фоне объемов прибыли.

Определяется чистый денежный поток для инвестиционной деятельности, бизнес-планов, а также отчетности по бухгалтерскому балансу за определенный отчетный период. Руководитель или потенциальный инвестор сам выбирает наиболее подходящие способы расчета данного показателя, но на практике обычно прибегают к косвенному методу

Что такое денежный поток?

Деньги — это источник жизненной силы любого бизнеса, а их исчерпание — причина номер один для провалов малого бизнеса. Даже если вы делаете много продаж, если у вас недостаточно денег в банке, ваш бизнес не сможет оплачивать свои счета и оставаться открытым.

Вот почему так важно, чтобы компании понимали основы движения денежных средств и прогнозирования денежных потоков. Вот все, что мы рассмотрим в этом руководстве, чтобы вы были в курсе всего, что касается денежного потока:

- Определение денежного потока

- Расчет денежного потока

- Разница между деньгами и прибылью

- Как проанализировать ваш отчет о движении денежных средств

- Положительный денежный поток

- Отрицательный денежный поток

- Сжигание денег и взлетно-посадочной полосы

- Почему важно прогнозирование денежных потоков

- Как прогнозировать денежный поток

- прямой метод

- косвенный метод

- Прогнозирование денежного потока

- Как улучшить свой денежный поток

- Дополнительное чтение

Определение денежного потока

Денежный поток измеряет, сколько денег поступает в ваш бизнес и выходит из него за определенный период времени.

Предприятия приносят деньги за счет продаж, окупаемости инвестиций, а также за счет кредитов и инвестиций — эти деньги поступают в бизнес.

А предприятия тратят деньги на предметы снабжения и услуги, а также на коммунальные услуги, налоги, платежи по кредитам и другие счета — это наличные деньги.

Денежный поток измеряется путем сравнения того, сколько денег поступает в бизнес за определенный период времени, и сколько денег выходит из этого бизнеса за тот же период. Обычно денежный поток измеряется в течение месяца или квартала.

Как рассчитать денежный поток

Простейшая формула для расчета денежного потока:

ПОЛУЧЕННЫЕ ДЕНЕЖНЫЕ СРЕДСТВА — РАСХОДЫ НА ДЕНЕЖНЫЕ СРЕДСТВА = ЧИСТЫЙ ПОТОК НАЛИЧНЫХ 9003

Если номер вашего чистого денежного потока положительный, ваш бизнес является положительным денежным потоком и накапливает наличные в банке.

Если ваш чистый денежный поток отрицательный, ваш бизнес отрицательный денежный поток, и вы заканчиваете месяц с меньшим количеством денег, чем вы начали с.

В чем разница между наличными и прибылью?

Хотите верьте, хотите нет, но ваш бизнес может быть прибыльным, но при этом не хватать денег.Поначалу это может быть не интуитивно понятно, но это потому, что деньги и прибыль — это очень разные вещи. Вот почему

Прибыль может включать продажи, которые вы сделали, но еще не оплачены.

Денежные средства, с другой стороны, это сумма денег, которую вы фактически имеете на своем банковском счете. Он отражает ликвидность вашего бизнеса и, по сути, если вы не можете использовать его прямо сейчас для оплаты счетов, это не наличные.

Например, если вы делаете много продаж, но выставляете счета своим клиентам, и они платят вам «нетто 30», или в течение 30 дней с момента получения счета, вы можете получить много дохода на бумаге, но не много денег на ваш банковский счет, потому что ваши клиенты еще не заплатили вам.Эти продажи будут отображаться только в вашем отчете о доходах.

Если деньги, которые ваши клиенты должны вам, еще не поступили на ваш банковский счет, они еще не появятся в вашем отчете о движении денежных средств. На данный момент он недоступен для вашего бизнеса. Это все еще в руках ваших клиентов, даже если вы выставили им счет за это. Вы отслеживаете деньги, которые ваши клиенты должны вам, в дебиторской задолженности.

Между тем, вы можете оплачивать свои счета только наличными на вашем банковском счете. Без этих наличных денег будет сложно выполнять заказы, получать зарплату и оплачивать аренду.Вот почему так важно отслеживать движение денежных средств. Чтобы сохранить свой бизнес на плаву, вам необходимо иметь четкое представление о том, что приходит и что выходит из вашего бизнеса ежемесячно, и делать все возможное, чтобы сохранить положительный денежный поток.

Если вы хотите узнать больше, вы можете проверить наше более подробное объяснение разницы между денежным потоком и прибылью.

Как проанализировать отчет о движении денежных средств

Анализируя свой исторический отчет о движении денежных средств, вы смотрите на сумму реальных денежных средств, которые у вас есть в наличии на начало месяца, по сравнению с вашими денежными средствами на конец месяца.Вы также можете посмотреть на свой денежный поток в разные периоды времени — например, ежеквартально — но хорошее практическое правило — регулярно просматривать свой денежный поток, чтобы лучше понять любые изменения в состоянии вашего бизнеса.

Чтобы увидеть наглядный пример того, как это работает в рамках бизнеса, вы можете загрузить этот пример бесплатного денежного потока в виде листа в формате PDF или Excel.

При проведении анализа денежных потоков вы должны быть уверены, что понимаете следующие ключевые термины.

Положительный денежный поток

Положительный денежный поток определяется как то, что в конце данного периода времени у вас будет больше ликвидных денег по сравнению с тем, что было доступно, когда этот период начался.

Допустим, вы начали с 1000 долларов наличными в начале месяца. Вы заплатили 500 долларов в счетах и расходах, а ваши клиенты заплатили вам 2000 долларов за ваши услуги. Хорошие новости: Ваш денежный поток положительный, на уровне $ 2500 за месяц.

Если у вас положительный трендовый денежный поток, проще:

- Оплатите свои счета: Положительный денежный поток гарантирует, что сотрудники получают чеки в каждом цикле расчета. Он также дает лицам, принимающим решения, средства, необходимые им для оплаты поставщиков, кредиторов и правительства.

- Инвестируйте в новые возможности : современный деловой мир движется быстро. Когда наличные деньги доступны, владельцы бизнеса могут инвестировать в возможности, которые могут возникнуть в любой момент времени.

- Желудок непредсказуемый : доступ к наличным средствам означает, что в случае поломки оборудования клиенты не оплачивают свои счета вовремя или когда вступают в силу новые правительственные постановления, предприятия могут выжить.

Отрицательный денежный поток

Отрицательный денежный поток — это когда больше денег покидает бизнес, чем приходит.Когда денежный поток отрицателен, сумма денег на вашем банковском счете уменьшается. Это может не быть проблемой, если у вашего бизнеса достаточно денег в банке. Но это означает, что у вашего бизнеса в конце концов закончатся деньги, если в какой-то момент он не станет положительным для денежных потоков.

Допустим, вы начали с 1000 долларов в банке в начале месяца. Вы заплатили 1500 долларов США по счетам и расходам, и хотя вы проделали большую работу и выставили счета своим клиентам за услуги на 3000 долларов, ваши клиенты фактически заплатили вам только 200 долларов.Вы все еще ждете поступления оставшихся платежей. Ваш денежный поток отрицателен: — 300 долларов в месяц.

Если у вас нет резервов, ваш чек за аренду может отскочить. Если у вас уже есть кредитная линия, вы можете рассчитывать на нее для оплаты части своих счетов. Возможно, вы прогнозировали свой денежный поток, и вы знали, что в этом месяце у вас будет короткая позиция, поэтому вы составили план, чтобы покрыть ваши расходы.

Один месяц отрицательного денежного потока не обязательно подорвет ваш бизнес.Но когда вы начинаете видеть тенденцию и не предпринимаете никаких действий, чтобы обратить ее вспять (или когда вы неприятно удивлены тем, что не отслеживали свой денежный поток), тогда ваш бизнес подвергается риску.

Денежная ставка и Взлетно-посадочная полоса

Новые компании и стартапы часто имеют отрицательный денежный поток, когда они только начинают. У них есть много счетов, которые нужно оплатить, пока они работают, и пока еще не много продаж. Надеемся, что по мере поступления доходов от продаж наличные деньги будут поступать в бизнес, а не просто уходить.Вот почему новым предприятиям часто нужны инвестиции и кредиты, чтобы начать — им нужны наличные в банке, чтобы покрыть весь отрицательный денежный поток, который происходит в первые дни бизнеса.

Когда вы только начинаете, важно отслеживать показатель расхода денежных средств, который, по сути, является вашим отрицательным номером денежного потока — суммой денег, которую вы «сжигаете» каждый месяц. Затем вы можете использовать это число, чтобы выяснить, сколько месяцев осталось денег — это ваша «взлетно-посадочная полоса». Прочитайте наше подробное объяснение скорости расходования денежных средств и взлетно-посадочной полосы, чтобы узнать больше о том, как найти, измерить и настроить эти показатели.

Отрицательный денежный поток также может возникнуть, когда бизнес решит инвестировать в новую возможность. Бизнес может быть уверен, что инвестиции в новую возможность окупятся в будущем. Эти инвестиции могут вызвать отрицательный денежный поток в течение некоторого времени, поэтому важно внимательно следить за денежными средствами и иметь точный прогноз движения денежных средств, чтобы вы знали, идет ли ваш бизнес в ногу со временем.

Почему важно прогнозирование денежных потоков

Вы хотите отслеживать свой исторический денежный поток не реже одного раза в месяц, чтобы вы могли начать отслеживать тенденции с тем, что на самом деле происходит с вашим притоком и оттоком денежных средств.

Но это не только измерение прошлого и настоящего, прогнозирование вашего денежного потока может также помочь вам предвидеть, когда в вашем бизнесе может не хватить денежных средств в будущем. Затем вы можете планировать заранее и открыть кредитную линию или найти другие кредиты и инвестиции, которые помогут вам покрыть этот момент в будущем, когда вам понадобится немного дополнительных денежных средств.

Гораздо проще получить помощь от банка или инвестора, прежде чем вы действительно окажетесь в кризисе, когда вы не уверены, что сможете оплатить свои счета.Если вы подождете, пока у вас действительно возникнут проблемы, чтобы принять меры, кредиторы могут счесть вас слишком рискованным и отклонят ваш запрос.

Ваш прогноз движения денежных средств также может помочь вам спланировать наилучшее время для совершения крупной покупки, например, нового оборудования или служебного автомобиля.

Не забудьте объяснить неизвестное. Владельцы бизнеса не могут предсказать будущее, особенно когда речь идет о любых непредвиденных расходах, которые они могут понести (например, преждевременный выход из строя грузовика и необходимость замены, или утечка данных, приводящая к вынужденному увеличению расходов на ИТ).И они также не могут знать наверняка, что их клиенты будут оплачивать свои счета вовремя.

Итак, когда вы прогнозируете или просматриваете отчет о движении денежных средств за последний месяц, помните, что наличие некоторого буфера — это хорошо. Вы не хотите быть в положении, когда вы распределяете каждую копейку до такой степени, что вы не можете оплатить непредвиденные расходы.

При рассмотрении вашего денежного потока следует подумать о риске и о том, как неожиданные расходы повлияют на ваши наличные деньги и, в конечном счете, на вашу способность оплачивать счета.

Как спрогнозировать ваш денежный поток и построить отчет о движении денежных средств

Прогноз денежных потоков — это все, что нужно для прогнозирования ваших денежных потребностей заранее.

К сожалению, прогнозировать ваш денежный поток немного сложнее, чем прогнозировать другие аспекты вашего бизнеса, такие как продажи и расходы. В вашем отчете о движении денежных средств учитываются ваши прогнозы по доходам, ваши расходы, а также планы по приобретению запасов, если ваш бизнес держит запасы под рукой.

В дополнение к этому вам нужно предсказать, когда ваши клиенты будут платить вам — все ли они будут платить вовремя? Или некоторые займут больше времени, чтобы заплатить?

Такой инструмент, как LivePlan, может значительно упростить прогнозирование денежных потоков, но вы также можете сделать это самостоятельно с помощью электронных таблиц, если хотите.

Для построения отчета о движении денежных средств можно использовать два метода: прямой метод и косвенный метод . Хотя они оба достигнут одного и того же конечного результата и предсказывают, сколько денег у вас будет в банке в будущем, они достигают этой цели по-разному.

Прямой метод прогнозирования денежных потоков

Прямой метод дает очень четкое представление о том, как наличные деньги входят и выходят из бизнеса. По сути, вы складываете все денежные средства, полученные вашей компанией из различных источников, а затем вычитаете все денежные средства, выплачиваемые поставщикам, поставщикам, сотрудникам и т. Д. Это число будет суммой денежных средств, которые вы либо добавили, либо вычли из них. Ваш банковский счет в течение месяца.

Косвенный метод прогнозирования денежного потока

Косвенный метод начинается с вашего чистого дохода из вашего отчета о прибылях и убытках, а затем вносит корректировки в это число для учета неденежных расходов, таких как амортизация.Оттуда вы вносите корректировки для учета изменений в запасах, дебиторской и кредиторской задолженности.

Косвенный метод очень распространен для построения исторических отчетов о движении денежных средств, потому что все требуемые числа легко генерируются из вашей учетной системы. Это делает его довольно популярным методом для прогнозирования движения денежных средств, хотя прямой метод, как правило, проще для людей, которые не знакомы с тонкостями бухгалтерского учета.

Ознакомьтесь с нашим руководством для более подробного объяснения двух способов создания отчета о движении денежных средств.

Прогнозирование денежного потока

Если вы прогнозируете денежный поток с помощью электронных таблиц, я рекомендую использовать прямой метод. Это проще и понятнее.

По сути, вы хотите создать будущие оценки того, когда вы будете получать деньги от клиентов и когда вы будете оплачивать свои счета.

Впрочем, не важно прогнозировать каждый отдельный счет и оплату счета. Прогнозирование — это помощь в принятии стратегических решений в отношении вашего бизнеса, поэтому можно делать более широкие оценки в своем прогнозе.

Прочтите наше руководство по прогнозированию движения денежных средств, чтобы получить подробное объяснение того, как создать прямой и косвенный прогноз.

Как улучшить свой денежный поток

Если ваш денежный поток отрицательный или вы просто ищете способы улучшить свой денежный поток в целом, у вас есть множество вариантов. Вот краткий список того, что вы можете сделать:

- Убедите своих клиентов платить вам быстрее

- Оплачивай свои счета чуть медленнее

- Купите меньше инвентаря и держите меньше инвентаря под рукой

- Следите за безнадежными долгами

- Создание кредитной линии или другого вида бизнес-кредита

В зависимости от вашей ситуации, вы можете использовать эти методы или даже рассмотреть более радикальные меры, если экономика в целом влияет на вашу способность создавать положительный денежный поток.

Для получения более подробных советов и информации ознакомьтесь с нашими экспертными советами по устранению неполадок, которые помогут улучшить ваш денежный поток, и нашим руководством по управлению денежным потоком в условиях кризиса.

Дополнительное чтение, чтобы помочь вам лучше освоить денежный поток

Денежный поток — большая тема, и есть много других ресурсов, которые могут оказаться полезными. Вот наш главный список того, что вы должны прочитать дальше:

Как сбалансировать денежный поток в сезонном бизнесе

Усезонных предприятий есть уникальные проблемы, которые вы хотите рассмотреть, в том числе различия в управлении денежными потоками.Проверьте эти методы, чтобы эффективно сбалансировать ваш денежный поток и избежать любых сезонных сюрпризов. Читать далее.

Использование факторинга счетов для защиты вашего денежного потока

Если у вас есть клиенты или клиенты, которые платят вечно, это может вызвать проблемы с денежным потоком для вашего бизнеса. К счастью, такие решения, как счета-фактуры и факторинг на местах, могут служить защитой, помогающей защитить ваш денежный поток от будущих бедствий. Читать далее.

Советы по улучшению денежного потока для вашего бизнеса

Надежное управление денежными потоками имеет решающее значение для успеха бизнеса.Если у вас возникли проблемы с управлением денежным потоком, эти стратегии помогут вам улучшить. Читать далее.

Как получить помощь по бизнес-линии кредита

Каждый бизнес сталкивается с проблемами денежных потоков. Вместо того чтобы избегать их, такие меры, как упреждающая кредитная линия, могут помочь вам работать без сбоев. Читать далее.

,Денежный поток — это денежные средства, которые приходят и уходят из вашего бизнеса в любой момент времени.

Наличные деньги — это реальные деньги, которые пришли в ваш бизнес. Например, если вы отправляете счет клиенту, причитающаяся сумма не считается наличными, пока вам не заплатят. Как только вы получите платеж, он станет частью вашего денежного потока. А до тех пор он известен как дебиторская задолженность и , а не наличных денег… облом, мы знаем!

Если в ваш бизнес поступит больше наличных, чем за определенный период времени, у вас будет положительный денежный поток! Если за определенный период уходит больше денег, чем поступает, у вас отрицательный денежный поток.

Итак, денежный поток такой же, как прибыль?

Денежный поток и прибыль не одно и то же.

Прибыль — это финансовая выгода вашего бизнеса, которая рассчитывается путем вычитания ваших затрат и расходов из вашего дохода. Остается (надеюсь) ваша прибыль.

Доходы — Стоимость проданных товаров — Расходы = прибыль

В отличие от прибыли, денежный поток — это все деньги, которые приходят и уходят из вашего бизнеса.Хотя это включает в себя стоимость товаров и расходов, денежный поток также включает в себя такие транзакции, как платежи по кредитным картам, платежи по кредитам, платежные ведомости и обязательства по налогу с продаж, а также розыгрыши владельца.

Таким образом, можно быть прибыльным и одновременно иметь отрицательный денежный поток.

Вот пример. Допустим, вы рассчитываете свою прибыль, и ваши цифры:

10000–2000–3000 долл. США = 5000 долл. США

(Выручка) (Себестоимость проданных товаров) (Расходы) (Прибыль)

Woohoo! У вас есть прибыль, но что, если вам также придется платить по кредитам, подавать налог с продаж и платить самостоятельно?

5000 — 2000 долларов — 1500 — 3000 долларов = — 1500

(Прибыль) (Платеж по кредиту) (Платеж по налогу с продаж) (Розыгрыш владельца) (Денежный поток)

Э-э-эНесмотря на то, что вы получаете прибыль, у вас недостаточно денежных средств для осуществления всех остальных ваших платежей.

Почему важен денежный поток?

Каждый получает удовольствие от получения прибыли, но наличие положительного денежного потока также важно. Без здорового денежного потока, ваш бизнес может серьезно пострадать.

Наличие положительного денежного потока гарантирует, что у вас есть деньги для покрытия расходов на поддержание вашего бизнеса в рабочем состоянии. Это также означает, что у вас есть деньги для управления долгом, преодоления финансовых трудностей и инвестиций в инструменты, оборудование и инвентарь для развития вашего бизнеса.

Без положительного денежного потока владельцам и инвесторам вашего бизнеса гораздо труднее получать дивиденды или возврат инвестиций. Даже если вы получаете прибыль, у вас в конечном итоге останутся деньги, и у вас не будет денег для выплаты дивидендов владельцам, если у вас будет отрицательный денежный поток.

Ладно, разбейте типы денежных потоков для меня.

Поток наличности состоит из двух компонентов: приток и отток.

Приток — это денежные средства, поступающие в ваш бизнес, а отток — это денежные средства, поступающие в ваш бизнес.

Каждый источник притока и оттока можно разделить на один из трех типов денежных потоков:

Вот несколько примеров различных типов притока и оттока:

| Приток | Тип денежного потока |

| Денежные средства от продажи товаров или услуг | Операционные |

| Полученные проценты и дивиденды | Операционные |

| Продажа денежных средств за счет имущества, оборудование и прочие активы | Инвестиции |

| Сбор кредитов, выданных другим лицам | Инвестиции |

| Денежные средства от продажи основного капитала | Финансирование |

| Вклад владельца или акционера в бизнес | Финансирование |

| Отток | Тип денежного потока |

| Выплаты поставщикам за производство товаров | Эксплуатация |

| Расходы, связанные с повседневной деятельностью | Эксплуатация |

| Приобретение имущества, зданий и сооружений , транспортные средства или оборудование | Инвестиции |

| Кредитование денег другим | Инвестиции |

| Выплата дивидендов владельцам | Финансирование |

| Погашение кредитов | Финансирование |

Почему мне нужно знать каждый тип денежного потока?

Операционный денежный поток — это деньги, которые приходят и выходят из вашего бизнеса благодаря вашей повседневной деятельности.Это включает в себя:

- Реализация товаров или услуг

- Закупочные запасы

- Выплата заработной платы

- Расходы на накладные расходы

Если это связано с вашей повседневной деловой деятельностью, это операционный денежный поток.

Операционный денежный поток важен, потому что он показывает, может ли компания поддерживать и развивать свою деятельность без вторичных источников дохода от инвестирования и финансирования. По сути, он говорит вам, является ли ваша бизнес-модель устойчивой или нет.

Инвестирование денежных потоков — это деньги, которые приходят и выходят из вашего бизнеса, связанные с инвестициями, которые вы делаете в своем бизнесе. Инвестиционная деятельность включает в себя:

- Покупка и продажа долгосрочных активов (например, имущества, транспортных средств, зданий и оборудования)

- Покупка и продажа ценных бумаг, таких как акции и облигации.

Инвестирование денежных потоков поможет вам понять, сколько денег вы вкладываете в свой будущий рост.

Поскольку инвестиционная деятельность связана с долгосрочными активами, компании, которые тратят большие средства на инвестиционную деятельность, как правило, считаются растущими компаниями, которые обеспечивают свою способность приносить доход.

Финансирование денежного потока — это деньги, которые приходят и выходят из вашего бизнеса, связанные с операциями финансирования со стороны кредиторов или владельцев. Другими словами, как ваш бизнес собирает деньги и возвращает их.

Финансирование включает в себя:

- Полученные займы

- Выпуск или выкуп акций

- Взносы наличными от владельцев

- Погашение займов

- Выплата дивидендов

Финансирование денежного потока важно, потому что оно помогает вам увидеть, сколько денег поступает в ваш бизнес от получения кредитов или от ваших инвесторов.В конце концов, вы хотите получить больше денег от операционного денежного потока, чем от финансирования денежного потока, потому что это означает, что ваша бизнес-модель работает.

Финансирование денежных потоков также показывает, сколько денег уходит на оплату ваших займов, что полезно при составлении бюджетов.

Влюбись в современную заработную плату

Как рассчитать денежный поток?

Фу, это было много!

Но если вы беспокоитесь о том, чтобы сделать несколько длинных формул для расчета вашего денежного потока, не бойтесь! Существует супер быстрый и простой способ понять ваш денежный поток.

Это удобный отчет, который называется отчет о движении денежных средств. Если вы используете бухгалтерскую программу, такую как Xero, вы можете легко запустить Отчет о движении денежных средств в разделе Отчеты. Если вы работаете с бухгалтером или бухгалтером, они могут подготовить отчет для вас.

Отчет о движении денежных средств, также известный как отчет о движении денежных средств, показывает общую сумму денежных средств, поступивших и вышедших из вашего бизнеса за определенный период, для каждого типа денежных потоков. Это также показывает, сколько наличных у вас есть.

Регулярный составление отчета о движении денежных средств поможет вам определить тенденции в вашем денежном потоке, а также предвидеть и готовиться к финансовым пикам и спадам.

СвязанныеQ: Что такое форма W-4?

Финансы и налогиКак прочитать отчет о движении денежных средств?

Отчет о движении денежных средств разбит на три части:

- Операционная деятельность

- Инвестиционная деятельность

- Финансовая деятельность

В каждом разделе отчета о движении денежных средств показано увеличение или уменьшение различных источников движения денежных средств.Затем он суммирует чистые денежные средства, предоставленные вашему бизнесу по каждому типу денежных потоков.

В приведенном выше примере бизнес

- Получил 1 896,02 долл. США наличными от своей ежедневной деятельности (операционный денежный поток)

- Вложил деньги обратно в себя, приобретя транспортное средство (инвестирование денежных потоков)

- Получил денежные средства в размере 15 662,50 долл. США в рамках финансовой деятельности, которая включала кредит в размере 25 000 долл. США (денежный поток финансирования) )

В самом низу отчета вы видите чистое увеличение за отчетный период.

- Если это положительное число, значит, вы увеличили денежные средства или положительный денежный поток.

- Если это отрицательное число, значит, у вас было уменьшение или отрицательный денежный поток.

Вы также увидите денежные средства в начале периода (сколько денег вы начали с) и денежные средства в конце периода (сколько денег вы закончили). Чистое увеличение денежных средств — это разница между этими двумя числами.

В этом примере бизнес начался с большего количества денег, чем закончился.Это означает, что за отчетный период имел место отрицательный денежный поток.

Что такое свободный денежный поток?

Хорошо, еще один срок, обещай. Скажите привет свободному денежному потоку.

В мире денежных потоков свободный денежный поток — это шаг за шагом в операционном, инвестиционном и финансовом потоках денежных средств. Это связано, но не совсем то же самое.

Свободный денежный поток — это денежные средства, оставшиеся в вашем бизнесе через после того, как вы оплатили свои операционные и текущие капитальные расходы.

Необходимые капитальные затраты — это инвестиции, которые вам необходимо сделать, чтобы ваш бизнес работал, например, замена машин и оборудования, приобретение инвентаря и инвестиции в исследования и разработки.

Свободный денежный поток — это то, что вы можете выделить для таких вещей, как дополнительные инвестиции или выплаты владельцам вашего бизнеса. Вы можете выбрать, что вы делаете со своим свободным денежным потоком!

Формула для свободного денежного потока:

Операционный денежный поток — необходимые капитальные затраты = свободный денежный поток

Вы можете узнать свой операционный денежный поток в отчете о движении денежных средств в конце раздела «Операционная деятельность».Эта линия называется «Чистые денежные средства от операционной деятельности». Чтобы найти ваши капитальные затраты, запустите бухгалтерский баланс в своей бухгалтерской программе и найдите раздел «Основные средства». Это будут ваши капитальные затраты.

Вот пример:

Донна управляет пекарней. В конце года она ведет отчет о движении денежных средств и имеет операционный денежный поток в размере 50 000 долларов США. Затем она ведет бухгалтерский баланс и определяет, что ее капитальные затраты, включая новую печь и кулеры, составляют 30 000 долларов.

50000 долларов США — 30 000 долларов США = 20 000 долларов США

(Операционный денежный поток) (Капитальные затраты) (Свободный денежный поток)

Донна имеет свободный денежный поток в размере 20000 долларов. Теперь она может решить, хочет ли она использовать эти деньги, чтобы сделать дополнительные инвестиции в свой бизнес, взять в качестве ничьей владельца или потратить их на что-то еще.

Вот оно! С хорошим пониманием того, как сохранить положительный денежный поток и избежать долгов, у вашего бизнеса больше шансов на успех.

Скорее, кто-нибудь еще будет управлять всей этой работой по составлению отчета о движении денежных средств? Найдите бухгалтера или бухгалтера, которые могут помочь вам в решении ваших бизнес-задач.

,Классный стол. Что это означает?

Хорошо, давайте разберем этот отчет о движении денежных средств, чтобы мы могли помочь Big Tex управлять его бизнесом.

Денежный поток от операций — это деньги, поступающие и выходящие из бизнеса в связи с тем, что делает Big Tex — аренда и обслуживание механических быков.

Денежный поток от инвестирования — это деньги, поступающие и выходящие из бизнеса Big Tex из-за инвестиций в прибыль и убытки.В случае Текса это включает покупку оборудования.

Денежный поток от финансирования — это деньги, поступающие и выходящие из бизнеса за счет финансирования, такого как займы или кредитные линии.

Каждая из этих категорий содержит разные учетные записи. Думайте о них как о конвертах, в которые вложены ваши деньги.

В ваших отчетах о доходах и балансах отображаются деньги на разных счетах, даже если их на самом деле нет. Ваши отчеты о движении денежных средств полностью изменяют эту информацию.

Например, «Счета к получению» — это место, где вы отслеживаете задолженность перед вами. Если бы вы посмотрели отчет о прибылях и убытках Текса за июль, вы бы увидели, что он выставил счет клиентам на 3000 долларов — отсюда и «Увеличение дебиторской задолженности выше».

Но у Текса еще нет денег. Итак, отчет о движении денежных средств берет эти 3000 долларов и превращает их в (3000 долларов). Это означает, что 3000 долларов будут сняты с дебиторской задолженности.

В бухгалтерском учете, когда число черное, это означает, что оно добавляется в учетную запись.Когда он в (скобках) или красном, деньги вычитаются. Вот почему деловые люди говорят, что хорошо быть «в черном».

косвенный и прямой метод

Отчеты о движении денежных средств создаются с использованием двух разных методов — прямого и косвенного.

Косвенный метод предпочитается большинством малых и средних предприятий. Это потому, что это относительно просто. Используя этот метод, вы начинаете с чистого дохода за период, а затем вносите изменения, чтобы увидеть, сколько денег у вас есть на руках.Big Tex использует косвенный метод.

Прямой метод типичен для крупных предприятий. С помощью этого метода вы перечисляете все ваши денежные доходы и расходы за указанный период. Это означает действительно копаться в ваших финансовых отчетах и выяснять, что было заплачено наличными, а что нет. Это займет больше времени.

Как получить отчеты о движении денежных средств

Если у вас уже есть балансы и отчеты о прибылях и убытках, вы можете попытаться сделать математику самостоятельно и создать собственный отчет о движении денежных средств.

Если вы хотите сэкономить время и энергию, у вас есть другие варианты.

Использовать бухгалтерское программное обеспечение . Обычно он может генерировать для вас отчеты о движении денежных средств. Тем не менее, заявление не будет точным, если информация, которую вы ввели, тоже не будет. Цены варьируются для разных программных пакетов или облачных сервисов.

Наймите бухгалтера. Взимая от 20 до 50 долларов в час, бухгалтер будет использовать историю транзакций для создания отчетов о движении денежных средств и других финансовых отчетов для вашего бизнеса.

Пусть Bench сделает это за вас. Ваша команда Bench будет ежемесячно вести бухгалтерию и по запросу создавать для вас отчеты о движении денежных средств. Вы можете просмотреть их в приложении Bench. Начиная с $ 139 / месяц.

Как рассчитать операционный денежный поток (OCF)

Отчеты о движении денежных средств — безусловно, самый эффективный инструмент для анализа денежных потоков вашего бизнеса. При этом, рассчитав свой OCF — также называемый денежным потоком от операций — вы можете быстро увидеть, с какими наличными вам придется работать.

Проще говоря, вы рассчитываете OCF по следующей формуле: