Приемка квартиры в новостройке с отделкой в Москве

Схема нашей работы

Консультирование

заказчика

Запись на

приемку/

обследование

Выезд на

объект

Заключение

договора

Обследование

объекта

недвижимости

Составление

дефектной

ведомости

Оплата

услуг

Из чего складывается стоимость

Стоимость технического обследования квартиры зависит от выбранного вида услуги: мы предлагаем стандартную и расширенную приемку. Комплекс услуг и итоговая стоимость обсуждаются перед заключением договора. В стоимость приемки квартиры уже входит составление дефектной ведомости в рукописном варианте. Она передается мастером заказчику на месте осмотра.

Примеры отчетов наших специалистов

Применяемое оборудование

Проведение полноценной проверки строительного объекта невозможно без использования исправной и надежной техники. В процессе проведения технического обследования квартиры многие недостатки можно выявить только при помощи специального оборудования.

В нашем распоряжении:

Цена на обследование домов и квартир

Экспертиза квартир в новостройке

от 25000 руб

Заказать услугу

Расширенная приемка квартиры в новостройке

70 р/м2

Заказать услугу

Читать подробнее

Льготные программы покупки жилья.

Их правда свернут?

Их правда свернут?Фото: Валерия Змейкова

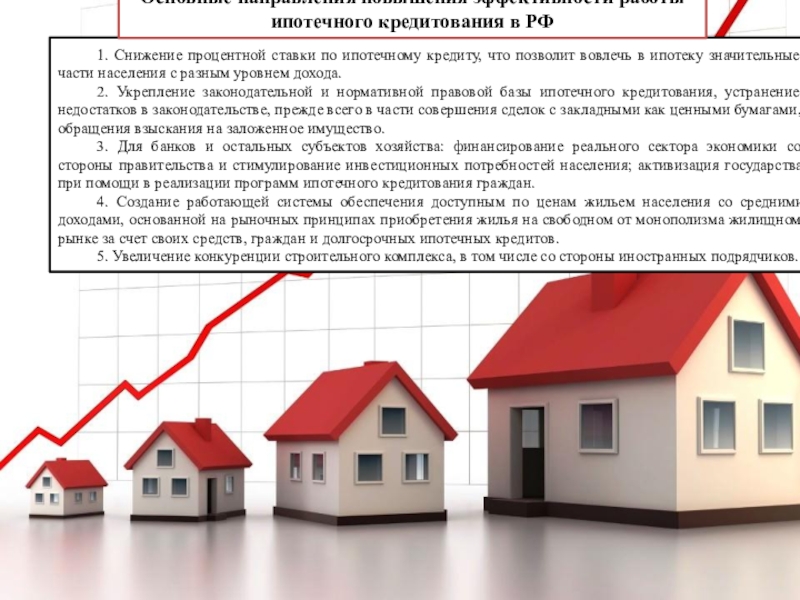

Во время выступления на CFO Summit 2021 глава Агентства по регулированию финрынка Мадина Абылкасымова сообщила, что финансирование льготных ипотечных программ «Баспана Хит» и «7-20-25» планируют завершить. Первая должна завершиться уже к концу этого года, вторая, по прогнозам, к концу следующего. Вместе с жилищными завершается и программа «Экономика простых вещей» — по ней руководитель агентства заявила, что правительством в свою очередь будет рассмотрена возможность перехода от прямого финансирования на гарантирование кредитных рисков субъектов предпринимательства.

Льготные программы стали

драйвером развития жилищного строительства. С момента запуска в 2016 году они

позволили нарастить долю строительства, вплоть до кризисного 2020 года, когда, несмотря на общее падение экономики, строительство прибавило 13,1%, даже

больше обрабатывающей промышленности.

К сожалению, льготные

программы в совокупности с реформой ЕНПФ, которая позволила снимать пенсионные

излишки, привели отрасль к практически полной монополизации. По последнему

исследованию Национального банка, с учетом всех программ доля государственного

участия в ипотечном кредитовании выросла с 61% в 2016 году до 99% в 2020 году, и

именно такая позиция подстегнула рост цен, так как в большинстве программ никак

не была прописана стерилизация льгот. В итоге купленные по заниженной ставке

квартиры оказывались на рынке. Получилась ситуация, обратная целям программы —

для тех, кому квартиры были не по карману, они стали еще недоступней.

Кстати обе программы, о которых идет речь, рассчитаны не по времени, а по объему. А по программе «7-20-25», по данным оператора Казахстанского фонда устойчивости, потрачено всего 325 млрд тенге из 1 трлн выделенных. Расчет закрытия программы сделан с учетом текущего потребления, однако может измениться. По «Баспана Хит» действительно — полный объем к 600 млрд тенге близок к исчерпанию, и после лимита программа должна быть свернута.

Учитывая объемы ввода

жилья, риторику по обеспечению доступным жильем, а также рост цен на рынке и

недостаточный показатель обеспеченности населения жильем – кажется, что эти

программы не будут по-настоящему свернуты, хотя бы до достижения показателя в

30 квадратных метров на человека. Возможно, правительство проведет работу над

ошибками — программы будут перезапущены с измененными условиями, которые позволят

стерилизовать все полученные льготы. То есть не допустят насыщения рынка

купленным по сниженной ставке жильем.

Другой сценарий

подразумевает увеличение финансирования по этим программам, а значит — продление их работы. Такой сценарий самый простой для правительства. Он не

требует изменения и принятия новых программ, позволяет буквально одним

постановлением снять все вопросы о прекращении программ и их продлении. Хочется

верить, что этого сделано не будет, так как программы все-таки нуждаются в

работе над ошибками.

Тем, кто не успел воспользоваться льготными программами, не стоит волноваться. Во-первых, они еще не закрылись. Во-вторых, с огромной долей вероятности эти программы в том или ином виде будут продлены, однако их изменение в сторону стерилизации льгот поможет снять давление с цен на рынке недвижимости. В перспективе это может сделать квартиры более доступными для тех, кто в них действительно нуждается.

Андрей Чеботарев, аналитик международной инвестиционной компании EXANTE в Казахстане

При работе с материалами Центра деловой информации Kapital. kz разрешено

использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного

материала необходимо разрешение редакции.

kz разрешено

использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного

материала необходимо разрешение редакции.

Квартиру семьи из Владимира залило фекалиями из-за кошачьего наполнителя, июнь 2021

Дурно-пахнущая история произошла у Татьяны Малининой после того, как она вернулась домой с семьёй из деревни. По словам женщины, которая обратилась в нашу редакцию, у неё в квартире засорилась канализация и всё содержимое через унитаз вылилось прямо в её новую квартиру на втором этаже 17-этажки на Горького, в которую Татьяна с двумя детьми и с мужем заехали совсем недавно, прошлой весной. Семья делала полный ремонт в новостройке. Теперь Татьяну волнует вопрос — кто же компенирует все понесенные ею потери.

У Малининых один сын — инвалид, почти весь доход семьи уходит на ипотеку и лечение сына. Денег на новый полноценный ремонт семье попросту взять негде.

Вот, что рассказала нам Татьяна:

— 30 мая мы с семьей вернулись с деревни, где гостили у бабушки.

Когда мы открыли дверь собственной квартиры, в нос ударил резкий запах фекалий. С ужасом увидели, как из унитаза прут фекалии, просто фонтан! В самой квартире всё было в воде, в котрой плавали отходы человеческой жизнедеятельности в перемешку с нашими вещами. Испорчены документы, мебель, техника, вымокла вся проводка, и мы остались без света. Это был ужас! Квартиру мы взяли в ипотеку, только сделали ремонт, переехали.

Фото Татьяны Малининой

Для сына с проблемами со здоровьем родители недавно купили пианино.

— Сынок поступил в музыкальную школу, ему очень нравилось заниматься. Инструмент вымок. Ребёнок так сильно расстроился! За пианино больше всего обидно, потому что ребёнок так радовался возможности заниматься.

Фото Татьяны Малининой. «Сын так радовался возможности заниматься музыкой, а теперь инструмент испорчен»

Семья вызвала аварийку. За то время, пока ждали сантехников, Малинины бегали по всему стояку, и просили людей, живущих в квартирах выше, чтобы они временно не пользовались канализацией.

— После приезда аварийки мы ещё до пяти утра убирали воду из квартиры. Хорошо, что мы на втором этаже живем, и под нами только коммерческие помещения, которые ещё никем не заняты. Хотя и эти помещения вымокли очень сильно. У нас пострадало всё: документы, включая паспорта, свидетельства о рождении, документы на собственность и прочее. Что касается ремонта — менять надо всё, снимать полы, менять утеплители, стяжку. На выброс вся мебель и техника. Запах в квартире стоит просто жуткий! Прошло уже несколько дней, но так ничего не просохло, запах тоже никуда не ушёл.

— После всего этого потопа мы обратились в управляющую кампанию «Люкс». Вначале от диалога они отказывались, потом мне всё же дали номер директора. С директором мы пообщались, УК согласились возместить ущерб, но с одной оговоркой: мы должны вначале сделать всё за свой счет, а потом они нам возместят сумму чеков. Для нас этот вариант невозможен.

У нас просто нет таких денег, чтобы сейчас за свой счет делать ремонт, всё закупать, — в отчаянии рассказывает Татьяна.

Примечательно то, что «виновником» такой истории стал засор из кошачьего наполнителя, который кто-то спустил в унитаз. Труба оказалась забита, это видно на фото, которое отправила нам Татьяна.

Директор УК «Люкс» Михаил Пронин в телефонном разговоре с корреспондентом «Pro Города» дал комментарий по поводу данной ситуации:

— По данной ситуации с затоплением мы неоднократно общались с потерпевшей. Я готов был помогать Татьяне, так как у неё есть дети, квартира в ипотеке. Помощь добровольная, то есть возмещать ущерб по мере того, как в квартире что-то делается. Мы составили все необходимые акты повреждений в жилом помещении, пригласили клининговую компанию, которая должна была у неё убраться. Клининговую компанию Татьяна не пустила на порог. Это тоже всё зафиксировано в актах. Татьяна дала отказ, так как ждала телевизионные группы.

Клининговая компания до сих пор не начала убираться, хотя прошла уже почти неделя. При этом, мы несколько раз её посещали для составления новых и новых актов ущерба.

— Кроме того, даже на фото бросается в глаза, что стояк засорился из-за кошачьего наполнителя, — продолжает Пронин. — То есть какое-то третье лицо, которое сейчас не определено, смывало в туалет наполнитель. Каких-то поломок, за которые отвечала бы УК не было. Все внутредомовые коммуникации в исправном состоянии и работают. Дальше мы будем обращаться в правоохранительные органы с целью установления лица, из-за которого произошёл засор, а впоследствии и затопление квартиры.

Что дальше?

Татьяна Малинина сообщила редкции «Pro Город Владимир», что сегодня к ней приедут эксперты для установления суммы ущерба. Семья направит претензию в адрес своей управляющей компании и будет добиваться возмещения ущерба.

О соседях, которые не думают о последствиях своих действий, на этой неделе нам рассказал еще один житель города Владимира. Мужчина живет на Судогодском шоссе в доме №29-И. Он жалуется на пожилого мужчину, который живет на третьем этаже и постоянно вытряхивает мешок от пылесоса с балкона. А сталкивались ли вы с безобразным поведением своих соседей? Расскажите об этом в комментариях под этим материалом.

Мужчина живет на Судогодском шоссе в доме №29-И. Он жалуется на пожилого мужчину, который живет на третьем этаже и постоянно вытряхивает мешок от пылесоса с балкона. А сталкивались ли вы с безобразным поведением своих соседей? Расскажите об этом в комментариях под этим материалом.

Вышел на свободу «скопинский маньяк» Виктор Мохов. Он сидел за похищение девушек и сексуальное рабство

Автор фото, Getty Images

Подпись к фото,Виктора Мохова задержали в 2004 году

Виктор Мохов, получивший известность как «скопинский маньяк», провел в колонии строгого режима почти 17 лет. Как установил суд, он похитил двух несовершеннолетних девушек, удерживал их в своем подвале под Рязанью и насиловал в течение трех с половиной лет.

Как следует из материалов Пугачевского районного суда, в колонии Мохов характеризовался отрицательно, к труду относился удовлетворительно, вину в преступлении признал частично, «на путь исправления не встал», сообщает РИА Новости.

В течение шести лет Мохову на свободе запрещено посещать массовые мероприятия, покидать без разрешения Скопинский район и не ночевать дома. Дважды в месяц 70-летний бывший заключенный должен отмечаться в полиции.

Кадры выхода Мохова на свободу опубликовал телеграм-канал «Честный детектив». Женский голос за кадром спрашивает у мужчины, понимает ли он, что испортил своим пленницам жизнь. «Ну так, да… Я свою вину осознал, искренне раскаялся», — отвечает Мохов. В разговоре он также признает, что отправил из колонии письмо одной из своих жертв.

Как девушки оказались в подвале

30 сентября 2000 года в Рязани пропали школьница Екатерина Мартынова и однокурсница ее старшей сестры Елена Самохина. В тот день в Рязани был бесплатный концерт в День веры, надежды и любви. Вечером 14-летняя Екатерина и ее 17-летняя приятельница Елена должны были вернуться с дискотеки, но до дома не дошли.

По дороге рядом с девушками затормозила машина. Водитель, мужчина 50 лет, представился Виктором и предложил подвезти их домой. Девушки сели в автомобиль. В салоне находился еще один пассажир. Молодой человек представился Алексеем и предложил выпить.

Водитель, мужчина 50 лет, представился Виктором и предложил подвезти их домой. Девушки сели в автомобиль. В салоне находился еще один пассажир. Молодой человек представился Алексеем и предложил выпить.

Как оказалось впоследствии, напарником Мохова в этот вечер была его приятельница Елена Бадукина: она коротко стриглась и выдавала себя за парня.

Екатерина вспоминает, что пить алкоголь ни она, ни ее подруга не хотели, но от потери контроля над происходящим их это не спасло.

«Мы пригубили спиртное, пить не стали, потому что это горько, невкусно. Потом нам дали воду, которую мы запивали. Вода была уже в машине, там оказалось снотворное. И мы так в какое-то полунебытие впали и не заметили, как приехали туда, в Скопин», — рассказала спустя 20 лет Екатерина телеграм-каналу «Mash».

По ее словам, когда девушки очнулись, «Алексей» сказал, что у них разбилась фара, нужно заехать на участок к Виктору и заменить ее, пока неполадку не заметили полицейские на дороге. «Мы думали, что мы в Рязани, не видели в этом ничего плохого», — вспоминает Екатерина.

«Мы думали, что мы в Рязани, не видели в этом ничего плохого», — вспоминает Екатерина.

Но на участке все моментально изменилось. «Алексей» заявил, что он член местной ОПГ, и стал угрожать девушкам, принуждая их к сексу с 50-летним напарником. Сначала «скопинский маньяк» Мохов изнасиловал 14-летнюю Катю и отправил ее в подвал. Затем туда же спустили и 17-летнюю Лену. Под землей они провели следующие три года и семь месяцев.

Бункер под гаражом

Бункер под гаражом на приусадебном участке Мохов начал строить еще в середине 90-х. Металлообработчик по специальности, он во время обучения часто спускался в шахты. Полученный в это время практический и теоретический опыт пригодился Мохову во время сооружения подземных конструкций, считало следствие.

Личная жизнь мужчины не складывалась. Он был женат, но семья не сложилась и брак распался через несколько месяцев после свадьбы. Мохов жил в Скопине со своей матерью.

Первоначально помещение под гаражом, по всей видимости, должно было выполнять хозяйственные функции — например, использоваться для хранения на зиму овощей. Но вскоре после начала строительства Мохов решил использовать подвал для других целей. Судя по всему, эта мысль пришла ему в голову после того, как он увидел по телевизору сюжет о громком уголовном деле о рабстве.

Но вскоре после начала строительства Мохов решил использовать подвал для других целей. Судя по всему, эта мысль пришла ему в голову после того, как он увидел по телевизору сюжет о громком уголовном деле о рабстве.

Автор фото, Ekaterina Martynova

Подпись к фото,Одна из пленниц Мохова написала книгу о случившемся

Дмитрий Плоткин, работавший в 2000-е следователем по особо важным делам, вспоминает, что тогда по телевидению показали фильм из цикла «Криминальная Россия», который назывался «Кооператив «Узник». В сюжете рассказывалось о похитителе женщин, который организовал в подвале подпольный цех и заставлял своих жертв шить там дешевую одежду на продажу.

По словам следователя, Мохов зацепился за эту идею: «И, как он объяснял, у него возникла мысль, почему бы ему не пойти таким образом… У него возникла мысль сделать такой же подвал, найти одну или двух девушек, поместить туда их — и у него будет постоянная наложница. Помоложе. Как он говорил, в 25 лет девушка уже старушка, хотя ему было 50», — рассказывает бывший следователь Плоткин.

Спустя много лет, сам Мохов объяснит свое преступление так: «Безответная любовь. Девки не любили, вот взял этих и посадил туда… Встречался с разными, но, знаете, ухаживаешь-ухаживаешь, а отдачи нет — односторонняя любовь», — цитировал мужчину «Московский комсомолец», изучивший аудиозаписи его разговоров с сотрудниками колонии.

«Способ-то такой изощренный как на ум пришел?» — «Чисто случайно получилось, другие убивают своих жертв, а я вот их оставил себе», — объяснил тогда «скопинский маньяк».

Три с половиной года насилия

«Первая неделя в плену была чудовищной, — рассказывала агентству РИА Новости Екатерина. — Мы кричали до хрипоты, стучали по стенам — никто не слышал. Я надеялась, что милиция нас найдет. Уже потом я узнала, что не было ни одного свидетеля — у Мохова действительно получилось идеальное преступление».

Женщина вспоминает, что в подвале было два этажа. На нижнем они с подругой жили. На верхнем Мохов по очереди регулярно насиловал одну из них.

На верхнем Мохов по очереди регулярно насиловал одну из них.

«Купались мы в небольшом пластиковом тазике примерно раз в две недели. Для этого наш мучитель приносил четыре канистры: две с чистой водой и две пустые — вместо слива. Шампунь и мыло старались расходовать экономно, так как Мохов постоянно упрекал нас в расточительстве», — вспоминает Екатерина.

Вскоре старшая подруга Екатерины Лена забеременела. Сначала они понадеялись, что это поможет им оказаться на свободе, но вскоре Мохов принес в бункер пособие по акушерству. Роды принимала Екатерина — дважды за время плена. На момент освобождения в 2004 году Лена была беременна в третий раз.

Детей Мохов оба раза подкинул в подъезды жилых домов. В первый раз он забрал ребенка ночью, пока школьницы спали. Мать не хотела его отдавать, поэтому, по мнению Екатерины, мужчина добавил им в воду снотворное и беспрепятственно забрал малыша. Во второй раз девушки отдали младенца сами — «потому что понимали, что мальчик не выживет [в подвале]», рассказывала одна из них.

Роды сильно ослабили здоровье Екатерины, вспоминает ее подруга. «Она себя очень плохо чувствовала. С каждой беременностью — все хуже. Просто даже если у нее ручка падала, то ей трудно было за ней дотянуться. Мохов никак не реагировал на то, что она беременна. Он ее не жалел, то есть также ее насиловал все эти месяцы, когда она носила его ребенка».

«Отцовские чувства»

В апреле 2004 года Мохов неожиданно сообщил своим пленницам, что намерен подселить к ним третью девушку.

Ею должна была стать студентка местного медучилища, которая снимала комнату в его доме. Мохов планировал устроить посиделки с вином и подсыпать в спиртное снотворное. Чтобы новая девушка не заподозрила опасность, мужчина взял с собой Екатерину, которую представил приехавшей в гости племянницей.

Екатерина вспоминает, что план Мохова с самого начала дал сбой. Студентка явно была не рада гостям и отказалась от вина. Но пока Мохов шутил и рассказывал анекдоты, стараясь завязать разговор, Екатерина смогла спрятать в попавшемся под руку футляре от аудиокассеты заранее приготовленную записку.

«Виктор мне не дядя. Он нас держит в подвале с сентября 2000 года. Он нас и тебя может убить. Отнеси записку в милицию» — цитирует текст «Mash».

Так и не добившись своего, Мохов ушел вместе со своей якобы племянницей, а для Екатерины и Елены начались дни ожидания.

«4 мая [2004 года] утром, мы услышали шаги, такие незнакомые звуки, и люк потом открылся, и там было лицо незнакомого мужчины. Он говорит: «Мы скоро вас спасем, подождите немного». И захлопнулся люк. Закрылся тоже на все замки. И они ушли часов, наверное, на семь-восемь. Мы сидели и ждали, когда же нас спасут. И вот за эти семь-восемь часов мы испытали все эмоции. Мы были выжаты. И уже когда пришли понятые, когда пришла камера, оперативная съемка, у нас уже не было никаких мыслей, эмоций», — рассказывает Екатерина.

Обнаружившая записку с просьбой о помощи студентка явилась в милицию и рассказала о соседе-маньяке. Сначала Мохов все отрицал, но во время допросов у него сдали нервы и он все же сознался.

Вскоре после задержания Мохова следователи нашли и его соучастницу — ту самую женщину, которая при знакомстве с будущими пленницами выдала себя за парня по имени «Алексей». Ею оказалась на тот момент 25-летняя знакомая Мохова Елена Бадукина, у которой уже была одна судимость.

По мнению следствия, Бадукина решила помочь мужчине в похищении из-за личной жестокости, которую она с детства проявляла к девушкам. Например, подростком она избивала одноклассниц. На допросах Бадукина уверяла, что целью было только изнасилование, а не плен, рассказывал РИА Новостям бывший следователь Плоткин.

Бадукиной дали пять лет колонии. Мохова признали полностью вменяемым и приговорили к 16 годам и 10 месяцам лишения свободы.

«Мохова воспитывала жесткая, авторитарная мать. Он очень слабовольный и забитый, с ярко выраженным комплексом неполноценности. Не сумев создать семью, Мохов организовал себе своеобразный суррогат любви «в союзе» с двумя пленницами. Причем искренне верил, что заботится о них, называл «мои кролики», — говорит бывший следователь Плоткин.

Причем искренне верил, что заботится о них, называл «мои кролики», — говорит бывший следователь Плоткин.

Сам «скопинский маньяк» в колонии рассказывал о своем отношении к истязаемым днвушкам так: «Я их любил. Вообще-то девочки хорошие… Были чувства отцовские.»

Расследовавший дело о сексуальном рабстве Плоткин уверен, что 70-летний Мохов больше не представляет опасности для общества. Жертва насильника Екатерина уверена в обратном.

Оказавшись на свободе, она через некоторое время поступила в институт и завела семью. Четыре года назад Екатерина написала книгу о трех с половиной годах рабства. «Хотелось, чтобы люди поняли: ни я, ни Лена ни в чем не виноваты», — объясняет она.

По словам женщины, журналисты предлагали ей деньги за очную ставку с Моховым, но она категорически отказалась его видеть.

2021 Минимальные требования по ипотеке | LendingTree

Если вы думаете о покупке дома в ближайшее время, знание минимальных требований по ипотеке может помочь вам найти лучшую кредитную программу для ваших нужд. Покупатели жилья, имеющие право на ипотеку в 2021 году, будут иметь больше возможностей для заимствования благодаря более высоким кредитным лимитам. Однако впереди и некоторые изменения, поскольку кредиторы приспосабливаются к меняющимся рыночным условиям, связанным с продолжающейся пандемией коронавируса.

Покупатели жилья, имеющие право на ипотеку в 2021 году, будут иметь больше возможностей для заимствования благодаря более высоким кредитным лимитам. Однако впереди и некоторые изменения, поскольку кредиторы приспосабливаются к меняющимся рыночным условиям, связанным с продолжающейся пандемией коронавируса.

Минимальные требования по ипотеке до 2021 года

Обычные ипотечные требования

Обычные ссуды, самый популярный вариант ипотеки, не гарантированы никакими государственными учреждениями.Fannie Mae и Freddie Mac устанавливают обычные требования к ипотечным кредитам, которые, как правило, более строгие, чем ипотечные кредиты, обеспеченные государством.

Покупатели жилья, имеющие право на ипотеку для дома с более высокой ценой, могут занимать больше с увеличением лимитов по ссуде в 2021 году до 548 250 долларов США для большей части страны.

Текущие минимальные ипотечные требования для обычных кредитов

- Первоначальный взнос.

Минимальный первоначальный взнос составляет 3% для обычных кредитов. Средства могут поступать из ваших собственных денег или в виде подарка от члена семьи.

Минимальный первоначальный взнос составляет 3% для обычных кредитов. Средства могут поступать из ваших собственных денег или в виде подарка от члена семьи. - Страхование ипотеки. Обычные ссуды со спадом менее 20% требуют частного ипотечного страхования (PMI) для защиты кредиторов в случае невыполнения обязательств. Чем выше ваш первоначальный взнос и кредитный рейтинг, тем ниже будет ваш PMI. Обычно вы платите от 0,15% до 1,95% от суммы кредита в виде ежегодных премий PMI. PMI обычно выплачивается как часть вашего ежемесячного платежа, однако он может быть выплачен авансом единовременно при закрытии.

- Кредитный рейтинг. Минимальный кредитный рейтинг для обычной ипотеки — 620.Более высокие баллы дают вам лучшие ставки по ипотеке и более низкие премии PMI.

- Работа . Кредиторы обычно требуют подтверждения стабильного дохода, ориентируясь на прошлые два года трудового стажа.

- Самостоятельная занятость. Fannie Mae и Freddie Mac обычно требует двухгодичных федеральных налоговых деклараций, а также годовой отчет о доходах, полученных вами от деятельности вашей компании.

- Доход. Большинство обычных ссуд не имеют ограничений по доходу, за исключением Fannie Mae’s HomeReady® и Freddie Mac’s Home Possible® (см. Ниже).Доходы заемщиков по этим программам должны находиться в установленных пределах для их территории.

- Отношение долга к доходу. Коэффициент вашего DTI (DTI) измеряется путем деления вашего общего долга на ваш валовой доход. Обычные кредиторы предпочитают DTI на уровне 45% или меньше, но могут поднять его до 50% за счет более высоких кредитных рейтингов и дополнительных ипотечных резервов. В 2021 году кредиторы могут принять альтернативы требованиям к соотношению DTI, о которых мы поговорим позже.

- Денежные резервы. Также называемые ипотечными резервами, это средства, которые вам понадобятся в дополнение к первоначальному взносу и затратам на закрытие сделки, чтобы доказать, что вы можете заплатить несколько месяцев по ипотечным платежам в чрезвычайной ситуации.Может потребоваться до шести месяцев денежных резервов в зависимости от вашего кредитного рейтинга, коэффициента DTI, первоначального взноса и того, покупаете ли вы дом на две или четыре квартиры.

- Занятость. Заемщики могут приобрести дом, используемый в качестве основного места жительства, второй дом (обычно называемый домом для отдыха) или арендуемую недвижимость.

- Виды недвижимости. Обычные ипотечные требования позволяют вам профинансировать дом с одной или четырьмя квартирами, расположенный в обычном подразделении, проекте кондоминиума, кооперативном проекте или планируемом жилищном строительстве (PUD).Обычные ссуды также можно использовать для покупки готовых домов, прикрепленных к постоянному фундаменту.

- Оценка дома. Оценка необходима для удовлетворения обычных требований по ссуде для получения объективного мнения о стоимости дома от лицензированного оценщика недвижимости. Однако некоторые заемщики, вносящие первоначальный взнос в размере 20% или более за одноквартирный дом, могут иметь право на отказ от проверки собственности (PIW) и пропустить оценку дома.

Текущие минимальные ипотечные требования для жилищного строительства и возможных жилищных кредитов

Требования к ипотечным кредитам для этих традиционных программ с низким первоначальным взносом включают лимиты дохода. И Fannie Mae, и Freddie Mac предоставляют инструменты онлайн-поиска, которые вы можете использовать для определения максимального дохода на основе введенного вами адреса:

И Fannie Mae, и Freddie Mac предоставляют инструменты онлайн-поиска, которые вы можете использовать для определения максимального дохода на основе введенного вами адреса:

Обе программы имеют дополнительные квалификационные функции, такие как:

Образование для покупателей жилья. HomeReady и Home Возможные заемщики должны пройти курс обучения для покупателей жилья до закрытия.

Нет возможности кредитного рейтинга. Покупатели жилья без кредитного рейтинга могут подтвердить свою кредитоспособность с помощью альтернативных данных. Например, кредиторы могут принимать в течение 12 месяцев последовательные своевременные арендные платежи, а также счета за коммунальные услуги и платежи по страхованию автомобиля, чтобы подтвердить вашу историю своевременной оплаты счетов.

Дополнительный доход от пансионера. Вы можете добавить доход от аренды, полученный от кого-то, кто проживал с вами не менее 12 месяцев, чтобы получить право на получение ссуды HomeReady. Вам потребуется доказательство того, что человек прожил с вами целый год.

Вам потребуется доказательство того, что человек прожил с вами целый год.

Альтернативные источники первоначального взноса . Возможные руководящие принципы позволяют использовать весь первоначальный взнос за счет собственного капитала, что означает, что вы можете превратить свои навыки самостоятельного ремонта — восстановление дома, который нуждается в улучшении, — в наличные деньги для выплаты первоначального взноса и затрат на закрытие.

Требования FHA по ипотеке

Право на получение ипотечной ссуды, обеспеченной Федеральной жилищной администрацией (FHA), может быть проще, чем получение обычной ссуды. Поскольку FHA страхует ипотеку, одобренные FHA кредиторы могут предлагать более выгодные ставки и условия для тех, кто впервые покупает жилье

В 2021 году есть хорошие новости для заемщиков, которые изо всех сил пытаются получить ипотеку для покупки более дорогого дома: лимиты по ссуде FHA увеличены до 356 362 долларов в 2021 году для большей части страны. Области с более высокими затратами получают еще большую отдачу от вложенных средств, с максимальной суммой кредита до 822 375 долларов.

Области с более высокими затратами получают еще большую отдачу от вложенных средств, с максимальной суммой кредита до 822 375 долларов.

Текущие минимальные ипотечные требования для ссуды FHA

Первоначальный взнос. Для ссуд FHA требуется первоначальный взнос в размере 3,5% с кредитным рейтингом 580 или выше, а средства могут поступать от работодателей, близких друзей, членов семьи или благотворительных организаций. Требование первоначального взноса возрастает до 10% при кредитном рейтинге от 500 до 579.

Страхование ипотеки. заемщиков FHA обязаны платить два вида ипотечного страхования FHA.Первый — это авансовый взнос по ипотечному страхованию (UFMIP) в размере 1,75% от суммы кредита, обычно финансируемый за счет ипотеки. Второй — это годовая премия по ипотечному страхованию (MIP), которая составляет от 0,45% до 1,05% от суммы кредита, делится на 12 и добавляется к вашему ежемесячному платежу.

Кредитный рейтинг . Вы можете иметь кредитный рейтинг от 500 до 579 с первоначальным взносом в размере 10%. Покупателям жилья, вносящим минимальный первоначальный взнос в размере 3,5%, необходимо набрать не менее 580 баллов.

Покупателям жилья, вносящим минимальный первоначальный взнос в размере 3,5%, необходимо набрать не менее 580 баллов.

Занятость.Требования к доходу по ссуде FHA учитывают стабильность доходов и занятости заемщика за последние два года. Смена места работы должна объяснять изменения или пробелы в занятости.

Доход. Нет никаких ограничений дохода для ссуд FHA. Однако возможности заимствования ограничены максимальным пределом кредита FHA в размере 356 362 долларов США в 2021 году по сравнению с 548 250 долларов США для обычных кредитов в большинстве регионов страны.

Коэффициент DTI. Для кредитов FHA максимальный коэффициент внешнего DTI составляет 31%, в то время как коэффициент внутреннего DTI ограничен 43%.Коэффициент начального платежа в первую очередь учитывает ваш платеж PITI по ипотеке (основная сумма, проценты, налоги и страховка). Внутренний коэффициент учитывает ваш платеж по ипотеке, а также все другие возобновляемые ежемесячные долги, включая автокредиты, платежи по кредитным картам и другие ссуды. Более высокие коэффициенты DTI могут быть одобрены при наличии сильных кредитных баллов или дополнительных денежных резервов.

Более высокие коэффициенты DTI могут быть одобрены при наличии сильных кредитных баллов или дополнительных денежных резервов.

Денежные резервы. Для получения ссуды FHA обычно не требуются денежные резервы, если только вы не покупаете дом из двух-четырех квартир или пытаетесь претендовать с более низким кредитным рейтингом.

Занятость. Дом, состоящий из 1–4 квартир, финансируемый с помощью ссуды FHA, должен быть вашим основным местом жительства в течение как минимум первого года после его покупки.

Виды недвижимости. С финансированием FHA вы можете купить дом из одной-четырех квартир в подразделении, одобренный FHA проект кондоминиума, кооперативную единицу или промышленный дом, постоянно прикрепленный к фундаменту. Еще одно преимущество: вы можете приобрести многоквартирный дом всего на 3,5% ниже и претендовать на получение ссуды с доходом от аренды от других квартир, если вы живете в одной из квартир в течение одного года.

Оценка жилья. Ссуды на покупку FHA требуют оценки независимо от первоначального взноса. Руководства FHA по оценке предъявляют более строгие требования к безопасности и пригодности для жилья, чем обычные ссуды.

Ссуды на покупку FHA требуют оценки независимо от первоначального взноса. Руководства FHA по оценке предъявляют более строгие требования к безопасности и пригодности для жилья, чем обычные ссуды.

ВА ипотечные требования

Департамент по делам ветеранов США (VA) упрощает получение жилищного кредита для военных заемщиков, включая военнослужащих, резервистов, ветеранов и имеющих право на получение выживших супругов.

VA отменил лимиты ссуды, что означает, что заемщики VA могут покупать дома по более высокой цене.Это дает военным заемщикам преимущество перед невоенными заемщиками, которым могут потребоваться сложные и дорогие гигантские ссуды, которые превышают обычные соответствующие лимиты.

Текущие минимальные ипотечные требования для ссуды VA

ВА. Заемщики VA должны предоставить сертификат соответствия требованиям (COE), подтверждающий достаточную военную службу, чтобы иметь «право» на жилищный заем VA. Большинство кредиторов получают COE напрямую от VA, но действующие военнослужащие и ветераны также могут подать заявку на его получение через Интернет.

Первоначальный взнос. Ссуды VA обычно не требуют первоначального взноса. Тем не менее, он может вам понадобиться, если вы пытаетесь купить новый дом с финансированием VA, но у вас все еще есть невыплаченная ссуда VA на другой дом, или если вам нужна большая ссуда VA.

Плата за финансирование VA . Хотя ссуды VA не требуют ипотечного страхования, с военных заемщиков может взиматься комиссия за финансирование VA в размере от 0,5% до 3,6% для компенсации затрат на программу для налогоплательщиков. Сумма зависит от суммы вашего первоначального взноса и от того, использовали ли вы ранее пособие по жилищному кредиту.

Кредитный рейтинг . VA не устанавливает минимальный кредитный рейтинг, но многие кредиторы VA требуют минимум 620 баллов.

Работа . Требуется двухлетний стаж работы, но могут быть сделаны исключения для военных заемщиков, которые недавно уволились с действительной службы.

Доход . Кредиторы, одобренные VA, анализируют ваш доход, чтобы убедиться, что он стабилен. Военная подготовка и образование, связанное с невоенной работой, могут рассматриваться для заемщиков с историей дохода менее двух лет.

Военная подготовка и образование, связанное с невоенной работой, могут рассматриваться для заемщиков с историей дохода менее двух лет.

Коэффициент DTI . VA рекомендует общий коэффициент DTI не более 41%. Однако более высокие коэффициенты DTI могут быть разрешены, если вы соответствуете критерию остаточного дохода.

Остаточный доход . Кредиторы VA рассчитывают, сколько свободных денег у вас есть каждый месяц после выплаты ваших ежемесячных обязательств. В отличие от коэффициента DTI, калькулятор остаточного дохода анализирует ваш доход после уплаты налогов. Требования различаются в зависимости от размера вашей семьи и дома, а также местоположения вашего дома.

Денежные резервы .Для ссуд VA обычно не требуются ипотечные резервы. Однако резервы могут потребоваться для активных заемщиков с военным доходом, который заканчивается в течение 12 месяцев после даты закрытия ипотеки. Для заемщиков VA, приобретающих двух- или четырехквартирный дом, требуется шестимесячный платежный резерв.

Занятость . Ссуды VA предлагаются только для основного жилья.

Виды недвижимости . Ссуды VA могут использоваться для финансирования домов из одной-четырех квартир, промышленных домов, прикрепленных к земле, модульных домов, квартир кондоминиумов, одобренных VA, и запланированных жилищных застроек (PUD).

Оценка жилья . Кредиторы, утвержденные VA, должны заказывать оценки через онлайн-систему VA. Оценка VA должна подтвердить, что собственность соответствует минимальным стандартам для завершения ссуды VA. Отказ от оценки не разрешен для ссуд VA, как и для обычных ипотечных кредитов.

Требования к ипотеке USDA

Займы, гарантированные Министерством сельского хозяйства США (USDA), позволяют заемщикам с низким и средним уровнем дохода покупать дома в соответствующих критериям сельских районах без первоначального взноса.

Текущие минимальные ипотечные требования для ссуды USDA

Первоначальный взнос . Заемщики, которые соответствуют пределам дохода USDA, могут приобрести дом без первоначального взноса. Деньги, необходимые для покрытия расходов, могут поступить из ваших собственных средств или в виде подарка.

Заемщики, которые соответствуют пределам дохода USDA, могут приобрести дом без первоначального взноса. Деньги, необходимые для покрытия расходов, могут поступить из ваших собственных средств или в виде подарка.

Гарантийные сборы USDA . USDA требует двух типов гарантийных взносов вместо ипотечного страхования. Сборы взимаются для компенсации затрат налогоплательщиков по программе сельского кредитования. Первый — это гарантийный сбор в размере 1% от суммы кредита, который обычно финансируется.Второй — это годовой гарантийный взнос, равный 0,35% от суммы кредита, который делится на 12 и прибавляется к ежемесячному платежу.

Кредитный рейтинг . Хотя USDA не устанавливает минимальный балл, одобренные USDA кредиторы обычно требуют минимальный кредитный рейтинг 640.

Занятость. Заемщики USDA должны иметь стабильный доход в течение 12 месяцев. Если вы работаете не по найму, требуется двухлетний стаж.

Пределы дохода. Министерство сельского хозяйства США считает доход всех взрослых членов семьи, чтобы гарантировать, что доход семьи не превышает пределов программы в вашем районе. Общий доход семьи по ссуде Министерства сельского хозяйства США не должен превышать 115% от медианного дохода домохозяйства в районе, который вы покупаете. Используйте инструмент поиска соответствия доходу, чтобы проверить ограничения в вашем штате.

Общий доход семьи по ссуде Министерства сельского хозяйства США не должен превышать 115% от медианного дохода домохозяйства в районе, который вы покупаете. Используйте инструмент поиска соответствия доходу, чтобы проверить ограничения в вашем штате.

Коэффициент DTI. Максимальный коэффициент внешнего интерфейса DTI составляет 29%, а максимальный коэффициент внутреннего интерфейса DTI — 41%. Заемщики USDA с кредитным рейтингом 680 или выше могут претендовать на более высокие коэффициенты первичного и внутреннего DTI, составляющие 32% и 44%, соответственно, с подтверждением стабильного дохода и дополнительных денежных резервов.

Денежные резервы . Обычно вам не нужны ипотечные резервы для ссуды Министерства сельского хозяйства США, но автоматизированная система утверждения, используемая кредиторами, может учитывать их в процессе утверждения.

Занятость . Финансирование USDA предназначено только для основного жилья.

Право собственности на недвижимость USDA . Только дома в сельских районах, определенных Министерством сельского хозяйства США, имеют право на получение ссуды Министерства сельского хозяйства США. Проверьте ссылку на право собственности на недвижимость в Министерстве сельского хозяйства США, чтобы узнать, подходит ли интересующий вас дом для финансирования со стороны Министерства сельского хозяйства США.

Только дома в сельских районах, определенных Министерством сельского хозяйства США, имеют право на получение ссуды Министерства сельского хозяйства США. Проверьте ссылку на право собственности на недвижимость в Министерстве сельского хозяйства США, чтобы узнать, подходит ли интересующий вас дом для финансирования со стороны Министерства сельского хозяйства США.

Оценка жилья. Оценка жилья требуется для получения ссуд Министерства сельского хозяйства США и обеспечения соответствия собственности руководящим принципам Министерства сельского хозяйства США. USDA не предлагает отказов от оценки.

Основные ипотечные документы

В дополнение к приведенному ниже списку вам может потребоваться предоставить несколько дополнительных документов и пояснительных писем, если на ваш доход, работу или кредит повлияли финансовые трудности.

- квитанции о заработной плате за последние 30 дней

- W-2 за последние два года

- Выписки с банковского счета за последние 60 дней

- Федеральные налоговые декларации за последние два года

- Свидетельство о страховании домовладельцев

- 1099 формы (если вы работаете не по найму или работаете по найму)

- Документированные дивиденды, прибыль по акциям и другие источники дохода

- Подтверждение бонусного дохода

- Пенсионные ведомости

- Документы о ценных бумагах, таких как акции, облигации и полисы страхования жизни

- Письма о выплате пособия по социальному обеспечению или пособию по инвалидности, если применимо

- Особые формы, требуемые кредиторами, одобренными FHA, VA или USDA

- Подарочное письмо (если какая-либо часть вашего первоначального взноса поступает от донорского подарка)

- Полностью подписанный договор купли-продажи

Дополнительные документы о финансовых затруднениях

Подтверждение выплат после отказа Если вы продаете дом по ипотеке, которая недавно была отсрочена, вам потребуется доказательство того, что вы внесли три своевременных платежа и что ваша текущая ипотека больше не подлежит отсрочке.

Контактные данные для нескольких способов трудоустройства

Некоторые кредиторы разрешают оформление следующих документов вместо документов о доходах, перечисленных выше:

- Электронное письмо от вашего работодателя, подтверждающее, что вы работаете (с указанием его имени и должности)

- Текущая выписка из банка, в которой указана ваша заработная плата.

- Доказательство того, что у вас есть два месяца денежных резервов в банке вместо квитанций о выплате кредита VA и USDA

Владельцам и операторам малых предприятий придется преодолевать дополнительные трудности, чтобы доказать стабильность своих доходов от самозанятости.Дополнительные требования могут включать:

- Копии договоров и счетов-фактур, подтверждающих, что ваш бизнес еще работает

- Текущие коммерческие поступления

- Подтверждение того, что предприятие все еще открыто и активно

- Деловой веб-сайт, показывающий нормальную работу

Изменения в требованиях к ипотеке в связи с пандемией коронавируса в 2021 году

Кредиторы добавили дополнительные требования к ипотеке, которые могут сильно отличаться от тех, к которым вы привыкли, если вы не брали ипотеку в прошлом году.

Экспертиза домов на открытом воздухе . Обычные кредиторы, одобренные FHA, VA и USDA, могут разрешить только внешнюю оценку, то есть оценщик будет оценивать дом, не осматривая его изнутри.

Дополнительные документы по активам . Из-за нестабильности на финансовых рынках кредиторы могут запросить обновленную документацию о любых пенсионных фондах, акциях и паевых инвестиционных фондах, необходимых для получения права на ипотеку, для подтверждения стоимости непосредственно перед закрытием.

Виртуальное закрытие .Многие кредиторы требуют нотариального подписания, подписания доверенности или электронного подписания, особенно в штатах, сильно затронутых ограничениями, связанными с COVID.

Заключительный совет: Ставки по ипотечным кредитам достигли рекордно низкого уровня, что делает покупку ипотечных кредитов более важной, чем когда-либо. Почему? Потому что некоторые кредиторы намеренно повышают процентные ставки, когда у них слишком много бизнеса и они не успевают за объемом. Просмотрите оценки по крайней мере трех-пяти кредиторов, чтобы убедиться, что вы получаете лучшую ставку.

Просмотрите оценки по крайней мере трех-пяти кредиторов, чтобы убедиться, что вы получаете лучшую ставку.Как получить ипотеку на аренду недвижимости

Я ждал пять месяцев, чтобы получить ответ от банка, что они приняли мое предложение об аренде собственности: 85 000 долларов!

Все мои документы были заполнены, проверка прошла лучше, чем ожидалось, и банк даже дал мне 2% на покрытие расходов на закрытие.

Казалось, что процесс приобретения будет гладким, до тех пор, пока через неделю после начала условного депонирования не позвонил мой ипотечный брокер, чтобы сообщить эту новость: андеррайтер решил, что я «слишком рискован», чтобы финансировать ипотеку.Я вернулся на круги своя, и мне нужно было найти нового кредитора.

Следующая неделя была кошмаром.

Я предоставил свой финансовый профиль более чем 20 учреждениям, и ни одно из них не могло гарантировать своевременное закрытие условного депонирования. К счастью, поговорив с десятками кредиторов, я нашел одну компанию (прямого кредитора), которая могла заключить сделку. Я ускорил время, чтобы получить все документы, представленные новому кредитору, и мне пришлось продлевать условное депонирование еще два раза, прежде чем окончательно закрыть собственность.

К счастью, поговорив с десятками кредиторов, я нашел одну компанию (прямого кредитора), которая могла заключить сделку. Я ускорил время, чтобы получить все документы, представленные новому кредитору, и мне пришлось продлевать условное депонирование еще два раза, прежде чем окончательно закрыть собственность.

Перепрыгнув через все эти обручи, я поклялся, что никогда не совершу одну и ту же ошибку дважды. Прежде чем я совершил следующую покупку в аренде, я провел обширное исследование ипотечного финансирования и нашел время, чтобы наладить отношения с надежным местным кредитором.

Оглядываясь назад на эту сделку, я бы хотел, чтобы кто-нибудь поделился со мной менее известными аспектами получения ссуд на аренду недвижимости. Получение ипотеки редко бывает легким процессом без икоты и головной боли, но получение ссуды на инвестиционную недвижимость может быть еще сложнее.

Задумывались ли вы об инвестировании в недвижимость? Вот что нужно знать, прежде чем подавать заявление на получение ссуды.

Знайте свои (кредитные) лимиты

Fannie Mae в настоящее время позволяет каждому инвестору иметь одновременно 10 займов. (Скучно? Вы можете прочитать все о требованиях Fannie Mae к андеррайтингу инвестиционной ипотечной ссуды.) Если вы работаете с правильным кредитором, они могут помочь вам разработать как долгосрочный, так и краткосрочный план, чтобы гарантировать, что вы воспользуетесь преимуществами Ваш 10-кредитный лимит.

Стоит отметить, что многие кредитные организации выдают до четырех займов (как правило, более крупные банки). Вам, вероятно, придется немного поработать, чтобы найти кредитора, который достигнет лимита в 10 ссуд.

Ищите кредиторов, дружественных к инвесторам

При покупке арендуемой недвижимости важным аспектом вашего долгосрочного успеха является создание сильной и надежной команды, и ваш кредитор является БОЛЬШЕЙ частью этого уравнения.

Когда я впервые начал инвестировать в недвижимость, я совершил ошибку, наняв брокера, который не понимал инвестиционного ландшафта. В результате я потратил много времени, пытаясь объяснить свою стратегию и цель. В итоге я получил много плохих советов, и это почти стоило мне нескольких сделок. Я мог бы легко избежать этого, если бы с самого начала работал с правильным кредитором, в основном с прямым кредитором.

В результате я потратил много времени, пытаясь объяснить свою стратегию и цель. В итоге я получил много плохих советов, и это почти стоило мне нескольких сделок. Я мог бы легко избежать этого, если бы с самого начала работал с правильным кредитором, в основном с прямым кредитором.

Нет ничего плохого в том, чтобы работать с ипотечным брокером, когда вы находитесь на рынке основного жилья, но если вы пытаетесь создать портфель арендуемой недвижимости, я рекомендую вам работать с прямым кредитором.

Основное различие между брокером и кредитором заключается в том, что брокер обращается к вашему финансовому профилю со своим выбранным списком кредиторов, где в качестве прямого кредитора выступает учреждение, фактически предоставляющее вам ссуду.

По теме: следует ли использовать ипотечного брокера или кредитного специалиста банка?

Когда вы работаете с брокером, вы теряете контроль. Андеррайтер может изменить стандарты кредитования (часто во время условного депонирования) или решить, что они хотят отказаться от сделки в последнюю минуту. Когда вы работаете с прямым кредитором, вы находитесь в более тесном контакте с лицами, принимающими решения.

Когда вы работаете с прямым кредитором, вы находитесь в более тесном контакте с лицами, принимающими решения.

Перед тем, как начать работу с кредитором, задайте несколько хороших вопросов:

- Работаете ли вы в настоящее время с активными инвесторами?

- Сколько кредитов вы можете предложить одному инвестору?

- Вы лично владеете арендуемой недвижимостью?

Перед тем, как брать ссуду, рекомендуется просмотреть информацию в Интернете.Как ни странно, вы можете найти одни из лучших цен, не вставая с дивана. Fiona — отличный сайт для сравнения нескольких ставок по ипотечным кредитам и одновременного поиска предложений по ипотечным кредитам. Вы просто введете несколько элементов при поиске ипотечного кредита, например стоимость дома, сумму первоначального взноса и кредитный диапазон, чтобы получить ставки и предложения от нескольких ипотечных кредиторов. Вы также можете выбрать тип ипотечных продуктов (например, фиксированный срок на 30 лет, фиксированный срок на 15 лет и т. Д.)) для вашей цитаты.

Д.)) для вашей цитаты.

Еще один отличный сайт для одновременного получения нескольких кредитных предложений — Credible . Если какие-либо цитаты от кредиторов, которые занимаются арендной недвижимостью, вы — золото. В противном случае у вас все равно будет информация, необходимая для сравнения в других местах.

Ознакомьтесь со списком некоторых ведущих кредиторов на рынке сегодня.

Чем больше у вас кредитов, тем строже требования к кредитам

Как я упоминал ранее, Fannie Mae в настоящее время предоставляет до 10 кредитов на одного инвестора.Малоизвестным фактом является то, что для получения этих ссуд существует два разных принципа кредитоспособности. Первый предназначен для свойств 1–4, а второй — для объектов 5–10, перечисленных ниже:

- Ссуды 1-4: требуется кредитный рейтинг не менее 630

- Ссуды 5-10: требуется кредитный рейтинг не менее 720

Убедитесь, что у вас достаточно денег

В дополнение к первоначальному взносу кредиторы потребуют от вас наличия шести месяцев денежных резервов на недвижимость.

Это означает, что если у вас есть основное место жительства и вы собираетесь арендовать жилье, кредитор потребует от вас выплаты по ипотеке (наличными в банке) за шесть месяцев как за ваше основное место жительства, так и за будущую аренду.

Как только вы узнаете цену предполагаемой аренды, которую вы рассматриваете, неплохо было бы попросить кредитора предоставить вам примерный ежемесячный платеж, чтобы вы могли соответственно сэкономить.

Связано: какой процент вашего дохода вы можете позволить себе на выплаты по ипотеке

Чем больше у вас кредитов, тем больше вы должны заплатить авансом

Точно так же, как существует два набора руководящих принципов для вашего кредита, существует также несколько наборов руководящих принципов относительно авансовых платежей, перечисленных ниже:

- Ссуды 1-4 (на одну семью): на 20% меньше

- 5–10 (одна семья): снижение на 25%

- 1-10 (многоквартирный дом): снижение на 25% (примечание: многие кредиторы потребуют, чтобы вы заплатили 30% после четвертой ссуды)

Воспользуйтесь нашим калькулятором выплаты ссуды, чтобы увидеть, как различные процентные ставки и платежи влияют на ваш ссуду.

Кредитору необходимо будет увидеть квитанции (например, ваш W-2)

Кредиторам потребуется как минимум два твердых года дохода W-2. Они хотят видеть, что вы работали или работали в одной отрасли не менее двух лет.

Андеррайтер рассчитает ваш годовой доход, рассчитав ваш валовой доход за последние два года. Например, если в этом году вы заработали 100 000 долларов, а в прошлом году — 50 000 долларов, ваш средний годовой доход составит 75 000 долларов.

Если вы работаете не по найму, вам необходимо предоставить налоговые декларации за два года, отчет о прибылях и убытках за год до текущей даты и, скорее всего, письмо от CPA, подтверждающее действительность ваших предыдущих налоговых деклараций.Расчет вашего годового дохода такой же, как у сотрудника W-2.

Сводка

Изначально я начал покупать арендуемую недвижимость, чтобы разнообразить свою стратегию повышения благосостояния. После того, как я приобрел три дома, я заметил, что в течение шести месяцев мои арендные платы намного превосходили мои IRA и 401 (k). Я решил вывести свои деньги с финансовых рынков и реинвестировать их в создание сильного арендного портфеля.

Я решил вывести свои деньги с финансовых рынков и реинвестировать их в создание сильного арендного портфеля.

Я не говорю, что это стратегия, которую должен использовать каждый, но я скажу, что любой, кто хочет разбогатеть, должен хотя бы пересмотреть механизм инвестирования в недвижимость.

Подробнее:

5 лучших документов для выдачи ипотечного кредитора

Покупка дома — захватывающее время, но подача заявки на ипотеку может быть стрессовой. Когда вы подаете заявку на ссуду, ваш кредитор запросит у вас несколько документов. Отличный способ снизить стресс при подаче заявления на ипотеку — убедиться, что у вас есть все документы, которые могут вам понадобиться, прежде чем вы начнете процесс подачи заявления. Ниже приведены 5 основных документов, которые понадобятся вашему ипотечному кредитору, чтобы вы могли быть готовы, когда придет время.

Формы W-2 и налоговые декларации

В части вашего заявления на ипотеку указывается ваш доход, поэтому вам нужно будет предоставить свои самые последние формы W-2 и налоговые декларации, чтобы доказать это. Каждый год ваш работодатель должен присылать вам новую форму W-2 для подачи налоговой декларации, а после подачи вы должны сохранять копию своей налоговой декларации. В этих документах подробно описана ваша финансовая история, что поможет вашему кредитору определить, сколько ипотечного кредита вы можете себе позволить. Если у вас их еще нет под рукой, начните собирать их как можно скорее.

Каждый год ваш работодатель должен присылать вам новую форму W-2 для подачи налоговой декларации, а после подачи вы должны сохранять копию своей налоговой декларации. В этих документах подробно описана ваша финансовая история, что поможет вашему кредитору определить, сколько ипотечного кредита вы можете себе позволить. Если у вас их еще нет под рукой, начните собирать их как можно скорее.

Где их найти: документы W-2 должны быть доступны у вашего работодателя, а ваши налоговые декларации могут быть дома, доступны через ваш CPA, налоговую службу или налоговую службу.

Квитанции о выплате

Ваш кредитор также, скорее всего, попросит вас предоставить последние платежные квитанции, обычно на 30 дней. Эти квитанции о заработной плате показывают кредитору, что вы зарабатываете сейчас, и помогают составить более полное представление о вашем финансовом положении. В то время как формы W-2 и налоговые декларации могут рассказать кредитору о том, что вы сделали в прошлом году, квитанции о зарплате дают им более точную картину вашего финансового положения.

Где их найти: квитанции о заработной плате можно получить у вашего работодателя или в службе расчета заработной платы.

Выписки с банковского счета

Чтобы лучше понять ваше финансовое положение, ваш кредитор может попросить вас предоставить выписки с вашего банковского счета. Просмотр ваших банковских выписок позволяет кредитору получить хорошее представление о том, сколько поступает и уходит с ваших банковских счетов на регулярной основе, а также предупреждает его о любых крупных транзакциях, не связанных с начислением заработной платы и покупками, которые могут им понадобиться. больше документации, например, о подарках и других депозитах.Обычно кредиторы хотят видеть банковские выписки по вашим счетам за два месяца.

Где их найти: Выписки с вашего банковского счета можно запросить через ваш банк, или вы можете получить их самостоятельно через поставщика услуг онлайн-банкинга.

Идентификация

Как и при большинстве финансовых операций, ипотека требует удостоверения личности. В этом случае ваш кредитор попросит у вас водительские права для подтверждения вашей личности. Если у вас нет водительских прав, вы можете предъявить свой паспорт или другой документ, удостоверяющий личность государственного образца.Если вы не являетесь гражданином США, ваш кредитор может также запросить подтверждение законного постоянного проживания.

Где их найти: Если вы потеряли удостоверение личности или у вас его нет, вы можете связаться с Департаментом транспортных средств, местным офисом Управления социального обеспечения или через Департамент внутренней безопасности.

Подтверждение резервов

Вы можете подумать, что авансовый платеж может быть единственной вещью на вашем банковском счете, в которой заинтересован ваш кредитор, но это не так.После внесения авансового платежа ваш кредитор хочет убедиться, что на ваших счетах достаточно средств, чтобы начать выплаты по ипотеке сразу после закрытия. Чтобы повысить ваши шансы на одобрение ссуды, кредиторы хотят, чтобы у вас было достаточно денег на ваших счетах, чтобы не только покрыть ваши расходы на закрытие сделки и первоначальный взнос, но и как минимум на три месяца выплат по ипотеке.

Где их найти: Получите доступ к информации о своем счете через банк, чтобы предоставить кредитору подтверждение наличия резервов.

Хотя ваш кредитор потребует много документов и может запросить их на протяжении всего процесса, наличие этих 5 документов перед тем, как вы начнете подавать заявку на ипотеку, обеспечит вам хорошее начало при подаче заявки и поможет процессу пройти гладко.

И не забывайте, когда вы подаете заявку на жилищный кредит, есть ипотечный кредит, который предлагает помощь при первоначальном взносе, конкурентоспособные ставки и кредиторов по всему штату. Поговорите со своим кредитором о том, как NC Home Advantage Mortgage ™ может помочь вам упростить приобретение жилья, и узнайте больше на сайте www.nchomeadvantagemortgage.com.

Предварительное одобрение ипотеки и Контрольный список для жилищной ссуды

Покупка дома может быть увлекательной и веселой, но серьезным покупателям жилья необходимо начинать процесс в офисе кредитора, а не на днях открытых дверей. Большинство продавцов ожидают, что покупатели получат письмо с предварительным одобрением, и будут охотнее вести переговоры с теми, кто докажет, что они могут получить финансирование.

Потенциальным покупателям необходимо предъявить документы, подтверждающие их активы и доход, хороший кредит, подтверждение трудоустройства, а также другую документацию для предварительного утверждения ипотеки.

Ключевые выводы

- Серьезным покупателям жилья необходимо начинать процесс в офисе кредитора, а не на днях открытых дверей.

- Большинство продавцов ожидают, что покупатели получат письмо с предварительным одобрением, и в этом случае с большей готовностью будут вести переговоры.

- Чтобы получить предварительное одобрение, вам понадобятся документы, подтверждающие наличие активов и дохода, кредитоспособность, подтверждение занятости и другие документы, которые могут потребоваться вашему кредитору.

Предварительная квалификация и предварительное одобрение

Предварительный квалификационный отбор на ипотеку может быть полезен в качестве оценки того, сколько кто-то может позволить себе потратить на дом, но предварительное одобрение гораздо более ценно.Это означает, что кредитор проверил кредит потенциального покупателя и проверил документацию для утверждения конкретной суммы кредита (утверждение обычно длится в течение определенного периода, например от 60 до 90 дней).

Потенциальные покупатели получают выгоду несколькими способами, проконсультировавшись с кредитором и получив предварительное письмо-подтверждение. Во-первых, у них есть возможность обсудить с кредитором варианты ссуды и составление бюджета. Во-вторых, кредитор проверит кредитоспособность покупателя и обнаружит любые проблемы. Покупатель жилья также узнает максимальную сумму, которую он может занять, что поможет установить диапазон цен.

Окончательное одобрение ссуды происходит, когда покупатель проводит оценку и ссуду применяется к собственности.

Потенциальным покупателям следует внимательно оценивать свой уровень комфорта при данной оплате за дом, а не стремиться сразу же достичь максимума своих расходов.

5 вещей, которые вам нужны, чтобы получить предварительно одобренную ипотеку

Требования к предварительному согласованию

Чтобы получить предварительное одобрение на ипотеку, вам понадобятся пять вещей: подтверждение активов и дохода, хороший кредит, подтверждение занятости и другие виды документации, которые могут потребоваться вашему кредитору.Вот подробный обзор того, что вам нужно знать, чтобы собрать информацию ниже и быть готовым к процессу предварительного утверждения:

Эмили Робертс {Copyright} Investopedia, 2019.1. Подтверждение дохода

Покупатели, как правило, должны предоставить отчеты о заработной плате W-2 за последние два года, недавние квитанции о заработной плате, которые показывают доход, а также доход за год до текущей даты, подтверждение любого дополнительного дохода, такого как алименты или премии, и налоги за два последних года. возвращается.

2. Подтверждение активов

Заемщику необходимы банковские выписки и выписки с инвестиционного счета, чтобы доказать, что у него есть средства для первоначального взноса и закрытия, а также наличные резервы.Взаимодействие с другими людьми

Первоначальный взнос, выраженный в процентах от продажной цены, зависит от типа ссуды. Многие ссуды сопровождаются требованием, чтобы покупатель приобрел частную ипотечную страховку (PMI) или заплатил страховой взнос по ипотеке или комиссию за финансирование, если только он не внесет не менее 20% от покупной цены. В дополнение к первоначальному взносу необходимо предварительно -утверждение также основывается на кредитном рейтинге покупателя FICO, соотношении долга к доходу (DTI) и других факторах, в зависимости от типа ссуды.

Все займы, кроме крупных, соответствуют руководящим принципам финансируемых государством предприятий (Fannie Mae и Freddie Mac).Некоторые ссуды, такие как HomeReady (Fannie Mae) и Home Possible (Freddie Mac), предназначены для покупателей жилья с низким и средним уровнем дохода или впервые.

Ссуды по делам ветеранов (VA), которые не требуют выплаты денег, предназначены для ветеранов США, военнослужащих и супругов, не состоящих в повторном браке. Покупателю, который получает деньги от друга или родственника для оказания помощи с первоначальным взносом, может потребоваться подарочное письмо, чтобы доказать, что средства не являются ссудой.

3. Хорошая кредитоспособность

Большинству кредиторов требуется оценка FICO 620 или выше для утверждения обычной ссуды, а некоторым даже требуется эта оценка для ссуды Федерального управления жилищного строительства.Кредиторы обычно оставляют самые низкие процентные ставки для клиентов с кредитным рейтингом 760 и выше. Руководящие принципы FHA разрешают утвержденным заемщикам с рейтингом 580 или выше платить всего лишь 3,5%.

Те, у кого меньше баллов, должны внести больший первоначальный взнос. Кредиторы часто работают с заемщиками с низким или умеренно низким кредитным рейтингом и предлагают способы улучшить их.

На приведенной ниже диаграмме показаны ваши ежемесячные платежи по основной сумме долга и процентов по ипотеке с фиксированной процентной ставкой на 30 лет, основанные на диапазоне баллов FICO по трем обычным суммам ссуды.Обратите внимание, что по кредиту в размере 250 000 долларов человек с самым низким (620–639) баллом FICO будет платить 1288 долларов в месяц, в то время как домовладелец в самом высоком диапазоне (760–850) будет платить всего 1062 доллара, то есть разница в 2712 долларов в год. .

Диапазон оценок FICO | 620-639 | 640-659 | 660-679 | 680-699 | 700-759 | 760-850 |

Процентная ставка | 4.656% | 4,100% | 3,670% | 3,456% | 3,279% | 3,057% |

Кредит в размере 350 000 долларов США | $ 1 804 | $ 1,691 | 1 605 долл. США | $ 1,563 | $ 1,529 | $ 1,486 |

Кредит в размере 250 000 долларов США | $ 1,288 | 1 208 долл. США 90 565 | $ 1,146 | $ 1,116 | $ 1 092 | $ 1,062 |

Кредит на сумму 150 000 долларов США | $ 773 | $ 725 | $ 688 | $ 670 | 655 долларов США | $ 637 |

При нынешних ставках и в течение 30 лет ссуды в размере 250 000 долларов человек с оценкой FICO в диапазоне 620-639 будет платить 213 857 долларов в качестве основного долга и процентов, а домовладелец в диапазоне 760-850 долларов заплатит 132 216 долларов, то есть разница более чем 81 000 долларов.

Инструмент процентной ставки от Бюро финансовой защиты потребителей позволяет вам увидеть, как ваш кредитный рейтинг, тип ссуды, цена дома и сумма первоначального взноса могут повлиять на вашу ставку. Инструмент обновляется с текущими процентными ставками два раза в неделю.

4. Подтверждение занятости

Кредиторы хотят быть уверены, что ссужают только заемщиков со стабильной занятостью. Кредитор не только захочет увидеть квитанции о заработной плате покупателя, но и, скорее всего, позвонит работодателю, чтобы проверить работу и зарплату.Кредитор может захотеть связаться с предыдущим работодателем, если покупатель недавно сменил работу.

Самостоятельным покупателям потребуется предоставить дополнительные документы, касающиеся их бизнеса и доходов. Согласно Fannie Mae, факторы, влияющие на одобрение ипотеки для самозанятого заемщика, включают стабильность дохода заемщика, местонахождение и характер бизнеса заемщика, спрос на продукт или услугу. предлагаемые бизнесом, финансовая устойчивость бизнеса и способность бизнеса продолжать генерировать и распределять достаточный доход, позволяющий заемщику производить платежи по ипотеке.Взаимодействие с другими людьми

Как правило, самозанятым заемщикам необходимо предоставить налоговые декларации по крайней мере за два последних года с всеми соответствующими таблицами.

5. Прочая документация

Кредитору необходимо будет скопировать водительские права заемщика, а также номер социального страхования и подпись заемщика, что позволит кредитору получить кредитный отчет. Будьте готовы на предварительном одобрении и позже предоставить (как можно быстрее) любые дополнительные документы, запрошенные кредитором.Взаимодействие с другими людьми

Чем более вы готовы к сотрудничеству, тем более гладким будет процесс ипотеки.

Итог

Консультации с кредитором перед покупкой жилья могут впоследствии избавить от многих душевных страданий. Соберите документы перед назначением на прием и обязательно перед тем, как отправиться на поиски дома.

Как профинансировать многоквартирный дом

Терри Пейнтер / ипотечный банкир Член Совета по недвижимости Forbes

Автор: «Энциклопедия советов по коммерческой недвижимости» Издательство: Wiley

Короче говоря, для финансирования многоквартирного дома нужны эти 5 компонентов:

1.Отличная недвижимость — , у которой есть 2 или более из этих плюсов: хорошее расположение, низкая рыночная арендная плата, уже поступление денежных средств по ссуде или арендная плата может быть увеличена с недорогой добавленной стоимостью.

2. Стоимость имущества и доход, поддерживающий ссуду

3. Недвижимость в хорошем состоянии

4. Заемщик соответствует требованиям — имеет хороший кредит, достаточно денежных средств и достаточно чистую стоимость

5. У Заемщика лучшие профессионалы

Что ищут кредиторы

Имейте в виду, что кредиторы зарабатывают деньги, только если закрывают ссуды.Таким образом, они всегда будут хотеть поговорить с вами, и они всегда будут хотеть, чтобы вы быстро сняли трубку, если вы или объект недвижимости не подходите для этого. Они уже знают, что большинство запросов на финансирование не подходят для их кредитных программ, поэтому их первая задача, когда вы позвоните, будет дисквалифицировать вас.

Как коммерческий ипотечный банкир, я закрыл сотни ссуд на многоквартирные дома за последние 24 года. Когда я получаю запрос от инвестора, ищущего финансирование для нескольких семей, я сначала задаю им несколько вопросов, чтобы определить качество недвижимости — ее местоположение, заполняемость, доход и физическое состояние.Затем я проверяю заемщика на наличие денежных средств, чистой стоимости и опыта. Если это покупка, я всегда спрашиваю их, сколько денег они должны вложить, каковы их чистая стоимость и ликвидность. Я не собираюсь давать им ссуду, если после закрытия они будут разбиты.

Одна вещь, которая действительно мотивирует меня работать с заемщиком, — это когда у них есть финансовые данные по недвижимости в начале — текущая арендная плата и отчеты о доходах и расходах за последние 2 года, а также их недавний личный финансовый отчет.Мне нужно будет определить чистую операционную прибыль и ставку капитализации на основе реальных цифр, а не вымысла. Часто брокеры по листингу пытаются продать коммерческую недвижимость, основываясь на их потенциальном количестве, а не фактическом, и неопытные заемщики передают нам эти вымышленные числа. Ни я, ни мои андеррайтеры никогда не попадаемся на это. Меня всегда впечатляет, когда заемщик говорит мне, что он прошел все квартиры и каково общее состояние недвижимости, которую они покупают.

Вот совет, как заставить занятого кредитного специалиста действительно сделать для вас лишнюю милю.Используйте свой энтузиазм, чтобы продать им сделку. Волнение заразительно. Я не могу не увязнуть в сделке, когда у заемщика есть энтузиазм, и я часто наклоняюсь назад, чтобы помочь ему осуществить сделку, когда они вовлекают меня в нее своим возбуждением. Перед первым разговором с кредитором определите, что вас волнует в этой собственности. Далее, вот пять компонентов, которые потребуются для получения ссуды под многоквартирный дом.

5 компонентов, необходимых для получения кредита на многоквартирный дом

1.Отличная недвижимость — Недвижимость находится в хорошем районе с низким уровнем преступности и имеет много дополнительных преимуществ, таких как: низкая рыночная арендная плата или арендная плата, которая может быть увеличена с помощью недорогих косметических улучшений. Кредиторы составят отчет о преступлении, чтобы убедиться, что это безопасная зона. Прежде всего, то, что делает эту недвижимость отличной, состоит в том, что она уже обеспечивает поток денежных средств по ссуде или с недорогой добавленной стоимостью ее можно довести до уровня аналогичных объектов на субрынке, которые хорошо преобразуются.

2.Стоимость собственности и доход подтверждают ссуду — Кредиторы теряют форму, когда заемщики переплачивают за недвижимость — или, если это рефинансирование, настаивают на том, что стоимость намного выше, чем она может быть, и вдобавок к этому денежный поток не поддерживает ожидаемый размер кредита. Найдите время, чтобы изучить многоквартирные дома аналогичного размера и качества на LoopNet или у местного брокера по коммерческой недвижимости. Кредиторы редко выходят за рамки своих пределов стоимости ссуды. Хотя они могут ссудить до 75% LTV, они смогут сделать это только в том случае, если чистый операционный доход и DSCR поддержат ссуду такого размера.В основном чистый операционный доход должен поддерживать размер кредита, который заемщик может себе позволить в зависимости от того, сколько он может вложить. Это то, что вам следует оценить, прежде чем поговорить с кредитором.

3. Недвижимость в хорошем состоянии — Когда вы покупаете недвижимость, вы не узнаете об этом наверняка, пока не получите отчет о состоянии собственности. Есть банки и бридж-кредиторы, которые выдают ссуды на восстановление собственности, нуждающейся в большом ремонте; но получить их сложно, если заемщик не имеет опыта ремонта многоквартирного дома.В идеале обычные кредиторы хотят, чтобы недвижимость находилась в хорошем состоянии или не нуждались в улучшениях на сумму более 6000 долларов на единицу, чтобы привести ее в порядок.

4. Заемщик соответствует требованиям — Заемщик должен уже получить первоначальный взнос, прежде чем подавать заявку на ссуду. Кредиторы ненавидят, когда заемщик говорит им: «У меня сейчас нет денег, но я собираюсь их собрать». Или: «У меня есть несколько инвесторов, у которых скоро будет больше денег». У заемщика должна быть хорошая кредитоспособность (для большинства кредитных программ требуется кредитный рейтинг 680 или выше), необходимая чистая стоимость (спросите кредитора) и немного наличных после закрытия сделки (спросите и об этом кредитора).Заемщик также будет проверяться на наличие опыта.

5. У заемщика есть лучшие профессионалы — Если у вас нет опыта, хорошая компания по управлению недвижимостью очень важна и поможет улучшить получение кредита. Кроме того, если недвижимость нуждается в доработке, необходимо иметь хорошего юриста по недвижимости и подрядчика с хорошей репутацией.

Что заемщикам следует искать от кредитора

Заемщики также должны проверить меня, чтобы убедиться, что у меня есть кредитная программа, которая соответствует их интересам.В моей книге «Энциклопедия советов по коммерческой недвижимости» я говорю заемщикам, что они должны взять на себя ответственность за процесс ссуды, активно участвуя. Это означает заранее знать, каковы ваши идеальные условия кредита. Какой LTV, процентная ставка, амортизация, штраф за досрочное погашение и срок кредита вы хотите? Затем вы будете звонить в различные кредитные программы, чтобы узнать, что каждая из них предлагает и какую квалификацию требуется. Обязательно попросите каждого кредитного специалиста назвать эти 7 вопросов предварительной квалификации, чтобы убедиться, что вы соответствуете требованиям, перед подачей заявки.Все, что нужно, — это чтобы один из них не соответствовал требованиям, и ваш заем не был одобрен. ОУХ!

Семь предварительных разрешений на финансирование многоквартирного дома

1. Качество заемщика — Требуются кредитный рейтинг, чистая стоимость, ликвидность и денежные средства после закрытия сделки. Кроме того, какой опыт вам нужен и можно ли управлять имуществом самостоятельно? Вам нужно жить рядом с недвижимостью?

2. Местоположение объекта — Многие банки предоставляют ссуды только рядом с их филиалами.Спросите кредитора, сдают ли они ссуду, где находится недвижимость

3. Доход от собственности — Какой коэффициент покрытия обслуживания долга (DSCR) им требуется? Как долго это свойство DSCR хранится у вас? Спросите их, каковы их процентные ставки и амортизация, чтобы вы могли убедиться, что недвижимость соответствует минимальному требуемому DSCR.

4. Вместимость — На какую минимальную вместимость может претендовать недвижимость? И как долго это должно быть на этом уровне до подачи заявки на ссуду?

5.Качество арендаторов — Разрешат ли они ваучеры по разделу 8 для арендаторов с низкими доходами? Есть ли у них какие-то ограничения для студентов или военнослужащих?

6. Качество аренды — Разрешают ли они аренду от месяца к месяцу? Или все или большинство арендаторов должны подписать договор аренды на 6 месяцев или на год?

7. Качество собственности — Будут ли они ссужать недвижимость, если она не в отличном состоянии? Включат ли они в ссуду средства на улучшение собственности? Если да, то сколько за единицу?

Хорошая новость заключается в том, что если вы будете следовать этим рекомендациям, вы не только будете знать, какую кредитную программу вы хотите, но и на какую из них вы претендуете.Еще лучше то, что вы будете знать, имеете ли вы и ваш объект право на такое финансирование.

Для финансирования многоквартирного дома вам необходимо выполнить 7 задач: проанализировать доход от собственности, проанализировать рыночную арендную плату, оценить оценочную стоимость, проанализировать состояние собственности, проанализировать вашу финансовую устойчивость, изучить кредиторов и подать заявку на лучший кредит. что вы имеете право.

7 основных шагов для финансирования многоквартирного дома / комплекса

1.Анализ доходов от собственности — Вам потребуется текущая арендная плата, показывающая текущий доход от собственности, а также отчет о доходах и расходах за последние 12 месяцев. Вычтите общие расходы из доходов, чтобы определить чистую операционную прибыль. Теперь вам нужно будет узнать сумму кредита. Если вы еще не разговаривали с кредитором или ипотечным брокером, оцените 75% стоимости. Теперь возьмите свой годовой чистый операционный доход и разделите его на предполагаемые годовые выплаты по ипотеке. Это даст вам коэффициент, называемый коэффициентом покрытия долга.Это число должно быть примерно 1,25. Чтобы узнать больше о коэффициенте покрытия обслуживания долга, посетите: https://apartmentloanstore.com/content/debt-coverage-ratio или посмотрите это видео: https://www.youtube.com/watch?v=oyvKXh4x2Mo

2. Анализ рыночной ренты — Самый простой способ сделать это — найти 3-5 многоквартирных домов на том же субрынке, что и объект недвижимости. Они должны быть того же возраста и качества, что и объект недвижимости. Вы можете найти соответствующие веб-сайты и узнать, какую арендную плату они получают.Или вы можете поговорить с менеджером по многоквартирной недвижимости или вашим коммерческим риэлтором. Полезно знать рыночную арендную плату, чтобы вы могли определить, является ли арендная плата за объект слишком низкой и есть ли место для повышения в будущем. Кроме того, если арендная плата за объект недвижимости является самой высокой на рынке, это может привести к тому, что вы получите более низкую, чем ожидалось, оценочную стоимость.

3. Оцените оценочную стоимость — Во-первых, определите ставку капитализации (ставку капитализации) объекта собственности.Для этого возьмите годовой чистый операционный доход от собственности (валовой годовой доход от аренды за вычетом годовых расходов) и разделите его на покупную цену или стоимость, которую оценивают специалисты по недвижимости. Узнайте, по какой максимальной ставке были проданы похожие объекты недвижимости в прошлом году, и используйте эту ставку для оценки стоимости вашей собственности. Во-вторых, попросите специалиста по недвижимости помочь в поиске аналогичных объектов, которые продавались в пределах 5 миль от вашего объекта. Рассчитайте цену за единицу для этих свойств и примените ее к количеству единиц вашей собственности.Опять же, вам нужно будет найти такие же размер и качество свойств, как у вас, чтобы это было точным …