Денежный формат против финансового в Excel

Уроки MS Excel

Работая с таблицами Excel, иногда возникает необходимость в распределении информации из одного столбца по

Уроки MS Excel

Тем людям, которые регулярно работают с таблицами Excel, нужно часто выполнять одни и те

Уроки MS Excel

Нередко пользователям приходится перенести часть информации с документа Microsoft Word в Excel формат, чтобы

Уроки MS Excel

Огромное преимущество электронных таблиц Excel заключается в том, что пользователю доступна работа как с

Уроки MS Excel

Пользователю Excel нередко приходится сталкиваться с тем, чтобы определять, сколько строк содержит таблица.

Уроки MS Excel

Excel – одна из лучших программ для аналитика данных. А почти каждому человеку на

Уроки MS Excel

Время от времени при работе с электронными таблицами появляется необходимость изменить положение нескольких рядов

Уроки MS Excel

Excel – удивительная программа, дающая возможность не только числовые данные обрабатывать. С ее помощью

С ее помощью

Уроки MS Excel

Сейчас век информации. Количество данных, которые людям приходится обрабатывать каждый день, растет все больше

Уроки MS Excel

Определение процента от числа – довольно частая задача, с которой приходится сталкиваться пользователю Ecxel,

Уроки MS Excel

Excel – невероятно функциональная программа. Она может использоваться и в качестве некого подобия среды

Уроки MS Excel

Excel – невероятно функциональная программа, позволяющая не просто записывать данные в табличном виде, но

Уроки MS Excel

Стандартное обозначение строк в Excel – цифровое.

Уроки MS Excel

Набор функций у программы Excel, конечно, поистине огромный. В том числе, можно в определенной

Уроки MS Excel

При работе с Excel могут возникать различные ситуации, такие как сбои в поставках электроэнергии,

Уроки MS Excel

Важно понимать, что Excel – это не только программа для создания баз данных, но

Денежный и финансовый формат в Excel – чем отличаются?

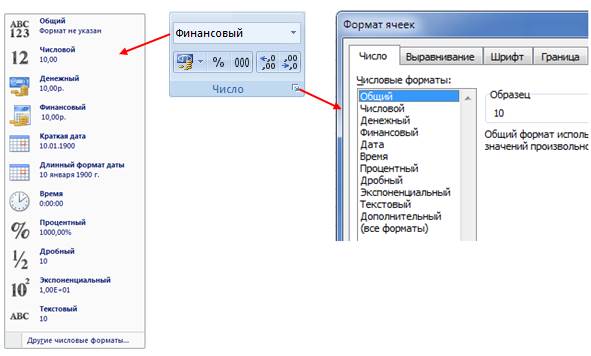

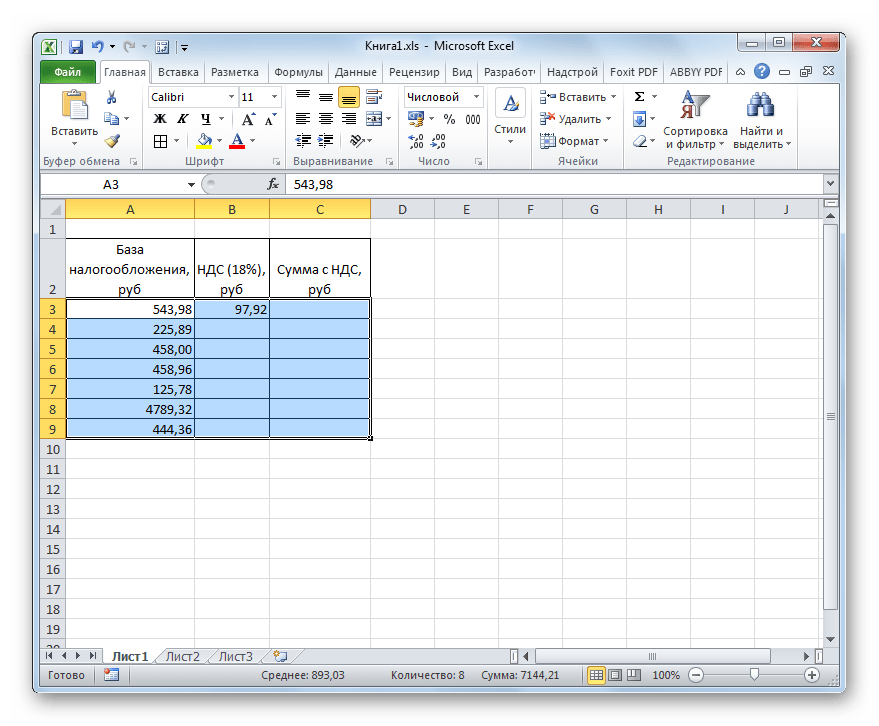

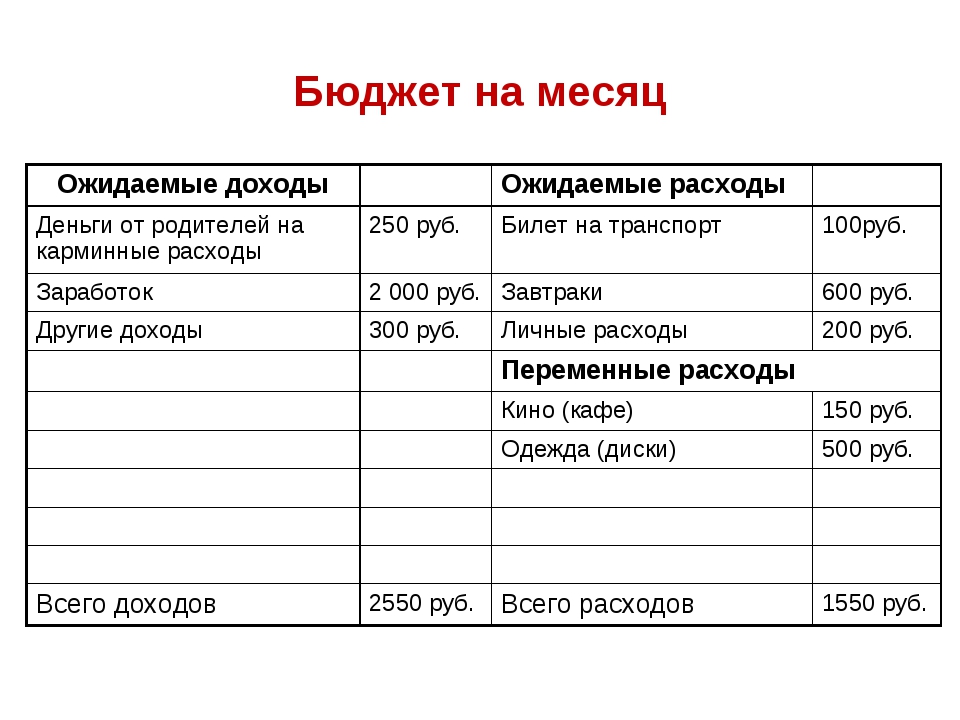

Когда мы хотим, чтобы числа отображались в Excel как денежные значения, мы должны отформатировать их соответствующим образом.

В сегодняшней публикации мы подробно объясним, как применить финансовый либо денежный форматы. Рассмотренные в этой статье форматы очень полезны для составления личных бюджетов, расчетов заработной платы или других финансовых расчётов.

С учетом того, что они очень похожи и выполняют в целом одну и ту же функцию, мы постараемся пояснить – какая между ними разница? Какой лучше задать?

Как установить?

- Для перейдите на вкладку «Главная», а затем в группу «Число».

2. Здесь у вас будет возможность быстро отображать числа в валюте, которая установлена по умолчанию. Для этого просто выберите ячейку или группу ячеек, которые вы хотите отформатировать, и щелкните символ $ на ленте, или же нажмите

Excel использует для отображения денежной единицы по умолчанию параметры, которые установлены в вашей системе (Панель управления – Часы и регион – Региональные стандарты – Изменение форматов даты, времени и чисел – Дополнительные параметры). Здесь же вы можете установить, как будет отображаться разделитель групп разрядов и разделитель целой и дробной части числа.

Здесь же вы можете установить, как будет отображаться разделитель групп разрядов и разделитель целой и дробной части числа.

А если вы хотите установить другую валюту (например, евро), щелкните на ленте стрелку вниз рядом с символом денег.

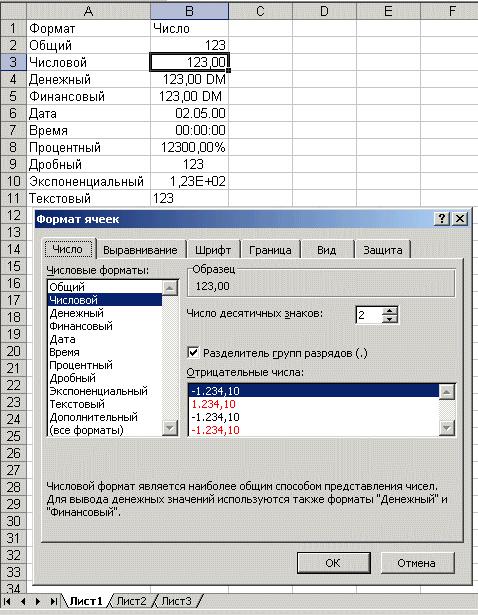

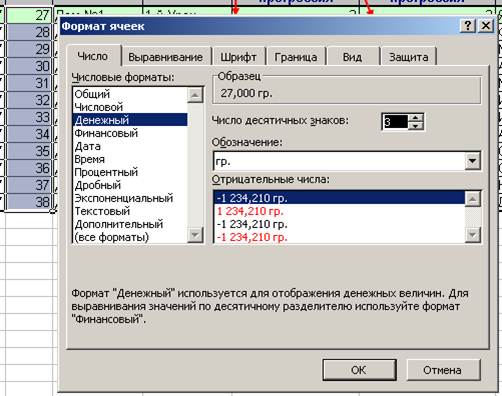

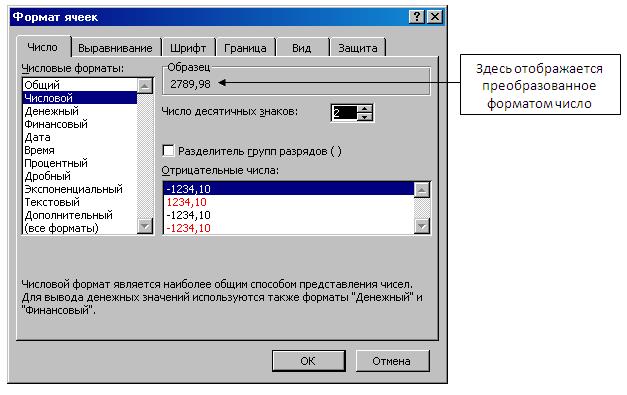

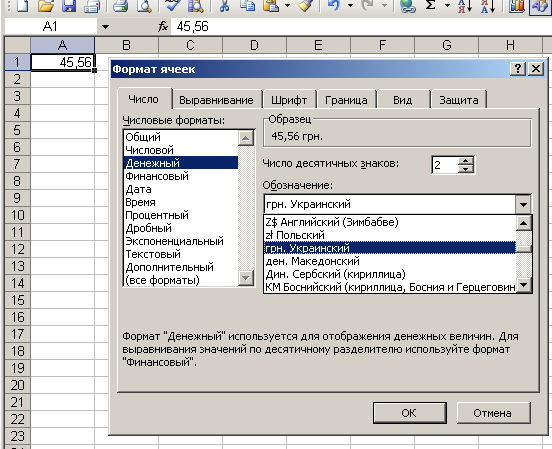

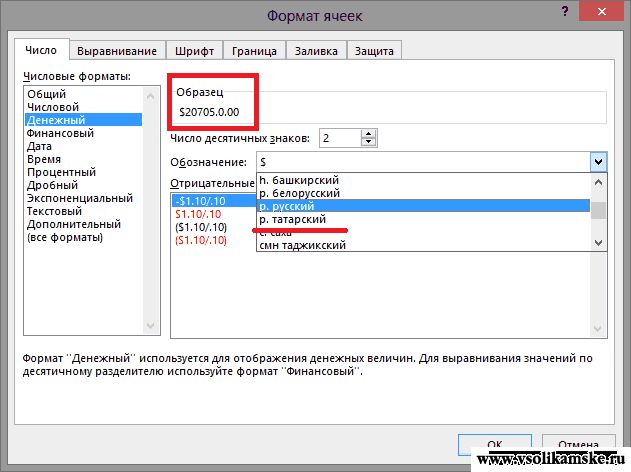

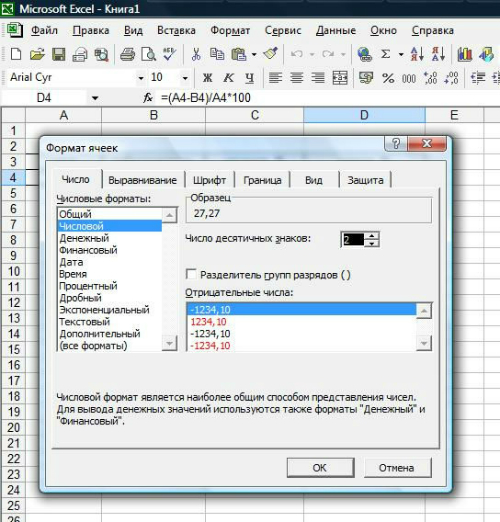

3. Однако, если вы кроме знака валюты хотите установить другие параметры форматирования, щелкните на ленте рядом с словом «Число», или нажмите

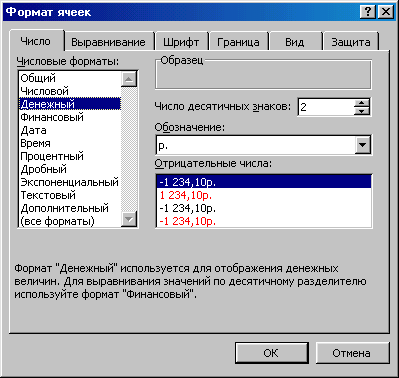

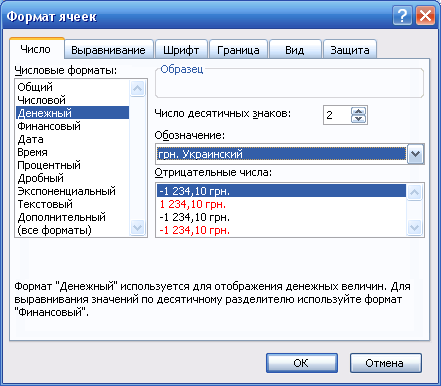

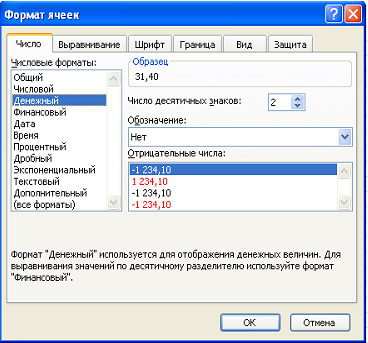

В появившемся диалоговом окне вы можете выбрать из представленных категорий вариант «Денежный» или «Финансовый». Настраиваете всё под себя, и, когда результат вас устроит, просто нажмите ОК.

4. Иногда после выполнения этой процедуры вместо числа в ячейке появляется ####. Это связано с тем, что при форматировании число получается шире, чем имеется свободного места в ячейке. Поэтому вы должны расширить колонку, дважды щелкнув правый угол столбца, содержащего ####, или просто перетащить мышкой его правую границу.

В результате ширина будет изменена так, чтобы форматирование, выбранное для числа, отображалось правильно и полностью.

5. Обратите внимание, что в обоих этих форматах применяется разделитель разрядов, который отделяет каждые 3 знака в целой части числа. Конечно, читать их в таком виде значительно удобнее.

Если по какой-либо причине вы не удовлетворены выбранным форматированием, просто удалите его. Самый простой способ – выберите нужные ячейки, перейдите в группу «Число» и укажите «Общий». Таким образом числа вернутся к исходному виду, то есть без какого-либо определенного числового формата.

Можно полностью удалить форматирование ячейки, как это описано в этой инструкции.

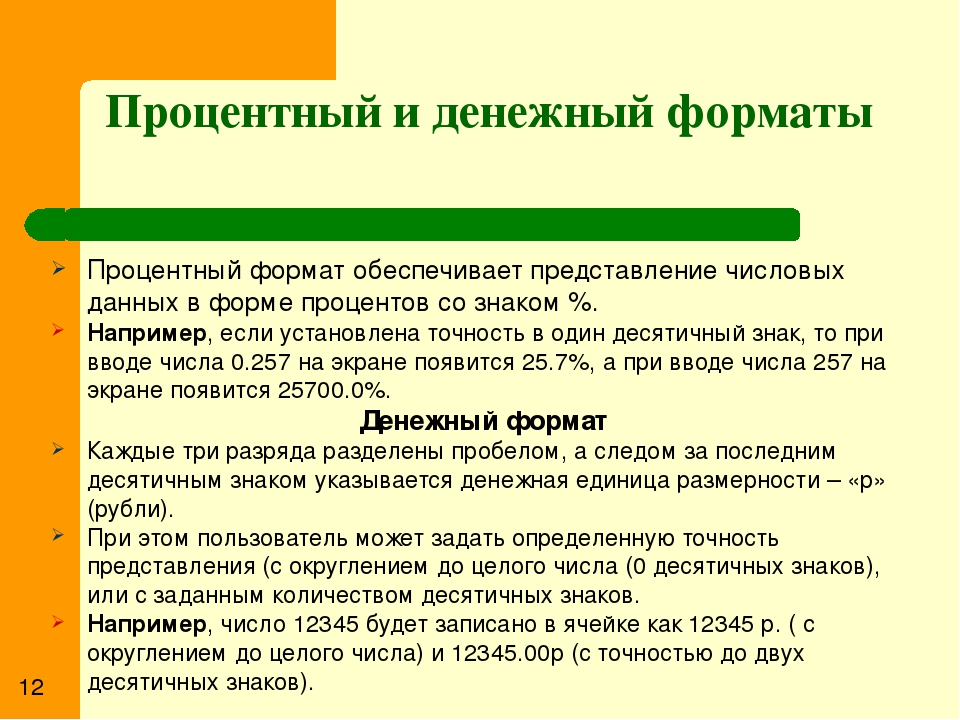

Финансовый или денежный – в чём отличия?

Мы описали, как вы можете преобразовать свои числа как в денежный, так и в финансовый формат, и заявили, что оба они используются для отображения денежных значений, не так ли? Но тогда вам должно быть интересно, в чем разница между ними?

- В финансовом формате отрицательные числа отображаются в скобках, и вы не можете изменить такое изображение отрицательных чисел по умолчанию.

Для этого вам необходимо создать собственное форматирование.

Для этого вам необходимо создать собственное форматирование. - Символ валюты в финансовом выровнен по левому краю ячейки, а само число – по правому. В денежном он не отрывается от числа.

- В финансовом формате невозможно применить выравнивание значения в ячейке по правому либо по левому её краю. Валюта всегда сдвинута влево, а число вправо до самого края. В денежном – изменение выравнивания по горизонтали и по вертикали внутри ячейки возможно.

- В денежном формате отрицательные значения могут быть выделены цветом, а также их можно дополнительно заключить в скобки.

- В финансовом вместо нуля отображается символ “-“. В денежном – обычная цифра 0.

Мы надеемся, что наши рекомендации прояснили вам порядок оформления финансовых показателей в таблицах Excel.

Как сделать пользовательский числовой формат в Excel — В этом руководстве объясняются основы форматирования чисел в Excel и предоставляется подробное руководство по созданию настраиваемого пользователем формата. Вы узнаете, как отображать нужное количество десятичных знаков, изменять выравнивание или цвет шрифта,… 7 способов поменять формат ячеек в Excel — Мы рассмотрим, какие форматы данных используются в Excel. Кроме того, расскажем, как можно быстро изменять внешний вид ячеек самыми различными способами. Когда дело доходит до форматирования ячеек в Excel, большинство… Как удалить формат ячеек в Excel — В этом коротком руководстве показано несколько быстрых способов очистки форматирования в Excel и объясняется, как удалить форматы в выбранных ячейках. Самый очевидный способ сделать часть информации более заметной — это… Округление в Excel – какую из 12 формул лучше использовать? — В статье объясняется использование ОКРУГЛ, ОКРУГЛТ, ОКРУГЛВВЕРХ, ОКРВНИЗ, ЦЕЛОЕ, ОТБР и множества других функций округления в Excel. Также приводятся примеры формул для изменения десятичных чисел до целых или до определенного… Как в Excel разделить текст из одной ячейки в несколько — В руководстве объясняется, как разделить ячейки в Excel с помощью формул и стандартных инструментов.

Вы узнаете, как отображать нужное количество десятичных знаков, изменять выравнивание или цвет шрифта,… 7 способов поменять формат ячеек в Excel — Мы рассмотрим, какие форматы данных используются в Excel. Кроме того, расскажем, как можно быстро изменять внешний вид ячеек самыми различными способами. Когда дело доходит до форматирования ячеек в Excel, большинство… Как удалить формат ячеек в Excel — В этом коротком руководстве показано несколько быстрых способов очистки форматирования в Excel и объясняется, как удалить форматы в выбранных ячейках. Самый очевидный способ сделать часть информации более заметной — это… Округление в Excel – какую из 12 формул лучше использовать? — В статье объясняется использование ОКРУГЛ, ОКРУГЛТ, ОКРУГЛВВЕРХ, ОКРВНИЗ, ЦЕЛОЕ, ОТБР и множества других функций округления в Excel. Также приводятся примеры формул для изменения десятичных чисел до целых или до определенного… Как в Excel разделить текст из одной ячейки в несколько — В руководстве объясняется, как разделить ячейки в Excel с помощью формул и стандартных инструментов. Вы узнаете, как разделить текст запятой, пробелом или любым другим разделителем, а также как разбить строки на… 7 способов разделить ячейку Excel на две или несколько — Как разделить ячейку в Excel? С помощью функции «Текст по столбцам», мгновенного заполнения, формул или вставив в нее фигуру. В этом руководстве описаны все варианты, которые помогут вам выбрать технику, наиболее подходящую… Как перенести текст в ячейке Excel на следующую строку? — В этом руководстве показано, как автоматически сделать перенос текста в одной ячейке и как вставлять разрыв строки вручную. Вы также узнаете о наиболее распространенных причинах, по которым перенос в Excel не…

Вы узнаете, как разделить текст запятой, пробелом или любым другим разделителем, а также как разбить строки на… 7 способов разделить ячейку Excel на две или несколько — Как разделить ячейку в Excel? С помощью функции «Текст по столбцам», мгновенного заполнения, формул или вставив в нее фигуру. В этом руководстве описаны все варианты, которые помогут вам выбрать технику, наиболее подходящую… Как перенести текст в ячейке Excel на следующую строку? — В этом руководстве показано, как автоматически сделать перенос текста в одной ячейке и как вставлять разрыв строки вручную. Вы также узнаете о наиболее распространенных причинах, по которым перенос в Excel не…0 0 голоса

Рейтинг статьи

Денежный и финансовый формат — Студопедия

Установка денежного или финансового формата позволяет отображать в ячейке число с указанием денежной единицы. На рис. 18.9 показано отображение чисел с различными денежными единицами. В столбцах В и D приведены денежные форматы, а столбцах С и Е— финансовые.

На рис. 18.9 показано отображение чисел с различными денежными единицами. В столбцах В и D приведены денежные форматы, а столбцах С и Е— финансовые.

Рис. 18.9. Финансовый и денежный формат

Для установки отображения российской денежной единицы (р.) достаточно выделить ячейки и нажать кнопку Денежный форматпанели инструментов Форматирование (рис. 18.10).

Рис. 18.10. Установка денежного формата (рубли)

Для установки отображения денежных единиц других государств необходимо выполнить команду Формат/Ячейкиили щелкнуть по выделенной области правой кнопкой мыши и выбрать команду контекстного меню Формат ячеек. Во вкладке Число диалогового окна Формат ячеек (рис. 18.11) в списке Числовые форматы следует выбрать Денежный или Финансовый, а в раскрывающемся списке Обозначение выбрать необходимое обозначение денежной единицы.

Рис. 18.11. Установка денежного и финансового формата во вкладке «Число» диалогового окна «Формат ячеек»

В списке Обозначение можно найти условные обозначения денежных единиц всех государств Европы, некоторых других стран, а также трехбуквенные коды валют почти 200 стран всего мира.

Кроме того, в счетчике Число десятичных разрядов при необходимости можно установить количество десятичных разрядов.

В денежном формате, в отличие от финансового, помимо обозначения денежной единицы в списке Отрицательные числа можно выбрать способ отображения отрицательных чисел. Кроме того, денежный и финансовый формат отличаются способом выравнивания обозначения денежной единицы и знака минус (-) у отрицательных значений (см. рис. 18.9).

Финансовый и денежный формат

http://testprof.msk.ru Учебник Microsoft Excel 2007 стр. 165

Рис. 9.8. Экспоненциальный формат

Установка финансового или денежного формата позволяет отображать в ячейке число с указанием денежной единицы. На рис. 9.9 показано отображение чисел с различными денежными единицами. В столбцах В и D приведены денежные форматы, а столбцах С и Е – финансовые.

На рис. 9.9 показано отображение чисел с различными денежными единицами. В столбцах В и D приведены денежные форматы, а столбцах С и Е – финансовые.

Рис. 9.9. Финансовый и денежный формат

http://testprof.msk.ru Учебник Microsoft Excel 2007 стр. 165

http://testprof.msk.ru Учебник Microsoft Excel 2007 стр. 166

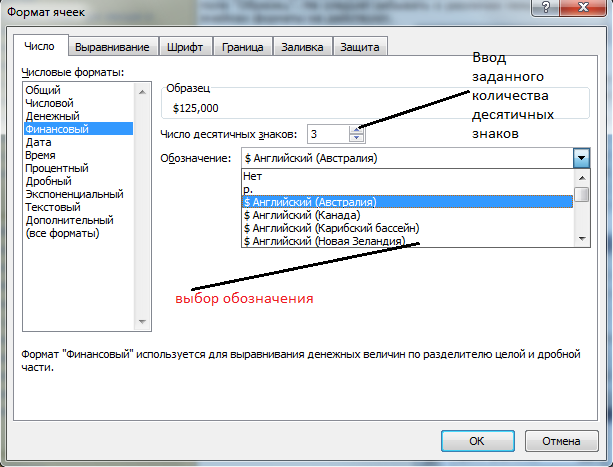

Финансовый формат можно установить с использованием кнопки Финансовый числовой формат группы Число вкладки Главная.

1.Выделите ячейку или диапазон ячеек.

2.Щелкните по стрелке кнопки Финансовый числовой формат и выберите обозначение денежной единицы (рис. 9.10).

Рис. 9.10. Установка финансового формата

3.Если требуемой денежной единицы нет в списке (см. рис. 9.10), выберите команду Другие финансовые форматы.

4.Во вкладке Число диалогового окна Формат ячеек в раскрывающемся списке Обозначение выберите обозначение нужной денежной единицы (рис. 9.11).

http://testprof.msk.ru Учебник Microsoft Excel 2007 стр. 166

166

http://testprof.msk.ru Учебник Microsoft Excel 2007 стр. 167

Рис. 9.11. Установка произвольного финансового формата

В денежном формате, в отличие от финансового, можно выбрать способ отображения отрицательных чисел. Кроме того, денежный и финансовый формат отличаются способом выравнивания обозначения денежной единицы и знака минус (-) у отрицательных значений (см. рис. 9.9).

1.Выделите ячейку или диапазон ячеек.

2.Отобразите вкладку Число диалогового окна Формат ячейки.

3.В списке Числовые форматы выберите Денежный, в раскрывающемся списке Обозначение выберите обозначение нужной денежной единицы, в списке Обозначения числа выберите необходимый формат (рис. 9.12).

http://testprof.msk.ru Учебник Microsoft Excel 2007 стр. 167

НОУ ИНТУИТ | Лекция | Создание электронных таблиц в Microsoft Excel 2010

Аннотация: Представлены основные способы перемещения между листами книги и по ячейкам листа. Показаны основные способы выделения листов и их элементов (ячеек, строк и столбцов). Приведены основные правила ввода данных. Указаны особенности ввода чисел, календарных дат и времени. Показана возможность использования автозавершения при вводе данных. Показана возможность ввода данных с использованием автозаполнения стандартными списками. Рассмотрены способы редактирования содержимого ячеек.

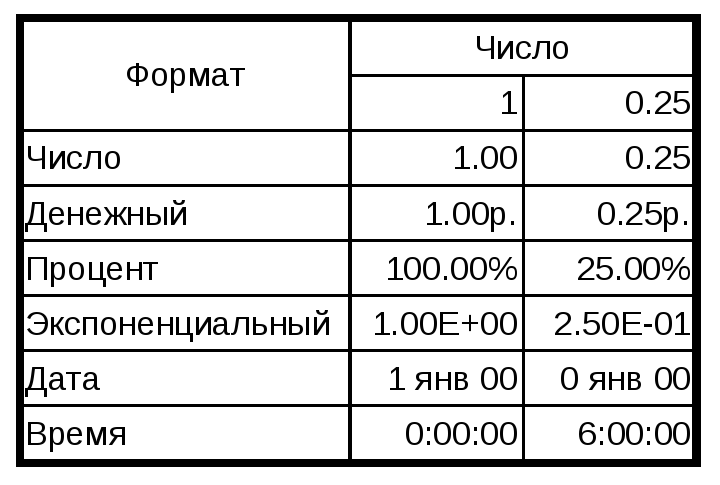

Дано понятие числового формата. Приведены примеры использования различных форматов для числовых данных, дат и времени. Показано использование денежного и финансового формата.

Рассмотрены различные способы добавления и удаления столбцов и строк таблицы. Изучаются различные способы изменения ширины столбцов и высоты строк, в том числе с использованием автоподбора ширины и высоты.

Рассмотрены основные действия с листами: добавление, переименование, перемещение, копирование и удаление. Обращается внимание на особенности этих действий. Изучаются способы перемещения и копирования фрагментов документа перетаскиванием и с использованием буфера обмена.

Приведены основные правила ввода данных. Указаны особенности ввода чисел, календарных дат и времени. Показана возможность использования автозавершения при вводе данных. Показана возможность ввода данных с использованием автозаполнения стандартными списками. Рассмотрены способы редактирования содержимого ячеек.

Дано понятие числового формата. Приведены примеры использования различных форматов для числовых данных, дат и времени. Показано использование денежного и финансового формата.

Рассмотрены различные способы добавления и удаления столбцов и строк таблицы. Изучаются различные способы изменения ширины столбцов и высоты строк, в том числе с использованием автоподбора ширины и высоты.

Рассмотрены основные действия с листами: добавление, переименование, перемещение, копирование и удаление. Обращается внимание на особенности этих действий. Изучаются способы перемещения и копирования фрагментов документа перетаскиванием и с использованием буфера обмена.

Смотреть на ИНТУИТ в качестве: низком | среднем

Структура документа

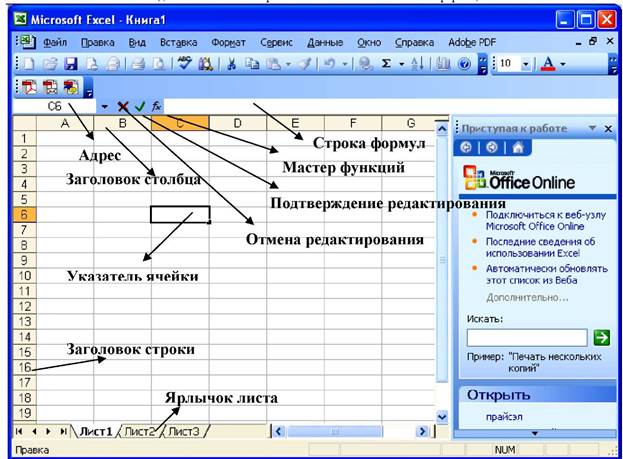

intuit.ru/2010/edi»>Документ Microsoft Excel называют книгой (иногда используют термин «рабочая книга»).Книга Microsoft Excel состоит из отдельных листов (иногда используют термин «рабочий лист»). Вновь создаваемая книга обычно содержит 3 листа. Листы можно добавлять в книгу. Максимальное количество листов не ограничено. Листы можно удалять. Минимальное количество листов в книге – один.

Листы в книге можно располагать в произвольном порядке. Можно копировать и перемещать листы, как в текущей книге, так и из других книг.

Каждый лист имеет имя. Имена листов в книге не могут повторяться.

Ярлыки листов расположены в нижней части окна Microsoft Excel.

Листы могут содержать таблицы, диаграммы, рисунки и другие объекты. Могут быть листы, содержащие только диаграмму.

Лист состоит из ячеек, объединенных в столбцы и строки.

Лист содержит 16384 столбцов. Столбцы именуются буквами английского алфавита. Заголовок столбца содержит от одного до трех символов. Первый столбец имеет имя А, последний – XFD.

Лист содержит 1048576 строк. Строки именуются арабскими цифрами.

Каждая ячейка имеет адрес (ссылку), состоящий из заголовка столбца и заголовка строки. Например, самая левая верхняя ячейка листа имеет адрес А1, а самая правая нижняя – XFD1048576. Кроме того, ячейка (или диапазон ячеек) может иметь имя.

Ячейка может содержать данные (текстовые, числовые, даты, время и т.п.) и формулы. Ячейка может иметь примечание.

Перемещение по документу

Перемещение по книге

intuit.ru/2010/edi»>Для перехода к нужному листу книги достаточно щелкнуть мышью по соответствующему ярлыку листа в нижней части окна книги (рис. 7.1).Если необходимый ярлык не отображен в строке ярлыков, то для перехода к ярлыку нужного листа можно воспользоваться кнопками прокрутки ярлыков, расположенными в левой части строки ярлыков (см. рис. 7.1). При этом прокручиваются только ярлыки, а не листы книги.

С целью увеличения числа отображаемых ярлыков листов можно перетащить вправо вешку ярлыков, расположенную между ярлыками и горизонтальной полосой прокрутки (см. рис. 7.1).

Перемещение по листу

С использованием мыши

Перейти к определенной ячейке листа можно с использованием мыши. Для этого достаточно навести на эту ячейку указатель мыши в виде белого креста и один раз щелкнуть левой кнопкой мыши.

С использованием клавиатуры

intuit.ru/2010/edi»>Для перехода к нужной ячейке можно использовать клавиатуру. Клавиши Вправо и Влево производят переход на одну ячейку вправо или влево, а клавиши Вниз и Вверх – на одну ячейку вниз или вверх. Клавиши Page Up и Page Down – на один экран вниз или вверх. Клавиша Home переводит к первой ячейке строки.Комбинация клавиш Ctrl + Вправо производит переход к правому краю текущей области, Ctrl + Влево – к левому краю, Ctrl + Вниз – к нижнему краю, а Ctrl + Вверх – к верхнему краю. Комбинация клавиш Ctrl + Home производит переход в начало листа, а Ctrl + End – переход в последнюю ячейку на листе, расположенную в самой нижней используемой строке крайнего справа используемого столбца. Комбинация клавиш Alt + Page Up производит переход на экран вправо, а Alt + Page Down – на экран влево.

Выделение фрагментов документа

intuit.ru/2010/edi»>Большинство действий при работе с книгами выполняются с выделенными элементами: листами, ячейками и диапазонами ячеек, диаграммами и т.д.Хотя бы одна ячейка на листе всегда выделена. Эта ячейка обведена толстой линией. Одиночный выделенный фрагмент листа также обведен толстой линией. Ячейки выделенного фрагмента затенены, кроме одной, как правило, самой левой верхней ячейки. Цвет шрифта, цвет заливки и рамок ячеек при выделении не изменяются (рис. 7.2).

Для выделения элементов листа можно использовать мышь или клавиши клавиатуры или и то и другое одновременно.

Для выделения одной ячейки достаточно навести на нее указатель мыши в виде белого креста и один раз щелкнуть левой кнопкой мыши.

Для выделения диапазона смежных ячеек необходимо навести указатель мыши в виде белого креста на крайнюю ячейку выделяемого диапазона, нажать на левую кнопку мыши и, не отпуская ее, распространить выделение на смежные ячейки. При описании диапазона смежных ячеек указывают через двоеточие левую верхнюю и правую нижнюю ячейки, например, А1:С12.

При описании диапазона смежных ячеек указывают через двоеточие левую верхнюю и правую нижнюю ячейки, например, А1:С12.

Для выделения нескольких несмежных ячеек нужно выделить первую ячейку, а затем каждую следующую – при нажатой клавише клавиатуры Ctrl. Точно так же можно выделить и несколько несмежных диапазонов. Первый диапазон выделяется обычным образом, а каждый следующий – при нажатой клавише клавиатуры Ctrl. При описании диапазона несмежных ячеек указывают через точку с запятой каждый диапазон, например, А1:С12; Е4:Н8.

Для выделения столбца листа достаточно щелкнуть левой кнопкой мыши по заголовку столбца. Для выделения нескольких смежных столбцов необходимо навести указатель мыши (в виде вертикальной черной стрелки, направленной вниз) на заголовок столбца, нажать на левую кнопку мыши и, не отпуская ее, распространить выделение на смежные столбцы. При выделении несмежных столбцов следует выделить первый столбец или диапазон столбцов, а затем каждый следующий столбец или диапазон столбцов выделять при нажатой клавише клавиатуры Ctrl.

При выделении несмежных столбцов следует выделить первый столбец или диапазон столбцов, а затем каждый следующий столбец или диапазон столбцов выделять при нажатой клавише клавиатуры Ctrl.

Строки на листе выделяют аналогично столбцам. Для выделения строки достаточно щелкнуть левой кнопкой мыши по заголовку строки. Для выделения нескольких смежных строк необходимо навести указатель мыши в виде горизонтальной черной стрелки, направленной вправо, на заголовок строки, нажать на левую кнопку мыши и, не отпуская ее, распространить выделение на смежные строки. При выделении несмежных строк нужно выделить первую строку или диапазон строк, а затем каждую следующую строку или диапазон строк выделять при нажатой клавише клавиатуры Ctrl.

Для выделения всех ячеек листа необходимо один раз щелкнуть левой кнопкой мыши по прямоугольнику левее заголовков столбцов (рис. 7.3).

intuit.ru/2010/edi»>Выделять фрагменты листа можно перемещением курсора клавишами клавиатуры при нажатой клавише Shift. При этом можно использовать все известные комбинации клавиш для перехода по листу.Финансовый и денежный формат — КиберПедия

Установка финансового или денежного формата позволяет отображать в ячейке число с указанием денежной единицы. На рис.8.9 показано отображение чисел с различными денежными единицами. В столбцах В и С приведены денежные форматы, а столбцах D и Е — финансовые.

Рис. 8.9. Финансовый и денежный формат

Финансовый формат можно установить с использованием кнопки Финансовый числовой формат группы Число вкладки Главная.

1. Выделите ячейку или диапазон ячеек.

2. Щелкните по стрелке кнопки Финансовый числовой формат и выберите обозначение денежной единицы (рис. 8.10).

8.10).

Рис. 8.10. Установка финансового формата

3. Если требуемой денежной единицы нет в списке (см. рис.8.10), выберите команду Другие финансовые форматы.

4. Во вкладке Число диалогового окна Формат ячеек в раскрывающемся списке Обозначение выберите обозначение нужной денежной единицы (рис.8.11).

Рис. 8.11. Установка произвольного финансового формата

В денежном формате, в отличие от финансового, можно выбрать способ отображения отрицательных чисел. Кроме того, денежный и финансовый формат отличаются способом выравнивания обозначения денежной единицы и знака минус (-) у отрицательных значений (см. рис.8.9).

1. Выделите ячейку или диапазон ячеек.

2. Отобразите вкладку Число диалогового окна Формат ячейки.

3. В списке Числовые форматы выберите Денежный, в раскрывающемся списке Обозначение выберите обозначение нужной денежной единицы, в списке Обозначения числа выберите необходимый формат (рис. 8.12).

8.12).

Рис. 8.12. Установка произвольного денежного формата

В списке Обозначение финансового и денежного форматов можно найти условные обозначения денежных единиц всех государств Европы, некоторых других стран, а также коды валют почти 200 стран всего мира.

Кроме того, в обоих случаях в счетчике Число десятичных разрядов при необходимости можно установить количество десятичных разрядов.

Для установки финансового формата с указанием российской денежной единицы ( р.) достаточно выделить ячейки и нажать кнопку Финансовый числовой формат (см. рис.8.1).

Для установки финансового или денежного формата с указанием российской денежной можно также воспользоваться раскрывающимся списком Числовой формат (см. рис.8.2).

Форматирование дат и времени

Формат даты

Установка формата даты позволяет изменить представление даты, отображаемой в ячейке. На рис.8.13 показаны способы отображения в разных форматах даты 12.04.1961.

На рис.8.13 показаны способы отображения в разных форматах даты 12.04.1961.

Рис. 8.13. Установка формата даты

1. Выделите ячейку или диапазон ячеек.

2. Отобразите вкладку Число диалогового окна Формат ячейки.

3. В списке Числовые форматы выберите Дата, в списке Тип выберите необходимый формат (рис.8.13). При необходимости предварительно в раскрывающемся списке Язык выберите язык, в стандартах которого будет отображена дата.

Для установки краткого или длинного формата даты можно также воспользоваться раскрывающимся списком Числовой формат (см. рис.8.2).

Формат времени

Установка формата времени позволяет изменить представление времени, отображаемое в ячейке. На рис.8.14 показаны способы отображения в разных форматах времени 17 часов 45 минут.

Рис. 8.14. Форматы времени

8.14. Форматы времени

1. Выделите ячейку или диапазон ячеек.

2. Отобразите вкладку Число диалогового окна Формат ячейки.

3. В списке Числовые форматы выберите Время, в списке Тип выберите необходимый формат (рис.8.14). При необходимости предварительно в раскрывающемся списке Язык выберите язык, в стандартах которого будет отображено время.

Для установки полного формата времени можно также воспользоваться раскрывающимся списком Числовой формат (см. рис.8.2).

Текстовый формат

Текстовый формат используется в тех редких случаях, когда ячейку, содержащую числовые значения, необходимо оформлять как текстовую. Это может потребоваться, например, при создании в ячейке верхних и нижних индексов.

Для установки текстового формата можно воспользоваться раскрывающимся списком Числовой формат (см. рис. 8.2).

8.2).

Следует обратить внимание, что текстовый формат устанавливает выравнивание чисел по левому краю ячейки.

Дополнительные форматы

Дополнительные форматы используют для удобства ввода номеров телефонов, почтовых индексов, табельных номеров. Этот формат обычно устанавливают еще до ввода данных в ячейки.

1. Выделите ячейку или диапазон ячеек.

2. Отобразите вкладку Число диалогового окна Формат ячейки.

3. В списке Числовые форматы выберите Дополнительно, в списке Тип выберите необходимый формат (рис.8.15). При необходимости предварительно в раскрывающемся списке Язык выберите язык.

Рис. 8.15. Установка дополнительных форматов

Например, после установки формата Номер телефона (язык Русский) при вводе цифр номера телефона в ячейке автоматически отобразятся скобки, и будет установлен дефис (см. рис.8.15).

рис.8.15).

Финансовый и денежный формат

Установка финансового или денежного формата позволяет отображать в ячейке число с указанием денежной единицы. На рис. 9.9 показано отображение чисел с различными денежными единицами. В столбцах В и D приведены денежные форматы, а столбцах С и Е – финансовые.

увеличить изображение

Рис. 9.9. Финансовый и денежный формат

Финансовый формат можно установить с использованием кнопки Финансовый числовой форматгруппы Число вкладки Главная.

- Выделите ячейку или диапазон ячеек.

- Щелкните по стрелке кнопки Финансовый числовой формат и выберите обозначение денежной единицы (рис. 9.10).

увеличить изображение

Рис. 9.10. Установка финансового формата

- Если требуемой денежной единицы нет в списке (см.

рис. 9.10), выберите команду Другие финансовые форматы.

рис. 9.10), выберите команду Другие финансовые форматы. - Во вкладке Число диалогового окна Формат ячеекв раскрывающемся списке Обозначение выберите обозначение нужной денежной единицы (рис. 9.11).

увеличить изображение

Рис. 9.11. Установка произвольного финансового формата

В денежном формате, в отличие от финансового, можно выбрать способ отображения отрицательных чисел. Кроме того, денежный и финансовый формат отличаются способом выравнивания обозначения денежной единицы и знака минус (-) у отрицательных значений (см. рис. 9.9).

- Выделите ячейку или диапазон ячеек.

- Отобразите вкладку Число диалогового окна Формат ячейки.

- В списке Числовые форматы выберите Денежный, в раскрывающемся списке Обозначение выберите обозначение нужной денежной единицы, в списке Обозначения числа выберите необходимый формат (рис.

9.12).

9.12).

увеличить изображение

Рис. 9.12. Установка произвольного денежного формата

В списке Обозначение финансового и денежного форматов можно найти условные обозначения денежных единиц всех государств Европы, некоторых других стран, а также коды валют почти 200 стран всего мира.

Кроме того, в обоих случаях в счетчике Число десятичных разрядов при необходимости можно установить количество десятичных разрядов.

Для установки финансового формата с указанием российской денежной единицы (р.) достаточно выделить ячейки и нажать кнопку Финансовый числовой формат (см. рис. 9.1).

Для установки финансового или денежного формата с указанием российской денежной единицы можно также воспользоваться раскрывающимся списком Числовой формат (см. рис. 9.2).

Форматирование дат и времени

Формат даты

Установка формата даты позволяет изменить представление даты, отображаемой в ячейке. На рис. 9.13 показаны способы отображения в разных форматах даты 12.04.1961.

На рис. 9.13 показаны способы отображения в разных форматах даты 12.04.1961.

увеличить изображение

Рис. 9.13. Установка формата даты

- Выделите ячейку или диапазон ячеек.

- Отобразите вкладку Число диалогового окна Формат ячейки.

- В списке Числовые форматы выберите Дата, в списке Тип выберите необходимый формат (рис. 9.13). При необходимости предварительно в раскрывающемся списке Язык выберите язык, в стандартах которого будет отображена дата.

Для установки краткого или длинного формата даты можно также воспользоваться раскрывающимся списком Числовой формат (см. рис. 9.2).

Формат времени

Установка формата времени позволяет изменить представление времени, отображаемое в ячейке. На рис. 9.14 показаны способы отображения в разных форматах времени 17 часов 45 минут.

увеличить изображение

Рис. 9.14. Форматы времени

- Выделите ячейку или диапазон ячеек.

- Отобразите вкладку Число диалогового окна Формат ячейки.

- В списке Числовые форматы выберите Время, в списке Тип выберите необходимый формат (рис. 9.14). При необходимости предварительно в раскрывающемся списке Язык выберите язык, в стандартах которого будет отображено время.

Для установки полного формата времени можно также воспользоваться раскрывающимся списком Числовой формат (см. рис. 9.2).

Текстовый формат

Текстовый формат используется в тех редких случаях, когда ячейку, содержащую числовые значения, необходимо оформлять как текстовую. Это может потребоваться, например, при создании в ячейке верхних и нижних индексов.

Для установки текстового формата можно воспользоваться раскрывающимся списком Числовой формат (см. рис. 9.2).

рис. 9.2).

Следует обратить внимание, что текстовый формат устанавливает выравнивание чисел по левому краю ячейки.

Дополнительные форматы

Дополнительные форматы используют для удобства ввода номеров телефонов, почтовых индексов, табельных номеров. Этот формат обычно устанавливают еще до ввода данных в ячейки.

- Выделите ячейку или диапазон ячеек.

- Отобразите вкладку Число диалогового окна Формат ячейки.

- В списке Числовые форматы выберите Дополнительно, в списке Тип выберите необходимый формат (рис. 9.15). При необходимости предварительно в раскрывающемся списке Язык выберите язык.

увеличить изображение

Рис. 9.15. Установка дополнительных форматов

Например, после установки формата Номер телефона (язык Русский) при вводе цифр номера телефона в ячейке автоматически отобразятся скобки, и будет установлен дефис (см. рис. 9.15).

рис. 9.15).

Сходства между денежно-кредитной и фискальной политикой

Сходства между денежно-кредитной и фискальной политикой

Glow Images, Inc / Getty ImagesМакроэкономисты обычно отмечают, что и денежно-кредитная политика — использование денежной массы и процентных ставок для воздействия на совокупный спрос в экономике — и налогово-бюджетная политика — использующая уровни государственных расходов и налогообложения для воздействия на совокупный спрос в экономике — схожи в том, что они могут обе использоваться, чтобы попытаться стимулировать экономику в период спада и обуздать экономику, которая перегревается.Однако эти два типа политики не являются полностью взаимозаменяемыми, и важно понимать тонкости их различий, чтобы проанализировать, какой тип политики уместен в данной экономической ситуации.

Влияние на процентные ставки

Фискальная и денежно-кредитная политика существенно отличаются тем, что влияют на процентные ставки противоположным образом. Денежно-кредитная политика по своей сути снижает процентные ставки, когда стремится стимулировать экономику, и повышает их, когда пытается охладить экономику.С другой стороны, часто считается, что экспансионистская фискальная политика ведет к повышению процентных ставок.

Денежно-кредитная политика по своей сути снижает процентные ставки, когда стремится стимулировать экономику, и повышает их, когда пытается охладить экономику.С другой стороны, часто считается, что экспансионистская фискальная политика ведет к повышению процентных ставок.

Чтобы понять, почему это так, вспомните, что экспансионистская фискальная политика, будь то в форме увеличения расходов или снижения налогов, обычно приводит к увеличению дефицита государственного бюджета. Чтобы профинансировать увеличение дефицита, правительство должно увеличить объем заимствований, выпуская больше казначейских облигаций. Это увеличивает общий спрос на заимствования в экономике, что, как и при любом увеличении спроса, приводит к увеличению реальных процентных ставок через рынок заемных средств.(В качестве альтернативы увеличение дефицита можно сформулировать как уменьшение национальных сбережений, что опять же приводит к повышению реальных процентных ставок.)

Различия в лагах политики

Денежно-кредитная и фискальная политика также различаются тем, что они подвержены различным видам логистических лагов.

Во-первых, Федеральная резервная система имеет возможность довольно часто менять курс денежно-кредитной политики, поскольку Федеральный комитет по открытым рынкам собирается несколько раз в течение года.Напротив, изменения в налогово-бюджетной политике требуют обновления государственного бюджета, который должен разрабатываться, обсуждаться и утверждаться Конгрессом и обычно происходит только один раз в год. Следовательно, может случиться так, что правительство видит проблему, которую можно решить с помощью налогово-бюджетной политики, но не имеет материально-технических возможностей для ее реализации. Еще одна потенциальная задержка с налогово-бюджетной политикой заключается в том, что правительство должно найти способы расходовать средства, которые положат начало благоприятному циклу экономической активности, не оказывая чрезмерного искажения на долгосрочный промышленный состав экономики.(Это то, на что жалуются политики, когда они сетуют на отсутствие «готовых к работе с лопатой» проектов. )

)

Однако положительный момент заключается в том, что экспансионистская налогово-бюджетная политика проявляется довольно быстро, как только проекты определены и профинансированы. Напротив, воздействие экспансионистской денежно-кредитной политики может занять некоторое время, чтобы отфильтровать всю экономику и иметь значительные последствия.

Форматирование чисел как валюты — служба поддержки Office

Если вы хотите отображать числа как денежные значения, вы должны отформатировать эти числа как денежные.Для этого к ячейкам, которые вы хотите отформатировать, примените формат числа «Валюта» или «Бухгалтерский учет». Параметры форматирования числа доступны на вкладке Home в группе Number .

В этой статье

Форматировать числа как валюту

Вы можете отобразить число с символом валюты по умолчанию, выбрав ячейку или диапазон ячеек, а затем щелкнув Формат учетных чисел в группе Number на вкладке Home . (Если вместо этого вы хотите применить формат валюты, выберите ячейки и нажмите Ctrl + Shift + $.)

(Если вместо этого вы хотите применить формат валюты, выберите ячейки и нажмите Ctrl + Shift + $.)

Если вам нужен больший контроль над любым форматом или вы хотите изменить другие аспекты форматирования для вашего выбора, вы можете выполнить следующие действия.

Выберите ячейки, которые вы хотите отформатировать

На вкладке Home нажмите кнопку запуска диалогового окна рядом с Number .

Совет: Вы также можете нажать Ctrl + 1, чтобы открыть диалоговое окно Формат ячеек .

В диалоговом окне Формат ячеек в списке Категория щелкните Валюта или Учет .

В поле Символ щелкните нужный символ валюты.

Примечание: Если вы хотите отобразить денежное значение без символа валюты, вы можете щелкнуть Нет .

В поле Десятичные разряды введите необходимое количество десятичных знаков для числа.Например, чтобы отобразить в ячейке 138 691 вместо 138 690,63 долларов, введите 0 в поле Десятичные разряды .

По мере внесения изменений следите за числом в поле Sample . Он показывает, как изменение десятичных знаков повлияет на отображение числа.

В поле Отрицательные числа выберите стиль отображения, который вы хотите использовать для отрицательных чисел. Если вам не нужны существующие параметры для отображения отрицательных чисел, вы можете создать свой собственный числовой формат.Дополнительные сведения о создании пользовательских форматов см. В разделе Создание или удаление пользовательского числового формата.

Примечание: Поле Отрицательные числа недоступно для числового формата Бухгалтерия . Это потому, что стандартная практика бухгалтерского учета показывает отрицательные числа в круглых скобках.

Чтобы закрыть диалоговое окно Формат ячеек , нажмите ОК .

Если Excel отображает ##### в ячейке после применения денежного форматирования к данным, вероятно, ширина ячейки недостаточно велика для отображения данных.Чтобы увеличить ширину столбца, дважды щелкните правую границу столбца, содержащего ячейки с ошибкой ##### . Это автоматически изменит размер столбца, чтобы он соответствовал номеру. Вы также можете перетащить правую границу, пока столбцы не станут нужного вам размера.

Верх страницы

Удалить форматирование валюты

Если вы хотите удалить форматирование валюты, вы можете выполнить следующие действия, чтобы сбросить числовой формат.

Выделите ячейки с денежным форматированием.

На вкладке Home в группе Number щелкните General .

Ячейки, отформатированные в формате General , не имеют определенного числового формата.

Верх страницы

В чем разница между форматами валюты и бухгалтерского учета?

Для отображения денежных значений используются форматы «Валюта» и «Бухгалтерский учет». Разница между двумя форматами объясняется в следующей таблице.

Разница между двумя форматами объясняется в следующей таблице.

Формат | Описание | Пример |

|---|---|---|

Валюта | Когда вы применяете формат валюты к числу, символ валюты появляется рядом с первой цифрой в ячейке.Вы можете указать количество десятичных знаков, которые вы хотите использовать, хотите ли вы использовать разделитель тысяч и как вы хотите отображать отрицательные числа. Совет: Чтобы быстро применить формат валюты, выберите ячейку или диапазон ячеек, которые вы хотите отформатировать, а затем нажмите Ctrl + Shift + $. | |

Формат | Описание | Пример |

|---|---|---|

Бухгалтерский учет | Как и формат валюты, формат учета используется для денежных значений.Но этот формат выравнивает символы валюты и десятичные точки чисел в столбце. Кроме того, в формате учета нули отображаются в виде тире и отрицательные числа в круглых скобках. Как и в формате валюты, вы можете указать, сколько десятичных знаков вы хотите и следует ли использовать разделитель тысяч. Совет: Чтобы быстро применить формат учета, выберите ячейку или диапазон ячеек, которые вы хотите отформатировать.На вкладке Home в группе Number щелкните Accounting Number Format . Если вы хотите отобразить символ валюты, отличный от значения по умолчанию, щелкните стрелку рядом с полем : Формат номера бухгалтерского учета кнопку, а затем выберите другой символ валюты. | |

Верх страницы

Создание шаблона книги с определенными настройками форматирования валюты

Если вы часто используете форматирование валюты в своих книгах, вы можете сэкономить время, создав книгу, которая включает определенные параметры форматирования валюты, а затем сохраните эту книгу как шаблон. Затем вы можете использовать этот шаблон для создания других книг.

Затем вы можете использовать этот шаблон для создания других книг.

Создайте книгу.

Выберите рабочий лист или рабочие листы, для которых вы хотите изменить форматирование чисел по умолчанию.

Как выбрать рабочие листы

Выбрать

Сделай это

Отдельный лист

Щелкните вкладку листа.

Если вы не видите нужную вкладку, нажмите кнопки прокрутки вкладки, чтобы отобразить вкладку, а затем щелкните вкладку.

Два или более смежных листа

Щелкните вкладку первого листа. Затем, удерживая нажатой клавишу Shift, щелкните вкладку последнего листа, который хотите выбрать.

Два или более несмежных листа

Щелкните вкладку первого листа. Затем, удерживая нажатой клавишу Ctrl, щелкайте вкладки других листов, которые хотите выбрать.

Все листы в книге

Щелкните вкладку листа правой кнопкой мыши и выберите в контекстном меню Выбрать все листы .

Совет Когда выбрано несколько листов, в строке заголовка вверху листа появляется [Группа] . Чтобы отменить выбор нескольких листов в книге, щелкните любой невыделенный лист. Если невыделенный лист не отображается, щелкните правой кнопкой мыши вкладку выбранного листа и выберите Разгруппировать листы .

Выберите определенные ячейки или столбцы, которые нужно отформатировать, а затем примените к ним форматирование валюты.

Внесите в книгу любые другие настройки, которые вам нравятся, а затем выполните следующие действия, чтобы сохранить ее как шаблон:

Сохранить книгу как шаблон

Если вы впервые сохраняете книгу в шаблон, начните с установки расположения личных шаблонов по умолчанию :

Щелкните Файл , а затем щелкните Параметры .

Щелкните Сохранить , а затем в разделе Сохранить книги введите путь к расположению личных шаблонов в поле Расположение личных шаблонов по умолчанию .

Обычно это путь: C: \ Users \ Public Documents \ My Templates.

org/ListItem»>

Щелкните ОК .

После установки этого параметра все настраиваемые шаблоны, которые вы сохраняете в папке «Мои шаблоны», автоматически появляются в разделе Personal на странице New ( File > New ).

Щелкните Файл , а затем щелкните Экспорт .

В разделе Экспорт щелкните Изменить тип файла .

В поле Типы файлов книги дважды щелкните Шаблон .

В поле Имя файла введите имя, которое вы хотите использовать для шаблона.

Щелкните Сохранить , а затем закройте шаблон.

Создать книгу на основе шаблона

Щелкните Файл , а затем щелкните Новый .

Щелкните Личный .

org/ListItem»>

Дважды щелкните только что созданный шаблон.

Excel создает новую книгу на основе вашего шаблона.

Верх страницы

Форматирование чисел финансового моделирования — передовой опыт в Excel

Почему важно форматирование финансовой модели?

Форматирование финансовой модели, которое относится к визуальному представлению финансовой модели Что такое финансовая модель? Финансовая модель — это представление прошлых и будущих результатов компании на основе ее активов и операций.Узнайте: что такое финансовая модель ?, помогает поддерживать чистоту и удобство чтения отображаемых элементов модели для пользователя. Хорошая финансовая модель Что делает хорошую финансовую модель? Что делает хорошую финансовую модель? В этом кратком руководстве будут выделены атрибуты «хорошей» финансовой модели в Excel, в том числе передовой опыт, советы, и он должен быть последовательным, эффективным и понятным. Правильное форматирование помогает привить эти качества финансовой модели.

Правильное форматирование помогает привить эти качества финансовой модели.

Помимо полезности правильного форматирования, есть еще аспект внешнего представления.Хотя безупречная аналитическая точность важна, Руководство для аналитиков Trifecta® — полное руководство о том, как стать финансовым аналитиком мирового уровня. Вы хотите быть финансовым аналитиком мирового уровня? Вы хотите следовать передовым отраслевым практикам и выделиться из толпы? Наш процесс, называемый аналитиком Trifecta®, состоит из аналитики, презентации и мягких навыков, небрежная презентация может отвлекать от хорошего анализа. Работа аналитика отражает их профессионализм и стандарты работодателя.Небрежная работа может создать неверное впечатление о качестве работы. Таким образом, очень важно правильно отформатировать финансовые модели, чтобы они были презентабельными.

Одним из таких методов форматирования, который помогает с распространением информации, является цветовое кодирование. Форматирование финансовой модели Форматирование финансовой модели — это самостоятельная наука. Правильно форматируя финансовую модель, аналитик сохраняет последовательность, ясность и эффективность. Другой такой метод — форматирование пронумерованных ячеек.

Правильно форматируя финансовую модель, аналитик сохраняет последовательность, ясность и эффективность. Другой такой метод — форматирование пронумерованных ячеек.

Рекомендуемое форматирование: числа

При вводе информации в Excel рекомендуется вводить все десятичные дроби. Например, если чистый доход IncomeNet IncomeNet является ключевой статьей, не только в отчете о прибылях и убытках, но и во всех трех основных финансовых отчетах. Хотя полученная сумма за прошлый год составляет 4503,26 доллара, полезно не округлять эту сумму до 4500 долларов или даже до 4503 долларов. Сохранение необработанных данных в размере 4503,26 долларов США помогает поддерживать целостность данных, сокращает количество ошибок округления и увеличивает степень детализации данных.

Вместо округления вводимых данных Excel может форматировать и округлять данные для пользователя. Форматирование может быть установлено таким образом, что ввод в размере 4503,26 доллара будет отображаться как 4503 доллара. Фактически, это рекомендуется.

Фактически, это рекомендуется.

Как показано на рисунке выше, входные данные могут содержать столько десятичных знаков, сколько необходимо (для вычислений), и при этом отображаться как целое число (для визуальных элементов). Округлить числа можно так же просто, как нажать кнопку увеличения / уменьшения десятичных знаков в Excel, которая показана в правом верхнем углу рисунка выше.

Рекомендуемое десятичное форматирование

Хотя нижеследующее является лишь практическими рекомендациями, их вполне можно рекомендовать в качестве отраслевых стандартов. Не все финансовые модели будут следовать этим форматам десятичных знаков.

- Без десятичных знаков: годы, долларовые значения в тысячах или меньше.

- Один знак после запятой: проценты, кратные, долларовые значения «в миллионах или более».

- Два десятичных знака: Формула прибыли на акцию на акцию (EPS) EPS — это финансовый коэффициент, который делит чистую прибыль, доступную держателям обыкновенных акций, на среднее количество акций, находящихся в обращении за определенный период времени.

Формула EPS показывает способность компании приносить чистую прибыль обыкновенным акционерам. Цена акций Лицо, владеющее акциями компании, называется акционером и имеет право требовать часть остаточных активов и прибыли компании (в случае роспуска компании). Термины «акции», «акции» и «собственный капитал» используются взаимозаменяемо. Цена менее 100 долларов США, некоторые мультипликаторы, некоторые проценты

Формула EPS показывает способность компании приносить чистую прибыль обыкновенным акционерам. Цена акций Лицо, владеющее акциями компании, называется акционером и имеет право требовать часть остаточных активов и прибыли компании (в случае роспуска компании). Термины «акции», «акции» и «собственный капитал» используются взаимозаменяемо. Цена менее 100 долларов США, некоторые мультипликаторы, некоторые проценты - Три десятичных знака: акции в обращении, выраженные в миллионах

Естественно, есть место для интерпретации и суждения при выборе десятичного форматирования.Самая важная вещь — не забывать сохранять согласованность данных одного и того же типа.

Примеры

Типичное форматирование финансовой модели для публичных компаний показывает все долларовые значения в миллионах. Таким образом, для долларовых значений рекомендуется десятичное форматирование с точностью до одного знака после запятой. Таким образом, чистая прибыль в размере 4 531 000 долларов США должна отображаться как 4,5 миллиона долларов США в соответствующей ячейке.

У финансового аналитика есть список потенциальных мультипликаторов выхода для определенной модели оценки.Эти кратные 8,51, 10,00 и 11,19. Аналитик может выбрать отображение этих кратных чисел как с одним десятичным знаком, так и с двумя десятичными знаками.

Финансовая модель показывает все акции в обращении «в миллионах». В таком случае для акций, находящихся в обращении, рекомендуется использовать десятичный формат до трех знаков после запятой. Если количество акций, находящихся в обращении для компании, составляет 258 555 555, количество акций, находящихся в обращении в модели, должно отображаться как 258 556 (миллион акций) в соответствующей ячейке.

Мы демонстрируем эту концепцию в нашем курсе финансового моделирования.

Двигаться вперед

CFI является официальным поставщиком услуг аналитика финансового моделирования и оценки. Станьте сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® с миссией, которая поможет вам продвинуться по карьерной лестнице. Для получения дополнительных сведений см. Следующие бесплатные ресурсы CFI:

Для получения дополнительных сведений см. Следующие бесплатные ресурсы CFI:

- Форматирование финансовой модели: расширенное форматирование финансовой модели: расширенное форматирование чисел Форматирование чисел может стать очень надежным. Пользовательское форматирование чисел позволяет пользователю форматировать числа по-разному, включая добавление символов и слов.

- Форматирование финансовой модели: цветаФинансовое моделирование Бесплатные ресурсы и руководства по финансовому моделированию для изучения наиболее важных концепций в удобном для вас темпе.Эти статьи научат вас лучшим методам финансового моделирования с сотнями примеров, шаблонов, руководств, статей и многого другого. Узнайте, что такое финансовое моделирование, как построить модель, навыки работы с Excel, советы и уловки

- График долга График долгаВ графике долга излагается весь долг, имеющийся у предприятия, в графике на основе его срока погашения и процентной ставки. В финансовом моделировании потоки процентных расходов

- Метод казначейских акций Метод казначейских акций Метод казначейских акций — это способ для компаний вычислить количество дополнительных акций, которые могут быть созданы неиспользованными,

Как отформатировать 30+ валют из стран Во всем мире

Приблизительное время чтения: 8 минут 42 секунды

Продавать товары клиентам по всему миру еще никогда не было так просто. А если вы продаете в своем интернет-магазине только цифровые товары, ограничений еще меньше.

А если вы продаете в своем интернет-магазине только цифровые товары, ограничений еще меньше.

Но продажа международным покупателям включает в себя гораздо больше, чем просто конвертацию долларовых сумм и нанесение перед ними другого символа валюты. При форматировании цен на вашем веб-сайте необходимо учитывать четыре основных элемента.

И да, вам нужно изменить все четыре элемента, чтобы правильно локализовать ваши цены. Если вы локализуете наполовину, клиенты будут интересоваться, что еще вы делаете только на полпути.Итак, если вы собираетесь отображать разные валюты в зависимости от географического положения вашего клиента, делайте это правильно.

Обратите внимание, что форматирование может отличаться в зависимости от языка и региональных настроек браузеров международных покупателей.

Вот список из четырех элементов форматирования, которые следует учитывать при создании локализованных цен, а также исчерпывающий список стран и их валютных форматов.

1. Размещение символа

В США мы привыкли, что символ доллара стоит слева от суммы доллара.Но расположение символа валюты меняется в зависимости от географического положения. Например, страны Европейского Союза помещают символ евро справа от суммы в долларах.

Но чтобы сделать вещи интересными, Канада делает это в обоих направлениях. В английской Канаде символ доллара идет слева от суммы, а во французской Канаде знак доллара идет справа.

Как компания в США, у вас может возникнуть соблазн оставить все символы валюты слева от суммы в долларах, чтобы обеспечить единообразие.Но не делай этого. Хотя это может иметь смысл для вас, изменение размещения символа валюты может сбить с толку ваших иностранных клиентов.

2. Шаг

Когда вы смотрите на ценники, вы, вероятно, не особо задумываетесь о промежутках. Вы вообще знаете, добавили ли США пробел между символом доллара и суммой? Не думаю, что когда-либо обращал на это внимание. Ответ: нет, между символом доллара и суммой в валюте США нет пробела.

С другой стороны, для стран ЕС существует неразрывный пробел между суммой в долларах и знаком евро.Но не думайте, что интервал определяется размещением символа валюты. Когда дело доходит до интервалов, нет жестких правил; вам просто нужно проверить формат ценообразования для отдельных стран и регионов.

3. Запятые и десятичные знаки

В США доллары и центы разделяются десятичной точкой, а тысячи — запятой. Но во многих странах верно обратное — они используют запятые для разделителей дробей и десятичные дроби для разделителей тысяч.

Чтобы определить, как страны используют запятые и десятичные дроби в своем формате ценообразования, необходимо проверить каждое местоположение. Но опять же, Канада любит все перемешивать. Они использовали десятичную дробь в качестве разделителя дробей в англоязычных частях страны и запятую в качестве разделителя дробей во франкоязычных частях страны.

4. Сокращения и символы

Каждая страна имеет трехбуквенный код валюты. Эти коды обычно предназначены для международного банковского бизнеса и обмена данными между компьютерами.Это означает, что большинство людей не знакомы с трехбуквенными кодами. Однако вы можете использовать эти банковские коды в крайнем случае, если шрифт вашего веб-сайта не поддерживает определенные символы валюты.

Эти коды обычно предназначены для международного банковского бизнеса и обмена данными между компьютерами.Это означает, что большинство людей не знакомы с трехбуквенными кодами. Однако вы можете использовать эти банковские коды в крайнем случае, если шрифт вашего веб-сайта не поддерживает определенные символы валюты.

Если вам нужно выбрать между сокращением / кодом валюты или символом, выберите только один. Хотя использование и аббревиатуры, и символа кажется разумным, это выглядит странно. После того, как вы выберете символ или код, будьте последовательны во всех валютах.

Теперь, когда вы знаете, что нужно искать в валютных форматах, давайте посмотрим, как некоторые из самых популярных стран устанавливают свои цены.

Популярная валюта страны

Аргентина

Валюта: Аргентинское песо

Сокращение / Код: ARS

Символ: $

Формат: Символ слева от суммы, неразрывный пробел, запятая — разделитель дробной части, десятичный разделитель тысяч

Пример: $ 1,234,56

Австралия

Валюта: Австралийский доллар

Сокращение / код: AUD

Символ: $

Формат: Символ слева от суммы, неразрывный пробел, десятичный разделитель дробной части, запятая — разделитель тысяч

Пример: $ 1,234. 56

56

Бразилия

Валюта: бразильский реал

Сокращение / код: BRL

Символ: R $

Формат: Символ слева от суммы, неразрывный пробел, запятая — дробный разделитель , десятичная дробь — разделитель тысяч

Пример: 1,234,56 R $

Канада

Валюта: Канадский доллар

Сокращение / код: CAD

Символ: $

Формат: Символ слева от суммы, неразрывный пробел, десятичный разделитель дробной части, запятая — разделитель тысяч

Пример: $ 1,234.56

Канада (французский)

Валюта: Канадский доллар

Сокращение / Код: CAD

Символ: $

Формат: Символ справа от суммы, неразрывный пробел, запятая дробная разделитель, десятичный разделитель тысяч

Пример: 1,234,56 $

Чили

Валюта: Чилийское песо

Сокращение / Код: CLP

Символ: $

Формат: Символ слева от суммы, неразрывный пробел, десятичный разделитель дробной части запятая — разделитель тысяч

Пример: $ 1,234. 56

56

Китай

Валюта: Юань Ренминби

Сокращение / Код: CNY

Символ: ¥

Формат: Символ слева от суммы, неразрывный пробел, десятичная дробь является дробным разделителем, запятая — разделитель тысяч

Пример: ¥ 1,234,56

Колумбия

Валюта: Колумбийское песо

Сокращение / код: COP

Символ: $

Формат: Символ слева от суммы, неразрывный пробел, десятичный разделитель дробной части. разделитель тысяч

Пример: $ 1,234.56

Чешская Республика

Валюта: Чешская крона

Сокращение / Код: CZK

Символ: Kč

Формат: Символ справа от суммы, неразрывный пробел, запятая — дробный разделитель , десятичный разделитель тысяч

Пример: 1.234,56 Kč

Дания

Валюта: Датская крона

Сокращение / код: DKK

Символ: kr.

Формат: Символ слева от суммы, неразрывный пробел, запятая — дробный разделитель, десятичный — разделитель тысяч

Пример: kr. 1,234,56

Европейский Союз

( Австрия, Бельгия, Болгария, Хорватия, Республика Кипр, Чешская Республика, Дания, Эстония, Финляндия, Франция, Германия, Греция, Венгрия, Ирландия, Италия, Латвия, Литва, Люксембург, Мальта , Нидерланды, Польша, Португалия, Румыния, Словакия, Словения, Испания и Швеция .)

Валюта: Евро

Сокращение / Код: EUR

Символ: €

Формат: Символ справа от суммы, неразрывный пробел, запятая — разделитель дробей, десятичный разделитель тысяч

Пример: 1,234,56 €

Гонконг

Валюта: Гонконгский доллар

Сокращение / код: HKD

Символ: HK $

Формат: Символ слева от суммы, неразрывный пробел, десятичный дробный разделитель, запятая — разделитель тысяч

Пример: HK $ 1,234. 56

56

Венгрия

Валюта: Венгерский форинт

Сокращение: HUF

Символ: Ft

Формат: Символ справа от суммы, неразрывный пробел, запятая — дробный разделитель, десятичный разделитель разделитель тысяч

Пример: 1.234,56 Ft

Индия

Валюта: Индийская рупия

Сокращение / код: INR

Символ: ₹

Формат: Символ слева от суммы, неразрывный пробел, десятичная дробь является дробным разделителем, запятая — разделитель тысяч

Пример: ₹ 1,234.56

Израиль

Валюта: Новый израильский шекель

Сокращение / код: ILS

Символ: ₪

Формат: Символ слева от суммы, неразрывный пробел, запятая — разделитель дробной части , десятичный разделитель тысяч

Пример: ₪ 1,234,56

Япония

Валюта: иена

Сокращение / код: JPY

Символ: ¥

Формат: Символ слева от суммы, неразрывный пробел, десятичный разделитель дробной части, запятая разделитель тысяч

Пример: ¥ 1,234. 56

56

Корея, Республика

Валюта: вон

Сокращение / код: KRW

Символ: ₩

Формат: Символ слева от суммы, неразрывный пробел, десятичное дробное число разделитель, запятая — разделитель тысяч

Пример: ₩ 1,234,56

Малайзия

Валюта: Малайзийский ринггит

Сокращение / код: MYR

Символ: RM

Формат: Символ слева от суммы, неразрывный пробел, десятичный разделитель дробной части, запятая — разделитель тысяч

Пример: 1,234 ринггитов.56

Мексика

Валюта: Мексиканское песо

Сокращение / код: MXN

Символ: $

Формат: Символ слева от суммы, неразрывный пробел, десятичная дробь является дробным разделителем, запятая — разделитель тысяч

Пример: $ 1,234,56

Марокко

Валюта: Марокканский дирхам

Сокращение / код: MAD

Символ: . د.م.

د.م.

Формат: Символ справа от суммы, неразрывный пробел, десятичный разделитель — дробная часть, запятая — разделитель тысяч

Пример: 1,234,56 .د.م.

Новая Зеландия

Валюта: Новозеландский доллар

Сокращение / код: NZD

Символ: $

Формат: Символ слева от суммы, неразрывный пробел, десятичная дробь является дробной разделитель, запятая — разделитель тысяч

Пример: $ 1,234.56

Норвегия

Валюта: Норвежская крона

Сокращение / код: NOK

Символ: kr

Формат: Символ слева от суммы, неразрывный пробел, десятичный разделитель дробной части, запятая — разделитель тысяч

Пример: kr 1,234,56

Филиппины

Валюта: Филиппинское песо

Сокращение / код: PHP

Символ: ₱

Формат: Символ слева от суммы, неразрывный пробел, десятичный разделитель дробной части, запятая — разделитель тысяч

Пример: ₱ 1,234. 56

56

Польша

Валюта: злотый

Сокращение / код: PLN

Символ: zł

Формат: Символ справа от суммы, неразрывный пробел, запятая — дробный разделитель, десятичный разделитель разделитель тысяч

Пример: 1.234,56 zł

Российская Федерация

Валюта: Российский рубль

Сокращение / Код: RUB

Обозначение: p.

Формат: Символ справа от суммы, неразрывный пробел, запятая — дробный разделитель, десятичный — разделитель тысяч

Пример: 1.234,56 p.

Саудовская Аравия

Валюта: Саудовский риал

Сокращение / код: SAR

Символ: ﷼

Формат: Символ справа от суммы, неразрывный пробел, десятичный разделитель — дробная часть , запятая — разделитель тысяч

Пример: 1,234. 56 ﷼

56 ﷼

Сингапур

Валюта: Сингапурский доллар

Сокращение / код: SGD

Символ: $

Формат: Символ слева от суммы, без пробела, десятичный разделитель дробной части, запятая разделитель тысяч

Пример: $ 1,234,56

Южная Африка

Валюта: Rand

Сокращение / код: ZAR

Символ: R

Формат: Символ слева от суммы, неразрывный пробел, десятичный разделитель дробной части, запятая — разделитель тысяч

Пример: R 1,234.56

Швеция

Валюта: Шведская крона

Сокращение / код: SEK

Символ: kr

Формат: Символ справа от суммы, неразрывный пробел, запятая — разделитель дробной части, десятичный разделитель тысяч

Пример: 1,234,56 kr

Швейцария

Валюта: Швейцарский франк

Сокращение / Код: CHF

Символ: fr.

Формат: Символ слева от суммы, неразрывный пробел, запятая — дробный разделитель, десятичный — разделитель тысяч

Пример: fr. 1,234,56

Тайвань

Валюта: Новый тайваньский доллар

Сокращение / код: TWD

Символ: 元

Формат: Символ слева от суммы, неразрывный пробел, десятичный является дробным разделителем , запятая — разделитель тысяч

Пример: 元 1,234.56

Таиланд

Валюта: бат

Сокращение / код: THB

Символ: ฿

Формат: Символ справа от суммы, неразрывный пробел, десятичный разделитель дробной части, запятая разделитель тысяч

Пример: 1,234,56 ฿

Турция

Валюта: Турецкая лира

Сокращение / код: TRY

Символ: ₺

Формат: Символ справа от суммы, неразрывный пробел, десятичный разделитель дробной части, запятая — разделитель тысяч

Пример: 1,234. 56 ₺

56 ₺

Великобритания / Великобритания

Валюта: фунт стерлингов

Сокращение / код: GBP

Символ: £

Формат: Символ слева от суммы, без пробела, десятичное дробное разделитель, запятая — разделитель тысяч

Пример: £ 1234,56

США

Валюта: Доллар США

Сокращение / код: USD

Символ: $

Формат: Символ слева от суммы, без пробела, десятичный разделитель дробной части, запятая разделитель тысяч

Пример: $ 1,234.56

Вьетнам

Валюта: Донг

Сокращение / код: VND

Символ: ₫

Формат: Символ справа от суммы, неразрывный пробел, запятая — дробный разделитель, десятичный разделитель разделитель тысяч

Пример: 1.234,56 ₫

Мы рассмотрели практически все страны и их валюту, но теперь у меня есть секрет, который я вам скажу. Есть более простой способ сохранить согласованность валют для всех географических местоположений.Все, что вам нужно сделать, это найти партнера по электронной торговле с полным спектром услуг, такого как FastSpring, который сделает это за вас. Нет необходимости вручную менять формат валюты, чтобы клиенты из других стран были довольны, когда FastSpring может выполнить всю локализацию за вас.

Есть более простой способ сохранить согласованность валют для всех географических местоположений.Все, что вам нужно сделать, это найти партнера по электронной торговле с полным спектром услуг, такого как FastSpring, который сделает это за вас. Нет необходимости вручную менять формат валюты, чтобы клиенты из других стран были довольны, когда FastSpring может выполнить всю локализацию за вас.

Анализ финансовой отчетности банка

Представленные финансовые отчеты для банков несколько отличаются от большинства компаний, анализируемых инвесторами. Например, нет дебиторской задолженности или запасов, чтобы оценить, растут продажи или падают.Вдобавок ко всему существует несколько уникальных характеристик финансовой отчетности банка, которые включают в себя структуру баланса и отчета о прибылях и убытках. Однако, как только инвесторы имеют твердое представление о том, как банки получают доход и как анализировать, что движет этим доходом, финансовые отчеты банка становятся относительно легкими для понимания.

Как банки зарабатывают деньги

Банки принимают депозиты от потребителей и предприятий и выплачивают проценты по некоторым счетам. В свою очередь, банки принимают депозиты и либо вкладывают эти средства в ценные бумаги, либо ссужают компании и потребителей.Поскольку банки получают проценты по своим кредитам, их прибыль складывается из разницы между ставкой, которую они платят по депозитам, и ставкой, которую они зарабатывают или получают от заемщиков. Банки также получают процентный доход от инвестирования своих денежных средств в краткосрочные ценные бумаги, такие как казначейские облигации США.

Однако банки также получают доход от комиссионных доходов, которые они взимают за свои продукты и услуги, которые включают советы по управлению капиталом, комиссию за текущий счет, комиссию за овердрафт, комиссию за банкомат, проценты и комиссионные по кредитным картам.

Основным видом деятельности банка является управление спредом между депозитами, которые он выплачивает потребителям, и ставкой, которую он получает по их кредитам. Другими словами, когда процент, который банк получает по ссудам, превышает процент, который он выплачивает по депозитам, он получает доход от спреда процентных ставок. Размер этого спреда является основным фактором, определяющим прибыль, получаемую банком. Хотя мы не будем углубляться в то, как ставки определяются на рынке, несколько факторов влияют на ставки, включая денежно-кредитную политику, установленную Федеральным резервным банком, и доходность U.S. Treasuries. Ниже мы рассмотрим пример того, как выглядит спред процентной ставки для крупного банка.

Другими словами, когда процент, который банк получает по ссудам, превышает процент, который он выплачивает по депозитам, он получает доход от спреда процентных ставок. Размер этого спреда является основным фактором, определяющим прибыль, получаемую банком. Хотя мы не будем углубляться в то, как ставки определяются на рынке, несколько факторов влияют на ставки, включая денежно-кредитную политику, установленную Федеральным резервным банком, и доходность U.S. Treasuries. Ниже мы рассмотрим пример того, как выглядит спред процентной ставки для крупного банка.

Анализ финансовой отчетности банка

Взгляд изнутри на Bank of America Corporation (BAC)

Приведенная ниже таблица связывает воедино информацию из баланса и отчета о прибылях и убытках Bank of America, чтобы отобразить доход от доходных активов и процентов, выплачиваемых клиентам по процентным депозитам. Большинство банков предоставляют таблицы такого типа в годовом отчете за 10 тыс.Взаимодействие с другими людьми

- Ниже мы видим (зеленым цветом) процентов или доходности, которые BofA получил от своих инвестиций и кредитов в 2017 году.

- Внизу таблицы (красным) показаны процентные расходы и процентная ставка, выплаченная вкладчикам по их процентным счетам.

Может показаться нелогичным, что депозиты показаны красным, а ссуды — зеленым. Однако для банка депозит является обязательством на его балансе, тогда как ссуды являются активами , потому что банк выплачивает проценты вкладчикам, , но получает процентный доход от ссуд .Другими словами, когда ваш местный банк дает вам ипотеку, вы платите банковские проценты и основную сумму за весь срок действия ссуды. Ваши платежи — это поток дохода для банка, аналогичный дивидендам, которые вы можете заработать, инвестируя в акции.

Вы заметите, что статьи баланса — это средние остатки для каждой позиции , а не остаток на конец периода. Средние остатки обеспечивают лучшую аналитическую основу для понимания финансовых показателей банка.Также имеется соответствующий процентный доход или статья расходов и доходность за период времени.

В приведенной выше таблице BofA заработал 58,5 млрд долларов процентного дохода от кредитов и инвестиций (выделено фиолетовым цветом), одновременно выплачивая 12,9 млрд долларов США в виде процентов по депозитам (выделено синим цветом). Цифры выше говорят только отчасти. Общий доход банка указан в отчете о прибылях и убытках.

Отчет о прибылях и убытках

Отчет о прибылях и убытках Bank of America ниже из их годовых 10 тыс. За 2017 год.Вот основные направления:

- Общая сумма полученных процентов составила 57,5 миллиардов долларов (выделено зеленым цветом) для банка по ссудам и всем инвестициям и денежным позициям.

- Чистый процентный доход (выделен синим) составил 44,6 миллиарда долларов за 2017 год и представляет собой доход, полученный после вычета расходов из процентного дохода. Опять же, чистый процентный доход в основном состоит из разницы между процентами, полученными по займам, и процентами, выплаченными вкладчикам.

- Непроцентные доходы составили 42 доллара США.6 миллиардов на 2017 год, , и этот доход включает комиссионный доход за продукты и услуги. Жизненно важно, чтобы банки диверсифицировали свои потоки доходов, получая доход от продуктов, не связанных с процентной ставкой, чтобы защитить их от любых негативных изменений доходности. Доход по этой категории включает в себя комиссию за банковский счет и обслуживание, трастовый доход, комиссию по ссудам и ипотеке, брокерские сборы и доход от услуг по управлению активами, а также доход от торговых операций. Мы видим, что выручка BofA хорошо сбалансирована, и примерно половина выручки банка приходится на комиссионные и сервисные доходы.

- Чистая прибыль в размере 18,2 миллиарда долларов — это прибыль , полученная банком за 2017 год.

Доходы банка отличаются от доходов таких компаний, как Apple Inc. (AAPL). В отчете о прибылях и убытках Apple вверху будет строка выручки, озаглавленная «Чистые продажи или выручка». Однако банк работает иначе. Для банка доход — это сумма чистого процентного дохода и непроцентного дохода. Чтобы запутать ситуацию, иногда аналитики указывают общий процентный доход вместо чистого процентного дохода при расчете дохода для банков, что увеличивает число доходов, поскольку расходы не были вычтены из общего процентного дохода.

Однако банк работает иначе. Для банка доход — это сумма чистого процентного дохода и непроцентного дохода. Чтобы запутать ситуацию, иногда аналитики указывают общий процентный доход вместо чистого процентного дохода при расчете дохода для банков, что увеличивает число доходов, поскольку расходы не были вычтены из общего процентного дохода.

Изменения процентных ставок могут повлиять на объем определенных видов банковской деятельности, приносящих комиссионный доход. Например, объем выдачи жилищных ипотечных кредитов обычно снижается по мере роста процентных ставок, что приводит к снижению комиссий за выдачу кредитов. Напротив, пулы по обслуживанию ипотечных кредитов часто сталкиваются с более медленными предоплатами при повышении ставок, поскольку заемщики с меньшей вероятностью рефинансируют. В результате комиссионный доход и связанная с ним экономическая стоимость, возникающие в результате деятельности, связанной с обслуживанием ипотечных кредитов, могут увеличиваться или оставаться стабильными в периоды умеренного повышения процентных ставок.

Кроме того, по мере роста процентных ставок банки, как правило, получают больший процентный доход по ссудам с плавающей ставкой, поскольку они могут повышать ставку, взимаемую с заемщиков, как в случае с кредитными картами. Однако чрезмерно высокие процентные ставки могут нанести ущерб экономике и привести к снижению спроса на кредиты, тем самым уменьшив чистую прибыль банка.

Бухгалтерский баланс

Баланс Bank of America ниже их годовых 10 тыс. За 2017 год.

Есть три основных направления:

- Денежные средства — это денежные средства, хранящиеся на депозите, а иногда банки хранят наличные деньги для других банков.У BofA около 157 миллиардов долларов наличными, что является важным фактором для инвесторов, которые надеются, что банк увеличит свои дивиденды или обратный выкуп акций.

- Ценные бумаги обычно представляют собой краткосрочные инвестиции, доход от которых банк получает, включая казначейские обязательства США и государственные учреждения.

- Ссуды — это хлеб с маслом для большинства банков и, как правило, самый крупный актив на балансе. BofA имеет кредитов на сумму 926 миллиардов долларов. Инвесторы следят за ростом ссуд, чтобы определить, увеличивает ли банк свои ссуды и использует ли банковские депозиты для получения благоприятной доходности.

- Депозиты являются крупнейшим обязательством банка и включают счета денежного рынка, сберегательные и текущие счета. Включены как процентные, так и беспроцентные счета. Хотя депозиты относятся к пассивам, они имеют решающее значение для способности банка предоставлять ссуды. Если у банка недостаточно депозитов, это может привести к замедлению роста ссуд или банку, возможно, придется взять в долг для удовлетворения спроса на ссуду, обслуживание которого будет намного дороже, чем проценты, выплачиваемые по депозитам.

Кредитное плечо и риск

Банковское дело — это бизнес с высокой долей заемных средств, требующий от регулирующих органов диктовать минимальные уровни капитала, чтобы помочь обеспечить платежеспособность каждого банка и банковской системы. В США деятельность банков регулируется несколькими агентствами, и некоторые из них включают Федеральную резервную систему (ФРС), Управление валютного контролера, Управление по надзору за сбережениями и Федеральную корпорацию по страхованию вкладов (FDIC). Эти регулирующие органы сосредоточены на обеспечении соблюдения требований для поддержания устойчивости и целостности банковской системы.

В США деятельность банков регулируется несколькими агентствами, и некоторые из них включают Федеральную резервную систему (ФРС), Управление валютного контролера, Управление по надзору за сбережениями и Федеральную корпорацию по страхованию вкладов (FDIC). Эти регулирующие органы сосредоточены на обеспечении соблюдения требований для поддержания устойчивости и целостности банковской системы.

Риск процентной ставки

Банки берут на себя финансовый риск, когда они предоставляют ссуды по процентным ставкам, которые отличаются от ставок, выплачиваемых вкладчикам. Риск процентной ставки — это управление разницей между процентами, выплаченными по депозитам и полученными по кредитам, с течением времени.

Депозиты обычно представляют собой краткосрочные инвестиции и адаптируются к текущим процентным ставкам быстрее, чем ставки по ссудам с фиксированной процентной ставкой. Если процентные ставки растут, банки могут взимать более высокую ставку по своим ссудам с переменной ставкой и более высокую ставку по своим новым ссудам с фиксированной ставкой. Однако ставки по депозитам обычно не меняются так сильно, как долгосрочные ставки, которые используются для определения ставок по кредитам. В результате, когда процентные ставки повышаются, банки, как правило, получают больший процентный доход, но когда процентные ставки падают, банки подвергаются риску, поскольку их процентный доход снижается.

Однако ставки по депозитам обычно не меняются так сильно, как долгосрочные ставки, которые используются для определения ставок по кредитам. В результате, когда процентные ставки повышаются, банки, как правило, получают больший процентный доход, но когда процентные ставки падают, банки подвергаются риску, поскольку их процентный доход снижается.

Один из способов, которым банки пытаются преодолеть процентный риск, — это комиссионные за продукты и услуги. По мере того, как банк увеличивает комиссионный доход, он становится менее зависимым от процентного дохода по ссудам, что в некоторой степени снижает процентный риск.

Кредитный риск