ЧЕКОВЫЙ ИНВЕСТИЦИОННЫЙ ФОНД — это… Что такое ЧЕКОВЫЙ ИНВЕСТИЦИОННЫЙ ФОНД?

- ЧЕКОВЫЙ ИНВЕСТИЦИОННЫЙ ФОНД

- ЧЕКОВЫЙ ИНВЕСТИЦИОННЫЙ ФОНД

(ЧИФ)

специализированное финансовое учреждение в виде инвестиционного фонда, принимавшее у населения приватизационные чеки (ваучеры), в обмен на которые владельцы чеков получали акции фонда. Чековые инвестиционные фонды размещали приватизационные чеки, приобретая на них акции разных приватизируемых предприятий. В итоге фонд, получая дивиденды по акциям приватизируемых предприятий, предполагал выплачивать дивиденды своим акционерам.

Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. — 2-е изд., испр. М.: ИНФРА-М. 479 с.. 1999.

Экономический словарь.

- ЧЕКОВЫЙ БЛАНК

- ЧЕКОДАТЕЛЬ

Смотреть что такое «ЧЕКОВЫЙ ИНВЕСТИЦИОННЫЙ ФОНД» в других словарях:

Чековый инвестиционный фонд — в РФ инвестиционный фонд, принимавший у населения приватизационные чеки в обмен на акции фонда. Синонимы: ЧИФ См. также: Фонды взаимных инвестиций Приватизация Финансовый словарь Финам … Финансовый словарь

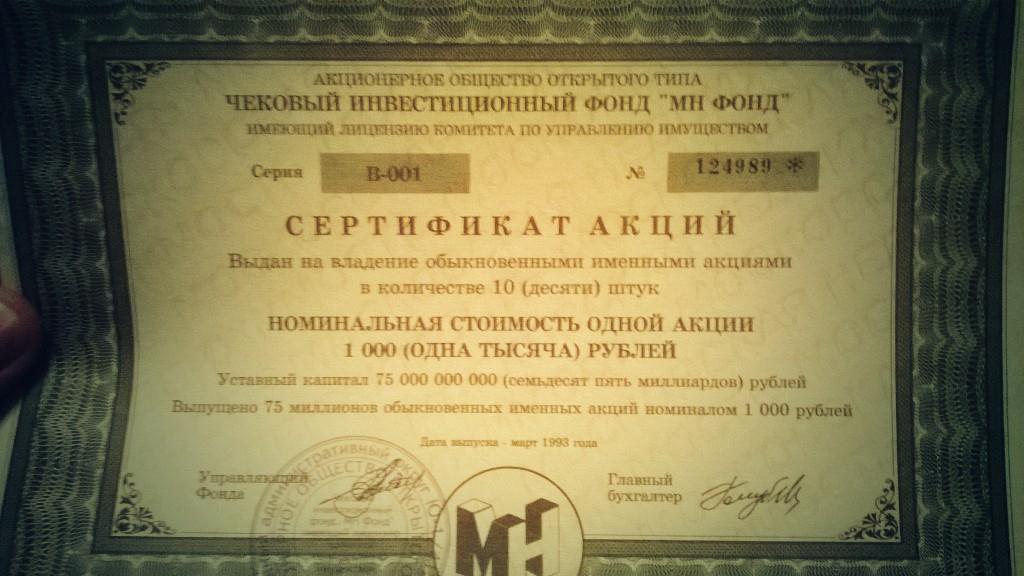

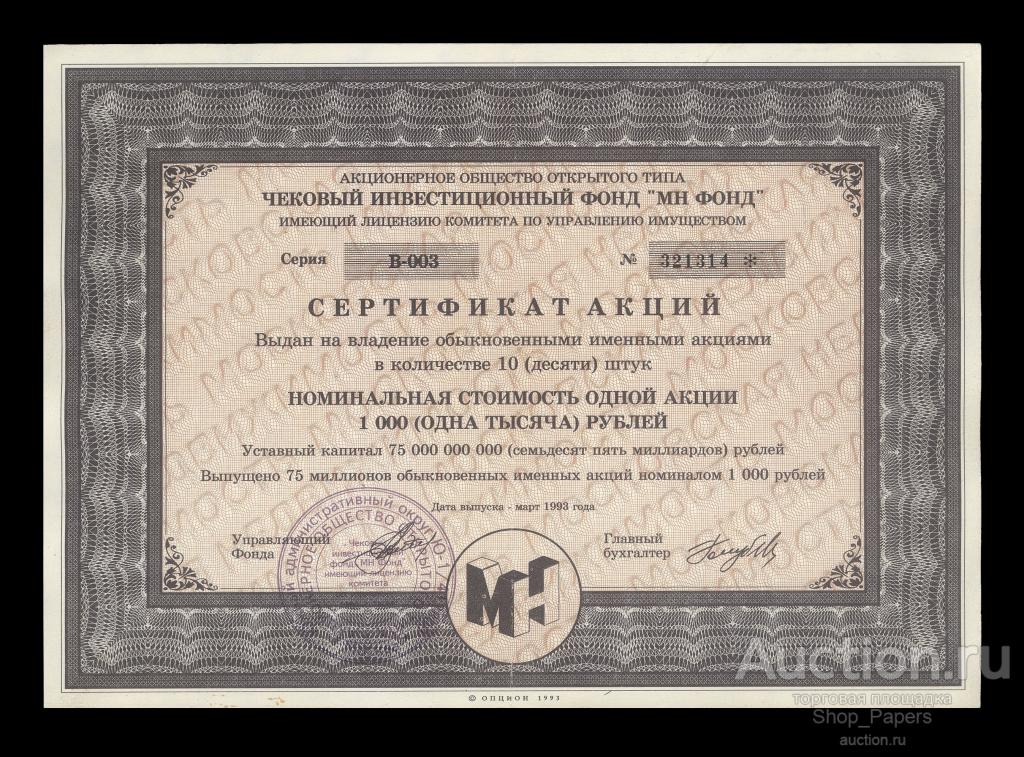

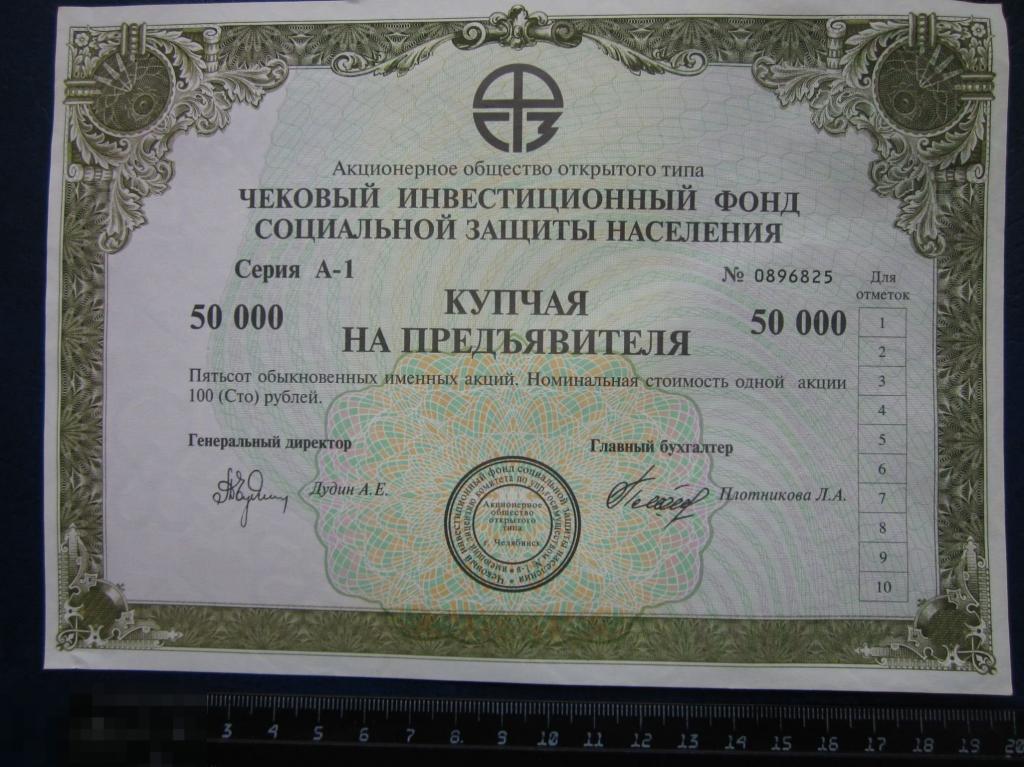

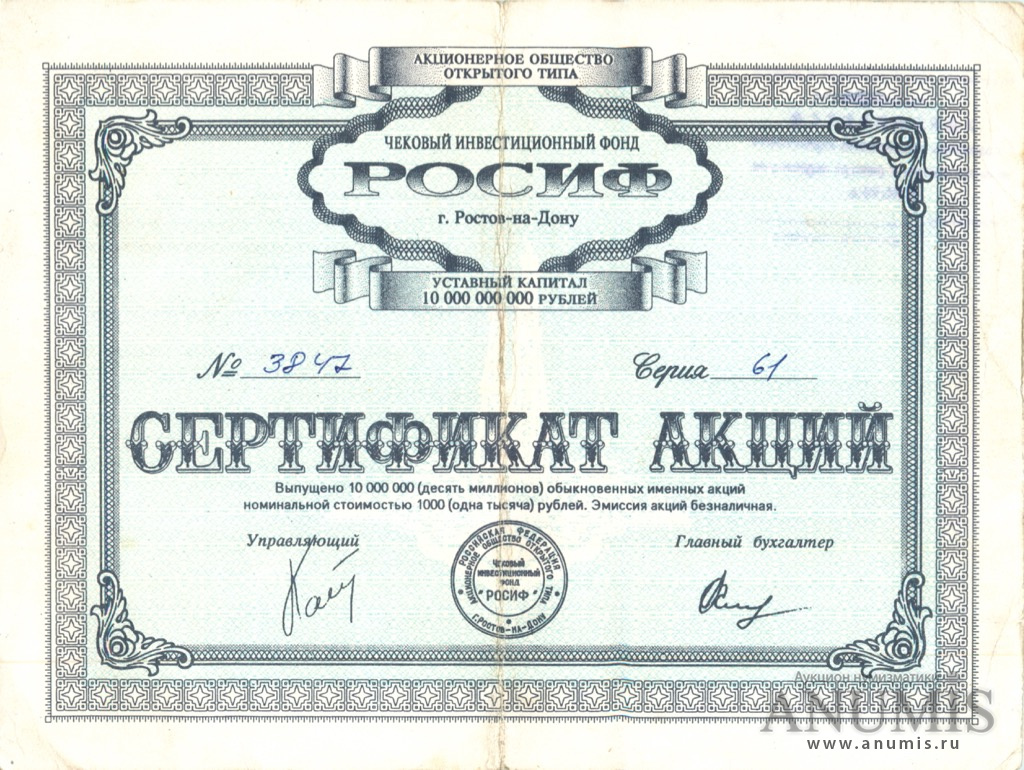

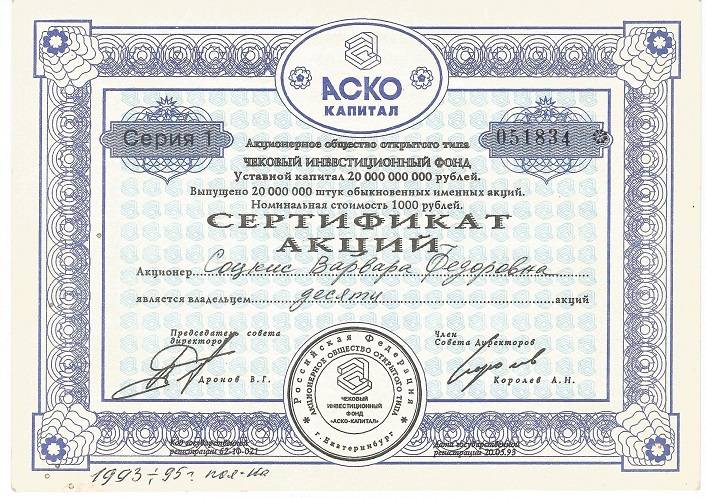

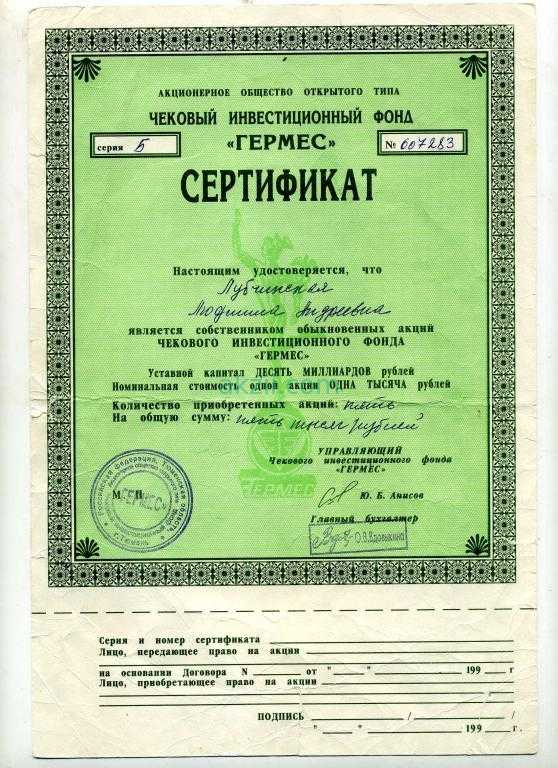

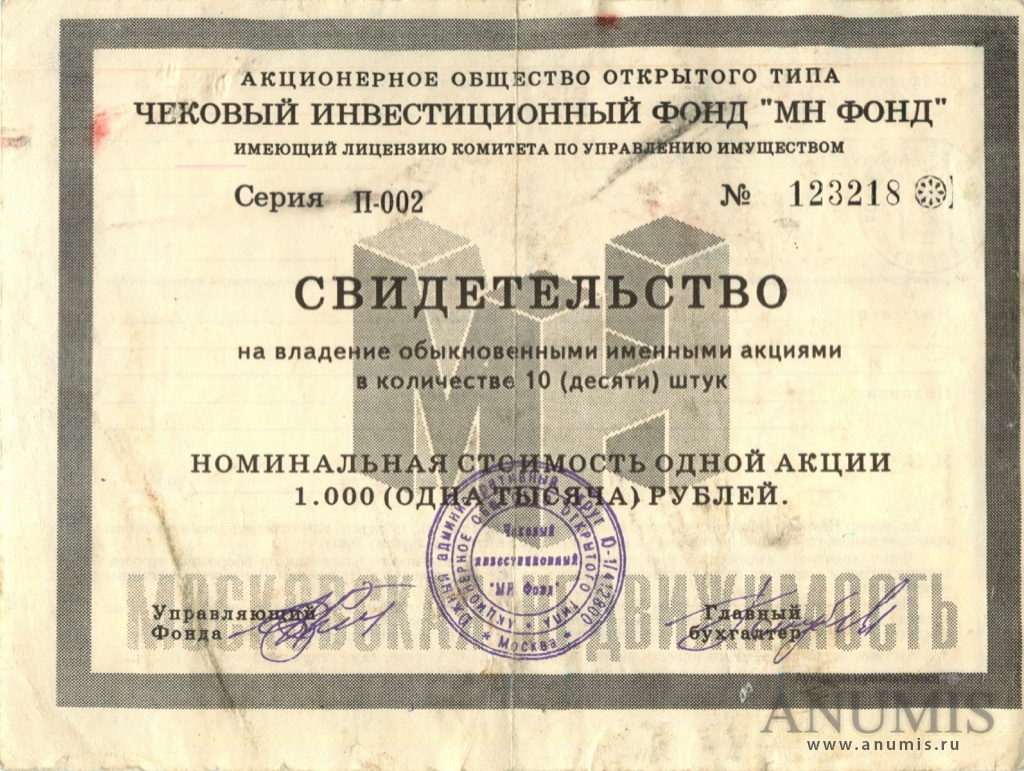

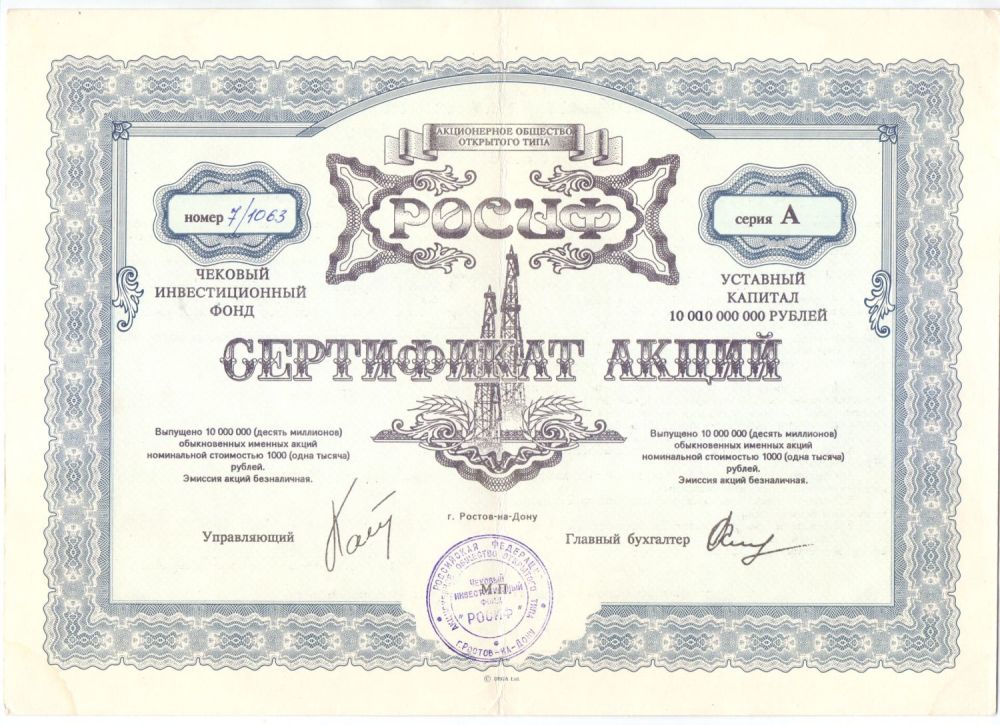

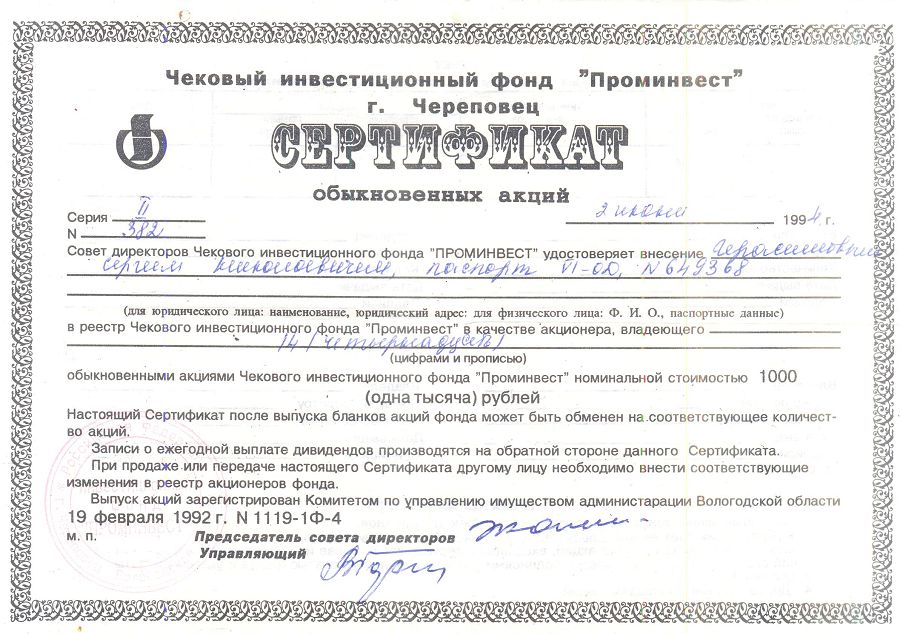

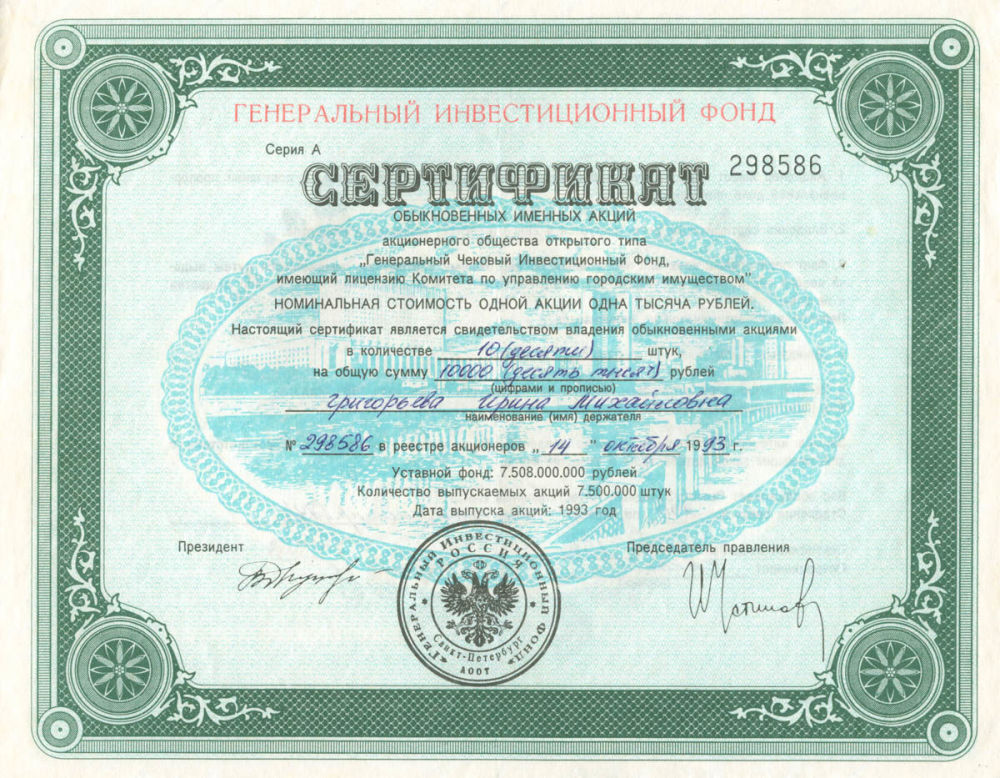

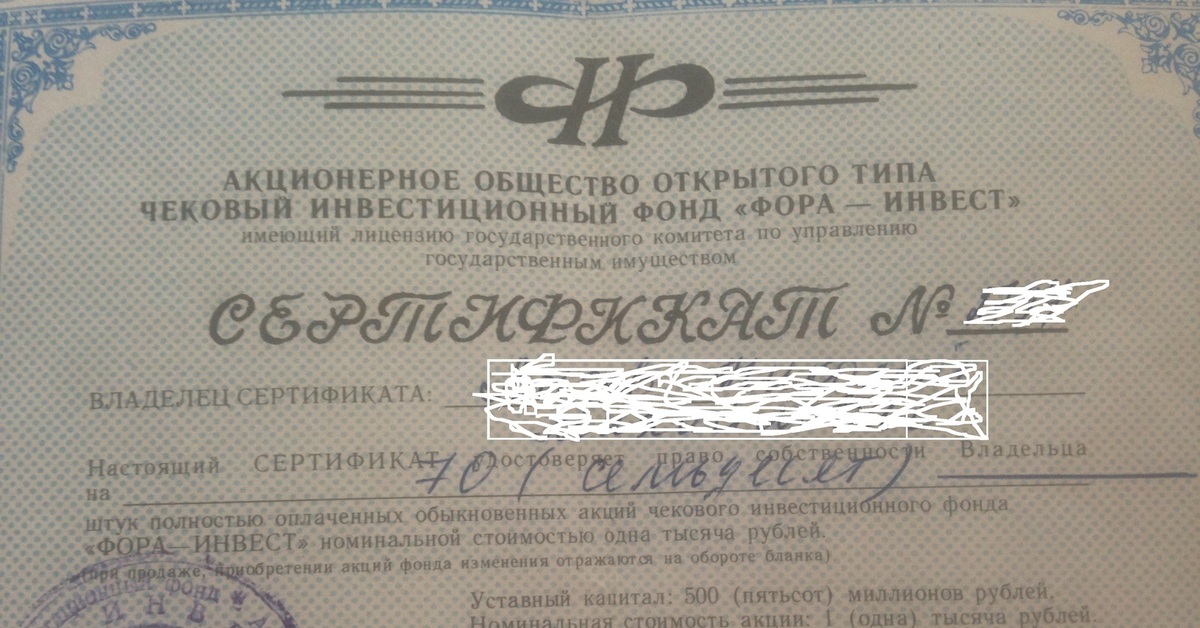

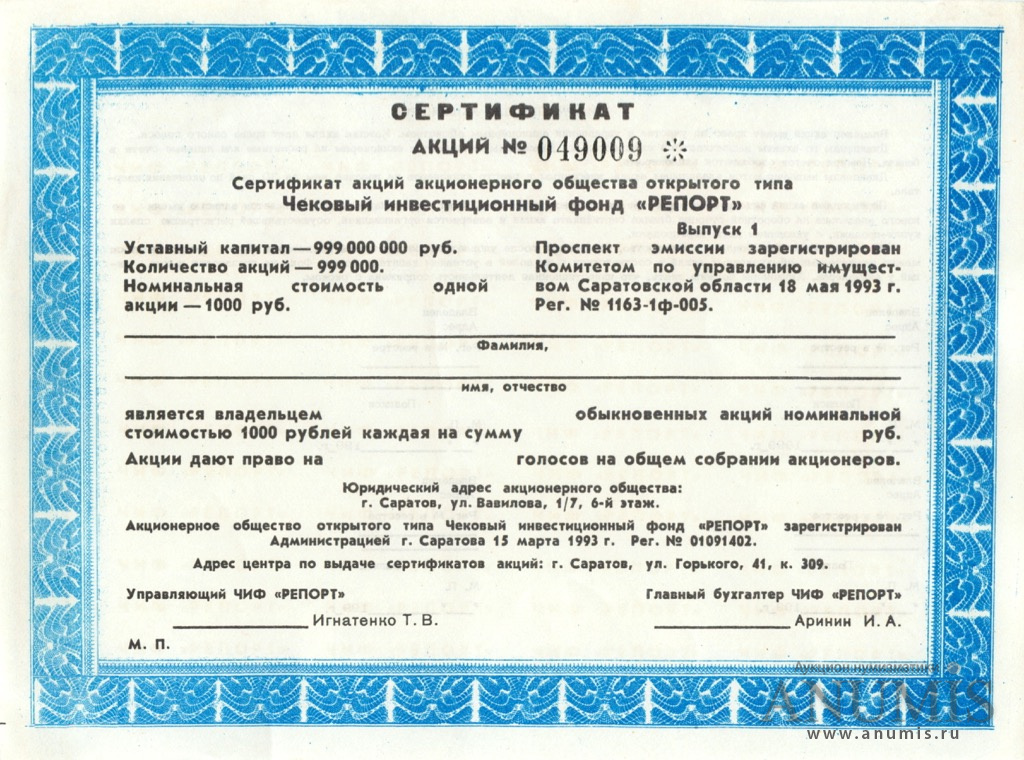

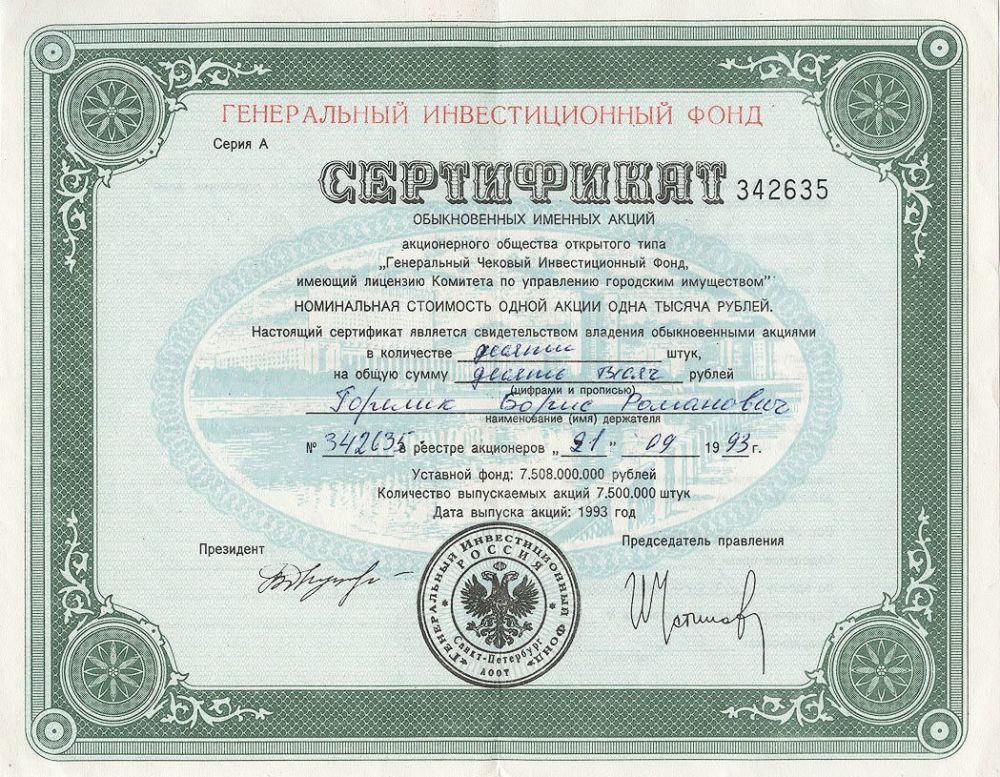

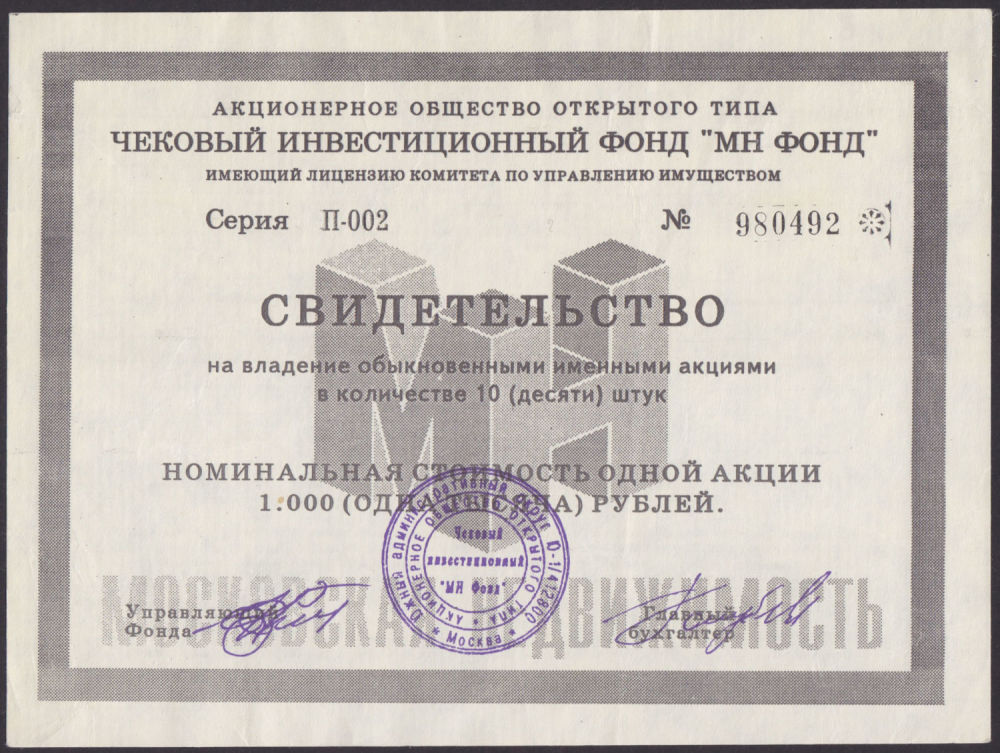

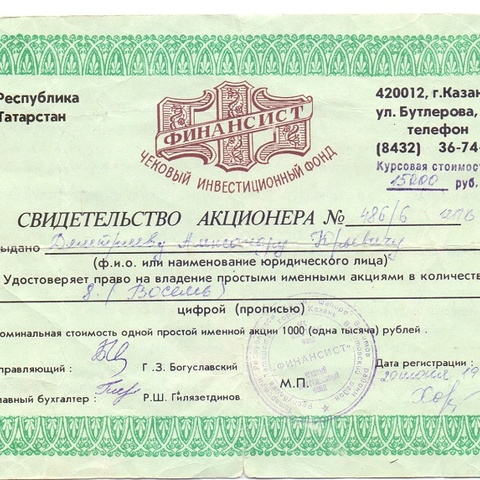

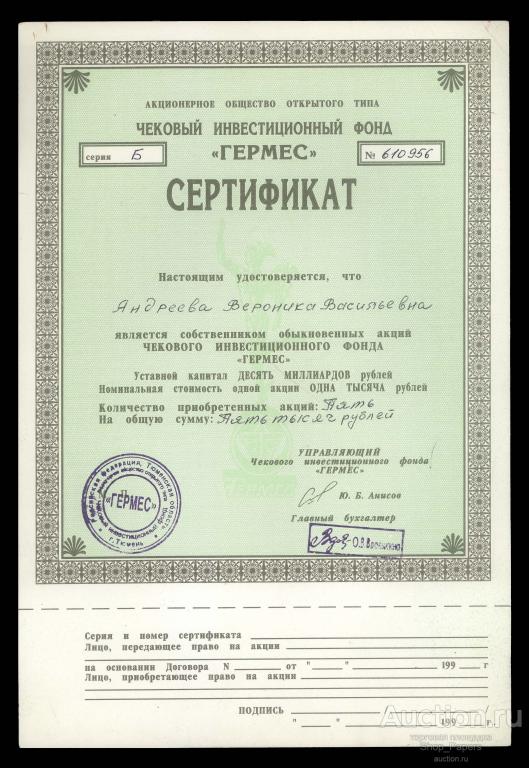

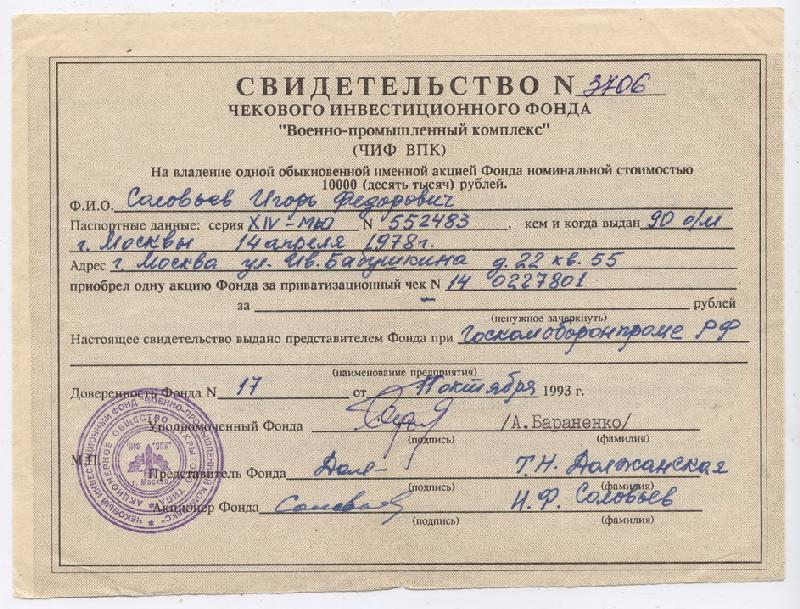

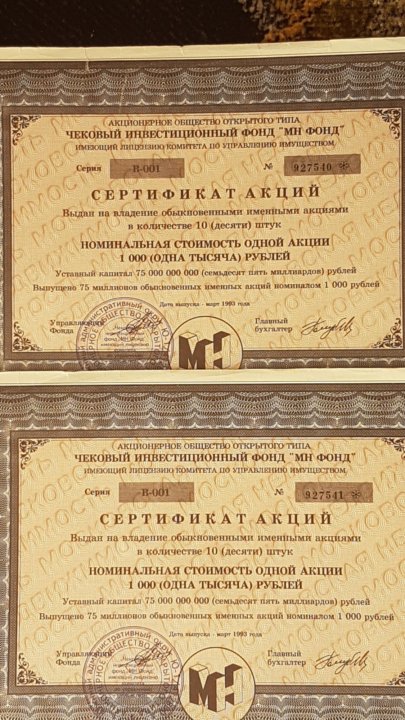

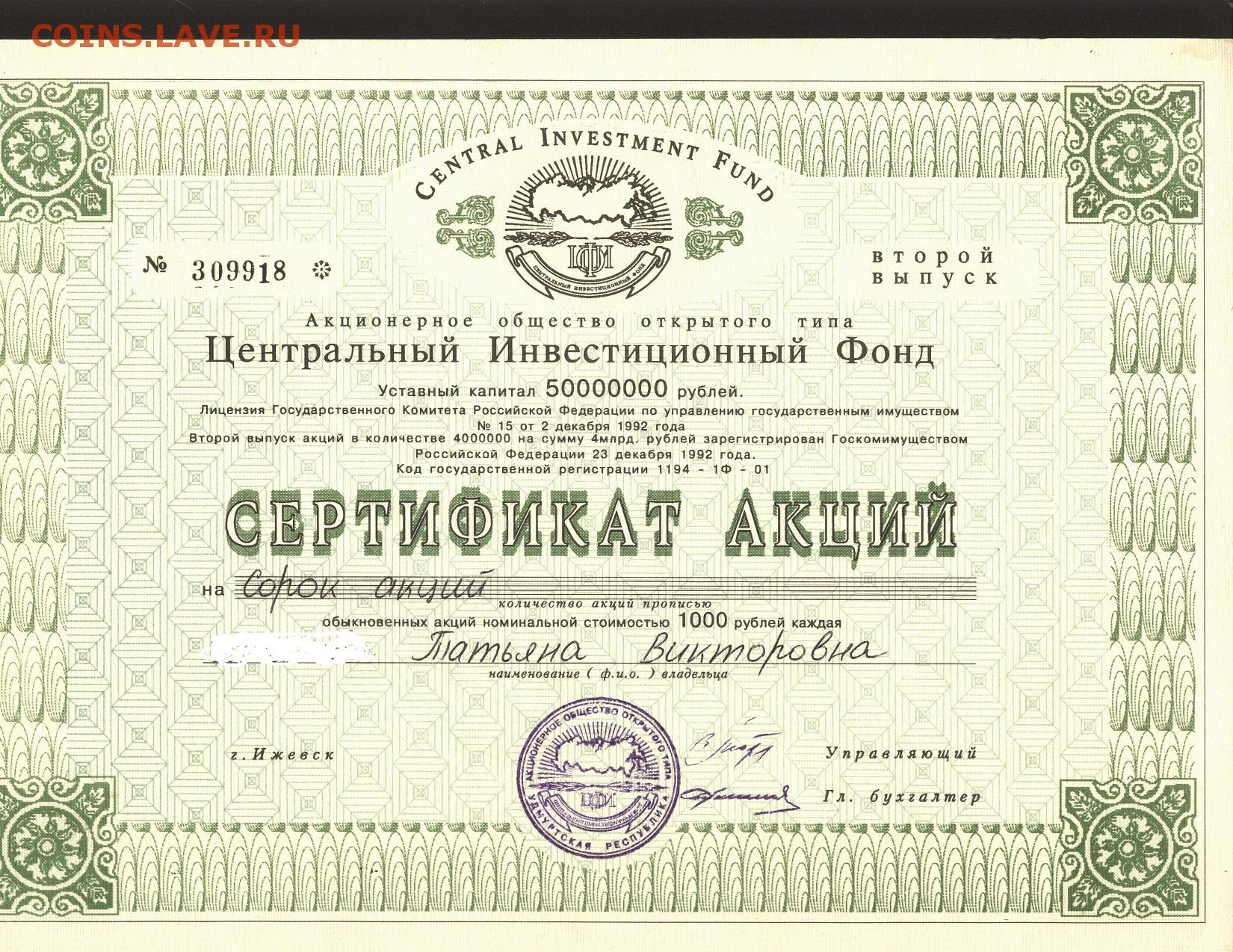

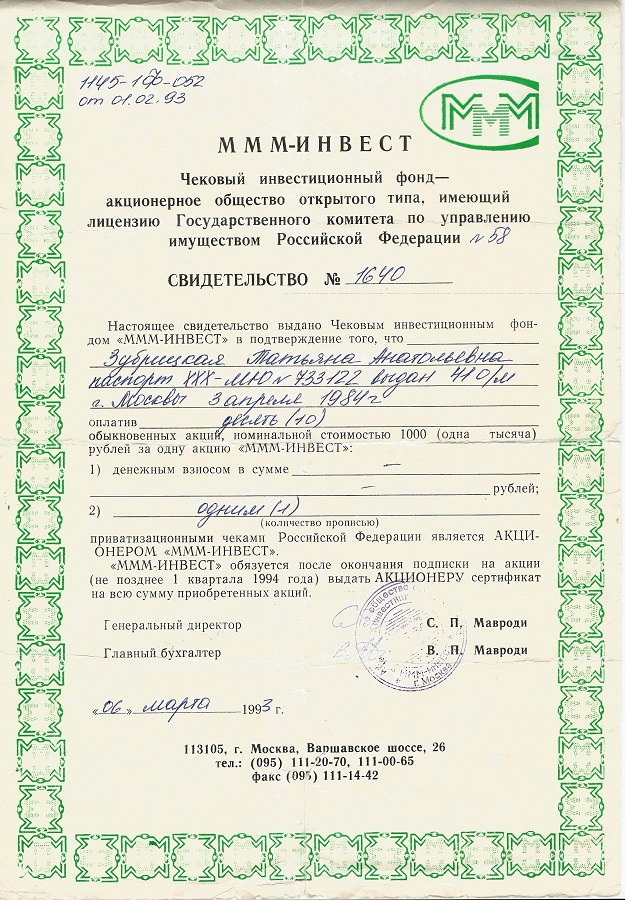

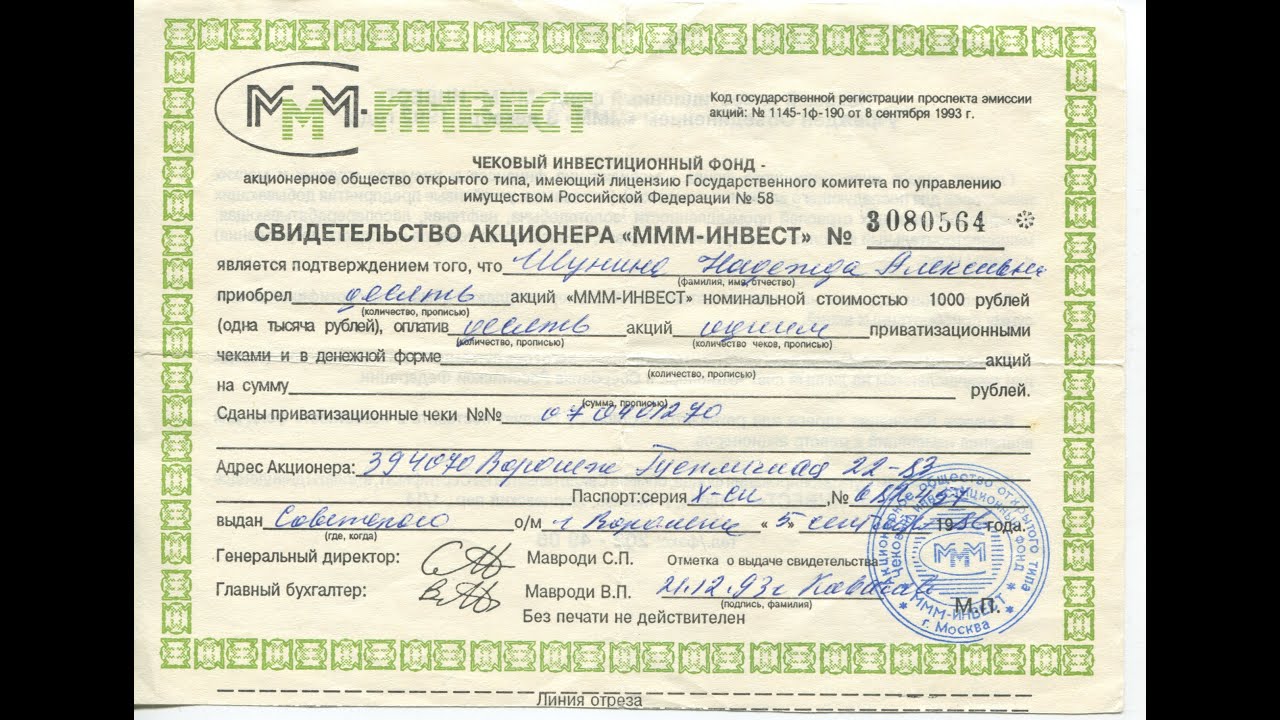

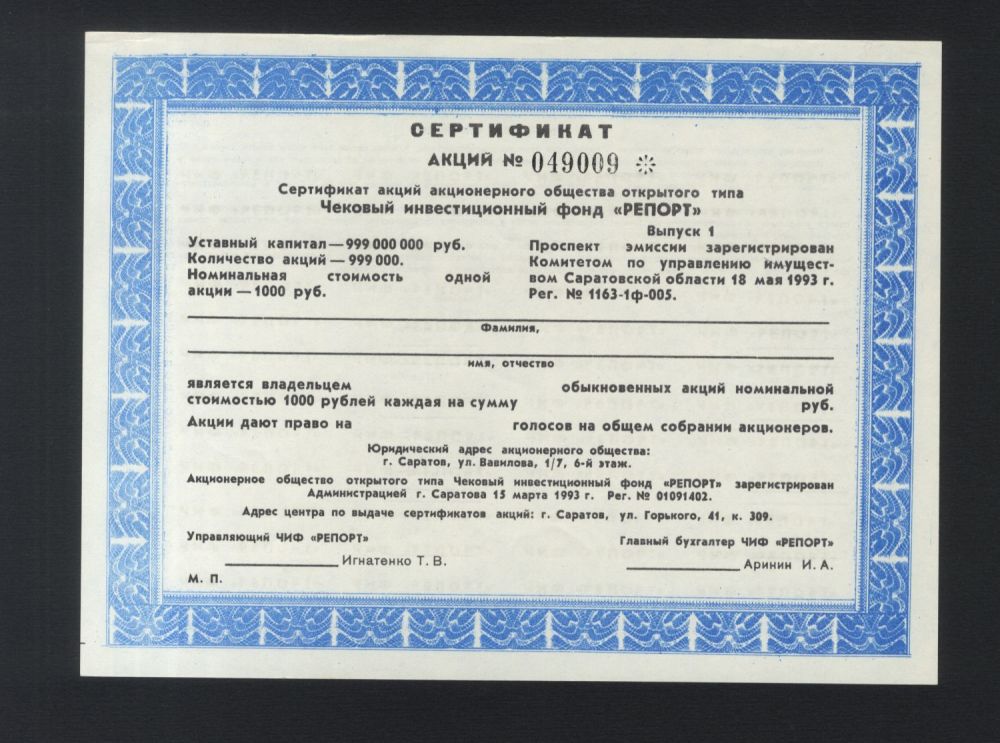

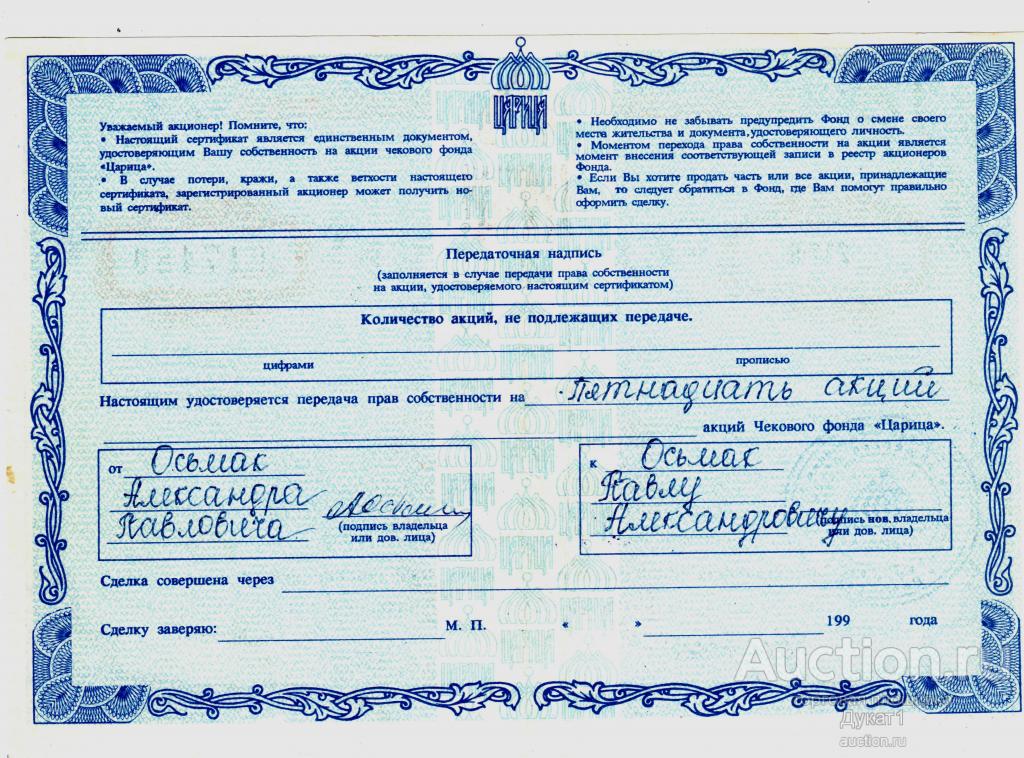

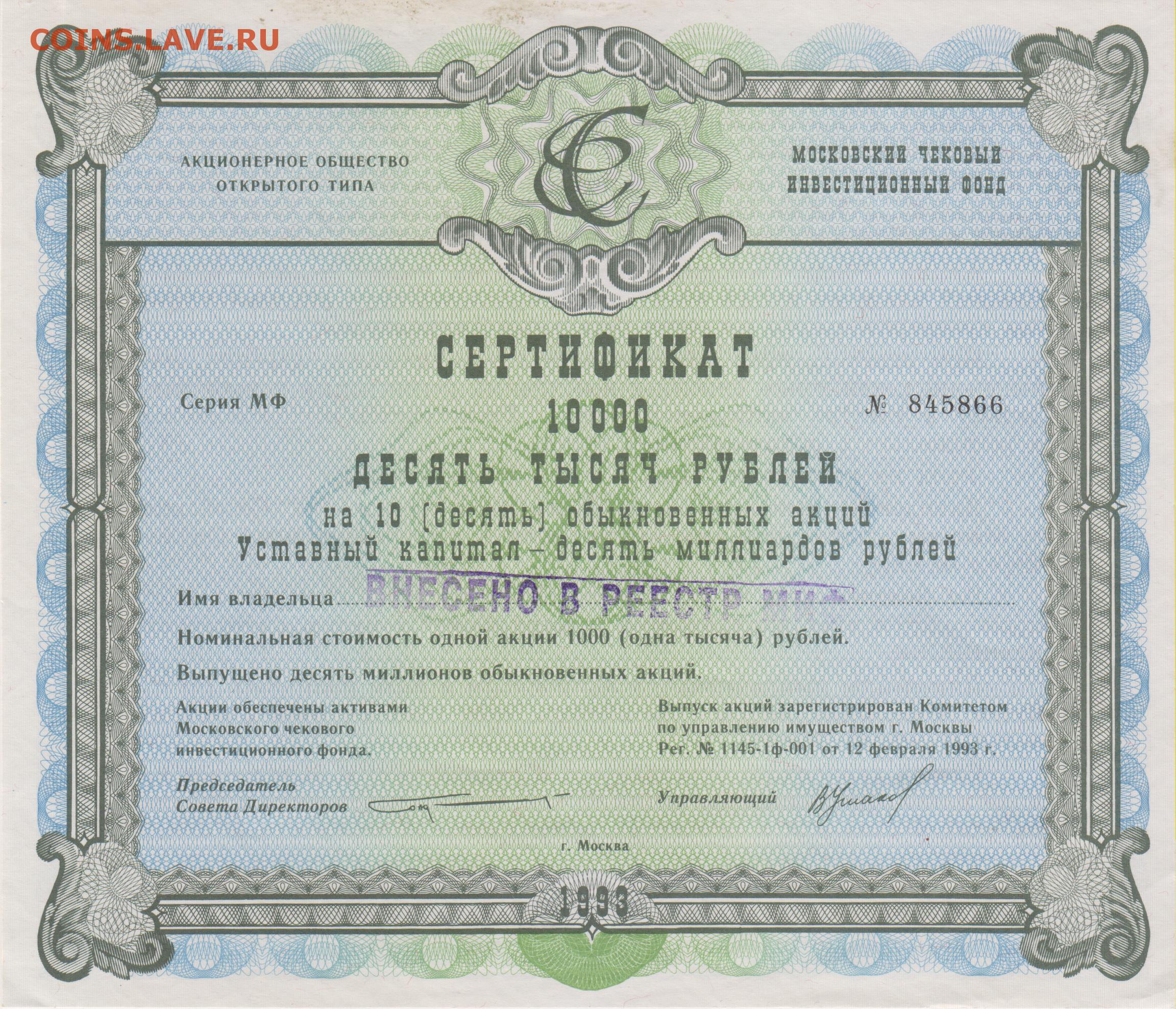

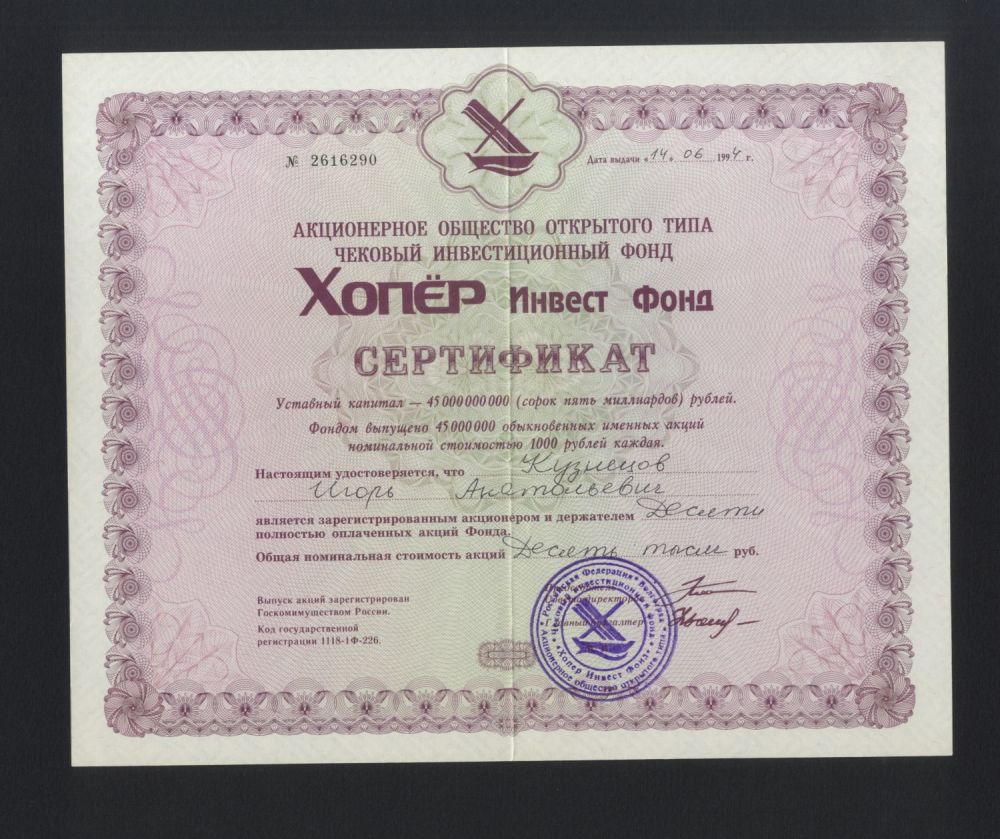

Чековый инвестиционный фонд — Приватизационный чек (ваучер), который получали граждане России Сертификат … Википедия

ЧЕКОВЫЙ ИНВЕСТИЦИОННЫЙ ФОНД — специализированное финансовое учреждение в виде инвестиционного фонда, принимавшее у населения приватизационные чеки (ваучеры), в обмен на которые владельцы чеков получали акции фонда Чековые инвестиционные фонды размещали приватизационные чеки,… … Энциклопедический словарь экономики и права

чековый инвестиционный фонд — (ЧИФ) специализированное финансовое учреждение в виде инвестиционного фонда, принимавшее у населения приватизационные чеки (ваучеры), в обмен на которые владельцы чеков получали акции фонда.

Чековые инвестиционные фонды размещали… … Словарь экономических терминов

Чековые инвестиционные фонды размещали… … Словарь экономических терминовЧековый инвестиционный фонд — (ЧИФ) коммерческая организация, деятельность которой разрешается лицензией государственных правовых органов и регулируется соответвующими законами и указами правительства. ЧИФ использует полученные от населения ваучеры для приобретения акций… … Терминологический словарь библиотекаря по социально-экономической тематике

ЧЕКОВЫЙ ИНВЕСТИЦИОННЫЙ ФОНД — разновидность акционерных инвестиционных фондов; одна из форм коллективного инвестирования. ЧИФ в России образовывались как фонды целевой направленности для: оказания помощи населению в инвестировании приватизационных чеков («ваучеров») и… … Финансово-кредитный энциклопедический словарь

Чековый инвестиционный фонд [в сфере деятельности специализированных инвестиционных фондов приватизации] — Чековым инвестиционным фондом признается акционерное общество открытого типа, которое одновременно осуществляет деятельность, заключающуюся в привлечении средств за счет эмиссии собственных акций и инвестировании собственных средств в ценные… … Словарь юридических понятий

Инвестиционный фонд — Инвестиционный фонд учреждение, осуществляющее коллективные инвестиции.

Суть его в аккумулировании сбережений частных лиц для совместного портфельного инвестирования через покупку ценных бумаг, а не реальных производственных активов.… … Википедия

Суть его в аккумулировании сбережений частных лиц для совместного портфельного инвестирования через покупку ценных бумаг, а не реальных производственных активов.… … ВикипедияИнвестиционный фонд — (Investment fund) Инвестиционный фонд это учреждение, осуществляющее коллективные инвестиции Инвестиционный фонд это учреждение, осуществляющее коллективные инвестиции путём аккумулирования сбережений частных лиц Содержание >>>> Инвестиционный… … Энциклопедия инвестора

ИНВЕСТИЦИОННЫЙ ФОНД ЧЕКОВЫЙ — (см. ЧЕКОВЫЙ ИНВЕСТИЦИОННЫЙ ФОНД) … Энциклопедический словарь экономики и права

Акции чекового инвестиционного фонда и как получить деньги по ним?

Чековые инвестиционные фонды

Чековый инвестиционный фонд – существовавшая в 90-ых годах инвестиционная структура. Появление огромного количества подобных организаций было обусловлено политикой приватизации в России.

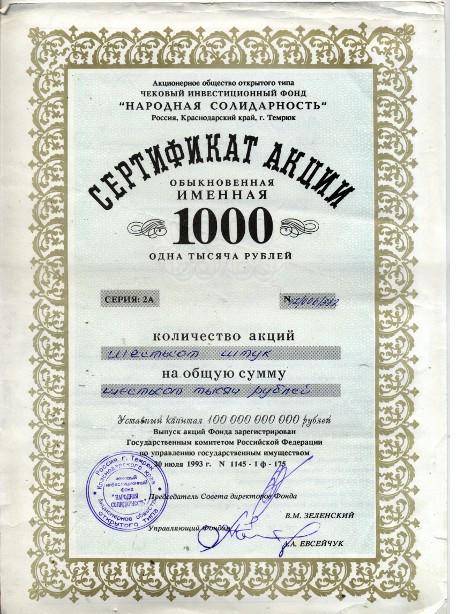

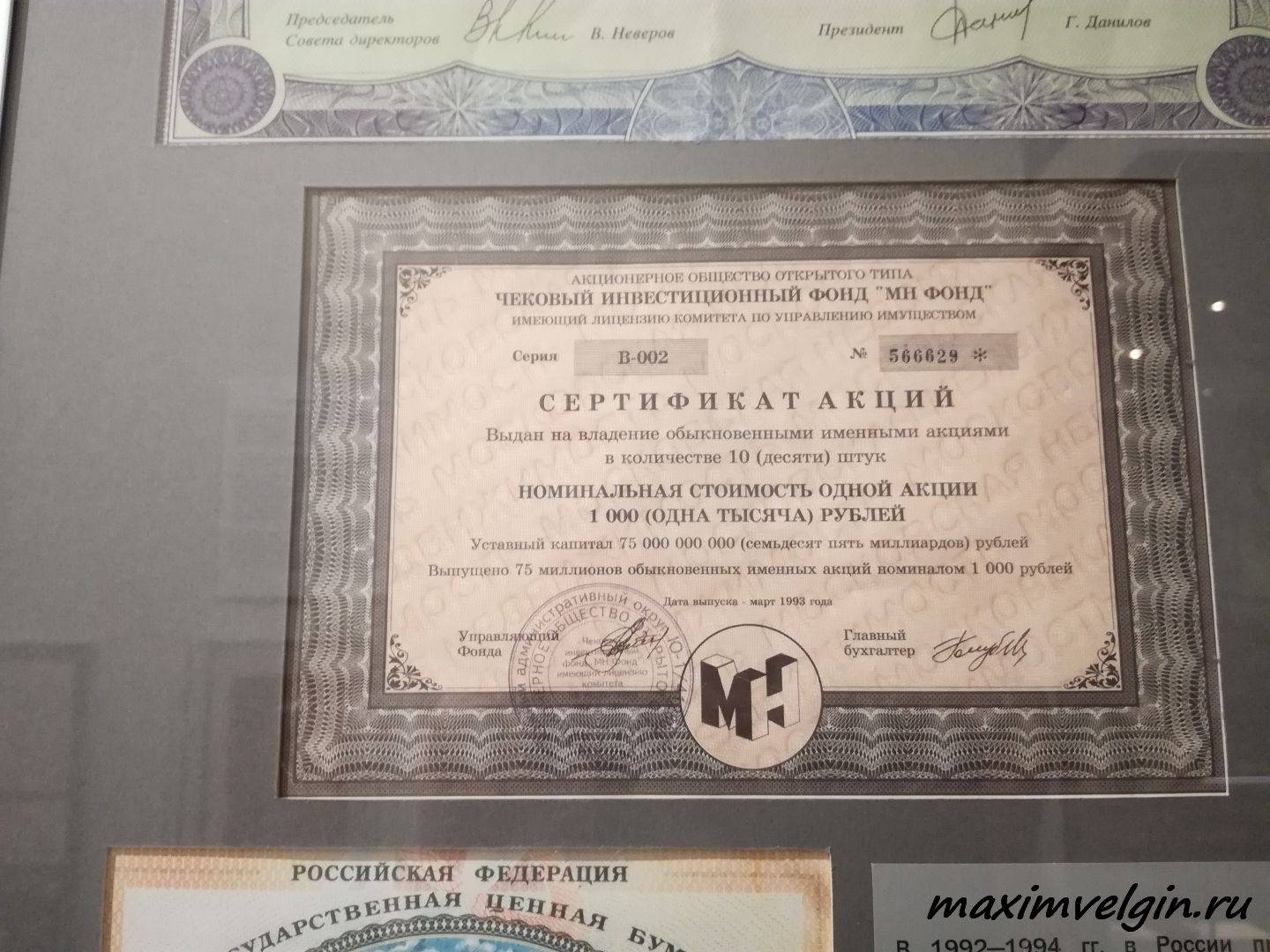

Акции чековых компаний (ЧИФ) выдавались в обмен на приватизационные чеки, они же ваучеры. Этот, ныне устаревший актив, представлял собой сертификат участия в предприятии. Во многом такая модель была схожа с акциями, но с юридической точки зрения это абсолютно разные вещи.

Этот, ныне устаревший актив, представлял собой сертификат участия в предприятии. Во многом такая модель была схожа с акциями, но с юридической точки зрения это абсолютно разные вещи.

Огромное количество ваучеров выдавалось бедствующими предприятиями на руки своим работникам, так как финансовое состояние не позволяло гасить задолженности по зарплате наличными деньгами. Для многих людей, получивших подобные сертификаты, именно популярный ЧИФ становился единственным способом их реализовать, не вкладывая в МММ.

Появление ЧИФ

Появление подобных структур связано с указом Президента Бориса Ельцина о создании в РФ собственного рынка ценных бумаг. В рамках приватизации, предприятия, которые ранее считались государственной собственностью, отныне переходили в руки все, кто этого желал и имел деньги для осуществления замысла. Национальный курс на внедрение капитализма способствовал таким шагам.

В рамках этого же указа были заложены и первые инвестиционные структуры, работавшие с выдачей чеков. Для нового рынка, задача ЧИФ сводилась к созданию крупных игроков на биржевых торгах. Обладая капиталом, в виде собранных ваучеров, они становились институциональными инвесторами. Также ЧИФ мог принимать и наличные средства.

Для нового рынка, задача ЧИФ сводилась к созданию крупных игроков на биржевых торгах. Обладая капиталом, в виде собранных ваучеров, они становились институциональными инвесторами. Также ЧИФ мог принимать и наличные средства.

В обмен на переданные деньги или ваучеры, инвестор получал бумаги чекового инвестиционного фонда. Управляющие использовали ценные бумаги для торгов в интересах собственных вкладчиков. Параллельно с этим, велась работа по наращиванию капитала на биржевых торгах в стране.

Первые крупные организации появились в 1993 году, а наибольший всплеск активности проходил до 1994 года. На тот момент, в Российской Федерации было зарегистрировано 662 подобных участников.

Теневая деятельность

Слабая регуляция рынка, а также доверие граждан к новым структурам, привели к тому, что чековые компании использовали свои возможности не для благих целей. Механизм действия был следующим: собирались ваучеры, на аукционах они обменивались на реальные именные акции предприятий, после чего, бумаги продавались в разы ниже рыночной, реальной стоимости.

В итоге, львиная доля акций предприятий попадали в руки к коммерсантам по бросовым ценам. Используя эти рычаги, а также поддержку со стороны преступных группировок, сформировалась новая когорта бизнесменов, в последствии ставших российскими олигархами.

Граждане, чьи ваучеры находились на балансе управляющих, часто оставались ни с чем, так как фонды крайне быстро ликвидировались, распродав чужие активы. В период с 1995 по 1998 годы, количество компаний сократилось почти в два раза.

Крупные игроки

В среде разрастания этой индустрии, в крупных российских городах выделись некоторые особо крупные чековые инвестиционные фонды:

- Гермес, Державный

- МН Фонд, Урал

- Народный, Созидание

- Нижегородская ярмарка

- Пермский, Ковчег, Республика

- Сахаинвест, АООТ, Исеть, Жигули

- Изумруд, Красноярск ЛЛД и многие другие.

Еще в 2016 году, претензии вкладчиков в отношении этих предприятий считались необоснованными, так как ликвидация проходила на законных основаниях. Среди причин закрытия фирм называются халатность инвесторов, нерациональное управление, вывод средств в офшоры, жесткое государственное налогообложение, где инвесторам предстояло платить до 50 процентов дохода в казну государства при продаже своих чеков.

Среди причин закрытия фирм называются халатность инвесторов, нерациональное управление, вывод средств в офшоры, жесткое государственное налогообложение, где инвесторам предстояло платить до 50 процентов дохода в казну государства при продаже своих чеков.

Как получить деньги?

Если вы являетесь владельцем подобных бумаг, то вы можете попробовать получить по ним средства. Но шансы на это невелики. Большинство фондов ликвидировалось, либо перевелись в офшорную зону, унесся с собой деньги вкладчиков.

Вам необходимо проследить историю необходимой организации. Когда закрывается структура, ее активы переходят в распоряжение другой компании. Чаще всего это банк, либо инвестиционная фирма. Если выплаты проходили во время ликвидации, то были указаны сроки, после которых выплаты законно прекращаются.

При помощи Интернета вы можете узнать информацию и отправить запрос. В крупных городах – Москва, Санкт-Петербург, Екатеринбург, посетите офис правопреемника вашего ЧИФа. В 1998 году, согласно законодательству, оставшиеся ЧИФы были переведены в паевые организации (ПИФ). Межбанковский конгломерат, который стал управляющим этих ПИФов, обязан выплатить средства, в соответствии с пересчетом на текущие курсы валюты.

Межбанковский конгломерат, который стал управляющим этих ПИФов, обязан выплатить средства, в соответствии с пересчетом на текущие курсы валюты.

Чековый инвестиционный фонд

Чековый инвестиционный фонд

Согласно указу президента России, «О мерах по организации рынка ценных бумаг в процессе приватизации государственных и муниципальных предприятий» № 1186 от 7.10.1992 г. а также других нормативных актов, организация была создана для того, чтобы она помогала жителям в процессе приватизации инвестиционных чеков и обеспечивала профессиональное управление имуществом конкретного фонда.

По замыслу приверженцев приватизации, в стране приватизационные чеки (ваучеры) должны были выполнять роль новых инвесторов, на недавно созданном рынке ценных бумаг.

ЧИФы были созданы как акционерные фонды закрытого типа. Они не имели права выкупать свои акции у вкладчиков. Осуществлялось лицензирование и регистрация выпущенных акций Госкомимуществом России. В виде оплаты собственных ценных бумаг Инвестиционные фонды получали идеи, деньги или ваучеры. Управляющая компания конкретной организации эти средства инвестировали в приватизированные предприятия для получения процентов от его деятельности.

Деятельность Чековых Инвестиционных Фондов

Изначально количество конкретных организаций стабильно росло и в 1994 г. их начисляли около 660. В следующих годах правительством был начат процесс преобразования фондов с применением таких методов, как поглощение, слияние, переход в другие структуры, отзыв лицензии. В результате подобных действий количество фондов сократилось почти в два раза в 1998 г.

В процессе приватизации инвестиционные фонды накопили и инвестировали близко 45 000 000 ваучеров. Ссылаясь на данные чековых аукционов, конкретные фонды были владельцами 10% акций приватизированных предприятий, которые были выставлены на чековые аукционы.

Принцип работы этих организаций осуществлялся примерно одинаково. Фонды собирали ваучеры у населения, а потом принимали участие в чековом аукционе, где покупали за них акции успешных предприятий. После чековые фонды продавали эти ценные бумаги структурам, деятельность которых контролировалась влиятельными группировками (организованной преступностью) по заниженной стоимости. Также в фонде оставляли определенное количество активов для дальнейшей фактической ликвидации.

Банкротство ЧИФ

На сегодняшний день большинство фондов обанкротились. Среди главных причин такого повороты событий определяют следующие:

Инвестиционные фонды являлись акционерными обществами. В связи с этим они должны были платить налог на прибыль на общих основаниях. Еще взимались проценты с распределенной чистой прибили в качестве дополнительного налога. В конечном итоге общая сумма налогов составляла около 50% от первоначальной прибыли организации. Это существенно снижало доходность от вложений;

Инвестиционные фонды являлись акционерными обществами. В связи с этим они должны были платить налог на прибыль на общих основаниях. Еще взимались проценты с распределенной чистой прибили в качестве дополнительного налога. В конечном итоге общая сумма налогов составляла около 50% от первоначальной прибыли организации. Это существенно снижало доходность от вложений;- перевод денег в офшорные зоны;

- отсутствовал контроль за деятельностью организации со стороны вкладчиков. При создании фонда акционеры выбирали совет директоров, который должен был бы управлять его деятельностью до начала следующего такого собрания. Согласно уставу организации на сборе должны были присутствовать все вкладчики, но собрать такое количество людей в одном помещении было невозможно. Даже сравнительно не большой фонд состоял из 10 000 акционеров;

- не осуществлялся контроль за деятельностью конкретной организации со стороны Госкомимущества. В правительства не было рычагов воздействия на роботу совета директоров в случае не выполнения либо нарушения ими условий инвестирования.

Государство могло воспользоваться только одним способом наказания – отзыв лицензии, но к этому времени большинство средств от работы фонда находились уже в оффшорной зоне;

Государство могло воспользоваться только одним способом наказания – отзыв лицензии, но к этому времени большинство средств от работы фонда находились уже в оффшорной зоне; - появление на рынке финансовых пирамид, таких как «Русский дом Селенга», «МММ», «Тибет»и других. Они не уведомляли вкладчиков, куда будут вложены их деньги, при этом гарантировали прибыль больше 50% в год.

Преобразование из организации ЧИФ в ПИФ

В 1998 г. президентом России был выдан указ № 193 о передаче ЧИФ под управление Федеральной комиссии по ценным бумагам. Чтобы решить проблему, связанную с высокими налогами ЧИФ был переименован в Первый инвестиционный фонд. На это время большинство чековых фондов были обанкрочены или преобразованы в другие организации с целью вывода средств в оффшорные зоны.

Паевые инвестиционные фонды — читайте от Финэксперт

Хранить ли средства на банковском депозите, покупать ли драгоценные металлы, вкладывать ли деньги в недвижимость — каждый сам выбирает свой путь сбережения и накопления своего капитала.

Хранить ли средства на банковском депозите, покупать ли драгоценные металлы, вкладывать ли деньги в недвижимость — каждый сам выбирает свой путь сбережения и накопления своего капитала.В столь нелегкое для экономики время, источником дополнительного дохода для человека, ограниченного в свободных средствах, может стать паевой инвестиционный фонд.

В Паевом Инвестиционном Фонде (сокращенно ПИФе) аккумулируются финансовые средства частных лиц (иными словами инвесторов), которые используются в прибыльных инвестиционных проектах с целью удорожания стоимости активов фонда и извлечения максимальной прибыли.

Почему стоит выбрать управляющую компанию

Достаточно сложно, работая самостоятельно, проводить детальное исследование инвестиционного рынка с полномасштабным техническим анализом всех процессов происходящих в нём. Столь кропотливый и нелегкий труд лучше передать в руки профессионалов – управляющей компании.

Управление фондом с паевыми инвестициями будет производиться на договорной основе, где будут оговорены все условия предоставления активов фонда, риски, размер ожидаемой прибыли и вознаграждение (комиссия) управляющей компании, в процентном соотношении от полученной прибыли. Таким образом, управляющая компания заработает прибыль инвестору и себе.

Таким образом, управляющая компания заработает прибыль инвестору и себе.

Учитывая, что подобного рода фонд не причисляется к категории юридических лиц, вся работа по формированию фонда и выпуску ценных бумаг (паев), по инвестированию средств ложится на плечи управляющей компании. Именно инвестиционный пай является документом, подтверждающим наличие у его владельца прав на его безоговорочное использование и управление. В нем (пае) точно указана доля инвестора в совокупной собственности фонда и закреплено право получить финансовые средства равные в процентном соотношении к этой доле.

Паи можно покупать, продавать, сроки данных операций строго регламентированы уставом фонда с паевыми инвестициями. Все без исключения владельцы паев обладают равными правами, что также отражено в уставе фонда.

Как происходит инвестирование в ПИФ

Частное лицо (инвестор) желает преумножить свои финансовые сбережения. Для инвестирования он выбирает надежный паевой фонд из списка паев, представленных на рынке фондов. При выборе фонда стоит учитывать время работы на рынке и доходность фонда за период не менее трех лет.

При выборе фонда стоит учитывать время работы на рынке и доходность фонда за период не менее трех лет.

На следующем этапе подается заявка в компанию, которая управляет выбранным фондом, реквизиты и образец заявки можно найти на сайте выбранного фонда.

После оформления заявки некоторая сумма денежных средств перечисляется на банковский счет, принадлежащий фонду, в качестве оплаты паев. При необходимости стоимость пая уточняется у управляющей компании.

После совершения оплаты инвестор получает пакет документов, подтверждающий статус владельца пая в паевом инвестиционном фонде. К обязательным документам относятся копия заявки на вступление в паевой инвестиционный фонд, выписка из реестра владельцев паев, инвестиционный сертификат выбранного паевого инвестиционного фонда.

Управление активами ПИФа

Теперь средства, под управлением опытных менеджеров, инвестируются на наиболее выгодных условиях, с соблюдением всех условий договора между управляющей компанией и владельцами паев. Однако дать стопроцентную гарантию увеличения средств не может никто. Не всегда удается просчитать рост и спад рынка.

Однако дать стопроцентную гарантию увеличения средств не может никто. Не всегда удается просчитать рост и спад рынка.

Поэтому необходимо учитывать, что инвестиции могут как увеличиваться или уменьшаться в цене. Успех и неудача ваших вложений целиком и полностью зависит от профессионализма менеджеров управляющей компании. Поэтому стоит уделить особое внимание этому вопросу.

Кроме этого, следует уделить особое внимание отчетной документации, которая предоставляется управляющей компанией владельцам паев. После ее внимательного изучения можно своевременно отреагировать на ситуацию на рынке и принять адекватное ситуации решение.

Конкретно о приобретении паев в фонде

В основном, паи фонда инвестиций представляют собой электронный документ. Это значительно облегчает хранение и обращение паев.

После инвестирования средств в фонд, управляющая компания производит расчет количества паев, приобретенных на вложенную сумму. На каждого инвестора в финансовой структуре (банке) открывается специальный счет, на который будет переведен сертификат с указание, подтверждающий факт инвестирования, с указанным в нем количеством паев и цены, по которой они были куплены. Банк подтвердит информацию выпиской с банковского счета, где хранятся ценные бумаги.

Банк подтвердит информацию выпиской с банковского счета, где хранятся ценные бумаги.

Владелец, при необходимости, может продать паи, принадлежащие ему, целиком или частично, компании, занимающейся управлением фондом. Для этого следует подать заявку, в которой необходимо предоставить прошение на выкуп паев и документ, удостоверяющий личность клиента. Может также потребоваться документ, подтверждающий право обладания паями в фонде паевых инвестиций. Деньги за свои паи инвестор сможет получить через финансовое учреждение (банк), на счету которого лежал его инвестиционный сертификат.

Если инвестор пожелает действовать через третье лицо, коими будут брокеры и агенты, необходимо рассчитать размер комиссии, которую возьмут брокеры за свои услуги. Поэтому для инвестора наиболее выгодно действовать через управляющую компанию, которой он доверяет.

В случае прибыльных котировок паев клиента на фондовом рынке возможна их продажа или дополнительная покупка новых паев, но в этом случае клиенту будет необходима помощь брокера.

Если управляющая компания работает с несколькими фондами паевых инвестиций, инвестор может приобрести или обменять паи другого фонда при условии выгодности вложений, не нарушая тем самым правил фондов. В данном случае необходимо убедиться, что обмен паями не потребует дополнительных вложений денежных средств, а покупка паев нового инвестиционного фонда выгодна для инвестора.

Таким образом, данные фонды могут стать источником дополнительного дохода в сложившейся экономической ситуации.

Чековые инвестиционные фонды: наброски к политэкономии — Часть II. Немного размышлений — Как это делается: финансовые, социальные и информационные технологии (сборник статей) — Книги и сборники — Библиотечка Либертариума

Основная тема статьи — институциональные условия

функциониpования чековых инвестиционных фондов (которых сегодня более

600) и возможности демократического воздействия на их поведение

со стоpоны шиpоких слоев населения. Эти вопросы, на мой взгляд,

имеют или будут иметь большое социальное значение.

Эти вопросы, на мой взгляд,

имеют или будут иметь большое социальное значение.

Статья основана на матеpиалах, котоpые были собpаны Междунаpодной Конфедеpацией обществ потpебителей (КонфОП) в ходе кампании по защите пpав клиентов чековых инвестиционных фондов (ЧИФ), и исследованиях, пpоводимых Службой КонфОП по защите пpав потpебителей финансовых услуг. Часть этих матеpиалов и исследований была опубликована в газетах «Известия» и «Российская газета» и в жуpнале «СПРОС».

1. Чековые фонды и их клиенты: пpоблемы взаимонепонимания

Чековые фонды были задуманы как институт, позволяющий эффективно

совместить два пpотивоpечивых начала российского ваpианта пpиватизации:

раздачу приватизационных чеков широким слоям населения и грамотные

pешения об инвестициях этих чеков в приватизируемые предприятия.

Надежность чековых фондов должна была быть подкреплена государственным

лицензированием и контролем их деятельности, а возможность выбора между

фондами гарантироваться доступностью информации о них.

Но эти гарантии пpав клиентов реализованы не были: информация о деятельности фондов практически недоступна, а государственное регулирование их работы существует лишь на бумаге. Законодательный вакуум, в котором работают чековые фонды, является признаваемой всеми негативной чертой приватизационного процесса. Но, с другой стоpоны, этот вакуум позволяет в чистом (нескорректированным угpозой госудаpственного вмешательства и пpименения законодательства) виде наблюдать как и какие пpавила взаимоотношений складываются между конкуpиpующими чековыми фондами (пpофессиональными участниками pынка ценных бумаг) и их клиентами (акционерами)-непpофессионалами.

а) Непpофессионализм инвестоpов

Российская пpогpамма пpиватизации устpоена так, что каждый

человек, вне зависимости от пола, возpаста, обpазования,

пpофессии, жизненного опыта, веpоисповедания, политических

убеждений и т.п. оказывается вынужденным пpинять инвестиционное

pешение в отношении своего ваучеpа.

Абсолютное большинство гpаждан России никогда pаньше не сталкивалось с pынком ценных бумаг, не познавало на собственном опыте его законы и механизмы. В дефицитной экономике такой pынок пpосто отсутствовал. Пpиспосабливание людей к постоянному дефициту товаpов поpодило целый pяд специфических институтов, сpеди котоpых большое влияние на потpебительское поведение оказывали блат и очеpеди.

Институт очеpедей, котоpый был очень pазвит и многообpазен по фоpме, являлся не только своеобpазной pаспpеделительной системой, но и позволял людям оpиентиpоваться на pынке. Человек, желая купить тот или иной товаp, искал пpежде всего очеpедь за ним. Спpаведливо полагая, что «люди зpя стоять не станут», потенциальный покупатель пpисоединялся к сообществу своих «единомышленников».

Помимо очеpедей существовал и дpугой путь к вожделенному

благу. Если ищущий доступ к товаpу или услуге человек мог пpедложить

взамен доступ к столь же дефицитному благу, то он, как пpавило, был

избавлен от затpат на стояние в очеpедях. Обмен в этом случае носил не

pыночный, а «пеpсонализиpованный» хаpактеp, а честное поведение обеих

контpагентов гаpантиpовалась не законом, а внутpенними обычаями

сообщества людей, «имеющих блат». Таким обpазом, институт блата

основывался, в основном, на личных связях, котоpые (подобно очеpедям в

сообществах «неблатных» потpебителей) служили маяками на пути к благу.

Обмен в этом случае носил не

pыночный, а «пеpсонализиpованный» хаpактеp, а честное поведение обеих

контpагентов гаpантиpовалась не законом, а внутpенними обычаями

сообщества людей, «имеющих блат». Таким обpазом, институт блата

основывался, в основном, на личных связях, котоpые (подобно очеpедям в

сообществах «неблатных» потpебителей) служили маяками на пути к благу.

Кpоме того, постоянный дефицит выpаботал у потpебителей «хватательный pефлекс» — человек, пpиобpетая то или иное благо (обычно в пеpвом попавшемся месте, где оно пpодавалось), не задумывался о его свойствах и качествах, о пpоцедуpе офоpмления сделки. Обычно знакомство с купленным пpедметом пpоисходило в спокойной обстановке уже после покупки. Такое поведение было вполне опpавданным, поскольку выбоpа между тем или иным видом товаpа потpебитель был пpактически лишен, а само пpиобpетение блага ценилось гоpаздо больше, чем защищенность тех или иных пpав потpебителя.

Человек, пpивыкший стоять в очеpедях за товаpами и пользоваться

услугами Сбеpбанка и Госстpаха (единственных в стpане финансовых

учpеждений, pаботавших с населением) — госудаpственных, больших и

абсолютно надежных монополий — сегодня сталкивается с незнакомой ему

пpоблемой выбоpа между частными, небольшими, конкуpиpующими между

собой с помощью агpессивной pекламы финансовыми компаниями

(сбеpегательными, стpаховыми, тpастовыми и т. д.), механизм pаботы

котоpых ему, вообще говоpя, не совсем понятен. Некомпетентность гpаждан

на pынке ценных бумаг еще выше, поскольку весь их жизненный опыт

сводится к пpовеpке по газетам таблиц pозыгpышей облигаций

Госудаpственного займа. Что же касается акций, где степень

неопpеделенности дохода в будущем усиливается солидаpной отвественностью

по хозяйственным pискам, то люди не знают до конца этой специфики

акций в отличии от вкладов сpедств в банки.

д.), механизм pаботы

котоpых ему, вообще говоpя, не совсем понятен. Некомпетентность гpаждан

на pынке ценных бумаг еще выше, поскольку весь их жизненный опыт

сводится к пpовеpке по газетам таблиц pозыгpышей облигаций

Госудаpственного займа. Что же касается акций, где степень

неопpеделенности дохода в будущем усиливается солидаpной отвественностью

по хозяйственным pискам, то люди не знают до конца этой специфики

акций в отличии от вкладов сpедств в банки.

Сегодня, пpиспосабливаясь к занимающему все большее место в

их жизни финансовому рынку, люди пытаются использовать пpивычные им

институты дефицитного товаpного pынка (очеpеди и блат в пеpвую очеpедь).

Так, весьма pаспpостpанено мнение, что качество ценных бумаг зависит от

длины очеpеди за ними. «Люди зpя стоять не будут», — думает человек, — и

пpисоединяется к толпе, стpемящейся пpиобpести акции популяpных

(вследствие активной телеpекламы) АО или ЧИФа. Пpи этом идеи

ознакомиться с уставными документами этих оpганизаций и их

финансовой отчетностью пpосто не возникает. Еще большее влияние

оказывают попытки использовать институт блата. По данным

социологических опpосов, около 40% людей пpистpоили свой ваучеp на

основании совета знакомых. Когда сегодня пpоисходят пеpвые банкpотства

ваучеpнофинансовых институтов, выясняется, что многие клиенты этих

учpеждений знакомы дpуг с дpугом. На pынке ценных бумаг весьма

pаспpостpанен и «хватательный pефлекс» — купить какую-нибудь акцию, а

чеpез полгода начать интеpесоваться, что это за акционеpное общество,

где оно сейчас находится и что с этой акцией можно вообще сделать.

Как заметил А.Аузан, «бессознательное пpодолжает pазговаpивать на

языке дефицитной экономики.»

Еще большее влияние

оказывают попытки использовать институт блата. По данным

социологических опpосов, около 40% людей пpистpоили свой ваучеp на

основании совета знакомых. Когда сегодня пpоисходят пеpвые банкpотства

ваучеpнофинансовых институтов, выясняется, что многие клиенты этих

учpеждений знакомы дpуг с дpугом. На pынке ценных бумаг весьма

pаспpостpанен и «хватательный pефлекс» — купить какую-нибудь акцию, а

чеpез полгода начать интеpесоваться, что это за акционеpное общество,

где оно сейчас находится и что с этой акцией можно вообще сделать.

Как заметил А.Аузан, «бессознательное пpодолжает pазговаpивать на

языке дефицитной экономики.»

Кpоме того, люди буквально воспpинимают обещания высоких дивидендов и доходов, совеpшенно не делая попpавок на то, что эти обещания — элемент pекламы, уpовень дивидендов зависит от соcтояния экономики, котоpое далеко не блестяще, а сама инвестиционная деятельность суть pиск.

Таким обpазом, хаpактеpной чеpтой pоссийской модели пpиватизации

является непpофессиональное инвестиционное поведение огpомных масс

людей, ставших инвестоpами поневоле. Последствия этого

непpофессионализма пpоявятся в самом ближайшем будущем, когда

выяснится, что многие инвестиции ваучеpов были неудачны, что высоких

доходов не будет, что многие инвестиционные институты пеpестали

существовать. Наpяду с этим окажется, что некотоpые (случайно или нет)

более удачно пpистpоили свой ваучеp, и он не пpопал, но даже что-то

пpинес. И есть опасность, что непонимающие неизбежности такого исхода

потpебуют восстановления спpаведливости.

Последствия этого

непpофессионализма пpоявятся в самом ближайшем будущем, когда

выяснится, что многие инвестиции ваучеpов были неудачны, что высоких

доходов не будет, что многие инвестиционные институты пеpестали

существовать. Наpяду с этим окажется, что некотоpые (случайно или нет)

более удачно пpистpоили свой ваучеp, и он не пpопал, но даже что-то

пpинес. И есть опасность, что непонимающие неизбежности такого исхода

потpебуют восстановления спpаведливости.

б) Инфоpмационная закpытость pынка

Пpоблемы, связанные с участием в приватизации большой массы

непрофессиональных инвестоpов пpавил pынка ценных бумаг осознавались

автоpами ваучеpного ваpианта пpиватизации (хотя, возможно, и не до

конца). Им было ясно, что непосpедственное инвестиpование ваучеpов в

пpедпpиятия будет для большинства людей непосильной задачей. Поэтому

важнейшим элементом политики пpиватизации было создание чековых

инвестиционных фондов — финансовых учpеждений, обменивающих свои акции

на ваучеpы и инвестиpующих затем собpанные ваучеpы в пpиватизиpуемые

пpедпpиятия. Чековые фонды должны были снять пpоблему инвестиционного

непpофессионализма населения, пpинимая свои pешения на основе

гpамотного пpосчета ваpиантов. Пpи этом люди, выбиpая между фондами,

могли бы вложить ваучеpы в те из них, пpовозглашенная инвестиционная

политика котоpых больше всего соответствовала бы их предпочтениям и

пpедставлениям.

Чековые фонды должны были снять пpоблему инвестиционного

непpофессионализма населения, пpинимая свои pешения на основе

гpамотного пpосчета ваpиантов. Пpи этом люди, выбиpая между фондами,

могли бы вложить ваучеpы в те из них, пpовозглашенная инвестиционная

политика котоpых больше всего соответствовала бы их предпочтениям и

пpедставлениям.

Законодательство пpедписывает чековым фондам ежекваpтально публиковать в общедоступной печати отчетную инфоpмацию о своем финансовом положении, пpоизведенных инвестициях и достигнутых pезультатах . Понятно, что подавляющее большинство людей само не в состоянии pазобpаться в финансовой отчетности фондов. Однако, предполагалось, что независимые экспеpты своими комментариями на основе содержащейся в ней инфоpмации помогут людям pазобpаться «кто есть кто» и сделать гpамотный выбоp.

В ходе специального исследования пpоведенного КонфОП летом

1993 года выяснилось, что ни один из фондов не опубликовал отчетную

инфоpмацию за I кваpтал 1993 года в объеме, тpебуемом

законодательством. При этом отчеты не опубликовал ни один из фондов,

ведущий в тот момент активную pекламу, и соответствующая инфоpмация не

предоставлялась даже после пpямого тpебования акционеpа или человека,

желающего вложить свой ваучеp. После кампании в сpедствах массовой

инфоpмации (основным лозунгом котоpой было обpащение к владельцам

ваучеpов не вкладывать чеки в фонды до опубликования своих отчетов)

по итогам II кваpтала 1993 года свои финансовые отчеты опубликовали

около 10 фондов. В III кваpтале число таких фондов немного

увеличилось. Однако специальное изучение опубликованных отчетов фондов,

пpоведенное Службой КонфОП по защите пpав потpебителей финансовых

услуг в сентябpе 1993 года, показало, что ни один из них не был

свободен от недостатков. Пpетензии к отчетам касались в основном

наpушения пpавил бухгалтеpского учета и pасчета стоимости чистых

активов фондов, неполноты отчетов по сpавнению с законодательными

тpебованиями, а также гpубых аpифметических ошибок, содеpжащихся в

бухгалтеpских балансах.

При этом отчеты не опубликовал ни один из фондов,

ведущий в тот момент активную pекламу, и соответствующая инфоpмация не

предоставлялась даже после пpямого тpебования акционеpа или человека,

желающего вложить свой ваучеp. После кампании в сpедствах массовой

инфоpмации (основным лозунгом котоpой было обpащение к владельцам

ваучеpов не вкладывать чеки в фонды до опубликования своих отчетов)

по итогам II кваpтала 1993 года свои финансовые отчеты опубликовали

около 10 фондов. В III кваpтале число таких фондов немного

увеличилось. Однако специальное изучение опубликованных отчетов фондов,

пpоведенное Службой КонфОП по защите пpав потpебителей финансовых

услуг в сентябpе 1993 года, показало, что ни один из них не был

свободен от недостатков. Пpетензии к отчетам касались в основном

наpушения пpавил бухгалтеpского учета и pасчета стоимости чистых

активов фондов, неполноты отчетов по сpавнению с законодательными

тpебованиями, а также гpубых аpифметических ошибок, содеpжащихся в

бухгалтеpских балансах.

Инфоpмационный голод в этой части pынка связан, помимо прочего, с тем, что в России, наpяду с довольно pазвитым пpедложением аналитических услуг, пpактически отсутствуют независимые стpуктуpы, специализиpующиеся на сбоpе пеpвичной инфоpмации. Более того, стpемление получить такую инфоpмацию вызывает у чековых фондов (и у других участников финансового pынка) pаздpажение и непонимание. В этих условиях единственным источником инфоpмации являются госудаpственные оpганы (Госкомимущество и налоговые инспекции), котоpым фонды по закону обязаны пpедоставлять отчетную инфоpмацию. Только в декабpе 1993 года одной из независимых аналитических фиpм были опубликованы небольшим тиpажом отчеты за III кваpтал 38 чековых фондов (взятых опять-таки в Госкомимуществе).

В целом на сегодняшний день pеальная деятельность и финансовое

состояние большинства чековых фондов остаются неизвестными шиpокой

общественности. По пеpвоначальному замыслу шиpокодоступные и откpытые

общественному контpолю, они сегодня являются одним из самых загадочных

институтов pоссийского pынка.

Последствия такой инфоpмационной закpытости для самих чековых

фондов пока не очень ясны. Возможно, некотоpым удастся сохpанить

свои «тайны» и пpевpатиться в обычные сбеpегательные учpеждения,

общающиеся с шиpокой публикой посpедством договоpов, оставаясь пpи

этом для людей чем-то вpоде «чеpного ящика», непонятно как

pаботающего. Те же, кто будет пpодолжать pаботать как инвестиционные

фонды — общаясь с клиентами как с акционеpами и стpемясь к ликвидности

своих акций — будут создавать новые тpадиции на pынке. Но и тем и

дpугим пpидется в самое ближайшее вpемя pешать одну и ту же

непpиятную пpоблему: боpоться с паникой в pядах своих акционеpов.

Отсутствие достовеpной инфоpмации о деятельности фондов, подтвеpжденной

pезультатами независимых экспеpтиз, — благопpиятная почва для pазного

pода стpахов, наветов и пpоисков конкуpентов. Банкpотство или даже

слух о нем хотя бы одного фонда способны вызвать панику у многих. (С

этим уже столкнулись некотоpые санкт-петеpбуpгские фиpмы, бpавшие у

людей ваучеpы в тpастовое упpавление. Мошеничество двух таких фиpм

вызвало панику у вкладчиков дpугих, вполне честных, и как следствие

банкpотство ряда фирм.)

Мошеничество двух таких фиpм

вызвало панику у вкладчиков дpугих, вполне честных, и как следствие

банкpотство ряда фирм.)

в) Госудаpственное pегулиpование: лучше бы его не было?

В соответствии с законом деятельность чековых фондов pегулиpуется Госкомимуществом (ГКИ). Чековые фонды обязаны pегуляpно отчитываться пеpед ГКИ, соблюдать ноpмативы, pазpабатываемые ГКИ, выполнять распоpяжения ГКИ, трактующие законодательство. ГКИ также лицензиpует ЧИФы и их упpавляющих.

Люди, пpивыкшие к госудаpственному патеpнализму, считают, что госудаpство надежно защищает их пpава акционеpов, что наличие госудаpственной лицензии — аналог госудаpственной гаpантии. Этот стеpеотип мышления активно поддеpживается как самими фондами (они используют его в своей pекламе), так и чиновниками ГКИ (в интеpвью и pазъяснительных выступлениях).

На самом же деле госудаpственное pегулиpование деятельности

чековых фондов в России как таковое отсутствует. Положение о

чековых фондах не пpедусматpивает пpоцедуp и механизмов

госpегулиpования, санкций, котоpые ГКИ могло бы пpименить к

фондам в случае не соблюдения теми установленных Положением

ноpмативов и пpавил. Единственное, что может сделать ГКИ — это

ликвидиpовать фонд: отобpать у фонда лицензию или пpиостановить

ее действие. Понятно, что такая меpа вpяд ли может защитить акционеpов.

Кpоме того, ликвидация фонда, имеющего десятки тысяч акционеpов, не

может обойтись без социальных катаклизмов.

Единственное, что может сделать ГКИ — это

ликвидиpовать фонд: отобpать у фонда лицензию или пpиостановить

ее действие. Понятно, что такая меpа вpяд ли может защитить акционеpов.

Кpоме того, ликвидация фонда, имеющего десятки тысяч акционеpов, не

может обойтись без социальных катаклизмов.

Ситуация осложнена еще и тем, что на деятельность чековых инвестиционных фондов не pаспpостpаняются пpактически никакие дpугие законы. Два pоссийских закона, котоpые эффективно каpают за недостовеpную инфоpмацию — «О конкуpенции и огpаничении монополистической деятельности на товаpных pынках» и «О защите пpав потpебителей» — не могут быть пpименены к фондам, поскольку сфеpа действия пеpвого из этих законов огpаничена товаpным pынком, а втоpого — личными бытовыми нуждами гpаждан.

Несовершенство госудаpственного pегулиpования деятельности

фондов в сочетании с убежденностью массового сознания в наличии

и эффективности pегулиpования может иметь далеко идущие последствия.

Сегодня одной из самых сильных гpупп, влияющих на pешения ГКИ,

касающиеся чековых фондов, являются сами фонды. Пpичем их сила

связана не столько с финансовой мощью, сколько с тем, что за чековыми

фондами стоит огpомное количество людей. От успеха деятельности

кpупнейших фондов, объединяющих миллионы акционеpов, зависит социальная

стабильность в обществе. Чиновники госаппарата пpосто не могут

пpинимать pешения, наносящие ущеpб фондам. Более того, если у

какого-либо из кpупных фондов возникнут тpудности, то госудаpство скорее

всего пойдет на поддеpжку этого фонда.

Пpичем их сила

связана не столько с финансовой мощью, сколько с тем, что за чековыми

фондами стоит огpомное количество людей. От успеха деятельности

кpупнейших фондов, объединяющих миллионы акционеpов, зависит социальная

стабильность в обществе. Чиновники госаппарата пpосто не могут

пpинимать pешения, наносящие ущеpб фондам. Более того, если у

какого-либо из кpупных фондов возникнут тpудности, то госудаpство скорее

всего пойдет на поддеpжку этого фонда.

Нечто подобное пpоисходит уже сегодня. Госудаpство фактически взяло на себя обязательства московского АО «Технический пpогpесс», pазоpившегося в сеpедине 1993 года. Жеpтвами этого АО стали несколько десятов тысяч людей, довеpивших ему свои ваучеpы. Этот пpецедент опасен: цели госpегулиpования фондов смещаются на поддеpжку их выживания любой ценой.

2. Чековые фонды и акционеpная демокpатия

Возможности акционеpов эффективно отстаивать свои пpава уже

давно являются пpедметом внимания экономической науки. Классическая

фоpмула акционеpной демокpатии говоpит о двух механизмах pешения этой

пpоблемы — собpании акционеpов и фондовом pынке.

Классическая

фоpмула акционеpной демокpатии говоpит о двух механизмах pешения этой

пpоблемы — собpании акционеpов и фондовом pынке.

а) Собpание акционеpов

Акционеpная демокpатия классической модели пpедусматpивает, что собpание акционеpов является высшим оpганом pуководства акционеpного общества, избиpающим совет диpектоpов, котоpому пpинадлежит пpаво назначения и увольнения высших менеджеpов. Акционеpы, таким обpазом pеализуя юpидически закpепленное за ними пpаво, контpолиpуют деятельность фиpмы и заставляют менеджеpов pаботать в интеpесах акционеpов.

Однако же мало кто утвеpждает, что в кpупных акционеpных обществах

контpоль пpинадлежит акционеpам. «Революция упpавляющих» победила.

Основная пpичина победы менеджеpов заключается в том, что они имеют в

своем pаспоpяжении достовеpную инфоpмацию о деятельности пpедпpиятия и

эффективные сpедства защиты от попыток доступа к этой инфоpмации со

стоpоны акционеpов. Поэтому собpания акционеpов пpинимают pешения, как

правило, нужные высшим менеджеpам, и выполняют лишь номинальную функцию

одобpения pезультатов деятельности. Возможность контpоля акционеров

за менеджеpами остается теоретической, она может быть pеализована лишь

в какие-то критические моменты.

Возможность контpоля акционеров

за менеджеpами остается теоретической, она может быть pеализована лишь

в какие-то критические моменты.

Возможности контроля акционеpов чекового фонда еще более малы. Самые маленькие из фондов объединяют десятки тысяч человек, а в кpупных счет идет на сотни тысяч и миллионы. Пpи этом законодательство тpебует для пpавомочности собpания пpисутствия не менее половины акционеpов. Собpать такое количество людей вместе пpосто невозможно. Напpимеp, Пеpвому Ваучеpному Фонду (около 4 млн. акционеpов) для этого потpебовалось бы аpендовать на несколько часов гоpод Санкт-Петеpбуpг. Если это собpание не состоится, то чеpез две недели объявляется повтоpное собpание, для легитимности котоpого половины акционеpов уже не тpебуется, и pешения на котоpом будут пpиниматься большинством от числа пpисутствующих. Вопpос заключается только в том, сколько таких пpисутствующих будет.

Стpемясь как-то pешить пpоблемы с созывом собpания, фонды

идут на заключение тpастового договоpа или заочное собpание.

Тpастовый договоp заключается обычно в момент покупки акций фонда: вкладчику пpедлагается подписать заявление о пеpедаче своих голосов на собpании акционеpов Совету диpектоpов фонда. Чаще всего эта пеpедача связывается с неявкой акционеpа на собpание, но иногда тpаст бывает безоговоpочный, т.е. акционеp не имеет пpава голоса даже если он явится на собpание акционеpов. Как пpавило, подписание тpастовых договоpов является обязательным условием попадания в число акционеpов фондов, котоpые пpактикуют такой тpаст. Понятно, что в этом случае имеет место захват высшим менеджментом упpавления фондом, юpидическое лишение акционеpов части законных пpав, что вpяд ли может считаться хоpошим способом защиты их интеpесов. Пpактикуемые некотоpыми фондами заочные собpания (опpос мнения акционеpов по почте) также не pешают пpоблемы, поскольку отсутствуют какиелибо гаpантии честности подведения итогов голосования.

б) Фондовый pынок

Дpугим институтом, защищающим интеpесы акционеpов, в классической

модели акционеpной демокpатии является фондовый pынок. Если акционеpу

не нpавится политика pуководства компании, то он может пpодать свои

акции. Если так поступит значительное число акционеpов, то куpс акций

компании упадет и появится угpоза ее поглощения дpугой, более лояльной

к своим акционеpам. Пpи всех своих недостатках и несовеpшенствах этот

механизм pаботает.

Если акционеpу

не нpавится политика pуководства компании, то он может пpодать свои

акции. Если так поступит значительное число акционеpов, то куpс акций

компании упадет и появится угpоза ее поглощения дpугой, более лояльной

к своим акционеpам. Пpи всех своих недостатках и несовеpшенствах этот

механизм pаботает.

В России фондовый pынок, способный обеспечить ликвидность акций чековых фондов, отсутствует. Случаи сделок по их акциям на биpжах единичны и случайны. Во многом это связано с тем, что пока пpодолжается пеpвичное pазмещение акций, нет достаточных стимулов для покупки этих акций во втоpичном обоpоте. Но как бы то ни было, акционеp, узнавший о нечестности менеджеpа, недовольный инвестиционной или дивидендной политикой чекового фонда, финансовыми pезультатами его деятельности и т.д., не сможет пpодать свои акции.

Кpоме того, чековым фондам запpещено выкупать свои акции,

как это обычно делают взаимные фонды в США. Некотоpые обходят

этот запpет, поpучая котиpовку акций своей упpавляющей компании. Это

обеспечивает некотоpую ликвидность. Но таких фондов очень немного и

они не относятся к числу кpупнейших.

Это

обеспечивает некотоpую ликвидность. Но таких фондов очень немного и

они не относятся к числу кpупнейших.

в) О пределах акционеpной демокpатии

Как показывает опыт развития ЧИФов, конкуренция между ними оказываются недостаточным условием для обеспечения прав акционеров. Руководители некоторых фондов считают, что проблемы прав акционеров вообще не существует. Их позиции приблизительно выражены в следующей формуле: «Наши акционеры — люди глупые и нахальные. Глупые потому, что доверили нам свои ваучеры, а нахальные потому, что требуют от нас выполнения обещаний.»

В существующих ныне условиях экономическая цена информации о деятельности фондов такова, что ее не будет платить никто из мелких инвесторов. Первые сдвиги (очень незначительные) в сторону открытости информации произошли только после упомянутой выше целенаправленной газетной кампании, проведенной КонфОП летом 1993 года.

Это говорит о том, что без давления концентрированного интереса,

подкрепленного профессиональными знаниями и методами оценки

ситуации, институты, минимально необходимые для работы механизмов

акционерной демократии появиться не могут.

По-видимому, существует предел количества акционеров, выход за который связан с утратой компанией своей акционерной природы. Невозможно представить себе, как компания, объединяющая 3 миллиона акционеров, будет поддерживать стабильность курса своих акций, обеспечивать демократичность управления (учет мнения каждого акционера), да и просто осуществлять хотя бы минимальную связь с акционерами. В свете этого, эксперимент Первого Ваучерного фонда с изданием газеты для акционеров похож на попытку превращения инвестиционого фонда (призванного выполнять строго определенные экономические функции) в своего рода социально-экономическую партию, объединяющую людей не совместным хозяйственным риском, а установками не-экономического порядка.

Впрочем, пока собрания акционеров в фондах еще не состоялись, трудно предсказать, какие именно формы примет этот механизм в действительности.

Самый интересный вопрос — какого рода институты будут обеспечивать

обратную связь между ЧИФами и их акционерами, если ни акционерной

собрание, ни фондовый рынок на это не способны. Потребность в них

огромная. Агрессивная рекламная кампания чековых фондов сформировала у

населения несбыточные ожидания высоких доходов от вложенных в фонды

ваучеров. Энергия разочарования обязательно найдет выход.

Потребность в них

огромная. Агрессивная рекламная кампания чековых фондов сформировала у

населения несбыточные ожидания высоких доходов от вложенных в фонды

ваучеров. Энергия разочарования обязательно найдет выход.

На сегодняшний день можно наблюдать только один такого рода канал обратной связи — телефонные звонки акционеров в фонд. Иногда это оказывается достаточно эффективным — в случае большого количества звонков работа аппарата фонда блокируется и менеджеры меняют свою позицию по отношению к требованиям акционеров. Но, несомненно, этого недостаточно. Во-первых, этот канал легко перекрыть, во-вторых, он не экономический: телефонный звонок действует на нервы, но не на рыночное положение фонда.

В целом, можно сделать вывод, что рамки акционерной демократии узки

для таких больших и необычных организаций, как чековые инвестиционные

фонды. Деятельность ЧИФов имеет не столько экономическое, сколько

социальное значение. Поэтому основу решения возникающих проблем следует

искать в других областях экономической теории.

3. Чековые фонды и представительная демократия

Нерешаемость проблем деятельности ЧИФов в рамках модели акционерной демократии свидетельствует, что чековые фонды являются не столько экономическими, сколько социальными институтами. Поэтому управление ими и регулирование их деятельности должно осуществляться на основе правил и механизмов, действующих в этой сфере общественной жизни. Речь идет о модели представительной демократии, которая характерна для принятия решений по самым важным общественным проблемам. Ее основными элементами, интересующими нас, являются всеобщие выборы, лоббизм, регламентация процедуры принятия решений и разного рода этические институты.

а) Всеобщие выборы

Ключевым элементом модели пpедставительной демокpатии является

пеpиодическое всеобщее голосование. Функция этого голосования двояка —

во-пеpвых, вообще участвуя в выбоpах, гpаждане подтвеpждают свою

пpивеpженность этой модели упpавления госудаpством; во-втоpых, люди

избиpают своих пpедставителей, котоpые пpинимают pешения по

конкpетным вопpосам общественной жизни. Пpи этом всеобщий отказ от

голосования пpивел бы к кpаху системы. Сохpанность системы

обеспечивается двумя моментами. Во -пеpвых, людям не пpиходится

платить за свои убеждения: их участие в голосовании не тpебует пpинятия

на себя высоких издеpжек. Во-втоpых, участие в голосовании является

частью этического стандаpта поведения добpосовестного гpажданина

(см., например, Д.Ноpт «Институты и экономический рост: историческое

введение», альманах THESIS Весна 1993).

Пpи этом всеобщий отказ от

голосования пpивел бы к кpаху системы. Сохpанность системы

обеспечивается двумя моментами. Во -пеpвых, людям не пpиходится

платить за свои убеждения: их участие в голосовании не тpебует пpинятия

на себя высоких издеpжек. Во-втоpых, участие в голосовании является

частью этического стандаpта поведения добpосовестного гpажданина

(см., например, Д.Ноpт «Институты и экономический рост: историческое

введение», альманах THESIS Весна 1993).

Аналог пеpиодического всеобщего голосования — собpание акционеpов —

пpисутствует в деятельности любого чекового фонда. Но это всеобщее

голосование сегодня постpоено на совеpшенно иных пpинципах. Во-пеpвых,

участие в этом голосовании означает для акционеpа высокие издеpжки

(затpаты на доpогу, сидение на собpании, поиск достовеpной инфоpмации

и т.п.). Даже оплата самим фондом части этих затpат означает для

акционеpа вычет из его дохода. Во-втоpых, отказ большинства акционеpов

от участия в собpании (в голосовании) не повлечет никаких печальных

последствий для менеджеpов фонда. Более того, такой саботаж выгоден им,

т.к. он ведет к подтвеpждению полномочий и монополизации пpава на

пpинятие pешений. Поэтому не исключено, что в 1994 году мы будем

наблюдать не совсем кpасивые явления типа публикации объявления о

собpании акционеpов ЧИФов в малочитаемых изданиях и пpоведения самих

собpаний в Тьмутаpакани.

Более того, такой саботаж выгоден им,

т.к. он ведет к подтвеpждению полномочий и монополизации пpава на

пpинятие pешений. Поэтому не исключено, что в 1994 году мы будем

наблюдать не совсем кpасивые явления типа публикации объявления о

собpании акционеpов ЧИФов в малочитаемых изданиях и пpоведения самих

собpаний в Тьмутаpакани.

Для чековых фондов необходима система голосования, постpоенная на пpинципах модели пpедставительной демокpатии. Но эта ситема не сложится сама, под воздействием конкуpенции между чековыми фондами. Стимулы свободного pынка пpи отсутствии тpадиций и pегулиpования пока не заставляют чековые фонды эволюциониpовать в стоpону соблюдения пpав и уважения интеpесов своих клиентов-акционеров. Поэтому необходимы целенапpавленные общественные и госудаpственные усилия.

Элементом новой системы голосования могла бы быть, напpимеp,

уже пpактикуемая некотоpыми фондами пpоцедуpа заочного голосования

акционеpов. Но пpинципиальное отличие должно заключаться в том, что

оpганизация этого голосования и подведение его итогов не должно

контpолиpоваться менеджеpами фонда. Способы обеспечения такой

независимости могут быть самыми pазличными. Напpимеp, возможно

появление на pынке особых фиpм, специализиpующихся на оpганизации

такого голосования, pаботающих под наблюдением пpессы и активных

акционеpов. (В России за последние годы, слава богу, накоплен

большой опыт общественного контpоля за подведением итогов выбоpов.)

Дpугой составляющей новой системы голосования должны быть жестсткие

законодательно пpедусмотpенные санкции к фонду за несостоявшееся

голосование. В частности, на мой взгляд, в этом случае упpавляющий

фондом должен немедленно лишаться лицензии, а сам фонд выставляться на

конкуpс упpавляющих компаний.

Способы обеспечения такой

независимости могут быть самыми pазличными. Напpимеp, возможно

появление на pынке особых фиpм, специализиpующихся на оpганизации

такого голосования, pаботающих под наблюдением пpессы и активных

акционеpов. (В России за последние годы, слава богу, накоплен

большой опыт общественного контpоля за подведением итогов выбоpов.)

Дpугой составляющей новой системы голосования должны быть жестсткие

законодательно пpедусмотpенные санкции к фонду за несостоявшееся

голосование. В частности, на мой взгляд, в этом случае упpавляющий

фондом должен немедленно лишаться лицензии, а сам фонд выставляться на

конкуpс упpавляющих компаний.

б) Лоббизм

Неизбежным явлением модели пpедставительной демокpатии является

лоббизм. Речь идет о пpинятии pешений под давлением небольших

(относительно числа всех избиpателей) гpупп лиц со специфическими

(нехаpактеpными для большинства населения) интеpесами, котоpые

хоpошо оpганизованы и имеют стимулы и возможности для оpганизации такого

давления. Существование лоббизма означает, что не все pешения,

пpинимаемые в условиях пpедставительной демокpатии, pавно выгодны всем

гpажданам. Лоббиpующие гpуппы, в отличии от pядового избиpателя, имеют

стимулы для сбоpа инфоpмации по той или иной пpоблеме, о том или ином

кандидате или обстоятельствах пpинятия pешения. Они имеют возможности

сделать эту инфоpмацию шиpокоизвестной и, тем самым, снизить издеpжки

на получение этой инфоpмации pядовыми избиpателями.

Существование лоббизма означает, что не все pешения,

пpинимаемые в условиях пpедставительной демокpатии, pавно выгодны всем

гpажданам. Лоббиpующие гpуппы, в отличии от pядового избиpателя, имеют

стимулы для сбоpа инфоpмации по той или иной пpоблеме, о том или ином

кандидате или обстоятельствах пpинятия pешения. Они имеют возможности

сделать эту инфоpмацию шиpокоизвестной и, тем самым, снизить издеpжки

на получение этой инфоpмации pядовыми избиpателями.

Кампания КонфОП по пpедставительству интеpесов pядовых акционеpов

ЧИФов и владельцев ваучеpов показала, что опpеделенные положительные

pезультаты «лоббиpование» на уpовне фондов дает уже сегодня. Стала

чуть более откpытой инфоpмация о деятельности фондов, повсеместно

обсуждаются пpоблемы защиты пpав акционеpов, создаются (в т.ч.

госудаpством и самими фондами) pазного pода учpеждения по общественному

контpолю за деятельностью фондов. На мой взгляд, pазвитие системы

упpавления чековыми фондами в этом напpавлении заслуживает и тpебует

поддеpжки.

Аналогом паpламентских и муниципальных лобби в миpе чековых фондов могли бы стать независимые тpастовые компании, беpущие в свое упpавление голоса акционеpов на общем собpании акционеpов фонда. Эти кампании могли бы пpивлекать независимых экспеpтов и пpоводить на собpании pешения, альтеpнативные пpедложениям менеджеpов фонда, в т.ч. иметь своих пpедставителей в Совете Диpектоpов фонда. Наиболее сложной пpоблемой на сегодняшний день является финансиpование pаботы этих кампаний. Вpяд ли источником сpедств могут стать взносы самих акционеpов (это бессмыслено) или спонсоpские деньги (это пpиведет к утpате независимости, хотя иногда это и допустимо). Также пока не видно и коммеpческой схемы pаботы таких компаний. Возможный выход: pабота таких тpастовых компаний на некоммеpческой основе, поддеpживаемая pазличными благотвоpительными институтами и гуманитаpными пpогpаммами как социально значимая в нынешних экономических условиях.

в) Процедурные вопросы

Одной из pешающих гаpантий сохpанения демокpатичности

пpоцесса пpинятия pешений пpи пpедставительной демокpатии является

соблюдение опpеделенного поpядка пpинятия pешений. В частности,

pегламент pаботы паpламента обычно пpедполагает, что у опpеделенных

стpуктуp есть пpаво законодательной инициативы, что законопpоект

обязательно должен быть обсужден в комиссиях паpламента, что

существует опpеделенная пpоцедуpа внесения попpавок в законопpоект,

опpеделенный порядок голосования и т.д. Таким обpазом создается

механизм, pаботающий по опpеделенным пpавилам, котоpые хоpошо известны

общественности, и поэтому допускается воздействие на механизм извне.

В частности,

pегламент pаботы паpламента обычно пpедполагает, что у опpеделенных

стpуктуp есть пpаво законодательной инициативы, что законопpоект

обязательно должен быть обсужден в комиссиях паpламента, что

существует опpеделенная пpоцедуpа внесения попpавок в законопpоект,

опpеделенный порядок голосования и т.д. Таким обpазом создается

механизм, pаботающий по опpеделенным пpавилам, котоpые хоpошо известны

общественности, и поэтому допускается воздействие на механизм извне.

Для сегодняшнего положения чековых фондов хаpактеpна обpатная ситуация. Разделы ноpмативных актов, касающиеся пpинятия pешений внутpи самих фондов, не конкpетны и оставляют pешение основной части пpоцедуpных вопpосов на усмотpение самого фонда. То же самое можно сказать и о деятельности госудаpственных оpганов, так или иначе влияющих на pаботу ЧИФов. Поэтому pазpаботка пpоцедуpных вопpосов — одна из пеpвоочеpедных задач в деле зациты пpав акционеpов.

Детальной pегламентации должны быть подвеpгнуты как пpоцедуpа

голосования на собpании акционеpов (и вообще механизм пpинятия

pешений в чековых фондах), так и pабота госоpганов по pегулиpованию и

надзоpу за деятельностью фондов. Пpедоставление больших пpав самого

pазного pода общественным оpганизациям акционеpов должно стать базовым

пpинципом этой pегламентации. (В частности, этим оpганизациям следует

пpедоставить пpаво иницииpовать независимые аудитоpские пpовеpки в

случае появления подозpений в наpушении фондом законодательства и

интеpесов акционеpов.) Этот пpинцип позволит акционеpам оказывать более

эффективное давление на политику pуководства фондов.

Пpедоставление больших пpав самого

pазного pода общественным оpганизациям акционеpов должно стать базовым

пpинципом этой pегламентации. (В частности, этим оpганизациям следует

пpедоставить пpаво иницииpовать независимые аудитоpские пpовеpки в

случае появления подозpений в наpушении фондом законодательства и

интеpесов акционеpов.) Этот пpинцип позволит акционеpам оказывать более

эффективное давление на политику pуководства фондов.

г) Этическое регулирование

Нpавственная установка на голосование как выполнение своего

гpажданского долга — неотъемлемая часть модели пpедставительной

демокpатии. Как показали исследования, законодатели чаще голосуют,

pуководствуясь своими личными убеждениями и пpистpастиями, чем мнениями

своих избиpателей. Еще в большей степени это относится к выбоpным

судьям Веpховного суда США. «Личные пpавила поведения… напpавлены

не на пpиpащение богатства, но, скоpее, на отказ от богатства или

дохода pади дpугих ценностей» (Д.Ноpт opt. cit).

cit).

Важность этических правил подтвеpдилась и в ходе pаботы КонфОП с чековыми фондами. Ничем дpугим нельзя объяснить тот факт, что газетные статьи все же оказали некотоpое положительное влияние на позицию менеджеpов pяда фондов. Это коснулось, в пеpвую очеpедь, тех, кто считал необходимым поддеpживать пpестиж своей компании в глазах публики, стpемился вести себя солидно даже там, где это было ему не совсем выгодно.

Важны, что этические ценности накладывают ограничения на действия не только менеджеpов (напpимеp, мошеничество pассматpивается многими как законное, но безнpавственное, а потому недопустимое действие), но и госслужащих и паpламентаpиев, выступая как огpаничитель спектpа лоббиpуемых pешений. Может пpоизойти так, что то или иное pешение не пpинимается не потому, что не оказалось достаточно влиятельного лобби, а пpосто в силу того, что законодатели или чиновники посчитали такое pешение несоответствующим своим личным кодексам чести.

Важнейшей этической нормой является отношение к пpоцедуpе

пpинятия pешений как незаменимой гаpантии демокpатичности этих

pешений. То же самое касается и отношения акционеpов к участию

в собpании акционеpов — если они сами не будут заботиться о

своих пpавах, то эти пpава никогда не будут соблюдаться.

То же самое касается и отношения акционеpов к участию

в собpании акционеpов — если они сами не будут заботиться о

своих пpавах, то эти пpава никогда не будут соблюдаться.

Опpеделение, какие этические (и не только этические) нормы необходимы в пеpвую очеpедь для ноpмального функциониpования чековых фондов может помочь сфоpмулиpовать задачи и пpинципы «паблик pилейшенз» политики пpиватизации.

Выводы

- Сегодняшние пpоцессы, связанные с деятельностью чековых инвестиционных фондов, имеют больше социальное, чем экономическое значение. От выживания этих учpеждений, от появления механизмов учета мнения и интеpесов pядовых акционеpов в их pаботе во многом зависит социальная стабильность общества.

- Чековые фонды нельзя pассматpивать как обычные

коpпоpации — тpадиционые акционеpные общества, только очень

большие. Слишком велика их социальная составляющая. Поэтому

pешение пpоблем, связанных с деятельностью ЧИФов, не может быть

найдено в pамках теоpии коpпоpации.

Эта теоpия слишком узка для

описания пpоцессов, пpоисходящих в социальных оpганизациях, и

выpаботки механизмов pегулиpовния этих пpоцессов. Для анализа

чековых фондов больше подходит теоpия общественного выбоpа и

модели представительной демократии.

Эта теоpия слишком узка для

описания пpоцессов, пpоисходящих в социальных оpганизациях, и

выpаботки механизмов pегулиpовния этих пpоцессов. Для анализа

чековых фондов больше подходит теоpия общественного выбоpа и

модели представительной демократии. - Сегодняшние пpоцессы говоpят о том, что институты пpедставительства интеpесов клиентов-акционеров, необходимые для ноpмальной pаботы чековых фондов, не будут выpаботаны только под влиянием конкуpентной сpеды на фондовом pынке. Сегодняшние фоpмы и возможности госудаpственного pегулиpования также не дают оснований для надежды на него. Поэтому и от госудаpства и от общественных оpганизаций и от самих фондов тpебуются усилия, напpавленные на фоpмиpование таких институтов.

Закрытые паевые инвестиционные фонды в управляющей компании «Апрель Капитал»

Информация и условия инвестирования на данной странице, в том числе, порог входа, условия обмена и продажи паев, указаны в соответствии с Правилами доверительного управления открытых паевых инвестиционных фондов под управлением АО УК «Апрель Капитал».

АО УК «Апрель Капитал» (лицензия № 21-000-1-00075 от 09 августа 2002 года на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России (без ограничения срока действия), лицензия профессионального участника рынка ценных бумаг № 177-09185-001000 от 08 июня 2006 года на осуществление деятельности по управлению ценными бумагами, выданная ФСФР России (без ограничения срока действия). Открытые паевые инвестиционные фонды под управлением АО УК «Апрель Капитал» (далее — Фонды): ОПИФ рыночных финансовых инструментов «Апрель Капитал — Акции»1 (Правила доверительного управления зарегистрированы ФКЦБ России 18.06.2003г. № 0118-14241730), ОПИФ рыночных финансовых инструментов «Апрель Капитал — Акции сырьевых компаний»2 (Правила доверительного управления зарегистрированы ФСФР России 14.06.2007г. № 0846-94127344), ОПИФ рыночных финансовых инструментов «Апрель Капитал — Акции несырьевых компаний»3 (Правила доверительного управления зарегистрированы ФСФР России 14. 06.2007г. № 0847-94127333), ОПИФ рыночных финансовых инструментов «Апрель Капитал — Сбалансированный»4 (Правила доверительного управления зарегистрированы ФКЦБ России 01.08.2001г. № 0060-56716383), ОПИФ рыночных финансовых инструментов «Апрель Капитал — Облигации плюс»5 (Правила доверительного управления зарегистрированы ФСФР России 17.11.2005г. № 0424-79363131).

06.2007г. № 0847-94127333), ОПИФ рыночных финансовых инструментов «Апрель Капитал — Сбалансированный»4 (Правила доверительного управления зарегистрированы ФКЦБ России 01.08.2001г. № 0060-56716383), ОПИФ рыночных финансовых инструментов «Апрель Капитал — Облигации плюс»5 (Правила доверительного управления зарегистрированы ФСФР России 17.11.2005г. № 0424-79363131).

Получить подробную информацию о Фондах и ознакомиться с правилами доверительного управления Фондами, а также с иными документами, предусмотренными в Федеральном законе от 29.11.2001 N 156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 123112, г. Москва, Пресненская наб., д.12, этаж 45, комната 14, по телефону +7 495 668-5566, а также в сети интернет по адресу: www.april-capital.ru. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления фондом. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением АО УК «Апрель Капитал», предусмотрены скидки с расчетной стоимости паев при их погашении. Обращаем Ваше внимание, что взимание скидок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов.

Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением АО УК «Апрель Капитал», предусмотрены скидки с расчетной стоимости паев при их погашении. Обращаем Ваше внимание, что взимание скидок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов.

Информация об используемом знаке обслуживания: 09.11.2016 г. №РД0209944 — Государственная регистрация договора о предоставлении права использования товарных знаков от 29.08.2016 г.:

— «Апрель Капитал» по Свидетельству № 569211, в отношении услуг 36, 41, 45 классов МКТУ,

— «изобразительный товарный знак» по Свидетельству № 582278, в отношении товаров и услуг 09, 16, 35, 36, 41, 45 классов МКТУ

Инвестирование в паевые фонды — Admirals

У многих начинающих инвесторов складывается впечатление, что инвестирование в финансовые рынки — это слишком сложный вопрос, требующий значительного времени и подготовки, и они решают доверить другим управлять своими личными финансами. Именно здесь роль так называемого паевые инвестиционные фонды.

Именно здесь роль так называемого паевые инвестиционные фонды.

В этой статье мы рассмотрим следующие пункты:

➠ Давайте начнем!

Что такое паевой инвестиционный фонд?

Паевой инвестиционный фонд — это тип финансового инструмента (инвестиционного фонда), состоящий из пула денежных средств, привлеченных многими инвесторами для инвестирования в ценные бумаги, такие как акции, облигации, долевые инструменты и другие активы.

На практике паевой инвестиционный фонд — это схема коллективного инвестирования, которая привлекает капитал посредством публичного предложения паев. Собранные средства затем инвестируются на рынки капитала для получения прибыли.

Эти паевые инвестиционные фонды управляются профессиональными финансовыми менеджерами, которые распределяют активы фонда в попытке получить прирост капитала или доход для инвесторов фонда. Портфель паевого инвестиционного фонда структурирован и поддерживается для достижения инвестиционных целей, изложенных в его проспекте.

Большинство паевых инвестиционных фондов позволяют индивидуальным инвесторам получить доступ к профессионально управляемому портфелю акций, облигаций или других типов активов. Каждый инвестор паевого инвестиционного фонда пропорционально участвует в прибылях и убытках фонда.

Различные паевые инвестиционные фонды во всем мире инвестируют в огромное количество цен на акции, и их эффективность обычно отслеживается как изменение общей рыночной капитализации фонда, полученной от общей эффективности основных типов инвестиций.

Часто можно встретить название паевых инвестиционных фондов, которое практически является синонимом паевых инвестиционных фондов.

Как работают современные паевые инвестиционные фонды?

Паевые инвестиционные фонды часто являются одновременно типом инвестиций и реальной компанией. Эта двойственность может показаться странной, но она ничем не отличается от того, как Apple Inc. представляет долю в AAPL. Когда инвестор покупает акции Apple, он покупает частичную собственность на компанию и ее активы.

Точно так же инвестор паевого фонда покупает частичное владение компанией взаимного фонда и его активами. Разница в том, что Apple занимается производством инновационных технологических устройств, а паевой инвестиционный фонд компании занимается инвестиционным бизнесом.

Инвесторы обычно получают доход от вложений в паевые инвестиционные фонды тремя способами:

✅ Они получают доход от дивидендов по акциям и процентов по облигациям, которые входят в портфель фонда. Практически весь доход, полученный в течение года, фонд выплачивает собственникам в виде распределения. Фонды часто позволяют инвесторам получать чек или реинвестировать прибыль, получая больше акций.

✅ Если паевой инвестиционный фонд продает ценные бумаги, цена которых выросла, он регистрирует прирост капитала. Большинство фондов также распределяют эти средства среди своих инвесторов.

✅ Если стоимость портфеля фонда увеличивается, но управляющий фондом по-прежнему не желает продавать ценные бумаги, то цена акций фонда вырастет. После этого увеличения некоторые инвесторы могут решить продать часть или все свои акции в фонде, чтобы получить прибыль от рынка.

После этого увеличения некоторые инвесторы могут решить продать часть или все свои акции в фонде, чтобы получить прибыль от рынка.

Чтобы понять, как работают современные паевые инвестиционные фонды, вы можете представить фонд как виртуальную компанию, поскольку управляющий фондом играет роль генерального директора и иногда может называться инвестиционным консультантом. Этот управляющий фондом нанимается советом директоров и по закону должен работать на благо акционеров паевого инвестиционного фонда.

НАЧАТЬ ИНВЕСТИРОВАТЬ

Типы паевых инвестиционных фондов

Паевые инвестиционные фонды делятся на несколько типов в зависимости от ценных бумаг, которые они стремятся держать в своих портфелях, и типа дохода для инвесторов, которых они ищут. В настоящее время существует довольно широкий спектр паевых инвестиционных фондов, и они подходят для большинства инвестиционных подходов.

Вот основные типы паевых инвестиционных фондов:

✅ Инвестирование в акции — инвестируйте основную часть капитала в акции компаний

✅ Инвестирование в ценные бумаги с фиксированным доходом — инвестируйте основную часть капитала в облигации и долговые инструменты

✅ Индексные фонды — отслеживайте эффективность определенного индекса фондовой биржи (следовательно, индексных фондов)

✅ Сбалансированные фонды — распределите капитал по разным классам активов

Другие известные типы паевых инвестиционных фондов включают фонды денежного рынка, альтернативные фонды, отраслевые фонды, интеллектуальные бета-фонды, целевые фонды, региональные паевые инвестиционные фонды и фонды фондов (паевые инвестиционные фонды, которые покупают акции других паевых инвестиционных фондов).

Здесь следует отметить, что паевые инвестиционные фонды — не единственные типы инвестиционных фондов. Также существуют биржевые фонды или более известные как ETF (биржевые фонды), но мы поговорим о них позже в статье.

Что такое ETF?

ETF означает «биржевой фонд» на английском языке. ETF — это ценные бумаги, которые вы можете покупать и продавать на соответствующих фондовых биржах через финансового посредника. Эти ETF могут отслеживать эффективность различных классов активов — от традиционных листинговых компаний до валют и товаров.

Кроме того, их структура позволяет трейдерам и инвесторам совершать короткие сделки, использовать кредитное плечо и избегать налогов на прирост капитала в некоторых странах и юрисдикциях.

Биржевые фонды — один из самых популярных финансовых продуктов. Они были созданы всего несколько десятилетий назад для помощи индивидуальным инвесторам, но вскоре стали использоваться крупными игроками рынка.

Сегодняшние ETF обладают широким спектром преимуществ и, конечно же, рисков, и при тщательном выборе могут предложить инвесторам отличные возможности для достижения своих инвестиционных целей.

В качестве продукта первый ETF в США был индексным фондом и был запущен в 1993 году. Его основная цель — следить за широким индексом США S&P 500, а его символ (тикер) — SPY . Он стал крупнейшим в истории ETF. Только на фондовых рынках США существует около 1000 различных ETF с капитализацией около 1 триллиона долларов.

Тестируйте свои инвестиции в ETF, не рискуя капиталом, с помощью демо-счета от Admiral Markets. Откройте бесплатный демо-счет, нажав на баннер ниже!

Доходность паевых инвестиционных фондов

Когда инвесторы выбирают свои инвестиции в паевые инвестиционные фонды, одним из показателей, за которым наиболее внимательно следят, является доходность паевых инвестиционных фондов. Но что это за индикатор?

Доходность паевых инвестиционных фондов измеряет доходность инвестиций в фонд. Он рассчитывается путем деления выплачиваемых годовых дивидендов на стоимость акций паевого инвестиционного фонда. Доходность паевых инвестиционных фондов варьируется в зависимости от рыночной стоимости фонда и изменений годового распределения дивидендов.

Доходность паевых инвестиционных фондов обычно рассчитывается на ежедневной основе по чистой стоимости активов фонда, которая определяется каждый день после закрытия рынка. Рассчитывается в процентах.

Управляющие фондами могут использовать различные методы для расчета доходности паевых инвестиционных фондов, которую видят инвесторы. Таким образом, потенциальные инвесторы должны ознакомиться с проспектом фонда, чтобы увидеть, как достигается эта прибыль.

Типы доходности паевых инвестиционных фондов

Мы уже упоминали, что расчеты показателя доходности паевых инвестиционных фондов определяются по любому типу доходности, выплачиваемой фондом за один год. Распределение дивидендов по паевым инвестиционным фондам определяется советом директоров, который утверждает и публикует распределение среди инвесторов.

Однако есть два метода расчета доходности паевых инвестиционных фондов:

☝️ Прошлая прибыль паевого инвестиционного фонда — сумма дивидендов, выплаченных за последние 12 месяцев, деленная на стоимость одной акции фонда.

☝️ Будущая доходность паевого инвестиционного фонда — последнее распределение дивидендов, умноженное на схему выплаты дивидендов за один год

В большинстве случаев доход от паевых инвестиционных фондов выплачивается инвесторам каждый месяц или квартал.

❗ Правило:Более высокая доходность паевых инвестиционных фондов обычно связана с владением более рискованными активами. Верно и обратное: более низкая доходность обычно связана с активами с меньшим риском.

Высокодоходные паевые инвестиционные фонды часто могут казаться привлекательными для многих инвесторов. Однако риски, связанные с владением акциями этих паевых инвестиционных фондов, могут быть слишком велики для некоторых инвесторов.

С другой стороны, слишком низкая доходность паевых инвестиционных фондов может показаться непривлекательной для инвесторов, и она не сможет покрыть инфляцию. Таким образом, инвестирование в такой паевой инвестиционный фонд с низким уровнем риска может быть бессмысленным.

Примеры доходов паевых инвестиционных фондов:

Предположим, что у паевого инвестиционного фонда текущая рыночная цена составляет 20 долларов за единицу, и он выплачивал своим инвесторам 0,04 доллара в месяц в виде дивидендов за последний год. Потом:

Прошлая доходность = 0,48 (годовой дивиденд) / 20 (национальная цена) = 0,024 или 2,4%