3.2. Бюджет доходов и расходов (БДиР)

Читайте также

3.2. Книга учета доходов и расходов для УСН

3.2. Книга учета доходов и расходов для УСН 3.2.1.Общие принципы Предприниматели, применяющие УСН, ведут книгу учета доходов и расходов, в которой в хронологической последовательности на основе первичных документов позиционным способом отражают все хозяйственные операции

7. Книга учета доходов и расходов

7. Книга учета доходов и расходов На самом деле существует не одна книга, а целых две: Книга учета доходов, предназначенная исключительно для предпринимателей, применяющих патентную УСН, и Книга учета доходов и расходов, которую заполняют все остальные предприниматели,

9.

3.2. Метод признания доходов и расходов

3.2. Метод признания доходов и расходов

9.3.2. Метод признания доходов и расходов Руководствуясь статьями 271–273 НК РФ, при формировании налоговой базы по налогу на прибыль организации могут использовать два метода признания доходов и расходов:• метод начисления;• кассовый метод.При использовании метода

3. КНИГА УЧЕТА ДОХОДОВ И РАСХОДОВ

3. КНИГА УЧЕТА ДОХОДОВ И РАСХОДОВ Основным регистром налогового учета для организаций, применяющих упрощенную систему налогообложения, является книга учета доходов и расходов. Она открывается на один календарный год, затем ее следует хранить в течение четырех лет (подп.

13.4. Учет прочих доходов и расходов

По дебету счета находят отражение доходы организации, не связанные с обычной ее

По дебету счета находят отражение доходы организации, не связанные с обычной ее

2.3.4. Бюджет общепроизводственных расходов

2.3.4. Бюджет общепроизводственных расходов Назначение бюджета – определить часть условно-постоянных издержек необходимых для производства запланированного объема продукции.Общепроизводственные расходы относятся к числу накладных расходов, включающих в себя все

Шаг 1. Определите статьи доходов и расходов

Шаг 1. Определите статьи доходов и расходов Распространенная ошибка – попытка втиснуть ваши собственные доходы и расходы в чьи-то категории. Почти у всех есть такие статьи расходов, как квартплата, плата за телефон, электричество, продукты питания, и такие статьи доходов,

1.

3. Признание доходов и расходов в торговле

3. Признание доходов и расходов в торговле

1.3. Признание доходов и расходов в торговле Занятие торговлей, как и любым другим видом коммерческой деятельности, направлено на то, чтобы приносить предпринимателю (юридическому или физическому лицу) прибыль. Практически единственным источником прибыли для продавца

Шаг 1. Определите статьи доходов и расходов

Шаг 1. Определите статьи доходов и расходов Первое, что следует сделать, – написать навскидку на бумаге, какими, как вам представляется на данный момент, были все ваши доходы и расходы за прошедший месяц.Затем, если вы никогда прежде не вели домашнюю бухгалтерию, не

III Признание доходов и расходов по договору

Доходы по договору признаются организацией доходами от обычных видов деятельности (далее – выручка по договору) в соответствии с Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденным Приказом

Доходы по договору признаются организацией доходами от обычных видов деятельности (далее – выручка по договору) в соответствии с Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденным Приказом

6.1. Картина твоих доходов и расходов

6.1. Картина твоих доходов и расходов В каком бы финансовом положении человек ни находился, ему для начала надо узнать это положение. Это утверждение поначалу звучит парадоксально, но зачастую многие только интуитивно догадываются, что у них все хорошо или все плохо с

10. Виды государственных доходов и расходов

10. Виды государственных доходов и расходов

Доходы включают обязательные безвозвратные платежи, которые поступают в бюджет и делятся на три группы:1) налоговые;2) неналоговые;3) безвозмездные перечисления. Центральное место в системе государственных доходов занимают

Центральное место в системе государственных доходов занимают

12. Статистика доходов и расходов

7.4. Книга учета доходов и расходов

7.4. Книга учета доходов и расходов Приказом Минфина РФ от 30 декабря 2005 г. N 167н «Об утверждении формы Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, и Порядка ее заполнения» (с изменениями от 27

УРОК 93.

Прогноз доходов и расходов

Прогноз доходов и расходов

УРОК 93. Прогноз доходов и расходов Любого предпринимателя или бизнесмена интересует информация о предстоящих доходах и расходах. В программе «1С:Управление небольшой фирмой 8.2» реализована возможность формирования прогнозного отчета о доходах и расходах

Образец составления бдр в животноводстве excel. Бюджет доходов и расходов предприятия (образец)

Что такое бюджет движения денежных средств (БДДС)? Как составить бюджет доходов и расходов предприятия? Как не допустить превышения расходов бюджета над его доходами?

Если у вашего бизнеса есть доходы, то есть и расходы. А значит, вам нужно профессионально вести бюджет.

Чем больше денег, тем сложнее ими управлять. С целью грамотного распределения средств и управления платежеспособностью компании предприниматели пользуются бюджетом доходов и расходов и бюджетом движения денежных средств .

С вами Денис Кудерин, эксперт по экономическим и финансовым вопросам. В этой статье я расскажу, что собой представляют упомянутые выше понятия и

Присаживаемся поудобнее и читаем до конца – в финале вас ждёт обзор надёжных компаний, которые помогут наладить бюджетирование на объекте , плюс советы, как не допустить превышения расходов предприятия над доходами.

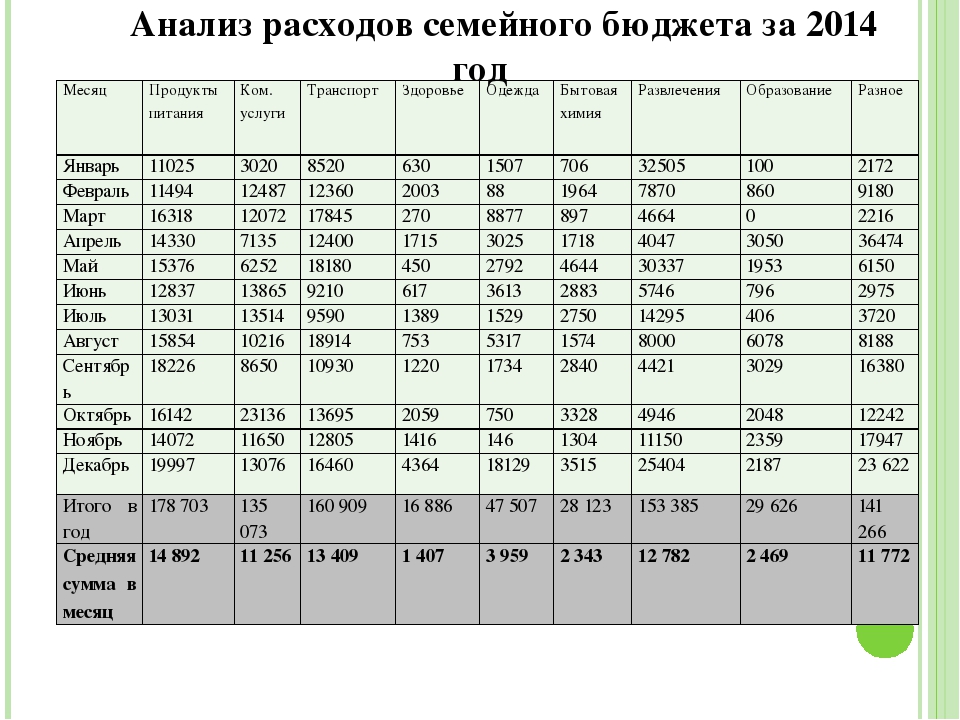

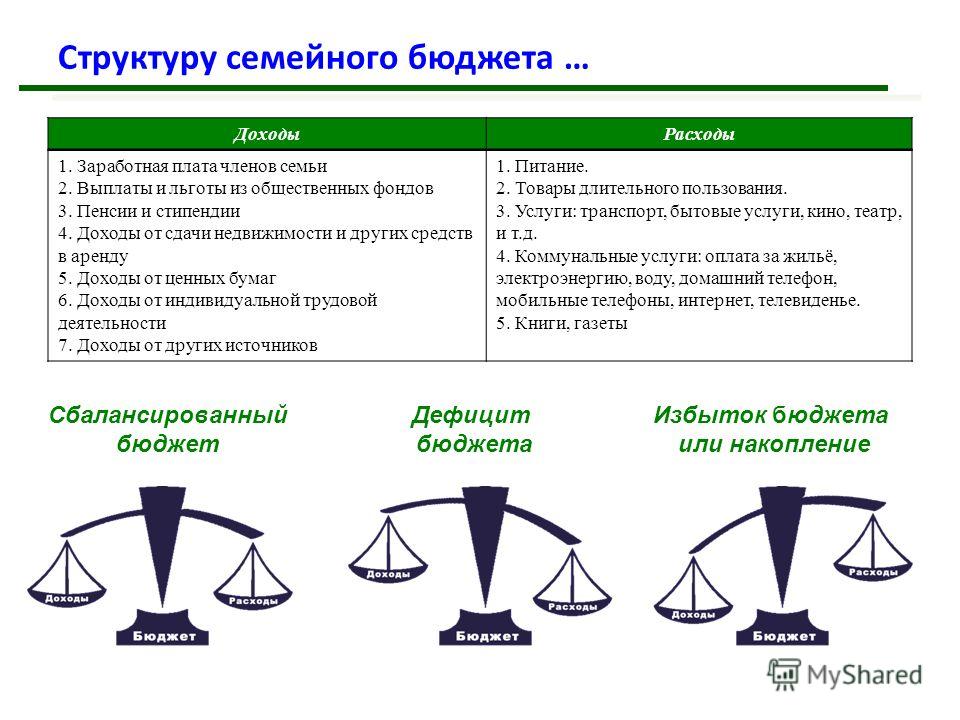

1. Что такое БДР и БДДС и чем они отличаются

Даже семейным бюджетом управлять не так-то просто. Кто пробовал, тот знает, что денег на повседневные траты всегда уходит больше , чем вы рассчитывали. Приходится корректировать расходы, добавлять в бюджет новые статьи, о которых вы на момент его составления начисто позабыли.

Представьте, насколько сложнее вести бюджет крупного предприятия. У любого объекта коммерции сотни расходных статей и трат, которые необходимо делать.

Бюджет – это не абстракция, это конкретное понятие, подкреплённое специальными документами. Каждое предприятие, даже состоящее из 2 сотрудников, ведёт бюджет доходов и расходов (БДР) и по возможности – бюджет движения денежных средств (БДДС). Это основа .

Каждое предприятие, даже состоящее из 2 сотрудников, ведёт бюджет доходов и расходов (БДР) и по возможности – бюджет движения денежных средств (БДДС). Это основа .

Прежде чем перейти к практическому смыслу этих понятий, определимся с терминологией.

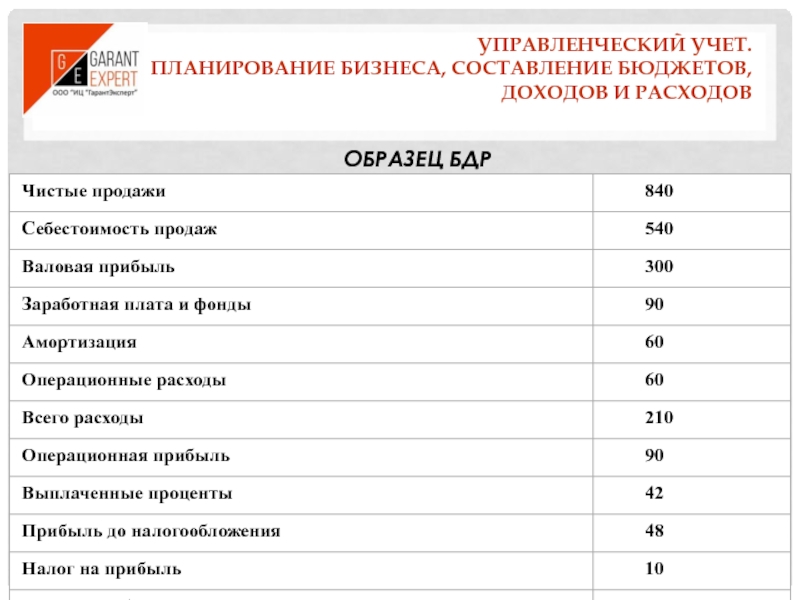

БДР – способ документальной фиксации операций, формирующих доходы и расходы предприятия. Как правило, такой документ имеет вид несложной таблицы, в которой учтены все хозяйственные манипуляции, приводящие к поступлению средств или их тратам. При этом учитываются не только денежные, но и любые другие доходы и расходы.

БДДС – способ отразить движение денежных потоков на предприятии. В этом документе фигурируют исключительно события имеющие денежное выражение .

Первичные документы, которыми пользуются при оформлении операций БДР, это акты завершённых работ и оказанных услуг, акты приёма-передачи материальных активов, любые другие документы, подтверждающие доходы и расходы компании. Документ похож на бухгалтерский отчет «О прибылях и убытках».

Документ похож на бухгалтерский отчет «О прибылях и убытках».

Чем различаются БДР и БДДС?

Эти бюджеты отличаются целями , для которых они формируются. БДР разрабатывается с целью планирования прибыли , которую компания способна получить за бюджетный период. Сюда входят все данные о себестоимости продукции и выручке .

БДДС предназначен для распределения денежных потоков . Он отражает всю деятельность организации, которая выполнялась в денежной форме. С помощью БДДС отслеживаются все операции предприятия по различным счетам.

В таблице показаны операции, которые отражаются в рассматриваемых нами бюджетных документах:

Оба бюджета в совокупности дают чёткое понимание текущего финансового состояния компании и её перспектив. Как правило, начинается с составления БДР, поскольку этот документ имеет более «расширенный» формат.

В БДР включают три группы финансовых показателей – доходы, затраты и прибыль. Последний вычисляется при помощи вычитания второго из первого.

БДДС – это план движения наличных средств в кассе компании и на расчетных счетах. Документ отражает все планируемые поступления и списания средств в результате хозопераций. БДДС предохраняет бизнес от главной ошибки – остаться без денег на ведение основной деятельности.

В этом коротком видео вам объяснят разницу между БДР и БДДС на примере покупки холодильника.

2. Какая деятельность лежит в основе составления БДДС – 3 основных вида деятельности

При составлении отчёта БДДС руководствуются тремя видами деятельности предприятия – операционной (текущей), инвестиционной и непосредственно финансовой .

Рассмотрим их подробно.

Вид 1. Операционная деятельность

Это основной вид деятельности компании – та работа, которая создаёт поступления и траты денег. Это производство продукции, продажи товара, оказание услуг, выполнение работ, сдача оборудования в аренду и прочие операции, связанные с движением денежных средств.

Вид 2.

Инвестиционная деятельность

Инвестиционная деятельностьСвязана с приобретением или продажей внеоборотных активов . Инвестирование, как и операционная деятельность, имеет своей целью получение прибыли или достижение полезного для компании эффекта. Однако в такой деятельности основные оборотные средства не задействованы, а используются «свободные » деньги.

Пример

Предприятие «Безопасные технологии» инвестирует часть своих активов в развитие альтернативных источников энергии – генераторов на основе солнечных батарей и ветра. Деньги вкладываются в лабораторные исследования и научные разработки. Эти финансовые операции обязательно отражаются в отчёте БДДС.

Вид 3. Финансовая деятельность

Приводит к изменениям в составе и размере основного капитала компании. К примеру, это привлечение и возврат кредитов, необходимых предприятию для развития новых направлений производства.

Бюджет ДДС предотвращает недостаток и избыток оборотных средств

Разделение деятельности компании на виды позволяет оценить действие всех трёх направлений на финансовый статус компании и размер капитала, который находится в её распоряжении.

Грамотно составленный бюджет движения денег обеспечивает постоянное наличие средств, необходимых для выполнения основной работы компании.

БДДС позволяет также эффективно использовать избыток денег предприятия, поскольку главный принцип бизнеса в том, чтобы свободные средства не лежали без дела на банковских счетах, а приносили ещё большие прибыли.

3. Как формируется БДР – 5 основных этапов

БДР – универсальный инструмент управления бизнес-процессами. Он позволяет оптимально использовать ресурсы компании, оценивать экономическое состояние предприятия, планировать дальнейшую работу.

Сегодня большинство компаний пользуются автоматизированными системами ведения и управлению бюджетом . Специальные программы снижают количество ошибок, сокращают время на расчеты и облегчают труд сотрудников финансовых отделов предприятия и центров финансовой ответственности (ЦФО).

Перед тем, как составить БДР, нужно сформировать и систематизировать локальные бюджеты компании – производственный, управленческий, бюджет продаж, бюджет затрат и т.

д. БДР выступает документом, обобщающим все эти данные.

Основная цель БДР – учёт и прогноз финансового состояния организации. Это итоговая часть бюджета предприятия, вершина айсберга, основание которого – показатели всех бюджетов компании по всем направлениям.

Рассмотрим поэтапно, как формируется БДР.

Этап 1. Расчет расходов

Без расходов нет доходов. Руководствуясь этой простой истиной, финансовые отделы любой компании, первоочередное внимание уделяют именно затратам.

Что входит в расходную часть:

- производственные затраты;

- коммерческие расходы;

- управленческие;

- зарплата и налоги;

- другие расходы.

Детализация расходных статей зависит от целей и возможностей компании. Понятно, что чем подробнее учитываются затраты, тем яснее экономическая ситуация, в которой находится конкретный объект.

Этап 2. Расчет доходов

Доходы – это все поступления в активы компании.

Сюда относятся:

- выручка от продаж;

- доход от услуг;

- доходы от аренды;

- внереализационные доходы – проценты по займам, компенсации и другие поступления, не связанные напрямую с реализацией основной продукции.

У каждого предприятия свои источники доходов, так что детали зависят от профиля и специфики компании.

Этап 3. Определение прибыли

Прибыль – положительная разница между доходами и расходами. Если разница будет отрицательной, это уже не прибыль, а убыток . Это значит, предприятие работает в минус, и нужны кардинальные изменения в производственных и всех прочих процессах.

Этап 4. Планирование прибыли

Поскольку прибыль – главный источник финансирования предприятия, вся его деятельность направлена на сохранение и увеличение оборотного капитала . Деньги, вложенные в производство, должны возвращаться как можно быстрее – эту задачу и решает профессиональное планирование прибыли.

Другая цель планирования – получить максимум выгоды при минимальных затратах, но не за счёт потери качества, а за счёт рациональной организации труда и снижения сопутствующих затрат.

При этом удовлетворяются главные потребности компании:

- выплата зарплаты и стимулирование сотрудников;

- накопление средств на модернизацию и расширение производства;

- выплата по обязательствам, а также инвесторам и собственникам компании;

- увеличение рентабельности предприятия;

- повышение конкурентоспособности.

Опять же, на точность прогноза напрямую влияет максимально подробная детализация расходов и доходов компании.

Этап 5. Составление отчета

Составить грамотный и объективный отчёт могут только профессионалы. Если вы – руководитель компании и сомневаетесь в компетентности своих сотрудников ЦФО, то наилучший вариант – делегировать бюджетирование квалифицированной компании-аутсорсеру.

Сторонние специалисты не только составят подробный БДР, но и при необходимости предоставят . Возможно, на это уйдёт больше времени, но и результат будет более объективным.

4. Как составляется БДДС – 5 главных этапов

В целом составление БДДС похоже на формирование БДР, но есть определённые нюансы.

Как я уже говорил, здесь учитываются только денежные поступления и траты, которые отражаются в финансовых документах.

Этап 1. Установка остатка денежных средств

Для начала нужно установить обязательный минимальный остаток средств. Величина этого показателя зависит от специфики деятельности фирмы и вероятности наступления непредвиденных ситуаций.

На финансовом языке это называется «конечное сальдо ».

Этап 2. Определение доходной части

Составление доходной части бюджета основывается на бюджете продаж и поступлений от инвестиций, дивидендов и процентов.

Есть два варианта сбора информации:

- Снизу – вверх , когда планы материальных поступлений исходят от различных отделов и после этого сводятся в единый отчёт;

- Сверху – вниз , когда документы утверждаются центральной финансовой службой компании и после этого доводятся до руководителей отделов.

Этап 3. Составление расходной части

Расходную часть составляют на базе прямых затрат – расходов на оплату труда, сырьё, накладных, производственных, общехозяйственных расходов. Сюда же входят затраты на инвестиции и прочие финансовые операции возврата займов, процентов и дивидендов инвесторам.

Этап 4. Расчет чистого денежного потока

Чистый денежный поток (иногда используют англоязычный термин Cash Flow ) рассчитывается по формуле и показывает разницу между положительным и отрицательным балансом на конкретный промежуток времени.

Этот показатель характеризует текущий финансовый статус предприятия и определяет его перспективы.

Когда расходная часть бюджета превышает доходную, возникает ситуация, которую называют «кассовый разрыв ». Итоговое сальдо при этом становится отрицательным. В таких случаях принимают меры по устранению минуса – урезают затраты или (в крайнем случае) используют заёмные и резервные средства для дальнейшего ведения бизнеса.

Предприятия, которые не могут устранить отрицательное сальдо в течение длительного периода, движутся к банкротству . Именно в таких компаниях появляются задержки зарплат, долговые обязательства не выполняются, кредиторы наседают, а прибыли не покрывают текущих расходов.

Этап 5. Корректировка и утверждение

Заключительная стадия – корректировка бюджета в соответствии с текущими экономическими реалиями и его утверждение руководителями предприятия. Утверждённый бюджет – это официальный документ, которым руководствуется весь персонал компании, но в первую очередь – руководители ЦФО.

5. Где получить помощь при составлении БДР и БДДС – обзор ТОП-3 компаний по предоставлению услуг

Формирование БДР и БДДС – ответственная работа, которой должны заниматься опытные и квалифицированные сотрудники.

Если таковых нет на вашем предприятии или вашим специалистам не хватает знаний, есть смысл пригласить сторонние организации. Они выполнят эту работу профессионально, компетентно и полноценно, используя современное программное обеспечение.

Эксперты нашего журнала изучили рынок и выбрали тройку наиболее надёжных и привлекательных в плане стоимости услуг компаний.

«ИТАН» – это актуальные системы бюджетирования коммерческих объектов на основе 1С . Основное направление деятельности – постановка, внедрение и автоматизация финансового планирования на предприятии заказчика, организация управленческого учёта, консолидация финансовой информации для крупных холдингов и компаний с разветвлённой сетью филиалов.

Компания создана в 1999 году. Среди достижений – разработка универсальных и интегральных решений на основе платформы 1С.

С каждым годом уникальные продукты компании совершенствуются, становятся более простыми и удобными в управлении. Миссия «ИТАН» — способствовать повышению продуктивности финансового управления предприятий.

Продажа и внедрение в практику программных продуктов 1С . Направления деятельности – бюджетирование, бухгалтерский, складской и производственный учёты, продажи, документооборот.

В компании работает 56 высококвалифицированных и опытных специалистов. Предусмотрена финансовая ответственность сотрудников за результат. За последний год у фирмы появилось 250 новых клиентов. Ещё одно преимущество – столичное качество при региональных ценах. У GOODWILL множество готовых проектов в сфере автоматизации финансового, складского, управленческого учёта.

3) Первый БИТ

Компанию «Первый БИТ» основали в 1997 году несколько молодых и амбициозных специалистов по экономике и прикладной математике. Главное направление деятельности организации – развитие бизнеса на основе актуальных IT-технологий.

Сейчас у компании 80 офисов в России, странах ближнего и дальнего зарубежья.

«Первый БИТ» выполнит автоматизацию предприятия по всем необходимым направлениям, включая бюджетирование и управленческий учёт. 2500 тысячи клиентов уже выбрали программные продукты и услуги компании.

6. Как не допустить превышения расходов бюджета над его доходами – 3 полезных совета

Вести бюджет профессионально – значит, постоянно отслеживать финансовый результат деятельности. Одна из целей бюджетирования – не допустить превышения расходов над доходами.

Как этого добиться? Применяйте на практике экспертные советы.

Совет 1. Дисциплинируйте персонал в сфере использования денежных средств

Финансовая дисциплина – основа рационального распределения материальных активов предприятия.

В условиях растущей конкуренции, нестабильной экономической ситуации все большее количество компаний приходят к необходимости внедрения бюджетирования. Бюджетирование на предприятии – это процесс планирования, контроля и выполнения бюджетов в процессе управления финансами. В данной статье попробуем на примере разобрать, как составлять бюджет предприятия на примере.

В данной статье попробуем на примере разобрать, как составлять бюджет предприятия на примере.

Создание системы бюджетирования в компании или на предприятии обычно состоит из нескольких этапов. На первом этапе компании необходимо определиться с целями, методологией бюджетирования, определить финансовую структуру (структуру центров финансовой ответственности — ЦФО), разработать бюджетную модель (состав, структуру, виды бюджетов), утвердить положение и регламент бюджетного процесса. На втором этапе можно непосредственно приступать к планированию бюджета предприятия. Составление бюджетов предприятия при этом удобно автоматизировать на базе специального программного продукта.

Положение о бюджетировании на предприятии может содержать следующие разделы:

- Стратегические цели и задачи предприятия;

- Бюджетная модель;

- Финансовая структура компании и т. д.

На основании Положения о бюджетировании в компании необходимо разработать Регламент бюджетирования на предприятии, который может содержать следующие разделы:

- Порядок формирования функциональных и мастер бюджетов, структура соподчиненности;

- Назначение ответственных и сроков предоставления бюджетов и отчетности;

- Порядок согласования и внесения изменений;

- Контроль и анализ бюджета и т.

д.

д.

Есть несколько путей реализации готовой бюджетной модели. Самыми распространенными и относительно дешевыми способами являются:

- Бюджетирование в Excel

Бюджет компании пример Excel

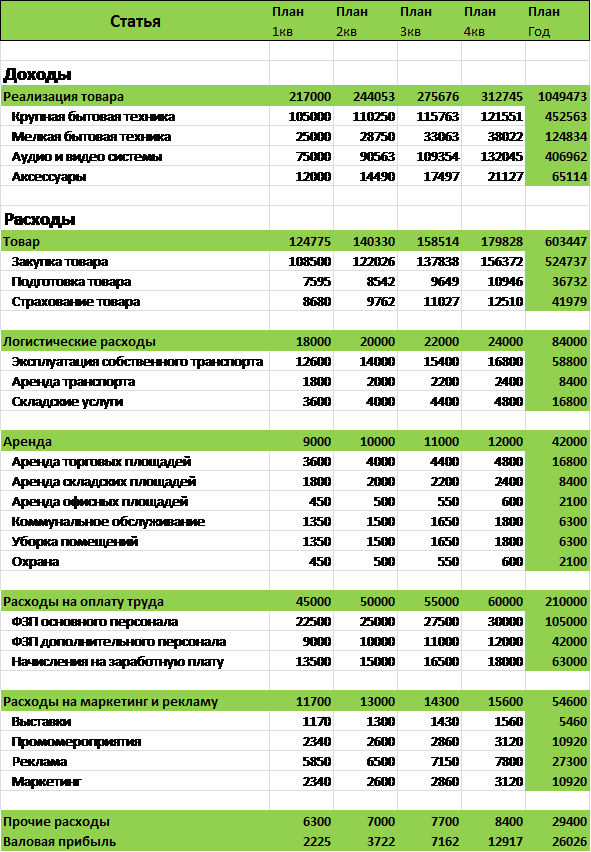

Бюджетирование в Excel заключается в создании форм бюджетов в формате Excel и связывании этих форм при помощи формул и макросов. Формы бюджетов, в том числе бюджета доходов и расходов, бюджета движения денежных средств могут быть различными, с укрупненными статьями или более подробные, разбиты на длительные периоды (например, годовой бюджет по кварталам) или на более короткие периоды (например, месячный бюджет по неделям) – в зависимости от потребности финансового менеджмента в компании.

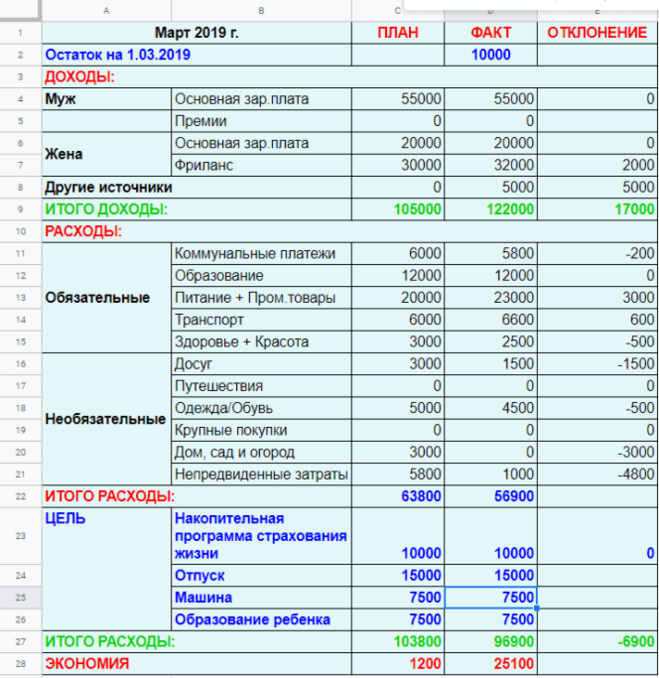

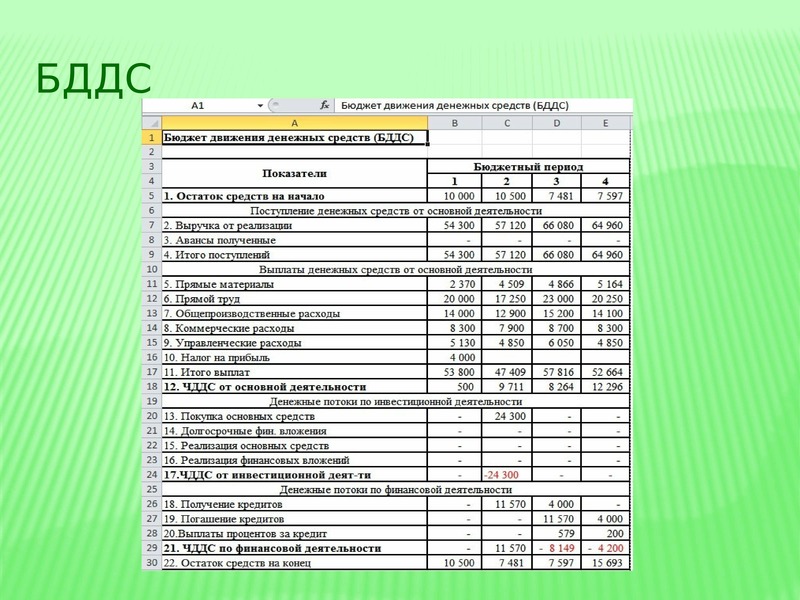

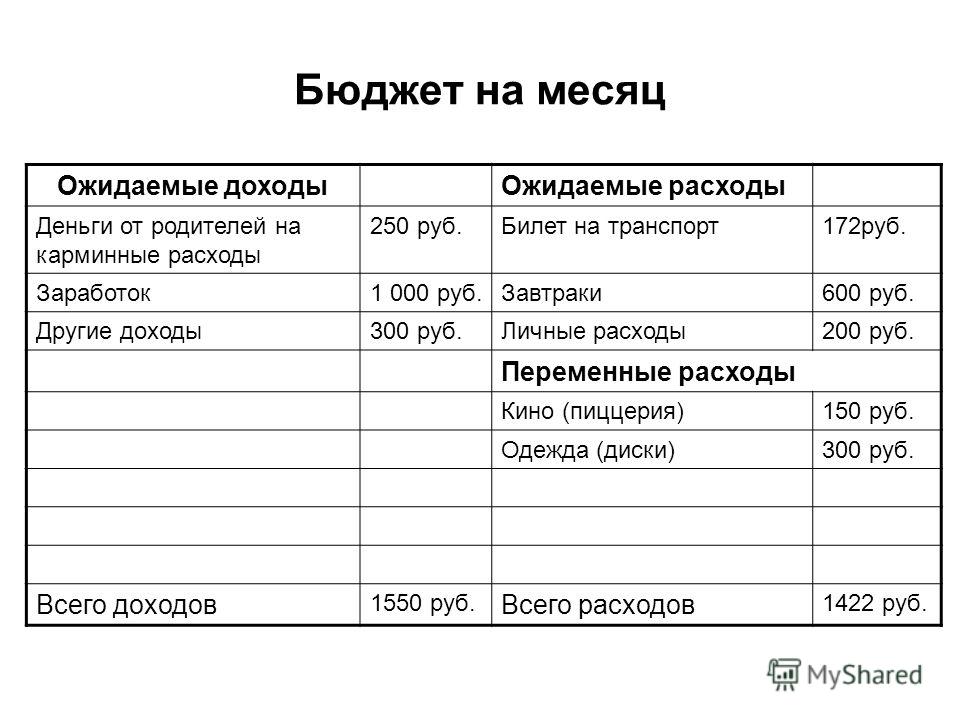

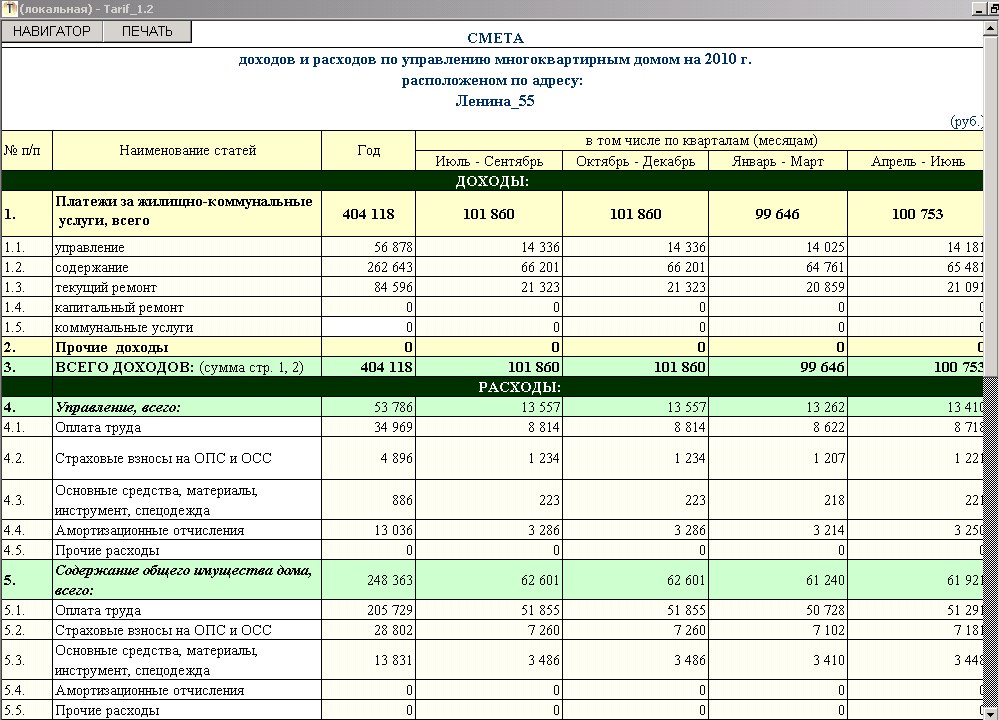

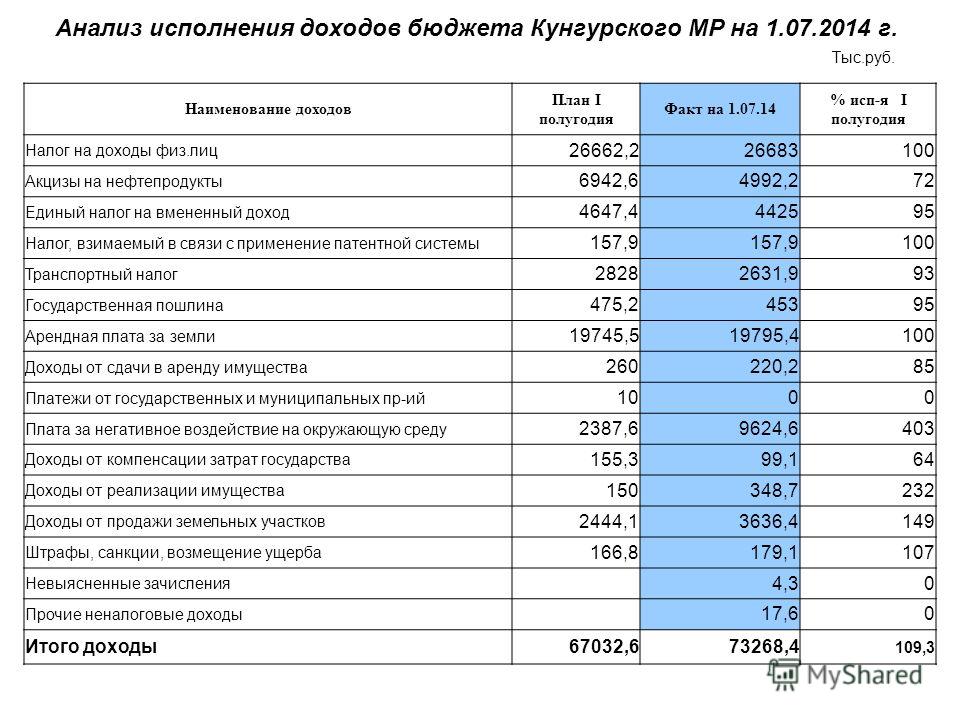

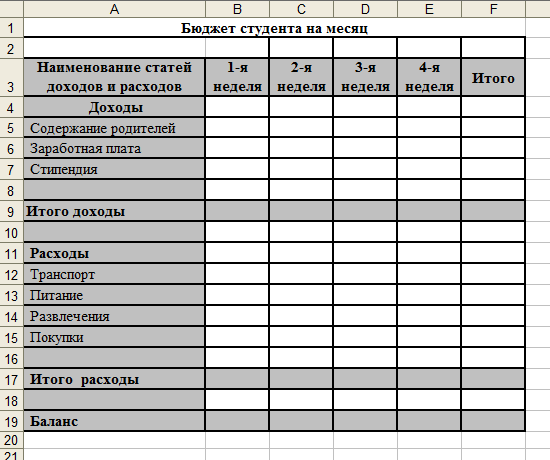

Ниже приведен Бюджет доходов и расходов (пример составления в эксель) и пример Бюджета движения денежных средств.

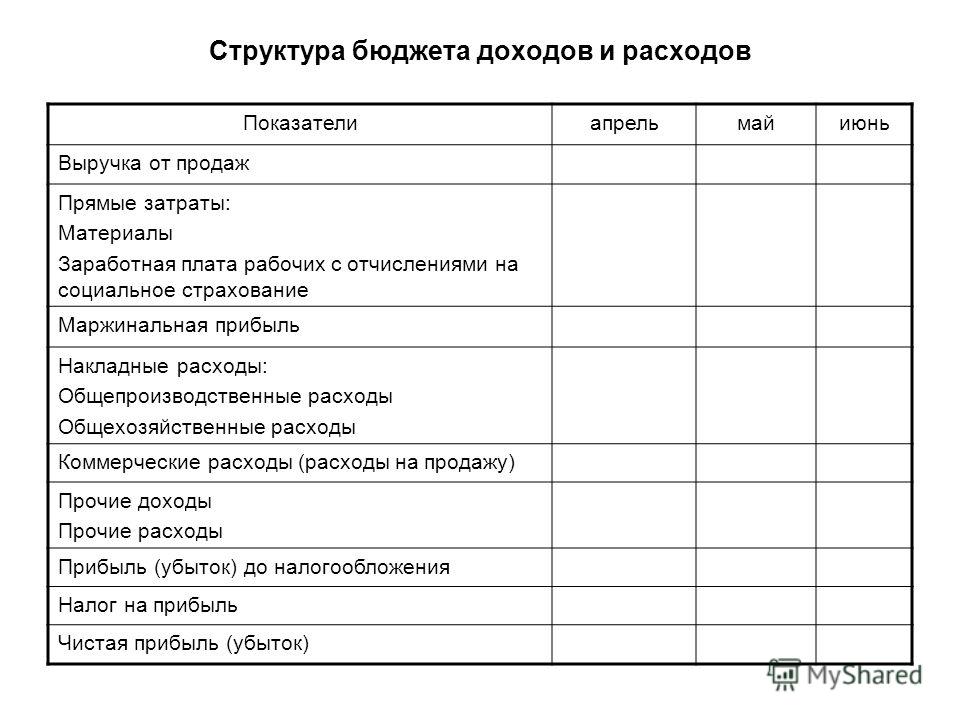

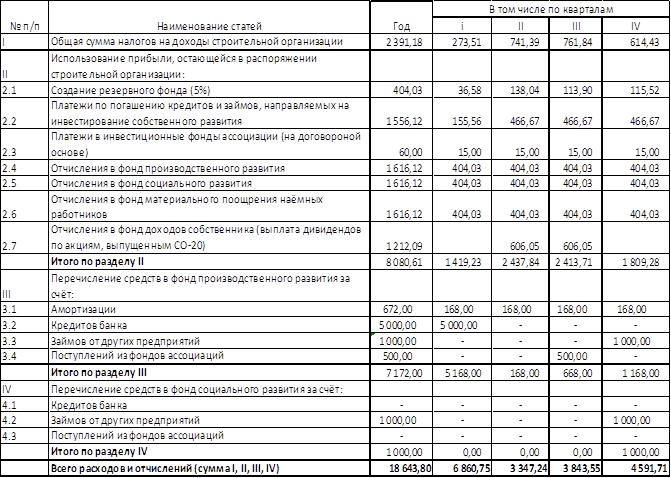

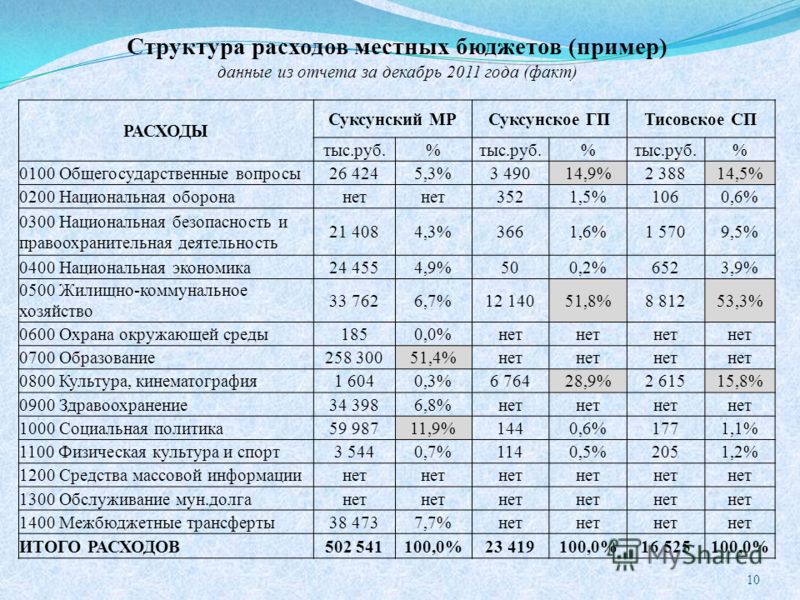

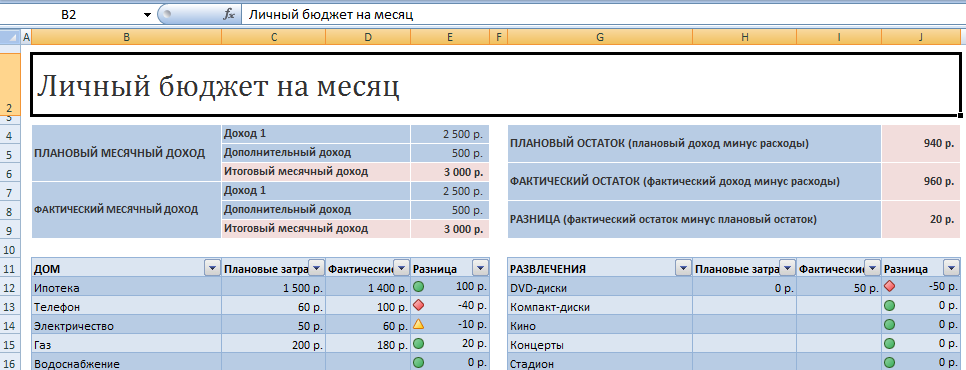

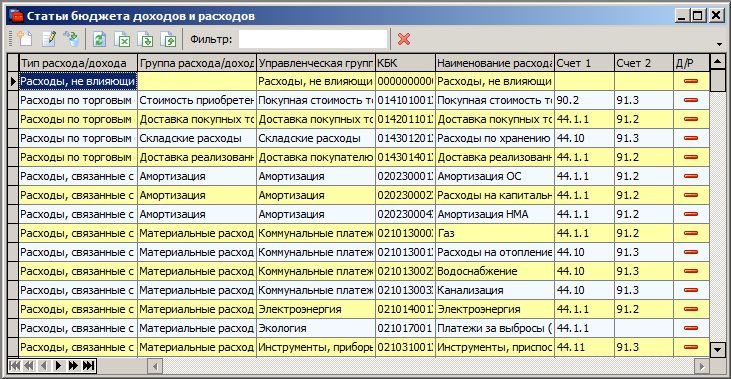

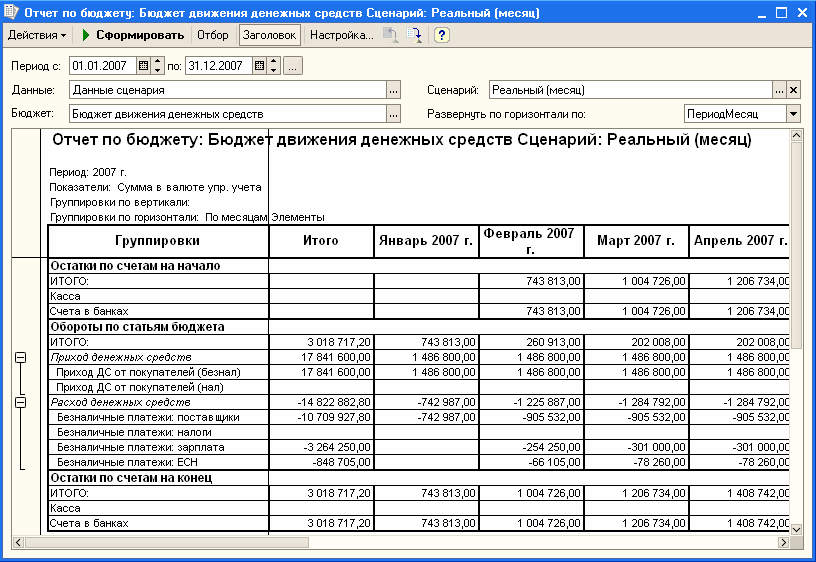

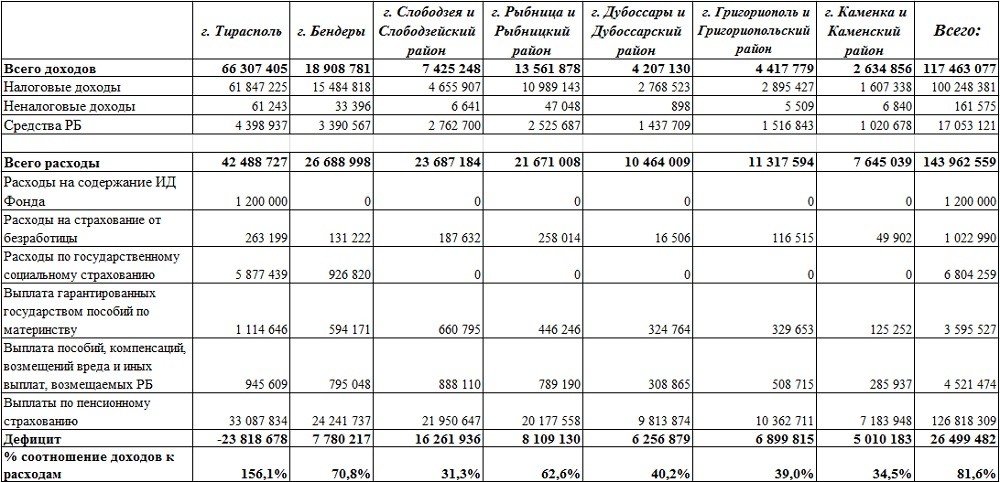

Рисунок 1. Бюджет доходов и расходов предприятия образец Excel.

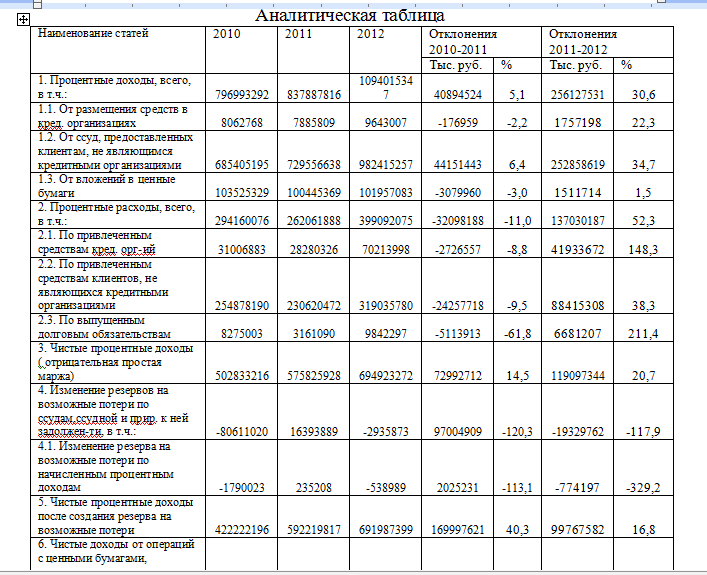

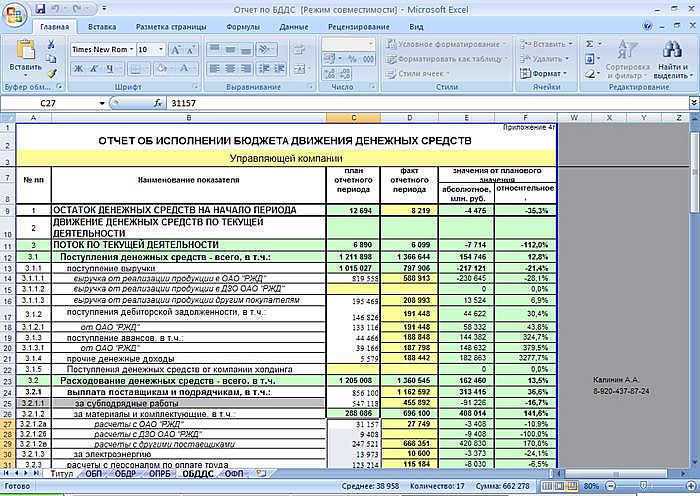

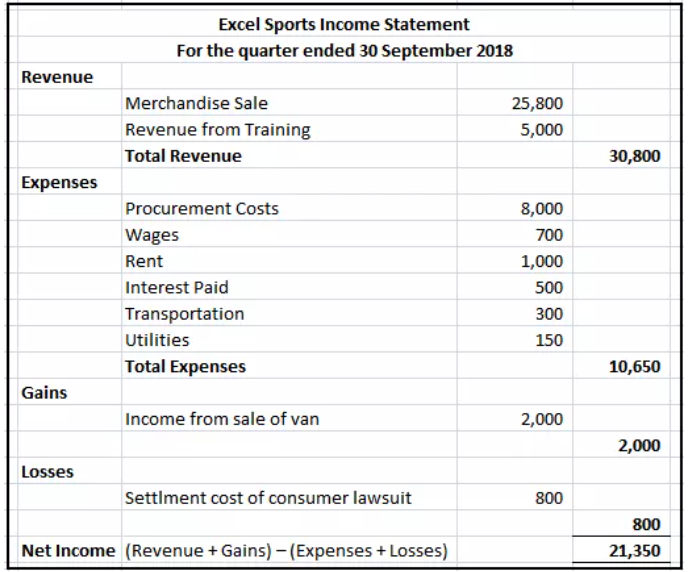

Рисунок 2. Бюджет движения денежных средств пример в Excel.

Составление БДР и БДДС пример в Excel

Процесс составления БДР и БДДС на примере в Excel может выглядеть следующим образом. Построим бюджетирование в компании или на предприятии на примере производственной компании в Excel (подробности в файлах ниже):

Построим бюджетирование в компании или на предприятии на примере производственной компании в Excel (подробности в файлах ниже):

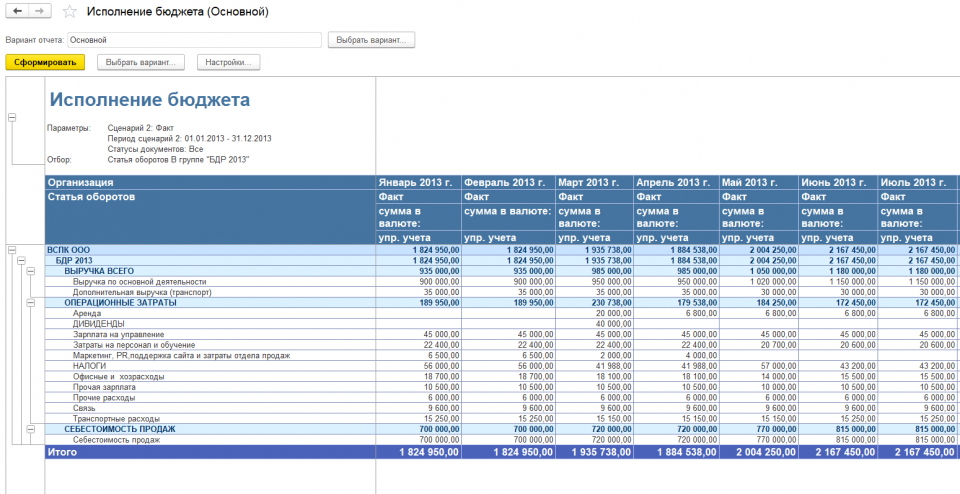

Рисунок 3. БДДС пример в Excel (Бюджет движения денежных средств пример в Excel).

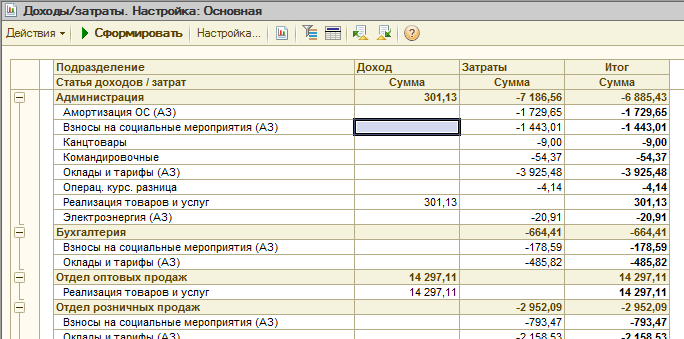

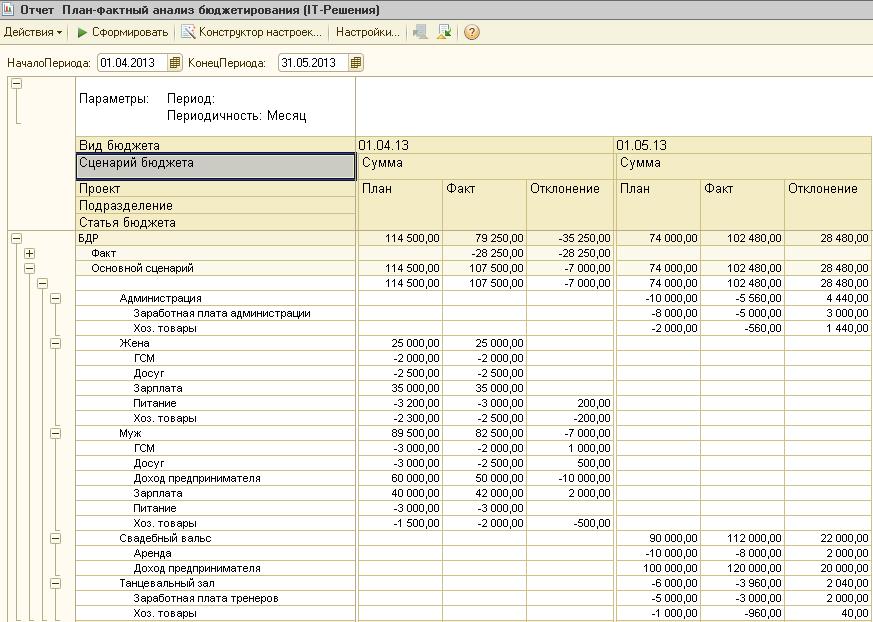

Рисунок 4. БДР пример в Excel (Бюджет доходов и расходов пример составления в Excel).

Данный пример максимально упрощен. Но даже из него видно, что бюджетирование в эксель — процесс довольно трудоемкий, так как необходимо собрать все функциональные бюджеты и прописать формулы и макросы для корректного отображения итоговых результатов. Если взять реальное предприятие, или тем более холдинговую структуру, то можно представить, насколько усложниться процесс составления бюджета в Excel.

Пример внедрения бюджетирования на базе Excel имеет множество недостатков: однопользовательский режим, отсутствие возможности согласования функциональных бюджетов, нет разграничения доступа к информации, сложность консолидации и т. д. Таким образом, бюджетирование в эксель является не оптимальным выбором для компании.

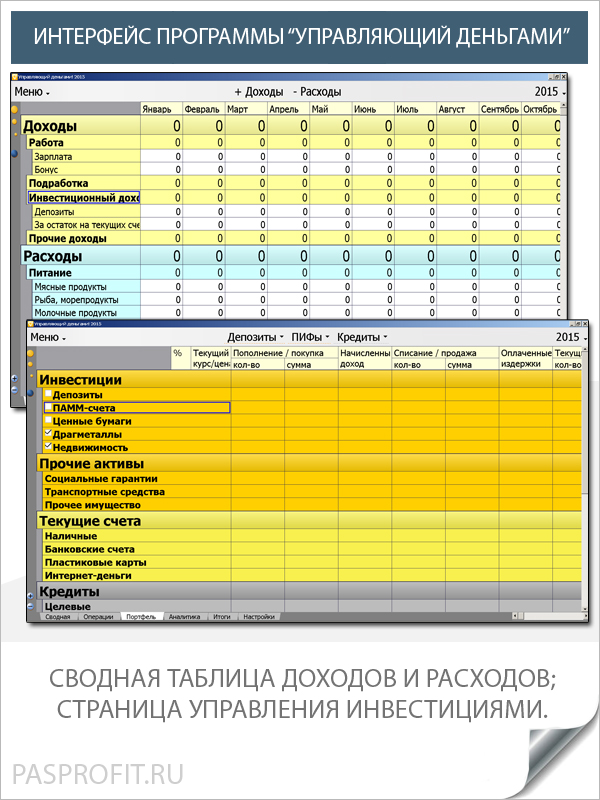

Бюджетирование в программах на платформе 1С

Автоматизация бюджетирования и управленческого учета на базе 1С, например, в системе «WA: Финансист», делает процесс бюджетирования на предприятии более эффективным по сравнению с бюджетированием в Excel.

Подсистема бюджетирования «WA: Финансист» включает в себя возможности формирования и контроля операционных и мастер бюджетов.

В решении реализованы механизмы, с помощью которых пользователи могут самостоятельно настраивать структуру бюджетов, их взаимосвязи, способы получения фактических данных и данные для расчетов. Реализованный механизм взаимодействия с внешними учетными системами дает возможность использовать внешние данные как для расчетов плановых показателей или формирования отчетов, так и для отражения фактических данных на регистрах бюджетирования.

Данная система позволяет эффективно строить бизнес-процесс бюджетирования на всех его этапах:

- разработка бюджетной модели;

- согласование бюджетов и их корректировок;

- отражение фактических данных по статьям бюджетирования;

- контроль за исполнением бюджета;

- план-факт анализ показателей с помощью развитых инструментов формирования отчетности;

- формирование решений по управлению бизнесом.

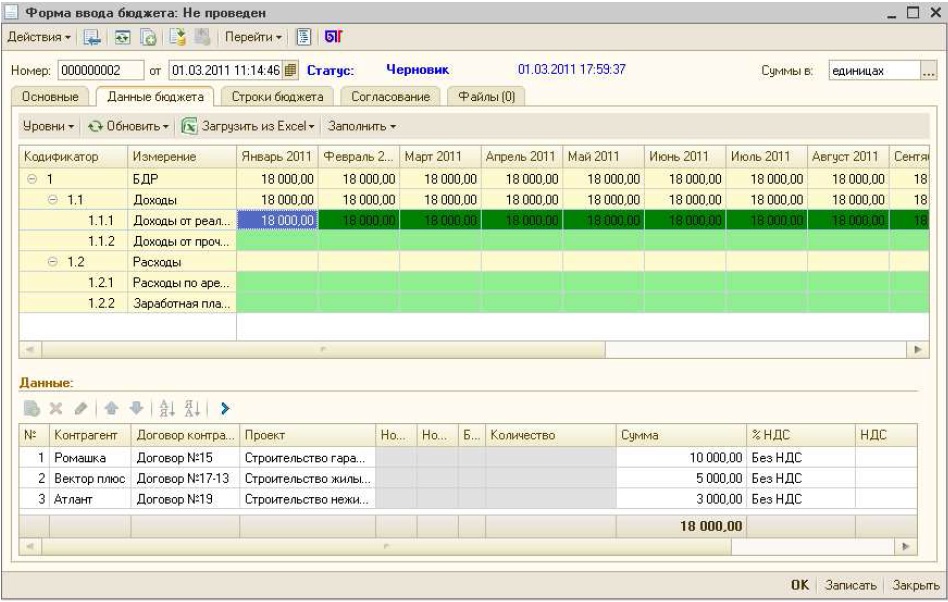

Рисунок 5. Интерфейс «WA: Финансист: Бюджетирование». Раздел Бюджетирование.

WA: Финансист «Бюджетирование» включает следующие бизнес-процессы:

- Моделирование – разработка бюджетной модели;

- Основной бюджетный процесс – регистрация плановых показателей подразделениями. Утверждение бюджетов. Корректировка планов и согласование корректировок;

- Подсистема взаимодействия с источниками данных – настройка получения данных из внешних источников (как частный случай-обращение к данным системы).

- Отчеты системы – набор аналитических отчетов.

Ввод плановых показателей в системе производится с помощью гибкого произвольно-настраиваемого документа «Бюджет». Форма ввода бюджета (форма бюджета доходов и расходов, а также форма бюджета движения денежных средств при этом) максимально приближена к формату в Excel, что обеспечивает комфортный переход пользователя к работе с системой.

Некоторые статьи бюджета, которые зависят от другой статьи бюджета (например, поступления денежных средств от покупателей зависят от статьи дохода «Выручка») – можно планировать с помощью механизма зависимых оборотов, который в системе представлен в виде документов «Регистрация зависимостей оборотов по статьям».

При необходимости есть возможность корректировать утвержденный бюджет специальными документами «Корректировка бюджета» и отслеживать внесенные изменения в отчетах с видом «Выводить корректировки бюджета отдельно». Есть возможность настроить распределение бюджета, вести учет бюджетных заявок.

С помощью специальных документов «Учет фактических данных по бюджетам» осуществляется получение факта из внешних учетных систем, например, 1С Бухгалтерии.

Различные отчеты позволяют анализировать плановын и фактически данные, таким образом осуществляя управление бюджетированием на предприятии.

Таким образом, внедрение бюджетирования в компании в программах на платформе 1С является наиболее оптимальным с точки зрения затрат времени, денег и эффективности дальнейшей работы.

На днях ко мне обратился человек, который попросил меня помочь составить ему БДДС и БДР, вернее рассказать о том, как составить БДДС и БДР. Содержание статьи будет следующим: основные понятия, структура бюджетов, пример бюджета в excel (готовая для скачивания оболочка для составления БДДС и БДР ).

Для начала давайте разберемся в данных абревиатурах.

БДДС — бюджет движения денежных средств.

БДР — бюджет доходов и расходов.

Различия между БДДС и БДР не велики. В целом БДДС это более развернутая версия БДР. В большенстве случаев в организациях ведут только БДДС. Составляется данный бюджет ежемесячно на месяц вперед с целью планирования доходов и расходов организации. После утверждения бюджета составляется график платежей. Бюджет движения денежных средств составляется в основном в excel»е.

Ну да ладно, не буду писать много умных слов, а напишу все по делу.

Структура БДДС (на примере производственного предприятия):

1. Доходная часть — указывается вся доходная часть предприятия

1.1. Доходы от основной (операционной) деятельности

1.2. Доходы от инвестиционной деятельности

2. Расходная часть — указывается вся расходная часть организации

2.1. Производственные расходы — расходы, связанные непосредственно с процессом производства

2. 2. Условно постоянные расхода — расходы, распределяющиеся на себестоимость продукции на общее количество произведенной продукции

2. Условно постоянные расхода — расходы, распределяющиеся на себестоимость продукции на общее количество произведенной продукции

2.3. Налоги и сборы

3. Инвестиции

4. Сальдо — разница между доходной и расходной частью

Каждая из указанных выше статей бюджета движения денежных средств может включать в себя множество статей расходов, все зависит от деятельности, которую ведет организация.

Как вы видете, ничего сложного в составлении бюджета нет. Готовую оболочку для составления бюджета организации (БДДС) в excel со всеми проставленными формулами вы можете скачать по ссылке ниже.

Составление бюджета является универсальным инструментом в управлении бизнес-процессами. При помощи данных инструментов появляется возможность не только оптимизировать использование ресурсов организации, но и сделать оценку экономической деятельности предприятия, которое находится лишь на планировочном этапе.

Здесь ключевым элементом является организация бюджета доходов и расходов (сокращенно БДР). На его основе составляется прогнозирование результата деятельности за весь период, на который формируется бюджет.

На его основе составляется прогнозирование результата деятельности за весь период, на который формируется бюджет.

Если Вас интересует автоматизация бюджетирования, внедрения казначейства или учета по МСФО, ознакомьтесь с нашим .

Прежде чем ответить на вопрос о формировании БДиР, необходимо усвоить: бюджет доходов и расходов является завершающей частью образования финансового бюджета организации. В основе БДР лежит множество показателей, среди которых данные о комплексе бюджетов на всех уровнях.

Принято, что перед тем, как составлять БДР, необходимо сформировать производственный бюджет, бюджет, связанный с продажами, бюджет, который включает в себя все производственные издержки, управленческий бюджет, коммерция и и т.д.

На заметку. Таким образом, бюджет доходов и расходов является некой чертой, которая обобщает все эти показатели.

Итогом образования БДиР будет подсчет на окончание бюджетного периода чистой прибыли.

Составные части БДР

Составные части бюджета доходов и расходов принято разделять на две части:

- доходная;

- расходная.

Рассмотрим каждую подробнее.

Доходная

В нее включается следующее:

- прибыль от продажи основной продукции, отток которой запланирован в бюджетной фазе;

- прибыль от других типов реализации какой-либо продукции;

- прибыль, полученная от внереализационных доходов. Сюда включается и полученная денежная сумма от займов, которые были предоставлены другим организациям. Также прибыль может поступить от смены курса валюты.

Расходная

Эта часть состоит из показателей:

- производственных затрат. Берутся эти данные из затрат, связанных с производственным бюджетом;

- расходов, связанных с коммерцией и управлением;

- расходов на прочие нужды. Сюда включаются процентные выплаты по взятому кредиту и т.д.

На заметку. При необходимости, связанной с потребностями учета, каждую отдельную строку доходной и расходной части можно детализировать и добавить новые элементы.

Форма отчета по БДиР

Модель отчета может быть разной и в большинстве своем зависит конкретно от специфики предприятия, на котором составляется. Но существует общий принцип, соблюдать который обязательно, — реальное отражение достоверного порядка и смысла подсчета, который планируется как результат на намеченный бюджетный период.

Но существует общий принцип, соблюдать который обязательно, — реальное отражение достоверного порядка и смысла подсчета, который планируется как результат на намеченный бюджетный период.

Самый популярный вид отчета, он же самый простой — использование формы 2 отчета о прибыли и убытках. Оформляется все по стандарту, но основа — все регламентные показатели организации.

На заметку. Отчет, в котором будет сформирован бюджет каждого уровня компании, позволяет увидеть практически все направления, негативно влияющие на прибыль.

Именно поэтому правильно составленный бюджет доходов и расходов, в котором будут учитываться все возможные аспекты деятельности организации, не только помогает руководителям своевременно принять правильные решения, но и изменить некоторые нюансы в деятельности фирмы. Например, исправить план по продажам на более актуальный или вовремя подключить дополнительные резервы ресурсов.

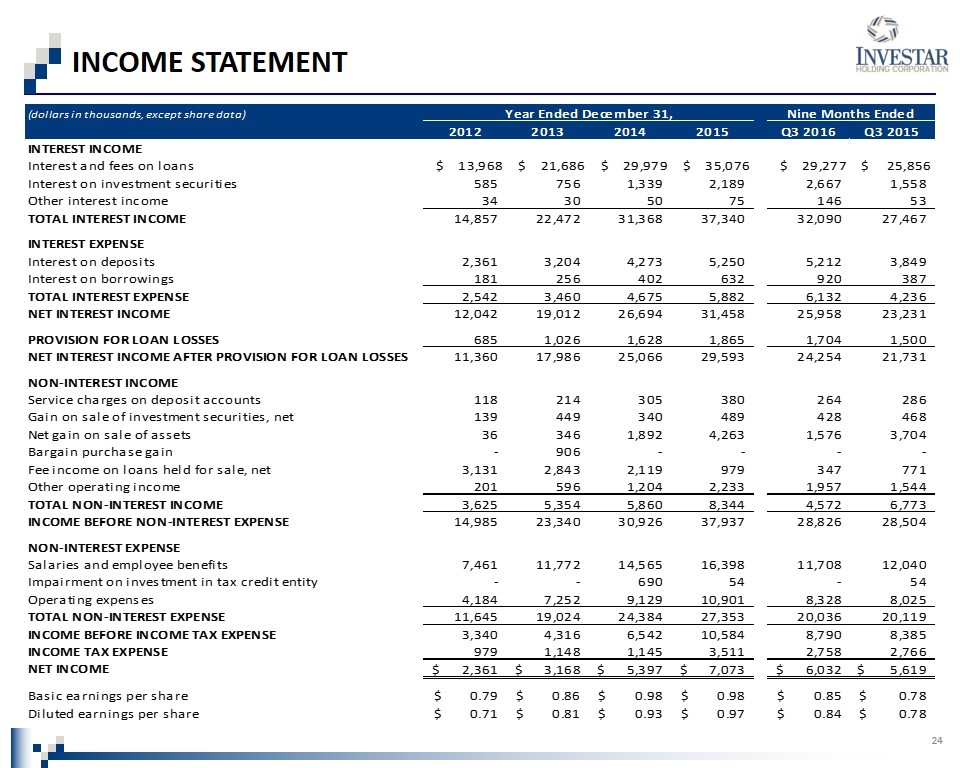

Так выглядит форма 2 на примере:

Отличия БДР от БДДС

(бюджет движения денежных средств) так же, как и БДР, является финансовым бюджетом. Притом они одновременно самые популярные. Многие думают, что эти понятия схожи, однако это далеко не так, и можно заметить приличное количество отличий, которые могут это подтвердить.

Притом они одновременно самые популярные. Многие думают, что эти понятия схожи, однако это далеко не так, и можно заметить приличное количество отличий, которые могут это подтвердить.

Что такое БДР, мы знаем. Теперь необходимо узнать, что конкретно из себя представляет бюджет движения денежных средств.

БДДС — документ, отражающий потоки денежных средств, которые существуют во всей организации. То есть сюда включаются только те операции, которые выражены в денежном эквиваленте.

Сравнение

БДР отличается от БДДС не только целями, для которых они формируются, но и показателями, которые включены в их отчетность.

- БДР — разрабатывается для планирования прибыли, которую способна получить организация за бюджетный период. Сюда включаются данные о себестоимости и выручке. По форме отчета документ очень похож на бухгалтерский отчет о прибыли и убытке.

- БДДС исполняет другую функцию — бюджет такого типа формируется для распределения потока денежных средств.

Они могут быть как входящими, так и исходящими. Документ показывает всю деятельность организации, которая была выполнена в денежной форме. Таким образом, отслеживаются все перемещения средств компании по различным счетам. Документ похож на отчет по движению денежных средств.

Они могут быть как входящими, так и исходящими. Документ показывает всю деятельность организации, которая была выполнена в денежной форме. Таким образом, отслеживаются все перемещения средств компании по различным счетам. Документ похож на отчет по движению денежных средств.

Именно в этих пунктах заключается принципиальное отличие между БДР и БДДС.

Если составлять отчет в Excel, то он будет выглядеть именно таким образом, как в примере. Ничего сложного в составлении БДР нет, если разобраться, конечно.

Причем в системе 1С каждую из цифр можно расшифровать вплоть до первичного документа.

Как видно, на картинке учитывается множество факторов. Такие объемные таблицы характерны в основном для крупных предприятий. Если же у Вас небольшая организация, то число столбцов может сократиться в несколько раз.

Бюджетирование как управленческая технология характерно тем, что в него вовлечены (причём весьма активно) практически все подразделения предприятия. Это накладывает особые требования к платформе автоматизации бюджетирования: она должна обладать такими качествами, как простота, универсальность, гибкость, защита от ошибок пользователя и т.д. При этом она должна быть интегрирована с системой управленческого учёта и системой казначейства, чтобы контрольная и аналитическая функция бюджетов также были реализованы на необходимом уровне. К счастью, использование Excel позволяет организовать бюджетирование именно таким образом, причем без лишних трудовых и финансовых затрат. Как добиться такого результата — мы расскажем на нашем вебинаре.

Это накладывает особые требования к платформе автоматизации бюджетирования: она должна обладать такими качествами, как простота, универсальность, гибкость, защита от ошибок пользователя и т.д. При этом она должна быть интегрирована с системой управленческого учёта и системой казначейства, чтобы контрольная и аналитическая функция бюджетов также были реализованы на необходимом уровне. К счастью, использование Excel позволяет организовать бюджетирование именно таким образом, причем без лишних трудовых и финансовых затрат. Как добиться такого результата — мы расскажем на нашем вебинаре.

Использование Excel в качестве платформы автоматизации бюджетирования представляется даже более оправданным, чем автоматизация управленческого учёта и отчётности. Excel, на самом деле, идеальная платформа для бюджетирования благодаря тому, что его очень легко настроить на специфику практически любого предприятия, вне зависимости от его отраслевой принадлежности, размеров и организационной структуры. На вебинаре спикер рассмотрит основные подходы к автоматизации бюджетирования, которые можно применять практически в любой компании. Вот основные темы, которые планируется обсудить на вебинаре:

На вебинаре спикер рассмотрит основные подходы к автоматизации бюджетирования, которые можно применять практически в любой компании. Вот основные темы, которые планируется обсудить на вебинаре:

- Как организовать процесс автоматизации бюджетирования с помощью Excel

- Как сформировать бюджеты ЦФО и организовать обмен с руководителями ЦФО

- Как осуществить консолидацию бюджетов ЦФО в бюджет компании

- Как заложить в бюджеты возможность сценарного планирования

- Как организовать хранение различных версий бюджета

- Как сформировать БДДС, БДР и плановый баланс

- Как связать бюджеты с управленческим учётом

- Как организовать план-фактный анализ исполнения бюджетов

Зарегистрироваться для участия в вебинаре можно на странице вебинара на сайте журнала «Финансовый директор».

Материалы вебинара:

Ответы на вопросы участников вебинара

Вопрос: Можно ли всё организовать с помощью сводных таблиц?

Ответ: Теоретически можно, но сводные таблицы имеют жёсткую структуру, поэтому модель, построенная на их основе, будет иметь ограниченный функционал. Использование функции СУММЕСЛИМН даёт больше гибкости и функциональности бюджетной и учётной модели

Использование функции СУММЕСЛИМН даёт больше гибкости и функциональности бюджетной и учётной модели

Вопрос: Как на малых производственных предприятиях строить бюджет продаж, когда предприятие работает под заказы, а на год их спрогнозировать сложно? Информация о заказе есть только в пределах 1-3 мес. Какие советы?

Ответ: Я бы опирался на статистику прошлого года, скорректированную на фактически достигнутый рост продаж в первые 2-3 месяца текущего года по отношению к тому же периоду прошлого года. Не надо стремиться строить бюджет только на основании 100%-ной информации о будущих продажах, в бюджете должен присутствовать элемент прогнозирования, опирающегося на экстраполяцию наблюдаемых тенденций.

Вопрос: Как можно реализовать систему бюджетирования при розничной торговле?

Ответ: Розничная торговля с точки зрения бюджетирования ничем принципиально не отличается от других отраслей, ей главный нюанс — отсутствие чётко обозначенных покупателей, розница работает с обезличенной массой физических лиц. Поэтому продажи следует бюджетировать не в разрезе клиентов, а в разрезе продуктовых групп и точек продаж. В остальном — всё стандартно.

Поэтому продажи следует бюджетировать не в разрезе клиентов, а в разрезе продуктовых групп и точек продаж. В остальном — всё стандартно.

Вопрос: Каким образом в сводный реестр вносятся данные? Где связь?

Ответ: В сводный реестр плановых транзакций данные загружаются с помощью макроса UpdateRegistry. Руками заполняются только реестры ЦФО.

Вопрос: Можете пояснить вопросы трансфертного ценообразования между подразделениями на предприятии? Кому будут выставляться услуги специалистов планово-экономического отдела, от кого будет получаться доход?

Ответ: Все ЦФО при такой схеме должны финансировать затраты административно-управленческого аппарата, в состав которого входит в том числе планово-экономический отдел, через покупку его услуг.

Вопрос: Кто редактирует бюджет: финансовый отдел или сотрудник подразделения может самостоятельно вносить изменения?

Ответ: Бюджет ЦФО редактирует сам ЦФО. В процессе согласования бюджета ЦФО его может корректировать как назначенный сотрудник ЦФО, так и сотрудники финансового отдела, это зависит от того, как вы пропишете эту процедуру в регламенте бюджетирования.

Вопрос: И как посмотреть, кто внёс изменение?

Ответ: Штатными средствами Excel это сделать нельзя, хотя можно с помощью макросов организовать авторизацию пользователей. Впрочем, я не вижу в этом большого смысла, так как при правильной организации процесса бюджетирования всегда ясно, кто формировал и корректировал бюджет, так как на каждом этапе данного процесса должно быть выделено конкретное ответственное лицо.

Вопрос: Как можно организовать в течении года корректировку бюджета? При этом в те месяцы, когда нет корректировки, выводились первоначальные данные.

Ответ: Через инструмент версий, который подробно рассматривался на вебинаре. Именно для этого данный инструмент и был реализован.

Вопрос: Факт только вручную забивается и далее сводится с файлом с плановыми данными?

Ответ: Факт забивается не вручную, а загружается из 1С с помощью загрузчика, работа которого подробно обсуждалась на вебинаре по автоматизации управленческого учёта и отчётности в Excel. Далее, как Вы справедливо отметили, эти данные сравниваются с планом.

Далее, как Вы справедливо отметили, эти данные сравниваются с планом.

Вопрос: Можно ли учесть версионность бюджета в план-фактном анализе?

Ответ: Конечно, для этого достаточно слегка скорректировать формулу СУММЕСЛИМН на листе «План-факт», чтобы она извлекала плановые данные с учётом версий.

Вопрос: Как отслеживать изменения день в день в рамках план-факт? Все вручную?

Ответ: Нет, можно сделать лист «План-факт» в разбивке не по месяцам, как было показано в примере, а по неделям или даже по дням. Это достигается минимальными корректировками функции СУММЕСЛИМН.

Вопрос: Как увязывается/заполняется БДДС и БДР ЦФО?

Ответ: В реестре плановых операций ЦФО нужно предусмотреть два поля, «Дата начисления» и «Дата оплаты». Это позволит в рамках одного реестра фиксировать транзакции как для БДДС, так и для БДР.

Вопрос: Какой объем данных выдерживает Excel, чтобы не зависать?

Ответ: Excel с лёгкостью обрабатывает десятки тысяч транзакций в реестрах, так что в реальной работе очень сложно столкнуться с какими-либо ограничениями в плане количества обрабатываемых данных (особенно в бюджетных моделях).

Вопрос: Как заполняются зависимые статьи различных ЦФО? Допустим, расходы на транспорт зависят от выручки. Доходы и транспортные расходы в ведении разных ЦФО.

Ответ: Для этого нужно строить финансовую модель компании и прописывать в ней все взаимосвязи между такими статьями. О построении финансовых моделей в Excel мы будем говорить на третьем вебинаре цикла. Приходите, будет интересно.

Вопрос: Подход хорош, но неудобен для истинного планирования. Т.е. мы должны УЖЕ ЗНАТЬ какие цифры в реестр занести. А часто нужно построить тренд, взять расходы процентом от чего-то и т.п. Тогда как? Я чаще пользовалась построением моделей с закрытыми листами, но открытыми ячейками для ввода. Что скажете?

Ответ: Вы путаете моделирование и бюджетирование. Бюджет — это нормативный документ, но это не значит, что вы не можете для его заполнения использовать данные, рассчитанные в финансовых моделях. О финансовом моделировании мы будем говорить на третьем вебинаре в конце апреля.

Вопрос: Как импортировать из 1С фактические транзакции в Excel для анализа отклонений?

Ответ: C помощью загрузчика, работа которого демонстрировалась на первом вебинаре цикла, посвящённом управленческому учёту и отчётности. Советую вам пересмотреть этот вебинар.

Вопрос: Факт выгружается из ERP системы или заводится вручную?

Ответ: Оба варианта имеют право на существование, но, конечно, эффективнее факт выгружать с помощью автоматизированной процедуры. Пример загрузчика был продемонстрирован на первом вебинаре. — При добавлении нового ЦФО, договора, счета или другой аналитики макрос надо переписывать заново? Нет, макрос не вникает в аналитику, он просто копирует строки. Проследите лишь за тем, чтобы количество копируемых граф реестра было правильным.

Вопрос: Как получить зелёные и красные треугольнички, поясните, пожалуйста, ещё раз.

Ответ: Необходимо выделить диапазон ячеек, в которых вы хотите использовать эти значки, затем вызвать команду меню Главная/Условное форматирование/Управление правилами, в открывшемся диалоговом окне нажать кнопку «Создать правило», после чего выбрать стиль формата «Наборы значков», выбрать конкретные значки в поле «Стиль значка» (помимо треугольничков можно использовать кружочки, стрелочки, ромбики, крестики, нолики и т. п.) и задать конкретные числовые диапазоны, соответствующие каждому значку.

п.) и задать конкретные числовые диапазоны, соответствующие каждому значку.

Вопрос: Затраты на оплату труда сотрудников ЦФО должны фигурировать в бюджете этого ЦФО?

Ответ: Это зависит от того, как вы решите поступить. На мой взгляд, все затраты на оплату труда по всем подразделениям должны находиться в бюджете финансовой службы или службы персонала.

Вопрос: Какая роль у колонки «Статус»?

Ответ: Эта колонка необходима для того, чтобы в реестре фактических операций можно было фиксировать операции, которые только планируется осуществить. Суть колонки состоит в том, что только транзакции со статусом «Факт» попадают в управленческую отчётность, остальные используются для планирования и согласования будущих платежей (и в том числе для контроля за их соответствием бюджету).

Вопрос: А как обстоят дела с многопользовательской работой при использовании подобной моделью?

Ответ: Данная модель отлично справляется с многопользовательской работой, именно для этого и было создано множество файлов, каждый из которых соответствует отдельному ЦФО. Если бы все бюджеты делал один человек, то не понадобилось бы для каждого ЦФО делать отдельный файл.

Если бы все бюджеты делал один человек, то не понадобилось бы для каждого ЦФО делать отдельный файл.

Финансовая модель БДР и отчета его исполнения в Excel.

1 Этап. Ввод данных.

При планировании бюджета исходные данные вносятся в специальные таблицы (базы данных), размещенные для удобства на разных листах Excel. Количество таких таблиц варьируется в зависимости от сложности структуры бизнеса и итоговой бюджетной структуры компании. Так, для типовой торговой компании необходимо минимум 2 таблицы (базы данных): отдельно для ввода информации по продажам и отдельно для расходов.

Формат таблицы для ввода данных зависит или подгоняется под уникальные условия деятельности конкретного заказчика. У одних для формирования бюджета продаж будут заноситься стандартные показатели, как объем продаж, цена продажи за единицу, цена закупки за единицу, соответственно, выручка и покупная стоимость будут вычисляться на их основе. Другим, с позаказным разнотипным видом продукции, целесообразнее сразу планировать доходы и себестоимость в виде сумм на планируемый период.

Ввод информации осуществляется исполнителем не путем заполнения произвольных данных, а путем выбора конкретного элемента из уже готовых списков элементов, выпадающих в виде фиксированного перечня при нажатии на ячейку в таблице Excel (см. нижеприведенные примеры ввода данных по продажам и расходам).

Пример ввода данных по продажам.

Пример ввода данных по расходам

Фактические данные вносятся не «вручную», как правило, предприятия используют программные обеспечения, позволяющие осуществлять выгрузку в табличной форме (те же оборотно-сальдовые ведомости по счетам или карточки счета из базы 1С). Данные выгрузки в их фактическом формате без переделки вставляются в наши таблицы ввода, и для каждой строки исполнитель проставляет необходимые признаки по столбцам: сценарий, месяц, статья, группа и пр.

Использование предложенного метода ввода данных существенно снижает объем и риск ошибок «ручного» ввода. Решается проблема наличия 2-х и более разных статей/строк для одной номенклатуры товара, что часто встречается на практике при выгрузке данных из базы 1С. Для этого исполнителю не нужно суммировать данные по всем строкам, относящимся к одной и той же номенклатуре товара, чтобы проставить итоговую сумму в отчетной форме. В этом случае достаточно по каждой строке выбрать одинаковый признак элемента из списка «номенклатура». Аналогично для расходов: на практике в бухгалтерском учете, как минимум, есть затраты, нормируемые для целей налогового учета, которые бухгалтер отражает по разным статьям по признаку «в пределах нормы» и «сверх нормы». Для экономиста, как и для руководителя и другого пользователя финансовой информации, это по сути один и тот же вид затрат, и применяемая в бухгалтерском учете аналитика затрат, не нужна. Вместо дополнительных вычислительных итераций для отражения данного расхода в отчете исполнения бюджета, в нашем случае экономисту достаточно выбрать одну и ту же статью затрат для каждой строки.

Для этого исполнителю не нужно суммировать данные по всем строкам, относящимся к одной и той же номенклатуре товара, чтобы проставить итоговую сумму в отчетной форме. В этом случае достаточно по каждой строке выбрать одинаковый признак элемента из списка «номенклатура». Аналогично для расходов: на практике в бухгалтерском учете, как минимум, есть затраты, нормируемые для целей налогового учета, которые бухгалтер отражает по разным статьям по признаку «в пределах нормы» и «сверх нормы». Для экономиста, как и для руководителя и другого пользователя финансовой информации, это по сути один и тот же вид затрат, и применяемая в бухгалтерском учете аналитика затрат, не нужна. Вместо дополнительных вычислительных итераций для отражения данного расхода в отчете исполнения бюджета, в нашем случае экономисту достаточно выбрать одну и ту же статью затрат для каждой строки.

2 Этап. Автоматическое формирование годового бюджета и отчета исполнения бюджета.

При сохранении введенных данных автоматически по формулам заполняется информация в основных формах бюджета (БДР) и отчета исполнения бюджета компании (ОДР) и при необходимости во вспомогательных формах (актуально для производства). Исполнитель полностью освобожден от многочасовой обработки введенной информации в виде изменения формата, прописания формул и т.д. для формирования форм бюджетов или отчетов — «Аллилуйя»!

Исполнитель полностью освобожден от многочасовой обработки введенной информации в виде изменения формата, прописания формул и т.д. для формирования форм бюджетов или отчетов — «Аллилуйя»!

Пример «Как выглядит итоговый бюджет».

Формы БДР и ОДР одинаковые, более того, это одна и та же таблица, где плановые, фактические и прогнозные данные распределены по столбцам (см. нижеприведенный пример ОДР). Формат БДР (ОДР) универсален для конкретного предприятия и не подлежит изменению, исключения могут быть только в случае существенного изменения структуры бизнеса.

Пример Отчета исполнения бюджета доходов и расходов.

Данная модель позволяет не только проводить план-факт анализ исполнения бюджета, но также использовать прогнозный вариант, и это тоже все в одной таблице (см. Пример итогового формата Отчета исполнения бюджета доходов и расходов).

Фактические и прогнозные данные вносятся аналогично плановым в те же таблицы ввода данных по сценариям «факт» и «прогноз».

Пример итогового формата Отчета исполнения бюджета доходов и расходов.

Метод учета плановых и фактических данных в одной базе упрощает проведение «план-факт» анализа — достаточно просто сформировать сводные таблицы.

Модель благодаря автоматизации вычислительного процесса позволяет свести к минимуму допущение ошибок из-за ввода новых строк и столбцов, копирования и вставки формул, «замыливания глаз» и пр. Таким образом, вы получаете удобный и доступный инструмент для планирования, учета и анализа финансовой деятельности компании, который сэкономит не только ресурсы, деньги, но и время и нервы. Вместо целого 1 рабочего дня, необходимого для формирования ежемесячного отчета исполнения плана, вам достаточно потратить 15-60 минут для ввода информации.

Ниже предлагается упрощенный шаблон модели для «поиграться» и «пощупать руками» предлагаемый продукт.

Бесплатная демо-версия модели на примере торговой компании с 1-2 продуктами

шаблон бюджета предприятия в Excel

Составление бюджета предприятия в Excel с учетом скидок

Бюджет на очередной год формируется с учетом функционирования предприятия: продажи, закупка, производство, хранение, учет и т. п. Планирование бюджета – это продолжительный и сложный процесс, ведь он охватывает большую часть среды функционирования организаций.

п. Планирование бюджета – это продолжительный и сложный процесс, ведь он охватывает большую часть среды функционирования организаций.

Для наглядного примера рассмотрим дистрибьюторскую фирму и составим для нее простой бюджет предприятия с примером в Excel (пример бюджета можно скачать по ссылке под статьей). В бюджете можно планировать расходы на бонусные скидки для клиентов. Он позволяет моделировать различные программы лояльности и при этом контролировать расходы.

Данные для составления бюджета доходов и расходов

Наша фирма обслуживает около 80-ти клиентов. Ассортимент товаров составляет около 120-ти позиций в прайсе. Она делает наценку на товары 15% от их себестоимости и таким образом устанавливает цену продажи. Такая низкая наценка экономически обоснована плотной конкуренцией и оправдывается большим товарооборотом (как и на многих других дистрибьюторских предприятий).

Для клиентов предлагается бонусная система вознаграждений. Процент скидки на закупку для крупных клиентов и ресселеров.

Условия и размер процентной ставки бонусной системы определяется двумя параметрами:

- Количественная граница. Количество приобретенного конкретного товара, которое дает клиенту возможность получить определенную скидку.

- Процентная скидка. Размер скидки – это процент, что вычисляется от суммы, на которую приобрел клиент при преодолении количественной границы (планки). Размер скидки зависит от размера количественной границы. Чем больше товара приобретено, тем больше скидка.

В годовом бюджете бонусы относятся к разделу «планирование продаж», поэтому они влияют на важный показатель фирмы – маржу (показатель прибыли в процентном соотношении от общего дохода). Поэтому важной задачей является возможность устанавливать несколько вариантов бонусов с разными границами на уровнях реализации и соответствующих им % бонусов. Нужно чтобы маржа удерживалась в определенных границах (например, не меньше 7% или 8%, вед это же прибыль фирмы). А клиенты смогут выбирать себе несколько вариантов бонусных скидок.

Наша модель бюджета с бонусами будет достаточно проста, но эффективная. Но сначала составим отчет движения средств по конкретному клиенту, чтобы определить можно ли давать ему скидки. Обратите внимание на формулы, которые ссылаются на другой лист пред тем как посчитать скидку в процентах в Excel.

Составление бюджетов предприятия в Excel с учетом лояльности

Проект бюджета в Excel состоит из двух листов:

- Продажи – содержит историю движения средств за прошлый год по конкретному клиенту.

- Результаты – содержит условия начисления бонусов и простой счет результатов деятельности дистрибьютора, определяющий прогноз показателей привлекательности клиента для фирмы.

Движение денежных средств по клиентам

Структура таблицы «Продажи за 2015 год по клиенту:» на листе «продажи»:

- Товар – Наименование товаров.

- Закупочная цена – цены, по которым дистрибьютор закупает продукцию у поставщиков.

- Закупочная сумма – это количество товара умножено на его цену.

- Количество продаж – количество товара проданного конкретному клиенту за 1 год.

- Цена реализации – закупочная цена + 15% наценки. Формула наценки:

- Объем продаж – сумма, на которую было продано товара.

- Бонус % — размер скидки на определенный товар, который преодолел по количеству определенную граничную планку скидок. Формула:

- Бонус-сумма – суммы скидок, которые клиент получает при преодолении количественной границы конкретного товара (значение ячеек этой колонки получены ссылкой из ячейки расчета бонусов на листе «Результаты»). Формула расчета скидки в Excel:

- Прибыль – рассчитывается: Объем продаж — Закупочная сумма — Бонус.

Модель бюджета предприятия

На втором листе устанавливаем границы для достижения бонусов соответствующие им проценты скидок.

Следующая таблица – это базовая форма бюджета доходов и расходов в Excel с общими финансовыми показателями фирмы за годовой период.

Структура таблицы «Условия бонусной системы» на листе «результаты»:

- Граница бонусной планки 1.

Место для установки уровня граничной планки по количеству.

Место для установки уровня граничной планки по количеству. - Бонус % 1. Место для установки скидки при преодолении первой границы. Как рассчитывается скидка для первой границы? Хорошо видно на листе «продажи». С помощью функции =ЕСЛИ(Количество > граница 1 бонусной планки; Объем продаж * процент 1 бонусной скидки; 0).

- Граница бонусной планки 2. Более высокая граница по сравнению с предыдущей границей, которая дает возможность получить большую скидку.

- Бонус % 2 –скидка для второй границы. Рассчитывается с помощью функции =ЕСЛИ(Количество > граница 2 бонусной планки; Объем продаж * процент 2 бонусной скидки; 0).

Структура таблицы «Общий отчет по обороту фирмы» на листе «результаты»:

- Суммарный объем продаж. Общая сумма проданного товара.

- Суммарная закупка. Общая сумма, на которую приобретено товара у поставщиков.

- Суммарный бонус.

Несложная модель поможет составить бюджет компании с нуля

Общая сумма скидок.

- Прибыль БРУТТО: Суммарный объем продаж — Суммарная закупка – Суммарный бонус.

- Маржа 1: Прибыль БРУТТО / Суммарный объем продаж (в процентном выражении грязной прибыли).

- Расходы по реализации – сумма расходов на дистрибуцию товара (логистика, доставка, реклама и т.п.).

- Расходы на управление – суммарные расходы на зарплату сотрудникам, налоги и т.п.

- Прибыль НЕТТО (чистая прибыль) – Прибыль БРУТТО — Расходы по реализации — Расходы на управление.

- Маржа 2 – Прибыль НЕТТО / Суммарный объем продаж (в процентном выражении).

Готовый шаблон бюджета предприятия в Excel

И так у нас есть готовая модель бюджета предприятия в Excel, которая является динамической. Если граничная планка бонусов находится на уровне 200, а бонусная скидка составляет 3%. Это значит, что в прошлом году клиент приобрел товара в количестве 200шт. А в конце года получит за это бонус скидку 3% от стоимости. А если клиент приобрел 400шт определенного товара, значит, он преодолел вторую граничную планку бонусов и получает скидку уже 6%.

При таких условиях изменится показатель «Маржа 2», то есть чистая прибыль дистрибьютора!

Задача руководителя дистрибьюторской фирмы выбрать самые оптимальные уровни граничных планок для предоставления клиентам скидки. Выбирать нужно так чтобы показатель «Маржа 2» находился хотя бы в приделах 7%-8%.

Чтобы контролировать деятельность предприятия, его руководство использует различные финансовые бюджеты, самыми распространенными из которых являются бюджет доходов и расходов (БДР) и бюджет движения денежных средств (БДДС).

Бюджет доходов и расходов (БДР)

Казалось бы, понятия совершенно идентичны, так, может быть, и их предназначение сводится к одной и той же цели? Но между этими двумя финансовыми инструментами существует достаточно много различий. Попробуем разобраться, в чем особенности каждого из них.

Определение

БДР представляет собой отчет, в котором планируется прибыль, предполагаемая в следующем периоде. В связи с этим в данном документе присутствуют такие понятия, как себестоимость произведенной продукции или выполненных работ, выручка по всем видам деятельности, различные показатели рентабельности.

БДДС является документом, в котором отражаются денежные потоки, существующие на предприятии (вследствие чего можно говорить о том, что в данном отчете фигурируют только те операции, которые имеют денежное выражение).

Сравнение

Эти два документа различаются как по целям, для достижения которых они составляются, и по статьям, которые в них отражаются, так и по показателям, которые можно из них получить. Так, БДР разрабатывается с той целью, чтобы распланировать прибыль, которую способно получить предприятие в определенном периоде. Для ее расчета используются показатели себестоимости и выручки, а в целом сам документ схож с бухгалтерским отчетом о прибылях и убытках.

В свою очередь, БДДС призван распределить денежные потоки, которые могут быть входящими и исходящими, а потому он отражает все хозяйственные операции компании, выраженные в денежной форме. С его помощью можно отследить все движения денег по расчетным счетам и в кассе организации, что делает его похожим на бухгалтерский отчет о движении денежных средств.

Выводы TheDifference.ru

- БДР отражает плановую прибыльность деятельности, а БДДС – наличие положительных и отрицательных денежных потоков предприятия.

- БДР похож на отчет о прибылях и убытках, а БДДС – на отчет о движении денежных средств.

- В БДДС присутствуют только статьи, выраженные в денежной форме, а в БДР могут быть и неденежные статьи, то есть напрямую не связанные с наличными деньгами.

- Основными статьями в БДДС являются поступления и платежи, а в БДР – доходы и расходы, как в денежной, так и в неденежной форме.

План доходов и расходов

Скачать бесплатно рефераты по менеджменту — Финансовое планирование — План доходов и расходов по реферату Финансовое планирование

План доходов и расходов

Задача этого документа — показать, как будет формироваться и изменяться прибыль предприятия. В основе его составления лежит прогноз объемов реализации продукции.

Для нового проекта прогноз денежных потоков может быть более важен, чем прогноз прибылей, из-за того, что в нем детально рассматриваются величина и время максимального денежного притока и оттока. Обычно уровень прибыли, особенно в начальные году осуществления проекта, не является определяющим при рассмотрении непосредственных финансовых нужд. Более того, доходы, как правило, не превышают расходы в некоторые периоды времени. Прогноз денежных потоков и выявит эти условия. Проводя планируемый уровень продаж и капитальных затрат в тот или иной период, прогноз подчеркивает необходимость и время дополнительного финансирования и определяет пиковые требования к рабочему капиталу. Администрация решает, как это дополнительное финансирование должно быть получено и в какие сроки и как будет осуществлен возврат средств.

Обычно уровень прибыли, особенно в начальные году осуществления проекта, не является определяющим при рассмотрении непосредственных финансовых нужд. Более того, доходы, как правило, не превышают расходы в некоторые периоды времени. Прогноз денежных потоков и выявит эти условия. Проводя планируемый уровень продаж и капитальных затрат в тот или иной период, прогноз подчеркивает необходимость и время дополнительного финансирования и определяет пиковые требования к рабочему капиталу. Администрация решает, как это дополнительное финансирование должно быть получено и в какие сроки и как будет осуществлен возврат средств.

Если проект разрабатывается в сезонной или циклической отрасли, или в отрасли, где смежники требуют от новой фирмы наличных выплат (или необходимо капитальное строительство), прежде чем продукт будет готов к продаже и начнет приносить доход, прогноз денежных потоков является важнейшим фактором для принятия решения о продолжнеии дела. Детализованный прогноз, который понятен и пригоден для руководства, может помочь привлечь внимание к проекту, несмотря на периодически возникающие денежные кризисы, которые следует предотвращать.

Когда денежный поток сформирован, необходимо обсудить противоречия между денежными потребностями и их возможным удовлетворением в критические точки, например при низком накоплении средств и при предполагаемых снижениях продаж.

Планирование потребности в оборотном капитале. На предприятии необходимо проводить планирование использование как основного, так и оборотного капитала. Важным фактором планирования использования оборотного капитала является планирование времени поступления дохода и расхода. Наличие оборотного капитала предприятия должно покрывать расходы со времени начала производства до оплаты продукта потребителем.

Планирование потребностей в основном капитале. По мере развития предприятия станки изнашиваются, изменяется технология, требуются новые здания, оборудование, компьютеры. Часто сроки приобретения основного капитала достаточно велики.

Это означает, что важно включить финансовое планирование в процесс стратегического планирования предприятия. Если предприятие хочет завоевать новые рынки и расширить производство продукта, оно должно позаботиться о потребности в капитале в процессе формирования долгосрочных планов по маркетингу и основных исследований по производственным методам.

Если предприятие хочет завоевать новые рынки и расширить производство продукта, оно должно позаботиться о потребности в капитале в процессе формирования долгосрочных планов по маркетингу и основных исследований по производственным методам.

Планирование прямых затрат на материалы. Должна быть составлена смета прямых затрат на материал, чтобы определить, как много материала потребуется и сколько должно быть приобретено, исходя из потребностей производства.

Что это такое БДР и как он формируется?

Количество материала, подлежащего закупке, зависит от предполагаемого его расхода и имеющихся запасов.

Смета прямых затрат на оплату труда. В производственном плане существуют предпосылки для подготовки сметы затрат на оплату труда. Для подсчета требуемых прямых затрат труда следует умножить ожидаемый объем производства за каждый период на число часов работы, необходимых для производства одной единицы изделия. Затем результат умножается на стоимость прямых затрат труда за час, чтобы получить бюджетные затраты на оплату труда.

Смета общезаводских накладных расходов. Это перечень всех общезаводских расходов, помимо прямых трат на материалы и оплату труда, таких как амортизация, налог на имущество и заводская арендная плата. Важно помнить, что амортизация не требует затрат денежных средств и, следовательно, должна вычитаться из сметы общезаводских накладных расходов, когда определяются денежные выплаты по смете общезаводских накладных расходов.

Смета торговых и административных расходов. Содержит перечень общефирменных расходов, понесенных в процессе реализации продукции и организации бизнеса. Для составления прогнозного отчета о прибылях и убытках (продажа минус переменные затраты минус постоянные затраты) нужно рассчитать переменные торговые и административные расходы, приходящиеся на единицу продукции.

Планирование источников дохода. Известно много источников фондов предприятия, включая доход от продажи продукции, инвестиции ее собственников, а также займа. Задача прежде всего состоит в нахождении лучшего источника для каждой потребности и именно в то время, когда возникает такая потребность.

Очень популярным подходом при планировании является принцип «желаемого дохода». Он начинается с того, что предприниматель определяет, какой доход он хочет получить, а затем определяет объем продаж, необходимый для покрытия всех расходов и обеспечения этого дохода.

План доходов и расходов основывается на следующих прогнозных оценках:

- доходов от реализации;

- прочих доходов;

- издержек производства и реализации продукции;

- прочих издержек:

- ожидаемых налоговых выплат;

- выплат процентов по долгам

План доходов и расходов также составляется в первый год помесячно, во второй — поквартально, в третий — в целом.

Бюджетирование: инструменты бюджетирования и планирования в 1С

В данной статье мы продолжим рассмотрение темы бюджетирования, начатую в предыдущей статье. Мы рассмотрим методы планирования бюджетов и некоторые инструменты, используемые в программных продуктах, предназначенных для автоматизации данного процесса.

Методы планирования

Приступая к планированию бюджетов, руководители компании, прежде всего, должны определиться с тем, какой именно метод планирования они будут использовать?

Различают следующие методы планирования:

- «сверху вниз»;

- «снизу вверх»;

- «снизу вверх/сверху вниз».

Методология «Сверху вниз» используется при формировании бюджетов руководителями компании. Суть данного метода заключается в том, что руководство компании предоставляет функциональным подразделениям целевые показатели на планируемый период (показатели по прибыли, товарообороту, минимизации налогов и т.д.). Далее функциональные подразделения делают детализацию и расшифровку бюджетов, основываясь на этих показателях.

Методология планирования «Снизу вверх» применяется при стратегии планирования «от возможностей компании». Она заключается в том, что функциональные подразделения предоставляют бюджет, формируемый на основании своих возможностей (производственных мощностей, данных логистических подразделений, складских мощностей и т.д.). Недостатком этого подхода является то, что эти показатели являются субъективными, т.к. подразделения перестраховываются, закладывают дополнительные риски, что приводит к формированию «раздутых» бюджетов, неоптимальному использованию ресурсов и тормозит развитие бизнеса.

Методология планирования «Снизу вверх/сверху вниз» заключается в формировании бюджетов, которые являются результатом согласования финансовых целей, поставленных руководителями компании и возможностей подразделений, оцененных менеджерами подразделений. Такая методология является максимально эффективной для развития компании.

Периоды планирования

В зависимости от потребностей компании для формирования бюджетов используются различные периоды планирования. Например, для мелких компаний чаще всего формируются бюджеты на месяц. Для крупных компаний и холдингов обычно составляются стратегические планы развития, поэтому периоды планирования могут составлять до нескольких лет.

Долгосрочные бюджеты могут разбиваться на более мелкие контрольные периоды, по которым подводятся промежуточные итоги. Так, например, годовой бюджет может иметь детализацию по месяцам, что дает возможность не только увидеть результат исполнения бюджета за год целиком, но и по каждому месяцу отдельно. Также это дает возможность распределить общий годовой бюджет по более мелким периодам, например, равномерно распределить сумму на каждый месяц.

Построение бюджетов

Менеджеры компании разрабатывают бюджеты для проектов, направлений деятельности, подразделений с детализацией по периодам, контрагентам или даже конкретной номенклатуре.

Возлагаемая на менеджера, формирующего бюджет, ответственность за исполнение бюджетных показателей стимулирует его к достижению наилучших результатов и максимально точному формированию бюджетов.

Какие же бюджеты необходимы? – ответить на этот вопрос однозначно нельзя. Обычно формируются следующие бюджеты:

- Бюджет доходов и расходов (БДР) – бюджеты, отражающие доходы и расходы предприятия, структурированные по видам и экономическому содержанию.

- Бюджет движения денежных средств (БДДС) – бюджеты, отражающие источники поступлений и направления расходов денежных средств.

- Бюджеты, которые необходимы компании для планирования по конкретным направлениям затрат и прибылей, например функциональные бюджеты, бюджеты проектов, инвестиционные бюджеты, бюджеты ЦФО и т.д.

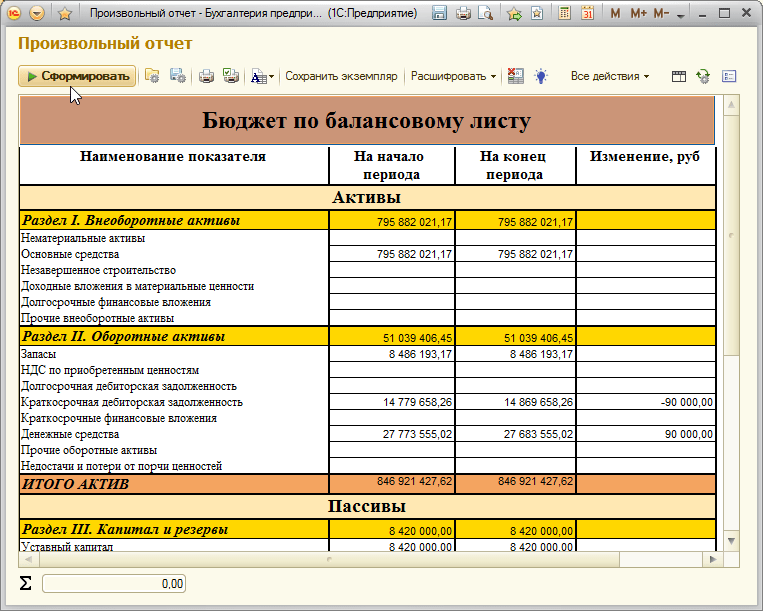

- В крупных компаниях также часто используется Бюджет по балансовому листу (ББЛ) – прогноз соотношения активов и пассивов компании.

Каждый бюджет имеет доходную и расходную часть, состав которых является индивидуальным для каждой компании. Статьи бюджетов могут содержать не только суммовые показатели, но и количественные. Например, статья бюджета может содержать информацию о количестве сотрудников предприятия, количестве необходимой для обеспечения их работы мебели или количестве произведенной продукции и т.д.

Пример набора статей простейшего бюджета приведен на Рисунке 1.

Рисунок 1 — Пример набора статей бюджета

После предварительного формирования бюджетов производится их корректировка и разрабатываются различные варианты их реализации — сценарии. Примером использования нескольких сценариев может послужить формирование оптимистического и пессимистического прогнозов, в которых учитываются различные факторы, влияющие на исполнение бюджета.

После утверждения бюджетов они становятся основой для управления на весь период планирования бюджета.

С определенной периодичностью (например, раз в месяц или квартал) проводится сбор фактических данных по исполнению бюджетов и план-фактный анализ. На основании план-фактного анализа производят корректировку бюджетов и принимают меры для минимизации отклонений от поставленных целей и максимальному соответствию бюджетам. К таким мерам могут относиться:

- Перераспределение средств;

- корректировка бюджета с учетом «новых обстоятельств»;

- привлечение дополнительных источников финансирования;

- применение мер персональной ответственности к лицам, ответственным за соблюдения бюджета;

- и т.д.

Так как структура бюджетов из периода в период обычно остается неизменной, то используют формирование бюджетов одним из следующих способов:

- Формирование бюджета с ручным заполнением плановых показателей.

- Формирование бюджета на основании имеющихся плановых и фактических данных, которые хранятся в системе в различных документах и регистрах.

- Формирование бюджета путем копирования данных из бюджета за предыдущий период (может использоваться копирование с изменением на какой-то коэффициент или на жестко заданную сумму).

- Формирование бюджета путем копирования данных из бюджета за предыдущий период с учетом планового изменения курса валют.

- Консолидация данных из нескольких бюджетов, созданных для различных подразделений на различные периоды и с различными наборами статей оборотов, созданными с использованием различных сценариев.

Инструменты бюджетирования

Сценарии планирования

Для формирования различных вариантов исполнения бюджетов и задания периода планирования в большинстве используемых на данный момент систем применяется такой инструмент, как «Сценарии планирования». Сценарии часто формируют для получения оптимистического и пессимистического вариантов исполнения бюджета. Также сценарии могут быть построены на периоды различной длительности с целью получения возможности более детального планирования с учетом «текущих обстоятельств».

Рисунок 2 — Параметры сценария планирования в «1С:Управление производственным предприятием»

В ряде конфигураций 1С есть возможность формирования сценария с прогнозом изменения курса валют, например, повышения курса на определенную сумму каждый месяц или квартал – это дает возможность предварительного расчета плановых показателей на длительные периоды с учетом инфляции.

Рисунок 3 — Задание планового курса валюты в сценарии планирования

Установка лимитов бюджетов

Одним из важных инструментов в Бюджетировании является лимитирование.

Наиболее часто используют Ограничивающие лимиты и Целевые лимиты.

Ограничивающие – это лимиты (ограничения), превышение которых не допустимо. Такие лимиты могут использоваться для ограничения затрат:

- по определенным статьям бюджетов;

- по конкретным ЦФО;

- по проектам;

- по конкретной номенклатуре;

- и др.

Также может быть использована комбинация из нескольких показателей, например: лимит на затраты по заработной плате для работающих по проекту N, или лимит на затраты по канцелярским товарам для бухгалтерии.

Контроль за соблюдением лимитов обычно происходит автоматически учетной системой и не дает формировать платежные документы или заявки на расходование денежных средств по данной статье затрат при превышении бюджета. Однако если «очень нужно», то, имеющий на это права пользователь системы, может с помощью специальных инструментов разрешить оплату «сверх лимита». Так же существуют механизмы позволяющие переместить часть средств с одной статьи бюджетов на другую, если на ней остались неиспользованные в нужном периоде средства.

Рисунок 4 — Установка лимитов в «1С:Управление производственным предприятием»

Целевые – лимиты, которые являются целями, при достижении которых выполняются определенные действия. Такие лимиты могут устанавливаться как на расходные, так и приходные статьи. Например, может быть оповещение при выполнении плана продаж или при достижении необходимого значения может формироваться премиальная часть бюджета для отдела продаж.

Платежный календарь

Еще одним важным инструментом, который присутствует в большинстве программных решений, используемых для автоматизации Бюджетирования, является Платежный календарь. Данный инструмент обычно представляет из себя таблицу с необходимой детализацией по периодам, в которой на основании документов, планирующих приход и расход денежных средств и учетом данных о фактическом движении денежных средств можно визуально увидеть картину достаточности средств. Например, если расход превышает доход, то недостающая сумма выводится красным, если не превышает, то черным. В случае недостаточности средств, ответственное лицо может принять решение необходимое для изменения ситуации. Например, может быть привлечен сторонний капитал или переброшено финансирование с одного объекта\проекта\подразделения на другое.

Рисунок 5 — Платежный календарь в «1С:Управление производственным предприятием»

В следующих аналитических статьях данного цикла мы расскажем подробнее о формировании бюджетов, о том, с помощью каких учетных систем можно автоматизировать Бюджетирование на предприятии и о других особенностях автоматизации данного направления.

Материалы по теме:

составление, расчет, оценка, пример бюджетирования