Прогноз курса доллара к рублю на сегодня и завтра, на неделю, месяц и 2021, 2022 годы

Прогноз курса доллара США к российскому рублю на сегодня и завтра

Конвертировать

USDТекущий курс ЦБ

73.5 ₽

К концу дня

73.5 ₽

Прогноз на завтра

73.3 ₽

Текущий курс доллара к рублю по ЦБ РФ 73.5078 ₽(семьдесят три рубля пятьдесят одна копейка). Стоимость доллара США упала на тридцати восьми копейках ₽( тридцать восемь копеек). Прогнозируемый средний курс доллара на завтра составит 73.3 ₽(семьдесят три рубля три копейки).

Содержание

Скрыть- Прогноз курса доллара США к российскому рублю на сегодня и завтра

- График прогноза курса доллара к рублю

- Прогноз курса доллара к рублю на неделю и месяц

- Прогноз курса доллара США к рублю на год

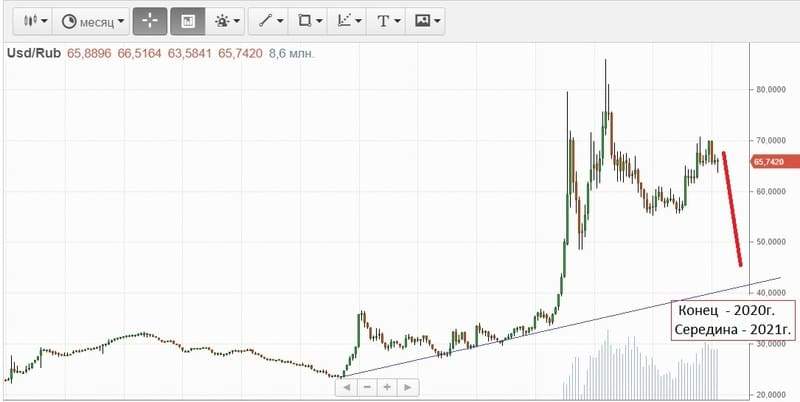

График прогноза курса доллара к рублю

На графике представлена динамика курса доллара США к рублю за день, неделю, месяц, год в удобной графической форме.

Прогноз курса доллара к рублю на неделю и месяц

| Дата | День недели | Прогноз | Рост/падение |

|---|---|---|---|

| 11.08.2021 | Среда | 73.22 ₽ | -0.29 ₽ |

| 12.08.2021 | Четверг | 73.21 ₽ | -0.01 ₽ |

| 13.08.2021 | Пятница | 73.19 ₽ | -0.02 ₽ |

| 14.08.2021 | Суббота | 73.18 ₽ | -0.01 ₽ |

15. 08.2021 08.2021 | Воскресенье | 73.18 ₽ | 0 ₽ |

| 16.08.2021 | Понедельник | 73.15 ₽ | -0.03 ₽ |

| 17.08.2021 | Вторник | 73.16 ₽ | +0.01 ₽ |

| 18.08.2021 | Среда | 73.16 ₽ | 0 ₽ |

| 19.08.2021 | Четверг | 73.13 ₽ | -0.03 ₽ |

| 20.08.2021 | Пятница | 73.14 ₽ | +0.01 ₽ |

| 21.08.2021 | 73. 12 ₽ 12 ₽ | -0.02 ₽ | |

| 22.08.2021 | Воскресенье | 73.11 ₽ | -0.01 ₽ |

| 23.08.2021 | Понедельник | 73.1 ₽ | -0.01 ₽ |

| 24.08.2021 | Вторник | 73.08 ₽ | -0.02 ₽ |

| 25.08.2021 | Среда | 73.07 ₽ | -0.01 ₽ |

| 26.08.2021 | Четверг | 73.07 ₽ | 0 ₽ |

| 27.08.2021 | Пятница | 73.07 ₽ | 0 ₽ |

28. 08.2021 08.2021 | Суббота | 73.06 ₽ | -0.01 ₽ |

| 29.08.2021 | Воскресенье | -0.02 ₽ | |

| 30.08.2021 | Понедельник | 73.04 ₽ | 0 ₽ |

| 31.08.2021 | Вторник | 73.02 ₽ | -0.02 ₽ |

| 01.09.2021 | Среда | 73 ₽ | -0.02 ₽ |

| 02.09.2021 | Четверг | 73 ₽ | 0 ₽ |

| 03.09.2021 | 72. 98 ₽ 98 ₽ | -0.02 ₽ | |

| 04.09.2021 | Суббота | 72.97 ₽ | -0.01 ₽ |

| 05.09.2021 | Воскресенье | 72.98 ₽ | +0.01 ₽ |

| 06.09.2021 | Понедельник | 72.96 ₽ | -0.02 ₽ |

| 07.09.2021 | Вторник | 72.96 ₽ | 0 ₽ |

| 08.09.2021 | Среда | 72.93 ₽ | -0.03 ₽ |

| 09.09.2021 | Четверг | 72.93 ₽ | 0 ₽ |

За предыдущую неделю стоимость доллара США в российском рубле уменьшилась на 0. 49 ₽ ( сорок девять копеек).

На текущей неделе предвидится рост курса доллара США на три копейки.

Через 7 дней котировка доллара к рублю составит 73.81 ₽(семьдесят три рубля восемьдесят одна копейка).

49 ₽ ( сорок девять копеек).

На текущей неделе предвидится рост курса доллара США на три копейки.

Через 7 дней котировка доллара к рублю составит 73.81 ₽(семьдесят три рубля восемьдесят одна копейка).

Детальные предполагаемые изменения курса обмена доллара по дням недели:

- Среда: Курс продажи доллара составит 73.76 ₽

- Четверг: Курс продажи доллара составит 73.79 ₽

- Пятница: Курс продажи доллара составит 73.77 ₽

- Суббота: Курс продажи доллара составит 73.79 ₽

- Воскресенье: Курс продажи доллара составит 73.8 ₽

- Понедельник: Курс продажи доллара составит 73.8 ₽

- Вторник: Курс продажи доллара составит 73.81 ₽

Согласно данным ЦБ РФ, в течение месяца прогнозируется уменьшение стоимости доллара по отношению к рублю.

В первой половине марта курс будет равен семьдесят три рубля 73.00 рублями 12.00 копейками.

К концу месяца цена обмена доллара упадет на 0. 58 ₽ и

составит 72.93 ₽ (семьдесят два рубля девяносто три копейки).

58 ₽ и

составит 72.93 ₽ (семьдесят два рубля девяносто три копейки).

Прогноз курса доллара США к рублю на год

| Месяц | На начало месяца | На конец месяца | Средний | Минимальный | Максимальный |

|---|---|---|---|---|---|

| Август | 77.75 ₽ | 77.03 ₽ | 76.67 ₽ | 79.33 ₽ | |

| Сентябрь | 78.42 ₽ | 78.18 ₽ | 78.59 ₽ | 77.7 ₽ | 79.5 ₽ |

| Октябрь | 79.27 ₽ | 78.28 ₽ | 79.59 ₽ | 78.28 ₽ | 80.18 ₽ |

| Ноябрь | 79.73 ₽ | 79.77 ₽ | 78.72 ₽ | 79.06 ₽ | 80. 35 ₽ 35 ₽ |

| 79.53 ₽ | 80.3 ₽ | 79.27 ₽ | 79.17 ₽ | 81.09 ₽ | |

| Январь | 80.32 ₽ | 80.4 ₽ | 80.7 ₽ | 78.87 ₽ | 81.26 ₽ |

| Февраль | 80.5 ₽ | 80.48 ₽ | 80.55 ₽ | 79.64 ₽ | 81.82 ₽ |

| Март | 82.49 ₽ | 81.09 ₽ | 81.94 ₽ | 81.19 ₽ | 82.21 ₽ |

| Апрель | 82.91 ₽ | 82.53 ₽ | 82.31 ₽ | 81.47 ₽ | 82.46 ₽ |

| Май | 83.53 ₽ | 83.08 ₽ | 81. 65 ₽ 65 ₽ | 82.08 ₽ | 83.43 ₽ |

| Июнь | 83.2 ₽ | 82.52 ₽ | 82.02 ₽ | 82.43 ₽ | 83.48 ₽ |

| Июль | 83.35 ₽ | 82.98 ₽ | 83.56 ₽ | 83 ₽ | 84.58 ₽ |

По мнению финансовых экспертов и аналитиков в течение предстоящего года доллар ожидает укрепление по отношению к рублю.

Предполагаемые изменения курса обмена USD за RUB по месяцам:

- Август: Курс продажи составит 77.03 ₽

- Сентябрь: Курс продажи составит 78.18 ₽

- Октябрь: Курс продажи составит 78.28 ₽

- Ноябрь: Курс продажи составит 79.77 ₽

- Декабрь: Курс продажи составит 80.3 ₽

- Январь: Курс продажи составит 80.4 ₽

- Февраль: Курс продажи составит 80.

48 ₽

48 ₽ - Март: Курс продажи составит 81.09 ₽

- Апрель: Курс продажи составит 82.53 ₽

- Май: Курс продажи составит 83.08 ₽

- Июнь: Курс продажи составит 82.52 ₽

- Июль: Курс продажи составит 82.98 ₽

Доллар «по 27» – это предел или ниже уже некуда? Гривня идет на рекорд. Прогноз на лето — новости экономики Украины, курс валют

Гривня укрепляется. Вопрос времени, когда доллар в Украине впервые за последний год будет стоить 27 грн/$ или даже дешевле.

Утром, 11 июня, доллар на межбанке стоил 27,12 грн/$, в рознице его можно было купить по 27,1-27,3 грн/$.

Где предел укрепления гривни и начнет ли валюта дорожать с приближением осени, как это обычно происходит на украинском валютном рынке?

LIGA.net задала этот вопрос банкирам и экономистам. Стоит ли покупать доллар сейчас или он продолжит дешеветь?

Почему гривня дорожает2021 год на украинском валютном рынке начинался с доллара по 28,45 грн/$. За полгода американская валюта подешевела на 1,35 грн.

За полгода американская валюта подешевела на 1,35 грн.

Укрепление курса в первом полугодии – типичная картина для украинского валютного рынка последних лет (точнее – с 2015-го, когда НБУ перешел к политике «гибкого курсообразования»).

Финансисты, которых LIGA.net опрашивает о курсе каждую неделю, ожидали смещения валютного рынка в диапазон 27-27,5 грн/$ в этом году еще в марте-апреле. Но сначала помешала волна карантинов в Европе, затем – напряженность на границе с Россией.

Чисто экономические факторы давно выступают на стороне гривни. Опрошенные банкиры и экономисты выделяют следующие причины ревальвации.

Безумие на мировых товарных рынках. В мае Украина экспортировала сырьевых товаров на $4 млрд. Это самый высокий месячный показатель с сентября 2008 года, отмечают в Центре экономической стратегии.

«Больше всего растут цены на металлы и агропродукцию, – говорят в ЦЭС. – Для Украины такой рост поддерживает приток валютной выручки».

Именно высокие цены на продукцию украинского экспорта опрошенные экономисты выделяют как главный фактор укрепления гривни в первом полугодии 2021 года.

Почему такие исключительные условия не привели к более серьезному ослаблению доллара (в данный момент – 4,8% с начала года)? Возможное объяснение – экспортеры заводят в Украину далеко не всю валютную выручку, допускает главная экономистка Dragon Capital Елена Белан.

Импорт остается слабым. Импорт также растет в последние месяцы (максимум с 2014 года, по данным Concorde Capital), но этого недостаточно, чтобы генерировать спрос на валюту, сопоставимый с предложением от экспортеров.

«Слабый спрос можно связать со все еще низкой деловой активностью после кризиса прошлого года, – отмечает аналитик Concorde Capital Евгения Ахтырко. – Экономика восстанавливается, но это скорее восстановление после обвала, какого-то экономического прорыва не ожидается».

Нерезиденты возвращаются в ОВГЗ. Вторая после экспорта причина, по которой многие экономисты прогнозировали серьезную ревальвацию в 2021 году, – возвращение иностранных инвесторов, которые зарабатывают на гривневых долгах украинского правительства (ОВГЗ), продавая для этого в Украине валюту.

С начала года нерезиденты нарастили портфель гособлигаций на эквивалент $0,5 млрд. В последние недели – после того как военное напряжение на границах с Россией снизилось – их присутствие на рынке ощущается все сильнее.

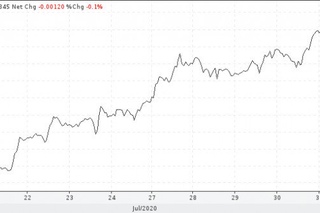

На аукционе 8 июня, где Минфин впервые за долгое время предлагал пятилетние ОВГЗ, нерезиденты купили бумаг на 6 млрд грн, что помогло гривне укрепиться до 27,10 грн/$ (в последний раз курс был таким низким в июле 2020 года, а настолько крупный заход нерезидентов в ОВГЗ – в сентябре 2019 года), отмечает старший финансовый аналитик ICU Тарас Котович.

Присутствие нерезидентов оказывает заметное психологическое влияние на весь рынок, добавляет Ахтырко из Concorde Capital. «Выход или возвращение нерезидентов влияет на ожидания относительно курса, – поясняет она. – Это в еще большей степени может усиливать девальвацию или наоборот настраивать рынок на укрепление гривни».

Население продает много валюты. После мартовского локдауна украинцы наращивают потребительскую активность, часть граждан финансирует гривневые расходы за счет сбережений в валюте. С начала года физлица продали долларов гораздо больше, чем купили: разница составляет уже около $1,4 млрд, отмечает начальник аналитического отдела Альфа-Банка Украина Алексей Блинов.

С начала года физлица продали долларов гораздо больше, чем купили: разница составляет уже около $1,4 млрд, отмечает начальник аналитического отдела Альфа-Банка Украина Алексей Блинов.

Постоянной девальвации никто не ждет. «Также можно предположить, что и со стороны бизнеса, и со стороны граждан уходит в прошлое привычка покупать валюту про запас, на «черный день» и на всякий случай, – допускает Ахтырко из Concorde Capital. – В отличие от предыдущих эпизодов экономического спада, кризис прошлого года не привел к значительному обесцениванию гривни. К тому же, опыт последних лет, на операциях по покупке-продаже валюты можно не только заработать, но и проиграть».

В поисках курсового дна. Консенсус-прогноз на конец летаЧто говорят экономисты? Уже в ближайшее время доллар подешевеет до 27 грн/$ и, вероятно, даже больше, но более серьезного укрепления гривни не допустит НБУ. Консенсус-прогноз аналитиков, который LIGA.net составляла в начале апреля, давал более пессимистичный курсовой ориентир на конец июня 2021 года – 27,3 грн/$.

Ахтырко из Concorde Capital считает, что лето 2021 года закончится на уровне 27-27,2 грн/$. Белан из Dragon Capital ориентируется на диапазон 26-27 грн/$. В ОТП Банке не исключают, что курс может снизиться до 26,5 грн/$. В Райффайзен Банке Аваль не исключают, что курс опустится ниже 27 грн/$, но ненадолго. Котович из ICU полагает, что 27 грн/$ – максимум этого года для гривни.

«Ревальвацию будет сдерживать НБУ, особенно, если основной причиной избытка предложения будет рост портфеля ОВГЗ у нерезидентов, – полагают аналитики Райффайзен Банка. – Излишнее укрепление курса ухудшает условия внешней торговли, негативно воздействует на чистый экспорт и сжимает рост ВВП, поэтому, вероятно, Нацбанк будет реагировать на это интервенциями».

События этой недели косвенно подтверждают эту версию. 8 июня НБУ купил на межбанке сразу $120 млн. За день до этого, по данным издания Минфин, была интервенция еще на $50 млн.

Всего в июне Нацбанк четырежды вмешивался в торги на межбанке «изъяв» с рынка $210 млн. Это всего на $80 млн меньше, чем за пять предыдущих месяцев года. В апреле и мае НБУ вообще не выходил на рынок с интервенциями.

Это всего на $80 млн меньше, чем за пять предыдущих месяцев года. В апреле и мае НБУ вообще не выходил на рынок с интервенциями.

Если нерезиденты продолжат наращивать инвестиции в ОВГЗ, гривня может укрепиться гораздо сильнее уровня «около 27 грн/$», отмечает Ахтырко из Concorde Capital. В Райффайзен Банке Аваль не ожидают существенного притока из-за высокой инфляции (9,5% в мае), которая «съедает» доходность гривневых активов. По оценке Белан из Dragon Capital, иностранные инвесторы могут вложить в украинские активы еще порядка $0,5 млрд.

Когда начнется девальвация и начнется ли?Что будет после того, как гривня достигнет пика в этом году, и стоит ли ждать резкого разворота и нового витка девальвации?

Опрошенные аналитики не ожидают ярковыраженной валютной сезонности в этом году, хотя в конце лета возможна и определенная девальвация с поправкой на период уплаты квартальных налогов (последняя декада августа).

Финансисты выделяют несколько факторов, которые будут влиять на гривню в этот период.

Закупки агробизнеса и импортеров. Одна из традиционных причин осенней девальвации – активизация импорта. С одной стороны агросектор наращивает закупки техники и горюче-смазочных материалов для уборочной кампании. С другой – импортеры из ритейл-сферы начинают готовиться к предновогодним распродажам, перечисляет советник предправления Кредитвест Банка Василий Невмержицкий.

Хороший урожай. В конце третьего и четвертом кварталах основным поставщиком валютной выручки в Украину станет агросектор, основные отрасли которого ожидают хорошие показатели нового урожая, говорит Белан из Dragon Capital. Вместе со все еще высокими ценами это даст украинскому рынку серьезный источник стабильно высокого предложения валюты.

Рынок земли. С 1 июля 2021 физлица-граждане Украины смогут покупать земельные участки сельскохозяйственного назначения (до 100 га в одни руки, иностранцам – нельзя). Это – первый этап открытия рынка земли. С 2024 землю разрешат покупать и юрлицам, но не более 10 000 га.

В ОТП Банке полагают, что уже сейчас этот фактор может привлечь в Украину дополнительные потоки валютных инвестиций.

Психология. «Непоколебимая вера в неизбежность сезонной девальвации долгое время сама поддерживала существование сезонного тренда: население начинало активно покупать валюту, экспортеры придерживали выручку, нерезиденты сбрасывали ОВГЗ, стремясь купить валюту по минимальному курсу», – описывает Невмержицкий из Кредитвест Банка. Сейчас эта парадигма постепенно уходит в прошлое, считает он.

МВФ. Самый серьезный риск для гривни во втором полугодии – пиковые выплаты по внешнему долгу в сентябре (около $2,5 млрд).

«Решающее значение будет иметь прогресс в переговорах с МВФ. Если транши от Фонда поступят в сентябре, мы можем избежать турбулентности и удержаться в рамках диапазона 27,0-28,0 грн/$, – говорит Невмержицкий. – В противном случае на гривню будет оказано сильное психологическое давление, что может вызвать более глубокую, хоть и временную девальвацию».

Автор заглавного изображения: Alimalisa

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

Падение доллара продолжилось на межбанке — что будет с курсом в Украине — Финансовые новости

Аналитики не пришли к единому мнению о стоимости американской валюты на межбанке в ближайшие дни

Доллар 4 июня после того, как замер по официальному курсу Нацбанка, опустился на межбанке в район 27,3 грн. Последние два дня торгов показали, что покупатели все еще слабы. Прогнозы на ближайшее время немного разнятся – специалисты ожидают курса от 27,25 до 27,4 грн/долл.

Об этом сайту «Сегодня» рассказали руководитель отдела аналитики ГК Forex Club Андрей Шевчишин и аналитик TeleTrade Сергей Родлер.

Курс доллара на межбанке 4 июня / Minfin.com.ua«Выход НБУ на рынок смог остановить укрепление гривни, но затем торги закрывались на минимальных уровнях доллара. Более того, накануне нерезиденты приобрели ОВГЗ на 1,8 млрд грн, что оказало поддержку гривне», – объяснил Шевчишин.

Читайте также:

Курс доллара в июне: насколько вероятно, что он опустится ниже 27 гривен

Финансы

Он прогнозирует, что доллар удержится в диапазоне 27,25-27,35 грн. Родлер же считает, что не исключение – ослабление украинской валюты до 27,4 грн/долл.

«С начала года портфель ОВГЗ нерезидентов вырос на 13 млрд грн, до 98,3 млрд грн. До тех пор, пока этот интерес сохраняется, потенциал для снижения стоимости гривни выглядит ограниченным. Тем не менее, особых причин для укрепления тоже нет из-за неопределенности касаемо экономики, необходимости выплачивать большие объемы долга и динамики доллара [на глобальных рынках]», – аргументировал аналитик.

Напомним, аналитики Bank of America считают, что среднегодовой курс в 2021 году составит 27 грн/долл. А вот аналитики S&P Global Ratings не так оптимистичны, их прогноз – 29,5 грн на конец 2021 года (среднегодовой курс не предоставлен).

О чем еще говорят в Украине и мире 4 июня, узнавайте из выпуска новостей «Сегодня»:

Какими будут доллар, цены, и сильно ли упадет экономика: оценка последствий пандемии от правительства, НБУ и экспертов | Громадское телевидение

В начале года украинские чиновники строили планы по росту ВВП на 6-7% ежегодно, а уже в июле-августе ожидается 6-процентное падение. Мы разбирались, какие курс валют, инфляцию и экономические показатели предсказывают Украине в этом и следующиих годах и когда экономика восстановится после карантина.

От правительственных оптимистов к пессимистам с МВФ

В июле и августе в Украине и мире вышел ряд обновленных экономических прогнозов, в которых ухудшаются перспективы развития украинской экономики в 2020-м и в последующие годы. Одним из первых был прогноз ключевого кредитора Украины —Международного валютного фонда. Цифры там наиболее пессимистичные — падение на 8,2% в 2020 году (для сравнения, правительство отталкивается от падения экономики на 4,8%). «Думаю, МВФ дал нам столь негативный прогноз ввиду того, что мы зависимы от мирового спроса, который сейчас падает во всем мире. Это влияет и на объемы международной торговли», — говорит исполнительный директор аналитической организации CASE-Украина Дмитрий Боярчук.

«Думаю, МВФ дал нам столь негативный прогноз ввиду того, что мы зависимы от мирового спроса, который сейчас падает во всем мире. Это влияет и на объемы международной торговли», — говорит исполнительный директор аналитической организации CASE-Украина Дмитрий Боярчук.

В противовес МВФ, украинское правительство остается «оптимистом» на столько, на сколько это возможно в 2020 году. В конце июля там утвердили новый макроэкономический прогноз для украинской экономики — это такой документ, на основании которого Минфин уже летом начинает составлять бюджет на следующий год. В отличие от прогноза МВФ и других учреждений, погрешность в макроэкономическом прогнозе может дорого стоить государству. Например, в конце 2019 года в макроэкономический прогноз закладывали ожидания роста курса доллара, который отразили и в бюджете на 2020 год. Из-за этого уже в первый месяц этого года, еще до начала карантина и экономического кризиса, бюджет недополучил около четверти запланированных доходов. Эти недополученные средства правительству приходилось занимать под довольно большие проценты.

Эти недополученные средства правительству приходилось занимать под довольно большие проценты.

«Прогноз правительства выглядит оптимистично, рост более 4% в год. Обычно после большого падения экономики такое быстрое восстановление возможно. В то же время такому прогнозу могут помешать ряд рисков, в частности то, как будет развиваться ситуация с пандемией и как из кризиса будут выходить наши торговые партнеры», — говорит Евгения Охтырко, аналитик инвестиционной компании Concorde Capital.

«Стоит понимать, что официальный прогноз Минэкономики — это политический прогноз. Однако для меня большой вопрос — что будет происходить осенью: тогда проявится отложенный импорт, а экспорт наоборот сократится. Также проявятся проблемы с МВФ: когда в сентябре фонд нам не предоставит транш, то возникнет много вопросов», — говорит Дмитрий Боярчук.

fullscreenСтенд с курсом валют у пункта обмена в Киеве, в понедельник, 11 августа 2014 г. Этот день курс доллара и евро снова вырос.

Курс доллара

Валютный курс в Украине в этом году уже успел стать одной из причин неявного конфликта между правительством и Национальным банком. В начале июля этот конфликт перерос в отставку бывшего главы НБУ Якова Смолия, которую он объяснил «политическим давлением».

Правительство закладывало на 2020 год курс доллара на уровне 29,5 гривни. На самом же деле такого курса за 7 месяцев ни разу не было. Наоборот, гривня время от времени даже укрепляется. Для рядовых украинцев, получающих зарплаты в гривнях, укрепление национальной валюты является хорошей новостью. Однако для правительства это означает невыполнение плана по поступлениям в бюджет и нехватку средств в государственной казне для финансирования образования, армии, строительства дорог и медицины — и это все в разгар кризиса.

Какой же курс валют предсказывают на будущее? Правительство в утвержденном макроэкономическом прогнозе надеется, что в следующем году курс доллара в Украине вырастет до 29,1 гривни (против 27,6 по состоянию на начало августа). Основываясь на этом курсе, правительство будет рассчитывать и поступления в бюджет, в частности от его крупнейшего наполнителя — налога на добавленную стоимость по импорту (на него приходится почти треть всех доходов). В 2022 году в правительстве прогнозируют незначительное падение курса доллара — до 28,8 гривни.

Несколько меньший прогноз на 2021 год дает Украине МВФ. Там ожидают, что американская валюта должна стоить 28,9 гривни. В то же время до конца 2020 года МВФ предсказывает резкий обвал гривни — до 30 гривен за доллар несмотря на то, что даже во время пика кризиса, вызванным карантином (в конце марта 2020 года), доллар в Украине стоил максимум 28,18 гривни.

Национальный банк, от действий которого зависит, сколько будет стоить доллар в Украине, замалчивает прогнозы относительно курса. Там боятся, что это значение банки и украинцы могут воспринять за определенный ориентир, что исказит ситуацию на валютном рынке. Однако ранее Нацбанк сообщал, что правительство в своих прогнозах завышало курс валют, что и становилось причиной невыполнения бюджета.

Экспертные организации и инвестиционные компании, которых накануне опросило Министерство развития экономики, ожидают, что в следующем году доллар в Украине подорожает до 28,6 гривни, а к концу 2020 года будет стоить в среднем 27 гривен. В инвестиционной компании ICU также не ожидают, что курс валют будет существенно колебаться: «В ближайшее время мы не ожидаем, что проявят себя неожиданные факторы, которые могут повлиять на курс. Поэтому, вероятнее всего, он будет колебаться в пределах коридора 27,5-28 гривен за доллар с возможным незначительным укреплением», — пояснил hromadske старший финансовый аналитик ICU Тарас Котович. В Concorde Capital также прогнозируют, что при условии продолжения политики независимого Национального банка, курс доллара будет ежегодно расти максимум на 5-10%.

читайте также

Цены

Национальный банк еще в 2015 году поставил себе цель довести инфляцию в Украине с более 40% до около 5% в годовом измерении. Свою цель НБУ перевыполнил: по состоянию на июль 2020 года годовая инфляция в Украине составляет 2,4%. Нацбанк ожидает, что цены в Украине ежегодно будут расти на 4-6%, то есть в пределах целевого диапазона. В частности, по итогам 2020 года НБУ прогнозирует 4,7% инфляции, на 2021 — 5,5%, а на 2022 год — 5%.

Несколько более высокие прогнозы приводят инвестиционные фонды и аналитические организации — 5,8% в 2020 году и 6% в 2021 году. В частности, там ожидают, что спрос на товары и услуги среди украинцев будет постепенно восстанавливаться после «локдауна», что приведет и к росту цен.

Несмотря на сдержанные ожидания Нацбанка и экспертов, правительство заложило в свой прогноз инфляции на уровне 7,3% в 2021 году, а накануне министр развития экономики заявлял, что рост цен в Украине нужно «разогнать» до 8-9%. Дело в том, что для чиновников высокая инфляция так же выгодна, как и высокий курс доллара, поскольку так им легче выполнять план по доходам бюджета и находить деньги на все необходимые расходы.

читайте также

Насколько глубок кризис и когда восстановится экономика?

МВФ прогнозирует падение украинского ВВП на 8,2%, Всемирный банк — на 3,5%, правительство заложило падение на 4,8%, а Нацбанк и аналитические организации и инвестиционные фонды — на 6%. Однако относительно восстановления украинской экономики данные имеющихся сейчас макроэкономических прогнозов несколько разнятся.

Традиционно наиболее пессимистичные прогнозы предоставляет Международный валютный фонд. Там ожидают, что после стремительного падения в 2020 году, украинский ВВП вырастет лишь на 1,1% в 2021 году — это медленнее, чем восстановление экономики мира, которое МВФ прогнозирует на уровне 5,4%. Оптимистичнее настроен Всемирный банк, который ожидает, что украинская экономика после кризиса вырастет на 3%.

Прогнозы правительства, Национального банка, инвестиционных фондов и аналитических организаций объединяет то, что они рассчитывают на восстановление украинской экономики до уровня 2019 года только в 2022 году. Наиболее оптимистично настроенное правительство: там заложили в макропрогноз рост украинского ВВП на 4,6% в 2021 году и 4,3% в 2022 году. В Нацбанке приводят более сдержанные прогнозы — рост по 4% в 2021-2022 годах. Таким образом, по подсчетам НБУ, украинская экономика в 2022 году вырастет лишь на 1,67% по сравнению с 2019 годом.

Эксперты, инвестиционные фонды и аналитические организации, участвовавшие в опросе Минэкономики, ожидают постепенного восстановления экономического роста после 2020 года. Рост ВВП в 2021 году они прогнозируют на уровне 3,2%, а в 2022 году — на 4,1%. В компании Concorde Capital также ожидают, что экономика Украины в 2020 году сократится примерно на 6%: «Мы ожидаем, что в 2022 году можно будет выйти на докарантинный уровень и последствия кризиса будут преодолены», — говорит Евгения Охтырко.

Однако все приведенные прогнозы на последующие годы очень неточны. Эксперты и МВФ отмечают, что эти цифры могут измениться в зависимости от того, как будет развиваться ситуация с распространением коронавируса. В Нацбанке прогнозируют рост спроса на цифровые решения и ІТ-услуги, уменьшение спроса на офисные помещения и более активное развитие внутреннего туризма. Несущественную смену потребительских привычек прогнозируют и аналитические организации в консенсус-прогнозе Минэкономики. Там также ожидают активную цифровизацию финансовой сферы, розничной торговли и сферы здравоохранения.

Прогноз курса доллара, евро и рубля в августе 2021

Курс гривны в июле продемонстрировал укрепление, достигнув отметки менее 27 грн за доллар. В целом американская валюта обесценилась на 0,34 грн — до 26,88 грн, а евро — на 0,42 грн, до 31,92 грн.

По словам опрошенных аналитиков, такое укрепление гривны продлится еще примерно месяц, а с началом осени следует ожидать смену тренда — доллар начнет отыгрывать позиции. В то же время в августе курс может опуститься даже до 26,5 грн. Подробнее об ожидаемой ситуации на валютном рынке в следующем месяце — в материале .

Почему укрепляется гривнаВ июле курс гривны относительно доллара укрепился до самого низкого уровня за последний год — до 26,86 грн. По словам аналитика инвесткомпании Concorde Capital Евгении Ахтырко, в прошлом месяце продолжалась тенденция умеренной ревальвации, которую украинцы наблюдают с начала года, однако она немного приостановилась в первой половине июля.

Присоединяйтесь к нам в Telegram!«Скорее всего, на настроения участников валютного рынка негативно повлияли новости о кадровых изменениях в Национальном банке. Однако в конце месяца укрепление курса возобновилось. Очевидно, этому способствовала новость о повышении учетной ставки НБУ», — отмечает она, добавив, что баланс фундаментальных факторов на рынке не изменился: спрос на валюту остается умеренным, тогда как предложение поддерживается высокой выручкой экспортеров, которая сейчас находится на максимумах с 2014 года.

Однако, по словам управляющего партнера компании «Атлант Финанс» Юрия Нетесаного, такая ситуация продлится еще около месяца, а с началом осени следует ожидать изменения тренда.

Что будет влиять на доллар в августеВ августе существенных изменений в балансе фундаментальных факторов не ожидается, говорит Ахтырко. Однако, по ее мнению, возможно усиление действия психологических факторов накануне нового бизнес-сезона. Так, некоторые участники рынка могут начать закупать валюту впрок в ожидании сезонного роста курса осенью.

А Нетесаный называет следующие факторы, позитивно влияющие на курс:

- повышение учетной ставки НБУ до 8% — это приведет к уменьшению ликвидности (количества гривны в обращении), что снизит возможности покупателей валюты на межбанке, и к сокращению спроса на валюту;

- сезонность. Традиционно с апреля по сентябрь гривна усиливается из-за увеличения экспорта и сокращения импорта, что приводит к тому, что предложение валюты на межбанковском рынке превышает спрос;

- период расчетов с бюджетом. Для выполнения своих обязательств перед государством в конце каждого месяца экспортеры вынуждены продавать больше валюты на межбанке, чтобы рассчитаться с государством по налогам и сборам;

- сокращение спроса на валюту для выплаты дивидендов. Нерезиденты сейчас покупают довольно мало валюты для выплаты дивидендов своим акционерам и материнским компаниям;

- благоприятные погодные условия для сбора урожая и экспорт продуктов питания;

- доразмещение Украиной еврооблигаций на $500 млн с погашением в 2029 году под 6,3%, что является хорошим сигналом для рынка;

- рост объемов частных переводов эмигрантов в сравнении с показателями прошлого года, что увеличивает предложение валюты прежде всего на наличном рынке, а в дальнейшем — и на межбанке.

Среди негативных факторов можно назвать покупку Нацбанком излишков иностранной валюты на межбанке. Стоит отметить, что чем больше будет усиливаться гривна, тем больше ее будет покупать регулятор. Такие действия НБУ не позволят национальной валюте усилиться более чем до 26,5 грн за доллар. Негативным фактором также станет то, что 28 августа государство должно погасить гривневые облигации на сумму почти 1,17 млрд грн и уплатить проценты еще по четырем другим выпускам, а 29 августа — валютные ценные бумаги на сумму примерно $350 млн.

В то же время главный экономист «Альфа-Банка» Алексей Блинов заявляет, что на курс будет влиять уплата предприятиями налога на прибыль, которая происходит до 20 августа, из-за чего можно ожидать ситуативного укрепления гривны.

«Однако ожидания от августа противоположные, поскольку в конце месяца мы переходим к некоторому сезонному ослаблению из-за повышения спроса на валюту, что связано с активизацией импорта осенью».

Алексей Блинов

Главный экономист «Альфа-Банка»

Алексей Блинов

Главный экономист «Альфа-Банка»

Прогноз курса доллара в августеНетесаный и Блинов прогнозируют, что доллар в августе может обесцениться до 26,5 грн. Так, в «Атлант Финанс» прогнозируют курс на уровне 26,5 — 27 грн, поскольку регулятор с помощью валютных интервенций не позволит гривне усилиться больше этих показателей. А вот Блинов дает более широкий прогноз — от 26,5 до 27,7 грн, объясняя это тем, что каждый год в это время часть предприятий просто продает валюту для уплаты налога на прибыль.

В свою очередь Ахтырко не согласна с экспертами — она ожидает курс на уровне 27 — 27,2 грн за доллар.

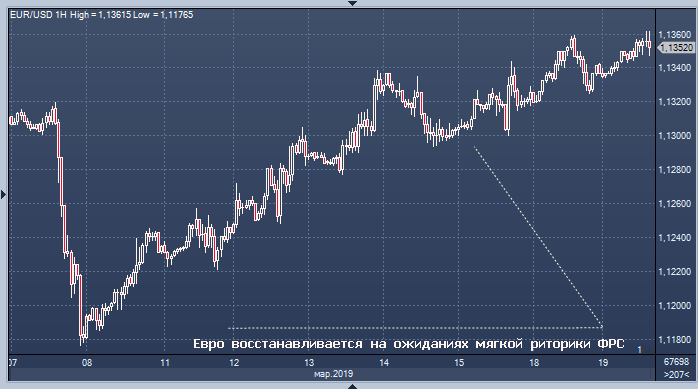

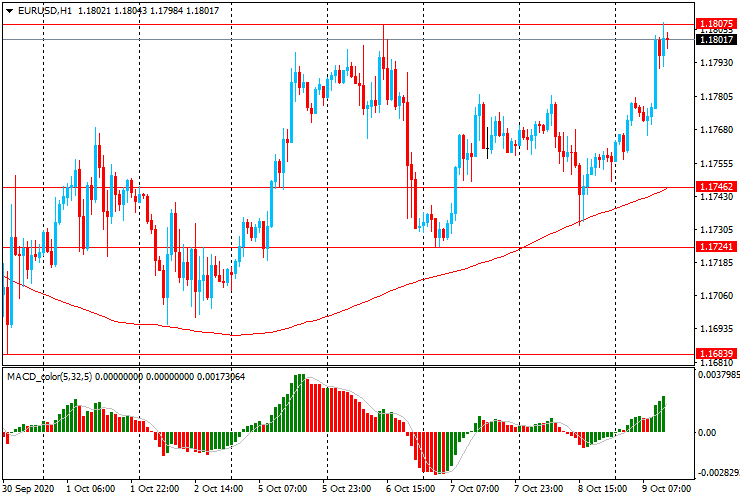

Прогноз курса евро и рубля в августеСтоимость евро традиционно будет зависеть от событий на мировом финансовом рынке. По словам Нетесаного, в августе курс в широком диапазоне следует ожидать на уровне $1,17 — 1,20, а в узком — $1,18 — 1,19. Евро по отношению к гривне в широком коридоре ожидается на уровне 31 — 33 грн, а в узком, где евро будет находиться основную часть месяца, — 31,5 — 32,5 грн за евро.

Что касается рубля, то сейчас Россия находится в довольно хорошей ситуации — цена на газ составляет $400 за тысячу кубометров, стоимость нефти — выше $70 за баррель. Вскоре РФ запустит «Северный поток — 2», поэтому эксперт ожидает стоимость российской валюты в течение августа в диапазоне 0,36 — 0,37 грн.

Стоит ли покупать доллары и евро в августе«Август будет одним из лучших месяцев для покупки валюты в этом году. Можно покупать доллар на уровне 26,5 — 26,7 грн, а евро на уровне 31 — 31,5 грн».

Юрий Нетесаный

Партнер «Атлант-Финанс»

Юрий Нетесаный

Партнер «Атлант-Финанс»

Ошибка в тексте? Выделите её мышкой и нажмите: Ctrl + Enter Cmd + Enter Ctrl + EnterКурс доллара в Украине: от чего он зависит

Заголовки «Доллар упал» или «Доллар вырос» мелькают в новостях чуть ли не каждый день. Мы привыкли считать, что когда доллар падает — это хорошо для гривны, а когда растет — плохо. Но что именно означает подорожание или удешевление доллара и из-за чего это происходит? Заборона простыми словами объясняет процессы, которые приводят к изменению ценности доллара и рассказывает, почему доллар точно не «обвалится» в ближайшее время.

Что такое падение доллара?

Любая валюта падает или растет в цене, когда ее стоимость меняется относительно других иностранных валют. Например, если мы говорим о падении доллара, это означает, что за иностранную валюту — скажем, за евро — можно купить больше долларов. Получается, что евро в этом случае остается на том же уровне, что и был, а вот количество долларов, которые можно купить за те же деньги, вырастает, то есть их ценность снижается.

В то же время падение доллара также может означать падение стоимости казначейских облигаций США — ценных бумаг, которые выпускает Минфин для финансирования госдолга и недостатка средств в бюджете. Чем больше госдолг США, тем дешевле облигации. Это также может свидетельствовать о том, что иностранные центральные банки тоже держат меньше долларов. Это снижает спрос на доллары.

Почему доллар падает или растет?

Причин может быть множество. Цена валюты устанавливается трейдерами и инвесторами ежеминутно: они делают ставки на то, в каком направлении движутся рыночные цены валюты. Но на эти ставки влияют более мощные и долгосрочные силы.

Валюта страны частично отражает состояние ее экономики. То есть когда экономика США ухудшается, доллар тоже падает в цене, а когда улучшается — растет. В то же время цена доллара зависит и от цены на нефть. Если в Америке добывают много нефти, цена на нее уменьшается. А поскольку нефть оценивается в долларах, в соответствии с ней снижается и цена доллара по сравнению с другими валютами.

Но у ситуации с нефтью есть и обратная сторона: падение цен и рост добычи нефти помогают улучшить торговый баланс США вследствие сокращения количества долларов, отправляющихся за границу для оплаты импортируемой нефти, и увеличения объемов экспорта нефтепродуктов, таких как бензин. Однако улучшение торгового баланса означает, что больше долларов остается в США — это сокращает предложение за пределами страны.

- Фото: Sahand Hoseini / Unsplash

К чему приводит падение доллара?

Во-первых, потребители в США сталкиваются с более высокими ценами на импортные товары. В то же время более низкий доллар увеличивает ценовую конкурентоспособность экспорта США. Удешевление экспорта приведет к увеличению спроса на отечественные товары. Однако это временный эффект. Удешевление валюты создает угрозу инфляции, которая, в свою очередь, снижает временный прирост конкурентоспособности.

Однако в какой-то мере глобальные компании могут предотвратить рост цен вследствие снижения рентабельности, сокращения затрат и повышения эффективности. По крайней мере в краткосрочной перспективе импортные цены могут не так сильно вырасти для американцев. Но этому есть предел, ведь в долгосрочной перспективе компании не могут выдерживать рост цен.

С ростом экспортного спроса растут и объемы производства, а, следовательно, сокращается безработица. Падение стоимости доллара может ускорить темпы экономического роста, особенно если в экономике есть свободные мощности.

Однако, если девальвация (удешевление валюты) вызовет рост инфляции (общее повышение цен на товары и услуги), это может привести к повышению процентных ставок в центральных банках, что уже сдерживает экономический рост. Поэтому, скорее всего, повышение темпов роста окажется краткосрочным.

Кажется, что снижение стоимости доллара в принципе на руку США. И действительно: страна иногда специально искусственно удешевляет свою валюту. Однако стратегическая девальвация валюты не всегда работает и, более того, может привести к «валютной войне» между странами. Тогда страны поочередно специально внедряют меры, которые будут обеспечивать относительно низкий обменный курс для их национальной валюты. Это делают для того, чтобы увеличить личные объемы экспорта и сократить импорт.

Что это означает для Украины и мира?

Для украинцев падение стоимости доллара означает снижение цен на импортируемые из США продукты и на путешествия в страну. В то же время, если доллар падает в цене, евро и иена растут. Таким образом, инфляция в Евросоюзе будет ниже, потому что, опять же, импортные товары будут дешевле. Ну а низкая инфляция в Евросоюзе — это также дешевый импорт и более бюджетные путешествия. Но и здесь есть ряд «но»: например, если импорт товаров в Украину значительно увеличивается, то спрос на отечественные товары уменьшается — это плохо для внутренней экономики.

- Фото: Didier Weemaels / Unsplash

Также падение доллара способствует росту цен на сырье на международном рынке, а поскольку Украина — активный игрок на рынках руды, металла и продукции агропромышленного комплекса, нам это на руку. Но и здесь есть риски: может повышаться цена на энергоресурсы, которые Украина в основном импортирует.

В некоторых странах Латинской Америки и Азии (например, Таиланд) установлен полуфиксированный обменный курс относительно доллара. То есть если произойдет падение доллара, их валюта тоже упадет в стоимости — это поможет их экспорту, хотя может способствовать инфляции.

Касательно курса гривны практически никаких преимуществ или рисков нет. Падение доллара происходит в основном по отношению к другим мировым валютам — например, к евро. То есть если доллар обесценивается по отношению к евро на 5%, это не значит, что он обесценивается на столько же по отношению к гривне.

Зато экономика Китая зависит от экспорта и конкурентоспособности IT-товаров. Падение курса доллара относительно юаня сделает китайский экспорт менее конкурентоспособным и может привести к падению спроса на китайские продукты. Это может поставить под угрозу высокие темпы роста в Китае и в конечном счете привести к безработице.

Почему доллар не «обвалится»?

Среди финансистов давно бытует мнение, что евро может заменить доллар как международная валюта. В основном эти прогнозы базируются на том, что страны увеличивают свои государственные резервы евро. В период с первого квартала 2008 года по первый квартал 2020-го активы в евро почти удвоились с 1,16 триллиона долларов до 2,19 триллиона. Но в то же время запасы в долларах США увеличились более чем вдвое — с 2,7 триллиона долларов до 6,7 триллиона долларов. Долларовые активы составляют 61,99% от общих измеряемых резервов.

Доллар не «упадет» по четырем причинам. Во-первых, его поддерживает правительство США. Это делает его ведущей мировой валютой. Во-вторых, это универсальное средство финансовых обменов. Третья причина заключается в том, что большинство международных контрактов оцениваются в долларах. Четвертая причина, наверное, самая важная. Соединенные Штаты — лучший в мире покупатель. Это крупнейший экспортный рынок для многих стран. Большинство из этих стран приняли доллар как внутреннюю валюту, а другие привязывают свою валюту к доллару. В результате у них нет стимула переходить на другую валюту.

Прогноз курса тенге на 9 августа – 13 августа на Inbusiness.kz

Inbusiness.kz представляет читателям очередной еженедельный валютный прогноз курса тенге по отношению к доллару, рублю, евро и юаню на предстоящую неделю (9 августа – 13 августа).

Валютный прогноз на 2 августа – 6 августаУхудшение эпидемиологической ситуации в мире продолжит оказывать сильное влияние на формирование нефтяных котировок, считают опрашиваемые inbusiness.kz аналитики. В частности, они отметили снижение спроса на энергоносители ввиду введения в ряде стран новых ограничений на передвижение. Также влияние на формирование цен оказывают данные по запасам нефти в США и напряженная ситуация на Ближнем Востоке.

Среди других внешних факторов, отмеченных экспертами, – позитивные данные по рынку труда из США, показавшие снижение уровня безработицы, возможное ужесточение ФРС США монетарной политики и повышение ставок, а также отношение глобальных инвесторов к риску.

Что касается внутренних событий, здесь аналитики обратили внимание на рост инфляции в июле, который может привести к дальнейшему повышению ставки Нацбанка РК, увеличение производства и экспорта ресурсов в стране, а также возможность перенаправления экспорта казахстанской нефти в Китай и Юго-Восточную Азию в случае введения Евросоюзом углеродного налога.

Более подробные мнения аналитиков изложены ниже в очередном опросе, подготовленном inbusiness.kz.

Анна Бодрова, старший аналитик «Альпари»:

Для тенге на новую неделю августа приоритетами в курсообразовании останутся поведение сырьевых цен и отношение глобального рынка к риску. Второй фактор сейчас приобрел несколько более важное значение и позволяет курсу тенге временами игнорировать перепады настроений в нефти.

Интересно, что Нацбанк сейчас особенно не препятствует укреплению позиций тенге, это хороший сигнал.

Ожидания по курсам валют на ближайшее время следующие: доллар будет двигаться в диапазоне 423-426 тенге, евро – 500-508 тенге, рубль – 5,75-5,85 тенге, юань – 65-67 тенге.

Андрей Маслов, аналитик ФГ «ФИНАМ»:

По результатам прошедшей недели казахстанская валюта немного укрепилась по отношению к доллару и евро и осталась примерно на тех же уровнях к рублю и юаню, что и в конце предыдущей недели.

Курс тенге продолжает следовать за ценами на нефть, которые за последние несколько дней значительно упали, однако к концу недели все же оттолкнулись от $70 за баррель и начали рост. Во многом это связано с опасениями инвесторов относительно распространения дельта-штамма коронавируса. Так, в ряде стран Азии были введены дополнительные ограничительные меры (в Китае жесткие меры были распространены на 15 провинций, а в Японии введен режим ЧС в семи регионах, включая столичный Токио). Число заболевших растет и в США, а в Австралии для патрулирования Сиднея в комендантский час была задействована армия. Помимо этого, давление на нефтяные котировки оказали и недельные данные от агентства EIA, которые показали рост запасов черного золота в США на 3,626 млн баррелей против сокращения неделей ранее на 4,089 млн баррелей, в то время как аналитики прогнозировали снижение на 3,102 млн баррелей. В то же время некоторую поддержку ценам на нефть оказала довольно напряженная ситуация на Ближнем Востоке, которая способна в краткосрочной перспективе стать катализатором перебоев с поставками энергоносителей из региона.

Что касается макроэкономических показателей, то недавно опубликованные данные Бюро национальной статистики РК по инфляции за июль показали рост на 0,7% м/м или 8,4% г/г, что оказалось ниже июньского ускорения инфляции на 1,1% м/м, которое стало рекордным с 2017 года. НБРК отмечал рост цен на все виды товаров и услуг, однако основной вклад внес рост цен на продукты питания.

Аналитическое кредитное рейтинговое агентство при ЦБ РФ (АКРА) подтвердило рейтинг Казахстана на уровне ВВВ+ со стабильным прогнозом, отдельно отметив положительную динамику в качестве общественных и государственных институтов. Также агентство опубликовало прогноз по восстановлению экономического роста в республике до 3,9% в 2021 году.

Исходя из вышесказанного, на следующей неделе мы ожидаем, что курс тенге по отношению к американскому доллару будет колебаться в коридоре 423-426 тенге, к евро – от 498 до 505 тенге, к российскому рублю – 5,75-5,90 тенге, к юаню – 65,50-66,10 тенге.

Айдар Калиаскар, финансовый скаут Forex Club:

Курс тенге на Казахстанской фондовой бирже в пятницу укрепился по отношению к основным валютам на фоне подъема мировых цен на нефть. К доллару он вырос на 0,85 тенге, до 424,32 тенге, а к китайскому юаню – на 0,1453 тенге, до 65,657 тенге.

Позитивной динамике национальной валюты способствовал рост нефтяных котировок. Цены на нефть продолжают восстанавливаться в пятницу после самого сильного падения за неделю в этом году. С начала недели цены на нефть упали на 6% на фоне ухудшения эпидемиологической ситуации. Рост числа заболеваемости штаммом «дельта» в Китае привел к введению дополнительных ограничений на передвижение, что снизило спрос на топливо.

Главным событием недели для участников рынка остаются статданные по рынку труда в США, которые будут опубликованы позднее в пятницу. Эксперты полагают, что в июле показатель снизился до 5,7% с 5,9% в июне.

Из внутренних новостей можно отметить тот факт, что Казахстан может сократить экспорт нефти в ЕС с введением углеродного налога, переориентировав его на Китай и страны Юго-Восточной Азии.

В перспективах следующей недели тенге может продолжить свое укрепление на фоне восстановления мировых цен на нефть. К доллару можно прогнозировать диапазон движения 423-425 тенге, к евро – коридор 502-504 тенге, к китайскому юаню – отметки 65,2-65,6 тенге, а к российскому рублю – уровни 5,5-5,9 тенге.

Дмитрий Лукашов, аналитик SoftLink:

На прошедшей неделе курс тенге укрепился ко всем основным валютам. Это произошло вопреки небольшому снижению нефтяных котировок. Впрочем, Brent по-прежнему торгуется на комфортном уровне, выше $70 за баррель.

Возможно, инвесторы ожидают дальнейшего повышения ставки Нацбанка (9,25%) на фоне роста инфляции в июле, в годовом выражении до 8,4% с 7,9% в июне.

Еще одним позитивным фактором стало увеличение производства и экспорта ресурсов. Добыча железной руды в первом полугодии текущего года возросла в полтора раза. Министерство энергетики Казахстана прогнозирует нарастить добычу газа к 2025 году почти на 15% по сравнению с 2020 годом. В январе-мае 2021 года экспорт казахстанской пшеницы увеличился на 29% в натуральном выражении и достиг 2,3 млн тонн ($523 млн).

Укреплению тенге также могло способствовать заявление заместителя министра энергетики Жумабая Карагаева о том, что Казахстан может перенаправить свой экспорт нефти в Китай и Юго-Восточную Азию, если Евросоюз введет углеродный налог.

Прогнозный диапазон колебаний курса на этой неделе может составить 5,73-5,85 тенге за рубль, 423-429 тенге за доллар, 597-507 тенге за евро и 65,3-65,9 тенге за юань.

Мурат Кастаев, генеральный директор ТОО «DAMU Capital Management»:

Нефтяные котировки испытывают давление в связи с опасениями новых карантинных ограничений в Китае из-за вспышки дельта-штамма коронавируса в этой стране. В результате, за неделю баррель сорта Brent подешевел с $75 до $71.

С другой стороны, в США данные по рынку труда за июль вышли лучше ожиданий, безработица снизилась и власти дают понять, что не собираются вводить новые ограничения, поэтому крупнейшая экономика мира чувствует себя довольно хорошо. При этом ФРС США все явнее подает сигналы грядущего ужесточения монетарной политики и повышения ставок, которые могут случиться уже в начале следующего года. Повышение ставок ФРС приведет к массовому притоку капитала в США, укреплению доллара и снижению фондовых и сырьевых рынков.

В КНР вводятся новые ограничения из-за новой вспышки коронавируса. Это может замедлить восстановление китайской, а вслед за ней и мировой экономики и снизить спрос на экспортные товары Казахстана.

В Казахстане июльская инфляция в годовом выражении ускорилась до 8,4%. При таких высоких темпах очередное повышение базовой ставки Нацбанком на данный момент выглядит практически неизбежным.

На следующей неделе мы ожидаем снижение доллара США до 420-423 тенге, боковое движение евро между 495-505 тенге, снижение рубля до 5,70-5,75 тенге и юаня – до 65-65,5 тенге.

Ерлан Айтек, Партнер Swissquote Bank:

Курс доллара растет по всему спектру рынка после публикации данных о том, что число новых рабочих мест вне с/х сектора США выросло в июле на 943 тысячи против прогноза +870 тысяч. Кроме того, аналогичный показатель июня был пересмотрен с +850 тысяч до +938 тысяч. Уровень безработицы также оказался ниже прогнозных оценок: 5,4% против ожидавшихся 5,7%. Эти новости спровоцировали рост рыночных ожиданий повышения ставок в США по всей кривой eurodollar futures и оказали поддержку американской валюте. Впрочем, рост доллара оказался не таким мощным, как ожидали некоторые эксперты, и это можно объяснить тем, что американская валюта дорожает уже несколько дней подряд.

За прошедшую неделю дорожный трафик в Пекине снизился на 30%, и похожая ситуация наблюдается в других регионах Китая. Это – следствие ухудшения эпидемиологической обстановки, которое создает риски нового падения спроса на энергоносители. Сильно снизится и потребление керосина, так как власти страны ограничивают число авиаперелетов, пытаясь ограничить распространение коронавируса. Дальнейшие перспективы рынка энергоносителей будут во многом зависеть от эффективности ограничительных мер, вводимых властями Поднебесной, прогнозирует аналитик SIA Energy Сенджийк Ти. По его мнению, если все будет хорошо, то спрос на нефтепродукты в Китае восстановится уже в следующем месяце.

Валютный прогноз: USD/KZT 422-428; EUR/KZT 500-508; RUR/KZT 5,7-5,9; CHY/KZT 65,4-65,8.

Будет ли доллар рухнуть?

Обрушится ли доллар?

Фото: ShutterstockМы снова достигли той точки цикла, когда доллар начал снижаться. В результате предсказатели гибели вышли из каркаса. И это действительно неудивительно. Заголовки много говорят о нисходящем движении доллара в последние месяцы, поскольку с марта 2020 года по настоящее время он определенно упал в цене. Но хотя доллар упал со своего недавнего пика, он все еще выше уровней, которые мы видели большую часть 2019 года (который, помните, был хорошим годом).Итак, стоит ли нам беспокоиться о риске его обрушения?

Доллар вырос во время пандемии

Реальная история здесь не в недавнем падении доллара. Напротив, это резкий скачок стоимости доллара, когда пандемия поразила весь мир в марте. Почему? Когда риски начали расти, все хотели долларов, поэтому и выросла их стоимость. Спад с тех пор связан только с тем, что в остальном мире ситуация выглядит менее рискованной, и никак не связана с U.С. выглядит неуверенно. Во всяком случае, доллар в 2020 году показывает, насколько он все еще занимает доминирующее положение.

Последние 10 лет

Если мы подумаем о стоимости доллара за последние 10 лет, картина будет примерно такой же. В течение этого периода доллар оставался на самом высоком уровне, за исключением последних двух месяцев пандемии. Фактически, доллар неуклонно становился более ценным, поскольку экономика США продолжала опережать большинство остальных стран мира.В то время мы и раньше видели всплески и развороты, и это только последний раунд.

Прошлые 20 лет

Это не означает, что доллар всегда растет. За последние 20 лет доллар пошел примерно с того места, где он находится сейчас, затем значительно упал, а затем снова поднялся с несколькими значительными скачками на этом пути.

Многое произошло за эти два десятилетия, включая финансовый кризис, пандемию и множество более мелких кризисов. Доллар по-разному отреагировал на новости, значительно изменив свою стоимость.Заголовки и колебания курса доллара реальны. В этом есть смысл, поскольку доллар (как и любая валюта) является финансовым активом. Таким образом, его стоимость будет меняться в зависимости от экономических условий. Мы видим то же самое в акциях, облигациях и других валютах по тем же причинам.

Доллар как Amazon

Если вы думаете о валютах как об акциях, вы можете думать о долларе как об амазонке валютного мира. Как и акции Amazon, иногда они стоят больше, а иногда и меньше.Неустойчивость стоимости валюты не означает, что валюта рухнет, не больше, чем падение цены акций Amazon означает уход компании.

На самом деле сравнение с Amazon подходит не только по цене акций. Amazon занимает доминирующее положение на своем рынке с большой долей рынка, существенными обязательствами со стороны покупателей и установленным набором услуг и инфраструктуры, которые затрудняют свержение с трона. Walmart, еще один гигант, годами пытался — и терял позиции.Трудно поколебать доминирующего игрока, и требуется согласованная атака с помощью продукта, который, по крайней мере, не хуже, в течение многих лет. Если Amazon в конце концов уступит свое господство, то пройдут годы, и все это увидят.

Итак, думайте о долларе как об Amazon, с сильным и влиятельным присутствием на своем рынке, большой долей рынка, существенными обязательствами со стороны пользователей и установленным набором услуг и инфраструктуры, от которого трудно отказаться. В этом сравнении Walmart — это Китай, который в течение многих лет очень много работал, чтобы сменить лидера, но с ограниченным успехом.И сравнение продолжается в том смысле, что, если Китаю в конечном итоге удастся заменить доллар, это будут через годы — и мы увидим, что это произойдет намного раньше времени.

Из-за этой реальности стимул отказаться от доллара еще меньше. Недавно меня спросили, откажутся ли саудовцы от доллара на нефтяных рынках в ближайшее время, поскольку это может ослабить влияние доллара на мировую экономику. Если отложить в сторону тот факт, что Саудовская Аравия остается зависимой от США,S. для военной безопасности (о чем он очень хорошо осведомлен), нефть — это очень глобальный рынок, торгующийся по всему миру, и все выражено в долларах. Чтобы саудовцы отказались от доллара, потребовалась бы совершенно новая глобальная торговая архитектура. Опять же, это могло случиться. Но мы бы увидели его приближение, и это было бы ни дешево, ни легко. И снова Amazon выигрывает от инерции.

Итак, рухнет ли доллар?

Это не первый раунд «рухнет доллар», и уж точно не последний.Доллар не рухнет сейчас и, скорее всего, не рухнет в ближайшее время. Если это произойдет, мы увидим его приближение, но этого не произойдет сейчас.

Не преувеличивайте падение доллара в 2021 году

Многие наблюдатели склоняются к крайне мрачным прогнозам для доллара на 2021 год. Эта точка зрения иногда ассоциируется с растущим аппетитом к риску, концом цикла сильного доллара или двойным крахом дефицита.

Учитывая кажущуюся случайную природу обменных курсов, прогнозирование курса доллара на 2021 год может быть актом высокомерия.

Тем не менее, доллар действительно может упасть в этом году, но слишком негативный рассказ неоправдан. Многие аргументы в пользу будущего спада не работают.

Во-первых, доллар уже резко падает. Индекс доллара (DXY) в 2020 году упал на 13% с мартовских максимумов и примерно на 7% за год.

- DXY — это прокси для долларовой торговли по сравнению с основными валютными парами. Три четверти этой суммы приходится на евро или валюты, связанные с евро. Но на эти валюты приходится примерно четверть торговли США.Мартовский пик доллара был искажен паникой на финансовых рынках.

- Более половины торговли США приходится на развивающиеся рынки. На Китай и Мексику приходится половина этого количества, а на другие азиатские страны добавляется еще пятая или более.

- Взвешенные индексы Федеральной резервной системы демонстрируют менее резкие движения, чем DXY — доллар упал примерно на 2,5% в 2020 году (примерно на 5,5% по сравнению с развитыми экономиками и на 0,5% по сравнению с развивающимися рынками).

Во-вторых, по мере того, как экономика восстанавливается после Covid-19 и вводится вакцина, аппетит к риску будет сильно отдавать предпочтение недолларовым валютам.

Этот правдоподобный вид необходимо смягчить. Финансовая поддержка и потенциал роста Америки выше, чем у Европы или Японии. Более быстрый рост в США часто поддерживает доллар. Распространение вакцины может быть непростым. Экономические рубцы могут сдержать восстановление. Даже в среде, связанной с риском, будут периоды нестабильности и неприятие риска.

В-третьих, относительно более благоприятные денежно-кредитные условия в США могут спровоцировать продажу доллара.

Изменяющаяся разница в процентных ставках и относительная денежно-кредитная политика являются ключевыми факторами обменного курса.Однако все центральные банки с развитой экономикой снизили процентные ставки до нуля или до эффективной нижней границы и проводят количественное смягчение. Дифференциалы скоростей сжаты. Эта реальность вряд ли изменится в ближайшее время, поскольку центральные банки останутся в режиме ожидания.

Но даже при условии значительного снижения курса доллара Европа и Япония будут беспокоиться о дефляции и потерях экспорта. Европейский центральный банк и Банк Японии повернутся к дальнейшему соглашению.

В-четвертых, цикл сильного доллара заканчивается.

На графике ниже показаны три периода основных движений доллара. В конце 1970-х годов доллар упал на фоне утраты доверия к экономической политике США из-за резкого роста инфляции. В начале 1980-х доллар резко вырос после того, как Пол Волкер ужесточил денежно-кредитную политику, чтобы обуздать инфляцию; этому движению способствовали экспансионистская фискальная политика и восстановление доллара после минимумов конца 1970-х годов. До и после глобального финансового кризиса доллар упал, поскольку США добивались валютного урегулирования раньше и более агрессивно, чем Европа и другие страны.

На графике также представлены долларовые циклы продолжительностью не более десяти лет. Действительно, реальный торговый доллар, взвешенный по стоимости, рос в течение последних восьми лет и сейчас находится в сильной позиции. Но доллар далек от пиков, связанных с большими прошлыми колебаниями. Он все еще намного ниже пика эпохи Plaza Accord 1985 года и пика 2002 года после того, как евро упал после его инаугурации, и намного выше минимумов после великой рецессии.

В-пятых, двойной дефицит США обрушит доллар.

С появлением гидроразрыва, дефицит текущего счета США в течение последнего десятилетия оставался на уровне около 2% от валового внутреннего продукта в год, хотя пандемия Covid-19 только усилит его. Чтобы преодолеть кризис, США столкнутся с большим бюджетным дефицитом.

Но в Америке самые глубокие и наиболее ликвидные рынки капитала в мире. Он выпускает ведущий безопасный актив в мире — казначейские облигации США. Процентные ставки находятся на самом низком уровне, и ФРС продолжит покупать большую часть выпущенных долговых обязательств США. Если спрос снизится, небольшое увеличение доходности вернет приток.

Двойной дефицит может стать проблемой в будущем. Но пока что Америка вполне может их профинансировать.

В-шестых, валюты развивающихся стран могут резко вырасти из-за высокого аппетита к риску.

Перспективы валют развивающихся рынков указывают на умеренное повышение.

Юань — хороший кандидат для дальнейшего повышения. Профицит счета текущих операций Китая резко увеличивается на фоне более низких цен на нефть, резкого сокращения оттока туристов, а также сильных средств индивидуальной защиты и экспорта товаров для работы на дому.Счет операций с капиталом поддерживался притоком, обусловленным относительно высокой доходностью государственных облигаций, а также включением акций и облигаций в юанях в индексы глобальных развивающихся рынков. Но власти могут опасаться дальнейших крупных прибылей и осторожно допускать отток капитала.

Мексиканское песо, скорее всего, по-прежнему будет поддерживаться относительно высокими процентными ставками и консервативной макроэкономической позицией страны. Азиатские валюты могут испытывать повышательное давление, но будут стремиться его ограничить.

В сумме взвешенный индекс доллара может снизиться в 2021 году, но серьезное обесценивание или обвал маловероятны.Конечно, никогда не игнорируйте случайное блуждание.

Марк Собел — председатель OMFIF в США.

Почему доллар США продолжает расти, вопреки консенсус-прогнозу 2021 года

Марк Уилсон / Getty ImagesДоллар США не получил записку.

Ослабление доллара США благодаря фискальному стимулированию на триллионы долларов, спокойствие Федеральной резервной системы, стремящееся дать экономике и инфляции разогреться, рост государственного долга и двойного государственного бюджета и дефицита международной торговли — все это было призывом к консенсусу в 2021 году.

Вместо этого валюта США выросла по сравнению с основными конкурентами к концу первого квартала, а евро EURUSD, -0,05% упала до минимума с начала года в четверг, торгуясь около $ 1,1775. Индекс доллара США ICE DXY, + 0,09%, мера валюты против шести основных конкурентов, выросла до более чем четырехмесячного максимума в 92,92 в четверг и отскочила на 3,2% в этом году после падения на 6,7% в 2020 году.

Неожиданная устойчивость доллара сказывается на других активах.Более слабый доллар рассматривался как благо для акций США и, тем более, для международных акций. Ожидалось, что более слабый доллар поможет поднять настроение развивающимся рынкам. Также ожидалось, что это станет попутным ветром для быстро растущих сырьевых товаров.

Так почему же вместо этого растет доллар? По словам аналитиков, первое место в списке занимает борьба Европы с внедрением вакцины против COVID-19. Рост числа инфекций и новые и расширенные ограничения бизнеса в нескольких европейских странах негативно сказываются на ожиданиях экономического роста в еврозоне, что приводит к ослаблению прежде крепкого евро.

«Резкое расхождение ожиданий экономического роста в Европе и США является наследием плохого управления по эту сторону Атлантики и оставит шрамы в рыночных ценах», — сказал Кит Джукс, лондонский макро-стратег-аналитик Société Générale. .

«Согласно консенсусным прогнозам, рост ВВП еврозоны в 2021 году будет на 1,5% медленнее, чем в США, при относительном ухудшении на 3% с сентября прошлого года и на 2,2% с конца 2020 года. Этот разрыв необходимо прекратить, как минимум. , прежде чем снова станет безопасно продавать доллар », — написал Джакс.

Между тем, стабильные экономические показатели США могут означать расхождение в денежно-кредитной политике, поскольку ФРС собирается начать ужесточение денежно-кредитной политики относительно быстрее, чем Европейский центральный банк. Это может привести к ускорению темпов укрепления доллара в этом году, написали аналитики Джон Шин, Бен Рэндол и Атанасиос Вамвакидис из BofA Global Research во вторник.

По словам аналитиков, резкий откат мировых акций и других активов, рассматриваемых как рискованные, скорее всего, усилит доллар, учитывая традиционную роль валюты в качестве убежища в периоды нестабильности на финансовых рынках.

«Активный глобальный аппетит к риску, растущие ожидания восстановления мировой экономики и самоуспокоенность ФРС представляют наибольшие риски для нашего конструктивного взгляда на доллар США», — заявили они. «ФРС была намного более эффективной в своих коммуникациях, чем ЕЦБ, удерживая доллар на низком уровне, несмотря на гораздо худшие экономические перспективы еврозоны».

Между тем отношение доллара к мировым рынкам и другим развитым рыночным валютам изменилось, — сказал Оливер Аллен, рыночный экономист Capital Economics.

Capital EconomicsНа протяжении большей части пандемии существовала относительно прочная взаимосвязь, при которой более слабый доллар приводил к более сильным мировым акциям (см. Диаграмму выше). Это произошло, когда центральные банки в развитых странах снизили процентные ставки до уровня, который они считали эффективным нижним пределом, и пообещали удерживать их на этом уровне в течение некоторого времени, что означало, что относительные изменения ожиданий по процентным ставкам были довольно небольшими, объяснил Аллен.В результате аппетит инвесторов к риску, который, как правило, означал более слабый доллар, стал основным драйвером обменных курсов на развитых рынках.

Отношения начали рушиться в начале этого года, однако, когда доллар немного отступил, несмотря на то, что мировые фондовые рынки продолжали расти, отметил Аллен. Хотя аппетит к риску, вероятно, продолжал влиять на валюты развитых рынков, его подавил рост доходности облигаций США, который был более резким, чем где-либо, сказал он.

Capital Economics ожидает, что доллар укрепится по отношению к иене и евро, поскольку доходность облигаций Японии и еврозоны имеет меньше всего возможностей для роста.

«Политики, похоже, менее склонны соглашаться на более высокую доходность в долгосрочной перспективе, и, особенно в случае еврозоны, мы думаем, что восстановление экономики может потерпеть неудачу», — сказал Аллен.

скоро выйдет: упадок доллара США?

Есть много причин для беспокойства по поводу фундаментальных экономических показателей доллара США.Однако, прежде чем отчаяться, что Америка находится на пути к долларовому кризису, человек может задать два вопроса.

Во-первых, есть ли у доллара какой-нибудь серьезный соперник, который заменит его в качестве мировой резервной валюты? Во-вторых, не будет ли доллар хорошо жить в случае, если сегодняшний глобальный пузырь на рынке активов и кредитования лопнет? Ответы на эти вопросы говорят о том, что в ближайшее время Америка не столкнется с долларовым кризисом.

Долларовые пессимисты указывают на чрезвычайное ослабление позиции U.Экономическая политика С. на волне пандемии коронавируса как повод для долларового отчаяния. Никогда прежде в США бюджетный дефицит мирного времени не был столь велик, а уровень государственного долга — почти таким высоким, как сегодня. Никогда раньше Федеральная резервная система США не поддерживала столь низкие процентные ставки и не увеличивала свой баланс так быстро, как сегодня.

Не менее тревожно и то, что очень мало шансов на то, что в ближайшее время в экономической политике США произойдут изменения.Администрация Байдена намерена обеспечить принятие еще одного массивного пакета бюджетных стимулов. В то же время Федеральная резервная система неоднократно заверяет страну, что в неопределенном будущем она намерена поддерживать процентные ставки на рекордно низком уровне и продолжать расширять свой баланс.

Долларовые медведи правильно утверждают, что за счет сокращения уровня сбережений страны необычно большой дефицит бюджета США приведет к дальнейшему увеличению внешнего дефицита страны.В то же время очень низкие процентные ставки в США не дают иностранным инвесторам достаточной прибыли для сохранения доллара. Долларовые медведи утверждают, что такое сочетание более высокого внешнего дефицита и отсутствия стимулов для иностранцев поддерживать свои долларовые балансы чревато возникновением долларового кризиса.

Основной момент, который упускает из виду доллар, заключается в том, что для того, чтобы доллар США обесценился, он должен обесцениться по отношению к другим основным мировым валютам. Однако в настоящее время может показаться, что эти валюты сталкиваются с такими же серьезными, если не более серьезными проблемами, как те, с которыми сталкивается США.С. доллар.

Проблемы, с которыми в настоящее время сталкивается евро, главный претендент на доминирующую позицию доллара в качестве международной резервной валюты, могут проиллюстрировать это положение. Мало того, что Европа переживает гораздо более глубокую экономическую рецессию, чем Соединенные Штаты, и не только Европа теперь имеет значительно отрицательные процентные ставки. Европа также, похоже, стоит на пороге очередного раунда долгового кризиса еврозоны, который может создать реальную угрозу для евро.

Особую тревогу вызывает то, что следующий кризис суверенного долга еврозоны, вероятно, будет сосредоточен в Италии, стране, экономика которой примерно в десять раз больше, чем у Греции.Никогда прежде в Италии не было большего бюджетного дефицита или более высокого отношения государственного долга к ВВП, чем сегодня. Однако застрявшая в смирительной рубашке евро и находясь в состоянии экономического спада, Италия не сможет восстановить порядок в своих государственных финансах, не прибегая к реструктуризации долга, которая может поколебать сами основы евро.

Ни Япония, ни Китай, валюты которых на сегодняшний день не очень широко использовались в качестве резервных валют, вряд ли в ближайшее время представляют реальную угрозу для доллара.В настоящее время в Японии есть государственные финансы, благодаря которым финансы в Соединенных Штатах выглядят сбалансированными. Между тем, Китай в настоящее время находится в эпицентре кредитного пузыря эпических масштабов, и он продолжает поддерживать строгий контроль за движением капитала, который, казалось бы, дисквалифицирует его широкое использование в качестве резервной валюты.

Еще одним фактором, который, вероятно, будет поддерживать доллар в предстоящий период, является репутация безопасной гавани, которую дает ему очень глубокий рынок капитала. Однажды, когда мировая денежно-кредитная политика начинает ужесточать сегодняшние глобальные события, связанные с активами и пузырями на кредитном рынке, можно ожидать, что инвесторы во всем мире снова будут искать убежище в США.S. Treasuries во время турбулентности финансового рынка.

Все это не означает, что американцы не должны беспокоиться о плачевном состоянии государственных финансов их страны. Большой бюджетный дефицит и быстро растущий уровень долга грозят стать тяжелым бременем для детей и внуков граждан США. Скорее, это означает, что риск долларового кризиса в ближайшее время не должен быть главной причиной для беспокойства по поводу тревожного направления государственных финансов страны.

Десмонд Лахман — научный сотрудник Американского института предпринимательства. Ранее он был заместителем директора Департамента разработки и анализа политики Международного валютного фонда и главным экономическим стратегом по развивающимся рынкам в Salomon Smith Barney.

Изображение: Reuters

Большой обвал доллара США только начался

После первоначального скачка доллар неуклонно падал с тех пор, как в марте прошлого года в США разразилась пандемия коронавируса.Он упал примерно на 10–12% по сравнению с основными торговыми партнерами Америки, опустившись до самого низкого уровня с начала 2018 года.

Основываясь на крайне непопулярном прогнозе, который я сделал в июне, о 35% -ном снижении стоимости доллара к концу 2021 года, мы находимся только в третьем иннинге бейсбольной игры с девятью иннингами. Если этот прогноз сбудется, он станет важным восклицательным знаком в первый год пребывания у власти 46-го президента Америки Джо Байдена.

Я утверждал, что доллар упадет, по трем основным причинам:

Во-первых, счет текущих операций: как и ожидалось, дефицит (самый широкий показатель торговли, поскольку он включает в себя инвестиции) еще больше ухудшился, увеличившись на 1.2 процентных пункта до 3,3% валового внутреннего продукта (ВВП) во втором квартале 2020 года и до 3,4% в третьем квартале. Сдвиг во втором квартале стал крупнейшей эрозией за всю историю наблюдений, и дефицит [сейчас] находится на пике с конца 2008 года.

На работе наблюдается ухудшение внутренних сбережений, вызванное резким увеличением дефицита федерального бюджета в связи с коронавирусом. Когда стране не хватает сбережений, и она хочет инвестировать и расти, она должна импортировать излишки сбережений из-за границы, чтобы квадрат круга, создавая дефицит текущего счета, чтобы привлечь иностранный капитал.

Неудивительно, что идентичности остались прежними. Норма чистых внутренних сбережений упала ниже нуля во втором и третьем кварталах впервые за десятилетие. Снижение чистой внутренней ставки на 3,8 процентных пункта до отрицательных 0,9% во втором квартале также стало крупнейшим квартальным снижением за всю историю наблюдений.

Падение во втором квартале было в значительной степени результатом действия Закона о заботах на сумму 2,2 триллиона долларов, который был направлен на предоставление налоговых льгот во время изоляции, связанной с covid.Учитывая, что пандемия и связанные с ней вторичные шоки все еще очевидны, ожидается еще 2,8 триллиона долларов финансовой помощи. Комбинированные пакеты помощи от коронавируса составляют 5 триллионов долларов, или 24% ВВП 2020 года. Хотя это не является стимулом в обычном понимании, эта фискальная инъекция с большим отрывом бьет все современные рекорды. В результате норма внутренних сбережений должна еще больше упасть ниже нуля, что поставит дефицит текущего счета под еще более сильное понижательное давление.

Во-вторых, евро. Противодействие моему отрицательному колл-колл по доллару было связано с TINA — альтернативы нет.В последующем комментарии я опроверг это утверждение, пытаясь представить положительный аргумент в пользу китайского юаня и евро, а также отдавая дань уважения драгоценным металлам и даже криптовалютам.

Хотя китайский юань подорожал примерно на 4% с июня прошлого года и должен продолжать укрепляться, поскольку Китай возглавляет пост-ковидное восстановление мировой экономики, евро мало изменился за тот же период. Как врожденный евроскептик, мне всегда было трудно сказать что-то ужасно конструктивное о общей валюте.Это потому, что валютный союз имел критический недостаток: единая валюта и центральный банк, но не единая фискальная политика.

Сюрприз случился в июле, когда канцлер Германии Ангела Меркель и президент Франции Эмануэль Макрон достигли договоренности о пакете помощи, который предусматривал общерегиональную финансовую поддержку в фонде ЕС Next Generation стоимостью 750 миллиардов евро. Это добавляет недостающую фискальную часть к валютному союзу, вполне возможно, обеспечивая «гамильтонов момент» для самой недооцененной основной валюты мира.

Между тем, цены на золото росли в течение нескольких месяцев в июне и июле, но затем восстановили этот рост по сравнению с остатком года. С криптовалютами все было по-другому. Биткойн, который вырос в четыре раза с июня, или в два с половиной раза больше, чем в конце 2017 года, который в то время изображался как один из величайших спекулятивных пузырей в истории.

В-третьих, Федеральная резервная система. Когда дефицит текущего счета находится под давлением, обычно можно рассчитывать на то, что центральный банк придет на помощь, ужесточив денежно-кредитную политику.В сегодняшней ФРС дело обстоит иначе. Приняв новый режим таргетирования «средней инфляции», ФРС дала понять, что будет действовать позже, а не раньше, чтобы противодействовать любому скачку темпов инфляции.

В условиях, когда США все больше полагаются на иностранный капитал для компенсации нехватки внутренних сбережений, а неограниченное количественное смягчение ФРС создает огромную избыточную ликвидность, аргументы в пользу дальнейшего резкого ослабления доллара выглядят более убедительными, чем когда-либо.

Все еще бушующая пандемия и экономика на грани двойной рецессии не оставляют администрации Байдена иного выбора, кроме как сделать выбор в пользу еще одного раунда массивных бюджетных послаблений. Такой исход будет иметь последствия для любой экономики. Для Америки с нехваткой сбережений это означает более слабый доллар.

Стивен Роуч — преподаватель Йельского университета и бывший председатель Morgan Stanley Asia

Подпишитесь на информационный бюллетень Mint

* Введите действующий адрес электронной почты

* Спасибо за подписку на нашу рассылку.

Не пропустите ни одной истории! Оставайтесь на связи и в курсе с Mint. Скачать наше приложение сейчас !!

долларов упали до более чем двухмесячного минимума после того, как большие рабочие места в США упали

Supoj Buranaprapapong | Getty Images

В пятницу доллар упал до самого низкого уровня за более чем два месяца после того, как данные о занятости в США за апрель оказались значительно ниже ожиданий, что подорвало надежды на то, что бурное восстановление экономики приведет к более высоким темпам в ближайшее время.

Число рабочих мест вне сельского хозяйства увеличилось всего на 266 000 рабочих мест в прошлом месяце после роста на 770 000 в марте, сообщило Министерство труда в своем тщательно отслеживаемом отчете о занятости в пятницу.Экономисты, опрошенные Reuters, прогнозировали увеличение количества рабочих мест на 978 000 человек.

Доллар упал на 0,34% до 90,561 по отношению к корзине основных валют, опустившись до 90,338, самого низкого уровня с 26 февраля, согласно данным.

«Сегодня утром доллар действительно шлепают», — сказал Борис Шлоссберг, управляющий директор по валютной стратегии BK Asset Management.

«Число было настолько несовершенным, что я думаю, рыночные ожидания сверхвысоких ставок и снижения инфляции уйдут на второй план, а это, очевидно, означает большую ликвидность со стороны ФРС», — сказал он.

Это также означает, что процентные ставки в США будут оставаться на сверхнизком уровне в течение длительного времени, и это будет оказывать давление на доллар, добавил Шлоссберг.

Евро вырос на 0,44% по отношению к доллару США до 1,21140 доллара, а британский фунт вырос на 0,3% до 1,3933 доллара.

«Это всего лишь один отчет, но он меняет представление многих трейдеров о том, как развивается это восстановление», — сказал Эдвард Мойя, старший аналитик рынка валютного брокера OANDA в Нью-Йорке.

В других странах экспорт Китая неожиданно ускорился в апреле, а рост импорта достиг десятилетнего максимума, что способствовало росту юаня и азиатских запасов.

Китайский юань достиг более чем двухмесячного максимума по отношению к доллару, что является его самой продолжительной еженедельной прибыльной серией с сентября, чему способствовали сильные торговые данные и более мягкий курс доллара.

Валютный индекс развивающихся рынков MSCI в пятницу достиг рекордной отметки 1732,79, чему способствовал рост китайского юаня. Харви из Monex Europe сказал, что валюты развивающихся рынков также выиграли от «товарного суперцикла».

Канадский доллар вырос на 0,27% до 1,2185 за доллар США, поднявшись в четверг до самого высокого уровня за более чем три года.

Австралийский доллар вырос на 0,19% по отношению к доллару США до 0,77995, что превышает потери, понесенные ранее в ходе сессии.

Поддержку австралийскому доллару оказало сильное ралли цен на железную руду, являющуюся крупнейшим экспортером Австралии.

«Мы ожидаем, что такие пары, как AUD, CAD и NOK, останутся хорошо поддержанными на фоне позитивного оптимизма по поводу глобального роста, все еще достаточно благоприятного», — написал в записке руководитель исследования MUFG Дерек Халпенни.

В криптовалютах эфир вырос на 0.51% до 3 507,92 доллара, достигнув рекордного уровня в четверг.

Биткойн вырос на 1,4% до 57 237,60 долларов.

Обвал доллара в этом году

Схема

- Накопители и грузчики

- Как это будет выглядеть

- Подготовка к худшему