Статья 4. Состав и размер денежных обязательств, требований о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и обязательных платежей

(в ред. Федерального закона от 29.06.2015 N 186-ФЗ)(см. текст в предыдущей редакции

)

Перспективы и риски арбитражных споров. Ситуации, связанные со ст. 4 |

— Кредитор хочет включить в реестр денежное требование

1. Состав и размер денежных обязательств, требований о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и обязательных платежей определяются на дату подачи в арбитражный суд заявления о признании должника банкротом, если иное не предусмотрено настоящим Федеральным законом.(в ред. Федерального закона от 29.06.2015 N 186-ФЗ)

(см. текст в предыдущей редакции

)

Состав и размер денежных обязательств, требований о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и обязательных платежей, возникших до принятия арбитражным судом заявления о признании должника банкротом и заявленных после принятия арбитражным судом такого заявления, определяются на дату введения первой процедуры, применяемой в деле о банкротстве.

(см. текст в предыдущей редакции

)

(см. текст в предыдущей редакции

)

Состав и размер денежных обязательств, требований о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и обязательных платежей, выраженных в иностранной валюте, определяются в рублях по курсу, установленному Центральным банком Российской Федерации, на дату введения каждой процедуры, применяемой в деле о банкротстве и следующей после наступления срока исполнения соответствующего обязательства.

(см. текст в предыдущей редакции

)

В целях участия в деле о банкротстве учитываются требования кредиторов по денежным обязательствам, о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и об уплате обязательных платежей, срок исполнения которых не наступил на дату введения наблюдения.

(см. текст в предыдущей редакции

)

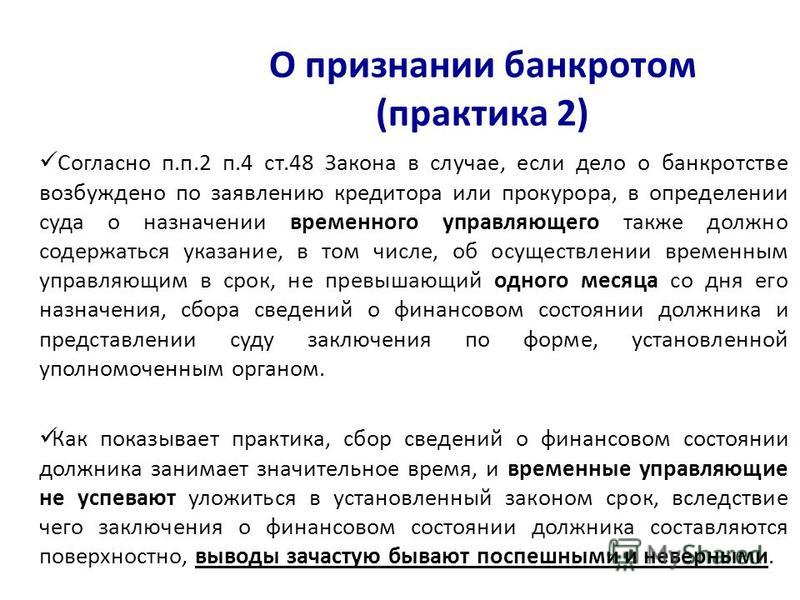

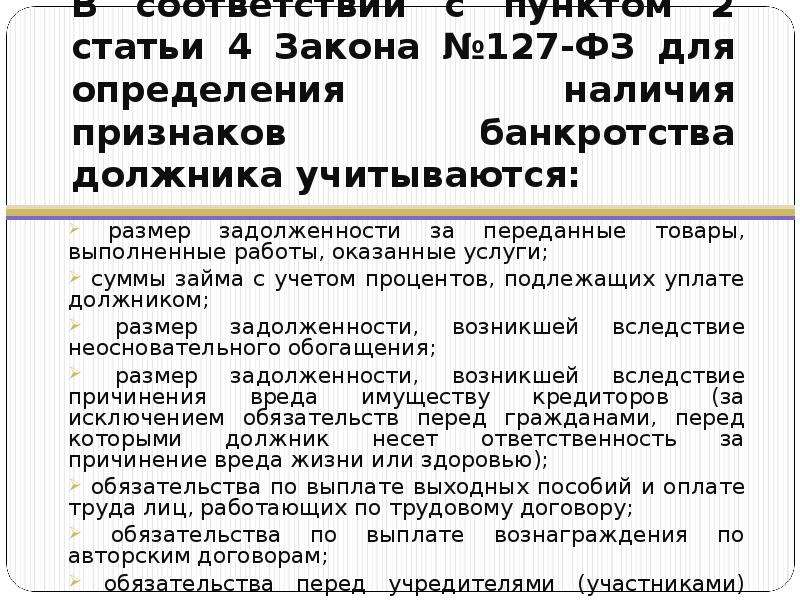

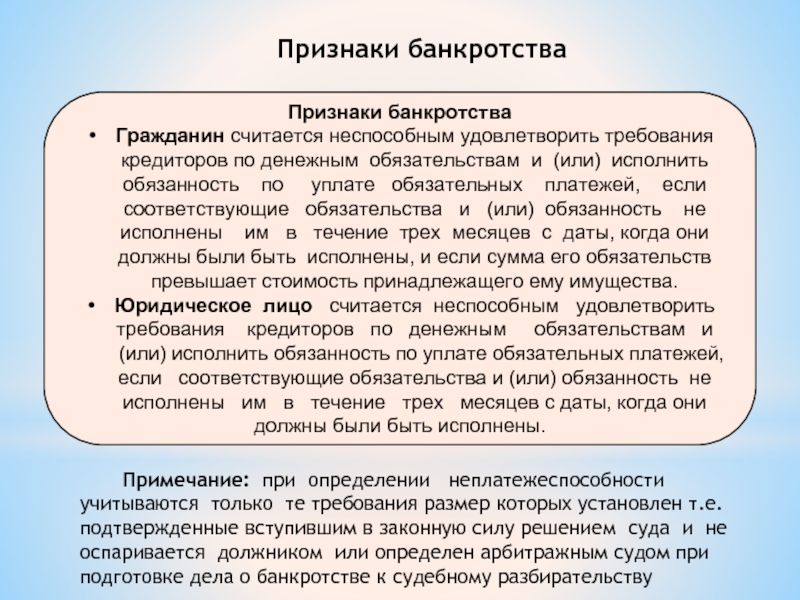

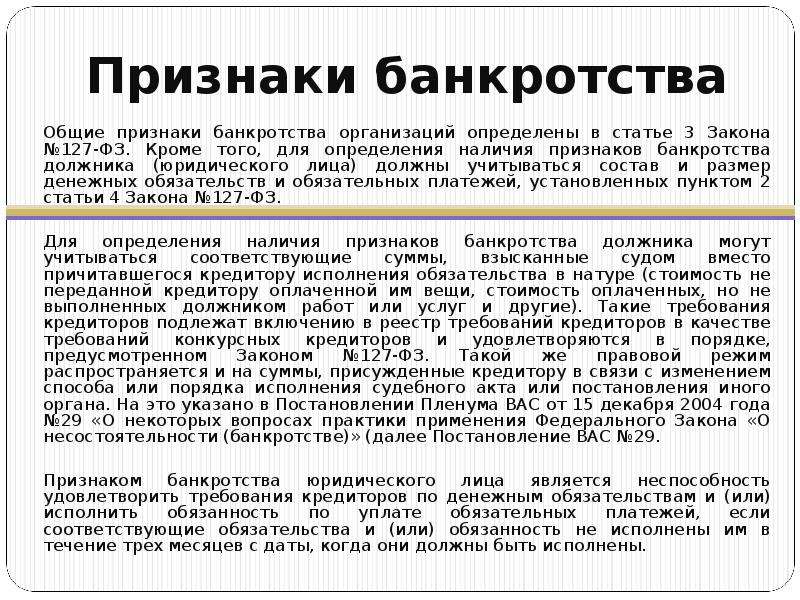

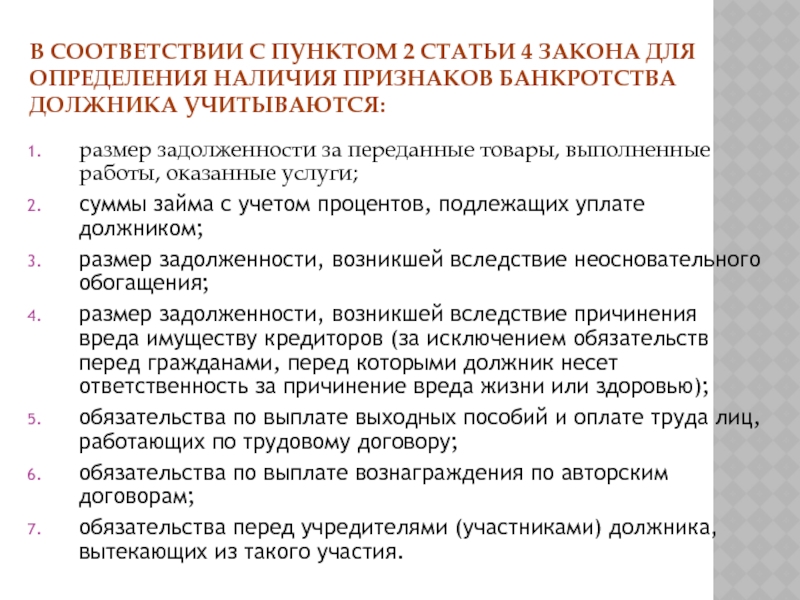

2. Для определения наличия признаков банкротства должника учитываются:

размер денежных обязательств,

размер задолженности за переданные товары, выполненные работы и оказанные услуги, суммы займа с учетом процентов, подлежащих уплате должником, размер задолженности, возникшей вследствие неосновательного обогащения, и размер задолженности, возникшей вследствие причинения вреда имуществу кредиторов, за исключением обязательств перед гражданами, перед которыми должник несет ответственность за причинение вреда жизни или здоровью, обязательств по выплате компенсации сверх возмещения вреда, обязательств по выплате вознаграждения авторам результатов интеллектуальной деятельности, а также обязательств перед учредителями (участниками) должника, вытекающих из такого участия;

(см. текст в предыдущей

текст в предыдущей редакции

)

размер обязательных платежей без учета установленных законодательством Российской Федерации штрафов (пеней) и иных финансовых санкций.

Подлежащие применению за неисполнение или ненадлежащее исполнение обязательства неустойки (штрафы, пени), проценты за просрочку платежа, убытки в виде упущенной выгоды, подлежащие возмещению за неисполнение или ненадлежащее исполнение обязательства, а также иные имущественные и (или) финансовые санкции, в том числе за неисполнение обязанности по уплате обязательных платежей, не учитываются при определении наличия признаков банкротства должника.

(см. текст в предыдущей редакции

)

3. Размер денежных обязательств или обязательных платежей считается установленным, если он определен судом в порядке, предусмотренном настоящим Федеральным законом

.

4. В случаях, если должник оспаривает требования кредиторов, размер денежных обязательств, требований о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, или обязательных платежей определяется арбитражным судом в порядке, предусмотренном настоящим Федеральным

.

(см. текст в предыдущей редакции

)

5. Требования кредиторов по обязательствам, не являющимся денежными, могут быть предъявлены в суд и рассматриваются судом, арбитражным судом в порядке, предусмотренном процессуальным законодательством

.

Открыть полный текст документа

Спасти должника: как поменяется закон о банкротстве

Каких изменений не хватает: мнение экспертов «Право. ru»

ru»Эдуард Олевинский, Федеральный рейтинг. группа Банкротство (включая споры) 22место По выручке на юриста (менее 30 юристов) 30место По количеству юристов 39место По выручке Профайл компании × , критикует новые поправки из-за их «нелояльности» к арбитражным управляющим. Например, законопроект предусматривает пятидневный срок на подготовку мотивированных отзывов на возражения к требованиям кредиторов. За нарушение этого срока предусмотрены крупные штрафы. «Зачем устанавливать столь жесткий срок, непонятно», – комментирует эксперт.

Также Олевинский отметил, что сейчас информация о различных банкротных процедурах содержится в различных источниках, из-за чего информацию становится тяжело найти.

Очень хотелось бы предотвратить многочисленность систем раскрытия информации о ходе банкротства, иначе сама цель такого раскрытия не достигается.

Эдуард Олевинский

Владимир Журавчак хотел бы, чтобы закон регулировал проблемы банкротства предпринимательской группы. Эксперт уверен, что нужно разрешить включать в процесс банкротства платежеспособных членов группы, не отвечающих признакам банкротства. Это могло бы существенно повысить размер удовлетворения требований кредиторов за счет тех активов, которые изначально были несправедливо распределены внутри группы или сокрыты от кредиторов, убежден эксперт.

«Действующая редакция закона о банкротстве не содержит способов защиты прав кредиторов и должника на предбанкротном этапе», – ответил на вопрос о недостатках проекта Станислав Петров. Из-за этого кредиторы лишены возможности предотвращать вывод активов до введения процедуры банкротства, а должники – приостанавливать взыскание для применения реабилитационных мер.

Исковая давность и субсидиарная ответственность: действие закона во времени

Срок исковой давности на подачу заявления о привлечении контролирующих лиц должника к субсидиарной ответственности установлен в пункте 5 статьи 61. 14 Закона о банкротстве: в течение трех лет со дня, когда лицо, имеющее право на подачу такого заявления, узнало или должно было узнать о наличии соответствующих оснований для привлечения к субсидиарной ответственности, но не позднее трех лет со дня признания должника банкротом (прекращения производства по делу о банкротстве либо возврата уполномоченному органу заявления о признании должника банкротом) и не позднее десяти лет со дня, когда имели место действия и (или) бездействие, являющиеся основанием для привлечения к ответственности.

14 Закона о банкротстве: в течение трех лет со дня, когда лицо, имеющее право на подачу такого заявления, узнало или должно было узнать о наличии соответствующих оснований для привлечения к субсидиарной ответственности, но не позднее трех лет со дня признания должника банкротом (прекращения производства по делу о банкротстве либо возврата уполномоченному органу заявления о признании должника банкротом) и не позднее десяти лет со дня, когда имели место действия и (или) бездействие, являющиеся основанием для привлечения к ответственности.

Таким образом, в действующей редакции Закона о банкротстве установлен трехлетний срок исковой давности.

Срок исковой давности был увеличен с 1 на 3 года на основании Федерального закона от 29.07.2017 № 266-ФЗ ФЗ «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве) и Кодекс Российской Федерации об административных правонарушениях» (далее – Закон № 266-ФЗ).

В соответствии с пунктом 3 статьи 4 Закона № 266-ФЗ, рассмотрение заявлений о привлечении к субсидиарной ответственности, предусмотренной статьей 10 Закона о банкротстве (в редакции, действовавшей до дня вступления в силу Федерального закона № 266-ФЗ), которые поданы с 1 июля 2017 года, производится по правилам Федерального закона от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» (в редакции Федерального закона № 266-ФЗ).

Вышеуказанная норма вызвала широкое обсуждение в юридическом сообществе и неоднозначно применялась в судебной практике, поскольку из ее буквального толкования можно сделать вывод о том, что заявления о привлечении к субсидиарной ответственности, поданные в суд после 1 июля 2017 года (в том числе и в рамках дел о банкротстве, возбужденных ранее этой даты), должны быть рассмотрены по правилам, установленным главой III.2 Закона № 127-ФЗ, в том числе с применением трехлетнего срока исковой давности.

Частые изменения Закона о банкротстве приводят к тому, что правоприменителю приходится постоянно следить за тем, какую именно редакцию Закона следует применять.

При этом следует различать материальные и процессуальные нормы Закона о банкротстве.

Вторые (процессуальные) чаще всего применяются по дате совершения процессуального действия (нередко закон в целях упрощения регулирования содержит привязку к дате введения следующей процедуры банкротства).

Первые (материальные) должны применяться в соответствии с общими правилами о действии закона во времени (статья 4 ГК РФ): правоотношение подчиняется закону, который действовал на момент его возникновения.

Федеральным законом от 29.07.2017 № 266-ФЗ в Закон о банкротстве внесены изменения, вступающие в силу со дня его официального опубликования — 30.07.2017.

Как предусмотрено пунктом 3 статьи 4 Закона № 266-ФЗ, рассмотрение заявлений о привлечении к субсидиарной ответственности, предусмотренной статьей 10 Федерального закона от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» (в редакции, действовавшей до дня вступления в силу Федерального закона № 266-ФЗ), которые поданы с 1 июля 2017 года, производится по правилам Федерального закона «О несостоятельности (банкротстве)» (в редакции Федерального закона № 266-ФЗ).

Поэтому важно определиться с тем, что понимается под «рассмотрением» заявлений в соответствии с новой редакцией Закона о банкротстве.

Исходя из общетеоретических постулатов о действии закона во времени, под «рассмотрением» заявления о привлечении к субсидиарной ответственности следует понимать только применение процессуальных (!) норм и правил.

Так, согласно абзацу 3 пункта 2 Информационного письма Президиума ВАС РФ от 27.04.2010 № 137 «О некоторых вопросах, связанных с переходными положениями Федерального закона от 28.04.2009 № 73-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» процессуальные нормы о порядке привлечения к субсидиарной ответственности (пункты 6 — 8 статьи 10 Закона о банкротстве) подлежат применению судами после вступления в силу нового Закона независимо от даты, когда имели место обстоятельства, являющиеся основанием для привлечения к субсидиарной ответственности, или было возбуждено производство по делу о банкротстве.

Тем самым норма пункта 5 статьи 10 Закона о банкротстве об исчислении исковой давности по требованию о привлечении к субсидиарной ответственности является материальной, и применение соответствующей редакции закона определяется по дате возникновения обстоятельств, являющихся основанием для привлечения к субсидиарной ответственности.

Необходимо также упомянуть позицию Конституционного Суда РФ о том, что правило о действии закона во времени (пункт 1 статьи 4 ГК РФ) относится к числу основополагающих принципов действия закона во времени. Иными словами, во-первых, без прямо выраженной воли законодателя нормы материального права не могут получать обратную силу. И, во-вторых, даже если такое указание (об обратной силе) содержится в законе, при определённых обстоятельствах это может противоречить Конституции РФ.

Иными словами, во-первых, без прямо выраженной воли законодателя нормы материального права не могут получать обратную силу. И, во-вторых, даже если такое указание (об обратной силе) содержится в законе, при определённых обстоятельствах это может противоречить Конституции РФ.

Так, в деле Потоцкого (постановление от 15.02.2016 № 3-П «По делу о проверке конституционности положений части 9 статьи 3 Федерального закона «О внесении изменений в подразделы 4 и 5 раздела I части первой и статью 1153 части третьей Гражданского кодекса Российской Федерации» в связи с жалобой гражданина Е.В. Потоцкого») Конституционный Суд РФ пришел к выводу, что преобразование отношений в той или иной сфере жизнедеятельности не может осуществляться вопреки нашедшему отражение в статье 4 ГК РФ общему (основному) принципу действия закона во времени. Только законодатель вправе распространить новые нормы на факты и порожденные ими правовые последствия, возникшие до введения соответствующих норм в действие, т.е. придать закону обратную силу (ретроактивность), либо, напротив, допустить в определенных случаях возможность применения утративших силу норм (ультраактивность).

придать закону обратную силу (ретроактивность), либо, напротив, допустить в определенных случаях возможность применения утративших силу норм (ультраактивность).

Конституционно-правовой смысл правил ГК о действии закона во времени, таким образом, должен учитываться судами при рассмотрении любых гражданских дел, включая дела о привлечении контролирующих лиц к субсидиарной ответственности.

Обратная сила закона – исключительное явление и должна быть прямо установлена в законе или переходных положениях к нему. Ни то, ни другое не имело места в части срока исковой давности для привлечения контролирующих лиц к субсидиарной ответственности при принятии Закона № 266-ФЗ. Тем самым его положения не имеют обратной силы.

Относится ли исковая давность к числу норм материально-правового характера?

На этот вопрос можно дать однозначный положительный ответ. В российском правопорядке исковая давность является материальным, а не процессуальным институтом, и этот тезис не оспаривается в доктрине.

Срок исковой давности служит защите ответчика по иску (должника).

Таким образом, законодатель, установив исковую давность продолжительностью 1 год, создал для ответчика защищённое правовое положение. Это защищённое правовое положение не может быть нарушено только по той причине, что законодатель в будущем изменит своё решение и установит более продолжительный срок исковой давности.

В тех случаях, когда законодатель, вводя новые сроки исковой давности, желает распространить их действие на прежние отношения, он высказывается об этом прямо. В данном случае при принятии Федерального закона № 266-ФЗ подобных оговорок не было сделано.

Это означает, что законодатель не выразил волю на распространение нового, более продолжительного, срока исковой давности, на правоотношения, защита по которым предполагала оперативный характер в течение годичного срока.

Так, в силу пункта 9 статьи 3 Федерального закона от 07.05.2013 № 100-ФЗ «О внесении изменений в подразделы 4 и 5 раздела I части первой и статью 1153 части третьей Гражданского кодекса Российской Федерации» установленные положениями Гражданского кодекса Российской Федерации (в редакции Федерального закона № 100-ФЗ) сроки исковой давности и правила их исчисления применяются к требованиям, сроки предъявления которых были предусмотрены ранее действовавшим законодательством и не истекли до 1 сентября 2013 года.

В этой части необходимо отличать два разных момента: применение закона к срокам исковой давности, установленным ГК РФ, и к порядку исчисления сроков исковой давности.

Из буквального толкования указанной нормы следует, что порядок исчисления исковой давности одинаковый везде: и в гражданском законодательстве, и в законодательстве о банкротстве. Следовательно, изменения в статье 200 ГК РФ повлияли на порядок исчисления любых сроков исковой давности, в т.ч. установленных иными законами. А вот на продолжительность сроков, установленных иными законами, это правило не распространяется.

Следовательно, не допустимо применение трёхлетнего срока исковой давности к деяниям, завершённым в условиях применения годичного срока исковой давности.

Кроме того, пункт 3 статьи 4 Федерального закона от 28.12.2016 № 488-ФЗ, который вступил в силу 28.06.2017, устанавливал, что положения в том числе пункта 5 статьи 10 (прим. – о сроке исковой давности) Федерального закона от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» (в редакции Федерального закона № 488-ФЗ) применяются к поданным после 1 июля 2017 года заявлениям о привлечении контролирующих должника лиц к субсидиарной ответственности или заявлениям о привлечении контролирующих должника лиц к ответственности в виде возмещения убытков.

Эта норма утратила силу с 30.07.2017, когда вступил в силу Федеральный закон от 29.07.2017 № 266-ФЗ (пункт 8 статьи 3).

Даже в том случае, если бы законодатель распространил действие 3-х летнего срока исковой давности, введённого Федеральным законом № 266-ФЗ, на правоотношения, по которым не истекла годичная исковая давность, возникли бы серьёзные сомнения на предмет соответствия такого регулирования Конституции РФ.

Дело Потоцкого показало, что защищённая правовая позиция, которая имеется у ответчика по иску ввиду наличия исковой давности, создающей пределы требования истца во времени, получает защиту в глазах Конституционного Суда РФ даже в том случае, если законодатель пытается сокращать данную защиту.

Из этого следует, что судебная практика тем более не вправе додумывать за федерального законодателя прямо не записанную им норму об обратной силе трёхлетнего срока исковой давности из Федерального закона № 266-ФЗ, поскольку такая норма даже в случае её наличия противоречила бы Конституции РФ (в её истолковании Конституционным Судом РФ).

Подводя итог рассуждениям по поставленному вопросу, можно сделать следующий вывод

Срок исковой давности по заявлениям о привлечении контролирующих должника лиц к субсидиарной ответственности является материально-правовым институтом, на который распространяется общее правило ГК РФ о действии гражданского законодательства во времени.

Продолжительность срока исковой давности в отношении деяний, совершенных (и законченных) ранее 1 июля 2017 года, даже если заявление о привлечении к субсидиарной ответственности подаётся позднее указанной даты, составляет один год. В законе отсутствует прямо выраженное правило о применении нового (трёхлетнего) срока исковой давности к требованиям, по которым не истекла годичная исковая давность. Более того, подобная обратная сила закона в части исковой давности нарушала бы Конституцию РФ с учётом защищённой правовой позиции ответчика по праву требования, как постановил Конституционный Суд РФ по аналогичному делу.

Суды должны принимать во внимание это обстоятельство и не могут принимать решения, фактически приводящие к обратной силе правил о трёхлетнем сроке исковой давности.

Рекомендуем также прочитать по этой теме

- Егоров А.В. Исковая давность по требованиям о привлечении к субсидиарной ответственности при банкротстве // Вестник гражданского права. 2018. № 4.

- Фаттахов М.Н. К вопросу о действии Федерального закона от 29.07.2017 N 266-ФЗ во времени // Вестник экономического правосудия Российской Федерации. 2018. № 4.

- Кебирова М. Срок исковой давности для привлечения контролирующих должника лиц к субсидиарной ответственности: обзор судебной практики // Журнал РШЧП. 2019. № 2.

- Белова М.Т. «Давняя» Степь, или Три урока из дела о привлечении к субсидиарной ответственности банка HSBC. Комментарий к Определению Судебной коллегии по экономическим спорам ВС РФ от 06.08.2018 № 308-ЭС17-6757(2,3) // Вестник экономического правосудия Российской Федерации. 2019. № 5.

Онлайн-курс по теме

Более подробно вопросы исчисления исковой давности по требованию о привлечении к субсидиарной ответственности мы рассмотрим на онлайн-курсе «Актуальные проблемы субсидиарной ответственности лиц, контролирующих должника».

Нововведения Федерального закона от 26.10.2002 №127-ФЗ «О несостоятельности (банкротстве)» | ФНС России

Дата публикации: 18.10.2017 09:26 (архив)

Согласно п. 1 ст. 61.10 Закона о банкротстве контролирующим должника лицом понимается физическое или юридическое лицо, имеющее либо имевшее не более чем за три года, предшествующих возникновению признаков банкротства, а также после их возникновения до принятия арбитражным судом заявления о признании должника банкротом право давать обязательные для исполнения должником указания или возможность иным образом определять действия должника, в том числе по совершению сделок и определению их условий.

Согласно новым изменениям предполагается, что невозможность полного погашения требований кредиторов возникла вследствие действий и (или) бездействия контролирующего лица при следующих обстоятельствах:

- причинен существенный вред имущественным правам кредиторов в результате совершения этим лицом или в пользу этого лица либо одобрения этим лицом одной или нескольких сделок должника;

- отсутствие или искажение на момент введения наблюдения или признания должника банкротом документов;

- требования кредиторов третьей очереди по основной сумме задолженности, возникшие вследствие правонарушения, за совершение которого вступило в силу решение о привлечении должника или его должностных лиц, являющихся либо являвшихся его единоличными исполнительными органами, к уголовной, административной ответственности или ответственности за налоговые правонарушения, в том числе требования об уплате задолженности, выявленной в результате производства по делам о таких правонарушениях, превышают пятьдесят процентов общего размера требований кредиторов третьей очереди по основной сумме задолженности, включенных в реестр требований кредиторов;

- на дату возбуждения дела о банкротстве не внесены подлежащие обязательному внесению в соответствии с федеральным законом сведения либо внесены недостоверные сведения о юридическом лице:

- в единый государственный реестр юридических лиц на основании представленных таким юридическим лицом документов;

- в Единый федеральный реестр сведений о фактах деятельности юридических лиц в части сведений, обязанность по внесению которых возложена на юридическое лицо.

Размер субсидиарной ответственности контролирующего должника лица равен совокупному размеру требований кредиторов, включенных в реестр требований кредиторов, а также заявленных после закрытия реестра требований кредиторов и требований кредиторов по текущим платежам, оставшихся не погашенными по причине недостаточности имущества должника.

Также увеличен срок для обращения с заявлением о привлечении контролирующих должника лиц к субсидиарной ответственности. Привлечение к субсидиарной ответственности возможно в ходе любой процедуры, применяемой в деле о банкротстве, а также после завершения процедуры банкротства.

Обращение с заявлением о привлечении контролирующего должника лица к субсидиарной ответственности возможно в течении 3-х лет со дня, когда лицо, имеющее право на подачу такого заявления, узнало или должно было узнать о наличии соответствующих оснований.

Правом на подачу заявления о привлечении к субсидиарной ответственности теперь обладают арбитражный управляющий, представитель должника, работники или бывшие работники должника, уполномоченные органы, конкурсные кредиторы.

В случае выявленных оснований для привлечения, контролирующего должника к ответственности заявление может быть подано и после завершения конкурсного производства, а также в случае прекращения производства по делу о несостоятельности (банкротстве) в связи с отсутствием средств, достаточных для возмещения судебных расходов на проведение процедур. Срок для подачи заявления составляет 3 года со дня завершения конкурсного производства.

Таким образом, институт привлечения к субсидиарной ответственности контролирующих лиц в процедурах банкротства, возможен на разных стадиях банкротства и облегчен для доказывания, в том числе при невозможности полного погашения требований кредиторов.

Внесены изменения в закон о банках и банковской деятельности и в закон о несостоятельности (банкротстве)

Федеральный закон представил на заседании СФ В. Семенов.

Сенаторы одобрили Федеральный закон «О внесении изменений в статью 20 Федерального закона «О банках и банковской деятельности» и Федеральный закон «О несостоятельности

(банкротстве)» в части развития инструментов финансового рынка». Докладчиком по этому вопросу выступил член Комитета СФ по бюджету и финансовым рынкам Валерий Семенов.

Семенов

Валерий Владимировичпредставитель от законодательного (представительного) органа государственной власти Красноярского края

Смотрите также

Документ направлен на совершенствование

механизма прекращения обязательств из договоров, заключенных на условиях

генерального соглашения (единого договора), которое соответствует примерным

условиям договоров, предусмотренных Федеральным законом «О рынке ценных бумаг»,

и (или) договоров, заключенных на условиях правил организованных торгов и (или)

правил клиринга, при осуществлении процедур банкротства или ликвидационных

процедур.

В Федеральный закон «О банках и банковской деятельности» вносятся изменения, согласно которым с момента отзыва у кредитной организации лицензии на осуществление банковских операций до дня вступления в силу решения арбитражного суда о признании кредитной организации несостоятельной (банкротом) или о ликвидации кредитной организации разрешается прекращение обязательств из финансовых договоров и определения нетто-обязательства в порядке, предусмотренном правилами определения размера денежных обязательств, возникающих из финансовых договоров, установленных в Федеральном законе «О несостоятельности (банкротстве)». По общему правилу в этом случае запрещается прекращение обязательств перед кредитной организацией путем зачета встречных однородных требований.

Документом предусматривается, что в период после дня отзыва лицензии на осуществление банковских операций и до дня

вступления в силу решения арбитражного суда о признании кредитной организации

несостоятельной (банкротом) или о ее ликвидации кредитная организация имеет

право прекращать обязательства из финансовых договоров и определять

нетто-обязательства в порядке, предусмотренном правилами определения размера

денежных обязательств, возникающих из финансовых договоров, установленных в Федеральном

законе «О несостоятельности (банкротстве)».

Согласно документу, в Федеральный закон «О несостоятельности (банкротстве)» вносятся изменения, касающиеся особенностей определения размера денежных обязательств, возникающих из финансовых договоров, при прекращении обязательств по этим договорам, а также изменения, предусматривающие исключение возможности необоснованного оспаривания финансовых договоров, в частности, как сделок, влекущих за собой оказание предпочтения одному из кредиторов перед другими кредиторами.

Как на практике работает мораторий на банкротство в 2020 году — СКБ Контур

Изначально мораторий на банкротство был введен Постановлением Правительства РФ от 03.04.2020 № 428. Но это стало возможно только после того, как в Федеральный закон от 26.10.2002 № 127-ФЗ (Закон о банкротстве) была добавлена ст. 9.1. Она определила, что именно правительству даются полномочия по введению моратория. Теперь оно вправе объявлять мораторий на банкротство при любом кризисе.

Постановление Правительства РФ от 03.04.2020 № 428 установило, что с 6 апреля 2020 года для некоторых категорий налогоплательщиков вводится шестимесячный мораторий на возбуждение дел о банкротстве. А на днях вступило в силу новое Постановление – от 01.10.20 № 1587, которое продлило мораторий до 7 января 2021 года.

На конференции «Снижение налоговых рисков: тренды 2020», организованной компанией СКБ Контур, адвокат и партнер «Арбитраж.ру» Владимир Ефремов ответил на следующие вопросы:

Какие особенности определило правительство в рамках моратория на банкротство

Во-первых, был очерчен круг компаний и ИП, которые подпадают под мораторий. Прежде всего это те, кто работает в наиболее пострадавших от пандемии отраслях, они определяются по видам ОКВЭД (Постановление Правительства РФ от 03.04.2020 № 434).

Во-вторых, был составлен перечень системообразующих компаний, в который вошли более 200 компаний по 15 различным отраслям.

В-третьих, были определены стратегические компании, преимущественно государственные институты и производственные площадки.

Все три категории достигают общей численности не более 1,8 млн компаний и ИП.

В целом ситуация показала, что:

- Мораторий на банкротство распространяется только на кредиторов.

То есть запрет подавать заявление о банкротстве есть только у кредиторов. В свою очередь должники могут продолжать обращаться с заявлением о банкротстве.

- Правом на введение моратория наделено правительство.

- Возможность проведения собраний кредиторов в заочном формате предусмотрено для всех процедур банкротства в 2020 году, что важно и удобно в ситуации ограничительных мер.

После принятия ст. 9.1 Закона о банкротстве стало очевидно, что нужен порядок выхода из-под моратория, потому что не все системообразующие и стратегические компании устроило их попадание в перечень. Почему так произошло?

Дело в том, что одно из ограничений, которое накладывается на должников, находящихся под мораторием, — это запрет на выплату дивидендов на период моратория. Учитывая то, что мораторий был введен в апреле и действовал сначала до октября, в большинстве крупных компаний в указанный период должны были приниматься решения о распределении дивидендов. А под мораторий попал практически весь крупный бизнес страны. Это означало, что в 2020 году компании не смогут распределить дивиденды либо будут это делать после окончания моратория с нарушением корпоративных процедур.

Учитывая то, что мораторий был введен в апреле и действовал сначала до октября, в большинстве крупных компаний в указанный период должны были приниматься решения о распределении дивидендов. А под мораторий попал практически весь крупный бизнес страны. Это означало, что в 2020 году компании не смогут распределить дивиденды либо будут это делать после окончания моратория с нарушением корпоративных процедур.

Проверить контрагента на предмет действия моратория на банкротство

Федеральный закон от 24.04.2020 № 149-ФЗ внес уточнения в ст. 9.1 Закона о банкротстве — о том, что должник, который находится под мораторием, имеет право из него выйти. Но для этого нужно:

Одни компании восприняли мораторий на банкротство как эффективную меру поддержки, а другие решили из него выйти. По итогам первых двух месяцев введения моратория из-под него вышло 139 системообразующих организаций, а за 5,5 месяцев — 850 компаний.

Как мораторий повлиял на кредиторов

Прежде всего важно обратить внимание на то, как в период моратория подаются заявления о банкротстве. Допустим, заявление о банкротстве должника подано до введения моратория и до введения моратория было принято судом к рассмотрению. Если до 2 апреля Арбитражный суд вынес определение о принятии заявления, то такое заявление о банкротстве будет рассматриваться по общим правилам и никакого отношения к мораторию иметь не будет. С началом действия моратория рассмотрение продолжается без учета ст. 9.1 Закона о банкротстве.

Если заявление подано и не принято судом к рассмотрению до даты введения моратория, то оно возвращается.

Есть ситуации, когда кредитор подает заявление уже в период моратория. Как показывает судебная практика, такие заявления тоже подлежат возврату.

Если бы должник обратился с заявлением в период моратория, то оно было бы принято к рассмотрению.

Какова специфика обращений с заявлениями должников и кредиторов

Часто идет борьба за первенство — кто первый заявит соответствующее требование. Это связано с нормами Закона о банкротстве: кредитор-заявитель (тот, кто подает заявление о банкротстве своего должника) имеет право определить кандидатуру арбитражного управляющего, который будет сопровождать процедуру банкротства.

Это связано с нормами Закона о банкротстве: кредитор-заявитель (тот, кто подает заявление о банкротстве своего должника) имеет право определить кандидатуру арбитражного управляющего, который будет сопровождать процедуру банкротства.

Если же должник самостоятельно обращается со своим заявлением, то он не имеет права назначать кандидатуру арбитражного управляющего, за него это делает арбитражный суд методом случайной выборки.

Кредитор имеет возможность обратиться с заявлением о банкротстве своего должника в арбитражный суд только после того, как он сделал публикацию о намерении обратиться с заявлением о банкротстве. Через 15 дней у него возникает право на подачу заявления в суд. Здесь мораторий тоже ввел свои коррективы, которые важно учитывать.

Если вы сделали уведомление до введения моратория, и 16-й день начинается после его начала, то такое уведомление утрачивает свою силу. Если вы попытаетесь сделать уведомление о намерении обратиться с заявлением в период моратория, то его даже не примет площадка о публикации. При этом сам должник имеет право сделать свою публикацию.

При этом сам должник имеет право сделать свою публикацию.

Как рассчитывается ответственность

Банкротство — это не право: хочу — банкрочусь, хочу — не банкрочусь. Банкротство — это обязанность компании, которая отвечает признакам неплатежеспособности, и ст. 9 Закона о банкротстве устанавливает, что как гендиректор, так и органы коллегиального управления в определенный момент обязаны обращаться с заявлением о банкротстве. Аналогичная возможность предусмотрена для граждан — для них это не исключение.

Просматривайте статистику платежей контрагентов и точно оценивайте их финансовое состояние

Предусмотрена субсидиарная ответственность за несвоевременное обращение с заявлением о банкротстве (ст. 61.12 Закона о банкротстве).

Как рассчитывается ответственность и какие коррективы ввел мораторий

Наступление обязательств по ст. 9 Закона о банкротстве (неплатежеспособность) означает, что с указанной даты у руководителя компании есть максимум один месяц на то, чтобы подать заявление о банкротстве в суд. Если он не исполняет эту обязанность, то у участников компании (акционеров, членов совета директоров) эта обязанность наступает с того момента как они узнали об этих признаках по ст. 9 Закона о банкротстве.

9 Закона о банкротстве (неплатежеспособность) означает, что с указанной даты у руководителя компании есть максимум один месяц на то, чтобы подать заявление о банкротстве в суд. Если он не исполняет эту обязанность, то у участников компании (акционеров, членов совета директоров) эта обязанность наступает с того момента как они узнали об этих признаках по ст. 9 Закона о банкротстве.

Это может произойти по-разному, но в любом случае они узнают о происходящем на годовом собрании, когда утверждают отчетность компании. С этого момента у них есть 10 дней на созыв собрания с вопросом об обращении с подачей заявления либо на обращение в арбитражный суд (всё зависит от компетенций участников).

Помимо обязанности у них есть и ответственность.

Как определяется ответственность

Предположим, руководитель в течение месяца не обратился в арбитражный суд. Обращение происходит через год от лица иного кредитора. Чтобы определить ответственность руководителя, нужно взять дату, когда он обязан был подать заявление, и дату, когда это сделал иной кредитор. Все долговые обязательства, которые компания приняла на себя в этот период, попадают в личную ответственность руководителя компании.

Все долговые обязательства, которые компания приняла на себя в этот период, попадают в личную ответственность руководителя компании.

Забираем долги: процедура банкротства контрагента и мораторий

Таким же образом позже будет исчисляться ответственность для коллегиальных органов управления (совета директоров, акционеров) — с определенного момента, когда она наступит.

Какие коррективы внес мораторий

Мораторий допускает, что ответственность должника и его руководителя по подаче заявления может не исполняться.

Но возможна ситуация, когда обязанность возникла в период моратория, затем мораторий закончился, а признаки неплатежеспособности у компании сохранились. В таких случаях, если опираться на общее толкование норм закона о банкротстве, можно сделать вывод, что та ответственность, которая перекрывалась периодом моратория, не должна идти в ответственность директора и органов управления. То есть в ответственность пойдут только те обязательства, которые возникли с момента окончания моратория до дня возбуждения дела о банкротстве.

То есть в ответственность пойдут только те обязательства, которые возникли с момента окончания моратория до дня возбуждения дела о банкротстве.

Поэтому должникам стоит задуматься — не возникли ли у них признаки неплатежеспособности именно в период моратория? И через какое время после его окончания они будут обязаны обратиться в суд?

Последствия для дел, инициированных в течение трех месяцев с даты окончания моратория

Первое последствие — это существенное расширение периода подозрительности.

Период подозрительности — специальная категория, которая определяется в Законе о банкротстве. В течение этого периода могут оспариваться сделки должника по Закону о банкротстве, причем то, что происходит за 12 месяцев до даты возбуждения дела о банкротстве, оспаривается довольно легко.

Но поскольку любая мера поддержки может стать инструментом для злоупотребления, предполагается, что период подозрительности (12 месяцев) будет дорасширен на период моратория.

Ещё одна специфика дел — определение объема и размера денежных обязательств: требования по заработной плате, обязательных платежей, возникших до введения моратория. Они будут определяться по состоянию на 3 апреля. Все иные требования, которые возникли в период моратория, в контексте Закона о банкротстве будут относиться к текущим платежам.

3 апреля — дата введения моратория. Это отчетная дата, с которой будут вестись все расчеты для определения реестра и текущих платежей. То есть срок моратория законодатель рассматривает как некую внесудебную процедуру реабилитации должников, которая так или иначе повлияет на их будущий процесс банкротства.

Плюсы и минусы моратория для должников

У кредиторов в ситуации с мораторием на банкротство нет никаких преимуществ, зато у должников их целый перечень.

- Кредитор не может обратиться с заявлением о признании должника банкротом.

- Кредитор не может обратить взыскание на заложенное имущество должника на период моратория.

- Приостанавливается исполнительное производство по имущественным взысканиям по требованиям, возникшим до введения моратория. Некоторые компании, которые вышли из-под моратория прибегли к следующей схеме: они сначала массово приостановили всё исполнительное производство в отношении себя и только потом обратились с заявлением об отказе от моратория.

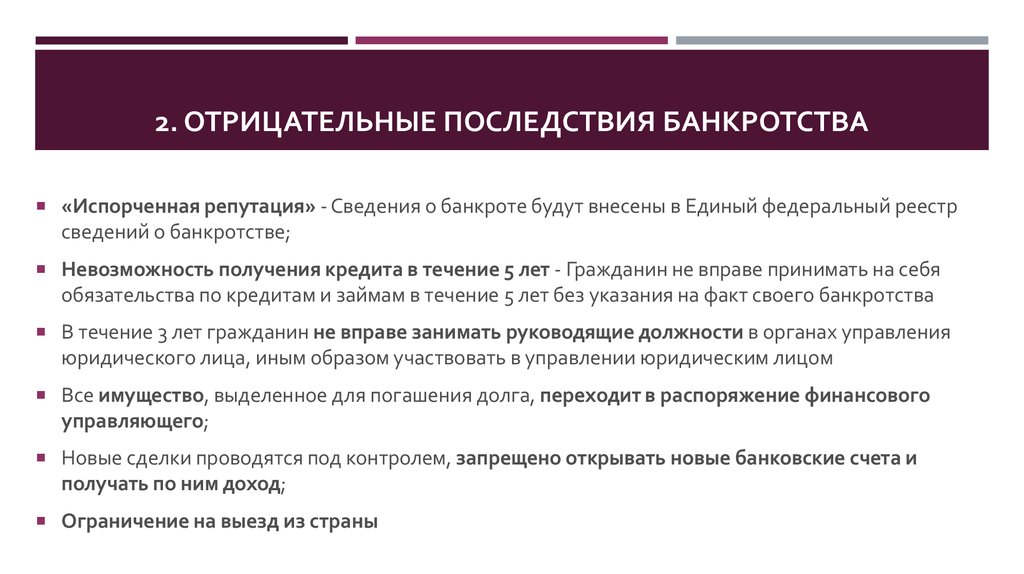

- Перестают начисляться неустойки и другие санкции за неисполнение денежных обязательств. Исключение: обязательства, возникшие в период действия моратория. То есть мораторные должники имеют право массово нарушать свои обязательства, и никакие санкции по договору на них не распространяются. Более того, Верховный суд разъяснил, что и санкции по ст. 395 ГК РФ (за пользование чужими денежными средствами) тоже не распространяются на мораторных должников.

- Не привлекаются к субсидиарной ответственности контролирующие должника лица в связи с неподачей заявления о признании должника банкротом, в случае объективного банкротства должника, возникшего в период банкротства.

- Не привлекается к административной ответственности руководитель должника в случае объективного банкротства должника, возникшего в период банкротства.

Помимо преимуществ есть и ограничения — все они связаны с созданием препятствий для вывода активов:

- Невозможность удовлетворения требований учредителей, когда они пытаются выйти из состава акционеров или участников общества и забрать свою долю деньгами.

- Невозможность прекращения денежных обязательств должника путем зачета встречного однородного требования в нарушение очередности.

- Невозможность изъятия собственником имущества должника — унитарного предприятия принадлежащего должнику имущества.

- Невозможность выплаты дивидендов, паевых доходов.

Банкротство | Wex | Закон США

Обзор

Закон о банкротстве предусматривает сокращение или погашение определенных долгов и может предусматривать сроки погашения не подлежащих погашению долгов с течением времени. Он также позволяет частным лицам и организациям выплачивать обеспеченный долг — как правило, долг недвижимым или личным имуществом, например, автотранспортными средствами, заложенными в качестве залога, — часто на более выгодных для должника условиях.

Он также позволяет частным лицам и организациям выплачивать обеспеченный долг — как правило, долг недвижимым или личным имуществом, например, автотранспортными средствами, заложенными в качестве залога, — часто на более выгодных для должника условиях.

Федеральный закон о банкротстве содержится в Разделе 11 U.С. Код. Конгресс принял Кодекс о банкротстве в соответствии с его конституционным предоставлением полномочий «устанавливать … единообразные законы о банкротстве на всей территории Соединенных Штатов». См. Конституция США, статья I, раздел 8. Государства не могут регулировать банкротство, но они могут принимать законы, регулирующие другие аспекты отношений между должником и кредитором. Ряд разделов Раздела 11 включает законодательство отдельных государств о должниках и кредиторах.

Процедуры банкротства контролируются и рассматриваются судом по делам о банкротстве, который является частью системы федеральных окружных судов.Конгресс учредил Программу попечителей США для надзора за администрированием процедур банкротства и уполномочил Верховный суд США обнародовать Федеральные правила процедуры банкротства.

Виды банкротства

ГЛАВА 7

Глава 7 предусматривает погашение необеспеченной задолженности, такой как задолженность по кредитным картам и личным займам. Обеспеченный долг обычно не изменяется, что означает, что залог, обеспечивающий долг, остается в распоряжении должника до тех пор, пока производятся своевременные платежи.Глава 7 всегда доступна для юридических и физических лиц, имеющих в основном корпоративный долг. В противном случае люди не могут подавать петицию по главе 7, если они не соответствуют определенным требованиям к доходу.

ГЛАВА 9

Глава 9 регулирует реорганизацию муниципалитетов и связанных с ними местных образований, таких как окружные больницы и школьные округа. Физические лица и корпорации не могут подать заявление о банкротстве в соответствии с главой 9.

ГЛАВА 11

Глава 11 является наиболее полной главой Кодекса о банкротстве; он предоставляет множество вариантов реорганизации долга, например.грамм. погашая одни долги, выплачивая другие и реструктурируя оставшуюся часть. Хотя отдельные лица могут подавать заявление о судебной защите по главе 11, относительно высокие сборы за подачу документов и административные расходы побуждают большинство людей отдавать предпочтение процедурам банкротства по главам 7 или 13.

погашая одни долги, выплачивая другие и реструктурируя оставшуюся часть. Хотя отдельные лица могут подавать заявление о судебной защите по главе 11, относительно высокие сборы за подачу документов и административные расходы побуждают большинство людей отдавать предпочтение процедурам банкротства по главам 7 или 13.

ГЛАВА 12

Глава 12 предусматривает реструктуризацию долга семейных фермерских хозяйств. Только семейные фермеры (как определено в Разделе 101 Раздела 11) имеют право на участие, и, хотя это не является аналогом, он имеет много общих характеристик с разбирательством в Разделе 13.

ГЛАВА 13

Глава 13 разрешает погашение одного долга, а также выплату другого долга в течение периода от трех до пяти лет. Это также может позволить уменьшить основную сумму долга по обеспеченному долгу или полностью погасить эти долги. Его также можно использовать для построения плана погашения долга, который не может быть погашен в случае банкротства. Только физические лица могут подавать в соответствии с этой главой, и есть некоторые ограничения по доходу и долгу.

Как правило, недавняя налоговая задолженность, а также алименты, реституция по уголовным делам и студенческие ссуды не будут погашены при банкротстве, если они не будут полностью погашены должником в ходе судебного разбирательства.

Физическим лицам разрешается хранить определенные активы вне зависимости от вида заявленного банкротства. Например, индивидуальные пенсионные счета (ИРА) защищены в соответствии с § 522 (d) раздела 11 и, таким образом, не могут быть принудительно использованы для погашения кредитов кредиторам в случае банкротства. Различные уровни собственного капитала также часто защищены, как и личные автомобили в различных количествах.

Недавние дела

В деле Czyzewski v. Jevic Holding Corp. Верховный суд США постановил, что «когда суд по делам о банкротстве приказывает закрыть дело по главе 11, он также не может распорядиться о распределении активов должника таким образом, чтобы это противоречило порядку платежа. ликвидация банкротства. «1 Это подтверждение правила абсолютного приоритета главы 11, которое определяет порядок платежей при ликвидации. Сравните с заявлением о банкротстве General Motors в 2009 году, в котором правило абсолютного приоритета не соблюдалось.2

«1 Это подтверждение правила абсолютного приоритета главы 11, которое определяет порядок платежей при ликвидации. Сравните с заявлением о банкротстве General Motors в 2009 году, в котором правило абсолютного приоритета не соблюдалось.2

В деле Midland Funding, LLC против Джонсона суд постановил, что «коллекторы могут использовать процедуру банкротства, чтобы попытаться взыскать обязательства, которые настолько стары, что истек срок давности» 3. Однако этот результат зависит от законодательства штата.В этом случае соответствующий закон штата предусматривает, что кредитор имеет право на выплату долга даже после истечения срока давности, согласно заключению Суда.

Дело «Стерн против Маршалла» было сложным и громким делом, касающимся имущества покойного мужа ответчика и, в конечном итоге, ее собственного банкротства. Анна Николь Смит, также известная как Викки Маршалл, подала заявление о банкротстве в Калифорнии, в то время как дело о наследстве было открыто в суде по наследственным делам Техаса. Решение суда о банкротстве включало решение по встречным искам, которые Маршалл предъявил истцу, которые в остальном не имели отношения к банкротству.Хотя закон штата допускает юрисдикцию суда по делам о банкротстве в этой ситуации, Верховный суд США постановил, что это неконституционное осуществление юрисдикции. То есть суды по делам о банкротстве имеют очень ограниченную юрисдикцию.

Решение суда о банкротстве включало решение по встречным искам, которые Маршалл предъявил истцу, которые в остальном не имели отношения к банкротству.Хотя закон штата допускает юрисдикцию суда по делам о банкротстве в этой ситуации, Верховный суд США постановил, что это неконституционное осуществление юрисдикции. То есть суды по делам о банкротстве имеют очень ограниченную юрисдикцию.

Прецедент Stern имел значение несколько лет спустя в деле Executive Benefits Insurance Agency v. Arkison, в котором суд постановил, что, согласно аргументации Stern , вынесение окончательного решения по делу о банкротстве неконституционным. связанная претензия.Однако он может опубликовать предлагаемые факты и выводы закона, которые должны быть пересмотрены de novo районным судом.

Последнее обновление: Стефани Юрковски, июнь 2017 г.

Что такое Закон о банкротстве? — FindLaw

Определение закона о банкротстве

Банкротство — это юридическая процедура, инициированная физическим или юридическим лицом, которое не может выплатить свои долги и стремится к погашению или реорганизации долгов в судебном порядке. Три наиболее распространенных типа процедур банкротства — это индивидуальные прошения по главе 7, заявления о реорганизации и реабилитации бизнеса по главе 11 и планы наемного работника по главе 13.

Три наиболее распространенных типа процедур банкротства — это индивидуальные прошения по главе 7, заявления о реорганизации и реабилитации бизнеса по главе 11 и планы наемного работника по главе 13.

Дела о банкротстве почти полностью подпадают под действие федерального закона, хотя штаты могут принимать законы, регулирующие вопросы, не решаемые федеральным законом. Специальные суды по делам о банкротстве по всей стране рассматривают только дела должников и кредиторов. Как правило, любой иск, связанный с банкротством, необходимо подавать в Суд по делам о банкротстве США.

Полезные термины

- Заявление о банкротстве — документ, поданный в Суд по делам о банкротстве США, который инициирует процедуру банкротства; обычно содержит активы, долги и прочие обязательства должника

- Глава 7 (Индивидуальное банкротство) — Заявление, поданное в соответствии с гл.7 Кодекса США о банкротстве для индивидуального должника с целью ликвидации его или ее активов и погашения или погашения долгов

- Глава 11 (Реорганизация бизнеса) — Ходатайство, поданное в соответствии с гл.

11 Кодекса США о банкротстве для бизнеса по реорганизации своих обязательств и активов, а также для погашения или погашения своих долгов

11 Кодекса США о банкротстве для бизнеса по реорганизации своих обязательств и активов, а также для погашения или погашения своих долгов - Глава 13 (План наемного работника) — Ходатайство, поданное согласно гл. 13 Кодекса США о банкротстве, где неплатежеспособный должник может обратиться в суд с просьбой предоставить должнику дополнительное время для выплаты своих долгов при условии, что должник получает стабильный доход

- Несостоятельный — Невозможность выплатить долги при наступлении срока их погашения

- Освобождение — Освободить должника от его или ее обязательства по выплате долга

Дополнительные юридические определения см. В юридическом словаре Findlaw.

Другие соображения при найме юриста по банкротству

Хотя большинство юристов могут запросить разрешение на занятие делами в суде по делам о банкротстве США, эффективное представление интересов клиентов, находящихся в банкротстве, требует глубокого знания Кодекса США о банкротстве. Адвокаты, не имеющие должного опыта, могут не знать всех вариантов, доступных клиенту, столкнувшемуся с банкротством, и в результате они могут оказаться не в состоянии предложить наиболее выгодные планы банкротства.

Адвокаты, не имеющие должного опыта, могут не знать всех вариантов, доступных клиенту, столкнувшемуся с банкротством, и в результате они могут оказаться не в состоянии предложить наиболее выгодные планы банкротства.

Процедура банкротства может иметь долгосрочные преимущества и последствия для финансового и семейного положения человека.Это еще одна причина, почему так важно найти опытного юриста. Юрист, который помог многим клиентам пережить банкротство, может лучше подготовить вас и защитить ваши активы, а также минимизировать негативные последствия.

Если вам грозит банкротство, немедленно обратитесь к юристу по банкротству, чтобы сохранить свои законные права и изучить ваши правовые возможности.

Области смежной практики

Банкротство Юридическое определение банкротства

Банкротство

Утвержденная на федеральном уровне процедура, посредством которой должник — физическое лицо, корпорация или муниципалитет — освобождается от полной ответственности по своим долгам путем принятия утвержденных судом мер по их частичному погашению.

Банкротство в Соединенных Штатах, которое когда-то считалось позорным крайним средством, становится приемлемым методом решения серьезных финансовых проблем. Рекордный миллион человек подали заявки на защиту от банкротства в Соединенных Штатах в пиковый 1992 год, а в период с 1984 по 1994 год количество заявлений о банкротстве увеличилось вдвое. Корпоративные банкротства — обычное дело, особенно когда корпорации становятся объектом судебных исков, и даже местные органы власти добиваются облегчения долгового бремени с помощью законов о банкротстве.

Цель современного банкротства — дать должнику возможность «начать все сначала», а кредитору — выплатить долг. В результате банкротства должники ликвидируют свои активы или реструктурируют свои финансы для финансирования своих долгов. Закон о банкротстве предусматривает, что отдельные должники могут сохранить определенные освобожденные от налогообложения активы, такие как дом, автомобиль и предметы домашнего обихода, таким образом поддерживая базовый уровень жизни, работая для выплаты долгов кредиторам. Таким образом, должники имеют больше шансов стать продуктивными членами общества, хотя и имеют значительно некорректную кредитную историю.

Таким образом, должники имеют больше шансов стать продуктивными членами общества, хотя и имеют значительно некорректную кредитную историю.

История законов США о банкротстве

Законы США о банкротстве уходят корнями в английские законы XVI века. Ранние английские законы наказывали должников, которые пытались уклониться от выполнения своих финансовых обязательств, обычно тюремным заключением. Начиная с восемнадцатого века, изменение отношения стимулировало развитие выплаты долгов. Суды начали аннулировать долги в качестве награды за сотрудничество должника в попытках их уменьшения. Общество все чаще относилось к должникам с жалостью, а также с пониманием того, что такие наказания, как тюремное заключение, часто были бесполезны для кредиторов.Таким образом, закон, который первоначально был разработан для наказания должника, превратился в закон, который защищал должника и одновременно поощрял урегулирование невыполненных денежных обязательств.

Понимание Англии восемнадцатого века не вошло в первые законы США о банкротстве; вместо этого, американские колонии регулировались законами, основанными в основном на более ранних законах Англии о карательных банкротствах. После подписания Декларации независимости в отдельных штатах были свои законы, регулирующие споры между должниками и кредиторами, и эти законы сильно различались.

После подписания Декларации независимости в отдельных штатах были свои законы, регулирующие споры между должниками и кредиторами, и эти законы сильно различались.

В 1789 году Конституция США предоставила Конгрессу право устанавливать единообразие с федеральным законом о банкротстве, но прошло более десяти лет, прежде чем Конгресс окончательно принял Закон о банкротстве 1800 года. судебная помощь и не позволяла должникам обращаться за судебной помощью по собственному желанию. Большое общественное недовольство вызвало отмену закона через три года после его принятия.

Философские дебаты о том, кого должны защищать законы о банкротстве (т.е., должник или кредитор) в течение следующих сорока лет Конгресс боролся за принятие единого федерального законодательства о банкротстве. Принятие Закона о банкротстве 1841 года предоставило должникам более надежную защиту и впервые предоставило им возможность добровольно обращаться за помощью в случае банкротства. Этот поступок длился восемнадцать месяцев. Третий закон о банкротстве был принят в 1867 году и был отменен в 1878 году.

Третий закон о банкротстве был принят в 1867 году и был отменен в 1878 году.

Закон о банкротстве 1898 года действовал в течение восьмидесяти лет, отчасти благодаря многочисленным поправкам, и стал основой для действующих законов о банкротстве.Закон 1898 года учредил суды по делам о банкротстве и учредил управляющих по делам о банкротстве. Конгресс заменил этот закон Законом о реформе банкротства 1978 года (11 U.S.C.A. § 101 и последующие), который вместе с основными поправками, принятыми в 1984, 1986 и 1994 годах, известен как Кодекс о банкротстве.

Федеральные законы о банкротстве и законы штата

В целом, законы штата регулируют финансовые обязательства, например, связанные с долгами, возникающими в результате договоров, например, арендная плата, телефонное обслуживание и медицинские счета.Но как только должник или кредитор подает иск о банкротстве, применяется федеральный закон, имеющий преимущественную силу перед законом штата. Это связано с тем, что Конституция США предоставляет Конгрессу право «устанавливать . .. единообразные законы о банкротстве на всей территории Соединенных Штатов» (статья I Конституции США, § 8). Федеральное право банкротства поддерживает единообразие между штатами, поощряя межгосударственную торговлю и содействуя экономической стабильности страны. Штаты сохраняют юрисдикцию в отношении определенных вопросов между должником и кредитором, которые не противоречат федеральному закону о банкротстве или не регулируются им.

.. единообразные законы о банкротстве на всей территории Соединенных Штатов» (статья I Конституции США, § 8). Федеральное право банкротства поддерживает единообразие между штатами, поощряя межгосударственную торговлю и содействуя экономической стабильности страны. Штаты сохраняют юрисдикцию в отношении определенных вопросов между должником и кредитором, которые не противоречат федеральному закону о банкротстве или не регулируются им.

Типы федеральных процедур банкротства

Федеральный закон о банкротстве предусматривает две различные формы судебной защиты: ликвидация и реабилитация, также известная как реорганизация. Подавляющее большинство заявлений о банкротстве в Соединенных Штатах связано с ликвидацией, регулируемой главой 7 Кодекса о банкротстве. В деле о ликвидации согласно главе 7 доверительный управляющий собирает неиспользованные активы должника и конвертирует их в наличные. Затем доверительный управляющий распределяет полученный фонд между кредиторами в порядке приоритета, описанном в Кодексе о банкротстве. Кредиторы часто получают только часть, а иногда и вовсе не получают денег, причитающихся им от обанкротившегося должника.

Кредиторы часто получают только часть, а иногда и вовсе не получают денег, причитающихся им от обанкротившегося должника.

Азартные игры с освобождением от банкротства

В делах о банкротстве индивидуальные должники имеют право удерживать определенные суммы или виды собственности, которые в противном случае подлежали бы ликвидации или аресту кредиторами для погашения долгов. Законы, защищающие эти формы собственности, называются исключениями.

В соответствии с целью дать должнику возможность «начать все сначала», освобождение от ответственности в делах о банкротстве помогает гарантировать, что должник после выхода из банкротства не окажется в нужде.Закон об освобождении от уплаты налогов обычно разрешает должнику оставлять себе такие вещи, как дом, автомобиль и личные вещи, например одежду. Хотя льготы ограничивают способность кредитора взыскивать долги, они снимают с государства бремя удовлетворения основных потребностей должника.

Кодекс банкротства предоставляет список единых исключений, но также позволяет отдельным штатам отказаться от (отменять) эти исключения (11 U. S.C.A. § 522 [1993 & Supp. 2003]). Таким образом, виды и размеры имущественных льгот сильно различаются и зависят от страны проживания должника.

S.C.A. § 522 [1993 & Supp. 2003]). Таким образом, виды и размеры имущественных льгот сильно различаются и зависят от страны проживания должника.

Должник, проживающий в штате, который не отказался от участия, имеет право на исключения, описанные в кодексе банкротства. Примерами исключений из кодекса являются совокупный интерес должника в доме в размере до 15 000 долларов США; до 2400 долларов на автотранспорт; до 8000 долларов на предметы домашнего обихода, товары для дома, одежду, бытовую технику, книги, животных, урожай и музыкальные инструменты; ювелирные изделия до 1000 долларов США; до 1500 долларов США в профессиональных книгах или инструментах торговли должника; и некоторые незрелые полисы страхования жизни, принадлежащие должнику.Должник также может потребовать освобождения от оплаты профессиональных медицинских средств, например, электрических инвалидных колясок.

Большинство штатов предпочли отказаться от единых федеральных исключений, заменив их исключениями, установленными их собственными законодательными органами. Освобождение от усадьбы , которое полностью или частично оправдывает стоимость дома должника, являются наиболее распространенными освобождениями, санкционированными государством. Они не одинаковы для разных штатов. Например, штат Миссури подражает федеральному правительству, устанавливая ограничение в долларах на освобождение от уплаты налога, но его ограничение составляет 8000 долларов США, по сравнению с ним (Пн.Анна. Стат. § 513.475 [Vernon 2002]). Пограничный штат Айова ограничивает освобождение приусадебных участков площадью, а не суммой в долларах (Iowa Code Ann. §§ 561.1, 561.2 [West 1992]). Флорида допускает освобождение приусадебного участка без ограничений (Флорида, статья X, § 4 (а) (1)). Это отсутствие единообразия поднимает вопрос о справедливости: законы о банкротстве являются федеральными по своей природе, однако должник во Флориде может иметь значительное финансовое преимущество перед должником в Миссури благодаря различным законам об освобождении от уплаты налогов.

Освобождение от усадьбы , которое полностью или частично оправдывает стоимость дома должника, являются наиболее распространенными освобождениями, санкционированными государством. Они не одинаковы для разных штатов. Например, штат Миссури подражает федеральному правительству, устанавливая ограничение в долларах на освобождение от уплаты налога, но его ограничение составляет 8000 долларов США, по сравнению с ним (Пн.Анна. Стат. § 513.475 [Vernon 2002]). Пограничный штат Айова ограничивает освобождение приусадебных участков площадью, а не суммой в долларах (Iowa Code Ann. §§ 561.1, 561.2 [West 1992]). Флорида допускает освобождение приусадебного участка без ограничений (Флорида, статья X, § 4 (а) (1)). Это отсутствие единообразия поднимает вопрос о справедливости: законы о банкротстве являются федеральными по своей природе, однако должник во Флориде может иметь значительное финансовое преимущество перед должником в Миссури благодаря различным законам об освобождении от уплаты налогов.

Несмотря на большие расхождения между штатами в том, что касается освобождения от банкротства, критики утверждают, что даже единообразная федеральная система может быть в высшей степени несправедливой.Например, предположим, что два должника, Арлин и Бен, имеют имущество на сумму 28 000 долларов США. У Арлин, стоматолога, в доме есть акционерный капитал на сумму 15 000 долларов. У нее есть мебель и товары для дома на 8000 долларов. Ее машина стоит 4000 долларов, а стоматологические инструменты оцениваются в 1000 долларов.

Бен — любитель искусства. У него нет ни машины, ни мебели, ни дома, вместо этого он решил потратить свои деньги на картины и скульптуры, которые сейчас стоят 26000 долларов. Его одежда, музыкальные инструменты и другие предметы домашнего обихода стоят 2000 долларов.

Арлин и Бен имеют равные по стоимости штаты, но при соблюдении федерального закона об освобождении от налогов Арлин может требовать 27 200 долларов в качестве льгот, тогда как Бен может требовать только 16 300 долларов. Арлин получает льготы в размере 15 000 долларов для ее усадьбы, 8 000 долларов для предметов домашнего обихода, 2400 долларов для машины и 1 000 долларов для стоматологических инструментов, а также общее освобождение в 800 долларов для имущества, на которое не распространяются другие льготы. Бен может потребовать освобождение от уплаты налога в размере 8000 долларов на свои произведения искусства и другие предметы домашнего обихода, а также на общее освобождение от налога на сумму 8 300 долларов, которое заменяет его освобождение от неиспользованной усадьбы.

Арлин получает льготы в размере 15 000 долларов для ее усадьбы, 8 000 долларов для предметов домашнего обихода, 2400 долларов для машины и 1 000 долларов для стоматологических инструментов, а также общее освобождение в 800 долларов для имущества, на которое не распространяются другие льготы. Бен может потребовать освобождение от уплаты налога в размере 8000 долларов на свои произведения искусства и другие предметы домашнего обихода, а также на общее освобождение от налога на сумму 8 300 долларов, которое заменяет его освобождение от неиспользованной усадьбы.

Критики предполагают, что одна из проблем с законами об освобождении от уплаты налогов состоит в том, что законодатели должны определить собственность, которая лучше всего позволит среднему должнику оставаться самодостаточным после банкротства. В результате этого нередко наказывают нетрадиционных должников, таких как Бен. Кроме того, законы, устанавливающие денежные ограничения на исключения, часто ничего не делают, чтобы помочь должнику начать все сначала. Когда стоимость определенного имущества превышает освобождение от налога, считается, что оно освобождается лишь частично и должно быть полностью ликвидировано.После ликвидации должник получает сумму освобождения в денежной форме от ликвидационных поступлений. Таким образом, в случае с автомобилем Арлин за 4000 долларов управляющий банкротством продал бы автомобиль и из выручки передал Арлин 2400 долларов — сумму освобождения. Тогда Арлин могла бы потратить деньги на тропический отпуск вместо замены автомобиля, что сделало бы закон об исключении транспортных средств практически бессмысленным.

Когда стоимость определенного имущества превышает освобождение от налога, считается, что оно освобождается лишь частично и должно быть полностью ликвидировано.После ликвидации должник получает сумму освобождения в денежной форме от ликвидационных поступлений. Таким образом, в случае с автомобилем Арлин за 4000 долларов управляющий банкротством продал бы автомобиль и из выручки передал Арлин 2400 долларов — сумму освобождения. Тогда Арлин могла бы потратить деньги на тропический отпуск вместо замены автомобиля, что сделало бы закон об исключении транспортных средств практически бессмысленным.

Должники также могут воспользоваться законами об освобождении от уплаты налогов, передав активы до подачи заявления о защите от банкротства.Например, Бен мог продавать произведения искусства без права собственности и на вырученные деньги купить небольшой кондоминиум. Затем он мог подать заявление о банкротстве и потребовать освобождения усадьбы, увеличив на 7500 долларов его состояние после банкротства.

Конгресс фактически поддерживает этот тип предбанкротного планирования, позволяя должнику «в полной мере использовать льготы, на которые он имеет право в соответствии с законом» (Республика Южный округ № 989, 95-й конгресс, 2-я сессия [ 1978]). Тем не менее суды рассматривают некоторые переводы активов до банкротства как мошеннические, особенно когда они связаны с крупными суммами в долларах и есть доказательства намерения воспрепятствовать, задержать или обмануть кредиторов.При обнаружении мошенничества суд по делам о банкротстве может отказать должнику в погашении долга. Но что представляет собой мошеннический перевод часто неясно и кажется произвольным.

Два дела о банкротстве в Миннесоте иллюстрируют путаницу, связанную с мошенническими и необоснованными переводами до банкротства. Должниками в обоих случаях были врачи, потерявшие деньги в результате одного и того же вложения и нанявшие одного и того же юриста, который помогал им в планировании до банкротства. Исходы дел существенно различались.

Перед тем, как подать заявление о банкротстве, Омар Тветен ликвидировал большую часть своих активов, не освобожденных от уплаты налогов, включая свой дом. На вырученные деньги он приобрел страхование жизни и аннуитеты на сумму почти 700 000 долларов. И страхование жизни, и аннуитеты считались освобожденными от налогообложения согласно закону Миннесоты; однако суд по делам о банкротстве постановил, что конвертированная крупная сумма является признаком мошенничества, и поэтому отказал в погашении долгов Tveten по делу о банкротстве ( Norwest Bank Nebraska v. Tveten , 848 F.2d 871 [8-й Cir. 1988]).

Роберт Дж. Джонсон также передал активы до подачи заявления о банкротстве. Джонсон преобразовал необлагаемую собственность в собственность, освобожденную от налогообложения в соответствии с законодательством Миннесоты: он приобрел музыкальные инструменты на 8000 долларов, страхование жизни на 4000 долларов и аннуитет на 250 000 долларов от братских организаций, а также погасил (выплатил) 175 000 долларов долга по своему дому на 285 000 долларов. Суд сосредоточил внимание на иске Джонсона об освобождении усадьбы и, в частности, на выплате по ипотеке в размере 175 000 долларов, произведенной непосредственно перед подачей заявления о банкротстве.Как показал суд в деле Tveten , передача необычно крупного актива может указывать на мошенничество. Но в деле Johnson суд постановил, что освобождение усадьбы было действительным, заявив, что стоимость передачи актива в собственность в усадьбе, в отличие от стоимости передачи активов в собственность в другой категории освобождения, не имеет большого значения, поскольку «освобождения нет. является более важным для законных целей законодателей штата, чем освобождение усадеб »( Panuska v. Johnson , 880 F.2d 78 [8-й круг. 1989]).

Суд сосредоточил внимание на иске Джонсона об освобождении усадьбы и, в частности, на выплате по ипотеке в размере 175 000 долларов, произведенной непосредственно перед подачей заявления о банкротстве.Как показал суд в деле Tveten , передача необычно крупного актива может указывать на мошенничество. Но в деле Johnson суд постановил, что освобождение усадьбы было действительным, заявив, что стоимость передачи актива в собственность в усадьбе, в отличие от стоимости передачи активов в собственность в другой категории освобождения, не имеет большого значения, поскольку «освобождения нет. является более важным для законных целей законодателей штата, чем освобождение усадеб »( Panuska v. Johnson , 880 F.2d 78 [8-й круг. 1989]).

Юридические обозреватели раскритиковали решения Tveten и Johnson как произвольные и не содержащие четких линий, чтобы помочь должникам в планировании до банкротства. Критики утверждают, что разные результаты являются просто результатом председательства разных судей на первоначальном уровне суда по делам о банкротстве, потому что факты дел были очень похожи. Адвокаты по делам о банкротстве разочарованы отсутствием единообразия в судебных решениях, которые применяют схожие принципы, но достигают разных результатов, а также отсутствием единообразия в законах об освобождении от уплаты налогов в разных штатах.

Адвокаты по делам о банкротстве разочарованы отсутствием единообразия в судебных решениях, которые применяют схожие принципы, но достигают разных результатов, а также отсутствием единообразия в законах об освобождении от уплаты налогов в разных штатах.

В самом деле, forum shopping (поиск наиболее выгодной юрисдикции, в которой можно подать заявление о банкротстве) широко распространено из-за большого разнообразия законов штатов об освобождении от уплаты налогов. In re Coplan , 156 B.R. 88 (Bankr. M.D. Fla. 1993), иллюстрирует проблему. Должники Ли Коплан и Ребекка Коплан имели значительные долги в своем родном штате Висконсин, прежде чем переехать во Флориду. Прожив во Флориде один год и купив дом за 228000 долларов, они обратились за помощью в банкротстве и освобождении от приусадебного участка в соответствии с законодательством Флориды (West’s F.S.A. Const. Изобразительное искусство. 10, § 4 (a) (1)), что позволяет освобождать от налога полную стоимость усадьбы. Суд установил, что Копланы участвовали в систематической конверсии активов, продав свой дом в Висконсине и заплатив наличными за свой новый дом во Флориде. Это действие было совершено, по мнению суда, исключительно с целью сделать активы недоступными для кредиторов. В результате суд по делам о банкротстве Флориды разрешил освобождение усадьбы только в размере 40 000 долларов, как это предусмотрено законом штата Висконсин (W.S.A. § 815.20 (1)). Тем не менее, в других решениях о банкротстве указывается, что преобразование не подлежащего освобождению от налога имущества в имущество, освобожденное от налогообложения, с целью сделать такое имущество недоступным для кредиторов, само по себе не лишит должника освобождения от уплаты налогов (см., Например, In re Levine , 139 BR 551 [Bankr. MD Fla. 1992]).

Суд установил, что Копланы участвовали в систематической конверсии активов, продав свой дом в Висконсине и заплатив наличными за свой новый дом во Флориде. Это действие было совершено, по мнению суда, исключительно с целью сделать активы недоступными для кредиторов. В результате суд по делам о банкротстве Флориды разрешил освобождение усадьбы только в размере 40 000 долларов, как это предусмотрено законом штата Висконсин (W.S.A. § 815.20 (1)). Тем не менее, в других решениях о банкротстве указывается, что преобразование не подлежащего освобождению от налога имущества в имущество, освобожденное от налогообложения, с целью сделать такое имущество недоступным для кредиторов, само по себе не лишит должника освобождения от уплаты налогов (см., Например, In re Levine , 139 BR 551 [Bankr. MD Fla. 1992]).

Освобождение от уплаты налогов является неотъемлемой частью закона о банкротстве, но в этой области сложно ориентироваться. Суды и законодательные органы должны постоянно определять, являются ли исключения справедливыми и справедливыми средствами, с помощью которых должники могут начать все сначала, не имея преимущества за счет кредиторов. К сожалению, для адвокатов, должников, кредиторов и попечителей законы, касающиеся исключений, противоречивы. Попытка максимизировать выгоды, предоставляемые освобождением от банкротства, может быть больше авантюрой, чем наукой.

К сожалению, для адвокатов, должников, кредиторов и попечителей законы, касающиеся исключений, противоречивы. Попытка максимизировать выгоды, предоставляемые освобождением от банкротства, может быть больше авантюрой, чем наукой.

Дополнительная литература

Эпштейн, Дэвид Г. 2002. Закон о банкротстве и смежные права в двух словах. Сент-Пол, Миннесота: West Group.

Резник, Алан Н. 2002. Руководство по закону о банкротстве. Иган, Миннесота: Томпсон Вест.

Перекрестные ссылки

Кредитор.

Если должником является физическое лицо, после завершения ликвидации и распределения суд по делам о банкротстве может погасить оставшуюся задолженность. Когда должником является корпорация, после ликвидации и распределения корпорация перестает существовать. Оставшиеся корпоративные долги не погашаются официально, как это происходит с физическими лицами. Вместо этого кредиторы сталкиваются с невозможностью взыскать долги с корпорацией, которая больше не существует, что делает ненужным формальное погашение.

Реабилитация или реорганизация долга — это вариант, который обычно предпочитают суды, поскольку он предоставляет кредиторам лучшую возможность возместить причитающуюся им задолженность.Реабилитационные банкротства чаще всего регулируются главой 11 или главой 13 Кодекса о банкротстве. Глава 11 обычно применяется к физическим лицам с чрезмерными или сложными долгами или к крупным коммерческим организациям, таким как корпорации. Глава 13 обычно применяется к индивидуальным потребителям с небольшими долгами.

В отличие от ликвидации, санация дает должнику возможность сохранить неиспользованные активы. В свою очередь, должник должен согласиться выплатить долги в строгом соответствии с Планом реорганизации, утвержденным судом по делам о банкротстве.В течение этого периода погашения кредиторы не могут погашать долги, выходящие за рамки положений плана реорганизации. Это дает должнику возможность реструктурировать дела в целях выполнения финансовых обязательств.

Чтобы иметь право на реабилитационное банкротство, должник должен иметь достаточный доход, чтобы план реорганизации был осуществим. Если должник не соблюдает план реорганизации, суд по делам о банкротстве может назначить ликвидацию. Должник, успешно завершивший план реорганизации, имеет право на погашение оставшейся задолженности.В соответствии с общим предпочтением реабилитации после банкротства, а не ликвидации, цель этой политики состоит в том, чтобы вознаградить добросовестного должника, который работает, чтобы помочь кредиторам, урегулировав его или ее долги.

Если должник не соблюдает план реорганизации, суд по делам о банкротстве может назначить ликвидацию. Должник, успешно завершивший план реорганизации, имеет право на погашение оставшейся задолженности.В соответствии с общим предпочтением реабилитации после банкротства, а не ликвидации, цель этой политики состоит в том, чтобы вознаградить добросовестного должника, который работает, чтобы помочь кредиторам, урегулировав его или ее долги.

Фермеры и муниципалитеты могут добиваться реорганизации через специальные главы Кодекса о банкротстве. Глава 12 помогает семейным фермерам, обремененным долгами, которые также могут иметь право на облегчение в соответствии с положениями глав 11 или 13. Когда местное правительство обращается за защитой от банкротства, оно должно обратиться к положениям главы 9 о реорганизации долга.

Банкротство округа Ориндж и глава 9 Редко используемая глава 9 приобрела известность в конце 1994 года после банкротства округа Ориндж, Калифорния, крупнейшего муниципального банкротства в истории. Округ Ориндж, округ с населением 2,6 миллиона человек и одним из самых высоких доходов на душу населения в Соединенных Штатах, имел инвестиционный фонд, состоящий в основном из деривативов, основанных на спекуляциях относительно направления процентных ставок. Проблема усугублялась тем, что округ занял деньги, которые инвестировал.Когда в 1994 году процентные ставки начали расти, инвестиции с использованием заемных средств округа Ориндж истощили стоимость инвестиционного фонда, вынудив кредиторов потребовать дополнительное обеспечение. Единственный способ получить залог — продать инвестиции в самый неподходящий момент. Результатом стал убыток в 1,7 миллиарда долларов. Проконсультировавшись с финансовыми экспертами и изучив альтернативы, власти округа подали заявление о защите по главе 9 6 декабря 1994 года.