Кредиты в Санкт-Петербурге от 0.1% на 07.08.2021 | Оформите заявку на кредит в одном из 67 банков Санкт-Петербурга

Взять кредит на выгодных условиях легко тем, кто пользуется многофункциональным сервисом Banki.ru. Сайт-агрегатор содержит на 07.08.2021 303 предложений от 67 банков Санкт-Петербурга. Минимальная процентная ставка равна 0.1. База непрерывно пополняется и совершенствуется.

Особенности потребительского кредита

Такой займ выдается исключительно физическим лицам на конкретную покупку или на иные цели. Тарифы в банках Санкт-Петербурга в 2021 разнятся, как и условия кредитования. Вероятность одобрения займа повышают:

- добросовестные выплаты предыдущих долгов;

- согласие на страхование;

- участие в зарплатном проекте данного банка;

- отсутствие задолженности в других организациях.

Все банки требуют предварительное заполнение заявки, которая уходит на рассмотрение экспертам. Чем оптимальнее выбраны условия предоставления кредита, тем выше шансы на положительное заключение.

Лучше доверить это дело профессионалам. И тогда получить кредит в банке в Санкт-Петербурге не будет проблематичным.

Портал Banki.ru

На сайте объединены тысячи предложений о продуктах финансовых организаций всей России. Это настоящая онлайн-библиотека кредитования. Клиенту не нужно много времени просиживать в очередях или за компьютером в поисках подходящей программы. На сервисе все услуги уже вместе собраны. Остается только ввести данные: срок, зарплату, желаемый размер платежа, город (Санкт-Петербург) и т. д. Система самостоятельно проведет сортировку и сузит список до нескольких наиболее выгодных займов. Кредит наличными, на котором остановил выбор пользователь, будет подробно описан на сайте. Можно даже посмотреть отзывы о банке и рейтинг компании, обсудить организацию на форуме или узнать мнение экспертов. Чтобы оформить кредит, на сервисе Banki.

Публикация: 30.11.2018

Изменено: 01.07.2021

Кредит под ноль процентов: как немецкие банки привлекают потребителей | Экономика в Германии и мире: новости и аналитика | DW

Политика дешевых денег, проводимая Европейским центральным банком (ЕЦБ), привела к тому, что коммерческие банки начали существенно снижать ставки по кредитам. В Германии, согласно статистике Бундесбанка, с июня по декабрь 2015 года средняя ставка по потребительским кредитам на срок от года до пяти лет снизились на 4 процента до 4,78 процентов годовых, а по кредитам на срок от пяти лет — на 2 процента до 7,19 процентов.

Между тем ставки по десятилетним ипотечным кредитам к началу февраля 2016 года опустились до 1,4 процента годовых, вновь вплотную приблизившись к рекордно низким значениям начала прошлого года.

Впрочем, это, как выяснилось, еще не самое выгодное предложение. С конца прошлого года некоторые банки предлагают немцам потребительские кредиты под ноль процентов годовых.

Кредиты даром — «привычное дело»?

Такие предложения размещены сразу на двух немецких интернет-сайтах по подбору кредитов — CHECK24 и Smava. Условия кредитования в обоих случаях одинаковые: можно взять беспроцентную ссуду в размере 1000 евро на три года. На CHECK24 предложение размещено от имени банка Santander, немецкой «дочки» одноименного испанского банка. В свою очередь, Smava работает с мюнхенским Fidor Bank.

В беспроцентном финансировании нет ничего необычного, отмечает пресс-секретарь банка Santander Анке Вольф (Anke Wolff). В розничной торговле такие условия — привычное дело, например при покупке в рассрочку бытовой техники, цитирует ее информационное агентство dpa.

Впрочем, эксперты рынка кредитования настроены куда более скептически. Юрген Грос (Jürgen Groß), глава Объединения банков Баварии, уверен, что ни один банк не может позволить себе предоставлять подобные кредиты на длительный срок. «Мне не хватает никакой фантазии, чтобы представить, как такие предложения могут основываться на серьезных расчетах», — критикует он.

Сколько стоят кредиты в Германии

Самая выгодная процентная ставка, под которую в Германии сегодня можно взять потребительский кредит, равна примерно 2,5 процентам. Минимальная сумма займа при этом составляет от 3 до 5 тысяч евро в зависимости от банка.

Политика дешевых денег ЕЦБ сделала возможной выдачу потребительских кредитов под ноль процентов годовых

По кредитам свыше 1000 евро сроком на три года ставки на рынке сильно разнятся, свидетельствуют данные консалтинговой фирмы FMH-Finanzberatung во Франкфурте-на-Майне. Самые дорогие ссуды, под 7,99 процентов годовых, выдает Deutsche Bank.

В России, для сравнения, средневзвешенные ставки по рублевым кредитам для физлиц исчисляются двузначными числами. В ноябре, согласно последним данным ЦБ, потребительские кредиты сроком до года выдавались под 25,5 процентов годовых, а на период свыше года — под 18,71 процентов годовых.

Борьба за клиента

Интересно, что Santander на своем сайте предлагает тот же кредит, что через CHECK24, но уже под 2,69 процента годовых. Зачем банк одновременно раздает бесплатные кредиты? «Это предложение — великолепный маркетинговый ход, — объяснил газете Handelsblatt владелец фирмы FMH-Finanzberatung Макс Хербст (Max Herbst). — Это не стоит банкам и фирмам-посредникам больших затрат, привлекает внимание и помогает удовлетворить клиентский спрос». Ведь не исключено, что клиент, взявший беспроцентную ссуду, впоследствии придет за новым кредитом или откроет счет.

По подсчетам эксперта, которые приводит газета Frankfurter Allgemeine Zeitung, затраты банка на одного клиента, который берет беспроцентную ссуду, не превышают 16 евро.

Впрочем, маловероятно, что кредиты под ноль процентов станут массовыми и распространятся на весь банковский сектор в Германии, полагает Доротеа Шэфер (Dorothea Schäfer), эксперт по финансовым рынкам в Немецком институте экономических исследований (DIW) в Берлине. Речь идет, скорее всего, о краткосрочных акциях, призванных привлечь внимание клиентов, добавляет она в беседе с DW.

Такие предложения оказались возможными благодаря политике ЕЦБ, который держит ключевую ставку на рекордно низком уровне в 0,05 процента. «Без политики дешевых денег банки вряд ли решились бы на это, ведь сейчас они не испытывают недостатка в ликвидности», — отметила эксперт.

Смотрите также:

Не выше 2% годовых: 5 стран с самыми низкими ставками по ипотеке :: Мнения :: РБК Недвижимость

Недавно в Дании был выдан ипотечный кредит с отрицательной ставкой: банк доплачивает клиенту за пользование капиталом.

В последнем квартале 2015 года пара из Дании оплачивала ипотеку по отрицательной ставке -0,0562%, то есть не заемщики тратились на взносы по кредиту, а банк ежемесячно платил им 249 датских крон ($38). Об ипотеке с отрицательной ставкой на прошлой неделе сообщила газета The Wall Street Journal. Эта новость вызвала бурную дискуссию среди российских ипотечных заемщиков. Однако важно понимать, что далеко не все заемщики в Дании получают кредиты и возможность заработать. Во-первых, описанный в статье WSJ случай — это, скорее, исключение, чем правило, а во-вторых, речь идет о плавающей ставке ипотечного кредита, взятого несколько лет назад.

Плавающие ставки в Европе рассчитываются из величины Euribor (ставки межбанковского кредитования в Европе), к которой прибавляется маржа отдельного банка (1,5–2,0%). Поскольку Euribor постоянно колеблется, покупатели, взявшие кредиты по плавающей ставке, берут на себя и определенные риски: так, если в конце 2015 года пара из Дании платила по отрицательной ставке, то нет гарантии, что через несколько лет им не придется платить 2–3% годовых или выше в зависимости от того, что будет происходить с общим уровнем процентных ставок в Европе.

В некоторых европейских странах, например в Германии, больше распространены займы с фиксированными ставками. Покупатель, взявший в ФРГ кредит на 15 лет под 1,9% годовых сегодня, может быть уверен, что и через 10 лет он продолжит осуществлять выплаты по той же ставке (если кредиты станут еще дешевле, возможно рефинансирование, но это уже другая история).

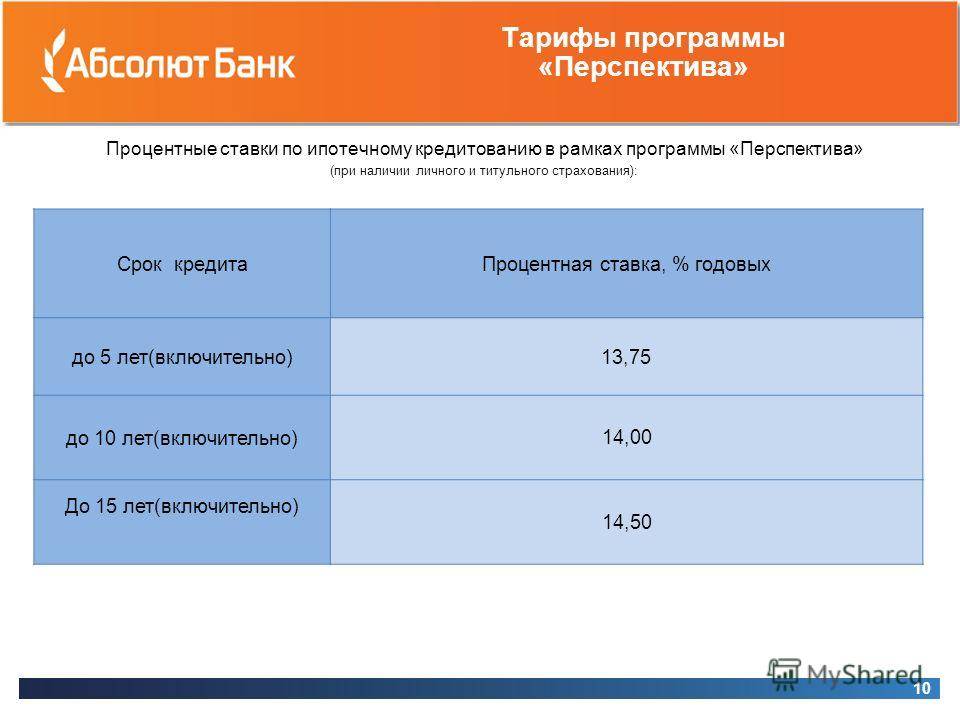

В некоторых случаях плавающие ставки бывают ниже фиксированных, что и привлекает к ним рискованных заемщиков. Фиксированная ставка в Дании отнюдь не отрицательная: ее среднее значение — около 3% годовых. Самые низкие фиксированные ставки по ипотеке по состоянию на апрель 2016 года наблюдаются в Японии, Швейцарии, Финляндии, Германии и Люксембурге. Их среднее значение не превышает 2% годовых.

Фиксированная ставка в Дании отнюдь не отрицательная: ее среднее значение — около 3% годовых. Самые низкие фиксированные ставки по ипотеке по состоянию на апрель 2016 года наблюдаются в Японии, Швейцарии, Финляндии, Германии и Люксембурге. Их среднее значение не превышает 2% годовых.

Топ-5 стран с самыми низкими ставками по ипотечным кредитам

|

Место в рейтинге |

Страна |

Средняя фиксированная ставка по ипотеке, % |

|---|---|---|

|

1 |

Япония |

1,68 |

|

2 |

Швейцария |

1,75 |

|

3 |

Финляндия |

1,83 |

|

4 |

Германия |

1,90 |

|

5 |

Люксембург |

2,00 |

|

Данные: Numbeo и Tranio |

||

Столь низкие ставки в Японии и перечисленных европейских странах объясняются незначительной инфляцией и высокими кредитными рейтингами этих государств. По данным сайта Trading Economics, в еврозоне инфляция нулевая, в Японии — чуть выше нулевой отметки (+0,30%), в Швейцарии — отрицательная (-0,90%). Для сравнения, в России инфляция составляет +7,30%, а средняя ставка по ипотечным кредитам — 13%.

По данным сайта Trading Economics, в еврозоне инфляция нулевая, в Японии — чуть выше нулевой отметки (+0,30%), в Швейцарии — отрицательная (-0,90%). Для сравнения, в России инфляция составляет +7,30%, а средняя ставка по ипотечным кредитам — 13%.

В Японии мало банков, специализирующихся на выдаче кредитов иностранцам, и в большинстве случаев для получения ипотеки требуется иметь постоянное место жительство или даже гражданство страны. Помимо этого, нужно зарабатывать ¥2–5 млн в год ($18,4–46 тыс.). Срок кредитования составляет от 1–5 до 35 лет, размер займа — до 90% от стоимости объекта, а сумма кредита — от ¥ 1–10 млн до ¥200 млн.

В Швейцарии и Германии практикуется выплата тела кредита уже после истечения срока кредитования. То есть срок выплаты процентов может составлять 10 лет, и в течение еще 10–20 лет выплачивается тело кредита. Если инвестор покупает коммерческую недвижимость, то доходы по объекту также будут учтены. В Швейцарии кредиты выдаются чаще всего на срок до 10 лет, сумма займа — до 80% от стоимости недвижимости. В Германии постоянные резиденты и граждане могут получить кредит в размере до 80% от стоимости объекта на срок до 20 лет. Доход заемщика должен составлять не меньше €20 тыс. в год, а ежемесячные взносы по кредитам не могут превышать 35% от его заработка.

В Германии постоянные резиденты и граждане могут получить кредит в размере до 80% от стоимости объекта на срок до 20 лет. Доход заемщика должен составлять не меньше €20 тыс. в год, а ежемесячные взносы по кредитам не могут превышать 35% от его заработка.

В Финляндии максимальная сумма займа — 75% от стоимости недвижимости. При дополнительных гарантиях и страховании выдаются займы на 100% стоимости сроком до 25 лет.

В Люксембурге кредиты выдаются в размере до 80% от стоимости объекта на срок до 30 лет.

Российские резиденты могут получить кредит для покупки недвижимости за рубежом в стране покупки на менее выгодных условиях, чем граждане этой страны. Ставка будет немного выше, а объем выданных средств составит в среднем не более 50–60% от стоимости объекта.

В европейских странах для получения ипотечного кредита обычно требуются документы, подтверждающие платежеспособность (справки о доходах), информация о регулярных расходах (аренда, алименты, другие кредиты) и данные о приобретаемом объекте.

Кирилл Шмидт специально для «РБК-Недвижимости»

Точка зрения авторов, статьи которых публикуются в разделе «Эксперты/Мнения», может не совпадать с мнением редакции

Об авторе

Кирилл Шмидт TranioТочка зрения авторов, статьи которых публикуются в разделе «Мнения», может не совпадать с мнением редакции.

ТОП 10 🔥 Лучшие кредитные карты 2021, Самые выгодные кредитные карты: сравнение, отзывы, рейтинг

Лучшие кредитные карты 2021 года

Сейчас кредитные карты стали доступны практически всем. Их даже можно оформить онлайн, не выходя из дома. Но обычные классические карты уже не столь популярны. Пользователи предпочитают оформлять такие карты, которые позволяют им экономить и получать дополнительные бонусы.

Их даже можно оформить онлайн, не выходя из дома. Но обычные классические карты уже не столь популярны. Пользователи предпочитают оформлять такие карты, которые позволяют им экономить и получать дополнительные бонусы.

Кредитные карты в день обращения →

Какая кредитная карта лучше

Наиболее популярны и востребованы карты с льготным периодом. В этом случае у заемщика есть определенное время, чтобы восполнить лимит без переплат. В каждом банке предусмотрен свой льготный период – на это следует обращать внимание сразу при оформлении, так как изменить данный параметр уже не удастся. Даже при изменении лимита подобные параметры остаются неизменными.

Также, если карта нужна для снятия наличных, следует учитывать комиссию за данную операцию. Обычно в банках за это берется достаточно большая плата, но можно подобрать вариант и с меньшими процентами.

Кэшбэк

В последнее время очень популярны карты, которые позволяют получать дополнительные скидки при расчетах. Здесь подразумевается, что за определенные типы расчетов возможно получить средства на бонусный счет, а затем также в конкретных точках продаж и компаниях их потратить. Бонусная система или кэшбэк сейчас предлагаются многими банками, но при этом не везде активно развиты. Поэтому лучше обратить на это внимание сразу, так как карты могут быть тематическими – для путешествий, для покупок в интернете или же развлечений. От этого напрямую зависит, где именно возможно будет потратить бонусы.

Кредитные карты без процентов →

На что обратить внимание при выборе лучшей кредитки

Прежде чем оформить карту обычно клиенты смотрят лучшие предложения, читают отзывы заемщиков банка. Но при этом для каждого человека выбор может быть разным, так как оцениваются разные критерии (и далеко не всегда только процент):

- быстрота оформления;

- максимальная доступная сумма;

- с льготным периодом или нет (особенно важно для тех, кто не планирует длительное время пользоваться средствами банка).

Кредитные карты без отказа →

Рейтинг банков

Если вы хотите выбрать самую лучшую кредитную карту в России, прежде всего нужно ознакомится с рейтингом банков, которые предоставляют самые выгодные предложения по кредитам.

- Тинькофф. Здесь можно взять карту под минимальный процент.

- Альфа Банк. Предлагает наиболее интересные условия – акционные предложения с кэшбэком.

- ВТБ. Большой выбор кредитных предложений на любой вкус – широкий диапазон доступных сумм и процентных ставок в зависимости от того, без подтверждения дохода или со справкой оформляется займ.

Ломбарды в Минске, цены в ломбарде【Кредитон】

Каждый из нас иногда сталкивается с финансовыми трудностями – моментом, когда необходимо срочно получить определенную сумму. Найти «спонсора» удается не всегда по разным причинам. Как еще можно решить денежный вопрос?

Знаете ли вы, каким образом ломбарды осуществляют выдачу займов? Они делают это намного быстрее, чем банки. Ломбарды не интересуются кредитной историей, им не нужны справки, поручители. Выдача денег осуществляется на небольшой срок и под низкий процент. Занять у ломбарда намного выгоднее, чем взять банковский кредит. Такая практика не нова, ей уже много веков.

Ломбарды не интересуются кредитной историей, им не нужны справки, поручители. Выдача денег осуществляется на небольшой срок и под низкий процент. Занять у ломбарда намного выгоднее, чем взять банковский кредит. Такая практика не нова, ей уже много веков.

Главной задачей минских ломбардов компании «Кредитон» является быстрая выдача займа под залог ювелирных изделий, техники (мобильный телефон, ноутбук) и других ценностей. Сотрудники «Кредитон» – это исключительно профессиональные оценщики, которые могут быстро и точно оценить стоимость любого имущества. Обращаясь к своему многолетнему опыту и большим возможностям, компания осуществляет эксклюзивную оценку вещей на микрофинансовом рынке услуг столицы.

Наши преимущества

«Кредитон» отличается от других ломбардов своей универсальностью. Каждый человек здесь может обменять технику и золотые ювелирные изделия на самых выгодных условиях. Вам предложат возможность выкупа и назначат хорошую цену – выше, чем где-либо.

Мы ответственны за спокойствие клиента и конфиденциальность сделки. Все имущество, предоставленное под залог, страхуется от любых рисков на весь период и находится в надежном хранилище ломбарда. Расходы по страховке залогового имущества берет на себя компания.

Все имущество, предоставленное под залог, страхуется от любых рисков на весь период и находится в надежном хранилище ломбарда. Расходы по страховке залогового имущества берет на себя компания.

Перед сетью ломбардов «Кредитон» еще в 2015 году была поставлена цель – начать совершенно новую эру ломбардной индустрии в республике. Мы дарим людям новое представление о ломбарде как о современном и удобном способе получения финансовых услуг населением. С каждым днем наш сервис становится доступнее и привлекательнее. В этом вы можете убедиться, заглянув в ближайший ломбард «Кредитон».

Все адреса наших точек в Минске и других городах указаны на нашем сайте.

Лучшие ссуды для физических лиц с низкой процентной ставкой в августе 2021 г.

Справочник по банковской ставке для ссуд для физических лиц с низкой процентной ставкой

Почему стоит доверять Bankrate?

Наша миссия Bankrate — дать вам возможность принимать более разумные финансовые решения. Мы сравниваем и опрашиваем финансовые учреждения более 40 лет, чтобы помочь вам найти продукты, подходящие для вашей ситуации. Наша отмеченная наградами редакционная группа следует строгим правилам, чтобы рекламодатели не влияли на контент.Кроме того, наш контент тщательно отслеживается и тщательно редактируется для обеспечения точности.

Мы сравниваем и опрашиваем финансовые учреждения более 40 лет, чтобы помочь вам найти продукты, подходящие для вашей ситуации. Наша отмеченная наградами редакционная группа следует строгим правилам, чтобы рекламодатели не влияли на контент.Кроме того, наш контент тщательно отслеживается и тщательно редактируется для обеспечения точности.

Информация о ссуде, представленная в таблице ниже, актуальна на дату публикации. Посетите веб-сайты кредиторов для получения более свежей информации. Перечисленные кредиторы были выбраны на основе таких факторов, как кредитные требования, годовая процентная ставка, суммы кредита и комиссии.

Резюме: индивидуальные ссуды под низкие проценты в 2021 г.

Лучшие ссуды под низкие проценты для физических лиц в августе 2021 г.

| LightStream | Щедрые условия погашения | 2.49% –19,99% (с автоплатой) | от 2 до 12 лет | 5000–100 000 долл. |

| Выплата | Выплата долга по кредитной карте | 5,99% — 24,99% | от 2 до 5 лет | 5000–40 000 долл. США |

| Лучшее яйцо | Низкая ставка | 5.99% — 29,99% | от 3 до 5 лет | 2000–50 000 долл. США |

| SoFi | Защита по безработице | 5,99% — 19,63% (с автоплатой) | от 2 до 7 лет | 5000–100 000 долл. США |

| FreedomPlus | Быстрое одобрение | 7,99% — 29.99% | от 2 до 5 лет | 7 500–50 000 долларов |

| PenFed | Суммы малых кредитов | Начиная с 5,99% | от 1 до 5 лет | 600–35 000 долл. |

| Выскочка | Небольшая кредитная история или ее отсутствие | 6,95% — 35,99% | 3 или 5 лет | 1 000–50 000 долл. США |

| LendingClub | Использование созаемщика | 8.05% — 35,89% | 3 или 5 лет | 1000–40 000 долл. США |

| Проспер | Без штрафа за предоплату | 7,95% — 35,99% | 3 или 5 лет | 2000–40 000 долл. США |

| Обновление | Быстрое финансирование | 5,94% — 35,97% (с автоплатой) | от 2 до 7 лет | 1 000–50 000 долл. США |

| Маркус от Goldman Sachs | Консолидация долга | 6. | от 3 до 6 лет | 3500–40 000 долл. США |

| ТД Банк | Немного комиссий | 6,99% — 21,99% | от 3 до 5 лет | 2000–50 000 долл. США |

Средняя процентная ставка по индивидуальному кредиту

Согласно последним данным Федеральной резервной системы, средняя процентная ставка по двухлетнему индивидуальному кредиту составляет 9.46 процентов. Однако ставки значительно различаются от кредитора к кредитору. В зависимости от вашего кредитного рейтинга и истории заимствований процентные ставки по личным займам могут достигать 36 процентов.

Средние ставки по кредитам физическим лицам по кредитному рейтингу

| Отлично (720-850) | 10,3% — 12,5% |

| Хорошо (от 690 до 719) | 13,5% — 15,5% |

| Среднее (от 630 до 689) | 17,8% — 19,9% |

| Плохо (от 300 до 629) | 28. 5% — 32,0% 5% — 32,0% |

Подробности: 12 лучших кредитов для физических лиц с низкими процентными ставками

LightStream — Лучшее для щедрых условий погашения

Обзор: LightStream — это подразделение Truist (ранее SunTrust Bank), занимающееся потребительским кредитованием в Интернете. Персональные ссуды предназначены для соискателей с хорошей кредитной историей. В то время как личные ссуды обычно можно использовать практически для любых целей, LightStream рекламирует уникальные варианты использования, такие как усыновление, финансирование ЭКО и владение лошадьми.Годовая процентная ставка по кредитам LightStream варьируется от 2,49% до 19,99%. Сумма займа начинается от 5000 долларов и достигает 100000 долларов. Сроки варьируются от двух до 12 лет.

Почему LightStream лучше всего подходит для щедрых условий погашения: В то время как большинство кредиторов, представленных на этой странице, предлагают сроки до пяти лет, Lightstream предлагает сроки до семи лет для большинства кредитов и до 12 лет для ссуды на улучшение дома или установку бассейна или солнечной энергетической системы.

Льготы: Ссуды LightStream предлагают конкурентоспособные фиксированные ставки для тех, кто имеет солидный кредитный фон. Кроме того, весь процесс подачи заявки проходит без бумажных документов. Клиенты могут подавать заявки с компьютера или мобильного устройства и подписывать кредитные договоры через эти устройства. Кроме того, средства могут быть доступны в тот же день, когда вы подаете заявление.

На что обращать внимание: Все цены указаны для тех, кто подписался на автоплату до получения ссуды. Ставки для клиентов, отказавшихся от автоплаты, равны 0.На 5 процентных пунктов выше.

Влияние на заемщиков, ищущих низкие процентные ставки: Если вы ищете минимально возможный ежемесячный платеж, LightStream может быть хорошим вариантом. Он не только предлагает одни из самых низких процентных ставок в бизнесе, но также имеет одни из самых длительных сроков погашения.

Payoff — лучший вариант для погашения долга по кредитной карте

Обзор: Выплата ссуд может использоваться только для консолидации или погашения долга по кредитной карте. Годовая процентная ставка колеблется от 5.93% до 19,99%. Ссуды предоставляются от 5000 до 40 000 долларов на срок от двух до пяти лет.

Почему Payoff лучше всего подходит для оплаты долга по кредитной карте : Годовая процентная ставка по кредитным картам часто выражается двузначными цифрами, поэтому низкие ставки Payoff могут сделать его привлекательным для людей, желающих консолидировать задолженность по кредитной карте.

Льготы: Нет никаких штрафов за просрочку платежа, сборов за подачу заявления или сборов за раннюю оплату. Также не взимаются сборы за возвращенный чек или ежегодные сборы.

На что обращать внимание: Payoff взимает комиссию за создание до 5 процентов, которая включает затраты на закрытие и плату за обслуживание. Это единственная комиссия, связанная с выплатой ссуды.

Влияние на заемщиков, ищущих низкие процентные ставки: Если у вас хороший кредит, Payoff, вероятно, может предоставить вам гораздо более низкую процентную ставку, чем по кредитным картам.

Best Egg — лучшее для низких APR

Обзор: Best Egg обещает беспроблемный и беспроблемный процесс подачи заявки и утверждения.Суммы займа варьируются от 2000 до 50 000 долларов. Срок кредита составляет от трех до пяти лет.

Почему Best Egg лучше всего для низких годовых : годовых по кредитам Best Egg начинаются с 5,99 процента, а при 29,99 процента его максимальная годовая процентная ставка ниже, чем у нескольких кредиторов на этой странице.

Льготы: По кредитам Best Egg нет штрафов за досрочное погашение, и квалифицированные заемщики могут получить средства всего за один день.

На что обращать внимание: Best Egg, который подбирает инвесторов и заемщиков, взимает комиссию за выдачу кредитов.Размер комиссии составляет от 0,99% до 5,99%.

Влияние на заемщиков, ищущих низкие процентные ставки: Процентные ставки Best Egg конкурентоспособны, что может снизить общую стоимость вашего кредита.

SoFi — лучший вариант для защиты от безработицы

Обзор: Поскольку SoFi ведет бизнес исключительно в Интернете, она способна минимизировать расходы и направлена на передачу этих сбережений клиентам. Годовая процентная ставка SoFi начинается с 5,99 процента и увеличивается до 19.63 процента. Суммы ссуды варьируются от 5000 до 100000 долларов, а сроки ссуды — от двух до семи лет.

Почему SoFi лучше всего подходит для защиты от безработицы : Если вы потеряете работу, программа защиты от безработицы SoFi позволяет вам отсрочить выплаты по кредитам на три месяца, в общей сложности до 12 месяцев. Проценты по-прежнему будут начисляться, но вам не нужно будет производить платежи в течение этого периода.

Льготы: SoFi не взимает штрафы за просрочку платежа или штрафы за предоплату.Его ссуды также предоставляют эксклюзивные преимущества для участников, такие как доступ к карьерным тренерам и личным финансовым консультантам. В случае, если вы потеряете работу, SoFi даже может помочь вам найти новую.

На что обращать внимание: SoFi предоставляет весь процесс выдачи кредита в режиме онлайн, поэтому вы должны быть уверены, что у вас будет возможность работать исключительно в режиме онлайн.

Влияние на заемщиков, ищущих низкие процентные ставки: Самая низкая объявленная годовая процентная ставка компании не всегда является той цифрой, которую вам нужно искать; если у вас кредитный рейтинг ниже среднего, вам также стоит обратить внимание на ограничения ставок.Годовая ставка SoFi составляет 19,63%, что мало по сравнению с конкурентами. Из-за этого SoFi может быть самым дешевым вариантом, если у вас нет лучшего кредита.

FreedomPlus — Лучшее для быстрого утверждения

Обзор: Кредиты FreedomPlus доступны для консолидации долга, совершения крупных покупок, ремонта дома и многого другого. Годовая процентная ставка FreedomPlus начинается с 7,99 процента и достигает 29,99 процента. Сумма кредита составляет от 7500 до 50 000 долларов США, а сроки — от двух до пяти лет.

Почему FreedomPlus лучше всего подходит для быстрого утверждения : Процесс получения кредита FreedomPlus может быть очень быстрым, с утверждением в тот же день и наличием средств на вашем счете всего за 48 часов.

Льготы: FreedomPlus позволяет вам иметь со-заемщика, который может дать вам более низкую ставку, чем вы могли бы получить самостоятельно.

На что обращать внимание: Персональные займы от FreedomPlus включают комиссию за оформление в размере 1,99% к 4.99 процентов, из которых 4,99 процента являются наиболее распространенными.

Влияние на заемщиков, ищущих низкие процентные ставки: FreedomPlus может не иметь самых низких процентных ставок, но быстрое финансирование компании означает, что это конкурентоспособный вариант, если вам быстро нужна ссуда под низкие проценты.

PenFed — лучший вариант для небольших ссуд

Обзор: Персональные ссуды доступны от PenFed для покрытия таких расходов, как ремонт дома, консолидация долга, медицинские и стоматологические счета.Годовая процентная ставка PenFed начинается с 5,99 процента, а срок составляет от одного до пяти лет. Заемщики могут претендовать на получение кредита на сумму от 600 до 35 000 долларов.

Почему PenFed лучше всего подходит для небольших ссуд: Поскольку индивидуальные ссуды PenFed под низкие проценты начинаются всего с 600 долларов, вы можете брать в долг только то, что вам нужно, для небольших расходов, таких как ремонт автомобилей.

Льготы: Хотя PenFed взимает плату за просрочку платежа по своим личным кредитам, комиссии за выдачу кредита или штрафы за досрочное погашение отсутствуют.

На что обращать внимание: Чтобы получить ссуду PenFed, вам необходимо вступить в этот кредитный союз.

Влияние на заемщиков, ищущих низкие процентные ставки: Одним из основных преимуществ PenFed является то, что это кредитный союз. Кредитные союзы обычно предлагают более персонализированное обслуживание, что может помочь компенсировать несколько более высокие ставки PenFed.

Upstart — лучший вариант для небольшой кредитной истории или без нее

Обзор: Upstart стремится предлагать быстрые и справедливые личные займы. Годовая ставка по ссудам Upstart варьируется от 6,95% до 35,99%, а суммы ссуд — от 1000 до 50 000 долларов.Вы можете выбрать срок кредита на три или пять лет.

Почему Upstart лучше всего подходит для с небольшой кредитной историей или без нее : Хотя многие заявки на получение ссуды основаны на кредитном рейтинге и годах кредита, приложения Upstart также учитывают образование, историю работы и область обучения человека.

Льготы: Upstart может предоставить вашу ставку всего за пять минут. Штрафы за предоплату отсутствуют, а средства доступны всего за один рабочий день.

На что обращать внимание: Upstart взимает единовременную комиссию за выдачу кредита, которая может достигать 8 процентов от суммы кредита.

Влияние на заемщиков, ищущих низкие процентные ставки: Самые низкие процентные ставки обычно предлагаются тем, у кого отличный кредит, но Upstart смотрит не только на ваш кредитный рейтинг, что дает вам больше шансов получить право на низкую процентную ставку.

LendingClub — лучший вариант для использования со-заемщика

Обзор: LendingClub — это платформа для однорангового кредитования, которая служит брокером для подбора инвесторов и заемщиков.Персональные ссуды доступны для покрытия различных целей, таких как консолидация долга, ремонт дома и рефинансирование покупки автомобиля. Доступны ссуды на сумму от 1000 до 40 000 долларов. Годовая процентная ставка по кредитам LendingClub варьируется от 8,05% до 35,89%, и вы можете выбрать срок кредита на три или пять лет.

Почему LendingClub — лучший вариант для с со-заемщиком : LendingClub позволяет подавать совместные заявки, что может повысить ваши шансы на получение разрешения на получение личной ссуды с низкой процентной ставкой.

Льготы: Онлайн-заявка на кредит в LendingClub занимает всего несколько минут, а средства доступны всего за четыре дня. Штрафы за предоплату отсутствуют.

На что обращать внимание: Вы будете платить комиссию за оформление от 3 до 6 процентов в LendingClub, а для получения ссуд требуется кредитная оценка от хорошей до отличной. Если у вас плохая кредитная история или вы пытаетесь восстановить кредит, LendingClub может не для вас.

Влияние на заемщиков, ищущих низкие процентные ставки: Если вы не можете претендовать на самые низкие процентные ставки самостоятельно, добавление созаемщика с хорошей кредитной историей улучшит вашу общую кредитную картину и может принести вам более низкие ставки.

Prosper — лучший вариант без штрафа за досрочное погашение

Обзор: Prosper — это одноранговый кредитор, предоставляющий ссуды тем, кто имеет кредит от справедливого до отличного. Годовая процентная ставка по кредитам Prosper начинается с 7,95 процента и достигает 35,99 процента. Ссуды предоставляются на сумму от 2000 до 40 000 долларов, срок погашения — три или пять лет.

Почему Prosper лучше всего подходит для без штрафа за предоплату : Поскольку Prosper не имеет штрафов за досрочное погашение, вы можете досрочно погасить ссуду и сэкономить на процентных расходах.

Льготы: Prosper предлагает простой онлайн-процесс подачи заявок, а деньги доступны уже через день после того, как кандидаты выполнят все требования.

На что обращать внимание: Поскольку Prosper является одноранговым кредитором, заемщики должны ждать, пока инвесторы профинансируют свои ссуды. Если ваша ссуда не получит как минимум 70% финансирования в течение 14 дней с момента подачи заявки, вам придется подать заявку повторно.

Влияние на заемщиков, ищущих низкие процентные ставки: Если вам не нужно брать большие деньги и вы уверены, что сможете быстро вернуть свои средства, стоит подумать о Prosper.Его процентные ставки выше, чем у многих его конкурентов, но его комиссии относительно низкие.

Upgrade — лучший вариант для быстрого финансирования

Обзор: Upgrade предлагает личные ссуды тем, у кого достаточно кредитоспособности или выше. Эти средства можно использовать для консолидации долга, рефинансирования кредитной карты, ремонта дома или крупных покупок. Годовая процентная ставка, доступная при обновлении, варьируется от 5,94% до 35,97%. Суммы займа варьируются от 1000 до 50 000 долларов, срок — от двух до семи лет.

Почему обновление лучше всего быстрое финансирование : Обновление предлагает быстрый процесс подачи заявки и позволяет принимать решения по кредиту в течение нескольких минут. Кроме того, деньги доступны в течение всего одного дня после завершения процесса проверки.

Льготы: Штраф за предоплату отсутствует. Кроме того, если вы используете один из личных ссуд для консолидации долга, Upgrade дает вам возможность отправить ссуду прямо вашему кредитору.

На что обращать внимание: Все личные ссуды на повышение класса обслуживания имеют комиссию за оформление в размере от 2,9 до 8 процентов. Комиссия удерживается из ваших заемных средств.

Влияние на заемщиков, ищущих низкие процентные ставки: Заемщики с справедливой кредитной историей могут найти Upgrade лучшей альтернативой кредиторам до зарплаты, которые предлагают быстрые ссуды без проверки кредитоспособности. Обновление также предлагает невероятно быстрое финансирование.

Marcus by Goldman Sachs — Лучшее для консолидации долга

Обзор: Marcus by Goldman Sachs Займы доступны тем, у кого хорошая кредитная история, и могут быть использованы для финансирования крупных покупок или погашения задолженности по кредитной карте.Годовая процентная ставка варьируется от 6,99% до 19,99%, а кредиты доступны на сумму от 3 500 до 40 000 долларов. Срок погашения от трех до шести лет.

Почему Маркус от Goldman Sachs лучше всех подходит для консолидации долга: Благодаря низкой ставке и срокам погашения, которые растягиваются до шести лет, Маркус может быть доступным способом погасить существующую кредитную карту или ссуду.

Льготы: Маркус не взимает плату за регистрацию или предоплату. Если вы вносите платежи вовремя в течение года, компания позволит вам пропустить месяц, в течение которого проценты не начисляются.

На что обращать внимание: Маркус не принимает совместные заявки, поэтому, если вам нужен соавтор, чтобы пройти квалификацию, это может быть не лучшим вариантом для вас.

Влияние на заемщиков, ищущих низкие процентные ставки: Marcus специализируется на ссудах консолидации долга под низкие проценты, и его условия относительно гибки для заемщиков, которым нужны низкие процентные ставки.

TD Bank — лучший вариант за небольшие комиссии

Обзор: TD Bank предлагает личные ссуды тем, у кого хорошая кредитная история, и тем, кто пытается получить кредит.Деньги можно использовать для консолидации долга, отпусков, ремонта и многого другого. TD Bank предлагает необеспеченные ссуды с вариантами от 2 000 до 50 000 долларов США на срок от трех до пяти лет и с годовой процентной ставкой от 6,99 процента до 21,99 процента.

Почему TD Bank лучше всего подходит для низких комиссий: Заемщики, которым нужны низкие процентные ставки, также могут сэкономить на комиссиях в TD Bank — он не взимает комиссию за оформление заявки, подачу заявки, предоплату или недостаточность средств (NSF). Однако он взимает штраф за просрочку платежа в размере 5 процентов от причитающейся суммы платежа или 10 долларов США, в зависимости от того, что меньше.

Льготы: Личные ссуды в TD Bank можно получить всего за один рабочий день.

На что обращать внимание: TD Bank — это банк с полным спектром услуг, а это значит, что его ссуды могут лучше всего подходить для тех, кто планирует заниматься здесь всеми своими банковскими операциями.

Влияние на заемщиков, ищущих низкие процентные ставки: Заемщики с невысокой кредитной историей могут тратить меньше на проценты в TD Bank — в то время как самые высокие процентные ставки некоторых кредиторов составляют около 36 процентов, TD Bank взимает не более 21.99 процентов.

Что нужно знать о ссудах под низкие проценты

Что такое ссуды физических лиц под низкие проценты?

Персональные ссуды с низкой процентной ставкой обычно имеют годовую процентную ставку (APR) ниже 12 процентов. Персональные ссуды, как правило, представляют собой краткосрочные ссуды, предоставляемые банками, платформами однорангового кредитования и кредитными союзами. В зависимости от того, у кого заимствованы деньги, вырученные средства можно использовать для консолидации долга по кредитной карте, совершения крупной покупки или даже отпуска.

Условия займа различаются в зависимости от кредитора, но всегда есть заранее установленный период выплаты, часто от трех до пяти лет. Это ссуды в рассрочку, и деньги возвращаются ежемесячными платежами. Перед подачей заявки на ссуду рекомендуется рассчитать отношение долга к доходу, или DTI, которое представляет собой ваши общие ежемесячные выплаты по долгу, деленные на ваш общий валовой ежемесячный доход. Кредиторы рассматривают кандидатов с низким коэффициентом DTI как более надежных заемщиков.

Как кредиторы определяют процентные ставки?

Каждый кредитор использует свой собственный алгоритм для определения процентной ставки, которую вы получите.Кредиторы оценивают три наиболее важных фактора: кредитный рейтинг, отношение долга к доходу и годовой доход. Чем ниже ваш DTI, чем выше ваш доход и кредитный рейтинг, тем выше вероятность того, что вы будете иметь право на получение низких ставок и больших сумм ссуд.

Помимо этих факторов, некоторые кредиторы также принимают во внимание такие вещи, как ваша область обучения, продолжительность работы с вашим последним работодателем, история работы и образование. Вот почему так важно делать покупки и сравнивать ставки нескольких кредиторов.

Что считается низкой процентной ставкой?

Тем, у кого самый высокий кредитный рейтинг, от 720 до 850, могут быть предложены ставки от 10,3 процента до 12,5 процента.

Как коронавирус влияет на личные займы под низкие проценты?

В ответ на последствия COVID-19 некоторые банки и онлайн-кредиторы представили новые предложения по кредитам, чтобы помочь американцам, испытывающим финансовые затруднения. В частности, некоторые учреждения предлагают ссуды для нуждающихся в коронавирусе, чтобы помочь тем, кто потерял доход или работу в результате пандемии.Эти ссуды часто включают периоды под низкие проценты или без процентов, а также варианты отсрочки и гибкие планы погашения. А если вам нужна помощь в выплате существующей личной ссуды, многие кредиторы также предоставляют программы облегчения ссуды и сниженные комиссии.

Почему важно сравнивать ссуды под низкие проценты

Сравнение ставок по ссудам и кредиторов может быть сложной задачей, но это необходимо, если вы хотите найти самую низкую возможную процентную ставку. Поскольку кредиторы используют свои собственные алгоритмы для определения процентных ставок, один и тот же финансовый профиль может дать вам гораздо более низкую ставку для одного кредитора, чем для другого.Вот некоторые другие факторы, о которых следует помнить при сравнении ставок по ссуде и кредиторов:

- Срок ссуды: Количество лет, в течение которых вы будете возвращать ссуду. Чаще всего срок кредита составляет от трех до пяти лет.

- Процентная ставка: Процентные ставки варьируются в зависимости от кредитора и определяются в первую очередь вашим кредитным рейтингом, доходом и общим финансовым состоянием.

- Комиссия за оформление заявки: Комиссия за оформление заявки взимается кредитором за обработку новой заявки.Он может варьироваться от 1 до 8 процентов, в зависимости от суммы кредита, вашего кредитного рейтинга и продолжительности кредита.

- Другие сборы: Некоторые сборы могут быть включены в расчет годовой процентной ставки, но вам также следует знать о других сборах, таких как штрафы за просрочку платежа и штрафы за предоплату.

Воспользуйтесь нашим калькулятором сравнения кредитов, чтобы сравнить ставки по кредитам и рассчитать затраты.

Беспроцентные ссуды: что нужно знать

Беспроцентные ссуды включают финансирование от автосалонов и розничных торговцев.«Отсутствие процентов» не обязательно означает, что вы ничего не будете платить, чтобы занять деньги. Вот некоторые расходы, которые могут возникнуть при беспроцентной ссуде:

- Комиссия за оформление

- Штрафы за досрочное погашение

- Комиссия за просрочку платежа

- Проценты, начисленные в качестве пени за просрочку платежа

Процентная ставка — это еще не все, что определяет, сколько может вам обойтись заем. При сравнении кредиторов обратите внимание на комиссию за выдачу кредита, которая обычно вычитается из суммы кредита, а также такие сборы, как штрафы за просрочку платежа.Кредитная карта с переводом баланса с начальной годовой процентной ставкой 0 процентов может быть менее затратным вариантом, чем беспроцентная ссуда — при условии, что вы погасите карту до окончания вводного периода.

Как получить право на получение ссуды под низкие проценты для физических лиц

Существует множество способов повысить ваши шансы получить лучшую ссуду под низкие проценты.

- Изучите все возможные варианты. Присмотритесь и проверьте предложения по ставкам от нескольких кредиторов, чтобы убедиться, что вы получаете лучшее предложение для вашей ситуации.

- Ищите скидки. Многие кредиторы предлагают скидки при регистрации в их программах автоплатежей. Некоторые кредиторы также предлагают скидки, если вы являетесь существующим клиентом или открываете с ними чековые или сберегательные счета.

- Рассмотрим кредитные союзы. Поскольку кредитные союзы являются некоммерческими организациями, они обычно предлагают ссуды по более низкой цене, чем стандартные банки или кредиторы.

- Подать заявку на предварительное одобрение: Предварительное одобрение, предлагаемое некоторыми кредиторами, — это способ проверить, соответствуете ли вы критериям получения личной ссуды, прежде чем подавать официальную заявку.Это ценный инструмент, если вы просто прикидываетесь, и он избавит вас от тяжелой потери кредита.

- Подайте заявку только на ту сумму, которая вам нужна: Постарайтесь подать заявку на минимальную сумму, которая, по вашему мнению, вам понадобится для покрытия ваших расходов. Выбор небольшой суммы займа уменьшит ваши ежемесячные платежи и общую сумму, которую вы будете платить в качестве процентов в течение срока действия займа.

- Выплата долга: При определении вашего права на получение ссуды большинство кредиторов смотрят на отношение вашего долга к доходу, или DTI, — ваши ежемесячные выплаты по долгу относительно вашего ежемесячного валового дохода.Уменьшая сумму долга, которую вы должны, вы уменьшаете коэффициент DTI и получаете право на получение большего количества кредитов и более низких годовых процентных ставок.

- Знайте свой кредитный рейтинг: Многие кредиторы предъявляют минимальные требования к кредитному баллу в районе середины 600-х, но большинство предоставляют свои лучшие ставки заемщикам с кредитным рейтингом не менее 700. Если вам не нужны наличные деньги немедленно, работайте над улучшением ваш кредитный рейтинг перед подачей заявки на получение личной ссуды.

Дополнительные ресурсы по персональным кредитным ставкам:

PNC Bank Персональные кредиты: обзор 2021 года

Характеристики PNC

Вот разбивка некоторых преимуществ и недостатков личных кредитов PNC.

Вы не можете ожидать, что традиционный обычный банк предложит конкурентоспособные личные займы с низкими ставками и комиссиями, но PNC Bank делает именно это. Если вам необходимо консолидировать долг под высокие проценты, провести ремонт дома или профинансировать крупную покупку, обратите внимание на то, что могут предложить личные ссуды PNC.

Являясь одним из крупнейших банков в стране по размеру активов, PNC предоставляет необеспеченные ссуды в рассрочку для физических лиц с фиксированными ставками, которые варьируются в зависимости от местоположения. В то время как заемщикам не нужны существующие отношения с PNC для получения ссуды, те, у кого есть текущий счет PNC, которые выбирают автоматические платежи по ссуде, получают скидку на свою процентную ставку.

* Тарифы и условия зависят от штата.

Плюсы и минусы личных кредитов PNC Bank

Вот список некоторых преимуществ и недостатков PNC Bank.

Плюсов:

- Отсутствие штрафа за досрочное погашение: В отличие от некоторых кредиторов, PNC Bank дает вам свободу досрочно погасить ссуду без комиссии.

- Льготы для клиентов PNC Bank: Если у вас уже есть текущий счет PNC, вы можете получить 0,25-процентную скидку на годовую процентную ставку ссуды, установив автоматические платежи.

Минусы:

- Продукты различаются в зависимости от местоположения: От вашего местоположения зависит, на какие годовые процентные ставки и условия погашения вы имеете право. Для некоторых почтовых индексов эту информацию сложно найти на веб-сайте PNC.

- Может потребоваться посещение отделения для получения средств: В зависимости от вашего местоположения вам может потребоваться посещение отделения, чтобы подписать документы о ссуде, неудобство, которое многие кредиторы, работающие только через Интернет, устранили.

Условия кредитования

PNC предлагает необеспеченные личные ссуды в размере от 1000 до 35000 долларов США со сроками погашения от шести до 60 месяцев в некоторых штатах.Фиксированные ставки банка начинаются с 6,54 процента в некоторых почтовых индексах, но доступные вам ставки зависят от кредитоспособности, суммы кредита и места вашего проживания.

PNC не раскрывает ни минимальный кредитный рейтинг для получения ссуды, ни количество времени, которое потребуется для финансирования вашей ссуды.

Пени и штрафы

PNC сводит комиссии к минимуму. У него нет комиссии за выдачу кредита и штрафа за досрочное погашение необеспеченных кредитов. Но те, у кого нет текущего счета в PNC, платят 0.На 25 процентов больше процентов. Плата за просрочку платежа варьируется.

Как подать заявку на получение кредита в PNC Bank

Вы можете подать заявление на получение необеспеченной личной ссуды в PNC через ее веб-сайт, по телефону или лично в отделении. Самый быстрый способ начать процесс — использовать его онлайн-приложение.

Чтобы подать заявку онлайн, вам необходимо предоставить:

- Ваше полное имя, номер социального страхования и дата рождения.

- Удостоверение личности с фотографией.

- Ваш текущий адрес (и предыдущий адрес, если вы были там менее двух лет).

- Ваш годовой доход.

- Сумма, которую вы хотите занять.

Лица, подающие заявку с со-заявителем, также должны будут предоставить информацию о своем со-заявителе.

Хотя информации о процессе утверждения немного, заемщикам в некоторых штатах может потребоваться посетить филиал, чтобы подписать окончательные кредитные документы перед получением финансирования.

Если у вас есть вопросы о вариантах ссуды, консультанты по обслуживанию клиентов доступны по телефону 1-888-762-2265 с 7 а.м. до 22:00 EST с понедельника по пятницу и с 8:00 до 17:00. EST суббота и воскресенье.

От редакции: Все обзоры подготовлены сотрудниками Bankrate.com. Мнения, выраженные в нем, принадлежат исключительно рецензенту и не были просмотрены или одобрены каким-либо рекламодателем. Информация, включая ставки и сборы, представленная в обзоре, верна на дату проверки. Самую свежую информацию можно найти в данных вверху этой страницы и на веб-сайте кредитора.

Личные займы SoFi: обзор 2021 года

Характеристики SoFi

Вот разбивка некоторых преимуществ и недостатков личных займов SoFi.

Персональный кредит SoFi — отличный вариант для заемщиков, которые получают приличный доход и имеют хорошую кредитоспособность. Нет никаких комиссий за выдачу или просрочку платежа, и вы не будете наказаны за досрочное погашение остатка.

В дополнение к низким ставкам и отсутствию комиссий, когда вы подписываетесь на ссуду SoFi, вы получаете ряд эксклюзивных преимуществ для участников, включая доступ к карьерным тренерам и финансовым консультантам, а также приглашения на эксклюзивные виртуальные мероприятия и другие. членский опыт.”

Личный заем SoFi может быть приемлемым вариантом, если:

- Кредит от хорошего до отличного: для получения личной ссуды заемщики ссуды SoFi должны иметь балл FICO не менее 680.

- У вас короткая кредитная история. SoFi больше интересует, насколько ответственно вы оплачиваете счета.

- Вам нужен полностью онлайн-опыт: весь процесс происходит виртуально, от подачи заявки на ссуду до получения одобрения.

Плюсы и минусы личных кредитов SoFi

Вот разбивка некоторых преимуществ и недостатков личных займов SoFi.

Плюсов:

- Никаких комиссий: SoFi не взимает комиссию за оформление или предоплату, а также не взимает комиссию за просрочку платежа.

- Сумма займа: Сумма займа SoFi варьируется от 5000 до 100 000 долларов, что делает его отличным вариантом для финансирования различных покупок или погашения долга по кредитной карте с высокой процентной ставкой.

- Цифровой опыт: Весь процесс происходит онлайн. У SoFi даже есть приложение, в котором вы можете подать заявку на получение кредита, проверить свой баланс и управлять своими платежами.

- Совместные заявки: Если вы не можете претендовать на получение ссуды или ищете более низкую процентную ставку, SoFi позволяет вам подать заявку вместе с созаявителем.

Минусы:

- Требуется хороший кредит: SoFi требует минимального кредитного рейтинга 680 для утверждения личной ссуды.

- Время для получения средств: По данным SoFi, после утверждения заемщики получат свои средства в течение нескольких дней.

Условия кредитования

Суммы займа варьируются от 5000 до 100000 долларов.Жители Аризоны, Массачусетса и Нью-Гэмпшира имеют минимальную сумму кредита в размере 10 001 доллар США; в Кентукки минимальная сумма кредита составляет 15 001 доллар. Ссуды SoFi недоступны в Миссисипи.

Процентные ставки варьируются от 5,99% до 20,69% и основаны на сокращении автоплатежей на 0,25%. Это означает, что как заемщик вы соглашаетесь на автоматическое списание ежемесячных платежей с вашего текущего или сберегательного счета.

Максимальные процентные ставки ниже в 12 штатах, где жители могут получить ссуду SoFi: Аляска, Колорадо, Коннектикут, Гавайи, Иллинойс, Канзас, Мэн, Оклахома, Южная Каролина, Техас, Вирджиния и Вайоминг.

Персональные ссудыSoFi подлежат погашению в течение двух-семи лет.

Пени и штрафы

Персональные кредитыSoFi бесплатны. Это один из немногих онлайн-кредиторов, который не взимает комиссию за выдачу кредита и не взимает штрафов за досрочное погашение кредита.

SoFi также не взимает штрафы за просрочку платежа, но предупреждает заемщиков, что, пропустив платежи, вы накопите больше процентов и что просроченные платежи могут отображаться в вашем кредитном отчете.

SoFi выделяется среди других кредиторов тем, что предлагает защиту от безработицы.Если вы потеряете работу, вы можете подать заявление о приостановке выплат по кредиту без ущерба для вашего кредита. Вы можете приостановить выплаты по кредиту на срок до 12 месяцев, но при этом на остаток по-прежнему будут начисляться проценты.

Чтобы активировать эту приостановку выплат, вам необходимо доказать, что вы получаете пособие по безработице и активно ищете работу, и вы должны согласиться работать со службами карьерной стратегии SoFi, которые помогут вам в поиске.

Как подать заявку на кредит в SoFi

SoFi упрощает работу с приложением.Придумайте имя пользователя и пароль и предоставьте некоторую основную информацию, чтобы проверить, пройдете ли вы предварительную квалификацию. Приложение полностью онлайн, но SoFi предоставляет номера службы поддержки, если вам понадобится поддержка. Вы можете связаться со службой поддержки по телефону (855) 456-7634 с понедельника по четверг с 5:00 до 19:00. Тихоокеанский регион и с пятницы по воскресенье с 5:00 до 17:00.

Перед тем как оформить кредит, SoFi, как и все кредиторы, проведет «жесткую» проверку кредитоспособности, которая может отрицательно повлиять на ваш кредитный рейтинг. SoFi сообщает, что вы должны получить средства в течение нескольких дней после подписания документации и подтверждения вашего адреса.

Если вам отказали в выдаче личного кредита SoFi и вы считаете, что ваше финансовое положение достаточно хорошее, подумайте о том, чтобы попросить разъяснений. Объяснение может быть таким же простым, как ошибка обработки, или в вашем кредитном отчете может быть отрицательная отметка, которую вам необходимо изучить.

Если ваш кредит ниже 700, рассмотрите возможность подачи заявления на получение личного кредита в Avant, OneMain Financial или кредитный союз. Вы можете найти более выгодные ставки и меньше ограничений по кредитованию. Наши обзоры помогут вам принять правильное решение.

Определение среды с низкой процентной ставкой

Что такое среда с низкой процентной ставкой?

Среда низких процентных ставок возникает, когда безрисковая процентная ставка, обычно устанавливаемая центральным банком, ниже исторической средней в течение длительного периода времени. В Соединенных Штатах безрисковая ставка обычно определяется процентной ставкой по казначейским ценным бумагам.

Нулевая процентная ставка и отрицательная процентная ставка — два крайних примера условий низких процентных ставок.

Ключевые выводы

- Среда с низкой процентной ставкой возникает, когда безрисковая ставка устанавливается ниже среднего исторического значения.

- Большая часть мира вошла в среду с низкими процентными ставками после финансового кризиса 2008-09 гг.

- Условия низких процентных ставок, как правило, приносят пользу заемщикам за счет кредиторов и вкладчиков.

Объяснение условий низкой процентной ставки

В большинстве развитых стран мира с 2009 года наблюдаются низкие процентные ставки, поскольку денежно-кредитные органы всего мира снизили процентные ставки до фактически 0%, чтобы стимулировать экономический рост и предотвратить дефляцию.

Среда с низкими процентными ставками призвана стимулировать экономический рост за счет удешевления заимствования денег для финансирования инвестиций как в физические, так и в финансовые активы. Одна из особых форм низких процентных ставок — отрицательные процентные ставки. Этот тип денежно-кредитной политики является нетрадиционным в том смысле, что вкладчики должны платить центральному банку (и в некоторых случаях частным банкам) за хранение своих денег, а не получать проценты по своим депозитам.

Как и все остальное, у каждой медали всегда есть две стороны — низкие процентные ставки могут быть как благом, так и проклятием для пострадавших.Как правило, вкладчики и кредиторы, как правило, проигрывают, в то время как заемщики и инвесторы получают выгоду от низких процентных ставок.

Реальный пример среды с низкой процентной ставкой

Среда с низкой процентной ставкой. ИнвестопедияВ качестве примера давайте рассмотрим среду процентных ставок в Соединенных Штатах с 1999 по 2019 год. Синяя линия представляет собой безрисковую ставку (однолетние казначейские облигации), а красная линия — ставка по федеральным фондам. Обе ставки часто используются для описания безрисковой ставки.Как показано на графике, период после финансового кризиса 2008 года примерно до 2017 года представляет собой среду с низкими процентными ставками, причем ставки не только ниже исторических норм, но и очень близки к 0%.

Кто выигрывает от низких процентных ставок?

Федеральная резервная система снижает процентные ставки, чтобы стимулировать рост в период экономического спада. Это означает, что затраты по займам становятся дешевле.

Среда с низкой процентной ставкой отлично подходит для домовладельцев, потому что она снижает их ежемесячный платеж по ипотеке.Точно так же потенциальные домовладельцы могут быть привлечены на рынок из-за более низких затрат. Низкие процентные ставки означают, что в карманах потребителей тратится больше денег.

Это также означает, что они могут быть готовы делать более крупные покупки и брать больше в долг, что стимулирует спрос на товары для дома. Это дополнительная выгода для финансовых учреждений, поскольку банки могут давать больше ссуд. Окружающая среда также помогает предприятиям совершать крупные покупки и увеличивать свой капитал.

Недостатки среды с низкой процентной ставкой

У низких процентных ставок есть свои преимущества, но есть и недостатки, особенно если ставки сохраняются на очень низком уровне в течение длительного периода времени.Более низкие ставки по займам означают, что инвестиции также пострадают, поэтому любой, кто кладет деньги на сберегательный счет или подобное средство, не получит большой прибыли в такой среде.

Банковские депозиты также упадут, но также упадет прибыльность банков, потому что более низкие затраты по займам приведут к снижению процентного дохода. Эти периоды увеличивают объем долгов, которые люди готовы взять на себя, что может стать проблемой как для банков, так и для потребителей, когда процентные ставки начнут расти.

Определение, формула и расчет процентной ставки

Что такое процентная ставка?

Процентная ставка — это сумма, которую кредитор взимает с заемщика, и представляет собой процент от основной суммы кредита — суммы ссуды. Процентная ставка по ссуде обычно указывается на годовой основе, известной как годовая процентная ставка (APR).

Процентная ставка также может применяться к сумме, заработанной в банке или кредитном союзе со сберегательного счета или депозитного сертификата (CD).Годовая процентная доходность (APY) относится к процентам, полученным на этих депозитных счетах.

Процентные ставки: номинальные и реальные

Ключевые выводы

- Процентная ставка — это сумма, взимаемая кредитором сверх основной суммы долга перед заемщиком за использование активов.

- Процентная ставка также применяется к сумме, заработанной в банке или кредитном союзе с депозитного счета.

- Большинство ипотечных кредитов используют простые проценты. Однако некоторые ссуды используют сложные проценты, которые применяются как к основной сумме, так и к накопленным процентам за предыдущие периоды.

- Заемщик, который считается кредитором с низким уровнем риска, будет иметь более низкую процентную ставку. Кредит, который считается высокорисковым, будет иметь более высокую процентную ставку.

- Для потребительских кредитов обычно используется годовая процентная ставка, в которой не используются сложные проценты.

- APY — это процентная ставка, которая взимается в банке или кредитном союзе со сберегательного счета или компакт-диска. На сберегательные счета и компакт-диски используются начисленные проценты.

Общие сведения о процентных ставках

По сути, проценты — это плата заемщику за использование актива.Заемные активы могут включать наличные деньги, потребительские товары, транспортные средства и имущество.

Процентные ставки применяются к большинству операций по кредитованию или заимствованию. Люди занимают деньги для покупки домов, финансирования проектов, открытия или финансирования бизнеса или оплаты обучения в колледже. Компании берут ссуды для финансирования капитальных проектов и расширяют свою деятельность за счет приобретения основных и долгосрочных активов, таких как земля, здания и оборудование. Заемные деньги возвращаются либо единовременно в установленный срок, либо периодическими платежами.

Для ссуд процентная ставка применяется к основной сумме ссуды. Процентная ставка — это стоимость долга для заемщика и норма прибыли для кредитора. Деньги, подлежащие возврату, обычно превышают заемную сумму, поскольку кредиторы требуют компенсации за потерю возможности использовать деньги в течение периода ссуды. Кредитор мог бы инвестировать средства в течение этого периода вместо предоставления ссуды, которая принесла бы доход от актива. Разница между общей суммой погашения и первоначальной ссудой — это начисляемые проценты.

Если кредитор считает заемщика группой с низким уровнем риска, с заемщика обычно взимается более низкая процентная ставка. Если заемщик считается подверженным высокому риску, процентная ставка, которую он взимает, будет выше, что приведет к более высокой стоимости ссуды.

Риск обычно оценивается, когда кредитор смотрит на кредитный рейтинг потенциального заемщика, поэтому важно иметь отличный рейтинг, если вы хотите претендовать на лучшие ссуды.

Пример процентной ставки

Если вы берете в банке ипотеку на сумму 300000 долларов, а в кредитном соглашении указывается, что процентная ставка по ссуде составляет 4%, это означает, что вам придется выплатить банку первоначальную сумму кредита в размере 300000 долларов США + (4% x 300000 долларов США) = 300 000 долларов США + 12 000 долларов США = 312 000 долларов США.

Простая процентная ставка

Приведенный выше пример был рассчитан на основе формулы простых годовых процентов, которая выглядит следующим образом:

Простые проценты = основная сумма X процентная ставка X время

Лицо, взявшее ипотеку, должно будет выплатить 12 000 долларов процентов в конце года, при условии, что это было кредитное соглашение только на один год. Если срок кредита составлял 30 лет, выплата процентов составит:

Простые проценты = 300 000 долларов США X 4% X 30 = 360 000 долларов США

Годовая процентная ставка в размере 4% соответствует годовой процентной выплате в размере 12 000 долларов США.Через 30 лет заемщик заработал бы 12 000 долларов на 30 лет = 360 000 долларов на выплату процентов, что объясняет, как банки зарабатывают свои деньги.

Сложная процентная ставка

Некоторые кредиторы предпочитают метод сложных процентов, что означает, что заемщик платит еще больше в виде процентов. Сложные проценты, также называемые процентами, применяются к основной сумме долга, а также к накопленным процентам за предыдущие периоды. Банк предполагает, что в конце первого года заемщик должен основную сумму долга плюс проценты за этот год.Банк также предполагает, что в конце второго года заемщик должен основную сумму долга плюс проценты за первый год плюс проценты по процентам за первый год.

Проценты, причитающиеся при начислении сложных процентов, выше, чем проценты, причитающиеся с использованием метода простых процентов. Проценты начисляются ежемесячно на основную сумму, включая начисленные проценты за предыдущие месяцы. Для более коротких таймфреймов расчет процентов будет одинаковым для обоих методов. Однако по мере увеличения срока кредитования увеличивается разница между двумя типами расчета процентов.

Используя приведенный выше пример, по истечении 30 лет общая задолженность по процентам составляет почти 700 000 долларов США по ссуде в размере 300 000 долларов США с процентной ставкой 4%.

Для расчета сложных процентов можно использовать следующую формулу:

Сложный процент = p X [(1 + процентная ставка) n — 1]

где :

p = основная сумма

n = количество периодов начисления сложного процента

Счета сложных процентов и сберегательные

Когда вы экономите деньги на сберегательном счете, вам выгодны сложные проценты.Проценты, полученные на этих счетах, суммируются и являются компенсацией владельцу счета за разрешение банку использовать депонированные средства.

Если, например, вы вносите 500 000 долларов на высокодоходный сберегательный счет, банк может взять 300 000 долларов из этих средств для использования в качестве ипотечной ссуды. В качестве компенсации банк ежегодно перечисляет на счет 1% годовых. Таким образом, в то время как банк берет 4% от заемщика, он дает 1% держателю счета, не считая его 3% в виде процентов. Фактически, вкладчики ссужают деньги банку, который, в свою очередь, предоставляет средства заемщикам в обмен на проценты.

Эффект «снежного кома» от сложных процентных ставок, даже когда ставки очень низки, может помочь вам со временем накопить богатство; Курс «Личные финансы для выпускников» от Investopedia Academy учит тому, как вырастить «птичье яйцо» и сохранить богатство на долгое время.

Стоимость долга для заемщика

Хотя процентные ставки представляют собой процентный доход для кредитора, они представляют собой стоимость долга для заемщика. Компании сопоставляют стоимость заимствования со стоимостью капитала, например выплатой дивидендов, чтобы определить, какой источник финансирования будет наименее дорогим.Поскольку большинство компаний финансируют свой капитал путем привлечения заемных средств и / или выпуска акций, стоимость капитала оценивается для достижения оптимальной структуры капитала.

APR по сравнению с APY

Процентные ставки по потребительским кредитам обычно указываются как годовая процентная ставка (APR). Это норма доходности, которую требуют кредиторы за возможность заимствовать свои деньги. Например, процентная ставка по кредитным картам указывается как годовая процентная ставка. В нашем примере выше 4% — это годовая процентная ставка по ипотеке или заемщику.Годовая процентная ставка не учитывает сложные проценты за год.

Годовая процентная доходность (APY) — это процентная ставка, которая взимается в банке или кредитном союзе со сберегательного счета или компакт-диска. Эта процентная ставка учитывает начисление сложных процентов.

Как определяются процентные ставки?

Процентная ставка, взимаемая банками, определяется рядом факторов, например состоянием экономики. Центральный банк страны (Федеральная резервная система США) устанавливает процентную ставку, которую каждый банк использует для определения предлагаемого диапазона годовых.Когда центральный банк устанавливает процентные ставки на высоком уровне, стоимость долга возрастает. Когда стоимость долга высока, это отпугивает людей от заимствования и замедляет потребительский спрос. Кроме того, процентные ставки имеют тенденцию расти с инфляцией.

Для борьбы с инфляцией банки могут устанавливать более высокие резервные требования, в результате чего возникает ограниченная денежная масса или повышается спрос на кредиты. В экономике с высокими процентными ставками люди прибегают к сбережению своих денег, поскольку они получают больше от нормы сбережений. Фондовый рынок страдает, поскольку инвесторы предпочтут воспользоваться преимуществами более высокой нормы сбережений, чем инвестировать в фондовый рынок с более низкой доходностью.Бизнес также имеет ограниченный доступ к капитальному финансированию за счет долга, что приводит к экономическому спаду.

Экономика часто стимулируется в периоды низких процентных ставок, потому что заемщики имеют доступ к ссудам по недорогим ставкам. Поскольку процентные ставки по сбережениям низкие, предприятия и частные лица с большей вероятностью будут тратить и покупать более рискованные инвестиционные инструменты, такие как акции. Эти расходы подпитывают экономику и обеспечивают приток капитала на рынки капитала, ведущий к экономическому росту.Хотя правительства предпочитают более низкие процентные ставки, они в конечном итоге приводят к рыночному дисбалансу, когда спрос превышает предложение, вызывая инфляцию. Когда возникает инфляция, процентные ставки повышаются, что может быть связано с законом Вальраса.

2,89%

Средняя процентная ставка по 30-летней ипотеке с фиксированной процентной ставкой в июне 2021 года. Федеральная резервная система не сократила свои увеличенные расходы на ценные бумаги, обеспеченные ипотекой, что позволяет удерживать ставки по ипотеке на низком уровне.

Процентные ставки и дискриминация

Несмотря на законы, такие как Закон о равных возможностях кредитования (ECOA), запрещающие дискриминационную практику кредитования, в США преобладает системный расизм.S. Согласно отчету Realtor.com, опубликованному в июле 2020 года, покупателям жилья в преимущественно чернокожих общинах предлагается ипотека по более высоким ставкам, чем покупателям жилья в белых общинах. Анализ данных по ипотеке за 2018 и 2019 годы показал, что более высокие ставки добавили почти 10 000 долларов США процентов по сравнению с срок действия типичной 30-летней ссуды с фиксированной ставкой.

В июле 2020 года Бюро финансовой защиты потребителей (CFPB), которое обеспечивает соблюдение требований ОЭСР, выпустило Запрос на информацию, чтобы получить комментарии общественности для определения возможностей улучшения того, что делает ОЭСР для обеспечения недискриминационного доступа к кредитам.«Четкие стандарты помогают защитить афроамериканцев и другие меньшинства, но CFPB должен поддержать их действиями, чтобы убедиться, что кредиторы и другие лица соблюдают закон», — заявила Кэтлин Л. Крейнингер, директор агентства.

Bank of America сосредотачивается на росте ссуд, поскольку повышение ставок постепенно сходит на нет

14 июля — Акции Bank of America Corp (BAC.N) упали в среду после того, как второй по величине кредитор США подробно описал свою чувствительность к низким процентным ставкам и федеральным кредитам. Резерв указал, что не планирует в ближайшее время повышать базовую ставку.

Его акции упали на 5% в полдень.

Аналитики считают Bank of America наиболее подверженным процентным ставкам среди крупных банков США. Руководство несколько раз меняло стратегии, чтобы работать лучше, но изменения ставок было почти невозможно предсказать на протяжении более десяти лет, поскольку политики реагировали на различные кризисы с 2008 года, включая пандемию коронавируса, начавшуюся в прошлом году.

Хотя чистая прибыль Bank of America во втором квартале выросла на 173% до почти 9 миллиардов долларов по сравнению с предыдущим годом, превзойдя оценки аналитиков, чистый процентный доход упал более чем на 6%.

Руководство предложило более высокий прогноз прибыли, если спрос на ссуды вырастет или процентные ставки увеличатся аккуратно. Аналитики скептически относятся к тому, что произойдет в ближайшее время.

«BofA действительно нуждается в повышении ставок, — сказал аналитик Evercore ISI Гленн Шорр.

Главный исполнительный директор Bank of America Брайан Мойнихан и финансовый директор Пол Донофрио обратили внимание на положительные тенденции во время разговоров с журналистами и аналитиками.

Спрос на ссуды начал расти, что поможет Bank of America заработать больше денег на депозитах, сказали они.Статистика по кредитным картам и банковским счетам клиентов Bank of America показывает, что потребители тратят больше, добавили они.

Донофрио рекламировал способность Bank of America поддерживать относительно стабильный чистый процентный доход, даже несмотря на то, что ставки резко упали, а спрос на кредиты упал во время пандемии. По его словам, банк делает ставку на рост кредита, чтобы достичь необходимого уровня, вместо того, чтобы пытаться инвестировать с учетом направления ставок.

«Мы не трейдеры и не хедж-фонд, — сказал Донофрио. — Мы разумно используем нашу избыточную ликвидность с течением времени, и мы всегда балансируем с нашей потребностью в ликвидности.»

На данный момент средний ссудный портфель Банка Америки вырос на 0,02% во втором квартале по сравнению с предыдущим периодом и на 12% ниже, чем годом ранее.

Его депозиты выросли на 14% до 1,9 триллиона долларов.

В своем инвестиционном портфеле Bank of America почти вдвое увеличил объем долговых ценных бумаг на своем балансе с июня 2020 года по июнь 2021 года, до 940 миллиардов долларов с 472 миллиардов долларов, согласно его финансовой отчетности. Справедливая стоимость его казначейских ценных бумаг и облигаций, обеспеченных агентствами США утроилось за это время.

Запасы казначейских облигаций и долговых обязательств Банка Америки, выпущенных агентствами США, выросли более чем в три раза.

Банк увеличил долю обеспеченных кредитных обязательств (ССН), которые он андеррайтирует и которые имеют высокие кредитные рейтинги, вместо того, чтобы распределять все части среди инвесторов, сказал Донофрио. Эти ценные бумаги, как правило, имеют более высокую доходность, чем казначейские облигации и другие активы с низким уровнем риска.

В целом банк произвел квартальную прибыль в размере 8,96 млрд долларов, или 1,03 доллара на акцию, по сравнению с 3 долларами.28 миллиардов, или 37 центов на акцию, годом ранее.

Аналитики ожидали, что в среднем 77 центов на акцию, согласно данным Refinitiv IBES.

Чистая выручка упала на 4% до 21,5 млрд долларов.

Чистый процентный доход снизился на 6% до 10,2 млрд долларов с 10,8 млрд долларов.

Этот показатель показывает разницу между тем, что банки взимают за ссуды и платят за финансирование.

Федеральная резервная система начала дискуссии о сокращении политики лёгких денег, и политики выдвинули свои прогнозы повышения процентных ставок до 2023 года с 2024 года.

Тем не менее, в подготовленных показаниях к слушанию в Конгрессе в среду председатель ФРС Джером Пауэлл указал, что такие шаги не произойдут в ближайшее время. [nL1N2OQ0ZD]

«Мы надеемся, что ФРС права в отношении инфляции», — сказал Донофрио во время телефонного разговора с журналистами.

JPMorgan Chase & Co (JPM.N), Citigroup Inc (CN), Wells Fargo & Co (WFC.N) и Goldman Sachs Group Inc (GS.N) также представили результаты на этой неделе с Morgan Stanley (MS.N). ) запланировано на четверг.

Репортаж Никет Нишант в Бангалоре и Элизабет Дилтс Маршалл в Нью-Йорке, Дополнительный репортаж Йорука Бахчели; Под редакцией Саумьядеба Чакрабарти и Андреа Риччи

Наши стандарты: принципы доверия Thomson Reuters.

Лучшие кредитные карты с низким процентом до 2021 года: предложения с низкой годовой процентной ставкой

Вся информация о карте American Express Cash Magnet®, кредитной карте Federal Credit Union Platinum Rewards и карте Visa Platinum военно-воздушных сил Федерального кредитного союза была собрана независимо кредитными картами.com.

Руководство по кредитным картам с низким процентом

В этом руководстве мы рассмотрим:

Выбор редактора: Детали кредитной карты с низким процентом

Discover it® Cash Back: лучший вариант для низких процентов

Почему мы выбрали it: Кэшбэк Discover it, как и несколько других карт Discover, предлагает низкую регулярную процентную ставку от 11,99% до 22,99% с переменной годовой процентной ставкой, что идеально для случайного баланса.

Плюсы: Непревзойденные текущие вознаграждения и бонусная функция первого года: 5% кэшбэка по чередующимся ежеквартальным категориям (до 1500 долларов в комбинированных ежеквартальных покупках в различных категориях после активации, затем 1%), и Discover будет соответствовать всем кэшбэк, который вы заработаете в конце первого года.К тому же годовой платы нет.

Минусы: К сожалению, льготы на покупку и поездки отсутствуют. На этой карте нет традиционного бонуса за регистрацию, вместо этого он соответствует кэшбэку, который вы заработаете в первый год. Это означает, что вы будете ждать этого бонуса год, а не получать его в течение первых одного-трех месяцев, как это обычно бывает.

Кому следует подавать заявление? Обладая невероятной ставкой возврата денег, эта карта с низким процентом представляет большую потенциальную ценность для тех, кто может извлечь максимальную пользу из ее сменяющихся категорий ежеквартальных бонусов.Чтобы получить одобрение, вам необходимо иметь кредит от хорошего до отличного (670 или выше).

Прочтите наш обзор Discover it® Cash Back.

Citi® Double Cash Card: Лучшая для возврата денег

Почему мы выбрали ее: Citi Double Cash Card обладает одним из самых длинных предложений годовых годовых на перевод баланса: 0% в течение 18 месяцев, затем от 13,99% до 23,99% переменная после этого. Это означает, что переводы баланса при 0% могут быть перенесены в 2022 год.

Плюсы: Постоянные вознаграждения Double Cash в виде 1% кэшбэка, когда вы тратите, а затем еще 1%, когда вы платите за покупку, делают его первоклассным. среди карт с фиксированной ставкой возврата денег.

Минусы: Какими бы превосходными ни были награды Citi Double Cash, отсутствие начального годового дохода в размере 0% на покупки может заставить вас задуматься. Кроме того, нет бонуса за регистрацию.

Кому следует подавать заявление? Эта карта — отличный выбор в качестве бонусной карты с низкой фиксированной процентной ставкой, которая может увеличить доход от повседневных покупок, особенно если вы уже являетесь клиентом Citi. Чтобы получить одобрение, вам необходимо иметь кредит от хорошего до отличного (670 или выше), и кандидаты в Citi могут проверить, прошли ли они предварительную квалификацию, прежде чем рисковать.

Прочтите наш обзор Citi® Double Cash Card.

Карта Citi Rewards + ®: Лучшая для повседневных покупок

Почему мы выбрали ее: Держатели карт получают начальную годовую процентную ставку 0% на покупки и переводы баланса в течение 15 месяцев. После этого годовая процентная ставка карты будет варьироваться от 13,49% до 23,49%. Годовой платы нет.

Плюсы: Citi Rewards + ® предлагает нечто уникальное: вы не только заработаете 2X балла ThankYou в супермаркетах и заправочных станциях (на покупки до 6000 долларов в год, затем 1 балл за доллар), а также 1X балл за все другие покупки, но каждая сделанная вами покупка будет округляться до ближайших 10 баллов.Эта функция помогает получать больше вознаграждений за каждую покупку, какой бы маленькой она ни была.

Минусы: Одно из потенциальных недостатков заключается в вариантах погашения: если вы хотите получить максимальную отдачу от своих вознаграждений, вам придется обменять свои баллы на туристические покупки, которые можно забронировать только через туристический портал ThankYou. , или подарочные карты.

Кому следует подавать заявление? Если вы ищете простую карту для переноса остатка средств с низким процентом, которая может максимизировать вознаграждение за небольшие повседневные покупки, Citi Rewards + является сильным конкурентом, особенно для существующих пользователей Citi.Эта карта — отличный вариант для перевода остатка средств с возможностью максимизировать вознаграждение за небольшие покупки, особенно если вы уже являетесь клиентом Citi.

Прочтите наш обзор карты Citi Rewards + ®.

Карта Blue Cash Everyday® от American Express: Лучшая для семей, финансирующих крупную покупку