что это простыми словами, для чего нужны, схема и принцип работы

Современный мир богат схемами избежания уплаты налогов – это и искажение данных бухгалтерского учета, незаконное использование налоговых льгот , фиктивный бартер и т.п. Очень часто крупные предприятия используют посреднические фирмы, зарегистрированные в оффшорных зонах. Оффшорные зоны использовали ещё со времен древних Афин.

Что такое оффшор простыми словами

Оффшор (термин, от английского offshore — «вне берега») – это территория, где для иностранных компаний при ведении бизнеса созданы особые условия при уплате налогов, упрощенная процедура отчетности, возможность регистрации компании на других лиц. Простым языком, оффшоры нужны для компаний, чтобы дать им возможность эффективно уйти от уплаты налогов.Оффшорная компания

Компания, зарегистрированная в зоне оффшора с предоставлением определенных льгот, называется оффшорной. Ее особенности:

- Контроль над данной компанией находится вне оффшорной зоны;

- Минимальная сумма уплата налогов;

- Высокая гарантия анонимности.

Оффшорный счет

Оффшорная компания открывает оффшорный счет, то есть по сути обыкновенный банковский счет, который служит как для накопления, так и для сбережения средств . Его преимущества:

- Процедура его открытия упрощена;

- Требуется минимальное количество документов;

- Высокий уровень конфиденциальности;

- Сведены до минимума проверки контролирующих органов;

- Без особого риска осуществляется ведение банковских операций.

Это даёт возможность компаниям сберечь капитал без особого риска.

Оффшорный счет может открыть как юридическое, так и физическое лицо.

Схемы работы оффшоров

Схема работы оффшора

Схема работы оффшораОффшорные компании применяют различные схемы работы. Самая распространенная классическая схема — это регистрация компании. Иностранная компания, становясь учредителем фирмы, получает право на дивиденды, которые облагаются минимальным налогом.

Можно зарегистрировать компанию по поставке товаров, осуществления экспортно-импортной деятельностью, когда прибыль от данного вида деятельности остается в оффшорной зоне, что позволяет искусственно либо повышать, либо занижать цены. Разница в цене товара не контролируется и не облагается налогами.

В последнее время стало популярно банковское дело. Преуспевающие бизнесмены открывают «свои» банки. Они могут быть открыты под определенных лиц или одного лица. Оффшорные банки создаются при минимальных затратах. Свой банк удобен тем, что позволяет проводить платежи с минимальным налогообложением, дает широкую возможность финансового планирования. Важным преимуществом оффшорного банка является распределение средств разных валют при проведении внешнеторговых операций.

Оффшорные зоны для ведения различных видов бизнеса

Оффшоры – разновидность свободных экономических зон. Ниже представлены оффшорные зоны по видам выгодных расположений.

- Заниженное налогообложение:

• Великобритания,• Кипр,• Шотландия.

Компании на законных основаниях могут избежать уплаты налогов. - По сферам бизнеса:

• Голландия,• Латвия,• Польша,• Швейцария.

В данных странах выгодно регистрировать компании, занимающиеся туризмом, сельским хозяйством, IT-технологиями, поскольку налогообложение для таких видов деятельности является оптимальным. - Исследования в сфере высоких технологий:

• Китай,• Сингапур. - Для ведения честного бизнеса:

• Кипр,• Швейцария,• Эстония.

Данные страны предлагают низкое налогообложение, успешное развитие компаний без проблем с законом. - При выборе оффшорной зоны необходимо досконально изучить действующие законы страны, тщательно проанализировать свою деятельность и правильно поставить приоритеты выбранной оффшорной территории. Например, небольшие государства с низким уровнем развития своей экономики предъявляют невысокие требования к отчетности, у них определен ежегодный фиксированный сбор в доход государства, нет реестра предприятий, строгая анонимность. Эти страны политически стабилизированы. Например:

• Багамские острова,• Белиз,• Британские Виргинские острова. - Респектабельные оффшорные зоны, напротив, предъявляют повышенные требования к финансовой отчетности, предоставляют налоговые льготы, ведется реестр предприятий. Однако, в этих зонах работают престижные компании. Например:

Оффшорную зону следует отличать от свободной экономической зоны. Если компания ведет свою деятельность вне её территории, то это — оффшорная зона, если на её территории – свободная экономическая зона.

Плюсы и минусы оффшоров

Основные преимущества использования оффшора:

- Налоговые льготы или отсутствие налогов;

- Защита финансовых вложений;

- Минимальный риск;

- Минимальность расходов;

- Высокая конфиденциальность;

- Упрощенная законодательная регуляция.

Основные минусы использования оффшора:

- Недоверие к оффшорным предприятиям мировых компаний;

- Сложность получения банковского кредита;

- Риск при выборе экономической зоны;

- Пристальное внимание международных органов к интересующим их компаниям, что может навредить престижу ведения бизнеса.

Контроль над оффшорными зонами осуществляет Международный валютный фонд и некоторые банки различных стран мира.

Физические лица и корпорации, стремясь защитить свои активы, с помощью оффшоров находятся в поисках безопасного места для осуществления деятельности и размещения финансов, а также стремясь свести налоговые платежи до минимума.

При выборе оффшорной зоны необходимо тщательно изучить законы страны. Не стоит забывать, что многие государства озабочены массовостью распространения оффшоров. У некоторых государств имеется черный список оффшоров. Осуществляется жесткий контроль над компаниями из этого списка.

kak-zarabotok.ru

Оффшоры — что это такое и в чем их суть

Среди населения нашей стране слово «оффшор» ассоциируются с мошенничеством и бегством капитала. По телевизору нас приучили к этому. Так ли это на самом деле? Рассмотрим понятие оффшорной зоны, компании на простом языке. Определим его плюсы и минусы.

1. Что такое оффшоры простыми словами

Оффшоры (от англ. «offshore», «вне берега», «вне границ») — это страны (регионы, штаты), в которых можно получить налоговые льготы для выгодного ведения бизнеса. Также они полностью скрывают информацию о владельцах этих компаний, что в некоторых моментах бывает крайне необходимо.

Предпринимателей, которые регистрируют фирмы за рубежом в своих странах называют «нерезиденты». Дадим определение оффшорной компании:

Оффшорная компания — это юридическое лицо, которое зарегистрировано в оффшорных странах.

Многие крупные компании, такие как Apple, Google также являются оффшорными и ничего плохого в этом нету. Это мировые бренды. Они успешно развиваются и существуют.

ИсторияОффшорные схемы существуют еще со временем древних Афин, когда купцы специально проезжали мимо города, чтобы избежать пошлин и сборов. Они искали зоны «свободной торговли», где им не приходилось платить никаких сборов.

В целом попытки отклониться от налогов присутствовало всегда. Сейчас оффшоры стали решением этой проблемы. При этом все официально, законно и прозрачно.

Как правильно писать: «офшор» или «оффшор»Используются два варианта написания. Поэтому можно использовать любое удобное и привычное написание. В русских словарях слово употребляется с одним «ф», а с двумя отсутствует. Я использую вариант с двумя «фф», поскольку он гораздо популярнее в массах.

Что значит вывести деньги в оффшорыВывести деньги в оффшор означает то, что компания перебирается официально за границу (в зону с отсутствием налогов). Государство по сути не получает никаких налогов с этой организации, которая работает в свой стране, но просто оформлена за рубежом.

Примечание 1Оншор — это обычная компания, которая зарегистрирована и существует на той же территории, платит налоги и не имеет каких-либо льгот, подчиняется юрисдикции этой страны.

Примечание 2Все оффшорные зоны являются юрисдикциями.

2. Страны оффшоров

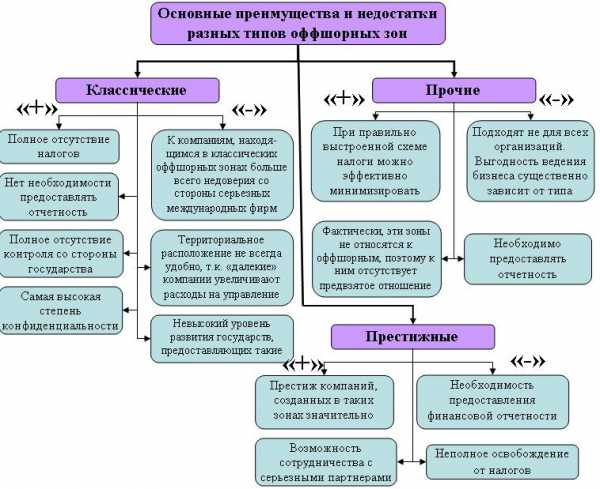

Все страны оффшоров можно условно разделить на три группы:

- Островные оффшоры. Находятся в Тихом и Индийском океанах. В этих странах полностью отсутствуют налоги, высокая анонимность. Считаются сомнительными организациями из-за их расположения, поэтому у компаний из этих стран могут возникать проблемы с сотрудничеством с компаниями в других странах.

- Европейские территории. Не являются оффшорами в чистом виде, поскольку за ведение счета приходится платить сборы. Плюс к тому же есть небольшие налоги. Проводятся аудиты. Информацию о владельце можно получить по запросу.

- Административно-территориальные образования. Территории внутри стран с возможностью иметь особый вид налогов.

| Андорра | Ангилья | Антигуа и Барбуда | Аруба |

| Багамы | Барбадос | Белиз | Бермуды |

| Виргинские Острова | Бруней | Вануату | Гамбия |

| Гернси | Гибралтар | Гренада | Джерси |

| Доминика | Острова Кайман | Кипр* |

vsdelke.ru

Список стран оффшорной зоны в 2019 году

Сегодня всё чаще жители нашей страны слышат словосочетание «оффшорная зона». Но многие его попросту не понимают. И это неудивительно. Ведь люди, которые никаким образом не связаны с бизнесом, экономикой или юриспруденцией с понятием «оффшорная зона» не сталкивались. Попробуем разобраться, что «это такое».

Содержание материала

Определения

Оффшорная зона представляет собой страну или её часть, правительство которой предоставляет компаниям – нерезидентам льготные условия для проведения предпринимательской деятельности. Под компаниями-нерезидентами понимаются организации, предприятия, компании, фирмы, владельцами которых по документам являются иностранные граждане. Например: владельцем компании является представитель России, но компании осуществляет свою деятельность на Кипре. Другими словами компания зарегистрирована на Кипре и платит налоги именно Кипру, а не России. Вот это и называется оффшорной зоной.

Регистрация компании в таких зонах имеет одно, но весьма весомое преимущество: уменьшение налоговых ставок. В некоторых странах можно регистрировать компанию и даже не платить налог за неё. Другими словами оффшорная зона предоставляет своим «участникам» пониженное налогообложение.

Исходя из этого, можно отметить, что оффшорная зона в экономике представлена в виде финансового центра, который с удивительной лёгкостью привлекает иностранный капитал за счёт предоставления налоговых льгот.

Оффшорная зона – это зона экономического пространства, направленная на регистрацию и ведение коммерческой деятельности. Сегодня оффшорными зонами называют страны или мировые государства, которые предоставляют такую привилегию иностранным предприятиям и компаниям.

Как уже ранее отмечалось, вести бизнес в оффшорных зонах не просто рентабельно, а очень выгодно. Низкие налоговые ставки позволяют взимать максимальную прибыль. Но стоит отметить, что международные компании, работающие в оффшорной зоне, вынуждены в обязательном порядке соблюдать все законы, так как находятся под юрисдикцией другой страны, входящей в оффшорную зону.

Не стоит путать понятия офшор и оффшорную зону. Это разные понятия в экономике. Под первым в экономике понимается компания, работающая в оффшорной зоне. А второе понятие в экономике обозначает страну, где осуществляет свою деятельность компания — офшор.

Регистрация в такой «экономической» зоне предоставляет следующие преимущества:

- Все денежные средства компании и активы не подпадают под мировой валютный контроль и валютное регулирование.

- Низкий уровень налогообложения.

- Все активы компании в этой стране находятся «в безопасности».

- Возможность хранения финансовых средств и активов в самых крупных и стабильных банках мира. Отметим, что это преимущество весьма весомое. Так как крупные мировые банки в большей степени защищены от банкротства.

- Вся информация относительно владельцев компании, активов и акционеров сохраняется в тайне.

- Компаниям предоставляется свобода в ведении бухгалтерского учёта.

- Компании имеют полное право проводить любые финансовые операции с другими участниками оффшорной зоны.

- Конфиденциальность проводимых сделок.

Особенности

Оффшорные зоны стали популярны и востребованы благодаря своим особенностям.

Перечень особенностей оффшорных зон:

- Упрощённая и ускоренная процедура регистрирования организаций. При регистрации потребуется заплатить определённый взнос. В каждой стране сумма «взноса» несущественно отличается.

- Оплата подоходного налога и налога с прибыли осуществляется по заниженным тарифам.

Недостатком можно считать невозможность осуществления предпринимательской деятельности. Это делается для защиты национального бизнеса страны, где располагается оффшорная зона.

Преимущества оффшорных зон

Но если для предприятий и компаний участие в такой зоне лишь выгодно, то у многих людей возникает вопрос, а в чём же заинтересованность той страны, которая предоставляет международным компаниям такие привилегии. Ответ прост. За счёт пониженного налогообложения зарегистрировать компанию в этой зоне стремятся многие международные организации. Доход от регистрации достаточно велик, поэтому страна лишь выигрывает, улучшая притоком иностранных инвестиций свою внутреннюю экономику. Для регулирования и управления офшорами в стране создаются секретарские бюро. А это дополнительные рабочие места.

Поэтому оффшорная зона частично решает проблему с безработицей.

Вернуться к оглавлениюСписок оффшорных зон

Если взглянуть на карту мира, то можно сильно удивиться, насколько территориально «разбросаны» страны с оффшорными зонами. Они присутствуют на каждом материке. В настоящее время этих стран более 50. Ежегодно оффшорные зоны расширяются, дополняются новыми юрисдикциями (в экономике страну оффшорного пространства принято называть юрисдикцией).

Карта оффшорных зон

В 2016 году самыми «низконалоговыми» мировыми юрисдикциями (странами оффшорной зоны) были:

- Шотландия.

- Великобритания.

- Кипр.

- Остров Мэн.

Звание мировых классических юрисдикций в 2016 году заслужили такие страны, как:

- Сейшелы.

- Маврикий.

- Доминика.

- Сент Китс.

- Невис.

- Ангилья.

- Британские Виргинские острова.

Регистрация международных компаний в этих странах может помочь полностью избежать налогов. Причём, в этих странах мира это вполне законно. Классические мировые юрисдикции используются для различных направлений бизнеса. В этой зоне можно свободно заниматься как торговлей, так и консалтингом.

Список оффшорных зон в Европе состоит из:

- Латвии.

- Голландии.

- Швейцарии.

- Словакии.

- Польши.

- Великобритании.

- Чехии.

- Эстонии.

- Болгарии.

Но в Европе существуют свои правила регистрации. Например, в Эстонии больше приветствуют мировые компании, занимающиеся разработкой ИТ-технологий. Голландия и Швейцария больше направлена на регистрацию холдинговых структур. Для ведения бизнеса в области туризма, сельского хозяйства, торговли более выгодными считаются условия, предоставляемые Чехией, Словакией и Болгарией.

Одними из самых крупных юрисдикций считаются азиатские. В народе их называют «азиатскими тиграми». Перечень азиатских мировых юрисдикций:

- Китай.

- Гонконг.

- Сингапур.

Гонконг

Эти юрисдикции подходят для организаций, которые занимаются разработкой и различного рода исследованиями.

Об открытии компании в Гонконге в этом видео:

Перечень других юрисдикций:- Соединённые Штаты Америки.

- Южно-Африканская Республика.

- Канада.

- Острова Новой Зеландии.

Классификация

Согласно мировой классификации оффшорные зоны разделяются на два типа:

- В первой разновидности иностранные компании освобождаются от уплаты всех налогов с прибыли организации или компании. Взамен на «освобождение» организации ежегодно обязуются платить фиксированную стоимость.

- Во втором типе, зона предоставляет льготные условия для организаций. Этот тип называется в экономике финансовым центром. Уменьшение налоговой ставки позволяет более успешно вести бизнес.

Исходя из этой классификации, можно отметить, что оффшорные страны разделяются на тех, кто полностью освобождает организацию от налогов и на тех, кто лишь уменьшает налоговые ставки.

Классификация оффшоров

Стоит отметить, что регистрируя страну в оффшорных зонах второго типа, компании придётся платить такие виды налогов, как:

- Налог на наследование.

- Налог на прирост капитала.

- Корпоративный.

- Подоходный.

- Налог на продажу.

Выбирая офшорную страну, стоит тщательно изучить местное законодательство в области регистрации и ведения коммерческой деятельности.

Многие экономисты утверждают, что регистрировать бизнес лучше всего в Бейлизе, Панаме, Сент Китсе или на Сейшельских или Британских Виргинских островах. Это страны, где полностью отсутствуют налоги. Регистрируя организацию в этих государствах, не потребуется предоставлять бухгалтерскую отчётность. Эти государства признаны мировыми юрисдикциями. Это самые известные, востребованные республики. Регистрируя в этих государствах компанию, в дальнейшем не придётся переживать относительно конфиденциальности. Огромное преимущество этих юрисдикций – полное отсутствие контроля со стороны местного управления.

Британские Виргинские Острова

Самыми респектабельными мировыми юрисдикциями признаны: Шотландия, Мэн, Великобритания и Гонконг. В этих странах потребуется предъявлять финансовую отчётность. Но взамен они иностранным организациям предоставляют весьма значимые налоговые льготы. Стоит учитывать, что местный контроль за организациями ведётся, поэтому иностранные организации всегда будут «под присмотром» у местных властей.

По мнению экспертов, желательно регистрировать свой бизнес в Эстонии, Швейцарии, Португалии, Черногории или Кипре. Эти юрисдикции предоставляют весьма приемлемые налоговые ставки.

Заочно в этой классификации выделяется и третий вид юрисдикций, не требующий уплаты налогов лишь от некоторых видов деятельности. Имеются в виду сделки, которые осуществляются между участниками оффшорной зоны в определённой юрисдикции. Такими странами мира являются Объединённые Арабские Эмираты, Алжир, Бразильская республика, Марокко.

Чёрные списки

Как уже ранее отмечалось к выбору юрисдикции стоит подходить очень осторожно и основательно. Желательно перед выбором государства проконсультироваться с налоговым экспертом.

Оффшорные зоны

В России существует понятие «чёрного списка юрисдикций». В этот список, входят страны мира, которые, по мнению правительства, не способны предоставить низкие налоговые ставки и не соответствуют званию «оффшорной зоны» по экономическим требованиям. Согласно этому списку, крайне нежелательно регистрировать компанию в:

- Бахрейне.

- Кайкосе.

- Ангильи.

- Барбуде.

- Барбадосе.

- Арубе.

- Антигуа.

- Гренаде.

- Монтсеррате.

- Пуэрто – Рико.

- Невисе.

- Либерии.

- Науру.

- Самоа.

- Мальдивской Республике.

Согласно «чёрному» списку также стоит опасаться регистрации на таких островах, как:

- Сейшельские.

- Маршаловы.

- Олдерни.

- Джерси.

- Мэн.

- Виргинские.

- Каймановы.

- Нидерландские.

- Виргинские в Соединённых Штатах Америки.

Налоговые ставки

Как уже ранее отмечалось, многие мировые юрисдикции «освобождают» иностранные компании от выплаты налогов. Но взамен этого требуется вносить «взнос» за регистрирование компании. Так, для регистрации организации в Бейлизе придётся заплатить 900 долларов. Ежегодно в бюджет этой страны нужно отчислять 950 долларов. Регистрация в Великобритании стоит 1250 долларов, а ежегодный налог составляет 1300 долларов. Для регистрирования компании в Панаме придётся изначально заплатить 1250 долларов, но ежегодный налог равен 1350 долларам. Регистрация на Кипре обойдётся в 3000 долларов. Каждый последующий год существования компании придётся платить по 3200 долларов. В Гонконге цена регистрации равняется 2100 долларам, а налог – 2250 долларам. В Объединённых Арабских Эмиратах регистрация стоит 2900, а ежегодный взнос равен 3800 долларам. Поставить на учёт компанию на Виргинских островах возможно за 1250 долларов. Ежегодный взнос – 1480 долларов.

Налоговые ставки:

- Великобритания – 20 %.

- Кипр – 12 %.

- Дания – 25 %.

- Нидерланды – 25.5 %.

- Лихтенштейн – 12 %.

- Барбадос – от 1 до 2 %.

- Маврикий – максимальная ставка равна 3 %.

- Венгрия – 10 %.

- Латвия – 15 %.

- Остров Мэн – от 0 до 10 %.

- Чехия – от 10 до 15 %.

- Австралия – 30 %.

- Канада – от 4 до 12%.

«Полезный» оффшор

Как уже ранее отмечалось, офшор способен увеличить рентабельность предприятия или организации. Но не все сферы бизнеса допустимы для работы в оффшорных зонах.

Видео о том, как выбрать оффшор:

Списки сфер бизнеса, где наличие офшора принесёт максимальную пользу:- Экспортирование товаров.

- Импортирование товаров. Благодаря офшору можно значительно снизить налоги. Работая в этой сфере бизнеса, лучше заключать контракты с датскими, кипрскими и британскими организациями.

- Разработка программного обеспечения. Этой сферой бизнеса лучше заниматься при помощи панамской или доминиканской юрисдикции.

- Недвижимость.

- Сфера шоу-бизнеса.

visasam.ru

Что такое оффшорная компания простыми словами

На чтение 11 мин. Просмотров 38 Опубликовано

В представлении большинства людей, термин «оффшор» обозначается как один из способов уклонения от оплаты налогов. Данное мнение является ошибочным стереотипом, который весьма популярен среди обычных граждан. Опытные финансисты говорят о том, что данная деятельность абсолютно легальна, и каждый предприниматель имеет законное право зарегистрировать свою компанию в оффшорных странах. В данной статье мы попытаемся ответить на вопрос, что такое оффшор простыми словами, а также обсудим плюсы и минусы деятельности оффшорных компаний.

Дословный перевод слова «оффшор», состоящего из двух частей (off – вне, shore – берег) можно пересказать как «что-то, находящееся за территорией, где-то в отдалении»

Дословный перевод слова «оффшор», состоящего из двух частей (off – вне, shore – берег) можно пересказать как «что-то, находящееся за территорией, где-то в отдалении»Оффшор: суть понятия

Описать значение термина «оффшор» без использования сложных экономических терминов довольно сложно. Данный термин обозначает ряд стран, которые привлекают к себе внимание иностранных предпринимателей за счет низкого налогообложения. Как правило, оффшорные зоны располагаются на различных островах с теплым климатом.

Представители крупного предпринимательства выбирают оффшорные зоны за счет низкой ставки налогообложения.

Регистрация бизнеса в подобных странах позволяет значительно увеличить финансовые потоки. Важно отметить, что помимо благоприятных условий для развития своего проекта, предприниматель получает частичную независимость от законодательства конкретной страны. Именно этот фактор привлекает людей, ведущих международный бизнес.

Многие люди, часто путают значение терминов «оншоры» и «оффшоры». Первый термин, обозначает финансовые центры, что работают на территории стран со стандартной налоговой системой. Компании, работающие в этом направлении, не имеют налоговых льгот.

История создания оффшорных юрисдикций

Английское слово «оффшор» можно перевести как отсутствие границ. Данный термин появился в пятидесятых годах прошлого столетия. Однако сам принцип работы в оффшорах был разработан в Древней Греции. По словам историков, в Афинах были установлены высокие налоговые ставки, что заставляло финикийцев искать острова, где будет отсутствовать сама система налогов. В середине двадцатого столетия развился первый скандал, связанный с оффшорами. Одна из американских компаний, желающая снизить свои расходы за счет снижения налоговых выплат, зарегистрировалась на территории другого государства.

Первые оффшорные предприятия на территории России появились в начале девяностых годов. По мнению финансовых аналитиков, деятельность оффшорных компаний практически невозможно контролировать. Этот фактор объясняет то, что многие известные предприниматели начали переводить свой бизнес в страны третьего мира с низкими налоговыми ставками. Страны, входящие в перечень оффшорных зон, получили возможность улучшить свою экономику за счет привлечения стороннего капитала. Такой подход практикуется многими странами, где наблюдается низкая численность населения.

Оффшорными зонами называют государства либо отдельные регионы со льготным налоговым режимом для иностранцев

Оффшорными зонами называют государства либо отдельные регионы со льготным налоговым режимом для иностранцевБюджет таких государств формируется благодаря высоким взносам, необходимым для регистрации компании. Полученные средства используются для обеспечения высокого уровня проживания. Привлечение стороннего капитала позволяет главам оффшорных зон создать новые вакансии и занять свое население. На сегодняшний день в перечень оффшорных зон входит более двадцати пяти стран, включая часть Латинской Америки. Эти страны славятся благоприятной инвестиционной атмосферой, что привлекает многих финансовых специалистов.

Также следует отметить, что множество попыток запретить работу в оффшорах не принесли желаемого результата. Каждая страна, входящая в перечень оффшорных зон, создала жесткую законодательную базу, тщательно защищающую интересы зарубежных предпринимателей. Развитие интернета также благоприятно влияет на развитие оффшорных зон. Сегодня предприниматели имеют возможность удаленно зарегистрировать свой бизнес в выбранной стране и управлять созданным проектом в дистанционном режиме.

Что такое оффшорный счет и компания

Далее мы предлагаем рассмотреть вопрос о том, что такое оффшорная компания и оффшорные счета. Начать этот разговор необходимо именно с рассмотрения оффшорных счетов. Многие банковские организации, работающие в оффшорных зонах, предлагают зарубежным вкладчикам выгодные условия открытия депозитных счетов. Здесь нужно отметить, что такие условия представляются людям как временно проживающим на территории этих стран, так и иностранным гражданам.

Использование таких счетов позволяет выполнять различные финансовые операции, которые очень сложно отследить. По мнению многих предпринимателей, этот вид деятельности позволяет сохранить в тайне информацию о своем финансовом состоянии, что значительно снижает различные риски потери капитала.

Термин оффшорная компания обозначает фирму, открытую иностранным предпринимателем в государстве, имеющем низкие налоговые тарифы. Важно отметить, что сегодня существуют страны с нулевыми налогами. По словам специалистов, компании, работающие в оффшоре, обязаны один раз в год оплачивать налог по фиксированной ставке. Взамен, государственные органы сохраняют полную конфиденциальность о работе иностранных фирм и их финансовом положении. Важно отметить, что даже сведения о собственниках оффшорных компаний относятся к категории конфиденциальной информации.

Достоинства и недостатки оффшорной компании

Главным достоинством этого варианта ведения бизнеса является низкая ставка по налогам. В некоторых странах, налоговая система может полностью отсутствовать, что привлекает многих «теневых» предпринимателей. Как правило, оффшорные зоны используются теми предпринимателями, что живут в развитых странах с высокой налогооблагаемой базой. В таких государствах величина налоговых отчислений может достигать пятидесяти процентов от прибыли. Среди плюсов данного направления предпринимательской деятельности нужно выделить высокую скорость оформления всех нужных документов, благодаря упрощенной системе регистрации. Пройти регистрационную процедуру можно в удаленном режиме, через посредников.

Владелец такого бизнеса остается в «тени», а информация о его доходе не подлежит разглашению. По словам специалистов, во многих оффшорных странах полностью отсутствуют инстанции, контролирующие деятельность иностранных бизнесменов. Еще одним достоинством этой системы является возможность оформления банковского счета, который не может быть заблокирован третьими лицами (спецслужбы, государственные органы и т. д.). Человек, владеющий таким счетом, получает возможность оформлять займы на международном рынке.

Оффшоры — это своеобразная лазейка в законодательстве, которая позволяет иметь бизнес в своей стране лицам, по закону не имеющим на это право

Оффшоры — это своеобразная лазейка в законодательстве, которая позволяет иметь бизнес в своей стране лицам, по закону не имеющим на это правоОднако, данное направление предпринимательства имеет ряд значимых недостатков. Среди наиболее негативных факторов нужно выделить:

- Международные санкции в отношении компаний, работающих в оффшорных зонах.

- Высокий уровень мошенничества и коррупции в этой среде.

- Частые проверки международными органами контроля.

Как показывает практика, многие крупные субъекты предпринимательства отказываются от сотрудничества с оффшорными фирмами. Взаимодействие с такими партнерами увеличивает вероятность возникновения непредвиденных рисков.

Основные оффшорные зоны мира

Термин «оффшорная зона» используется для обозначения перечня стран, отличающихся низкой тарифной ставкой по налогам для зарубежных предпринимателей. Большинство из государств, входящих в этот список, обладают высокоразвитой экономикой и инфраструктурой. На сегодняшний день существует два основных вида оффшоров.

К категории классических оффшоров относятся страны из так называемого белого списка. Главная цель этих государств заключается в создании особых экономических условий, которые помогут привлечь иностранных предпринимателей. Среди льгот, представляющихся иностранным предпринимателям, следует выделить отсутствие необходимости подачи бухгалтерской отчетности органом контроля. За счет привлечения иностранных предприятий, страны, входящие в этот список, формируют свой бюджет. В список классических оффшоров входят:

- Каймановы и Багамские острова;

- Объединённые Арабские Эмираты;

- Панама и Сейшелы.

Здесь нужно отметить, что в вышеперечисленных странах отсутствуют законы, регулирующие деятельность предпринимателей. Этот фактор способствует отказу многих субъектов крупного предпринимательства взаимодействовать с контрагентами, зарегистрированными в странах из «белого списка».

Вторую категорию оффшоров представляют страны с низкими налоговыми тарифами. Как правило, предпринимателям, регистрирующимся в таких зонах, предлагаются различные льготы взамен на регулярное предоставление финансовой отчетности. Именно возможность снизить расходы по налогам, привлекает интерес многих крупных предпринимателей. Важно отметить, что в странах из этого списка имеются органы контроля, тщательно изучающие деятельность иностранных инвесторов и бизнесменов. Наличие органов контроля благоприятно воздействует на репутацию европейских офшоров и имидж компаний, зарегистрированных в этой зоне. Среди европейских оффшоров необходимо выделить такие страны, как Эстония, Ирландия, Нидерланды и Люксембург.

Помимо двух основных видов оффшорных зон, существует третья категория, которую можно охарактеризовать как нестандартный вид оффшоров. По факту, страны из этой категории не являются полноценными оффшорами из-за минимального количества налоговых льгот. Важно отметить, что в таких странах, как Англия и Кипр уделяется повышенное внимание деятельности иностранных бизнесменов.

Для островов и стран со слаборазвитой инфраструктурой оффшор — это один из основных источников прибыли

Для островов и стран со слаборазвитой инфраструктурой оффшор — это один из основных источников прибылиКто регулирует деятельность оффшоров

Выше мы уже рассмотрели значение термина «оффшорная компания». Говоря простыми словами оффшорная компания – это иностранная фирма, зарегистрированная на территории страны с низкой ставкой по налогообложению. Деятельность таких предприятий частично контролируется международными организациями. Также в каждом развитом государстве создаются различные государственные программы, направленные на привлечение бизнесменов, работающих через оффшоры. Борьба с преимуществами оффшорных зон позволяет значительно сократить отток финансовых ресурсов.

Также нужно отметить, что полная конфиденциальность информации о доходах предпринимателя, зарегистрированного в оффшорной зоне, привлекает представителей криминального мира. Именно для того, чтобы снизить количество финансовых махинаций, разрабатываются различные программы в банковской среде. Многие крупные банки объединяются для того, чтобы отслеживать транзакции в особо крупных размерах. Контролем работы этих программ занимается «Интерпол». Данная организация занимается расследованием преступлений, связанных с международным денежным мошенничеством. Помимо «Интерпола», функции контроля над деятельностью оффшоров возложены на следующие международные организации:

- Ассоциация следователей, занимающихся борьбой с подделкой кредитной документации.

- Служба, обеспечивающая безопасность бизнеса.

- Организация, контролирующая оборот ценных бумаг.

- Ассоциация, включающая в себя офицеров безопасности финансовых учреждений.

- Сообщество стран ЕС, борющееся с коммерческими махинациями.

Как стать владельцем оффшорной компании

Создание предприятия, работающего в оффшоре, позволяет значительно снизить статью затрат. Новичку в этой сфере необходимо сделать выбор между самостоятельным созданием компании и покупкой действующей фирмы. Первый вариант позволяет самостоятельно выбрать наименование для своего проекта. Как правило, этот метод выбирается теми бизнесменами, которые планируют создание проекта с крупным денежным оборотом.

Приобретение готовой фирмы позволяет сократить временные затраты на оформление всех необходимых документов до двенадцати часов. Спустя определенное время после покупки, предприниматель получает возможность изменить название для своего проекта. Главным достоинством этого варианта является возможность приобретения фирмы, имеющей хороший имидж и кредитную историю.

Так называемые оффшорные зоны — это государства, которые предлагают льготные условия для иностранных предпринимателей

Так называемые оффшорные зоны — это государства, которые предлагают льготные условия для иностранных предпринимателейСоздание с нуля

Для того чтобы создать фирму в оффшорной зоне, потребуется привлечение посредника, который будет заниматься решением различных юридических вопросов. Привлечение посредника значительно увеличивает организационные затраты. При желании зарегистрировать свой бизнес самостоятельно, предприниматель должен тщательно изучить все особенности выбранной зоны. В первую очередь необходимо ознакомиться с законодательной базой, действующей в отношении иностранных бизнесменов.

Как правило, регистрирующие органы каждой из оффшорных зон предлагают предпринимателям ознакомиться с инструкцией, где содержится пошаговое руководство по прохождению регистрационной процедуры. Перед тем как приступить к оформлению заявки, бизнесмен должен подготовить все необходимые документы и выбрать название для своей фирмы. Срок рассмотрения заявки варьируется от одной до трех недель.

Приобретение готовой

Перед тем как приобрести готовую фирму, необходимо тщательно изучить репутацию посредника. Специалисты рекомендуют уделять внимание такие параметрам как опыт выбранной фирмы и количество стран, с которыми она сотрудничает. Выбранный посредник должен ознакомить предпринимателя с важными требованиями законодательства той страны, где действует выбранная компания. Перед тем как оформить сделку, необходимо получить полные сведения об актуальных экономических условиях в выбранном оффшоре.

Фирма, выступающая в качестве посредника, должна иметь все актуальные новости, связанные с этим способом ведения бизнеса. Как правило, вся необходимая информация публикуется посредниками на специализированных ресурсах в Интернете. Приобретение фирмы, зарегистрированной на территории стран из «черного списка», может оказать негативное влияние на количество партнеров готовых к совместному ведению дел.

Некоторые страны сознательно не облагают налогами фирмы, которые учреждены иностранцами

Некоторые страны сознательно не облагают налогами фирмы, которые учреждены иностранцамиЧто такое деоффшоризация

Оффшоры – это отдельная категория стран, где полностью отсутствуют налоги или установлены минимальные тарифные ставки. Сегодня, российские власти не запрещают предпринимателям регистрировать свой бизнес в зарубежных странах, что делает регистрацию в оффшорах абсолютно законным направлением деятельности.

Однако в две тысячи четырнадцатом году, российскими властями была разработана политика, направленная на «деоффшоризацию». Крупным игрокам, вернувшим свой бизнес в Россию, предоставляются различные налоговые льготы. Важно отметить, что данная политика способствует минимизации «теневого бизнеса» и привлечению дополнительных средств в бюджет страны.

Выводы (+ видео)

Основываясь на всем, что было сказано в данной статье, можно сделать вывод, что использование оффшоров предоставляет возможность вести крупный финансовый оборот с минимальными сопутствующими затратами. Перед тем как создать подобный проект, предпринимателю нужно тщательно изучить законодательную базу выбранного государства. Этот шаг позволит определить все подводные камни, которые могут негативно отразиться на развитии бизнеса.

Вконтакте

Одноклассники

Google+

ktovbiznese.ru

Что такое оншор и чем отличается от оффшора?

Мы очень часто сталкиваемся с таким словом, как «оффшор». Слово знакомо и понять можно: оффшор — это юрисдикция, которая предлагает нулевые налоговые ставки, а также низкие затраты на запуск и обслуживание компании. Иногда можно в ответ на вопрос «Что такое оффшор?» услышать что-то вроде «компания, зарегистрированная вне страны проживания бенефициара». Однако, это полная ошибка, так как ни Германия, ни Швейцария не могут быть оффшорами — здесь содержание компании обойдется дороже, с высокими налоговыми ставками и это совсем не вписывается в понятие «оффшор». Но на этом словарный запас не заканчивается. Можно услышать вопрос «Что такое оншор?»

Так, что такое оншор? Возможно, Вы уже догадались — это полная противоположность оффшора. Оншор — это юрисдикция, предлагающая высокие налоговые ставки и в то же время достойную репутацию. Примерами служат вышеуказанные Германия и Швейцария.

Почему оншор предлагает достойную репутацию, а оффшор — нет? Скажем так. Узнав, что компания зарегистрирована в Швейцарии, сразу появляется понимание того, что это ответственная и серьезная компания, чей владелец вкладывает немало средств и времени. С такими компаниями иногда охотнее всего сотрудничают.

Надеемся, что прояснилось, что такое оншор и чем отличается от оффшора. Перейдем к следующему.

Открыть оншорную компанию или оффшорную?

В зависимости от потребностей предпринимателя, можно открыть оншорную компанию или оффшорную. В дополнение к вышеизложенному, есть еще один аспект, который делает компанию оффшорной.

Он заключается в том, что большинство оффшорных юрисдикций имеют специальные правовые рамки, применимые к специальным организациям под названием IBC или международные бизнес-компании.

Если предприниматель хочет открыть оффшорную компанию, то он получить такие преимущества, как дешевая регистрация и дешевое обслуживание. Кроме того, оффшорные компании, как правило, не облагаются налогом и имеют меньше требований к финансовой отчетности (или вообще не имеют).

Наконец, они гарантируют конфиденциальность, так как большинство оффшорных юрисдикций не имеют публичных списков директоров или акционеров.

С оншорной компанией дело обстоит иначе. Если у предпринимателя есть желание зарегистрировать оншорную компанию, то он может получить такое преимущество, как престижность.

Дело в том, что с оншорными компаниями потенциальные партнеры охотнее всего сотрудничают, чем с оффшорными. У большинства сложилось мнение, что оффшорной компанией владеют люди с мошенническими целями.

Надеемся, что с помощью данной статьи Вы узнали о том, чем отличаются такие понятия, как «оффшорная компания» и «оншорная компания».

Если нет, то у Вас есть возможность задать вопросы, воспользовавшись любую форму обратной связи с нами!

it-offshore.com

Что такое «оффшор»? — Гестион

Понятие «офшора»

Слово «офшор» (или «оффшор») имеет несколько значений. Самое распространенное из них – это страна или территория, предоставляющая полное освобождение от налогов или льготный налоговый режим (такие страны получили название «офшорных зон», «налоговых гаваней» и т.п.).

Отсюда – «офшорной компанией» или, опять же, «офшором» – часто называют юридическое лицо, зарегистрированное в государстве, являющемся офшорной зоной.

Кроме того, в бизнесе и в СМИ «офшорными» обобщённо называют любые компании или активы, расположенные за границей. Если не вдаваться в законодательные тонкости, такое понимание тоже не будет ошибкой. В этом же смысле офшоры часто понимаются и в контексте «деофшоризации», которая, как известно, касается не только собственно офшорных, но и любых контролируемых иностранных компаний.

Существование офшорных зон – это следствие налогового суверенитета государств. Каждая страна вправе устанавливать налоговые режимы и условия для иностранного бизнеса на своё усмотрение. Несмотря на то, что одни государства не вправе диктовать налоговую политику другим, в последние годы офшоры подвергаются серьёзному давлению со стороны ряда международных организаций, в первую очередь ОЭСР.

3 главных признака офшоров

Традиционно выделяются следующие признаки офшоров:

- безналоговый или сверхльготный налоговый режим,

- максимально закрытый характер корпоративной информации и

- минимальные требования к администрированию и отчетности.

Первый признак офшорной юрисдикции – это специальный режим для компаний, зарегистрированных в данной юрисдикции, но не имеющих права вести деятельность на её территории. Он выражается в полном освобождении от местных налогов (исключение составляет фиксированная ежегодная пошлина за продление компании) либо максимально льготном налогообложении, а также (хотя и не всегда) в наличии специального статуса «международных коммерческих компаний» (“international business companies”, IBC).

Второй признак офшоров заключается в традиционной закрытости корпоративных реестров, конфиденциальности информации о бенефициарах и затруднительности международного информационного обмена. Однако данный признак начинает постепенно (а в некоторых странах – стремительно) терять свою актуальность. Например, на Сейшелах и Британских Виргинских островах введена обязательная подача в регистр компаний данных о директорах. На БВО также создается закрытая система поиска данных о бенефициарных владельцах, информация из которой будет доступна компетентным органам не только БВО, но и Великобритании. Ожидается, что офшорные юрисдикции будут и дальше усиливать требования своих законов в области корпоративной прозрачности.

Также практически повсеместно вводится обязанность компаний вести реестры своих бенефициаров – пока не публичные. Однако с развитием механизмов международного обмена информацией такая закрытость уже не является непреодолимой. Более того, наряду с официальными (законными) каналами обмена информацией, известны факты раскрытия для всеобщего сведения целых массивов некогда конфиденциальных данных об офшорных компаниях и их владельцах. Поэтому нельзя исключать, что в ближайшие годы в мире практически не останется стран, обеспечивающих абсолютную конфиденциальность корпоративной и финансовой информации.

Третий признак офшора – это отсутствие обязанности сдавать финансовую отчетность в государственные органы. Тем не менее, в большинстве офшорных юрисдикций от компаний требуется обязательное ведение учета своих финансовых операций и хранение финансовой документации (бухгалтерских записей, первичных документов), позволяющей установить содержание всех транзакций компании. Местный регулятор в любой момент может запросить такую документацию через регистрационного агента. Нарушение правил хранения финансовой документации может повлечь серьёзные штрафы.

40 офшорных юрисдикций

Многие страны имеют собственные списки офшорных зон, значительно отличающиеся как по составу стран, так и по последствиям, предусмотренным местными законами для офшорных компаний или сделок с их участием.

Какие страны признаются офшорами «по российской версии»? В России базовый перечень офшорных зон (так называемый «чёрный список») утвержден Приказом Минфина России от 13 ноября 2007 г. № 108н.

На настоящее время в него входят 40 стран и территорий: Ангилья, Андорра, Антигуа и Барбуда, Аруба, Багамы, Бахрейн, Белиз, Бермуды, Бруней-Даруссалам, Вануату, Британские Виргинские острова, Гибралтар, Гренада, Доминика, КНР (только Макао), Коморы (о-в Анжуан), Либерия, Лихтенштейн, Маврикий, Малайзия (о-в Лабуан), Мальдивы, Маршалловы острова, Монако, Монтсеррат, Науру, Кюрасао и Сен-Мартен (нидерландская часть), Ниуэ, Объединённые Арабские Эмираты, Острова Кайман, Острова Кука, Острова Тёркс и Кайкос, Палау, Панама, Самоа, Сан-Марино, Сент-Винсент и Гренадины, Сент-Китс и Невис, Сент-Люсия, Остров Мэн и Нормандские острова (Гернси, Джерси, Сарк, Олдерни), Сейшельские острова.

Обратим внимание, что Кипр, Мальта и Гонконг были официально исключены из российского списка офшоров соответственно в 2012, 2014 и 2017 годах в связи с обновлением налогового соглашения Россия-Кипр и вступлением в силу налоговых соглашений России с Мальтой и Гонконгом. Таким образом, согласно российскому законодательству ни Кипр, ни Мальта, ни Гонконг не являются офшорными зонами.

int.gestion.ru

Что такое оффшорная компания и как ее узнать? Список российских оффшорных компаний

На данный момент отличия между структурой, которая не является оффшорной компанией? и организацией, зарегистрированной в льготной налоговой зоне, более чем значительны. Именно этот факт стимулирует многих предпринимателей открывать компании в зонах оффшора.

Виды и суть оффшорных зон

Среди крупных компаний, и не только, стали достаточно популярными зоны оффшора. Под ними стоит понимать страну или ее часть, в которой нет налогового бремени. Это означает, что компаниям, зарегистрированным на такой территории, не придется платить налоги. Но для этого нужно выполнить определенные условия, которые обычно сводятся к выплате ежегодного взноса и отсутствию деятельности на территории данной юрисдикции.

Такие зоны можно разделить на три ключевых группы:

— Первая. К этой группе относятся те юрисдикции, на территории которых нет финансовой отчетности и присутствует низкое налогообложение. Более того, компании, зарегистрированные в таких странах, могут рассчитывать на высокий уровень конфиденциальности. Подобные зоны используются в качестве конечного пункта, в котором аккумулируются средства различных организаций.

— Вторая. В этом случае речь идет о территориях, для которых характерны не только ощутимые финансовые льготы, но и финансовая отчетность. Именно в юрисдикциях такого типа можно осуществлять финансово-хозяйственные операции, но при условии, что они будут проводиться в рамках одного государства. В качестве примера таких зон можно привести Кипр, штаты Вайоминг и Делавэр (США).

— Третья. К данной группе офшорных территорий можно отнести западноевропейские страны, использующие международное соглашение, касающееся отсутствия двойного налогообложения. Они предоставляют различным компаниям возможность резидентства, с правом на последующее управление ими нерезидентами страны. Характеристики данной группы актуальны для Великобритании, Нидерландов, Бельгии, Люксембурга и Швейцарии.

Что такое оффшорная компания

На основе вышеизложенной информации нетрудно сделать следующий вывод: оффшорной называют компанию, прошедшую процесс регистрации в той юрисдикции, где действует льготное налогообложение и отсутствует валютный контроль. Также стоит понимать следующий факт: управляются такие юридические лица нерезидентами страны-оффшора. И к тому же не осуществляют на территории государства, где зарегистрированы, никакой хозяйственной деятельности.

Продолжая разбираться в том, что такое оффшорная компания, необходимо обратить внимание на необходимость межтрастового соглашения для полноценной работы в других странах того юридического лица, которое было зарегистрировано в льготной налоговой зоне.

Зачем регистрируют оффшорные компании

Есть несколько веских причин, оправдывающих существование юридических лиц такого типа:

— Участие в бизнесе. Для многих компаний, ведущих внешнеэкономическую деятельность, являются актуальными оптимизация налогов, ускорение финансовых потоков и упрощение работы с документацией. Такие организации используют оффшорные зоны еще и для защиты своих финансовых средств от возможных незаконных притязаний фискальных органов. Фактически такая компания выполняет роль посредника, соединяя покупателя, ведущего международный бизнес и продавца, зарегистрировавшего юридическое лицо в оффшорной зоне.

— Хранение средств. Есть немало бизнесменов, которые сумели накопить значительные суммы и заинтересованы как в их сохранности, так и в свободном передвижении собственного капитала на международном уровне. В этом случае самое время вспомнить, что такое оффшорная компания. Открыв такое юридическое лицо, владелец предприятия или, скажем, банка, сможет сохранить конфиденциальность (никто не узнает, что именно он открыл компанию), не зависеть от политической ситуации в государстве, на территории которого действует его бизнес, и значительно сэкономить на налогах.

— Импорт основных средств. Зоны с действующими налоговыми льготами идеально подходят для перемещения основного капитала предприятий. Допустим, возникла необходимость в импорте определенной производственной линии. Для снижения суммы налоговых платежей данная линия приобретается на имя оффшорной компании, после чего она вносится как уставной фонд.

Очевидно, что для многих российских бизнесменов является крайне выгодным перемещение капиталов в страны с налоговыми льготами и отсутствием финансовой отчетности.

Если предприниматель не имеет желания самостоятельно регистрировать юридическое лицо в льготной зоне, он может изучить список оффшорных компаний, которые уже были созданы и выставлены на продажу.

Как обстоят дела в России

Возможно не всем это известно, но в пределах СНГ также есть территория, в пределах которой присутствуют значительные налоговые льготы. Речь идет о Калининградской области. При этом российские оффшорные компании могут быть зарегистрированы даже нерезидентами данного региона.

Собственники подобных компаний в других зонах имеют возможность осуществлять покупку и продажу ценных бумаг в России. Для проведения таких сделок понадобится агентский договор от имени иностранного инвестора, в роли которого может выступать собственная оффшорная компания.

Как узнать оффшорную компанию

Есть несколько способов, посредством которых можно определить, в какой юрисдикции находится конкретная организация:

— Воспользоваться данными, доступными на официальном сайте компании (посмотреть реквизиты и сравнить со списком оффшорных зон).

— Обратиться к списку аффилированных лиц компании. Речь идет об информации, касающейся юридических и физических лиц, оказывающих влияние на деятельность компании.

— Направить запрос в организацию относительно информации, касающейся ее владельцев. Но такая привилегия доступна, преимущественно, государственным органам.

— Использовать ресурсы СМИ. Некоторые журналисты могут владеть информацией о том, кто является владельцем конкретной компании.

Регистрация компании

Определяя, что такое оффшорная компания, важно коснуться и вопроса ее регистрации. В целом данный алгоритм нельзя назвать сложным. Для начала предприниматель определяет название компании, после чего местный регистрационный агент начинает предпринимать определенные действия.

Если не выявлено совпадений предложенного названия, начинается процесс регистрации Учредительного договора и Устава. После предприниматель назначается первым директором, и он же подписывает бумагу, согласно которой агент не имеет собственных интересов в компании и не претендует на ее собственность.

Процесс управления

Возможность управлять компанией имеет либо директор, либо поверенный, который действует на основании доверенности. При этом в качестве актива может использоваться только банковский счет. Именно им, по сути, и придется управлять. Делать это можно посредством программного обеспечения или при помощи факса. Что касается открытия счета, то данный процесс может быть проведен лично предпринимателем или посредником.

При этом участие в оффшорных компаниях подразумевает периодические проверки со стороны банка на предмет соответствия описанного направления бизнеса и фактического оборота на счете. Возможным является и открытие счета в российском банке. Для того, чтобы воспользоваться одним из режимов, доступных для нерезидентов РФ, придется получить аккредитацию и встать на учет в налоговой инспекции.

Заключение

На основе вышеизложенной информации создание оффшорной компании можно определить, как один из наиболее эффективных инструментов ведения бизнеса, особенно международного. Речь идет о выгодных условиях валютных операций и налогового планирования.

fb.ru

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.