Кредит для малого бизнеса и ИП

Начало бизнеса

Покрытие кассовых разрывов

Пополнение оборотных средств

Приобретение оборудования, транспорта, помещения

Рефинансирование кредитов сторонних банков

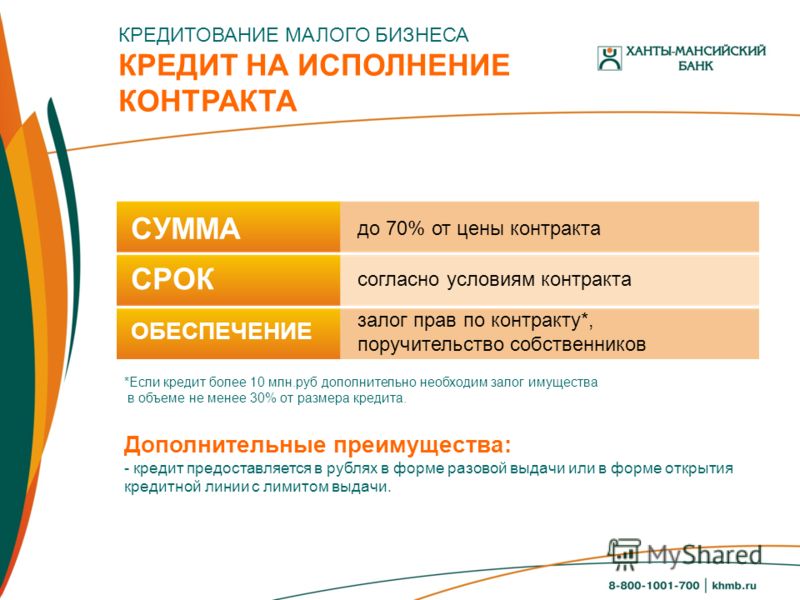

Финансирование тендеров и государственных контрактов

Кредитование малого бизнеса – ОТП Банк

Я предоставляю право АО «ОТП Банк» (125171, РФ, г.

Кредиты для открытия и развития бизнеса – Урал ФД

БерезникиЕкатеринбургМоскваПермь (Ленинский, Свердловский, Кировский р-ны)Пермь (Дзержинский, Индустриальный р-ны)СоликамскЧайковскийНовосибирскВаш город

ИНН организации или ИП

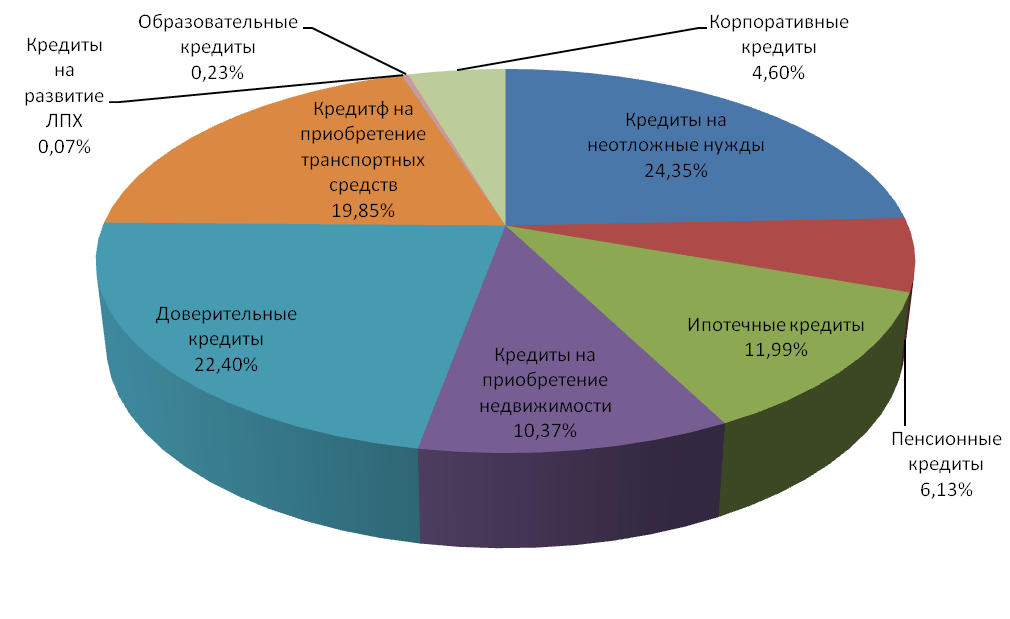

Типы кредитов для юридических лиц

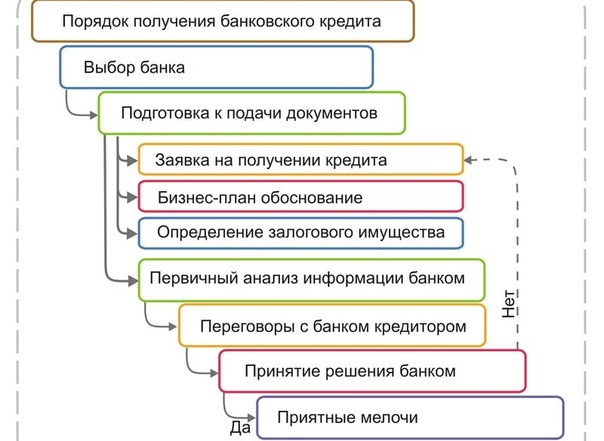

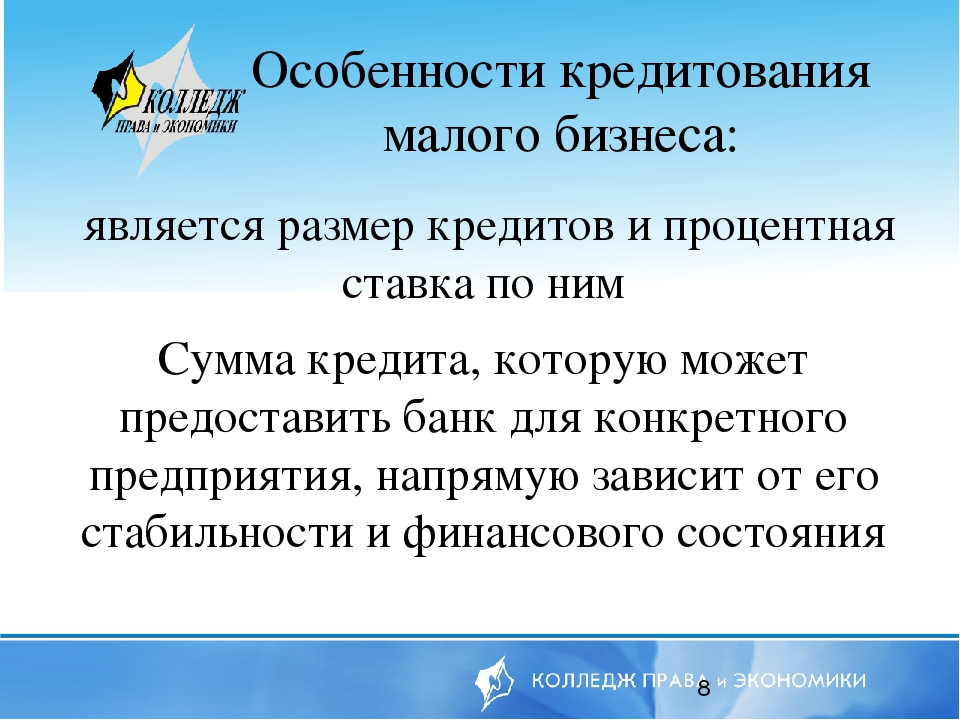

Малый бизнес часто прибегает к кредитованию. Это направление деятельности банков является не только перспективным, но и довольно сложным.

Это направление деятельности банков является не только перспективным, но и довольно сложным.

Главным образом проблемы возникают из-за кредитной неосведомленности самих предпринимателей. Большинство из них не имеет представления о спектре кредитных услуг, которые предлагают финансовые учреждения. Данная статья — краткий, но сравнительно полный справочник по основам взаимодействия бизнеса и банковских организаций.

В целом юридическое лицо может получить следующие варианты займов:

- На осуществление текущей деятельности.

- В качестве инвестирования.

- Бизнес-ипотека.

- Особые виды кредитов для предприятий, к которым относят лизинг, факторинг и аккредитив.

Кредит на осуществление текущей деятельности

Главной целью получения такого займа, как правило, является пополнение оборотных средств или улучшение технической оснащенности предприятия посредством приобретения оборудования и машин. Это традиционный, простой вид отношений между банком и фирмой, который представляет собой кредитную линию или овердрафт по расчетному счету.

Это традиционный, простой вид отношений между банком и фирмой, который представляет собой кредитную линию или овердрафт по расчетному счету.

Такой займ предоставляется максимум на три года. Если предприниматель обращается в финансовое учреждение с целью получения кредита на осуществление текущей деятельности, ему необходимо помнить, что сумма, ежемесячно вносимая в качестве аннуитетных или дифференцированных платежей, не должна превышать 50% чистой прибыли предприятия.

Для обеспечения текущего кредита может потребоваться залог или поручительство третьего лица, которым может быть как другое предприятие, так и гражданин (физическое лицо).

В качестве залога может быть предоставлено:

- движимое и недвижимое имущество организации;

- товар, находящийся в обороте;

- ценные бумаги.

В залог принимается и имущество других физических и юридических лиц. Главная проблема заключается в сумме, на которую имущество оценит банк, так как коэффициент оценки финансовых учреждений находится в пределах 0,4-0,8 (владеющие азами математики легко поймут, что это понижающий коэффициент).

Вариант залога, сопряженный с наибольшими рисками – это товар, находящийся в обороте. Именно его банки оценивают по самому низкому коэффициенту.

Не всем известно, что в качестве заклада может служить не только имущество, имеющееся в собственности, но и то, которое приобретается.

В такой ситуации банк перечисляет поставщику средства, предоставляемые заимообразно, однако покупатель в таком случае должен сам погасить 10-30% стоимости от закупки. Требования относительно его взноса выдвигает финансовое учреждение.

Инвестиционный кредит

В этом случае предприятия прибегают к займу для того, чтобы реализовать новый проект, существенно расширить производственные мощности или же приступить к разработке нового направления хозяйственной деятельности.

Для такой сделки не важна текущая доходность компании, однако требуется, чтобы предприниматель вложил в инвестиционный проект примерно 30% своих денег.

Срок предоставления инвестиционного займа достигает 10 лет. Кроме того, во многих случаях банк идет навстречу клиенту; финансовое учреждение может предоставить отсрочку погашения тела кредита.

Кроме того, во многих случаях банк идет навстречу клиенту; финансовое учреждение может предоставить отсрочку погашения тела кредита.

Этот тип — один из немногих случаев, когда становится реальным получение денег под бизнес-план.

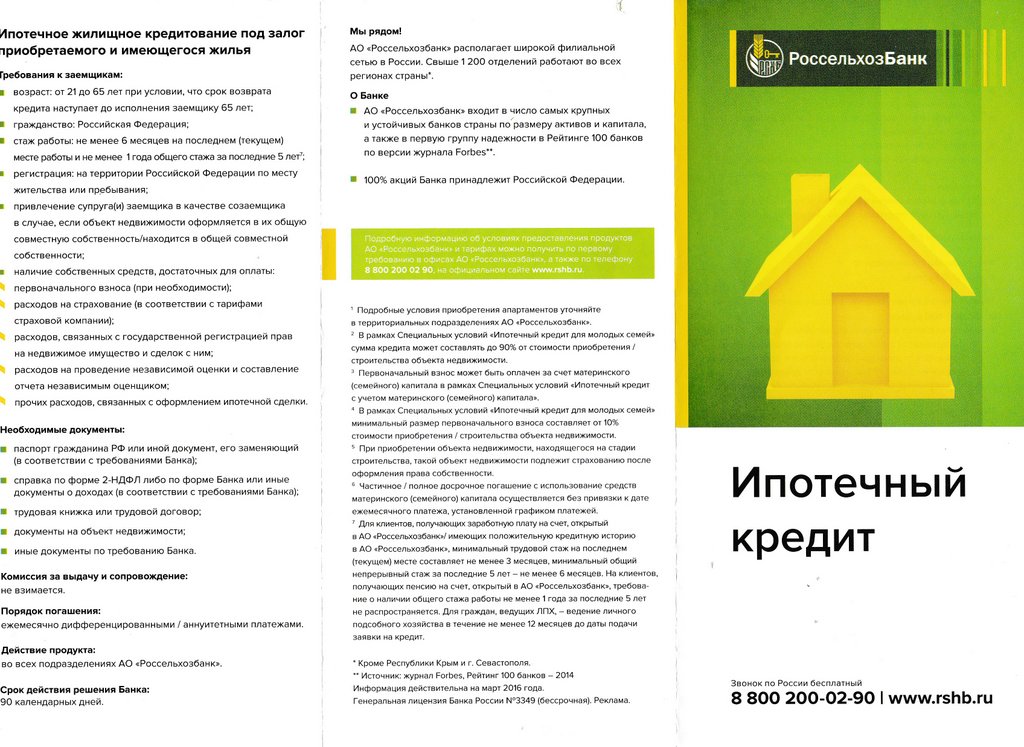

Бизнес-ипотека

Данный вид ипотеки во многом схож с приобретением в кредит жилья физлицами.

Залогом является приобретаемое помещение, а первоначальный взнос, который предприниматель вносит из собственных средств, составляет 10-30% от цены недвижимости.

Период погашения в этом случае может достигать 30 лет. После подписания договора купли-продажи продавцу перечисляется нужная сумма.

Новый собственник не может продать имущество, которое находится в залоге. Помещение, купленное по схеме коммерческой ипотеки, должно быть внесено в перечень объектов нежилого фонда.

Смотрите об этом виде приобретения помещения для бизнеса подрбнее в соответствующей статье.

Лизинг, факторинг, аккредитив – особые фирмы кредитования

Лизинг открывает для компаний, обладающих солидным объемом собственных средств, новые возможности. Лизинговая компания может сама приобрести имущество, которое требуется заемщику, и предоставить его в финансовую аренду, не теряя при этом права собственности. Когда истечет срок договора лизинга, лизингополучатель становится собственником данного имущества.

Лизинговая компания может сама приобрести имущество, которое требуется заемщику, и предоставить его в финансовую аренду, не теряя при этом права собственности. Когда истечет срок договора лизинга, лизингополучатель становится собственником данного имущества.

Лизинг довольно прост в оформлении, для которого требуется минимум документов. Достаточно бухгалтерского баланса и отчета о прибылях и убытках. Это главное преимущество этого вида отношений банк-кредитуемый.

Что касается недостатков, то к ним относится простая процедура изъятия лизингового имущества в случае несоблюдения условий договора, ведь лизингодатель обладает правом собственности. Также требуется внушительная начальная сумма. Для получения имущества в лизинг, требуются вложения собственных средств – 20-30% цены имущества.

Еще одни неочевидный минус: многие лизинговые компании составляют график платежей таким образом, чтобы большая часть суммы была внесена (погашена) в течение первого года после подписания договора.

Статьи на тему:

Факторинг довольно широко применяется при международных расчетах, однако и в России популярность этой формы кредита возрастает.

Договор факторинга предполагает, что банк погасит суммы, которые компания-заемщик должна своим кредиторам. Это позволяет компенсировать недостаток оборотных средств и сократить разрыв во времени между продажей товаров (работ, услуг) и моментом поступления оплаты от покупателя.

Главное требование, которое выдвигают финансовые учреждения для рассмотрения возможности заключения договора факторинга, является наличие довольно длительных отношений с покупателями, которые длятся минимум три месяца, или же покупателем выступает крупная известная торговая сеть или оператор связи. Срок предоставления факторинга составляет 90 дней.

Подробно о факторинговых операциях.

Аккредитив – это операция по сути, обратная факторингу.

Банк гасит задолженность предприятия перед поставщиками товаров тогда, когда они предъявят документы, которые подтвердят факт выполнения условий договора поставки. Аккредитивы в основном используются при осуществлении внешнеэкономических операций и предоставляются на срок до одного года.

Аккредитивы в основном используются при осуществлении внешнеэкономических операций и предоставляются на срок до одного года.

Таковы главные разновидности денежной помощи, которую коммерческие финансовые структуры оказывают ИП и другим субъектам бизнеса.

Кредит «Бизнес кредит» — «Сбербанк»

Потребительские кредиты

|

Цель кредитования |

1. 2. Инвестиционные цели; 3. Рефинансирование займов, полученных в других Банках, при отсутствии просроченной задолженности; 4. Рефинансирование понесенных затрат. |

|

Тип финансирования |

Кредит/Возобновляемая/Невозобновляемая кредитная линия |

|

Срок |

ПОС – не более 36 месяцев. Инвестиционные цели — не более 84 месяцев. |

|

Обеспечение |

— недвижимое имущество; — депозит; — движимое имущество; — с определенной долей покрытия каждого вида обеспечения.  |

|

Валюта кредита |

KZT, USD, RUR, EURO |

|

Погашение вознаграждения |

Ежемесячно |

|

Погашение основного долга |

Ежемесячно, равными долями или аннуитетными платежами. |

|

Комиссии |

Согласно Сборнику тарифов на услуги ДБ АО «Сбербанк». |

Преимущества кредита

— Короткие сроки рассмотрения заявок;

— Индивидуальный подход к каждому клиенту;

— Отсутствие штрафных санкций за досрочное погашение займа.

|

Перечень документов* |

ЮЛ |

ИП |

|

Учредительные документы |

||

|

Свидетельство ИП, лицензии, сертификаты, патент, разрешения на бизнес и т. |

||

|

Справка с налогового органа либо с e-gov о наличии/отсутствии задолженности в бюджет и внебюджетные фонды |

||

|

Справка об открытых банковских счетах в других банках с указанием оборотов по ним за последние 12 мес. (с разбивкой помесячно) |

||

|

Финансовая отчетность |

||

|

Налоговая декларация за последний отчетный период |

||

|

Копии документов учредителей, директоров и главного бухгалтера (удостоверение личности, справка с места прописки) |

||

|

Копии документов (удостоверение личности, свидетельство о браке, справка с места прописки) |

||

|

Карточка с образцами подписей и оттиском печати |

||

|

Документы по залоговому обеспечению |

*Банк вправе запросить предоставление дополнительных документов, необходимых для полной экспертизы проекта

За более подробной информацией Вы можете обратиться в отделения Банка в Вашем городе или получить по телефонам Контакт-центра 8 (727) 250-30-20, в других регионах Казахстана: 8-8000-808-808.

1. Опыт работы по основной деятельности Заемщика не менее 6 месяцев. 12 месяцев – для крестьянских хозяйств, осуществляющих финансово-хозяйственную деятельность, а также, если рассматриваемый бизнес носит сезонный характер.

Опыт работы по основной деятельности Заемщика не менее 6 месяцев. 12 месяцев – для крестьянских хозяйств, осуществляющих финансово-хозяйственную деятельность, а также, если рассматриваемый бизнес носит сезонный характер.

2. Наличие постоянного места ведения бизнеса.

Поделиться

С кредитом «Бизнес кредит» Вы получите новые возможности расширения своего бизнеса, оплатить текущие расходы, а также реализовать планы дальнейшего развития бизнеса.

Кредитование осуществляется на следующие цели:

- Пополнение оборотных средств;

- Инвестиционные цели;

- Рефинансирование действующих займов;

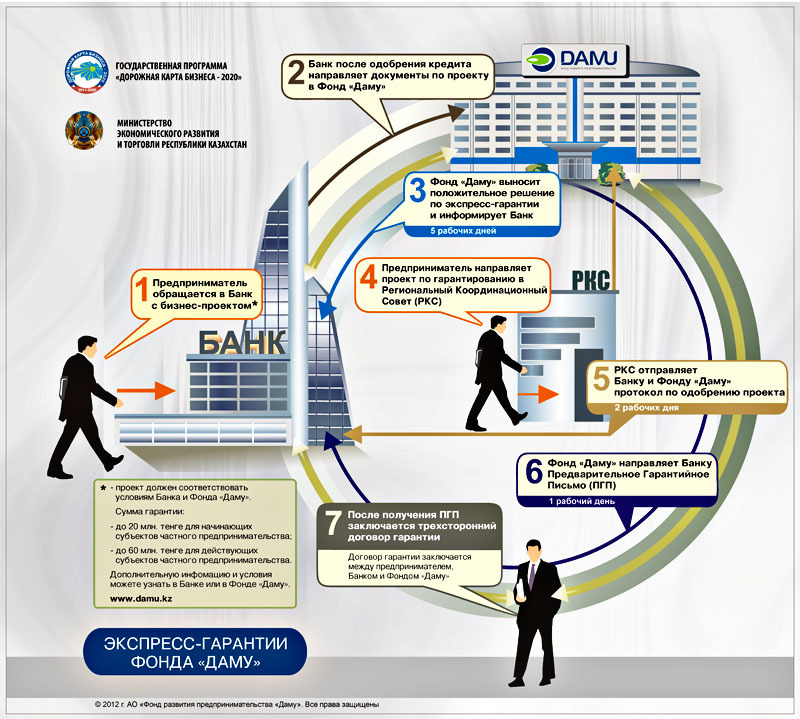

- Финансирование в рамках государственных программ АО ФРП «Даму» и «Дорожная карта бизнеса 2020».

Укажите дату выдачи кредита

Укажите срок кредитования в годах с точностью до месяца

Условия кредитования меняются в зависимости от категории заемщика.

Данная опция калькулятора реализована в ознакомительных целях.

Процентная ставка по кредиту может меняться в зависимости от:

— категории заемщика;

— срока предоставления кредита;

— валюты, в которой предоставляется кредит.

Минимальная ставка по кредиту

Максимальная ставка по кредиту

Укажите ваш среднемесячный основной доход.

Выберите расчет по доходу , чтобы узнать, кредит на какую сумму вы можете получить с учетом размера вашего дохода.

Выберите расчет по сумме кредита , чтобы узнать размер выплат при оформлении кредита на определенную сумму.

Выберите расчет по ежемесячному платежу , если уже знаете, какую сумму вы сможете ежемесячно тратить на погашение кредита.

Максимальная сумма кредита для выбранной валюты

Минимальная сумма кредита для выбранной валюты

какие банки дают, рекомендации — ВБанки.ру

Банковский кредит для открытия и развития бизнеса ИП. Рассмотрим возможности для его оформления.Предпринимательская деятельность требует постоянного развития, в том числе вложения денежных средств. Особенно актуальна эта тема для людей, которые только решились открыть собственный бизнес. На данный момент существует специальный кредит для ИП с нуля. Этот вариант поможет получить деньги на открытие бизнеса. При этом, стоит внимательно отнестись к выбору программ и кредитно-финансовых организаций. Благодаря правильному подходу Вы сможете максимально выгодно открыть собственное дело.

Благодаря правильному подходу Вы сможете максимально выгодно открыть собственное дело.

Кредит для ИП на открытие бизнеса

Заемные средства являются прекрасным вариантом для начинающего предпринимателя. Поэтому многие решают воспользоваться программами кредитования. При этом, нужно учитывать, что в большинстве случаев кредитование индивидуальных предпринимателей осуществляется на определенные цели, поэтому необходимо заранее продумать целевое назначение.

На данный момент существует два вида кредитования для бизнесменов: для существующей предпринимательской деятельности и для открытия собственного дела. В первом случае получить займ бывает проще. Это обусловлено тем, что банковские организации при выдаче ссуды учитывают платежеспособность клиента. При работающем бизнесе оценить данный параметр гораздо легче. Оценить эффективность бизнеса начинающего предпринимателя пока невозможно, что является дополнительным риском для кредитно-финансовой организации. Поэтому банки предлагают для такой категории клиентов кредиты с более низкими суммами и под более высокие процентные ставки.

Кредит для ИП с нулевой отчетностью

Существуют три момента, на которые нужно обратить повышенное внимание, если Вы решили воспользоваться кредитованием для ИП. К этим аспектам относятся:

- Составление бизнес-плана. Это начальная стадия разработки любого бизнеса, вне зависимости от уровня. Благодаря подробному и качественному бизнес-плану Вы сможете убедить банковскую организацию в том, что вкладывать денежные средства в Ваше дело выгодно и не опасно.

- Франшизы. Данный аспект учитывается, так как некоторые франчайзинговые компании являются ассоциированными партнерами банков, поэтому получить займ может быть проще.

- Кредит для ИП под залог. К сожалению, из-за повышенных рисков кредитно-финансовые организации крайне осторожно выдают займы начинающим предпринимателям. Поэтому рекомендуется заранее продумать возможности оформления займа с обеспечением в виде залога. Кроме того, подобные кредиты имеют более выгодные условия.

Учитывая вышеперечисленные моменты, Вы сможете увеличить свои шансы на получение кредита для ИП с нулевой отчетностью.

Кредиты для ИП с плохой кредитной историей

Кредитная история является одним из важнейших параметров, который кредитно-финансовые учреждения учитывают при выдаче займов. Поэтому в этом случае не стоит рассчитывать на более выгодные условия. В некоторых случаях может быть уменьшен срок кредитования с 5 лет до 1 года. Также уменьшается максимальная сумма. Это обусловлено тем, что банки считают клиентов с плохой кредитной историей неблагонадежными заемщиками. Но, и в подобной ситуации существуют способы, которые помогут получить займ:

- предоставить справки, которые помогут прояснить ситуацию и дать понять банкам из-за чего появились просрочки;

- воспользоваться поручительством других лиц или даже компаний;

- обратить внимание на залог;

- можно взять обычный потребительский кредит;

- если необходима небольшая сумма, то можно воспользоваться кредитной картой.

Помощь в получении кредита для ИП

Кредитование индивидуальных предпринимателей с нуля – это довольно сложный процесс, поэтому многие бизнесмены часто обращаются за помощью специалистов. Такой подход помогает избежать распространенных проблем.

Какие банки выдают кредиты

Сегодня многие банковские организации предлагают специальные предложения для индивидуальных предпринимателей. Особой популярностью пользуются программы от Сбербанка, ВТБ.

Сберегательный Банк России разработал целый ряд кредитов для бизнесменов. Начинающим предпринимателям стоит обратить внимание на инвестиционные и нецелевые кредиты.

Вышеперечисленные программы позволяют индивидуальным предпринимателям довольно быстро получить средства на открытие бизнеса.

В ВТБ существует программа экспресс-кредитования, которая поможет взять займ довольно быстро, при этом, нет необходимости собирать большое количество документации. Денежные средства выдаются под обязательное поручительство.

Рекомендации

Если Вы решили взять заемные средства на открытие собственного дела, то необходимо крайне внимательно подойти к данному вопросу. Постарайтесь изучить как можно больше программ и банков.

Кредит для ИП с нуля – это прекрасный вариант для начинающих предпринимателей. При помощи заемных средств можно открыть собственное дело. При этом, очень важно правильно подойти к вопросу выбора банковского учреждения и программы кредитования. Если Вам сложно сделать выбор самостоятельно или у вас возникли какие-либо вопросы, то вы можете воспользоваться консультацией профессионального кредитного специалиста. Для этого можно заполнить заявку на сайте.

12 популярных типов ссуд для малого бизнеса

Раскрытие информации для рекламодателей: наши объективные обзоры и контент частично поддерживаются партнерскими отношениями, и мы придерживаемся строгих правил для сохранения редакционной честности.

Владельцы бизнеса имеют множество вариантов финансирования, от традиционных кредитов в рассрочку до кредитных линий и микрозаймов.

Однако, как каждый бизнес уникален, так и потребности в капитале. Независимо от того, являетесь ли вы новичком в этой отрасли, у вас низкий личный или деловой кредитный рейтинг или вы стремитесь к определенным ставкам и условиям, доступны различные кредитные продукты.

Узнайте о наиболее распространенных типах доступных бизнес-кредитов и выясните, какой из них лучше всего подходит для вашего малого бизнеса.

Срочная ссуда бизнесу

Срочная ссуда, часто называемая ссудой в рассрочку, представляет собой традиционный тип бизнес-ссуды, при котором заемщик получает определенную сумму денег, которая возвращается в установленный график.

Как правило, выплаты по срочному кредиту производятся каждый месяц, но график выплат будет варьироваться в зависимости от политики кредитора.Каждый платеж будет применяться к основной сумме или остатку ссуды, а также к процентам, взимаемым кредитором.

Подходит для…

- Рост или расширение бизнеса

- Крупные разовые покупки, такие как оборудование или недвижимость

- Компании с сильным профилем заимствования

Дополнительные ресурсы

Кредитная линия для бизнеса

Кредитная линия для бизнеса очень похожа на кредитную карту. После одобрения бизнесу предоставляется максимальный кредитный лимит.Вы можете занять у фонда в любое время, если они не превышают установленный лимит. Вы платите проценты только на деньги, взятые из кредитной линии.

Подходит для…

- Оплата непредвиденных расходов

- Решение проблем с денежным потоком

- Сезонные расходы

Дополнительные ресурсы

Кредит Администрации малого бизнеса (SBA)

Администрация малого бизнеса — это федеральная организация, которая служит ресурсом для владельцев малого бизнеса.Одним из самых больших преимуществ, предлагаемых SBA, является его недорогая кредитная программа, поддерживаемая государством.

Владельцы бизнеса не обращаются напрямую в SBA за ссудой. Вместо этого SBA работает с кредиторами, такими как банки и некоммерческие организации. Часть кредитов, предлагаемых кредиторами, обеспечивается SBA, что означает более низкие ставки и лучшие условия для заемщиков.

Подходит для…

- Рост или расширение бизнеса

- Оборотный капитал

- Рефинансирование долга

- Компании с сильным профилем заимствования

Дополнительные ресурсы

Краткосрочный бизнес-кредит

Краткосрочные бизнес-ссуды обычно считаются малорисковыми, поскольку они имеют краткосрочную длительность.Поскольку они имеют низкий уровень риска, они являются хорошим вариантом для новых предприятий и заемщиков с плохими кредитными рейтингами. Большинство краткосрочных кредиторов взимают единовременную фиксированную комиссию вместо процентной ставки.

Подходит для…

- Потребности в чрезвычайном финансировании

- Заемщики с плохой кредитной историей

- Заемщики, которым быстро нужны наличные

Дополнительные ресурсы

Аренда оборудования

Кредит на оборудование используется для приобретения оборудования. Компания сразу же сможет использовать оборудование, но не должна будет оплачивать полную стоимость заранее.Вместо этого бизнес сможет регулярно платить меньшие платежи. Кредитор взимает проценты за предоставление средств заемщику.

Компания сразу же сможет использовать оборудование, но не должна будет оплачивать полную стоимость заранее.Вместо этого бизнес сможет регулярно платить меньшие платежи. Кредитор взимает проценты за предоставление средств заемщику.

Подходит для…

- Закупка оборудования

- Стартапы и заемщики с плохой кредитной историей

Дополнительные ресурсы

Финансирование счетов

Финансирование по счетам используется для решения проблем с движением денежных средств, вызванных неоплаченными счетами. Заемщики могут продать свои неоплаченные счета-фактуры или использовать их в качестве залога в обмен на аванс наличными.Поскольку финансирование по счетам зависит от оплаты ваших клиентов, а не вашего бизнеса, этот тип финансирования является хорошим вариантом для стартапов и заемщиков с плохой кредитной историей.

Подходит для…

- Предприятия, у которых возникают проблемы с денежным потоком из-за неоплаченных счетов

- Стартапы и заемщики с плохой кредитной историей

Дополнительные ресурсы

Денежный аванс торговцу

При выдаче наличных денег продавцу кредитор ссужает компании деньги в обмен на процент от будущих продаж по кредитным картам.

После получения от продавца денежного аванса ежедневные платежи снимаются кредитором с банковского счета предприятия. Оплата часто основана на проценте продаж, поэтому, когда продажи ниже, ежедневный платеж также ниже.

Подходит для…

- Потребности в чрезвычайном финансировании

- Бедные заемщики

- Компании с высокой ежедневной выручкой

Дополнительные ресурсы

Персональный кредит для бизнеса

Персональный кредит для бизнеса — это вариант для предприятий и предпринимателей, у которых нет кредитного рейтинга или деловой документации, необходимых для получения кредита для бизнеса.При получении личной ссуды владелец малого бизнеса использует свой собственный кредитный рейтинг и документацию о доходах, чтобы претендовать на получение финансирования.

Подходит для…

- Владельцы бизнеса с хорошей кредитной историей

- Предприниматели, стартапы и новые предприятия

Дополнительные ресурсы

Микрозайм

Микрозайм обычно определяется как заем в размере 50 000 долларов США или меньше.

Поскольку это небольшие ссуды, они лучше всего подходят для малых предприятий, индивидуальных предпринимателей и стартапов, у которых требования к капиталу ниже, чем у других предприятий.

Подходит для…

- Стартапы и новые предприятия

- Предприятия, которым нужна небольшая сумма денег

- Бедные заемщики

Дополнительные ресурсы

Краудфандинг

При краудфандинге малый бизнес или стартап использует онлайн-платформу для сбора денег от группы инвесторов. Малый бизнес представляет свою идею потенциальным инвесторам, и инвесторы жертвуют деньги, если идея им нравится. Для бизнеса, ищущего финансирование, важно разработать стратегию и продвигать свою кампанию, чтобы привлечь инвесторов.

Подходит для…

- Компании, предлагающие привлекательный продукт

- Предприниматели с сильным, конкурентоспособным бизнес-планом

Дополнительные ресурсы

Кредит на коммерческую недвижимость

Ссуды на коммерческую недвижимость могут помочь вам в приобретении или обновлении коммерческой недвижимости. Эти средства могут быть использованы для покупки существующего здания или земли, обновления или надстройки существующей собственности или строительства нового здания.

Эти средства могут быть использованы для покупки существующего здания или земли, обновления или надстройки существующей собственности или строительства нового здания.

Ссуды на коммерческую недвижимость — это долгосрочные ссуды, которые выплачиваются в течение более длительного периода времени, например 20 или 30 лет.

Подходит для…

- Покупка недвижимости

- Улучшение недвижимости

Дополнительные ресурсы

Кредитная карта для бизнеса

Деловая кредитная карта — это возобновляемая кредитная линия. Визитные карточки обычно используются для финансирования повседневных расходов. Они также несут сбережения в виде программ вознаграждения, бонусов за регистрацию и других специальных преимуществ для держателей карт.

Подходит для…

- Финансирование повседневных расходов

- Получение наград и других преимуществ

Дополнительные ресурсы

Получите подходящий вид кредита для вашего малого бизнеса

Управление малым бизнесом может быть дорогостоящим, и сезонное увеличение, непредвиденные чрезвычайные ситуации, неоплаченные счета или необходимость в расширении — все это может побудить владельца бизнеса искать варианты финансирования.

Несмотря на то, что доступно множество доступных кредитов, важно полностью оценить все варианты кредитования, общую стоимость кредита и окупаемость инвестиций от получения кредита.

Умный владелец бизнеса найдет время, чтобы взвесить все за и против, прежде чем подписывать документы, чтобы гарантировать, что ссуда поможет бизнесу процветать.

7 Типы бизнес-ссуд

- Существует много различных типов бизнес-ссуд, включая ссуды на оборотный капитал, ссуды SBA и ссуды от друзей и семьи.

- Каждый тип ссуды сопровождается собственным набором условий.

- Чтобы определить, какая ссуда подходит вам, внимательно обдумайте, для чего вашему бизнесу нужна ссуда, с какими условиями погашения вы можете справиться и сколько денег вам нужно.

Найти правильные источники финансирования для вашего бизнеса может быть сложно. Доступно множество типов финансирования — инвесторы, гранты, ссуды и т. Д. — и каждый имеет свой собственный процесс подачи заявок и набор правил.

Одним из наиболее распространенных вариантов финансирования малого бизнеса является бизнес-кредит.Звучит так, будто получить финансирование для малого бизнеса должно быть достаточно легко, но взять деньги в долг не так просто, как кажется.

Исследование 2017 года показало, что 27% малых предприятий испытывают трудности с получением адекватного финансирования. Как владелец бизнеса, вам необходимо знать свои варианты, чтобы вы могли адаптировать свою заявку к типу ссуды, которая вам нужна, и точно указать, как вы планируете использовать средства.

Рассмотрите эти семь типов бизнес-кредитов, чтобы выяснить, какой из них подходит вам.

Примечание редактора: Ищете ссуду для малого бизнеса? Заполните анкету ниже, чтобы наши партнеры-поставщики связались с вами по поводу ваших потребностей.

Кредит для друзей и семьи

Мы все знакомы с этим вариантом, но есть особенности относительно того, когда и как это сделать, которые вас удивят. Во-первых, всегда полезно оформить ссуду в письменной форме и указать конкретную процентную ставку и план погашения. В противном случае вы откроете дверь досадным недоразумениям, которые могут охладить ваши отношения.Кроме того, у вас должна быть документация об условиях кредита на случай, если IRS решит провести аудит вашего бизнеса.

Во-первых, всегда полезно оформить ссуду в письменной форме и указать конкретную процентную ставку и план погашения. В противном случае вы откроете дверь досадным недоразумениям, которые могут охладить ваши отношения.Кроме того, у вас должна быть документация об условиях кредита на случай, если IRS решит провести аудит вашего бизнеса.

Условия

Займы у близких сопряжены с риском. Мы описали преимущества и недостатки займа денег для вашей компании у ваших родителей, и многие из этих советов справедливы для других членов семьи и близких друзей, которые могут давать вам взаймы. Реальность такова, что у многих людей может не быть лишних денег, с которыми можно расстаться, или, если они есть, им некомфортно расстаться с такой большой суммой за то, что они не могут контролировать.Обязательно «излишне сообщайте» о ценности, которую вы приносите своим клиентам, и укажите, смогут ли и как ваши друзья и семья участвовать в вашем бизнесе.

Вы должны предоставить письменный вексель, в котором указано, сколько денег они могут ожидать от вас и по какой процентной ставке. В этом примечании вы также захотите указать график погашения в письменной форме.

В этом примечании вы также захотите указать график погашения в письменной форме.

Льготы

Деньги, взятые взаймы у друзей и семьи, могут прийти вместе с лучшим планом погашения с низкими процентами, который вы когда-либо получали.Это одна из лучших причин занимать деньги у друзей и семьи, а не у банков и коммерческих кредиторов. Вы также можете расширить свой торговый персонал, занимая деньги у тех, кого знаете: когда они финансово инвестированы (помимо того, что они лично вкладываются как человек, который любит вас), они могут взять на себя это, чтобы помочь вам добиться успеха и достичь вашего бизнеса цели.

Как подать заявку

Чтобы показать, что вы серьезно относитесь к просьбе о финансировании у родственников, вы можете подойти к этому вопросу формально, вооружившись своим бизнес-планом, прогнозами, схемами того, как вы будете использовать деньги, спецификациями ваших друзей. участие семьи в финансировании вашего бизнеса, а также предлагаемые условия кредита и условия погашения. [Прочтите статью по теме: Дорожная карта для однорангового кредитования ]

[Прочтите статью по теме: Дорожная карта для однорангового кредитования ]

Кредитная линия для бизнеса

Кредитная линия для бизнеса — это гибкий бизнес-кредит, который позволяет вам выплачивать проценты только на часть деньги, которые вы занимаете. Он работает аналогично кредитной карте в том смысле, что вы можете снимать и возвращать средства по мере необходимости, если вы не превышаете свой кредитный лимит. Это отличный вариант для предприятий, которые ищут простой способ управлять своим денежным потоком, приобретать запасы или оплачивать неожиданные расходы.

Условия

Кредитная линия для бизнеса работает как кредитная карта, позволяя снимать и возвращать деньги на своих условиях, пока вы остаетесь в пределах своего кредитного лимита и своевременно производите платежи. Большинство кредиторов позволят вам досрочно погасить остаток, чтобы снизить процентные расходы.

Лимиты кредитной линии, как правило, ниже, чем суммы срочной ссуды для бизнеса — обычно от 1000 до 250 000 долларов — и не имеют обеспечения, поэтому вам обычно не нужно предоставлять обеспечение, за исключением случаев более крупной кредитной линии.

Льготы

Кредитные линии для бизнеса — это гибкий вариант, который позволяет вам управлять денежным потоком вашего бизнеса так, как вы считаете нужным, и вы можете повторно использовать и погашать свой кредит так часто, как вам нужно.

Как обращаться

Так же, как и в случае срочных кредитов для бизнеса, вы можете получить кредитную линию в традиционном банке или онлайн-кредиторе. Банкам потребуется, чтобы ваш бизнес имел высокий доход и от одного до трех лет положительной истории, а также следующую документацию:

- Налоговые декларации (деловые и личные)

- Информация о банковском счете

- Финансовая отчетность предприятия

Онлайн-кредиторы обычно имеют меньше ограничений и квалификаций, чем банки, но они, как правило, взимают более высокие процентные ставки и имеют более низкие кредитные лимиты.

Чтобы претендовать на получение бизнес-кредитной линии от онлайн-кредитора, вы должны быть в бизнесе не менее шести месяцев, иметь годовой доход 25 000 долларов США или более и иметь кредитный рейтинг 500 или выше.

Ссуды на оборотный капитал

Ссуды на оборотный капитал — это краткосрочные бизнес-ссуды, предназначенные для привлечения дополнительных денежных средств в бизнес, которые можно использовать для роста и расширения, а также для повседневных расходов, таких как реклама, заработная плата или закупка запасов. Вы также можете использовать ссуды на оборотный капитал для покрытия чрезвычайных расходов или погашения долга.

Условия

Как и личные ссуды, ссуды на оборотный капитал требуют, чтобы вы — как владелец бизнеса — имели блестящую личную кредитную историю. Для подачи заявки на этот вид финансирования требуется значительное количество документов, а обработка может занять недели или даже несколько месяцев.

Льготы

Ссуды на оборотный капитал эффективны, поскольку они финансируют повседневную деятельность вашего бизнеса и обычно имеют низкие процентные ставки. Вы можете получить ставку от 3% до 7%, если у вас хороший кредитный рейтинг.

Как подать заявку

Ссуды на оборотный капитал обычно доступны в крупных национальных банках, а также в региональных банках или банках штата. Вы также можете изучить ссуды на оборотный капитал, доступные в вашем местном кредитном союзе или у стороннего прямого кредитора. Чтобы получить наилучшие шансы получить ссуду на оборотный капитал, сначала обратитесь в банк, с которым вы уже ведете бизнес. Он не только будет иметь доступ к большей части вашей финансовой информации, но и сможет проанализировать ваши существующие банковские и кредитные привычки для оценки риска.

Вы также можете изучить ссуды на оборотный капитал, доступные в вашем местном кредитном союзе или у стороннего прямого кредитора. Чтобы получить наилучшие шансы получить ссуду на оборотный капитал, сначала обратитесь в банк, с которым вы уже ведете бизнес. Он не только будет иметь доступ к большей части вашей финансовой информации, но и сможет проанализировать ваши существующие банковские и кредитные привычки для оценки риска.

Срочная ссуда для бизнеса

Срочная ссуда для бизнеса — это единовременная сумма капитала, которую вы выплачиваете регулярными платежами по фиксированной процентной ставке в течение определенного периода времени — именно здесь вступает в действие «срочная» часть. обычно от одного до пяти лет.

Условия

Цель срочной ссуды для бизнеса — позволить вам профинансировать крупную покупку для вашего бизнеса, такую как оборудование или новые помещения. Существует несколько ограничений для срочной ссуды для бизнеса, и большинство предприятий, которые имеют хорошую кредитоспособность и приносят доход, подойдут.

С помощью срочной коммерческой ссуды вы получаете заранее определенную сумму денег и фиксированную процентную ставку, которые будут выплачиваться через определенное количество лет. Сумма кредита будет зависеть от вашего бизнеса и его потребностей, но обычно она находится в диапазоне от 25 000 до 500 000 долларов США с процентной ставкой от 7% до 30%.

Льготы

Срочная ссуда обычно имеет несколько ограничений и может помочь вам построить свой бизнес за счет привлечения нового капитала для таких целей, как новый офис или оборудование.У вас также будет вся информация и условия, касающиеся вашего кредита с самого начала, но все же важно внимательно прочитать договор, чтобы ничто не стало неожиданностью в будущем, когда вы начнете производить платежи. [Прочтите статью по теме: Скрытые проблемы в условиях погашения кредита для вашего бизнеса ]

Срочные ссуды для бизнеса подходят для широкого круга предприятий и обычно предлагают более низкие ежемесячные платежи и более длительные сроки оплаты, чем краткосрочные ссуды .

Как обращаться

У вас есть несколько вариантов при подаче заявления на ссуду для бизнеса. Они традиционно доступны через банки, хотя это может оказаться долгим и трудным процессом. Однако некоторые банки предлагают ускоренные онлайн-заявки. Вот некоторые из необходимых документов:

- Водительское удостоверение

- Аннулированная бизнес-проверка

- Выписки с банковского счета

- Бухгалтерский баланс

- Кредитный рейтинг

- Налоговые декларации (личные и деловые)

- Отчет о прибылях и убытках

Кредит Администрации малого бизнеса (SBA)

Кредит SBA — это ссуды, обеспеченные государством, которые предоставляются малым предприятиям от частных кредиторов.Это обеспеченные ссуды, то есть вы должны заложить свою компанию или личные активы в качестве залога. Существует три различных кредитных программы SBA:

- Кредитная программа 7 (a) — это основная программа SBA по оказанию помощи малому бизнесу.

Сроки и условия варьируются в зависимости от кредита, а максимальная сумма кредита составляет от 350 000 до 5 миллионов долларов.

Сроки и условия варьируются в зависимости от кредита, а максимальная сумма кредита составляет от 350 000 до 5 миллионов долларов. - Программа микрозаймов предоставляет самые маленькие суммы кредита, доступные от SBA, от 10 000 до 50 000 долларов. Микрозаймы идеальны для небольших стартапов, заемщиков с ограниченным залогом или компаний, которым просто требуется небольшой финансовый подъем.

- Ссудная программа CDC / 504 предлагает ссуды малым предприятиям с долгосрочным финансированием с фиксированной ставкой для целей расширения или модернизации, например, для приобретения крупного оборудования или недвижимости. Обычно это более крупные ссуды, «обычно не превышающие 5 миллионов долларов». Срок — 10, 20 или 25 лет, в зависимости от цели кредита.

Условия

Существует несколько условий, при которых ссуды SBA не могут быть выданы, в том числе если бизнес работает как некоммерческий или не находится в Соединенных Штатах.Ссуды SBA не могут быть использованы для погашения просроченных налогов штата или федеральных налогов.

Условия зависят от размера ссуды, планируемого использования денег и ваших потребностей как заемщика для малого бизнеса. Максимальный срок микрозайма — шесть лет. Процентные ставки обычно составляют от 8% до 13%.

Преимущества

Каждая ссуда SBA имеет свои уникальные преимущества. Например, ссуда 7 (a) чрезвычайно универсальна и может использоваться для покупки земли или зданий, покрытия нового строительства, финансового оборудования или других материалов или приобретения существующего бизнеса.

Микрозаймы могут быть доступны предприятиям, которые в противном случае не имели бы права на получение кредита. Их также можно использовать по-разному — в качестве оборотного капитала; приобрести инвентарь, расходные материалы, мебель и фурнитуру; или купить машины и оборудование.

Программа кредитования 504, которую заемщики обычно используют для покупки коммерческой недвижимости или тяжелого оборудования, предлагает как краткосрочные, так и долгосрочные выгоды, включая финансирование в размере 90%, более длительную амортизацию кредита, фиксированные процентные ставки и общую экономию.

Как обращаться

Каждая программа имеет определенные критерии отбора и процесс подачи заявки. Посетите веб-сайт SBA, чтобы получить информацию о том, как подать заявку на ссуду SBA, и ознакомиться с контрольными списками, чтобы убедиться, что у вас есть все необходимое для успешного рассмотрения заявки на кредит.

Факторинг дебиторской задолженности

Факторинг дебиторской задолженности также известен как финансирование дебиторской задолженности. Этот тип бизнес-ссуды используется для преобразования продаж на условиях кредита в немедленный денежный поток.Например, если вы предоставляете сторонние маркетинговые услуги крупным корпоративным клиентам, вы можете продать свои существующие несобранные счета (которые вы ожидаете оплаты) третьей стороне в качестве предоплаты. Эта третья сторона, называемая фактором, предоставляет вам полную или частичную сумму, а затем взимает плату с продажи с вашего клиента. Этот тип финансирования обычно используется для того, чтобы дать вашему малому бизнесу какое-то время, пока вы ищете более долгосрочные и устойчивые источники финансирования.

Условия

Эта кредитная линия к получению может быть дорогостоящей, поэтому вам следует исчерпать все другие усилия по финансированию, прежде чем обращаться к ней.Если учесть дисконтную плату, процентные ставки от 10% до 25% и другие сборы, со временем вы можете заплатить гораздо больше, чем при других вариантах финансирования. Кроме того, ваше финансирование зависит от финансовой устойчивости вашего клиента, а не от вас как продавца товаров или услуг. Большинство счетов старше 90 дней не будут оплачены, а счета, которые будут выплачены быстрее, предоставят вам более выгодные условия.

Преимущества

Одним из самых больших преимуществ этого типа бизнес-ссуды является то, что он позволяет немедленно обналичить свою будущую дебиторскую задолженность; у вас не будет большей части вашего капитала, связанной с запасами или неоплаченными счетами.Также может быть полезно передать управление дебиторской задолженностью другой компании, что позволит вам сосредоточиться на продуктивной работе над своим бизнесом. Это финансирование также происходит быстрее, чем многие другие варианты, поскольку вам не нужно предоставлять бизнес-план или налоговую отчетность.

Это финансирование также происходит быстрее, чем многие другие варианты, поскольку вам не нужно предоставлять бизнес-план или налоговую отчетность.

Как подать заявку

Большинство компаний, предлагающих финансирование под дебиторскую задолженность, являются коммерческими кредиторами, а не банками. Чтобы подать заявку на финансирование под дебиторскую задолженность, вам необходимо заполнить заявку и передать свои учредительные документы, последние отчеты о дебиторской и кредиторской задолженности вашей компании, основной список клиентов и образец вашего типичного счета.

Денежный аванс торговцу

Денежный аванс торговцу технически не является ссудой, а скорее наличным авансом, основанным на продажах кредитной карты, внесенных на ваш торговый счет.

Продавцы получают денежные авансы быстро, часто через 24 часа после утверждения. Исторически ссуды наличными торговцами использовались предприятиями, которые в основном существовали за счет продаж по кредитным и дебетовым картам, например ресторанами и розничными торговцами, но они стали доступны другим предприятиям, которые не полагаются на платежи по картам.

Условия

При получении аванса наличными от продавца вы получаете аванс наличными в обмен на часть ваших будущих продаж по кредитной или дебетовой карте или путем перечисления фиксированного ежедневного или еженедельного дебетования непосредственно со своего банковского счета.

Авансы по ссуде для торговцев предоставляют вам быстрые деньги, но имеют высокие годовые процентные ставки, которые складываются из общей стоимости ссуды плюс все комиссии. Они могут быстро втянуть ваш бизнес в долги, если вы не будете осторожны.

Сумма вашего вознаграждения определяется вашей способностью выплатить продавцу денежный аванс.Поставщик определит коэффициент от 1,2 до 1,5 на основе оценки риска. Чем выше коэффициент, тем выше будут ваши комиссии. Общая сумма вашего погашения — это коэффициент фактора, умноженный на аванс наличными.

Льготы

Главное преимущество денежных авансов торговцев в том, что они бывают быстрыми; у вас могут быть наличные менее чем через неделю после подачи заявки практически без документов. Денежные ссуды торговцам также необеспечены, что означает, что вам не нужно вносить залог на случай, если вы не сможете погасить задолженность, а выплаты будут регулироваться в зависимости от того, насколько хорошо работает ваш бизнес.

Денежные ссуды торговцам также необеспечены, что означает, что вам не нужно вносить залог на случай, если вы не сможете погасить задолженность, а выплаты будут регулироваться в зависимости от того, насколько хорошо работает ваш бизнес.

Как обращаться

Подать заявление на получение денежного аванса торговцу очень просто. Начните с поиска кредиторов для бизнеса в Интернете и заполнения их онлайн-заявок. Ожидайте предоставления финансовой отчетности за три месяца.

10 типов бизнес-кредитов: сравнение финансирования

Обновление от 19 января 2021 г .: Последний раунд Программы защиты зарплаты открыт для малых предприятий, сильно пострадавших от пандемии коронавируса.

Закон предусматривает более 284 миллиардов долларов на первые и вторые простительные ссуды для помощи в связи с коронавирусом, возрождая Программу защиты зарплаты, срок действия которой истек летом.Это также расширяет круг компаний, которые могут искать финансирование в рамках ГЧП, например, новостные агентства, и добавляет финансирование для небольших независимых развлекательных заведений и ресторанов. Для получения последней информации прочтите нашу страницу PPP.

Для получения последней информации прочтите нашу страницу PPP.

Владельцы малого бизнеса, нуждающиеся в финансировании, имеют множество вариантов: срочные ссуды, ссуды Администрации малого бизнеса, кредитные линии, финансирование по счетам и микрозаймы.

Правильный бизнес-кредитный продукт зависит от ваших потребностей, а условия, ставки и квалификация зависят от кредитора.Вот разбивка по типам бизнес-кредитов.

1. Срочные займы

Срочная ссуда — это распространенная форма финансирования бизнеса. Вы получаете единовременную выплату наличными, которую затем выплачиваете с процентами в течение заранее определенного периода.

Получите аванс, чтобы инвестировать в свой бизнес.

Обычно более высокие суммы займов.

Быстрое финансирование, если вы используете онлайн-кредитора, а не традиционный банк; обычно от нескольких дней до недели вместо нескольких месяцев.

Может потребоваться личная гарантия или залог — актив, такой как недвижимость или бизнес-оборудование, которое кредитор может продать в случае невыполнения обязательств.

Стоимость может варьироваться; Срочные ссуды от онлайн-кредиторов обычно сопряжены с более высокими затратами, чем у традиционных банков.

Компании, стремящиеся к расширению.

Заемщики с хорошей кредитной историей и сильным бизнесом, которые не хотят долго ждать финансирования.

2. Ссуды SBA

Администрация малого бизнеса гарантирует эти ссуды, которые предлагаются банками и другими кредиторами. Сроки погашения займов SBA зависят от того, как вы планируете использовать деньги. Они варьируются от семи лет на оборотный капитал до 10 лет на покупку оборудования и 25 лет на покупку недвижимости.

Некоторые из самых низких ставок на рынке.

Высокие займы составляют до 5 млн долларов США.

Длительный и тщательный процесс подачи заявки.

Компании, желающие расширить или рефинансировать существующие долги.

Сильные заемщики, которые могут долго ждать финансирования.

3. Кредитные линии

Кредитная линия обеспечивает доступ к средствам в пределах вашего кредитного лимита, и вы платите проценты только на привлеченные деньги. Он может обеспечить большую гибкость, чем срочная ссуда.

Как правило, без обеспечения, поэтому залог не требуется.

Могут нести дополнительные расходы, такие как плата за обслуживание и сборы за использование.

Требуется значительный доход и кредит.

Потребности в краткосрочном финансировании, управление денежными потоками или непредвиденные расходы.

4. Ссуды на оборудование

Кредиты на оборудование помогут вам приобрести оборудование для вашего бизнеса. Срок ссуды обычно совпадает с ожидаемым сроком службы оборудования, и оборудование служит залогом по ссуде.Ставки будут зависеть от стоимости оборудования и мощности вашего бизнеса.

Вы владеете оборудованием и создаете в нем собственный капитал.

Вы можете получить конкурентоспособные ставки, если у вас хорошая кредитная история и финансовое положение.

Возможно, вам придется внести предоплату.

Оборудование может устареть быстрее, чем срок вашего финансирования.

Компании, которые хотят напрямую владеть оборудованием.

5. Факторинг счетов

Допустим, у вашей компании есть неоплаченные счета клиентов, которые обычно оплачиваются в течение 60 дней. Если вы не можете ждать так долго, чтобы получить оплату, и вам нужны наличные сейчас, вы можете получить деньги за эти неоплаченные счета с помощью факторинга счетов.Быстрые выплаты для вашего бизнеса.

Утверждение проще, чем при традиционных вариантах финансирования.

Дорого по сравнению с другими вариантами.

Вы теряете контроль над сбором счетов.

Предприятия с неоплаченными счетами, которым нужны быстрые деньги.

Бизнес с надежными клиентами на длительных сроках оплаты (30, 60 или 90 дней).

6. Финансирование счетов-фактур

Это похоже на факторинг счетов-фактур, но вместо продажи неоплаченных счетов-фактур факторинговой компании вы используете счета-фактуры в качестве обеспечения для получения денежного аванса.

Ваши клиенты не узнают, что их счета оплачиваются.

Дорого по сравнению с другими вариантами.

Вы по-прежнему несете ответственность за получение оплаты по счету.

Компании, стремящиеся быстро превратить неоплаченные счета в наличные.

Компании, которые хотят сохранить контроль над своими счетами.

7. Авансы наличными торговцами

Вы получаете единовременную выплату наличными, которую можете использовать для финансирования своего бизнеса.

Вместо того, чтобы производить один фиксированный платеж каждый месяц с банковского счета, как в случае ссуды на срок, вы производите платежи по авансу наличными торговцу либо путем удержания процентной доли от продаж по кредитной и дебетовой карте, либо путем фиксированного ежедневного или еженедельного снятия средств. с банковского счета.

Одни из самых высоких затрат по займам — в некоторых случаях до 350%.

Частые выплаты могут создавать проблемы с движением денежных средств.

Компании, которые имеют высокие и стабильные продажи по кредитным картам и могут обрабатывать частые выплаты.

Компании, которые не могут получить финансирование где-либо еще и не могут дождаться капитала.

8. Персональные ссуды

Утверждение этих ссуд основывается исключительно на вашем личном кредитном рейтинге, но вам понадобится хорошая кредитная способность, чтобы соответствовать требованиям.

Стартапы и новые предприятия могут претендовать на участие.

Небольшие суммы займов до 50 000 долларов США.

Невыплата может повредить вашему кредиту.

Стартапы и новые предприятия с сильным личным кредитом.

Заемщики, готовые рискнуть испортить свой кредитный рейтинг.

9. Деловые кредитные карты

Деловые кредитные карточки представляют собой возобновляемые кредитные линии. Вы можете снимать деньги с карты и погашать ее по мере необходимости, если вы вносите минимальные ежемесячные платежи и не превышаете лимит кредита.

Их обычно лучше всего использовать для финансирования текущих расходов, таких как поездки, канцелярские товары и коммунальные услуги.

Получайте вознаграждения за свои покупки.

Высокая стоимость с переменной ставкой, которая может возрасти.

Текущие коммерческие расходы.

10. Микрозаймы

Микрозаймы — это небольшие ссуды на сумму 50 000 долларов США или меньше, предлагаемые некоммерческими организациями и миссионерскими кредиторами.Эти ссуды обычно предоставляются стартапам, новым предприятиям и предприятиям в неблагополучных сообществах.

Могут предоставляться и другие услуги, например, консультации и обучение.

Возможно, вам придется соответствовать строгим требованиям.

Стартапы и предприятия в неблагополучных сообществах.

Компании, которым требуется лишь небольшой объем финансирования.

Виды бизнес-кредитов

У вас хорошая кредитная история и сильный бизнес. | ||

У вас сильный бизнес, и вы можете ждать финансирования. | ||

У вас есть краткосрочные потребности в финансировании и вам нужна гибкость. | ||

Если вы хотите напрямую владеть оборудованием. | ||

У вас есть неоплаченные счета-фактуры клиентов. | ||

У вас есть неоплаченные счета-фактуры клиентов, и вы хотите контролировать их счета. | ||

У вас высокие и стабильные продажи по кредитным картам, и вы можете обрабатывать частые платежи. | ||

Вы стартап и имеете хороший кредитный рейтинг. | ||

У вас есть текущие коммерческие расходы. | ||

Если вы стартап и нуждаетесь в небольшом финансировании. |

8 вариантов ссуд для малого бизнеса

Что такое ссуда для начинающего бизнеса? Кредит на открытие бизнеса — это финансирование, предназначенное для удовлетворения финансовых потребностей нового бизнеса. Поступления от кредита на открытие бизнеса могут пойти на такие вещи, как оборотный капитал; покупка оборудования, техники, расходных материалов, инвентаря и мебели; и покупка строительного оборудования или недвижимости. Новые владельцы бизнеса могут также рассмотреть возможность использования бизнес-кредитных карт, определенных кредитов SBA и краудфандинга среди других вариантов.

Поступления от кредита на открытие бизнеса могут пойти на такие вещи, как оборотный капитал; покупка оборудования, техники, расходных материалов, инвентаря и мебели; и покупка строительного оборудования или недвижимости. Новые владельцы бизнеса могут также рассмотреть возможность использования бизнес-кредитных карт, определенных кредитов SBA и краудфандинга среди других вариантов.

Одна из самых больших проблем, с которой сталкивается новый малый бизнес, — это получение капитала, необходимого для поддержки их первоначального роста. Малые предприятия нового работодателя являются основным источником U.S. рост рабочих мест, но, согласно отчету Федеральной резервной системы за 2020 год, вероятность столкнуться с финансовыми проблемами, такими как доступ к капиталу, гораздо выше, чем у крупных компаний. Чтобы гордо включить свой физический или метафорический знак «открыт для бизнеса», вам может потребоваться доступ к деньгам в виде ссуды на открытие малого бизнеса.

Если вы уже начали охоту за ссудой, вы хорошо знаете, что существует, казалось бы, бесконечное количество вариантов ссуды для малого бизнеса, доступных в банках и онлайн-кредитных организациях. У каждого из них будет свой набор плюсов и минусов, и, возможно, вы обнаружили, что большинство недорогих вариантов недоступны для новых владельцев бизнеса без пары лет работы за плечами, сильной кредитной истории и / или солидной доходы.

У каждого из них будет свой набор плюсов и минусов, и, возможно, вы обнаружили, что большинство недорогих вариантов недоступны для новых владельцев бизнеса без пары лет работы за плечами, сильной кредитной истории и / или солидной доходы.

Free Business Credit Scores And Reports

Когда вы регистрируетесь для получения бесплатной учетной записи Nav. Проверка не повредит вашим кредитным рейтингам.

НачатьВ то время как банковский заем может быть вашим первым выбором, для большинства начинающих предприятий традиционный заем будет недоступен.В банках действуют строгие стандарты кредитования малого бизнеса, и то, что они предлагают, часто доступно для уже существующих предприятий. Однако вы можете сотрудничать со своим банком для обеспечения финансирования оборудования или других видов финансирования бизнеса, если у вас есть надежный бизнес-план в отрасли, которую обслуживает банк. Если вам не удается получить банковский ссуду на покрытие начальных затрат, обратите внимание на других партнеров-кредиторов:

Где я могу получить ссуду для малого бизнеса? 1. Финансирование оборудования

Финансирование оборудования Специально предназначенные для оплаты покупки оборудования и техники, ссуды на оборудование аналогичны по структуре обычным ссудам с ежемесячным сроком погашения в течение определенного периода времени. Однако вырученные средства должны использоваться только для покупки оборудования или техники. Стандарты кредитования в отношении финансирования оборудования могут быть менее строгими, поскольку ваше оборудование будет использоваться в качестве обеспечения по ссуде — другими словами, в случае невыполнения обязательств банк имеет право конфисковать ваше оборудование, чтобы покрыть стоимость потерянных денег.(Обратите внимание, что некоторые ссуды SBA могут использоваться для финансирования оборудования. В частности, ссуда SBA 504 полезна для финансирования покупки более крупного оборудования и недвижимости.)

Аренда оборудования — еще один вариант, который нельзя упускать из виду. Имейте в виду, что можно сдавать в аренду множество различных предметов, которые вы используете в своем бизнесе, включая компьютеры..png)

Хотя многие из нас думают о кредитных картах как о безопасном и удобном способе оплаты покупок, они также предлагают доступ к необеспеченной ссуде в форме кредитной линии.Это означает, что бизнес-кредитные карты могут быть отличной альтернативой стартовым бизнес-кредитам. Они также могут помочь вам встать на правильную ногу, разделяя бизнес и личные финансы и создавая бизнес-кредит. Чтобы получить право на получение бизнес-кредитной карты, эмитенты обычно обращаются к вашим личным кредитным рейтингам и совокупному доходу (личному и деловому). Хотя они могут не требовать залога, они обычно требуют личной гарантии. Большинство бизнес-кредитных карт имеют дополнительный бонус в виде отличных программ вознаграждения и бонусов за регистрацию.

Хорошим советом будет выбрать карту с предложением 0% начальной ставки. Это позволяет вам совершать покупки и держать баланс в течение 9, 12 или даже 15 месяцев без выплаты процентов, пока вы ведете свой бизнес. В недавнем исследовании Федеральной резервной системы по кредитованию малого бизнеса 53% малых предприятий сообщили, что используют кредитные карты для финансирования своей деятельности.

В недавнем исследовании Федеральной резервной системы по кредитованию малого бизнеса 53% малых предприятий сообщили, что используют кредитные карты для финансирования своей деятельности.

По большей части Управление малого бизнеса (SBA) не предоставляет займы — оно их гарантирует.Индивидуальные кредиторы одобрены SBA для выдачи ссуд в рамках программ SBA.

Существует несколько различных типов ссуд SBA, среди которых наиболее популярна программа 7 (a), которая предлагает ссуды до 5 миллионов долларов. Если вам интересно, можете ли вы получить ссуду SBA для открытия бизнеса, имейте в виду, что в 2020 финансовом году 17% денег, предоставленных малым предприятиям в рамках программы ссуд 7 (а), пошли на открытие бизнеса.

Получение ссуды SBA — не очень быстрый и легкий процесс, хотя программа ссуды SBA Express (которая обычно предлагает ссуды на сумму до 350 000 долларов США) направлена на то, чтобы несколько ускорить его).

Требуется ряд квалификационных требований, включая приемлемый кредит. Минимальный личный кредитный рейтинг не требуется, но для 7 (а) ссуд на сумму 350 000 долларов США или меньше SBA требует минимального кредитного рейтинга FICO SBSS 155, чтобы избежать проверки кредита вручную. (Этот коммерческий кредитный рейтинг может учитывать личный кредит нескольких владельцев наряду с бизнес-кредитом компании. Диапазон баллов составляет от 0 до 300.)

SBA 7 (a) ссуды для стартапов, скорее всего, будут предоставлены владельцам бизнеса, имеющим опыт работы в своей отрасли (например, ветеринар открывает свою собственную практику) или тем, кто покупает существующий бизнес, включая франшизу.Поскольку условия благоприятны, стоит изучить этот вариант финансирования.

Как упоминалось ранее, ссуды SBA 504 могут быть полезны для предприятий, желающих приобрести недвижимость или оборудование, в то время как программы экспортных ссуд SBA могут быть доступны для предприятий, которые будут участвовать в международной торговле. Узнайте больше о ссудах SBA здесь.

Узнайте больше о ссудах SBA здесь.

микрозаймов SBA выдаются утвержденными посредниками, часто финансовыми учреждениями общественного развития (CDFI) и другими некоммерческими организациями.В то время как общая максимальная сумма кредита составляет 50 000 долларов США, средняя сумма кредита приближается к 14 000 долларов США. Микрозайм SBA — это срочный кредит с максимальным сроком 72 месяца; в среднем около 40 месяцев. Фонды могут использоваться для оборотного капитала или покупки инвентаря или принадлежностей, машин или оборудования, или приспособлений и мебели.

5. Прочие микрокендерыSBA — не единственный вариант микрокредитования. Микрокредиты часто являются некоммерческими организациями, которые предлагают малым предприятиям возможность получить финансирование в меньших суммах.Когда дело доходит до микролендеров, обязательно обратите внимание на эти два варианта:

- Accion: Ссуды доступны от 300 до 250 000 долларов через партнеров Accion CDFI.

Он имеет тенденцию быть гибким в отношении требований к кредитам и оказывает помощь заявителям.

Он имеет тенденцию быть гибким в отношении требований к кредитам и оказывает помощь заявителям. - Kiva: Kiva работает на платформе, основанной на доверии и основанной на сообществе. Владельцы малого бизнеса могут краудфандинговать бизнес-ссуды от благотворителей до 15000 долларов. Эти ссуды имеют процентную ставку 0% и предоставляются борющимся предпринимателям, которые доказали свой характер, пригласили свою собственную сеть кредиторов, не смогли получить доступ к другим финансовым средствам и имеют бизнес, который оказывает положительное социальное воздействие.

Если ваши клиенты получают оплату через счета-фактуры, финансирование счетов-фактур (которое отличается от факторинга счетов-фактур) является удобным, хотя обычно дорогостоящим способом избежать проблем с потоком денежных средств, вызванных длительными циклами выставления счетов. Это быстрый вариант — вы можете получить финансирование всего за день — и для этого не потребуется много документов.

Популярные краудфандинговые платформы, такие как KickStarter, позволяют любому, у кого есть видение, включая предпринимателей, собирать деньги для своего проекта или предприятия.

Стартапам могут быть доступны три основных типа краудфандинга:

- Награды (например, Kickstarter, Indiegogo)

- Долг (например, Kiva)

- Собственный капитал (например, Wefunder)

Кредит для открытия бизнеса посредством краудфандинга потребует от владельца бизнеса поделиться своими бизнес-целями и задачами с большой группой людей в надежде, что несколько человек (толпа) помогут финансировать их запрос. Эти кампании требуют больших маркетинговых усилий, но конечной наградой, если вы соберете средства, будет финансирование стартапа и подтверждение вашей бизнес-идеи многими потенциальными будущими клиентами вашего бизнеса.Стоит отметить, что краудфандинг акционерного капитала может быть более доступным вариантом финансирования, чем финансирование от ангелов или венчурный капитал для предприятий, желающих привлечь до 5 миллионов долларов.

Да, личное финансирование — приемлемый вариант; вот почему он здесь в списке. Но использование личных средств или личных займов — это азартная игра, и вам нужно будет хорошо просчитать все свои расходы, чтобы у вас не закончились деньги, прежде чем бизнес сможет поддерживать себя.Даже если для начала вы используете личные средства, мы советуем вам сразу же начать предпринимать шаги по созданию бизнес-кредита. Таким образом, вы можете начать использовать бизнес-кредиты и получить доступ к большему капиталу в будущем. Бизнес должен иметь возможность существовать самостоятельно, не смешивая личные активы и кредит. Когда дело доходит до личного финансирования, есть несколько вариантов:

- Персональные кредитные карты: , если вы не можете получить бизнес-кредитную карту, личная кредитная карта (или две) с достаточно высоким лимитом может помочь вам в совершении этих первых покупок и развитии вашего бизнеса.

Внимательно следите за использованием кредита и вовремя оплачивайте счета, потому что оплата деловых расходов по личным кредитным картам может повредить вашим личным кредитным рейтингам.

Внимательно следите за использованием кредита и вовремя оплачивайте счета, потому что оплата деловых расходов по личным кредитным картам может повредить вашим личным кредитным рейтингам. - Сбережения / Собственный капитал: Вложение в свои сбережения — еще более рискованное дело, но если у вас есть приличная сумма, это может быть для вас самым дешевым вариантом. Займы под залог собственного капитала — дешевый, но очень рискованный вариант.

- 401K / IRA Сбережения: Вы можете снимать средства со своих пенсионных планов, брать взаймы под 401 (k) или использовать план ROBS для перевода пенсионных фондов в свой бизнес.Имейте в виду, что было бы неразумно ставить все пенсионные сбережения на новый бизнес.

- Друзья и семья. Многие предприятия финансируются с помощью членов семьи. Действуйте осторожно и не оказывайте давление, но если они хотят, семья может стать хорошей и позитивной поддержкой для вашего нового предприятия. (Другой способ подойти к этому — попросить их первыми поддержать вашу краудфандинговую кампанию.

)

)

Плюсы и минусы кредитов для малого бизнеса

Плюсы :

- Может помочь быстрее развивать бизнес

- Может использоваться для приобретения оборудования, инвентаря, магазинов или складов и т. Д.

- Необходим для капиталоемкого бизнеса

Минусы:

- Может быть дорого

- Бизнес может обанкротиться, и собственник может нести личную ответственность по ссуде

Получите персонализированные совпадения по финансированию для стартапов

Когда вы зарегистрируетесь для бесплатной учетной записи Nav, вы получите индивидуальные совпадения по финансированию. Вы также получите бесплатный доступ к кредитным отчетам и оценкам вашего бизнеса.

Зарегистрироваться Как я могу получить бизнес-ссуду для открытия бизнеса? Вы имеете в виду цель, но с чего начать? Хорошее место для начала — это ваши личные кредитные рейтинги и бизнес-баллы, которые являются мерой кредитоспособности вашего бизнеса. Вы можете проверить свой бизнес и личный кредитный рейтинг с помощью Nav. Хороший кредитный рейтинг может поставить вас в гораздо более выгодное положение, чем плохой, поэтому будьте готовы приложить усилия, если хотите улучшить свой бизнес-рейтинг.

Вы можете проверить свой бизнес и личный кредитный рейтинг с помощью Nav. Хороший кредитный рейтинг может поставить вас в гораздо более выгодное положение, чем плохой, поэтому будьте готовы приложить усилия, если хотите улучшить свой бизнес-рейтинг.

Также важно посмотреть на свой бизнес с точки зрения кредитора:

- Насколько рискован бизнес, который вы начинаете?

- Каков ваш опыт или знания? Ваша кредитная история?

- Как быстро бизнес станет прибыльным?

- Есть ли оборудование или активы, которые могут быть ликвидированы в случае банкротства бизнеса?

Хорошо разработанный бизнес-план может ответить на многие из этих вопросов.

Затем вам нужно будет определить, какой тип финансирования стартапа вам нужен. Прежде чем собирать документацию для вашего бизнеса, вы должны знать, что будет искать кредитор; Заявка на получение микрозайма, вероятно, будет сильно отличаться от заявки на получение кредитной карты для бизнеса. Знание того, сколько вы можете позволить себе ежемесячные платежи, поможет вам сузить круг финансовых продуктов, на которые вы хотите подать заявку.

Когда вы определили тип ссуды и кредитора, вы можете приступить к заполнению заявки.Если вы сделали беготню заранее, это не займет много времени.

Что требуется для получения ссуды для малого бизнеса?Требования значительно различаются в зависимости от кредитора, но вы должны быть готовы к следующему:

- Обновленный бизнес-план с подробной информацией о ваших стратегиях роста и маркетинга

- Персональные кредитные отчеты и баллы от всех трех основных кредитных бюро. (Кредитор получит свои копии, но вам лучше сначала проверить.)

- Бизнес-прогноз с подробным описанием будущих денежных потоков и затрат.

- Налоговые декларации и подтверждающие документы IRS как для вашего бизнеса (при наличии), так и для личных налоговых счетов (включая личные документы для всех владельцев или зарегистрированных агентов бизнеса).

- Любые применимые лицензии и регистрации для ведения бизнеса в вашем штате.

- Все финансовые документы, которые будут считаться важными (включая банковские выписки, продажи по кредитным картам, неоплаченные счета и дебиторскую задолженность перед вами, если таковая имеется).

- Любые юридические контракты, которые могут иметь значение (франшиза, регистрация, лизинг).

Как начинающий бизнес, у вас может не быть отчетов о кредитных операциях или даже налоговых деклараций. В этом случае кредитор может полагаться на личный кредит, налоговые декларации и / или личный финансовый отчет. Однако, если вы покупаете существующий бизнес, кредитору, скорее всего, потребуется информация об этом бизнесе.

После подачи заявки вам, возможно, придется набраться терпения.Некоторые варианты финансирования могут быть одобрены за считанные минуты, некоторые могут занять недели или даже месяцы. Убедитесь, что вы знаете время ожидания, прежде чем начинать процесс подачи заявки. Вы же не хотите, чтобы срочное дело было отложено или пропустило обязательство в ожидании утверждения кредита.

Как получить ссуду для начинающего бизнеса с плохой кредитной историей?

Без как минимум двухлетнего опыта ведения бизнеса и высоких доходов кредиторы будут вынуждены полагаться на ваши кредитные рейтинги, чтобы определить свой уровень риска.Владельцу бизнеса с плохой кредитной историей будет сложно получить почти любую ссуду. Однако стоит изучить многие варианты микрозаймов и краудфандинга, поскольку они могут быть доступны владельцам бизнеса с плохой кредитной историей или без нее.

Проверьте свой кредитный рейтинг FICO SBSS

С помощью Nav вы можете отслеживать свой кредитный рейтинг и видеть, что видят кредиторы при подаче заявки на финансирование. Вы получаете бесплатный доступ к кредитным отчетам и баллам вашего бизнеса, когда зарегистрируетесь в бесплатной учетной записи Nav. Проверка не повредит вашим кредитным рейтингам.

Зарегистрироваться Последнее слово: ссуды для начинающих предприятийУправление малым бизнесом может быть трудным, а открытие бизнеса — самым сложным для предпринимателей. Хотя может быть непросто найти кредитора, у которого можно взять в долг, не думайте, что получить ссуду для стартапа

невозможно.Не бойтесь рассмотреть альтернативные варианты кредитования. Некоммерческие кредиторы, предлагающие программы микрозаймов, могут быть правильным выбором для вашего бизнеса, или использование бизнес-кредитной карты может быть рискованным, если процентная ставка низкая.Кредитные карты для бизнеса могут помочь создать хороший бизнес-кредит для вашего бизнеса, а также могут помочь сократить разрыв в движении денежных средств, если это абсолютно необходимо.

Какой бы вариант вы ни выбрали, будьте готовы и сделайте свое исследование и проявите должную осмотрительность, когда собираетесь получить заем. Относитесь реалистично к своему бизнесу и своей способности погасить ссуду, даже если вам утвержден высокий кредитный лимит.

Прежде всего, помните о своей мотивации для начала бизнеса. Это может быть грубый процесс поиска и утверждения ссуды для начинающего бизнеса, но правильная мотивация и правильный бизнес могут протолкнуть его и выполнить работу.

Эта статья была первоначально написана 13 ноября 2019 г. и обновлена 20 января 2021 г.

Оценить эту статью

В настоящее время эта статья имеет 214 оценок со средней оценкой 4,5 звезды.

class = «blarg»>Наш гид по 10 типам ссуд для малого бизнеса

Когда большинство владельцев бизнеса думают о бизнес-ссудах, они инстинктивно думают о срочных ссудах. Это наиболее традиционные формы долгового финансирования, заключающиеся в получении единовременной суммы денежных средств, которая выплачивается в течение заранее определенного периода времени с уплатой процентов.Однако существует множество других форм долгового финансирования малого бизнеса. Мы составили для вас список всех форм долгового финансирования, от кредитных линий до новых альтернативных продуктов, таких как денежные авансы торговым предприятиям. Мы рекомендуем каждому владельцу бизнеса знать как можно больше продуктов, чтобы они могли принимать наиболее обоснованные решения.

| Срочные ссуды | Крупные единовременные суммы наличных, которые лучше всего подходят для крупных покупок, когда было бы выгодно распределить крупный платеж на период времени |

|

| Кредитные линии для бизнеса | Крупные возобновляемые кредитные линии, которые идеально подходят для решения проблем с циклическими денежными потоками |

|

| Ссуды SBA | Разнообразные ссуды, предлагаемые различными кредиторами, которые гарантированы SBA, что снижает ставки и комиссионные, но затрудняет получение ссуд, чем ссуд от онлайн-кредиторов |

|

| Кредитные карты для бизнеса | Лучшее для небольших повседневных покупок |

|

| Кредиты на коммерческую недвижимость | Идеально для конкретных расходов на недвижимость |

|

| Финансирование оборудования | Лучшее для покупки крупногабаритной техники или транспортных средств |

|

| Одноранговое кредитование | Для заемщиков, которые хотят более низкие ставки, чем большинство онлайн-кредиторов, но не могут соответствовать требованиям традиционных кредиторов | |

| Персональные кредиты | Более простые требования позволяют стартапам использовать личные кредиты в качестве рабочих капитал | |

| Факторинг счетов | Для предприятий, которые не могут претендовать на получение конкурентоспособных срочных займов или кредитных линий от традиционных или онлайн-кредиторов и имеют счета, которые не оплачиваются вовремя |

|

| Денежные средства продавца | Компании с частыми и большими объемами транзакций, например розничные магазины, получат выгоду от самых низких ставок |

|