Зачем инвестировать и когда начинать это делать. С чего начать?

Скопировать Скачать в PDF Спасибо, ваша заявка принята! Сбербанк Сбер Прайм Сбермаркет Окко Домклик СберСпасибо СберСтрахование СберМобайл СберЛогистика Delivery Club СберЗвук СберДевайсы Больше об экосистеме Сбера > Аналитика Раскрытие информации Офисы продаж Контакты Ещё Частным инвесторам Институциональным инвесторам Новости О компании Вопросы и ответы Личный кабинет- Паевые фонды

Что такое ПИФ?

Выбрать ПИФ

Сравнить доходность ПИФ

Открытые фонды облигаций

- Фонд облигаций Илья Муромец

- Фонд перспективных облигаций

- Фонд Валютные облигации (ранее — Еврооблигации)

- Фонд Денежный

- Фонд акций Добрыня Никитич

- Фонд Электроэнергетика

- Фонд Природные ресурсы

- Фонд Глобальный Интернет

- Фонд Потребительский сектор

- Фонд Финансовый сектор

- Фонд Сбалансированный

- Фонд Глобальные акции (ранее – Америка)

- Фонд Биотехнологии

- Фонд Золото

- Фонд Европа

- Фонд Развивающиеся рынки

- Фонд Глобальное машиностроение

- Фонд Арендный бизнес

- Фонд Глобальный долговой рынок

- Фонд акций компаний малой капитализации

- Фонд Телекоммуникации и технологии

- Фонд активного управления

- Фонд Коммерческая недвижимость

- Фонд Арендный бизнес 2

- Фонд Арендный бизнес 3

- Фонд Арендный бизнес 6

- Фонд Зарубежный рентный бизнес

- Биржевые фонды

Биржевые паевые фонды

- Фонд Индекс МосБиржи полной доходности «брутто» (SBMX)

- Фонд Индекс Мосбиржи рублевых корпоративных облигаций

- Фонд Индекс S&P 500 (SBSP)

- Динамичный смарт фонд

- Осторожный смарт фонд

- Консервативный смарт фонд

- Прогрессивный смарт фонд

- Фонд Ответственные инвестиции (SBRI)

- Фонд Индекс МосБиржи государственных облигаций (SBGB)

- Фонд Индекс МосБиржи российских ликвидных еврооблигаций (SBCB)

- Накопительная

Совет миллионеров.

Куда вкладывать деньги на пороге рецессии. , Люди

Куда вкладывать деньги на пороге рецессии. , ЛюдиВиталий Антонов, Борис Ложкин, Игорь Лиски и Денис Тафинцев о приближении кризиса и инвестиционных правилах ближайших лет

По данным ООН, в 2018 году почти половину прямых иностранных инвестиций в мире затронула налоговая реформа США. Западные правительства начали процесс глобальной деофшоризации и борьбу с отмыванием денег. Эксперты бьют тревогу – торговые войны и другие политические риски подрывают стабильность рынков, а экономический национализм угрожает глобальной кооперации.

Что ждет украинский бизнес, куда стоит инвестировать и как избежать неудач? Эти темы на Киевском международном экономическом форуме в конце прошлой недели обсуждали президент концерна Галнафтогаз Виталий Антонов, экс-владелец UMH Holding Борис Ложкин, глава Совета директоров группы компаний Эффективные инвестиции Игорь Лиски и старший партнер и член инвестиционного комитета Horizon Capital Денис Тафинцев.

LIGA.net записала самое интересное.

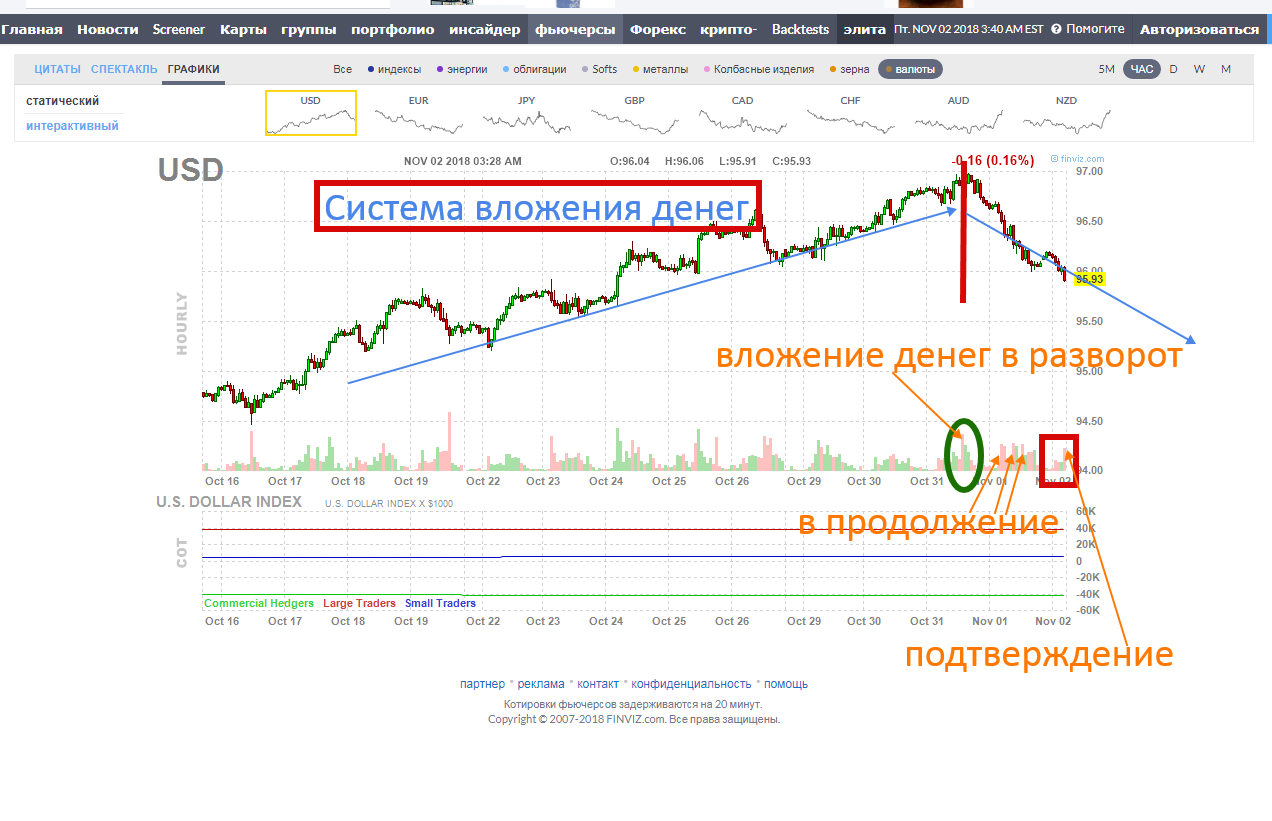

Я думаю, что мы стоим на пороге очередной глобальной рецессии, которая произойдет, скорее всего, в ближайшие год-два. Вероятно, это будет нечто масштаба 2008 года. Накопленные дисбалансы в мировой экономике, накопленные долги, прежде всего частные, в какой-то момент прорвут [ситуацию]. Коме того, торговые войны, прежде всего между США и Китаем, могут повлиять на самый длинный подъем в мировой экономической истории, который мы наблюдаем сейчас. Статистически рецессия должна произойти. Повышение федеральной ставки отразилось на всех развивающихся рынках: в Аргентине, Турции, Бразилии, России. Украину это меньше затронуло, думаю, потому, что она сильно упала до того.

Если говорить об Украине, то я бы готовился к серьезной рецессии. Скорее всего, нужно прогнозировать, что деньги будут дороже, их будет сложнее привлечь, кредиторы будут более внимательно и выборочно подходить к объектам инвестирования. А инвесторы, несмотря на то, что у них огромное количество свободных денег, могут просто не прийти в Украину. С другой стороны, в качественные компании они будут идти несмотря на рецессию.

А инвесторы, несмотря на то, что у них огромное количество свободных денег, могут просто не прийти в Украину. С другой стороны, в качественные компании они будут идти несмотря на рецессию.

Разговоры о том, что глобальная рецессия не завтронет Украину, не совсем верны. По своему опыту помню, как мы (медиахолдинг UMH. — Ред.

Мы стоим на пороге очередной глобальной рецессии, которая произойдет, скорее всего, в ближайшие год-два. Вероятно, это будет нечто масштаба 2008 года

Виталий Антонов, президент концерна Галнафтогаз

Цена на нефть на сегодняшний день остается основным детерминирующим фактором, который влияет на экономику, на инфляцию, курс доллара.

Инвестиции в турбулентный мир грозят турбулентностью кошелька. Поэтому мы делаем инвестиции в те направления, которые очень хорошо чувствуем и очень хорошо знаем, мы работаем над расширением уже существующих бизнесов, открываем новые ниши. Ведь нет предела совершенству. Понятно, сейчас у нас нет большого количества твердой валюты для инвестиций. Но украинский рынок сегодня достаточно беден и одновременно таит в себе массу возможностей. Эти возможности лежат у нас под ногами. Надо научиться их использовать.

Игорь Лиски, глава совета директоров группы компаний Эффективные инвестиции

Мне не нравится слово рецессия, я использую термин корректировка. Ответа на вопрос о том, когда она начнется, у меня нет. Как говорит мой оксфордский профессор: «Я экономист, а не психоаналитик». Ведь начало корректировки связано с психологическим фактором, когда критическая масса инвесторов поверит в то, что она начнется именно сейчас.

Как говорит мой оксфордский профессор: «Я экономист, а не психоаналитик». Ведь начало корректировки связано с психологическим фактором, когда критическая масса инвесторов поверит в то, что она начнется именно сейчас.

Я называю это корректировкой, потому что когда мы говорим о кризисе, он должен откуда-то взяться. Что будет спусковым крючком? Очень часто это банковский сектор, взрастивший мыльный пузырь, либо нефтяная отрасль. Сейчас банковский сектор не переоценен, он еле болтается, все уже давно перешли в прямое инвестирование. У IT-компаний на счетах лежат сотни миллиардов, кредитов и долгов — ноль. От них зависит вся креативная индустрия, без которой сегодня мы жить уже не можем. В нефтяной отрасли действительно назревает дисбаланс. Но я верю в то, что он начнет проявляться не в ближайшие два года. Это случится года через четыре, но [он] повлияет не только на нефть, а на целую связанную индустрию – машиностроение, автомобилестроение. Вскоре двигатели внутреннего сгорания могут оказаться ненужными. А представляете, сколько предприятий работают сегодня в этой сфере?

А представляете, сколько предприятий работают сегодня в этой сфере?

Самые главные риски сегодня – это торговые войны и политическая турбулентность. Но ни у кого не вызывает сомнений тот факт, что Китай и США хотят не воевать, а договориться. И рано или поздно они договорятся. А от того, на каких условиях они сойдутся и когда это произойдет, будет зависеть, насколько сильной будет корректировка и когда она произойдет.

Начало корректировки связано с психологическим фактором, когда критическая масса инвесторов поверит в то, что она начнется именно сейчас. Я называю это корректировкой, потому что когда мы говорим о кризисе, он должен откуда-то взяться.

Денис Тафинцев, старший партнер и член инвестиционного комитета Horizon Capital

Мы много инвестируем в Украину. Сейчас для этого идеальное время. Мне очень нравится высказывание Билла Гейтса о том, что люди очень сильно переоценивают изменения, которые происходят в течение 1-2 лет и совсем недооценивают то, что произойдет через 10 лет.

Мы как инвестор, учитывая все риски и факторы влияния, стараемся оценивать долгосрочные перспективы проекта. Надо быть жадным, когда другие осторожны, и осторожным – когда другие жадные. Поэтому мы планируем проинвестировать в Украину до $200 млн в следующие 3-5 лет. И тот факт, что большие международные инвесторы, с учетом очевидных рисков для Украины в 2019 году, и дисбаланса в мировой экономике, вряд ли будут очень активно идти в нашу страну, для нас является отличной возможностью найти компании с качественным менеджментом и понятным конкурентным преимуществом в виде долгосрочного развития.

Украина сейчас – недооцененный рынок, макродисбалансы сейчас намного лучше, чем были в 2012 и 2013 годах. Ситуация с низкой стоимостью активов и относительно сбалансированной макроэкономикой, пусть и не без рисков, — это прекрасное время для долгосрочных инвестиций. Нужно выбирать акционерное финансирование и использовать возможности, пока конкуренты просчитывают риски.

Куда вкладывать деньги

Антонов: В Украине, к сожалению, нет фондового рынка в том понимании, в котором он работает в мире. Я думаю, в ближайшее время эта ситуация будет как-то исправляться. По крайней мере, имею на это огромные надежды. И тогда, наверное, мы увидим и украинские «голубые фишки», в которые безоговорочно можно будет инвестировать. Сейчас все-таки нужно руководствоваться спинным мозгом и глубоким пониманием вопроса.

Я думаю, в ближайшее время эта ситуация будет как-то исправляться. По крайней мере, имею на это огромные надежды. И тогда, наверное, мы увидим и украинские «голубые фишки», в которые безоговорочно можно будет инвестировать. Сейчас все-таки нужно руководствоваться спинным мозгом и глубоким пониманием вопроса.

Самое главное – это экспертиза и чувство процесса. Если вы знаете, что там, куда вы хотите вкладывать, есть деньги, что бизнес уже генерирует определенный денежный поток — стоит инвестировать. Если ты умеешь играть в длинную, – пожалуйста, рискуй, играй. Долгая перспектива сейчас очень-очень заманчива, потому что рынок сегодня немного углубляется, и надо поймать дно для инвестиций. Это самое главное для получения benefit на таких развивающихся рынках, как у нас.

Сейчас все-таки нужно руководствоваться спинным мозгом и глубоким пониманием вопроса. Самое главное – это экспертиза и чувствование процесса.

Ложкин: Я полностью согласен с тем, что нужно играть в длинную. Если у собственников есть видение, какой будет компания через 5-10 лет, и они реально об этом думают и просчитывают, улучшают свою экспертизу и корпоративное управление, я считаю, что в такую компанию инвестировать можно. Второе – это экспорт. Если мы говорим об Украине, то инвестировать стоит в экспортные секторы. Это, конечно, сельское хозяйство, здесь возможностей масса — от простого сельхозпроизводства на арендованной земле до высокотехнологичных разработок для повышения эффективности работы сельхозпроизводителей.

Если у собственников есть видение, какой будет компания через 5-10 лет, и они реально об этом думают и просчитывают, улучшают свою экспертизу и корпоративное управление, я считаю, что в такую компанию инвестировать можно. Второе – это экспорт. Если мы говорим об Украине, то инвестировать стоит в экспортные секторы. Это, конечно, сельское хозяйство, здесь возможностей масса — от простого сельхозпроизводства на арендованной земле до высокотехнологичных разработок для повышения эффективности работы сельхозпроизводителей.

Второе – это газодобыча. Сектор специфический, если говорить об Украине, но в сегодняшних условиях весьма доходный.

Третье – это альтернативная энергетика. На сегодняшний день инвестиции в солнце, ветер абсолютно беспроигрышные, они не дают какого-то мегарезультата, но по европейским и американским меркам дают очень хорошую доходность – 18-21% годовых на альтернативной энергетике можно получать практически гарантированно. Кроме того, стоит инвестировать в IT и все, что с этим связано: начиная от офшорного программирования до разработки программных продуктов. Также имеет смысл вкладывать в производство контента, в креативную экономику.

Также имеет смысл вкладывать в производство контента, в креативную экономику.

В Украине образованное население, низки расходы, дешевая рабочая сила, хороший уровень преподавания математики и физики. В принципе, тут довольно много возможностей. На эти отрасли я бы смотрел в первую очередь. Но и внутренний рынок тоже достаточно интересен – 40 млн потребителей никуда не денутся даже в кризис.

Есть украинские банки, которые кредитуют, есть private equity, проектные офисы, семейные кредиторы, и украинские, и неукраинские бизнесмены, которые заходят в Украину. У нас другая проблема – нет качественных проектов. Не хватает корпоративного управления, долгосрочного видения, прозрачности. И так на каждом шагу. Сегодня в Украину вложить несколько миллиардов некуда, потому и оперируем миллионами.

Главная задача, реализовать которую можно через 5-8 лет – сделать Украину финансовым центром Европы. Когда появится фондовый рынок, будет больше ликвидности. Сегодня ликвидности приходить некуда.

Лиски: Я советую делать украинским инвесторам длинные инвестиции, не спекулятивные проекты, и более внимательно относиться к долгам. Советую ориентироваться не на американскую, а на европейскую ставку. Ведь если в Европе начнут действовать как в США (повышать учетную ставку – Ред.), Италия, например, обслуживать свой долг уже не сможет.

Самое главное, чего не хватает украинскому бизнесу – это амбиций. Когда ко мне приходят украинские предприниматели, они настолько мелочатся, что хочется сказать: ребята, если вы в себя так не верите, как вы можете убедить кого-то вложить деньги в ваш проект. Нужно не казаться, а быть амбициозным, верить в себя, уметь делать большие проекты, которые будут видны на глобальном рынке. Я уверен, что в Украине могут быть амбициозные проекты, Украина может экспортировать, Украина может стать заметным игроком в мировой экономике. Пока что Украина – страна по производству commodities. Если мы на этом уровне остаемся, то наша планка – какая-то инфраструктура для вывоза этих сырьевых товаров, спецтехника. Это дорога в никуда.

Это дорога в никуда.

При этом важно, чтобы украинские товары имели собственный бренд. Мне обидно, что, являясь крупнейшим производителем подсолнечного масла, Украина не имеет своего бренда на европейских полках супермаркетов. Нехватка веры в себя – главный барьер для развития любой компании, любого проекта.

Кроме сельского хозяйства, имеет смысл вкладывать в энергетику – это то, что будет править миром. Мировое производство электроэнергии надо увеличить в пять раз в ближайшие 20 лет. Тот, у кого будет самая мощная энергетика, будет иметь первую базу. Второе – это инфраструктура. Для Украины это must have.

Я верю в точки роста. Если мы говорим о сельском хозяйстве, тут должна быть добавочная стоимость, инновационная составляющая, то, что может делать конечный продукт дороже: софт, технологии, геопозиционирование, спутники, беспилотники. Так мы переходим на следующий уровень – на уровень инновационной экономики, которая начинает двигать остальные отрасли.

Когда ты бежишь от медведя с товарищем, главное – бежать быстрее товарища. И неважно, с какой скоростью бежит медведь. Поэтому сейчас брать деньги и развивать амбициозные проекты – самое правильное время.

И неважно, с какой скоростью бежит медведь. Поэтому сейчас брать деньги и развивать амбициозные проекты – самое правильное время.

Тафинцев: Наш основной фокус – это IT, легкая промышленность, сельское хозяйство с большей степенью добавленной стоимости и переработки. На самом деле по-настоящему амбициозных проектов в мире намного меньше, чем денег. А в Украине этот перекос ощущается особенно.

Как известно, самый лучший способ предсказать будущее – создать его. А второй самый лучший способ предугадать будущее – помочь его профинансировать. Сейчас самое лучшее время для компаний. Да, денег не очень много, да, оценки компаний когда-то были выше, чем сейчас. Но когда ты бежишь от медведя с товарищем, главное – бежать быстрее товарища. И неважно, с какой скоростью бежит медведь. Поэтому сейчас брать деньги и развивать амбициозные проекты – самое правильное время.

Камни преткновения на пути к успехуЛиски: Предприниматель должен быть героем. В Америке это есть. У нас перекос в образовании, также есть ментальные особенности. Предпринимателя нужно поставить на первое место, ведь он создает рабочие места, платит налоги. Нужно сделать из предпринимателей украинских героев, украинских Илонов Масков.

В Америке это есть. У нас перекос в образовании, также есть ментальные особенности. Предпринимателя нужно поставить на первое место, ведь он создает рабочие места, платит налоги. Нужно сделать из предпринимателей украинских героев, украинских Илонов Масков.

Мы выпускаем работников, а не предпринимателей. Они не понимают, как свои знания, образование превратить в проект, как работать в команде. Я верю в украинскую молодежь – они не бояться проиграть, пробуют, у них больше веры в себя. Нужно учиться создавать, брать на себя ответственность.

Антонов: Я согласен с Игорем. Но в чем же первопричина наших проблем? Я считаю, что в начале 90-х, когда мы перешли от командно-административного к рыночному пути развития, нам постоянно мешали атавизмы пришлого, которые постоянно требовали дотаций из бюджета. Это огромные компании в сфере металлургии, энергетики, которые были приватизированы. На то время эти предприятия без госдотаций были неконкурентными. В процессе дотирования неконкурентной экономики мелкие предприятия задумались, как им быть. Всем нужен был костыль, на который можно было опереться и выстоять. Так изобрели коррупцию, уклонение от уплаты налогов. Поэтому отношение к бизнесу в Украине со стороны общества сформировалось резко негативное. Отношение к бизнесу, как к чему-то позорному и плохому. Потому что каждый из предпринимателей, кто руководит неконкурентным бизнесом, пытается компенсировать эту неконкурентность из бюджета. Неконкурентная экономика базируется на неконкурентных предприятиях, которые постоянно требуют абсорбции средств и определенных преференций и дотаций.

Всем нужен был костыль, на который можно было опереться и выстоять. Так изобрели коррупцию, уклонение от уплаты налогов. Поэтому отношение к бизнесу в Украине со стороны общества сформировалось резко негативное. Отношение к бизнесу, как к чему-то позорному и плохому. Потому что каждый из предпринимателей, кто руководит неконкурентным бизнесом, пытается компенсировать эту неконкурентность из бюджета. Неконкурентная экономика базируется на неконкурентных предприятиях, которые постоянно требуют абсорбции средств и определенных преференций и дотаций.

Что делать? Повышать конкурентоспособность и понижать корень проблемы. Чем больше мы будет поддерживать неконкурентные предприятия, тем больше будем стагнировать и никогда не построим бизнес-ориентированного общества, которое нам очень нужно.

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

«Куда вложить деньги чтобы получать ежемесячный доход?» – Яндекс.Кью

Привет! Это Павел из Credit. Club. Стабильно зарабатывать на накоплениях можно разными способами. Вот некоторые из них:

Club. Стабильно зарабатывать на накоплениях можно разными способами. Вот некоторые из них:

1. Вложиться в квартиру и сдавать её в аренду. За год доходность с аренды обычно составляет 5–15% годовых от вложенных денег. Или 0,42–1,25% в месяц. Так, к примеру, с полутора миллионов можно получать приблизительно 19 тысяч в месяц.

При этом нужно учитывать возможные траты на ремонт, мебель, налоги. Ещё могут быть простои жилья — в это время придётся самостоятельно вносить квартплату.

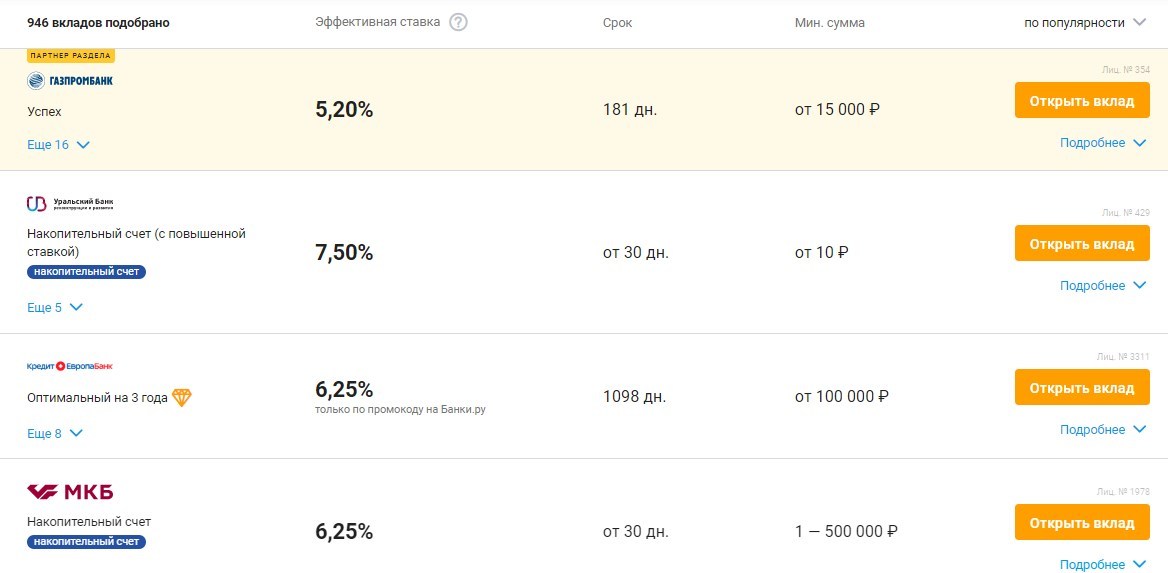

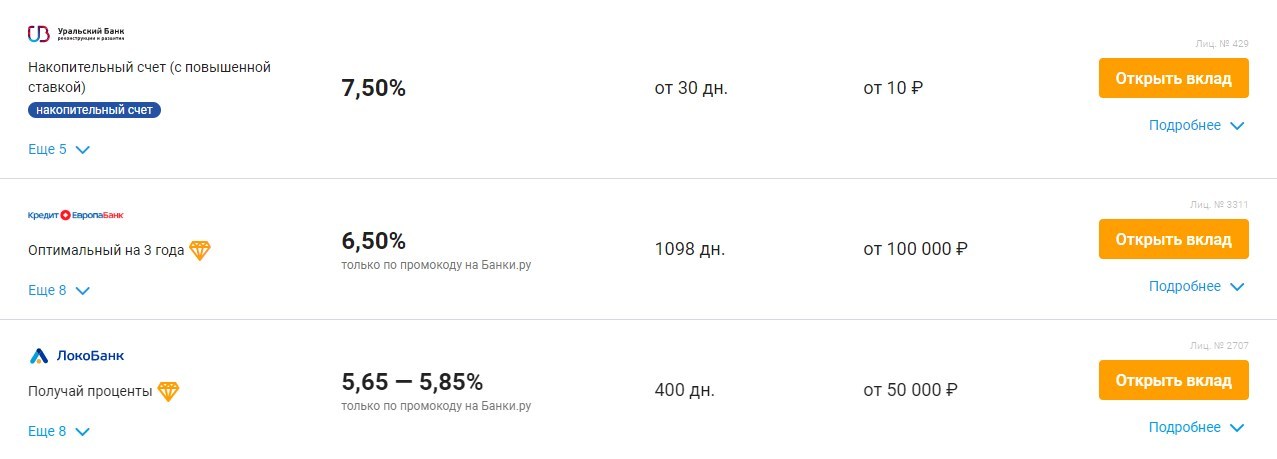

2. Разместить сбережения в кредитном потребительском кооперативе (КПК). Это высокодоходная альтернатива банковским вкладам. Максимальная прибыль считается как удвоенная ключевая ставка ЦБ РФ. С учетом того, что сейчас она составляет 6,75% (на 1.10.21), то максимальная доходность будет на уровне 13,5% годовых. К получившемуся значению компании-партнёры ещё могут добавить бонус до 2–5% за размещение денег в КПК. То есть за месяц может выйти около 1,54%. Если вложить полтора миллиона, можно за месяц получить чуть больше 23 тысяч.

Как работаю сбережения в КПК:

Статья по теме → «Как работают сбережения в КПК»

3. Вложиться в займы микрофинансовым компаниям (МФК). То есть инвестор переводит деньги МФК, чтобы компания выдавала займы другим клиентам. Доходность складывается из процентов, которые будут платить заёмщики. Вложить физлица в МФК могут не меньше полутора миллионов (N 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях). Заработать в среднем можно до 14% годовых или 1,17% в месяц. Если вложить полтора миллиона, можно получать в среднем 17,5 тысяч в месяц.

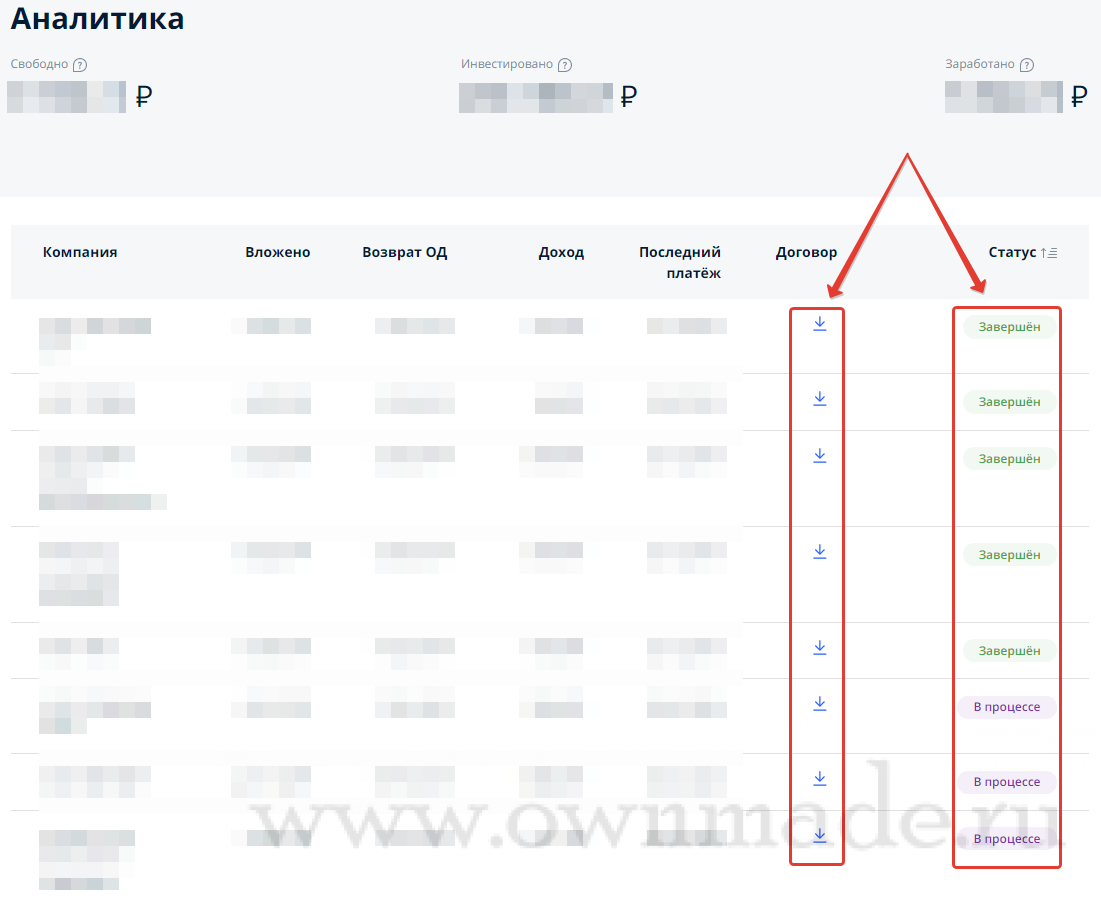

4. Инвестировать в краудлендинг с обеспечением. Краудлендинг — это когда несколько инвесторов через инвестиционную платформу дают в долг деньги предпринимателю на развитие его бизнеса. А потом получают доход с процентов.

Сделка рискованная — если заёмщик не сможет вносить платежи, инвестор может потерять деньги. Вложения не застрахованы государством. Но некоторые площадки добавляют надёжности таким инвестициям — оформляют займы под залог недвижимости. Это значит, что в случае невозврата долга, платформа сможет вернуть деньги с помощью реализации залога через суд.

Это значит, что в случае невозврата долга, платформа сможет вернуть деньги с помощью реализации залога через суд.

Доходность инвестиционных площадок, работающих с залогом, в среднем равна 12−18% годовых. То есть в месяц инвестор будет получать 1−1,5% от вложенных денег. Например, с полутора миллионов можно получать около 22,5 тысяч в месяц.

Американский кошелек: как получить $1 млн от инвестора из США

Ежегодно инвесторы из США вкладывают миллионы долларов в стартапы. По итогам прошлого года они инвестировали в 8000 проектов $84 млрд. Каждый стартапер мечтает, чтобы в его компанию поверили и вложили средства. У кого-то такая судьбоносная встреча случается и заканчивается успешным сотрудничеством, а кто-то может упустить свой шанс. Что нужно знать об инвесторе из США?

Письмо по-американски

Самый простой способ для поиска инвесторов — интернет. Соцсети для поиска коллег и работы LinkedIn, а также информационные порталы об инвесторах, фондах и финансировании CrunchBase или AngelList. Здесь можно познакомиться с потенциальными инвесторами заочно: посмотреть их профили, собирать нужные email-адреса людей из Apple, Facebook, Airbnb. Еще один метод найти нужных специалистов — заглянуть в отчеты фондов, которые инвестируют в стартапы, и написать их представителям. Основатель платформы по созданию интерактивных видео Storygami Хейди Линвал получила инвестиции от американского акселератора 500 Startups и грант Ричарда Брэнсона. Кроме популярных платформ она искала крупные компании, которые подходят по миссии (обычно компания описывает свою миссию на сайте в разделе о себе), продукту и позиционированию на рынке, и затем связывалась с ними по электронной почте.

Здесь можно познакомиться с потенциальными инвесторами заочно: посмотреть их профили, собирать нужные email-адреса людей из Apple, Facebook, Airbnb. Еще один метод найти нужных специалистов — заглянуть в отчеты фондов, которые инвестируют в стартапы, и написать их представителям. Основатель платформы по созданию интерактивных видео Storygami Хейди Линвал получила инвестиции от американского акселератора 500 Startups и грант Ричарда Брэнсона. Кроме популярных платформ она искала крупные компании, которые подходят по миссии (обычно компания описывает свою миссию на сайте в разделе о себе), продукту и позиционированию на рынке, и затем связывалась с ними по электронной почте.

Почему e-mail? Не поверите, но, чтобы познакомиться с американским инвестором, письма по почте вполне достаточно. При этом стоит помнить: электронное сообщение не гарантия, что инвестор даст денег. Чтобы увеличить шансы на ответ, нужно писать по-американски: коротко и по делу. Это три-пять предложений, где вы рассказываете, чем занимается компания, приводите статистику и, собственно, описываете цель обращения. Разумеется, метрики в письме зависят от стадии инвестирования. Например, на самой ранней у бизнеса может даже не быть самого продукта, количества пользователей и т. д. В этом случае стоит сделать упор на то, чего вы уже достигли и какой результат получили.

Разумеется, метрики в письме зависят от стадии инвестирования. Например, на самой ранней у бизнеса может даже не быть самого продукта, количества пользователей и т. д. В этом случае стоит сделать упор на то, чего вы уже достигли и какой результат получили.

Реклама на Forbes

Отличный способ выйти на диалог с потенциальным инвестором — попросить в письме дать совет, оценку стартапа или порекомендовать людей, которым могло бы быть интересно сотрудничество. О деньгах напрямую не стоит спрашивать: если человек захочет инвестировать, он сам это предложит. Иногда бывает, что инвесторы пишут и сами. Например, если узнали о проекте от коллег или клиентов на конференции или «митапе», которые часто проводят акселераторы и компании типа Google или Amazon. Основатель Visabot и LegalSpace Артем Голдман, с которым я знакома, уверен: если инвестор пришел к вам сам, есть два варианта развития событий. Первый — у него есть деньги и он хочет инвестировать. Второй — денег нет, он просто прощупывает рынок. В любом случае нужно аккуратно отвечать на письмо, ведь контакты могут пригодиться в будущем.

В любом случае нужно аккуратно отвечать на письмо, ведь контакты могут пригодиться в будущем.

Контракт прямо в кафе

Крупные инвесторы и фонды обычно назначают встречи в офисе, частные — в кафе или где-то в городе. Встречи в офисе более официальные, и их может быть несколько. По опыту скажу, что иногда нам приходилось проводить презентацию сначала для помощников главы компании, а в следующий раз — самому инвестору. Со встречами в кафе все проще — на них мы рассказываем о проекте, а метрики показываем на ноутбуке.

Некоторые инвесторы после разговоров в кафе сразу предлагают деньги — если видят, что проект отличный. Так, например, было с командой Instagram. Они встретились в кофейне со своим инвестором Стивом Андерсоном, и он дал им миллион долларов. Основатели WhatsАpp уговорили своих друзей вложиться в проект, пока сидели в кафе Red Rock — популярном стартаперском месте в Маунтин Вью.

В США приезжают предприниматели со всего мира, поэтому иностранный акцент и небольшие ошибки в речи не страшны. Важнее, что вы говорите уверенно и понимаете собеседника на 100%. Особых проблем в общении с инвесторами у меня не было (выручило знание языка), а вот основательница проекта органических экстрактов на основе трав Konolabs Юджи Мин признается, что сначала плохо понимала стартаперский жаргон и термины. Если не могла разобраться, что ей предлагали инвесторы, то отвечала, что нужно обсудить вопрос с другими кофаундерами. После встречи гуглила непонятные слова и разбиралась, о чем шла речь в беседе.

Важнее, что вы говорите уверенно и понимаете собеседника на 100%. Особых проблем в общении с инвесторами у меня не было (выручило знание языка), а вот основательница проекта органических экстрактов на основе трав Konolabs Юджи Мин признается, что сначала плохо понимала стартаперский жаргон и термины. Если не могла разобраться, что ей предлагали инвесторы, то отвечала, что нужно обсудить вопрос с другими кофаундерами. После встречи гуглила непонятные слова и разбиралась, о чем шла речь в беседе.

С инвестором нужно не только говорить на одном языке, но и понять его настрой. Например, Иван Новиков из сервиса защиты сайтов Wallarm однажды попал на стрессовое интервью, к которому был не готов. Там ему устроили допрос с двумя «полицейскими»: один интервьюер говорил, что все хорошо, а второй — обратное. Для стартапера встреча прошла не совсем гладко, после нее речи об инвестициях даже не шло.

Провалы стартаперов — одна из самых больных и обсуждаемых тем в сообществе. Кто-то не смог договориться с инвестором, кто-то запустить продукт после того, как получил деньги. Президент международной инвестиционной Tiber Capital Group Джонатан Сейгель даже написал книгу The San Francisco Fallacy о том, почему стартаперы проваливают встречи с инвесторами, как общаться со сложными инвесторами, выходить из запутанных ситуаций и полюбить свои ошибки.

Президент международной инвестиционной Tiber Capital Group Джонатан Сейгель даже написал книгу The San Francisco Fallacy о том, почему стартаперы проваливают встречи с инвесторами, как общаться со сложными инвесторами, выходить из запутанных ситуаций и полюбить свои ошибки.

Ни да, ни нет

Иногда понять инвестора непросто. Например, он может написать, что проект перспективный, и перестать отвечать на письма. У нас было так же — мы радовалась, когда получили ответы от первых потенциальных инвесторов. Они уделяли нам время, давали советы, и казалось, что вот-вот инвестируют в проект. Но этого не произошло. Сейчас я знаю: если инвестор хочет вложиться, он говорит об этом и просит предоставить данные по проекту юристам. Все остальные варианты ответа означают «нет» или «не сейчас».

Американский инвестор может вернуться и через пару месяцев, а может не вернуться никогда. Я получала ответы на некоторые свои письма спустя год. Инвестор услышал, что наша компания выросла, и решил узнать новые метрики бизнеса. Такой «камбэк» не считается здесь невежливым: если человек не может сказать «да» прямо сейчас, он оставляет дверь открытой для дальнейшего сотрудничества.

Такой «камбэк» не считается здесь невежливым: если человек не может сказать «да» прямо сейчас, он оставляет дверь открытой для дальнейшего сотрудничества.

Если у вас хороший и работающий продукт, то найти инвестора будет проще. Случается, что основатели совсем не говорят по-английски (часто из Азии), а инвестиции получают. Все потому, что их проект понятный, полезный и нужный. В этом году китайские стартапы привлекли почти $5 млрд — это 47% от общемировых инвестиций. Одним из них стал проект SenseTime, система опознания лиц для верификации банковских переводов и доступов к различным системам. В этом году они привлекли средства сразу от семи частных инвесторов и фондов, в том числе калифорнийского Qualcomm Ventures. Другая компания, Mobvoi, специализирующаяся на распознавании речи, получила инвестиции от Google и Volkswagen Group.

18 лучших акций для покупки до конца 2018 года

Мы почти достигли середины года, и пока… не так хорошо. Рынок разочаровал, и инвестиционный ландшафт резко изменился за очень короткое время. Таким образом, инвесторы, ищущие лучшие акции для покупки, чтобы изменить ситуацию до конца года, обнаружат, что путь выглядит значительно иначе, чем в январе.

Таким образом, инвесторы, ищущие лучшие акции для покупки, чтобы изменить ситуацию до конца года, обнаружат, что путь выглядит значительно иначе, чем в январе.

500-й фондовый индекс Standard & Poor’s технически вырос с закрытия 2017 года, но 2.Рост на 2% с начала года до настоящего момента не является чем-то впечатляющим. Еще большее беспокойство вызывает то, что мы вступаем в летаргическое время года, намного отставая от прироста на 3,6% с начала года по сравнению с рыночными средними показателями к концу мая.

Рынок, безусловно, может наверстать упущенное, хотя в равной степени он может и дальше отставать. Мы не знаем, что именно будет в картах на следующие семь месяцев… но мы знаем, что некоторые акции лучше других позиционируются для уверенного завершения к 2018 году.

Какие акции? Отличный вопрос. Мы глубоко копнули, спросили экспертов и перевернули несколько необычных камней в поисках лучших ставок рынка на оставшуюся часть года. Вот 18 лучших акций для покупки на данный момент.

Данные по состоянию на 23 мая 2018 г. Акции перечислены в алфавитном порядке.

1 из 18

Adobe Systems

- Рыночная стоимость: 118,9 миллиарда долларов

Вы знаете, что Adobe Systems (ADBE, 243,56 доллара) лучше всего подходит для создания «портативного формата документов» или PDF.Но Adobe — это гораздо больше, чем просто название, благодаря которому пользователи Интернета могли с легкостью делиться и печатать файлы, которые выглядят одинаково с одного компьютера на другой. Действительно, PDF-файлы и популярное программное обеспечение Adobe PhotoShop — это лишь части широкой линейки приносящих доход.

Adobe стала лидером в области программного обеспечения и платформ для бизнес-маркетинга. Показательный пример: «Менеджер опыта» компании — это набор инструментов, который позволяет клиентам адаптировать и настраивать то, что он или она видит на корпоративном веб-сайте, на основе его / ее прошлых взаимодействий с этим веб-сайтом или даже взаимодействий на конкретном веб-сайте. локаль.Например, при использовании искусственного интеллекта корпоративный веб-сайт, который видит один потребитель, может выглядеть совершенно иначе, чем веб-сайт той же корпорации, который видит покупатель всего в квартале от него. Оба оптимизированы для максимального взаимодействия с каждым конкретным зрителем.

локаль.Например, при использовании искусственного интеллекта корпоративный веб-сайт, который видит один потребитель, может выглядеть совершенно иначе, чем веб-сайт той же корпорации, который видит покупатель всего в квартале от него. Оба оптимизированы для максимального взаимодействия с каждым конкретным зрителем.

Эта платформа и развертывание других подобных ей оказались удивительно последовательными факторами постоянного дохода. И конца не видно. Аналитики прогнозируют рост выручки на 21% в этом году и на 17% в следующем году.

2 из 18

Align Technology

- Рыночная стоимость: 25,9 миллиарда долларов

Вы, вероятно, знаете Align Technology (ALGN, 318,54 доллара), даже если ее название не вызывает особого интереса. Align — это корпоративная компания, которая стоит за брекетами Invasalign, которые выпрямляют зубы (в основном) незаметно.

Это была на удивление плодотворная отрасль, и, хотя появилось много конкуренции, Align Technology, похоже, способна удержать (и даже расширить) свое лидерство. Например, выручка в первом квартале в размере 436,9 млн долларов выросла на 41% по сравнению с аналогичным периодом прошлого года, что привело к увеличению прибыли на акцию на 38%. Профи ожидают аналогичного роста в будущем.

Например, выручка в первом квартале в размере 436,9 млн долларов выросла на 41% по сравнению с аналогичным периодом прошлого года, что привело к увеличению прибыли на акцию на 38%. Профи ожидают аналогичного роста в будущем.

Грядет драма.

Его партнерство с SmileDirectClub, который управляет стоматологическими центрами, которые подходят пациентам с брекетами Invisalign, стало напряженным в прошлом году, когда Align решила протестировать свою сеть физических центров, предлагающих протезы. SmileDirectClub даже подал иск против Align Technology.Судебный иск даже не кажется серьезным отвлечением компании, не говоря уже о серьезной правовой угрозе. Рынок все равно так не думает. Несмотря на то, что со второй половины 2017 года акции резко выросли, общая тенденция к повышению все еще остается неизменной.

3 из 18

Alphabet

- Рыночная стоимость: 742,5 миллиарда долларов

- Alphabet (GOOGL, 1084,08 доллара США), наиболее известная своей принадлежностью к поисковой системе Google, в последнее время заметно отстает.

Он все еще ниже почти на 10% по сравнению с январским максимумом, даже с учетом заметных усилий по восстановлению с начала апреля. Его 12-месячный прирост составляет около 8%, что намного меньше, чем прирост широкого рынка примерно на 12% за тот же период времени.

Он все еще ниже почти на 10% по сравнению с январским максимумом, даже с учетом заметных усилий по восстановлению с начала апреля. Его 12-месячный прирост составляет около 8%, что намного меньше, чем прирост широкого рынка примерно на 12% за тот же период времени.

Что за слабость? Обеспокоенность тем, что компании не хватает места для роста, например. Однако повышенная чувствительность к скандалу с Cambridge Analytica может навредить Google — кормильцу Alphabet — настолько, насколько это подавит работу Facebook.

Однако здесь упускается из виду то, что — это Google . Он фактически владеет Интернетом в западной половине мира, и, хотя стоимость / ценность кликов продолжает сокращаться, необработанное количество кликов (по рекламе) продолжает более чем компенсировать снижение цен на рекламу. Есть причина, по которой Alphabet может похвастаться практически непрерывным ростом выручки и прибыли за десятилетие — и почему он может продолжать публиковать такие цифры в будущем.

4 из 18

Amazon.com

- Рыночная стоимость: 781,5 миллиарда долларов

- Amazon.com (AMZN, 1 610,15 долларов США) — это акция, не имеющая аналогов. Минимальная маржа, шокирующий двузначный рост доходов, несоответствующие продукты и услуги и параноидальный генеральный директор знаменитости — все это характеристики этого гиганта электронного хвоста. Но почему-то это работает так, как нравится инвесторам. Акции AMZN выросли более чем на 60% за последние 12 месяцев, и трейдеры решили просто не выбрасывать Amazon вместе с другими акциями, которые они массово сбросили с начала февраля.

Ищите больше того же прогресса, который мы наблюдали в недавнем (и не совсем недавнем) прошлом, пока эта история продолжает распространяться.

Не заблуждайтесь относительно того, что вы получаете при покупке AMZN. Это сделка, а не инвестиция — даже если в конечном итоге это сделка, за которую вы держитесь надолго. Это потому, что в какой-то момент инвесторы либо потребуют гораздо большей прибыли, либо перестанут позволять акциям торговать по заниженным оценкам. Но этот момент может быть еще далеко.

Это потому, что в какой-то момент инвесторы либо потребуют гораздо большей прибыли, либо перестанут позволять акциям торговать по заниженным оценкам. Но этот момент может быть еще далеко.

Тем временем Amazon постоянно вознаграждает людей, которые покупают его соусы.

5 из 18

Aptiv PLC

- Рыночная стоимость: 25,3 млрд долларов

- Aptiv PLC (APTV, 97,65 долларов США), до конца 2017 года называвшаяся Delphi Automotive, в США практически неизвестна. несмотря на то, что это компания с оборотом в 26 миллиардов долларов, которая за последние четыре квартала принесла доход почти в 13 миллиардов долларов. Но если вы спросите кого-нибудь в западной половине Европы, знаком ли он с производителем автозапчастей, вы, скорее всего, получите ответ «да».”

Компания Aptiv из Великобритании производит электрические системы для ряда транспортных средств, произведенных в Европейском Союзе, и особенно хорошо зарекомендовала себя на рынке электромобилей.

Ингмар Эмпсон, основатель фирмы по анализу рынка Strange Markets, считает, что специализация компании может и дальше делать APTV выдающимися акциями в отрасли во второй половине года. Он объясняет: «Недавнее повышение цен на нефть стимулирует хорошо задокументированную тенденцию к увеличению продаж электромобилей и гибридных автомобилей.Как бизнес, ориентированный на сетевую архитектуру электромобилей, Aptiv имеет сильные позиции, чтобы воспользоваться прогнозируемым ростом спроса на более экономичные автомобили ».

Это медленные и стабильные акции, но большинство инвесторов не будут жаловаться на надежность.

6 из 18

Barrick Gold

- Рыночная стоимость: 15,7 миллиарда долларов

В недавней схватке роста ставок, политических беспорядков и проблем с оценкой в значительной степени был потерян тот факт, что золото — возможно, лучшее хеджирование против самой инфляции, которую ФРС пытается сдержать, — от этого выиграет не меньше, чем у акций. Хотя с апреля цены на золото немного снизились, с конца 2016 года цены на золото выросли на 15% и все еще находятся в широком восходящем тренде, который привел их отсюда сюда.

Хотя с апреля цены на золото немного снизились, с конца 2016 года цены на золото выросли на 15% и все еще находятся в широком восходящем тренде, который привел их отсюда сюда.

Аналитик Banyan Hill Джон Росс не обязательно считает, что золото само по себе является наиболее эффективным способом разыграть такую возможность. В обозримом будущем он предпочитает золотодобывающую компанию Barrick Gold (ABX, 13,39 долл. США), поясняя, что «по последним данным Национальной федерации независимого бизнеса мы увидим значительный рост в США.Рост заработной платы С. в этом году. Это может разжечь дух животных из-за инфляции ».

Такой ход может оказаться особенно плодотворным для Баррика.

Росс далее отмечает, что Barrick Gold «умело адаптировалась к годам низких цен на золото». Это говорит о том, что высокоэффективные операции могут привести к удвоению текущей цены ABX до конца года после потери позиций в течение последних 12 месяцев.

7 из 18

Boeing

- Рыночная стоимость: 207 долларов.

3 миллиарда

3 миллиарда

Все разговоры о назревающей торговой войне — особенно между США и Китаем — было бы легко беспокоиться о Boeing (BA, $ 360,09) и о том, насколько стабильно его будущее. Однако на самом деле Китай нуждается в самолетах Boeing намного больше, чем Boeing — в Китае. Президент компании Midwest Retirement Advisors Дон Орбан отмечает, что «каждый четвертый строящийся самолет отправляется в Китай».

Этот спрос является частью вступления страны в эпоху сильного потребительства, обслуживающего как своих жителей, так и гостей из-за границы.

На протяжении десятилетий экономический рост Китая почти полностью обеспечивался производством товаров, продаваемых зарубежным покупателям. Однако после многих лет экономического роста туризм и другие предприятия, ориентированные на потребителей, стали причиной беспрецедентного количества авиаперелетов в страну и из нее. Долгосрочные прогнозы Boeing объясняют, что «средний класс в Китае утроился (в размерах) за последние 10 лет и, как ожидается, удвоится в следующие 10», что делает эту страну самым значимым рынком роста для Boeing.

Однако в глобальном масштабе перспективы столь же убедительны. Производитель самолетов считает, что в течение следующих 20 лет авиационная отрасль получит 41 030 новых самолетов. Для сравнения: сейчас в эксплуатации находится около 23 500 пассажирских самолетов.

8 из 18

Celgene

- Рыночная стоимость: 56,6 млрд долларов

- Celgene (CELG, 78,63 долларов США) в последние несколько месяцев пережила тяжелые времена. Акции упали с максимума в 146 долларов в октябре до минимума около 74 долларов всего несколько дней назад, что явно расстроило акционеров.

Распродажа не была полностью незаслуженной. Биофармацевтическая компания была на подъеме на протяжении большей части 2017 года, вслед за большими надеждами на испытания ее препарата от болезни Крона GED-0301 и большими ожиданиями в отношении продаж средства для лечения псориаза Otezla. Но испытание GED-0301 было отменено из-за невысокой производительности, а выручка Otezla за предыдущий квартал была не такой высокой, как ожидалось. С тех пор CELG ведет проигрышную битву.

С тех пор CELG ведет проигрышную битву.

Пессимисты, возможно, недооценили, игнорируя вероятный потенциал лекарства от рака Revlimid от Celgene.Во всяком случае, именно так считают аналитики Sanford C. Bernstein, недавно повысившие рейтинг CELG до «лучше рынка» (эквивалент покупки) из-за недооценки, вызванной многомесячным откатом. Уолл-стрит по-прежнему ожидает, что к 2022 году выручка будет расти более чем на 10% в год, в основном благодаря Revlimid, Otezla и Pomalyst, занимающимся лечением множественной миеломы.

9 из 18

Cognizant Technology Solutions

- Рыночная стоимость: 43,9 миллиарда долларов

Несмотря на рыночную капитализацию примерно в 44 миллиарда долларов, Cognizant Technology Solutions (CTSH, 75 долларов.78) удалось остаться вне поля зрения большинства инвесторов. Но не президент Henderson Capital Group Картер Хендерсон. На него произвела впечатление работа Cognizant, и он отметил, что компания увеличила выручку в 2017 году на 9,8%, помогая множеству организаций по всему миру «интегрировать цифровые технологии, которые меняют бизнес и операционные модели».

С этой целью Cognizant помогает организациям вступить в современную эру вычислений… особенно когда эта организация может даже не знать, с чего и как начать.Эта так называемая «оцифровка» стала горячей кнопкой и приоритетом для Cognizant. Выручка этого подразделения от услуг — доход с более высокой маржой — выросла на 27% по сравнению с аналогичным периодом прошлого года в прошлом квартале, и теперь составляет почти треть доходов организации. Разработчики лекарств, пищевые компании и розничные торговцы — вот лишь некоторые из тех компаний, которые сейчас полагаются на Cognizant, даже если рынок этого не заметил.

Хендерсон также говорит, что компания «находится в процессе выполнения плана по возвращению акционерам 3,4 миллиарда долларов за счет комбинации обратного выкупа акций и денежных дивидендов.«Это значительные вложения в улучшение показателей на акцию, учитывая размер Cognizant Technology.

10 из 18

- Рыночная стоимость: 536,2 миллиарда долларов

Гигант социальных сетей Facebook (FB, 184,92 доллара) в последнее время находится под более чем справедливой долей пожаров. Скандал с Cambridge Analytica открыл ящик проблем Пандоры, в том числе несколько криков со стороны законодателей в Соединенных Штатах и за рубежом.

Скандал с Cambridge Analytica открыл ящик проблем Пандоры, в том числе несколько криков со стороны законодателей в Соединенных Штатах и за рубежом.

Акционеры Facebook тоже заплатили цену.Хотя рынок в то время все равно испытывал трудности, акции FB откатились от январского пика около 190 долларов до мартовского минимума около 157 долларов. Это связано с тем, что инвесторам неясно, сможет ли Facebook продолжать работать в обычном режиме и продолжать чеканить деньги.

Однако FB откликнулся, потому что рынок помнит, что ослабленный Facebook по-прежнему является более выгодным вложением, чем многие другие компании в их лучшие дни. Откат просто сделал акции более привлекательными.

Прочтите сообщение правильно.В Facebook грядут перемены. Достаточное количество активистов и законодателей поддерживают идею о том, что необоснованное влияние таких привратников должно быть подавлено. Но поскольку активисты ограничены с точки зрения влияния, а законодателям мешает ограниченное понимание того, как функционирует Facebook, конечным результатом является растущая компания, которая нуждается только в поверхностных изменениях.

11 из 18

General Electric

- Рыночная стоимость: 122,3 миллиарда долларов

Beleaguered General Electric (GE, 14.63) почти выбрался из леса и был на пути к выздоровлению, поднявшись более чем на 20% с апрельского минимума, вызванного последними новостями о том, что он, наконец, начал терять части себя. А именно, GE отказывается от своего локомотива, чтобы конкурировать с Wabtec (WAB). Предполагалось, что ожидается и больше сделок по продаже активов, поскольку знаковая голубая фишка направлена на оптимизацию и сосредоточение внимания.

Тогда относительно новый генеральный директор Джон Флэннери выступил на отраслевой конференции, предупредив, что его энергетическое подразделение может фактически не способствовать росту прибыли в этом году.Под сомнение также была поставлена устойчивость его и без того заниженных дивидендов.

Конечный результат? Однодневное падение на 7%, что было худшим днем для акций GE почти за десятилетие.

Но на следующий день произошло забавное событие. Продажа была отменена, и быки вернулись обратно с респектабельной убежденностью. Как оказалось, с General Electric требуется гораздо больше усилий по оздоровлению. Со временем, чтобы подумать, трейдеры могут сказать, что Фланнери занижает цены на то, что должно произойти.

Безусловно, риск еще велик. Но при прогнозном коэффициенте P / E менее 14 и обещании продажи активов, которое теперь начинает становиться реальностью, риск этого сценария может быть более чем компенсирован потенциальным потенциалом роста акций по мере того, как будет объявлено больше дополнительных доходов.

12 из 18

Hanesbrands

- Рыночная стоимость: 6,6 млрд долларов

Think Hanesbrands (HBI, 18,19 долларов США) — это просто футболки и трусы? Что ж, это так. Но, как объясняет финансовый советник Moody Investments Эрик Померанц, Hanesbrands — это гораздо больше.

Он отмечает, что компания является «лидером категории интимной одежды в Соединенных Штатах» и может похвастаться брендами, включая одноименного Hanes, а также Bali, Playtex, Donna Karan и DKNY, среди других. Кроме того, это ведущий производитель и продавец мужское и детское белье в США под брендами Hanes, Champion и Polo Ralph Lauren.

Кроме того, это ведущий производитель и продавец мужское и детское белье в США под брендами Hanes, Champion и Polo Ralph Lauren.

Другими словами, у Hanesbrands есть много разных способов заработать деньги.

Такое разнообразие доходов действительно обеспечивало относительно стабильный доход и рост доходов в течение большей части последних восьми лет после согласованных усилий по оздоровлению.В 2010 году организация получила выручку в размере 4,3 миллиарда долларов, а за последние четыре квартала она осуществила бизнес на сумму 6,5 миллиарда долларов. Соответственно увеличилась и прибыль.

Акции не отразили этот постоянный успех. Акции упали с максимума около 33 долларов в начале 2015 года до текущей цены (и многолетнего минимума) около 18 долларов. Но Померанц считает, что этого может быть достаточно слабости, чтобы снова привлечь покупателей. Он предполагает, что HBI «недооценен с форвардным коэффициентом P / E (менее) 10 и 3».Дивидендная доходность 3% ».

13 из 18

Lowe’s

- Рыночная стоимость: 79,1 миллиарда долларов

Добавьте продавца товаров для дома Lowe’s (LOW, 96,96 долларов США) в свой список лучших акций для покупки до конца года.

Lowe’s не был плохим исполнителем, чтобы внести ясность. Но, как и рост выручки компании, акции компании отставали от конкурентов Home Depot (HD). Однако это может скоро измениться в свете недавно объявленного выбора нового генерального директора Марвина Эллисона.Если имя звонит в колокол, это может быть связано с тем, что он возглавил осажденный розничный торговец JCPenney (JCP) еще в августе 2015 года. Что более важно, он бывший руководитель Home Depot, которому в значительной степени приписывают то, что он сделал Home Depot центром электронной коммерции. Сомневающиеся думали, что это невозможно.

Эллисон садится на борт как раз вовремя. Хотя продажи и прибыль Lowe в первом квартале не соответствовали прогнозам из-за непогоды, прогноз роста продаж компании на год был увеличен с 4% до 5%.Акции подскочили более чем на 9% в ответ на эту новость, предполагая, что инвесторы полагают, что небольшая магия Эллисона может стимулировать рост даже более чем на 5% в этом году.

14 из 18

Lam Research

- Рыночная стоимость: 32,9 миллиарда долларов

- Lam Research (LRCX, 202,03 доллара США) не производит продуктов, которые вы знаете, любите и используете каждый день.

Но, скорее всего, он приложил немало усилий для создания этих продуктов.

Но, скорее всего, он приложил немало усилий для создания этих продуктов.

Lam Research, проще говоря, поставляет оборудование и инструменты, необходимые для производства микротехнологий, которые используются в вашем любимом электронном оборудовании.Основатель Phase 2 Wealth Advisors из Вашингтона Дрю Келлерман объясняет: «Основой всей компьютерной индустрии (смартфоны, планшеты, ПК и любые другие« умные »устройства) являются полупроводниковые микросхемы. Лам, возможно, является ведущим поставщиком оборудования для производства пластин, которые производители микросхем используют для изготовления чипов ».

Это палка о двух концах. Отсутствие на передовой, как известно, означает, что Lam Research менее склонна к тщательной проверке и циклическим встречным ветрам. Но без крутого продукта, который волнует потребителей или корпоративных клиентов, Лам вряд ли когда-нибудь добьется «взрывного» роста.

Келлерман считает, что у LRCX больше возможностей для роста, чем нет, особенно в свете стагнации акций с ноября прошлого года. Он отметил: «Конкурентным преимуществом Lam является их запатентованная технология, позволяющая производить сырье высшего качества по более низкой цене». Нюанс будет становиться все более важным, поскольку технологии станут основой нашей повседневной жизни. Интернет вещей и автономные автомобили — лишь несколько примеров тенденции, к которой прибегает Lam Research.

Он отметил: «Конкурентным преимуществом Lam является их запатентованная технология, позволяющая производить сырье высшего качества по более низкой цене». Нюанс будет становиться все более важным, поскольку технологии станут основой нашей повседневной жизни. Интернет вещей и автономные автомобили — лишь несколько примеров тенденции, к которой прибегает Lam Research.

15 из 18

MGM Resorts

- Рыночная стоимость: 17,4 миллиарда долларов

Последние несколько недель были на удивление тяжелыми для индустрии казино, а также для MGM Resorts (MGM, 31,45 долл. США) в специфический. Акции упали на 15% по сравнению с январским пиком, и, несмотря на решение Верховного суда о том, что ставки на спорт не могут быть запрещены на федеральном уровне, инвесторы не видят в этом возможности, уникальной для MGM. Акции все еще колеблются на грани новых многонедельных минимумов.

Однако пессимисты могут излишне видеть стакан наполовину пустым. Хотя это правда, что MGM Resorts придется конкурировать за любой бизнес, связанный со ставками на спорт, у компании есть хорошие возможности для этого. Он уже предлагает ставки на спорт в Неваде (где это уже было законно), а компания уже предлагает приложения для онлайн-ставок в штатах, где онлайн-игры легальны. Было бы просто добавить больше штатов в эту смесь, что дало бы компании шанс использовать свое имя в бизнесе.

Хотя это правда, что MGM Resorts придется конкурировать за любой бизнес, связанный со ставками на спорт, у компании есть хорошие возможности для этого. Он уже предлагает ставки на спорт в Неваде (где это уже было законно), а компания уже предлагает приложения для онлайн-ставок в штатах, где онлайн-игры легальны. Было бы просто добавить больше штатов в эту смесь, что дало бы компании шанс использовать свое имя в бизнесе.

Тем временем доходы от азартных игр растут.В США выручка от игр выросла на 3,7% в 2017 году до рекордных 41,2 миллиарда долларов. Выручка от игр в Макао в апреле выросла на 28%, что свидетельствует о расширении бизнеса по всему миру.

В этом свете MGM Resorts может скоро заслужить то уважение, которого не получала в последнее время.

16 из 18

PayPal

- Рыночная стоимость: 95,8 млрд долларов

Посредник цифровых платежей PayPal (PYPL, 80,96 долларов США) собирался справиться самостоятельно, даже если eBay (EBAY) постепенно собирается исключить его из списка предпочтительных средств совершения покупок на сайте онлайн-аукциона. Когда в начале этого года было объявлено о предстоящем прекращении партнерства, аналитик Stifel Джон Дэвис подсчитал, что на долю eBay приходится лишь около десятой части доходов и доходов PayPal.

Когда в начале этого года было объявлено о предстоящем прекращении партнерства, аналитик Stifel Джон Дэвис подсчитал, что на долю eBay приходится лишь около десятой части доходов и доходов PayPal.

Тем не менее, новостей было достаточно, чтобы остановить ралли 2017 года из-за того, что акции PYPL замерли на своем пути, хотя PayPal работает над тем, чтобы отучиться от eBay с тех пор, как последний отделился от первого еще в 2015 году.

Новости, упавшие недавно, вполне могут разожгите это ралли.

PayPal, пытаясь предотвратить дальнейшее вторжение Square (SQ) в свою платежную систему, будет тратить 2 доллара.2 миллиарда на приобретение шведской компании по приему платежей iZettle. Цель состоит в том, чтобы составить прямую конкуренцию Square в Соединенных Штатах (и в других странах) во все более прибыльной сфере приема карт, которая делает прием кредитных карт простым и доступным для мелких торговцев.

17 из 18

TD Ameritrade

- Рыночная стоимость: 33,1 миллиарда долларов

Возможно, это не самый крупный из онлайн-брокеров, но TD Ameritrade (AMTD, 60 долларов США. 16) вполне может быть одной из лучших онлайн-брокерских акций, которую стоит поймать, прежде чем она начнет расти.

16) вполне может быть одной из лучших онлайн-брокерских акций, которую стоит поймать, прежде чем она начнет расти.

Это сложно принять, учитывая, что торговля, похоже, иссякла. Мы не только движемся в медленное время года для рынка, но и интерес к акциям иссякает больше, чем обычно, по мере того, как просачивается нерешительность, а беспокойство по политическим мотивам удерживает инвесторов в стороне.

TD Ameritrade, однако, может преподнести приятный сюрприз. Приобретение Scottrade прошло успешно и продолжает создавать впечатляющую синергию.Старые клиенты Scottrade — большинство из которых остались — торгуют, с энтузиазмом используя инструменты TD Ameritrade. И хотя генеральный директор Тим Хоккей немного огорчился из-за того, что не использовал полученную прибыль на обратный выкуп акций, его план инвестировать в рост компании на этой последней стадии экономического цикла может оказаться более плодотворным.

Самое интересное: торговые комиссии в любом случае не меняют правила игры. Комиссии, связанные с процентными ставками, составляют примерно половину доходов компании, и с учетом как минимум трех повышений ставок до конца года TD Ameritrade ожидает неожиданно солидный рост доходов и прибылей.

Комиссии, связанные с процентными ставками, составляют примерно половину доходов компании, и с учетом как минимум трех повышений ставок до конца года TD Ameritrade ожидает неожиданно солидный рост доходов и прибылей.

18 из 18

US Bancorp

- Рыночная стоимость: 80,7 млрд долларов

Непрерывный (и все еще надвигающийся) рост процентных ставок привлек внимание к мегабанкам страны, они не обязательно могут быть лучший способ играть по тренду. Более мелкие и ловкие игроки могут даже лучше справиться с приливом.

Ни одно из этих имен, возможно, не лучше подходит для извлечения выгоды из прироста , чем U.S. Bancorp (USB, 50 долларов США.54).

В последнее время не было единодушного мнения. Слабость рынка в целом перевернула акции USB еще в январе, но в то же время акции не желали участвовать в каких-либо усилиях по восстановлению. Возможно, инвесторы ожидали снятия регулятивного бремени раньше, чем это было заявлено банком, когда этот вопрос обсуждался еще в марте.

Тем не менее, выручка и прибыль растут, и ожидается, что они будут продолжать расти стабильными (даже медленными) темпами в обозримом будущем.

Кикер: президент Дональд Трамп недавно подписал законопроект, который облегчит меньшим банкам конкуренцию с более крупными за счет снижения требований к капиталу. Новые правила, среди прочего, поощряют консолидацию в отрасли, в которой уже ищет американский Bancorp, ориентированный на поглощение.

Лучшие и худшие инвестиции 2018 года, от взлетающего Гуся до тускнеющего гиганта

Breadcrumb Trail Links

- Инвестирование

Торговые войны, рост процентных ставок и нефтяная неопределенность — все сговорились, чтобы подтолкнуть рынки к грани краха. территория медведя в этом году

Автор статьи:

Джефф ЗочоднеДата публикации:

21 декабря 2018 г. • 27 декабря 2018 г. • 7 минут чтения • Присоединяйтесь к беседе Фото Gigi Suhanic / National PostСодержание статьи

Is что вы, непостоянство? После успешного 2017 года инвесторам напомнили в прошлом году, что, да, рынки могут двигаться не только вверх, но и в других направлениях. Кроме того, они могут делать это быстро. Торговые войны, рост процентных ставок и нефтяная неопределенность — все это привело к тому, что в 2018 году рынки по обе стороны границы оказались на грани «медвежьей». центов — хотя оба упали намного больше с их пикового значения в середине года. Ближе к дому индекс S & P / TSX Composite ожидал ежегодного снижения впервые с 2015 года, когда очередной приступ низких цен на нефть оказал давление на энергетический сектор Канады.Не пощадили даже солидные акции FANG и им подобных, которые в течение многих лет обеспечивали огромные технологические достижения. Но не все вложения окупились — при большой нестабильности могут появиться большие возможности. Джефф Зочодне из Financial Post перечисляет некоторые из лучших и худших инвестиций 2018 года.

Кроме того, они могут делать это быстро. Торговые войны, рост процентных ставок и нефтяная неопределенность — все это привело к тому, что в 2018 году рынки по обе стороны границы оказались на грани «медвежьей». центов — хотя оба упали намного больше с их пикового значения в середине года. Ближе к дому индекс S & P / TSX Composite ожидал ежегодного снижения впервые с 2015 года, когда очередной приступ низких цен на нефть оказал давление на энергетический сектор Канады.Не пощадили даже солидные акции FANG и им подобных, которые в течение многих лет обеспечивали огромные технологические достижения. Но не все вложения окупились — при большой нестабильности могут появиться большие возможности. Джефф Зочодне из Financial Post перечисляет некоторые из лучших и худших инвестиций 2018 года.

Реклама

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

ПОБЕДИТЕЛИ

Microsoft Corp.

Технологический удар сильно ударил за последний год, полностью изменив рост, который акции FANG наблюдали ранее в этом году. Microsoft, однако, держалась лучше, чем большинство других. По состоянию на 21 декабря акции компании из Редмонда, штат Вашингтон, выросли почти на 15% по сравнению с 2018 годом, продемонстрировав рост в год слушаний в Конгрессе и растущей озабоченности по поводу данных и конфиденциальности. В ноябре компания, которая когда-то вызывала разочарование инвесторов из-за своей неизменной доходности, даже сумела претендовать на звание самой дорогой публично торгуемой компании в мире, сместив бывшего чемпиона Apple Inc.Отчасти успех Microsoft можно отнести к ее переходу к облачным вычислениям и стабильному потоку доходов от услуг по многочисленным направлениям бизнеса. Также помогло отсутствие упоминания в новостях из-за утечки информации о клиентах или из-за вмешательства России.

Microsoft, однако, держалась лучше, чем большинство других. По состоянию на 21 декабря акции компании из Редмонда, штат Вашингтон, выросли почти на 15% по сравнению с 2018 годом, продемонстрировав рост в год слушаний в Конгрессе и растущей озабоченности по поводу данных и конфиденциальности. В ноябре компания, которая когда-то вызывала разочарование инвесторов из-за своей неизменной доходности, даже сумела претендовать на звание самой дорогой публично торгуемой компании в мире, сместив бывшего чемпиона Apple Inc.Отчасти успех Microsoft можно отнести к ее переходу к облачным вычислениям и стабильному потоку доходов от услуг по многочисленным направлениям бизнеса. Также помогло отсутствие упоминания в новостях из-за утечки информации о клиентах или из-за вмешательства России.

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Природный газ

Этот год показал, что не все ископаемые виды топлива созданы одинаково. По состоянию на 21 декабря фьючерсный контракт на нефть на Nymex упал примерно на 20% по сравнению с прошлым годом, в то время как контракт на природный газ вырос более чем на 20% в 2018 году. U-образная форма для заведомо летучего газа. После резкого скачка в начале 2018 года цены на природный газ снова выросли только осенью из-за ожиданий более холодной, чем ожидалось, зимы и опасений по поводу предложения. Быстрый рост также привел к спекуляциям о коротком сжатии, когда инвесторы якобы оставались изо всех сил, пытаясь закрыть свои позиции.Хотя успехи в 2018 году можно только приветствовать, в 2019 году могут появиться и другие хорошие новости, поскольку расширение экспортных мощностей СПГ в Северной Америке может помочь сократить разницу в ценах с Европой, где газ намного дороже.

По состоянию на 21 декабря фьючерсный контракт на нефть на Nymex упал примерно на 20% по сравнению с прошлым годом, в то время как контракт на природный газ вырос более чем на 20% в 2018 году. U-образная форма для заведомо летучего газа. После резкого скачка в начале 2018 года цены на природный газ снова выросли только осенью из-за ожиданий более холодной, чем ожидалось, зимы и опасений по поводу предложения. Быстрый рост также привел к спекуляциям о коротком сжатии, когда инвесторы якобы оставались изо всех сил, пытаясь закрыть свои позиции.Хотя успехи в 2018 году можно только приветствовать, в 2019 году могут появиться и другие хорошие новости, поскольку расширение экспортных мощностей СПГ в Северной Америке может помочь сократить разницу в ценах с Европой, где газ намного дороже.

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Canada Goose Holdings Inc.

Несмотря на значительную потерю высоты в декабре, Goose готовил в 2018 году. Акции производителя парки из Торонто открыли год примерно с 40 долларов, а в ноябре поднялись до отметки 90 долларов, что на пике роста составило примерно 130 процентов. Хотя компания, имеющая большие амбиции в Китае, понесла сопутствующий ущерб после драматического ареста в Ванкувере в этом месяце одного из руководителей Huawei Technologies Co. TSX вырос более чем на 40%. По данным Bloomberg, прибыль, которая превзошла ожидания аналитиков в течение семи кварталов подряд, плюс выход на новые рынки, такие как Гонконг, были одними из факторов, способствовавших его росту.Когда нынешний приступ геополитической турбулентности закончится, небо снова может стать пределом.

Акции производителя парки из Торонто открыли год примерно с 40 долларов, а в ноябре поднялись до отметки 90 долларов, что на пике роста составило примерно 130 процентов. Хотя компания, имеющая большие амбиции в Китае, понесла сопутствующий ущерб после драматического ареста в Ванкувере в этом месяце одного из руководителей Huawei Technologies Co. TSX вырос более чем на 40%. По данным Bloomberg, прибыль, которая превзошла ожидания аналитиков в течение семи кварталов подряд, плюс выход на новые рынки, такие как Гонконг, были одними из факторов, способствовавших его росту.Когда нынешний приступ геополитической турбулентности закончится, небо снова может стать пределом.

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Индекс фондовой биржи Ямайки

Хорошие времена для фондовой биржи Ямайки, которая, по данным Bloomberg, в этом году была лучшей в мире фондовой биржей в этом году. Благоприятные экономические цели для страны, прогресс в плане сокращения долга и обильные инвестиции Китая — все это способствовало позитивному настрою инвесторов и помогло поднять доходность JSE почти до 30%. Среди наиболее успешных индивидуальных акций были акции биржевого маклера Barita Investments Ltd., который вырос на 500% за год, а также банк / страховщик / управляющий активами NCB Financial Group Ltd., который вырос более чем на 45%.

Среди наиболее успешных индивидуальных акций были акции биржевого маклера Barita Investments Ltd., который вырос на 500% за год, а также банк / страховщик / управляющий активами NCB Financial Group Ltd., который вырос более чем на 45%.

Содержание статьи

Tilray Inc.

Сектор каннабиса был полон безумных развлечений для инвесторов в 2018 году, и не больше, чем этот лицензированный производитель из Нанаймо. Если вы купили его по цене IPO в 17 долларов в июле, вы, вероятно, все еще улыбаетесь.Если вы ждали до 60-го дня, чтобы покататься на американских горках, не так уж и много. Это произошло тогда, когда акция ненадолго поднялась до уровня 300 долларов США во время нескольких бешеных торгов в сентябре, когда это была одна из самых торгуемых ценных бумаг в мире. Хотя с тех пор он вернулся на Землю и в конце декабря торговался по цене около 75 долларов США, Тилрей, похоже, готов стать игроком на каннабис на долгие годы. Производитель кастрюль заключил пару партнерских отношений с известными игроками из более традиционных предприятий, таких как совместное предприятие стоимостью 100 миллионов долларов США с пивоваренной компанией Anheuser-Busch InBev NV и всемирное сотрудничество с фармацевтической фирмой Sandoz.

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Мне наплевать.

Генеральный директор JPMorgan Chase Джейми Даймон о падении биткойнов

ПРОИГРЫВАТЕЛИ

Криптовалюты

Великий пузырь биткойнов 2017 года превратился в грандиозный биткойн-крах 2018 года. 70% за последние 12 месяцев, примерно до 3800 долларов США за штуку, по сравнению с почти 20 000 долларов США в декабре прошлого года.Другие криптовалюты последовали их примеру. Эфириум? Снижение более чем на 80 процентов за последний год. Litecoin? Почти 90 процентов. Биткойн наличными? Более 90 процентов. В этом падении обвиняют технические проблемы, такие как «разветвление» валют, а также постоянную обеспокоенность юридическими и нормативными мерами в отношении цифровых денег. Хотя биткойн немного восстановился за последнюю неделю, он потерял часть своего потрясающего мира блеска. Когда осенью снова спросили о биткойнах, ответ JPMorgan Chase & Co.Генеральный директор Джейми Даймон, никогда не являвшийся большим поклонником криптовалюты, раздраженно сказал: «Мне плевать».

Когда осенью снова спросили о биткойнах, ответ JPMorgan Chase & Co.Генеральный директор Джейми Даймон, никогда не являвшийся большим поклонником криптовалюты, раздраженно сказал: «Мне плевать».

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

General Electric Co.

Для компании Томаса Эдисона 2018 год стал годом унижений. Некогда легендарный конгломерат был вынужден продать бизнес и урезать свои драгоценные дивиденды до единственного пенни после того, как серия массивных обвинений и вопросы о его методах бухгалтерского учета поставили его будущее под сомнение.Среди них платеж в размере 6,2 миллиарда долларов США, связанный с контрактами по долгосрочному страхованию, и еще одно впечатляющее списание в размере 22 миллиардов долларов США в связи с его энергетическим бизнесом. Акции отреагировали тем же: с начала года они потеряли около 60% своей стоимости до уровня ниже 8 долларов США — падение настолько резкое, что компания была исключена из промышленного индекса Доу-Джонса. Последний уедет инвестор, пожалуйста, выключите свет?

Последний уедет инвестор, пожалуйста, выключите свет?

Freshii Inc.

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Акции базирующейся в Торонто пищевой сети Freshii Inc., ориентированной на здоровье, стоили в 2018 году почти на 4 доллара ниже их цены на IPO в январе 2017 года, которая составила 11,50 долларов. Только оттуда все пошло вниз. Недостаток доходов в августе сопровождался принятием в ноябре решения о достижении поставленной цели по открытию 760 магазинов к концу 2019 года. Решение, по его словам, было частично связано с препятствиями, с которыми столкнулись партнеры по франшизе при открытии новых магазинов. и неспособность с уверенностью сформулировать новую цель.Инвесторы тоже потеряли аппетит. В конце декабря цена акций Freshii составляла менее 2,50 долларов, поэтому за год цена акций Freshii упала более чем на 60%. Однако компания не отказывается от обязательств и указала на прогресс в своем уникальном партнерстве с такими компаниями, как Air Canada и Royal Dutch Shell Plc.

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Турция

Угроза вмешательства президента не ограничивается U.С. рынки. Как и Дональд Трамп, президент Турции Реджеп Тайип Эрдоган в течение последнего года пытался выговорить центральному банку своей страны о процентных ставках. В мае Эрдоган даже назвал процентные ставки «матерью и отцом всего зла». Между тем, валютный и фондовый рынок Турции страдают. По состоянию на этот месяц Borsa Istanbul 100 упал более чем на 20 процентов за год, при этом турецкая лира ослабла почти на 30 процентов по отношению к доллару США. Как будто стране нужно что-то еще, возникли опасения по поводу замедления темпов экономического роста для одного из наиболее многообещающих развивающихся рынков в 2018 году.

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Кофе

Это был тяжелый год для сырьевых товаров в целом, но цены на кофе могли немного подрасти. По состоянию на этот месяц контракт на кофе Межконтинентальной биржи упал более чем на 25% в 2018 году, поскольку слабый спрос и обильное предложение из-за рекордного урожая в таких странах, как Колумбия, превратили его в один из худших товаров года.Следующий год также может быть тяжелым для тех, кто делает ставку на подъем. Некоторые предсказывают, что Бразилия, крупнейший производитель кофе в мире, принесет еще один большой урожай. Плохая новость для кофейных спекулянтов, но хорошая новость для любителей кофе.

По состоянию на этот месяц контракт на кофе Межконтинентальной биржи упал более чем на 25% в 2018 году, поскольку слабый спрос и обильное предложение из-за рекордного урожая в таких странах, как Колумбия, превратили его в один из худших товаров года.Следующий год также может быть тяжелым для тех, кто делает ставку на подъем. Некоторые предсказывают, что Бразилия, крупнейший производитель кофе в мире, принесет еще один большой урожай. Плохая новость для кофейных спекулянтов, но хорошая новость для любителей кофе.

• Эл. Почта: [email protected] | Twitter: GeoffZochodne

Поделитесь этой статьей в своей социальной сети

Реклама

Это объявление еще не загружено, но ваша статья продолжается ниже.

Главные новости Financial Post

Подпишитесь, чтобы получать ежедневные главные новости от Financial Post, подразделения Postmedia Network Inc.

Нажимая кнопку регистрации, вы соглашаетесь на получение вышеуказанного информационного бюллетеня от Postmedia Network Inc. может отказаться от подписки в любое время, щелкнув ссылку для отказа от подписки в нижней части наших электронных писем. Postmedia Network Inc. | 365 Bloor Street East, Торонто, Онтарио, M4W 3L4 | 416-383-2300

может отказаться от подписки в любое время, щелкнув ссылку для отказа от подписки в нижней части наших электронных писем. Postmedia Network Inc. | 365 Bloor Street East, Торонто, Онтарио, M4W 3L4 | 416-383-2300 Спасибо за регистрацию!

Приветственное письмо уже готово.Если вы его не видите, проверьте папку нежелательной почты.

Следующий выпуск главных новостей Financial Post скоро будет в вашем почтовом ящике.

Мы столкнулись с проблемой при регистрации. Пожалуйста, попробуйте еще раз

Комментарии

Postmedia стремится поддерживать живой, но гражданский форум для обсуждения и поощрять всех читателей делиться своим мнением о наших статьях. На модерацию комментариев может потребоваться до часа, прежде чем они появятся на сайте. Мы просим вас, чтобы ваши комментарии были актуальными и уважительными.Мы включили уведомления по электронной почте — теперь вы получите электронное письмо, если получите ответ на свой комментарий, есть обновление в цепочке комментариев, на которую вы подписаны, или если пользователь, на которого вы подписаны, комментарии. Посетите наши Принципы сообщества для получения дополнительной информации и подробностей о том, как изменить настройки электронной почты.

Посетите наши Принципы сообщества для получения дополнительной информации и подробностей о том, как изменить настройки электронной почты.

лучших акций на 2018 и 2019 годы — и следующие несколько десятилетий

Если вы инвестор, ищущий лучшие акции на 2018 год, вы, вероятно, ищете акции, которые можно купить и держать в течение длительного времени, верно?

Если да, то вот четыре лучшие в своем классе акции с солидным долгосрочным потенциалом роста, которые заслуживают вашего внимания: специалисты по графическим чипам NVIDIA (NASDAQ: NVDA), гигант Amazon в сфере электронной коммерции и облачных вычислений.com (NASDAQ: AMZN), гигант водоснабжения American Water Works (NYSE: AWK) и специалист по водным технологиям A.O. Смит (NYSE: AOS).

Я не предлагаю всем покупать все четыре из этих акций, поскольку рекомендовать универсальный портфель было бы (small-f) глупо — разные инвесторы имеют разную толерантность к риску, жизненные обстоятельства и так далее. Тем не менее, я думаю, что большинство инвесторов должно быть в состоянии найти хотя бы одну акцию среди этой разнообразной группы, которая им больше всего подходит.

Тем не менее, я думаю, что большинство инвесторов должно быть в состоянии найти хотя бы одну акцию среди этой разнообразной группы, которая им больше всего подходит.

Источник изображения: Getty Images.

Прежде чем мы углубимся в подробности, вот некоторые ключевые статистические данные по нашим ведущим акциям.

Лучшие акции: некоторые основные основные характеристики

Компания | Рыночная капитализация | Дивидендная доходность | Прогнозируемая среднегодовая прибыль на акцию за 5 лет * Рост | Форвардный P / E ** | Возврат за 3 года | 10-летний доход |

|---|---|---|---|---|---|---|

| NVIDIA | 166 долларов.8 миллиардов | 0,22% | 17,2% | 34,4 | 1,130% | 2150% |

Amazon. com com | $ 942,7 млрд | – | 45,9% | 76,2 | 273% | 2200% |

| American Water Works | 15,7 миллиарда долларов | 2,05% | 8,1% | 24,5 | 75,2% | 423% |

| A.O. Смит | $ 10.1 миллиард | 1,23% | 11,3% | 20,2 | 89,5% | 882% |

| S&P 500 | – | 1,76% | – | – | 55% | 176% |

Источники данных: YCharts и Yahoo! Финансы. Данные на 28 августа 2018 г. * EPS = прибыль на акцию. ** P / E = соотношение цены и прибыли.

Технологический фонд, подверженный влиянию ИИ и другим важным тенденциям

Стремительный рост акций NVIDIA в последние годы во многом обусловлен сильным ростом бизнеса специалистов по графическим процессорам (GPU) в своем основном бизнесе компьютерных игр и феноменальным ростом бизнеса центров обработки данных. Эти две рыночные платформы являются крупнейшими для компании, на которые приходилось 57% и 20% соответственно от общего дохода в 2018 финансовом году, а также самыми быстрорастущими. В 2018 финансовом году выручка центров обработки данных выросла на 133% по сравнению с прошлым годом, а выручка от игр выросла на 36%. У NVIDIA также есть две другие платформы, профессиональная визуализация и авто.

Эти две рыночные платформы являются крупнейшими для компании, на которые приходилось 57% и 20% соответственно от общего дохода в 2018 финансовом году, а также самыми быстрорастущими. В 2018 финансовом году выручка центров обработки данных выросла на 133% по сравнению с прошлым годом, а выручка от игр выросла на 36%. У NVIDIA также есть две другие платформы, профессиональная визуализация и авто.