Кредит под малый бизнес и его наиболее главные преимущества и недостатки

24 августа

Рубрика: Кредиты малому бизнесуНа сегодняшний день государство уделяет достаточно много внимания развитию малого предпринимательства. Существует целая программа субсидирования начинающих предпринимателей. Но основной проблемой данной программы является недостаточный размер субсидий, которых вряд ли хватит на решение серьезных вопросов.

В этой связи выдача кредитов малому предпринимательству являются одним из основных способов получения недостающих средств на развитие предприятий малого бизнеса.

Какие преимущества и недостатки имеют кредиты под малый бизнес, и стоит ли сильно полагаться на кредиты, выдаваемые банками и другими финансовыми институтами?

Для начала разберемся с преимуществами банковского кредитования малого бизнеса.

- Высокая мобильность кредитования.

- Финансирование по кредиту может быть долгосрочным. Вам не нужно будет возвращать всю сумму в один день, срок погашения кредита может быть растянут на несколько месяцев или даже лет, это зависит от целей кредита.

- Малые сроки существования предприятия, претендующего на получение банковского кредита. Достаточно проработать половину года, а в некоторых банках этот срок может быть еще меньше, чтобы рассчитывать на получение денежных средств через кредитование.

Теперь рассмотрим, какие недостатки имеет банковское кредитование малого бизнеса.

- Слишком высокие процентные ставки банков, под которые выдаются кредиты предприятиям малого бизнеса. С учетом банковских платежей по кредитам рентабельность малого предприятия может сильно ухудшиться или даже могут возникнуть убытки.

- Недостаточно гибкие графики погашения кредита, что может доставить кучу проблем для предприятий, имеющих сезонный бизнес.

- Обязательный залог под кредит.

- Необходимость открыть собственный расчетный счет, на который будут перечисляться кредитные средства и средства по возврату кредита.

Как видно, преимуществ получения кредита для малого бизнеса меньше, чем недостатков такого финансирования. Но без кредитов вряд ли можно будет построить эффективное предприятие малого бизнеса, по крайней мере, на сегодняшний день.

Государственное кредитование малого бизнеса в США

The State of Small Business Lending:

Credit Access during the Recovery and How Technology May Change the Game

Karen Gordon Mills, Brayden McCarthy

Малые предприятия играют основную роль в экономической конкурентоспособности Америки. Мало того, что они используют половину рабочей силы частного сектора страны — около 120 миллионов человек, но с 1995 года они создали примерно две трети чистых новых рабочих мест в нашей стране.

Настоящий документ составляет и анализирует текущее состояние доступа к банковскому капиталу для малого бизнеса из лучших доступных источников. Мы изучаем циклическое влияние рецессии на малый бизнес и доступ к кредитам, а также ряд структурных вопросов, которые препятствуют полному восстановлению банковских кредитных рынков для небольших кредитов.

Одним из ответов может быть динамичный рынок онлайн-кредиторов, которые используют технологии для разрушения рынка кредитования малого бизнеса. Несмотря на то, что эти небольшие конкуренты по сравнению с традиционным банковским рынком, эти новые конкуренты обеспечивают быстрый поворот и онлайн-доступность для клиентов, и часто используют данные для создания более точных алгоритмов оценки кредита.

Малые предприятия имеют решающее значение для создания рабочих мест в экономике США.

Малые предприятия создают два из трех новых новых рабочих мест. Малые фирмы используют половину рабочей силы частного сектора, а с 1995 года малые предприятия создали около двух из трех трех новых рабочих мест — 65 процентов от общего количества созданных рабочих мест.

Большинство малых предприятий — это компании Main Street или индивидуальные предприниматели. Из 28,7 млн. Малых предприятий Америки половина всех малых фирм находится на дому, а 23 млн. — это индивидуальные предприниматели. Оставшиеся 5,7 млн. Малых фирм имеют сотрудников и могут быть разделены на Майн-стрит мамы и поп-бизнеса, мелких и средних поставщиков для крупных корпораций и высокопроизводительных стартапов.

В течение финансового кризиса 2008 года малые предприятия пострадали сильнее, чем крупные компании, и были медленнее восстанавливаться после рецессии необычной глубины и продолжительности.

Во время кризиса малые фирмы пострадали сильнее, чем крупные фирмы, а самые маленькие фирмы пострадали сильнее всего. В период с 2007 по 2012 год доля малого бизнеса в общей сумме потерь рабочих мест составила около 60 процентов. От пика занятости до спада до последней низкой отметки в марте 2009 года рабочие места на малых предприятиях упали примерно на 11 процентов. Напротив, зарплаты в крупных предприятиях сократились примерно на 7 процентов. Это несоответствие было еще более значительным среди самых маленьких предприятий малого бизнеса. Джобс снизился на 14,1% в учреждениях с менее чем 50 сотрудниками, по сравнению с 9,5% в предприятиях с 50 до 500 сотрудниками, а общая занятость сократилась на 8,4%.

Финансовые кризисы, как правило, наталкиваются на мелкие фирмы сильнее, чем крупные фирмы. Как подчеркивает академическая литература, небольшие фирмы всегда сталкиваются с трудностями во время финансовых кризисов, потому что они больше зависят от банковского капитала для финансирования своего роста. Кредитные рынки выступают в роли «финансового ускорителя» для небольших фирм, так что они чувствуют, что кредитный рынок резко и резко падает.

Как подчеркивает академическая литература, небольшие фирмы всегда сталкиваются с трудностями во время финансовых кризисов, потому что они больше зависят от банковского капитала для финансирования своего роста. Кредитные рынки выступают в роли «финансового ускорителя» для небольших фирм, так что они чувствуют, что кредитный рынок резко и резко падает.

Малые предприятия вернулись к созданию двух из трех новых новых рабочих мест в США, но остается значительный разрыв в рабочих местах. Малые предприятия создали рабочие места в каждом квартале с 2010 года и вернулись к созданию двух из трех новых новых рабочих мест. Но, как показывают данные Брукингса, мы все еще намного ниже уровней создания рабочих мест, которые нам необходимо увидеть, чтобы заполнить «пробел в рабочих местах», оставшийся после спада.

Банковский кредит, в частности, по срочным займам, является одним из основных источников внешнего финансирования для малых предприятий, особенно компаний на Майне-стрит, и является ключом к оказанию помощи небольшим фирмам в поддержании денежного потока, найме новых сотрудников, приобретении нового инвентаря или оборудования и бизнес.

Банковские кредиты исторически были важны для малого бизнеса. В отличие от крупных фирм, малые предприятия не имеют доступа к государственным институциональным долгам и рынкам собственного капитала, а превратности прибыли малого бизнеса делает нераспределенную прибыль неизбежно менее стабильным источником капитала. Около 48 процентов владельцев бизнеса сообщают о крупном банке в качестве основного источника финансирования, а еще 34 процента отмечают, что региональный или общинный банк является их основным партнером по финансированию капитала.

Банкиры говорят, что они кредитовали малый бизнес, но испытывают трудности с поиском кредитоспособных заемщиков. Сегодня банки говорят, что они увеличивают кредитование малого бизнеса, но рецессия оказывает заметное влияние на спрос со стороны заемщиков малого бизнеса. Кроме того, банкиры отмечают смягчающий эффект увеличения регулирующего надзора за наличием кредитов для малого бизнеса. Мало того, что существует больше регулирования и более высокие затраты на соблюдение, существует неопределенность в отношении того, как регуляторы рассматривают кредитные характеристики

Сегодня банки говорят, что они увеличивают кредитование малого бизнеса, но рецессия оказывает заметное влияние на спрос со стороны заемщиков малого бизнеса. Кроме того, банкиры отмечают смягчающий эффект увеличения регулирующего надзора за наличием кредитов для малого бизнеса. Мало того, что существует больше регулирования и более высокие затраты на соблюдение, существует неопределенность в отношении того, как регуляторы рассматривают кредитные характеристики

Кредитов в их портфелях, что делает их менее вероятными для получения кредита на основе «более мягких» критериев андеррайтинга, таких как знание заемщика из долгосрочных отношений. Джейми Димон, генеральный директор и председатель JP Morgan Chase, отметил в 2013 году, что «очень немногие (малые предприятия) говорят:« Я не могу получить кредит ». Иногда они говорят это, и это правда. Я бы сказал, что это происходит больше в небольших городах, где более мелкие банки с трудом берут кредиты, потому что экзаменаторы над ними ».

Малые предприятия утверждают, что кредиты по-прежнему трудно получить во время восстановления. Некоторый уровень трения на кредитно-кредитных рынках малого бизнеса является естественным и свидетельствует о том, что финансовый сектор работает над распределением дефицитных ресурсов для достижения наиболее продуктивных целей. Также трудно оценить, действительно ли малые фирмы лишены доступа к кредитам, фактически заслуживают доверия. Тем не менее, каждый крупный опрос указывает на то, что доступ к кредитам является проблемой и является главной проблемой роста для небольших фирм в период восстановления, включая национальные опросы, проведенные Национальной федерацией независимых предприятий (NFIB) и региональные опросы, проводимые Федеральным резервом.

Данные о кредитном разрыве в малом бизнесе ограничены и неубедительны, но вызывает тревожные признаки того, что доступ к банковскому кредиту для малых предприятий стабильно снижался до кризиса, сильно пострадал во время кризиса и продолжает снижаться в результате восстановления Банки сосредоточены на более прибыльных сегментах рынка.

Кредитование малого бизнеса продолжает падать, в то время как кредитование крупных предприятий растет. В абсолютном выражении кредиты малого бизнеса на балансах банков сократились примерно на 20 процентов после финансового кризиса, а кредиты крупным компаниям выросли примерно на 4 процента за тот же период.

Использованные источники

Acs, Zoltan J., and Pamela Mueller. 2008. “Employment effects of business dynamics: Mice, Gazelles and Elephants.” Small Business Economics, 30(1): pp. 85‐100.

Bassett, William, Seung Jung Lee and Thomas Spiller. “Estimating Change in Supervisory Standards and Their Economic Effects”, Federal Reserve Board. August 24, 2012.

Barlow Research. “Small Business and Middle Market Economic Pulse Survey Report.” 2007.

Berger, Allen, William Goulding and Tara Rice. “Do Small Businesses Still Prefer Community Banks?”, Federal Reserve Bank of Atlanta Working Paper, June 2013.

Berger, Allen and Gregory Udell. “Small Business Credit Availability and Relationship Lending: The Importance of Bank Organizational Structure”, Economic Journal, 2002.

Berger, Allen and Gregory Udell. “Small Firms, Commercial Lines of Credit, and Collateral”, Journal of Business, 351‐382. 1995.

Biz2Credit. “Small Business Lending Index”, April 2014.

Black, S.E. and P.E. Strahan. “Entrepreneurship and Bank Credit Availability”, Journal of Finance, 57, 2002.

Bucks, Brian K., Arthur B. Kennickell, Traci L. Mach, and Kevin B. Moore. “Changes in U.S. Family Finances from 2004 to 2007: Evidence from the Survey of Consumer Finances.” Washington, D.C.: Federal Reserve Board, 2009.

BusinessWeek. “Bill Gates is Rattling the Teller’s Window.” October 13, 1994.

Bloomberg BusinessWeek. “How Much is Too Much to Pay for a Small Business Loan?”, May 16, 2014.

Bloomberg BusinessWeek. “Lenders Target a New Subprime Market”, May 22, 2014.

Bloomberg BusinessWeek. “Lenders Target a New Subprime Market”, May 22, 2014.Center for an Urban Future, “Giving Small Firms the Business”, March 2011.

Chow, Michael J. and William C. Dunkelberg. “Small Business Borrowing and the Bifurcated Economy: Why Quantitative Easing Has Been Ineffective for Small Business”, Business Economics 48, 214‐223, 2013.

CNBC. “Peer‐to‐peer lending enters the South African mainstream as Barclays Africa invests in RainFin.” March 5, 2014.

Cole, Rebel A., Lawrence G. Goldberg, and Lawrence J. White. ʺCookie Cutter vs. Character: The Micro Structure of Small Business Lending by Large and Small Banks.ʺ Journal of Financial and Quantitative Analysis 39.02 (2004): 227‐51.

Diamond, Robert. “Financial Intermediation and Delegated Monitoring”, The Review of Economic Studies. 1983.

Dominion Bond Rating Service.

“OnDeck Asset Securitization Trust LLC Series 2014‐1”. April 30, 2014.

“OnDeck Asset Securitization Trust LLC Series 2014‐1”. April 30, 2014.

в чём разница между кредитам для юрлиц и частников

Банки, действующие сегодня, лояльно относятся к своим клиентам и стараются предложить потенциальным заемщикам максимально большое количество кредитных предложений. Среди таких кредитных программ часто встречаются предложения для бизнеса. Если хорошо постараться, то можно найти весьма выгодное предложение

Оформление и погашение кредита обычно не вызывают сложностей у человека, но у программ заимствования на бизнес имеются свои особенности, часто требуется страховка кредита. Средства, полученные по кредитам на бизнес, заемщик сможет тратить на: обновление основных средств, на пополнение оборотного капитала, на приобретение нематериальных активов, на диверсификацию производства и пр.

Бизнес-кредиты одним заемщикам позволяют открыть дело и наладить его работу, иным расширить уже действующий бизнес, покорить новые рынки. Кредиты на бизнес могут выдаваться как отдельным физическим лицам, так и целым компаниям. У каждого такого займа имеются свои особенности, а потому говорить о таких кредитах следует отдельно.

Кредиты на бизнес могут выдаваться как отдельным физическим лицам, так и целым компаниям. У каждого такого займа имеются свои особенности, а потому говорить о таких кредитах следует отдельно.

Кредиты физическим лицам для развития бизнеса

Граждан, которые имеют собственное дело, часто еще называют индивидуальными предпринимателями. Испытывая нехватку денежных средств человек, сможет обратиться к кредитору за получением кредита на бизнес. У индивидуального предпринимателя есть выбор: он может попросить в банке корпоративный кредит на стандартных условиях или воспользоваться предложением для малого бизнеса.

Лучше обращать внимание на специальные программы кредитования, среди которых можно отыскать бюджетный кредит. Кредиты для бизнеса хороши еще и тем, что при их разработке кредитно-финансовыми организациями учтены все тонкости предпринимательской деятельности. Большое количество предложений от разных кредиторов позволяет каждому человеку подобрать вариант, который покажется ему наиболее удачным решением.

Так, например, когда требуется получить кредит быстро можно воспользоваться программами экспресс-кредитования. Кредиторы разрешают получать на бизнес универсальные кредиты, займы для пополнения оборотных средств, пользоваться овердрафтом. Бюджетный кредит среди таких предложений найти будет сложно, обычно он предоставляется банками уже проверенным предпринимателям.

Размер займа для индивидуального предпринимателя в каждом банке рассчитывается свой. С маленькими суммами выдается кредит без залога. Если запрашиваемая сумма будет большой, кредитор будет требовать обеспечение. Таким обеспечением может становиться поручитель или ценное имущество, все зависит от договоренностей с кредитором.

Если индивидуальный предприниматель не захочет или же не может расплатиться с долгами по займу перед кредитором, тогда кредитор будут продавать имущество или требовать оплату с поручителя. При больших кредитных суммах обязательной будет страховка кредита. Страховку кредита банк не имеет права навязывать, но если заемщик будет отказываться от подобной траты, то кредитор может отказаться от заключения сделки или предложит менее выгодный кредит.

Страховку кредита банк не имеет права навязывать, но если заемщик будет отказываться от подобной траты, то кредитор может отказаться от заключения сделки или предложит менее выгодный кредит.

Потребительский кредит на развитие бизнеса

Для развития бизнеса можно взять потребительский кредит, который, к сожалению, окажется менее удобным и выгодным. Специальные продукты бизнес-кредитования часто предлагают пониженные ставки, к тому же сроки действия подобных программ практически всегда оказываются длительными. Условия погашения долга по специальным бизнес-программам для индивидуальных предпринимателей банки могут рассчитывать с учетом всех особенностей бизнеса. Ярким примером тому могут служить графики, которые разрабатываются для сезонных предприятий.

Бизнес-кредиты физическим лицам обычно выдаются достаточно быстро. Редко рассмотрение заявки затягивается более чем на одну неделю. Посредством подобных банковских предложений каждый человек сможет построить свое дело, развить новые направления действующего бизнеса, расширить его масштабы.

Есть у зама для физических лиц на бизнес и свои недостатки. Первый из них это переплата. Кроме того, для оформления его потребует огромное количество бумаг, по которым банк-кредитор сможет узнать о хозяйственной деятельности заемщика. Как уже было сказано, ранее крупный кредит требует залог. Размер кредита не будет превышать стоимость представленного залога, а залог часто оценивается вполовину дешевле его реальной рыночной стоимости.

Кредиты юридическим лицам на бизнес

Предприятия, которые относятся к среднему или малому бизнесу, время от времени тоже нуждаются в дополнительных денежных средствах. Для них в финансово-кредитных учреждениях действуют специальные программы корпоративного кредитования.

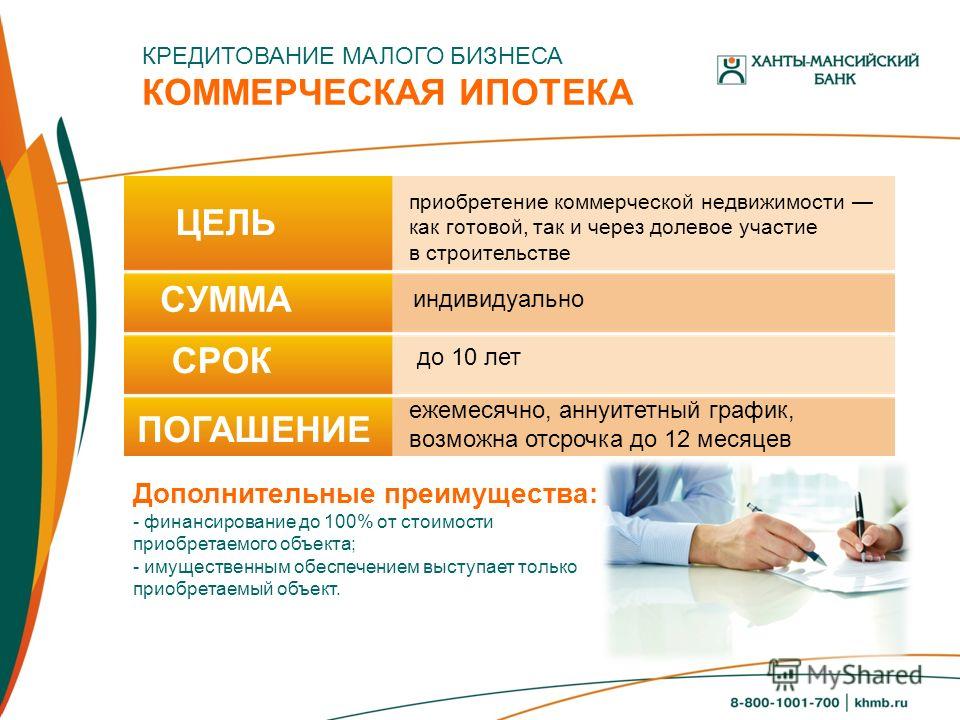

Если компания ответственно подойдет к выбору кредитного продукта, то в результате она сможет получить нужные ресурсы с минимальными переплатами. Для юридических лиц кредитно-финансовыми учреждениями разработаны следующие виды банковского финансирования: коммерческая ипотека, займ на текущую деятельность, лизинг, универсальный кредит, факторинг и инвестиционный кредит.

Коммерческая ипотека во многом походит на обычный кредит для приобретения недвижимости, только на денежные средства банка приобретается недвижимость, нужная для бизнеса. Юридическое лицо в качестве залога по такой ипотеке может использовать уже имеющуюся недвижимость или приобретаемые объекты.

По таким программам страховка кредита является обязательной. Выбирать компанию, где будет проводиться страховка кредита, заемщик может самостоятельно, навязывание страховой компании кредитором считается противозаконным.

Когда юридическому лицу сложно определиться с наиболее подходящим видом кредита, он обычно обращает внимание на универсальный кредит. Найти бюджетный кредит среди таких программ сложно. Обычно они не имеют никаких особых условий и требований и берутся заемщиками для приобретения основных средств или для пополнения оборотного капитала.

Оформить заявку на кредит инвестиционный человек сможет только при наличии грамотно составленного бизнес-плана. Это может быть бизнес-план для построения нового дела, а может быть план для расширения уже действующего бизнеса.

Это может быть бизнес-план для построения нового дела, а может быть план для расширения уже действующего бизнеса.

Довольно востребованными в последнее время среди юридических лиц стали лизинг и факторинг. Специалист, прежде чем выбрать вид кредита на бизнес, советует юридическим лицам заняться расчетами размера обязательного платежа и выбирать варианты только с посильными кредитными нагрузками. В таком случае можно будет избежать многих неприятностей. При расчетах необходимо будет учитывать не только основной долг, а также проценты, к ним нужно будет прибавить все банковские комиссии и не забыть про страховку кредита.

Выгодный кредит для бизнеса

Среди всех программ кредитов для бизнеса иногда можно встретить бюджетный кредит. Такой вариант кредитования является самым желаемых для любого заемщика, так как переплата по нему оказывается минимальной. Особенность такого кредита на бизнес заключается в том, что компании и индивидуальные предприниматели получают необходимые средства на возмездной или возвратной основе.

Бюджетный кредит может получить только лицо, бизнес которого является стабильно успешным. Если у банка возникают малейшие подозрения, что заемщик будет вовремя производить погашение кредита, заявка на такой бизнес-кредит получает отказ.

Данный вид кредита на бизнес требует от заемщика предоставления обеспечения. Кредитор может согласиться на банковские гарантии, на поручительство, на оформление некого имущества в залог (в этом случае проводится страховка кредита). Залогом могут быть акции и иные ценные бумаги.

Стоимость залога при продаже должна полностью покрывать долг заемщика по займу. Всегда заявка на бюджетный кредит получает отказа, если заемщик представляет в качестве обеспечения поручителя с незакрытыми займами. Следует отметить, что средства в долг по такому займу можно будет получить только на определенные цели, причем кредитор будет контролировать их использование.

Как правильно погасить кредит

Современные финансово-кредитные организации обычно разрешают погашение кредита несколькими способами. Иногда сам банк решает, какую схему использовать, в некоторых случаях это самостоятельно может сделать заемщик до подписания соглашения кредита на бизнес. В любом случае выбранная схема обязательно указывается в кредитном соглашении, как страховка кредита, годовой процент и прочие условия.

Иногда сам банк решает, какую схему использовать, в некоторых случаях это самостоятельно может сделать заемщик до подписания соглашения кредита на бизнес. В любом случае выбранная схема обязательно указывается в кредитном соглашении, как страховка кредита, годовой процент и прочие условия.Итак, погашение кредита для бизнеса лицами физическими и юридическими может проводиться по аннуитетной схеме. Особенность такой схемы заключается в том, что размер платежа каждый месяц оказывается одинаковым. В сумму включаются проценты по займу и часть основного долга.

Второй вариант – это погашение кредита по дифференциальной схеме. В этом случае размер платежа каждый месяц оказывается разным. Чтобы заемщик не запутался, кредитор выдает ему с кредитным договором схему выплату долга, где суммы расписаны на каждый месяц в течение всего установленного срока займа.

Есть и такие банки, которые допускают погашение кредита по индивидуальной схеме. Схема эта разрабатывается с учетом пожеланий заемщика. Такой вариант часто принимается для бизнеса, который связан с сезонностью.

Такой вариант часто принимается для бизнеса, который связан с сезонностью.

Особую нишу на рынке банковского кредитования занимают сегодня инвестиционные кредиты . Как правило, заемщики оформляют подобные кредиты с целью произвести модернизацию уже действующего предприятия или для организации нового производства.

Источник: http://www.bankist.ru/

Российский Банк поддержки малого и среднего предпринимательства БАЛТИНВЕСТБАНК осуществляет кредитование субъектов малого и среднего предпринимательства, в том числе за счет целевых ресурсов Открытого акционерного общества «Российский Банк поддержки малого и среднего предпринимательства» (прежнее наименование – Открытое акционерное общество «Российский банк развития»). Российский Банк поддержки малого и среднего предпринимательства (МСП Банк) в рамках государственной корпорации «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)» предоставляет региональным банкам доступ к финансовым ресурсам необходимой срочности для кредитования субъектов малого и среднего предпринимательства (МСП) посредством реализации Программы финансовой поддержки малых и средних предприятий. Основная цель этой работы — создание и поддержание эффективных механизмов финансирования предприятий МСП и организаций, образующих инфраструктуру поддержки малого и среднего предпринимательства, за счет объединения усилий государственных и частных финансовых институтов на принципах отсутствия конкуренции МСП Банка с банками, публичности и открытости механизма финансовой поддержки. БАЛТИНВЕСТБАНК сотрудничает с МСП Банком (РосБР) по программе поддержки малого и среднего предпринимательства с 2004 года. В сентябре 2008 года банки также подписали Меморандум о партнерстве, в рамках которого намерены объединить свои усилия для целей информирования и консультирования представителей МСП по вопросам их финансовой поддержки и в смежных сферах. ОАО «Российский Банк поддержки малого и среднего предпринимательства»: | |

Правительство Санкт-Петербурга | |

Фонд содействия кредитованию малого бизнеса (г. Санкт-Петербург) Фонд содействия кредитованию малого бизнеса был учрежден Правительством Санкт-Петербурга с целью развития в городе системы кредитования малого предпринимательства, системы гарантий и поручительств по обязательствам субъектов малого предпринимательства, основанных на кредитных договорах, договорах займа и лизинга. Основная задача Фонда – обеспечить равный доступ субъектов малого предпринимательства к кредитным и иным финансовым ресурсам. Основным видом деятельности Фонда является предоставление поручительств по обязательствам (кредитам, займам, лизинговым операциям) субъектов малого предпринимательства перед кредиторами, а также предоставление услуг, относящихся к финансовому посредничеству. Фонд содействия кредитованию малого бизнеса: | |

Инвестиционная компания «Архангельск»

| |

Агентство кредитного обеспечения (Ленинградская область) | |

Брянский гарантийный фонд Целью деятельности Брянского Гарантийного Фонда является обеспечение равного доступа субъектов малого и среднего предпринимательства Брянской области к кредитным и иным финансовым ресурсам, развития системы гарантий и поручительств по обязательствам малого и среднего предпринимательства Брянской области, а так же развития инфраструктуры поддержки субъектов малого и среднего предпринимательства, основанных на кредитных договорах, договорах займа и лизинга. Миссией Фонда является оптимизация взаимовыгодного сотрудничества субъектов малого и среднего предпринимательства Брянской области и финансовых организаций. | |

Гарантийный фонд поддержки предпринимательства Самарской области | |

Пермский гарантийный фонд и Пермский центр развития предпринимательства Основным видом деятельности Фондов является предоставление поручительств по обязательствам (кредитам, займам, лизинговым операциям) субъектов малого предпринимательства перед кредиторами, а также предоставление услуг, относящихся к финансовому посредничеству. На сегодняшний день региональным гарантийным фондом Пермского края является ОАО «Пермский центр развития предпринимательства» (ПЦРП). | |

Гарантийный фонд поддержки субъектов малого предпринимательства Краснодарского края Основным видом деятельности Гарантийного фонда является предоставление поручительств субъектам малого и среднего предпринимательства Краснодарского края по банковским кредитам. | |

Смоленский фонд поддержки предпринимательства | |

Гарантийный фонд для субъектов малого предпринимательства Саратовской области Основная задача гарантийного фонда – частичное гарантирование возвратности банковского кредита, привлеченного малым предприятием. | |

Агентство городского развития (Вологодская область) | |

Фонд развития и поддержки малого предпринимательства Республики Башкортостан | |

Фонд гарантий и развития малого и среднего предпринимательства Владимирской области Основным видом деятельности Фонда является предоставление обеспечения (гарантий, поручительств) по обязательствам субъектов малого и среднего предпринимательства перед кредиторами, основанным на кредитных договорах, договорах займа, лизинга, о предоставлении банковских гарантий и иных договорах, предусмотренных гражданским законодательством Российской Федерации, предоставление займов субъектам малого и среднего предпринимательствам для развития бизнеса, а также предоставление услуг, относящихся к финансовому посредничеству. | |

| | |

Липецкий областной фонд поддержки малого и среднего предпринимательства Целью деятельности Фонда является обеспечение равного доступа субъектов малого и среднего предпринимательства и организаций инфраструктуры поддержки малого и среднего бизнеса к кредитным и иным финансовым ресурсам, развитие в Липецкой области системы кредитования малого и среднего предпринимательства, системы гарантий и поручительств по обязательствам малого и среднего предпринимательства, основанные на кредитных договорах, договорах займа и лизинга, развитие инфраструктуры финансирования субъектов малого и среднего предпринимательства на возвратной основе в форме микро займов. | |

Гарантийный фонд Воронежской области Целью деятельности Фонда является обеспечение доступа к финансовым ресурсам для субъектов малого и среднего предпринимательства Воронежской области, не обладающих достаточным объемом имущества для предоставления в залог кредитным организациям. Вместе с Государственным фондом поддержки малого предпринимательства Воронежской области и Фондом развития предпринимательства Воронежской области Гарантийный фонд Воронежской области образует единую инфраструктуру поддержки и развития малого и среднего предпринимательства Воронежской области. | |

Основной целью проекта ОПОРЫ-КРЕДИТ является всесторонняя информационная и консультативная поддержка представителей малого и среднего бизнеса России в вопросах использования различных финансовых инструментов и механизмов государственной поддержки для создания и развития своего бизнеса. Задачи: Поддержку проекту оказывают Общероссийская общественная организация малого и среднего предпринимательства «ОПОРА РОССИИ», Национальное партнерство участников микрофинансового рынка (НАУМИР) и Российский микрофинансовый центр, Фонд содействия кредитованию малого бизнеса Москвы. Партнерами проекта являются основные банки, осуществляющие кредитование субъектов малого и среднего предпринимательства. Проект получил одобрение Министерства экономического развития РФ и Ассоциации российских банков. www.opora-credit.ru | |

Кредит для бизнеса.ру www.creditforbusiness.ru | |

Санкт-Петербургский Союз Предпринимателей Тел. (812) 252-10-06, 252-27-31 | |

Ресурсный центр малого предпринимательства Телефон/факс (495) 332-00-34 | |

Центр предпринимательства США-Россия Тел.: (812) 325-98-32 |

Малому и среднему бизнесу

АО «Дальневосточный банк» предлагает предприятиям малого и среднего бизнеса воспользоваться услугой кредитования.

Кредиты для малого и среднего бизнеса в рублях и иностранной валюте

Заемщиком может выступать юридическое лицо или индивидуальный предприниматель:

- cрок ведения хозяйственной деятельности компании от 3 месяцев;

- если имеется стабильное поступление денежных средств.

В качестве обеспечения выступают все виды движимого и недвижимого имущества.

Залогодателем может выступать третье лицо (юридическое или физическое).

Кредиты могут быть оформлены в виде кредита (разовое получение денег), кредитной линии с лимитом выдачи (невозобновляемая) или кредитной линии с лимитом задолженности (возобновляемая).

Льготные кредиты в рамках Программы стимулирования кредитования субъектов малого и среднего предпринимательства координируемой акционерным обществом «Федеральная корпорация по развитию малого и среднего предпринимательства» (Корпорация МСП) открывают значительные возможности в обеспечении доступности долгосрочного инвестиционного и оборотного кредитования для малого и среднего бизнеса при реализации значимых проектов приоритетных отраслей.

Сотрудничество Банка и Корпорации МСП направлено на развитие кредитования субъектов малого и среднего предпринимательства путем предоставления Корпорацией МСП независимых гарантий, обеспечивающих обязательства заемщиков по кредитным договорам, заключенным с Банком.

Заполнить заявку и подготовить требуемую финансовую информацию поможет кредитный эксперт.

Анализ кредитоспособности осуществляется на основе данных о фактическом состоянии бизнеса, учитываются все индивидуальные характеристики бизнеса при формировании конечных условий каждой кредитной сделки.

Задать вопрос

* — Поля, обязательные для заполнения

Категория сообщения*

Услуги частным лицамУслуги корпоративным клиентамУслуги малому и среднему бизнесу

Тема сообщения*

Выберите темуVerified by VisaИнформационно-транзакционные терминалыИнтернет-офисДенежные переводыЛичный банковский счетКартыВкладыВопросы и ответы

Населенный пункт*

Выберите населенный пунктАбаканАнгарскАртемАчинскБелебейБиробиджанБлаговещенскБольшой КаменьВилючинскВладивостокДальнереченскДюртюлиЕкатеринбургИжевскИркутскИшимбайКомсомольск-на-АмуреКрасноярскКурганМагнитогорскМиассМоскваНаходкаНефтекамскНогликиОктябрьскийОренбургОхаПермьПетропавловск-КамчатскийРязаньСамараСаранскСпасск-ДальнийСпасский районУлан-УдэУссурийскУфаХабаровскЧебоксарыЧелябинскЮжно-СахалинскЯнаул

Офис*

Выберите офис

Электронная почта*

Текст сообщения*

Спасибо за обращение! Мы обязательно свяжемся с Вами для решения Вашего вопроса в течение 10 дней.

Обработка персональных данных

*займов для малого бизнеса 2021: Сравните финансирование

Наш выбор для

Срочные онлайн-займы

Заем, погашаемый с процентами в течение определенного периода времени.

BlueVine — Срочный кредит

Приблиз. АПРЕЛЬ

Мин. Кредитный рейтинг

Срочная ссуда BlueVine лучше всего подходит для новых предприятий, которым требуется краткосрочное финансирование.

Плюсы

- Предлагает вариант для предприятий младше года.

- Наличные деньги можно получить в течение 12–24 часов.

Cons

- Кратковременный срок погашения приводит к увеличению суммы платежа.

- Требуется личная гарантия.

Квалификация:

- Минимальный кредитный рейтинг: 600.

- Минимальное время в бизнесе: 6 месяцев.

- Минимальный годовой доход: 100 000 долларов США.

Credibility Capital — Срочный онлайн-заем

Приблиз.

АПРЕЛЬ

АПРЕЛЬМин. Кредитный рейтинг

Credibility Capital предлагает недорогие бизнес-ссуды, которые лучше всего подходят для владельцев малого бизнеса с хорошей кредитной историей.

Плюсы

- Конкурентоспособные ставки среди онлайн-кредиторов.

- Без штрафа за предоплату.

- Дополнительные ежемесячные платежи могут сэкономить процентные расходы.

Cons

- Кратковременный срок погашения приводит к увеличению суммы платежа.

- Требуется высокий минимальный кредитный рейтинг и доход.

Квалификация:

- Минимальный кредитный рейтинг: 680.

- Минимальное время в бизнесе: 2 года.

- Минимальный годовой доход: 250 000 долларов США.

- Нет банкротств за последние 5 лет.

Funding Circle — Срочный онлайн-заем

Приблиз. АПРЕЛЬ

Мин. Кредитный рейтинг

Funding Circle — это вариант для уже существующих предприятий, которые финансируют расширение или рефинансирование долга.

Плюсы

- Наличные можно получить в течение 3 рабочих дней.

- Конкурентоспособные ставки среди онлайн-кредиторов.

- Нет требований к минимальному доходу.

Минусы

- Требуется высокий минимальный кредитный рейтинг.

- Требуется залог и личная гарантия.

Квалификация:

- Минимальный кредитный рейтинг: 660.

- Минимальное время в бизнесе: 2 года.

- Минимальный годовой доход: Нет.

- Нет банкротств за последние 7 лет.

OnDeck — Срочный онлайн-заем

Приблиз. АПРЕЛЬ

Мин.Кредитный рейтинг

Funding Circle — это вариант для уже существующих предприятий, которые финансируют расширение или рефинансирование долга.

Плюсы

- Наличные деньги можно получить в тот же рабочий день.

- Требуется низкий минимальный кредитный рейтинг.

- Меньше документов, чем у большинства кредиторов.

Cons

- Структура фиксированного вознаграждения означает, что досрочное погашение не приведет к сохранению процентов.

- Требует частых (ежедневных или еженедельных) выплат.

- Требуется залог и личная гарантия.

Квалификация:

- Минимальный кредитный рейтинг: 600.

- Минимальное время в бизнесе: 3 года.

- Минимальный годовой доход: 250 000 долларов США.

- Нет банкротств за последние 2 года.

Наш выбор за

Кредитные линии

Вы можете получить финансирование в пределах установленного лимита. Выплачивайте проценты только на заемную сумму.

BlueVine — Кредитная линия

Est. АПРЕЛЬ

Мин.Кредитный рейтинг

Кредитная линия BlueVine обеспечивает быстрый оборотный капитал для краткосрочных заимствований.

Плюсы

- Предлагает вариант для предприятий младше года.

- Наличные деньги можно получить в течение 12–24 часов.

Cons

- Кратковременный срок погашения приводит к увеличению суммы платежа.

- Требуется личная гарантия.

Квалификация:

- Кредитная линия на 6 месяцев

- Минимальный кредитный рейтинг: 650.

- Минимальный срок в бизнесе: 3 года.

- Минимальный годовой доход: 100 000 долларов США.

- 12-месячная кредитная линия

- Минимальный кредитный рейтинг: 650.

- Минимальное время в бизнесе: 3 года.

- Минимальный годовой доход: 480 000 долларов США.

Fundbox — Кредитная линия

Est. АПРЕЛЬ

Мин. Кредитный рейтинг

Fundbox предлагает бизнес-кредитную линию для восполнения дефицита денежного потока, и получить квалификацию легче, чем с другими кредиторами.

Плюсы

- Наличные можно получить на следующий день.

- Низкий минимальный кредитный рейтинг.

Cons

- Ставки высоки по сравнению с традиционными банками.

Квалификация:

- Минимальный кредитный рейтинг: 550.

- Минимальное время в бизнесе: 3 месяца.

- Минимальный годовой доход: 50 000 долларов США.

OnDeck — Кредитная линия

Est. АПРЕЛЬ

Мин.Кредитный рейтинг

OnDeck предлагает быструю кредитную линию для владельцев малого бизнеса с менее чем выдающейся кредитной историей, которым необходимо управлять денежным потоком или покупать товарные запасы.

Плюсы

- Наличные деньги можно получить в тот же рабочий день.

- Требуется низкий минимальный кредитный рейтинг.

- Меньше документов, чем у большинства кредиторов.

Cons

- Структура фиксированного вознаграждения означает, что досрочное погашение не приведет к сохранению процентов.

- Требует еженедельных выплат.

- Требуется личная гарантия.

Квалификация:

- Минимальный кредитный рейтинг: 600.

- Минимальное время в бизнесе: 3 года.

- Минимальный годовой доход: 250 000 долларов США.

- Нет банкротств за последние 2 года.

Наш выбор для

Факторинг счетов

Предоплата по сниженной стоимости для неоплаченных счетов или дебиторской задолженности.

BlueVine — Факторинг счетов

Приблиз.АПРЕЛЬ

Мин. Кредитный рейтинг

Факторинг счетов BlueVine лучше всего подходит для финансирования крупных счетов, но только в том случае, если ваши клиенты надежно платят вовремя.

Плюсы

- Финансирует большие счета.

- Наличные деньги можно получить в тот же день.

- Принимает низкий минимальный кредитный рейтинг и короткое время в бизнесе.

Cons

- Не для предприятий, которые не выставляют счета на нетто-условиях.

- Сумма ссуды привязана к стоимости ваших счетов-фактур.

- Зависимость от клиентов, чтобы вовремя оплачивать счета.

Квалификация:

- Минимальный кредитный рейтинг: 530.

- Минимальное время в бизнесе: 3 месяца.

- Минимальный годовой доход: 100 000 долларов США.

Краткое изложение займов для малого бизнеса на 2021 год: сравните финансирование и примените

Годовые процентные ставки (APR), срок кредита и ежемесячные платежи оцениваются на основе анализа информации, предоставленной кредиторами, и общедоступной информации.Вся информация о кредите предоставляется без гарантии, и предполагаемая годовая процентная ставка и другие условия никоим образом не являются обязательными. Кредиторы предоставляют ссуды с разной процентной ставкой в зависимости от кредитоспособности заемщика и других факторов. Имейте в виду, что только заемщики с отличной кредитной историей будут иметь право на самую низкую доступную процентную ставку. Фактическая годовая процентная ставка будет зависеть от таких факторов, как кредитный рейтинг, запрашиваемая сумма кредита, срок кредита и кредитная история. Все ссуды подлежат проверке и утверждению.

Все ссуды подлежат проверке и утверждению.

Ссуды малому бизнесу

Ссуды малому бизнесу обычно выдаются только предприятиям с годовой или более историей деятельности и доходом.Среди вариантов финансирования для подходящих предпринимателей — ссуды Администрации малого бизнеса США, срочные ссуды, бизнес-линии и факторинг счетов. Стартапы, работающие менее года, могут рассмотреть другие варианты финансирования

Типы ссуд для малого бизнеса

ССУДЫ ПО ПРОГРАММЕ ЗАЩИТЫ ПЛАТЕЖЕЙ

ГЧП, которая была разработана для удержания сотрудников на заработной плате, открылась в январе. Владельцы малого бизнеса, пострадавшие от пандемии COVID-19, могут подать заявку на получение первого или второго займа ГЧП.

ЗАЙМ SBA

Программа займов SBA под государственную гарантию работает с банками, предлагая низкие процентные ставки и долгосрочное погашение. Но процесс трудоемкий, а требования жесткие. Применяются только те, у кого есть хороший личный кредит (690 или выше, хотя некоторые кредиторы SBA могут иметь более низкие требования к баллам), сильное финансовое положение и гибкость ожидания финансирования.

- Сумма кредита: от 30 000 до 5 миллионов долларов США.

- Приблизительный диапазон годовых: 5.От 50% до 8%.

- Подходит для крупных разовых и долгосрочных инвестиций, покупки недвижимости или оборудования, покупки существующего бизнеса и рефинансирования долга.

Срочная ссуда для бизнеса

Онлайн-кредиторы предлагают срочные ссуды на сумму до 500 000 долларов. Для краткосрочной ссуды период погашения обычно составляет от шести до 12 месяцев, в то время как долгосрочная ссуда в некоторых случаях может увеличиваться до 10 лет или дольше. Владельцы бизнеса также могут найти финансирование, которое можно использовать для конкретных предметов, таких как оборудование или инвентарь.

- Сумма кредита: 500 000 долларов США.

- Приблизительный диапазон годовых: от 9% до 99%.

- Подходит для крупных разовых вложений.

Кредитная бизнес-линия

Кредитная бизнес-линия обеспечивает доступ к гибким денежным средствам. Как и в случае с кредитной картой, кредиторы предоставляют вам доступ к определенной сумме кредита (скажем, 100 000 долларов США), но вы не будете производить платежи или получать начисленные проценты, пока не получите средства.

Как и в случае с кредитной картой, кредиторы предоставляют вам доступ к определенной сумме кредита (скажем, 100 000 долларов США), но вы не будете производить платежи или получать начисленные проценты, пока не получите средства.

- Диапазон кредитной линии: от 2 000 до 250 000 долларов.

- Годовая процентная ставка: от 10% до 99%.

- Подходит для управления денежным потоком, непредвиденных расходов и финансирования краткосрочных бизнес-потребностей.

ФАКТОР СЧЕТОВ И ФИНАНСИРОВАНИЕ СЧЕТОВ

Факторинг счетов-фактур превращает неоплаченные счета владельцев бизнеса в немедленные денежные средства. Вы продаете счета факторинговой компании, которая оплачивается при получении от ваших клиентов. Если вы предпочитаете сохранять контроль над своими счетами, финансирование счетов является альтернативой факторингу. Время до финансирования может быть относительно коротким при факторинге счетов-фактур или финансировании.

- Суммы финансирования: до 5 млн долларов США.

- Годовая процентная ставка: от 10% до 79%.

- Хорошо для управления денежным потоком, краткосрочным финансированием.

Варианты дополнительного финансирования

Варианты финансирования бизнеса, кроме традиционных ссуд или кредитных линий, включают личные ссуды для корпоративных или бизнес-кредитных карт. Персональный кредит для бизнеса — хороший вариант, если ваш бизнес еще молод и вы не имеете права на традиционное финансирование. Поставщики личных займов смотрят на ваш личный кредитный рейтинг и доход, а не на историю вашего бизнеса.

Деловая кредитная карта предлагает возобновляемый кредит, что делает ее надежным вариантом для покрытия краткосрочных расходов. Также может быть проще получить кредитную карту для бизнеса, чем ссуду для малого бизнеса. Хотя кредитные лимиты обычно меньше, чем кредитная линия, бизнес-кредитная карта может предлагать вознаграждения, такие как возврат наличных или путевые баллы.

Как получить бизнес-кредит?

У каждого кредитора свои правила андеррайтинга, но они обычно учитывают схожие факторы, включая личный кредитный рейтинг, время в бизнесе и годовой доход. Кредиторы также учитывают ваш денежный поток и способность погасить долг.

Кредиторы также учитывают ваш денежный поток и способность погасить долг.

Банкам, предлагающим ссуды малому бизнесу, обычно требуется высокий личный кредитный рейтинг (начиная с 700-х), несколько лет работы и солидный послужной список деловых финансов, например, сильный денежный поток. В некоторых случаях банки потребуют залог.

В зависимости от кредитора вам будет предложено предоставить финансовые документы, такие как налоговые декларации, банковские отчеты и отчеты о движении денежных средств. Узнайте больше о том, как получить ссуду для малого бизнеса

Дополнительные шаги для получения ссуды для малого бизнеса

Наличие сильного личного кредита может помочь вам получить право на более низкие ставки и предоставить больше возможностей финансирования.Если вам не нужно сразу финансирование бизнеса, подумайте о повышении кредитного рейтинга.

Если вы не знаете свой кредитный рейтинг или хотите постоянно отслеживать его, несколько веб-сайтов по личным финансам, включая NerdWallet, предлагают бесплатный доступ к кредитному рейтингу. Отслеживайте свой прогресс и открывайте больше возможностей для финансирования своего бизнеса.

Отслеживайте свой прогресс и открывайте больше возможностей для финансирования своего бизнеса.

Почему онлайн-кредиторы?

Только 1 из 5 предприятий, обращающихся за ссудой в крупный банк, получает одобрение. Мы помогаем владельцам бизнеса, работая с онлайн-кредиторами, которые упрощают процесс подачи заявки на кредит и одобряют большее количество малых предприятий.Многие онлайн-кредиторы также предлагают конкурентоспособные ставки и более быстрое финансирование, чем некоторые банки.

Как NerdWallet зарабатывает деньги?

Мы зарабатываем деньги, когда вы получаете необходимое финансирование. Некоторые поставщики ссуд на нашем сайте платят нам реферальный сбор, когда клиенты получают одобрение на ссуду. Мы всегда стараемся найти для вас лучший вариант, даже если у нас нет платежеспособных отношений с кредитором. Мы также отклоняем предложения кредиторов, которые, как нам кажется, используют владельцы малого бизнеса.Узнайте больше о том, как мы зарабатываем деньги.

Байден объявляет об изменениях в программе кредитования, направленных на помощь малым предприятиям и предприятиям, принадлежащим меньшинствам

ВАШИНГТОН — В понедельник президент Джо Байден объявил об изменениях в Программе защиты зарплаты, направленной на обеспечение того, чтобы большее количество малых предприятий и предприятий, принадлежащих меньшинствам, могло претендовать на федеральную помощь, поскольку в результате экономических потрясений, вызванных пандемией коронавируса.

Изменения предназначены для облегчения ссуд для подрядчиков и самозанятых лиц, неграждан, которые являются законными U.По словам Байдена, жители С. и владельцы бизнеса, ранее не судимые за мошенничество. Он также откроет 14-дневное окно, начиная с 9 марта, для предприятий с менее чем 20 сотрудниками, которые могут подать заявку на облегчение.

Байден ранее критиковал программу кредитования малого бизнеса, которая была начата во время администрации Трампа, за то, что она помогла более крупным предприятиям установить существующие банковские отношения, в то время как более мелкие предприятия изо всех сил пытались получить помощь. По словам представителей администрации, изменения направлены именно на помощь предприятиям, принадлежащим меньшинствам, женщинам и ветеранам, а также предприятиям в сельской местности.

По словам представителей администрации, изменения направлены именно на помощь предприятиям, принадлежащим меньшинствам, женщинам и ветеранам, а также предприятиям в сельской местности.

«Когда была принята программа защиты зарплат, многие из этих семейных предприятий были оттеснены более крупными компаниями, которые бросились вперед в очереди», — сказал Байден.

Представители администрации Байдена предупредили, что пандемия, нанесшая ущерб многим малым предприятиям, еще не закончилась. По словам Байдена, по меньшей мере 400 000 малых предприятий закрылись навсегда.

«Малые предприятия — двигатель нашего экономического прогресса, они являются клеем в сердце и душе нашего сообщества, но они терпят поражение», — сказал Байден.

Байден пообещал, что каждый американец, желающий пройти вакцинацию, сможет сделать это к концу июля, но для получения этих уколов может потребоваться время, и остается ряд переменных, касающихся эффективности вакцин среди новых штаммов и насколько широко они будут приняты. Некоторым предприятиям не удастся вернуться к нормальной жизни и после лета.

Некоторым предприятиям не удастся вернуться к нормальной жизни и после лета.

Программа защиты зарплаты была открыта месяц назад с новыми средствами защиты от мошенничества и акцентом на оказание помощи малым предприятиям, которые ранее не могли получить помощь, особенно предприятиям, принадлежащим чернокожим и латиноамериканцам.С тех пор официальные лица администрации заявили, что доля финансирования, направляемого предприятиям с менее чем 10 сотрудниками, увеличилась почти на 60 процентов, а доля финансирования, направляемого малым предприятиям в сельской местности, увеличилась почти на 30 процентов.

Байден также добивается от Конгресса дополнительного финансирования для помощи малому бизнесу, в том числе 15 миллиардов долларов в виде грантов для наиболее пострадавших предприятий и 35 миллиардов долларов для программ кредитования малого бизнеса.

По словам представителей администрации, почти половина из 285 миллиардов долларов, выделенных Конгрессом на программу, была направлена бизнесу. Программа должна закончиться 31 марта.

Программа должна закончиться 31 марта.

Шеннон Петтипис — старший репортер Белого дома на NBCNews.com.

Вопросы и ответы: что нового в программе кредитования ГЧП SBA на сумму 284 млрд долларов

Начиная со среды, компании с более чем 20 сотрудниками будут исключены из программы. Но новые правила также означают, что некоторые независимые подрядчики и частные предприниматели могут получать более крупные выплаты.

Закрывая более крупные заявки, Казначейство пытается направить больше денег в нижнюю часть распределения доходов.

«В то время как Программа защиты зарплаты принесла срочную помощь многим предприятиям по всей стране, первый раунд ГЧП в прошлом году оставил слишком много семейных и семейных предприятий, принадлежащих меньшинствам, в то время как более крупные предприятия с хорошими связями получили средства быстро », — сказал репортерам высокопоставленный чиновник администрации во время телеконференции с представителями СМИ.

Ниже приведены ответы на некоторые ключевые вопросы, с которыми сталкиваются владельцы бизнеса и те, кого они нанимают, включая изменения в законе, которые были внесены в последний законопроект о двусторонней помощи, а также изменения правил, объявленные недавно администрацией Байдена.(Этот FAQ будет обновляться по мере поступления новой информации)

Моя компания уже получила ссуду ГЧП. Может ли он получить еще один?

SBA разрешает некоторым впервые получателям получить вторую ссуду ГЧП, но не всем.

Чтобы иметь право на получение ссуды ГЧП «второй розыгрыша», в компании должно быть не более 300 сотрудников. Компании, получающие вторичные ссуды, должны были испытать сокращение выручки на 25 или более процентов в 2020 году по сравнению с 2019 годом. (Этот расчет не включает прощение ссуд)

В целом, SBA обнаружило значительно более высокий спрос на вторичные ссуды. ; по состоянию на февраль. 15 кредиторов, одобренных SBA, выдали 114 млрд долларов вторичных займов и 10 млрд долларов новым получателям.

15 кредиторов, одобренных SBA, выдали 114 млрд долларов вторичных займов и 10 млрд долларов новым получателям.

Какие предприятия имеют право на участие?

Начиная со среды, 24 февраля, программа защиты зарплаты будет ограничена только предприятиями, в которых работает менее 20 сотрудников. Двухнедельное ограничение призвано заставить кредиторов ГЧП переориентировать свои усилия на охват самых маленьких предприятий малого бизнеса.

«14-дневный эксклюзивный период подачи заявок позволит кредиторам сосредоточиться на обслуживании этих самых маленьких предприятий», — говорится в информационном бюллетене SBA, который был передан журналистам.

По истечении 14-дневного периода будут применяться более ранние правила ГЧП: лица, имеющие право на получение финансирования ГЧП в первый раз, включают предприятия, которые соответствуют установленным стандартам размера SBA, независимых подрядчиков и некоммерческие организации 501 (c) (3). SBA также предоставило право на участие в некоторых новых бизнес-категориях, которые ранее были закрыты, включая 501 (c) (6) организации, такие как местные торговые палаты, жилищные кооперативы и организации прямого маркетинга.

SBA также предоставило право на участие в некоторых новых бизнес-категориях, которые ранее были закрыты, включая 501 (c) (6) организации, такие как местные торговые палаты, жилищные кооперативы и организации прямого маркетинга.

Владельцы бизнеса, ранее судимые за уголовные преступления, и те, кто не выплачивает студенческие ссуды, больше не исключаются из программы благодаря двухпартийному законодательству, известному как Закон о втором шансе ГЧП.Лица, ранее судимые за мошенничество, по-прежнему исключаются.

Подробные квалификационные требования можно найти, начиная со страницы 13 этого документа для ссуд первой выдачи и на странице 5 этого документа для ссуд второй выплаты.

На какой период предоставляются ссуды?

Ссуды ГЧП могут охватывать любую продолжительность от 8 до 24 недель в зависимости от того, что лучше всего соответствует потребностям бизнеса, согласно информационным материалам SBA. Процентная ставка по-прежнему 1 процент.

Какую сумму я могу получить?

Если ваша компания впервые получает ссуду ГЧП, вы можете получить до 10 миллионов долларов.Ссуды второго розыгрыша ограничены 2 миллионами долларов. В обоих случаях сумма получаемого вами финансирования зависит от вашей заработной платы за предыдущий год.

Независимые подрядчики и индивидуальные предприниматели должны получить больше финансирования в соответствии с новыми правилами ГЧП, объявленными в понедельник утром, хотя SBA еще не опубликовало подробностей о том, как именно будут рассчитываться выплаты в соответствии с новыми правилами. (эта статья будет обновлена, когда это произойдет)

Казначейство также планирует выделить 1 миллиард долларов для предприятий, работающих в регионах с низким и средним доходом.

Какие расходы может покрыть заем ГЧП по новым правилам?

Хотя программа изначально ограничивалась расходами на заработную плату, новое финансирование ГЧП также может быть потрачено на ряд новых расходов, включая операционные расходы, расходы на материальный ущерб, расходы на поставщиков и расходы на защиту работников.

Правила использования средств ГЧП приведены на стр. 48 этого документа.

Как долго будут доступны займы ГЧП?

Третий раунд финансирования ГЧП истекает 31 марта, и администрация Байдена не сообщила, будет ли она работать с Конгрессом для обеспечения большего финансирования.

Как подать заявку от имени моего малого бизнеса?

Ссуды по программе защиты зарплаты принимаются, обрабатываются и выдаются сетью кредиторов, утвержденных SBA. Они перечислены по штатам здесь и с помощью онлайн-инструмента поиска кредиторов SBA здесь.

Лица, впервые подающие заявку на ссуду, должны использовать эту форму, чтобы подать заявку на получение новых средств у кредитора, утвержденного SBA. Кандидатам, поступающим во второй раз, следует использовать его.

Возможно ли, что финансирование закончится?

Первый раунд финансирования ГЧП, начавшийся в апреле 2020 года, закончился в считанные недели, поскольку паническое деловое сообщество быстро обратилось за кредитами. Второй раунд, напротив, закончил год с остатком более 100 миллиардов долларов.

Второй раунд, напротив, закончил год с остатком более 100 миллиардов долларов.

Представители SBA и Министерства финансов говорят, что, по их мнению, нынешнего раунда финансирования в размере 284 млрд долларов будет более чем достаточно.

«Мы не ожидаем, что деньги закончатся», — сказал высокопоставленный чиновник администрации, участвовавший в реализации программы ГЧП.

Из 284 миллиардов долларов, выделенных на третий раунд Программы защиты зарплаты, по состоянию на 15 февраля было одобрено только 125 миллиардов долларов.Изменения в программе, объявленные администрацией Байдена, вероятно, еще больше замедлят темпы выдачи новых кредитов, что делает крайне маловероятным, что финансирование закончится до истечения срока действия программы 31 марта. сбой бизнес-кредита

В последней версии популярной программы SBA совместно с подрядчиком разработало совершенно новый интерфейс для банков. Хотя похоже, что он работает более гладко, чем раньше, письмо в понедельник показало, что кредиторы сталкиваются с совершенно новым набором технических проблем.

Проблема касается заявок от предприятий, которые получили ссуды в рамках ГЧП в прошлом году и теперь подают заявки на второй раунд помощи, который был разрешен в соответствии с законодательством об экономической помощи, принятым в декабре.

Николс сказал, что портал приложений Paycheck Protection не разрешал банкам подавать заявки на получение второй ссуды, если компания ранее подавала заявку на прощение своей первой ссуды ГЧП, и эта заявка все еще находится на рассмотрении в SBA. Это проблема, потому что правила программы не требуют прощения первоначальной ссуды в качестве предварительного условия для получения второй ссуды.

«Эта техническая ошибка приводит к тому, что SBA не одобряет значительное количество займов второго розыгрыша», — говорится в письме Николса. «Мы настоятельно призываем SBA исправить эту техническую ошибку и разрешить кредитору загружать заявку на получение займа ГЧП второго розыгрыша вне зависимости от статуса заявки на прощение ссуды первой розыгрыша».

В письме Николс сказал, что группа банкиров пыталась выявить проблемы, «которые, по нашему мнению, носят системный характер и требуют немедленного внимания ваших агентств, чтобы обеспечить малым предприятиям, испытывающим трудности, доступ к этой важной федеральной линии жизни.«

Он также выразил обеспокоенность по поводу того, что кредиторы получают большое количество неправильных сообщений об ошибках, когда они поддерживают заявки на получение кредитов ГЧП через портал SBA, включая сообщения, в которых указываются неправильные ограничения на суммы кредита или что первый кредит ГЧП заемщика находится на рассмотрении, когда он не .

«Кроме того, попытки получить разъяснения от кредиторов через систему обмена сообщениями портала были встречены молчанием», — сказал Николс.

Представители SBA и Казначейства не сразу ответили на запросы о комментариях.

Кредиты малому бизнесу на COVID-19 | Американская ветеринарная медицинская ассоциация

Обновлено 4 февраля 2021 г.

Беспрецедентный закон о чрезвычайном стимулировании обеспечил значительное федеральное финансирование через Администрацию малого бизнеса США (SBA) для программ кредитования, чтобы помочь малому бизнесу, независимым подрядчикам и самозанятым лицам справиться с финансовыми последствиями COVID-19. AVMA будет обновлять эту страницу по мере поступления дополнительной информации.

27 декабря 2020 года был принят четвертый законопроект о стимулировании распространения COVID-19 («C4»), обеспечивающий большее финансирование и гибкость для Программы защиты зарплат (PPP).6 января 2021 года SBA выпустило обновленное правило об изменениях в программе ГЧП. Основные характеристики:

- Разъясняет, что разрешены налоговые вычеты для обычных деловых расходов, оплаченных с помощью ссуд ГЧП, которые прощаются, что отменяет предыдущее постановление IRS: когда он создавал программу ГЧП, Конгресс предусматривал, чтобы получатели ГЧП имели возможность вычитать расходы на заработную плату и иным образом вычитаемые расходы, оплачиваемые из средств прощенного кредита ГЧП, даже если сами ссуды не облагаются налогом.

В зависимости от того, где живет ветеринар, это означает, что до 40% суммы ссуды ГЧП остается в ветеринарной практике, а не уплачивается в виде налогов.

В зависимости от того, где живет ветеринар, это означает, что до 40% суммы ссуды ГЧП остается в ветеринарной практике, а не уплачивается в виде налогов. - Создает упрощенное двухстраничное заявление о прощении для ссуд ГЧП на сумму до 150 000 долларов США (форма 3508S). Заемщики должны вести трудовую книжку в течение четырех лет и подтверждающую документацию в течение трех лет после подачи заявления о прощении. SBA также было поручено разработать план аудита ГЧП и отчитаться перед Конгрессом.

- 300 миллиардов долларов в виде дополнительного финансирования для Программы защиты зарплат (PPP), которая позволяет получателям подавать заявку на второй розыгрыш ссуды PPP, если в компании работает менее 300 сотрудников и валовые поступления в течение первого, второго или третьего квартала 2020 г. — или, только в отношении заявки, поданной 1 января 2021 г. или позднее, в четвертом квартале 2020 г. — которые демонстрируют сокращение валовой выручки предприятия не менее чем на 25% в течение того же квартала 2019 года.

Максимальная сумма для второго кредита ГЧП — 2 миллиона долларов.Подайте заявку через портал второго розыгрыша ГЧП.

Максимальная сумма для второго кредита ГЧП — 2 миллиона долларов.Подайте заявку через портал второго розыгрыша ГЧП. - Расширяет право на участие в ГЧП, включая 501 (c) (6) организаций с 300 или менее сотрудниками, с учетом ограничений для организаций, которые лоббируют федеральные, государственные или местные органы власти. Получатели ГЧП впервые могут выбрать 2019 или 2020 год в качестве базового периода для расчета максимальной суммы кредита. Заемщики, впервые получившие ГЧП, в том числе 501 (c) (6) организации, могут подать заявку через портал первичного отбора заявок ГЧП.

- Позволяет заемщикам, которые полностью или частично вернули предыдущий заем в рамках ГЧП, повторно подать заявку на максимальную доступную им сумму.

- Расширяет приемлемые для прощения расходы, включая СИЗ и модификации оборудования в соответствии с руководящими принципами здравоохранения и социального дистанцирования.

Закон о чрезвычайной помощи C4 также предусматривает дополнительное финансирование программы «Ссуды на случай экономического ущерба и бедствий» (EIDL) для продолжения выплаты (до) 10 000 долларов США, финансирование которой закончилось летом. EIDL также может использоваться для покрытия расходов на заработную плату, арендных и ипотечных платежей и других обязательств по выплате. Кроме того, C4 больше не требует от заемщиков вычитать аванс EIDL из суммы прощения по ГЧП.

EIDL также может использоваться для покрытия расходов на заработную плату, арендных и ипотечных платежей и других обязательств по выплате. Кроме того, C4 больше не требует от заемщиков вычитать аванс EIDL из суммы прощения по ГЧП.

Ожидается, что SBA и Казначейство продолжат выпуск обновленной информации, руководств и разъяснений. Посетите веб-страницу SBA COVID-19, чтобы получить полную информацию о ГЧП и программе ссуды на случай чрезвычайных ситуаций (EIDL).

Кредиты для малого бизнеса от 25 000 до 500 000 долларов США

Банковские продукты и услуги предлагаются First Republic Bank, членом FDIC и Equal Housing Lender 1 Это не одобрение займа или обязательство предоставить ссуду. Ссуды подлежат стандартам андеррайтинга First Republic Bank и проверке предоставленных документов.Этот заем предоставляется по запросу. Вы должны будете полностью погасить ссуду, если в любое время или по любой причине будет предъявлено требование. Кандидат должен встретиться с банкиром Первой Республики, чтобы открыть счет. Кандидатам следует обсудить условия займа и детали счета со своим менеджером по работе с клиентами.

Кандидатам следует обсудить условия займа и детали счета со своим менеджером по работе с клиентами.

2 Чтобы иметь право на 6-месячную вводную ставку 1,95%, заемщик должен быть новым клиентом банковского бизнес-счета. Через 6 месяцев процентная ставка автоматически вернется к переменной или фиксированной ставке, указанной в кредитном соглашении заемщика.Переменные процентные ставки могут варьироваться от 2,25% до 5,25% в зависимости от основной ставки и других условий, описанных в сноске 3. См. Сноску 4 для получения информации о фиксированной ставке. Предложение по вступительному курсу действительно для заявок, полученных до 31 декабря 2020 г., и может быть изменено без предварительного уведомления. Подробности узнайте у своего банкира.

3 Переменная процентная ставка действительна по состоянию на 31 июля 2020 года, может меняться ежедневно и основана на Prime Rate, опубликованном в The Wall Street Journal.Чтобы претендовать на объявленную ставку, Компания и / или Гарант (-ы) должны поддерживать общую сумму текущего депозита в First Republic Bank (далее «Банк») в размере не менее 150% от суммы кредита. Ставки варьируются в зависимости от отношений заявителя по депозиту с Банком и могут быть увеличены до стандартной ставки Банка, если согласованная сумма депозита не сохраняется в течение всего срока действия ссуды. Кандидаты должны открыть текущий счет Первой Республики с автоматической выплатой кредита. Минимальный начальный остаток будет изменяться, и может взиматься ежемесячная плата, если требуемый минимальный средний остаток не поддерживается.Если в течение срока действия кредита заемщик не поддерживает автоматическое дебетование платежа по кредиту, процентная ставка может быть увеличена на 3,00%. Действуют сборы и другие условия. Предложение может быть изменено без предварительного уведомления. Подробности узнайте у своего банкира.

Ставки варьируются в зависимости от отношений заявителя по депозиту с Банком и могут быть увеличены до стандартной ставки Банка, если согласованная сумма депозита не сохраняется в течение всего срока действия ссуды. Кандидаты должны открыть текущий счет Первой Республики с автоматической выплатой кредита. Минимальный начальный остаток будет изменяться, и может взиматься ежемесячная плата, если требуемый минимальный средний остаток не поддерживается.Если в течение срока действия кредита заемщик не поддерживает автоматическое дебетование платежа по кредиту, процентная ставка может быть увеличена на 3,00%. Действуют сборы и другие условия. Предложение может быть изменено без предварительного уведомления. Подробности узнайте у своего банкира.

4 Фиксированные процентные ставки доступны только для срочной ссуды и могут быть выше объявленных переменных ставок.

5 Отказ от комиссии действует до 31 декабря 2020 г. и может быть изменен без предварительного уведомления. Принять условия.

Принять условия.

6 Кредитная ставка заработка (ECR) определяет ваш кредитный доход (EC) за месяц. ECR определяется средним ежемесячным накопленным балансом («балансом»), который поддерживается на вашем счете Business Analyzed Checking. 1,00% ECR применяется к остаткам до 500 000 долларов США, а ECR 1,25% применяется к остаткам выше 500 000 долларов США. Узнайте у своего банкира подробную информацию, в том числе о том, как рассчитываются EC и применяются к комиссиям за банковские услуги. Программа ECR может быть изменена без предварительного уведомления.

12 лучших займов для малого бизнеса в 2021 году

Финансирование малого бизнеса — это больше, чем просто финансирование нового проекта или покрытие расходов — каждый доллар, который получает предприниматель, — это возможность помочь его бизнесу расти и преуспевать. А успех для малого бизнеса означает успех для экономики страны и рост вашей местной экономики.

Поскольку мы в Business. org нацелены на успех бизнеса, мы решили изучить состояние финансирования в 2019 году. Мы изучили, как средний размер кредита и количество финансируемых кредитов изменились в каждом штате с 2018 по 2019 год.

org нацелены на успех бизнеса, мы решили изучить состояние финансирования в 2019 году. Мы изучили, как средний размер кредита и количество финансируемых кредитов изменились в каждом штате с 2018 по 2019 год.

Цифры нарисовали иногда удивительную картину малого бизнеса в Соединенных Штатах.

Мы узнали, например, что у Аляски и Северной Дакоты был самый высокий средний размер кредита в 2019 году (31 643 доллара США и 30 838 долларов США соответственно), а в Южной Дакоте — самый низкий (всего 5 199 долларов США). Некоторых соискателей ссуды эти цифры удивят, учитывая, что кредиторы часто предлагают бизнес-ссуды до миллионов долларов. Но 71% предприятий занимают 50 000 долларов или меньше у альтернативных кредиторов 4, и большинству малых предприятий для роста требуется всего несколько тысяч долларов.

Мы также были удивлены тем, где предприятия получают одобрение на получение капитала. В округе Колумбия, как и в Вайоминге и Вермонте, значительно увеличилось количество профинансированных предприятий. Так что, если вы ищете новую экономическую мощь, возможно, стоит обратить внимание на эти штаты.

Так что, если вы ищете новую экономическую мощь, возможно, стоит обратить внимание на эти штаты.

С другой стороны, Нью-Мексико, Орегон и Небраска были единственными тремя штатами, которые взяли меньше кредитов в 2019 году, чем в 2018. Нам будет интересно посмотреть, сохранится ли эта тенденция в 2020 году.

Мы получили данные о кредитовании малого бизнеса от Lendio.Мы использовали ключевые показатели из ежеквартальных отчетов Lendio по SMB Economic Insights, включая данные о заявках на получение кредита и данные о финансировании ссуд. Все наши данные относятся к третьему кварталу 2018 года и третьему кварталу 2019 года.

Вы можете узнать, как выглядит финансирование малого бизнеса в вашем штате, с помощью приведенной ниже таблицы — растет или сокращается финансирование и сколько получают предприятия. И хотя вам нужно будет подать заявку на финансирование, чтобы узнать, на что вы лично претендуете, мы надеемся, что эти цифры станут хорошей отправной точкой для определения ваших ожиданий.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

“OnDeck Asset Securitization Trust LLC Series 2014‐1”. April 30, 2014.

“OnDeck Asset Securitization Trust LLC Series 2014‐1”. April 30, 2014. Информация о государственной Программе финансовой поддержки малых и средних предприятий представлена на официальном сайте ОАО «Российский Банк поддержки малого и среднего предпринимательства».

Информация о государственной Программе финансовой поддержки малых и средних предприятий представлена на официальном сайте ОАО «Российский Банк поддержки малого и среднего предпринимательства».

Основным видом деятельности Брянского Гарантийного Фонда является предоставление поручительств по обязательствам (кредитам, займам, договорам лизинга и т.п.) субъектов малого и среднего предпринимательства Брянской области перед кредиторами.

Основным видом деятельности Брянского Гарантийного Фонда является предоставление поручительств по обязательствам (кредитам, займам, договорам лизинга и т.п.) субъектов малого и среднего предпринимательства Брянской области перед кредиторами.

gfso.ru

gfso.ru В период 2010-2013 гг. ПЦРП будет постепенно сокращать сроки и размер предоставляемых поручительств по обязательствам субъектов малого и среднего предпринимательства, в результате чего будут высвобождаться средства регионального бюджета, которые будут направлены на увеличение уставного капитала ОАО «Пермский гарантийный фонд». К концу 2013 г. ПЦРП окончательно прекратит дублирование функций по предоставлению поручительств предпринимателям.

В период 2010-2013 гг. ПЦРП будет постепенно сокращать сроки и размер предоставляемых поручительств по обязательствам субъектов малого и среднего предпринимательства, в результате чего будут высвобождаться средства регионального бюджета, которые будут направлены на увеличение уставного капитала ОАО «Пермский гарантийный фонд». К концу 2013 г. ПЦРП окончательно прекратит дублирование функций по предоставлению поручительств предпринимателям.

ru

ru  Фонд помогает малым предприятиям Саратовской области, имеющим потенциал развития, но у которых отсутствует залоговая база, что является основным препятствием на пути предпринимателей к кредитным ресурсам.

Фонд помогает малым предприятиям Саратовской области, имеющим потенциал развития, но у которых отсутствует залоговая база, что является основным препятствием на пути предпринимателей к кредитным ресурсам. мэрией г. Череповца и ОАО «Северсталь» с целью содействия экономическому развитию города Череповца, созданию рабочих мест на предприятиях малого и среднего бизнеса, формированию имиджа города как инвестиционно привлекательного региона России.

мэрией г. Череповца и ОАО «Северсталь» с целью содействия экономическому развитию города Череповца, созданию рабочих мест на предприятиях малого и среднего бизнеса, формированию имиджа города как инвестиционно привлекательного региона России./couple-discussing-contract-while-meeting-with-businessman-131983911-5b761b71c9e77c0057242e4f.jpg) agr-city.ru

agr-city.ru

03.2009г. для выполнения работ, оказания услуг в целях реализации основных направлений государственной политики в области поддержки и развития малого и среднего предпринимательства, расширения доступа субъектов малого и среднего предпринимательства к кредитным и иным финансовым ресурсам для развития бизнеса.

03.2009г. для выполнения работ, оказания услуг в целях реализации основных направлений государственной политики в области поддержки и развития малого и среднего предпринимательства, расширения доступа субъектов малого и среднего предпринимательства к кредитным и иным финансовым ресурсам для развития бизнеса. Владимир, ул. Мира, д. 29

Владимир, ул. Мира, д. 29

/GettyImages-172348730-0043b1c61fdf4a44b15419d936b8a1ae.jpg)

ru

ru  Проводя образовательные программы, Центр постоянно передает предпринимателям знания, умения и опыт, необходимые для успешного роста их развивающихся предприятий, а также создает условия для обмена контактами и укрепления деловых связей.

Проводя образовательные программы, Центр постоянно передает предпринимателям знания, умения и опыт, необходимые для успешного роста их развивающихся предприятий, а также создает условия для обмена контактами и укрепления деловых связей.

В зависимости от того, где живет ветеринар, это означает, что до 40% суммы ссуды ГЧП остается в ветеринарной практике, а не уплачивается в виде налогов.

В зависимости от того, где живет ветеринар, это означает, что до 40% суммы ссуды ГЧП остается в ветеринарной практике, а не уплачивается в виде налогов. Максимальная сумма для второго кредита ГЧП — 2 миллиона долларов.Подайте заявку через портал второго розыгрыша ГЧП.

Максимальная сумма для второго кредита ГЧП — 2 миллиона долларов.Подайте заявку через портал второго розыгрыша ГЧП.