| Здоровье ИИИ: 8.9, Д/Р: 2/4 | |

| Форекс ИИИ: 8.7, Д/Р: 9/9 | |

| Нефть, газ, сырье ИИИ: 8.6, Д/Р: 6/4 | |

| Акции ИИИ: 8.5, Д/Р: 7/5 | |

| Биткоин ИИИ: 8.4, Д/Р: 8/6 | |

| Облигации ИИИ: 8.  3, Д/Р: 5/4 3, Д/Р: 5/4 | |

| Накопительные программы ИИИ: 8.2, Д/Р: 3/2 | |

| ИИС ИИИ: 8.1, Д/Р: 7/4 | |

| Недвижимость ИИИ: 8, Д/Р: 5/5 | |

| Криптовалюты ИИИ: 8, Д/Р: 9/10 | |

| Наличные деньги ИИИ: 7.9, Д/Р: 0/1 | |

| Банковские депозиты ИИИ: 7.  8, Д/Р: 4/2 8, Д/Р: 4/2 | |

| ПИФы ИИИ: 7.8, Д/Р: 6/5 | |

| Структурные ноты ИИИ: 7.7, Д/Р: 6/6 | |

| ПАММ счета ИИИ: 7.7, Д/Р: 8/8 |

Выгодный вклад для физлиц | Откройте депозит в АТБ

Валюта

РублиДолларыЕвроЮань

Лучшая ставкаПоказать все

Мы можем проконсультировать Вас

и выбрать наиболее выгодный вклад

под ваши условия.

Ваша заявка принята. В ближайшее время с Вами свяжется менеджер.

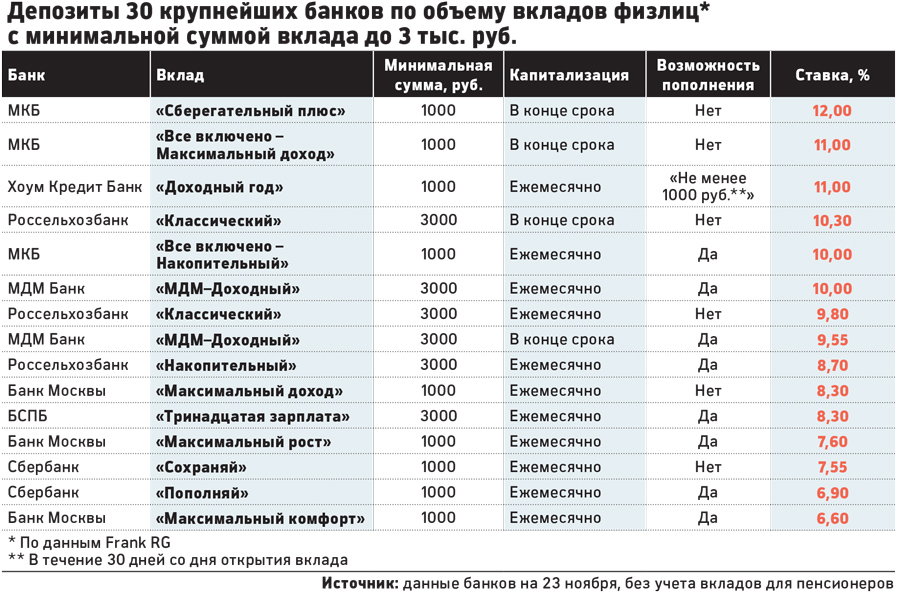

Вклад в нашем банке: дополнительная информация

Азиатско-Тихоокеанский банк предлагает вклады для физических лиц. Открыть депозит в АТБ можно с различными целями и на разные сроки: выгодный вклад на три месяца (92 дня), на полгода (182 дня), на год и т.д. в зависимости от пожеланий клиента. При этом минимальный срок депозита – 92 дня, максимальный – три года. Существуют как срочные, так и бессрочные программы (до востребования).

От продукта к продукту различаются процентные ставки по вкладам в банках, причем, как правило,

чем длительнее срок размещения депозита, тем ставка выше.

НАИБОЛЕЕ ВЫГОДНЫЕ СТРАТЕГИИ ВЛОЖЕНИЯ В ИНОСТРАННЫЕ БИРЖЕВЫЕ ИНВЕСТИЦИОННЫЕ ФОНДЫ (ETF)

Серова Дарья Борисовна

студентка 4-го курса

Библиографическая ссылка на статью:

Серова Д.Б. Наиболее выгодные стратегии вложения в иностранные биржевые инвестиционные фонды (ETF) // Современные научные исследования и инновации. 2019. № 4 [Электронный ресурс]. URL: https://web.snauka.ru/issues/2019/04/88969 (дата обращения: 14.07.2021).

URL: https://web.snauka.ru/issues/2019/04/88969 (дата обращения: 14.07.2021).

Научный руководитель: Жаркова Юлия Сергеевна

к.э.н., доцент, Ростовский Государственный Экономический Университет (РИНХ)

ETF (Exchange Traded Funds)

Несомненно основная цель ETF – сформировать пакет, который бы соответствовал определенному рыночному индексу, так как в таком случае осуществлялось бы пассивное управление.

Определение лучшего варианта ETF не является универсальным, так, например, инвестиционные идеи, которые работают для 25-летних инвесторов, вероятно, не подходят для пенсионеров в силу своего повышенного риска, все зависит от индивидуальных предпочтений.

В данной статье будут рассматриваться наиболее прибыльные ETF таких индексов как S&P 500, NASDAQ-100, Dow Jones и т. д, в зависимости от отрасли, к которой они принадлежат. По состоянию на март 2019 года в США торгуется более 5 000 таких биржевых продуктов, но, как известно, большое количество вариантов порождает проблему выбора. Далее будет рассмотрен перечень наиболее доходных вариантов вложений в ETF в текущем 2019 году с долгосрочной перспективой.

Нельзя сказать, что товарный рынок широко представлен среди инвестиционных фондов, но в последнее 10-летие стал одним из наиболее активно торгуемых классов активов, включая золотые фонды. Ситуация настольно изменилась, что ETF, в которые входит золото, играют важную роль в определении цен на само золото.

Главным приоритетом для профессиональных трейдеров является SPDR Gold Shares (GLD) благодаря надежной ликвидности и ограниченных спредов на цены bid и ask.(2). На данный момент цена находится в диапазоне 120-125 долларов. Для долгосрочных вложений больше подойдут iShares Gold Trust (IAU), поскольку годовые расходы на содержание ниже на 15%, чем у (GLD)(2). Определение лучших ETF для покупки и дальнейшего хранения является также субъективным вопросом личных предпочтений, но некоторые фонды считаются основными для многих портфелей. Для такого типа инвестирования опытные трейдеры советуют сфокусироваться на фондах с низкой волатильностью, таких как iShares Edge MSCI Min Vol USA ETF (USMV) (2).

Говоря о волатильности, активы со средней капитализацией обычно менее волатильны, чем активы компании с малой капитализацией в долгосрочной перспективе, при этом обеспечивая лучший прирост прибыли. Акции малых компаний в структуре ETF являются лидерами по доходности в длительном периоде, но они более волатильны. Инвесторы, могут оптимизировать свой портфель, учитывая выгодную комбинацию факторов: небольшой объем за низкую стоимость. Такая тенденция исторически оправдана и ее применение актуально и на сегодняшний день.

Многие инвесторы, выходя на внешние рынки, применяют гибкий подход к инвестированию, т. е. сочетают вклады не только в развитые, но и в развивающие рынки. Таким симбиозом представлены ETF индекса IShares Core MSCI Total International Stock (IXUS), который включает в себя 4150 акций со скромной годовой выплатой 0,1% (2). Такой подход к формированию портфеля склоняет к вложениям в транснациональные компании; они, как правило, более прибыльны и менее волатильны (5).

е. сочетают вклады не только в развитые, но и в развивающие рынки. Таким симбиозом представлены ETF индекса IShares Core MSCI Total International Stock (IXUS), который включает в себя 4150 акций со скромной годовой выплатой 0,1% (2). Такой подход к формированию портфеля склоняет к вложениям в транснациональные компании; они, как правило, более прибыльны и менее волатильны (5).

Также немаловажным представляется отслеживать дивидендные выплаты компаний, в основном, инвесторы используют ретроспективный метод и анализируют данные предыдущих периодов. Но такая информация не всегда может давать достоверные прогнозы. Для таких целей есть особый ETF- Wisdomtree U. S. Quality Dividend Growth Fund (DGRW), который отслеживает индекс роста дивидендов по качественным показателям и показателям роста компаний. Рейтинг факторов роста данного ETF основан на долгосрочных ожиданиях роста прибыли, в то время как рейтинг факторов качества основан на трехлетних исторических средних показателях рентабельности собственного капитала и рентабельности активов, кроме того, владельцам DGRW ежемесячно выплачиваются дивиденды.

Крупнейшая компания Vanguard, расположенная в США, является второй по активам инвестиционной компанией в мире после BlackRock. На начало 2019 года компания имела в своем управлении 5,3 трлн. долл. Кстати, также считается, что именно благодаря Vanguard мир получил инструмент ETF, также был создан Vanguard 500 Index Fund – первый на то время фонд, привязанный к индексу S&P 500.

Лучшим по доходности в 2019 году ETF компании Vanguard признается Vanguard FTSE Developed Markets (VEA), фонд предоставляет доступ к 3937 активам. Плюс ко всему, комиссия минимальная относительно S&P 500: взымается всего 0,7% в год, что делает этот фонд выгоднее 93% других фондов, представленных на рынке (2).

Существует около 40 крупнейших в США ETF, посвященных сектору финансовых услуг, многие из которых квалифицируются как надежные варианты. Размер фонда сам по себе не является определителем стоимости ETF, но в случае финансового сектора SPDR (XLF) показатель размера не повредит (капитализация= 23,38 млрд. долл. по состоянию на 25 марта 2019 года). Как крупнейший ETF, отслеживающий этот сектор с более чем $24 млрд AUM по состоянию на 20 марта 2019, XLF имеет привлекательную низкую волатильность и большой объем торгов. XLF взимает коэффициент расходов 0,13%, не самый маленький конечно, но риски в финансовом секторе всегда связаны с завышенными ставками по комиссии по сравнению с другими секторами. В XLF входит 70 акций компаний, которые предоставляют различные финансовые, аудиторские услуги, страховые компании, банки, ипотечное кредитование и т.д. Также американские банки, как правило, являются крупнейшими кредиторами и инвесторами, поэтому эти два направления и составляют почти две трети доли в XLF.

долл. по состоянию на 25 марта 2019 года). Как крупнейший ETF, отслеживающий этот сектор с более чем $24 млрд AUM по состоянию на 20 марта 2019, XLF имеет привлекательную низкую волатильность и большой объем торгов. XLF взимает коэффициент расходов 0,13%, не самый маленький конечно, но риски в финансовом секторе всегда связаны с завышенными ставками по комиссии по сравнению с другими секторами. В XLF входит 70 акций компаний, которые предоставляют различные финансовые, аудиторские услуги, страховые компании, банки, ипотечное кредитование и т.д. Также американские банки, как правило, являются крупнейшими кредиторами и инвесторами, поэтому эти два направления и составляют почти две трети доли в XLF.

На рынке инвестиционных фондов преобладает высокая конкуренция и в связи с этим наблюдается всеобщее снижение комиссий с целью привлечения новых клиентов. И это касается не только фондов, работающих с ценными бумагами в США, но также ETF с фиксированным доходом, международных фондов и даже ETF, ориентированных на социальное инвестирование, драгоценные металлы и другие стратегии. Это заставляет неконкурентоспособных эмитентов снижать комиссии практически до нуля, что является общей тенденцией в текущем 2019 году.

Это заставляет неконкурентоспособных эмитентов снижать комиссии практически до нуля, что является общей тенденцией в текущем 2019 году.

Часто ETF называют вариантом инвестирования для ленивых, но это довольно спорное утверждение. Конечно, риски здесь меньше, чем покупка отдельно взятых активов, ведь речь идет о вложениях во всю отрасль. Но все же необходимо как следует постараться: проанализировать рынок, каждую отрасль для получения наиболее высокой доходности на таком разнообразном рынке как ETF.

Библиографический список

- Анализ ETF на Morningstar. Автор: Максим Делеев //Equity today [Электронный ресурс]- URL: https://equity.today/analiz-etf-na-morningstar.html

- График котировок// Investing. com, дата обращения: 29.03.2019 г. [Электронный ресурс]- URL: https://ru.investing.com/etfs

- Фонды ETF на Московской Бирже//Московская биржа, дата обращения: 28.03.2019 г. [Электронный ресурс]- URL: https://www.moex.com/a246

- Guggenheim S&P 500 Equal Weight ETF (RSP)// Портфолио и я, дата обращения: 29.

03.2019 г. [Электронный ресурс]- URL: https://portfolioand.me/ru/knowledgebase/companies/etf/35826

03.2019 г. [Электронный ресурс]- URL: https://portfolioand.me/ru/knowledgebase/companies/etf/35826 - Quality Dividend Growth Fund// WisdomTree U.S., дата обращения 28.03.2019 г. [Электронный ресурс]- URL: https://www.wisdomtree.com/etfs/equity/dgrw

Количество просмотров публикации: Please wait

Все статьи автора «Серова Дарья Борисовна»

Названы самые выгодные для инвестирования в недвижимость города

Аналитики портала «Талан» представили результаты исследования уровня доходности от инвестирования в недвижимость. Наиболее привлекательными для вложения средств признали Уфу, Сочи и Новосибирск.

Эксперты разработали собственную методику и использовали для расчета сведения из своей базы данных. Результаты масштабного исследования имеются в распоряжении «РГ».

Анализ охватил 25 крупнейших городов страны. Главной задачей исследователей было выяснить, где частным инвесторам выгоднее всего вкладывать денежные средства в рынок недвижимости.

Так, были проанализированы возможные уровни доходов от вложений в строительство жилья. Расчет производился по формуле, учитывающей динамику цен на первичном рынке в разрезе регионов. Причем эксперты проанализировали стоимость квартир на каждом этапе строительства. Где-то она росла, а где-то и снижалась.

В результате получился средний показатель, учитывающий инфляцию, уровень спроса и предложения, а также различные риски за период с 2016 по 2018 годы. Именно 2016-й был взят в качестве отправной точки.

Лидером среди 25 крупнейших городов стал Новосибирск. Здесь был зафиксирован самый большой рост стоимости жилья в новостройках за весь строительный цикл. Он составил 27 процентов.

Далее в рейтинге расположились Казань, Сочи и Уфа с показателем в 25 процентов. Для сравнения, в самых крупных мегаполисах совокупный прирост стоимости жилья в новостройках оказался меньше. Так, в Москве за два года он составил 18,1 процента, а в Санкт-Петербурге — 16,8.

«В то же время наименьший прирост стоимости в новостройках был отмечен в Красноярске, Перми и Тюмени — ровно по восемь процентов, а также в Нижневартовске — шесть процентов, — говорится в отчете об исследовании рынка. — В районе одного процента показатель составил в Красноярске, Ростове-на-Дону и Твери».

— В районе одного процента показатель составил в Красноярске, Ростове-на-Дону и Твери».

Наименее привлекательным для инвесторов оказался Нижневартовск. В отличие от других крупных городов, там вложения принесли не прибыль, а убыток. Последний эксперты оценили в восемь процентов. То есть на такую величину снизилась совокупная стоимость жилья в новостройках за двухлетний цикл строительства.

Стоит отметить, что показатель доходности в целом отличается от показателя динамики цен на жилье. Здесь в расчет брался не только полный цикл строительства, но и циклы продаж жилья. Как известно, значительная часть квартир распродается еще до ввода в эксплуатацию. Следовательно, на такие сделки не влияет уровень инфляции и другие риски, с которыми сталкиваются застройщики.

С учетом всех факторов наиболее привлекательными городами для вложения средств в недвижимость аналитики признали Уфу, Сочи и Новосибирск. Как следует из отчета, там инвестор при любых обстоятельствах был вправе рассчитывать на совокупную годовую доходность в размере 20, 19 и 18 процентов соответственно. В Москве показатель составил 11,3 процента, в Санкт-Петербурге — 11,9.

В Москве показатель составил 11,3 процента, в Санкт-Петербурге — 11,9.

Примечательно, что во многих городах инвестиции в недвижимость по уровню доходности превзошли вложения в другие сферы, в том числе и в финансовом секторе. Например, эксперты сравнили прибыльность жилищной сферы с доходами от банковских вкладов.

Оказалось, что капитал зачастую выгоднее вкладывать в возведение домов, чем размещать на счетах кредитно-финансовых организаций под установленный ими процент. Так, подсчитано, что средняя годовая доходность от недвижимости за отчетный период в целом по стране составила 12 процентов. Это в 1,5 раза больше средней же прибыли от банковских вкладов.

«При этом в зависимости от региона диапазон варьировался от четырех до 20 процентов, — отмечают эксперты. — Наименьшую годовую доходность показали Ростов-на-Дону (пять процентов) и Красноярск (четыре процента). В Нижневартовске за счет снижения среднерыночных цен на первичном рынке жилья доходность оказалась отрицательной».

В целом, в 20 из 25 крупнейших городов страны совокупная годовая доходность от вложений в новостройки превысила среднюю доходность по банковским вкладам, констатировали авторы исследования.

топ 5 стран для вложения

В сегодняшних реалиях инвестирование в зарубежную недвижимость остается одним из самых эффективных и популярных вариантов сохранения собственного капитала. Статистика показывает, что данный вид вложения средств востребован не только среди предпринимателей, но и среди простых граждан, которые имеют определенные сбережения и стремятся их приумножить с минимальными рисками.

Результаты исследования аналитического центра НАФИ в 2020 году, в %

*В сумме выйдет больше 100 процентов, потому что в опросе можно было выбрать более одного варианта

Почему в покупку жилой и коммерческой собственности за рубежом продолжают уверенно инвестировать капиталовкладчики?

Практический опыт показывает несколько очевидных преимуществ:

- Эффективная защита своих сбережений от обесценивания.

- Большая часть инвестиционных программ не требует от инвестора наличия каких-то специфических знаний и опыта.

- Возможность получить прибыль за относительно короткий срок от перепродажи или регулярный доход от аренды.

- Сравнительно небольшие риски потерять свои деньги, в отличие от, например, покупки акций или ценных бумаг. Недвижимость – одно из надежных инвестиционных направлений, где резкое обесценивание исключено.

Безусловно, одного понимания преимуществ капиталовложений в покупку зарубежной собственности недостаточно. Для этого потенциальные инвесторы должны знать не только самые востребованные страны и объекты для получения максимальной выгоды, но и ориентироваться в ситуации на рынке, динамике цен, перспективах и доходности.

Именно этой актуальной экспертной информацией я хочу поделиться с читателями блога компании Status Property.

Инвестиции в недвижимость за рубежом: топ-5 лучших стран

Пожалуй, начну с вопроса, который должен задать себе каждый потенциальный покупатель. Какая Ваша основная цель вложения денег в приобретение квадратных метров: для проживания и отдыха, перепродажи, сдачи в аренду, для получения вида на жительства, гражданства или чего-то другого? От этого будет зависеть выбор страны, объекта и его характеристик, сумма вложений, срок окупаемости, риски и другие нюансы.

Какая Ваша основная цель вложения денег в приобретение квадратных метров: для проживания и отдыха, перепродажи, сдачи в аренду, для получения вида на жительства, гражданства или чего-то другого? От этого будет зависеть выбор страны, объекта и его характеристик, сумма вложений, срок окупаемости, риски и другие нюансы.

Как показывает практический опыт, ориентировочно только 20% будущих собственников имеют четкую инвестиционную цель. Именно поэтому в некоторых случаях вложения в покупку недвижимости не оправдывают их ожидания.

Перво-наперво, подумайте о том, в какой стране Вы хотели бы купить собственность. Если ожидаете получить реальную прибыль, рекомендую ориентироваться не только на личные предпочтения, но и на объективные плюсы, а также рейтинги государств, наиболее выгодных для инвесторов из-за рубежа.

По данным опроса портала Tranio, в Турции только 17 % сделок срываются из-за завышенных ожиданий от доходности недвижимости. Для сравнения, в той же Латвии именно эта причина срыва сделки достигает 78 %. Это значит, что представленная доходность в Турции зачастую соответствует ожиданиям, либо же выше чем заявленная изначально.

Это значит, что представленная доходность в Турции зачастую соответствует ожиданиям, либо же выше чем заявленная изначально.

Экспертная оценка мирового рынка недвижимости, личные наблюдения и наработки позволили сформировать ТОП-5 стран, где предпочитают инвестировать в покупку жилья иностранные инвесторы:

Турция

Если хотите выгодно инвестировать в покупку жилья на первой или второй береговой линии, заработать на вложениях в строительство жилой и коммерческой собственности в краткосрочной и долгосрочной перспективе – это Турецкая Республика. Будет интересна южная страна и тем иностранцам, у кого ограничен бюджет, благодаря наличию на рынке разных ценовых предложений, возможности рассрочки и ипотеки.

Несмотря на сложную ситуацию в мире, цены на квадратные метры в Турции продолжают расти, а турецкие строительные компании не останавливаются.

На графике ниже приведен график роста цен в Турции. Синим цветом выделен показатель – номинальный индекс цен на недвижимость в Турции, оранжевым – реальный индекс цен.

Горизонтальная ось – месяц и год, вертикальная ось – процент %.

Данные центрального банка Турции — Türkiye Cumhuriyet Merkez Bankası

Испания

Что касается Испании, думаю, это неплохой вариант для тех, кто ищет место для долгосрочных вложений капитала. Приобретая испанскую собственность сейчас, можно будет перепродать её через 10-15 лет, когда отрасль продаж недвижимости восстановится. Возможно для кого-то это станет новостью, однако последние несколько лет испанский рынок не только не развивался, но и показывал стойкое падение. И буквально недавно наметилась некоторая склонность к росту.

Таиланд

Преимуществом Таиланда считается одна из самых выгодных арендных ставок. В этом государстве для покупателя созданы выгодные условия для приобретения жилья и дальнейшей его сдачи в аренду. По программе гарантированной аренды при участии управляющей компании собственник может рассчитывать на 7-12 % годовых, однако это инвестиции на 5-15 лет. Если захотите приехать отдохнуть в собственную квартиру, придется заплатить – и это, согласитесь, существенный минус.

Если захотите приехать отдохнуть в собственную квартиру, придется заплатить – и это, согласитесь, существенный минус.

Кипр

Кипр популярен среди иностранцев, которые хотят приобрести жилье для получения ВНЖ и гражданства. Порог стоимости недвижимости для получения вида на жительство и гражданства составляет 300 000 евро. Кипр входит в Евросоюз, а значит при наличии кипрского ВНЖ можно будет путешествовать по европейским державам без визы.

Болгария

Болгарский рынок недвижимости предлагает низкие цены на квадратные метры. Здесь покупатель может подобрать апартаменты для отдыха и проживания, а также для сдачи в аренду. Преимущество – невысокие налоги на владение недвижимым имуществом.

Как видим, каждое государство может предложить те или иные выгодные условия для инвестирования в недвижимость. В Турции, по оценке специалистов, сейчас идеальное время для входа в рынок. Поэтому предлагаю подробнее рассмотреть все преимущества инвестирования на примере турецкой недвижимости.

Преимущества инвестирования в недвижимость Турции

Большинство инвесторов из-за рубежа понимают главные цели инвестиций в недвижимость – сохранение капитала и получение прибыли. Турция считается одной из ведущих стран, где предоставляются огромные возможности для их реализации и ряд очевидных преимуществ.

Думаю, не стоит подробно рассматривать такие общеизвестные плюсы Турецкой Республики, как прекрасное расположение и благоприятный климат, высокий уровень развития туристической сферы, постоянное улучшение существующей и строительство новой городской инфраструктуры (в том числе и дорог). Это наглядные и давно известные многим характеристики.

Предлагаю коснуться более точных инвестиционных преимуществ, которые расширят Ваше понимание о выгоде вложения денег в приобретение турецкой собственности.

О чём должен знать иностранный инвестор?

1. Турция занимает ведущие позиции на мировой арене

Стремление турецкого правительства попасть в десятку стран с самой большой экономикой приносит свои плоды. За последние 14 лет ВВП вырос в три раза и по этим показателям государство заняло первое место в Большой Двадцатке, что уже говорит в пользу стабильной контролируемой экономики, независимо от происходящих в мире событий и кризисов.

За последние 14 лет ВВП вырос в три раза и по этим показателям государство заняло первое место в Большой Двадцатке, что уже говорит в пользу стабильной контролируемой экономики, независимо от происходящих в мире событий и кризисов.

2. Хорошие условия для вливаний иностранного капитала

В Турции созданы абсолютно равные условия для местных и иностранных инвесторов. В некоторых случаях вкладчики из-за рубежа получают даже больше привилегий, нежели турецкие граждане. Выбрать и купить здесь Вы сможете практические любые объекты высокого качества по доступной цене, в том числе и для получения прибыли в дальнейшем.

3. Огромный спектр предложений для выгодного инвестирования

Рынок недвижимости Турции выгодно отличается от других держав, востребованных среди инвесторов, огромным выбором разноплановых объектов: дома, квартиры, виллы, пентхаусы, дуплексы из первых рук и «вторичка», земельные участки, интересные варианты для перепродажи и сдачи в аренду. Активное строительство ведется во всех популярных больших городах: Стамбуле, Алании, Анталии, Бурсе, Измире, Анкаре и т.д.

Активное строительство ведется во всех популярных больших городах: Стамбуле, Алании, Анталии, Бурсе, Измире, Анкаре и т.д.

4. Проверенные инвестиционные схемы

Чтобы ваши деньги «работали» на Вас, рекомендую заранее определиться, во что их вкладывать. Например, можно подобрать ликвидные объекты специально для аренды и возложить все заботы о поиске арендаторов, дальнейшем общении с ними на агентство недвижимости. Выгода – получение стабильной небольшой прибыли и возможность отдыхать в собственной квартире несколько раз в год.

Востребована среди инвесторов из-за рубежа покупка жилья для перепродажи. Вы подбираете для себя проект на начальной стадии строительства, вкладываете средства и на выходе получаете готовую квартиру, стоимость которой выше на 20-30 %, чем была на начальном этапе строительных работ. Советую заранее и максимально грамотно подойти к выбору места расположения объекта и его характеристик.

Помимо описанных выше схем, в Турции есть и другой пул предложений для инвесторов с солидным капиталом: вложения в покупку земли, возведение отелей, крупных жилых комплексов, элитных вилл, долевое строительство коммерческой недвижимости и получение прибыли от их эксплуатации, производственных объектов и т. д.

д.

5. Оптимальные цены на жилье

Меня часто спрашивают, с каким бюджетом можно стать инвестором в турецкую недвижимость. Дать однозначный ответ на этот вопрос невозможно, так как всё зависит от личных целей покупателя. Безусловно, чем выше стартовый капитал, тем больший спектр возможностей открывается перед вкладчиком. Но даже с небольшой суммой на руках от 50 000 евро опытные агентства недвижимости смогут подобрать для Вас хорошие апартаменты с возможностью беспроцентной рассрочки платежа или ипотечного кредитования.

6. Высокая доходность

Любой хороший специалист Вам скажет, что уровень доходности от инвестиций зависит от грамотного выбора недвижимости и её характеристик. Если хотите получить ощутимую прибыль, рекомендую ориентироваться на перепродажу ликвидных объектов, а не на сдачу жилья в аренду. В первом случае прибыль от перепродажи квартиры, купленной на стадии строительства, составит порядка 30 %, а во втором – около 3-7 % годовых.

7. Лояльная политика налогообложения

В сравнении со многими другими странами Европы налоги на покупку и владение недвижимостью в Турции достаточно комфортные. При покупке инвестор оплачивает 4% от кадастровой стоимости объекта, а ежегодный налог на владение собственностью составляет 0,2% от цены жилья.

8. Позитивные прогнозы

Опираясь на мнение финансовых экспертов, можно уже сейчас говорить о том, что вкладывать в турецкую недвижимость в ближайшие годы будет также выгодно, как и сегодня. Квадратные метры продолжают расти в цене – очевидный и самый главный фактор для инвесторов. Турецкое правительство, в свою очередь, не меняет лояльной политики что до вливаний иностранного капитала.

О ситуации, сложившейся на рынке недвижимости Турции, реальных фактах, цифрах, динамике цен и о том, стоит ли инвестировать в покупку собственности, и как это лучше сделать я расскажу в нашей следующей статье. Следите за публикациями!

youtube.com/embed/Zzcl097UtG0?ab_channel=StatusProperty» allowfullscreen=»allowfullscreen»/>

Куда вложить $10 000: топ-5 вариантов в Украине

Каждый человек хотел бы получать пассивный доход и жить без проблем. Но что делать, если денег не так уж много, а инвестировать разумно очень хочется? подобрало топ-5 вариантов, куда вложить $10 000 в Украине.

Процентный доход по депозитамСамый простой и понятный способ инвестирования – вложить деньги для пассивного дохода на депозит в банке. Преимущество такого способа заключается в том, что на депозит можно положить совсем небольшую сумму денег, но все равно выйти «в плюс» благодаря процентам. Размер процента зависит от срока хранения депозита: чем он меньше, тем меньший доход от инвестиций.

В украинских банках индекс ставок по депозитам в долларах варьируется от 0,5% до 3,3% годовых. Конечно, если разместить на депозите $10 000 под 3,3% на год, плюс от таких инвестиций будет небольшим. Но можно пролонгировать вклад на 10+ лет, тогда сумма увеличится более чем на четверть.

Но можно пролонгировать вклад на 10+ лет, тогда сумма увеличится более чем на четверть.

Недостаток от небольшой доходности от инвестиций в банковские депозиты перекрывается их надежностью, потому что деятельность банков регулируется государством. То есть, если банк обанкротится, его вкладчики получат компенсацию, которую гарантирует Фонд гарантирования вкладов физлиц (ФГВФЛ). Государство гарантирует сумму компенсации каждому клиенту в пределах 200 тыс. грн. Это касается вкладов и в гривне, и в любой другой валюте. ФГВФО гарантирует 98,4% вкладов в банковской системе.

Инвестиции в золотоСуммы в $10 тыс. вполне достаточно для инвестиций в золото и драгоценные металлы. Эти направления рассматривают для долгосрочных инвестиций на 5-10-15 лет. Золото – актив, который в долгосрочной перспективе дорожает, несмотря на редкие краткосрочные спады его стоимости.

В начале августа 2020 года стоимость золота установила рекорд в $2 050 за унцию. Сегодня в Украине золото стоит $1 910 за унцию. По прогнозам Bloomberg, золото сможет подорожать до $3 тыс. за унцию.

Сегодня в Украине золото стоит $1 910 за унцию. По прогнозам Bloomberg, золото сможет подорожать до $3 тыс. за унцию.

Для инвестиций в золото не обязательно покупать слиток, можно просто принести в банк валюту, которую конвертируют в золото по текущему курсу Нацбанка. Когда клиент решит забрать сбережения – он получит не металл, а свою финансовую инвестицию плюс процент.

ФранчайзингПриятнее всего вложить деньги в Украине в 2020 году в свой бизнес. Это хорошо, но рискованно, поскольку, по словам основателя компании Rozetka Владислава Чечеткина, 90% новых бизнесов через год закрываются. «На помощь» приходит франшиза: договор между владельцем сети и бизнесменом, который позволяет второму использовать бренд или торговую марку первого, конечно, на определенных условиях. Правообладатель торговой марки передает покупателю «методичку» с рекомендациями по запуску и ведению бизнеса. За это покупатель каждый месяц отчисляет роялти правообладателю.

Вложить во франчайзинг $10 тыс. вполне достаточно. Покупатель получит работающую бизнес- модель, в которой можно выйти в плюс через 2-3 года. Среди недостатков такого способа инвестирования – ограниченность в действиях. Покупатель франшизы не сможет менять подрядчиков и поставщиков, расширять и сокращать ассортимент и т.д. Работать придется строго по «методичке» продавца.

вполне достаточно. Покупатель получит работающую бизнес- модель, в которой можно выйти в плюс через 2-3 года. Среди недостатков такого способа инвестирования – ограниченность в действиях. Покупатель франшизы не сможет менять подрядчиков и поставщиков, расширять и сокращать ассортимент и т.д. Работать придется строго по «методичке» продавца.

Самыми популярными направлениями для франчайзинга считаются заведения общественного питания, предоставление услуг (салоны красоты, химчистки), развивающие клубы и медицинские проекты.

По подсчетам Ассоциации франчайзинга Украины, в стране существует более 970 франчайзинговых проектов. Несмотря на пандемию коронавируса, сейчас только 2% покупателей франшиз оценивают условия их ведения как плохие. 29% считают, что за год все улучшилось, а 64% ожидают улучшений на протяжении следующих 12 месяцев.

Ценные бумагиВложить небольшие деньги в Украине можно в ценные бумаги. Их можно купить на фондовой бирже, воспользовавшись услугами торговца ценными бумагами. С февраля 2019 года можно также инвестировать в иностранный фондовый рынок напрямую из Украины.

С февраля 2019 года можно также инвестировать в иностранный фондовый рынок напрямую из Украины.

Украинский фондовый рынок представлен в виде регулятора – Национальной комиссии по ценным бумагам и фондовому рынку (НКЦБФР) и участников рынка, то есть это тоже достаточно надежный способ для инвестиций. Самые популярные ценные бумаги в Украине – акции публичных акционерных обществ и облигации государственного внутреннего займа (ОВГЗ). Инвестировать следует осторожно. Для этого нужно обратиться к торговцам ЦБ, у которых должна быть лицензия НКЦБФР на торговлю ценными бумагами и предоставление брокерских услуг, подготовить документы на покупку: подать заявление на открытие счета в ЦБ и подписать договор на открытие там счета. После этого, инвестору остается только дождаться окончания срока действия ценных бумаг. При погашении деньги зачисляются на банковский счет покупателя.

Вспомним про наличныеМассовая истерика на рынках из-за пандемии коронавируса заставила многих вернуться к старому, но проверенному способу инвестиций – хранить деньги «под матрасом». Среди минусов – наличка дома не принесет особого дохода, даже если ее перевести в иностранную валюту, она может обесцениться, или ее могут украсть. Но для кризисных времен наличка – гарантированная подушка безопасности.

Среди минусов – наличка дома не принесет особого дохода, даже если ее перевести в иностранную валюту, она может обесцениться, или ее могут украсть. Но для кризисных времен наличка – гарантированная подушка безопасности.

Чтобы инвестировать в наличные в Украине, нужно выбрать валюту. Инвесторы рекомендуют выбрать несколько валют, например доллар США, поскольку он считается одной из наиболее ликвидных валют; евро, поскольку он не показывает предпосылок к падению; юань, поскольку экономика Китая стремительно развивается. Ключевой показатель для выбора валюты – спрос на нее, потому что ликвидные валюты являются более доходными.

Целью таких инвестиций является дешевая покупка и дорогая продажа. Для этого можно играть на биржах, используя разницу курсов валют. Опытные инвесторы зарабатывают от 25% от первоначальной суммы. Еще можно использовать обменные пункты. Такие инвестиции – хороший метод, но для заработка необходимы знания.

Ошибка в тексте? Выделите её мышкой и нажмите: Ctrl + Enter Cmd + Enter Ctrl + EnterДолгосрочные инвестиции — лучшие варианты долгосрочные инвестиций, примеры, риски

19. 08.2020

08.2020

9747

Автор: Игорь СмирновФото: pixabay.com

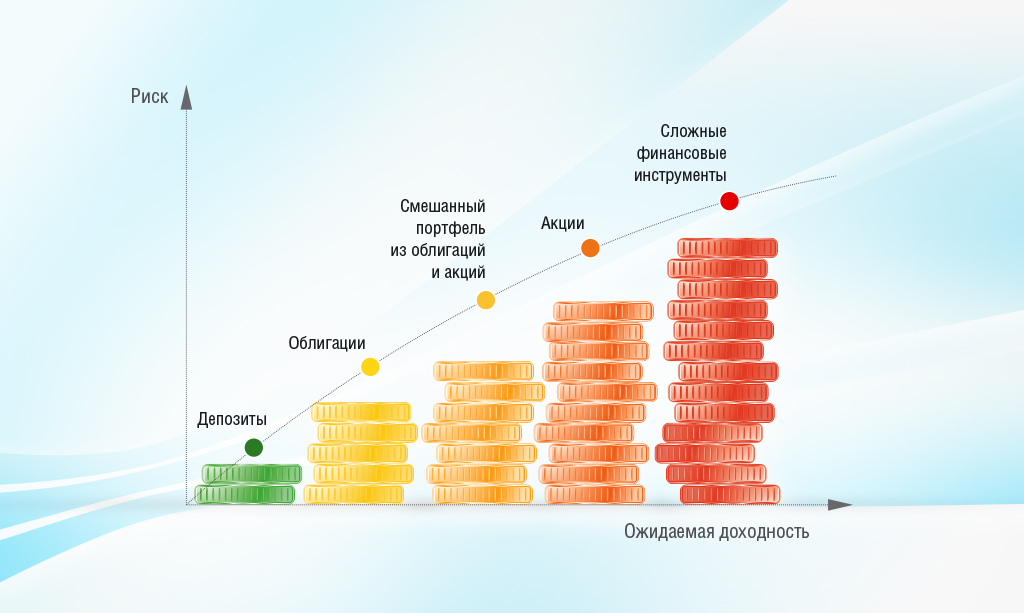

Долгосрочными инвестициями обычно называют вложение на 5-10 лет или дольше. Во всем остальном долгосрочные инвестиции могут сильно разниться. Хотя принципиальных отличий между долгосрочными и краткосрочными инвестициями нет, но есть две часто встречающиеся тенденции. При прочих равных условиях:

Последние новости:

- долгосрочные инвестиции прибыльнее, во-первых потому что доход от вложения пропорционален сроку вложения; во-вторых – некоторые инвестиции приносят доход только спустя довольно долгое время;

- долгосрочные инвестиции обычно более рискованные, за долгое время успевает произойти масса событий, в т.ч. неблагоприятных.

Остальные особенности долгосрочных инвестиций лучше рассматривать на примерах.

Что может быть активом для долгосрочных инвестиций?

Способов сделать долгосрочное вложение довольно много, но все подходящие для этого активы можно объединить в несколько категорий:

- Вложения денег в банки и другие кредитные учреждения.

Это и классические депозиты и связанные с ними варианты, к примеру – депозитные сертификаты;

Это и классические депозиты и связанные с ними варианты, к примеру – депозитные сертификаты; - Акции. Сюда относятся привилегированные и простые акции, с начислением дивидендов и правом на управление предприятием; акции с правом свободной продажи и ограничениями.

- Облигации. Для долгосрочных вложений подходят облигации государств, отдельных государственных органов, территориальных единиц, корпораций и банков.

- Недвижимость. Долгосрочные вложения делают в коммерческую и жилую недвижимость, вспомогательные сооружения и пр.

- Драгоценные металлы и камни. Чаще всего речь идет о золоте в слитках. Его покупают в качестве надежного актива, как страховку на случай обвала рынков, прекращения обязательств и пр.

Для долгосрочных инвестиций также годятся произведения искусства, антиквариат, оборудование, права, патенты и обязательства и многие другие материальные активы. Но все эти активы имеют ограниченный оборот, подходят не всем и не для всех ситуаций. Такие вложения не бывают массовыми, и рассматривать их здесь мы не будем. Также не будет рассматривать криптовалюты – их волатильность и положение среди других активов пока непредсказуемы.

Также не будет рассматривать криптовалюты – их волатильность и положение среди других активов пока непредсказуемы.

Как делают долгосрочные инвестиции?

Долгосрочные вложения делают либо напрямую, от своего имени и за свой счет, либо через посредников, которые за вознаграждение покупают активы на деньги клиентов и к выгоде клиентов.

К инвестициям через посредников относятся.

- Покупка ценных бумаг на биржах с помощью брокеров и других профессиональных участников бирж.

- Торговля на небиржевых рынках, в частности – на Форекс, которая тоже обычно идет через профессиональных участников системы.

- Доверительное управление активами клиента. Эту услугу оказывают отдельные управляющие, управляющие компании, банки и др.

- Инвестиционные фонды разного типа. Все они тем или иным способом привлекают деньги клиентов и вкладывают их в какие-то активы для получения прибыли.

Практически все приобретаемое через посредников частный инвестор может купить напрямую. Но иногда это выгодно только при крупных вложениях: когда приобретается дорогой неделимый объект, к примеру – недвижимость, когда дорого обходится вход на рынок – это касается биржевой торговли, и др.

Примеры долгосрочных инвестиций

Варианты долгосрочных инвестиций весьма разнообразны, но некоторые из них требуют специальных знаний, подготовки, условий или имеют особые ограничения. Потому назовем только то, что доступно массовому частному инвестору, в т.ч. начинающему:

✔ Покупка депозитных сертификатов

Это уже не обычные банковские вклады, но ценные бумаги свидетельствующие о вложении определенной суммы, и обязательстве банка вернуть эту сумму в определенное время с оговоренными процентами. Депозитный сертификат чем-то похож на облигацию, его также возможно перепродавать на вторичном рынке.

20 лет назад и ранее депозитные сертификаты приносили до 10% годовых. Однако ставки падали, особенно в последнее десятилетие:

Фото: goodfinancialcents.com

Но еще можно приобрести депозитный сертификат на 5 лет со ставкой в 1,6%, часто предлагают сертификаты под 1,3%. Средняя ставка по разным сертификатам за последние 5 лет была около 0,6%, в мае 2020 года она равнялась 0,45%.

Достоинство сберегательных счетов – высокая надежность. Их возврат, в пределах 250 тыс. долл. в США гарантирован на федеральном уровне, наравне с банковскими депозитами. В других странах также подобные системы также существуют.

✔ Приобретение облигаций

По степени надежности облигации идут сразу после банковских депозитных продуктов. Они не гарантированы на государственном уровне, но их надежность обеспечивает эмитент облигаций, т.е. орган их выпустивший и взявший обязательство выкупить их обратно по заранее оговоренной цене.

Степень доходности облигаций обычно обратно пропорциональна их надежности:

- Государственные облигации США предлагаются с доходностью чуть выше нулевой: на 1 месяц – 0,129%; на 10 лет – 0,653%, на 30 лет – 1,411%.

- Немецкие гособлигации идут с отрицательной ставкой от 0,097% до 0,583%. И только облигации на 30 лет обещают доход в 0,008% годовых.

- Государственные облигации Аргентины на 1 год предлагают под 28,90%, 4-летние – 45,81%. Напомним, что эта страна уже неоднократно объявляла дефолт или грозила им, и уже многие годы находится в экономическом кризисе.

Корпоративные облигации стран с устойчивой экономикой обычно имеют положительные ставки, но также не слишком высокие. Ставки падают уже более 3-х десятилетий. Сейчас компании с высокой надежностью назначают по своим облигациям около 3% годовых

Фото: goodfinancialcents.com

У облигаций есть и другие особенности: способ начисления дохода – купонный или дисконтный, способ первичного распространения и пр. Но все это скорее технические детали, чем факторы определяющие доход инвестора.

✔ Покупка дивидендных акций

Существует два варианта заработка на акциях: на дивидендах и на росте рыночной цены акций. Эти два дохода часто сочетаются, но лучшего понимания рассмотрим их отдельно.

Есть компании выплачивающие акционерам регулярные и высокие дивиденды. Такие акции называют «дойными коровами» (сash сow) Это привлекает новых покупателей акций на вторичном и первичном рынках, но цена акций может долго оставаться на одном уровне. Есть термин «коэффициент выплаты дивидендов» (payout ratio), который определяется как отношение чистой прибыли компании к сумме дивидендов. Величина этого коэффициента обычно в пределах 25%-75%.

На текущий момент хорошей дивидендной доходностью акций считается 5%-6%.

✔ Покупка акций роста

Акциями роста (growth stocks) называют бумаги тех компаний, которые вкладывают значительную часть прибыли в собственное развитие. Капитал таких фирм растет и, пропорционально этому, растут цены их акций. Предсказать будущую цену акций трудно. Кроме капитала фирмы-эмитента, имеет значение ситуация в сфере деятельности компании, политические события, а самое главное – спрос и предложение на каждый момент времени.

Вот данные по доходности (без учета дивидендов) 500 ведущих компаний США:

Фото: goodfinancialcents.com

Среднегодовой рост составил около 6%.

✔ Совокупная доходность от вложения в акции

Чаще всего держатели акций получают прибыль и от роста их цены и по дивидендам. Сейчас аналитики говорят о средней совокупной доходности в 7%-9%. В современных условиях, с учетом падения ставок, это довольно высокий уровень.

✔ Вложения в недвижимость

Покупка недвижимости традиционно считается одним из самых надежных вариантов долгосрочных инвестиций.

Чаще всего под недвижимостью понимают жилье: квартиры и отдельные дома. Хотя инвестиции в торговые и производственные площади весьма выгодны, но их доля заметно меньше.

Как и в случае с акциями недвижимость приносит прибыль двумя путями:

- доход от текущего использования, обычно – арендную плату;

- доход от роста цены недвижимости.

Все, что касается рынка недвижимости, имеет региональную специфику. Где-то спрос на квадратный метр жилья стремительно растет, так бывает в городах с высокими заработками, где-то за символическую плату продают замки и деревни.

Самый крупный и в совокупности дорогой рынок недвижимости – безусловно в Соединенных Штатах. Общие тенденции в этой сфере удобно демонстрировать именно на примере этой страны:

Фото: goodfinancialcents.com

Сразу заметно, что цена недвижимости росла в целом быстрее, чем население и стоимость строительства. Это связано, главным образом, с ростом доходов и доступностью кредитования. За представленные на графике 140 лет средний рост цены недвижимости составлял порядка 0,9%. Доход от аренды – в среднем чуть больше 5%.

✔ Вложения в инвестиционные фонды

Рассмотренные выше инвестиции могли быть сделаны напрямую либо через посредника: брокера, финансового управляющего, банк и пр. Но делать все это можно не индивидуально, а присоединив свой капитал к общему капиталу какого-то инвестиционного фонда. Есть разные варианты таких фондов, рассматривать сейчас их особенности не будем. Достаточно знать что существуют: фонды акций, облигаций, фонды недвижимости и «металлические» фонды инвестирующие в золото.

Суть работы с фондом короче всего описать так:

- Фонд, а вернее его управляющий орган, продает свои акции или другим способом привлекает средства клиентов.

- На средства клиентов фонд приобретает активы какого-то определенного типа.

- Совокупный доход от активов делится между акционерами/пайщиками, пропорционально вкладам.

За свою работу управляющие органы фонда взимают комиссию, но благодаря профессиональному управлению активами и масштабу, операции инвестиционного фонда бывают выгодней прямых операций. Так некоторые ETF фонды акций в прошлые годы давали больше 50% прибыли от суммы вложения, платформа Fundrise для совместного приобретения недвижимости приносила 12%-14% годовых и т.д.

Но обычно средняя прибыль от инвестиций в фонды примерно равна прибыли от прямых инвестиций в те же активы. У большинства фондов, несмотря на опыт управляющих, редко бывает 5 хороших лет подряд, когда фонд получает стабильно высокую прибыль.

Какие долгосрочные инвестиции выгоднее?

Это сложный вопрос. У разных инвесторов разное понимание выгоды. Кто-то ищет вариант безрисковых долгосрочных инвестиций, кто-то ориентируется на максимальный доход. Кто-то в первую очередь заботится о сохранности всего вложения и довольствуется 3% от вложений в облигации, депозитные продукты и особо надежные акции. Кто-то будет искать фонд, инвестирующий в новые технологии или развивающиеся рынки, где прибыль и риски в разы выше, чем в старых компаниях богатейших стран.

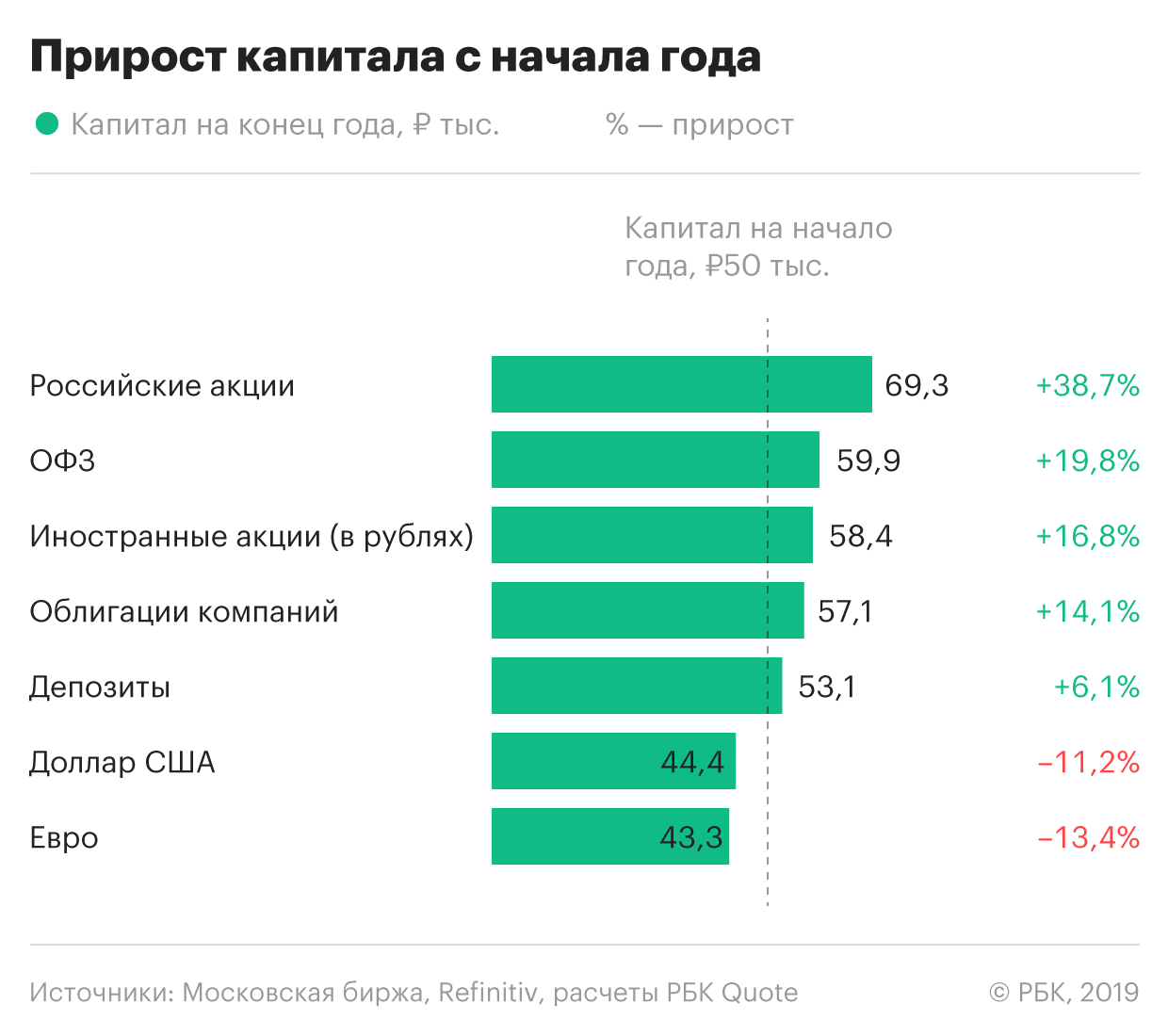

Также имеет значение временной период. Доходность многих продуктов в прошлые годы отличалась. Так в 2019 году в Ежеквартальном экономическом журнале (The Quarterly Journal of Economics included) появилось исследование «Доходность всего, 1870–2015 годы» («The Rate of Return on Everything, 1870-2015»), о чистой, т.е. с учетом инфляции, прибыльности некоторых из описанных выше вариантов инвестиций:

| 1870-2015 | 1950-2015 | 1980-2015 | |

| Облигации | 2,85% | 2,77% | 5,90% |

| Акции | 8,46% | 8,89% | 9,31% |

| Недвижимость | 6,10% | 5,76% | 5,86% |

Заметно, что общая доходность вложений падает. Это естественно, т.к. финансовый рынок уже страдает от избытка денег. Но доходность вложения в акции немного растет, что можно объяснить развитием технологий и ростом прибыли реальных производств.

Наилучшей стратегией долгосрочного инвестирования всегда называют сбалансированность активов. Когда вложения с низким риском не дают разориться при обвале рискованных, но доходных активов. А последние позволяют заработать в благоприятные периоды.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

15 видов инвестиций для приумножения ваших денег

Если вы читаете это, вы уже думаете, как инвестор. Мудрые инвесторы знают, что нельзя слепо класть все яйца в одну корзину. Вместо этого они знакомятся с несколькими из типов инвестиций и используют свои знания о каждом из них, чтобы зарабатывать деньги разными способами.

К счастью, есть из множества корзин на выбор.

Но вы должны знать:

Важно понимать все ваши возможности как инвестора, прежде чем вы на самом деле инвестируете свои деньги и создадите инвестиционный портфель.

Конечно, у каждого типа инвестиций есть свои плюсы и минусы. Наилучшие варианты инвестиций зависят от нескольких вещей. К ним относятся ваша терпимость к риску, уровень понимания определенных рынков, сроки и причина инвестирования.

Среди различных типов инвестиций, вероятно, есть несколько, которые вам подойдут. Давайте изучим их все, чтобы вы могли решить, во что инвестировать.

Денежные средства и товары

Денежные средства и товары обычно считаются типами инвестиций с низким уровнем риска, поэтому, если вы новичок в инвестировании или не склонны к риску, один из этих вариантов может быть хорошей отправной точкой.

Имейте в виду, что виды инвестиций с низким уровнем риска также имеют низкую доходность. Это определенно относится к некоторым из этих типов инвестиций…

1. Золото

Да, вы можете инвестировать в золото и другие товары, такие как серебро или сырую нефть. На самом деле, практика инвестирования в золото существует давно, но это не обязательно означает, что это отличное вложение. Золото — это товар, поэтому его цена основана на дефиците и страхе, на которые могут повлиять политические действия или изменения окружающей среды.

Если вы инвестируете в золото, имейте в виду, что ваша защита от падения цен, ваш ров, основана на внешних факторах, поэтому цена может сильно и быстро колебаться. Цена имеет тенденцию расти, когда дефицит и страх в изобилии, и снижаться, когда золото широко доступно и страх утихает.

Если вы думаете, что мир станет более страшным местом в будущем, то золото может быть для вас хорошей инвестицией.

Вывод: Следует помнить, что ставки на такие товары, как золото, обычно и есть просто ставки.Это не Правило №1 инвестирования, если вы не ЗНАЕТЕ, что дефицит создает спрос на золото и поднимает цену.

2. Компакт-диски и банковские продукты

Банковские продукты — это типы инвестиций, предлагаемые банками, которые включают сберегательные счета и счета денежного рынка, которые похожи на сберегательные счета, но обычно приносят более высокие процентные ставки в обмен на более высокие требования к балансу.

Компакт-диск — это еще один вид банковских продуктов. Приобретая компакт-диск, вы соглашаетесь предоставить банку ссуду на определенное время и под проценты.

Компакт-диски— это инвестиция с чрезвычайно низким уровнем риска, но с низким риском и низкой прибылью. Большинство банков предлагают компакт-диски с доходностью менее 2% в год, что недостаточно даже для того, чтобы успевать за инфляцией.

Takeaway: Не тратьте время на компакт-диски. Хотя они могут быть безопасным местом, чтобы сэкономить ваши деньги и получить немного больше процентов, чем на сберегательном счете, они не лучшее место для приумножения ваших денег.

3. Криптовалюта

Криптовалюты — это новейший вид инвестиций.Это нерегулируемые цифровые валюты, которые покупаются и продаются на веб-сайтах, посвященных криптовалюте.

Криптовалюты, такие как Биткойн или Dogecoin, в последние годы вызвали большой интерес в качестве инвестиционного инструмента. Однако они остаются невероятно рискованным вложением из-за множества неизвестных факторов; существует возможность государственного регулирования и вероятность того, что криптовалюта никогда не получит широкого распространения в качестве формы оплаты.

Как инвестировать в биткойн

Точно так же, как вы можете обменять доллары США на любую другую валюту, такую как йены или евро, вы также можете обменять свои доллары на криптовалюты.

Хотя криптовалюты технически не являются частью рынка Forex, механика инвестирования в криптовалюты очень похожа, и инвесторы в криптовалюту надеются, что стоимость этих криптовалют вырастет по отношению к доллару, и их относительно просто купить в Интернете. .

Вывод: тот, кто инвестировал в Биткойн в 2013 году и продал его сегодня, несомненно, получил бы невероятную прибыль. Проблема в том, что невозможно рассчитать время на рынке криптовалют.Биткойн и другие криптовалюты могут продолжать резко расти в цене или упасть до нуля.

Послушай моего совета и держись подальше. На данный момент никто не знает наверняка, что ждет криптовалюты в будущем, поэтому инвестирование в криптовалюты — это не более чем спекуляции.

Мы не инвестируем в то, чего не знаем. Это не инвестирование, это азартная игра.

Облигации и ценные бумаги

Облигации и ценные бумаги — это другие виды вложений с низким уровнем риска.Облигации можно приобрести у правительства США, правительств штатов и городов или у отдельных компаний. Ценные бумаги, обеспеченные ипотекой, представляют собой тип облигаций, которые обычно выпускает агентство правительства США, но также могут выпускаться частными фирмами.

4. Сберегательные и корпоративные облигации США

Когда вы покупаете какую-либо облигацию, вы ссужаете деньги организации, у которой вы ее покупаете, на заранее определенный срок и под проценты.

Облигациисчитаются безопасными и малорисковыми, потому что единственный шанс не получить ваши деньги обратно — это дефолт эмитента.Сберегательные облигации США — это облигации, обеспеченные правительством США, что делает их практически безрисковыми.

Правительства выпускают облигации, чтобы собрать деньги для проектов и операций, и то же самое верно для корпораций, выпускающих облигации.

Корпоративные облигации несколько более рискованны, чем государственные облигации, потому что существует больший риск дефолта корпорации по ссуде. В отличие от того, когда вы инвестируете в корпорацию, покупая ее акции, покупка корпоративной облигации не дает вам права собственности в этой компании.

Вывод: Облигация может принести вам только 3% прибыли на ваши деньги в течение нескольких лет. Это означает, что когда вы берете деньги из облигации, у вас будет меньше покупательной способности, чем когда вы их вкладываете, потому что темпы роста даже не поспевают за темпами инфляции.

Нет ничего «безопасного» в том, чтобы остаться без денег после выхода на пенсию, потому что ваша норма прибыли не успевала за инфляцией. Не стоит вкладывать деньги в облигации.

5.Ценные бумаги с ипотечным покрытием

Когда вы покупаете ценную бумагу, обеспеченную ипотекой, вы снова ссужаете деньги банку или государственному учреждению, но ваша ссуда обеспечена пулом жилищных и других ипотечных кредитов на недвижимость.

В отличие от других облигаций, по которым выплачивается основная сумма в конце срока облигации, по ипотечным ценным бумагам проценты и основная сумма выплаты инвесторам ежемесячно.

Вывод: Хотя они могут быть одним из видов доходных инвестиций, которые обеспечивают стабильную доходность, ценные бумаги, обеспеченные ипотекой, являются одним из наиболее сложных типов инвестиций, поэтому их следует избегать начинающим инвесторам.

Инвестиционные фонды

Инвестиционные фонды состоят из пула денег, собранных от нескольких инвесторов, которые затем вкладываются во множество различных вещей, включая акции, облигации и другие активы. Сбор инвестиций обычно отслеживает рыночный индекс.

6. Паевые инвестиционные фонды

Паевой инвестиционный фонд — это тип инвестиционного фонда, которым управляет управляющий деньгами, который вкладывает ваши деньги за вас и пытается получить хорошую прибыль.

Паевые инвестиционные фонды обычно состоят из комбинации акций и облигаций, однако они несут меньший риск, поскольку ваши деньги диверсифицированы по множеству акций и облигаций.Вы получите вознаграждение только в виде дивидендов по акциям и процентов по облигациям или если вы продадите, когда ценность удовольствия будет расти вместе с рынком.

Когда дело доходит до стоимости, в то время как паевые инвестиционные фонды создаются и управляются так называемыми «финансовыми экспертами», им, как правило, трудно обойти рынок, особенно если учесть комиссионные, которые управляющие капиталом взимают с тех, кто инвестирует в их фонд.

По правде говоря, вас не должно волновать, превзойдете вы рынок или нет. О ваших финансовых навыках судят по тому, комфортно ли вы живете в 75 лет.

Правило № 1: инвесторы ожидают, что минимальная годовая совокупная доходность составляет 15% или более в год. Если нам это удастся, нас не волнует, что делает рынок, потому что мы все равно уйдем на пенсию богатыми.

Вывод: Вам будет намного легче (и веселее!) Научиться вкладывать собственные деньги, чем полагаться на какого-нибудь управляющего паевым инвестиционным фондом, который не может превзойти рынок.

7. Индексные фонды

Подобно паевым инвестиционным фондам, индексные фонды — это один из видов инвестиций в акции, который позволяет диверсифицировать ваши вложения в несколько акций.Разница между индексными фондами и паевыми фондами заключается в том, что индексные фонды управляются пассивно, а не контролируются управляющим капиталом.

Поскольку индексные фонды управляются пассивно, в них взимается меньшая комиссия, а это означает, что у вас есть потенциал для несколько более высокой доходности, чем у взаимного фонда. Однако ваши доходы будут полностью зависеть от того, насколько хорошо индексирует ваш фонд.

Учитывая, что большинство основных индексов используются для отслеживания общего движения рынка, в долгосрочной перспективе они работают примерно так же хорошо, как и рынок в целом.Другими словами, они имеют тенденцию приносить среднюю доходность около 7% в год.

Хотя это не так много, как прибыль, которую вы можете получить, удачно выбрав отдельные компании с правильным исследованием, это приличная доходность, которая значительно выше, чем процентные ставки сберегательного счета или доходность облигаций.

Когда вы инвестируете в индекс, вы, по сути, делаете ставку на будущее Америки. Если вы уверены, что американская экономика продолжит расти, у вас, вероятно, все будет хорошо.

Проблема здесь в том, что если вы поместите свои деньги в индекс, и мы войдем в рецессию, рынок может упасть в течение значительного периода времени. Если вы вложились в индекс, это означает, что ваш портфель также упадет. Это еще один плюс инвестирования в отдельные компании. Действительно великие, как правило, работают даже во времена спада.

Вывод: Если вы не хотите выполнять работу (и получать вознаграждение) по обучению инвестированию в отдельные компании, индексный фонд — хороший вариант «вложите деньги и забудьте об этом», который обычно дает результаты лучше, чем у паевого инвестиционного фонда.

8. Биржевые фонды

Биржевые фонды, или, как их обычно называют, ETF, похожи на индексные фонды в том, что они отслеживают популярный индекс и отражают его эффективность. Однако, в отличие от индексных фондов, ETF покупаются и продаются на фондовом рынке.

Поскольку ETF торгуются на фондовом рынке, у вас больше контроля над тем, по какой цене вы их покупаете, и вы будете платить меньше комиссионных. Ваше вознаграждение полностью зависит от того, насколько хорошо или плохо работает индекс, в который вы инвестируете.

Вы можете минимизировать свой риск, инвестируя в ETF, который отслеживает широкий индекс, такой как S&P 500.

Вывод: Простое размещение ваших денег в торгуемом на бирже фонде, таком как S&P 500 (SPY), собрание 500 крупнейших компаний на рынке, позволяет вам получать прибыль от роста рынка без необходимости платить комиссионные в фонд. управляющий делами. Помимо инвестирования в отдельные компании (Правило № 1 инвестирования), это лучший вариант, доступный начинающим инвесторам.

Фондовый рынок

Есть несколько способов инвестировать в фондовый рынок. Как я упоминал выше, вы можете инвестировать в индекс фондового рынка, или вы можете инвестировать в опционы на акции, или — и это мой любимый вариант — вы можете инвестировать в отдельные акции.

9. Индивидуальные акции

Акции — это «доли» собственности в определенной компании. Приобретая акции отдельной компании, вы становитесь ее частичным владельцем. Это означает, что когда компания зарабатывает деньги, вы тоже, а когда компания растет в цене, растет и стоимость ваших акций.

Когда цена акций компании повышается, стоимость инвестиций владельца в эту компанию повышается. Затем владелец может продать акции с целью получения прибыли. Однако, когда цена акций компании падает, стоимость инвестиций владельца падает.

Владельцы акций также могут получать вознаграждение в виде дивидендов, если компания решит распределять прибыль между своими акционерами.

В среднем весь фондовый рынок растет примерно на 7% в год, но можно добиться гораздо более высокой доходности, инвестируя в отдельные компании, выбранные вручную.Вы можете минимизировать риск снижения стоимости ваших инвестиций, купив акции только замечательных компаний по ценам, гарантирующим большую прибыль. Это Правило №1, способ

Вывод: Среди множества вещей, в которые можно инвестировать, акции — мой личный фаворит и, безусловно, самая полезная вещь. Самые успешные инвесторы инвестируют в акции, потому что вы можете получить большую прибыль и выйти на пенсию намного быстрее, чем с любым другим типом инвестиций. Уоррен Баффет стал успешным инвестором, покупая акции, и вы тоже можете.

Инвестирование в акции по Правилу №1 — лучший способ со временем приумножить свои деньги. Если вы хотите узнать больше об инвестировании в отдельные акции, вот курс 101.

10. Опционы на акции

Когда вы покупаете опцион в компании, вы делаете ставку на то, что цена акций этой компании будет расти или падать. Покупка опциона дает вам возможность покупать или продавать акции этой компании по установленной цене в течение установленного периода времени без фактического владения акциями.

Опционы невероятно рискованные. Как и в случае с большинством видов инвестиций с высоким риском, существует потенциал для высокой доходности, однако есть также потенциал для больших потерь, особенно если вы не знаете, что делаете

Опции PUT

С опцией PUT вы соглашаетесь ПРОДАТЬ акцию, когда она достигает определенной цены в определенное время. Используя опцию CALL, вы соглашаетесь ПОКУПАТЬ акции по определенной цене в определенное время.

ВариантыPUT похожи на страховой полис.Вы получаете их по установленной цене в течение определенного периода времени и продаете акции независимо от цены. Инвесторы обычно покупают ПУТС, когда опасаются, что рынок упадет. Это связано с тем, что PUT дает вам право продать акцию по фиксированной цене, и она обычно возрастает в цене, если цена базовой акции начинает падать.

Опции вызова

ОпционыCALL имеют рыночную цену, называемую премией. Вы платите премию за опцион колл, чтобы обеспечить контракт на покупку базовых акций.

Инвестирование в опционы CALL — это фантастический способ генерировать денежный поток и сокращать базу компаний, которыми мы уже владеем.

Вывод: В дополнение к акциям, опционы — хороший выбор, если вы ищете виды инвестиций с высокой доходностью. Однако я не рекомендую инвестировать в опционы новичкам. Узнайте больше о вариантах здесь.

Пенсионные планы

Существует два основных типа пенсионных счетов: 401K и IRA. Оба счета состоят из наличных денег, которые вы откладываете, а затем инвестируете различными способами.

Риск и вознаграждение пенсионных счетов полностью зависят от того, во что они вложены, которые могут сильно различаться. В дополнение к этим пенсионным счетам, аннуитеты — еще одно время вложения, которое вы можете рассмотреть как часть своего пенсионного плана.

11. 401кс

401k — это пенсионный счет, предлагаемый вашим работодателем. Большим преимуществом этого варианта выхода на пенсию является то, что ваш работодатель может предложить «совпадение», то есть когда он будет вносить на ваш счет ту же сумму денег, что и вы, до определенного процента.

Как правило, существует ограниченное количество вариантов инвестирования для 401 тыс., Большинство из которых являются паевыми фондами, что означает, что ваш выход на пенсию находится в руках управляющего деньгами.

Большая проблема с 401ks

Все деньги, вложенные в 401 (k), попадают в паевые инвестиционные фонды. Проблема в том, что эти паевые инвестиционные фонды почти всегда не могут превзойти среднерыночные показатели.

Другими словами, просто вложив свои деньги в индекс, такой как S&P 500, и оставив их там с нулевым менеджментом, вы все равно получите больше прибыли, чем вы, вероятно, получите, инвестируя в индекс 401 (k).

Причина, по которой паевые инвестиционные фонды снова не могут превзойти рынок, восходит к тому факту, что менеджеры этих фондов взимают значительную плату за свои услуги. Как только эта плата вычитается, любая прибыль, которую менеджер смог получить сверх общей производительности рынка, быстро уменьшается.

Помните, что диверсификация вашего инвестиционного портфеля по сути не означает, что вы снижаете свой потенциал риска.

Вывод: Моя проблема с 401K заключается в том, что большинство из них вынуждают вас инвестировать в паевые инвестиционные фонды.Это означает, что ваша пенсия находится в руках финансового менеджера.

401ks — это не то, чего следует избегать во всех ситуациях. Подбор работодателя, который удвоит ваши вложения, почти всегда того стоит. Однако на них не следует полагаться как на единственное средство инвестирования.

Придерживайтесь совпадения с работодателем. Инвестировать больше в 401k — просто упущенная возможность.

12. ИРА

IRA — это индивидуальный пенсионный счет, который вы можете создать для себя.Что касается IRA, существует традиционный, который не подлежит налогообложению, и Roth, который не облагается налогом. Ты это слышал? Roth IRA не облагается налогом! Деньги, которые вы инвестируете в Roth IRA, облагаются налогом до того, как они будут инвестированы, поэтому, когда вы вынимаете их во время выхода на пенсию, вы не облагаетесь налогом дохода от ваших инвестиций.

С IRA и Roth IRA у вас больше контроля над тем, куда вы вкладываете свои деньги, чем с 401K. Вы можете инвестировать деньги с этих счетов в отдельные акции, облигации, ETF и паевые инвестиционные фонды.

Чем больше у вас контроля над своими инвестициями и чем они более диверсифицированы, тем меньше риск.

Вывод: Независимо от того, кто вы и где работаете, Roth IRA — одна из лучших вещей для инвестирования, потому что вы можете иметь полный контроль над тем, во что они вкладываются, и ваши деньги растут без налогов! Максимально используйте его и инвестируйте в соответствии с Правилом №1.

13. Аннуитеты

Аннуитеты — это договор между инвестором и страховой компанией, по которому инвестор выплачивает единовременную сумму в обмен на периодические платежи, производимые страховщиком.Обычно они используются для увеличения дохода и обеспечения стабильной ежемесячной выплаты при выходе на пенсию.

Реального риска для аннуитетов нет, но нет и реальных шансов на возврат. Это просто способ отложить доход на пенсию, а не обеспечить рост.

Вывод: Хотя аннуитеты могут быть полезны для некоторых пенсионеров, они не являются идеальным вариантом инвестиций для начинающих инвесторов или способом приумножить свои деньги.

Недвижимость

Есть множество способов инвестировать в недвижимость: дома, многоквартирные дома, бизнес-здания, квартиры, фермы и трейлерные парки, и это лишь некоторые из них.Хотя вариантов много, цена входа высока, но есть несколько способов обойти это …

14. Объект

Недвижимость, такая как здания для деловых операций, земля и дома, часто является дорогостоящим вложением, которое легко вытесняет инвесторов с меньшим капиталом. Однако возможности краудфандинга в сфере недвижимости начинают появляться, предлагая новые типы инвестиций для тех, кто хочет инвестировать в недвижимость, но не имеет денег.

Самое сложное при инвестировании в недвижимость — это найти недвижимость, которую можно купить с запасом прочности.Если вы можете это сделать, вы можете получить приличную прибыль, инвестируя в недвижимость. Вы можете зарабатывать деньги, покупая недвижимость по цене ниже рыночной и продавая ее по полной цене, а также сдавая недвижимость в аренду арендаторам.

Вывод: Различные типы инвестиций в недвижимость могут быть хорошими типами инвестиций, если вы относитесь к ним так же, как и к любым другим инвестициям в соответствии с Правилом №1. Это означает, что недвижимость должна иметь для вас значение, иметь ров, хорошее управление и приобретаться с запасом прочности.

Несмотря на то, что по недвижимости можно найти выгодную сделку, может быть проще инвестировать в фондовый рынок, получить такую же или лучшую прибыль и не иметь дело с кучей арендуемой собственности, о которой нужно заботиться.

15. Инвестиционный фонд недвижимости

Инвестиционный фонд недвижимости, или REIT, похож на паевой фонд в том смысле, что он берет средства многих инвесторов и вкладывает их в совокупность объектов недвижимости, приносящих доход. Кроме того, REIT можно покупать и продавать как акции на фондовом рынке, поэтому они могут быть дешевле и проще для инвестирования, чем в собственность.

Вывод: Без необходимости покупать, управлять или финансировать какую-либо недвижимость самостоятельно, инвестирование в REIT снижает входные барьеры, общие для инвестиций в недвижимость.

Вам не нужны большие деньги и не нужно беспокоиться об уходе за недвижимостью. Хотя вы не получите столько денег от прироста собственности, вы можете получать стабильный доход от REIT.

Какие типы инвестиций самые худшие для начинающих?

Хотя вы хотите знать, во что инвестировать, может быть еще важнее знать, во что вкладывать средства , а не .

Хорошее практическое правило для новичка: если вы вкладываете в это много денег, но ничего не получаете от этого, кроме кучи долгов или повышения эго, это плохое вложение. Сюда входят дорогие автомобили, модные интерьеры и другие предметы, стоимость которых снижается с течением времени, когда вы ими владеете.

Хотя причудливые материальные вещи могут помочь вам не отставать от Джонсов в вашем квартале, выгода носит временный характер. Так важно жить по средствам и с умом тратить деньги, чтобы в будущем иметь возможность позволить себе такую жизнь, как вы хотите.

Избегайте этих распространенных денежных ловушек, и у вас будет больше денег на хорошие вещи, в которые можно инвестировать как сейчас, так и в будущем.

Вывод: Вложение денег в дорогое имущество или хранение их на сберегательном счете, потому что вы думаете, что это «безопасно», только навредит вам в долгосрочной перспективе. Все это не инвестиции — это денежные ловушки. Как и автомобили и лодки, деньги, хранящиеся на сберегательном счете, со временем теряют ценность. Вкладывайте деньги в единственный вид инвестиций, который гарантированно принесет вам деньги, — в фондовый рынок.

Какие виды инвестиций лучше всего подходят для начинающих?

Здесь я рассказал о 15 различных типах инвестиций, что дает вам множество вариантов. Итак, какие из них самые лучшие для новичков?

Что ж, у всех разные причины для инвестирования и индивидуальной терпимости к риску, поэтому вы должны решить за себя, какие типы инвестиций лучше всего подходят вашему образу жизни, срокам, целям и толерантности к риску.

Я не ваш финансовый консультант, но вот что я бы сделал:

Во-первых, я бы открыл Roth IRA и инвестировал до выхода на пенсию, чтобы мои деньги могли расти без налогов.Затем, если бы я просто хотел вложить свои деньги с небольшим исследованием и забыть об этом, я бы вложил их часть в индексный фонд, такой как S&P 500 или Russel 2000.

Наконец, но не в последнюю очередь, я бы инвестировал в фондовый рынок. Это лучшее место для инвестиций с небольшой суммой денег и получения большой прибыли.

Если вы сомневаетесь в инвестировании в акции, потому что считаете их «более рискованными», чем другие варианты инвестирования, приходите ко мне на мой 3-дневный виртуальный семинар по инвестированию в реальном времени.Здесь я помогу вам преодолеть страх перед фондовым рынком и научусь делать отличные инвестиции с минимальным риском.

Увидимся там.

Фил Таун — советник по инвестициям, управляющий хедж-фондом, 3-кратный автор бестселлеров NY Times, бывший гид по реке Гранд-Каньон и бывший лейтенант спецназа армии США. Он и его жена Мелисса разделяют страсть к лошадям, поло и троеборью. Цель Фила — помочь вам научиться инвестировать и добиться финансовой независимости.

Инвестиции для начинающих: самые прибыльные вложения

Какие из самых прибыльных вложений вы можете сделать как начинающий инвестор? Вы прислушиваетесь к советам друзей и семьи из лучших побуждений, к своему финансовому консультанту или к инвестиционным курсам и книгам, которые читали финансовые гуру? Вы не хотите выбирать вариант, в котором вам будет хуже, чем вы начали.Но с учетом всего шума, связанного с инвестициями, какой вариант лучше для вас?

Содержание

- Определение типа инвестора

- Инвестиционные цели по возрастным группам

- Определите, какой тип прибыли вы хотите

- Прибыль от капитала или денежный поток?

- Инвестируйте в себя

Вы слышали обо всех прибыльных вариантах: биткойн, криптовалюта, фондовые рынки, недвижимость, паевые инвестиционные фонды и индексные фонды, а также такие товары, как золото и нефть.По каждому из них вы слышали о ком-то, кто нажил состояние, и о ком-то, кто его потерял.

Вы, возможно, слышали, что криптовалюта достигла своего пика в 2013 году, и что криптовалюта нуждается в «ETF», чтобы людям было проще инвестировать в нее… и прямо сейчас ее будущее и будущее биткойна остается весьма спекулятивным. Если эти термины, описывающие криптовалюту и биткойн, вам чужды, вы, возможно, не решитесь вообще инвестировать в них, тем более что некоторые говорят, что «они никогда не попадут в основную финансовую систему.”

Если вы более консервативны, возможно, вы рассматриваете исторически проверенные варианты, такие как паевые инвестиционные фонды и недвижимость. Когда вы инвестируете в паевые инвестиционные фонды, у вас может быть диверсифицированный портфель с минимальными инвестиционными требованиями и ликвидностью. Однако вам может потребоваться вложить большую сумму денег в свой портфель, заплатить высокие комиссионные и иметь небольшую прозрачность в ваших активах. Некоторые варианты инвестирования более ликвидны, другие — более волатильны.

Понимание всей терминологии, связанных с этим рисков и суммы прибыли может быть утомительным для начинающего инвестора. Вы, наверное, думаете, что проще скопировать то, что я делаю, потому что вам нравятся мои результаты. Если вы хотите стать миллионером или миллиардером, узнайте, что делают богатые люди, и делают то же самое, верно? Я не согласен с таким мнением.

Первое, что вам нужно сделать, это решить, к какому типу инвестора вы относитесь. Именно это определит, во что вам следует инвестировать.

Посмотрите это видео о прибыльных инвестициях для начинающих инвесторов.

Определение вашего типа инвестораКогда вы можете определить, к какому типу инвестора вы относитесь, вы можете решить, какие инвестиции являются для вас прибыльными.

Но прежде чем вы даже решите, какие инвестиции лучше всего подходят для вашей ситуации, позвольте мне сказать вам, что то, во что вкладывают люди с низким и средним доходом, отличается от инвестиций людей с высоким доходом.

Когда вы достигнете определенного уровня дохода, мир инвестиций откроется вам, и у вас появится множество вариантов инвестирования, о которых вы даже не слышали, прежде чем разбогатели.

Итак, сначала определите, какой вы инвестор. Это похоже на решение, какую машину вы хотите купить.Начните с общих вопросов и переходите к более конкретным.

Хотите купить машину для отдыха или бизнеса? Кого вы будете водить и куда вы поедете? Возможно, вам понадобится внедорожник, чтобы отвезти свою семью в разные места. Или вы, возможно, ищете спортивный автомобиль, чтобы повеселиться на выходных. И даже если вы ищете спортивный автомобиль, у вас есть множество вариантов модели и марки автомобиля. Выбор вложения такой же, как и выбор автомобиля.

Тип инвестиций, который вам нужен, когда вы моложе, будет другим, чем когда вы старше. То, что вы хотите в возрасте от 20 до 30 лет, отличается от того, что вы хотите в возрасте от 40 до 50 лет. Это разница между ростом и безопасностью.

Когда вы моложе, вы хотите роста, потому что у вас есть время, чтобы пережить взлеты и падения на рынке. Если у вас есть семья, вам нужно будет направить часть своего дохода на содержание семьи, арендную плату или ипотеку, в дополнение к отложению дохода для инвестиций. Когда вы станете старше, вы захотите защитить свой капитал. У вас не будет времени смотреть, как вложения переживают взлеты и падения.Вместо этого вам нужна безопасность, потому что у вас нет времени на долгосрочный рост или долгосрочные риски.

Инвестиционные цели по возрастным группам

Когда вам будет , вам, возможно, придется выплачивать студенческие ссуды, и вы только начинаете свою карьеру. Также пора начать планировать выход на пенсию. В идеале вы хотите откладывать 6–10% своего дохода на инвестиции, но если вы не можете себе этого позволить, отложите все, что можете. Эти числа произвольны. У вас есть время на вашей стороне, поэтому у вас есть потенциал для максимального роста.Вы можете больше рисковать при агрессивных инвестициях и выдерживать взлеты и падения на рынке.

Когда вам за 30 , ваша цель должна состоять в том, чтобы откладывать около 10-15% своего дохода, чтобы у вас были деньги, накопленные на пенсионные годы. Вы хотите максимизировать свои взносы, в то же время составляя план оплаты ипотеки или других долгов. Опять же, эти цифры не являются жесткими правилами. Ваши инвестиции зависят от вашей ситуации и типа инвестора.

Когда вам за 40 , ваш потенциал заработка находится на пике. В этой возрастной группе вы можете выплачивать ипотеку и откладывать сбережения на обучение в колледже для всех своих детей. Вы сосредоточены на инвестициях на пенсию.

Когда вам будет за 50 или 60 лет , вы захотите откладывать 12–15% своего дохода. На этом этапе вы наиболее агрессивны в своих сбережениях и безопасности. То, сколько вы сэкономите, определит ваш образ жизни на всю оставшуюся жизнь.Это означает, что вы будете более консервативны в своих инвестициях, вкладывая деньги в более стабильные фонды. Вы не можете позволить себе рисковать взлетами и падениями на рынке, как в молодости.

Сумма для инвестирования зависит от уровня вашего дохода, степени риска, на который вы готовы пойти, и других финансовых соображений, которые могут у вас возникнуть, например, от ваших долгов и расходов. Click To TweetИтак, если вы ищете простой совет о наиболее прибыльных инвестициях для вас, то вы, вероятно, ищете простой ответ.Вам, как инвестору, следует потратить время на поиски некоторой ясности. Что для вас важнее? Рост или прирост капитала? Безопасность или дивиденды? Какова ваша толерантность к риску?

Проведя аналогию, я не могу дать вам совет о том, какую машину купить, если вы не уверены, зачем вам нужна машина или что вы будете с ней делать, когда она у вас появится. Но предположим, что вы знаете, к какому типу инвесторов вы относитесь. Что дальше?

Определите, какой тип прибыли вы хотитеСледующим шагом в поиске прибыльных инвестиций, которые лучше всего подходят для вас, является принятие решения о том, являетесь ли вы инвестором с денежным потоком или с приростом капитала.В чем разница между ними?

Инвесторы, работающие с денежными потоками, предпочитают сохранять свои вложения в течение длительного периода времени, чтобы они могли продолжать получать регулярный доход. Например, если вы владеете акциями, они могут приносить деньги в качестве дивидендов.

Инвесторы прироста капитала получают доход, когда инвестиция продается по более высокой цене, чем та, которую они первоначально заплатили за нее, например, когда продается акция.

Стоит ли инвестировать в прирост капитала?

Например, если вы смотрели телешоу о недвижимости и ремонтировали его, значит, вы знакомы с приростом капитала.Вы покупаете, а затем продаете с целью получения прибыли. То же самое относится к покупке и продаже акций. Вы зарабатываете деньги, продавая актив или инвестицию. Когда вы зарабатываете деньги, это ваш прирост капитала. Если вы теряете деньги, это потеря капитала. Например, вы продаете дом по более низкой цене, чем вы за него заплатили.

Если вы инвестируете в прирост капитала, вы всегда покупаете и продаете, чтобы заработать деньги. Есть риски для этой стратегии. Если рынок резко упадет, вы застрянете с запасами, которые нельзя продать, будь то недвижимость или акции.Это авантюра. Взлет и падение рынка могут определить, выиграете вы или проиграете.

Стоит ли инвестировать в денежный поток?