виды и формы, учет и формирование портфеля

Инвестирование – это размещение денежных или других активов, которые предположительно должны принести финансовую выгоду их владельцу. Чтобы понять суть этой экономической категории, её необходимо классифицировать. Базовая классификация инвестиций зависит от способа вложения средств. Таким образом, выделяют реальные и финансовые инвестиции.

Содержание статьи

Характеристика

Реальные инвестиции – это вложения средств в реальные активы предприятия, которые можно разделить на две подгруппы: материальные и нематериальные. В пособиях, посвящённых изучению экономики, реальные инвестиции могут именоваться капитальными вложениями, так как они способны преувеличивать сумму капитала в будущем.

Финансовые инвестиции – это совокупность денежных вложений в ценные бумаги, депозитов и долевых участий. Финансовые вложения – это инвестиции в долгосрочные финансовые инструменты, которые в будущем смогут генерировать дополнительный доход. Также целью таких вложений средств может стать их защита от различных финансовых рисков: инфляция, кризис, воровство. На самом деле денежные инвестиции, считаются довольно сложной категорией, которую необходимо детально рассмотреть.

Читайте так же про долгосрочные инвестиции.

Виды

Финансовые инвестиции могут принимать различные виды, все зависит от объектов инвестирования. Кредит от банка является удачным примером финансовых инвестиций, который при эффективном ведении бизнеса и целевом использовании заёмных средств, может принести финансовую выгоду предпринимателю. К примеру, предприятие берёт кредит в банке на обновление текущего оборудования, что в перспективе поспособствует повышению рентабельности бизнеса. Заёмщик вовремя и без труда выплачивает кредит, так как его доход существенно увеличивается, и в то же время получает большую сумму прибыли.

Рассматривая виды финансовых инвестиций, можно отдельно выделить операции на рынке ценных бумаг. Инвестируя средства в различные финансовые инструменты, предприятие принимает участие в процессе перемещения капитала в национальной экономике. К примеру, выступая инвестором иного предприятия путём приобретения акций, организация способствует оптимизации деятельности эмитента данных ценных бумаг. Однако финансовое инвестирование в фонды дочерних предприятий может отдельно рассматриваться в качестве отдельного вида всей совокупности финансовых инвестиций. Вкладывая в акции перспективных предприятий, инвестор будет получать существенную финансовую выгоду. Также предприниматель имеет возможность совершения прибыльных операций с валютными контрактами.

Предприниматели являются активными участниками валютного рынка. Покупка валюты по курсу, который в перспективе вырастет, и её дальнейшая продажа, может считаться удачным примером финансовых инвестиций.

Менее популярным видом финансовых инвестиций является долгосрочное кредитование. Пользование заёмными средствами на протяжении длинного периода предполагает высокие проценты, поэтому является невыгодным для многих предприятий.

Функции

Финансовые инвестиции организации, кроме генерирования прибыли, способны выполнять и другие функции. С помощью вложения свободных средств в финансовые инструменты, организация усиливает своё влияние на сегмент рынка, в котором она работает. Инвестирование в финансовые инструменты может считаться действенным способом диверсификации возможных рисков, особенно, если речь идёт о разных видах инвестиций. Примером диверсификации может быть одновременное использование свободных финансов в качестве вложений в покупку валют, в акции организаций и на депозиты в банк. Выгода от инвестирования существует в форме процентов, дивидендов или прироста суммы вложенного капитала.Экономисты утверждают, что вкладывать средства в одном направлении очень рискованно. Примером подобной ситуации является вложение свободных средств исключительно в банковские депозиты. В случае банкротства конкретного банка или ухудшения деятельности банковской системы, растёт вероятность того, что инвестор не только не приумножит свой капитал, но и останется без средств, которые были положены на банковские счета. Также не рекомендуется направлять средства вне оборота в акции одного предприятия. Если организация будет перманентно терпеть убытки в будущем, деньги инвестора перестанут работать.

Портфель финансовых инвестиций

Все финансовые инвестиции, которые совершаются субъектом экономики, могут быть объединены в так называемый инвестиционный портфель.

Формирование портфеля финансовых инвестиций даёт предпринимателю возможность систематизации всех вложений капитала по сумме, сроку и рискам. Чтобы детально рассмотреть структуру портфеля инвестиций организации, необходимо знать, какие формы финансового инвестирования существуют.

- Предприятие может направлять часть свободных финансов в уставные фонды других компаний. Такая деятельность позволяет установить тесное сотрудничество в сфере разделения ресурсов, диверсификации производства и усовершенствования производственной инфраструктуры.

- Одной из составляющих портфеля финансовых инвестиций являются депозитные вклады в банках и других финансовых учреждениях. Депозиты могут отличаться сроками, суммой и валютой.

- Немаловажную роль в формировании инвестиционного портфеля играет направление капитала в фондовые инструменты, которые обращаются на аналогичном рынке. Несомненным преимуществом таких инвестиций является то, что на фондовом рынке существует огромный выбор ценных бумаг.

Стоит учесть, что при формировании портфеля денежных инвестиций, организация может выходить на зарубежные рынки капиталов. Это позволяет укрепить производственные связи предприятий по всему миру и поспособствовать свободному перемещению капиталов.

Учёт

Финансовое инвестирование представляет собой деловую операцию, которая требует строго учёта, регулируемого ПБУ 19/02 от 27 декабря 2002 года. К инвестициям предъявляются требования, согласно которым они могут быть учтены в бухгалтерском учёте организации. Основными критериями принятия являются:

- Право предприятия на вложение финансов и получения выгоды должны подтверждаться документально.

- Операции, которые подразумевают переход всех рисков, связанных с определённой транзакцией. Речь идёт о рисках банкротства должника, изменения конъюнктуры рынка, снижения уровня ликвидности.

- Операции, которые способны принести инвестору экономическую выгоду в виде дивидендных платежей, процентов по вкладам или увеличения суммы капитала.

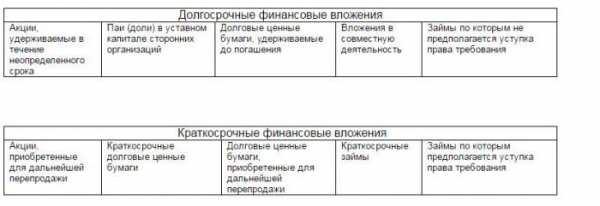

Учёт финансовых инвестиций подразумевает разделение всех инвестиционных операций с учётом их срока. Такой подход позволяет составлять прогнозы касательно получения экономического эффекта от проделанных финансовых операций на конкретный период времени. Вложение свободных денег в финансовые инструменты на срок, который не превышает двенадцати месяцев, считается краткосрочной инвестицией. Если же срок инвестирования превышает двенадцать месяцев, можно говорить о том, что оно долгосрочное. Все инвестиционные операции должны учитываться по фактическим затратам инвестора на их реализацию.

При учёте инвестиций необходимо максимально детализировать информацию о каждой финансовой операции. Обычно указывается наименование организации, в ценные бумаги которой были вложены средства, количество ценных бумаг, их номинальная и реальная стоимость. Если речь идёт о депозитном счёте, нужно учесть название банка, вид депозита, его срок и сумму, а также процентные выплаты.

Иностранные (международные) инвестиции в России.

Цели и особенности регионального инвестирования.

Выбор и оценка эффективности объектов бюджетного инвестирования.

Безрисковые инвестиции в России и их примеры.

kudainvestiruem.ru

Виды финансовых вложений

Обновление: 20 декабря 2017 г.

В России утвержден НПА, регулирующий правила учета финансовых вложений, – ПБУ 19/02. Им, в частности, предусмотрена классификация финансовых вложений по различным видам. Рассмотрим эти виды.

Понятие и классификация финансовых вложений

Под финансовыми вложениями понимаются инвестиции, вклады организации в различные активы, инструменты рынка ценных бумаг, способные приносить доход в будущем. В частности, финансовыми вложениями считаются следующие виды имущества:

- ценные бумаги с установленными сроками и стоимостью погашения;

- вклады в капиталы иных предприятий и организаций;

- выданные займы (за исключением беспроцентных) и депозиты;

- приобретенная дебиторская задолженность и др.

Подобные инвестиции и активы соответствуют рассматриваемому понятию только в случае соответствия определенным критериям. Среди них:

- инвестиции имеют документальное подтверждение;

- организация должна нести соответствующие финансовых риски от таких вложений;

- возможность принести экономический эффект или другими словами — прибыль (дивиденды, увеличение стоимости актива и т.п.).

Финансовые вложения в бухгалтерском учете формируются на счете 58 «Финансовые вложения».

Вне зависимости от вида финансовых вложений в их составе не учитываются:

- выкупленные для аннулирования или последующей продажи собственные акции предприятия;

- выданные в правоотношениях купли-продажи и оказания услуг векселя;

- инвестиции в имущество, переданное в аренду за определенную плату;

- драгоценности, картины и т.п., если их приобретение не имеет отношения к обычной деятельности предприятия;

- основные средства;

- материальные запасы;

- нематериальные активы.

Классификация вложений по срокам

Для целей бухучета рассматриваемые нами инвестиционные вложения подразделяются на краткосрочные и долгосрочные.

Под краткосрочными понимаются вложения на срок до одного года включительно. Активами, в которые инвестируются денежные средства организации, могут быть ценные бумаги других предприятий и организаций, финансы на срочных депозитных счетах кредитных организаций и др. Такие активы характеризуются как наиболее легко реализуемые.

Под долгосрочными понимаются вложения на срок свыше года. Это могут быть, например:

- долевое участие в капитале других организаций;

- предоставление займов другим организациям;

- приобретение ценных бумаг (акций, облигаций и др.) с длительным сроком погашения.

Классификация по способам определения стоимости

Финансовые вложения можно разделить на активы, в отношении которых подлежит установлению текущая рыночная стоимость, и на вложения, по которым такая стоимость не определяется.

Первые активы обращаются на рынке. Такие инвестиционные вложения подлежат учету и отчетности по завершении соответствующего года по текущей рыночной стоимости. Она определяется путем корректировки стоимости, определенной на предыдущую отчетную дату. Такая корректировка производится на выбор организации:

- либо раз в месяц;

- либо раз в квартал.

Второй вид активов не обращается на рынке ценных бумаг. Они учитываются на отчетную дату согласно первоначальной стоимости. По ним предусмотрена необходимость:

- вести контроль обесценивания;

- вводить резерв под обесценение.

Подведем итог. Понятие и виды финансовых вложений можно выделить из регулирующего НПА, которым является ПБУ 19/02. Классификация подобных инвестиционных вложений осуществляется:

- по видам имущества;

- по срокам вложений;

- по способам определения стоимости.

Также читайте:

glavkniga.ru

Финансовые инвестиции | Что такое | Виды, управление, учёт и источники финансовых инвестиций

Содержание статьи:

- Что такое финансовые инвестиции?

- Виды

- Управление

- Оценка

- Источники

Самый распространенный, популярный, доступный и известный вид инвестирования это финансовые вложения.

На сегодняшний день уровень прогресса дошел до такого уровня, что финансовые инвестиции стали доступны всем без исключения. Да, да! Вы не ослышались. Всем без исключения.

Сегодня необязательно иметь высшее экономическое образование или огромный стартовый капитал. Условно говоря даже школьник может успешно инвестировать. И на этой странице вы узнаете как.

Финансовые инвестиции это вложение денежных средств в ценные бумаги и финансовые инструменты, которые будут приносить прибыль. Под инструментами подразумеваются различные инвестиционные проекты, ПАММ-счета, банковские депозиты. Под ценными бумагами принято понимать прямые ценные бумаги (акции, облигации, векселя) и деривативы (фьючерсы, опционы и так далее).

Схожее по теме: Прямые инвестиции

Для более глубокого понимания сути вопроса обратимся к теории. То, что способно стать объектом интереса финансового инвестора мы уже выяснили. Далее, какие формы финансовых инвестиций наиболее распространены? Существует три основные формы финансовой инвестиционной деятельности:

- вложения в денежные инструменты (максимально эффективное использование (получение дохода) свободных средств организации в краткосрочном периоде)

- инвестирование в фондовые инструменты (извлечение прибыли от операций с ценными бумагами. Отлично подходит для диверсификации инвестиционного портфеля)

- инвестиции в уставные фонды совместных предприятий (развитие собственного производства путём влияния на предприятия-партнёры/развитие стратегического партнёрства).

Виды

Существуют множество видов финансовых инвестиций, каждый из которых служит для решения конкретной задачи. Один тип вложений подходит для быстрого увеличения капитала, другой лучше использовать для его сохранения. Практически любая цель инвестора может быть осуществлена благодаря финансовому инвестированию .

Общая классификация видов выглядит следующим образом:

- ПИФы (подходит для пассивного инвестирования)

- акции (актив для извлечения дохода)

- облигации (актив для сохранения капитала)

- фьючерсы, опционы (защитный актив)

- драгоценные металлы (сбалансированный актив, подходящий для диверсификации портфеля)

- доверительное управление (подходит для пассивного инвестирования)

- банковские депозиты, сберегательные сертификаты (фиксированная доходность, низкие риски, короткий инвестиционный горизонт).

Многие финансовые активы обладают повышенным или высоким уровнем риска. Данный тезис формулирует главное правило финансовой инвестиционной деятельности это грамотная диверсификация портфеля.

Финансовые вложения на сегодняшний день доступны всем без исключения и это так! Сегодня существует такая «услуга» как управление капиталом. Воспользовавшись данной услугой, человек может передать собственные средства в управление профессионалам, которые за него совершат все необходимые операции и обойдут все возникающие сложности на пути к поставленной цели. Все что клиенту остается это получить прибыль и оплатить небольшую комиссию за пользование знаниями и временем специалистов.

Чтобы ваши вложения всегда приносили прибыль и не были убыточными за ними необходимо следить и анализировать их эффективность. Оценка эффективности финансовых инвестиций именно тот инструмент, который способен в этом помочь.

Самый популярный вид финансового инвестирования это конечно форекс! Конкретнее покупка и продажа валюты на рынке форекс. И пускай это звучит немного смешно и подозрительно, но это только для тех, кто не знает о чем говорит. Ежедневно на данном рынке происходят операции с валютами множества стран мира на миллиарды долларов, и это ежедневно, поэтому не стоит недооценивать данный вид заработка.

Если вы усидчивый, талантливый человек, ищущий применение своим способностям, быть может, форекс это именно то, что вы искали всю свою жизнь! Благо обучение бесплатно и достаточно качественно и предоставляет его практически каждый брокер, дающий выход на валютный рынок форекс.

Как управлять?

Чтобы управлять финансовыми инвестициями, необходимо разработать стратегию — совокупность технических приемов, методов, идей, с помощью которых можно будет выбрать оптимальный путь инвестирования, продумать состав инвестиционного портфеля.

Начать стоит с того какую манеру поведения на инвестиционном рынке выбирает для себя инвестор, а также насколько он компетентен и самостоятелен.

Давайте немного расшифруем. Когда инвестор является квалифицированным и разбирается в мире финансов, управление его вложениями он способен осуществлять лично. Это лучший вариант с точки зрения здравого смысла. Ведь, кто проконтролирует ваши инвестиции на степень их эффективности, риска и того насколько они отвечают вашим целям лучше вас самих?

Поскольку количество финансовых инструментов постоянно увеличивается, разбираться в этой сфере непрофессионалу сложно. Поэтому на рынке действуют брокеры, дилеры, финансовые управляющие, которые предлагают свои услуги по ведению инвестиционных счетов за определенный процент от прибыли или стабильную ежемесячную оплату.

Управление финансовыми инвестициями это структура, состоящая из набора методов, позволяющих выбрать наиболее эффективный финансовый актив, отвечающий действующей инвестиционной политике.

Выделяют следующие этапы управления:

- анализ финансовой инвестиционной деятельности субъекта в предыдущем отчетном периоде

- оценка необходимого объёма финансовых вложений в предстоящем отчетном периоде

- определение приоритетной формы инвестирования

- анализ и оценка инвестиционных активов

- формирование инвестиционного портфеля

- осуществление инвестиционной деятельности/контроль над активами, входящими в портфель/оперативное управление.

В процессе управления инвестициями выявляется уровень эффективности, качество инструментов. По итогам отчетного периода пересматривается инвестиционный портфель, принимаются решения о перераспределении средств.

Определить раз и навсегда эффективный инвестиционный портфель невозможно, поскольку финансовая ситуация постоянно меняется, и необходимый постоянный аудит, учет, анализ и мониторинг инструментов и рыночной экономики в целом.

Оценка эффективности

Анализ и оценка финансовых инвестиций осуществляется в случае, когда инвестору необходимо обосновать свой выбор в пользу того или иного актива, подобрать наиболее подходящий и эффективный.

При оценке актива необходимо учитывать как внешние, так и внутренние факторы способные повлиять на конечный финансовый результат. Анализу подвергается общая экономическая ситуация в стране и на предприятии в частности, развитость и перспективы того сектора экономики, к которому данный актив относится, состояние фондовых и валютных рынков, бухгалтерская и финансовая отчетность, структура управления и т.д.

Процедура оценки производится для выбора из всего перечня объектов для инвестирования наиболее эффективного. Этому могут помочь следующие методы оценки эффективности финансовых инвестиций:

- расчёт срока окупаемости

- расчёт рентабельности

- метод дисконтирования

- определение внутренней нормы прибыльности/расчётной нормы прибыльности

- расчёт чистой стоимости.

Источники

Финансовые инвестиции — это самовоспроизводящийся источник капитала. Поэтому полученные от инвестиций средства можно повторно вкладывать в акции и облигации, применяя капитализацию процентов. Другие виды и формы вложений в ценные бумаги — это прибыль организации, заемные и кредитные средства, бюджетные ассигнования, субсидии и гранты. Если речь идет о физических лицах, то источником финансовых инвестиций служат личные накопления и/или заемные средства и полученные от государства ресурсы (субсидии), а также страховые выплаты, дотации и так далее.

mir-investicyj.ru

Финансовые вложения и их виды. Учет финансовых вложений :: BusinessMan.ru

Когда у юридического лица имеются в наличии свободные финансовые ресурсы, у него есть несколько путей их использования. Можно создать резервный фонд, можно потратить их на покупку нового, более современного оборудования или вложить их в другое предприятие. Последний вариант называется «финансовые вложения в развитие» или, иными словами, «инвестиции». Об этом и пойдет речь далее.

Роль финансовых вложений

Вкладывать свои деньги в чужое дело всегда рискованно. Прежде чем решиться на такой шаг, нужно внимательно изучить рынок, положение фирмы на нем, какие у нее перспективы и проблемы. Если это новая идея, то, конечно же, подробно рассматривается бизнес-план, анализируются прогнозы и временные рамки возврата денег. Порой в этом непростом вопросе не обойтись без помощи специалистов, которые оценят степень риска и предложат наиболее выгодные варианты.

В любом случае финансовые вложения — это двигатель прогресса. Чем больше инвестиции (неважно, в какой сфере), тем больше шансов усовершенствоваться, а значит, повысить свою конкурентоспособность, положение на рынке, качество товаров, заработную плату работникам и так далее по цепочке. Самые развитые страны с высоким уровнем жизни — те, которым доверяют свои финансы другие государства.

Что можно отнести к финансовым вложениям

В бухгалтерском учете принято считать, что финансовыми вложениями являются:

- Ценные бумаги, выданные государственными или соответствующими муниципальными органами.

- Ценные бумаги посторонних организаций, на которых обязательно проставляется дата погашения и стоимость с процентами.

- Это могут быть простые вклады других фирм, даже дочерних.

- Финансовыми вложениями считаются займы одной организации другим.

- Депозиты в банках.

- Вклады в уставный фонд товариществ.

Условия существования финансовых вложений

Учет финансовых вложений в бухгалтерии будет осуществляться в том случае, если будут соблюдены некоторые условия. Во-первых, необходимо предоставить официально оформленные и подписанные документы, свидетельствующие о получении денежных средств и обязующие вернуть их с процентами.

Во-вторых, любая организация, предоставляющая инвестиции, должна понимать, что вместе с займами она получает финансовые риски:

- увеличения цены и обесценивания денег;

- неплатежеспособности должника;

- объявления фирмы-заемщика банкротом и т. д.

И третье условие, которому должны соответствовать финансовые вложения: они обязаны приносить организации экономическую выгоду. Обычно она выражается в виде дохода в будущем времени и имеет форму процентов от инвестированной суммы.

Что нельзя отнести к финансовым вложениям

К финансовым вложениям относятся различные займы, но нужно четко понимать, какие бумаги могут ввести в заблуждение бухгалтера и посчитаться инвестициями, хотя они таковыми не являются. В законодательстве четко прописано, что не может считаться финансовыми вложениями:

- Акции, выпущенные предприятием для перепродажи или аннулирования.

- Расчет за товары или услуги с партнером векселем.

- Любые вложение в развитие собственного предприятия. Например, выделение денег на обновление оборудования или нематериальные активы, выступающие предметом займа.

- Любые драгоценные изделия, антикварные предметы, не являющиеся предметом основной деятельности.

Виды финансовых вложений

Классифицировать инвестиции можно по-разному. Наиболее популярно такое разделение на группы:

- По отношению к установочному капиталу финансовые вложения могут или формировать его, или не касаться вообще. Например, акции и инвестиционные сертификаты выпускаются для формирования или пополнения основного капитала, а вот облигации, сберегательные сертификаты к нему отношения не имеют.

- Форма собственности может быть государственной или частной.

- Также имеет значение срок погашения: долгосрочные могут действовать более одного года, краткосрочные — лишь до 12 месяцев. Примеры такого рода финансовых вложений представлены на рисунке.

Виды ценных бумаг

Еще один немаловажный пункт — разобраться в том, какие могут быть ценные бумаги, считающиеся финансовыми вложениями.

В первую очередь это акция. Представляет собой ценную бумагу, выпущенную предприятием с целью формирования уставного капитала. Владелец акции имеет право на получение дивидендов, то есть процентов с прибыли, и может участвовать в общих собраниях для принятия управленческих решений.

Главным долговым обязательством является вексель. Это финансовый инструмент, с помощью которого можно управлять должником, указывая, какую сумму и к какому сроку он должен выплатить кредитору.

Облигация. Чаще всего она выдается государственными органами. Имеет первоначальную цену, которую должник должен возместить путем выкупа облигации. Кроме этого, он обязан заплатить фиксированный процент за право иметь или пользоваться облигацией.

Сберегательный сертификат — выдается кредитными организациями и свидетельствует об открытии депозитного вклада.

Счета для учета финансовых вложений

Учет финансовых вложений должен отображаться на бухгалтерских счетах. Согласно нормативной документации, активным счетом для отображения денежных потоков является 58 «Финансовые вложения». Для отображения более конкретных операций открываются субсчета:

- 58.1 — «Паи и акции».

- 58.2 — «Долговые ценные бумаги».

- 58.3 — «Долговые займы» (пассивный субсчет).

- 58.4 — «Вклады по договору товарищества».

Формирование первичной стоимости

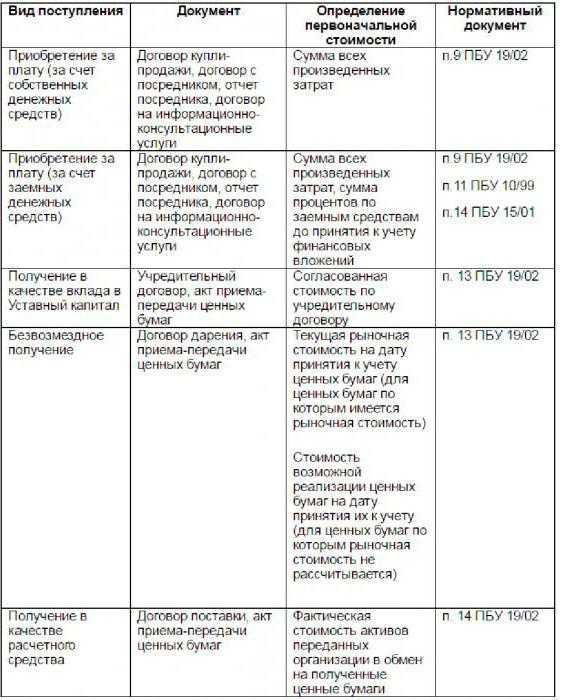

Когда предприятие получает денежные инвестиции, возникает вопрос о том, как правильно их оценить и на какой баланс засчитать. Во многом это зависит от источников поступления. Они могут быть различными: приобретение ценных бумаг, получение в качестве вложений в уставный капитал, безвозмездное дарение, платежное поручение за поставленные товары или оказанные услуги и т. д. Финансовые вложения организации и методы первоначальной оценки первичной стоимости, в зависимости от источника поступления, представлены на рисунке.

Любое финансовое вложение в виде ценных бумаг должно быть принято организацией в соответствии с нормами и требованиями. Документ обязательно должен иметь такие составляющие:

- название фирмы, выпустившей бумагу, название, серия, номер документа и остальные реквизиты, идентифицирующие его;

- номинальная стоимость, сумма, уплаченная при покупке, и иные расходы, которые могут быть связаны с приобретением;

- количество документов;

- число, месяц и год приобретения, место хранения.

Финансовые вложения — это чрезвычайно важный источник инвестиций, которые являются настоящим двигателем прогресса.

businessman.ru

Финансовые вложения

Финансовые вложения перечислены как активы, но они не все вместе сгруппированы. Например, долгосрочные финансовые вложения в балансе перечислены отдельно от краткосрочных. Рассмотрим основные характеристики последнего варианта в рамках данной статьи.

Что такое финансовые вложения в балансе?

Финансовые вложения компании отражены в следующих строках:

- долгосрочный вариант – строка 1170;

- краткосрочный вариант КФВ – строка 1240.

Важно! При разбивке КФВ пользуются инструкцией по применению плана счетов (приказ Минфина от 31.10.2000 № 94н) и ПБУ 19/02.

КФВ – это ценные бумаги, которые легко конвертируются в денежные средства в течение следующих трех-двенадцати месяцев. Они также известны как рыночные ценные бумаги.

Многие краткосрочные финансовые вложения продаются или конвертируются в наличные по истечении всего 3-12 месяцев. Обычно эти инвестиции представляют собой высококачественные и высоколиквидные активы или средства инвестирования.

КФВ также могут относиться конкретно к финансовым активам – аналогичного типа, но с несколькими дополнительными требованиями. Записанные на отдельном счете

и перечисленные в разделе текущих активов корпоративного баланса, это инвестиции, которые компания сделала. Они легко могут быть конвертированы в денежные средства в течение одного года.

Краткосрочные инвестиции имеют два основных требования:

- они должны быть легко конвертируемыми в деньги. Это означает, что финансовые вложения в частные компании не могут быть классифицированы как краткосрочные инвестиции, если они не могут быть проданы легко и быстро;

- инвестор должен быть готов продать их в течение одного года.

Целью КФВ для компаний является защита капитала, а также получение дохода.

Нормативное регулирование

Основные нормативные документы, которые регулируют учет финансовых вложений по строке 1240 отражены в таблице ниже.

| Документ | Характеристика |

| ПБУ 19/02 (приказ Минфина от 10.12.2002 № 126н) | Правила признания краткосрочными финвложениями |

Роль финансовых вложений

Финансовые вложения означают откладывание фиксированной суммы денег и ожидание некоторой выгоды от нее в течение установленного периода времени.

Положительный эффект краткосрочных инвестиций зависит от нескольких факторов. Инвестиция, как правило, считается успешной, если она осуществляется за счет собственных средств, без привлечения долга. Эти инвестиции являются наиболее рискованными, поскольку период управления слишком короткий. Ожидаемая доходность краткосрочных активов может привести к убыткам, так как существует высокий риск обесценения.

Важно! Увеличение оборотных активов, включая краткосрочные финансовые вложения, может в какой-то момент свидетельствовать о расширении экономической деятельности компании. Аналогичный эффект анализируется наряду с другими экономическими факторами: структурой, целевым местоположением и т. д.

Что важно в финансовых вложениях?

Планирование играет ключевую роль в финансовых инвестициях. Следует не просто инвестировать только ради инвестирования. Понять, почему действительно нужно вкладывать деньги? Тщательный анализ и целенаправленный подход обязательны перед инвестированием.

Изучение всех инвестиционных планов, доступных на рынке Следует подробно рассмотреть плюсы и минусы каждого плана. Тщательно проанализировать факторы риска прежде, чем завершить разработку плана. Инвестировать в то, что даст максимальную отдачу.

Различия между краткосрочными и долгосрочными инвестициями

Основные различия между двумя типами финансовых вложений в компании отражены в таблице ниже.

| Критерий сравнения | Долгосрочные | Краткосрочные |

| Строки баланса | Стр. 1170 | Стр.1240 |

| Срок | Более 12 месяцев | До 12 месяцев |

| Примеры | · участие в виде доли в уставном капитале другой компании; · займы под проценты для других компаний; · покупка ценных бумаг (акций, облигаций), которые характеризуются длительным сроком гашения | · ценные бумаги других компаний; · средств срочных вкладов и депозитов; · |

| Ликвидность | Низкая | Высокая |

| Реализуемость | Низкая | Легкая |

Разграничение вложений на краткосрочные и долгосрочные связано со следующими моментами:

- с планами компании в отношении данного вложения;

- к счету 59 в компании создается аналитический учет. Стоимость вложений, применительно к которым создан резерв, соответствует балансовой величине вложения за вычетом резерва.

Пример № 1. Предположим, что фирма А приобрела долю в другой компании Б. Предполагаются различные варианты использования этой доли доли фирмы А:

- можно через величину доли оказывать влияние на фирму Б;

- можно вести контрольные мероприятия над фирмой Б;

- можно извлекать прибыль с приобретенной доли как дивиденды.

Если цель применения актива компанией А заключается в вышеописанных случаях, то такой актив можно считать долгосрочным и отразить его по строке 1170.

Ситуации отнесения этого актива к краткосрочным по строке 1240 следующие:

- если доля будет перепродана менее через один год;

- при перепродажи доли извлекается прибыль в виде разницы между ценой покупки и ценой продажи.

Особенности финансовых вложений

Краткосрочные финансовые вложения – это инвестиционные вложения с расчетом на конвертацию в денежные средства в течение одного года или менее. Они являются частью раздела текущих активов баланса компании.

Ликвидность является ключевым фактором любых краткосрочных финансовых вложений.

Компании, которые имеют подобные вложения на балансе, имеет сильную денежную позицию. Они могут позволить себе инвестировать в избыточные денежные средства и облигации с целью получения более высоких процентов, чем то, что было бы заработано на обычном сберегательном счете.

Условия включения средств в финансовые вложения строки 1240

Условия, которые должны быть соблюдены для того, чтобы активы были отнесены к КФВ:

- подтверждающая документация на владение или право собственности актива;

- организация осознает риски по процедуре инвестирования;

- от инвестирования в будущем может быть получен доход.

Важно! В строке 1240 отсутствует значение денежных эквивалентов.

Основные виды финансовых вложений

К финансовым вложениям по строке 1240 баланса можно отнести:

- муниципальные и государственные ценные бумаги;

- долговые бумаги, облигации, векселя других компаний;

- доля в уставной капитале других фирм;

- предоставленные ссуды другим фирмам;

- вклады в кредитных учреждениях;

- дебиторка при уступке прав требований.

При этом следует отметить, что к финансовым вложениям строки 1240 баланса не относят:

- акции собственные, которые выкуплены компанией у своих акционеров с желанием их дальнейшей продажи или ликвидации;

- векселя как средство расчета при реализации продукции, работу, услуг;

- имущественные вложения (недвижимое имущество), которые можно выразить в материально- вещественной форме;

- драгметаллы, ювелирные изделия, произведения искусства.

Ценные бумаги как способ инвестирования в КФВ

Краткосрочные инвестиции, также называемые временными инвестициями или рыночными ценными бумагами, представляют собой долговые обязательства или ценные бумаги, которые, как ожидается, будут проданы или конвертированы в денежные средства в течение следующих 3–12 месяцев. Другими словами, это акции или облигации, которыми владеет руководство, чтобы получить быстрый доход, и планирует продажу в текущем отчетном периоде.

Инвестиционные ценные бумаги – это любые виды инвестиций, которые приобретаются с целью удержания ценных бумаг для получения дохода. Идея состоит в том, чтобы приобрести ценные бумаги, которые способны обеспечить некоторый устойчивый доход, который может использоваться в качестве источника дохода для деловых операций или аналогичных целей.

Краткосрочные инвестиции могут включать в себя ряд возможных инвестиционных инструментов. Рыночные эмиссионные ценные бумаги являются лишь одним из возможных вариантов, которые компания может использовать для краткосрочных инвестиций.

Краткосрочные инвестиции широко варьируются среди разных предприятий. Крупные корпорации обычно имеют миллиарды долларов краткосрочных инвестиций, которыми управляют профессиональные инвестиционные фирмы. Для таких корпораций управление денежными средствами является очень важной частью их бизнеса и может представлять очень значительный поток денег для компаний.

Малые предприятия могут иметь от нескольких сотен до нескольких тысяч долларов для краткосрочных инвестиций, и эти инвестиции вполне могут быть осуществлены владельцем бизнеса.

Чтобы ценные бумаги считались краткосрочными инвестициями, они должны обладать двумя конкретными качествами.

Во-первых, инвестиции должны обладать определенной степенью товарности, которая позволяет быстро превращать их в деньги.

Во-вторых, компания, владеющая ценными бумагами, должна иметь намерение превратить инвестиции в денежные средства в течение одного операционного цикла или одного года, в зависимости от того, какой период времени длиннее.

Существует два основных требования к инвестициям, которые следует рассматривать как краткосрочные:

- Инвестиция должна быть ликвидной. Это значит, что ее можно быстро продать. Примерами этого являются торгуемые акции и долговые ценные бумаги. Значительная доля участия в небольшой местной компании не будет считаться ликвидной. Фактически, это будет считаться неликвидным вариантом, потому что, скорее всего, потребуется много времени, чтобы найти другого покупателя.

Компания должна рассчитывать продать инвестиции в течение следующих 12 месяцев или в течение операционного цикла компании. То же самое с другими текущими активами – должно быть ожидание, что они скоро будут ликвидированы.

Краткосрочные инвестиции обычно имеют срок погашения от трех месяцев до одного года. Эти вложения в ценные бумаги со сроком погашения менее трех месяцев просто включаются в состав денежных средств как «Денежные эквиваленты»..

Что относится к фактическим затратам на приобретение финансовых вложений?

Основными расходами при приобретении финансовых вложений являются:

- суммы по договору продавцу;

- консультационные расходы при приобретении активов;

- посреднические расходы при приобретении активов;

- прочие затраты и расходы по активам, приобретаемые как финансовые вложения.

Как рассчитывается величина финансовых вложений по строке 1240?

Если срок обращения финансовых вложений не превышает 12 месяцев, то их величина рассчитывается следующим образом:

ФВ = СС + ФВд – Р + Рп,

где ФВ – финвложения строка 1240, т.р.;

СС – сальдо по Дт 55 счета, т.р.;

ФВд – дебетовое сальдо по счету 58 «Финансовые вложения», т.р.;

Р – сальдо по Кт 59 счета, т.р.;

Рп – сальдо по Дт 73 счета, т.р.

Схема расчета отражена наглядно здесь.

Пример заполнения строки 1240 в балансе

Пример № 2. Исходные данные представлены в таблице ниже.

| № п/п | Показатель | Сумм на 31 декабря 2018 г., т.р. |

| 1 | Дебет 58 счета | 650 |

В таблице ниже представлен фрагмент баланса компании.

| Показатель | Код | на 31 декабря 2017 г. | на 31 декабря 2016 г. | на 31.12.2015 |

| Финансовые вложения | 1240 | 860 | 666 | 750 |

Решение.

Стоимость финансовых вложений определена так:

- на 31 декабря 2016 г. – 666 т.р.;

- на 31 декабря 2017 г. – 860 т.р.;

- на 31 декабря 2018 г. – 650 т.р.

Фрагмент баланса будет выглядеть так.

| Показатель | Код | на 31 декабря 2018 г. | на 31 декабря 2017 г. | на 31 декабря 2016 г. |

| Финансовые вложения | 1240 | 650 | 860 | 666 |

Пример № 3. В 2018 году компания ООО «Старт» приняла решение изъять установленное количество денежных средств из обращения и положить их на банковский депозит. Условия депозита: сумма – 500 т.р., срок – 3 месяца.

Срок по банковскому договору – 3 месяца, что менее 1 года, значит, сумму в размере 500 т.р. ООО «Старт» отражает в балансе по строке 1240 в виде краткосрочных финансовых средств.

Часто задаваемые вопросы

Вопрос № 1. В каких формах фиксируются сведения по строке 1240?

Ответ. Основные варианты:

- Дт 58 счета. Он собирает сведения об учете финансовых вложений;

- к Дт 58 счета прибавляется Д55 или Д73. Сюда относят: депозиты и займы для работников;

- далее вычитают Кт59 счета, на котором собираются данные о формировании резервов по финвложениям;

- прочие финвложения отражаются по строке 1170 как долгосрочные варианты.

Вопрос № 2. Могут ли быть переведены финвложения из долгосрочных в краткосрочные?

Ответ. Да, могут быть переведены. Данная процедура должна быть закреплена в Уставе компании

Вопрос № 3. Каково назначение строки 1240?

Ответ. Сбор и обобщение данных о размещении свободных денежных средств фирмы в целях инвестирования в краткосрочный (до 1 года) период с целью получения прибыли.

Заключение

Краткосрочные финансовые вложения по строке 1240 связаны с избыточными денежными средствами фирмы в краткосрочные инвестиции су четом критериев ликвидности. Несмотря на свои преимущества, краткосрочные инвестиции по-прежнему подвержены риску инфляции, дефолта и более низкой доходности.

Краткосрочные инвестиции – это рыночные ценные бумаги или высоколиквидные активы, предназначенные для обеспечения безопасного временного вложения избыточных денежных средств компании.

Краткосрочные инвестиции также могут относиться к владениям, которые компания имеет, но намеревается продать в течение года.

finzz.ru

Финансовыми инвестициями являются вложения в

Критерии для признания активов финансовыми инвестициями

Согласно ПБУ 19/02 существуют некоторые критерии для признания приобретенных активов базой финансовых вложений. Это:

- Наличие у компании документов, которые подтверждают ее право на владение ценными активами, а также их правильное и достоверное оформление.

- Документы, подтверждающие право перехода к предприятию рисков, связанных с владением ценными активами. Например, такие риски: изменение стоимости активов, ликвидность, неплатежеспособность и т.д.

- Наличие реальной выгоды, получаемой компанией по приобретенным ценным активам. Например, проценты, дивиденды, прирост стоимости.

Согласно ПБУ 19/02 финансовыми инвестициями являются вложения в ценные бумаги, уставные фонды, а также выдача займов, то есть наличие дебиторской задолженности может считаться как выгодная инвестиция. Но стоит указать, что не вся дебиторская задолженность составляет базу инвестиций. Так, например, если компания выдала сторонней организации беспроцентный кредит, то никакой выгоды в этом случае нет. Такая задолженность дебиторов учитывается на балансе по счету 76.

Инвентаризация финансовых вложений

Классификация инвестиций

Финансовые вложения в зависимости от признаков различаются на несколько типов.

Таблица №1. Классификация финансовых инвестиций.

| Признак | Характеристика вложений |

| По назначению | Купленные с целью получения по активам прибыли |

| Купленные с целью дальнейшей их реализации за более высокую цену | |

| По сроку | Долгосрочные (срок действия выше 1 года) |

| Краткосрочные (срок действия менее 1 года) | |

| По взаимосвязи с уставным фондом | Инвестиции, целью которых является формирование уставного фонда |

| Инвестиции в долговые ценные активы |

Что включается в состав финансовых инвестиций

ПБУ 19/02 четко определяется перечень инвестиций, которые составляют базу финансовых вложений. Финансовые инвестиции составляют вложения в такие активы:

- ценные бумаги муниципального или государственного значения;

- ценные активы сторонних компаний, где определяется стоимость и срок их возмещения (вексель, облигация), в том числе это долговые обязательства;

- вложения в уставные фонды сторонних предприятий;

- выдача иным юридическим лицам кредитов, формирование дебиторской задолженности по уступке прав требований, депозиты в банковских компаниях и др., за исключением беспроцентных займов.

Кроме вышеперечисленного состава к финансовым инвестициям также можно отнести вклады предприятия-товарища, оформленного по соглашению товарищества.

Что не входит в состав финансовых инвестиций

Формировать базу финансовых вложений не могут такие активы:

- акции собственной компании, выкупленные у предприятий акционеров, ранее владевшие ими;

- векселя, предоставленные предприятием иному юридическому лицу в качестве оплаты за товар или выполненные услуги;

- инвестиции в НМА и ОС, в том числе собственность, приобретаемая с целью передачи ее третьим лицам на временное пользование.

В бухучете финансовые вложения представляют собой инвестиции в ценные бумаги или уставной капитал сторонней компании, в том числе выданные займы, цель приобретения или выдачи которых является получение реальной прибыли от этих вложений. Их единица измерения учитывается, как серия и номер актива, партия или другой опознавательный признак эмитента. Выбор признака стоит за компанией, которая приобрела данные активы, но при этом цель единицы измерения обеспечить полноту и достоверность информации о движении и об остатках инвестиций.

Синтетический и аналитический учет

Все приобретенные ценные активы, формирующие базу финансовых инвестиций компании, в том числе вложения в уставной капитал или выдача выгодных займов в бухгалтерском учете отражаются суммовым показателем по счету 58 «Финансовые инвестиции».

В свою очередь счет 58 разделяет финансовые вложения по видам, признакам и контрагентам. План счетов бухгалтерского учета для этого разделяется на такие субсчета:

- «акции и пай» – субсчет 58-1;

- «ценные бумаги по долговым обязательствам» – субсчет 58-2;

- «выданные кредиты» – субсчет 58-3;

- «вложения по соглашению простого товарищества» – субсчет 58-4.

Таблица №2. Типовые бухгалтерские проводки.

| Тип хозяйственной операции | Дебет | Кредит |

| Оприходование акций и паев, долговых активов, выдача выгодных займов и др. | 58 | 51 52 41 10 и т.д. |

| Списание финансовых инвестиций в результате выкупа, продажи, возмещении | 90 91 | 58 |

| Погашение кредитов, выданных сторонним компаниям на выгодных условиях | 51 52 10 41 и т.д. | 58 |

| Прибыль, полученная в результате инвестиций | 76 | 90 91 |

Финансовые вложения также разделяются на виды с учетом признака, они могут быть долгосрочными или краткосрочными. Но, не зависимо от их классификации вложения всегда формируют актив баланса компании, они не могут отражаться в графе пассива. Различие краткосрочных и долгосрочных инвестиций заключается в отражении их суммовых показателей по разным строкам. Краткосрочные вложения формируют раздел «Оборотные активы», а долгосрочные формируют раздел «Внеоборотных активов».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru

Инвестиции и финансовые вложения — базовый элемент в развитии коммерческой организации

В соответствии с нормами ст. 209 Гражданского кодекса РФ собственник имущества вправе по своему усмотрению совершать в отношении принадлежащего ему имущества любые действия, не противоречащие законодательству и не нарушающие права и интересы любых лиц, охраняемые законодательством, в том числе:

– отчуждать свое имущество в собственность другим лицам;

– передавать, оставаясь собственником, права владения, пользования и распоряжения имуществом;

– отдавать имущество в залог и обременять его другими способами;

– распоряжаться им иным образом.

В связи с отмеченными обстоятельствами организации имеют право, распоряжаясь имуществом, находящимся в их собственности, осуществлять финансовые вложения.

Понятия «инвестиции» и «финансовые вложения»

Руководствуясь ст. 132 ГК РФ, все коммерческие организации можно обобщенно поименовать термином «предприятие», которое законодателем рассматривается как имущественный комплекс, используемый для осуществления предпринимательской деятельности. Именно коммерческие организации несут на себе основную нагрузку в процессе формирования полной и достоверной учетной информации, используемой в целях последующего макроэкономического планирования в условиях постоянно развивающегося финансового рынка России, который все больше и больше ориентируется на международные экономические правила и стандарты.

Инвестиции – это денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта [2, ст. 1].

Необходимо особо отметить, что в этом определении очень четко прослеживается тождественная связь понятий «инвестиции» и «финансовые вложения». В силу того, что в современной экономической литературе термин «инвестиции» трактуется неоднозначно, многие специалисты в рамках бухгалтерского (учетного) процесса отождествляют эти понятия.

Размер пакета акций, определяющий права акционера-инвестора

Существенные отличия инвестиций, осуществляемых организацией в форме финансовых вложений от других объектов бухгалтерского наблюдения, сводятся к тому, что, во-первых, процесс инвестирования свободных средств организации не всегда напрямую связан с получением прибыли (дохода). Покупка блокирующего пакета акций конкурирующей компании дает возможность организации получать большие экономические выгоды от монопольного влияния на рынке, чем от получаемых дивидендов по этим акциям.

Согласно ст. 31 Федерального закона «Об акционерных обществах» все обыкновенные акции предоставляют своим владельцам равный объем прав [3]. Однако на практике размер пакета голосующих акций существенно влияет на уровень правоспособности акционера-инвестора:

1) 1% – право ознакомиться с информацией, содержащейся в реестре акционеров, право на обращение в суд с иском к члену совета директоров АО;

2) 2% – право внести 2 предложения в повестку дня общего собрания акционеров, право выдвинуть кандидата в совет директоров и ревизионную комиссию АО;

3) 10% – право требования созыва внеочередного общего собрания акционеров, право на ознакомление со списком участников общего собрания акционеров, право требования проверки финансово-хозяйственной деятельности АО;

4) 25% + 1 голос – право блокировать решения общего собрания акционеров по вопросам изменения устава, о реорганизации и ликвидации АО, о заключении крупных сделок;

5) 30% – право проведения нового общего собрания акционеров, созванного взамен несостоявшегося;

6) 50% + 1 голос – право проведения общего собрания акционеров, принятия необходимых решений на нем, за исключением вопросов, связанных с изменением устава, о реорганизации и ликвидации АО, о заключении крупных сделок;

7) 75% – полный контроль над акционерным обществом.

Инвестиции коммерческой организации и их функции

Инвестиции, как процесс вложения имущества (имущественных прав), интеллектуальных ценностей и т.д., могут осуществляться в уже произведенные вложения. Паи, акции и другие ценные бумаги, ставшие объектом инвестирования, первоначально, как таковые, определяются после внесения в их счет других активов – денежных средств, имущества, ценных бумаг организаций и т.д.;

По нашему мнению, инвестиции коммерческой организации следует определять как процесс перераспределения активов организации, направленный на получение экономических выгод в будущем, в форме процента, дивиденда, арендной платы и иных формах повышения стоимости капитала на условиях неопределенности и риска утраты ожидаемых выгод в будущем.

Более подробно следует остановиться на экономической категории «ценные бумаги», занимающей ведущее положение в процессе осуществления организацией инвестиционной политики, поскольку ценные бумаги, являясь наиболее ликвидной частью имущества, способны достаточно быстро обращаться не только в вещественно-натуральную, но и денежную форму.

Статья 142 ГК РФ определяет ценную бумагу, прежде всего, как денежный документ, удостоверяющий имущественное право или отношение займа владельца документа по отношению к лицу, выпустившему такой документ [1]. Федеральный закон от 22.04.96 № 39-ФЗ «О рынке ценных бумаг» раскрывает сущность ценной бумаги как «совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных законом формы и порядка».

В зависимости от целей инвестирования временно свободных активов в ценные бумаги, меняются и функции, выполняемые каждым объектом вложения. Наглядно это можно представить в виде функциональной трехкомпонентной модели ценных бумаг коммерческой организации (см. рис.).

Рис. Функциональная модель ценных бумаг коммерческого предприятия

Диверсификация вложений

Достижению целей инвестирования свободных финансовых активов предприятия в большей мере будет способствовать надлежащее выполнение инвестором следующих условий.

1. Надежность вложений ‑ неуязвимость инвестиций от потрясений на финансовом рынке и стабильность получения дохода, то есть отсутствие риска потерь капитала (как вложенных средств, так и предстоящих доходов). Безопасность вложений всегда достигается в ущерб доходности. Самыми безопасными считаются краткосрочные обязательства государства и облигации крупных и достаточно известных компаний.

2. Доходность вложений ‑ получение текущего дохода на вложенный капитал (дивидендов на акции, процентов на облигации). Более доходными, но не безопасными, по сравнению с государственными ценными бумагами, являются ценные бумаги частных предприятий, банков и корпораций.

3. Рост вложений ‑ увеличение вложенных средств за счет роста курсовой стоимости ценных бумаг. Рост вложений обеспечивают только акции. Выделяют целый класс ценных бумаг, так называемые «ценные бумаги роста». К ним относятся простые акции быстро растущих компаний, функционирующих в передовых отраслях экономики, акции высокотехнологичных компаний. Как правило, эти компании вообще не выплачивают, или выплачивают незначительные дивиденды, а всю чистую прибыль направляют на развитие производства, что обеспечивает быстрое удорожание капитала (рост курсовой стоимости акций).

Кроме того, необходимо помнить, что при осуществлении финансовых вложений в ценные бумаги, требования организации-инвестора, предъявляемые к надежности, доходности, росту вложений, а также ликвидности, каждой ценной бумагой в инвестиционном портфеле, в равной степени исполняться не будут. Следовательно, необходимо находить компромиссные решения в структуре осуществляемых вложений. Эти решения достигаются с помощью диверсификации ‑ распределения инвестиционного капитала между ценными бумагами различных эмитентов, непосредственно не связанных между собой, в целях понижения уровня инвестиционных рисков.

creativeconomy.ru

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.